Где лучше, и как открыть валютный счет физическому лицу?

Как открыть валютный счет в банке – таким вопросом задается практически каждый человек, жизнь или работа которого тем или иным образом связана с валютными операциями. Главным преимуществом открытия подобного счета является возможность проведения транзакции без дополнительных затрат в виде комиссий.

Плюсы валютных счетов

Счет в ин.валюте имеет определенные преимущества:

- Позволяет осуществлять различные операции (покупку-продажу), не обращаясь в обменные пункты, а также пользоваться той валютой, которой в обменниках может и не быть вовсе.

- Вы сможете через банк осуществить перевод своим близким, которые находятся за границей, оплачивать туристические поездки и обучение за границей. Это более удобный и выгодный способ, в отличие от переводов через международные платежные системы, так как при них осуществляется конвертация валют.

- Дает возможность погашать кредиты и задолженности, не тратя деньги на уплату ненужных комиссий. Детальнее о кредитах в евро читайте на этой странице. Сумма оплаты при этом не ограничена.

- Исключает необходимость перевозки инвалюты при путешествии заграницу: можно открыть специальный счет, который позволит обналичивать средства в любой стране.

- В выбранном вами банке обязательно поинтересуйтесь о возможности открытия мультивалютного счета. Это пригодится для путешествий в страны Европейского Союза. Детальнее о таких счетах вы можете почитать на этой странице.

- Предоставляет возможность управлять своими денежными средствами через мобильный телефон или компьютер. Услуги интернет- и мобильного банкинга сегодня есть практически во всех банках. Таким образом, вы сможете быть в курсе всех произведенных по счету операций не выходя из дома.

Решив открыть валютный счет, учтите, что в каждом банке стоимость услуг (открытие и обслуживание счетов) различна – не стоит упускать этот момент из вида. Также у каждой банковской организации существует определенная плата за перевод средств на счета других компаний, плюс комиссии за вывод денег.

Как открывается валютный счет: описание процедуры

Перед открытием счета следует ознакомиться с условиями банков на их официальных сайтах. Однако, не всегда информация на них вовремя обновляется, а потому желательно позвонить или посетить офис выбранного банковского учреждения. При выборе организации не будет лишним почитать отзывы тех, кто уже открыл счет в том или ином банке.

Главное, на что нужно обратить внимание — единовременная плата за открытие и стоимость обслуживания в год, а также размер комиссии за обналичивание денежных средств, перевод на другой счет. Кроме того, важное значение имеют курсы обмена валют, широкий выбор услуг в валюте.

Для открытия валютного счета нужно подготовить:

- паспорт

- заявление на открытие счета

- определенная сумма денежных средств, необходимая для открытия (как правило, 5-10 долларов).

После этого специалист подготовит документы и предоставит вам их на подпись. Внимательно ознакомьтесь с договором и обратите особое внимание на пункт, качающийся начисления процентов на остаток средств. Обычно клиентам предлагают оформить пластиковую карту MC или Visa, привязанную к счету.

Какой валютный счет выбрать

Обычно представлено 4 варианта:

Первые два варианта подходят для тех, кто желает открыть счет для проведения операций, а не хранения или накопления денег. При этом мультивалютный счет дает возможность работать с несколькими валютами одновременно.

Третий вариант нужен тем, кто хочет получать дополнительный доход в виде начисленных процентов. Плюс мультивалютного депозита состоит в возможности сохранить средства даже при резких скачках курсов валют, а также снимать средства в одной из валют.

Что лучше: валютный счет или вклад?

Если счет вам необходим для того, чтобы сохранить и приумножить имеющиеся денежные средства и, желательно, получить на них определенный процент, мы советуем вам открыть вклад в валюте. Проценты по нему ниже, чем по рублевому, однако если вы не планируете снимать наличные, за год может накопиться приличная сумма.

Плюсом такого предложения будет открытие транзитного счета, на который можно перечислять деньги сторонним лицам и организациям, и при необходимости снимать.

Наиболее выгодные предложения по ним можно найти в:

- Кредит Европа Банк

- Темпбанк

- Международный Банк Санкт-Петербурга (МБСП)

- Прайм-Финанс банк

- Восточный Экспресс Банк.

Подробные условия представлены на официальных сайтах этих компаний.

Если вы планировали вложить евро, тогда наиболее привлекательные условия вы найдете в:

- Темпбанк

- Прайм Финанс

- ЯР-банк

- ББР Банк

- Сибэс банк

Открытие валютного депозита в условиях нестабильной экономики — мудрое решение для любого, кто хочет сохранить свои сбережения, а также получить дополнительный доход. Обычно ставки по таким программам довольно низкие, но доход от данного типа вложения куда выгоднее, чем от депозитов в рублях.

Если же вам нужен счет для постоянных операций, то мы советуем вам оформить банковскую карту. С ее помощью можно получать и отсылать переводы, оплачивать платежи и покупки, снимать наличные.

Наиболее привлекательные условия предлагает Альфа-банк, Сбербанк России, Россельхозбанк, Банк Москвы и ВТБ 24.

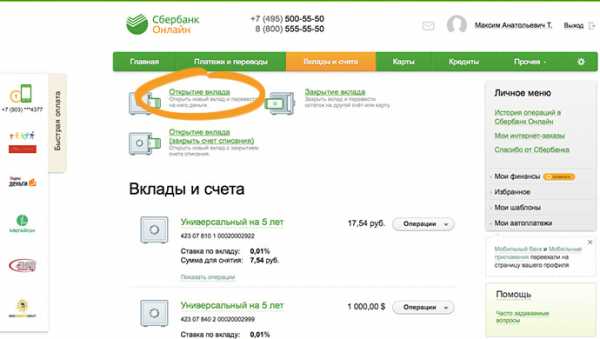

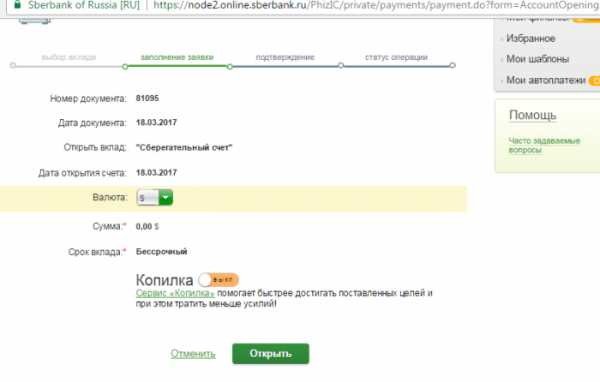

В Сбербанке открыть валютный вклад можно даже онлайн из личного кабинета.

Операция подтверждается одноразовым паролем, высланным через sms.

Если вы хотите узнать, куда лучше вложить деньги, чтобы заработать в этом году, тогда пройдите по этой ссылке.Если вас интересуют вклады, то ознакомиться с лучшими предложениями банков вы можете здесь.Если вы хотите узнать, как получить кредит без отказа? Тогда пройдите по этой ссылке. Если же у вас плохая кредитная история, и банки вам отказывают, то вам обязательно необходимо прочитать эту статью. Если же вы хотите просто оформить займ на выгодных условиях то нажмите сюда.Если вы хотите оформить кредитную карту, тогда пройдите по этой ссылке. Другие записи на эту тему ищите здесь.

kreditorpro.ru

Где лучше открыть валютный счет для физических лиц?

Многие люди задаются вопросом о том, где лучше открыть валютный счет для физического лица в банке? Особенно, эта тема актуальна для людей, которые часто проводят финансовые операции, связанные с иностранной валютой. Основным достоинством открытия подобного счета является возможность проводить транзакции без дополнительных комиссионных, которые составляют достаточной высокий процент от используемой суммы.Достоинства валютных счетов

Валютные счета, открытые физическим лицом в иностранной валюте, имеют следующие преимущества:- Предоставляют возможность осуществлять валютные операции, без обращения в специализированные валютные пункты. Вы сможете пользоваться даже той валютой, которую невозможно найти в обменных пунктах.

- Совершать денежные переводы своим родным, которые пребывают заграницей, а также оплачивать путешествия или образовательные программы. Это очень удобно, так как при переводе денег через платежные системы мира валюта конвертируется, зачастую по очень невыгодному курсу.

- Дают возможность оплачивать кредиты и другие денежные ссуды, без необходимости уплаты комиссии. При чем, размер платежей, в данном случае, неограниченный.

- Позволяют избавиться от проблем, связанных с перевозкой иностранной валюты во время заграничных путешествий: вы сможете открыть на себя счет, с которого можно будет снимать деньги в любой стране мира.

- Открывают перед пользователями возможность оформления мультивалютного счета. Опция будет удобна во время поездок в страны Европы.

Как открывается валютный счет: описание процедуры

Перед тем, как открыть валютный счет, ознакомьтесь с условиями открытия, которые предлагает выбранный вами банк. Эта информация должна быть на сайте кредитной организации. Данные по открытию валютных счетов не всегда регулярно обновляются, поэтому, чтобы получить самую точную информацию, лучше посетить банк лично и проконсультироваться со специалистом. Выбирая банк, обратите внимание на отзывы клиентов, которые уже воспользовались данной услугой. Обратите внимание, главные условия открытия валютного счета – это одноразовый платеж за открытие и цена обслуживания за год пользования счетом, а также комиссия за вывод денег и перевод на другой банковский счет. Кроме этого, стоит учитывать курсы валют и другие услуги, которыми вы планируете пользоваться в рамках валютного счета!Для открытия валютного счета нужно подготовить:

- паспорт гражданина РФ;

- заявку на открытие валютного счета;

- первоначальную сумму на оформление услуги (зависит от банка).

Как только документы будут поданы, представитель банка подготовит нужные договора и предоставит их вам на подпись. Очень внимательно изучите все нюансы документов, особенно информацию, которая касается начисления процентов на остаток по счету. Как правило, клиентам предлагается оформить карту платежной системы Виза или Мастеркард, которая будет привязана к счету.к содержанию ↑

Какой валютный счет выбрать

Как правило, предлагается несколько вариантов:- счет в валюте;

- мультивалютный счет;

- валютный депозит;

- мультивалютный депозит.

Счет в валюте, так же, как и мультивалютный счет подойдет для тех клиентов, которые хотят использовать сервис для проведения транзакций, а не для хранения сбережений. Мультивалютный счет позволяет проводить операции с несколькими валютами одновременно.

Валютный депозит – подходящий вариант для клиентов, которые хотят получать проценты по депозиту. Достоинством этого валютного счета является возможность сберечь свои средства даже при резких скачках курсов валют, плюс он позволяет обналичивать деньги в определенной валюте.

к содержанию ↑Что лучше: валютный счет или вклад

Если валютный счет вам нужен для того, чтобы сберечь и приумножить свои накопления, эксперты советуют открывать вклады в валюте, по которым вы также сможете получать проценты. Прибыль по валютному вкладу будет ниже, чем по рублевому, однако, если вы планируете обналичивать деньги, в течение года у вас накопится немалая сумма процентов.Преимуществом этого вклада является открытие транзитного счета, на который вы сможете отчислять деньги сторонним компаниям, а также снимать их.

Наиболее выгодные предложения по ним можно найти в:

- Темпбанк;

- МБСП;

- Кредит Европа Банк;

- Прайм-Финанс банк;

- Восточный Экспресс Банк.

Более подробную информацию можно получить на официальных сайтах вышеуказанных компаний.

Максимальную прибыль от депозита в европейской валюте:

- Темпбанк;

- ЯР-банк;

- ББР Банк;

- Прайм Финанс;

- Сибэс банк.

Как правило, ставки по данным счетам достаточно низкие, но общий доход от таких программ выше, чем от рублевых депозитов.

Если вы хотите открыть счет для регулярного проведения транзакций, лучше всего открыть банковскую карту. Она позволяет получать и отсылать денежные переводы, оплачивать коммунальные платежи, переводить деньги в счет покупок и т.д.

Самые лучшие условия предлагают такие банки:

- Альфа-банк;

- Сбербанк России;

- ВТБ 24.

Для подтверждения операции используйте одноразовый пароль, который вы получите в смс-сообщении, отправленном на ваш мобильный номер.

Для подтверждения операции используйте одноразовый пароль, который вы получите в смс-сообщении, отправленном на ваш мобильный номер.sbank-gid.ru

Как открыть валютный счет физическому лицу

Финансовые организации РФ предоставляют своим клиентам возможность открывать счета не только в рублевом, но и в валютном эквиваленте. Зная, как открыть валютный счет физическому лицу, потребитель сможет без труда воспользоваться подобной услугой, оценив все её преимущества и избежав возможных проблем.

Что из себя представляет валютный счет

Прежде чем выяснить, как правильно осуществить открытие валютного счета для физических лиц, необходимо разобраться, что он из себя представляет. По сути, это стандартный лицевой депозит, валютой которого являются доллары, евро или любые другие разновидности иностранных денежных средств.

Операции по депозиту, его открытие и прочие аспекты, регулируются со стороны законодательства Федеральным Законом «О валютном контроле», а также некоторыми постановлениями Центрального банка РФ. Физическому лицу доступно две разновидности операций, которые он может осуществлять с использованием подобного счета.

К первой целесообразно отнести денежные переводы, платежи за товары, использование кредитных услуг на сроки менее полугода, начисление процентных, дивидендных, других видов дохода. Кроме того, эта группа включает другие регулярные платежи — зарплату сотрудникам, пенсионные выплаты и прочие.

Вторая группа предполагает операции, подразумевающие движение средств на депозите в крупных объемах. Среди них следует выделить различные виды инвестиций, оплату недвижимости иностранных государств, продолжительные кредитные обязательства, отсрочки по платежам, другие подобные выплаты.

Если средства не используются на протяжении установленного срока, потребитель имеет право получить процент за их хранение, размер которого зависит от условий конкретной финансовой организации.

Валютные счета имеют как плюсы, так и минусы

Преимущества и недостатки

У подобной формы размещения средств значительно больше достоинств, нежели недостатков. В первую очередь, к ним следует отнести упрощение процедуры расчета с иностранными компаниями, партнерами. У подобного рода продукта есть другие достоинства:

- Отсутствие необходимости в услугах обменников, возможность выполнения всех транзакций дистанционно.

- Возможность совершать переводов без традиционной конвертации и, соответственно, уплаты комиссионных сборов (при условии перевода на депозит с идентичной валютой).

- Более стабильный курс, в сравнении с отечественной валютой (актуально для доллара, евро и британского фунта, а также некоторых других видов).

Несмотря на очевидные преимущества использования подобного продукта, существует ряд недостатков, которые необходимо учитывать. Прежде всего, это комиссии, сборы финансовых организаций, открывающих счет, к числу которых относят его обслуживание, открытие, другие услуги.

Кроме того, курс выбранной валюты может существенно измениться в негативную сторону, что сделает её более дешевой по отношению к отечественному аналогу. Подобное развитие событий происходит нечасто, однако, способно повлечь серьезные убытки для владельца счета.

Процедура открытия

Процедура оформления и открытия депозита в иностранной валюте не потребует от клиента существенных временных затрат. Ассортимент предложений банковских организаций РФ, касающихся подобной услуги крайне широк, что позволяет каждому клиенту подобрать наиболее подходящий под его запросы вариант.

Для того чтобы процесс открытия прошел успешно, потребителю необходимо предоставить банку минимальный пакет документов:

- паспорт гражданина РФ;

- заполненное заявление;

- сумма, необходимая для первоначального открытия счета.

Последняя, как правило, не отличается внушительными объемами и подразумевает минимальный взнос в размере 5-10 единиц выбранной потребителем валюты. Если физическое лицо уже является действующим клиентом выбранной финансовой организации, оно с высокой вероятностью сможет открыть счет без внесения дополнительных средств.

Следует помнить, что во время открытия продукта, клиент может оформить привязанную к нему пластиковую карту одной из платежных систем, что позволит с большим удобством совершать покупки и упростить некоторые транзакции.

Открытие валютного счета происходит по стандартной схеме

Особенности выбора счета

Физлица могут воспользоваться одним из множества предложений, касающихся открытия счета в иностранной валюте. Самыми распространенными типами подобных продуктов, представляется вклад или стандартный счет, используемый исключительно для проведения расчетных операций. Первый вариант позволяет получать определенную прибыль от размещения средств в банке.

Вклады не пользуются сильной популярностью, что обусловлено низкой процентной ставкой, не превышающей в большинстве случаев 3%. При досрочном расторжении договора по вкладу, потребитель не получит прибыли, что делает подобный вариант невыгодным.

Традиционный валютный счет подойдет лишь для совершения операций с использованием иностранных денежных средств. Однако, он не дает возможности получать доход лишь за размещение капитала, что не позволяет считать его полноценным инвестиционным инструментом.

Компромиссным вариантом, который предлагают многие финансовые учреждения, представляется мультивалютный счет. Он обладает целым рядом особенностей:

- Позволяет в любой момент перемещать средства между счетами, конвертируя их.

- На выбор потребителя доступны, как правило, доллары США, рубли и евро.

- Процентная ставка начисляется по счету аналогично с депозитными продуктами.

Помимо пассивного дохода, который может получать клиент от хранения средств на мультивалютных счетах, он также имеет возможность зарабатывать на разнице курсов валют.

Кроме того, подобный вариант идеально подходит для долгосрочного размещения средств, так как при негативном прогнозе на одну из валют, все финансы можно незамедлительно перевести в другую.

Поскольку подобные продукты предлагает большинство финансовых организаций, клиенту следует осуществлять выбор, опираясь на ряд критериев. К их числу целесообразно отнести:

- Сумму, необходимую для открытия счета, стоимость ежегодного обслуживания.

- Тарифы и комиссии, предусмотренные за операции, а также ввод/вывод средств.

- Наличие системы дистанционного управления счетами.

К числу наиболее крупных банков, предлагающих своим клиентам возможность разместить средства в иностранной валюте, необходимо отнести «Сбербанк РФ», «ВТБ», банк «Открытие», «КредитЕвропа Банк», «Альфа-Банк». Разбираясь, в каком банке можно открыть валютный счет, будет разумным изучить подробнее предложения крупнейших финансовых организаций.

Условия открытия и обслуживания валютного счета отличаются у разных банков

Сбербанк РФ

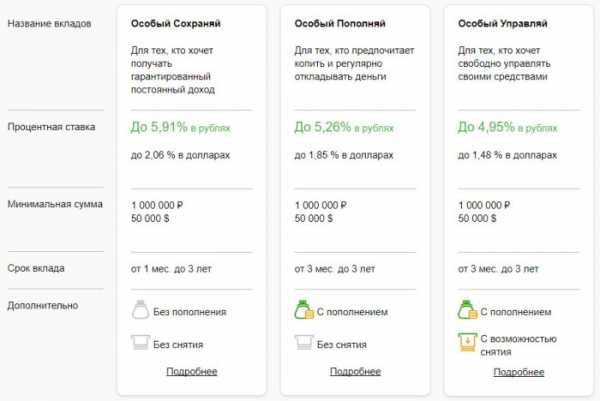

Данный банк по праву считается одним из самых надежных, так как размеры активов и число клиентов значительно превышают аналогичные показатели у других учреждений. Основной особенностью валютных продуктов Сбербанка, представляется многообразие, позволяющее подобрать оптимальные условия размещения средств, а также возможность дистанционного управления счетом с помощью сервиса «Сбербанк Онлайн».

Процентные ставки сравнительно невелики и колеблются от 0,01 до 1,5% ежегодно. Сроки размещения могут варьироваться от 1 месяца до 3 и более лет. Если клиента не интересует вклад, целесообразно изучить предложения по валютным счетам. Их 2 – «Универсальный» и «До востребования».

Первый действует 5 лет, а его договор автоматически продлевается неограниченное количество раз. Второй не предусматривает каких-либо ограничений по срокам действия. Проценты по остаткам на счетах минимальны и составляют 0,01% за год. Характерной особенностью счетов, представляется широкий ассортимент валюты, доступной для использования.

Условия данного банка предполагают:

- отсутствие платы за обслуживание;

- минимальная сумма для заключения договора — 5 долларов. Аналогичная величина характерна и для неснижаемого остатка;

- количество операций по снятию и внесению наличных не имеет ограничений.

Подобные особенности делают предложение от Сбербанка оптимальным для использования продукта в качестве инструмента для расчетов.

ВТБ

Финансовая организация ВТБ может предложить клиентам всего один продукт, предусматривающий размещение иностранной валюты. Им является стандартный текущий счет, который не предполагает начисления процентов или других бонусов для его владельца, что делает предложение невыгодным.

К преимуществам продукта, целесообразно отнести отсутствие у вклада сроков, ограничений на минимальную сумму, а также на операции по снятию и пополнению баланса. Также предусмотрена возможность использования онлайн-банкинга для открытия и управления счетом.

Альфа-Банк

У Альфа-Банка ассортимент предложений значительно шире и клиент может открыть счет по одному из 4 основных тарифных планов. Они отличаются не только стоимостью обслуживания, но и возможностями, которые они дают своему владельцу. Важной особенностью условий Альфа-Банка, представляется безвозмездное использование тарифа, если счет используется для зачисления основного дохода его владельца.

Потребителю доступен мультивалютный счет со стандартным набором валют — рубли, доллары и евро. При этом, доход по остатку может достигать 7% в рублевом эквиваленте и 1,5% в иностранной валюте. «Альфа-Банк» при открытии счета оформляет прикрепленную к нему карту на безвозмездной основе, а все операции со средствами доступны клиентам с помощью интернет-банкинга.

Подобный вариант представляется оптимальным для тех потребителей, которые часто используют иностранную валюту в поездках за рубеж, однако в качестве основной денежной единицы в повседневной жизни, предпочитают рубли.

Вконтакте

Google+

denegkom.ru

Открытие валютного счета в банке

Вопрос, как открыть валютный счет в банке физическому лицу стоит особенно остро перед теми, кто часто совершает расходные операции в иностранной валюте. Несомненно, перевести средства можно и в рублях, но в данном случае придется заплатить дополнительную комиссию за конвертацию валюты. Кроме того, всем известно, что банк продает иностранную валюту на несколько процентов дороже, нежели покупает. Сегодня возможность открыть счет в иностранной валюте есть у каждого, даже если вы не являетесь юридическим лицом или индивидуальным предпринимателем. Впрочем, разберем данный вопрос по порядку, а также приведем несколько предложений кредитно-финансовых учреждений России.

Зачем нужен валютный счет и его преимущества

В первую очередь стоит определить, кому нужен счет в иностранной валюте. Кроме того, важно знать, какие преимущества и что он дает потенциальным клиентам:

- можно обменивать в валюту дистанционно без поиска обменников;

- владелец может осуществлять переводы физическим лицам, например, родственникам, живущим за границей;

с него можно оплачивать платежи и кредиты без конвертации валют; - для тех, кто часто выезжает за границу или оплачивает какие-либо товары, нет необходимости покупать каждый раз валюту и платить комиссию за конвертацию.

Но при этом не стоит забывать, что кредитно-финансовые организации за услугу изымают определенную плату. То есть, владельцу все равно придется заплатить за его открытие и обслуживание, плюс отдельно оплачивать переводы и комиссионные сборы.

Процесс оформления документов

Для начала все же стоит разъяснить, что такое валютный счет. На самом деле – это лицевой счет физического лица, открытый в иностранной валюте. То есть, банк открывает его на ваше имя, он предназначен для хранения и передвижения денежных средств в определенной иностранной валюте. Но сегодня также имеется возможность открыть мультивалютный счет, то есть вы можете хранить не только отечественную, но и иностранной валюте, а получать наличные или оплачивать покупки именно в той валюте без конвертации.

На самом деле, процесс оформления валютного счета достаточно простой. Основная задача потенциального клиента правильно выбрать банк. Действительно, предложений на рынке финансовых услуг достаточно много, поэтому придется потратить немного времени на изучение банковских сайтов. Как правило, информацию об условиях обслуживания размещена на странице официальный сайт банка, однако, желательно лично посетить отделение и проконсультироваться со специалистом. Далее вам потребуется подготовить несколько документов:

- документ, удостоверяющий личность;

- заявление-анкета;

- сумма для первоначального взноса.

Итак, чтобы стать клиентом нужно обязательно самостоятельно прийти в банк и написать заявление, затем сделать первоначальный взнос на определенную сумму, как минимум 5—10 единиц иностранной валюты. Если вы уже являетесь клиентом того или иного банка, возможно, он предоставляет возможность пользоваться всеми услугами не выходя из дома с помощью интернет-сервисов.

Обратите внимание, при открытии какого-либо счета в банке вы имеете возможность получить пластиковую дебетовую карту, привязанную к нему.

Какой счет выбрать

Для физических лиц банки предлагают несколько вариантов открытия валютных счетов, в том числе депозитные. То есть, у каждого есть выбор открыть вклад в иностранной валюте или счет с той лишь разницей, что депозит позволяет получать выгоду в виде процентов. Что касается процентных ставок по депозитам, то они могут сильно различаться, в большинстве своем они колеблются от 0,1 до 3% годовых.

Валютный счет для физического лица подойдет в том варианте, если он нужен для проведения различных операций в данном варианте открывать вклад нет смысла. Постольку, поскольку проценты начисляются только за определенный срок хранения денежных средств при досрочном распоряжении деньгами банк прибыли не начисляет.

Есть третий вариант – это мультивалютный счет, то есть он позволяет владельцу получать прибыль от колебания курса валют, например, банки предлагают открыть счет в трех валютах: в рублях, долларах или евро. Далее, клиент самостоятельно управлять своими финансами, например, если ожидается рост курса доллара, то пользователь может перевести свои накопления в доллары.

Лучшие предложения от коммерческих банков

Сегодня практически все коммерческие банки предлагают открытие валютного счета для физических лиц. Но прежде чем определить, где лучше открыть валютный счет для физических лиц, при рассмотрении различных предложений стоит обратить внимание на некоторые важные детали:

- стоимость открытия и годовое обслуживание;

- комиссия за операцию;

- комиссия за пополнение;

- возможность дистанционного управления.

Обратите внимание, что актуальную информацию о банковских предложениях можно посмотреть на официальном сайте коммерческого банка. В том числе и об открытии валютного счета в банке.

Отражение валютного счета в Сбербанк Онлайн

Сбербанк России

Здесь можно открыть депозитный или текущий счет в иностранной валюте, что касается депозитных предложений, то их много. Открыть вклад можно как в территориальном подразделении кредитно-финансовой организации, так и в онлайн кабинете в системе Сбербанк онлайн. Что касается процентных ставок на вклады в иностранной валюте, то они в среднем колеблется от 0,01 до 1,25% в год, сроки размещения средств на счету довольно гибкие от 1 месяца до нескольких лет.

Что касается валютных счетов, то здесь есть два актуальных предложения: счет универсальный или до востребования. Их отличие лишь в том, что счет до востребования не имеет сроков, то есть он бессрочный, а универсальный действует на протяжении 5 лет, после чего пролонгация договора производится автоматически, а количество пролонгаций не ограничено.

Процентные ставки на остаток по счету 0,01 процентов год. Открыть счет можно в любой валюте, в том числе в долларах, евро в японских иенах, канадских долларах, шведских кронах, фунтах стерлингов и других. Для оформления договора достаточно обратиться в любое отделение Сбербанка и подписать договор на обслуживание. Кстати, что касается тарифов, то плата за открытие и ведение счета не взимается, минимальную сумму зачисления 5 долларов, или сумма, эквивалентная 5 долларам США. Нельзя не отметить тот факт, что количество пополнений и снятий наличных не ограничено, при том условии, что баланс должен быть не менее неснижаемого остатка в размере 5 долларов.

Способы открытия валютного счета в Сбарбанке

ВТБ Банк Москвы

В данной кредитной организации есть одно предложение по валютному счету – это текущий счет без начисления процентов. Валюта: рубли доллары или евро. Минимальная сумма не ограничена, срок – бессрочный, ограничений по пополнению и снятию наличных нет. Подать заявку можно непосредственно в отделении банка или в интернет-банкинге, при том условии, что вы уже пользуетесь услугами банка ВТБ24 и имеется доступ к личному кабинету в онлайн системе.

Кредит Европа банк

В Кредит Европа банке есть возможность оформить оперативно счет в иностранной валюте, а именно в долларах США, евро, турецких лирах или в фунтах стерлинга. Открыть счет можно в любом отделении Кредит Европа банке, при себе достаточно иметь паспорт, что касается оплаты услуги, то она составляет 10 условных единиц. Обслуживание обойдется вам также 10 условных единиц. Кстати, плата не взимается для действующих вкладчиков и заемщиков в кредит Европа банке, плата за банковские переводы составляет от 1 до 10% от суммы перевода в зависимости от суммы и валюты. Есть возможность оформить дебетовую карту для распоряжения денежными средствами.

Альфа-банк

Аналогично Альфа-банк доставляет возможности открыть текущий счет в любой валюте в рамках одного из пакета услуг. То есть пользователь может выбрать один из четырех пакетов услуг – это Эконом, Оптимум, Комфорт и Максимум плюс. Разница заключается в стоимости пакета услуг, соответственно, чем выше стоимость, тем больше возможности предоставляет банк.

Важно, что клиент может бесплатно пользоваться пакетом услуг от Альфа банка при условии открытия счета для зачисления основного дохода клиента.

Что касается условий обслуживания, то банк предоставляет возможность открыть счет в любой валюте: рубли доллары или евро. Кроме того, банк начисляет доход до 7% на остаток по накопительному счету и позволяет бесплатно оформить дебетовую карту и пользоваться дистанционными сервисами. Что касается счета в иностранной валюте, то владельцы текущего счета имеют возможность переводить свои средства в любую валюту, например, при поездке за границу можно через интернет-банкинг перевести свои сбережения в доллары или евро.

Итак, основной вопрос, в каком банке лучше открыть валютный счет, вопрос индивидуальный для каждого постольку, поскольку условия обслуживания везде идентичные. Но стоит также обратить внимание, что некоторые банки взимают плату за обслуживание, а другие нет. Кроме того, некоторые банки, например, Альфа-банк, дают возможность заработать от собственных сбережений до 7% на остаток.

Как видно, открыть долларовый счет физическому лицу будет достаточно просто. При этом банк не требует никаких дополнительных документов от граждан РФ, кстати, для нерезидентов нашей страны к списку документов обязательно стоит прибавить документы, подтверждающие право пребывания на территории России. В любом случае актуальную информацию о продуктах и услугах того или иного банка вы всегда можете получить от оператора горячей линии выбранного вами банка.

znatokdeneg.ru

как открыть, плюсы и минусы

Сберегательный банк предлагает выгодные условия для хранения и увеличения накоплений граждан. Рублевые и валютные счета, открытые в Сбербанке для физических лиц – это вклады с возможностью накопления и расходования средств в рублях и иностранной валюте.

Преимущества открытия

Хороший способ сохранить и приумножить свои накопления ― это открыть валютный счет, например, в долларах, так как процентная ставка для евро всегда чуть ниже.

Такой вклад приносит прибыль вне зависимости от уровня инфляции в стране благодаря тому, что курс валюты растет с каждым годом. Минимальная сумма внесения при открытии ― от 5 долларов или евро.

Валютный вклад предоставляет физическому лицу следующие возможности:

- конвертация денег;

- расчеты с иностранными организациями;

- капитализация процентов;

- переводы;

- сохранение денежных средств.

Разновидности

Для расчетов, переводов или получения денег в иностранной валюте резидент РФ вправе открыть долларовый счет.

Виды счетов для физических и юридических лиц:

- Депозитный. Используется для хранения и приумножения денег в иностранной валюте. Минимальная сумма при открытии в долларах или евро позволяет воспользоваться данным видом услуги клиенту с любым (высоким или низким) доходом; открывается на имя клиента, является срочным. Различают следующие депозиты:

- Срочный. Имеет небольшой период действия.

- Долговременный. Период размещения денег до трех лет с возможностью пролонгации на тех же условиях, если иное не предусмотрено договором.

- Онлайн. Не требует личного присутствия клиента. Сделка оформляется через приложение «Сбербанк Онлайн».

- Текущий. Открывается для совершения расчетов в иностранной валюте и для ее хранения. Позволяет клиенту сохранить деньги, полученные от финансовых операций, производимых на территории РФ, осуществлять денежные переводы, не запрещенные законодательством РФ.

Плюсы и минусы

Отметим ряд преимуществ открытия валютных вкладов:

- Стабильный доход при нестабильности курса валюты.

- Автоматическая пролонгация на тех же условиях, если договором не установлены иные условия.

- Возможность увеличения процента по ставке, если такое предусмотрено договором.

- Возможность дополнительного дохода при падении курса рубля (к ставке по договору добавляется разница стоимости между валютой и рублем).

- Возможность открыть счет в редких валютах (иен, фунт или швейцарский франк).

- Капитализация процентов, если иное не предусмотрено договором (в этом случае проценты будут прибавляться к основной сумме).

- Получение возможности снять сумму начисленных процентов в любом отделении Сбербанка или перевести их эквивалент на рублевую карту.

- Иметь мультивалютный вклад, что позволяет конвертировать валюту без комиссии (особенно актуально для людей, часто выезжающих за границу).

- Снижение рисков потери денег.

К минусам можно отнести:

- Выплаты в рублях в случае отзыва лицензии у банка.

- Низкий процент в сравнении с рублевыми вкладами.

- Снижение дохода при конверсии (в этом случае выгодно подписать договор на долгосрочных условиях с капитализацией процентов).

- Меньшее количество предлагаемых банком видов продуктов.

- Пересчет процентов без капитализации в случае досрочного расторжения (закрытия).

Особенности работы с валютными счетами

Клиент, открывая валютный счет в Сбербанке, должен рассчитать, какой остаток необходимо держать на вкладе. Краткосрочные вложения на небольшие суммы не выгодны из-за нестабильного курса. Депозит начинает приносить доход тогда, когда на счете более 1000 условных единиц (долларов или евро).

Для получения большей доходности рекомендуется разбить сумму на несколько счетов для разных валют. Частный депозит не облагается налогом из-за более низкой процентной ставки, чем ставка рефинансирования, установленная ЦБ РФ.

Особенностью работы с иностранной валютой является необходимость контроля операций после открытия валютного счета физическим лицом, обязанность проведения которого ложится на работников валютного департамента в Сбербанке.

Как открыть

Чтобы открыть валютный (долларовый) счет в Сбербанке, физическому лицу необходимо:

- прийти в одно из отделений с паспортом;

- определиться с видом услуги;

- написать заявление на бланке Сбербанка;

- оформить договор, подписав его;

- внести деньги через кассу.

Для закрытия счета вам нужно написать заявление в отделении банка и дождаться подтверждения.

Порядок открытия

Любые операции со счетами строго регламентируются нормативными актами, инструкциями ЦБ РФ.

При оформлении валютного счета сотрудник банка:

- проводит идентификацию клиента в базе, обязательно уточняя отсутствие возрастных ограничений. На момент сделки клиент должен быть совершеннолетним.

- проверяет дееспособность клиента. В случае недееспособности (неправоспособности), банк имеет право отказать клиенту в операциях.

- устанавливает, в чьих интересах действует клиент – своих или выгодоприобретателя. Сотрудник обязан выяснить личные данные выгодоприобретателя в случае, если такой имеется.

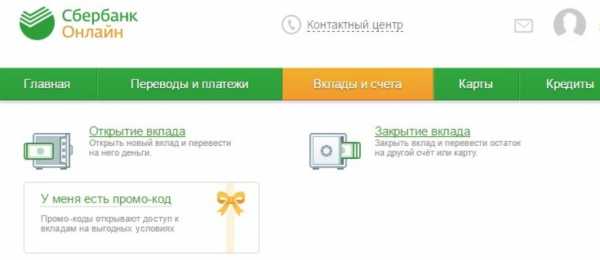

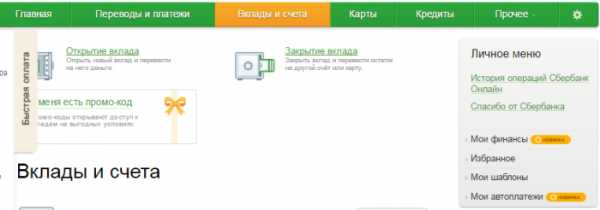

Можно ли открыть счет в Сбербанк Онлайн

Приложение «Сбербанк Онлайн» позволяет открыть валютный вклад с первоначальным взносом или без взноса. Для этого:

- авторизуйтесь в приложении;

- откройте раздел «Вклады и счета»;

- выберите «Открыть вклад»;

- ознакомьтесь с условиями размещения;

- поставьте флажок на выбранный вид услуги;

- оформите заявку;

- проверьте данные перед подтверждением;

- нажмите «Открыть»;

- дождитесь сообщения о подтверждении операции.

Заключение

Валютный счет, открытый в Сбербанке, пользуется доверием среди клиентов и позволяет уберечь капитал от повышения уровня инфляции в стране и девальвации рубля. Основным критерием надежности банка является страхование всех видов договоров от невыплат в случае отзыва лицензии у банка.

Стать клиентом Сбербанка просто: возьмите нужный документ, денежную сумму и оформите счет для физического лица без рисков.

www.tsbank.ru

❶ Как открывать валютный счет 🚩 Узнайте, как открыть валютный счет, и какие здесь есть нюансы 🚩 Банки

Приват Банк: рублевые счета для физических лиц

Достаточно популярный среди украинцев Приват Банк в числе прочего предоставляет возможность открытия рублевого счета. Причем в качестве бонуса клиенту банк совершенно бесплатно предоставляет пластиковую карту, при помощи которой легко осуществлять всевозможные манипуляции с лежащими на счету деньгами.

В пользу Приват Банка в случае с открытием рублевого счета говорит масштабная сеть банкоматов и терминалов по всей Украине, а также филиалы практически в каждом населенном пункте и возможность доступа к счету по средствам онлайн сервиса Приват 24.

Для открытия счета подойдет как паспорт гражданина Украины, так и загранпаспорт.Для открытия рублевого счета новый клиент, не имеющий в пользовании других продуктов Приват Банка, должен явиться в ближайшее отделение банка с базовым пакетом документов, в который входят оригиналы паспорта и идентификационного кода.

Сбербанк России: депозиты в рублях для украинцев

Еще один банк, также предоставляющий возможность в считанные минуты стать владельцем рублевого счета — Сбербанк России. Помимо возможности получить дебетовую карту для осуществления операций со счетом, этот банк предлагает клиентам ряд депозитных программ, распространяющихся в равной степени и на гривенные, и на рублевые счета.

Суммы начислений по депозитным программам могут отличаться в зависимости от валюты счета.

В отличие от вышеупомянутого Приват Банка Сбербанк России в Украине не имеет столь развитой сети банкоматов и филиалов. Тем не менее уровень доверия к банку среди физических лиц достаточно высок. К тому же снимать наличные можно также в других банкоматах, так что этот факт едва ли можно считать поводом отказаться от работы с этим банком.

Для открытия рублевого счета в украинском филиале российского Сбербанка с собой также нужно иметь документ, удостоверяющий личность, и идентификационный код. В Сбербанке открыть рублевый счет могут как резиденты Украины, так и граждане других государств при условии предоставления нужного пакета документов.

При пополнении рублевого счета через украинские терминалы самообслуживания конвертация национальной валюты в рубли производится по внутреннему курсу банка, в котором открыт рублевый счет. Независимо от выбранного банка пополнить счет через кассу банка можно наличными рублями.

www.kakprosto.ru

Валютный счет: какие преимущества и возможности

Как формируется курс доллара и зачем это знатьВ результате финансового кризиса 2014 года владельцы долларовых капиталов в России смогли неожиданно обогатиться, продавая американскую валюту за рубли. Пиковая прибыль от таких сделок пришлась на Черный вторник – 16 декабря 2014 года, когда цена доллара достигла 61 рубля. Именно во время обвала рубля многие жители страны впервые серьезно задумались о покупке иностранной валюты. Стоит […]

Банк с валютным контролем: как сделать безошибочный выборВалютный контроль – ряд мер и дополнительных процедур, проводимых при реализации сделок с валютой и нерезидентами РФ. Контроль соблюдения законодательства в этой сфере осуществляется Центробанком РФ, региональными органами власти и агентами – банками, получающими соответствующие полномочия. Поэтому компаниям, ориентированным на зарубежных клиентов (поставщиков) или осуществляющим расчеты в инвалюте, нужно выбрать финансовое учреждение, предоставляющее услуги валютного […]

Что нужно знать о валютном счете в CбербанкеДля осуществления операций с евро, долларами США или деньгами других стран клиенты могут открыть в Сбербанке валютный счет. Банковские продукты, которые дают возможность таких операций, широко представлены в учреждении.

Как открыть валютный счет для физического лица в СбербанкеНа рынке кредитно-финансовых услуг конкуренция велика и каждый банк предлагает на первый взгляд выгодные условия, обещая высокие проценты на остаток средств на счете. Но, зачастую, чем выше предлагаемый процент, тем больше вероятность финансовой нестабильности банка. Наиболее надежный вариант – это открыть валютный счет физическому лицу в Сбербанке.

Открытие сберегательного счета в СбербанкеФизическим лицам, которые всегда хотят контролировать свои сбережения и при этом не хотят хранить их дома, стоит обратить внимание на такой банковский продукт, как сберегательный счет в Cбербанке. Этот вклад позиционируется как инструмент, который позволяет клиенту свободно распоряжаться деньгами, соответственно, процентная ставка по нему будет не очень высокой.

Особенности мультивалютного счета в СбербанкеСтандартные текущие счета, которые позволяют проводить операции только в одной валюте, имеют еще называние моновалютных. Но не всегда для юридических и физических лиц это удобно, так как довольно часто клиенты банков работают с деньгами разных стран одновременно. Именно для таких клиентов имеет смысл открыть мультивалютный счет в Сбербанке.

Универсальный счет в Сбербанке – это залог вашей финансовой независимостиУчитывая экономическую нестабильность, кредитно-финансовые учреждения для привлечения свободных денежных потоков готовы идти навстречу клиентам. «Универсальный» счет в Сбербанке позволит накапливать и приумножать сбережения независимо от сроков размещения и минимальной суммы пополнения. А если вам срочно понадобилась сумма депозита, вы сможете изъять ее без потерь.

Накапливайте и приумножайте с депозитным счетом в СбербанкеСегодня все больше жителей России отдают предпочтение сбережению свободных денежных средств на депозитных счетах в банковских учреждениях. Это возможность безопасно хранить средства, накапливать их, и чувствовать уверенность в завтрашнем дне. Рассмотрим, что такое депозитный счет в Сбербанке и как его можно открыть.

Как открыть валютный счет юридическому лицу в 2019 годуОтечественное законодательство наделяет правом вести внешнеэкономическую деятельность всех субъектов хозяйствования РФ, независимо от организационно-правовых форм. Сотрудничество с зарубежными партнерами закономерно предполагает взаиморасчеты в иностранной валюте. При этом открытие валютного счета юридическим лицом не только удобно, но и необходимо.

Открытие валютного счета физическим лицом: преимущества и возможностиВ том случае, если вам требуется открытие валютного счета физическим лицом, то следует знать, что предусматривает законодательство Российской Федерации по данному вопросу. Существует соответствующий правовой акт, ознакомившись с которым, вы сможете точно быть уверены, какие операции вам позволены.

Правила закрытия валютного счета в банкеДействующее законодательство предусматривает, что клиент имеет право закрыть существующий валютный счет (в/с) в любое время. Для этого ему нужно, имея при себе паспорт, обратиться в банковское отделение с заявлением. Оно составляется в произвольной форме, но в любом случае должно содержать данные заявителя, банковского отделения, а также номер самого р/с. Закрытие валютного счета в банке нельзя […]

Как оформлять валютные счета за рубежомВалютные счета за рубежом, то есть в иностранной валюте и в другой стране, могут открыть как физические лица, так и организации. Банковскими учреждениями, если средства размещаются на депозите, начисляется доход в виде процентов. Отсутствуют какие-либо ограничения на количество открываемых счетов в одной или нескольких странах.

Государственное регулирование учета денежных средств на валютном счетеУчет денежных средств на валютном счете производится в соответствии с общими и специальными требованиями к финансовой документации. Во-первых, на процедуру оформления движения безналичных валютных ценностей в полной мере распространяются предписания ФЗ № 402 о бухучете от 06.12.11. Это, среди прочего, обязывает владельца в/с:

Как производится переоценка остатков на валютных счетахПорядок работы субъектов предпринимательства с валютой иностранных государств наличными через кассу и безналичными переводами по счетам строго регламентирован законодательством РФ. Однако некоторые действия, например, переоценка остатков на валютных счетах, вызывают затруднения у бухгалтеров, ранее имевших дело только с рублевыми расчетами.

schetavbanke.com