Налоги и взносы по договору ГПХ в 2019 году

Гражданско-правовой договор — достаточно распространенное явление в современных правовых отношениях.

По этой причине целесообразно рассмотреть подробней интересующие вопросы относительно обложения выплат на основании подписанного договора ГПХ, а также правил начисления.

Что это такое

Основная суть рассматриваемого гражданско-правового договора с физическими лицами заключается в том, что он может быть подписан тогда, когда нужно выполнить конкретную разновидность работы.

Согласно со статьей 702 Гражданского Кодекса РФ, заказчик вынужден будет платить доход физическому лицу только после того, как он сдаст результаты своей работы, а заказчик принял без каких-либо нареканий.

Стороны соглашения оставляют за собой право предусмотреть возможность начисления аванса по подписанному документу, но при этом итоговый расчет произойдет только по факту выполнения работы либо предоставления услуги.

Как только работа выполнены в соответствии с условиями, правовые отношения между исполнителем и заказчиком считаются таковыми, как завершенными.Рабочий, который занят на основании подписанного договора гражданско-правового характера не может относиться к числу наемного штата работников.

К сведению — основным нормативно-правовым документом, который регулирует правовые отношения между сторонами такого вида соглашения принято считать Гражданский Кодекс РФ.

Документы, на основании которых производятся выплаты

Следует помнить, что гражданско-правовые отношения заказчика и исполнителя устанавливают и подтверждают всего несколько документов, а именно:

- соглашение гражданско-правового характера;

- сформированный надлежащим образом акт выполнения работ.

На основании указанной документации, а также в случае отсутствия взаимных претензий между непосредственным исполнителем и заказчиком, возникает необходимость в осуществлении расчетов налогов и вносов по договору ГПХ.

Та категория исполнителей, которая обладает законным правом на получение вычета, вынуждены составить надлежащим образом заявление и подготовить документы, подтверждающие такую возможность. К таковым, к примеру, можно отнести командировочное направление.

В том случае, если договор гражданско-правового характера предусматривает своим содержанием возможность оплаты за работу авансовым способом, то соответствующие взносы на страхование (в ФСС) подлежат удержанию в более раннюю дату перечислений. Иными словами, на период начисления аванса.

Вычеты по НДФЛ для подрядчиков

Компания оставляет за собой право предоставлять исполнителю (имеется в виду подрядчику) работ по подписанному гражданско-правовому договору положенные стандартные налоговые вычеты.

Они предусмотренны статьей 218 Налогового Кодекса России, если же его прибыль подлежит налогообложению по ставке в 13%.

Об этом подробно изложено в статьях 210 и 224 Налогового Кодекса РФ. В соответствии с нормами российского законодательства, в частности ст. 218 НК РФ.

Стандартные налоговые вычеты предоставляются непосредственным налогоплательщикам одним из налоговых агентов, являющихся каналом начисления прибыли, по выбору плательщика налога на базе его составленного надлежащим образом заявления и документации, что и способно подтвердить право на налоговый вычет.

По большому счету, выбор непосредственного налогоплательщика в данной ситуации будет оформлено в форме составленного надлежащим образом заявление относительно оформления такого виды налогового вычета.

Налогообложение соглашения с физическим лицом

Согласно с нормами законодательства РФ, налог по рассматриваемому договору гражданско-правового характера в нынешнем году должен быть уплачен в единственном виде — НДФЛ.

По причине того, что непосредственный исполнитель получает доход за результат своей работы, то такая разновидность прибыли подлежит обязательному налогообложению.

Одновременно с этим, перечисляемое денежное вознаграждение по рассматриваемому гражданско-правовому соглашению с физическими лицами, заказчик выступает в качестве налогового агента по подоходному налогу.

К сведению — НДФЛ во время гражданско-правового соглашения с физическими лицами, организация обретает статус налогового агента по НДФЛ.

Кроме того, нужно помнить о том, что налог в случае подписания рассматриваемого типа договора уплачивается заказчиком при условии отсутствия у частного предпринимателя статуса ИП — согласно с нормами статьи 226 Налогового Кодекса.

Одновременно с этим, следует помнить, что в самом тексте рассматриваемого документа с частным предпринимателем может и не быть указано необходимость в перечислении НДФЛ.

Об этом правиле указано в Письме Минфина от марта 2016 года. Организация делает перечисления подоходного налога за физических лиц только в том случае, если последние являются частными предпринимателями.

Механизм расчета осуществляется таким образом:

| В случае наличия статуса у исполнителей резидента РФ | Процентная ставка НДФЛ составляет 13% |

| В случае статуса нерезидента РФ | Ставка в 2019 году составляет 30% |

Об этом необходимо помнить, чтобы исключить вероятность возникновения различного недопонимания.

Резидент РФ

В данной ситуации из размера денежного вознаграждения возникает необходимость вычесть так называемый профессиональный вычет.

В таком случае право на оформление возникает на основании составленного надлежащим образом заявления. Правило действует на основании статьи 221 Налогового Кодекса РФ.

Нерезидент РФ

В том случае если физическое лицо выступает нерезидентом России, то уполномоченное лицо должен будет умножить установленную ставку НДФЛ в 30% на размер полученной прибыли.

В данной ситуации нужно будет удержать налог с авансового платежа на следующий день после фактического перечисления предоплаты.

По итогам календарного года возникает необходимость составить и сдать в налоговый орган справку по форме 2-НДФЛ со всеми без исключения выплаченными доходами и удержанными налогами. Данное правило подробно изложено в статье 230 Налогового Кодекса РФ.

Бухгалтерские проводки

В соответствии с установленными нормами российского законодательства, бухгалтерский учет операций на основании договора с физическим лицом имеет в 2019 году такой вид:

| Дебет счета | Кредит счета | Разъяснение совершенной операции |

| 26 «Общехозяйственные затраты» (20 «ОС (основное производство)», 44 «затраты на реализацию») | 60 «осуществление расчетов с непосредственными поставщиками и подрядчиками»(76 «проведение расчетов с многочисленными дебиторами и кредиторами) | Подтверждается факт начисления денежного поощрения исполнителю, который выступает физическим лицом на основании ранее подписанного соответствующего соглашения |

| 26 «Общехозяйственные затраты»(20 «ОС (основное производство)», 44 «затраты на реализацию») | 69 «Проведение расчетов по вопросу социального страхования и обеспечения» | Подтверждается факт удержания и перечисления страховых взносов на полученную сумму дохода |

| 60 «осуществление расчетов с непосредственными поставщиками и подрядчиками» (76 «проведение расчетов с многочисленными дебиторами и кредиторами) | 68 «Проведение расчетов по имеющимся налогам и сборам, включая НДФЛ | Подтверждается факт расчета и удержания подоходного налога |

| 60 «осуществление расчетов с непосредственными поставщиками и подрядчиками»(76 «проведение расчетов с многочисленными дебиторами и кредиторами) | 50 «Касса» 51 «Расчетный счет» | Подтверждение факта перечисления денежных средств физическому лицу, которое выступает исполнителем на основании подписанного договора |

| 68 «Проведение расчетов по имеющимся налогам и сборам, включая НДФЛ | 51 «Расчетный счет» | Подтверждение перечисления подоходного налога в бюджет |

Можно ли рассчитать онлайн

Говоря о возможности произвести расчет в режиме онлайн, то в данном случае необходимо обращать внимание на один нюанс.

В частности речь идет о том, что поощрение исполнителю, по сути, считается как одна из разновидностей заработной платы.По этой причине допускается возможность производить необходимые расчеты на специализированных сайтах со встроенным калькулятором, что и для заработных плат.

По этой причине достаточно будет:

- Перейти на специализированный сайт для расчетов.

- Указать необходимые первоначальные данные.

- Произвести расчет.

В конечном итоге система в течении нескольких минут выдаст соответствующий ответ.

Видео: часто возникающие вопросы

В завершении хотелось бы отметить — занятость физических лиц по договору гражданско-правового характера практически идентична с трудовым контрактом.

Одновременно с этим, между ними имеются некоторые немаловажные различия. Поднимая вопрос о налогах и сборах, то следует обращать внимание на рассмотренные в статье особенности, игнорирование которых может повлечь за собой немало юридических последствий и одновременно проблем с представителями налогового органа.

Внимание!

- В связи с частыми изменениями в законодательстве информация порой устаревает быстрее, чем мы успеваем ее обновлять на сайте.

- Все случаи очень индивидуальны и зависят от множества факторов. Базовая информация не гарантирует решение именно Ваших проблем.

Поэтому для вас круглосуточно работают БЕСПЛАТНЫЕ эксперты-консультанты!

- Задайте вопрос через форму (внизу), либо через онлайн-чат

- Позвоните на горячую линию:

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

zanalogami.ru

Договор ГПХ взносы

С некоторыми сотрудниками, которые не относятся к штату организации, можно заключать договор ГПХ. Взносы при этом платить придется, но только в Пенсионный фонд. На социальном страховании в данном случае можно сэкономить. Это один из основных плюсов заключения договора ГПХ: уменьшение взносов. Хотя, если смотреть шире, то для сезонных работ это просто единственный вариант оформления отношений, да и в других случаях просто нет смысла оформлять трудовой договор, платить «минималку» и т.п.

Договор ГПХ: взносы в ПФР

Договор ГПХ: взносы в ФСС

Сотрудникам, выбирающим в качестве оформления трудовых отношений договор ГПХ, взносы в Фонд социального страхования не перечисляют. Поэтому их и не начисляют, не оплачивают дни временной нетрудоспособности, социальные пособия и т.д. Исключение: работодатель может перечислять в ФСС взносы от несчастных случаев на производстве и профессиональных заболеваний на основании Федерального закона от 24.07.1998 N 125-ФЗ. Это условие должно быть оговорено, когда заключается договор ГПХ. Взносы от НС, прописанные в документе, будут начислены и уплачены. А при возникновении страхового случая сотрудник будет получать пособие.

Заключение договоров ГПХ на ЕНВД и УСН: уплата и начисление взносов

Когда заключается договор ГПХ, взносы на пенсионное страхование и страхование от несчастных случаев на производстве (при наличии этих пунктов в документе) начисляются и уплачиваются независимо от системы налогообложения. Вопрос состоит в следующем: сможет ли работодатель на спецрежиме уменьшить налоговую базу на перечисленные в ПФР и ФСС денежные средства? Для упрощенной системы налогообложения оплата труда по договору ГПХ со штатным сотрудником не признается расходом на основании ст. 255 НК РФ. Начисленные и уплаченные взносы также не уменьшают базу налогообложения. Если работник является внештатным и с ним заключают гражданско-правовой договор, тогда расходы признаются на основании пп.5 п.1 ст. 346.16 НК РФ. Взносы уменьшают налог к уплате до 50%. Когда договор ГПХ заключают с ИП, расходы учитывают в составе материальных, но страховые взносы не начисляются. Следовательно, на УСН, когда заключают договор ГПХ, взносы уменьшают налогооблагаемую базу в момент их фактической оплаты. Для ЕНВД признание расходов не существенно. Важен тот факт, что взносы должны быть фактически оплачены. Еще важно учесть нюанс: работы или услуги, которые выполняются по договору ГПХ должны относится к деятельности ЕНВД. Если у фирмы физическим показателем являются сотрудники, в любом случае, взносы, начисленные по договору гражданско-правового характера не будут иметь отношение к вмененке, а значит и уменьшать налогооблагаемую базу.

Итого, порядок простой. Хоть для первого раза, хоть для сотового. Конечно, хочется найти образец и самого договора ГПХ, и других документов, связанных с учетом сотрудников, наверное, любой современный предприниматель попробует их найти в сети. Они, конечно же, есть. Однако всплывёт ещё одна тема — а как их юридически проверить? Неизвестно же, когда составляли договоры ГПХ, кто это делал, соответствуют ли они современному законодательству (Гражданскому кодексу, прежде всего) и практике. Сыр однозначно бесплатный, но разобраться сложно, не мышеловка ли это! Избежать всех подобных проблем, на самом деле, очень и очень просто. В России довольно давно существует юридический сервис «Документовед», в котором можно пройти регистрацию бизнеса онлайн, подготовить документы за 15 минут для регистрации ООО, внести изменения в устав ООО, оформить любые договоры с сотрудниками и т.д. Стоимость приятно порадует — она значительно ниже услуг юристов, при этом всё делается на порядок быстрее! Многие процессы элементарно автоматизированы, что дешевле человеческого труда намного, вопросы, требующие консультаций или проверки решаются оперативно онлайн или по телефону, то есть никуда не нужно ехать! Через «Документовед» прошли сотни тысяч предприятий и предпринимателей, образно говоря, от Владивостока до Калининграда. Это самый современный и технологичный способ заключить договор ГПХ, вернее подготовить его, получить юридическое сопровождение или оформить бизнес, и это вполне можно назвать мировым уровнем. Никаких бюрократии, никаких диких наценок, никаких очередей, поездок, встреч, всё цивилизованно!

А когда уже есть договор ГПХ взносы нужно посчитать — то в этом случае можно посоветовать другой сервис, который решает в разы больше задач и даёт на порядок больше возможностей, чем практические любая существующая сегодня отдельно взятая программа. И это, конечно, сервис «Контур Эльба», который известен большинству предпринимателей и бухгалтеров в России, количество зарегистрированных пользователей около миллиона! Эльба сама рассчитывает взносы, налоги, формирует платежки в интернет-банк/ «просто в банк», показывает как можно уменьшить налоги на взносы (за ИП, за сотрудников), формирует декларации и прочие формы отчетности. Такой сервис просто обязательно нужно попробовать, и в любом случае получить бесплатный календарь отчетности, налогов и взносов — он уж точно пригодится всем без исключения :

www.elba-buhgalter.ru

PRO поступление услуг, расчет налогов и взносов по договорам ГПХ в «Бухгалтерия 8 для Казахстана»

Договор гражданско-правового характера (ГПХ): отражение операций, исчисление налогов, взносов и отчислений

При заключении договора на предоставление услуг (выполнение работ) на условиях платности и срочности между сторонами возникают гражданско-правовые отношения, которые регулируются Гражданским кодексом РК.

Договор ГПХ на выполнение определенных услуг (работ) может заключаться как со сторонними физическими лицами, так и с физлицами являющимися сотрудниками организации.

Поступление услуг по договору ГПХ

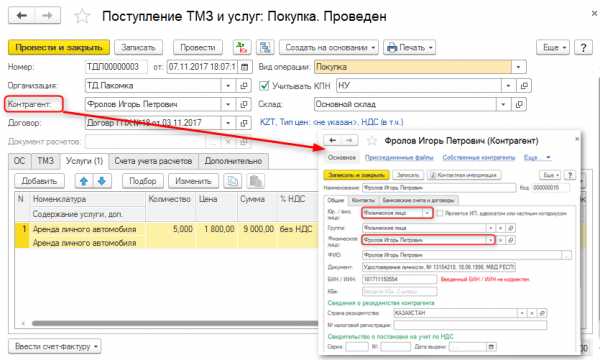

Поступление товаров, работ и услуг по договорам ГПХ оформляется документом Поступление ТМЗ и услуг в разделе Покупка. Стандартно заполняются все поля (контрагент, договор и т.д.), в табличной части документа отражается предмет и стоимость договора.

Для отражения операций по договорам ГПХ необходимо убедиться, что у поставщика в карточке Контрагента установлено значение Физическое лицо. В поле Физическое лицо из справочника выбрать соответствующее физ.лицо, если его данные уже внесены в справочник, либо создать новое.

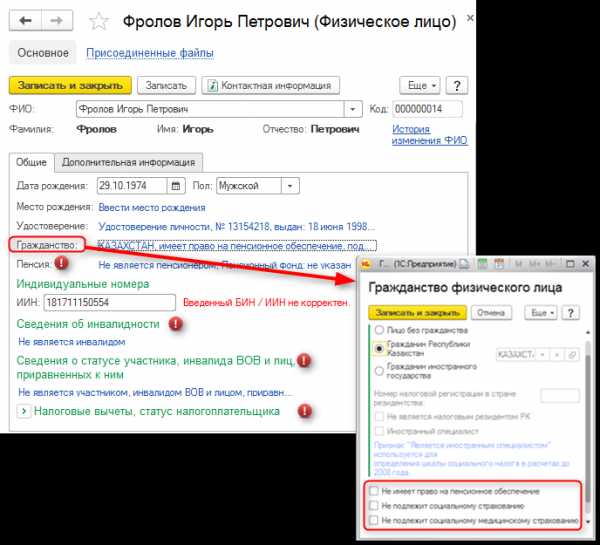

В карточке Физические лицо необходимо внести все реквизиты (ФИО, ИИН, дата рождения, паспортные данные) и произвести настройки (гражданство, обязательства по социальному и медицинскому страхованию, сведения об инвалидности и т.д.).

От полноты и корректности внесенной информации зависит расчет налогов и отражение операции в учете и отчетности.

Расчет налогов и взносов по договору ГПХ

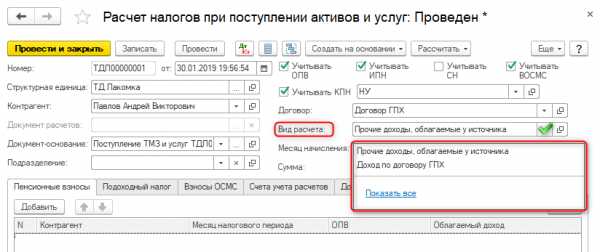

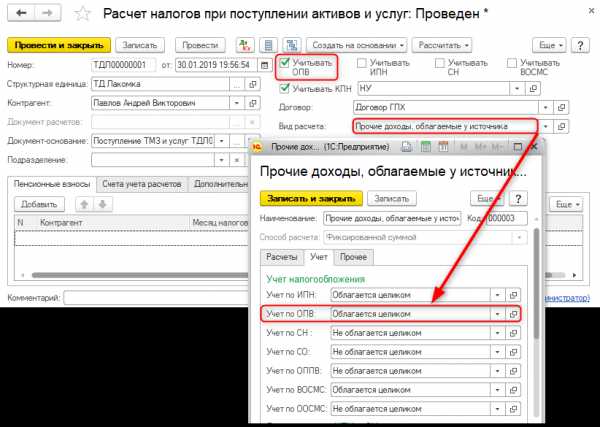

Для исчисления и удержания налогов, отчислений и взносов с дохода по договору ГПХ необходимо создать документ Расчет налогов при поступлении активов и услуг. Это можно сделать на основании документа Поступление ТМЗ и услуг (поля заполнятся автоматически) либо самостоятельно в разделе Покупка (заполнить поля «вручную»).

В поле Вид расчета установить Прочие доходы, облагаемые у источника выплаты из справочника Начисления организации. А так же можно самостоятельно создать новый вид начислений, например, назвав его Доход по договору ГПХ.

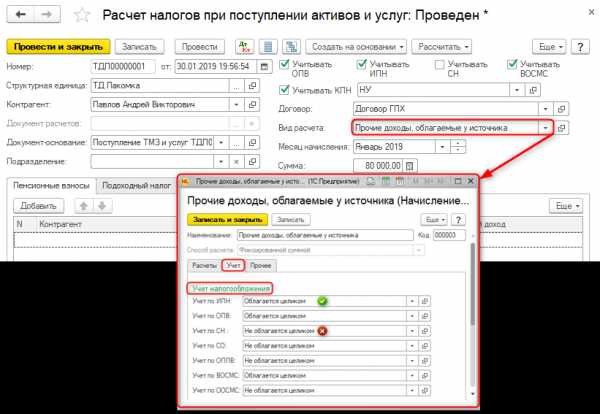

Для правильного начисления налогов и корректного отражения данных в бухгалтерском учете и налоговой отчетности необходимо убедится в настройках выбранного начисления. У данного вида начисления на вкладке Учет в разделе Учет налогообложения для каждого вида налога (взноса, отчисления) должен быть установлен признак Облагается целиком/ Не облагается целиком в соответствии с действующим законодательством.

Далее в статье рассмотри подробнее расчет и удержание налогов, взносов и отчислений.

Расчет обязательных пенсионных взносов (ОПВ по ГПХ)

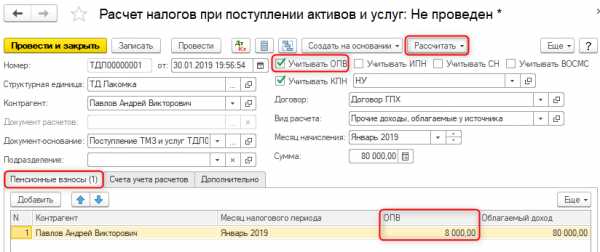

Для расчета обязательных пенсионных взносов с доходов физических лиц по договорам ГПХ необходимо в документе Расчет налогов при поступлении активов и услуг установить признак Учитывать ОПВ.

Для корректного исчисления ОПВ необходимо убедиться, что для выбранного вида расчета в поле Учет по ОПВ установлен признак Облагается целиком.

Обратите внимание на то, что обязательные пенсионные взносы будут рассчитаны только в том случае, если контрагент, оказывающий услуги по договору ГПХ не является пенсионером, то есть для физического лица не установлен признак Не имеет право на пенсионное обеспечение.

Исчисление обязательных пенсионных взносов производится при помощи командной кнопки Рассчитать.

Сумма исчисленных ОПВ отражается в табличной части документа Расчет налогов при поступлении активов и услуг на вкладке Пенсионные взносы.

Расчет индивидуального подоходного налога (ИПН по ГПХ)

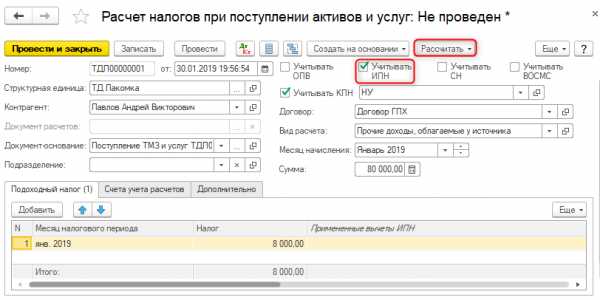

Для расчета индивидуального подоходного налога с дохода по договору ГПХ необходимо в документе Расчет налогов при поступлении активов и услуг установить признак Учитывать ИПН.

Для автоматического исчисления ИПН надо воспользоваться кнопкой Рассчитать. Так же можно самостоятельно вносить данные по льготам и корректировать расчет во вкладке Расчет ИПН.

При проведении документа Расчет налогов при поступлении активов и услуг формируются проводки на счетах бухгалтерского и налогового учета и записи в регистрах накопления (взаиморасчеты, доходы, налоги, отчисления).

Расчет взносов на обязательное социальное медицинское страхование (ВОСМС по ГПХ)

Взносы по медицинскому страхованию с дохода физического лица, начисленного по договору ГПХ, автоматически рассчитываются если в документе Расчет налогов при поступлении активов и услуг установлен признак Учитывать ВОСМС.

Для автоматического расчета ВОСМС у вида начисления, выбранного в поле Вид расчета, в строке Учет ВОСМС должен быть установлен признак Облагается целиком.

Важно!

Физическое лицо по договорам ГПХ не уплачивает взносы до 2020 года. Подробнее в статье Перенос взносов на 2020 год.

С 01.07.2017 по 31.12.2017 года производилась уплата ВОСМС с доходов по договорам ГПХ.

Выплата дохода физическому лицу по договору ГПХ

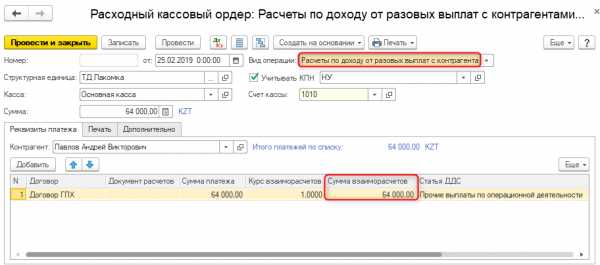

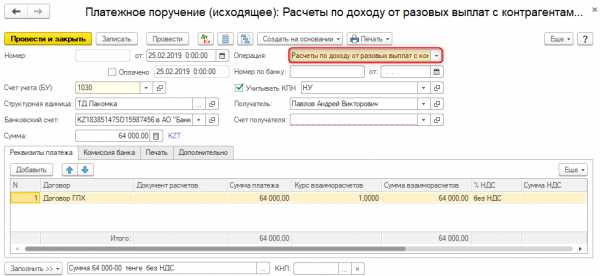

Для оплаты по договору ГПХ можно сформировать Расходный кассовый ордер или Платежное поручение (исходящее) с видом операции Расчеты по доходу от разовых выплат с контрагентами.

Платежные документы можно создать на основании Расчет налогов при поступлении активов и услуг или самостоятельно в разделе Банк и касса.

При формировании платежного документа на основании Расчета налогов при поступлении активов и услуг автоматически рассчитывается сумма, подлежащая к выплате. При самостоятельном создании документа оплаты нужно учесть сумму налогов и взносов, подлежащую к удержанию.

pro1c.kz