Эквайринг для онлайн кассы и платежные терминалы

Эквайринг — услуга, которую предоставляет банк по обслуживанию всех денежных операций, которые вы проводите при помощи банковских карт любого типа и мобильных устройств (с помощью технологии PayPass).

Что необходимо, чтобы эквайринг заработал на вашей точке продаж?

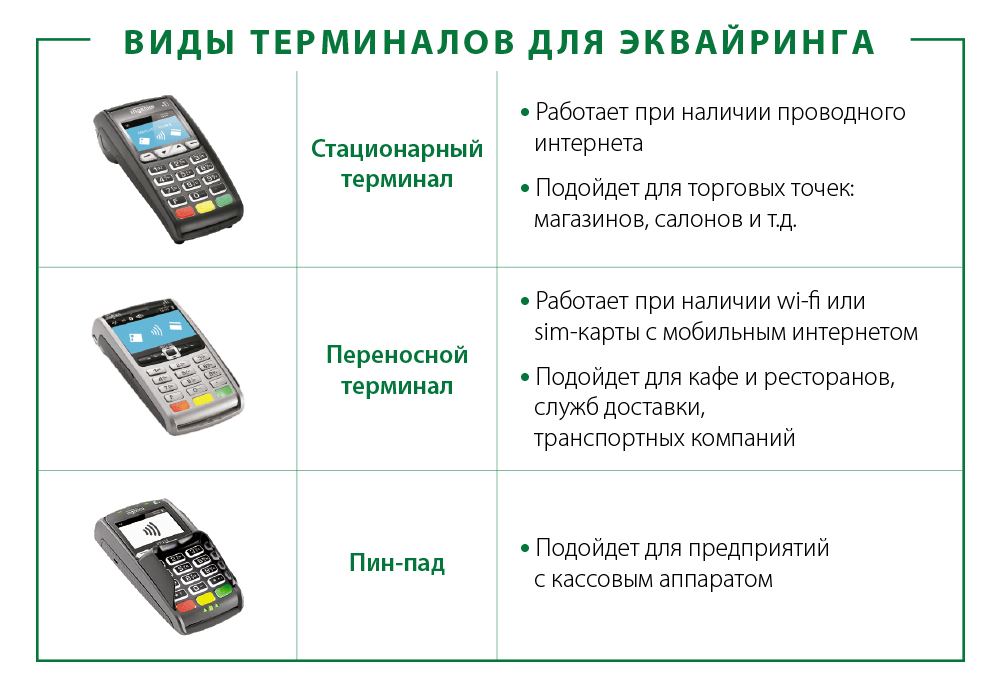

Проконсультируйтесь с нашими специалистами для подбора необходимого платежного терминала (пинпада), далее необходимо определиться с банком и заключить с ним договор на обслуживание. После заключения договора с банком устанавливается платежный терминал в вашей торговой точке, ресторане или в любой другой локации (например в сегменте HoReCa).

Предприятие, которое осуществляет реализацию товаров или оказывает услуги, и использует эквайринг, обязано: обеспечить размещение платежных устройств для приема карт в торговых помещениях; принимать для оплаты банковские карты; выплачивать банку-эквайеру комиссию за проведенные операции (комиссия устанавливается банком).

Согласно №112-Ф3 “О защите прав потребителей” и статье 14.8 КоАП РФ с 1 января 2015 г. возможность безналичной оплаты должна быть обеспечена во всех стационарных торговых точках розничных продаж на территории России

Полная свобода выбора

Все решения принимаете Вы: от выбора терминала и формы его приобретения (покупка, рассрочка или аренда) до необходимости подключения сервисного обслуживания.

Cтавка от 1,7% без оборота

Комиссия за услуги эквайринга не зависит от торгового оборота Вашей компании. Даже при небольшом торговом обороте ставка останется неизменной.

Надежные банки-партнеры

Мы сотрудничаем с такими крупными структурообразующими банками как ВТБ24, Открытие и БИНБАНК. Список банков-партнеров постоянно расширяется.

Выгоды торгового эквайринга:

Рост прибыли за счёт расширения вариантов оплаты товаров и услуг. Вы увеличиваете выручку за счет разнообразия способов оплаты;

Повышение безопасности расчётов;

Снижение риска приёма фальшивых банкнот и мошенничества;

Сокращение расходов на инкассацию наличных.

Преимущества продукта ОТЛИЧНЫЙ БЕЗНАЛИЧНЫЙ:

Единственное решение на российском рынке, которое даёт возможность подключиться к торговому эквайрингу на уникально выгодных условиях;

Отсутствие требований к обороту компании и низкая ставка торговой уступки банка от 1,4%*!

Качественное оборудование от Ingenico или VeriFone с установленным программным обеспечением;

Открытие расчётного счёта в любом банке-партнёре проекта (при необходимости).

*Величина торговой уступки зависит от выбранного клиентом банка для оказания услуги и сферы деятельности компании.

Мобильный терминал для оплаты банковскими картами: разновидности оборудования — ПоДелу.

ру

руДля проведения безналичных платежей с помощью банковской карты, смартфона или смарт-часов нужен терминал для эквайринга. Если приём платежей осуществляется вне торговой точки, то это может быть мобильный терминал mPOS. Расскажем, каким может быть оборудование для мобильного эквайринга, как оно работает и чем отличается от онлайн-кассы.

Что такое мобильный эквайринг

Мобильный эквайринг — это способ приёма безналичных платежей с помощью терминала mPOS, который подключается к смартфону или планшету.

Мобильный терминал позволяет принимать оплату от покупателей в любом месте, где есть подключение к Интернету. Для приёма платежей на смартфон устанавливают специальное приложение. С каждой успешной операции банк-эквайер удерживает комиссию.

Самые популярные устройства для мобильного эквайринга предлагают компании: 2can, Pay-me, Sum Up, Life Pay.

Подробнее о том, что такое мобильный эквайринг и как его подключить, мы писали в отдельной статье.

Какое оборудование нужно для мобильного эквайринга

Для приёма безналичной оплаты через мобильный эквайринг нужен смартфон или планшет с установленным платёжным приложением, mPOS-терминал или ридер.

Мобильные терминалы и их виды

MPOS — это небольшое устройство, которое помещается в руке и работает от аккумулятора. Считыватель ридера может получать необходимую для совершения платежа информацию с банковских карт, смарт-часов, телефона с функцией NFC.

Современные mPOS-терминалы для приёма банковских карт ориентированы на удобство в работе и приём любых способов оплаты, даже карт старого образца с магнитной лентой. Расскажем подробнее о видах мобильных терминалов.

1. Способ подключения к смартфону или планшету.

-

Аудио-разъём 3,5 мм для наушников — универсальный и недорогой вариант. Подходит даже тем, у кого на смартфоне устаревший модуль Bluetooth, несовместимый с требованиями терминала.

-

Bluetooth — такие mPOS обычно дороже и снабжены клавиатурой для введения покупателем пин-кода от банковской карты.

-

USB или 30pin разъем для мобильных устройств Apple — если этот способ неудобен, можно воспользоваться переходниками с аудиовыходом.

На картинке по порядку: m-pos для карты с чипом, с бесконтактной оплатой, для айфона с 30 pin разъёмом и для аудиовыхода.

2. Вид обслуживаемой банковской карты.

Мобильные банковские терминалы могут читать карты:

-

с магнитной полосой;

-

с электронным чипом;

-

бесконтактные.

Терминалы, поддерживающие бесконтактную оплату, могут также считывать информацию со смартфонов и смарт-часов.

Большинство моделей mPOS универсальные — предназначены для всех видов карт. Такие, например, есть у «Яндекс.Касса».

3. Тип сигнала.

Различают два вида терминалов — аналоговые и цифровые. Аналоговые — типовые устройства, которые не всегда стабильно принимают сигнал. Подойдут для работы при хорошем Интернете.

Цифровые предпочтительнее, так как устойчивы к сбоям мобильной связи и помехам. Также они способны шифровать все полученные с банковской карты данные, прежде чем передать их в смартфон или планшет.

Поможем с выбором партнера по торговому эквайртингу

Выбрать партнера

Мобильное устройство с платёжным приложением

Терминалы mPOS работают со всеми стандартами сотовой связи — 2G, 3G, 4G, LTE, Edge и др. Однако к операционной системе мобильного устройства производители устанавливают определённые требования.

Однако к операционной системе мобильного устройства производители устанавливают определённые требования.

Все мобильные терминалы и платёжные приложения ориентированы на работу с телефоном или планшетом на базе Android и iOS — чаще всего от версии 4.1 и 5.0, соответственно. Гораздо реже встречаются модели ридеров для других операционных систем — BlackBerry OS, Nokia X.

О совместимости mPOS с определённой версией операционной системы лучше узнать у производителя терминала. Часто такая информация есть на его официальном сайте, например, как у 2can:

Платёжное приложение можно скачать в Play Market или App Store. Официальное программное обеспечение всегда имеет фирменный логотип поставщика оборудования.

Нужна ли онлайн-касса, если есть мобильный терминал

Несмотря на то, что терминал для эквайринга позволяет проводить платежи, он не может заменить собой онлайн-кассу по ряду причин:

Слип-чек не заменяет собой кассовый чек, хоть и дублирует итоговую сумму в нём. Кассовый чек содержит гораздо больше информации, в первую очередь, о количестве покупок, их наименовании, цену за единицу товара с учётом всех скидок и наценок. Полный перечень обязательных реквизитов кассового чека есть в ч. 1 ст. 4.7 Федерального закона от 22.05.2003 г. № 54-ФЗ.1.

При расчёте с покупателем продавец обязан выдать кассовый чек — в бумажном или электронном виде (ч. 2 ст. 1.2 Федерального закона от 22.05.2003 г. № 54-ФЗ). Терминал для эквайринга позволяет отправить электронный чек в виде смс-сообщения или на адрес электронной почты. Но это не кассовый чек, а слип — подтверждение того, что сумма платежа списана с банковской карты в пользу продавца.

2. Мобильный терминал для эквайринга не может отправлять данные о совершённых операциях в ФНС. Это возможно только при наличии онлайн-кассы — физической или облачной, к которой он подключен.

- Физическую онлайн-кассу устанавливают в торговой точке. Это устройство с заданным функционалом, которое хранится у продавца. Он несёт ответственность за его сохранность.

-

Облачная онлайн-касса — программное обеспечение, которое обеспечивает отправку электронных фискальных чеков покупателям, а информации об операциях — в налоговый орган. Чтобы воспользоваться облачной онлайн-кассой, нужно купить доступ к ней. Ответственность за надлежащую работу ККТ четко прописывают в договоре с поставщиком услуги.

Если сфера деятельности продавца в соответствии с законодательством России подразумевает установку онлайн-кассы, то это его обязанность.

Можно ли заменить мобильный терминал переносным

Переносной платёжный терминал отличается от mPOS тем, что не связан с мобильным телефоном или планшетом, а для его работы не нужно устанавливать специальное приложение.

Но он также может работать от аккумулятора и с сим-картой с мобильным интернетом. Для ввода информации при совершении платежа у него есть небольшой экран и пин-пад. С помощью переносного POS-терминала можно распечатать чек. Однако такое решение может обойтись бизнесу достаточно дорого. Некоторые модели переносных терминалов в разы дороже мобильных.

Переносной POS-терминал:

Как происходит оплата через мобильный терминал

Чтобы принимать платежи через мобильный терминал, нужно заключить с банком договор эквайринга. С помощью калькулятора эквайринга вы сможете подобрать для себя банк с самыми выгодными условиями.

О том, что такое банк-эквайер и как его выбрать, читайте в отдельной статье.

Для проведения оплаты через mPOS-терминал:

1. Убедитесь, что оборудование заряжено и подключено к Интернету.

2. Запустите на смартфоне или планшете приложение для приёма платежей, например, 2can или Life Pay. Авторизуйтесь в нём, указав логин и пароль.

3. Создайте новый платёж, указав его сумму и назначение.

4. Укажите данные клиента для получения им слип-чека — номер телефона или e-mail.

5. Проверьте правильность всех введённых данных и выполните действие для перехода к считыванию карты. Это может быть кнопка «Далее», «Продолжить».

6. Считайте информацию с карты в соответствии с её типом — прокатайте через ридер, вставьте или просто приложите.

7. Если необходимо, передайте смартфон покупателю, чтобы он подтвердил оплату подписью или пин-кодом.

Именно так выглядит приём платежа в месте расчёта с покупателем. Но есть еще одна цепочка, где взаимодействуют процессинговые центр, банк-эквайер и банк-эмитент.

1. Покупатель подтверждает списание средств с банковской карты.

2. Данные поступают в процессинговый центр банка, где определяется возможность провести оплату.

3. Если запрос о списании корректный, банк направляет запрос в соответствующую платёжную систему.

4. Платёжная система взаимодействует с банком-эмитентом, выпустившим карту покупателя.

5. Если банк-эмитент даёт положительный ответ о списании средств, процессинговый центр уведомляет об этом покупателя, отправив ему смс-сообщение.

Списанная сумма сначала поступает в банк-эмитент. В сроки, указанные в договоре с кредитной организацией, они будут зачислены на расчётный счёт продавца.

Что такое эквайринг и как он работает — «Единая касса» Wallet One

Что такое эквайринг

Эквайринг – это приём банковских карт для оплаты товаров и услуг. Его проводит банк-эквайер, который устанавливает на торговых или сервисных предприятиях платёжные терминалы. Наверняка вы обращали внимание, что когда расплачиваетесь банковской картой в каком-либо магазине, на терминале, в который вы вставляете карту, появляется название банка. Этот банк и является эквайером у данного торгового предприятия, именно он проводит операции по платежам, то есть переводит средства со счёта в вашем банке-эмитенте (выдавшем вам карту) на счёт торгового предприятия.

Принцип работы эквайринга

Технически процесс торгового эквайринга очень прост. Основное оборудование – платёжный терминал эквайринга – POS-терминал. Это электронное устройство поддерживает постоянную связь с банковской системой через интернет. Операция торгового эквайринга проходит в несколько этапов:

- карта вставляется в платёжный терминал;

- происходит считывание данных с магнитной полосы, проверка платежеспособности и запрос в банк на разрешение оплаты;

- клиенту выдается чек, подтверждающий успешный факт проведения операции.

Как происходит зачисление средств при эквайринге:

- В конце каждого рабочего дня (или другого периода, который указывается в договоре с банком) фирма-клиент направляет в банк итоговые данные по операциям, произведённым с помощью банковских карт;

- Банк-эквайер обрабатывает эту информацию и рассылает её по банкам-эмитентам, после чего средства (за вычетом банковской комиссии) поступают на счёт организации в сроки, указанные в договоре эквайринга. Обычно это занимает один-два дня.

Процесс обработки информации по совершению платёжных операций называется процессинг, им занимаются процессинговые центры (провайдеры платёжных сервисов). Банковский процессинг связан с обслуживанием операций по картам международных и локальных платёжных систем.

В чём плюсы эквайринга

Использование эквайринга даёт серьёзное конкурентное преимущество на рынке. Эксперты полагают, что при правильном выборе банка-эквайера, который обеспечит высокий уровень обслуживания и надёжность услуг, торговый эквайринг может существенно увеличить эффективность предприятия за счёт улучшения имиджа, расширения клиентской базы и повышения прибыли.

По данным статистики, несмотря на воздействие неблагоприятных внешних и внутренних факторов, рынок банковских карт России в целом растёт, а вместе с ним растёт и российский рынок эквайринга и интернет-эквайринга.

Интернет-эквайринг – приём платежей по банковским картам через интернет с использованием специально разработанного интерфейса. При интернет-эквайринге расчётами с организациями электронной коммерции по платежам занимается банк-эквайер, а техническую поддержку обеспечивают сервис-провайдеры, которые отвечают за безопасность платежей и проводят процессинг электронных платежей в интернете.

Агрегатор платёжных решений «Единая касса» Wallet One предлагает партнёрам гибкие настройки эквайринга и надёжный процессинг. С «Единой кассой» технологии Wallet One доступны для интернет-магазинов и сервисов любого масштаба.

Платёжная система Wallet One работает во всех сегментах электронных платежей: терминалы, электронные деньги, приём онлайн-платежей для интернет-магазинов.

Что предлагает «Единая касса» Wallet One:

- быстрое подключение и простую интеграцию;

- карты, онлайн-банкинг, электронные кошельки, терминалы, мобильная коммерция – все способы оплаты по одному договору;

- приём платежей по банковским картам из России и стран СНГ;

- подключение платежей в 20 валютах и возможность вывода на расчётный счёт в долларах и евро;

- простую и наглядную аналитику по продажам, валюте и способам оплаты в личном кабинете;

- круглосуточную поддержку;

- адаптированную под мобильные устройства платёжную страницу;

- выводить деньги самым подходящим для вас способом.

Узнать подробнее о платёжной системе Wallet One и подключить «Единую кассу» можно на сайте https://www.walletone.com/ru/merchant/.

Читайте также

В июле 2017 года в правовую силу вступил Федеральный закон №54, целью которого был переход на новую контрольно-кассовую технику для полной отчетности перед налоговой.

Читать далее

В этом году из-за ФЗ-54 наступает пора перемен, которые затрагивают весь денежный бизнес, в том числе и онлайн-маркеты.

Они наряду с остальными магазинами обязаны использовать контрольно-кассовые машины нового образца.

Они наряду с остальными магазинами обязаны использовать контрольно-кассовые машины нового образца.

Читать далее54-ФЗ несет множество изменений. Например, теперь все предприниматели, имеющие дело с бизнесом, в основе которого лежат денежные операции, вынуждены использовать контрольно-кассовую технику нового образца.

Читать далееВ этом году происходит масса перемен в правилах работы абсолютно всех предпринимателей вследствие редакции ФЗ-54, который вынуждает всех использовать онлайн-кассы нового поколения, что способны передавать информацию в Федеральную налоговую службу в реальном времени.

Читать далееДеятельность курьеров необходима для нормального функционирования интернет-магазинов. Новая реформа непосредственно затронула их деятельность, обязывая использовать онлайн-кассы. Такие действия нужны для упрощения системы налогообложения и защиты покупателей от рисков мошенничества.

Читать далее

MPOS терминал для приема безналичной оплаты банковскими пластиковыми картами онлайн

Мобильный платежный терминал для оплаты банковскими картами в современных условиях торговли стал настоящей необходимостью. Все больше клиентов разного возраста, пола и достатка предпочитают оплачивать покупки именно таким способом, не говоря уже об изменениях федерального законодательства, требующего установки подобного оборудования даже самыми маленькими компаниями. Рынок предлагает огромное количество моделей, отличающихся функциональными особенностями.

Все больше клиентов разного возраста, пола и достатка предпочитают оплачивать покупки именно таким способом, не говоря уже об изменениях федерального законодательства, требующего установки подобного оборудования даже самыми маленькими компаниями. Рынок предлагает огромное количество моделей, отличающихся функциональными особенностями.

Определение понятий

Само банковское устройство, обеспечивающее безналичную оплату, называется эквайринговым или POS-терминалом. Оно способно «читать» данные с любой пластиковой карты, а затем передавать их через интернет непосредственно в банк. Для считывания сведений могут быть использованы: магнитная полоса, чип или особый бесконтактный модуль, поддерживающий систему NFC. Существуют разные виды технических средств: некоторые подходят для активного использования в сетевом магазине с большим потоком клиентов, другие более эффективны в службе доставки, но ключевые особенности у всех одинаковы.

Принцип работы

Любой банковский платежный терминал для приема пластиковых карт (карточек) выполняет несколько этапов, которые в конечном итоге завершаются покупкой товара. Главные шаги включают в себя:

Главные шаги включают в себя:

Чтение информации с кредитки одним из возможных способов.

Передачу полученных данных в свой банк-эквайер по защищенному каналу.

Отправку идентификационных сведений.

Прием ответа от эквайрингового центра, а именно одобрение операции или отказ от ее проведения.

Распечатку документа, подтверждающего покупку.

Некоторые типы устройств безналичной оплаты проводят всю перечисленную работу при взаимодействии с другими техническими средствами, но в целом все придерживаются именно такой схемы.

Готовые решения для всех направлений

Мобильность, точность и скорость пересчёта товара в торговом зале и на складе, позволят вам не потерять дни продаж во время проведения инвентаризации и при приёмке товара.

Узнать большеУскорь работу сотрудников склада при помощи мобильной автоматизации. Навсегда устраните ошибки при приёмке, отгрузке, инвентаризации и перемещении товара.

Обязательная маркировка товаров — это возможность для каждой организации на 100% исключить приёмку на свой склад контрафактного товара и отследить цепочку поставок от производителя.

Узнать большеСкорость, точность приёмки и отгрузки товаров на складе — краеугольный камень в E-commerce бизнесе. Начни использовать современные, более эффективные мобильные инструменты.

Узнать большеПовысь точность учета имущества организации, уровень контроля сохранности и перемещения каждой единицы. Мобильный учет снизит вероятность краж и естественных потерь.

Узнать большеПовысь эффективность деятельности производственного предприятия за счет внедрения мобильной автоматизации для учёта товарно-материальных ценностей.

Узнать большеИсключи ошибки сопоставления и считывания акцизных марок алкогольной продукции при помощи мобильных инструментов учёта.

Узнать большеПервое в России готовое решение для учёта товара по RFID-меткам на каждом из этапов цепочки поставок.

Получение сертифицированного статуса партнёра «Клеверенс» позволит вашей компании выйти на новый уровень решения задач на предприятиях ваших клиентов..

Узнать большеИспользуй современные мобильные инструменты для проведения инвентаризации товара. Повысь скорость и точность бизнес-процесса.

Узнать большеИспользуй современные мобильные инструменты в учете товара и основных средств на вашем предприятии. Полностью откажитесь от учета «на бумаге».

Узнать больше Показать все решения по автоматизацииКакие бывают виды платежных терминалов для эквайринга

Отдельно можно выделить пять модификаций, которые применяются в разных условиях. Все они встречаются достаточно часто. Среди них:

Автономные — работают самостоятельно без подключения дополнительного оборудования. Часто отличаются большим размером. Используются во многих торговых точках.

Модульные — характеризуются компактными габаритами.

Подключаются к смартфону или планшету, а значит подходят для ситуаций, когда кассовый аппарат недоступен.

Подключаются к смартфону или планшету, а значит подходят для ситуаций, когда кассовый аппарат недоступен.ПИН-пад — не является типичным терминалом для карт, поскольку не может работать самостоятельно. Выступает скорее в качестве выносной клавиатуры, повышающей удобство работы.

Мобильные — так же как и модульный, может функционировать вне торговой точки, но отличаются большей портативностью. Им не требуется дополнительное подключение к смартфону.

Приборы для вендинга — встраиваются непосредственно в аппараты. Оснащены сенсорным дисплеем с простым интерфейсом, доступным для понимания любому покупателю.

Рассмотрим каждый из типов устройств более подробно, отметив их ключевые характеристики и особенности.

Автономные

Как уже говорилось ранее, этот тип технических средств является самым распространенным в торговых сетях. Он может поддерживать контактный и бесконтактный тип оплаты, поэтому он работает с любыми пластиковыми картами, а также смартфонами и другими устройствами, оснащенными системой NFC. Оборудуются хорошим процессором и большим объемом памяти, что позволяет им иметь высокую производительность.

Оборудуются хорошим процессором и большим объемом памяти, что позволяет им иметь высокую производительность.

Сведения могут передаваться в банк-эквайринг одним из нескольких способов, что обеспечивает стабильную длительную работу. Некоторые варианты и вовсе являются полноценными онлайн-кассами, а значит нет необходимости приобретать дополнительное оборудование. Отличительной чертой такой установки также можно назвать ее способность печатать чеки.

Модульные

Эти мини-терминалы для банковских карт по своей сути являются кардридерами. Они могут только читать информацию, но не передавать ее в банк, так что ни о какой распечатке документации речи не идет. До начала работы устройство необходимо подключить к смартфону или планшету. Обычно для этого используется разъем для наушников.

Дополнительно требуется установить специальное приложение, через которое и происходит обмен сведениями с эквайером. В целом проведение оплаты таким способом не сложнее, чем при использовании других типов торгового оборудования. Только сумма покупки, назначение платежа и прочие сведения вносятся не в само техническое средство, а в приложение. Там же подтверждается операция.

Только сумма покупки, назначение платежа и прочие сведения вносятся не в само техническое средство, а в приложение. Там же подтверждается операция.

Типа ПИН-пад

Главным минусом таких терминалов можно назвать их полную несамостоятельность. Они просто не могут функционировать без подключения к кассовому аппарату или POS-системе.

С другой стороны, такие «клавиатуры» бывают как проводными, так и беспроводными, что сильно упрощает взаимодействие с покупателями, позволяет им чувствовать себя в безопасности, ведь устройство находится на достаточном расстоянии от продавца, и он не может видеть используемый пароль.

Что касается мощности, производительности и прочих характеристик, этот тип технических средств ничуть не уступает полноценному банковскому оборудованию. Через них можно проводить большое количество операций, что позволяет обслуживать значительный поток клиентов.

MPOS мобильный терминал

Этот тип устройств является довольно молодым, но популярность набирает стремительнее, чем все прочие. Среди их достоинств можно выделить:

Среди их достоинств можно выделить:

Высокую мобильность и универсальность.

Возможность круглосуточной работы вне магазина.

Относительно низкую цену.

Высокую безопасность операций.

Внешне они одновременно похожи на автономные средства и ПИН-пад клавиатуры. Они могут работать с любыми типами пластиковых карт, но есть у этих устройств и некоторые минусы, например, многие из них оказываются неспособны печатать полноценные чеки. Зато отправляют отчет о приобретении в электронном виде на почту или СМС. В целом такое оборудование серьезно повышают эффективность продаж, ведь пользоваться ими способны любые службы доставки.

Для вендинга

Торговые аппараты, предназначенные для быстрой покупки напитков, снеков и прочих товаров, совсем недавно стали оснащаться терминалами, способными принимать безналичную оплату. Ранее для этого использовались только наличные средства. Это те же автономные устройства, которые применяются в магазине, а значит они могут принимать платежи со всех видов пластиковых карточек, в том числе поддерживать систему NFC.

Устанавливают их чаще всего в уже работающий аппарат, чтобы увеличить количество реализуемой продукции. Среди достоинств можно назвать простой интерфейс и сенсорный экран, позволяющий пользоваться техническим средством без подсказки специалиста любому клиенту. Есть и минусы, главным среди них можно назвать цену. Классический автономный или мобильный онлайн-терминал для оплаты банковскими картами стоит на порядок меньше.

Программное обеспечение

Выбор ПО является таким же важным, как и подбор самого устройства, принимающего платежи. Именно оно обеспечивает стабильную работу. И лучше, чтобы оно учитывало индивидуальные особенности бизнеса, помогая достигать поставленные цели.

Отличным вариантом станет софт Mobile SMARTS от компании «Клеверенс». Серия этих продуктов направлена на автоматизацию и оптимизацию всех рабочих процессов. В результате достигается сразу несколько целей, главными из которых является рост прибыли и повышение конкурентоспособности на рынке.

Подобрать подходящее программное обеспечение помогут специалисты компании, независимо от того, для какой организации оно будет использоваться: небольшой торговой точки или крупной федеральной сети. Так, мобильная система Mobile SMARTS: «Курьер» станет идеальным помощником для использования в интернет-магазине.

Как выбрать терминал

Широкий выбор разных типов и моделей оборудования для эквайринга нередко ставит в тупик предпринимателей, поскольку трудно определиться, какой именно подойдет вашему бизнесу и почему. Необходимо учесть множество факторов, среди которых:

Количество клиентов и скорость их потока.

Наличие надежного проводного интернета или его отсутствие.

Вид торговой деятельности (стационарный магазин, служба доставки, услуги такси).

Стоимость самого оборудования.

Иногда выгодно обратиться в свой банк, где открыт расчетный счет, потому что своим клиентам там предлагают наиболее выгодные условия эквайринга. Другими словами, важна каждая мелочь.

Другими словами, важна каждая мелочь.

Советы по выбору

Допустим, вы определились, какой именно банк станет вашим партнером по приему безналичных платежей. Перед самой покупкой оборудования следует выполнить еще несколько простых шагов:

Уточните, какое именно устройство вам предоставят, чтобы понять, насколько оно подходит вашей торговой точке.

Выясните, по какому каналу будет происходить связь с эквайером. Оптимально, чтобы POS терминал для оплаты банковскими картами поддерживал сразу несколько вариантов.

Выясните, какие платежные системы подходят. Стандартных Visa и MasterCard, скорее всего, будет недостаточно.

Внимательно изучите договор перед его подписанием.

Оцените уровень сервисного обслуживания. Очень важно, чтобы при возникновении проблемы ее решали оперативно.

Изучите все варианты тарифов.

Следуя этим простым советам, можно сделать сотрудничество с банком более выгодным.

Обзор терминальных моделей

Конкретных типов устройств на рынок сегодня поставляется действительно много, но некоторые из них являются более популярными, чем другие. Так, среди автономных хорошо зарекомендовали себя VeriFone Vx510, Ingenico iCT220 и PAX S80. Они могут работать по нескольким интернет-каналам, поддерживают прием платежей со всех видов кредиток и оснащены хорошим процессором, встроенной памятью и дисплеем.

Среди мобильных кассовых терминалов для пластиковых карт, подходящих для ИП, надежным считается российский Ярус М2100Ф, который одновременно может выступать онлайн-кассой, и Mobile SMARTS: «Курьер». Не меньшей популярностью пользуются VeriFone Vx610, PAX S90, Ingenico IWL220. Все они имеют хороший аккумулятор и в работе мало чем отличаются от стационарных устройств этих же производителей.

Как установить и подключить

Если оборудование было приобретено или арендовано в банке, его монтажом на рабочем месте займется специалист. Достаточно будет предоставить ему доступ к кассовому аппарату, если он имеется.

Этот способ подключения можно назвать самым правильным, поскольку он исключает какие-либо ошибки и проблемы. Более того, нередко привлечение профессионала является одним из обязательных требований, особенно если речь идет о временном использовании технического средства.

Не стоит пренебрегать такой помощью, даже если покажется, что провести установку легко самому. Поскольку сам по себе монтаж является лишь незначительной частью работы, гораздо важнее произвести правильную настройку. При допущении погрешностей на этом этапе можно нарушить определенные законодательством правила.

Как настроить терминал

Здесь все строго индивидуально. Каждая модель подготавливается к работе по-разному, хотя некоторые схожие шаги все же имеются. Как уже указывалось ранее, доверить эту работу следует специалисту, как и последующее тестирование.

Неправильные настройки могут привести не только к отказу в проведении платежей, но и к нарушению конкретных норм Федерального Законодательства. Именно оно определяет, как должен происходить процесс эксплуатации устройства, и какими сведениями при этом должны обмениваться продавец и банк-эквайер.

Именно оно определяет, как должен происходить процесс эксплуатации устройства, и какими сведениями при этом должны обмениваться продавец и банк-эквайер.

Добавьте к этому обязательные требования к чекам, которые обязаны содержать совершенно определенные данные. Если все же пришлось выполнять процедуру самостоятельно, следуйте инструкции, прилагаемой именно к этому торговому оборудованию, а не схожим или аналогичным моделям.

Как пользоваться терминалом

Здесь все также зависит от того, какой именно тип и модель устройства используется в магазине. В большинстве случаев алгоритм схож:

Продавец вносит сведения о сумме покупки.

Покупатель подносит свою карту или вставляет ее в соответствующий разъем, чтобы техническое средство смогло считать информацию.

Данные передаются в эквайринговый центр, который отправляет обратно ответ о возможности или невозможности проведения операции.

В некоторых случаях приходится сопровождать покупку введением идентификационного кода. Это зависит от типа кредитки, суммы и используемого считывателя.

Это зависит от типа кредитки, суммы и используемого считывателя.

Как работает терминал оплаты по картам: пошаговая инструкция

Что касается покупателя, ему достаточно предъявить пластиковую карточку и при необходимости подтвердить операцию введением пин-кода. Со стороны продавца процедура требует больших действий:

Сначала нужно выбрать безналичный способ оплаты на ККТ. Если речь идет об использовании POS-системы, информация о сумме покупки сама уйдет на оборудование. Если же используется отдельное устройство, придется повторить введение цены и на нем.

Затем следует предоставить карту одним из наиболее удобных способов: провести магнитной лентой по считывателю, вставить чип в специальный разъем или воспользоваться системой бесконтактной оплаты.

Далее, на дисплее отобразится информация о покупке, ее можно подтвердить или скорректировать желтой кнопкой.

Затем останется дождаться подтверждения проведения операции и распечатки чека.

Даже если произойдет отказ со стороны банка из-за недостатка средств или технических проблем, документ об этом все равно будет распечатан.

Вопрос, как установить ПО и настроить терминал для безналичной оплаты услуг банковскими картами, не должен так уж сильно волновать бизнесмена. Ему достаточно выбрать себе партнера-эквайера и конкретную модель оборудования. Все остальное возьмут на себя специалисты поставщика, в том числе последующее обслуживание.

Гораздо важнее обеспечить нормальную работу интернета и обучение персонала, потому что именно от действий продавца будет зависеть, сможет ли клиент воспользоваться таким способом платежа или нет. Более того, есть риск, что покупатель, ушедший за наличными деньгами, уже не вернется конкретно в этот магазин, а воспользуется услугами другой компании. Именно поэтому так важно проанализировать, какой контингент ежедневно приходит в торговую точку, и какой способ расчета для него наиболее удобный.

Количество показов: 3031

Как сочетать эквайринг и онлайн-кассу?

Как сочетать эквайринг и онлайн-кассу?

Наличных денег становится все меньше в обороте: люди привыкают расплачиваться банковскими картами. Именно поэтому большинство торговых точек сегодня оборудовано устройствами для эквайринга. Они позволяют проводить прием оплаты товаров и услуг с помощью банковских карт (дебетовых и кредитных).

Именно поэтому большинство торговых точек сегодня оборудовано устройствами для эквайринга. Они позволяют проводить прием оплаты товаров и услуг с помощью банковских карт (дебетовых и кредитных).

Со вступлением в силу закона № 54-ФЗ у владельцев бизнеса появились вопросы по сочетанию в работе интернет-эквайринга и онлайн-касс. Не все понимают, что оба инструмента одинаково необходимы в торговле.

Как работает эквайринг

- Продавец заключает договор с эквайрером (банком-посредником) и приобретает терминал оплаты для установки на торговой точке.

- Покупатель использует карту для оплаты и при помощи терминала дает разрешение списать деньги со своего счета.

- Банк проверяет информацию, обрабатывает ее и направляет в банк покупателя.

- Обмен данными проходит через процессинговый центр и платежную систему.

- Сумма резервируется на счете покупателя, а терминал сообщает, что операция прошла успешно.

Часто случается, что оплата через терминал не проходит, и это объясняется плохой связью. Решить проблему помогает провайдер SIM2M: мы выпускаем MULTI SIM-карты, которые объединяют несколько федеральных операторов и автоматически переключаются между каналами, если на одном из них пропадает сигнал.

Как совместить эквайринг и онлайн-кассу

Независимо от формы оплаты на всей территории РФ используются онлайн-кассы — это требование закона № 54 (ст. 2). Устройства обеспечивают шифрование, хранение и защиту фискальных документов, а также передачу информации в налоговую службу в режиме онлайн.

Чтобы онлайн-касса отвечала требованиям закона, в ее состав должен входить фискальный накопитель и оснащение для надежной связи с интернетом. Если устройство используется в локациях с переменчивым сигналом, лучше перестраховаться и использовать MULTI SIM-карту от SIM2M.

Онлайн-кассы в сочетании с устройством для эквайринга работают по следующему алгоритму:

- клиент производит оплату через терминал;

- эквайрер блокирует сумму платежа на счету покупателя;

- на контрольно-кассовую машину приходит уведомление об успешном проведении оплаты;

- с карты покупателя списываются деньги;

- кассир пробивает чек на контрольно-кассовом терминале и выдает его покупателю;

- эквайрер отправляет деньги на расчетный счет продавца после вычета комиссии.

Бесперебойную связь для эквайринга и онлайн-кассы предоставит интернет-провайдер SIM2M. Мы защитим абонента от навязанных услуг и обеспечим стабильный сигнал для любых устройств.

X Сайт использует cookies с целью оптимального оформления и улучшения веб-сайта, а также предоставления определенных функций. Пользуясь веб-сайтом в дальнейшем, вы также соглашаетесь на использование cookies. Дополнительная информация о cookies.Эквайринг, прием безналичного расчета

Расчеты по карточкам чаще всего используют крупные торговые фирмы с большим оборотом, т.к. для них безналичный расчет просто необходим. Небольшие магазины, установив терминал, тоже могут получить массу преимуществ, а интернет-магазинам эквайринг тем более значительно облегчит жизнь.

Почему эквайринг — хорошо

Во-первых, вы привлечете к себе больше клиентов. Люди, которые расплачиваются пластиковыми картами, зачастую обладают хорошим доходом. Они выбирают удобные для себя магазины, услуги, где есть возможность безналичного расчета. Во-вторых, увеличится выручка от продаж, клиенты смогут беспрепятственно совершать покупки. К тому же, как говорят ученые из США, с электронными деньгами люди расстаются намного легче, так как физически не держат их в руках. В-третьих, в какой-то степени вы сэкономите на инкассации.

Люди, которые расплачиваются пластиковыми картами, зачастую обладают хорошим доходом. Они выбирают удобные для себя магазины, услуги, где есть возможность безналичного расчета. Во-вторых, увеличится выручка от продаж, клиенты смогут беспрепятственно совершать покупки. К тому же, как говорят ученые из США, с электронными деньгами люди расстаются намного легче, так как физически не держат их в руках. В-третьих, в какой-то степени вы сэкономите на инкассации.

🎁

Новым ИП — год Эльбы в подарок

Год онлайн-бухгалтерии на тарифе Премиум для ИП младше 3 месяцев

Попробовать бесплатноКак подключить расчет по пластиковым картам

Для начала вам нужно будет выбрать банк-эквайер или посредника, который будет оказывать эту услугу. При выборе подходящей компании изучите предлагаемые условия сотрудничества и выберите для себя наиболее выгодные.

Следует обратить внимание на следующие преимущества:

- небольшой размер комиссии — как правило, комиссия взимается в виде процента от каждого проведенного платежа.

Комиссия 7% — это уже много, оптимальной будет не больше 3-4%, но можно найти и меньше;

Комиссия 7% — это уже много, оптимальной будет не больше 3-4%, но можно найти и меньше;

- возможность открытия расчетного счета в банке, который выбрали вы — некоторые крупные процессинговые компании, такие как Assist, строго определяют список банков, в которых может быть открыт счет для приема платежей;

- прием самых распространенных банковских карт: VISA и MasterCard — это минимальный набор;

- период, в течение которого деньги поступят на ваш расчетный счет — чем быстрее, тем лучше. Если не позднее следующего рабочего дня, то условия хорошие;

- стоимость услуг — большинство компаний и банков не берут плату за подключение;

- отсутствие обеспечительного депозита на счете — если это условие является обязательным, то вы будете вынуждены хранить неприкосновенную сумму денег на счете, которую банк сможет списать при каких-либо обстоятельствах.

После того, как вы определитесь с поставщиком услуг, нужно заключить договор об оказании услуги эквайринга, в котором будут определены все условия обслуживания. После подачи необходимых документов банк вас зарегистрирует.

После подачи необходимых документов банк вас зарегистрирует.

Рos-терминалы и иное оборудование для приема платежей по карточкам, как правило, предоставляется и устанавливается компанией, с которой вы заключите договор. Они же зачастую обеспечивают расходными материалами, наклейками с информацией о приеме платежных карт, проводят обучение кассира работе с pos-терминалом. Кроме того, вам будут предоставлять отчеты о проведенных транзакциях, а также консультации при возникновении сложностей в работе.

Интернет-эквайринг

Для интернет-магазина оплату товара банковской карточкой в режиме онлайн можно признать одним из лучших способов расчета. Ваш клиент сможет в любое время и в любом месте совершить покупку и оплатить её. Это освободит курьера от денежной наличности и необходимости иметь при себе разменные купюры для сдачи. Помимо прочего, вы сможете отслеживать платежи в личном кабинете онлайн. Кстати, при заключении договора проверьте наличие этого удобства.

При выборе поставщика услуг эквайринга руководствуйтесь вышеприведенными рекомендациями. Также обратите внимание на возможность настройки внешнего вида платежной страницы под общий дизайн вашего интернет-магазина — это станет еще одной приятной деталью и поможет повысить конверсию, укрепив доверие посетителей.

Также обратите внимание на возможность настройки внешнего вида платежной страницы под общий дизайн вашего интернет-магазина — это станет еще одной приятной деталью и поможет повысить конверсию, укрепив доверие посетителей.

Не забывайте выдавать кассовый чек

Интернет-эквайринг не освобождает от онлайн-кассы. При любом поступлении от покупателей предприниматели обязаны выдавать кассовые чеки. Чтобы разобраться, нужно ли вам применять онлайн-кассу и как с ней работать, читайте наш бесплатный курс.

В КУДиР доходы от интернет-эквайринга учитывают по банку.

Важное замечание: Доходом будет являться вся сумма, которую оплатил клиент, без вычета суммы банковской комиссии. Если вы применяете УСН «Доходы минус расходы», то комиссию банка сможете позже учесть в расходах.

Кто освобождён от онлайн-касс

Список освобождённых смотрите в ст. 2 54-ФЗ. Для ИП, которые оказывают услуги или продают товары собственного производства, действует отсрочка до 1 июля 2021 года.

Если касса всё-таки нужна, в первую очередь присмотритесь к смарт-терминалам. Они компактные, не требуют много места и подходят для выездной работы. При небольшом количестве клиентов это недорогой и удобный вариант. Также смарт-терминалы можно легко связать с учётной системой, чтобы передавать номенклатуру на кассу и печатать названия товаров и услуг в чеках. Это требования закона действует для всех обладателей касс с 1 февраля 2021.

Статья актуальна на

Разновидности банковских терминалов для безналичных оплат

Чтобы покупатель мог расплатиться пластиковой картой, в магазине должен быть установлен терминал эквайринга. Современный рынок предлагает несколько различные модели таких устройств, но также есть и аппараты иного типа — PIN-Pad. Разберемся с тем, в чем разница между ними.

Подключение торгового эквайринга

Любой терминал — это лишь верхушка айсберга, то есть видимая часть процедуры безналичной оплаты. Для держателя карты это занимает секунды, однако в действительности происходит сложный процесс взаимодействия между банками продавца и покупателя, платежной системой, центром обработки платежей. После всех этих операций, скрытых от глаз покупателя, происходит блокировка денежных средств в сумме покупки на его карте.

Чтобы эта система заработала в конкретном магазине, владелец должен обратиться в банк и подключить услугу эквайринга. Терминалы часто предлагаются банками — их можно взять в аренду или выкупить. Когда все будет подключено, суммы, полученные с карт покупателей, будут аккумулироваться и с определенной периодичностью переводиться на расчетный счет продавца.

Классические устройства, с которыми имело дело большинство современных покупателей, носят название POS-терминалы. Кроме них, а точнее, в дополнение к ним, существуют устройства, называемые PIN-Pad (ПИН-пады). Они делятся на 2 группы:

- выносные клавиатуры;

- интегрированные терминалы.

Далее рассмотрим все это многообразие подробнее.

Автономные POS-терминалы

Так называют автономное устройство, предназначенное для обработки пластиковых карт. POS-терминал оснащен принтером чеков, модулями для выхода в интернет (GPRS, wifi, Ethernet). Клиент вставляет в него карту либо подносит ее, после чего терминал получает данные покупателя и передает информацию о платеже дальше по цепочке. Когда из банка приходит положительный ответ, терминал сообщает об этом и печатает чек.

Есть схожий термин — POS-система, однако это не то же самое, что POS-терминал. POS-система — это комплекс устройств и ПО, выполняющий кассовые функции. POS-терминал же не является заменой кассе.

Проще говоря, автономный POS-терминал может обрабатывать платежи картами в тех магазинах, где пока еще не стоит ККТ (отсрочка до 1 июля 2019 года). Хотя такой терминал может быть подключен к онлайн-кассе или POS-системе, но в силу его высокой цены это нецелесообразно. Разумнее выбрать для этой цели интегрированный POS-терминал.

Разумнее выбрать для этой цели интегрированный POS-терминал.

Интегрированный POS-терминал

Формально этот тип устройств относится к PIN-Pad, так как не имеет собственного устройства для печати чека и модулей связи. Но по факту он выполняет функции полноценного терминала, поскольку интегрирован в POS-систему (подключен к онлайн-кассе). Для выхода в интернет он использует тот же канал, что и касса. Чеки печатаются на внешнем принтере, который также является частью POS-системы. Терминал подключается и питается через USB – внешний блок питания требуется редко.

Сегодня, когда большинство магазинов обязаны применять ККТ (а для остальных отсрочка заканчивается 1 июля), интегрированные терминалы распространяются повсеместно.

PIN-Pad в виде выносной клавиатуры

Такой PIN-Pad подключается к POS-терминалу и по факту служит для введения PIN-кода. Схема принятия оплаты такая:

- POS-терминал располагается у продавца, а PIN-Pad — в клиентской зоне.

- Покупатель передает карту кассиру, и тот вставляет ее в терминал.

- Покупатель на PIN-Pad набирает ПИН-код и нажимает кнопку подтверждения.

- Далее платеж проходит, как обычно.

Удобство в том, что кассиру не придется всякий раз передавать терминал покупателю, который желает оплатить картой.

Подведем итоги

Итак, для приема оплаты банковской картой основным устройством является POS-терминал. Он может быть автономным или интегрированным в кассовую систему. Автономные терминалы могут работать без ККТ, но не являются ее заменой. Поскольку кассовые аппараты по закону должны применять почти все магазины и прочие продавцы, то сейчас целесообразно выбирать вариант с интеграцией в кассу. PIN-Pad может применяться в дополнение к POS-терминалу — он выносится в зону покупателя и служит для ввода ПИН-кода.

Виртуальные терминалы для платежей — BankCard USA

Что такое виртуальный терминал? Как это работает? А мне он нужен?

Виртуальный терминал — это безопасная онлайн-форма, которую продавцы заполняют информацией о держателе карты, обычно когда они получают ее от клиентов, расплачивающихся по телефону. Это веб-версия физической торговой точки. Вводя вручную информацию о кредитной карте в поля виртуального терминала, компания может обрабатывать транзакции без предъявления карты с любого устройства с доступом в Интернет, из любого места, где есть Интернет.Виртуальные терминалы могут обрабатывать все основные кредитные и дебетовые карты в дополнение к переводам ACH (echecks).

Это веб-версия физической торговой точки. Вводя вручную информацию о кредитной карте в поля виртуального терминала, компания может обрабатывать транзакции без предъявления карты с любого устройства с доступом в Интернет, из любого места, где есть Интернет.Виртуальные терминалы могут обрабатывать все основные кредитные и дебетовые карты в дополнение к переводам ACH (echecks).

Поставщики услуг надежно размещают виртуальные терминалы и требуют, чтобы продавцы входили в учетные записи для доступа к ним, а не устанавливали программное обеспечение на свои собственные серверы. Преимущества использования виртуального терминала заключаются в возможности принимать кредитные карты и переводы через ACH в любом месте с доступом в Интернет — с помощью телефона, планшета или компьютера — и передача конфиденциальной защиты данных кредитной карты поставщику услуг, который отвечает за поддержание PCI. согласие.Кроме того, вам не нужно тратить деньги на оборудование для обработки кредитных карт. Все, что вам нужно, это браузер.

Все, что вам нужно, это браузер.

Встроенные функции

Наш самый популярный виртуальный терминал — от Authorize.net. Это удобный, проверенный вариант для малого и среднего бизнеса, включающий дополнительные функции:

- Электронное выставление счетов по электронной почте

- Возможность обработки B2B-платежей 2-го и 3-го уровней

- Возможность сохранения информации о платеже. file »в виде защищенного токена, так что вы можете взимать плату с постоянных клиентов по мере необходимости одним щелчком мыши.

- Инструмент« Менеджер информации о клиентах »(CIM)

- Автоматизированное регулярное выставление счетов с помощью удобных инструментов обновления учетной записи

- Простая обработка продаж, возвратов и аннулирования

- Поиск в полной истории транзакций

- Служба проверки адреса (AVS) и значение проверки карты (CVV), встроенные для обеспечения безопасности

- Информативные онлайн-отчеты, позволяющие с первого взгляда показать объем продаж и аналитику

BankCard USA является давним партнером Authorize. net и имеет доступ к сниженным ценам на свои решения для обработки кредитных карт. Мы также предлагаем множество других вариантов для удовлетворения любых потребностей вашего торгового счета.

net и имеет доступ к сниженным ценам на свои решения для обработки кредитных карт. Мы также предлагаем множество других вариантов для удовлетворения любых потребностей вашего торгового счета.

Общие приложения

Не требующая обслуживания и безопасная обработка виртуального терминала выгодна любому оптовому или розничному бизнесу, желающему предложить клиентам большую гибкость в вариантах оплаты. Компании, занимающиеся доставкой по почте / по телефону (MOTO), полагаются на них. Вот некоторые примеры предприятий, которые обычно используют виртуальные терминалы:

- Телемаркетологи

- Любой исходящий или входящий колл-центр

- Домашний бизнес

- Фрилансеры

- Продавцы, которые много путешествуют

- Профессиональные услуги всех видов

Принимаю кредитные карты и трансферы ACH из аэропорта, на выставке, в вашем домашнем офисе или в любом другом месте, где вас ждет универсальный виртуальный терминал.Чтобы использовать виртуальный терминал, вам не нужен веб-сайт компании или физическая витрина, хотя они все же практичны, если они нужны. Виртуальный терминал — отличная резервная копия для вашего оборудования в магазине или шлюза онлайн-платежей. Вы даже можете добавить к своему виртуальному терминалу небольшое устройство для чтения карт, чтобы при возможности обрабатывать транзакции с предъявлением карт и пользоваться преимуществами более низкой скорости обмена.

Виртуальный терминал — отличная резервная копия для вашего оборудования в магазине или шлюза онлайн-платежей. Вы даже можете добавить к своему виртуальному терминалу небольшое устройство для чтения карт, чтобы при возможности обрабатывать транзакции с предъявлением карт и пользоваться преимуществами более низкой скорости обмена.

Виртуальный терминал и шлюз онлайн-платежей

Виртуальные терминалы и шлюзы онлайн-платежей похожи, но не идентичны.Шлюз онлайн-платежей ориентирован на клиентов и используется для электронной коммерции. Он обрабатывает транзакции по кредитным картам онлайн, позволяя клиентам вручную вводить информацию о своей карте на веб-сайте компании. Данные зашифровываются и передаются через шлюз онлайн-платежей в платежную систему торгового банка, чтобы он мог авторизоваться и произвести расчет. Торговец устанавливает и размещает программное обеспечение для настройки шлюза онлайн-платежей на своем веб-сайте. В результате они несут ответственность за его безопасность и должны ежеквартально проходить сканирование уязвимостей своего IP-адреса в соответствии со стандартами PCI (BankCard USA планирует это сканирование уязвимостей утвержденным PCI поставщиком сканирования для всех наших продавцов электронной коммерции и проводит их через устранение неполадок. уязвимых участков, если результат сканирования отрицательный.Это бесплатная услуга для всех наших торговых счетов).

уязвимых участков, если результат сканирования отрицательный.Это бесплатная услуга для всех наших торговых счетов).

Виртуальный терминал отличается тем, что продавец вводит данные карты клиентов, а не самих клиентов. Виртуальный терминал размещается на удаленном сервере, а не на сервере продавца. Все, что нужно продавцу, — это безопасное интернет-соединение. Продавец может войти в учетную запись виртуального терминала и вручную ввести данные транзакции, предоставленные покупателями. Соответствие PCI является обязанностью поставщика.

Часто виртуальные терминалы и платежные шлюзы предлагаются одним и тем же провайдером, например Authorize.сеть. Продавец может получить выгоду от использования обоих решений. Это позволяет клиенту решить, как он хочет платить. Независимо от того, насколько безопасен ваш веб-сайт, некоторые клиенты скептически относятся к оплате онлайн и предпочитают индивидуальный подход к оплате по телефону. Это особенно верно, если они постоянные и имеют устоявшиеся отношения с вашим бизнесом. Верно и обратное: некоторые клиенты предпочитают вводить информацию о карте самостоятельно, а не сообщать ее по телефону. Таким образом, наличие обоих вариантов позволяет удовлетворить индивидуальные предпочтения каждого покупателя.Если вы позволите клиентам платить так, как они хотят, они с большей вероятностью будут платить вам вовремя, и вы увидите прирост дохода в своем аккаунте продавца.

Верно и обратное: некоторые клиенты предпочитают вводить информацию о карте самостоятельно, а не сообщать ее по телефону. Таким образом, наличие обоих вариантов позволяет удовлетворить индивидуальные предпочтения каждого покупателя.Если вы позволите клиентам платить так, как они хотят, они с большей вероятностью будут платить вам вовремя, и вы увидите прирост дохода в своем аккаунте продавца.

Простая и безопасная обработка платежей

Виртуальные терминалы просты и понятны в использовании и управлении. Хотя платежи MOTO сопряжены с более высоким риском мошенничества и возвратных платежей, чем транзакции с использованием карты, мы предлагаем инструменты и ресурсы, необходимые для их предотвращения. К ним относятся AVS, CVV, расширенный пакет обнаружения мошенничества и профессиональные рекомендации в таких областях, как устранение несоответствий адреса выставления счетов / доставки, проверка личности клиента, политика возврата и передовые методы MOTO.Когда ваш бизнес освещается со всех сторон, мы можем предоставить вам минимально возможную скорость обработки. Пополните свой торговый счет виртуальным терминалом уже сегодня.

Пополните свой торговый счет виртуальным терминалом уже сегодня.

Как принимать платежи по кредитной карте в Интернете: ваши возможности [2021]

Помимо комиссий, мошенничества и конверсии, способность вашего бренда к международному развитию может быть упущена из-за выбора обработки кредитной карты. Доверяют ли международные покупатели выбранному вами решению? Работает ли это решение за границей?

Добавьте сюда гонорары, контракты и мелкий шрифт каждого провайдера, и перед вами будет чрезвычайно сложное решение.Вам необходимо учитывать множество факторов и то, как они влияют на ваш бизнес. Нет правильного или неправильного ответа — только то, что лучше всего подходит для ваших уникальных обстоятельств.

Найдите время, чтобы сравнить покупки, прежде чем выбирать решение для приема платежей дебетовыми и кредитными картами. Это руководство проведет вас через процесс, предоставив всю информацию, необходимую для поиска подходящего партнера для вашего бизнеса, в том числе:

Прежде чем мы начнем, знайте, что существует три типа платежных систем: торговый счет + платежный шлюз, комплексные решения и упрощенные процессоры кредитных карт.

Вот краткий обзор каждого из них.

Торговый счет + Платежный шлюз

Традиционный метод приема платежей в Интернете представляет собой комбинацию торгового счета и платежного шлюза. В эту категорию попадают такие провайдеры, как SecureNet (США), Authorize.Net (США) и eWay (Австралия и Великобритания).

Торговый счет — это особый вид коммерческого банковского счета, который позволяет принимать платежи по кредитным картам.

Шлюз онлайн-платежей соединяет ваш магазин и ваш аккаунт в сервисе продавца и облегчает обработку платежной транзакции между различными вовлеченными сторонами, включая ваш банк и банк-эмитент карты.Думайте об этом как о цифровой версии, используемой в обычных магазинах.

Существуют комиссии, связанные как с торговым счетом, так и с платежным шлюзом, но есть много вариантов, и некоторые из них имеют более конкурентоспособные комиссии за транзакции или не взимают плату за установку.

Платежные шлюзы также могут предлагать больший контроль над правилами безопасности и настройками; они могут лучше подходить для крупных предприятий, которым требуется более индивидуальное решение.

При использовании комбинации «торговый счет / платежный шлюз» необходимо отметить то, что вам нужно будет подать заявку и на то, и на другое, обычно заполняя формы и предоставляя некоторую финансовую информацию.Обработка ваших заявок может занять несколько дней, поэтому вы не сможете сразу приступить к приему платежей. После того, как оба будут одобрены, вам нужно будет подключить свою учетную запись к шлюзу, а затем к шлюзу вашего магазина. Обычно это включает настройку вашего магазина с ключами API, общими секретами и токенами.

Преимущества использования платежного шлюза заключаются в том, что у вас обычно больше ручного и персонализированного обслуживания клиентов, поскольку провайдеры — это крупные компании с крупными организациями поддержки.Часто вам удается попросить человека по телефону ответить на ваши вопросы.

Платежные шлюзы также могут предлагать больший контроль над правилами безопасности и настройками; они могут лучше подходить для крупных предприятий, которым требуется более индивидуальное решение.

Универсальные решения

Эти службы, включая платформу PayPal Commerce, объединяют учетную запись и шлюз в одно решение, которое может сделать настройку быстрее и проще.

Они позволяют принимать все основные кредитные и дебетовые карты и обычно имеют более простую в управлении структуру ценообразования.Кроме того, большинство из них не взимает ежемесячную плату или плату за установку для основных учетных записей, хотя вам необходимо платить ежемесячную плату за определенные дополнительные функции в некоторых сервисах.

Сервисы, такие как PayPal, ускоряют и упрощают настройку. Они также позволяют принимать все основные кредитные карты, альтернативные способы оплаты (например, PayPal и PayPal Credit) и обычно имеют выгодные ставки транзакций.

В прошлом одним из потенциальных недостатков было то, что они не всегда предлагали удобную процедуру оформления заказа. В зависимости от того, как было настроено ваше решение, ваши клиенты могли быть перенаправлены с вашего сайта для оплаты заказа. Это уже не так. Благодаря PayPal, основанному на технологиях Braintree и One-Touch, вы, владелец бизнеса, можете решить, каковы условия оформления заказа у вашего клиента.

Это уже не так. Благодаря PayPal, основанному на технологиях Braintree и One-Touch, вы, владелец бизнеса, можете решить, каковы условия оформления заказа у вашего клиента.

И это важно, потому что PayPal невероятно популярен у более 286 миллионов активных пользователей. Мы рекомендуем объединить PayPal с другой услугой — так покупатели, которые предпочитают ее, смогут выбрать ее, а те, кто не может, — другой вариант.

Упрощенная обработка платежей по кредитной карте

Решения, такие как PayPal Commerce Platform, значительно упростили прием платежей в Интернете.

Вам не нужно создавать учетную запись торгового сервиса или платежный шлюз, а это означает меньшее количество комиссий (и поставщиков), которыми нужно управлять.

Цены конкурентоспособны по сравнению с комплексными решениями, и большинство этих новых процессоров также не взимают плату за установку или ежемесячную плату. Опыт прост: вводится кредитная карта клиента, и платеж обрабатывается — вот и все.

Прежде чем выбирать упрощенный процессор, следует учитывать, что обычно вы не получаете такой же уровень традиционной поддержки.Они, как правило, очень просты в использовании, поэтому они могут вам не понадобиться. Но если у вас возникнут проблемы с компанией по обработке кредитных карт, большая часть поддержки оказывается в форме самообслуживания через статьи или по электронной почте — многие из этих провайдеров даже не обслуживают колл-центр.

Как современные потребители совершают покупки через каналы

Потребители делают покупки в свободное время, по предпочтительным каналам и сравнивают магазины и цены. Вот все, что вам нужно знать, от демографических покупательских привычек до различий между людьми в городах и сельской местностью.

Создайте омниканальную стратегию для своего целевого клиента прямо сейчас.

Получите исследование сейчас.

10 вопросов, которые любой бизнес должен задать поставщику платежных услуг

Для тех, кто хочет получить общее представление о проблеме и более быстрое чтение, вот самые важные вопросы, которые следует задать потенциальному поставщику услуг по обработке платежей, прежде чем вы решите воспользоваться их услугами.

1. Существуют ли разные ставки или комиссии для разных типов карт?

Некоторые службы взимают разную плату за обработку различных типов операций с картами –– e.грамм. личные, деловые, дебетовые и бонусные карты — а также для различных сумм транзакций. Убедитесь, что вы точно знаете, сколько будете платить за обработку каждого типа транзакции.

2. Вы взимаете «обратные счета» или все расходы, связанные с транзакцией, выставляются в том же месяце?

Обработчик платежей нередко соблазняет вас низкими ставками. Но иногда такая низкая ставка применяется только к определенным типам карт (см. Первый вопрос). Вы можете узнать только после того, как многие из ваших транзакций в течение месяца не соответствовали этой низкой ставке.

Например, в январе вы думаете, что получаете 1,7% ставку по транзакциям по кредитной карте, но вы обработали несколько бонусных карт. Даже если вы обработали транзакции в январе, наступит февраль, ваш процессор взимает с вас или выставляет счет по более высокой ставке. Теперь у вас есть два разных отчета с двумя разными ставками для одной и той же транзакции, что значительно усложняет определение фактической ставки, которую вы платите.

Теперь у вас есть два разных отчета с двумя разными ставками для одной и той же транзакции, что значительно усложняет определение фактической ставки, которую вы платите.

3. Какие ставки или сборы вы взимаете, когда я использую кредитные карты, ввожу их вручную (клавиша ввода) или принимаю их через Интернет?

Чтобы компенсировать риск мошенничества, обработчики взимают разные ставки в зависимости от того, как вы обрабатываете платеж.Поскольку с картами, которые физически вводятся в терминал, меньше случаев мошенничества (в конце концов, вы проверяете идентификаторы, не так ли?), Обычно этот показатель ниже. Если кто-то звонит вам, чтобы что-то купить, и дает свой номер по телефону, вероятность нечестной игры немного возрастает, как и плата за обработку.

Онлайн-покупки чаще всего подвергаются мошенничеству, поэтому платежные системы покрывают свой риск, взимая более высокие ставки. Убедитесь, что вы знаете, каковы эти коэффициенты, а затем определите, какой объем каждого типа обработки вы сделаете, чтобы получить приблизительный коэффициент смешивания.

4. Взимаете ли вы отдельную плату за свой шлюз?

Процессоры довольно часто взимают отдельную плату за свой платежный шлюз, обычно за каждую транзакцию. Таким образом, помимо стандартной комиссии за транзакцию — скажем, 2,9% + 0,30 доллара — вы будете платить комиссию за шлюз за каждую транзакцию.

5. Верну ли я первоначальную комиссию при возврате средств за транзакцию?

Большинство обработчиков кредитных карт удерживают все комиссии за транзакции возврата и, скорее всего, даже взимают дополнительную плату за обработку возврата.Это означает, что вы можете терять деньги каждый раз, когда покупатель что-то возвращает. Убедитесь, что вы понимаете, как работает этот процесс, поскольку он должен отражать вашу политику возврата. Многие продавцы обходят эту стоимость, предоставляя магазину кредит на возвращенный товар, а не возмещение.

6. Каковы условия контракта и есть ли плата за досрочное расторжение?

Большинство процессинговых компаний по кредитным картам устанавливают контракт на определенный период времени, часто один или два года. Часто плата за досрочное расторжение или аннулирование является частью соглашения.Это затруднит вам переключение процессоров, если вы недовольны тем, как обрабатывается ваша учетная запись.

Часто плата за досрочное расторжение или аннулирование является частью соглашения.Это затруднит вам переключение процессоров, если вы недовольны тем, как обрабатывается ваша учетная запись.

7. Какие комиссии вы взимаете каждый месяц?

Этот вопрос обманчиво прост, поскольку некоторые процессоры могут предоставить вам, казалось бы, небольшую ежемесячную абонентскую плату. Но не забудьте копать глубже — некоторые дополнительные сборы могут быть скрыты мелким шрифтом. Они могут включать в себя сборы за пакетную обработку или перевод средств со счета продавца на ваш банковский счет, а также сборы за выписку.Обработчики могут «отказаться» от некоторых из этих сборов, чтобы получить доступ к вашему бизнесу, но могут добавить их обратно по истечении рекламного периода.

8. Существуют ли минимальные ежемесячные требования или сборы за обработку?

Некоторые процессоры взимают ежемесячную минимальную комиссию, которую вы будете платить, если ваш ежемесячный объем транзакций упадет ниже определенной суммы. Это может стать серьезной финансовой проблемой для предприятий на ранней стадии с небольшим количеством транзакций по кредитным картам в месяц.

Это может стать серьезной финансовой проблемой для предприятий на ранней стадии с небольшим количеством транзакций по кредитным картам в месяц.

9. Есть ли ограничение на объем обработки?

Многие процессоры ограничивают количество, которое вы можете обработать, на основании вашего первоначального согласия с ними.Очевидно, это может расстраивать, если ваш бизнес быстро растет или у него напряженный сезон, не говоря уже о негативном влиянии отказа от заказов на ваш бизнес.

10. Какая поддержка предлагается?

Когда ваши платежи застрянут, будет ли процессор поддерживать вас, пока вы не вернетесь в рабочее состояние? Кроме того, автоматическая телефонная система — это не то же самое, что разговаривать с живым человеком, поэтому обязательно спросите, есть ли у них поддержка клиентов в реальном времени. Низкие комиссии за обработку не имеют большого значения, если вы не можете связаться с кем-нибудь, кто поможет вам в самый нужный момент.

Партнеры по обработке платежей BigCommerce

BigCommerce предлагает несколько платежных шлюзов, поэтому вы можете выбрать наиболее подходящий для вашего бизнеса. Узнайте больше о наиболее часто используемых:

Узнайте больше о наиболее часто используемых:

От того, кто участвует в каждой транзакции до того, как обрабатываются платежи, до комиссий и политик, узнайте все, что вам нужно знать, чтобы начать принимать платежи в Интернете.

Что нужно знать о виртуальных терминалах и комиссиях за транзакции по кредитным картам

Как владелец малого бизнеса, вы хотите предоставить клиентам как можно больше вариантов покупки.Если вы занимаетесь электронной коммерцией или ведете бизнес по телефону, вам следует убедиться, что вы настроили виртуальный терминал. Виртуальный терминал используется для обработки платежей и необходим, если вы планируете принимать платежи по кредитным или дебетовым картам.

При сравнении моделей ценообразования для различных процессоров кредитных карт необходимо помнить о комиссии за транзакции по кредитной карте. Эти сборы требуются платежными системами для использования их услуг. Помните о комиссии за транзакцию, и в конце года на вашем банковском счете могут появиться еще тысячи.

Вот что вам нужно знать о внедрении лучшей системы обработки кредитов виртуального терминала при экономии комиссии за транзакции по кредитной карте.

Что такое виртуальные терминалы и как они обрабатывают кредитные карты?Виртуальные терминалы — это веб-приложения, которые дают вам возможность обрабатывать платежи без устройства для чтения карт (так называемая транзакция без предъявления карты). Держатели карт просто вводят информацию о своей карте, и платеж обрабатывается.

На экране обработка кредитной карты виртуального терминала выглядит так:

Источник: Bill.com

Различные компании могут извлечь выгоду из обработки кредитных карт с виртуальным терминалом, особенно те, которые ведут бизнес по телефону и через Интернет. Отрасли, в которых чаще всего используется обработка кредитных карт с виртуальным терминалом, включают:

- Рестораны, предлагающие еду на вынос

- Интернет-магазины

- Услуги доставки (продукты питания, бакалея и т. Д.)

- Профессиональные агентства и консультанты

- Медицинские практики

- Стоматологические кабинеты

Независимо от того, какой у вас бизнес, если вы планируете принимать платежи по кредитным картам без физического присутствия карты, вам понадобится виртуальный терминал.

Сколько стоит обработка платежа?Хотя обработка кредитной карты в виртуальном терминале может не стоить вам большого количества авансовых платежей (во всяком случае), вы будете платить комиссию за транзакцию. Ваша общая комиссия (или эффективная ставка) складывается из следующих комиссий:

- Наценка поставщика торговых услуг (MSP): Поставщик торговых услуг необходим для обработки платежей по кредитным картам, и он также должен зарабатывать деньги.

- Скорость передачи: MSP платит эту сумму банку-эмитенту карты.

- Комиссия за обмен: Вы платите банку-эмитенту карты.

- Оценочный взнос: Вы платите его бренду, выпустившему карту.

Средняя комиссия за обработку кредитной карты составляет около 3,5%.

Однако плата за обработку кредитной карты виртуального терминала на этом может и не закончиться, поскольку могут быть скрытые дополнительные комиссии. Вы можете платить ежемесячную плату. Многие MSP имеют сложную многоуровневую систему ценообразования, которая в значительной степени зависит от объема ваших транзакций, поэтому вам, возможно, придется платить дополнительные сборы, если у вас недостаточно транзакций каждый месяц.

Вдобавок ко всему, вам, возможно, придется заплатить комиссию, даже если продажа будет аннулирована или возмещена. Попросите вашу компанию по обработке кредитных карт отказаться от аннулированных комиссий за транзакции и возвратных платежей. В противном случае вы платите комиссию, не получая при этом никакой прибыли.

Плата за транзакцию по кредитной карте виртуального терминала выше, чем комиссия за предъявление карты?Обычно предприятия платят более низкие ставки за личные транзакции, чем за виртуальные транзакции. Комиссия может варьироваться в зависимости от типа карты, представленной при оформлении заказа.Сумма, которую вы платите за личные услуги, зависит от сети кредитной карты, которую использует клиент. Вот несколько примеров:

- Visa : В диапазоне от 1,15% + 0,05 доллара США до 2,70% + 0,10 доллара США

- Mastercard : В диапазоне от 1,15% + 0,05 доллара США до 2,75% + 0,10 доллара США

Однако, как Как видно из приведенного ниже примера, скорость обработки виртуального терминала намного выше.

| MSP | Средняя комиссия за обработку кредитной карты виртуального терминала |

| Square | 3.5% + 15 центов за транзакцию |

| PayPal | 3,1% + 0,30 доллара США |

| Shopify | 2,9% + 0,30 доллара США |

Как вы видите, обработка виртуальной кредитной карты будет стоить вам больше, чем обработка кредитной карты в точке продажи (POS), даже если вы заключите выгодную сделку с вашим MSP. Это потому, что:

- Вам не нужно физически предъявлять карту для обработки платежей, как при обработке кредитной карты POS.MSP берут более высокую наценку за это удобство и функционирование.

- Учитывая, что большая часть обработки кредитных карт виртуального терминала не выполняется лично, вероятность мошенничества выше. Более высокие комиссии защищают от этого.

Теперь вы можете подумать, что комиссия за транзакции по виртуальной кредитной карте не так уж велика, верно? Это всего около 3,5% от каждой транзакции.

Хотя это может показаться правдой, это помогает увидеть общую картину.

Сколько стоит комиссия за транзакции по кредитной карте виртуального терминала для вашего бизнеса?Вместо того, чтобы смотреть на сумму отдельной транзакции, это помогает увидеть общую картину и увидеть общую сумму в долларах, которую вы можете потерять из-за комиссии за обработку кредитной карты.

Во-первых, как показало исследование потребительских платежей TSYS в США, кредитные карты являются наиболее популярной формой оплаты на предприятиях, которые обычно используют обработку кредитных карт с виртуальным терминалом, например в магазинах электронной коммерции и туристических сайтах:

Если вы используете Интернет-магазин одежды или бутик-отель, вы можете использовать виртуальный терминал для обработки кредитных карт почти для половины своих транзакций.

Как показывают данные Федеральной резервной системы США, стоимость безналичных транзакций составляет 112 долларов США за транзакцию по сравнению с 22 долларами США за транзакции с наличными деньгами.

Учитывая цифры, 60-70% вашего дохода может поступать от обработки кредитных карт виртуального терминала, особенно если вы не выполняете много операций лично.

А теперь давайте выясним, сколько вы можете платить в качестве комиссионных. В качестве примера предположим, что вы управляете небольшим мотелем, и ваш доход составляет 2 миллиона долларов в год, из которых:

- Обработка кредитных карт виртуальным терминалом составляет 65% дохода, или 1,3 миллиона долларов .

- Вы обрабатываете 6 500 транзакций виртуального терминала для средней транзакции на сумму 200 долларов США.

- Вы платите 3,15% плюс 0,30 доллара США за транзакцию, что равняется средней комиссии 3,3% за транзакцию (если продажа составляет 200 долларов США).

Итак, это означает, что вы платите 3,3% от 1,3 миллиона долларов в год. Это 42 900 долларов США в год в виде комиссии за обработку кредитной карты в виртуальном терминале !

Если ваша чистая прибыль находится на одном уровне со средними показателями гостиничной индустрии около 17% (по данным Нью-Йоркского университета), то вы зарабатываете на мотеле 340 000 долларов в год. Этого может быть достаточно.

Но если вы устранили комиссию за обработку кредитных карт виртуального терминала, , вы могли бы зарабатывать на 42 900 долларов в год больше .

То есть рост прибыли на 12,6% !

Вы точно этого хотите, правда? Все, что вам нужно сделать, это выяснить, как снизить комиссию за обработку кредитной карты.

Присоединяйтесь к программе надбавокЕсли у вас есть виртуальный терминал и система обработки кредитных карт POS, вы можете значительно снизить сборы с помощью программы надбавок.

Вот как это работает:

- Ваш клиент завершает платеж.

- Вы даете им возможность расплачиваться дебетовой или кредитной картой.

- Покупатель выбирает, исходя из того, что наиболее удобно и доступно.

Итак, как избежать комиссии за обработку кредитной карты?

Ну, структура цен стимулирует использование дебетовой карты.

Благодаря программе надбавок, которая на 100% соответствует требованиям и является законной благодаря постановлению Федеральной торговой комиссии 2011 года, вы можете забирать домой 100% своего дохода всякий раз, когда покупатель платит кредитной картой.Если клиент платит дебетовой картой, вы заплатите только 1% + 0,25 доллара, что намного меньше, чем взимают большинство процессоров. С помощью программы надбавок вы можете увеличить прибыль двузначными числами.

Nadapayments предлагает виртуальные терминалы и низкие комиссии за транзакцииЕсли вы ищете комплексное платежное решение, не ищите ничего, кроме Nadapayments. С Nadapayments вы получаете все необходимое, чтобы начать обработку платежей по кредитным картам.Вы не только получаете машину EMV Quick Chip с поддержкой Wi-Fi, но также получаете виртуальный терминал для обработки платежей в Интернете или по телефону. Также есть мобильное приложение, позволяющее обрабатывать платежи на ходу.

Система может принимать кредитные карты основных брендов и другие способы оплаты, включая:

- Visa

- Mastercard

- American Express

- Discover

- Apple Pay

- Google Pay

- Бесконтактные платежи

Возможно, лучше всего, владельцы бизнеса получают фиксированные цены.Стоимость использования Nadapayments — это фиксированная плата в размере 35 долларов в месяц — никаких скрытых комиссий за обслуживание или сюрпризов.

Причина того, что расходы такие низкие, — это программа компании по надбавкам. В рамках программы надбавок комиссия за транзакцию по кредитной карте перекладывается на потребителя. Потребитель может избежать комиссии, заплатив наличными или дебетовой картой. Nadapayments даже предоставляет продавцам вывески, необходимые для передачи этой информации покупателям.

Помните о комиссиях за транзакции по кредитным картамВключение виртуального терминала в свой бизнес может быть мудрым решением, позволяющим привлекать новых клиентов через Интернет или по телефону.

При сравнении виртуальных терминалов следует особенно помнить о комиссии за транзакции по кредитной карте. Эти комиссии могут быть выше для виртуальных терминалов, чем для транзакций в магазине. К счастью, есть платежные системы, такие как Nadapayments, которые не только предоставляют виртуальный терминал, но и предлагают программу дополнительных сборов. Так что вы можете попрощаться с комиссиями и поприветствовать более высокие доходы.