Что будет, если просрочить платеж по кредиту в Сбербанке

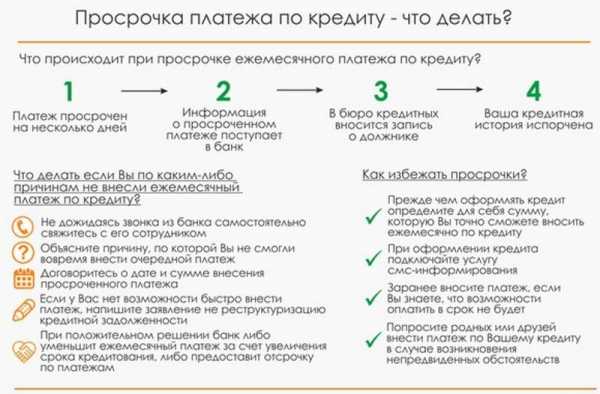

Что будет, если просрочить платеж по текущему кредиту в Сбербанке? Финансовое учреждение не только прослеживает историю оплат для того, чтобы соблюдались условия договора, но и предпринимает штрафные санкции к должникам. Это необходимо для защиты Сбербанком своих вложений и исполнения обязательств заемщиком. Для минимизации рисков невыплат Сбербанк предлагает ряд услуг по оптимизации платежного процесса.

Что такое просрочка

Чтобы разобраться в действиях, которые предпринимает Сбербанк, когда возникает просрочка по кредиту, необходимо определиться и с некоторыми актуальными понятиями. Ими оперирует в общем доступе сам Сбербанк для информирования потенциальных клиентов о предоставляемых услугах, включаются они и в договор.

Сам кредит является срочной задолженностью, которая погашается периодически в обговоренные числа. Поэтому при возникновении задержки по очередному внесению возникает просроченная задолженность по кредиту. Отдельным понятием выступают и просроченные проценты за пользование выданным кредитом, начисленные Сбербанку бонусом за услугу.

Сама просрочка представляет собой факт отсутствия своевременной ежемесячной выплаты по срочной задолженности, фиксируемой после платежной даты, указанной в договоре. Она в свою очередь является конкретной календарной датировкой, на момент наступления которой вносится определенная сумма для погашения кредита и процентов Сбербанку.

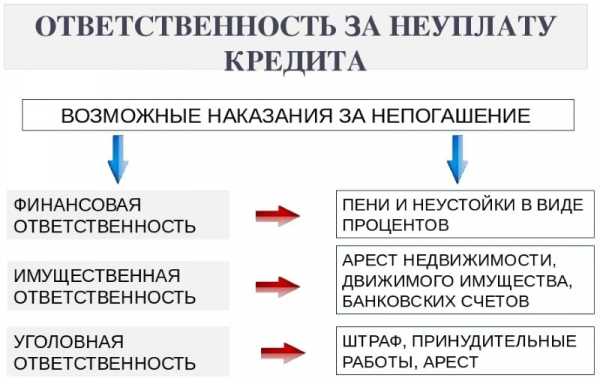

Чем грозит просрочка санкции банка в отношении должников

Меры, принимаемые финансово-кредитной организацией, необходимы Сбербанку для защиты своих законных интересов за счет пробуждения ответственности у граждан-заемщиков. Стоит помнить о том, что степень ответственности по имеющимся обязательствам распространяется на пользование банковскими услугами в дальнейшем. Степень реализации штрафов обусловлена суммой кредита и продолжительностью уклонения от обязанностей.

Повышенная ставка

Общие и индивидуальные условия кредитования содержат различные процентные ставки по предоставляемым кредитам. С общими можно познакомиться на сайте Сбербанка. Индивидуальные рассматриваются при личном посещении отделения или получении предложения в приложении, смс-сообщении или личном кабинете на сайте.

После полного информирования об условиях кредитования и подписания контракта самовольное изменение условий ваших договоренностей со Сбербанком невозможно. Финансовая организация не может произвольно изменить процентную ставку и пересчитать ссуду в сторону понижения или повышения. Здесь стоит говорить исключительно о начислении пени за выявленное отставание и других санкциях.

Перерыв, отражаясь в кредитной истории, приводит в дальнейшем к ухудшению условий кредитования (по сравнению с прежними). Если клиент Сбербанка подорвал доверие, то ему становятся недоступны стандартные или сниженные проценты по различным кредитам. Может поступить отказ в их предоставлении.

Пеня

Пеня — разновидность финансового наказания, назначаемого, если заемщик не платит кредит вовремя, в том числе и такой крупный, как ипотека. Иными словами, это штраф за просрочку платежа по кредиту, налагаемый на основную часть долга и проценты. При этом размер и порядок начисления неустойки за несвоевременный взнос учитывается при подписании общего договора кредитования.

Начисление пеней за простые кредиты осуществляется в конкретном двадцатипроцентном размере годовых от суммы просроченного платежа. Ипотека — штука более коварная, так как комиссия здесь, по общей информации Сбербанка, соответствует цифре действующей ключевой ставки ЦБ и рассчитывается таким же образом.

Норма распространяется именно на ипотеку, действующую с 24 июля 2017 года. Поэтому при вопросе более «раннего» клиента: «Сколько процентов мне могут начислять в качестве неустойки?» — следует уточнить действующую ставку в изначальном тексте договора или же обратиться в отделение с удостоверяющими личность документами.

Блокировка пластика

Просроченный платеж приводит и к блокированию пластиковой карточки из-за первоначального ареста или взыскания средств с привязанного к карточке банковского счета. Подобные действия осуществляются сотрудниками Сбербанка исключительно по распоряжению органов юстиции. Если имеется несогласие с постановлением, следует отправить жалобу в ФССП РФ.

Для этого нужны следующие документы:

- копия паспорта;

- СНИЛС;

- ИНН.

Сбербанк руководствуется:

- постановлением об одном из этих действий от судебного пристава;

- судебным приказом, полученным в ходе упрощенного судопроизводства без заседаний, или исполнительным листом, составленным по судебному приказу.

- Сведения по исполнительному документу можно уточнить:

- в личном кабинете на официальном сайте;

- на сайте ФССП России, или нужно записаться на прием;

- на портале Госуслуг;

- на сайте конкретной судебной инстанции или арбитражного суда по субъекту.

Арест выступает блокировкой наличных на персональном счете в частичном или полном выражении. При полной блокировке невозможно воспользоваться карточкой для снятия и перевода средств из терминала, для безналичного расчета в магазине, при этом закрыт доступ в приложении Сбербанка.

Если же на носителе и привязанном к нему сбербанковском счете обнаруживаются средства в большем объеме, чем требуется для покрытия долга, то остатком пользоваться разрешается. Это частичная блокировка, и физическому или юридическому лицу по-прежнему доступны любые операции с остаточными средствами.

Взыскание денег — это фактическое счисление их с реквизитов неплательщика в пользу Сбербанка, которое иногда наступает после свершившегося сдерживания и по соответствующему судебному постановлению. Если на карточке и счете находится недостаточное количество средств, то Сбербанк спишет имеющиеся и будет ожидать следующих поступлений.

В ситуации с задолженностью по кредитной карте Сбербанка, как с очередным и специфичным видом кредитования, также применяются меры к другим действующим карточкам. Арест и конфискация денежных средств, находящихся на дебетовой карточке, происходят в связи с невыплатой по сбербанковской кредитке.

Судебный иск

Взыскателем наличных со счетов граждан зачастую выступает третья сторона в виде правоохранительных органов. Это возможно в связи с совершенным заемщиком правонарушением. Сбербанк лишь соблюдает интересы других лиц. При попытке вернуть собственные вложения, а также проценты и неустойки по ним, Сбербанк выступает взыскателем в суде уже для защиты собственных интересов.

При этом несоблюдение подписанных условий договора и отсутствие заявлений о переносе даты платежа или на реструктуризацию кредита говорят в пользу взыскателя. Должник может попробовать доказать ухудшение своего материального положения и подать прошение об отсрочке в любом из действующих вариантов.

Если клиент просрочил кредит на 1 день, Сбербанк не спешит с подобными действиями. Эта ситуация касается более длительного периода ожидания и крупного размера заемных сумм, но в рамках срока давности для подачи иска. Законодательство России стоит также и на защите интересов финансовой организации, поэтому иски о порядке закрытия долга не редки в юстиционной практике и решаются в пользу банка.

Каковыми будут последствия несвоевременной оплаты

Минусы вполне ощутимы не только для самой организации, но и для должника. Недостатком во втором случае служит также и то, что история злостного неплательщика начинает выходить за рамки действующего кредита в Сбербанке и распространяться, затрагивая иные сферы жизни и будущие возможности.

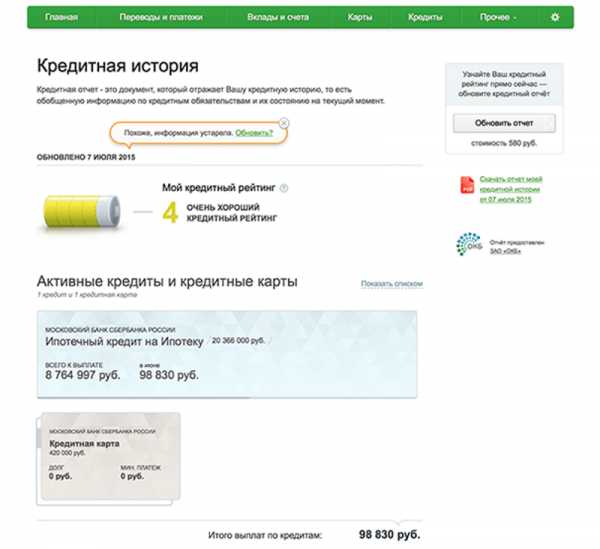

Испорченная кредитная история

Каждый взятый кредит у любого займодателя отражается в кредитной истории. В базе данных бюро кредитных историй собирается в автоматизированном виде полная информация по целям кредитов, платежным поступлениям, реструктуризации, закрытию счета и т.д. При этом Сбербанк и другие банки имеют полное право обращаться сюда для вынесения резолюции о предоставлении кредита.

Стоит обратить внимание на то, что Сбербанк имеет расширенную систему скоринга (оценка платежного потенциала), работающую как с внутренней информацией, так и контактирующую с базами данных большинства банков по стране. Просматриваются проводимые в Сбербанке и других организациях операции по кредитам.

При периодичном пользовании кредитами стоит соблюдать своевременное погашение в рамках установленного графика взносов, иначе его нарушение может сказаться на дальнейшей возможности по взятию кредитов. Сбербанк наверняка будет знать о подобных ситуациях и рассмотрит заявку с учетом всей банковской биографии.

Наличие другого отрицательного опыта может в совокупности привести к тому, что у человека, который просрочил кредит в Сбербанке, останется немного возможностей по взятию займов. Например, обращение в мелкий банк, который дорожит каждым заемщиком, или взятие кредита под очень большие проценты.

Огласка

Одним из минусов пропуска платежной даты выступает огласка состояния взятого кредита на рабочем месте. Это неприятные последствия для должника. Банк контактирует с бухгалтерией или отделом кадров работодателя заемщика для выяснения текущей ситуации по его трудоустройству и получению заработной платы.

Звонки с подобными вопросами осуществляются персоналом при выявлении недоимки. У должника могут возникнуть проблемы на работе, теряется доверие, портится репутация. Многие работодатели не хотят, чтобы человек, являющийся должником, работал в организации, особенно если это частное предприятие.

Деятельность финансовых учреждений частично контролируется законодательством, и имеется отдельный ФЗ от 90 года N 395-1, уточняющий обязательство банков о хранении тайны по операциям, счетам и вкладам. Однако закон можно интерпретироваться по-разному. Несмотря на то, что имеется мнение о нарушении прав граждан при передаче информации третьим лицам, учреждения придерживаются иной точки зрения.

По мнению банков, подобное разглашение информации не приводит к краже денежных средств. То есть человек не несет материальных потерь. В беседе опускается конкретика по целям и цифре кредитования и объеме задолженности.

Специалисты действуют неофициально и надеются на незнание закона персоналом предприятия-работодателя. Доказать их незаконные действия очень сложно, если только звонки не записываются. Однако эту ситуацию действительно можно использовать в суде, так как на стороне клиента находится закон, и человек может обратиться за защитой своих интересов.

Увеличение суммы задолженности

Другое неприятное последствие состоит в увеличении общего показателя долговой суммы в случае невыплаты. В рассматриваемой ситуации подразумевается обобщенное исчисление, состоящее из основного цифры долга для распоряжения (так называемое тело), процентов по нему и размера неустойки (при наличии таковой).

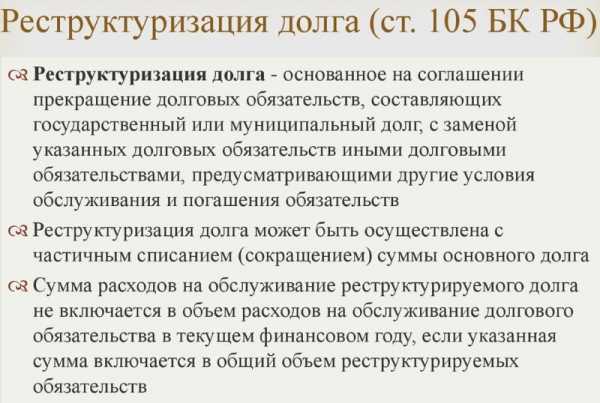

При этом не происходит, к примеру, автоматического продления периода пользования деньгами, из-за которого увеличиваются и количественные процентные выплаты в соответствии с прибавившимися месяцами. Конечная дата остается прежней. Ее изменение возможно только по заявлению и в рамках реструктуризации.

Конкретная сумма кредита, предоставленная к растрате, также остается прежней. Зачастую ее нельзя завысить даже по инициативе клиента. Лишь в рамках услуги рефинансирования, подразумевающей объединение кредитов, разрешается предоставление дополнительных финансов на расходы, и то лично по просьбе клиента.

С какого дня считается просрочка

Задолженность в виде кредита должна быть оплачена в определенное число месяца, прописанное в договоре. Сбербанк строго регламентирует порядок оплаты по каждому месяцу, в том числе и при досрочном частичном и полном погашении долга. Поэтому соблюдение обязательств позже условленной даты выплаты по кредиту Сбербанк расценивает как просрочку.

Начальным выступает следующий день, наступающий за датой исполнения обязательств (или платежной датой). Штраф будет, если просрочить кредит даже на один день. Вопрос о том, насколько можно просрочить платеж, чтобы не было штрафов, не актуален. Последним учитываемым при расчете числа неустойки выступает день погашения кредита вместе с пенями.

Когда начинаются штрафы

Налог в виде пеней исчисляется с первого дня просрочки вплоть до дня погашения долга. Штрафные меры в виде арестов и взиманий требуют гораздо больше времени в связи с ходом судопроизводства. Момент для подачи искового заявления в суд определяется внутренними правилами лояльности и в меньшей мере зависит от кредитной истории клиента, который просрочил кредит в Сбербанке.

Неувязки по времени при наложении штрафов возникают, к примеру, после погашения задолженности гражданином. Счета арестовываются, если операция по погашению производилась параллельно, а у сотрудника не было сведений о зачислении средств. Не следует самовольно и в любой удобный момент закрывать долг в терминале, если ситуация зашла слишком далеко. Нужно обратиться в кассу.

Иной ситуацией выступает долговременное действие ареста после погашения долга. Сотрудники Сбербанка не осуществляют обсуждаемые операции самовольно без документального основания. Это работа, а в данном случае, бездействие приставов, о чем придется писать жалобу на имя ФССП с требованием отмены санкций.

Что делать если ваш кредит просрочен

Сведения об имеющихся долгах можно проверить на сервисе ФССП. Здесь же можно найти информацию по должникам за коммунальные услуги. Для полного закрытия просроченных платежей необходимо уточнить начисленную в качестве неустоек цифру, что можно сделать как в личном кабинете, так и в отделении Сбербанка.

Если человек просрочил кредит в Сбербанке по причине забывчивости, а не намеренного уклонения от своих долговых обязательств, то можно подключить сервис автоматической оплаты, если он доступен для вашего типа кредита. Отслеживать график удобно через мобильное приложение, установленное на телефоне.

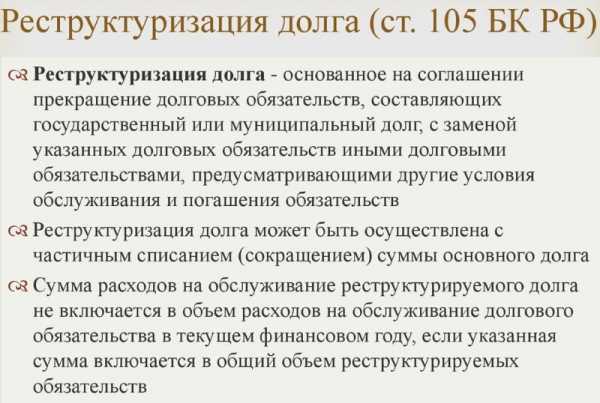

Что делать, если просрочка по кредиту в Сбербанке произошла из-за жизненных обстоятельств? При отсутствии возможности платить по кредиту можно подать заявку на реструктуризацию кредита. Она предполагает несколько путей решения проблемы: отсрочку, увеличение срока кредитования и валютный перевод. Какие последствия и выгоды ожидаются от конвертации в рубли, стоит уточнить у специалиста.

Для облегчения бюджетной нагрузки разрешено провести рефинансирование нескольких продуктов для уменьшения уровня ежемесячной оплаты. Стоит уточнить, какие из них попадают под эту услугу. Заниматься этими вопросами лучше заблаговременно до наступления санкционной границы.

Если график вашей работы и зарплата стали нестабильны, то можно вносить платежи на месяц вперед при наличии денег. Этот вопрос стоит обговорить со Сбербанком, потому что досрочное погашение как дополнительная услуга также имеет свой процессуальный регламент.

Как исправить кредитную историю

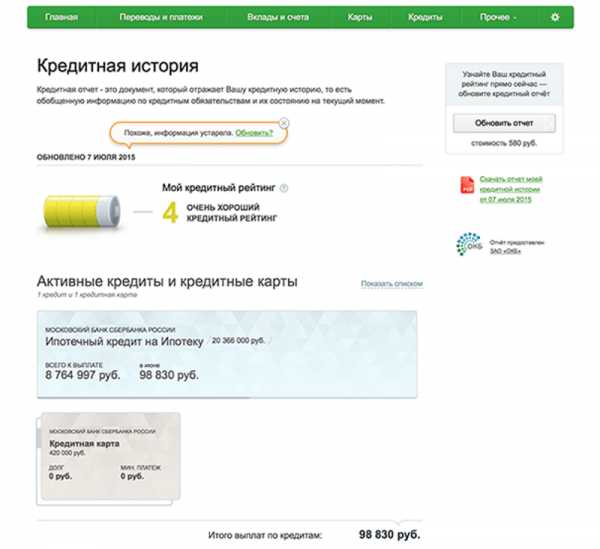

Кредитная история имеет большое значение для обеих сторон и определяет возможности выдачи и получения кредита. Получить подробный отчет вправе и сам клиент. Такая услуга в Сбербанке является платной. Отправить заявку и получить сформированную хронологию можно даже через сбербанковские онлайн-сервисы.

Оценка истории выражается в рейтинге каждого заемщика (что именуется также скорингом). Конечная оценка характеризуется как подходящая для выдачи займа в одном учреждении и не подходящая в другом. Опираясь на нее, можно заранее предположить вероятность одобрения заявки и сделать вывод о необходимости улучшения рейтинга.

Следует понимать, что доступ к истории имеют не только организации для оценки платежеспособности, но и различные страховые организации, а также некоторые потенциальные работодатели. Последние таким методом оценивают благонадежность человека, способного платить кредиты. Поэтому просроченный кредит порой служит поводом для отказа в обслуживании и предоставлении рабочего места.

Изменить сведения в истории нельзя, если они уже были занесены. Можно лишь постараться ее улучшить. Для этого стоит воспользоваться потребительским кредитом в небольшой сумме займа, а также кредитной картой Сбербанка. Своевременное погашение этих долгов поможет улучшить предыдущий неудачный опыт и повысить репутацию для того, чтобы в дальнейшем можно было взять кредит на большую сумму.

Что делать в случае просрочки платежа по кредиту?

s-credit.info

Просрочка по кредиту в Сбербанке: последствия и как оплатить?

Непредвиденные ситуации могут настигнуть каждого человека. Финансовые трудности приносят массу хлопот, острее они ощущаются, когда имеется задолженность перед банком или другим кредитным учреждением. В статье будем рассматривать такой вопрос – что, если просрочил кредит в «Сбербанке», последствия и пути решения проблемы.

С какого дня кредит считается просроченным?

Оформляя банковский заем, человек подписывает кредитный договор, который подтверждает факт согласия заемщика на условия кредитора. Следовательно, чтобы понять, сколько дней можно просрочить кредит в «Сбербанке», необходимо открыть тот самый документ, где четко прописаны:

- Размер ежемесячного взноса.

- Порядок начисления.

- Размер штрафа за просрочку платежа и пр.

Знакомиться с последствиями возможной просрочки рекомендуется заранее. Особенность данного банка заключается в том, что здесь не применяется начисление пени, как вида неустойки. За несвоевременный возврат долга кредитор накладывает штраф. Этот момент оговорен на официальном сайте банковской организации возле текстового описания каждой кредитной программы.

Размер штрафной санкции за просрочку в «Сбербанке» составляет 20% годовых или 0,5% от суммы долгового обязательства. Это условия действует уже с дня следующего, за указанной в договоре, датой взноса регулярного платежа. В соглашении банковского учреждения также прописан период, когда можно погасить возникшую задолженность. В случае игнорирования клиентом данных условий, банк вправе начать процедуру принудительного взыскания долга.

Давайте рассмотрим варианты погашения долга именно в «Сбербанке»:

| Период погашения очередного платежа | Особенности — на сколько можно просрочить кредит в «Сбербанке» |

| Конкретная дата – день, до которого нужно внести платеж | Так, если просрочил кредит на 1 день, «Сбербанк» на станет сразу начислять штраф. Кредитор отводит еще 3 дня для завершения собственных внутренних операций по зачислению денежных средств клиента с учетом возникновения возможных технических неполадок |

| Определенный период (например, с 1 по 10 число) | В данном случае кредитодатель документирует 10 дней, которые и являются «запасом» на случай, если возникнут какие-либо проблемы в системе расчетов |

Получается, что, в зависимости от условий погашения задолженности, прописанных в договоре, заемщик имеет право просрочить заем, за что штраф начисляться не будет. Однако если просрочил кредит в «Сбербанке», например, на 3 дня и более – понести ответственность все же придется.

Чем грозит просрочка?

Итак, вас интересует, что будет если просрочить платеж по кредиту в «Сбербанке»? Как было указано выше, просрочка по кредиту грозит начислением штрафов в размере 20% годовых на первом этапе. Более точная величина неустойки указывается в индивидуальном соглашении между клиентом и кредитором.

Кроме того вас начнут донимать из банка регулярными звонками, смс-уведомлениями, письмами с напоминанием вернуть долг. Если будете игнорировать обращения кредитора, не исключено, что банковская организация продаст или передаст ваш долг коллекторам, подаст на вас в суд. Возможен также вариант списания задолженности по сроку давности, но прежде заемщику придется терпеливо пройти все этапы банковских «расправ».

Немаловажной информацией для должника, который просрочил заем, является факт испорченной его кредитной истории. Дело в том, что банки обязаны периодически отправлять сведенья о своих заемщиках в Бюро кредитных историй. В специализированных организациях эти данные хранятся на протяжении нескольких лет, поэтому даже незначительные просрочки в прошлом могут сыграть решающую роль при получении кредита в будущем. Об этом следует помнить.

Принимая решение о выдаче денег в долг, банкиры пристальное внимание уделяют состоянию кредитного рейтинга того или иного человека. Возможно, банк не откажет в займе, но с учетом незавидной репутации потенциального клиента, ему могут быть предложены менее выгодные условия или небольшой лимит по кредиту.

Что делать, если кредит просрочен?

Когда просрочен кредит в «Сбербанке» или в любом другом кредитном учреждении, и вы не знаете, что делать, первое – это не паниковать. При возникновении финансовых сложностей, незамедлительно обратитесь к кредитору. Если имеется уважительная причина и документальные доказательства вашей невиновности, например, справка с места работы о сокращении штата, больничный лист, документ о потере трудоспособности и пр. бумаги, банковский специалист предложит вам возможные пути решения проблемы, например:

- Отсрочка/рассрочка платежа

- Кредитные каникулы.

- Реструктуризация кредита в Сбербанке с последующими изменениями условий договора (снижение процентной ставки, увеличение срока выплат и т.д.).

- Рефинансирование займа – получение нового кредита с более низкой ставкой с целью погашения текущих задолженностей.

Существует множество способов, как оплатить просроченный кредит в «Сбербанке», главное – это суметь дипломатично договориться с банком. Тогда коллекторские разбирательства и судебные тяжбы обойдут вас стороной.

Как исправить кредитную историю?

Наличие просрочек по кредитам является наиболее частой причиной испорченной кредитной истории. Как правило, чем длиннее просрочка, тем больше нужно времени, чтобы восстановить свою репутацию. Например, препятствием в получении нового займа на протяжении 1 года может стать просроченный платеж свыше 30-60 дней. Если просрочка составляет свыше 60-90 дней, то на «реабилитацию» потребуется около 2-х лет.

Однако исправить свой кредитный рейтинг вполне реально, пускай и не всегда просто. Потребуется производить оставшиеся выплаты по кредитному обязательству далее заблаговременно во избежание даже технических задержек. Когда кредит будет закрыт, вы можете действовать другими способами, а именно:

- Обратиться в другой банк для получения кредитной карты с небольшим лимитом денежных средств, согласившись даже на несколько завышенный процент. Некоторые банковские кредиторы идут заемщикам с небольшими просрочками в прошлом на уступки.

- Отправиться в МФО. Здесь условия для клиентов более чем лояльные. Наличие идеальной кредитной истории не является обязательным требованием. Заявки одобряются практически всем желающим гражданам в возрасте от 18 лет.

Далее, своевременно выполняя обязательства, ваша кредитная история начнет улучшаться автоматически. Как уже было отмечено, кредиторы отправляют данные о заемщике в БКИ, включая и хорошие сведенья. Кстати, во многих МФО есть специальные программы для исправления КИ. Успешное прохождение каждого ее этапа позволит быстро «возродится» и вернуть себе честное имя.

Остались вопросы по теме Спросите у юриста

ojivaem.ru

Если просрочен кредит в Сбербанке: что будет

При получении ссуды редко кто из заемщиков задумываются о том, что может наступить такой момент, когда внезапно может ухудшиться благосостояние и оплачивать кредит станет просто нечем. Финансовые затруднения всегда приносят множество хлопот, но эти проблемы становятся особенно актуальными, когда дело касается кредитных обязательств. Конечно, Сбербанк всегда идет навстречу заемщикам и совместными усилиями подыскивает выход из затруднительного положения.

Но, к сожалению, с просьбой о реструктуризации или рефинансировании долга, предоставления отсрочки или кредитных каникул, обращаются далеко не все займополучатели, попавшие в затруднительное положение. Многие предпочитают просто не платить дальше и не ставят банк в известность, даже не предполагая, какие неприятности последуют, если просрочен кредит в Сбербанке.

При возникновении неприятных ситуаций всегда следует контактировать с банком и не прятаться от кредитора

При возникновении неприятных ситуаций всегда следует контактировать с банком и не прятаться от кредитораС какого дня считается, что кредит просрочен

В договоре займа отдельным пунктом всегда прописывается рекомендуемая дата очередной выплаты. Причем она указывается с запасом в 10 суток до дня официального списания средств. Такая мера применяется кредитным учреждением специально в целях предохранения клиента от возможных просрочек по выплатам, учитывая, что проплаты могут производиться через кассы, терминалы, платежные сервисы и могут «подвиснуть» в пути.

Если клиент вносит очередной платеж точно в день даты списания, установленного в графике платежей, это не будет считаться просрочкой.

Также, если заемщиком была допущена просрочка по кредиту 1 день, последствия не становятся фатальными и плачевными. Ведь банк-займодавец использует еще три запасных банковских дня на случай возможной «технической просрочки» (если клиент вовремя перечислил средства, но кредитор еще не успел провести их по балансу). Но специалисты настоятельно советуют не увлекаться этим допускаемым перерывом. Если клиент начнет использовать ее постоянно, он попадет в статус «нарушителей».

Когда будут начисляться пени

Штрафные санкции станут начисляться банком-займодавцем только спустя 10 суток после образования задолженности. Размер неустойки исчисляется в зависимости от общей суммы задолженности и равняется 20% от величины просрочки. Пени насчитываются за каждые сутки задолженности вплоть до полного погашения неустойки.

Что происходит при просрочке кредита

Что происходит при просрочке кредитаПросрочка ссуды в Сбербанке

Банк-займодавец при систематических нарушениях заемщиком кредитных обязательств имеет полное право подать на злостного нарушителя судебный иск и с помощью судебных приставов взыскать со штрафника весь долг. Но, даже если плательщик самостоятельно погасит образовавшуюся пени, его кредитная история будет безоговорочно испорчена и в будущем получить новую ссуду станет очень проблематично.

Если говорить в общем, что Сбербанк предусматривает два наказаний по задержке кредитных выплат. Это:

- Пеня. Ее начисление происходит на каждые сутки просрочки и равняется некой определенной суммы от займа.

- Штраф. Начисляется после истечения заранее установленного дня по просрочке.

Каждому заемщику следует знать, что банковские структуры вправе самостоятельно определять размеры и порядок наказания по кредитной задолженности. Не становится исключением и крупнейшая в России кредитно-финансовая организация Сбербанк, у которого также существует определенная система взаимодействия с кредитными нарушителями.

Как узнать о просрочке

Сбербанк славится лояльностью по отношению к своим клиентам, и не предъявляет невыполнимые требования по получению займов. Выдача ссуд в этом учреждении происходит достаточно легко, с предъявлением минимума документации. Но конечные суммы, конечно, зависят от уровня доходности клиента. Получить ссуду в Сбербанке заемщик может двумя способами:

- Наличными, в кассе финансового учреждения.

- Безналом. Заемные средства перечисляются на пластиковую карточку, которая выдается на руки заемщику.

Не так давно на рынке кредитного финансирования появился еще один вид ссуды – овердрафт. То есть та же пластиковая ссудная карта, но с возможностью ее использования и после погашения всей задолженности. При этом счет будет уходить в минусовый баланс. Если заемщик не внесет данные средства сам, то они автоматически спишутся с ближайшего зачисления денег на карту.

В последнее время отмечается рост количества невыплаченных кредитов

В последнее время отмечается рост количества невыплаченных кредитовУзнать о состоянии своего счета достаточно просто. Для этого можно воспользоваться сервис-приложением Сбербанк-Онлайн либо обычным банкоматом. Также разрешается и уточнить наличие задолженности через звонок в центр техподдержки клиентов (операционисту требуется сообщить номер договора займа).

Что грозит заемщикам невыплата по ссуде

А что будет, если просрочил платеж по кредиту в Сбербанке, какие угрожают нарушителю наказания? Разумеется, причин появления просрочек по действующим сбербанковским кредитам может быть очень много. Но, если клиент не идет навстречу заемной организации и не пытается урегулировать с банком проблему, его ждет довольно неприятные последствия. К нарушителям Сбербанк применяет следующие виды наказаний:

- Штраф в установленном размере.

- Неустойка. Установленный банком процент, насчитываемый на остаток кредитной суммы.

- Штраф. В неустановленном предварительно размере. Его уровень планомерно растет вместе с образующимся долгом.

- Пеня. Заранее определенный процент от общей суммы всего кредита. Она начисляется с учетом каждого дня задолженности.

Сбербанк не использует только один вид наказания к заемщику, переставшему выплачивать кредит. Виды санкций комбинируются и зависят от нюансов каждого конкретного случая.

Отдельно стоит остановиться на состоянии кредитной истории (КИ). Не секрет, что о ней знает не только банк-займодавец, но и все остальные кредитно-финансовые учреждения страны. Ведь данные по плательщикам стекаются и регулярно обновляются в общую базу данных. Изменения в состоянии КИ при просрочке по действующему займу меняются следующим образом:

- Единственная просрочка сроком до 10 суток. Не будет сильно влиять на решение иных банков о кредитовании заемщика. Но кредиторы будут предъявлять такому клиенту повышенные требования, более тщательно проверять данные и ужесточать условия нового кредитования.

- Просрочка более 10 дней. Вероятность получения новой ссуды будет уже сведена к минимуму, а рейтинг плательщика очень сильно понизится.

- Длительная просрочка вплоть до судебных разбирательств. Такая ситуация уже поставит большой крест на кредитной истории, который гарантированно не позволит ни одной финансовой структуре одобрить последующий займ. Причем, чтобы хоть как-то нормализовать такую ситуацию, плательщику придется минимум лет 15 ждать, чтобы КИ обнулилась или же прикладывать большие усилия по самостоятельному улучшению своей кредитной истории.

Ознакомиться с состоянием своей кредитной истории можно на официальном портале Сбербанка

Ознакомиться с состоянием своей кредитной истории можно на официальном портале СбербанкаЛюбая, даже небольшая по размеру просрочка длительностью более 3-х суток будет негативно отражена в кредитной истории и крайне плохо влиять на возможность будущего кредитования.

Что делать при просрочке

В последнее время у многих заемщиков возникает вопрос, образовалась просрочка по кредиту в Сбербанке, что делать в этом случае. К сожалению, наблюдается рост числа невыплачиваемых ссуд. Но стоит знать, что банковские структуры всегда идут навстречу заемщикам, которые в силу обстоятельств не могут продолжать вносить положенные выплаты. Эксперты в области финансирования советуют в данном случае следующее:

- Немедленно обратиться в банк, где был оформлен займ, и уведомить кредитора о финансовых затруднениях. Банковская организация предложит сразу несколько методов выхода из затруднительной ситуации.

- Провести рефинансирование кредита (можно это сделать как в Сбербанке, так и в ином кредитно-финансовом учреждении).

- Покрыть образовавшуюся задолженность своими силами. Например, найти подработку, взять в долг у родственников или друзей, срочно искать хорошо оплачиваемую должность и пр.

Как исправить ситуацию с кредитной историей

Просрочка длительностью от трех суток будет обязательно отражена в КИ плательщика, что крайне плохо скажется на его рейтинге. Конечно, следует восстанавливать репутацию, ведь займ может понадобиться срочно, и будет печально везде получить отказ. Можно подождать порядка 15 лет для обнуления КИ, но есть методы более быстрые. Например:

- Привести Сбербанку неопровержимые и веские доводы, что долг по кредиту образовался случайно и стал следствием форс-мажорных обстоятельств (серьезное заболевание, смерть родственника, рождение ребенка и прочее).

- Доказать серьезность своих намерений ответственно относится в будущем к имеющемуся займу. Как аргументы, можно привести своевременно проплачиваемые иные счета, налоги, договора.

- Открыть в банке-займодавце сберегательный счет и регулярно вносить на него некоторую сумму денег.

Конечно, ни один из приведенных выше методов не является твердой гарантией, что КИ будет исправлена в лучшую сторону. Но может повлиять на рейтинг платежеспособности в будущем. Единственно, что следует знать проштрафившемуся заемщику – это не пускать ситуацию в «свободное плаванье» и держать ее в своих руках.

К чему приводит длительное уклонение от кредитных обязательств

К чему приводит длительное уклонение от кредитных обязательствРеструктуризация

Это один из распространенных вариантов выхода из создавшегося положения, который обязательно предложит банк. В рамках принятых правил реструктуризации плательщику может быть предложено понижение ставки либо увеличение срока кредитования со снижением размера очередных выплат.

Прежде чем принять решение реструктурировать кредит, Сбербанк тщательно изучает и анализирует сложившуюся ситуацию с заемщиком, опираясь на предоставленные им сведения, подтверждающие ухудшение благосостояния.

Наиболее часто банки предлагают реструктуризацию

Наиболее часто банки предлагают реструктуризациюПоэтому, прежде чем отправляться в кредитную организацию, чтобы написать заявление о реструктуризации, плательщику следует вооружиться обоснованием. В качестве подтверждающих факторов могут служить следующие факты:

- рождение ребенка;

- смерть родственника;

- потеря доходной работы;

- снижение (урезание) зарплаты;

- тяжелое заболевание, выявленное уже после получения займа;

- иные ситуации, приведшие к резкому ухудшению материального благосостояния.

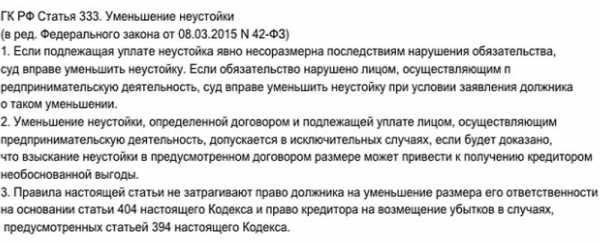

Восстановление прав через суд

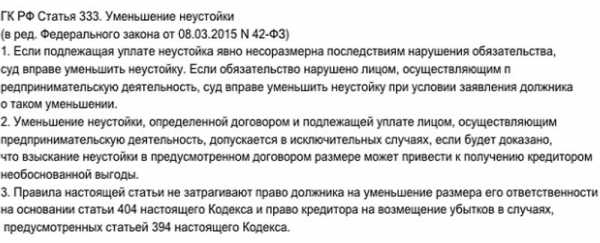

Но, если дело о просрочке зашло уже чересчур далеко, и банк-займодавец подал на неплательщика в суд, проведение реструктуризации становится невозможным. Но для заемщика есть выход и в такой ситуации. Это статья 333 Гражданского кодекса, которая позволяет значительно понизить размер штрафных санкций (если они, по мнению плательщика, не соразмерны с нарушением).

О чем говорит статья 333 ГК РФ

О чем говорит статья 333 ГК РФКонечно, понизить сам долг или процентовку будет невозможно. А вот начисленные штрафы можно и оспорить. Самое важное – указать во встречном иске вескую причину-довод, из-за которого образовалась неустойка по кредиту. По статистике судебные инстанции идут навстречу гражданам и снижают сумму штрафов до 90%.

Грозит ли наказанием однодневная просрочка

Даже такая незначительная по временным рамкам просрочка может изрядно потрепать нервы заемщику. Здесь есть два варианта событий:

- Если просрочка случилась исключительно по забывчивости плательщика, банком будет назначена пеня. Сумма штрафа за одни сутки будет достаточно маленькая и легко погашаемая. На КИ такая просрочка (если она станет единственной) не отразится.

- Бывают случаи, когда такая короткая задолженность случается по вине самого банка, в результате технических проблем системы. В этом случае заемщику следует просто доказать (с помощью квитанции об оплате), что платеж был внесен вовремя. Никаких санкций не последует.

Выводы

Такая неприятность, как просрочка по имеющейся ссуде может произойти с любым плательщиком. И конечно, безнаказанной такая ситуация не будет, Сбербанк, как и иные финансово-кредитные организации, станут накладывать на неплательщика ряд наказаний. Поэтому лучше не доводить до ухудшения взаимоотношений с банком и будущих проблем с последующим желанием кредитоваться. Все проблемы решаемы, главное – не пытаться спрятаться от займодавца, а контактировать с ним, совместно подыскивая пути выхода из трудной ситуации.

znaemdengi.ru

Просроченный платеж по кредиту в Сбербанке

Даже самые ответственные заёмщики с отличной кредитной историей иногда попадают в сложные финансовые ситуации: задержка заработной платы, срочные вложения или траты и т.п.

При этом, по закону подлости вот-вот наступит или уже наступила дата платежа по кредитному договору. Отсюда вытекают вполне уместные вопросы: Что делать? На сколько можно просрочить платеж по кредиту? Сколько дней считается просрочкой? Что грозит? Именно эти злободневные вопросы мы сегодня рассмотрим на примере Сбербанка.

К разным видам кредитования применяются и разные условия: если просрочить платеж по кредитной карте Сбербанка – это штрафы и суд, а вот просрочка по ипотеке в Сбербанке – это риск лишиться приобретенного имущества. Причем в первом случае вас не имеют права даже по решению суда лишить единственного жилья (таков Закон), а вот ипотека – штука более коварная: до полного погашения ваш дом или квартира находится в собственности Банка.

С какого дня считается просрочка?

В кредитном договоре всегда указывается рекомендуемая дата оплаты. Она на 10 дней опережает дату списания. Эта мера используется специально для того, чтобы обезопасить заёмщиков от просрочки, так как при совершении оплаты через терминалы, платежные сервисы, денежные переводы и т.д. может возникнуть «зависание» платежа (которое может продлиться 10 дней). Соответственно, если вы внесете деньги даже ровно в день даты списания, это не будет считаться просрочкой.

Также, если вами была допущена просрочка по кредиту 1 день, последствия не будут плачевными, потому что ещё 3 суток (а в некоторых банках до недели) отводится на риск «технической просрочки» — когда клиент деньги перечислил, но Банк не успел произвести зачисление. Этой «ямой» стоит пользоваться крайне осторожно – на первый раз, скорее всего, никто даже не обратит внимание, а вот если «залазить» в неё периодически – вы станете нарушителем финансовой дисциплины.

Когда начнутся штрафы?

Обычно, штрафы начинают начислять после 10-го дня возникновения просроченной задолженности. Размер неустойки определяется как 20% годовых от суммы просроченного платежа за весь период до его внесения.

Чем опасна просрочка платежа по кредитной карте Сбербанка?

Любая просрочка свыше 3-х дней будет отражена в вашей кредитной истории, что в дальнейшем неблагоприятно повлияет на оценку заёмщика при оформлении нового кредита. Одна просрочка на 7-10 дней скорее всего не станет причиной отказа Банка, но условия, на которых придет одобрение, будут максимально жесткими. Банк предпочитает оправдывать риски высокой процентной ставкой для клиентов, однажды нарушивших условия договора.

Более длительная просрочка наложит более яркое пятно на ваш финансовый рейтинг и вероятность получения нового кредита снизится на минимум.

Если просрочка будет дотянута до выставления требования о погашении и суда – на кредитной истории появится жирный крест, на 100% блокирующий возможность оформления других банковских кредитов. Чтобы исправить эту ситуацию, нужно будет либо ждать 15 лет, пока кредитная история не обнулится, либо прикладывать усилия по самостоятельному исправлению КИ.

Просрочка по кредиту в Сбербанке: что делать?

- Обратиться в Банк (в любом случае) и уведомить его о своих финансовых проблемах и причинах их возникновения. Вам может быть предложен один из вариантов реструктуризации задолженности или отсрочка платежа без применения штрафных санкций.

- Пока кредитная история не испорчена – рефинансировать кредит через другой Банк. Так вы выиграете месяц, и возможно даже сэкономите, если удастся найти кредит с более низкой процентной ставкой.

- Перекрыть долг с помощью займа в МФО.

- Искать деньги самостоятельно (в борьбе с долгами все средства хороши – вторая работа, подработка, продажа имущества, займ у друзей и т.п.

banks.is

Что будет если просрочил платеж по кредиту в Сбербанке

При получении ссуды редко кто из заемщиков задумываются о том, что может наступить такой момент, когда внезапно может ухудшиться благосостояние и оплачивать кредит станет просто нечем. Финансовые затруднения всегда приносят множество хлопот, но эти проблемы становятся особенно актуальными, когда дело касается кредитных обязательств. Конечно, Сбербанк всегда идет навстречу заемщикам и совместными усилиями подыскивает выход из затруднительного положения.

Но, к сожалению, с просьбой о реструктуризации или рефинансировании долга, предоставления отсрочки или кредитных каникул, обращаются далеко не все займополучатели, попавшие в затруднительное положение. Многие предпочитают просто не платить дальше и не ставят банк в известность, даже не предполагая, какие неприятности последуют, если просрочен кредит в Сбербанке.

При возникновении неприятных ситуаций всегда следует контактировать с банком и не прятаться от кредитора

При возникновении неприятных ситуаций всегда следует контактировать с банком и не прятаться от кредитораС какого дня считается, что кредит просрочен

В договоре займа отдельным пунктом всегда прописывается рекомендуемая дата очередной выплаты. Причем она указывается с запасом в 10 суток до дня официального списания средств. Такая мера применяется кредитным учреждением специально в целях предохранения клиента от возможных просрочек по выплатам, учитывая, что проплаты могут производиться через кассы, терминалы, платежные сервисы и могут «подвиснуть» в пути.

Если клиент вносит очередной платеж точно в день даты списания, установленного в графике платежей, это не будет считаться просрочкой.

Также, если заемщиком была допущена просрочка по кредиту 1 день, последствия не становятся фатальными и плачевными. Ведь банк-займодавец использует еще три запасных банковских дня на случай возможной «технической просрочки» (если клиент вовремя перечислил средства, но кредитор еще не успел провести их по балансу). Но специалисты настоятельно советуют не увлекаться этим допускаемым перерывом. Если клиент начнет использовать ее постоянно, он попадет в статус «нарушителей».

Когда будут начисляться пени

Штрафные санкции станут начисляться банком-займодавцем только спустя 10 суток после образования задолженности. Размер неустойки исчисляется в зависимости от общей суммы задолженности и равняется 20% от величины просрочки. Пени насчитываются за каждые сутки задолженности вплоть до полного погашения неустойки.

Что происходит при просрочке кредита

Что происходит при просрочке кредитаПросрочка ссуды в Сбербанке

Банк-займодавец при систематических нарушениях заемщиком кредитных обязательств имеет полное право подать на злостного нарушителя судебный иск и с помощью судебных приставов взыскать со штрафника весь долг. Но, даже если плательщик самостоятельно погасит образовавшуюся пени, его кредитная история будет безоговорочно испорчена и в будущем получить новую ссуду станет очень проблематично.

Если говорить в общем, что Сбербанк предусматривает два наказаний по задержке кредитных выплат. Это:

- Пеня. Ее начисление происходит на каждые сутки просрочки и равняется некой определенной суммы от займа.

- Штраф. Начисляется после истечения заранее установленного дня по просрочке.

Каждому заемщику следует знать, что банковские структуры вправе самостоятельно определять размеры и порядок наказания по кредитной задолженности. Не становится исключением и крупнейшая в России кредитно-финансовая организация Сбербанк, у которого также существует определенная система взаимодействия с кредитными нарушителями.

Как узнать о просрочке

Сбербанк славится лояльностью по отношению к своим клиентам, и не предъявляет невыполнимые требования по получению займов. Выдача ссуд в этом учреждении происходит достаточно легко, с предъявлением минимума документации. Но конечные суммы, конечно, зависят от уровня доходности клиента. Получить ссуду в Сбербанке заемщик может двумя способами:

- Наличными, в кассе финансового учреждения.

- Безналом. Заемные средства перечисляются на пластиковую карточку, которая выдается на руки заемщику.

Не так давно на рынке кредитного финансирования появился еще один вид ссуды – овердрафт. То есть та же пластиковая ссудная карта, но с возможностью ее использования и после погашения всей задолженности. При этом счет будет уходить в минусовый баланс. Если заемщик не внесет данные средства сам, то они автоматически спишутся с ближайшего зачисления денег на карту.

В последнее время отмечается рост количества невыплаченных кредитовУзнать о состоянии своего счета достаточно просто. Для этого можно воспользоваться сервис-приложением Сбербанк-Онлайн либо обычным банкоматом. Также разрешается и уточнить наличие задолженности через звонок в центр техподдержки клиентов (операционисту требуется сообщить номер договора займа).

Что грозит заемщикам невыплата по ссуде

А что будет, если просрочил платеж по кредиту в Сбербанке, какие угрожают нарушителю наказания? Разумеется, причин появления просрочек по действующим сбербанковским кредитам может быть очень много. Но, если клиент не идет навстречу заемной организации и не пытается урегулировать с банком проблему, его ждет довольно неприятные последствия. К нарушителям Сбербанк применяет следующие виды наказаний:

- Штраф в установленном размере.

- Неустойка. Установленный банком процент, насчитываемый на остаток кредитной суммы.

- Штраф. В неустановленном предварительно размере. Его уровень планомерно растет вместе с образующимся долгом.

- Пеня. Заранее определенный процент от общей суммы всего кредита. Она начисляется с учетом каждого дня задолженности.

Сбербанк не использует только один вид наказания к заемщику, переставшему выплачивать кредит. Виды санкций комбинируются и зависят от нюансов каждого конкретного случая.

Отдельно стоит остановиться на состоянии кредитной истории (КИ). Не секрет, что о ней знает не только банк-займодавец, но и все остальные кредитно-финансовые учреждения страны. Ведь данные по плательщикам стекаются и регулярно обновляются в общую базу данных. Изменения в состоянии КИ при просрочке по действующему займу меняются следующим образом:

- Единственная просрочка сроком до 10 суток. Не будет сильно влиять на решение иных банков о кредитовании заемщика. Но кредиторы будут предъявлять такому клиенту повышенные требования, более тщательно проверять данные и ужесточать условия нового кредитования.

- Просрочка более 10 дней. Вероятность получения новой ссуды будет уже сведена к минимуму, а рейтинг плательщика очень сильно понизится.

- Длительная просрочка вплоть до судебных разбирательств. Такая ситуация уже поставит большой крест на кредитной истории, который гарантированно не позволит ни одной финансовой структуре одобрить последующий займ. Причем, чтобы хоть как-то нормализовать такую ситуацию, плательщику придется минимум лет 15 ждать, чтобы КИ обнулилась или же прикладывать большие усилия по самостоятельному улучшению своей кредитной истории.

Ознакомиться с состоянием своей кредитной истории можно на официальном портале Сбербанка

Ознакомиться с состоянием своей кредитной истории можно на официальном портале СбербанкаЛюбая, даже небольшая по размеру просрочка длительностью более 3-х суток будет негативно отражена в кредитной истории и крайне плохо влиять на возможность будущего кредитования.

Что делать при просрочке

В последнее время у многих заемщиков возникает вопрос, образовалась просрочка по кредиту в Сбербанке, что делать в этом случае. К сожалению, наблюдается рост числа невыплачиваемых ссуд. Но стоит знать, что банковские структуры всегда идут навстречу заемщикам, которые в силу обстоятельств не могут продолжать вносить положенные выплаты. Эксперты в области финансирования советуют в данном случае следующее:

- Немедленно обратиться в банк, где был оформлен займ, и уведомить кредитора о финансовых затруднениях. Банковская организация предложит сразу несколько методов выхода из затруднительной ситуации.

- Провести рефинансирование кредита (можно это сделать как в Сбербанке, так и в ином кредитно-финансовом учреждении).

- Покрыть образовавшуюся задолженность своими силами. Например, найти подработку, взять в долг у родственников или друзей, срочно искать хорошо оплачиваемую должность и пр.

Как исправить ситуацию с кредитной историей

Просрочка длительностью от трех суток будет обязательно отражена в КИ плательщика, что крайне плохо скажется на его рейтинге. Конечно, следует восстанавливать репутацию, ведь займ может понадобиться срочно, и будет печально везде получить отказ. Можно подождать порядка 15 лет для обнуления КИ, но есть методы более быстрые. Например:

- Привести Сбербанку неопровержимые и веские доводы, что долг по кредиту образовался случайно и стал следствием форс-мажорных обстоятельств (серьезное заболевание, смерть родственника, рождение ребенка и прочее).

- Доказать серьезность своих намерений ответственно относится в будущем к имеющемуся займу. Как аргументы, можно привести своевременно проплачиваемые иные счета, налоги, договора.

- Открыть в банке-займодавце сберегательный счет и регулярно вносить на него некоторую сумму денег.

Конечно, ни один из приведенных выше методов не является твердой гарантией, что КИ будет исправлена в лучшую сторону. Но может повлиять на рейтинг платежеспособности в будущем. Единственно, что следует знать проштрафившемуся заемщику – это не пускать ситуацию в «свободное плаванье» и держать ее в своих руках.

К чему приводит длительное уклонение от кредитных обязательств

К чему приводит длительное уклонение от кредитных обязательствРеструктуризация

Это один из распространенных вариантов выхода из создавшегося положения, который обязательно предложит банк. В рамках принятых правил реструктуризации плательщику может быть предложено понижение ставки либо увеличение срока кредитования со снижением размера очередных выплат.

Прежде чем принять решение реструктурировать кредит, Сбербанк тщательно изучает и анализирует сложившуюся ситуацию с заемщиком, опираясь на предоставленные им сведения, подтверждающие ухудшение благосостояния.

Наиболее часто банки предлагают реструктуризацию

Наиболее часто банки предлагают реструктуризациюПоэтому, прежде чем отправляться в кредитную организацию, чтобы написать заявление о реструктуризации, плательщику следует вооружиться обоснованием. В качестве подтверждающих факторов могут служить следующие факты:

- рождение ребенка;

- смерть родственника;

- потеря доходной работы;

- снижение (урезание) зарплаты;

- тяжелое заболевание, выявленное уже после получения займа;

- иные ситуации, приведшие к резкому ухудшению материального благосостояния.

Восстановление прав через суд

Но, если дело о просрочке зашло уже чересчур далеко, и банк-займодавец подал на неплательщика в суд, проведение реструктуризации становится невозможным. Но для заемщика есть выход и в такой ситуации. Это статья 333 Гражданского кодекса, которая позволяет значительно понизить размер штрафных санкций (если они, по мнению плательщика, не соразмерны с нарушением).

О чем говорит статья 333 ГК РФ

О чем говорит статья 333 ГК РФКонечно, понизить сам долг или процентовку будет невозможно. А вот начисленные штрафы можно и оспорить. Самое важное – указать во встречном иске вескую причину-довод, из-за которого образовалась неустойка по кредиту. По статистике судебные инстанции идут навстречу гражданам и снижают сумму штрафов до 90%.

Грозит ли наказанием однодневная просрочка

Даже такая незначительная по временным рамкам просрочка может изрядно потрепать нервы заемщику. Здесь есть два варианта событий:

- Если просрочка случилась исключительно по забывчивости плательщика, банком будет назначена пеня. Сумма штрафа за одни сутки будет достаточно маленькая и легко погашаемая. На КИ такая просрочка (если она станет единственной) не отразится.

- Бывают случаи, когда такая короткая задолженность случается по вине самого банка, в результате технических проблем системы. В этом случае заемщику следует просто доказать (с помощью квитанции об оплате), что платеж был внесен вовремя. Никаких санкций не последует.

Выводы

Такая неприятность, как просрочка по имеющейся ссуде может произойти с любым плательщиком. И конечно, безнаказанной такая ситуация не будет, Сбербанк, как и иные финансово-кредитные организации, станут накладывать на неплательщика ряд наказаний. Поэтому лучше не доводить до ухудшения взаимоотношений с банком и будущих проблем с последующим желанием кредитоваться. Все проблемы решаемы, главное – не пытаться спрятаться от займодавца, а контактировать с ним, совместно подыскивая пути выхода из трудной ситуации.

credit-ws.ru

Просрочка платежа в Сбербанке по ипотеке, кредиту и кредитной карте

Непредвиденные финансовые сложности возникают даже в жизни самого ответственного заемщика с безупречной кредитной историей (КИ). К ним относятся задержка перечисления зарплаты, неожиданные расходы и вложения. Просрочка по кредиту в Сбербанке может стать результатом форс-мажорных ситуаций.

Содержимое страницы

Многие заемщики терзаются вопросами:

- каков максимальный срок неоплаты;

- сколько нужно пропустить дней при внесении оплаты, чтобы это считалось просрочкой;

- чем грозит задержка платежа;

- что делать в этом случае.

В каждом типе ссуды используются различные условия. Для потребительских займов и кредитных карточек при отсутствии обязательного взноса начисляются пени, и подается исковое заявление в суд на заемщика. По ипотечным программам способы наказания гораздо серьезнее – кроме штрафов и судебных разбирательств, можно лишиться недвижимости.

Просрочка по ипотеке

Многих потребителей, допустивших просрочку очередного платежа по ипотечному кредиту в Сбербанке, волнует вопрос – что делать. Дальнейший порядок действий зависит от размера долга и шансов увеличить уровень платежеспособности до следующей контрольной даты. Для этого понадобится найти источник дополнительной прибыли:

- более высокооплачиваемая работа;

- занятость по совместительству с основной деятельностью;

- варианты получения дохода с аренды автомобиля или другой недвижимости.

Если долг по ипотеке накапливался несколько месяцев и достиг большой суммы, избежать привлечения банком коллекторов доступно лишь путем продажи ипотечной недвижимости. Нужно как можно скорее найти того покупателя, что согласится ее приобрести. По аналогии с любой из разновидностей кредита следует незамедлительно обратиться в кредитную организацию, с которой заключен договор.

Просрочка по кредиту

Для всех типов кредитования на официальном сайте СБ указано универсальное правило. С момента образования задолженности на ее сумму будет начислена годовой штраф в размере 20%. Комиссионный сбор начнется со следующих суток после контрольного платежа и закончится при возврате долга.

Получается, что за каждые 24 часа спишется 0,05% пени. Если умножить эту цифру на сумму ежемесячного платежа, получится величина дополнительного взноса. Его придется отдать банку, если внесение совершится на следующие сутки за числом, указанным в договоре.

Внимание! Информация в соглашении по вопросам начисления штрафов может отличаться, особенно в случае срока заключения сделки более 3 лет назад. В соответствующем разделе следует найти данные и вычислить сумму пени по вышеуказанному алгоритму.

sbankin.com

Просрочка по кредиту в Сбербанке, что делать?

У вас появилась просрочка по кредиту Сбербанка и вы не знаете, что делать в данной ситуации? Мы рассмотрим ее в нашей статье и подскажем, какие действия вам необходимо предпринять при ее появлении.

Последствия просрочки долга

Многие наши читатели ошибочно полагают, что просроченный платеж или даже несколько платежей — это не стоящая внимания проблема, которая разрешится в ближайшем будущем. Если возникают финансовые сложности, то не стоит просто переставать платить, это чревато серьезными негативными последствиями.

Не стоит ждать, что долг исчезнет сам по себе. За каждый день действующей просрочки вам будут начислять штрафные санкции, а именно — пени. Например, по кредитной карточке действует неустойка в размере 36% годовых от суммы задолженности, которая начисляется ежедневно.

Помните, что банк может, и имеет полное право подать на вас в суд за уклонение от выполнения своих обязательств. В этом случае, если будет принята сторона банковской компании, то вас могут обязать выплачивать задолженность независимо от того, есть у вас деньги или нет, в частности — изъять имущество, арестовать счета, забирать 50% заработной платы и т.д.

Кроме того, банк может продать ваш кредит коллекторским агентствам, а те с должниками не церемонятся, а «выбивают» долги всеми возможными способами. Как себя вести в этой ситуации, мы рассказываем здесь.

Иными словами, последствий при неуплате задолженности достаточно много:

- испорченная кредитная история,

- увеличение суммы долга за счет штрафных санкций,

- порча отношений конкретно со Сбербанком и другими банками на следующие 10 лет,

- возможность блокировки счета, получения повестки из суда, а также арест имущества.

Чтобы всего этого избежать, нужно правильно себя вести еще до ситуации, когда долг уже возник. Как только вы понимаете, что уже в следующем месяце вы не сможете сделать очередной взнос, нужно начинать действовать.

Что делать заемщику при просрочке кредита?

Самое худшее, что вы можете сделать — это перестать платить вовсе и начать избегать контактов с банковскими сотрудниками. Тем самым вы покажите, что уклоняетесь от уплаты долга, и являетесь злостным неплательщиком. Нужно наоборот, всячески идти на контакт.

Для начала вам нужно встретиться со специалистом в отделении банка, и рассказать ему, по какой причине вы временно не можете выплачивать ежемесячный взнос по вашему договору. Если основания достаточно серьезные, вам могут посоветовать написать заявление на реструктуризацию.

Реструктуризация – это изменение текущих условий договора на более выгодные для заемщика. Это может быть:

- уменьшение процентной ставки,

- продление срока возврата,

- предоставления небольшой отсрочки по выплатам.

В каждом конкретном случае назначается индивидуальное изменение условий, поэтому необходимо как можно более полно указать в заявке все основания, по которым вам необходима эта услуге.

При этом нужно понимать, что ваши объяснения по телефону и просьбы отсрочить нигде не фиксируются, нужно именно писать заявление в письменном виде в двух экземплярах и отдавать один на рассмотрение, а второй сохранить у себя.

Если ваше заявление было рассмотрено и банк отказал вам, вы можете оформить кредитную карточку в другом банке, например ТКС или Ренессанс Кредит и погасить имеющуюся задолженность. По карте вам нужно будет платить только минимальный платеж от суммы (от 6%), а в льготный период вы будете освобождены от уплаты процентов.

Что делать, если просрочка возникла по кредитной карте?

Здесь ситуация будет примерно схожей: вам с первого же дня просрочки начнут начислять штрафные санкции. Неустойка за пропуск платежа составляет 36% годовых, что в дополнение к уже действующей процентной ставке составит очень солидную сумму.

И если при обычном кредите все довольно просто — нужно только подать заявку на реструктуризацию, то в случае с карточкой есть нюанс. А именно — у кредитки нет фиксированного графика платежей, нет единой суммы долга и четкого срока, за который нужно погасить задолженность.

Соответственно, вам нужно сначала обратиться в банк с заявлением, где вы просите перевести ваш долг по кредитной карте в обычный потребительский займ. Тем самым вы сделаете очень верный шаг, т.к. если банк пойдет вам на встречу, то вы зафиксируете размер долга.

Только после этого можно будет подавать заявку на реструктуризацию, которая позволит получить небольшую отсрочку по платежам или снизить их размер. Нужно помнить, что это право банка, а вовсе не обязанность, и одобрять ваши заявления никто не обязан.

Вместе с тем, кредитор заинтересован в том, чтобы все-таки вернуть свои деньги, пусть и дольше, чем это прописано в договоре, а потому может пойти на уступки.

Важно: даже если вы сумеете реструктуризировать вашу задолженность, факт просрочки все равно будет отображен в вашей кредитной репутации, и храниться такая информация будет 10 лет в БКИ. Поэтому если вам в дальнейшем понадобится еще оформление займа, позаботьтесь о том, чтобы улучшить свою репутацию.

Таким образом, у вас есть несколько вариантов действий при появлении просрочки по кредиту Сбербанка, но в любом случае, вам нужно сначала обратиться в отделение, и получить консультацию специалиста по вашей проблеме.

Если вы хотите узнать, как получить кредит без отказа? Тогда пройдите по этой ссылке. Если же у вас плохая кредитная история, и банки вам отказывают, то вам обязательно необходимо прочитать эту статью. Если же вы хотите просто оформить займ на выгодных условиях то нажмите сюда.Если вы хотите оформить кредитную карту, тогда пройдите по этой ссылке. Другие записи на эту тему ищите здесь.

kreditorpro.ru