Кредитные истории | Банк России

Кредитная история — это документ, который характеризует платежную дисциплину человека или организации.

Кредитные истории формируют специальные организации — бюро кредитных историй (БКИ) на основании информации о заемщике, которую банки туда направляют. Также в бюро может передаваться информация от организаций, в пользу которых вынесены судебные решения о взыскании долгов за ЖКХ, услуги связи, или от судебных приставов, например, по неисполненным алиментным обязательствам.

С 1 октября 2019 по кредитной истории рассчитывается Показатель долговой нагрузки (ПДН) для физических лиц. Если этот показатель у гражданина слишком высок, то есть его платежи по кредитам «съедают» слишком большую часть его дохода, то банк может отказать в выдаче нового займа. При этом совокупные долговые обязательства заемщика, то есть числитель в формуле для расчета ПДН, рассчитываются на основе сведений из кредитной истории.

Кредитная история охватывает 10 лет, этот срок отсчитывается с момента любых последних изменений в кредитной истории (например, изменения паспортных данных и т.

Запрашивать кредитные истории в БКИ могут как сами заемщики, так банки, микрофинансовые организации и другие юридические лица.

Кредитные истории и юридических, и физических лиц включают информацию об их кредитах с суммами и сроками их погашения, сведениями о текущей и просроченной задолженности, одним словом — платежной дисциплине, процедурах банкротства. Эта информация передается только с согласия субъекта кредитной истории.

Кредитные истории физических лиц (включая индивидуальных предпринимателей) имеют также информационную часть, которую банк или МФО может получить без согласия человека, если тот обратился за получением кредита. Информационная часть содержит сведения о выданных займах или отказах в их предоставлении, сведения о договорах поручительства, а также сведения о просрочке в выплате кредита (пропуск двух и более платежей подряд в течение 120 дней).

Как правило, кредитная история хранится в нескольких бюро. При этом банк или МФО самостоятельно решают, в какое бюро (одно или несколько) направлять информацию о заемщике.

Узнать свою кредитную историю можно онлайн.

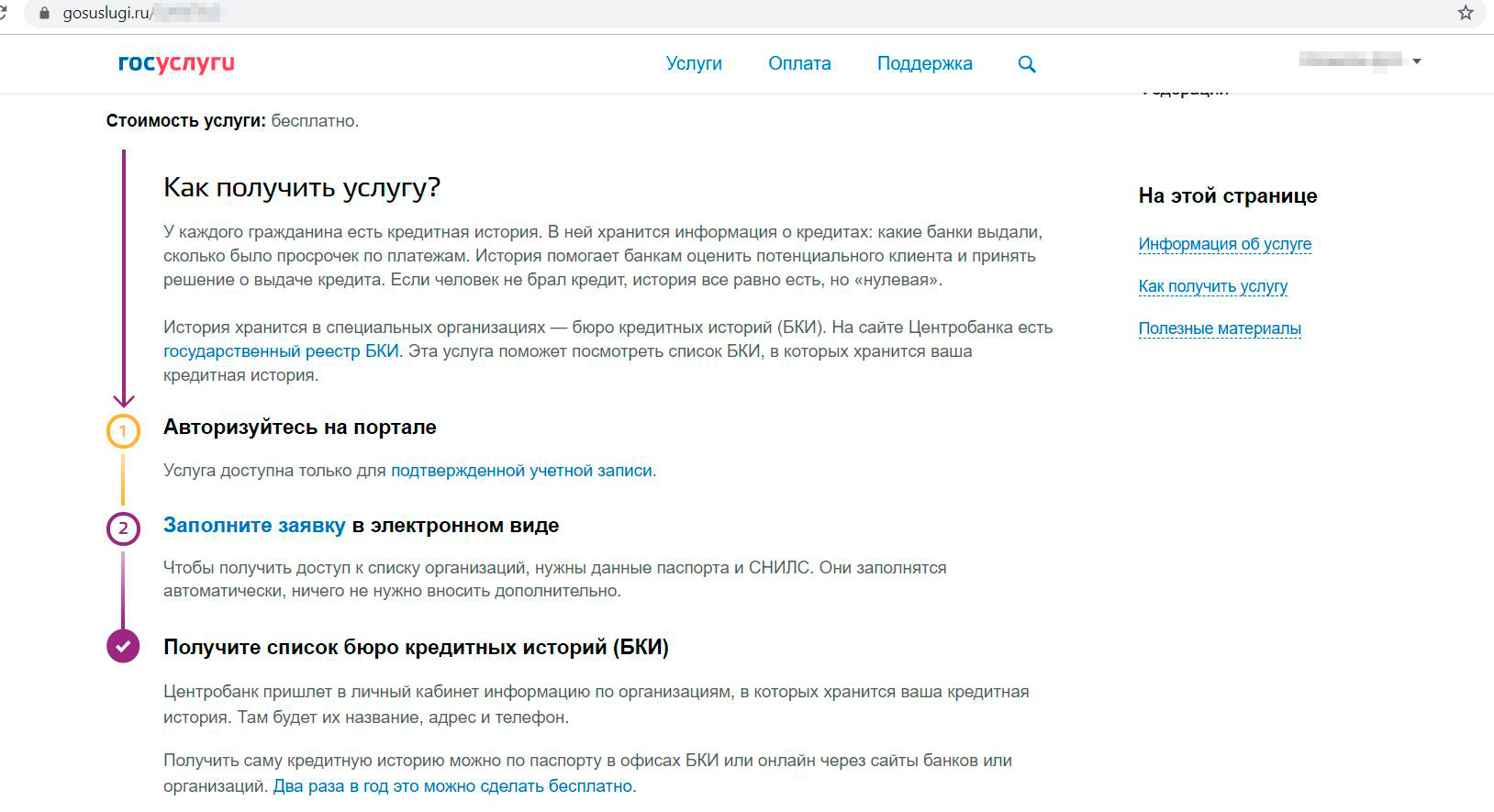

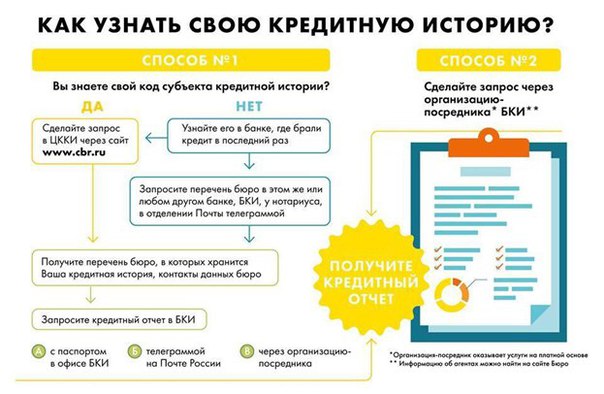

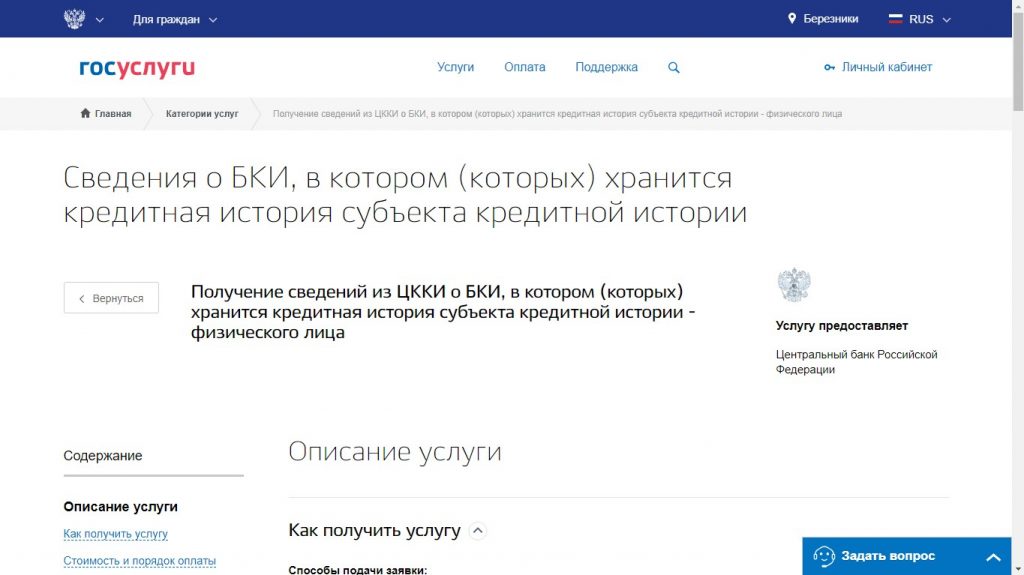

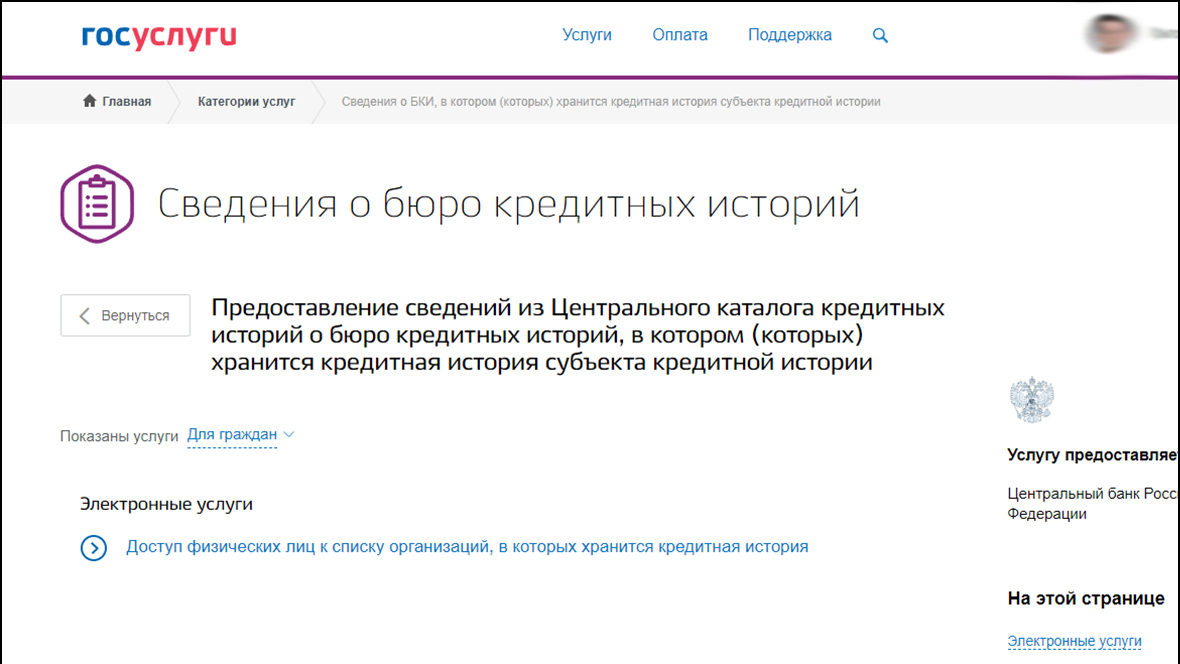

Чтобы получить свою кредитную историю, сначала нужно узнать, в каком (каких) БКИ она хранится. Для этого необходимо отправить запрос в Центральный каталог кредитных историй Банка России. Сделать это удаленно можно через портал «Госуслуги». Эта услуга называется «Сведения о БКИ, в котором (которых) хранится кредитная история субъекта кредитной истории» и доступна в разделе «Налоги и финансы».

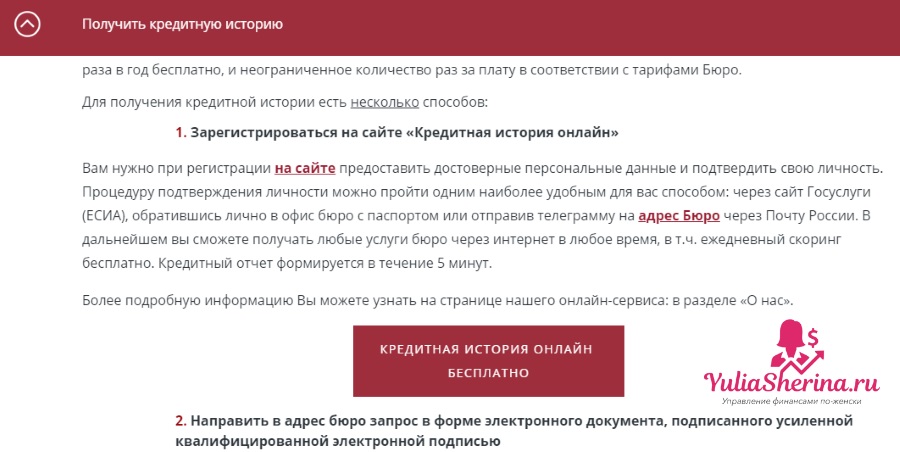

Зная, в каких БКИ хранится кредитная история, заемщик может запросить ее в любой момент, дважды в год это бесплатно. Пользователи портала «Госуслуги» с подтвержденной учетной записью могут сделать это онлайн, через сайты бюро.

Получить сведения из ЦККИ можно также в любом банке, микрофинансовой организации и любом бюро кредитных историй.

Страница была полезной?Да Нет

Последнее обновление страницы: 30. 07.2021

07.2021

где можно узнать официально самостоятельно

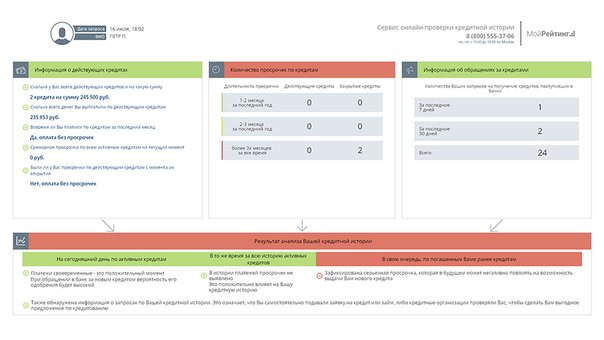

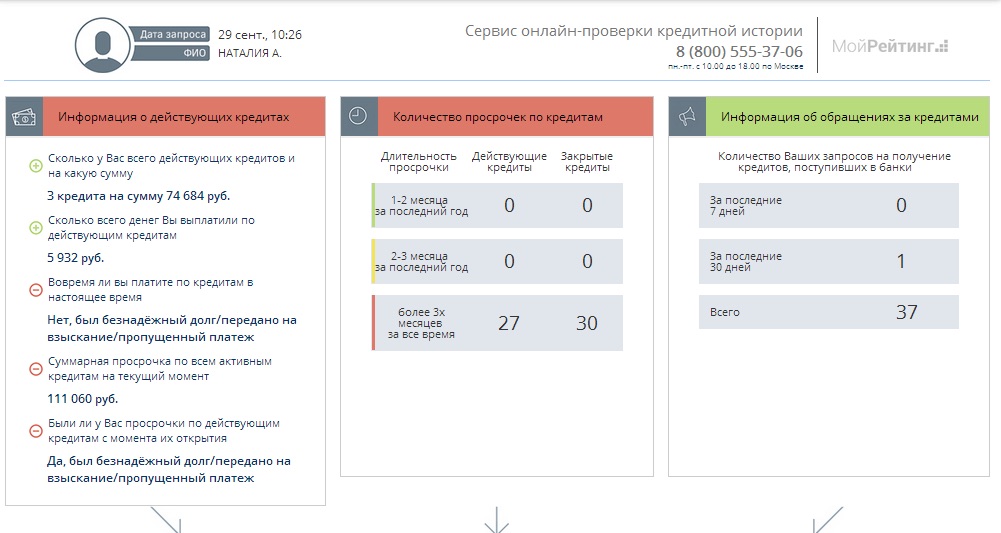

Если Вы хотите узнать, перед какими банками у Вас есть задолженность и в каком размере, сделать это можно, изучив свою кредитную историю. Кредитная история — это фактически досье, содержащее всю информацию о Ваших кредитах и займах, а также насколько дисциплинированно Вы обслуживали свои обязательства. То есть досье показывает, в каких банках или иных финансовых организациях Вы брали кредиты, платили ли Вы в срок или нарушали график, являетесь ли Вы созаемщиком или поручителем по обязательствам третьих лиц. Эти данные хранятся в специальных организациях — бюро кредитных историй (БКИ). Банки и микрофинансовые компании, как правило, направляют информацию в разные бюро. В бюро кредитных историй ежемесячно обращаются десятки тысяч россиян, так как именно от кредитной истории зависит, есть ли возможность получить новый кредит. Поэтому даже небольшие нарушения графика погашения кредита могут снизить кредитный рейтинг. Бывают ситуации, когда человек даже не знает о существовании у него финансовой задолженности. Чтобы избежать подобных неприятностей, после финальных выплат всегда следует брать справку о погашении долга.

Бывают ситуации, когда человек даже не знает о существовании у него финансовой задолженности. Чтобы избежать подобных неприятностей, после финальных выплат всегда следует брать справку о погашении долга.

Содержание статьи

Кто может запрашивать мою кредитную историю и для чего

Существует несколько вариантов: информация может быть интересна банкам, микрофинансовым организациям, кредитным потребительским кооперативам, а также потенциальным работодателям (в данном случае кредитный отчет предоставляется с согласия субъекта кредитной истории) или даже страховым компаниям. Банк может отказать Вам в кредите из-за плохой кредитной истории, а работодатель вряд ли захочет взять на серьезную должность человека с огромным количеством просроченных долгов. Поэтому, чтобы не получать отказы, периодически стоит проверять свою кредитную историю.

Как проверить свой кредитный рейтинг

Многих волнует вопрос, как самому бесплатно узнать кредитную историю через интернет. Ваши данные могут храниться сразу в нескольких БКИ. Чтобы узнать свою кредитную историю, нужно выяснить, в каких именно бюро она содержится. Для этого следует запросить информацию в Центральном каталоге БКИ. Проще всего это сделать через официальный онлайн-запрос:

Чтобы узнать свою кредитную историю, нужно выяснить, в каких именно бюро она содержится. Для этого следует запросить информацию в Центральном каталоге БКИ. Проще всего это сделать через официальный онлайн-запрос:

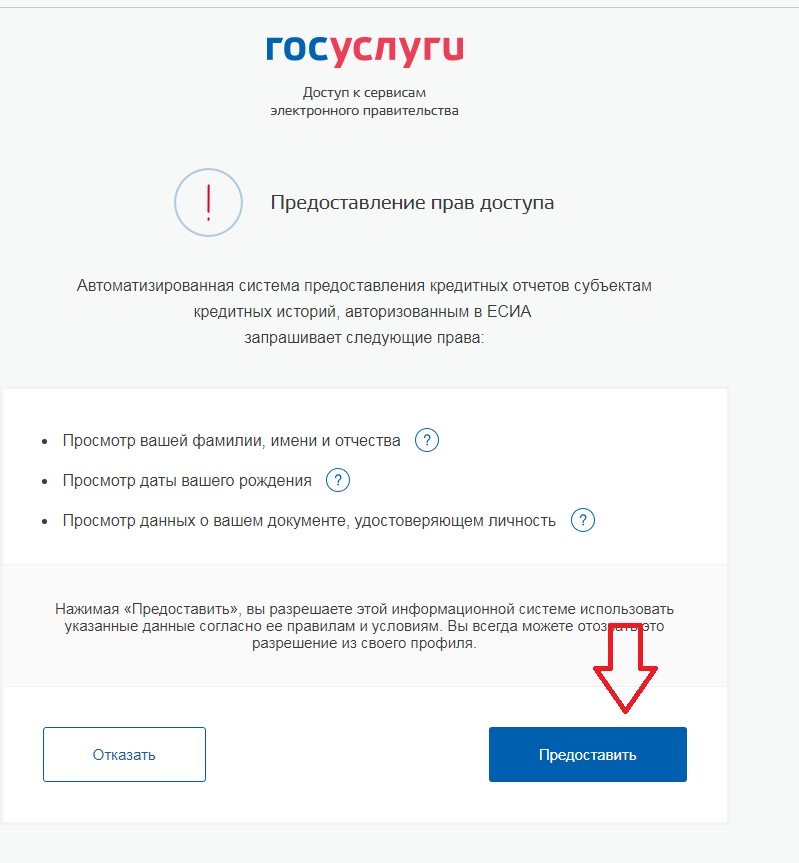

- Через портал «Госуслуги». Для этого понадобятся паспорт и СНИЛС. Заполняем заявление в разделе «Сведения о бюро кредитных историй» и отправляем. В ответ Вы получите список всех БКИ, где есть Ваши данные.

- На официальном сайте Банка России. Для этого нужен код субъекта кредитной истории. Его можно найти в Вашем кредитном договоре. А если договора нет на руках, то уточнить в банках, в которых Вы брали кредиты. Еще один вариант — сформировать код заново в любом банке. Этот код нужно указать в запросе на сайте Банка России. Срок исполнения — 1 день. Вы получите письмо с указанием нужных Вам БКИ.

- Через Центральный каталог кредитных историй. Нужно отправить туда запрос, указав адреса электронной почты. В течение 3 дней придет ответ. В письме Вам сообщат о всех БКИ, где хранится Ваша история.

После получения списка бюро, нужно сделать запрос в каждое из них. По закону два раза в год Вы имеете право узнать кредитную историю бесплатно. Как подать заявку:

- Через сайт БКИ. Самый простой вариант. Нужно отправить онлайн-заявку. Для авторизации понадобится учетная запись на портале «Госуслуги». Документ Вы получите на email в течение 3 рабочих дней.

- В офисе БКИ. Нужно прийти в бюро с паспортом и заполнить заявление. Отчет получите сразу же на руки в бумажном виде.

- Телеграммой. Отправляется на официальный адрес БКИ. В ней нужно указать свои паспортные данные и email для получения отчета. Вашу подпись заверяет сотрудник почты. Срок исполнения — 3 рабочих дня.

- Письмом по почте в БКИ. Пересылка займет довольно много времени. Такой запрос обязательно должен быть заверен нотариусом.

Другие способы

Если кредитная история необходима срочно или чаще, чем два раза в год, придется заплатить. Для этого следует обратиться любым из перечисленных выше способов в БКИ и за дополнительную комиссию получить справку. Есть еще один способ самостоятельно узнать кредитную историю онлайн: сделать запрос через свой банк. Но при этом Вы должны точно знать, что он сотрудничает с теми БКИ, где хранится Ваша кредитная история. Оформить запрос можно через интернет или при личном визите в банк. Кроме того, существует немало компаний, которые за плату предлагают быстро узнать кредитную историю. Однако стоит с осторожностью относиться к передаче третьим лицам своих персональных данных.

Есть еще один способ самостоятельно узнать кредитную историю онлайн: сделать запрос через свой банк. Но при этом Вы должны точно знать, что он сотрудничает с теми БКИ, где хранится Ваша кредитная история. Оформить запрос можно через интернет или при личном визите в банк. Кроме того, существует немало компаний, которые за плату предлагают быстро узнать кредитную историю. Однако стоит с осторожностью относиться к передаче третьим лицам своих персональных данных.

Можно ли проверить кредитную историю по фамилии

Узнать кредитную историю бесплатно по фамилии невозможно. Любое бюро кредитных историй должно провести идентификацию клиента. Поэтому одной фамилии недостаточно. Причин невозможности выполнить такую проверку две:

- В кредитной истории содержатся охраняемые законом данные, доступные ограниченному количеству лиц. Поэтому для получения информации из БКИ нужно доказать свое право на такой запрос, представив соответствующие документы.

- Обычно бюро и банки для поиска нужного досье идентифицируют заемщика по нескольким характеристикам: Ф. И. О., данным удостоверяющего личность документа, адресу регистрации.

Могут ли быть ошибки

К сожалению, иногда случается так, что и у дисциплинированного заемщика обнаруживается плохая кредитная история. Причины могут быть следующие:

- Кредитная история еще не обновилась. Убедитесь, что прошел пятидневный срок со дня закрытия кредита.

- Не закрыта кредитная карта. Если Вы погасили кредит по карте, не забудьте ее аннулировать. За обслуживание кредитной карты банк может взимать комиссию, поэтому, даже если Вы больше ею не пользуетесь — возникнет долг на счете.

- На счету остался остаток задолженности. Вы уверены, что давно погасили кредит, но оказывается, что осталась небольшая непогашенная сумма за страховку или комиссию.

- Ошибка сотрудника. Например, опечатка. Или информация ошибочно попадает в досье к однофамильцу.

В результате на Вас может числиться чужой долг.

- Несуществующий кредит. Банк одобрил заемщику кредит и поспешил передать сведения о нем в БКИ. Человек передумал, не взял деньги, но в БКИ уже числится непогашенный кредит.

Как исправить ошибку в кредитной истории

Именно из-за возможных ошибок рекомендуется периодически проверять и контролировать свою кредитную историю, особенно если планируете брать крупный заем. Если ошибка все же обнаружена, проще всего прийти в бюро и заполнить заявление об оспаривании. Не забудьте взять с собой документы, подтверждающие Вашу правоту: справку о погашении задолженности от банка, квитанции об оплате. Если Ваша правота подтвердится, то бюро исправит ошибку. В противном случае проблему можно решить только через суд.

Как улучшить кредитную историю

Плохую кредитную историю невозможно удалить, но можно исправить. Для этого достаточно в течение 2–3 лет брать небольшие займы и вовремя их погашать. Так Вы создадите новую положительную историю взаимоотношений с кредиторами. Вскоре Вас вновь причислят к надежным клиентам. Есть способы повысить свой кредитный рейтинг, даже если долг передан коллекторам. Работа с официальным коллекторским бюро может помочь должнику не только выплатить долг, но и улучшить кредитную историю.

Компания «ЭОС» имеет огромный опыт работы с финансовыми обязательствами граждан. Мы всегда идем навстречу клиентам и ответственно относимся к решению их задач. Если у Вас возникнут какие-либо вопросы, специалисты «ЭОС» с радостью ответят на них по телефону горячей линии 8-800-200-17-10.

С сегодняшнего дня россияне смогут дважды в год бесплатно проверить свою кредитную историю

31 января 2019

С 31 января 2019 г. вступил в силу №327-ФЗ от 03.08.2018 «О внесении изменений в Федеральный закон «О кредитных историях».

Что изменится для россиян после вступления в силу нового закона?

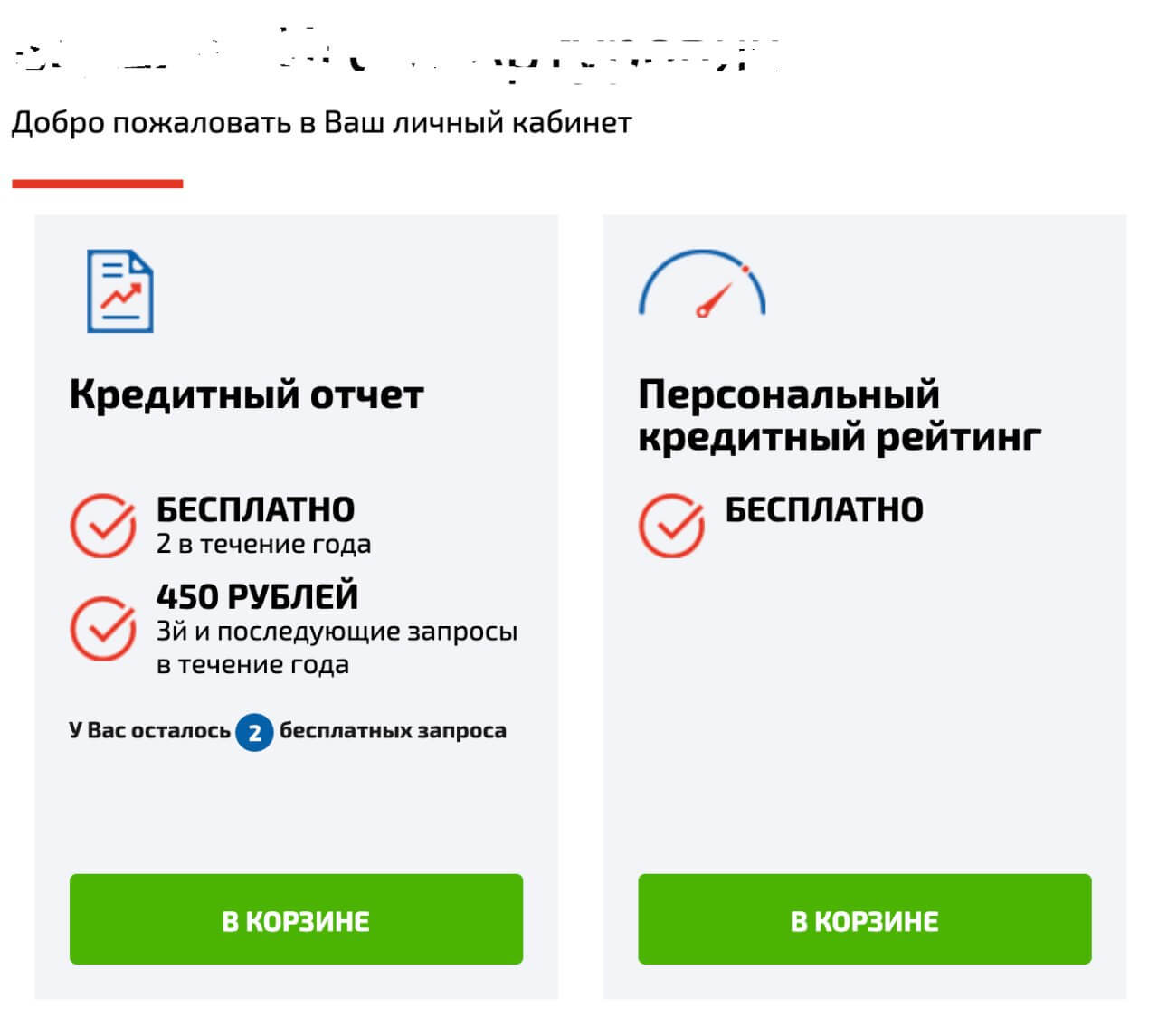

1. Граждане смогут получать 2 кредитных отчета в год бесплатно (но не более одного раза на бумажном носителе) в каждом бюро кредитных историй (БКИ), где хранится их кредитная история.

Получить информацию о том, в каких (БКИ) хранится кредитная история, можно на Едином портале государственных и муниципальных услуг https://www.gosuslugi.ru/. Услуга «Сведения о БКИ, в котором (которых) хранится кредитная история субъекта кредитной истории» доступна в разделе каталога услуг «Налоги и финансы» в подразделе «Сведения о бюро кредитных историй».

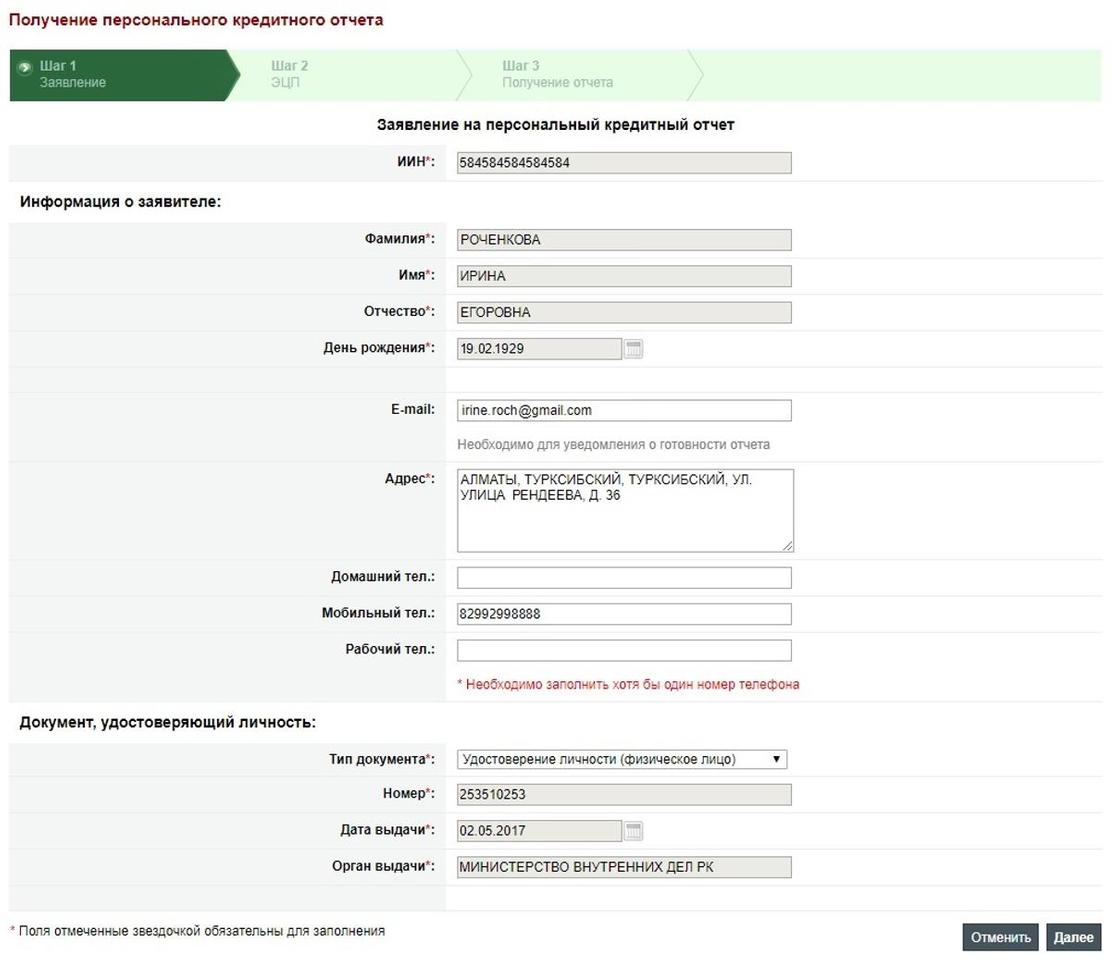

Чтобы сформировать и отправить запрос от физического лица, нужны данные паспорта и СНИЛС. После этого Банк России пришлет в личный кабинет информацию о БКИ, где хранится кредитная история: название, адрес, номер телефона. Для получения сведений по предыдущим (недействительным) паспортам рекомендуется пользоваться другими способами получения сведений из Центрального каталога кредитных историй, с которыми можно ознакомиться на сайте Банка России в разделе «Кредитные истории».

2. Увеличилось количество способов получения кредитной истории.

Также запрос на получение отчета можно направить:

• лично в офисе бюро;

• по электронной почте заявлением, подписанным усиленной квалифицированной электронной подписью;

• нотариально заверенным заявлением по почте;

• заверенной телеграммой.

3. Вместе с кредитным отчетом россияне смогут получить свой Индивидуальный кредитный рейтинг.

Индивидуальный кредитный рейтинг является аналогом скоринга, который уже давно используют банки и МФО при принятии решения о кредитовании клиента. Балл будут рассчитывать БКИ по своим существующим скоринговым моделям, которые доказали свою валидность для кредиторов. Каждое бюро имеет свою модель с определенным набором переменных, которые влияют на итоговый размер балла — наличие текущих и исторических просрочек платежей, уровень долговой нагрузки заемщика, количество запросов его кредитной истории, ее глубина (чем она больше, тем лучше) и т.

Эта инициатива позволит заемщикам взглянуть на себя глазами кредитора и оценить свои шансы на получение нового кредита или займа.

Как узнать кредитную историю бесплатно через интернет

Перед тем, как одобрить вам кредит или займ на покупку потребительских товаров, банк или микрофинансовая организация обязательно проверят вашу кредитную историю. Без нее сейчас никак. Более того, на каждого человека теперь есть не только кредитная история, но и персональный кредитный рейтинг.

Кредитная история и кредитный рейтинг

Кредитный рейтинг показан как трехцветная шкала, где зеленый цвет характеризует вас как положительного заемщика, с которым банки готовы сотрудничать. Желтый цвет укажет на то, что у вас были какие-то проблемы с прошлыми кредитами, а значит, вы находитесь в зоне риска. Это обозначает только то, что на низкий процент рассчитывать не стоит: все риски кредитные организации включат в ваш процент. Красный цвет показывает, что кредит вам никто не даст – вы слишком проблемный клиент, лучше с вами дела не иметь. По сути, кредитный рейтинг — упрощенный вид кредитной истории, где клиент сразу видит свои шансы на новый займ. Если его интересуют подробности, можно тут же скачать полную версию рейтинга.

Это обозначает только то, что на низкий процент рассчитывать не стоит: все риски кредитные организации включат в ваш процент. Красный цвет показывает, что кредит вам никто не даст – вы слишком проблемный клиент, лучше с вами дела не иметь. По сути, кредитный рейтинг — упрощенный вид кредитной истории, где клиент сразу видит свои шансы на новый займ. Если его интересуют подробности, можно тут же скачать полную версию рейтинга.

Помимо шансов на новый кредит и займ, кредитная история покажет, где у вас есть невыплаченные долги – банк и сумму долга. Поэтому регулярная проверка кредитной истории позволяет отслеживать не только свой рейтинг, но и избегать чужих ошибок – банк или МФО могут «забыть», что вы им ничего не должны и держать в разделе должников, что негативно отражается на кредитной истории.

В общем, чтобы не попасть в сложную ситуацию, когда деньги нужны, а никто не дает, следует регулярно проверять свою кредитную историю. Сейчас это можно сделать через интернет бесплатно – дважды в год в каждом из кредитных бюро.

Как проверить кредитную историю

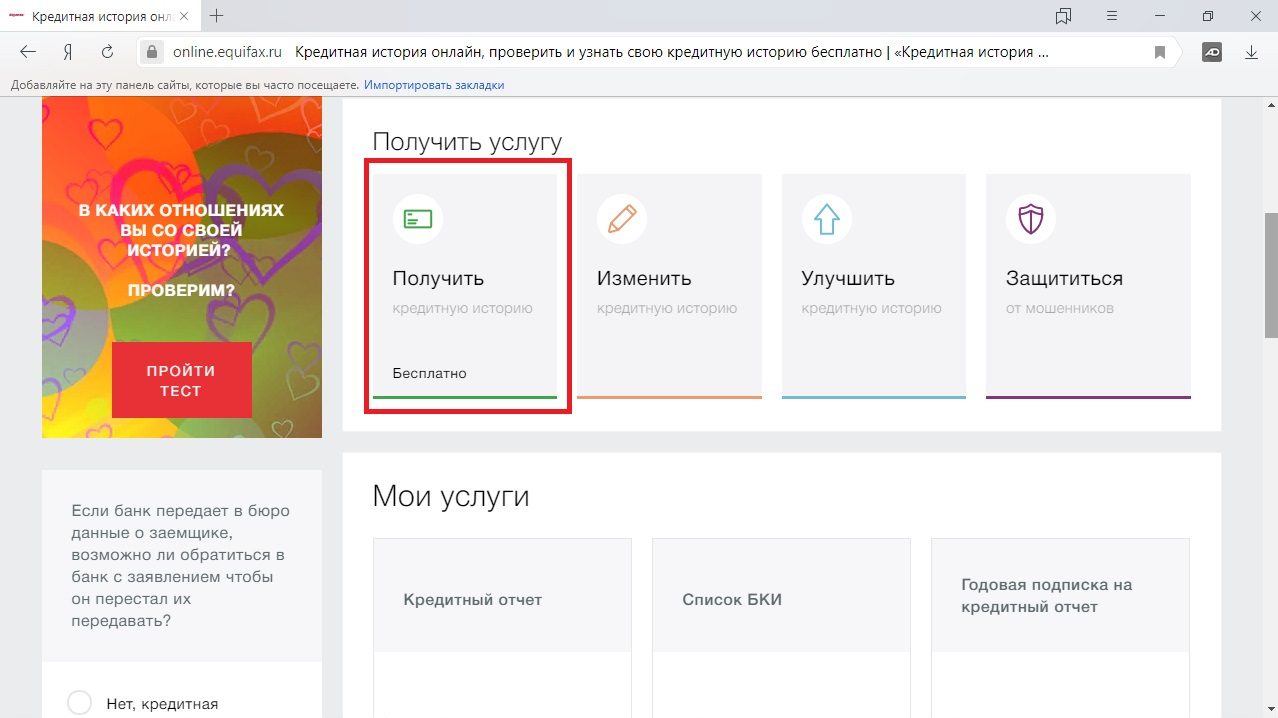

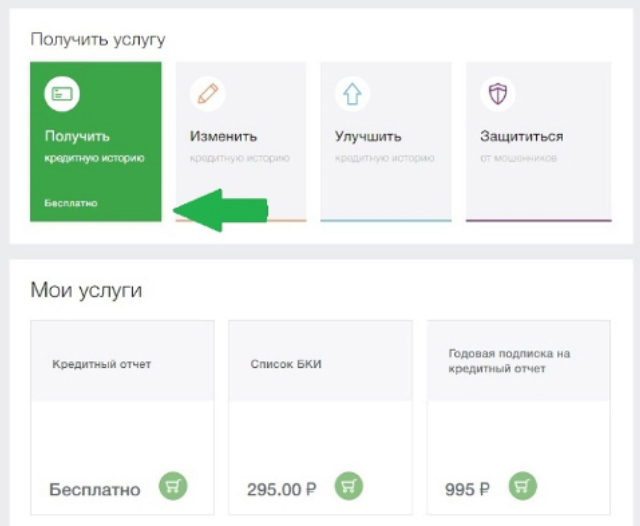

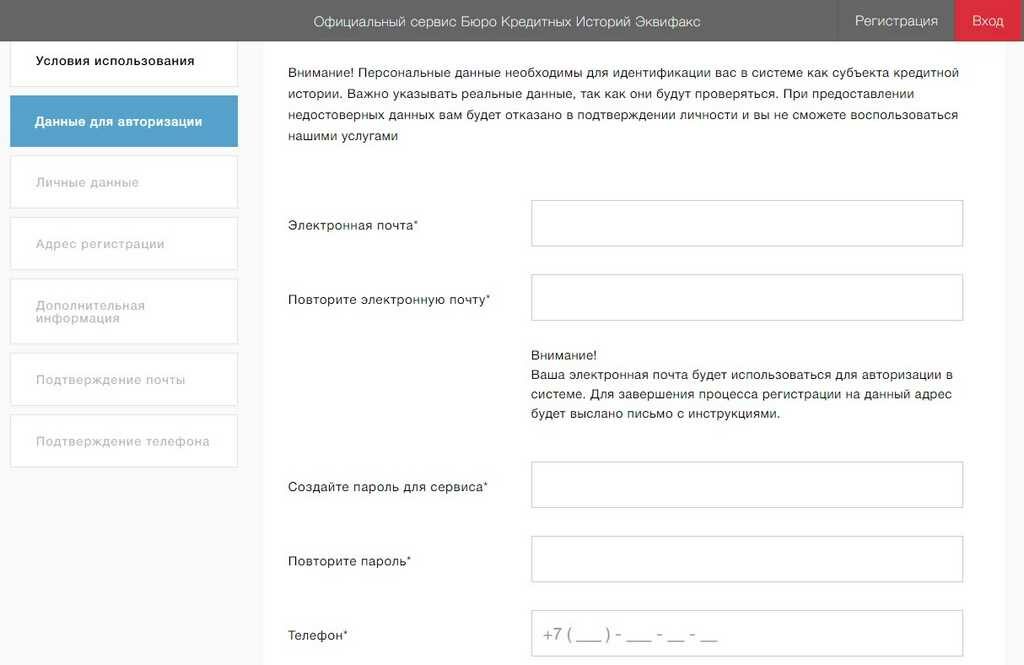

Кредитная история может храниться сразу в нескольких кредитных бюро. Самые знаменитые – ОКБ, НБКИ, Экифакс. Чтобы проверить свою кредитную историю бесплатно через интернет, следует зайти на сайты этих компаний и найти нужный раздел – проверка кредитной истории.

Следующий шаг – регистрация. Вам придется авторизоваться на сайте, оставив номер телефона и электронную почту. Еще один способ авторизации – через сайт госуслуг. Если у вас есть личный подтвержденный кабинет на этом сервисе, узнать кредитную историю будет проще и быстрее.

Как узнать кредитную историю через сайт госуслуг

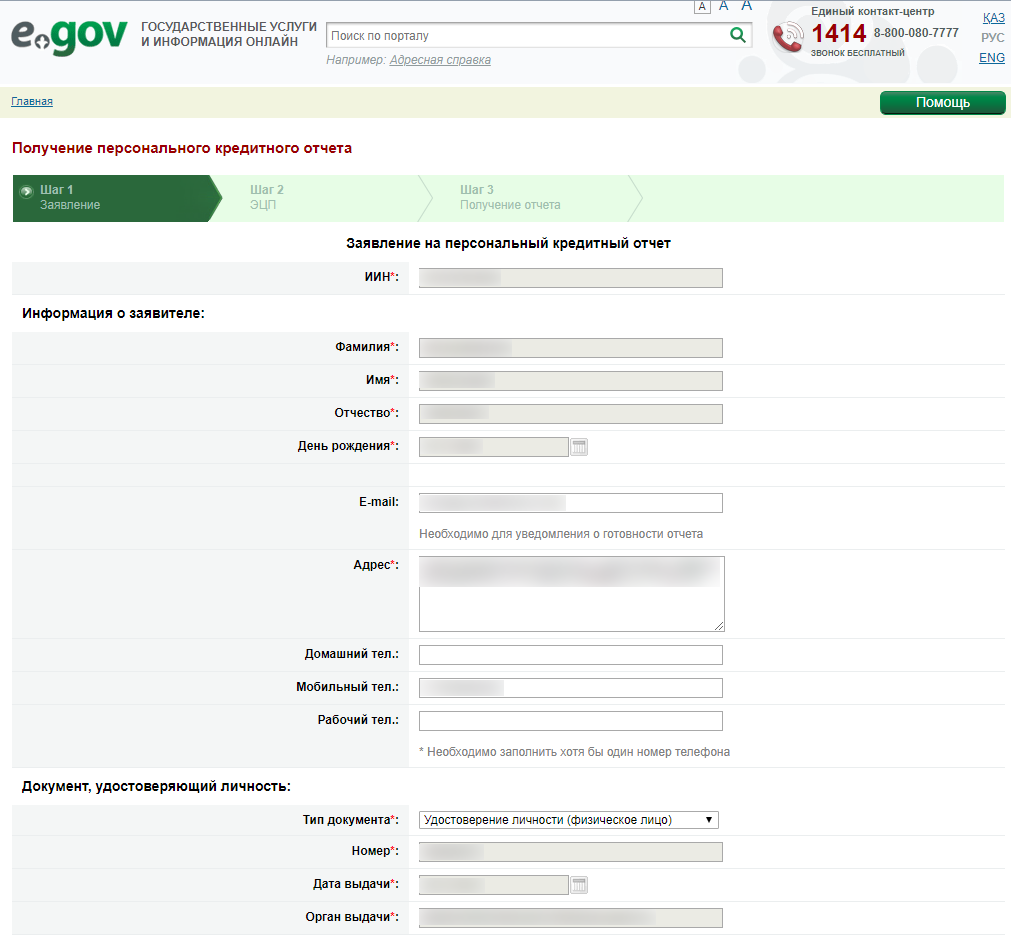

В каталоге услуг на сайте госуслуг следует выбрать вкладку «Налоги и финансы» и найти раздел «Сведения о бюро кредитных историй». Далее вам придется заполнить форму на сайте, и ЦБ РФ совершенно бесплатно предоставит вам сведения о том, в каком конкретно кредитном бюро находится ваша кредитная история. Почему перед запросом в кредитные бюро лучше обратиться к госуслугам? Сейчас в России работаю 13 кредитных бюро. Сведения о вас могут храниться далеко не во всех компаниях. Поэтому, чтобы не писать 13 заявлений и не проходить 13 регистраций на разных сайтах, проще сразу узнать точно, где лежит ваша кредитная история. И обратиться в нужное бюро напрямую.

Сведения о вас могут храниться далеко не во всех компаниях. Поэтому, чтобы не писать 13 заявлений и не проходить 13 регистраций на разных сайтах, проще сразу узнать точно, где лежит ваша кредитная история. И обратиться в нужное бюро напрямую.

Плохая кредитная история: что делать?

Если вы узнали свою кредитную историю, и она вас не вдохновила – при прошлых займах были просрочки, возможно, какой-то кредит вы вовсе не оплатили, — тут же встает вопрос – что делать? Можно ли исправить свою кредитную историю? Можно! Но на это потребуется время. И новые займы.

Как исправить кредитную историю

Нужно, чтобы прошлый кредитор снял с вас все претензии: либо оплатите то, что не доплатили, либо ждите, пока банк потеряет к вам интерес, а все судебные сроки выйдут. Должно пройти не менее трех лет, чтобы вы пропали из «черных» списков неплательщиков. Также стоит помнить о том, что кредитную историю могут испортить долги за сотовую связь и коммуналку – ресурсоснабжающие компании с удовольствием передают сведения о должниках в кредитные бюро, отрезая им путь к кредитам.

Допустим, вы расплатились со всеми долгами, но история все еще плохая. В хорошем банке ипотеку не дадут. Как все исправить?

Специалисты советуют выправлять свою кредитную историю с помощью мелких кредитов и займов. Например, потребительских займов на бытовую технику. Оформляете кредит на телевизор, телефон, пылесос или даже мультиварку, платите день в день и ровно столько, сколько прописано в договоре, не допуская переплат и рассрочек. Да, процент придется отдать – вы переплатите некую сумму кредитной организации, одобрившей займ. Но это цена за хорошую кредитную историю. Сведения, которые кредитор передаст в кредитные бюро, будут характеризовать вас только с положительной стороны.

Кредитная история хорошая, а кредит не дают. В чем дело?

Причин такой ситуации несколько:

— В одном кредитном бюро кредитная история хорошая, а в другом хорошая.

Вы должны сделать запрос во все бюро, в которых хранится ваша кредитная история. Многие банки и МФО запрашивают кредитную историю только в одном бюро. В этом случае вам остается найти банк, который получает сведения из бюро, в котором у вас хороший кредитный рейтинг.

— У вас нет подтверждения дохода.

Например, вы работаете неофициально. Или вовсе не работаете. Банк не захочет давать вам кредит потому, что вам нечем платить. С этой же причиной связана еще одна причина отказов:

— У вас слишком много кредитов. И вы тратите слишком много на их возврат.

Чем больше у человека кредитов, чем больше (в процентном соотношении) он тратит своего дохода на их погашение, тем меньше у него шансов взять еще один кредит. Такие клиенты попадают в зону риска, потому что рано или поздно многие из них просто перестают гасить свои долги.

Как улучшить или исправить кредитную историю

Как быстро улучшить

кредитную историю, если она

испорчена и не дают кредиты? Можно ли исправить

свою

кредитную историю

в БКИ? Что делать,

если кредитной

истории нет?

Как улучшить кредитную историю

Во время рассмотрения заявки на кредитование каждый банк обязательно проверяет кредитную историю потенциального заемщика. Как можно узнать свою кредитную историю и каким образом можно её улучшить?

Как можно узнать свою кредитную историю и каким образом можно её улучшить?

Кредитная история имеет следующие статусы:

Хорошая

Заемщик вовремя оплачивает платежи по кредиту (согласно графику платежей) и погашает кредиты в срок

Плохая

Наличие длительных (более 60 дней) просрочек по платежам (в том числе погашение кредитов за счет продажи залогового имущества, судебные тяжбы по кредитным договорам и т.д.). Частые запросы в выдаче кредитов, особенно вкупе с отказами, отраженные в кредитной истории — тоже является минусом

Отсутствует

Человек никогда не пользовался кредитами

Что такое и как формируется кредитная история?

При принятии банком решения о выдаче любого кредитного продукта, важную роль играет анализ кредитной истории. Перед выдачей кредита банк перепроверяет наличие у потенциального клиента других кредитов, а также смотрит, насколько точно он исполнял свои обязательства по предыдущим кредитным договорам

Если у потенциального клиента присутствует отрицательная кредитная история, банк с большой долей вероятности откажет по заявке на кредит.

Зачем и когда проверять свою кредитную историю?

После потери паспорта. Чтобы вовремя обнаружить запись о кредите, который мошенники могут оформить на ваше имя.

Перед тем, как подать заявление на кредит. Таким образом вы оцените шансы на одобрение кредитного продукта и будете уверены, что в кредитной истории нет неожиданных сюрпризов — непогашенных задолженностей, «лишних» кредитов, ошибок банков и т.п.

Чтобы узнать, кто запрашивал вашу кредитную историю. Банк имеет право запросить вашу кредитную историю только при наличии вашего согласия (например, при подаче вами заявки на кредит или при наличии действующего кредитного продукта в этом банке). Если вы не давали организации согласие на запрос по вам кредитной истории, то запрос сделан с нарушением.

Как можно испортить кредитную историю?

Кредитная история может ухудшиться по следующим причинам:

Просрочка ежемесячных платежей по кредитам и кредитным картам

Банкротство заемщика

Судебные решений о взыскании долга (неоплаченные штрафы, налоги, счета за ЖКУ)

Ошибки банка

Действия мошенников

Как долго бюро кредитных историй хранят информацию о кредитной истории?

БКИ хранят информацию не менее десяти лет со дня внесения последних изменений.

Как можно узнать свою кредитную историю онлайн?

С 31 января 2019 г. Любой гражданин Российской Федерации может проверить свою кредитную историю два раза в год абсолютно бесплатно (но только один раз в бумажном виде).

Получить информацию о БКИ, в которых хранится Ваша кредитная история можно на портале «Госуслуги»:

Выясните, в каком БКИ хранятся сведения о Вашей кредитной истории. Для этого можно подать заявление онлайн — через «Госулуги».

Зарегистрируйтесь на сайте БКИ, в котором хранится информация о Вашей кредитной истории, через портал «Госуслуг».

Направьте запрос на получение кредитной истории в личном кабинете на сайте бюро кредитных историй, в которых хранится ваша кредитная история

Как не испортить кредитную историю?

Постарайтесь не допускать просроченной задолженности по кредитам и своевременно оплачивать долги штрафы, долги за ЖКУ и налоги. Вносите своевременные платежи по кредитным картам, так как сведения о них также вносятся в кредитную историю.

Вносите своевременные платежи по кредитным картам, так как сведения о них также вносятся в кредитную историю.

Также стоит внимательно относиться к паспортным данным, чтобы ими не воспользовались мошенники для оформления кредита на Ваше имя. Иначе придется отстаивать свои права в суде.

Как исправить неточные данные в кредитной истории?

В кредитной истории могут содержаться недостоверные сведения в случае не корректной передаче информации из банка в БКИ. Если вы обнаружили некорректные данные, то стоит обратиться в БКИ, где хранится информация о вас, с письменным заявлением. Бюро по закону обязано ответить на запрос в течение тридцати календарных дней.

Как можно улучшить кредитную историю?

Если Ваша кредитная история далека от идеальной и это не связано с ошибкой банка, то исправить ее уже не получится, но можно попытаться ее улучшить. Для начала необходимо погасить все существующие задолженности по всем кредитным продуктам. После этого стоит попробовать оформить кредит наличными на небольшую сумму или завести кредитную карту. При этом следует осуществлять платежи строго согласно графику платежей, чтобы не ухудшить ситуацию еще сильнее.

После этого стоит попробовать оформить кредит наличными на небольшую сумму или завести кредитную карту. При этом следует осуществлять платежи строго согласно графику платежей, чтобы не ухудшить ситуацию еще сильнее.

Подведем итоги

Хорошая кредитная история — это финансовый паспорт потенциального заемщика для банков, страховых компаний и потенциальных работодателей. За состоянием своей кредитной истории нужно регулярно следить и проверять ее не реже одного раза в год. В России на данный момент действуют 11 БКИ и зачастую кредитная история хранится сразу в нескольких из них, так что для получения полной картины, возможно придется сделать запросы в несколько БКИ.

Для бесплатной и самостоятельной проверки кредитной истории можно использовать портал «Госуслуги».

Проверка кредитной истории. Ипотека и субсидии. Статьи о недвижимости, строительстве и ремонте. СИБДОМ

Большинство отказов в выдаче ипотеки связано с плохой кредитной историей заемщиков. Поэтому, прежде чем подавать документы на получение кредита, стоит изучить собранное на вас банками кредитное досье. Тем более что теперь узнать кредитную историю можно бесплатно за несколько минут.

Как узнать кредитную историю бесплатно?

По закону, каждый заемщик, когда-либо бравший в банке кредит, имеет право два раза в год бесплатно получить доступ к кредитной истории. Один раз ему должны ее выдать в электронном виде, второй – в виде бумажного документа. Но если в течение 12 месяцев вы обратитесь за кредитным отчетом в третий раз, за его получение придется заплатить. Кроме бесплатного есть еще и платное предоставление информации из бюро кредитных историй. Такие услуги оказывает, например, интернет-банк «Сбербанк онлайн». В инструкции мы расскажем, как узнать кредитную историю самостоятельно, без обращения в банк.

Что такое бюро кредитных историй?

Информацию о том, как клиент платил по кредитам, банки хранят в специальных организациях (бюро кредитных историй — БКИ, иногда их еще называют банками кредитных историй). Единого бюро кредитных историй не существует, в стране работает больше десятка таких компаний. Причем каждый банк передает историю клиента в то бюро, с которым сотрудничает. Так что история одного заемщика может храниться в трех разных БКИ. Поэтому, прежде чем направить запрос на выдачу кредитной истории, сначала нужно выяснить, кому банк ее передал.

Единого бюро кредитных историй не существует, в стране работает больше десятка таких компаний. Причем каждый банк передает историю клиента в то бюро, с которым сотрудничает. Так что история одного заемщика может храниться в трех разных БКИ. Поэтому, прежде чем направить запрос на выдачу кредитной истории, сначала нужно выяснить, кому банк ее передал.

Как получить кредитную историю через госуслуги?

Список бюро кредитных историй, в которых хранится ваше кредитное досье, можно получить на сайте госуслуг («Электронные услуги» /«Доступ физических лиц к списку организаций, в которых хранится кредитная история»). Чтобы его получить, требуется регистрация на сайте госуслуг, причем нужно, чтобы ваша учетная запись имела статус подтвержденной. Если учетная запись не подтверждена, сначала придется прийти с паспортом в любой из многофункциональных центров (МФЦ), чтобы специалисты удостоверили вашу личность и сделали соответствующие пометки на портале госуслуг.

Для получения списка организаций, у которых находится ваша кредитная история, нужно заполнить заявку на сайте госуслуг. Когда информация будет готова, в «Личный кабинет» на сайте придет письмо со списком бюро кредитных историй. После этого можно заказывать кредитный отчет уже на сайтах кредитных бюро.

Когда информация будет готова, в «Личный кабинет» на сайте придет письмо со списком бюро кредитных историй. После этого можно заказывать кредитный отчет уже на сайтах кредитных бюро.

Кредитная история – это документ, который содержит персональные данные. Поэтому, когда вы хотите получить кредитную историю онлайн, бюро кредитных историй должно удостовериться, что за ней обращаетесь именно вы. Для этого потребуется подтвердить личность. Именно поэтому используется сайт госуслуг. При этом, вопреки распространенному заблуждению, получить саму кредитную историю в Интернете на портале государственных услуг нельзя. Через этот ресурс вы сможете узнать только список кредитных бюро, в которых она хранится.

Как узнать кредитную историю срочно?

Получение кредитного отчета в разных бюро кредитных историй выглядит следующим образом: вы регистрируетесь на сайте, подтверждаете свою личность через портал госуслуг и через несколько минут получаете кредитную историю.

Мы собрали ссылки на сайты основных БКИ, с которыми работают крупные банки. Где-то информацию о том, как бесплатно узнать кредитную историю, на сайте бюро вы увидите сразу. Где-то на видном месте размещены только сведения о возможности платного предоставления кредитной истории, а раздел бесплатного получения придется еще поискать.

Где-то информацию о том, как бесплатно узнать кредитную историю, на сайте бюро вы увидите сразу. Где-то на видном месте размещены только сведения о возможности платного предоставления кредитной истории, а раздел бесплатного получения придется еще поискать.

Например, чтобы получить кредитную историю на сайте «Эквифакс», достаточно следовать размещенным на портале инструкциям. А чтобы узнать кредитную историю на сайте «Национального бюро кредитных историй», сначала нужно найти раздел «Услуги для заемщиков» («Услуги для заемщиков»/«Проверить кредитную историю»), а затем пройти идентификацию через портал госуслуг.

Достаточно просто найти кредитную историю онлайн на сайте «Объединенного кредитного бюро».

Что собой представляет полученная онлайн кредитная история?

Кредитное досье на заемщика состоит из трех частей.

1. Титульная часть – сведения о клиенте банка, позволяющие его идентифицировать (паспортные данные, прописка).

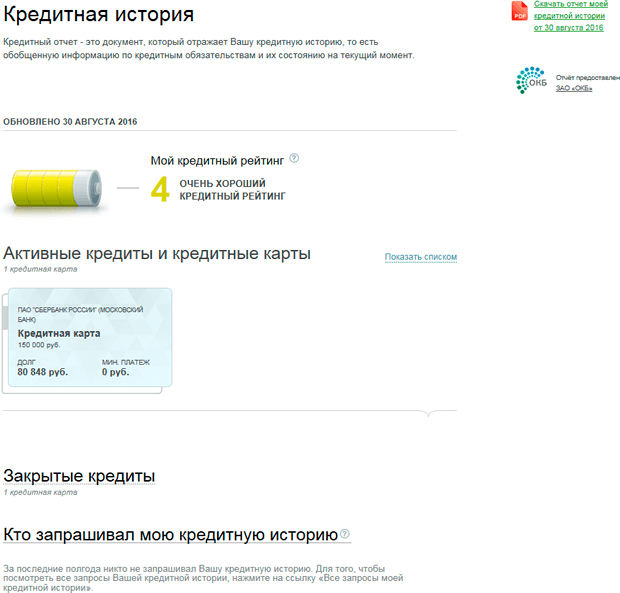

2. В основной части кредитной истории содержится информация о выданных банками кредитах. Многие кредитные бюро присваивают заемщику персональный кредитный рейтинг (кредитный скоринг) – это оценка, которую клиент банка получает в качестве заемщика. Чем выше балл, тем больше вероятность получения нового кредита.

В основной части кредитной истории содержится информация о выданных банками кредитах. Многие кредитные бюро присваивают заемщику персональный кредитный рейтинг (кредитный скоринг) – это оценка, которую клиент банка получает в качестве заемщика. Чем выше балл, тем больше вероятность получения нового кредита.

Пока каждое кредитное бюро считает этот рейтинг по-своему, разница между поставленными оценками может быть значительной, поэтому клиенту бывает сложно, например, оценить, достаточно ли полученного балла для обращения в банк за ипотекой. Но сейчас Центробанк предлагает привести эту оценку к единому виду.

Основная часть кредитной истории содержит информацию обо всех кредитах, когда-либо выданных заемщику. О том, какие из них к этому моменту погашены. Были ли у него просрочки при выплате кредитов и какие они. Заемщики, в кредитной истории которых сказано, что они допускали просрочки на 90 дней, имеют мало шансов на получение ипотеки. Кроме того, в кредитном досье есть информация об отказах банков в выдаче кредитов и о том, является ли клиент банка поручителем по чужим займам. В кредитную историю также могут быть внесены сведения о неуплате алиментов и задолженности за коммунальные услуги.

В кредитную историю также могут быть внесены сведения о неуплате алиментов и задолженности за коммунальные услуги.

3. Третья часть кредитной истории содержит информацию о том, кто запрашивал вашу кредитную историю. Какие банки отправляли запрос в БКИ, чтобы получить о вас информацию.

Где получить кредит заемщикам с плохой кредитной историей?

Перед тем как выдать вам ипотеку, банк обязательно запросит кредитную историю и проверит, как вы платили в прошлом. Но наличие в кредитной истории просрочек автоматически не закрывает для заемщика возможность получения нового кредита. Если клиент способен объяснить, как возникли неплатежи, если к этому он уже полностью погасил все долги, а в последнее время брал кредиты и вовремя по ним платил, банки готовы индивидуально подойти к рассмотрению такого заемщика.

Часто заемщики получают кредитную историю только после того, как банк отказал им в выдаче кредита, для того чтобы понять причину отказа. Между тем лучше регулярно проверять, что написано у вас в кредитном досье. Тогда, если в ней была допущена ошибка, ее можно вовремя исправить.

Тогда, если в ней была допущена ошибка, ее можно вовремя исправить.

Перечень БКИ, в которых банки хранят кредитную историю, вы получите в таком виде:

Регистрационный номер | Наименование | Адрес | Телефон |

077-00003 | АО «Национальное бюро кредитных историй» | г. Москва, Нововладыкинский пр., д. 8, стр. 4, этаж 5, офис 517, БЦ «Красивый дом» | +7 (495) 258-85-74, +7 (495) 221-78-37 |

077-00009 | ЗАО «Объединенное Кредитное Бюро» | 119180, г. Москва, 2-ой Казачий переулок, д.11, стр.1 | +7 (495) 665-51-74, +7 (495) 665-51-73 |

078-00012 | ООО «Эквифакс Кредит Сервисиз» | 129090, г. Москва, ул. Каланчевская, д.16, стр.1 | +7 (495) 967-30-91, +7 (495) 790-73-31, +7 (495) 646-04-30 |

© Использование материалов допускается, только при наличии активной ссылки на портал Sibdom. ru

Лайфхаки по финансам на портале Вашифинансы.рф – портал Вашифинансы.рф

Светлана Александрова

Как я вошла в историю…кредитную

Нередко обратившиеся за кредитом граждане получают отказ. Вот и сейчас, после запроса на кредит вдруг возникла томительная пауза. Обычно кредиторы не комментируют свое отрицательное решение, но мы уже знаем, что, вероятнее всего, им не нравится наша кредитная история. Вариантов узнать, что же смущает нежелающих дать кредит банкиров, много. Светлана Александрова, журналист информационного агентства «Высота 102», попытался найти свою кредитную историю самостоятельно и, разумеется, бесплатно. Что же из этого вышло?

Нелегкий путь

Я знаю, что по закону один раз в год свою кредитную историю можно получить бесплатно. Сервисов в интернете оказалось множество. Но все услуги оказывались платными, как впрочем, и в банках, куда мне пришлось обратиться. А вот на официальном сервисе Бюро кредитных историй «Эквифакс» удалось сделать это онлайн и бесплатно.

Прежде всего, регистрация. Логином послужила электронная почта. Дальше зашла в личный кабинет. Там я узнала, что мой скоринг-балл (оценка вероятности получения кредита) по шкале от 1 до 999 был очень низок, что очень удивило. Кредитов я брала мало, и возвращала их в срок и без задержек.

Далее подтверждение своей личности. Для этого были пересланы сканы документов: согласие на обработку персональных данных и разворот паспорта с фото. Неожиданно возникли трудности, личность не подтверждалась. Связано это было с заменой паспорта. После того как был переслан скан 17 и 18 страниц паспорта, личность была подтверждена. И вот приятная неожиданность — изменился в сторону увеличения скоринг.

Затем заказ подробной кредитной истории. И, наконец, ее получение. Вся процедура заняла около трех часов. Приложив определенные усилия, я поняла, что получить свою кредитную историю бесплатно возможно.

Захватывающее чтиво

И там действительно оказалась много интересного. Даже информация о старых кредитах, о них и вспомнилось-то с трудом. Кроме того, я узнала, кто и когда интересовался моей кредитной историей. Из чего сделала вывод, что потенциальные кредиторы получали всю информацию о моей платежеспособности и ответственности. Кроме того, им было понятно, как часто я обращалась за кредитами, как часто брала, на какие цели, какие суммы, как оплачивала…

Даже информация о старых кредитах, о них и вспомнилось-то с трудом. Кроме того, я узнала, кто и когда интересовался моей кредитной историей. Из чего сделала вывод, что потенциальные кредиторы получали всю информацию о моей платежеспособности и ответственности. Кроме того, им было понятно, как часто я обращалась за кредитами, как часто брала, на какие цели, какие суммы, как оплачивала…

Еще я поняла, что отсутствие кредитной истории хотя и является нейтральным фактом, может стать препятствием в получении кредитов. Нет истории, нет и фактов, по которым можно судить о вашей деловой репутации, какой вы заемщик. Так, в самом начале моего «кредитного пути» я была в темно-красной зоне, которая по мере выплаты кредитов становилась оранжевой, желтой, а затем — зеленой. То есть, по моей оценке, я не должна получить отказ. И это оказалось правдой. Уже вечером мне позвонили из банка и сообщили, что заявка одобрена.

Имея длительные отношения с кредитными организациями, я поняла также, что досрочное погашение задолженности может рассматриваться как негативный фактор — погасили досрочно, значит, кредитная организация недополучила деньги по договору.

Как исправить свою кредитную историю

Информация о запросах и выданных кредитах добавляется в кредитную историю автоматически. Бюро кредитных историй только хранит сведения и передает их по запросам. Удалить или исправить неточности можно только в том случае, если эта информация не соответствует действительности.

К счастью, я не нашла неточностей в собственной истории. Но, если это выявится, то можно написать претензию в кредитную организацию, от которой эта информация поступила, или обратиться в бюро, где история хранится. И тут огромную помощь окажут документы об оплате. Сохраняйте их, по крайней мере, до тех пор, пока не выясните, нет ли ошибок в вашей кредитной истории.

Не ищите сложных путей

При написании этого материала я столкнулась с множеством предложений и объявлений в интернете, как легко исправить свою кредитную историю за относительно небольшие деньги. Называется это по-разному, но суть предложений в том, что вы заключаете договор с финансовой организацией на небольшой кредит, который оплачиваете с процентами и в срок. При этом сам кредит вы не получаете, как бы оплачивая им работу по консультированию и внесению хорошей записи в вашу кредитную историю.

При этом сам кредит вы не получаете, как бы оплачивая им работу по консультированию и внесению хорошей записи в вашу кредитную историю.

Мне лично этот путь не по душе. Так кредитную историю можно исправить и самостоятельно путем взятия и добросовестного погашения кредита, что докажет, что я ответственный заемщик, которому можно доверять.

Как опытный заемщик советую брать кредиты осознанно и рассчитывать свои возможности. Тогда не будет проблем с погашением долгов, а значит и с кредитной историей.

Журналист ИА «Высота 102» Светлана Александрова

бесплатных кредитных отчетов | FTC Consumer Information

Ваш кредитный отчет — важная часть вашей финансовой жизни, которая может определить, можете ли вы получить кредит, насколько хороши или плохи условия и сколько вам стоит взять взаймы. Узнайте, как получить бесплатный кредитный отчет — и почему это хорошая идея.

Содержание

О кредитных отчетах

Что такое кредитный отчет?

Кредитный отчет — это краткое изложение вашей личной кредитной истории.Ваш кредитный отчет включает вашу идентифицирующую информацию — например, ваш адрес и дату рождения — и информацию о вашей кредитной истории — например, как вы оплачиваете свои счета или подавали ли вы заявление о банкротстве. Эту информацию собирают и обновляют три национальных кредитных бюро (Equifax, Experian и TransUnion). Большинство счетов национальных универмагов и банковских кредитных карт включены в ваш файл вместе с кредитами, но не все кредиторы сообщают информацию в кредитные бюро.

Информация в вашем кредитном отчете может повлиять на вашу покупательную способность.Это также может повлиять на ваши шансы получить работу, арендовать или купить жилье и купить страховку. Кредитные бюро продают информацию, содержащуюся в вашем отчете, предприятиям, которые используют ее для принятия решения о том, давать ли вам взаймы деньги, предоставлять вам кредит, предлагать страховку или сдавать вам дом. Некоторые работодатели используют кредитные отчеты при принятии решений о приеме на работу. Сила вашей кредитной истории также влияет на то, сколько вам придется заплатить, чтобы занять деньги.

Некоторые работодатели используют кредитные отчеты при принятии решений о приеме на работу. Сила вашей кредитной истории также влияет на то, сколько вам придется заплатить, чтобы занять деньги.

Кредитные бюро должны:

- убедитесь, что информация, которую они собирают о вас, является точной

- выдает вам бесплатную копию отчета раз в 12 месяцев

- даст вам возможность исправить любые ошибки

Федеральный закон о справедливой кредитной отчетности (FCRA) требует этого.

Зачем мне получать копию отчета?Получение кредитного отчета может помочь защитить вашу кредитную историю от ошибок, ошибок или признаков кражи личных данных.

Проверьте точность, полноту и актуальность информации. . Делайте это хотя бы раз в год. Обязательно проверьте, прежде чем подавать заявление на получение кредита, ссуды, страховки или работы. Если вы обнаружите ошибки в своем кредитном отчете, свяжитесь с кредитными бюро и компанией, предоставившей информацию, чтобы удалить ошибки из вашего отчета.

Проверьте, чтобы помочь обнаружить кражу личных данных. Ошибки в вашем кредитном отчете могут быть признаком кражи личных данных. Как только кражи личных данных украдут вашу личную информацию, такую как ваше имя, дату рождения, адрес, номер кредитной карты или банковского счета, номера счетов социального страхования или медицинского страхования, они могут опустошить ваш банковский счет, увеличить расходы по вашим кредитным картам, получить новые кредитные карты на свое имя, открыть на свое имя телефонный, кабельный или другой счет в коммунальных услугах, украсть возврат налогов, использовать медицинскую страховку для получения медицинской помощи или притвориться вами в случае ареста.

Кража личных данных может повредить ваш кредит из-за неоплаченных счетов и просроченных счетов. Если вы считаете, что кто-то может неправомерно использовать вашу личную информацию, перейдите на IdentityTheft.gov, чтобы сообщить об этом и получить индивидуальный план восстановления.

Как мне заказать бесплатные годовые кредитные отчеты?

Три национальных кредитных бюро имеют централизованный веб-сайт, бесплатный номер телефона и почтовый адрес, так что вы можете заказать бесплатные годовые отчеты в одном месте. Не связывайтесь с тремя национальными кредитными бюро по отдельности.Это единственные способы заказать бесплатные кредитные отчеты:

Служба запроса годового кредитного отчета

P.O. Box 105281

Атланта, Джорджия 30348-5281

Только один веб-сайт — AnnualCreditReport.com — уполномочен заполнять заказы на бесплатный годовой кредитный отчет, на который вы имеете право по закону.

Как часто я могу получать бесплатный отчет? Федеральный закон дает вам право получать бесплатную копию вашего кредитного отчета каждые 12 месяцев. Во время пандемии все в U.S. может получать бесплатный кредитный отчет каждую неделю во всех трех национальных кредитных бюро (Equifax, Experian и TransUnion) на AnnualCreditReport. com.

com.

Кроме того, каждый в США может получать шесть бесплатных кредитных отчетов в год до 2026 года, посетив веб-сайт Equifax или позвонив по телефону 1-866-349-5191. Это в дополнение к одному бесплатному отчету Equifax (плюс отчеты Experian и TransUnion), которые вы можете получить на сайте AnnualCreditReport.com.

Есть ли другие способы получить бесплатный отчет?Согласно федеральному закону, вы имеете право на бесплатный отчет, если компания отклоняет ваше заявление о предоставлении кредита, страхования или трудоустройства.Это называется неблагоприятным действием. Вы должны запросить отчет в течение 60 дней с момента получения уведомления о действии. В уведомлении будет указано название, адрес и номер телефона кредитного бюро, и вы можете запросить у них бесплатный отчет.

- Вы не работаете и планируете искать работу в течение 60 дней

- Вы получаете государственную помощь, например социальное обеспечение

- ваш отчет неточен из-за кражи личных данных или другого мошенничества

- у вас есть предупреждение о мошенничестве в вашем кредитном файле

Помимо этих бесплатных отчетов, кредитное бюро может взимать с вас разумную сумму за другую копию вашего отчета в течение 12-месячного периода.

Для обеспечения безопасности вашей учетной записи и информации в кредитных бюро есть процесс проверки вашей личности. Будьте готовы назвать свое имя, адрес, номер социального страхования и дату рождения. Если вы переехали в течение последних двух лет, возможно, вам придется указать свой предыдущий адрес. Они зададут вам несколько вопросов, которые могут быть известны только вам, например о сумме ежемесячного платежа по ипотеке. Вы должны ответить на эти вопросы для каждого кредитного бюро, даже если вы запрашиваете свои кредитные отчеты из каждого кредитного бюро одновременно.Каждое кредитное бюро может запрашивать у вас разную информацию, поскольку информация, содержащаяся в вашем файле, может поступать из разных источников.

Когда придет мой отчет?В зависимости от того, как вы его заказали, вы можете получить его сразу или в течение 15 дней.

Получение отчета может занять больше времени, если кредитному бюро потребуется дополнительная информация для подтверждения вашей личности.

Да, ваш бесплатный годовой отчет о кредитных операциях доступен в формате Брайля, крупным шрифтом или в аудиоформате.На получение отчетов о кредитных операциях в этих форматах уходит около трех недель. Если вы глухой или слабослышащий, воспользуйтесь услугой TDD AnnualCreditReport.com: позвоните 7-1-1 и обратитесь к оператору ретрансляции по телефону 1-800-821-7232. Если вы страдаете нарушениями зрения, вы можете запросить бесплатные годовые кредитные отчеты, напечатанные шрифтом Брайля, крупным шрифтом или в аудиоформате.

Как контролировать свой кредитный отчет

Следует ли мне заказывать отчеты из всех трех кредитных бюро одновременно? Вы можете заказать бесплатные отчеты одновременно, а можете чередовать запросы в течение года.Некоторые финансовые консультанты говорят, что разбивка ваших запросов в течение 12 месяцев может быть хорошим способом следить за точностью и полнотой информации в ваших отчетах. Поскольку каждое кредитное бюро получает информацию из разных источников, информация в вашем отчете из одного кредитного бюро может не отражать всю или одинаковую информацию в ваших отчетах из двух других кредитных бюро.

Поскольку каждое кредитное бюро получает информацию из разных источников, информация в вашем отчете из одного кредитного бюро может не отражать всю или одинаковую информацию в ваших отчетах из двух других кредитных бюро.

Да, если вы не имеете права на получение бесплатного отчета, кредитное бюро может взимать с вас разумную сумму за копию вашего отчета.По вопросам приобретения копии отчета обращайтесь:

Но перед покупкой всегда проверяйте, можете ли вы получить копию бесплатно на AnnualCreditReport.com.

Кто может получить копию вашего кредитного отчета

Федеральный закон определяет, кто может получить ваш кредитный отчет. Если вы подаете заявку на ссуду, кредитную карту, страховку, аренду автомобиля или квартиру, эти компании могут заказать копию вашего отчета, что поможет в принятии решений о кредитовании. Текущий или будущий работодатель может получить копию вашего кредитного отчета, но только если вы согласитесь на это в письменной форме.

Избегайте других сайтов, предлагающих кредитные отчеты

Вы можете увидеть компании и сайты, предлагающие бесплатные кредитные отчеты, но есть только одно авторизованное место для получения бесплатного годового кредитного отчета, на которое вы имеете право по закону: AnnualCreditReport.com. Эти сайты претендуют на связь с AnnualCreditReport.com или предлагают бесплатные кредитные отчеты, бесплатные кредитные рейтинги или бесплатный кредитный мониторинг. Они также используют в своих именах такие термины, как «бесплатный отчет». У них могут быть даже URL-адреса, в которых специально написаны опечатки в AnnualCreditReport.com в надежде, что вы ошибетесь в названии официального сайта. Если вы посетите один из этих сайтов-самозванцев, вы можете попасть на другие сайты, которые хотят вам что-то продать или собрать, а затем продать или злоупотребить вашей личной информацией. AnnualCreditReport.com и бюро кредитных историй не отправят вам электронное письмо с просьбой сообщить номер социального страхования или информацию об учетной записи. Если вы получили электронное письмо, видите всплывающее объявление или вам позвонил кто-то, утверждающий, что он из AnnualCreditReport.com или любого кредитного бюро, не отвечайте и не переходите по какой-либо ссылке в сообщении.Жесткие запросы

Если вы получили электронное письмо, видите всплывающее объявление или вам позвонил кто-то, утверждающий, что он из AnnualCreditReport.com или любого кредитного бюро, не отвечайте и не переходите по какой-либо ссылке в сообщении.Жесткие запросы

Проверка вашего кредита может повлиять на ваш кредитный рейтинг, но только если это жесткий кредит расследование. Этот тип проверки кредитоспособности обычно выполняется кредиторами, когда они хотят увидеть всю вашу профиль, чтобы одобрить или отклонить ваш кредит при подаче заявки. Имейте в виду, что это обычно это небольшой спад и временный, пока вы не начнете возвращать ссуду.Дефолт по ссуде

Отсутствие платежа по ссуде, будь то студенческая или личная, будет иметь отрицательный результат.

влияние на ваш кредитный рейтинг. Важно, чтобы вы устанавливали для себя напоминания о том, что нужно оплачивать счета. время, или вы потенциально можете соскользнуть в нижнюю границу кредитного диапазона, что ограничит вашу способность получать новые

кредит по низким ставкам. Невыполнение обязательств по ссуде сохраняется в вашей кредитной истории в течение 7 лет.Просроченные платежи

время, или вы потенциально можете соскользнуть в нижнюю границу кредитного диапазона, что ограничит вашу способность получать новые

кредит по низким ставкам. Невыполнение обязательств по ссуде сохраняется в вашей кредитной истории в течение 7 лет.Просроченные платежи

Вы можете опоздать с оплатой на 5 дней или на месяц, это не имеет значения, если просроченные платежи по вашему отчету повлияют на ваш кредитный рейтинг. Другие последствия включают взимается пени за просрочку платежа и повышенные процентные ставки на вашем счете. Не каждый кредитор сообщит в бюро, поэтому не удивляйтесь, если он не окажется в вашем файле.Коллекции

Несвоевременная оплата счетов может привести к взысканию долга. Для

Например, если вы стали просрочить задолженность, будь то счет за медицинское обслуживание или счет кредитной карты, это

Тип долга может оказаться в коллекторском агентстве, которое затем попытается вернуть утраченный долг. Бесплатная проверка своего кредитного рейтинга с помощью Credit Sesame, чтобы узнать свой кредитный рейтинг и

есть что-нибудь отрицательное в вашем отчете.Банкротство

Бесплатная проверка своего кредитного рейтинга с помощью Credit Sesame, чтобы узнать свой кредитный рейтинг и

есть что-нибудь отрицательное в вашем отчете.Банкротство

Подача заявления о банкротстве по главе 7 или 13 — обычное дело среди тех, кто не может справиться со своим долгом и найти выход. То, как это повлияет на ваш кредитный рейтинг, действительно зависит от того, как ваша оценка была, когда вы подали заявление о банкротстве, она по-разному повлияет на разные диапазоны. если ты имеет хорошую репутацию, ваш счет немного упадет, в то время как, с другой стороны, если у вас уже есть справедливая или плохая кредитоспособность, падение не будет столь значительным.

Лучшие источники бесплатных кредитных рейтингов

Что такое кредитный рейтинг?

Ваш кредитный рейтинг — чрезвычайно важная часть вашей финансовой жизни. Это число от 300 до 850, которое рассчитывается на основе нескольких факторов, в том числе вашей истории платежей, запросов о кредите, использования кредита, продолжительности кредитной истории и любого нового кредита, который у вас есть.

Это число от 300 до 850, которое рассчитывается на основе нескольких факторов, в том числе вашей истории платежей, запросов о кредите, использования кредита, продолжительности кредитной истории и любого нового кредита, который у вас есть.

Ключевые выводы

- Кредитные баллы используются кредиторами и другими лицами для оценки кредитоспособности заявителя.

- Equifax, Experian и TransUnion предлагают ежегодные бесплатные кредитные отчеты, но не кредитные рейтинги.

- Вы можете получить свой кредитный рейтинг бесплатно на сайтах кредитного мониторинга

- Некоторые компании, выпускающие кредитные карты, также предоставляют держателям карт свои кредитные баллы.

Думайте о своем кредитном рейтинге как об оценке, которую вы получаете в школе. Кредиторы и другие кредиторы сообщают вашу информацию трем кредитным бюро, что влияет на ваш рейтинг. Они также основывают свое решение о предоставлении вам кредита на этом числе, которое указывает, получаете ли вы эту ипотеку или ссуду. Он также используется другими людьми, такими как работодатели, страховые компании и арендодатели. Чем выше ваш балл, тем больше вероятность, что вас одобрят. Но более низкий балл означает, что вам может быть отказано или, в случае одобрения, придется платить больше процентов.

Он также используется другими людьми, такими как работодатели, страховые компании и арендодатели. Чем выше ваш балл, тем больше вероятность, что вас одобрят. Но более низкий балл означает, что вам может быть отказано или, в случае одобрения, придется платить больше процентов.

Вот почему так важно следить за своим кредитным рейтингом. Знание своего балла означает, что вы будете лучше подготовлены, когда дело доходит до подачи заявки на кредит, а также помогает держать вас под контролем. Но как следить за своим счетом? Эта статья дает вам краткую информацию о вашей оценке, а также некоторые из многих источников, которые бесплатно предоставляют вам ваш рейтинг.

Как важно знать свой результат

Как мы уже упоминали выше, вы не должны идти по жизни, не зная своего кредитного рейтинга. Этот номер регулярно обновляется. Обычно он повышается или понижается каждый месяц, но может даже меняться чаще в зависимости от того, кто отчитывается.

Знание своего балла означает, что вы с большей вероятностью будете принимать более правильные решения о своих финансах. Более низкий балл может сделать вас более осторожным при подаче заявки на новый кредит, поскольку есть большая вероятность, что вам откажут.Если у вас много запросов и очень мало учетных записей, ваша оценка падает, и кредиторы могут отказать вам в открытии новой учетной записи. С другой стороны, знание того, что у вас более высокий кредитный рейтинг, делает вас более привлекательным (и уверенным) соискателем для кредиторов.

Имейте в виду, что проверка вашего кредитного рейтинга — это не то же самое, что проверка вашего кредитного отчета. В вашем кредитном отчете содержится подробная история вашей финансовой жизни, включая все имеющиеся у вас счета, частоту их своевременной оплаты, любые просроченные платежи, отчеты о банкротстве, флаги и сообщения, списания и запросы.Отчет также включает даты любых изменений в вашей кредитной истории. Вы можете использовать эту историю для учета и сообщения о любых несоответствиях.

Вы можете начать с посещения трех основных кредитных бюро: Equifax, Experian и TransUnion, войдя на AnnualCreditReport. com, чтобы бесплатно проверить свой отчет. Каждое агентство предоставляет вам доступ к вашему отчету раз в 12 месяцев. Вам придется заплатить им, если вы хотите получить свой кредитный рейтинг. Но зачем платить, если можно получить балл бесплатно?

com, чтобы бесплатно проверить свой отчет. Каждое агентство предоставляет вам доступ к вашему отчету раз в 12 месяцев. Вам придется заплатить им, если вы хотите получить свой кредитный рейтинг. Но зачем платить, если можно получить балл бесплатно?

Если вы подпишетесь на следующие бесплатные услуги, вы получите общее представление о своем кредитном рейтинге в каждом из основных кредитных бюро.А если вы объедините бесплатные кредитные отчеты TransUnion от Credit Karma или WalletHub с отчетами от AnnualCreditReport.com, вы сможете лучше поймать кражу личных данных или другие проблемы на ранней стадии.

Кредитная карма: лучшее для результатов и отчетов

Credit Karma предоставляет бесплатные кредитные рейтинги и отчеты от TransUnion и Equifax, которые обновляются еженедельно. Лучшее в этой услуге то, что вам не нужно предоставлять кредитную карту для регистрации.

Бесплатные кредитные рейтинги TransUnion и Equifax основаны на VantageScore 3.0 модель. Это более новая скоринговая модель, созданная в результате сотрудничества трех основных кредитных бюро с целью выработки согласованной скоринговой оценки от одного бюро к другому. Он также должен быть более точным по сравнению с традиционными оценками FICO.

Это более новая скоринговая модель, созданная в результате сотрудничества трех основных кредитных бюро с целью выработки согласованной скоринговой оценки от одного бюро к другому. Он также должен быть более точным по сравнению с традиционными оценками FICO.

Существуют и другие, более специализированные кредитные рейтинги, помимо FICO и VantageScore, которые используются некоторыми кредиторами, например страховыми компаниями.

Вы также получаете бесплатный кредитный мониторинг для вашего отчета TransUnion, анализ кредитных факторов, который обобщает ключевые детали вашего кредитного отчета, и бесплатный симулятор кредитного рейтинга, который показывает вам, как различные действия, такие как добавление новой кредитной карты или увеличение вашей кредитной линии, могут повлиять на ваш кредитный рейтинг.Credit Karma также предлагает бесплатную оценку автострахования.

Credit Karma заявляет, что не продает информацию рекламодателям, но рекомендует финансовые продукты на основе вашего кредитного профиля. Если вы открываете счет, он зарабатывает деньги с одним из своих рекламных партнеров через свой веб-сайт.

Если вы открываете счет, он зарабатывает деньги с одним из своих рекламных партнеров через свой веб-сайт.

Credit Sesame: Best for Personalized Tips

Credit Sesame — еще одна служба кредитного мониторинга, которая немного отличается от Credit Karma. Это дает участникам доступ к их VantageScore прямо из TransUnion.Он также предоставляет персональные советы, основанные на вашем кредитном профиле и целях. И, наконец, он собирает всю вашу кредитную информацию и делает предложения по экономии денег.

Credit Sesame также дает вам варианты, которые вы можете использовать для снижения платежей, если вы платите больше в виде комиссий и процентов. Сайт также обеспечивает мониторинг кредитоспособности и оповещения в случае взлома вашего профиля или личности. Потребители также могут получить бесплатную помощь в разрешении мошенничества на сумму 50 000 долларов через Credit Sesame. Как и Credit Karma, этот сайт не запрашивает кредитную карту для присоединения.

Credit Sesame — одна из лучших бесплатных услуг кредитного мониторинга на рынке.

Credit.com: Лучшее для ежемесячных обновлений

Вы можете получить два бесплатных кредитных рейтинга, зарегистрировавшись на Credit.com — счет Experian и ваш рейтинг VantageScore 3.0, который обновляется раз в месяц. Вы должны зарегистрировать бесплатную учетную запись, но вам не нужно будет вводить номер кредитной карты для регистрации.

Сайт также предлагает бесплатную карту кредитного отчета, которая показывает, как информация из вашего кредитного отчета влияет на ваш счет, и дает советы по улучшению вашей оценки.

Credit.com заявляет, что не продает ваши данные третьим лицам, но зарабатывает деньги, если вы подаете заявку на предложения по рекламным ссылкам на его веб-сайте.

WalletHub: лучшее для кредитных предупреждений

WalletHub предоставляет вам кредитные отчеты от TransUnion и TransUnion VantageScore. Для регистрации вам необходимо предоставить свои личные данные и последние четыре цифры вашего номера социального страхования (SSN), а также вам нужно будет ответить на несколько вопросов, чтобы подтвердить свою личность. Сайт также задает другие вопросы, такие как ваш годовой доход, ежемесячные расходы и задолженность по кредитной карте для завершения регистрации.

Сайт также задает другие вопросы, такие как ваш годовой доход, ежемесячные расходы и задолженность по кредитной карте для завершения регистрации.

На панели управления отображаются все ваши кредитные счета и остатки, а в разделе предупреждений о кредитоспособности вы получаете буквенную оценку в виде табеля по факторам, которые влияют на ваш балл. Например, сайт предупреждает вас, если ваша долговая нагрузка слишком высока по сравнению с вашим доходом или если коэффициент использования кредита слишком высок и ухудшает ваш рейтинг.

В раскрывающихся меню представлены дополнительные сведения, например коэффициент использования кредита.В удобной для чтения версии вашего кредитного отчета отображаются все ваши текущие и закрытые счета, а также любые отрицательные элементы, например счета для инкассо.

Строка меню в верхней части страницы предоставляет информацию о финансовых продуктах и услугах, таких как текущие счета и автокредиты. WalletHub получает деньги от некоторых из этих компаний, которые рекламируют и оплачивают премиальное размещение на сайте.

Получите бесплатные кредитные рейтинги от компаний, выпускающих кредитные карты

Многие компании, выпускающие кредитные карты, предлагают своим клиентам, а иногда и другим, бесплатно посмотреть свои кредитные рейтинги, поэтому у вас есть другие варианты, кроме перечисленных выше.Мы перечислили некоторые из наиболее известных ниже.

Откройте для себя карту

Клиенты Discover Card получают бесплатный кредитный рейтинг TransUnion FICO в каждой ежемесячной выписке. Владельцы карт, которые все еще создают свою кредитную историю, могут не видеть баллов, пока не произведут платежи в течение нескольких месяцев.

Однако имейте в виду, что основной держатель карты — единственный, кто получит бесплатный кредитный рейтинг. Вы не получите его, если вы являетесь авторизованным пользователем карты.

Барклайкард

Клиенты Barclaycard получают бесплатную оценку FICO в своих ежемесячных отчетах. Они также могут видеть до двух факторов, которые влияют на их кредитный рейтинг, например, «остатки на банковской карте или возобновляемых счетах слишком высоки по сравнению с кредитными лимитами» (другими словами, высокий коэффициент использования кредита) или «общая сумма всех балансов. на ваших открытых счетах слишком высока ».

на ваших открытых счетах слишком высока ».

Эта информация может помочь вам улучшить свой кредитный рейтинг, изменив способ использования кредита.Barclaycard также предоставляет диаграмму, показывающую, как ваш кредитный рейтинг изменился с течением времени после того, как у вас будет трехмесячная история кредитного рейтинга.

Capital One Card

Услуга CreditWise от Capital One доступна любому, независимо от того, являетесь ли вы держателем карты или нет. С помощью этой службы вы можете ежемесячно получать доступ к VantageScore 3.0 и получать уведомления о любых изменениях в нем.

Одной из ключевых особенностей этой услуги является ее симулятор, который позволяет вам увидеть факторы, которые повлияют на ваш счет и общее состояние кредита и в какой степени.Например, вы можете увидеть, насколько сильно повлияет на ваш кредитный рейтинг покупка на 1500 долларов по кредитной карте или получение ссуды на 10000 долларов.

Первая банковская карта

First National Bank предлагает своим пользователям кредитных карт бесплатный рейтинг FICO Bankcard Score 9, который предназначен для кредитования с помощью кредитных карт. Другими словами, это не та оценка, которую ипотечный кредитор использовал бы при принятии решения о том, можете ли вы занять деньги для покупки дома, но она все же даст вам некоторое представление о вашем положении.Ваш счет обновляется раз в месяц.

Другими словами, это не та оценка, которую ипотечный кредитор использовал бы при принятии решения о том, можете ли вы занять деньги для покупки дома, но она все же даст вам некоторое представление о вашем положении.Ваш счет обновляется раз в месяц.

Итог

Знание своего кредитного рейтинга — одна из самых важных вещей, которые вы можете сделать для своего финансового здоровья. Этот номер говорит вам, насколько вы кредитоспособны, прежде чем подавать заявление на получение ссуды, ипотеки или другого кредитного продукта. Чем выше ваш балл, тем больше вероятность, что вы будете одобрены. И есть очень хороший шанс, что вы в конечном итоге заплатите более низкую процентную ставку.

Если вы подпишетесь на бесплатные услуги, перечисленные выше, вы получите общее представление о своем кредитном рейтинге в каждом из основных кредитных бюро.А если вы объедините бесплатные кредитные отчеты TransUnion от Credit Karma или WalletHub с отчетами от AnnualCreditReport.com, вы сможете лучше поймать кражу личных данных или другие проблемы на ранней стадии. Если все остальное не помогло, вы все равно можете получить доступ к своему счету через некоторые из компаний кредитных карт, которые мы перечислили выше.

Если все остальное не помогло, вы все равно можете получить доступ к своему счету через некоторые из компаний кредитных карт, которые мы перечислили выше.

Ваша кредитная история | Consumer.gov

Почему мой кредитный отчет важен?

Компании просматривают ваш кредитный отчет, когда вы подаете заявку на:

- кредиты в банке

- кредитные карты

- вакансии

- страхование

Если вы подаете заявку на один из них, компания хочет знать, оплачиваете ли вы свои счета.Компания также хочет знать, должны ли вы кому-то деньги. Компания использует информацию из вашего кредитного отчета, чтобы решить, предоставить ли вам ссуду, кредитную карту, работу или страховку.

Что означает «хорошая кредитоспособность»?

У некоторых людей хорошая репутация. У некоторых людей плохая кредитная история. У некоторых людей нет кредитной истории. Компании видят это в вашем кредитном отчете. В зависимости от вашей кредитной истории случаются разные вещи:

Это означает:

- У меня есть другие варианты ссуды.

- Кредитные карты получить проще.

- Я плачу более низкие процентные ставки.

- Я плачу меньше по кредитам и кредитным картам.

Это означает:

- У меня меньше вариантов ссуды.

- Получить кредитную карту сложнее.

- Я плачу более высокие проценты.

- Я плачу больше по кредитам и кредитным картам.

Это означает:

- У меня нет вариантов ссуды в банке.

- Очень сложно получить кредитные карты.

- Я плачу высокие проценты.

- Ссуды и кредитные карты получить сложно, и они стоят дорого.

Вся эта информация есть в вашем кредитном отчете.

Зачем мне получать кредитный отчет?

Важной причиной для получения кредитного отчета является поиск проблем или ошибок и их исправление:

- Вы можете по ошибке найти в своем отчете чью-то информацию.

- Возможно, вы нашли информацию о себе давным-давно.

- Вы можете найти чужие учетные записи. Это может означать, что кто-то украл вашу личность.

Вы хотите знать, что содержится в вашем отчете. Информация в вашем отчете поможет решить, получите ли вы ссуду, кредитную карту, работу или страховку.

Если информация неверна, можно попробовать исправить. Если информация верна, но не так хороша, вы можете попытаться улучшить свою кредитную историю.

Где я могу получить бесплатный кредитный отчет?

Вы можете бесплатно получить кредитный отчет из Annual Credit Report.Это единственное бесплатное место для получения отчета. Вы можете получить его на сайте AnnualCreditReport.com или по телефону: 1-877-322-8228.

Вы получаете один бесплатный отчет от каждой кредитной компании каждый год. Это означает, что вы получаете три отчета в год.

Что мне делать, когда я получу свой кредитный отчет?

В вашем кредитном отчете много информации. Проверьте, верна ли информация. Это ваше имя и адрес ? Вы узнаете перечисленные учетные записи?

Если в вашем отчете неверная информация, попробуйте исправить это. Вы можете написать в кредитную компанию. Попросите их изменить неверную информацию. Возможно, вам потребуется отправить доказательство того, что информация неверна, например, копию счета, в котором указана правильная информация. Кредитная компания должна проверить это и написать вам ответ.

Вы можете написать в кредитную компанию. Попросите их изменить неверную информацию. Возможно, вам потребуется отправить доказательство того, что информация неверна, например, копию счета, в котором указана правильная информация. Кредитная компания должна проверить это и написать вам ответ.

Как мне улучшить свой кредит?

Посмотрите на свой бесплатный кредитный отчет. Отчет расскажет, как улучшить свою кредитную историю. Только вы можете улучшить свой кредит. Никто другой не может исправить некорректную, но верную информацию в вашем кредитном отчете.

Чтобы улучшить вашу кредитную историю, нужно время. Вот несколько способов восстановить свой кредит.

- Оплачивайте счета в срок. Это самое важное, что вы можете сделать.

- Уменьшите сумму вашей задолженности, особенно по кредитным картам. Наличие большой суммы вредит вашей кредитной истории.

- Не покупайте новые кредитные карты, если они вам не нужны. Большое количество новых кредитов вредит вашей кредитной истории.

- Не закрывайте старые кредитные карты. Получение кредита на более длительный срок помогает повысить ваш рейтинг.

Через шесть-девять месяцев снова проверьте свой кредитный отчет. Вы можете использовать один из бесплатных отчетов из Annual Credit Report.

Как работает кредитный рейтинг?

Ваш кредитный рейтинг — это число, связанное с вашей кредитной историей. Если ваш кредитный рейтинг высокий, ваш кредит хороший. Если ваш кредитный рейтинг низкий, ваш кредитный рейтинг плохой.

Существуют разные кредитные рейтинги. Каждая кредитная компания создает кредитный рейтинг. Другие компании тоже создают оценки.Диапазон другой, но обычно он составляет от 300 (низкий) до 850 (высокий).

Проверка вашего кредитного рейтинга стоит денег. Иногда компания может сказать, что оценка бесплатна. Но обычно за это приходится платить.

Что входит в кредитный рейтинг?

Каждая компания рассчитывает свой кредитный рейтинг по-своему. Они смотрят:

Они смотрят:

- сколько у вас кредитов и кредитных карт

- сколько денег вы должны

- как долго у вас есть кредит

- сколько у вас нового кредита

Они просматривают информацию в вашем кредитном отчете и присваивают ей номер.Это ваш кредитный рейтинг.

Очень важно знать, что находится в вашем кредитном отчете. Если ваш отчет хорош, ваш результат будет хорошим. Вы можете решить, стоит ли платить деньги, чтобы посмотреть, какой номер кто-то называет вашей кредитной историей.

Прочитайте большеКак получать бесплатный кредитный отчет каждую неделю — советник Forbes

От редакции. Советник Forbes может получать комиссию за продажи по партнерским ссылкам на этой странице, но это не влияет на мнения или оценки наших редакторов.

Когда началась пандемия, три основных кредитных бюро позволяли американцам получать бесплатный доступ к своим кредитным отчетам один раз в неделю до 20 апреля 2021 года вместо ежегодного доступа, обычно требуемого федеральным законом.

Сегодня эти кредитные бюро — Equifax, Experian и TransUnion — объявили о продлении этого доступа до 20 апреля 2022 года.

Объединенный центр бесплатных кредитных отчетов, AnnualCreditReport.com, обычно позволяет потребителям получать доступ к одному бесплатному кредитному отчету от каждого бюро каждый год.Продление еженедельного пособия на год дает потребителям больше времени, чтобы внимательно следить за своей кредитной историей в то время, когда они могут изо всех сил оплачивать свои счета и когда мошенники нацелены на все, от стимулирующих чеков до пособий по безработице.

«Для потребителей обеспечение хорошей репутации кредита в это непростое время выходит за рамки ежемесячной выплаты ипотечных кредитов, автокредитов, счетов по кредитным картам и других финансовых обязательств», — сказал Фрэнсис Крейтон, президент и генеральный директор Ассоциации индустрии потребительских данных. в пресс-релизе бюро.«Потребители должны иметь инструменты, необходимые им, чтобы знать свою финансовую информацию».

Почему вам следует регулярно проверять свой кредитный отчет

В вашем кредитном отчете показаны все открытые кредитные карты или ссуды (например, автомобильные, студенческие или личные ссуды), а также остаток на этих счетах. Независимо от того, есть ли у вас большой долг или нет долга вообще, важно следить за этим отчетом, потому что вам нужно доказать хорошее кредитное здоровье, если вы хотите получить новый кредит — например, купить новую машину, купить дом или уехать. в колледж — по дороге.

Кредиторы сообщают о состоянии вашего платежа и остатке в кредитные бюро ежемесячно, но нет установленного графика, когда это должно происходить в течение определенного месяца. Более частый доступ к кредитным отчетам может быть особенно полезным для потребителей, участвующих в программах временной воздержания, предлагаемых кредиторами во время пандемии, поскольку они позволяют им почти в реальном времени следить за тем, правильно ли сообщается о долге.

Закон CARES требовал, чтобы многие кредиторы сообщали о счетах с временным освобождением как текущие, а не просроченные, включая ипотечные кредиты с федеральным обеспечением и федеральные студенческие ссуды.Это важное различие может помочь максимально сохранить кредитные рейтинги во время пандемии.

«Во время широкомасштабного экономического кризиса, такого как пандемия Covid-19, повышенная доступность информации о кредитных отчетах помогает тем, кто испытывает наибольшие трудности, — говорит Брюс МакКлари, старший вице-президент по коммуникациям некоммерческого Национального фонда кредитного консультирования. «Поскольку приняты специальные меры, чтобы помочь людям вести учет, они могут отслеживать, как сообщается об этих приспособлениях.”

Проверка вашего кредитного отчета часто помогает быстро выявить потенциальное мошенничество. Мошенники быстро справились с использованием людей во время пандемии: количество сообщений о краже личных данных, направленных в Федеральную торговую комиссию (FTC), увеличилось более чем вдвое в период с 2019 по 2020 год, в том числе мошенничество с кредитными картами, правительственными документами или мошенничеством с выгодами, а также мошенничество с кредитами / арендой. наиболее распространенные виды кражи личных данных.

Как получить доступ к вашим бесплатным кредитным отчетам

Чтобы получить доступ к своим бесплатным кредитным отчетам, посетите AnnualCreditReport.com. Чтобы просмотреть отчеты, вам нужно будет ответить на несколько вопросов, чтобы подтвердить свою личность. Если у вас возникнут трудности с доступом к своему отчету в Интернете, вы также можете запросить его по телефону или по почте. Вы можете получить доступ к своему отчету в любом из трех кредитных бюро или во всех трех сразу.

В этих отчетах не отображается кредитный рейтинг, а предоставляется подробная история вашей финансовой деятельности, включая историю платежей и остатки по кредитным картам, ипотеке, а также автомобильным, личным или студенческим ссудам.

При открытии отчета убедитесь, что вся информация верна. Если вы платите хотя бы минимум вовремя каждый месяц, ваши аккаунты должны иметь хорошую репутацию. Если у вас есть просроченные платежи или счет в коллекциях, это также будет указано в вашем отчете.

Подробнее: Как работать с ошибками в кредитном отчете

Если вы видите ошибку в своем отчете, не ждите, чтобы оспорить ее в кредитном бюро. Как можно скорее начните процесс проверки учетных записей, о которых идет речь.Для этого у FTC есть руководство и образцы писем. Вам также нужно будет связаться с соответствующим кредитором, чтобы исправить статус вашего аккаунта.

Если после просмотра отчетов вы подозреваете, что стали жертвой мошенничества или кражи личных данных, сообщите об этом на сайте identitytheft.gov.

Помните: каждое кредитное бюро может иметь разную информацию о вашей финансовой истории, поэтому обязательно проверьте каждую из них на точность.

Как понять и проверить свой кредитный рейтинг бесплатно

Редакционная группа Select работает независимо, чтобы анализировать финансовые продукты и писать статьи, которые, как мы думаем, будут полезны нашим читателям.Мы можем получать комиссию, когда вы переходите по ссылкам на продукты наших аффилированных партнеров.

Ваш кредитный рейтинг, возможно, является самым важным числом в вашей финансовой жизни, и в наши дни его легче проверить, чем когда-либо.

Прежде чем подать заявку на новую кредитную карту, личный заем или ипотеку, важно знать свой балл, поскольку он даст вам представление о том, на какие продукты вы можете претендовать и какие процентные ставки ожидать.

Проверка вашего кредитного рейтинга не повредит вашей кредитной истории, и даже если вы не подаете заявку на получение кредита, разумно выработать привычку проверять ее регулярно.

На самом деле, простая проверка вашего кредитного рейтинга — это один из способов улучшить свой кредитный рейтинг. Если вы заметите снижение своей оценки, это может предупредить вас о возможных подлогах или ошибках в вашем отчете. Ежемесячная проверка своего счета может помочь вам выявить проблемы на раннем этапе и начать их решать.

Ниже CNBC Select разбивает все, что вам нужно знать о вашем кредитном рейтинге.

Что такое кредитный рейтинг