Кредит в Сбербанке онлайн – как оформить и подробная информация

Как оформить

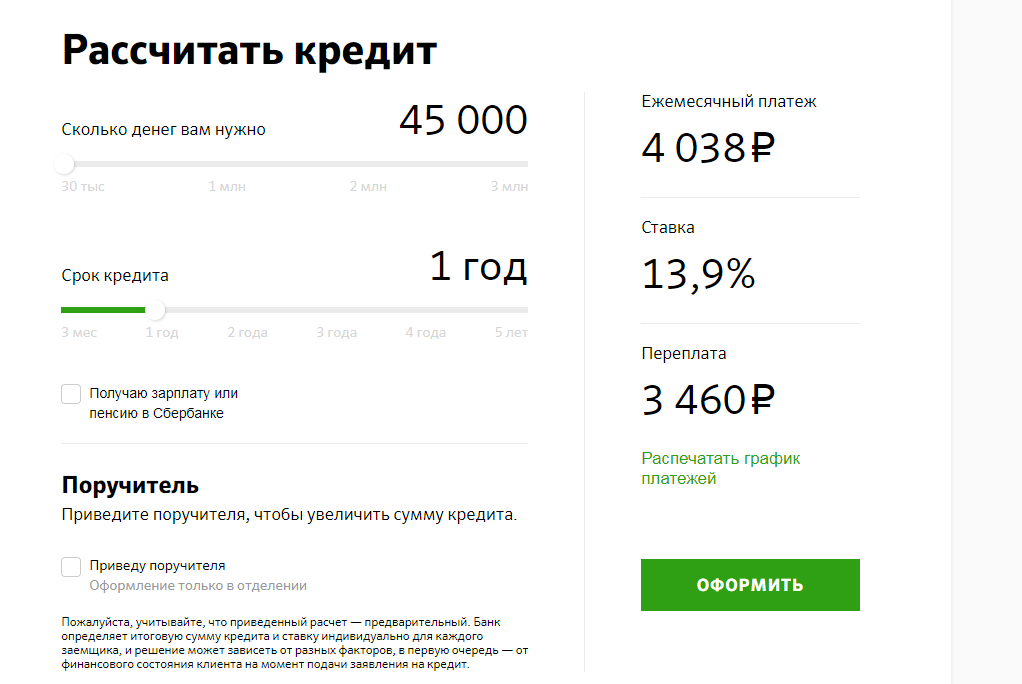

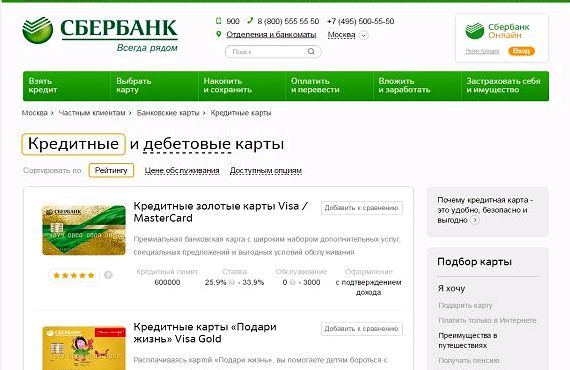

Перейдите на сайт Сбербанка. Рассчитайте кредит с помощью онлайн-калькулятора. Чтобы подать заявку, нажмите на кнопку «Оформить онлайн»:

Заполните заявление и принесите необходимые документы в офис Сбербанка. Банк примет решение о выдаче кредита в течение 2 рабочих дней.

Требования к заемщику

- Гражданство РФ

- От 18 до 75 лет

- Стаж работы от 6 месяцев (общий стаж от 1 года за последние 5 лет)

- Постоянная регистрация или временная по месту пребывания

Необходимые документы

- Паспорт РФ

- Финансовое состояние — справка о доходах за 6 месяцев, налоговая декларация 3-НДФЛ, договор аренды

О банке

Сбербанк – крупнейший банк в России, предлагающий большое число финансовых услуг. Он ведет свою историю от государственных сберегательных касс, которые были учреждены еще в 1841 году указом императора Николая I. В 1987 году на базе сберегательных касс был учрежден Сбербанк СССР. В 1990-91 годах он был преобразован в коммерческий Сбербанк России. Сейчас Сбербанк возглавляет одноименную финансовую группу, в которую входят различные учреждения как в России, так и за границей.

Он ведет свою историю от государственных сберегательных касс, которые были учреждены еще в 1841 году указом императора Николая I. В 1987 году на базе сберегательных касс был учрежден Сбербанк СССР. В 1990-91 годах он был преобразован в коммерческий Сбербанк России. Сейчас Сбербанк возглавляет одноименную финансовую группу, в которую входят различные учреждения как в России, так и за границей.

Основной пакет акций Сбербанка – 50% плюс одна – принадлежит государству в лице Минфина, остальные находятся в публичном обращении. Головной офис банка расположен в Москве. Отделения банка есть во многих населенных пунктах почти во всех регионах России, кроме Крыма. Также активно развиваются представительства и дочерние банки за границей – в Германии, США, Китае, Индии и других странах. Номер генеральной лицензии банка – 1481, выдана Центробанком 11 августа 2015 года.

Сбербанк – один из самых популярных банков в России как среди частных лиц, так и среди предпринимателей. Он предлагает своим клиентам разнообразные банковские услуги – от кредитов, вкладов и карт до РКО, страхования и инвестиционных продуктов. Сбербанк активно развивает банковские услуги и помогает внедрять новые технологии в области финтеха. Вокруг него сложилась развитая экосистема банковских и небанковских продуктов для физических и юридических лиц.

Он предлагает своим клиентам разнообразные банковские услуги – от кредитов, вкладов и карт до РКО, страхования и инвестиционных продуктов. Сбербанк активно развивает банковские услуги и помогает внедрять новые технологии в области финтеха. Вокруг него сложилась развитая экосистема банковских и небанковских продуктов для физических и юридических лиц.

Документы

- Заявление-анкета

- Документы, подтверждающие финансовое состояние и трудовую занятость

Ответы на популярные вопросы

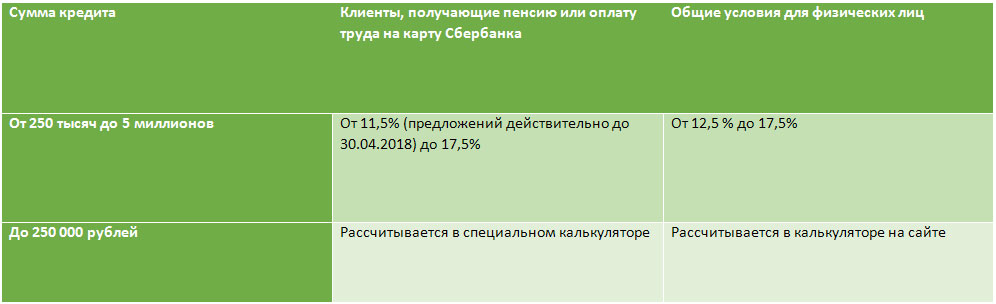

Если я получаю зарплату на карту Сбербанка, предложат ли мне более выгодные условия?Для зарплатных клиентов и пенсионеров, пользующихся его картами, Сбербанк предлагает упрощенное оформление кредита. Чтобы узнать решения банка о выдаче кредита, достаточно предъявить паспорт в любом кредитном офисе. Своим клиентам Сбербанк предлагает кредиты по ставке на 1% ниже стандартных условий.

Сбербанк выдает потребительский кредит в течение 30 дней с даты одобрения заявки. Граждане РФ получают кредит по месту регистрации. Если вы работаете в компании аккредитованной Сбербанком, то кредит вам выдадут в отделении, которое обслуживает работодателя. Клиентам по зарплатным проектам и пенсионерам банк выдает в любом удобном офисе.

Можно ли погасить кредит Сбербанка досрочно?Кредит Сбербанка можно погашать как по графику, так и досрочно. Банк принимает частичное и полное погашение без комиссии. Досрочно погасить кредит можно в любую дату и на любую сумму.

Для досрочного погашения, отправьте заявку в Сбербанк-Онлайн или напишите заявление в отделении банка. В заявке укажите сумму, дату и счет, с которого нужно списать оплату. В заявленную дату внесите деньги на счет. Проконтролируйте списание средств на следующий день.

Есть ли штраф за задержку оплаты кредита?Если вы задержали оплату по кредиту, то Сбербанк имеет право начислить штраф. Неустойка за просрочку ежемесячного платежа начисляется со дня, следующего за датой погашения по графику, до даты фактического погашения задолженности. Размер неустойки – 20% годовых.

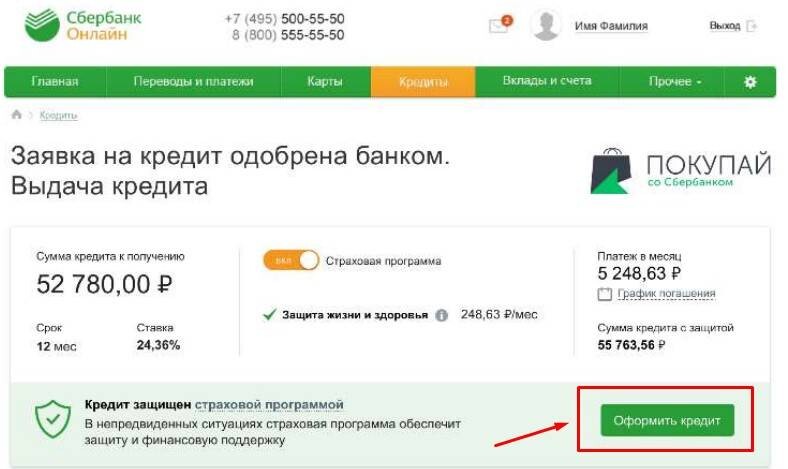

Если вы являетесь клиентом банка – получаете зарплату или пенсию на карту Сбербанка, то можете подать заявку через интернет-банк. После одобрения заявки на кредит, банк зачислит деньги на счет вашей карты.

СБЕРБАНК АБХАЗИИ | Кредитование

Кредитование

ОАО «Сбербанк Абхазии» предалагает своим клиентам удобные кредиты, отличающиеся выгодной процентной ставкой, минимальным пакетом документов и гибким графиком погашения.

Кредиты предоставляются на следующие цели:

- Потребительские;

- Приобретение основных средств;

- Пополнение оборотных средств;

- Жилищное коммерческое строительство, строительство основных и подсобных зданий и сооружений

- Другие не запрещенные законодательством цели

Виды обеспечения кредитов:

- Залог;

- Банковская гарантия;

- Поручительства платежеспособных физических и юридических лиц;

- гарантийный депозит вклад;

Определение оценочной стоимости недвижимого имущества производится на основании экспертного заключения независимого эксперта (по тарифам независимого эксперта), имеющих право на проведение оценки. При нотариальном удостоверении договора залога тариф взимается в соответствии тарифами нотариуса

При нотариальном удостоверении договора залога тариф взимается в соответствии тарифами нотариуса

Процентная ставка

Процентные ставки за пользование кредитными ресурсами устанавливаются в зависимости от срока кредитования обеспеченности кредита и существующих рисков

Валюта кредитования

Кредиты предоставляются в рублях, в долларах США, евро.

Документы, необходимые для получения кредита физическими лицами:

- Заявление о предоставлении кредита (открытия кредитной линии) с указанием суммы кредита, цели его получения, срока пользования и вида обеспечения.

- Анкета получателя кредита.

- Паспорт (ксерокопия).

- Справка с места работы о среднемесячном доходе.

- Документы на предмет залога имущества.

- Договор о залоге, заверенный нотариально.

- Договоры поручительства, гарантии.

- Другие документы (по требованию Банка).

Если потенциальный заемщик не является клиентом банка, то дополнительно предоставляются:

- Устав (ксерокопия).

- Учредительный договор (ксерокопия).

- Карточка с образцами подписей, заверенная банком, в котором обслуживается заемщик.

- Свидетельство о регистрации (ксерокопия).

- Справка из статистического управления (ксерокопия).

- Выписки из всех банков, где открыты счета заемщика об оборотах по счетам за предыдущие три месяца.

- Справка с налоговой об отсутствии задолженности по платежам в бюджет.

- Развернутый бизнес-план с описанием основных направлений деятельности заемщика, характеристикой руководителей, характеристикой продукции, которая выпускается и услуг, которые предоставляются.

- Балансы (с приложениями) заемщика на последнюю отчетную дату.

- Документы на предмет залога имущества.

- Договоры поручительства, гарантии.

Порядок выдачи кредита:

Единовременно наличными деньгами (на основании кредитного договора),

Частями (на основании договора об открытии кредитной линии).

Порядок погашения кредита и уплаты процентов:

- Погашение кредита производится единовременно не позднее даты, оговоренной в Кредитном договоре, а также возможно досрочное погашение кредита или его части;

Уплата процентов производится ежемесячно, не позднее 25 числа каждого месяца, начиная с дня выдачи кредита, а также одновременно с погашением основного долга по кредиту либо его части. Сумма процентов, необходимых к уплате по предстоящему платежу, рассчитывается на остаток задолженности по кредиту.

в Сбербанке рассказали, какие операции можно совершать без визита в офис Saratovnews.ru

Текущие реалии диктуют новые правила, когда лучше лишний раз остаться дома и уж тем более отказаться от посещения людных мест. Оплатить кредит, услуги ЖКХ, открыть вклад, заказать карту или поменять пин-код – всё это и многое другое можно удаленно.

Разбираемся подробнее, какие банковские услуги и как можно получить, не выходя из дома с экспертами Саратовского отделения Сбербанка.

Так, клиенты Сбербанка могут без труда практических все операции, кроме получения наличных, получить онлайн. Для этого нужно зайти на сайт или скачать мобильное приложение: просто вбейте «Сбербанк Онлайн» в поисковой строке PlayMarket (для телефон на Android) ли в App Store (для IPhone).

Оплатить платежи и получить справку с подтверждением онлайн

Идти в банк для оплаты услуг ЖКХ, мобильного телефона, штрафы или пошлин уже давно необязательно. Это легко сделать онлайн. Так, в Сбербанке отмечают, что один из самых быстрых способов оплаты услуг ЖКХ через сервисы Сбербанка — отсканировать QR-код на квитанции. Если вы клиент банка, то для оплаты счета нужно открыть на смартфоне приложение Сбербанк Онлайн, нажать «Сканировать QR-код» на главном экране и наведите камеру на QR-код. Все реквизиты для оплаты заполнятся сами — вам останется только подтвердить оплату.

Если на квитанции нет QR-кода, в меню Сбербанк Онлайн выбираем раздел «Платежи», затем «ЖКХ и домашний телефон», и далее выбираем, что нужно оплатить и следуем инструкциям.

Получить квитанцию с подтверждением платежа можно онлайн. Справка по платежу с синей печатью имеет такую же юридическую силу, как и справка, выданная в офисе банка.

Погасить или получить кредит

Внести регулярный платеж по кредиту также можно в Сбербанк Онлайн — для этого достаточно сделать перевод с карты или другого счета на счет кредита. Вы также можете погашать в Сбербанк Онлайн кредиты других банков, почитать подробнее можно на сайте.

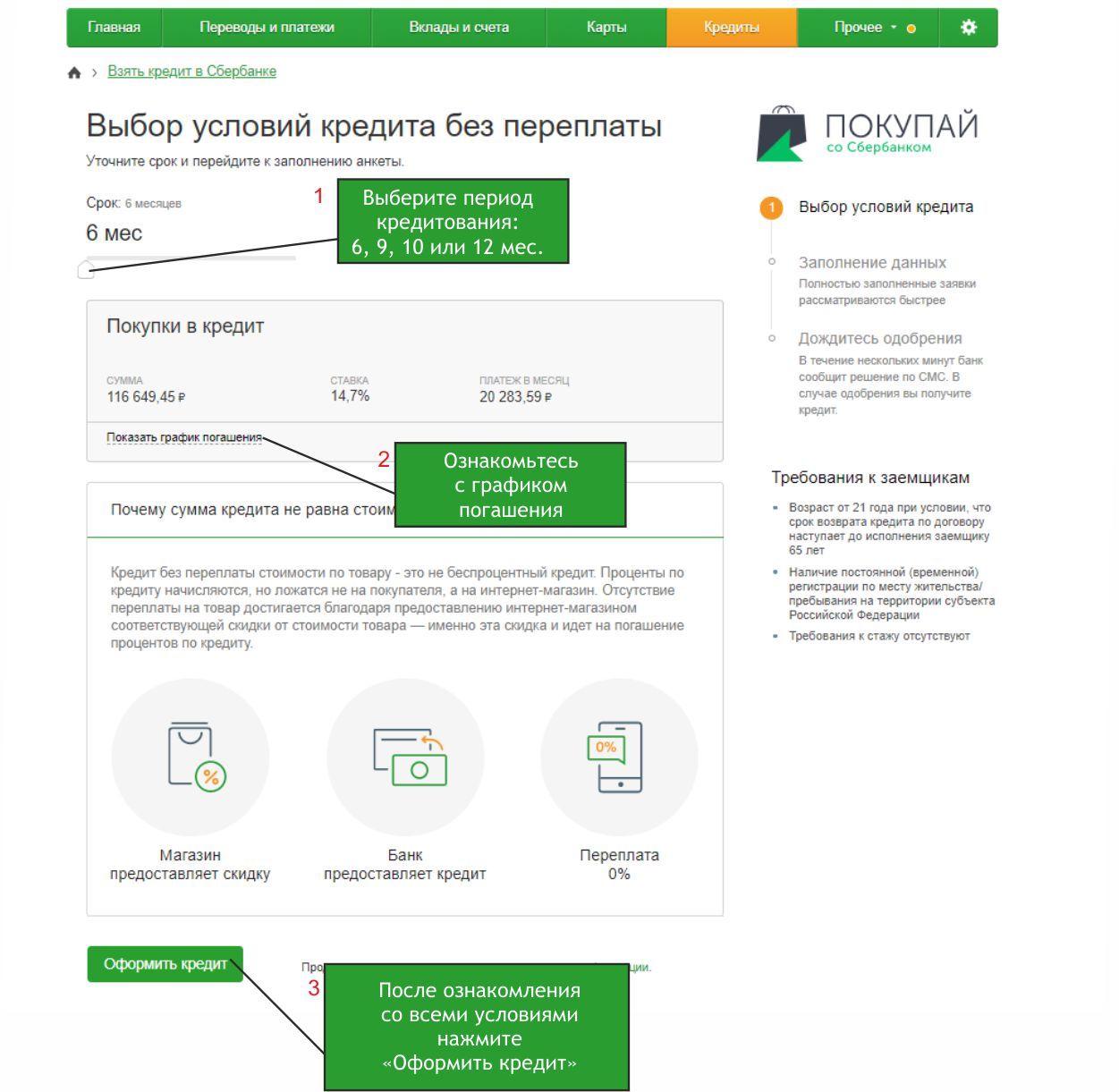

Однако не все знают, что и при получении кредита можно обойтись без посещения офиса банка. Заходим в раздел «Кредиты» мобильного приложения Сбербанк Онлайн, нажимаем кнопку «+», выбираем кредитный продукт, рассчитываем условия, нажимаем «Продолжить». И вот у вас уже запущен процесс получения кредита. В случае положительного решения деньги будут переведены на карту, посещать банк не требуется! В офис придется зайти, только если банку потребуется дополнительная информация.

Также просто в Сбербанк Онлайн подать заявку на рефинансирование кредита.

Открыть вклад

Если вы хотите сохранить и преумножить средства посредством открытия вклада, идти в офис опять же не нужно. Для этого в приложении Сбербанка в разделе «Вклады и счета» необходимо нажать «+», выбрать вклад, нажать «Продолжить» и затем перевести на вклад нужную сумму.

Заказать карту или сменить пин-код

Выпуск новой карты легко оформить в Сбербанк Онлайн и снова идти в офис — нет никакой необходимости. Если банк уже выпустил для вас карту, то не обязательно иди за ней в офис Сбербанка. В мобильном приложении Сбербанк Онлайн вы сможете активировать ее дистанционно. После этого вы можете пользоваться вашей картой без наличия «пластика», забрать готовую карту в банке можно будет в течение трех месяцев.

Если забыли ПИН-код, заказывать новую карту не нужно: придумайте новый ПИН и установите его в Сбербанк Онлайн. Вы можете сменить ПИН-код по любой своей карте — зарплатной, кредитной, корпоративной и даже Digital.

Обменять валюту

Чтобы купить доллары или евро, достаточно просто зайдите в Сбербанк Онлайн и в разделе «Курсы валют» выбрать нужную вам валюту, а затем — кнопку «Купить или продать». Если у вас нет валютного счета, то вам будет предложено открыть вклад, на который и будет зачислена купленная вами валют.

Если у вас нет валютного счета, то вам будет предложено открыть вклад, на который и будет зачислена купленная вами валют.

Подробную информацию обо всех банковских услугах, которые можно получить дистанционно, смотрите на сайте Сбербанка.

Также здесь можно узнать о предложениях Сбербанка для тех, кто остался дома: от бесплатных консультаций врачей до доставки продуктов питания на дом.

Метки: новости партнеров, Новости Саратов, последние новости Саратов, Сбербанк

оформить заявку и получить в Минске и Беларуси

ОАО «БПС-Сбербанк» предоставляет возможность оформить заявку на кредит без посещения подразделения Банка и предоставления документов из любой точки мира в формате 24/7/365.

Для клиентов, являющихся пользователями услуг «Сбербанк Онлайн», доступно оформление заявки на кредит в сервисе «Сбербанк Онлайн» (WEB-версии или мобильном приложении).

Преимущества оформления заявки в сервисе «Сбербанк Онлайн»:

- возможность оформления заявки в любое время в любом месте;

- не требуется предоставления документов в подразделение Банка;

- заключение договора на предоставление кредита осуществляется в сервисе «Сбербанк Онлайн»;

- документы по заключенному кредиту доступны клиенту для просмотра в Личном кабинете сервиса «Сбербанк Онлайн»;

- возможность получения кредита как на новую, так и на Вашу действующую карту;

- при получении кредита на действующую карту нет необходимости посещать подразделение Банка;

- при получении кредита на новую именную карту или карту без нанесения имени достаточно обратиться в любое подразделение Банка один раз только для получения карточки;

Срок действия решения Банка о предоставлении кредита 30 дней (в случае не обращения в Банк за получением банковской платежной карточки в течение данного времени, подписания документов на получение кредита в сервисе «Сбербанк Онлайн» — заявка аннулируется).

Оператор Центра поддержки клиентов:

- может для Вас заполнить кредитную заявку и направить ее на подтверждение в «Сбербанк Онлайн». Вам достаточно только зайти в сервис «Сбербанк Онлайн» — «Личный кабинет» подтвердить с данные и направить заявку на рассмотрение в Банк;

- может для Вас заполнить кредитную заявку и направить ее на рассмотрение в Банк. После одобрение кредитной заявки Вам необходимо будет обратиться в подразделение Банка с документом, удостоверяющим личность, для подписания документов на кредит.

Кредитные продукты, оформляемые Онлайн:

Инструкция по оформлению заявки на кредит в сервисе «Сбербанк Онлайн»

Образовательные кредиты | Сайт для абитуриентов КФУ

Студентам, ординаторам и аспирантам КФУ предоставляется льготный кредит на образование.

Целевое назначение кредита – оплата полной или частичной стоимости высшего образования обучающимися, зачисленными в КФУ для обучения по основным профессиональным образовательным программам высшего образования в 2021/2022 учебном году на места с оплатой стоимости обучения на договорной основе с оформлением образовательного кредита с государственной поддержкой в ПАО «Сбербанк России».

В прошлом году стартовала программа, когда Министерство науки и высшего образования РФ и Сбербанк подписали соглашение о господдержке образовательного кредитования. Согласно документу, с 1 августа 2019 года при оформлении образовательного кредита обучающимся вузов, имеющих лицензию на осуществление образовательной деятельности, предоставляется льготный период на весь срок обучения и дополнительно на три месяца. В настоящее время ставка по кредиту составляет 3 %.

Казанский федеральный университет – участник программы льготных образовательных кредитов. Любому обучающемуся, пожелавшему взять образовательный кредит в ПАО «Сбербанк», КФУ возместит 5 процентов от размера процентной ставки за первый год пользования образовательным кредитом.

Заемщиком может стать только гражданин России, зарегистрированный на территории России, в возрасте от 14 лет. На момент возврата кредита ему должно быть до 75 лет. Трудовой стаж не требуется.

Оформить образовательный кредит можно будет во всех структурных подразделениях ПАО «Сбербанк России». Срок кредита состоит из периода обучения, трех месяцев на поиск работы и 10 лет на погашение всей суммы. Погасить кредит можно без предварительного уведомления банка. Плата за досрочное погашение не взимается.

Срок кредита состоит из периода обучения, трех месяцев на поиск работы и 10 лет на погашение всей суммы. Погасить кредит можно без предварительного уведомления банка. Плата за досрочное погашение не взимается.

Более подробную информацию можно получить на сайте Сбербанка, а также в следующих документах:

Памятка для студентов и аспирантов 1 года обучения,

намеренных получить высшее образование в КФУ на платной основе и нуждающихся в финансовой поддержке

Образовательный кредит Сбербанка с государственной поддержкой (презентация)

Сбербанк дистанцировался от Крыма – Газета Коммерсантъ № 35 (6756) от 27.02.2020

О том, что Сбербанк выдает ипотеку на покупку недвижимости в Крыму, сообщил на своей странице в Facebook несколько дней назад экс-министр транспорта полуострова Анатолий Цуркин: «Пока мы тут все встречали поезда по мосту, Сбербанк начал кредитовать в ипотеку вторичный рынок жилья в Республике Крым». Чтобы не быть голословным, господин Цуркин выложил документы по кредиту, который взяла его знакомая с постоянной пропиской в Крыму. Одобрение, сделка, оценка, страховка и прочие нюансы прошли дистанционно. Счастливой крымчанке, обладательнице ипотеки от Сбербанка, пришлось лишь приехать в Краснодарский край в местное отделение банка, чтоб подписать документы, уточнил бывший чиновник.

Одобрение, сделка, оценка, страховка и прочие нюансы прошли дистанционно. Счастливой крымчанке, обладательнице ипотеки от Сбербанка, пришлось лишь приехать в Краснодарский край в местное отделение банка, чтоб подписать документы, уточнил бывший чиновник.

Позитивная для крымчан новость вызвала неожиданную реакцию Сбербанка. На запросы местных СМИ там отказались от комментариев. На прямой вопрос “Ъ”, можно ли жителю Крыма получить кредит на покупку недвижимости в Крыму, оформив его на материковой части РФ, в Сбербанке сообщили, что «банк не имеет отделений и не оказывает банковские услуги в Крыму и г. Севастополь». Также там отказались сообщить, сколько ипотечных кредитов выдано крымчанам на покупку квартир в Крыму. Но на различных интернет-ресурсах жители полуострова пишут, что банк выдает кредиты на покупку квартир уже около года, просто хорошо это скрывает.

И тут возникает главный вопрос — зачем? Сбербанк так боится санкций, что и говорить о Крыме не готов? Но ведь он же не скрывает, что ему принадлежит (пусть не напрямую) роскошный ялтинский отель Mriya Resort & Spa. В нем, кстати, в ноябре 2018 года проходило заседание президиума Госсовета РФ с участием президента Владимира Путина. Правда, отель достался Сбербанку еще до присоединения Крыма к России.

В нем, кстати, в ноябре 2018 года проходило заседание президиума Госсовета РФ с участием президента Владимира Путина. Правда, отель достался Сбербанку еще до присоединения Крыма к России.

Юристы считают, что банку не о чем беспокоиться: выдача кредитов гражданам РФ на покупку недвижимости в Крыму не подпадает под санкции. «В любом случае запрета на то, что делает Сбербанк, не установлено, так как он совершает эти действия на территории России, где они ничего не нарушают»,— указывает руководитель GR-практики BMS Law Firm Дмитрий Лесняк. «Формально Сбербанк не нарушает санкционные ограничения, поскольку по терминологии указанного закона (указ президента США №13685 от 19 декабря 2014 года) не является резидентом США. Но банк работает с американскими банками, которые могут в рамках процедур комплаенса и внутреннего взаимодействия отказать в сотрудничестве, опасаясь штрафов американского регулятора»,— уточняет руководитель юридической практики Grace Consulting Ltd. Екатерина Орлова.

Вопрос в том, насколько возможные опасения Сбербанка и его американских партнеров отразятся на его заемщиках — смогут ли теперь крымчане получать ипотеку в крупнейшем российском банке?

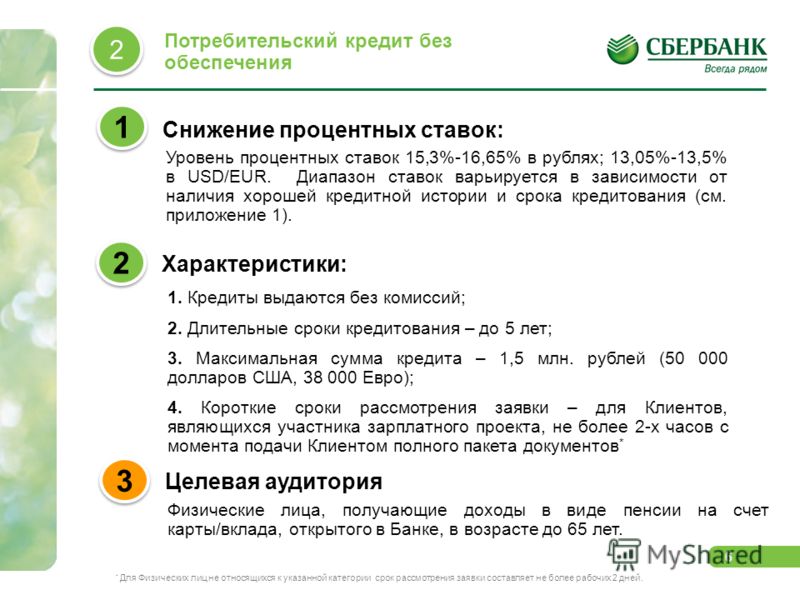

В Сбербанке разъяснили, как взять потребительский кредит наиболее выгодно ВИДЕО

26. 11.2012 — 18:33 2392 просмотра

11.2012 — 18:33 2392 просмотра

A A A

Покупательский бум. Ижевчане уже начали готовиться к новому году и выбирать подарки. Многие предпочитают приобрести подарки в рассрочку или оформить потребительский кредит.

Опытные шопоголики знают — купить понравившийся товар можно, даже если эти траты не были предусмотрены в семейном бюджете. А банковские специалисты добавляют: при этом можно даже сэкономить на процентах по потребительскому кредиту.

Сергей Якупов, заместитель управляющего Удмуртским отделением Сбербанка России: «Не переплачивайте. Не нужно спешить с оформлением кредита «здесь и сейчас». Не всегда этот кредит выгоден. Я рекомендую идти в свой банк за получением кредита. Почему? При подаче заявки в своем банке не потребуется дополнительных документов. В Сбербанке потребуется только паспорт».

Оформить кредит в том банке, где вы получаетет зарплату, не только проще, но и быстрее. В Сбербанке, например, это можно сделать за 2 часа. А еще, кредиты «для своих» дешевле на 2 — 3%. Еще один способ снизить ставку — привлечь поручителя. Банкиры говорят — не стоит этого бояться. Оформляя кредит, вы в любом случае заручитесь согласием родных, и, если они согласны за вас поручиться, тогда можно получить большую сумму за меньшие проценты. В любом случае специалисты банка помогут определиться с формой кредита и рассчитают приемлемую сумму ежемесячного платежа.

В Сбербанке, например, это можно сделать за 2 часа. А еще, кредиты «для своих» дешевле на 2 — 3%. Еще один способ снизить ставку — привлечь поручителя. Банкиры говорят — не стоит этого бояться. Оформляя кредит, вы в любом случае заручитесь согласием родных, и, если они согласны за вас поручиться, тогда можно получить большую сумму за меньшие проценты. В любом случае специалисты банка помогут определиться с формой кредита и рассчитают приемлемую сумму ежемесячного платежа.

И еще один совет: вместе с кредитом оформите кредитную карту. Если в процессе выплат возникнут непредвиденные расходы, вы всегда сможете «перехватиться» до зарплаты. Вернете потраченые по карте деньги в течение льготного периода — не переплатите ни копейки. В Сбербанке пользоваться деньгами без процентов можно 50 дней. И кредитку здесь предлагают каждому, кто оформляет кредит — вам остаётся только согласиться или отказаться он нее.

Моя Удмуртия

Хотите поделиться этой новостью?Читайте также:

Интервью недели: Александр Ведяхин, Сбербанк | Дженнифер Л.

Шенкер

ШенкерАлександр Ведяхин — первый заместитель председателя правления Сбербанка, крупнейшего банка России. Свою карьеру в Сбербанке он начал в 1999 году в должности старшего кассира-контролера, поднявшись по служебной лестнице до нынешней должности, которая включает в себя надзор за розничным бизнесом, корпоративным и инвестиционным бизнесом, отделом управления капиталом, сетью продаж и отделом проблемных активов банка. банк.Он также курирует Департамент развития искусственного интеллекта и машинного обучения, Лабораторию искусственного интеллекта, Центр партнерского финансирования и специальных проектов и бизнес-подразделение ESG. Ведяхин, кандидат экономических наук, недавно рассказал The Innovator о том, как Сбербанк масштабирует ИИ и зарабатывает 2,7 миллиарда долларов операционной прибыли от ИИ в 2021 году.

В: Как Сбербанк использует ИИ?

AV: Мы удовлетворяем потребности наших клиентов, которые хотели бы иметь каждый продукт онлайн и почти бесплатно. Это невозможно без ИИ. У нас есть около 300 продуктов, доступных для наших 100 миллионов розничных клиентов, и мы персонализируем предложение продуктов для каждого из них. В среднем каждый покупатель использует 50 товаров в год. То есть 3.11 х 1057 возможных товарных предложений! Это слишком большое число для вычисления. ИИ — это единственный способ предложить такое количество индивидуальных услуг в Интернете. Чтобы создать продукт и услугу по низкой цене для клиентов, вам необходимо иметь продукт с действительно низкой стоимостью для банка.Это реальная проблема, поскольку разработка продукта обходится дорого, но с помощью ИИ можно предложить значительно улучшенные услуги по низкой цене. Позвольте привести пример. Когда я пришел в банк более 20 лет назад, расчет кредитного риска для розничных клиентов занимал две-три недели. Около четырех или пяти лет назад мы наняли специальных андеррайтеров, которые принимали решение в течение двух-трех дней. Теперь это занимает две минуты, и мы снизили цену, потому что не задействован ни один сотрудник — только алгоритмы.

Это невозможно без ИИ. У нас есть около 300 продуктов, доступных для наших 100 миллионов розничных клиентов, и мы персонализируем предложение продуктов для каждого из них. В среднем каждый покупатель использует 50 товаров в год. То есть 3.11 х 1057 возможных товарных предложений! Это слишком большое число для вычисления. ИИ — это единственный способ предложить такое количество индивидуальных услуг в Интернете. Чтобы создать продукт и услугу по низкой цене для клиентов, вам необходимо иметь продукт с действительно низкой стоимостью для банка.Это реальная проблема, поскольку разработка продукта обходится дорого, но с помощью ИИ можно предложить значительно улучшенные услуги по низкой цене. Позвольте привести пример. Когда я пришел в банк более 20 лет назад, расчет кредитного риска для розничных клиентов занимал две-три недели. Около четырех или пяти лет назад мы наняли специальных андеррайтеров, которые принимали решение в течение двух-трех дней. Теперь это занимает две минуты, и мы снизили цену, потому что не задействован ни один сотрудник — только алгоритмы. Кроме того, благодаря ИИ сумма предварительно утвержденного кредита зависит от дохода клиента, поэтому он может сразу использовать его для ипотеки или другого типа покупки.Это то же самое, что и кошелек. Клиенты могут использовать наличные деньги в своем кошельке или использовать кредит в своем кошельке. Единственная разница в том, что он онлайн. Клиенты с большей вероятностью будут брать ссуды, если они будут доступны немедленно и индивидуализированы. Только ИИ может дать такой результат. Другого выбора нет. Это изменение является сложной задачей для руководства, но бизнес, а также генеральный директор должны это понимать, а затем специалисты по управлению рисками, комплаенс и другие службы поддержки должны внести соответствующие поправки в банковскую систему.

Кроме того, благодаря ИИ сумма предварительно утвержденного кредита зависит от дохода клиента, поэтому он может сразу использовать его для ипотеки или другого типа покупки.Это то же самое, что и кошелек. Клиенты могут использовать наличные деньги в своем кошельке или использовать кредит в своем кошельке. Единственная разница в том, что он онлайн. Клиенты с большей вероятностью будут брать ссуды, если они будут доступны немедленно и индивидуализированы. Только ИИ может дать такой результат. Другого выбора нет. Это изменение является сложной задачей для руководства, но бизнес, а также генеральный директор должны это понимать, а затем специалисты по управлению рисками, комплаенс и другие службы поддержки должны внести соответствующие поправки в банковскую систему.

Q : Какая часть целевой чистой прибыли будет получена от предприятий, основанных на искусственном интеллекте, в 2021 году и как быстро банк ожидает роста этого процента?

А.В.: В 2021 году мы прогнозируем около 200 млрд рублей операционной прибыли от ИИ, это примерно 2,7 млрд долларов. В 2022 году он должен составить не менее 260 миллиардов рублей или 3,2 миллиарда долларов, так что это достаточно много. На каждые 15 рублей, вложенные в ИИ, мы получаем около 100 рублей прибыли. Я бы сказал, что это неплохое вложение.

В 2022 году он должен составить не менее 260 миллиардов рублей или 3,2 миллиарда долларов, так что это достаточно много. На каждые 15 рублей, вложенные в ИИ, мы получаем около 100 рублей прибыли. Я бы сказал, что это неплохое вложение.

В: Большинство традиционных предприятий испытывают проблемы с масштабированием ИИ и использованием этой технологии для достижения роста выручки. Как это удалось Сбербанку?

AV: Мы начали в 2017 году. Каждый квартал мы проводим специальные встречи, и каждый руководитель отдела в банке получает рейтинг трансформации ИИ — кто хороший, кто плохой, кто зарабатывает деньги с помощью технологий, а кто нет. Все руководители банка должны сдать экзамены по искусственному интеллекту. Не только руководители отделов, специализирующихся на ИИ, но и других отделов.Каждый должен поступить на специальную корпоративную университетскую программу. Все, включая членов правления, должны научиться программировать. Их просят выбрать какой-то особый вопрос, который необходимо решить. Как только они его выбирают, мы говорим им: «Ну что ж, ребята, теперь сделайте это сами. Сядьте и просто пишите код ». Они говорят, что не могут этого сделать, но им нужно понимать, как это делать, им нужно научиться кодировать сами. Это настоящий вызов для высшего руководства.

Как только они его выбирают, мы говорим им: «Ну что ж, ребята, теперь сделайте это сами. Сядьте и просто пишите код ». Они говорят, что не могут этого сделать, но им нужно понимать, как это делать, им нужно научиться кодировать сами. Это настоящий вызов для высшего руководства.

Мы также внедрили правила в отношении того, как ИИ разрабатывается внутри компании.Представьте, что у вас много разработчиков ИИ. Некоторые используют Google Cloud, некоторые используют Amazon Cloud, а другие работают над настольными системами. Это не работает. У вас должна быть одна платформа, и каждый специалист по данным должен работать на этой платформе. Если один из наших специалистов по обработке данных напишет действительно хороший код для чат-бота, тогда все наши подразделения должны иметь возможность использовать этот код. Мы используем не менее 20 чат-ботов в разных подразделениях, но основные движки ИИ одинаковы. У нас также есть специальная платформа для скоринга клиентов, и каждый отдел может ею пользоваться. Эти платформы единообразны, но любой может внести изменения, которые улучшат эту платформу для всей компании. Это похоже на внутреннюю систему с открытым исходным кодом.

Эти платформы единообразны, но любой может внести изменения, которые улучшат эту платформу для всей компании. Это похоже на внутреннюю систему с открытым исходным кодом.

В: Как внедрение ИИ влияет на укомплектование персоналом?

AV: Масштабирование ИИ требует увеличения числа специалистов по обработке данных. Для этого мы инициировали специальную программу в ведущем университете, чтобы лучшие студенты могли работать в Сбер. Это большой вызов. Нам нужно конкурировать не только с российскими ИТ-компаниями, такими как Яндекс, но и с такими компаниями, как Google.Для удовлетворения спроса не хватает дипломированных специалистов по данным. Чтобы решить эту проблему, мы выделили сотрудников с математическим образованием, но не обучены науке о данных, и записываем их на специальные курсы, чтобы они быстро освоились.

Q: А как насчет сотрудников среднего и начального звена, которых заменяет ИИ?

АВ: В 2019 году мы начали говорить нашим сотрудникам, что весьма вероятно, что их рабочие места будут заменены ИИ, и что у них есть около трех лет на подготовку и переподготовку. Не каждый может или хотел бы научиться программировать, но есть и другие способы перехода, например, научить ИИ распознавать изображения. Добавление тегов к изображениям — это также способ для банка обеспечить работой людей в районах с высоким уровнем безработицы. Бывшая глава нашего отдела андеррайтинга поняла, что ее работа уходит, и стала отвечать за маркировку изображений. Она создала внутренний стартап по тегированию, который конкурирует с Яндексом и другими, и начала предоставлять эту услугу как внутри компании, так и за ее пределами, чтобы к 2023 году сделать это подразделение прибыльным.Тем не менее, есть некоторые сотрудники, которые не хотят переходить. Они могут перейти на работу в другие банки в России, которые по-прежнему предлагают своим клиентам услуги традиционным способом.

Не каждый может или хотел бы научиться программировать, но есть и другие способы перехода, например, научить ИИ распознавать изображения. Добавление тегов к изображениям — это также способ для банка обеспечить работой людей в районах с высоким уровнем безработицы. Бывшая глава нашего отдела андеррайтинга поняла, что ее работа уходит, и стала отвечать за маркировку изображений. Она создала внутренний стартап по тегированию, который конкурирует с Яндексом и другими, и начала предоставлять эту услугу как внутри компании, так и за ее пределами, чтобы к 2023 году сделать это подразделение прибыльным.Тем не менее, есть некоторые сотрудники, которые не хотят переходить. Они могут перейти на работу в другие банки в России, которые по-прежнему предлагают своим клиентам услуги традиционным способом.

В: Что делает Сбербанк для обеспечения этичного использования ИИ?

AV: Мы делаем все возможное, чтобы внедряемый нами ИИ был этичным. Вот почему мы приняли наши собственные корпоративные принципы этики ИИ. У нас есть специальный отдел, отвечающий за проверку моделей ИИ перед их развертыванием, чтобы гарантировать, что данные и алгоритмы не предвзяты.

У нас есть специальный отдел, отвечающий за проверку моделей ИИ перед их развертыванием, чтобы гарантировать, что данные и алгоритмы не предвзяты.

Хотя мы создали правила, мы знаем, что они должны развиваться вместе с технологиями.

Q: Каким образом трансформация ИИ Сбербанка вписывается в общую стратегию банка?

AV: Сейчас мы переходим к тому, чтобы стать технологической компанией и экосистемой, которая предлагает гораздо больше, чем просто банковское дело. Экосистема Sber включает в себя более 65 различных компаний, которые предлагают разнообразные услуги, необходимые в повседневной жизни, такие как доставка еды, услуги такси, услуги видео по запросу, потоковое аудио, онлайн-медицинские услуги, доставка лекарств и приложение, которое позволяет вам выбирать и покупать автомобили онлайн.У нас десятки миллионов активных клиентов наших экосистемных услуг. Наш основной цифровой продукт, Сбербанк Онлайн, имеет 70 миллионов активных пользователей в месяц. В основе всех экосистемных услуг лежит одна цифровая технологическая платформа, использующая большие данные и искусственный интеллект.

В основе всех экосистемных услуг лежит одна цифровая технологическая платформа, использующая большие данные и искусственный интеллект.

Q: Какой совет вы дали бы другим компаниям, которые пытаются масштабировать ИИ?

АВ: Наша трансформация ИИ основана на семи принципах. Первый — это стратегия и менеджмент. Генеральный директор и правление должны запустить процесс трансформации ИИ и управлять им.Это долгий и трудный путь, но другого пути нет. Он должен спускаться сверху. Если вы просто поставите на место пару человек и поставите какие-то цели, это не сработает. Генеральный директор должен быть действительно практичным.

Второй столп — данные. Без хороших данных не может быть хорошего ИИ. Если вы положите мусор, вы получите мусор.

Третий столп — это создание моделей, позволяющих проводить быстрое тестирование и валидацию, а также создание специальных процедур для их улучшения и пересмотра с течением времени.С нашей структурой модели можно разработать модель ИИ утром и запустить ее в производство в тот же вечер, при условии, что это не является высоким риском.

Четвертое — инфраструктура: определите, что вы будете использовать, и убедитесь, что это применяется единообразно.

Пятая — процессная. В нашем банке около 2000 определенных процессов, и наша цель к концу этого года — внедрить ИИ в более чем половину из них.

Шестое — это люди и культура. Я советую внести необходимые кадровые изменения и переобучить существующих сотрудников, чтобы обеспечить конкурентоспособность вашей компании.

Седьмой — это исследования и разработки. Убедитесь, что то, что вы делаете, соответствует последнему слову техники. Главный научный советник нашего Института искусственного интеллекта — Юрген Шмидхубер, один из самых уважаемых компьютерных ученых в мире. Работе его лаборатории в начале 1990-х годов приписывают революцию в машинном обучении и искусственном интеллекте.

Эти факторы влияния были определены в начале программы трансформации ИИ Сбербанка, теперь они используются для построения нашего Индекса зрелости ИИ, методологии, которую Сбер использует для измерения динамики раз в квартал. Результаты представляются либо генеральному директору банка, либо на заседании правления банка.

Результаты представляются либо генеральному директору банка, либо на заседании правления банка.

Наконец, имейте в виду, что преобразование ИИ не происходит в одночасье. Нам потребовалось три года, чтобы получить значительную прибыль с помощью ИИ, и потребовался большой толчок со стороны генерального директора и правления.

T его статья представляет собой контент, который обычно доступен только подписчикам. Подпишитесь на четырехнедельную бесплатную пробную версию, чтобы узнать, чего вам не хватало

Система подписывает новые кредитные соглашения со Сбербанком — Система

Москва, 26 ноября 2019 года — ПАО АФК «Система» («Система» или «Корпорация») ( LSE: SSA, MOEX: AFKS), публичная диверсифицированная российская холдинговая компания, объявляет о подписании новых кредитных соглашений с ПАО «Сбербанк России» («Сбербанк») для дальнейшей оптимизации долгового портфеля Корпорации. В соответствии с соглашениями, достигнутыми со Сбербанком, срок погашения обеспеченного кредита на сумму 59,3 млрд рублей, выданного в феврале 2018 года, продлен с 2023 по 2025 год. Кредит подлежит погашению в течение 2024 и 2025 годов. Срок погашения необеспеченного кредита на сумму 24,0 млрд рублей, выданного в июле 2018 продлен с 2021 по 2024 год.

Кредит подлежит погашению в течение 2024 и 2025 годов. Срок погашения необеспеченного кредита на сумму 24,0 млрд рублей, выданного в июле 2018 продлен с 2021 по 2024 год.

Владимир Травков, вице-президент АФК «Система» по финансам и инвестициям, прокомментировал:

«Новые условия кредитных договоров со Сбербанком увеличивают дюрацию нашего долгового портфеля, устанавливают удобный график погашения и снизить процентную ставку.Новые условия стали возможны благодаря нашему долгосрочному стратегическому партнерству со Сбербанком. Эти условия также отражают укрепление финансового положения Корпорации, поскольку она преуспела в дальнейшей диверсификации источников финансирования, в том числе за счет активного присутствия на публичных рынках капитала ».

***

АФК «Система» — публичная диверсифицированная российская холдинговая компания, обслуживающая более 150 миллионов клиентов в секторах телекоммуникаций, высоких технологий, финансовых услуг, розничной торговли, бумаги и упаковки, сельского хозяйства, недвижимости, туризма и медицинских услуг. Компания основана в 1993 году. Выручка в 2018 году составила 777,4 млрд рублей; общая сумма активов на 31 декабря 2018 года составила 1,5 трлн рублей. Глобальные депозитарные расписки АФК «Система» котируются на Лондонской фондовой бирже под тикером SSA. Обыкновенные акции АФК «Система» котируются на Московской бирже под тикером AFKS. Веб-сайт: www.sistema.com

Компания основана в 1993 году. Выручка в 2018 году составила 777,4 млрд рублей; общая сумма активов на 31 декабря 2018 года составила 1,5 трлн рублей. Глобальные депозитарные расписки АФК «Система» котируются на Лондонской фондовой бирже под тикером SSA. Обыкновенные акции АФК «Система» котируются на Московской бирже под тикером AFKS. Веб-сайт: www.sistema.com

***

Для получения дополнительной информации посетите www.sistema.com или свяжитесь с:

Этот документ не является частью какого-либо предложения или приглашения к продаже или выпуску, или любого другого ходатайство о любом предложении о покупке или подписке на любые акции или другие ценные бумаги ПАО АФК «Система» и / или любой из ее дочерних и зависимых компаний, а также никакая часть этого предложения или факт его распределения не являются частью или на них нельзя полагаться в связи с этим. с каким-либо контрактом или инвестиционным решением, относящимся к ним, а также не является рекомендацией в отношении акций или ценных бумаг ПАО АФК «Система» и / или любой из ее дочерних и зависимых компаний.

Процентная ставка по индивидуальному кредиту Сбербанка

| ПРОЦЕНТНАЯ СТАВКА | Н / Д |

| СУММА КРЕДИТА | Пожалуйста, свяжитесь с банковским отделением |

| СРОК КРЕДИТА | Свяжитесь с отделением банка |

| ПЛАТЕЖНОЕ ОБРАЗОВАНИЕ В соответствии с сроком | банка время |

| ТРЕБУЕТСЯ ГАРАНТИЯ | Пожалуйста, свяжитесь с отделением банка |

| СБОРЫ ПРЕДВАРИТЕЛЬНОЙ ОПЛАТЫ | По решению банка, время от времени |

О Сбербанке

Сбербанк — банк в Индии.Имеет 1 филиал и

Он предоставляет своим клиентам все финансовые услуги, такие как сберегательный депозит, фиксированный депозит, повторяющийся депозит, жилищные ссуды, персональный кредит, автокредит, ссуда на образование, золотой ссуда, счет PPF, шкафчики, интернет-банкинг, мобильный банкинг, RTGS, NEFT, IMPS , E-Wallet, Atal Pension Yojana, Pradhan Mantri Jandhan Yojana, Pradhan Mantri Suraksha Bima Yojana, Pradhan Mantri Jeevan Jyoti Bima Yojana и многие другие.

Найдите подробную информацию о Сбербанке, который включает официальный сайт Сбербанка, банкоматы Сбербанка в Индии, филиалы Сбербанка в Индии, контактные номера Сбербанка, официальный адрес электронной почты Сбербанка, головной офис Сбербанка и адрес головного офиса Сбербанка.Найдите ниже цели двухколесного кредита Сбербанка, Право на получение кредита, Маржу, Погашение личного кредита, Обеспечение, Документ, необходимый для получения личного кредита.

Прочие продукты Сбербанка:

Особенности и преимущества индивидуального кредита Сбербанка

- Максимальная сумма кредита

- Несколько вариантов погашения кредита

- Быстрая и простая обработка заявки на получение кредита

- Быстрое одобрение кредита

- Банк не настаивает на гаранте

- Привлекательные и конкурентоспособные процентные ставки

- Предлагает специальные схемы и скидки для сотрудников крупных компаний

- Обычно для получения кредита физическим лицам залог не требуется.

Как подать заявку на получение кредита в Сбербанке?

- Подать заявку онлайн: Вы можете подать заявку онлайн через веб-сайт ICICI Bank и заполнить свою личную и рабочую информацию, загрузив необходимые документы.Вы можете подать заявку после проверки вашего права на получение кредита.

- Подать заявку офлайн: Вы можете лично посетить любой из отделений ICICI Bank вместе со всеми необходимыми документами, заполнить форму и начать процесс утверждения кредита.

Сбер Банк Назначение кредита физическим лицам

Для удовлетворения всех видов финансовых потребностей, таких как поездка за границу, переезд в дом, брак в семье, оплата счета по кредитной карте, погашение существующей ссуды, неотложная медицинская помощь и многое другое, не беспокоясь о сохранении какого-либо залога или имущества.

Право на получение кредита для физических лиц в Сбербанке

- Возраст: от 21 до 58 лет.

- Постоянные сотрудники государственного / центрального правительства, предприятий государственного сектора, корпораций, компаний частного сектора и известных учреждений.

- Наемный работник / самозанятый с постоянным доходом.

- Количество лет на работе / бизнесе / профессии: до 3 лет

Требуется кредитный документ Сбербанка для физических лиц

- Заполненная и подписанная форма заявки на личный кредит

- Фотографии

- Удостоверение личности — паспорт, удостоверение личности избирателя, водительские права, карта PAN, карта Aadhar Card, удостоверение личности государственного департамента

- Подтверждение дохода — последняя ведомость о заработной плате с указанием всех удержаний или Форма 16 вместе с недавней справкой о заработной плате (для лиц, получающих зарплату)

- Подтверждение дохода — налоговые декларации за 2 предыдущих финансовых года (для лиц, не получающих заработную плату)

- Подтверждение адреса — Выписка с банковского счета, Последний счет за электроэнергию, Последний счет за мобильный / телефонный звонок, Последняя выписка по кредитной карте, Существующий договор аренды дома

- Выписка из банка или банковская книжка с записями за последние 6 месяцев

Погашение кредита физическим лицам в Сбербанке

Максимум 60 EMI допускаются для погашения личного кредита. Он начинается с 12 EMI. Срок погашения также зависит от вашего кредитного рейтинга.

Сбербанк: Погашение равными ежемесячными платежами (EMI)

Для погашения кредита можно использовать любой из следующих способов:

- Оформление постоянного поручения в вашем банке

- Через интернет-банк

- Автоматическая оплата через ECS (Электронная клиринговая служба)

- Через приложение Mobile Banking, если предоставляется банком

Безопасность

НольОсновные 3 причины отклонения заявки на получение личного кредита

(1) Низкий кредитный рейтинг

Кредитный рейтинг считается мерилом кредитоспособности любого человека.Хороший кредитный рейтинг определяет вашу способность выплатить ссуду без дефолта. Кредитный рейтинг важен для кредитора для оценки риска дефолта. Из-за плохой кредитной истории многие заявки на получение ссуды отклоняются кредиторами. Лицо, имеющее кредитный рейтинг менее 750, может столкнуться с проблемой отказа в его / ее личной ссуде.

(2) Большой размер существующей задолженности

Если вы уже взяли большую ссуду, а отношение ссуды к чистой прибыли превышает 40%, кредиторы могут отклонить вашу заявку на ссуду.

(3) Запрос на получение более высокой ссуды

Каждый раз, когда вы подаете заявку на кредит, кредитор запрашивает ваш кредитный отчет в бюро кредитных историй, что называется запросом. Кредитное бюро считает такие запросы сложными и упоминает об этом в вашем кредитном отчете. Вы сами не должны делать слишком много запросов, даже если они доступны бесплатно. Слишком много запросов отрицательно сказываются на вашем кредитном рейтинге.

Мифы о личных займах

Предоплата личного кредита всегда влечет штраф

Неправда, что предоплата Персонального займа всегда влечет за собой штраф.Взыскание штрафа за предоплату зависит от кредиторов. Было замечено, что есть много кредиторов, которые не взимают никаких штрафов за предоплату.

Персональный кредит по самой низкой процентной ставке — лучший

Неправильно, что Личный заем по самой низкой процентной ставке является лучшим. Есть и другие важные компоненты, которые также имеют большое значение при выборе лучшего кредитора для личной ссуды. Эти компоненты включают комиссию за обработку, приемлемую сумму, срок погашения кредита, проблемы с обслуживанием, другие условия кредита и т. Д.Вам необходимо учитывать все эти составляющие в дополнение к самой низкой процентной ставке.

Повышение процентной ставки увеличивает EMI личного кредита

Если это повышение процентной ставки, ссуды, полученные под фиксированную процентную ставку, не повлияют. В случае ссуд с плавающей ставкой также, если вы не хотите, чтобы EMI росли, вы можете пойти на увеличение срока владения.

Ваша заявка на получение личной ссуды отклоняется, если у вас нет регулярного дохода

В случае, если у вас нет постоянного источника дохода, есть вероятность, что вы сможете получить одобрение заявки на получение личного кредита и воспользоваться услугами личного кредита. Утверждение ссуды может быть предоставлено вам, если вы добавите совладельца, имеющего регулярный доход, или вы можете брать займы у одноранговых кредиторов.

Более длительный срок погашения личного кредита — лучше

Предполагается, что более длительный срок погашения личного кредита лучше, поскольку заемщику нужно будет платить более низкие EMI, которые он / она может платить с комфортом, но это не так. Более длительный срок погашения также приводит к более высоким процентным расходам. Вам нужно будет платить проценты за более длительный период времени.

Процентные ставки не подлежат обсуждению

Процентные ставки по индивидуальному кредиту варьируются от клиента к клиенту. Клиенты с высоким кредитным рейтингом и хорошим доходом могут договариваться о процентных ставках с кредиторами и могут получить ссуды с относительно более низкой процентной ставкой.

Хороший кредитный рейтинг гарантирует одобрение личного кредита

Наличие хорошего кредитного рейтинга не гарантирует одобрения личного кредита, поскольку существуют другие факторы, такие как доход, регулярность дохода, работодатель, тип занятости и т. Д.которые кредитор учитывает в процессе утверждения ссуды, помимо хорошей кредитной истории.

Д.которые кредитор учитывает в процессе утверждения ссуды, помимо хорошей кредитной истории.

Вы не можете получить личный заем с плохим кредитным рейтингом

Кредитный рейтинг— это лишь одна из немногих мер, которые учитываются в процессе утверждения жилищного кредита, чтобы решить, давать ли одобрение или отклонять заявку на ссуду. В некоторых случаях ваша заявка на жилищный кредит может быть отклонена, несмотря на хороший кредитный рейтинг, если другие факторы не соответствуют требованиям. Имея плохой кредитный рейтинг, вы можете получить ипотечный кредит, но, вероятно, под более высокую процентную ставку.Разрешение на жилищный кредит также зависит от других факторов, таких как возраст заемщика, доход заявителя и т. Д.

Если крупные банки не предоставляют жилищный ссуду с плохим кредитным рейтингом, вы можете воспользоваться ссудой от многих других кооперативных банков и NBFC.

Контактные данные Сбербанка, номер СМС проверки баланса Сбербанка, СМС-банкинг Сбербанка, Мобильный банкинг Сбербанка, бесплатный номер Сбербанка, бесплатный номер Сбербанка 24 * 7, номер пропущенного звонка Сбербанка.

Контактная информация Сбербанка

- ВСЕГО ФИЛИАЛОВ — 1

- ГЛАВНОЕ УПРАВЛЕНИЕ —

- АДРЕС БАНКА —

Часто задаваемые вопросы о персональном кредите Сбербанка Требуется личный кредитный документ

Процентные ставки по личным займам других банков

Сбербанк и BNP Paribas Personal Finance договорились о расширении деятельности своего совместного предприятия после его хороших результатов на российском рынке автокредитования

Сбербанк укрепил свои стратегические позиции на рынке автокредитования, передав бизнес по автокредитованию, полученный в результате партнерских отношений с автопроизводителями и автосалонами, в Банк Сетелем.

Cetelem Bank — это совместный кассовый финансовый банк Сбербанка и BNP Paribas Personal Finance, подразделения потребительского кредитования группы BNP Paribas. Банк работает на российском рынке потребительского и автокредитования и специализируется на кредитовании в точках продаж — розничных магазинах и автодилерах.

Перевод является частью масштабной внутренней реорганизации Группы Сбербанк. Сбербанк продолжит выдачу автокредитов физическим лицам в своих отделениях, а партнерские программы автокредитования с автопроизводителями и автосалонами будут переведены из Сбербанка в Сетелем Банк.Эта специализация является частью розничной стратегии банка и позволит Группе Сбербанка расширить свое присутствие на рынке автокредитования, важном для Сбербанка.

Сетелем Банк — лучший инструмент для реализации амбициозных планов Сбербанка по развитию. Он специализируется на кредитовании в точках продаж и успешно сочетает опыт работы на российском рынке с инновационными технологиями BNP Paribas Personal Finance. За первые десять месяцев работы объединенный банк показал солидные результаты: он более чем вдвое увеличил количество непогашенных POS-терминалов и почти в 4 раза больше непогашенных кредитов на покупку автомобилей.В соответствии с условиями сделки Сбербанк увеличит свою долю в Сетелем Банке в 2013 году с 70% до 74% без изменений в системе управления. Через три года у Сбербанка есть возможность увеличить свою долю в Сетелем Банке до 80%.

Через три года у Сбербанка есть возможность увеличить свою долю в Сетелем Банке до 80%.

Переход со Сбербанка на Сетелем Банк будет осуществлен до конца этого года и пройдет гладко с учетом интересов партнеров и клиентов. Партнерские программы автокредитования, переведенные на платформу Cetelem Bank, позволят увеличить долю Группы Сбербанк на рынке автокредитования.Все партнеры и клиенты получат гарантированно качественные услуги от Сетелем Банка.

Денис Бугров, член правления, старший вице-президент, Сбербанк: «Текущая рыночная доля Группы Сбербанк на рынке автокредитования составляет около 13,9%. Мы планируем, что с переносом партнерских программ автокредитования в Сетелем Банк Сбербанк значительно увеличит этот показатель. Передача будет способствовать продажам в кредит, что является одним из основных драйверов российского авторынка. Это сделает кредиты более доступными для населения и увеличит не только долю продаваемых в кредит автомобилей в России, но и автомобильный рынок ».

Тьерри Лаборд, генеральный директор BNP Paribas Personal Finance: «Передав всю деятельность Сбербанка по автокредитованию в торговых точках сети Cetelem Bank, бизнес-портфель СП значительно вырастет по сравнению с тем, что планировалось изначально. Этот стратегический проект принесет дополнительную прибыль BNP Paribas Personal Finance в следующие 5 лет в России. Эта новая разработка является свидетельством ноу-хау BNP Paribas Personal Finance в области финансов в точках продаж и партнерства с дистрибьюторами, а также демонстрирует удовлетворение и доверие, разделяемое обоими акционерами по поводу Cetelem.

Андрей Лыков, генеральный директор ООО «Сетелем Банк»: «Сетелем Банк имеет явные преимущества на рынке автокредитования. В дилерском центре мы работаем по современной технологии принятия решений о выдаче кредита. Наши клиенты получают лучшие в своем классе услуги, включая простые и прозрачные клиентские продукты и всесторонние консультации, а также широкий спектр каналов погашения. Наши партнеры могут рассчитывать на индивидуальный подход, разнообразные формы сотрудничества при выдаче автокредитов, индивидуальные кредитные решения и услуги ».

Наши партнеры могут рассчитывать на индивидуальный подход, разнообразные формы сотрудничества при выдаче автокредитов, индивидуальные кредитные решения и услуги ».

Сбербанк России — крупнейший банк в России, на долю которого приходится почти треть совокупных активов российского банковского сектора.Центральный банк Российской Федерации является учредителем и основным акционером Сбербанка, которому принадлежит 50% уставного капитала Банка плюс одна голосующая акция. Остальные акции принадлежат международным и отечественным инвесторам. В Сбербанке работают более 100 млн клиентов-физических лиц и около 1 млн предприятий. Банк имеет крупнейшую в России дистрибьюторскую сеть с более чем 18 000 офисов, а также дочерними предприятиями в 20 странах, включая страны СНГ, Центральной и Восточной Европы и Турцию.

Банк имеет генеральную банковскую лицензию №1481, выданную Банком России.

Официальный сайт: www.sberbank.ru.

Cetelem Bank Llc предлагает своим клиентам широкий спектр продуктов потребительского кредитования, включая индивидуальные ссуды, автокредиты, кредитные карты и ссуды наличными. Продукты доступны в торговых точках Cetelem Bank — розничных магазинах и автосалонах. Сетелем Банк постоянно расширяет географию своего присутствия. В настоящее время банк работает в 67 регионах России, в нем работает более 5 500 сотрудников.

Продукты доступны в торговых точках Cetelem Bank — розничных магазинах и автосалонах. Сетелем Банк постоянно расширяет географию своего присутствия. В настоящее время банк работает в 67 регионах России, в нем работает более 5 500 сотрудников.

Банк имеет лицензию № 2168, выданную Банком России.

Официальный сайт: www.cetelem.ru.

BNP Paribas Personal Finance является лидером во Франции и в Европе по кредитованию физических лиц посредством своей деятельности в области потребительского кредитования и ипотечного кредитования. BNP Paribas Personal Finance, 100% дочерняя компания группы BNP Paribas, насчитывает более 16 000 сотрудников и работает более чем в 20 странах.

Под такими брендами, как Cetelem, Findomestic и AlphaCredit, компания предлагает полный спектр персональных кредитных продуктов в торговых точках и автосалонах, а также напрямую потребителям через свои центры по работе с клиентами и Интернет.BNP Paribas Personal Finance добавил предложение страхования и сбережений для своих клиентов во Франции и Италии.

BNP Paribas Personal Finance разработал активную стратегию партнерства с розничными торговцами, интернет-продавцами и финансовыми учреждениями (банками и страховыми компаниями), основываясь на своем опыте с маркетинговыми предложениями по кредитам и интегрированными услугами, адаптированными к бизнесу и коммерческим целям партнеров. Он также является ведущим игроком в области ответственного кредитования и финансового образования.

Сбербанк планирует покупать банки в Восточной Европе

МОСКВА — Девиз российского государственного банка Сбербанк — «всегда рядом». Его ветви, украшенные веселым бело-зеленым логотипом, действительно повсеместно присутствуют на его внутреннем рынке.

Но Сбербанк, желая, чтобы этот девиз применялся далеко за пределами России, проводит кампанию по поглощению, которая может показаться банкирской версией восстановления старого советского блока.

Помощь Сбербанку — это уход из Восточной Европы некоторых крупных западноевропейских банков, которые устремились в регион после распада коммунистов два десятилетия назад. Западные банки, реагируя на кризис задолженности в евро и необходимость увеличения своих капитальных резервов, запрашивают ссуды и рассматривают возможность продажи филиалов в Восточной Европе.

Западные банки, реагируя на кризис задолженности в евро и необходимость увеличения своих капитальных резервов, запрашивают ссуды и рассматривают возможность продажи филиалов в Восточной Европе.

Так, например, Сбербанк смог заключить сделку по покупке Volksbank of Austria в восьми странах Восточной Европы — Словакии, Чехии, Венгрии, Словении, Хорватии, Украине, Сербии и Боснии и Герцеговине — примерно на 800 миллионов долларов по текущему обменному курсу. Сделка, о которой было объявлено осенью прошлого года, укрепила статус Сбербанка как крупнейшего банка, работающего в Восточной Европе, если судить по его совокупным активам в 368 миллиардов долларов на конец 2011 года.

Хотя аналитики и негосударственные акционеры Сбербанка не обязательно приветствуют его усилия, сейчас банк ищет другие объекты поглощения, которые остаются уязвимыми из-за ухода или ослабления западных институтов. Западные банки, сокращающие свои позиции в Восточной Европе, включают BCP of Portugal, которая выставила на продажу свой польский филиал Millennium Bank.

«Возможность появляется, — сказал член правления Сбербанка Сергей Гуриев в телефонном интервью.По его словам, Сбербанк планировал расширяться еще до эскалации долгового кризиса в Европе.

Сейчас, по его словам, западные банки вынуждены сокращать расходы, чтобы поддерживать свои требования к капиталу, что делает его рынком покупателя в Восточной Европе для Сбербанка. «Не часто банковские активы выставляются на продажу», — сказал он. «Теперь у банков, заинтересованных в покупке, есть выбор».

Между тем, по мере того как предприятия в регионе ищут ссуды, все больше компаний вынуждены искать не только банки, связанные с Западом, но и таких кредиторов, как Сбербанк, который чувствует себя хорошо.Прибыль в 2011 году составила 10,7 миллиарда долларов, а его рыночная стоимость около 70 миллиардов долларов уступает только HSBC среди европейских банков.

Через Volksbank Сбербанк сообщает, что в настоящее время он управляет кредитами на сумму 6,9 млрд долларов США корпоративным и индивидуальным клиентам в Восточной Европе.

«Одной из издержек кризиса для Запада станет потеря влияния финансовой« мягкой силы », — сказал Роланд Нэш, старший партнер Verno Capital, хедж-фонда, ориентированного на Россию, который инвестирует в Сбербанк. «Компании, которые могли смотреть на Запад, теперь обращаются к Москве.”

Согласны ли западные компании и финансисты, остается спорным. Но это образ, который Россия стремится создать — часть того, что премьер-министр Дмитрий Медведев назвал превращением Москвы в международный финансовый центр. Еще одним символом этого является строительство башни «Федерация Восток», 93-этажного небоскреба в финансовом районе Москвы, которое по завершении строительства в следующем году станет самым высоким зданием в Европе.

Сбербанк, история которого восходит к трасту 19 века, который был основан царями и пережил советский период и превратился в крупнейшую банковскую компанию России, все еще в основном неизвестен на Западе.

Но во многих отношениях продвижение российского банка в Восточной Европе продолжает экспансию на территорию бывшего Советского Союза, которая началась во время финансового кризиса 2008 года. Получая выгоду от отвлеченных или раненых игроков с Уолл-стрит, которые стали опасаться рискованного кредитования в странах бывшего Советского Союза, Сбербанк начал приобретать местные банки, чтобы быстро стать крупнейшим иностранным банком в Казахстане и одним из крупнейших в Украине.

Итак, перспектива того, что банк, контролируемый российским правительством, накапливает власть в регионе бывшего советского блока, по понятным причинам заставляет регуляторов в Польше и других странах Центральной и Восточной Европы нервничать. В 2008 году г-н Медведев, который в то время был президентом страны, заявил, что для России существует неопределенная «сфера привилегированных интересов», в которую могут входить страны Восточной Европы.

В ответ на интерес России польские власти теперь стремятся укрепить свой банковский сектор, поощряя слияние местных банков в более крупные, более платежеспособные предприятия и побуждая польские компании исследовать внутренний рынок в поисках источников капитала.

«Для россиян въезд в Польшу может быть сложной задачей, — сказал Гюнтер Дойбер, экономист Raiffeisen Research в Вене.

Помимо региональной политики, амбиции Сбербанка ограничены в финансовом отношении. Несмотря на то, что Сбербанк выходит за границу, поскольку у него мало перспектив для расширения и без того обширной розничной сети внутри России, стратегия Сбербанка требует, чтобы он извлекал лишь около 5 процентов прибыли из иностранных холдингов.

И Боб Коммерс, банковский аналитик Deutsche Bank в Москве, сказал, что внешние инвесторы Сбербанка недовольны его стратегией расширения в Восточной Европе, даже несмотря на то, что банк продвигал ее во время сделки с Volksbank в прошлом году.По его словам, инвесторы не покупают акции российских банков с соответствующим риском, чтобы получить доступ к Восточной Европе, где рост замедлен, а премии за риск ниже.

Но поскольку российское правительство владеет 60 процентами Сбербанка, внешние акционеры не имеют решающего голоса в планах расширения, особенно в такой политически деликатной задаче, как возвращение Сбербанка в государства-сателлиты Восточного блока.

Более того, двигатель роста, который был доступен западным банкам, который быстро расширился в Центральной и Восточной Европе после распада Восточного блока, недоступен для россиян.Западные банки занимались кэрри-трейд — переработкой средств с низкооплачиваемых депозитных счетов на Западе в ссуды под высокие проценты на Востоке.

Для российских банков верно обратное: процентные ставки, выплачиваемые по депозитным счетам, в среднем 8,5 процента по результатам Сбербанка за 2011 год, как правило, выше в России, чем 4,5 процента, более типичные для Восточной Европы, что подрывает обоснованность инвестирование российского капитала в розничный банкинг Восточной Европы.

Чтобы поляки не слишком беспокоились, они могли бы подумать над этим: прибыльность отделений Volksbank, приобретенных Сбербанком, снизилась после слияния, — сказал г-н.»Коммерс». Сбербанк просто не в состоянии предоставить капитал по той же низкой ставке, что и его бывшая материнская компания, находящаяся в Вене.

Во время телефонной конференции прошлой осенью Сбербанк предложил еще одно обоснование для экспансии в Польшу: культурная близость.

«Когда менеджмент сказал это, было трудно удержаться от смеха», — сказал г-н Коммерс.

Как оформить кредит в Сбербанке наличными

Одна из самых популярных банковских программ на сегодняшний день — это кредит в Сбербанке наличными. Получить такой кредит можно в любом отделении этой государственной финансовой организации.Размер потребительского кредита варьируется в широком диапазоне: от 30 тысяч до 10 миллионов рублей в зависимости от гарантий и пакета документов.

Что такое потребительский кредит

Этот тип кредитования предполагает получение средств для удовлетворения некоторых потребностей клиента. Обычно он представлен большим количеством разных программ. По общим критериям кредит наличными в Сбербанке можно отнести к одной из двух категорий:

- Доверительный — когда финансирование выделяется банковской организацией для достижения определенной цели, указанной в договоре.

Это может быть капитальный ремонт, обучение или медпомощь, поездка на отдых и так далее. Когда такой кредит выдают в Сбербанке, не всегда можно получить наличные деньги наличными. Дело в том, что банк имеет право контролировать расходование выделенных денег и следить, для каких целей они были запущены. В рамках договора он может сразу перечислить средства на счет конечной компании, оказывающей платную услугу: в поликлинику, колледж, университет, строительную компанию или гостиницу, где клиент проведет свой отпуск.

Это может быть капитальный ремонт, обучение или медпомощь, поездка на отдых и так далее. Когда такой кредит выдают в Сбербанке, не всегда можно получить наличные деньги наличными. Дело в том, что банк имеет право контролировать расходование выделенных денег и следить, для каких целей они были запущены. В рамках договора он может сразу перечислить средства на счет конечной компании, оказывающей платную услугу: в поликлинику, колледж, университет, строительную компанию или гостиницу, где клиент проведет свой отпуск. - Нецелевой — когда ссуда в Сбербанке наличными выдается на руки заемщику. После этого банку требуется только своевременная оплата за содержание программы. Проценты по нему немного выше, чем по целевому кредиту, но заемщик волен распоряжаться полученными средствами и тратить их по своему желанию.

Получение более мягких условий

Чтобы снизить общую процентную ставку по выдаваемой ссуде и получить более выгодную ссуду от Сбербанка наличными, наиболее полный пакет документов и гарантий необходимо предоставить в финансовое учреждение, которое включает:

- паспорт гражданина России;

- второй официальный документ, который может подтвердить личность заемщика;

- справка с места работы с указанием выслуги лет;

- справка об уровне доходов за последние 6 месяцев;

- залог;

- залоговый объект.

Сбербанк — заявка на получение кредита наличными

Оформление договора в любом банке начинается с подачи некоторых документов. Прежде всего, вам необходимо заполнить специальную заявку, в которой вы можете указать цель получения кредита и прилагаемые документы. Получить соответствующую форму можно как в ближайшем отделении данной государственной кредитной организации, так и на их основном сайте в сети Интернет. После заполнения бумагу необходимо отправить менеджеру банка для рассмотрения и дождаться вердикта.В случае онлайн-заявки ответ будет получен в течение нескольких часов в телефонном режиме. Для завершения сделки заемщика попросят явиться в банк, где после короткого собеседования и изучения оригиналов документов ему предложат подписать договор. Стоит помнить, что даже после первичного одобрения банк может отказать в выпуске денег после изучения данных ценных бумаг. Поэтому для получения кредита необходимо внимательно заполнить заявку и иметь хорошую кредитную историю.Российский Sberbank CIB открывает подразделение по венчурному кредитованию со 100 миллионов долларов на приложение для такси Gett — Tech.eu

Sberbank Investments, инвестиционный механизм российского инвестиционного банка Sherbank CIB, объявил о запуске своего департамента торгового и консультационного обслуживания, который будет предоставлять венчурные кредиты стартапам на стадии роста.

Его первая сделка — это семилетний венчурный кредит в размере 100 миллионов долларов США для Gett, службы заказа такси с присутствием в США, России, Израиле и Великобритании, основанной российскими израильскими предпринимателями Шахаром Вайзером и Рой Мор.

«Это начало нового захватывающего этапа для Sberbank CIB, когда мы будем тесно сотрудничать с предпринимателями, такими как г-н Вайзер, чтобы финансировать наиболее динамичные компании и стать их партнерами на относительно ранней стадии развития», — Оскар Рацин, вице-президент , Говорится в сообщении для прессы, главы Sberbank Merchant Banking & Advisory. «Этой сделкой мы объявляем, что наш коммерческий банковский и консультационный отдел открыт для бизнеса с быстрорастущими технологическими компаниями, которые, возможно, еще не имеют доступа к традиционному банковскому финансированию, где венчурные кредиты могут быть привлекательным решением.”

По сделке с Gett Сбербанк будет держать опционы, привязанные к акциям Gett.

«В контексте нашего стремления к цифровизации и сосредоточения внимания на проектах, связанных с передовыми технологиями, такие транзакции, как эта — возможность финансировать крупный цифровой бизнес — особенно важны для нашей стратегии», — Игорь Буланцев, старший вице-президент, Об этом говорится в сообщении и.о. главы Sberbank CIB. «Мы рады, что можем поддержать Gett, поскольку компания стремится развивать свой бизнес в России, одном из своих ключевых рынков, и за рубежом.”

Gett, самое популярное приложение для такси в Европе, доступно в 100 городах мира, включая Лондон, Москву и Нью-Йорк. По данным компании, в Лондоне более половины всех «черных кэбов» работают на Gett.