НДС при списании кредиторской задолженности: проблемные ситуации

Ситуация, когда у фирмы образуется кредиторская задолженность перед контрагентами, не редкость. Сумму образовавшегося долга по прошествии определенного времени (например, по истечении срока исковой давности) необходимо отнести в состав доходов, учитываемых при налогообложении прибыли. И здесь возникают вопросы с НДС. Рассказываем.

С позиции продавца

Вычет применить не получится

В какой ситуации у продавца может возникнуть кредиторская задолженность? Когда продавец получает от покупателя аванс, но не отгружает ему товары (не оказывает услуги, не выполняет работы) ни в сроки, указанные в договоре, ни позже. При этом и не возвращает покупателю деньги.

При поступлении такого аванса продавец, если он является плательщиком НДС, исчисляет НДС. Ведь моментом определения налоговой базы является день получения аванса, что четко следует из пп.

Когда продавец «отрабатывает» данный аванс (т.е. отгружает в счет поступивших денег товары), этот НДС принимается продавцом к вычету на основании п. 6 ст. 172 НК РФ. Но у нас ситуация иная: продавец не поставляет товар в счет этого аванса и не будет этого делать в дальнейшем. В такой ситуации вычет возможен, только если продавец вернет полученный аванс покупателю (п. 5 ст. 171 НК РФ). А в нашем случае аванс не возвращается, а кредиторская задолженность в определенном периоде списывается и увеличивает налогооблагаемую прибыль.

В этом случае НК РФ не содержит положений, ссылаясь на которые можно было бы применить вычет. Значит, продавец, оставивший у себя денежные средства, полученные в качестве аванса, не сможет применить вычет НДС, который он исчислил и уплатил с аванса.

Такие же выводы делают и чиновники, о чем свидетельствует, например, письмо Минфина РФ от 07.12.2012 № 03-03-06/1/635.

Повлияет ли НДС на налогооблагаемую прибыль

Тогда возникает другой вопрос: может ли продавец на сумму этого НДС уменьшить кредиторскую задолженность, относимую в состав внереализационных доходов? Нет, не может, поскольку положениями НК РФ это не предусмотрено.

А можно ли отнести этот НДС в состав внереализационных расходов? Если обратиться к перечню расходов, учитываемых при налогообложении прибыли, то мы увидим, что он предусматривает отнесение НДС в состав расходов при списании кредиторской задолженности только для организаций, приобретающих товары (работы, услуги), то есть только для покупателей (пп. 14 п. 1 ст. 265 НКРФ). Поэтому продавец, у которого «кредиторка» образовалась не в результате покупки товаров, не может применить эту норму. Так же считают и чиновники (письма Минфина РФ от 07.12.2012 № 03-03-06/1/635, от 10.02.2010 № 03-03-06/1/58).

Однако надо отметить, что у продавцов, решивших все же рискнуть и отнести сумму НДС в состав расходов при списании кредиторской задолженности, образовавшейся в результате получения аванса, есть шансы доказать правомерность своих действий.

В судебной практике встречаются положительные примеры (постановления ФАС Московского округа от 19.03.2012 по делу № А40-75954/11-115-241, Северо-Западного округа от 24. 10.2011 по делу № А42-9052/2010, решение Арбитражного суда г. Москвы от 08.11.2013 по делу № А40-65470/2013). Аргументом для суда явилось то, что перечень расходов, учитываемых при налогообложении прибыли, является открытым, и что в НК РФ нет нормы, которая запрещала бы относить в состав расходов сумму НДС, уплаченную с полученных авансов, при списании кредиторской задолженности.

10.2011 по делу № А42-9052/2010, решение Арбитражного суда г. Москвы от 08.11.2013 по делу № А40-65470/2013). Аргументом для суда явилось то, что перечень расходов, учитываемых при налогообложении прибыли, является открытым, и что в НК РФ нет нормы, которая запрещала бы относить в состав расходов сумму НДС, уплаченную с полученных авансов, при списании кредиторской задолженности.

С позиции покупателя

Восстанавливать НДС не придется

У покупателя кредиторская задолженность образуется в результате того, что он приобрел товары (услуги, работы), но так и не рассчитался за них со своим продавцом.

Если в составе стоимости приобретенных товаров был учтен «входной» НДС, который покупатель принял к вычету, то встает вопрос: нужно ли восстанавливать этот НДС в момент списания кредиторской задолженности (например, в периоде, в котором истек срок исковой давности)? Нет, не нужно, поскольку это не предусмотрено НК РФ. То же самое поясняет и Минфин РФ в письме от 21 июня 2013 г. № 03-07-11/23503.

№ 03-07-11/23503.

Повлияет ли НДС на налогооблагаемую прибыль

При этом данный НДС фактически учтен в составе кредиторской задолженности, поэтому во внереализационные доходы будет списываться весь долг, в том числе учтенный в нем НДС (п. 18 ст. 250 НК РФ). Таким образом, при отнесении суммы долга в состав доходов, учитываемых при налогообложении, нельзя исключать из нее сумму НДС.

Этот налог нельзя отнести и в состав внереализационных расходов, несмотря на то, что пп. 14 п. 1 ст. 265 НК РФ формально вроде бы разрешает это сделать.

Напомним, что в пп. 14 п. 1 ст. 265 НК РФ говорится о расходах в виде сумм налогов, относящихся к поставленным материально-производственным запасам, работам, услугам, если кредиторская задолженность (обязательства перед кредиторами) по такой поставке списана в отчетном периоде в соответствии с п. 18 ст. 250 НК РФ. Но в данном случае «входной» НДС, учтенный в стоимости приобретенных товаров и «сидящий» в кредиторской задолженности, был принят к вычету. Поэтому говорить, что этот налог считается расходом неверно, ведь покупатель фактически компенсировал его путем применения вычета.

Поэтому говорить, что этот налог считается расходом неверно, ведь покупатель фактически компенсировал его путем применения вычета.

Другое дело, если НДС по каким-то причинам не был принят к вычету. В этом случае покупатель имеет полное право отнести на расходы сумму «входного» НДС, учтенную в составе кредиторской задолженности, ссылаясь на положения пп. 14 п. 1 ст. 265 НК РФ.

Что делать с НДС при списании кредиторской задолженности?

Восстановление НДС

При списании кредиторской задолженности по оплате приобретенных товаров (работ, услуг, имущественных прав) не нужно восстанавливать НДС, принятый по ним к вычету (Письмо Минфина России от 21.06.2013 N 03-07-11/23503).

Принятый к вычету НДС нужно восстанавливать только в случаях, которые указаны в п. 3 ст. 170 НК РФ. Списание кредиторской задолженности к их числу не относится.

НДС с аванса

Если кредиторская задолженность возникла в результате получения аванса, отгрузка по которому так и не состоялась, то при ее списании НДС с аванса к вычету не принимается (Письма Минфина России от 07.

Суммы НДС по авансам можно принять к вычету только после отгрузки, в счет которой получена предоплата, либо в случае изменения условий (расторжения) договора и возврата аванса (пп. 5, 8 ст. 171, п. 6 ст. 172 НК РФ). А поскольку при списании кредиторской задолженности ни того, ни другого не происходит, то принять налог к вычету нельзя.

Сумму такого НДС в расходах по налогу на прибыль учесть нельзя (Письма Минфина России от 07.12.2012 N 03-03-06/1/635, от 10.02.2010 N 03-03-06/1/58). При этом в доходах сумма списываемой задолженности отражается без НДС (п. 1 ст. 41, подп. 2 п. 1 ст. 248 НК РФ).

Если включить сумму НДС и в доходы, и в расходы, то возможны претензии со стороны проверяющих.

Проводки при списании кредиторской задолженности с НДС:

|

Д 62 (60, 76) – К 91 |

Списана кредиторская задолженность с НДС |

|

Д 91 – К 76. |

НДС, исчисленный с полученного аванса |

На заметку: о том, когда нужно списывать кредиторскую задолженность, можно узнать в Готовом решении: Как списать кредиторскую задолженность в налоговом учете (КонсультантПлюс, 2021).

Читайте подробнееСписание кредиторской задолженности — Азбука бухгалтера

Обычно кредиторская задолженность — это долги организации перед своими поставщиками. Либо перед покупателями, перечислившими предоплату, но не получившими заказанные товары, работы или услуги. Если долги по каким-либо причинам не погашены, то рано или поздно перед бухгалтером встает задача списания кредиторской задолженности. Рассмотрим основные случаи списания кредиторской задолженности и правила, которые требуется соблюдать при таком списании.

Содержание статьи:

1. Списание кредиторской задолженности2. Документы для списания кредиторской задолженности3. Списание кредиторской задолженности в бухгалтерском учете4. Списание кредиторской задолженности проводки5. Списание кредиторской задолженности в налоговом учете6. Списание кредиторской задолженности в налоговом учете. НДС7. Списание кредиторской задолженности при УСН1. Списание кредиторской задолженности

Случаи, когда требуется списание такой задолженности:

окончание срока исковой давности задолженности,

ликвидация контрагента,

исключение контрагента из ЕГРЮЛ как недействующего,

- прощение долга,

невозможность исполнить обязательства,

некоторые другие.

В зависимости от того, по какой причине происходит списание задолженности, различаются и сроки (даты) такого списания.

В первом случае — это истечение срока исковой давности. Во втором и третьем — дата внесения соответствующей записи в ЕГРЮЛ. В некоторых других, например, дата подписание соглашения о прощении долга, либо дата получения от контрагента документа, которым подтверждается прощение долга (невозможность исполнить обязательство).

Срок исковой давности обычно составляет 3 года (ст. 196 ГК РФ). Правила расчета срока содержатся в п. 2 ст. 200 ГК РФ:

При известной дате погашения обязательства срок считается со дня, следующего за датой платежа. Например, срок оплаты 15.06.2021. При неоплате в срок с 16.06.2021 начнет исчисляться срок исковой давности — до 15.06.2024.

Если срок задолженности не определен, срок исковой давности считают с момента, когда кредитор направил требование о погашении задолженности.

Если при этом определен промежуток времени на возврат долга, то считать следует после окончания такого отрезка времени.

Если при этом определен промежуток времени на возврат долга, то считать следует после окончания такого отрезка времени.

Срок исковой давности может быть прерван. Например, подачей иска в суд, признанием долга (частичное погашение, взаимозачет, подписанный акт сверки, просьба об отсрочке и т.п.). Более подробно вопрос был рассмотрен в постановлении Пленума ВС РФ от 29.09.2015 № 43.

В подобных ситуациях срок исковой давности начинает исчисляться заново.

Следует еще уточнить, что максимальный (совокупный) срок исковой давности не должен превышать 10 лет с момента возникновения такой задолженности (п. 2 ст. 200 ГК РФ).

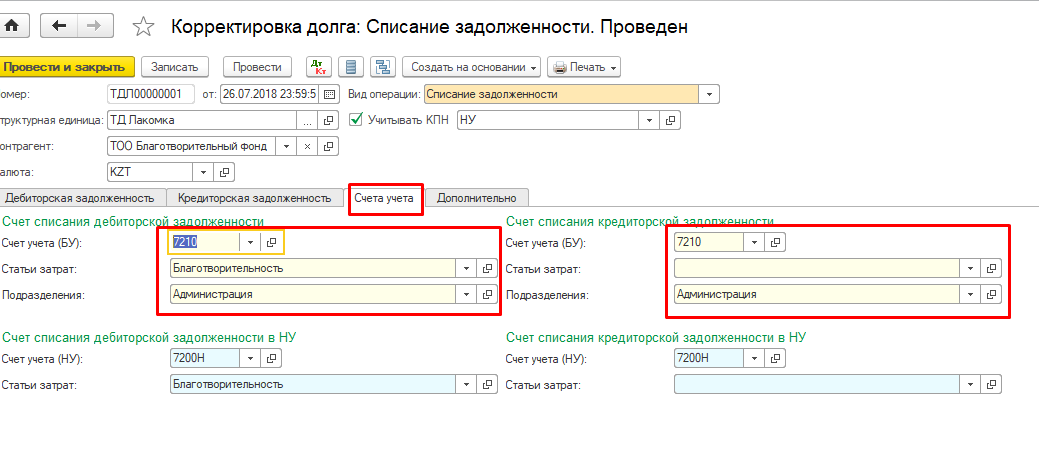

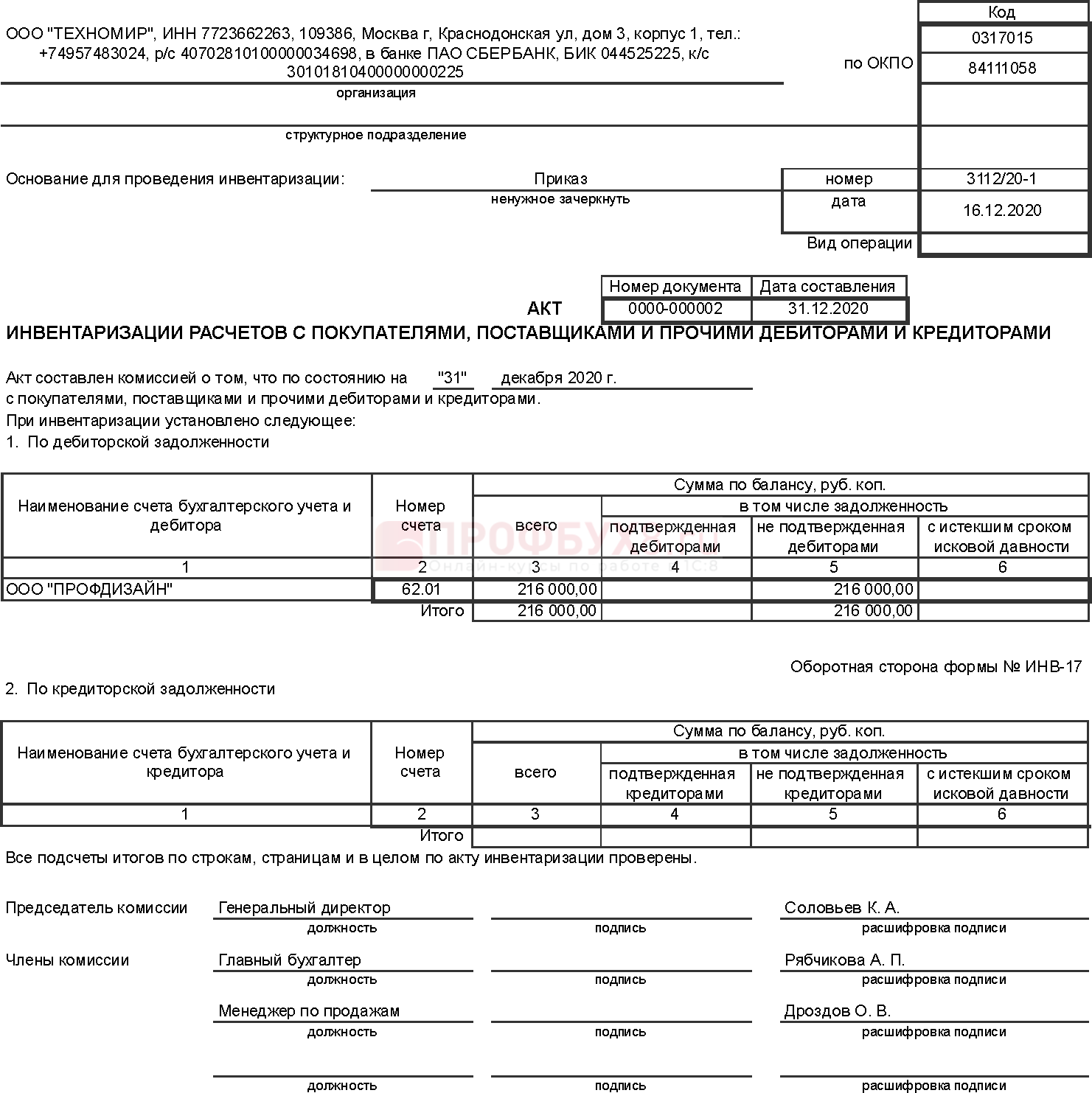

2. Документы для списания кредиторской задолженности

Документы для списания кредиторской задолженности обусловлены правилами такого списания, которое проводится на основании проведенной инвентаризации расчетов:

акт инвентаризации расчетов с кредиторами.

Это может быть как утвержденный учетной политикой компании документ унифицированной формы — ИНВ-17 по Постановлению Госкомстата России от 18.08.1998 № 88, так и документ произвольной формы, содержащий все обязательные реквизиты.

Это может быть как утвержденный учетной политикой компании документ унифицированной формы — ИНВ-17 по Постановлению Госкомстата России от 18.08.1998 № 88, так и документ произвольной формы, содержащий все обязательные реквизиты.

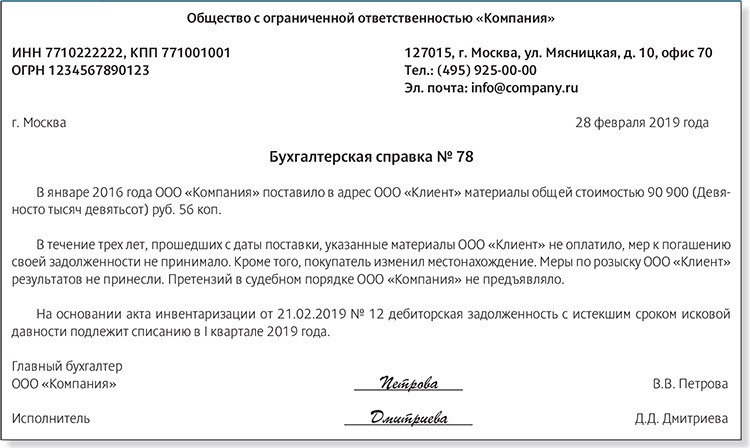

Не будет лишним приложить к акту инвентаризации справку, на основании которой был составлен акт. В справке указать реквизиты кредитора, сроки и причины возникновения задолженности, ее сумму.

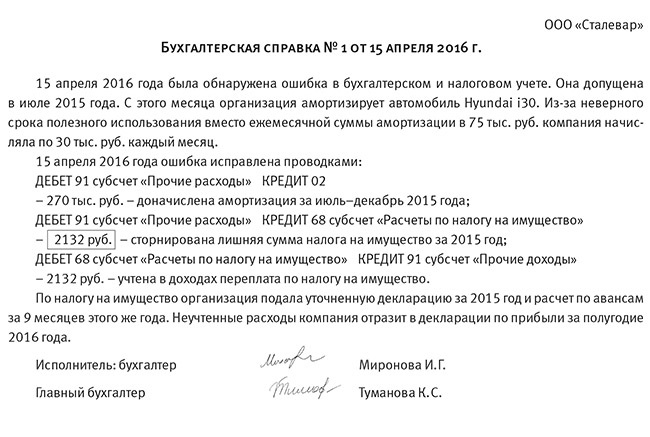

обоснование списания может быть приведено, например, в подробной бухгалтерской справке.

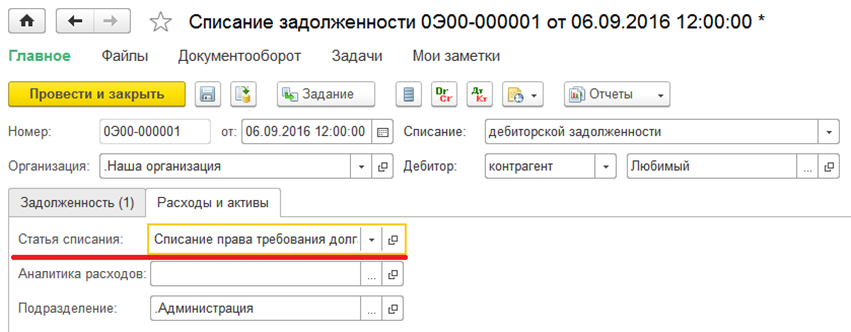

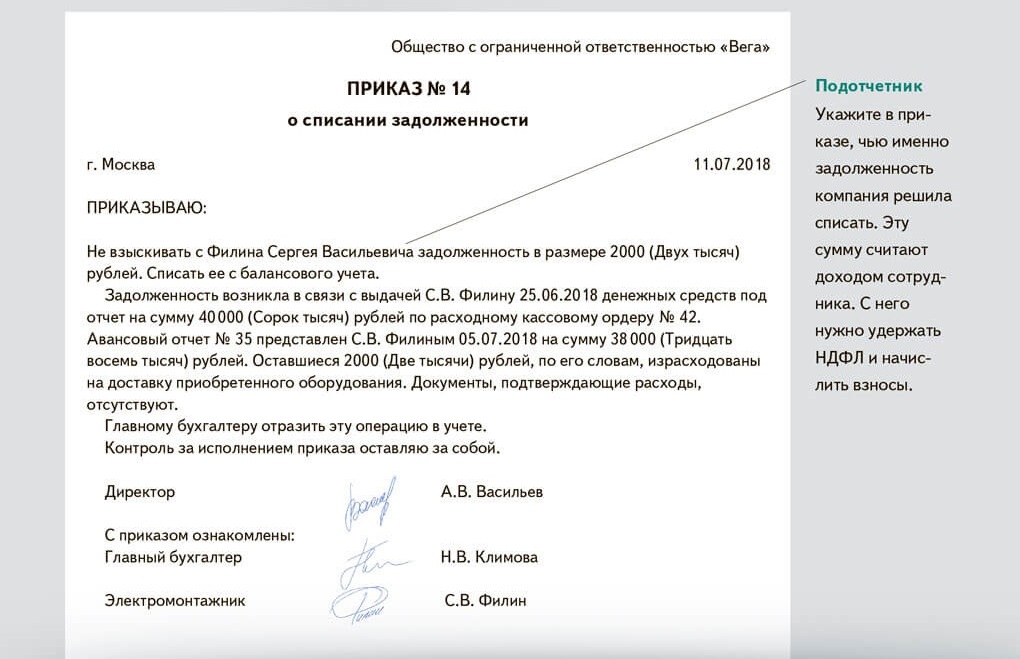

приказ Руководителя организации на списание кредиторской задолженности.

3. Списание кредиторской задолженности в бухгалтерском учете

Списание кредиторской задолженности по счетам бухгалтерского учета отражается последним днем отчетного периода, в котором истек срок исковой давности (Письмо Минфина РФ от 21.10.2019 № 03-03-06/1/80551).

Если речь идет о списании задолженности в отношении ликвидированного контрагента, то задолженность списывается в периоде исключения кредитора из ЕГРЮЛ (Письмо Минфина РФ от 01.10.2020 № 03-03-06/1/85891).

При этом нужно учитывать, что списание кредиторской задолженности происходит по каждому факту отдельно.

Такие правила действуют и в бухгалтерском (п. 78 Положения по ведению бухгалтерского учета и бухгалтерской отчетности № 34н), и в налоговом (п. 18 ст. 250 НК РФ) учете.

Итак, основанием для списания кредиторской задолженности будет являться Приказ руководителя о таком списании.

Списание кредиторской задолженности в бухгалтерском учете заключается в отражении сумм списанной задолженности в составе прочих доходов (счет 91.01) в периоде окончания срока исковой давности в соответствии с требованиями ПБУ 9/99 (пп. 7, 16).

Порядок списания задолженности при ликвидации кредитора нормативными документами по бухгалтерскому учету не установлен.

Можно проводить списание, руководствуясь п. 78 Положения по ведению бухгалтерского учета и бухгалтерской отчетности № 34н, по результатам инвентаризации.

В этом случае в состав документов для списания задолженности, на наш взгляд, следует добавить выписку из ЕГРЮЛ, подтверждающую факт ликвидации.

Отметим, что, по мнению Президиума ВАС, списание кредиторской задолженности в случае ее просрочки, нужно отражать в учете, даже если инвентаризация расчетов не была проведена своевременно, или не был издан приказ о списании такой задолженности (Постановления Президиума ВАС от 22.02.2011 № 12572/10, от 08.06.2010 № 17462/09).

4. Списание кредиторской задолженности проводки

Списание кредиторской задолженности проводки в часто встречающихся случаях:

Списание полученной предоплаты:

Дебет 62. 02 (76) Кредит 91.01 в полной сумме, поступившей на р/с организации.

02 (76) Кредит 91.01 в полной сумме, поступившей на р/с организации.

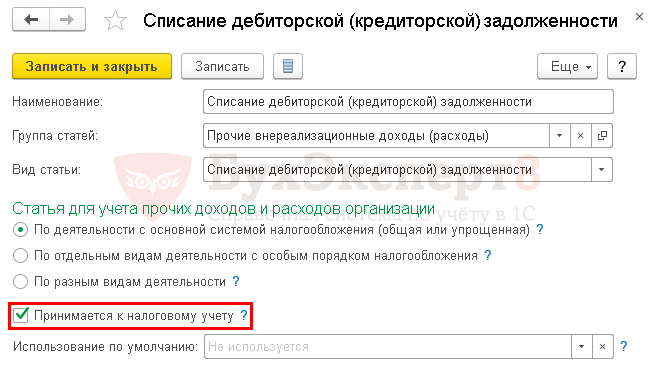

Если при этом был исчислен НДС с предоплаты, то его сумму следует отразить в составе прочих расходов (п.п. 4,11 ПБУ 10/99):

Дебет 91.02 Кредит 76.АВ

Списание долга перед поставщиком, оплата которому не была произведена

Дебет 60.01 (76) Кредит 91.01 в сумме, подлежащей оплата за поставленный товар, проведенные работы, оказанные услуги.

Списание кредиторской задолженности проводки в других случаях:

Списание перерасхода по подотчетным суммам

Дебет 71.01 Кредит 91.01

Списание кредиторской задолженности по кредитам и займам

Дебет 66 (67) Кредит 91.01

Списание невостребованных участником общества дивидендов

Дебет 70 (75) Кредит 84 – восстановление чистой прибыли при списании кредиторской задолженности по выплате дивидендов.

5. Списание кредиторской задолженности в налоговом учете

Списание кредиторской задолженности в налоговом учете имеет свои особенности.

Если говорить о налоге на прибыль, то списание кредиторской задолженности подразумевает отражение списанной суммы во внереализационных доходах согласно п. 18 ст. 250 НК РФ. Конкретного списка оснований для списания кредиторской задолженности в НК РФ нет. Список открытый.

Не подлежит включению во внереализационные доходы, облагаемые налогом на прибыль, задолженность:

по налогам и взносам, а также пеней и штрафов по ним,

перед участником, владеющим не менее 50 % уставного капитала (УК) нашей организации и перед организацией, в УК которой нашей организации также принадлежит не менее 50%. При списании такой задолженности не учитываются долги по займам.

перед участниками организации по невостребованным дивидендам,

в случаях исключения контрагента из ЕГРЮЛ по основаниям, предусмотренным п.

5 ст. 21.1 Федерального закона № 129-ФЗ: невозможности ликвидации юридического лица при отсутствии средств на ликвидации, наличии в ЕГРЮЛ недостоверных сведений в течении более чем 6 месяцев (Письмо Минфина РФ от 02.04.2021 № 03-03-06/1/24533).

5 ст. 21.1 Федерального закона № 129-ФЗ: невозможности ликвидации юридического лица при отсутствии средств на ликвидации, наличии в ЕГРЮЛ недостоверных сведений в течении более чем 6 месяцев (Письмо Минфина РФ от 02.04.2021 № 03-03-06/1/24533).в других аналогичных случаях.

Если списание кредиторской задолженности отражается по контрагенту, который ликвидирован в предшествующий отчетный или налоговый период, то потребуется представление уточненной декларации (п. 1 ст. 54 НК РФ, Письмо ФНС РФ от 02.06.2011 № ЕД-4-3/8754).

6. Списание кредиторской задолженности в налоговом учете. НДС

С НДС при списании кредиторской задолженности не все так однозначно:

НДС с полученных авансов, по мнению Минфина и ФНС РФ, подлежит списанию в составе кредиторской задолженности, которая списывается, и в расходах не учитывается. Также нельзя взять к вычету НДС, исчисленный и уплаченный в бюджет с авансов (Письма Минфина РФ от 07.

12.2012 № 03-03-06/1/635, от 10.02.2010 № 03-03-06/1/58).

12.2012 № 03-03-06/1/635, от 10.02.2010 № 03-03-06/1/58).

Вопрос: включать сумму НДС во внереализационные доходы или нет, в указанных письмах не обсуждался. По общему правилу – при определении доходов в целях налога на прибыль, суммы НДС, предъявленные покупателю, из доходов исключаются (п. 1 ст. 248 НК РФ).

При судебных разбирательствах таких ситуаций бывают варианты:

НДС при списании авансов включается как во внереализационные доходы, так и в расходы по пп. 20 п. 1 ст. 265 НК РФ (Постановления ФАС Московского округа от 19.03.2012 по делу № А40-75954/11-115-241, ФАС Северо-Западного округа от 24.10.2011 по делу № А42-9052/2010),

Кредиторская задолженность отражается во внереализационных доходах без НДС по п. 1 ст. 248 НК РФ, в расходах НДС так же не отражается и к вычету не принимается (Постановление ФАС Московского округа от 21.09.2009 № КА-А40/9764-09, по делу № А40-2059/09-4-8).

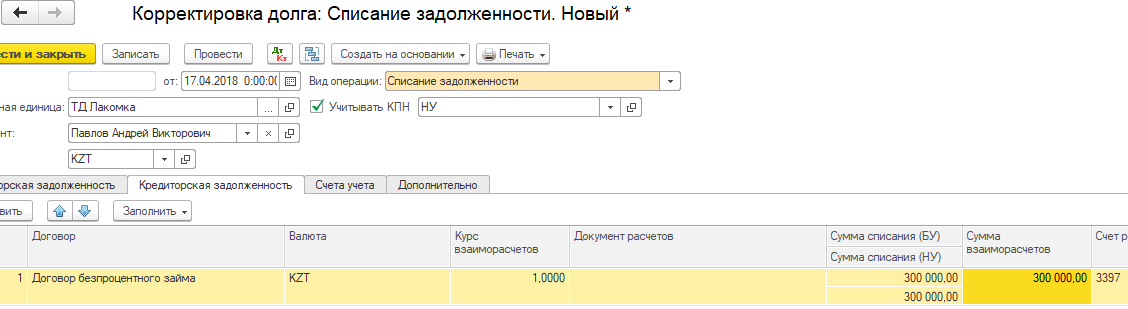

Пример 1

Получен аванс с НДС в сумме 360 000,00 в т.ч. НДС 60 000,00. НДС исчислен и уплачен в бюджет. Прошло 3 года, никаких контактов (переговоров, переписки, частичных оплат) не было. Было принято решение списать задолженность.

Задолженность без НДС отражена во внереализационных доходах (облагается налогом на прибыль):

Дебет 62.02 Кредит 91.01 — 300 000,00.

НДС учтен в доходах, не учитываемых при налогообложении:

Дебет 62.02 Кредит 91.01 — 60 000,00

Исходя из противоречивой практики, налогоплательщику приходится самостоятельно принимать решение.

НДС при списании кредиторской задолженности в случае, когда товар получен, оплата не произведена, а НДС принят к вычету.

В этом случае НДС, принятый к вычету, по мнению Минфина РФ, восстанавливать не нужно (Письмо Минфина РФ от 21. 06.2013 N 03-07-11/23503), а во внереализационных доходах нужно отразить всю сумму задолженности, включая НДС.

06.2013 N 03-07-11/23503), а во внереализационных доходах нужно отразить всю сумму задолженности, включая НДС.

Пример 2

Получены материалы от поставщика на сумму 240 000,00 в т.ч. НДС 40 000,00. НДС предъявлен к вычету. По истечении 3-х лет задолженность списывается.

Задолженность (включая НДС) отражена во внереализационных доходах (облагается налогом на прибыль):

Дебет 60.01 Кредит 91.01 — 240 000,00.

Но

Если покупатель не предъявлял НДС к вычету, то при списании кредиторской задолженности он может отразить его в составе внереализационных расходов по п.п. 14 п. 1 статьи 265 НК РФ.

7. Списание кредиторской задолженности при УСН

Списание кредиторской задолженности при УСН проходит по несколько другим правилам:

Списанные авансы не включаются в доходы (если не подкреплены реализацией), так как уже отражались в доходах в момент поступления (п.

1 ст. 346.17 НК РФ, Письмо Минфина РФ от 14.03.2016 № 03-11-06/2/14135).

1 ст. 346.17 НК РФ, Письмо Минфина РФ от 14.03.2016 № 03-11-06/2/14135).При прощении поставщиком долга по оплате, либо при ликвидации поставщика, компанией на УСН признается оплата полученного от таких контрагентов, сумма оплаты включается в состав доходов, облагаемых УСН (ст. 419 ГК РФ, Письмо Минфина РФ от 25.05.2012 № 03-11-11/169).

Товары, поступившие от поставщика, которые не были оплачены, и задолженность по которым списывается, не могут быть признаны в расходах при УСН, если списание кредиторской задолженности происходит при истечении срока исковой давности.

Списание кредиторской задолженности при УСН, если компания перешла на применение УСН с другого режима налогообложения, также имеет особенности. Если срок кредиторской задолженности истек уже при применении УСН, списанная задолженность включается в доходы, облагаемые УСН (Письмо ФНС РФ от 14.02.2011 № КЕ-4-3/2303).

Мы с вами рассмотрели списание кредиторской задолженности в бухгалтерском учете, особенности налогового учета такого списания, документы для списания кредиторской задолженности. Если у вас остались вопросы, задавайте их в комментариях ниже.

Записывайтесь на наш курс «Азбука бухгалтера на ОСНО»

Подписывайтесь на наш инстаграм и телеграм

И наш тик-ток

Наш канал на яндекс-дзен

кредиторская задолженность. Материалы по тегу. Вісник. Офіційно про податки

Пятница, 1 октября 2021

Четверг, 30 сентября 2021

Пятница, 27 августа 2021

Четверг, 26 августа 2021

Среда, 18 августа 2021

Среда, 4 августа 2021

Пятница, 18 июня 2021

Четверг, 20 мая 2021

Среда, 12 мая 2021

Вторник, 11 мая 2021

Вторник, 20 апреля 2021

Четверг, 15 апреля 2021

Среда, 14 апреля 2021

Пятница, 2 апреля 2021

Четверг, 1 апреля 2021

Четверг, 25 марта 2021

Среда, 17 марта 2021

Вторник, 16 марта 2021

Пятница, 12 марта 2021

Среда, 6 мая 2020

Четверг, 16 апреля 2020

Суббота, 21 марта 2020

Среда, 29 января 2020

Понедельник, 20 января 2020

Понедельник, 9 декабря 2019

Среда, 13 ноября 2019

Вторник, 3 сентября 2019

Понедельник, 5 августа 2019

Понедельник, 24 июня 2019

Пятница, 14 июня 2019

Пятница, 26 апреля 2019

Понедельник, 15 апреля 2019

Четверг, 11 апреля 2019

Вторник, 9 апреля 2019

Решаем проблемы с налогами при списании кредиторки

О сроке давности

По ГК общий срок давности равняется 3 годам. Если по кредиторской задолженности этот срок истек, ее нужно списать.

Если по кредиторской задолженности этот срок истек, ее нужно списать.

Срок давности начинает течь заново при каждом случае подтверждения требований: подписанием акта сверки взаиморасчетов или перечислением части долга.

Еще один повод – это, к примеру, ликвидация кредитора.

Документы на списание кредиторки

Кредиторку с истекшим сроком давности списывают во внереализационные доходы и учитывают в налоговой базе по прибыли.

Для списания подготовьте документы:

- акт проведения инвентаризации;

- приказ или распоряжение директора о списании;

- бухгалтерскую справку — обоснование списания.

Списать кредиторку нужно в последний день отчетного периода, который соответствует истечению срока давности. Если это квартал – то последний день квартала. Если месяц – то последний день месяца.

Не пытайтесь «регулировать» момент списания кредиторской задолженности приказом директора, если вам не выгодно в текущем периоде увеличивать налоговую базу. Если срок списания, установленный НК РФ, пропустить, придется сдавать уточненную декларацию. Иначе вам припишут занижение налоговой базы и оштрафуют по статье 122 НК РФ.

Если срок списания, установленный НК РФ, пропустить, придется сдавать уточненную декларацию. Иначе вам припишут занижение налоговой базы и оштрафуют по статье 122 НК РФ.

Как списывает НДС поставщик

Поставщик при получении аванса платит с поступившей суммы НДС (п. 1 ст. 154 НК РФ).

Затем он вправе заявить авансовый НДС к вычету.

Но при списании кредиторки ни одно из условий для вычета не выполняется. Такого основания для вычета, как истечение срока давности, в Налоговом кодексе нет.

Отнести к расходам этот НДС не получится — чиновники запрещают. Поэтому, чтобы не было споров с налоговой, лучше этого не делать.А всю сумму просроченной кредиторки нужно отнести к внереализационным доходам вместе с НДС (п. 18 ч. 2 ст. 250 НК РФ).

Как списать НДС покупателю

Это зависит от того, успел ли покупатель заявить НДС к вычету с перечисленного аванса.

Если успел, то нужно ли его восстанавливать? В перечене случаев, когда налог нужно восстановить, нашего случая нет. Значит, восстанавливать НДС покупатель не должен. А кредиторку он спишет так же, как и поставщик – вместе с НДС.

Значит, восстанавливать НДС покупатель не должен. А кредиторку он спишет так же, как и поставщик – вместе с НДС.

Но если покупатель НДС к вычету не поставил, то он может учесть «входной» НДС в составе внереализационных расходов (подп. 14 п. 1 ст. 265 НК РФ).

Проверьте, нет ли у вас просроченной кредиторки – ведь приближается срок сдачи годовой декларации по налогу на прибыль за 2020 год.

«Безнадега» по неоплаченному товару. Налоги & бухучет, № 57, Июль, 2018

На написание этой статьи нас вдохновило «свежее» письмо № 2620* от фискалов о списании безнадежной кредиторки по полученным, но не оплаченным товарам. Впрочем, назвать новой позицию, высказанную в этом письме, нельзя, поскольку свой фискальный подход налоговики озвучивают давно и настойчиво твердят о корректировке «входного» налогового кредита (НК) покупателем (см. письмо ГФСУ от 05.10.2015 г. № 21062/6/99-99-19-03-02-15). Теперь же, в очередной раз, эту позицию подтвердили, но с одним лишь дополнением: механизм такой корректировки зависит от периода, на который приходится образование кредиторской задолженности. Но обо всем по порядку.

письмо ГФСУ от 05.10.2015 г. № 21062/6/99-99-19-03-02-15). Теперь же, в очередной раз, эту позицию подтвердили, но с одним лишь дополнением: механизм такой корректировки зависит от периода, на который приходится образование кредиторской задолженности. Но обо всем по порядку.

Речь пойдет о покупателе, который получил товары, работы (услуги), правомерно отразил по ним налоговый кредит (абзац третий п. 198.2 НКУ), но в течение срока исковой давности такое приобретение не оплатил. Какая же судьба ожидает «входной» НДС?

Налоговики полностью согласны с тем, что

поставщик, так и не получив оплаты, по истечении срока давности списывает дебиторскую задолженность, не уменьшая налоговых обязательств (НО) по НДС

094247″>Но при этом они категорически против сохранения покупателем права на НК.

Объясняют фискалы это тем, что полученные, но не оплаченные в течение срока исковой давности товары (работы, услуги) являются безвозмездно полученными, поскольку отсутствует факт их приобретения.

Причем ранее они говорили об уменьшении НК на основании бухгалтерской справки, что позволяло хотя бы сохранить реглимит покупателя нетронутым (см., например, письма ГФСУ от 05.10.2015 г. № 21062/6/99-99-19-03-02-15, от 29.06.2016 г. № 14038/6/99-99-15-03-02-15 и письмо ГУ ГФС в Херсонской обл. от 15.05.2018 г. № 2150/ІПК/21-22-12-02-13). Теперь же в письме № 2620 предлагают убирать НК разными способами в зависимости от периода «рождения» кредиторской задолженности.

«Рецепт» от фискалов094276″>Как предлагают контролеры, если плательщик при приобретении товаров/услуг на основании полученной налоговой накладной, составленной до 01.07.2015 г., сформировал НК, но такие товары/услуги не оплачены в течение 1095 дней, то в налоговом периоде, в котором происходит списание кредиторской задолженности, необходимо откорректировать сумму такого НК. Причем в этом случае налоговики по-прежнему предлагают уменьшать НК на основании бухсправки, т. е. не уменьшая реглимит.

В общем, если согласиться с тем, что НК следует корректировать, то такой механизм его уменьшения можно назвать логичным. Ведь «входной» НК в свое время не участвовал в так называемой формуле «счастья» (п. 2001.3 НКУ) и сейчас не должен в ней отражаться. Единственное, что могло утешить здесь покупателя, — механизм уменьшения НК никак не влияет на его реглимит (п. 2001.3 НКУ).

094299″>Иначе обстоят дела со списанием более «свежей» кредиторки, которая образовалась начиная с даты введения СЭА на постоянной основе (а именно с 01.07.2015 г.). Кстати, учитывая общий срок исковой давности — три года, на сегодняшний день, как правило, списывается именно такая кредиторка. То есть мы говорим о задолженности, по которой НН с «входным» НДС регистрировалась в ЕРНН в пределах реглимита, рассчитанного согласно п. 2001.3 НКУ.

В этом случае фискалы, как мы и предполагали ранее (см. «Налоги и бухгалтерский учет», 2015, № 86, с. 5), настаивают на корректировке НК путем начисления «компенсирующих» НО (п. 198.5 НКУ). Соответственно, сформированная и зарегистрированная в ЕРНН налоговая накладная на сумму «компенсирующих» НО уже напрямую будет уменьшать реглимит покупателю.

О том, каким образом в таком случае покупатель должен заполнить «компенсирующую» налоговую накладную, контролеры умалчивают. Поэтому, ориентируясь на их позицию, полагаем, наиболее правильный порядок составления «компенсирующей» НН будет следующим.

Поэтому, ориентируясь на их позицию, полагаем, наиболее правильный порядок составления «компенсирующей» НН будет следующим.

Не позднее последнего дня отчетного периода, на который приходится списание безнадежной задолженности, на сумму «компенсирующих» НО должна быть составлена сводная «компенсирующая» НН (с отметкой «Х», подтверждающей, что НН — «Зведена»).

В такой сводной НН в графе «Отримувач (покупець)» налогоплательщик указывает собственное наименование (Ф. И. О.), в строке «Індивідуальний податковий номер отримувача (покупця)» проставляется условный ИНН «600000000000».

В верхней левой части указывается тип причины «13» — составлена в связи с использованием не в хозяйственной деятельности (п. 11 Порядка заполнения НН, утвержденного приказом Минфина от 31.12.2015 г. № 1307).

Дальше НН составляется с учетом таких особенностей (п. 16 того же Порядка):

16 того же Порядка):

— графы 3.1, 3.2, 3.3, 5 — 9, 11 раздела Б не заполняют;

— в «номенклатурной» гр. 2 раздела Б записывают дату и порядковый номер НН, по которой был отражен «входной» НК.

Ниже покажем НДС-последствия при списании безнадежной задолженности по полученному, но не оплаченному товару с точки зрения контролеров (см. табл. 1).

Таблица 1. НДС-последствия глазами налоговиков

По истечении срока исковой давности не оплачен товар, который получен (составлена НН) | Действия покупателя | Действия продавца | ||

09442396″>Корректирует «входной» НДС | Оформляет | Влияние на реглимит | ||

до 01.07.2015 г. | Уменьшает НК | Бухгалтерскую справку | Не изменяется | НО не корректирует |

после 01.07.2015 г. | Начисляет «компенсирующие» НО | Налоговую накладную | Уменьшается | |

Как видим из табл. 1, порядок корректировки «входного» кредита напрямую зависит от периода, на который приходится первое событие (получение товара) и, соответственно, составление НН.

Кстати, корректировать НО, затрагивая величину реглимита, налоговики также предлагали при списании «авансовой» безнадежной кредиторки. Речь идет о ситуации, когда продавец получил предоплату, но не отгрузил товар/услугу. В этом случае после окончания срока исковой давности аванс становится безвозвратной финансовой помощью (п.п. 14.1.257 НКУ), соответственно факт поставки товаров, работ (услуг) больше не имеет места. Поэтому налоговики позволяли продавцу «убрать» НО по НДС, но сделать это они предлагали путем составления РК к НН и регистрации ее покупателем (см. письмо ГФСУ от 20.07.2017 г. № 1283/6/99-99-15-03-02-15/ІПК // «Налоги и бухгалтерский учет», 2017, № 65, с. 3).

Этот механизм хотя и усложнял процесс уменьшения НО (поскольку ставил продавца в прямую зависимость от покупателя, который и без РК обязан убрать свой НК), но тем не менее позволял поставщику уменьшить реглимит*. Cейчас, видимо, налоговики засомневались в своих выводах и в 101.15 БЗ отправляют плательщиков за индивидуальными консультациями.

На наш взгляд, при списании «безнадеги» по перечисленным авансам с корректировкой НДС не поспоришь. Но мы по-прежнему не согласны с корректировкой «входного» кредита покупателем при списании «безнадеги» по полученным, но не оплаченным товарам, работам (услугам). Обоснуем нашу позицию.

Аргументы для несогласныхБезусловно, после окончания срока исковой давности задолженность по неоплаченным товарам становится безнадежной (п.п. «а» 14.1.11 НКУ). Однако независимо от списания такой задолженности факт поставки товара, работ (услуг) остается, следовательно, объект обложения НДС никуда не девается (п. 185.1 НКУ). И хотя этот аргумент в большей степени «срабатывает» для сохранения нетронутыми НО продавца, тем не менее он подтверждает приобретение покупателем товаров (работ,услуг), которые поставляются с НДС. Все последующие аргументы четко говорят именно в пользу сохранения «входного» кредита покупателем.

Во-первых, по истечении срока давности неоплаченные товары (работы, услуги) не приобретают статус безвозмездно полученных, ведь условия их поставки, предусмотренные договором, не меняются и по-прежнему носят платный характер (см. определение ВАСУ от 29.03.2016 г. по делу № К/800/4127/15*).

Причем стороны договора продолжают оставаться кредитором и должником. Ведь, даже после истечения срока давности должнику не запрещается исполнить обязательство и погасить свой долг (подробно см. «Налоги и бухгалтерский учет», 2018, № 23, с. 6).

Следовательно, не оплаченные по истечении срока исковой давности товары, работы (услуги) не «вписываются» в определение безвозмездно полученных из п.п. 14.1.13 НКУ.

Во-вторых, списание такой безнадежной задолженности не подпадает ни под один из «корректировочных» случаев из п. 192.1 НКУ. Напомним, этот пункт устанавливает исключительный перечень случаев, когда НК подлежит корректировке:

— изменение суммы компенсации товаров,

— возврат товаров или предоплаты,

— исправление ошибок, допущенных при составлении налоговой накладной.

В-третьих, если такие товары (работы, услуги) не были оплачены, но были использованы покупателем в налогооблагаемой операции в рамках хозяйственной деятельности, то, собственно,

сам факт списания безнадежной кредиторской задолженности не исключает полученные и неоплаченные товары (работы, услуги) из хозяйственной деятельности

Следовательно, условия, перечисленные в п. 198.5 НКУ, не выполняются, т. е. нет никаких законодательных оснований применять механизм начисления «компенсирующих» НО. А значит, НК по приобретенным товарам (работам, услугам), которые так и не были оплачены в пределах искового срока давности, остается неприкосновенным (!).

Кстати, раньше суды нередко вставали на сторону плательщика и подтверждали, что не оплаченные по истечении срока давности товары (работы, услуги) не приобретают признаков бесплатности в понимании НКУ (см. определение ВАСУ от 01.03.2016 г. № К/800/63696/14 // «Налоги и бухгалтерский учет», 2016, № 72, с. 10). Хотя справедливости ради отметим, что «разнобой» в судебных решениях присутствовал и ранее — ВАСУ высказывался то в пользу плательщиков, то в пользу налоговых органов.

Печально то, что совсем недавно Верховный Суд как бы «подвел черту» в этих спорах и высказался в пользу корректировки «входного» НК (подробнее см. постановление ВС от 06.02.2018 г. по делу № 804/7561/15/(ср. 050664200) // «Налоги и бухгалтерский учет», 2018, № 19-20, с. 37).

Поэтому сейчас, учитывая позицию ВС, отстоять в суде свое право на НК покупателю может быть довольно сложно. Как вариант, чтобы избежать или оттянуть до «лучших времен» списание «безнадеги» можно продлить срок исковой давности в порядке, предусмотренном ст. 259 ГКУ (подробнее см. «Налоги и бухгалтерский учет», 2016, № 78, 2017, № 58, с. 92).

Налоговоприбыльный учетВ бухгалтерском учете при списании безнадежной кредиторской задолженности покупатель признает доход на сумму обязательства, которое не подлежит погашению (п. 15 П(С)БУ 15), и включает всю сумму такой «безнадеги» в состав прочих операционных доходов (кредит субсчета 717 «Доход от списания кредиторской задолженности»).

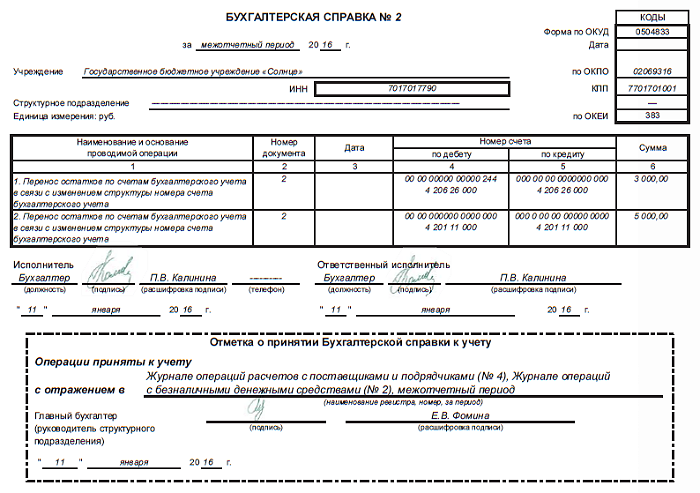

Таблица 2. Списание безнадежной кредиторской задолженности за товары полученные, но не оплаченные

№ п/п | Содержание хозяйственной операции | Бухгалтерский учет | Сумма, грн. | |

Дт | Кт | |||

1 | Получены товары от продавца | 28* | 631 | 100000 |

* Если товар потом, к примеру, покупатель реализовал, то «реализационные» доходы и расходы по нему возникают в общем порядке (и сохраняются и в бухучете, и в налоговом учете). | ||||

2 | Отражен НК по НДС | 644/1 | 631 | 20000 |

641/НДС | 644/1 | 20000 | ||

3 | Списана задолженность по истечении срока давности и признании ее безнадежной | 631 | 717 | 120000 |

Первый вариант: первое событие (получение товара) приходится на период до 01.07.2015 г. | ||||

4 | Методом «сторно» «снимаем» «входной» НДС. Операцию оформляем бухгалтерской справкой | 641/НДС | 644/1 | 20000 |

5 | Включены в расходы «компенсирующие» НО | 949 | 644/1 | 20000 |

Второй вариант: первое событие (получение товара) приходится на период после 01.07.2015 г. | ||||

4 | Начислены «компенсирующие» НО | 643/1 | 641/НДС | 20000 |

5 | Включены в расходы «компенсирующие» НО | 949 | 643/1 | 20000 |

В налоговом учете НКУ никаких корректировок в части списания безнадежной кредиторки не предусматривает (в отличие от дебиторской задолженности). Поэтому объект для начисления налога на прибыль по данной операции как малодоходники, так и высокодоходники определяют строго по правилам бухучета.

Таким образом, для целей налогообложения сумма списанной кредиторской задолженности увеличивает финрезультат в том отчетном периоде, в котором она включена в состав бухгалтерских доходов.

выводы

Расчет НДС при списании кредиторской задолженности

Списание кредиторской задолженности — НДС и налог на прибыль — как влияет эта операция на данные налоги? Далее поговорим о том, какие трудности возникают в учете НДС при списании кредиторской задолженности у покупателей и продавцов.

Списание просроченной кредиторской задолженности: нюансы

Продавец списывает просроченную кредиторку: как быть с НДС

Что делать с кредиторкой покупателю, если входящий НДС не предъявлялся к вычету

Списание просроченной кредиторки с НДС у продавца с суммы предоплаты

Учет НДС и списание кредиторской задолженности: проводки

Списание просроченной кредиторской задолженности: нюансы

Чтобы списать кредиторскую задолженность, следует признать ее просроченной. ГК РФ в ст. 196 определил, что это возможно по прошествии 3 лет, если за это время не поступят деньги поставщику и не будут пересмотрены условия первоначального соглашения по оплате.

СЛЕДУЕТ ОТМЕТИТЬ! Срок возможной подачи иска начинает идти заново с момента подтверждения сторонами суммы долга. Как правило, в роли такого подтверждения выступает акт, в котором сделана сверка расчетов.

По истечении трехлетнего срока кредиторка списывается, для чего готовится пакет документов:

- инвентаризационный акт о сумме долга;

- приказ руководителя предприятия о проведении списания;

- справка бухгалтерии, в которой указаны: сумма долга; первоначальный срок оплаты по соглашению; момент, когда можно списать задолженность; причины списания.

Проводить списание кредиторской задолженности, у которой закончился срок исковой давности, надлежит в отчетном периоде, на который пришлось окончание срока, причем делать это надо на последний день этого временного промежутка.

При выявлении долгов, которые следовало бы списать уже давно (срок перевалил за 3 года), налогоплательщику придется представлять уточненку. Иначе при очередной проверке налоговики могут обнаружить просроченную задолженность, посчитать, что занижена налоговая база по налогу на прибыль, и наложить штраф.

Налогоплательщику надо четко представлять, как действовать с НДС при списании кредиторской задолженности.

В деловой практике события могут развиваться по трем направлениям:

- покупатель получает продукцию, за нее не расплачивается, но НДС, выставленный продавцом, приводит к вычету;

- покупатель получает продукцию, не оплачивает ее, но и НДС, выставленный продавцом, к вычету не приводит;

- продавец получает авансовую выплату для осуществления предстоящих поставок, исчисляет с этой суммы НДС, но отгружает продукцию покупателю.

Вместо продукции могут фигурировать и товары для перепродажи, услуги и пр.

Опишем, как производить учет НДС при списании кредиторской задолженности, когда наступают указанные события.

Продавец списывает просроченную кредиторку: как быть с НДСВ условиях, когда задолженность возникла в условиях приобретения продукции при полном отсутствии оплаты и принятии к вычету выставленного НДС, кредиторку в полной сумме надлежит списать по истечении срока давности в доходы. Остается вопрос: нужно ли восстанавливать НДС по полученному объекту, если сумма налога принята к вычету в начале сделки?

Здесь следует ориентироваться на нормы ст. 170 НК РФ, где в п. 3 приведен список обстоятельств, при которых необходимо восстанавливать входящий НДС. Описываемый в данной главе случай в этом закрытом перечне не указан, что означает одно: если кредиторка не востребована в установленные законом сроки, НДС восстанавливать не требуется.

СЛЕДУЕТ ОТМЕТИТЬ! Контрольные органы в своих разъяснениях подтверждают этот тезис. Например, в письме Минфина РФ от 21.06.2013 № 03-07-11/23503 специалисты министерства считают, что НДС следует принимать к вычету вне зависимости от факта оплаты за полученный объект. На этом основании легко сделать вывод, что и принятые к вычету суммы восстанавливать нет надобности. Судебная практика лишь подтверждает правильность таких выводов.

Что делать с кредиторкой покупателю, если входящий НДС не предъявлялся к вычетуТеперь разберем ситуацию, когда продукция, товары и пр. приобретены, оплата за них не была произведена, выставленный НДС к вычету не принят. Как происходит списание кредиторской задолженности по истечении срока давности и что при этом делать с НДС?

Сумма кредиторской задолженности по истечении срока давности должна быть учтена в составе внереализационных доходов согласно п. 18 ст. 250 НК РФ.

Далее, если продолжить изучение Налогового кодекса, то на основании норм, содержащихся в подп. 14 п. 1 ст. 265, становится понятно, что сумма налога на добавленную стоимость при списании кредиторской задолженности учитывается во внереализационных расходах.

Списание просроченной кредиторки с НДС у продавца с суммы предоплатыРассмотрим еще пример: авансовая выплата продавцом получена, НДС с нее исчислили и внесли в бюджет, но продукция так и не была отправлена покупателю. В результате таких действий и бездействия у поставщика образуется задолженность в размере поступившего аванса.

Как только истечет срок исковой давности, понадобится списать эту кредиторку, однако придется отвечать на сложные вопросы, а именно:

- разрешается ли принятие к вычету НДС, исчисленного ранее с аванса;

- следует ли включать НДС, «сидящий» в предоплате, во внереализационные доходы продавца;

- допустимо ли вводить НДС, исчисленный с предоплаты, во внереализационные доходы.

Ответим на поставленные вопросы по порядку.

Можно ли принять авансовый НДС к вычету

После поступления аванса поставщик должен рассчитать и внести НДС в бюджет. Затем сумму налога разрешается принимать к вычету в обстоятельствах такого рода:

- когда производится отгрузка;

- если меняется стоимость, указанная в соглашении сторон, или при возврате полученного аванса, обусловленного расторжением соглашения.

Нетрудно заметить, что списание просроченной кредиторки при отсутствии отгрузки не подпадает ни под один пункт. То есть налогоплательщик в таких обстоятельствах не имеет права на вычет. Подтверждение этому принципу можно найти, в частности, в письме Минфина РФ от 07.12.2012 № 03-03-06/1/635.

Включается ли авансовый НДС во внереализационные доходы

Здесь ситуация обратная. По нормам, содержащимся в п. 18 ч. 2 ст. 250 НК РФ, просроченная кредиторка должна войти во внереализационные доходы. НДС не исключение, и его сумму тоже надлежит внести в состав таких доходов, увеличив тем самым базу налога на прибыль.

Можно ли включать НДС, уплаченный в бюджет с поступившего аванса, во внереализационные расходы

Существуют два мнения на этот счет. Первое сформировалось в пояснениях контрольных органов, второе строится на основе судебной практики. Так, в некоторых письмах (например, от 07.12.2012 № 03-03-06/1/635) специалисты Минфина утверждают, что налоговое законодательство не содержит разрешения на отражение авансового НДС в составе внереализационных расходов в условиях, когда сумма предоплаты списана по истечении срока давности.

Однако арбитражные судьи в некоторых решениях (например, в постановлении ФАС Московского округа от 19.03.2012 № Ф05-12939/11) основываются на отсутствии запрета на отнесение таких сумм налога в расходы и считают, что такое включение оправданно. Вот их аргументы:

- НК РФ не содержит запрета на отнесение уплаченного с аванса НДС в состав расходов, когда данный аванс списывается как просроченная кредиторская задолженность;

- основываясь на нормах п. 7 ст. 3 НК РФ компания может отнести НДС, переведенный в бюджет, во внереализационные расходы — право на такое действие определено в подп. 20 п. 1 ст. 265 НК РФ.

Следует учитывать, что без дополнительных разрешений от ФНС такой подход практиковать нежелательно. В противном случае неизбежны судебные споры.

Учет НДС и списание кредиторской задолженности: проводкиПроцедура списания кредиторки в бухгалтерском учете должна сопровождаться следующими записями:

Покупатель принял продукцию, не расплатился за нее, но входящий НДС был принят к вычету:

Дт 10 Кт 60 — приходуем продукцию;

Дт 19 Кт 60 — отражаем входящий НДС по приобретению;

Дт 68 Кт 19 — предъявляем к вычету входящий НДС;

Дт 60 Кт 91.1 — списываем задолженность вместе с НДС.

Восстановление входящего НДС не производится.

Покупатель получил продукцию, не произвел оплату, но и входящий НДС к вычету не принимал:

Дт 10 Кт 60 — приходуем продукцию;

Дт 19 Кт 60 — записываем входящий НДС;

Дт 60 Кт 91.1 — списываем кредиторку, учитывая входящий НДС;

Дт 91.2 Кт 19 — относим на расходы НДС, который не был предъявлен к вычету.

Поставщик получил предоплату, рассчитал и уплатил с этой суммы НДС, но продукцию покупателю не поставил:

Дт 51 Кт 62 — фиксируем сумму аванса, поступившего от покупателя;

Дт 76Авансы Кт 68 — исчисляем НДС с аванса;

Дт 62 Кт 91.1 — списываем сумму просрочки во внереализационные доходы;

Дт 91 Кт 76Авансы — относим НДС на расходы — проводка спорная.

***

Налогоплательщикам, списывая просроченную кредиторку, прежде всего необходимо подготовить все обоснования для проведения такой хозоперации. При списании задолженности необходимо руководствоваться положениями действующего законодательства, в частности Налогового кодекса, и разъяснениями финансового ведомства. Только это поможет избежать ошибок в учете и, самое главное, конфликтов с контролирующими органами.

Учет списания кредиторской задолженности (с пояснениями)

Введение:Торговые кредиторы или кредиторская или кредиторская задолженность — это непогашенные остатки, которые должны быть выплачены кредиторам или другим сторонам для поставки различных видов услуг или продуктов для компания.

Кредиторская задолженность представляет собой класс кредитного характера, показанный в разделе «Краткосрочные обязательства» отчета о финансовом положении. Кредиторская задолженность не может быть списана только потому, что истек срок погашения задолженности.Его следует списывать только в том случае, если компания больше не несет ответственности по погашению обязательств.

В этой статье мы обсудим, как учесть списание кредиторской задолженности из финансовой отчетности компании.

Существуют определенные критерии, предусмотренные стандартом бухгалтерского учета IFRS-9 международных стандартов финансовой отчетности. Эти руководящие принципы отдельно поясняются ниже:

Указание МСФО-9:Обязательства предприятия не прекращаются только потому, что крайний срок платежа истек.

МСФО-9 гласит, что финансовые обязательства должны быть прекращены или списаны компанией только тогда, когда обязательство по выплате ресурсов выполнено, аннулировано или истекло.

Таким образом, кредиторская задолженность не списывается на основании временных рамок, в то время как, с другой стороны, дебиторская задолженность списывается, когда после окончательного срока платежа проходит значительное время.

Это связано с концепцией осмотрительности, которая сохраняет финансовую отчетность в определенной степени справедливой, чтобы избежать завышения доходов и активов и занижения расходов и обязательств.

Торговые кредиторы и прочие обязательства могут быть списаны в следующие случаи:

Освобождение от ответственности:Обязательство по выплате кредиторам и другим сторонам освобождается, когда обязательство выплачивается денежными средствами или другими активами.

Ответственность уменьшается в размере стоимости выплаченных ресурсов. Если обязательство зачитывается некоторыми активами, отличными от денежных средств, компания должна признать прибыль или убыток в отношении разницы между зачетом обязательства и стоимостью переданного актива.

Согласно некоторым условиям платежа по обязательствам, если платеж производится в течение определенного установленного срока, плательщику обязательства предоставляется скидка.

Это уменьшает количество кредиторской задолженности и признается как полученная скидка. Для уменьшения договорных обязательств в этом случае обрабатывается следующая двойная бухгалтерская запись:

Дебетовые счета Кредиторская задолженность

Кредит Денежные средства / Банк / Другой актив s

Например, компания покупает компьютеры на сумму 4000 долларов США. в кредит 15 декабря 2019 г. от местного поставщика.В финансовой отчетности компании отражается сумма кредиторской задолженности в размере 4000 долларов США.

Эта кредиторская задолженность выписывается из финансовой отчетности компании, когда компания производит платеж своему поставщику.

Оплата может производиться наличными или другими активами в зависимости от переговоров между компанией и ее поставщиком.

После того, как платеж произведен, двойная запись должна быть следующей:

Дебетовые счета Кредиторская задолженность : 4000 долларов США

Кредит наличными / банковскими / другими активами 4000 долларов США

Эта запись погасит кредиторскую задолженность из финансовой отчетности компании.

Отмена Ответственность:Торговые кредиторы или кредиторская задолженность могут быть аннулированы в соответствии с некоторым юридическим, действующим законодательством, которое дает стороне к оплате возможность не выплачивать весь или частичный баланс.

Это также может быть связано с тем, что кредитор отказывается от баланса или не соблюдает договорные условия контракта.

В этом случае платежеспособная сторона может признать аннулированный остаток как прочий доход из-за сокращения оттока денежных средств и потому, что он не связан с основной деятельностью компании.

Следующая двойная учетная запись необходима предприятию для отражения этой операции

Дебетовая кредиторская задолженность Остаток

Кредит Прочие доходы

Например, сумма подлежащей аннулированию кредиторской задолженности также составляет 4000 долларов, то же, что и в приведенном выше примере, то вот пример записи журнала:

Дебетовая кредиторская задолженность Остаток : 4000 долларов США

Кредит Прочие доходы : 4000 долларов США

Эта запись будет списывать общую сумму или часть кредиторской задолженности, которую кредитор списывает с баланса компании.Воздействие будет как на баланс, так и на отчет о прибылях и убытках.

Истечение срока срок:Условия контракта могут указывать, что должен быть срок, в течение которого кредитор должен требовать остаток от должника, или после такого срока кредитор может не иметь полномочий требовать остаток от должника.

По истечении указанного срока предприятие имеет возможность списать остаток кредиторской задолженности в соответствии с двойной учетной записью, приведенной ниже:

Дебетовый остаток кредиторской задолженности

Кредит Прочие доходы

Например , сумма к оплате в размере 5000 долларов будет списана в связи с истечением срока контракта, тогда следующая запись для списания этой кредиторской задолженности:

Дебетовая кредиторская задолженность Остаток: 5000 долларов

Кредит Прочие доходы: 5000 долларов

Sinra

Кредиторская задолженность Налоговые регистры и списание долгов — Финансы | Динамика 365

- 5 минут на чтение

В этой статье

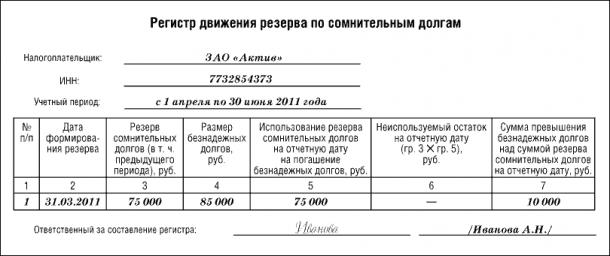

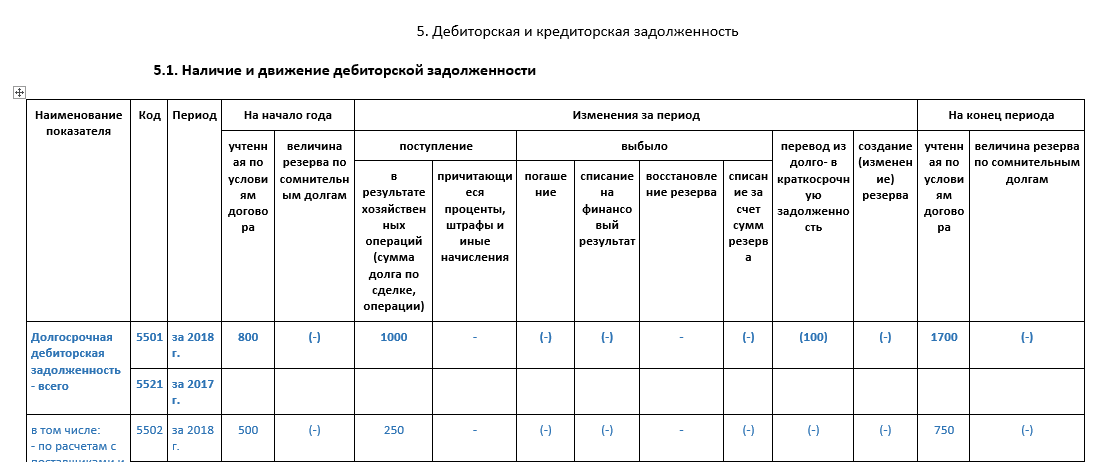

В этом разделе представлена информация о безнадежных долгах кредиторской задолженности, списаниях по ним, а также следующие налоговые регистры:

- Акт инвентаризации кредиторской задолженности

- Движение кредиторской задолженности

Кредиторская задолженность формируется на основании неоплаченных счетов на закупку товаров и услуг и авансовых платежей, полученных от клиенты.

Суммы кредиторской задолженности, списанные в связи с истечением срока исковой давности, считаются внереализационными доходами.

Настройка

Настройка параметров расчетов с поставщиками

Перейти к Расчеты с поставщиками > Настройка > Параметры расчетов с поставщиками .

На вкладке Главная книга и налог с продаж на экспресс-вкладке Кредиторские долги в поле Код дохода укажите код дохода, который будет назначен транзакциям для списания безнадежной кредиторской задолженности.

В поле Основной счет укажите счет для внереализационных доходов.

На вкладке Номерные серии в поле Код номерной серии выберите код номерной серии для ваучера главной книги для амортизации долгов .

Настройка интервала долга для безнадежных долгов

Перейти к Счета к оплате > Настройка > Интервал долга .

В поле Из введите нижнюю границу интервала долга в днях. Например, введите 240 .

В поле By введите верхний предел интервала долга в днях. Например, введите 0 , если нет верхнего предела.

В поле Описание введите подробное описание интервала долга.

Налоговые регистры

Вы должны создать и настроить налоговые регистры.Для получения дополнительной информации см. Создание налоговых регистров и журнал налоговых регистров. В следующих разделах представлена дополнительная информация о каждом налоговом регистре.

Акт инвентаризации кредиторской задолженности Налоговый регистр

Налоговый регистр Акта инвентаризации кредиторской задолженности основан на инвентаризации счетов на отчетную дату. Он отражает наличие сумм кредиторской задолженности.

Реестр необходим для учета внереализационных доходов и расходов отчетного (налогового) периода.

В строках регистров отображается следующая информация:

- Объект учета : номер счета-фактуры поставщика или номер полученного авансового платежа от клиента.

- Дата транзакции : Дата выставления счета или авансового платежа.

- Срок : Срок оплаты согласно условиям оплаты.

- Долг : непогашенная сумма счета-фактуры или авансового платежа, полученная на дату инвентаризации, если срок выдержки долгов находится в пределах интервала долга, которые вы настроили ранее.

- Сумма НДС по долгу : Сумма налога на добавленную стоимость (НДС) по непогашенной кредиторской задолженности на дату инвентаризации.

- Закрытая сумма : Общая сумма кредиторской задолженности, списанной в отчетном (налоговом) периоде.

- Закрытая сумма НДС : Общая сумма НДС по кредиторской задолженности, списанная в отчетном (налоговом) периоде.

- Неподтвержденная задолженность : введите сумму неподтвержденной задолженности поставщиком.

Налоговый регистр движения кредиторской задолженности

Налоговый регистр Движение кредиторской задолженности формируется для обобщения информации об операциях по движению кредиторской задолженности.

В регистр вносятся записи обо всех наступлениях кредиторской задолженности, а также обо всех погашениях (полных или частичных) и списаниях их налогоплательщиком в период с начала налогового периода до отчетной даты.

В данном регистре не отражаются суммы кредиторской задолженности налогоплательщика в бюджеты разных уровней.

Для целей отчетности записи об операциях в иностранной валюте также ведутся по каждому факту переоценки долга.

В строках регистров отображается следующая информация:

- Объект учета : номер счета-фактуры поставщика или номер полученного авансового платежа от клиента.

- Дата транзакции : Дата выставления счета или авансового платежа.

- Описание транзакции : Описание документа.

- Срок : Срок оплаты согласно условиям оплаты.

- Бухгалтерское поручение : Условия оплаты счета.

- Долг : непогашенная сумма счета-фактуры или авансового платежа, полученная на дату инвентаризации, если срок выдержки долгов находится в пределах интервала долга, которые вы настроили ранее.

- Сумма НДС по долгу : Сумма НДС по непогашенной кредиторской задолженности.

- Дата закрытия : Дата закрытия счета-фактуры, списания или платежной операции.

- Причина закрытия : Описание операции по списанию или выплате долга.

- Сумма закрытия : Общая сумма списанной кредиторской задолженности за отчетный (налоговый) период.

- Закрытая сумма НДС : Общая сумма НДС по кредиторской задолженности, списанная за отчетный (налоговый) период.

- Сумма непогашенной задолженности : Общая сумма непогашенной кредиторской задолженности после движения.

- Сумма неурегулированной задолженности НДС : Общая сумма НДС по непогашенной кредиторской задолженности после движения.

Списать безнадежную задолженность

Прежде чем можно будет списывать безнадежные долги, необходимо создать журнал регистров на тот же период, что и списание, и произвести расчет регистров.

В журнале необходимо утвердить регистр Акт учета кредиторской задолженности .

Примечание

Не утверждать регистр движения кредиторской задолженности .

Признать и списать безнадежную задолженность

Рассчитать и утвердить журнал налоговых регистров за предыдущий период.Для получения дополнительной информации см. Создание налоговых регистров и журнал налоговых регистров.

Перейти к Счета к оплате > Периодические задачи > Амортизация > Амортизация торговых обязательств .

В поле Расчетная дата выберите дату, которая указывает требуемый расчетный период.

На странице показаны долги, срок действия которых истек на указанную отчетную дату:

- Вкладка Клиенты показывает список предоплат клиентов.

- Вкладка Поставщики показывает список счетов-фактур поставщиков.

Чтобы просмотреть исходные проводки клиента или поставщика, выберите Транзакции на соответствующей вкладке.

Выберите долги для списания. Поле Всего в разделе Отмечено показывает общую сумму транзакций, отмеченных для дебетования.

На панели действий выберите Обновить .Отмеченные транзакции больше не отображаются. В разделе Списано суммы увеличиваются до значения, которое отображалось в поле Итого в разделе Отмечено до того, как вы выбрали Обновление . Созданы транзакции для клиентов / поставщиков. Кроме того, в главной книге создаются операции по списанию каждой задолженности. Дата операций списания соответствует дате, выбранной вами в поле Расчетная дата .

Отменить списание безнадежной задолженности

Для отмены списания безнадежных долгов выполните следующие действия.

Перейти к Счета к оплате > Периодические задачи > Амортизация > Отмена амортизации торговых обязательств .

В поле Расчетная дата выберите дату, которая указывает требуемый расчетный период.

На странице показаны списанные долги, срок действия которых истек на указанную отчетную дату:

- Вкладка Клиенты показывает список списанных предоплат клиентов.

- Вкладка Поставщики показывает список списанных счетов-фактур поставщиков.

Чтобы просмотреть исходные проводки клиента или поставщика, выберите Транзакции на соответствующей вкладке.

Выберите списанные долги для отмены. Поле Всего в разделе Отмечено показывает общую сумму транзакций, отмеченных для дебетования.

На панели действий выберите Обновить .Отмеченные транзакции больше не отображаются. В разделе Списано суммы уменьшаются до значения, которое отображалось в поле Итого в разделе Отмечено до того, как вы выбрали Обновление . Формируются операции, отменяющие списание кредиторской задолженности.

Метод прямого списания дебиторской задолженности и налоговых целей | Малый бизнес

Прямое списание дебиторской задолженности в основном используется небольшими компаниями для финансовой отчетности, но требуется всеми компаниями при определении их налоговых обязательств перед Налоговой службой.Используя этот метод, компания записывает безнадежный долг в свою главную бухгалтерскую книгу, как только он признан безнадежным. Это отличается от метода резервов, который требует от компании оценки потенциальных убытков еще до их возникновения.

Объяснение метода прямого списания

Когда покупатель не платит причитающиеся суммы, продажа может быть «списана» с бухгалтерских книг компании — удалена из дебиторской задолженности и отражена как убыток компании. «Дебиторская задолженность» — это счет главной бухгалтерской книги, находящийся на балансе компании.Остаток представляет собой общую сумму продаж в кредит, по которым клиентам компании были выставлены счета-фактуры и которые теперь ожидают получения наличных.

Пример прямого списания

Для записи журнала для использования метода прямого списания безнадежной задолженности требуются два счета главной книги — дебиторская задолженность и расходы на безнадежную задолженность. Чтобы понять влияние на главную книгу, давайте сначала начнем с точки первоначальной продажи. Предположим, что на 31 июля непогашенная дебиторская задолженность корпорации составляет 148 000 долларов.

Запись в журнале продаж

1 августа компания продает товары на сумму 1200 долларов США одному из своих местных клиентов со сроком счета-фактуры 30 дней нетто. В это время бухгалтер дебетует, DR, дебиторскую задолженность, и кредиты, CR, выручку от продаж. Эта транзакция приводит к следующей записи в его бухгалтерскую книгу:

(DR) Дебиторская задолженность 1,200 (CR) Выручка от продаж 1,200

Эта запись увеличит сальдо дебиторской задолженности компании до 149 200 долларов США.

Прямая запись о списании

Предположим, что 31 ноября того же года компания определяет, что после бесчисленных неудачных попыток взыскать непогашенный счет-фактуру клиента, сумма никогда не будет получена и должна быть отражена как убыток на бухгалтерские книги компании.Бухгалтер сделает следующую запись в своей главной книге:

(DR) Расходы по безнадежной задолженности 1,200 (CR) Дебиторская задолженность 1,200

Эта запись уменьшает сальдо дебиторской задолженности обратно до 148000 долларов США, поскольку сумма больше не считается ожидаемой. коллекционный. Полный убыток в размере 1200 долларов может быть включен в налоговую декларацию компании, форму IRS 1120, в строке 15 для безнадежных долгов.

Ссылки

Биография писателя

Кила Хелстром начала писать в 2010 году.Она является дипломированным бухгалтером с более чем 10-летним опытом бухгалтерского учета и финансов. Несмотря на то, что она работала консультантом, большую часть своей карьеры она посвятила корпоративным финансам. Хелстром училась в Университете Южного Иллинойса в Карбондейле и имеет степень бакалавра наук в области бухгалтерского учета.

Как списать определенную транзакцию в счет …

Рад видеть вас здесь. У меня есть несколько шагов, которые мы можем выполнить, чтобы списать транзакции в вашей дебиторской задолженности (A / P), кристин-монтес.

Мы можем создать запись журнала в QuickBooks Online (QBO). Затем выберите Счета к оплате из раскрывающегося списка поля Счет .

Чтобы ваши записи были в надлежащем состоянии, лучше всего проконсультироваться с вашим бухгалтером перед выполнением процесса. Они могут предоставить вам подробную информацию о том, как правильно вести учетную запись, особенно с категорией, используемой для дебета и кредита.

После получения сведений выполните следующие действия, чтобы ввести запись журнала:

- Щелкните значок New Plus .

- Выберите Запись журнала под Другое .

- На странице Запись журнала введите дату транзакции в поле Дата журнала .

- Отметьте поле Счет и выберите Счета к оплате из раскрывающегося списка.

- Введите сумму в столбец Кредит , перейдите на вкладку в столбце Имя и выберите имя поставщика из раскрывающегося списка.

- В следующей строке выберите счет компенсации и введите сумму в столбец Дебет .

- Заполните поля и убедитесь, что дебет равен вашим кредитам.

- Нажмите Сохранить и закройте , чтобы сохранить изменения.

Дополнительные сведения о правилах, которые следует учитывать при добавлении записи в журнал, можно найти в этой статье: Краткое руководство QuickBooks по записям журнала.

На случай, если вам понадобится списать безнадежную задолженность в будущем, прочтите эту статью: Узнайте, как списать безнадежную задолженность в QuickBooks Online.

У меня есть ссылка, по которой можно найти статьи о сверке банковского реестра: Сверка своего банковского счета с QuickBooks.

Вот и все. Я на расстоянии одного ответа, если вам нужна помощь в ведении бизнеса в QBO. Я буду здесь, чтобы обеспечить тебе успех. Всегда заботиться.

Можете ли вы списать неоплаченные счета? Все, что вам нужно знать

Можно ли списать неоплаченные счета?

Владельцы малого бизнеса могут списать неоплаченные счета, если они соответствуют следующим критериям: они зарегистрировали неоплаченные счета в своей системе бухгалтерского учета, они являются налогоплательщиками по методу начисления и могут доказать IRS, что они приняли разумные меры. шаги по получению счета от клиента.

Неоплаченные счета — сколько бы владелец бизнеса ни хотел, чтобы они не были чем-то предметом для рассмотрения, это так. Вы знаете, что такое упражнение: вы получаете нового клиента, предоставляете ему продукт или услугу и отправляете им счет на оплату. А потом, когда вы ведете бухгалтерский учет (в выбранной вами бухгалтерской программе), вы понимаете, что деньги, вероятно, никогда не появятся. Скорее всего, это заставит вас задать себе простой вопрос: можете ли вы списать неоплаченные счета?

Бухгалтеры, работающие с малым бизнесом, часто задаются вопросом, можно ли списать неоплаченные счета.Владельцы малого бизнеса имеют право спросить, потому что списание неоплаченных счетов возможно, то есть в некоторых ситуациях. Но не так просто, как кажется, определить, можете ли вы списать неоплаченные счета-фактуры в налоговые сборы вашей компании. Вам как владельцу бизнеса нужно будет ответить на несколько вопросов, которые позволят точно определить, сможет ли ваша CPA списать неоплаченные счета.

Эти ответы имеют значение, потому что списание может повлиять как на вашу бухгалтерию, так и на ваш налогооблагаемый доход.Точно так же способ отслеживания счета-фактуры может отличаться для обоих этих вариантов.

Итак, давайте узнаем, можете ли вы списать неоплаченные счета, ответив на ряд вопросов.

3 вопроса, чтобы выяснить, можно ли списать неоплаченные счетаЧтобы определить, можете ли вы списать неоплаченные счета, вам нужно ответить на три конкретных вопроса.

Обратите внимание, что по ходу дела мы будем делать вид, будто работаем со счетом от 5 декабря 2018 г., который оплачивается 15 января 2019 г., чтобы мы могли видеть, как один и тот же счет по-разному обрабатывается в наших книгах и наша налоговая декларация.

Вопрос 1. Был ли счет зарегистрирован в бухгалтерских книгах вашей компании?

Первый тест при определении того, можете ли вы списать неоплаченные счета-фактуры, заключается в том, зарегистрировали ли вы счет-фактуру в своей системе бухгалтерского учета. Если вы готовите и сохраняете свои счета с помощью компьютерной программы бухгалтерского учета, такой как QuickBooks Online или Xero, то ответ — да.

Это потому, что, когда вы сохраняете счет, автоматические системы добавляют сумму в ваши книги, и счет будет отображаться в отчетах, созданных системой, до тех пор, пока он не будет оплачен или списан.

Если вы подготовили счет с помощью Word, Google Docs или чего-то другого, кроме своей бухгалтерской программы (и не записали его каким-либо другим способом в своих книгах), то ответ будет отрицательным, потому что счет (и доход) не появится. по вашим отчетам. Значит, списывать нечего.

Вопрос 2: Указан ли доход по счету в вашей налоговой декларации?

Второй тест для определения того, можете ли вы списать неоплаченные счета, — это указали ли вы доход в своей налоговой декларации.Давайте продолжим рассмотрение этого примера счета-фактуры, созданного в декабре 2018 года с платежом клиента, фактически полученным в январе 2019 года. Налогоплательщик по методу начисления включит сумму счета в свою налоговую декларацию за 2018 год, в то время как налогоплательщик с наличным расчетом включит ее в свою налоговую декларацию за 2018 год. их возвращение в 2019 году.

И если этот счет никогда не оплачивается покупателем, можете ли вы его списать? Это зависит от того, являетесь ли вы налогоплательщиком по методу начисления или по кассовому методу.

Налогоплательщик, использующий метод начисления, может списать неоплаченный счет, поскольку он уплатил налог с суммы счета в своей налоговой декларации за 2017 год.Если они не получат платеж от клиента, они могут вычесть сумму счета как расходы по безнадежной задолженности в том налоговом году, в котором они были списаны.

Однако налогоплательщик , основанный на кассовой основе, не может списать счет, поскольку сумма счета никогда не включалась в их налогооблагаемый доход. Помните, что налогоплательщики, использующие кассовый метод, включают доход только в том случае, если они получают платеж от покупателя. Если этого никогда не произойдет, доход никогда не сообщается, и вычет безнадежной задолженности не требуется.

Значит ли это, что вам, возможно, придется списывать неоплаченные счета в бухгалтерских книгах, а не в налоговой декларации?

Вообще-то да. Если вы используете систему учета по методу начисления и подаете налоговую декларацию по кассовому принципу, вам нужно будет записать списание, чтобы скорректировать отчеты в бухгалтерском учете вашего бизнеса, но вы не будете списывать его как безнадежный долг по ваша налоговая декларация. Помните, что мы не можем вычесть безнадежную задолженность из нашей налоговой декларации, если ранее не сообщили о доходе по более ранней декларации.

Следующий рисунок упрощает эту концепцию:

Вопрос 3: Какова вероятность того, что счет будет оплачен в будущем?

Последним тестом при определении того, можете ли вы списать неоплаченные счета-фактуры, является оценка вероятности того, что счет будет оплачен в будущем.В руководящих принципах IRS говорится, что для того, чтобы произвести вычет из суммы неоплаченного счета в качестве безнадежного долга, вы должны предварительно указать доход в предыдущей налоговой декларации и иметь возможность доказать, что вы предприняли разумные шаги для сбора счет от вашего клиента.

Не существует магического количества дней, в течение которого счет-фактура просрочен, чтобы его можно было списать. Факты и обстоятельства ситуации, а также то, считается ли задолженность по счету бесполезной, определяют, можете ли вы списать неоплаченный счет.

Фактически, счет даже не обязательно должен быть просроченным, чтобы вы могли его списать, если вы можете доказать, что он был бесполезен, когда вы его списали. Это может произойти, если клиент внезапно уйдет из бизнеса или прямо скажет вам, что не намерен платить вам.

Ваши дальнейшие действия при наличии неоплаченных счетовВы должны принять разумные меры для получения неоплаченных счетов, прежде чем их списывать. Это может включать в себя телефонные звонки вашим клиентам, отправку писем или даже найм коллекторского агентства для взыскания долга.

Если платежные привычки вашего клиента влияют на ваш собственный денежный поток, вы можете рассмотреть возможность использования финансирования по счетам, чтобы минимизировать возможность списания. Если вы рассматриваете этот вариант, узнайте больше о том, как работает финансирование по счетам.

Как избежать неоплаченных счетовВы не будете зацикливаться, задавая себе вопрос, можете ли вы списать неоплаченные счета, если в конечном итоге у вас не останется неоплаченных счетов для списания. Итак, как обеспечить своевременную оплату счетов? И если им не выплатят вовремя, что вы можете сделать, пережив шторм, с точки зрения денежного потока? Вот несколько предложений:

Прогресс БиллингТекущее выставление счетов — это процесс инкрементального выставления счетов клиентам по проекту на основе процента уже выполненных работ.Этот тип выставления счетов обычно резервируется для более крупных и долгосрочных проектов, чтобы помочь поставщикам услуг поддерживать адекватный уровень финансирования на протяжении всего проекта. Однако, если вы имеете дело с клиентом, который, по вашему мнению, подвергается риску бегства или находится в шатком финансовом положении, это может помочь гарантировать, что вы получите хотя бы часть заявленной цены. Более того, вы все равно можете списать неоплаченную часть.

Чтобы организовать текущую структуру выставления счетов, начните с заключения контракта, в котором четко определена частота, с которой вы будете выставлять счет, исходя из контрольных точек проекта (завершение 25%, завершение 50% и т. Д.). Затем вам нужно будет предоставить клиенту график проекта и то, что потребуется с точки зрения финансирования на каждом этапе. Когда вы достигнете каждой вехи проекта, отправьте своему клиенту счет на часть согласованной общей стоимости.

Финансирование счетовЕсли вам нужна помощь с денежным потоком, пока вы ждете неоплаченных счетов, подумайте о финансировании счетов. При финансировании по счетам кредиторы авансируют вам денежные средства, обеспеченные вашими неоплаченными счетами, что позволяет вам сразу же вернуть деньги в свой бизнес.При финансировании счетов-фактур вы обычно можете получить аванс в размере 85% от общей стоимости неоплаченных счетов-фактур, при этом большая часть остальных 15% выплачивается вам позже.

Более того, практически любой бизнес может претендовать на финансирование по счетам, если у него есть непогашенная дебиторская задолженность. Однако при финансировании счета-фактуры ваш кредитор обычно взимает комиссию за обработку в размере около 3%. Затем они будут взимать «факторный сбор» в зависимости от того, сколько времени потребуется вашему клиенту для оплаты, почти всегда рассчитывается еженедельно.

ИтогКак видите, есть способы возместить часть или всю потерю, если вы имеете дело с неоплаченными счетами. Вы можете списать неоплаченные счета, если вы соответствуете определенным требованиям, или можете принять меры, чтобы у вас не возникло проблем со сбором счетов от клиентов. Если ничего не помогает, финансирование по счету может авансировать вам часть неоплаченного счета до тех пор, пока клиент, наконец, не оплатит его. И если вам нужна помощь с запросом о просроченных платежах, у нас тоже есть руководство для этого.Получите контроль над своими неоплаченными счетами и верните свой бизнес в нужное русло.

Правила списания дебиторской задолженностиGAAP | Малый бизнес

Линда Ричард Обновлено 29 января 2019 г.

Иногда ваши клиенты или клиенты просто не платят то, что они должны. Вам нужно будет разрешить или списать неоплаченную дебиторскую задолженность, и вам потребуются точные записи для налоговой и финансовой отчетности. Общепринятые принципы бухгалтерского учета, обычно называемые GAAP, содержат правила и стандарты для записи и представления финансовой информации.Правила GAAP исходят от Комиссии по ценным бумагам и биржам и бухгалтеров.

Совет

Налоговая служба требует прямого списания для списания дебиторской задолженности. Вы не можете списать дебиторскую задолженность, пока не откажетесь от ее взыскания. Используйте метод резерва для целей, отличных от налога на прибыль, для оценки процента ожидаемой невыплаченной дебиторской задолженности на основе убытков прошлых лет.

Бизнес-предположения GAAP

Правила GAAP основываются на определенных предположениях о вашем бизнесе.Вы должны вести свой бизнес как единый экономический субъект, который не включает ваши личные активы или обязательства. Вы должны полностью раскрыть информацию с помощью сносок или заявлений под вашими цифрами, если у вас есть незавершенные транзакции, ожидающие судебные иски или по другим причинам, по которым цифры не отражают ваш бизнес-статус.

GAAP использует метод начисления для учета, который включает рассмотрение операции, когда она происходит, а не при переходе денежных средств из рук в руки. При учете по методу начисления вы получаете доход, когда доставляете товары или услуги.Если вам не заплатили при доставке, вы должны вести учет дебиторской задолженности до тех пор, пока вы не получите оплату или не откажетесь от нее.

Учет ожидаемого дохода

Дебиторская задолженность — это ожидаемый доход за оказанные услуги или проданные товары, которые не были оплачены. Отражайте дебиторскую задолженность в ваших бухгалтерских книгах как оборотные активы, которые, как ожидается, превратятся в наличные в течение года. Когда вы оказываете услуги или доставляете товары до оплаты, вы обычно являетесь необеспеченным кредитором, если только ваши услуги не подпадают под действие закона об аресте в вашем штате.

Залог механика, например, может сделать вас обеспеченным кредитором. У необеспеченного кредитора нет обеспечительного интереса в активах должника, и вы, вероятно, ничего не получите, если должник объявит о банкротстве. Владелец малого бизнеса должен ожидать списания непогашенных долгов.

Принцип консерватизма и метод допуска

GAAP использует менее оптимистичный взгляд, когда существуют две возможности. При использовании правил GAAP владелец бизнеса использует консервативную оценку количества дебиторской задолженности, которая не будет оплачена, исходя из принципа консерватизма.Этот метод резерва рассчитывает процент от общей непогашенной дебиторской задолженности, которая может никогда не быть выплачена. Вам не нужно знать, какие клиенты не будут платить или точную невыплаченную сумму, но вы указываете примерную сумму в книгах, которые вы не ожидаете собрать.

Метод прямого списания