| Райффайзенбанк | ≥ 1 млн. ₽ — 0 ₽ | 1 000 ₽ |

| Промсвязьбанк | 0 ₽ | 2 000 ₽ |

| АО «АЛЬФА-БАНК» | 0 ₽ | 2 500 ₽ |

| Банк УРАЛСИБ | 0 ₽ | 990 ₽ |

| Банк ДОМ.РФ | 0 ₽ | 0 ₽ |

| Сбербанк | 2 000 ₽ | 3 400 ₽ |

| ВТБ | 600 ₽ | 600 ₽ |

| Банк Санкт-Петербург | 600 ₽ | 600 ₽ |

| Газпромбанк | 5 500 ₽ | 2 000 ₽ |

| Абсолют Банк | 3 500 ₽ | 0 ₽ |

| Ак Барс Банк | 0,15% от суммы аккредитива (мин. | 900 ₽ |

| РоссельхозБанк | 0,3% от суммы аккредитива (мин. 3 000 ₽) | 3 000 ₽ |

| РОСБАНК Дом | 6500 ₽ | 2 000 ₽ |

| Открытие Банк | 1 000 ₽ | 1 000 ₽ |

| Банк Россия | — | 30 дней – 1 900 ₽ 60 дней – 2 400 ₽ 90 дней — 3 600 ₽ |

| ТрансКапитал Банк | 0,2% от суммы аккредитива 3 000 ₽, макс. 50 000 ₽) 3 000 ₽, макс. 50 000 ₽) | 0,25% от суммы аккредитива (макс. 5000 ₽) |

| СМП Банк | — | 2500 ₽ |

| Сургутнефтегазбанк | — | 1 100 ₽ |

Аккредитив для госзакупок – Экономика – Коммерсантъ

На фоне пандемии предприниматели стали чаще жаловаться на задержку платежей по госконтрактам, указывает уполномоченный по защите прав предпринимателей Борис Титов в письме главе правительства Михаилу Мишустину. Для решения проблемы бизнес-омбудсмен предлагает расширить присутствие банков в отношениях заказчиков и поставщиков введением расчетов по аккредитивам. Предполагается, что при исполнении обязательств банки гарантированно оплатят контракт поставщику.

Почти каждый пятый платеж (23%) по закупкам госкомпаний просрочен более чем на месяц, следует из анализа Сбербанка по данным Единой информационной системы в сфере закупок.

В закупках государства доля контрактов с просрочкой по оплате более 30 дней составляет 18%.

При этом уполномоченный по защите прав предпринимателей Борис Титов отмечает, что на фоне пандемии выросло число обращений бизнеса из-за неплатежей.

В письме главе Белого дома Михаилу Мишустину господин Титов предлагает предусмотреть внедрение механизма аккредитивов в закупки госкомпаний (ФЗ-223) — обязательства банка выплатить платеж поставщику при выполнении условий аккредитива. Предполагается, что заказчик будет согласовывать с поставщиком условия по контракту и на их основе заключать с банком соглашение об открытии аккредитивов — поставщик сможет получить оплату при подтверждении исполнения обязательств в банке. При этом оплата может производиться двумя способами: списанием средств со счета заказчика или за счет собственных средств банка (финансирование поставщика под лимит и по сниженной ставке заказчика).

Аккредитив сможет гарантировать поставщикам своевременную оплату, а для заказчиков риски исключаются из-за оплаты только исполненных обязательств, указывает господин Титов.

При этом механизм предлагается запустить в режиме пилотного проекта для оценки эффекта от запуска новых кредитных продуктов. Поручить реализацию механизма необходимо Минэкономики при участии ЦБ и аппарата бизнес-омбудсмена, следует из письма.

Напомним, что сейчас банки выдают поставщикам банковские гарантии в качестве обеспечения исполнения контракта для снижения рисков заказчиков в случае нарушения его условий поставщиком. При этом работа банков неоднократно подвергалась критике участников закупочного процесса за несвоевременное блокирование средств на спецсчетах — для решения проблемы Минфин предложил включить банки в число субъектов контроля (см. “Ъ” от 1 июня).

Диана Галиева

Аккредитив, проверенный временем | Партнерский материал

Суть аккредитива

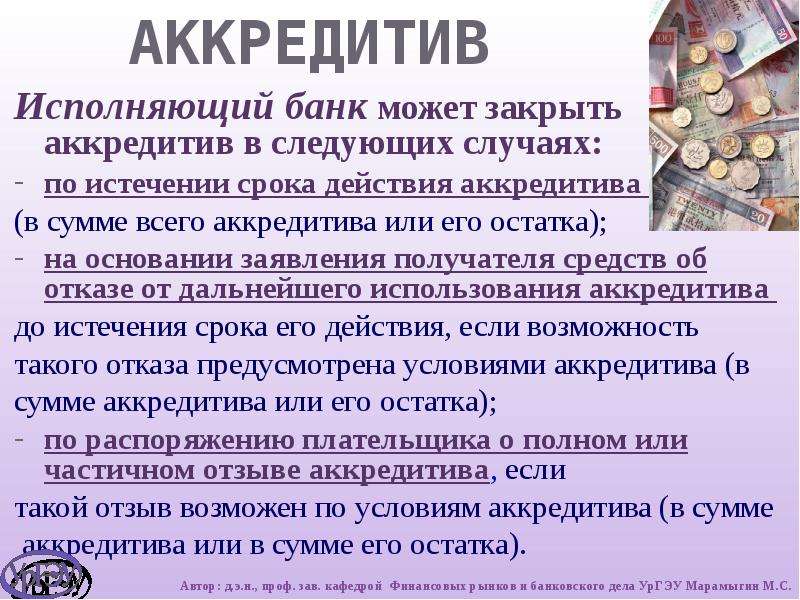

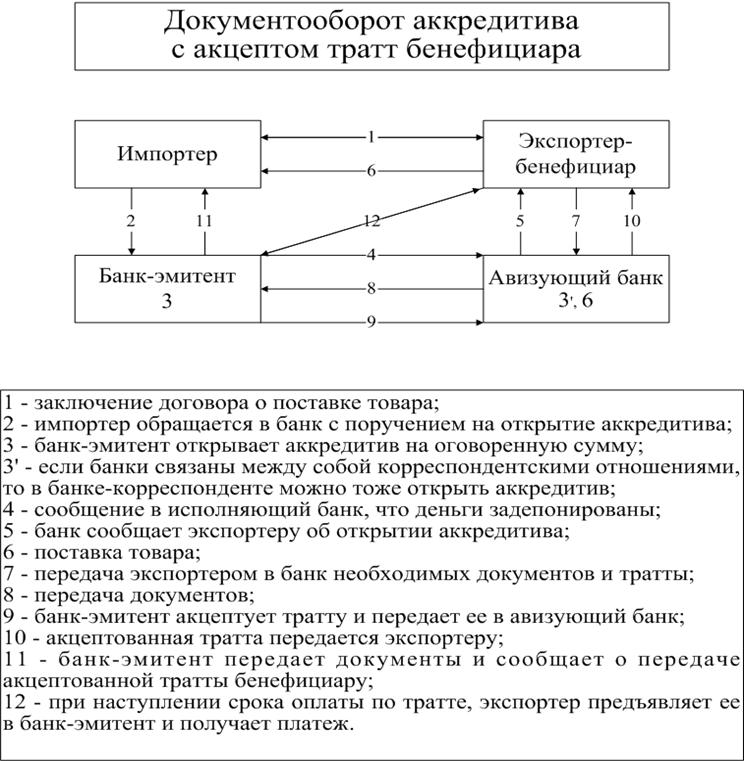

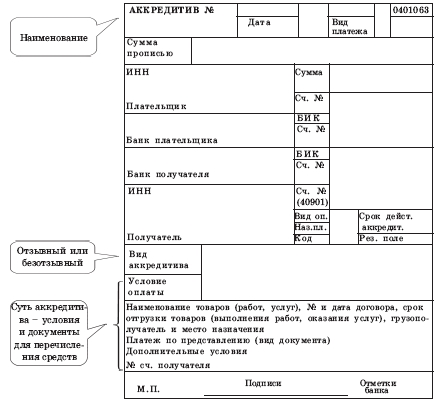

Несмотря на то, что аккредитив является расчетным инструментом, его относят к разряду документарных операций. Именно коммерческие, отгрузочные документы сделки играют первостепенную роль при реализации контракта с использованием аккредитива. По сути, аккредитив – это обязательство банка заплатить определенную сумму продавцу, при условии предоставления последним соответствующих условиям аккредитива документов.

Именно коммерческие, отгрузочные документы сделки играют первостепенную роль при реализации контракта с использованием аккредитива. По сути, аккредитив – это обязательство банка заплатить определенную сумму продавцу, при условии предоставления последним соответствующих условиям аккредитива документов.

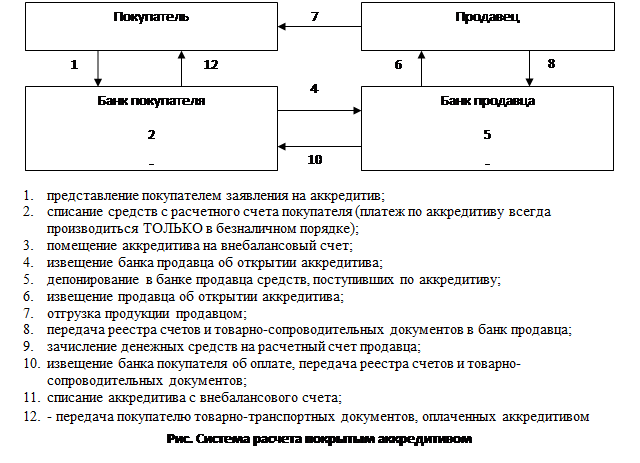

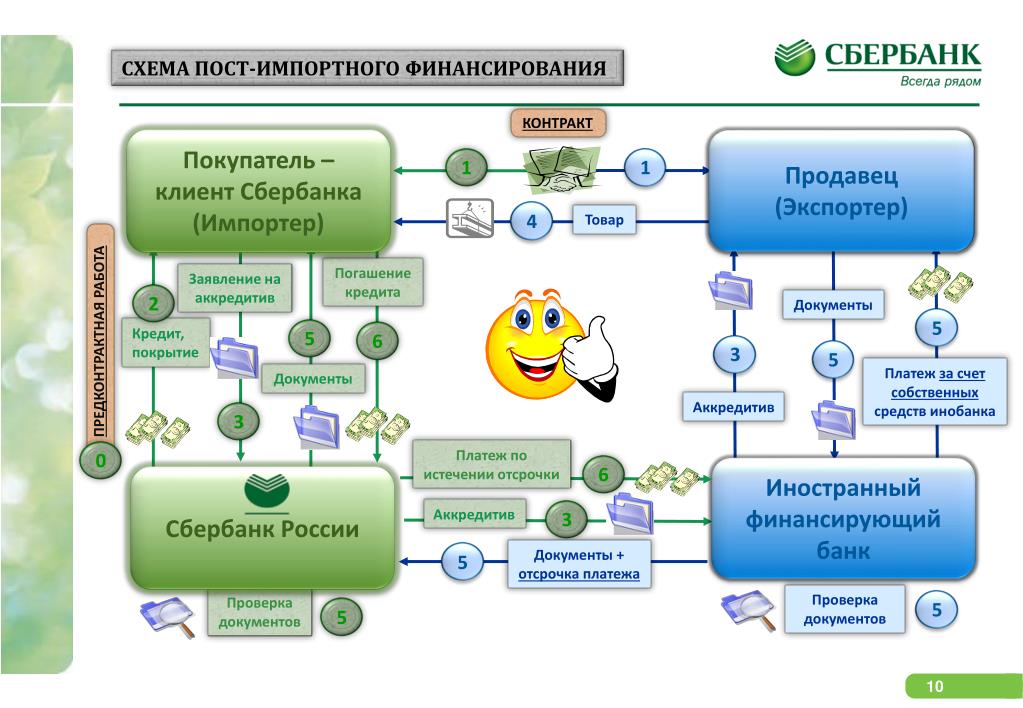

Механизм реализации сделки предельно прост, его наглядно демонстрирует контракт на приобретение товара, где основные участники сделки — компания-покупатель, компания-продавец, и банк, выступающий в роли посредника, контролирующего этапы реализации сделки. Прежде всего, контрагенты подписывают контракт, в платежных условиях которого указывают аккредитив в качестве формы расчетов. Затем покупатель размещает на специальном счете в Сбербанке так называемое «покрытие», которое формируется за счет его собственных средств или за счет предоставленного банком кредита, и открывает аккредитив (также возможно открытие аккредитива и без покрытия). В условиях аккредитива указываются детали контракта и перечень документов, против предоставления которых будет осуществлен платеж.

Преимущества аккредитива

От использования аккредитива выигрывают оба участника сделки. Покупатель может избежать предоплаты, т.к. аккредитив является альтернативой авансовым платежам. Он гарантирует свою платежеспособность перед поставщиком и, при этом защищен от рисков, возникающих при работе с новыми незнакомыми партнерами. Продавец же получает гарантию своевременной оплаты отгруженного товара или оказанной услуги. Он может быстрее осваивать рынки сбыта и расширять список своих клиентов, не отвлекая дополнительные ресурсы на проверку надежности новых покупателей.

Рассчитываться с помощью аккредитивов можно по сделкам купли-продажи практически любых товаров, сырья, объектов недвижимости, долей предприятий, ценных бумаг и т. д., а также при получении или оказании различных видов услуг.

д., а также при получении или оказании различных видов услуг.

Аккредитив может выступать и инструментом финансирования. Если покупатель не готов формировать покрытие по аккредитиву за счет собственных или заемных ресурсов, Сбербанк предложит открыть «непокрытый аккредитив в рамках установленного лимита риска на клиента». Также возможно получить отсрочку платежа по аккредитиву и оплатить товар уже после его реализации или осуществить платеж за счет средств, предоставленных банком.

Еще одним важным преимуществом внутрироссийского аккредитива является его более низкая стоимость по сравнению с международным аналогом.

Внутрироссийские аккредитивы Сбербанка

Рост интереса российских компаний к этому продукту и стабильная динамика увеличения объемов операций свидетельствуют об устойчивой тенденции перехода внутрироссийской торговли к современным формам расчетов. Сбербанк также способствует развитию этой ситуации: в том числе благодаря активному участию экспертов банка в России появился новый продукт – аккредитив с исполнением третьему лицу (аналог трансферабельного (переводного) аккредитива в международной практике).

Открыть аккредитив в Сбербанке просто. Клиенту достаточно обратиться в любое отделение, обслуживающее юридических лиц, и предоставить заявление на открытие аккредитива (скачать его можно на сайте Сбербанка).

Годами отлаженная технология проведения подобных операций позволяет Сбербанку открывать аккредитивы в максимально короткие сроки — в течение одного-двух дней. А благодаря наличию самой широкой в России филиальной сети, большинство расчетов осуществляется внутри одной финансовой структуры, за счет чего снижается общая стоимость затрат по сделке и повышается скорость проведения операций.

Подробную информацию об услуге вы можете получить на сайте sberbank.ru и по телефону контактного центра 8 800 555 5550.

ОАО «Сбербанк России». Генеральная лицензия Банка России № 1481 от 08.08.2012.

Зачем менять аккредитив на эскроу

20.07.2019

Примерное время чтения: 4 мин.

Юристы работают с эскроу больше года и уже успели убедиться в том, что этот договор лучше аккредитива. Например, из-за того, что эскроу-агентом может быть не только банк, но и юридическая фирма или другая компания. Они проверят документы по существу, а не только сверят их названия с перечнем, который указан в договоре на открытие аккредитива. Основная особенность договора условного депонирования — повышенный уровень защиты имущества. Эскроу-агент обособит депонированное имущество и учтет его на отдельном балансе. Он не вправе распоряжаться им или использовать депонированное имущество. В договоре можно предусмотреть иные правила. Также они могут вытекать из существа обязательства. В статье руководителя группы по слияниям и поглощениям «Пепеляев Групп» Сергея Шорина и юриста «Пепеляев Групп» Юлии Лабуревой – плюсы эскроу по результатам его использования за последний год.

Он не вправе распоряжаться им или использовать депонированное имущество. В договоре можно предусмотреть иные правила. Также они могут вытекать из существа обязательства. В статье руководителя группы по слияниям и поглощениям «Пепеляев Групп» Сергея Шорина и юриста «Пепеляев Групп» Юлии Лабуревой – плюсы эскроу по результатам его использования за последний год.

Эскроу защитит имущество от взыскания и ареста

Основная особенность договора условного депонирования — повышенный уровень защиты имущества. Эскроу-агент обособит депонированное имущество и учтет его на отдельном балансе. Он не вправе распоряжаться им или использовать депонированное имущество. В договоре можно предусмотреть иные правила. Также они могут вытекать из существа обязательства.

На депонированное имущество не получится обратить взыскание по долгам эскроу-агента, депонента или бенефициара.229 Имущество защищено от ареста и обеспечительных мер. Таких правил для аккредитива нет. Подобные способы защиты для денежных средств плательщика, которые передали в аккредитив банку, закон не предусматривает. Поэтому по отношению к данным денежным средствам могут применить ограничения.

Поэтому по отношению к данным денежным средствам могут применить ограничения.

По долгам депонента229–1 или бенефициара взыскание можно обратить только на его право — требование к эскроу-агенту. Кредиторы депонента могут также приобрести право требования к бенефициару или эскроу-агенту. Это возможно, если договор прекращен или обязательства по нему нарушили. Например, имущество не возвратили депоненту по истечении срока депонирования. Другой вариант — эскроу-агент передал имущество бенефициару без оснований.

Можно договориться об особых условиях проверки документов

Депонированное имущество по договору эскроу передают при наступлении определенных договором событий. Например, бенефициар предоставит согласованные сторонами документы, совершит определенные действия. Другой вариант — должен пройти определенный срок или наступить событие.

Стороны вправе дополнительно установить в договоре условного депонирования правила проверки документов. Например, можно добавить условие, что эскроу-агент смотрит не только на внешние признаки документов, но еще проводит их полную, в том числе юридическую, проверку. Это может быть особенно эффективно в случаях, когда эскроу-агентом выступает юридическая компания, адвокат или нотариус.

Это может быть особенно эффективно в случаях, когда эскроу-агентом выступает юридическая компания, адвокат или нотариус.

Не обязательно обращаться в банк

Договор эскроу — трехсторонний. В нем три участника: депонент, бенефициар и эскроу-агент. И компании, и физлица в пределах своей право- и дееспособности могут выступить эскроу-агентами. Например, это могут быть нотариусы, адвокаты, банки, в то время как расчеты по аккредитиву осуществляют только через банк.

Эскроу-агент выполняет две основные функции. Первая — принимает от депонента и передает бенефициару депонированное имущество. Вторая — обеспечивает его надлежащую сохранность.

В эскроу формируются трехсторонние отношения. В них эскроу-агент выступает стороной, которая контролирует, как стороны соблюдают условия договора условного депонирования. Эскроу-агент следит за соответствием представляемых бенефициаром документов — оснований для передачи имущества.

Аккредитив отличается от эскроу тем, что представляет собой двусторонние отношения между плательщиком и банком, между банком и получателем средств. То есть возникают отдельные двусторонние сделки, которые заключают в рамках аккредитива.

То есть возникают отдельные двусторонние сделки, которые заключают в рамках аккредитива.

Стороны вправе согласовать взаимную передачу имущества

Компании вправе оформить взаимное эскроу. В этом случае эскроу-агент берет на хранение имущество, которое стороны двустороннего договора должны передать друг другу. Это сделки с взаимными обязательствами по передаче имущества.

Пример: в M&A сделке одна сторона может депонировать у эскроу-агента бездокументарные ценные бумаги, другая сторона — безналичные денежные средства. Стороны вправе договориться: чтобы получить имущество, каждая должна совершить определенные действия. В таком случае каждая из сторон в договоре эскроу — это одновременно и депонент, и бенефициар. Аккредитив такие функции выполнять не может.

В целом договор эскроу — более гибкий инструмент при расчетах: его условия стороны вправе установить сами. Механизм расчетов по аккредитиву — устоявшийся и сформированный инструмент, который не позволяет менять условия так, как это удобно сторонам.

Депонированное имущество исключат из конкурсной массы

Лица, которые заключили договор условного депонирования, защищены от кредиторов депонента, эскроу-агента или бенефициара. Помимо этого законодатель установил дополнительные гарантии при наступлении процедуры банкротства.

Внешний либо конкурсный управляющий не вправе распоряжаться депонированным имуществом должника — депонента. Даже если депонента признают банкротом, это не помешает эскроу-агенту передать депонированное имущество бенефициару. Но если указанные в договоре эскроу основания передачи имущества в течение шести месяцев с момента введения конкурсного производства не возникают, имущество включат в конкурсную массу.

Поправка к часто задаваемым вопросам, касающимся торгового финансирования с участием SSI, подпадающих под санкции, связанные с Украиной

28 мая 2015 года

7 мая OFAC пересмотрело часто задаваемые вопросы 395 и 419, касающиеся SSI, подпадающих под санкции, связанные с Украиной. Изменения выделены ниже.

Изменения выделены ниже.

FAQ 395

OFAC расширило сферу действия своих рекомендаций в отношении аккредитивов с участием организаций, подпадающих под Директивы 1, 2 и 3.OFAC ранее указывало, что «США лица могут уведомить или подтвердить аккредитив, выпущенный от имени не наложенного санкциями юридического лица , в котором юридическое лицо, подпадающее под действие Директивы 1, 2 или 3, является бенефициаром (т. е. экспортером или продавцом базовых товаров), поскольку предметный аккредитив не представляет собой расширение кредита для организации SSI ». OFAC изменило FAQ, указав, что «США лица могут иметь дело с (в том числе действовать в качестве авизующего или подтверждающего банка или в качестве заявителя (т.д., покупатель базовых товаров или услуг)) или обрабатывать транзакции по аккредитиву , в котором субъект, подпадающий под действие Директивы 1, 2 или 3, является бенефициаром (то есть экспортером или продавцом базовых товаров или услуги ), поскольку рассматриваемый аккредитив не представляет собой предоставление кредита для организации SSI ».

Более того, OFAC расширило сферу часто задаваемых вопросов, и теперь в нем рассматриваются организации SSI не только как бенефициары, но и как банки-эмитенты.OFAC предупредило, что если организация SSI является банком-эмитентом (т. Е. Банк, предоставляющий кредит импортеру), лица из США, требующие оплаты или возмещения от организации SSI по аккредитиву, должны гарантировать, что условия оплаты не превышают 30 или 90 дней, если применимо. OFAC приводит пример банка США, выступающего в качестве банка-участника переговоров по аккредитиву, выпущенному организацией SSI в соответствии с Директивой 1. После получения документов, связанных с экспортом, которые удовлетворяют условиям аккредитива, ведущие переговоры банки обычно платят продавец или экспортер и запросить возмещение у банка-эмитента.В этом сценарии OFAC заявляет, что банк США должен обеспечить получение возмещения от организации SSI в пределах допустимого 30-дневного лимита долга, как того требует Директива 1.

FAQ 419

OFAC также пересмотрело FAQ 419, касающийся того, как граждане США должны учитывать 30- и 90-дневные запреты на погашение долга в соответствии с Директивами 1, 2 и 3, поскольку они относятся к условиям оплаты для определенных коммерческих операций, таких как продажа товаров организациям SSI. OFAC усилило свое заявление в отношении лиц из США, предлагающих условия оплаты более 30 или 90 дней, в зависимости от обстоятельств, для организации SSI, заявив, что в целом представляет собой , запрещенную работу с долгами организации SSI. В своем предыдущем заявлении OFAC отметило, что такие условия оплаты могут составлять нарушение.

OFAC усилило свое заявление в отношении лиц из США, предлагающих условия оплаты более 30 или 90 дней, в зависимости от обстоятельств, для организации SSI, заявив, что в целом представляет собой , запрещенную работу с долгами организации SSI. В своем предыдущем заявлении OFAC отметило, что такие условия оплаты могут составлять нарушение.

OFAC также предоставляет более подробные инструкции относительно условий оплаты для транзакций, связанных с продажей товаров организации SSI, предоставления услуг и соглашений о подписке с участием организаций SSI, а также текущих платежей для долгосрочных проектов.В связи с этим OFAC отмечает, что в этих типах условий оплаты должна использоваться «дата валютирования не позднее 30 или 90 дней» с момента перехода права собственности на товары или права собственности на товары к предприятию SSI (для платежей, связанных с продажи товаров) или даты выставления окончательного счета (или каждого окончательного счета) (для платежей, связанных с услугами, договоренностями о подписке и промежуточными платежами). Неясно, что OFAC имеет в виду, используя фразу «дата валютирования».

Неясно, что OFAC имеет в виду, используя фразу «дата валютирования».

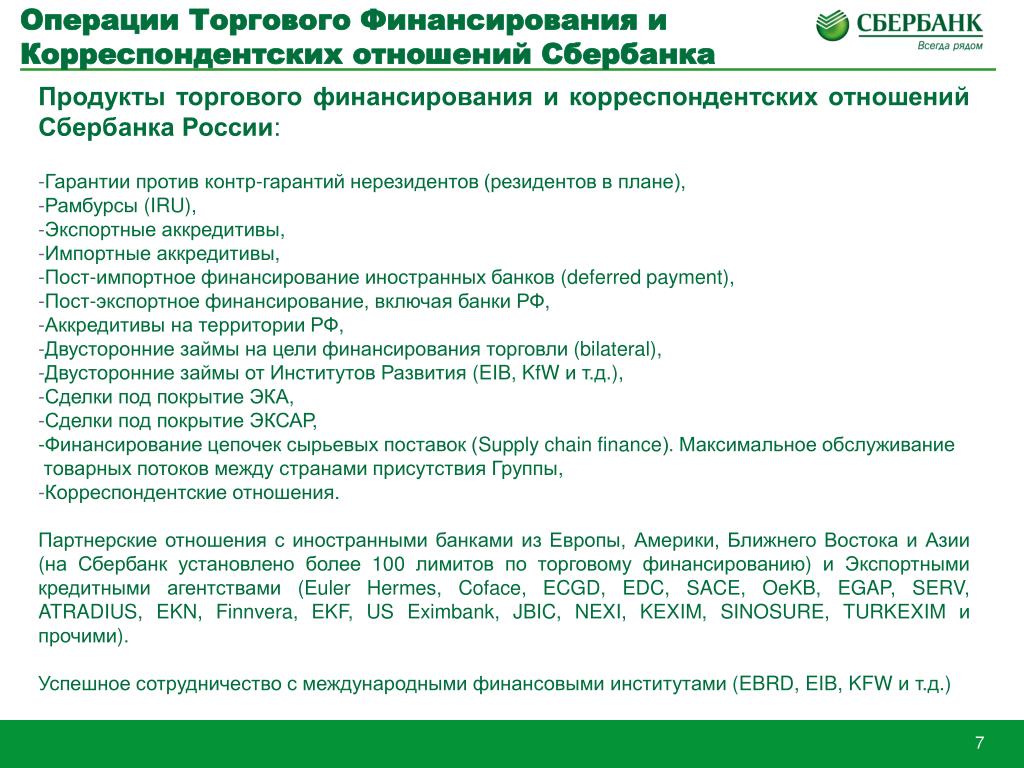

Объем операций по торговому финансированию Группы Сбербанк составил около 55 млрд долларов США

Объем операций по торговому финансированию Группы Сбербанк составил около 55 млрд долларов США

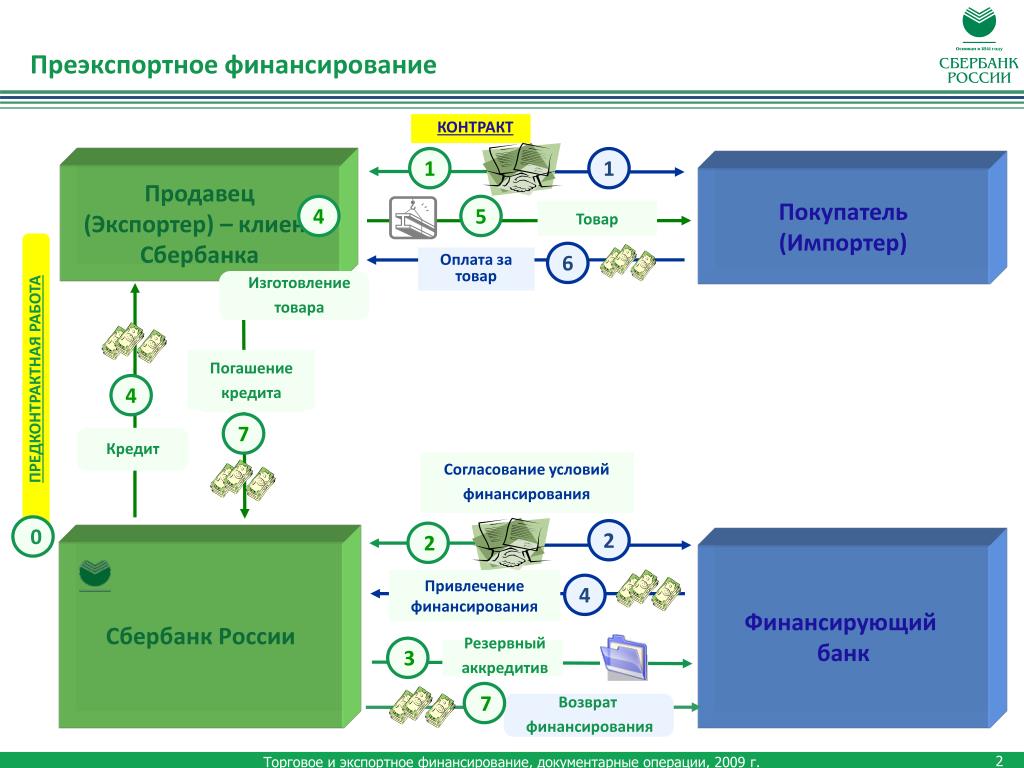

Ташкент, Узбекистан (UzDaily.com) — Сбербанк подвел итоги работы по направлению торгового финансирования в 2020 году. Общий объем торгового финансирования и документарных операций с начала года составил рекордные 54,5 млрд долларов США, при этом объем операций в внутренняя торговля выросла за год на 70%.

Продукты торгового финансирования доступны в 18 странах присутствия Группы Сбербанк, что в 3 раза увеличивает объем операций между участниками Группы. Международные сделки с использованием инструментов торгового финансирования были подписаны с компаниями и контрагентами из более чем 80 стран.

Дочерняя компания Sberbank (Switzerland) AG активно развивает направление Commodity Trade Finance (CTF). Объем CTF-сделок увеличился на 45% по сравнению с 2019 годом, профинансированы поставки более 20 млн тонн товаров: зерна, нефтепродуктов, металлов и удобрений. Продукты CTF позволяют клиентам привлекать финансирование под залог экспортируемых товаров, а затем погашать ссуду за счет поступлений.

Объем CTF-сделок увеличился на 45% по сравнению с 2019 годом, профинансированы поставки более 20 млн тонн товаров: зерна, нефтепродуктов, металлов и удобрений. Продукты CTF позволяют клиентам привлекать финансирование под залог экспортируемых товаров, а затем погашать ссуду за счет поступлений.

Для реализации предэкспортного и инвестиционного финансирования в рамках создания экспортно-ориентированных производств Сбербанк подал заявки в РЭЦ на заключение договоров о предоставлении субсидий по сделкам на сумму 118 млрд руб.

С начала года банком открыто более 200 000 счетов эскроу, а остаток средств на них превысил 630 млрд рублей, что в 8 раз больше, чем в прошлом году. Сервис удаленного открытия аккредитивов и счетов эскроу, интегрировавший системы банка с внутренними системами клиентов с помощью SberAPI, сократил время заключения сделок с нескольких дней до нескольких секунд. Более 85% счетов условного депонирования теперь открыты онлайн.

Количество операций с использованием аккредитивов в малом и микробизнесе увеличилось более чем в два раза. Этому способствовали разработка простых коробочных решений и начало учебного проекта на платформе Business Environment.

Этому способствовали разработка простых коробочных решений и начало учебного проекта на платформе Business Environment.

Физические лица теперь могут открывать аккредитивы в мобильном приложении Сбербанк Онлайн. Количество таких сделок за год увеличилось вдвое: аккредитивы используются для покупки недвижимости, акций, долей в бизнесе, произведений искусства, оплаты услуг и т. Д.

100% операций с корпоративными клиентами с использованием аккредитивов также осуществляется в электронном виде в мобильном приложении СберБизнес. Редизайн и автоматизация процессов позволили сократить срок выдачи аккредитивов до 10 минут и провести платеж в тот же день.

2020 год стал годом дальнейшего поступательного развития торгового финансирования и документарных операций в Группе Сбербанк. Мы увеличили не только количественные, но и качественные показатели работы: в несколько раз, в десятки и сотни раз снизили скорость предоставления ряда наших услуг, расширили масштабы нашего бизнеса и спектр наших услуг, которые мы по умолчанию, если это возможно с точки зрения законодательства, делаем их цифровыми и бесшовными. Эти достижения были оценены не только нашими клиентами, но и отраслевыми экспертами: в 2020 году мы получили награду Leaders in Trade от ведущего международного специализированного издания Global Trade Review в номинации «Лучший банк торгового финансирования в Восточной Европе». Эта награда вручается финансовым организациям, которые лидируют по эффективности бизнеса и применяют инновационные подходы к сделкам и продуктам, — говорит Евгений Кравченко, директор Департамента торгового финансирования Сбербанка.

Эти достижения были оценены не только нашими клиентами, но и отраслевыми экспертами: в 2020 году мы получили награду Leaders in Trade от ведущего международного специализированного издания Global Trade Review в номинации «Лучший банк торгового финансирования в Восточной Европе». Эта награда вручается финансовым организациям, которые лидируют по эффективности бизнеса и применяют инновационные подходы к сделкам и продуктам, — говорит Евгений Кравченко, директор Департамента торгового финансирования Сбербанка.

Трансформация ИИ открыла возможности для использования больших данных банка для выявления новых ниш в развитии торгового финансирования.Методы машинного обучения применяются на уникальном для страны объеме данных о внутренних и международных транзакциях клиентов, включая информацию о триллионах платежей по десяткам миллиардов коммерческих деловых связей. Рекомендательные системы, основанные на этих данных, позволяют лучше определять потребности клиентов в обеспечении безопасных расчетов с российскими и международными аккредитивами и финансирования торговых операций.

Российский Сбербанк запускает блокчейн на Hyperledger, Mulls Stablecoin в 2021 году

Сбербанк, крупнейший потребительский банк в России, запускает платформу блокчейна, построенную на Hyperledger Fabric, потенциально со своей собственной стабильной монетой.

Блокчейн-система предназначена для транзакций торгового финансирования, включая обмен аккредитивами, сообщил CoinDesk в четверг представитель банка для прессы.

Заместитель председателя Сбербанка Анатолий Попов сообщил в среду российской газете «Ведомости», что банк также планирует запустить собственный стейблкоин, привязанный к цене рубля, который можно было бы использовать для покупки цифровых активов.

Однако в пресс-службе Сбербанка CoinDesk сообщили, что конкретного плана по стейблкоину пока нет.Банк ожидает вступления в силу нового закона о цифровых активах в январе 2021 года, после чего поговорит со своими партнерами и примет окончательное решение.

Президент России Владимир Путин подписал первый из двух законопроектов о цифровых активах 31 июля.

Стейблкоин станет логическим компонентом блокчейн-платформы для более быстрых платежей и расчетов, которую Сбербанк планирует запустить в третьем квартале.

Система построена на блокчейн-платформе Hyperledger Fabric, а узлы размещены в собственном сервисе облачных вычислений Сбербанка, SberCloud.По словам Сбербанка, система будет открытой, поэтому любая фирма сможет присоединиться и создать собственный узел.

«Любая компания сможет сразу использовать смарт-контракты, созданные Сбербанком, или создать свои собственные», — сказал Попов CoinDesk через представителя прессы. «Платежи с помощью смарт-контрактов проходят автоматически, и поставщики получают средства в считанные секунды».

Торговое финансирование — лишь один из возможных вариантов использования платформы. Сбербанк также планирует разместить на блокчейне ряд существующих сервисов.Другие банки и технологические компании смогут присоединиться, и у платформы «есть хорошие шансы стать новым отраслевым стандартом», — сказал Попов.

Сбербанк в настоящее время владеет около 43% сберегательных вкладов физических лиц в России и является крупным акционером нескольких крупных компаний, занимающихся электронными платежами, розничной торговлей через Интернет и доставкой. Таким образом, потенциальный масштаб его блокчейн-платформы может быть значительным, если она получит широкое распространение.

Малый бизнес — Список продуктов — Аккредитивы Wells Fargo

- Обеспечено месторождениями Wells Fargo

- Обеспечено месторождениями Wells Fargo

Сравнить продукты

Выберите до трех (3) продуктов для сравнения

Почему нужна кредитная карта Business Platinum?

Business Platinum Credit Card — это возобновляемая кредитная возможность для покрытия повседневных деловых расходов для предприятий с годовым объемом продаж до 2 миллионов долларов, которым требуется менее 100 карт. Он поставляется с бесплатной бонусной программой и вашим выбором бонусных баллов или кэшбэка. Пожалуйста, просмотрите подробную информацию о тарифах, сборах и функциях.

Он поставляется с бесплатной бонусной программой и вашим выбором бонусных баллов или кэшбэка. Пожалуйста, просмотрите подробную информацию о тарифах, сборах и функциях.

Почему стоит использовать кредитную карту с обеспечением для бизнеса?

Кредитная карта с обеспечением для бизнеса — это возобновляемый кредитный вариант, который идеально подходит для повседневных деловых расходов и предприятий, желающих создать или восстановить бизнес-кредит. Кредитная карта с обеспечением для бизнеса включает бесплатную программу вознаграждений, а также бонусные баллы или возврат наличных на ваш выбор.Пожалуйста, просмотрите подробную информацию о тарифах, сборах и функциях.

Зачем нужна карточка для подписи Business Elite?

Business Elite Signature Card — это кредитная карта для устоявшихся предприятий с годовым объемом продаж более 1 миллиона долларов. Он предлагает большую покупательную способность, расширенные преимущества и дополнительную безопасность для контроля расходов сотрудников. Вы также можете заработать богатые бонусные баллы или получить кэшбэк. Пожалуйста, просмотрите подробную информацию о тарифах, сборах и функциях.

Вы также можете заработать богатые бонусные баллы или получить кэшбэк. Пожалуйста, просмотрите подробную информацию о тарифах, сборах и функциях.

Эти ссуды позволяют предприятиям финансировать единовременные расходы с гибкостью оплаты в краткосрочной или долгосрочной перспективе. Одно простое приложение для получения опций.

Почему предлагает экспресс-ссуду на оборудование ?

Этот заем предоставляет существующим предприятиям покупательную способность для покупки новых или подержанных автомобилей или оборудования по конкурентоспособным ставкам с гибкими условиями.

Почему необеспеченная кредитная линия?

Беззалоговые кредитные линии Wells Fargo идеально подходят для новых или уже существующих предприятий, которые ищут решение для необеспеченного финансирования, чтобы пополнить денежный поток, воспользоваться неожиданными бизнес-возможностями, расширить свой бизнес или покрыть расходы.

Почему выгодная кредитная линия?

Расширяйте, развивайте или улучшайте свой бизнес за счет увеличения цикла движения денежных средств.

Почему кредит на покупку?

Купите коммерческую недвижимость для своего бизнеса или как инвестор в недвижимость.

Зачем нужен рефинансирование ссуды?

Выплата существующей ипотеки по бизнесу или коммерческой инвестиционной собственности, включая потенциальные возможности обналичивания.

Почему заем под долевой капитал?

Используйте долю в вашей коммерческой недвижимости для финансирования расширения бизнеса, модернизации оборудования и улучшения собственности.

Почему кредитная линия?

Используйте капитал в своей коммерческой недвижимости для улучшения собственности, расширения бизнеса или покупки крупного оборудования или собственности. Наслаждайтесь неограниченным розыгрышем в течение первых пяти лет.

Наслаждайтесь неограниченным розыгрышем в течение первых пяти лет.

Почему коммерческий аккредитив?

Коммерческий аккредитив гарантирует оплату от имени покупателя продавцу, как правило, при поставке товаров, обычно используемых для международной торговли.

Почему резервный аккредитив?

Резервный аккредитив используется в качестве гарантии выполнения определенных условий, когда аккредитив используется только в случае неисполнения контракта.

Wells Fargo Bank, N.A. Член FDIC.

Предложение действительно с 01.01.2021 по 30.06.2021. Для клиентов, выбравших программу возврата наличных средств Wells Fargo Business Card Rewards ® : для получения единовременного бонуса возврата наличных средств в размере 300 долларов США на сумму не менее 3000 долларов США при соответствующих покупках (покупки за вычетом возвратов и кредитов, за исключением переводов баланса, наличными авансы, SUPERCHECKS TM и приветственные чековые транзакции, или любые комиссии или проценты, перечисленные на счет) должны быть зачислены на ваш счет бизнес-кредитной карты Wells Fargo в течение первых 3 месяцев после даты открытия счета. Бонус возврата денежных средств в размере 300 долларов США будет переведен в выписки по счетам 1–2 после того, как будет выполнено требование по расходам. Вы должны оставаться в программе возврата денег в течение всего вводного периода (3 месяца), чтобы получить бонус в размере 300 долларов США. Если вы переключаете или отменяете бонусные программы во время вводного периода, вы лишаетесь денежного бонуса. Только один бонус кэшбэка на компанию. Это предложение недоступно, если у компании уже есть бизнес-кредитная карта Wells Fargo или открыта или закрыта бизнес-кредитная карта Wells Fargo в течение непосредственно предшествующих 12 месяцев.

Бонус возврата денежных средств в размере 300 долларов США будет переведен в выписки по счетам 1–2 после того, как будет выполнено требование по расходам. Вы должны оставаться в программе возврата денег в течение всего вводного периода (3 месяца), чтобы получить бонус в размере 300 долларов США. Если вы переключаете или отменяете бонусные программы во время вводного периода, вы лишаетесь денежного бонуса. Только один бонус кэшбэка на компанию. Это предложение недоступно, если у компании уже есть бизнес-кредитная карта Wells Fargo или открыта или закрыта бизнес-кредитная карта Wells Fargo в течение непосредственно предшествующих 12 месяцев.

Предложение действительно с 01.01.2021 по 30.06.2021. Для клиентов, выбравших программу вознаграждений Wells Fargo Business Card Rewards ® на основе баллов: для получения единовременных 30 000 бонусных баллов, в общей сложности не менее 3000 долларов США за соответствующие покупки (покупки за вычетом возвратов и кредитов, за исключением переводов баланса, денежные авансы, SUPERCHECKS TM и приветственные чековые транзакции или любые комиссии или проценты, перечисленные на счет) должны быть зачислены на ваш счет бизнес-кредитной карты Wells Fargo в течение первых 3 месяцев после даты открытия счета. 30 000 бонусных баллов будут зачислены в выписки по счетам 1–2 после выполнения требований по расходам. Вы должны оставаться в программе начисления баллов в течение всего вводного периода (3 месяца), чтобы получить 30 000 бонусных баллов. Если вы переключаете или отменяете бонусные программы во время вводного периода, вы теряете бонусные баллы. Только один бонус в баллах на компанию. Это предложение недоступно, если у компании уже есть бизнес-кредитная карта Wells Fargo или открыта или закрыта бизнес-кредитная карта Wells Fargo в течение непосредственно предшествующих 12 месяцев.

30 000 бонусных баллов будут зачислены в выписки по счетам 1–2 после выполнения требований по расходам. Вы должны оставаться в программе начисления баллов в течение всего вводного периода (3 месяца), чтобы получить 30 000 бонусных баллов. Если вы переключаете или отменяете бонусные программы во время вводного периода, вы теряете бонусные баллы. Только один бонус в баллах на компанию. Это предложение недоступно, если у компании уже есть бизнес-кредитная карта Wells Fargo или открыта или закрыта бизнес-кредитная карта Wells Fargo в течение непосредственно предшествующих 12 месяцев.

Плата за ежегодную программу вознаграждений не взимается. Если вы выберете программу возврата денежных средств Wells Fargo Business Card Rewards ® , вы получите 1,5% от соответствующих покупок (покупки за вычетом возвратов и кредитов, за исключением переводов баланса, авансов наличными, SUPERCHECKS TM и приветственных чековых транзакций, любые комиссии или проценты, перечисленные на счет) в течение срока действия счета. Заработанный кэшбэк зачисляется ежеквартально (март, июнь, сентябрь и декабрь) на ваш счет бизнес-кредитной карты Wells Fargo или на соответствующий требованиям бизнес-чек или сберегательный счет.Возврат денежных средств, заработанный и переведенный на основной счет кредитной карты предприятия с карточных счетов сотрудников в мартовском, июньском, сентябрьском и декабрьском циклах, не будет зачислен до следующего квартального цикла распределения вознаграждений. Заработанный кэшбэк не ограничен. Wells Fargo оставляет за собой право отменить, изменить или временно приостановить программу в любое время без предварительного уведомления. Могут применяться некоторые ограничения. Дополнительная информация о программе кэшбэка будет отправлена отдельно.

Заработанный кэшбэк зачисляется ежеквартально (март, июнь, сентябрь и декабрь) на ваш счет бизнес-кредитной карты Wells Fargo или на соответствующий требованиям бизнес-чек или сберегательный счет.Возврат денежных средств, заработанный и переведенный на основной счет кредитной карты предприятия с карточных счетов сотрудников в мартовском, июньском, сентябрьском и декабрьском циклах, не будет зачислен до следующего квартального цикла распределения вознаграждений. Заработанный кэшбэк не ограничен. Wells Fargo оставляет за собой право отменить, изменить или временно приостановить программу в любое время без предварительного уведомления. Могут применяться некоторые ограничения. Дополнительная информация о программе кэшбэка будет отправлена отдельно.

Плата за ежегодную программу вознаграждений не взимается.Если вы выберете программу баллов Wells Fargo Business Card Rewards ® , вы получите один балл за каждый доллар, начисленный за соответствующие покупки (покупки за вычетом возвратов и кредитов, за исключением переводов баланса, денежных авансов, SUPERCHECKS TM и приветственного чека транзакции или любые комиссии или проценты, перечисленные на счет) в течение срока действия счета. Чтобы заработать 1000 бонусных баллов за каждый платежный цикл, общая сумма расходов вашей компании на соответствующие покупки должна составлять не менее 1000 долларов.Для компаний с индивидуальным выставлением счетов расчет бонусных баллов основан на баллах владельца, заработанных в текущем цикле выписки, плюс баллы сотрудников, заработанные в предыдущем цикле выписки. Максимальный бонус составляет 1000 баллов на компанию в месяц. Wells Fargo оставляет за собой право отменить, изменить или временно приостановить программу в любое время без предварительного уведомления. Могут применяться некоторые ограничения. Дополнительную информацию о программе начисления баллов см. На сайте wellsfargo.com/businessrewards.

Чтобы заработать 1000 бонусных баллов за каждый платежный цикл, общая сумма расходов вашей компании на соответствующие покупки должна составлять не менее 1000 долларов.Для компаний с индивидуальным выставлением счетов расчет бонусных баллов основан на баллах владельца, заработанных в текущем цикле выписки, плюс баллы сотрудников, заработанные в предыдущем цикле выписки. Максимальный бонус составляет 1000 баллов на компанию в месяц. Wells Fargo оставляет за собой право отменить, изменить или временно приостановить программу в любое время без предварительного уведомления. Могут применяться некоторые ограничения. Дополнительную информацию о программе начисления баллов см. На сайте wellsfargo.com/businessrewards.

Предложение действительно с 01.01.2021 по 30.06.2021.Ваша первоначальная ставка будет фиксированной процентной ставкой 0% в течение первых 9 месяцев после открытия счета, если не произойдет дефолт в соответствии с условиями вашего Клиентского соглашения. Начальные ставки не будут применяться к остаткам, остающимся после окончания вводного периода, или к авансам наличными, переводам удобных чеков или неконтролируемым переводам, произведенным в любое время. Вам будет назначена переменная процентная ставка между Wells Fargo Prime + 7,99% и Wells Fargo Prime + 17,99%, в зависимости от вашей личной и деловой кредитной оценки.Цены могут быть изменены и могут быть выше или ниже указанных диапазонов. Присвоенная вам процентная ставка применяется к покупкам после истечения вводного периода, если только не произойдет дефолт в соответствии с Клиентским соглашением, и мы решим повысить ставку, или мы воспользуемся своим правом изменить условия учетной записи. Операции с проверками переноса остатка, обработанные после окончания вводного периода, будут подлежать стандартной ставке для денежных авансов. Процентная ставка по авансам наличными, другим операциям с удобными чеками и неконтролируемым операциям, совершенным в любое время, будет Prime + 20.

Начальные ставки не будут применяться к остаткам, остающимся после окончания вводного периода, или к авансам наличными, переводам удобных чеков или неконтролируемым переводам, произведенным в любое время. Вам будет назначена переменная процентная ставка между Wells Fargo Prime + 7,99% и Wells Fargo Prime + 17,99%, в зависимости от вашей личной и деловой кредитной оценки.Цены могут быть изменены и могут быть выше или ниже указанных диапазонов. Присвоенная вам процентная ставка применяется к покупкам после истечения вводного периода, если только не произойдет дефолт в соответствии с Клиентским соглашением, и мы решим повысить ставку, или мы воспользуемся своим правом изменить условия учетной записи. Операции с проверками переноса остатка, обработанные после окончания вводного периода, будут подлежать стандартной ставке для денежных авансов. Процентная ставка по авансам наличными, другим операциям с удобными чеками и неконтролируемым операциям, совершенным в любое время, будет Prime + 20. 74%, если не произойдет дефолт в соответствии с Клиентским соглашением, и мы решим увеличить ставку, или мы не воспользуемся своим правом изменить условия учетной записи. Prime относится к объявленной Банком основной ставке, которая составляет 3,25% по состоянию на 16.11.2020. Если в соответствии с Клиентским соглашением происходит невыполнение обязательств, процентная ставка, применяемая ко всем остаткам, может быть увеличена Банком до ставки Prime + 24,74% при максимальной ставке 29,99%. Три чека с приветственным письмом о переводе баланса будут отправлены владельцу бизнеса или основному держателю карты для перевода баланса после открытия счета.Существует комиссия в размере 4% (минимум 10 долларов США; не максимум) за перевод баланса за проверку перевода баланса и транзакцию проверки удобства. За авансы наличными и переводы без чека взимается комиссия в размере 4% от суммы снятия (минимум 10 долларов США; максимум 175 долларов США). Основной держатель карты сможет использовать чеки для погашения остатков с другими кредиторами, используя доступный кредитный лимит на основной карте.

74%, если не произойдет дефолт в соответствии с Клиентским соглашением, и мы решим увеличить ставку, или мы не воспользуемся своим правом изменить условия учетной записи. Prime относится к объявленной Банком основной ставке, которая составляет 3,25% по состоянию на 16.11.2020. Если в соответствии с Клиентским соглашением происходит невыполнение обязательств, процентная ставка, применяемая ко всем остаткам, может быть увеличена Банком до ставки Prime + 24,74% при максимальной ставке 29,99%. Три чека с приветственным письмом о переводе баланса будут отправлены владельцу бизнеса или основному держателю карты для перевода баланса после открытия счета.Существует комиссия в размере 4% (минимум 10 долларов США; не максимум) за перевод баланса за проверку перевода баланса и транзакцию проверки удобства. За авансы наличными и переводы без чека взимается комиссия в размере 4% от суммы снятия (минимум 10 долларов США; максимум 175 долларов США). Основной держатель карты сможет использовать чеки для погашения остатков с другими кредиторами, используя доступный кредитный лимит на основной карте. Чеки не могут использоваться для погашения других обязательств Wells Fargo. Платежи будут применяться сначала к остаткам с более низкими начальными ставками, а затем к остаткам со стандартными процентными ставками.Таким образом, преимущество вводного предложения будет уменьшено, если на счете есть остатки или дополнительные транзакции, на которые распространяются стандартные процентные ставки. Перенос любого баланса, включая начальный баланс, из месяца в месяц, устранит беспроцентный льготный период для покупок в течение этого месяца.

Чеки не могут использоваться для погашения других обязательств Wells Fargo. Платежи будут применяться сначала к остаткам с более низкими начальными ставками, а затем к остаткам со стандартными процентными ставками.Таким образом, преимущество вводного предложения будет уменьшено, если на счете есть остатки или дополнительные транзакции, на которые распространяются стандартные процентные ставки. Перенос любого баланса, включая начальный баланс, из месяца в месяц, устранит беспроцентный льготный период для покупок в течение этого месяца.

Ваш кредитный лимит будет составлять от 500 до 25 000 долларов в зависимости от суммы средств, внесенных вами в качестве обеспечения на залоговый счет.

Предложение действительно с 01.01.2021 по 30.06.2021. Для клиентов, которые выбирают программу возврата наличных по карте Wells Fargo Business Elite Card Rewards ® : для получения единовременного бонуса кэшбэка в размере 500 долларов США в сумме не менее 15 000 долларов США в рамках соответствующих покупок (покупки за вычетом возвратов и кредитов, и исключая переводы баланса, денежные авансы или любые сборы или проценты, перечисленные на счет) должны быть отправлены на ваш счет Wells Fargo Business Elite Signature Card в течение первых 3 месяцев после даты открытия счета. Бонус кэшбэка в размере 500 долларов США будет переведен в выписки по счету 1–2 после того, как будет выполнено требование по расходам. Вы должны оставаться в программе возврата денег в течение всего вводного периода (3 месяца), чтобы получить бонус в размере 500 долларов США. Если вы переключаете или отменяете бонусные программы во время вводного периода, вы лишаетесь денежного бонуса. Только один бонус кэшбэка на компанию. Это предложение недоступно, если у компании уже есть бизнес-кредитная карта Wells Fargo или открыта или закрыта бизнес-кредитная карта Wells Fargo в течение непосредственно предшествующих 12 месяцев.

Бонус кэшбэка в размере 500 долларов США будет переведен в выписки по счету 1–2 после того, как будет выполнено требование по расходам. Вы должны оставаться в программе возврата денег в течение всего вводного периода (3 месяца), чтобы получить бонус в размере 500 долларов США. Если вы переключаете или отменяете бонусные программы во время вводного периода, вы лишаетесь денежного бонуса. Только один бонус кэшбэка на компанию. Это предложение недоступно, если у компании уже есть бизнес-кредитная карта Wells Fargo или открыта или закрыта бизнес-кредитная карта Wells Fargo в течение непосредственно предшествующих 12 месяцев.

Предложение действительно с 01.01.2021 по 30.06.2021. Для клиентов, выбравших программу вознаграждения Wells Fargo Business Elite Card Rewards ® на основе баллов: для получения единовременных 50 000 бонусных баллов, в общей сложности не менее 15 000 долларов США за соответствующие покупки (покупки за вычетом возвратов и кредитов, за исключением переводов баланса , авансы наличными или любые сборы или проценты, перечисленные на счет) должны быть отправлены на ваш счет Wells Fargo Business Elite Signature Card в течение первых 3 месяцев после даты открытия счета. 50 000 бонусных баллов будут переведены в выписки по счетам 1–2 после того, как будет выполнено требование по расходам. Вы должны оставаться в программе начисления баллов в течение всего вводного периода (3 месяца), чтобы получить 50 000 бонусных баллов. Если вы переключаете или отменяете бонусные программы во время вводного периода, вы теряете бонусные баллы. Только один бонус в баллах на компанию. Это предложение недоступно, если у компании уже есть бизнес-кредитная карта Wells Fargo или открыта или закрыта бизнес-кредитная карта Wells Fargo в течение непосредственно предшествующих 12 месяцев.

50 000 бонусных баллов будут переведены в выписки по счетам 1–2 после того, как будет выполнено требование по расходам. Вы должны оставаться в программе начисления баллов в течение всего вводного периода (3 месяца), чтобы получить 50 000 бонусных баллов. Если вы переключаете или отменяете бонусные программы во время вводного периода, вы теряете бонусные баллы. Только один бонус в баллах на компанию. Это предложение недоступно, если у компании уже есть бизнес-кредитная карта Wells Fargo или открыта или закрыта бизнес-кредитная карта Wells Fargo в течение непосредственно предшествующих 12 месяцев.

Если вы выберете программу возврата денежных средств Wells Fargo Business Elite Card Rewards ® , вы получите 1,5% от соответствующих покупок (покупки за вычетом возвратов и кредитов, за исключением переводов остатка, авансов наличными или любых сборов или процентов, перечисленных в account) в течение всего срока действия аккаунта. Заработанный кэшбэк зачисляется ежеквартально (март, июнь, сентябрь и декабрь) на ваш счет бизнес-кредитной карты Wells Fargo или на соответствующий требованиям бизнес-чек или сберегательный счет.Возврат денежных средств, заработанный и переведенный на основной счет кредитной карты предприятия с карточных счетов сотрудников в мартовском, июньском, сентябрьском и декабрьском циклах, не будет зачислен до следующего квартального цикла распределения вознаграждений. Заработанный кэшбэк не ограничен. Wells Fargo оставляет за собой право отменить, изменить или временно приостановить программу в любое время без предварительного уведомления. Могут применяться некоторые ограничения. Дополнительная информация о программе кэшбэка будет отправлена отдельно.

Заработанный кэшбэк зачисляется ежеквартально (март, июнь, сентябрь и декабрь) на ваш счет бизнес-кредитной карты Wells Fargo или на соответствующий требованиям бизнес-чек или сберегательный счет.Возврат денежных средств, заработанный и переведенный на основной счет кредитной карты предприятия с карточных счетов сотрудников в мартовском, июньском, сентябрьском и декабрьском циклах, не будет зачислен до следующего квартального цикла распределения вознаграждений. Заработанный кэшбэк не ограничен. Wells Fargo оставляет за собой право отменить, изменить или временно приостановить программу в любое время без предварительного уведомления. Могут применяться некоторые ограничения. Дополнительная информация о программе кэшбэка будет отправлена отдельно.

Если вы выберете программу Wells Fargo Business Elite Card Rewards ® баллов, вы получите 1 балл за каждый доллар, начисленный за соответствующие покупки (покупки за вычетом возвратов и кредитов, за исключением переводов баланса, авансов наличными или любых сборов или процентов отправлено в учетную запись) на весь срок ее существования. Чтобы заработать 5000 бонусных баллов за каждый платежный цикл, общая сумма расходов вашей компании на соответствующие покупки должна составлять не менее 10 000 долларов США. Для компаний с индивидуальным выставлением счетов расчет бонусных баллов основан на баллах владельца, заработанных в текущем цикле выписки, плюс баллы сотрудников, заработанные в предыдущем цикле выписки. Максимальный бонус составляет 5000 баллов на компанию в месяц. Wells Fargo оставляет за собой право отменить, изменить или временно приостановить программу в любое время без предварительного уведомления. Могут применяться некоторые ограничения.Дополнительную информацию о программе начисления баллов см. На сайте wellsfargo.com/businessrewards.

Чтобы заработать 5000 бонусных баллов за каждый платежный цикл, общая сумма расходов вашей компании на соответствующие покупки должна составлять не менее 10 000 долларов США. Для компаний с индивидуальным выставлением счетов расчет бонусных баллов основан на баллах владельца, заработанных в текущем цикле выписки, плюс баллы сотрудников, заработанные в предыдущем цикле выписки. Максимальный бонус составляет 5000 баллов на компанию в месяц. Wells Fargo оставляет за собой право отменить, изменить или временно приостановить программу в любое время без предварительного уведомления. Могут применяться некоторые ограничения.Дополнительную информацию о программе начисления баллов см. На сайте wellsfargo.com/businessrewards.

По состоянию на 26.05.2020 ставки по необеспеченным бизнес-кредитам варьируются от 6,25% до 22,99% и будут основываться на конкретных характеристиках вашей кредитной заявки, включая, помимо прочего, оценку кредитной истории и сумму запрашиваемого кредита. Процентная ставка фиксирована на весь срок действия кредита. Пожалуйста, поговорите с банкиром для получения информации о самых актуальных ставках.

Процентная ставка фиксирована на весь срок действия кредита. Пожалуйста, поговорите с банкиром для получения информации о самых актуальных ставках.

FastFlex Small Business Loans требует наличия учетной записи до востребования в Wells Fargo Business в течение не менее 12 месяцев. Мы оцениваем каждую заявку по достоинству. Все кредитные решения подлежат утверждению.

Мгновенное решение, основанное на допустимости. Некоторые заявки будут иметь статус ожидания, который требует дальнейшего рассмотрения перед вынесением окончательного решения.

Вы должны получить доступ к средствам со ссудного счета Equipment Express ® в течение 60 дней с момента открытия счета.

По состоянию на 26.05.2020 ставки по автокредиту начинаются с 4,50% в зависимости от продолжительности срока, кредитной истории и финансируемого транспортного средства. По состоянию на 26.05.2020 ставки по кредитам на оборудование начинаются с 5,00% в зависимости от срока, кредитной истории и финансируемого оборудования. Ставки предполагают автоматическую оплату с действующего текущего счета компании Wells Fargo и могут быть выше, если заемщик не предоставит залог или произойдет дефолт по счету.

По состоянию на 26.05.2020 ставки по кредитам на оборудование начинаются с 5,00% в зависимости от срока, кредитной истории и финансируемого оборудования. Ставки предполагают автоматическую оплату с действующего текущего счета компании Wells Fargo и могут быть выше, если заемщик не предоставит залог или произойдет дефолт по счету.

Предложение действительно с 01.01.2021 по 30.06.2021.Годовая плата не взимается только в первый год. Ежегодный сбор в размере 95 долларов США (если сумма строки составляет 10 000–25 000 долларов США) или 175 долларов США (если сумма строки превышает 25 000 долларов США) будет начисляться в ваш юбилейный месяц в последующие годы. Годовая плата не взимается, если сумма линии меньше 10 000 долларов США.

Вы можете претендовать на получение кредитной линии Wells Fargo Small Business Advantage на сумму от 5 000 до 50 000 долларов. Поговорите с банкиром для получения дополнительной информации.

Ваша оценка будет между Prime + 1.75% и Prime + 9,75% в зависимости от вашей личной и деловой кредитной оценки. Prime относится к объявленной Банком основной ставке, которая составляет 3,25% по состоянию на 16.11.2020. Объявленная Банком основная ставка может быть изменена в любое время. Назначенная вам процентная ставка будет сохраняться, если не произойдет дефолт в соответствии с Клиентским соглашением и мы не решим повысить ставку или не воспользуемся своим правом изменить условия учетной записи. Цены могут быть изменены и могут быть выше или ниже указанных диапазонов.Проценты начисляются немедленно всякий раз, когда вы используете свою кредитную линию, в том числе посредством покупок, чеков и переводов Mastercard.

Клиенты автоматически включаются в программу Wells Fargo Business Line Rewards при открытии нового счета без платы за годовую программу. Один доллар, взимаемый с карты доступа Mastercard, приносит один балл Business Line Rewards в зависимости от соответствующих покупок (покупки за вычетом возвратов и кредитов) и не включает комиссии, перечисленные на счет. Если у вас есть по крайней мере 1000 долларов США за соответствующие покупки, сделанные с помощью карты доступа Mastercard, на счете в течение платежного цикла, вы получите 1000 бонусных баллов. Действительно до тех пор, пока не произойдет дефолт, и может быть изменен в соответствии с Клиентским соглашением. Wells Fargo оставляет за собой право отменить, изменить или временно приостановить Программу в любое время без предварительного уведомления. Могут применяться некоторые ограничения. Подробную информацию см. В Условиях и положениях программы Wells Fargo Business Line Rewards по адресу wellsfargo.com/businessrewards.

Если у вас есть по крайней мере 1000 долларов США за соответствующие покупки, сделанные с помощью карты доступа Mastercard, на счете в течение платежного цикла, вы получите 1000 бонусных баллов. Действительно до тех пор, пока не произойдет дефолт, и может быть изменен в соответствии с Клиентским соглашением. Wells Fargo оставляет за собой право отменить, изменить или временно приостановить Программу в любое время без предварительного уведомления. Могут применяться некоторые ограничения. Подробную информацию см. В Условиях и положениях программы Wells Fargo Business Line Rewards по адресу wellsfargo.com/businessrewards.

Условия кредитных продуктов подлежат окончательному одобрению кредита компанией и ее владельцами. Для получения бизнес-кредитного продукта Wells Fargo необходим физический адрес. Вы должны быть владельцем этого бизнеса и у вас еще нет этого продукта. См. Условия использования для получения подробной информации при открытии счета.

Взятый обеспечительный интерес будет являться залогом в первую очередь по всей нынешней и будущей дебиторской задолженности, инвентарным запасам, оборудованию, нематериальным активам общего назначения и определенному другому неденежному личному имуществу, принадлежащему компании-заявителю, и финансовый отчет Единообразного торгового кодекса будет подан бизнес-заявитель для совершенствования обеспечительного интереса.

Конкурентоспособные процентные ставки и конкурентоспособные сборы за оформление основаны на анализе комиссий за оформление и процентных ставок для конкурирующих американских кредиторов, который ежеквартально составляется независимой сторонней исследовательской фирмой.

Кредитная линия Prime предоставляется сроком на 1 год, но может продлеваться ежегодно при условии утверждения кредита.

Если требуется экологическое страхование или экологическая экспертиза, вы должны будете оплатить этот единовременный сбор.Вы будете нести ответственность за оплату любого ипотечного или доверительного сбора за регистрацию, установленного государством или другим налоговым органом. Вы будете нести ответственность за все сборы и издержки, связанные с титулом и условным депонированием, включая все связанные с правом закрытие сделки или гонорары и расходы адвокатов.

При принятии условий условного одобрения любой ссуды вам нужно будет внести залог в размере до 1000 долларов. Депозит не возвращается, если кредитная сделка не закрывается по какой-либо причине. Однако, если кредитная транзакция все же закрывается, депозит будет применяться к любым применимым комиссиям, подлежащим уплате при закрытии, а если есть какая-либо неиспользованная часть депозита, она будет возвращена или зачислена вам после закрытия.Для ссуды на покупку клиенту необходимо будет предоставить подтверждение наличия средств для требуемого первоначального взноса. Все финансирование подлежит утверждению кредита.

Ваша ставка фиксируется после получения заполненной заявки и андеррайтингового пакета. Если ваш кредит не закрывается в течение 90 дней, к вам могут применяться текущие ставки.

Кредиты на покупку коммерческой недвижимости инвесторам доступны только постоянным клиентам Wells Fargo.Постоянным клиентом Wells Fargo является либо (i) заемщик, у которого есть бизнес-чековый или сберегательный счет Wells Fargo, открытый не менее шести месяцев на момент подачи заявки на получение кредита, либо (ii) заемщик или поручитель, который является клиентом банковского обслуживания клиентов Wells Fargo с депозитами на сумму 2 миллиона долларов и / или инвестициями Wells Fargo под управлением на момент подачи заявки на получение кредита. В качестве альтернативы заемщик или поручитель, у которого есть (i) потребительский текущий или сберегательный счет Wells Fargo, который был открыт как минимум два года на момент подачи заявки на кредит, и (ii) два года инвестора в коммерческую недвижимость опыт работы с подобным имуществом также удовлетворит установленные требования клиентов Wells Fargo.Все аккаунты должны иметь хорошую репутацию.

На основе анализа сборов за подачу заявок, оценочных и первоначальных сборов, а также процентных ставок для конкурирующих кредиторов США, составленных независимой сторонней исследовательской фирмой на ежеквартальной основе.

Мы сопоставим или превзойдем конкурирующее предложение (комбинация ставки и платы), когда нам будет предоставлено официальное письменное согласие конкурента или если мы заплатим вам 200 долларов. Принять условия.

Финансирование от 50 000 до 1 000 000 долларов США по займам рефинансирования с правом первого залога; От 50 000 до 500 000 долларов за второе залоговое право. Обналичивание может рассматриваться в связи с рефинансированием залога Wells Fargo. Принять условия. Пожалуйста, поговорите с банкиром, чтобы обсудить требования к участникам. Все финансирование подлежит одобрению кредита бизнесом и его владельцами.

Если требуется экологическое страхование или экологическая экспертиза, вы должны будете оплатить этот единовременный сбор.Вы будете нести ответственность за оплату любого ипотечного или доверительного сбора за регистрацию, установленного государством или другим налоговым органом. Wells Fargo Bank оплатит расходы по полису правового титула, но вы будете нести ответственность за все прочие связанные с правовым титулом гонорары и расходы, связанные с закрытием правового титула или адвокатскими издержками.

При принятии условий условного одобрения любой ссуды вам необходимо будет внести залог в размере до 1000 долларов США. Депозит не возвращается, если кредитная сделка не закрывается по какой-либо причине. Однако, если кредитная транзакция все же закрывается, депозит будет применяться к любым применимым комиссиям, подлежащим уплате при закрытии, а если есть какая-либо неиспользованная часть депозита, она будет возвращена или зачислена вам после закрытия.Все финансирование подлежит утверждению кредита.

Ссуды и линии второго залога доступны только после первой ипотечной ссуды Wells Fargo Bank для постоянных клиентов с чековыми или сберегательными счетами Wells Fargo. Коммерческие кондоминиумы и объекты специального назначения не имеют права на получение второго залогового кредита или очереди.

При принятии условий условного одобрения любой кредитной линии вам необходимо будет внести залог в размере до 1000 долларов.Депозит не возвращается, если операция по кредитной линии не закрывается по какой-либо причине. Однако, если операция по кредитной линии закрывается, депозит будет применяться к любым применимым комиссиям, подлежащим уплате при закрытии, а если останется неиспользованная часть депозита, она будет возвращена или зачислена вам после закрытия. Все финансирование подлежит утверждению кредита.

Аккредитив

По возможности, продление сроков оплаты может быть чрезвычайно привлекательным для новых иностранных покупателей и в конечном итоге может привести к увеличению продаж на экспорт.Однако, чтобы предложить эту желаемую выгоду, вы должны проверить кредит иностранного покупателя, который не всегда легко найти. Если вы не можете найти надежную кредитную информацию, экспортер может воспользоваться одним из инструментов торгового финансирования — аккредитивом.

Что такое аккредитив?Аккредитив — это договорное обязательство банка иностранного покупателя произвести оплату после того, как экспортер отгрузит товар и представит необходимую документацию банку экспортера в качестве доказательства.

Как инструмент торгового финансирования, аккредитивы предназначены для защиты как экспортеров, так и импортеров. Они могут помочь вам завоевать бизнес с новыми клиентами на зарубежных рынках. Это означает, что экспортер получает гарантию оплаты, предлагая импортеру разумные условия оплаты.

Перед подачей заявки на аккредитив: Аккредитивы— один из наиболее безопасных доступных платежных инструментов, но они могут быть трудоемкими и относительно дорогими из-за банковских комиссий.Их рекомендуется использовать в ситуациях повышенного риска, когда кредит импортера неприемлем или недоступен, при работе с новыми или менее сложившимися торговыми отношениями или когда запрашиваются продленные условия оплаты.

Требуемые документы подробны и подвержены ошибкам и неточностям. Чтобы избежать задержек платежей и дополнительных сборов, документы, требуемые для аккредитива, должны быть подготовлены обученными профессионалами.

Кроме того, экспортер должен проконсультироваться со своим банком, прежде чем импортер подаст заявку на аккредитив.Спросите о:

- Какие типы и размеры экспортных операций подходят для аккредитива?

- Сколько стоит аккредитив? Кто оплачивает сборы?

- Как разрешаются споры между импортером и экспортером?

1. Экспортер и его банк должны быть удовлетворены кредитоспособностью банка импортера. После заключения договора купли-продажи импортер обращается в свой банк с просьбой открыть аккредитив в пользу экспортера.

2. Банк Импортера оформляет аккредитив на условиях Договора купли-продажи и передает его в банк экспортера. Банк экспортера рассматривает и утверждает аккредитив и отправляет его экспортеру.

3. Экспортер отгружает товар в порядке, предусмотренном аккредитивом, и представляет необходимые документы в свой банк. Для оказания помощи в этом процессе может использоваться экспедитор.

4. Банк Экспортера проверяет документы на соответствие условиям аккредитива.Любые ошибки и несоответствия в документе должны быть исправлены и представлены повторно. После утверждения банк экспортера представляет соответствующие документы в банк импортера.

5. Банк импортера переводит платеж банку экспортера. Счет импортера и его банк выдают импортеру документы для востребования товаров и прохождения таможни.

Что это такое и как это работает

Когда вы являетесь владельцем малого бизнеса, существует множество способов получить деньги от ваших клиентов и поставщиков.Некоторые из них просты, например наличные, чеки или электронные переводы. Другие немного сложнее, в зависимости от ситуации. Если у вас более сложная сделка — скажем, с международной стороной, — вам может потребоваться надежный способ убедиться, что вы получите причитающиеся деньги. В этом случае одним из лучших и наиболее распространенных методов является аккредитив. Аккредитив служит способом гарантировать, что ваш поставщик останется верным своему слову и заплатит вам, и все это без необходимости полагаться на личную гарантию или устное соглашение.

Аккредитив — это более сложная финансовая операция, чем те, к которым вы привыкли, но в какой-то момент он может оказаться лучшим вариантом для вашего бизнеса. В этом руководстве мы разберем, что такое аккредитив, как аккредитив помогает владельцам малого бизнеса и как вы можете им воспользоваться, если того потребует случай.

Артикул Содержание: Что такое аккредитив?Аккредитив или кредитное письмо — это банковская гарантия того, что будет произведен определенный платеж.Как владелец бизнеса вы можете запросить аккредитив у клиента, чтобы гарантировать оплату товаров или услуг, которые вы предоставляете. В этом случае аккредитив — это способ для беспристрастной третьей стороны — в данном случае банка — гарантировать, что ваш клиент может (и будет) платить вам за предоставленные товары или услуги.

Банк выступает в качестве посредника при оплате, выпуская аккредитив, который предлагает защиту от сделки, которая идет не так. Аккредитив помогает снизить риск невыполнения любой из сторон своих обязательств, что может иметь важное значение для бизнеса любого размера.

Как работает аккредитив?Допустим, ваша компания получила крупный заказ от зарубежной компании. Необходимо учитывать множество факторов, таких как получение заказа и обеспечение его правильной и своевременной доставки. Вдобавок ко всему, вам также нужно получать деньги — и вы, вероятно, захотите получить гарантию того, что платеж будет произведен, тем более, что у вас не будет много способов получить свои деньги, если ваш покупатель находится на другом сторона океана.

Вот где аккредитив — ваш лучший союзник. Банк, обычно расположенный в стране покупателя, выдает аккредитив, в котором излагаются обязательства покупателя перед продавцом. В этом письме указывается сумма платежа, причитающаяся продавцу, а также момент транзакции, когда продавец оплатит товар. Сторона, выдающая аккредитив (банк), сделает всю работу, чтобы убедиться, что у вашего клиента есть средства для оплаты того, что он купил, и будет способствовать процессу оплаты на этом пути.

Аккредитив функционирует аналогично счету условного депонирования, где третья сторона координирует и хранит деньги, необходимые для завершения транзакции, от имени двух других сторон сделки. Это письмо подтверждает, что покупатель имеет хорошую кредитоспособность (отсюда и название) и может позволить себе заплатить за то, что он купил.

Виды аккредитивовКак работает аккредитив, также будет зависеть от типа выданного кредитного письма. Например, при использовании коммерческого аккредитива банк будет производить платеж напрямую продавцу (вам).Однако при использовании резервного аккредитива ожидается, что покупатель произведет платеж — если он этого не сделает, банк вмешается и произведет оплату.

К другим типам кредитных писем относятся возобновляемые, туристические и подтвержденные, и все они имеют свое особое назначение. Однако для целей малого бизнеса мы сосредоточимся на коммерческих и резервных аккредитивах.

Стороны аккредитиваКак и следовало ожидать, в любой сделке с аккредитивом участвует несколько групп.В зависимости от типа сделки, над которой вы работаете, может быть до 10 отдельных групп, участвующих в ее успешном завершении. Вот что такое каждая партия и чем они занимаются.

ЗаявительЗаявитель является покупателем в сделке, предусматривающей аккредитив. Поскольку покупатель обращается в банк за кредитом и одобрением для проведения транзакции, он называется заявителем. В своем заявлении они должны доказать, что они надежный партнер.Заявитель несет ответственность за отправку средств в банк-эмитент, чтобы получить причитающиеся деньги бенефициару (то есть продавцу).

ПолучательПолучатель — продавец по аккредитивной операции. Эта сторона обычно запрашивает аккредитив как часть процесса платежа и в конечном итоге получает средства, которые поступают вместе с ним, от банка-эмитента.

Банк-эмитентБанк-эмитент проверяет и утверждает полномочия заявителя и удерживает деньги, задействованные в аккредитиве.Банк-эмитент обычно находится в стране проживания заявителя, поскольку он тесно сотрудничает с покупателем и занимается международным завершением сделки. Банки-эмитенты будут работать с банком, ведущим переговоры, который находится в стране проживания продавца.

The Negotiating BankВедущий банк занимается всеми тонкостями фактического получения оплаты продавцу и работает на стороне получателя сделки. Бенефициар предоставляет документы и информацию банку, ведущему переговоры, который затем выступает в качестве посредника с банком-эмитентом (а также с подтверждающим и авизирующим банком, если они отличаются от самого банка, ведущего переговоры).

Подтверждающий банкПодтверждающий банк предлагает гарантию платежа бенефициарам после выполнения требований аккредитива. Это может быть банк, ведущий переговоры, или третья сторона, в зависимости от условий аккредитива.

Консультирующий банкАвизующий банк получает аккредитив, участвующий в сделке, и информирует бенефициара, когда письмо одобрено банком заявителя. Это также может быть тот же банк, что и ведущие переговоры и / или подтверждающие банки.

ПосредникПосредник делает то, что вы можете предположить, исходя из его имени. Посредники обычно связывают заявителей и бенефициаров, чтобы помочь им заключить сделку, и могут облегчить создание аккредитива, чтобы все прошло гладко.

ЭкспедиторКрупные международные покупки не часто делают доставку такой простой, как прикрепление почтовых отправлений к коробке и отправка заказа по пути. Именно здесь на помощь приходят экспедиторы — эти компании упрощают международные перевозки и занимаются логистикой, связанной с отправкой товаров за границу.

ГрузоотправительГрузоотправители осуществляют фактическую передачу посылок и товаров, отправляемых получателем заявителю.

ЮрисконсультЮристы могут вступить в бой с составлением и проверкой условий аккредитива. Обычно рекомендуется привлекать к участию в подобных сделках юрисконсульта, чтобы убедиться, что язык соглашения выглядит хорошо, является приемлемым с юридической точки зрения и снижает риск для любой из сторон.

Преимущества аккредитиваВ большинстве случаев аккредитив является полезной защитой при заключении крупных или сложных деловых сделок. Независимое стороннее банковское учреждение проводит комплексную проверку за кулисами и проверяет, что у вашего клиента (или, если вы совершаете покупку, у вашей компании) есть деньги и кредит, необходимые для совершения покупки. Затем банк удерживает деньги и либо выдает их вам напрямую, когда придет время, либо выполняет платеж, если ваш покупатель не может сделать это сам.Не нужно беспокоиться о неоплаченных счетах, частичных платежах или проблемах с отслеживанием счета.

В общем, аккредитив помогает защитить всех, кто участвует в транзакции. Покупатель также получает определенные меры защиты, такие как гарантия того, что деньги не перейдут из рук в руки, пока товар не достигнет определенного момента в процессе доставки. В большинстве случаев это происходит либо тогда, когда груз прибыл в порт ввоза, либо когда экспедитор гарантирует, что посылка находится на определенной части процесса доставки.

Еще одно преимущество аккредитива — это роль банка, ведущего переговоры. Банки, ведущие переговоры, работают с вами внутри страны, чтобы обрабатывать части транзакции с банком-эмитентом, который обрабатывает всю логистику на стороне покупателя, связанную с переводом денег от покупателя к продавцу. Эти меры защиты исключают риск и сложную бумажную работу, связанную с процессом покупки, что снижает вероятность возникновения головной боли.

Недостатки аккредитиваАккредитив определенно помогает упорядочить финансовые показатели сделки, но он не является панацеей для всех аспектов самой транзакции.Например, аккредитив не гарантирует прохождение товаров через международные порты и не гарантирует, что купленные товары будут в первозданном виде. Для этого вам понадобится прочный и имеющий юридическую силу договор купли-продажи.

Вы также можете обнаружить, что аккредитив не спасет вас от других обстоятельств, как предсказуемых, так и непредвиденных. Если ваш заказ задерживается или не доходит до покупателя, аккредитив не предоставит вам никаких средств правовой защиты.Это также не даст покупателю никакой защиты от получения меньшего, чем он принял, например, поддельных товаров. Даже если товары являются подлинными, прибывают в пункт назначения и в остальном находятся в хорошем состоянии, аккредитив может не действовать, если имеется задержка в получении соответствующих документов для одной или любой из сторон, участвующих в транзакции. Убедитесь, что вы понимаете все детали транзакции; в противном случае у вас может не быть того уровня безопасности, на который вы рассчитывали.

Как получить аккредитивКак владелец малого бизнеса, вы можете чаще просить своих клиентов получить аккредитивы, но вы также можете нуждаться в получении этого документа самостоятельно. Чтобы получить аккредитив, вам в первую очередь нужно обратиться в банк вашей компании. Поскольку у вас уже есть отношения с этим банком, и они знают вашу кредитную историю, это естественный выбор.

Однако не все банки предлагают аккредитивы.Если в вашем банке нет этой услуги, он сможет направить вас в другой банк, в котором она есть. Как только вы найдете учреждение, с которым вы будете работать, вы просто заполните заявку, а затем банк примет решение, утвердить или отклонить ваш запрос, исходя из вашего кредитного рейтинга, истории бизнеса и имеющихся средств.

Имейте в виду, что банки взимают комиссию за аккредитив. Как правило, это будет небольшой процент от суммы, которую вы гарантируете, например 2%, и может также включать комиссию за закрытие сделки, в зависимости от банка.

Примеры аккредитивовС каким бы банком вы ни работали, у него будет свой процесс подачи заявки на аккредитив, требования и условия. Например, Wells Fargo предлагает как коммерческие, так и резервные аккредитивы на сумму до 250 000 долларов для малых предприятий с годовым объемом продаж от 2 до 5 миллионов долларов. [1]

Аналогичным образом, Chase предлагает коммерческие и резервные кредитные письма для ряда транзакций, включая аренду или гарантийный депозит, гарантию оплаты неоплаченных счетов и даже гарантию выполнения проекта. [2] Обычно информацию об услугах аккредитива вашего банка можно найти в отделе торговых услуг.

ИтогТеперь, когда вы знаете, как мелким шрифтом стоит аккредитив, убедитесь, что любая транзакция, включающая аккредитив, проверяет все поля, которые требуются для сделки. Убедитесь, что вы можете доставить свой продукт вовремя, как и ожидалось, и со всеми гарантиями, изложенными в письме. С правильным аккредитивом вы можете расширить свой бизнес на большие расстояния и сделать свой малый бизнес немного больше.

Источники статьи:

- WellsFargo.com. «Малый бизнес: аккредитивы»

- Chase.com. «Финансирование малого бизнеса»

Резервный аккредитив (SBLC)

Что такое Резервный аккредитив (SBLC)?

Резервный аккредитив, сокращенно SBLC, относится к юридическому документу, в котором банк гарантирует выплату определенной суммы денег продавцу, если покупатель не выполняет условия соглашения.

SBLC действует как страховочная сетка для оплаты отгрузки физических товаров или выполненных услуг продавцу в случае, если что-то непредвиденное не позволяет покупателю произвести запланированные платежи продавцу.В таком случае SBLC гарантирует, что необходимые платежи будут произведены продавцу после выполнения требуемых обязательств.

Резервный аккредитив используется в международных или внутренних транзакциях, когда продавец и покупатель не знают друг друга, и он пытается хеджировать риски, связанные с такой транзакцией. Некоторые из рисков включают банкротство. своевременная оплата продавцу.

В случае неблагоприятного события банк обещает произвести необходимый платеж продавцу при условии, что он будет соответствовать требованиям SBLC. Банковский платеж продавцу является формой кредита, и покупатель (покупатель) несет ответственность за выплату основной суммы плюс проценты по согласованию с банком.

Резюме- Резервный аккредитив (SBLC) относится к юридическому инструменту, выпущенному банком от имени своего клиента, обеспечивая гарантию его обязательства произвести платеж продавцу, если его клиент (покупатель) ) не выполняет условия соглашения.

- SBLC часто используется в международных и внутренних сделках, когда стороны контракта не знают друг друга.

- Резервный аккредитив служит защитной сеткой, гарантируя продавцу, что банк произведет оплату за поставленные товары или услуги, если покупатель не произведет платеж вовремя.

Разъяснение резервного аккредитива

Резервный аккредитив часто требуется в международной торговле, чтобы помочь бизнесу получить контракт.Поскольку стороны контракта не знакомы друг с другом, письмо способствует укреплению доверия продавца к сделке. Это считается признаком добросовестности, поскольку показывает кредитное качество покупателя. Кредитоспособность. Проще говоря, кредитоспособность — это то, насколько «достойным» или заслуживающим доверия является человек. Если кредитор уверен, что заемщик своевременно выполнит свое долговое обязательство, заемщик считается кредитоспособным. и возможность производить оплату товаров или услуг даже в случае непредвиденного события.

При создании SBLC банк покупателя выполняет обязательство по андеррайтингу для проверки кредитоспособности покупателя. Как только банк покупателя удостоверится, что у покупателя хорошая кредитоспособность, банк отправляет уведомление в банк продавца, подтверждая свое обязательство произвести платеж продавцу, если покупатель не выполнит условия соглашения. Он подтверждает способность покупателя произвести оплату продавцу.

Как работает SBLC