Овердрафт авансом — понятие, условия и расчет лимита

Понятие овердрафта авансом

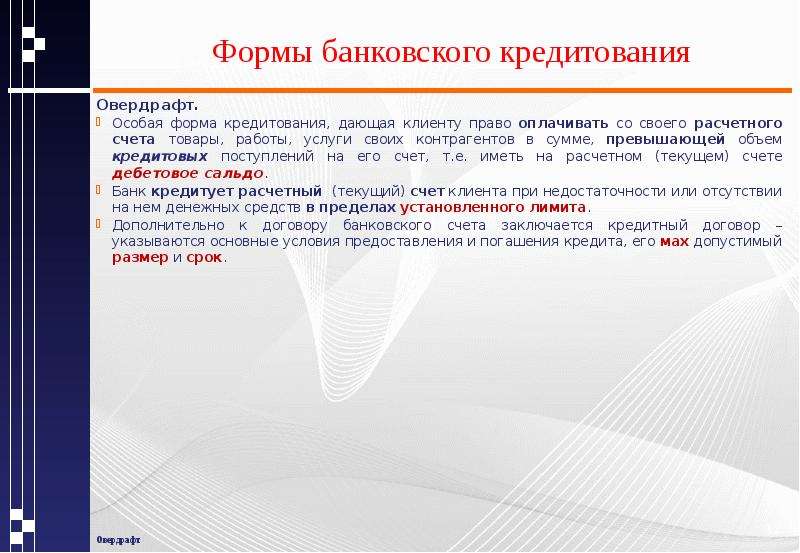

Овердрафт — (в переводе с английского слово overdraft означает — перерасход) это предоставление заемщику денежных средств, путем кредитования банком его расчетного счета, при недостаточности или отсутствии на счете денежных средств, с целью оплаты его расчетных документов.

Т. е. овердрафт — это краткосрочный кредит, который предоставляется банком путем списания средств со счета клиента, причем сумма списания может быть больше, чем остаток на счете. В результате этого на счете клиента образуется отрицательный баланс, который и является овердрафтом. Это кредит, которым могут воспользоваться предприятие или предприниматель, у которых появляются только временные, краткосрочные потребности в дополнительных денежных средствах.

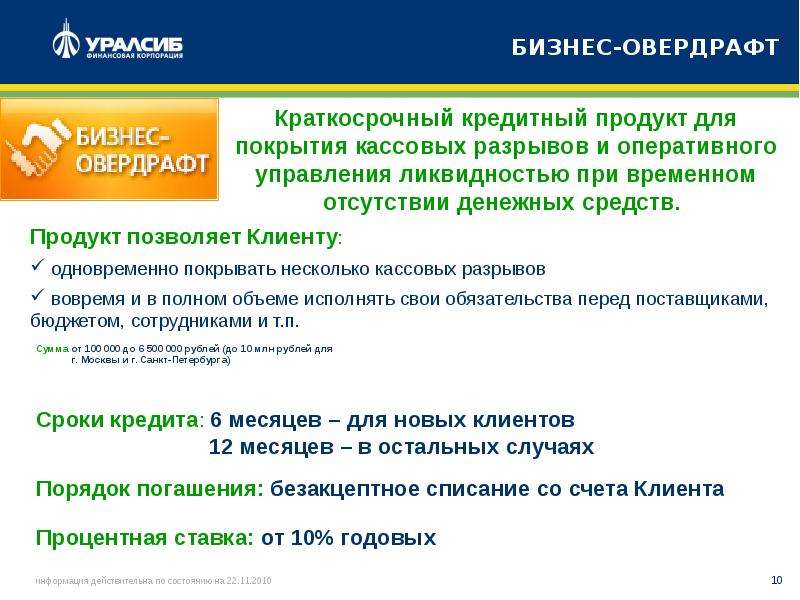

Овердрафт авансом — это кредитное предложение банка, которое предоставляется Клиенту-заемщику в рамках его соответствия требованиям банка.

Условия предоставления овердрафта авансом

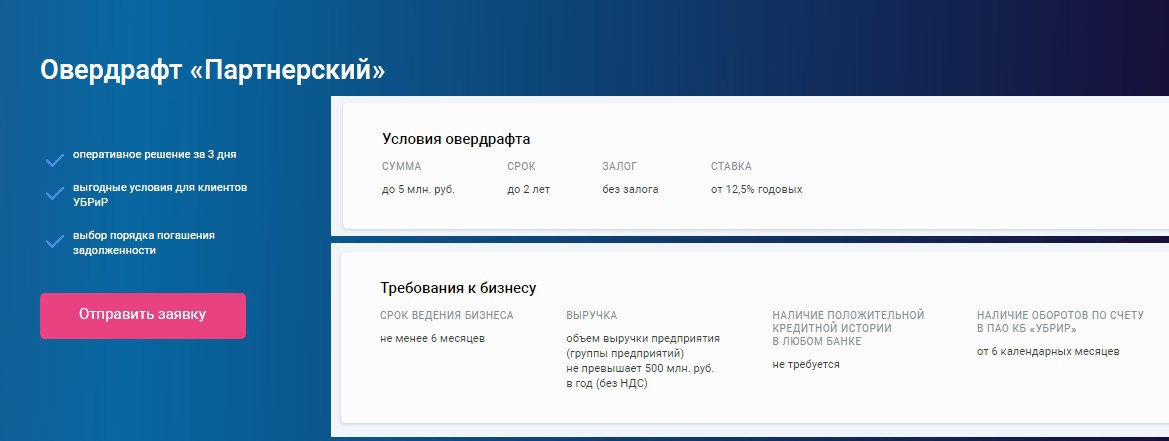

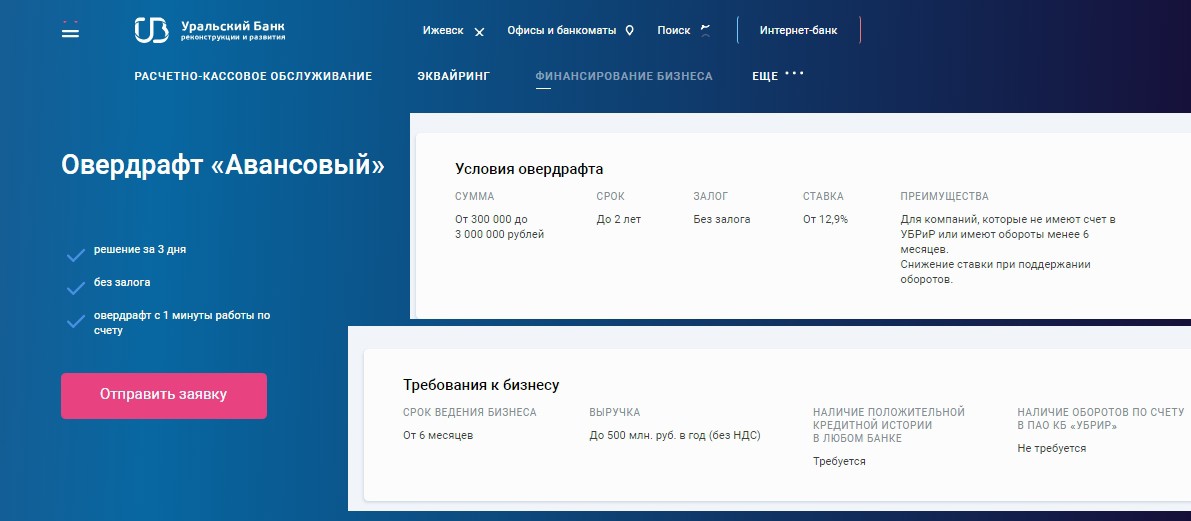

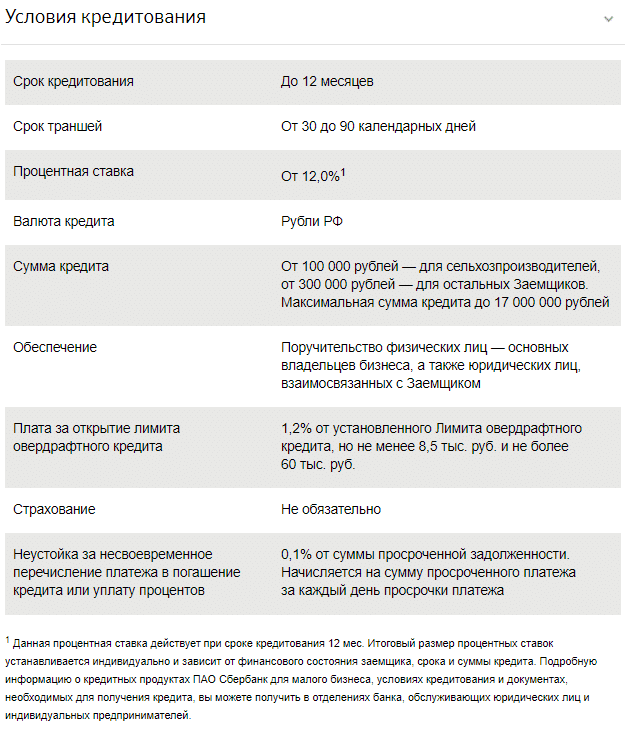

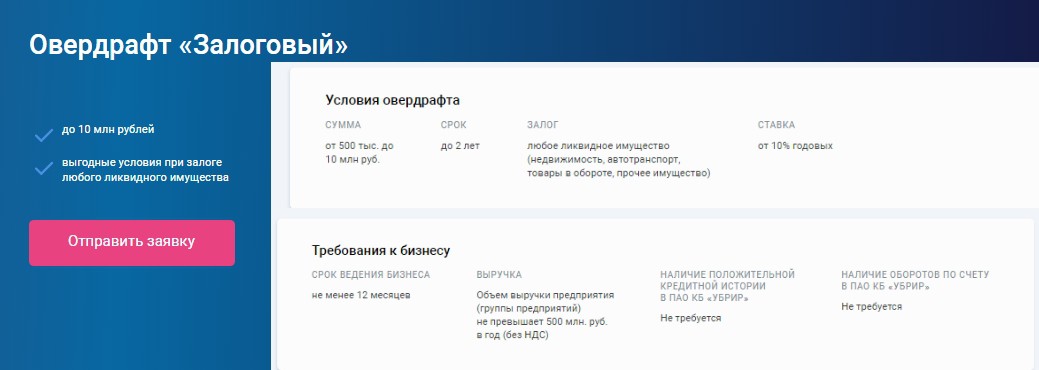

Требования различных банков к клиентам могут отличаться при рассмотрении возможности предоставления овердрафта авансом каждому конкретному клиенту. Но в целом условия овердрафта авансом во всех банках практически одинаковы и содержат следующие требования:

- Наличие опыта работы у Клиента по основному виду деятельности не менее 1 (одного) года,

- активное использование услуг Банка по расчетно-кассовому обслуживанию в течение последних 6 месяцев,;

- ненулевые обороты по расчетному счету (кроме авансового овердрафта),

- минимальное количество поступлений денежных средств на расчетный счет в Банке (или зачислений инкассируемой выручки) должно быть – не менее 3 (трех) раз в неделю (или 12 поступлений в месяц), (кроме авансового овердрафта),

- отсутствие неоплаченных требований и/или поручений (картотеки № 2) к своему расчетному счету

Как получить овердрафт авансом? Необходимые документы

Для получения овердрафта авансом юридическим лицам необходимо представить в Банк стандартный пакет документов на рассмотрение кредитной заявки на кредитование и еще:

- справки из банков, где у клиента открыты расчетные счета, о кредитовых оборотах за последние несколько месяцев (не менее 6-12 месяцев)

- справки из банков, где у клиента открыты расчетные счета, о наличии/отсутствии задолженностей по кредитам и картотеки № 2.

Расчет лимита овердрафта авансом

Расчет лимита овердрафта авансом осуществляется по формуле:

L = T (a) / 3

где: L – Расчетный лимит овердрафта; Т (а) – минимальный усеченный месячный кредитовый оборот по расчетному счету клиента за вычетом предстоящих платежей по погашению задолженности по кредитам и уплате процентов банкам-кредиторам.

Минимальный усеченный месячный кредитовый оборот по расчетному счету клиента в банке рассчитывается следующим образом:

- из каждого месячного совокупного кредитового оборота по расчетному счету за последние 3 (три) полных месяца вычитываются по три максимальных поступления в течение соответствующего месяца. В расчете не учитываются полученные кредитором кредиты, а также поступления денежных средств со счетов клиента, открытых в других банках,

- из полученных усеченных оборотов (за 3 месяца), выбирается месяц с наименьшими оборотами, из него вычитаются суммы в размере предстоящих платежей клиента по погашению задолженности по кредитам и уплате процентов банка-кредитора в течение предстоящих двух месяцев.

Полученное значение используется в последующих расчетах.

Полученное значение используется в последующих расчетах. - решение о дальнейшей работе с клиентом и предоставлении овердрафта авансом принимается к моменту истечения одного месяца (30 календарных дней).

Бизнес овердрафт — получить овердрафт кредит для малого бизнеса в МТС Банке

× В соответствии с требованиями Федерального закона от 27.07.2006 г. № 152-ФЗ «О персональных данных» выражаю согласие на обработку ПАО «МТС-Банк» (далее — Банк) местонахождение: 115432, г. Москва, пр-кт. Андропова, д.18, корп.1 своих персональных данных без оговорок и ограничений, совершение с моими персональными данными действий, предусмотренных п.3 ч.1 ст.3 Федерального закона от 27.07.2006 г. №152-ФЗ «О персональных данных», и подтверждаю, что, давая такое согласие, действую свободно, по своей воле и в своих интересах.

ч. информационных системах Банка. Подтверждаю, что указание моего СНИЛС является поручением Банку на получение и согласием на последующую обработку (в том числе автоматизированную) в Банке информации по моему индивидуальному лицевому счету в Пенсионном фонде Российской Федерации, полученную через систему информационного обмена. Также даю согласие Банку в течение шести месяцев получать в любом Бюро кредитных историй кредитные отчеты, сформированные на основании моей кредитной истории для целей принятия Банком решения о возможности предоставления кредита (установления лимита кредитования) / формирования Банком персональных предложений о кредитовании. Банк вправе передавать Персональные данные иным третьим лицам, перечень которых размещен на сайте Банка по адресу: www.mtsbank.ru, в том числе организациям, оказывающим услуги Банку по поддержке и сопровождению информационных систем и ресурсов корпоративной сети, предназначенных для обработки персональных данных. Я согласен (на) с тем, что текст данного мной по собственной воле и в моих интересах согласия хранится в электронном виде в базе данных и/или на бумажном носителе и подтверждает факт согласия на обработку и передачу персональных данных в соответствии с вышеизложенными положениями и беру на себя ответственность за достоверность предоставленных персональных данных.

ч. информационных системах Банка. Подтверждаю, что указание моего СНИЛС является поручением Банку на получение и согласием на последующую обработку (в том числе автоматизированную) в Банке информации по моему индивидуальному лицевому счету в Пенсионном фонде Российской Федерации, полученную через систему информационного обмена. Также даю согласие Банку в течение шести месяцев получать в любом Бюро кредитных историй кредитные отчеты, сформированные на основании моей кредитной истории для целей принятия Банком решения о возможности предоставления кредита (установления лимита кредитования) / формирования Банком персональных предложений о кредитовании. Банк вправе передавать Персональные данные иным третьим лицам, перечень которых размещен на сайте Банка по адресу: www.mtsbank.ru, в том числе организациям, оказывающим услуги Банку по поддержке и сопровождению информационных систем и ресурсов корпоративной сети, предназначенных для обработки персональных данных. Я согласен (на) с тем, что текст данного мной по собственной воле и в моих интересах согласия хранится в электронном виде в базе данных и/или на бумажном носителе и подтверждает факт согласия на обработку и передачу персональных данных в соответствии с вышеизложенными положениями и беру на себя ответственность за достоверность предоставленных персональных данных.

Овердрафт — Челиндбанк

Овердрафт – это разновидность краткосрочного кредитования, когда Банк осуществляет платежи с расчётного счёта клиента при временном отсутствии или недостаточности на нём денежных средств, в соответствии с условиями заключенного соглашения.Выдача кредита производится автоматически: клиент в обычном порядке предоставляет в Банк платежные документы, а Банк производит по ним оплату в пределах оговоренного лимита.

Свободный остаток денежных средств на расчётном счёте клиента на конец операционного дня направляется на погашение овердрафта автоматически.

Условия предоставления кредита:

|

Сумма кредита (лимит овердрафта) |

устанавливается в зависимости от размера среднемесячной выручки, поступающей на счета клиента, открытые в Банке (до 50% от среднемесячных поступлений) |

|

Срок действия соглашения об овердрафте |

до 3-х лет |

|

Стандартный срок кредитования |

до 30 календарных дней |

|

Процентная ставка |

устанавливается индивидуально в зависимости суммы кредита. Во внимание принимаются кредитная история заемщика и другие факторы |

|

Обеспечение |

принимаются все виды обеспечения, не противоречащие действующему законодательству, с учётом параметров кредитной сделки (срок и сумма кредита) и характеристик заёмщика |

|

Валюта |

рубли РФ, доллары США, евро |

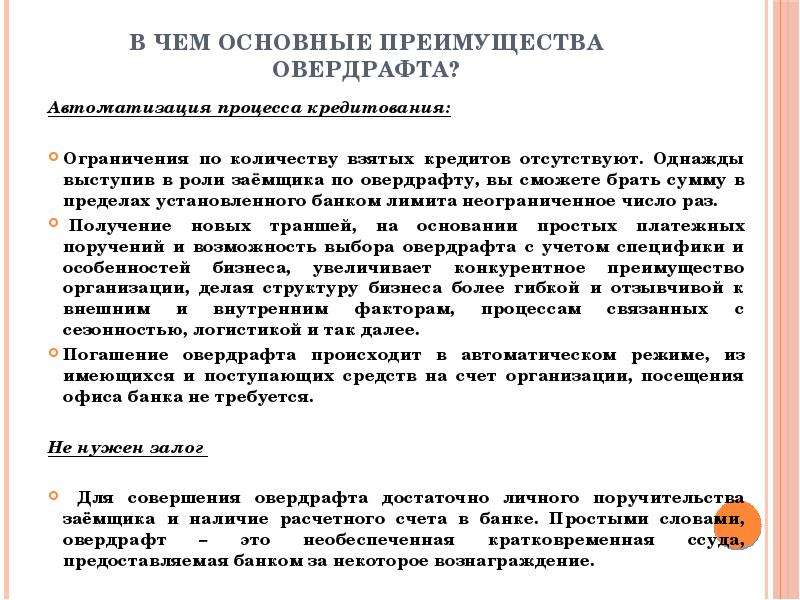

- оплата только за те дни, в которые вы реально пользуетесь кредитом;

- возможность предоставления кредита без залогового обеспечения;

- отсутствие необходимости «обнулять» задолженность на отчётную или какую-либо другую дату в пределах срока действия соглашения об овердрафте;

- погашение задолженности по кредиту осуществляется автоматически, без посещения Банка, в пределах остатка денежных средств на расчётном счёте на конец рабочего дня.

Вы получаете очень удобный и недорогой инструмент для осуществления неотложных платежей.

Требования к заемщикам:

- правовой статус заемщиков: юридические лица, индивидуальные предприниматели;

- заемщику необходимо иметь стабильный бизнес, действующий до подачи заявки на получение кредита не менее 12 месяцев;

- деятельность предприятия в г. Челябинске, Челябинской области или г. Екатеринбурге, Свердловской области.

Банк Форштадт — Овердрафт

Условия кредитного продукта Овердрафт для юридических лиц:

| Наименование кредитного продукта | Овердрафт | ||

|---|---|---|---|

| Организационно правовая форма заемщика | Юридические лица и ИП | ||

| Условия |

Вид кредитного продукта – Овердрафт Срок действия лимита – не более 24 месяцев Процентная ставка – устанавливается в зависимости от срока непрерывной ссудной задолженности, финансового состояния Заемщика и достаточности обеспечения. Срок непрерывной ссудной задолженности – до 12 месяцев Максимальная сумма лимита овердрафта – 50 % среднемесячных поступлений на расчетные счета в банках за последние 3 мес. Обеспечение – Поручительство собственников бизнеса/супруга(и) заемщика – индивидуального предпринимателя, залог ликвидного имущества. Поддержание ежемесячных поступлений выручки на расчетный счет Заемщика, открытый в Банке, в двукратном размере от установленного лимита. |

||

| Комиссия за предоставление в валюте РФ и иностранной валюте кредита, открытие лимита кредитной линии/овердрафта | Согласно тарифному сборнику | ||

| Комиссия за неиспользованный лимит (резервирование ресурсов) по кредитной линии / овердрафту | Согласно тарифному сборнику | ||

| Порядок уплаты процентов | Ежемесячно | ||

| Требования к заемщику (финансовые) | Финансовое состояние заемщика, оцененное по методике банка, не хуже чем среднее | ||

| Дополнительные требования к заемщику/кредиту |

|

||

Предлагаем Вам существенно упростить контакт с Банком заполнив электронную заявку.

Специалисты ответят на все Ваши вопросы по телефонам: +7 (3532) 98-05-35, +7 (3532) 98-05-88, 980-545, и многоканальный бесплатный телефон – 8-800-100-22-08.

Овердрафт

Грейс-период – период времени пользования овердрафтом, в рамках которого процентная ставка за пользование денежными средствами устанавливается ниже общеустановленной Банком процентной ставки за пользование овердрафтом.

Грейс-период устанавливается для каждой безналичной операции, совершенной с использованием карточки или ее реквизитов, в отдельности. Грейс-период распространяется только в отношении задолженности по овердрафту, которая образовалась при совершении безналичных операций с использованием карточки или ее реквизитов.

Грейс-период распространяется только в отношении задолженности по овердрафту, которая образовалась при совершении безналичных операций с использованием карточки или ее реквизитов.

Справочно: к безналичным операциям относятся операции по оплате товаров (работ, услуг) совершенные при использовании карточки или ее реквизитов в ОТС, в точках обслуживания банка, банкоматах и инфокиосках банка, платежных терминалах самообслуживания организаций, заключивших с банком договор эквайринга, а также операции без предъявления карточки, включая совершение операций по оплате товаров (работ, услуг) через глобальную компьютерную сеть Интернет и системы дистанционного банковского обслуживания. Не относятся к безналичным операциям: получение наличных денежных средств в банкоматах и пунктах выдачи наличных денежных средств (кассах), перевод денежных средств с карточки на карточку, на текущий (расчетный) банковский счет, в том числе текущий (расчетный) банковский счет, доступ к которому обеспечивается карточкой, счет по учету вклада (депозита) физического лица, электронный кошелек, погашение задолженностей по основному долгу и начисленным процентам по кредитам, займам, Овердрафтам (в том числе, с возможностью грейс-периода), внесение наличных денежных средств на карточку, любые операции, выполненные в подразделениях РУП «Белпочта», операции по оплате товаров (работ, услуг) в точках обслуживания, банкоматах и инфокиосках других банков, платежи, входящие в ветку «Банковские, финансовые услуги» в АИС «Расчет», операции по оплате товаров (работ, услуг) в категориях ОТС, относящихся к телекоммуникационным услугам (MCC 4814, 4815), компьютерным услугам, информационным услугам (MCC 4816), почтовым услугам (MCC 9402).

Овердрафт для юридических лиц, интернет-овердрафт

Овердрафт — это автоматическое кредитование банком расчетного счета клиента при недостаточности средств на счете для проведения платежей.

Овердрафт открывается к одному из расчетных счетов клиента в рублях. Овердрафт автоматически погашается банком из остатка средств клиента на его счете на утро каждого дня. Сначала банк погашает штрафы и пени, затем накопленные проценты за пользование овердрафтом, затем саму задолженность по овердрафту. В зависимости от суммы остатка возможно частичное погашение процентов или овердрафта.

Ставка по овердрафту зависит от срока непрерывной задолженности. На конец

каждого операционного дня банк фиксирует величину задолженности и рассчитывает

ее продолжительность. Даже если за счет остатка средств банк до начала

операционного дня погасил автоматически задолженность клиента по овердрафту, а

Клиент провел в счет овердрафта новые платежи в текущем операционном дне, то на

конец операционного дня считается, что задолженность не изменилась.

В настоящее время непрерывная задолженность клиента в первые 7 календарных дней оплачивается банку по ставке 7% годовых, задолженность с 8-го по 14-й день оплачивается банку по ставке 11%, с 15-го по 65-ый день включительно – по ставке 13% годовых.

Задолженность, не погашенная клиентом после 65-го дня ее возникновения, считается просроченной, на нее начисляются штрафы и пени, а действие лимита овердрафта приостанавливается.

Проценты за пользование овердрафтом рассчитываются банком ежедневно, включая нерабочие дни, а списываются со счета клиента при возникновении остатка на счете на утро ближайшего операционного дня.

По состоянию на утро 1-го числа каждого месяца банк взимает комиссию за учет ссудной задолженности по овердрафту по тарифам банка. Данная комиссия списывается со счета клиента дополнительно к начисленным процентам.

Расчетный лимит овердрафта может составлять от 5 до 60% от «очищенного» (без

учета перебросок и пополнения счетов) оборота клиента в банке.

Для установления лимита клиенту необходимо направить через специальную функцию интернет-банка балансы предприятия на четыре последние отчетные даты в электронном виде. Отчеты прикрепляются в виде существующих файлов в формате налоговой инспекции или в формате Excel, или заполняются непосредственно в интернет-банке. При подписании и отправке отчетов системой выполняются необходимые проверки. В частности, проверяется, что соответствующие строки отчетности не равны 0, или, что активы равны пассивам. В случае необходимости, отчеты можно откорректировать непосредственно в интернет-банке.

Кроме того, клиенту необходимо обеспечить в течение 3-х последовательных месяцев поступление выручки на счета, открытые в банке, и направить заявку на расчет лимита овердрафта, которую можно автоматически создать в интернет-банке.

Индивидуальные предприниматели также представляют квартальные отчеты,

составленные на основе управленческой отчетности.

Банк проводит в течение нескольких дней анализ полученных от клиента данных и предлагает расчетный лимит кредитования. Предложенный лимит может предоставляться клиенту без обеспечения, на основе анализа его оборотов по счетам в банке, финансового состояния и деловой репутации, а также под поручительство или с предоставлением обеспечения. Клиент и менеджер банка могут обсудить возможность увеличения предложенного лимита за счет предоставления дополнительного обеспечения со стороны клиента, для чего необходимо обратиться в офис банка.

Пересмотр лимита и предоставление банку отчетности выполняется дистанционно,

через интернет-банк, и посещения офиса банка не требует. Установленный лимит клиент

может видеть в соответствующем поле. Увеличение лимита может

производиться банком один раз в квартал после получения очередной финансовой

отчетности и с учетом роста оборотов (без учета пополнения счетов) клиента в

банке. Снижение лимита может произойти в любой день в случае возникновения у

клиента просрочек по кредитам, ареста счетов, значительного падения оборотов или

ухудшения финансовой отчетности клиента, а также при получении негативной

информации о деятельности клиента.

Сравнение факторинга и овердрафта | Сбербанк Факторинг

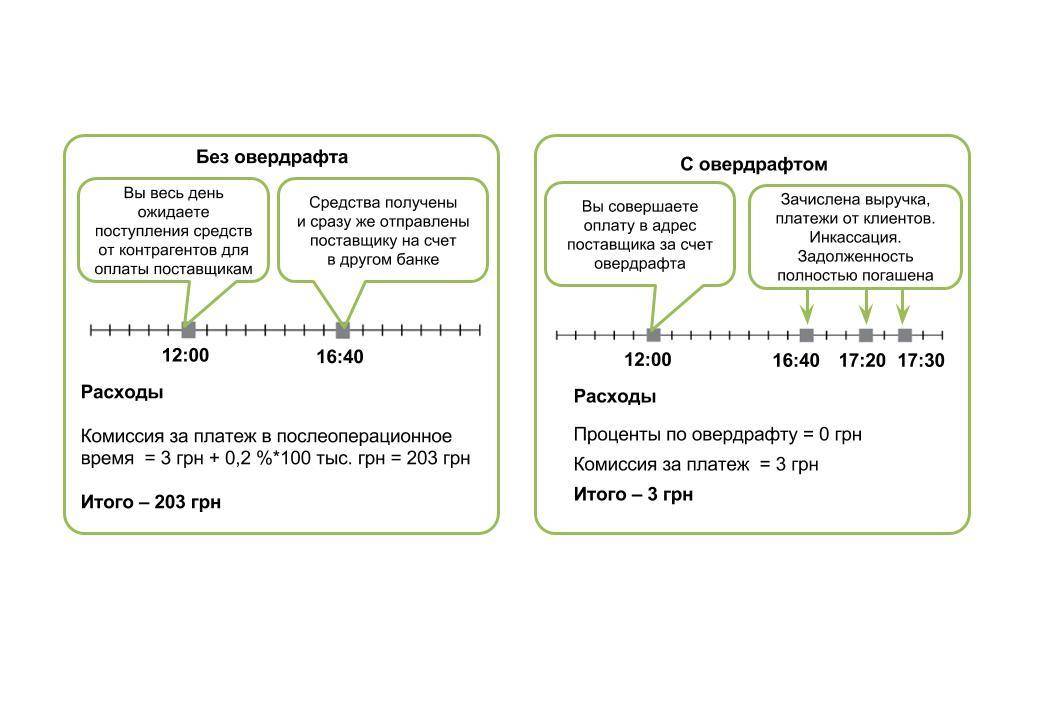

Когда бизнес нуждается во внешнем финансировании, встает вопрос о выборе подходящего инструмента. Классический кредит не всегда оптимальное решение: компании испытывают трудности с его получением, банк требует залог и подтверждение целевого использования. В статье расскажем об альтернативных финансовых продуктах — факторинге и овердрафте. Рассмотрим, что они собой представляют, для каких целей предназначены, в чём их сходство и различие.

Что общего у факторинга и овердрафта

Эти инструменты объединяет общее предназначение: финансирование бизнеса для пополнения оборотных средств и устранения кассовых разрывов. Рассмотрим каждый из них подробнее.

Факторинг — комплекс услуг по финансированию и управлению дебиторской задолженностью. В основе этого инструмента — переуступка права денежного требования. Факторинг предназначен для производителей и поставщиков товаров, работающих с покупателями на условиях отсрочки платежа.

Приведём пример.

Поставщик плитки работает со строительным гипермаркетом на условиях отсрочки платежа в 60 дней. При этом завод, у которого он закупает плитку, требует оплату сразу по факту отгрузки товара. У поставщика возникает кассовый разрыв: он не может покрыть текущие расходы и развивать бизнес.

Такую проблему поможет решить факторинг. Поставщик получит до 95% от стоимости отгруженной плитки от фактора (банка или факторинговой компании) сразу после поставки товара, а в обмен передаст право денежного требования фактору. Через 60 дней гипермаркет должен заплатить уже фактору.

Овердрафт — разновидность краткосрочного кредитования, возможность «уйти в минус» по расчётному счёту до определённого лимита.

Рассмотрим на том же примере.

Для оплаты текущих расходов поставщик плитки обратится в банк за овердрафтом. Банк установит лимит и срок кредитования. Обычно это не более 50% от среднемесячного оборота по счёту на 30–60 дней. Когда гипермаркет заплатит за товар, поступившие на счёт деньги автоматически пойдут на погашение овердрафта.

Обычно это не более 50% от среднемесячного оборота по счёту на 30–60 дней. Когда гипермаркет заплатит за товар, поступившие на счёт деньги автоматически пойдут на погашение овердрафта.

Основные различия факторинга и овердрафта

Факторинг и овердрафт служат одной цели, но условия предоставления и параметры этих продуктов существенно различаются. Проведём сравнение в виде таблицы.

|

|

Факторинг |

Овердрафт |

|

Срок финансирования |

Фактическая отсрочка платежа: до 200 дней |

Фиксированный срок: 30–60 дней |

|

Лимит финансирования |

Зависит от суммы контракта, может меняться при необходимости |

Фиксированная сумма: до 50% от оборота по счёту |

|

Обеспечение |

Уступленные денежные требования |

Поддержание определённого оборота по счёту |

|

Условия погашения |

Покупатель перечисляет деньги по окончании срока отсрочки фактору |

Поставщик обязан погасить задолженность в определённую дату |

|

Принятие решения о финансировании |

Анализ надёжности покупателя и поставщика, и их срок работы |

Анализ финансового состояния поставщика, срок работы с банком, обороты по счетам |

|

Дополнительные услуги |

Управление дебиторской задолженностью, покрытие риска неплатежа |

Отсутствуют |

|

Структура баланса |

Не отражается как кредитное обязательство |

Отражается как кредитное обязательство |

Из таблицы видно, что факторинг и овердрафт отличаются друг от друга по основным параметрам: сроку, объёму финансирования, составу услуг. Овердрафт можно охарактеризовать как краткосрочный кредит для лояльных клиентов банка, тогда как факторинг — инструмент для комплексного решения проблемы дебиторской задолженности.

Овердрафт можно охарактеризовать как краткосрочный кредит для лояльных клиентов банка, тогда как факторинг — инструмент для комплексного решения проблемы дебиторской задолженности.

Когда нужно выбрать факторинг?

По сравнению с овердрафтом факторинг имеет ряд преимуществ:

- Возможность работать с длительной отсрочкой платежа. СберФакторинг работает с отсрочкой до 200 дней. Овердрафт чаще всего предоставляется на срок 30-60 дней, по прошествии которого клиент должен вернуть долг.

- Изменение лимита финансирования по мере роста или снижения объёмов поставок. Можно учитывать сезонность бизнеса.

- Комплекс услуг по управлению дебиторской задолженностью. Фактор следит за денежными потоками, контактирует с покупателями, напоминает о сроках платежей. Это позволяет клиенту экономить ресурсы, а также снижает риск неплатежей.

-

Фактор проводит анализ платёжеспособности покупателей и может предложить работу поставщику с аккредитованными дебиторами, что помогает расширить сеть продаж.

- Факторинговые операции не влияют на структуру баланса, поскольку не отражаются в нём как кредитное обязательство.

Если поставщик стремится работать с надёжными покупателями, настроен на долгосрочное сотрудничество, планирует наращивать объёмы и развивать бизнес, факторинг будет оптимальным инструментом финансирования.

§ 1005.17 Требования к услугам овердрафта.

1. Объем.

я. Расчетные учреждения. Раздел 1005.17(b) применяется к банкоматам и разовым транзакциям по дебетовым картам, совершенным с помощью дебетовой карты, выпущенной учреждением, в котором открыт счет, или от его имени. Раздел 1005.17(b) не применяется к банкоматам и однократным транзакциям по дебетовым картам, совершенным с использованием дебетовой карты, выпущенной третьей стороной или через нее, за исключением случаев, когда дебетовая карта выпущена от имени учреждения, в котором открыт счет.

ii. Кодирование транзакций. Финансовое учреждение соблюдает правило, если оно адаптирует свои системы для идентификации транзакций по дебетовым картам как разовых или повторяющихся. В этом случае финансовое учреждение может полагаться на кодирование транзакции продавцами, другими учреждениями и другими третьими лицами как разовую, предварительно авторизованную или повторяющуюся транзакцию по дебетовой карте.

III. Разовые операции по дебетовой карте. Подтверждение применяется к любой разовой транзакции по дебетовой карте, независимо от того, используется ли карта, например, в торговой точке, в онлайн-транзакции или в телефонной транзакции.

IV. Применение запрета на сборы. Запрет на оценку комиссий за овердрафт в соответствии с § 1005.17(b)(1) распространяется на все учреждения. Например, запрет применяется к учреждению, имеющему политику и практику отказа от авторизации и оплаты любых транзакций через банкоматы или разовые транзакции по дебетовым картам, когда учреждение на момент запроса авторизации обоснованно полагает, что у потребителя нет наличие достаточных средств для покрытия сделки. Однако учреждение не обязано соблюдать §§ 1005.17(b)(1)(i)-(iv), включая требования об уведомлении и согласии, если он не оценивает комиссию за овердрафт для оплаты через банкомат или разовые транзакции по дебетовой карте, которые переполняют счет потребителя. Предположим, что учреждение не предоставляет уведомление о подписке, но разрешает проведение операции через банкомат или одноразовую дебетовую карту, разумно полагая, что у потребителя достаточно средств на счете для покрытия операции. Если при расчете у потребителя недостаточно средств на счете (например, из-за промежуточных транзакций, которые зачисляются на счет потребителя), учреждению не разрешается начислять комиссию за овердрафт или сбор за оплату этой транзакции.

Однако учреждение не обязано соблюдать §§ 1005.17(b)(1)(i)-(iv), включая требования об уведомлении и согласии, если он не оценивает комиссию за овердрафт для оплаты через банкомат или разовые транзакции по дебетовой карте, которые переполняют счет потребителя. Предположим, что учреждение не предоставляет уведомление о подписке, но разрешает проведение операции через банкомат или одноразовую дебетовую карту, разумно полагая, что у потребителя достаточно средств на счете для покрытия операции. Если при расчете у потребителя недостаточно средств на счете (например, из-за промежуточных транзакций, которые зачисляются на счет потребителя), учреждению не разрешается начислять комиссию за овердрафт или сбор за оплату этой транзакции.

2. Нет положительного согласия. Финансовое учреждение может оплачивать овердрафт для банкоматов и одноразовых транзакций по дебетовым картам, даже если потребитель не дал утвердительного согласия или не выбрал услугу овердрафта учреждения. Однако, если учреждение оплачивает такой овердрафт без положительного согласия потребителя, оно не может взимать плату или плату за это. Эти положения не ограничивают возможности учреждения дебетовать счет потребителя на сумму превышения лимита, если учреждению разрешено делать это в соответствии с применимым законодательством.

Однако, если учреждение оплачивает такой овердрафт без положительного согласия потребителя, оно не может взимать плату или плату за это. Эти положения не ограничивают возможности учреждения дебетовать счет потребителя на сумму превышения лимита, если учреждению разрешено делать это в соответствии с применимым законодательством.

3. Операции по овердрафту, не требующие авторизации или оплаты. Раздел 1005.17 не требует, чтобы финансовое учреждение санкционировало или оплачивало овердрафт в банкомате или одноразовую транзакцию по дебетовой карте, даже если потребитель утвердительно согласился на услугу овердрафта учреждения для таких транзакций.

4. Разумная возможность дать положительное согласие. Финансовое учреждение предоставляет потребителю разумную возможность дать положительное согласие, когда, среди прочего, оно предоставляет разумные методы, с помощью которых потребитель может дать утвердительное согласие. Финансовое учреждение предоставляет такие разумные методы, если:

Финансовое учреждение предоставляет такие разумные методы, если:

я. По почте. Учреждение предоставляет потребителю форму, которую он должен заполнить и отправить по почте, чтобы утвердительно согласиться на услугу.

ii. По телефону. Учреждение предоставляет легкодоступную телефонную линию, по которой потребители могут позвонить, чтобы дать утвердительное согласие.

III. С помощью электронных средств. Учреждение предоставляет потребителю электронные средства для подтверждения согласия.Например, учреждение может предоставить форму, к которой можно получить доступ и которая может быть обработана на его веб-сайте, где потребитель может щелкнуть флажок, чтобы предоставить согласие, и подтвердить этот выбор, нажав кнопку, подтверждающую согласие потребителя.

iv. Лично. Учреждение предоставляет потребителю форму, которую он должен заполнить и предъявить в отделении или офисе, чтобы утвердительно согласиться на услугу.

5. Внедрение подписки при открытии счета. Финансовое учреждение может уведомить об услуге овердрафта до или во время открытия счета.Финансовое учреждение может потребовать от потребителя в качестве необходимого шага к открытию счета выбрать, соглашаться ли на оплату через банкомат или разовые транзакции по дебетовой карте в соответствии с услугой овердрафта учреждения. Например, учреждение может потребовать, чтобы потребитель при открытии счета поставил подпись или отметку в форме (в соответствии с комментарием 17(b)-6), указав, дает ли потребитель положительное согласие при открытии счета. Если потребитель не ставит какой-либо флажок или не ставит подпись, учреждение должно исходить из того, что потребитель не соглашается.Или учреждение может потребовать, чтобы потребитель выбрал между счетом, который не разрешает оплату через банкомат или одноразовые транзакции по дебетовой карте в соответствии с услугой овердрафта учреждения, и счетом, который разрешает оплату таких овердрафтов, при условии, что счета соответствуют с § 1005. 17(b)(2) и § 1005.17(b)(3).

17(b)(2) и § 1005.17(b)(3).

6. Требуется утвердительное согласие. Подтвержденное согласие потребителя или отказ от услуги овердрафта финансового учреждения должно быть получено отдельно от других согласий или подтверждений, полученных учреждением, включая согласие на получение раскрытия информации в электронном виде.Учреждение может получить положительное согласие потребителя, предоставив пустую строку для подписи или флажок, который потребитель может подписать или выбрать, чтобы утвердительно согласиться, при условии, что строка для подписи или флажок используются исключительно в целях подтверждения выбора потребителя, соглашаться или нет. выбрать услугу овердрафта, а не для других целей. Учреждение не получает положительного согласия потребителя путем включения предварительно напечатанной формулировки об услуге овердрафта в раскрытие информации о счете, снабженной карточкой для подписи или договором, который потребитель должен подписать, чтобы открыть счет, и который подтверждает принятие потребителем условий счета. Учреждение также не получает положительного согласия потребителя, предоставляя карточку подписи, содержащую предварительно выбранный флажок, указывающий, что потребитель запрашивает услугу.

Учреждение также не получает положительного согласия потребителя, предоставляя карточку подписи, содержащую предварительно выбранный флажок, указывающий, что потребитель запрашивает услугу.

7. Подтверждение. Финансовое учреждение может выполнить требование § 1005.17(b)(1)(iv) и предоставить подтверждение положительного согласия потребителя, отправив или доставив потребителю копию заполненного уведомления об отказе от участия, или отправив письмо по почте. или вручение потребителю письма или уведомления, подтверждающего, что потребитель решил воспользоваться услугами учреждения.Подтверждение, которое должно быть предоставлено в письменной форме или в электронном виде, если потребитель согласен, должно включать заявление, информирующее потребителя о праве отозвать подписку в любое время. См. § 1005.17(d)(6), который разрешает учреждениям включать заявление об отзыве в первоначальное уведомление о подписке. Учреждение выполняет требование о подтверждении, если оно приняло разумные процедуры, предназначенные для обеспечения того, чтобы плата за овердрафт оценивалась только в связи с транзакциями, оплаченными после того, как подтверждение было отправлено по почте или доставлено потребителю.

8. Непогашенный отрицательный баланс. Если комиссия или сбор основаны на сумме непогашенного отрицательного остатка, учреждению запрещается начислять любую такую комиссию, если отрицательный остаток связан исключительно с банкоматом или разовой транзакцией по дебетовой карте, за исключением случаев, когда потребитель выбрал услуга овердрафта учреждения для банкоматов или разовых транзакций по дебетовой карте. Однако правило не запрещает учреждению начислять такую комиссию, если отрицательный баланс полностью или частично относится к чеку, ACH или другому типу транзакции, на которую не распространяется запрет на начисление комиссий за овердрафт в § 1005.17(б)(1).

9. Ежедневный или постоянный овердрафт, отрицательный баланс или аналогичная комиссия или плата

я. Ежедневный или постоянный овердрафт, отрицательный баланс или аналогичные сборы или сборы. Если потребитель не выбрал услугу овердрафта учреждения для транзакций через банкоматы или разовые транзакции по дебетовой карте, запрет на комиссию в § 1005.17(b)(1) применяется ко всем комиссиям за овердрафт или сборам за оплату этих транзакций, включая, помимо прочего, к ежедневному или устойчивому овердрафту, отрицательному балансу или аналогичным комиссиям или сборам.Таким образом, если отрицательный баланс потребителя связан исключительно с банкоматом или разовой транзакцией по дебетовой карте, правило запрещает начисление таких комиссий, если потребитель не дал согласия на это. Однако правило не запрещает учреждению оценивать ежедневные или устойчивые овердрафт, отрицательный баланс или аналогичные сборы или сборы, если отрицательный баланс полностью или частично относится к чеку, ACH или другому типу транзакции, на которую не распространяется запрет на сборы. Когда отрицательный баланс частично связан с транзакцией через банкомат или одноразовой дебетовой картой, а частично с чеком, ACH или другим типом транзакции, на которую не распространяется запрет на комиссию, дата, на которую может быть начислена такая комиссия основан на дате, когда чек, ACH или другой тип транзакции оплачивается в овердрафт.

Если потребитель не выбрал услугу овердрафта учреждения для транзакций через банкоматы или разовые транзакции по дебетовой карте, запрет на комиссию в § 1005.17(b)(1) применяется ко всем комиссиям за овердрафт или сборам за оплату этих транзакций, включая, помимо прочего, к ежедневному или устойчивому овердрафту, отрицательному балансу или аналогичным комиссиям или сборам.Таким образом, если отрицательный баланс потребителя связан исключительно с банкоматом или разовой транзакцией по дебетовой карте, правило запрещает начисление таких комиссий, если потребитель не дал согласия на это. Однако правило не запрещает учреждению оценивать ежедневные или устойчивые овердрафт, отрицательный баланс или аналогичные сборы или сборы, если отрицательный баланс полностью или частично относится к чеку, ACH или другому типу транзакции, на которую не распространяется запрет на сборы. Когда отрицательный баланс частично связан с транзакцией через банкомат или одноразовой дебетовой картой, а частично с чеком, ACH или другим типом транзакции, на которую не распространяется запрет на комиссию, дата, на которую может быть начислена такая комиссия основан на дате, когда чек, ACH или другой тип транзакции оплачивается в овердрафт.

ii. Примеры. Следующие примеры иллюстрируют, как организация соблюдает запрет на сборы. Для каждого примера предположим следующее: (a) Потребитель не выбрал оплату через банкомат или одноразовый овердрафт по дебетовой карте; (b) эти транзакции выплачиваются в овердрафт, потому что сумма транзакции при расчете превысила разрешенную сумму или сумма не была представлена для авторизации; (c) в соответствии с соглашением об открытии счета учреждение может взимать постатейную комиссию в размере 20 долларов США за каждый овердрафт, а также единовременную комиссию за устойчивый овердрафт в размере 20 долларов США на пятый день подряд, когда счет потребителя остается перерасходованным; (d) учреждение регистрирует транзакции банкомата и дебетовой карты перед другими транзакциями; и (e) учреждение распределяет депозиты по дебетам счетов в том же порядке, в котором оно проводит дебетование.

A. Предположим, что на 1 марта остаток на счету потребителя составляет 50 долларов. В этот день учреждение проводит разовую транзакцию по дебетовой карте на сумму 60 долларов и чековую транзакцию на 40 долларов. Учреждение взимает комиссию за овердрафт в размере 20 долларов США за овердрафт по чеку, но не может начислять комиссию за овердрафт за транзакцию по дебетовой карте. В конце дня остаток на счету потребителя составляет минус 70 долларов. Потребитель не вносит никаких депозитов на счет, и никаких других транзакций не происходит в период со 2 по 6 марта.Поскольку отрицательный баланс клиента частично связан с чеком на 40 долларов (и соответствующей комиссией за овердрафт), учреждение может 6 марта взимать комиссию за устойчивый овердрафт в связи с чеком.

В этот день учреждение проводит разовую транзакцию по дебетовой карте на сумму 60 долларов и чековую транзакцию на 40 долларов. Учреждение взимает комиссию за овердрафт в размере 20 долларов США за овердрафт по чеку, но не может начислять комиссию за овердрафт за транзакцию по дебетовой карте. В конце дня остаток на счету потребителя составляет минус 70 долларов. Потребитель не вносит никаких депозитов на счет, и никаких других транзакций не происходит в период со 2 по 6 марта.Поскольку отрицательный баланс клиента частично связан с чеком на 40 долларов (и соответствующей комиссией за овердрафт), учреждение может 6 марта взимать комиссию за устойчивый овердрафт в связи с чеком.

B. Те же факты, что и в A, за исключением того, что 3 марта потребитель кладет на счет 40 долларов. Учреждение сначала выделяет 40 долларов на транзакцию по дебетовой карте в соответствии со своей политикой размещения заказов. В конце дня 3 марта остаток на счете потребителя составляет минус 30 долларов США, что связано с чековой транзакцией (и соответствующей комиссией за овердрафт). Потребитель не вносит никаких дополнительных депозитов на счет, и в период с 4 по 6 марта не происходит никаких других транзакций. Поскольку оставшийся отрицательный баланс относится к транзакции с чеком 1 марта, учреждение может взимать комиссию за устойчивый овердрафт 6 марта в связь с чеком.

Потребитель не вносит никаких дополнительных депозитов на счет, и в период с 4 по 6 марта не происходит никаких других транзакций. Поскольку оставшийся отрицательный баланс относится к транзакции с чеком 1 марта, учреждение может взимать комиссию за устойчивый овердрафт 6 марта в связь с чеком.

C. Предположим, что на 1 марта остаток на счету потребителя составляет 50 долларов. В этот день учреждение проводит разовую транзакцию по дебетовой карте на сумму 60 долларов. В конце этого дня остаток на счету потребителя составляет минус 10 долларов.Учреждение не может взимать комиссию за овердрафт для транзакции по дебетовой карте. 3 марта учреждение оплачивает чековую транзакцию на сумму 100 долларов и взимает комиссию за овердрафт в размере 20 долларов. В конце этого дня остаток на счете потребителя составляет минус 130 долларов. Потребитель не вносит никаких депозитов на счет, и в период с 4 по 8 марта не происходит никаких других транзакций. Поскольку отрицательный баланс потребителя частично связан с чеком, учреждение может начислить комиссию за устойчивый овердрафт в размере 20 долларов. Однако, поскольку чек был оплачен 3 марта, учреждение должно использовать 3 марта в качестве начальной даты для определения даты, когда может быть начислена плата за устойчивый овердрафт. Таким образом, 8 марта учреждение может взимать комиссию за постоянный овердрафт в размере 20 долларов США.

Однако, поскольку чек был оплачен 3 марта, учреждение должно использовать 3 марта в качестве начальной даты для определения даты, когда может быть начислена плата за устойчивый овердрафт. Таким образом, 8 марта учреждение может взимать комиссию за постоянный овердрафт в размере 20 долларов США.

III. Альтернативный подход. Для потребителя, который не выбирает услугу овердрафта учреждения для банкоматов и разовых транзакций по дебетовой карте, учреждение может также соблюдать запрет на комиссию в § 1005.17(b)(1), не оценивая ежедневный или устойчивый овердрафт, отрицательный баланс или аналогичные сборы или сборы, если только отрицательный баланс потребителя не связан исключительно с чеком, ACH или другими типами транзакций, на которые не распространяется запрет на комиссию, в то время как этот отрицательный баланс остается непогашенным.В таком случае учреждению не нужно будет определять, как распределять последующие депозиты, которые уменьшают, но не устраняют отрицательное сальдо. Например, если у потребителя отрицательный баланс в размере 30 долларов США, из которых 10 долларов США приходится на разовую транзакцию по дебетовой карте, учреждение соблюдает запрет на комиссию, если оно не оценивает устойчивую комиссию за овердрафт, пока этот отрицательный баланс остается непогашенным.

Например, если у потребителя отрицательный баланс в размере 30 долларов США, из которых 10 долларов США приходится на разовую транзакцию по дебетовой карте, учреждение соблюдает запрет на комиссию, если оно не оценивает устойчивую комиссию за овердрафт, пока этот отрицательный баланс остается непогашенным.

См. интерпретацию 17(b) Требование согласия в Приложении I

Закон о защите от овердрафта — NerdWallet

Когда клиенты пытаются совершить транзакцию по дебетовой карте или банкомату, но на их счету недостаточно денег, банк может либо обработать, либо отклонить транзакцию.Правила защиты от овердрафта помогают определить, что происходит и есть ли комиссии.

Что такое закон о защите от овердрафта?

Закон о защите от овердрафта запрещает банкам автоматически регистрировать клиентов для покрытия овердрафта. Покрытие позволяет банкам обрабатывать транзакции, когда у клиентов недостаточно средств. Банки обычно взимают комиссию в размере около 35 долларов США за каждую из этих транзакций.

В 2010 году Федеральная резервная система объявила, что по умолчанию банк должен отклонять транзакции, если на счете недостаточно средств.Однако клиенты могут изменить статус по умолчанию и выбрать покрытие овердрафта, если банк предлагает услугу. Транзакции будут одобрены, но банк может взимать комиссию.

Закон применяется только к транзакциям без предварительной авторизации, таким как снятие наличных в банкоматах и транзакции по дебетовым картам. Предварительно авторизованное снятие средств, например автоматическая оплата счетов и чеков, не подпадает под действие закона о защите от овердрафта и может привести к взиманию платы за овердрафт.

Какую опцию «защиты от овердрафта» предлагают банки?

Защита от овердрафта – это обычная банковская услуга, которая связывает текущий счет с кредитной линией, сберегательным счетом или кредитной картой.Банк обрабатывает транзакцию с недостатком средств и переводит средства со связанного счета. Счет больше не будет отрицательным, поэтому не будет платы за овердрафт.

Счет больше не будет отрицательным, поэтому не будет платы за овердрафт.

Клиент должен иметь достаточно денег на своем сберегательном счете или иметь право на получение кредитной линии. Некоторые банки не взимают комиссию за эту услугу, но другие учреждения взимают комиссию — часто около 10 долларов США — каждый день за перевод.

Сколько есть вариантов?

Когда дело доходит до овердрафта, у клиентов обычно есть три варианта:

Подключиться к покрытию овердрафта и согласиться платить комиссию за овердрафт, обычно около 35 долларов США, за транзакции, которые приводят к отрицательному балансу счета.Если есть несколько транзакций, банк может взимать несколько комиссий. Например, при сборе в размере 35 долларов США за три овердрафта в один день может взиматься плата в размере 105 долларов США.

Подпишитесь на план защиты от овердрафта, который связывает текущий счет с резервным сберегательным счетом или кредитной линией.

Решил не участвовать в какой-либо программе овердрафта. Вместо этого транзакция отклоняется продавцом, если на счету недостаточно средств. Это настройка по умолчанию при открытии банковского счета, и за отклонение транзакции комиссия не взимается.

Лучшие банки для предотвращения и ограничения комиссий за овердрафт

Клиенты могут избежать комиссий за овердрафт, отказавшись от участия в программе овердрафта. Те, кто соглашается, могут снизить расходы, выбрав банк, который разрешает бесплатные переводы со связанных счетов. Еще один способ снизить комиссию – выбрать учреждение, которое ограничивает количество комиссий за овердрафт, взимаемых в день.

SavingsCash ManagementCDCheckingMoney MarketСберегательный счет — это место, где вы можете безопасно хранить деньги, получая проценты.

Сберегательный счет — это место, где вы можете безопасно хранить деньги, получая при этом проценты.

LendingClub Высокодоходные сбережения

Мин. остаток на APY

остаток на APY2500 $

Федерально застрахован NCUA

Alliant Credit Union Ultimate Opportunity Saving Account

American Express® High Yield Saving Account

APY0,50%0,50% APY (годовая доходность/2 процента5) от 0 . Применяются условия.

Synchrony Bank Высокодоходные сбережения

APY0.50% APY могут быть изменены в любое время без предварительного уведомления, в том числе после открытия счета. Предложения распространяются только на личные счета. Сборы могут снизить прибыль. Член FDIC.

Discover Bank Online Savings

APY0,50%Рекламируемый онлайн-сберегательный счет APY актуален по состоянию на 21 января 2022 г.

Эти денежные счета объединяют в одном продукте услуги и функции, аналогичные чековым, сберегательным и/или инвестиционным счетам. Счета управления денежными средствами обычно предлагаются небанковскими финансовыми учреждениями.

Эти кассовые счета объединяют в одном продукте услуги и функции, аналогичные чековым, сберегательным и/или инвестиционным счетам. Счета управления денежными средствами обычно предлагаются небанковскими финансовыми учреждениями.

Счета управления денежными средствами обычно предлагаются небанковскими финансовыми учреждениями.

SoFi Money®

Aspiration Spend & Save Account — Aspiration Plus

APY 5,00% Чтобы заработать 3,00 % APY (5,00 % APY, если клиент зарегистрирован в Aspiration Plus) на остаток на счете Aspiration Save до 10 000,00 долларов США включительно в любом календарный месяц, клиент должен провести транзакции по дебетовой карте на сумму 1000 долларов США.00 и более ежемесячно с дебетовой картой Aspiration. Операции по дебетовым картам для поставщиков денежных переводов (например, CashApp, Venmo, Facebook Pay, но не ограничиваясь ими) не соответствуют требованиям к расходам в размере 1000 долларов США. Балансы свыше 10 000,00 долларов США будут приносить 0,00% годовых (0,10% годовых, если клиент зарегистрирован в Aspiration Plus). Если требования не выполняются каждый месяц, APY будет составлять 0,00 % APY (0,25 % APY, если клиент зарегистрирован в Aspiration Plus) на балансе Save Account до 10 000 долларов США включительно. 00. Балансы свыше $10 000,00 будут приносить 0,00% годовых (0,10%, если клиент зарегистрирован в Aspiration Plus).

00. Балансы свыше $10 000,00 будут приносить 0,00% годовых (0,10%, если клиент зарегистрирован в Aspiration Plus).

Денежный счет Wealthfront

CD (депозитные сертификаты) представляют собой тип сберегательного счета с фиксированной процентной ставкой и сроком и обычно имеют более высокие процентные ставки, чем обычные сберегательные счета.

Депозитные сертификаты (депозитные сертификаты) представляют собой тип сберегательного счета с фиксированной процентной ставкой и сроком и обычно имеют более высокие процентные ставки, чем обычные сберегательные счета.

Приоритетная проверка Citi

APY0.01%0,01% Годовой доход в процентах

Депозиты застрахованы FDIC

Расходный счет Chime

Федерально застрахован NCUA

Alliant Credit Union High-Rate Checking

APY 2 процента 0,25% Годовой доход соответствует 0,25% %, если вы отказываетесь от бумажных выписок и делаете хотя бы один электронный депозит на свой счет каждый месяц, например, прямой, банкоматный или мобильный депозит или перевод из другого финансового учреждения.

Чек Axos Bank® Rewards

APY1.00%Получайте ежемесячные прямые депозиты на общую сумму 1500 долларов США или более, чтобы заработать 0,40% годовых. Используйте свою дебетовую карту Axos Visa® в общей сложности для 10 транзакций в месяц (минимум 3 доллара США за транзакцию) или зарегистрируйтесь в разделе «Агрегация счетов/менеджер личных финансов» (PFM) в онлайн-банке, чтобы зарабатывать 0,30% годовых. Поддерживайте средний дневной баланс в размере 2500 долларов США в месяц на счете Axos Managed Portfolios Invest, чтобы зарабатывать 0,10% годовых. Поддерживайте средний дневной баланс в размере 2500 долларов США в месяц на счете Axos для самостоятельной торговли, чтобы заработать 0.10% годовых. Используйте свою учетную запись Rewards Checking, чтобы вносить полный ежемесячный платеж по потребительскому кредиту Axos, чтобы заработать 0,10% годовых.

Депозиты застрахованы FDIC

One Spend

Ставки по счетам денежного рынка аналогичны сберегательным счетам и имеют некоторые функции проверки.

Ставки по счетам денежного рынка аналогичны сберегательным счетам и имеют некоторые функции проверки.

Вот список NerdWallet лучших банков, чтобы избежать или уменьшить плату за овердрафт.

4.5 Рейтинг NerdWallet Рейтинги NerdWallet определяются нашей редакцией. Формулы оценки учитывают несколько точек данных для каждого финансового продукта и услуги. |

| |||||||||||||||||||||||||||||||||||||||||||||||

|

| |||||||||||||||||||||||||||||||||||||||||||||||

3.5 Рейтинг NerdWallet Рейтинги NerdWallet определяются нашей редакцией. Формулы оценки учитывают несколько точек данных для каждого финансового продукта и услуги. |

| |||||||||||||||||||||||||||||||||||||||||||||||

4.5 рейтинги Nerdwallet рейтинги Nerdwallet определяются нашей редакционной командой. Формулы оценки учитывают несколько точек данных для каждого финансового продукта и услуги. |

| |||||||||||||||||||||||||||||||||||||||||||||||

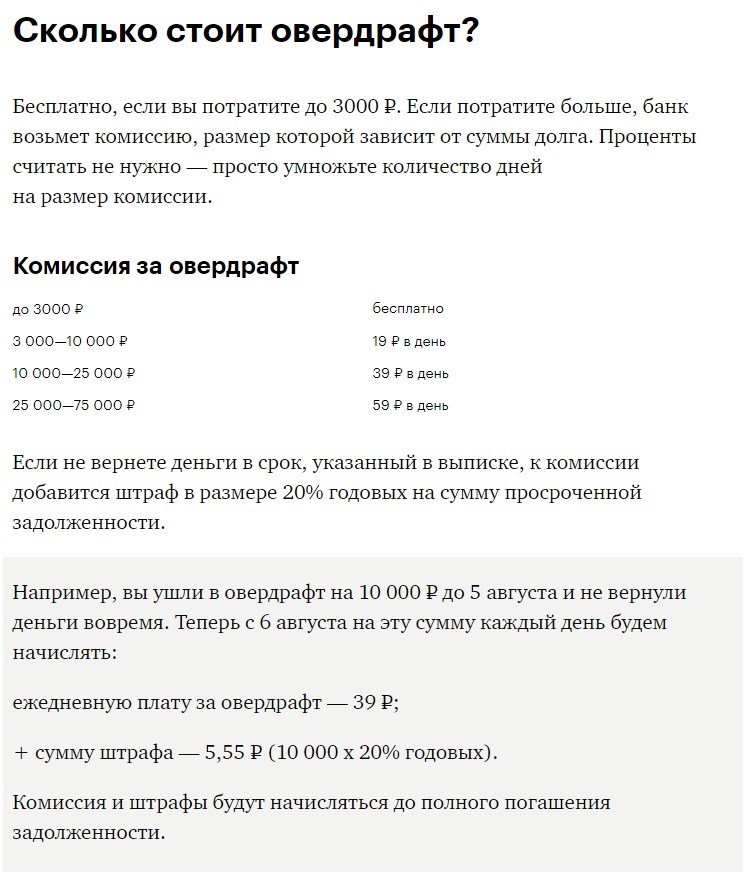

Четыре типа комиссий за овердрафт

Хотя большинство банков взимают одинаковые суммы за каждую комиссию, иногда они немного различные правила в отношении того, как работает каждая плата и когда она взимается.Множественные сборы, связанные с овердрафтом, представляют собой одни из самых высоких сборов за расчетный счет, которые взимают банки. Помимо стандартной комиссии за овердрафт, вы можете столкнуться с комиссией за нехватку средств (NSF), комиссией за защиту овердрафта и комиссией за продленный овердрафт.

Плата за овердрафт

Самая очевидная комиссия, связанная с овердрафтом, — это так называемая плата за овердрафт, которая взимается каждый раз, когда банк утверждает транзакцию, превышающую доступный баланс. Как правило, банки не взимают комиссию за овердрафт, если вы овердрафтуете менее 5 долларов.

У каждого банка и кредитного союза есть свой лимит на количество комиссий за овердрафт, которые они взимают за один день. Обычно вы можете ожидать, что банки будут взимать максимум от 4 до 6 комиссий за овердрафт в день на счет, хотя в некоторых случаях допускается до 12 комиссий за один день.

Обычно вы можете ожидать, что банки будут взимать максимум от 4 до 6 комиссий за овердрафт в день на счет, хотя в некоторых случаях допускается до 12 комиссий за один день.

Сбор NSF

Комиссия за нехватку средств (NSF) возникает каждый раз, когда банк отклоняет транзакцию, которая превышает ваш баланс. Практически каждый банк взимает одинаковую сумму за овердрафт и комиссию NSF, и эти две суммы часто печатаются как одна цифра в вашем графике комиссий.

Поскольку банк должен выбирать между одобрением и отклонением овердрафта, один овердрафт будет стоить вам либо комиссии за овердрафт, либо комиссии NSF, но никогда одновременно. Тем не менее, некоторые банки различают эти две комиссии, когда подсчитывают дневной максимум. Банк США, например, будет взимать до 4 комиссий за овердрафт в день, но рассчитывает лимит комиссий NSF отдельно, так что в итоге вы можете заплатить восемь отдельных штрафов в день.

Плата за защиту от овердрафта

Плата за защиту от овердрафта, также называемая комиссией за перевод овердрафта, взимается каждый раз, когда банк организует перевод с другого вашего счета — обычно со сберегательного счета — для покрытия овердрафта. По закону банки не могут включать защиту от овердрафта в качестве автоматической услуги счета, поэтому клиенты должны активировать эту функцию.

Интернет-банки часто предоставляют защиту от овердрафта бесплатно, но если вы работаете в обычном банке, вы можете рассчитывать на оплату от 10 до 12,50 долларов США за перевод. Хотя это может сэкономить вам деньги по сравнению с уплатой комиссий за овердрафт или NSF, если политика банка не включает обязательные уведомления для каждого перевода овердрафта, вы можете в конечном итоге истощить свои сбережения, прежде чем поймете, что происходит.

Плата за продленный овердрафт

Последней комиссией в арсенале штрафов за овердрафт является расширенная комиссия за овердрафт. Эту комиссию иногда называют комиссией за устойчивый овердрафт или расширенный овердрафт, и она вступает в силу, когда вы оставляете баланс своего счета отрицательным на определенное количество дней. В большинстве случаев у вас есть 5 рабочих дней или 7 календарных дней, чтобы исправить свой баланс до

расширенная плата за овердрафт делает ваш счет еще глубже в минусе.

Некоторые банки взимают эту комиссию раз в 5 дней, в то время как другие доходят до того, что взимают комиссию каждый день, пока вы не вернете свой баланс выше нуля.Максимальное количество расширенных сборов за овердрафт, которые вы можете понести, зависит от банка.

Как избежать комиссий за овердрафт

Как избежать платы за овердрафт? Самый простой ответ — не тратить больше, чем у вас есть, но ошибки случаются. Если вы начинаете с нуля, избегание комиссий за овердрафт начинается с выбора хорошего расчетного счета с щедрой политикой комиссий. Если вы не хотите переключаться или открывать новую учетную запись, вот несколько способов, которые вы можете использовать, чтобы свести к минимуму свои шансы быть застигнутым врасплох овердрафтом.

Отслеживание баланса

В наши дни мобильные банковские приложения стали обычным явлением, и одна из их основных функций — сообщать вам о состоянии баланса вашего счета. Познакомившись с приложением вашего банка и выработав привычку регулярно проверять этот номер, вы сможете оценить, сколько вы можете позволить себе потратить в любой момент.

Если проверка баланса по расписанию требует слишком много усилий, вы можете свести к минимуму требуемые усилия, выполняя ее только перед крупными покупками.Тем не менее, вы должны помнить, что если у вас настроены какие-либо автоматические транзакции, такие как оплата счетов или переводы на сберегательные счета, у вас может не быть возможности вручную проверить свой баланс до того, как транзакция произойдет.

Знайте время и порядок транзакций

Один из наиболее распространенных способов возникновения овердрафта — когда клиент использует деньги, которые еще не поступили на счет. Проблема здесь состоит из двух частей: обработка заказа и доступность депозита. Банки следуют определенному порядку, когда они применяют депозиты и снятие средств к балансу вашего счета.У них также есть правила о том, как быстро вы можете получить доступ к деньгам, в зависимости от метода, который вы используете для перевода их на свой счет.

Вообще говоря, вы можете ожидать, что депозиты наличными, прямые депозиты и входящие переводы будут обрабатываться перед снятием средств в тот же день, поэтому, пока вы вносите достаточно денег для покрытия дневных расходов, вы должны быть в безопасности от ситуации овердрафта. Тем не менее, вы должны знать, что для отображения чеков на вашем балансе требуется как минимум один полный рабочий день.В зависимости от многих различных факторов, включая размер чека, место отправления и историю вашего счета, банку может потребоваться до недели, чтобы сделать полную сумму доступной.

Тем не менее, вы должны знать, что для отображения чеков на вашем балансе требуется как минимум один полный рабочий день.В зависимости от многих различных факторов, включая размер чека, место отправления и историю вашего счета, банку может потребоваться до недели, чтобы сделать полную сумму доступной.

Читайте мелкий шрифт

Вам следует приложить усилия, чтобы понять политику вашего банка в отношении овердрафта. Соглашение о депозитном счете и личный график комиссий, которые вы получаете при открытии счета, должны охватывать лимиты комиссий, регулярные комиссии и другие особенности банковских правил. Вы можете получить дополнительные копии этих документов онлайн или напрямую через свой банк.

Вот несколько моментов, которые вы, возможно, захотите изучить:

- Уведомляет ли вас банк, когда возникает овердрафт, или плата за овердрафт является «тихой» платой, которая может вас удивить?

- Применяется ли комиссия за овердрафт только к письменным чекам и автоматическим переводам или она также распространяется на считывание с дебетовой карты и снятие наличных в банкомате?

- Как долго ваш счет может оставаться перерасходованным до того, как вступит в силу расширенная комиссия за овердрафт, и как долго до того, как эта комиссия будет снята во второй или третий раз?

Если вы не можете найти ответы на подобные вопросы в документах, вам следует обратиться к представителю банка по телефону или лично для разъяснения вашей ситуации.

Используйте защиту от овердрафта с осторожностью

Защита от овердрафта — это не способ избежать комиссий, но при тщательном управлении она может помочь вам уменьшить их: платить типичные от 10 до 12,50 долларов за защитный перевод по-прежнему предпочтительнее, чем получить овердрафт в размере 35 долларов или сбор NSF. Кроме того, использование защиты от овердрафта гарантирует, что ваша транзакция не будет отклонена, как это может быть, если банк решит отклонить обычный овердрафт.

Однако услуги по защите от овердрафта могут быть дорогостоящими, если ими злоупотреблять.Сама услуга требует платы каждый раз, когда она активируется, и вы также тратите деньги со своего сберегательного счета или кредитной линии для покрытия овердрафта. В крайних случаях вы можете даже столкнуться с комиссией за сберегательный счет: используйте защиту от овердрафта более 5 или 6 раз в месяц, и банк может взимать с вас штраф за превышение федерального лимита на снятие средств со сберегательного счета.

Банки по закону обязаны предлагать защиту от овердрафта в качестве дополнительной услуги, а не в качестве автоматической функции, поэтому, если вам нравится такая схема, вам нужно будет связаться с вашим банком, чтобы настроить ее.

Что такое защита от овердрафта и как она работает?

Редакционная группа Select работает независимо друг от друга, рецензируя финансовые продукты и публикуя статьи, которые, по нашему мнению, будут полезны нашим читателям. Мы можем получать комиссию, когда вы переходите по ссылкам на продукты от наших аффилированных партнеров.

Если вы потратите больше денег, чем у вас есть на текущем счете, и в итоге получите отрицательный баланс, ваш банк или кредитный союз может покрыть платеж и взимать с вас комиссию за овердрафт.

Плата за овердрафт стоит до 35 долларов США и является одной из самых дорогих и распространенных комиссий за расчетный счет, поскольку вы можете нести несколько комиссий за овердрафт в один день. Лимит платы за овердрафт варьируется в зависимости от банка/кредитного союза, но многие ограничивают его до четырех в день.

Лимит платы за овердрафт варьируется в зависимости от банка/кредитного союза, но многие ограничивают его до четырех в день.

Некоторые банки предлагают защиту от овердрафта, которая может помочь вам избежать комиссий каждый раз, когда ваш банк или кредитный союз разрешает транзакции на сумму, превышающую доступный остаток.

CNBC Select объясняет, как работает защита от овердрафта, и мы предлагаем несколько советов о том, как избежать комиссий за овердрафт.

Что такое защита от овердрафта?

Многие банки и кредитные союзы предоставляют возможность зарегистрироваться в программе защиты от овердрафта, также известной как покрытие/услуга овердрафта. Когда вы выберете эту услугу, дополнительные деньги, необходимые для покрытия транзакции, будут переведены со связанного банковского счета, как правило, со сберегательного счета, но вы также можете связать дополнительный текущий счет, кредитную карту или кредитную линию. Хотя вы все еще можете нести комиссию за перевод, она часто меньше, чем комиссия за овердрафт.

Например, с банковского счета Bank of America® Advantage Plus взимается комиссия в размере 12 долларов США за каждый перевод со связанного банковского счета, что меньше комиссии за овердрафт в размере 35 долларов США. А если перевод менее 1 доллара, комиссия не взимается.

Однако существуют расчетные счета, которые не взимают комиссию за перевод сберегательного счета после вашего согласия, например счет Capital One 360 Checking® и дебетовый счет Discover Cashback.

Если вы зарегистрируетесь для защиты от овердрафта, но в конечном итоге решите, что это не лучшая услуга для ваших нужд, вы можете отказаться в любое время.

Как избежать платы за овердрафт?

Самый простой способ избежать платы за овердрафт — постоянно поддерживать положительный баланс счета. Регулярно проверяйте баланс своего счета, и если вы оплачиваете определенные счета (например, кредитной картой) с помощью автоплатежа, убедитесь, что у вас достаточно средств для покрытия расходов, прежде чем счет будет оплачиваться каждый месяц.

Вы также можете рассмотреть вопрос о включении защиты от овердрафта на вашем текущем счете, но изучите, есть ли связанные с этим сборы. Если ваш банк или кредитный союз взимает комиссию за перевод денег со связанного банковского счета, рассмотрите возможность перехода на счет, на котором отсутствует комиссия за овердрафт.

Счет Capital One 360 Checking® предлагает три варианта овердрафта, два из которых не предусматривают комиссию.

- Автоматическое отклонение: Capital One обычно отклоняет транзакции, сумма которых превышает остаток на вашем счете, и не взимает комиссию.

- Бесплатный сберегательный перевод: Capital One переведет доступные средства со связанного сберегательного счета или счета денежного рынка для покрытия овердрафта без дополнительных затрат.

- Отсрочка платежа на следующий день: Capital One разрешает транзакции, превышающие остаток на вашем счете, и у вас есть время до конца следующего рабочего дня, чтобы сделать свой баланс положительным, иначе с вас будет взиматься комиссия в размере 35 долларов США.

Для всех вариантов возврат бумажных чеков (которые происходят, если вы выписываете чек, а на вашем банковском счете недостаточно денег для покрытия суммы) облагается комиссией в размере 9 долларов США за нехватку средств (NSF). Если вы хотите свести к минимуму комиссию за овердрафт, рассмотрите варианты автоматического отклонения или бесплатного перевода сбережений.

Есть некоторые расчетные счета, которые вообще не взимают комиссию за овердрафт, например, дебетовый счет Discover Cashback. Это один из лучших бесплатных расчетных счетов CNBC Select, и с него не взимаются многие сборы, взимаемые с других расчетных счетов, такие как ежемесячная плата за обслуживание или плата за возвращенный чек.Если вы совершите транзакцию без достаточного количества денег на своем счету, Discover отклонит ее, если вы не зарегистрируетесь в программе защиты от овердрафта (которая бесплатна) и у вас достаточно средств на связанном счете.

Защита от овердрафта, как она работает и связанные с ней сборы различаются в зависимости от банка, и это может сбивать с толку. Важно убедиться, что вы понимаете условия и сборы, связанные с вашей учетной записью, прежде чем согласиться. В дополнение к регулярному мониторингу вашего баланса и подписке на защиту от овердрафта, настройте оповещения в своем банке или кредитном союзе, которые уведомят вас, если ваш баланс подходит к концу.Это может помочь вам избежать перерасхода средств по счету и потенциально сэкономить на высоких комиссиях за овердрафт.

Важно убедиться, что вы понимаете условия и сборы, связанные с вашей учетной записью, прежде чем согласиться. В дополнение к регулярному мониторингу вашего баланса и подписке на защиту от овердрафта, настройте оповещения в своем банке или кредитном союзе, которые уведомят вас, если ваш баланс подходит к концу.Это может помочь вам избежать перерасхода средств по счету и потенциально сэкономить на высоких комиссиях за овердрафт.

Примечание редактора: Мнения, анализы, обзоры или рекомендации, изложенные в этой статье, принадлежат исключительно редакции Select и не были проверены, одобрены или иным образом одобрены какой-либо третьей стороной.

7 Проверка счетов без комиссий за овердрафт

Редакционная группа Select работает независимо друг от друга над обзорами финансовых продуктов и написанием статей, которые, по нашему мнению, будут полезны нашим читателям.Мы можем получать комиссию, когда вы переходите по ссылкам на продукты от наших аффилированных партнеров.

1 декабря Capital One стал первым крупным банком, который полностью отменил все сборы за овердрафт и сборы за недостаточные фонды (начиная с начала 2022 г.), что может защитить себя от любых предстоящих проверок со стороны Бюро финансовой защиты потребителей. (ЦФПБ).

Вслед за этим объявлением JPMorgan Chase заявил, что это даст владельцам счетов больше способов избежать оплаты комиссии за овердрафт: их фонды заработной платы прямого депозита на два дня раньше.

Хотя эти два банка в последнее время фигурируют в новостях, оба присоединяются к тенденции, когда некоторые более мелкие банки снижают плату за овердрафт, чтобы привлечь больше клиентов. В июне этого года Ally Bank, работающий только в Интернете, отменил комиссию за овердрафт на всех счетах, пытаясь помочь людям избежать финансового отставания в условиях продолжающейся пандемии.

Плата за овердрафт — это обычная банковская комиссия, которая взимается, когда вы тратите больше суммы, чем доступно на вашем счете. Это приводит к отрицательному балансу, и вы можете столкнуться с высокой комиссией за овердрафт до 35 долларов (иногда за транзакцию).

Это приводит к отрицательному балансу, и вы можете столкнуться с высокой комиссией за овердрафт до 35 долларов (иногда за транзакцию).

Нехватка средств может легко случиться, если вы не следите за своим банковским балансом, и те, кто живет от зарплаты до зарплаты, наиболее уязвимы. Фактически, 43% уязвимых домохозяйств с текущими счетами сообщают о перерасходе средств в прошлом году, в среднем 9,6 овердрафта, согласно отчету о расходах FinHealth за 2021 год. При комиссии в размере 35 долларов за овердрафт это почти 350 долларов в год, которые потребители платят, потому что у них не было достаточно денег для покрытия покупки, платежа или снятия средств.

Ниже Select перечисляет семь расчетных счетов с нулевой комиссией за овердрафт, чтобы вы могли быть уверены, что в следующий раз, когда вы совершите эту распространенную ошибку, с вас не будет взиматься плата.

Подпишитесь на избранную рассылку!

Лучшие подборки в вашем почтовом ящике. Рекомендации по покупкам, которые помогут улучшить вашу жизнь, доставляются еженедельно. Подпишите здесь.

Подпишите здесь.

7 расчетных счетов с нулевой комиссией за овердрафт

1. Счет Capital One 360 Checking® (начало 2022 г.)

Capital One 360 Checking не будет взимать комиссию за овердрафт или комиссию за недостаточное финансирование с начала 2022 г.В настоящее время у него нет ежемесячной платы за обслуживание, минимального депозита или требований к балансу. Владельцы счетов зарабатывают 0,10% годовых и имеют доступ к бесплатной сети банкоматов, насчитывающей более 70 000 банкоматов Capital One®, MoneyPass и Allpoint®.

2. Расчетный счет Ally Interest Checking Account

Текущий счет Ally Interest не предусматривает комиссию за овердрафт, ежемесячную плату за обслуживание, требования к минимальному депозиту или балансу. Владельцы счетов зарабатывают 0,10% годовых на балансах менее 15 000 долларов США и 0,25% годовых на балансах свыше 15 000 долларов США.Его бесплатная сеть банкоматов включает более 43 000 банкоматов Allpoint®.

3.

Дебетовый счет Discover Cashback не взимает плату за защиту от овердрафта, которую вы можете выбрать — деньги снимаются с вашего сберегательного счета Discover для покрытия овердрафта. Ежемесячная плата за обслуживание отсутствует, и владельцам счетов не нужно вносить минимальный депозит или поддерживать минимальный баланс. С этим текущим счетом вы также можете получать вознаграждение за свои расходы: получайте 1% кэшбэка при покупках по дебетовой карте на сумму до 3000 долларов каждый месяц.Бесплатная сеть банкоматов Discover включает более 60 000 банкоматов Allpoint® и MoneyPass®.

4. Axos Bank Rewards Checking

С онлайн-банком Axos Bank Rewards Checking клиенты не будут платить ежемесячные сборы или комиссии за овердрафт. Требований к минимальному балансу нет, но для открытия счета необходимо внести 50 долларов. Существуют также многоуровневые ставки APY, по которым владельцы счетов могут зарабатывать до 1,00% APY, если они соответствуют определенным требованиям: прямой депозит не менее 1500 долларов США в месяц на счет и использование дебетовой карты для не менее 10 ежемесячных транзакций..jpg)

5. Betterment Checking

Betterment Checking клиенты могут воспользоваться преимуществом этой онлайн-учетной записи, которая не предусматривает комиссию за овердрафт или минимальные требования к учетной записи. Betterment также возместит все ваши комиссии за использование внесетевых банкоматов по всему миру, включая комиссии за иностранные транзакции. Владельцы учетных записей могут автоматически получать возврат денежных средств, когда они тратят деньги на популярные бренды, такие как Dunkin’, adidas, Walmart, Sam’s Club и Staples. Кроме того, получите бесплатную страховку мобильного телефона при оплате счета за мобильный телефон дебетовой картой Betterment.

6. Денежный счет Wealthfront

Денежный счет Wealthfront предлагает клиентам отсутствие платы за счет или платы за овердрафт. Вы можете зарабатывать 0,10% годовых на все остатки на счетах, а также получить доступ к 19 000 бесплатных банкоматов. Wealthfront также позволяет быстрее инвестировать, позволяя владельцам счетов переводить (бесплатно) свои дополнительные деньги на подключенный инвестиционный счет Wealthfront.

7. Высокопроцентный чек Alliant Credit Union

У высокопроцентного чека Alliant Credit Union нет ежемесячной платы за обслуживание, требований к минимальному балансу или платы за овердрафт.Текущий счет также предлагает более высокую, чем в среднем, 0,25% годовых на все остатки, и владельцы счетов могут получить доступ к более чем 80 000 бесплатных банкоматов по всей стране.

Итог

Информация о чеках Capital One 360, Ally Interest Checking, Discover Cashback Debit Account, и Alliant Credit Union High-Rate Checking Account была собрана независимо Select и не была проверена и не предоставлена эмитентов до публикации. Ally Bank, Capital One Bank и Discover Bank являются членами FDIC.Alliant Credit Union является членом NCUA.

Примечание редактора: Мнения, анализы, обзоры или рекомендации, изложенные в этой статье, принадлежат исключительно редакции Select и не были проверены, одобрены или иным образом одобрены какой-либо третьей стороной.

Овердрафт по дебетовой карте | Ресурсный центр

Услуга овердрафта дебетовой карты

Услуга овердрафта дебетовой карты применяется к вашей учетной записи, только если вы согласитесь.Эта услуга применяется к повседневным транзакциям по дебетовой карте и снятию наличных в банкомате, когда у вас недостаточно доступного баланса для их покрытия. Если вы согласились, Bank of the West может по своему усмотрению оплачивать эти транзакции.

Если мы это сделаем, ваш счет будет перерасходован, и с вас будет взиматься соответствующая комиссия за овердрафт. Если это произойдет, вы несете ответственность за внесение депозита или перевод на свой счет как можно скорее, чтобы довести счет до положительного баланса.

Даже если вы согласитесь на эту услугу, оплата ваших транзакций и перерасход средств по вашему счету остается на наше усмотрение.Могут быть случаи, когда ваша транзакция будет отклонена.

Если вы не выберете услугу овердрафта по дебетовой карте, снятие наличных в банкомате и ежедневные покупки по дебетовой карте, как правило, будут отклонены в банкомате или в точке покупки, если у вас недостаточно доступного баланса для покрытия этих транзакций. При этом комиссия за овердрафт не взимается.

При этом комиссия за овердрафт не взимается.

Вы можете отказаться от оплаты комиссий за овердрафт, отклонив покупку через банкомат или дебетовую карту, если на вашем счету недостаточно средств на доступном балансе.ИЛИ вы можете предпочесть услугу овердрафта по дебетовой карте и быть готовым заплатить комиссию за овердрафт, поскольку эта услуга может, по нашему усмотрению, помочь вам избежать отклоненных транзакций в магазине или банкомате.

Стандартные правила овердрафта

Наши стандартные правила овердрафта применяются к вашему счету автоматически, если вы не решите отказаться. Стандартные правила использования овердрафта применяются к транзакциям, отличным от снятия средств в банкомате и повседневным покупкам по дебетовой карте, таким как автоматические платежи по счетам, повторяющиеся транзакции по дебетовой карте, дебетование ACH и выписываемые вами чеки.

Если у вас недостаточно Доступного баланса для покрытия этих транзакций, Bank of the West может по своему усмотрению оплатить транзакции. Если мы это сделаем, ваш счет будет перерасходован, и с вас будет взиматься плата за овердрафт. Если это произойдет, вы обязаны как можно скорее внести депозит или перевести средства на свой счет, чтобы на нем был положительный баланс.

Если мы это сделаем, ваш счет будет перерасходован, и с вас будет взиматься плата за овердрафт. Если это произойдет, вы обязаны как можно скорее внести депозит или перевести средства на свой счет, чтобы на нем был положительный баланс.

Даже если вы согласились на нашу стандартную практику овердрафта, оплата ваших транзакций и перерасход средств по вашему счету остается на наше усмотрение.Могут быть случаи, когда ваша транзакция будет отклонена.

Вы можете предпочесть стандартную практику овердрафта и быть готовым платить комиссию за овердрафт. Или вы можете отказаться от оплаты, чтобы не платить комиссию за овердрафт и не возвращать товары, когда у вас нет достаточного доступного баланса на вашем счете. Если предметы будут возвращены, ваш счет не будет перерасходован; однако с вас может взиматься плата за возвращенный товар.

Возможность выбора или отказа

Чтобы изменить свои предпочтения в отношении услуги овердрафта по дебетовой карте, посетите отделение или позвоните нам по телефону 1-800-488-2265, телетайп 800-659-5495. Вы также можете управлять настройками услуги овердрафта дебетовой карты, войдя в онлайн-банкинг. Вы можете согласиться или отказаться в любое время, и ваш выбор вступит в силу в течение двух рабочих дней.

Вы также можете управлять настройками услуги овердрафта дебетовой карты, войдя в онлайн-банкинг. Вы можете согласиться или отказаться в любое время, и ваш выбор вступит в силу в течение двух рабочих дней.

Вы можете в любое время отказаться от наших стандартных методов овердрафта, посетив отделение или позвонив в наш контактный центр по телефону 1-800-488-2265, телетайп 800-659-5495. Ваш выбор вступит в силу в течение двух рабочих дней.

Специальное сообщение для владельцев счетов Gold Line

Gold Line — это кредитная линия, которую можно связать с вашим текущим счетом для покрытия овердрафта.После привязки ваши чеки, транзакции в банкоматах и ежедневные покупки по дебетовой карте, как правило, будут покрываться до доступного кредитного лимита, даже если вы не решите использовать услугу овердрафта по дебетовой карте. Может взиматься плата за досрочное погашение кредита. Эти льготы подлежат утверждению кредита. Обратите внимание, что счет Gold Line не будет авансировать средства для покрытия комиссий или сборов, начисленных Банком. Это может привести к овердрафту на вашем расчетном счете. При наличии кредита деньги переводятся с шагом в 50 долларов США для покрытия транзакций и любой платы за авансовый кредит.Могут применяться условия, сборы и ограничения.

Это может привести к овердрафту на вашем расчетном счете. При наличии кредита деньги переводятся с шагом в 50 долларов США для покрытия транзакций и любой платы за авансовый кредит.Могут применяться условия, сборы и ограничения.

Специальное сообщение для клиентов с защитой от овердрафта

Когда вы привязываете сберегательный счет к своему текущему счету для покрытия овердрафта, ваши транзакции в банкомате и повседневные покупки по дебетовой карте, как правило, не будут покрываться (во время транзакции) переводом со сберегательного счета. Если вы выбрали услугу овердрафта дебетовой карты, эти транзакции могут быть покрыты по нашему усмотрению, как описано выше.Ваши чеки, повторяющиеся транзакции по дебетовым картам и транзакции ACH, как правило, будут покрываться вашим связанным сберегательным счетом (в зависимости от доступного баланса на вашем сберегательном счете) для покрытия овердрафтов, если и когда они происходят. Деньги переводятся с шагом в 50 долларов. Транзакции и чеки покрываются, только если:

Транзакции и чеки покрываются, только если:

- Вы не превысили месячный лимит транзакций на своем сберегательном счете, и

- Баланс вашего счета может покрыть транзакцию плюс комиссию за перевод сберегательного овердрафта.

Применяются условия, сборы и ограничения. 1

Условия привилегии по овердрафту | Раскрытие информации об овердрафте

Положения и условия овердрафта BankFive

Ред. 12/2021

Мы используем метод доступного остатка, чтобы определить, достаточно ли свободных средств на вашем счете для оплаты предмета, представленного к оплате, а также оценить недостаточность средств или непогашенные средства.Доступный баланс на вашем счете отражает депозиты и транзакции, которые были размещены на вашем счете, и транзакции, которые не были зарегистрированы на вашем счете, включая следующее: чеки, которые вы выписали, если применимо; удержание депозита и удержание транзакций по дебетовой карте, которые были авторизованы, но еще не проведены (т. е. удержание предварительной авторизации). Эти незавершенные транзакции и удержания уменьшают доступный баланс. Например, если у вас есть 100 долларов США на счете и есть ожидающая транзакция на 30 долларов США, то ваш доступный баланс составляет 70 долларов США, потому что ожидающая транзакция на 30 долларов США уменьшает доступный баланс вашей учетной записи.

Недостаточный баланс может возникнуть по нескольким причинам, например: