Эксперты предсказали новую волну мирового экономического кризиса — РБК

В российской экономике прогноз определяется сложившейся к настоящему моменту стагнацией — темпы роста экономики остаются низкими, не более 1,5–2% в год, хотя и стабильными. «Для России такая экономическая динамика совершенно недостаточна с точки зрения и устойчивости экономического роста, и его сбалансированности (то есть для достижения Национальных целей развития по благосостоянию населения, росту инвестиций, финансированию общественных потребностей) для преодоления разрыва со странами — мировыми лидерами. Минимально необходимым для этого является прирост ВВП в 3–3,5% в год», — констатируют эксперты.

Еще один фактор — демографический. Несмотря на политику стимулирования рождаемости, старение населения России и сокращение трудовых ресурсов будут проходить с темпами прироста 1% в год. «Отсюда ядром экономической политики в ближайшие годы встанет вопрос о производительности труда, способах ее значительного повышения и мерах по компенсации негативных социальных последствий», — говорится в докладе.

Читайте на РБК Pro

Наконец, еще один важный фактор — прогрессирующая бедность населения. По оценке ЦМАКП, примерно 10% населения России находится в состоянии крайней бедности, когда «денег не хватает даже на еду».

В ЦМАКП смоделировали три сценария для экономики России на ближайшие десять лет.

- Сценарий «новая индустриализация» предполагает реализацию базового мирового прогноза. На этом фоне в России станет возможным активное стимулирование инвестиций, обновление производств и рост производительности труда. В итоге вырастут зарплаты и потребление, считают эксперты. Сценарий «новой индустриализации» позволит после завершения кризисного периода выйти на темпы прироста ВВП в 3–3,5% в год, «которые, по всей видимости, являются предельно возможным для экономики России».

- Второй сценарий — «социальный разворот». По нему экономический рост будет обеспечиваться за счет роста зарплат бюджетников, МРОТ и пенсий. В результате спрос вырастет, однако увеличится и давление на доходы компаний.

Сценарий «социальный разворот» характеризуется постепенно нарастающим, с 0,1–0,2 п.п. в 2026–2027 гг. до 0,5 п.п. к концу периода, отставанием от сценария индустриализации.

Сценарий «социальный разворот» характеризуется постепенно нарастающим, с 0,1–0,2 п.п. в 2026–2027 гг. до 0,5 п.п. к концу периода, отставанием от сценария индустриализации. - В рамках сценария «стабилизация» в мире реализуется сценарий структурного кризиса. В России не будут предприниматься явные действия по стимулированию роста, а приоритетом экономической политики станет умеренное импортозамещение. Темпы роста экономики с 2028 года будут составлять примерно 2%.

Вместе с тем Всемирный банк отмечает, что восстановление российской экономики может столкнуться с рисками — они связаны как с опасностью новых санкций, так и с тем, что эффективность вакцины от коронавируса будет более низкой, чем ожидалось, а население будет вакцинироваться неохотно.

Вместе с тем Всемирный банк отмечает, что восстановление российской экономики может столкнуться с рисками — они связаны как с опасностью новых санкций, так и с тем, что эффективность вакцины от коронавируса будет более низкой, чем ожидалось, а население будет вакцинироваться неохотно.Минэкономразвития в своем базовом прогнозе закладывает для ВВП России рост на 2,9% в 2021 году и на 3,2% — в 2022-м. МВФ в своих прогнозах более оптимистичен — организация в конце января оценивала рост экономики России в 3 и 3,9% в ближайшие два года.

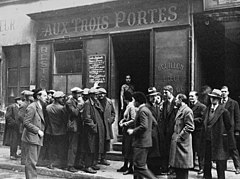

Франция в годы мирового экономического кризиса

Франция в годы мирового экономического кризиса.

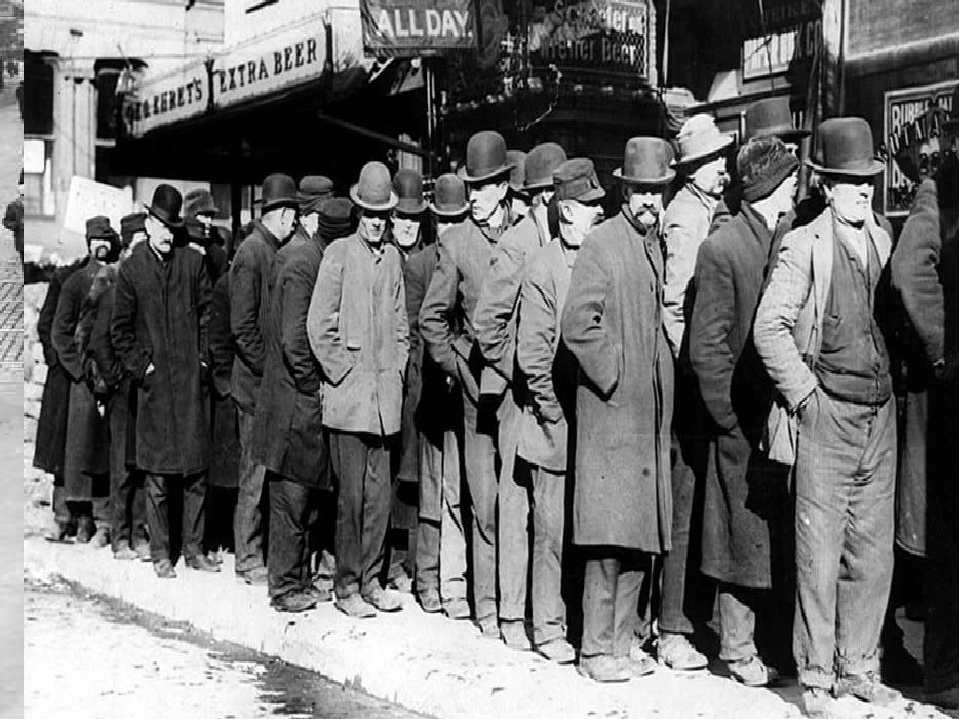

Во Франции кризис наступил позже, чем в других крупных странах. Восстановление разрушенных районов, строительство укреплений «линии Мажино», получение немецких репараций задержали его более чем на год. Падение промышленного производства и внешней торговли наметилось во Франции лишь в конце 1930. Оно не было таким глубоким, как в США или Германии, но глубже и длительнее, чем в остальных крупных индустриальных государствах. В 1932 объем промышленного производства сократился на 30 % по сравнению с наивысшим уровнем 1930. После слабо го оживления экономики в 1933-1934 кризис снова обострился. В 1935 промышленное производство на 31% отставало от уровня 1930. Импорт сократился на 60%, а экспорт даже на 65% от уровня 1930. Только в 1936 наступило нек-ое оживление промышленного производства и внешней торговли. Однако во вто рой половине 1937 во Франции наметился новый экономический спад, который так и не был полностью преодолен вплоть до начала второй мировой войны. Все это время государственный бюджет сводился с дефицитом. Падение производства сопровождалось быстрым ростом безработицы и сокращением заработной платы. Доходы рабочих, занятых в промышленности и тор говле, уменьшились с 1930 по 1934 на 30%, доходы служащих — на 15-18%.

Падение промышленного производства и внешней торговли наметилось во Франции лишь в конце 1930. Оно не было таким глубоким, как в США или Германии, но глубже и длительнее, чем в остальных крупных индустриальных государствах. В 1932 объем промышленного производства сократился на 30 % по сравнению с наивысшим уровнем 1930. После слабо го оживления экономики в 1933-1934 кризис снова обострился. В 1935 промышленное производство на 31% отставало от уровня 1930. Импорт сократился на 60%, а экспорт даже на 65% от уровня 1930. Только в 1936 наступило нек-ое оживление промышленного производства и внешней торговли. Однако во вто рой половине 1937 во Франции наметился новый экономический спад, который так и не был полностью преодолен вплоть до начала второй мировой войны. Все это время государственный бюджет сводился с дефицитом. Падение производства сопровождалось быстрым ростом безработицы и сокращением заработной платы. Доходы рабочих, занятых в промышленности и тор говле, уменьшились с 1930 по 1934 на 30%, доходы служащих — на 15-18%.

Серьезно пострадали от кризиса сред ние слои городского населения. Число банкротств мелких и средних предприятий, магазинов, лавочек, кафе выросло более чем в 1,5 раза. С 1929 по 1934 разори лось более 100 тыс. мелких торговцев. В бедственном положении оказались многие пенсионеры и бывшие фронтовики, лишившиеся привычных условий существо вания. Обанкротились даже некоторые круп ные предприятия и банки. Правительство поддерживало крупнейшие предприятия, включая их в так называемый «защищенный сектор» экономики. Предприятия это го сектора получали государственные за казы и кредиты, пользовались налоговыми и таможенными льготами. По примеру США приняты меры для ограничения сельскохозяйственного производства. В 1929 появился закон о пшенице, в 1931- закон о виноделии, а в 1935 — закон о сахарной свекле, предусматривав шие государственное регулирование производства этих основных сельскохо зяйственных продуктов и торговли ими. Крестьянам выплачивали премии за сокращение посевных площадей, уничтожение части урожая, ликвидацию виноградников.

Серьезно пострадали от кризиса сред ние слои городского населения. Число банкротств мелких и средних предприятий, магазинов, лавочек, кафе выросло более чем в 1,5 раза. С 1929 по 1934 разори лось более 100 тыс. мелких торговцев. В бедственном положении оказались многие пенсионеры и бывшие фронтовики, лишившиеся привычных условий существо вания. Обанкротились даже некоторые круп ные предприятия и банки. Правительство поддерживало крупнейшие предприятия, включая их в так называемый «защищенный сектор» экономики. Предприятия это го сектора получали государственные за казы и кредиты, пользовались налоговыми и таможенными льготами. По примеру США приняты меры для ограничения сельскохозяйственного производства. В 1929 появился закон о пшенице, в 1931- закон о виноделии, а в 1935 — закон о сахарной свекле, предусматривав шие государственное регулирование производства этих основных сельскохо зяйственных продуктов и торговли ими. Крестьянам выплачивали премии за сокращение посевных площадей, уничтожение части урожая, ликвидацию виноградников.

«Дирижизм». Экономич. кризис нанес мощный удар по старой буржуазно либеральной концепции, согласно к-рой гос-во должно охранять порядок, но невмешиваться в экономику. Во Франции, как и во многих др странах, распространяется убеждение, что лишь гос. контроль и планирование экономики могут вывести страну из кризиса. Главная идея сторонников гос. контроля над экономикой (дирижистов) состояла в том, чтоб, сохраняя частнокапиталистический характер производства и обмена, ввести в них элементы гос. регулирования и планирования, +установить «социальные гарантии» для трудящихся, дабы избежать революц. взрыва. Предлагали расширить систему социального страхования, увеличить пособия по безработице, установить гос. контроль над системой трудовых отношений. Взгляды буржуазных «дирижистов» отчасти совпадали с позициями социал-реформистского руководства Социалистической партии и ВКТ, к-ые тоже считали необходимым гос. планирование экономики и расширение системы социального страхования.

Всеобщее избирательное право изображалось как выражение воли тупой толпы, неспособной осознать высшие интересы гос-ва и нации. Наиболее известный проект пересмотра конституции в духе «сильной власти» представлен правым политическим деятелем, бывшим председателем Совета минов Франции Тардье в книге, озаглавленной «Час решения». Суть рассуждений Тардье, что парламентская система правления слишком зависима от избирателей и поэтому не может достаточно эффективно отстаивать общенациональные интересы. Необходимо осуществить реформу гос. власти: ограничить права парламента, расширить полномочия президента и правительства, запретить гос. служащим бастовать и объединяться в профсоюзы. Только так, по мнению Тардье, можно предотвратить революцию. «Либо реформа, либо революция».

Всеобщее избирательное право изображалось как выражение воли тупой толпы, неспособной осознать высшие интересы гос-ва и нации. Наиболее известный проект пересмотра конституции в духе «сильной власти» представлен правым политическим деятелем, бывшим председателем Совета минов Франции Тардье в книге, озаглавленной «Час решения». Суть рассуждений Тардье, что парламентская система правления слишком зависима от избирателей и поэтому не может достаточно эффективно отстаивать общенациональные интересы. Необходимо осуществить реформу гос. власти: ограничить права парламента, расширить полномочия президента и правительства, запретить гос. служащим бастовать и объединяться в профсоюзы. Только так, по мнению Тардье, можно предотвратить революцию. «Либо реформа, либо революция».Пять причин будущего экономического кризиса — Forbes Kazakhstan

ФОТО: © Depositphotos.com/AntonMatyukha

Позади ли все самое страшное для мировой экономики? Или мир ещё ждут новые потрясения, возможно, что даже более серьёзные, чем в мрачном 2020 году? Мы полагаем, что, несмотря на то, что в текущем году и в последующие пару лет мировая экономика имеет неплохой потенциал восстановительного роста, после 2023 года возможны новые потрясения глобального масштаба. Для нового мирового кризиса мы видим пять следующих основных причин.

Для нового мирового кризиса мы видим пять следующих основных причин.

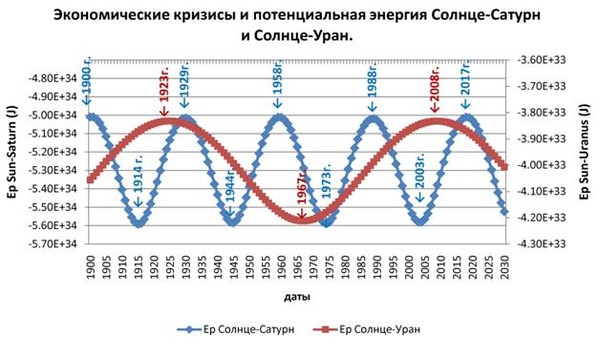

Кризисы происходят раз в 6 лет

Если в XX веке мировые экономические кризисы происходили в среднем раз в 8-12 лет, то в XXI веке, начиная с 2008 года (вспомним, что между предыдущим кризисом 1997-1998 годов и кризисом 2008-2009 годов прошло как раз около 11 лет), экономические кризисы участились и повторяются уже через 5-6 лет. Вспомним, что после кризиса 2008 года, начавшегося с банкротства ряда крупных американских финансовых корпораций, следующий кризис начался уже в 2014 году с избытка предложения нефти в мире и обвала цен на нефть. А ещё через 6 лет, в 2020 году, мир столкнулся с пандемией «коронавируса», которая вызвала новый тяжелейший экономический кризис.

«Учащение» кризисов можно объяснить тем, что мировая экономика в XXI веке стала более взаимозависимой: обвал цен на сырьё или банкротства корпораций в странах G7 могут повлечь за собой обвалы на рынках акций или валют других стран, что, в свою очередь, станет причиной спада производства, роста безработицы и, одним словом, кризиса в реальном секторе экономики и социальной сфере. Так что можно уже сейчас готовиться к кризису, который может случиться в 2025-2026 годах.

Так что можно уже сейчас готовиться к кризису, который может случиться в 2025-2026 годах.

Новые вызовы для человечества в XXI веке

Нельзя исключать, что через несколько лет по миру начнут распространяться какие-либо новые смертельно опасные вирусы или штаммы уже известных вирусов, которые опять могут привести к снижению спроса на путешествия и авиаперевозки, а значит – и к снижению спроса на топливо, что, опять же, может повлечь за собой новый обвал цен на углеводороды. Но даже если мир извлечёт серьёзные уроки из нынешней пандемии и разработает универсальные вакцины, способные победить новые версии нынешнего Covid-19, не факт, что через несколько лет не появятся другие опасные вирусы, о которых мир (включая ВОЗ) пока даже не имеют понятия.

Не исключено, что даже если усилиями человечества КВИ будет полностью побеждена, и тема опасных для людей коронавирусов будет закрыта на долгие годы, мир может накрыть новая глобальная беда, связанная, например, с экологическими проблемами, глобальным потеплением, огромным социально-экономическим неравенством в мире (способным вызывать революции и иные политические потрясения) и т. д. К сожалению, похоже, что к новым вызовам неэкономического характера, которые могут стать причиной мировых экономических кризисов, мир пока не готов.

д. К сожалению, похоже, что к новым вызовам неэкономического характера, которые могут стать причиной мировых экономических кризисов, мир пока не готов.

Кризисы начинались с повышения процентных ставок в США

И в XXI веке, и ещё раньше, в последней четверти XX века, началу мировых экономических кризисов предшествовал переход США от цикла низких процентных ставок к циклу их повышения. Циклы повышения процентных ставок в США в начале XXI века вызвали сначала локальный кризис так называемых доткомов (интернет-компаний), не распространившийся за рамки американской экономики, а позже – мировой кризис 2008-2009 года, который, как мы отметили выше, был связан с банкротством корпораций, не способных рассчитаться по долгам из-за удорожания кредитов. Резкое повышение процентных ставок в США в конце 2015 года вызвало рецессию во всём мире, особенно в развивающихся странах. Теперь мир с содроганием ждёт 2023 года, когда ФРС снова начнёт повышать ставки, находящиеся сегодня на рекордно низком уровне 0-0,25%.

Пузыри на финансовых рынках

Отчётности крупных корпораций мира за 2 квартал 2021 года оказались выдающимися, но этот рост доходов и прибыли связаны исключительно с отложенным на время пандемии спросом и отсутствием длительных локдаунов и ограничений для бизнеса в 2021 году. Но последствия кризиса 2020 года ещё достаточно длительное время могут влиять на мировую экономику в виде роста инфляции, дефицита отдельных видов сырья и товаров и т.д. Кроме того, меняется регуляторная среда. Рекордный рост американских фондовых индексов в 2020 и 2021 году был связан с так называемыми вертолётными деньгами, обеспечившими приток инвестиций в ценные бумаги. Но уже ясно, что стимулирующая политика не вечна, так как она влечёт за собой рост государственных расходов и рост инфляции. Поэтому, когда она будет сворачиваться, скорее всего, инвесторы будут пытаться сохранить свои сбережения в долларах и более безопасных активах, чем акции. Так что рост фондовых рынков может оказаться пузырём, который рано или поздно должен будет лопнуть.

Дедолларизация и тектонические сдвиги в денежном обращении

Уже сегодня некоторые развивающиеся страны начинают сокращать доли доллара в золотовалютных резервах и переходят на расчёты за экспорт и импорт товаров в национальных валютах или, например, в евро. США могут ввести экономические санкции против любой «неугодной» страны, которая во внешней политике не подчиняется им, и, в том числе, могут запретить «неугодным» странам операции с долларом. Да и надёжность доллара как валюты для сбережений уже ставится под сомнение благодаря бурному росту рынка криптовалют, оборот которого на начало 2021 года достиг $2 трлн, а также благодаря проектам центральных банков многих стран мира по созданию государственных цифровых валют. Тектонические сдвиги в денежном обращении заставляют центральные банки всего мира идти в фарватере тренда на развитие криптовалют и самим выпускать государственные цифровые валюты с использованием технологии блокчейна. Такие валюты значительно упростят технологии платежей и расчётов, и если из-за введения криптовалют другие страны начнут массово отказываться от расчётов в долларах, доллар может рухнуть, что с высокой вероятностью может стать «спусковым крючком» для весьма тяжёлого кризиса мировой экономики.

Подводя итоги, отметим, что возможных причин для нового мирового экономического кризиса может быть гораздо больше, чем пять перечисленных выше, и в конечном счёте новый кризис произойдёт не обязательно через 5-6 лет, он может возникнуть раньше или позже. Наиболее оптимальный способ – распределить сбережения между разными активами и заранее обращать внимание на новые перспективные тренды в экономике (такие как криптовалюты или государственные цифровые валюты).

Эксперты компании Alpari

Япония: кризис во время кризиса

№3-4(10-11), 2009

Научная жизнь

Как это ни парадоксально звучит, но, пожалуй, наибольшие экономические трудности в Азии сейчас переживает самая развитая страна данного региона — Япония. Возможно, потому, что, номинально являясь азиатской страной, она уже давно стала неотъемлемой частью наиболее развитой капиталистической зоны планеты.

Все 1990-е годы японская экономика находилась в рецессии. Эти годы получили название потерянного десятилетия, а саму экономику того времени нарекли «экономикой мыльного пузыря», который неизбежно должен был «лопнуть», так как тогда экономический рост базировался в основном на спекулятивных сделках с недвижимостью и ценными бумагами. На рубеже веков целенаправленными усилиями правительства и деловых кругов страны экономику, наконец, удалось вывести на рельсы стабильного, хотя и весьма умеренного по своим темпам, развития.

Но после самого длительного за все послевоенное время периода роста в течение пяти с половиной лет в начале 2000-х годов, в 2008 году экономика Японии вновь столкнулась с серьезными проблемами. По признанию официальных лиц, экономика вошла в рецессию, поскольку были зафиксированы отрицательные темпы экономического роста. Нынешнее состояние японской экономики, второй в мире после американской, — это хороший пример того, что в случае глобальной рецессии может произойти со страной, производственные мощности которой сильно ориентированы на экспорт.

Хозяйственный спад в Японии в последнем квартале прошлого года продолжался самыми быстрыми темпами с 1974 года, когда страну потрясли проблемы, связанные с ценами на нефть, резко подскочившими в результате кризиса на Ближнем Востоке. В октябре-декабре 2008 г. валовой внутренний продукт /ВВП/ Японии сократился сразу на 3,2 проц. по сравнению с предыдущим кварталом и упал на 12,1 проц. в годовом исчислении.

По предварительным подсчетам, обвал ВВП в этот отчетный период оценивался еще выше — в 12,7 проц., однако официальные власти внесли незначительные поправки. Они, впрочем, не повлияли на мнение местных аналитиков о том, что страна уже перешагнула черту, за которой начинается самый глубокий экономический кризис за всю ее послевоенную историю.

По данным правительства, хозяйственный спад в Японии продолжается. При этом японский валовой внутренний продукт под влиянием мирового финансового кризиса понес большие потери, чем в США и странах Европы. По оценке Международного валютного фонда /МВФ/, рост ВВП в Японии в 2009 году снизится на 5,8 проц. , тогда как токийские финансисты прогнозируют, что спад превысит 6 проц. Промышленное производство в стране только в январе текущего года сократилось на 10,2 проц. по сравнению с декабрем. Этот важный показатель продолжает снижаться рекордными темпами уже три месяца подряд. В результате страдают все отрасли японской промышленности.

, тогда как токийские финансисты прогнозируют, что спад превысит 6 проц. Промышленное производство в стране только в январе текущего года сократилось на 10,2 проц. по сравнению с декабрем. Этот важный показатель продолжает снижаться рекордными темпами уже три месяца подряд. В результате страдают все отрасли японской промышленности.

Проблемы японских экспортеров в нынешней ситуации еще более серьезны. В январе с.г. объемы отгрузок промышленной продукции упали на 11,4 проц. Выпуск автомобилей на заводах в Японии снизился в январе на 41 проц. по сравнению с тем же периодом прошлого года. Этот показатель стал наихудшим для японского автопрома за последние 42 года. Автомобильная промышленность Японии вместе с ее широкой базой поставщиков комплектующих деталей понесла серьезные потери в связи с сокращением выпуска автомобилей. Одна лишь транснациональная корпорация «Тойота мотор» снизила свой прогноз годовой чистой прибыли до 550 млрд. иен (5,5 млрд. долл. США), что составляет всего одну треть от объема ее прошлогодней чистой прибыли. Одновременно в январе также было зафиксировано и уменьшение объема экспорта японских автомашин на 9,1 проц. Подобная ситуация, указывают эксперты, связана с падением спроса на новые автомобили на ведущих рынках мира, включая США и Евросоюз. В общей сложности около 90 проц. потерь японской экономики под влиянием кризиса вызвано резким спадом экспортных поставок.

Заметно меняется ситуация в сфере занятости. По оценке министерства здравоохранения, труда и благосостояния Японии, с октября прошлого года почти 158 тыс. граждан страны потеряли работу. Корпорация «Сони» объявила о сокращении количества работников, занятых на своих разбросанных по всему миру заводах на 16 тыс. человек, что составляет 10% их общей численности. Из них 8 тыс. — это постоянные работники и столько же — временные. Это крупнейшее разовое увольнение в рамках одной компании в Японии. Оно объясняется глобальным падением спроса на продукцию компании в условиях мирового кризиса. Однако следует учесть, что здесь речь идет только о специалистах, принятых на работу на условиях временного или частичного найма. Постоянных рабочих волна сокращений коснулась в меньшей степени. Между тем, по оценке независимого исследовательского института «Дайва», в 2009 финансовом году, который начался здесь 1 апреля, японский бизнес сократит в общей сложности около 2.700 тыс. рабочих мест. В Японии в январе уровень безработицы составлял 4,1 проц. — относительно высокий уровень, учитывая стабильный уровень занятости, который страна сохраняет уже несколько десятилетий.

Постоянных рабочих волна сокращений коснулась в меньшей степени. Между тем, по оценке независимого исследовательского института «Дайва», в 2009 финансовом году, который начался здесь 1 апреля, японский бизнес сократит в общей сложности около 2.700 тыс. рабочих мест. В Японии в январе уровень безработицы составлял 4,1 проц. — относительно высокий уровень, учитывая стабильный уровень занятости, который страна сохраняет уже несколько десятилетий.

Когда появились первые признаки того, что ипотечный рынок США трещит по швам, многие аналитики были уверены, что Азия настолько самодостаточна, что сможет безболезненно пережить неурядицы в американской экономике. Резкое падение японского экспорта — это предсказуемое явление, принимая во внимание, что страна поставляет за рубеж преимущественно товары длительного пользования, в частности, автомобили. В периоды экономического подъема в США, как и в других странах мира, население начинает активнее покупать такую продукцию. В то же время именно на ней люди экономят, когда ситуация на рынке ухудшается. Этот банальный бытовой аспект сыграл плохую шутку с японской экономикой.

Этот банальный бытовой аспект сыграл плохую шутку с японской экономикой.

Разразившийся кризис также наглядно показал, что для Японии США являются более значимым импортером, чем Китай. В этой связи Японии ничего не остается делать, как рассчитывать на скорейшее оздоровление американской экономики. По данным японского минфина, впервые за последние 13 лет в январе этого года свой платежный баланс страна свела с рекордно высоким дефицитом. Дефицит торгового баланса, включая товары и услуги, также превысил 1100 млрд иен /свыше 11,5 млрд долларов США/. Под влиянием глобального экономического кризиса и сокращения потребительского спроса только в январе японский экспорт обрушился на 45,7 проц., импорт — на 31,7 проц.

Негативная ситуация в реальном секторе экономики усиливает давление на финансовые рынки, которые и без того находятся в напряженном состоянии из-за глобального кризиса. Под влиянием кризиса серьезно ослабла мощь японских финансовых институтов. Вопреки расхожему мнению о том, что японские банки, выжившие после крупномасштабной санации банковской системы 1990-х годов, вышли из нее «закаленными» и устойчивыми и даже начали скупать американских конкурентов, на самом деле они снова сталкиваются с такими болезненными проблемами, как падение стоимости ценных бумаг и рост «плохих займов». А поскольку банки неохотно ссужают деньги мельчайшим, малым и средним предприятиям, на которые в Японии приходится огромная доля ВВП, а также отраслям, испытывающим депрессию, существует большая вероятность того, что в стране значительно расширится череда банкротств компаний из-за «обмелевших» потоков капитала.

А поскольку банки неохотно ссужают деньги мельчайшим, малым и средним предприятиям, на которые в Японии приходится огромная доля ВВП, а также отраслям, испытывающим депрессию, существует большая вероятность того, что в стране значительно расширится череда банкротств компаний из-за «обмелевших» потоков капитала.

К ноябрю 2008 года в Японии уже потерпели банкротство 10 000 фирм, а за один лишь ноябрь их обанкротилось больше, чем за весь предшествующий год. Обращает на себя внимание тот факт, что среди них было свыше 30 компаний, зарегистрированных на фондовой бирже. Это рекордный показатель за весь послевоенный период. В 2008 году 80% банкротств были вызваны спадом в экономике и другими факторами, связанными с рецессией. Такие отрасли, как транспорт и оптовая торговля, которые сильно зависят от внутреннего спроса, пострадали особенно сильно.

Банк Японии принял ряд мер по предотвращению сползания экономики на еще более низкий уровень под влиянием сжатого денежного предложения. В частности, он пересмотрел систему предоставления средств коммерческим банкам с тем, чтобы дать этим финансовым институтам возможность использовать низкопроцентные корпоративные облигации, предоставленные займы и другие активы в качестве дополнительного обеспечения. Как надеются эксперты, эти меры приведут к тому, что коммерческие банки будут более охотно ссужать деньги небольшим компаниям и другим секторам экономики, которые в них особенно нуждаются.

В частности, он пересмотрел систему предоставления средств коммерческим банкам с тем, чтобы дать этим финансовым институтам возможность использовать низкопроцентные корпоративные облигации, предоставленные займы и другие активы в качестве дополнительного обеспечения. Как надеются эксперты, эти меры приведут к тому, что коммерческие банки будут более охотно ссужать деньги небольшим компаниям и другим секторам экономики, которые в них особенно нуждаются.

Вашингтон предпринимает серьезные шаги по выходу из кризиса, однако эксперты полагают, что они начнут приносить ощутимые плоды не так быстро, как предполагалось ранее. До этого времени Япония должна прилагать собственные усилия, чтобы не допустить дальнейшего спада национальной экономики.

Ведущие политики и экономисты Японии рассмотрев складывающуюся ситуацию пришли к выводу, что если правительство страны не разработает стратегию выхода из кризисной ситуации и не предпримет для её реализации ряда решительных организационных, законодательных и практических мер, то дальнейшее углубление кризиса может привести к деградации производства и к ещё большему ухудшению социально-экономического положения в стране.

Проанализировав текущее состояние на мировых рынках и оценив ситуацию в стране, японское правительство рассмотрело предложения ведущих политических партий и одобрило «Комплекс стратегических мер по преодолению кризиса», которые были опубликованы 10 апреля 2009 г. В этом документе утверждалось, что Япония столкнулась с кризисом, характеризуемым двойной фазой воздействия на национальную экономику.

Первая краткосрочная фаза кризиса, была вызвана мировым финансовым кризисом и синхронно развивающимся глобальным спадом деловой активности. Для Японской экономики это выразилось в быстром сокращении объёмов экспорта продуктов и услуг при одновременном ухудшении финансового климата. В этих условиях возник риск дальнейшего снижения деловой активности в стране, сопровождаемый ростом безработицы и обострением социальной напряжённости, что в совокупности приведёт к ухудшению состояния реального сектора экономики и к дальнейшей дестабилизации финансовой системы страны.

Предполагается, что вторая долговременная фаза этого кризиса в Японии будет носить структурный характер, связанный с глубокими изменениями во всех сферах экономической деятельности, происходящих в глобальной экономике. Это будет вызвано стремлением национальной экономики приспособиться к изменениям, происходящим в структуре потребления на внутренних и международных рынках, вызванных последствиями мирового кризиса.

Учитывая сложившуюся ситуацию, правительство страны намерено преодолеть экономический кризис и обеспечить дальнейшее устойчивое развитие страны при выполнении трех следующих важнейших условий:

— необходимость обеспечения взаимодействия на общенациональном уровне, государственных, частных и общественных организаций в преодолении явлений, способствовавших порождению и развитию настоящего кризиса.

Все действия по преодолению кризиса должны находиться в полном соответствии с текущими экономическими условиями. Предполагается, что возрождение экономической активности начнётся в конце 2010 г. благодаря поэтапной реализации стратегических мероприятий предусмотренных бюджетом на 2009 финансовый год.

благодаря поэтапной реализации стратегических мероприятий предусмотренных бюджетом на 2009 финансовый год.

На первом этапе основным приоритетом будет целенаправленное и эффективное использование всех необходимых средств для замедления экономического спада при одновременном стремлении избежать негативных последствий кризиса во второй половине 2009 г.

На втором этапе, основной целью будет смягчение перехода от самой низшей точки кризисного падения экономики к её возрождению в период с конца 2009 г. и до конца 2010 г. На этом этапе приоритетным будет проведение инвестиционной политики, направленной на развитие экономической инфраструктуры и инновационной деятельности, что обеспечит рост потенциала национальной экономики.

На третьем этапе (с конца 2010 г.) предполагается начать уверенный подъём экономики с помощью объединения таких движущих факторов как развитие местных рынков и расширение экспорта новых продуктов и услуг, созданных благодаря успешной коммерциализации инновационных разработок.

Принятый правительством комплекс экономических мероприятий рассчитан не только на преодоление последствий сдвоенного кризиса, но и предусматривает достижение долгосрочных стратегических целей.

Приложения: Последние новости России и мира – Коммерсантъ Деньги (131805)

Председатель Банка России Эльвира Набиуллина накануне выборов в Госдуму заявила, что вероятность глобального кризиса очень низкая, а все сценарии абсолютно условны и нужны лишь для того, чтобы показать на трехлетнем прогнозном периоде, какие могут быть последствия в случае их реализации. Но как отмечалось в афоризме Козьмы Пруткова, «лучше перебдеть, чем недобдеть». Моделирование экономических явлений на основе теоретических концепций бывает полезно, но вероятность кризисов реально снижается, только если к теории добавляются практические действия по их предотвращению.

— Вы могли предупредить жертву,— не унималась Памела.

— Иногда,— сказал Эркюль Пуаро,— предупреждать бесполезно.

Агата Кристи, «Родосский треугольник»

Сценарии мировой экономики: от киберпанка к хоррору

1 сентября 2021 года Банк России на своем сайте опубликовал доклад «Основные направления единой государственной денежно-кредитной политики на 2022 год и период 2023 и 2024 годов». Там он представил как «базовый» сценарий, предполагающий дальнейший рост мировой и российской экономики и продолжение тенденций цифровизации, так и сценарии альтернативные: «усиление пандемии», «глобальная инфляция» и «финансовый кризис».

Гендиректор УК «Спутник — Управление капиталом» Александр Лосев

И если драматургией сценариев «усиление пандемии» и «глобальная инфляция» вряд ли уже кого-то можно удивить — мы живем по ним второй год подряд,— то о мировом финансовом кризисе, который может перерасти в глобальный экономический уже в 2023 году, Банк России пишет впервые. Впрочем, не наш ЦБ является «первым ангелом» из восьмой главы книги «Апокалипсис». О риске нового полномасштабного кризиса уже два года предупреждают МВФ, Всемирный банк и «группа тридцати» (главы ведущих центробанков мира, нобелевские лауреаты и экс-министры).

Впрочем, не наш ЦБ является «первым ангелом» из восьмой главы книги «Апокалипсис». О риске нового полномасштабного кризиса уже два года предупреждают МВФ, Всемирный банк и «группа тридцати» (главы ведущих центробанков мира, нобелевские лауреаты и экс-министры).

Банк России приводит данные Института международных финансов, согласно которым объем глобального долга в 2020 году вырос на $24 трлн, а отношение глобального долга к мировому ВВП составило 355% ВВП, что гораздо выше, чем в 2008 году. Глобальный государственный долг вырос до 105% мирового ВВП, а корпоративный долг в 2020 году достиг 100% ВВП. Это уже закритический уровень. Любое ужесточение денежно-кредитной политики, указывает в своем докладе Банк России, может привести к росту обеспокоенности инвесторов относительно перспектив возврата вложенных средств. Судя по сценарию ЦБ, 2023 год может начаться с массовых продаж рисковых активов на финансовом рынке и обострения долговых проблем. А наиболее закредитованные страны столкнутся с проблемами в обслуживании задолженности, и в первом квартале 2023 года в мировой экономике начнется масштабный финансовый кризис, сопоставимый с кризисом 2008–2009 годов, с длительным периодом неопределенности и затяжным восстановлением.

Поддержание уровня глобального долга выше отметки 300% мирового ВВП возможно лишь при продолжении сверхмягкой монетарной политики центральных банков, прежде всего ФРС США, но тогда сначала реализуется сценарий «глобальной инфляции», а затем с фатальной неизбежностью и сценарий «финансового кризиса». Как справедливо отмечает Банк России, «повышенное инфляционное давление и дальнейший рост инфляционных ожиданий приведут к более ранней нормализации денежно-кредитной политики центральными банками ряда развитых стран, чем это ожидается в базовом сценарии, в частности, ФРС США может перейти к повышению ставки по федеральным фондам уже во втором квартале 2022 года, что будет означать переход от нормализации в область ужесточения денежно-кредитной политики».

«Нормализация ДКП» в переводе с финансового языка на человеческий в текущих условиях, когда ставки рефинансирования ниже инфляции, означает заметное повышение процентных ставок, что существенно затруднит обслуживание и рефинансирование долгов во всех частях земного шара. А дальше — см. сценарий «кризис».

А дальше — см. сценарий «кризис».

В декабре 2019 года, то есть за пару месяцев до объявления пандемии COVID-19, Всемирный банк выпустил книгу «Глобальные волны долга. Причины и последствия» (Global Waves of Debt: Causes and Consequences). Там был представлен глубокий анализ особенностей основных эпизодов накопления глобального и национального долга, проанализированы связи между увеличением долга и финансовыми кризисами. Вывод в публикации неутешителен — за эйфорией приходит беда. За последние 50 лет мировая экономика пережила четыре волны накопления долга. Первые три закончились финансовыми кризисами во многих странах с формирующимся рынком и в развитых странах. Во время нынешней волны, начавшейся в 2010 году, рост долга в большинстве стран оказался более значительным, быстрым и обширным, чем в предыдущие три волны. Текущие низкие процентные ставки, которые рынки ожидают сохранить в среднесрочной перспективе, по-видимому, смягчают некоторые риски, связанные с высокой задолженностью. Однако и страны с формирующимся рынком, и развитые страны сталкиваются со слабыми перспективами роста, растущей уязвимостью и повышенными глобальными рисками.

Однако и страны с формирующимся рынком, и развитые страны сталкиваются со слабыми перспективами роста, растущей уязвимостью и повышенными глобальными рисками.

Делай что должен, и будь что будет

Можно ли подготовиться к кризису?

Историческая практика показывает, что нет. Ни правительства, ни регуляторы, ни банки, ни корпорации, ни обычные граждане к затяжным кризисам оказываются не готовы.

Пандемия и деглобализация, хрупкость цепочек поставок и растущий протекционизм, увлечение санкциями и экономическим давлением, формирование новых блоков противостояния в начинающейся холодной войне США и Китая, дефицит ресурсов и дисбалансы мировой экономики — все это настолько меняет парадигмы и реалии, что старые рецепты и простая экстраполяция прошлых тенденций окажутся большой ошибкой, и это может обернуться целой серией катастроф.

Не случайно третье десятилетие XXI века, которое началось в разгар пандемии коронавируса, уже окрестили эпохой беспорядка и новой эрой для экономики, политики и образа жизни большинства населения планеты.

Закономерен вопрос: мировой кризис пророчат много лет, почему же он не наступает? Ответ столь же очевиден: этот кризис отодвигают много лет с помощью триллионных денежных эмиссий центральных банков и колоссальных фискальных мер правительств развитых стран и Китая.

В последние несколько лет при первых признаках дестабилизации фондовых рынков на помощь со своей ликвидностью приходит ФРС США, а затем подтягиваются другие центробанки. Формирующиеся на рынках активов дисбалансы не устраняются, но на них перестают обращать внимание. Лишь дисбалансы распределения ликвидности исправляются потоками новых денег (мировая денежная масса в 2020 году выросла на четверть), и это поддерживает глобальную экономику на плаву, а классический кризис перепроизводства товаров не наступает из-за «перепроизводства» кредитов и неограниченного предложения денег.

Проблема текущего момента в том, что большинство инструментов для противодействия возможному кризису уже было использовано для борьбы с рецессией, возникшей из-за пандемии коронавируса. Кроме того, некоторые центральные банки имеют ограниченную способность быстро и эффективно реагировать на финансовый кризис системного характера из-за бюрократических и политических ограничений.

Кроме того, некоторые центральные банки имеют ограниченную способность быстро и эффективно реагировать на финансовый кризис системного характера из-за бюрократических и политических ограничений.

Финансовые кризисы возможны во многих формах. История показывает, что каждый последующий кризис рождается непредсказуемым образом из неожиданных источников системного риска. Опыт также показывает, что в чрезвычайных ситуациях люди испытывают сильный стресс и ведут себя отнюдь не оптимально рациональным образом — делают лишь то, что умеют хорошо делать, то, чему их научил предыдущий опыт.

Семь шагов антикризисной стратегии

Прежде чем принимать какие-то меры для предотвращения кризиса или смягчения его возможных последствий, необходимо выстроить определенную стратегию реагирования. Это касается всех без исключения: как правительств и центральных банков, так и деятельности компаний и обычных граждан, осознающих ответственность перед своими семьями.

Чтобы стратегия реагирования была эффективной, необходимо, во-первых, выявить основные факторы риска. Для государств эти риски одни, для корпораций другие, для граждан — третьи. Но все эти риски, если речь идет о мировом экономическом кризисе, взаимосвязаны и масштабируемы. Долги, обязательства, дисбалансы, цепочки поставок, спрос на сырье и энергию, состояние рынка, компетенции, проблемы занятости — анализ этих и многих других факторов позволяет сформировать более или менее адекватную картину и помогает обдумать способы возможных действий.

Для государств эти риски одни, для корпораций другие, для граждан — третьи. Но все эти риски, если речь идет о мировом экономическом кризисе, взаимосвязаны и масштабируемы. Долги, обязательства, дисбалансы, цепочки поставок, спрос на сырье и энергию, состояние рынка, компетенции, проблемы занятости — анализ этих и многих других факторов позволяет сформировать более или менее адекватную картину и помогает обдумать способы возможных действий.

Во-вторых, сформировать компетенции. То есть научиться реагировать на возможные риски если не на уровне условных рефлексов, то хотя бы на уровне надежных алгоритмов действий. Для регуляторов это и проведение стресс-тестов, и усиление пруденциального надзора, и оздоровление банковской системы, и повышение финансовой грамотности населения. Для компаний — снижение долговой нагрузки, диверсификация бизнеса, повышение квалификации персонала, поиск дополнительных источников финансирования деятельности и пр.

В-третьих, определиться с целеполаганием в отношении основных факторов риска. Что мы хотим — предотвратить или снизить ущерб или проигнорировать один из факторов, чтобы направить больше усилий на решение других проблем.

Что мы хотим — предотвратить или снизить ущерб или проигнорировать один из факторов, чтобы направить больше усилий на решение других проблем.

В-четвертых, выработать концепцию реагирования на кризис с учетом целеполагания по каждому из факторов риска. Учитывая, что, по мнению Центрального банка, нам до возможного мирового кризиса осталось чуть больше года, это необходимо делать и на макроэкономическом уровне, и на уровне отдельных компаний, предприятий и банков уже срочно и сейчас.

В-пятых, необходимо определиться со структурами и ответственными исполнителями, на плечи которых ляжет непосредственное реагирование на кризис. Например, создать и докапитализировать банки развития для помощи экономике, расширить полномочия Центрального банка как кредитора последней инстанции, предусмотреть меры поддержки граждан, как это было в пандемию, предусмотреть государственные программы, реализация которых загрузит промышленные мощности и поддержит занятость, перевести активы в надежные и ликвидные инструменты и пр.

В-шестых, выстроить контроль за деятельностью антикризисных структур и менеджеров, чтобы средства не тратились неэффективно или впустую. Этот пункт подготовки к отражению кризиса может быть самым сложным, учитывая коррупционные реалии и традиции.

И, наконец, создание системы мониторинга рисков, их веса, влияния и значимости, а также системы обратных связей, необходимых как для корректировки стратегии и деятельности антикризисных структур, так и для совершенствования текущей экономической политики. Например, создание мощностей для переработки сырья внутри страны, если внешний спрос упадет, или импортозамещение в критичных сферах, таких как производство продуктов питания, или формирование внутренних инвестиционных ресурсов в случае бегства иностранных инвесторов и массового оттока капитала из страны.

Международные институты рекомендуют

Мировой финансовый, а затем и глобальный экономический кризис — это ситуация, требующая быстрого реагирования, синхронизации действий регуляторов и властей всех крупных экономик. Для этого должны всегда быть в запасе инструменты экстренной помощи: кредитование, гарантии и дополнительный капитал.

Для этого должны всегда быть в запасе инструменты экстренной помощи: кредитование, гарантии и дополнительный капитал.

Международные организации и национальные координационные группы должны быть готовы. В теории. На деле пандемия коронавируса показала, что никто не готов, да и координация на международном уровне не получается. Коронавирусная рецессия была репетицией грядущего кризиса. Остается время сделать выводы.

Пока же есть рекомендации МВФ, Всемирного банка и «группы тридцати». Поскольку влияние этих международных институтов значительно, можно надеяться, что большая часть этих рекомендаций будет реализована на практике.

Необходимо прогнозное моделирование экономических явлений, для того чтобы с высокой вероятностью определить, как влияют различные факторы на будущие значения макроэкономических параметров. Это позволит оценить потребность в капитале на макроуровне, достаточном, чтобы поглотить значительную часть потерь, которые могут возникнуть в кризис. Проблема в том, что никто и никогда не может быть уверенным в том, что финансовая система отдельной страны или мировая финансовая система в целом будет иметь достаточно капитала, чтобы поглотить все мыслимые потери. Поэтому рекомендуется выработать режимы реструктуризации и определиться, нужно ли будет вмешиваться, чтобы спасти все несостоятельные компании и банки, или необходимо ограничиться системно значимыми.

Поэтому рекомендуется выработать режимы реструктуризации и определиться, нужно ли будет вмешиваться, чтобы спасти все несостоятельные компании и банки, или необходимо ограничиться системно значимыми.

Государственные гарантии — это меры нефинансовой поддержки, которые в кризис также могут оказаться весьма эффективными. Практика показывает, что гарантии могут быть использованы в качестве инструмента для реагирования на панику, если поддержка финансовой системы со стороны Центрального банк как кредитора последней инстанции оказывается недостаточной для восстановления доверия. В Европе, например, нет существенных законодательных ограничений на гарантийные программы, которые могут быть введены в действие в момент кризиса.

Недостаточная капитализация банков также вызывает обеспокоенность регуляторов, поскольку низкий уровень капитала может негативно сказаться на реальной экономике из-за слишком медленного роста кредитования и неправильного распределения кредитных ресурсов из-за постоянной поддержки зомби-компаний.

В ожидании кризиса должны быть расширены полномочия центральных банков и правительств, чтобы была обеспечена политическая легитимность их действий. Это требование более актуально для западных демократий, где во время финансовых кризисов часто обвиняют банкиров и центральные банки, а усилия по борьбе с финансовыми кризисами воспринимаются как государственная помощь тем, кто в этих кризисах виноват. Так возникло понятие «разрыв в справедливости», что привело к пересмотру полномочий регуляторов и к значительным ограничениям в использовании средств налогоплательщиков. А политическая реакция на кризисные интервенции зачастую препятствовала принятию экстренных кризисных мер.

В области урегулирования и реструктуризации долгов национальными регуляторами должны быть разработаны особые режимы, обеспечивающие эффективную стратегию управления массовыми дефолтами, с которыми неминуемо столкнется банковская система.

Макропруденциальная политика потребует особого инструментария, поскольку она реагирует в том числе и на разрушительные экстремумы внутренних финансовых циклов. Правильная макропруденциальная политика может защитить от быстрого роста кредитования как индикатора предупреждения о надвигающемся спаде в следующей стадии экономического цикла. Более высокие коэффициенты внутреннего банковского капитала снижают чувствительность притока капитала к изменениям глобальной волатильности, что также актуально в преддверии кризиса.

Правильная макропруденциальная политика может защитить от быстрого роста кредитования как индикатора предупреждения о надвигающемся спаде в следующей стадии экономического цикла. Более высокие коэффициенты внутреннего банковского капитала снижают чувствительность притока капитала к изменениям глобальной волатильности, что также актуально в преддверии кризиса.

Резюмируя, можно сказать, что предлагаемые меры вполне очевидны: укрепление финансового сектора, то есть расчистка балансов банков, ужесточение требований к управлению кредитными, операционными и рыночными рисками, также гарантированная поддержка финансового сектора со стороны центральных банков; ревизия состояния экономики для того, чтобы определить системно значимые компании, которые не должны упасть в кризис; необходимость согласиться с тем, что зомби-компании должны прекратить свою деятельность и исчезнуть, а также главное — оценить необходимость в капитале. Учитывая, что главной причиной будущего кризиса является гигантский накопленный долг, который стал очень чувствительным к повышению процентных ставок и изменению условий рефинансирования, сейчас от правительств требуется улучшение состояния госбюджетов, снижение дефицитов и сокращение объемов госдолга при одновременном увеличении его дюрации, чтобы погашение значительных объемов обязательств пришлось не на ближайшие пару лет.

На «родине слонов»

У нас с подготовкой к кризису пока не все так хорошо, как в развитых странах. Это США, ЕС, Китай и Япония — эмиссионные центры резервных и расчетных валют. Страны Запада, Япония и Китай вышли из коронавирусной рецессии 2020 года с помощью масштабных денежных эмиссий и правительственных программ. В мировую экономику было вброшено в общей сложности до $27 трлн, что составляет треть глобального ВВП.

Возможность печатать деньги и использовать их для решения проблем выгодно отличает развитые страны от большинства развивающихся экономик. Государствам, обладающим контролем над мировыми финансами, проще выходить из кризиса, в том числе и за счет других стран. Развивающимся странам, и России в частности, на выход из возможного будущего кризиса может потребоваться больше времени и усилий. Евангельская мудрость «всякому имеющему дастся и приумножится, а у неимеющего отнимется и то, что имеет» (Мф.25:29) актуальна и для ситуаций мировых экономических кризисов.

Вброс в мировую экономику триллионов долларов, евро, юаней и иен означает, что резервы Банка России уже обесценились на треть за последние полтора года именно из-за необеспеченных эмиссий тех самых резервных валют. И как показала динамика внутреннего валютного рынка, в тот же период золото-валютные резервы Банка России не обеспечивают стабильность рубля и российской финансовой системы. Пока эти $620 млрд резервов Банка России выглядят как балласт и изъятые из экономики ресурсы, часть из которых во время кризиса просто «сгорит».

К тому же в России сформировались две отдельные сферы экономики: внешняя, связанная с экспортерами, офшорами и международной финансовой системой, где накапливается львиная доля доходов от экспорта, и экономика внутренняя, выстроенная по латиноамериканской модели, где в целом низкие темпы роста, высокая налоговая нагрузка, дефицит инвестиций, коррупция и рейдерство. Основная проблема в том, что эти две российские экономические сферы практически не пересекаются, за исключением области доходов и расходов бюджета. Для того чтобы уверенно ответить на вызовы мирового экономического кризиса, необходимо объединить две российские сферы экономики — «внешнюю» и «внутреннюю» — в единую сферу, чтобы национальный доход, формирующийся в основном в экспортных отраслях, не накапливался в долларах в западных банках, часть из которых может не пережить грядущий кризис (Lehman Brothers не первый и не последний), а возвращался в страну в виде инвестиций.

Для того чтобы уверенно ответить на вызовы мирового экономического кризиса, необходимо объединить две российские сферы экономики — «внешнюю» и «внутреннюю» — в единую сферу, чтобы национальный доход, формирующийся в основном в экспортных отраслях, не накапливался в долларах в западных банках, часть из которых может не пережить грядущий кризис (Lehman Brothers не первый и не последний), а возвращался в страну в виде инвестиций.

К чести Банка России следует отметить, что уже им достаточного много сделано для укрепления финансовой системы и повышения надежности ее работы. Российская финансовая система способна выдержать очень сильный удар. Спасибо и нашим западным «партнерам», которые с 2014 года тренировали нас своими санкциями, чем поспособствовали импортозамещению.

По остальным направлениям, к сожалению, сделано пока мало. Единственное здравое антикризисное предложение в области экономики прозвучало от министра обороны Сергея Кожугетовича Шойгу, и, скорее всего, его проект по созданию новых городов и научно-производственных кластеров в Сибири в ближайшее время начнет реализовываться. Почему это можно отнести к антикризисным мерам? Вспомним, что в 1930-е годы СССР, начавший индустриализацию первых пятилеток, оказался в противофазе со всем миром, где была Великая депрессия и экономический кризис. В СССР был подъем экономики темпами до 15% в год, правда и издержки, в том числе человеческие, оказались колоссальными. Предвоенная модернизация экономики стала залогом победы в Великой Отечественной войне. Если сейчас начать возвращать капиталы в страну, запустить строительство новых городов и производств для переработки сырьевых ресурсов Сибири и создавать внутри страны продукцию с высокой добавленной стоимостью, это смягчит для российской экономики последствия надвигающего кризиса.

Почему это можно отнести к антикризисным мерам? Вспомним, что в 1930-е годы СССР, начавший индустриализацию первых пятилеток, оказался в противофазе со всем миром, где была Великая депрессия и экономический кризис. В СССР был подъем экономики темпами до 15% в год, правда и издержки, в том числе человеческие, оказались колоссальными. Предвоенная модернизация экономики стала залогом победы в Великой Отечественной войне. Если сейчас начать возвращать капиталы в страну, запустить строительство новых городов и производств для переработки сырьевых ресурсов Сибири и создавать внутри страны продукцию с высокой добавленной стоимостью, это смягчит для российской экономики последствия надвигающего кризиса.

Правда, времени осталось немного. Поэтому каждый должен прямо сейчас думать над стратегий реагирования на кризис, постараться обрести новые навыки и компетенции, к тому же не делать новых долгов.

Александр Лосев, гендиректор УК «Спутник — Управление капиталом»

Приложение 19.

Мировые циклические колебания и их влияние на российскую экономику

Мировые циклические колебания и их влияние на российскую экономикуПриложение 19

МИРОВЫЕ ЦИКЛИЧЕСКИЕ КОЛЕБАНИЯ И ИХ ВЛИЯНИЕ

НА РОССИЙСКУЮ ЭКОНОМИКУ

За последние десятилетия мировая экономика прошла через несколько волн циклических кризисов. Определяющими для их формирования были циклические процессы, происходящие в экономике США. Для выявления циклов использован подход, совмещающий спектральный, историко-логический и экономический анализ динамики американской экономики в послевоенный период. Наиболее заметными были циклические колебания экономической динамики США с периодом около 10 лет и с характерными спадами или приостановками роста в 1981 — 1983, 1991, 2001 и 2008 — 2010 годах. В теории циклов колебания с таким периодом известны как циклы К. Жюгляра. Наряду с ними выделяются и более короткие циклические колебания экономической активности (бизнес-циклы Дж. Китчина) с периодом около 5 лет и более длинные с периодом 17 — 18 лет, а также длинные волны в экономической динамике, известные как волны Н. Кондратьева и связанные с крупными технологическими новациями, определяющими, по сути, смену технологических укладов. Последняя такая волна, индуцированная с развитием и внедрением IT-технологий, практически завершилась в начале текущего столетия.

Кондратьева и связанные с крупными технологическими новациями, определяющими, по сути, смену технологических укладов. Последняя такая волна, индуцированная с развитием и внедрением IT-технологий, практически завершилась в начале текущего столетия.

Динамика ВВП США: фактические значения и расчетные

(прогнозные) значения по сумме шести основных экономических

циклов США

Рис. 1

Основные параметры циклов США представлены в таблице

Период , лет | амплитуда (в 2008 году), в п. пунктах ВВП | год перехода к положительным темпам роста | |

Инвестиционный цикл (J) | 10,2 (9,4 — 10,7) | 0,65 | 1957 |

Малый цикл (M) | 5,5 (5 — 6) | 0,84 | 1960 |

Цикл Кондратьева (K) | 32 — 36 | 0,62 | 1987 |

Военный цикл | 8,7 | — | 1940 |

Цикл 1973 года | 18,2 (16 — 19) | 0,60 | 1978 |

Цикл 1982 года | 10,6 (9 — 12) | 0,56 | 1985 |

———————————

<*> Интервалы в значениях периодов показывают либо границы их изменения в течение времени, либо границы их колебания в послевоенный период.

Наряду с указанными относительно регулярными циклами отмечаются также циклические колебания экономической динамики, индуцированные внешнеэкономическими шоками (вызовами), например, ростом военных заказов в 1940 — 1944 годах и резкими всплесками нефтяных цен в конце 1973 года и в 1981 — 1982 годах. Кризисы нефтяных цен стали вызовами для американской экономики. Индуцированный ими заказ на разработку энергосберегающих и ресурсосберегающих и других эффективных технологий стал мощным импульсом для развития американской экономики в последующие 7 — 10 лет. В результате американская экономика перешла на новый технологический уровень и новый относительно стационарный режим.

Трансформационный цикл России

Рис. 2

Фактическая динамика ВВП США и сумма шести циклических колебаний, моделируемых гармоническими функциями различных периодов, наложенных на послевоенный тренд американской экономики, представлены на графике (рис. 1).

При построении расчетной траектории учтен дополнительно мультипликатор спада, который действует в период кризиса, и отражающий взаимное акселерирующее воздействие финансовой и производственно-экономической составляющих кризиса на этапе спада. Среднее значение кризисного мультипликатора в послевоенный период оценивается в 1,5, но в наиболее глубокие кризисы 1982 и 2009 годов оно возрастало до 1,8 — 2 крат.

Среднее значение кризисного мультипликатора в послевоенный период оценивается в 1,5, но в наиболее глубокие кризисы 1982 и 2009 годов оно возрастало до 1,8 — 2 крат.

Российской или советской экономике тоже были свойственны циклические колебания: индустриальный цикл с периодом около 10 — 12 лет, послевоенная восстановительная волна и циклы экономических реформ, активные фазы которых отделяются друг от друга интервалом времени примерно в 17 лет. Но все возникшие циклы не приобрели устойчивости и были «заторможены» и «погашены» в период структурной перестройки 1990-х годов, а трансформационный спад, начавшийся в 1989 году, имел переломную точку в 1998 году и сменился экономическим подъемом в начале 2000-х годов, который и завершил основную волну трансформационного цикла к 2008 году (рис. 2). Финансово-экономический кризис 1998 года завершил трансформационный спад и был вызван, в основном, внутренними причинами, но дополнительный импульс ему придало снижение мировых цен на нефть в конце 1997-х начале 1998 года и финансовый кризис, затронувший страны Юго-Восточной Азии.

В последнее десятилетие российская экономика все больше встраивается в мировую экономическую систему и в мировые циклические процессы, отвечая им колебаниями своей экономической динамики и одновременно выстраивая под их влиянием свою систему циклов.

Если мировой кризис 2000 — 2001 годов еще в малой степени повлиял на экономические показатели России, поскольку Россия перед этим только пережила очень глубокий внутренний структурный кризис и находилась на стадии восстановительного роста, то мировой кризис 2008 — 2010 годов оказался значительно более существенным для российской экономики. Падение цен на нефть и внешнего спроса, ипотечный кризис, отток капитала и падение дохода экспортеров мультиплицировано, но не однородно отразилось на динамике отраслей экономики.

С учетом возросшего воздействия мировых кризисов на российскую экономику при разработке прогноза социально-экономического развития на долгосрочную перспективу важно предвидение возможных спадов активности мировой экономики и оценка последствий их влияния на экономику России.

Хотя точное предвидение начала замедления и рецессии мировой экономики весьма затруднительно в силу наложения действия ряда разнонаправленных факторов, как ускоряющих, так и задерживающих переход к очередной фазе развития, тем не менее с достаточно высокой вероятностью можно говорить о неизбежности повторения фаз экономического спада, замедления или рецессии в силу сохранения действия внутренних процессов, формирующих циклическую динамику экономического развития, и прежде всего американской и европейской экономик в их взаимодействии.

Соединенные Штаты уже более 80 лет являются главным источником формирования мировых экономических циклов и их экспансии в Европу, а в последнее время и в Россию. В наибольшей степени втянуты в экономическую зависимость от США Великобритания, страны Евросоюза, а в последнее десятилетие и Россия. Зависимость Великобритании и стран Евросоюза от экономической цикличности США иллюстрируется следующим графиком на примере регрессионных зависимостей колебаний ВВП Германии от колебаний ВВП США относительно трендовых значений в послевоенные годы:

Степень зависимости достаточно велика, коэффициент регрессии между отклонениями от трендов немецкой и американской экономик составляет около 0,7. Единственно, для Германии в период 1990-х он был несколько ниже этого значения, что было связано с тем, что в этот период Германия была занята в большей степени внутренними проблемами (освоение восточных земель). Обратная зависимость американской экономики от европейской существенно меньше. Вместе с тем некоторая степень «заражения» США кризисом в Европе остается.

Единственно, для Германии в период 1990-х он был несколько ниже этого значения, что было связано с тем, что в этот период Германия была занята в большей степени внутренними проблемами (освоение восточных земель). Обратная зависимость американской экономики от европейской существенно меньше. Вместе с тем некоторая степень «заражения» США кризисом в Европе остается.

С учетом исторического анализа экономической динамики американской экономики и определяющих ее факторов можно говорить о трех возможных, но разновероятных сценариях ее развития.

Один из них отвечает ситуации инерционного развития уже сформировавшихся циклов без активного формирования новых финансово-инвестиционных волн, в частности, при непринятии активных мер поддержки кризисных экономик и отказе от масштабного использования фондов стабилизации, т.е. в условиях проведения жесткой политики финансовой консолидации, направленной на сокращение государственного долга.

Западные эксперты предсказывают скорый крах мировой экономики | Культура и стиль жизни в Германии и Европе | DW

«Доживем ли мы до 2076 года?» — вопрошает немецкий таблоид Bild, рисуя черными красками экологические проблемы планеты. Известный интернет-портал Travelbook публикует карту мира, где красным обозначены участки побережья Германии и Нидерландов, которые к 2050 году якобы окажутся под водой из-за глобального потепления. Серьезные эксперты, как правило, так далеко не заглядывают и столь апокалипсических предсказаний не делают. Однако прогнозы развития немецкой и всей мировой экономики, которые дают некоторые из них, представляются не менее мрачными.

Известный интернет-портал Travelbook публикует карту мира, где красным обозначены участки побережья Германии и Нидерландов, которые к 2050 году якобы окажутся под водой из-за глобального потепления. Серьезные эксперты, как правило, так далеко не заглядывают и столь апокалипсических предсказаний не делают. Однако прогнозы развития немецкой и всей мировой экономики, которые дают некоторые из них, представляются не менее мрачными.

Буря над Западом

«Над промышленно развитыми странами Запада собирается буря», — предрекает, например, известная консалтинговая компания Bain в своем последнем исследовании. В 2020-е годы, по мнению ее экспертов, демографические проблемы, связанные с быстрым старением общества, наложатся на грандиозное наступление цифровых технологий в промышленности и повседневной жизни, а также на обострение социального неравенства. Все это станет причиной конфликтов и политической дестабилизации, делает вывод Bain.

Цифровые технологии, искусственный интеллект и автоматизация производственных процессов будут иметь роковые последствия для рынка труда, предостерегают эксперты консалтинговой компании: «В Германии только 20 процентов всех занятых выиграют от этого, — высококвалифицированные специалисты, те, кто сможет адаптироваться и будет востребован в новых условиях». А что с остальными? Даже если их не ждет безработица, все равно по представителям среднего класса это ударит весьма чувствительно, их доходы опустятся значительно ниже доходов упомянутых 20 процентов, — таков прогноз.

А что с остальными? Даже если их не ждет безработица, все равно по представителям среднего класса это ударит весьма чувствительно, их доходы опустятся значительно ниже доходов упомянутых 20 процентов, — таков прогноз.

Еще хуже, по мнению экономистов Bain, будет ситуация в США. Каждый четвертый трудоспособный американец может остаться без работы. Если учесть, что и там становится все больше пенсионеров, то это ляжет тяжелым грузом на государственные финансы и может привести к серьезному ухудшению политической ситуации.

Но что же делать? «Правительствам, — подчеркивают эксперты, — не останется ничего другого, как жестче регулировать экономику, усиливать антимонопольное законодательство, повышать налоги».

Вернуться к немецкой марке?

Институт изучения рынка труда в Нюрнберге подобные советы отвергает. Вместе с тем, здесь считают, что отрицательный тренд может проявиться уже в наступающем году. Так, экономисты прогнозируют в Баварии рост числа безработных более чем на два процента. Такого Бавария не знала уже десять лет. Глава Союза баварской экономики Бертрам Броссарт (Bertram Brossart) встревожен, ведь в Германии, как он подчеркивает, и так очень высокая (четвертая в мире) себестоимость труда, постоянно растут цены на электроэнергию, не снижаются налоги на бизнес, устарело законодательство, регулирующее рабочее время…

Такого Бавария не знала уже десять лет. Глава Союза баварской экономики Бертрам Броссарт (Bertram Brossart) встревожен, ведь в Германии, как он подчеркивает, и так очень высокая (четвертая в мире) себестоимость труда, постоянно растут цены на электроэнергию, не снижаются налоги на бизнес, устарело законодательство, регулирующее рабочее время…

Германия отстает от требований времени, — считает и профессор Макс Отте (Max Otte), менеджер одного из крупнейших в Германии инвестиционных фондов. Только он имеет в виду не экономику, а финансы. «Поблажки» Италии и Греции Отте считает самоубийственными для еврозоны и призывает ни много ни мало к выходу из нее Германии и к возвращению немецкой марки.

«Евро все равно лопнет», — убежден Отте. В его аргументации есть явно что-то от теории заговора. «Страны Южной Европы, в частности, Греция и Франция, — сказал он в одном из интервью, — образуют так называемую «Южную лигу». Они постоянно давят на Германию, и мы чаще всего в итоге уступаем». В интерпретации профессора Европейский центральный банк не слишком строго отнесся к бюджетным нарушениям Италии и уступал ее, как он выражается, «шантажу», потому что председателем ЕЦБ до последнего времени был итальянец Марио Драги.

В интерпретации профессора Европейский центральный банк не слишком строго отнесся к бюджетным нарушениям Италии и уступал ее, как он выражается, «шантажу», потому что председателем ЕЦБ до последнего времени был итальянец Марио Драги.

По мнению Макса Отте, Германия становится все беднее, и вся финансовая структура Европы должна рухнуть в ближайшие год-два. Надо заметить, что «великий крах» он предрекал и два года назад, и даже двадцать лет назад. Пока его мрачные предсказания не сбылись.

Страшнее экономического кризиса 1920-х годов

Еще более радикальны прогнозы двух молодых немецких экономистов Маттиаса Вайка (Matthias Weik) и Марка Фридриха (Marc Friedrich), которые сейчас разъезжают по Германии и рекламируют свою новую книгу с характерным названием «Самый большой крах всех времен». Имеется в виду крах мировой экономики, который, как уверены авторы, ждет нас самое позднее в 2023 году.

Начало биржевого краха?

Как же так? Ни одна страна в мире не имеет столь высокого положительного внешнеторгового баланса, как Германия, немцы — среди мировых лидеров в области инноваций, здесь весьма низкий уровень безработицы, — и вдруг крах? Всё это очень скоро кончится, убеждены Вейк и Фридрих. Валюта евро вот-вот лопнет, проценты по банковским вкладам никогда больше в еврозоне не поднимутся, мир реально могут ожидать социальные беспорядки и ожесточенные конфликты на грани гражданской войны, предупреждают новоявленные (но довольно популярные) пророки конца света. «Банковский кризис 2008 года покажется лишь небольшой прелюдией, — подчеркивают они. — Новый обвал будет даже страшнее экономического кризиса в Германии 1920-х годов».

Валюта евро вот-вот лопнет, проценты по банковским вкладам никогда больше в еврозоне не поднимутся, мир реально могут ожидать социальные беспорядки и ожесточенные конфликты на грани гражданской войны, предупреждают новоявленные (но довольно популярные) пророки конца света. «Банковский кризис 2008 года покажется лишь небольшой прелюдией, — подчеркивают они. — Новый обвал будет даже страшнее экономического кризиса в Германии 1920-х годов».

Первый канал немецкого телевидения ARD, посвятивший книге «Самый большой крах всех времен» отдельный сюжет, поинтересовался у авторов, где именно и с чего именно, по их мнению, начнется этот обвал. Ответ был весьма расплывчатым. В куче оказалось всё: «Мы видим протесты и в стабильных демократических странах, как, например, в Чили, в Гонконге, но также в Ливане, Иране… А в Берлине протестуют фермеры на тракторах… В глобализированном мире крах может начаться где угодно, например, в Китае, может начаться, например, если Трамп развяжет какую-нибудь новую войну. ..»

..»

«В общем, как часто в пророчествах, многое весьма туманно», — иронически замечает по этому поводу репортер ARD и говорит о «популистских преувеличениях». Но как бы то ни было, немало немцев всерьез верят в подобные страшилки, и книжка Вейка и Фридриха хорошо продается, — как и другие подобные книги. А пугающими прогнозами на будущее многие интересуются гораздо больше, чем, например, исследованием, проведенным по заказу крупнейшей немецкой экономической газеты Handelsblatt. Организовавшие его эксперты пришли к совершенно другим выводам. По их убеждению, 2020-е годы как раз будут золотым временем для Германии. Посмотрим, кто прав.

Смотрите также:

Самое полезное банковское новшество

Самое полезное банковское новшество

Премьера

Первый функционирующий банкомат изобрел шотландец Джон Шепард-Баррон. Он был установлен 27 июня 1967 года в районе Энфилд на севере Лондона (на снимке). Но лишь после своего победного шествия в США банкоматы распространились и по всей Европе.

По словам американского экономиста Пола Волкера, это единственное полезное банковское изобретение минувших десятилетий.

По словам американского экономиста Пола Волкера, это единственное полезное банковское изобретение минувших десятилетий.Самое полезное банковское новшество

Без границ

В 1970-е годы банкоматы в Европе становились все популярнее. К «кассирам из металла» быстро привыкли в ФРГ. Гораздо реже их можно было увидеть в Восточной Германии: на снимке — экспонат Музея ГДР в Радебойле.

Самое полезное банковское новшество

Россия

В СССР первые банкоматы появились в 1991 году в Москве. Два из них были установлены в московском Центре международной торговли. Но получить в нем можно было только дорожные чеки. Начиная с 1994 года в Москве действовали банкоматы, не только выдающие купюры, но и располагающие функцией приема наличных. На снимке: банкомат одного из московских банков в 1998 году.

Самое полезное банковское новшество

В Иране

Банкоматы преодолели не только политические границы, но и религиозные.

В странах, живущих по строгим законам ислама, таких как Иран, круглосуточный доступ к наличным ценят не менее, чем на Западе, презираемом иранским режимом.

В странах, живущих по строгим законам ислама, таких как Иран, круглосуточный доступ к наличным ценят не менее, чем на Западе, презираемом иранским режимом.Самое полезное банковское новшество

Многофункциональность

Постепенно банкоматы приобретали новые способности. Сегодня кроме функций снятия денег и взноса наличных сегодня они позволяют осуществлять денежные переводы и другие операции. В этом банкомате, установленном в тюрьме во Флориде, можно даже внести залог за арестованного.

Самое полезное банковское новшество

Монеты вместо банкнот

А в таком банкомате (на снимке слева) можно разменять банкноты на монеты, уже упакованные в рулоны. Или, наоборот, обменять монеты на банкноты…

Самое полезное банковское новшество

И еще одна функция…

В 2010 году в Германии в эксплуатацию ввели банкоматы, способные перепрограммировать неисправные чипы банковских карточек. На снимке — один из первых экземпляров немецкого банка Postbank.

Самое полезное банковское новшество

Не во все времена…

Бесперебойная работа банкоматов для жителей Германии — нечто само собой разумеющееся. Чего нельзя сказать о странах, где экономический кризис в первую очередь проявляется в ограниченной выдаче денег. В июне 2015 года в имеющей высокую задолженность Греции после того, как банки были закрыты на неделю, с одной карточки можно были снять лишь до 60 евро в день.

Самое полезное банковское новшество

Находка для преступников

Вот уже несколько лет в Германии грабители взрывают банкоматы. Одна из возможных причин участившихся случаев разбоя: в криминальных кругах разнесся слух о том, что при взрыве деньги не подвергаются уничтожению с помощью несмываемой краски. На снимке — один из пострадавших банкоматов в Берлине.

Самое полезное банковское новшество

Универсальный дроид

В столице Хорватии Загребе деньги можно снимать в поистине космическом банкомате.

Легендарный робот R2-D2 из «Звездных войн» снабжает наличными не только истинных фанатов галактических приключений, но и «рядовых» землян.

Легендарный робот R2-D2 из «Звездных войн» снабжает наличными не только истинных фанатов галактических приключений, но и «рядовых» землян.Автор: Инга Ваннер, Томас Кольман

Глобальный экономический кризис – обзор

2.2 Период прерывистой эволюции

Великая депрессия и Новый курс, а затем участие Америки во Второй мировой войне способствовали росту размеров и политического размаха федерального административного государства. Ученые и инженеры, а также их социальные и поведенческие коллеги внесли свой вклад в военные действия в самых разных федеральных агентствах. Например, в Министерстве сельского хозяйства исследования воздействия войны на фермерскую экономику и домашние хозяйства привели к более точным исследованиям и их технологиям, особенно вероятностной выборке.Поскольку наука и техника сыграли столь важную роль в военных действиях, федеральные расходы на исследования и разработки (НИОКР) выросли со 100 миллионов долларов в 1940 году до 1,5 миллиарда долларов в 1945 году (Featherman and Vinovskis 2001). Руководство Ванневара Буша во вновь созданном Управлении научных исследований и разработок сыграло ключевую роль в этом расширении федеральных исследований и разработок. Буш также наладил связи между выдающимися учеными из нескольких исследовательских университетов того времени и потребностями федеральных агентств и военных действий в целом.Таким образом, Вторая мировая война создала финансовую инфраструктуру для прочного партнерства между федеральным правительством и университетами и стимулировала флуоресценцию исследовательского университета.

Руководство Ванневара Буша во вновь созданном Управлении научных исследований и разработок сыграло ключевую роль в этом расширении федеральных исследований и разработок. Буш также наладил связи между выдающимися учеными из нескольких исследовательских университетов того времени и потребностями федеральных агентств и военных действий в целом.Таким образом, Вторая мировая война создала финансовую инфраструктуру для прочного партнерства между федеральным правительством и университетами и стимулировала флуоресценцию исследовательского университета.

Эффективность этого партнерства между университетом и правительством во время войны побудила президента Трумэна и Конгресс учредить в 1950 году Национальный научный фонд (NSF). мирное время обсуждалось.И место социальных наук — рассматриваемых в лучшем случае как «прикладная», а не «фундаментальная» наука — в рамках миссии NSF вызывало серьезные споры. Расходы на эти области составляли всего 1,2 процента бюджета NSF в 1956 году и выросли только до 1,6 процента (890 000 долларов) к концу первого десятилетия существования NSF (Larsen 1992). Дополнительная поддержка социальных и поведенческих исследований появилась в расширяющемся Национальном институте здравоохранения (NIH) в послевоенные годы, хотя в качестве федерального агентства «миссии» NIH сосредоточил свои ресурсы на биомедицинских и других науках, связанных со здоровьем.Действительно, схема распределения федеральной поддержки науки между такими миссионерскими агентствами и NSF для более фундаментальных исследований препятствовала консолидированной и централизованной федеральной политике в области науки (и соответствующим децентрализованным решениям о финансировании науки) после окончания Второй мировой войны. Финансирование социальных наук происходило не столько из федеральных источников, сколько из фондов, но после середины двадцатого века оно неуклонно сокращалось. В то время как Фонды Рокфеллера и Карнеги были основными сторонниками социальных наук до Второй мировой войны, недавно созданный Фонд Форда был известен в 1950-х годах.Например, за этот период Программа поведенческих наук Фонда Форда выделила почти 43 миллиона долларов на социальные исследования и передовую методологическую подготовку в университетах (Featherman and Vinovskis, 2001).