Льготная ипотека 6,5% | ДОМ.РФ

Условия обработки персональных данных

Я даю согласие АО «ДОМ.РФ», адрес 125009, г. Москва, ул. Воздвиженка, д. 10 (далее – Агент), а также банкам-партнерам и другим контрагентам Агента (далее – Партнер/Партнеры):

На обработку всех моих персональных данных, указанных в заявке, любыми способами,

включая сбор, запись, систематизацию, накопление, хранение, уточнение (обновление, изменение),

извлечение, использование, передачу (распространение, предоставление, доступ), обезличивание,

блокирование, удаление, уничтожение, обработку моих персональных данных с помощью автоматизированных систем,

посредством включения их в электронные базы данных, а также неавтоматизированным способом,

в целях продвижения Агентом и/или Партнером товаров, работ и услуг, получения мной информации,

касающейся продуктов и услуг Агента и/или Партнеров.

На получение от Агента или Партнера на мой номер телефона, указанный в настоящей заявке, СМС-сообщений и/или звонков с информацией рекламного характера об услугах АО «ДОМ.РФ», АКБ «РОССИЙСКИЙ КАПИТАЛ» (АО) (их правопреемников, а также их надлежащим образом уполномоченных представителей), Партнеров, в том числе путем осуществления прямых контактов с помощью средств связи. Согласен (-на) с тем, что Агент и Партнеры не несут ответственности за ущерб, убытки, расходы, а также иные негативные последствия, которые могут возникнуть у меня в случае, если информация в СМС-сообщении и/или звонке, направленная Агентом или Партнером на мой номер мобильного телефона, указанный в настоящей заявке, станет известна третьим лицам.

Указанное согласие дано на срок 15 лет или до момента отзыва мной данного согласия. Я могу отозвать указанное согласие, предоставив Агенту и Партнерам заявление в простой письменной форме,

после отзыва обработка моих персональных данных должна быть прекращена Агентом и Партнерами.

Я могу отозвать указанное согласие, предоставив Агенту и Партнерам заявление в простой письменной форме,

после отзыва обработка моих персональных данных должна быть прекращена Агентом и Партнерами.

Параметры кредита для расчета ставки:

при первоначальном взносе 30%, срок — 15 лет.

Обязательное страхование недвижимости, личное — по желанию (при отсутствии ставка повышается). Доход подтверждается справкой 2-НДФЛ.

161 Федеральный закон

Федеральный закон от 24.07.2008 № 161-ФЗ «О содействии развитию жилищного строительства» регулирует отношения между Единым институтом развития в жилищной сфере, органами государственной власти и местного управления и физическими и юридическими лицами.

Закон направлен на формирование рынка доступного жилья, развитие жилищного строительства, объектов инженерной, социальной и транспортной инфраструктуры, инфраструктурной связи. Содействует развитию производства строительных материалов, конструкций для жилищного строительства, а также созданию парков, технопарков, бизнес-инкубаторов для создания безопасной и благоприятной среды для жизнедеятельности людей.

161-ФЗ устанавливает для ДОМ.РФ полномочия агента Российской Федерации по вовлечению в оборот и распоряжению земельными участками и объектами недвижимого имущества, которые находятся в федеральной собственности и не используются.

Льготная ипотека

Как осуществляется погашение задолженности по ипотеке?

Погашение производится равными платежами ежемесячно. График платежей по вашему кредиту всегда можно посмотреть в мобильном приложении «Телекард»

Можно ли выплатить ипотечный кредит до истечения его срока?

Вы можете частично или полностью погасить ипотеку в любое время. Для этого оформите заявление в мобильном приложении «Телекард» или любом удобном офисе Газпромбанка за один рабочий день до планируемой даты досрочного погашения.

Как получить выписку или справку по действующему ипотечному кредиту?

Для получения выписки или справки по кредиту обратитесь в любой удобный офис Газпромбанка.

Согласно условиям кредитного договора, ежегодно мне необходимо предоставить в банк подтверждение о продлении страхования. Как это сделать?

Вы можете воспользоваться одним из следующих способов:

- Отправить скан-образ страхового полиса и квитанции об оплате на электронный адрес [email protected]

- Обратиться в любое удобное отделение Банка с оригиналом страхового полиса и квитанции об оплате.

Какие действия мне нужно предпринять для оформления в собственность квартиры, приобретенной в ипотеку?

Порядок действий следующий:

- После подписания акта приема-передачи купленной квартиры закажите отчет об оценке квартиры www.gazprombank-ipoteka.ru

- Предоставьте в банк копии и оригиналы акта, отчет, ваш СНИЛС и паспорт

- Банк в течение 5 рабочих дней оформит для вас закладную

- Для оформления права собственности подайте в МФЦ документы по квартире, включая отчет об оценке и закладную (в 2-х экземплярах)

- После регистрации права собственности на квартиру, предъявите в банк выписку из ЕГРН, акт приема-передачи, дополнительное соглашение о возникшем праве собственности (при наличии) с печатью ФРС

- Застрахуйте квартиру в одной из аккредитованных банком компаний и предоставьте договор страхования и квитанцию об оплате в банк

Льготная ипотека: региональный расклад

В разговорах о дальнейшей судьбе льготной ипотеки на новостройки появилось новое словосочетание — «дифференцированный подход»

Фото: Александр Рюмин/ТАССВ основу принятия решений о продлении программы будет положен дифференцированный подход, заявил профильный вице-премьер Марат Хуснуллин. «В каждом регионе сейчас разная ситуация. Мы сейчас проанализируем все и, скорее всего, будем предлагать дифференцированный подход по поддержке. Там, где перегретый спрос, не будем делать дополнительно льготную ипотеку до того времени, пока не появится достаточный объем предложений. Пока подход у нас такой. Мы с Центробанком и Минстроем изучаем и до 1 июля выработаем решение по каждому региону, скорее всего, отдельно», — цитирует Марата Хуснуллина РИА Новости.

«В каждом регионе сейчас разная ситуация. Мы сейчас проанализируем все и, скорее всего, будем предлагать дифференцированный подход по поддержке. Там, где перегретый спрос, не будем делать дополнительно льготную ипотеку до того времени, пока не появится достаточный объем предложений. Пока подход у нас такой. Мы с Центробанком и Минстроем изучаем и до 1 июля выработаем решение по каждому региону, скорее всего, отдельно», — цитирует Марата Хуснуллина РИА Новости.

По большому счету это не слишком отличается от предложения ЦБ, которое неоднократно озвучивала Эльвира Набиуллина: оставить программу только в тех регионах, где сохраняется низкий платежеспособный спрос на жилье, то есть в 24 из 85 субъектов РФ. Другое дело, что Марат Хуснуллин выступает за максимально возможное продление льготной ипотеки, а Эльвира Набиуллина готова свернуть ее хоть завтра, а если и продлить, то максимум до конца 2021 года.

Минфину идея подобной региональной дробности не нравится ни в каком варианте. «Мне лично региональный принцип кажется сложным в реализации. Потому что если мы оставим какое-то количество регионов, например те, которые Центральный банк определил, в них у нас сразу начнется бум. Если он там разовьется, то тогда надо у них там сворачивать и в другие регионы переходить. Понятно, что строительная отрасль не может работать в условиях такой вот нестабильности», — заявил на днях замминистра финансов РФ Алексей Моисеев, слова которого приводит ТАСС.

«Мне лично региональный принцип кажется сложным в реализации. Потому что если мы оставим какое-то количество регионов, например те, которые Центральный банк определил, в них у нас сразу начнется бум. Если он там разовьется, то тогда надо у них там сворачивать и в другие регионы переходить. Понятно, что строительная отрасль не может работать в условиях такой вот нестабильности», — заявил на днях замминистра финансов РФ Алексей Моисеев, слова которого приводит ТАСС.

Как подчеркнул Алексей Моисеев, вообще-то, в правительстве сейчас рассматривается очень много вариантов, и сказать, какой будет в итоге принят, пока невозможно — дискуссия на эту тему обещает быть жаркой. Скорее всего, да — будет жаркой и пока невозможно, хотя два вывода позволительно сделать уже сейчас. Первый: в том виде, в каком мы ее знаем, льготная ипотека на новостройки под 6,5% годовых закончится 1 июля; все, что будет дальше, может и продолжит носить прежнее название, но по сути будет отличаться кардинально. И второй: ипотека с господдержкой может быть продлена на каких угодно условиях и где угодно, но только не в столичном регионе — 2020 год слишком разогрел рынок Москвы и Подмосковья, так что теперь власти постараются охладить его всеми возможными способами.

В последнее время звучат заявления о вроде бы и так уже наметившемся спаде интереса к ипотеке, однако данные столичного Росреестра это не подтверждают: в феврале 2021 года в Москве зарегистрировано 9182 договора ипотечного жилищного кредитования — в полтора раза больше (+54%), чем месяцем ранее (5948). В сравнении с февралем прошлого года (8121) показатель увеличился на 13%. А всего в текущем году в столице оформлено 15 130 ипотек, что на 5% больше, чем за аналогичный период прошлого года (14 467).

«В Москве, несмотря на заявления ряда экспертов отрасли о замедлении активности на ипотечном рынке, по итогам февраля статистика продемонстрировала уверенный рост. Полагаем, что покупателей по-прежнему привлекают в целом доступные ипотечные ставки банков на фоне долгосрочной мягкой монетарной политики государства, а также возможность приобретения жилья в новостройках по льготной программе», — считает руководитель управления Росреестра по Москве Игорь Майданов.

К слову, согласно исследованию Forbes, в 2020 году россияне активно брали ипотечные кредиты на покупку квартир в регионах, где не проживали до этого.

Далее следует Москва, где приезжие граждане купили не менее 26 922 квартир в новостройках, то есть оформили от 30% всех договоров долевого участия; затем Санкт-Петербург с 18 524 квартирами. В целом на две столицы и Московскую область приходится 68% из 107 582 квартир, приобретенных жителями «регионов-покупателей» в чужих субъектах.

Но когда и если льготная ипотека в столичном регионе будет отменена, а ключевая ставка вырастет до 5,5-6%, мы будем наблюдать резкий — на 10-15% — рост спроса на жилье в преддверии 1 июля, а затем катастрофический спад объемов продаж, который может достичь 50% и длиться до полугода. Такой прогноз дал на XIX Всероссийской конференции «Ипотечное кредитование в России» директор по развитию ГК «А101» Дмитрий Цветов. При этом, по оценкам эксперта, в других регионах падение продаж может быть еще более существенным, особенно там, где наблюдается еще более острый дефицит предложения, чем в столичном регионе. В основном это крупные города-миллионники с невысокой маржинальностью девелоперских проектов, где объемы продаж могут сократиться до 70%.

Такой прогноз дал на XIX Всероссийской конференции «Ипотечное кредитование в России» директор по развитию ГК «А101» Дмитрий Цветов. При этом, по оценкам эксперта, в других регионах падение продаж может быть еще более существенным, особенно там, где наблюдается еще более острый дефицит предложения, чем в столичном регионе. В основном это крупные города-миллионники с невысокой маржинальностью девелоперских проектов, где объемы продаж могут сократиться до 70%.

Как считает Дмитрий Цветов, для стабилизации рынка текущие условия покупки, в том числе ипотеку с господдержкой под 6,5% или ее аналог, нужно сохранить минимум на три года. Это даст девелоперам возможность спрогнозировать спрос на период жизненного цикла проекта — тогда они смогут постепенно насыщать рынок предложением и возвращать цены на жилье к нормальному уровню.

Добавить BFM.ru в ваши источники новостей?

Ипотека от 5,7% от Банка ДОМ. РФ в 2020 году, заявка онлайн

Ставка

Первый взнос от 50%

5,7%

Первый взнос от 30% до 50%

5,9%

Первый взнос от 20% до 30%

5,9%

Первый взнос от 15% до 20%

5,9%

Ставки указаны с учетом скидки для будущих зарплатных клиентов АО «Банк ДОМ. РФ» при подтверждении дохода выпиской из Пенсионного Фонда РФ или при приобретении объекта недвижимости у ГК ПИК и подтверждении дохода выпиской из Пенсионного Фонда РФ при первоначальном взносе от 20%

РФ» при подтверждении дохода выпиской из Пенсионного Фонда РФ или при приобретении объекта недвижимости у ГК ПИК и подтверждении дохода выпиской из Пенсионного Фонда РФ при первоначальном взносе от 20%

Скидки

-0,6 п.п.1

Будущий зарплатный клиент АО «Банк ДОМ.РФ».

Для заемщиков, которые подтвердили свой доход выпиской из Пенсионного Фонда РФ и в течение 3 месяцев после оформления ипотеки перешли на зарплатный проект АО «Банк ДОМ.РФ»

-0,4 п.п.

При подтверждении дохода выпиской из Пенсионного Фонда РФ.

Для заказа выписки из Пенсионного фонда Российской Федерации (форма СЗИ-ИЛС) необходимо иметь

подтвержденную

учетную запись на сайте государственных услуг. Заказ выписки осуществляется сотрудником Банка.

Или

Зарплатный клиент АО «Банк ДОМ. РФ».

РФ».

Заемщик должен получать заработную плату на банковский счет в АО «Банк ДОМ.РФ»

в течение последних 3

месяцев.

-0,2 п.п.2

При приобретении строительных объектов на проектном финансировании АО «Банк ДОМ.РФ» или у ГК ПИК

1 Не суммируется с остальными скидками

2 Возможно суммирование со скидкой при подтверждении дохода выпиской из Пенсионного Фонда РФ или Зарплатный клиент АО «Банк ДОМ.РФ»

При покупке недвижимости

Сумма кредита

- В Москве и МО, Санкт-Петербурге и области: 500 000 — 12 000 000 ₽

- В остальных регионах: 500 000 — 6 000 000 ₽

Срок кредитования

от 3 до 30 лет

Первоначальный взнос

от 15% стоимости квартиры

Обязательное страхование

Имущественное страхование рисков, связанных с утратой или повреждением

приобретаемого недвижимого имущества. В случае приобретения на этапе строительства, имущественное

страхование

оформляется после завершения строительства.

В случае приобретения на этапе строительства, имущественное

страхование

оформляется после завершения строительства.

Страхование по желанию

Личное страхование заемщика не является обязательным. При отсутствии — процентная ставка по ипотеке повышается на 0,7 процентных пункта.

Набиуллина: льготная ипотека должна быть продлена максимум до конца года

Фото: Юрий Инякин / ПГ

Программа льготной ипотеки под 6,5 процента годовых в случае её сохранения должна быть продлена максимум до конца 2021 года, заявила глава Центробанка Эльвира Набиуллина по итогам заседания совета директоров регулятора. Об этом сообщает в пятницу ТАСС.

По словам Набиуллиной, указанная программа в случае её сохранения должна быть продлена не более чем до конца текущего года и в ограниченном числе регионов. Как отметила глава регулятора, прежде всего программу нужно сохранять в тех субъектах, «где льготная ипотека не привела к негативным эффектам, в том числе с точки зрения снижения доступности жилья, разгона цен на жильё и формирования предпосылок ипотечного пузыря».

Читайте также:

• Володин: льготную ставку по ипотеке было бы правильно устанавливать в зависимости от среднедушевого дохода по региону • Правительство поручило подготовить предложения по дальнейшей реализации льготной ипотеки • Центробанк предложил продлить льготную ипотеку в 24 российских регионах

Глава Центробанка также сообщила, что регулятор разработал критерии для регионов, в которых может быть продлена льготная ипотека. «Мы отправили свою позицию в Правительство, надеемся её обсудить. Мы предложили критерии, их можно обсуждать, так же как и набор регионов», — рассказала она.

Набиуллина заявила, что, помимо роста цен на жильё, одним из критериев может стать наличие запаса предложения жилья в регионе.

Программа льготной ипотеки работает с апреля 2020 года, первоначально она была рассчитана на срок до 1 ноября. Затем её продлили до 1 июля 2021 года. Взять под льготную ипотеку можно только квартиры в новостройках, для «вторичек» она не действует.

Ранее премьер-министр Михаил Мишустин по итогам встречи с членами Совета Федерации поручил подготовить предложения по дальнейшей судьбе льготных ипотечных программ, в том числе с возможностью субсидирования процентной ставки по жилищным кредитам с учётом социально-экономического развития регионов. Эту тему, напомним, на встрече поднял глава Комитета палаты регионов по бюджету и финрынкам Анатолий Артамонов. Сенатор заметил, что такой подход поможет решить проблему перенаселения мегаполисов.

Позднее глава ЦБ заявила, что программу льготной ипотеки можно продлить в 24 регионах России без возникновения негативных эффектов. Среди таких субъектов РФ она назвала в том числе Башкортостан, Удмуртию, Мордовию, Алтай, Дагестан, Чечню, Ингушетию, Ставропольский край, Новосибирскую область.

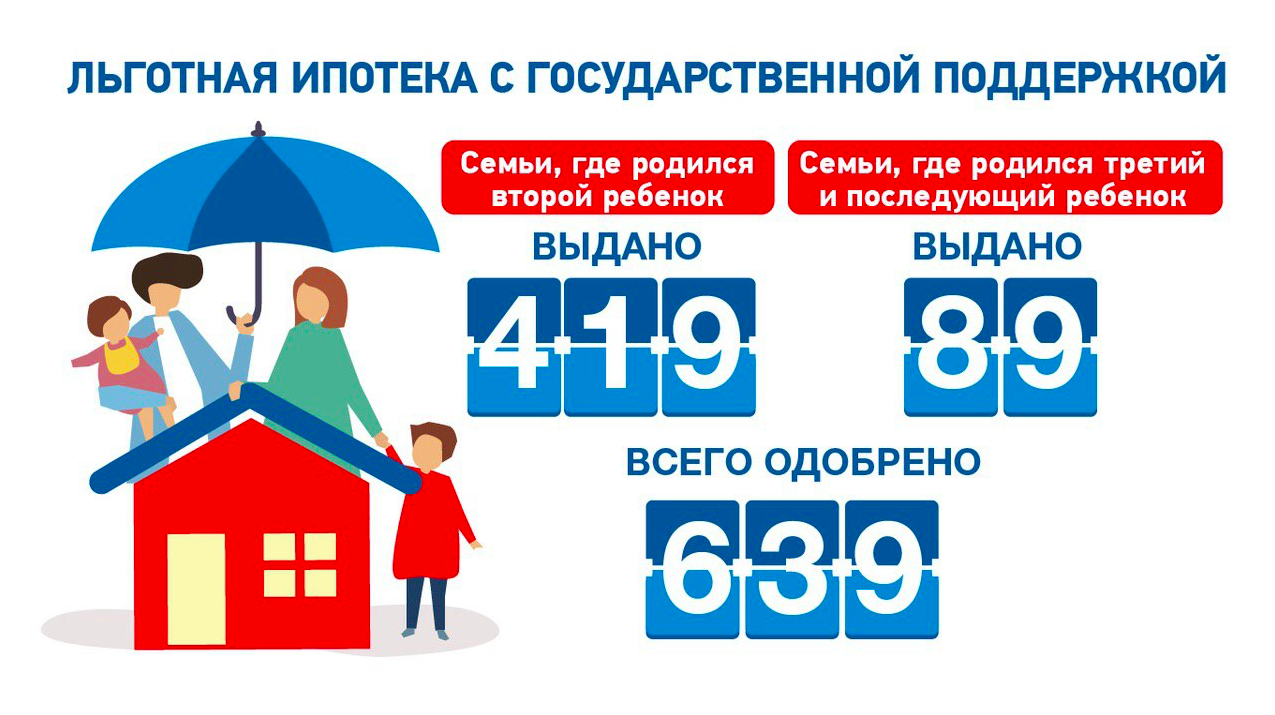

Льготная ипотека под 6%: инструкция по применению

Сегодня половина всей недвижимости в России приобретается в ипотеку. При этом семьи с детьми могут рассчитывать на помощь со стороны государства. Рассказываем, кто имеет право на оформление ипотеки с господдержкой и как это сделать.

При этом семьи с детьми могут рассчитывать на помощь со стороны государства. Рассказываем, кто имеет право на оформление ипотеки с господдержкой и как это сделать.

Кто имеет право на оформление ипотечного кредита по льготной ставке 6%?

Кредитование в рамках программы «Семейная ипотека с государственной поддержкой» или

рефинансирование ранее выданного кредита по льготной ставке доступно для семей,

в которых в период с 1 января 2018 года по 31 декабря 2022 года родился или был

усыновлен второй или последующий ребенок. Также льготную ипотеку могут оформить

граждане, имеющие ребенка-инвалида, рожденного не позднее 31 декабря 2022 года.

Для получения кредита по льготной ставке необходимо обратиться в банк, участвующий в программе. Например, Банк ДОМ.РФ. Полный перечень кредитных организаций опубликован на сайте Минфина России.

Список документов, необходимых для оформления кредита, каждый кредитор устанавливает самостоятельно.

Например, в Банке ДОМ. РФ можно оформить «легкую ипотеку» по двум документам:

РФ можно оформить «легкую ипотеку» по двум документам:

паспорту и второму документу на выбор, а также свидетельству о рождении детей. При этом ставка меняться не будет.

Рассчитать семейную ипотеку и сравнить предложения разных банков можно с помощью универсального ипотечного калькулятора на платформе Домой.ру.

Какой первоначальный взнос необходим для оформления ипотечного кредита под 6%?

Ипотека по льготной ставке в рамках программы может быть предоставлена при сумме первоначального взноса не менее 20% от стоимости приобретаемого жилья.

Требования к заемщику и его ситуации в ряде случаев могут быть упрощены отдельными банками,

однако, это может увеличить размер первоначального взноса до 35% и выше.

Какое жилье можно купить по льготной ставке? И какие кредиты могут быть рефинансированы?

В рамках программы «Семейная ипотека с государственной поддержкой» можно взять ипотечный

кредит на приобретение недвижимости или оформить рефинансирование ранее

оформленной ипотеки по льготной ставке.

Вы можете купить у юридического лица (за исключением инвестиционных фондов или управляющих

компаний инвестиционного фонда) готовую или строящуюся квартиру, а также

готовый жилой дом или его часть с земельным участком.

Рефинансирование в рамках программы по ставке 6% распространяется на ипотечные кредиты, ранее предоставленные на приобретение строящегося жилья у застройщика, а также на покупку готового жилья у юридического лица.

Возможно приобретение готового жилья на вторичном рынке, расположенного в сельском

поселении на территории Дальневосточного федерального округа.

Сколько раз можно взять ипотеку по этой программе?

Ограничений по количеству приобретаемой недвижимости программа не предусматривает. Важно, чтобы одним из заемщиков по кредиту был гражданин России, у которого с 1 января 2018 по 31 декабря 2022 года родился второй или последующий ребенок.

Дети пока не родились. Как будет рассчитываться ставка до рождения первого ребенка?

Льготную ипотеку можно оформить только после рождения второго или последующего ребенка в период с 1 января 2018 по 31 декабря 2022 года.

Сейчас нет детей. Будет ли действовать скидка, если родится сразу двойня?

Да, один из двойни будет считаться вторым ребенком. Поэтому семья в случае рождения двойни

с 1 января 2018 по 31 декабря 2022 может оформить ипотечный кредит по льготной

ставке. Договор нужно будет заключить до 31 декабря 2022 года.

Можно ли оформить льготную ипотеку или рефинансировать кредит, если второй или последующий ребенок в семье был не рожден, а усыновлен?

Усыновление или удочерение ребенка позволяет семье претендовать на получение ипотечного кредита на льготных условиях. Но при этом должно выполняться требование, чтобы дата

рождения хотя бы одного из детей была в период с 1 января 2018 по 31 декабря 2022 года.

В каком городе можно оформить ипотеку по льготной ставке?

Программа не предусматривает ограничений по территориальному расположению приобретаемой недвижимости. Ипотека не обязательно должна быть оформлена в том городе, где прописаны заемщик и его семья. Покупка жилья по льготной ставке доступна на всей территории России.

Покупка жилья по льготной ставке доступна на всей территории России.

Статья подготовлена по материалам ДОМ.РФ и сайта РИА Недвижимость.

Льготная ипотека: продолжение следует

Продлевать льготную ипотеку надо вопреки мнению Центробанка, считают застройщики. Не будет спроса — под вопросом окажется и выполнение планов по вводу жилья, поставленных Минстроем.

После того как субсидирование ипотечных ставок продлили, ажиотажный спрос спал, и у застройщиков появилось время проанализировать, как сработала госпрограмма и будет ли она такой же эффективной, если растянуть её на более длительный срок.

«Субсидирование государством ипотеки положительно сказалось на объёмах продаж, — констатирует генеральный директор СРО А «Объединение строителей СПб» Алексей Белоусов. — Застройщикам удалось компенсировать не только падение спроса из–за эпидемии в начале года, но и те потенциальные потери, которые ожидались после введения проектного финансирования и внедрения эскроу–счетов».

Именно благодаря льготной ипотеке застройщики справились с последствиями весенней волны коронакризиса, соглашается директор по маркетингу ГК «Ленстройтрест» Ян Фельдман. Однако в дальнейшем ситуация будет зависеть от платёжеспособного спроса населения: когда у потребителей нет уверенности в завтрашнем дне, им сложнее решиться взять на себя кредитные обязательства на длительный срок, отмечает он.

Был у льготной ипотеки и негативный эффект: ажиотажный спрос, спровоцированный программами с субсидированной ставкой, разогнал цены на недвижимость — за 11 месяцев они в среднем выросли на 25%, по данным консалтингового центра «Петербургская недвижимость».

Больше и больше

После старта программы господдержки ипотека стала ещё более востребованным инструментом, чем раньше.

«Летом и в начале осени 80% сделок на рынке совершалось с ипотекой, 90% из них — с льготной, — рассказывает руководитель консалтингового центра “Петербургская недвижимость” (Setl Group) Ольга Трошева. — По данным за ноябрь, доля ипотеки несколько снизилась до 70%, однако по–прежнему превышает прошлогодние показатели в 60 – 64% (в зависимости от конкретного периода)».

— По данным за ноябрь, доля ипотеки несколько снизилась до 70%, однако по–прежнему превышает прошлогодние показатели в 60 – 64% (в зависимости от конкретного периода)».

Директор по продажам компании «Строительный трест» Сергей Степанов отмечает повышенный спрос как во втором, так и в третьем квартале: «В 2019 году доля сделок с использованием ипотеки в структуре продаж “Строительного треста” составила 59%, в первом квартале 2020 года цифры оставались на том же уровне, а со второго квартала, в котором было объявлено о запуске льготного кредитования, данный показатель увеличился до 80%».

В компании «Главстрой Санкт–Петербург» за 11 месяцев доля ипотеки составила около 75%, а в 2019 году, для сравнения, — примерно 63%.

«С помощью господдержки покупатели смогли приобрести более комфортные квартиры с большим количеством комнат, чем, возможно, планировали до старта программы, — приводит ещё один эффект льготной ипотеки руководитель аналитического центра “Главстрой Санкт–Петербург” Дмитрий Ефремов. — В наших продажах за 11 месяцев на 41% уменьшилось количество проданных студий, в 1,6 раза выросли продажи двухкомнатных и в 2,4 раза — трёхкомнатных квартир».

— В наших продажах за 11 месяцев на 41% уменьшилось количество проданных студий, в 1,6 раза выросли продажи двухкомнатных и в 2,4 раза — трёхкомнатных квартир».

В ГК «Ленстройтрест» доля ипотечных сделок достигает 75%. «В следующем году этот инструмент будет востребован среди покупателей — ипотека в структуре продаж застройщиков сохранится примерно в тех же объёмах в зависимости от класса недвижимости», — отмечает Ян Фельдман. По его словам, после продления программы ноябрь прошёл в спокойном ритме — клиенты более взвешенно подходят к выбору жилья. Декабрь за счёт различных спецпредложений и новогодних акций будет успешным месяцем для многих застройщиков, а в январе–феврале следует ожидать снижения покупательской активности, что будет связано с продолжительными каникулами.

Без бонусов не обойтись

Поскольку льготная ипотека относится ко всем застройщикам, то в условиях жёсткой конкуренции они ищут дополнительные способы привлечения покупателей, в том числе предлагая ещё более выгодные ставки по кредитам.

«Компания “КВС” стремится предложить клиентам максимально широкий выбор выгодных ипотечных программ и сотрудничает со всеми ведущими банками, — рассказывает генеральный директор агентства недвижимости ГК “КВС” Анжелика Альшаева. — Например, ВТБ предоставляет дисконт 0,5 процентных пункта всем нашим клиентам. Это предложение действует на все стандартные ипотечные программы, в том числе им могут воспользоваться покупатели вторичного жилья в агентстве недвижимости “КВС”».

Застройщики сегодня дополнительно субсидируют покупателям ставку на начальный период выплаты кредита и даже больше, а также формируют свои спецпредложения. Например, ГК «Ленстройтрест» тем, кто оформляет ипотеку в Сбербанке, субсидирует ставку в первые 2 года выплат до 2,4% вместо 6,1%, а покупателям, которые не хотят обращаться в банк, предоставляет длительную рассрочку — на срок до 8 лет.

У «Главстрой Санкт–Петербург» есть программа со ставкой 0,1% на первый год. А в ноябре застройщик первым в городе аккредитовал по военной ипотеке жилой комплекс, который строится на Парнасе с использованием счетов эскроу. До сих пор получить аккредитацию по этой программе можно было только на дома, строящиеся по старой схеме.

До сих пор получить аккредитацию по этой программе можно было только на дома, строящиеся по старой схеме.

От государства тоже ждут дополнительных мер поддержки. Эксперты говорят, что такой дополнительной мерой может стать, например, адресная помощь молодым семьям на стартовый взнос на покупку квартиры в зависимости от состава семьи, жизненных обстоятельств и других условий.

Стройка ждёт

Относительно перспектив строительного рынка мнения экспертов расходятся. Так, Дмитрий Ефремов считает, что объёмы строительства в перспективе будут стремиться к показателям нацпроекта «Жильё и доступная среда» — он предусматривает поэтапное увеличение объёмов жилищного строительства на федеральном уровне до 120 млн м2 в год, и эти цифры в ближайшие годы будут ключевым ориентиром для отрасли. Обеспечить достижение цели, по его словам, должны помочь масштабные проекты комплексного освоения территорий.

Но в случае ухудшения ситуации, а также если спрос упадёт из–за отмены программы льготной ипотеки, в следующем году застройщикам будет гораздо сложнее выполнить даже те сниженные показатели, которые запланированы в соглашении с Минстроем, считает Алексей Белоусов.

Ян Фельдман полагает, что темпы ввода жилья в Петербурге в ближайшее время будут снижаться, и это позволит удерживать объём спроса на рынке на уровне 3 млн м2 в год.

«По нашей оценке, за год предложение сократилось на 30%, — говорит он, — это очень серьёзно влияет на рынок, вымывание предложения быстро не восстановишь — должно выйти сразу несколько крупных проектов». Но пока предпосылок к этому не наблюдается, особенно в черте города, большинство застройщиков не спешат с запуском новых объектов. Чаще всего речь идёт о старте новых очередей в рамках уже строящихся жилых комплексов.

Впрочем, спрос на ипотечные сделки в последние годы оставался стабильно высоким, так как люди нуждаются в жилье, но далеко не у всех есть возможность приобрести его без помощи кредитных средств. Поэтому покупатели обращаются к ипотеке вне зависимости от текущих ставок, так как часто для них это единственный способ купить квартиру.

После июля 2021 года правительство собирается прекратить поддержку ипотеки, о чём недавно заявила госпожа Набиуллина. По её словам, есть опасность формирования ипотечного пузыря. Потенциально такая опасность, безусловно, есть — если будут теряться рабочие места, то люди не смогут возвращать кредиты. Но спасая банки и прекращая поддержку ипотеки, мы поставим под удар строительный комплекс: ведь как только наступит 2 июля 2021 года, начнётся спад спроса на недвижимость. Никто не захочет брать ипотеку под 8–10%, если «вчера» она была 6,5% и ниже. Все будут ждать, когда Центробанк снизит ключевую ставку и процент по ипотеке, но когда это случится — сказать трудно.

По её словам, есть опасность формирования ипотечного пузыря. Потенциально такая опасность, безусловно, есть — если будут теряться рабочие места, то люди не смогут возвращать кредиты. Но спасая банки и прекращая поддержку ипотеки, мы поставим под удар строительный комплекс: ведь как только наступит 2 июля 2021 года, начнётся спад спроса на недвижимость. Никто не захочет брать ипотеку под 8–10%, если «вчера» она была 6,5% и ниже. Все будут ждать, когда Центробанк снизит ключевую ставку и процент по ипотеке, но когда это случится — сказать трудно.

Алексей Белоусов

генеральный директор СРО «А «Объединение строителей СПб»

Конечно, сентябрь и октябрь на первичном рынке жилья были пиковыми месяцами по спросу — покупатели стремились заключить сделку до завершения программы льготной ипотеки. Теперь, после её продления, показатели продаж вернулись на уровень стабильных периодов развития рынка. Льготная ипотека сегодня остаётся ведущим инструментом покупки жилья, именно благодаря ей многие люди смогли приобрести квартиру, а те, кто раздумывал, этим летом и осенью приняли решение в пользу покупки. Безусловно, этот инструмент поддержки покупателей необходимо сохранить. Цены сейчас находятся на высоком уровне, а без льготной ипотеки многие люди просто не смогут улучшить жилищные условия.

Льготная ипотека сегодня остаётся ведущим инструментом покупки жилья, именно благодаря ей многие люди смогли приобрести квартиру, а те, кто раздумывал, этим летом и осенью приняли решение в пользу покупки. Безусловно, этот инструмент поддержки покупателей необходимо сохранить. Цены сейчас находятся на высоком уровне, а без льготной ипотеки многие люди просто не смогут улучшить жилищные условия.

Ольга Трошева

руководитель консалтингового центра «Петербургская недвижимость» (Setl Group)

В ноябре, после официального объявления о продлении программы льготной ипотеки до 1 июля 2021 года, доля ипотечных сделок составила 69%, поэтому можно говорить о том, что пик спроса остался позади. Тем не менее, несмотря на небольшое снижение доли ипотечных сделок, спрос остаётся достаточно высоким — показатели ноября 2020 года превышают показатели аналогичного периода последних лет. Мы ожидаем, что за счёт ипотеки с господдержкой, которая остаётся основным драйвером спроса, показатели в I квартале 2021 года будут немногим выше, чем средние показатели аналогичного периода 2019 – 2020 годов.

Мы ожидаем, что за счёт ипотеки с господдержкой, которая остаётся основным драйвером спроса, показатели в I квартале 2021 года будут немногим выше, чем средние показатели аналогичного периода 2019 – 2020 годов.

Сергей Степанов

директор по продажам компании «Строительный трест»

Сегодня спрос находится на хорошем уровне, но без привычного осеннего всплеска, поскольку он пришёлся на конец весны и летние месяцы. Господдержку стоит рассматривать как временную меру, которая помогает рынку в непростой для него период поддержать спрос. Продление льготной ипотеки даёт краткосрочный эффект. Программа чуть расширила категорию граждан, задумавшихся о приобретении недвижимости на условиях ипотечного кредитования. Субсидирование ипотеки помогает потребителям приобрести жильё, но не решает всех их проблем, и, несмотря на существенное снижение ставок, финансовая нагрузка на заёмщиков остаётся очень высокой.

Ян Фельдман

директор по маркетингу ГК «Ленстройтрест»

Ипотека традиционно является ключевым драйвером спроса. Один из её эффектов — плавное распределение предновогоднего ажиотажа на предшествующие периоды. Поэтому декабрь достаточно спокойный в плане продаж, схожие темпы можно ожидать в январе, а затем вновь прогнозируем оживление. Для решения квартирного вопроса сегодня по–настоящему подходящий момент, включая рекордно низкие ставки. В текущий момент предложение на рынке сократилось по сравнению с показателями прошлого года. Хорошие, ликвидные варианты быстро приобретаются, поэтому если уже найдена квартира, которая устраивает по своим характеристикам, то покупку лучше не откладывать.

Дмитрий Ефремов

руководитель аналитического центра «Главстрой Санкт–Петербург»

Мы не зафиксировали падения спроса после объявления о том, что льготная ипотека будет продлена до июля 2021 года. В октябре объём продаж в нашей компании вырос на 9% по сравнению с сентябрем, а в ноябре — ещё на 4%. Кроме того, многие наши клиенты стремятся успеть до Нового года оформить сельскую ипотеку под 2,7%. Сегодня это одна из самых выгодных ставок для покупки жилья в Ленинградской области. С 1 января правила изменятся и предложение будет действовать только для домов высотой до пяти этажей. Поскольку дома, которые мы строим в области, имеют высоту восемь этажей, соответственно, после Нового года сельскую ипотеку на эти квартиры оформить будет нельзя.

Анжелика Альшаева

генеральный директор агентства недвижимости ГК «КВС»

Выделите фрагмент с текстом ошибки и нажмите Ctrl+Enter

Виды ипотеки — Жилищный кредит

1 Процентная ставка может увеличиваться в соответствии с условиями, указанными в вашем примечании с регулируемой процентной ставкой. ARM недоступны в Род-Айленде.

ARM недоступны в Род-Айленде.

2 Ставки, скидки и суммы займов зависят от конкретной программы и могут потребовать определенных личных вкладов и инвестиций. ‡ Балансы, резервы, капитал и автоматическая оплата с текущего счета HSBC в США.

3 Должен иметь основное место жительства в США, США.S. Гражданство или постоянное место жительства, чтобы претендовать на получение кредита на конечную стоимость. За дополнительной информацией обращайтесь к своему специалисту по ипотеке.

4 Приоритетная ипотека HSBC требует объединенного личного депозита и инвестиций ‡ остатков не менее 10 000 долларов США или эквивалентной суммы в любом члене группы HSBC (в США или стране проживания). Требование минимального остатка должно быть полностью профинансировано до закрытия ипотечного кредита. Чтобы узнать больше о требованиях к предпочтительной ипотеке, свяжитесь с отделением HSBC или позвоните по телефону 844. HSBC.MTG (844.472.2684).

HSBC.MTG (844.472.2684).

5 Международные заемщики должны иметь квалификационную документацию, чтобы иметь право на получение приоритетной ипотеки HSBC, ипотечной ссуды HSBC Deluxe, элитной ипотеки HSBC или ипотечной ссуды на высшем уровне HSBC. Ежемесячные платежи по ипотеке должны производиться в фондах США

6 HSBC Deluxe Mortgage требует объединенного личного депозита и инвестиций ‡ остатков не менее 75000 долларов США или эквивалента в любом члене группы HSBC (в США.С. или родная страна). Требование минимального остатка должно быть полностью профинансировано до закрытия ипотечного кредита. Чтобы узнать больше о требованиях Deluxe Mortgage, свяжитесь с отделением HSBC или позвоните по телефону 844.HSBC.MTG (844.472.2684).

7 HSBC Elite Mortgage требует объединенного личного депозита и инвестиций ‡ остатков не менее 1000000 долларов США или эквивалентной суммы в любом члене группы HSBC (в США или стране проживания). Требование минимального остатка должно быть полностью профинансировано до закрытия ипотечного кредита.Чтобы узнать больше о требованиях к элитной ипотеке, свяжитесь с отделением HSBC или позвоните по телефону 844.HSBC.MTG (844.472.2684).

8 Чтобы иметь право на ипотеку HSBC Summit, вы должны иметь счет в HSBC Private Banking и соответствовать определенным требованиям. Пожалуйста, свяжитесь с вашим менеджером по работе с клиентами для получения дополнительной информации.

9 Чтобы стать клиентом HSBC Private Banking, вы должны быть приглашены и рассмотрены в индивидуальном порядке. За подробностями обращайтесь к своему менеджеру по работе с клиентами.

10 Окончательное одобрение ипотеки зависит от получения удовлетворительного договора купли-продажи до истечения срока действия обязательств, удовлетворительной оценки и отчета о праве собственности и выполнения всех условий, указанных в вашем письме об обязательстве.

‡ Инвестиционные и некоторые страховые продукты, включая аннуитеты, предлагаются HSBC Securities (USA) Inc. (HSI), членом NYSE / FINRA / SIPC. HSI является филиалом HSBC Bank USA, N.A.

Депозитные продукты предлагаются в США.S. от HSBC Bank USA, N.A. Член FDIC.

Если вы являетесь военнослужащим, находящимся на действительной службе и желающим рефинансировать свой ипотечный кредит, проконсультируйтесь со своим юрисконсультом относительно того, имеет ли ваш существующий ипотечный кредит право на получение льгот в соответствии с Законом о гражданской помощи военнослужащим и как рефинансирование может повлиять на эти льготы.

Продукты по ипотеке и собственному капиталу предлагаются в США HSBC Bank USA, N.A. и доступны только для собственности, расположенной в США, при условии утверждения кредита.Заемщики должны соответствовать требованиям программы. Возможны изменения в программах. Могут применяться географические и другие ограничения. Скидки могут быть отменены или изменены в любое время и не суммируются с другими предложениями или скидками.

Предпочтительная ипотека HFA: знайте свои варианты

Поскольку стоимость жилья продолжает расти, растет и потребность в доступном ипотечном финансировании. К счастью, доступные варианты расширяются, чтобы соответствовать разнообразным потребностям новых и постоянных покупателей.Фактически, вы, вероятно, слышите сегодня о ипотеке с низким первоначальным взносом больше, чем когда-либо прежде, потому что есть так много, что нужно учитывать. Ипотека HFA Preferred ™ — одна из них.

Как работает HFA Preferred?

HFA Preferred — это обычный заем, доступный для имеющих право на участие впервые или опытных покупателей жилья с низким или средним доходом. Он отличается от некоторых вариантов ипотеки, потому что вы работаете напрямую с местным агентством жилищного финансирования (HFA) или с утвержденным кредитором в их сети, чтобы вас рассмотрели.

Если вы имеете право на это специальное финансирование, HFA или кредитор будут сопровождать вас на протяжении всего процесса андеррайтинга ссуды, пока вы не завершите покупку дома. Вы даже можете претендовать на получение помощи при первоначальном взносе через HFA. Это лишь одно из преимуществ работы с агентством, которое специализируется на том, чтобы сделать расходы на жилье более доступными.

Каковы преимущества?

Предпочтительные ипотечные предложения HFA:

- Первоначальный взнос от 3%

- Помощь при предоплате (доступна во многих HFA)

- Нет требования к покупателю жилья впервые (вы можете иметь право на участие, даже если вы купили дома в прошлом.)

- Низкое ежемесячное страхование ипотеки (сборы, как правило, ниже, чем ипотеки, застрахованные государством).

- Аннулируемое страхование ипотеки (В отличие от ссуд, застрахованных государством, у вас может быть возможность отменить ипотечное страхование, когда ваш собственный капитал достигнет 20%, что означает более низкие ежемесячные платежи в будущем.

)

)

Не менее важно то, что когда вы работаете с местным HFA, они могут определить, имеете ли вы право на другие виды помощи, такие как деньги для первоначального взноса или закрытие расходов, чтобы помочь в вашем путешествии по покупке жилья.Если вам нужна дополнительная помощь, обязательно спросите о вариантах, которые лучше всего подходят для вас.

Определение ипотеки с фиксированной ставкой | Bankrate.com

Что такое ипотека с фиксированной процентной ставкой?

Ипотека с фиксированной процентной ставкой — это финансовый продукт с постоянной процентной ставкой на весь срок действия ссуды.

Более глубокое определение

Заемщики обычно сталкиваются с двумя типами ипотеки: ипотека с фиксированной ставкой и ипотека с регулируемой процентной ставкой.

Ипотека с фиксированной процентной ставкой имеет множество вариантов срока, которые варьируются от 10 до 30 лет.Независимо от того, какой срок вы предпочитаете, процентная ставка остается неизменной на протяжении всего срока ипотеки. Это делает ипотеку с фиксированной процентной ставкой популярным выбором для домовладельцев, которые предпочитают стабильный и недорогой ежемесячный платеж.

Это делает ипотеку с фиксированной процентной ставкой популярным выбором для домовладельцев, которые предпочитают стабильный и недорогой ежемесячный платеж.

Процентная ставка по ипотеке с регулируемой ставкой колеблется в течение срока действия ссуды. Ипотека с регулируемой ставкой, или ARM, привязывает процентную ставку к марже, которая включает заявленный индекс, такой как Libor или доходность казначейских векселей. Он включает индекс плюс спред.Пока индекс меняется, спред остается прежним.

Кредит периодически корректируется в зависимости от условий ипотеки. Если процентные ставки увеличиваются, заемщик должен скорректировать свой бюджет, чтобы приспособиться к более высокому платежу.

Поскольку принцип и процентная ставка остаются неизменными для ипотеки с фиксированной ставкой, она идеально подходит для заемщиков с ограниченным бюджетом, которые не хотят бороться с корректировками платежей. Однако, если процентные ставки упадут, заемщики не смогут воспользоваться этим падением, если они не рефинансируют ипотеку.

Если заемщик помещает налог на имущество и страховые выплаты домовладельца на условное депонирование, размер ипотечного платежа с фиксированной ставкой может увеличиться. Это связано с колебаниями налогов и страховок, а не с процентной ставкой.

Пример ипотеки с фиксированной ставкой

Джейн покупает дом и не хочет, чтобы размер ее выплаты по ипотеке колебался. Она хочет купить дом за 200 000 долларов с первоначальным взносом в 10 000 долларов. 30-летняя ипотека с фиксированной процентной ставкой и процентной ставкой 5 процентов имеет ежемесячный платеж в размере 1019 долларов.96 (только принцип и проценты). Эта часть ее ипотечного кредита остается неизменной в течение всего срока кредита.

Пытаетесь выбрать между несколькими займами? Просчитайте цифры и посмотрите, какая ипотека вам подходит.

6 уловок для получения хорошей ставки по ипотеке

Получение хорошей ставки по ипотеке — это намного больше, чем сравнение покупок. Это также гораздо больше, чем просто ваш кредитный рейтинг. Фактически, ипотечная отрасль изучает ряд факторов, чтобы определить не только то, имеете ли вы право на ипотеку, но и какую процентную ставку вы будете платить.

Фактически, ипотечная отрасль изучает ряд факторов, чтобы определить не только то, имеете ли вы право на ипотеку, но и какую процентную ставку вы будете платить.

На карту поставлено очень многое. Ставки по ипотеке могут варьироваться на несколько процентных пунктов в зависимости от факторов, которые мы рассмотрим ниже. Разница может означать гораздо больший или меньший ежемесячный платеж и десятки тысяч долларов процентных платежей в течение срока действия ссуды.

Если вы надеетесь получить лучшую возможную ставку по ипотеке, вам нужно убедиться, что вы обладаете высокой квалификацией. Ниже приведены некоторые из ключевых критериев, которые оценивают ипотечные кредиторы, а также несколько советов, которые вы можете использовать для улучшения своего текущего положения.

Кредитные рейтинги

Ипотечное кредитование сегодня основано на многоуровневом ценообразовании, что означает, что ставки корректируются на основе различных критериев. Одним из основных используемых критериев является ваш кредитный рейтинг FICO. Ваш кредитный рейтинг поможет определить, имеете ли вы право на получение ссуды и какую ставку вы будете платить по ссуде, и существует обратная зависимость. Чем выше ваш кредитный рейтинг, тем ниже ставка по ипотеке при прочих равных условиях.

Ваш кредитный рейтинг поможет определить, имеете ли вы право на получение ссуды и какую ставку вы будете платить по ссуде, и существует обратная зависимость. Чем выше ваш кредитный рейтинг, тем ниже ставка по ипотеке при прочих равных условиях.

Согласно myFICO.com, лучшие ставки по ипотеке доступны для заемщиков с кредитным рейтингом 760 и выше. Чем ниже ваш счет, тем выше ваша процентная ставка. За некоторыми исключениями, указанными ниже, наименьший балл, необходимый для получения права на ипотеку, составляет 620. Однако при сегодняшних ипотечных ставках оценка 620 соответствует ставке 5,022%, а те, у кого оценка 760 или выше, будут иметь более низкая ставка около 3,433%.

Теоретически вы можете претендовать на ипотеку с кредитным рейтингом от 500.Для этого потребуется минимальный первоначальный взнос в размере не менее 10%. Чтобы получить максимальное финансирование по ссуде FHA (первоначальный взнос 3,5%), вам необходим минимальный кредитный рейтинг 580.

Если вы не соответствуете минимальным требованиям к кредитному баллу или хотите повысить свои шансы на получение лучших ставок, вам необходимо начать отслеживать свои кредитные баллы (здесь вы найдете несколько бесплатных вариантов) и вносить улучшения. где необходимо. Это может включать погашение или погашение ссуд, оплату счетов просроченных платежей и устранение любых ошибок, обнаруженных вами в своем кредитном отчете.

где необходимо. Это может включать погашение или погашение ссуд, оплату счетов просроченных платежей и устранение любых ошибок, обнаруженных вами в своем кредитном отчете.

Занятость и стабильность доходов

Ипотечные кредиторы предпочитают кандидатов, которые могут подтвердить стабильную работу по крайней мере в течение последних двух лет. Длительные периоды безработицы не предвещают ничего хорошего для вашего заявления, как и модель снижения заработка. В идеальном мире вы работали на одной и той же работе в течение как минимум двух последних лет или за это время перешли на более высокооплачиваемую должность.

Кредиторы, как правило, особенно строги, когда речь идет о доходах от самозанятости.Согласно Bankrate, они потребуют, чтобы вы задокументировали доход от вашего бизнеса с налоговой декларацией за последние два года. И они, как правило, просят вас заполнить форму 4506 IRS, которая позволит им получить расшифровку ваших деклараций, чтобы убедиться, что это те же документы, которые вы отправили в IRS.

Отношение долга к доходам

Отношение долга к доходу, также называемое DTI, бывает двух форм. Внутренний коэффициент измеряет общую сумму всех ваших ежемесячных минимальных выплат по долгу плюс предлагаемый новый жилищный платеж, деленный на ваш стабильный ежемесячный валовой доход.Передаточное отношение ориентировано только на ваши расходы на жилье, исключая все другие долги. Исторически сложилось так, что банки хотели, чтобы коэффициент начальной обработки не превышал 28%, а коэффициент внутренней обработки не превышал 36%. Однако в зависимости от типа ипотеки и других факторов эти коэффициенты могут быть выше.

Например, максимальный внутренний DTI составляет 43% для ссуды FHA. Однако возможна некоторая гибкость, если вы соответствуете определенным критериям. Например, ипотечный кредитор может разрешить вам превысить лимит, если вы сильны во всех остальных областях вашей кредитной заявки.Кроме того, более низкий DTI может привести к более низкой процентной ставке.

Авансовый платеж

Как правило, вам потребуется минимальный первоначальный взнос в размере 20% от покупной цены вашего дома, чтобы получить лучшие ставки по ипотеке. Поскольку цена ипотеки корректируется в зависимости от факторов риска, ссуда с понижением на 5% считается более рискованной, чем ссуда с понижением на 20%, и будет иметь более высокую процентную ставку.

Но это не единственная причина сэкономить 20%. Когда ваш первоначальный взнос составляет менее 20% от стоимости покупки, вам, вероятно, придется заплатить PMI или частную ипотечную страховку.

По обычному кредиту с первоначальным взносом 5% ипотечное страхование фактически добавит 0,62% к вашему платежу (при условии, что кредитный рейтинг составляет от 720 до 759). При ипотеке в размере 200 000 долларов это приведет к ежегодной премии в размере 1240 долларов США, что добавит дополнительно 103,33 доллара к ежемесячному платежу за дом.

Денежные резервы

В мире ипотеки денежные резервы измеряются количеством месяцев, в течение которых вы накопили наличные платежи за дом. Резерв включает деньги, сэкономленные на текущих или сберегательных счетах, фондах денежного рынка или депозитных сертификатах.Однако, как правило, он не включает средства в пенсионный план, поскольку эти деньги могут быть сняты только после уплаты налогов и штрафов.

Резерв включает деньги, сэкономленные на текущих или сберегательных счетах, фондах денежного рынка или депозитных сертификатах.Однако, как правило, он не включает средства в пенсионный план, поскольку эти деньги могут быть сняты только после уплаты налогов и штрафов.

Стандартное требование к наличным резервам по ипотеке составляет два месяца, так как после закрытия у вас должно быть достаточно ликвидных денежных средств, чтобы покрыть ваш новый платеж по ипотеке (основная сумма, проценты, налоги и страховка) в течение как минимум следующих 60 дней. Для ипотечных кредитов с более высоким риском требования к наличным резервам могут быть выше.

Поиск лучших ставок по ипотеке

После того, как вы определились с лучшей ставкой по ипотеке, пришло время сравнить цены.К счастью, это очень легко сделать. В последний раз, когда мы с женой рефинансировали наш дом, мы нашли отличную ставку по таблицам ипотечных кредитов, которые я веду в моем собственном блоге. Конечно, есть и другие варианты.

Bankrate.com : Bankrate.com — один из лучших авторитетных источников ставок по ипотечным кредитам в Интернете. Страница сравнения ипотечных кредитов Bankrate — отличное место для начала, особенно если вы ищете способ сравнить самые привлекательные ставки разных кредиторов. После того, как вы введете некоторую общую информацию в инструмент, он предоставит список ипотечных кредиторов с лучшими ставками для конкретного типа ссуды, которая вам нужна.

Zillow.com : Один из наиболее посещаемых сайтов в сфере недвижимости, Zillow.com также предоставляет информацию об ипотечных кредиторах. Чтобы использовать сайт, вам нужно будет пройти через серию экранов и ввести определенную информацию, включая вашу контактную информацию. После того, как вы введете данные, кредиторы свяжутся с вами и сообщат котировки ставок.

Чек в вашем банке или кредитном союзе : Вы также должны проверить в своем банке или кредитном союзе.У них часто есть предпочтительные ставки для клиентов, которые могут быть ниже, чем те, которые доступны для широкой публики. А поскольку вы являетесь участником, у вас будет гораздо больше шансов получить одобрение по самой низкой возможной оценке. Некоторые банки даже предлагают скидки для клиентов банков, которые подписываются на автоматическую оплату или соответствуют другим критериям. Например, Webster Bank of New England предлагает скидку 0,125%, если вы оплачиваете ипотеку с помощью дебетования ACH со своего текущего счета.

Подача заявления на ипотеку — сложный процесс, но он становится намного проще, если у вас есть утки подряд, прежде чем вы начнете.Так что примите некоторые меры, чтобы улучшить свой кредит, выплатить часть долга и начать откладывать. Получение лучших ставок по ипотеке — это не просто покупка вокруг. Речь идет о том, чтобы получить кредит и финансы в наилучшей возможной форме.

Изменения указанных ставок по льготным ссудам

Налоговая служба сообщила о недавнем изменении указанных ставок по льготным ссудам.

Что такое льготный кредит?

Льготная ссуда — это ссуда от работодателя работнику по ставке, которая более выгодна для человека, чем была бы доступна, если бы человек получил ссуду от альтернативного поставщика или если бы физическое лицо не было сотрудником организации, предоставляющей заем. Разница между процентами, взимаемыми работодателем, и ставкой, указанной в разделе «Доходы», представляет собой налогооблагаемую натуральную выгоду (BIK).

Разница между процентами, взимаемыми работодателем, и ставкой, указанной в разделе «Доходы», представляет собой налогооблагаемую натуральную выгоду (BIK).

Какая указанная ставка?

Указанная процентная ставка зависит от цели кредита. Если ссуда была предоставлена для покупки, ремонта, развития или улучшения индивидуального частного особняка и аналогична ссуде, которая может претендовать на налоговые льготы на той же основе, что и проценты по ипотеке, то указанная ставка теперь составляет 4%. , снизилась с 5% в 2012 году.Во всех остальных случаях указанная ставка составляет 13,5% по сравнению с 12,5% в 2012 году.

Что такое обыкновенный льготный кредит?

Если ссуда предоставляется на такие цели, как отпуск, покупка автомобиля и т. Д., По ставке, которая лучше, чем указанная в доходе ставка 13,5%, то она считается обычной льготной ссудой, и к разнице между фактически начисленная ставка и указанная ставка как БИК.

Если сотрудник получает ссуду по сниженной ставке для персонала, по сравнению с обычной ставкой, предоставляемой организацией другим лицам, BIK рассчитывается на основе разницы между указанной ставкой, установленной налоговой службой, и сниженной ставкой для персонала.

Как клиент Paycheck Plus, льготные ссуды могут быть включены в расчет заработной платы для PAYE, PRSI и USC как часть наших полностью управляемых услуг. Чтобы получить более подробную информацию о том, как Paycheck Plus может облегчить расчет заработной платы для вашего бизнеса, свяжитесь с нашей командой по развитию бизнеса по телефону ++ 353 (0) 41 686 3000 или запросите обратный звонок у нашей команды сегодня.

Интервью с банковским аналитиком Максимом Осадчим — Реальное время

Банковский аналитик Максим Осадчий о том, почему стимулирование популярного ипотечного инструмента чревато кризисом

Президент России Владимир Путин на прошлой неделе продлил льготную ипотеку на покупку квартиры в новостройках до 1 июля 2021 года.Между тем еще в июле федеральный Минфин и очень осторожно ЦБ заговорили о возможном ипотечном кризисе в стране из-за субсидированной ипотеки. Аналитик банка Максим Осадчий рассказал «Реальному времени», возможен ли такой кризис.

Г-н Осадчий, в июле вице-министр финансов Алексей Моисеев и другие чиновники заговорили о возможности ипотечного кризиса в России, они В качестве причины назвал льготную ставку по ипотеке 6,5%, которая действует с апреля этого года и набирает обороты.Вы согласны с этими опасениями?

Действительно, льготная ипотека в России очень активно развивается — на эту программу приходится более 90% всех кредитов для новостроек, уже выдано более 220 000 кредитов на 630 млрд рублей. Но почему этот рост вызывает беспокойство? Поскольку кризис, вызванный эпидемией, никуда не исчез, вторая волна может его усугубить.

Кризис способствует росту безработицы и падению доходов населения.Заемщики, потерявшие доход, не смогут обслуживать свои долги даже по льготной ипотеке. И если не удастся ослабить вторую волну эпидемии, и это приведет к новой блокировке, последствия будут печальными как для банков, работающих на льготном рынке ипотеки, так и для заемщиков.

И если не удастся ослабить вторую волну эпидемии, и это приведет к новой блокировке, последствия будут печальными как для банков, работающих на льготном рынке ипотеки, так и для заемщиков.

Конечно, в случае блокировки власти могут продлить кредитные каникулы, но это лишь замедлит приход волны безнадежных долгов. Стимулирование ипотеки, предназначенной для людей с низкими доходами, чревато ипотечным кризисом во время кризиса, такого как кризис субстандартной ипотеки в США.Так что решение о продлении программы кажется неправильным. Расширение льготной ипотеки во время кризиса похоже на расширение порохового склада во время пожара.

Для властей было бы гораздо более опасной идеей тратить деньги, выделенные на субсидирование процентов по льготной ипотеке, на помощь многодетным семьям, которые не могут выплатить текущие ипотечные кредиты.

Фото: afanasy.bizВ России очень активно развивается льготная ипотека — на эту программу приходится более 90% всех кредитов для новостроек, уже выдано более 220 000 кредитов на 630 млрд рублей

Можно ли сказать что верх начал понимать эту опасность, поэтому президент Путин продлил льготную ипотеку только до 1 июля, а не до конца 2021 года, на прошлой неделе?

Я думаю, что срок сокращен не из-за осознания риска кризиса, а из-за роста дефицита бюджета: денег на эти субсидии не хватает.

Что делать государству во время кризиса на ипотечном рынке? Он должен помочь заемщикам, особенно многодетным семьям, потерявшим работу или значительную часть доходов из-за эпидемии и кризиса. Это должно помочь тем заемщикам, которые уже пострадали от кризиса, не загнать людей на минное поле льготной ипотеки.

«Льготная ипотека очень выгодна для банков, поэтому процент одобрения намного выше, чем у обычной»

Кто лоббировал идею льготной ипотеки?

Государственные корпорации, госбанки, а также крупные девелоперы.Конечно, государственные дотации стимулируют жилищное строительство, но, повторяю, это стимулирование опасно в период кризиса. Риски накапливаются и растут. Хотя они не настолько высоки, чтобы в следующем году ожидать кризиса на ипотечном рынке.

Насколько серьезно следует относиться к опасениям, что продление льготной ипотеки приведет к росту цен на дома в результате повышения спроса, что, в свою очередь, станет еще одной причиной ипотечного кризиса?

На данный момент мы не ожидаем роста цен на недвижимость в долларах, однако льготная ипотека замедляет падение цен. Если бы не ипотека, цены выросли бы более резко и темпы жилищного строительства снизились бы сильнее.

Если бы не ипотека, цены выросли бы более резко и темпы жилищного строительства снизились бы сильнее.

Действительно ли льготная ипотека сильно помогла экономике?

Да, он внес свой вклад в стимулирование, без него ВВП России сократился бы всего на процентный пункт. Но стоит ли того? Разрушительный эффект ипотечного кризиса может легко превзойти весь этот позитив.

Разве банки не строго относятся к потенциальным заемщикам?

Льготная ипотека очень выгодна для банков, поэтому ее процент одобрения намного выше, чем у обычной. Но это палка о двух концах: в начале 2000-х США начали активно выдавать ипотечные ссуды малообеспеченным заемщикам, эти ссуды имели очень низкие ставки, без первого взноса — безработный афроамериканец мог получить 1 доллар. миллионный дом. Если он не платит, банк получает его дом.

Льготная ипотека внесла свой вклад в стимулирование, без нее ВВП России сократился бы всего на процентный пункт.Но стоит ли того? Разрушительный эффект ипотечного кризиса может легко превзойти весь этот позитив.

Когда цены на жилье росли из-за ипотечного пузыря, такая схема была достаточно прибыльной. Но потом процесс роста цен остановился, начался кризис, и эта схема оказалась схемой тайм-майнинга.Когда аналогичный процесс начнёт развиваться в России, банкам придётся расплачиваться. Да, банк получает недвижимость и должен быть счастлив, но цена дома падает, банк несет убытки. Такая обратная связь делает ипотеку более опасной, чем кажется на первый взгляд.

Неужели государство не может обезопасить себя в случае льготной ипотеки?

Сейчас государство выделяет деньги для стимулирования спроса на ипотеку, а затем, возможно, выделит гораздо больше денег на тушение ипотечного пожара, который вспыхнет из-за безрассудного стимулирования субстандартного ипотечного кредитования.

«Эпидемия испанского гриппа длилась с 1918 по 1920 год, было три волны

»Что бы вы посоветовали людям, рассматривающим льготную ипотеку?

Если у вас нет стабильной работы, если вы легко можете потерять доход, зачем вам становиться ипотечным рабом? Важно помнить о рисках такого решения: вы легко можете потерять и дом, и деньги, которые вы заплатили банку за ипотеку. Более того, вы можете быть в долгу перед банком.Во время кризиса ипотека — очень опасный продукт, и вряд ли стоит закапывать свои золотые монеты на этом минном поле.

Более того, вы можете быть в долгу перед банком.Во время кризиса ипотека — очень опасный продукт, и вряд ли стоит закапывать свои золотые монеты на этом минном поле.

Неужели рисков много?

Сейчас ситуация только ухудшается. Россия уже столкнулась со второй волной эпидемии, экономический кризис продолжается. Угрозы серьезного усиления антироссийских санкций ослабли, но положение дел у соседей неутешительное — волнения в Беларуси, Киргизии, конфликт в Карабахе… Риски российской экономики растут, и не стоит добавлять к ним риски кризиса на ипотечном рынке.

Во время кризиса ипотека — очень опасный продукт, и вряд ли стоит закапывать золотые монеты на этом минном поле

Все будет зависеть от того, как Россия переживет кризис и когда он закончится. Напомню, что эпидемия испанского гриппа длилась с 1918 по 1920 год, было три волны. Неясна и ситуация с вакциной.

Мы попали в густой туман. Когда корабль оказывается в тумане, он должен сбавить скорость. Это также применимо к политике и экономике: чем выше риски, тем больше неопределенность, тем осторожнее следует действовать.

Это также применимо к политике и экономике: чем выше риски, тем больше неопределенность, тем осторожнее следует действовать.

Сергей Кочнев

Определение ипотеки с фиксированной ставкой

Что такое ипотека с фиксированной ставкой?

Термин «ипотека с фиксированной процентной ставкой» относится к жилищной ссуде с фиксированной процентной ставкой на весь срок ссуды.Это означает, что ипотека от начала до конца имеет постоянную процентную ставку. Сроки могут варьироваться от 10 до 30 лет для ипотечных кредитов с фиксированной ставкой, которые являются популярными продуктами для потребителей, которые хотят знать, сколько они будут платить каждый месяц.

Ключевые выводы

- Ипотечный кредит с фиксированной процентной ставкой — это жилищный заем с фиксированной процентной ставкой на весь срок кредита.

- После фиксации процентная ставка не меняется в зависимости от рыночных условий.

- Заемщики, которые хотят предсказуемости, и те, кто склонен владеть недвижимостью в течение длительного времени, как правило, предпочитают ипотечные кредиты с фиксированной процентной ставкой.

- Большинство ипотечных кредитов с фиксированной процентной ставкой представляют собой амортизированные ссуды.

- В отличие от ипотечных кредитов с фиксированной процентной ставкой, существуют ипотечные кредиты с регулируемой процентной ставкой, процентные ставки по которым меняются в течение срока действия кредита.

Как работает ипотека с фиксированной процентной ставкой

На рынке доступно несколько видов ипотечных продуктов. Кредиторы рекламируют и предлагают ипотечные ссуды с переменной или регулируемой ставкой (ARM) или ссуды с фиксированной ставкой. В случае ссуд с плавающей ставкой процентная ставка не является фиксированной.Вместо этого ставки корректируются выше определенного ориентира. Эти ставки имеют тенденцию меняться в определенные периоды. С другой стороны, ипотечные кредиты с фиксированной процентной ставкой имеют одинаковую процентную ставку на протяжении всего срока кредита.

Большинство закладных, которые покупают дом на длительный срок, в конечном итоге фиксируют процентную ставку с фиксированной ипотекой. Они предпочитают эти ипотечные продукты, потому что они более предсказуемы. Короче говоря, заемщики знают, сколько они будут платить каждый месяц, поэтому сюрпризов нет.

В отличие от ипотеки с переменной и регулируемой ставкой, ипотека с фиксированной ставкой не меняется в зависимости от рынка. Таким образом, процентная ставка по ипотеке с фиксированной ставкой остается неизменной независимо от того, где процентные ставки идут — вверх или вниз.

Сумма процентов, которую заемщики платят по ипотеке с фиксированной ставкой, варьируется в зависимости от того, как долго они амортизируются. Залогодатели платят больше процентов на начальных этапах погашения. Позднее к основному лицу применяется больше денег. Таким образом, кто-то с 15-летним сроком погашения будет платить меньше процентов, чем кто-то с 30-летней ипотекой с фиксированной процентной ставкой.

Таким образом, кто-то с 15-летним сроком погашения будет платить меньше процентов, чем кто-то с 30-летней ипотекой с фиксированной процентной ставкой.

Особенности

Большинство амортизированных ссуд имеют фиксированную процентную ставку, хотя бывают случаи, когда неамортизируемые ссуды также имеют фиксированную процентную ставку.

Амортизированные займы

Амортизированные ипотечные ссуды с фиксированной ставкой являются одними из наиболее распространенных типов ипотечных кредитов, предлагаемых кредиторами. Эти ссуды имеют фиксированные процентные ставки в течение срока ссуды и стабильные платежи в рассрочку. Для получения ипотечного кредита с фиксированной процентной ставкой необходимо, чтобы кредитор составлял базовый график погашения.

Вы можете легко рассчитать график погашения с фиксированной процентной ставкой при выдаче кредита. Это потому, что процентная ставка по ипотеке с фиксированной ставкой не меняется для каждого платежа в рассрочку. Это позволяет кредитору создать график платежей с постоянными платежами в течение всего срока кредита.

Это позволяет кредитору создать график платежей с постоянными платежами в течение всего срока кредита.

По мере наступления срока погашения ссуды график погашения требует, чтобы заемщик выплачивал больше основной суммы и меньше процентов с каждым платежом. Это отличается от ипотеки с переменной процентной ставкой, когда заемщику приходится иметь дело с различными суммами платежей по ссуде, которые колеблются в зависимости от изменений процентных ставок.

Неамортизированные займы

Ипотечные ссуды с фиксированной процентной ставкой также могут быть выданы в качестве безамортизируемых ссуд. Они обычно называются ссудами с выплатой баллов или ссудой только под проценты. Кредиторы имеют некоторую гибкость в том, как они могут структурировать эти альтернативные ссуды с фиксированными процентными ставками.

Обычная структура ссуд с крупными выплатами — это взимание с заемщиков годовых отсроченных процентов. Это требует, чтобы проценты рассчитывались ежегодно на основе годовой процентной ставки заемщика. Затем проценты откладываются и добавляются к единовременному платежу в конце ссуды.

По ссуде с фиксированной процентной ставкой только проценты заемщики платят только проценты по графику. По этим займам обычно взимаются ежемесячные проценты по фиксированной ставке. Заемщики производят ежемесячные выплаты процентов без выплаты основной суммы долга до указанной даты.

Ипотека с фиксированной процентной ставкой и ипотека с регулируемой процентной ставкой (ARM)

Ипотека с регулируемой ставкой представляет собой гибрид с фиксированной и переменной ставкой.Эти ссуды также обычно выдаются в виде амортизированной ссуды с постоянными выплатами в рассрочку в течение срока ссуды. Они требуют фиксированной процентной ставки в течение первых нескольких лет ссуды, а затем — переменной процентной ставки.

Графики погашения этих ссуд могут быть немного более сложными, поскольку ставки по части ссуды могут меняться. Таким образом, инвесторы могут рассчитывать на разные суммы платежей, а не на постоянные платежи, как в случае ссуды с фиксированной ставкой.

Ипотечные ссуды с регулируемой процентной ставкой обычно предпочитают люди, которые не возражают против непредсказуемости роста и падения процентных ставок.Заемщики, которые знают, что они рефинансируют или не будут владеть недвижимостью в течение длительного периода времени, также предпочитают ARM. Заемщики обычно делают ставку на снижение ставок в будущем. Если ставки действительно падают, проценты заемщика со временем снижаются.

Преимущества и недостатки ипотеки с фиксированной процентной ставкой

Ипотечные ссуды с фиксированной процентной ставкой сопряжены с различными рисками как для заемщиков, так и для кредиторов. Эти риски обычно связаны с средой процентных ставок. Когда процентные ставки повышаются, ипотека с фиксированной ставкой будет иметь меньший риск для заемщика и более высокий риск для кредитора.

Заемщики обычно стремятся зафиксировать более низкие процентные ставки, чтобы сэкономить деньги с течением времени. Когда ставки повышаются, заемщик поддерживает более низкий платеж по сравнению с текущими рыночными условиями. С другой стороны, банк-кредитор не зарабатывает столько, сколько мог бы, от преобладающих более высоких процентных ставок; отказ от прибыли от выпуска ипотечных кредитов с фиксированной процентной ставкой, которые могут приносить более высокие проценты с течением времени в сценарии с плавающей процентной ставкой.

С другой стороны, банк-кредитор не зарабатывает столько, сколько мог бы, от преобладающих более высоких процентных ставок; отказ от прибыли от выпуска ипотечных кредитов с фиксированной процентной ставкой, которые могут приносить более высокие проценты с течением времени в сценарии с плавающей процентной ставкой.

На рынке с падающими процентными ставками все наоборот.Заемщики платят по ипотеке больше, чем предусмотрено текущими рыночными условиями. Кредиторы получают более высокую прибыль от своих ипотечных кредитов с фиксированной процентной ставкой, чем если бы они выдавали ипотечные кредиты с фиксированной процентной ставкой в текущих условиях.

Конечно, заемщики могут рефинансировать свои ипотечные кредиты с фиксированной процентной ставкой по преобладающим ставкам, если они ниже, но для этого им придется уплатить значительную комиссию.

.