Самые выгодные вклады в банках

Вклады под выгодный процент

Каждый из нас периодически задумывается о вариантах накоплений и использования доступных денежных средств. Если у вас есть свободная сумма средств, то использовать ее можно по-разному: просто положить в копилку под подушку, или же найти для себя вариант выгодного вклада. Именно депозиты позволяют не только сохранить доступный капитал, но и преумножить его за счет начисления процентов.

Выгодные процентные ставки по вкладам

Выгодные проценты по вкладам в первую очередь зависят от вида депозита:

- срочные вклады, для которых жестко ограничен срок снятия средств со вклада, всегда обладают лучшими ставками, т.к. банк точно знает, в течение которого времени он будет обладать вашими деньгами;

- бессрочные или краткосрочные вклады, по условиям которых вы в любой момент можете снять все деньги, выгодными ставками по вкладам не обладают.

Кроме этого, выгодные вклады в банках отличаются по времени выплаты процентов:

- ежедневно;

- раз в неделю;

- раз в месяц;

- раз в квартал;

- только в конце срока.

По условиям депозитов 2021, самые выгодные процентные ставки начисляются на вклады с выплатой процентов в конце срока.

Выбор банка для выгодного вклада

При выборе банка для размещения своего депозита необходимо обращать внимание на следующие важные пункты в условиях:

- процентную ставку, которая будет начисляться на вашу сумму вклада;

- установленную сумму для ежемесячного пополнения депозита;

- есть ли ограничения по минимальной и максимальной сумме вклада;

- на какой минимальный и максимальный срок можно оформить депозит;

- какие необходимы документы для оформления данной услуги;

- какие санкции установлены за досрочное снятие наличных, предусмотрен ли вообще такой вариант;

На данный момент банки предлагают открывать выгодные вклады в рублях и в валюте, для физических лиц, для пенсионеров и для других категорий граждан.

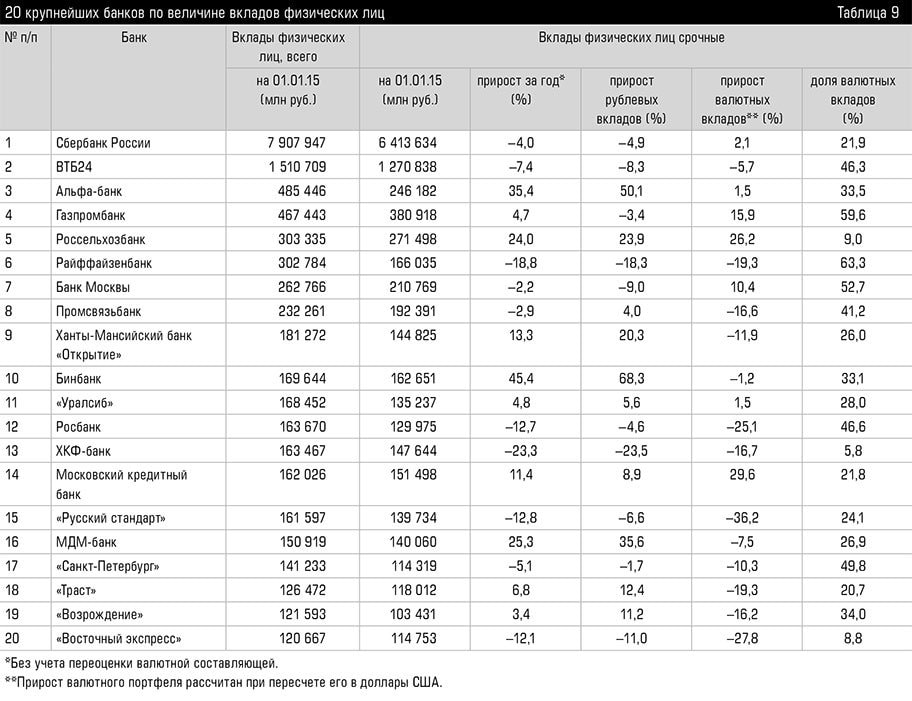

Безусловно, именно система начисления процентов является одним из решающих факторов выбора банка и программы депозита. Так, на сегодня такие банки, как Сбербанк, ВТБ предлагают наиболее выгодные условия для срочных вкладов на период от 3-х лет без возможности пополнения или частичного снятия.

Так, на сегодня такие банки, как Сбербанк, ВТБ предлагают наиболее выгодные условия для срочных вкладов на период от 3-х лет без возможности пополнения или частичного снятия.

Банк | Название | Процентная ставка | Срок, лет |

ОТП Банк | Растущий процент | 3 — 7 | 1 — 6 дней |

Россельхозбанк | Растущий доход | 5 — 7.5 | 1 — 18 дней |

Таврический | Таврический Максимум | 6.21 — 7.69 | 1 — 9 дней |

ВТБ | Вклад в будущее | 3.1 — 3.85 | 1 — 24 дня |

УБРиР | Вклад в будущее | 3.8 — 7.5 | 1 — 13 дней |

Как открыть вклад?

На этой странице вы найдете самые выгодные вклады в банках. Специальный калькулятор поможет вам быстро рассчитать все условия. Для этого в специальную форму введите ваши исходные требования:

Специальный калькулятор поможет вам быстро рассчитать все условия. Для этого в специальную форму введите ваши исходные требования:

- сумму вклада;

- срок вклада;

- возможность пополнения;

- условия по капитализации.

После этого система покажет вам варианты депозитов, которые соответствуют вашим требованиям.

После того, как вы выберите свой вариант вклада и банк, вам необходим только паспорт, деньги, которые вы хотите разместить, и один визит в банк.

Дополнительная информация по выгодным вкладам в России

|

Выгодные вклады в Балтинвестбанке – депозиты с высокими процентными ставками.

Обращаясь к банковским услугам по размещению депозита, вкладчики рассчитывают не только на надежное сбережение их денежных средств, но и на их выгодное преумножение.

«БАЛТИНВЕСТБАНК» предлагает Вам самые выгодные условия депозитных программ. Преимущества оформления вкладов для Вас:

1. Высокие ставки по депозитам

Доходные вклады под большой процент «Чемпион» — выгодное вложение Ваших денежных средств.

2. Рост суммы вклада

Капитализация (присоединение начисленных процентов к сумме вклада) согласно условиям депозитных программ «Чемпион», «Чемпион online», «Чемпион с ежемесячной капитализацией», «Сберегательный», а также «Пенсионный плюс» обеспечивает максимальную доходность Вашего вклада!

3.

Ежемесячная выплата начисленных процентов

Оформляя вклад «Чемпион с ежемесячной выплатой процентов» «Чемпион с ежемесячной выплатой процентов online», Вы получаете высокий дополнительный доход в виде выплаченных на отдельный счет процентов!

4. Возможность конвертации в любую валюту

Вклад «Мультивалютный» предусматривает свободную конвертацию депозитных средств в рубли, доллары или евро без потери начисленных процентов. Вы получаете не только надежное сбережение средств, но и минимизируете валютные риски.

5. Свободное пополнение и снятие средств

Хотите обеспечить сбережение и накопление денежных средств, сохранив за собой право их беспрепятственного пополнения и снятия с депозитного счета? Обратите внимание на депозитную программу «Мобильный», «Сберегательный» и «Пенсионный плюс» — их условия предусматривают возможность неограниченного пополнения вклада и частичного снятия средств, сохраняя высокие ставки по депозиту.

6. Лояльность к досрочному расторжению вклада

Согласно условиям большинства депозитных программ «БАЛТИНВЕСТБАНК», Вам гарантируется досрочный возврат суммы вклада с выплатой части процентов.

Топ-5 развивающихся стран с самыми высокими банковскими процентными ставками

Если Вы устали от стабильности оффшорных банковских счетов и хотите рискнуть, найдя банк с одними из самых высоких процентных ставок в мире – обратите внимание на этот рейтинг.

В целом ряде стран процентные ставки могут достигать 20%. Конечно, в каждой бочке меда есть ложка дегтя: в обмен на такие заманчивые проценты Вы получите постоянные опасения по поводу банковской стабильности, курса валюты и даже возможности кражи Ваших средств.

Развивающиеся страны порой дают очень заманчивые предложения для получения хорошей прибыли, однако стоит заранее трезво оценить все риски и решить, а стоит ли овчинка выделки?

5 место — Турция

Турецкие банки платят одни из самых высоких в мире ставок, чтобы привлечь вложения в местной валюте (турецкая лира), которая переживает сейчас не лучшие свои времена. Беспокойство вызывает тот факт, что скоро поток иностранных инвестиций в Турцию может иссякнуть, и тогда у страны не будет другого выбора, кроме как девальвировать лиру. Раньше такое уже случалось.

Поэтому вклады в турецкие банки – сродни казино: можно проиграть, а можно и выиграть. Заработать можно 10% на онлайн сберегательных счетах в деноминированных турецких лирах или 8-9% на обычных депозитах.

Преимуществом Турции являются большие международные банки, а главным недостатоком – риск девальвации турецкой лиры.

4 место – Уганда

Уганда – одна из самых маленьких стран к югу от Сахары. Скорее всего, Вы почти ничего не слышали об этой стране и понятия не имеете, какая там национальная валюта, однако именно она (угандский шиллинг) может помочь Вам зарабатывать 12% годовых.

Предлагает такие условия, например, Bank of Baroda. На самом деле, это государственный банк Индии, с филиалами даже в Новой Зеландии. Этот банк также открывает долларовые счета но тогда платит уже 2,5% в год.

Главной привлекательной чертой Уганды является как раз-таки возможность открывать мультивалютные счета, в том числе и в долларах США. А негативной чертой можно назвать все ту же нестабильность и высокий уровень коррупции.

3 место – Бангладеш

Бангладеш – небольшая страна, когда-то отколовшаяся часть Индия. На сегодняшней день она является одной из самых густонаселенных стран мира.

Банки Бангладеша всячески пытаются привлечь капитал в местной валюте (бангладешская така), и потому предлагают ставку до 12% годовых. Местные банки позволяют открыть счет с менее чем $1000.

Здесь также присутствуют крупные международные банки, однако валюта является достаточно не стабильной.

2 место – Монголия

Какое-то время Монголия была тем местом, где очень хорошо относились к инвесторам и их капиталу. Всего пару лет назад Монголия показывала самый большой прирост ВВП в мире – до 20%. Были найдены новые месторождения полезных ископаемых, что потенциально может сделать страну одной из самых богатых в регионе, благодаря поставкам ресурсов в соседние Китай и Россию.

Эти планы несколько пошатнулись из-за политического популизма и недостатка ресурсов. Местная валюта – монгольский тугрик – в прошлом году потерял 50% стоимости. Количество иностранных инвестиций также уменьшилось вдвое.

Но теперь вкладчики могут заработать в монгольских банках до 16,1% годовых. Даже тридцатидневный депозит может принести до 8%, и это при том, что на открытие счета понадобится лишь 11 долларов США.

Неожиданно, но монгольские банки являются достаточно стабильными, с достойным уровнем ликвидности. Главный недостаток – это большая вероятность девальвации валюты. Однако, монгольские банки предлагают возможность открыть долларовый депозит со ставкой 6-7% годовых или депозит в юанях, на условиях в 3% годовых.

1 место – Украина

Если Вас ничего не смущает в этой стране, Вы могли бы воспользоваться здесь одними из самых высоких процентных ставок по банковским депозитам во всем мире. Вклад на три месяца принесет Вам 20%, на один – 17%. С этим Европа уж точно не сравнится.

Вклад на три месяца принесет Вам 20%, на один – 17%. С этим Европа уж точно не сравнится.

Есть две небольшие проблемы. Первая – украинские банки часто используются для отмывания денег. Если банк перекупят кто-либо из представителей криминальных кругов, о своих деньгах можно будет забыть.

Вторая проблема – стремительное падение курса местной валюты, гривны. За последние полтора года гривна обесценилась по отношению к доллару почти в три раза – с 8 гривен до 21, а на одном из пиков в 2015 году доллар стоил более 30 гривен.

Главные недостатки варианта с Украиной – нестабильность банковской системы, валюты, отсутствие защищенности и стабильной политической системы. Однако, есть и приятный бонус – возможность рассказать всем, что Вы потеряли деньги в Украине.

лучшие процентные ставки в Универсал банк

Имея сбережения, можно оформить банковский вклад. На него вы можете получать дополнительный доход в виде начисленных процентов. Сумма дополнительного дохода зависит от валюты, в которой вы храните деньги, и срока размещения. В нашем банке можно открыть депозит на выгодных условиях. Для этого нужно оставить онлайн-заявку на сайте.

В нашем банке можно открыть депозит на выгодных условиях. Для этого нужно оставить онлайн-заявку на сайте.

Депозит «Святковый»: условия

Предлагаем вашему вниманию выгодное предложение – депозит «Святковый» для физических лиц. В первые 45 дней вы получаете 7,00% годовых, следующие 45 – 8,00% годовых, и, начиная с 91-го дня – 9,00% годовых. Вы получаете доход за счет ежемесячной выплаты процентов на текущий счет. Чтобы открыть такой депозит, вам необходима минимальная сумма – всего 5 тыс. грн.или 1000 грн.,если депозит будет открыт через чат — бот.

Срочные депозиты с возможностью пополнения

Мы предлагаем возможность открыть депозит с возможностью пополнения в гривнах, американских долларах и евро на срок от 1 до 12 месяцев (годовой валютный депозит):

-

В долларах – от 0,50 до 1,00% годовых;

-

В евро – 0,5% годовых;

-

В гривнах – от 7,00 до 9,50% годовых.

Cумма открытия и пополнения вклада (депозита):

— Чат — бот — 1000 грн., 100 дол.США/Евро

— Отделения — 5000 грн., 1000 дол.США/Евро

Наш банк предлагает выгодные условия для сотрудничества и гибкие условия депозитов не только для высоких вкладов, но и для минимальных. Для онлайн-консультации можно связаться с нашим менеджером по телефону 0 800 300 200 или оставить заявку. Работаем в Киеве, Харькове, Львове, Днепре. Выбирайте Универсал-банк – самый надежный банк в Украине на сегодня с лучшими ставками на депозиты на год или любой другой срок! Положить деньги на депозит с гарантированными процентами – это реально.

СвернутьВ каком банке самые выгодные сберегательные вклады?

Лучшие ставки при открытии вклада как в

отделении, так и онлайн предлагает Bank RBK. Депозит Safe без пополнения от

Bank RBK предусматривает сразу 13,6% вознаграждения при открытии на год и 11,3%

— на два года. Вклад Grand от Bank RBK допускает пополнение, ставки по нему —

также максимальные в секторе: 11,8% на год и 9,5% — на два года.

Вклады населения к весне достигли уже 11,33 трлн тенге — на 4,1% больше, чем месяцем ранее, и сразу на 19% больше, чем год назад. В совокупном портфеле вкладов БВУ РК розничные депозиты составили 51,3%, преобладая над корпоративными.

Самые выгодные вклады — сберегательные:

если по гибким вкладам ставки держатся в районе 8–9% годовых, то по

сберегательным с фиксированным сроком можно получить заметно больше.

Сберегательные вклады населению предлагают 13 БВУ, наиболее выгодные

сберегательные депозиты без пополнения — 10 БВУ. Из них в 6 БВУ можно открыть

депозит онлайн. Предлагаемые банками сроки варьируются от 3 до 36 месяцев. В

обзоре мы рассмотрели ставки по вкладам на популярные сроки в 1 и 2 года.

При открытии вклада как в отделении, так и онлайн лучшие ставки предлагает Bank RBK: для депозитов без пополнения — 13,6% на год и 11,3% на два года (вклад Safe), для депозитов с возможностью пополнения — 11,8% на год и 9,5% на два года (вклад Grand).

При открытии вклада в отделении такие же высокие проценты, как у Bank RBK, предлагает Нурбанк, однако онлайн эти продукты недоступны.

Со своей стороны Банк Хоум Кредит, напротив, предлагает аналогичные максимальные ставки именно при онлайн-открытии депозита, при этом при открытии вклада в отделении ставки будут уступать не только Bank RBK, но и двум другим фининститутам.

В целом, согласно рекомендациям Казахстанского фонда

гарантирования депозитов, предельные ставки по сберегательным вкладам на апрель

составляют для вкладов с пополнением 14% на год и 12,6% на два года, без

пополнения — 12,3% на год и 11,1% на два года. На май ставки для вкладов на два

года несколько ниже: 12,4% на непополняемые и 10,9% — на допускающие

пополнение.

На май ставки для вкладов на два

года несколько ниже: 12,4% на непополняемые и 10,9% — на допускающие

пополнение.

Для сравнения: по гибким вкладам максимальная ставка от КФГД — лишь 9%. Впрочем, для многих клиентов гибкий депозит со свободными пополнением и снятием средств до предельной суммы — наиболее комфортный вариант. Такие вклады предлагают практически все работающие с розничными клиентами банки на рынке РК.

К примеру, у лидирующего по условиям сберегательных депозитов Bank RBK есть также гибкий вклад Depositum, доступный в четырёх валютах, с ГЭСВ до 9%.

Партнерский материал

При работе с материалами Центра деловой информации Kapital.kz разрешено

использование лишь 30% текста с обязательной гиперссылкой на источник. При использовании полного

материала необходимо разрешение редакции.

Какой депозит самый выгодный? Виды депозитов в Казахстане

В 2018 году в Казахстане появилась полноценная классификация вкладов. Вкладчики получили возможность из трех видов депозитов выбрать тот, который подходит под личные цели и приоритеты.

Если вам нужен денежный резерв на непредвиденные расходы – выбирайте несрочный депозит. Пополнение и снятие денег – без ограничений.

Собираете крупную сумму, но хотите сохранить за собой возможность снять деньги досрочно – выбирайте срочный депозит. Пополнение – без ограничений, возможно частичное снятие, но с потерей вознаграждения.

Хотите ускорить накопление за счет максимально выгодной ставки – выбирайте сберегательный депозит с пополнением.

Ваша цель – инвестировать капитал на максимально выгодных условиях и не рисковать? Выбирайте сберегательный вклад без пополнения.

Два вида депозитов – срочные и сберегательные – не предусматривают досрочного снятия денег. Компенсация за эти ограничения – повышенная ставка вознаграждения.

Компенсация за эти ограничения – повышенная ставка вознаграждения.

Несрочный Срочный Сберегательный

Несрочный вклад

Минимальные ограничения досрочного снятия денег до неснижаемого остатка: вы можете распоряжаться деньгами в любой момент, без ограничений.

Ставка вознаграждения – самая низкая по сравнению с другими депозитами, но перекрывает инфляцию.

Срочный вклад

Строгие ограничения досрочного снятия денег.

Средняя ставка вознаграждения.

Сберегательный вклад

Максимальные ограничения досрочного снятия денег.

Максимальная из возможных ставок вознаграждения по сравнению с другими депозитами. Инвестиция с гарантированным возвратом.

Ваш конструктор вкладов

Разные вклады решают разные задачи. Комбинируйте – это позволит вам иметь «финансовую подушку безопасности», которой вы сможете воспользоваться в любой момент, и получать все привилегии по безотзывному вкладу – максимальный доход и повышенную гарантию.

| Несрочный вклад | Срочный вклад | Сберегательный вклад | |

|---|---|---|---|

| Мобильность | |||

| Доходность | |||

| Финансовый резерв на непредвиденные расходы | Постепенное накопление под повышенную ставку | Неприкосновенный капитал и безопасные инвестиции | |

| Предельная ставка по годовым вкладам с пополнением | 9,0% | 10,3% | 12,2% |

| Предельная ставка по годовым вкладам без пополнения | 9,0% | 10,7% | 13,9% |

| Досрочное снятие | Без ограничений в пределах неснижаемого остатка | Частично и полностью | Только полностью |

| Санкции при досрочном снятии | Нет | Частичная потеря вознаграждения | Полная потеря вознаграждения |

| Срок выдачи денег при досрочном снятии | Не более 7 дней | Не более 7 дней | Не менее 30 дней |

| Гарантия по вкладам в тенге | 10 миллионов тенге | 10 миллионов тенге | 15 миллионов тенге |

| Гарантия по вкладам в валюте | 5 миллионов тенге | 5 миллионов тенге | 5 миллионов тенге |

Ставки вознаграждения

КФГД публикует максимальные ставки по несрочным, срочным и сберегательным депозитам каждый месяц.

Максимальная ставка по несрочным вкладам рассчитывается на основе базовой ставки Национального Банка Казахстана, а по срочным и сберегательным на все сроки – на основании рыночных значений. Депозитный рынок в Казахстане становится все более конкурентным, поэтому значения ставок по этим вкладам могут меняться от месяца к месяцу.

Максимальные рекомендуемые ставки известны на два месяца вперед – на текущий и на следующий. Следите за изменениями на сайте КФГД.

При снижении максимальных ставок банки изменят ставки по депозитам, которые будут приняты в этом месяце, чтобы они были в пределах новых максимальных ставок. Решение о повышении ставок по депозитам вслед за повышением максимальных ставок каждый банк принимает самостоятельно, опираясь на свою депозитную политику.

Если вы уже разместили депозит, то ставка по нему не изменится до окончания срока вклада или до пролонгации.

Ставки по вкладам на короткий срок с пополнением и без пополнения могут быть одинаковыми. С увеличением срока вклада растет и ставка вознаграждения.

С увеличением срока вклада растет и ставка вознаграждения.

Исключение – долгосрочные вклады с пополнением. Ставка вознаграждения – ниже, чем по вкладу без пополнения, но вы сможете вносить деньги под ту же ставку, если ставки на депозитном рынке будут снижаться. Стабильно высокая доходность сохранит покупательную способность денег.

Помните об ограничениях

Ограничения досрочного снятия денег со сберегательных вкладов одинаковы во всех банках – это норма регулируется на уровне Гражданского кодекса Республики Казахстан. Возможное снижение вознаграждения при досрочном снятии денег с несрочного и срочного вклада регулируется договором банковского вклада.

| Несрочный вклад – ставка вознаграждения выше инфляции | Срочный вклад | Сберегательный вклад – максимум доходности |

|---|---|---|

| Максимум мобильности | Меньше мобильности | Минимальная мобильность |

| Пополняйте и снимайте деньги с депозита в любой момент | Допускается и частичное, и полное снятие денег с депозита. | Допускается только полное досрочное снятие. |

| Выдача денег – не позднее 7 дней после уведомления банка. | Выдача денег при досрочном снятии – через 30 дней после уведомления банка. | |

| При досрочном снятии вознаграждения снижается. Уточните точные условия в банке. | При досрочном снятии вознаграждения выплачивается по ставке 0,1 процентов годовых, независимо от того, сколько деньги фактически находились в банке. |

Защита депозитов

Казахстанский фонд гарантирования депозитов дает гарантию сохранности денег, размещенных в сберегательные, срочные и несрочные вклады – отличается максимальная сумма выплаты.

- 5 миллионов тенге – по депозитам в иностранной валюте

- 10 миллионов тенге – по несрочным и срочным депозитам в тенге

- 15 миллионов тенге – по сберегательным вкладам в тенге

Если в одном банке несколько депозитов, различных по виду и валюте, максимальная совокупная сумма гарантии КФГД – 15 миллионов тенге.

Лучшие ставки CD на сентябрь 2021 года

Руководство по выбору правильной ставки CD

Опыт Bankrate в области финансовых консультаций и отчетности

В Bankrate мы регулярно опрашиваем около 4800 банков и кредитных союзов во всех 50 штатах, чтобы предоставить вам один из наиболее полные сравнения процентных ставок. Все перечисленные ниже счета CD застрахованы FDIC в банках или NCUA в кредитных союзах. Выбирая для себя лучший счет для компакт-дисков, ищите максимальную доходность, учитывая при этом начальные ставки, минимальный баланс и доступность.

Мы стремимся помочь вам принимать более разумные финансовые решения. Мы следуем строгим правилам, чтобы рекламодатели не влияли на наши редакционные материалы. Наша редакционная группа не получает прямого вознаграждения от рекламодателей, а наш контент тщательно проверяется на предмет достоверности. Перечисленные ниже лучшие банки основаны на таких факторах, как APY, требования к минимальному балансу и широкая доступность.

Лучшие ставки CD по срокам

Примечание. Годовая процентная доходность (APY) указана по состоянию на сентябрь.21, 2021. Годовая процентная ставка для некоторых продуктов может отличаться в зависимости от региона .

Лучшие ставки CD за 3 месяца

Лучшие ставки за 6 месяцев

Лучшие ставки за 9 месяцев

Лучшие ставки за 1 год

Лучшие ставки за 2 года

Лучшие ставки за 3 года

Лучшие ставки CD на 4 года

Лучшие ставки CD на 5 лет

Ставки Федерального резерва и CD

Решения Федеральной резервной системы по процентным ставкам могут повлиять на ставки, которые банки предлагают по CD. Когда ФРС повышает или понижает ставку по федеральным фондам, банки обычно реагируют, перемещая сбережения и доходность счетов денежного рынка в одном и том же направлении.Компакт-диски, как правило, внимательно отслеживают Treasurys. В 2019 году, когда ФРС трижды снижала ставки, CD обычно снижались до или после снижения ставки ФРС.

Два чрезвычайных снижения ставок ФРС в марте 2020 года и уменьшение казначейских облигаций в прошлом году привели к снижению высокодоходных CD.

Если вас беспокоит возможное снижение ставок или вы хотите зафиксировать фиксированный доход, возможно, вам подойдет компакт-диск. Сберегательные счета и счета денежного рынка обычно имеют переменные ставки, что означает, что ваша доходность может снизиться.Вводные ставки на этих счетах являются исключением из этого правила. Вводные ставки могут давать вам фиксированную ставку во время вводного периода, хотя могут быть определенные требования для сохранения этой ставки.

Национальные средние процентные ставки для CD

Изучение средних процентных ставок — отличный способ получить представление о среде ставок CD. Но вы должны стремиться получить компакт-диск с доходностью намного выше среднего. Лучшая доходность компакт-дисков обычно доступна в онлайн-банках.

Методология исследования среднего национального показателя

«Банковская ставка.com «National Average», или «национальный опрос крупных кредиторов», проводится еженедельно. Результаты этого опроса цитируются в наших еженедельных статьях и в национальных СМИ. Для проведения опроса National Average, Bankrate получает информацию о ставках от 10 крупнейших банков. и сберегательные компании на 10 крупных рынках США. В национальном обзоре Bankrate.com наша команда по анализу рынка собирает ставки и / или доходность по банковским депозитам, кредитам и ипотеке. Мы проводим это исследование таким же образом более 30 лет, и поскольку это делается постоянно, это дает точное национальное сравнение яблок с яблоками.

Вот текущие средние ставки на неделю с 22 сентября 2021 года, согласно еженедельному опросу учреждений Bankrate:

| 1 год | 0,15% |

| 2 года | 0,20% |

| 3 года | 0,23% |

| 4 года | 0,26% |

| 5-летний | 0,28% |

Примечание. Показаны средние APY. См. Таблицу вверху страницы для сравнений APY.

Лучшие ставки CD от ведущих банков

Перед тем, как подать заявку на получение депозитного сертификата, обязательно прочитайте советы экспертов, приведенные ниже, чтобы обеспечить финансово безопасное решение. Вот лучшие ставки Bankrate для банков с лучшими ставками CD:

Marcus от Goldman Sachs: 6 месяцев — 6 лет, 0,15% годовых — 0,80% годовых; Минимальный депозит в размере 500 долларов США для открытия

Marcus by Goldman Sachs CD Rates

6 месяцев 0,15% 500 долларов США 9 месяцев 0.25% $ 500 12 месяцев 0,55% $ 500 18 месяцев 0,55% $ 500 24 месяца 0,55% $ 500 3 года 0,65% 500 долларов США 4 года 0,65% 500 долларов США 5 лет 0,80% 500 долларов США 6 лет 0.80% $ 500

Обзор: Маркус — подразделение потребительского банкинга инвестиционной компании Goldman Sachs. Он предлагает ряд сберегательных продуктов и личных ссуд. Это включает в себя несколько вариантов компакт-дисков и высокодоходный сберегательный счет. И, как и в других онлайн-банках, его ставки очень конкурентоспособны. Маркус часто встречается в группе банков, предлагающих самые высокие ставки по CD по всем условиям. Фактически, Маркус гарантирует, что вы получите самую высокую ставку, которую он предлагает на компакт-диске, в течение 10 дней после открытия счета, при условии, что в течение этого времени вы внесете 500 долларов.Таким образом, если вы покупаете компакт-диск, и ставка банка повышается в течение 10 дней после покупки, вы получите более высокую ставку.

Льготы: В дополнение к высокой доходности компакт-диски Маркуса предлагают широкий диапазон условий — от шести месяцев до шести лет — обеспечивая большую гибкость. А его 10-дневная гарантированная ставка на компакт-диски означает, что вы не упустите более высокую прибыль. На высокодоходном компакт-диске вы можете пополнять его в течение первых 30 дней, даже если вы достигли минимального требования в 500 долларов.

Marcus от Goldman Sachs теперь имеет приложение, доступное для iOS и Google Play, где вы можете просматривать баланс своего счета.

На что обратить внимание: Поскольку это онлайн-банк, у Маркуса нет отделений. Маркус также не предлагает текущий счет. Если вы ищете банк с полным спектром услуг, возможно, вам лучше подойдут в другом месте. На высокодоходных компакт-дисках, если вы откажетесь от компакт-диска раньше, Маркус получит штраф в размере 90 дней простых процентов за компакт-диск со сроком действия менее 12 месяцев, штраф в размере 270 дней простых процентов на компакт-диск в размере от от одного года до пяти лет и штраф в размере 365 дней простых процентов за компакт-диск со сроком более пяти лет.

Если вас беспокоят штрафы за досрочное снятие, у Маркуса есть компакт-диск без штрафов. На этом компакт-диске есть три срока на выбор: семь месяцев, 11 месяцев или 13 месяцев. Вы можете отказаться от компакт-диска Маркуса без штрафных санкций, начиная с семи дней после того, как вы профинансировали этот компакт-диск. Но вы не можете сделать частичный вывод.

Кроме того, как только баланс вашего компакт-диска без штрафов достигает минимального баланса в 500 долларов, вы не сможете пополнить счет на этом компакт-диске.

Synchrony Bank: 3 месяца — 5 лет, 0,15% годовых — 0.85% APY; Нет минимального депозита для открытия

Ставки CD Synchrony Bank

3 месяца 0,15% $ 0 6 месяцев 0,25% $ 0 9 месяцев 0,35% $ 0 12 месяцев 0,55% $ 0 13 месяцев 0,55% $ 0 14 месяцев 0.55% $ 0 15 месяцев 0,55% $ 0 18 месяцев 0,60% $ 0 24 месяца 0,65% $ 0 3 года 0,75% $ 0 4 года 0,75% $ 0 5 лет 0,85% $ 0

Обзор: Synchrony Bank, ранее известный как GE Capital Retail Bank, предлагает ряд депозитных продуктов для потребителей, включая компакт-диски, счета денежного рынка и сберегательные счета.Как онлайн-банк, он имеет ограниченное количество отделений. Он также не предлагает текущий счет. Но он постоянно предлагает одни из лучших ставок, доступных на компакт-дисках, со сроками от трех до 60 месяцев. А у Synchrony есть высококлассный отдел обслуживания клиентов, доступный через онлайн-чат или по телефону семь дней в неделю. Клиенты Synchrony получают доступ к бонусам за лояльность, включая бесплатные услуги по разрешению кражи личных данных, а также скидки на поездки и отдых. «Алмазные клиенты» получают специальный номер службы поддержки, доступ к вебинарам, три бесплатных банковских перевода за цикл выписки и неограниченное количество возмещений через банкомат.

Perks: Высокие ставки, несомненно, являются одним из самых больших преимуществ компакт-дисков, предлагаемых Synchrony. Но Synchrony также часто предлагает специальные предложения для компакт-дисков со специальными условиями. Эти специальные предложения часто идут с высокими ставками и представляют собой альтернативу типичным условиям CD. Кроме того, вы не найдете ежемесячной платы за обслуживание в Synchrony Bank.

На что обращать внимание: Synchrony Bank не является банком с полным спектром услуг. Он не предлагает текущий счет. Это означает, что у вас не будет большой ликвидности.Но иногда это может быть хорошо, если вы хотите уберечь свои деньги от денег, пока они растут.

Synchrony имеет штрафы за досрочное изъятие компакт-дисков. Если вы откажетесь от КД сроком на 12 месяцев или меньше, вы заплатите штраф в размере 90 дней в виде простых процентов по текущей ставке. Если вы сделали досрочное снятие средств на компакт-диске со сроком более одного года, но менее четырех лет, вы понесете штраф в размере 180 дней в виде простых процентов по текущей ставке. Если вы сломали Synchrony CD со сроком более четырех лет до того, как он созреет, вы должны будете выплатить 365 дней простых процентов по текущей ставке.

Если вы снимаете проценты, которые были заработаны и зачислены в течение текущего срока действия CD, вы не понесете штраф.

Barclays Bank: 3 месяца — 5 лет, 0,10% годовых — 0,25% годовых; Нет минимального депозита для открытия

Barclays Bank CD Rates

3 месяца 0,10% $ 0 6 месяцев 0,10% $ 0 9 месяцев 0,10% $ 0 12 месяцев 0.25% $ 0 18 месяцев 0,25% $ 0 24 месяца 0,25% $ 0 3 года 0,25% $ 0 4 года 0,25% 0 5 лет 0,25% 0

Обзор: Barclays пользуется популярностью благодаря своим кредитным картам и личным займам, но также является сильным соперником в категории депозитных счетов.Фактически, банк предлагает полный набор продуктов, включая множество онлайн-компакт-дисков и онлайн-сберегательный счет. Его ставки конкурентоспособны по всем направлениям. В США его банковские операции только онлайн. Это означает, что Barclays может сэкономить на накладных расходах и постоянно передавать эту экономию клиентам, предлагая одни из самых высоких доступных ставок по компакт-дискам и сберегательным счетам. Сроки банковского CD варьируются от трех до 60 месяцев и не требуют минимального депозита, что трудно найти в высокодоходных CD.

Льготы: Конкурентоспособные процентные ставки и отсутствие требований к минимальному депозиту делают компакт-диски Barclays непревзойденными. Вы также получите преимущества онлайн-банкинга без скрытых ежемесячных комиссий.

На что обращать внимание: Barclays, как и многие другие онлайн-банки, не является банковским учреждением с полным спектром услуг. У него нет текущего счета, сети банкоматов, мобильного приложения или филиалов. Если вам удобно заниматься онлайн-банкингом и вы хотите использовать Barclays только для своих сберегательных продуктов, кредитных карт или личных ссуд, он может вам подойти.В противном случае вы можете поискать в другом месте. И хотя ставки Barclays CD конкурентоспособны, вы можете получить более высокую ставку в других онлайн-учреждениях.

В Barclays существует штраф в размере 90 дней простых процентов на сумму, снятую досрочно с компакт-диска со сроком на два года или меньше. CD Barclays со сроком действия более двух лет будет иметь штраф за досрочное снятие в размере 180 дней в виде простых процентов на сумму, снятую до наступления срока погашения. Barclays не предлагает компакт-диски без штрафов.

Comenity Direct: 1 год — 5 лет, 0,65% APY — 0,85% APY; Минимальный депозит $ 1,500 для открытия

Comenity Direct CD Rates

12 месяцев 0,65% $ 1,500 24 месяца 0,70% 1,500 $ 3 года 0,80% 1500 долларов 4 года 0,80% 1500 долларов 5 лет 0.85% $ 1,500

Обзор: Comenity Bank наиболее известен своими программами совместных, частных торговых марок и корпоративных кредитных карт. Comenity Bank и Comenity Capital Bank сотрудничают с более чем 160 розничными торговцами по всему миру по этим кредитным картам. Comenity Direct была создана в 2018 году. А в апреле 2019 года Comenity Direct запустила высокодоходный сберегательный счет и пять компакт-дисков.

Льготы: Comenity Direct имеет конкурентоспособную доходность по пяти условиям компакт-дисков, а ее компакт-диски застрахованы FDIC, и проценты начисляются и складываются ежедневно.Comenity Direct дебютировала в апреле 2019 года, предложив наивысшую доходность по всем своим компакт-дискам.

На что обращать внимание: Comenity Direct имеет штраф за досрочное снятие с компакт-дисков. Штраф по компакт-дискам сроком от года до трех лет составляет 180 дней простых процентов и 365 дней простых процентов при сроках от четырех лет и более. Частичное снятие основной суммы не допускается.

Доступ граждан: 1 год — 5 лет, 0,10% годовых — 0,25% годовых; Минимальный депозит в размере 5000 долларов США для открытия

Тарифы Citizens Access CD

12 месяцев 0.10% 5000 долларов 24 месяца 0,10% 5000 долларов 3 года 0,15% 5000 долларов 4 года 0,20% 5000 долларов 5 лет 0,25% 5000 долларов

Обзор: Citizens Financial Group, корни которой уходят корнями в 1828 год через High Street Bank, запустили Citizens Access — свой прямой банк — в июле 2018 года.Citizens Access дебютировал среди одних из самых прибыльных аккаунтов и по-прежнему находится на вершине таблицы лидеров.

Perks: Citizens Access гордится своим бесплатным подходом. Его компакт-диски также дают вам возможность перечислить ваши проценты на счет вашей основной суммы или перевести их на другой счет.

На что обращать внимание: Если вы откажетесь от своего компакт-диска Citizens Access до того, как он созреет, с компакт-диска сроком на один год или меньше будет взиматься штраф в размере 90 дней процентов на баланс компакт-диска.Долгосрочный CD в Citizens Access получит штраф в размере 180 дней процентов на баланс CD, если будет досрочное снятие.

American Express National Bank: 6 месяцев — 5 лет, 0,10% годовых — 0,55% годовых; $ 0 Минимальный депозит для открытия

Ставки CD в Национальном банке American Express

6 месяцев 0,10% $ 0 12 месяцев 0,20% $ 0 18 месяцев 0.30% $ 0 24 месяца 0,40% $ 0 3 года 0,45% $ 0 4 года 0,50% $ 0 5 лет 0,55% $ 0

Обзор: Хотя American Express, пожалуй, наиболее известна своими кредитными картами, компания также предоставляет потребителям сберегательные счета и CD-опционы.Национальный банк, застрахованный FDIC, предлагает привлекательные ставки по всем своим сберегательным продуктам. Ставки CD часто самые высокие в стране. В качестве дополнительного бонуса у него нет никаких комиссий или требований к минимальному балансу.

Льготы: Чрезвычайно конкурентоспособные процентные ставки, отсутствие требований к минимальному балансу, отсутствие комиссий и простой процесс подачи заявки делают компакт-диски от American Express непревзойденными. American Express также предлагает широкий спектр условий, соответствующих вашим потребностям, независимо от того, ищете ли вы короткий 6-месячный депозитный счет или более длительный 60-месячный вариант.

На что обращать внимание: Как и в некоторых других подобных банках в космосе, American Express не имеет расчетного счета или карты банкомата. Чеки необходимо отправлять по почте. А поддержка клиентов ограничена телефоном. Если вы ищете полноценный банковский опыт, возможно, вам лучше подойдет другой банк.

Если вы снимаете деньги с компакт-диска American Express, срок действия которого составляет менее одного года до наступления срока его погашения, на снимаемую сумму взимается штраф в размере 90 дней.Компакт-диски со сроком действия один год, но менее четырех лет будут подвергаться штрафу в размере 270 дней процентов на снимаемую сумму, если сумма снимается до наступления срока погашения этого компакт-диска. Компакт-диск продолжительностью не менее 48 месяцев, но менее 60 месяцев будет иметь 365 дней штрафа на снятую сумму. А к CD со сроком действия пять лет или более будет применен штраф в размере 540 дней процентов, если вы снимете свой основной баланс или если счет будет закрыт до наступления срока его погашения.

American Express не предлагает компакт-диски без штрафа.

Америент Банк: 1 год — 5 лет, 0,10% годовых — 0,20% годовых; Минимальный депозит в размере 10000 долларов США для открытия

Тарифы по депозитам в Америент Банке

12 месяцев 0,10% 10000 долларов США 18 месяцев 0,20% 10000 долларов США 24 месяца 0,20% 10000 долларов США 3 года 0,20% 10000 долларов США 4 года 0.20% $ 10 000 5 лет 0,20% $ 10 000 * Указанные выше цены не действуют во Флориде и Техасе.

Обзор: Amerant — крупнейший общественный банк со штаб-квартирой во Флориде. Учреждение, застрахованное FDIC, было основано более 40 лет назад и имеет банковские офисы во Флориде и Техасе. Amerant предлагает конкурентоспособные APY на компакт-дисках и различные варианты сроков. Однако представленные предложения недоступны во Флориде и Техасе.

Льготы: Amerant предлагает конкурентоспособные APY на своих компакт-дисках со сроком действия от одного года до пяти лет.

На что обращать внимание: Чтобы получать проценты от компакт-дисков Amerant, вы должны открыть онлайн-счет на сумму не менее 10 000 долларов. Максимальный общий лимит в долларах на одного клиента составляет 500 000 долларов. Специальные цены предлагаются только онлайн и в течение ограниченного времени. Указанные ставки CD недоступны во Флориде или Техасе, если не указано иное.

Ally Bank: 3 месяца — 5 лет, 0.15% APY — 0,80% APY; Нет минимального депозита для открытия

Ставки CD в Ally Bank

3 месяца 0,15% $ 0 6 месяцев 0,20% $ 0 9 месяцев 0,30% $ 0 11 месяцев 0,50% * $ 0 12 месяцев 0,55% $ 0 18 месяцев 0.60% $ 0 24 месяца 0,55% ** $ 0 3 года 0,65% $ 0 4 года 0,55% ** $ 0 5 лет 0,80% $ 0 - * CD без штрафа

- ** CD с повышением ставки

Обзор: С момента изменения названия с GMAC Bank на Ally Bank В мае 2009 года Ally Bank стал известен тем, что предлагал потребителям высокодоходные сберегательные продукты.Он не только предлагает набор высокодоходных компакт-дисков, в том числе компакт-диск с повышением цены и компакт-диск без штрафов, но также предоставляет онлайн-сберегательный счет, счет денежного рынка и текущий счет. Срок действия CD от банка составляет от трех месяцев до пяти лет, что дает некоторую гибкость. Помимо сберегательных продуктов, он также предоставляет кредитные карты, автокредитование, жилищные ссуды и инвестиционные продукты. Если вы ищете полнофункциональный онлайн-банкинг, стоит подумать об Ally.

Льготы: Компакт-диски Ally всегда предлагают конкурентоспособные цены.Ally также не взимает плату за обслуживание. В Интернете и в своем приложении Ally сообщает по телефону, сколько времени длится ожидание представителя службы поддержки клиентов.

На что обращать внимание: Примечательно, что Ally не требует минимального депозита для открытия компакт-диска. Если вы откажетесь от высокодоходного компакт-диска Ally со сроком действия не более двух лет до наступления срока его погашения, вы понесете штраф в размере 60 дней процентов. Если у вас есть компакт-диск сроком от 25 месяцев до трех лет, с вас будет взиматься штраф в размере 90 дней процентов, если вы откажетесь от него раньше.Досрочный отказ от компакт-диска сроком от 37 месяцев до четырех лет будет стоить 120 дней процентов, а отказ от компакт-диска на срок 49 месяцев или более будет стоить вам штрафа в размере 150 дней процентов.

Вы можете снять деньги с компакт-диска Ally без штрафов только после первых шести дней финансирования их 11-месячного компакт-диска.

Capital One: 6 месяцев — 5 лет, 0,10% годовых — 0,80% годовых; $ 0 Минимальный депозит для открытия

Capital One CD Rates

6 месяцев 0.10% $ 0 9 месяцев 0,10% $ 0 12 месяцев 0,20% $ 0 18 месяцев 0,25% $ 0 24 месяца 0,25% $ 0 30 месяцев 0,25% $ 0 3 года 0,60% $ 0 4 года 0,65% $ 0 5 лет 0.80% $ 0

Обзор: Capital One часто ассоциируется с кредитными картами, но также предоставляет ряд депозитных и кредитных продуктов потребителям через Capital One, дочернюю компанию онлайн-банкинга. Capital One предлагает широкий выбор компакт-дисков, сберегательный счет, сберегательный IRA и текущий счет. Доходность от Capital One обычно бывает конкурентоспособной. Фактически, ставки CD от банка неизменно входят в число лучших доступных вариантов на национальном уровне.Помимо звездных ставок, банковские продукты Capital One поставляются с гарантией страхования Федеральной корпорацией по страхованию депозитов.

Льготы: Высокая доходность и низкие комиссии делают компакт-диски главными претендентами Capital One. И он предлагает широкий выбор сроков от шести до 60 месяцев. Но Capital One также предоставляет качественные банковские инструменты для управления капиталом и отличного обслуживания клиентов. Фактически, у него есть несколько кафе Capital One, разбросанных по всей стране.

На что обращать внимание: Самые высокие доходности Capital One — это однолетние и 18-месячные CD.После этих конкурентоспособных годовых процентных ставок доходность начинает падать, начиная с двухлетнего CD. Компакт-диски Capital One со сроком действия не более года имеют штраф в размере трех месяцев. Компакт-диски Capital One со сроком действия более года облагаются штрафом в размере шести месяцев.

PurePoint Financial: 6 месяцев — 5 лет, 0,15% годовых — 0,25% годовых; Минимальный депозит в размере 10 000 долларов США для открытия

Тарифы Purepoint Financial CD

6 месяцев 0.15% $ 10 000 11 месяцев * 0,15% $ 10 000 12 месяцев 0,25% $ 10 000 13 месяцев * 0,10% $ 10 000 14 месяцев * 0,10% 10 000 долларов 15 месяцев 0,25% 10 000 долларов 18 месяцев 0,25% 10 000 долларов 24 месяца 0.25% $ 10 000 30 месяцев 0,25% $ 10 000 3 года 0,25% $ 10 000 4 года 0,25% $ 10 000 5 лет 0,25% $ 10 000 * CD без штрафов *

Обзор: PurePoint Financial — гибридный цифровой банк и подразделение MUFG Union Bank, N.A. PurePoint Financial является членом Mitsubishi UFJ Financial Group Inc, которая, согласно веб-сайту PurePoint, является пятым крупнейшим банком в мире по размеру активов. Как сообщает PurePoint на своем веб-сайте: «И хотя мы новый бренд, мы не новички в банковском деле».

Льготы: PurePoint Financial предлагает девять условий обычных компакт-дисков и три условия компакт-дисков без штрафных санкций. Большинству клиентов следует подобрать термин, который им подходит.

На что обращать внимание: PurePoint Financial предъявляет высокие требования к неснижаемому балансу.Таким образом, вам понадобится не менее 10 000 долларов, чтобы открыть любой счет в PurePoint Financial.

PurePoint Financial имеет штраф за досрочное снятие в размере 181 дня простых процентов, если вы снимаете с компакт-диска до наступления срока его погашения. Также доступны три компакт-диска без штрафных санкций сроком на 11, 13 и 14 месяцев.

Вы можете снять свой баланс на компакт-диске без штрафных санкций в течение первых шести дней после его пополнения, но вы понесете штраф в размере 181 дня в виде простых процентов. Период без штрафных санкций начинается через семь дней после того, как вы пополните этот компакт-диск.

Investors eAccess: 6 месяцев — 10 месяцев, 0,15% годовых; Минимальный депозит в размере 500 долларов США для открытия

Инвесторы Ставки eAccess CD

6 месяцев * 0,15% 500 долларов США 10 месяцев 0,15% 500 долларов США * без штрафа CD

Обзор: Investors eAccess — это онлайн-подразделение Investors Bank. Он предлагает два депозитных сертификата: шестимесячный компакт-диск без штрафных санкций и 10-месячный компакт-диск.Банк также предлагает счет на денежном рынке. Как и во многих онлайн-банках, ставки Investors eAccess ’CD конкурентоспособны. Кроме того, требования к минимальному балансу низкие.

Льготы: Компакт-диск без штрафных санкций Investors eAccess не будет наказывать вас за закрытие учетной записи до истечения срока действия, предоставляя вам больше ликвидности по сравнению с традиционными компакт-дисками. 10-месячный компакт-диск банка не является счетом без штрафных санкций. Для открытия обоих счетов требуется всего лишь минимальный депозит в размере 500 долларов, что делает максимальную доходность очень доступной.Интерес к обоим компакт-дискам составляет ежедневно.

На что обращать внимание: Вы не можете частично снимать средства с шестимесячного компакт-диска, поэтому вам придется закрыть учетную запись, если вам понадобится доступ к своим деньгам. Однако любые заработанные вами проценты можно отозвать в любое время, не закрывая счет. Вы не можете снять деньги без штрафных санкций, по крайней мере, через семь дней после того, как вы профинансировали компакт-диск.

Если вам необходимо снять 10-месячный компакт-диск Investors eAccess до наступления срока его погашения, вы понесете штраф в размере 90 дней в виде простых процентов.

ЦИТ Банк: 6 месяцев — 5 лет, 0,30% годовых — 0,50% годовых; $ 1,000 Минимальный депозит для открытия

Ставки CD ЦИТ Банка

6 месяцев 0,30% 1000 долларов США 11 месяцев * 0,30% 1000 долларов США 12 месяцев 0,30 % 1000 долларов 13 месяцев 0,30% 1000 долларов 18 месяцев 0.30% 1000 долларов США 24 месяца 0,40% 1000 долларов США 3 года 0,40% 1000 долларов США 4 года 0,50% 1000 долларов США 5 лет 0,50% $ 1,000 * CD без штрафа

Обзор: CIT Bank — это общенациональный прямой банк и подразделение CIT Bank, N.A. CIT Bank был основан в 2009 году. CIT Bank, N.A. является дочерней компанией CIT Group, Inc., финансовой холдинговой компании, основанной в 1908 году.

Льготы: CIT Bank предлагает широкий выбор продуктов. К ним относятся текущий счет, счет денежного рынка, два сберегательных счета и 11-месячный компакт-диск без штрафов. В нем также есть восемь терминов компакт-дисков на выбор. Они варьируются от шести месяцев до пятилетнего компакт-диска.

На что обращать внимание: В CIT Bank, срочные, большие, наращивание и наращивание плюс компакт-диски со сроком до одного года влекут за собой штраф в размере трех месяцев простых процентов на сумму, снятую до наступления срока погашения.Если вы сделаете досрочное снятие с одного из этих компакт-дисков на срок от одного года до трех лет, вы понесете штраф в размере шести месяцев в виде простых процентов на сумму, которую вы снимаете.

Наконец, досрочное снятие одного из этих компакт-дисков со сроком действия более трех лет в ЦИТ Банке повлечет за собой штраф, равный 12-месячному простому проценту на снятую сумму.

Вы не можете снять 11-месячный CD без штрафных санкций из ЦИТ Банка в течение первых шести дней после того, как ЦИТ Банк получил ваш депозит.Вы можете снять весь остаток и проценты с этого компакт-диска без штрафных санкций, начиная с семи дней после получения ваших денег банком CIT.

CD CIT Bank автоматически продлевается на тот же срок, за исключением 13-месячного CD и 18-месячного CD. По наступлении срока погашения первый автоматически продлевается как одногодичный CD, а второй — как двухлетний.

Сводка лучших ставок CD на сентябрь 2021 г.

| Маркус от Goldman Sachs | 0,55% | 0.65% | 0,80% | $ 500 |

| Банк синхронизации | 0,50% | 0,75% | 0,85% | $ 0 |

| Барклайс Банк | 0,25% | 0,25% | 0,25% | $ 0 |

| Comenity Direct | 0,65% | 0,80% | 0,85% | $ 1,500 |

| Доступ граждан | 0,10% | 0,15% | 0.25% | 5000 долларов США |

| American Express Национальный банк | 0,20% | 0,45% | 0,55% | $ 0 |

| Америент Банк | 0,10% | 0,20% | 0,20% | $ 10 000 |

| Союзный банк | 0,55% | 0,65% | 0,80% | $ 0 |

| Capital One | 0,20% | 0.60% | 0,80% | $ 0 |

| PurePoint Financial | 0.25% | 0,25% | 0,25% | $ 10 000 |

| ЦИТ Банк | 0,30% | 0,40% | 0,50% | 1000 долларов США |

Примечание: Годовая процентная доходность (APY) указана по состоянию на 21 сентября 2021 года. Редакционная группа Bankrate регулярно обновляет эту информацию, как правило, раз в две недели. APY могли быть изменены с момента последнего обновления, и редакционная группа Bankrate может иногда обновлять эти APY после этого обновления.Годовая процентная ставка для некоторых продуктов может отличаться в зависимости от региона.

Лучшие ставки компакт-дисков без штрафа

Если вы ищете фиксированный годовой процентный доход (APY), но не уверены, когда вам понадобится доступ к некоторым деньгам, компакт-диск без штрафа может быть хорошим компромисс. Это может дать вам более высокую доходность, чем сберегательный счет или счет денежного рынка, и, как правило, по фиксированной ставке.

Компакт-диск без штрафов может быть хорошим вариантом в неопределенное время. Это касается как неопределенности экономики из-за коронавируса, так и неопределенности будущих ставок.

CD без штрафов может помочь вкладчикам, заботящимся о поддержании как можно более высокой доходности, несмотря на будущее направление ставок. Если ставки падают, компакт-диски без штрафа обычно имеют фиксированную доходность, что означает, что вы выиграете от более высокой ставки, зафиксированной на существующем компакт-диске. А если ставки резко возрастут, вы можете снять свои деньги без уплаты штрафа и вложить эти деньги в более доходный компакт-диск без штрафа. Сравните лучшие компакт-диски без штрафа, чтобы найти подходящий для вас.

Если вы уверены, что деньги вам не понадобятся в течение определенного периода времени, обычный компакт-диск может принести вам более высокий APY.Но вы, скорее всего, понесете штраф, если сделаете вывод до наступления срока погашения CD.

Marcus от Goldman Sachs: 7 месяцев — 13 месяцев, 0,25% APY — 0,45% APY; Минимальный депозит в размере 500 долларов США (7-месячный CD без штрафов составляет 0,45% годовых)

Marcus от Goldman Sachs является брендом Goldman Sachs Bank USA. Маркус предлагает три условия компакт-диска без штрафных санкций. Маркус также предлагает обычные компакт-диски, на которых есть штраф за досрочное снятие средств, и сберегательный счет.

Marcus дебютировал в октябре 2016 года только с необеспеченными личными займами, прежде чем он начал предлагать сберегательный счет и компакт-диски под брендом Marcus by Goldman Sachs в ноябре 2017 года.

Ally Bank: 11 месяцев, 0,50% годовых; Минимальный депозит $ 0

Ally Bank начал свою деятельность в 2004 году, его штаб-квартира находится в Сэнди, штат Юта. В 2009 году GMAC Bank был преобразован в Ally Bank. В 2012 году у Ally Bank более 1 миллиона клиентских счетов, и в настоящее время у него 1,5 миллиона клиентов.

Помимо CD без штрафов, Ally Bank также предлагает текущий счет, счет денежного рынка, срочные CD и два условия CD Raise Your Rate.

ЦИТ Банк: 11 месяцев, 0,30% годовых; Минимальный депозит в размере 1000 долларов США

CIT Bank является национальным прямым банком CIT.CIT Bank, N.A. является дочерней компанией CIT Group Inc.

Помимо компакт-диска без штрафных санкций, он также предлагает восемь условий обычных компакт-дисков и четыре условия больших компакт-дисков.

Помимо компакт-дисков, ЦИТ Банк предлагает два сберегательных счета и счет денежного рынка. CIT Bank также запустил свой счет eChecking в ноябре 2019 года.

PurePoint Financial: 11 месяцев — 14 месяцев, 0,10% APY — 0,15% APY; Минимальный депозит $ 10 000 (11-месячный CD без штрафов составляет 0,15% годовых)

PurePoint Financial является подразделением MUFG Union Bank, N.A. Он предлагает девять обычных условий для компакт-дисков и три условия для компакт-дисков без штрафных санкций. Для всех сберегательных продуктов PurePoint Financial требуется минимальный депозит в размере 10 000 долларов США.

Что нужно знать о ставках CD

Продолжайте читать, чтобы узнать больше о депозитных сертификатах. Bankrate регулярно анализирует банки, получает информацию от ведущих финансовых экспертов и собирает отраслевые данные, чтобы предоставить информацию, необходимую для принятия обоснованного финансового решения при выборе компакт-диска. Наша команда также проинтервьюировала финансовых специалистов, чтобы дать вам экспертный совет по выбору лучших ставок CD.Ознакомьтесь с приведенными ниже советами от экспертов по финансовому планированию.

Что такое компакт-диск?

CD или депозитный сертификат — это тип сберегательного счета в банках и кредитных союзах, на котором выплачивается фиксированная процентная ставка по депонированным деньгам. Взамен вы соглашаетесь держать на счете полную сумму депозита в течение установленного срока. Общие условия включают три, шесть, девять, 12, 18, 24, 36, 48 и 60 месяцев.

Как правило, чем дольше срок или время, в течение которого вы соглашаетесь заблокировать свои деньги, тем выше процентная ставка.При выборе лучшей ставки CD для ваших финансовых целей учитывайте другие факторы, такие как минимальные требования к депозиту и штрафы за досрочное снятие средств, которые могут повлиять на вашу прибыль.

Самый большой риск, связанный с традиционными компакт-дисками, — это штраф, взимаемый учреждениями за снятие денег до даты погашения компакт-дисков. Традиционные компакт-диски поставляются с фиксированной процентной ставкой, которая зафиксирована на весь срок, будь то шесть месяцев или пять лет. И хотя можно снять деньги до наступления срока погашения CD, большинство учреждений взимают за это жесткие штрафы за досрочное снятие.Поэтому разумно хранить всю сумму депозита на счете CD в течение всего срока. Штрафы за досрочное снятие средств часто могут компенсировать любые полученные проценты и часть основной суммы инвестиций.

Однако некоторые банки и кредитные союзы предлагают специальные компакт-диски, которые обеспечивают большую гибкость. Один из таких компакт-дисков представляет собой счет без штрафных санкций, который дает вам возможность снимать деньги раньше времени без штрафных санкций. Уловка? Процентная ставка по компакт-дискам без штрафных санкций и аналогичным типам специальных компакт-дисков обычно ниже, чем по традиционным компакт-дискам.

В дополнение к традиционным компакт-дискам и компакт-дискам без штрафных санкций, некоторые учреждения предлагают другие специальные варианты компакт-дисков. К ним относятся большие компакт-диски, дополнительные компакт-диски, компакт-диски с возможностью отзыва и компакт-диски с нулевым купоном.

В целом, депозитные сертификаты — это надежное место для хранения наличных денег. Они застрахованы на сумму до 250 000 долларов в банках FDIC и в кредитных союзах Национальной администрацией кредитных союзов (NCUA), которая управляет Национальным фондом страхования долей кредитных союзов. Компакт-диски также не несут колебания цен или убытков, как акции, облигации и другие рыночные инвестиции на падающих рынках.

Как работает компакт-диск?

Имея депозитный сертификат (CD), вы вносите деньги на заранее определенный срок и получаете проценты по этим фондам. Проценты обычно складываются и добавляются к основной сумме долга. Одна из причин, по которой вы получаете более высокую годовую процентную доходность (APY), заключается в том, что банк знает, как долго вы будете хранить свои деньги на компакт-дисках. Банк также учитывает риск досрочного снятия средств, взимая комиссию, если вы получите доступ к своим деньгам до истечения срока действия CD. Компакт-диски — это популярные счета для долгосрочных денег, главной целью которых является сохранение капитала.

Выбирайте длину компакт-диска с умом, потому что на большинстве компакт-дисков, за исключением компакт-дисков без штрафа, начисляются штрафы за досрочное изъятие. Срок действия счетов CD обычно определяет ставку; чем дольше срок, тем выше обычно будет ваш APY.

Как только наступит срок погашения вашего CD, вы получаете назад свою основную сумму и все проценты. Банки обычно связываются с вами до наступления срока погашения. По истечении срока действия CD вступает в силу льготный период. В течение этого льготного периода, который обычно составляет от 7 до 10 дней, владельцы счетов могут решить, снимут ли они средства со своего счета или позволят автоматически продлить компакт-диск на другой срок такой же продолжительности или открыть компакт-диск с новым сроком.

Тщательно подумайте, что вы будете делать с деньгами, запертыми на компакт-диске, прежде чем они созреют. Если у вас есть краткосрочный компакт-диск, который вы в конечном итоге прокручиваете из года в год, вы, вероятно, в конечном итоге заработаете меньше процентов, чем если бы вы инвестировали в долгосрочный компакт-диск с самого начала.

Когда лучше покупать компакт-диск?

Прежде всего, приобретение компакт-диска имеет смысл, когда у вас есть финансовая стабильность, чтобы заблокировать часть своих денег на определенный период времени. Это потому, что вы можете столкнуться со строгими штрафами за снятие денег до наступления срока погашения CD.

Это делает компакт-диск с фиксированной ставкой хорошим продуктом для тех, кто не любит сюрпризов и хочет знать свою норму прибыли заранее. Поскольку это инвестиции с низким уровнем риска, компакт-диски обычно ассоциируются с более склонными к риску вкладчиками. Но люди разного возраста могут извлечь выгоду, вложив часть своих денег в компакт-диск.

«Компакт-диски могут быть хорошей инвестицией, когда вы хотите защитить основную сумму, то есть вы не хотите рисковать снижением стоимости, но хотите получить более высокую прибыль, чем та, которую вы можете получить на сберегательном счете», — говорит Джули Эрхарт-Грейвс. , сертифицированный специалист по финансовому планированию и президент компании Worley Erhart-Graves Financial Advisors в Индианаполисе.

В спектре инвестиционных рисков, говорит Эрхарт-Грейвс, CD обычно на ступеньку выше сберегательного счета, но на ступеньку ниже реальной облигации.

Депозитные сертификаты хорошо подходят для краткосрочных финансовых целей, например, сбережения для первоначального взноса на дом или новую машину. Хранение денег на компакт-диске в течение 12 месяцев или двух лет может быть одним из способов не позволить себе преждевременно окунуться в свои сбережения.

Но из-за инфляции использование компакт-дисков для накопления богатства с течением времени не пойдет вам на пользу.Исторически сложилось так, что со временем инфляция росла, что снижает покупательную способность денег, приносящих доход ниже уровня инфляции.

«Вот почему я бы даже не рекомендовал пенсионерам (вкладывать) все свои деньги в компакт-диски», — говорит Дана Твайт, основатель и директор Twight Financial Education.

Ставки CD некоторое время имели тенденцию к снижению с тех пор, как ФРС снизила свои ставки. Но банки все еще борются за ваши деньги; однако эта конкуренция может ослабнуть. Если вы подумываете о выпуске компакт-диска или вам он может понадобиться в ближайшем будущем, нет смысла откладывать.Маловероятно, что ФРС какое-то время будет повышать ставки, а ставки CD могут продолжать падать еще больше.

Это означает, что, вероятно, будет разумно действовать сейчас, если вы хотите зафиксировать ставку.

Если раньше вы хранили большую часть своих денег на сберегательном счету, то теперь это может быть хорошей возможностью зафиксировать ставку CD. Ставки на сберегательных счетах тоже упали. Хотя некоторые банки предлагают доходность сбережений, которая в настоящее время выше, чем вы можете получить на компакт-дисках, вполне вероятно, что ставки по сберегательным счетам будут продолжать снижаться.

Однако вы можете зафиксировать доходность с CD до того, как ставки упадут еще больше. Если вы сделаете это, вы сможете обменять свой низкодоходный сберегательный счет на более высокодоходный компакт-диск.

Какой термин выбрать?

Компакт-дискибывают разных наименований. Как правило, чем дольше срок, тем выше доходность. Но при выборе срока CD важно учитывать не только доходность. Выбор срока сводится к нескольким основным факторам — вашим финансовым потребностям и текущим тарифам.

Подумайте, как скоро вам понадобятся деньги обратно. Если вы знаете, что вам нужно потратить деньги на покупку в течение 12 месяцев, например, отдавайте предпочтение более коротким срокам, например, 3, 6 или 12 месяцев. Имейте в виду, что традиционные компакт-диски с фиксированной ставкой часто сопровождаются серьезными штрафами за досрочное снятие.

При выборе срока CD также учитывайте тарифную среду. В условиях роста ставок более короткие сроки инвестирования могут помочь вам воспользоваться преимуществами текущих ставок и впоследствии реинвестировать в более высокие ставки.

Что произойдет, если вы обналичите компакт-диск раньше срока?

Раннее обналичивание CD, вероятно, будет стоить вам штрафа за досрочное снятие.

«Есть способ вычесть штраф за компакт-диск из ваших налогов», — говорит Рэйчел Иванович, зарегистрированный агент Easy Life Management в Карлсбаде, Калифорния.

«Это просто вычет сверх черты», — говорит Иванович. «В разделе настроек 1040 говорится, что если вы вытащите компакт-диск раньше, и есть штраф, вы можете вычесть его.”

Почему компакт-диски хороши для мелких инвесторов?

Компакт-дискихороши для мелких инвесторов, потому что вам не нужен большой минимальный депозит, чтобы открыть его, и они могут предложить конкурентоспособную доходность. В настоящее время существуют варианты компакт-дисков, для которых не требуется минимальный депозит.

Компакт-дискиидеально подходят инвестору, который не боится риска и хочет фиксированную доходность. CD обычно имеют фиксированную процентную ставку на срок, но есть некоторые исключения. Например, повышающие компакт-диски обычно начинаются с более низкого APY и постепенно увеличиваются ежегодно.Между тем некоторые банки предлагают компакт-диски с переменной ставкой.

«Депозитный сертификат — прекрасный выбор, если у вас есть конкретная потребность в наличных деньгах в будущем. Инвестируйте свои деньги с полной безопасностью, известной доходностью и определенными временными рамками, когда вы получите эти деньги. Ищите максимальная доходность при сроке погашения, соответствующем вашему графику «.

— Грег Макбрайд, CFA, главный финансовый аналитик Bankrate.

Безопасны ли компакт-диски?

компакт-дисков в банке, застрахованном FDIC, или в кредитном союзе, регулируемом NCUA и застрахованном NCUSIF, являются безопасными, если они соответствуют правилам страхования.Эти счета находятся в безопасности в онлайн-банках, обычных банках и кредитных союзах, потому что они полностью поддерживаются правительством США. Только убедитесь, что вы не превышаете страховые лимиты. Стандартный страховой лимит составляет 250 000 долларов на вкладчика, на застрахованный банк для каждой категории владения счетом в банке, застрахованном FDIC. Для кредитных союзов, застрахованных на федеральном уровне, стандартное страхование акций составляет 250 000 долларов США на владельца акции, на каждый застрахованный кредитный союз для каждой категории владения счетом.

Повышаются ли ставки CD?

Согласно прогнозу Bankrate’s CD, весьма вероятно, что в 2021 году ставки CD не будут расти.

Онлайн-банки с высокодоходными компакт-дисками снизились в течение 2020 года, причем снижение начнется примерно в марте или апреле 2019 года. В июле 2021 года APY CD будет относительно стабильным, хотя APY иногда уменьшается и даже увеличивается.

Федеральная резервная система, которая напрямую влияет на ставки сберегательных счетов, а также может влиять на ставки CD, не планирует повышать ставки до 2023 года.В 2023 году может произойти два повышения ставок.

Плюс, у банков сейчас более чем достаточно депозитов, что также должно поддерживать низкие ставки CD во второй половине 2021 года.

Воздействие COVID-19 на депозитные сертификаты

Пандемия коронавируса нанесла ущерб экономике страны. Согласно опросу Bankrate, проведенному в ноябре 2020 года и опубликованному в декабре 2020 года, около 42 процентов людей говорят, что их доход не соответствует уровню до пандемии.

Потеря работы, увольнения и сокращение рабочего времени серьезно сказались на расходах — и экономия.

В ответ на кризис Федеральная резервная система снизила базовую процентную ставку почти до нуля и, как ожидается, удержит ее на этом уровне до 2023 года. В результате снизилась доходность депозитных сертификатов.

«Резкий экономический спад из-за пандемии привел к тому, что процентные ставки упали до рекордно низкого уровня, поэтому инвесторы CD берут это на себя», — говорит Грег Макбрайд, CFA, главный финансовый аналитик Bankrate.

Этот сценарий особенно сложен для «Пенсионеры, зависящие от процентного дохода, страдают больше всего», — говорит Макбрайд.

Но есть и хорошие новости. Многие американцы проходят третий раунд стимулирующих проверок. Но, согласно недавнему исследованию Bankrate, более чем 6 из 10 американцев стимулирующий чек на 1400 долларов не продлится три полных месяца. Большинство американцев планируют направить свои стимулирующие деньги на оплату счетов (45 процентов) и предметы первой необходимости (36 процентов).

Кроме того, 28 процентов американцев планируют сэкономить стимулирующие фонды, а 11 процентов намерены инвестировать стимулирующие деньги.

Несмотря на низкую доходность, компакт-диски все же имеют преимущества.В отличие от нестабильного и непредсказуемого фондового рынка, компакт-диск предлагает гарантированную доходность.

«Хотя доход от компакт-диска — это не что иное, как доходный сберегательный счет, он дает уверенность в том, что вы знаете, что вы собираетесь заработать в течение срока», — говорит Макбрайд. деньги на 12 месяцев, вы можете зафиксировать норму прибыли ». Однако вам нужно будет заблокировать свои деньги на весь срок. Если вы снимаете деньги до наступления срока погашения, вам, как правило, придется заплатить штраф.

стратегий CD во время COVID-19

CD могут работать в ваших интересах, даже если ставки низкие. Они по-прежнему платят больше, чем на традиционных сберегательных счетах.

«Как правило, компакт-диски идеальны в условиях падающей ставки или как способ зафиксировать более высокую ставку в более долгосрочной перспективе, если вы не думаете, что ставки будут расти в ближайшее время», — сказала Николь Штрауб, вице-президент по депозитам. в Discover Financial Services, по электронной почте

Как правило, чем дольше срок, тем выше доход.Хотя в 2021 году вы можете не заметить слишком большой разницы между доходностью однолетних и пятилетних CD в некоторых банках, например.

Выравнивание нескольких компакт-дисков — когда вы покупаете несколько компакт-дисков одновременно, которые созревают с разными интервалами — даст вам большую гибкость. Если вы найдете более выгодное вложение, вы можете им воспользоваться.

И ваша лестница не обязательно должна включать компакт-диски из того же банка. Присмотритесь к лучшим APY. Онлайн-банки, как правило, платят более высокую доходность, потому что у них меньше накладных расходов.

Но лучшая стратегия в этом экономическом кризисе — найти компакт-диски, которые лучше всего подходят вам. Компакт-диски бывают разных видов, и вы можете обнаружить, что продукт, который вам больше всего подходит, не предлагает самый высокий APY.

«Как использовать компакт-диски в вашей стратегии личных сбережений для каждого человека по-разному, независимо от того, находимся мы в разгаре пандемии или нет», — говорит Штрауб. «Компакт-диски следует рассматривать, как только у вас будет достаточно ликвидных сбережений, если кто-то потеряет работу или возникнут непредвиденные расходы.

«Итак, выбирая лучшую для вас стратегию, сначала оцените свои ликвидные сбережения, а затем решите, как долго вам удобно держать деньги взаперти.И обязательно изучите, прежде чем выбирать компанию, предлагающую компакт-диски ».

Что следует учитывать при выборе компакт-диска

Начните с размышлений о своих финансовых целях и о том, почему вы хотите открыть компакт-диск. покупка автомобиля через год, например, вы можете захотеть выбрать компакт-диск со сроком действия 12 месяцев. Таким образом, он созреет в то же время, когда вы будете готовы купить свою новую машину.

Также важно учитывайте процентную ставку, которую вы получаете, как часто процентные ставки увеличиваются и удобнее ли вам использовать компакт-диск в онлайн-банке или в традиционном учреждении с филиалами.Имейте в виду, что онлайн-банки обычно предлагают более высокие ставки, поскольку у них меньше накладных расходов и они передают эти сбережения клиентам.

Также подумайте о том, какой тип компакт-диска вам нужен. Есть много разных типов компакт-дисков, которые могут быть полезны в различных ситуациях. Например, компакт-диск без штрафа может быть полезен, если вам нужен доступ к наличным деньгам и вы хотите снять деньги без штрафа.

Прежде чем выбрать компакт-диск, взвесьте все «за» и «против», чтобы убедиться, что вы делаете правильный инвестиционный выбор в соответствии с вашим финансовым положением.Вот некоторые из плюсов и минусов компакт-дисков:

Плюсы

- Долгосрочные компакт-диски обычно имеют более высокую APY, чем счета денежного рынка или сберегательные счета. Компакт-диски

- — хорошее место для хранения денег, которые вы хотите сэкономить и которые не хотите легко потрогать и потратить.

- Страхование вкладов распространяется на счета в банках FDIC на сумму не менее 250 000 долларов США. А в кредитном союзе NCUA ваши деньги федерально застрахованы на сумму не менее 250 000 долларов.

- CD может разнообразить ваш план сбережений с гарантированной ставкой.

- Если вы храните деньги на компакт-диске в течение всего срока, ваша основная сумма в безопасности.

Минусы

- Ваши деньги находятся на счете потенциально долгое время.

- Многие компакт-диски имеют штрафы за досрочное изъятие.

- Если ставки существенно вырастут, ваши деньги застрянут в компакт-дисках с более низкой доходностью, и штраф за досрочное снятие может свести на нет любую выгоду от изъятия денег и их размещения в более высокодоходных компакт-дисках.

- Вы потенциально можете получить более высокую доходность на фондовом рынке или инвестируя в другие ценные бумаги.

Типы компакт-дисков

Финансовые учреждения предлагают широкий выбор компакт-дисков для различных финансовых ситуаций. Найдите время, чтобы подумать, какой тип компакт-диска лучше всего подходит для вас.

Традиционные компакт-диски

Традиционные компакт-диски являются наиболее распространенными и имеют фиксированный APY для срока компакт-дисков.

Эти компакт-диски обычно не позволяют внести дополнительные средства до наступления срока их погашения. Они также, как правило, имеют строгие штрафы за досрочное снятие средств.

Когда этот компакт-диск имеет смысл: Вы точно знаете, когда вам нужны деньги, и нет никаких шансов, что они вам понадобятся раньше.Отлично подходит для лестницы CD или другой стратегии инвестирования в CD, где важен выбор времени.

Компакт-диски без штрафных санкций

Традиционно компакт-диски известны как срочные депозитные счета. Стандартные компакт-диски обычно имеют штрафы за досрочное изъятие: если вы снимаете с компакт-диска до того, как он созреет, вы обычно понесете штраф, равный определенной сумме процентов, заработанных в течение определенного периода времени. Например, банк может наложить штраф в размере 90 дней простых процентов по годовому CD, если вы откажетесь от этого CD раньше, чем через год.Однако некоторые банки предлагают компакт-диски без штрафа, также известные как ликвидные компакт-диски, которые позволяют вам заблаговременно снимать деньги, не уменьшая штрафных сборов с ваших процентных доходов. Банк может потребовать от вас подождать хотя бы некоторое время, обычно около шести или семи дней, прежде чем вы сможете снять деньги с компакт-диска без штрафных санкций. Если учреждение разрешает вам снимать деньги в течение этого периода времени, вы можете понести штраф. Некоторые банки могут не разрешить частичное снятие средств с вашего компакт-диска без штрафов. Как правило, вы не можете добавлять компакт-диски без штрафов.Ставки CD без штрафных санкций обычно ниже, чем у обычных CD, но могут быть выше, чем на некоторых сберегательных счетах или счетах денежного рынка.

Когда этот компакт-диск имеет смысл: Вы в основном уверены, что вам не придется снимать деньги до того, как компакт-диск созреет, но вам, возможно, придется его прослушать. Вы готовы отказаться от небольшой прибыли в пользу гибкого вывода средств.

Jumbo CD

Jumbo CD обычно требует от вкладчиков депозита 100 000 долларов или более. Фраза «гигантские компакт-диски» не так уж часто встречается в наши дни.Но некоторые банки все же их предлагают. Как правило, вы можете найти такие же или даже более высокие значения APY для компакт-дисков, которые не считаются большими компакт-дисками. Но некоторые большие компакт-диски вознаграждают клиентов за эти большие депозиты более высокой доходностью.

Когда этот компакт-диск имеет смысл: Большой компакт-диск — хороший вариант, если вы можете получить небольшую дополнительную прибыль за внесение большего количества денег, и вы уверены, что вам не нужно будет получать доступ к своим деньгам в течение срока действия компакт-диска.

Компакт-диски с посредником

Компакт-диски, проданные через брокерские фирмы, известны как компакт-диски с посредником.Вам необходим брокерский счет в учреждении, чтобы иметь право на получение одного из этих депозитных сертификатов. Брокерские компакт-диски иногда имеют более высокие ставки, чем традиционные компакт-диски в вашем местном банке, но они также несут больший риск. Это потому, что ими можно торговать как облигациями, и если вы решите продать до срока погашения, вы можете понести убытки. Вам нужно будет подтвердить, что эти банки застрахованы FDIC.

Когда этот компакт-диск имеет смысл: Вы можете получить несколько более высокую доходность, если сможете пережить взлеты и падения рынка.Компакт-диск с посредничеством — хороший вариант, если вы уверены, что вам не нужно прикасаться к основной сумме до того, как он созреет, что позволяет избежать риска того, что вы заберете деньги, когда компакт-диск проседает.

Callable CD

Callable CD несут больший риск, чем традиционные CD, но они, как правило, предлагают более высокие процентные ставки. Риск состоит в том, что банк, выпустивший компакт-диск, может «отозвать» ваш компакт-диск до того, как он полностью созреет, что ограничит размер процентов, которые вы можете заработать. Например, если вы покупаете трехлетний компакт-диск с шестимесячным периодом защиты от телефонных звонков, финансовое учреждение может отозвать этот компакт-диск по истечении первых шести месяцев.Вы получите полную основную сумму и начисленные проценты; однако вам придется реинвестировать свои деньги, вероятно, по более низким ставкам.

Когда этот компакт-диск имеет смысл: Если не ожидается дальнейшего падения ставок в течение срока службы компакт-диска, может иметь смысл использовать вызываемый компакт-диск. В противном случае, если ставки значительно упадут вне периода защиты от звонков, банк, скорее всего, потребует свои CD.

Bump-up CD

Эти типы компакт-дисков позволяют вам потребовать от банка повысить вашу ставку в течение срока действия CD при определенных условиях.Учреждения, выпускающие этот вариант компакт-диска, обычно разрешают только одно повышение за семестр. Например, представьте, что вы покупаете трехлетний компакт-диск по заданной ставке, а через год банк предлагает дополнительное повышение ставки на полпункта. С увеличивающимся компакт-диском вы можете запросить повышение ставки на оставшийся срок. Недостатком является то, что за компакт-диски с увеличенной ценой часто взимается более низкая начальная цена, чем за традиционные компакт-диски. Но в определенных условиях компакт-диски могут быть полезными инструментами.

Когда этот компакт-диск имеет смысл: Ударный компакт-диск может быть хорошим вариантом, если ожидается, что ставки значительно вырастут в течение срока действия компакт-диска.В противном случае вы, вероятно, согласитесь на более низкую ставку с небольшим потенциалом роста.

Повышающие компакт-диски

Как и повышающие компакт-диски, повышающие компакт-диски дают вам возможность перейти на более высокую доходность при повышении ставок. Разница в том, что с повышающими компакт-дисками банки автоматически увеличивают процентные ставки по компакт-дискам через определенные промежутки времени. Вам не нужно запрашивать повышение ставки. Как и в случае с увеличивающимися компакт-дисками, недостатком является то, что вы обычно получаете более низкую начальную скорость. Также нет уверенности в том, что вы в конечном итоге получите лучшую прибыль, чем если бы вместо этого вы положили свои сбережения на традиционный компакт-диск с более высокой доходностью.

Когда этот CD имеет смысл: Повышающий CD может быть хорошим вариантом, если ожидается существенное повышение ставок в течение срока действия CD. Однако это повышение может быть уже учтено в цене на традиционный компакт-диск, поэтому может быть проще и выгоднее с самого начала использовать традиционный компакт-диск.

Дополнительные компакт-диски

Обычно компакт-диски позволяют сделать только один первоначальный депозит. Это не относится к дополнительным компакт-дискам. Эти продукты дают вам возможность делать несколько депозитов в течение срока.Точное количество дополнительных депозитов, которые вы можете внести, зависит от учреждения.

Когда этот компакт-диск имеет смысл: Дополнительный компакт-диск может быть хорошим выбором, если у вас, вероятно, есть больше денег для пополнения счета, и вы получаете от него хорошую оценку. Однако, если ставки, вероятно, вырастут, вы можете просто добавить новые деньги к другому более высокодоходному CD.

Компакт-диски без купона