Какие дополнительные выплаты положены пенсионерам

© Кирилл Зыков/АГН Москва

Увеличить доходы пожилых людей можно за счёт надбавок к пенсии. На какие доплаты стоит рассчитывать, разбиралась «Парламентская газета».

Пересчёт после 80 летТем, кому исполнилось 80 лет, удваивают фиксированную выплату к пенсии. «Это происходит в беззаявительном порядке», — пояснила «Парламентской газете» заместитель председателя Комитета Совета Федерации по социальной политике Елена Бибикова. Так, по словам сенатора, государство компенсирует возможные дополнительные расходы, связанные с уходом за пенсионером. В 2021 году фиксированная выплата к пенсии составляет 6 044,48 рубля, для россиян старше 80 лет её увеличивают до 12 088,96 рубля.

Страховая пенсия по старости состоит из двух частей — фиксированной и собственно страховой.

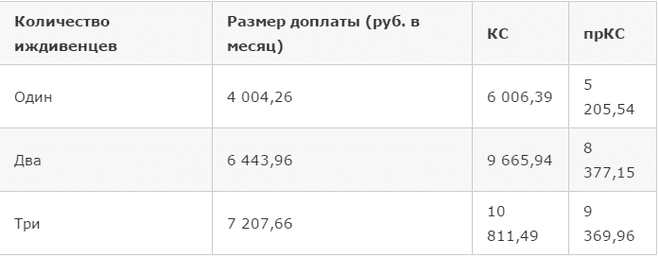

Деньги на иждивенца

На надбавку к фиксированной части пенсии россияне могут рассчитывать и если у них на иждивении есть нетрудоспособные члены семьи. К ним относятся:

- дети до 18 лет,

- дети старше 18 лет, обучающиеся очно в образовательных учреждениях всех типов и видов, в том числе и за пределами России, но не старше 23 лет.

При этом учитывают не более трёх нетрудоспособных членов семьи, уточнила Елена Бибикова. За одного и того же ребёнка пенсию могут повысить обоим родителям-пенсионерам. С 1 января 2021 года надбавка на одного иждивенца — 2014,83 рубля, на двоих — 4029,66 рубля, на трёх и более — 6044,48 рубля. Выплачивают надбавку как работающим, так и неработающим пенсионерам.

Читайте также:

• Что делать, если пенсия рассчитана неправильно • Пенсионеры смогут увеличить доходы от инвестирования своих накоплений • Единовременные выплаты предложили защитить от списания за долги

С февраля 2021 года вступили в силу поправки в законодательство, согласно которым право на повышение фиксированной выплаты к пенсии также имеют родители, являющиеся опекунами недееспособных инвалидов с детства, которые не находятся на полном гособеспечении. Причём это право действует вне зависимости от факта иждивенчества.

Причём это право действует вне зависимости от факта иждивенчества.

Довесок к пенсии положен и неработающим россиянам, которые 30 и более лет трудились в сельхозпроизводстве и проживают в сельской местности. Им дополнительно начисляют 25 процентов от фиксированной выплаты. Получать эту доплату могут представители более 500 профессий, в том числе агрономы, мельники, пчеловоды, ветеринары, технологи, геодезисты, механизаторы.

Пока право на эту надбавку имеют только те пенсионеры, которые постоянно живут в селе. Но с 1 января 2022 года её будут выплачивать и если человек переехал в город, сказала Елена Бибикова. Если же с кого-то надбавку из-за переезда в город уже сняли, то её вернут.

Также право на повышение фиксированной выплаты к пенсии имеют люди, длительное время проработавшие в районах Крайнего Севера и приравненных к ним местностях.

До прожиточного минимумаПо действующему законодательству, неработающие пожилые люди не могут получать суммарный доход ниже прожиточного минимума пенсионера для своего региона. Если пенсия, ежемесячные и прочие выплаты до этого уровня недотягивают, положена доплата, чтобы уравнять эти величины.

Если пенсия, ежемесячные и прочие выплаты до этого уровня недотягивают, положена доплата, чтобы уравнять эти величины.

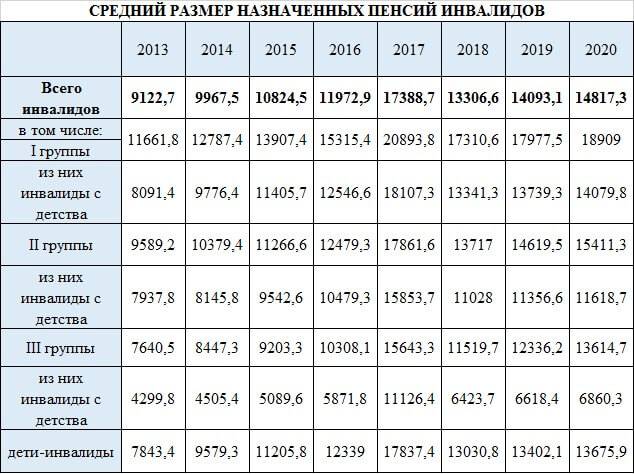

Помимо пенсии, многим пенсионерам назначают ежемесячную выплату. Она положена инвалидам, ветеранам, чернобыльцам, несовершеннолетним узникам фашизма, Героям России и СССР. Индексацию этой выплаты проводят ежегодно с 1 февраля.

Дополнительную социальную поддержку могут установить и на региональном уровне.

«Летели резко»: в Петербурге лифт с подростками сорвался с седьмого этажа

+ A —

Перед ЧП дети попрыгали в кабине

В Санкт-Петербурге в многоэтажном доме сорвался грузопассажирский лифт, в котором находились подростки. Кабина рухнула с седьмого этажа. От несчастья детей уберег сработавший механизм предотвращения падения — все остались живы и не получили видимых повреждений. Благодаря камере, установленной в лифте, удалось выяснить, что авария произошла после того, школьники, видимо, решив испытать лифт на прочность, подпрыгнули в нем.

Благодаря камере, установленной в лифте, удалось выяснить, что авария произошла после того, школьники, видимо, решив испытать лифт на прочность, подпрыгнули в нем.

ЧП произошло 3 октября в Красном Селе, в жилом доме №31/1 на улице Освобождения. Камера наблюдения, установленная в лифте, зафиксировала, как около семи часов вечера в лифт вошли пятеро девушек и двое юношей.

Еще одна их спутница, судя по-всему резонно опасаясь перегруза, осталась на этаже — видно, что приятели уговаривали ее ехать с ними, пытались затащить в кабину, но она от них отбилась.

Когда дверь закрылась, одна из девушек, смеясь, предложила другим подросткам подпрыгнуть. На авантюру согласилась только одна из девочек. Подружки, стоя друг против друга, взялись за руки и осуществили задуманное.

Но после прыжка зачинщица вдруг резко оглянулась на двери лифта, отскочила к противоположной стене и прижалась к ней. Другие дети тоже потеряли равновесие.

На записи не понятно, с какой скоростью падал лифт. Видно, что подростки сначала испугались, но уже через несколько секунд снова смеялись.

Видно, что подростки сначала испугались, но уже через несколько секунд снова смеялись.

Кабина, как выяснилось позже, пролетев несколько уровней, не разбилась вдребезги, а затормозила между вторым и третьим этажом.

Диспетчеру лифтовой службы веселые пассажиры рассказали по голосовой связи, что им от 14 до 17 лет и все они живы. О причине падения лифта умолчали.

На место выехали экстренные службы. Детей эвакуировали. Их осмотрели медики: физически никто не пострадал, но двое находились в состоянии шока.

Полиция взяла с пассажиров объяснения. Школьники рассказали, что после седьмого этажа лифт вдруг сорвался и полетел вниз, а потом затормозил. Но позже записи с видеокамеры внесли ясность в произошедшее.

«Прыгать в лифте нельзя, это же написано в правилах», — возмущается в разговоре с «МК» диспетчер аварийной лифтовой службы района Красное Село Санкт-Петербурга Ольга Бахарева.

По ее словам, произошел редкий случай. «Видимо, был еще и перегруз — семь человек зашли, потом этот прыжок, вот у лифта и оборвался трос».

Как сообщила диспетчер, с седьмого по третий этажи лифт падал быстро. «Они летели резко, думаю, успели натерпеться страха», — говорит Бахарева.

А потом сработала система предотвращения падения: «Это современный лифт, там есть специальные тормозные канаты, которые останавливают кабину и смягчают падение — аккуратно доводят ее до поверхности. Но перегружать лифт все равно нежелательно», — пояснила она.

Сейчас лифт не работает, ему предстоит ремонт. Жильцам подъезда приходится пользоваться только одним подъемным устройством. Мебель и другие тяжелые вещи им предстоит какое-то время поднимать по лестницам и на руках. В местных пабликах подростков уже назвали «безбашенными» и безответственными.

как россияне стартовали на чемпионате мира по борьбе — РТ на русском

На чемпионате мира по борьбе в Осло разыграны первые медали у вольников. Российские спортсмены завоевали одну золотую и две бронзовые награды. Победителем в весовой категории до 61 кг стал Абасгаджи Магомедов, отдавший за весь турнир всего одно очко соперникам. Тимур Бижоев занял третье место в весе до 74 кг после невероятной победы над грузином Автандилом Кенчадзе в утешительном финале. Такого же результата добился Артур Найфонов в категории до 86 кг. Пробиться в финалы и гарантировать себе минимум серебро смогли Загир Шахиев и Магомед Курбанов.

Тимур Бижоев занял третье место в весе до 74 кг после невероятной победы над грузином Автандилом Кенчадзе в утешительном финале. Такого же результата добился Артур Найфонов в категории до 86 кг. Пробиться в финалы и гарантировать себе минимум серебро смогли Загир Шахиев и Магомед Курбанов.

Золотой дебют Магомедова

В Осло стартовал чемпионат мира по борьбе — первый крупный турнир в этом виде спорта после Олимпийских игр в Токио. Соревнования начались ещё в субботу с предварительных схваток в четырёх весовых категориях вольной борьбы, а 3 октября были разыграны первые награды. Из российских участников до воскресных финалов добрался только Абасгаджи Магомедов, выступающий в неолимпийском весе до 61 кг.

Буквально на днях 23-летний уроженец Дагестана оказался в центре скандала, в который попала сборная России по вольной борьбе. Его вместе с другими спортсменами и старшим тренером Дзамболатом Тедеевым сняли с рейса во время пересадки в Амстердаме. Как сообщалось, это произошло из-за нарушения масочного режима. Магомедову пришлось задержаться и прибыть в Осло позже запланированного, однако это не помешало ему здорово выступить на чемпионате мира.

Магомедову пришлось задержаться и прибыть в Осло позже запланированного, однако это не помешало ему здорово выступить на чемпионате мира.

Также по теме

«Повода не было, все местные были без масок вообще»: почему сборную России по вольной борьбе сняли с рейса в АмстердамеЧлены сборной России по вольной борьбе были сняты с рейса в Амстердаме по причине несоблюдения масочного режима. Покинуть самолёт и…

Магомедов на своём дебютном ЧМ поначалу буквально не замечал сопротивления со стороны соперников. Он победил на туше турка Эмраха Орманоглу и монгола Тюменбилегийн Тювшинтулгу, а в полуфинале за явным преимуществом выиграл у японца Тосихиро Хасэгавы. Обладателю Кубка мира 2020 года предстояло сразиться за золото с американцем Дэйтоном Фиксом, который свои четыре схватки тоже закончил досрочно.

Последняя встреча двух борцов на ковре была довольно давно — шесть лет назад Магомедов оказался сильнее на чемпионате мира среди кадетов. В новом поединке между ними россиянин сразу обозначил своё преимущество, но его активные приёмы поначалу не находили отражения в счёте — два присуждённых Магомедову очка были отменены после видеоповтора. Фикс затем был наказан за пассивность, но к перерыву он повёл благодаря выталкиванию за ковёр.

В новом поединке между ними россиянин сразу обозначил своё преимущество, но его активные приёмы поначалу не находили отражения в счёте — два присуждённых Магомедову очка были отменены после видеоповтора. Фикс затем был наказан за пассивность, но к перерыву он повёл благодаря выталкиванию за ковёр.

Во втором периоде американец снова был оштрафован за отсутствие активных действий, после чего Магомедов предпринял попытку увеличить отрыв. Ему удалось удержать Фикса и бросить его на ковёр, а затем уйти в глухую оборону, из которой россиянин не выходил, пока не был объявлен первым победителем чемпионата мира — 2021.

Бронзовая добавка

В двух других категориях российские борцы оказались участниками утешительных турниров. В весе до 74 кг сборной России не хватало олимпийского чемпиона в этой дисциплине Заурбека Сидакова. Его заменил бронзовый призёр чемпионата Европы Тимур Бижоев. Представитель Кабардино-Балкарии неплохо начал выступление в Осло и пробился в четвертьфинал, не потеряв ни одного балла.

Бижоеву оставалось бороться за бронзу с грузином Автандилом Кенчадзе, который в 2018 году стал вторым на чемпионате мира. Поединок между ними получился невероятно зрелищным. После первого периода Кенчадзе повёл со счётом 2:1, а затем заработал ещё четыре очка в контратаке.

Также по теме

Чемпион в двух категориях: борец Садулаев победил американца Снайдера и завоевал золото Игр в ТокиоАбдулрашид Садулаев одержал победу над американцем Кайлом Снайдером и завоевал золото олимпийского турнира по вольной борьбе в…

Однако Бижоев совершил невозможное и ответил тремя переворотами подряд, после которых он вышел вперёд, а сопернику даже понадобился врач, чтобы остановить кровотечение. У Кенчадзе было много времени, чтобы отыграться, и он стал поджидать нужного момента. Лишь в самой концовке он активизировался и попытался вытолкнуть Бижоева за ковёр, но своей цели так и не достиг — полной стопой россиянин не вышел за пределы круга. Так в копилку сборной России легла первая бронза.

У Кенчадзе было много времени, чтобы отыграться, и он стал поджидать нужного момента. Лишь в самой концовке он активизировался и попытался вытолкнуть Бижоева за ковёр, но своей цели так и не достиг — полной стопой россиянин не вышел за пределы круга. Так в копилку сборной России легла первая бронза.

В весе до 86 кг сборную представлял бронзовый призёр Олимпиады в Токио Артур Найфонов. Тогда он потерпел только одно поражение — от иранца Хассана Яздани в полуфинале. В Осло жеребьёвка снова свела их на этой же стадии. Взять реванш у серебряного призёра Игр россиянин не сумел — Яздани снова оказался гораздо мощнее и выиграл со счётом 8:2.

Найфонов отправился бороться за свою вторую бронзу чемпионата мира с казахстанцем Азаматом Даулетбековым. Они провели напряжённую схватку, которая не изобиловала красивыми приёмами. Россиянин старался вести бой, и судьи отметили его старания, дважды наказав соперника за недостаток активности. Найфонов выиграл со счётом 3:0 и принёс сборной третью медаль чемпионата мира в Осло.

Ещё два финала

Ещё четыре российских борца обеспечили себе поединки за медали, причём двое в понедельник сразятся за золото, а двое — за бронзу. В финал олимпийской категории до 65 кг пробился действующий чемпион Европы Загир Шахиев. Он спокойно шёл вверх по турнирной сетке, пока не повстречался в последнем поединке с монголом Тулгой Тумур Очиром. Их бой закончился равным счётом, и последнее действие совершил именно Тулга, однако Шахиев всё-таки одержал победу благодаря качеству приёмов. Россиянину осталось побороться в Осло только с иранцем Амиром Яздани, родственником Хассана Яздани.

Также по теме

Кавказское дерби: борец Сидаков выиграл золото в схватке с бывшим россиянином на Олимпиаде в ТокиоРоссийский борец вольного стиля Заурбек Сидаков стал чемпионом в весовой категории до 74 кг на Олимпийских играх в Токио. В финальной…

Противостояние России и Ирана состоится и в весе до 92 кг. В нём сборную представляет Магомед Курбанов. Так совпало, что для выхода в финал ему приходилось сражаться только с земляками из Дагестана, которые переехали в другие страны. Чемпион Европы оказался сильнее и выступающего за Белоруссию Омаргаджи Магомедова, и представителя Азербайджана Османа Нурмагомедова. В финале Курбанов поспорит с Камраном Гасемпуром, который сотворил одну из главных сенсаций воскресенья — победил двукратного чемпиона мира из США Джейдена Кокса.

В нём сборную представляет Магомед Курбанов. Так совпало, что для выхода в финал ему приходилось сражаться только с земляками из Дагестана, которые переехали в другие страны. Чемпион Европы оказался сильнее и выступающего за Белоруссию Омаргаджи Магомедова, и представителя Азербайджана Османа Нурмагомедова. В финале Курбанов поспорит с Камраном Гасемпуром, который сотворил одну из главных сенсаций воскресенья — победил двукратного чемпиона мира из США Джейдена Кокса.

В весе до 57 кг выступление Абубакара Муталиева получилось совсем коротким. Уже на второй минуте своего первого поединка с американцем Томасом Гилманом он оказался на лопатках, хотя ранее дважды побеждал этого соперника. К счастью для уроженца Дагестана, Гилман затем дошёл до финала и отправил всех своих оппонентов в турнир за бронзу. Там Муталиева первым делом будет ждать представляющий Северную Македонию Владимир Егоров из Якутии.

Ещё одно российско-американское противостояние также завершилось в пользу представителя США. Легендарный четырёхкратный чемпион мира Джордан Берроуз пошёл на повышение и заявился в весовую категорию до 79 кг, где в четвертьфинале с ним встретился осетинский борец Радик Валиев. Поначалу россиянин имел преимущество над олимпийским чемпионом 2012 года и закончил первый период в свою пользу, но затем Берроуз набрал семь очков подряд. Он затем легко пробился в поединок за золото, оставив Валиеву шанс оказаться на пьедестале почёта.

Легендарный четырёхкратный чемпион мира Джордан Берроуз пошёл на повышение и заявился в весовую категорию до 79 кг, где в четвертьфинале с ним встретился осетинский борец Радик Валиев. Поначалу россиянин имел преимущество над олимпийским чемпионом 2012 года и закончил первый период в свою пользу, но затем Берроуз набрал семь очков подряд. Он затем легко пробился в поединок за золото, оставив Валиеву шанс оказаться на пьедестале почёта.

Получатели и ваша пенсия — Государственная служба

Ваша пенсия — надежный источник дохода на всю жизнь после выхода на пенсию. Помимо финансовой безопасности, которую она вам предоставляет, ваша пенсия может также обеспечивать финансовую помощь вашим получателям после вашей смерти. Вашими бенефициарами могут быть члены семьи, друзья, благотворительные организации или организации, которые важны для вас.

Если вы умрете до выхода на пенсию , пенсионный план штата Британская Колумбия выплатит пособие в случае смерти вашему получателю (-ам).

Если вы умрете после выхода на пенсию , план может выплачивать пособие в случае смерти вашему получателю (-ам) в зависимости от варианта пенсии, который вы выбрали при выходе на пенсию.

Бенефициары, которых вы называете во время работы, имеют право на получение части вашей пенсии, если вы умрете до выхода на пенсию. Когда вы подаете заявление на получение пенсии, вы можете указать одного и того же получателя (-ей) или разных получателей.

Хорошая идея — поговорить со специалистом по планированию недвижимости, юристом или финансовым консультантом, чтобы определить лучший выбор для вас, когда дело доходит до определения бенефициаров.

Есть два бенефициара по умолчанию: ваш супруг (а) и ваше имущество.

Ваш супруг

Ваш супруг автоматически становится вашим бенефициаром после вашей смерти. Ваш (а) супруг (а) — это человек, с которым вы состоите в браке или состояли в гражданских отношениях более двух лет.

Ваш (а) супруг (а) может отказаться от своего права на пособие по случаю смерти, которое они обычно получали бы после вашей смерти, подписав отказ.

Если у вас нет супруга или если ваш супруг отказался от своего права на получение пособия в случае смерти, вы можете указать других людей, благотворительные организации или организации в качестве своих бенефициаров.

Вы также можете указать траст своим бенефициаром. Это полезно, если ваш бенефициар на момент вашей смерти несовершеннолетний или не может управлять своими финансами.

Вы также можете указать одного или нескольких альтернативных получателей для каждого получателя. Это означает, что если бенефициар умрет раньше вас, альтернативный бенефициар получит пособие в случае смерти после вашей смерти.

Ваша недвижимость

Если у вас нет супруга (а) и вы не назвали бенефициара, ваше имущество автоматически становится вашим бенефициаром после вашей смерти.Ваш исполнитель будет нести ответственность за выплату компенсации в случае смерти. Если у вас нет законной воли, кто-то должен обратиться в суд для управления вашим имуществом.

Вы также можете указать свое имущество в качестве бенефициара. Пособие в случае смерти будет перечислено в ваше имущество и распределено в соответствии с инструкциями в вашем завещании.

Пособие в случае смерти будет перечислено в ваше имущество и распределено в соответствии с инструкциями в вашем завещании.

Войдите в мою учетную запись, чтобы просмотреть информацию о текущем получателе.

Если вы являетесь участником нескольких пенсионных планов, администрируемых BC Pension Corporation, вам необходимо подать отдельную форму назначения получателя для каждого плана.

Q&A: Железнодорожные пенсионные пособия для супругов

В дополнение к пенсионным выплатам, выплачиваемым железнодорожным служащим, Закон о пенсионном обеспечении железнодорожников, как и Закон о социальном обеспечении, также предусматривает аннуитеты для некоторых супругов пенсионеров. Выплата ренты супругу производится непосредственно жене или мужу работника. Разведенные супруги также могут претендовать на получение пособия.

Следующие ниже вопросы и ответы описывают пособия, выплачиваемые супругам, и требования к участникам.Информация о разведенных супругах начинается с вопроса 8.

1. Как рассчитывается пенсионный аннуитет супруга-железнодорожника?

Регулярные пенсионные выплаты железнодорожникам рассчитываются по двухуровневой формуле.

Часть аннуитета сотрудника уровня I основана как на пенсионных кредитах железнодорожников, так и на любых кредитах социального страхования, заработанных сотрудником. Размер пособия сотрудника I уровня, рассчитанный с использованием формул социального обеспечения, приблизительно равен размеру пособия по социальному обеспечению, которое было бы выплачено, если бы вся работа сотрудника выполнялась в соответствии с Законом о социальном обеспечении.

Часть аннуитета наемного работника уровня II основана только на пенсионных кредитах железнодорожников, и ее можно сравнить с пенсионными выплатами, выплачиваемыми сверх пособий по социальному обеспечению работникам в других отраслях.

Формула аннуитета для супруга основана на процентах от сумм уровня I и уровня II сотрудника. Первый уровень аннуитета супруга (супруги) до любых применимых сокращений составляет 50 процентов неуменьшенной суммы первого уровня для железнодорожного служащего. Сумма второго уровня до любых сокращений составляет 45 процентов от несниженной суммы второго уровня сотрудника.

Первый уровень аннуитета супруга (супруги) до любых применимых сокращений составляет 50 процентов неуменьшенной суммы первого уровня для железнодорожного служащего. Сумма второго уровня до любых сокращений составляет 45 процентов от несниженной суммы второго уровня сотрудника.

2. Чем пенсионное пособие супруга-железнодорожника соотносится с пенсионным пособием супруга / супруги по социальному обеспечению?

Средняя рента, выплачиваемая супругам в 2020 финансовом году, за исключением разведенных супругов, составляла 1130 долларов в месяц, а среднее ежемесячное пособие по социальному обеспечению для супругов составляло около 744 долларов.

Аннуитеты, присужденные в 2020 финансовом году супругам сотрудников, достигших полного пенсионного возраста или старше и вышедших на пенсию непосредственно из железнодорожной отрасли, со стажем работы не менее 25 лет, в среднем составляют 1410 долларов в месяц; а средняя сумма вознаграждения супругам сотрудников, выходящих на пенсию в возрасте 60 лет и старше и имеющих не менее 30 лет службы, составляла 1 602 доллара в месяц.

3. Каковы возрастные требования для получения пенсии супруга / супруги при выходе на пенсию?

Возрастные требования для выплаты ренты супругу зависят от возраста работника, даты выхода на пенсию и стажа работы на железной дороге.

- Если пенсионер со стажем 30 и более лет достиг возраста 60 лет и старше, супруг (а) работника имеет право на получение ренты в первый полный месяц, когда супругу исполняется 60 лет. Определенные скидки при досрочном выходе на пенсию применяются, если сотрудник впервые стал имеет право на аннуитет 1 июля 1984 г. или позже и вышел на пенсию в возрасте 60 или 61 года до 2002 года.Если работнику было выплачено пособие по инвалидности, он достиг возраста 60 лет и имеет 30-летний стаж работы, супруг (а) может получать неуменьшенную ренту в первый полный месяц, когда ей или ему исполняется 60 лет, независимо от того, началось ли выплата пенсии сотруднику до или после 2002 года. если дата начала аннуитета супруга (а) наступает после 2001 года.

- Если пенсионер со стажем менее 30 лет имеет возраст 62 года и старше, супруг (а) работника имеет право на получение ренты в первый полный месяц, когда супругу / супруге исполняется 62 года.Скидки при досрочном выходе на пенсию применяются к годовой выплате супругу, если супруг выходит на пенсию до достижения полного пенсионного возраста. Полный пенсионный возраст для супруга постепенно повышается до 67 лет, как и для работника, в зависимости от года рождения. Сокращенные пособия по-прежнему выплачиваются в возрасте 62 лет, но максимальное сокращение к 2022 году составит 35 процентов, а не 25 процентов. Однако доля второго уровня ренты супруга не будет уменьшена более чем на 25 процентов, если у сотрудника есть заслуживающая доверия железная дорога. службы до 12 августа 1983 г.

4. Что делать, если супруг (а) ухаживает за ребенком вышедшего на пенсию сотрудника?

Супруг (а) сотрудника, получающего пенсию по возрасту и за выслугу лет (или супруг (а) лица, выплачивающего пенсию по инвалидности, который в противном случае имеет право на получение пенсии по возрасту и за выслугу лет) имеет право на получение годовой пенсии для супруга в в любом возрасте при уходе за служащим. не состоящий в браке ребенок, ребенок младше 18 лет или ребенок-инвалид любого возраста, который стал инвалидом до 22 лет.

5.Каковы другие общие требования для получения пенсионного пособия супругу / супруге при выходе на пенсию?

Сотрудник должен состоять в браке с супругом не менее одного года, за исключением случаев, когда супруг (а) является естественным родителем его ребенка или супруг (а) имел право или потенциально имел право на получение пенсионного пособия вдовы (вдовы), родителей или Аннуитет на ребенка-инвалида за месяц до вступления в брак с работником или супруг (а) ранее состоял в браке с работником и получал аннуитет от супруга.

6.Может ли однополый супруг железнодорожного служащего подать на пенсию супругу железнодорожника?

Да, если однополый супруг отвечает текущим требованиям права на получение ренты и следует текущим процедурам подачи заявления.

7. Зачитываются ли аннуитеты супругов при получении других пособий?

Да. Доля первого уровня годового дохода супруга уменьшается для любого права на социальное обеспечение, независимо от того, основано ли пособие по социальному обеспечению на собственном заработке супруга, заработке работника или заработке другого лица.Это сокращение соответствует принципам закона о социальном обеспечении, которые, по сути, ограничивают выплату высшей из двух или более пособий, выплачиваемых физическому лицу за один раз.

Часть I уровня годового дохода супруга также может быть уменьшена при получении любой федеральной, государственной или муниципальной пенсии, отдельно выплачиваемой супругу на основе собственного заработка супруга. Снижение обычно не применяется, если работа, на которой основана государственная пенсия, подпадала под действие Закона о социальном обеспечении в течение последних 60 месяцев государственной занятости.Большинство пенсий за военную службу и выплаты Департамента по делам ветеранов не повлекут за собой уменьшение. Пенсии, выплачиваемые иностранным правительством или межгосударственным учреждением, не вызывают снижения. Для супругов, подлежащих сокращению пенсии за государственную службу, снижение уровня I равно 2/3 суммы пенсии за государственную службу.

Кроме того, может быть уменьшена сумма уровня I работника для получения государственной пенсии, основанная, частично или полностью, на работе, не охваченной социальным страхованием или выходом на пенсию на железной дороге после 1956 года.Если пособие сотрудника I уровня компенсируется непокрытой пенсией за выслугу лет, сумма первого уровня супруга составляет 50 процентов от суммы сотрудника уровня I после зачета .

Часть супруга (супруга) уровня I также может быть уменьшена, если работник моложе 65 лет и получает пенсию по инвалидности, а также компенсацию работнику или общественное пособие по инвалидности.

Хотя эти компенсации могут уменьшить или даже полностью уничтожить пособие уровня I, которое в противном случае выплачивается супругу, они не влияют на пособие уровня II, потенциально выплачиваемое этому супругу.

8. Чем различаются требования и льготы для разведенного супруга?

Разведенный супруг (а) может выплачивать ренту разведенной жене или мужу вышедшего на пенсию работника, если их брак длился не менее 10 лет подряд, оба достигли 62-летнего возраста на полный месяц и разведенный супруг в настоящее время не состоит в браке. Разведенный супруг может получать аннуитет, даже если сотрудник не вышел на пенсию, при условии, что они были разведены на срок не менее 2 лет, сотруднику и бывшему супругу не менее 62 лет, а сотрудник полностью застрахован в соответствии с Социальной страховкой. Закон о страховании с использованием комбинированных доходов от железной дороги и социального страхования.Скидки при досрочном выходе на пенсию применяются к ренту разведенного супруга, если разведенный супруг выходит на пенсию до достижения полного пенсионного возраста. Полный пенсионный возраст для разведенного супруга постепенно повышается до 67 лет в зависимости от года рождения.

Разведенный супруг также имеет право на получение ренты в любом возрасте, если он ухаживает за не состоящим в браке ребенком работника, и ребенок младше 18 лет, или ребенок-инвалид любого возраста, который стал инвалидом до 22 лет, , если работник умер .

В отличие от обычного аннуитета супруга, аннуитет разведенного супруга рассчитывается по формуле одного уровня I.Размер аннуитета разведенного супруга фактически равен тому, сколько социальное обеспечение выплачивает в той же ситуации (только уровень I), и, следовательно, меньше суммы аннуитета супруга, подлежащего выплате в противном случае (уровень I и уровень II). Средняя годовая выплата разведенному супругу в 2020 финансовом году составила 768 долларов.

9. Повлияет ли выплата ренты разведенному супругу на размер ежемесячной ренты, выплачиваемой вышедшему на пенсию работнику и / или нынешнему супругу?

Нет. Если разведенный супруг получает право на аннуитет, основанный на железнодорожных услугах работника, присуждение пособия разведенному супругу не повлияет на размер аннуитета работника и не повлияет на размер пенсионного аннуитета железнодорожника, который может подлежат выплате нынешнему супругу.

10. Что делать, если сотрудник и супруг / супруга / разведенный супруг оба являются служащими железной дороги?

Если оба начали работать на железнодорожном транспорте после 1974 года, сумма ренты любого супруга или разведенного супруга уменьшается на сумму ренты работника, на которую супруг (а) также имеет право. Если и служащий, и супруга являются квалифицированными железнодорожными служащими и оба имели какое-либо железнодорожное обслуживание до 1975 года, оба могут получать отдельные пенсионные выплаты железнодорожному служащему и супругу (супруга) без полного сокращения двойного пособия.

11. Подлежат ли пенсионные выплаты железнодорожникам наложенным платежом или имущественным расчетам?

Да. Определенные проценты пенсионных выплат железнодорожникам (служащие, супруги, разведенные супруги или оставшиеся в живых) могут подлежать судебному процессу (т. Е. Взысканию) для обеспечения выполнения обязательства по выплате алиментов и / или алиментов.

Пособия уровня II и дополнительные аннуитеты для сотрудников подлежат разделу имущества по решению суда в ходе разбирательств, связанных с разводом, аннулированием или юридическим разделением.(Пособия уровня I не подлежат разделу имущества.) Выплата по решению суда о разделе имущества может быть выплачена, даже если работник не имеет права на получение ренты, при условии, что он проработал на железной дороге 10 лет или 5 лет после 1995 г. сотруднику и бывшему супругу не менее 62 лет.

12. Как можно получить дополнительную информацию о пенсионном супруге-железнодорожнике и рентах разведенного супруга?

Лица, у которых есть вопросы о пенсионных выплатах супругов-железнодорожников и рентах разведенных супругов, могут отправить защищенное сообщение в местный офис RRB, зайдя в полевой локатор и щелкнув ссылку внизу страницы своего местного офиса.Если клиенту необходимо поговорить с представителем РРК, он может позвонить по бесплатному номеру агентства (1-877-772-5772) с 9:00 до 15:00. каждый будний день, кроме государственных праздников. Однако клиентов просят набраться терпения из-за увеличения количества звонков из-за закрытия для публики офисов RRB во время пандемии COVID-19.

###

Информационный бюллетень: Остаток денежных средств Пенсионные планы

Министерство труда США

Администрация безопасности пособий сотрудникам

Ноябрь 2011 г.

Если ваша компания переводит свою традиционную формулу выплат пенсионного плана на новую формулу выплат пенсионного плана с остатком денежных средств, у вас могут возникнуть некоторые вопросы о том, как это изменение повлияет на вас.Ниже приведены ответы на некоторые из наиболее часто задаваемых вопросов. Эти ответы предназначены для предоставления общей информации и не являются юридической интерпретацией ERISA или Налогового кодекса. Если у вас остались вопросы, позвоните в один из наших офисов или отправьте свой вопрос EBSA по электронной почте.

Что такое план баланса денежных средств?

Существует два основных типа пенсионных планов — планы с установленными выплатами и планы с установленными взносами. Как правило, планы с установленными выплатами предусматривают конкретное вознаграждение при выходе на пенсию для каждого имеющего на это право сотрудника, в то время как планы с установленными взносами определяют сумму взносов, которые работодатель должен внести на пенсионный счет сотрудника.В плане с установленными взносами фактическая сумма пенсионных выплат, предоставляемых сотруднику, зависит от суммы взносов, а также от прибылей или убытков по счету.

План остатка денежных средств — это план с установленными выплатами, который определяет размер выплаты в терминах, более характерных для плана с установленными взносами. Другими словами, план баланса денежных средств определяет обещанную выгоду с точки зрения заявленного остатка на счете.

Как работают планы остатка денежных средств?

В типичном плане баланса денежных средств на счет участника ежегодно кредитуется «платежный кредит» (например, 5 процентов компенсации от его или ее работодателя) и «процентный кредит» (либо фиксированная ставка, либо переменная ставка, которая привязан к такому индексу, как ставка годовых казначейских векселей).Увеличение и уменьшение стоимости инвестиций плана не влияет напрямую на суммы вознаграждений, обещанных участникам. Таким образом, инвестиционные риски несет исключительно работодатель.

Когда участник получает право на получение вознаграждений по плану остатка денежных средств, полученные вознаграждения определяются с точки зрения остатка на счете. Например, предположим, что по достижении 65-летнего возраста участник имеет остаток на счете в размере 100 000 долларов США. Если участник решит выйти на пенсию в это время, он или она будет иметь право на аннуитет на основе этого остатка на счете.Такая рента может составлять примерно 8500 долларов в год на всю жизнь. Однако во многих планах остатка денежных средств участник мог вместо этого выбрать (с согласия его или ее супруги) единовременное пособие, равное остатку на счете в 100 000 долларов.

Если участник получает единовременное распределение, это распределение обычно может быть перенесено на IRA или план другого работодателя, если этот план допускает пролонгацию.

Льготы в большинстве планов остатка денежных средств, как и в большинстве традиционных планов с установленными выплатами, защищены, в пределах определенных ограничений, федеральным страхованием, предоставляемым через корпорацию Pension Benefit Guaranty Corporation.

Чем планы кассового баланса отличаются от традиционных пенсионных планов?

В то время как традиционные планы с установленными выплатами и планы остатка денежных средств должны предлагать выплату вознаграждения работнику в виде серии пожизненных выплат, традиционные планы с установленными выплатами определяют вознаграждение работника как серию ежемесячных пожизненных выплат, начиная с пенсия, но планы остатка денежных средств определяют пособие в терминах заявленного остатка на счете. Эти счета часто называют «гипотетическими счетами», поскольку они не отражают фактические взносы на счет или фактические прибыли и убытки, относящиеся к счету.

Чем планы кассового баланса отличаются от планов 401 (k)?

Планы остатка денежных средств — это планы с установленными выплатами. Напротив, планы 401 (k) представляют собой тип плана с установленными взносами. Есть четыре основных различия между типичными планами баланса денежных средств и планами 401 (k):

- Участие — Участие в типовых планах остатка денежных средств обычно не зависит от того, вносят ли работники часть своей компенсации в план; тем не менее, участие в плане 401 (k) действительно зависит, полностью или частично, от того, что сотрудник решит внести свой вклад в план.

- Инвестиционные риски — Инвестиции в планы остатка денежных средств управляются работодателем или назначенным работодателем менеджером по инвестициям. Риски вложений несет работодатель. Увеличение и уменьшение стоимости инвестиций плана не влияет напрямую на суммы вознаграждений, обещанных участникам. Напротив, планы 401 (k) часто позволяют участникам направлять свои собственные инвестиции в рамках определенных категорий. В соответствии с планами 401 (k) участники несут риски и выгоды от инвестиционного выбора.

- Пожизненная рента — В отличие от планов 401 (k), планы остатка денежных средств должны предлагать сотрудникам возможность получать свои льготы в виде пожизненных аннуитетов.

- Федеральная гарантия — Поскольку это планы с установленными выплатами, выплаты, обещанные планами остатка денежных средств, обычно страхуются федеральным агентством, Корпорацией по гарантиям пенсионных пособий (PBGC). Если план с установленными выплатами прекращается из-за недостаточности средств для выплаты всех обещанных выплат, PBGC имеет право взять на себя опеку над планом и начать выплату пенсионных пособий в пределах, установленных законом.Планы с установленными взносами, включая планы 401 (k), не застрахованы PBGC.

Существует ли федеральный пенсионный закон, регулирующий эти планы?

Да. Федеральный закон, в том числе Закон о пенсионном обеспечении сотрудников (ERISA), Закон о дискриминации по возрасту при найме на работу (ADEA) и Налоговый кодекс (IRC), обеспечивает определенные меры защиты вознаграждений сотрудников участников пенсионных планов частного сектора.

Если ваш работодатель предлагает пенсионный план, закон устанавливает стандарты в отношении фидуциарной ответственности, участия, перехода прав (минимальное время, в течение которого участник обычно должен быть нанят работодателем для получения законного права на получение пособий), начисления пособий и финансирования.Закон также требует планов по предоставлению основной информации работникам и пенсионерам. IRC устанавливает дополнительные налоговые квалификационные требования, включая правила, направленные на обеспечение предоставления пропорциональных льгот достаточно широкому кругу сотрудников.

Министерство труда, Комиссия по равным возможностям при трудоустройстве (EEOC) и IRS / Министерство финансов несут ответственность за контроль и обеспечение соблюдения положений закона. Как правило, Министерство труда уделяет внимание фидуциарным обязанностям, правам сотрудников, а также требованиям к отчетности и раскрытию информации в соответствии с законом, в то время как EEOC концентрируется на тех частях закона, которые касаются практики приема на работу, дискриминационной по возрасту.IRS / Министерство финансов обычно ориентируется на стандарты, установленные законом для планов, имеющих право на налоговые льготы.

Существуют ли требования, которые применяются, если мой работодатель переводит мой текущий план на план баланса денежных средств?

Да; однако работодатели не обязаны создавать пенсионные планы для своих сотрудников, поскольку частная пенсионная система является добровольной. Кроме того, работодателям предоставляется значительная гибкость при принятии решения о прекращении или изменении существующих планов.Таким образом, работодатели, как правило, могут изменять свои традиционные пенсионные планы и используемые ими формулы выплат путем внесения поправок в план.

Федеральный закон накладывает ограничения на изменение плана в целом. Например, предварительное уведомление участников плана требуется, если в результате поправки ставка, по которой участники плана могут получать пособия в будущем, значительно снижается. Кроме того, должны быть выполнены другие юридические требования, в том числе запрет на дискриминацию по возрасту.Кроме того, хотя работодатели могут вносить поправки в свои планы, чтобы прекратить выплату будущих выплат или снизить скорость получения будущих выплат, им, как правило, запрещается уменьшать размер пособий, которые участники уже заработали. Другими словами, сотрудник, как правило, не может получать меньше, чем его или ее начисленное вознаграждение по формуле плана на дату вступления в силу поправки. Например, предположим, что формула выплаты пособий по плану предусматривает ежемесячную пенсию в возрасте 65 лет, равную 1,5 процента за каждый год службы, умноженному на среднемесячное значение максимальной трехлетней компенсации участника, и что в план внесены поправки, чтобы изменить формулу выплаты пособий. .Если участник отработал 10 лет на момент внесения поправки, он будет иметь право на получение ежемесячной пенсии в возрасте 65 лет, равной 15 процентам от среднемесячной максимальной трехлетней компенсации участника при внесении поправки в план. эффективен. Это пособие до внесения поправок (включая соответствующие пособия при досрочном выходе на пенсию) защищено законом и не может быть уменьшено.

Кроме того, существуют дополнительные ограничения, которые применяются, в частности, в случае поправки, преобразующей формулу плана в формулу плана остатка денежных средств.В частности, участники должны получить сумму пособия до внесения поправок плюс льготы в соответствии с новой формулой остатка денежных средств (в результате не может быть периода «износа», в течение которого участник не получает дополнительных пособий, как это могло бы произойти, если бы участники просто имели право на большую выгоду). Кроме того, все льготы по плану остатка денежных средств (включая льготы, начисленные до преобразования) должны быть полностью предоставлены после 3 лет службы.

Что происходит с активами плана, когда работодатель переводит свою традиционную формулу плана с установленными выплатами в формулу плана баланса денежных средств?

Когда работодатель вносит поправки в свой план, чтобы преобразовать традиционную формулу плана с установленными выплатами в формулу плана остатка денежных средств, активы плана остаются нетронутыми и продолжают обеспечивать все пенсионные выплаты по плану.Работодатели не могут изъять средства из плана, если план не был прекращен и у него остались активы после выплаты всех пособий по плану.

Как меня повлияет, если я уйду с работы в компании, которая только что изменила свой пенсионный план с традиционной формулы с установленными выплатами на формулу плана остатка денежных средств?

Если вы проработали достаточно долго, чтобы получить право на участие в плане, вы должны получить сумму (1) начисленного пособия по формуле, действовавшей до внесения поправок, и (2) дополнительных пособий (см. Ответ на вопрос 6 выше) вы заработали по формуле тарифного плана, действовавшей после внесения поправок.Однако, возможно, вам придется подождать достижения пенсионного возраста согласно плану, чтобы получить свое пособие.

Требуется ли от моего работодателя предоставить мне возможность оставаться в рамках старой формулы вместо того, чтобы автоматически переключать меня на новую формулу плана расчета остатка денежных средств?

Ни ERISA, ни IRC не требуют, чтобы работодатели давали работникам право выбора в пользу использования старой формулы. У работодателей есть несколько вариантов, в том числе:

- Отсутствие выбора, замена старой формулы и применение новой формулы ко всем участникам.

- Разрешение сотрудникам оставаться в рамках старой формулы, в то время как новые сотрудники ограничиваются новой формулой.

- Положение о том, что определенные сотрудники, которые достигли определенного стажа работы или достигли определенного возраста, могут выбрать старую формулу.

Закон позволяет работодателям иметь такую гибкость, но какой бы вариант ни применялся, он должен соответствовать требованиям закона.

По каждому из этих вариантов пособия, уже заработанные участниками на дату вступления в силу поправки, преобразующей старую формулу в формулу остатка денежных средств, не могут быть уменьшены.

Какую информацию мой работодатель должен предоставить мне, чтобы объяснить новую формулу плана баланса денежных средств, и когда я должен получить эту информацию?

Многие работодатели добровольно предоставляют полезную информацию об этих преобразованиях до того, как изменения вступят в силу. Убедитесь, что у вас есть вся информация, которую предоставил работодатель. Если вы все еще не уверены, что у вас достаточно информации, чтобы понять изменение плана, вы имеете право связаться с администратором плана и попросить дополнительную информацию или помощь в понимании изменения и любых вариантов, которые у вас есть в связи с изменением.

Администраторы плана обычно должны уведомлять не менее чем за 45 дней до внесения изменений в план, которые значительно снижают скорость, с которой участники плана будут получать льготы в будущем.

После внесения поправок в план администратор плана должен предоставить всем участникам плана Сводку существенных изменений плана или пересмотренное Сводное описание плана. Этот документ резюмирует изменения в вашем плане.

Кроме того, в соответствии с Законом о дискриминации по возрасту в сфере занятости (ADEA) работодатель, требующий от работника подписать отказ от прав и требований при выборе между планами, должен предоставить достаточно информации, позволяющей работнику принять осознанное и добровольное решение отказаться от прав ADEA.В большинстве случаев сотруднику должно быть предоставлено не менее 21 дня для подписания отказа и не менее 7 дней для отзыва соглашения.

Повлияет ли изменение формулы моего пенсионного плана на мои пенсионные пособия по здоровью?

Часто пенсионные планы и планы медицинского страхования действуют независимо и управляются отдельно. Однако иногда право на получение пенсионного пособия по болезни зависит от права на получение пенсионного пособия. Если у вас есть вопросы о ваших медицинских льготах, вам следует обратиться к администратору вашего плана медицинского страхования.Имейте в виду, что, как и пенсионные планы, планы медицинского страхования, как правило, могут быть изменены или прекращены.

Что мне делать, если я считаю, что мои льготы по старой формуле были необоснованно уменьшены или что мои права были нарушены?

Вам следует немедленно связаться с администратором плана и обсудить свои проблемы. Обязательно просмотрите свою индивидуальную выписку о льготах или информацию, используемую для расчета вашего пособия, чтобы определить, верны ли они, например, дата трудоустройства, стаж работы и заработная плата.

Если ваша проблема не решена должным образом или у вас все еще есть вопросы о вашей ситуации, вам следует связаться с одним из наших офисов.

Кроме того, сотрудники, которые считают, что они подверглись дискриминации из-за своего возраста, расы, цвета кожи, религии, пола, национального происхождения или инвалидности, могут подать заявление о дискриминации в Комиссию по равным возможностям при трудоустройстве (EEOC).

Этот информационный бюллетень был разработан Департаментом труда США, Управлением безопасности выплат сотрудникам, Вашингтон, округ Колумбия, 20210.По запросу он будет предоставлен в альтернативном формате: Голосовой телефон: (202) 693-8664; Телетайп: (202) 501-3911. Кроме того, информация в этом информационном бюллетене представляет собой руководство для малых предприятий по соблюдению требований Закона 1996 года о справедливом соблюдении нормативных требований в отношении малого бизнеса.

сотрудников государственной школы ORS — пособие / пособие в случае смерти

Получатель / пособие в случае смерти

Когда вы становитесь участником пенсионной системы, важно, чтобы вы назвали получателя пенсии по случаю потери кормильца, получателя возмещения или потребовали применения положений закона по умолчанию.Все это можно сделать в miAccount. После того, как вы введете свою информацию, вы можете просмотреть и изменить ее в любое время.

Пока вы активно работаете, положение закона по умолчанию автоматически предусматривает пожизненное ежемесячное пособие по случаю потери кормильца (если имеет право) вашему супругу или, если вы не состоите в браке, равные выплаты вашим незамужним детям до достижения ими 18-летнего возраста.

Примечание: ORS должен получить обозначение вашего бенефициара до того, как вы уволитесь с работы — см. Если вы умрете в качестве участника с отсрочкой членства ниже.(Положение по умолчанию не распространяется на отложенных участников.)

Перед тем, как сообщить ORS о своем бенефициаре, убедитесь, что вы хорошо понимаете, если, когда и кому может быть выплачено пособие в случае вашей смерти. Внимательно прочтите следующие разделы.

Некоторые факторы, которые должны повлиять на ваше решение о том, следует ли назвать бенефициара или использовать положения по умолчанию закона:

- Каков состав вашей семьи?

- Каково ваше семейное положение?

- Какой у вас статус наделения правами ?

- Вы называете получателя пенсии по случаю потери кормильца или получателя возмещения?

- Вы активны, отсрочили или вышли на пенсию?

Если вы умрете, будучи активным участником.

Обязательная смерть. Если ваша смерть не является результатом травмы или болезни, возникшей на работе, она называется нештатной смертью. Ежемесячная пенсия может выплачиваться вашему получателю пенсии по случаю потери кормильца, если вы участвовали в инвестиционном плане участника (MIP) со стажем не менее 10 лет (5 лет, если вам было не менее 60 лет). Участники программы Basic должны иметь зачетный стаж не менее 15 лет, если они моложе 60 лет, или 10 лет, если им не менее 60 лет, чтобы их оставшиеся в живых имели право на пенсию по случаю потери кормильца.

Необязательное пособие в связи со смертью выплачивается в начале месяца после вашей смерти. Для участников MIP и Basic, которые не перешли на план с установленным взносом (DC), он рассчитывается так, как если бы вы вышли на пенсию за день до своей смерти и выбрали вариант 100% выживаемости. Если вы являетесь участником MIP DC Converted или Basic DC Converted, ваши оставшиеся в живых получат все оставшиеся взносы сотрудников, которые вы сделали. Любые выплаты с баланса вашего счета по взносам работодателя, которые вы заработали как участник плана DC, будут определяться на основе ваших лет службы (50% инвестируются в течение 2 лет, 75% инвестируются в течение 3 лет и 100% процентов передаются в течение 4 лет. ).Если вы соответствуете требованиям по возрасту и стажу, ваши оставшиеся в живых будут получать пенсию в зависимости от вашего стажа работы на дату перехода на план DC.

Если вы выбрали премиальную субсидию, страхование здоровья, стоматологии, рецептурных лекарств и страхование зрения также доступно для бенефициаров, получающих пенсию по случаю потери кормильца с максимальной разрешенной законом субсидией, которая в настоящее время составляет 80%. Если вы выбрали Personal Healthcare Fund, ваши получатели не имеют права на получение субсидируемого медицинского страхования, страховки на лекарства, отпускаемые по рецепту, стоматологической страховки или страхования зрения в рамках пенсионной системы.

Если вы выполнили требования по наделению правами на момент вашей смерти, ваши бенефициары получат от работодателя Личного фонда здравоохранения соответствующие взносы в размере 2% и соответствующий доход на вашем счете 401 (k), а также ваши взносы в размере 2% и соответствующий доход на ваш счет 457.

Если вы не назначаете своего получателя в ORS, ваш супруг (а) автоматически становится получателем пенсии по случаю потери кормильца. Если вы не состоите в браке, ваши не состоящие в браке несовершеннолетние дети автоматически становятся вашими бенефициарами до достижения 18-летнего возраста, вступления в брак или усыновления.

Если ваш супруг отказывается от пенсионного пособия, вы можете назначить любого из следующих правомочных получателей, если они зависят от вас в отношении не менее 50% их личной поддержки: ваш ребенок, ваш брат или сестра или ваш родитель.

Если у вас нет пережившего супруга или не состоящих в браке детей в возрасте до 18 лет, постоянное ежемесячное пособие выплачиваться не будет, если в ORS не будет указано ваше действительное обозначение получателя, и только до тех пор, пока получатель пенсии по случаю потери кормильца, которого вы назвали, будет зависеть от вас / дохода, предоставляемого пенсия.

Если вы умрете до выхода на пенсию и ежемесячная пенсия по случаю потери кормильца не выплачивается, любые личные взносы и проценты на ваш счет будут выплачиваться получателю возмещения единовременно. Если вы не назвали бенефициара, ваши взносы могут быть распределены по решению суда по наследству.

Долг смерти. Если вы умираете от производственной травмы или болезни, полученной во время работы в государственной школе, это считается смертью по долгу службы. Ежемесячная пенсия по случаю потери кормильца может выплачиваться независимо от вашего возраста или стажа работы, если компенсационное пособие работникам назначается на основании вашей травмы или болезни, связанной с работой.

Должностное пособие по случаю потери кормильца выплачивается в начале месяца после вашей смерти и рассчитывается так, как если бы вы вышли на пенсию за день до своей смерти и выбрали вариант 100% -ной компенсации. При исчислении пенсии мы будем использовать не менее 10 лет службы, даже если на момент смерти у вас будет меньше кредита за обслуживание. Страхование здоровья, стоматологии, рецептурных лекарств и страхование зрения также доступно получателям пенсии по случаю потери кормильца.

Кроме того, если вы являетесь участником MIP DC Converted или Basic DC Converted, ваши оставшиеся в живых получат все оставшиеся взносы сотрудников, которые вы сделали.Любые выплаты с баланса вашего счета по взносам работодателя, которые вы заработали как участник плана DC, будут определяться на основе ваших лет службы (50% инвестируются в течение 2 лет, 75% инвестируются в течение 3 лет и 100% инвестируются в течение 4 лет). . Если вы соответствуете требованиям по возрасту и стажу, ваши оставшиеся в живых будут получать пенсию в зависимости от вашего стажа работы на дату перехода на план DC.

Если ваша смерть связана с обязанностями, ежемесячная пенсия по случаю потери кормильца может выплачиваться указанному вами получателю при условии, что он или она соответствует требованиям, независимо от того, были вы обеспечены или нет.Если действительного бенефициара нет в файле, положение по умолчанию разрешает выплату пособий по случаю потери кормильца вашему супругу или, если они не состоят в браке, вашим детям до тех пор, пока они не достигнут 18 лет, не будут усыновлены или вступят в брак. Если у вас нет супруга или соответствующих детей, ваш родитель с полной и постоянной инвалидностью, который зависит от вас более чем на 50% его или ее алиментов, может иметь право на получение пенсии по случаю потери кормильца, связанной с обязанностями.

Страхование здоровья, стоматологии, рецептурных лекарств и страхование зрения также доступно получателям пенсии по случаю потери кормильца.Если вы выберете премиальную субсидию, ваши получатели будут иметь право на получение максимальной страховой субсидии, разрешенной законом, которая в настоящее время составляет 80%. Если вы выберете Личный фонд здравоохранения, все взносы работодателя и соответствующие доходы на вашем счете будут конфискованы, и штат выплатит максимальную субсидию, разрешенную законом.

Если вы умрете до выхода на пенсию и ежемесячная пенсия по случаю потери кормильца не выплачивается, любые личные взносы и проценты на ваш счет будут выплачиваться получателю возмещения единовременно.Если вы не назвали бенефициара, ваши взносы могут быть распределены по решению суда по наследству.

Если вы умрете в качестве отсроченного члена.

Если вы умрете, когда ваш выход на пенсию отложен (то есть вы уволились с работы в государственной школе после перехода, но до того, как вы станете достаточно взрослыми, чтобы получать пенсию), ежемесячная пенсия по случаю потери кормильца будет выплачиваться вашему правомочному получателю при условии (1) у вас есть как минимум 10 лет работы в программе MIP или 15 лет работы в плане Basic; и (2) вы назначили своего бенефициара в ORS до того, как уволились.

Если вы назначаете бенефициара в ORS до увольнения, вы можете сменить бенефициара, находясь в отсроченном статусе. Если в номинации, которую вы подали в ORS, указано положение по умолчанию, вы должны повторно подать заявку, чтобы указать подходящее лицо в качестве вашего бенефициара, потому что положение по умолчанию не будет применяться, пока вы находитесь в отсрочке.

Ежемесячная пенсия по случаю потери кормильца подлежит выплате, начиная с месяца, в котором вы в противном случае получили бы право на получение пенсии; он оплачивается, как если бы вы выбрали вариант 100% выживания.

Если вы умрете до выхода на пенсию и ежемесячная пенсия по случаю потери кормильца не выплачивается, все пенсионные взносы и проценты на вашем счете будут выплачиваться получателю возмещения единовременно. Если вы не назвали бенефициара, ваши взносы могут быть распределены по решению суда по наследству.

Если вы умрете после увольнения с работы и до получения права на работу.

Если вы умрете после увольнения с работы в государственной школе, но до того, как у вас будет достаточно услуг, чтобы иметь право на , включенное в план с установленными выплатами (DB), пенсия по случаю потери кормильца не выплачивается.После получения уведомления от лица, пережившего кормильцу, мы вернем любые пенсионные взносы DB и накопленные проценты вашему получателю возмещения или вашему имуществу. Если вы являетесь участником MIP DC Converted или Basic DC Converted, ваш оставшийся в живых также должен связаться с Voya Financial по телефону 800-748-6128 для получения информации о ваших плановых счетах 401 (k) и 457 в штате Мичиган.

Перед тем, как уволиться с работы, определите, кто будет получать ваши взносы. Если в досье нет бенефициара, ваши взносы и накопленные проценты могут быть распределены по решению суда по наследству.

Если вы умрете после выхода на пенсию.

Ежемесячная пенсия выплачивается только лицу, назначенному вами в качестве получателя пенсии по случаю потери кормильца. Обычно этого человека называют при подаче заявления на пенсию. Однако, если вы вступите в брак после начала выплаты пенсии, вы можете указать своего нового супруга в качестве получателя пенсии при определенных условиях.

Оценка средств пары на выплату социальной помощи

Введение

Если вы состоите в браке, гражданском партнерстве или сожительствуете с Департаментом Социальная защита (DSP) оценит оба ваших средства при проведении означает тест на выплату социальной помощи.Это так, даже если только один из вас действительно требует выплаты.

Для некоторых выплат социальной помощи DSP складывает все ваши средства вместе а затем делит их пополам, чтобы получить поддающиеся оценке средства для каждого из вас. Для другие, DSP складывает все ваши средства вместе, а затем сравнивает их с максимальная оплата домашнего хозяйства для ваших обстоятельств.

В этом документе дается общий обзор того, как проводится проверка нуждаемости. для пар. Вам также следует прочитать документ о получаемом платеже. или подали заявку, так как в нем будет представлена более подробная информация о доходе, не учтенном счет (или не учитывается) для каждого платежа.

Для получения более общей информации вы можете прочитать наш документ о проверке нуждаемости. Если вы получаете социальную страховая выплата, такая как пособие соискателя работы или государственная пенсия (накопительная) и хотите требовать выплаты только за вашего супруга, гражданского партнера или сожителя их средства будут проверены. Вы можете узнать больше о том, как потребовать платеж за квалифицированный взрослый человек в нашем документе. для взрослого иждивенца.

Обратите внимание, что, как правило, если у вас есть совместный счет со своим супругом, гражданские партнер или сожитель, по закону общая сумма на счете принадлежит каждому из вас.Поэтому его можно в полной мере оценить против каждого из вас. Однако если вы оба получаете платежи с проверкой нуждаемости, они будут начисляться на общую основание или против только одного из вас.

Пенсия для слепых, государственная пенсия (ненакопительная) и пособие по уходу

На пенсию по слепоте, государственную пенсию (ненакопительную) и пособие по уходу ваши средства приняты равными половине всех ваших собственных средств и ваш супруг, гражданский партнер или сожитель.

В тесте на средства все ваши источники дохода суммируются и 50% общая сумма считается вашими средствами.При оценке ваших средств из капитала ваш совокупный капитал уменьшается вдвое, и эта меньшая сумма оценивается с использованием стандартная формула. Полученная сумма затем удваивается перед добавлением к другие ваши источники дохода.

| Капитал | Еженедельная оценка средств |

| Первый € 20,000 | Нет |

| Далее € 10,000 | 1 € за 1 000 € |

| Далее € 10,000 | 2 € за 1 000 € |

| Остаток | 4 € за 1 000 € |

| Пример оценки средств из капитала |

| Джон работает и имеет сбережений в размере 30 000 евро, а его жена Мэри имеет

Экономия 10 000 евро.У них также есть совместный счет с 10 000 евро. Мэри

подал заявление на получение пособия по уходу. Ее средства из капитала оцениваются

следующее: 30 000 евро + 10 000 евро + 10 000 евро = 50 000 евро € 50 000 ÷ 2 = 25 000 € 25 000 евро, оцененных по приведенной выше формуле = 5 евроЕженедельные средства Марии из капитала составляют 5 евро Средства Мэри и Джона от капитала как пары составляют 10 евро (5 евро x 2) Эта сумма (10 евро) затем добавляется к любым другим средствам пары. (е.грамм. Заработная плата Джона) (В конце расчета средних все источники Марии и Иоанна доход будет сложен, чтобы получить общие средства пары. Этот Затем цифра будет уменьшена вдвое, чтобы получить средства Мэри за неделю.) |

Пособие по безработице, пособие по инвалидности или помощь на ферме

для пособия по безработице, пособия по инвалидности, предпенсионного пособия или Farm Assist ваши средства оцениваются по максимальному семейному платежу за ваши обстоятельства.Ваш супруг, гражданский партнер или сожитель и любой иждивенец дети, которые у вас могут быть, включены в расчет максимальной семейной выплаты. Даже если ваш супруг, гражданский партнер или сожитель не зависит от вас и имеет доход от своего собственного права, любой оцениваемый доход, который они могут иметь, составляет вычитается из максимальной еженедельной ставки оплаты для ваших обстоятельств.

Например, если вы женаты и имеете двоих детей младше 12 лет. и подайте заявление на получение JA, максимальная сумма семейного платежа, которую вы можете получить, составляет 409 евро.70 (это Цифра состоит из личной ставки 203 евро плюс тариф для квалифицированного взрослого в размере 134,70 евро и два допущенных ребенка надбавки на 38 евро). Любой оцениваемый доход вы или ваш супруг вычитается из этого семейного платежа. (Доход от некоторых источники не оцениваются и не учитываются доходы от занятости, см. наш документ Работа и Пособие для соискателей для получения дополнительной информации.)

Однако, если ваш супруг, гражданский партнер или сожитель имеет социальное обеспечение самостоятельная выплата (за некоторыми исключениями, такими как пособие на ребенка, Пособие по уходу на дому и дополнительное социальное пособие) вы не может требовать от прибавки для Взрослого, отвечающего требованиям.Это означает вам платят как одному человеку плюс половину ставки за каждого квалифицированного ребенок. (Ваш супруг, гражданский партнер или сожитель получит половинную надбавку за каждого квалифицированного ребенка с их оплатой.) В этом случае только 50% от вашего комбинированные средние значения учитываются в тесте средних.

Обратите внимание, что если вы запрашиваете пособие по безработице и ваш супруг (а), гражданские партнер или сожитель получает одну из перечисленных социальных выплат ниже, общая сумма, выплачиваемая вам как паре, не может быть больше максимальной сумма, которая будет выплачена одному человеку (включая взрослых и детей иждивенцев) на одну социальную выплату.Вы можете выбрать, какой платеж самый выгодно.

- Пособие по болезни

- Пенсия по инвалидности (при выплате пособия по болезни или нетрудоспособности) Дополнение)

- Пособие по травмам

- Пенсия по инвалидности

- Государственная пенсия (ненакопительная)

- Государственная пенсия (накопительная)

- Государственная пенсия (переходная)

- Пособие соискателям работы

- Пособие соискателям работы

- Помощник на ферме (FA)

Дополнительную информацию можно найти в нашем документе о проверке нуждаемости для Пособие соискателям работы.

ZRBG Выплаты за период воспитания детей (Kindererziehungszeiten)

Домой | Наша работа | Программы выплаты компенсаций | Программы под управлением правительства Германии | Немецкая пенсия социального обеспечения гетто — ZRBG | ZRBG Выплаты за период воспитания детей (Kindererziehungszeiten)

Информация, представленная ниже, предназначена исключительно в качестве общего руководства. Это общее резюме и обзор. Для получения информации о выплатах за период воспитания детей обратитесь в Департамент социального страхования Германии по адресу, указанному ниже.

Согласно немецким законам о социальном страховании, на определенные пенсии или пособия за период воспитания детей могут претендовать лица, имеющие необходимые застрахованные трудовые кредиты. Для переживших Холокост эти застрахованные трудовые кредиты должны быть получены во время оплачиваемой работы в Германии или на территории, аннексированной Третьим Рейхом (например, в оккупированном нацистами гетто), до, во время или после войны.

Эти законы позволили оставшимся в живых, имеющим необходимые квалификационные немецкие страховые взносы или трудовые кредиты, получать небольшие пенсии (от 10 до 40 евро в месяц на ребенка), если их дети родились до 1 января 1950 года в Германии или во время бегства от нацистских преследований.

В качестве альтернативы периоды воспитания детей могут засчитываться как трудовые кредиты для увеличения выплат, получаемых в сочетании с другими выплатами по социальному обеспечению в Германии. Ни пенсии, ни пособия не могут быть переданы ребенку.

Минимальный квалификационный срок: Необходимое квалификационное время составляет 60 месяцев (5 лет). Этот квалификационный период всегда должен быть завершен. Квалификационные периоды могут быть достигнуты посредством комбинации периодов взносов (оплачиваемая работа в Германии или нацистском гетто) с добавлением нескольких типов периодов замещения.

Пенсия по воспитанию детей

Это независимое пособие, которое может выплачиваться отдельно или вместе с другой пенсией по социальному обеспечению Германии.

Для женщин с необходимым квалификационным минимумом кто:

- Родились до 1 января 1921 г. и кто

- Был ребенок, родившийся в Германии (или во время проживания за границей, если бегство было вызвано нацистскими преследованиями) и

- Ребенок родился до 1 января 1950 г. г.

- Ребенок воспитан истцом лично.

Пособия по воспитанию детей

Определенные периоды воспитания детей могут считаться периодами страховых взносов и, таким образом, могут использоваться для увеличения уже существующей пенсии по старости или пенсии вдове / вдовцу. Эти кредиты не могут быть оплачены отдельным платежом. Кредиты покрывают первые двенадцать месяцев, начиная с месяца после рождения ребенка.

Для мужчин и женщин с необходимым квалификационным минимумом, кто:

- Родились после 31 декабря 1920 г. и кто

- Имел ребенка, который родился и вырос в Германии или

- Во время проживания или эмиграции за границу при спасении от преследований нацистов до 31 декабря 1949 г. и г.

- Ребенок воспитан истцом лично.

Контактная информация

Департамент социального страхования Германии

Deutsche Rentenversicherung Bund

10704 Berlin

Тел .: 49-30 865-1

Факс: 49-30 865-27240

www.deutsche-rentenversicherung.de

Claims Conference не занимается администрированием, реализацией или обработкой заявлений на получение пенсии для гетто или фонда для гетто. Информация, представленная здесь, предназначена только для информационных целей и исключительно в качестве общего руководства.Информация не предназначена для использования в качестве юридической консультации. Это краткое изложение конкретных вопросов, а не окончательное или полное изложение программ и политики упомянутых агентств или правительств. Информация может не соответствовать особым потребностям, интересам и обстоятельствам отдельных получателей. Индивидуальные ситуации различаются, и получателям рекомендуется обращаться за индивидуальным советом. Людям, которые ищут конкретную информацию о программе, настоятельно рекомендуется связаться с соответствующей программой или проконсультироваться со своим агентством социальных услуг или представителем справочного центра.Насколько нам известно, информация верна на дату этого документа, и эта информация может измениться после указанной даты. 09 июня 2009 г.

How To Germany — Немецкая пенсионная и пенсионная система

Обновлено — январь 2020 г.

С тех пор, как в Германии была создана первая система социального обеспечения в 1889 году, государственное пенсионное страхование было распределительным, при этом текущие пенсии пенсионеров выплачивались из текущих взносов еще не вышедших на пенсию.В настоящее время около 85% рабочей силы зарегистрировано в системе государственного пенсионного страхования (gesetzliche Rentenversicherung GRV) . Государственные служащие, составляющие около 9% рабочей силы, имеют свою собственную пенсионную систему, а самозанятые, составляющие около 9% рабочей силы, в основном сами застрахованы (но им разрешено участвовать в программе ). ГРВ .)

Немецкая пенсионная система состоит из трех столпов; 1) государственная система пенсионного страхования, 2) планы частных компаний и 3) пенсионные инвестиции частных лиц.

Государственная система пенсионного страхования (также называемая обязательным пенсионным страхованием), которая также включает пособия по случаю потери кормильца и инвалидности, была доминирующей. Участие обязательно для сотрудников, каждый работник оценивается в размере, основанном на годовом заработке. Премии вычитаются работодателем, при этом работник платит половину, а работодатель — половину. В 2020 году премия составит 18,6 процента от месячной заработной платы брутто. Это исчисляется с ежемесячного дохода до максимума в 6900 евро (82 800 евро в год) на западе и 6 450 евро (77 400 евро в год) на востоке.Выход на пенсию в настоящее время обычно начинается в возрасте 65 и девяти месяцев, хотя к 2029 году он будет постепенно увеличен до 67. Существует несколько способов, с помощью которых можно начать досрочный выход на пенсию — например, в возрасте 63 лет, если человек вносил вклад в систему в течение 45 лет. . Те, кто вносил взносы не менее 35 лет, также могут выйти на пенсию досрочно, но размер пособия будет немного уменьшен. И наоборот, человек может продолжать работать после достижения пенсионного возраста. Это приведет к увеличению пособий, когда решение уйти на пенсию окончательно станет безумным.

Взносы в план также должны быть увеличены примерно до 20% к 2025 году. Нет никаких минимальных или максимальных выплачиваемых сумм. Общая пенсионная выплата, на которую имеет право человек, рассчитывается исходя из количества лет, в течение которых он уплачивает взносы в государственную пенсионную систему, возраста и среднего дохода. Информацию о Немецкой государственной пенсионной системе на английском языке можно найти на сайте www.deutsche-rentenversicherung.de.

Дополнительная информация об обязательном пенсионном страховании. Основным и очень важным элементом пенсионного обеспечения является обязательное пенсионное страхование в Германии. Все сотрудники, а также некоторые группы самозанятых лиц в обязательном порядке застрахованы по закону. Кроме того, есть требования о выходе на пенсию за время, потраченное на воспитание ребенка.

Если вы проработали и платили взносы в Германии более 60 месяцев, вы получите немецкую пенсию по достижении официального немецкого пенсионного возраста. Помимо периодов работы с уплатой взносов, учитываются многие другие периоды, в том числе:

- Воспитание детей (до трех лет)

- Срок воспитания детей (до 10 лет)

- Образование и высшее образование после 17 лет

- Учебные периоды

- Времена болезни и безработицы

- Времена ухода за родственниками

В некоторых случаях, упомянутых выше, в Германии вам будут выплачивать обязательные взносы от государственных учреждений, что приведет к заявлению о выплате пенсии.Остальные периоды положительно сказываются на начислении пенсии.

Например, если вы вырастили двоих детей в первые три года их жизни в Германии, когда вы жили в Германии (не менее 60 месяцев), вы имеете право на немецкую пенсию без необходимости работать в Германии.

Все граждане стран ЕС и ЕЭЗ имеют равное отношение к гражданам Германии. Это означает, что даже после отъезда из Германии есть право продолжать вносить добровольные взносы в немецкую пенсию.Это может быть полезно, например, если для получения немецкой пенсии по старости не хватает всего нескольких месяцев.

Во многих странах существуют соглашения о пенсионном страховании, когда те периоды, которые не соответствуют требованиям для получения пенсии в Германии, учитываются в этих других странах.

Для всех граждан стран, не входящих в ЕС, которые выплачивали пенсию на срок до 60 месяцев или в другие периоды приема на работу (см. Выше), взносы на пенсионное страхование могут быть возмещены через 24 месяца после отъезда.

В случае смерти пенсионера кормильцу может быть назначена пенсия по вдовству или пособие по взносам.

Для будущей пенсии или возмещения взносов все периоды, относящиеся к пенсии, должны быть внесены в пенсионный счет. Этот процесс называется «контоклимацией» и может выполняться в любое время для всех периодов в прошлом. Выписку со счета также можно повторить, если позже выяснится, что соответствующие периоды для пенсии отсутствуют, или подтверждение такого периода возможно только позднее.

Если у вас есть какие-либо вопросы о немецкой пенсии, ваша пенсионная страховая компания может помочь вам напрямую, хотя в основном на немецком языке. Вы также можете получить консультацию у консультантов по пенсиям и специализированных юристов.

Планы компании (bAV betriebliche Altersvorsorge) традиционно предназначались для дополнения пенсионного страхования, и теперь они будут играть большую роль в устранении слабых мест. Государственные налоговые льготы и субсидии будут стимулировать компании и сотрудников вкладывать средства в частные планы.Хотя планы компании не являются обязательными, они охватывают около трех пятых работающего населения, и ожидается, что этот процент будет расти. Пенсии по планам компании обычно также начинаются в возрасте 65 лет, хотя во многих случаях это, вероятно, будет соответствовать практике пенсионного страхования и постепенно увеличиваться до 67 лет.

Третий уровень, индивидуальных пенсионных вложений , до сих пор не был очень значительным, но в последнее время привлекает большое внимание в качестве дополнения к государственному пенсионному страхованию.Эти частные планы включают (но не ограничиваются) планы Riester и Rürup . Рабочие и другие участники могут получить определенные налоговые преимущества и выгоды от государственных субсидий для этих планов. Преимущества и другие детали варьируются от плана к плану. Существуют разные способы оплаты, схемы выплат, налоговые обязательства, возможности переносимости и другие факторы, которые отличают эти планы друг от друга. Некоторые планы могут быть лучше для разных людей в зависимости от их конкретной ситуации.

Эмигранты, проживающие в Германии, могут участвовать во всех этих планах. Возможно, можно будет оплачивать взносы в частные пенсионные планы и получать выгоды от них даже после отъезда из Германии. Льготы по корпоративным планам обычно можно получить за пределами Германии, хотя страховые взносы не всегда возвращаются. Если эмигрант имеет право на получение пенсии по Государственному пенсионному страхованию, она может быть выплачена им, даже если они не проживают в Германии. Законы и правила могут отличаться от страны к стране относительно получения пенсии из Германии или любой другой страны.Вам следует проконсультироваться с пенсионными органами страны вашего проживания, чтобы узнать, повлияет ли пенсия в Германии на любую пенсию, которую вы могли заработать в этой стране.

В пенсионной системе много сложных деталей; средства определения размера пенсии, положения о досрочном выходе на пенсию, увеличенных пенсионных пособий при продолжении работы после 65 лет и т. д. Лучший способ определить, какой план подходит вам, — это проконсультироваться с финансовым консультантом.

Дополнительные сведения об обязательном пенсионном страховании предоставила Сюзанна Регенбоген.Она является экспертом по пенсионному праву, прошедшим аудит, согласно § 4 RDV, и внештатным сотрудником Pensionservice Gregor.

Если вы являетесь гражданином США, Канады, Австралии или гражданина страны, не входящей в ЕС, вы можете иметь право на возврат ваших взносов, если вы вносили вклад менее 60 месяцев и с момента последнего требования прошло более 24 месяцев. взнос, и вы переехали домой или в государство, не входящее в ЕС.

Согласно брошюре Deutsche Rentenversicherung Bund (Немецкий пенсионный фонд), ваши обязательные взносы могут быть возвращены в полной сумме, а ваши добровольные взносы могут быть возвращены до 50 процентов.Взносы вашего работодателя не возвращаются.

Помощь в процессе подачи заявки можно получить через Deutsche Rentenversicherung или любое количество компаний и организаций, которые специализируются на процессе возврата.