Как проверить, где находятся пенсионные накопления?

В системе обязательного пенсионного страхования Российской Федерации накопительная пенсия формируется:

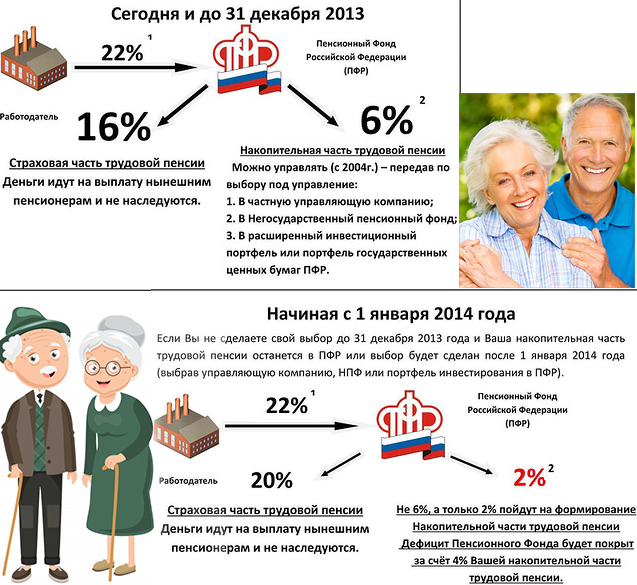

— за счет страховых взносов, которые уплачивали работодатели за своих сотрудников с 2002 по 2013 год (с 2014 года поступление страховых взносов на накопительную пенсию приостановлено по решению государства),

— за счет уплаты дополнительных страховых взносов в ПФР, в связи со вступлением граждан в Программу государственного софинансирования пенсии.

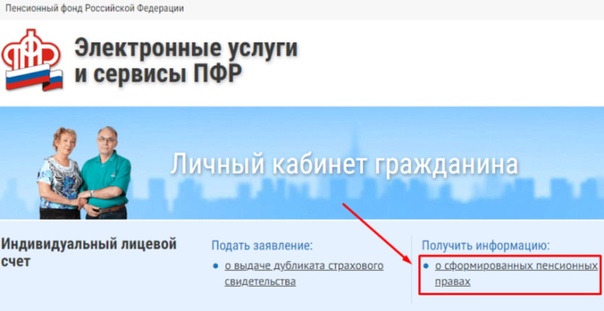

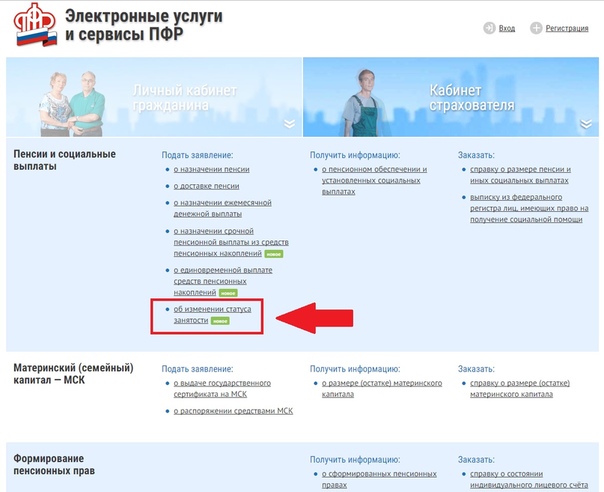

Сформированные пенсионные накопления могут находиться в доверительном управлении в Пенсионном фонде Российской Федерации или в негосударственном пенсионном фонде (НПФ). На практике, лишь немногие граждане контролируют состояние своих пенсионных накоплений. Проверить, у какого именно страховщика находятся средства, можно, получив выписку из своего индивидуального лицевого счета. Получить выписку можно в электронном виде на портале Государственных услуг и в Личном кабинете гражданина на сайте ПФР, а также обратившись в клиентскую службу Пенсионного фонда Российской Федерации.

Если гражданин доверил средства Пенсионному фонду Российской Федерации (ПФР), выбрав управляющую компанию, то в личном кабинете гражданина на сайте ПФР будет отражена вся информация, касающаяся инвестирования средств, в том числе полученный доход.

Если же пенсионные накопления переданы НПФ, то в личном кабинете на сайте ПФР будет отражаться только информация о том, в каком именно фонде находятся средства. А вот узнать их сумму, включая инвестиционный доход, нужно будет уже в НПФ.

Переводить средства из одного фонда в другой можно ежегодно, но надо помнить, что при смене страховщика чаще одного раза в пять лет, можно потерять инвестиционный доход. С 2019 года действует обязательная процедура информирования граждан о возможных потерях инвестиционного дохода.

Страховщиком, как уже было сказано выше, может быть ПФР или один из 29 НПФ, осуществляющих деятельность по обязательному пенсионному страхованию. Выбранный страховщик несёт обязательства перед гражданином по назначению и выплате накопительной пенсии.

Подать заявление о переводе средств можно не позднее 1 декабря. При этом до 31 декабря действует так называемый «период охлаждения», во время которого у граждан есть возможность поменять решение. Для этого необходимо подать в ПФР уведомление о замене страховщика или об отказе от его смены.

Поделиться новостью

Как узнать сумму накопительной пенсии

Накопительная пенсия формируется более чем у половины россиян. Однако далеко не все знают, в каком фонде – ПФР или НПФ – хранятся их пенсионные накопления и кто ими управляет. В этой статье мы расскажем о том, как узнать размер своих пенсионных накоплений, а также название организации, в которой формируется ваша накопительная пенсия.

Где находится накопительная часть пенсии?

Пенсионные накопления формируются на личном счете гражданина, открытом у страховщика – Пенсионного фонда России (ПФР) или негосударственного пенсионного фонда (НПФ). Страховщик несет ответственность за сохранность этих денег. А вот их инвестированием занимаются другие организации – управляющие компании. Если вашим страховщиком является ПФР, то это могут быть государственная управляющая компания ВЭБ.РФ или частная управляющая компания (ЧУК). А если страховщиком выступает негосударственный пенсионный фонд (НПФ), то работать с накоплениями будет одна или несколько выбранных им ЧУК.

Страховщик несет ответственность за сохранность этих денег. А вот их инвестированием занимаются другие организации – управляющие компании. Если вашим страховщиком является ПФР, то это могут быть государственная управляющая компания ВЭБ.РФ или частная управляющая компания (ЧУК). А если страховщиком выступает негосударственный пенсионный фонд (НПФ), то работать с накоплениями будет одна или несколько выбранных им ЧУК.

Не знаете, кто является вашим страховщиком? Это довольно легко выяснить – читайте далее.

У кого может быть накопительная пенсия?

Отметим, что накопительная пенсия формируется, в основном, у граждан 1967 года рождения и моложе. Но не у всех из них: накопительной части пенсии не будет у тех, кто не имел официального («белого») дохода с 2002 по 2013 годы. Кроме того, от нее добровольно отказались те, кто подавал заявление работодателю с просьбой направлять все пенсионные отчисления (22% от зарплаты) в страховую часть.

- тех, кто родился до 1967 года и добровольно участвовал в программе государственного софинансирования пенсионных накоплений;

- женщин 1957–1966 года рождения и мужчин 1953–1966 года рождения, которые с 2002 по 2004 год уплачивали страховые взносы на накопительную пенсию;

- матерей, использовавших средства материнского (семейного) капитала для формирования накопительной пенсии.

Что влияет на размер накопительной пенсии?

На размер будущей пенсии влияет множество факторов. Прежде всего, размер вашей официальной зарплаты в 2002-2014 годах и добросовестность работодателя, который переводил необходимые пенсионные отчисления или «забывал» это делать. На сумму влияют и результаты работы организации, управляющей вашими накоплениями: чем успешнее она инвестирует, тем быстрее растет счет.

Надо также помнить о действиях мошенников, способных лишить вас инвестиционного дохода за определенный период. Чтобы этого не произошло, необходимо «держать руку на пульсе» и следить за состоянием своего индивидуального лицевого счета. Посмотрим, как это легче всего сделать.

Как узнать сумму пенсионных накоплений и где они находятся

Как узнать, кто управляет вашими накоплениями?

Вариант 1.

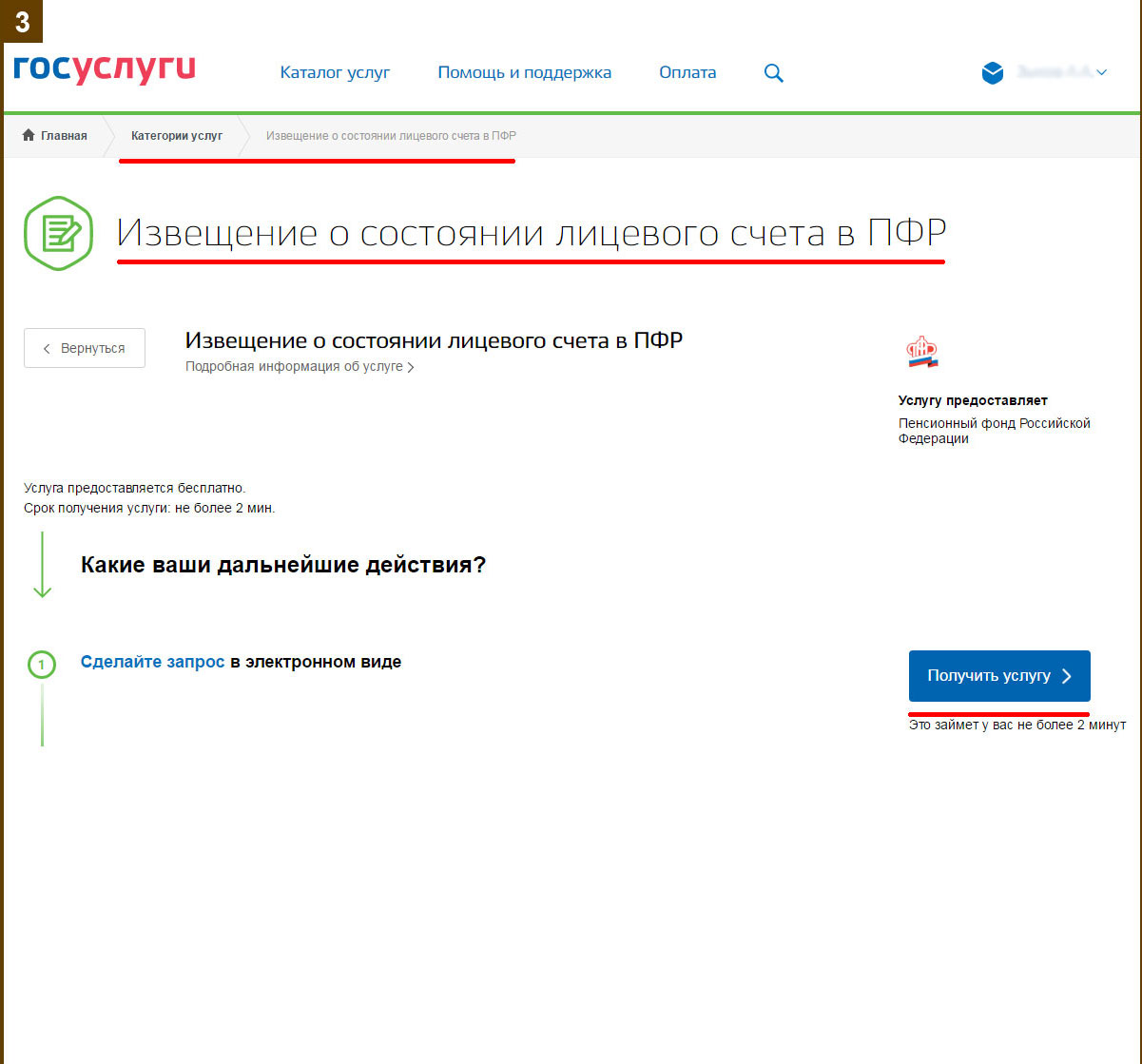

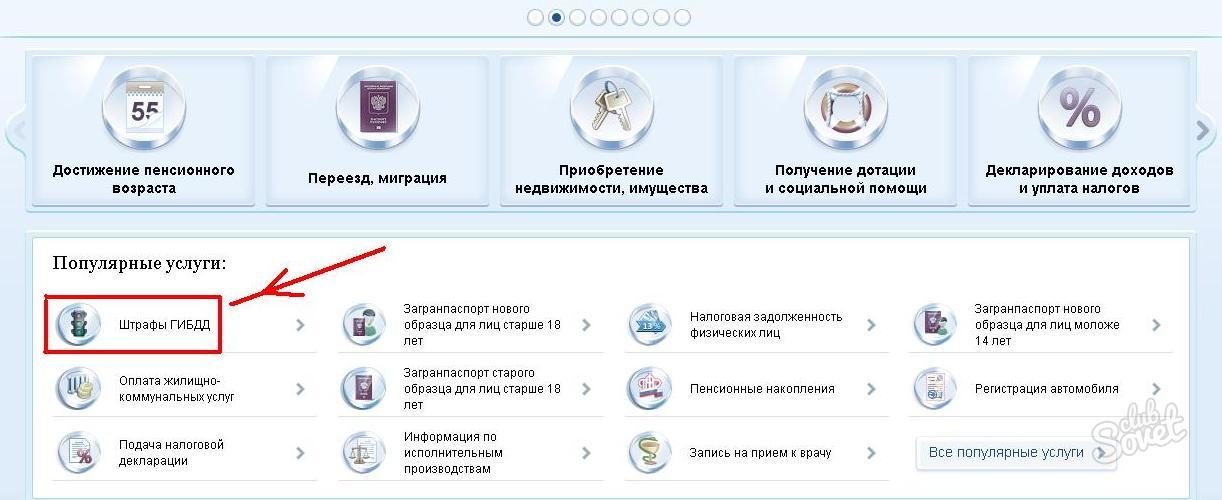

Один из вариантов – зайти на сайт Госуслуг. В категории «Пенсия, пособия и льготы» есть услуга «Извещение о состоянии лицевого счета в ПФР». Кликнув на нужную строку, вы получите справку с информацией о том, когда и сколько отчислений делали работодатели с начала вашего трудового стажа (начиная с 2002 года, даже если вы работали еще до пенсионной реформы). Также в документе будет указан нынешний страховщик, у которого находятся ваши пенсионные накопления.

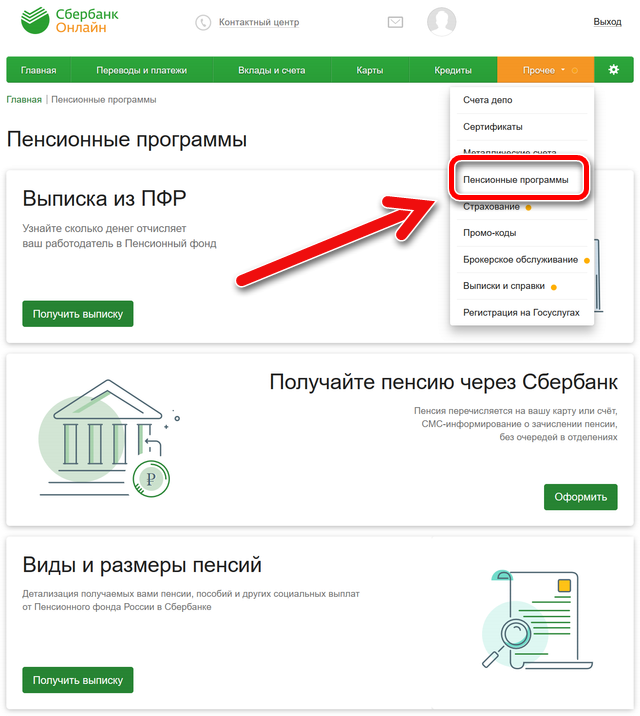

Так выглядит страница с нужной услугой в личном кабинете на www.gosuslugi.ru»Для того чтобы воспользоваться услугой, необходимо зарегистрироваться на портале, внести данные о СНИЛС и подтвердить аккаунт. Получить статус аккаунта «Подтвержденный» можно в многофункциональном центре услуг (МФЦ), предъявив паспорт, или с помощью сервисов банков. Например, в веб-версии «Сбербанк Онлайн» в меню необходимо кликнуть по строке «Прочее», затем нажать кнопку «Регистрация на Госуслугах», потом – ввести код подразделения, которое выдало паспорт, и номер СНИЛС.

Важно. Если вы решили зарегистрироваться на «Госуслугах» через интернет-банк, обратите внимание на подлинность сайта банка. Часто мошенники для кражи личных данных создают копии банковских сайтов, адреса которых отличаются на одну-две буквы – рассчитывают на невнимательность. В поисковых системах рядом с настоящими адресами банковских сайтов находится галочка «ЦБ РФ».

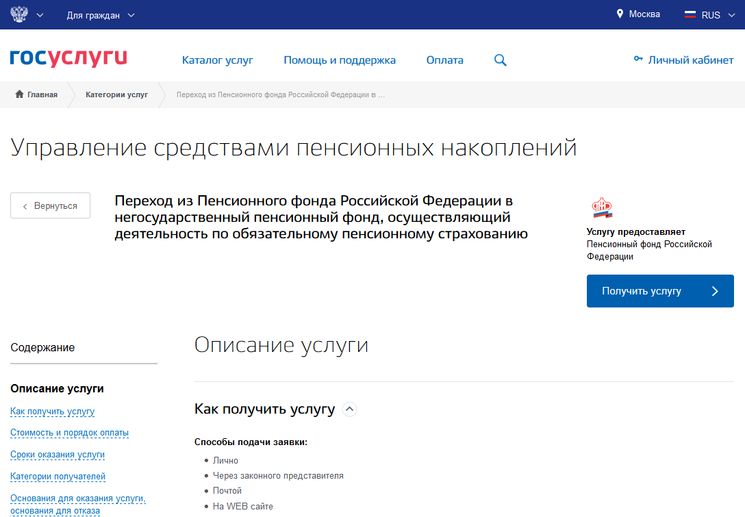

Вариант 2. Личный кабинет на сайте ПФР

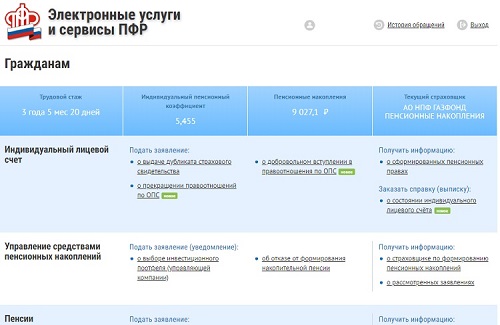

Получить информацию о начислениях и фонде также можно на сайте Пенсионного фонда России. Для того чтобы зайти в личный кабинет, потребуется учетная запись из Единой системы идентификации и аутентификации – это логин и пароль все того же портала «Госуслуг». После входа в личный кабинет станет доступна информация о трудовом стаже, пенсионных баллах, сумме накоплений и наименовании пенсионного фонда.

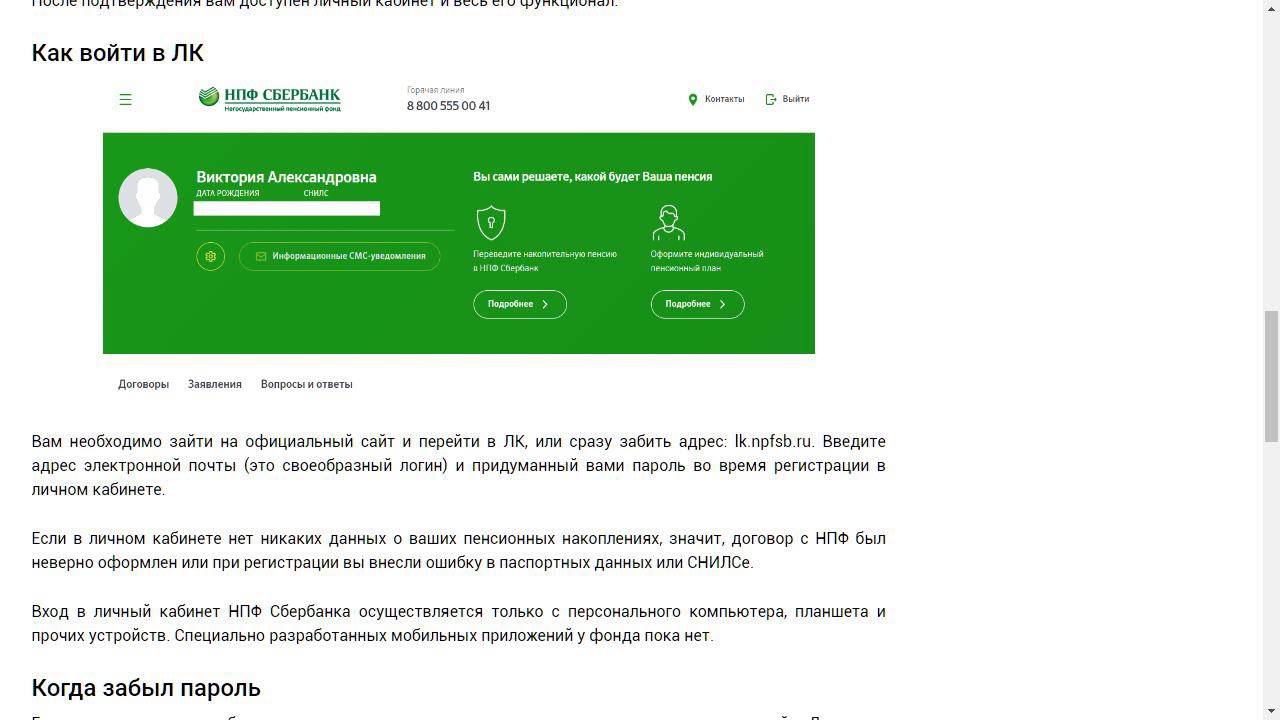

Вариант 3. Личный кабинет на сайте НПФ

Если вам известно название вашего пенсионного фонда, сумму

накоплений можно узнать на его сайте. Некоторые фонды предоставляют доступ в

личный кабинет по логину и паролю с портала «Госуслуг». Однако для части НПФ

вход возможен только по логину и паролю, полученным в фонде. Особое внимание,

как и в случае с банком, надо обратить внимание на подлинность сайта. При поиске

по названию НПФ его настоящий сайт, как правило, занимает первое место в результатах,

на сайте фонда должна быть указана его лицензия, и, как правило, горячая линия

для обращения клиентов формата 8-800-XXX-XX-XX.

Некоторые фонды предоставляют доступ в

личный кабинет по логину и паролю с портала «Госуслуг». Однако для части НПФ

вход возможен только по логину и паролю, полученным в фонде. Особое внимание,

как и в случае с банком, надо обратить внимание на подлинность сайта. При поиске

по названию НПФ его настоящий сайт, как правило, занимает первое место в результатах,

на сайте фонда должна быть указана его лицензия, и, как правило, горячая линия

для обращения клиентов формата 8-800-XXX-XX-XX.

Узнать о сумме накоплений, а также названии страховщика или управляющей компании (в случае если ваш страховщик – ПФР) можно при личном посещении ПФР или МФЦ. Для этого необходимо взять с собой паспорт и СНИЛС.

Поскольку речь идет о ваших деньгах, регулярная проверка состояния вашего пенсионного счета никогда не будет лишней. Во-первых, это даст возможность следить за доходностью, которую показывает ваш страховщик – и в случае неудовлетворительных результатов перевести накопления в другую организацию. Во-вторых, в случае неправомерного перевода пенсионных накоплений вы сможете вовремя это заметить и принять необходимые меры – досудебное обжалование в течение месяца с момента перевода или обращение в суд.

Во-вторых, в случае неправомерного перевода пенсионных накоплений вы сможете вовремя это заметить и принять необходимые меры – досудебное обжалование в течение месяца с момента перевода или обращение в суд.

Если вы являетесь клиентом Сбербанка, получить выписку по счету можно в интернет-банке «Сбербанк Онлайн». Для этого понадобится сделать следующие шаги:

- войти в «Сбербанк Онлайн»,

- в поиске набрать «Выписка из ПФР»,

- внести личную информацию: паспорт, СНИЛС и номер телефона (о том, зачем нужен СНИЛС и как узнать его номер, читайте в этой статье),

- далее произойдет проверка наличия учетной записи Госуслуг. Если у вас ее пока нет, вам предложат зарегистрироваться,

- на телефон придет СМС с номера 0919 с кодом от Госуслуг — его нужно отправить в ответ,

- выписка будет загружена в интернет-банк, а также направлена вам на указанную электронную почту.

Чтобы выяснить, остались ли на счету умершего родственника пенсионные накопления, правопреемники должны обратиться в фонд, где они формировались – ПФР или один из НПФ..png) Потребуются документы, которые подтверждают смерть владельца накоплений, а также родство с ним.

Потребуются документы, которые подтверждают смерть владельца накоплений, а также родство с ним.

Если неизвестно, в каком фонде формировались накопления, можно, во-первых, поискать выписки о состоянии счета накоплений, которые раньше рассылал ПФР (раньше их еще называли «письма счастья»). Во-вторых, можно обратиться в отделение Пенсионного фонда России по месту жительства. Там могут сориентировать, были ли накопления. Отметим, что закон не обязывает ПФР информировать родственников застрахованного лица о наличии у него накоплений, но, как показывает практика, сотрудники могут пойти навстречу. С собой необходимо взять полный комплект документов, подтверждающих, права наследников.

О том, как получить оставшиеся накопления умершего родственника, можно прочитать в этой статье.

Частным инвесторам – ПИФы, ИИС, доверительное управление, пенсионные накопления.

«Сбер Управление Активами» и «Сбер Инвестиции» — бренды, используемые АО «Сбер Управление Активами» для продвижения своих финансовых продуктов.

АО «Сбер Управление Активами» зарегистрировано Московской регистрационной палатой 01.04.1996. Лицензия ФКЦБ России на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами №21-000-1-00010 от 12.09.1996. Лицензия ФКЦБ России №045-06044-001000 от 07.06 2002 на осуществление деятельности по управлению ценными бумагами. Ознакомиться с условиями управления активами, получить сведения об АО «Сбер Управление Активами» и иную информацию, которая должна быть предоставлена в соответствии с действующим законодательством и иными нормативными правовыми актами РФ, а также получить подробную информацию о паевых инвестиционных фондах (далее – ПИФ) и ознакомиться с правилами доверительного управления ПИФ (далее – ПДУ ПИФ) и с иными документами, предусмотренными Федеральным законом от 29.11.2001 №156-ФЗ «Об инвестиционных фондах» и нормативными актами в сфере финансовых рынков, можно по адресу: 121170, г. Москва, ул. Поклонная, д. 3, корп. 1, этаж 20, на сайте https:/www.sber-am.ru, по телефону: (495) 258-05-34. Информация, подлежащая опубликованию в печатном издании, публикуется в «Приложении к Вестнику Федеральной службы по финансовым рынкам». Стоимость инвестиционных паев может увеличиваться и уменьшаться, результаты инвестирования в прошлом не определяют доходы в будущем, государство не гарантирует доходность инвестиций в ПИФ. Прежде чем приобрести инвестиционный пай, следует внимательно ознакомиться с ПДУ ПИФ. ПДУ ПИФ предусмотрены надбавки (скидки) к (с) расчетной стоимости инвестиционных паев при их выдаче (погашении). Взимание надбавок (скидок) уменьшит доходность инвестиций в инвестиционные паи ПИФ. Результаты деятельности управляющего по управлению ценными бумагами в прошлом не определяют доходы учредителя управления в будущем. В отношении ПИФ уровни Риска / Дохода указаны исходя из общепринятого понимания того, как располагаются указанные объекты для инвестирования на шкале риск-доходность.

Поклонная, д. 3, корп. 1, этаж 20, на сайте https:/www.sber-am.ru, по телефону: (495) 258-05-34. Информация, подлежащая опубликованию в печатном издании, публикуется в «Приложении к Вестнику Федеральной службы по финансовым рынкам». Стоимость инвестиционных паев может увеличиваться и уменьшаться, результаты инвестирования в прошлом не определяют доходы в будущем, государство не гарантирует доходность инвестиций в ПИФ. Прежде чем приобрести инвестиционный пай, следует внимательно ознакомиться с ПДУ ПИФ. ПДУ ПИФ предусмотрены надбавки (скидки) к (с) расчетной стоимости инвестиционных паев при их выдаче (погашении). Взимание надбавок (скидок) уменьшит доходность инвестиций в инвестиционные паи ПИФ. Результаты деятельности управляющего по управлению ценными бумагами в прошлом не определяют доходы учредителя управления в будущем. В отношении ПИФ уровни Риска / Дохода указаны исходя из общепринятого понимания того, как располагаются указанные объекты для инвестирования на шкале риск-доходность. Под «Риском» и «Доходом» в отношении ПИФ не подразумеваются допустимый риск и ожидаемая доходность, предусмотренные Положением Банка России от 03.08.2015 № 482-П. ОПИФ рыночных финансовых инструментов «Сбер – Фонд облигаций «Илья Муромец» – правила доверительного управления фондом зарегистрированы ФСФР России 18.12.1996 за № 0007-45141428. ОПИФ рыночных финансовых инструментов «Сбер – Фонд акций «Добрыня Никитич» – правила доверительного управления фондом зарегистрированы ФСФР России 14.04.1997 за № 0011-46360962. ОПИФ рыночных финансовых инструментов «Сбер – Фонд Сбалансированный» – правила доверительного управления фондом зарегистрированы ФСФР России 21.03.2001 за № 0051-56540197. ОПИФ рыночных финансовых инструментов «Сбер – Фонд перспективных облигаций» – правила доверительного управления фондом зарегистрированы ФСФР России 02.03.2005 за № 0327-76077399. ОПИФ рыночных финансовых инструментов «Сбер – Природные ресурсы» правила доверительного управления фондом зарегистрированы ФСФР России 31.

Под «Риском» и «Доходом» в отношении ПИФ не подразумеваются допустимый риск и ожидаемая доходность, предусмотренные Положением Банка России от 03.08.2015 № 482-П. ОПИФ рыночных финансовых инструментов «Сбер – Фонд облигаций «Илья Муромец» – правила доверительного управления фондом зарегистрированы ФСФР России 18.12.1996 за № 0007-45141428. ОПИФ рыночных финансовых инструментов «Сбер – Фонд акций «Добрыня Никитич» – правила доверительного управления фондом зарегистрированы ФСФР России 14.04.1997 за № 0011-46360962. ОПИФ рыночных финансовых инструментов «Сбер – Фонд Сбалансированный» – правила доверительного управления фондом зарегистрированы ФСФР России 21.03.2001 за № 0051-56540197. ОПИФ рыночных финансовых инструментов «Сбер – Фонд перспективных облигаций» – правила доверительного управления фондом зарегистрированы ФСФР России 02.03.2005 за № 0327-76077399. ОПИФ рыночных финансовых инструментов «Сбер – Природные ресурсы» правила доверительного управления фондом зарегистрированы ФСФР России 31. 08 2006 за № 0597-94120779. ОПИФ рыночных финансовых инструментов «Сбер – Электроэнергетика» – правила доверительного управления фондом зарегистрированы ФСФР России 31.08.2006 за № 0598-94120851. ЗПИФ недвижимости «Коммерческая недвижимость» – правила доверительного управления фондом зарегистрированы ФСФР России 25.08.2004 за № 0252-74113866. ОПИФ рыночных финансовых инструментов «Сбер – Глобальные акции» – правила доверительного управления фондом зарегистрированы ФСФР России 26.12.2006 за № 0716-94122086. ОПИФ рыночных финансовых инструментов «Сбер – Потребительский сектор» – правила доверительного управления фондом зарегистрированы ФСФР России 01.03.2007 за № 0757-94127221. ОПИФ рыночных финансовых инструментов «Сбер – Финансовый сектор» – правила доверительного управления фондом зарегистрированы ФСФР России 16.08.2007 за № 0913-94127681. ОПИФ рыночных финансовых инструментов «Сбер — Глобальный Интернет» – правила доверительного управления фондом зарегистрированы ФСФР России 28.06.2011 за № 2161-94175705.

08 2006 за № 0597-94120779. ОПИФ рыночных финансовых инструментов «Сбер – Электроэнергетика» – правила доверительного управления фондом зарегистрированы ФСФР России 31.08.2006 за № 0598-94120851. ЗПИФ недвижимости «Коммерческая недвижимость» – правила доверительного управления фондом зарегистрированы ФСФР России 25.08.2004 за № 0252-74113866. ОПИФ рыночных финансовых инструментов «Сбер – Глобальные акции» – правила доверительного управления фондом зарегистрированы ФСФР России 26.12.2006 за № 0716-94122086. ОПИФ рыночных финансовых инструментов «Сбер – Потребительский сектор» – правила доверительного управления фондом зарегистрированы ФСФР России 01.03.2007 за № 0757-94127221. ОПИФ рыночных финансовых инструментов «Сбер – Финансовый сектор» – правила доверительного управления фондом зарегистрированы ФСФР России 16.08.2007 за № 0913-94127681. ОПИФ рыночных финансовых инструментов «Сбер — Глобальный Интернет» – правила доверительного управления фондом зарегистрированы ФСФР России 28.06.2011 за № 2161-94175705. ОПИФ рыночных финансовых инструментов «Сбер — Золото» – правила доверительного управления фондом зарегистрированы ФСФР России 14.07.2011 за № 2168-94176260. ОПИФ рыночных финансовых инструментов «Сбер – Валютные облигации» (ранее – Еврооблигации) – правила доверительного управления фондом зарегистрированы ФСФР России 26.03.2013 за № 2569. ОПИФ рыночных финансовых инструментов «Сбер – Биотехнологии» — правила доверительного управления фондом зарегистрированы Банком России 23.04.2015 за № 2974. ЗПИФ недвижимости «Сбербанк – Арендный бизнес» — правила доверительного управления фондом зарегистрированы Банком России 25.02.2016 года за № 3120. ЗПИФ недвижимости «Сбербанк – Арендный бизнес 2» — правила доверительного управления фондом зарегистрированы Банком России 29.09.2016 за № 3219. ОПИФ рыночных финансовых инструментов «Сбер – Денежный» правила доверительного управления фондом зарегистрированы Банком России 23.11.2017 года за №3428. Комбинированный ЗПИФ «Сбер – Арендный бизнес 3» – правила доверительного управления фондом зарегистрированы Банком России 23.

ОПИФ рыночных финансовых инструментов «Сбер — Золото» – правила доверительного управления фондом зарегистрированы ФСФР России 14.07.2011 за № 2168-94176260. ОПИФ рыночных финансовых инструментов «Сбер – Валютные облигации» (ранее – Еврооблигации) – правила доверительного управления фондом зарегистрированы ФСФР России 26.03.2013 за № 2569. ОПИФ рыночных финансовых инструментов «Сбер – Биотехнологии» — правила доверительного управления фондом зарегистрированы Банком России 23.04.2015 за № 2974. ЗПИФ недвижимости «Сбербанк – Арендный бизнес» — правила доверительного управления фондом зарегистрированы Банком России 25.02.2016 года за № 3120. ЗПИФ недвижимости «Сбербанк – Арендный бизнес 2» — правила доверительного управления фондом зарегистрированы Банком России 29.09.2016 за № 3219. ОПИФ рыночных финансовых инструментов «Сбер – Денежный» правила доверительного управления фондом зарегистрированы Банком России 23.11.2017 года за №3428. Комбинированный ЗПИФ «Сбер – Арендный бизнес 3» – правила доверительного управления фондом зарегистрированы Банком России 23. 01.2018 года за №3445. БПИФ рыночных финансовых инструментов «Сбер – Индекс МосБиржи полной доходности «брутто»» (БПИФ рыночных финансовых инструментов «Сбер – MOEX Russia Total Return») – правила доверительного управления фондом зарегистрированы Банком России 15.08.2018 за № 3555. БПИФ рыночных финансовых инструментов «Сбер — Индекс МосБиржи государственных облигаций» – правила доверительного управления фондом зарегистрированы Банком России 24.12.2018 за № 3629. БПИФ рыночных финансовых инструментов «Сбер – Индекс МосБиржи российских ликвидных еврооблигаций» – правила доверительного управления фондом зарегистрированы Банком России 28.12.2018 за № 3636. БПИФ рыночных финансовых инструментов «Сбер – Эс энд Пи 500» – правила доверительного управления фондом зарегистрированы Банком России 19.03.2019 за № 3692. ОПИФ рыночных финансовых инструментов «Глобальные облигации» – правила доверительного управления фондом зарегистрированы Банком России 02.04.2019 за № 3705. ОПИФ рыночных финансовых инструментов «Сбер — Долларовые облигации» (прежнее название — ОПИФ рыночных финансовых инструментов «Российские долларовые облигации») – правила доверительного управления фондом зарегистрированы Банком России 02.

01.2018 года за №3445. БПИФ рыночных финансовых инструментов «Сбер – Индекс МосБиржи полной доходности «брутто»» (БПИФ рыночных финансовых инструментов «Сбер – MOEX Russia Total Return») – правила доверительного управления фондом зарегистрированы Банком России 15.08.2018 за № 3555. БПИФ рыночных финансовых инструментов «Сбер — Индекс МосБиржи государственных облигаций» – правила доверительного управления фондом зарегистрированы Банком России 24.12.2018 за № 3629. БПИФ рыночных финансовых инструментов «Сбер – Индекс МосБиржи российских ликвидных еврооблигаций» – правила доверительного управления фондом зарегистрированы Банком России 28.12.2018 за № 3636. БПИФ рыночных финансовых инструментов «Сбер – Эс энд Пи 500» – правила доверительного управления фондом зарегистрированы Банком России 19.03.2019 за № 3692. ОПИФ рыночных финансовых инструментов «Глобальные облигации» – правила доверительного управления фондом зарегистрированы Банком России 02.04.2019 за № 3705. ОПИФ рыночных финансовых инструментов «Сбер — Долларовые облигации» (прежнее название — ОПИФ рыночных финансовых инструментов «Российские долларовые облигации») – правила доверительного управления фондом зарегистрированы Банком России 02. 04.2019 за № 3706. БПИФ рыночных финансовых инструментов «Сбер — Индекс МосБиржи рублевых корпоративных облигаций» – правила доверительного управления фондом зарегистрированы Банком России 25.07.2019 за № 3785. ЗПИФ недвижимости «Сбер – Арендный бизнес 6» – правила доверительного управления фондом зарегистрированы Банком России 01.10.2020 года за №4171. БПИФ рыночных финансовых инструментов «Сбер – Ответственные инвестиции» — правила доверительного управления фондом зарегистрированы Банком России 14.09.2020 за № 4162.

БПИФ рыночных финансовых инструментов «Сбер – консервативный смарт фонд» — правила доверительного управления фондом зарегистрированы Банком России 24.05.2021 за № 4431. БПИФ рыночных финансовых инструментов «Сбер – осторожный смарт фонд» — правила доверительного управления фондом зарегистрированы Банком России 24.05.2021 за № 4426. БПИФ рыночных финансовых инструментов «Сбер – взвешенный смарт фонд» — правила доверительного управления фондом зарегистрированы Банком России 24.

04.2019 за № 3706. БПИФ рыночных финансовых инструментов «Сбер — Индекс МосБиржи рублевых корпоративных облигаций» – правила доверительного управления фондом зарегистрированы Банком России 25.07.2019 за № 3785. ЗПИФ недвижимости «Сбер – Арендный бизнес 6» – правила доверительного управления фондом зарегистрированы Банком России 01.10.2020 года за №4171. БПИФ рыночных финансовых инструментов «Сбер – Ответственные инвестиции» — правила доверительного управления фондом зарегистрированы Банком России 14.09.2020 за № 4162.

БПИФ рыночных финансовых инструментов «Сбер – консервативный смарт фонд» — правила доверительного управления фондом зарегистрированы Банком России 24.05.2021 за № 4431. БПИФ рыночных финансовых инструментов «Сбер – осторожный смарт фонд» — правила доверительного управления фондом зарегистрированы Банком России 24.05.2021 за № 4426. БПИФ рыночных финансовых инструментов «Сбер – взвешенный смарт фонд» — правила доверительного управления фондом зарегистрированы Банком России 24. 05.2021 за № 4429. БПИФ рыночных финансовых инструментов «Сбер – прогрессивный смарт фонд» — правила доверительного управления фондом зарегистрированы Банком России 24.05.2021 за № 4427. БПИФ рыночных финансовых инструментов «Сбер – динамичный смарт фонд» — правила доверительного управления фондом зарегистрированы Банком России 24.05.2021 за № 4428.

05.2021 за № 4429. БПИФ рыночных финансовых инструментов «Сбер – прогрессивный смарт фонд» — правила доверительного управления фондом зарегистрированы Банком России 24.05.2021 за № 4427. БПИФ рыночных финансовых инструментов «Сбер – динамичный смарт фонд» — правила доверительного управления фондом зарегистрированы Банком России 24.05.2021 за № 4428.

Как проверить пенсионные накопления через интернет — Бизнес и деньги

Фото, сайт мэра Москвы

Шаг 1. Регистрация и подтверждение

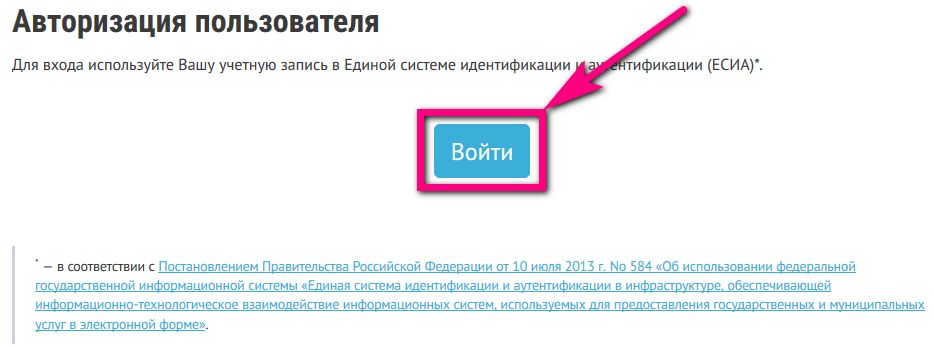

Для начала необходимо открыть портал. Если вы уже там зарегистрированы, то просто зайдите в свой личный кабинет, указав номер мобильного телефона или адрес электронной почты и пароль в форме для входа. Вход также возможен по номеру СНИЛС.

Если вы на портале впервые, то придется пройти процедуру регистрации. После того, как будет создана учетная запись, вы сможете использовать ряд сервисов портала. Однако проверить сумму пенсионных накоплений может только пользователь со статусом «подтвержденный». Сделано это для того, чтобы никто кроме вас не мог обращаться в органы власти от вашего имени.

Однако проверить сумму пенсионных накоплений может только пользователь со статусом «подтвержденный». Сделано это для того, чтобы никто кроме вас не мог обращаться в органы власти от вашего имени.

Для получения статуса существует несколько способов. Можно явиться с паспортом в центр обслуживания, как правило, это почтовые отделения. Другой вариант – получить код подтверждения заказным письмом через «Почту России». И, наконец, подтвердить личность можно с помощью универсальной электронной карты (УЭК) в режиме онлайн в результате проверки вашей электронной подписи, ключ которой находится на карте.

Шаг 2. Запрос услуги

После входа в личный кабинет на портале госуслуг «подтвержденный» пользователь может проверить состояние своего лицевого счета в ПФР. Для этого нужно выбрать вкладку «Государственные услуги», а на открывшейся странице задать фильтры «Услуги для: физических лиц», сортировка «По ведомствам». В появившемся списке выбрать «Министерство труда и социальной защиты РФ», далее в подменю кликнуть на «Пенсионный фонд Российской Федерации», затем выбрать пункт «Информирование застрахованных лиц о состоянии их индивидуальных лицевых счетов в системе обязательного пенсионного страхования».

После «клика» на услугу, система перенаправляет пользователя на страницу с ее описанием. На ней нужно отыскать синюю кнопку, на которой написано «Получить услугу», она располагается внизу, а также в правом верхнем углу окна. Услуга оказывается после нажатия этой кнопки. Дополнительно никаких данных вводить не требуется. Срок обработки запроса – не более 2 минут. Услуга предоставляется бесплатно.

За время ожидания формируется документ, и по окончанию тайм-аута открывается «Извещение о состоянии индивидуального лицевого счета». Процедура завершена — можно изучать свои пенсионные накопления.

Для уточнения текущего состояния заказанной услуги можно использовать раздел «Мои заказы» личного кабинета, но обычно этого не требуется, поскольку система довольно быстро в автоматическом режиме открывает извещение.

Как пенсионерам в Подмосковье получить доплату к пенсии в 2018 году>>

Как получить по наследству пенсионные накопления — Российская газета

Пенсионный фонд разъяснил, как получить по наследству пенсионные накопления

Мало кто знает, что если человек умер до назначения ему накопительной пенсии, правопреемники могут унаследовать его пенсионные накопления. Если накопительная пенсия пополнялась также в рамках программы софинансирования или на нее был переведен маткапитал, то стать правопреемником части этих средств можно, даже если умерший человек успел побыть пенсионером.

Если накопительная пенсия пополнялась также в рамках программы софинансирования или на нее был переведен маткапитал, то стать правопреемником части этих средств можно, даже если умерший человек успел побыть пенсионером.

Для этого нужно в течение шести месяцев со дня его смерти написать заявление об этом в Пенсионный фонд России или негосударственный пенсионный фонд, где хранились накопления. Если правопреемник пропустил этот срок, он может восстановить его в судебном порядке, объясняют в Пенсионном фонде РФ.

Решение о выплате принимается в течение седьмого месяца со дня смерти. Выплата денег правопреемникам происходит не позднее 20-го числа месяца, следующего за месяцем, в котором было принято решение, через почтовое отделение или на банковский счет. Способ наследник должен указать в заявлении.

Если человек, у которого формируется накопительная пенсия, болен и предполагает, что может не дожить до ее получения, он может заранее определить правопреемников, продолжают в ПФР. Заявление об этом он может подать в ПФР или НПФ.

Заявление об этом он может подать в ПФР или НПФ.

Если оно не было подано, правопреемниками могут стать дети, в том числе усыновленные, супруг и родители (усыновители). Если их нет — то братья, сестры, дедушки, бабушки и внуки.

Если речь идет о наследовании накопительной пенсии, сформированной за счет маткапитала, то наследниками могут стать супруг (отец или усыновитель) и дети.

Можно заранее определить правопреемников пенсионных накоплений, подав заявление в Пенсионный фонд

Накопительная пенсия формируется у людей, родившихся после 1967 года, если они до конца 2015-го сделали выбор в ее пользу. Также накопительная пенсия может сформироваться у мужчин 1953-1966 годов рождения и у женщин 1957-1966 годов рождения, чьи средства пенсионных накоплений формировались в 2002-2004 годах. С 2005 года перечисления страховых взносов на накопительную часть их трудовой пенсии были прекращены в связи с изменениями в законодательстве, но накопленные средства зафиксированы на индивидуальном лицевом счете в ПФР и учитываются при назначении пенсии. Есть она и у участников программы государственного софинансирования пенсий (когда отчисления на накопительную пенсию делает и сам человек, и его работодатель, и государство), и у тех, кто направил средства матсемейного капитала на формирование накопительной пенсии.

Есть она и у участников программы государственного софинансирования пенсий (когда отчисления на накопительную пенсию делает и сам человек, и его работодатель, и государство), и у тех, кто направил средства матсемейного капитала на формирование накопительной пенсии.

Взнос за работника составляет 22 процента от размера его зарплаты, и если человек выбрал для себя накопительную пенсию, то 16 процентов шли в распределительную систему — на страховую пенсию и шесть процентов — на накопительную. Эти деньги уже учитываются не в баллах. В «живых» деньгах они попадают на счет выбранного человеком негосударственного пенсионного фонда или в управляющую компанию, и они должны их инвестировать и приумножать.

C 2014 года накопительная часть пенсии заморожена, а все отчисления работодателей поступают на формирование страховой пенсии. «Заморозка» продлится как минимум до 2021 года. Ожидается, что к этому сроку будет принят закон об индивидуальном пенсионном капитале, который, по сути, станет «правопреемником» накопительной части пенсии. С той разницей, что отчисления будут делать сами работники, а не их работодатели.

С той разницей, что отчисления будут делать сами работники, а не их работодатели.

Сейчас люди могут распоряжаться той частью накопительной пенсии, которая сформировалась до 2014 года. Она продолжает формироваться у тех, кто участвует в программе софинансирования пенсий, или у тех, кто перечислил на нее маткапитал, но, строго говоря, она пополняется практически у всех за счет инвестиционного дохода, даже у пенсионеров, которые уже получают выплаты, потому что выплаты идут, а невыплаченная часть продолжает инвестироваться. Всего пенсионные накопления есть у 77 миллионов россиян.

Инфографика «РГ»/ Михаил Шипов/ Антон Переплетчиков/ Игорь Зубков

Как проверить доступную сумму для снятия пенсионных накоплений

На сайте ЕНПФ появилась пошаговая инструкция, как проверить доступную сумму для частичного изъятия своих пенсионных накоплений.

Информацию о сумме пенсионных накоплений, доступной для целевого использования, и данные о состоянии пенсионных накоплений можно получить следующими способами:

- Через сайт ЕНПФ и Личный кабинет вкладчика.

Для этого необходимо ввести ИИН и пароль, либо иметь электронно-цифровую подпись (ЭЦП).

Также сообщаем о дополнительном ресурсе cabinet.enpf.kz/porog, на котором реализована возможность получения информации о состоянии пенсионных накоплений: остаток на пенсионном счете, пороговая сумма, сумма доступная для изъятия. Для получения указанной информации необходимо только подписание ключом ЭЦП. ЭЦП можете получить на сайте Национального удостоверяющего центра.

- Информация о состоянии пенсионных накоплений доступна на сайте egov.kz и через мобильное приложение eGov mobile. Для этого пользователям необходима электронно-цифровая подпись (ЭЦП).

На сайте egov.kz для удобства пользователей услуга «Выдача информации о состоянии пенсионных накоплений (с учетом инвестиционного дохода) вкладчика (получателя) единого накопительного пенсионного фонда» отображена на главной странице в разделе «Популярные услуги».

В мобильном приложении eGov mobile необходимо перейти в раздел «Услуги», далее «Трудоустройство и занятость», после чего необходимо нажать на вкладку «Информация о состоянии пенсионных накоплений (с учетом инвестиционного дохода) вкладчика (получателя) единого накопительного пенсионного фонда». Услуга будет обрабатываться в течение 4 часов. - Получить сведения о сумме, доступной для целевого использования, можно также с помощью телеграм-бота @enpf.

Получить консультацию вкладчики ЕНПФ могут через Контакт-центр по короткому 1418 (звонок по Казахстану бесплатный), а также обратиться в случае необходимости в ближайшее отделение ЕНПФ. Все адреса и контакты доступны на сайте.

Размеры пенсий и госпособий выросли в Казахстане

Пенсионные накопления

АО «УК УРАЛСИБ» Лицензия на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами №21-000-1-00037, выдана ФКЦБ России 14 июля 2000 г. Лицензия профессионального участника рынка ценных бумаг на осуществление деятельности по управлению ценными бумагами № 045-06475-001000, выдана ФКЦБ России 5 марта 2003 г. Стоимость инвестиционных паев может увеличиваться и уменьшаться, результаты инвестирования в прошлом не определяют доходы в будущем, государство не гарантирует доходность инвестиций в паевые инвестиционные фонды. Прежде чем приобрести инвестиционный пай, следует внимательно ознакомиться с Правилами доверительного управления фондом. Правилами фондов предусмотрены надбавки при приобретении и скидки при погашении паев. Взимание надбавок (скидок) уменьшает доходность инвестиций в инвестиционные паи паевых инвестиционных фондов. Вся необходимая информация раскрывается на сайте Управляющей компании и, в случае если это предусмотрено законодательством Российской Федерации и Правилами доверительного управления, публикуется в печатном издании «Приложение к Вестнику ФСФР России». Получить информацию о фондах и ознакомиться с Правилами доверительного управления фондами, иными документами, предусмотренными Федеральным законом «Об инвестиционных фондах» и нормативными актами в сфере финансовых рынков, можно по адресам Агентов по выдаче, погашению и обмену инвестиционных паев, а также по адресу: 129110, город Москва, Проспект Мира, дом 69, строение 1, этаж 3, пом.

Лицензия профессионального участника рынка ценных бумаг на осуществление деятельности по управлению ценными бумагами № 045-06475-001000, выдана ФКЦБ России 5 марта 2003 г. Стоимость инвестиционных паев может увеличиваться и уменьшаться, результаты инвестирования в прошлом не определяют доходы в будущем, государство не гарантирует доходность инвестиций в паевые инвестиционные фонды. Прежде чем приобрести инвестиционный пай, следует внимательно ознакомиться с Правилами доверительного управления фондом. Правилами фондов предусмотрены надбавки при приобретении и скидки при погашении паев. Взимание надбавок (скидок) уменьшает доходность инвестиций в инвестиционные паи паевых инвестиционных фондов. Вся необходимая информация раскрывается на сайте Управляющей компании и, в случае если это предусмотрено законодательством Российской Федерации и Правилами доверительного управления, публикуется в печатном издании «Приложение к Вестнику ФСФР России». Получить информацию о фондах и ознакомиться с Правилами доверительного управления фондами, иными документами, предусмотренными Федеральным законом «Об инвестиционных фондах» и нормативными актами в сфере финансовых рынков, можно по адресам Агентов по выдаче, погашению и обмену инвестиционных паев, а также по адресу: 129110, город Москва, Проспект Мира, дом 69, строение 1, этаж 3, пом. 3-07 Тел.: 8 (495) 723 76 74. Адрес Управляющей компании в информационно-телекоммуникационной сети Интернет: www.uralsib-am.ru. Открытый паевой инвестиционный фонд рыночных финансовых инструментов «УРАЛСИБ Глобальные акции» (Правила зарегистрированы ФСФР России, № 2610 от 28.05. 2013 г.) Открытый паевой инвестиционный фонд рыночных финансовых инструментов «УРАЛСИБ Глобальные облигации» (Правила зарегистрированы ФСФР России, № 2608 от 28.05.2013 г.) Открытый паевой инвестиционный фонд рыночных финансовых инструментов «УРАЛСИБ Драгоценные металлы» (Правила зарегистрированы ФСФР России, № 2342 от 19.04.2012) Открытый паевой инвестиционный фонд рыночных финансовых инструментов «УРАЛСИБ Первый» (Правила зарегистрированы ФКЦБ России, № 0029-18610555 от 14.09.1998 г.) Открытый паевой инвестиционный фонд рыночных финансовых инструментов «УРАЛСИБ Профессиональный» (Правила зарегистрированы ФКЦБ России, № 0053-56612554 от 27.04.2001 г.) Открытый паевой инвестиционный фонд рыночных финансовых инструментов «УРАЛСИБ Консервативный» (Правила зарегистрированы ФКЦБ России, № 0056-56658088 от 06.

3-07 Тел.: 8 (495) 723 76 74. Адрес Управляющей компании в информационно-телекоммуникационной сети Интернет: www.uralsib-am.ru. Открытый паевой инвестиционный фонд рыночных финансовых инструментов «УРАЛСИБ Глобальные акции» (Правила зарегистрированы ФСФР России, № 2610 от 28.05. 2013 г.) Открытый паевой инвестиционный фонд рыночных финансовых инструментов «УРАЛСИБ Глобальные облигации» (Правила зарегистрированы ФСФР России, № 2608 от 28.05.2013 г.) Открытый паевой инвестиционный фонд рыночных финансовых инструментов «УРАЛСИБ Драгоценные металлы» (Правила зарегистрированы ФСФР России, № 2342 от 19.04.2012) Открытый паевой инвестиционный фонд рыночных финансовых инструментов «УРАЛСИБ Первый» (Правила зарегистрированы ФКЦБ России, № 0029-18610555 от 14.09.1998 г.) Открытый паевой инвестиционный фонд рыночных финансовых инструментов «УРАЛСИБ Профессиональный» (Правила зарегистрированы ФКЦБ России, № 0053-56612554 от 27.04.2001 г.) Открытый паевой инвестиционный фонд рыночных финансовых инструментов «УРАЛСИБ Консервативный» (Правила зарегистрированы ФКЦБ России, № 0056-56658088 от 06. 06.2001 г.) Открытый паевой инвестиционный фонд рыночных финансовых инструментов «УРАЛСИБ Природные ресурсы» (Правила зарегистрированы ФСФР России, № 1143-94140753 от 27.12.2007 г.) Открытый паевой инвестиционный фонд рыночных финансовых инструментов «УРАЛСИБ Энергетическая перспектива» (Правила зарегистрированы ФСФР России, № 1145-94140670 от 27.12.2007 г.) Открытый паевой инвестиционный фонд рыночных финансовых инструментов «УРАЛСИБ Глобальные инновации». (Правила зарегистрированы ФСФР России, № 1142-94140995 от 27.12.2007 г.) Открытый паевой инвестиционный фонд рыночных финансовых инструментов «УРАЛСИБ Акции роста» (Правила зарегистрированы ФКЦБ России, № 0030-18610638 от 14.09.1998 г.) АО «УК УРАЛСИБ» информирует о совмещении различных видов деятельности, а также о существовании риска возникновения конфликта интересов.

06.2001 г.) Открытый паевой инвестиционный фонд рыночных финансовых инструментов «УРАЛСИБ Природные ресурсы» (Правила зарегистрированы ФСФР России, № 1143-94140753 от 27.12.2007 г.) Открытый паевой инвестиционный фонд рыночных финансовых инструментов «УРАЛСИБ Энергетическая перспектива» (Правила зарегистрированы ФСФР России, № 1145-94140670 от 27.12.2007 г.) Открытый паевой инвестиционный фонд рыночных финансовых инструментов «УРАЛСИБ Глобальные инновации». (Правила зарегистрированы ФСФР России, № 1142-94140995 от 27.12.2007 г.) Открытый паевой инвестиционный фонд рыночных финансовых инструментов «УРАЛСИБ Акции роста» (Правила зарегистрированы ФКЦБ России, № 0030-18610638 от 14.09.1998 г.) АО «УК УРАЛСИБ» информирует о совмещении различных видов деятельности, а также о существовании риска возникновения конфликта интересов.Отслеживание пропавших без вести 401 (k)

Это может показаться невозможным, но каждый год американцы теряют миллиардов долларов. 1 Как? Меняя работу или финансовые учреждения и невольно оставляя активы позади.

1 Как? Меняя работу или финансовые учреждения и невольно оставляя активы позади.

Что произойдет, если я не востребовал 401 (k) средств с предыдущей работы?

Большая часть невостребованных денег поступает с брокерских, текущих и сберегательных счетов, а также с аннуитетов, 401 (k) s и индивидуальных пенсионных счетов. Если учетная запись считается неактивной или бездействующей в течение определенного периода времени (три года или дольше в зависимости от штата), компании по закону обязаны отправлять оставленные средства по почте на последний известный адрес владельца.Если они возвращаются или с владельцем невозможно связаться, активы должны быть переданы государству.

Как мне найти свою старую учетную запись 401 (k)? Спросите предыдущих работодателей, ведут ли они какие-либо счета на ваше имя. Если компании больше нет, обратитесь к администратору плана. Если вы не знаете имя администратора плана, поищите на веб-сайте Министерства труда форму компании 5500 (5500search. dol.gov), в которой будет указана его контактная информация.Вы также можете проверить базу данных штата о невостребованном имуществе через Национальную ассоциацию администраторов невостребованного имущества (unclaimed.org).

dol.gov), в которой будет указана его контактная информация.Вы также можете проверить базу данных штата о невостребованном имуществе через Национальную ассоциацию администраторов невостребованного имущества (unclaimed.org).

Дарин Бостик, специалист по финансовому планированию Schwab, отмечает, что лучший способ отслеживать свои средства — это вообще не потерять их. «Объединение подобных счетов, таких как старые и новые брокерские счета или IRA, может помочь вам отслеживать свои сбережения», — говорит Дарин.

Более того, консолидация помогает гарантировать, что ваши активы гармонично работают для достижения ваших долгосрочных целей.Трудно следовать комплексной инвестиционной стратегии, когда ваши деньги разбросаны повсюду.

Итог

Объединение ваших учетных записей может помочь гарантировать, что ни один из ваших с трудом заработанных денег не пропадет. В следующий раз, когда вы поменяете место работы, сделайте своим приоритетом рассмотрение различных вариантов 401 (k): 1) оставьте его, но не забудьте, 2) включите его в 401 (k) новой компании, если это разрешено, 3 ) переверните его в ИРА. В конце концов, когда вы откладываете деньги на десятилетнюю пенсию, на счету каждый доллар.

В конце концов, когда вы откладываете деньги на десятилетнюю пенсию, на счету каждый доллар.

1 Национальная ассоциация администраторов невостребованного имущества.

Как найти пропавших без вести 401 (k) или пенсию

По крайней мере, раз в несколько месяцев долгосрочный клиент приносит выписку со своего пенсионного счета и говорит: «Я забыл, что у меня есть этот пенсионный счет. Вы можете мне с этим помочь? » Иногда эти счета крошечные, но иногда на них хранится значительная сумма денег.Все они старые, и на них не смотрели годами. Если вы оказались в этой должности, выполните следующие действия, чтобы найти свой 401 (k) или другие пенсионные счета от предыдущих работодателей.

Вы когда-нибудь чувствовали, что накопили на пенсию больше, чем указано в ваших заявлениях? Вы уверены, что забыли о старом пенсионном счете или пенсии у предыдущего работодателя? Скорее всего, вы не сошли с ума, и определенно не одиноки.

американцев потеряли из виду более 7 долларов.7 миллиардов пенсионных сбережений только в 2015 году, «случайно и неосознанно» отказавшись от своей 401 (k). — USA Today, 25 февраля 2018 г.

Дни окончания колледжа, получения корпоративной работы и пребывания у одного и того же работодателя до пенсионного возраста 65 лет давно прошли. Сегодня люди прыгают с работы на работу, что часто оставляет после себя старые пенсионные счета и даже несколько пенсий. Из-за этого удивительное количество людей теряют из виду эти старые аккаунты.Если вы забудете об этих учетных записях, это может действительно повредить вашей пенсионной безопасности в целом, если учесть сложные проценты.

Хотя точное количество «пропавших» пенсионных счетов неизвестно, консалтинговая компания по персоналу AON Hewitt подсчитала, что до 30% всех пенсионных счетов могут в конечном итоге попасть в категорию потерянных. Это может произойти по любому количеству причин, особенно если вы думаете о количестве людей, которые переезжают, выходят замуж / меняют свою фамилию, а также о компаниях, которые покупаются и продаются. Сколько времени вы бы потратили на то, чтобы получать пенсию в 100 долларов в месяц, которую вы можете получить через 20 или 30 лет? Учитывая все это, легко увидеть, сколько людей теряют старые пенсионные счета.

Сколько времени вы бы потратили на то, чтобы получать пенсию в 100 долларов в месяц, которую вы можете получить через 20 или 30 лет? Учитывая все это, легко увидеть, сколько людей теряют старые пенсионные счета.

Вот несколько советов для тех из вас, кто задается вопросом: «Я скучаю по старому пенсионному счету?»

Как начать поиск потерянных пенсионных активов

В идеальном мире у вас было бы старое заявление или информация о пособиях. Но я полагаю, что это не так, если вы все еще читаете этот пост.

Вашим первым шагом должно быть отслеживание ваших предыдущих работодателей. Отправьте им электронное письмо или письмо с запросом информации о начисленных вами пенсионных пособиях. Конечно, это сработает только в том случае, если компания все еще существует.

Для тех из вас, кто не может найти своего бывшего работодателя, задача может оказаться сложной. Однако бесплатную помощь можно получить из таких источников, как Министерство труда и шесть некоммерческих консультационных центров по пенсионным вопросам. Эти центры финансируются Министерством здравоохранения и социальных служб США (см. Список в конце этого сообщения).Корпорация по гарантированию пенсионных пособий (PBGC) также оказывает помощь в отслеживании традиционных пенсий.

Эти центры финансируются Министерством здравоохранения и социальных служб США (см. Список в конце этого сообщения).Корпорация по гарантированию пенсионных пособий (PBGC) также оказывает помощь в отслеживании традиционных пенсий.

Есть также базы данных, в которых перечислены корпорации и банкротства. Эти базы данных могут помочь вам отследить недостающие пенсионные планы, потому что каждый план должен подавать форму годового отчета 5500 в IRS. Если вы можете отследить эту форму, она должна содержать контактную информацию плана и идентификационный номер работодателя. С помощью этой информации вы, вероятно, сможете отследить, где сейчас находится план или кто унаследовал его во время корпоративного слияния.

Если ваш предыдущий работодатель прекратил действие своего пенсионного плана с установленными выплатами, проверьте в PBGC. Частью того, чем занимается это агентство, является ведение базы данных пропавших без вести участников пенсионных планов с недостаточным финансированием, которые оно взяло на себя..jpg) Кто знает? Вы можете обнаружить, что упускаете больше пенсии, чем запомнили. У меня был один клиент, который обнаружил четыре пропущенных пенсии. Хотя это открытие не принесет богатства моему клиенту, это все равно приличная сумма денег, которая со временем прибавится. Кроме того, чтобы не потерять деньги, они не знали, что у них есть, пока мы не посмотрели.

Кто знает? Вы можете обнаружить, что упускаете больше пенсии, чем запомнили. У меня был один клиент, который обнаружил четыре пропущенных пенсии. Хотя это открытие не принесет богатства моему клиенту, это все равно приличная сумма денег, которая со временем прибавится. Кроме того, чтобы не потерять деньги, они не знали, что у них есть, пока мы не посмотрели.

Отслеживание переданных или отсутствующих активов Small 401 (k) Plan

Поиск старых активов 401 (k) становится более сложным, если на ваших счетах меньше 5000 долларов США. Оказывается, вы, возможно, больше не ищете старый 401 (k), а скорее Индивидуальный пенсионный счет. Федеральный закон разрешает пенсионным планам переводить остатки до 5000 долларов в IRA- без дополнительного согласия участника. Несмотря на то, что для принудительного пролонгации нет никаких документов, многим компаниям требуются дополнительные документы для обновления или изменения вашей учетной записи каким-либо образом.

Если ваш старый 401 (k) был автоматически перенесен на IRA, есть место для поиска в Интернете. Abandoned Plan Seach — это база данных компаний, которая принимает переводы небольших остатков от планов 401 (k). Однако лучше всего начать поиск с инвестиционной компании, владеющей рейтингом 401 (k). Если ваш старый 401 (k) был в Fidelity или Vanguard, ваш IRA, скорее всего, находится в той же компании.

Abandoned Plan Seach — это база данных компаний, которая принимает переводы небольших остатков от планов 401 (k). Однако лучше всего начать поиск с инвестиционной компании, владеющей рейтингом 401 (k). Если ваш старый 401 (k) был в Fidelity или Vanguard, ваш IRA, скорее всего, находится в той же компании.

Что произойдет при прекращении действия плана 401 (k)?

По данным U.S. Департамент труда, ежегодно отказываются от 1 650 планов 401 (k). Был ли ваш старый план 401 (k) одним из них?

Компании прекращают действие планов 401 (k) по разным причинам. Когда они это сделают, они должны передать все учетные записи участникам плана. Когда они не могут найти участника, фирма может отправить деньги в IRA, банк или даже в фонд невостребованного имущества штата. Хотя они должны попытаться связаться с вами, я бы не стал полагать, что это означает, что вы действительно получите информацию о закрытии плана.

Если вы считаете, что ваша старая учетная запись могла быть передана государству, выполните поиск в невостребованной базе данных в штате, в котором вы жили, когда работали на конкретного работодателя. Вам также следует выполнить поиск в штате, где находился администратор плана, если вы работали в более крупной или национальной корпорации.

Вам также следует выполнить поиск в штате, где находился администратор плана, если вы работали в более крупной или национальной корпорации.

Начиная с этого года, PBGC начнет принимать переводы отсутствующих учетных записей участников от прекращения планов 401 (k). Надеемся, что когда участник будет найден, ему будут выплачены эти деньги плюс проценты.Не ожидайте, что выплаченные проценты даже приблизятся к средней доходности фондового рынка.

Поиск старых пенсионных активов может быть таким же увлекательным занятием, как и поиск корневого канала. Единственная яркая сторона — это то, что вы можете получить больше денег. Почти каждый, скорее всего, приветствовал бы небольшую помощь в достижении своих целей по пенсионным сбережениям, а обнаружение старых, забытых о пенсионных счетах могло бы помочь им быстрее приблизиться к своим целям.

Живите сегодня, планируйте более богатое завтра.

Ресурсы, чтобы помочь найти потерянный пенсионный счет:

Департамент труда, Служба обеспечения выплаты пособий сотрудникам Организация по обеспечению соблюдения требований

Askebsa.dol.gov 1-866-444-3272

Проекты пенсионного консультирования

Pensionrights.org/find-help

Корпорация по гарантированию пенсионных пособий

PBGC.гос. 800-400-7242

Вы также можете попробовать MissingMoney.com, сайт, спонсируемый Национальной ассоциацией администраторов невостребованного имущества , на котором есть информация о программах в каждом штате.

4 лучших приложения для отслеживания пенсионных денег

Хотя важно знать, в каком финансовом положении вы находитесь в любой момент времени, отслеживать свои пенсионные деньги — брокерские счета, IRA, 401 (k) s и т. Д. — может быть сложно. К счастью, существует ряд бесплатных или недорогих онлайн- и мобильных приложений или программных приложений, предназначенных для помощи в отслеживании ваших пенсионных сбережений.Вот четыре лучших на сегодня.

Д. — может быть сложно. К счастью, существует ряд бесплатных или недорогих онлайн- и мобильных приложений или программных приложений, предназначенных для помощи в отслеживании ваших пенсионных сбережений.Вот четыре лучших на сегодня.

Ключевые выводы

- Сегодня доступно множество приложений, которые помогут вам спланировать выход на пенсию.

- Многие из них либо бесплатные, либо по умеренной цене.

- Четыре из лучших — это Fidelity Retirement Score, Maximize My Social Security, Mint и инструмент пенсионного планирования, доступный в приложении Personal Capital для личных финансов.

Оценка Fidelity Retirement Score

Платформа: Интернет

Стоимость: бесплатно

Вам не обязательно иметь аккаунт в онлайн-брокере Fidelity Investments, чтобы использовать его приложение Fidelity Retirement Score.Ответив на шесть простых вопросов, в том числе, сколько у вас пенсионных сбережений в настоящее время, сколько вы откладываете каждый месяц и как бы вы охарактеризовали свой стиль инвестирования, вы получите оценку того, какой доход вы, вероятно, получите на пенсии. по сравнению с тем, сколько вам действительно нужно.

Затем приложение позволяет вам увидеть, как изменение некоторых переменных, таких как возраст, в котором вы планируете выйти на пенсию, или насколько активно вы инвестируете, повлияет на эти цифры.

Приложение не требует от вас ввода какой-либо личной информации, такой как ваше имя, дата рождения и т. Д., поэтому онлайн-безопасность не является проблемой.

Максимизируйте мое социальное обеспечение

Платформа: Интернет

Стоимость: 40 долларов США годовой семейной лицензии

Социальное обеспечение представляет собой основной источник пенсионного дохода для многих американцев. По данным Управления социального обеспечения, девять из 10 человек в возрасте 65 лет и старше получают пособия по социальному обеспечению, и эти деньги составляют около 33% их дохода в 2020 году. Maximize My Social Security может помочь вам решить, когда и как получать ваши Пособия по социальному обеспечению для получения максимально возможного пожизненного пособия с учетом длинного списка потенциальных стратегий.

Maximize My Social Security утверждает, что шифрует ваши данные, и вам не нужно вводить свое настоящее имя или номер социального страхования, чтобы использовать их.

При использовании приложений, особенно предназначенных для финансов, проверьте, какие функции безопасности у них есть для защиты ваших личных данных.

Монетный двор

Платформа: iOS, Android, Интернет

Стоимость: бесплатно

Известное приложение для составления бюджета Mint также позволяет отслеживать свои пенсионные сбережения.После загрузки приложения и завершения простого процесса регистрации вы можете связать все свои финансовые счета, включая IRA, пенсионные планы и 401 (k) s. Чтобы оставаться в курсе пенсионных планов, пользователи Mint могут устанавливать пенсионные цели и бюджет для их достижения. Если вы выбираете между открытием традиционного IRA и Roth IRA, Mint также поможет вам определить, какой из них имеет наибольший смысл.

Интерфейс Mint прост в использовании и содержит подробную, приятную для глаз графику и диаграммы.Он использует многофакторную аутентификацию и сканирование безопасности VeriSign для обеспечения безопасности учетных записей.

Личный капитал

Платформа: iOS, Android, Интернет

Стоимость: бесплатно

Робо-консультант Personal Capital предлагает приложение для личных финансов с надежным инструментом пенсионного планирования, который использует моделирование Монте-Карло для прогнозирования ваших будущих пенсионных сбережений при различных сценариях. Вам нужно будет зарегистрировать бесплатную учетную запись Personal Capital, чтобы использовать ее, но вы не обязаны хранить там свои инвестиции.

Простое в настройке приложение синхронизируется с вашими финансовыми счетами, поэтому вы можете видеть все свои инвестиции в одном месте. Он поддерживает более 14 000 финансовых учреждений и участвует в выплате пенсионных пособий Social Security. Приложение со сложной панелью управления также позволяет моделировать, как важные финансовые события, такие как получение наследства или покупка дома, могут повлиять на ваше пенсионное планирование.

Personal Capital использует несколько уровней безопасности, включая двухфакторную аутентификацию, и заявляет, что шифрует пользовательские данные.

Итог

Благодаря множеству приложений вы можете быть в курсе ваших пенсионных сбережений практически из любого места в любое время. Те, которые мы выделили, предлагают полезные функции и указывают на то, что они принимают меры для обеспечения безопасности ваших финансовых данных.

401 (k), пенсионные счета нацелены в Интернете, а деньги не гарантированы.

Бет Беннетт очень часто не проверяла остаток на своем пенсионном счете, спонсируемом работодателем.

«Может быть, каждые пару месяцев я заходил в Интернет и смотрел на него», — сказал Беннет из Мэдисона.

Когда она вошла в систему для просмотра своей учетной записи в ноябре, она ожидала увидеть баланс более 80 000 долларов. Вместо этого она увидела на балансе всего около 8000 долларов.

«Я был очень шокирован этим. Я подумала, что здесь какая-то ошибка », — сказала она.

Вскоре она поняла, что это не ошибка.

«Действительно, мои деньги систематически снимались в течение последних двух месяцев», — сказала Беннетт, которая узнала, связавшись с консультантом по пенсионным планам своего работодателя и с компанией взаимных фондов, в которой находились деньги.

Кто-то украл ее личность и смог выдать себя за нее, изменив почтовый адрес Беннетта, выкупив большие суммы ее паевых инвестиционных фондов и отправив чеки по почте в новые места — сначала в Миннеаполис-Стрит. Пола, а затем Нью-Йорка. Банк обналичил первые два чека, но когда Беннет обнаружил ограбление, выплата по третьему чеку была остановлена.

Но Беннета ждал еще один шок.

Когда она связалась с представителем компании паевого инвестиционного фонда, не было дано никаких гарантий, что она когда-нибудь снова увидит эти деньги.

«Когда я говорю людям, что они такие:« Что? »А затем:« Ну, конечно, они должны убедиться, что вы вернули свои деньги ». А потом, когда я говорю:« Ну нет, нет мне скажут, что я верну свои деньги, вот тогда становится страшно. И тогда вы привлекаете внимание людей, — сказал Беннетт.

В отличие от украденных кредитных карт, убытки вкладчика от мошенничества на пенсионных инвестиционных счетах не ограничиваются федеральным законом, хотя компании паевых инвестиционных фондов обычно заявляют, что возмещают средства, потерянные в результате мошенничества.

Это проблема, о которой следует помнить, поскольку кибератаки на пенсионные фонды растут.

«Хакерам становится все труднее взламывать банковские счета, поэтому они спрашивают, где еще можно получить больше денег? Куда мы можем пойти? И они начали обнаруживать счета 401 (k), они начали обнаруживать пенсионные фонды », — сказал Эд Межвински, старший директор федеральной потребительской программы Группы исследований общественных интересов США.

На форуме 2019 года для организаций, участвующих в пенсионном планировании, отраслевой эксперт Ларри Голдбрум из Reliance Trust сказал участникам, что, хотя общий объем кибермошенничества и мошенничества со счетами снизился, сумма кибермошенничества составила 14 долларов.7 миллиардов в 2018 году — количество случаев мошенничества с пенсионными счетами растет, согласно отчету Национальной ассоциации консультантов по планам.

Киберпреступники сегодня «ищут любой возможный путь к финансовым транзакциям людей, и они все больше сосредотачивают свои усилия за пределами межсетевых экранов финансовых учреждений», — сказал Стивен Зильберштейн, главный исполнительный директор Центра обмена информацией и анализа финансовых услуг, специализированного отраслевого консорциума. для снижения киберрисков в мировой финансовой системе.

«Другими словами, прямо у общественности», — сказал Зильберштейн. «Взлом электронной почты, целевой фишинг и профилирование в социальных сетях — вот некоторые из ключевых тактик, используемых для нацеливания на все типы активов, включая пенсионные счета».

При целевом фишинге кибербандиты рассылают электронные письма якобы от известных или надежных отправителей в надежде убедить потенциальных жертв раскрыть конфиденциальную финансовую информацию.

Хорошая новость в случае Беннетта заключается в том, что American Funds, паевой инвестиционный фонд, в котором хранятся ее пенсионные сбережения, согласился вернуть деньги, которые она потеряла, хотя сначала Беннетт сказал, что представители не дали ей никаких гарантий возмещения.

Тем не менее, то, что случилось с Беннеттом, служит предостережением о том, что людям со счетами 401 (k) и другими типами пенсионных сберегательных счетов необходимо быть начеку.

«Сценарии продолжают развиваться, поэтому, хотя наши почти 7000 финансовых организаций-членов постоянно развивают свою киберзащиту, потребителям также крайне важно соблюдать правила кибергигиены и следить за подозрительной деятельностью», — сказал Зильберштейн из Financial Services Information Центр обмена и анализа.

Когда мошенники получают доступ к потребительским банковским и пенсионным счетам, точкой входа чаще всего является адрес электронной почты жертвы, сказал Кевин Бонг, директор по кибербезопасности бухгалтерской и консалтинговой фирмы Sikich. Часто пароли учетных записей людей, полученные в результате утечки данных и затем проданные в «темной сети» киберпреступникам, используются для взлома учетной записи электронной почты и перехвата ее без ведома жертвы.

«Мы определенно видим это, получая только одну учетную запись — обычно учетную запись электронной почты — они используют ее, чтобы вычислить:« Вот мой банк, вот где мои пенсионные счета », — сказал Бонг.«Вероятно, у вас есть пароль от вашего пенсионного аккаунта, отличный от пароля от вашего адреса электронной почты, но что вы будете делать, если забудете этот пароль? Итак, вы нажимаете «Забыли пароль», и они отправляют ссылку для сброса вашего пароля по электронной почте. Так что, имея доступ к вашему адресу электронной почты, они действительно имеют доступ ко всем остальным вещам во многих случаях ».

Беннет не знает, как мошенник проник в ее счет в американских фондах и начал его истощать. American Funds заявила, что ее система не была взломана и что она рассылает уведомления по почте, когда в сети происходят такие вещи, как изменение адреса.

Беннет — исполнительный директор Газетной ассоциации штата Висконсин. Ее инструмент пенсионных сбережений — это так называемый простой план, счет с отложенными налогами, спонсируемый работодателем, который имеет некоторое сходство с планами 401 (k) и 403 (b), который предназначен для небольших работодателей.

Отвечая на вопрос о случае Беннета, Американский фонд сделал заявление: «Наша миссия — помогать людям делать сбережения для обеспечения стабильной пенсии. Когда один из наших клиентов становится жертвой кражи личных данных, мы несем ответственность за то, чтобы немедленно провести тщательное изучение произошедшего и принять соответствующие меры.Мы используем такие примеры, чтобы укрепить нашу практику и при необходимости провести дополнительное обучение персонала. Мы сообщили клиенту, что его сбережения, включая любые начисленные дивиденды или вознаграждение, будут восстановлены. Мы будем работать с правоохранительными органами, чтобы помочь в их расследовании ».

Межвински из Исследовательской группы общественных интересов США сказал, что люди не могут предполагать, что кто-либо держит их пенсионные деньги, возместит им их после взлома, но, по его словам, обычно это делают крупнейшие компании.

Charles Schwab, например, заявляет в Интернете, что «покроет 100% любых убытков на любом из ваших счетов Schwab из-за несанкционированной деятельности». Fidelity также заявляет, что возместит клиентам любые финансовые потери, возникшие в результате несанкционированной деятельности на счетах Fidelity. American Funds заявляет на своем веб-сайте: «Мы тщательно проверяем каждое сообщение о несанкционированном доступе, направляем соответствующие уведомления в правоохранительные органы и, в случае финансовых потерь, мы оцениваем факты и обстоятельства для возможного возмещения средств на ваш счет.«

Компании действительно должны расследовать взломы на предмет мошенничества и удостовериться, что правоохранительные органы уведомлены о том, что преступление имело место, — заявили эксперты.

Эксперты по кибербезопасности говорят, что если у пенсионеров есть доступ к своим учетным записям в Интернете, одно из лучших решений, которые они могут сделать, — это сделать так, чтобы хакерам было очень трудно захватить их учетные записи. Вот несколько советов, которые они рекомендуют:

- Убедитесь, что любой компьютер или устройство, используемое для доступа к учетным записям, защищено брандмауэром и имеет текущее антивирусное и антишпионское программное обеспечение.

- Остерегайтесь отвечать, открывать вложения или переходить по ссылкам в электронных письмах, которые запрашивают вашу финансовую информацию.

- Откройте и прочтите любые письма или бумажные заявления от вашего паевого инвестиционного фонда или управляющего деньгами, чтобы убедиться, что все выглядит правильно, и незамедлительно уведомите их, если кажется, что имела место несанкционированная деятельность. Инвестиционные фирмы часто также отправляют письма по почте, чтобы сообщить клиентам, были ли внесены какие-либо изменения в такие детали, как домашний адрес.

Бонг из Sikich сказал, что одним из важных способов повышения безопасности учетной записи является надежный пароль, который не используется ни для каких других типов учетных записей в Интернете.По его словам, длинные пароли с такими фразами, как «Dogcatfish32», лучше и легче запоминаются, чем короткие.

«Он намного длиннее, поэтому люди не могут его так легко сломать», — сказал Бонг.

Межвински сказал, что пенсионные счета могут быть особенно уязвимыми, потому что владельцы счетов могут пренебречь просмотром своих отчетов. В некоторых случаях им годами говорили просто позволить деньгам расти и не проверять их слишком часто. Этот совет больше не является разумным в эпоху киберпреступности.

«Вы знаете, что это просто заявление, но откройте его», — сказал он.

Беннетт сказала, что хочет, чтобы люди знали, что им нужно регулярно проверять свои пенсионные сбережения.

«Если это может случиться со мной, это может случиться со всеми», — сказала она.

Следите за сообщениями Пола Гореса в Twitter @pgores.

Наши подписчики делают эту отчетность возможной. Пожалуйста, подумайте о поддержке местной журналистики, подписавшись на Journal Sentinel по адресу jsonline.com/deal.

т.Роу Прайс — выход на пенсию с рабочего места

ОБЗОР

The Retirement Income Experience позволяет пенсионерам оценить долговечность своих текущих сбережений по 1000 случайно сгенерированным рыночным сценариям, а также оценить влияние различных норм сбережений и временных горизонтов на прогноз пенсионного дохода. Прогнозы используются для оценки пенсионного дохода и для расчета рейтинга Confidence Number® .Оценка Confidence Number® представляет собой снимок вероятности того, что ваших пенсионных сбережений будет достаточно для получения дохода на протяжении всего выхода на пенсию, достаточного для достижения предполагаемой или указанной цели дохода.

Прогнозы, создаваемые инструментом в отношении вероятности различных результатов инвестирования, основаны на исторических данных об эффективности конкретных классов активов, как описано ниже, но являются гипотетическими по своей природе, не отражают фактические результаты инвестиций и не являются гарантиями будущих результатов.Инструмент представляет только ряд возможных результатов. Не может быть никакой гарантии, что прогнозируемые или смоделированные результаты будут достигнуты или сохранятся. Потенциал потерь (или выигрыша) может быть больше, чем продемонстрировано при моделировании. Результаты могут отличаться в зависимости от использования или со временем, в зависимости от изменений ваших входных данных или периодических обновлений основных предположений. См. «Ограничения».

Вы можете изменить или ввести дополнительную информацию в инструмент FuturePath® , который может повлиять на ваш пенсионный доход, включая ваш результат Confidence Number® , как описано ниже.Если вы вносите такие изменения или дополнения в инструмент FuturePath® , пожалуйста, продолжайте использовать этот инструмент для расчета оценок пенсионного дохода и оценок Confidence Number® . Обязательно примите во внимание другие активы, доходы и инвестиции при рассмотрении результатов, которые не включают эту информацию.

1. ИСПОЛЬЗУЕМЫЕ ДАННЫЕ И МЕТОДОЛОГИЯ ГИПОТЕТИЧЕСКОГО ПРОЕКЦИИ

Данные и предположения о вас.Чтобы определить, насколько вероятно, что ваши текущие и прогнозируемые пенсионные сбережения сохранятся до выхода на пенсию, мы используем данные и предположения о вас следующим образом.

- Инструмент автоматически импортирует сальдо вашего рабочего места и все личные пенсионные счета, открытые в T. Rowe Price. Мы не делаем различий между источниками взносов в пенсионный план на рабочем месте; все источники считаются сбережениями до налогообложения. Вы можете предоставить данные о других счетах T. Rowe Price и внешних инвестиционных счетах с помощью инструмента FuturePath® .

- Мы используем классы активов Morningstar®, чтобы определить ваше текущее распределение и классифицировать их как акции, облигации или краткосрочные облигации. Любая процентная доля владений, классифицируемых Morningstar ® как «прочие», была отнесена к акциям.

- Мы используем информацию о вашей заработной плате в файле, пенсионный возраст 65 (если вы не указали другой возраст), и мы предполагаем, что вам понадобятся сбережения до 95 лет (если вы не указали другой возраст).

- Мы используем ваши взносы (работника и работодателя, если применимо) за последние 12 месяцев в качестве начальной суммы годового взноса.(Если у вас есть данные о взносах менее чем за 12 месяцев, мы используем имеющиеся данные в качестве вашего годового взноса, и это может занижать оценку). В качестве альтернативы вы можете указать другую сумму годовой экономии. Вы будете делать взносы до пенсионного возраста.

- Ваша заработная плата и взносы будут увеличиваться со скоростью, соответствующей инфляции (предполагается, что она составляет 3% на основе исторических показателей инфляции).

- Вы будете получать пособие по социальному обеспечению, начиная с 70-летнего возраста (если вы не указали другой возраст), которое мы оцениваем на основе вашего заявленного или предполагаемого пенсионного возраста и информации о заработной плате.

- Вам потребуется пенсионный доход в размере 75% от вашей текущей зарплаты. Вы можете настроить свой целевой пенсионный доход, изменив предполагаемые пенсионные расходы в категориях, предоставляемых инструментом.

Расчет гипотетических будущих значений. Инструмент использует анализ Монте-Карло для создания 1000 гипотетических рыночных сценариев, чтобы пользователи могли анализировать гипотетические результаты для портфелей конкретных классов активов в различных рыночных условиях.(Используемые классы активов ограничиваются акциями, облигациями и краткосрочными облигациями). Анализ Монте-Карло предоставляет диапазоны потенциальных будущих результатов на основе вероятностной модели. Наш анализ Монте-Карло создает потенциальные смоделированные значения портфеля, используя доходность портфеля классов активов, выбранную случайным образом из согласованного набора данных, состоящего из более чем 1 миллиона значений потенциальной ежемесячной доходности. Набор потенциальных ежемесячных доходов был разработан с использованием ставок доходности для каждого класса активов, показанных ниже. Эти ставки учитывают историческую доходность Репрезентативных индексов с даты начала данных индекса, указанной на диаграмме, до 2016 года.Мы скорректировали историческую доходность для расчета долгосрочной совокупной годовой нормы доходности, объединив ставку казначейских векселей за 2016 год с разницей между доходностью репрезентативных индексов и казначейских векселей за период ретроспективного анализа.

| Акции | Облигации | Краткосрочные облигации | |

| Долгосрочная сложная годовая доходность | 8,3% | 5,0% | 3,8% Представительский индекс |

| Bloomberg Barclay U.S. Aggregate Bond * | Barclay, правительственный кредит на 1-3 года | ||

| Дата начала данных индекса | январь 1960 | январь 1960 * | февраль 1976 |

* IA SBBI Intermediate Government с января 1960 по декабрь 1975. Bloomberg Barclay U.S. Aggregate Index с января 1976 года.

Эти декларации не отражают сборы и расходы или влияние инфляции.

Мы предположили изменчивость доходности на основе исторических данных о волатильности рыночных индексов:

| Акции | Облигации | Краткосрочные облигации | |

| Годовая волатильность | 16.4% | 6,3% | 4,5% |

Наконец, мы предположили, что доходность каждого класса активов будет изменяться корреляционно с другими классами активов в соответствии с историческим опытом следующим образом:

| Акции | Облигации | Краткосрочные облигации | |

| Акции | 0,3 | 0,2 | |

| Облигации | 0.3 | 0,8 | |

| Краткосрочные облигации | 0,2 | 0,8 |

Корреляция (которая может варьироваться от -1,0 до 1,0) показывает, насколько активы движутся в тандеме. Чем ближе значение к 1,0, тем выше тенденция движения активов в том же направлении.

Мы используем вышеуказанные допущения для всех пенсионных счетов.

налоговых деклараций.Если налогооблагаемые счета становятся частью допущений о снятии средств, см. Ниже, наша модель предполагает, что налоги уменьшают прибыль этого счета. Соответственно, модель использует данные группы аналогов Lipper для каждого класса активов для расчета предполагаемого процента четырех категорий доходов с различными налоговыми последствиями: реализованный краткосрочный прирост капитала, реализованный долгосрочный прирост капитала, квалифицированные выплаты дивидендов и процентов или неквалифицированные дивидендные выплаты. Коэффициенты, используемые для определения суммы, на которую, как мы предполагаем, налоги уменьшают прибыль на счетах, подлежащих налогообложению («налоговое сопротивление»), составляют:

| Класс активов | Коэффициент налогового сопротивления |

| Акции | 13% |

| Облигации | 24% |