Расчёт 6-НДФЛ за 2021 год придётся сдавать уже по новой форме

09.11.2021 Отчётность

Читайте в новостях 1С:ИТС. А также вас ждёт другая полезная информация: За нарушение порядка ведения карточек учёта выдачи СИЗ работодателю грозит штраф. Декларацию по налогу на прибыль за 2021 год следует подавать по обновлённой форме.

Документ

Приказ ФНС России от 28.09.2021 № ЕД-7-11/845@

Комментарий

С отчётности за 2021 год расчёт 6-НДФЛ снова придётся сдавать по новой форме. Некоторые правки носят технический характер (например, изменение штрихкодов, добавление КБК в справку к расчёту 6-НДФЛ), а некоторые меняют и форму, и порядок её заполнения. Остановимся на последних подробнее.

Изменили принцип отражения доходов в разделе 2 расчёта 6-НДФЛ

Первое и наиболее важное изменение связано с моментом отражения в расчёте 6-НДФЛ доходов и НДФЛ по ним.

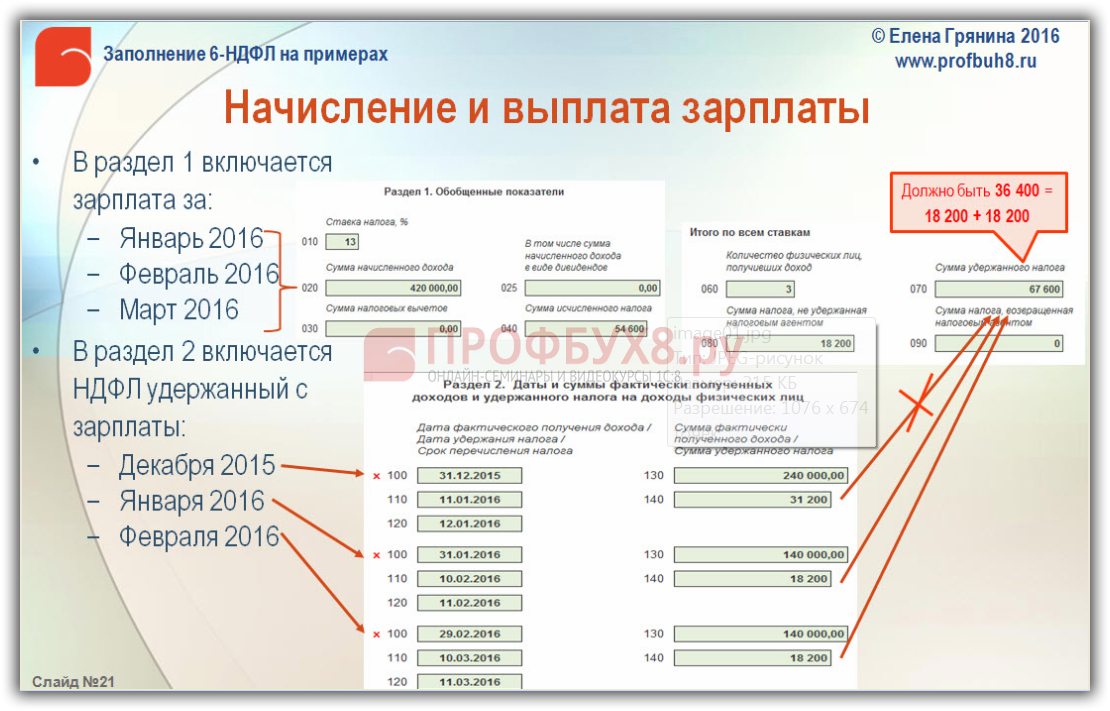

- в разделе 1 указываются сроки перечисления и суммы удержанного налога (п. 3.1 Порядка), то есть НДФЛ попадает в этот раздел только после того, как доход выплачен и НДФЛ с него удержан;

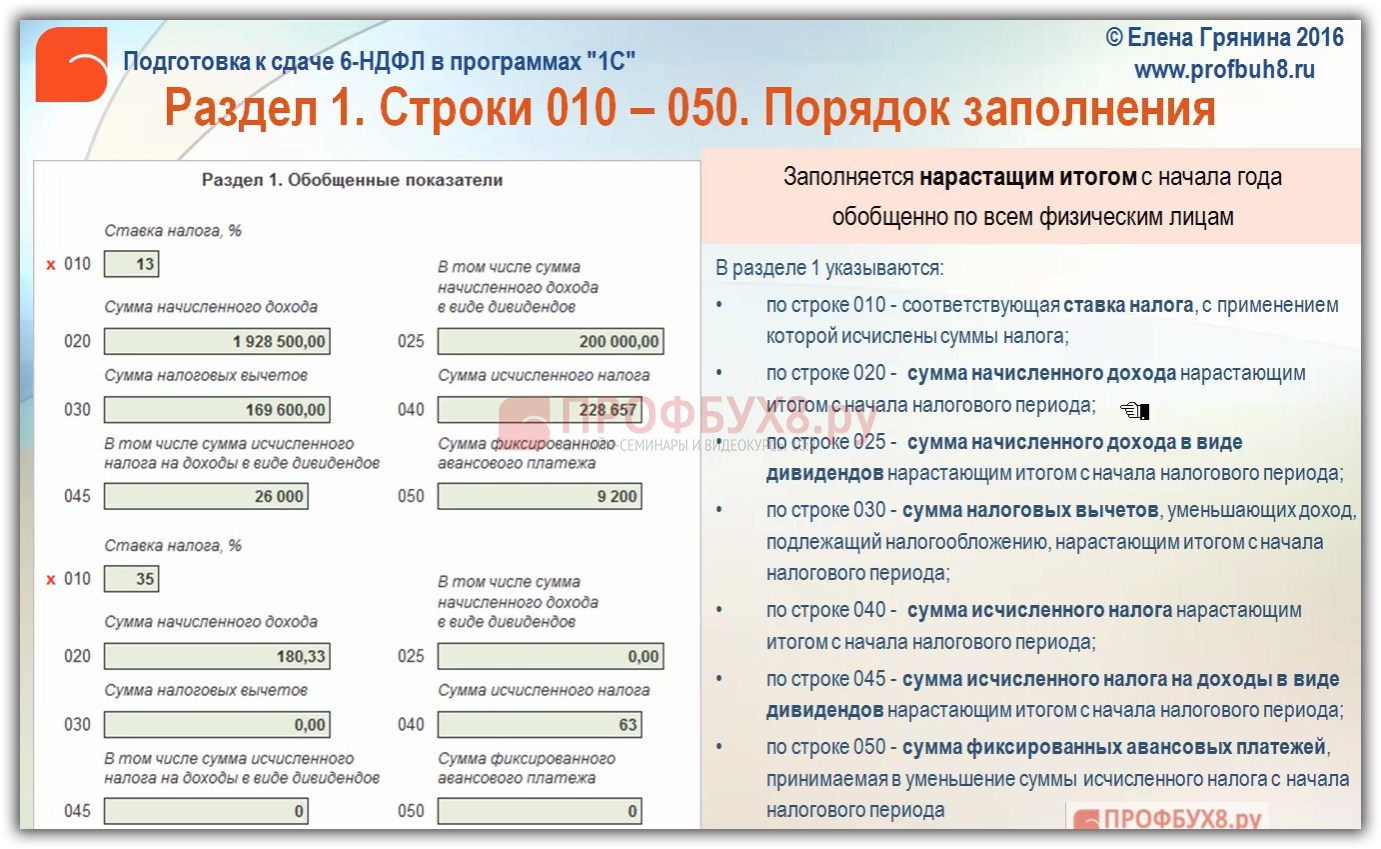

- в разделе 2 указываются обобщённые по всем физическим лицам суммы начисленного дохода, исчисленного и удержанного налога нарастающим итогом с начала налогового периода по соответствующей налоговой ставке (п. 4.1 Порядка). Налоговый кодекс РФ не содержит понятия «начисленный доход», но содержит понятие «дата получения дохода», которая определяется по правилам 223 НК РФ. Поскольку НДФЛ не может быть исчислен с дохода, который ещё не начислен, то, по нашему мнению, начисление дохода с точки зрения отражения в разделе 2 также производится на дату его получения по правилам ст. 223 НК РФ. Другими словами, доходы отражаются по дате исчисления НДФЛ (независимо от даты его удержания и уплаты в бюджет).

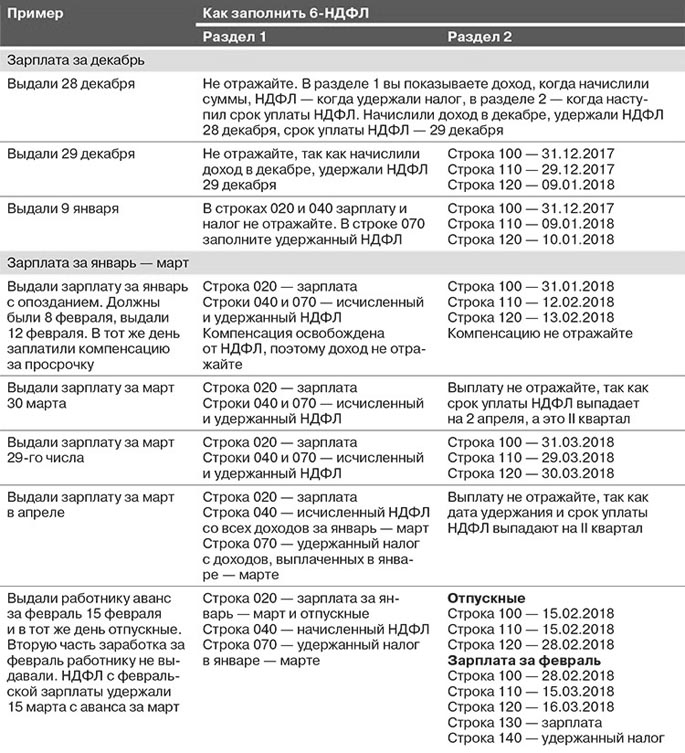

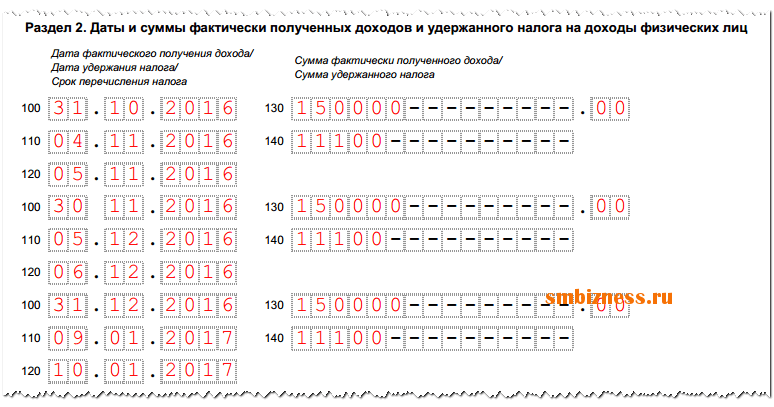

Получается, что один и тот же доход и НДФЛ с него в разных разделах расчёта 6-НДФЛ отражаются по-разному. Например, зарплата за сентябрь выплачена 10 октября. Дата получения дохода и исчисления налога – 30 сентября, а вот дата удержания налога – 10 октября. В расчёте 6-НДФЛ за 9 месяцев 2021 года НДФЛ с этого дохода не отражается по строке 022 раздела 1, поскольку он в этот период ещё не удержан. При этом в разделе 2 этого расчёта зарплата за сентябрь и НДФЛ с неё отражаются по строкам 110, 112 и 140 (поскольку дата получения дохода пришлась на этот период). Однако такой подход не устраивает налоговые органы (вероятнее всего, из-за несовпадения сумм в разных разделах расчёта по периодам), поэтому ФНС России рекомендует включать в расчёт 6-НДФЛ только суммы доходов (в том числе зарплаты), которые фактически выплачены физическим лицам (получены физическими лицами) на дату представления расчёта (от 13.09.2021 № БС-4-11/12938@ и от 06.10.2021 № БС-4-11/14126@, см.

Теперь порядок заполнения раздела 2 расчёта 6-НДФЛ скорректирован: в нем будут отражаться обобщённые по всем физлицам суммы не только начисленного, но и фактически полученного дохода. Однако в порядке снова не поясняется, что понимается под «фактическим получением дохода». Если речь идёт о дате фактического получения дохода по правилам ст. 223 НК РФ, то доходы и НДФЛ по ним будут попадать в раздел 2 расчёта в том отчётном периоде, на который приходится дата фактического получения дохода (независимо от даты выплаты дохода и удержания с него НДФЛ). Например, зарплата за сентябрь, выплаченная в октябре, признается фактически полученной 30 сентября, поэтому должна отражаться в строках 110 и 112 раздела 2 за 9 месяцев. Однако такой подход не единственно возможный. Есть вероятность, что изменения продиктованы необходимостью синхронизировать разделы 6-НДФЛ. Тогда порядок заполнения 6-НДФЛ будет иным (его порекомендовала ФНС России в недавних письмах): доходы НДФЛ отражаются в расчёте только после их выплаты налогоплательщику.

Доходы и налоги ВКС выделили в расчёте

Другое изменение связано с отражением в 6-НДФЛ доходов высококвалифицированных иностранных специалистов по трудовым, а также по гражданско-правовым договорам на выполнение работ и услуг. Напомним, доходы ВКС облагаются НДФЛ по ставкам 13 или 15 % независимо от налогового статуса (резидент или нерезидент). Читайте об этом подробнее.

Теперь для отражения доходов и налогов таких специалистов в раздел 2 расчёта добавили новые строки:

- 115 – доход, начисленный ВКС. По этой строке отражается обобщённая сумма дохода по всем ВКС. Сейчас их доход отражается только в общей сумме доходов физлиц по строке 110;

- 121 – количество ВКС, которые в отчётном периоде получили доход.

Сейчас численность ВКС входит только в общую численность физлиц по строке 120;

Сейчас численность ВКС входит только в общую численность физлиц по строке 120; - 142 – сумма НДФЛ, исчисленная с доходов ВКС. Раньше исчисленная сумма налога с доходов ВКС отражалась только по строке 140 в общей сумме исчисленного НДФЛ.

Новые коды отчётных периодов

Для ИП и главы КФХ ввели новые коды отчётных периодов для указания в расчёте:

83 – 1-й квартал при снятии с учёта в качестве индивидуального предпринимателя и главы КФХ

84 – полугодие при снятии с учёта в качестве ИП и главы КФХ

85 – 9 месяцев при снятии с учёта в качестве ИП и главы КФХ

86 – год при снятии с учёта в качестве ИП и главы КФХ.

Зачёт налога на прибыль отражается в 6-НДФЛ

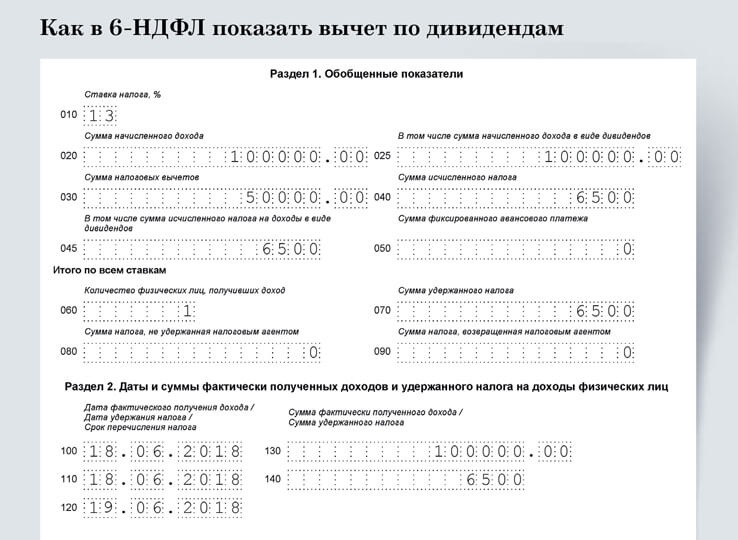

Напомним, что с 1 января 2021 года у организаций появилась возможность зачесть уплаченный налог на прибыль с дивидендов в счёт уплаты НДФЛ с дивидендов, полученных физлицами от этой организации. Речь идёт о следующей ситуации: российская организация получает дивиденды, налог на прибыль с них исчисляет и удерживает налоговый агент (российская организация), а потом полученная прибыль распределяется между участниками – физлицами-резидентами. Правила такого зачёта приведены в новом п. 3.1 ст. 214 НК РФ (см. подробнее).

Теперь возможность зачёта предусмотрена в отчёте 6-НДФЛ. Сумма налога на прибыль, подлежащая зачёту, отражается:

- в строке 155 раздела 2 отчёта 6-НДФЛ,

- в разделе 2 справки о доходах и суммах налога физического лица (приложение № 1 к расчёту 6-НДФЛ). Напомним, эта справка составляется при подготовке расчёта 6-НДФЛ за год.

Источник: информационная система 1С:ИТС

Другие новости 1С:ИТС

-

За нарушение порядка ведения карточек учёта выдачи СИЗ работодателю грозит штраф.

Подробнее…

Подробнее…

- Декларацию по налогу на прибыль за 2021 год следует подавать по обновлённой форме. Подробнее…

- В каких случаях подавать корректировочное уведомление об остатках прослеживаемых товаров? Подробнее…

- Ставить ли на учёт интернет-портал, если есть только уведомление о зарегистрированном СМИ? Подробнее…

- Как отразить в учёте переоценку имущества казны? Подробнее…

- Когда премия, полученная от поставщика, включается в базу по НДС? Подробнее…

- Сроки сдачи некоторых форм статотчётности перенесены. Подробнее…

- Как в «1С:УНФ» списать брак при производстве продукции? Подробнее…

- Как в «1С:УНФ» начать вести учёт с нуля, сохранив справочники? Подробнее…

-

Можно ли требовать возмещения НДС через суд, если ИФНС затягивает с принятием решения по проверке? Подробнее.

..

- Облагается ли оплата услуг медицинскому учреждению за сотрудника НДФЛ и страховыми взносами? Подробнее…

- Как в расчёте по страховым взносам отразить зарплату и компенсацию отпуска умершему сотруднику? Подробнее…

- Каковы налоговые последствия при списании подарочных сертификатов? Подробнее…

- Является ли несвоевременная уплата авансовых платежей за услуги просроченной задолженностью? Подробнее…

- По какому коду КОСГУ отразить доходы от размещения рекламной информации? Подробнее…

- Нужно ли платить налог на имущество по недвижимости, непригодной для использования? Подробнее…

- В каких случаях действие лицензии может быть приостановлено? Подробнее…

-

Включается ли компенсация проезда от места жительства до места сбора на вахту в расчёт среднего заработка? Подробнее.

..

..

- Налоговая служба напомнила, когда возникают обязанности налогового агента по НДС при покупках у иностранцев. Подробнее…

- Нужно ли оформлять кассовый чек, если пассажир производит оплату после поездки? Подробнее…

- Какие ограничения введены в регионах на период нерабочих дней? Подробнее…

- Для перевода сотрудника на другую должность его согласие обязательно. Подробнее…

- Какую госпошлину нужно платить при регистрации доп. соглашений к договору аренды? Подробнее…

- Как и куда ИП на ПСН уплачивать «зарплатные» налоги по иностранцу на патенте? Подробнее…

Дополнительную информацию вы можете получить по телефону

+7 (3952) 78-00-00

Все новости ➔

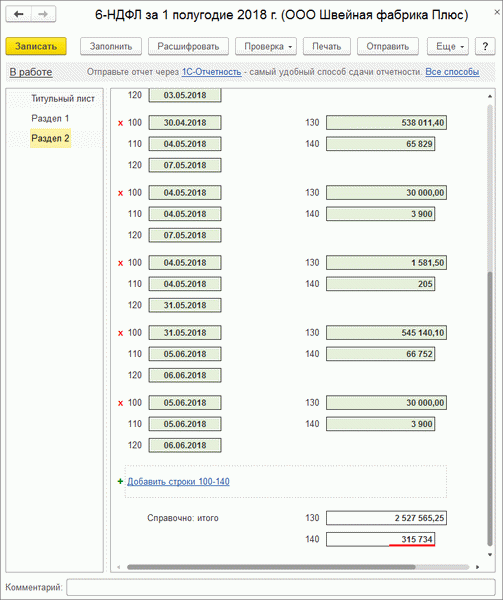

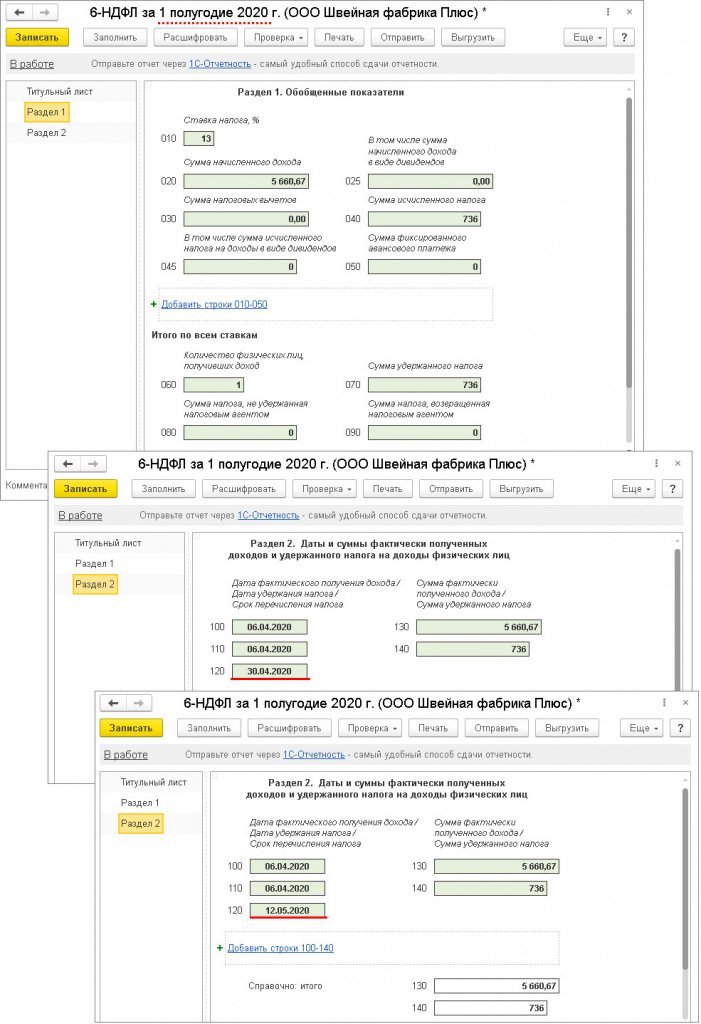

Заполнение 6-НДФЛ, если заработная плата за сентябрь выплачена в октябре

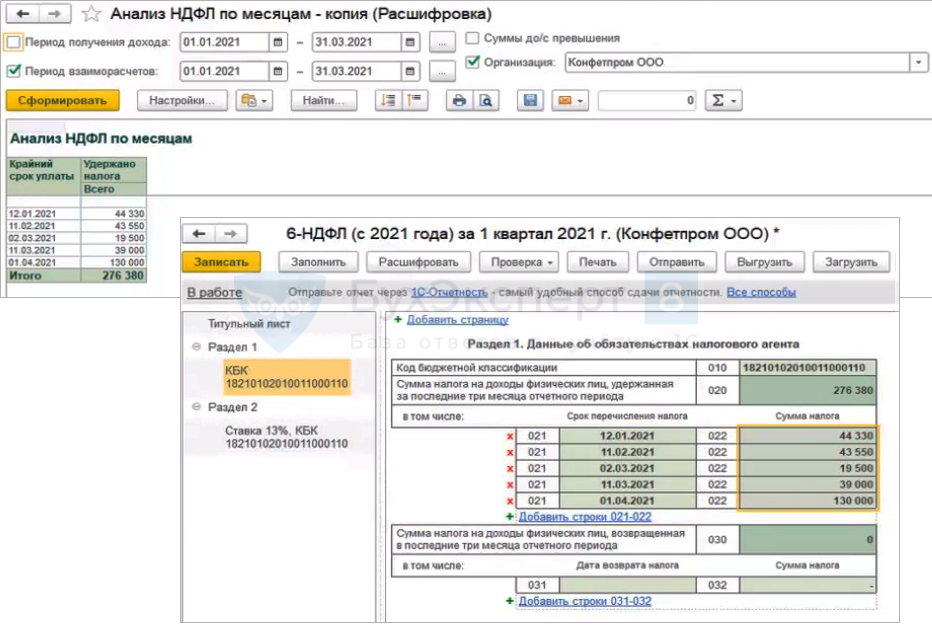

В статье рассмотрен пример расчета по форме 6-НДФЛ в программе «1С:Зарплата и управление персоналом 8» (редакция 3), если заработная плата за сентябрь 2021 года выплачена в октябре 2021 года.

Датой фактического получения дохода в виде заработной платы является последний день месяца, за который начислен доход (п. 2 ст. 223 НК РФ), независимо от того, выпадает указанная дата на выходной или нерабочий праздничный день, а также независимо от даты документа Начисление зарплаты и взносов и даты документа на выплату.

Удержание налога производится при выплате заработной платы (п. 4 ст. 226 НК РФ). В программе удержание налога производится при проведении документов выплаты дохода (Ведомость в банк, Ведомость в кассу, Ведомость через раздатчика, Ведомость на счета). Сумма удержанного налога рассчитывается автоматически при заполнении документа на выплату зарплаты и отражается в отдельной колонке табличной части.

Срок перечисления удержанного налога (дата для строки 021 раздела 1) – не позднее дня, следующего за днем выплаты дохода (п. 6 ст. 226 НК РФ). Если следующий день – выходной (нерабочий день), то автоматически указывается первая рабочая дата за днем выплаты дохода (п. 7 ст. 6.1 НК РФ).

7 ст. 6.1 НК РФ).

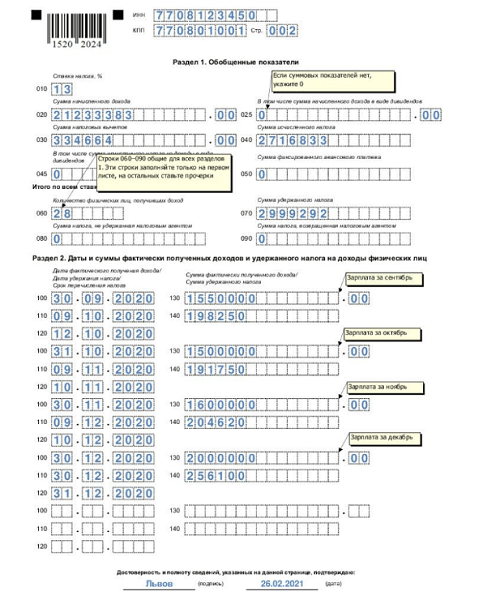

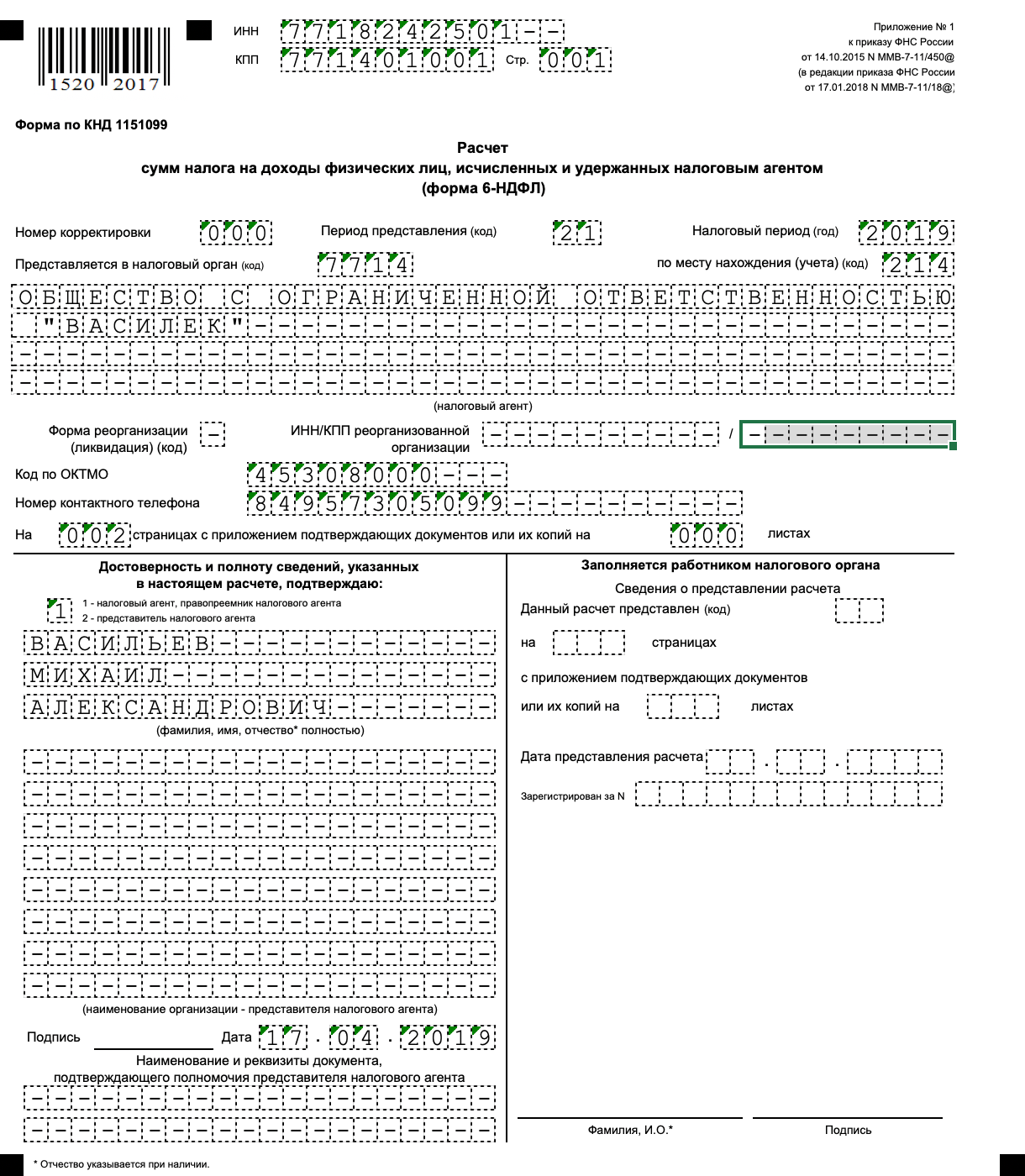

Заработная плата за сентябрь 2021 года выплачена в октябре 2021 года

Пример

Заработная плата за сентябрь 2021 года выплачена в октябре 2021 года – 05.10.2021.

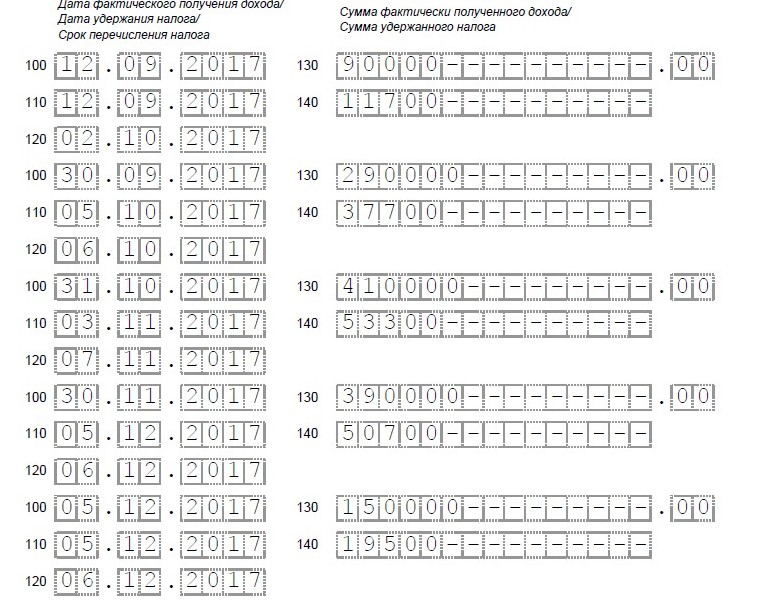

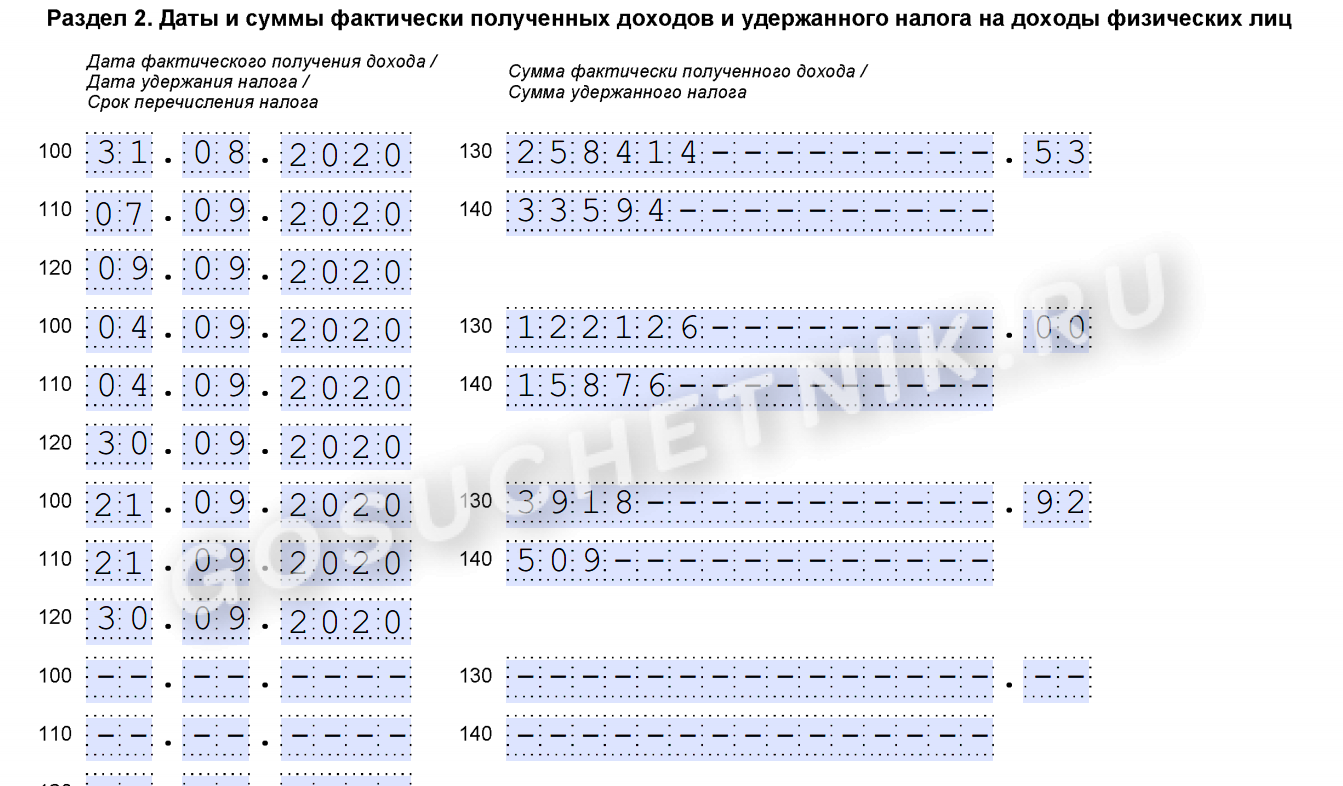

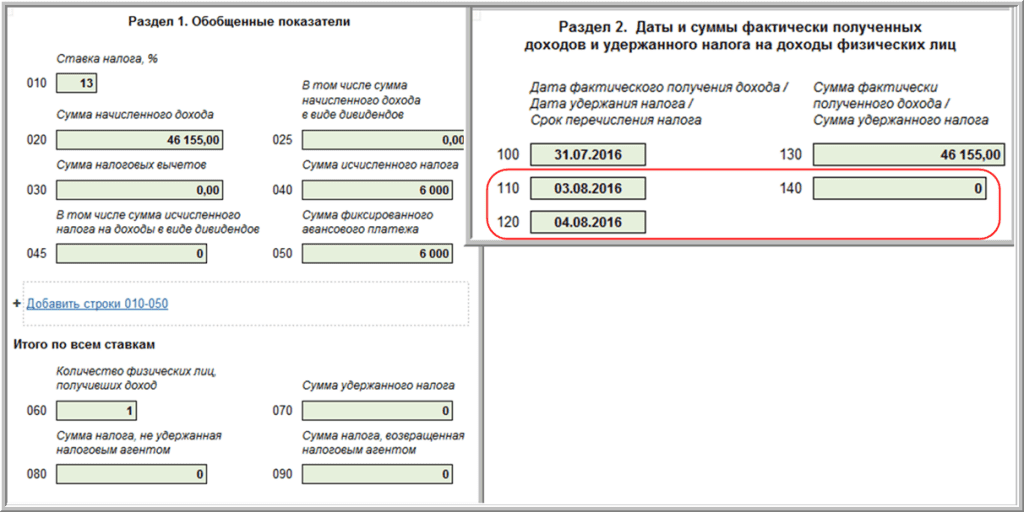

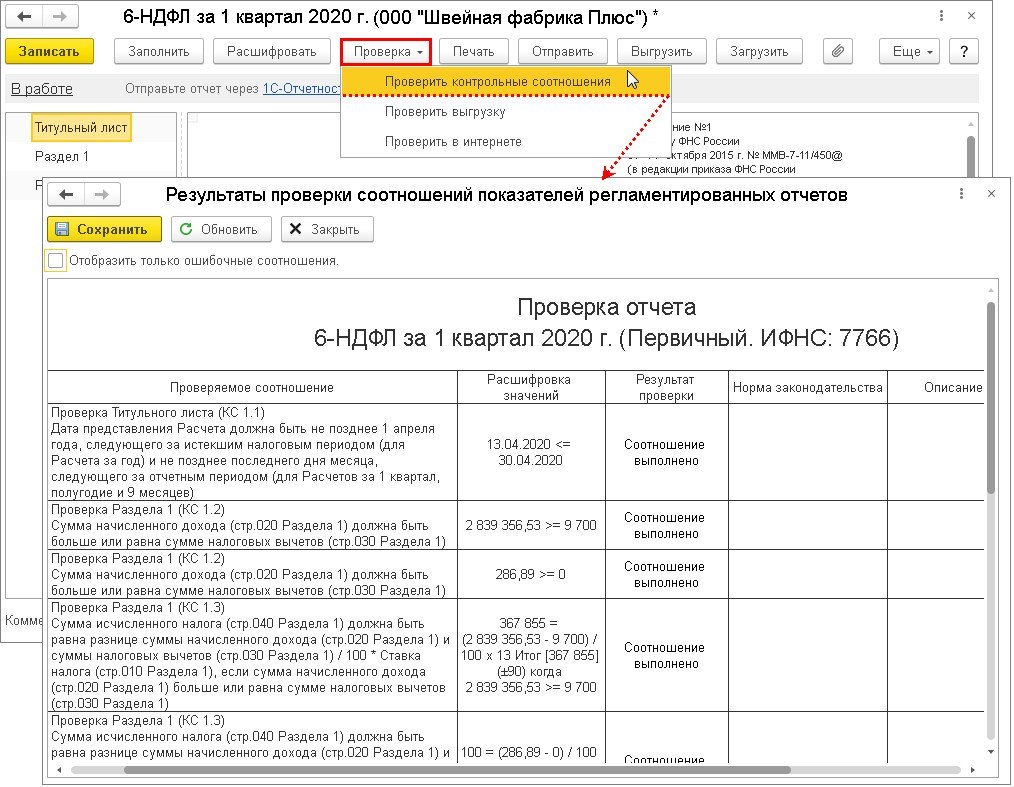

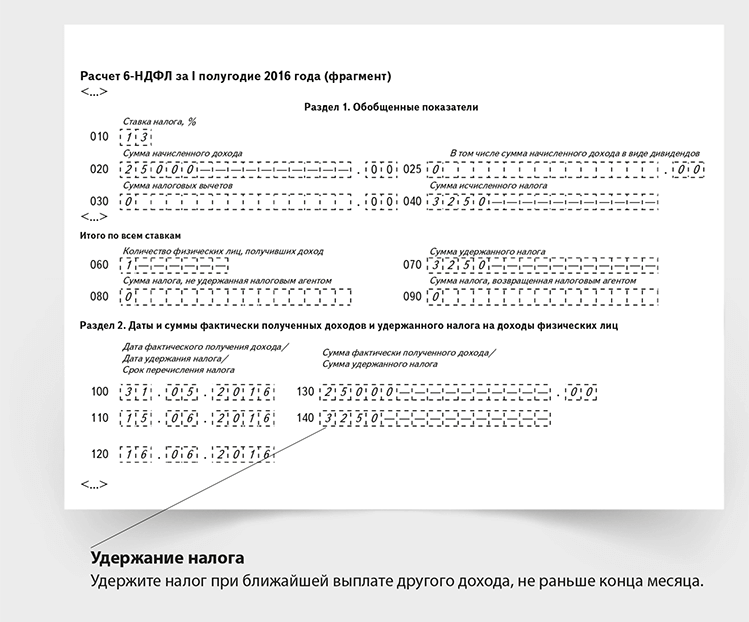

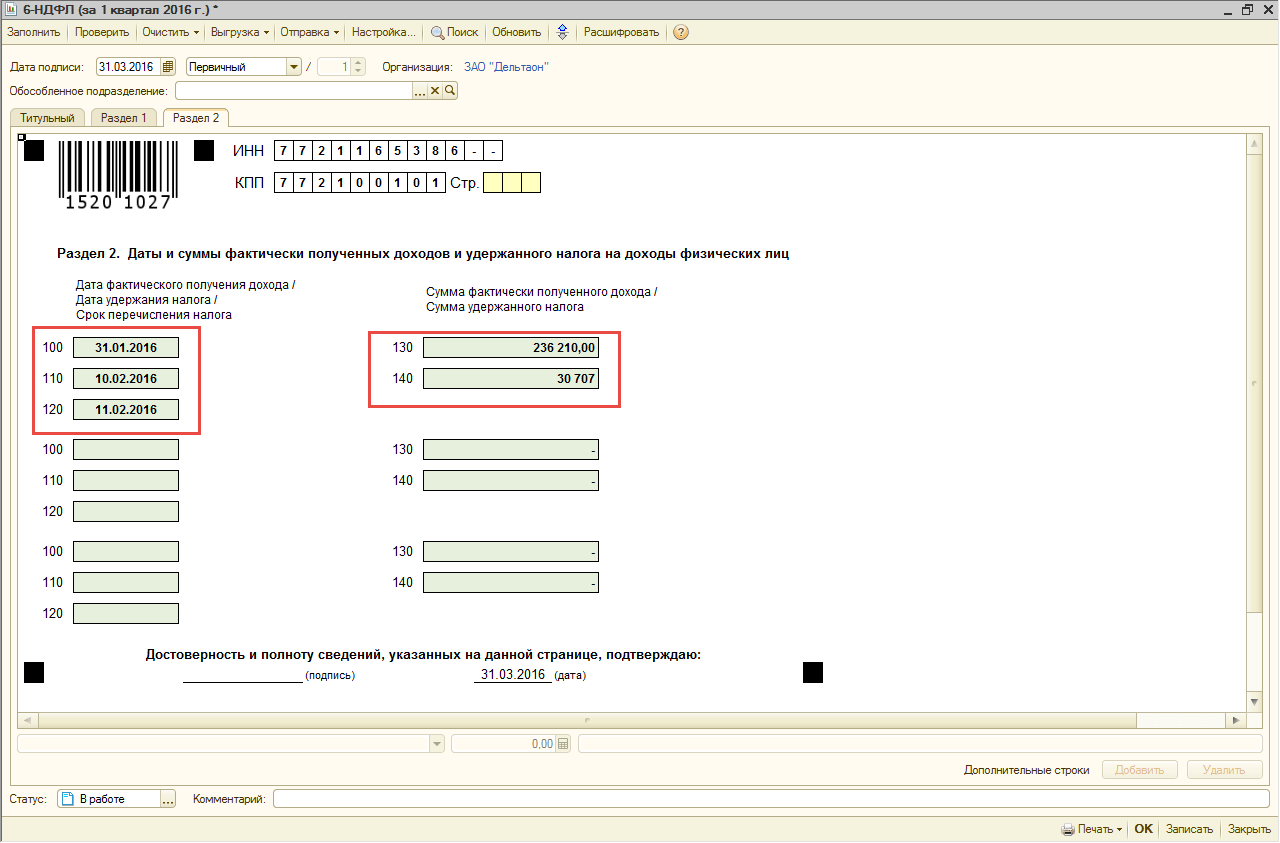

Удержание налога производится при выплате дохода. Зарплата была выплачена 05.10.2021. Удержанный налог с заработной платы за сентябрь будет отражен в разделе 1 расчета за 2021 год, т. к. удержан в этом отчетном периоде. Срок перечисления налога с заработной платы – следующий рабочий день после удержания налога, в нашем случае – 06.10.2021.

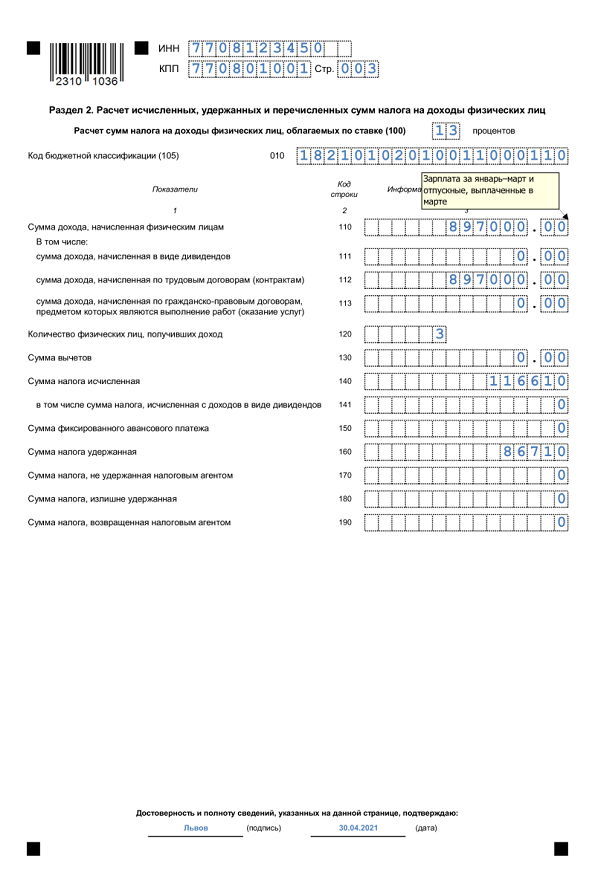

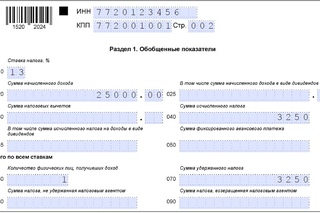

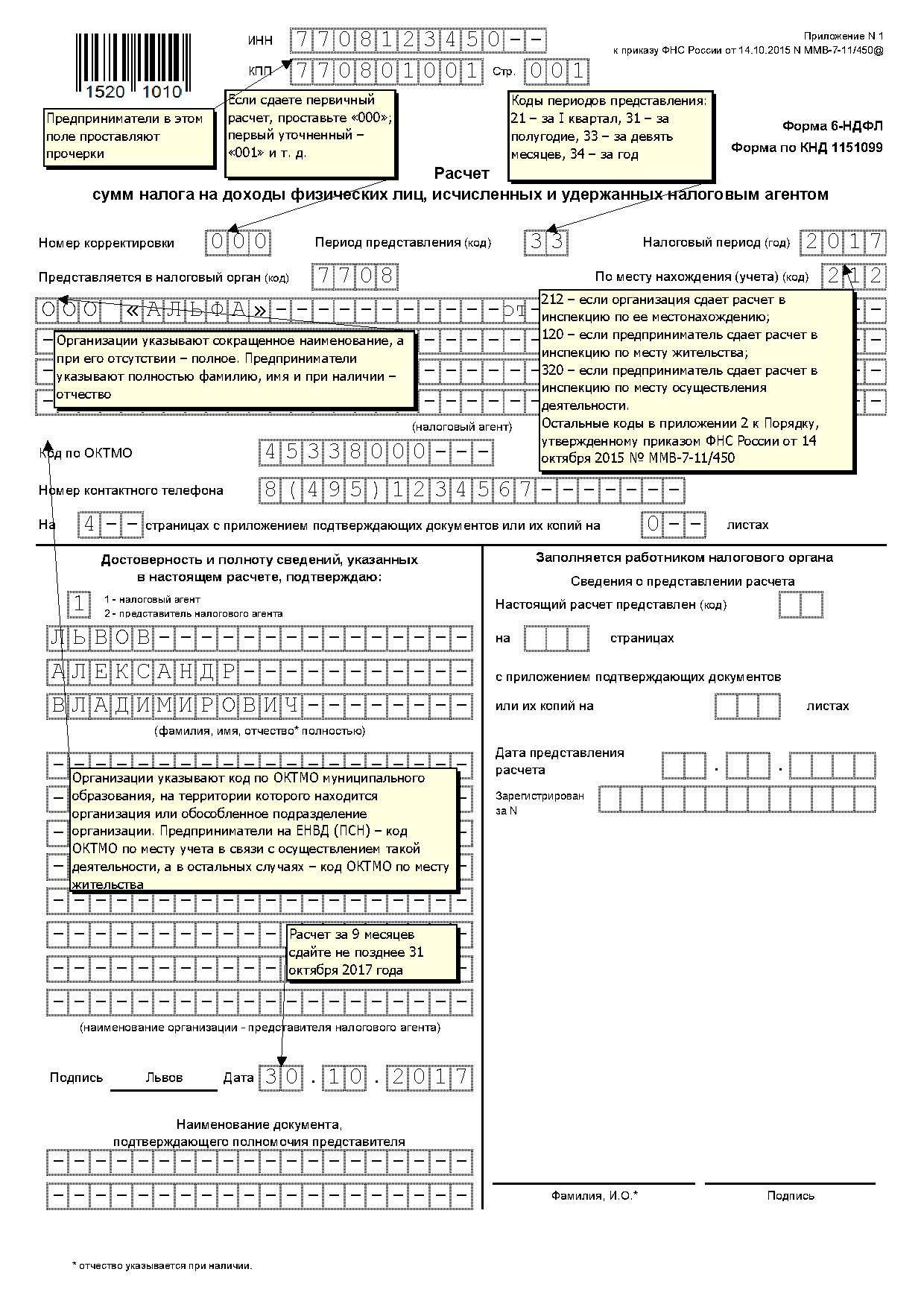

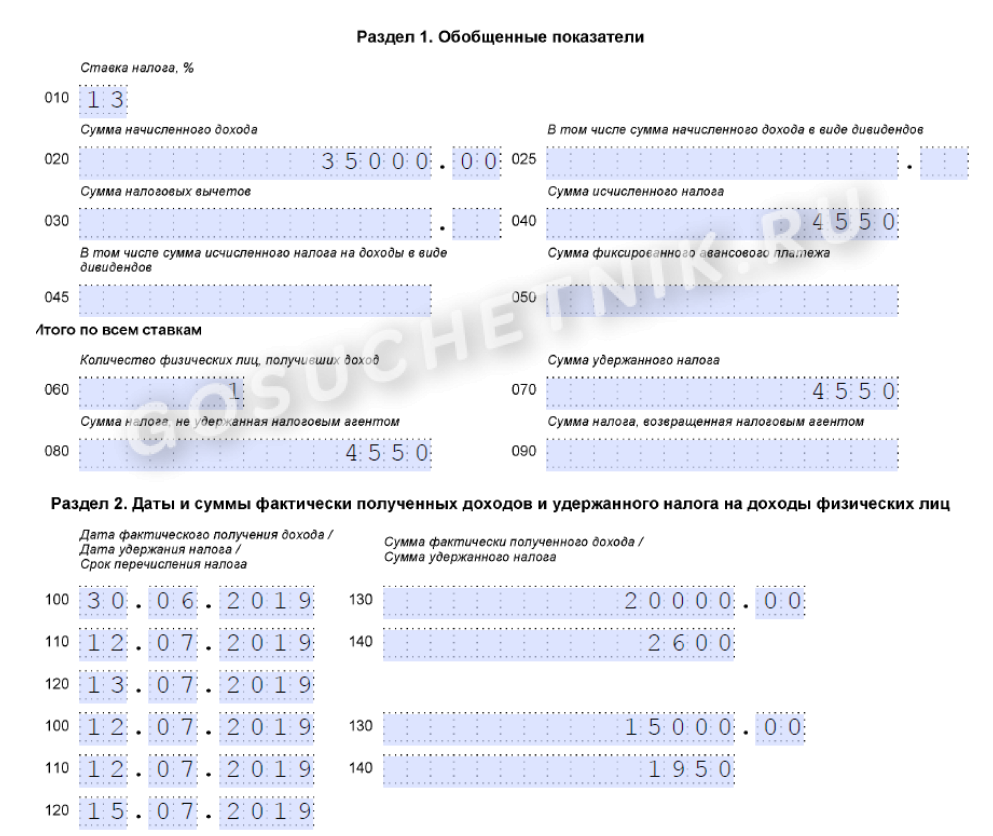

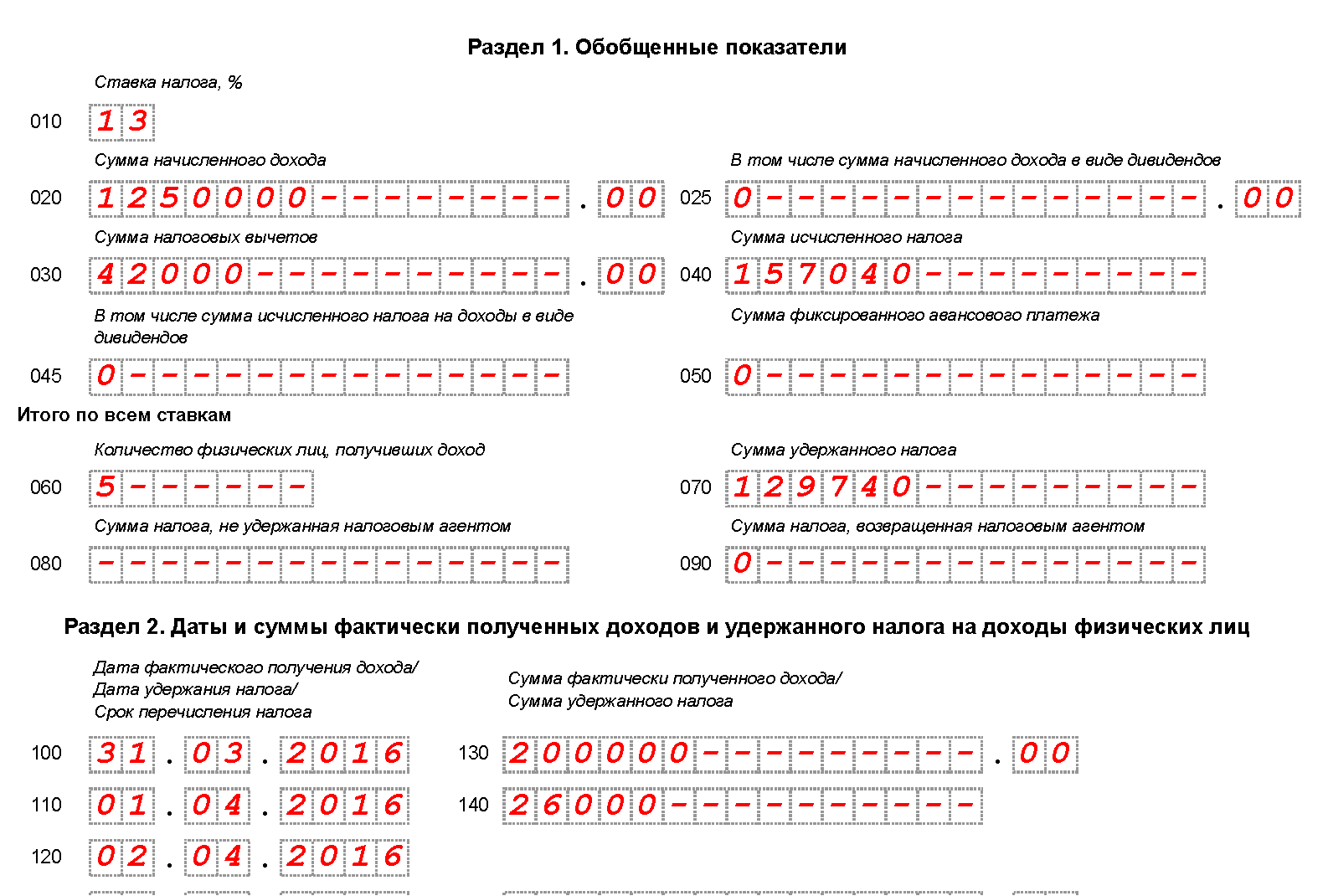

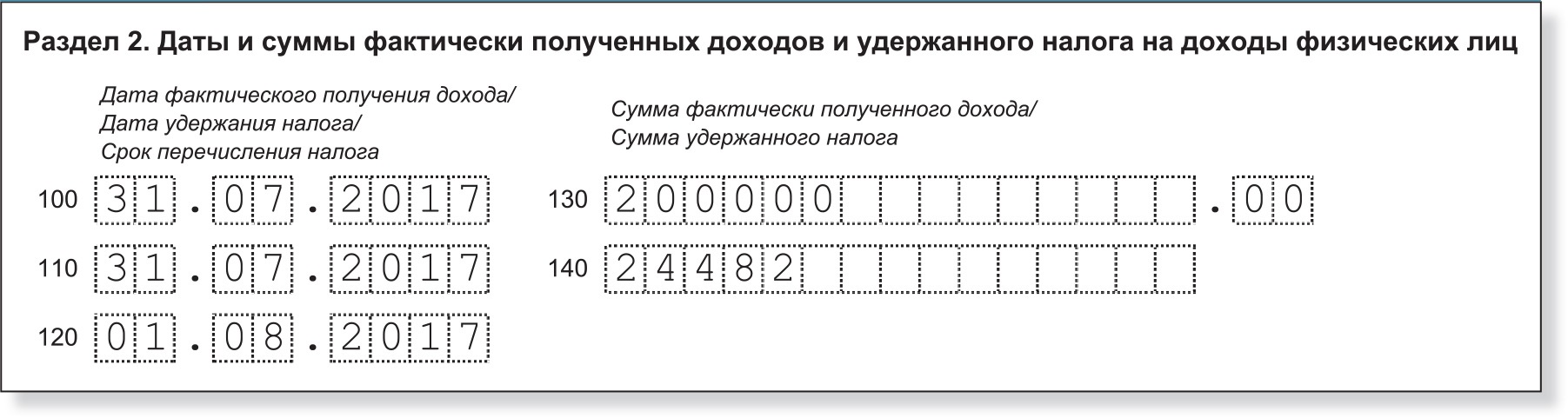

В разделе 2 расчета за 9 месяцев начисленная зарплата за сентябрь будет отражена в строках 110 и 112, т. к датой фактического получения дохода в виде заработной платы является последний день месяца, за который начислен доход (п. 2 ст. 223 НК РФ)), в нашем случае – 30.09.2021. Исчисленный налог с зарплаты будет отражен в строке 140 расчета. Исчисление сумм налога производится на дату фактического получения дохода (п. 3 ст. 226 НК РФ). Удержанный налог при выплате зарплаты за сентябрь в октябре не включается в строку 160 раздела 2 расчета за 9 месяцев 2021 года, т. к. удержан в другом отчетном периоде. Поэтому сумма удержанного налога с зарплаты за сентябрь в октябре отразится в строке 160 раздела 2 расчета за 2021 год. Также налог не включается и в строку 170 (сумма налога, не удержанная налоговым агентом) раздела 2 расчета за 9 месяцев 2021 года, т. к. он удержан. В программе сумма неудержанного налога определяется на дату подписи, указанную на титульном листе отчета. Чтобы сумма удержанного налога с зарплаты за сентябрь 2021 года в октябре 2021 года не отразилась в строке 170 раздела 2 расчета за 9 месяцев 2021 года, дата подписи отчета должна быть не ранее чем дата выплаты зарплаты за сентябрь – 05.10.2021 (рис. 1, рис. 2).

3 ст. 226 НК РФ). Удержанный налог при выплате зарплаты за сентябрь в октябре не включается в строку 160 раздела 2 расчета за 9 месяцев 2021 года, т. к. удержан в другом отчетном периоде. Поэтому сумма удержанного налога с зарплаты за сентябрь в октябре отразится в строке 160 раздела 2 расчета за 2021 год. Также налог не включается и в строку 170 (сумма налога, не удержанная налоговым агентом) раздела 2 расчета за 9 месяцев 2021 года, т. к. он удержан. В программе сумма неудержанного налога определяется на дату подписи, указанную на титульном листе отчета. Чтобы сумма удержанного налога с зарплаты за сентябрь 2021 года в октябре 2021 года не отразилась в строке 170 раздела 2 расчета за 9 месяцев 2021 года, дата подписи отчета должна быть не ранее чем дата выплаты зарплаты за сентябрь – 05.10.2021 (рис. 1, рис. 2).

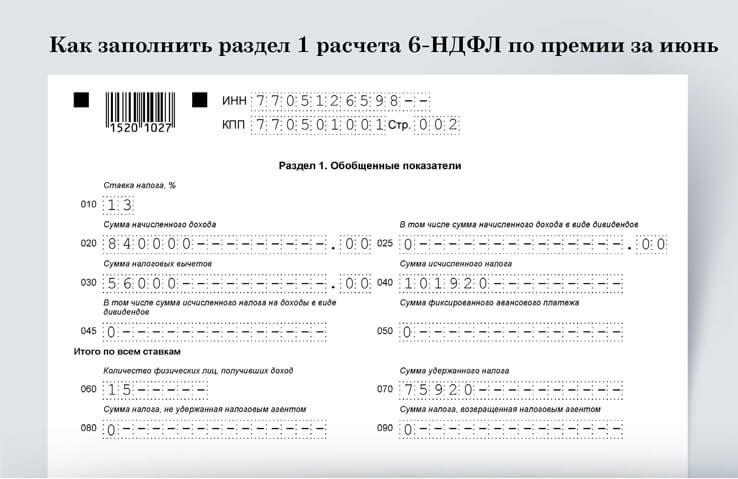

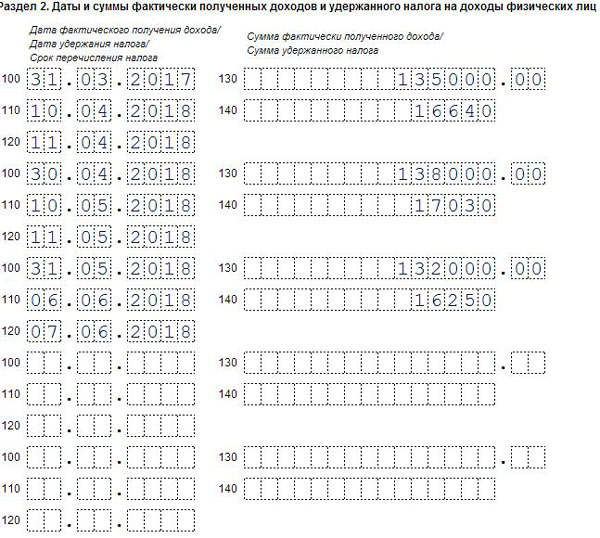

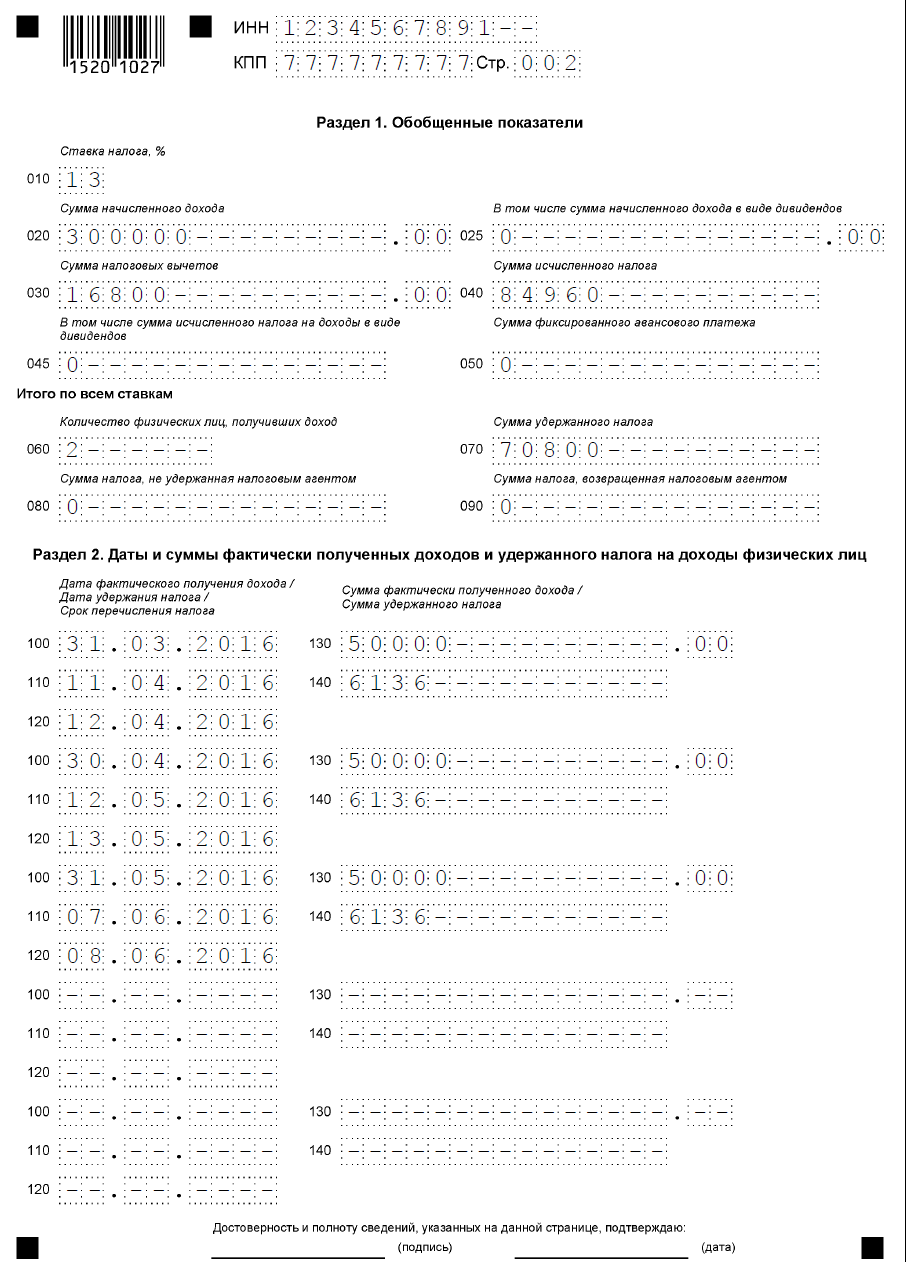

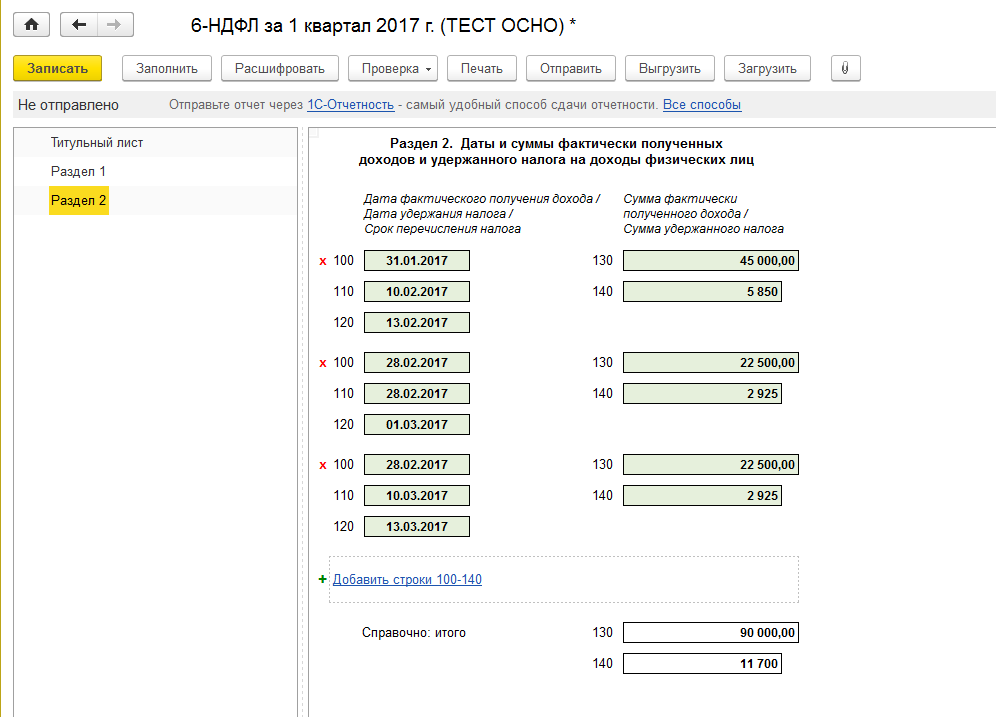

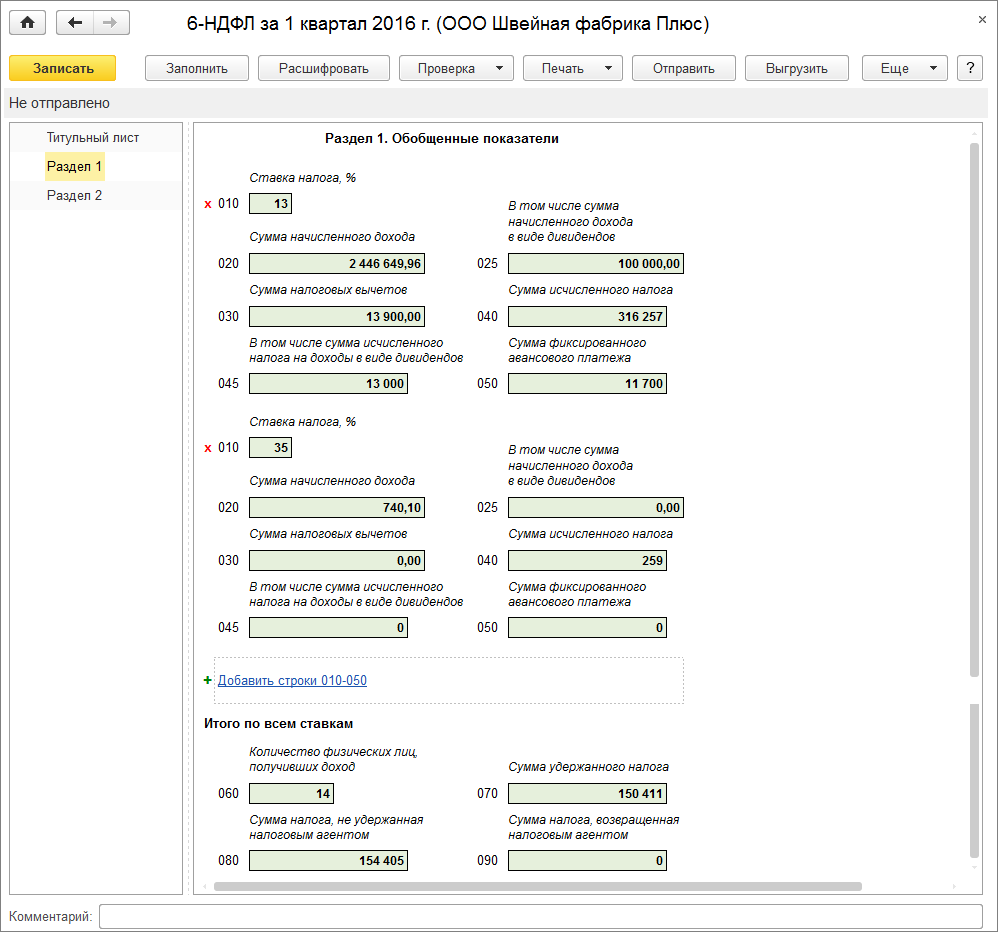

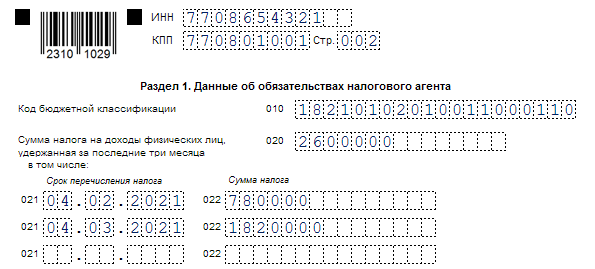

Рис. 1

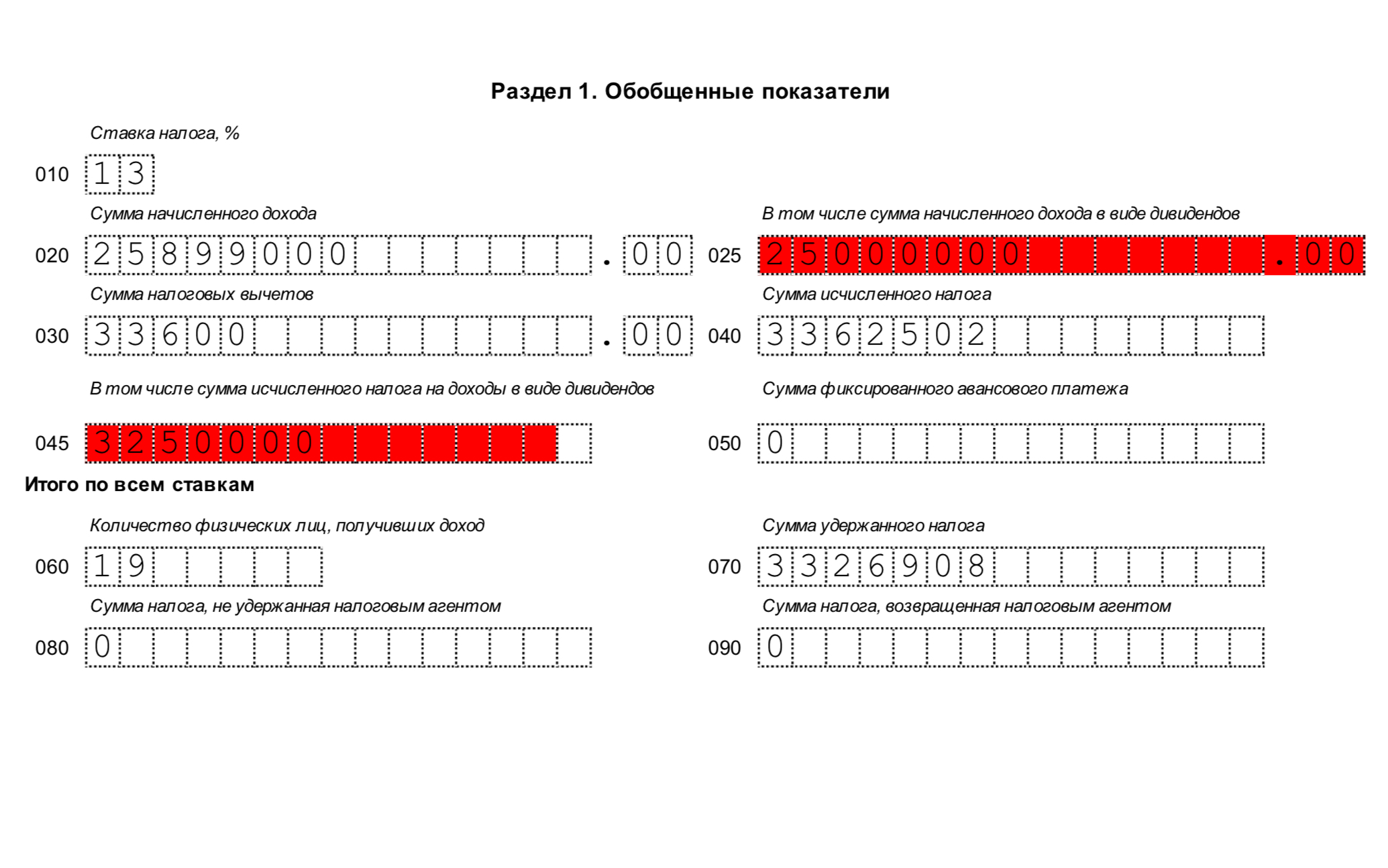

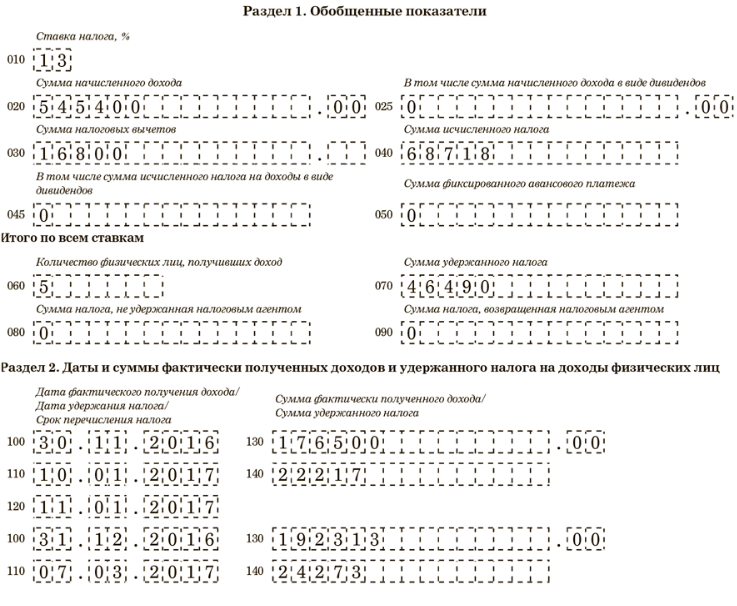

Рис. 2

Как заполнить расчет по форме 6-НДФЛ, если заработная плата за сентябрь 2021 года выплачена в октябре 2021 года:

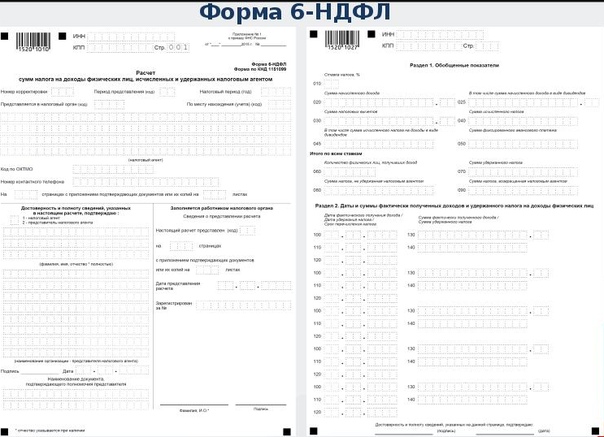

Новая форма 6-НДФЛ — Азбука бухгалтера

Отчетность налоговых агентов по НДФЛ, начиная с отчетности за 1 квартал 2021, по мнению представителей ФНС, упрощается. Ведь вместо двух форм, 6-НДФЛ и 2-НДФЛ, нужно будет сдавать только одну (6-НДФЛ). Хотя и имеющую несколько другую структуру. Разберемся с новой формой отчетности.

Ведь вместо двух форм, 6-НДФЛ и 2-НДФЛ, нужно будет сдавать только одну (6-НДФЛ). Хотя и имеющую несколько другую структуру. Разберемся с новой формой отчетности.

Содержание статьи:

1. Новая форма 6 НДФЛ с 2021 года

2. Новая форма 6 НДФЛ с 2021 года Общие правила заполнения

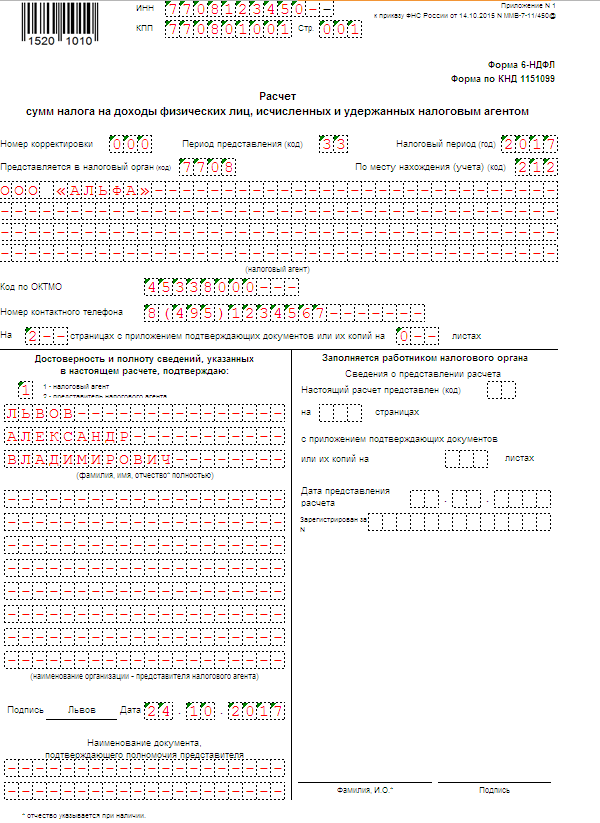

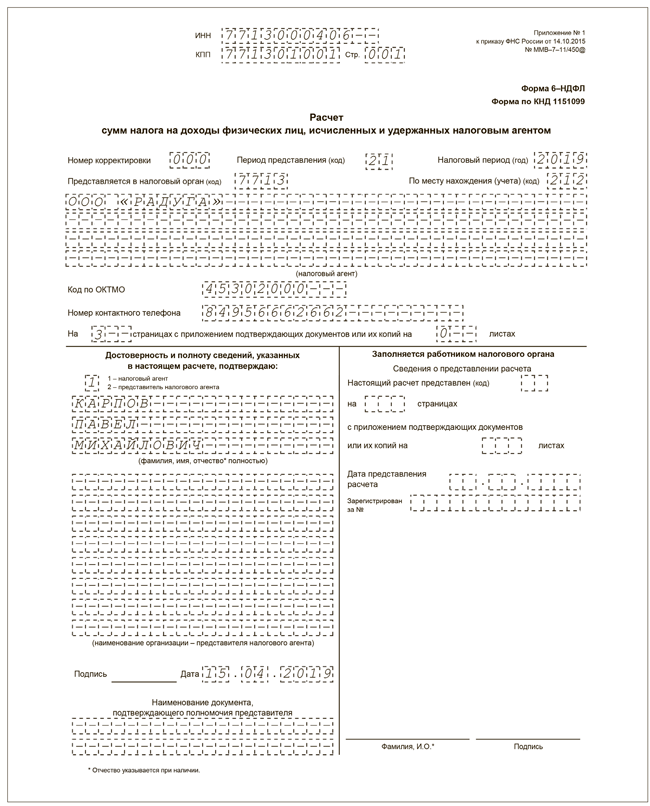

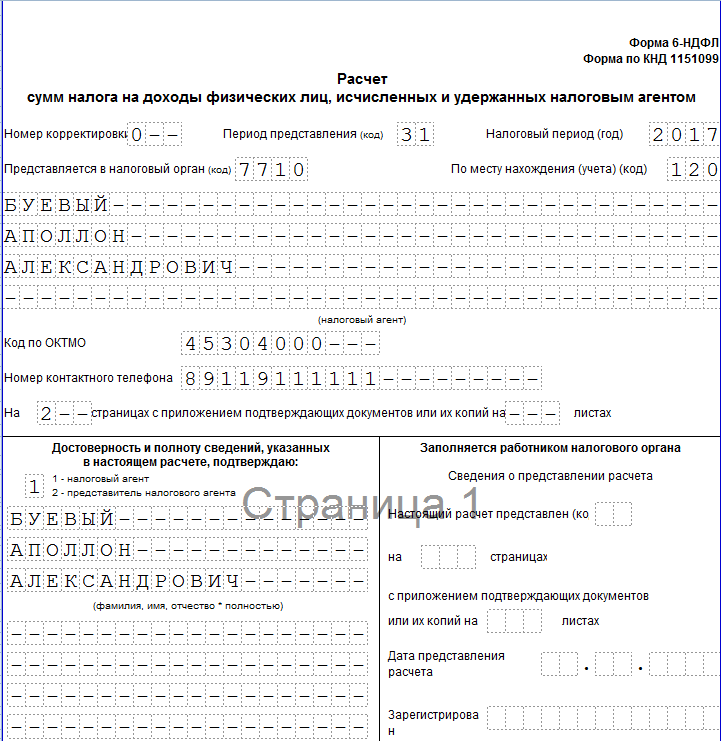

3. Заполнение новой формы 6 НДФЛ Титульный лист

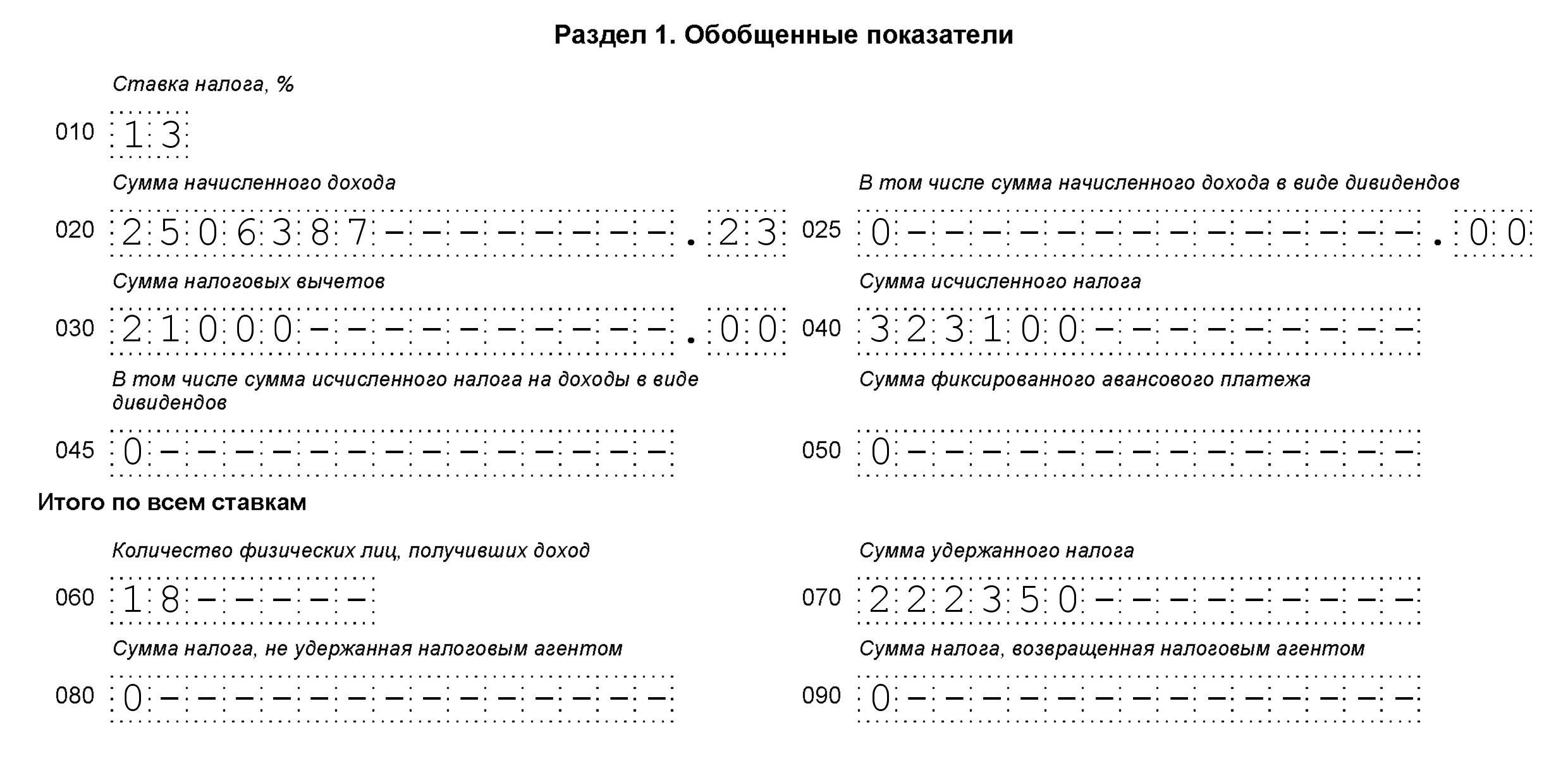

4. Заполнение новой формы 6 НДФЛ Раздел 1

5. Заполнение новой формы 6 НДФЛ Раздел 2

6. Приложение 1 к форме 6-НДФЛ

7. Справка о доходах для сотрудников

8. Представление расчета 6-НДФЛ в налоговые органы

1. Новая форма 6 НДФЛ с 2021 года

Новая форма 6 НДФЛ утверждена Приказом ФНС РФ от 15.10.2020 № ЕД-7-11/753@ (далее – Приказ). Как и прежняя форма, она состоит из 2-х разделов. Если проводить сравнение с предыдущей формой, можно сказать, что разделы 1 и 2 формы поменяли местами.

Состав новой формы 6-НДФЛ:

Титульный лист.

Раздел 1 — Данные об обязательствах налогового агента.

Раздел 2 — Расчет исчисленных, удержанных и перечисленных сумм дохода на физических лиц.

Приложение 1 Справка о доходах и суммах налога физического лица

Новая форма 6 НДФЛ за год будет сдаваться именно в таком виде, с приложением 1, которое совпадает с действовавшей до 2021 года Справкой 2-НДФЛ.

За отчетные периоды новая форма 6 НДФЛ с 2021 года сдается без приложения 1.

2. Новая форма 6 НДФЛ с 2021 года Общие правила заполнения

Порядок заполнения всех форм приведен в Приложении 2 к Приказу. В самом приложении 2 есть еще 5 приложений, в которых конкретизируются коды, которые требуется указывать, заполняя расчет.

В приложении 3 содержатся данные по формату представления расчета в электронной форме.

Приложение 4 знакомит с формой Справки для сотрудников.

Общие правила расчета не изменились. Перечислим основные:

1). Расчет заполняется на основании данных налогового учета налогового агента.

2). Заполнение ведется нарастающим итогом в соответствии с отчетными периодами:

3). Расчет может по-прежнему заполняться как в бумажном, так и в электронном виде.

4). При заполнении бумажного варианта не допускаются исправления при помощи корректирующих средств и двухсторонняя печать.

5). Не допускается заполнение расчета отрицательными значениями.

6). Если не хватает полей для заполнения данных на одной странице расчета, заполняется необходимое количество страниц.

3. Заполнение новой формы 6 НДФЛ Титульный лист

Заполнение Титульного листа расчета ничем не отличается от заполнения других отчетных форм в ФНС.

Напомним, что во всех инструкциях по заполнения новых форм отчетов в отношении номера корректировки теперь содержатся следующие требования:

номер корректировки указывается с использование сквозной нумерации,

первичный расчет имеет нумерацию «0»,

нумерация последующих уточненных расчетов осуществляется последовательно (1, 2, 3 и так далее), без пропусков,

не допускается заполнение номера корректировки уточненного расчета в случаях, когда первичный расчет не представлялся.

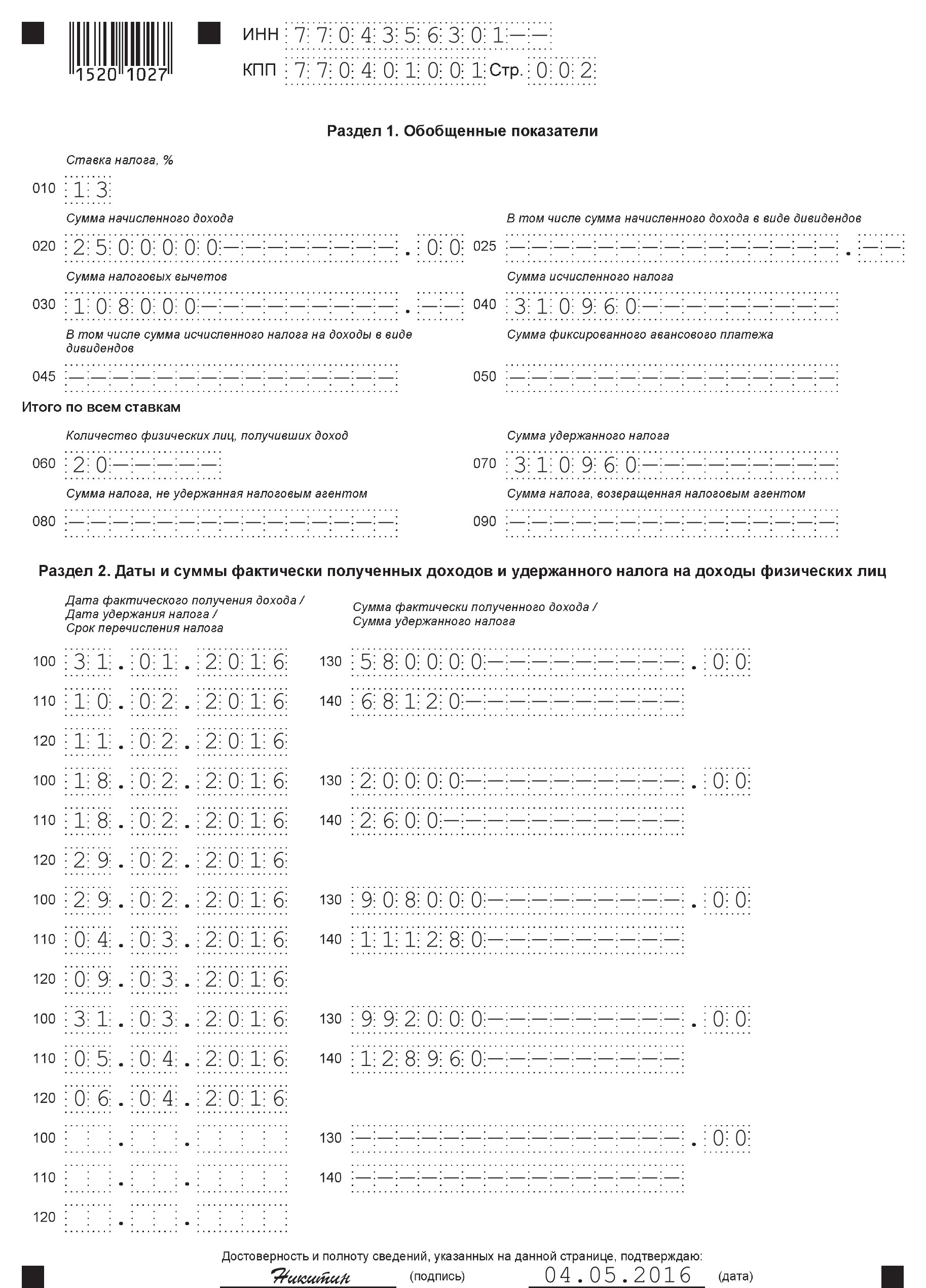

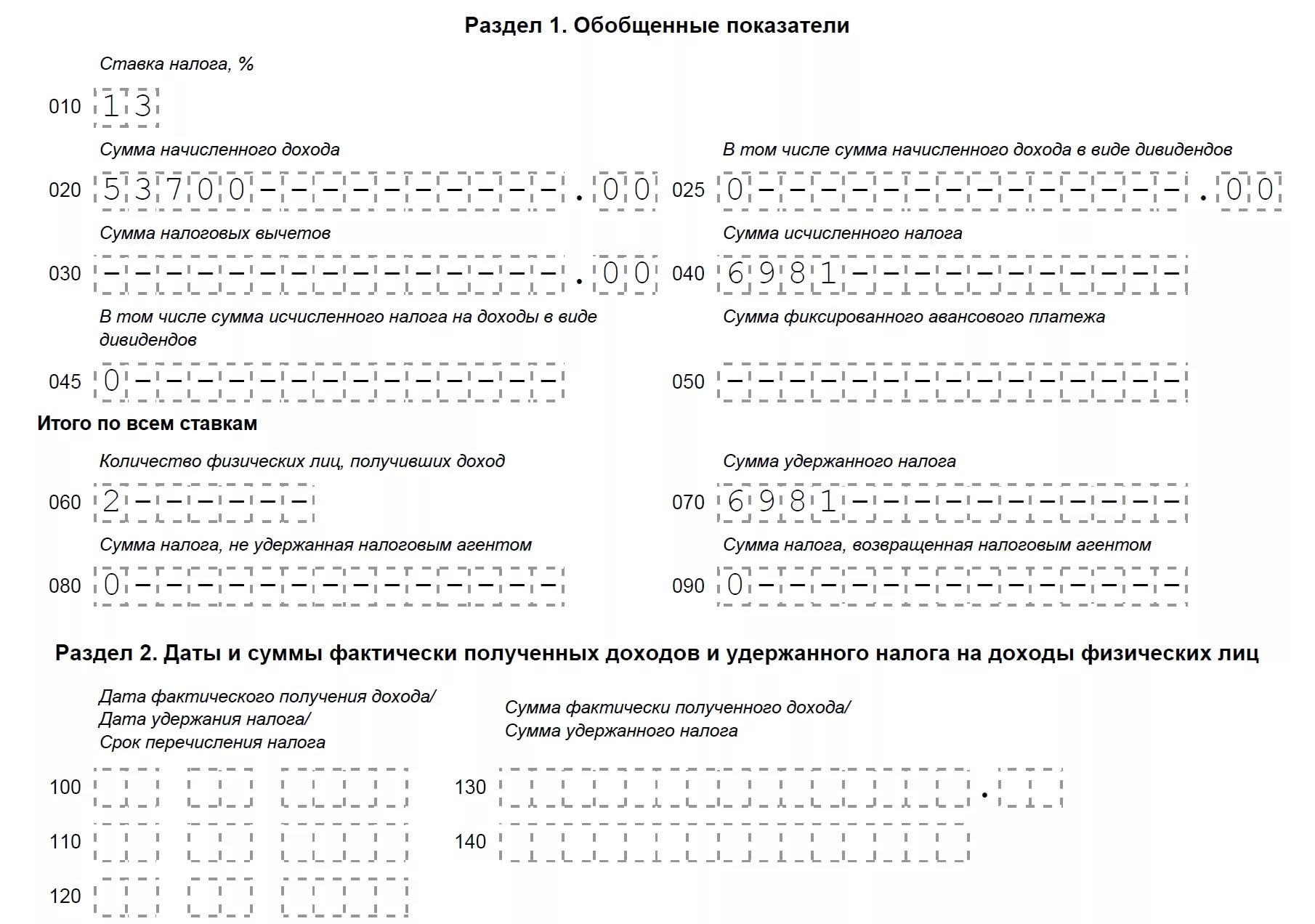

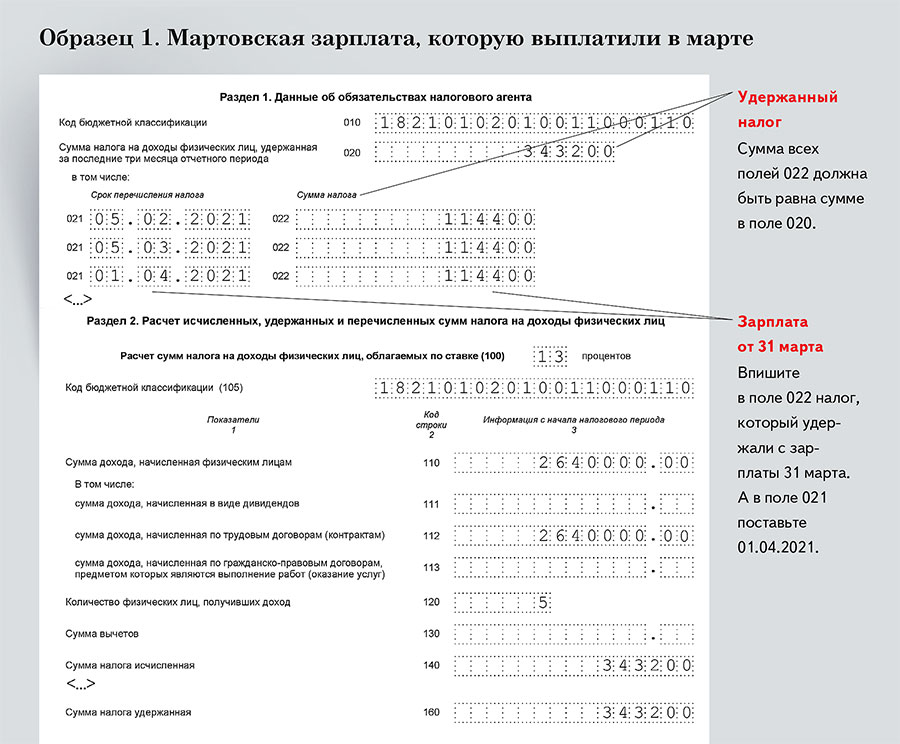

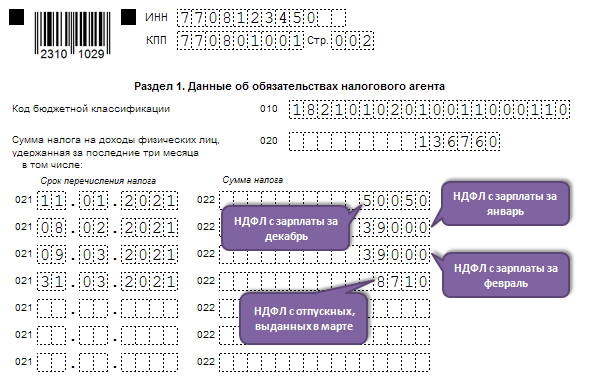

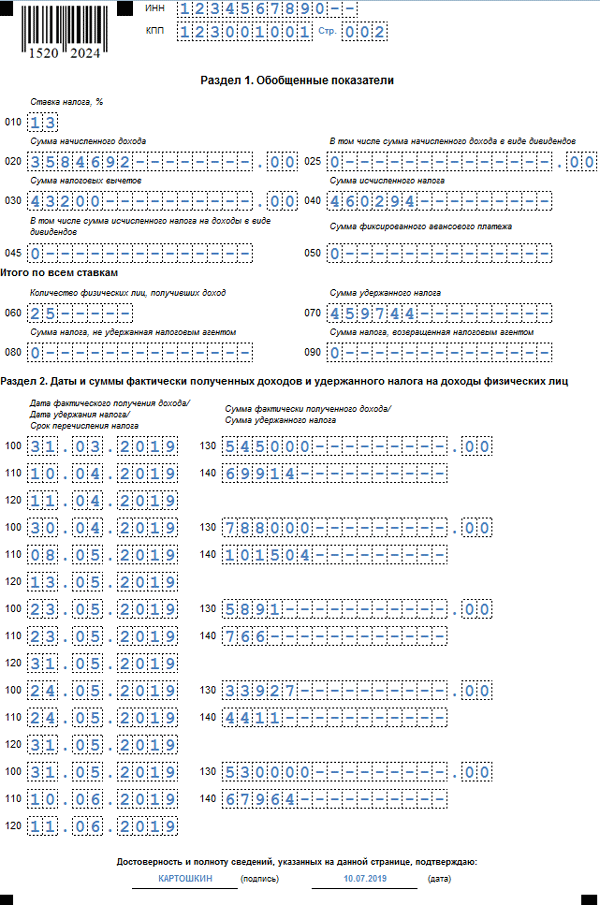

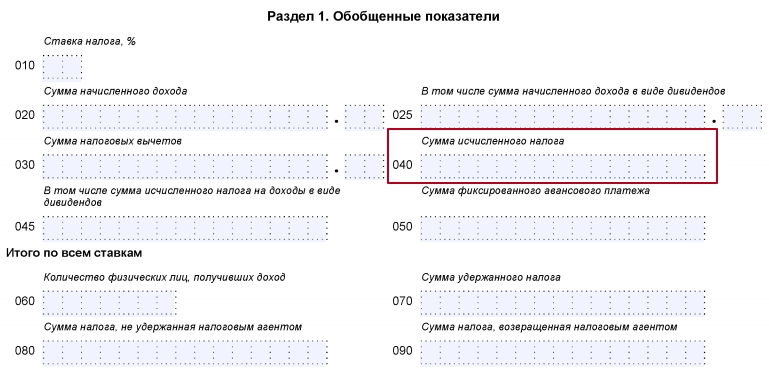

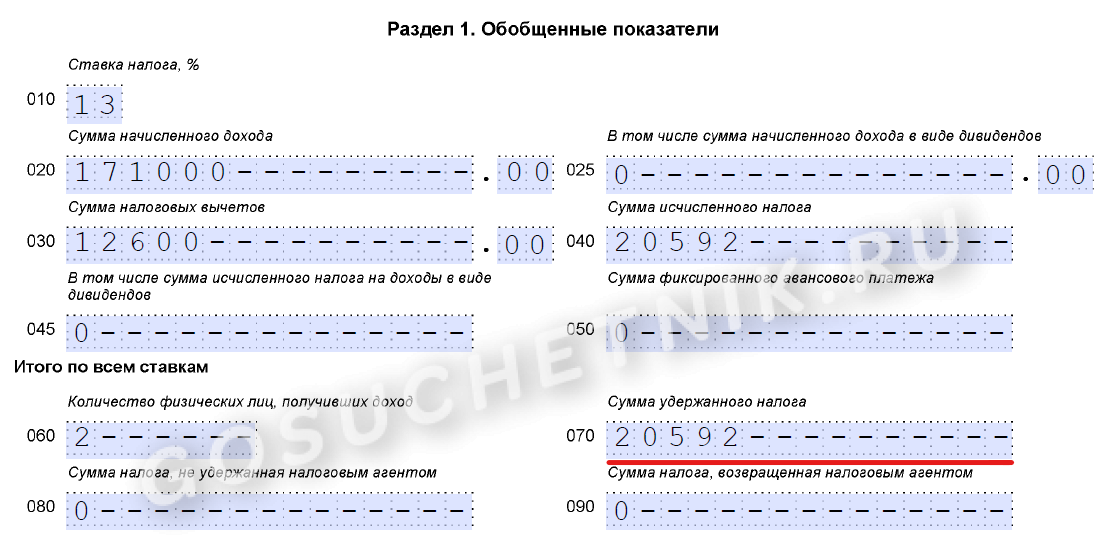

4. Заполнение новой формы 6 НДФЛ Раздел 1

Раздел 1 «Данные об обязательствах налогового агента» заполняется за последние 3 месяца отчетного периода. Напомним, что в аналогичном порядке ранее заполнялся раздел 2 прежней формы 6-НДФЛ.

Новое в порядке заполнения разделов 1 и 2 — указание КБК для разных ставок налога.

В строках раздела 1 указывается:

010 — КБК. Например, для ставки 13%. Если есть доходы, облагаемые по другим ставкам, заполняются дополнительные листы расчета.

020 — общая сумма удержанного налога по всем физическим лицам,

021 — дата перечисления (крайний срок, когда налог с конкретной выплаты дохода должен быть перечислен, «планируемая» дата перечисления).

Сами сроки перечисления не изменились. НДФЛ перечисляется не позднее следующего для большинства доходов. Срок перечисления для отпускных и больничных — не позднее последнего дня месяца, в котором выплачивался такой доход. Для дивидендов, выплачиваемых акционерными обществами — не позднее месяца со дня выплаты дохода.

Для дивидендов, выплачиваемых акционерными обществами — не позднее месяца со дня выплаты дохода.

022 — обобщенная сумма налога, которая должна быть перечислена в дату, указанную в строке 021.

Основное правило по рассмотренным строкам – сумма всех строк 022 должна

равняться числу, указанному в строке 020.

Предположим, что дата выплаты дохода (и, соответственно, дата удержания налога) приходится на один отчетный период, а срок перечисления налога — на следующий отчетный период. Тогда и выплату, и все связанные с ней строки нужно отражать в расчете за следующий отчетный период, иначе правило выполнить не получится.

Новации расчета 6-НДФЛ по отражению возвратов НДФЛ — суммы возвратов теперь указываются и в общей сумме, и разбиваются по датам. Так, в отдельных строках указываются:

030 — общая сумма возвращенного (по правилам статьи 231 НК РФ) налоговым агентом НДФЛ налогоплательщикам за последние 3 месяца,

031 — дата, на которую произведен возврат.

032 — сумма налога, возвращенная в дату, указанную в строке 031.

Сумма всех строк 032 должна равняться числу, указанному в строке 030. И вновь получается, что если перерасчет НДФЛ в одном периоде, а возврат — в следующем, то вся операция отражается в следующем отчетном периоде.

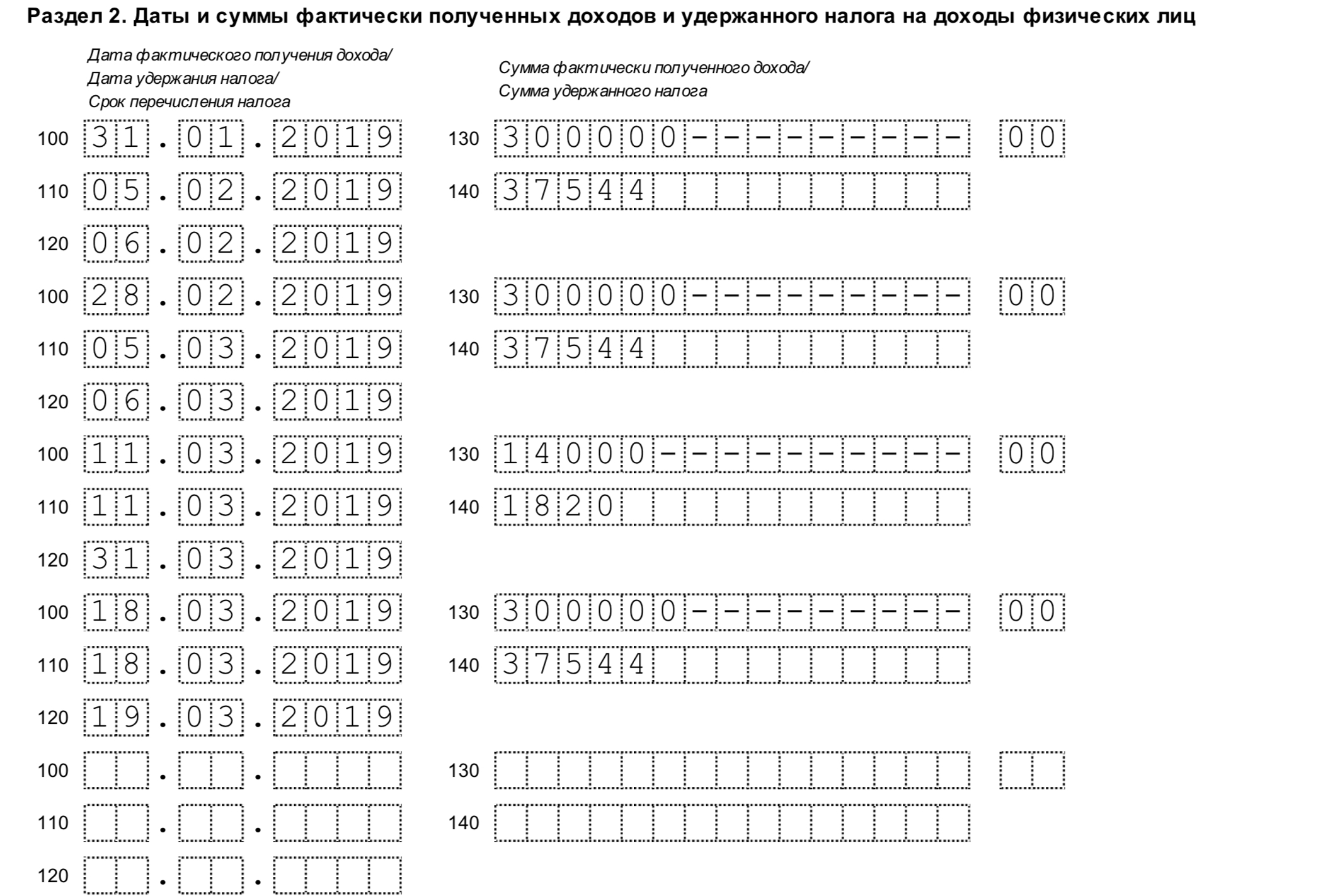

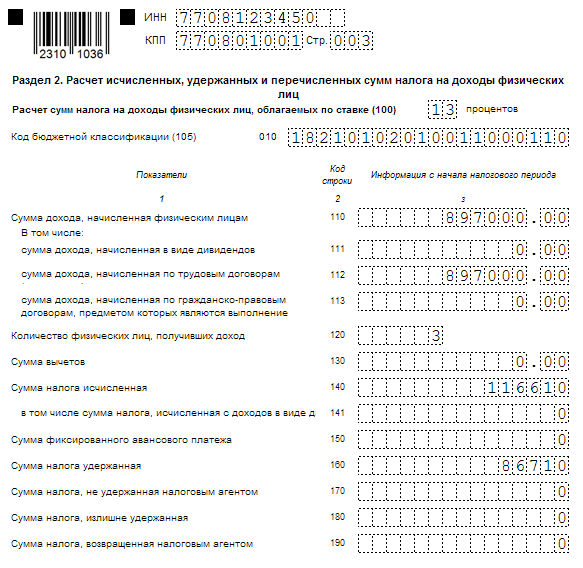

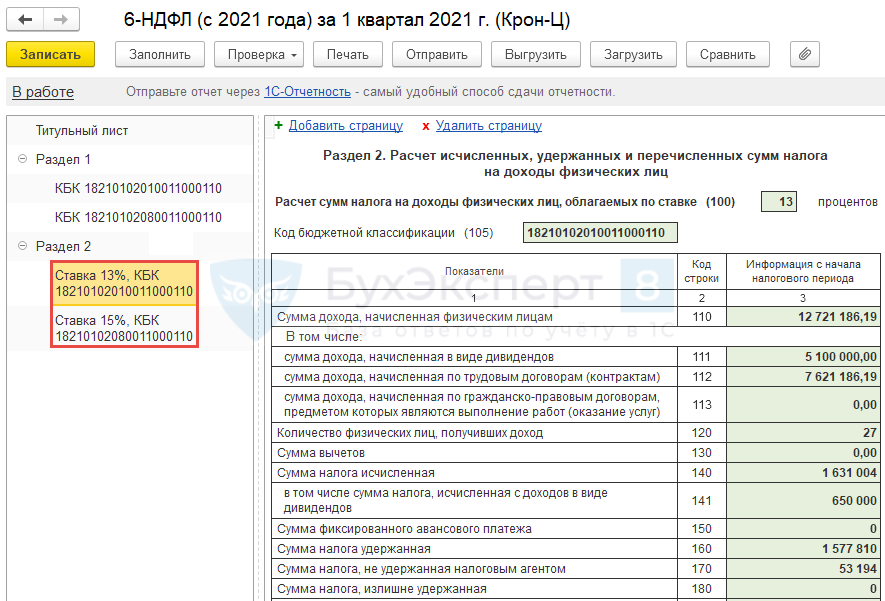

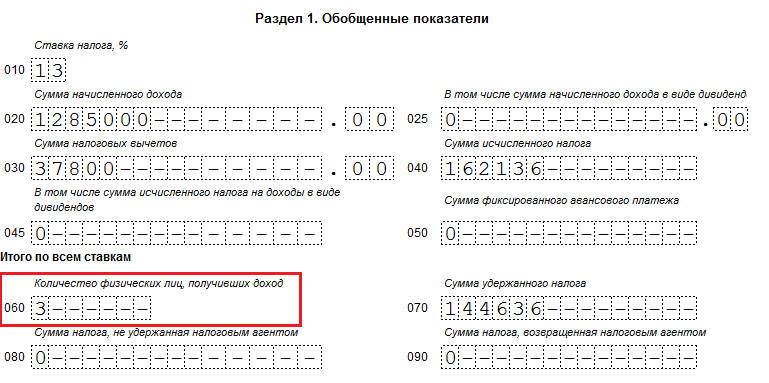

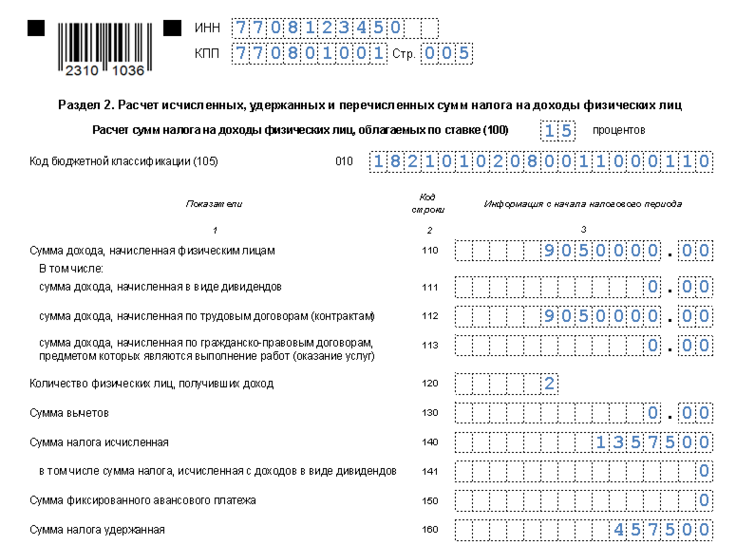

5. Заполнение новой формы 6 НДФЛ Раздел 2

Раздел 2 «Расчет исчисленных, удержанных и перечисленных сумм дохода на физических лиц» заполняется отдельно для каждой ставки налога на доходы физических лиц, если таких ставок за отчетный (налоговый) период было несколько.

В строке 100 Раздела 2 указывается ставка налога, а в строке 105 —соответствующий ей код бюджетной классификации.

Отличительной особенностью нового расчета 6-НДФЛ можно считать и то, что данные по суммам начисленного дохода показываются как в целом по всем доходам, так и расшифровываются. Причем не только в отношении дивидендов, как было раньше, но и по трудовым договорам и договорам гражданско-правового характера (ГПХ):

В строке 110 указывается обобщенная сумма начисленного дохода по всем физическим лицам с начала года, в том числе:

в строке 111 — по дивидендам,

в строке 112 — по трудовым договорам,

в строке 113 — по договорам ГПХ.

Далее приводятся данные по количеству физических лиц, получивших доход (строка 120).

Сумма вычетов показывается, как и раньше, обобщенной суммой в строке 130.

Общая сумма налога — в строке 140. Эта строка расшифровывается только в отношении НДФЛ с дивидендов (строка 141).

Также в разделе 2 приводятся данные по:

строка 150 — сумме фиксированного авансового платежа,

строка 160 — сумме удержанного налога,

строка 170 — сумме не удержанного налога,

строка 180 — сумме излишне удержанного налога,

строка 190 — сумме налога, возвращенного налоговым агентом.

Пока трудно предположить, как заполнять расчет за налоговый период, если дата начисления придется на один налоговый период (по разделу 2), а дата перечисления — на другой (по дате перечисления раздела 1). Для этого случая придется ждать разъяснений контролирующих органов.

Для этого случая придется ждать разъяснений контролирующих органов.

6. Приложение 1 к форме 6-НДФЛ

Приложение 1 к новой форме 6-НДФЛ — это всем нам привычные данные из Справки о доходах и суммах налога физического лица (далее — Справка) по всем сотрудникам.

За 2020 год эти сведения подаются в прежнем порядке по форме 2-НДФЛ, а не приложением к годовому расчету по форме 6-НДФЛ.

Напомним, что номер справки заполняется в хронологическом порядке. Номер должен быть уникальным (неповторяющимся). Выдача справок разным физическим лицам в течение одного налогового периода с одним и тем же номером не допускается.

Номер корректировки справки может принимать разные значения:

«00» — при заполнении первичной справки о доходах,

«01-98» — при заполнении корректирующей справки (при этом в поле «номер справки» указывается номер той справки, которая корректируется).

«99» — при заполнении Аннулирующей справки.

При заполнении поля «статус налогоплательщика» могут указываться следующие коды:

1 — для резидентов (кроме тех, кто работает по трудовым договорам, но на основании патента),

2 — для «обычного» нерезидента,

3 — для нерезидента, являющегося высококвалифицированным специалистом,

4 — для нерезидентов – участников Государственной программы по переселению в РФ (в т.ч. члены экипажа судна, плавающего под Государственным флагом РФ),

5 — для нерезидентов (иностранных граждан или лиц без гражданства), признанным беженцами, либо получившими убежище в РФ,

6 — для иностранных граждан, работающих по трудовым договорам на основании патента.

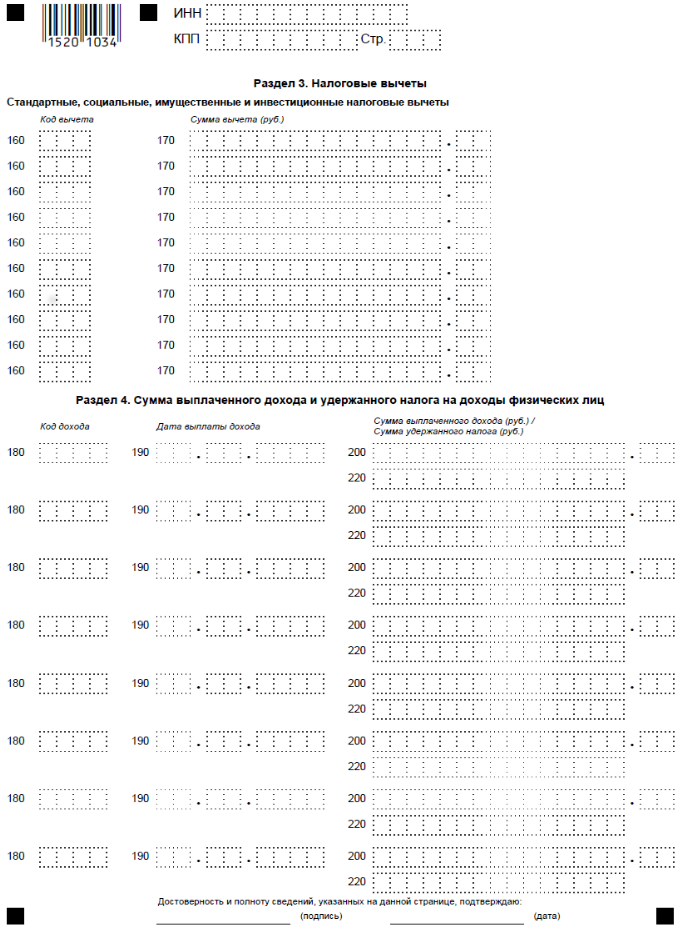

Справка состоит теперь из 4-х разделов и приложения.

Первые два раздела выглядят привычным образом.

В третьем разделе, после данных по стандартным вычетам, добавлены дополнительные поля для отражения данных по полученным уведомлениям ФНС в отношении имущественных и социальных вычетов. Необходимо указать код вычета:

1 — при представлении налоговому агенту уведомления, подтверждающего право налогоплательщика на имущественный налоговый вычет,

2 — аналогичного уведомления на социальный налоговый вычет,

3 — в случае получения налоговым агентом уведомления, подтверждающего право на уменьшение налога на фиксированные налоговые платежи.

Если все же полей не хватит (вычетов предоставлено больше, нежели полей в разделе 3), налоговый агент заполняет столько листов справки, сколько необходимо.

На последующих листах проставляются данные полей «ИНН», «КПП», «стр.», «Номер справки», «Номер корректировки сведений», Раздел 3. В остальных полях проставляются прочерки.

Начиная с отчетности за 2021 год, отдельной справкой не представляются данные о не удержанных суммах налога. Теперь такая информация содержится в Разделе 4 Справки (приложение 1 к расчету 6-НДФЛ).

7. Справка о доходах для сотрудников

Эта справка утверждена тем же Приказом № ЕД-7-11/753@, что и расчет по форме 6-НДФЛ.

Форма справки приведена в приложении 4 к приказу.

Визуально Справка выглядит точно так же, как и прежняя, содержит те же разделы, что и Справка, которую налоговые агенты выдавали своим сотрудникам в 2020 году.

Отличие — в верхнем левом углу указывается «Форма по КНД 1175018», в правом верхнем углу «Приложение № 4 к приказу ФНС России от 15.10.2020 № ЕД-7-11/753@».

Применять новую справку о доходах для сотрудников рекомендовано с 30.12.2020 (через 2 месяца после опубликования приказа, ее утвердившего).

8. Представление расчета 6-НДФЛ в налоговые органы

Представление расчета 6-НДФЛ в налоговые органы

Расчет предоставляется в привычные сроки — не позднее последнего числа месяца, следующего за окончанием отчетного периода и не позднее 1 марта года, следующего за налоговым периодом.

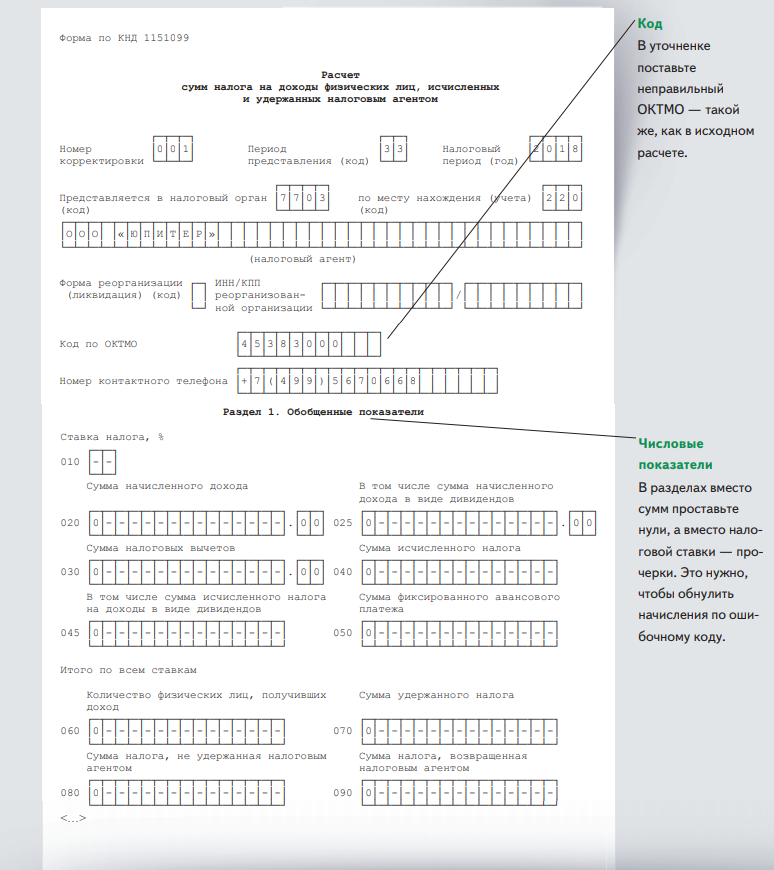

Если потребуется корректировка данных, отраженных в сданном расчете, нужно будет представить Уточненный расчет. Справки при этом не представляются.

Если же требуется уточнение данных в Справках, потребуется представить Уточненный расчет с корректирующими справками.

Мы рассмотрели с вами состав новой формы расчета 6-НДФЛ и порядок ее заполнения, если у Вас остались вопросы, пишите их в комментариях ниже.

Подробнее про заполнение отчетных форм в теории и программе 1С Бухгалтерия 8 смотрите в курсе «Азбука отчетности»

Подписывайтесь на наш инстаграм и телеграм

Наш канал на яндекс-дзен

Заполнение 6-НДФЛ за 1 квартал и полугодие 2020 года

27 Мая 2020

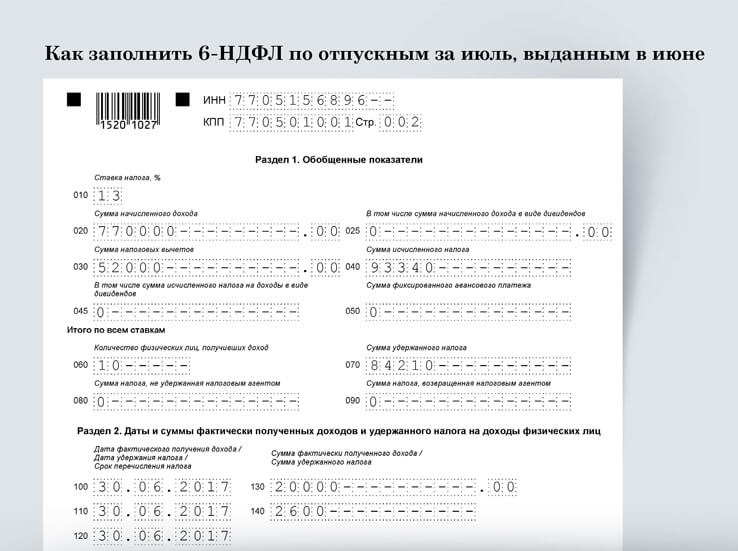

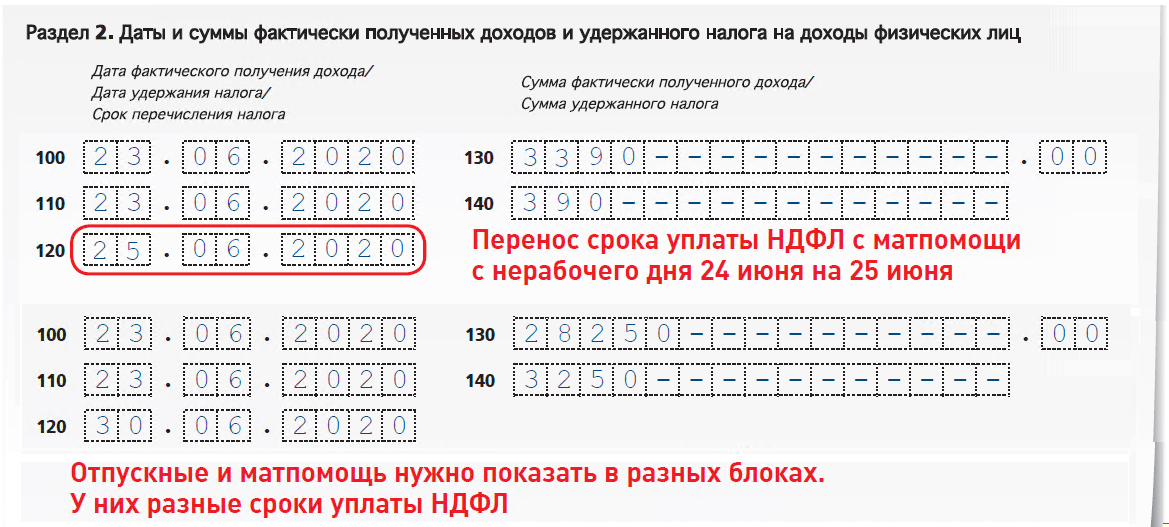

Разъяснения ФНС

Из-за периода нерабочих дней у компаний, которые не работали с 30 марта до 12 мая, могут возникнуть вопросы по заполнению расчета 6-НДФЛ за 1 квартал и полугодие 2020 года. В своем письме ФНС разъяснила ряд моментов.

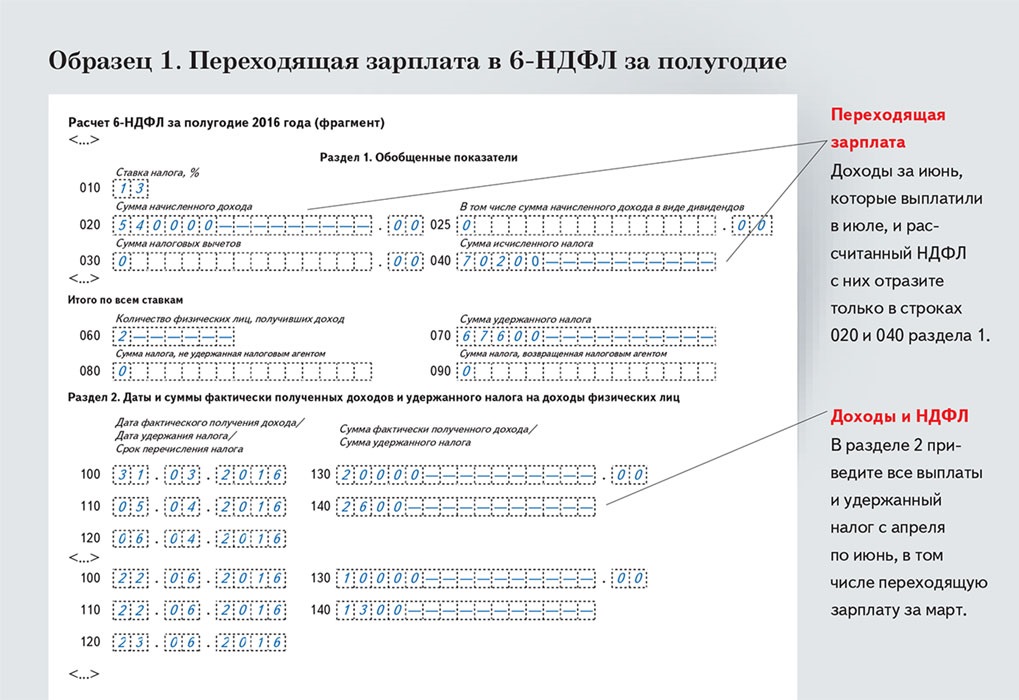

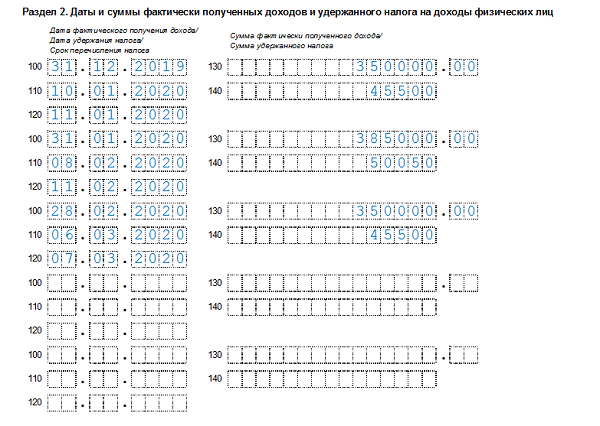

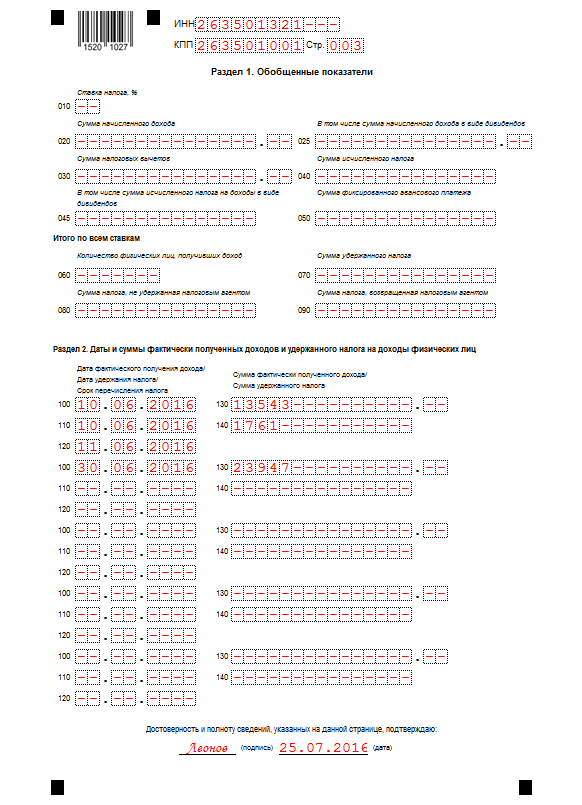

Расчет по форме 6-НДФЛ заполняется на отчетную дату, соответственно, за I квартал на 31 марта, за 6 месяцев – на 30 июня. В связи с нерабочими днями и переносом сроков уплаты налогов, выплаты заработной платы и отпускных за март и НДФЛ с них нужно отразить в расчетах 6-НДФЛ как за первый квартал, так и за полугодие.

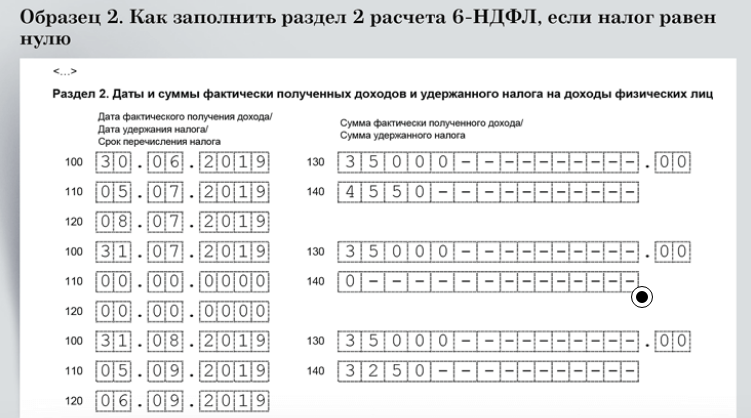

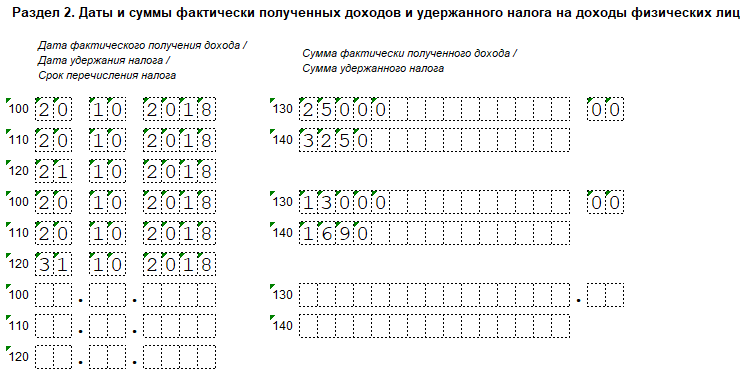

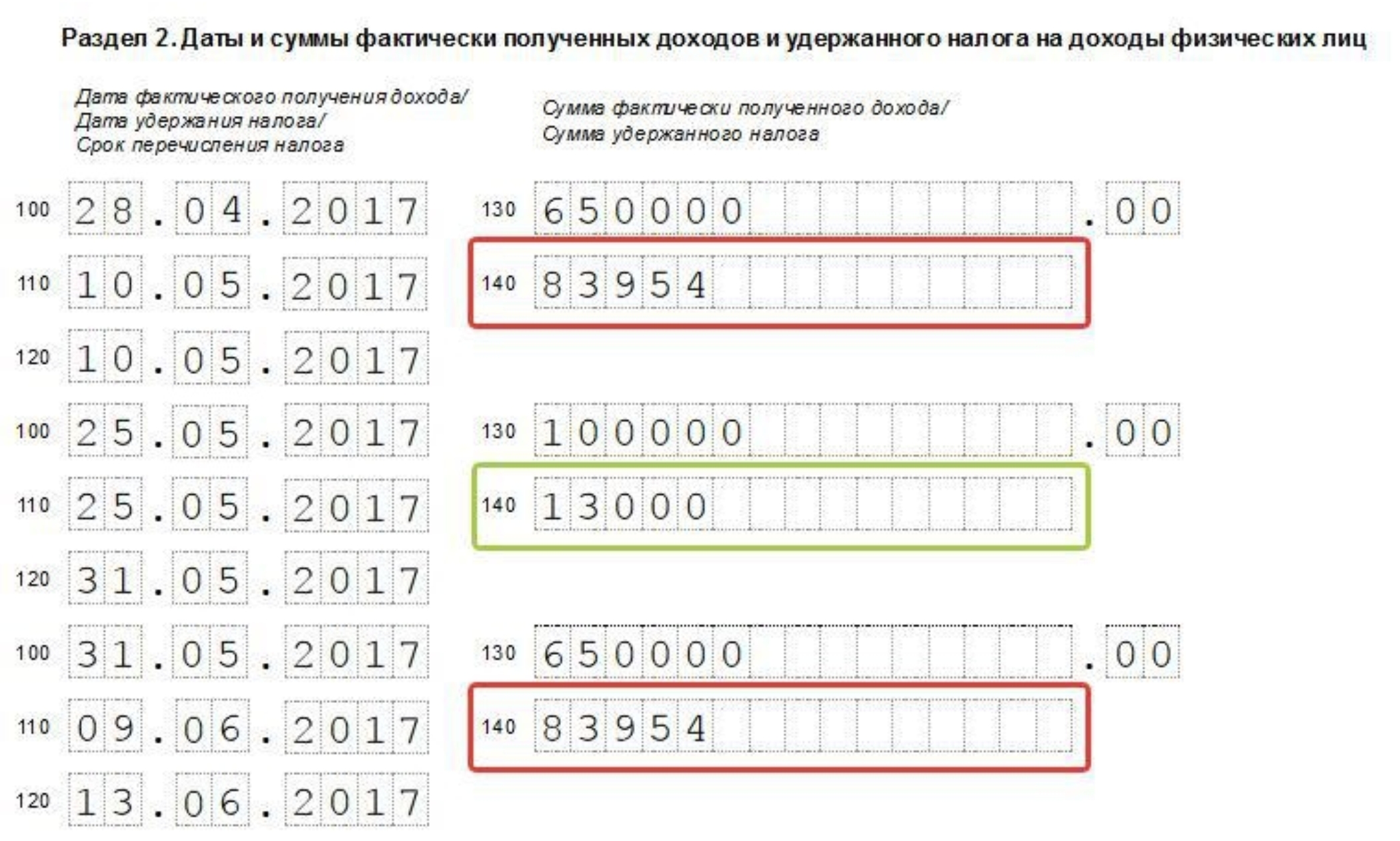

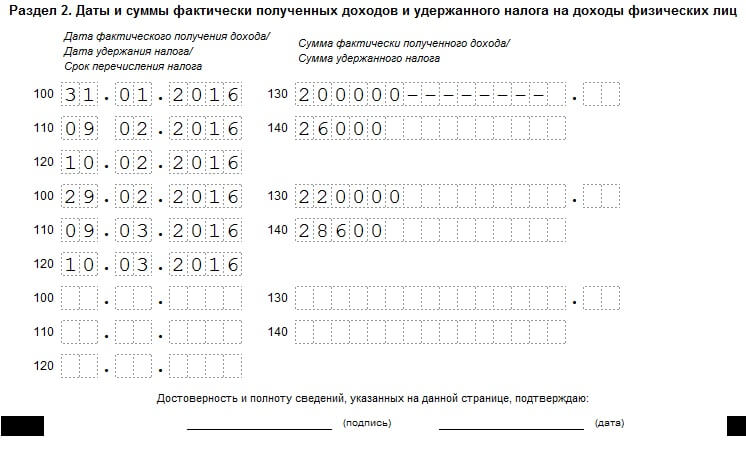

Сумму отпускных за март, выплаченных работнику в марте, нужно отразить в первом разделе отчета за 1 квартал и во втором разделе за полугодие. В разделе 2 датой фактического получения дохода (строка 100) и удержания налога (110) указывается дата перечисления отпускных. Срок перечисления налога (строка 120) – 12.05.2020.

В разделе 2 датой фактического получения дохода (строка 100) и удержания налога (110) указывается дата перечисления отпускных. Срок перечисления налога (строка 120) – 12.05.2020.

Заработную плату за март, если она выплачена 10 апреля, также указывают в разделе 1 за первый квартал и разделе 2 отчета за полугодие. В этом случае раздел 2 заполняется так:

- 100 — 31.03.2020;

- 110 — 10.04.2020;

- 120 — 12.05.2020;

- 130 и 140 — суммы зарплаты и налога с нее.

В строке 120 указывается 12 мая, так как в связи с нерабочими днями эта дата – крайний срок перечисления НДФЛ с отпускных и зарплаты на март.

Напомним, что срок сдачи 6-НДФЛ за 1 квартал продлен на три месяца – до 30.07.2020.

Документ: Письмо ФНС России от 13.05.2020 N БС-4-11/7791@

Как заполнить 6-НДФЛ: инструкция

Закажите бесплатный сборник материалов «6-НДФЛ. Как правильно заполнять в 2020 году?» от КонсультантПлюс. Подборка содержит пошаговую инструкцию и образец заполнения 6-НДФЛ, порядок подачи уточненного расчета, рекомендации по отражению выплат и возврату излишне удержанного налога и т.д.

Как правильно заполнять в 2020 году?» от КонсультантПлюс. Подборка содержит пошаговую инструкцию и образец заполнения 6-НДФЛ, порядок подачи уточненного расчета, рекомендации по отражению выплат и возврату излишне удержанного налога и т.д.

26 Кодекс США § 63 — Определение налогооблагаемого дохода | Кодекс США | Закон США

: статьи с поправкой на инфляцию за определенные годыДля корректировки на инфляцию некоторых статей в этом разделе см. Процедуры получения доходов, перечисленные в таблице в разделе 1 данного раздела.

Поправки2020 — Подразд. (б)(4). Паб. L. 116–260, §212(b)(1), добавлен пар. (4).

Подразд. (г) (2), (3). Паб. L. 116–260, §212(b)(2), добавлен пар. (2) и вычеркнул прежние пп. (2) и (3), которые читаются следующим образом:

«(2) вычет за личные льготы, предусмотренные разделом 151, и

«(3) любой вычет, предусмотренный в разделе 199A.

2018 — пп. (б)(3), (г)(3). Паб. Л. 115–141 заменил «любой вычет» на «вычет».

2017—Подп. (б)(3). Паб. L. 115–97, §11011(b)(2), добавлен пар. (3).

Подразд. (с)(4)(Б). Паб. L. 115–97, §11002(d)(1)(K), заменено «на «2016 календарный год» в подпункте (A)(ii)» на «на «1992 календарный год» в подпункте (B)» в вводные положения.

Подразд. (с)(7). Паб. L. 115–97, §11021(a), добавлен пар. (7).

Подразд. (г)(3).Паб. L. 115–97, §11011(b)(3), добавлен пар. (3).

2014 — Подразд. (с)(1). Паб. L. 113–295, §221(a)(13)(A), добавлены пп. (A) и (B) и вычеркнули прежние подпункты. (A) — (E), которые читаются следующим образом:

«(А) основной стандартный вычет,

«(B) дополнительный стандартный вычет,

«(C) в случае любого налогового года, начинающегося в 2008 или 2009 году, вычет налога на недвижимость,

«(D) вычет убытков от стихийных бедствий и

«(E) вычет налога с продаж транспортных средств.

Подразд. (с)(7)-(9). Паб. L. 113–295, §221 (a) (13) (B), вычеркнуты абз. (7)–(9), которые касались вычета налога на недвижимость, вычета убытков от стихийных бедствий и вычета налога с продаж автотранспортных средств соответственно.

(с)(7)-(9). Паб. L. 113–295, §221 (a) (13) (B), вычеркнуты абз. (7)–(9), которые касались вычета налога на недвижимость, вычета убытков от стихийных бедствий и вычета налога с продаж автотранспортных средств соответственно.

2009 — Подразд. (с)(1)(Е). Паб. L. 111–5, §1008(c)(1), добавлен пп. (Э).

Подразд. (с)(9). Паб. L. 111–5, §1008(c)(2), добавлен пар. (9).

2008 г. — Подразд. (с)(1)(С). Паб. L. 110–343, §204(a), добавлено «или 2009» после «2008».

Паб.L. 110–289, §3012(a), добавлен пп. (С).

Подразд. (с)(1)(D). Паб. L. 110–343, §706(b)(1), добавлен пп. (D).

Подразд. (с)(7). Паб. L. 110–289, §3012(b), добавлен пар. (7).

Подразд. (с)(8). Паб. L. 110–343, §706(b)(2), добавлен пар. (8).

2004 — Подразд. (с)(2). Паб. L. 108–311, §101 (b) (1), воспроизведенный заголовок без изменений и измененный текст в целом, заменяющий положения, касающиеся определенного процента, положениями, касающимися применимого процента в подпункте. (A), переименование пп. (D) как (C), и удаление прежнего подпункта. (C) в отношении лиц, состоящих в браке, которые подают документы отдельно.

(A), переименование пп. (D) как (C), и удаление прежнего подпункта. (C) в отношении лиц, состоящих в браке, которые подают документы отдельно.

Подразд. (с)(4). Паб. L. 108–311, §101(b)(2)(A), заменено «(2)(C)» на «(2)(D)» во вводных положениях и в пп. (Б)(и).

Подразд. (с)(7). Паб. L. 108–311, §101(b)(2)(B), вычеркнут абз. (7) которые относятся к применимому проценту для целей пар. (2).

2003 — Подразд. (с)(7). Паб. L. 108–27 добавлен элемент таблицы, относящийся к 2003 и 2004 годам.

2002 — Подразд. (с)(2). Паб. L. 107–147, §411(e)(1)(E), добавлено: «Если какая-либо сумма, определенная в соответствии с подпунктом (A), не кратна 50 долларам, такая сумма должна быть округлена до следующего наименьшего кратного 50 долларам». в конце.

Подразд. (с)(2)(А). Паб. Законодательство L. 107–147, §411(e)(1)(A), вместо «подпункт (C)» заменено «подпункт (D)».

Подразд. (с)(2)(Б). Паб. L. 107–147, §411(e)(1)(B), зачеркнуто «или» в конце.

Подразд. (в)(2)(В), (Г). Паб. L. 107–147, §411(e)(1)(C), (D), добавлен пп.(C) и переименованный в бывший пп. (С) как (Г).

(в)(2)(В), (Г). Паб. L. 107–147, §411(e)(1)(C), (D), добавлен пп.(C) и переименованный в бывший пп. (С) как (Г).

Подразд. (с)(4). Паб. Законодательство L. 107–147, §411(e)(2)(C), предписывающее внесение поправок путем исключения лишнего предложения в конце, добавленного статьей 301(c)(2) Публичного закона 107–17, было исполнено вычеркнув «Предыдущее предложение не применяется к сумме, указанной в пункте (2)(A)», которая была добавлена разделом 301(c)(2) Pub. L. 107–16, чтобы отразить вероятное намерение Конгресса. См. примечание к поправке 2001 г. ниже.

Паб.L. 107–147, §411(e)(2)(A), заменено «пункт (2)(B), (2)(D) или (5)» на «пункт (2) или (5) » во вводных положениях.

Подразд. (c)(4)(B)(i). Паб. L. 107–147, §411(e)(2)(B), заменено «пункт (2)(B), (2)(D)» на «пункт (2)».

2001 — Подразд. (с)(2)(А). Паб. Законодательство L. 107–16, §301(a)(1) заменило «5000 долларов США» на «применимую процентную долю суммы в долларах, действующую в соответствии с подпунктом (C) за налоговый год».

Подразд. (с)(2)(Б). Паб. L. 107–16, §301(a)(2), добавлено «или» в конце.

Подразд. (с)(2)(С). Паб. L. 107–16, §301(a)(3), заменено «в любом другом случае». для «в случае лица, не состоящего в браке и не являющегося пережившим супругом или главой семьи, или».

Подразд. (с)(2)(D). Паб. L. 107–16, §301(a)(4), вычеркнут пп. (D), который гласил: «2500 долларов в случае, если женатый человек подает отдельную декларацию».

Подразд. (с)(4). Паб. L. 107–16, §301(c)(2), вставленный в конце «Предыдущее предложение не применяется к сумме, указанной в пункте (2)(A).

Подразд. (с)(7). Паб. L. 107–16, §301(b), добавлен пар. (7).

1997 — Подразд. (с)(4). Паб. L. 105–34, §1201 (a) (2), во вводных положениях заменено «(5)» на «(5) (A)» и в пп. (B), заменены «путем замены «1992 календарного года» в подпункте (B) этого пункта на «путем замены «1992 календарного года» на «1992 календарного года» в его подпункте (B)» и добавлены пп. (i) и (ii).

Подразд. (с)(5)(Б). Паб. Законодательство L. 105–34, §1201(a)(1) заменило «сумма в размере 250 долларов США и заработанный доход такого лица» на «заработанный доход такого лица».

(с)(5)(Б). Паб. Законодательство L. 105–34, §1201(a)(1) заменило «сумма в размере 250 долларов США и заработанный доход такого лица» на «заработанный доход такого лица».

1993 — Подразд. (с)(4)(Б). Паб. Л. 103–66 заменил «1992» на «1989».

1990 — Подразд. (с)(4)(Б). Паб. L. 101–508, §11101(d)(1)(D), вставленный перед точкой в конце «путем замены «1987 календарного года» на «1989 календарного года» в подпункте (B) данного документа».

Подразд. (час). Паб. L. 101–508, §11801(a)(4), исключен пп. (h) «Переходное правило для налоговых лет, начинающихся в 1987 году», которое гласило: «В случае любого налогового года, начинающегося в 1987 году, применяется параграф (2) подраздела (с) —

«(1) путем замены «3760 долларов США» на «5000 долларов США»,

«(2) заменив «2540 долларов» на «4400 долларов»,

«(3) заменив «2540 долларов» на «3000 долларов» и

«(4) заменив «1880 долларов» на «2500 долларов».

Предыдущее предложение не применяется, если налогоплательщик имеет право на дополнительную сумму, определенную в соответствии с подразделом (f) (относительно дополнительной суммы для престарелых и слепых) за налоговый год».

1988 г. — Подразд. (с)(5). Паб. L. 100–647 заменил «базовый стандартный вывод» на «стандартный вывод» в заголовке и тексте.

1986 г. — Подразд. (а). Паб. L. 99–514, §102(a), заменено «В целом» на «Корпорации» в заголовке и изменен текст в целом. До внесения поправок текст гласил следующее: «Для целей данного подзаголовка в случае корпорации термин «налогооблагаемый доход» означает валовой доход за вычетом вычетов, разрешенных настоящей главой.

Подразд. (б). Паб. L. 99–514, §102 (a), заменено «Лица, которые не перечисляют свои вычеты по статьям» на «Лицо» в заголовке и измененном тексте в целом. До внесения поправок текст гласил: «Для целей настоящего подзаголовка в отношении физического лица термин «налогооблагаемый доход» означает скорректированный валовой доход —

«(1) уменьшить на сумму —

«(А) превышение постатейных вычетов,

«(B) вычеты за личные льготы, предусмотренные разделом 151, и

«(C) прямой благотворительный вычет и

«(2) увеличено (в случае лица, для которого расчет неиспользованной нулевой суммы предусмотрен подразделом (e)) на неиспользованную сумму нулевой скобки (если таковая имеется).

Подразд. (с). Паб. L. 99–514, §102 (a), заменено «Стандартный вычет» на «Избыточные постатейные вычеты» в заголовке и тексте в целом. До внесения поправок текст гласил: «Для целей настоящего подзаголовка термин «избыточные постатейные вычеты» означает превышение (если таковое имеется) —

«(1) постатейные вычеты, свыше

«(2) нулевая сумма скобки».

Подразд. (c)(6)(C)-(E). Паб. L. 99–514, §1272(d)(6), переименованные подпункты. (D) и (E) как (C) и (D) соответственно, и вычеркнули прежний подпункт.(C), который гласил: «гражданин Соединенных Штатов, имеющий право на льготы по статье 931 (относящиеся к доходам из источников, находящихся во владениях Соединенных Штатов)».

Подразд. (г). Паб. L. 99–514, §102 (a), заменено «Постатейные вычеты» на «Сумма нулевой скобки» в заголовке и тексте в целом. До внесения поправок в пп. (d) гласит следующее: «Для целей настоящего подзаголовка термин «сумма нулевой скобки» означает —

«(1) в случае физического лица, к которому применяется подраздел (a), (b), (c) или (d) раздела 1, максимальная сумма налогооблагаемого дохода, на который налог не облагается применимым подраздел раздела 1, или

«(2) ноль в любом другом случае.

Подразд. (е). Паб. L. 99–514, §102 (a), заменено «Выборы для перечисления» на «Неиспользованная сумма нулевой скобки» в заголовке.

Подразд. (е)(1). Паб. L. 99–514, §102 (a), заменено «В целом» на «Лица, для которых должны быть произведены расчеты» в заголовке и измененном тексте в целом. До внесения поправок текст гласил: «Расчет за налоговый год производится по данному подразделу для следующих физических лиц:

«(A) лицо, состоящее в браке, подает отдельную декларацию, в которой один из супругов перечисляет вычеты,

«(B) иностранец-нерезидент,

«(C) гражданин Соединенных Штатов, имеющий право на льготы по статье 931 (относящиеся к доходам из источников, находящихся во владениях Соединенных Штатов), и

«(D) физическое лицо, в отношении которого вычет в соответствии с разделом 151 (e) разрешен другому налогоплательщику за налоговый год, начинающийся в календарном году, в котором начинается налоговый год физического лица.

Подразд. (е)(2). Паб. L. 99–514, §102 (a), заменено «Время и способ избрания» на «Вычисление» в заголовке и измененном тексте в целом. До внесения поправок текст гласил следующее: «Для целей настоящего подзаголовка неиспользованная сумма нулевой скобки физического лица за налоговый год представляет собой сумму, равную превышению (если таковое имеется) —

(е)(2). Паб. L. 99–514, §102 (a), заменено «Время и способ избрания» на «Вычисление» в заголовке и измененном тексте в целом. До внесения поправок текст гласил следующее: «Для целей настоящего подзаголовка неиспользованная сумма нулевой скобки физического лица за налоговый год представляет собой сумму, равную превышению (если таковое имеется) —

«(A) сумма нулевой скобки, более

«(B) постатейные вычеты.

В случае физического лица, указанного в пункте (1)(D), если трудовой доход такого лица (как определено в разделе 911(d)(2)) превышает постатейные вычеты, такой трудовой доход заменяется постатейным вычетам. вычеты в подпункте (B).

Подразд. (е)(3). Паб. L. 99–514, §102(a), внося поправки в пп. (e) как правило, добавлен пар. (3).

Подразд. (е). Паб. Законодательство L. 99–514, §102(a), заменено «Пожилые или слепые дополнительные суммы» на «Постатейные вычеты» в заголовке и общем тексте с поправками. До внесения поправок текст гласил: «Для целей настоящего подзаголовка термин «детализированные вычеты» означает вычеты, разрешенные настоящей главой, за исключением —

«(1) вычеты, допустимые при расчете скорректированного валового дохода,

«(2) вычеты за личные льготы, предусмотренные разделом 151, и

«(3) прямой благотворительный вычет.

Подразд. (г). Паб. L. 99–514, §102(a), с поправками в пп. (g) в целом, заменив положение о том, что семейное положение определяется в соответствии с разделом 7703, на положения, касающиеся избрания для детализации. См. подразд. (е).

Подразд. (час). Паб. L. 99–514, §102(a), заменено «Переходное правило для налоговых периодов, начинающихся в 1987 г.» на «Семейное положение» в заголовке и измененном тексте в целом. До внесения поправок текст гласил: «Для целей настоящего раздела семейное положение определяется в соответствии со статьей 143.

Подразд. (я). Паб. L. 99–514, §102 (a), в разделе о внесении поправок в целом исключен подпункт. (i), «Прямой благотворительный вычет», который гласил: «Для целей настоящего раздела термин «прямой благотворительный вычет» означает ту часть суммы, разрешенной в соответствии с разделом 170 (а), которая берется в качестве прямого благотворительного вычета. за налоговый год в соответствии с разделом 170(i)».

1981 — Подразд. (б)(1)(С). Паб. L. 97–34, §121(b)(1), добавлен пп. (С).

(б)(1)(С). Паб. L. 97–34, §121(b)(1), добавлен пп. (С).

Подразд. (г).Паб. Законодательство L. 97–34, §104(b) заменило общую ссылку на физических лиц, к которым применяется подраздел (a), (b), (c) или (d) раздела 1, и максимальную сумму налогооблагаемого дохода, на которую применимый подраздел раздела 1 не облагает налогом положения, конкретно относящиеся к суммам в размере 3400 долларов США в случае (A) совместной декларации в соответствии с разделом 6013 или (B) пережившего супруга (как определено в разделе 2(a)) , 2300 долларов США в случае лица, не состоящего в браке и не являющегося пережившим супругом (согласно определению), и 1700 долларов США в случае состоящего в браке лица, подающего отдельную декларацию.

Подразд. (е)(2). Паб. L. 97–34, §111(b)(4), заменено «раздел 911(d)(2)» на «раздел 911(b)» в положениях, следующих за пп. (Б).

Подразд. (е)(3). Паб. L. 97–34, §121(c)(2), добавлен пар. (3).

Подразд. (я). Паб. L. 97–34, §121(b)(2), добавлен пп. (я).

(я).

1978 г. — паб. L. 95–600 заменил «3400 долларов» на «3200 долларов» в пар. (1), «2300 долларов» вместо «2200 долларов» в пар. (2) и «1700 долларов» вместо «1600 долларов» в пар. (3).

1977 г. — паб. Л. 95–30 полностью переработано определение налогооблагаемого дохода с использованием понятия стандартного вычета и состоящее из пп.(a) и (b), озаглавленные, соответственно, «Общее правило» и «Лица, выбирающие стандартные вычеты» для определения с использованием концепций сумм нулевой скобки и избыточных постатейных вычетов и состоящих из подразделов. (a) — (h), озаглавленные, соответственно, «Корпорации», «Физические лица», «Избыточные постатейные вычеты», «Сумма нулевой скобки», «Неиспользованная сумма нулевой скобки», «Постатейные вычеты», «Выбор для перечисления» и «Семейное положение».

Пересмотренные законодательные акты штата Аризона

Сессия: 2022 г. — пятьдесят пятая сессия Законодательного собрания — вторая очередная сессия 2021 г. — Законодательный орган пятьдесят пятого созыва — первая специальная сессия 2021 г. — Законодательный орган пятьдесят пятого созыва — первая очередная сессия 2020 г. — Законодательный орган пятьдесят четвертого созыва — вторая регулярная сессия2019 г. — Первая очередная сессия 2018 — Пятьдесят третья сессия Законодательного собрания — Первая специальная сессия 2018 — Пятьдесят третья законодательная власть — Вторая регулярная сессия 2017 — Пятьдесят третья законодательная власть — Первая регулярная сессия 2016 — Пятьдесят второй Законодательный орган — Вторая регулярная сессия 2015 — Пятьдесят вторая Законодательная власть — Первая специальная сессия 2015 — Пятьдесят второй законодательный орган — первая очередная сессия 2014 — Пятьдесят первый законодательный орган — вторая специальная сессия 2014 — Пятьдесят первый законодательный орган — вторая регулярная сессия 2013 — Пятьдесят первый законодательный орган — первая специальная сессия 2013 — Пятьдесят первый законодательный орган — первая регулярная сессия 2012 — Второй законодательный орган — пятидесятый законодательный орган — Сессия 2011 — Пятидесятая сессия Законодательного собрания — Четвертая специальная сессия 2011 — Пятидесятая сессия Законодательного собрания Время — Третья специальная сессия 2011 — Пятидесятый законодательный орган — Вторая специальная сессия 2011 — Пятидесятый Законодательный орган — Первая специальная сессия 2011 — Пятидесятый Законодательный орган — Первая регулярная сессия 2010 — Законодательный орган сорок девятый — Девятая специальная сессия 2010 — Сорок девятая законодательная власть — Восемьдесят девятая специальная сессия 2010 — Сорок девятая специальная сессия Седьмая специальная сессия 2010 г.

— Законодательный орган пятьдесят пятого созыва — первая очередная сессия 2020 г. — Законодательный орган пятьдесят четвертого созыва — вторая регулярная сессия2019 г. — Первая очередная сессия 2018 — Пятьдесят третья сессия Законодательного собрания — Первая специальная сессия 2018 — Пятьдесят третья законодательная власть — Вторая регулярная сессия 2017 — Пятьдесят третья законодательная власть — Первая регулярная сессия 2016 — Пятьдесят второй Законодательный орган — Вторая регулярная сессия 2015 — Пятьдесят вторая Законодательная власть — Первая специальная сессия 2015 — Пятьдесят второй законодательный орган — первая очередная сессия 2014 — Пятьдесят первый законодательный орган — вторая специальная сессия 2014 — Пятьдесят первый законодательный орган — вторая регулярная сессия 2013 — Пятьдесят первый законодательный орган — первая специальная сессия 2013 — Пятьдесят первый законодательный орган — первая регулярная сессия 2012 — Второй законодательный орган — пятидесятый законодательный орган — Сессия 2011 — Пятидесятая сессия Законодательного собрания — Четвертая специальная сессия 2011 — Пятидесятая сессия Законодательного собрания Время — Третья специальная сессия 2011 — Пятидесятый законодательный орган — Вторая специальная сессия 2011 — Пятидесятый Законодательный орган — Первая специальная сессия 2011 — Пятидесятый Законодательный орган — Первая регулярная сессия 2010 — Законодательный орган сорок девятый — Девятая специальная сессия 2010 — Сорок девятая законодательная власть — Восемьдесят девятая специальная сессия 2010 — Сорок девятая специальная сессия Седьмая специальная сессия 2010 г. — сорок девятая законодательная власть — шестая специальная сессия 2010 г. — сорок девятая законодательная власть — вторая очередная сессия 2009 г. — сорок девятая законодательная власть — пятая специальная сессия 2009 г. — сорок девятая законодательная власть — четвертая специальная сессия 2009 г. — сорок девятая законодательная власть 2009 г. — третья специальная сессия Девятое Законодательное собрание — Вторая специальная сессия 2009 — Сорок девятое Законодательное собрание — Первая Специальная сессия 2009 — Сорок девятое Законодательное собрание — Первая регулярная сессия 2008 — Сорок восьмое Законодательное собрание — Вторая регулярная сессия 2007 — Сорок восьмое Законодательное собрание — Первая регулярная сессия Первая сессия 2006 — Сорок седьмое Законодательное собрание Специальная сессия 2006 года — Сорок седьмая сессия Законодательного собрания — вторая очередная сессия Сессия 2005 г. — Сорок седьмой Законодательный орган — Первая очередная сессия 2004 г. — Законодательный орган сорок шестой созыва — Вторая регулярная сессия 2003 г.

— сорок девятая законодательная власть — шестая специальная сессия 2010 г. — сорок девятая законодательная власть — вторая очередная сессия 2009 г. — сорок девятая законодательная власть — пятая специальная сессия 2009 г. — сорок девятая законодательная власть — четвертая специальная сессия 2009 г. — сорок девятая законодательная власть 2009 г. — третья специальная сессия Девятое Законодательное собрание — Вторая специальная сессия 2009 — Сорок девятое Законодательное собрание — Первая Специальная сессия 2009 — Сорок девятое Законодательное собрание — Первая регулярная сессия 2008 — Сорок восьмое Законодательное собрание — Вторая регулярная сессия 2007 — Сорок восьмое Законодательное собрание — Первая регулярная сессия Первая сессия 2006 — Сорок седьмое Законодательное собрание Специальная сессия 2006 года — Сорок седьмая сессия Законодательного собрания — вторая очередная сессия Сессия 2005 г. — Сорок седьмой Законодательный орган — Первая очередная сессия 2004 г. — Законодательный орган сорок шестой созыва — Вторая регулярная сессия 2003 г. — Законодательный орган сорок шестого созыва — Вторая специальная сессия 2003 г. — Законодательный орган сорок шестой — Первая специальная сессия 2003 г. — Сорок шестой Законодательный орган — Первая регулярная сессия 2002 г. — Сорок пятая Законодательное собрание — Шестая специальная сессия 2002 г. — Сорок пятое Законодательное собрание — Пятая специальная сессия 2002 г. — Законодательное собрание 45-го созыва — Четвертая специальная сессия 2002 г. — Законодательное собрание 45-го созыва — Третья специальная сессия 2002 г. — Законодательное собрание 45-го созыва — Вторая регулярная сессия 2001 г. — Сорок пятое Законодательное собрание — Вторая специальная сессия 2001 г. — Сорок пятая сессия законодательного собрания — Первая специальная сессия 2001 г. — Сорок пятая сессия Законодательного собрания — Первая регулярная сессия 2000 г. — Законодательный орган 44 четвертого созыва — Седьмая специальная сессия 2000 г. — Сорок четвертый Законодательный орган — Шестая специальная сессия 2000 г.

— Законодательный орган сорок шестого созыва — Вторая специальная сессия 2003 г. — Законодательный орган сорок шестой — Первая специальная сессия 2003 г. — Сорок шестой Законодательный орган — Первая регулярная сессия 2002 г. — Сорок пятая Законодательное собрание — Шестая специальная сессия 2002 г. — Сорок пятое Законодательное собрание — Пятая специальная сессия 2002 г. — Законодательное собрание 45-го созыва — Четвертая специальная сессия 2002 г. — Законодательное собрание 45-го созыва — Третья специальная сессия 2002 г. — Законодательное собрание 45-го созыва — Вторая регулярная сессия 2001 г. — Сорок пятое Законодательное собрание — Вторая специальная сессия 2001 г. — Сорок пятая сессия законодательного собрания — Первая специальная сессия 2001 г. — Сорок пятая сессия Законодательного собрания — Первая регулярная сессия 2000 г. — Законодательный орган 44 четвертого созыва — Седьмая специальная сессия 2000 г. — Сорок четвертый Законодательный орган — Шестая специальная сессия 2000 г. — Сорок четвертая сессия Законодательного собрания — Пятая специальная сессия 2000 г. — Сорок четвертая сессия Законодательного собрания — Четвертая специальная сессия 2000 г. — Законодательный орган сорок четвертого созыва — Вторая очередная сессия 1999 г. — Сорок четвертый Законодательный орган — Третья специальная сессия 1999 — Сорок четвертый Законодательный орган — Вторая специальная сессия 1999 — Сорок четвертый Законодательный орган — Первая Специальная сессия 1999 — Сорок четвертый Законодательный орган — Первая регулярная сессия 1998 — Сорок третий Законодательный орган — Шестая Специальная сессия 1998 — Сорок третье Законодательное собрание — Пятая специальная сессия 1998 г. — Сорок третье заседание Законодательного собрания — Четвертая специальная сессия 1998 г. — Законодательное собрание 43-го созыва — Третья специальная сессия 1998 г. — Законодательное собрание 43-го созыва — Вторая регулярная сессия 1997 г. — Законодательное собрание 43-го созыва — Вторая специальная сессия 1997 г.

— Сорок четвертая сессия Законодательного собрания — Пятая специальная сессия 2000 г. — Сорок четвертая сессия Законодательного собрания — Четвертая специальная сессия 2000 г. — Законодательный орган сорок четвертого созыва — Вторая очередная сессия 1999 г. — Сорок четвертый Законодательный орган — Третья специальная сессия 1999 — Сорок четвертый Законодательный орган — Вторая специальная сессия 1999 — Сорок четвертый Законодательный орган — Первая Специальная сессия 1999 — Сорок четвертый Законодательный орган — Первая регулярная сессия 1998 — Сорок третий Законодательный орган — Шестая Специальная сессия 1998 — Сорок третье Законодательное собрание — Пятая специальная сессия 1998 г. — Сорок третье заседание Законодательного собрания — Четвертая специальная сессия 1998 г. — Законодательное собрание 43-го созыва — Третья специальная сессия 1998 г. — Законодательное собрание 43-го созыва — Вторая регулярная сессия 1997 г. — Законодательное собрание 43-го созыва — Вторая специальная сессия 1997 г. — Сорок третье заседание Законодательного собрания — Первая специальная сессия 1997 г. — Сорок третий Законодательный орган — Первая регулярная сессия 1996 г. — Сорок второй Законодательный орган — Седьмая специальная сессия 1996 г. — Сорок второй Законодательный орган — Шестая Специальная сессия 1996 г. — Сорок второй Законодательный орган — Пятая специальная сессия 1996 г. — Сорок второй Законодательный орган — Вторая регулярная сессия 1995 г. — Сорок второй Законодательный орган — Четвертая специальная сессия 1995 г. — сорок вторая сессия Законодательного собрания — третья специальная сессия 1995 г. — сорок седьмая сессия. Законодательное собрание Конд. Сессия 1993 г. — Сорок первый Законодательный орган — Седьмая специальная сессия 1993 г. — Сорок первый Законодательный орган — Шестая специальная сессия 1993 г. — Сорок первый Законодательный орган — Пятая специальная сессия 1993 г. — Сорок первый Законодательный орган — Четвертая специальная сессия 1993 г. — Сорок первый Законодательный орган — Третья Специальная сессия 1993 г.

— Сорок третье заседание Законодательного собрания — Первая специальная сессия 1997 г. — Сорок третий Законодательный орган — Первая регулярная сессия 1996 г. — Сорок второй Законодательный орган — Седьмая специальная сессия 1996 г. — Сорок второй Законодательный орган — Шестая Специальная сессия 1996 г. — Сорок второй Законодательный орган — Пятая специальная сессия 1996 г. — Сорок второй Законодательный орган — Вторая регулярная сессия 1995 г. — Сорок второй Законодательный орган — Четвертая специальная сессия 1995 г. — сорок вторая сессия Законодательного собрания — третья специальная сессия 1995 г. — сорок седьмая сессия. Законодательное собрание Конд. Сессия 1993 г. — Сорок первый Законодательный орган — Седьмая специальная сессия 1993 г. — Сорок первый Законодательный орган — Шестая специальная сессия 1993 г. — Сорок первый Законодательный орган — Пятая специальная сессия 1993 г. — Сорок первый Законодательный орган — Четвертая специальная сессия 1993 г. — Сорок первый Законодательный орган — Третья Специальная сессия 1993 г. — Сорок первая Законодательное собрание — вторая специальная сессия 1993 — сорок первая легислатура — первая специальная сессия 1993 — сорок первая легислатура — первая регулярная сессия 1992 — сороковая законодательная власть — девятая специальная сессия 1992 — сороковая законодательная власть — восьмая специальная сессия 1992 — сороковая законодательная власть — седьмая специальная сессия 1992 — сороковая законодательная власть — седьмая специальная сессия 1992 — сороковая сессия Сессия 1992 года — Сороковой Законодательный орган — Шестая сессия l Сессия 1992 г. — Сороковая законодательная власть — Вторая очередная сессия 1991 г. — Сороковая законодательная власть — Четвертая специальная сессия 1991 г. — Сороковая законодательная власть — Третья специальная сессия 1991 г. — Сороковая законодательная власть — Вторая специальная сессия 1991 г. — Сороковая законодательная власть — Первая специальная сессия 1991 г. — Сороковая законодательная власть — Первая очередная сессия 1990 г. — Тридцать девятая законодательная власть — Пятая специальная сессия 1990 г.

— Сорок первая Законодательное собрание — вторая специальная сессия 1993 — сорок первая легислатура — первая специальная сессия 1993 — сорок первая легислатура — первая регулярная сессия 1992 — сороковая законодательная власть — девятая специальная сессия 1992 — сороковая законодательная власть — восьмая специальная сессия 1992 — сороковая законодательная власть — седьмая специальная сессия 1992 — сороковая законодательная власть — седьмая специальная сессия 1992 — сороковая сессия Сессия 1992 года — Сороковой Законодательный орган — Шестая сессия l Сессия 1992 г. — Сороковая законодательная власть — Вторая очередная сессия 1991 г. — Сороковая законодательная власть — Четвертая специальная сессия 1991 г. — Сороковая законодательная власть — Третья специальная сессия 1991 г. — Сороковая законодательная власть — Вторая специальная сессия 1991 г. — Сороковая законодательная власть — Первая специальная сессия 1991 г. — Сороковая законодательная власть — Первая очередная сессия 1990 г. — Тридцать девятая законодательная власть — Пятая специальная сессия 1990 г. — Законодательный орган тридцать девятого созыва — Четвертая специальная сессия 1990 г. — Законодательный орган тридцать девятого созыва — Третья специальная сессия 1990 г. — Законодательный орган тридцать девятого созыва — Вторая очередная сессия 1989 г. — Законодательный орган тридцать девятого созыва — Вторая специальная сессия 1989 г. — Законодательный орган тридцать девятого созыва — Первая специальная сессия 1989 г. — Тридцать -девятый Законодательный орган — Первая очередная сессия

— Законодательный орган тридцать девятого созыва — Четвертая специальная сессия 1990 г. — Законодательный орган тридцать девятого созыва — Третья специальная сессия 1990 г. — Законодательный орган тридцать девятого созыва — Вторая очередная сессия 1989 г. — Законодательный орган тридцать девятого созыва — Вторая специальная сессия 1989 г. — Законодательный орган тридцать девятого созыва — Первая специальная сессия 1989 г. — Тридцать -девятый Законодательный орган — Первая очередная сессия

Информация о подоходном налоге с физических лиц | Департамент доходов штата Аризона

Департамент доходов штата Аризона последует за объявлением Налоговой службы (IRS) о начале сезона подачи электронных документов в 2021 году.Поскольку электронные налоговые декларации штата Аризона сначала обрабатываются и принимаются через IRS, электронная система подачи налоговых деклараций физических лиц в штате Аризона зависит от даты запуска IRS. Помните, что отправной точкой для подачи декларации по индивидуальному подоходному налогу в штате Аризона является скорректированный валовой доход Federal .

Налогоплательщики могут начать подавать декларации о подоходном налоге с физических лиц через партнеров Free File, и декларации о подоходном налоге с физических лиц будут отправляться в Налоговое управление США с середины февраля.Компании-разработчики налогового программного обеспечения могут подавать налоговые декларации до даты запуска IRS, но налогоплательщики не получат уведомление о принятии до тех пор, пока не откроется электронный налоговый сезон.

Подробнее о процессе электронной подачи документов см. на странице Службы электронных файлов.

Подпишитесь на электронную почту и текстовые сообщения

Подпишитесь, чтобы получать электронные или текстовые уведомления по темам, включая сроки выполнения, новости и объявления, новые функции и налоговые напоминания. Получайте обновления в числе первых, не возвращаясь на сайт и проверяя наличие изменений.

Аризона Запрос на возмещение подоходного налога с физических лиц

ПРОВЕРЬТЕ СТАТУС ВОЗВРАТА

Статус возврата также можно получить с помощью автоматизированной телефонной системы. Налогоплательщики могут позвонить по телефону (602) 255-3381 и, выбрав язык, выбрать вариант 2 для статуса возврата. Налогоплательщики должны подготовить свою налоговую информацию, прежде чем звонить. Будьте готовы предоставить номер социального страхования, почтовый индекс и статус подачи, указанный в отчетах, при запросе возмещения.

Налогоплательщики могут позвонить по телефону (602) 255-3381 и, выбрав язык, выбрать вариант 2 для статуса возврата. Налогоплательщики должны подготовить свою налоговую информацию, прежде чем звонить. Будьте готовы предоставить номер социального страхования, почтовый индекс и статус подачи, указанный в отчетах, при запросе возмещения.

Представители также доступны для оказания помощи налогоплательщикам с понедельника по пятницу с 8:00 до 17:00. (MST).

- (602) 255-3381 (в Фениксе) или

- 1-800-352-4090 (звонок бесплатный по всему штату, за пределами округа Марикопа)

Требования к подаче налоговой декларации

Для налоговых лет, заканчивающихся 31 декабря 2019 года или ранее, лица со скорректированным валовым доходом не менее 5500 долларов США должны подавать налоги, а резидент Аризоны облагается налогом со всех доходов, в том числе из других штатов.Кроме того, физические лица здесь на временной основе должны подать налоговую декларацию, если они соответствуют порогу подачи, сообщая о любом доходе, полученном в Аризоне.

Вот требования к подаче:

Для налоговых периодов, начинающихся с 31 декабря 2020 г. и после этой даты (с 2021 года)

Следующие суммы используются только резидентами с полным и неполным годом. Нерезиденты должны пропорционально распределять суммы на основе своего коэффициента дохода в Аризоне , который рассчитывается путем деления валового дохода в Аризоне на федеральный скорректированный валовой доход.Для получения дополнительной информации см. инструкции по заполнению формы 140NR.

| Физические лица должны подавать документы, если они: | И валовой доход превышает: |

| Одноместный | 12 550 долларов США |

| Суппорт для подачи документов | 25 100 долларов США |

| Замужние подают отдельно | 12 550 долларов США |

| Глава семьи | 18 800 долларов США |

Для целей подачи налоговой декларации в Аризоне резиденты, проживающие в течение всего года, рассчитывают свой валовой доход так же, как и для целей подачи федерального подоходного налога. Затем резиденты должны исключить доход, не облагаемый налогом по закону Аризоны, который включает:

Затем резиденты должны исключить доход, не облагаемый налогом по закону Аризоны, который включает:

- проценты по обязательствам правительства США;

- Пенсионные пособия по социальному обеспечению, получаемые в соответствии с разделом II Закона о социальном обеспечении;

- пособие, полученное в соответствии с Законом о выходе на пенсию на железной дороге;

- жалованье действующей военной службы;

- гонорар, полученный за действительную службу в качестве резервиста члена Национальной гвардии;

- пособия, аннуитеты и пенсии пенсионерам или авансовым платежам в силовых структурах США ( налоговый год 2021 и далее ).

Обратите внимание: Резидент штата Аризона с полным годом проживания облагается налогом на все доходы, включая доходы из другого штата. Аризона также будет облагать налогом выход на пенсию из другого штата. Резиденты облагаются налогом на тот же доход, который они сообщают для целей федерального подоходного налога, с учетом только определенных изменений, разрешенных законодательством штата.

Резиденты , проживающие неполный год, также облагаются налогом Аризоны на любой доход, полученный в период проживания в Аризоне, включая выход на пенсию из другого штата, и любой доход, полученный из источника в Аризоне до переезда (или после отъезда) в штат.Резиденты, проживающие неполный год, должны исключать доход. Закон Аризоны не облагает налогом налог.

Нерезиденты облагаются налогом штата Аризона на любой доход, полученный из источников в штате Аризона. Нерезиденты также могут исключить доход. Закон Аризоны не облагает налогом налог.

Лица, облагаемые налогом как в Аризоне, так и в другом штате на один и тот же доход, также могут иметь право на получение налогового кредита. Пожалуйста, ознакомьтесь с кредитной формой штата Аризона 309 для получения дополнительной информации.

Только для жителей с полным и неполным годом: Кроме того, как правило, та же самая налогооблагаемая часть пенсии физического лица для федеральных целей будет облагаться налогом для целей Аризоны. Резиденты, работающие неполный год, облагаются налогом только на ту часть пенсионного дохода, полученную в течение периода пребывания в качестве резидента. Однако из пенсионного дохода, полученного от штата Аризона и его политических подразделений или от государственной службы США, вычитается до 2500 долларов. Лица, получающие пенсию или авансовые платежи в силовых структурах США, имеют право на вычет до 3500 долларов.

Резиденты, работающие неполный год, облагаются налогом только на ту часть пенсионного дохода, полученную в течение периода пребывания в качестве резидента. Однако из пенсионного дохода, полученного от штата Аризона и его политических подразделений или от государственной службы США, вычитается до 2500 долларов. Лица, получающие пенсию или авансовые платежи в силовых структурах США, имеют право на вычет до 3500 долларов.

Какую форму следует использовать?

Резиденты

Вы являетесь жителем Аризоны, если вы проживаете в Аризоне.Домициль – это место, где у вас есть постоянный дом. Сюда вы собираетесь вернуться, если временно живете или работаете в другом штате или стране. Если вы временно покидаете Аризону, вы все равно остаетесь ее жителем. Резидент облагается налогом на весь доход независимо от того, где он получает доход.

Для получения дополнительной информации об определении статуса проживания см. процедуру департамента, ITP 92-1, Процедура определения статуса проживания.

Форма 140

Вы должны использовать форму 140 , а не форму 140A или форму 140EZ для подачи документов, если к вам применимо любое из следующих условий:

- Ваш налогооблагаемый доход в штате Аризона составляет 50 000 долларов США или более, независимо от статуса подачи.

- Вы вносите коррективы в доход.

- Вы перечисляете отчисления.

- Вы увеличиваете стандартный вычет на 25% благотворительных отчислений (начиная с декларации за 2019 год).

- Вы запрашиваете налоговые льготы, отличные от семейной налоговой льготы, кредита на повышенные акцизные налоги, налогового кредита на имущество или иждивенческого налогового кредита.

- Вы запрашиваете расчетные платежи.

Форма 140А

Вы можете использовать Форму 140A для подачи документов, если все из следующих пунктов относятся к вам:

- Вы (и ваш супруг, если вы состоите в браке и подаете совместную декларацию) оба проживаете в Аризоне целый год.

- Ваш налогооблагаемый доход в штате Аризона составляет менее 50 000 долларов США, независимо от вашего статуса подачи.

- Вы храните календарь.

- Вы не корректируете доход.

- Вы не перечисляете отчисления.

- Вы не увеличиваете стандартный вычет на 25% благотворительных отчислений.

- Только налоговых вычетов, на которые вы можете претендовать, это: налоговый вычет по семейному доходу, налоговый вычет по налогу на имущество, вычет по повышенным акцизным налогам или налоговый вычет для иждивенцев.

- Вы , а не , требующий расчетных налоговых платежей.

Форма 140EZ

Вы можете использовать форму 140EZ для подачи документов, если к вам относятся все следующие пункты:

- Вы одиноки или, если женаты, вы и ваш супруг подаете совместную декларацию.

- Вы (и ваш супруг (супруга), если вы состоите в браке и подаете совместную декларацию) являетесь резидентом Аризоны в течение всего года.

- Вы (и ваш супруг (супруга), если вы состоите в браке и подаете совместную декларацию) были моложе 65 лет и не были слепыми на конец налогового года.

- Вы не заявляете никаких иждивенцев.

- Вы не подаете заявку на освобождение для подходящего родителя или бабушек и дедушек.

- Вы не вносите никаких корректировок в доход.

- Вы не перечисляете отчисления.

- Вы не увеличиваете стандартный вычет на 25% благотворительных отчислений.

- Вы не делаете добровольные подарки с помощью чека возврата.

- Ваш налогооблагаемый доход в штате Аризона составляет менее 50 000 долларов США, независимо от вашего статуса подачи.

- Только налоговые льготы, на которые вы претендуете: налоговая льгота на семейный доход или налоговая льгота на повышенные акцизные сборы.

Неполный год Резиденты

Вы являетесь резидентом на неполный год, если в течение налогового года вы совершили одно из следующих действий.

- Вы переехали в Аризону с намерением стать резидентом.

- Вы уехали из Аризоны с намерением отказаться от проживания в Аризоне.

Вы можете использовать форму 140PY для заполнения.

Нерезиденты

Для нерезидентов A.R.S. § 43-1091 предусматривает, что валовой доход Аризоны включает только ту часть федерального скорректированного валового дохода, которая представляет собой доход из источников в этом штате. Доход нерезидента от заработной платы, полученной работником-нерезидентом, временно находящимся в этом состоянии с целью проведения аварийного восстановления после объявленного бедствия в период бедствия, как определено в разделе 42-1130, не считается доходом от источники в этом штате.

Для целей подоходного налога в штате Аризона A.R.S. § 43-104 определяет термин «нерезидент» как любое физическое лицо, кроме резидента.

Вы можете использовать форму 140NR для подачи документов.

Определение вашего статуса регистрации

Статус подачи, который вы указываете в своей декларации по Аризоне, может отличаться от того, который используется в вашей федеральной декларации.

Если вы квалифицируетесь как состоящая в браке для федеральных целей, вы квалифицируетесь как состоящая в браке для целей Аризоны и должны подавать документы, используя статус либо состоящего в браке, подающего совместную, либо состоящего в браке отдельно.

Если вы одиноки, вы должны подать заявление как одинокий или, если вы соответствуете требованиям, вы можете подать заявление как глава семьи.

Женат, подает совместную декларацию

Вы можете подать совместную декларацию, если вы были женаты на 31 декабря налогового года. Неважно, жили ли вы со своим супругом или нет. Вы можете подать совместную декларацию, даже если вы и ваш супруг подали отдельные федеральные декларации.

Вы можете подать совместную декларацию, если ваш супруг умер в течение налогового года и вы не вступили в повторный брак в этом налоговом году.

Аризона Форма 140 предназначена только для жителей, проживающих в течение всего года. Вы не можете подавать совместную налоговую декларацию по форме 140, если применимо любое из следующих условий:

- Ваш супруг является иностранцем-нерезидентом (гражданином другой страны и проживающим в ней).

- Ваш супруг является резидентом другого государства.

- Ваш супруг является резидентом Аризоны неполный год.

Если вы подаете совместную декларацию с супругом-нерезидентом, вы должны подать совместную декларацию, используя форму Аризоны 140NR.

Если вы подаете совместную декларацию с супругой, проживающей в течение неполного года, вы должны подать совместную декларацию, используя форму Аризоны 140PY.

Возврат главы домохозяйства

Вы можете подать заявление о возвращении в Аризону в качестве главы семьи, только если применимо одно из следующих условий:

- Вы соответствуете требованиям для подачи федеральной налоговой декларации в качестве главы семьи; или

- Вы имеете право подать заявление в качестве подходящей вдовы или вдовца в своей федеральной налоговой декларации.

Замужем Подача отдельной декларации

Если вы были женаты на 31 декабря, в налоговом году вы можете подать отдельную декларацию.Вы можете подать отдельную декларацию, даже если вы и ваш супруг подали совместную федеральную декларацию.

Аризона — штат с муниципальной собственностью. Если вы подаете отдельную декларацию, вы должны рассчитать, какой доход следует указывать в соответствии с законами о совместной собственности. Согласно этим законам, отдельный доход должен отражать половину дохода сообщества из всех источников плюс любой отдельный доход.

Когда вы подаете отдельные декларации, вы должны учитывать отчисления и кредиты сообщества на той же основе, что и доход сообщества.И вы, и ваш супруг должны либо перечислять, либо не перечислять. Если один из вас перечисляет, вы оба должны перечислить. Если один из вас берет стандартный вычет, вы оба должны брать стандартный вычет. Один из вас не может претендовать на стандартный вычет, пока другой перечисляет.

Если вы и ваш супруг (супруга) содержите ребенка-иждивенца за счет дохода сообщества, либо вы, либо ваш супруг (супруга) можете претендовать на иждивенца. Вы оба не можете претендовать на одно и то же в зависимости от обоих результатов.

Односторонний возврат

Используйте этот статус регистрации, если вы были одиноки на 31 декабря налогового года.Вы одиноки, если к вам относится любое из следующих условий:

- Вы никогда не были женаты.

- Вы юридически разлучены на основании декрета о разводе или о раздельном содержании.

- Вы овдовели до 1 января налогового года, и вы не вступали в повторный брак в налоговом году, и вы не имеете права подавать заявление в качестве соответствующей вдовы или вдовца с детьми на иждивении в своей федеральной декларации.

Информация для плательщиков подоходного налога с физических лиц

подоходный налог | Налог штата Вирджиния

Удерживаемый налог с работодателя (налог на няню)

Работодатели некоторых домашних работников имеют возможность отчитываться и платить подоходный налог штата Вирджиния, удерживаемый с этих работников на ежегодной основе. Чтобы работодатель соответствовал требованиям, работа по найму должна состоять исключительно из домашней прислуги в частном доме работодателя, как это определено в Положениях о федеральном налоге на трудоустройство.

Чтобы работодатель соответствовал требованиям, работа по найму должна состоять исключительно из домашней прислуги в частном доме работодателя, как это определено в Положениях о федеральном налоге на трудоустройство.

Положение о ежегодной подаче документов — это вариант подачи документов для квалифицированных работодателей. Он не устанавливает новых требований для удержания. В отличие от федерального «налога на няню», удерживаемый налог с домашнего хозяйства в Вирджинии подается в отдельной декларации и не включается в декларацию работодателя о личном подоходном налоге.Если вы решите зарегистрироваться для этого варианта ежегодной подачи, вам необходимо будет подать форму VA-6H, годовую сводку об удержанном подоходном налоге работодателя в Вирджинии, до 31 января каждого года, чтобы сообщить и уплатить подоходный налог в Вирджинии, удержанный за предшествующий календарный год. Вы должны подать форму VA-6H онлайн либо через свою учетную запись онлайн-сервисов, либо через электронные формы.

Основные инструкции для домашних работодателей

Прежде чем начать, убедитесь, что вы обязаны удерживать подоходный налог штата Вирджиния из заработной платы ваших домашних работников.Если заработная плата не подлежит удержанию на федеральном уровне, она не подлежит удержанию в штате Вирджиния.

Полные инструкции по удержанию подоходного налога штата Вирджиния из заработной платы и других выплат содержатся в Инструкции работодателя по удержанию налога в штате Вирджиния. Информацию о соответствующих федеральных требованиях можно получить в IRS, а информацию о налоге на пособие по безработице, включая возможность ежегодной подачи, предоставляет Комиссия по трудоустройству Вирджинии.

Регистрация

Чтобы зарегистрироваться на счет подоходного налога работодателя-домохозяйки, заполните форму R-1H или зарегистрируйтесь онлайн.Если вы уже подаете заявку на домашнего работника по обычному ежеквартальному или ежемесячному счету подоходного налога, обязательно закройте этот счет при регистрации нового домашнего работодателя и попросите, чтобы любые платежи, сделанные за текущий год, были переведены на новый счет. Счет. Для получения помощи свяжитесь с нами по телефону 804.367.8037.

Счет. Для получения помощи свяжитесь с нами по телефону 804.367.8037.

После того, как вы зарегистрируетесь для получения налогового счета работодателя-домохозяйства, вы должны подавать форму VA-6H за каждый год, в течение которого вы держите счет открытым, даже если у вас нет налога для отчетности.Непредставление может привести к штрафам в размере до 30% причитающегося налога.

Как подать и оплатить

ФормаVA-6H должна быть подана до 31 января каждого года с копиями каждой формы W-2, выданной домашнему работнику в течение предыдущего календарного года, и уплатой налога.

Чтобы подать информацию W-2 и оплатить причитающийся налог, заполните форму VA-6H через свою учетную запись онлайн-сервисов .

Если у вас нет учетной записи, вы можете подать заявку с помощью электронных форм:

Для расчета подоходного налога используйте Таблицы удержания подоходного налога для работодателей штата Вирджиния.

Часто задаваемые вопросы

Квалифицированные работодатели и работники

Что такое домашний работодатель? Что значит иметь статус домашнего работодателя?

Домашний работодатель – это физическое лицо, которое нанимает 1 или более человек исключительно для выполнения домашних работ в доме работодателя. Для целей штата Вирджиния «статус домашнего работодателя» означает, что вы соответствуете этому требованию и зарегистрировались для получения подоходного налога в штате Вирджиния.Эта регистрация позволяет вам подавать налоговую декларацию ежегодно, а не ежеквартально или ежемесячно, как это требуется для большинства других работодателей.

Как узнать, соответствует ли работник требованиям домохозяйки?

Сотрудник должен классифицироваться как работник, выполняющий домашнюю работу в соответствии с федеральными определениями. В эту категорию входят такие работники, как няни, сиделки, домработницы, садовники, работники по уходу за пожилыми людьми, сиделки на дому и другие лица, оказывающие услуги по дому. Для получения подробной информации см. Федеральные правила налогообложения занятости, доступные на веб-сайте www.irs.gov.

Для получения подробной информации см. Федеральные правила налогообложения занятости, доступные на веб-сайте www.irs.gov.

Если у меня есть домашний работник и другие работники предприятия, могу ли я включить налог за всех из них в свою ежегодную декларацию работодателя в штате Вирджиния?

Нет. Вы должны сообщать информацию о сотрудниках, не являющихся домашними хозяйствами, по отдельному счету подоходного налога для вашего бизнеса.

У меня есть небольшой бизнес, которым я управляю из своего дома всего с 1 или 2 сотрудниками.Могу ли я подписаться на статус домашнего работодателя?

Нет. Ежегодная подача документов работодателем-домохозяйкой доступна только для работодателей, сотрудники которых предоставляют услуги по дому на дому. Вам следует зарегистрироваться для получения налогового счета работодателя, чтобы сообщать о налогах для сотрудников вашего бизнеса.

Кто должен зарегистрироваться

Федеральный закон позволяет мне ежегодно подавать «налог на няню», и я хотела бы сделать это для штата Вирджиния. Должен ли я зарегистрироваться для удержания счета работодателя-домохозяйки?

Должен ли я зарегистрироваться для удержания счета работодателя-домохозяйки?

Если вы соответствуете федеральным требованиям, вы можете зарегистрироваться в качестве домашнего работодателя в штате Вирджиния.Однако имейте в виду, что отчетность и оплата производятся по отдельной декларации, форме VA-6H.

Я только что наняла няню. Должен ли я регистрироваться на счет подоходного налога работодателя-домохозяйки?

Не обязательно. Как описано в разделе «Основные инструкции для домашних работодателей», вам необходимо определить, обязаны ли вы удерживать подоходный налог штата Вирджиния из заработной платы вашего работника. Если требуется удержание налога, вы можете зарегистрироваться для получения учетной записи работодателя-домохозяйки, что позволяет вам подавать документы ежегодно, или вы можете зарегистрироваться для получения учетной записи работодателя, удерживающего налог, что потребует подачи ежеквартально.