5.3. Методы списания материальных ценностей в производство (при их движении)

Поскольку на предприятии происходит постоянное движение товарно-материальных запасов (расходуются ранее приобретенные, покупаются новые, продаются выпущенные из производства готовые изделия и на склады поступают вновь произведенные) возникает проблема оценки себестоимости единиц товарно-материальных запасов. Изменение фактической себестоимости единицы одних и те же запасов в течение временных периодов делает проблему выбора метода их оценки очень важной. Выбор метода повлияет на изменение величины активов предприятия и на сумму полученной прибыли (убытка).

Для правильного определения финансового результата и соблюдения правила соответствия необходимо определить:

1) какая часть актива была израсходована в течение текущего периода – и соответственно она должна быть списана на расходы этого периода;

2)

какая

часть

актива

осталась

неизрасходованной

–

значит,

она

должна

отражаться

в

бухгалтерском

балансе

в

разделе

«Активы».

Ошибки в определении величины товарно-материальных запасов при использовании периодической системы учета значительно влияют на финансовые показатели компании:

— если уровень запасов на конец года занижен, то и чистая прибыль также за год окажется заниженной;

— если уровень запасов на конец года завышен, то и показатель чистой прибыли за год будет завышен;

— если уровень запасов на начало года занижен, то чистая прибыль за год окажется завышенной;

— если уровень запасов на начало года завышен, то чистая прибыль за год будет занижена.

Общепринятыми являются следующие методы учета товарно-материальных запасов: а) метод сплошной идентификации; б) метод средней стоимости и его варианты – метод средневзвешенной стоимости и метод скользящей средней стоимости; в) метод ФИФО.

Для

товарно-материальные

запасы,

являющиеся

единичными,

а

также

товаров

и

услуг,

выполненных

по

специальным

проектам,

необходимо

определять

себестоимость

каждого

конкретного

изделия

отдельно.

ПБУ 5/01 разрешает применять любой из названных методов, не определяя их приоритетность.

Метод сплошной идентификации. Суть его состоит в том, что

отслеживается

фактическое

движение

всех

товаров.

В

результате

точно

известно,

какие

запасы

остались

на

складе,

а

какие

были

реализованы.

Поэтому

стоимость

оставшихся

запасов

и

себестоимость

реализованной

продукции

(товаров)

определяются

однозначно.

Однако

следует

отметить,

что

данный

метод

в

большинстве

случаев

неэкономичен.

Он

скорее

применяется

там,

где

стоимость

единицы

товара

достаточно

значительная,

а

количество

товаров

небольшое,

например

при

продаже

автомобилей,

мебельных

гарнитуров,

ювелирных

изделий

и

т.

ФИФО. Метод ФИФО основан на допущении, что в продажу сначала поступают первые по времени приобретения товары. Поэтому стоимость товарных запасов на конец периода определяется по ценам последних поступлений. В рамках данного метода часто учитывается фактическое движение запасов товаров.

Согласно данному методу запасы на конец периода оцениваются по стоимости последних закупок. В периоды роста цен метод ФИФО дает наивысшие показатели чистой прибыли из всех четырех упомянутых методов.

Метод оценки по средней себестоимости. При

использовании

метода

оценки

по

средней

себестоимости

исходят

из

однородного

характера

товаров

для

продажи. Предполагается,

что

каждая

единица

запасов

данного

периода

имеет

одинаковую

стоимость

–

средневзвешенную

стоимость,

рассчитанную

за

период.

Средневзвешенная

стоимость

товара

рассчитывается

как

общая

стоимость

товаров

для

продажи,

деленная

на

их

количество.

Предполагается,

что

каждая

единица

запасов

данного

периода

имеет

одинаковую

стоимость

–

средневзвешенную

стоимость,

рассчитанную

за

период.

Средневзвешенная

стоимость

товара

рассчитывается

как

общая

стоимость

товаров

для

продажи,

деленная

на

их

количество.

Бухгалтерские записи.

Покупки

товаров

для

последующей

продажи

отражаются

на

счете

«Покупки».

Если покупка

осуществляется

денежными

средствами,

кредитуется

счет «Денежные

средства»,

а

если

покупка

осуществляется

в

кредит,

кредитуется

счет

«Кредиторская

задолженность».

Если

фактическое

качество

товаров

не

соответствует

принятым

стандартам,

покупатель

может

возвратить

их

и

получить

право

на

снижение

цены

покупки.

Возврат

и

уценка

купленных

товаров

отражаются

по

дебету

счета

«Кредиторская

задолженность»

или

«Денежные

средства»

и

кредиту

счета

«Возврат

и

уценка

купленных

товаров».

«Возврат

и

уценка

купленных

товаров»

является

временным

счетом,

сальдо

которого

должно

быть

кредитовым.

Если

оплата

производится

в

течение

периода

действия

скидки,

величина

скидки

отражается

по

кредиту

счета

«Скидки

при

покупке».

Требования к раскрытию информации

Финансовая отчетность в отношении МПЗ должна раскрывать: — учетную политику, принятую для оценки запасов;

— общую балансовую стоимость запасов и балансовую стоимость по статьям классификации, принятой данной организацией;

— балансовую стоимость запасов, учтенных по справедливой стоимости за вычетом затрат на продажу.

Учет товарно-материальных ценностей на предприятии

Учет товарно-материальных ценностей (ТМЦ) производится на основании первичных документов (статья 9 ФЗ №129 от 21.11.1996 года). Он должен соответствовать всем нормативным актам. Существуют правила учета, утвержденные различными Методическим указаниями и Постановлениями.

Как отразить в налоговом учете материалы и иные материально-производственные запасы?

Что представляют собой ТМЦ в бухучете?

ТМЦ – это статистический показатель. В его состав могут входить:

В его состав могут входить:

- Производственные запасы.

- Незавершенное производство.

- Оставшийся готовый товар.

Бухгалтер обязан отражать все хозяйственные операции с ТМЦ: поступление, передвижение внутри предприятия, списание.

Как организовать складской учет товарно-материальных ценностей?

Методы учета ТМЦ

Методы учета прописаны в Методических указаниях №119.

Сортовой метод

Учет выполняется при помощи карточек сортового типа. В них фиксируется наличие объектов, а также их движение. В пунктах под номерами 136-140 Методических указаний описаны особенности метода. Учет может вестись следующими способами:

- Количественно-суммовой. Предполагается, что в складских помещениях и бухгалтерии одновременно вводится численный и суммовой учет. При этом используются номенклатурные номера ТМЦ.

- Сальдовый. Предполагается, что на складах вводится исключительно количественный учет по типам ТМЦ.

Бухгалтерия же использует суммовой учет. Для него применяется денежное выражение. Количественный учет производится на основании первичной документации. При этом используются карточки, книги для складского учета. После завершения отчетного года первичная документация должна быть сдана в бухгалтерский отдел.

Бухгалтерия же использует суммовой учет. Для него применяется денежное выражение. Количественный учет производится на основании первичной документации. При этом используются карточки, книги для складского учета. После завершения отчетного года первичная документация должна быть сдана в бухгалтерский отдел.

Сортовой метод используется тогда, когда хранение ТМЦ осуществляется по названию и сорту. При этом не проводится учет времени поставки ценностей, их стоимости. На каждую из номенклатур заводится отдельная карта складского учета. Отличается одна номенклатура от другой по следующим показателям:

- Марка продукции.

- Сорт.

- Измерительная единица.

- Расцветка.

Карточки будут актуальными в течение всего года. В них должна быть изложена вся информация о принятом объекте. Их требуется зарегистрировать в соответствующем реестре. После этого в карточках проставляются индивидуальные номера. Регистрацией обязаны заниматься сотрудники бухгалтерского отдела.

ОБРАТИТЕ ВНИМАНИЕ! Все записи, вносимые в карточки, должны подтверждаться первичной документацией.

Плюсы и минусы сортового метода

Сортовой метод отличается следующими преимуществами:

- Экономия площади складского помещения.

- Быстрое управление остатками ТМЦ.

Однако есть и существенные недостатки – сложности в классификации товаров одного сорта по разной стоимости.

Вопрос: Как отражается в учете хранителя оказание услуг по договору складского хранения, в том числе получение товарно-материальных ценностей (ТМЦ) на ответственное хранение и их возврат по окончании срока договора?

Посмотреть ответ

Партионный метод

Партионный метод предполагает порядок учета, аналогичный сортовому методу. Отличие заключается в том, что раздельно регистрируется каждая партия ТМЦ. О партионнном методе написано в пункте 242 Указаний.

ВАЖНО! Продукция, которая перевозилась одним транспортом, товары с одним названием и одновременным поступлением от единственного поставщика – все это можно считать единой партией.

Партию нужно зарегистрировать в журнале поступления ТМЦ. Ей присваивается индивидуальный регистрационный номер. Он используется для проставления отметок в расходной документации. Регистрационный номер ставится рядом с названиями ТМЦ. Необходимо открыть две партионные карты. Одна будет использоваться в складском отделении, другая – в бухгалтерском. Форма карточки определяется типом продукции.

Плюсы и минусы партионного метода

Методика отличается следующими преимуществами:

- Повышенным контролем над сохранностью ТМЦ.

- Уменьшением потерь предприятия.

Но есть и минусы:

- Нерациональное использование площади склада.

- Нет возможности оперативного контроля ТМЦ.

Выбор конкретного метода будет зависеть от приоритетов предприятия, размеров складского помещения.

Учет ТМЦ

Учет производится на основании первичной документации, составленной по унифицированной форме.

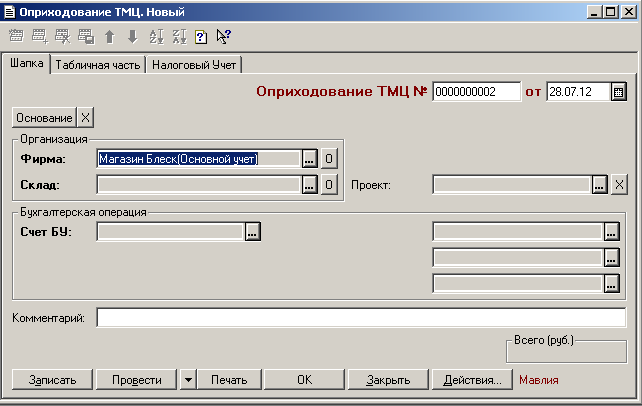

Поступление

К бухучету принимаются:

- Сырье, применяемое при производстве товара.

- Продукция для последующей реализации.

- Активы для нужд руководства предприятия.

Оформление будет зависеть от следующих факторов:

- Места приемки товара.

- Количества продукции, ее качество.

- Соответствия договора поставки сопроводительным бумагам.

При приемке составляется акт. Оформить его нужно по форме №ТОРГ-1. Сотрудники при поступлении ТМЦ должны действовать в соответствии со следующим алгоритмом:

- Оформление заказа на закупку.

- Сверка заказа с нормативами.

- Утверждение.

- Приемка ТМЦ кладовщиком.

- Внесение соответствующей информации в систему складского учета.

- Направление первичной документации в бухгалтерский отдел.

- Сверка учета бухгалтерии и складов.

- Обнаружение недостач, партий без фактуры.

Регламент должен быть зафиксирован во внутренних актах предприятия.

Когда и как учитывать МПЗ на забалансовых счетах?

Проводки при поступлении

При поступлении ТМЦ от поставщика будут использоваться следующие проводки:

- ДТ 10 КТ 60.1. Поступление ценностей.

- ДТ 19.3 КТ 60.1. Входящий НДС.

ТМЦ могут поступать не только от поставщиков, но и от учредителей и прочих лиц. В этом случае открывается соответствующий субсчет счета 10. Проводки будут следующими:

- ДТ10 КТ75.1. Поступление от учредителя.

- ДТ10 КТ 71. Поступление от подотчетного лица.

- ДТ10 КТ20. Изготовление ТМЦ на самом предприятии.

Если ТМЦ поступили для перепродажи, следует использовать счет 41.

Внутренние передвижения ТМЦ

Под внутренними передвижениями товарно-материальных ценностей нужно понимать их перемещение в границах предприятия. К примеру, отпуск сырья со склада в производственный цех. Как правило, при внутренних перемещениях оформляется накладная. Она актуальна в следующих случаях:

- Производимая продукция будет использована самим предприятием.

- Выполняется возврат объекта в цех или склад.

- Осуществляется сдача отходов производства и брака.

Накладная составляется, согласно Постановлению №71а, по форме №М-11.

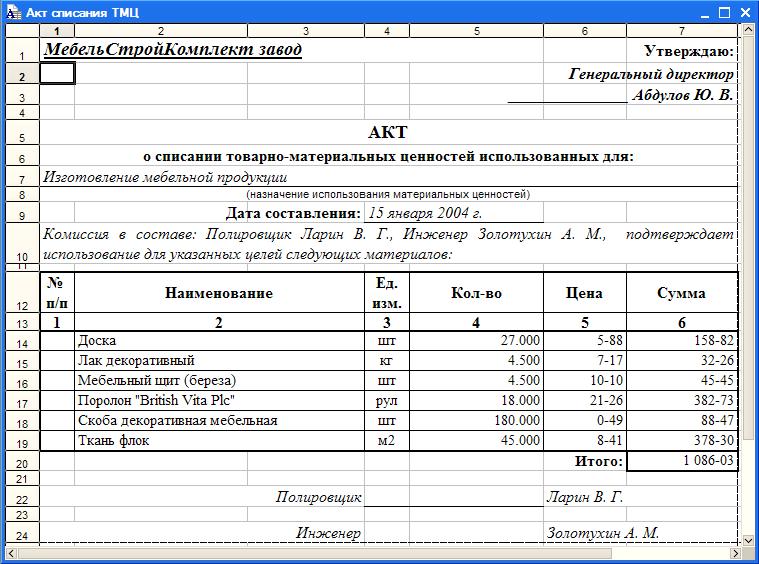

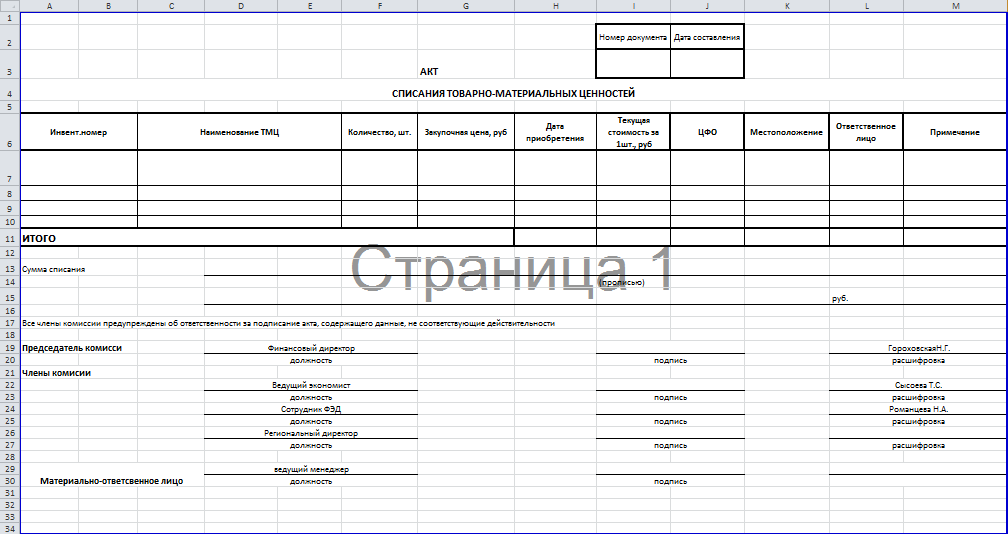

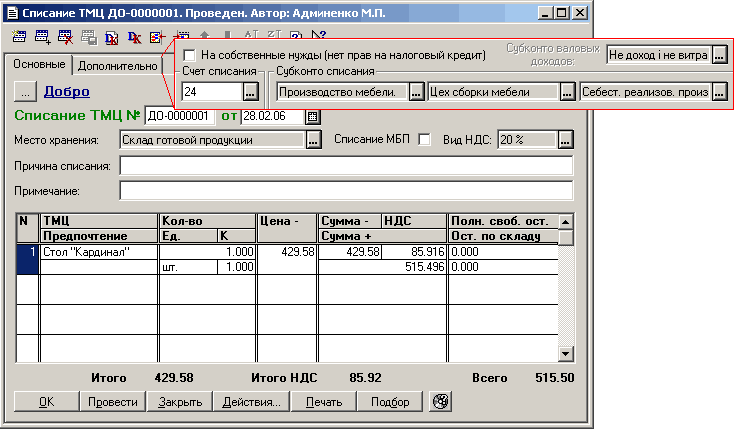

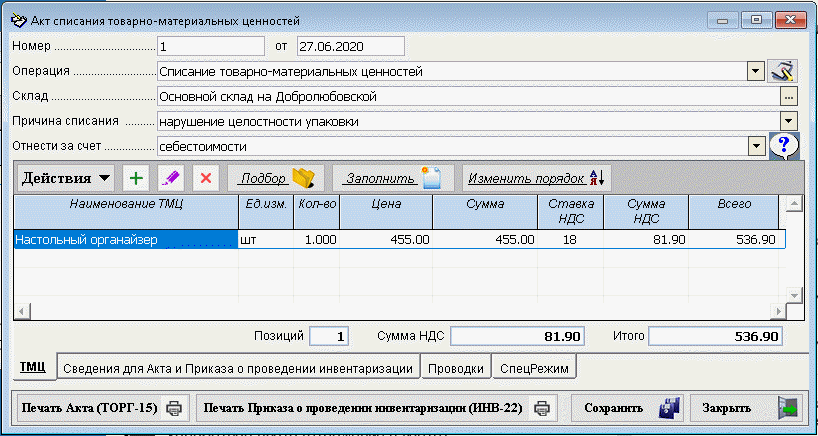

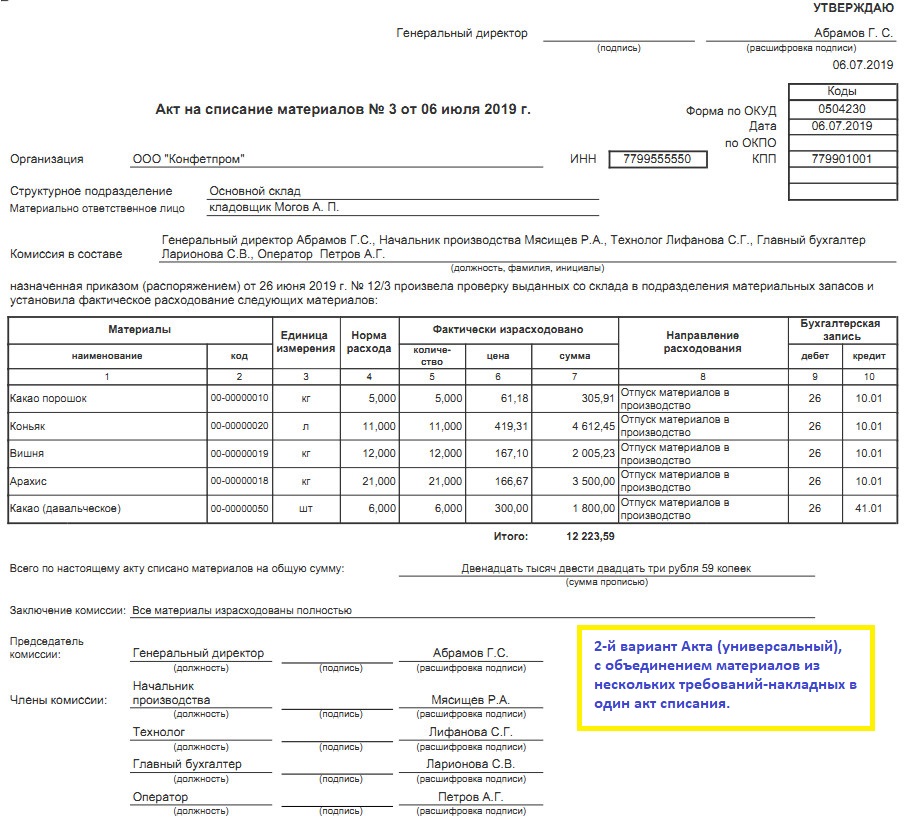

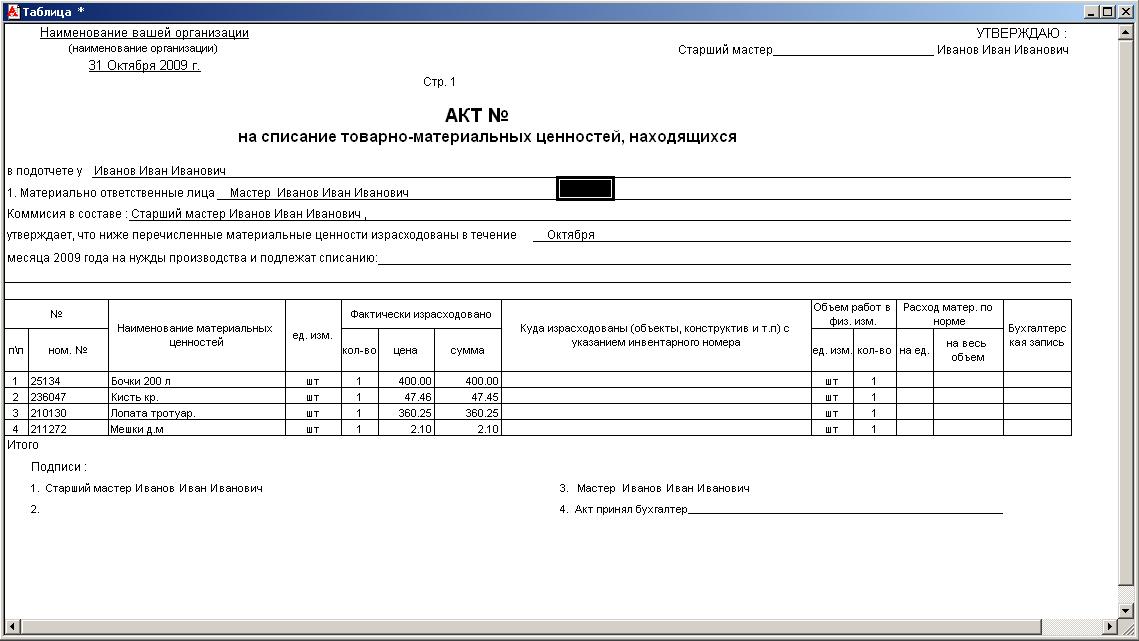

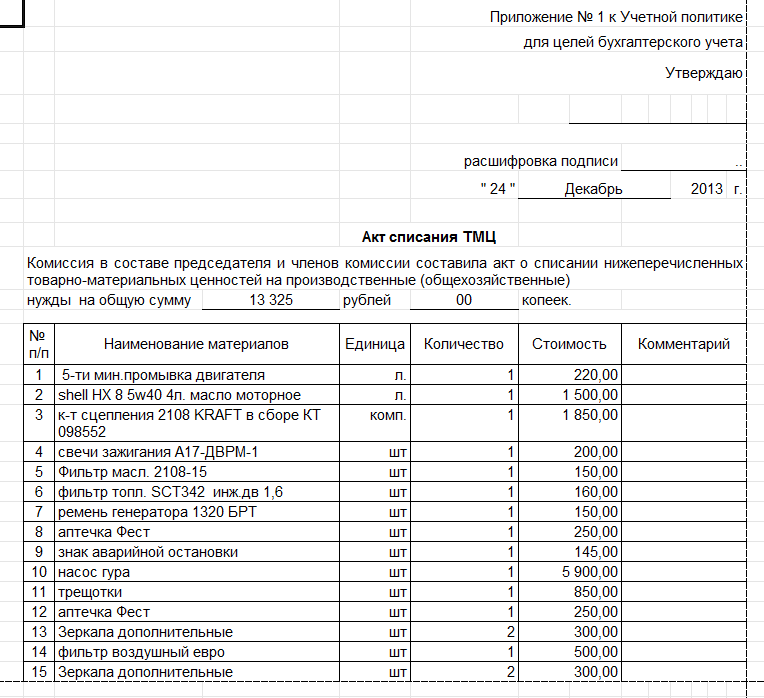

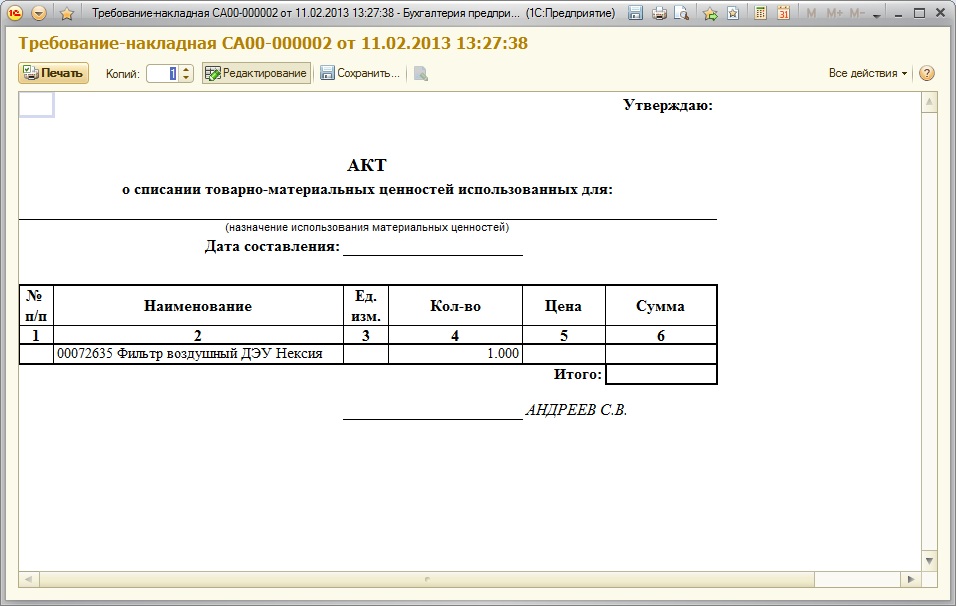

Списание

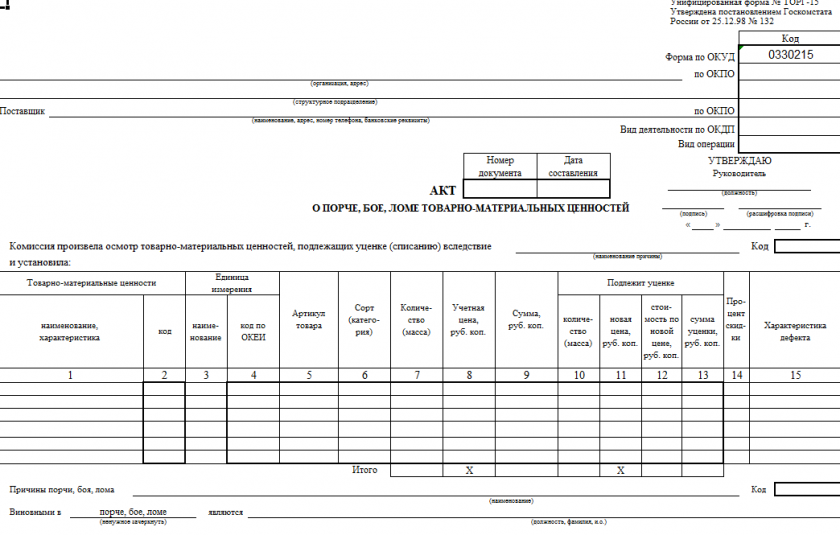

Списание ТМЦ – необходимая процедура, обеспечивающая соответствие фактического количества ценностей с зафиксированным в бухгалтерских документах. Для оформления составляется акт о списании. Ценности, указанные в нем, не подлежат дальнейшему применению. Документ утверждается руководителем. В акте нужно указать всю информацию об объекте списания: вес, номер, причину выбытия.

Документ утверждается руководителем. В акте нужно указать всю информацию об объекте списания: вес, номер, причину выбытия.

Задача бухгалтера – отражение стоимости списываемых ценностей. Определяться она может следующими методами:

- По средней себестоимости.

- По себестоимости отдельного объекта.

- ФИФО (по цене первой поступившей или изготовленной партии).

ВАЖНО! Если списание производится в связи с тем, что ценность морально устарела, то акт не составляется.

Проводки при списании

При списании могут использоваться следующие проводки:

- ДТ20 КТ10.

- ДТ23 КТ10.

- ДТ25 КТ10.

ОБРАТИТЕ ВНИМАНИЕ! При выбытии с балансового счета списывается и стоимость ценности, и амортизационные начисления по ней.

Пример списания

При списании оргтехники в бухучете появляется следующая запись:

- ДТ 0 401 10 172; КТ 0 101 34 410. Списание оргтехники по причине износа.

- ДТ 0 104 34 410; КТ 0 101 34 410. Списание накопленной амортизации.

- ДТ 0 105 36 340; КТ 0 401 10 172. Оприходование деталей с содержанием драгоценных металлов.

Учет по выбытию ведется в специальном журнале.

Метод учета LIFO (ЛИФО): разновидности и приемущества

Метод LIFO (ЛИФО) – методика учета товарно-материальных ценностей в стоимостном выражении по цене последней изготовленной или поступившей партии. В соответствии с данным методом товарно-материальные ценности, поставленные на учет последними, выбывают с учета первыми.

Облачная cистема автоматизации торгового и складского учета.

Повышайте эффективность работы, снижайте потери и увеличивайте прибыль!

Попробовать бесплатно >>

Применение данного метода позволяет исключить занижение расчетной себестоимости продукции по причине инфляции. В условиях роста цен при использовании метода LIFO в отчетности отражаются минимальные из возможных показатели прибыли благодаря списанию стоимости запасов в уменьшение прибыли. Соответственно, метод LIFO дает возможность решить задачу демонстрации в отчетности минимальной величины прибыли при максимальной величине расходов.

Соответственно, метод LIFO дает возможность решить задачу демонстрации в отчетности минимальной величины прибыли при максимальной величине расходов.

Разбираемся в методе LIFO

При использовании метода LIFO в отчет «О прибылях и убытках» включаются текущие затраты на ТМЦ, поэтому прибыль показывается меньше и ближе к реальным цифрам. В балансе стоимость запасов постепенно уменьшается, поскольку в нем фиксируются остатки, приобретенные по наиболее низкой фактической себестоимости.

Читайте также, правильный учет себестоимости услуг >>

Надо отметить, что с 2008 года в бухгалтерском учете метод LIFO запрещен, однако его по-прежнему можно использовать для целей налогового учета. Налоговый учет по методу LIFO представляет собой методику учета товарно-материальных ценностей по себестоимости товаров, являющихся последними по времени приобретения. В налоговом учете данный метод применяется при списании в производство сырья и материалов, при реализации покупных товаров, либо другом выбытии ценных бумаг.

Учет способом LIFO

В основе метода LIFO лежит допущение, что товарно-материальные ценности, которые первыми поступают в производство (продажу), должны оцениваться по себестоимости последних по очередности изготовления или приобретения.

При этом ТМЦ, находящиеся в запасе на конец периода, оцениваются по фактической себестоимости первых закупок, а в себестоимости реализованной продукции учитывается себестоимость материальных ресурсов, последних по времени приобретения.

В условиях инфляции применение способа LIFO позволяет организациям первыми списывать наиболее дорогие товары (материалы, сырье), что дает возможность минимизировать платежи по налогу на прибыль за текущий период.

Разновидности метода LIFO

Наряду с классическим методом LIFO в учетной политике могут использоваться такие его разновидности, как метод нормативного объема запасов и метод LIFO для розничной торговли. Метод нормативного объема запасов применяется только для учета нормативного минимума запасов сырья (зерна, металлов и т. д.), а учет остальной части запасов производится с использованием других методов.

д.), а учет остальной части запасов производится с использованием других методов.

Основой для метода является утверждение, что в распоряжении организации всегда должен иметься некий стабильный объем сырьевых запасов. Если этот объем падает ниже определенного уровня, то часть полученной прибыли должна быть направлена на восстановление запасов.

В отличие от оценок по традиционному методу LIFO, в оценках по нормативному методу не учитывается прибыль от перемешивания слоев. В долгосрочной перспективе нормативный метод по сравнению с методом LIFO обеспечивает более консервативные и постоянные оценки прибыли.

Метод LIFO для розничной торговли заключается в применении особой техники, в основе которой лежит индекс розничных цен.

Сначала оценка запасов каждого отдела магазина производится по розничному методу, после чего издержки уменьшаются обратно пропорционально росту цены товара по индексу цен. В этом случае разрешается отступление от обычного правила, согласно которому при использовании метода LIFO расчет индексов должен производиться самой организацией по внутренним данным.

Преимущества и недостатки

Использование метода LIFO выгодно в условиях роста цен за счет возможности увеличения стоимости реализованного имущества, что ведет к снижению налоговой базы по налогу на прибыль.

Если организация располагает относительно постоянным запасом товаров на складе, применение данного метода даст ей определенные преимущества. Кроме того, поскольку товарные остатки включаются в налоговую базу по налогу на имущество организаций, использование метода LIFO позволяет использовать при расчете данного налога покупные товары по более низким ценам.

Однако в бухгалтерском учете метод LIFO не особенно выгоден для организаций, рассчитывающих привлечь инвестиции. Дело в том, что использование данного метода в условиях инфляции влечет за собой уменьшение финансового результата компании, что снижает привлекательность организации с точки зрения потенциальных инвесторов.

Наоборот, при падении цен метод LIFO дает возможность продемонстрировать в отчетности более высокие показатели прибыли.

Однако, применение метода LIFO становится причиной того, что данные о себестоимости, показанные фирмой в отчетности, во многом не совпадают с реальной картиной. Именно поэтому сегодня использование данного метода ограничено рамками только налогового учета.

Учет в онлайн-программе Класс365

Вести учет без рутины и ошибок в документах? Теперь это возможно. Современная автоматизированная система Класс365 позволяет не задумываться о правильности заполнения учетных форм документах, а также позволяет вести учет товарно-материальных ценностей автоматически.

Вы всегда сможете сформировать необходимую отчетность по интересующему периоду в 1 клик. Класс365 — программа, которая охватывает все сферы работы и позволяет автоматизировать торговлю, склад, финансы, работу с клиентами, что гарантирует достоверность и многоплановость отчетной документации.

В онлайн-программе содержатся более 50 самых актуальных форм учетных документов, куда автоматически подставляются данные, что в разы экономит время сотрудников, руководства, клиентов и позволяет работать без проволочек и погрешностей.

Что отличает Класс365 от стандартных «настольных» приложений?

- Для того, чтобы автоматизировать бизнес достаточно просто зарегистрироваться в программе и перейти по ссылке в персональный аккаунт.

- Вам не нужно будет беспокоиться о внедрении программы, обучении персонала, покупке дорогостоящей лицензии.

- Программа не потребует от вас расходов на расширение штата. Техническая поддержка обеспечивается удаленно и абсолютно бесплатно.

- Вы можете быть абсолютно спокойны за сохранность и безопасность ваших данных, так как они надежно хранятся в европейских дата-центрах.

- Работайте с онлайн-системой с любого устройства с выходом в Интернет

Используйте современный подход к учету! Начните работу с онлайн-программой абсолютно бесплатно!

Подключайтесь бесплатно уже сегодня!

Учет без ошибок и рутины вместе с Класс365!

Списание товара в компании — отражение в учете

Списание товара в компании означает, что их снимают с балансового учета, изымают и относят к убыткам. Перед началом процедуры списания производится оценка товаров, для чего применяются следующие методы:

- оценка по средней стоимости товаров;

- по стоимости единицы товара;

- по стоимости самых ранних приобретений (метод ФИФО).

Согласно выбранному способу оценки выбирается и метод списания. Такой метод, как ЛИФО – списание в первую очередь последних учтенных товаров, с 2015 года отменен.

Основанием для начала процедуры списания является приказ руководства. Формируется специальная комиссия из материально ответственных лиц, которая проводит инвентаризацию и оценку товара, определяя причины списания и возможность дальнейшего использования. Члены комиссии составляют акт о списании по форме ТОРГ-16 (порча или износ), который утверждает руководство компании. Акт о списании по другим причинам может быть составлен в свободной форме.

Бухгалтерия делает следующие проводки:

- Д90.2 К45.2, причем отдельно по каждому товару.

- НДС списывается в расходы проводкой Д90.2 К19.11, также по каждому виду товара.

Образцы продукции есть практически в каждой компании, их списание также должно быть отражено в учете. Проводки зависят от того, с какой целью списываются эти образцы, отраженные на счете 41 «Товары» и специальном субсчете.

- При бесплатной передаче образцов оформляется накладная на отпуск материалов, проводка Д91-2 «Прочие расходы» К41 «Образцы».

- При списании на дегустацию оформляется накладная на внутреннее перемещение товаров.

Отражение списания образцов при бесплатной передаче на сторону в налоговом учете предусматривает расчет и уплату НДС в соответствии с их стоимостью.

Списание ТМЦ необходимо для того, чтобы их количество соответствовало сведениям в бухучете, а также во избежание злоупотреблений материально ответственными лицами. Порядок стандартный: руководитель приказом назначает комиссию, которая составляет акт списания (для морально устаревших ТМЦ он не нужен). В приказе должен быть указан источник, за счет которого производится списание: прибыль, себестоимость и т.п. Комиссия также составляет инвентаризационную опись просроченных и назначенных к списанию ТМЦ.

В приказе должен быть указан источник, за счет которого производится списание: прибыль, себестоимость и т.п. Комиссия также составляет инвентаризационную опись просроченных и назначенных к списанию ТМЦ.

Проводки по списанию могут быть различными и делаются по каждому виду ТМЦ в отдельности:

- при отпуске в основное производство – Д20 К10;

- при отпуске во вспомогательное производство – Д23 К10;

- при отпуске на общехозяйственные нужды – Д25 К10;

- при отпуске на склады – Д10 К10;

- списание просроченных ТМЦ – Д41 по субсчету «Товары с истекшим сроком годности» К41, субсчета «Товары в торговых залах», «Товары на складах».

Уменьшить налогооблагаемую базу после списания товаров и отражения этого в учете достаточно трудно – налоговая инспекция чаще всего отказывает в этом.

Следует знать, что если списана продукция, подлежащая утилизации, например продукты питания, косметика и парфюмерия, то акт об уничтожении должен быть направлен в налоговую инспекцию не позднее, чем через 3 дня от даты уничтожения.

В наше время учет поступивших ТМЦ, складское хранение и процесс списания значительно упрощены благодаря наличию специальных программ. И все же у работников бухгалтерии и складов иногда возникают сложности со списанием, особенно если обнаруживается недостача товаров.

Товарно-материальные ценности | 1С:Бухгалтерия 8

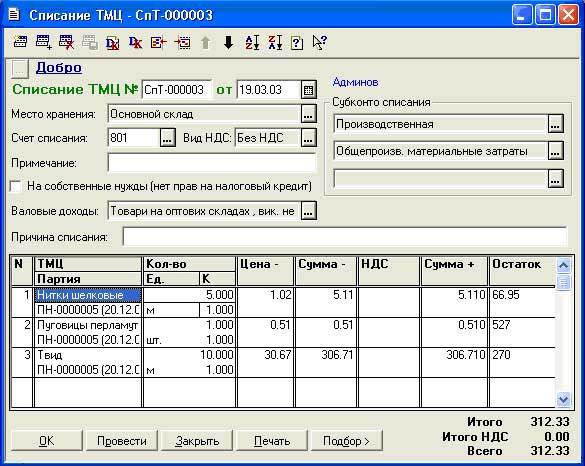

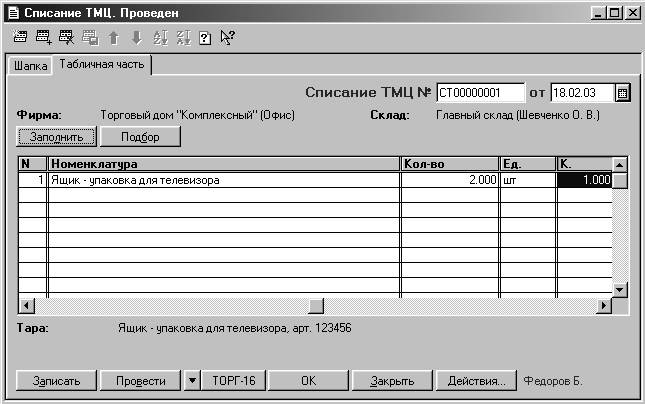

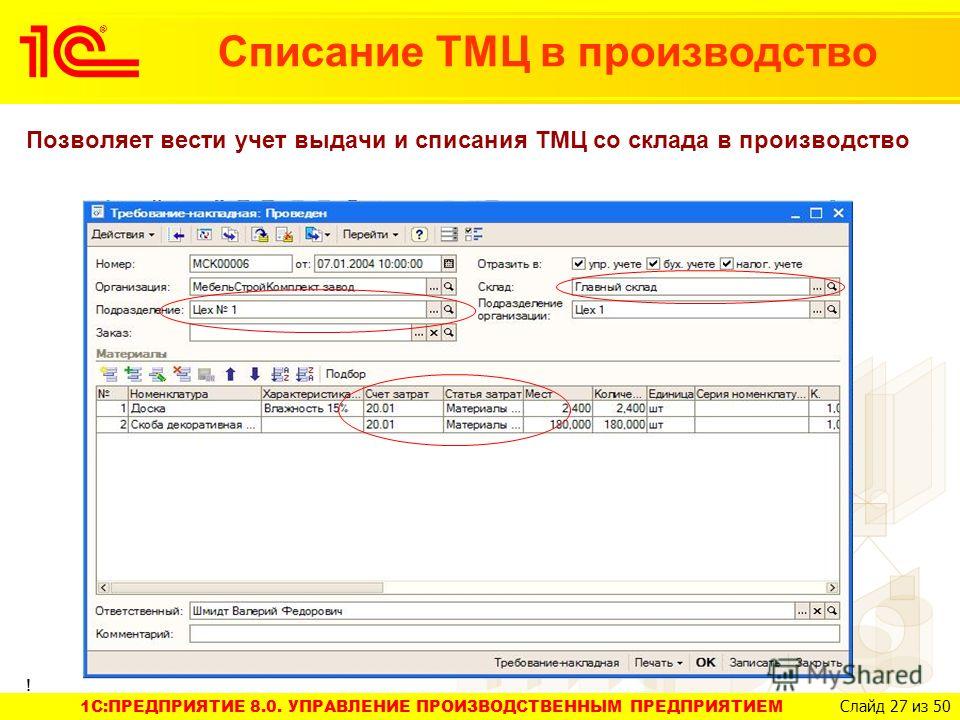

Учет товаров, материалов и готовой продукции реализован согласно ПБУ 5/01 «Учет материально-производственных запасов» и методическим указаниям по его применению.

Аналитический учет запасов на счетах учета в программе всегда ведется по номенклатурным позициям (наименованиям товаров, материалов, продукции). Кроме этого, дополнительно может быть установлен аналитический учет запасов по партиям и по складам (по количеству или по количеству и сумме).

Настройки учета запасов едины для целей бухгалтерского и налогового учета. Для внешнеторговых операций поддерживается учет таможенных деклараций и страны происхождения товара.

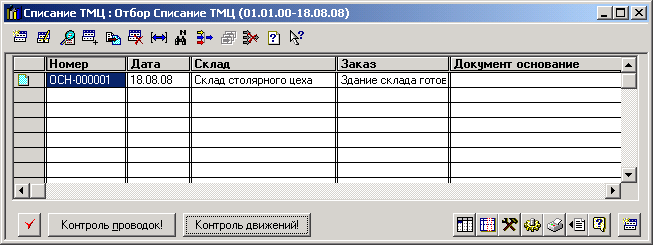

Автоматизированы операции поступления и списания товарно-материальных ценностей (ТМЦ). Можно оформить перемещение ценностей между складами, продажу, передачу в производство.

Поддерживаются способы оценки материально-производственных запасов (МПЗ) при их выбытии:

- по средней себестоимости;

- по себестоимости первых по времени приобретения материально-производственных запасов (способ ФИФО).

Самым простым по реализации является способ — по средней себестоимости. Данный способ не требует ведения учета по партиям. При использовании способа ФИФО обязательно ведется партионный учет. Различные способы оценки могут применяться независимо для каждой организации. При этом в бухгалтерском и налоговом учете конкретной организации способы оценки МПЗ совпадают.

Предусматривается проведение инвентаризаций товарно-материальных ценностей в разрезе складов и материально-ответственных лиц. По результатам инвентаризации автоматически подсчитывается разница между учетным количеством и фактическим количеством ценностей, выявленным в результате инвентаризации. На основании выполненной инвентаризации можно автоматически сформировать документы списания или оприходования.

Предусмотрена возможность комплектации и разукомплектации ТМЦ. Автоматизированы операции по учету возвратной многооборотной тары. Учтена специфика налогообложения таких операций и расчетов с поставщиками и покупателями. Ведется количественно-суммовой учет поступлений, отгрузок и остатков возвратной тары в разрезе контрагентов.

Предусмотрен учет спецодежды, спецоснастки, хозяйственного инвентаря. Стоимость спецодежды может быть списана единовременно или в течение срока эксплуатации. Учет ведется в разрезе материально-ответственных лиц. Информацию об остатках товаров, их поступлении и выбытии в течение определенного периода времени можно просмотреть с помощью стандартных отчетов.

Учет тары

Особым видом товарно-материальных ценностей, используемым при отгрузке и транспортировке товаров и готовой продукции, является возвратная многооборотная тара. В «1С:Бухгалтерии 8» регистрируются различные операции с возвратной многооборотной тарой: передача покупателю, возврат покупателем, получение от поставщика, возврат поставщику.

Инвентаризация

Залогом сохранности имущества организации является регулярное проведение инвентаризаций. Обеспечивается возможность проведения инвентаризации товарно-материальных ценностей в разрезе складов и материально-ответственных лиц.

Пример оформления инвентаризации

По данным инвентаризации можно распечатать типовую форму ИНВ-19 «Сличительная ведомость», ИНВ-3 «Инвентаризационная опись товаров» и другие. При выявлении излишков (недостач) товарно-материальных ценностей можно автоматически сформировать документы оприходования (списания) ценностей на основании инвентаризации.

Спецодежда и спецоснастка

Спецодежда и спецоснастка представляют собой разновидность товарно-материальных ценностей с особым порядком списания на затраты. Для каждой позиции спецодежды и спецоснастки устанавливаются параметры списания: срок полезного использования в месяцах, способ погашения стоимости в производстве (линейный, погашать стоимость при передаче в эксплуатацию, пропорционально объему продукции), способ отражения расходов в затратах.

Пример работы со спецодеждой

Стоимость спецодежды и спецоснастки может быть списана единовременно при передаче в эксплуатацию или списываться в течение срока эксплуатации. Если стоимость списывается в течение срока эксплуатации, то погашение стоимости выполняется автоматически регламентной операцией закрытия месяца.

При передаче спецодежды и спецоснастки в эксплуатацию она продолжает учитываться на специальных забалансовых счетах до момента фактического выбытия. Предусмотрена возможность возврата спецодежды и спецоснастки их эксплуатации на склад, передачи между материально-ответственными лицами, а также списания в связи с полным износом или по факту порчи.

Комплектация и разукомплектация

В производственной деятельности нередко возникает ситуация, когда, не производя каких-либо дополнительных действий или операций, необходимо составить из нескольких единиц МПЗ одну новую единицу, либо преобразовать одну единицу учета в несколько отдельных. Для создания такого рода комплектов, а также для обратной процедуры — разукомплектации набора на отдельные предметы предназначен специальный документ.

Способ оценки списания стоимости материально-производственных запасов

Способ оценки списания стоимости материально-производственных запасов

Для того чтобы определить фактическую себестоимость продукции (работ, услуг), необходимо оценивать материальные ресурсы, списываемые в производство. Метод оценки выбытия запасов, применяемый в бухгалтерском учете, влияет на себестоимость реализованной продукции (товаров) и соответственно на финансовый результат. Организация может выбирать наиболее выгодный для себя вариант учета запасов, который обеспечит желаемую величину прибыли.

В учетной политике должен быть указан один из следующих способов, которым в течение предстоящего года будет производиться оценка МПЗ по группам:

1) по себестоимости каждой единицы (метод сплошной идентификации). Применяется организациями, выполняющими специальные заказы и имеющими небольшую номенклатуру материальных ресурсов (индивидуальное производство, например, ювелирная промышленность и торговля автомобилями). Этот способ предполагает ведение учета и осуществление контроля за каждой номенклатурной единицей материальных ресурсов;

2) по средневзвешенной себестоимости. Подсчитывается путем деления всей стоимости материалов данного вида на их количество. Стоимость материальных запасов на конец периода, определенная таким образом, отражает все цены, по которым приобретались товары в течение отчетного периода, что позволяет сглаживать колебание цен;

3) по себестоимости первых по времени закупок (ФИФО). Этот метод основан на предположении, что себестоимость материальных ресурсов, приобретенных в первую очередь, должна быть отнесена к продукции с более ранним периодом реализации. В период роста цен этот метод обеспечивает наиболее высокий из возможных уровень прибыли;

4) по себестоимости последних по времени закупок (ЛИФО).[20] Данный метод базируется на предпосылке, что себестоимость материальных ресурсов, приобретенных последними, используется для определения себестоимости продукции, реализованной в первую очередь. В период роста цен этот способ обеспечивает самый низкий из возможных уровень прибыли.

Оценка товарно-материальных ценностей при их выбытии методом ФИФО в условиях инфляции позволяет снизить себестоимость готовой продукции (работ, услуг) и увеличить сумму остатка товарно-материальных ценностей. При использовании способа ЛИФО увеличиваются затраты на производство, а сумма остатка производственных запасов уменьшается.

Применение разных вариантов списания товарно-материальных ценностей влияет на две основные финансовые категории:

1) себестоимость продукции (работ, услуг) в части прямых материальных затрат и, как следствие, формирование финансового результата и рентабельности;

2) стоимость оборотных активов в структуре баланса на конец отчетного периода, что влияет на такие категории финансового анализа, как ликвидность и финансовая устойчивость.

Организациям, постоянно имеющим остатки материалов, ставящим целью увеличение прибыли, выгоднее применять способ ЛИФО; организациям, имеющим убытки и стремящимся их минимизировать в своей бухгалтерской отчетности, выгоднее применять метод ФИФО.

Данный текст является ознакомительным фрагментом.

Продолжение на ЛитРесОпределение списания запасов

Что такое списание запасов?

Списание запасов — это бухгалтерский термин для формального признания части запасов компании, которая больше не имеет ценности. Списание запасов может быть произведено одним из двух способов. Он может быть списан непосредственно на счет себестоимости проданных товаров (COGS), или он может компенсировать счет инвентарных активов на контраактивном счете, обычно называемом резервом на устаревшие запасы или запасом инвентаря.

Ключевые выводы

- Списание запасов — это формальное признание части запасов компании, которая больше не имеет ценности.

- Списание обычно происходит, когда товарно-материальные запасы устаревают, портятся, становятся поврежденными, украдены или утеряны.

- Два метода списания запасов включают метод прямого списания и метод резерва.

- Если запасы только уменьшаются в стоимости, а не теряются полностью, они будут списаны, а не списаны.

Общие сведения о списании запасов

Товарно-материальные запасы относятся к активам, принадлежащим бизнесу, которые должны быть проданы для получения дохода или преобразованы в товары для продажи для получения дохода. Общепринятые принципы бухгалтерского учета (GAAP) требуют, чтобы любая статья, представляющая будущую экономическую ценность для компании, определялась как актив. Поскольку запасы соответствуют требованиям к активу, они отражаются по стоимости в балансе компании в соответствии с раздел оборотных средств.

В некоторых случаях инвентарь может устареть, испортиться, стать поврежденным, украденным или утерянным.При возникновении подобных ситуаций компания должна списать товарно-материальные запасы.

Учет списания запасов

Списание запасов — это процесс удаления из главной книги любых запасов, не имеющих ценности. Компании могут использовать два метода списания запасов: прямое списание и метод резерва.

Сравнение метода прямого списания с методом резерва

Используя метод прямого списания, предприятие будет записывать кредит на счет активов запасов и дебет на счет расходов.Например, предположим, что компания с запасами на сумму 100 000 долларов решает списать запасы на сумму 10 000 долларов в конце года. Во-первых, фирма кредитует счет запасов на сумму списания, чтобы уменьшить остаток. Стоимость валовых запасов будет уменьшена как таковая: 100 000–10 000 долларов = 90 000 долларов. Затем счет расходов на списание запасов будет увеличен дебетом для отражения убытка.

Счет расходов отражается в отчете о прибылях и убытках, уменьшая чистую прибыль фирмы и, следовательно, ее нераспределенную прибыль.Уменьшение нераспределенной прибыли приводит к соответствующему уменьшению доли акционерного капитала в балансе.

Если списание запасов несущественно, бизнес часто будет списывать списание запасов на счет себестоимости проданных товаров (COGS). Проблема с начислением суммы на счет COGS заключается в том, что это искажает валовую прибыль бизнеса, поскольку не вводится соответствующая выручка от продажи продукта. Большинство списаний запасов — это небольшие ежегодные расходы.Списание крупных запасов (например, вызванное пожаром на складе) может быть отнесено к категории единовременных убытков.

Другой метод списания запасов, известный как метод резерва, может быть более подходящим, когда запасы можно обоснованно оценить как потерявшие ценность, но запасы еще не выбыли. Используя метод резерва, компания будет вести журнал с кредитом на счет контраактивов, например, резерв запасов или скидка на устаревшие запасы.Зачетный дебет будет производиться по счету расходов.

Когда актив фактически списан, счет инвентаря будет кредитоваться, а счет резерва инвентаря будет дебетован для уменьшения обоих. Это полезно для сохранения исторической стоимости в исходном счете запасов.

Особое внимание

Регулярное списание крупных запасов может указывать на плохое управление запасами в компании. Компания может закупать избыточные или дублирующиеся запасы, потому что она потеряла отслеживание определенных предметов или использует существующие запасы неэффективно.Компании, которые не хотят признаваться в таких проблемах, могут прибегнуть к нечестным методам, чтобы уменьшить видимый размер устаревшего или непригодного для использования инвентаря. Эта тактика может представлять собой мошенничество с запасами.

Списание запасов против списания

Если запасы по-прежнему имеют некоторую справедливую рыночную стоимость, но оказывается, что их справедливая рыночная стоимость меньше балансовой стоимости, они будут списаны, а не списаны. Когда рыночная цена запасов падает ниже их стоимости, правила бухгалтерского учета требуют, чтобы компания списывала или уменьшала указанную в финансовой отчетности стоимость запасов до рыночной стоимости.

Сумма, подлежащая списанию, представляет собой разницу между балансовой стоимостью запасов и суммой денежных средств, которую предприятие может получить, выбрав запасы наиболее оптимальным образом. О списании отражается так же, как о списании, но вместо дебетования счета расходов по списанию запасов дебетуется счет расходов по списанию запасов.

Списание (или списание) товарно-материальных ценностей должно признаваться сразу. Убыток или снижение стоимости не могут быть распределены и признаны на несколько периодов, так как это будет означать, что в будущем будет какая-то выгода, связанная с предметом запасов.

Все, что вам нужно знать

5 мин. Прочитать

- Концентратор

- Бухгалтерский учет

- Списание запасов: все, что вам нужно знать

Порядок списания товарно-материальных ценностей

Когда запасы теряют свою ценность, убытки отражаются на балансе и отчете о прибылях и убытках компании.Сумма, подлежащая списанию, — это стоимость запасов и сумма денежных средств, которая может быть получена путем продажи или утилизации запасов наиболее оптимальным образом. Если конкретные товарно-материальные ценности не были идентифицированы, предприятия могут создать резерв для списания товарно-материальных ценностей. Чтобы списать запасы, вы должны кредитовать инвентарный счет и записывать дебет инвентаря. Пример: Если вы решите списать товарно-материальные запасы на сумму 20 000 долларов из запасов на сумму 80 000 долларов, имеющихся у вашего предприятия в конце года, вы должны сначала кредитовать счет запасов на сумму списания, чтобы уменьшить остаток.Стоимость списываемых запасов составляет: 80 000 долларов США — 20 000 долларов США = 60 000 долларов США. Затем кредитуйте счет расходов на уменьшение запасов в отчете о прибылях и убытках, чтобы отразить потерю запасов. Статья расходов в любом случае отображается как операционные расходы. Последствия этого следующие:- Уменьшение чистой прибыли предприятия и, следовательно, его нераспределенной прибыли.

- Уменьшение нераспределенной прибыли, в свою очередь, уменьшает собственный капитал в балансе.

Когда следует списывать запасы?

Точная стоимость запасов имеет решающее значение при расчете валовой прибыли или убытка. Вот почему для предприятий важно учитывать списание запасов, когда стоимость запасов значительно меняется. Это могло произойти по следующим причинам:- Товар похищен грузоотправителями, ворами или служащими

- Запасы, такие как фрукты и цветы, могут быть испорчены из-за их короткого срока хранения

- Повреждения из-за ненадлежащего хранения и обращения

- Такие предметы, как технологические продукты с высокой рыночной стоимостью, могут устареть через несколько месяцев

Как списать поврежденные запасы?

- По прибытии проверьте товар, чтобы определить товары, которые могли быть повреждены, и разместите его в специально отведенном месте. Подготовьте отчет о повреждениях для каждого поврежденного предмета инвентаря.

- Рассчитайте стоимость поврежденного инвентаря в конце бухгалтерского цикла для списания убытка.

- Поврежденный запас оценивается по справедливой рыночной стоимости, которая представляет собой текущую закупочную цену для тех же позиций запасов. Эта сумма может быть ниже первоначальной покупной цены.

- Создайте счет расходов на списание запасов, чтобы записать стоимость поврежденных запасов. Каждый раз, когда вы делаете запись в расходном счете по списанию запасов, вы уменьшаете количество запасов, хранящихся в книгах.

- Дебетовать счет себестоимости проданных товаров (COGS) и кредитовать счет расходов на списание запасов. Если у вас не часто бывают повреждения инвентарь, вы можете выбрать дебетование счета стоимости проданных товаров и кредитование инвентарного счета для списания убытков.

Как списание влияет на отчет о прибылях и убытках?

Если вы списываете небольшие объемы запасов, вы не требуете отдельного раскрытия информации в отчете о прибылях и убытках. Вместо этого убыток включается в сумму COGS. Однако, если вы списываете большие суммы запасов в долларах, это должно быть указано в вашем отчете о прибылях и убытках. Отдельный счет, такой как счет расходов на списание запасов, включен в другие счета запасов. Убыток по этому счету должен отображаться в отчете о прибылях и убытках каждый раз при списании запасов.Важно помнить, что потерю или снижение стоимости запасов нельзя распределить и признать на несколько периодов, так как это будет означать, что с этим товаром будет какая-то выгода в будущем. Поэтому списание запасов необходимо признавать сразу.СТАТЬИ ПО ТЕМЕ

Как списать товарно-материальные запасы — AccountingTools

Списание товарно-материальных запасов включает удаление стоимости бесценных товарно-материальных ценностей из бухгалтерских записей. Запасы должны быть списаны, когда они устаревают или их рыночная цена упала до уровня ниже себестоимости, по которой они в настоящее время отражаются в бухгалтерских записях.Сумма, подлежащая списанию, должна быть разницей между балансовой стоимостью (стоимостью) запасов и суммой денежных средств, которую предприятие может получить, выбрав запасы наиболее оптимальным образом.

Альтернативный подход, когда конкретные позиции запасов еще не идентифицированы, — это создание резерва для списания запасов. Это контрольная учетная запись, связанная с учетной записью инвентаря. Когда предметы фактически утилизируются, убытки относятся на резервный счет.Результатом такого подхода является более быстрое признание списания запасов, что является более консервативным методом учета. Сумма, указанная в контрсчете, представляет собой оценку вероятного списания, обычно основанную на историческом проценте списания, который испытала компания.

Учет списания запасов обычно представляет собой уменьшение счета запасов, которое компенсируется начислением на счет себестоимости проданных товаров. Если руководство хочет отдельно отслеживать сумму списания запасов с течением времени, также допустимо отнести эту сумму на отдельный счет списания запасов, а не стоимость проданных товаров.В последнем случае счет по-прежнему сводится к разделу себестоимости проданных товаров отчета о прибылях и убытках, поэтому на агрегированном уровне нет разницы ни в одном из подходов.

Недопустимо списывать запасы в будущем, как только вам станет известно о такой позиции, а также нельзя распределить расходы на несколько периодов. Это будет означать, что с предметом запасов будет какая-то выгода в будущем, что, по-видимому, не так. Вместо этого следует признать сразу всю сумму списания.

Ключевым моментом является то, что списание запасов не означает, что вы обязательно должны выбросить запасы одновременно. Вместо этого имеет смысл сохранить запасы в надежде, что их стоимость со временем возрастет. Также может потребоваться провести инвентаризацию на короткое время, пока сотрудники отдела закупок найдут самую высокую цену, по которой они могут быть утилизированы. Однако списанные запасы не должны храниться слишком долго, если в результате возникнут дополнительные вложения в хранение инвентаря или чрезмерно загроможденная территория склада, которая мешает нормальной складской деятельности.

Связанные курсы

Бухгалтерский учет

Как проводить аудит запасов

Вычеты из запасов для производства продуктов по сравнению с Инвентарь | Small Business

Когда вы производите собственные продукты для продажи, Налоговая служба обычно требует, чтобы вы вели подробный список расходных материалов и материалов, используемых в производственном процессе для целей инвентаризации. Однако, если вы относитесь к малому бизнесу, вы можете избежать оформления дополнительных документов и вместо этого объединить стоимость ваших расходных материалов с другими бизнес-расходами, хотя и не обязательно в том же году, в котором вы их приобрели.

Small Business Definition

Чтобы избежать требований к хранению запасов, ваш бизнес должен иметь среднегодовой объем продаж менее 1 миллиона долларов. Если вы в основном не занимаетесь производством или розничной продажей, вы можете и дальше избегать этого требования, пока ваши продажи не достигнут в среднем 10 миллионов долларов. IRS использует ваши данные о продажах за последние три года, чтобы определить ваш средний показатель.

Удержание расходных материалов

Если вы относитесь к малому бизнесу и решаете рассматривать расходные материалы на производство как обычные деловые расходы, просто объедините материальные затраты с другими вашими коммерческими расходами при подаче налоговой декларации.Однако вы можете вычесть стоимость материалов только в год продажи готовых изделий. Например, если вы потратите 10 000 долларов на материалы для изготовления мебели, но продаете только половину мебели, вы можете вычесть только 5 000 долларов в этом году. Вычтите оставшиеся 5000 долларов за те годы, когда вы продаете остальную мебель.

Метод инвентаризации

Если вы не относитесь к малому бизнесу или предпочитаете рассматривать свои производственные материалы как запасы, вы должны указать материалы как часть стоимости проданных товаров при подаче налоговой декларации.Материалы становятся частью стоимости ваших произведенных товаров и включаются в стоимость ваших запасов на конец года и в стоимость проданных товаров. Когда вы вычитаете стоимость проданных товаров из своего валового дохода, стоимость сырья и деталей уже включается в сумму вычета.

Прочие затраты на инвентаризацию

Когда вы выбираете отслеживание стоимости произведенных товаров в качестве запасов, вы также должны включать другие затраты, относящиеся к производственному процессу, такие как аренда, проценты, оплата труда и административные расходы.Эти затраты также добавляются к стоимости проданных товаров и могут быть включены в стоимость ваших запасов до года продажи произведенных товаров.

Ссылки

Биография писателя

Алан Сембера начал писать для местных газет Техаса и Луизианы. Его профессиональная карьера включает в себя работу в качестве компьютерного техника, редактора информации и составителя налоговой декларации. Шембера теперь постоянно пишет о бизнесе и технологиях. Он имеет степень бакалавра журналистики Техасского университета A&M.

Выполнение и минимизация списаний [2020]

Списание товарно-материальных запасов неудачно, но необходимо, когда товарно-материальные запасы пропадают, повреждены или теряют ценность на рынке. При списании запасов критически важно соблюдение надлежащего бухгалтерского процесса: в противном случае ваш баланс и отчет о прибылях и убытках будут становиться все более и более несовместимыми с каждым списанием, пока у вас не возникнет серьезная бюджетная проблема.

Существует простой процесс списания, которому вы можете следовать, чтобы избежать этого и обеспечить точность своей финансовой отчетности.Кроме того, такой 3PL, как ShipBob, может оптимизировать ваши процессы управления запасами и выполнения, чтобы предотвратить списание в будущем и сделать ваш капитал более продуктивным.

Прочтите, чтобы узнать все, что вам нужно знать о списании запасов:

- Почему списываются запасы

- Как учитывать списанные запасы

- Как 3PL может минимизировать списание

Что такое списание запасов?

Списание запасов — это процесс удаления или уменьшения стоимости запасов, которые не имеют ценности для предприятий, из их бухгалтерских записей.Запасы списываются по разным причинам, например, когда запасы потеряли свою ценность и не могут быть проданы из-за повреждения, кражи, потери или снижения рыночной стоимости.

Списание против списания

Списание запасов аналогично, но менее радикально, чем списание. Запасы записываются, когда стоимость актива должна быть уменьшена в бухгалтерском учете, тогда как списание — это когда актив теряет всю свою стоимость и должен быть полностью удален из бухгалтерских записей.

Когда списывать товарно-материальные ценности

Практически любой бизнес, который поддерживает запасы в наличии, должен будет списать часть их в какой-то момент в своей записи в журнале.Вот наиболее частые причины списания запасов.

1. Похищен инвентарь

К сожалению, инвентарь имеет тенденцию исчезать. Его могут украсть раньше в цепочке поставок, еще до того, как он дойдет до вас, или воры, или даже сотрудники. Если ваш инвентарь не соответствует тому, что есть у вас под рукой, виновником может быть кража.

2. Товарно-материальные запасы были повреждены на любом участке цепочки поставок

Чтобы запасы сохранили свою ценность, они должны быть в пригодном для продажи состоянии.Но, конечно, так бывает не всегда. Что-то может пойти не так на любом этапе цепочки поставок, что приведет к повреждению или дефекту продукции и в результате станет непригодной для продажи. Поставщик должен возместить вам расходы, но тем временем вам придется списать поврежденный инвентарь.

3. Инвентарь больше не актуален для рынка

Рыночный спрос быстро меняется, и продукт, который, как вы думали, год назад станет крупным продавцом, возможно, устарел на рынке (например, 3D-телевизоры или гироскутеры).Теперь, когда под рукой весь этот устаревший инвентарь, и он не имеет к нему никакого отношения, вам, возможно, придется подумать о его списании.

4. Товарно-материальные ценности скоропортящиеся

Компании, которые занимаются едой, напитками и другими скоропортящимися товарами, будут слишком знакомы с этим сценарием. Сделайте все возможное, чтобы не перекупать и не переключаться между датами должным образом, но любые продукты, срок годности которых истекает, придется списать.

Как списать запасы за 5 простых шагов

Учет списания товарно-материальных ценностей и складских запасов — это всего лишь вопрос точной оценки ущерба / убытков и их списания на правильный счет.Затем вам необходимо отследить источник повреждений или потерь инвентаря, чтобы предотвратить их повторение.

1. Оцените свой ущерб

Первый шаг — определить, сколько запасов повреждено и должно быть списано с валовых запасов. Например, если вы получили посылку с поврежденным или дефектным продуктом, сначала отделите поврежденный инвентарь от всего, что еще может быть продано.

2. Рассчитать убытки

Теперь, когда вы точно знаете, сколько единиц инвентаря повреждено, рассчитайте потери, умножив стоимость единицы продукции на количество поврежденных единиц.

3. Учитывать как расход

Компании обычно создают счет расходов на списание запасов для учета стоимости запасов, списанных с оборотных активов. При добавлении к счету расходов на инвентаризацию необходимо уменьшить количество запасов.

4. Дебетование ЗСЭ при зачислении-списании запасов

В своем балансе дебетуйте стоимость проданных товаров (COGS) и кредитуйте счет расходов на списание запасов. Если вы списываете только небольшие объемы запасов, вы также можете просто дебетовать свой счет COGS и кредитовать свой счет запасов.

5. Оцените ошибку

Наконец, вам нужно докопаться до сути списания, чтобы этого не произошло в будущем. Если инвентарь был поврежден, как он возник? Если подсчеты не ведутся и запасы исчезли, проследите их по цепочке поставок и выясните, где они пропали.

Списание запасов и электронная торговля

Предприятия электронной коммерции часто рассматривают инвентаризацию и выполнение заказов как центр затрат, но что, если с правильными решениями для инвентаризации это действительно может принести доход? Хранение большего количества запасов, чем вы можете продать, является непродуктивным использованием капитала, а также ведет к списаниям.

3PL, такой как ShipBob, может оптимизировать вашу цепочку поставок и сделать учет запасов более эффективным, что минимизирует количество капитала, связанного с запасами, и минимизирует списание запасов.

Минимизация списания запасов с помощью 3PL

В традиционной цепочке поставок предшествующие операции по закупке и производству не связаны с фактическим спросом на продукт. Это основная причина списания запасов, поскольку продажи и спрос не влияют на решения о покупке.

3PL, например ShipBob, с другой стороны, интегрируется с вашими процессами продаж и распределения, а также с закупками и производством. Это делает цепочку поставок более гибкой и отзывчивой и сводит к минимуму накопление запасов. Например, ShipBob позволяет вам устанавливать точки повторного заказа, поэтому инвентарь автоматически заказывается в нужных количествах, чтобы удовлетворить спрос, когда он вам больше всего нужен.

Заключение

Условия бухгалтерского учета и процессы списания запасов являются общепринятым принципом бухгалтерского учета, но предотвратить списание запасов гораздо сложнее.Это требует точного прогнозирования спроса, точного учета стоимости запасов, текущих рыночных цен на товарные запасы и стратегического размещения заказов в нужное время и в нужном количестве.

Программное обеспечениеShipBob для управления запасами может помочь предотвратить списание за счет централизации ваших данных в одном месте и автоматизации процесса повторного заказа. Узнайте больше о наших услугах по выполнению заказов и многом другом, поговорив с экспертом по выполнению заказов и запросив ценовое предложение ниже.

Определено списание запасов| NetSuite

Когда дело доходит до товарно-материальных запасов, такие события, как порча, повреждение или устаревание, наряду с кражей и потерей рыночной стоимости, могут снизить или даже устранить его стоимость.Когда предприятия испытывают эти убытки, правильное их списание для целей бухгалтерского учета может снизить их общие налоговые обязательства и помочь им соблюдать правила и передовые методы бухгалтерского учета.

Запасы — это актив, и его списание влияет на ваш баланс и отчет о прибылях и убытках, в конечном итоге снижая чистую прибыль и нераспределенную прибыль. Однако некоторые списания могут иметь право на налоговый вычет для уменьшения убытков.

Что такое списание запасов?

Во-первых, что такое инвентарь? Запасы — это сырье, комплектующие или готовый продукт компании.Если запасы теряют всю свою ценность из-за того, что они испорчены, повреждены, устарели или украдены, процесс бухгалтерского учета, необходимый для отражения такой потери, называется списанием.

Когда инвентарная стоимость полностью исключена, этот убыток регистрируется в контрасчете или в учете себестоимости проданных товаров (COGS), в зависимости от значимости списания. Контрольный счет — это запись в вашей главной книге, которая показывает исходную стоимость и новую уменьшенную стоимость. Вместо того, чтобы просто изменить исходную запись, это более четкий способ показать снижение стоимости и может быть полезен для отслеживания исторических затрат.Это особенно полезно при расчете налогооблагаемого дохода. А COGS — это учет всех косвенных и прямых затрат, которые идут на создание продукта.

Пример списания запасов

У продавца мяса есть много дорогих кусков мяса в морозильной камере. К сожалению, морозильная камера ломается, и мясо портится, что делает его непригодным для продажи и восстановления. Поскольку мясо полностью обесценилось, его нужно списать.Это можно сделать одним из двух способов.

Допустим, убыток считается незначительным, в данном случае 500 долларов. Сломалась только одна морозильная камера, и в ней было не так много мяса — большая часть инвентаря не пострадала. В процессе списания запасов будут списаны COGS и зачислены запасы. Обычно убыток считается несущественным, если он составляет менее 5% от общего количества наличных запасов. Запись в журнале будет выглядеть так:

| Дебетовая запись | Кредитная запись | |

| Себестоимость проданной продукции | 500 | |

| Опись | 500 |

Чтобы рассчитать COGS, используйте следующую формулу:

COGS = Начальный инвентарь + покупки — конечный инвентарь

Если конечная стоимость запасов уменьшается, как при списании, COGS увеличится.

С другой стороны, допустим, потеря запасов считается существенной. Это было несколько морозильников с самыми дорогими кусками мяса. Ущерб составляет 5000 долларов. В этом случае списание крупных запасов приведет к списанию убытков по отдельному счету списания запасов и кредитованию запасов. Такой подход вызван тем, что большие расходы на COGS исказят валовую прибыль бизнеса.

| Дебетовая запись | Кредитная запись | |

| Списание запасов | 5 000 | |

| Опись | 5 000 |

Списание запасов vs.Списание

Списание запасов практически идентично списанию запасов — оно отличается только серьезностью убытков. Когда запасы падают в цене, но не теряют всей своей ценности, их списывают. Его еще можно было продать — только не по такой высокой цене. Списание происходит, когда запасы потеряли всех своей стоимости. Хотя степень убытков различается, фактические обстоятельства, вызывающие убытки, и порядок бухгалтерского учета, который должен произойти, остаются неизменными.

Когда следует списывать запасы?

предметов инвентаря может потерять всю свою ценность из-за множества обстоятельств, в том числе:

- Изменение рыночного спроса

- Внутренняя или внешняя кража

- Урон

- Устаревание

- Брак

- Смещение

Многие из этих ситуаций представляют собой сокращение запасов, что означает потерю запасов из-за таких проблем, как кража, повреждение, административная ошибка и мошенничество.

Во всех случаях должно производиться списание, чтобы удалить бесценные запасы из бухгалтерских записей, чтобы отразить убыток.

Общепринятые принципы бухгалтерского учета (GAAP) требуют, чтобы запасы списывались как расходы, как только будет установлено, что они потеряли всю ценность. Компаниям не разрешается ждать, пока не станет более выгодным решить эту проблему или распределить ее на несколько периодов, как если бы они могли обращаться с обесценивающимся активом.

5 этапов списания запасов

- Оцените потерю стоимости: Определите, есть ли у запасов остаточная рыночная стоимость. Если да, то это можно рассматривать как списание. Если вся стоимость была потеряна, переходите к списанию запасов.

- Определить значимость убытка: Если списание запасов считается несущественным для компании, оно будет отражено в COGS.Если он значительный, он будет задокументирован в отдельной учетной записи для целей отслеживания и во избежание искажения валовой прибыли.

- Создайте запись журнала: В зависимости от значимости убытка, определенной на предыдущем шаге, компания либо дебетует COGS и кредитует запасы , либо дебетует убыток на отдельном счете списания запасов и кредитует запасы. Этот шаг необходимо предпринять немедленно, потому что, согласно GAAP, запасы нельзя списать в будущем или распределить на несколько периодов.Все списание должно быть сразу признано и задокументировано как расход. Программное обеспечение для управления запасами может помочь вам правильно списать потерянные товары и поддерживать соответствие GAAP.

- Определите лучший способ утилизации: Предприятиям не нужно сразу избавляться от списанных запасов. Но важно следовать IRS-методам утилизации.

- Удаление документов: Независимо от того, ликвидирует ли компания, передает или уничтожает свои списанные запасы, она должна обеспечить надлежащую документацию (т.е. квитанции, фотографии и т. д.), чтобы при необходимости предоставить в IRS доказательства.

Как списать поврежденную опись

Неработающие или поврежденные запасы можно списать или списать. Но лучше всего поймать его как можно раньше и сразу предпринять соответствующие шаги.

Тщательно проверяйте инвентарь по мере его поступления и хранения на складе. Если вы обнаружите поврежденный инвентарь, начните с того, что отложите его в сторону, чтобы его не приняли за целые товары.Осмотрите поврежденный инвентарь и подготовьте отчет о повреждениях для каждого сломанного предмета. Можно ли продать его по сниженной цене? Или ценность полностью потеряна? Примите меры, чтобы записать убыток в свои COGS или в главную бухгалтерскую книгу.

Ищите тенденции в повреждении инвентаря. Есть ли конкретные области или продукты, с которыми вы могли бы часто сталкиваться? Изучите каждый этап процесса — от получения и размещения до комплектования и выполнения заказа, чтобы найти недостатки и проблемные области, которые могут уменьшить количество поврежденных запасов.Программное обеспечение для управления запасами может помочь на каждом этапе этого процесса, а также провести необходимый анализ для поиска и устранения проблемных областей.

Как списание влияет на отчет о прибылях и убытках?

При списании запасов конкретные эффекты зависят от того, где это списание указано. Если списание незначительно, оно будет включено в состав COGS. В этом случае компания дебетует общий счет COGS в отчете о прибылях и убытках и кредитует запасы.Такой подход увеличит себестоимость.

Однако, если списание запасов является значительным, компания будет отражать расходы в отдельной строке убытков от обесценения (списание запасов), чтобы можно было отслеживать совокупный размер и не искажать валовую прибыль.

Учет списания как расхода означает уменьшение как чистой прибыли, так и налогооблагаемой прибыли.

Как уменьшить списание запасов

- Избегайте избыточных запасов: Товары более подвержены порче, устареванию и повреждению при заказе и хранении в больших количествах в течение длительного времени.

- Защита товарно-материальных ценностей: Необходимость в списании товарно-материальных запасов может быть предотвращена путем принятия мер по предотвращению кражи, повреждения или неправильного размещения товаров. Реализуйте защитные действия, такие как установка замков, защитных каркасов, видеонаблюдение, детекторы дыма, охранная сигнализация, отслеживание и т. Д. Кроме того, внедрите политику интенсивного управления запасами и аудит, чтобы помочь отслеживать и предотвращать мошенничество и кражи.

- Рассмотрим сначала списание: Есть вероятность, что запасы имеют некоторую стоимость, даже если это не первоначальная балансовая стоимость.Проверьте возможности продажи со скидкой, ремаркетинга или пакетных товаров. В случаях, когда часть стоимости может быть сохранена, компании могут добиваться списания, а не списания.

- Пересмотрите циклы и размеры заказов: Периодически пересматривайте размер и частоту заказов запасов, чтобы определить, соответствует ли сумма спросу. Многие компании считают, что более мелкие и более частые заказы помогают снизить потери стоимости запасов по сравнению с более крупными и менее частыми заказами.

- Отслеживание рыночного спроса и тенденций: Некоторым компаниям приходится списывать товарно-материальные запасы, потому что продукт на рынке устарел. Отслеживание предыдущих продаж и отслеживание тенденций на рынке продукта может помочь компаниям принять упреждающие меры, такие как корректировка размера и частоты заказов, чтобы избежать застревания с избыточными, устаревшими и непродаваемыми товарами.

- Отслеживание уровней запасов: Программное обеспечение для управления запасами показывает уровни запасов в реальном времени, что помогает вам принимать более обоснованные решения о закупках и управлении.

- Внедрение системы управления запасами: Инвестирование в программное обеспечение для управления запасами может помочь компаниям избежать списания запасов с помощью таких функций, как подсчет циклов, отслеживание запасов в нескольких местах и планирование спроса.

Управление процессами бухгалтерского учета утерянных или поврежденных товаров помогает соблюдать нормативные требования при одновременном снижении общего налогооблагаемого дохода. Есть шаги, которые вы можете предпринять, чтобы попытаться уменьшить количество запасов, которые должны быть списаны или списаны, например, мониторинг уровней запасов и циклов заказов.А программное обеспечение для управления запасами может помочь вам на каждом этапе. Программное обеспечение для управления запасами может снизить затраты, одновременно повышая эффективность, от отслеживания исторических тенденций и прогнозирования необходимых запасов до правильного учета потерь запасов.

Часто задаваемые вопросы о списании запасов

Могу ли я списать просроченные запасы?

Запасы с истекшим сроком годности могут быть списаны, как если бы они были потеряны или повреждены, потому что они потеряли свою рыночную стоимость и больше не могут использоваться по нормальному назначению.

Вычитается ли налог на списание запасов?

Списание товарно-материальных запасов может рассматриваться как подлежащее налоговому вычету при соблюдении определенных критериев. Чтобы доказать IRS, что товарные запасы на самом деле не были проданы, компании должны предоставить доказательства следующего:

- Добросовестная продажа: Списанные запасы могут быть проданы на склад утилизации или ликвидатору и при этом имеют право на налоговый вычет от IRS.Затем компания вычитала полученную прибыль из первоначальной справедливой рыночной стоимости запасов и могла требовать оставшиеся затраты в качестве налоговой выгоды.

- Пример. Компания имеет обесцененные запасы на сумму 10 000 долларов и продает их ликвидатору за 1 000 долларов. Тогда компания могла бы списать 9000 долларов.

- Пожертвование: Другой вариант — передать списанные запасы благотворительной организации, которая даст право на налоговый вычет.Дополнительные налоговые вычеты могут быть доступны, если пожертвованные запасы напрямую помогают обнищавшим, больным или младенцам. Если вы делаете пожертвование, обязательно получите квитанцию на случай проверки.

- Уничтожить: Когда ничего не помогает, инвентарь, который потерял свою ценность, может быть уничтожен. Это должно быть крайней мерой, поскольку она не дает такого вычета, как другие варианты. Сделайте снимки до и после того, как инвентарь будет уничтожен, на случай, если вам нужно показать IRS, что с продуктов не было получено никакой прибыли.

Списание запасов — это расход?

Запасы изначально считаются активом компании, потому что они имеют экономическую ценность и потенциальную выгоду в будущем. Когда товарные запасы списываются, этот процесс подтверждает, что товар больше не имеет экономической ценности и не будет обеспечивать будущую ценность для компании, что превращает его в расходы.

Учет безнадежной дебиторской задолженности — принципы бухгалтерского учета.ком

К сожалению, некоторые продажи по счету не могут быть собраны. Клиенты разоряются, становятся недовольными и отказываются платить или вообще могут не соблюдать этические нормы, чтобы выполнить свою половину сделки. Конечно, у компании есть юридические средства, чтобы попытаться получить такие счета, но они часто терпят неудачу. В результате возникает необходимость в создании бухгалтерского процесса для измерения и отчетности по этим безнадежным статьям. Безнадежные счета часто называют «безнадежными долгами».

Метод прямого списания

Простым методом учета безнадежных счетов является метод прямого списания .В соответствии с этим методом конкретная дебиторская задолженность удаляется из бухгалтерских записей в то время, когда она окончательно определяется как безнадежная . Соответствующая запись для метода прямого списания выглядит следующим образом:

Обратите внимание, что предыдущая запись уменьшает сальдо дебиторской задолженности для позиции, которая не подлежит взысканию. Дебиторская задолженность по счету расходов: «Безнадежные расходы по счетам».

Хотя метод прямого списания прост, он приемлем только в тех случаях, когда безнадежные долги несущественны по размеру.В бухгалтерском учете статья считается существенной, если она достаточно велика, чтобы повлиять на суждение информированного пользователя финансовой отчетности. Целесообразность бухгалтерского учета иногда допускает «неправильные подходы», когда эффект несущественен.

Вспомните обсуждение комиссий по небанковским кредитным картам выше; там расходы на обслуживание были зарегистрированы после продажи, и было высказано предположение, что такой подход был недостаточным, но приемлемым с учетом небольших сумм. Соображения существенности позволили отойти от наилучшего подхода.Но что такое материал? Это вопрос суждения, относящийся только к выводу о том, что выбор между альтернативами в действительности очень мало влияет на сообщаемые результаты.

Обдумайте, почему не следует использовать метод прямого списания в тех случаях, когда безнадежная задолженность является существенной; что «не так» с методом? Одним из важных принципов бухгалтерского учета является понятие соответствия. То есть затраты, связанные с получением выручки, сообщаются в тот же период времени, что и соответствующая выручка (т.е., «совпадает»).

При использовании метода прямого списания многие отчетные периоды могут приходить и уходить, прежде чем счет будет окончательно признан безнадежным и списанным. В результате выручка от продаж в кредит признается в одном периоде, но затраты по безнадежным счетам, связанные с этими продажами, не признаются до другого последующего периода (что приводит к неприемлемому несоответствию доходов и расходов).

Чтобы компенсировать эту проблему, бухгалтеры разработали «методы резерва» для учета безнадежных счетов.Важно отметить, что должен использоваться метод резерва, за исключением тех случаев, когда безнадежные долги не являются существенными (и для целей налогообложения, когда налоговые правила часто предусматривают использование метода прямого списания). Методы создания резерва приводят к отражению предполагаемых расходов по безнадежным долгам в том же периоде, что и соответствующие продажи в кредит, и, как правило, приводят к более справедливой балансовой оценке непогашенной дебиторской задолженности. Как вскоре будет показано, фактическое списание в последующем периоде, как правило, не влияет на доход.

| Вы узнали? |

|---|

| Уметь применять метод прямого списания. |

| Знать недостатки метода прямого списания. |

| Разберитесь в общем влиянии методов резерва на безнадежные счета. |

| Узнайте, почему метод резерва предпочтительнее метода прямого списания. |