кто и как должен платить, льготы

Начисляются ли налоги на недвижимость на несовершеннолетнего ребенка, кто их оплачивает и кому положены льготы?

Фото: New Africa\shutterstock

По российскому законодательству, собственники жилья облагаются имущественным налогом. Нередко у родителей, которые наделяют своих детей долей в квартире, может возникнуть вопрос: начисляется ли налог ребенку, если он является совладельцем, и кто его оплачивает.

Нередко у родителей, которые наделяют своих детей долей в квартире, может возникнуть вопрос: начисляется ли налог ребенку, если он является совладельцем, и кто его оплачивает.

Юристы рассказали, как регулируется вопрос налогообложения на недвижимость по отношению к несовершеннолетним.

Должны ли дети платить имущественный налог

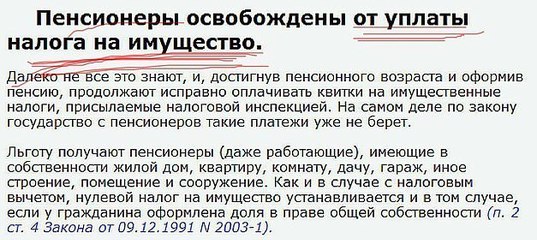

Налог на квартиру — это налог на имущество физических лиц. Порядок его обложения установлен гл. 32 Налогового кодекса России. Положения о том, что дети — владельцы облагаемого имущества освобождаются от его уплаты, глава не содержит. «В связи с этим дети по налогу на квартиру несут ту же налоговую обязанность, что и взрослые», — пояснил член Ассоциации юристов России Николай Пивоваров.

Ст. 400 НК РФ налогоплательщиками налога на имущество физлиц признаются лица, обладающие правом собственности на имущество независимо от возраста указанных лиц.

Кто платит налог за ребенка

Налоговые инспекции прекрасно понимают, что, по общему правилу, у детей в силу их возраста нет никаких доходов. В то же время прямой нормы, которая обязывала бы родителей платить налоги за их детей, Налоговый кодекс РФ не содержит.

В то же время прямой нормы, которая обязывала бы родителей платить налоги за их детей, Налоговый кодекс РФ не содержит.

Николай Пивоваров, член Ассоциации юристов России:

— Родители и опекуны — это представители детей в силу закона, в том числе и перед налоговыми органами. Поэтому, хотя дети и наделены обязанностью платить налог на квартиру, к ответственности за его неуплату с большой долей вероятности будут привлечены именно их родители или опекуны. За основу взяты положения НК РФ о законном представительстве налогоплательщиков — физических лиц и абз. 4 п. 1 ст. 45 НК РФ, согласно которому налог может быть уплачен иным лицом.

Как оплатить налог за ребенка

При уплате налога за ребенка в назначении платежа нужно указать информацию, за какой объект и за какое лицо перечисляются средства. При возникновении проблем всегда можно написать уточняющее письмо в налоговый орган. Это касается уплаты как родителями, так и опекунами — различий нет, пояснил партнер налоговой практики BMS Law Firm Давид Капианидзе.

Есть ли льготы и на кого они распространяются

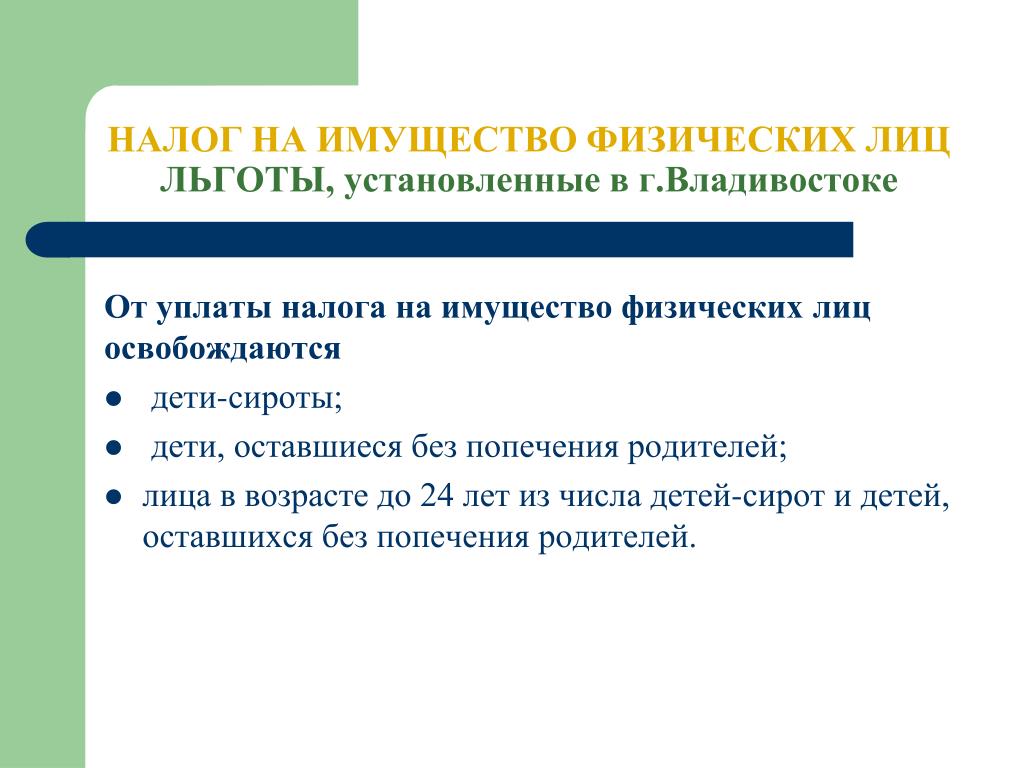

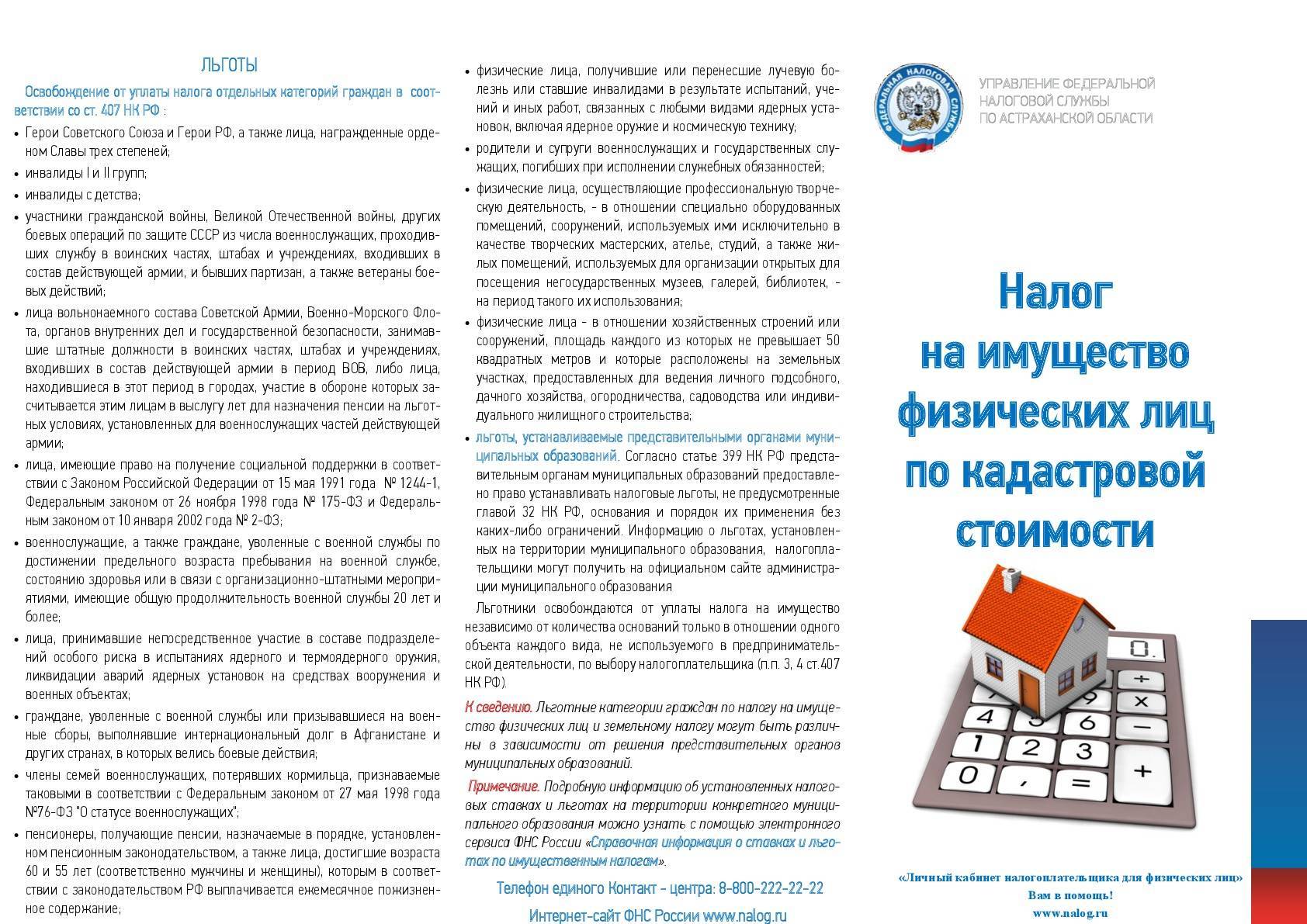

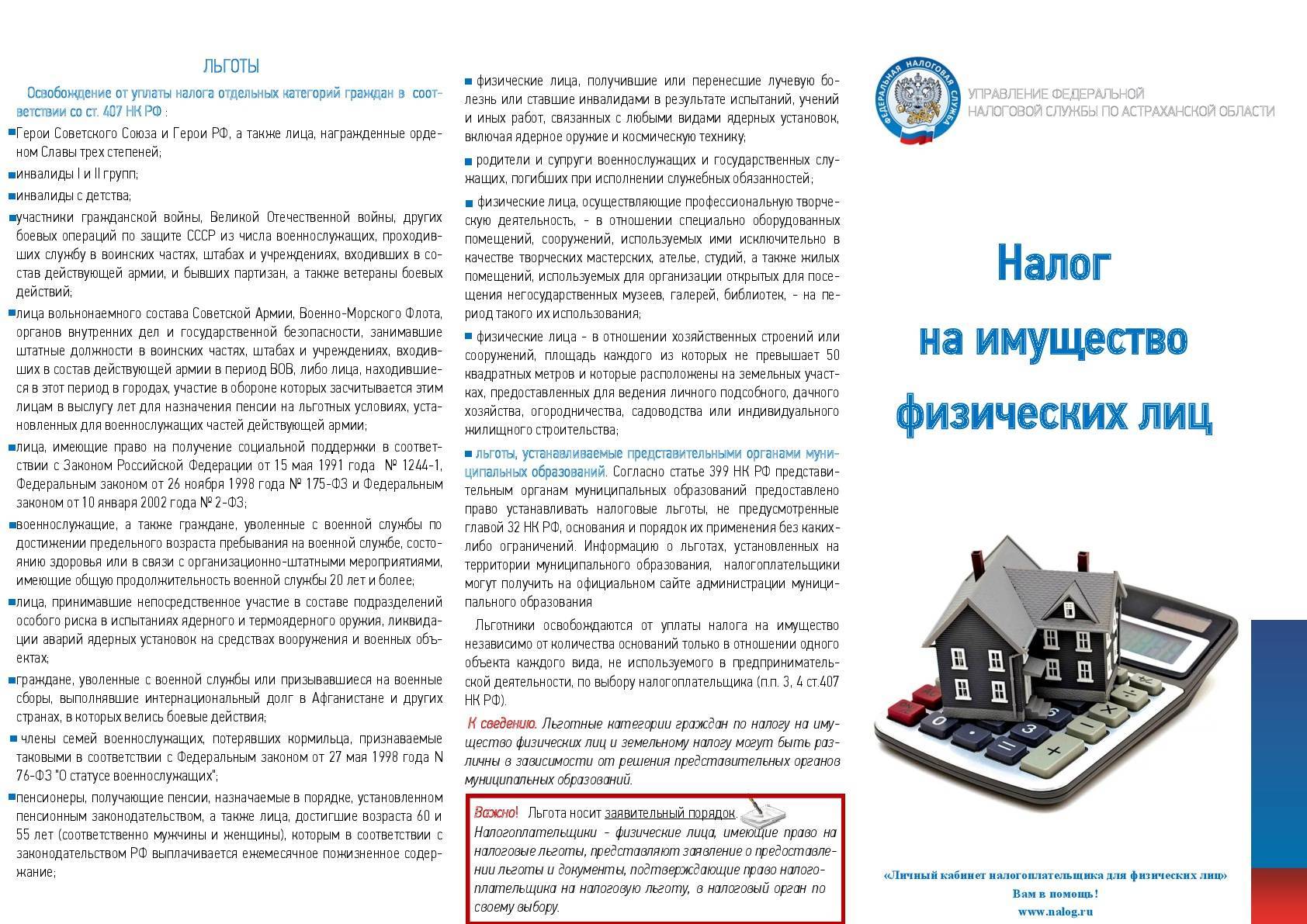

Что касается возможных налоговых льгот для детей, то их могут получить дети-инвалиды и дети, получающие пенсии по потере кормильца. Также действующим законодательством установлены льготы для отдельных категорий лиц, таких как многодетные семьи (например, в Москве они могут получить дополнительный вычет — льгота предоставляется из расчета по 5 кв. м на каждого ребенка, зарегистрированного в квартире).

Давид Капианидзе, партнер налоговой практики BMS Law Firm:

— Так как это местный налог, льготы могут устанавливать региональные власти — вплоть до освобождения несовершеннолетних детей от уплаты налогов. Конечно, это открывает возможности для злоупотреблений, например переоформления недвижимости на ребенка.

Читайте также:

Автор

Елена Коннова

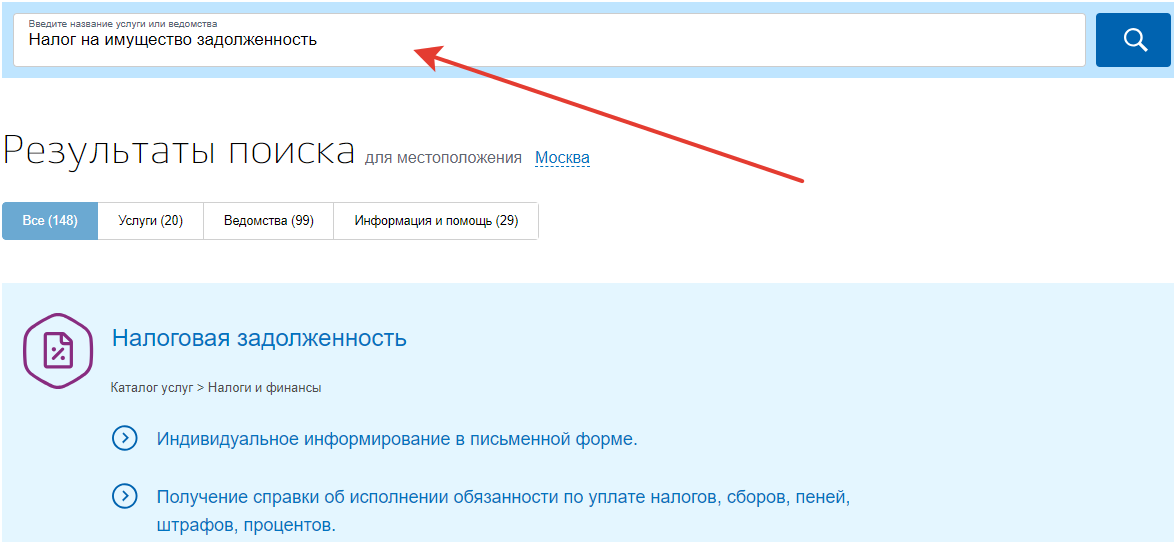

Обязаны ли дети платить налог на имущество физических лиц? | ФНС России

Статьей 4 Закона Российской Федерации от 09. 12.1991 N 2003-1 «О налогах на имущество физических лиц» установлен перечень категорий налогоплательщиков, освобождаемых от уплаты налога на имущество физических лиц. Такая категория налогоплательщиков, как дети, в данный перечень не включена. Соответственно, если ребенок стал обладателем прав на какую-то собственность в виде объекта недвижимости (жилого дома, квартиры, комнаты, дачи, гаража, иного строения, помещения и сооружения, а также доли в праве общей собственности на указанное имущество), то у него появляется обязанность по уплате налога на имущество физических лиц.

12.1991 N 2003-1 «О налогах на имущество физических лиц» установлен перечень категорий налогоплательщиков, освобождаемых от уплаты налога на имущество физических лиц. Такая категория налогоплательщиков, как дети, в данный перечень не включена. Соответственно, если ребенок стал обладателем прав на какую-то собственность в виде объекта недвижимости (жилого дома, квартиры, комнаты, дачи, гаража, иного строения, помещения и сооружения, а также доли в праве общей собственности на указанное имущество), то у него появляется обязанность по уплате налога на имущество физических лиц.Данная обязанность наступает с месяца, в котором возникло право собственности, а в случае перехода объекта недвижимости по наследству — с момента открытия наследства, то есть дня смерти наследодателя.

Нормами вышеуказанного Закона и части первой Налогового кодекса Российской Федерации определено, что исчисление налога производится налоговым органом, а его уплата осуществляется налогоплательщиком на основании налогового уведомления, которое должно быть передано ему налоговым органом не позднее 30 дней до наступления срока уплаты налога.

Из положений части первой Налогового кодекса Российской Федерации и Гражданского кодекса Российской Федерации следует, что обязанности по уплате налога на имущество за несовершеннолетних детей, имеющих в собственности имущество, подлежащее налогообложению, исполняют их родители (усыновители, опекуны, попечители) как законные представители.

Следует иметь в виду, что перечень категорий налогоплательщиков, освобождаемых от уплаты налога на имущество физических лиц в соответствии с федеральным законодательством, может быть расширен, так как правом установления льгот для отдельных категорий налогоплательщиков в части местных налогов наделены представительные органы муниципальных образований. К примеру, в городе Новосибирске с 2010 года от уплаты налога на имущество освобождаются:

• несовершеннолетние дети, находящиеся на иждивении граждан, имеющих на своем иждивении трех и более несовершеннолетних детей;

• дети-сироты и дети, оставшиеся без попечения родителей;

• лица из числа детей-сирот и детей, оставшихся без попечения родителей, в возрасте от 18 до 23 лет.

Льгота им предоставляется в отношении одного объекта налогообложения с наибольшей инвентаризационной стоимостью.

Полную информацию о категориях налогоплательщиков, которым на территории конкретного муниципального образования Новосибирской области установлены льготы, можно получить с помощью интерактивного сервиса Федеральной налоговой службы «Имущественные налоги: ставки и льготы».

Необходимо помнить, что исчисление налоговым органом суммы налога, подлежащей уплате в бюджет, прекратится с месяца, в котором у налогоплательщика возникло право на льготу, но для этого в налоговый орган должно быть подано соответствующее заявление и представлены необходимые документы. В случае несвоевременного обращения за предоставлением льготы перерасчет суммы налога производится не более чем за три года.

«Должен ли уплачивать налог на имущество несовершеннолетний ребенок, являющийся собственником квартиры?» — KVnews.ru

Омская налоговая служба продолжает публично отвечает на неожиданные вопросы по «горячим линиям».

Начальник отдела работы с налогоплательщиками УФНС по Омской области Татьяна МАКСИМЕНКО сообщила KVnews, что в октябре по «горячей линии» к ним поступил ряд вопросов, которые могут заинтересовать и других жителей региона:

«Почему в налоговом уведомлении не указан срок уплаты имущественных налогов за 2019 год?»

Ответ:

Приказом ФНС России от 17.06.2020 №ЕД-7-21/386@ «О внесении изменений в приказ Федеральной налоговой службы от 07.09.2016 № ММВ-7-11/477@» внесены изменения в форму налогового уведомления. Обновленная форма налогового уведомления не предусматривает указания конкретной даты, до которой необходимо уплатить налог. Вместо этого имеется указание на определенные нормы Налогового кодекса устанавливающие сроки уплаты по налогам.

Вопрос:

«Должен ли уплачивать налог на имущество физических лиц несовершеннолетний ребенок, являющийся собственником квартиры?»

Ответ:

Налогоплательщиками налога на имущество признаются физические лица — собственники имущества, признаваемого объектом налогообложения.

Таким образом, законодательством РФ о налогах и сборах не предусмотрен факт признания физического лица плательщиком налогов в зависимости от возраста, имущественного положения и иных критериев.

Налоговым законодательством предусмотрено, что налогоплательщик обязан самостоятельно исполнить обязанность по уплате налога, при этом он может участвовать в отношениях с налоговыми органами через законного или уполномоченного представителя.

Законными представителями малолетних детей (не достигших четырнадцати лет), а также несовершеннолетних детей (в возрасте от 14 до 18 лет), являются их родители, усыновители, опекуны и попечители. Следовательно, родители усыновители, опекуны и попечители как законные представители малолетних и несовершеннолетних детей осуществляют правомочия по управлению принадлежащим им имуществом, в том числе исполняют обязанности по уплате налогов.

Фото © gmpt.com. ua

ua

ФНС рассказала, когда родители должны платить налоги за детей

Плательщиками налогов на недвижимость являются собственники участков, домов, квартир и комнат, в том числе несовершеннолетние лица. Об этом предупреждает ФНС РФ.

Как отмечается в сообщении ведомства, плательщиками земельного налога признаются физлица любого возраста, обладающие правом собственности, постоянного (бессрочного) пользования или пожизненного наследуемого владения на налогооблагаемые земельные участки.

Налог на имущество физлиц должны платить собственники облагаемой налогом недвижимости (жилой дом, квартира, садовый дом, гараж и т.п.), независимо от возраста плательщика.

При этом несовершеннолетние лица – владельцы налогооблагаемой недвижимости могут участвовать в налоговых отношениях через законного или уполномоченного представителя (родителя, опекуна и т.п.). Так, за несовершеннолетних, не достигших 14 лет, сделки могут совершать от их имени их родители, усыновители или опекуны.

Несовершеннолетние в возрасте от 14 до 18 лет совершают сделки с письменного согласия своих родителей, усыновителей или попечителя, за исключением тех сделок, которые они вправе совершать самостоятельно.

Таким образом, родители (усыновители, опекуны, попечители) как законные представители несовершеннолетних детей, имеющих налогооблагаемое имущество, управляют им, в том числе исполняя обязанности по уплате налогов.

БУХПРОСВЕТ

Уплата имущественных налогов за несовершеннолетних детей имеет ряд особенностей. По закону каждый налогоплательщик должен самостоятельно исполнить обязанность по уплате налога (п.1 ст. 45 НК РФ). Если налог за ребенка без каких-либо оговорок оплачивается со счета его родителя (законного представителя), обязанность по уплате могут посчитать неисполненной.

В связи с этим налоги за несовершеннолетних рекомендуется уплачивать наличными деньгами в отделении банка или почты на основании платежного документа, полученного из ИФНС. Платежка идет со всеми заполненными реквизитами (в том числе и с указанием плательщика налога) и претензий со стороны налоговиков не возникнет.

Платежка идет со всеми заполненными реквизитами (в том числе и с указанием плательщика налога) и претензий со стороны налоговиков не возникнет.

Если же оплата производится в безналичном порядке, то в поле 24 «Назначение платежа» расчетного документа необходимо будет указать полную информацию о налогоплательщике , чья обязанность исполняется (ФИО, дата рождения, ИНН).

Также понадобиться указать данные документа, подтверждающего право законного представителя ребенка. В противном случае платеж придется уточнять.

Маткапитал, налоги и наследство: 6 мифов о правах детей на недвижимость

Может ли ребенок самостоятельно распоряжаться принадлежащим ему жильем? Должны ли несовершеннолетние платить налоги на недвижимость? Ответы на эти и другие вопросы читайте в нашем материале

В начале июня в России прошла акция по оказанию правовой помощи для защиты имущественных прав детей, организованная Федеральной кадастровой палатой Росреестра. Во время горячей линии россияне задали около 300 различных вопросов. Вместе с экспертами развеиваем самые распространенные мифы, связанные с правами детей на жилье.

Во время горячей линии россияне задали около 300 различных вопросов. Вместе с экспертами развеиваем самые распространенные мифы, связанные с правами детей на жилье.

Миф 1. Ребенок может сам распоряжаться недвижимостью

Законные представители несовершеннолетнего ребенка — его родители или усыновители. Если несовершеннолетние остались без родительского попечения (включая лишение родительских прав), законным представителем для малолетних становится опекун, а для детей от 14 до 18 лет — попечитель. Именно они представляют интересы несовершеннолетних, в том числе в вопросах распоряжения недвижимостью.

Самостоятельно распоряжаться недвижимым имуществом несовершеннолетние дети не могут. Те, кто не достиг 14 лет, в сделках не участвуют совсем — от их имени выступают родители, усыновители или опекуны. Дети в возрасте от 14 до 18 лет могут совершать сделки с жильем, но только с письменного разрешения родителей (либо усыновителей или опекунов). Вместе с тем несовершеннолетний может получить право самостоятельно распоряжаться недвижимостью с 16 лет, если будет признан органами опеки или судом полностью эмансипированным (например, если он работает, вступил в брак и т. п.).

Вместе с тем несовершеннолетний может получить право самостоятельно распоряжаться недвижимостью с 16 лет, если будет признан органами опеки или судом полностью эмансипированным (например, если он работает, вступил в брак и т. п.).

Миф 2. Нельзя продать квартиру, собственником которой является ребенок

Если ребенок имеет право собственности на квартиру или долю в ней, то родители не могут распоряжаться его имуществом по собственному усмотрению. Тем не менее продать квартиру, оформленную на ребенка, можно — но только с согласия органов опеки и попечительства.

«Опека не просто дает разрешение на совершение сделки, а следит за тем, чтобы права детей соблюдались. К примеру, органы опеки одобрят продажу квартиры, если покупка новой улучшит жизнь ребенка либо его доля в приобретаемой недвижимости увеличится. Таким образом, все сделки с недвижимым имуществом ребенка должны осуществляться в его интересах», — отметили в Кадастровой палате Росреестра.

Если законные представители решат приобрести новое жилье для ребенка, то обязаны доказать, что он будет обеспечен альтернативным жильем такой же или большей площади, а его жилищные условия не ухудшатся. Существует ряд дополнительных ограничений при совершении подобных сделок. Например, запрещены сделки по отчуждению или мене недвижимости между несовершеннолетним и его опекунами, попечителями или близкими родственниками.

Миф 3. Квартирой, купленной с использованием маткапитала, родители могут распоряжаться по своему усмотрению

Один из самых популярных способов использования средств материнского капитала — покупка квартиры или строительство дома, в том числе в ипотеку. Но ключевым условием таких сделок является наделение детей долями, дети в данном случае становятся собственниками наравне с родителями.

Если квартира была куплена с использованием материнского капитала, при ее продаже или обмене потребуется согласие органов опеки, отмечает юрист Юрий Капштык. В новом доме или квартире детям также нужно будет выделить доли. При этом у детей жилищные условия должны как минимум сохраниться, но в приоритете — улучшиться. Так что продать жилье, купленное с помощью маткапитала, можно, только получив согласие органов опеки и попечительства.

В новом доме или квартире детям также нужно будет выделить доли. При этом у детей жилищные условия должны как минимум сохраниться, но в приоритете — улучшиться. Так что продать жилье, купленное с помощью маткапитала, можно, только получив согласие органов опеки и попечительства.

Александр Иноядов, адвокат адвокатской палаты города Москвы: — Вопрос распоряжения недвижимостью с детскими долями сейчас актуальнее всего для объектов, приобретенных с привлечением средств маткапитала. Не всегда выделение доли ребенка оформляется своевременно, это влечет отсроченные риски и для продавца, и для покупателя такой квартиры. Сделку могут признать недействительной. Так что подготовка к сделкам с маткапиталом требует своевременных действий и всегда связана со значительными издержками.

Миф 4. Несовершеннолетние могут сами вступать в наследство

От имени несовершеннолетних граждан, которые еще не достигли 14 лет, наследство принимают их родители, усыновители или опекуны. Лица в возрасте от 14 до 18 лет принимают наследство с письменного согласия своих законных представителей — родителей, усыновителей или попечителя.

Лица в возрасте от 14 до 18 лет принимают наследство с письменного согласия своих законных представителей — родителей, усыновителей или попечителя.

«Чтобы принять наследство несовершеннолетнему, предварительного разрешения органов опеки и попечительства на это не требуется. Для принятия наследства в течение шести месяцев со дня открытия наследства необходимо обратиться к нотариусу с заявлением о его принятии по последнему месту жительства наследодателя», — пояснила ведущий юрисконсульт Кадастровой палаты по Республике Хакасия Ирина Синюкина-Балацкая.

Миф 5. Несовершеннолетнему нельзя подарить недвижимость

Дарить недвижимость несовершеннолетним можно, но здесь есть свои нюансы. Особенность договора дарения квартиры такова: если ребенку нет 14 лет, то договор подписывается его законными представителями; если ребенку от 14 до 18 лет, то договор подписывается самим ребенком с согласия законных представителей (п. 1 ст. 26, п. 1 ст. 28 ГК РФ).

1 ст. 26, п. 1 ст. 28 ГК РФ).

При дарении квартиры единственным родителем своему малолетнему ребенку родитель выступает одновременно на двух сторонах договора. Передача третьему лицу полномочий на принятие в дар имущества от имени ребенка в данной ситуации не требуется. Чтобы оформить такую сделку, нужно подписать договор дарения и зарегистрировать его. После чего дети станут собственниками недвижимости.

Миф 6. Дети не должны платить налоги за недвижимость

Сами дети не должны платить налоги, но эту обязанность за них должны выполнять их законные представители — родители или опекуны. Налог на квартиру — это налог на имущество физических лиц. Порядок его обложения установлен гл. 32 Налогового кодекса России. «Положения о том, что дети — владельцы облагаемого имущества освобождаются от его уплаты, глава не содержит. В связи с этим дети по налогу на квартиру несут ту же налоговую обязанность, что и взрослые», — отметил член Ассоциации юристов России Николай Пивоваров.

Родители и опекуны — это представители детей в силу закона, в том числе и перед налоговыми органами. Поэтому, хотя дети и наделены обязанностью платить налог на квартиру, к ответственности за его неуплату с большой долей вероятности будут привлечены именно их родители или опекуны, пояснил Николай Пивоваров.

«Родители или опекуны (попечители) несут полную ответственность за своих детей, и, если квартира оформлена на их ребенка, они обязаны оплачивать расходы по ее содержанию. И это надо помнить», — добавил юрист Юрий Капштык.

Бесплатные консультации

Россияне могут получить консультацию специалистов Росреестра по вопросам жилищных прав несовершеннолетних не только в ходе проведения тематических горячих линий, но и круглосуточно по телефону контактного центра 8 (800) 100-34-34 (звонок по России бесплатный). Также можно оставить обращение специалистам на сайте Росреестра в разделе «Обратная связь».

Должны ли дети платить налоги

Дети должны платить налоги (позиция налоговых органов)

Аргументы в пользу того, что дети не должны платить налоги

Выводы

Полезные ссылки по теме

Достаточно часто налоговым консультантам задают вопросы о том, должны ли дети уплачивать налоги в связи с тем, что в силу своего возраста дети являются полностью или частично недееспособными. Чаще всего вопрос касается налога на имущество физических лиц, реже — при уплате НДФЛ с дохода, от продажи имущества и использовании имущественных налоговых вычетов.

В данном вопросе важна точность формулировок, поэтому для начала надо отметить, что согласно пункту 1 статьи 54 Семейного кодекса РФ ребенком признается лицо, не достигшее возраста восемнадцати лет (совершеннолетия).

Дети должны платить налоги (позиция налоговых органов)

С одной стороны, согласно статье 19 Налогового кодекса РФ (НК) налогоплательщиками и плательщиками сборов признаются организации и физические лица, на которых возложена обязанность уплачивать соответственно налоги и (или) сборы. Эту обязанность налоговики чудным образом связывают со статьей 27 НК, из которой (по их мнению) следует, что законными представителями несовершеннолетних являются их родители, и поэтому они должны уплачивать за детей налоги и даже ссылаются на нее в разных разъяснениях и письмах (к примеру, в Письме Минфина РФ от 11.08.2011 № 03-05-06-01/62).

Эту обязанность налоговики чудным образом связывают со статьей 27 НК, из которой (по их мнению) следует, что законными представителями несовершеннолетних являются их родители, и поэтому они должны уплачивать за детей налоги и даже ссылаются на нее в разных разъяснениях и письмах (к примеру, в Письме Минфина РФ от 11.08.2011 № 03-05-06-01/62).

Налоговые органы обычно не возражают против уплаты родителями налогов за своих детей, поскольку для них уплата суммы в бюджет предпочтительнее. Полагаю, что в таком случае родителю, уплатившему налог, впоследствии можно обращаться в ФНС с требованием о зачете или возврате излишне уплаченного налога в порядке статьи 78 НК, т.к. оснований для отказа у налогового органа не будет, но такое требование может вызвать у налоговиков ступор.

Аргументы в пользу того, что ребенок не должен платить налоги

С другой стороны:

Положение статьи 8 Cемейного кодекса РФ о том, что родители обязаны содержать своих несовершеннолетних детей, к налогам отношения не имеет, т.

к. содержание ребенка в смысле семейного законодательства не означает обязанность уплачивать за него налоги.

к. содержание ребенка в смысле семейного законодательства не означает обязанность уплачивать за него налоги.В статье 8 НК дано понятие налога, под которым считается «обязательный, индивидуально безвозмездный платеж, взимаемый с … физических лиц в форме отчуждения принадлежащих им на праве собственности … денежных средств«. Следовательно, ребенок обязан платить налог «из своего кошелька», которого у малолетнего ребенка просто нет.

Согласно статье 45 НК налог обязан заплатить сам налогоплательщик (т.е. исполнение налогового обязательства за другого было прямо запрещено до вступления в силу Закона № 401-ФЗ от 30.11.2016), то есть ребенок, а он этого сделать не может в силу своего возраста. Согласно статье 249 Гражданского кодекса РФ, налог обязан уплачивать каждый из сособственников – и при этом, уже по нормам НК, кто-то один не может уплатить за всех.

Привлечь к налоговой ответственности (т.е. оштрафовать) малолетнего ребенка нельзя, поскольку согласно пункту 2 статьи 107 НК к налоговой ответственности может быть привлечено лицо, достигшее возраста 16 лет. Но даже вопрос о налоговой ответственности с 16 лет является спорным. Так Конституционный Суд РФ в своем Постановлении от 13 марта 2008 г. № 5-П отметил, что способность гражданина своими действиями приобретать и осуществлять гражданские права, создавать для себя гражданские обязанности и исполнять их (гражданская дееспособность) возникает в полном объеме с наступлением совершеннолетия, т.е. по достижении 18-летнего возраста (п. 1 ст. 21 ГК РФ), а Семейным кодексом РФ устанавливается, что ребенком признается лицо, не достигшее возраста 18 лет (совершеннолетия) (пункт 1 статьи 54).

Несовершеннолетние же дети, неся бремя уплаты налогов как сособственники, не могут рассматриваться как полностью самостоятельные субъекты налоговых правоотношений, возникающих при применении указанных положений НК РФ, поскольку они в силу закона не могут совершать самостоятельно юридически значимые действия в отношении недвижимости и в связи с этим в полной мере являться самостоятельными плательщиками налога на доходы физических лиц.

Несовершеннолетние же дети, неся бремя уплаты налогов как сособственники, не могут рассматриваться как полностью самостоятельные субъекты налоговых правоотношений, возникающих при применении указанных положений НК РФ, поскольку они в силу закона не могут совершать самостоятельно юридически значимые действия в отношении недвижимости и в связи с этим в полной мере являться самостоятельными плательщиками налога на доходы физических лиц.Потребовать штраф с рдителей вроде бы можно, им уже больше 16 лет — родители ребенка являются законным представителем своего ребенка (т.е. — налогоплательщика — физического лица) и этим налоговики даже пугают в своих письмах (например, Письмо ФНС России от 23.04.2009 № 3-5-04/495@), но Налоговый кодекс РФ не предусматривает ответственность за действие или бездействие законных представителей физических лиц, что подтверждает и ВАС, который в пункте 3 Постановления Пленума ВАС РФ от 30.07.2013 № 57 «О некоторых вопросах, возникающих при применении арбитражными судами части первой Налогового кодекса Российской Федерации» разъяснил, что: «По смыслу главы 4 НК РФ, в том числе пункта 1 статьи 26, субъектом налогового правоотношения является сам налогоплательщик (в нашем случае — ребенок), независимо от того, лично ли он участвует в этом правоотношении либо через законного или уполномоченного представителя«.

Налоговики не могут воспользоваться и статьей 51 НК, в которой для опекунов установлены обязанности по уплате налогов недееспособного физического лица. В этой статье определено, что налог может заплатить опекун, но только за того человека, которого суд признал недееспособным. Следовательно, и эта норма к детям не относится.

Последним аргументом налоговиков может быть статья 80 Семейного кодекса РФ, согласно которой родители обязаны содержать несовершеннолетних детей. В этой статье речь идет об обязанностях родителей по содержанию детей и прямо указано, что порядок и форма предоставления содержания несовершеннолетним детям определяются родителями самостоятельно, но уплату налога вряд ли можно отнести к обязанности по содержанию детей.

Инспекторам, конечно же такие рассуждения не нравятся, поэтому последнее, чем могут угрожать инспекторы, — это предусмотренными:

статьей 75 НК пенями;

статьей 122 НК штрафом за неуплату налога.

В своем Письме от 22. 04.2015 №03-02-08/22997 Минфин РФ в очередной раз разъяснил, что Налоговым кодексом РФ не предусмотрена уплата налогов третьими лицами, в том числе близкими родственниками, за налогоплательщиков.

04.2015 №03-02-08/22997 Минфин РФ в очередной раз разъяснил, что Налоговым кодексом РФ не предусмотрена уплата налогов третьими лицами, в том числе близкими родственниками, за налогоплательщиков.

как пени, так и штраф уплачивается только в том случае, когда налогоплательщик обязан уплачивать налог;

пени расчитываются по формуле: сумма пени = сумма недоимки x количество дней просрочки x (1/300) x ставка рефинансирования (до 31.12.2015) или ключевая ставка (с 01.01.2016), т.е. при ставке рефинансирования ЦБ РФ, равной 8,25 %, пеня достигнет суммы налога примерно через 5 лет (годовые пени составят около 20%).

штраф на неуплату налога равен 20% от неуплаченной суммы налога, но при этом налоговому органу необходимо будет доказать вину ребенка, включая то обстоятельство, что ребенок осознавал, что своим бездействием нарушает налоговое законодательство РФ.

При этом надо иметь в виду следующее:

Выводы о том, должен ли ребенок платить налоги

Таким образом, налоги, которые обязаны уплачивать несовершеннолетние (как правило, в связи с владением налогооблагаемым имуществом), обычно уплачиваются их родителями, хотя это и не в полной мере соответствует требованиям НК РФ.

В случае спора (если вашему ребенку не исполнилось 16 лет) налоговики не должны вас штрафовать, но, скорее всего, налоговики накажут родителей и штраф придется оспаривать в суде.

При этом надо иметь в виду, что Налоговым кодексом РФ льготы детям по налогу на имущество физических лиц не установлены, но т.к. этот налог является местным, льготы по нему могут быть установлены нормативными правовыми актами представительных органов муниципальных образований (законами Москвы, Санкт-Петербурга и Севастополя).

Статья написана и размещена 8 сентября 2013 года. Дополнена — 27.08.2015, 05.10.2016, 06.12.2016, 15.08.2018

ВНИМАНИЕ!

Копирование статьи без указания прямой ссылки запрещено. Внесение изменений в статью возможно только с разрешения автора.

Автор: юрист и налоговый консультант Александр Шмелев © 2001 — 2021

Полезные ссылки по теме «Должны ли дети платить налоги»

НДФЛ 15%. Прогрессивная шкала

Налог на проценты по вкладам

Налоговый контроль счетов

Почему льготы носят заявительный характер

Налоги

Налоговые вычеты

Налоговая ответственность за:

Tags:

дети, уплата, налогиАдминистрация г.

Благовещенска — Как должны платить налоги несовершеннолетние налогоплательщики

Благовещенска — Как должны платить налоги несовершеннолетние налогоплательщикиКак должны платить налоги несовершеннолетние налогоплательщики

Налог на имущество физических лиц начисляется всем собственникам недвижимого имущества независимо от возраста и наличия доходов. Поэтому родителям, опекунам и попечителям несовершеннолетних детей стоит помнить, что их несовершеннолетний ребенок является налогоплательщиком.

Если на гражданина, в т.ч. ребенка, оформлено в собственность какое-либо имущество — жилой дом, квартира, комната, дача, иные строения, или же ребенок имеет доли в праве общей собственности на указанное имущество, то он, соответственно, считается налогоплательщиком (ст. 1, Закона РФ от 09.12.1991 №2003-1). Соответственно на его имя придет налоговое уведомление и квитанции на уплату налоговых платежей.

Положениями действующего законодательства предусмотрено, что несовершеннолетние граждане, как собственники недвижимого имущества должны уплачивать налог на имущество физических лиц в общеустановленном порядке, поскольку льгота в виде неуплаты налога действующим законодательством не предусмотрена (ст. 4, Закона РФ от 09.12.1991 №2003-1).

4, Закона РФ от 09.12.1991 №2003-1).

Как будет оплачивать налог несовершеннолетний ребенок?

Именно родители (опекуны, попечители) являются законными представителями несовершеннолетних детей, имеющих в собственности имущество, подлежащее налогообложению (ст.26, ст.27 НК РФ). Поэтому родители осуществляют полномочия по управлению данным имуществом, а так же исполняют обязанности по уплате налогов. Проще говоря, за ребенка налог будет оплачивать родитель, опекун или попечитель.

Налоговая инспекция рекомендует!

Откройте личный кабинет на сайте налоговой службы для себя и своих детей!

«Личный кабинет налогоплательщика для физических лиц» позволяет оперативно решать многие вопросы без посещения налоговой инспекции лично, прост и удобен в пользовании, доступен для каждого пользователя компьютера, который имеет выход в Интернет. Личный кабинет требует обязательной регистрации и однократного посещения налоговой инспекции для получения пароля. Тем не менее, единожды зарегистрировавшись в сервисе, Вы сможете многие годы своевременно узнавать о начисленных налогах и уплачивать их. Родители несовершеннолетних детей, которые уже являются юными налогоплательщиками, могут зарегистрировать «Личный кабинет налогоплательщика для физических лиц», как для себя, так и для ребенка. Это позволит контролировать налоговые обязательства и оплачивать налоги с помощью компьютера, подключенного к интернету. Для подключения к сервису необходимо посетить любую налоговую инспекцию, предъявив инспектору свой паспорт и свидетельство о рождении ребенка.

Личный кабинет требует обязательной регистрации и однократного посещения налоговой инспекции для получения пароля. Тем не менее, единожды зарегистрировавшись в сервисе, Вы сможете многие годы своевременно узнавать о начисленных налогах и уплачивать их. Родители несовершеннолетних детей, которые уже являются юными налогоплательщиками, могут зарегистрировать «Личный кабинет налогоплательщика для физических лиц», как для себя, так и для ребенка. Это позволит контролировать налоговые обязательства и оплачивать налоги с помощью компьютера, подключенного к интернету. Для подключения к сервису необходимо посетить любую налоговую инспекцию, предъявив инспектору свой паспорт и свидетельство о рождении ребенка.

Калифорния: изменения налога на имущество для исключения родителей и детей | Sheppard Mullin Richter & Hampton LLP

Недавно принятое Предложение 19 серьезно ограничит возможность передачи недвижимости в Калифорнии ребенку, не вызывая переоценки и повышения налогов на собственность. Новый закон вступает в силу 16 февраля 2021 года, поэтому, если вы хотите и можете предпринять шаги для сохранения этого преимущества, важно действовать немедленно.

Новый закон вступает в силу 16 февраля 2021 года, поэтому, если вы хотите и можете предпринять шаги для сохранения этого преимущества, важно действовать немедленно.

Поскольку недвижимость в Калифорнии не подвергается переоценке, кроме как при смене владельца, многие объекты недвижимости в Калифорнии оцениваются для целей налога на имущество по стоимости, намного ниже их фактической рыночной стоимости.Текущий закон предусматривает два способа, с помощью которых родитель может передать недвижимость ребенку, не вызывая переоценки, которая приведет к увеличению налогов на имущество на переданное имущество. (Ребенок также может передать собственность родителю, используя эти исключения.)

- Родитель может передать свое основное место жительства ребенку или детям без переоценки. Нет ограничений на стоимость дома, который может быть передан. Дети могут жить в доме, использовать его как дом для отдыха или сдавать в аренду.

- Родитель может передать ребенку или детям недвижимое имущество в Калифорнии на сумму до 1 000 000 долларов, кроме основного места жительства, без переоценки.

Если оценочная стоимость (не рыночная стоимость) собственности составляет 1 000 000 долларов или меньше, переоценка не будет производиться при передаче имущества детям. Если оценочная стоимость имущества превышает 1 000 000 долларов США, первые 1 000 000 долларов оценочной стоимости могут быть переданы без изменений, и только баланс будет переоценен.Например, если недвижимость в настоящее время оценивается в 1 500 000 долларов и стоит 6 000 000 долларов, 2/3 оценочной стоимости (1 000 000 долларов США / 1 500 000 долларов США) будут сохранены, а 1/3 собственности будет переоценена до 2 000 000 долларов США (1/3 x 6 000 000 долларов США). ). Новая оценочная стоимость детей для целей налогообложения имущества будет составлять 3 000 000 долларов, а не полные 6 000 000 долларов.

Когда Предложение 19 вступит в силу, к передаче основного места жительства родителя будут применяться два новых ограничения.

- Исключение родитель-ребенок может быть использовано только в том случае, если ребенок-получатель также использует дом в качестве основного места жительства ребенка и подает заявление на освобождение домовладельца от права собственности.

Исключение родитель-ребенок будет недоступно, если дом используется в качестве дома для отдыха или сдается в аренду детьми. Если дом передается более чем одному ребенку, все они должны будут жить вместе в доме в качестве основного.

Исключение родитель-ребенок будет недоступно, если дом используется в качестве дома для отдыха или сдается в аренду детьми. Если дом передается более чем одному ребенку, все они должны будут жить вместе в доме в качестве основного. - Родитель может защитить от переоценки только 1 000 000 долларов увеличенной стоимости. Любая сумма выше, которая будет добавлена к начисленному налогу на недвижимость.Например, если основное место жительства в настоящее время оценивается в 500 000 долларов США, но стоит 1 500 000 долларов США, ребенок, получающий дом и использующий его в качестве основного места жительства ребенка, сохранит ту же оценочную стоимость налога на имущество. 500000 долларов.Но если дом стоит 3 000 000 долларов, а не только 1 500 000 долларов, 2 500 000 долларов в качестве вознаграждения приведут к добавленной оценке в 1 500 000 долларов; новая оценочная стоимость налога на имущество ребенка будет составлять 2 000 000 долларов (500 000 долларов по текущему налогу на имущество + 1 500 000 долларов «избыточного» повышения).

Это новое ограничение также распространяется на семейную ферму.

Это новое ограничение также распространяется на семейную ферму.

Предложение 19 полностью исключает вторую текущую альтернативу. После 15 февраля 2021 г. исключение родителей и детей при передаче недвижимого имущества в Калифорнии, кроме основного места жительства родителей и семейной фермы, больше не будет.

Эти новые правила будут применяться к любой передаче недвижимости в Калифорнии после 15 февраля 2021 года, будь то пожизненный дар или передача в случае смерти. Они также будут применяться к любому безотзывному доверительному фонду (например, к квалифицированному доверительному фонду личного проживания или доверительному фонду, созданному в вашу пользу умершим супругом), который владеет недвижимостью в Калифорнии и перейдет к вашим детям из этого доверительного фонда в будущем. Поэтому, если для вас важно сохранить текущую низкую оценочную стоимость и низкие налоги на имущество для ваших детей при передаче им недвижимости, вам следует подумать, хотите ли вы передать собственность сейчас, чтобы воспользоваться текущим исключением родителей и детей. .Любая текущая передача будет включать множество факторов, помимо налогов на недвижимость, и вам следует как можно скорее проконсультироваться со своим юристом по планированию недвижимости, чтобы обсудить, какие варианты могут быть вам доступны.

.Любая текущая передача будет включать множество факторов, помимо налогов на недвижимость, и вам следует как можно скорее проконсультироваться со своим юристом по планированию недвижимости, чтобы обсудить, какие варианты могут быть вам доступны.

Как подарить свой дом взрослому ребенку без налогов

До того, как наступили дни налогов на прибыль и наследство, взрослые дети часто просто переезжали в семейный дом после смерти родителей. К сожалению, это уже не так просто.

Есть несколько способов подарить дом вашему ребенку. А некоторые не облагаются налогом.Но чтобы добиться наилучших налоговых результатов, нужно планировать заранее. Вот краткое изложение ваших вариантов.

Оставайтесь на месте

Если вы планируете жить в своем доме до самой смерти, а ваше состояние ниже единой федеральной суммы даров на наследство и суммы освобождения от налога на наследство (11,4 миллиона долларов на 2019 год), это ваша лучшая стратегия. Когда вы умрете, налоговая база вашего дома будет увеличена до справедливой рыночной стоимости на дату смерти. Таким образом, вы и ваши наследники избежите налога на прирост капитала на все приросты, которые произошли до этой даты.А поскольку стоимость вашего имущества ниже освобождения от налога на наследство, ваши наследники не будут платить федеральный налог на имущество. Они могут свободно переехать в дом или продать его, оставив при себе наличные, при этом они не должны платить или должны платить ФРС небольшой налог (благодаря базовому правилу повышения). Если они действительно переедут в дом, их налоговой базой для расчета прибыли или убытка от последующих продаж будет справедливая рыночная стоимость дома на момент вашей смерти.

Когда вы умрете, налоговая база вашего дома будет увеличена до справедливой рыночной стоимости на дату смерти. Таким образом, вы и ваши наследники избежите налога на прирост капитала на все приросты, которые произошли до этой даты.А поскольку стоимость вашего имущества ниже освобождения от налога на наследство, ваши наследники не будут платить федеральный налог на имущество. Они могут свободно переехать в дом или продать его, оставив при себе наличные, при этом они не должны платить или должны платить ФРС небольшой налог (благодаря базовому правилу повышения). Если они действительно переедут в дом, их налоговой базой для расчета прибыли или убытка от последующих продаж будет справедливая рыночная стоимость дома на момент вашей смерти.

Это намного лучшая стратегия, чем подарить свой дом наследникам, пока вы продолжаете в нем жить.Почему? Даже если вы платите своему ребенку ренту по рыночной ставке, IRS может заявить, что полная стоимость дома на дату смерти по-прежнему входит в состав вашего налогооблагаемого имущества. Единственный верный способ обойти эту проблему — это квалифицированный личный траст по месту жительства, который будет объяснен далее в этой истории.

Единственный верный способ обойти эту проблему — это квалифицированный личный траст по месту жительства, который будет объяснен далее в этой истории.

См. Также: Поскольку расходы на жилье остаются высокими, родители покупают дома, чтобы помочь своим детям

Общий подарок

Если вы переезжаете из дома, вы можете передать это имущество своему ребенку сегодня.Однако вам, вероятно, придется окунуться в единое федеральное освобождение от налога на дарение и наследство (11,4 миллиона долларов на 2019 год). Вот как это работает.

Во-первых, компенсируйте сумму подарка, используя свое ежегодное исключение из налога на дарение в размере 15 000 долларов США. Помните, что это 15 000 долларов на одного дарителя на каждого одаряемого (получателя подарка). Поэтому, если вы и ваш супруг делаете совместный подарок своему ребенку и его супруге, вы можете компенсировать 60 000 долларов из стоимости дома (4 x 15 000 долларов) для целей налога на дарение. Тогда, пока чистая цифра меньше 11 долларов.4 миллиона или 22,8 миллиона долларов для супружеской пары на 2019 год, вы не должны платить текущий налог на дарение (если только вы не сделали очень существенные подарки ранее, израсходовав часть вашего освобождения).

У этой стратегии есть два недостатка. Во-первых, налоговой базой вашего ребенка в отношении дома будет ваша предположительно низкая стоимость собственности, что увеличивает вероятность того, что он или она будет задолжать налог на прирост капитала при последующей продаже. Во-вторых, вы сократили единое федеральное освобождение от налога на дарение и наследство (освобождение от уплаты налога на один доллар уменьшается для подарков, превышающих сумму исключения в размере 15 000 долларов в год).

Положительным моментом является то, что вы, по крайней мере, в будущем получите повышение стоимости дома за счет налогооблагаемого имущества.

Продажа по выгодной цене

Если вы продаете дом совершенно незнакомому человеку по цене ниже справедливой рыночной (FMV), вы просто заключили плохую сделку. IRS наплевать. Однако когда вы продаете родственнику, все обстоит иначе. Вы будете считаться подарком, равным разнице между FMV и продажной ценой.

IRS наплевать. Однако когда вы продаете родственнику, все обстоит иначе. Вы будете считаться подарком, равным разнице между FMV и продажной ценой.

Например, если ваш дом стоит 700 000 долларов и вы продаете его своему ребенку за 350 000 долларов, вы только что сделали подарок в размере 350 000 долларов.Конечно, вы можете использовать свое исключение из ежегодных подарков в размере 15000 долларов, чтобы свести на нет это. Таким образом, чистая сумма подарка идет в счет вашего единого федерального освобождения от налога на дарение и наследство (11,4 миллиона долларов на 2019 год). Однако это нормально, если ожидается, что недвижимость вырастет в цене, потому что продажа удачно снимает все будущие приросты с вашего налогооблагаемого имущества.

Для целей подоходного налога вы вычитаете свою налоговую базу в доме из продажной цены в 350 000 долларов, чтобы рассчитать свою прибыль или убыток. Любые убытки не подлежат вычету.Если у вас есть прибыль, она, вероятно, имеет право на исключение прибыли от продажи дома в размере 250 000 долларов (для одиноких) или 500 000 долларов (для супружеских пар). Однако налоговая база вашего ребенка в доме будет составлять всего 350 000 долларов, что увеличивает вероятность того, что он будет должен платить налог на прирост капитала при последующей продаже.

Однако налоговая база вашего ребенка в доме будет составлять всего 350 000 долларов, что увеличивает вероятность того, что он будет должен платить налог на прирост капитала при последующей продаже.

Продажа по полной цене с финансированием продавца

Вместо продажи по выгодной цене рассмотрите возможность продажи в рассрочку по полной рыночной стоимости. Как вы увидите, это все еще может соответствовать вашей основной цели — передать дом вашему ребенку так, как он или она может себе позволить — возможно, с лучшими налоговыми последствиями.

Вот сделка. Вы продаете недвижимость своему сыну или дочери за относительно небольшой первоначальный взнос и несете при себе записку для остатка покупной цены. Давайте снова скажем, что дом стоит 700 000 долларов, и ваш ребенок может позволить себе заплатить 70 000 долларов. Итак, вы забираете записку на 630 000 долларов. Убедитесь, что это письменная записка. Кроме того, в вашем случае определенно поможет, если у ребенка есть средства для ежемесячных выплат.

Кстати о платежах. Вы должны взимать по ссуде как минимум действующую федеральную ставку (или AFR).Эта ставка, которая меняется ежемесячно и почти всегда намного ниже средней ставки по коммерческой ипотеке, доступна в ежемесячных бюллетенях внутренних доходов. Вы можете найти их на сайте www.irs.gov. Обязательно пройдите юридический процесс по закреплению записки с домом. Таким образом, ваш ребенок может вычесть выплаченные вам проценты как соответствующие проценты по ипотеке. Если вы не сделаете этого шага, ваш ребенок не сможет удерживать процентные платежи.

Если вы хотите, вы можете облегчить финансовое бремя вашего ребенка, сделав подарки в соответствии с правилом исключения налога на дарение в размере 15 000 долларов в год.Просто убедитесь, что ваш ребенок действительно вносит все платежи, указанные в примечании. Затем выпишите чеки на любые подарки, которые вы решите сделать. Это позволяет разделить продажу, записку и подарки. Если вы просто простите некоторые платежи, IRS может преобразовать всю договоренность в сделку по выгодной сделке (с менее желательными налоговыми последствиями, описанными ранее).

С точки зрения налога на прибыль вы совершаете продажу за 700 000 долларов. Предполагая, что вы имеете право на исключение в размере 250 000/500 000 долларов, вы, надеюсь, сможете избежать любого федерального налога на прирост капитала.Однако вы должны будете уплатить подоходный налог с вашего процентного дохода по векселю. Но помните, ваш ребенок получит равный вычет по ипотечному кредиту, и вся идея заключалась в том, чтобы помочь ребенку. Налоговая база вашего ребенка на недвижимость теперь составляет полную покупную цену в размере 700 000 долларов, что снижает вероятность того, что он или она будет иметь какой-либо налог на прирост капитала, когда дом в конечном итоге будет снова продан.

Что касается налога на дарение, то вам ничего не известно. Что касается налога на имущество, продажа исключает из вашего налогооблагаемого имущества любое повышение стоимости дома в будущем.

Через несколько лет после продажи ваш ребенок сможет рефинансировать и погасить вексель. Если это так, ваша щедрость заканчивается без дополнительных налоговых последствий. Тем не менее, если после вашей смерти все еще будет оставлен баланс, ваш ребенок будет считаться получателем наследства, если в этот момент записка будет прощена. Конечно, это использует часть вашего освобождения от налога на наследство, но это нормально из-за других налоговых льгот.

Если это так, ваша щедрость заканчивается без дополнительных налоговых последствий. Тем не менее, если после вашей смерти все еще будет оставлен баланс, ваш ребенок будет считаться получателем наследства, если в этот момент записка будет прощена. Конечно, это использует часть вашего освобождения от налога на наследство, но это нормально из-за других налоговых льгот.

Что делать, если вы хотите жить в своем доме?

К сожалению, IRS раздражается, когда вы переводите свой дом родственнику, а затем продолжаете там жить.Так что действуйте осторожно, если это ваше намерение. Одна из стратегий состоит в том, чтобы продать вашему ребенку полную рыночную стоимость, финансируемую продавцом, как описано выше, а затем сдать недвижимость обратно по рыночной цене.

В идеальном мире это уберет будущую стоимость дома из вашего налогооблагаемого имущества, и вы могли бы защитить всю или часть своей прибыли за счет исключения продажи дома в размере 250 000 долларов (для одиноких) или 500 000 долларов (для супружеских пар). Фактически, арендные платежи вашему ребенку могут покрыть хотя бы часть стоимости покупки дома.Выплаты не будут вычитаться для вас, а налогооблагаемый доход — для вашего ребенка. Но он или она могли требовать списания амортизации арендуемой собственности, что открывало возможность ежегодно вычитаемых безналичных убытков.

Фактически, арендные платежи вашему ребенку могут покрыть хотя бы часть стоимости покупки дома.Выплаты не будут вычитаться для вас, а налогооблагаемый доход — для вашего ребенка. Но он или она могли требовать списания амортизации арендуемой собственности, что открывало возможность ежегодно вычитаемых безналичных убытков.

На самом деле, все эти хорошие налоговые результаты должны быть возможны — если вы продадите дом за FMV и после этого заплатите рыночную арендную плату. Если вы продаете дешевле или платите арендную плату ниже рыночной, неясное положение налогового кодекса может включать полную стоимость дома на дату смерти в вашем налогооблагаемом имуществе.Почему? Потому что считается, что вы по-прежнему являетесь владельцем дома, поскольку вы никогда полностью не отказывались от «владения и пользования» имуществом. Кроме того, оплата аренды ниже рыночной предотвратит любые вычитаемые арендные убытки для вашего ребенка.

Итог: если вы хотите передать право собственности своему ребенку, но оставаться на месте, убедитесь, что вы совершаете продажу FMV (в отличие от любых подарков или договоренностей о продаже по выгодной цене). Тогда обязательно платите своему ребенку арендную плату на рыночном уровне. Вы по-прежнему можете делать ежегодные не облагаемые налогом подарки в размере 15 000 долларов, чтобы помочь своему ребенку.Однако держите эти акты щедрости отдельно от ваших сделок по продаже или аренде дома. Другими словами, не прощайте платежи по векселю, финансируемому продавцом, и не включайте подарки в чеки арендной платы.

Тогда обязательно платите своему ребенку арендную плату на рыночном уровне. Вы по-прежнему можете делать ежегодные не облагаемые налогом подарки в размере 15 000 долларов, чтобы помочь своему ребенку.Однако держите эти акты щедрости отдельно от ваших сделок по продаже или аренде дома. Другими словами, не прощайте платежи по векселю, финансируемому продавцом, и не включайте подарки в чеки арендной платы.

Квалифицированные личные трасты по месту жительства

Есть один способ сделать одобренный IRS подарок в виде дома, еще живя в нем. То есть с квалифицированным персональным трастом по месту жительства (или QPRT). Использование QPRT потенциально позволяет вам получить место жительства из вашего налогооблагаемого имущества без выезда — даже если вы не совершили полную продажу FMV своему ребенку.Но здесь есть серьезные риски.

Вот как работает QPRT. Допустим, врач на пенсии из Флориды хочет отдать свой прибрежный дом за 1 миллион долларов своим двум дочерям. Эта стратегия потребует от врача передать свой дом в безвозвратное доверие на несколько лет, пока он продолжает в нем жить. Посредством сложного расчета IRS, основанного на процентных ставках, продолжительности доверительного управления и его возрасте, IRS оценивает его право на проживание в доме, скажем, в 600 000 долларов.

Эта стратегия потребует от врача передать свой дом в безвозвратное доверие на несколько лет, пока он продолжает в нем жить. Посредством сложного расчета IRS, основанного на процентных ставках, продолжительности доверительного управления и его возрасте, IRS оценивает его право на проживание в доме, скажем, в 600 000 долларов.

Для целей его налогооблагаемого имущества это снижает стоимость его дома до 400 000 долларов — независимо от того, насколько дом тем временем дорожает.(Эти 400000 долларов, однако, являются результатом единого федерального подарка врача и освобождения от налога на наследство.) Когда доверительный фонд будет открыт по истечении установленного количества лет, если он решит продолжить жить там, он может платить арендную плату своей дочери, дополнительно сокращая размер его налогооблагаемого имущества.

Конечно, если у вас плохие отношения со своими детьми, вы можете оказаться на улице. И в этом виде траста есть налоговая загвоздка: его нужно пережить. Если вы умрете до истечения срока доверительного управления, полная стоимость дома на дату смерти включается в ваше налогооблагаемое имущество, и ваши наследники не получают налоговой льготы на наследство.

Если вы умрете до истечения срока доверительного управления, полная стоимость дома на дату смерти включается в ваше налогооблагаемое имущество, и ваши наследники не получают налоговой льготы на наследство.

Эта история обновлена 21 февраля 2019 г.

Как передать свой дом детям без налогов

Предоставление дома детям может иметь налоговые последствия, но есть способы сделать это без уплаты налогов. Лучший метод использования будет зависеть от ваших индивидуальных обстоятельств и потребностей.

Оставьте дом по своему желанию

Самый простой способ отдать свой дом детям — это оставить его им по своему желанию.Пока общая сумма вашего имущества составляет менее 11,7 миллиона долларов (в 2021 году), ваше имущество не будет платить налоги на наследство. Кроме того, когда ваши дети наследуют собственность, это уменьшает сумму налога на прирост капитала, который им придется платить, если они продадут собственность. Налоги на прирост капитала — это налоги, уплачиваемые с разницы между «базой» собственности и ее продажной ценой. Если дети наследуют собственность, налоговая база собственности «увеличена», что означает, что в качестве основы будет использоваться стоимость имущества на момент смерти, а не первоначальная стоимость имущества.

У этого плана есть некоторые недостатки. В некоторых штатах освобождение от налога на наследство меньше, чем в федеральном, поэтому оставление собственности в вашем имении может привести к тому, что ваше имущество будет платить налоги штата. Кроме того, если вам понадобится Medicaid в любое время до вашей смерти, Medicaid может наложить арест на имущество, и его, возможно, придется продать после вашей смерти для выплаты Medicaid.

Подарите дом

Когда вы дарите кому-либо, кроме супруга, имущество стоимостью более 15 000 долларов (30 000 долларов на пару) в течение одного года, вы должны заполнить налоговую форму на дарение.Но вы можете подарить в общей сложности 11,7 миллиона долларов (в 2021 году) в течение всей жизни, не облагаясь налогом на дарение. Если ваша резиденция стоит менее 11,7 миллионов долларов и вы отдаете ее своим детям, вам, вероятно, не придется платить налоги на дарение, но вам все равно придется подавать налоговую форму на дарение.

Обратной стороной дарения собственности является то, что это может иметь последствия для налогов на прирост капитала для ваших детей. Если ваши дети планируют продать дом, они, скорее всего, столкнутся с высокими налогами на прирост капитала. Когда собственность передается в дар, она не получает повышения в основе, как когда она передается по наследству.Когда вы отдаете свою собственность, налоговая база (или первоначальная стоимость) собственности для дарителя становится налоговой базой для получателя.

Кроме того, дарение дома вашим детям может иметь последствия, если вы подадите заявку на участие в программе Medicaid в течение пяти лет после подарка. Согласно федеральному закону о программе Medicaid, если вы переводите активы в течение пяти лет до подачи заявления на участие в программе Medicaid, вы лишаетесь права на участие в программе Medicaid в течение определенного периода времени (так называемого штрафа за передачу), в зависимости от стоимости активов.

Продам дом

Вы также можете продать свой дом своим детям. Если вы продаете дом по цене ниже справедливой рыночной, разница в цене между полной рыночной стоимостью и продажной ценой будет считаться подарком. Как обсуждалось выше, вы можете использовать ежегодное освобождение от налога на дарение в размере 15000 долларов США, а также пожизненное освобождение от налога на дарение в размере 11,7 млн долларов США (в 2021 году) для этого подарка. К этому подарку применимы те же проблемы с подарками, которые обсуждались выше.

Другой вариант — продать дом по полной рыночной стоимости, но при этом оставить отметку о собственности.Примечание должно быть в письменной форме и включать проценты. Затем вы можете использовать ежегодное исключение из налога на дарение в размере 15 000 долларов США, чтобы ежегодно дарить своему ребенку 15 000 долларов США для оплаты векселя. Это может быть сложно, и вам следует проконсультироваться со своим адвокатом, чтобы убедиться, что это не вызовет налоговых проблем.

Передать дом в траст

Другой способ передачи собственности — передача в траст. Если вы поместите его в безотзывный траст, в котором ваши дети указаны в качестве бенефициаров, он больше не будет частью вашего имущества, когда вы умрете, поэтому ваше имущество не будет платить налоги на наследство при передаче.Дом также не подлежит возмещению по программе Medicaid.

Обратной стороной является то, что после того, как дом перешел в безотзывный траст, его нельзя снова вывести. Хотя он может быть продан, выручка должна оставаться в трасте. Как и в случае с подарком, если вы подаете заявку на участие в программе Medicaid в течение пяти лет после передачи дома, на вас может быть наложен штрафной период Medicaid.

Выбор наилучшего способа передачи собственности вашим детям будет зависеть от ваших индивидуальных обстоятельств.Поговорите со своим старшим адвокатом, чтобы решить, какой метод лучше всего подойдет вашей семье.

Последнее изменение: 29.01.2021

РЕКЛАМА

Краткое руководство, которое поможет вашему взрослому ребенку купить дом

На сегодняшнем рынке молодые люди, впервые покупающие жилье, могут оказаться запутанными в паутине студенческих долгов, растущих цен на жилье и жестких требований к ипотеке.В результате некоторая помощь родителей стала более распространенной. По данным Национальной ассоциации риэлторов, почти четверть покупателей жилья в возрасте от 22 до 30 лет сообщили, что денежные подарки от семьи и друзей были источником их первоначального взноса, а еще 5% заявили, что получали ссуды.

Иметь возможность помочь своим взрослым детям купить дом или квартиру — это благо и роскошь. Но прежде чем поставить подпись на пунктирной линии, подумайте, как это лучше всего сделать.

Ключевые выводы

- Есть много способов помочь своему ребенку купить свой первый дом.Вы можете подумать о том, чтобы стать совладельцем, предоставить ипотеку или подарить деньги в качестве первоначального взноса.

- Если вы помогаете с наличными деньгами, знайте, нужно ли вам подавать налоговую декларацию на дарение.

- Не совершайте набегов на пенсионные фонды и не влезайте в долги, чтобы пополнить счет дома своего ребенка.

Способы помочь своим детям купить дом

Есть много способов помочь ребенку приобрести дом, и один из наиболее распространенных — просто купить его напрямую на ваше имя и сдать его в аренду или передать своему ребенку.Недвижимость — это возможность для инвестиций, и миллениалы от побережья до побережья живут в квартирах, которые по закону являются наследниками их родителей.

Есть и другие возможности:

- Обеспечьте первоначальный взнос на дом ребенка.

- Владелец дома вместе со своим ребенком. Ваш вклад принесет вам справедливость в доме. Когда он будет продан, вы получите свои деньги обратно.

- Купите многоквартирный дом или место, достаточно большое, чтобы соседи по комнате могли компенсировать затраты.

- Финансируйте покупку дома вашим ребенком и сделайте ее официальной, сделав ее реальной ипотечной ссудой. Ипотечный обслуживающий персонал может помочь правильно структурировать ссуду и условия ее выплаты и даже может составлять ежемесячные отчеты и налоговые формы.

Налоговые последствия денежных подарков

Из соображений налогообложения родители часто предпочитают дарить детям необходимые им деньги, а не оплачивать расходы напрямую. Ежегодное исключение из налога на дарение на 2021 год составляет 15000 долларов США на каждого дарителя для каждого получателя.Если вы остаетесь в рамках ежегодного исключения, то налоговую декларацию на дарение подавать не нужно.

Например, вы и ваш супруг (а) можете дать своему ребенку и супругу (а) вашего ребенка в общей сложности 60 000 долларов (15 000 долларов × 2 родителя × 2 получателя). Это приличный первоначальный взнос во многих американских городах. Вы можете последовать за первым подарком еще одним подарком в размере 60 000 долларов (15 000 долларов на 2 дарителя на 2 получателя) 1 января следующего года, при условии, что налоговая служба (IRS) не изменит ежегодную сумму исключения.Общая сумма в размере 120 000 долларов не будет считаться доходом и не будет облагаться федеральным подоходным налогом в налоговой декларации вашего ребенка.

Однако, если дается какой-либо подарок, сумма которого превышает сумму годового исключения из налогов в размере 15 000 долларов США, то даритель должен будет заполнить форму IRS 709. Эта форма используется для отчета и отслеживания общего количества подарков, которые превысили годовые лимиты в течение любого одного года. , при жизни налогоплательщика. Это уменьшает исключение пожизненного налога на имущество налогоплательщика. Цель состоит в том, чтобы удержать налогоплательщиков от раздачи всех своих денег в течение жизни в попытке избежать уплаты налога на наследство после смерти.

Подарок, даже если он указан в форме 709, не облагается налогом в текущем году, если он не превышает оставшийся пожизненный лимит подарка налогоплательщика. По состоянию на 2021 год исключение из налога на недвижимость составляет 11,7 миллиона долларов. Поскольку срок жизни настолько высок, большинство налогоплательщиков не будут сталкиваться с уплатой налога на дарение. Скорее, основная проблема заключается в том, нужно ли вам сообщать о своем подарке в форме 709.

Помните, что деньги, которые вы дарите своему ребенку, необходимо получать, отслеживать и задокументировать.Чтобы обезопасить сделку, обратитесь к специалисту по ипотеке, имеющему в этом опыт.

Прежде чем подписывать ипотеку

Некоторые кредиторы требуют, чтобы все стороны, имеющие право собственности, были участниками ипотечного договора. Даже если предполагается, что ребенок будет оплачивать ежемесячные выплаты по ипотеке, родители также несут финансовую ответственность по выплате долга. Тем не менее, если родители не пользуются ипотекой, они не могут воспользоваться налоговым вычетом с процентов по ипотеке.

Даже беспроцентная ссуда от родителей ребенку может повлечь за собой налоговые обязательства для родителей.IRS предполагает, что вы получаете проценты, даже если они этого не делают, и это налогооблагаемый доход. Родительские ссуды увеличивают долговое бремя ребенка и могут снизить шансы ребенка на получение финансирования самостоятельно. С положительной стороны, правильно учтенная ссуда позволяет ребенку максимизировать вычеты при уплате налогов.

Если вы совместно подписываете ипотечный кредит, а ребенок не выполняет свои обязательства, то вы несете равную ответственность.

Даже если родители внесут первоначальный взнос, ребенок все равно будет иметь право на получение ипотеки, включая наличие денежных резервов, стабильную работу и стабильный доход.

Кредиторы разрешают денежные подарки

Тем не менее, ипотечные кредиторы обычно позволяют полностью или частично покрывать первоначальный взнос за первичный дом денежными подарками при соблюдении других требований. Freddie Mac’s Home Возможная ипотека, например, позволяет получить весь первоначальный взнос в размере 3% за счет подарков.

Потенциальная экономия на налогах для родителей

Родители, которые покупают дом и позволяют своему ребенку жить в нем, могут получить значительные налоговые вычеты.Налоги на недвижимость, проценты по ипотеке, ремонт, техническое обслуживание и структурные улучшения, как правило, вычитаются из налогооблагаемой базы второго дома.

Однако, хотя домовладелец может ежегодно вычитать до 25000 долларов убытков, родители сталкиваются с другими правилами при сдаче в аренду членам семьи. Если ребенок не платит арендную плату, это считается личным использованием имущества, и вычеты, связанные с арендной платой, не допускаются. Однако, если у ребенка есть соседи по комнате, которые платят арендную плату, то родитель может иметь право брать вычеты, связанные с арендной платой, при этом позволяя ребенку жить там бесплатно.

Налоговые осложнения

Обратите внимание, что вычет процентов по ипотеке может быть произведен только лицом, выплачивающим ипотеку и , владеющим (или совместно владеющим) домом. Если родитель владеет правом собственности, но ребенок ежемесячно вносит ипотечный платеж, ни один из них не имеет права на вычет процентов. Если ребенок владеет какой-либо процентной долей в доме, он может вычесть долю процентов, которую он фактически выплачивает.

Однако обратите внимание, что разделение процентов с вашим ребенком для получения вычета процентов по ипотеке усложняет вашу налоговую декларацию.В случае нескольких владельцев, которые не состоят в браке и несут солидарную ответственность по ипотеке, обычно только первое лицо, указанное в ссуде, получает форму IRS 1098 от ипотечного кредитора. Родительский и дочерний совладельцы могут разделить проценты по вычету налога на проценты по ипотеке, но это разделение должно основываться на том, что фактически было выплачено каждым владельцем в течение года.

И родитель, и ребенок должны приложить дополнительное заявление к своим налоговым декларациям, объясняющее разделение процентов по ипотеке и отклонение от того, что было сообщено в IRS в форме 1098.Лицо, не получившее форму 1098, также должно будет документально подтвердить имя и адрес налогоплательщика, который получил полную сумму процентов, указанную на свое имя в форме 1098. Подробная запись платежа не должна сопровождать налоговую декларацию, но информация следует сохранить на случай аудита.

Создание капитала и долгосрочное инвестирование

Помощь с выплатами по ипотеке может иметь больший финансовый смысл, чем предоставление ребенку ежемесячного жилищного пособия или оплата ежемесячной арендной платы.Выплата ипотечного кредита увеличивает капитал в доме, и дома превращаются в активы, обычно повышающие ценность активов.

Только учтите, что жилую недвижимость лучше всего рассматривать как долгосрочное вложение. Как правило, большинство покупателей должны держать дом от трех до пяти лет, чтобы окупиться.

Если родители решат предоставить ребенку ссуду под низкий процент, фактически став ипотечным кредитором, они получат небольшой доход от ежемесячных платежей. Даже ссуда под низкие проценты может превзойти возврат многих консервативных инвестиций.

Высокая стоимость второго дома

Дома, приобретаемые родителями в качестве второго дома или в качестве инвестиций, часто требуют более крупных первоначальных взносов, поскольку они не имеют права на получение щедрой ипотечной ссуды, предназначенной для новичков, такой как ссуды, обеспеченные Федеральной жилищной администрацией (FHA).

«Разница между основной [жилищной] ипотекой и ипотечной ссудой на инвестиционный дом существенна», — отмечает Линда Робинсон, риэлтор и кредитный специалист Cabrillo Mortgage в Сан-Диего.«Вы должны заложить как минимум 20-30% на инвестиционную недвижимость, и [процентные] ставки тоже немного выше. Если дети вообще кредитоспособны, родителям, возможно, будет лучше быть соавторами и дарить подарки, чем брать ссуду ».

Опасности совместного подписания

Если родитель совместно подписывает ипотечный кредит, а ребенок задерживает выплаты, кредитный рейтинг родителя страдает так же сильно, как и рейтинг ребенка. Как со-подписывающая сторона, в конечном итоге ответственность по долгу несет материнская компания.

Наконец, родитель, который подписывает контракт с замужним ребенком или дает ему деньги, который затем разводится, может запутаться в беспорядочном разделении активов и может потерять часть или все вложения в пользу бывшего супруга ребенка.

Навигация по эмоциональной стоимости

Финансовые затруднения в семье могут вызывать стресс и конфликты. Братья и сестры вне обмена могут испытывать зависть или обиду. Дарители могут разочароваться в том, что они воспринимают как неправильное использование подарка, но не в силах что-либо с этим поделать.Получатели подарков могут расстраиваться из-за ограничений, связанных с подарком в виде ожиданий и правил.

Некоторые родители не могут заставить себя применить меры, если ребенок не выполняет свою часть сделки. Финансовые договоренности между членами семьи часто могут приводить к беспорядочным недопониманиям, и их трудно или невозможно добиться.

Награды за помощь

У покупки дома для ребенка или оказания финансовой помощи в его приобретении много преимуществ.Это может дать ребенку налоговые льготы, связанные с домовладением, и помочь ему создать хорошую кредитную историю.

Покупка может быть разумным шагом с финансовой точки зрения, если активы родителей достаточно велики, чтобы взимать налог на наследство или наследство. Уменьшение наследства сейчас за счет нескольких стратегических ежегодных подарков вплоть до ежегодного исключения налога на дарение может снизить налоговое бремя в будущем.

Кроме того, недвижимость — это инвестиция, которая в конечном итоге может помочь материнской компании выйти на уровень безубыточности или получить прибыль, при этом расходы, понесенные в процессе, не облагаются налогом.

Не выходи на ноги

Родители никогда не должны покупать ребенку дом, если это означает нарушение их способности оплачивать собственные счета, выплачивать собственные выплаты по ипотеке или поддерживать свой уровень жизни после выхода на пенсию. Как правило, брать займы под пенсионные фонды или по месту жительства или полностью уничтожать сберегательный счет — плохая идея.

Эмоциональные последствия измерить труднее, чем финансовые. Независимо от того, как вы решите подойти к этому — подарок, заем, совместное владение — изложите это письменно.Это может быть акт любви, но к нему следует относиться как к деловому соглашению.

Передача собственности среди членов семьи — что вам нужно знать …

Передача недвижимости обычна среди членов семьи. Будь то доброта вашего сердца или часть стратегии планирования недвижимости, эти транзакции происходят по ряду причин. Хотя передача собственности может быть полезной для достижения определенной цели, не все налогоплательщики учитывают налоговые последствия.

Существуют и другие вопросы, не связанные с налогами, которые следует рассмотреть перед попыткой передачи собственности по закону, завещанию или доверию.Например, если собственность обеспечена ипотекой, оставшаяся сумма может быть немедленно погашена при смене собственника. Если вы рассматриваете возможность использования любой из этих стратегий, поговорите с адвокатом, имеющим лицензию в вашем штате и специализирующимся на передаче недвижимого имущества.

Таким образом, вот общие сценарии передачи собственности между членами семьи и соответствующие налоговые последствия:

Передача семейного имущества: добавление совместного собственника

ПОЛОЖЕНИЕ

Вы добавляете в документ еще одного члена семьи в качестве совладельца вашего дома, чтобы он автоматически перешел к ним после вашей смерти.

НАЛОГОВЫЕ ПОСЛЕДСТВИЯ

Итак, каковы налоговые последствия этого? Добавление члена семьи в договор в качестве совладельца без вознаграждения считается подарком в размере 50% от справедливой рыночной стоимости недвижимости для целей налогообложения. Если стоимость подарка превышает годовой лимит исключения (14 000 долларов США на 2016 год), даритель должен будет подать налоговую декларацию на дарение (форма 709), чтобы сообщить о передаче. Однако они вряд ли будут должны платить налог на дарение из-за единого освобождения от налога на дарение и наследство, который в настоящее время составляет более 5 долларов.4 миллиона. Кроме того, каждый собственник будет иметь основание в своих соответствующих долях владения, равное 50% донорской базы на дату передачи.

Когда один из владельцев умирает, личный представитель умершего должен включить справедливую рыночную стоимость долей собственности умершего в валовое имущество для целей налога на наследство. Выживший владелец получает долю владения умершего наследника с увеличенной базой, равной справедливой рыночной стоимости унаследованной собственности (как правило, та же сумма, включенная в общую массу наследуемого имущества).Выживший владелец комбинирует увеличенную основу в унаследованной части с базой, полученной во время дарения, чтобы определить общую скорректированную основу для всей собственности. Базис используется для определения прибыли или убытка при последующей продаже дома.

Обратите внимание, что добавление члена семьи к документу с сохранением права использовать дом исключительно до конца вашей жизни имеет различные налоговые последствия. Такая ситуация приводит к созданию жилого комплекса, о котором мы поговорим далее.

Передача семейного имущества: передача недвижимости в дар

ПОЛОЖЕНИЕ

Вы передаете объект недвижимости напрямую своему ребенку или внуку.

НАЛОГОВЫЕ ПОСЛЕДСТВИЯ

Если вы дарите земельный участок своему ребенку или внуку, это считается подарком в глазах IRS. Подарки недвижимости вашему ребенку не облагаются налогом. Вы не можете требовать возмещения убытков, даже если в документах указано, что вы продали недвижимость за 1 доллар или другую номинальную сумму. Таким образом, все налоговые проблемы связаны с расходами, а не с сбережениями.

Например, если вы дарите землю на сумму 500 000 долларов и не получаете взамен ничего такой же, это влечет за собой налоговые последствия для дарителя. С 2016 года IRS позволяет вам давать 14000 долларов в год кому угодно без уплаты налогов. Если вы женаты, каждый из вас и вашего супруга может дать по 14 000 долларов. Однако, если стоимость подарка превышает сумму годового исключения, вы, как даритель, должны подать налоговую декларацию на дарение (форма 709), чтобы сообщить о подарке. Как обсуждалось ранее, вы вряд ли будете должны платить налог на дарение, если вы еще не исчерпали единое освобождение от налога на дарение и наследство.

Вы можете подумать, что можете оставаться незамеченными в сделках с недвижимостью, но это не так. Изучите вопросы передачи собственности, чтобы заранее планировать с налоговой точки зрения.

Четыре способа передать семейный дом детям

Составление четкого плана владения недвижимостью может обеспечить распределение вашей собственности таким образом, чтобы это соответствовало интересам как вас, так и вашей семьи.

Счастливые воспоминания о детях, собирающихся в вашем семейном доме, околдовали процесс передачи собственности следующему поколению.

Но, как и в случае с любой другой сделкой с недвижимостью, важно избавиться от эмоций при принятии решения о том, что произойдет с вашим жилищем в будущем.

Независимо от того, есть ли у вас уютный домик для отдыха, роскошное поместье или изысканный кондоминиум, составление четкого плана недвижимости может обеспечить распределение вашей собственности таким образом, чтобы оно отвечало интересам как вас, так и вашей семьи.

«Лучшее место для начала процесса передачи вашего дома следующему поколению — это поговорить со своими детьми об их ожиданиях и интересах», — говорит Дэн Салливан, консультант по стратегии благосостояния из RBC Wealth Management-U.С.

«Если у вас есть дом и вы планируете передать его своим детям, убедитесь, что они действительно этого хотят», — говорит Салливан. «Если это инвестиционная недвижимость, в которой есть арендаторы, спросите их, хотят ли они взять на себя ответственность арендодателя. Если это ваш собственный дом, спросите, захочет ли кто-нибудь из ваших детей жить в нем после вашей смерти или они планируют его продать ».

Есть несколько способов передать свой дом своим детям, в том числе продать или подарить его им, пока вы живы, передать его по наследству после смерти или подписать акт о передаче в случае смерти в штатах, где он доступен.Все эти варианты могут иметь как юридические, так и налоговые последствия, поэтому важно продумать каждую из возможностей, чтобы убедиться, что недвижимость не станет обузой для ваших детей.

Вот что вам следует знать о каждом варианте:

1. Продам дом своим детям

Родители могут продать свой дом своим детям, но они должны сделать это по справедливой рыночной стоимости, объясняет Салливан.

«Родители должны продать дом по цене, сопоставимой с той, за которую в настоящее время продаются другие аналогичные объекты недвижимости», — говорит он.«Если они решат провести выгодную продажу, это отчасти будет подарком и повлечет за собой налоговые последствия».

Связаться с опытным консультантом

У вас нет консультанта РБК и вы хотите его найти? Свяжитесь с одним из них.

Родители могут ссужать деньги своим детям на покупку дома, но по закону родители должны взимать с детей проценты, а затем декларировать проценты, которые они получают, как доход.Заем может быть структурирован так, чтобы обеспечивать минимальную процентную ставку, которую IRS ежемесячно публикует для займов между связанными сторонами. Эти процентные ставки обычно значительно ниже, чем если бы дети получали ипотеку на коммерческой основе, что снижает их ежемесячные платежи.

Если дети могут позволить себе купить дом, говорит Салливан, «продажа может быть отличным решением для родителей, которые хотят уменьшить размер и нуждаются в выручке от продажи для переезда».