Сравнение налогов США и Канады и возможности экономии?

Федеральные налоги, как правило, ниже в Канаде . Верхняя федеральная ставка налога на прибыль в Канаде составляет 29%; ставка в США составляет 35%, а после сокращения налогов Буша она достигнет 39,6%. Плата за медицинское обслуживание вступит в силу через несколько лет, подтолкнув верхнюю скобку еще на несколько пунктов и более чем на 40%.

Государственные / провинциальные налоги ниже в США. Вы можете оказаться в пределах 12% в Нью-Йорке или около 10% в Калифорнии или других «плохих» штатах с подоходным налогом. Но Альберта считается налоговой гаванью в Канаде и имеет 10% фиксированный налог. Максимальная ставка в Онтарио составляет около 11%, но существуют дополнительные налоги, которые могут повысить эффективную ставку до 17%.

Налог на доходы от инвестиций: Канада выигрывает, узко. Доход от прироста капитала считается вдвое, поэтому, если вы очень богаты и живете в Онтарио, ваш показатель составляет около 23% и ниже, чем в Альберте. Единственный способ подойти или обойти эту сделку в США в долгосрочной перспективе — это жить в штате без налога на прибыль. Дивиденды облагаются налогом по ставкам где-то между приростом капитала и обычным доходом — не такая хорошая сделка, как 15-процентная ставка Буша на привилегированные дивиденды, но эта 15-процентная ставка, вероятно, скоро истечет.

Единственный способ подойти или обойти эту сделку в США в долгосрочной перспективе — это жить в штате без налога на прибыль. Дивиденды облагаются налогом по ставкам где-то между приростом капитала и обычным доходом — не такая хорошая сделка, как 15-процентная ставка Буша на привилегированные дивиденды, но эта 15-процентная ставка, вероятно, скоро истечет.

Налоги с продаж: США выигрывают, но разрыв сокращается. В Канаде существует национальный налог, подобный НДС, который называется GST, и его ставка упала с 7% до 5%, когда Харпер стал премьер-министром. Кроме того, у провинций есть налоги с продаж в диапазоне 7-8% (но у Альберты нет налога с продаж). Некоторые провинции «согласовали» свои налоги с продаж с GST и взимают единую ставку, например, в Онтарио гармонизированный налог с продаж (HST) составляет 13% (5 + 8). 13%, конечно, хуже, чем 6-8%, взимаемые большинством штатов, но тогда некоторые штаты и округа уже взимают 10%, и ставки росли в каждой рецессии.

Налоги на заработную плату: намного ниже в Канаде. Отчисления канадских служащих в CPP и EI имеют низкий порог и составляют около 3000 долларов. Американская ставка FICA в размере 7,65% применяется даже к 100 тыс. Долларов, в результате чего налог составляет 7650 долларов.

Налоги на недвижимость: слишком зависит от местоположения, трудно сказать .

Налоговые льготы для пенсионных накоплений: Канада. Если вы работаете в США и у вас нет 401 (k), вы получаете действительно плохую сделку: ваша пенсия недофинансируется, и вы застряли с более высокой налоговой накладной, потому что вы не можете получить вычет. В Канаде, если у вас нет RRSP на работе, вы берете деньги в финансовую компанию по вашему выбору, вкладываете их туда и вычитаете свои налоги. Если вам не нравятся инвестиционные варианты в вашем 401 (k), вы застряли с ними. Если они вам не нравятся в вашем RRSP, внесите минимум, чтобы получить совпадение, и вложите оставшиеся деньги в свой отдельный RRSP; вы все еще получаете тот же вычет. Ежегодные лимиты взносов 401 (k) — «используй или теряй», в то время как неиспользованные лимиты и вычеты по RRSP могут быть перенесены и использованы, когда вам нужно пересечь налоговые скобки. Раньше у Канады не было ответа на вопрос IRA Рота, но введение TFSA позаботилось об этом.

Ежегодные лимиты взносов 401 (k) — «используй или теряй», в то время как неиспользованные лимиты и вычеты по RRSP могут быть перенесены и использованы, когда вам нужно пересечь налоговые скобки. Раньше у Канады не было ответа на вопрос IRA Рота, но введение TFSA позаботилось об этом.

Вычет процентов по ипотечным кредитам: США выигрывают здесь, поскольку процент по ипотечным кредитам в Канаде не вычитается.

Брак наказание: США выигрывает. Канадские налоговые декларации имеют одинарный или женатый тип подачи отдельно. Поэтому, если у вас есть один работающий супруг в семье или большая разница в доходах супругов, вы можете сэкономить, подав совместную декларацию. Но такой вариант недоступен в Канаде (есть способы перевести некоторый доход между супругами и финансировать пенсионные счета супругов, но если разница в доходах велика, этого будет недостаточно).

Высшее образование: дешевле в Канаде. Это не налоговая статья, но это большой расход для многих семей и того, что правительство может сделать с вашими налоговыми долларами.

Подводя итог , вы можете столкнуться с более высокими или низкими или примерно одинаковыми налогами после переезда из США в Канаду, в зависимости от ваших обстоятельств. Другое сообщение здесь — то, что социалистическая, недружественная к инвестициям Канада — в основном удобный миф.

Сравнение налогов США и Канады и возможность экономии?

Федеральные налоги в Канаде, как правило, ниже. Самая высокая ставка федерального подоходного налога в Канаде — 29%; ставка в США — 35%, а по истечении срока действия льгот Буша она достигнет 39,6%. Надбавка на здравоохранение начнется через несколько лет, нажав на верхнюю скобку еще несколько пунктов и более чем на 40%. 0x2 и 0x2 и Налоги штатов/провинций ниже в США. Вы можете оказаться в 12% в Нью-Йорке или около 10% в Калифорнии или других «плохих» штатах по налогу на прибыль. Но Альберта считается налоговым убежищем в Канаде и имеет фиксированный 10% налог. Максимальная ставка в Онтарио составляет около 11%, но есть суртагоны, которые могут подтолкнуть эффективную ставку примерно до 17%. 0x2 и 0x2 и Инвестиционный подоходный налог: Канада выигрывает, узко. Доход от прироста капитала засчитывается как половина, так что если вы очень богаты и живете в Онтарио, ваша ставка составляет около 23% и меньше, чем в Альберте. Единственный способ сравняться или обогнать эту сделку в США в долгосрочной перспективе — это жить в штате, не облагаемом налогами. Дивиденды облагаются налогом по ставкам где-то между приростом капитала и обычным доходом — не такая хорошая сделка, как ставка Буша в 15% на привилегированные дивиденды, но эта ставка в 15%, вероятно, скоро закончится. 0x2 и 0x2 и

0x2 и 0x2 и Инвестиционный подоходный налог: Канада выигрывает, узко. Доход от прироста капитала засчитывается как половина, так что если вы очень богаты и живете в Онтарио, ваша ставка составляет около 23% и меньше, чем в Альберте. Единственный способ сравняться или обогнать эту сделку в США в долгосрочной перспективе — это жить в штате, не облагаемом налогами. Дивиденды облагаются налогом по ставкам где-то между приростом капитала и обычным доходом — не такая хорошая сделка, как ставка Буша в 15% на привилегированные дивиденды, но эта ставка в 15%, вероятно, скоро закончится. 0x2 и 0x2 и

Налог на заработную плату: гораздо ниже в Канаде. У вычетов канадских работников CPP и EI нижний порог и верхний предел составляет около $3000. Ставка FICA американцев в 7,65% применяется даже к $100K, в результате чего налог составляет $7,650. 0x2 и 0x2 и Налог на имущество: слишком зависит от местоположения, трудно сказать. 0x2 и 0x2 и Налоговые льготы для пенсионных накоплений: Канада. Если вы работаете в США и не имеют 401 (k), вы получаете очень плохую сделку: ваша пенсия недофинансируется, и вы застряли с более высоким налоговым счётом, потому что вы не можете получить вычет. В Канаде, если у вас нет RRSP на работе, вы берете деньги в финансовую компанию по вашему выбору, вкладываете их туда и принимаете вычет по вашим налогам. Если вам не нравятся варианты инвестирования в 401(k), вы застряли с ними.

Пеня за брак: США выигрывает. Канадская налоговая отчетность является одиночной или замужней заполнения-раздельно типа. Таким образом, если у Вас в семье есть один работающий супруг или большая разница между доходами супругов, Вы можете сэкономить деньги, подав совместную декларацию. Но такой возможности в Канаде нет (есть способы перевести часть дохода между супругами и профинансировать пенсионные счета супругов, но если разница в доходах большая, этого будет недостаточно).

Высокое образование: дешевле в Канаде. Это не является налоговой статьей, но это большие расходы для многих семей и то, что правительство может сделать с вашими налоговыми долларами. 0x2 и 0x2 и Суммируя это, вы можете столкнуться с более высокими или более низкими или примерно такими же налогами после переезда из США в Канаду, в зависимости от ваших обстоятельств. Еще одно сообщение здесь заключается в том, что высокие налоги, социалистической, инвестиционной недружественной Канады в основном удобный миф.

Налогообложение иностранцев, являющихся постоянными жителями США

Облагаемый налогом доход (Taxable Income)

Доход иностранцев, являющихся постоянными жителями США, обычно облагается налогом в том же порядке, что и доход граждан США. Если вы – иностранец, являющийся постоянным жителем США, вы должны указывать в подоходной налоговой декларации, подаваемой в США, все доходы от процентов, дивидендов, заработной платы или прочей компенсации за услуги, от сдачи недвижимости в аренду или от роялти, а также другие виды доходов.

Налоговые ставки (Tax Rates)

Иностранцы, являющиеся постоянными жителями США, обычно облагаются налогом по той же ставке, что и граждане США. Это означает, что доход, получаемый ими во всем мире, подлежит налогообложению в США и должен указываться на подаваемой ими в США налоговой декларации. Доход иностранцев, являющихся постоянными жителями США, обычно облагается налогом по той же прогрессирующей шкале, что и доход граждан США. Иностранцы, являющиеся постоянными жителями США, используют ту же таблицу для расчёта налогов (Tax Table) и те же графики налоговых ставок (Tax Rate Schedules), приведенные в инструкциях к налоговым формам 1040 и 1040-SR.

Статус налогоплательщика (Filing Status)

Иностранцы, являющиеся постоянными жителями США, могут пользоваться теми же статусами налогоплательщика, что и граждане США. Вам разрешено указывать те же вычеты, что и гражданам США, если вы в течение всего налогового года были иностранцем, являющимся постоянным жителем США. Обратитесь к налоговым формам 1040, 1040-SR (Английский) и инструкциям к налоговым формам 1040 и 1040-SR для дополнительной информации о том, как указывать разрешенные вам вычеты.

Обратитесь к налоговым формам 1040, 1040-SR (Английский) и инструкциям к налоговым формам 1040 и 1040-SR для дополнительной информации о том, как указывать разрешенные вам вычеты.

Указание части дохода отдельного лица, не облагаемого налогами (Claiming Exemption)

Для налогового года, берущего начало после 31 декабря 2017 года вы не можете указывать части дохода отдельных лиц, не облагаемых налогами, для себя, своей(-го) супруги(-а) и своих иждивенцев. Для дополнительной информации обратитесь к Публикации № 501 «Иждивенцы, стандартный вычет и информация о подаче налоговой декларации» (Английский) и к странице «Постоянные жители США – упразднение части дохода отдельного лица, не облагаемая налогом» (Английский).

ВНИМАНИЕ (Caution): для того, чтобы быть указанным в качестве иждивенца, ваш(-а) супруг(-а) и иждивенцы должны иметь номер социального обеспечения (Social Security number) или индивидуальный номер налогоплательщика (Individual Taxpayer Identification Number).

Вычеты (Deductions)

Иностранцы, являющиеся постоянными жителями США, могут указывать те же постатейные вычеты, что и граждане США, используя приложение (Schedule) A к налоговым форме формам (Form) 1040 и 1040-SR. В число этих вычетов входят вычеты за расходы на медицинское и стоматологическое обслуживание, подоходные налоги штата и местные подоходные налоги, налоги на недвижимость, выплачиваемые по ипотечной ссуде на жилье проценты, взносы на благотворительность, и потери от травм и хищений.

Если вы не указывайте свои вычеты постатейно, вы можете указать стандартный вычет, соответствующий вашему статусу налогоплательщика. Обратитесь к налоговым формам 1040, 1040-SR (Английский) и инструкциям к налоговым формам 1040 и 1040-SR для дополнительной информации.

Налоговые зачеты (Tax Credits)

Иностранцы, являющиеся постоянными жителями США, обычно указывают налоговые зачёты и отчитываются об уплате налогов, включая удержанные налоги, согласно тем же правилам, что и гражданe США. Вот некоторые из тех налоговых зачётов, которые вы, возможно, можете указать: зачёт за уход за ребёнком или иждивенцем (child and dependent care credit), зачёт для престарелых лиц и инвалидов (credit for the elderly and disabled), налоговый зачёт за ребенка (child tax credit), зачёты за расходы на образование (education credits), зачёт за зарубежный налог (foreign tax credit), зачёт за заработанный доход (earned income credit) и зачёт за усыновление или удочерение (adoption credit). Обратитесь к налоговым формам 1040, 1040-SR (Английский) и инструкциям к налоговым формам 1040 и 1040-SR для дополнительной информации.

Вот некоторые из тех налоговых зачётов, которые вы, возможно, можете указать: зачёт за уход за ребёнком или иждивенцем (child and dependent care credit), зачёт для престарелых лиц и инвалидов (credit for the elderly and disabled), налоговый зачёт за ребенка (child tax credit), зачёты за расходы на образование (education credits), зачёт за зарубежный налог (foreign tax credit), зачёт за заработанный доход (earned income credit) и зачёт за усыновление или удочерение (adoption credit). Обратитесь к налоговым формам 1040, 1040-SR (Английский) и инструкциям к налоговым формам 1040 и 1040-SR для дополнительной информации.

Формы и сроки подачи (Form and Due Dates)

Иностранцы, являющиеся постоянными жителями США, должны подавать налоговую форму (Form) 1040, «Индивидуальная налоговая декларация в США» (U.S. Individual Income Tax Return) или налоговую форму 1040-SR, «Налоговая декларация для пожилых людей» (U.S. Tax Return for Seniors)(Aнглийский) по адресу, указанному в инструкциях по заполнению этих форм. Срок подачи налоговой декларации и уплаты налогов – 15 апреля года, следующего за годом, за который подаётся налоговая декларация. Вы автоматически имеете право на продление срока подачи налоговой декларации до 15 июня, если основное место ведения вами коммерческой деятельности и место вашего проживания по состоянию на 15 апреля находятся за пределами территории США и Пуэрто-Рико. Вы можете автоматически получить право на продление срока подачи налоговой декларации до 15 октября, подав до 15 апреля (или до 15 июня, если имеете право на таковое продление срока подачи налоговой декларации) включительно форму 4868 (Form 4868, Application for Automatic Extension of Time to File U.S. Individual Income Tax Return). Дополнительная информация приведена в инструкциях по заполнению той формы, которую вы подаёте.

Срок подачи налоговой декларации и уплаты налогов – 15 апреля года, следующего за годом, за который подаётся налоговая декларация. Вы автоматически имеете право на продление срока подачи налоговой декларации до 15 июня, если основное место ведения вами коммерческой деятельности и место вашего проживания по состоянию на 15 апреля находятся за пределами территории США и Пуэрто-Рико. Вы можете автоматически получить право на продление срока подачи налоговой декларации до 15 октября, подав до 15 апреля (или до 15 июня, если имеете право на таковое продление срока подачи налоговой декларации) включительно форму 4868 (Form 4868, Application for Automatic Extension of Time to File U.S. Individual Income Tax Return). Дополнительная информация приведена в инструкциях по заполнению той формы, которую вы подаёте.

Час расплаты. Apple, Google и Facebook годами уходили от налогов. Как 130 стран мира заставят их заплатить миллиарды?: Госэкономика: Экономика: Lenta.ru

Самые влиятельные и богатые страны мира решили всерьез взяться за проблему, которая годами лишала их миллиардов долларов — налогообложение цифровых компаний, продукция которых с трудом поддается учету, а потому налог на прибыль от ее продажи крупнейшие корпорации платят там, где ниже ставка. Долгое время Google, Facebook, Apple, Amazon и им подобным удавалось не только серьезно экономить, но и ссорить между собой ведущие экономики мира, неспособные поделить лакомый кусок пирога. Но теперь они объединились ради общей цели — заставить платить несговорчивых коммерсантов. Последние неожиданно говорят, что только рады сотрудничать с властями. Тем временем, заработать на новой инициативе уже готовится Россия. Большая расплата — в материале «Ленты.ру».

Долгое время Google, Facebook, Apple, Amazon и им подобным удавалось не только серьезно экономить, но и ссорить между собой ведущие экономики мира, неспособные поделить лакомый кусок пирога. Но теперь они объединились ради общей цели — заставить платить несговорчивых коммерсантов. Последние неожиданно говорят, что только рады сотрудничать с властями. Тем временем, заработать на новой инициативе уже готовится Россия. Большая расплата — в материале «Ленты.ру».

Страны «Большой семерки» (США, Канада, Великобритания, Германия, Франция, Италия и Япония) на саммите в британском Корнуолле решили в скором будущем ввести новый налог, объектом которого станет прибыль IT-компаний. По предварительным договоренностям, его минимальный размер не будет зависеть от конкретной страны и составит 15 процентов, а в дальнейшем может быть увеличен.

Решение уже одобрили более 130 стран (чуть больше двух третей от всех признанных ООН государств мира), но считать вопрос решенным пока рано. Чтобы в полной мере реализовать замысел, предстоит пройти еще множество инстанций — первым делом прийти к согласию на июльском саммите министров финансов стран G20. Однако многие экономисты и чиновники радуются уже тому, что дело удалось сдвинуть с мертвой точки. Британский министр финансов Риши Сунак назвал инициативу исторической и заявил, что теперь его страна будет получать справедливую плату от «крупнейших транснациональных технологических гигантов».

Однако многие экономисты и чиновники радуются уже тому, что дело удалось сдвинуть с мертвой точки. Британский министр финансов Риши Сунак назвал инициативу исторической и заявил, что теперь его страна будет получать справедливую плату от «крупнейших транснациональных технологических гигантов».

Международное налогообложение давно остается чувствительной темой для глобальной экономики. Крупнейшие компании со всего мира регистрируются в странах с низкими ставками (необязательно в классических офшорах) и не спешат возвращать часть заработанного на родину. Многие прибегают к сложным схемам с использованием сразу нескольких юрисдикций. Например, «двойная ирландская с голландским сэндвичем» предполагала (пока не была ликвидирована в прошлом году) подключение двух компаний из Ирландии и одной из Нидерландов: последняя выступала «прокладкой», через которую прибыль материнской структуре перечислялись в виде роялти за использование интеллектуальной собственности.

Американские корпорации, не желая делиться с государством, десятилетиями держат полученную за рубежом прибыль на счетах местных филиалов — по некоторым оценкам, около 2,7 триллиона долларов на 2017 год. Законы США позволяют свободно инвестировать ее или направлять на развитие подразделения, не выплачивая налог до тех пор, пока она не вернется домой.

Чтобы переломить ситуацию, прежний президент Дональд Трамп в 2017 году провел масштабную реформу, частью которой было введение специального налога на репатриацию (возврат в американские банки) иностранных доходов. Вместо стандартных 35 процентов налога на прибыль такие операции теперь облагаются единоразовым платежом в размере 15,5 или даже 8 процентов (в зависимости от типа активов, в которые были вложены возвращаемые средства). Более того, вся новая зарубежная прибыль теперь облагается налогами только на уровне штатов. Но даже такая мера не сильно подействовала: вместо ожидавшихся 4-5 триллионов долларов компании вернули всего несколько десятков миллиардов, преимущественно потратив их на обратный выкуп акций — альтернативный дивидендам способ поделиться прибылью с инвесторами.

IT-компании всегда занимали особое, более выгодное положение. Обычная фирма, продающая свою или чужую продукцию, в любом случае вынуждена платить налоги по месту совершения операций — в стране, где зарегистрирован филиал или дочерняя структура. Головной офис может переехать в юрисдикцию с льготным режимом, но он будет распространяться только на те средства, что удастся собрать с подразделений по всему миру — через дивиденды, проценты или сложные схемы. Однако эти деньги в любом случае будут обложены налогом где-то еще. Так проявляется принцип, который многие экономисты и топ-менеджеры считают несправедливым: заработанное компанией фактически подпадает под налог дважды — в виде прибыли и дивидендов (процентов по займам).

Обычная фирма, продающая свою или чужую продукцию, в любом случае вынуждена платить налоги по месту совершения операций — в стране, где зарегистрирован филиал или дочерняя структура. Головной офис может переехать в юрисдикцию с льготным режимом, но он будет распространяться только на те средства, что удастся собрать с подразделений по всему миру — через дивиденды, проценты или сложные схемы. Однако эти деньги в любом случае будут обложены налогом где-то еще. Так проявляется принцип, который многие экономисты и топ-менеджеры считают несправедливым: заработанное компанией фактически подпадает под налог дважды — в виде прибыли и дивидендов (процентов по займам).

Но продукция IT-компаний слишком специфична. В наше время она все реже бывает представлена на физических носителях и все чаще продается онлайн — через лицензии, патенты и просто отдельные файлы. Ничто не мешает Google продать песню или альбом исполнителя, с которым заключен договор об использовании авторских прав, из любой точки мира. Покупатель сможет просто закачать их на свое устройство с сервера или получить неограниченный доступ к исходнику. Где он будет находиться в этот момент, не имеет значения, ведь продавцом выступает не филиал компании в его стране, а головной офис (либо региональный, рассчитанный сразу на много государств). По всем формальным признакам, прибыль образуется по месту регистрации такого филиала, а значит, и платить налоги с нее полагается там же.

Покупатель сможет просто закачать их на свое устройство с сервера или получить неограниченный доступ к исходнику. Где он будет находиться в этот момент, не имеет значения, ведь продавцом выступает не филиал компании в его стране, а головной офис (либо региональный, рассчитанный сразу на много государств). По всем формальным признакам, прибыль образуется по месту регистрации такого филиала, а значит, и платить налоги с нее полагается там же.

Логично размещать офисы в странах с низкими налогами, особенно если они являются уважаемыми членами Евросоюза и не ассоциируются с полулегальными офшорами. Именно так поступали американские технологические гиганты, такие как Google и Apple, Facebook и Amazon, — вместе они получили аббревиатуру GAFA, которая многими правительствами ассоциируется с мошенничеством и неисполнением обязательств. Они заключали специальные секретные соглашения с властями Ирландии. Так, Apple еще в 2007-м договорилась с Дублином о том, что эффективная (реальная) ставка налога на прибыль для нее будет составлять всего 1,9 процента — в то время как в США компании обязаны были платить 35 процентов. Сделка была оформлена в сложную схему, в рамках которой корпорация создала несколько дочерних структур в Ирландии и на Бермудских островах.

Сделка была оформлена в сложную схему, в рамках которой корпорация создала несколько дочерних структур в Ирландии и на Бермудских островах.

Все они назывались «головными офисами», но в действительности не вели почти никакой деятельности, кроме совещаний в интернете, не имели помещений и персонала, что не мешало им передавать друг другу права на интеллектуальную собственность и выплачивать компенсации по внутрикорпоративным соглашениям (которые засчитывались в составе расходов, уменьшающих итоговую прибыль). По-настоящему работало только основное представительство в Ирландии, охват которого распространялся на всю Европу, Ближний Восток, Африку и Индию. Продажи iPhone и других устройств, в том числе в России, велись через лицензированных посредников, не имеющих юридического отношения к Apple.

Тем не менее этого хватало, чтобы соблюсти ирландские законы, позволяющие не считать компанию резидентом (а значит, и освобождать ее от уплаты налогов), если она управляется из другой страны. К примеру, в 2011 году одна из ирландских структур Apple — Apple Sales International (ASI) — получила прибыль в 16 миллиардов евро, но почти все их перевела на один из «головных офисов». В Ирландии остались только 50 миллионов, с которых и был уплачен налог — по более высокой, нежели обычная, ставке в 20 процентов. Другие местные «дочки» тоже «подсвечивали» лишь малую часть доходов, облагая их по полной. В итоге та самая эффективная ставка составляла меньше двух процентов, при том что обычные условия в Ирландии и без того являются самыми щадящими в Европе — 12,5 процента.

К примеру, в 2011 году одна из ирландских структур Apple — Apple Sales International (ASI) — получила прибыль в 16 миллиардов евро, но почти все их перевела на один из «головных офисов». В Ирландии остались только 50 миллионов, с которых и был уплачен налог — по более высокой, нежели обычная, ставке в 20 процентов. Другие местные «дочки» тоже «подсвечивали» лишь малую часть доходов, облагая их по полной. В итоге та самая эффективная ставка составляла меньше двух процентов, при том что обычные условия в Ирландии и без того являются самыми щадящими в Европе — 12,5 процента.

12.5

процента

составляет корпоративный налог на прибыль в Ирландии — один из самых низких в странах ЕС

К подобным уловкам прибегали Facebook (перечислял ирландскому филиалу почти все заработанное) и Google. Последняя, правда, утверждала, что платит «подавляющую часть причитающегося налога» дома, то есть в США, наравне со всеми. Средняя по миру эффективная ставка, по словам руководства, в середине 2010-х составляла 26 процентов. Но журналистам удалось выяснить, что на протяжении нескольких лет корпорация выводила большую часть прибыли не только в Ирландию, но и в другие страны Европы, с властями которых удавалось договориться, а также в офшоры. Так, в 2017-м Google заплатила в Нидерландах 3,4 миллиона евро налога — при многомиллиардной прибыли.

Но журналистам удалось выяснить, что на протяжении нескольких лет корпорация выводила большую часть прибыли не только в Ирландию, но и в другие страны Европы, с властями которых удавалось договориться, а также в офшоры. Так, в 2017-м Google заплатила в Нидерландах 3,4 миллиона евро налога — при многомиллиардной прибыли.

Многочисленные расследования проводили не только СМИ, но и Еврокомиссия. В частности, ей удалось выяснить, что в отдельно взятом 2014 году эффективная ставка налога на прибыль от европейских операций Apple составила и вовсе ничтожные 0,0005 процента. Под давлением властей ЕС Ирландии пришлось отказаться от особых отношений со всемирно известными компаниями и даже закрыть лазейку для использования знаменитой схемы «двойная ирландская с голландским сэндвичем». В 2016 году с Apple дополнительно взыскали 13 миллиардов евро, которые она, по оценке Брюсселя, недоплатила в европейский бюджет в течение нескольких лет. Но четыре года спустя суд пересмотрел решение и отменил штраф, согласившись с тем, что в Европе не велось никаких разработок, а значит, и полноценной деятельности.

Такое положение вещей не устроило ЕС, которому совсем не хотелось упускать весомый источник дохода в виде налогов с цифровой экономики. По оценкам Всемирного банка, она занимает 15,5 процента мирового ВВП и последние 15 лет растет в 2,5 раза быстрее него. Не стала серьезной помехой и пандемия коронавируса — ведь завязанные на онлайн продукты по-прежнему имеют доступ к потребителям и не страдают от ограничений.

Первая инициатива, претендовавшая на то, чтобы стать всеобщей, датируется еще 2013 годом. Организация экономического сотрудничества и развития (ОЭСР), в которую входят 38 наиболее развитых государств, запустила План BEPS (план по борьбе с размыванием налоговой базы и выводом прибыли из-под налогообложения). Он был нацелен на противодействие отмыванию денег и уходу от уплаты налога как такового, но авторы уже тогда признавали, что в цифровую эпоху основные усилия придется сосредоточить именно на уловках технологических корпораций.

План BEPS был принят к исполнению многими странами, включая не входящую в ОЭСР Россию, но по-прежнему не имеет глобального обязательного статуса. Участники плана должны выполнять лишь 4 из 15 его пунктов. В 2018 году власти Евросоюза предложили ввести временный трехпроцентный налог на доходы от рекламы в интернете, заработки соцсетей и онлайн-магазинов, а также выручку от продажи данных пользователей. Однако против выступили США, которые тоже претендуют на налоги своих ведущих компаний, независимо от того, где те зарабатывают. Позиция Вашингтона строится на том, что именно Америка дала миру корпорации, создающие продукты, без которых подчас сложно представить современную жизнь: сенсорные смартфоны, облачные сервисы, маркетплейсы, агрегаторы и сервисы доставки.

Участники плана должны выполнять лишь 4 из 15 его пунктов. В 2018 году власти Евросоюза предложили ввести временный трехпроцентный налог на доходы от рекламы в интернете, заработки соцсетей и онлайн-магазинов, а также выручку от продажи данных пользователей. Однако против выступили США, которые тоже претендуют на налоги своих ведущих компаний, независимо от того, где те зарабатывают. Позиция Вашингтона строится на том, что именно Америка дала миру корпорации, создающие продукты, без которых подчас сложно представить современную жизнь: сенсорные смартфоны, облачные сервисы, маркетплейсы, агрегаторы и сервисы доставки.

Недовольство не ограничилось словами: два года назад США пригрозили ввести ответные налоги на доходы европейских компаний на своей территории. Правда, непонятно было, на кого они будут направлены в условиях мирового доминирования американских игроков. Но Белый дом быстро нашел решение в духе торговой войны: еще в 2019-м, воспользовавшись тем, что одним из первых в Европе цифровой налог ввел Париж, выбрал несколько французских товаров (в основном предметы роскоши) и объявил, что в случае чего готов быстро ввести 25-процентную пошлину на их ввоз в Соединенные Штаты.

Уже в июне 2021 года торговый представитель США Кэтрин Тай рассказала о введении тарифов против сразу шести стран: Великобритании, Австрии, Италии, Испании, Индии и Турции. Именно их Вашингтон считает лидерами в деле дискриминации американских технологических корпораций через цифровой налог. Провинившимся дадут отсрочку на полгода, в течение которых те должны будут договориться с США на двусторонней основе или же добиться принятия общих для всех правил, которые устроили бы Америку. В противном случае «традиционные» товары из шести стран на общую сумму в два миллиарда долларов будут облагаться 25-процентными пошлинами, что фактически подорвет их конкурентоспособность на рынке США.

В итоге инициатива на уровне ЕС застопорилась, но ее начали перехватывать отдельные страны, в том числе не входящие в объединение: Турция, Канада, Индия, Кения. К началу 2021 года собственные цифровые налоги имели или анонсировали почти 50 стран и юрисдикций. Параметры большинства из них схожи и следуют одному из двух принципов: облагается либо общая прибыль в стране, либо отдельные операции. При этом, как правило, под налог попадают не любые компании, а только самые крупные — те, кто удовлетворяет условиям двойного фильтра: по глобальной выручке (обычно не меньше 750 миллионов евро в год) и заработку в конкретной стране (от 5,5 до 25 миллионов евро).

При этом, как правило, под налог попадают не любые компании, а только самые крупные — те, кто удовлетворяет условиям двойного фильтра: по глобальной выручке (обычно не меньше 750 миллионов евро в год) и заработку в конкретной стране (от 5,5 до 25 миллионов евро).

Однако различий в национальных трактовках куда больше, нежели сходств, что только создает путаницу. К примеру, в Индии местный порог составляет всего 20 миллионов рупий (260 тысяч долларов) в год, а в Кении его и вовсе нет. Разнятся и ставки: от 1,5 процента в Польше до 7,5 в Турции. Во Франции, Италии и Испании сборы установлены на уровне трех процентов, в Великобритании — двух. Что считать базой для налога, каждый тоже определяет сам. Австрия относит к ней только доходы от интернет-рекламы, Польша — выручку видеохостингов и онлайн-кинотеатров.

Под действие индийского налога, внедренного в апреле прошлого года, попадает заработок учебных учреждений, оказывающих онлайн-услуги, что особенно актуально в условиях пандемии коронавируса. Такой подход беспокоит политиков и экономистов, говорящих о том, что образование в одной из самых густонаселенных стран мира может стать еще менее доступным.

Такой подход беспокоит политиков и экономистов, говорящих о том, что образование в одной из самых густонаселенных стран мира может стать еще менее доступным.

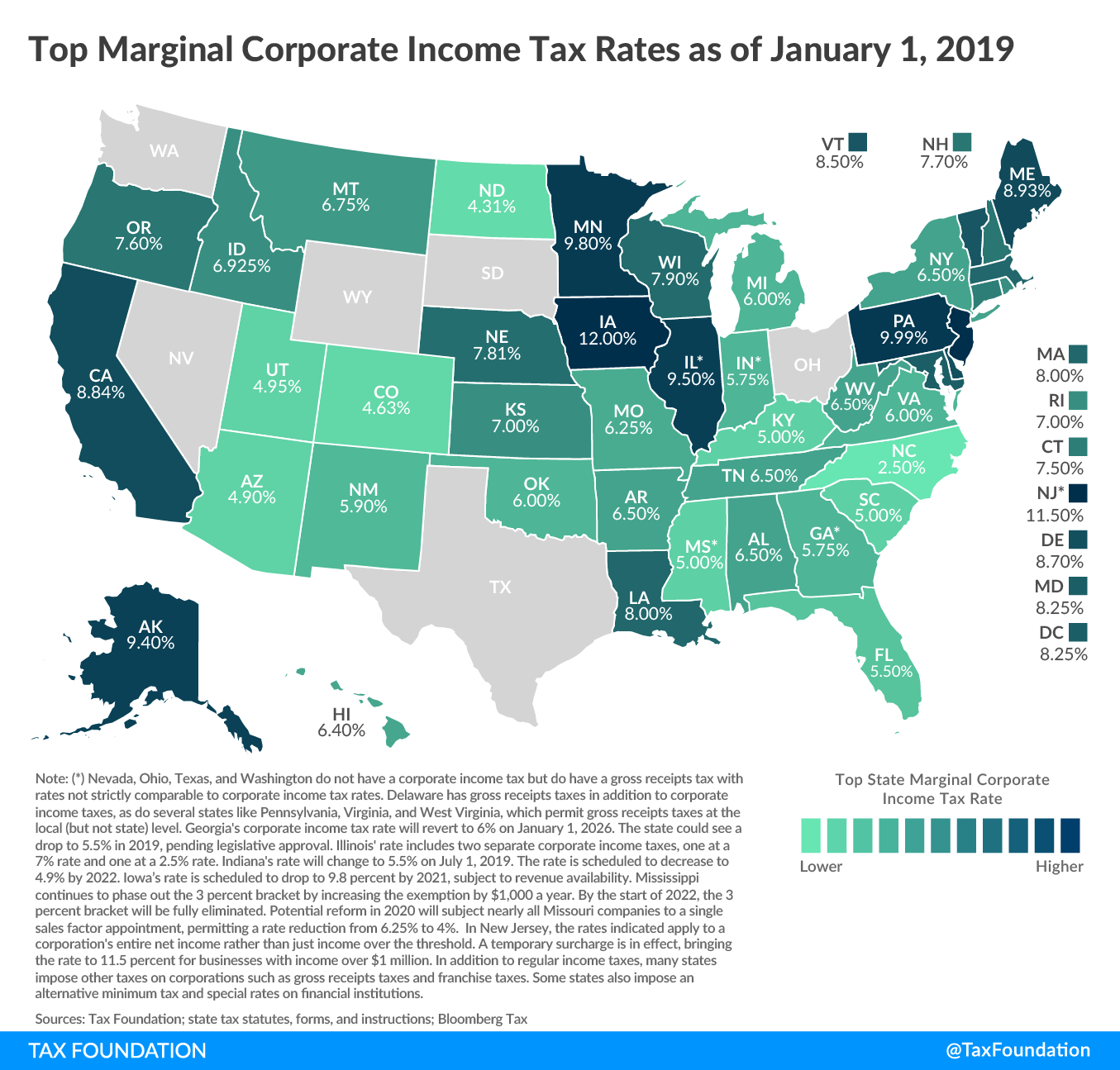

В США действуют сразу две похожие меры. Введенный во время реформы Трампа 2017 года налог против размывания базы (BEAT) работает следующим образом: выручка компании умножается на 10 процентов — если получившаяся сумма превышает базу по обычному налогу на прибыль (21 процент от доходов за вычетом расходов), выплачивается она. Под BEAT попадают лишь компании с годовой выручкой не менее 500 миллионов долларов, и он выступает скорее превентивной мерой для предотвращения злоупотреблений.

В отличие от него, налог на цифровой доход в юрисдикциях с низкими ставками (GILTI) применяется к уже заработанным деньгам и высчитывается по сложной схеме. Его ставка не фиксирована и плавает от 10,5 до 13,125 процента. Он взимается с материнской компании, зарегистрированной в США и владеющей не менее чем 10 процентами предприятия, работающего в низконалоговой стране. Схема похожа на налогообложение российских КИК (контролируемых иностранных компаний). Таким образом, на федеральном уровне со времен трамповской реформы налоги на зарубежные доходы отсутствуют, зато по-прежнему действуют на уровне отдельных штатов.

Схема похожа на налогообложение российских КИК (контролируемых иностранных компаний). Таким образом, на федеральном уровне со времен трамповской реформы налоги на зарубежные доходы отсутствуют, зато по-прежнему действуют на уровне отдельных штатов.

Принадлежность дохода к определенному государству вычисляется просто — по IP-адресу покупателя продукта или услуги. Но и тут у юристов возникают вопросы, ведь возможны спорные ситуации. Непонятно, кому засчитывать сделку, если человек купил музыку на отдыхе за границей, а вернувшись домой, удалил ее со смартфона — либо продолжил слушать в родной стране. К тому же существуют технологии, позволяющие легко скрывать настоящее местоположение устройства, например, VPN-сервисы. Отсюда же вытекает угроза двойного налогообложения — давней проблемы мировой экономики, которую большинство стран решили через заключение специальных двусторонних соглашений.

Еще одна неприятность кроется в желании многих компаний переложить новое бремя на потребителей, фактически сделав налог косвенным — наподобие НДС. Власти Франции на словах пытаются бороться с таким явлением, но на практике это почти невозможно. В то же время классический НДС никто не отменял — в большинстве стран он распространяется на онлайн-услуги и товары, в том числе иностранных фирм (в России такая практика известна как «налог на Google»). Наконец, многих пугает неопределенность вокруг цифровых налогов и их постоянная изменчивость. Юристы советуют постоянно отслеживать и проверять законодательство различных стран, чтобы не пропустить изменения и не нарваться на претензии со стороны местных властей.

«Налог на Google» был введен в России в 2017 году. Соответствующие поправки к Налоговому кодексу обязали иностранные технологические компании отчислять в бюджет 18 процентов (впоследствии ставка была повышена до 20 процентов) от стоимости продаваемых российским пользователям цифровых товаров и оказываемых им услуг. Корпорации должны самостоятельно зарегистрироваться в специальном реестре Федеральной налоговой службы. Ответственность за неуплату налога несет официальное российское представительство — при его наличии. В качестве изначальной цели «налога на Google» указывалась необходимость защитить российские цифровые компании от недобросовестного соперничества со стороны зарубежных конкурентов.

В качестве изначальной цели «налога на Google» указывалась необходимость защитить российские цифровые компании от недобросовестного соперничества со стороны зарубежных конкурентов.

Из-за неоднородности и изменчивости правил международные организации и объединения не оставляют попыток разработать общую политику. Ее необходимость признают и многие страны, которые уже успели самостоятельно ввести цифровой налог. Они пообещали отменить его, как только появится внятная, единая для всех альтернатива. Но до недавнего времени усилия не приводили к конкретным результатам. ОЭСР долгое время обещала представить устраивающий всех международный стандарт в конце 2020 года, но так и не сделала этого.

И вот в начале июня участникам «Большой семерки» все-таки удалось договориться о едином налоге с 15-процентной ставкой. Формально он не нацелен на IT-сектор и должен затронуть все транснациональные корпорации с рентабельностью бизнеса (показатель, равный частному от деления чистой прибыли на выручку) не менее 10 процентов. Но в первую очередь попадать под него будут именно технологические гиганты, что признают даже авторы. По словам британского министра финансов Риши Сунака, как минимум 20 процентов сверхприбыли (все, что выше уровня рентабельности в 10 процентов) необходимо будет отчислять в бюджет страны, где была реально получена прибыль. Его французский коллега Бруно ле Мэр уверен, что 15 процентов станут лишь «отправной точкой» перед последующими повышениями. Глава немецкого Минфина Олаф Шольц, известный своей бережливостью, назвал договоренность «плохой новостью для налоговых гаваней по всему миру».

Но в первую очередь попадать под него будут именно технологические гиганты, что признают даже авторы. По словам британского министра финансов Риши Сунака, как минимум 20 процентов сверхприбыли (все, что выше уровня рентабельности в 10 процентов) необходимо будет отчислять в бюджет страны, где была реально получена прибыль. Его французский коллега Бруно ле Мэр уверен, что 15 процентов станут лишь «отправной точкой» перед последующими повышениями. Глава немецкого Минфина Олаф Шольц, известный своей бережливостью, назвал договоренность «плохой новостью для налоговых гаваней по всему миру».

Специалисты уже ждут, что страны с сильнейшими экономиками мира смогут пополнить бюджеты и облегчить долговое бремя, накопившееся за время пандемии. В таком же ключе высказалась главный экономист Международного валютного фонда (МВФ) Гита Гопинат. Поддерживают договоренность и в США. Министр финансов Джанет Йеллен назвала ее «беспрецедентным обязательством, которое дает огромный импульс к достижению надежного глобального минимального налога». Опытная чиновница, ранее возглавлявшая Федеральную резервную систему (ФРС), считает, что такой шаг положит конец затянувшейся гонке между странами и «обеспечит справедливость для трудящихся и для среднего класса в США и во всем мире». Вероятно, на такую позицию повлияли заверения остальных участников G7 о том, что под налог будут попадать не только американские, но и вообще любые компании.

Опытная чиновница, ранее возглавлявшая Федеральную резервную систему (ФРС), считает, что такой шаг положит конец затянувшейся гонке между странами и «обеспечит справедливость для трудящихся и для среднего класса в США и во всем мире». Вероятно, на такую позицию повлияли заверения остальных участников G7 о том, что под налог будут попадать не только американские, но и вообще любые компании.

На первый взгляд неожиданной выглядит поддержка от самих корпораций, которым теперь придется делиться гораздо большей частью прибыли (15 процентов вместо нынешних 1,5-7,5 в зависимости от страны). «Мы всячески поддерживаем работу по обновлению международной налоговой системы. Надеемся, что будет обеспечено сбалансированное и долговечное соглашение», — заявил представитель Google Хосе Кастанеда. Его компании, а заодно другим участникам GAFA — Amazon, Facebook и Apple — не меньше, чем правительствам, нужна определенность и стабильность, пусть даже ценой дополнительных расходов. «Мы хотим, чтобы процесс международной налоговой реформы увенчался успехом, и понимаем, что это может означать, что Facebook будет платить больше налогов, причем в разных местах», — подтвердил топ-менеджер главной в мире социальной сети Ник Клегг.

Прежние недостатки пока никуда не делись. Все еще вероятны споры при определении «принадлежности» цифровых доходов. Цифровые гиганты, на словах поддерживающие введение налога, наверняка постараются придумать новые, еще более изощренные схемы с участием государств и юрисдикций, не подключившихся к сборам. Надежды авторов связаны со встречей министров финансов G20 («Большой двадцатки», в которую входит Россия), она должна пройти 9-10 июля в итальянской Венеции. Ожидается, что именно цифровой налог станет ее основной темой. В преддверии мероприятия ОЭСР заявила, что идею поддерживают 130 государств.

Через два дня после объявления от G7 стало известно, что российское правительство готовится ввести собственный налог на прибыль цифровых компаний. Его ставка будет равняться трем процентам, а плательщиками станут зарубежные фирмы. Ожидается, что собранные средства пойдут на льготы для их российских конкурентов, для которых с нынешнего года действует особый режим: 3 процента налога на прибыль (вместо стандартных 20 процентов) и страховые взносы в размере 7,6 процентов от зарплатного фонда (против обычных 30 процентов).:max_bytes(150000):strip_icc()/83162762-57a295eb3df78c327658c817.jpg) Первые несколько месяцев бюджет нес потери от таких поблажек, но теперь власти собираются их компенсировать.

Первые несколько месяцев бюджет нес потери от таких поблажек, но теперь власти собираются их компенсировать.

Инфраструктура для отечественного налога уже готовится. Нынешним летом был принят закон «о приземлении» иностранных интернет-сервисов. Согласно ему, компании с локальной аудиторией больше 500 тысяч человек в день обязаны будут создавать в стране полноценные официальные представительства и заводить личный кабинет на сайте Роскомнадзора. Формальная причина — желание властей контролировать политику и контент порталов, имея возможность быстро блокировать запрещенную в России информацию. На деле же подобный порядок можно использовать и в налоговых целях.

Еще через неделю президент Владимир Путин поручил премьер-министру Михаилу Мишустину подумать, как можно применить новый 15-процентный налог в России — «чтобы иметь в виду и учитывать наши национальные интересы». Между тем внедрение собственного цифрового налога снижает шансы на то, что Москва присоединится к глобальной инициативе от «Большой семерки» — ведь в таком случае придется принять общие правила. Некоторые чиновники и вовсе считают, что в сложившихся обстоятельствах России под силу стать налоговой гаванью для IT-отрасли и зарабатывать на тех, кто не хочет делиться с другими: 3 процента для них явно привлекательнее 15.

Цифровые компании играют все большую роль в глобальной экономике. Страны по всему миру долго не могли определиться, как лучше взимать с них налоги. В отсутствие общего для всех подхода каждый принялся решать вопрос по-своему, только запутывая ситуацию. Летом 2021 года решение, кажется, найдено, но говорить о том, что проблема в прошлом, пока рано. Чем предложение G7 обернется для крупнейших корпораций, пострадавших от коронавируса национальных бюджетов, традиционных офшоров и для России, может проясниться уже в ближайшее время.

О налоговых системах России и США — Блоги — Эхо Москвы, 25.06.2021

Общественный омбудсмен в сфере

малого и среднего бизнеса, основательница сети семейных кафе-кондитерских

«АндерСон», Анастасия Татулова затмила

коллег по сессии своим эмоциональным выступлением 3 июня с.

Налоговое бремя делает производство в России неэффективным, а нарушения налогового законодательства небезопасны для предпринимателя.

Российская

налоговая система не выдерживает критики. Она сложна, запутана и противоречива. Она неудовлетворительно выполняет фискальную функцию (половина экономики в

«тени») и почти не выполняет стимулирующую, распределительную и социальную

функции.

Она неудовлетворительно выполняет фискальную функцию (половина экономики в

«тени») и почти не выполняет стимулирующую, распределительную и социальную

функции.

Российская налоговая система противоречит требованиям науки, мировому опыту и интересам России, а Налоговый Кодекс требует коренной переработки. Именно существующая налоговая система является главным тормозом экономического развития нашей страны, причиной разрушения российской промышленности и крайне высокого социального расслоения населения.

Сегодня в России производить не выгодно.

Например, по

данным Аналитической записки К.А. Бабкина от 15 октября 2013 г. на имя Президента России В.В. Путина «Почему тракторный

завод останется Канаде» сказано, что принадлежащий объединению «Ростсельмаш», находящийся

в Канаде и получивший в 2012 году прибыль в размере $16,4 млн., в российских

условиях имел бы убыток $21,7 млн., т.е. не мог бы работать. Именно налоги –

главная статья, определяющая убыточность предприятия в России. Завод в Канаде в

2012 году заплатил в виде налогов $47,9 млн.; в России такой завод должен

заплатить $74 млн., т.е. на $26,1 млн. больше. На заводе в Канаде работают 14

бухгалтеров, а в России для такого завода потребуется 65 бухгалтеров (на «Ростсельмаше» работают 200

бухгалтеров). К тому же в Канаде заводу дают кредиты под 3,2%, электроэнергия в

два раза дешевле, чем в России, и т.д. Но налоги – главное.

Именно налоги –

главная статья, определяющая убыточность предприятия в России. Завод в Канаде в

2012 году заплатил в виде налогов $47,9 млн.; в России такой завод должен

заплатить $74 млн., т.е. на $26,1 млн. больше. На заводе в Канаде работают 14

бухгалтеров, а в России для такого завода потребуется 65 бухгалтеров (на «Ростсельмаше» работают 200

бухгалтеров). К тому же в Канаде заводу дают кредиты под 3,2%, электроэнергия в

два раза дешевле, чем в России, и т.д. Но налоги – главное.

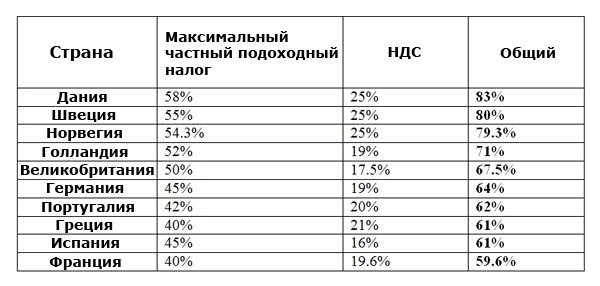

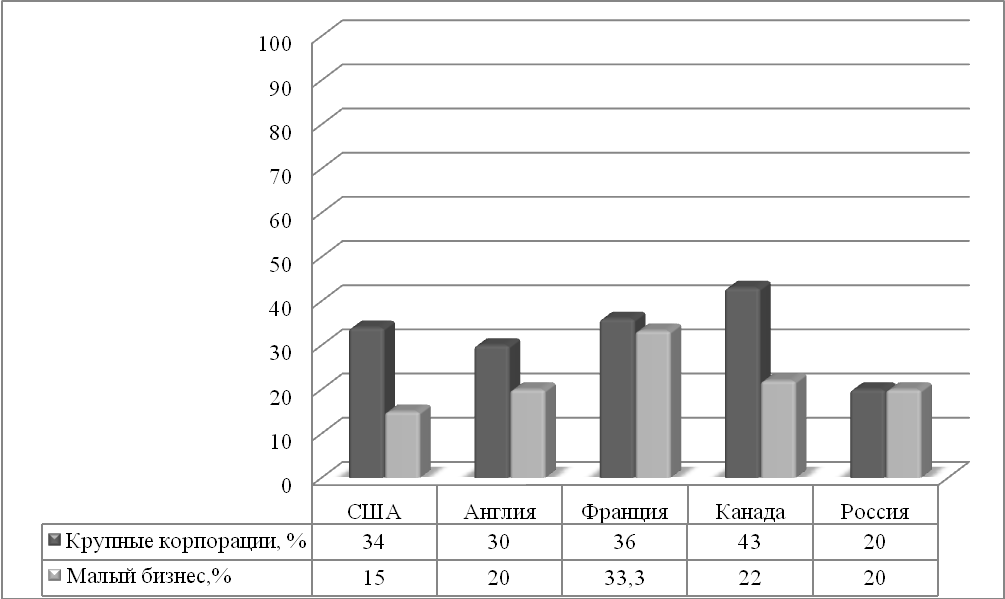

Аналогичные

результаты получены при сопоставлении налогового бремени на предприятия в

России и США. В США нет НДС (у нас – 20%;

существующий в США Налог с продаж – в разных Штатах от 0% до 11% –

производственников не касается), приобретаемое оборудование стоимостью до $2

млн. в год в США списывается на себестоимость (у нас – сначала заплати 20% налог

на прибыль, а потом покупай, что хочешь), социальные взносы у них – 13,3% (у

нас – 30%), в США прогрессивный налог на

прибыль (от 15% до 38%) и прогрессивный подоходный налог (до 37%) – чем беднее предприятие или гражданин, тем

меньше ставки налогов. При этом доход работника до 1000 долл./мес. подоходным

налогом не облагается. Предприятию дают «подняться», а лишь потом разумно

«стригут». Например, около 76,4 млн американцев, или 44,4% трудоспособного

населения страны, освобождены от уплаты федерального подоходного налога; при

этом, 20% самых бедных домохозяйств имеют отрицательную ставку налога, получая

налоговые возвраты. У нас, вопреки Конституции

РФ (п. 2 Статьи 7), берут 13% даже с доходов ниже прожиточного минимума. В

результате, налоговая нагрузка на малое производственное предприятие в США в

3-5 раз ниже, чем на такое же предприятие в России.

При этом доход работника до 1000 долл./мес. подоходным

налогом не облагается. Предприятию дают «подняться», а лишь потом разумно

«стригут». Например, около 76,4 млн американцев, или 44,4% трудоспособного

населения страны, освобождены от уплаты федерального подоходного налога; при

этом, 20% самых бедных домохозяйств имеют отрицательную ставку налога, получая

налоговые возвраты. У нас, вопреки Конституции

РФ (п. 2 Статьи 7), берут 13% даже с доходов ниже прожиточного минимума. В

результате, налоговая нагрузка на малое производственное предприятие в США в

3-5 раз ниже, чем на такое же предприятие в России.

В таких условиях развитие экономики невозможно.

Между тем, российское правительство недостатков нашей налоговой системы не замечает, а правительство США к своей налоговой системе относится очень критически.

Ниже

приведены отрывки из доклада «Подходы к повышению

конкурентоспособности налоговой системы США для бизнеса в 21 веке» (Approaches to Improve the Competitiveness of the U. S. Business Tax System for the

21st Century), опубликованного 20

декабря 2007 года Управлением налоговой политики Министерства Финансов США

(Office of Tax Policy, U.S. Department of the Treasury). Перевод

доклада на русский язык выполнен В.А. Кашиным, д.э.н., государственным

советником налоговой службы II ранга.

S. Business Tax System for the

21st Century), опубликованного 20

декабря 2007 года Управлением налоговой политики Министерства Финансов США

(Office of Tax Policy, U.S. Department of the Treasury). Перевод

доклада на русский язык выполнен В.А. Кашиным, д.э.н., государственным

советником налоговой службы II ранга.

Доклад интересен не только содержащимися в нем рекомендациями, но и отношением американских налоговиков к своему народу.

Привожу достаточно большие отрывки из доклада США и предлагаю читателю примерить их содержание к реалиям нашей страны:

«Мировая

экономика заметно изменилась за последние полвека. Товары и капиталы пересекают

границы все в больших объемах и все с большей легкостью. Все чаще пределы роста

и процветания американских компаний зависят от их способности вести деловые

операции в глобальных, общемировых масштабах.

Обращая свое внимание в будущее американской экономики и трудовой занятости американского народа, мы обязаны теперь оценивать нашу конкурентоспособность именно в фокусе глобального мирового рынка. И то множество факторов, которое влияет на конкурентоспособность американского бизнеса и американского труда на мировом рынке, должно включать такие разные вопросы как образование, иммиграция, меры торговой политики. В настоящем Докладе особо рассматривается роль налоговой политики в поддержании высокой глобальной конкурентоспособности американского бизнеса и американского труда…

…Уменьшение различий в налоговых системах разных стран, выступавших прежде в качестве барьеров для трансграничного движения капитала и товаров, стало важнейшим фактором успеха многих глобально мыслящих компаний. Учитывая это, многие страны начали вносить соответствующие изменения в свои системы налогообложения бизнеса…

В то время,

когда многие страны продолжают совершенствовать свои системы налогообложения

бизнеса, приспосабливая их к реалиям глобальной мировой экономики, американские

компании оказываются в невыгодном положении, особенно страдает их

конкурентоспособность на мировом рынке.

Действующая сейчас в США система налогообложения бизнеса ложится тяжелым бременем на американские компании и на американских трудящихся, повышая издержки их производительной деятельности, стоимость инвестиций в США и негативно воздействуя на способность американских фирм вести конкурентную борьбу с фирмами других стран на зарубежных рынках.

…Американцы заслуживают, чтобы налоговая система в их стране была простой, справедливой и способствующей экономическому росту и процветанию – в полной гармонии с привычным динамизмом в их экономической жизни. Пакет налоговых льгот, предложенных Президентом Бушем и утвержденный Конгрессом за последние несколько лет создали хорошую основу для глубокого анализа и изучения средств и мер, которые позволяли бы налоговой системе США помогать американскому бизнесу успешно конкурировать в глобальной экономике.

В 2005 году по решению Президента США была создана Группа советников при Президенте США по вопросам реформы Федеральной налоговой системы (Совет по налоговой реформе – СНР), перед которой была поставлена задача выявления наиболее серьезных проблем в действующей налоговой системе и разработки рекомендаций с тем, чтобы сделать Налоговый кодекс более простым, более справедливым и более приспособленным к нуждам современной экономики…

В 2007 году

министр финансов США Полсон предложил провести глобальный пересмотр

национальной системы налогообложения бизнеса. 26 июля 2007 года под его председательством

была открыта Конференция по теме «Глобальная конкурентоспособность и

реформирование налогообложения бизнеса», на которой лидеры бизнес-сообщества и

эксперты обсудили вопросы о том, как можно улучшить налогообложение бизнеса в

США с тем, чтобы сделать американский бизнес более конкурентоспособным в мире.

26 июля 2007 года под его председательством

была открыта Конференция по теме «Глобальная конкурентоспособность и

реформирование налогообложения бизнеса», на которой лидеры бизнес-сообщества и

эксперты обсудили вопросы о том, как можно улучшить налогообложение бизнеса в

США с тем, чтобы сделать американский бизнес более конкурентоспособным в мире.

Все участники Конференции единодушно признали необходимость реформы. Все участники Конференции согласились, что действующая система налогообложения бизнеса не адекватна динамике изменений в мировой экономике…

…Предложено заменить нынешние бизнес-налоги в США на налог на деловую активность (БАТ – Business Activities Tax) — налог с расширенной базой обложения и представляющий собой тип налога на потребление…

БАТ – это налог на товары и услуги, проданные потребителям. При режиме БАТ налоговая база для каждой фирмы равна валовой выручке от продажи всех товаров и услуг, минус расходы на закупки товаров и услуг (включая и закупки основных средств) от других бизнесов…

В целом, БАТ подобен НДС,

применяемому многими странами мира. Однако, НДС в этих странах основан на

методе «зачета по фактурам». В отличие от этого, исчисление БАТ основано на

методе «вычета» (исключения). При методе «зачета по фактурам» предприятие

облагается налогом по всем сумме своей выручки, но при этом ему предоставляется

кредит (вычет) суммы всех налогов, уплаченных поставщиками по

приобретенным этим предприятием

продуктам и товарам…

Имея в виду чрезвычайно широкую базу обложения у этого налога, БАТ будет взиматься по ставке примерно 5 % — 6 % и будет давать поступления, равные тем, которые приносят сейчас все действующие в США бизнес-налоги. Такой подход должен иметь своим результатом конечный экономический рост, ориентировочно, на 2,0 % — 2,5 % ВВП».

Конец цитаты из Доклада.

Конкретные рекомендации по

совершенствованию российской налоговой системы приведены в нашей книге: Нигматулин Р.И., Кашин В.А., Абрамов М.Д., «Налоги для

России. Пособие для министров и информация для граждан», изд. «Перо»,М., 2020, 140 с.

«Перо»,М., 2020, 140 с.

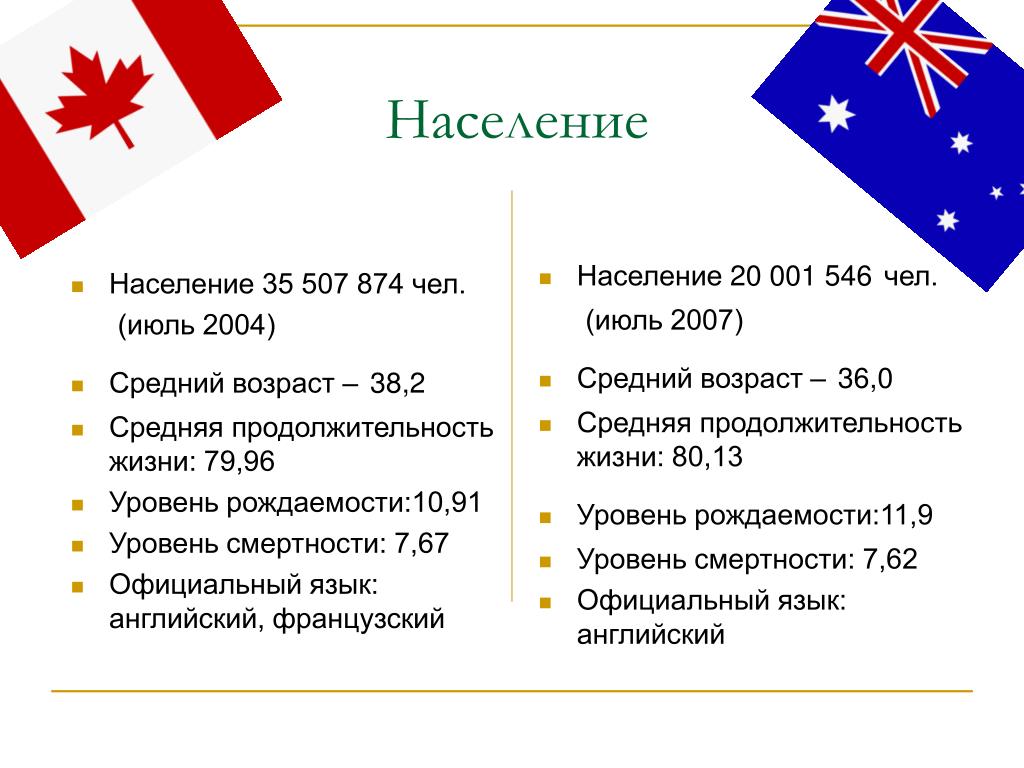

Подоходный и другие налоги в Канаде в 2021 году

Ежегодно в Канаду иммигрируют тысячи иностранцев. Эта страна способна предоставить своим жителям высокий уровень жизни, достойные заработные платы и весьма лояльную налоговую систему. Налоги в Канаде по сравнению с другими странами являются не такими уж и высокими. Например, в среднем канадец ежемесячно отчисляет около 20-30 процентов в государственную казну, притом как в Финляндии этот показатель составляет 35 процентов.

Небольшая улица с магазинами и кафе в старом районе Квебека

80 процентов бюджета Канады составляют именно налоговые платежи с населения. Благодаря налогам правительство Канады смогло разработать весьма стабильную социальную защиту населения. Под социальной защитой имеются в виду выплаты пенсий и различных пособий.

Содержание материала

Кто должен платить налоги

В 2021 отчислять налоговые платежи в государственную казну должны все граждане Канады, которые на территории этой страны получают доход независимо от рода их деятельности.

Схема устройства налоговой системы в Канаде

То есть налоги платятся как людьми, которые являются наёмными работниками и получают за свою работу зарплату, так и предпринимателями.

Иностранные граждане также обязаны ежемесячно выплачивать налоговые взносы. Но это касается лишь тех мигрантов, которые пребывают на территории Канады более 183 дней и получают здесь доход.

Классификация налогов

Налогообложение в Канаде характеризуется различными выплатами, которые, в свою очередь, классифицируются по таким типам, как:

- Прямые.

- Косвенные.

- Налоги на заработную плату.

- Выплаты на социальную защиту населения.

Размеры выплат

Основную часть налоговой системы составляют подоходный налог и налог на потребление. Подоходный налог относится к прямым выплатам, а налог на потребление к косвенным. В каждой области существуют свои налоговые ставки на те, или иные выплаты.

Структура налоговых поступлений в канадский бюджет

Большую часть налоговых выплат составляется подоходный налог (32. 3 процента). На втором месте закрепились неналоговые доходы. Их доля примерно 19.55 процента от общего количества. Налогам на прибыль отводится всего 8.5 процента, а общим налогам – 11 процентов. Взносы на социальные нужды равняются 6.6 процента от общего количества налоговых взносов.

3 процента). На втором месте закрепились неналоговые доходы. Их доля примерно 19.55 процента от общего количества. Налогам на прибыль отводится всего 8.5 процента, а общим налогам – 11 процентов. Взносы на социальные нужды равняются 6.6 процента от общего количества налоговых взносов.

На долю преимущественных налогов припадает всего 9.3 процента. Самый маленький процент доли достаётся прочим территориальным налогам и сборам.

Налоговая декларация

Налоговую декларацию должны представлять все без исключения работающие граждане и резиденты этой страны. Также это касается и частных предпринимателей. Налоговая декларация подаётся по итогу прошедшего года. Подать её нужно не позднее 30 апреля. Например: 1 января начался 2020 год, а 31 декабря этот год уже закончился. Подавать декларацию соответственно нужно уже в 2021 году до конца апреля.

Подоходный налог

Подоходный налог в Канаде называется федеральным налогом. Его размер напрямую зависит от уровня заработной платы. Так, если оклад человека более 7500, но менее 42 700 долларов в год, то он обязан заплатить 15 процентов от своего дохода.

Его размер напрямую зависит от уровня заработной платы. Так, если оклад человека более 7500, но менее 42 700 долларов в год, то он обязан заплатить 15 процентов от своего дохода.

При заработной плате от 42 700 долларов до 85 400 долларов налоговая ставка возрастает до 22 процентов. Если сумма выше 85 400 долларов, но ниже 132 400 долларов налог – 26 процентов.

Если годовой оклад человека в 2021 году был более 132 400 долларов, то он обязан был отчислить в государственный бюджет 29 процентов.

Все налоговые ставки были утверждены правительством ещё в 2002 году. С того времени, налоговое законодательство Канады не менялось. Подоходный налог по вышеуказанным ставкам платится исключительно физическими лицами. Общества, то есть юридические лица, также обязаны платить федеральный налог.

Размеры подоходного налога в России и Канаде

Но для них существует совершенно иная шкала налоговых ставок. Базовой ставкой является 30 процентов. Но если предприятие использует кредит, то налоговая ставка может колебаться от 13 до 22 процентов.

Налог на потребление

Налогом на потребление называется НДС или налог на добавленную стоимость. В Канаде этот налог больше известен как НПУ (налог на продукты и услуги). Налоговая ставка колеблется от 5 до 7 процентов. Размер налога напрямую зависит от территориального размещения.

Налог на недвижимость

В Канаде существует налог на пользование недвижимостью. Так, в 2021 году владельцам недвижимости на территории Канады потребуется заплатить в государственный бюджет 1-2 процента от общей стоимости имущества. Налог платится один раз в год. Отчисления идут на содержание государственных учреждений и дорог.

Аналогичный налог должны платить и арендаторы недвижимости.

Налог на приобретение имущества также присутствует. Совершенно не имеет значения, кем была приобретена недвижимость. Одинаковую налоговую ставку платит и гражданин Канады, и иностранный представитель. Размер налоговой ставки рассчитывается индивидуально. Он напрямую зависит от общей стоимости недвижимости.

Так, если недвижимость стоит менее 55 000 долларов, то налог равен сумме в 0.5 процента. Если стоимость недвижимости в 2021 году более этого показателя, но менее 250 000 долларов, то налоговая ставка возрастает до 1 процента.

При стоимости недвижимости от 250 000 до 400 000 долларов потребуется заплатить взнос в размере 1.5 процента. Если имущество стоит более 400 000 долларов, то налоговая ставка равняется 2 процентам от общей стоимости недвижимости.

Налог на недвижимость в Канаде в сравнении с другими государствами

При приобретении недвижимости в Торонто в 2021 году, покупатель обязан заплатить дополнительный налог, который потом частично компенсируется государством.

Под компенсацией имеется в виду скидка на налог на приобретение недвижимости. Максимальная скидка равняется 3 700 долларам. При приобретении недвижимости в Онтарио от общего количества налога отнимается 2 000 долларов.

Налога на продажу недвижимости в Канаде нет. Но это только в том случае если вследствие продажи его владельцы не получили дополнительной прибыли.

Но это только в том случае если вследствие продажи его владельцы не получили дополнительной прибыли.

Налоги на жилую недвижимость по регионам Канады

Если в прошлом дом приобретался за меньшую сумму, нежели его продали, то с этой разницы потребуется заплатить налог.

Исключения

В Канаде существуют случаи исключения, подпадая под которые гражданин этой страны может не платить налоги. Так обычно налог платится с дохода – это известно, но если источниками дохода являются нижеперечисленные случаи, то налогоплательщик отстраняется от выплат.

Исключения составляют такие доходы, как:

- Пенсионные выплаты ветеранам.

- Страховые выплаты по возмещению ущерба.

- Доход с продажи собственного недвижимого имущества.

- Государственные выплаты на детей.

- Стипендии.

- Гранты.

Также, если резидент Канады получает менее 7500 долларов в год, то он автоматически освобождается от уплаты налогов.

Существуют и упрощенные схемы выплат сборов. Но воспользоваться ими могут не все желающие. Упрощенная схема подразумевает под собой льготы на выплаты. Пользоваться льготами могут лишь определённые категории людей:

- Пенсионеры.

- Малообеспеченные семьи.

- Семьи, на попечительстве которых в данный момент находятся родители преклонного возраста.

- Особы, которые ранее пользовались услугами платной медицины. К этому же списку можно отнести и людей, приобретавших лекарства за свой счёт.

Здание детской больницы SickKids

- Инвалиды.

- Родители детей, которые проходят обучение в колледже или университете. Но в этом случае льготы распространяются лишь на тех родителей, которые самостоятельно оплачивают обучение своим детям.

- Временно не трудоустроенные личности.

- Безработные лица.

Канада является одной из стран, где отсутствует налог на наследство.

Поделиться записью:

Загрузка…США намерены ввести «глобальный налог» — Российская газета

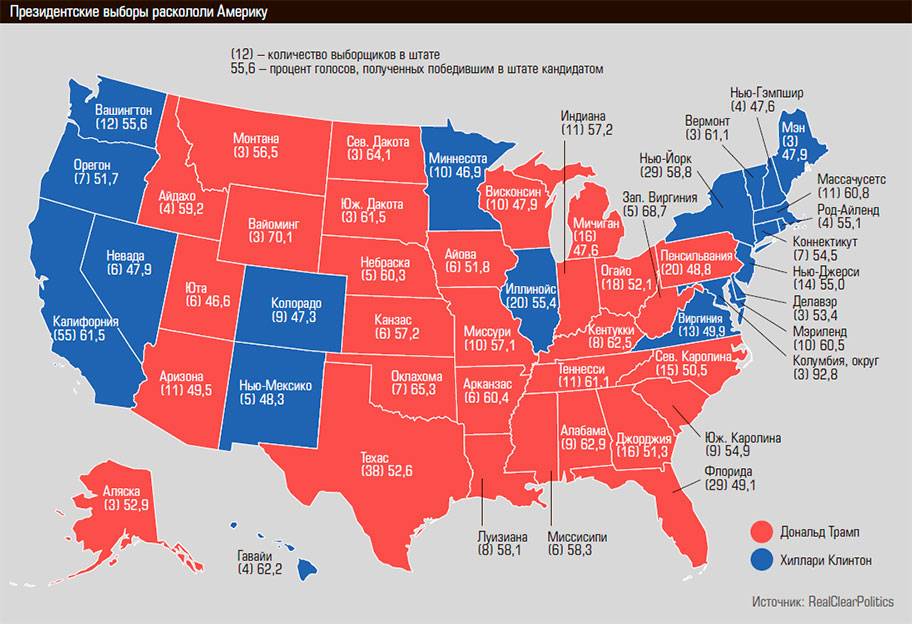

Представленный администрацией США проект бюджета на 2022 год предполагает расходы в размере 6 триллионов долларов. Для того чтобы обеспечить расходную часть будущего финансового года, президент Джо Байден намерен существенно увеличить налоги, в первую очередь на богатых американцев и корпорации.

Глобальный налоговый план Байдена коснется примерно 100 крупнейших транснациональных компаний, чей годовой доход превышает 20 миллиардов долларов. США хотят внедрить единую мировую ставку корпоративного налога в размере 15 процентов, чтобы затруднить вывод прибыли из-под налогообложения, когда бизнес использует различные схемы для перемещения прибыли в страны с наименьшим налогообложением.

США хотят внедрить единую мировую ставку корпоративного налога в размере 15 процентов, чтобы затруднить вывод прибыли из-под налогообложения, когда бизнес использует различные схемы для перемещения прибыли в страны с наименьшим налогообложением.

Ранее Штаты предлагали установить «глобальный налог» на уровне 21 процента, но после критики со стороны союзников снизили ставку. Как отмечается в опубликованном документе американского минфина, новое предложение по ставке глобального налога было с воодушевлением воспринято партнерами.

Тем не менее, как говорится в том же документе, США не отказываются от усилий по повышению ставки — 15 процентов — это минимальный уровень, а «переговоры должны продолжиться и носить более амбициозный характер». В корпоративном мире США идею Байдена восприняли с явной опаской. «Я думаю, что Америка будет единственной страной в мире, где появится так называемая глобальная налоговая ставка. У меня нет никаких сомнений, что в итоге это приведет к утечке капитала и в конечном счете мозгов, НИОКР и инвестиций за рубеж. И это будет ошибкой для Америки», — заявил генеральный директор JPMorgan Chase Джейми Даймон.

И это будет ошибкой для Америки», — заявил генеральный директор JPMorgan Chase Джейми Даймон.

Эту мысль поддержала и гендиректор Citigroup Джейн Фрейзер, выразившая сомнения в том, что международное сообщество присоединится к инициативе Байдена. «Несмотря на некоторый оптимизм (в ряде государств. — Прим. «РГ»), будет очень трудно заставить другие страны подписаться на эквивалентную программу. И следовательно, это может поставить США в менее конкурентоспособное положение во всем мире», — заявила Фрейзер.

Под признаками «оптимизма» Фрейзер скорее всего понимает сигналы из Франции, Германии и Италии, правительства которых на словах выразили готовность поддержать план Байдена даже со ставкой в 21 процент.

15 процентов составит единая мировая ставка корпоративного налога, за которую выступают США

Чего нельзя сказать об Ирландии и Нидерландах, известных своими низкими налогами и привлекательными условиями для транснациональных корпораций.

Великобритания стала единственной страной G7, на данный момент не поддержавшей американскую инициативу. Лондон настаивает на более жестком налогообложении технологических гигантов вроде Amazon, Google, Apple и Facebook. К тому же в самой Британии корпоративный налог и так планировалось повысить до 25 процентов к 2023 году (сейчас он составляет 19 процентов. — Прим. «РГ»). Британцы заявили, что вопрос с налогом на цифровых гигантов должен быть решен, или же они не поддержат план Байдена.

Лондон настаивает на более жестком налогообложении технологических гигантов вроде Amazon, Google, Apple и Facebook. К тому же в самой Британии корпоративный налог и так планировалось повысить до 25 процентов к 2023 году (сейчас он составляет 19 процентов. — Прим. «РГ»). Британцы заявили, что вопрос с налогом на цифровых гигантов должен быть решен, или же они не поддержат план Байдена.

Налоговые ставки в Канаде и США: платят ли канадцы больше?

Многие канадцы считают, что они платят больше подоходного налога, чем их американские коллеги. Даже политики в парламенте использовали этот аргумент, чтобы настаивать на снижении налогов. Но так ли это на самом деле?

Ключевые выводы

- IRS облагает самых богатых американцев налогом в размере 37%, в то время как максимальная ставка федерального налога в Канаде составляет 33%.

- богатых американцев имеют доступ ко многим налоговым вычетам, которые не допускаются Канадским альтернативным минимальным налогом.

- Вычеты по ипотечным кредитам преподносятся как огромная выгода для домовладельцев. Однако, если вы зарабатываете менее 84 200 долларов и не владеете домом, вы, скорее всего, будете платить меньше налогов к северу от границы.

Руководство по подоходному налогу с физических лиц

Ответ сложнее, чем вы думаете. Агентства по сбору статистики в обеих странах публикуют средние значения уплаченных подоходных налогов, но сравнение этих двух цифр похоже на сравнение статистики хоккеиста со статистикой баскетболиста.Цифры основаны на разных предпосылках и включают разные факторы.

Использование среднего также проблематично, поскольку очень бедные и очень богатые искажают его с обеих сторон. В целом канадцы с низкими доходами платят меньше налогов за услуги, которые они получают, и богатые американцы живут лучше, чем богатые канадцы. Вот разбивка соответствующих налоговых компонентов и их вклада в общую налоговую историю.

Федеральные подоходные налоги

Размер ставки федерального подоходного налога США для физических лиц составляет от 10% до 37%.В Канаде диапазон составляет от 15% до 33%. В США самый низкий уровень налогообложения за налоговый год, заканчивающийся 2019, составляет 10% для физического лица, зарабатывающего 9700 долларов, и возрастает до 22% для тех, кто зарабатывает 39 476 долларов. Соответствующая нижняя канадская сетка остается на уровне 15% до 47 630 долларов. Это основная причина того, что канадцы с низкими доходами часто живут лучше, чем их американские коллеги.

Государственные налоги по сравнению с подоходными налогами провинции

Сравнение подоходных налогов штата и провинции — более проблематичное занятие.Налогообложение штата полностью выходит за рамки федеральной налоговой системы, и в каждом штате действуют собственные налоговые законы в отношении вычетов и кредитов. В некоторых штатах, таких как Флорида и Аляска, нет государственного подоходного налога вообще, тогда как все канадские провинции и территории взимают подоходный налог.

Но в Канаде провинциальные подоходные налоги (за исключением Квебека) согласованы с федеральной налоговой системой и основаны на процентной доле от федерального налога. Это означает, что в провинциях действуют те же допустимые вычеты и правила дохода, что и в федеральной системе.В каждой провинции также есть дополнительные кредиты и льготы.

Страховые взносы по безработице

Хотя технически это не является подоходным налогом, канадцы платят взносы по страхованию занятости (EI) в зависимости от своего дохода от работы. Премии EI для сотрудников составляют 1,58% от валового дохода от занятости; работодатели платят в 1,4 раза больше. В Соединенных Штатах Федеральный закон о налоге на безработицу (FUTA) взимается исключительно с работодателей.

Рассматривая дополнительный налог на сотрудников в Канаде, важно отметить, что Канада предлагает более надежные пособия по безработице, включая расширенный отпуск по беременности и родам и другой отпуск по уходу за ребенком, а также оплачиваемый отпуск для сострадания.

Социальное обеспечение по сравнению с пенсионным планом Канады (CPP)

В Соединенных Штатах пособия по социальному обеспечению, которые вступают в силу при выходе на пенсию, выплачиваются в зависимости от того, сколько люди платили в систему на протяжении своей трудовой жизни. Канада имеет аналогичную систему в Канадском пенсионном плане (CPP).

В 2020 году американские служащие выплачивают 7,65% своей заработной платы в систему социального обеспечения и Medicare. Максимальный размер взносов по социальному обеспечению ограничен уровнем дохода в 137 700 долларов. Страховые взносы по программе Medicare не ограничены.В Канаде работники платят 4,95% валового дохода от занятости в CPP до 44 800 долларов США. Льготы по программе Medicare включены в план здравоохранения страны.

Программа страхования по старости (OAS) является крупнейшей пенсионной программой Канады и финансируется за счет общих налоговых поступлений. Пенсия OAS — это необлагаемый налогом доход, доступный пожилым людям в возрасте 65 лет и старше, которые соответствуют правовому статусу Канады и требованиям к проживанию и не превышают максимальные ограничения дохода.

Здравоохранение

Никакого обсуждения У.С. против канадских налогов было бы полным без сравнения систем здравоохранения в обеих странах. Подоходные налоги, которые платят канадцы, частично финансируют социальный план страны в области здравоохранения. В соответствии с этим планом каждый имеет равный доступ к медицинским учреждениям, практикующим специалистам и процедурам без дополнительных затрат. В США медицинское обслуживание должно оплачиваться из собственного кармана или через план медицинского страхования.

Ежемесячные взносы по этим планам различаются в зависимости от ряда факторов, в том числе от штата, в котором вы живете, вашего возраста и наличия страховки работодателя.Тем не менее, средний ежемесячный страховой взнос для 27-летнего в 2020 году составляет 388 долларов, а для семьи из четырех человек — 1520 долларов, не включая доплаты и франшиз.

Итог

Сравнение подоходных налогов в Соединенных Штатах и Канаде требует анализа выгод, полученных по этим налогам, и любых других личных расходов, помимо налогов. Наряду со многими другими факторами, индивидуальное положение каждого налогоплательщика может помочь определить, будет ли ему финансово лучше в той или иной стране.

Руководство по налогам на иностранцев в Канаде

Для американца, живущего в Канаде, подача двух налоговых деклараций может показаться немного сложной. Знание того, какие налоговые правила влияют на вас, и понимание ваших вариантов подачи налоговой декларации — это очень важно, не говоря уже о том, что при подаче налоговой декларации американцем, живущим в Канаде, возникают новые соображения и вопросы. «Есть ли у меня дополнительная информация, которую я могу сообщить в IRS?» Как мои канадские финансовые счета влияют на мою регистрацию? » «Что, если я из Канады.S. пригородный? » Если мысли о налогах в США и Канаде вызывают у вас головокружение, можете расслабиться — H&R Block здесь, чтобы помочь.

С H&R Block вы можете чувствовать себя уверенно, зная, что вы нашли необходимый опыт для уплаты налогов на экспатов из США в Канаде. Мы изложили ниже несколько соображений, которые следует знать гражданам США, работающим в Канаде, о налогах США и Канады, в том числе о том, что влияет на размер налога, который вы платите, и какие формы вам, возможно, потребуется заполнить. Конечно, правила налогообложения для экспатов сложны и выходят далеко за рамки того, что мы перечислили ниже, поэтому мы упростили процесс уплаты налогов для экспатов.Начните платить налоги в США и Канаде прямо сейчас!

Что американцы, живущие в Канаде, должны знать о налогах США

Во-первых, американцы и держатели грин-карт США, проживающие в Канаде, должны продолжать подавать налоговую декларацию в США каждый год. Как гражданин США, у вас есть налоговые обязательства перед США независимо от того, где вы вешаете шляпу. Это означает, что вы облагаетесь налогом со всего вашего дохода, включая доход от вашей заработной платы, дивидендов и процентов, а также от сдачи в аренду собственности.

Работа в качестве гражданина США в Канаде может повлиять на ваши налоги, даже если вы не задержитесь надолго. . Например, если вы получаете доход во время краткосрочной командировки, вам нужно будет отразить этот доход в своих налогах в США. По мере того, как вы укрепите свои финансовые корни в Канаде, у вас появится больше соображений при подаче налоговой декларации в США.

Возможно, вам потребуется сообщить о своих финансовых счетах и активах в Канаде. Как правило, налогоплательщики США, у которых на счетах в иностранном банке или на финансовых счетах более 10 000 долларов США, подчиняются требованиям FBAR к заполнению и отчетности.Вы также можете подпадать под требования отчетности FATCA, если у вас есть зарубежные активы стоимостью 200 000 долларов и выше.

Налоговые штрафы в США высоки и могут привести к штрафам, аннулированию паспорта или даже тюремному заключению. Если у вас возникнет соблазн пропустить подачу налоговой или дополнительной финансовой отчетности в США, вы заплатите цену позже. Канада — одна из стран, которые соблюдают требования FATCA к отчетности, то есть Канада и США могут обмениваться информацией о финансовых счетах отдельных лиц.Принимая во внимание огромные штрафы и пени, связанные с непредоставлением информации о ваших активах (штрафы на сумму свыше 10 000 долларов в год), стоит попросить налогового эксперта США / Канады просмотреть ваши документы, чтобы убедиться, что вы указываете правильную сумму.

Вы можете снизить свой счет в США и избежать двойного налогообложения с помощью определенных налоговых стратегий. Если вы беспокоились о двойном налогообложении между США и Канадой, можете расслабиться. Граждане США, работающие в Канаде, могут воспользоваться одним из двух вариантов, подробно описанных ниже, для снижения своих налогов:

- Исключение иностранного дохода и исключение жилья — FEIE и исключение жилья позволяют американцам, живущим в Канаде, исключать определенную сумму заработанного за рубежом дохода, если они соответствуют определенным требованиям.

- Иностранный налоговый кредит — Иностранный налоговый кредит позволяет американцам требовать долларового кредита на уплаченные канадские налоги, если они соответствуют определенным требованиям.

Канадские необлагаемые налогом инвестиции не облагаются налогом в США. Если у вас есть канадский безналоговый сберегательный счет (TFSA), зарегистрированный сберегательный план на образование (RESP) или зарегистрированный сберегательный план по нетрудоспособности (RDSP), ваши взносы могут расти без уплаты налогов в том, что касается ваших канадских налогов.Однако ваши доходы облагаются налогами в США, и вам может потребоваться сообщить о своей учетной записи в качестве иностранного траста доверителя.

Ваши доходы на пенсионном и пенсионном счетах в Канаде могут иметь право на особый режим. Благодаря налоговому соглашению между США и Канадой, любые выплаты, выплачиваемые по пенсионным планам Канадского пенсионного плана (CPP), пенсионного плана Квебека (QPP) и пенсионного обеспечения по старости (OAS), могут не облагаться подоходным налогом.

Кроме того, U.Налоговое соглашение между Южной и Канадой позволяет вам в определенных ситуациях отложить уплату налога США на нераспределенный доход из Канадского зарегистрированного пенсионного фонда (RRSP) или Канадского зарегистрированного пенсионного фонда (RRIF). Однако, хотя взносы на такие счета также откладываются по налогам, RRSP и RRIF по-прежнему подлежат отчетности FBAR и FATCA.