НК РФ Статья 373. Налогоплательщики / КонсультантПлюс

КонсультантПлюс: примечание.

С 01.01.2022 гл. 30 дополняется ст. 372.1 (ФЗ от 11.06.2021 N 199-ФЗ). См. будущую редакцию.

НК РФ Статья 373. Налогоплательщики

1. Налогоплательщиками налога (далее в настоящей главе — налогоплательщики) признаются организации, имеющие имущество, признаваемое объектом налогообложения в соответствии со статьей 374 настоящего Кодекса.

(п. 1 в ред. Федерального закона от 30.10.2009 N 242-ФЗ)

1.1. Утратил силу с 1 января 2017 года. — Федеральные законы от 01.12.2007 N 310-ФЗ, от 30.07.2010 N 242-ФЗ.

КонсультантПлюс: примечание.

П. 1.2 ст. 373 (в ред. ФЗ от 20.04.2021 N 101-ФЗ) распространяется на правоотношения, возникшие с 01.01.2021.

1.2. Не признаются налогоплательщиками UEFA (Union of European Football Associations) и дочерние организации UEFA в период по 31 декабря 2021 года включительно, FIFA (Federation Internationale de Football Association) и дочерние организации FIFA, указанные в Федеральном законе «О подготовке и проведении в Российской Федерации чемпионата мира по футболу FIFA 2018 года, Кубка конфедераций FIFA 2017 года, чемпионата Европы по футболу UEFA 2020 года и внесении изменений в отдельные законодательные акты Российской Федерации».

(в ред. Федерального закона от 20.04.2021 N 101-ФЗ)

Не признаются налогоплательщиками конфедерации, национальные футбольные ассоциации (в том числе Российский футбольный союз), Организационный комитет «Россия-2018», дочерние организации Организационного комитета «Россия-2018», производители медиаинформации FIFA, поставщики товаров (работ, услуг) FIFA, определенные Федеральным законом «О подготовке и проведении в Российской Федерации чемпионата мира по футболу FIFA 2018 года, Кубка конфедераций FIFA 2017 года, чемпионата Европы по футболу UEFA 2020 года и внесении изменений в отдельные законодательные акты Российской Федерации», в отношении имущества, используемого ими только в целях осуществления мероприятий, предусмотренных указанным Федеральным законом, а также в период по 31 декабря 2021 года включительно Российский футбольный союз, локальная организационная структура, коммерческие партнеры UEFA, поставщики товаров (работ, услуг) UEFA и вещатели UEFA, определенные указанным Федеральным законом, в отношении имущества, используемого ими только в целях осуществления мероприятий по подготовке и проведению в Российской Федерации чемпионата Европы по футболу UEFA 2020 года, предусмотренных указанным Федеральным законом.

(в ред. Федерального закона от 20.04.2021 N 101-ФЗ)

(п. 1.2 в ред. Федерального закона от 01.05.2019 N 101-ФЗ)

2. Деятельность иностранной организации признается приводящей к образованию постоянного представительства в Российской Федерации в соответствии со статьей 306 настоящего Кодекса, если иное не предусмотрено международными договорами Российской Федерации.

Открыть полный текст документа

Налог на имущество организаций с 2022 года

Федеральный закон от 02.07.2021 № 305-ФЗ внес в НК РФ многочисленные изменения, касающиеся порядка расчета и уплаты налога на имущество организаций. Рассказываем, как изменятся сроки и правила уплаты налога с 2022 года.

Отмена отчетности по налогу на имущество организаций

Внесенные Федеральным законом от 02.07.2021 № 305-ФЗ в НК РФ изменения отменяют обязанность некоторых организаций по сдаче в ИФНС отчетности по налогу на имущество. Речь идет об организациях, владеющих недвижимостью, облагаемой по кадастровой стоимости.

Речь идет об организациях, владеющих недвижимостью, облагаемой по кадастровой стоимости.

По новым правилам с 1 января 2022 года организации больше не включают в налоговую декларацию сведения о недвижимости, налоговая база по которой определяется как ее кадастровая стоимость (будущий п. 6 ст. 386 НК РФ).

При этом если у организаций в истекшем налоговом периоде имелись только вышеуказанные объекты недвижимости, то налоговые декларации ими вообще не представляются. Данное правило применяется только начиная с отчетности за 2022 год. За текущий 2021 год налоговую декларацию по объектам, облагаемым по кадастровой стоимости, сдавать все же придется.

В отношении облагаемой недвижимости, налоговая база которой определяется как ее среднегодовая стоимость, обязанность организаций по представлению налоговых деклараций сохраняется. Такие декларации по-прежнему представляются не позднее 30 марта года, следующего за истекшим налоговым периодом (п. 3 ст. 386 НК РФ).

Причем в такую декларацию, как и в 2021 году, необходимо включать сведения о среднегодовой стоимости объектов движимого имущества, учтенных на балансе организации в качестве объектов основных средств в порядке, установленном для ведения бухучета (Федеральный закон от 23.

Новый порядок уплаты налога на имущество

Начиная с 2022 года организации в отношении недвижимости, облагаемой по кадастровой стоимости, станут самостоятельно рассчитывать и уплачивать налог без представления налоговых деклараций. В свою очередь налоговые органы будут направлять в адрес организаций сообщения об исчисленных суммах налога. Порядок направления таких сообщений и реагирования на них – тот же, что и для транспортного и земельного налогов (абз. 3 п. 6 ст. 386 НК РФ).

Сообщения направляются по окончании налогового периода и после истечения установленного срока уплаты налога одним из следующих способов:

- в электронном виде по ТКС или через личный кабинет налогоплательщика на сайте ФНС России;

- по почте заказным письмом;

- непосредственно руководителю или представителю организации лично под расписку.

В сообщениях указывается объект налогообложения, облагаемая база, налоговый период, ставка налога и сама сумма исчисленного налога.

Получив из инспекции такое сообщение, организация в случае несогласия с расчетом налогов сможет своевременно представить свои возражения и документы, подтверждающие правильный расчет налога. Представить такие возражения можно будет в течение 10 дней со дня получения сообщения об исчисленных суммах налогов.

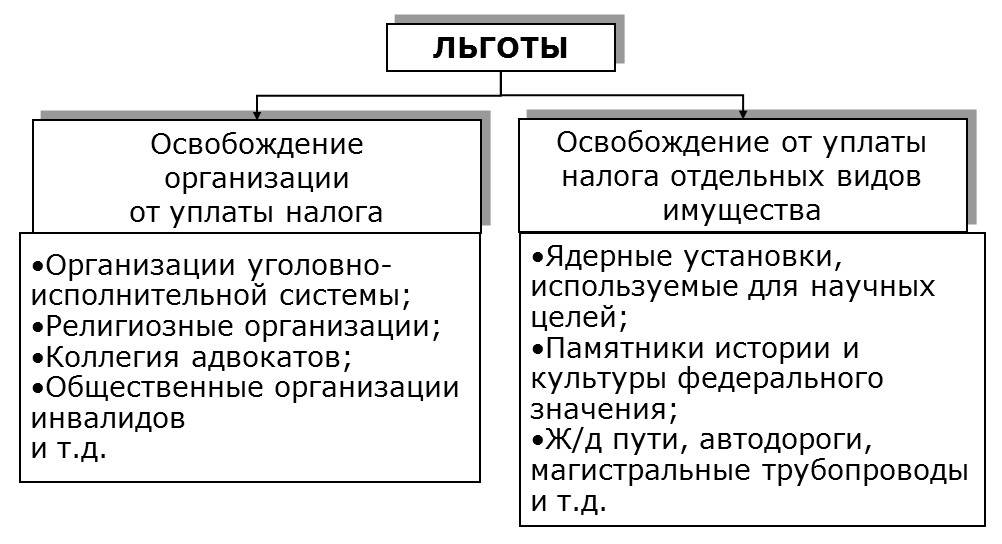

Что касается налоговых льгот, то заявить о них с будущего года можно будет в любой налоговый орган по выбору самой организации. Но касается это опять же только объектов недвижимости, налоговая база по которым определяется как их кадастровая стоимость (п. 8 ст. 382 НК РФ).

В заявлении о предоставлении льгот указываются объекты налогообложения, а также полагающиеся организации льготы с указанием реквизитов соответствующих НПА и сведений о документах, подтверждающих право на льготы.

Срок направления заявлений на предоставление льгот не ограничен. Заявить о льготах можно будет в любое удобное для организации время, а непредставление заявления не лишит ее права на соответствующую льготу. Если у налоговиков будет иметься в наличии информация о том, что компании полагаются льготы, то налог будет рассчитан с учетом данных льгот.

Заявить о льготах можно будет в любое удобное для организации время, а непредставление заявления не лишит ее права на соответствующую льготу. Если у налоговиков будет иметься в наличии информация о том, что компании полагаются льготы, то налог будет рассчитан с учетом данных льгот.

Новые сроки уплаты налога на имущество

В настоящее время налог и авансовые платежи по нему уплачиваются согласно порядку и срокам, которые установлены законами субъектов РФ. Соответственно, сроки уплаты могут в значительной степени различаться в зависимости от региона.

С 1 января 2022 года на территории РФ вводятся единые сроки уплаты налога на имущество организаций и авансовых платежей по данному налогу.

Согласно новой редакции п. 1 ст. 383 НК РФ, налог подлежит уплате в срок не позднее 1 марта года, следующего за истекшим налоговым периодом. В свою очередь авансовые платежи по налогу необходимо будет уплачивать не позднее последнего числа месяца, следующего за истекшим отчетным периодом.

Одновременно региональные власти утрачивают право на определение соответствующих сроков в своих законах. Вместе с тем они все же могут повлиять на сроки уплаты в части авансовых платежей по налогу.

Так, законодательные органы регионов по-прежнему смогут предусматривать для отдельных категорий налогоплательщиков право не исчислять и не уплачивать авансовые платежи по налогу в течение налогового периода (п. 6 ст. 382 НК РФ).

Прекращение налогообложения

Отдельно поправки устанавливают порядок прекращения налогообложения уничтоженного недвижимого имущества. В этих целях 382 НК РФ дополняется новым пунктом 4.1. По новым правилам компании смогут не платить налог на прекратившую свое существование недвижимость уже с 1 числа месяца ее гибели или уничтожения.

Для прекращения налогообложения уничтоженного имущества компания должна представить в ИФНС письменное заявление о гибели/уничтожении объекта недвижимого имущества. Форма заявления о гибели/уничтожении имущества, порядок ее заполнения и формат представления такого заявления в электронной форме будут позже утверждены в соответствии с приказом ФНС России.

Данное заявление можно представить в любой налоговый орган по выбору организации независимо от места ее регистрации и нахождения налогооблагаемого имущества.

С указанным заявлением налогоплательщик вправе представить документы, подтверждающие факт гибели или уничтожения объекта налогообложения. При этом непредставление таких документов не лишает компанию права на освобождение от налогообложения имущества с 1 числа месяца его уничтожения.

В этих случаях ИФНС, получив от компании заявление, самостоятельно направит в уполномоченные органы запрос о представлении сведений, подтверждающих факт гибели или уничтожения объекта налогообложения.

Рассмотрение заявления о гибели или уничтожении недвижимости производится в порядке, аналогичном тому, который установлен и для транспортного налога. Заявление рассматривается налоговым органом в течение 30 дней со дня его получения. После этого ИФНС направит организации уведомление о прекращении исчисления налога (п. 3. 1 ст. 362 НК РФ).

1 ст. 362 НК РФ).

Документы

от 22.07.2016 № 330-па

Документ:

Загрузить

Закон Приморского края от 02 декабря 1999 года № 74-КЗ

«О защите населения и территории Приморского края от чрезвычайных ситуаций природного и техногенного характера»

Документ: Загрузить

Закон Приморского края от 13 июля 1998 года № 14-КЗ

«О пожарной безопасности в Приморском крае»

Документ:

Загрузить

Закон Приморского края от 05 марта 2007 года № 44-КЗ

«Об административных правонарушениях в Приморском крае»

Документ:

Загрузить

Закон Приморского края от 14 ноября 2001 года № 161-КЗ

«Об административно-территориальном устройстве Приморского края»

Документ:

Загрузить

Постановление Губернатора Приморского края от 17 ноября 2008 года № 127-пг

«Об утверждении Положения об организации и ведении гражданской обороны в Приморском крае»

Документ:

Загрузить

Постановление Губернатора Приморского края от 31 марта 2011 года № 26-пг

«О создании и содержании в целях гражданской обороны запасов материально-технических, продовольственных, медицинских и иных средств Приморского края»

Документ:

Загрузить

Постановление Администрации Приморского края от 19 сентября 2007 года № 252-па

«Об утверждении Порядка использования бюджетных ассигнований резервного фонда Администрации Приморского края»

Документ:

Загрузить

Постановление Администрации Приморского края от 31 марта 2011 года № 88-па

«Об утверждении Положения об организации оповещения и информирования населения Приморского края об опасностях, возникающих при ведении военных действий или вследствие этих действий, а также при угрозе возникновения или возникновении чрезвычайных ситуаций природного и техногенного характера»

Документ:

Загрузить

Постановление Администрации Приморского края от 30 апреля 2008 года № 95-па

«О создании, использовании и восполнении резервов финансовых и материальных ресурсов для ликвидации чрезвычайных ситуаций природного и техногенного характера на территории Приморского края»

Документ:

Загрузить

Освобождение движимого имущества компаний от налогов может быть продлено — Экономика и бизнес

МОСКВА, 21 сентября. /ТАСС/. Продление действия фискальной нормы, освобождающей движимое имущество компаний от налогообложения, включено в перечень актуальных налоговых вопросов в рамках проекта бюджета РФ на 2022-2024 годы, следует из материалов к проекту бюджета, имеющихся в распоряжении ТАСС.

/ТАСС/. Продление действия фискальной нормы, освобождающей движимое имущество компаний от налогообложения, включено в перечень актуальных налоговых вопросов в рамках проекта бюджета РФ на 2022-2024 годы, следует из материалов к проекту бюджета, имеющихся в распоряжении ТАСС.

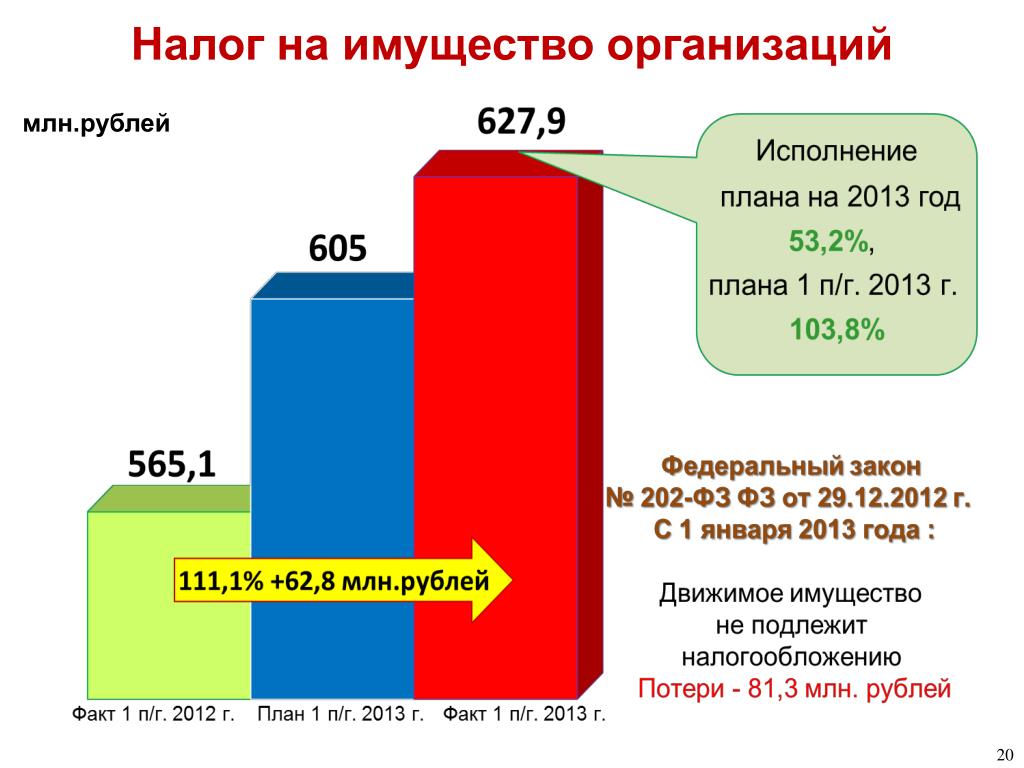

«С учетом положительного влияния исключения из состава объектов налогообложения по налогу на имущество организаций с 1 января 2019 года движимого имущества предлагается сохранить указанные условия налогообложения в перспективе. Исключение из объектов обложения налогом на имущество организаций движимого имущества было крайне позитивно воспринято предпринимательским сообществом и вошло в 10 наиболее значимых для российской экономики событий 2019 года. При опросе участников традиционного Налогового форума РСПП данное изменение в Налоговый кодекс Российской Федерации стало вторым по значимости в рассматриваемый период», — говорится в материалах.

В документе отмечается, что данные Росстата о росте инвестиций в основной капитал позволяют ожидать дополнительных налоговых поступлений после завершения инвестпроектов. Это, в свою очередь, будет способствовать обеспечению сбалансированности доходов бюджетов российских регионов и повышению собираемости платежей, включая платежи по налогу на имущество организаций.

Это, в свою очередь, будет способствовать обеспечению сбалансированности доходов бюджетов российских регионов и повышению собираемости платежей, включая платежи по налогу на имущество организаций.

«При этом совершенствование налогообложения имущества организаций должно осуществляться путем постепенного перехода на налогообложение недвижимого имущества исходя из кадастровой стоимости», — указывается в материалах к проекту бюджета.

Инициативы в сфере налогообложения движимого имущества компаний

Налог на имущество организаций является региональным. Субъекты РФ, устанавливая собственные ставки налога, вправе дифференцировать их в зависимости от категорий налогоплательщиков и вида имущества. Отмена налога на движимое имущество компаний начала действовать с 1 января 2019 года. Предполагается, что эта мера должна способствовать ускоренному обновлению основных фондов и создавать стимулы для развития промышленности.

Осенью 2020 года Минфин в документе «Основные направления бюджетной, налоговой и таможенно-тарифной политики» на 2021-2023 годы в приложении «Актуальные вопросы налогообложения на перспективу» указал на проработку возможности включения движимого имущества в объекты налогообложения.

В марте текущего года бизнес-объединение «Опора России» предложило Минфину РФ не вводить налог на движимое имущество. Бизнес-объединение выразило обеспокоенность возможным повышением налоговой нагрузки и созданием препятствий для инвестиционной деятельности в случае реализации инициативы.

Во Владимирской области налог на имущество организаций будет взиматься по-новому

Владимирская область осталась одним из немногих российских субъектов, где переход на новую систему налогообложения отдельных видов недвижимости не был произведён. Новый порядок начнёт действовать с 1 января 2021 года.

В областной закон «О налоге на имущество организаций» внесены изменения, которые предполагают «привязку» налогового платежа к кадастровой, а не к остаточной, как ранее, стоимости объекта в отношении отдельных видов недвижимого имущества.

Новый порядок начнёт действовать с 1 января 2021 года. При этом переход будет поэтапным. На первом облагаться налогом, исходя из кадастровой стоимости, будут объекты, площадь которых превышает 3000 квадратных метров, с 2022 года новый порядок распространится на объекты с площадью от 1000 до 3000 квадратных метров, в 2023 году новшество будет касаться и объектов с площадью от 500 до 1000 квадратных метров. При этом даже небольшие помещения, являющиеся частями крупного объекта, подпадут под действие нового закона.

При этом даже небольшие помещения, являющиеся частями крупного объекта, подпадут под действие нового закона.

«Речь идёт о торговых и офисных центрах и помещениях в них, а также о прочих нежилых помещениях, предназначенных для размещения торговых и офисных объектов, объектов общепита и бытового обслуживания населения. Балансовая, или остаточная, стоимость не отражает реальную стоимость того или иного объекта недвижимости. Владимирская область осталась одним из немногих российских субъектов, где этот переход на новую систему налогообложения отдельных видов недвижимости не был произведён. Теперь закон принят, переход будет мягким и комфортным. Так, базовая ставка в 2 процента, установленная Налоговым кодексом для тех, кто использует общий режим налогообложения, будет применяться только с 2023 года: два первых года в качестве налога будет взиматься 1,5 процента от кадастровой стоимости объекта. Для тех, кто использует упрощённую систему налогообложения, предусмотрена льготная ставка в 0,1 процента.

Важно, что такой же порядок расчёта налога по этим объектам с 2021 года будет применяться и для индивидуальных предпринимателей. Однако ставки налога для ИП устанавливать будет муниципалитет. Рассчитываем, что муниципальные власти установят для индивидуальных предпринимателей налоговые ставки аналогичные утверждённым для организаций», – прокомментировал первый заместитель директора департамента финансов, бюджетной и налоговой политики областной администрации Максим Васенин.

что ФНС считает движимым, а что недвижимым имуществом

Вопрос, который не могу не задать, связанный с инициативой РСПП. Крупный бизнес, который объединен в РСПП, считает, что четко идентифицировать, что такое движимое и недвижимое имущество, все-таки не получается. Они устали от методологических споров с налоговиками, поэтому предлагают вернуть всё обратно и понизить налоговую ставку. Как вы полагаете, это правильный шаг или неправильный? Есть ли позиция у ФНС по поводу этой инициативы?

Безусловно, инициатива известна. Этот вопрос год назад уже поднимался, сейчас просто он очень активно бизнесом лоббируется. Мне кажется, что это связано не только с тем, что у нас возникли какие-то вопросы и споры с налогоплательщиками. Просто ранее, когда налогообложение никак не было связано с технологией учета основных средств на предприятии, компании зачастую не уделяли большого внимания тому, как они ставят что-то на баланс, поэтому сейчас у них есть опасение, что, как только они начнут менять что-то в своих учетных системах, они привлекут этим наше внимание и вызовут дополнительные вопросы. Оборудование, например, у многих стояло на учете как «недвижка» в составе единого имущественного комплекса. Безусловно, когда появилось право не облагать ее налогом, есть желание ее потихоньку изымать, исключать. Почему-то бизнесу кажется, что в ситуации некоторой шаткости позиции по определенным вопросам самое простое решение — это вернуть всё как было. Опять слить в единый котел.

Этот вопрос год назад уже поднимался, сейчас просто он очень активно бизнесом лоббируется. Мне кажется, что это связано не только с тем, что у нас возникли какие-то вопросы и споры с налогоплательщиками. Просто ранее, когда налогообложение никак не было связано с технологией учета основных средств на предприятии, компании зачастую не уделяли большого внимания тому, как они ставят что-то на баланс, поэтому сейчас у них есть опасение, что, как только они начнут менять что-то в своих учетных системах, они привлекут этим наше внимание и вызовут дополнительные вопросы. Оборудование, например, у многих стояло на учете как «недвижка» в составе единого имущественного комплекса. Безусловно, когда появилось право не облагать ее налогом, есть желание ее потихоньку изымать, исключать. Почему-то бизнесу кажется, что в ситуации некоторой шаткости позиции по определенным вопросам самое простое решение — это вернуть всё как было. Опять слить в единый котел.

В то же время бизнес все-таки уже получил налоговую преференцию по сравнению с прошлыми периодами — налоговая нагрузка сейчас объективно существенно меньше, вне зависимости даже от того, какова структура основных средств. Поэтому, конечно, по логике предпринимателей, если возвращаться к прошлому сценарию, то нужно не просто ввести движимое имущество в налоговую базу, но и понизить ставку, для того чтобы не увеличить налоговую нагрузку по сравнению с теми условиями, которые есть сейчас.

Поэтому, конечно, по логике предпринимателей, если возвращаться к прошлому сценарию, то нужно не просто ввести движимое имущество в налоговую базу, но и понизить ставку, для того чтобы не увеличить налоговую нагрузку по сравнению с теми условиями, которые есть сейчас.

Однако давайте не забывать, что налоговый орган всегда должен соблюдать баланс: во-первых, не обрушить бюджет, а налог на имущество организаций вносит очень большой вклад в формирование доходной части региональных бюджетов. У них, по большому счету, кроме этого налога чуть-чуть транспорта, который совершенно не сопоставим по объему, НДФЛ и прибыль. А во-вторых, стимулировать бизнес: мы вводили сначала льготу, потом выводили из-под налогообложения это имущество с конкретной целью — развивать производство, безусловно, сохранив какой-то объем налоговой базы. Исходя из этих вводных, мне кажется, надо обсуждать и оценивать, концептуально в правильном ли направлении эта инициатива нас ведет.

Page not found — alekssandrs Jimdo-Page!

Unfortunately the page you’re looking doesn’t exist (anymore) or there was an error in the link you followed or typed. This way to the home page.

This way to the home page.

- Главная

- Гражданский кодекс

- Часть 1. Общие положения

- Часть 2 .договора/возмещение вреда

- Часть 3.Наследственное право

- Часть 4. интеллектуальная собственность

- 1. Понятие, предмет, метод и задачи российского уголовного права как отрасли права. Общая и Особенна

- 2.Наука уголовного права: предмет, методы и задачи на современном этапе.

- 3.Принципы российского уголовного права: понятие, система, содержание.

- 4.Российский уголовный закон: понятие, признаки, значение. Структура уголовного закона.

- 5.Действие уголовного закона во времени. Обратная сила уголовного закона.

- 6.Действие уголовного закона в пространстве.

- 7.Толкование уголовного закона: понятие и виды.

- 8.Российская уголовная политика: понятие и формы реализации.

- 9.Понятие и признаки преступления по российскому уголовному праву.

- 10.Классификация преступлений: понятие и значение.

- 11.Понятие, основание уголовной ответственности и ее реализация.

- 12.Понятие, значение состава преступления, его структура, виды.

- 13.Понятие и значение объекта преступления. Виды объектов преступления. Предмет преступления. Потерп

- 14.Понятие, признаки и значение объективной стороны преступления.

- 15.Понятие и формы общественно опасного деяния. Виды общественно опасного бездействия.

- 16.Причинная связь в уголовном праве: понятие и уголовно-правовое значение. Особенности причинной св

- 17.Понятие и признаки субъекта преступления. Субъект преступления и личность преступника.

- 18.Вменяемость и невменяемость. Критерии невменяемости.

- 19.Ограниченная вменяемость, ее уголовно-правовое значение. Уголовная ответственность лиц, совершивш

- 20.Вина в российском уголовном праве: понятие, содержание и значение. Формы и виды вины.

- 21.Понятие, признаки и значение субъективной стороны преступления.

- 22.Умысел и его виды.

- 23.Неосторожность и ее виды. Отличие преступного легкомыслия от косвенного умысла.

- 24.Ответственность за преступления, совершенные с двумя формами вины.

- 25.Ошибка: понятие и виды. Влияние ошибки на уголовную ответственность.

- 26.Виды неоконченного преступления и их характеристика.

- 27.Добровольный отказ от преступления. Его отличие от деятельного раскаяния.

- 28.Понятие соучастия в преступлении: объективные и субъективные признаки.

- 29.Виды соучастников преступления.

- 30.Формы соучастия.

- 31.Основания и пределы уголовной ответственности соучастников в преступлении. Эксцесс исполнителя.

- 32.Понятие и виды множественности преступлений. Отличие множественности преступлений от единичных сл

- 33.Совокупность преступлений: понятие, виды, отграничение от рецидива преступлений.

- 34.Понятие, виды и юридические последствия рецидива преступлений.

- 35.Необходимая оборона и условия ее правомерности.

- 36.Крайняя необходимость и условия ее правомерности.

- 37.Причинение вреда при задержании лица, совершившего преступление. Условия правомерности причинения

- 38.Физическое или психическое принуждение, обоснованный риск, исполнение приказа или распоряжения ка

- 39.Понятие и цели уголовного наказания. Отличие уголовного наказания от иных мер государственного пр

- 40.Понятие и значение системы уголовных наказаний.

- 41.Штраф и лишение права занимать определенные должности или заниматься определенной деятельностью

- 42.Ограничение свободы как вид уголовного наказания.

- 43.Обязательные и исправительные работы как виды уголовного наказания.

- 44.Виды уголовных наказаний, применяемые к военнослужащим.

- 45.Лишение свободы и его виды. Назначение осужденным к лишению свободы видов исправительного учрежде

- 46.Общие начала назначения наказания.

- 47.Понятие, значение и виды обстоятельств, смягчающих и отягчающих наказание.

- 48.Назначение наказания в случае заключения досудебного соглашения о сотрудничестве. Назначение боле

- 49.Назначение наказания по совокупности преступлений и совокупности приговоров.

- 50.Условное осуждение: понятие, его уголовно-правовая природа и характеристика.

- 51.Понятие и виды освобождения от уголовной ответственности. Освобождение от уголовной ответственнос

- 52.Понятие и виды освобождения от наказания. Освобождение от наказания в связи с болезнью.

- 53.Условно-досрочное освобождение от отбывания наказания. Замена неотбытой части наказания более мя

- 54.Отсрочка отбывания наказания.

- 55.Давность в уголовном праве.

- 56.Амнистия. Помилование. Судимость.

- 57.Освобождение несовершеннолетних от уголовной ответственности и уголовного наказания.

- 58.Принудительные меры воспитательного воздействия: понятие и виды; основания и цели применения.

- 59.Принудительные меры медицинского характера: понятие и виды; основания и цели применения.

- 61.Понятие и виды квалификации преступлений. Квалификация преступлений при конкуренции норм.

- 60.Конфискация имущества в системе мер уголовно-правового характера.

- уголовное право/особенная часть/

- 62.Понятие и виды убийства. Уголовно-правовой анализ простого убийства (ч.1 ст. 105 УК РФ).

- 63.Квалифицированные виды убийства (ч. 2 ст. 105 УК РФ).

- 64.«Привилегированные» виды убийства.

- 65.Умышленное причинение тяжкого вреда здоровью человека и его отличие от причинения вреда здоровью

- 66.Побои и его отличие от истязания и причинения легкого вреда здоровью человека.

- 67.Неосторожные посягательства на жизнь и здоровье человека.

- 68.Неоказание помощи больному. Оставление в опасности.

- 69.Похищение человека. Разграничение похищения человека от захвата заложника и незаконного лишения с

- 70.Преступные посягательства, сопряженные с эксплуатацией человека.

- 71.Изнасилование. Отличие изнасилования от насильственных действий сексуального характера.

- 72.Ненасильственные половые преступления в отношении несовершеннолетних.

- 73.Посягательства на личные конституционные права граждан. Нарушение неприкосновенности частной жизн

- 74.Преступные посягательства на избирательные права граждан.

- 75. Преступные посягательсьва на авторские смежные, патентные право.

- 76.Вовлечение несовершеннолетнего в преступную и антиобщественную деятельность.

- 77.Понятие, формы и виды хищения.

- 78.Кража. Ее разграничение с грабежом и неправомерным завладением автомобилем или иным транспортным

- 79.Мошенничество. Причинение имущественного ущерба путем обмана или злоупотребления доверием. Разгра

- 80.Присвоение или растрата. Их отличие от кражи.

- 81.Разбой и его разграничение с грабежом.

- 82.Вымогательство. Его разграничение с грабежом, разбоем и принуждением к совершению сделки или к от

- 83.Легализация (отмывание) денежных средств или иного имущества, приобретенных другими лицами престу

- 84.

Незаконное получение кредита. Злостное уклонение от погашения кредиторской задолженности.

Незаконное получение кредита. Злостное уклонение от погашения кредиторской задолженности. - 85.Недопущение, ограничение или устранение конкуренции.

- 86.Преступления, совершаемые в сфере учета прав на ценные бумаги: фальсификация единого государствен

- 87.Изготовление, хранение, перевозка или сбыт поддельных денег или ценных бумаг. Изготовление или сб

- 88.Преступления в сфере экономической деятельности, связанные с банкротством.

- 89.Экономические преступления, связанные с уклонением от уплаты налогов.

- 90.Понятие и виды преступлений против интересов службы в коммерческих и иных организациях. Субъект э

- 91.Преступления террористической направленности: понятие и виды. Террористический акт.

- 92.Бандитизм. Разграничение бандитизма и организации преступного сообщества (преступной организации)

- 93.Организация преступного сообщества (преступной организации) или участие в нем (ней). Ее разграни

- 94.Хулиганство

- 95.

Преступления против общественной безопасности, связанные с незаконным оборотом оружия, боеприпасо

Преступления против общественной безопасности, связанные с незаконным оборотом оружия, боеприпасо - 96.Преступления против общественной безопасности, связанные с хищением либо вымогательством предмето

- 97.Преступления против здоровья населения, связанные с наркотическими средствами или психотропными в

- 98.Производство, хранение, перевозка либо сбыт товаров и продукции, выполнение работ или оказание ус

- 99.Преступления против общественной нравственности: понятие и виды. Вовлечение в занятие проституцие

- 100.Понятие и виды экологических преступлений. Нарушение правил охраны окружающей среды при производ

- 101.Загрязнение вод, атмосферы и морской среды.

- 102.Незаконная добыча (вылов) водных биологических ресурсов. Незаконная охота.

- 103.Преступления против безопасности движения и эксплуатации транспорта: понятие и виды. Нарушение п

- 104.Преступления в сфере компьютерной информации: понятие и виды. Неправомерный доступ к компьютерн

- 105.

Государственная измена. Ее отличие от шпионажа и разглашения государственной тайны.

Государственная измена. Ее отличие от шпионажа и разглашения государственной тайны. - 106.Насильственный захват власти или насильственное удержание власти. Вооруженный мятеж. Их разграни

- 107.Возбуждение ненависти либо вражды, а равно унижение человеческого достоинства.

- 108.Экстремизм: понятие и виды. Организация экстремистского сообщества.

- 109.Понятие и виды преступлений против государственной власти, интересов государственной службы и сл

- 110.Злоупотребление должностными полномочиями. Его отличие от превышения должностных полномочий.

- 111.Понятие коррупции и уголовно-правовые меры борьбы с ней.

- 112.Взяточничество, его разграничение с коммерческим подкупом.

- 113.Халатность.

- 114.Служебный подлог. Незаконная выдача паспорта гражданина РФ, а равно внесение заведомо ложных све

- 115.Воспрепятствование осуществлению правосудия и производству предварительного расследования.

- 116.Привлечение заведомо невиновного к уголовной ответственности.

Незаконное освобождение от уголовн

Незаконное освобождение от уголовн - 117.Незаконное задержание, заключение под стражу или содержание под стражей.

- 118.Вынесение заведомо неправосудных приговора, решения или иного судебного акта.

- 119.Принуждение к даче показаний. Подкуп или принуждение к даче показаний, или уклонению от дачи пок

- 120.Фальсификация доказательств.

- 121.Заведомо ложный донос. Заведомо ложное показание и заключение эксперта или неправильный перевод.

- 122.Побег из места лишения свободы, из-под ареста или из-под стражи. Уклонение от отбывания лишения

- 123.Применение насилия в отношении представителя власти.

- 124.Дезорганизация деятельности учреждений, обеспечивающих изоляцию от общества.

- 125.Незаконное пересечение Государственной границы РФ. Организация незаконной миграции.

- 126.Похищение или повреждение документов, штампов, печатей либо похищение марок акцизного сбора, спе

- 127.Понятие и виды преступлений против военной службы.

Неисполнение приказа и его отличие от сопроти

Неисполнение приказа и его отличие от сопроти - 128.Дезертирство. Его отличие от самовольного оставления части или места службы.

- 129.Преступления против мира и безопасности человечества: понятие и виды. Уголовно-правовой анализ с

- 1.Понятие и принципы гражданского права. Предмет и метод регулирования. Отграничение гражданского пр

- 2.Понятие и виды источников гражданского права.

- 3.Гражданское правоотношение. Понятие и элементы правоотношения.

- 4.Юридические факты, их классификация. Юридические составы.

- 5.Защита гражданских прав. Способы защиты.

- 6.Правоспособность граждан. Понятие и содержание правоспособности.

- 7.Дееспособность граждан. Разновидности дееспособности. Эмансипация. Признание гражданина недееспосо

- 8.Порядок, условия и правовые последствия признания гражданина безвестно отсутствующим и объявления

- 9.Понятие и признаки юридического лица. Правоспособность, органы, ответственность юридического лица.

- 10.Порядок и способы создания юридических лиц. Учредительные документы.

- 11.Реорганизация и ликвидация юридического лица.

- 12.Хозяйственные товарищества и общества как юридические лица.

- 13.Производственные и потребительские кооперативы.

- 14.Государственные и муниципальные унитарные предприятия.

- 15.Понятие и виды объектов гражданских прав. Вещи как объекты гражданских прав.

- 16.Деньги и ценные бумаги как объекты гражданских прав.

- 17.Нематериальные блага и их защита.

- 18.Понятие и виды сделок. Условия их действительности.

- 19.Недействительные сделки и их виды. Последствия признания сделок недействительными.

- 20.Понятие и виды представительства. Доверенность.

- 21.Понятие и виды сроков в гражданском праве. Исчисление сроков.

- 22.Понятие и виды сроков исковой давности. Приостановление, перерыв, восстановление сроков исковой д

- 23.Последствия истечения сроков исковой давности. Требования, на которые исковая давность не распрос

- 24.

Понятие и содержание права собственности.

Понятие и содержание права собственности. - 25.Основания приобретения права собственности.

- 26.Основания прекращения права собственности.

- 27.Право собственности граждан.

- 28.Право государственной и муниципальной собственности.

- 29.Общая долевая собственность.

- 30.Общая совместная собственность.

- 31.Защита права собственности и других вещных прав.

- 32.Понятие и виды обязательств. Стороны обязательств и основания возникновения обязательств.

- 33.Понятие и виды договоров.

- 34.Содержание договора.

- 35.Заключение договора.

- 36.Изменение и расторжение договора.

- 37.Исполнение обязательств с множественностью лиц.

- 38.Перемена лиц в обязательстве.

- 39.Способы обеспечения исполнения обязательств.

- 40.Неустойка. Задаток.

- 41.Ипотека предприятий, зданий, сооружений, жилых домов и квартир.

- 42.Поручительство. Банковская гарантия.

- 43.Понятие и условия гражданско-правовой ответственности.

- 44.Виды и размер гражданско-правовой ответственности.

- 45.Договор купли-продажи (понятие, содержание). Виды договора купли-продажи.

- 46.Права и обязанности сторон по договору купли-продажи. Ответственность сторон.

- 47.Последствия продажи товаров ненадлежащего качества.

- 48.Понятие и виды розничной купли-продажи.

- 49.Права покупателя по договору розничной купли-продажи.

- 50.Продажа недвижимости.

- 51.Продажа предприятий. Права кредиторов.

- 52.Понятие договора поставки. Структура договорных отношений.

- 53.Содержание договора поставки. Исполнение договора поставки.

- 54.Права и обязанности сторон. Ответственность за невыполнение и ненадлежащее выполнение обязательст

- 55.Поставка товаров для государственных и муниципальных нужд.

- 56.Контрактация.

- 57.Энергоснабжение.

- 58.Мена. Дарение.

- 59.Понятие и виды договора ренты. Постоянная рента.

- 60.Пожизненная рента.

Договор пожизненного содержания с иждивением.

Договор пожизненного содержания с иждивением. - 61.Договор аренды. Понятие договора, права и обязанности сторон.

- 62.Прекращение и досрочное расторжение договора аренды. Судьба улучшений арендованного имущества.

- 63.Договор проката.

- 64.Договор аренды транспортных средств.

- 65.Аренда зданий, сооружений, предприятий.

- 66.Финансовая аренда (лизинг).

- 67.Понятие и виды жилищных фондов в РФ. Понятие жилого помещения и пределы его использования.

- 68.Договор социального найма жилого помещения. Права и обязанности сторон по договору.

- 69.Предоставление гражданам жилых помещений в домах государственного и муниципального жилищных фондо

- 70.Изменение договора социального найма жилого помещения. Обмен жилыми помещениями.

- 71.Особенности коммерческого найма жилых помещений.

- 72.Основания возникновения права пользования жильем в доме ЖСК, ЖК, жилищном накопительном кооперати

- 73.Права и обязанности собственника жилого помещения и иных проживающих в нем граждан.

- 74.Виды жилых помещений в специализированном жилом фонде. Служебные жилые помещения.

- 75.Основания и порядок выселения с предоставлением и без предоставления другого жилого помещения по

- 76.Договор подряда. Понятие, стороны, структура договорных связей. Содержание договора.

- 77.Договор строительного подряда.

- 78.Договор подряда на выполнение проектных и изыскательских работ.

- 79.Договор на выполнение научно-исследовательских, опытно-конструкторских и технологических работ.

- 80.Понятие и виды договоров перевозки грузов. Перевозочные документы. Содержание договора перевозки

- 81.Ответственность сторон за нарушение договора перевозки грузов. Претензии и иски по перевозкам.

- 82.Особенности ответственности морского перевозчика. Общая и частная авария.

- 83.Договор перевозки пассажиров и багажа.

- 84.Договор займа. Понятие, предмет, виды договора займа.

- 85.Кредитный договор. Товарный и коммерческий кредит.

Финансирование под уступку денежного требовани

Финансирование под уступку денежного требовани - 86.Договор банковского вклада.

- 87.Договор банковского счета.

- 88.Расчетные правоотношения. Формы безналичных расчетов.

- 89.Понятие договора хранения. Права и обязанности сторон. Ответственность сторон по договору хранени

- 90.Договор складского хранения. Складские документы.

- 91.Специальные виды хранения.

- 92.Понятие и значение страхования. Страховое правоотношение. Основные страховые понятия.

- 93.Договор имущественного страхования.

- 94.Договор личного страхования. Виды договоров.

- 95.Договор поручения.

- 96.Комиссия.

- 97.Агентирование

- 98.Доверительное управление имуществом.

- 99.Коммерческая концессия.

- 100.Простое товарищество.

- 101.Обязательства, возникающие вследствие причинения вреда. Общие условия ответственности за причине

- 102.Ответственность за вред, причиненный незаконными действиями органов дознания, предварительного с

- 103.

Ответственность за вред, причиненный несовершеннолетними, недееспособными, ограниченно дееспособ

Ответственность за вред, причиненный несовершеннолетними, недееспособными, ограниченно дееспособ - 104.Ответственность за вред, причиненный деятельностью, создающей повышенную опасность для окружающи

- 105.Возмещение вреда, причиненного жизни или здоровью гражданина при исполнении договорных либо иных

- 106.Возмещение вреда, причиненного вследствие недостатков товаров, работ или услуг. Компенсация мора

- 107.Понятие интеллектуальных и исключительных прав. Сроки действия. Их государственная регистрация.

- 108.Договор об отчуждении исключительного права. Лицензионный договор и его виды. Защита интеллектуа

- 109.Понятие, объекты, субъекты авторских прав. Соавторство и его виды. Права авторов. Служебные прои

- 110.Договор об отчуждении исключительного права на произведение, лицензионный договор, договор автор

- 111.Права, смежные с авторскими. Права изготовителей баз данных.

- 112.Понятие, субъекты, объекты патентного права. Условия патентоспособности.

- 113.Неимущественные и исключительные права авторов и патентообладателей. Сроки действия исключительн

- 114.Договор об отчуждении исключительного права. Лицензионный договор и его виды. Объекты патентных

- 115.Оформление прав на изобретение, полезную модель, промышленный образец.

- 116.Прекращение и восстановление действия патента. Защита прав авторов и патентообладателей.

- 117.Право на селекционное достижение.

- 118.Право на секрет производства (ноу-хау).

- 119.Право на фирменное наименование и коммерческое обозначение.

- 120.Право на товарный знак и знак обслуживания.

- 121.Право на наименование места происхождения товара.

- 122.Право на технологию.

- 123.Понятие наследства. Открытие наследства (время, место). Наследники. Недостойные наследники.

- 124.Принятие наследства. Наследственная трансмиссия. Отказ от наследства

- 125.Охрана наследства и управление им. Возмещение расходов на охрану наследства и управление им.

- 126.Свидетельство о праве на наследство. Раздел наследства.

- 127.Форма завещания. Закрытое завещание, завещание при чрезвычайных обстоятельствах. Завещательные р

- 128.Отмена, изменение и недействительность завещания.

- 129.Подназначение. Завещательный отказ. Завещательное возложение.

- 130.Наследование по закону. Наследование по праву представления.

- 131.Право на обязательную долю в наследстве. Наследование нетрудоспособными иждивенцами.

- 132.Свидетели завещания. Лица, не имеющие право быть свидетелями и рукоприкладчиками.

- 133.Исполнение завещания. Права исполнителя завещания.

- 134.Возмещение расходов, вызванных смертью наследодателя. Ответственность наследников по долгам насл

- 135.Наследование отдельных видов имущества.

- 1-15

- 16-27

- 28-40

- 41-56

- 57-69

- 70-84

- 85-98

- 99-108

- 109-117

- 1.предмет и метод теории государства и права

- 2.

Методология теории государства и права

Методология теории государства и права - 3.Теория государства и права в системе юридических и иных гуманитарных наук

- 4.Соотношение и взаимосвязь государства и права

- 5.Причины и формы возникновения государства

- 6.Признаки государства, отличающие его от общественной власти родового строя

- 7.Соотношение общества и государства

- 8.Государственная власть как особая разновидность социальной власти

- 9.Понятие и определение государства

- 10.Признаки государства, отличающие его от других организаций и учреждений общества

- 11.Типология государства: формационный и цивилизационный подходы

- 12.Правовое государство: понятие и принципы формирования.

- 13.Разделение властей как принцип организации и деятельности правового государства

- 14.Понятие формы государства.

- 15.Соотношение типа и формы государства.

- 16.Форма государственного правления: понятие и виды.

- 17.Форма государственного устройства: понятие и виды.

- 18.Политический режим: понятие и виды.

- 19.Место и роль государства в политической системе общества.

- 20.Понятие и классификация функций Российского государства.

- 21.Характеристика основных внутренних функций Российского государства.

- 22.Характеристика основных внешних функций Российского государства.

- 23.Формы осуществления функций государства.

- 24.Механизм государства: понятие и структура.

- 25.Принципы организации и деятельности государственного аппарата.

- 26.Орган государства: понятие, признаки и виды.

- 27.Понятие, сущность и определение права.

- 28.Понятие права в объективном и субъективном смысле.

- 29.Принципы права: понятие и виды.

- 30.Соотношение экономики, политики и права.

- 31.Правовая политика: понятие и основные приоритеты.

- 32.Функции права: понятие и классификация.

- 33.Понятие и структура правосознания.

- 34.Правовая культура: понятие и структура.

- 35.Правовая система общества: понятие и структура. Соотношение права и правовой системы

- 36.Социальные и технические нормы, их особенности и взаимосвязь.

- 37.Соотношение права и морали: единство, различие, взаимодействие и противоречия.

- 38.Понятие нормы права. Отличие правовых норм от иных социальных норм.

- 39.Предоставительно-обязывающий характер юридических норм.

- 40.Эффективность правовых норм.

- 41.Структура нормы права.

- 42.Соотношение нормы права и статьи нормативного акта. Способы изложения правовых норм.

- 43.Классификация норм права.

- 44.Понятие и виды форм права. Источники права.

- 45.Правотворчество: понятие, принципы и виды.

- 46.Понятие и виды нормативно-правовых актов.

- 47.Отличие нормативно-правового акта от акта применения норм права.

- 48.Закон в системе нормативно-правовых актов.

- 49.Основные стадии законодательного процесса в РФ.

- 50.Действие нормативных актов во времени, в пространстве и по кругу лиц.

- 51.Систематизация нормативных актов: понятие, виды.

- 52.Понятие и структурные элементы системы права.

- 53.Частное и публичное право.

- 54.Предмет и метод правового регулирования как основания деления норм права на отрасли.

- 55.Отрасль права. Краткая характеристика основных отраслей права.

- 56.Институт права: понятие и виды.

- 57.Соотношение системы права и системы законодательства.

- 58.Понятие и основные принципы законности.

- 59.Понятие правопорядка. Соотношение и взаимосвязь законности, правопорядка и демократии.

- 60.Гарантии законности: понятие и виды.

- 61.Основные правовые системы современности.

- 62.Формы реализации права. Применение как особая форма его реализации.

- 63.Основные стадии процесса применения норм права.

- 64.Юридические коллизии и способы их разрешения.

- 65.Акт применения правовых норм: понятие, особенности и виды.

- 66.Толкование права: понятие и виды по субъектам.

- 67.Акты официального толкования: понятие и виды.

- 68.Способы и объем толкования правовых норм.

- 69.Пробелы в праве и способы их преодоления. Аналогия закона и аналогия права.

- 70.Юридическая практика: понятие и структура.

- 71.Правовое отношение: понятие и признаки.

- 72.Предпосылки возникновения правоотношений.

- 73.Понятие и виды субъектов правоотношений.

- 74.Правоспособность, дееспособность, правосубъектность субъектов права.

- 75.Правовой статус личности: понятие и структура.

- 76.Субъективное право и юридическая обязанность: понятие и структура.

- 77.Объект правоотношения.

- 78.Понятие и классификация юридических фактов. Юридический состав.

- 79.Понятие и регулятивное значение правовых аксиом, презумпций и фикций.

- 80.Механизм правового регулирования: понятие и основные элементы.

- 81.Правомерное поведение: понятие, виды и мотивация.

- 82.Понятие, признаки и виды правонарушений

- 83.

Юридический состав правонарушения.

Юридический состав правонарушения. - 84.Понятие, признаки и виды юридической ответственности.

- 85.Обстоятельства, исключающие противоправность деяния и юридическую ответственность. Презумпция нев

- 86.Правовой нигилизм и пути его преодоления.

- 87.Основные теории происхождения государства.

- 88.Социологическая теория права.

- 89.Естественно-правовая теория.

- 90.Историческая школа права.

- 91.Психологическая теория права.

- 92.Нормативистская теория права.

- 93.Юридическая техника.

- Фотографии

- нормативные акты

- 21. Особенности надзора за законностью правовых актов и критерии их оценки.

- 1. Государственные формы разрешения экономических споров в России.

- 2. Альтернативные формы разрешения экономических споров в России.

- 3. Понятие арбитражных судов и их система.

- 4. Полномочия арбитражных судов. Задачи судопроизводства в арбитражных судах.

- 5.

Арбитражный процесс: понятие, стадии. Арбитражная процессуальная форма: понятие, значение.

Арбитражный процесс: понятие, стадии. Арбитражная процессуальная форма: понятие, значение. - 6. Общая характеристика производств в арбитражном процессе.

- 7. Арбитражное процессуальное право: предмет, метод, система.

- 8. Источники арбитражного процессуального права.

- 9. Принципы арбитражного процессуального права и их система.

- 10. Судоустройственные (организационные) принципы арбитражного процессуального права.

- 11. Судопроизводственные (функциональные) принципы арбитражного процессуального права.

- 12. Понятие подведомственности дел арбитражному суду и ее основные критерии. Процессуальные последст

- 13. Виды подведомственности дел арбитражным судам.

- 14. Подсудность дел арбитражным судам: понятие и виды. Процессуальные последствия несоблюдения прави

- 15. Арбитражные процессуальные правоотношения: понятие, предпосылки, содержание.

- 16. Понятие и состав участников арбитражного процесса.

- 17. Арбитражный суд как участник арбитражного процесса.

- 18. Понятие и состав лиц, участвующих в деле, их правовой статус.

- 19. Стороны в арбитражном процессе: понятие, правовой статус.

- 20. Понятие и состав третьих лиц в арбитражном процессе, их правовой статус.

- 21. Участие прокурора в арбитражном процессе.

- 22. Участие в арбитражном процессе государственных органов, органов местного самоуправления и иных о

- 23. Лица, содействующие осуществлению правосудия в арбитражном процессе: понятие, состав, правовой с

- 24. Представительство в арбитражном процессе.

- 25. Понятие и стадии доказывания в арбитражном процессе.

- 26. Предмет доказывания в арбитражном процессе и его структура. Факты, освобождаемые от доказывания.

- 27. Распределение обязанностей по доказыванию. Роль доказательственных презумпций в доказывании.

- 28. Понятие и классификация доказательств в арбитражном процессе.

- 29. Правила оценки доказательств в арбитражном процессе.

- 30. Общая характеристика средств доказывания в арбитражном процессе.

- 31. Понятие иска, его элементы и виды.

- 32. Право на иск и право на предъявление иска в арбитражном процессе.

- 33. Обеспечительные меры в арбитражном процессе: понятие, признаки, классификация.

- 34. Условия применения обеспечительных мер в арбитражном процессе. Встречное обеспечение.

- 35. Процессуальные средства защиты ответчика против иска.

- 36. Понятие, значение и виды судебных расходов.

- 37. Государственная пошлина: понятие, правила исчисления и уплаты. Льготы по уплате государственной

- 38. Распределение судебных расходов в арбитражном процессе.

- 39. Понятие, виды и значение процессуальных сроков.

- 40. Правила исчисления процессуальных сроков. Приостановление, восстановление и продление процессуал

- 41. Порядок предъявления иска и процессуальные последствия его несоблюдения.

- 42. Подготовка дела к судебному разбирательству: понятие, значение, задачи. Процессуальные действия

- 43.

Процессуальные формы подготовки дела к судебному разбирательству.

Процессуальные формы подготовки дела к судебному разбирательству. - 44. Судебные извещения. Процессуальные последствия ненадлежащего извещения участников арбитражного п

- 45. Судебное заседание как форма судебного разбирательства.

- 46. Примирительные процедуры в арбитражном процессе. Мировое соглашение.

- 47. Процессуальные формы временной остановки судебного разбирательства.

- 48. Процессуальные формы окончания производства по делу без вынесения решения.

- 49. Протокол судебного заседания: понятие, содержание, значение.

- 50. Понятие и виды судебных актов арбитражных судов.

- 51. Решение арбитражного суда: понятие, сущность, значение. Порядок вынесения и объявления решения.

- 52. Требования, предъявляемые к форме и содержанию решения арбитражного суда.

- 53. Законная сила решения арбитражного суда. Немедленное исполнение решения.

- 54. Исправление недостатков решения арбитражного суда.

- 55. Определение арбитражного суда: понятие, виды, содержание, особенности обжалования.

- 56. Понятие апелляционного производства в арбитражном процессе (право апелляционного обжалования, ег

- 57. Производство в апелляционной инстанции (порядок рассмотрения жалобы, пределы рассмотрения дела в

- 58. Полномочия арбитражного суда апелляционной инстанции. Основания для изменения или отмены решения

- 59. Понятие кассационного производства в арбитражном процессе (право кассационного обжалования, его

- 60. Производство в кассационной инстанции (порядок рассмотрения жалобы, пределы рассмотрения дела в

- 61. Полномочия арбитражного суда кассационной инстанции. Основания для изменения или отмены решения,

- 62. Понятие надзорного производства (право обращения в надзорную инстанцию, его субъекты, объекты пе

- 63. Этапы надзорного производства.

- 64. Основания для отмены или изменения в порядке надзора судебных актов. Полномочия арбитражного суд

- 65. Понятие, основания, порядок и сроки пересмотра по вновь открывшимся обстоятельствам судебных акт

- 66.

Производство по делам, возникающих из административных и иных публичных правоотношений, в арбитр

Производство по делам, возникающих из административных и иных публичных правоотношений, в арбитр - 67. Особенности рассмотрения арбитражными судами дел об оспаривании нормативных правовых актов.

- 68. Особенности рассмотрения арбитражными судами дел об оспаривании ненормативных правовых актов, ре

- 69. Особенности рассмотрения арбитражными судами дел о привлечении к административной ответственност

- 70. Особенности рассмотрения арбитражными судами дел об оспаривании решений административных органов

- 71. Особенности рассмотрения арбитражными судами дел о взыскании обязательных платежей и санкций.

- 72. Рассмотрение дел в порядке упрощенного производства.

- 73. Рассмотрение арбитражными судами дел об установлении фактов, имеющих юридическое значение.

- 74. Рассмотрение арбитражными судами дел о присуждении компенсации за нарушение права на судопроизво

- 75. Особенности рассмотрения дел о несостоятельности (банкротстве).

- 76.

Особенности рассмотрения дел по корпоративным спорам.

Особенности рассмотрения дел по корпоративным спорам. - 77. Особенности рассмотрения арбитражными судами дел о защите прав и законных интересов группы лиц.

- 78. Производство по делам об оспаривании решений третейских судов и о выдаче исполнительного листа н

- 79. Производство по делам о признании и приведении в исполнение решений иностранных судов и иностран

- 80. Производство по делам с участием иностранных лиц в арбитражном процессе.

- 81. Производство по делам, связанным с исполнением судебных актов арбитражных судов.

- 1.Организация выявления, расследования и предупреждения преступлений.

- 2.Общие положения следственной тактики. Общие положения тактика отдельных процессу

- 3 Понятие, виды и значение следственных ситуаций.

- 4.Понятие и значение тактической операции.

- 5.Понятие и виды криминалистической версии.

- 6.Формирование версий и выведение следствий из них.

- 7.Организация проверки следственных версий.

- 8.Понятие и значение планирования. Его принципы, виды и элементы.

- 9.Виды планов. Планирование расследования конкретного уголовного дела.

- 10.Особенности планирования при бригадном методе расследования

- 11.Основные тактические положения взаимодействия следственных и оперативно-розыскных органов в проце

- 12.Понятие и виды следственного осмотра, общие положения тактики следственного осмотра.

- 13.Тактика осмотра места происшествия. Применение служебно-розыскных собак.

- 14.Понятие инсценировки, её виды и распознавание. Негативные обстоятельства и их значение при рассле

- 15.Тактика освидетельствования.

- 16.Розыскная деятельность следователя.

- 17.Понятие, виды и задачи обыска. Подготовка к обыску.

- 18.Общие тактические приемы обыска. Фиксация процесса и результатов обыска.

- 19.Особенности тактики обыска в помещении и на открытой местности.

- 20.Тактика задержания. Тактика личного обыска.

- 21.Тактика выемки.

- 22.Понятие, виды и общие положения тактики допроса.

- 23.Подготовка к допросу. Понятие психологического контакта и его установление при допросе.

- 24.Тактика допроса свидетелей и потерпевших.

- 25.Тактические приемы допроса обвиняемого (подозреваемого) в условиях конфликтных ситуаци

- 26.Особенности допроса несовершеннолетних (обвиняемых, подозреваемых, свидетелей и потерпевших).

- 27.Тактика очной ставки.

- 28.Понятие, виды и способы предъявления для опознания.

- 29.Тактика предъявления для опознания живых лиц по анатомическим и функциональным признакам.

- 30.Тактика предъявления для опознания предметов и животных.

- 31.Тактика предъявления для опознания трупа.

- 32.Понятие, задачи и виды следственного эксперимента. Подготовка к его проведению.

- 33.Тактические приемы следственного эксперимента. Фиксация и оценка его результатов.

- 34.Тактика прослушивания и контроля за записью телефонных и иных переговоров.

- 35.Понятие и значение проверки показаний на месте, тактика ее проведения. Фиксация процесса и резуль

- 36.Классификация судебных экспертиз. Виды криминалистических экспертиз.

- 37.Понятие, виды и тактика получения образцов для сравнительного исследования. Требова

- 38. Назначение и производство экспертиз. Структура криминалистических экспертных учрежден

- 39.Особенности организации повторных, дополнительных, комиссионных и комплексных экспертиз

- 40.Заключение эксперта и его оценка. Допрос эксперта и специалиста.

- 41.Понятие, задачи и структура частных криминалистических методик расследования преступл

- 42.Проблемы криминалистической характеристики преступления.

- 43.Проверочные действия в стадии возбуждения уголовного дела при неясности причин смерти.

- 44.Первоначальный этап расследования при обнаружении трупа с признаками насильственной смерти.

- 45.Особенности осмотра трупа на месте его обнаружения в зависимости от характера пов

- 46.Методы установления личности неопознанного трупа. Особенности дактил

- 47.Особенности возбуждения и расследования дел, связанных с исчезновением человека.

- 48. Расследование убийств, сопряженных с расчленением трупа.

- 49.Первоначальный этап расследования преступлений против половой неприкосновенности и половой свобод

- 50.Обстоятельства, подлежащие доказыванию по делам о краже. Планирование начального этапа расследова

- 51.Обстоятельства, подлежащие доказыванию при расследовании грабежей и разбойных нападений. Планиров

- 52.Проверочные действия в стадии возбуждения уголовного дела о хищении чужого имущества путем присво

- 53. Расследование вымогательства.

- 54. Расследование легализации («отмывания») денежных средств или иного имущества, приобретенных неза

- 55.Особенности расследования незаконного предпринимательства и лжепредпринимательства.

- 56.Особенности расследования преступных уклонений от уплаты налогов. Многочисленные способы соверше

- 57.Расследование преступлений в сфере компьютерной информации. При расследовании преступлений в дан

- 58.Первоначальный этап расследования преступлений, связанных с незаконным оборотом наркотических сре

- 59.Особенности расследования преступлений, совершаемых организованными преступными группами

- 60.Обстоятельства, подлежащие доказыванию по делам о преступных нарушениях правил техники безопаснос

- 61.Проверочные действия в стадии возбуждения уголовного дела о преступных нарушениях правил техник

- 62.Использование документов но делам о преступных нарушениях правил техники безопаснос

- 63.Назначение и производство судебных экспертиз при расследовании преступных нарушений правил техник

- 64. Осмотр места происшествия при расследовании преступных нарушений правил пожарной безоп

- 65.Назначение и производство судебных экспертиз по делам о преступных нарушениях правил пожарной без

- 66.Возбуждение уголовных дел о преступных нарушениях правил безопасности движения и эксплуатации тра

- 67.Осмотр места происшествия по делам о преступных нарушениях правил безопасности движения и эксплуа

- 68. Назначение и производство судебных экспертиз по делам о преступных нарушениях правил безопасност

- 69.Розыск скрывшегося водителя и транспортного средства при расследовании преступных нарушений прави

- 70. Проверочные действия в стадии возбуждения уголовных дел о должностных преступления

- 71.Особенности расследования взяточничества. Поводами для возбуждения уголовного дела по признакам

- 72.Возбуждение уголовного дела и первоначальный этап расследования экологических преступлений (загря

- 73.Следственный осмотр при расследовании экологических преступлений.

- 74.Назначение и производство судебных экспертиз при расследовании экологических преступлений.

- 75.Особенности расследования преступлений, совершенных несовершеннолетними.

- применение физической силы

- 1.Таможенное дело и его элементы. Цели таможенного дела.

- 2.Предмет и метод таможенного права как комплексной отрасли законодательства.

- 3.Принципы таможенного права.

- 4.Система источников таможенного права.

- 5.Таможенное правоотношение и его структура.

- 6.Общая характеристика таможенных органов РФ.

- 7.Правоохранительная и финансовая деятельность таможенных органов.

- 8.Правовой статус Федеральной таможенной службы РФ.

- 9.Территориальные таможенные органы в системе федеральных органов исполнительной власти

- 10.Индивидуальные субъекты таможенного права.

- 11.Виды коллективных субъектов таможенного права.

- 12.Правовой статус таможенного брокера и таможенного перевозчика.

- 13.Объект и предмет таможенного правоотношения. Специфика перемещения через таможенную границу РФ тр

- 14.Культурные ценности как особые предметы таможенного правоотношения.

- 15.Методы государственного регулирования внешнеторговой деятельности. Общая характеристика Федеральн

- 16.Таможенная служба: понятие, принципы, особенности.

- 17.Порядок прохождения службы в таможенных органах РФ.

- 18.Правовой статус должностного лица таможенного органа.

- 19.Ограничения на таможенной службе.

- 20.Дисциплинарная ответственность сотрудников таможенных органов.

- 21.Основания прекращения таможенной службы.

- 22.Понятие и сущность таможенного режима. Таможенный режим во времени, пространстве и по кругу лиц.

- 23.Особенности экономических таможенных режимов.

- 24.Основные таможенные режимы.

- 25.Содержание завершающих и специальных таможенных режимов.

- 26.Классификация таможенных режимов, используемых при перемещении товаров через таможенную границу Р

- 27.Понятие и виды таможенных платежей.

- 28.Таможенная пошлина как основной таможенный платеж. Общая характеристика Закона РФ «О таможенном т

- 29.Косвенные налоги в системе таможенных платежей.

- 30.Пеня как таможенный фискальный доход.

- 31.Правовое регулирование исчисления таможенных платежей. Объект и субъект таможенного обложения.

- 32.Порядок и сроки уплаты таможенных платежей.

- 33.Принудительное взыскание таможенных платежей и меры, обусловленные таким взысканием.

- 34.Правовые способы обеспечения уплаты таможенных платежей.

- 35.Особенности уплаты таможенных платежей при перемещении товаров физическими лицами.

- 36.Таможенное оформление как стадия таможенного процесса.

- 37.Порядок таможенного оформления. Внутренний таможенный транзит в системе таможенных процедур.

- 38.Временное хранение товаров в процессе таможенного оформления. Склады временного хранения, их типы

- 39.Понятие и сущность декларирования.

- 40.Порядок декларирования. Виды таможенных деклараций.

- 41.Понятие и цели таможенного контроля.

- 42.Субъекты и объекты таможенного контроля.

- 43.Таможенные досмотр и осмотр, личный досмотр как формы таможенного контроля.

- 44.Проверка документов и сведений как форма таможенного контроля. Виды проверяемых документов.

- 45.Таможенная ревизия: понятие, виды, подконтрольные субъекты, порядок проведения.

- 46.Организация проведения таможенного контроля.

- 47.Порядок проведения экспертиз и исследований при осуществлении таможенного контроля

- 48.Понятие и сущность валютного контроля в таможенных правоотношениях.

- 49.Направления взаимодействия таможенных органов и банковской системы в процессе осуществления валют

- 50.Уголовная ответственность за контрабанду. Виды экономических преступлений в области таможенного д

- 51.Административное принуждение в таможенной сфере. Меры административного принуждения.

- 52.Основания административной ответственности в области таможенного дела.

- 53.Нарушение таможенных правил: понятие и состав. Виды нарушений.

- 54.Субъекты административной ответственности за нарушения таможенных правил.

- 55.Система административных наказаний, назначаемых за нарушения таможенных правил.

- 56.Производство по делам о нарушениях таможенных правил.

- Новая страница

- 1.Понятие налога и иных обязательных платежей.

- 2.Элементы налогообложения.

- 3.Система налогов и сборов: понятие, структура.

- 4.Классификация налогов и сборов.

- 5.Порядок установления, введения и отмены федеральных налогов и сборов.

- 6.Порядок установления, введения и отмены региональных и местных налогов.

- 7.Налоговое право: понятие, предмет, методы.

- 8.Формы налогово-правового регулирования.

- 9.Принципы налогового права РФ.

- 10.Место налогового права в системе российского права.

- 11.Налоговое правоотношение: понятие, виды, особенности.

- 12.Субъекты налогового правоотношения: понятие, виды.

- 13.Органы, осуществляющие контроль и надзор в области налогов и сборов: виды, правовое положение.

- 14.Органы, осуществляющие нормативное регулирование в области налогов и сборов: виды, полномочия.

- 15.Налогоплательщики: понятие, виды, права и обязанности.

- 16.Налогоплательщики – физические лица: понятие, признаки.

- 17.Налогоплательщики – организации: понятие, признаки.

- 18.Взаимозависимые лица. Представительство в налоговых правоотношениях.

- 19.Лица, способствующие уплате налогов: понятие, виды, права и обязанности.

- 20.Органы, обязанные предоставить информацию о налогоплательщике: понятие, виды, их обязанности.

- 21.Лица, привлекаемые к осуществлению мероприятий налогового контроля: понятие, виды, права и обязан

- 22.Способы обеспечения налогового обязательства: залог, поручительство.

- 23.Способы обеспечения налогового обязательства: пени.

- 24.Арест имущества налогоплательщика (налогового агента): понятие, порядок наложения.

- 25.Приостановление операций по счетам налогоплательщика (налогового агента): понятие, порядок реализ

- 26.Изменение срока уплаты налогов и сборов: виды, основания и условия предоставления.

- 27.Порядок предоставления рассрочки и отсрочки по уплате налогов и сборов.

- 28.Порядок предоставления инвестиционного налогового кредита.

- 29.Зачет и возврат излишне уплаченных и излишне взысканных сумм налогов, сборов, пени.

- 30.Налоговый контроль: понятие, виды, стадии.

- 31.Учет налогоплательщиков: порядок осуществления.

- 32.Порядок проведения камеральной налоговой проверки.

- 33.Порядок проведения выездной налоговой проверки

- 34.Мероприятия налогового контроля: истребование и выемка документов, осмотр экспертиза. Привлечение

- 35.Производство по делу о налоговом правонарушении

- 36.Взыскание налога, сбора, пени, штрафа за счет денежных средств налогоплательщика (налогового аген

- 37.Взыскание налога, сбора, пени, штрафа за счет иного имущества налогоплательщика (налогового агент

- 38.Административный порядок защиты прав и законных интересов в сфере налогообложения.

- 39.Судебный порядок защиты прав и законных интересов в сфере налогообложения.

- 40.Налоговая ответственность: понятие, признаки и основания.

- 41.Налоговое правонарушение: понятие, признаки, состав.

- 42.Обстоятельства, влияющие на размер налоговой ответственности.

- 43.Ответственность банков за правонарушения, предусмотренные НК РФ.

- 44.Ответственность лиц, обязанных предоставлять информацию о налогоплательщике, а также лиц, привлек

- 45.Административная ответственность за правонарушения в сфере налогообложения.

- 46.Уголовная ответственность за совершение преступлений в сфере налогообложения.

- 47.Налог на добавленную стоимость: налогоплательщики и основные элементы налогообложения.

- 48.Акцизы: налогоплательщики и основные элементы налогообложения.

- 49.Налог на доходы физических лиц: налогоплательщики и основные элементы налогообложения.

- 50.Единый социальный налог: налогоплательщики и основные элементы налогообложения.

- 51.Налог на прибыль организаций: налогоплательщики и основные элементы налогообложения.

- 52.Государственная пошлина: плательщики и основные элементы.

- 53.Налоги на пользование природными ресурсами: плательщики и виды, основные элементы налогообложения

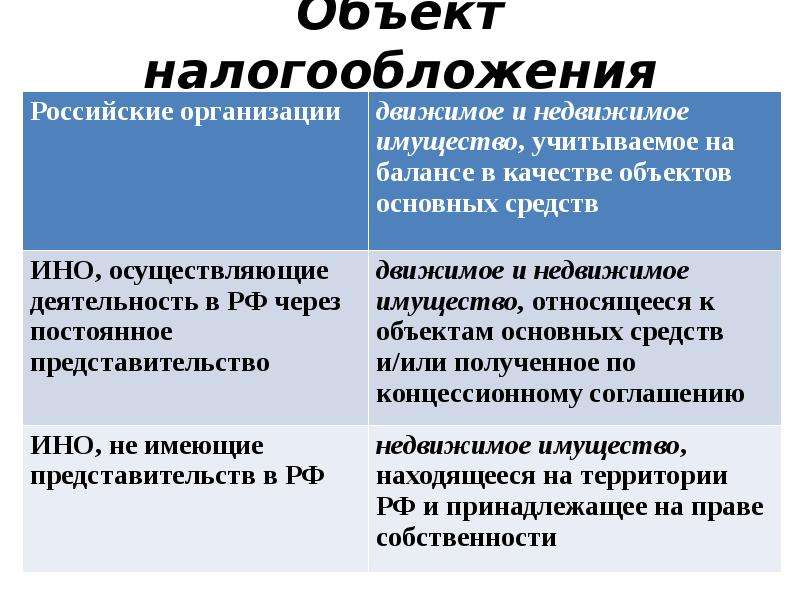

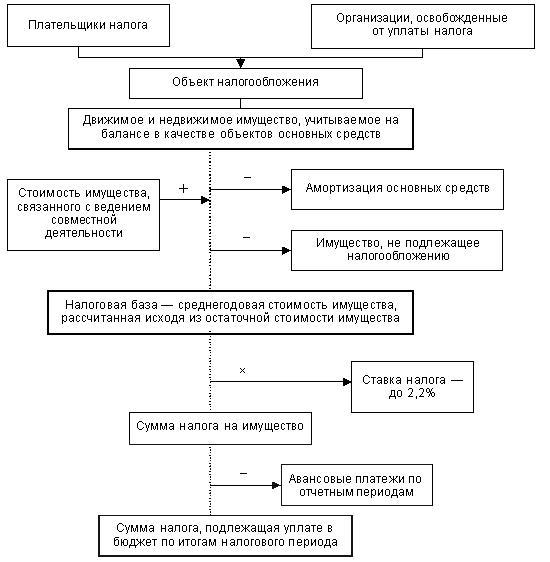

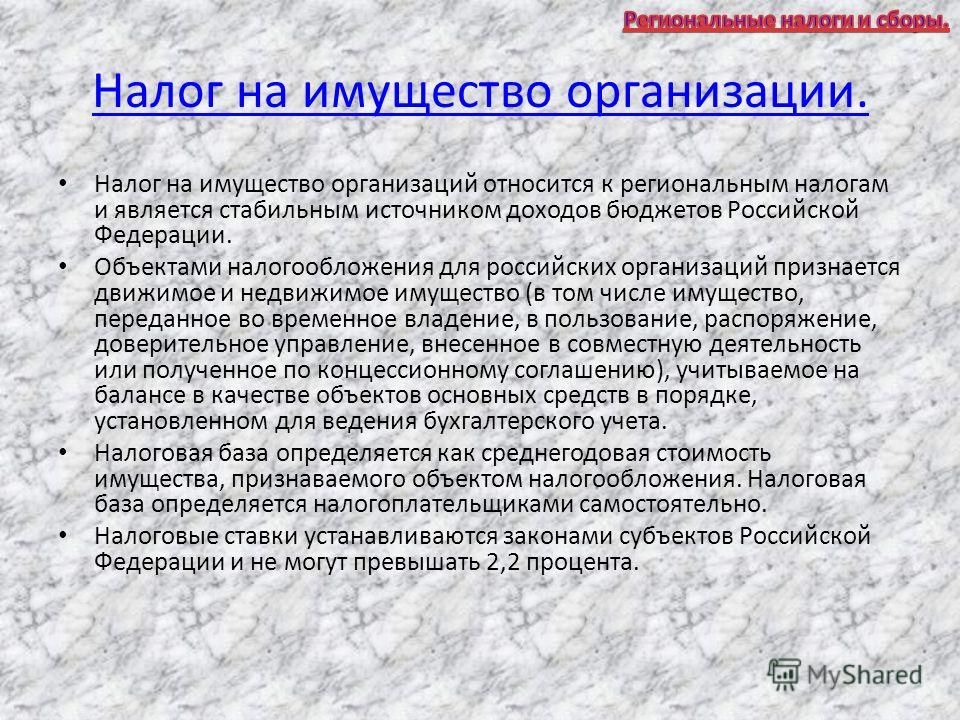

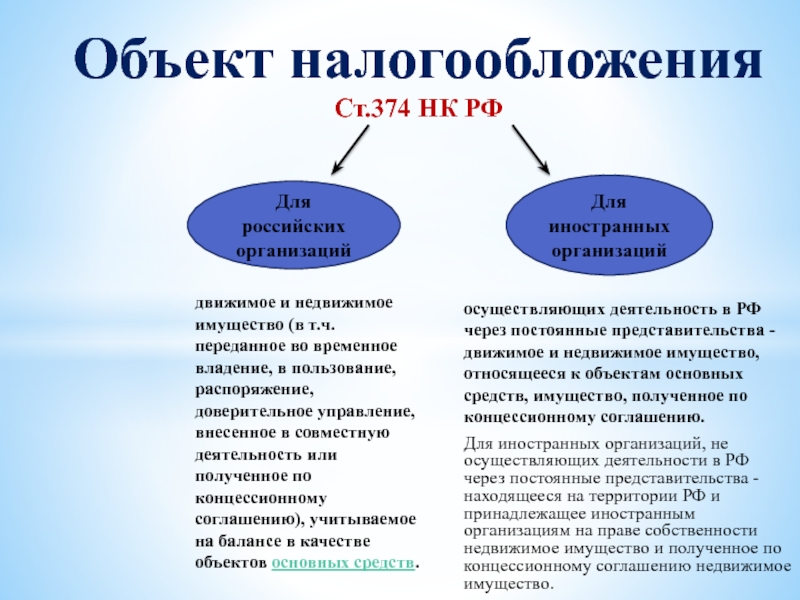

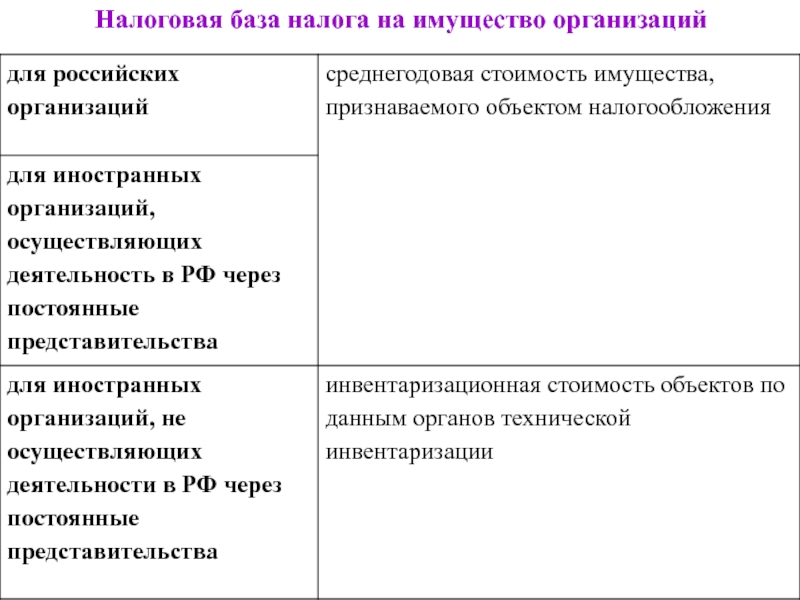

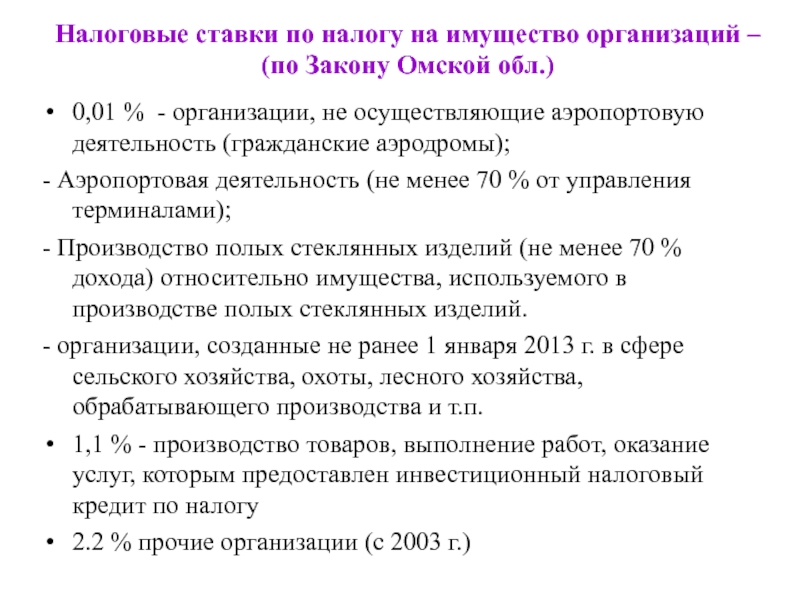

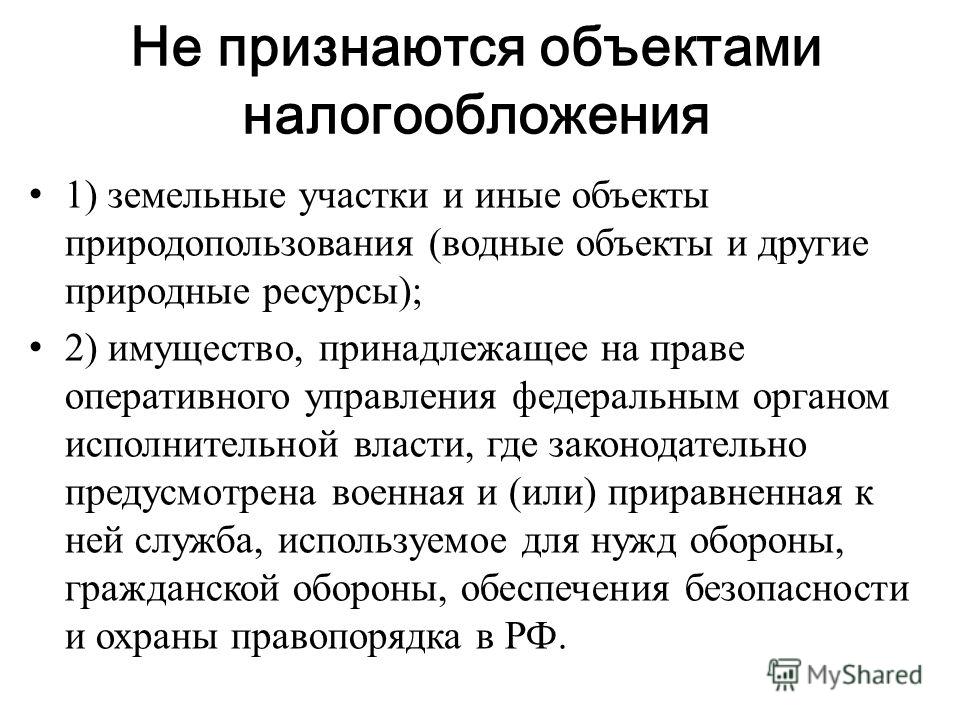

- 54.Налог на имущество организаций: налогоплательщики и основные элементы налогообложения.

- 55.Транспортный налог: основные элементы налогообложения.

- 56.Налог на игорный бизнес: налогоплательщики и основные элементы налогообложения.

- 57.Система налогообложения при выполнении соглашений о разделе продукции: налогоплательщики и основн

- 58.Система налогообложения для сельскохозяйственных товара производителей (единый сельскохозяйственн

- 59.Упрощенная система налогообложения

- 60.Система налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности

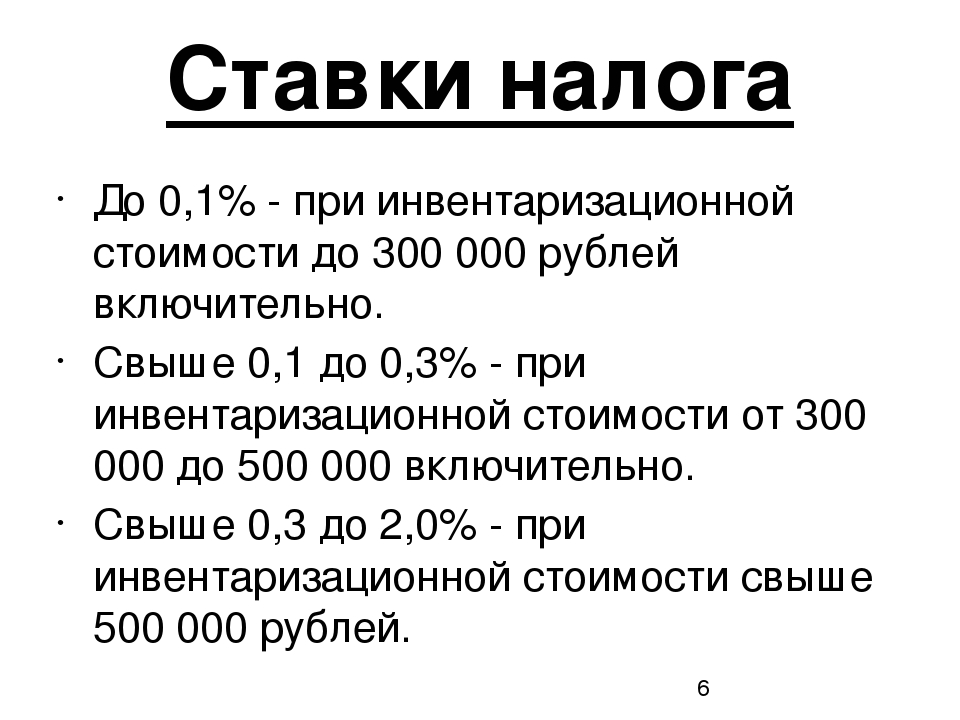

- 61.Налог на имущество физических лиц: налогоплательщики и основные элементы налогообложения.

- 62.Земельный налог: налогоплательщики и основные элементы налогообложения.

Налог на коммерческую недвижимость: полное руководство

Что такое налог на коммерческую собственность?

Налог на коммерческую собственность — это налог, который вы платите на оценочную стоимость недвижимого имущества, например земли или недвижимого имущества, которым владеет ваш бизнес. Ваша налоговая ставка будет основываться на оценочной стоимости земли или недвижимости вашего предприятия, а не на справедливой рыночной стоимости. Налог на коммерческую собственность регулируется на уровне штата и на местном уровне, и местный налоговый орган уведомит вас о размере ежегодных налогов, которые вы должны уплатить.

Расчет и уплата налогов для малого бизнеса — одна из наиболее сложных и утомительных частей владения бизнесом. В зависимости от вашего бизнеса ваши налоговые обязанности могут немного отличаться, но, в конце концов, вы по-прежнему будете выполнять обязательства на федеральном уровне, уровне штата или на местном уровне. Одним из таких местных налоговых обязательств является налог на коммерческую собственность, который может относиться к физической земле или местонахождению бизнеса, которым вы владеете, а также к личной собственности или любым товарам или продуктам, которые вы используете для ведения своего бизнеса.

Налог на имущество предприятий обычно взимается на местном уровне, поэтому ваши обязательства в значительной степени зависят от того, где находится ваш бизнес. Тем не менее, владельцы бизнеса должны знать некоторую общую информацию, которую мы рассмотрим в этом руководстве. Мы разберем, что такое налог на коммерческую собственность, как платить налоги на коммерческую собственность, и дадим рекомендации по вычету налога на коммерческую собственность.

Что такое налог на коммерческую собственность?Налог на коммерческую собственность — это налог, который вы должны уплатить за собственность, например землю или недвижимость, принадлежащую вашему бизнесу.Налоги на коммерческую недвижимость устанавливаются на местном уровне, обычно по городу или округу, в котором находится ваша коммерческая недвижимость. Эти налоги являются значительным источником доходов для муниципалитетов и используются для финансирования местных школ, дорог, общественной безопасности, государственных администраторов и многого другого.

Как и налоги на личную собственность, ваша ставка налога будет основываться на оценочной стоимости земли или недвижимости вашего предприятия, а не на справедливой рыночной стоимости. Ваш местный налоговый орган определит оценочную стоимость вашей собственности и уведомит вас о размере ежегодных налогов, которые вы должны уплатить.Однако в дополнение к налогу на коммерческую собственность, который вам нужно будет заплатить за свою землю или здания, вы также можете быть обязаны уплатить другой вид налога на коммерческую собственность, именуемый налогом на собственность для физических лиц.

Что такое налог на личную собственность предприятий?Помимо недвижимости или земли вашего бизнеса, которые могут облагаться налогом на коммерческую собственность, вы также можете нести ответственность за уплату налогов на личную собственность вашего бизнеса. Деловая личная собственность, также называемая материальной личной собственностью, включает любые товары или продукты, которыми ваша компания владеет и которые использует в деловых целях.Типичные примеры деловой личной собственности включают:

- Мебель, такая как столы, шкафы, стулья и оборудование

- Светильники

- Компьютеры, телефоны и принтеры

- Торговое оборудование, такое как кассовые аппараты и факсы

- Инструменты и принадлежности общего назначения

Подобно налогам, которыми облагаются предприятия за их землю и недвижимость, местный налоговый орган может потребовать, чтобы вы платили налоги и на эти объекты.Как правило, вы сначала платите налог с продаж этого личного имущества предприятия при его покупке; тем не менее, вам также может потребоваться платить ежегодный налог на стоимость этой собственности, как и в случае с землей или недвижимостью.

Как рассчитывается налог на коммерческую собственность?К сожалению, одна из причин того, что налоги на коммерческую собственность так сложны, заключается в том, что они изменчивы. В отличие, например, от налогов FICA, которые назначаются федеральным правительством и регулируются IRS, налог на коммерческую собственность применяется только в штатах, городах и округах.Таким образом, налог на имущество вашего предприятия будет определяться на местном уровне в зависимости от местонахождения вашего предприятия, а налоги неизбежно будут варьироваться от муниципалитета к муниципалитету.

Как правило, налоги на коммерческую недвижимость рассчитываются вашим местным налоговым органом на основе оценочной стоимости вашей собственности. Хотя метод определения оценочной стоимости вашего имущества может варьироваться в зависимости от местоположения, ваша оценочная стоимость затем используется для расчета налога на коммерческое имущество, которое вы должны. Точно так же, если от вас требуется платить налог на недвижимость в отношении личного имущества вашего предприятия, вы также должны платить, исходя из оценочной стоимости собственности.Однако конкретные типы личного имущества предприятий, на которое распространяется налог и ставка налога, будут различаться в зависимости от региона.

В качестве примера давайте более подробно рассмотрим, как в Нью-Йорке рассчитываются налоги на недвижимость для предприятий. По данным Департамента финансов Нью-Йорка, необходимо выполнить четыре этапа: [1]

- Определение рыночной стоимости

- Определение оценочной стоимости

- Определение переходной оценочной стоимости, если применимо

- Применение исключений, если применимо

Каждый из этих шагов включает в себя множество соображений на протяжении всего процесса, в зависимости от конкретной ситуации.Для начала Нью-Йорк делит вашу собственность на один из четырех классов — коммерческая недвижимость, такая как офисное здание или магазин, попадет в четвертый класс.

Затем, чтобы определить рыночную стоимость вашей коммерческой собственности, город будет использовать потенциальные доходы и расходы вашей собственности. Затем ваша оценочная стоимость основана на процентном соотношении вашей рыночной стоимости. Коэффициент оценки, используемый для этого расчета, зависит от вашего класса. Для четвертого налогового класса коэффициент налогообложения составляет 45%. С помощью этой оценочной стоимости сумма налога на имущество, которую вы должны, рассчитывается путем умножения налогооблагаемой стоимости (также известной как оценочная стоимость) вашей собственности на текущую ставку налога для вашего налогового класса.