|

Синтетические счета

|

|

| |

|

Код |

Код |

Наименование | Сфера применения |

|

1 |

3 |

4 |

5 |

|

Класс 1. | |||

|

10

|

100 |

Инвестиционная недвижимость |

Все виды деятельности |

|

101 |

Земельные участки | ||

|

102 |

Капитальные затраты на улучшение земель | ||

|

103 |

Здания и сооружения | ||

|

104 |

Машины и оборудование | ||

|

105 |

Транспортные средства | ||

|

106 |

Инструменты, приспособления и инвентарь | ||

|

107 |

Животные | ||

|

108 | Многолетние насаждения | ||

|

109 |

Другие основные средства | ||

|

11

|

111 |

Библиотечные фонды |

Все виды деятельности |

|

112 |

Малоценные необоротные материальные активы | ||

|

113 |

Временные (нетитульные) сооружения | ||

|

114 |

Природные ресурсы | ||

|

115 |

Инвентарная тара | ||

|

116 |

Предметы проката | ||

|

117 |

Другие необоротные материальные активы | ||

|

12

| 121 |

Права пользования природными ресурсами |

Все виды деятельности |

|

122 |

Права пользования имуществом | ||

|

123 |

Права на товарные знаки | ||

|

124 |

Права на объекты промышленной собственности | ||

|

125 |

Авторское право и смежные с ним права | ||

|

127 |

Прочие нематериальные активы | ||

|

13

|

131 |

Износ основных средств |

Все виды деятельности |

|

132 |

Износ прочих необоротных материальных активов | ||

|

133 |

Накопленная амортизация нематериальных активов | ||

|

134 |

Накопленная амортизация долгосрочных биологических активов | ||

|

135 |

Износ инвестиционной недвижимости | ||

|

14

|

141 |

Инвестиции связанным сторонам по методу учета участия в капитале |

Все виды деятельности |

|

142 |

Другие инвестиции связанным сторонам | ||

|

143 |

Инвестиции несвязанным сторонам | ||

|

15

|

151 |

Капитальное строительство |

Все виды деятельности |

|

152 |

Приобретение (изготовление) основных средств | ||

|

153 |

Приобретние (изготовление) прочих необоротных материальных активов | ||

|

154 |

Приобретение (создание)нематериальных активов | ||

|

155 |

Приобретение (выращивание) долгосрочных биологических активов | ||

|

16

|

161 |

Долгосрочные биологические активы растениеводства, которые оценены по справедливой стоимости |

Сельскохозяйственные предприятия и предприятия других отраслей, которые осуществляют сельскохозяйственную деятельность |

|

162 |

Долгосрочные биологические активы растениеводства, которые оценены по первоначальной стоимости | ||

|

163 |

Долгосрочные биологические активы животноводства, которые оценены по справедливой стоимости | ||

|

164 | Долгосрочные биологические активы животноводства, которые оценены по первоначальной стоимости | ||

|

165 |

Незрелые долгосрочные биологические активы, котрые оцениваются по справедливой стоимости | ||

|

166 |

Незрелые долгосрочные биологические активы, которые оцениваются по первоначальной стоимости | ||

|

17

|

|

Отсроченные налоговые активы |

Все виды деятельности |

|

18

|

181 |

Задолженность за имущество, которое передано в финансовую аренду |

Все виды деятельности |

|

182 |

Долгосрочные векселя полученные | ||

|

183 |

Прочая дебиторская задолженность | ||

|

184 |

Прочие необоротные активы | ||

| 19

«Гудвил» |

191 |

Гудвил при приобретении | Все виды деятельности |

|

193 |

Гудвил при приватизации (корпоратизации) | ||

|

Класс 2. | |||

|

20

|

201 |

Сырье и материалы |

Все виды деятельности |

|

202 |

Покупные полуфабрикаты и комплектующие изделия | ||

|

203 |

Топливо | ||

|

204 |

Тара и тарные материалы | ||

|

205 |

Строительные материалы | ||

|

206 |

Материалы, переданные в переработку | ||

|

207 |

Запасные части | ||

|

208 |

Материалы сельскохозяйственного назначения | ||

|

209 |

Прочие материалы | ||

|

21

|

211 |

Текущие биологические активы растениеводства, которые оценены по справедливой стоимости |

Сельскохозяйственные предприятия, предприятия других отраслей, которые осуществляют сельскохозяйственную деятельность

|

|

212 | Текущие биологические активы животноводства, которые оценены по справедливой стоимости | ||

|

213 |

Текущие биологические активы животноводства, которые оценены по первоначальной стоимости | ||

|

22

|

|

Малоценные и быстроизнашивающиеся предметы |

Все виды деятельности |

|

23

|

|

Производство |

Все виды деятельности

|

|

24

|

|

Брак в производстве |

Отрасли материального производства |

|

25

|

|

Полуфабрикаты |

Промышленность |

|

26

|

|

Готовая продукция |

Промышленность, сельское хозяйство и прочее |

|

27

|

|

Продукция сельскохозяйственного производства |

Сельское хозяйство, предприятия других отраслей с подсобным сельскохозяйственным производством |

|

28

|

281 |

Товары на складе |

Все виды деятельности |

|

282 |

Товары в торговле | ||

|

283 |

Товары на комиссии | ||

|

284 |

Тара под товарами | ||

|

285 |

Торговая наценка | ||

|

286 |

Необоротные активы и группы выбытия, удерживаемые для продажи | ||

|

Класс 3. | |||

|

30

|

301 |

Касса в национальной валюте |

Все виды деятельности |

|

302 |

Касса в иностранной валюте | ||

|

31

|

311 |

Текущие счета в национальной валюте |

Все виды деятельности

|

| 312

|

Текущие счета в иностранной валюте

| ||

| 313

|

Прочие счета в банке в национальной валюте

| ||

| 314

|

Прочие счета в иностранной валюте

| ||

|

32

|

| Счета в казначействе | Только для бюджетных организаций. В «обычном» балансе — отсутствует В «обычном» балансе — отсутствует |

|

33

|

331 |

Денежные документы в национальной валюте

|

Все виды деятельности |

| 332

|

Денежные документы в иностранной валюте

| ||

|

333 |

Денежные средства в пути в национальной валюте | ||

|

334 |

Денежные средства в пути в иностранной валюте | ||

|

34

|

341 |

Краткосрочные векселя полученные в национальной валюте |

Все виды деятельности |

| 342

|

Краткосрочные векселя, полученные в иностранной валюте | ||

|

35

|

351 |

Эквиваленты денежных средств |

Все виды деятельности |

|

352 |

Прочите текущие финансовые инвестиции | ||

|

36

|

361 |

Расчеты с отечественными покупателями |

Все виды деятельности |

|

362 |

Расчеты с иностранными покупателями | ||

| 363 |

Расчеты с участниками ПФГ | ||

|

37

|

371 |

Расчеты по выданным авансам |

Все виды деятельности |

| 372 |

Расчеты с подотчетными лицами | ||

|

373 |

Расчеты по начисленным доходам | ||

| 374

|

Расчеты по претензиям | ||

| 375 |

Расчеты по компенсации причиненных убытков | ||

| 376 |

Расчеты по займам членам кредитных союзов | ||

| 377

|

Расчеты с прочими дебиторами | ||

|

38

|

|

Резерв сомнительной задолженности |

Все виды деятельности |

|

39

|

|

Расходы будущих периодов |

Все виды деятельности |

|

Класс 4. | |||

|

40

|

|

Зарегистрированный (паевой) капитал |

Все виды деятельности |

|

41

|

|

Капитал в дооценках |

Кооперативные организации, кредитные союзы |

|

42

|

421 |

Эмиссионный доход |

Все виды деятельности |

|

422 |

Прочий вложенный капитал | ||

| 423

|

Дооценка активов | ||

| 424 |

Безоплатно полученные необоротные активы | ||

| 425

|

Прочий дополнительный капитал | ||

|

43

|

|

Резервный капитал |

Все виды деятельности |

|

44

|

441 |

Нераспределенная прибыль |

Все виды деятельности |

|

442 |

Непокрытые убытки | ||

|

443 |

Прибыль, использованная в отчетном периоде | ||

|

45

|

451 |

Изъятые акции |

Все виды деятельности |

| 452 |

Изъятые вклады и паи | ||

| 453 |

Прочий изъятый капитал | ||

|

46

|

|

Неоплаченный капитал |

Все виды деятельности |

|

47

|

471 |

Обеспечение выплат отпусков |

Все виды деятельности |

|

472 |

Дополнительное пенсионное обеспечение | ||

| 473 |

Обеспечение гарантийных обязательств | ||

| 474 |

Обеспечение прочих затрат и платежей | ||

|

475 |

Обеспечение призового фонда (резерв выплат) | ||

| 476

|

Резерв на выплату джек-пота, не обеспеченного оплатой участия в лотерее | ||

| 477

|

Обеспечение материального поощрения | ||

|

478 |

Обеспечение восстановления земельных участков | ||

|

48

|

|

Целевое финансирование и целевые поступления |

Все виды деятельности Примечание: «Предприятием должны быть выделены отдельные субсчета, на которых ведется учет высвобожденных от налогообложения средств в связи с предоставлением льгот из налога на прибыль и их использование на реализацию мероприятий целевого назначения в соответствии с законодательством, а также учет поступления и использование плательщиками налога, на добавленную стоимость средств благотворительной помощи, которая в соответствии с законодательством освобождается от налогообложения налогом на добавленную стоимость. |

|

49

|

491 |

Технические резервы |

Страховая деятельность |

|

492 |

Резервы по страхованию жизни | ||

|

493 |

Доля перестраховщиков в технических резервах | ||

|

494 |

Доля перестраховщиков в резервах по страхованию жизни | ||

| 495

|

Результат смены технических резервов | ||

|

496 |

Результат смены резервов по страхованию жизни | ||

|

Класс 5. | |||

|

50

|

501 | Долгосрочные кредиты банков в национальной валюте |

Все виды деятельности |

|

502 |

Долгосрочные кредиты банков в иностранной валюте

| ||

| 503

| Отсроченные долгосрочные кредиты банков в национальной валюте | ||

| 504

| Отсроченные долгосрочные кредиты банков в иностранной валюте | ||

| 505

| Прочие долгосрочные займы в национальной валюте | ||

| 506

| Прочие долгосрочные займы в иностранной валюте | ||

|

51

|

511 | Долгосрочные векселя выданные в национальной валюте |

Все виды деятельности

|

| 512

| Долгосрочные векселя выданные в иностранной валюте | ||

|

52

|

521 | Обязательства по облигациям | Все виды деятельности |

|

522

| Премия по выпущенным облигациям |

| |

|

523 | Дисконт по выпущенным облигациям

| ||

|

53

|

531 |

Обязательства по финансовой аренде

| Все виды деятельности

|

| 532

|

Обязательства по аренде целостных имущественных комплексов

| ||

|

54

|

| Отсроченные налоговые обязательства

|

Все виды деятельности

|

|

55

|

|

Прочие долгосрочные обязательства

|

Все виды деятельности

|

|

Класс 6. | |||

|

60

|

601 |

Краткосрочные кредиты банков в национальной валюте

|

Все виды деятельности

|

| 602

|

Краткосрочные кредиты банков в иностранной валюте

| ||

|

603 |

Отсроченные краткосрочные кредиты банков в национальной валюте

| ||

|

604 |

Отсроченные краткосрочные кредиты банков в иностранной валюте

| ||

|

605 |

Просроченные займы в национальной валюте

| ||

|

606 |

Просроченные займы в иностранной валюте

| ||

|

61

|

611 | Текущая задолженность по долгосрочным обязательствам в национальной валюте

|

Все виды деятельности

|

| 612

| Текущая задолженность по долгосрочным обязательствам в иностранной валюте | ||

|

62

|

621 |

Краткосрочные векселя выданные в национальной валюте

| Все виды деятельности |

| 622

| Краткосрочные векселя выданные в иностранной валюте | ||

|

63

|

631 | Расчеты с отечественными поставщиками и подрядчиками

| Все виды деятельности |

|

632 | Расчеты с зарубежными поставщиками | ||

| 633

| Расчеты с участниками ПФГ | ||

|

64

|

641 | Расчеты по налогам | Все виды деятельности |

|

642

| Расчеты по обязательным платежам | ||

| 643

| Налоговые обязательства | ||

| 644

| Налоговый кредит | ||

|

65

|

651 | По пенсионному обеспечению | Все виды деятельности |

| 652

| По социальному страхованию | ||

| 653

| По страхованию на случай безработицы | ||

| 654

| По индивидуальному страхованию | ||

| 655

| По страхованию имущества | ||

|

66

|

661 |

Расчеты по заработной плате

|

Все виды деятельности

|

|

662

|

Расчеты по депонентам

| ||

| 663

|

Расчеты по прочим выплатам

| ||

|

67

|

671 |

Расчеты по начисленным дивидендам

|

Все виды деятельности |

| 672

|

Расчеты по прочим выплатам

| ||

|

68

|

680 |

Расчеты, связанные с необоротными активами и группами выбытия, содержащимися для продажи

|

Все виды деятельности |

|

681 |

Расчеты по авансам полученным

| ||

|

682 |

Внутренние расчеты

| ||

|

683 |

Внутрихозяйственные расчеты

| ||

|

684 |

Расчеты по начисленным процентам

| ||

|

685 |

Расчеты с прочими кредиторами

| ||

|

69

|

|

Доходы будущих периодов

|

Все виды деятельности |

|

Класс 7. | |||

|

70

|

701 |

Доход от реализации готовой продукции

|

Все виды деятельности

|

|

702 | Доход от реализации товаров | ||

|

703 | Доход от реализации работ и услуг | ||

|

704 | Вычеты из дохода | ||

|

705 | Перестрахование | ||

|

71

|

710 |

Доход от первоначального признания и от смены стоимости активов, которые учитываются по справедливой стоимости

| Все виды деятельности

|

|

711 |

Доход от реализации иностранной валюты

| ||

|

712 |

Доход от реализации прочих оборотных активов

| ||

|

713 |

Доход от операционной аренды активов

| ||

|

714 |

Доход от операционной курсовой разницы

| ||

|

715 |

Полученные пени, штрафы, неустойки

| ||

|

716 |

Компенсация ранее списанных активов

| ||

|

717 |

Доход от списания кредиторской задолженности

| ||

|

718 |

Доход от безоплатно полученных оборотных активов

| ||

|

719 |

Прочие доходы от операционной деятельности

| ||

|

72

|

721 |

Доход от инвестиций в ассоциированные предприятия

|

Все виды деятельности |

|

722 |

Доход от совместной деятельности

| ||

|

723 |

Доход от инвестиций в дочерние предприятия

| ||

|

73

|

731 |

Дивиденды полученные

|

Все виды деятельности |

|

732 |

Проценты полученные

| ||

|

733 |

Прочие доходы от финансовых операций

| ||

|

74

|

741 |

Доход от реализации финансовых инвестиций

|

Все виды деятельности |

|

742 |

Доход от возобновления полезности активов

| ||

|

744 |

Доход от неоперационной курсовой разницы

| ||

|

745 |

Доход от безоплатно полученных активов

| ||

|

746 |

Прочие доходы от обычной деятельности

| ||

|

75 | — |

— | Счет 75 исключен на основании Приказа Министерства Финансов Украины № 627 от 27. 06.2013 06.2013 |

|

76

|

|

Страховые платежи |

Страховая деятельность |

|

79

|

791 |

Результат операционной деятельности

|

Все виды деятельности |

|

792 |

Результат финансовых операций

| ||

|

793 |

Результат прочей обычной деятельности

| ||

|

794 |

Результат чрезвычайных событий | ||

|

Класс 8. | |||

|

80

|

801 |

Затраты сырья и материалов

|

Все виды деятельности

|

|

802 |

Затраты покупных полуфабрикатов и комплектующих изделий

| ||

|

803 |

Затраты топлива и энергии

| ||

|

804 |

Затраты тары и тарных материалов

| ||

|

805 |

Затраты строительных материалов

| ||

|

806 |

Затраты запасных частей

| ||

|

807 |

Затраты материалов сельскохозяйственного назначения

| ||

|

808 |

Затраты товаров

| ||

|

809 |

Прочие материальные затраты

| ||

|

81

|

811 |

Выплаты по окладам и тарифам

|

Все виды деятельности

|

|

812 |

Премии и поощрения | ||

|

813 |

Компенсационные выплаты

| ||

|

814 |

Оплата отпусков | ||

|

815 |

Оплата прочего неотработанного времени | ||

|

816 |

Прочие расходы на оплату труда

| ||

|

82

|

821 |

Отчисления на пенсионное обеспечение

|

Все виды деятельности

|

|

822 |

Отчисления на социальное страхование

| ||

|

823 |

Страхование на случай безработицы

| ||

|

824 |

Отчисления на индивидуальное страхование

| ||

|

83

|

831 |

Амортизация основных средств

|

Все виды деятельности

|

|

832 |

Амортизация прочих необоротных материальных активов

| ||

|

833 |

Амортизация нематериальных активов | ||

|

84

|

|

Прочие операционные расходы |

Все виды деятельности |

|

85

|

|

Прочие расходы

|

Все виды деятельности

|

|

Класс 9. | |||

|

90

|

901 |

Себестоимость реализованной готовой продукции

|

Все виды деятельности

|

|

902 |

Себестоимость реализованных товаров

| ||

|

903 |

Себестоимость реализованных работ и услуг | ||

|

904 |

Страховые выплаты | ||

|

91

|

|

Общепроизводственные расходы

|

Все виды деятельности |

|

92

|

|

Административные расходы |

Все виды деятельности |

|

93

|

|

Расходы на сбыт |

Все виды деятельности |

|

94

|

940 |

Затраты от первоначального признания и от изменения стоимости активов, которые учитываются по справедливой стоимости

| Все виды деятельности |

|

941 |

Затраты на исследования и разработки

| ||

|

942 |

Себестоимость реализованной иностранной валюты

| ||

|

943 |

Себестоимость реализованных производственных запасов

| ||

|

944 | Сомнительные и безнадежные долги

| ||

|

945 |

Потери от операционной курсовой разницы

| ||

|

946 |

Потери от обесценивания запасов

| ||

|

947 |

Недостачи и потери от порчи ценностей

| ||

|

948 |

Признанные штрафы, пени, неустойки

| ||

|

949 |

Прочие затраты операционной деятельности

| ||

|

95

|

951 |

Проценты за кредит |

Все виды деятельности

|

|

952 |

Прочие финансовые расходы | ||

|

96

|

961 |

Потери от инвестиций в ассоциированные предприятия

|

Все виды деятельности |

|

962 |

Потери от совместной деятельности | ||

|

963 |

Потери от инвестиций в совместные предприятия

| ||

|

97

|

971 |

Себестоимость реализованных финансовых инвестиций

|

Все виды деятельности |

|

972 |

Потери от уменьшения полезности активов

| ||

|

974 |

Потери от неоперационных курсовых разниц

| ||

|

975 |

Уценка необоротных активов и финансовых инвестиций | ||

|

976 |

Списание необоротных активов

| ||

|

977 |

Прочие затраты обычной деятельности

| ||

|

98

|

981 |

Налог на прибыль от обычной деятельности

|

Все виды деятельности |

|

982 |

Налог на прибыль от чрезвычайных событий

| ||

|

99 |

Счет 99 исключен на основании Приказа Министерства Финансов № 627 от 27. | ||

| Класс 0. Забалансовые счета | |||

|

01 |

|

Арендованные необоротные активы | Все виды деятельности |

|

02 |

021 |

Оборудование, принятое для монтажа |

Все виды деятельности |

|

022 |

Материалы, принятые для переработки

| ||

|

023 |

Материальные ценности на ответственном хранении

| ||

|

024 |

Товары, принятые на комиссию

| ||

|

025 |

Материальные ценности доверителя

| ||

|

03 |

|

Контрактные обязательства

|

Все виды деятельности |

|

04 |

041 |

Непредусмотренные активы

|

Все виды деятельности |

|

042 |

Непредусмотренные обязательства

| ||

|

05 |

|

Гарантии и обеспечения выданные |

Все виды деятельности |

|

06 |

|

Гарантии и обеспечения полученные |

Все виды деятельности |

| 07 | Списанные активы | Все виды деятельности | |

|

08 |

|

Бланки строгого учета |

Все виды деятельности |

|

09 |

| Амортизационные отчисления

|

Все виды деятельности |

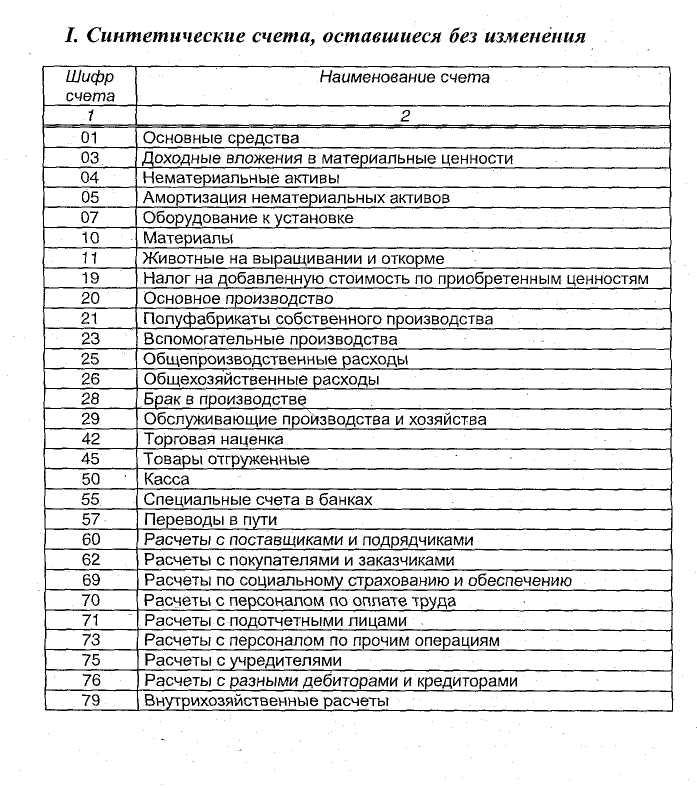

Основные бухгалтерские счета.

Инструкция по применению плана счетов бухгалтерского учета :: BusinessMan.ru

Инструкция по применению плана счетов бухгалтерского учета :: BusinessMan.ruНа любом действующем предприятии выполняется множество различных хозяйственных операций. В результате изменяются остатки средств и их источники в балансе. Информация о состоянии активов необходима для принятия верных управленческих решений. Однако формировать баланс после выполнения каждой операции не представляется возможным. В этой связи для отражения перемещения средств используются счета бухгалтерского учета. Рассмотрим далее их подробнее.

Структура

Счета бухгалтерского учета являются методом группировки отражения операций, пассива и актива. Для каждого из них предусмотрен двузначный номер и название. На них отражаются:

- Дебетовый оборот. Он является суммой всех операций, которые отражаются в соответствующей части счета без начального сальдо.

- Кредитовый оборот. Он представляет, соответственно, сумму операций, отраженных в кредите счета без начального остатка.

- Сальдо на начало и конец периода. Последний определяется по информации об исходном остатке в кредитовом и дебетовом оборотах.

Основные бухгалтерские счета

К ним относят:

- Актив. Эти бухгалтерские счета показывают имущество предприятия. Сальдо (остаток) на них может являться только дебетовым.

- Пассив. Эти статьи отражают источники средств компании. Сальдо в этом случае только кредитовое.

- Активно-пассивные бухгалтерские счета. На них показывают расчеты с подрядчиками и поставщиками, заказчиками и покупателями, подотчетными лицами и другими кредиторами и дебиторами.

В соответствии с проводимыми операциями, смешанный бухгалтерский бюджетный счет может в одном периоде иметь активную, а в другом — пассивную структуру. В этой связи сальдо может являться как кредитовым, так и дебетовым, либо одновременно и тем, и другим.

Актив

К нему относятся следующие бухгалтерские счета:

- Основные средства — 01.

- НМА — 04.

- Материалы — 10.

- Основное производство — 20.

- Готовые изделия — 43.

- Касса — 50.

- Расчетные статьи — 51.

- Валютные счета — 52.

- Финансовые вложения — 58.

Пассив

В этой части баланса присутствуют такие бухгалтерские счета, как:

- Уставной капитал — 80.

- Резервные средства — 82.

- Добавочный капитал — 83.

- Убытки и прибыли — 99.

- Расчеты:

- по краткосрочным займам и кредитам — 66;

- по долгосрочным кредитам и займам — 67;

- с подрядчиками и поставщиками — 60;

- по налогам и сборам — 68;

- по социальному обеспечению и страхованию — 69;

- с работниками по оплате труда — 70.

Активно-пассивная часть

В нее входят:

- Прибыли и убытки — 99.

- Расчеты:

- с учредителями — 75;

- с подотчетными лицами — 71;

- с разными кредиторами и дебиторами — 76.

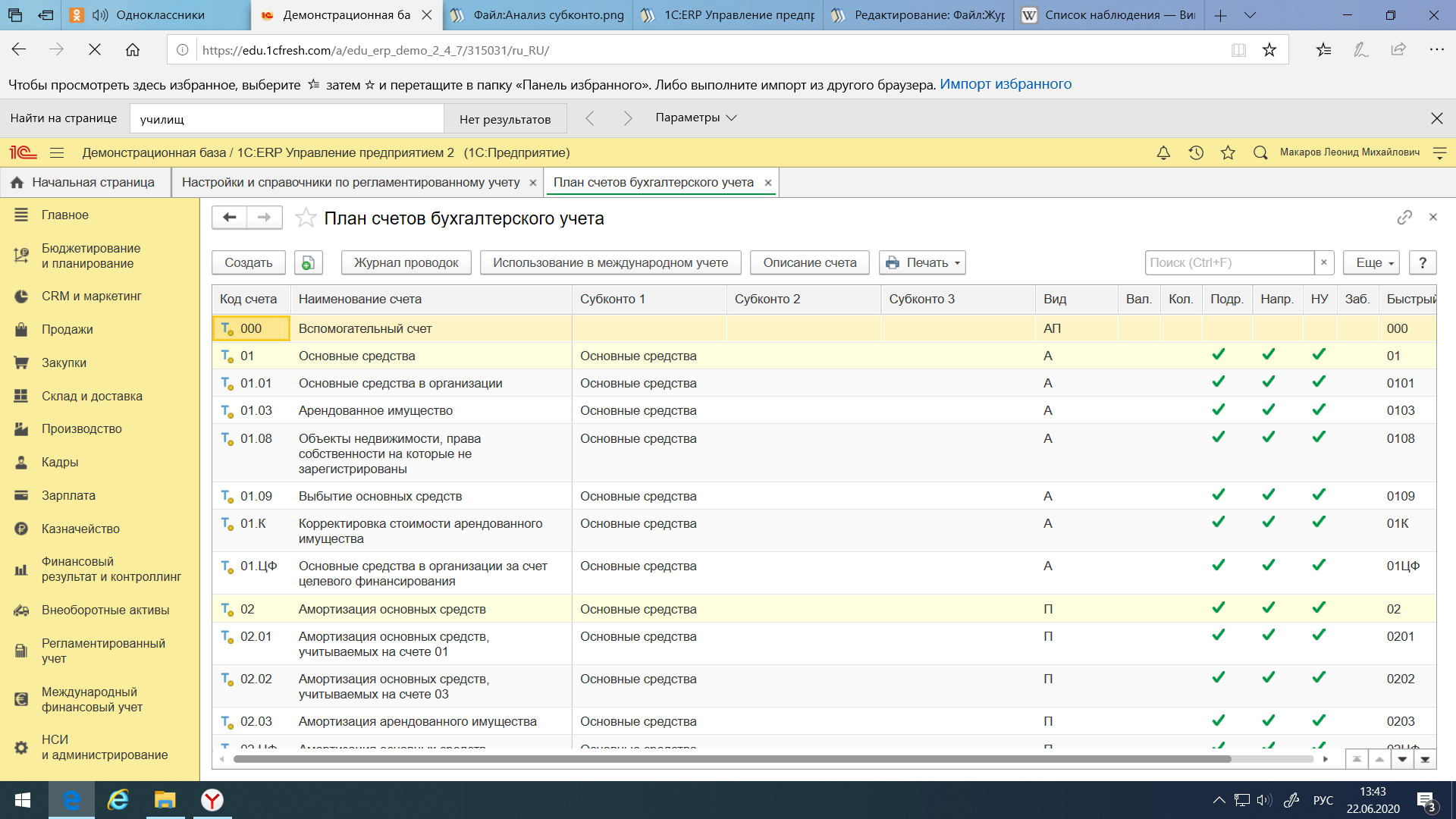

План счетов бухгалтерского учета финансово-хозяйственной деятельности

Он используется в компаниях любой формы собственности, использующих метод двойной записи. План разработан в соответствии с экономической классификацией счетов. В нем приводятся названия и коды статей первого и второго порядка. Он, как и Инструкция по применению плана бухгалтерских счетов, утвержден Приказом Минфина №94н.

Разделы

Их всего 8:

- Внеоборотные активы.

- Запасы производства.

- Производственные затраты.

- Готовые изделия.

- Деньги.

- Расчеты.

- Капитал.

- Финансовый результат.

Отдельным разделом выделяют забалансовые счета.

Методический материал

Инструкция по применению плана счетов бухгалтерского учета включает в себя:

- Экономическое содержание, структуру и назначение каждой статьи.

- Порядок, в соответствии с которым ведется синтетический учет.

- Типовую схему корреспонденции статей.

На балансовых счетах отражаются сведения о наличии и перемещении имущества фирмы, а также источниках его формирования.

Забалансовые статьи

Они показывают информацию о ценностях, которые не принадлежат компании. Такое имущество может находиться в пользовании и распоряжении (не в собственности) определенное время. К примеру, взятые в аренду основные средства (сч. 001). Инструкция по применению Плана счетов бухгалтерского учета не предусматривает отражение этой информации в балансе. Операции на таких статьях приводятся без использования двойной записи. Приход учитывается по дебету, выбытие и расход — по кредиту. Забалансовые статьи не имеют корреспонденции.

Экономическое содержание

Инструкция по бухгалтерским счетам устанавливает три категории по данному признаку. В методическом материале приводятся особенности отражения информации по ним. В частности:

- Счета хозяйственных средств характеризуют состояние средств на определенную дату.

Эти счета все активные. Они имеют дебетовое сальдо. Ведение аналитического учета осуществляется в денежном и натуральном выражении по каждому виду средств. Кредитовый оборот показывает расход, а дебетовый — поступление.

Эти счета все активные. Они имеют дебетовое сальдо. Ведение аналитического учета осуществляется в денежном и натуральном выражении по каждому виду средств. Кредитовый оборот показывает расход, а дебетовый — поступление. - Счета по источникам хозяйственных ср-в отражают состояние на определенную дату. Эти статьи формируют пассив баланса. Инструкция по применению бухгалтерских счетов предусматривает отражение сведений отдельно на каждый источник, как правило, в денежном выражении. Увеличение показывается по кредиту, расход — по дебету; сальдо — кредитовое.

- Счета по финансовым результатам и хозяйственным процессам необходимы для обеспечения контроля над процессами снабжения (заготовления), производства и продажи. Эти статьи включены в актив баланса.

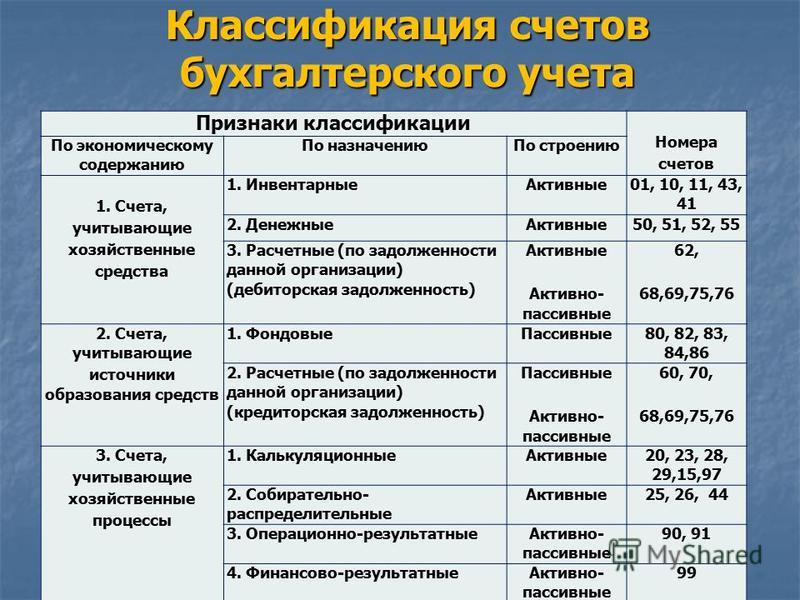

Классификация по структуре и назначению

В системе учета выделяют:

- Регулирующие счета. По ним уточняется стоимостная характеристика объектов, которые отражаются на базовых статьях. Они не обладают самостоятельным значением, а несут дополняющую функцию.

- Операционные счета. Эти статьи используются для отражения расходов, которые касаются выполнения операций в ходе заготовления, выпуска и продажи продукции, изделий, услуг, работ.

- Финансово-результатные счета. Они необходимы для выявления показателей сопоставления доходов и затрат, связанных с их получением, установления прибыли и убытка предприятия.

- Инвентарные счета. На них отражаются деньги и материальные ценности компании, в числе которых и ценные бумаги.

- Фондовые счета показывают источники образования собственных средств компании: добавочный, уставной и резервный капиталы, целевое финансирование, нераспределенную прибыль. По их кредиту отражается увеличение активов, по дебету — затраты (использование).

- Расчетные счета. Эти статьи используются для обобщения сведений о состоянии взаимодействия с кредиторами и дебиторами компании.

Корреспонденция

Хозяйственная операция рассматривается в качестве задокументированного факта деятельности. Он оказывает влияние на денежное состояние предприятия. Отражение каждой операции осуществляется с использованием метода двойной записи на счетах бухучета. Она также именуется корреспонденцией. Двойная запись представляет собой отражение операции по дебету одной и кредиту другой статьи баланса. Кодировка с использованием счетов бухучета именуется бухгалтерской проводкой. Содержание операции, ее сумма, номер первичной документации, в соответствии с которой совершается запись, корреспонденция указываются в Журнале регистрации.

Он оказывает влияние на денежное состояние предприятия. Отражение каждой операции осуществляется с использованием метода двойной записи на счетах бухучета. Она также именуется корреспонденцией. Двойная запись представляет собой отражение операции по дебету одной и кредиту другой статьи баланса. Кодировка с использованием счетов бухучета именуется бухгалтерской проводкой. Содержание операции, ее сумма, номер первичной документации, в соответствии с которой совершается запись, корреспонденция указываются в Журнале регистрации.

Расчет

Бухгалтерский счет прикрепляется к каждому объекту хозяйственных средств и источнику. Как выше было сказано, все статьи разделены на три категории. Рассмотрим порядок расчета для активной части.

Отражение начального остатка осуществляется по Д. По нему также показывают поступление (увеличение) хозяйственных средств. По К отражают их выбытие (уменьшение). Конечный остаток будет всегда дебетовым, либо равным нулю (при отсутствии средств). В процессе подсчета оборотов (итогов) могут иметь место следующие случаи:

В процессе подсчета оборотов (итогов) могут иметь место следующие случаи:

- Результат оборота по Д равен показателю по К, Ск=0 при Сн равном 0.

- Величина по Д > итога по К, Ск будет дебетовым.

Расчет пассива

Отражение начального остатка осуществляется всегда по К. Конечное сальдо будет кредитовым. При расчете могут быть такие случаи:

- Показатель оборота по Д равен итогу по К, Ск=0 при Сн равном нулю.

- Результат по Д < значения по К, Ск будет кредитовым.

Оборотно-сальдовая ведомость

Она представлена в качестве сводки остатков по счетам бухучета за конкретный временной промежуток. В бланк оборотно-сальдовой ведомости переносятся:

- Наименования статей.

- Начальное сальдо.

- Кредитовые и дебетовые обороты за определенный (отчетный) период.

- Конечный остаток.

После подсчета по всем графам получается три пары равенства:

- Начальное сальдо по Д должно соответствовать этому же показателю по К.

- Итог оборота по Д равняется этой же величине по К.

- Конечное сальдо по Д соответствует этому же показателю по К.

Баланс

Он представляет собой метод экономической группировки и обобщения сведений об имуществе компании по размещению и составу. В нем также отражается информация по источникам формирования ценностей в денежном выражении на конкретную дату. Бухгалтерский баланс считается важнейшей формой отчетности предприятия. По ней можно оценить денежное состояние компании. В баланс включены активная и пассивная части. Их итоги равны. В активе отражается конкретное имущество, которое находится в собственности компании. Пассивная часть показывает источники его формирования.

Заключение

Бухгалтерская деятельность имеет ключевое значение для предприятия. Отчетность позволяет не только проследить перемещение средств, выявить наиболее перспективные источники их поступления. Составление баланса, учет операций облегчает контроль над деятельностью компании. Показатели используются в анализе работы предприятия. От них зависят перспективы развития производства. Отчетность имеет ключевое значение и при формировании налоговой документации. В этой связи специалист должен уметь не только разбираться в наименованиях счетов и средств, которые отражаются на них. Необходимо понимать порядок, в соответствии с которым информация должна на них указываться. Для облегчения работы со счетами утверждена соответствующая Инструкция. В ней приведены все необходимые сведения, касающиеся специфики расчета и отражения средств по статьям баланса.

Показатели используются в анализе работы предприятия. От них зависят перспективы развития производства. Отчетность имеет ключевое значение и при формировании налоговой документации. В этой связи специалист должен уметь не только разбираться в наименованиях счетов и средств, которые отражаются на них. Необходимо понимать порядок, в соответствии с которым информация должна на них указываться. Для облегчения работы со счетами утверждена соответствующая Инструкция. В ней приведены все необходимые сведения, касающиеся специфики расчета и отражения средств по статьям баланса.

План счетов — структурированная документация, позволяющая отнести те или иные операции в соответствующие разделы. Последовательное обобщение сведений позволяет совершить точные вычисления, определить ключевые показатели. Ни одно работающее предприятие не обходится без составления бухгалтерской отчетности. Специалист, занимающийся этой работой, должен быть внимательным и обладать определенными знаниями. Ошибки при составлении документации достаточно сложно исправить.

Для корректировки недочетов разработан определенный порядок. Неверно составленная отчетность, неправильное отражение операций по счетам формирует соответствующие выводы. На основании их руководство компании принимает управленческие решения. Если в расчетах или указании операций была допущена ошибка, то и анализ, а также планирование дальнейшей деятельности будет также неверным.

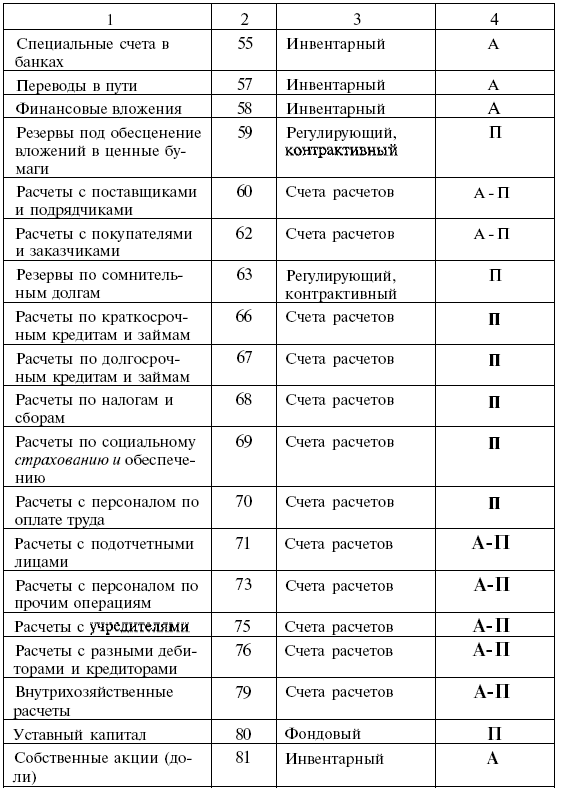

| номер | счет имена | тип | Деталь счета | |

|---|---|---|---|---|

Раздел I. Внеоборотные активы |

||||

| 01 | Основные средства | Активные | Инвентарный | |

| 02 | Амортизация основных средств | Пассивные | Регулирующий,контрактивный | |

| 03 | Доходные вложения в материальные ценности | Активные | Инвентарный | |

| 04 | Нематериальные активы | Активные | Инвентарный | |

| 05 | Амортизация нематериальных активов | Пассивные | Регулирующий,контрактивный | |

| 07 | Оборудование к установке | Активные | Инвентарный | |

| 08 | Вложения во внеоборотные активы | Активные | Инвентарный | |

| 08-1 | Приобретение земельных участков | Активные | Инвентарный | |

| 08-2 | Приобретение объектов природопользования | Активные | Инвентарный | |

| 08-3 | Строительство объектов основных средств | Активные | Инвентарный | |

| 08-4 | Приобретение объектов основных средств | Активные | Инвентарный | |

| 08-5 | Приобретение нематериальных активов | Активные | Инвентарный | |

| 08-6 | Перевод молодняка животных в основное стадо | Активные | Инвентарный | |

| 08-7 | Приобретение взрослых животных | Активные | Инвентарный | |

| 09 | Отложенные налоговые активы | Активные | Инвентарный | |

Раздел II. Производственные запасы Производственные запасы |

||||

| 10 | Материалы | Активные | Инвентарный | |

| 10-1 | Сырье и материалы | Активные | Инвентарный | |

| 10-2 | Покупные полуфабрикаты и комплектующие изделия, конструкции и детали | Активные | Инвентарный | |

| 10-3 | Топливо | Активные | Инвентарный | |

| 10-4 | Тара и тарные материалы | Активные | Инвентарный | |

| 10-5 | Запасные части | Активные | Инвентарный | |

| 10-6 | Прочие материалы | Активные | Инвентарный | |

| 10-7 | Материалы, переданные в переработку на сторону | Активные | Инвентарный | |

| 10-8 | Строительные материалы | Активные | Инвентарный | |

| 10-9 | Инвентарь и хозяйственные принадлежности | Активные | Инвентарный | |

| 10-10 | Специальная оснастка и специальная одежда на складе | Активные | Инвентарный | |

| 10-11 | Специальная оснастка и специальная одежда в эксплуатации | Активные | Инвентарный | |

| 11 | Животные на выращивании и откорме | Активные | Инвентарный | |

| 14 | Резервы под снижение стоимости материальных ценностей | Пассивные | Регулирующий,контрактивный | |

| 15 | Заготовление и приобретение материальных ценностей | Активные | Калькуляционный,инвентарный | |

| 16 | Отклонение в стоимости материальных ценностей | Активно-пассивные | Регулирующий,контрарно — дополнительный | |

| 19 | Налог на добавленную стоимость по приобретенным ценностям | Активные | Расчетный | |

| 19-1 | Налог на добавленную стоимость при приобретении основных средств | Активные | Расчетный | |

| 19-2 | Налог на добавленную стоимость по приобретенным нематериальным активам | Активные | Расчетный | |

| 19-3 | Налог на добавленную стоимость по приобретенным материально-производственным запасам | Активные | Расчетный | |

Раздел III. Затраты на производство Затраты на производство |

||||

| 20 | Основное производство | Активные | Калькуляционный,инвентарный | |

| 21 | Полуфабрикаты собственного производства | Активные | Инвентарный | |

| 23 | Вспомогательные производства | Активные | Калькуляционный,инвентарный | |

| 25 | Общепроизводственные расходы | Активные | Калькуляционный, собирательно — распределительный | |

| 26 | Общехозяйственные расходы | Активные | Калькуляционный, собирательно — распределительный | |

| 28 | Брак в производстве | Активно-пассивные | Калькуляционный, собирательно — распределительный | |

| 29 | Обслуживающие производства и хозяйства | Активные | Калькуляционный,инвентарный | |

| 30-1 | Возведение временных (титульных) сооружений | Активные | Калькуляционный,инвентарный | |

| 30-2 | Возведение временных (нетитульных) сооружений | Активные | Калькуляционный,инвентарный | |

Раздел IV. Готовая продукция и товары Готовая продукция и товары |

||||

| 40 | Выпуск продукции (работ, услуг) | Активные | Инвентарный | |

| 41 | Товары | Активные | Инвентарный | |

| 41-1 | Товары на складах | Активные | Инвентарный | |

| 41-2 | Товары в розничной торговле | Активные | Инвентарный | |

| 41-3 | Тара под товаром и порожняя | Активные | Инвентарный | |

| 41-4 | Покупные изделия | Активные | Инвентарный | 43 | Готовая продукция | Активные | Инвентарный |

| 44 | Расходы на продажу | Активные | Калькуляционный, собирательно — распределительный | |

| 45 | Товары отгруженные | Активные | Расчетный | |

| 46 | Выполненные этапы по незавершенным работам | Активные | Инвентарный | |

Раздел V. Денежные средства Денежные средства |

||||

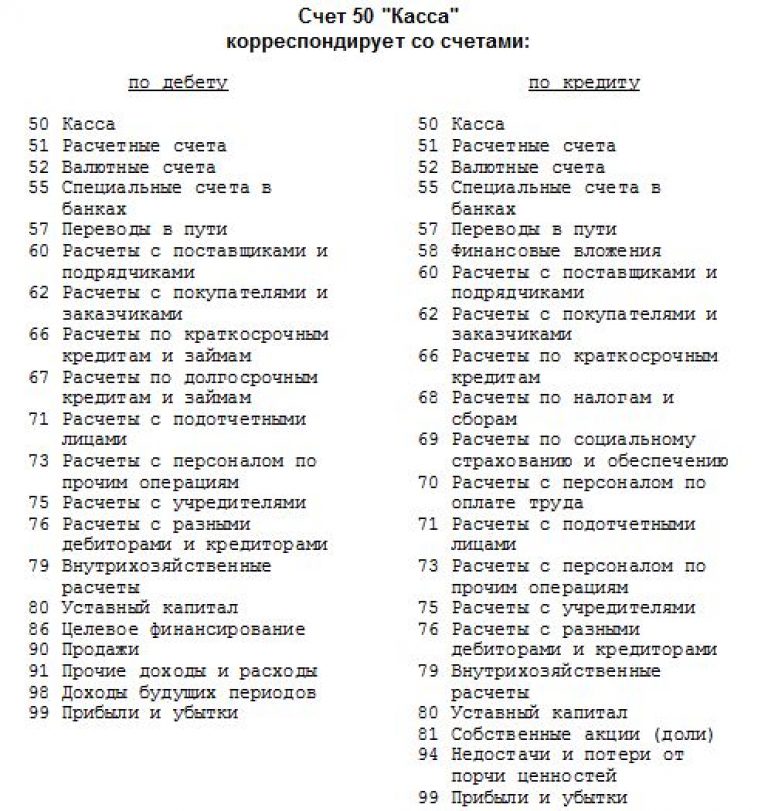

| 50 | Касса | Активные | Инвентарный | |

| 50-1 | Касса организации | Активные | Инвентарный | |

| 50-2 | Операционная касса | Активные | Инвентарный | |

| 50-3 | Денежные документы | Активные | Инвентарный | |

| 51 | Расчетные счета | Активные | Инвентарный | |

| 52 | Валютные счета | Активные | Инвентарный | |

| 55 | Специальные счета в банках | Активные | Инвентарный | |

| 55-1 | Аккредитивы | Активные | Инвентарный | |

| 55-2 | Чековые книжки | Активные | Инвентарный | |

| 55-3 | Депозитные счета | Активные | Инвентарный | |

| 57 | Переводы в пути | Активные | Инвентарный | |

| 58 | Финансовые вложения | Активные | Инвентарный | |

| 58-1 | Паи и акции | Активные | Инвентарный | |

| 58-2 | Долговые ценные бумаги | Активные | Инвентарный | |

| 58-3 | Предоставленные займы | Активные | Инвентарный | |

| 58-4 | Вклады по договору простого товарищества | Активные | Инвентарный | |

| 59 | Резервы под обесценение финансовых вложений | Активные | Регулирующий,контрактивный | |

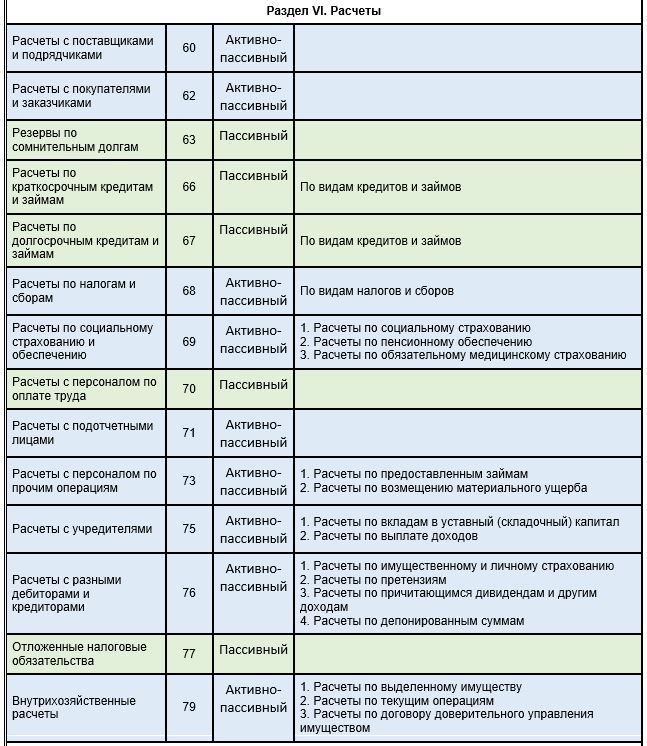

Раздел VI. Расчеты Расчеты |

||||

| 60 | Расчеты с поставщиками и подрядчиками | Активно-пассивные | Расчетный | |

| 62 | Расчеты с покупателями и заказчиками | Активно-пассивные | Расчетный | |

| 63 | Резервы по сомнительным долгам | Пассивные | Регулирующий,контрактивный | |

| 66 | Расчеты по краткосрочным кредитам и займам | Пассивные | Расчетный | |

| 67 | Расчеты по долгосрочным кредитам и займам | Пассивные | Расчетный | |

| 68 НДС | Расчеты по налогам и сборам | Пассивные | Расчетный | |

| 68 НДФЛ | Расчеты по налогам и сборам | Пассивные | Расчетный | |

| 68 НПАД | Расчеты по налогам и сборам | Пассивные | Расчетный | |

| 68-Налог на прибыль | Расчеты по налогам и сборам | Пассивные | Расчетный | |

| 68-Налог с продаж | Расчеты по налогам и сборам | Пассивные | Расчетный | |

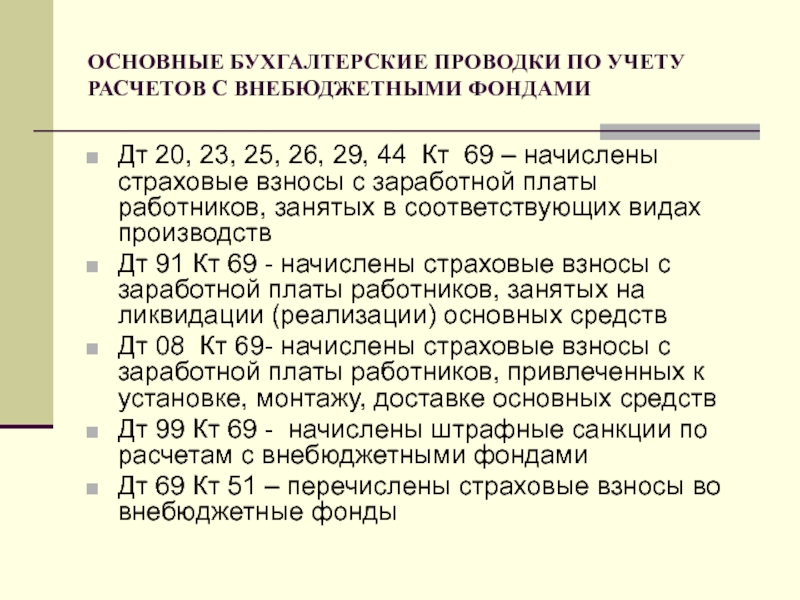

| 69 | Расчеты по социальному страхованию и обеспечению | Пассивные | Расчетный | |

| 69-1 | Расчеты по социальному страхованию | Пассивные | Расчетный | |

| 69-2 | Расчеты по пенсионному обеспечению | Пассивные | Расчетный | |

| 69-3 | Расчеты по обязательному медицинскому страхованию | Активные | Инвентарный | |

| 70 | Расчеты с персоналом по оплате труда | Активно-пассивные | Расчетный | |

| 71 | Расчеты с подотчетными лицами | Активно-пассивные | Расчетный | |

| 73 | Расчеты с персоналом по прочим операциям | Активно-пассивные | Расчетный | |

| 73-1 | Расчеты по предоставленным займам | Активно-пассивные | Расчетный | |

| 73-2 | Расчеты по возмещению материального ущерба | Активно-пассивные | Расчетный | |

| 75 | Расчеты с учредителями | Активно-пассивные | Расчетный | |

| 75-1 | Расчеты по вкладам в уставный (складочный) капитал | Активно-пассивные | Расчетный | |

| 75-2 | Расчеты по выплате доходов | Активно-пассивные | Расчетный | |

| 76 | Расчеты с разными дебиторами и кредиторами | Активно-пассивные | Расчетный | |

| 76-1 | Расчеты по имущественному и личному страхованию | Активно-пассивные | Расчетный | |

| 76-2 | Расчеты по претензиям | Активно-пассивные | Расчетный | |

| 76-3 | Расчеты по причитающимся дивидендам и другим доходам | Активно-пассивные | Расчетный | |

| 76-4 | Расчеты по депонированным суммам | Активно-пассивные | Расчетный | |

| 76-5 | Расчеты с дебиторами и кредиторами | Активные | Инвентарный | |

| 77 | Отложенные налоговые обязательства | Пассивные | Расчетный | |

| 79 | Внутрихозяйственные расчеты | Активно-пассивные | Расчетный | |

| 79-1 | Расчеты по выделенному имуществу | Активно-пассивные | Расчетный | |

| 79-2 | Расчеты по текущим операциям | Активно-пассивные | Расчетный | |

| 79-3 | Расчеты по договору доверительного управления имуществом | Активно-пассивные | Расчетный | |

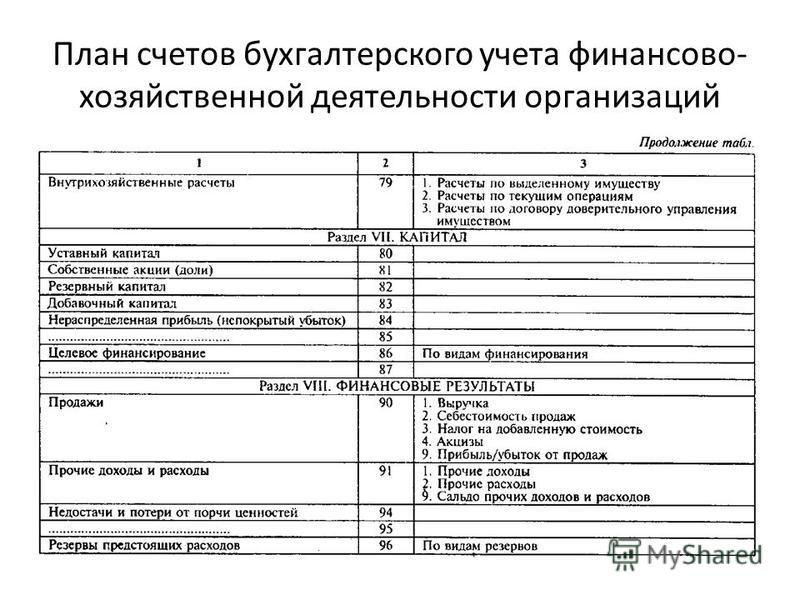

Раздел VII. Капитал Капитал |

||||

| 80 | Уставный капитал | Пассивные | Фондовый | |

| 81 | Собственные акции (доли) | Активные | Фондовый | |

| 82 | Резервный капитал | Пассивные | Фондовый | |

| 83 | Добавочный капитал | Пассивные | Фондовый | |

| 84 | Нераспределенная прибыль (непокрытый убыток) | Активно-пассивные | Фондовый | |

| 86 | Целевое финансирование | Пассивные | ||

Раздел VIII. Финансовые результаты Финансовые результаты |

||||

| 90 | Продажи | Активно-пассивные | Сопоставляющий | |

| 90-1 | Выручка | Активно-пассивные | Сопоставляющий | |

| 90-2 | Себестоимость продаж | Активно-пассивные | Сопоставляющий | |

| 90-3 | Налог на добавленную стоимость | Активно-пассивные | Сопоставляющий | |

| 90-4 | Акцизы | Активно-пассивные | Сопоставляющий | |

| 90-5 | Экспортные пошлины | Активно-пассивные | Сопоставляющий | |

| 90-9 | Прибыль / убыток от продаж | Активно-пассивные | Сопоставляющий | |

| 91 | Прочие доходы и расходы | Активно-пассивные | Сопоставляющий | |

| 91-1 | Прочие доходы | Активно-пассивные | Сопоставляющий | |

| 91-2 | Прочие расходы | Активно-пассивные | Сопоставляющий | |

| 91-9 | Сальдо прочих доходов и расходов | Активно-пассивные | Сопоставляющий | |

| 94 | Недостачи и потери от порчи ценностей | Активно-пассивные | Калькуляционный, собирательно — распределительный | |

| 96 | Резервы предстоящих расходов | Пассивные | ||

| 97 | Расходы будущих периодов | Активные | ||

| 98 | Доходы будущих периодов | Пассивные | Инвентарный | |

| 98-1 | Доходы, полученные в счет будущих периодов | Пассивные | Калькуляционный, собирательно — распределительный | |

| 98-2 | Безвозмездные поступления | Пассивные | Калькуляционный, собирательно — распределительный | |

| 98-3 | Предстоящие поступления задолженности по недостачам, выявленным за прошлые годы | Пассивные | Калькуляционный, собирательно — распределительный | |

| 98-4 | Разница между суммой, подлежащей взысканию с виновных лиц, и стоимостью по недостачам ценностей | Пассивные | Калькуляционный, собирательно — распределительный | |

| 99 | Прибыли и убытки | Активно-пассивные | Финансово — результатный | |

Забалансовые счета |

||||

| 001 | Арендованные основные средства | Активные | Инвентарный | |

| 002 | Товарно-материальные ценности, принятые на ответственное хранение | Активные | Инвентарный | |

| 003 | Материалы, принятые в переработку | Активные | Инвентарный | |

| 004 | Товары, принятые на комиссию | Активные | Инвентарный | |

| 005 | Оборудование, принятое для монтажа | Активные | Инвентарный | |

| 006 | Бланки строгой отчетности | Активные | Инвентарный | |

| 007 | Списанная в убыток задолженность неплатежеспособных дебиторов | Активные | Расчетный | |

| 008 | Обеспечения обязательств и платежей полученные | Активные | Расчетный | |

| 009 | Обеспечения обязательств и платежей выданные | Активные | Расчетный | |

Классификация счетов бухгалтерского учета Текст научной статьи по специальности «Экономика и бизнес»

ПРОБЛЕМЫ УЧЕТА

КЛАССИФИКАЦИЯ СЧЕТОВ БУХГАЛТЕРСКОГО УЧЕТА

С. Н. ПОЛЕНОВА,

Н. ПОЛЕНОВА,

кандидат экономических наук, доцент кафедры бухгалтерского учета Финансовой академии при Правительстве РФ

Достоверность показателей, формируемых в бухгалтерском учете в целях решения стоящих перед ним задач, напрямую зависит окупности счетов синтетического учета, используемых организацией, и правильности их применения. Такая совокупность должна давать возможность субъектам хозяйствования получать информацию, которая удовлетворяет следующим требованиям:

— всесторонне характеризует деятельность организаций;

— позволяет оперативно принимать управленческие решения;

— дает возможность контролировать выполнение плановых заданий;

— способствует выявлению резервов улучшения деятельности как в целом по организации, так и по его структурным подразделениям;

— позволяет организовать контроль движения имущества и обязательств организации, хозяйственных явлений и процессов;

— дает возможность с наименьшими затратами составлять как внутреннюю, так и внешнюю бухгалтерскую отчетность и др.

Наряду с этим совокупность счетов не должна быть громоздкой и сложной. Она должна быть построена по принципу получения максимальной учетной информационной совокупности при минимальных трудовых затратах.

Многочисленность и разнообразие учетных объектов, необходимость выполнения задач бухгалтерского учета и требований к нему предопределяют широкую совокупность счетов бухгалтерского учета, различающихся между собой по назначению, структуре, экономическому содержанию и другим признакам. Для упорядочения номенклатуры счетов, облегчения понимания их содержания, порядка ведения записей на счетах и определения необходимых учетных и отчетных

показателей используется их группировка по определенным признакам. Признаки, лежащие в основе классификации счетов бухгалтерского учета, должны быть наиболее существенными, а совокупность счетов, включаемых в отдельные группы, — обладать общими свойствами.

Знание общих свойств счетов, объединенных в конкретные группы, облегчает понимание их назначения и использования, а также порядок формирования учетных и отчетных показателей.

Наиболее типичными признаками, используемыми для классификации бухгалтерских счетов, являются структура (строение) счета и его назначение, атакже экономическое содержание (рис. 1).

Структура или строение счета определяется его учетным назначением, т. е. ролью в процессе отражения объектов бухгалтерского учета. Так, счет 43 «Готовая продукция» предназначен для учета состояния, поступления и продажи готовой продукции, счет 20 «Основное производство» используется для учета фактической себестоимости произведенной продукции, а счет 90 «Продажи» — для расчета финансового результата (прибыли или убытка) от продажи этой продукции. Структура счета позволяет понять, как отражается на счете объект бухгалтерского учета.

Экономическое содержание счета зависит от объекта бухгалтерского учета, который отражается на счете, открываемом в соответствии с типовым планом счетов синтетического учета: вида имущества, обязательств, хозяйственного процесса (заготовления, производства, продажи). Экономическое содержание счета определяет, какой объект учета отражается на счетах.

Группами счетов по назначению и их структуре (строению) являются:

— основные счета;

— регулирующие счета;

— операционные счета;

Структура счета и его назначение

Признаки классификации бухгалтерских счетов

Экономическое содержание

Рис. 1. Типичные признаки классификации счетов бухгалтерского учета

1. Типичные признаки классификации счетов бухгалтерского учета

— финансово-результатные счета;

— забалансовые счета.

Основные счета предназначены для учета движения имущества организации и изменений в ее обязательствах (источниках образования имущества) (рис. 2).

Счета, называемые основными, получили свое название из-за того, что имущество организации, учитываемое на соответствующих счетах, составляет основу ведения хозяйственной деятельности. Многочисленные хозяйственные операции, возникающие в процессе работы организации, обязательно затрагивают те или иные бухгалтерские счета, относимые к основным счетам.

Основные счета одновременно являются балансовыми счетами, поскольку остатки счетов, исчисляемые по окончании каждого отчетного периода (месяца, квартала, полугодия, девяти месяцев, года), используются для составления бухгалтерского баланса.

Назначение и структура счетов, на которых учитываются размещение имущества по его видам, отличаются от назначения и структуры счетов обязательств, а сами основные счета разделяются на активные, пассивные и активно-пассивные счета.

Рис. 2. Виды основных счетов

Инвентарные счета

ОСНОВНЫЕ АКТИВНЫЕ СЧЕТА

Расчетные счета

Рис. 3. Группы основных активных счетов

Учет имущества на основных активных счетах обычно ведут таким образом, чтобы его движение не смешивалось с отражением операций по расчету финансовых результатов от их выбытия. Записи на счетах производятся в одинаковой оценке по дебету и кредиту основных активных счетов, а для учета финансовых результатов или изменений в оценке (при начислении амортизации основных средств, нематериальных активов) используются специально предназначенные для учета таких операций счета.

По дебету основных активных счетов показывается сумма увеличения имущества организации в связи с получением дополнительных средств или изменением их состава, а по кредиту — сумма уменьшения данных ресурсов в результате выбытия видов имущества или изменения их состава. Дебетовый остаток основных активных счетов означает наличие конкретного вида имущества на определенную дату.

Основные активные счета могут быть разделены на две группы: инвентарные и расчетные счета (рис. 3).

Инвентарные счета характеризуются тем, что на них ведется учет имущества организации (основных средств, нематериальных активов, материалов, сырья, товаров, готовой продукции и др.) в натуральной форме и в форме денежных средств в кассе, находящихся под материальной ответственностью должностных лиц (кассиров, заведующих складами, продавцов, кладовщиков и др.).

Расчетными счетами, являющимися по отношению к балансу активными, называют счета учета дебиторской задолженности.

Основные пассивные счета предназначены для учета изменений в источниках образования имущества организации (обязательствах). По кредиту основных пассивных счетов ведется учет сумм роста обязательств организации по отношению к юридическим и физическим лицам и изменений состава этих обязательств. Дебет основных пассивных счетов предназначен для отражения сумм уменьшения определенных источников имущества организации (обязательств) в результате изменений их состава. Кредитовый остаток основного пассивного счета характеризует сумму конкретных обязательств (состояние источника имущества) на определенную дату.

Основные пассивные счета подразделяются на две группы: фондовые и расчетные счета (рис. 4).

Фондовые счета используются для учета собственных источников образования имущества организации. Расчетные счета, входящие в группу основных пассивных счетов, необходимы для учета привлеченных источников имущества (временных обязательств) в результате возникновения задолженности юридическим и физическим лицам.

Расчетные счета, входящие в группу основных пассивных счетов, необходимы для учета привлеченных источников имущества (временных обязательств) в результате возникновения задолженности юридическим и физическим лицам.

Основные активно-пассивные счета служат для учета расчетных взаимоотношений организации с юридическими и физическими лицами по операциям, результатом которых является возникновение дебиторской и кредиторской задолженности попеременно. В бухгалтерском учете отражение операций, приводящих к возникновению дебиторской или кредиторской задолженности, осуществляется на одном синтетическом счете. Поэтому на отчетную дату на этом счете может быть исчислен одновременно дебетовый и кредитовый остаток, имеющий название развернутый остаток или развернутое сальдо. Развернутый остаток получают поданным оборотной или сальдовой ведомости по счетам аналитического учета, где учет организуется в разрезе отдельных дебиторов и кредиторов.

По дебету основных активно-пассивных счетов отражают суммы увеличения дебиторской задолженности и уменьшения кредиторской задолженности, а по кредиту — уменьшение дебиторской задолженности и увеличение кредиторской задолженности. Дебетовый развернутый остаток основного активно-пассивного счета показывает состояние дебиторской задолженности на отчетную дату, а кредитовый развернутый остаток — кредиторской задолженности. При состав-

Дебетовый развернутый остаток основного активно-пассивного счета показывает состояние дебиторской задолженности на отчетную дату, а кредитовый развернутый остаток — кредиторской задолженности. При состав-

Фондовые счета

ОСНОВНЫЕ ПАССИВНЫЕ СЧЕТА

Расчетные счета

Рис. 4. Группы пассивных счетов

РЕГУЛИРУЮЩИЕ СЧЕТА [

J П 1 J П 1 и П 1

Контрарные счета

Дополнительные счета

Рис. 5. Группы регулирующих счетов в зависимости от их структуры

лении бухгалтерского баланса дебетовый остаток основного активно-пассивного счета приводится в активе, а кредитовый — в пассиве баланса.

В действующем плане счетов бухгалтерского учета отдельные счета, являющиеся основными активно-пассивными, разделены на активные и пассивные счета с помощью субсчетов. Так, счет 75 «Расчеты с учредителями» имеет два субсчета: субсчет 1 «Расчеты по вкладам в уставный (складочный) капитал», являющийся активным, и субсчет2 «Расчеты по выплате доходов», относящийся к пассивным счетам. Строение таких субсчетов дает возможность не смешивать разные по экономическому смыслу хозяйственные операции, а на выделенных субсчетах показывать однородные операции.

Регулирующие счета используются для уточнения оценки имущества организации и ее обязательств. Они открываются в развитие основных счетов бухгалтерского учета и предназначены для дополнения данных счетов (путем суммирования) определенными суммами или их вычета (уменьшения).

Ведение регулирующих счетов позволяет:

— динамично представить изменения объектов бухгалтерского учета;

— организовать учет имущества в разных оценках;

— дать более точную качественную характеристику имущества и обязательств организации.

В зависимости от структуры регулирующие счета делятся на следующие группы: контрарные, дополнительные, контрарно-дополнительные (рис. 5).

Контрарные счета включены в план счетов бухгалтерского учета для уточнения (уменьшения) показателей на счетах учета имущества и обязательств организации.

Контрарные счета могут быть двух видов: контрактивные и контрпассивные. Контрактивными счетами являются противоположные активным счетам, а контрпассивные — противоположные пассивным счетам.

Контрактивные счета применяются для снижения стоимости имущества организации, учитываемого на основных активных счетах. Суммы на основных активных счетах уточняются в соответствии с требованиями нормативных документов. По кредиту контрактивных счетов отражается увеличение сумм, предусмотренных к вычету из основных активных счетов, в развитие которых предусмотрены регулирующие счета. Контрактивные счета дебетуются на величину уменьшения сумм, предусмотренных к вычету из ос-

Контрактивные счета дебетуются на величину уменьшения сумм, предусмотренных к вычету из ос-

Контрарно-дополнительньн счета

новных активных счетов, а кредитовый остаток исчисляется для исключения его из дебетового остатка основного активного счета на отчетную дату. К контрактивным счетам относятся счет 02 «Амортизация основных средств», счет 05 «Амортизация нематериальных активов» и др.

Контрпассивные счета необходимы для уменьшения сумм обязательств организации на основных пассивных счетах. На контрпассивных счетах отражаются вычеты из сумм, учитываемых на основных пассивных счетах, в развитие которых открыты эти регулирующие счета. По дебету контрпассивного счета ведется учет увеличения сумм, подлежащих вычету из сумм основных пассивных счетов, в развитие которых открыты соответствующие регулирующие счета. Кредитовый оборот контрпассивных счетов характеризует величину, на которую произошло уменьшение регулируемых сумм на основных пассивных счетах. Дебетовый остаток показывает сумму, на которую следует уменьшить остаток основного пассивного счета, к которому открыт соответствующий регулирующий счет.

Дебетовый остаток показывает сумму, на которую следует уменьшить остаток основного пассивного счета, к которому открыт соответствующий регулирующий счет.

К контрпассивным счетам относятся счет 75 «Расчеты с учредителями», субсчет 1 «Расчеты по вкладам в уставный (складочный) капитал», счет 81 «Собственные акции, выкупленные у акционеров».

Дополнительные счета используются для дополнения (увеличения) показателей, сформированных на основных счетах, в развитие которых типовым планом счетов они были введены. Дополнительные счета ведутся в суммах, уточняющих отдельные виды имущества и обязательств организации.

Как и все счета бухгалтерского учета, дополнительные счета по отношению к балансу делятся на дополнительные активные и дополнительные пассивные счета.

Дополнительные активные счета необходимы для увеличения стоимости имущества организации, отраженного на основных активных счетах. По дебету дополнительных активных счетов показываются увеличения сумм, которые следует добавить к стоимости имущества на активных основных счетах. Суммы по кредиту дополнительных активных счетов показывают уменьшение (списание) сумм, добавленных к суммам, учтенным по дебету основных активных счетов. Дебетовый остаток на дополнительных активных счетах на отчетную дату свидетельствует о сумме, которая должна быть добавлена к дебетовому остатку соответствующего основного активного счета.

По дебету дополнительных активных счетов показываются увеличения сумм, которые следует добавить к стоимости имущества на активных основных счетах. Суммы по кредиту дополнительных активных счетов показывают уменьшение (списание) сумм, добавленных к суммам, учтенным по дебету основных активных счетов. Дебетовый остаток на дополнительных активных счетах на отчетную дату свидетельствует о сумме, которая должна быть добавлена к дебетовому остатку соответствующего основного активного счета.

Дополнительным активным счетом является счет 16 «Отклонения в стоимости материальных ценностей», открываемый в развитие основного

активного счета 15 «Заготовление и приобретение материальных ценностей».

Дополнительные пассивные счета предназначены для увеличения сумм обязательств организации на основных пассивных счетах. На дополнительных пассивных счетах отражаются суммы, которые необходимо добавить к суммам, представленным на основных пассивных счетах. Кредитовый оборот дополнительных пассивных счетов за отчетный период свидетельствует о суммах, которые следует присоединить к основному пассивному счету, а дебетовый — о суммах, присоединенных к основному пассивному счету за отчетный период. Кредитовый остаток дополнительного пассивного счета показывает сумму, которая должна быть добавлена к остатку основного пассивного счета, исчисленного на конец отчетного периода.

К дополнительному пассивному счету следует отнести счет 98 «Доходы будущих периодов», субсчет 4 «Разница между суммой, подлежащей взысканию с виновных лиц, и балансовой стоимостью по недостачам ценностей». Он открывается в развитие основного пассивного счета 73 «Расчеты с персоналом по прочим операциям», субсчет 2 «Расчеты по возмещению материального ущерба».

Контрарно-дополнительные счета предназначены для уменьшения или увеличения (дополнения) данных основных счетов бухгалтерского учета, в развитие которых они предусмотрены типовым планом счетов и которые используются для учета уточняющих сумм по отдельным видам имущества и обязательств организации. Они открываются в виде регулирующих счетов к основным активным счетам и к основным пассивным счетам.

Обороты по дебету и кредиту контрарно-дополнительных счетов объединяют разнородные операции. Такие счета могут одновременно иметь дебетовый и кредитовый остатки, исчисляемые по данным аналитических счетов.

Операционные счета необходимы для обеспечения возможности отдельного учета:

— хозяйственных процессов;

— однородных хозяйственных операций.

Операционные счета в учете хозяйственных процессов необходимы для формирования сведений:

— о фактической себестоимости (первоначальной стоимости) приобретения, заготовления и снабжения организации имуществом;

— о фактической себестоимости произведенной продукции, выполненныхработ, оказанныхуслуг;

— о фактическом финансовом результате (прибыли, убытке) от операций по обычной деятельности и прочих операций.

Операционные счета в учете однородных хозяйственных операций применяются для формирования

ОПЕРАЦИОННЫЕ СЧЕТА

Калькуляционные счета

Рис. 6. Группы операционных счетов

промежуточных показателей при отражении в учете хозяйственных процессов. Счета имеют не только техническое значение в обеспечении учетной регистрации хозяйственной деятельности, но и в контроле отдельных показателей, выявлении факторов, повлиявших на формирование учетных данных.

Группами операционных счетов в типовом плане счетов бухгалтерского учета, представленными нарис. 6, являются:

— собирательно-распределительные счета, предназначенные для сбора отдельных затрат и последующего их распределения;

— калькуляционные счета, необходимые для сбора затрат, составляющих себестоимость продукции, работ, услуг, и их калькулирования.

Собирательно-распределительные счета применяются в учетном процессе для сбора затрат, которые в момент принятия их к учету нельзя (в соответствии с нормативными актами или принятой практикой по положениям учетной политики) или нецелесообразно относить на соответствующие счета. Нецелесообразность их непосредственного отнесения на соответствующие счета затрат определяется необходимостью расчета их величины по местам возникновения затрат (цехам, производствам, переделам, отделениям и др.), видам продукции, ее сортам и др.

В дебете собирательно-распределительных счетов в течение отчетного периода отражается совокупность затрат, подлежащих распределению по окончании этого периода. Кредит содержит сумму списанных (распределенных и перечисленных по назначению) затрат. Обычно такие счета не имеют остатка, а учтенные затраты в полной сумме подлежат списанию по назначению на соответствующие синтетические счета.

Группа собирательно-распределительных счетов включает счет 25 «Общепроизводственные расходы», счет 26 «Общехозяйственные расходы», счет 44 «Расходы на продажу» и др.

Разновидностью собирательно-распределительных счетов являются распределительные счета по периодам, используемые для распределения расходов и доходов организации, относящихся

к разным будущим временным периодам. Они используются в целях сбора расходов и доходов, возникших в одном отчетном периоде, но относящихся к разным будущим периодам.

Отношение расходов и доходов к тому или иному отчетному периоду вызвано необходимостью соблюдения в бухгалтерском учете требования временной определенности фактов хозяйственной деятельности. Расходы и доходы, отраженные на распределительных счетах, частично списываются в данном отчетном периоде в суммах, относящихся к этому периоду. Остальные расходы и доходы показываются как остатки. Видами распределительных счетов по периодам являются счет 97 «Расходы будущих периодов», счет 98 «Доходы будущих периодов», счет 96 «Резервы предстоящих расходов».

Калькуляционные счета ведутся в целях сбора расходов, составляющих:

— фактическую себестоимость материально-производственных запасов;

— фактическую себестоимость продукции, работ, услуг;

— первоначальную стоимость созданных в организации основных средств и нематериальных активов.

В дебет калькуляционных счетов списываются все затраты по приобретению материально-производственных запасов, объектов основных средств и нематериальных активов, созданию их в самой организации, а также производству продукции, работ, услуг. С кредита этих счетов производится списание фактической себестоимости (первоначальной стоимости) приобретенного и созданного в организации имущества. Остаток калькуляционных счетов, являющийся дебетовым, показывает сумму фактических затрат организации, не включенных в фактическую себестоимость (первоначальную стоимость) имущества на конец отчетного периода. Этот остаток представляет собой:

— фактическую себестоимость материально-производственных запасов, не списанных в производство;

— фактическую себестоимость не завершенных строительством объектов основных средств;

— фактическую себестоимость незавершенных нематериальных активов;

— фактическую себестоимость незавершенного производства продукции, работ, услуг.

Калькуляционные счета включают счет 10 «Материалы», счет 08 «Вложения во внеоборотные активы», счет 20 «Основное производство», счет 23 «Вспомогательные производства» и др.

Окончание следует

1.5. Счета бухгалтерского учета. Азбука бухгалтерского учета

1.5. Счета бухгалтерского учета

В бухгалтерском учете все активы и пассивы организации отражаются на так называемых счетах. Любой счет это таблица с двумя колонками. Левая колонка называется «дебет», а правая колонка называется «кредит».

Структура счета.

Счета, на которых учитываются активы, называются активными. Счета, на которых учитываются пассивы, называются пассивными. Существуют также и активно-пассивные счета.

Рассмотрим активный счет. Рост активов всегда отражается по дебету активного счета. Уменьшение активов всегда отражается по кредиту активного счета. То есть для активного счета дебет это увеличение, а кредит это уменьшение.

Пример отражения операций на активном счете – счете «Касса».

Начальное сальдо – это начальный остаток средств на счете. Конечное сальдо – это конечный остаток средств на счете.

У активных счетов начальное и конечное сальдо всегда дебетовое.

Оборот по счету – это суммы всех операций за некоторый период по дебету (дебетовый оборот) или по кредиту (кредитовый оборот).

Для активного счета: конечное сальдо (дебетовое) = начальное сальдо (дебетовое) + дебетовый оборот (увеличение) – кредитовый оборот (уменьшение).

Таким образом, активные счета соответствуют левой стороне баланса и отражают то имущество, которое есть в организации в данный момент.

Рассмотрим пассивный счет. Рост пассивов (капитала и обязательств) всегда отражается по кредиту пассивного счета. Уменьшение пассивов всегда отражается по дебету пассивного счета. То есть для пассивного счета кредит это увеличение, а дебет это уменьшение.

Пример отражения операций на пассивном счете – счете «Расчеты с персоналом по оплате труда».

Начальное сальдо – это начальный остаток задолженности на счете. Конечное сальдо – это конечный остаток задолженности на счете.

У пассивных счетов начальное и конечное сальдо всегда кредитовое.

Для пассивного счета: конечное сальдо (кредитовое) = начальное сальдо (кредитовое) + кредитовый оборот (увеличение) – дебетовый оборот (уменьшение).

Таким образом, пассивные счета соответствуют правой стороне баланса и отражают источники имущества организации и ее обязательства, которые есть в организации в данный момент.

Рассмотрим активно-пассивные счета. Это счета для отражения различных расчетов. Например, счет 71 «Расчеты с подотчетными лицами» может быть активным, если денежные средства выделены подотчетному лицу и оно должно организации, или этот счет может быть пассивным, если признано, что подотчетное лицо потратило денег больше, чем было выделено организацией и теперь организация должна подотчетному лицу.

Обратим внимание на то, что баланс – это сводная информация о конечных сальдо по всем счетам бухгалтерского учета.

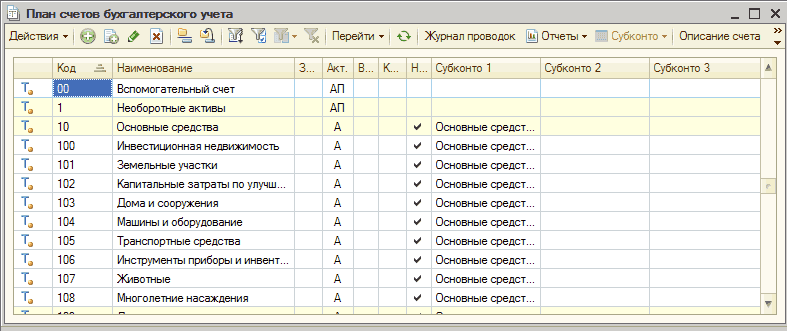

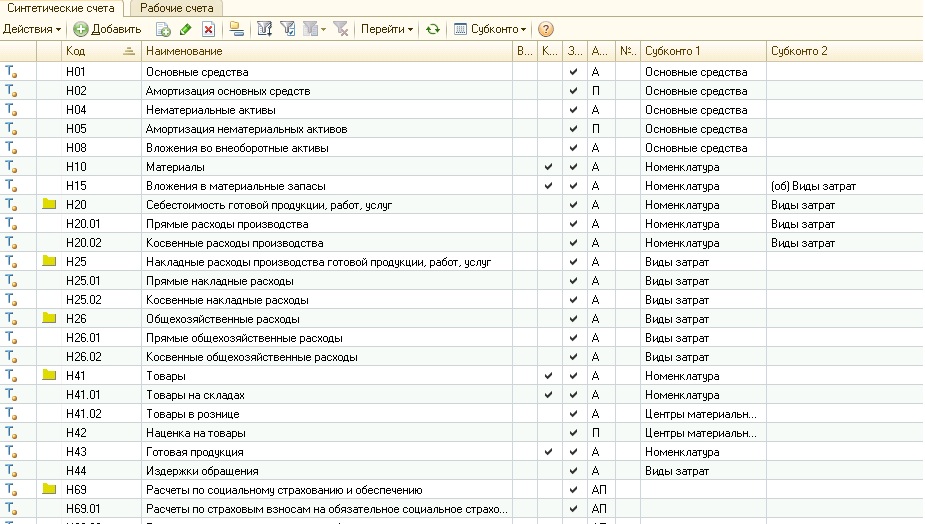

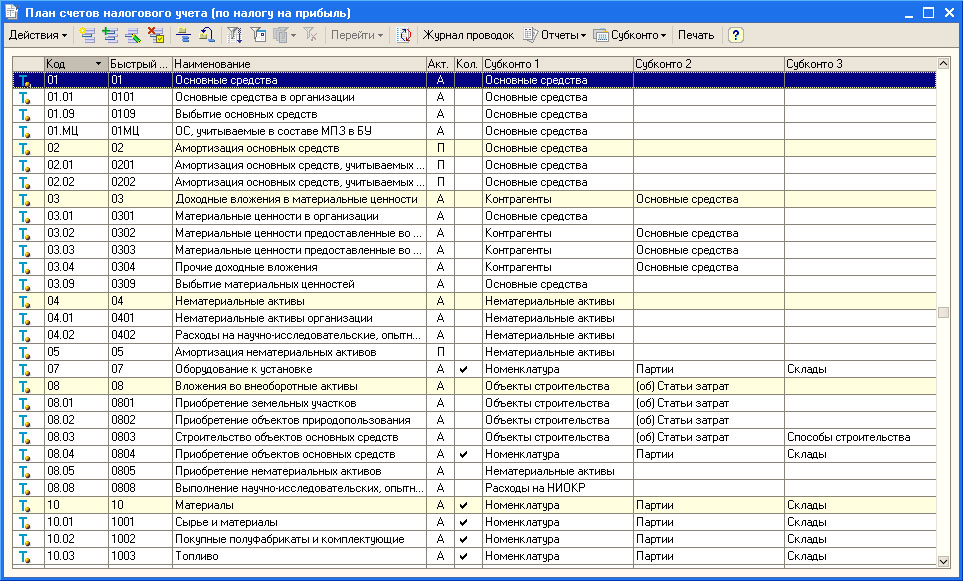

Приведем ниже план счетов бухгалтерского учета.

План счетов (первая часть)

План счетов (вторая часть)

План счетов (третья часть)

План счетов (четвертая часть)

Здесь А – означает активный счет, П – пассивный счет, А-П – активно-пассивный счет.

Все счета делятся на две группы – балансовые и забалансовые.

Балансовые счета – предназначены для учета собственных средств организации, источников формирования собственных средств и операций с этими средствами и их источниками.

Забалансовые счета – предназначены для учета имущества, которое не принадлежит организации, находится у него во временном пользовании и для операций, которые не отражаются в балансе.

Синтетические счета – предназначены для учета в обобщенном виде. Ведутся только в денежном выражении. Используются для заполнения форм бухгалтерской отчетности и в первую очередь – баланса.

Аналитические счета – предназначены для детализации информации, имеющейся на синтетических счетах. Эти счета используются для развития какого-либо синтетического счета и часто с оценкой информации, кроме денежной, еще и в натуральном или трудовом выражении.

Субсчета – предназначены для промежуточного использования между синтетическими и аналитическими счетами. Например, как показано в плане счетов, на синтетическом счете 10 «Материалы» предусмотрено 11 субсчетов.

Между синтетическим счетом и открытыми к нему аналитическими счетами есть четкая связь – сальдо (начальное или конечное) синтетического счета равно сумме сальдо аналитических счетов (соответственно начальных или конечных), оборот (по дебету или по кредиту) синтетического счета равен сумме оборотов аналитических счетов (соответственно по дебету или по кредиту).

Данный текст является ознакомительным фрагментом.

Продолжение на ЛитРесПлан счетов и его роль в бухгалтерском учете

План счетов бухгалтерского учета

Здравствуйте, друзья!Признаюсь, немного переживала, не напугала ли я вас прошлой статьей и не знала как приступить к сегодняшней.

Я помню свои ощущения, когда преподаватели ВУЗа начали давать огромные объемы информации. Я не могу назвать это паникой, но чувство неполноценности присутствовало, сегодня я понимаю, что была неправа. Практически все профессионалы прошли через это, значит и вы сможете.

План счетов утверждается законом и на его основе составляется длинная таблица, по которой ведется бухучет всех предприятий. Представьте, что вы химик, а план счетов это таблица Менделеева, со временем вы будете знать ее на память, но в нее всегда можно посмотреть.

Сегодня мы разберем следующие темы:

- Общее понятие и назначение плана счетов.

- Счета первого и второго порядка их значение и отличия.

- Виды счетов бухгалтерского учета.

- Как пользоваться планом счетов на практике.

[direct]

Обратите внимание на терминологию, она будет встречаться на протяжении всего обучения и работы. На этом вступление окончено, приступим к обучению.

Что такое план счетов?

План счетов бухгалтерского учета представляет собой схему регистрации и группировки фактов хозяйственной деятельности, активов. обязательств в бухгалтерском учете. В Плане счетов приведены наименования и номера (коды) синтетических счетов (счетов первого порядка), перечень которых обязателен для применения организациями, и субсчетов (счетов второго порядка).

Синтетические счета имеют двузначный номер (от 01 до 99), разбиты на восемь разделов, в каждом из которых имеются свободные номера на случай дополнительного введения счетов. Практически в настоящее время используются 62 синтетических счета, остальные номера пока свободны.

Субсчета отдельных синтетических счетов кодируются по порядку в пределах каждого счета.

Забалансовые счета нумеруются по порядку тремя знаками (от 001 до 011), даны в приложении к Плану счетов.

На основе общего Плана счетов организации учетной политикой хозяйствующего субъекта предусматривается рабочий План счетов, предназначенный для детального описания процессов деятельности организации, отражения специфических хозяйственных фактов, удовлетворения в учетной информации внутренних потребностей управленческого персонала для проведения анализа, контроля и составления отчетности.

Организации при необходимости могут вводить в рабочий План счетов по согласованию с Минфином России дополнительные синтетические счета, используя свободные номера. Субсчета, предусмотренные в Плане счетов, могут объединяться, исключаться и вводиться организациями самостоятельно.

https://youtu.be/-nmqS3lKclk

В России, Франции, Германии и в ряде других стран используются единые унифицированные национальные планы бухгалтерских счетов, которые применяются всеми организациями независимо от форм собственности.

Применение Плана счетов и кодирование хозяйственных операций в системах международного бухгалтерского учета в США, Великобритании и других странах более свободное, чем в российском учете. В частности, там каждая организация имеет право создавать и использовать конкретный собственный учетный план, обосновывая свой выбор стандартами и рекомендациями, разработанными специальными негосударственными национальными профессиональными организациями бухгалтеров.

Так, в организациях бухгалтерским счетам присваиваются коды и кодовые серии, обеспечивающие высокий уровень компьютерной обработки учетной информации. При этом используются различные кодовые системы. Простейший план счетов, применяющийся в небольших фирмах. предполагает двузначное кодирование.