— Верховный Суд Республики Беларусь

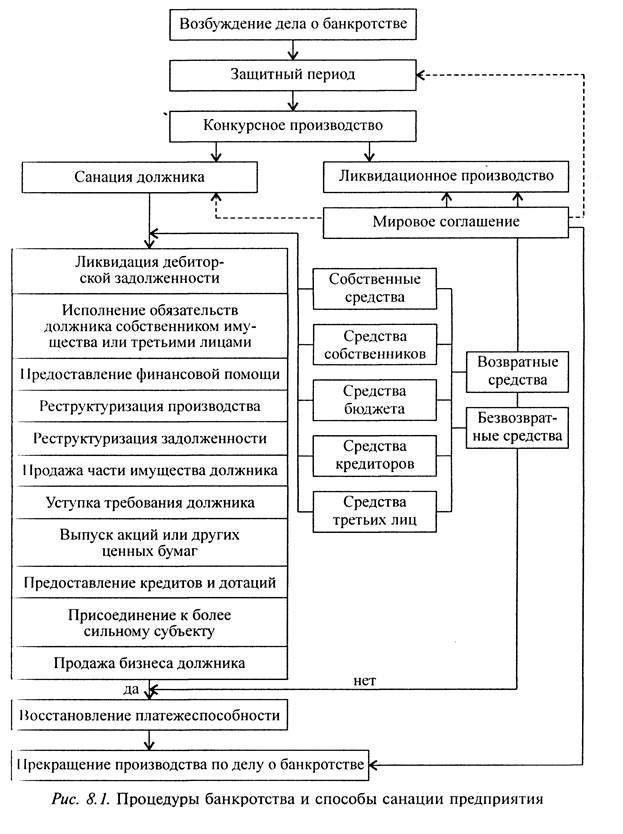

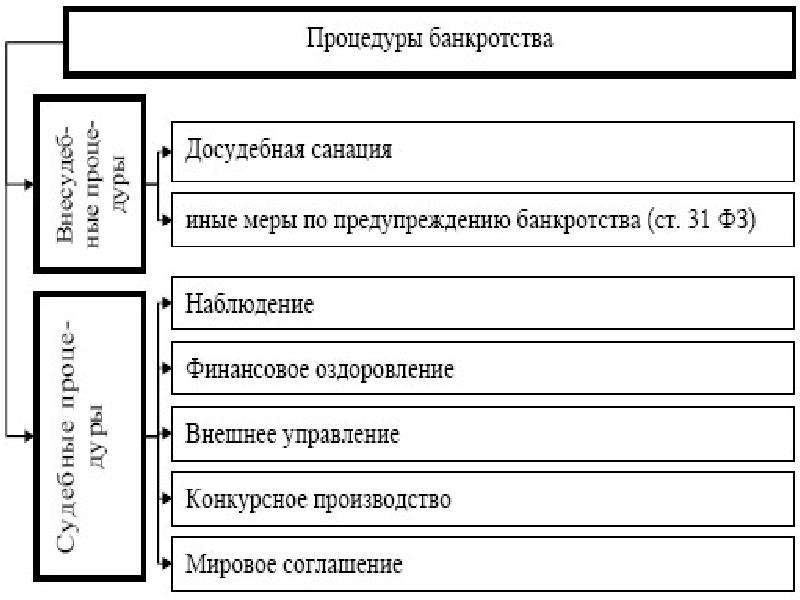

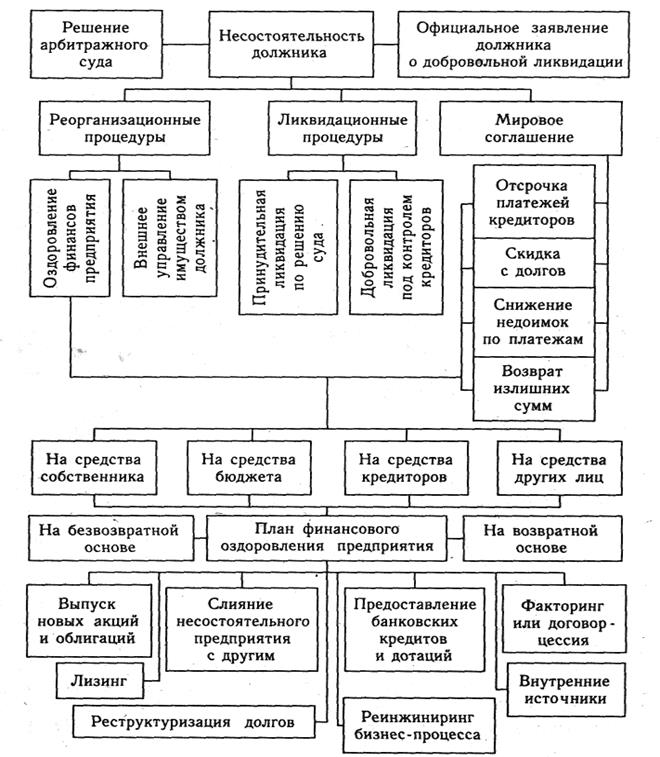

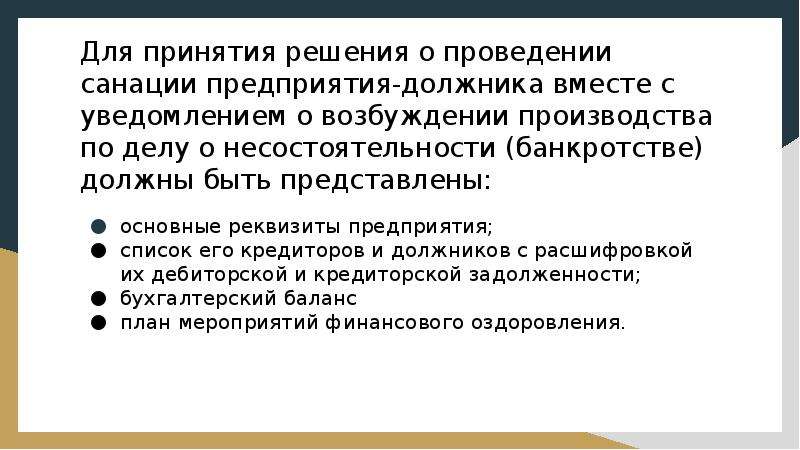

Определением экономического суда Гомельской области от 22 сентября 2017 года в отношении ГКОРУП «Облторгсоюз» возбуждено производство по делу об экономической несостоятельности (банкротстве) и в целях завершения досудебного оздоровления установлен защитный период.

Справочно: ГКОРУП «Облторгсоюз» создано в декабре 1999 года и является государственным предприятием. Основными видами деятельности являются: сдача в аренду недвижимого имущества, производство безалкогольных напитков. Численность работников составляет 58 человек.

За время защитного периода сократилась кредиторская задолженность, реализовано неиспользуемое имущество, сдано в аренду недвижимое имущество, восстановлено функционирование производственного участка по добыче и розливу питьевой негазированной воды.

По итогам защитного периода определением от 21 декабря 2020 года суд открыл в отношении предприятия конкурсное производство, в ходе которого управляющим был разработан план санации ГКОРУП «Облторгсоюз».

В судебном заседании 14 апреля 2021 года управляющий просил ввести в отношении ГКОРУП «Облторгсоюз» процедуру санации, мотивируя тем, что, исходя из анализа хозяйственной (экономической) деятельности и финансового состояния должника имеется реальная возможность восстановления его платежеспособности.

Управляющим сформирован реестр требований кредиторов ГКОРУП «Облторгсоюз», согласно которому отсутствует задолженность по выплате вреда, причиненного жизни и здоровью; заработной плате; налогам; по обязательствам, обеспеченные залогом (первая – четвертая очередь). Все заявленные требования внесены в пятую очередь (расчеты с другими кредиторами).

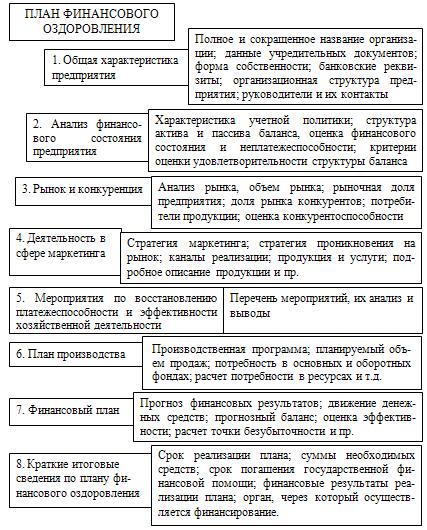

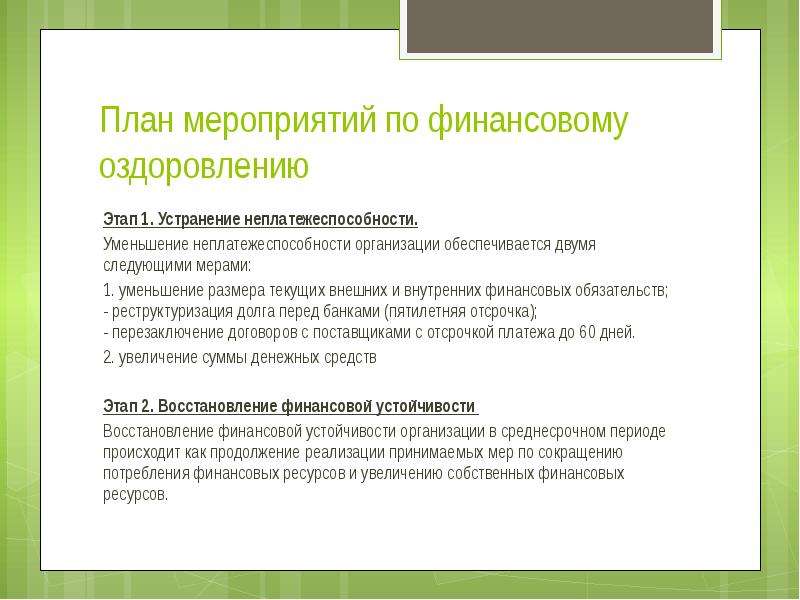

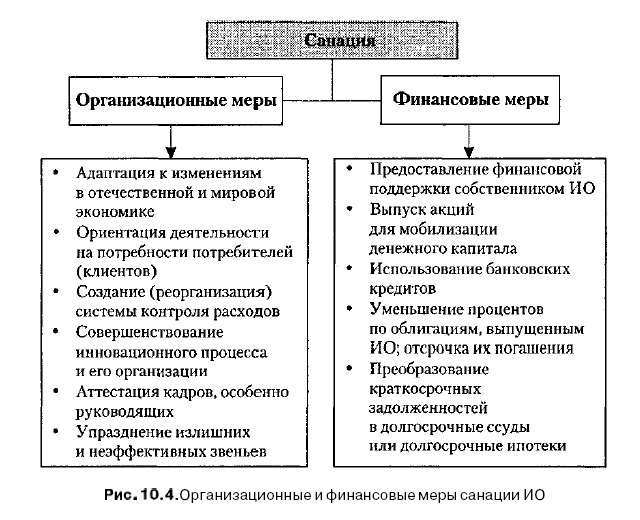

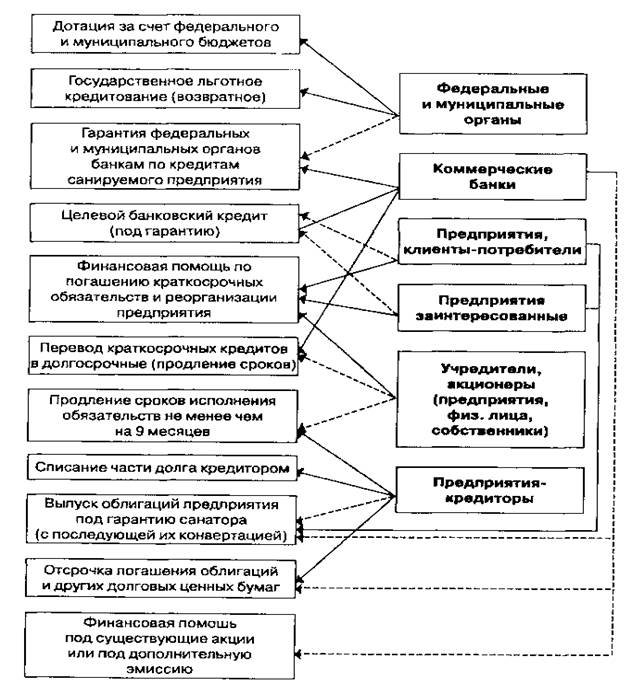

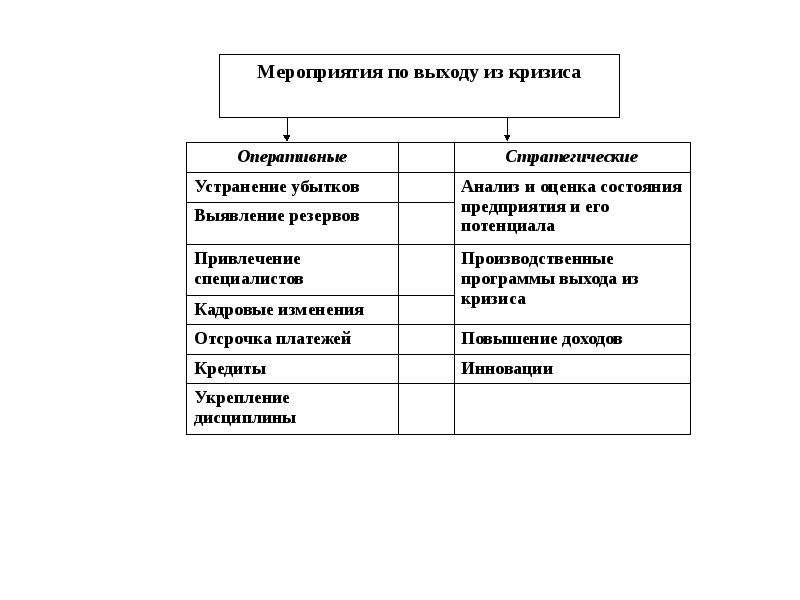

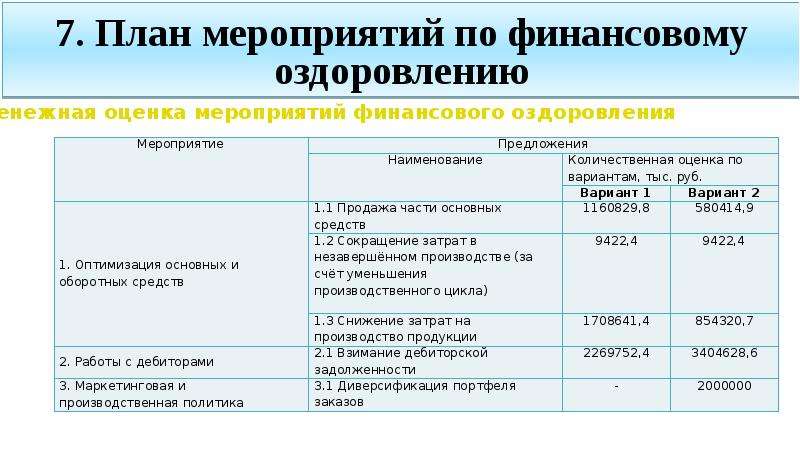

Управляющим в плане санации представлен ряд мероприятий по восстановлению платежеспособности ГКОРУП «Облторгсоюз», обеспечению расчетов с кредиторами и повышению эффективности деятельности предприятия.

Собранием кредиторов принято решение об утверждении плана санации.

Аналогичной позиции о введении санации придерживался Гомельский облисполком, обратившийся в суд с соответствующим ходатайством.

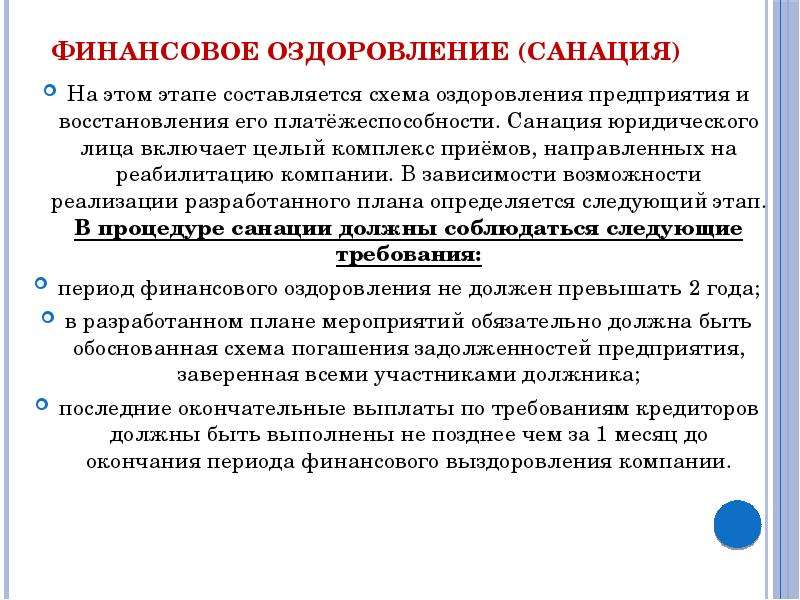

Рассмотрев отчет управляющего, план санации должника, а также с учетом социальной значимости предприятия и наличия реальной возможности для восстановления его платежеспособности, суд 14 апреля 2021 года вынес решение о признании ГКОРУП «Облторгсоюз» экономически несостоятельным и введении в отношении него санации сроком до 14 апреля 2022 года.

Решение суда не обжаловано и вступило в законную силу.

Ст. 121 Закон РБ О Банкротстве План санации должника и (или) план ликвидации должника – юридического лица либо план прекращения деятельности должника – индивидуального предпринимателя 415-З от 13.07.2012г. Закон РБ Об Экономической Несостоятельности (Банкротстве) Статья 121 Комментарий

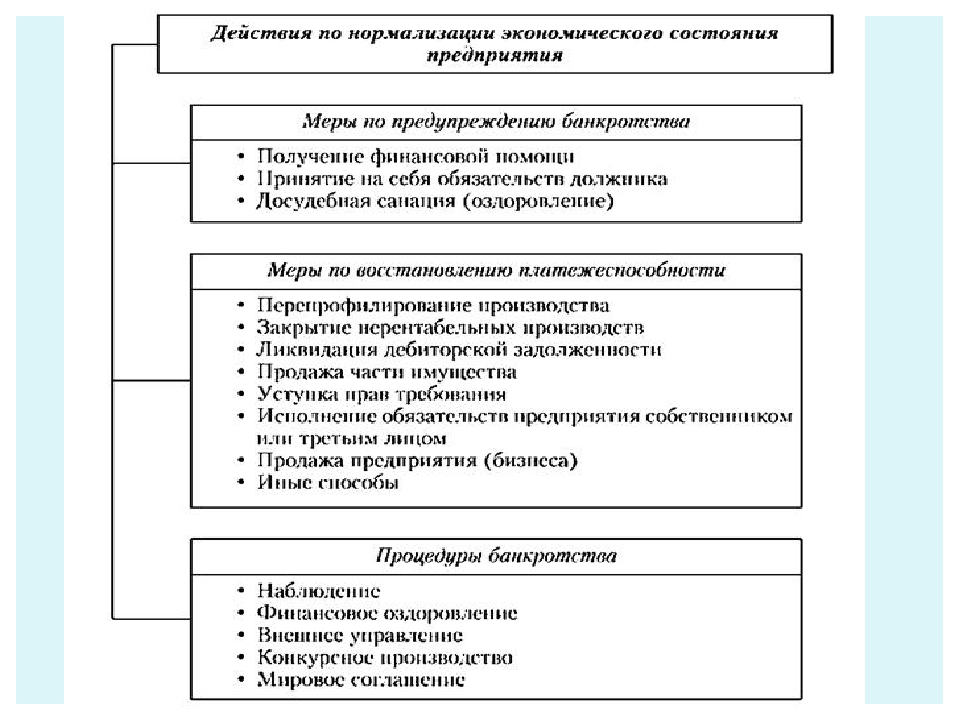

При наличии оснований для проведения санации управляющий на основании анализа хозяйственной (экономической) деятельности и анализа финансового состояния и платежеспособности должника должен разработать план санации должника и представить его на утверждение собранию кредиторов не позднее семидесяти пяти дней со дня опубликования объявления об открытии конкурсного производства.

Управляющий в письменной форме уведомляет всех кредиторов о дате и месте проведения собрания кредиторов и предоставляет им возможность для ознакомления с планом санации должника и (или) планом ликвидации должника – юридического лица либо планом прекращения деятельности должника – индивидуального предпринимателя не менее чем за десять дней до даты проведения указанного собрания.

План санации должника, имеющего государственные и (или) международные заказы, согласовывается управляющим с государственным органом, государственной и (или) международной организацией, разместившими такие заказы, до представления его на утверждение собранию кредиторов. При этом в установленном порядке допускаются:

преобразование государственных организаций-должников в государственные унитарные предприятия, основанные на праве оперативного управления (казенные предприятия), если единственным участником (собственником имущества) указанных организаций является Республика Беларусь. План санации должника может предусматривать предварительный выкуп государством акций (долей в уставном фонде) участников;

проведение реструктуризации задолженности по обязательным платежам, в том числе зачет требований по уплате должником платежных обязательств перед государственными юридическими лицами и обязательств перед республиканским и местными бюджетами;

приостановление хозяйственным судом по ходатайству государственного органа на срок до трех месяцев реализации имущества, части имущества должника для выработки предложений о восстановлении платежеспособности должника.

План санации должника – государственной организации согласовывается управляющим с государственным органом, в подчинении (составе) которого находится должник или который осуществляет управление принадлежащими Республике Беларусь акциями (долями в уставном фонде) должника.

В случае необходимости внесения изменений и (или) дополнений в утвержденный хозяйственным судом план санации должника или план ликвидации должника – юридического лица либо план прекращения деятельности должника – индивидуального предпринимателя управляющий подготавливает такие изменения и (или) дополнения и вносит их на рассмотрение собрания кредиторов.

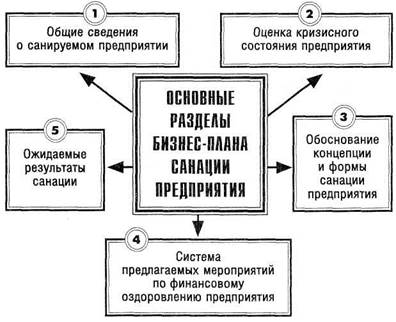

В плане санации должника должны предусматриваться меры по восстановлению платежеспособности должника и срок ее восстановления.

Платежеспособность должника признается восстановленной в случае отсутствия оснований для открытия конкурсного производства, установленных статьей 84 настоящего Закона.

В случае отсутствия оснований для проведения санации должника управляющий разрабатывает план ликвидации должника – юридического лица либо план прекращения деятельности должника – индивидуального предпринимателя и представляет его на утверждение собрания кредиторов в срок, установленный частью первой настоящей статьи.

Управляющий может разработать альтернативные план санации должника или план ликвидации должника – юридического лица либо план прекращения деятельности должника – индивидуального предпринимателя.

В план санации должника и (или) план ликвидации должника – юридического лица либо план прекращения деятельности должника – индивидуального предпринимателя включаются выводы анализа хозяйственной (экономической) деятельности и анализа финансового состояния и платежеспособности должника.

какие изменения планируется внести в закон о несостоятельности и банкротстве

Расширение полномочий антикризисных управляющих, сокращение сроков процедуры банкротства – какие еще изменения планируется внести в профильный закон?

В экономике есть много терминов. Но у «банкротства», пожалуй, самая угрожающая семантика. В действительности в банкротстве нет ничего зловещего. Это всего лишь один, возможно, не самый лучший этап существования компании. Иногда именно механизм банкротства позволяет выйти из неудачного бизнеса, служит препятствием для размножения «мертвых душ» – фирм, которые и не ведут хоздеятельности, и не могут ликвидироваться из-за долгов. Другой вопрос, что банкротство – это очень тонкий процесс, требующий многочисленных настроек, чтобы им нельзя было злоупотреблять. Если он хорошо отрегулирован, то служит развитию экономики и одним из инструментов защиты прав инвесторов. В целом экономическая несостоятельность – вечная тема многочисленных дискуссий по тем или иным ее граням.

Иногда именно механизм банкротства позволяет выйти из неудачного бизнеса, служит препятствием для размножения «мертвых душ» – фирм, которые и не ведут хоздеятельности, и не могут ликвидироваться из-за долгов. Другой вопрос, что банкротство – это очень тонкий процесс, требующий многочисленных настроек, чтобы им нельзя было злоупотреблять. Если он хорошо отрегулирован, то служит развитию экономики и одним из инструментов защиты прав инвесторов. В целом экономическая несостоятельность – вечная тема многочисленных дискуссий по тем или иным ее граням.

Общее количество дел о банкротстве, находящихся в производстве экономических судов, на 1 декабря составило 2217, из них 2020 дел – о банкротстве организаций частной формы собственности.

Сейчас обсуждается новая редакция проекта Закона «О несостоятельности и банкротстве». Нельзя сказать, что предыдущая версия нормативно-правового акта чем-то принципиально плоха. Но закон принимался еще в начале 2000-х, и некоторые нормы требуют пересмотра и ревизии исходя из реалий сегодняшнего дня. Новации законодательства в этой сфере за круглым столом мы обсудили с директором Департамента по санации и банкротству Министерства экономики Александром Мирониченко, заместителем председателя, председателем судебной коллегии по экономическим делам Верховного Суда Юрием Кобецем, директором ЗАО «Белреализация» Михаилом Андреевым, экспертом-консультантом Белорусской научно-промышленной ассоциации Галиной Дребезовой.

Новации законодательства в этой сфере за круглым столом мы обсудили с директором Департамента по санации и банкротству Министерства экономики Александром Мирониченко, заместителем председателя, председателем судебной коллегии по экономическим делам Верховного Суда Юрием Кобецем, директором ЗАО «Белреализация» Михаилом Андреевым, экспертом-консультантом Белорусской научно-промышленной ассоциации Галиной Дребезовой.

Банкротство без уничтожения

– Действующее законодательство о банкротстве сегодня, очевидно, устарело. Процедуры порой длятся годами, отнимают много ресурсов… Какой основной посыл нового законопроекта и чего вы от него ожидаете?

А.Мирониченко: Ставить вопрос, что сегодня все плохо, а будет хорошо, не совсем корректно. Банкротство – один из самых сложных механизмов экономического регулирования. У нас уже давно при каждом органе госуправления действуют специальные комиссии по предупреждению экономической несостоятельности. Именно поэтому все шоки и кризисы проходили в стране относительно спокойно.

Именно поэтому все шоки и кризисы проходили в стране относительно спокойно.

Да, возможно, не все предприятия отличаются высокой эффективностью, но они продолжают работать и приносить прибыль, рассчитываясь по долгам.

Основные проблемы, которые возникали в экономике, проходили не через экономическое судопроизводство и перераспределение собственности, а через восстановление платежеспособности предприятий. И даже те из них, что оказывались экономически несостоятельными (например, некогда Минский часовой завод, Минский дрожжевой комбинат, Минский маргариновый завод), сегодня достаточно успешные в своей отрасли. Однако в любой стране возникают ситуации, когда предприятие, в том числе и государственное, больше не в состоянии продолжать работу по разным причинам. Оно накопило долги и не может их оплатить не только за счет своей деятельности, но и за счет продажи имущества.

Законодательство о банкротстве способствует плавному и бесшоковому выводу таких предприятий из экономической среды. Для того чтобы и дальше этот процесс проходил в штатном режиме, а правовая база соответствовала всем необходимым в этой сфере стандартам, мы и подготовили проект закона «О несостоятельности и банкротстве». Ряд его положений разработаны в рамках необходимости развития цифровой экономики. В Беларуси уже давно существует Единый государственный реестр сведений о банкротстве (bankrot.gov.by), и сегодня мы начинаем реализацию отдельных элементов электронного судопроизводства. Но для того чтобы внедрять эти механизмы, требуется ряд норм закрепить законодательно. Например, электронные торги. Документ достаточно давно внесен в Парламент, однако в настоящее время возникла необходимость его актуализации. В связи с этим подготовлены изменения и дополнения со стороны Верховного Суда, Минэкономики и других заинтересованных. Сейчас они отрабатываются в Правительстве.

Для того чтобы и дальше этот процесс проходил в штатном режиме, а правовая база соответствовала всем необходимым в этой сфере стандартам, мы и подготовили проект закона «О несостоятельности и банкротстве». Ряд его положений разработаны в рамках необходимости развития цифровой экономики. В Беларуси уже давно существует Единый государственный реестр сведений о банкротстве (bankrot.gov.by), и сегодня мы начинаем реализацию отдельных элементов электронного судопроизводства. Но для того чтобы внедрять эти механизмы, требуется ряд норм закрепить законодательно. Например, электронные торги. Документ достаточно давно внесен в Парламент, однако в настоящее время возникла необходимость его актуализации. В связи с этим подготовлены изменения и дополнения со стороны Верховного Суда, Минэкономики и других заинтересованных. Сейчас они отрабатываются в Правительстве.

Ю.Кобец: Сегодня мы работаем в рамках действующего закона, который принят достаточно давно. С тех пор в стране и экономике произошли серьезные изменения. Проблема экономической несостоятельности многогранная и сложная. Заинтересованные стороны здесь практически все: органы власти, бизнес, граждане. И от того, как мы будем регулировать эти отношения, во многом будет определяться не только экономическая, но и социальная составляющая. Когда стали говорить о новой редакции закона, исходили от реалий. Один из главных недостатков действующего закона – он в большей степени направлен на ликвидацию предприятий, а не на смену собственников или дальнейшее развитие. Это подтверждает и судебная статистика: как правило, заявления об экономической несостоятельности в большинстве случаев заканчиваются ликвидацией. А это, мягко говоря, полное уничтожение того, что есть. Концептуальное направление обновленного законодательства прозвучало на семинаре-совещании у Президента по финансовому оздоровлению сельхозпредприятий. Ведь что значит ликвидировать сельхозпредприятие? Да, можно продать трактор, пустить под нож поголовье скота. Но разве это решит хоть одну проблему? Поэтому Александр Лукашенко обратил внимание: банкротство не должно проходить через ликвидацию, а в первую очередь – смена собственника.

Проблема экономической несостоятельности многогранная и сложная. Заинтересованные стороны здесь практически все: органы власти, бизнес, граждане. И от того, как мы будем регулировать эти отношения, во многом будет определяться не только экономическая, но и социальная составляющая. Когда стали говорить о новой редакции закона, исходили от реалий. Один из главных недостатков действующего закона – он в большей степени направлен на ликвидацию предприятий, а не на смену собственников или дальнейшее развитие. Это подтверждает и судебная статистика: как правило, заявления об экономической несостоятельности в большинстве случаев заканчиваются ликвидацией. А это, мягко говоря, полное уничтожение того, что есть. Концептуальное направление обновленного законодательства прозвучало на семинаре-совещании у Президента по финансовому оздоровлению сельхозпредприятий. Ведь что значит ликвидировать сельхозпредприятие? Да, можно продать трактор, пустить под нож поголовье скота. Но разве это решит хоть одну проблему? Поэтому Александр Лукашенко обратил внимание: банкротство не должно проходить через ликвидацию, а в первую очередь – смена собственника. Все неэффективное управление должно уйти, на смену ему должны прийти эффективные менеджеры. Эта идеология, к слову, заложена в Указе № 399 «О финансовом оздоровлении сельскохозяйственных организаций».

Все неэффективное управление должно уйти, на смену ему должны прийти эффективные менеджеры. Эта идеология, к слову, заложена в Указе № 399 «О финансовом оздоровлении сельскохозяйственных организаций».

Еще один вопрос, который мы поднимаем, когда говорим о процедуре банкротства: нужно четко представлять, что центральной фигурой здесь является управляющий. Именно от его профессионализма зависит результат. Сам по себе контроль за его деятельностью принципиально не решит проблем. Лучший контролер – это кредитор: он заинтересован в эффективности процедуры, поскольку должен вернуть средства. Но здесь иногда возникает проблема: часто кредитором является государство, а кто от его имени должен выступать контролером? Однозначно это должен быть не суд. Наша принципиальная позиция – равенство сторон. Для нас должник – это такая же сторона в процессе, как и кредитор, мы должны обеспечить гарантию прав и первого, и второго.

Кроме того, в действующем законодательстве слишком забюрократизированы многие процедурные моменты. Управляющий не может эффективно работать, не имея достаточной степени свободы. Поэтому предлагается существенно расширить полномочия управляющих, одновременно увеличивая их ответственность. Серьезной проблемой действующего закона – ликвидацией экономически несостоятельных предприятий – могут заниматься в том числе юридические лица. Мы видим, что часто этим правом злоупотребляют. Приведу пример без конкретных названий: в одной из областей три человека создали большое количество аффилированных юрлиц и буквально монополизировали рынок услуг в сфере банкротства. О каком выборе и конкуренции между управляющими можно говорить, когда они все между собой связаны?! Хотя формально они закон не нарушили: любой гражданин имеет право учреждать любое количество юридических лиц. Но злоупотребление есть. При этом ответственность полностью размыта. Хотя, безусловно, мы видим и хорошие примеры деятельности юрлиц.

Управляющий не может эффективно работать, не имея достаточной степени свободы. Поэтому предлагается существенно расширить полномочия управляющих, одновременно увеличивая их ответственность. Серьезной проблемой действующего закона – ликвидацией экономически несостоятельных предприятий – могут заниматься в том числе юридические лица. Мы видим, что часто этим правом злоупотребляют. Приведу пример без конкретных названий: в одной из областей три человека создали большое количество аффилированных юрлиц и буквально монополизировали рынок услуг в сфере банкротства. О каком выборе и конкуренции между управляющими можно говорить, когда они все между собой связаны?! Хотя формально они закон не нарушили: любой гражданин имеет право учреждать любое количество юридических лиц. Но злоупотребление есть. При этом ответственность полностью размыта. Хотя, безусловно, мы видим и хорошие примеры деятельности юрлиц.

Еще один вопрос, который нужно принципиально решить, – сложности с ликвидацией компании. Сейчас это сделать непросто. Даже если нет долгов. Эта проблематика настолько важна, что буквально 20 декабря вопросы регистрации и ликвидации мы выносим на рассмотрение пленума Верховного Суда. Ведь иногда дела о ликвидации рассматриваются месяцами. Слишком длительные сроки, которые невозможно уже себе позволить. При принятии решений мы должны быть максимально мобильны. Мы четко определили в проекте постановления пленума: все дела о регистрации и ликвидации должны рассматриваться в судах не больше месяца.

Сейчас это сделать непросто. Даже если нет долгов. Эта проблематика настолько важна, что буквально 20 декабря вопросы регистрации и ликвидации мы выносим на рассмотрение пленума Верховного Суда. Ведь иногда дела о ликвидации рассматриваются месяцами. Слишком длительные сроки, которые невозможно уже себе позволить. При принятии решений мы должны быть максимально мобильны. Мы четко определили в проекте постановления пленума: все дела о регистрации и ликвидации должны рассматриваться в судах не больше месяца.

Основной посыл в работе над новым законом – ориентироваться на конечный результат. Ведь банкротство должно стимулировать экономическую деятельность, не губить предпринимательское начало, не становиться приговором для инициативных людей. Да, не у всех получается добиться успеха с первого раза. По статистике, 95 процентов стартапов заканчиваются провалом в первый год работы. Предприятия Дональда Трампа, например, 4 раза становились банкротами. Для нас процедура экономической несостоятельности не должна быть трагедией, это нормальный этап к дальнейшему развитию.

Мобильно и значимо

– Временной фактор при осуществлении процедуры банкротства – это самая болезненная тема сейчас. Есть ли какой-то усредненный показатель, к которому нужно прийти?

А.Мирониченко: Сейчас средний срок процедуры банкротства укладывается в довольно жесткие критерии – менее одного года. Но если предприятие крупное, у него много разнопланового имущества, тогда процесс затягивается и его желательно сделать более динамичным. Основная направленность нового законопроекта – сократить срок проведения процедур. Обращаю внимание, что этот документ – не совершенно новая страница, а продолжение тех начинаний и положительных моментов, которые уже есть. Например, сегодня антикризисный управляющий назначается судом по предложению кредитора или должника. Механизм не самый эффективный. Дела-то об экономической несостоятельности разные, некоторые управляющим совершенно неинтересны, и они не хотят за них браться. В ряде случаев управляющие не устраивают кредиторов… В некоторых развитых странах существует определенный алгоритм выбора таких специалистов: через электронные ресурсы, которые позволяют при помощи определенных критериев подобрать управляющего. Мы тоже хотим прийти к такой системе. Если говорить о крупных предприятиях, то действуют несколько иные подходы. Если речь идет о государственных компаниях, то выбор управляющего четко прописан в нормативно-правовых актах. Некоторые министерства самостоятельно готовят таких специалистов.

В ряде случаев управляющие не устраивают кредиторов… В некоторых развитых странах существует определенный алгоритм выбора таких специалистов: через электронные ресурсы, которые позволяют при помощи определенных критериев подобрать управляющего. Мы тоже хотим прийти к такой системе. Если говорить о крупных предприятиях, то действуют несколько иные подходы. Если речь идет о государственных компаниях, то выбор управляющего четко прописан в нормативно-правовых актах. Некоторые министерства самостоятельно готовят таких специалистов.

Но сегодня однозначно необходимо применять некий упрощенный порядок в отношении организаций, у которых нет имущества. А таких сегодня проходит через банкротство 70–80 процентов. Зачем к ним применять полноценную процедуру и тратить дополнительные ресурсы?! Также затягивают дела и из-за работы с кредиторами по вопросам реализации имущества.

М.Андреев: На самом деле гораздо больше времени уходит на то, чтобы собрать кредиторов, получить определение суда и выполнить другие многочисленные формальности, чем продать имущество. Дело не только в проведении непосредственно аукционов по реализации имущества банкрота. Нет единой таблетки от всех экономических болезней. Все предприятия разные, со своей историей, поэтому было бы неправильно устанавливать некие единые сроки для проведения процедуры банкротства. Если бы я никогда не выходил из кабинета, думал бы, что надо банкротить всех. Однако я регулярно навещаю крупные предприятия и понимаю: есть промышленные производства, которым необходимо придавать такой же специальный статус, как сельхозпредприятиям. В райцентрах, небольших поселках, если ликвидируется предприятие, людям просто больше негде работать. Такие компании – это не бизнес, а социальная ответственность. И необходимо разрабатывать какие-то меры, чтобы не ликвидировать именно такие предприятия, а находить способы их реструктуризации и не применять к ним общий механизм банкротства.

Дело не только в проведении непосредственно аукционов по реализации имущества банкрота. Нет единой таблетки от всех экономических болезней. Все предприятия разные, со своей историей, поэтому было бы неправильно устанавливать некие единые сроки для проведения процедуры банкротства. Если бы я никогда не выходил из кабинета, думал бы, что надо банкротить всех. Однако я регулярно навещаю крупные предприятия и понимаю: есть промышленные производства, которым необходимо придавать такой же специальный статус, как сельхозпредприятиям. В райцентрах, небольших поселках, если ликвидируется предприятие, людям просто больше негде работать. Такие компании – это не бизнес, а социальная ответственность. И необходимо разрабатывать какие-то меры, чтобы не ликвидировать именно такие предприятия, а находить способы их реструктуризации и не применять к ним общий механизм банкротства.

А.Мирониченко: Вы, наверное, не знакомы с Указами Президента от 2 октября 2018 г. № 399 и от 4 июля 2016 г. № 253, которые как раз и направлены на то, что именно такие предприятия проходят через специальную процедуру. Сегодня они пользуются самым большим иммунитетом. Вопрос в том, что коммерческая деятельность у них есть, есть прибыль, но вот оплатить сразу все накопившиеся долги они не в состоянии.

№ 253, которые как раз и направлены на то, что именно такие предприятия проходят через специальную процедуру. Сегодня они пользуются самым большим иммунитетом. Вопрос в том, что коммерческая деятельность у них есть, есть прибыль, но вот оплатить сразу все накопившиеся долги они не в состоянии.

Банкротство во благо

– Все ли проблемные предприятия нужно банкротить? Возможно, бизнес видит другие пути решения?

Г.Дребезова: Я считаю, процедура банкротства должна быть для всех. Однако, что касается проекта закона, я не понимаю, кого он защищает: кредиторов или должников? В этом самая главная проблема. Почему никто не задает вопрос: а что бизнес желает получить от этого закона? А бизнес заинтересован в санации, а не ликвидации. Законопроект определяет: у должника возникает право подать на банкротство через 9 месяцев, когда не выполняются нормативы по соотношению активов и пассивов в бухгалтерском балансе. Слишком большой срок. Если возникли проблемы с платежеспособностью, то через три квартала от предприятия камня на камне не останется. Будучи управляющим, у меня было две успешные санации, но это была не моя заслуга, а местных органов власти, которые в райцентрах своевременно запустили процедуру банкротства. Если бы они немного задержались, успеха не было бы. Санация – это не обязательно восстановление платежеспособности, она подразумевает и продажу бизнеса. Приведу пример, который был в Бресте: довольно долго продавали одно из предприятий имущественным комплексом, много раз снижали стоимость. По факту завод продали новому собственнику. А вырученные деньги позволили погасить все долги, даже предыдущим собственникам осталась приличная сумма.

Если возникли проблемы с платежеспособностью, то через три квартала от предприятия камня на камне не останется. Будучи управляющим, у меня было две успешные санации, но это была не моя заслуга, а местных органов власти, которые в райцентрах своевременно запустили процедуру банкротства. Если бы они немного задержались, успеха не было бы. Санация – это не обязательно восстановление платежеспособности, она подразумевает и продажу бизнеса. Приведу пример, который был в Бресте: довольно долго продавали одно из предприятий имущественным комплексом, много раз снижали стоимость. По факту завод продали новому собственнику. А вырученные деньги позволили погасить все долги, даже предыдущим собственникам осталась приличная сумма.

У предпринимателей должно быть право более оперативно уходить в процедуру банкротства. Причем хочу обратить внимание на одну нестыковку: кредитор имеет право подать иск в суд на признание должника банкротом уже через три месяца просрочки долга. Санация при своевременном уходе в процедуру не создаст никаких проблем, в том числе и судам, поскольку процесс будет проходить довольно оперативно. Нам важно сохранить бизнес. Но не бизнес конкретного лица, а сохранить его как явление. В этом заинтересованы и должники. Да, сегодня они потеряли деньги. Но появится новый эффективный собственник, и с ним снова можно выгодно сотрудничать.

Нам важно сохранить бизнес. Но не бизнес конкретного лица, а сохранить его как явление. В этом заинтересованы и должники. Да, сегодня они потеряли деньги. Но появится новый эффективный собственник, и с ним снова можно выгодно сотрудничать.

Есть еще один момент. Должник обязан при наступлении определенных обстоятельств подать заявление в суд о своей несостоятельности. Но не прописана ответственность за невыполнение этой законодательной нормы. Во многих развитых странах за игнорирование этого требования наступают серьезные санкции. Вплоть до уголовной ответственности.

Прекрасные нормы в проекте закона касаются торгов. Действительно, назначение начальной цены судом только затягивает процедуру. В проекте этот вопрос существенно упрощен.

Бизнес заинтересован как можно быстрее получить свои деньги. Но не совсем понятно, кто и когда при банкротстве предприятия эти средства будет возвращать. Раньше в проекте закона была замечательная норма: управляющий от возвращенных средств получал определенный процент. У него появлялась мотивация быстро и качественно работать. В предлагаемом проекте 2018 года данная норма исключена. Сегодня вознаграждение управляющих регламентировали, и получает он его из кассы ликвидируемого предприятия. Иногда, когда у компании есть имущество, управляющие специально затягивают процесс, чтобы подольше получать фиксированное вознаграждение. Был совершенно вопиющий случай, когда управляющий после реализации части имущества вырученные средства не перевел на счет кредиторов, а положил на депозит. Произошло изменение валютных курсов, их не хватило на возврат задолженности, номинированной в иностранной валюте. И тогда управляющий не нашел ничего лучше, как подать иск о привлечении к субсидиарной ответственности учредителя – иностранного инвестора. В этой ситуации разобрались. Тем не менее проблема вознаграждения управляющих остается. Мы выступаем за их прозрачность и возможности кредиторов их стимулировать.

У него появлялась мотивация быстро и качественно работать. В предлагаемом проекте 2018 года данная норма исключена. Сегодня вознаграждение управляющих регламентировали, и получает он его из кассы ликвидируемого предприятия. Иногда, когда у компании есть имущество, управляющие специально затягивают процесс, чтобы подольше получать фиксированное вознаграждение. Был совершенно вопиющий случай, когда управляющий после реализации части имущества вырученные средства не перевел на счет кредиторов, а положил на депозит. Произошло изменение валютных курсов, их не хватило на возврат задолженности, номинированной в иностранной валюте. И тогда управляющий не нашел ничего лучше, как подать иск о привлечении к субсидиарной ответственности учредителя – иностранного инвестора. В этой ситуации разобрались. Тем не менее проблема вознаграждения управляющих остается. Мы выступаем за их прозрачность и возможности кредиторов их стимулировать.

М.Андреев: Смешно слушать о затягивании управляющими сроков, других злоупотреблениях. Он ведет себя ровно так, как позволяет ему кредитор. Если управляющий ничего не делает несколько месяцев, то почему кредиторы молчат? Значит, их устраивает работа управляющего! Они вправе обратиться в суд и заменить его. А если кредитору деньги не нужны… Суд не может за всеми делами скрупулезно следить и подгонять управляющих. Это не его функция.

Он ведет себя ровно так, как позволяет ему кредитор. Если управляющий ничего не делает несколько месяцев, то почему кредиторы молчат? Значит, их устраивает работа управляющего! Они вправе обратиться в суд и заменить его. А если кредитору деньги не нужны… Суд не может за всеми делами скрупулезно следить и подгонять управляющих. Это не его функция.

Несомненно, на практике приходится с разными ситуациями сталкиваться. Но могу заверить: за последние десять, даже пять лет состав управляющих существенно изменился в лучшую сторону. Понятно, каких это стоило трудозатрат. Огромную работу проделали Департамент по санации и банкротству, Верховный Суд. Создали реестр, почистили ряды управляющих. И сегодня на рынке в основном остались только профессионалы.

На мой взгляд, упростить работу по банкротству можно очень просто: сразу устанавливать не только начальную цену имущества, выставляемого на аукцион, но и принцип ее последующего снижения на ближайшие два-три аукциона. Тогда каждый раз не придется собирать кредиторов, утверждать новые цены в суде. Если кто-то из кредиторов с ценой не согласен – пожалуйста, имеет право привести покупателя по более высокой цене. Необходимо дать больше свободы управляющим в этом вопросе. Надо же учитывать: аукцион – это не самый удобный способ приобретения товара покупателем, но самый прозрачный. Если там реализуется имущество по рыночным ценам, то его же можно приобрести здесь и сейчас в другом месте, без аукциона и банкротства. Зачем в торгах участвовать? Поэтому реализация имущества через аукцион – не такая уж и простая задача.

Тогда каждый раз не придется собирать кредиторов, утверждать новые цены в суде. Если кто-то из кредиторов с ценой не согласен – пожалуйста, имеет право привести покупателя по более высокой цене. Необходимо дать больше свободы управляющим в этом вопросе. Надо же учитывать: аукцион – это не самый удобный способ приобретения товара покупателем, но самый прозрачный. Если там реализуется имущество по рыночным ценам, то его же можно приобрести здесь и сейчас в другом месте, без аукциона и банкротства. Зачем в торгах участвовать? Поэтому реализация имущества через аукцион – не такая уж и простая задача.

А.Мирониченко: Статус антикризисного управляющего выходит за рамки предпринимательской деятельности. По сути своей деятельности он ближе к нотариусам, адвокатам, медиаторам. Он выступает не только и не столько от своего имени, на свой страх и риск (который, кстати, в виде обязательного страхования составляет достаточно серьезную сумму), сколько действует по закону от имени должника и кредитора, выступает в качестве должностного лица, выполняя некоторые государственные функции (например, принятие и защита требований кредиторов, проведение собраний кредиторов, подготовка планов санации и ликвидации, в том числе и госорганизаций).

Конечно, идеальных моделей не существует. Но позиция департамента – управляющими должны быть физические лица. Тогда удастся избежать ряда существующих проблем.

Что касается выбора антикризисного управляющего, то предполагается введение соответствующего электронного механизма. Все специалисты будут разделены на несколько категорий, будет работать по определенным критериям принцип рейтингования… Тогда исчезнет почва для некоторых злоупотреблений: управляющий получит большую независимость. Ведь он должен защищать интересы и должника, и кредиторов, в том числе трудовых коллективов и государства в целом.

Г.Дребезова: Есть вопрос по залоговым кредитам. Иногда в залоге находится имущественный комплекс, который забирает кредитор. А средств рассчитаться с другими кредиторами уже нет. А необходимо же еще и ликвидировать задолженность по заработной плате, выплатам в Фонд социальной защиты населения.

А.Мирониченко: Залогом могут владеть не только банки, но любой кредитор. Залог является гарантией возврата средств, снижает риски. А чем ниже риски, тем ниже ставки по кредитам, не раскручивается инфляция, а от нее зависят другие макроэкономические показатели. Возврат залогов – это вопрос не только процедуры банкротства, но и стабильности финансовой системы. Почему при процедуре банкротства право на залог должно теряться?

Залог является гарантией возврата средств, снижает риски. А чем ниже риски, тем ниже ставки по кредитам, не раскручивается инфляция, а от нее зависят другие макроэкономические показатели. Возврат залогов – это вопрос не только процедуры банкротства, но и стабильности финансовой системы. Почему при процедуре банкротства право на залог должно теряться?

Ю.Кобец: Если речь идет о санации или продаже предприятия в процессе банкротства как единого имущественного комплекса, то залог отходит на второй план. Закон ориентируется на сохранение предприятий и рабочих мест. И банки с этим тезисом согласны. Но если предприятие заканчивает свое существование, почему кредиторы не должны получать свое залоговое имущество? Причем пошли по пути российских коллег: 20 процентов от залога отдается работникам предприятия. Из этих средств будет погашаться задолженность и по заработной плате, и перед ФСЗН. В любом случае эти вопросы решаются в первоочередном порядке.

Закон «должниковский» или «кредиторский»? Правильный и вечный вопрос. Принципиально важно соблюсти баланс интересов всех участников рынка. Но нередко мы упускаем из виду другой момент: любая предпринимательская деятельность связана с рисками. И какие на себя риски брать, каждый предприниматель самостоятельно принимает решение. И, по идее, должен действовать предусмотрительно и аккуратно. И Закон «Об экономической несостоятельности» должен стимулировать и предусмотрительность, и аккуратность. Предприниматель должен понимать, какие средства он может потерять. Закон может быть принят только на базе компромисса. И его удастся достигнуть.

Принципиально важно соблюсти баланс интересов всех участников рынка. Но нередко мы упускаем из виду другой момент: любая предпринимательская деятельность связана с рисками. И какие на себя риски брать, каждый предприниматель самостоятельно принимает решение. И, по идее, должен действовать предусмотрительно и аккуратно. И Закон «Об экономической несостоятельности» должен стимулировать и предусмотрительность, и аккуратность. Предприниматель должен понимать, какие средства он может потерять. Закон может быть принят только на базе компромисса. И его удастся достигнуть.

Закон – это всего лишь инструмент. Он может быть несколько хуже или лучше, но он всего лишь инструмент. И принципиально важно, в чьи руки и с какой целью мы вложим этот инструмент. Любые неточности и недостатки могут нивелировать правоприменительной практикой. Если исполнители закона будут нацелены на справедливость, соблюдения балансов интересов, то мы получим прекрасный результат.

Владимир Волчков, «Рэспублiка», 19 декабря 2018 г.

Компании оздоровят по-банковски – Газета Коммерсантъ № 214 (5724) от 20.11.2015

Законопроект о санации предприятий, который должен быть внесен в Госдуму до 1 декабря, появился в новой версии. Она вынуждает должников согласовывать процедуру санации с кредиторами, которые могут предложить свой собственный план или получить 49% акций должника в обмен на согласие с планом должника. Заниматься санацией стратегических предприятий уже практически официально предлагается банку «Российский капитал». Впрочем, новая версия вызывает горячие споры, а вступление закона в силу перенесено на 2017 год.

В распоряжении «Ъ» оказалась новая версия поправок к банкротному законодательству, меняющих процедуру финансового оздоровления компаний. Переработать законопроект, разрабатываемый Минэкономики еще с лета 2015 года, рабочей группе под руководством замглавы Минэкономики Николая Подгузова поручил первый вице-премьер Игорь Шувалов (см. «Ъ» от 9 ноября). Впрочем, в правительство новая версия пока не направлена. Представитель секретариата Игоря Шувалова сообщил «Ъ», что «документ находится в Минэкономики на проработке». В самом Минэкономики заявили, что в настоящее время предусмотренные законопроектом возможные мероприятия, направленные на восстановление платежеспособности должников, обсуждаются с представителями банковского и экспертного сообществ. «До окончания соответствующих обсуждений говорить о конкретных мерах преждевременно»,— добавляют там.

Представитель секретариата Игоря Шувалова сообщил «Ъ», что «документ находится в Минэкономики на проработке». В самом Минэкономики заявили, что в настоящее время предусмотренные законопроектом возможные мероприятия, направленные на восстановление платежеспособности должников, обсуждаются с представителями банковского и экспертного сообществ. «До окончания соответствующих обсуждений говорить о конкретных мерах преждевременно»,— добавляют там.

Между тем новый текст от предыдущей версии отличается кардинально, начиная с названия закона, в который он вносится,— закон «О несостоятельности (банкротстве)» станет законом «О реструктуризации и банкротстве». Проект отменяет процедуру наблюдения, в ходе которого, как опасались сами предприятия, кредиторы могли фактически перехватить управление компанией. Процедуры финансового оздоровления и внешнего управления сольются в одну — процедуру реструктуризации. Если компанию еще можно спасти, суд одобряет процедуру и в следующие четыре месяца должник и кредиторы согласовывают план реструктуризации. При этом с каждой группой кредиторов (налоговики, банки и пр.) должник сможет рассчитываться не пропорционально, а по индивидуальной схеме. Этот же план будет предусматривать, нужна ли смена руководства и кто будет арбитражным управляющим. Сами по себе варианты реструктуризации могут быть разными: уменьшение уставного капитала, конвертация долгов в акции с заменой руководства или без нее и даже с сочетанием сразу двух органов управления и т. д.

При этом с каждой группой кредиторов (налоговики, банки и пр.) должник сможет рассчитываться не пропорционально, а по индивидуальной схеме. Этот же план будет предусматривать, нужна ли смена руководства и кто будет арбитражным управляющим. Сами по себе варианты реструктуризации могут быть разными: уменьшение уставного капитала, конвертация долгов в акции с заменой руководства или без нее и даже с сочетанием сразу двух органов управления и т. д.

Новая версия проекта существенно расширяет полномочия кредиторов в процессе реструктуризации. Например, они смогут блокировать не устраивающий их план санации и взамен представить свой. Кредиторы смогут потребовать досрочного прекращения санации и начать банкротство компании, если должник просрочит платежи более чем на 15 дней, фальсифицирует отчетность и др. Но и у компаний появляется инструмент противодействия. Например, должник сможет добиться утверждения своего плана санации даже без согласия кредиторов. Правда, для этого ему придется доказать, что от его ликвидации кредиторы получат меньше, чем от санации. Кроме того, перед должником ставится ряд жесткий условий. В частности, срок санации в этом случае будет составлять не восемь, а всего три года, компании придется фактически сменить собственников, передав 49% своих акций кредиторам, и т. д.

Кроме того, перед должником ставится ряд жесткий условий. В частности, срок санации в этом случае будет составлять не восемь, а всего три года, компании придется фактически сменить собственников, передав 49% своих акций кредиторам, и т. д.

Санация стратегических компаний будет мягче — в ней не предусматривается передача акций кредиторам, принудительная конвертация долгов и т. д. При этом заниматься ей, судя по законопроекту, будет специальная «организация, соответствующая требованиям правительства». По сведениям «Ъ», речь идет о банке «Российский капитал» — «дочке» АСВ, которая сейчас санирует банки, не интересные рыночным игрокам. Это «Ъ» подтвердили четыре источника, знакомых с ходом разработки документа. Однако такую идею не поддерживают сами банки. «Вместо того чтобы разгрузить капитал банков—кредиторов пошатнувшихся компаний, просто передав их долги в банк плохих долгов напрямую, фактически предлагается втянуть кредиторов в многолетнюю и сомнительную интригу, а руководить процессом будет не самый крупный и нерыночный игрок»,— жалуется один из собеседников «Ъ».

Впрочем, с учетом того что «Российский капитал» создан как мегасанатор, логично, что его пытаются наделить функциями, более значимыми, чем работа с активами нескольких пошатнувшихся банков, добавляет другой собеседник «Ъ», однако, устоит ли такая конструкция в финальном варианте, вопрос. В «Российском капитале» от комментариев отказались.

Несмотря на существенную переработку законопроекта, им все еще пока не удовлетворены ни банкиры, ни компании. По словам вице-президента ассоциации «Россия» Олега Иванова, хотя баланс интересов кредиторов и должников в значительной степени восстановлен, сомнения по части пунктов остаются. Например, по праву налоговой службы подавать заявление о реструктуризации. А вот, по мнению компаний, законопроект теперь создает очень сильный перекос в пользу кредиторов. «К разработке не привлекались специалисты реального сектора экономики — его писали чиновники и банкиры»,— сетует менеджер, участвовавший в финансовом оздоровлении ряда промышленных холдингов. Так, законопроект предусматривает «возможность списания, увеличения капитала и конвертации долгов в капитал, в том числе и без согласия собственника, а это уже перехват управления», поясняет он. Кроме того, исключение процедуры наблюдения, а также деление кредиторов на классы приведет к тому, что из-за недостатка времени и отсутствия единогласного решения всех классов кредиторов суд вынужден будет вводить процедуру банкротства, отмечает собеседник «Ъ».

Так, законопроект предусматривает «возможность списания, увеличения капитала и конвертации долгов в капитал, в том числе и без согласия собственника, а это уже перехват управления», поясняет он. Кроме того, исключение процедуры наблюдения, а также деление кредиторов на классы приведет к тому, что из-за недостатка времени и отсутствия единогласного решения всех классов кредиторов суд вынужден будет вводить процедуру банкротства, отмечает собеседник «Ъ».

В ситуации, когда достижение консенсуса и принятие законопроекта в трех чтениях до конца года становится все более призрачным, вступление закона в силу перенесено на год — с 2017 года он будет работать для стратегических компаний, с 2018-го — для всех остальных. Сейчас из крупных промышленных предприятий активные переговоры с банками по реструктуризации долгов ведут, например, «Мечел», НПК «Уралвагонзавод», «Стройгазконсалтинг», но там отказались комментировать законопроект.

Ольга Шестопал, Анатолий Джумайло

В Госдуме обсудили новый механизм оздоровления кредитных организаций

20 марта Комитет Государственной Думы по финансовому рынку под председательством Анатолия Аксакова Аксаков

Анатолий Геннадьевич

Депутат Государственной Думы избран по избирательному округу № 37 (Канашский – Чувашская Республика — Чувашия)

провел заседание «круглого стола» на тему: «О совершенствовании законодательства в области финансового оздоровления кредитных организаций посредством создания Фонда консолидации банковского сектора».

В обсуждении проекта федерального закона №66499-7 «О внесении изменений в отдельные законодательные акты Российской Федерации» (в связи с созданием дополнительных механизмов финансового оздоровления кредитных организаций)» приняли участие депутаты Государственной Думы, члены Совета Федерации, представители Центрального Банка России (ЦБ), Агентства по страхованию вкладов (АСВ) и других ведомств, бизнеса и экспертного сообщества.

Открывая мероприятие, председатель Комитета по финансовому рынку Анатолий Аксаков Аксаков

Анатолий Геннадьевич

Депутат Государственной Думы избран по избирательному округу № 37 (Канашский – Чувашская Республика — Чувашия)

сделал акцент на замечаниях профильного комитета и комитетов-соисполнителей к законопроекту, разработанному группой депутатов, а также сообщил о принятом руководством Госдумы решении до конца апреля подготовить законопроект ко второму и третьему чтению.

От группы авторов законопроект представил первый заместитель председателя Комитета по финансовому рынку Игорь Дивинский Дивинский

Игорь Борисович

Депутат Государственной Думы избран по избирательному округу 0211 (Восточный – г.Санкт-Петербург)

.

Основной идеей законопроекта является установление в законодательстве Российской Федерации, регулирующем процедуры предупреждения банкротства кредитных организаций, дополнительных механизмов финансового оздоровления, предусматривающих использование средств Банка России для финансирования санации банков.

О целях внедрения нового инструмента финансового оздоровления банков и предлагаемых механизмах контроля со стороны ЦБ участникам «круглого стола» дал пояснения заместитель Председателя ЦБ Василий Поздышев. По его словам, законопроектом преследуются четыре цели: сокращение объемов средств, выделяемых Банком России на финансовое оздоровление банков; повышение эффективности уровня контроля за использованием средств, направляемых на финансовое оздоровление; исключение зависимости финансового оздоровления банков от финансового состояния коммерческой организации – санатора; создание равных конкурентных условий деятельности санируемых банков и иных действующих кредитных организаций. Для этого предлагается в ходе процедур санации кредитной организации предусмотреть возможность проведения ЦБ самостоятельно, минуя АСВ, через новый Фонд консолидации банковского сектора и создаваемую управляющую компанию осуществить необходимую докапитализацию санируемого банка.

По его словам, законопроектом преследуются четыре цели: сокращение объемов средств, выделяемых Банком России на финансовое оздоровление банков; повышение эффективности уровня контроля за использованием средств, направляемых на финансовое оздоровление; исключение зависимости финансового оздоровления банков от финансового состояния коммерческой организации – санатора; создание равных конкурентных условий деятельности санируемых банков и иных действующих кредитных организаций. Для этого предлагается в ходе процедур санации кредитной организации предусмотреть возможность проведения ЦБ самостоятельно, минуя АСВ, через новый Фонд консолидации банковского сектора и создаваемую управляющую компанию осуществить необходимую докапитализацию санируемого банка.

Предполагается применять новые нормы законодательства к случаям финансового оздоровления кредитных организаций, возникающим после вступления в силу указанных норм. Отвечая на вопросы депутатов Анатолия Аксакова Аксаков

Анатолий Геннадьевич

Депутат Государственной Думы избран по избирательному округу № 37 (Канашский – Чувашская Республика — Чувашия)

, Сергея Катасонова Катасонов

Сергей Михайлович

Депутат Государственной Думы избран в составе федерального списка кандидатов, выдвинутого Политической партией ЛДПР — Либерально-демократической партией России

, Алексея Лященко Лященко

Алексей Вадимович

Депутат Государственной Думы избран в составе федерального списка кандидатов, выдвинутого Всероссийской политической партией «ЕДИНАЯ РОССИЯ»

, Юрия Олейникова Олейников

Юрий Павлович

Депутат Государственной Думы избран по избирательному округу 0126 (Серпуховский – Московская область)

, Мартина Шаккума Шаккум

Мартин Люцианович

Депутат Государственной Думы избран по избирательному округу 0120 (Красногорский – Московская область)

и других, представитель ЦБ уточнял, что ранее начатое финансовое оздоровление банков при участии Государственной корпорации «Агентство по страхованию вкладов» продолжится, а новые механизмы с докапитализацией будут применяться к новым случаям санации, так как действующий сейчас механизм оздоровления исчерпал себя, с дифференцированной ставкой (0,51% на 10 лет) средства не инвестируются, а в случае инвестиций, «будущее этих инвестиций не очевидно».

Кроме того, В.Поздышев предупредил, если новый механизм не будет принят, то новых санаций ЦБ проводить больше не будет.

Как пояснил В.Поздышев, Банк России не только имеет большой опыт работы с банками, но и располагает квалифицированным персоналом для осуществления мероприятий по финансовому оздоровлению кредитных организаций.

Законопроектом предлагается, что ЦБ будет вправе учредить общество с ограниченной ответственностью «Управляющая компания Фонда консолидации банковского сектора», которая будет вправе осуществлять доверительное управление: акциями (долями) кредитных организаций, передаваемыми ей в управление Банком России; паевыми инвестиционными фондами, учредителем доверительного управления которых может быть при их формировании только Банк России; правами (требованиями) по субординированным кредитам (депозитам, займам, облигационным займам), иным кредитам, депозитам, банковским гарантиям.

Управляющая компания от имени Банка России будет участвовать в осуществлении мер по предупреждению банкротства кредитных организаций и иметь право использовать средства Фонда консолидации банковского сектора (Фонд). Также ЦБ будет иметь возможность создать и сформировать Фонд из денежных средств Банка России, обособленных от остального имущества Банка России.

Также ЦБ будет иметь возможность создать и сформировать Фонд из денежных средств Банка России, обособленных от остального имущества Банка России.

Одновременно с принятием решения о финансировании санации ЦБ будет назначать Управляющую компанию временной администрацией по управлению банком, которая выполняет определенные Федеральным законом «О несостоятельности (банкротстве)» функции. После прекращения деятельности временной администрации, по решению Совета директоров Банка России, полномочия по управлению банком могут быть переданы Управляющей компании.

Под санацией банка понимается восстановление капитала банка до соблюдения минимально установленных нормативов достаточности капитала. При принятии решения о финансовом оздоровлении ЦБ утверждает план финансового оздоровления банка. Эту новеллу законопроекта в своем выступлении поддержал аудитор Счетной палаты Российской Федерации Андрей Перчян, считающий, что до предоставления средств и инвестиций необходимо утверждать план санации. По его словам, если не будет осуществляться планирование и контроль, то и новая схема будет вестись с нарушениями, более того, важны регулярные проверки.

По его словам, если не будет осуществляться планирование и контроль, то и новая схема будет вестись с нарушениями, более того, важны регулярные проверки.

На необходимости непрерывных проверок также настаивал Мартин Шаккум Шаккум

Мартин Люцианович

Депутат Государственной Думы избран по избирательному округу 0120 (Красногорский – Московская область)

, приведший ряд примеров банкротств 90-х годов и недавних санаций, резюмировавший, что причиной большей части банкротств является непрофессионализм управленцев и владельцы банков, ведущие себя недобросовестно по отношению к вкладчикам.

Сроки устранения иных, не связанных с формированием резервов на возможные потери проблем банка, вызванных действиями (бездействием) прежних владельцев и менеджеров.

В ходе обсуждения законопроекта, который профильный Комитет готовит ко второму чтению, участники дискуссии также отмечали, что предлагаемые изменения в законодательство, регулирующее процедуры по предупреждению несостоятельности (банкротства) кредитных организаций, имеющих лицензию на привлечение во вклады денежных средств физических лиц, в конечном итоге направлены на сохранение стабильности банковской системы страны в целом.

Установленные законопроектом источники и механизмы финансирования санации позволят предоставить эмиссионный по своей природе ресурс ЦБ в наименьших объемах, а номинальные объемы финансирования могут сократиться на 30%.

【A】 Санація підприємства — замовити послугу в Дніпрі і Києві від

Санація підприємства – особливості

Санація компанії проводиться з метою запобігання визнанню боржника банкрутом та має ряд особливостей.

Рішення про перехід до процедури санації приймає комітет кредиторів, що складається з конкурсних кредиторів (при загальній процедурі), або керівник компанії-боржника (при спрощеній процедурі санації).

Санація підприємства – це вибір оптимального способу задоволення вимог кредиторів.

Перед комітетом кредиторів завжди є обґрунтований вибір, яким шляхом піти та яке правильне прийняти рішення. Об’єднати потужності боржника з рентабельним виробництвом або залучити інвестора для зміцнення позицій, тим самим запобігши фінансовій неспроможністі? У практиці існує ще безліч адекватних рішень, але в кожному конкретному випадку, вони носять індивідуальний характер.

Наші фахівці допоможуть пройти процедуру санації підприємства в Києві, вироблять глобальну стратегію, застосують ефективну тактику, зроблять всі дії, спрямовані на фінансове оздоровлення підприємства-боржника.

В кінцевому рахунку, це призведе до позитивних результатів, і вимоги кредиторів будуть задоволені.

Для вибору оптимального варіанту фінансового оздоровлення, кредиторам потрібно мати повну інформацію про боржника, відсутність якої вказує на недоробки при ініціюванні питання про банкрутство. З причини того, що багато питань можуть бути закриті для широкого доступу, без допомоги професіоналів не обійтися.

З причини того, що багато питань можуть бути закриті для широкого доступу, без допомоги професіоналів не обійтися.

// ПОСЛУГА САНАЦІЇ ПІДПРИЄМСТВА В ДНІПРІ ВКЛЮЧАЄ ВІДПРАЦЮВАННЯ ТИХ ВАЖЛИВИХ МОМЕНТІВ, ЯКІ СПРИЯТИМУТЬ ЗМІЦНЕННЮ ФІНАНСОВОЇ СТАБІЛЬНОСТІ

При проходженні санації, господарське майно боржника не повинно втратити своєї привабливості і залишкової вартості, тому ефективне управління – одна з головних задач, що стоять перед кредитором ( кредиторами).

Банкрутство та санація підприємства

Все вжиті заходи не можуть бути розрізненими, а носять комплексний характер:

- організаційно-правовий;

- фінансовий;

- виробничо-господарський.

Саме від реалізації обраної тактики і ефективної стратегії залежить або повна ліквідація банкрута, або його фінансове оздоровлення з подальшим виконанням кредитних зобов’язань.

Виконання зобов’язань боржника, погашення заборгованості, що виникла з подальшим фінансовим оздоровленням та продовженням господарської діяльності підприємства представляється можливим тільки при суворому виконанні програми санації. Неправильно обрана стратегія може погіршити і без того хитке становище підприємства.

Неправильно обрана стратегія може погіршити і без того хитке становище підприємства.

Грамотний супровід і реалізація процедури банкрутства підприємства, санації неможливі без наявності у фахівця професійних знань в різних галузях економіки, фінансах та бухгалтерському обліку, загальноправовій підтримки кожного етапу процесу.

// РОЗУМІННЯ ВСІЄЇ ПРОЦЕДУРИ ТА ВРАХУВАННЯ ОСОБЛИВОСТЕЙ КОЖНОЇ ІЗ СТОРІН В РЕЗУЛЬТАТІ ДАЮТЬ ОЧІКУВАНИЙ РЕЗУЛЬТАТ

Санация вместо ликвидации :: Общество :: Газета РБК

Бизнес не доволен расширением полномочий судей в делах о несостоятельности

Фото: Станислав Красильников/ТАСС

Минэкономразвития хочет, чтобы как можно больше компаний-банкротов выживали и продолжали работать — такой законопроект поступил в правительство. Но бизнес пугает, что судьи в этих делах получат слишком много полномочий.

Но бизнес пугает, что судьи в этих делах получат слишком много полномочий.

Как стало известно РБК, Минэкономразвития внесло в правительство законопроект об изменениях в закон «О несостоятельности (банкротстве)» и отдельные законодательные акты в части регулирования вопросов применения процедур наблюдения и финансового оздоровления (копия законопроекта есть у РБК). Замглавы Минэкономразвития Николай Подгузов это подтвердил.

Суть законопроекта, превышающего 100 страниц, — заменить банкротные процедуры на реабилитационные, сместив акцент на финансовое оздоровление, а не на ликвидацию компаний.

Но документ вызвал нарекания со стороны крупного бизнеса. Речь идет о значительном расширении права арбитражных судов в делах о банкротстве в ущерб интересам кредиторов, критикуют в Российском союзе промышленников и предпринимателей (РСПП). «Законопроект не только не обеспечивает более эффективное регулирование финансового оздоровления, но и значительно ухудшает действующие основания введения процедур, применяемых в деле о банкротстве, допускает возможность существенных злоупотреблений», — указывает президент РСПП Александр Шохин (копия его письма главе Государственно-правового управления администрации президента Ларисе Брычевой есть у РБК).

Американский образец

По данным Минэкономразвития, ежегодно в России возбуждается около 30 тыс. дел о банкротстве. Но в отличие от США, чью практику хотят перенять российские власти, процедура финансового оздоровления применяется редко — в большинстве случаев активы идут с молотка и бизнес ликвидируется. Законопроект позволит переломить эту ситуацию и сохранить потенциально платежеспособных участников хозяйственного оборота в России, надеются в Минэкономразвития.

Для сравнения: в 2014 году в США открыли около 27 тыс. ликвидационных (глава 7 Кодекса о банкротстве США) и 8,7 тыс. реабилитационных процедур, в том числе более 6 тыс. реорганизаций (глава 11), говорит РБК Подгузов. Банкротство по главе 11 зачастую позволяет американским компаниям продолжать работу, реструктурировать долги и операции и выходить из банкротства в обновленном виде — так было, например, с автопроизводителями General Motors и Chrysler.

Минфин существующими нормами тоже не удовлетворен. В части, связанной с обеспечением эффективной санации промышленных предприятий, законодательство о банкротстве нуждается в некоторых изменениях, сказал РБК замглавы Минфина Алексей Моисеев. «Такая санация должна предполагать в том числе смену собственников предприятий, которые направляются на санацию», — уточнил он. Сейчас российское законодательство такой возможности не дает. А в тех же США предприятия можно банкротить, как распродавая собственность по частям, так и сохраняя имущественно-производственный комплекс, но заменяя собственника.

В части, связанной с обеспечением эффективной санации промышленных предприятий, законодательство о банкротстве нуждается в некоторых изменениях, сказал РБК замглавы Минфина Алексей Моисеев. «Такая санация должна предполагать в том числе смену собственников предприятий, которые направляются на санацию», — уточнил он. Сейчас российское законодательство такой возможности не дает. А в тех же США предприятия можно банкротить, как распродавая собственность по частям, так и сохраняя имущественно-производственный комплекс, но заменяя собственника.

Власть судей

Крупный бизнес не против инкорпорировать американские наработки в российское законодательство, но не в таком виде, как это предлагает Минэкономразвития. Больше всего РСПП беспокоит значительное расширение полномочий суда. «Законопроект возлагает на арбитражный суд несвойственные ему функции по принятию экономически обоснованного решения о дальнейшей процедуре в деле о банкротстве», — пишет Александр Шохин.

К примеру, статья 75 законопроекта («Окончание наблюдения») позволяет судье признать должника банкротом и открыть конкурсное производство — вопреки отчету временного управляющего — на основании данных и документов третьих лиц, участвующих в деле о банкротстве. Статья 83 («План финансового оздоровления») вводит новый критерий — возможность должника договориться с кредиторами об урегулировании долгов. «При этом в определении «восстановление платежеспособности» вводится дополнительный оценочный критерий — отсутствие угрозы возникновения признаков банкротства после реализации плана финансового оздоровления», аналогичные полномочия суд получает и при решении вопроса об утверждении этого плана без согласия кредиторов, перечисляет Шохин.

«Фактически единственным механизмом защиты интересов кредиторов, не согласных с планом финансового оздоровления, является субъективное мнение [cудей, которые] не обладают достаточной компетенцией для оценки и прогнозирования финансового состояния компаний и не должны принимать на себя ответственность за экономические решения», — утверждает президент РСПП.

Замглавы Минэкономразвития Николай Подгузов не согласен: законопроект вовсе не ущемляет интересы кредиторов, а обеспечивает справедливый баланс интересов кредиторов и должника. По его словам, документ ускоряет банкротные процессы и создает конкуренцию заявлений должника (о введении финансового оздоровления) и кредитора (о признании должника банкротом).

Сейчас кредиторам приходится проходить через длительную нейтральную процедуру наблюдения, которая может идти более года, а новые правила позволят ускорить инициирование дела о банкротстве на ранней стадии, когда у должника еще есть возможность восстановить свою платежеспособность, продолжает он.

Суд не сможет утвердить план финансового оздоровления, если не будет доказано, что благодаря этой процедуре кредиторы получат больше, чем от распродажи при банкротстве, уверяет чиновник. По его словам, законопроект не обязывает суд самостоятельно анализировать финансовое состояние должника или строить прогнозы его изменения, хотя, конечно, принятие решений на основе оценки доказательств и аргументов невозможно без внутреннего убеждения судьи.

Спор о сроках

Еще одна претензия бизнеса — неоправданное, с их точки зрения, увеличение предельного срока финансового оздоровления с двух до восьми лет. По словам Шохина, «оценить возможность изменения финансового состояния компании в столь длительные сроки крайне сложно». Увеличение сроков необходимо для более полного учета интересов всех кредиторов, в том числе миноритарных, парирует замминистра. Кредиторы делятся на классы, каждый из которых должен большинством голосов одобрить этот план, только после этого суд сможет его утвердить. «По сути, речь идет не об увеличении срока реабилитационной процедуры, а о систематизации и детализации процесса принятия решений для защиты интересов всех участников», — утверждает Подгузов.

Большинство профильных ведомств одобрили законопроект, говорится в сопроводительном письме к премьер-министру Дмитрию Медведеву при внесении в правительство (копия письма есть у РБК). «Законопроект сейчас обсуждается. Надеемся, что в процессе обсуждения будет найден правильный баланс между интересами кредиторов и заемщиков», — отмечает замглавы Минфина Алексей Моисеев. Минэкономразвития готово к диалогу с предпринимательским сообществом, уверяет Николай Подгузов.

Надеемся, что в процессе обсуждения будет найден правильный баланс между интересами кредиторов и заемщиков», — отмечает замглавы Минфина Алексей Моисеев. Минэкономразвития готово к диалогу с предпринимательским сообществом, уверяет Николай Подгузов.

Chesapeake Energy выйдет из суда по делам о банкротстве как предприятие стоимостью 5,13 млрд долларов пробный.

ФОТОГРАФИЯ: Площадка газовой скважины Chesapeake Energy лежит на холме в Личфилд Тауншип, штат Пенсильвания, 9 января 2013 года. REUTERS/Brett Carlsen/File Photo сокращение долга на 7 миллиардов долларов и 1 доллар.7 миллиардов отрезка от цены обработки газа и трубопровода.

Инвесторы, которые прошлой весной взяли на себя обязательство поддержать реструктуризацию в связи с падением энергетики, получат огромную выгоду. По словам судьи, слушавшего дело, восстановление цен на энергоносители увеличило стоимость Chesapeake примерно до 5,13 миллиарда долларов.

Когда-то второй по величине производитель природного газа в США, Chesapeake подал иск в суд в июне прошлого года, не справившись с перерасходом средств и внезапным падением спроса и цен, вызванным пандемией коронавируса.

Кредиторы, выступавшие против плана, заявили, что Chesapeake обанкротилась задолго до того, как обратилась за защитой в суд, и подвергли резкой критике условия, которые принесли покровителям, включая гиганта взаимных фондов Franklin Advisers Inc., головокружительные доходы.

Держатели облигаций с правом первого залога могут получить 130% возврата по своим требованиям, а Франклин — 41%, но необеспеченные кредиторы получат возмещение только около 4%, сказал Роберт Стэк, который представлял интересы необеспеченных кредиторов. По его словам, этот план неправомерно благоприятствует немногим за счет многих. Его замечания вызвали упрек со стороны судьи суда по делам о банкротстве Дэвида Джонса.

Менеджеры Chesapeake «не должны подвергаться критике», сказал Джонс, «их следует хвалить», ссылаясь на крах энергетического рынка. «Я отвергаю утверждение о том, что люди отбрасывают осторожность на ветер».

«Я отвергаю утверждение о том, что люди отбрасывают осторожность на ветер».

Этот план позволит Chesapeake стать «более сильным и конкурентоспособным предприятием», заявил пресс-секретарь Гордон Пеннойер.

Джонс отказался рассматривать сделанное в последнюю минуту предложение инвестиционной группы во главе с Jefferies Financial Group о замене финансирования, которое принесло первое залоговое удержание и опрометчивую прибыль Франклина.

В то же время Джонс признал свое решение выделить значительное количество прав на акции Франклину и другим в обмен на их финансирование при условии, что он назвал «хорошей сделкой».

— Оглядываясь назад, я мог бы принять другое решение, — сказал Джонс. — Дело в том, что я этого не делал.

Отчет Гэри МакВильямса; Под редакцией Авроры Эллис и Ричарда Пуллина

Процесс планирования аварийного восстановления — Evolve IP

От прорванных водопроводных труб и возгораний электричества до проблем с инфраструктурой и кибератак — предприятия всех размеров и во всех отраслях уязвимы для стихийных бедствий и сбоев. В то время как крупные предприятия обычно готовятся к худшему, малые предприятия часто не имеют официального плана аварийного восстановления.

В то время как крупные предприятия обычно готовятся к худшему, малые предприятия часто не имеют официального плана аварийного восстановления.

Это прискорбно, потому что многие малые предприятия вынуждены закрыться после стихийных бедствий. На самом деле, согласно нашему последнему исследованию, 93% компаний, которые потеряли свои данные в течение 10 дней и более, объявили о банкротстве в течение одного года после катастрофы.

Готова ли ваша компания к катастрофе? Если нет, следующее руководство может помочь вам предпринять правильные шаги для разработки комплексного плана аварийного восстановления, который гарантирует, что ваши двери останутся открытыми.

1. Выявление рисков Невозможно подготовиться ко всем рискам, и это нормально. Риски, с которыми вы, скорее всего, столкнетесь, будут определяться вашей отраслью, технологией, географическим положением и другими специфическими факторами для вашего бизнеса. При составлении плана тратьте время только на разработку решений для тех сбоев, с которыми вы, скорее всего, столкнетесь.

Чтобы определить приоритеты аварийного восстановления, подумайте о влиянии сбоя на ваши бизнес-операции.Катастрофа повлияет на финансы, безопасность, нормативные и правовые вопросы и, возможно, на вашу репутацию среди других аспектов бизнеса.

Оценив свои основные ИТ-системы и определив ИТ-приоритеты и зависимости, вы сможете разработать стратегии восстановления, которые сведут к минимуму потери и будут способствовать непрерывности наиболее важных операций.

3. Назначить группу восстановленияКогда произойдет бедствие, помощь понадобится не только вашим технологиям, но и членам вашей команды.Чтобы ваша организация как можно быстрее заработала, создайте команду сотрудников, обладающих необходимыми навыками и опытом, которые будут помогать там, где это необходимо. Это, например, могут быть ключевые игроки в ваших операциях, ИТ и отделах кадров.

4. Обеспечение четкого общения Чтобы поддерживать доверие и поддерживать хорошую репутацию, важно иметь четкую коммуникацию с сотрудниками, клиентами и средствами массовой информации. Установите единую точку контакта для ваших сотрудников, поставщиков и клиентов и рассмотрите возможность обращения за помощью к фирме по кризисным коммуникациям, если это необходимо.

Установите единую точку контакта для ваших сотрудников, поставщиков и клиентов и рассмотрите возможность обращения за помощью к фирме по кризисным коммуникациям, если это необходимо.

Помимо обеспечения четкой коммуникации и прозрачности, у ваших клиентов могут быть невыполненные заказы, которые необходимо выполнить. Определите, как вы будете удовлетворять их потребности. Возможно, вы захотите найти альтернативные компании, которые помогут выполнить эти заказы в случае катастрофы.

Статистика аварийного восстановления в 2020 году, которая шокирует владельцев бизнеса

Эта статья была обновлена в декабре 2019 г.

Потеря данных может быть пугающей и иметь серьезные финансовые последствия.Время простоя может произойти в любой момент. Что-то такое незначительное, как сотрудник, открывающий зараженное электронное письмо, или столь значительное, как стихийное бедствие.

Тем не менее, 75% малых предприятий не имеют плана аварийного восстановления.

Мы собрали интересное сочетание статистики аварийного восстановления из различных источников, от технологических компаний до основных СМИ. Думайте о плане аварийного восстановления как о спасательной шлюпке для вашего бизнеса.

Сбой оборудования является основной причиной потери данных и/или простоев.

По данным Dynamic Technologies, сбои оборудования вызывают 45% общего незапланированного простоя. Затем следуют отключение питания (35%), сбой программного обеспечения (34%), повреждение данных (24%), внешние нарушения безопасности (23%) и случайная ошибка пользователя (20%).

17 поразительных фактов и статистики аварийного восстановления

1. 93 % компаний без аварийного восстановления, которые пострадали от крупного сбоя данных, прекратили свою деятельность в течение одного года.

2. 96% компаний с надежным планом резервного копирования и аварийного восстановления смогли пережить атаки программ-вымогателей.

3. Более 50% компаний за последние пять лет сталкивались с простоями, которые превышали полный рабочий день.

Восстановление после аварии стоит дорого

Когда в вашем бизнесе происходят простои, с этим событием связаны затраты. Эту сумму в долларах довольно сложно определить, поскольку она включает в себя прямые расходы, такие как восстановительные работы и замена оборудования. Но также и косвенные затраты, такие как упущенные возможности для бизнеса.

Стоимость может быть ошеломляющей:

4.Corero Network Security обнаружил, что организации тратят до 50 000 долларов на борьбу с атаками типа «отказ в обслуживании». Предотвращение DDoS-атак имеет решающее значение.

4. По оценкам, стоимость незапланированного простоя может достигать 17 244 долларов США в минуту, а минимальная оценка — 926 долларов США в минуту.

5. В среднем предприятия теряют более 100 000 долларов США за каждый инцидент с программами-вымогателями из-за простоев и затрат на восстановление. (источник: CNN)

(источник: CNN)

6. 40-60% малых предприятий, потерявших доступ к операционным системам и данным без плана аварийного восстановления, закрываются навсегда.Компании, которые могут восстановиться, делают это по гораздо более высокой цене и в более длительные сроки, чем компании, у которых есть формальный план резервного копирования и аварийного восстановления (BDR).

7. 96 % предприятий, использующих решение для аварийного восстановления, полностью восстанавливают операции.

Числа, стоящие за нарушениями безопасности и атаками

9. В ходе опроса 580 участников конференции по безопасности Black Hat в Лас-Вегасе, проведенного в 2017 году, выяснилось, что более половины организаций подвергались кибератакам.20% из них пришлись на атаки программ-вымогателей.

10. 2/3 участников опроса считают, что в следующем году в их организации произойдет серьезное нарушение безопасности

11. Более 50% предприятий не имеют средств для восстановления после атаки.

Принимая во внимание постоянную угрозу атак программ-вымогателей, вам необходимо использовать лучшие решения для защиты от программ-вымогателей, чтобы обеспечить непрерывность бизнеса и предотвратить потерю данных.

Человеческий элемент потери данных

Киберпреступники часто используют человеческий метод обхода системы безопасности, например все более изощренные фишинговые атаки.

12. Человеческий фактор является главной причиной утечек безопасности и данных, на которую приходится 52 процента инцидентов.

13. Обучение новых сотрудников кибербезопасности имеет решающее значение. Только 52% проходят обучение политике кибербезопасности один раз в год.

14. Печальная реальность такова, что вредоносное ПО может успешно обходить фильтры электронной почты для защиты от спама и в большинстве случаев неэффективно против целевой атаки вредоносного ПО.Сообщалось, что в 2018 году количество атак вредоносных программ увеличилось на 25 процентов.

Развивающаяся матрица угроз безопасности

15. К 2021 году во всем мире киберпреступления будут стоить 6 триллионов долларов в год.

16. Растут расходы на кибербезопасность; достиг 96 миллиардов долларов США в 2018 году.

17. Число атак криптоджекинга увеличивается более чем на 8000%, поскольку майнеры используют вычислительную мощность ничего не подозревающих жертв.

Не становитесь статистикой аварийного восстановления

Хорошей новостью является то, что при надлежащем планировании можно свести к минимуму затраты времени и потери продаж, связанные с аварийным восстановлением.

Резервное копирование и защита ваших данных и систем, а также возможность поддерживать бизнес в обычном режиме перед лицом стихийного бедствия больше не роскошь, а необходимость. Важно понимать, как составить план аварийного восстановления. Прочтите нашу недавнюю статью о статистике утечек данных за 2020 год.

обанкротившихся акционеров Hertz получают возмещение в рамках еще одного нового плана реорганизации

Фото Синди Орд/Getty Images Entertainment через Getty Images

За несколько минут до сегодняшнего слушания заявления о раскрытии информации для Hertz Global Holdings (HTZGQ), нового Ch. 11 план реорганизации и заявление о раскрытии информации (дело 4082 содержит редакцию), которые включали два основных изменения. Нынешние акционеры HTZGQ получат 6-летние варранты, стоимость которых оценивается в 0,60-0,70 долларов за акцию, а предельная сумма возмещения денежных средств общего необеспеченного кредитора повышена до 550 миллионов долларов, что, как ожидается, обеспечит им полное возмещение по сравнению с возмещением 82% в соответствии с более ранний план.

11 план реорганизации и заявление о раскрытии информации (дело 4082 содержит редакцию), которые включали два основных изменения. Нынешние акционеры HTZGQ получат 6-летние варранты, стоимость которых оценивается в 0,60-0,70 долларов за акцию, а предельная сумма возмещения денежных средств общего необеспеченного кредитора повышена до 550 миллионов долларов, что, как ожидается, обеспечит им полное возмещение по сравнению с возмещением 82% в соответствии с более ранний план.

Переговоры еще продолжаются

Переговоры с Knighthead Capital все еще продолжаются.В случае, если их предложение будет выбрано вместо текущего, они «повернутся» к плану Найтхеда в соответствии с разделом 3019. Это может привести к очень, очень запутанному процессу запроса предложений, потому что материалы запроса от некоторых групп голосования будут сильно отличаться от материала. они изначально получают.

Согласно предложению Найтхеда, которое было озвучено на слушаниях, акционеры HTZGQ получат 0,50 доллара наличными плюс право участвовать в предложении о правах на 1,0 миллиарда долларов. Детали предложения о правах на слушаниях не упоминались.Также было неясно, зависела ли выплата акционерам наличными в размере 0,50 доллара США от отмены платы за разрыв примерно в 77 долларов, которая должна была быть выплачена спонсорам текущего плана.

Детали предложения о правах на слушаниях не упоминались.Также было неясно, зависела ли выплата акционерам наличными в размере 0,50 доллара США от отмены платы за разрыв примерно в 77 долларов, которая должна была быть выплачена спонсорам текущего плана.

Новые варранты для акционеров

Приложение А к плану содержит описание варрантов, которые должны быть получены.

- 6 лет