Алгоритм расчета прибыли

Чистая прибыль (Net Income, Earnings, Profits) – финансовый показатель эффективности деятельности компании, рассчитанный за определенный промежуток времени (месяц, квартал, год) по определенным стандартам по методу начислений.

Согласно методу начислений для расчета прибыли результаты операций признаются по факту их совершения, независимо от получения оплаты, а расходы относятся к тем периодам, когда по ним имели место продажи, а не отток денег.

Инвестиции в акции США и IPO

- Выберите идею. Эксперты уже отобрали лучшие

- Составьте портфель из акций

- Попробуйте с $10

В связи с этим прибыль – понятие нематериальное и субъективное, зависящее от учетной политики, то есть правил расчета. Она лишь показывает прирост активов, полученный за счет собственных средств. В этом смысле прибыль очень похожа на скорость, мы ее измеряем, но не можем пощупать.

Другими словами, прибыль – это скорость, с которой компания наращивает свой потенциал. Таким образом, прибыль – не результат, а показатель эффективности бизнеса. Результатом же работы компании является ее денежный поток.

Для инвестора важен весь набор показателей прибыли: валовая прибыль, операционная прибыль, прибыль до налогообложения, прибыль после налогообложения, чистая прибыль, прибыль на акцию (EPS), нераспределенная прибыль.

Алгоритм расчета прибыли

Выручка, доход, оборот (Sales = Revenue = Turnover)

1. минус Себестоимость продаж (Сost of Sales)

= Валовая прибыль (Gross Profit)

2. минус Коммерческие и управленческие расходы (Selling General and Administrative, SG&A)

= Операционная прибыль (Operating Profit) *

* она же: прибыль от продаж, прибыль до уплаты налога на прибыль, процентов по займам

3. минус/плюс Прочие операционные расходы и доходы (курсовые разницы, доходы

от продажи активов и т.

плюс Проценты к получению

минус Проценты по заемным средствам к уплате

= Прибыль до налогообложения (Earning before Tax, EBT)

4. минус Начисленный налог на прибыль

= Прибыль после налогообложения, но до вычета миноритарной доли (Earning

after tax, EAT)

5. минус Миноритарная доля (включая дивиденды по привилегированным акциям)

= Чистая прибыль или убыток (Net Income or Loss).

Для оценки перспектив компании наиболее важна получаемая ею прибыль по операционной деятельности (Оperating Income). Этот показатель отражает финансовый результат работы компании, связанный исключительно с ее основной деятельностью, игнорируя вычет процентов по заемному капиталу, получение финансового дохода компанией и операции по продаже долгосрочных активов.

Чистая прибыль предприятия

Размер прибыли определяется рядом особенностей деятельности предприятия, в числе которых уровень продаж, себестоимость производства, величина налогов, сборов и других обязательных платежей.

Данный показатель учитывает результат всех операций организации:

- Реализацию продукцию;

- Продажу имущества;

- Финансовые сделки.

Противоположность ему – операционная прибыль, которая рассчитывается исходя из доходов и затрат на основную деятельность (связанную непосредственно с реализацией товаров).

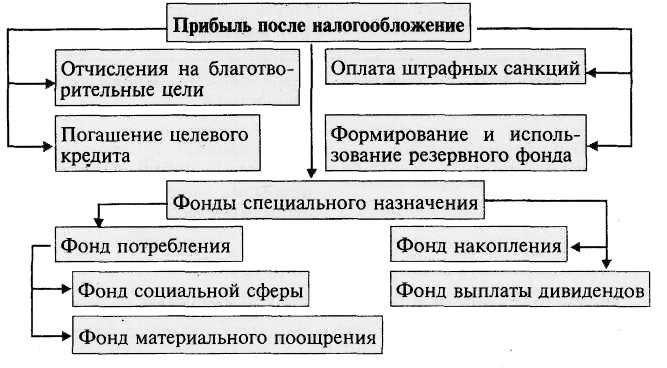

Прибыль, отраженная в балансе компании, — это основа для многих управленческих решений:

- Осуществления инвестиций;

- Формирования резервных фондов;

- Пополнения оборотного капитала.

Из этих средств происходит уплата дивидендов владельцам ценных бумаг организации.

Сумма чистой прибыли отражает эффективность деятельности предприятия. Если она увеличивается, это означает, что фирма работает в определенном периоде хорошо. Напротив, снижение этого показателя или его отрицательное значение показывает, что у организации возникли проблемы, требующие скорейшего решения для предотвращения возможного банкротства. Аналогично, растущая маржинальная прибыль – это повод расширять производство, а падающая – знак того, что дальнейшее расширение приведет лишь к потерям.

Если она увеличивается, это означает, что фирма работает в определенном периоде хорошо. Напротив, снижение этого показателя или его отрицательное значение показывает, что у организации возникли проблемы, требующие скорейшего решения для предотвращения возможного банкротства. Аналогично, растущая маржинальная прибыль – это повод расширять производство, а падающая – знак того, что дальнейшее расширение приведет лишь к потерям.

Какова формула расчета чистой прибыли?

Чтобы определить размер чистой прибыли, необходимо осуществить следующую последовательность действий:

- Рассчитать общую выручку от продаж и скорректировать ее на сумму возвратов от клиентов и предоставленных им скидок. Так получится чистый доход;

- Определить себестоимость продукции, которая складывается из всех затрат, понесенных на ее производство;

- Вычесть из чистого дохода себестоимость – получится валовая прибыль организации;

- Скорректировать валовую прибыль на операционные расходы и уплаченные в бюджет налоги и взносы. К операционным расходам относятся издержки на поиск контрагентов, на ведение переговоров и заключение сделок, на урегулирование форс-мажорных ситуаций.

Сумма, полученная по предложенной формуле, — это размер чистой прибыли предприятия. Рост этого показателя, особенно с учетом высокого уровня налогообложения, – положительная тенденция для любого бизнеса. Она означает, что предприятие эффективно использует имеющиеся в его распоряжении ресурсы.

Каков расчет валовой прибыли?

Валовая прибыль – это разница между доходами, полученными от реализации продукции, и расходами на ее производство, отраженными в балансе. Отличие механизма ее определения от расчета чистой прибыли состоит в том, что экономист не учитывает операционные затраты и средства, которые пошли на уплату налогов и сборов.

Валовая прибыль зависит от ряда факторов:

- Ассортимент и качество товаров;

- Себестоимость их создания;

- Объемы производства и продаж, степень загрузки мощностей предприятия;

- Эффективность реализации товаров, операционная прибыль;

- Особенности законодательства в регионе, где действует компания;

- Особенности налогообложения;

- Политическая обстановка и т.

д.

д.

Ответ на вопрос о том, как рассчитать валовую прибыль, – несложная формула:

ВП = Чистый доход от продаж – себестоимость продукции.

Валовая прибыль может быть определена и другим способом – исходя из величины торговой наценки (если она одинакова для всех реализуемых товаров). Нужно умножить данный коэффициент на размер товарооборота.

Полученный показатель дает очень хорошее представление о деятельности коммерческой организации в целом. Он позволяет определить, какие операции являются выгодными, а какие – убыточными, а также наметить планы дальнейшего развития. Можно с уверенностью говорить о том, что формула расчета валовой прибыли – одна из базовых в экономическом анализе деятельности фирмы.

Что такое маржинальная прибыль предприятия?

Маржинальная прибыль – это дельта между доходами от продаж и переменными расходами на производство товаров. К числу последних относятся:

- Траты на электроэнергию;

- На сырье и материалы;

- Заработная плата производственного персонала и т.д.

Маржинальная прибыль покрывает основные расходы предприятия (издержки налогообложения, арендную плату, зарплату управленцев и т.д.). Чем она больше, тем выгоднее производить конкретную продукцию. Чтобы повысить этот показатель, необходимо либо увеличить объем продаж, либо повысить стоимость продукции.

Маржинальная прибыль увеличится также в том случае, если форма будет осваивать смежные сектора, совершенствовать рекламу, участвовать в тендерах или сможет отыскать более выгодные источники сырья. Однако самый простой путь – рост продаж.

Часто российские экономисты путают два понятия: маржинальная и валовая прибыль. Однако между ними существует существенное различие к учету затрат, отражаемых в балансе предприятия. Кроме того, только первый показатель из этих двух показывает, принесет ли какую-либо выгоду выпуск одной дополнительной единицы продукции.

Какова формула расчета балансовой прибыли?

Это бухгалтерский показатель, который характеризует совокупный финансовый результат, отраженный на балансе предприятия. Конкретная цифра складывается из доходов или убытков по трем направлениям деятельности:

- Основной;

- Инвестиционной;

- Финансовой.

Чтобы определить это значение, необходимо немного скорректировать формулу чистой прибыли: не стоит вычитать величину уплаченных налогов и сборов.

Балансовый показатель используется компаниями в целях аналитики, потому что позволяет сделать вывод об эффективности реализуемой в компании стратегии. Как правило, сопоставляются значения за несколько лет, что позволяет выявить недостатки в организации бизнес-процессов, понять причины невыполнения планов и определить перечень мер, которые могут изменить ситуацию к лучшему.

По какой формуле можно рассчитать прибыль от продаж?

С помощью расчета прибыли от продаж можно определить, в какой мере эффективная основная деятельность предприятия. Этот показатель представляет собой сумму валовой прибыли, скорректированную на значение управленческих и коммерческих издержек. Другой близкий по смыслу норматив – операционная прибыль.

Если полученное значение оказывается слишком низким, то компании необходимо предпринимать какие-то шаги. Чаще всего это увеличение объемов производства или снижение себестоимости продукции.

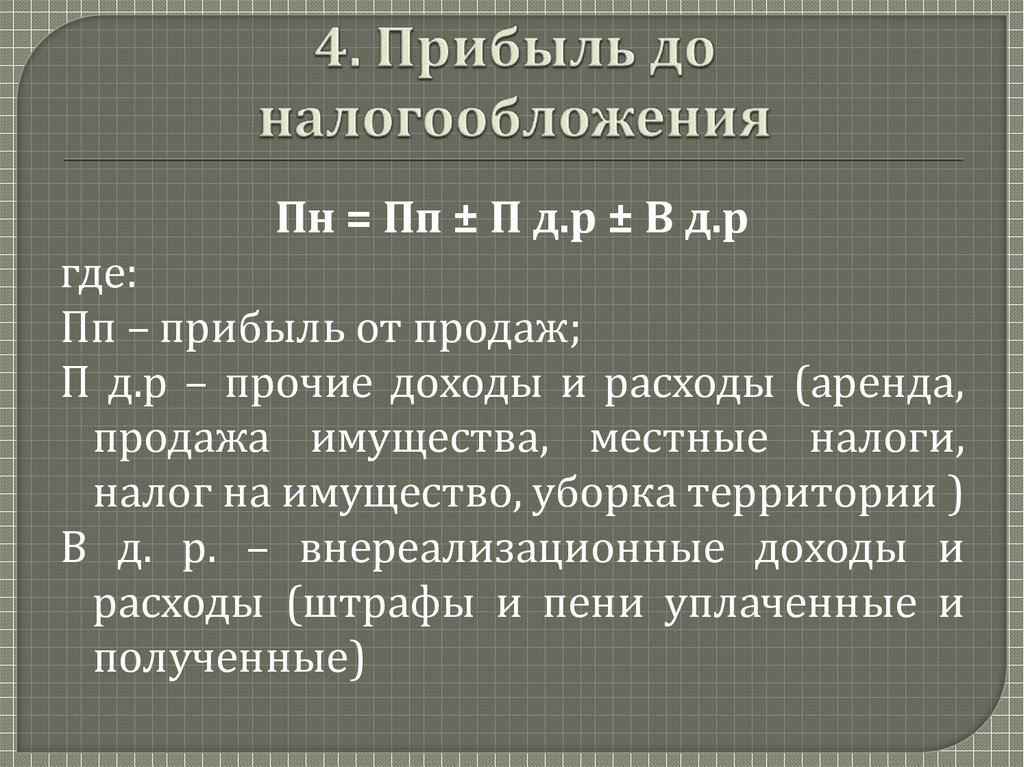

Каковы формулы расчета других видов прибыли?

В экономическом анализе используются и другие виды прибыли, каждый из которых имеет особую формулу расчета:

- Прибыль до налогообложения – это «грязный» стоимостной показатель, представляющий собой разницу между выручкой, полученной от хозяйственной деятельности, и расходами компании. Формула этого норматива не учитывает любые операции, не связанные с основной сферой деятельности организации (внереализационные и операционные).

- Операционная прибыль – это разница между валовым доходом компании от продаж и ее операционными расходами.

Фактически, из всех полученных средств вычитаются текущие расходы (рента, стоимость топлива, амортизация и т.д.). Этот показатель не учитывает сумму уплаченных налогов и проценты, перечисленные по текущим кредитам и займам.

Фактически, из всех полученных средств вычитаются текущие расходы (рента, стоимость топлива, амортизация и т.д.). Этот показатель не учитывает сумму уплаченных налогов и проценты, перечисленные по текущим кредитам и займам.

Иногда операционная прибыль называется критической. Этот термин используется в том случае, если вся она идет на погашение процентов по взятым кредитам.

Очевидно, что понятие «прибыль» имеет целый ряд трактовок, каждый из которых служит для определенных целей. Так, иногда сделать правильные выводы о положении дел в компании позволяет прибыль до налогообложения, иногда – маржинальная, иногда – балансовая. Все зависит от того, какой разрез деятельности компании интересует аналитика и какие задачи он перед собой ставит.

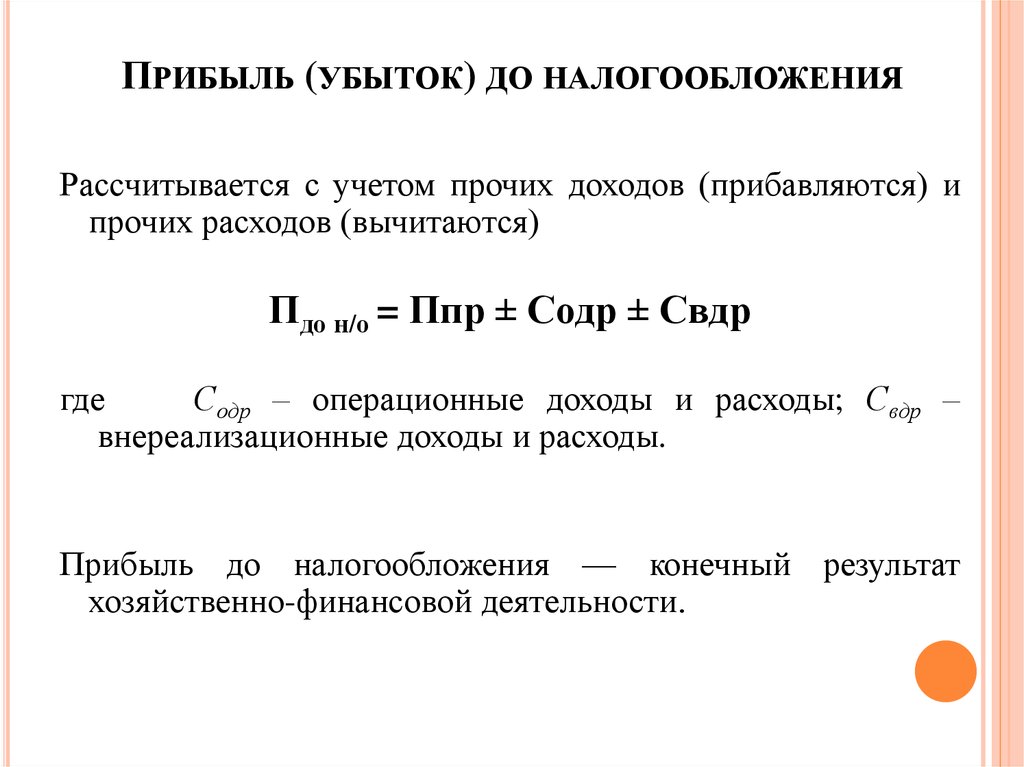

Прибыль до налогообложения — формула расчета

В общем смысле прибыль до налогообложения – это разница между доходами и расходами фирмы до выплаты налога. Если расходная часть больше доходной, то это будет означать, что в расчетном периоде деятельность убыточна.

Содержание статьи:

Что означает показатель прибыль до налогообложения

Полученная прибыль до налогообложения определяется для оценки финансового состояния фирмы.

Ее расчет нужен для следующих целей:

- распределение между участниками;

- вычисление суммы убытка;

- определение налоговой базы для вычисления размера налога, подлежащего уплате;

- оптимизация расходов в будущих периодах;

- определение рентабельности продаж;

- расчет прочих коэффициентов, показывающих состояние фирмы.

После проведения расчета выделяется чистая прибыль. В общем смысле чистая прибыль до налогообложения представляет собой денежные средства, которыми может распоряжаться фирма после вычета себестоимости продукции, коммерческих затрат и прочих издержек.

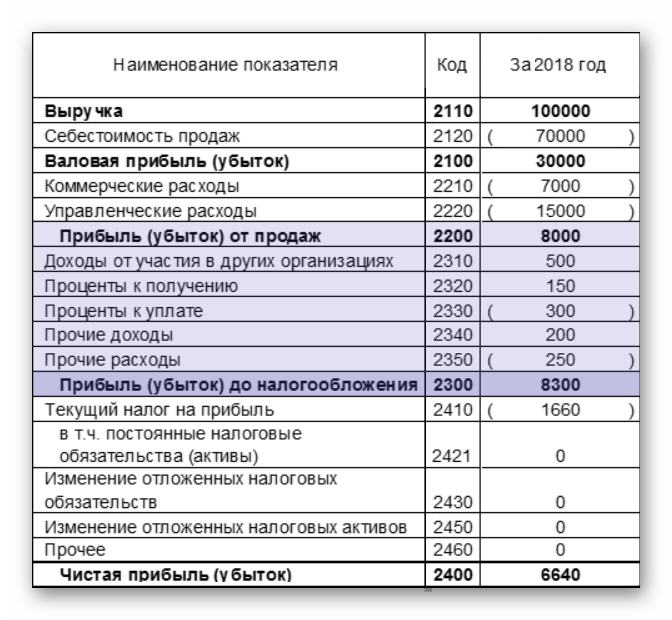

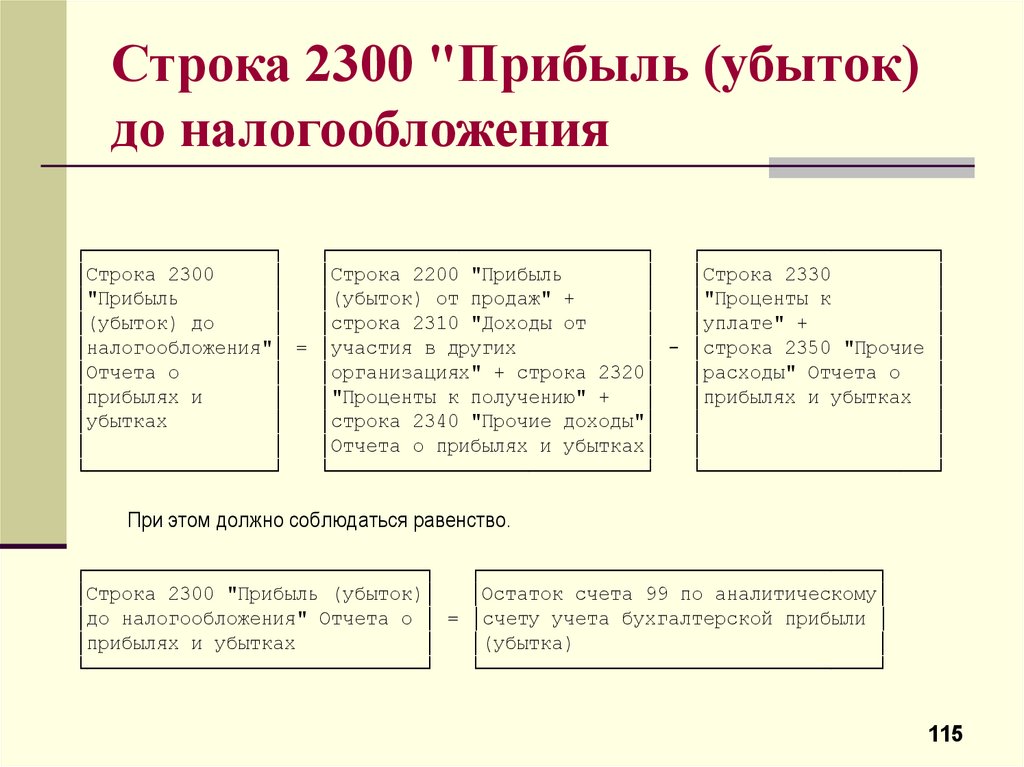

Прибыль/убыток до перечисления налогов отражается в отчете о финансовых результатах.

Расскажем, как найти прибыль до налогообложения по формуле.

Как рассчитать прибыль до налогообложения

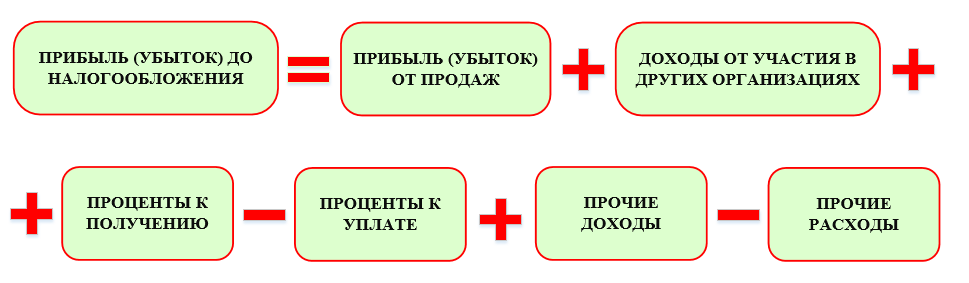

Для вычисления прибыли/убытка до налогообложения используется формула, включающая три этапа расчета.

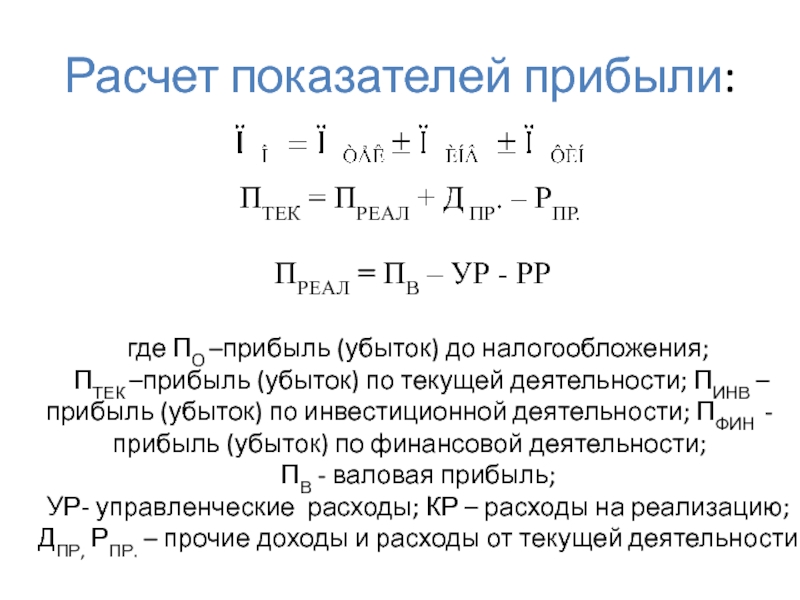

На первом этапе определяется валовая прибыль (убыток). Для этого из полученного объема выручки вычитается себестоимость продаж. Если получилось положительное значение, значит фирма оказалась в плюсе, если отрицательное – в минусе.

Более подробно — формула расчета валовой прибыли и другие пояснения

На втором этапе определяется прибыль/убыток от продаж. Для этого из валовой прибыли вычитаются коммерческие и управленческие расходы.

Третий этап подразумевает использование итоговой формулы расчета прибыли до налогообложения.

Формула расчета прибыли до налогообложения

Прибыль/убыток до выплаты налогов=

прибыль/убыток от продаж + доходы от участия в иных компаниях + проценты к получению

– проценты к уплате + прочие доходы – прочие расходы.

Если какие-то значения на предыдущих этапах вычисления требуемого показателя оказались убыточными, то на дальнейших стадиях расчета они принимаются в отрицательном значении (со знаком «минус»).

Когда итоговая величина получилась отрицательной (то есть деятельность фирмы оказалась убыточной в рассматриваемом периоде), показатель отражается в отчетности в скобках.

Прибыль до налогообложения (PBT) – Финансовая энциклопедия

Что такое Прибыль до налогообложения (PBT)?

Прибыль до налогообложения – это показатель, позволяющий оценить прибыль компании до того, как компания должна будет уплатить корпоративный подоходный налог. По сути, это вся прибыль компании без учета каких-либо налогов.

Прибыль до налогообложения отражается в отчете о прибылях и убытках как операционная прибыль за вычетом процентов. Прибыль до налогообложения – это величина, используемая для расчета налоговых обязательств компании.

Прибыль до налогообложения – это величина, используемая для расчета налоговых обязательств компании.

Понимание прибыли до налогообложения

Прибыль до налогообложения также может быть отнесена к прибыли до налогообложения (EBT) или прибыли до вычета налогов . Этот показатель показывает всю прибыль компании до налогообложения. В отчете о прибылях и убытках показаны различные виды расходов, которые компания должна оплатить до расчета операционной прибыли. Из валовой прибыли вычитаются затраты на проданные товары (COGS). Факторы операционной прибыли как в себестоимости, так и во всех операционных расходах. Операционная прибыль также известна как прибыль до уплаты процентов и налогов (EBIT). После EBIT для вычета остаются только проценты и налоги до получения чистой прибыли.

Ключевые моменты

- Прибыль до налогообложения равна прибыли до налогообложения.

- Прибыль до налогообложения используется для определения размера налоговой задолженности компании.

- Прибыль до налогообложения также может быть показателем рентабельности, обеспечивающим большую сопоставимость компаний, платящих различную сумму налогов.

Расчет прибыли до налогообложения

Понимание отчета о прибылях и убытках может помочь аналитику лучше понять PBT, его расчет и использование. Третий раздел отчета о прибылях и убытках посвящен процентам и налогам. Эти вычеты берутся из суммирования второго раздела, в результате чего получается операционная прибыль ( EBIT ). Процентная ставка – важный показатель, который включает как интерес компании к инвестициям, так и проценты, выплачиваемые за кредитное плечо.

После вступления в силу Закона о сокращении налогов и занятости (TCJA) все корпорации C имеют федеральную налоговую ставку в размере 21%.1 Все остальные компании являются сквозными, что означает, что они облагаются налогом по ставке индивидуального налогоплательщика.2 Любое юридическое лицо также должно будет платить государственные налоги. Ставки государственного налога могут широко варьироваться в зависимости от штата и типа организации.

Ставки государственного налога могут широко варьироваться в зависимости от штата и типа организации.

Основы расчета PBT просты. Возьмите операционную прибыль из отчета о прибылях и убытках и вычтите все процентные платежи, затем добавьте полученные проценты. PBT обычно является первым шагом при расчете чистой прибыли, но не включает вычет налогов. Чтобы рассчитать это в обратном порядке, вы также можете добавить налоги обратно в чистую прибыль .

Как упоминалось выше, разные типы компаний будут иметь разные налоговые обязательства на федеральном уровне и уровне штата. Расчет фактической суммы причитающихся налогов будет происходить из PBT.

Полезность PBT

PBT обычно не является ключевым показателем эффективности в отчете о прибылях и убытках. Обычно они ориентированы на валовую прибыль, операционную прибыль и чистую прибыль. Однако, как и проценты, изоляция налоговых платежей компании может быть интересным и важным показателем для управления эффективностью затрат.

Прибыль до налогообложения также определяет размер налога, который компания будет платить. Любые кредиты будут взяты из налогового обязательства, а не вычитаться из прибыли до налогообложения.

Кроме того, исключение налога предоставляет менеджерам и заинтересованным сторонам еще одну меру для анализа прибыли. Маржа PBT будет выше, чем маржа чистой прибыли, потому что налог не включен. Разница в марже PBT и чистой марже будет зависеть от суммы уплаченных налогов.

Кроме того, исключение налога на прибыль изолирует одну переменную, которая может иметь существенное влияние по ряду причин.Например, C-Corps платит федеральный налог в размере 21%.Однако различные отрасли могут получить определенные налоговые льготы, часто в формекредитов , которые могут повлиять на налоговые последствия в целом.Возобновляемая энергия – один из примеров.Ветровая, солнечная и другие возобновляемые источники энергии могут подлежать инвестиционной налоговой льготе и налоговой льготе на производство. 3 Таким образом, сравнение PBT компаний, когда задействованы возобновляемые источники энергии , может помочь дать более разумную оценку прибыльности.

3 Таким образом, сравнение PBT компаний, когда задействованы возобновляемые источники энергии , может помочь дать более разумную оценку прибыльности.

EBIT, EBT и EBITDA

Анализ отчета о прибылях и убытках дает представление о прибыльности с учетом различных видов расходов. Операционная прибыль, также известная как EBIT, является показателем полных операционных возможностей компании. Это включает в себя прямые, COGS , связанные с изготовлением продукта и косвенные эксплуатационные расходы, связанные с основной деятельностью , но не непосредственно привязанные к нему.

PBT – это часть заключительных шагов в расчете чистой прибыли. Он вычитает проценты из EBIT. Это составляет налогооблагаемую чистую прибыль компании.

Сама по себе процентная ставка часто является показателем структуры капитализации компании. Если компания финансируется за счет большого долга, ей придется платить более высокие проценты. EBIT часто является лучшим показателем полных операционных возможностей, в то время как разница между EBIT компании и PBT показывает ее чувствительность к долгу .

Прибыль до вычета процентов, налогов, износа и амортизации (EBITDA) – это расширение хорошо известной полезности EBIT как показателя операционной прибыльности и эффективности. EBITDA добавляет к EBIT неденежные операции по износу и амортизации. Многие аналитики считают, что EBITDA – это очень быстрый способ оценить денежный поток и свободный денежный поток компании без подробных расчетов. EBITDA, как и EBIT, до вычета процентов и налогов, поэтому ее легко сопоставить. EBITDA будет использоваться во многих типах сравнения мультипликаторов из-за его универсальности. Показатель стоимости предприятия для EBITDA – один из примеров.

#ПВсе о прибыли: виды, методы, расчет

Содержание статьи

Прибыль представляет собой экономическую категорию, которая показывает ту часть дохода экономического субъекта, которая остаётся у него после вычета определенных расходов. Существует несколько видов прибыли, и все они отличаются друг от друга именно категориями расходов, после вычета которых остаётся данная прибыль.

Виды прибыли

Как правило, все категории прибыли исчисляются в рамках отчета о финансовых результатах.

Валовая прибыль (gross income) – это прибыль, получаемая компанией от своей основной производственной деятельности. Она рассчитывается как разность выручки и себестоимости и показывает часть дохода, которая остается в распоряжении предприятия после покрытия стоимости основных производственных расходов.

Операционная прибыль (operating income) остаётся у организации по итогам всей операционной деятельности. Для ее расчета из валовой прибыли необходимо вычесть все остальные операционные расходы – коммерческие, административные и прочие (при их наличии). Операционная прибыль показывает доход, который остается у организации после покрытия всех расходов, связанных с операционной деятельностью.

Прибыль до вычета процентов и налогов (EBIT – earnings before interest & tax) представляет собой операционную прибыль, скорректированную на суммы прочих доходов и расходов. Прочие доходы и расходы называются прочими, поскольку, во-первых, не связаны с операционной деятельностью компании, а, во-вторых, не имеют отношения к расчетам с донорами капитала организации (акционерами и кредиторами), а также государством (налоги).

Операционная прибыль до вычета амортизации (OIBDA – operating income before depreciation & amortization) и прибыль до вычета процентов, налогов и амортизации (EBITDA – earnings before interest, tax, depreciation & amortization) – это две концептуально похожих категории прибыли, которые не являются обязательными для отражения в отчете о финансовых результатах, но, тем не менее, имеют особую важность для внешних пользователей финансовой отчетности организации. Для расчёта OIBDA и EBITDA необходимо прибавить к соответствующему виду прибыли (операционная прибыль и EBIT соответственно) суммы амортизации внеоборотных активов, которые ранее вычитались из выручки в составе себестоимости и иных операционных расходов.

OIBDA/EBITDA являются показателями, представляющими особый интерес для инвесторов и кредиторов компании, так как они отражают прибыль организации, а также динамику данной прибыли по годам, очищенную от влияния структуры капитала (отношения собственного капитала к заемному), налогового режима (применяемых ставок налога на прибыль) и амортизационной политики, зафиксированной в учетной политике данной компании. По этой же причине OIBDA/EBITDA очень удобны для сравнения различных компаний, а также для оценки эффективности деятельности организаций в динамике.

Смешение OIBDA/EBITDA, которое часто встречается в рамках финансового и инвестиционного анализа, связано в первую очередь с целевым характером данного анализа, направленного преимущественно в будущее. В свою очередь, прочие доходы и расходы компании, которые и составляют разницу между OIBDA и EBITDA, обычно не прогнозируются. Это связано с тем, что прочие доходы и расходы, как правило, представляют собой так называемые non-recurring events, которые являются разовыми событиями, принципиально не подлежащими прогнозированию (пожар на складе, невозврат дебиторской задолженности, выявленные прибыли/убытки прошлых лет, положительные/отрицательные курсовые разницы и т.д.)

Чистая операционная прибыль после вычета налогов (NOPAT – net operating profit after tax) представляет собой ещё одну разновидность прибыли, которая обычно не указывается в рамках отчета о финансовых результатах, но зачастую оказывается полезной в рамках аналитики. NOPAT показывает величину всей операционной прибыли компании, которая возможна к распределению между акционерами и кредиторами (после расчетов с государством по налогу на прибыль).

Прибыль до налогообложения (EBT – earnings before tax) рассчитывается как EBIT, скорректированный на величину финансовых доходов и расходов. При сравнении с чистой прибылью прибыль до налогообложения показывает уровень налоговой нагрузки данной компании в отчетном году (то есть, какую долю прибыли до налогообложения компании необходимо уплатить государству в качестве налога на прибыль).

Чистая прибыль (net profit) исчисляется как прибыль до налогообложения за вычетом начисленного налога на прибыль. Важно отметить, что расчет чистой прибыли далеко не всегда сводится к умножению EBT на ставку налога на прибыль. К примеру, в случае, если компания несколько лет была убыточной, то она может накопить налоговый убыток и зачесть его в прибыльном году против налога на прибыль, начисленного за этот год.

Чистая прибыль является важным показателем финансовой отчетности компании с точки зрения внешних пользователей. В случае, если организация систематически является убыточной, у нее существует очень невысокая вероятность привлечения внешних инвестиций. Особенно это актуально для инвесторов желающих приобретать акции с целью получения дивидендов: если у организации наблюдается чистый убыток, базы для расчета и выплаты дивидендов просто не остается.

Несмотря на то, что технически базой для выплаты дивидендов является денежная позиция, а не прибыль, в соответствии с законодательством дивиденды начисляются именно за счет чистой прибыли.

Пример расчета прибыли разного вида

Рассмотрим механику расчета различных категорий прибыли на примере следующего отчета о финансовых результатах:

Валовая прибыль: 600 – 300 = 300

Операционная прибыль: 300 – 50 – 50 = 200

EBIT: 200 + 20 – 40 = 180

OIBDA: 200 + 50 + 10 = 260

EBITDA: 180 + 50 + 10 = 240

NOPAT: 200 – 28 = 172

Прибыль до налогообложения: 180 + 10 – 50 = 140

Чистая прибыль: 140 – 28 = 112

Научиться работать с финансовой отчетностью можно на курсе «Финансовый учет и анализ» от SF Education!

Прибыль до налогообложения формула расчета

Каждая компания хочет максимизировать прибыль, именно этот финансовый показатель позволяет понять эффективность и успешность бизнеса. Прибыль до налогообложения (формула расчета простая) поможет оценить реальные показатели хоздеятельности.

Под прибылью понимают общий положительный результат рабаты бизнеса. Показатель до налогообложения – тот, который выступает до оплаты корпоративного налога. Он позволяет определить, насколько доходы больше затрат без учёта налога. Прибыль до налогообложения по балансу необходимо отразить в Отчёте о финрезультах.

Показатель до налогообложения – тот, который выступает до оплаты корпоративного налога. Он позволяет определить, насколько доходы больше затрат без учёта налога. Прибыль до налогообложения по балансу необходимо отразить в Отчёте о финрезультах.

Для чего необходимо рассчитать прибыль до налогообложения по формуле расчёта

Существует множество причин, по которым требуется рассчитать показатель:

Как рассчитать валовую прибыль либо убыток

Валовая прибыль до налогообложения по балансу имеет простую формулу расчета. Необходимо просто вычесть от выручки (дохода) себестоимость (расходы).

Себестоимость продукции может по-разному рассчитываться. К примеру, зарплата сотрудников может восприниматься в качестве прямых либо косвенных расходов. Как правило, в учётной политике организации чётко определяется, как рассчитывается себестоимость.

В случае отрицательного результата показатель называют убытком.

Расчёт прибыли (убытка) от продаж и до налогообложения

Прибыль от продаж в отчётности компании называется операционной. Для её расчёта от валовой прибыли вычитают управленческие и коммерческие издержки. При фиксации убытка получают значение со знаком «минус».

Формула расчета прибыли до налогообложения выглядит следующим образом: из суммы прибыли от продаж, доходов от участия в другом бизнесе, процентов к получению и других доходов необходимо вычесть проценты для уплаты и другие расходы.

При фиксации убытка от продаж, тогда показатель необходимо внести в формулу с отрицательным значением. Если в нашем примере прибыль до налогообложения, рассчитанная по обозначенной выше формуле, является отрицательной то хозяйственная деятельность компании является непродуманной и убыточной. Убыток в бухучёте обозначается в скобках.

Расчёт прибыли до налогообложения бухгалтерами осуществляется легко, если в политике фирмы чётко указано, что является себестоимостью.

Бизнес-портал investtalk.ru предоставляет широкие возможности по оформлению собственного бизнеса. На странице https://investtalk.ru/invest/gotovyj-biznes-po-pokraske-diskov-i-metallokonstruktsij описывается, как начать зарабатывать на покраске дисков и металлоконструкций. А здесь рассказывается о создании бизнес-плана с расчётами. Надеемся, что эта информация поможет открыть и построить свой выгодный бизнес.

Другие статьи на нашем сайте

Прибыль до уплаты процентов и налогов — Earnings before interest and taxes

В бухгалтерском учете и финансах прибыль до уплаты процентов и налогов ( EBIT ) — это показатель прибыли фирмы, который включает все доходы и расходы (операционные и внеоперационные ), за исключением процентных расходов и расходов по налогу на прибыль (для физических лиц).

Операционный доход и операционная прибыль иногда используются как синоним EBIT, когда у фирмы нет внереализационных доходов и внереализационных расходов.

Формулы

- EBIT = Чистая прибыль + Проценты + Налоги = EBITDA — Амортизация и амортизация

- Операционная прибыль = операционная прибыль — операционные расходы (OPEX) = EBIT — внереализационная прибыль + внереализационные расходы

Обзор

Профессиональный инвестор, обдумывающий изменение структуры капитала фирмы (например, посредством выкупа с использованием заемных средств ), сначала оценивает фундаментальный потенциал прибыли фирмы (отраженный прибылью до вычета процентов, налогов, износа и амортизации ( EBITDA ) и EBIT), а затем определяет оптимальное использование долга по сравнению с собственным капиталом (стоимость капитала).

Для расчета EBIT расходы (например, стоимость проданных товаров , коммерческие и административные расходы) вычитаются из доходов. Чистая прибыль позже получается путем вычета процентов и налогов из результата.

| Доход | |

| Выручка от продаж | 20 438 долларов США |

| Стоимость проданных товаров | 7 943 долл. США |

| Валовая прибыль | 12 495 долларов США |

| Операционные расходы | |

| Коммерческие, общехозяйственные и административные расходы | 8 172 долл. США |

| Износ и амортизация | 960 долл. США |

| Прочие расходы | 138 долларов США |

| Операционные расходы | 9 270 долл. США |

| Операционный доход | 3225 долл. США |

| Внереализационная прибыль | 130 долларов |

| Прибыль до уплаты процентов и налогов (EBIT) | 3 355 долл. США |

| Финансовые доходы | 45 долларов США |

| Прибыль до уплаты процентов (IBIE) | 3 400 долл. США |

| Финансовые расходы | 190 долл. США |

| Прибыль до налогообложения (EBT) | 3 210 долл. США |

| Подоходный налог | 1 027 долл. США |

| Чистый доход | 2183 долл. США США |

Прибыль до налогообложения

Прибыль до налогообложения ( EBT ) — это деньги, удерживаемые фирмой до вычета суммы, подлежащей уплате налогов . EBT не включает деньги, уплаченные по процентам . Таким образом, его можно рассчитать путем вычитания процентов из EBIT (прибыль до уплаты процентов и налогов).

Смотрите также

Рекомендации

<img src=»https://en.wikipedia.org//en.wikipedia.org/wiki/Special:CentralAutoLogin/start?type=1×1″ alt=»» title=»»>Прибыль до налогообложения (PBT) Определение

Что такое прибыль до налогообложения (PBT)?

Прибыль до налогообложения — это показатель, с помощью которого оценивается прибыль компании до того, как компания должна будет уплатить корпоративный подоходный налог. По сути, это вся прибыль компании без учета каких-либо налогов.

Прибыль до налогообложения отражается в отчете о прибылях и убытках как операционная прибыль за вычетом процентов. Прибыль до налогообложения — это величина, используемая для расчета налоговых обязательств компании.

Понимание прибыли до налогообложения

Прибыль до налогообложения также может называться прибылью до налогообложения (EBT) или прибылью до налогообложения .Этот показатель показывает всю прибыль компании до налогообложения. В отчете о прибылях и убытках показаны различные виды расходов, которые компания должна оплатить до расчета операционной прибыли. Из валовой прибыли вычитается стоимость проданных товаров (COGS). Факторы операционной прибыли как в себестоимости, так и во всех операционных расходах. Операционная прибыль также известна как прибыль до уплаты процентов и налогов (EBIT). После EBIT для вычета остаются только проценты и налоги до получения чистой прибыли.

Ключевые выводы

- Прибыль до налогообложения равна прибыли до налогообложения.

- Прибыль до налогообложения используется для определения суммы налоговой задолженности компании.

- Прибыль до налогообложения также может быть показателем прибыльности, который обеспечивает большую сопоставимость между компаниями, которые платят различную сумму налогов.

Расчет прибыли до налогообложения

Понимание отчета о прибылях и убытках может помочь аналитику лучше понять PBT, его расчет и использование. Третий раздел отчета о прибылях и убытках посвящен процентам и налогам.Эти вычеты берутся из суммирования второго раздела, в результате чего получается операционная прибыль (EBIT). Проценты — это важный показатель, который включает как проценты компании от инвестиций, так и проценты, выплачиваемые за кредитное плечо.

После вступления в силу Закона о сокращении налогов и рабочих местах (TCJA) все C-корпорации имеют федеральную ставку налога в размере 21%. Все остальные компании являются сквозными, что означает, что они облагаются налогом по ставке налогоплательщика. Любое юридическое лицо также должно будет платить государственные налоги.Ставки государственного налога могут широко варьироваться в зависимости от штата и типа юридического лица.

Основы расчета PBT просты. Возьмите операционную прибыль из отчета о прибылях и убытках и вычтите все процентные платежи, а затем добавьте полученные проценты. PBT обычно является первым шагом в расчете чистой прибыли, но не включает вычет налогов. Чтобы рассчитать это в обратном порядке, вы также можете добавить налоги обратно в чистую прибыль.

Как упоминалось выше, разные типы компаний будут иметь разные налоговые обязательства на федеральном уровне и на уровне штата.Расчет фактической суммы причитающихся налогов будет происходить из PBT.

Полезность PBT

PBT обычно не является ключевым показателем эффективности в отчете о прибылях и убытках. Обычно они ориентированы на валовую прибыль, операционную прибыль и чистую прибыль. Однако, как и проценты, изоляция налоговых платежей компании может быть интересным и важным показателем для управления рентабельностью.

Прибыль до налогообложения также определяет размер налога, который компания будет платить.Любые кредиты будут взяты из налогового обязательства, а не вычитаться из прибыли до налогообложения.

Кроме того, исключение налога предоставляет менеджерам и заинтересованным сторонам еще одну меру для анализа прибыли. Маржа PBT будет выше, чем маржа чистой прибыли, потому что налог не включен. Разница в марже PBT и чистой марже будет зависеть от суммы уплаченных налогов.

Кроме того, исключение налога на прибыль изолирует одну переменную, которая может иметь существенное влияние по разным причинам.Например, C-Corps платит федеральный налог в размере 21%. Однако различные отрасли могут получить определенные налоговые льготы, часто в форме кредитов, которые могут повлиять на налоговые последствия в целом. Возобновляемая энергия — один из примеров. Ветровая, солнечная и другие возобновляемые источники энергии могут подлежать инвестиционной налоговой льготе и налоговой льготе на производство.Таким образом, сравнение PBT компаний, когда задействованы возобновляемые источники энергии, может помочь дать более разумную оценку прибыльности.

EBIT, EBT и EBITDA

Анализ отчета о прибылях и убытках дает представление о прибыльности с учетом различных видов расходов.Операционная прибыль, также известная как EBIT, является показателем полных операционных возможностей компании. Сюда входят прямые расходы, связанные с производством продукта, и косвенные операционные расходы, которые связаны с основным бизнесом, но не связаны напрямую с ним.

PBT — это часть финального этапа расчета чистой прибыли. Он вычитает проценты из EBIT. Это составляет налогооблагаемую чистую прибыль компании.

Сама по себе процентная ставка часто является показателем структуры капитализации компании.Если компания финансируется за счет большого долга, ей придется платить более высокие проценты. EBIT часто является лучшим показателем полных операционных возможностей, в то время как разница между EBIT компании и PBT показывает ее чувствительность к долгу.

Прибыль до вычета процентов, налогов, износа и амортизации (EBITDA) — это расширение хорошо известной полезности EBIT как показателя операционной рентабельности и эффективности. EBITDA добавляет к EBIT неденежные операции по износу и амортизации.Многие аналитики считают, что EBITDA — это очень быстрый способ оценить денежный поток и свободный денежный поток компании без подробных расчетов. EBITDA, как и EBIT, до вычета процентов и налогов, поэтому легко сопоставима. Во многих типах сравнений мультипликаторов будет использоваться EBITDA из-за его универсальности. Одним из примеров является соотношение стоимости предприятия к EBITDA.

Прибыль до уплаты процентов и налогов (EBIT) Определение

Что такое прибыль до уплаты процентов и налогов (EBIT)?

Прибыль до уплаты процентов и налогов (EBIT) является показателем прибыльности компании.EBIT может быть рассчитана как выручка за вычетом расходов без налогов и процентов. EBIT также называется операционной прибылью, операционной прибылью и прибылью до уплаты процентов и налогов.

Ключевые выводы

- EBIT ( e доход b e до i процентов и t осей) — это чистая прибыль компании до вычета расходов по налогу на прибыль и вычета процентов.

- EBIT используется для анализа эффективности основной деятельности компании без учета затрат на структуру капитала и налоговых расходов, влияющих на прибыль.

- EBIT также известен как операционная прибыль, поскольку они не включают в свои расчеты процентные расходы и налоги. Однако бывают случаи, когда операционная прибыль может отличаться от EBIT.

EBIT (прибыль до уплаты процентов и налогов)

Формула и расчет для EBIT

Взаимодействие с другими людьми EBIT знак равно Доход — КОГС — Операционные расходы Или же EBIT знак равно Чистый доход + Интерес + Налоги где: \ begin {align} & \ text {EBIT} \ = \ \ text {Доход} \ — \ \ text {COGS} \ — \ \ text {Операционные расходы} \\ & \ text {Or} \\ & \ text { EBIT} \ = \ \ text {Чистая прибыль} \ + \ \ text {Проценты} \ + \ \ text {Налоги} \\ & \ textbf {где:} \\ & \ text {COGS} \ = \ \ text { Себестоимость проданных товаров} \ end {align} EBIT = выручка — COGS — операционные расходы или EBIT = чистая прибыль + проценты + налоги где:

При расчете EBIT учитываются производственные затраты компании, включая сырье и общие операционные расходы, включая заработную плату сотрудников. Эти статьи потом вычитаются из выручки. Шаги описаны ниже:

Эти статьи потом вычитаются из выручки. Шаги описаны ниже:

- Возьмите значение выручки или продаж из верхней части отчета о прибылях и убытках.

- Вычтите стоимость проданных товаров из выручки или продаж, что дает вам валовую прибыль.

- Вычтите операционные расходы из показателя валовой прибыли, чтобы получить EBIT.

Общие сведения о прибыли до уплаты процентов и налогов

Прибыль до уплаты процентов и налогов измеряет прибыль, которую компания получает от своей деятельности, что делает ее синонимом операционной прибыли.Игнорируя налоги и процентные расходы, EBIT фокусируется исключительно на способности компании получать прибыль от операционной деятельности, игнорируя такие переменные, как налоговое бремя и структура капитала. EBIT — это особенно полезный показатель, поскольку он помогает определить способность компании генерировать достаточно прибыли, чтобы быть прибыльной, выплачивать долги и финансировать текущие операции.

EBIT и налоги

EBIT также полезен для инвесторов, которые сравнивают несколько компаний с разными налоговыми ситуациями.Например, предположим, что инвестор думает о покупке акций компании, EBIT может помочь определить операционную прибыль компании без учета налогов в анализе. Если компания недавно получила налоговые льготы или снизились корпоративные налоги в США, чистая прибыль или прибыль компании увеличились бы.

Однако EBIT исключает выгоды от снижения налогов из анализа. EBIT полезен, когда инвесторы сравнивают две компании в одной отрасли, но с разными налоговыми ставками.

EBIT и долг

Показатель EBIT полезен при анализе компаний, работающих в капиталоемких отраслях, что означает, что компании имеют значительный объем основных средств на своих балансах. Основные средства — это физические основные средства, которые обычно финансируются за счет заемных средств. Например, компании нефтегазовой отрасли капиталоемки, потому что им приходится финансировать свое буровое оборудование и нефтяные вышки.

В результате капиталоемкие отрасли несут высокие процентные расходы из-за большой суммы долга на их балансах.Однако при правильном управлении долг необходим для долгосрочного роста компаний отрасли.

Компании в капиталоемких отраслях могут иметь больший или меньший долг по сравнению друг с другом. В результате у компаний будет больше или меньше процентных расходов по сравнению друг с другом. EBIT помогает инвесторам анализировать операционные показатели и потенциал прибыли компаний, списывая долги и связанные с этим процентные расходы.

Использование EBIT

Допустим, вы думаете об инвестировании в компанию, производящую детали для машин.В конце прошлого финансового года компании в ее отчете о прибылях и убытках была следующая финансовая информация:

Взаимодействие с другими людьми Доход: $ 1 0 , 0 0 0 , 0 0 0 Стоимость проданных товаров: $ 3 , 0 0 0 , 0 0 0 \ begin {выровнен} & \ text {Доход:} \ 10 000 000 долларов \\ & \ text {Стоимость проданных товаров:} \ 3 000 000 долларов \\ & \ text {Валовая прибыль:} \ 7 000 000 долларов \ end {выровнено} Выручка: 10 000 000 долларов США. Стоимость проданных товаров: 3 000 000 долларов.

Валовая прибыль компании составит 7 000 000 долларов США или прибыль без вычета накладных расходов.Компания понесла следующие накладные расходы, которые перечислены как коммерческие, общие и административные расходы:

Взаимодействие с другими людьми S грамм & А : $ 2 , 0 0 0 , 0 0 0 SG \ & A: \ $ 2,000,000 SG&A: 2 000 000 долларов США

Операционная прибыль или EBIT для компании будет равна валовой прибыли за вычетом SG&A:

Взаимодействие с другими людьми EBIT: $ 5 , 0 0 0 , 0 0 0 \ begin {выровнен} \ text {EBIT:} & \ 5 000 000 долларов \\ & \ text {или} (\ 10 000 000 долларов \ — \ \ 3 000 000 долларов \ — \ \ 2 000 000 долларов) \ end {выровнен} EBIT: 5 000 000 долларов США

Приложения EBIT

Существуют разные способы расчета EBIT, которая не является показателем GAAP и обычно не включается в финансовую отчетность. Всегда начинайте с общей выручки или общих продаж и вычитайте операционные расходы, включая стоимость проданных товаров. Вы можете убрать разовые или чрезвычайные статьи, такие как выручка от продажи актива или судебные издержки, поскольку они не относятся к основной деятельности бизнеса.

Всегда начинайте с общей выручки или общих продаж и вычитайте операционные расходы, включая стоимость проданных товаров. Вы можете убрать разовые или чрезвычайные статьи, такие как выручка от продажи актива или судебные издержки, поскольку они не относятся к основной деятельности бизнеса.

Кроме того, если компания имеет внереализационный доход, например доход от инвестиций, он может быть (но не обязательно) включен. В этом случае EBIT отличается от операционного дохода, который, как следует из названия, не включает внереализационный доход.

Часто компании включают процентный доход в EBIT, но некоторые могут исключить его в зависимости от его источника. Если компания предоставляет кредит своим клиентам как неотъемлемую часть своего бизнеса, тогда этот процентный доход является компонентом операционного дохода, и компания всегда будет его включать. Если, с другой стороны, процентный доход получен от инвестиций в облигации или взимания комиссий с клиентов, которые опаздывают по счетам, он может быть исключен. Как и другие упомянутые корректировки, эта корректировка остается на усмотрение инвестора и должна применяться последовательно ко всем сравниваемым компаниям.

Другой способ рассчитать EBIT — это взять показатель чистой прибыли (прибыли) из отчета о прибылях и убытках и добавить расходы по налогу на прибыль и процентные расходы обратно в чистую прибыль.

EBIT по сравнению с EBITDA

EBIT — это операционная прибыль компании без учета процентных расходов и налогов. Тем не менее, EBITDA или ( e прибыль, b efore i процентов, t осей, d амортизация и d амортизации) вычитают EBIT и исключают амортизацию и амортизационные расходы при расчете прибыльности.Как и EBIT, EBITDA также не включает налоги и процентные расходы по долгу. Но между EBIT и EBITDA есть различия.

Для компаний со значительным количеством основных средств они могут амортизировать расходы на приобретение этих активов в течение срока их полезного использования. Другими словами, амортизация позволяет компании распределить стоимость актива на многие годы или срок службы актива. Амортизация избавляет компанию от записи стоимости актива в год, когда актив был приобретен. В результате амортизационные расходы снижают рентабельность.

Другими словами, амортизация позволяет компании распределить стоимость актива на многие годы или срок службы актива. Амортизация избавляет компанию от записи стоимости актива в год, когда актив был приобретен. В результате амортизационные расходы снижают рентабельность.

Для компании со значительным объемом основных средств расходы на амортизацию могут повлиять на чистую прибыль или чистую прибыль. EBITDA измеряет прибыль компании путем удаления амортизации. В результате показатель EBITDA помогает определить рентабельность операционных показателей компании. EBIT и EBITDA имеют свои достоинства и возможности использования в финансовом анализе.

Ограничения EBIT

Как указывалось ранее, амортизация включается в расчет EBIT и может привести к разным результатам при сравнении компаний в разных отраслях.Если инвестор сравнивает компанию со значительным объемом основных средств с компанией, у которой мало основных средств, расходы на амортизацию нанесут ущерб компании с основными средствами, поскольку расходы уменьшают чистую прибыль или прибыль.

Кроме того, компании с большой суммой долга, вероятно, будут иметь большие процентные расходы. EBIT устраняет процентные расходы и, таким образом, увеличивает потенциальную прибыль компании, особенно если у компании имеется значительный долг. Не включение долга в анализ может быть проблематичным, если компания увеличивает свой долг из-за отсутствия денежных потоков или плохих продаж.Также важно учитывать, что в условиях роста ставок процентные расходы будут расти для компаний, которые имеют задолженность на своем балансе, и должны учитываться при анализе финансовых показателей компании.

Пример из реального мира

В качестве примера ниже приведен отчет о прибылях и убытках Procter & Gamble Co за год, закончившийся 30 июня 2016 г. (все цифры в миллионах долларов США):

| Чистый объем продаж | 65,299 |

| Себестоимость проданной продукции | 32 909 |

| Валовая прибыль | 32 390 |

| Коммерческие, общехозяйственные и административные расходы | 18 949 |

| Операционная прибыль | 13 441 |

| Процентные расходы | 579 |

| Процентные доходы | 182 |

| Прочие внереализационные доходы, нетто | 325 |

| Прибыль от продолжающейся деятельности до налогообложения | 13 369 |

| Налог на прибыль от продолжающейся деятельности | 3 342 |

| Чистая прибыль (убыток) от прекращенной деятельности | 577 |

| Чистая прибыль | 10,604 |

| Минус: чистая прибыль, относящаяся к неконтролирующей доле владения | 96 |

| Чистая прибыль, относящаяся к Procter & Gamble | 10 508 |

Для расчета EBIT мы вычитаем стоимость проданных товаров и административные и административные расходы из чистых продаж. Однако у P&G были и другие виды доходов, которые можно было включить в расчет EBIT. У P&G была внереализационная прибыль и процентный доход, и в этом случае мы рассчитываем EBIT следующим образом:

Однако у P&G были и другие виды доходов, которые можно было включить в расчет EBIT. У P&G была внереализационная прибыль и процентный доход, и в этом случае мы рассчитываем EBIT следующим образом:

EBIT знак равно NS — КОГС — SG&A + NOI + II EBIT знак равно $ 65 , 299 — $ 32 , 909 — $ 18 , 949 + $ 325 + $ 182 знак равно $ 13 , 948 где: NS знак равно Чистый объем продаж SG&A знак равно Коммерческие, общехозяйственные и административные расходы NOI знак равно Внереализационная прибыль II знак равно Процентный доход \ begin {align} & \ text {EBIT} \ = \ \ text {NS} \ — \ \ text {COGS} \ — \ \ text {SG \ & A} \ + \ \ text {NOI} \ + \ \ text {II} \\ & \ begin {align} \ text {EBIT} \ & = \ \ 65 299 $ \ — \ 32 909 $ \ — \ 18 949 $ \ + \ \ 325 \\ & \ quad + \ \ $ 182 \ = \ \ 13 948 $ \ end {выравнивается} \\ & \ textbf {где:} \\ & \ text {NS} \ = \ \ text {Чистые продажи} \\ & \ text {SG \ & A} \ = \ \ text {Продажи, общие и административные расходы} \\ & \ text {NOI} \ = \ \ text {Внереализационный доход} \\ & \ text {II} \ = \ \ text {Процентный доход} \ end {выровнено} EBIT = NS — COGS — SG&A + NOI + IIEBIT = 65 299 долларов США — 32 909 долларов США — 18 949 долларов США + 325 долларов США + 182 доллара США = 13 948 долларов США, где: NS = чистые продажи SG & A = коммерческие, общие и административные расходы NOI = внереализационная прибыль II = процентный доход

За финансовый год, закончившийся 2015, у P&G был сбор из Венесуэлы.Вопрос о том, включать ли обвинение Венесуэлы, вызывает вопросы. Как было сказано выше, компания может исключить единовременные расходы. В этом случае в примечании к отчету о прибылях и убытках за 2015 год поясняется, что компания продолжала работать в стране через дочерние компании. Из-за действовавшего в то время контроля за капиталом P&G принимала единовременные меры по удалению венесуэльских активов и обязательств со своего баланса.

Точно так же мы можем привести аргумент в пользу исключения процентного дохода и других внереализационных доходов из уравнения. Эти соображения до некоторой степени субъективны, но мы должны применять единообразные критерии ко всем сравниваемым компаниям. Для некоторых компаний сумма процентного дохода, которую они сообщают, может быть незначительной, и ее можно не указывать. Однако другие компании, такие как банки, получают значительный процентный доход от вложений в облигации или долговые инструменты.

Эти соображения до некоторой степени субъективны, но мы должны применять единообразные критерии ко всем сравниваемым компаниям. Для некоторых компаний сумма процентного дохода, которую они сообщают, может быть незначительной, и ее можно не указывать. Однако другие компании, такие как банки, получают значительный процентный доход от вложений в облигации или долговые инструменты.

Еще один способ рассчитать EBIT P&G за 2015 финансовый год — это работать снизу вверх, начиная с чистой прибыли.Мы игнорируем неконтролирующие доли, поскольку мы озабочены только деятельностью компании и вычитаем чистую прибыль от прекращенной деятельности по той же причине. Затем мы снова добавляем налог на прибыль и процентные расходы, чтобы получить ту же EBIT, что и при нисходящем методе:

EBIT знак равно NE — NEDO + ЭТО + IE Таким образом, EBIT знак равно $ 10 , 604 — $ 577 + $ 3 , 342 + $ 579 знак равно $ 13 , 948 где: NE знак равно Чистая выручка NEDO знак равно Чистая прибыль от прекращенной деятельности ЭТО знак равно Подоходные налоги IE знак равно Расходы в процентах \ begin {выровнен} & \ text {EBIT} \ = \ \ text {NE} \ — \ \ text {NEDO} \ + \ \ text {IT} \ + \ \ text {IE} \\ & \ begin {выровнен } \ text {Следовательно, EBIT} \ & = \ \ 10,604 \ — \ $ 577 \ + \ \ $ 3,342 \\ & \ quad + \ \ $ 579 \ = \ \ $ 13,948 \ end {выровнено} \\ & \ textbf {где :} \\ & \ text {NE} \ = \ \ text {Чистая прибыль} \\ & \ text {NEDO} \ = \ \ text {Чистая прибыль от прекращенной деятельности} \\ & \ text {IT} \ = \ \ text {Подоходный налог} \\ & \ text {IE} \ = \ \ text {Процентные расходы} \ end {выровнены} EBIT = NE — NEDO + IT + IE, следовательно, EBIT = 10 604 долл. США — 577 долл. США + 3 342 долл. США + 579 долл. США = 13 948 долл. США, где: NE = чистая прибыль NEDO = чистая прибыль от прекращенной деятельностиIT = налоги на прибыльIE = процентные расходы

Часто задаваемые вопросы

Почему важна EBIT?

EBIT — важный показатель операционной эффективности фирмы. Поскольку он не учитывает косвенные расходы, такие как налоги и проценты по долгам, он показывает, сколько бизнес получает от своей основной деятельности.

Поскольку он не учитывает косвенные расходы, такие как налоги и проценты по долгам, он показывает, сколько бизнес получает от своей основной деятельности.

Как рассчитывается EBIT?

EBIT рассчитывается путем вычитания стоимости проданных товаров (COGS) компании и ее операционных расходов из ее выручки. EBIT также может быть рассчитана как операционная выручка и внереализационная прибыль за вычетом операционных расходов.

В чем разница между EBIT и EBITDA?

И EBIT, и EBITDA исключают стоимость долгового финансирования и налогов, в то время как EBITDA делает еще один шаг, возвращая амортизационные расходы в прибыль компании.Поскольку амортизация не отражается в EBITDA, это может привести к искажению прибыли компаний со значительным объемом основных средств и, как следствие, к значительным расходам на амортизацию. Чем больше амортизационные отчисления, тем больше увеличится EBITDA.

Как аналитики и инвесторы используют EBIT?

Помимо получения представления о прибыльности операций, EBIT используется в нескольких финансовых коэффициентах, используемых в фундаментальном анализе. Например, коэффициент покрытия процентов делит EBIT на процентные расходы, а коэффициент EBIT / EV сравнивает прибыль фирмы со стоимостью ее предприятия.

Страница не найдена

- Образование

Общий

- Словарь

- Экономика

- Корпоративные финансы

- Рот ИРА

- Акции

- Паевые инвестиционные фонды

- ETFs

- 401 (к)

Инвестирование / Торговля

- Основы инвестирования

- Фундаментальный анализ

- Управление портфелем ценных бумаг

- Основы трейдинга

- Технический анализ

- Управление рисками

- Рынки

Новости

- Новости компании

- Новости рынков

- Торговые новости

- Политические новости

- Тенденции

Популярные акции

- Яблоко (AAPL)

- Тесла (TSLA)

- Amazon (AMZN)

- AMD (AMD)

- Facebook (FB)

- Netflix (NFLX)

- Симулятор

Симулятор

- Завести аккаунт

- Присоединяйтесь к игре

Мой симулятор

- Моя игра

- Создать игру

- Твои деньги

Личные финансы

- Управление благосостоянием

- Бюджетирование / экономия

- Банковское дело

- Кредитные карты

- Домовладение

- Пенсионное планирование

- Налоги

- Страхование

Обзоры и рейтинги

- Лучшие онлайн-брокеры

- Лучшие сберегательные счета

- Лучшие домашние гарантии

- Лучшие кредитные карты

- Лучшие личные займы

- Лучшие студенческие ссуды

- Лучшее страхование жизни

- Лучшее автострахование

- Советники

Ваша практика

- Управление практикой

- Продолжая образование

- Карьера финансового консультанта

- Инвестопедия 100

Управление благосостоянием

- Портфолио Строительство

- Финансовое планирование

- Академия

Популярные курсы

- Инвестирование для начинающих

- Станьте дневным трейдером

- Торговля для начинающих

- Технический анализ

Курсы по темам

- Все курсы

- Курсы трейдинга

- Курсы инвестирования

- Финансовые профессиональные курсы

Представлять на рассмотрение

Извините, страница, которую вы ищете, недоступна.

Вы можете найти то, что ищете, используя наше меню или параметры поиска. дом

Вы можете найти то, что ищете, используя наше меню или параметры поиска. дом- О нас

- Условия эксплуатации

- Словарь

- Редакционная политика

- Рекламировать

- Новости

- Политика конфиденциальности

- Свяжитесь с нами

- Карьера

- Уведомление о конфиденциальности Калифорнии

- #

- А

- B

- C

- D

- E

- F

- грамм

- ЧАС

- я

- J

- K

- L

- M

- N

- О

- п

- Q

- р

- S

- Т

- U

- V

- W

- Икс

- Y

- Z

Страница не найдена

- Образование

Общий

- Словарь

- Экономика

- Корпоративные финансы

- Рот ИРА

- Акции

- Паевые инвестиционные фонды

- ETFs

- 401 (к)

Инвестирование / Торговля

- Основы инвестирования

- Фундаментальный анализ

- Управление портфелем ценных бумаг

- Основы трейдинга

- Технический анализ

- Управление рисками

- Рынки

Новости

- Новости компании

- Новости рынков

- Торговые новости

- Политические новости

- Тенденции

Популярные акции

- Яблоко (AAPL)

- Тесла (TSLA)

- Amazon (AMZN)

- AMD (AMD)

- Facebook (FB)

- Netflix (NFLX)

- Симулятор

Симулятор

- Завести аккаунт

- Присоединяйтесь к игре

Мой симулятор

- Моя игра

- Создать игру

- Твои деньги

Личные финансы

- Управление благосостоянием

- Бюджетирование / экономия

- Банковское дело

- Кредитные карты

- Домовладение

- Пенсионное планирование

- Налоги

- Страхование

Обзоры и рейтинги

- Лучшие онлайн-брокеры

- Лучшие сберегательные счета

- Лучшие домашние гарантии

- Лучшие кредитные карты

- Лучшие личные займы

- Лучшие студенческие ссуды

- Лучшее страхование жизни

- Лучшее автострахование

- Советники

Ваша практика

- Управление практикой

- Продолжая образование

- Карьера финансового консультанта

- Инвестопедия 100

Управление благосостоянием

- Портфолио Строительство

- Финансовое планирование

- Академия

Популярные курсы

- Инвестирование для начинающих

- Станьте дневным трейдером

- Торговля для начинающих

- Технический анализ

Курсы по темам

- Все курсы

- Курсы трейдинга

- Курсы инвестирования

- Финансовые профессиональные курсы

Представлять на рассмотрение

Извините, страница, которую вы ищете, недоступна.

Вы можете найти то, что ищете, используя наше меню или параметры поиска. дом

Вы можете найти то, что ищете, используя наше меню или параметры поиска. дом- О нас

- Условия эксплуатации

- Словарь

- Редакционная политика

- Рекламировать

- Новости

- Политика конфиденциальности

- Свяжитесь с нами

- Карьера

- Уведомление о конфиденциальности Калифорнии

- #

- А

- B

- C

- D

- E

- F

- грамм

- ЧАС

- я

- J

- K

- L

- M

- N

- О

- п

- Q

- р

- S

- Т

- U

- V

- W

- Икс

- Y

- Z

Страница не найдена

- Образование

Общий

- Словарь

- Экономика

- Корпоративные финансы

- Рот ИРА

- Акции

- Паевые инвестиционные фонды

- ETFs

- 401 (к)

Инвестирование / Торговля

- Основы инвестирования

- Фундаментальный анализ

- Управление портфелем ценных бумаг

- Основы трейдинга

- Технический анализ

- Управление рисками

- Рынки

Новости

- Новости компании

- Новости рынков

- Торговые новости

- Политические новости

- Тенденции

Популярные акции

- Яблоко (AAPL)

- Тесла (TSLA)

- Amazon (AMZN)

- AMD (AMD)

- Facebook (FB)

- Netflix (NFLX)

- Симулятор

Симулятор

- Завести аккаунт

- Присоединяйтесь к игре

Мой симулятор

- Моя игра

- Создать игру

- Твои деньги

Личные финансы

- Управление благосостоянием

- Бюджетирование / экономия

- Банковское дело

- Кредитные карты

- Домовладение

- Пенсионное планирование

- Налоги

- Страхование

Обзоры и рейтинги

- Лучшие онлайн-брокеры

- Лучшие сберегательные счета

- Лучшие домашние гарантии

- Лучшие кредитные карты

- Лучшие личные займы

- Лучшие студенческие ссуды

- Лучшее страхование жизни

- Лучшее автострахование

- Советники

Ваша практика

- Управление практикой

- Продолжая образование

- Карьера финансового консультанта

- Инвестопедия 100

Управление благосостоянием

- Портфолио Строительство

- Финансовое планирование

- Академия

Популярные курсы

- Инвестирование для начинающих

- Станьте дневным трейдером

- Торговля для начинающих

- Технический анализ

Курсы по темам

- Все курсы

- Курсы трейдинга

- Курсы инвестирования

- Финансовые профессиональные курсы

Представлять на рассмотрение

Извините, страница, которую вы ищете, недоступна.

Вы можете найти то, что ищете, используя наше меню или параметры поиска. дом

Вы можете найти то, что ищете, используя наше меню или параметры поиска. дом- О нас

- Условия эксплуатации

- Словарь

- Редакционная политика

- Рекламировать

- Новости

- Политика конфиденциальности

- Свяжитесь с нами

- Карьера

- Уведомление о конфиденциальности Калифорнии

- #

- А

- B

- C

- D

- E

- F

- грамм

- ЧАС

- я

- J

- K

- L

- M

- N

- О

- п

- Q

- р

- S

- Т

- U

- V

- W

- Икс

- Y

- Z

Прибыль до налогообложения (PBT) — Обзор, как рассчитать, пример

Что такое прибыль до налогообложения (PBT)?

Прибыль до налогообложения (PBT) — это показатель прибыльности компании, который учитывает прибыль, полученную до уплаты налогов. Он соответствует всем расходам компании, включая операционные и процентные расходы.

Большинство предпринимателей Предприниматель Предприниматель — это человек, который начинает, разрабатывает, запускает и ведет новый бизнес. Вместо того, чтобы быть наемным работником и подчиняться руководству, создавайте свои компании, по крайней мере, отчасти из-за гордости владением предприятием и удовлетворения, которое оно приносит. Но кроме этого, они также начинают бизнес с целью получения прибыли. Есть несколько показателей, которые владельцы компаний могут использовать, чтобы определить, прибыльны ли их компании.Один из таких показателей — прибыль до налогообложения.

Разбивка прибыли до налогообложения

Прибыль до налогообложения учитывает всю прибыль, которую получает компания, будь то в результате продолжающейся или внеоперационной деятельности. Он также известен как «прибыль до налогообложения (EBT)» или «прибыль до налогообложения». Расчет PBT был изобретен для учета постоянно меняющихся налоговых расходов. Он дает владельцам компаний и инвесторам хорошее представление о том, какую прибыль приносит компания.

PBT указано в отчете о прибылях и убытках. Отчет о прибылях и убытках. Прибыль или — финансовый документ, в котором перечислены все расходы и доходы компании. Обычно это предпоследняя статья в отчете о прибылях и убытках.

Как рассчитать прибыль до налогообложения

Чтобы рассчитать PBT компании, необходимо выполнить несколько шагов. Это:

1.Соберите все финансовые данные о доходе, полученном компанией.

Прибыль может поступать из различных источников, таких как доход от аренды, полученные скидки и общий объем продаж, среди прочего. Другие уникальные источники дохода включают доход от услуг, проценты, полученные на банковских счетах, и бонусы.

2. Оцените вычитаемые расходы

Если кто-то ведет бизнес, наиболее вероятные расходы, которые он понесет, — это аренда, задолженность, коммунальные услуги и стоимость проданных товаров Стоимость проданных товаров (COGS) Стоимость проданных товаров (COGS) измеряет «прямые затраты», понесенные при производстве любых товаров или услуг.Сюда входит стоимость материалов, прямая. Другие владельцы компаний также ведут учет расходов на здравоохранение, невыплаченной и начисленной заработной платы, а также благотворительных взносов.

3. Вычтите вычитаемые расходы из заработанного дохода

Разница — это то, что называется прибылью / прибылью до налогообложения.

Иллюстрирование прибыли до налогообложения

Концепция прибыли до налогообложения продемонстрирована в следующем примере:

| Выручка от продаж | 2 000 000 долларов США | ||

| Итого расходы | (1,750 000 долларов США) | Налог | 250 000 долларов |

| Расходы по подоходному налогу | (50 000 долларов) | ||

| Чистая прибыль | 200 000 долларов |

Прибыль до налогообложения = прибыль до налогообложения

Прибыль до налогообложения = 2000000 — 1750 000 долларов = 250 000 долларов

PBT vs.EBIT

Прибыль до налогообложения и прибыль до уплаты процентов и налогов (EBIT) Руководство по EBIT EBIT означает «Прибыль до уплаты процентов и налогов» и является одним из последних промежуточных итогов в отчете о прибылях и убытках перед чистой прибылью. EBIT также иногда называют операционным доходом, потому что он определяется путем вычета всех операционных расходов (производственных и непроизводственных) из выручки от продаж. Оба эти показателя являются эффективными показателями прибыльности компании. Однако они дают несколько иной взгляд на финансовые результаты.

Однако они дают несколько иной взгляд на финансовые результаты.

Основное отличие состоит в том, что в расчете PBT учитываются проценты, а в EBIT — нет. EBIT — это показатель прибыли компании до уплаты процентов или подоходного налога. Он рассчитывается путем нахождения суммы выручки от продаж за вычетом стоимости проданных товаров и операционных расходов.

Чтобы проиллюстрировать этот факт, предположим, что компания XYZ сообщает о выручке от продаж в размере 2 500 000 долларов США, 1 200 000 долларов США по стоимости проданных товаров и 300 000 долларов США по операционным расходам. Прибыль до уплаты процентов и налогов может быть найдена следующим образом: 2 500 000 долларов — (1 200 000 долларов США + 400 000 долларов США) = 1 000 000 долларов США .Это требует вычитания стоимости проданных товаров и операционных расходов из общей выручки.

В отчете о прибылях и убытках EBIT — это операционная прибыль. Операционная прибыль. Операционная прибыль, также называемая операционной прибылью или прибылью до уплаты процентов и налогов (EBIT), представляет собой сумму выручки, оставшуюся после, и она определяет операционные результаты компании. Он не учитывает влияние налогового законодательства и задолженности, которые могут существенно различаться в каждый период. За исключением случаев, EBIT дает хорошую оценку результатов за определенный период.

В отличие от EBIT, метод PBT учитывает процентные расходы. Он рассчитывается путем получения общей выручки от продаж и последующего вычитания стоимости проданных товаров, операционных расходов и процентных расходов.

Если компания XYZ сообщила о процентных расходах в размере 30 000 долларов, окончательная прибыль до налогообложения будет: 1 000 000 долларов — 30 000 долларов = 70 000 долларов . Это означает, что бизнес получил 70 000 долларов прибыли после оплаты операционных расходов и процентов, но до уплаты подоходного налога.

Значение прибыли до налогообложения

Прибыль до налогообложения — один из наиболее важных показателей деятельности компании. Во-первых, он предоставляет внутреннему и внешнему руководству финансовые данные о деятельности компании. Поскольку он не включает налоги, PBT уменьшает одну переменную, которая может иметь разные показатели, влияющие на окончательные результаты финансовых данных.

Во-первых, он предоставляет внутреннему и внешнему руководству финансовые данные о деятельности компании. Поскольку он не включает налоги, PBT уменьшает одну переменную, которая может иметь разные показатели, влияющие на окончательные результаты финансовых данных.

Например, если конкретная компания работает в отрасли, которая получает значительные налоговые льготы, это поможет увеличить ее чистую прибыль.Однако, если в отрасли будет применяться неблагоприятная налоговая политика, чистая прибыль компании уменьшится. Отказавшись от расходов по налогу на прибыль, владельцы компаний могут сравнивать операции разных компаний независимо от действующего налогового законодательства.

Резюме

Прибыль до налогообложения также называется прибылью до налогообложения. Это показатель прибыльности компании до уплаты налога на прибыль. Он предоставляет инвесторам и владельцам компаний полезные финансовые данные об операционных показателях бизнеса.

За счет исключения налогового фактора PBT сводит к минимуму потенциальное влияние налогов на прибыль компании. Таким образом, прибыль до налогообложения помогает физическим лицам сосредоточиться на операционной рентабельности как единственном индикаторе результатов деятельности.

Дополнительные ресурсы

CFI является официальным поставщиком глобальной сертификации финансового моделирования и оценки (FMVA) ™ FMVA®. Присоединяйтесь к более чем 850 000 студентов, которые работают в таких компаниях, как Amazon, JP Morgan и программа сертификации Ferrari, разработанная, чтобы помочь любому стать финансовым аналитиком мирового уровня.Чтобы продолжить карьеру, вам пригодятся следующие дополнительные ресурсы CFI:

- EBITDAEBITDAEBITDA или прибыль до вычета процентов, налогов, амортизации и амортизации — это прибыль компании до того, как будет произведен какой-либо из этих чистых вычетов. EBITDA фокусируется на операционных решениях бизнеса, потому что он смотрит на прибыльность бизнеса от основных операций до влияния структуры капитала. Формула, примеры

- EBIT vs EBITDAEBIT vs EBITDAEBIT vs EBITDA — два очень распространенных показателя, используемых в финансах и оценке компаний.Есть важные отличия, плюсы и минусы, которые нужно понять. EBIT означает: прибыль до уплаты процентов и налогов. EBITDA означает: прибыль до вычета процентов, налогов, износа и амортизации. Примеры и

- The Ultimate Cash Flow Guide The Ultimate Cash Flow Guide (EBITDA, CF, FCF, FCFE, FCFF) Это полное руководство по денежным потокам, чтобы понять разницу между EBITDA, денежным потоком от операций (CF), свободным денежным потоком (FCF), безрычажный свободный денежный поток или свободный денежный поток к фирме (FCFF).Изучите формулу для расчета каждого из них и выведите их из отчета о прибылях и убытках, баланса или отчета о движении денежных средств.

- Множественные оценки Типы мультипликаторов оценки В финансовом анализе используется множество типов мультипликаторов оценки. Их можно разделить на мультипликаторы собственного капитала и мультипликаторы стоимости предприятия.

Чистая прибыль | Условия отчета о прибылях и убытках, EBIT, PBT, нераспределенная прибыль и т. Д.

Чистая прибыль — это показатель рентабельности компании после учета всех затрат, понесенных в течение отчетного периода.Другие названия чистой прибыли: чистая прибыль, чистая прибыль, чистая прибыль, прибыль после налогообложения (широко известная как PAT) и т. д.

Значение чистой прибыли

Проще говоря, это деньги, оставшиеся после оплаты всех расходов, включая стоимость проданных товаров, коммерческие и административные расходы, операционные и внереализационные расходы, амортизацию, процентные платежи, дивиденды по привилегированным акциям ( если есть) и налоги. Чистая прибыль указывается в отчете о прибылях и убытках (отчете о прибылях и убытках) и является ключевым показателем эффективности компании.Финансовые аналитики определяют размер чистой прибыли для анализа и сравнения.

Чистая прибыль или прибыль отличаются от прибыли до уплаты процентов и налогов (EBIT; также известной как операционная прибыль / операционная прибыль) и прибыли до амортизации и амортизации налога на проценты (EBIDTA). Давайте посмотрим на пример отчета о прибылях и убытках, чтобы получить четкое представление о различных элементах отчета о прибылях и убытках. Перед примером давайте вкратце разберемся, что такое отчет о прибылях и убытках или отчет о прибылях и убытках?

Что такое отчет о доходах?

Отчет о прибылях и убытках — это сводка финансовых результатов компании за определенный период времени.Это один из трех важных финансовых отчетов, которые мы используем для анализа результатов деятельности компании. Два других — это баланс и отчеты о движении денежных средств. Другие названия отчета о прибылях и убытках: отчет о прибылях и убытках, отчет о прибылях и убытках или отчет о прибылях и убытках.

Компоненты отчета о прибылях и убытках

Отчет о прибылях и убытках состоит из 3 частей:

- Доходы или доходы

- Расходы

- Прибыль (или убыток), т.е. и расходы, понесенные компанией за рассматриваемый период.Разница между полученным доходом и произведенными расходами дает сумму, на которую изменяется собственный капитал. Положительная разница будет указывать на увеличение капитала владельца на соответствующую сумму, а отрицательная разница будет указывать на уменьшение капитала владельца.

Пример отчета о прибылях и убытках

Отчет о прибылях и убытках Сумма в млн. Выручка от продаж 600 долларов США Минус: Себестоимость проданных товаров 9171 9174 долларов СШАВаловая прибыль (GP) $ 325 Минус: Операционные расходы Заработная плата Заработная плата 6 долларов США Коммунальные услуги 4 доллара США Прочие операционные расходы 10 долларов США TA 7065 долларов США 9001 900 Минус: Амортизация 9 0171 30 долл. США Минус: амортизация 10 долл. США EBIT (операционная прибыль) долл. США 215 долл. США долл. США Минус: проценты 900 долл. США Прибыль до налогообложения (PBT) 200 долларов США Минус: налог (при 35%) 70 долларов США Прибыль после налогообложения (чистая прибыль) 130 долларов США Чтобы лучше понять чистую прибыль, давайте разберемся с терминами, которые используются при выводе чистой прибыли в отчете о прибылях и убытках:

Валовая прибыль

Валовая прибыль — это разница между полученной выручкой и затратами на получение продаваемый продукт или оказываемые услуги.Это также называется прибылью от продаж, которая в нашем примере составляет 600 — 275 долларов = 325 долларов.

EBITDA

Прибыль до вычета процентов, износа, налогов и амортизации — это финансовый показатель, отражающий состояние движения денежных средств компании. Это мера, обычно используемая кредиторами, чтобы удостовериться, что у компании имеется достаточный денежный поток для выплаты процентов и основной суммы по кредитам, которые будут предоставлены. Он также используется для оценки краткосрочной ликвидности компании.Компания с отрицательным показателем EBIDTA может вызывать большее беспокойство у кредитора, открывая новую кредитную линию.

EBIT

«Прибыль до уплаты процентов и налогов» (EBIT) чаще называется операционным доходом или операционной прибылью и является мерой доходности компании. Операционная прибыль — это доход компании от повседневной операционной деятельности. Это говорит о том, насколько стабильна выручка компании. Компания со стабильной EBIT или увеличивающейся EBIT считается благоприятной, даже если прибыль компании колеблется.