когда признавать, какие проводки, что с налогами

Современная экономическая реальность такова, что контрагенты и сами организации не всегда являются добросовестными плательщиками по приобретенным товарам, работам или услугам. Зачастую у любой компании существуют неоплаченные долги, оплата по которым уже не поступит, или которые сама компания по тем или иным причинам не оплатит.

В учете организации «зависшие» долги не могут фигурировать бесконечно. Законодательством установлены сроки, когда бухгалтер должен списать такую задолженность. В налоговом учете п. 2 ст. 266 НК РФ дает определение безнадежным долгам. Это долги, по которым:

- истек установленный срок исковой давности,

- обязательство прекращено вследствие невозможности его исполнения, на основании акта государственного органа или ликвидации организации,

- есть постановление судебного пристава-исполнителя об окончании исполнительного производства из-за невозможности взыскать долг, в случае возврата взыскателю исполнительного документа, если невозможно установить местонахождение должника, а так же если у должника отсутствует имущество, на которое может быть обращено взыскание,

-

гражданин признан банкротом и он освобождается от исполнения требований кредиторов.

Пример:Покупатель должен был перечислить денежные средства за товар (работу, услугу) 22 ноября 2015 года. Последний день, когда продавец может обратиться в суд за взысканием с должника задолженности это 22 ноября 2018 года. И если этот срок был пропущен, то уже 23 ноября 2018 года задолженность считается безнадежной и продавец обязан ее списать (Письмо Минфина России от 14.05.2018 г. № 03-03-06/1/31977, от 20.06.2018 г. № 03-03-06/1/42047).

Безнадежная задолженность: признать или не признать

| Исполнительное производство

|

Если организация обратилась в суд за взысканием задолженности, имеет на руках положительное судебное решение, задолженность подлежит взысканию в порядке исполнительного производства, то такую задолженность признать безнадежной можно, только если невозможность ее взыскания подтверждена постановлением пристава об окончании исполнительного производства, либо при ликвидации должника. Признать такую задолженность безнадежной в связи с истечением срока исковой давности нельзя. (Письмо Минфина России от 28.11.2014 г. № 03-03-06/1/60843). Признать такую задолженность безнадежной в связи с истечением срока исковой давности нельзя. (Письмо Минфина России от 28.11.2014 г. № 03-03-06/1/60843). |

| Ликвидация, исключение из ЕГРЮЛ | Если должник ликвидирован или исключен из ЕГРЮЛ по иным основаниям, то задолженность признается безнадежной на дату записи в ЕГРЮЛ, даже если срок исковой давности еще не прошел. (Письмо Минфина России от 08.12.2016 г. № 03-03-06/1/73076). |

| Реорганизация | Если должник прекратил деятельность по причине реорганизации, то такая задолженность не может быть признана безнадежной, т.к. согласно ст. 58 ГК РФ по правам и обязанностям реорганизованного юридического лица существует правопреемство. (Письмо Минфина России от 06.09.2016 г. № 03-03-06/1/52041. Финансисты считают, что задолженность должника, прекратившего деятельность по причине слияния с другим юридическим лицом, не может быть признана безнадежной. |

| Банкротство |

Списание задолженности при банкротстве юридического лица возможно только при окончании конкурсного производства, даже если срок исковой давности истекает в период банкротства, на это специалисты Минфина указывали еще в письме от 06. 06.2016 г № 03-03-06/1/73076. 06.2016 г № 03-03-06/1/73076. |

Порядок и сроки списание задолженности

В бухгалтерском учете безнадежная дебиторская задолженность является расходом организации. Согласно п. 70 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в бухгалтерском учете организация обязана создавать резерв по сомнительным долгам в отношении любой дебиторской задолженности, признанной сомнительной.

При списании в бухгалтерском учете

Дебет 63 Кредит 62, 60, 76 — за счет созданного резерваВ налоговом учете, согласно положениям пп. 7 п. 1 ст. 265, п. 1 и п . 3 ст. 266 НК РФ налогоплательщик, применяющий метод начисления, вправе создавать резервы по сомнительным долгам, возникшим в связи с реализацией товаров, выполнением работ, оказанием услуг.Дебет 91.2 Кредит 62, 60, 76 — задолженность списана в прочие расходы в размере, не покрытом резервом.

Дебет 007 — списанная дебиторская задолженность отражена на забалансовом счете (отражать на забалансовом счете задолженность необходимо в течение пяти лет с момента ее списания)

Поэтому списание безнадежной задолженности в налоговом учете зависит от наличия или отсутствия резерва по сомнительным долгам. Если резерв создан, то задолженность списывается за счет резерва, если суммы резерва недостаточно, то оставшаяся сумма долга списывается в расходы. Если резерв не создавался, то весь безнадежный долг списывается в расходы. (Письмо Минфина России от 20.06.2018 г. № 03-03-06/1/42047).

Обратите внимание: в налоговом учете признать безнадежную дебиторскую задолженность могут только организации, применяющие метод начисления.Компании, применяющие УСН, при определении налогооблагаемой базы:

| УСН с объектом налогообложения «доходы, уменьшенные на величину расходов» | безнадежную дебиторскую задолженность в расходах учитывать не могут. Этот запрет касается любой безнадежной задолженности. (Письмо Минфина России от 20.02.2016 г. № 03-11-06/2/9909). |

| УСН с объектом налогообложения «доходы» | при списании безнадежной дебиторской задолженность в бухучете, в налоговом учете доходы, учитываемые при определении налоговой базы, не корректируют. (Письмо Минфина России от 22.07.2013 г. № 03-11-11/28614). |

Дебет 62, 60, 76 Кредит 91. 1 — списана задолженность вместе с НДС.

1 — списана задолженность вместе с НДС.

Обратите внимание: если происходит списание задолженности по полученному авансу, то НДС, исчисленный с такого аванса, не принимается к вычету и в налоговые расходы также не включается (Письмо Минфина России от 07.12.2012 г. № 03-03-06/1/635).

При списании кредиторской задолженности ранее принятый к вычету входной НДС восстанавливать не надо, на это указали специалисты Минфина (Письмо от 21.06.2013 г. № 03-07-11/23503).

Компании, применяющие УСН, при определении налоговой базы по налогу, уплачиваемому в связи с применением УСН, кредиторскую задолженность, возникшую перед поставщиком товаров (работ, услуг) при списании включают в доходы.

Если списываются ранее полученные авансы, то в налоговом учете при их списании дохода не возникает, т.к. доход от полученных авансов уже был учтен при определении налоговой базы в периоде их получения (Письмо Минфина России от 14.03.2016 г. № 03-11-06/2/14135).

Если списание задолженности происходит в связи с ликвидацией организации — поставщика товаров (работ, услуг) или исключении его из ЕГРЮЛ по иным основаниям, то списание необходимо проводить на дату его ликвидации или исключения из ЕГРЮЛ (Письмо Минфина России от 09.02.2018 г. № 03-03-06/1/7837).

Налоговые органы и специалисты Минфина неоднократно указывали на то, что списание дебиторской задолженности в расходы возможно только в периоде наступления оснований для признания задолженности безнадежной, а не в произвольном периоде по выбору компании-налогоплательщика (Письмо Минфина России от 06.02.2015 г. № 03-03-06/1/4995, Письмо УФНС России по г. Москве от 13.04.2011 N 16-15/035618.1@).

При определении периода списания кредиторской задолженности необходимо руководствоваться разъяснениями налоговых органов, приведенных в Письме от 08.12.2014 г. № ГД-4-3/25307@, согласно которым доход в виде кредиторской задолженности, по которой истек срок исковой давности, учитывается в составе внереализационных доходов в последний день того отчетного периода, в котором истекает срок исковой давности.

Списание безнадежной задолженности за счет резерва по сомнительным долгам

]]>Подборка наиболее важных документов по запросу Списание безнадежной задолженности за счет резерва по сомнительным долгам (нормативно–правовые акты, формы, статьи, консультации экспертов и многое другое).

Судебная практика: Списание безнадежной задолженности за счет резерва по сомнительным долгам Открыть документ в вашей системе КонсультантПлюс:Подборка судебных решений за 2019 год: Статья 266 «Расходы на формирование резервов по сомнительным долгам» главы 25 «Налог на прибыль организаций» НК РФ

(Юридическая компания «TAXOLOGY»)Налогоплательщик занизил налоговую базу по налогу на прибыль организаций в результате учета в составе внереализационных расходов сумм безнадежных долгов, списанных при наличии достаточного резерва по сомнительным долгам.

Признание недоимки и задолженности по пеням и штрафам безнадежными к взысканию и их списание | ФНС России

В соответствии со статьей 59 Налогового кодекса Российской Федерации безнадежными к взысканию признаются недоимка, задолженность по пеням и штрафам, числящиеся за отдельными налогоплательщиками, плательщиками сборов и налоговыми агентами, уплата и (или) взыскание которых оказались невозможными в случаях:

- ликвидации организации в соответствии с законодательством Российской Федерации или законодательством иностранного государства, исключения юридического лица, прекратившего свою деятельность, из Единого государственного реестра юридических лиц по решению регистрирующего органа в случае вынесения судебным приставом-исполнителем постановления об окончании исполнительного производства в связи с возвратом взыскателю исполнительного документа по основаниям, предусмотренным пунктом 3 или 4 части 1 статьи 46 Федерального закона от 2 октября 2007 года № 229-ФЗ «Об исполнительном производстве», — в части недоимки, задолженности по пеням и штрафам, не погашенных по причине недостаточности имущества организации и (или) невозможности их погашения учредителями (участниками) указанной организации в пределах и порядке, которые установлены законодательством Российской Федерации;

- признания банкротом индивидуального предпринимателя в соответствии с Федеральным законом от 26 октября 2002 года № 127-ФЗ «О несостоятельности (банкротстве)» — в части недоимки, задолженности по пеням и штрафам, не погашенных по причине недостаточности имущества должника;

- признания банкротом гражданина в соответствии с Федеральным законом от 26 октября 2002 года № 127-ФЗ «О несостоятельности (банкротстве)» — в части недоимки, задолженности по пеням и штрафам, не погашенных по итогам завершения расчетов с кредиторами в соответствии с указанным Федеральным законом;

- смерти физического лица или объявления его умершим в порядке, установленном гражданским процессуальным законодательством Российской Федерации, — по всем налогам, сборам, страховым взносам, а в части налогов, указанных в пункте 3 статьи 14 и статье 15 Налогового кодекса Российской Федерации, — в размере, превышающем стоимость его наследственного имущества, в том числе в случае перехода наследства в собственность Российской Федерации;

- принятия судом акта, в соответствии с которым налоговый орган утрачивает возможность взыскания недоимки, задолженности по пеням и штрафам в связи с истечением установленного срока их взыскания, в том числе вынесения им определения об отказе в восстановлении пропущенного срока подачи заявления в суд о взыскании недоимки, задолженности по пеням и штрафам;

- вынесения судебным приставом-исполнителем постановления об окончании исполнительного производства при возврате взыскателю исполнительного документа по основаниям, предусмотренным пунктами 3 и 4 части 1 статьи 46 Федерального закона от 2 октября 2007 года № 229-ФЗ «Об исполнительном производстве», если с даты образования недоимки и (или) задолженности по пеням и штрафам прошло более пяти лет, в следующих случаях:

- ее размер не превышает размера требований к должнику, установленного законодательством Российской Федерации о несостоятельности (банкротстве) для возбуждения производства по делу о банкротстве;

- судом возвращено заявление о признании должника банкротом или прекращено производство по делу о банкротстве в связи с отсутствием средств, достаточных для возмещения судебных расходов на проведение процедур, применяемых в деле о банкротстве;

- снятия с учета в налоговом органе иностранной организации в соответствии с пунктом 5.

5 статьи 84 настоящего Кодекса.

5 статьи 84 настоящего Кодекса.

Также признаются безнадежными к взысканию и списываются в соответствии со статьей 59 Налогового кодекса Российской Федерации суммы налогов, сборов, пеней и штрафов, списанные со счетов налогоплательщиков, плательщиков сборов, налоговых агентов в банках, но не перечисленные в бюджетную систему Российской Федерации, в случае, если на момент принятия решения о признании указанных сумм безнадежными к взысканию и их списании соответствующие банки ликвидированы.

Порядок списания недоимки и задолженности по пеням и штрафам, признанных безнадежными к взысканию, а также перечень документов, подтверждающих обстоятельства, предусмотренные статьей 59 Налогового кодекса Российской Федерации, утвержден приказом ФНС России от 19.08.2013 № ЯК-7-8/393@.

Правила, предусмотренные статьей 59 Налогового кодекса Российской Федерации, применяются также при списании безнадежной задолженности по процентам, предусмотренным главой 9, а также статьей 176.1 Налогового кодекса Российской Федерации.

Списание безнадёжной задолженности в 1С:Підприємство8

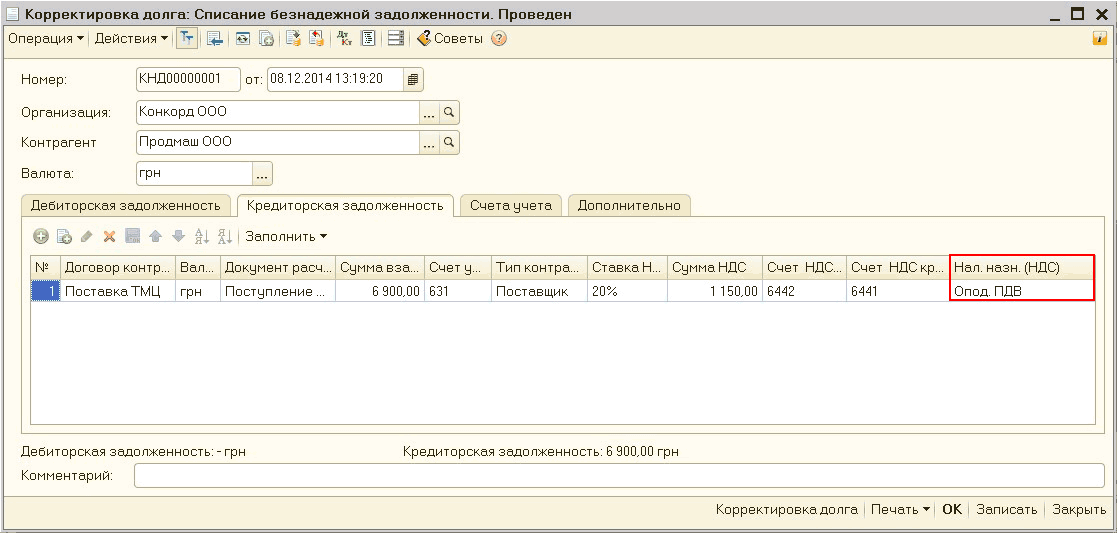

В сегодняшней статье мы рассмотрим пошаговую инструкцию на 2-х примерах однородных операций в программе 1С:Підприємство 8: списание безнадёжной дебиторской задолженности и списание безнадёжной кредиторской задолженности. Приведённые ниже примеры иллюстрировались в конфигурации 1С:Підприємство УТП 8, однако показанный алгоритм действий подойдёт также и для 1С:Підприємство УВП 8.

Непосредственно списание безнадёжной задолженности выполняется в документе “Корректировка долга”, вид операции “Списание безнадежной задолженности”, который используется как для дебиторской, так и для кредиторской задолженности. Сумма долга будет отражена в составе доходов или расходов деятельности предприятия.

Для списания разных видов задолженности используйте соответствующие вкладки документа “Корректировка долга”. Такой реквизит как сумма нужен для списания задолженности по бухучёту, а корреспондирующий счёт (затрат или доходов) находится во вкладке “Счета учёта”. Изначально эти счета заполняются на основании информации в регистре сведений “Счета учёта (прочие)”.

Изначально эти счета заполняются на основании информации в регистре сведений “Счета учёта (прочие)”.

Рассмотрим пример списания безнадёжной дебиторской задолженности в 1С:Підприємство8.

Представим, что ООО “Экспресс” предоставило продукцию предприятию “Пилот” при условии дальнейшей оплаты на сумму 9 240 грн. с НДС. Далее «Пилот» становится банкротом и уже не способен погасить свою задолженность.

1. Документ «Корректировка долга»

Для списания дебиторской задолженности, сформируем документ «Корректировка долга» с видом операции «Списание безнадежной задолженности”. Заполним информацию на вкладке «Дебиторская задолженность».

2. На следующем этапе переходим на вкладку “Счета учёта”.

На ней заполнена информация о счетах бухгалтерского учета и статьях доходов и расходов, используемых в операциях по списанию задолженности.

3. Проводка документа

Далее проведем документ для формирования проводок по отнесению в расходы суммы списанной задолженности без учета НДС.

Рассмотрим пример списания безнадёжной кредиторской задолженности в 1С:Підприємство 8

Представим, что ООО “Экспресс” оприходовало продукцию от предприятия “Укрпостачсбут” при условии дальнейшей оплаты на сумму 1 515 грн. с НДС. В дальнейшем поставщик стал банкротом, и нам необходимо списать задолженность.

1. Документ «Корректировка долга»

Создадим документ «Корректировка долга» с видом операции «Списание безнадежной задолженности». Заполним информацию на вкладке «Кредиторская задолженность».

2. Вкладка “Счета учёта”

Как и в предыдущем примере, заполняем вкладку “Счета учёта” для отражения операции в бухгалтерском учете

3. Проводка документа

Во время проведения документ сформирует проводки на сумму списания без учёта НДС.

Надеемся, что статья помогла Вам разобраться с вопросом списания кредиторской и дебиторской задолженности. Если остались вопросы, оставляйте их в комментариях. Наши специалисты ответят на них по возможности.

Наши специалисты ответят на них по возможности.

что такое, порядок признания, как списать, бухгалтерские проводки

Последнее обновление:

Дебиторская и кредитная задолженность – обязательная составляющая деятельности любой компании. Организации не могут работать без долгов. В то же время существуют обязательства, при которых погасить долги не представляется возможным. Так формируется безнадежная задолженность, которая подлежит списанию в установленном законом порядке. Рассмотрим, что такое безнадежная задолженность и как проводится процедура ее списания.

Что такое безнадёжная задолженность?

Безнадежный долг – это долг, который ввиду объективных обстоятельств нет возможности взыскать. Причинами могут быть экономические, социальные, юридические проблемы, которые имеют документальные доказательства.

Причинами могут быть экономические, социальные, юридические проблемы, которые имеют документальные доказательства.

Рассматриваемые долги включают в себя следующие финансовые обязательства:

- в отношении которых период исковой давности подошел к концу;

- которые образовались по причине ликвидации компании, признания ее банкротом;

- выплатить которые не представляется возможным из-за того, что должник скончался, лишился свободы, скрылся или не имеет денежных средств.

Перед тем как причислить долги к невозвратным, уполномоченные лица предпринимают всевозможные меры их взыскания, после чего признают факт отсутствия возможности погасить их. Существуют определенные характеристики невозвратных долгов, а также обстоятельства, при которых признать их невыполнимыми нельзя.

Задолженность признается безнадежной, если есть объективные, документально подтвержденные основания невозможности ее возврата

Характеристики безнадёжной задолженности

Основное условие установление финансовых обстоятельств невыполнимыми – прекращение периода исковой давности.

Актуальность обязательств прекращается в соответствии с нормами ГК РФ:

- согласно государственному нормативному акту;

- из-за невозможности выполнить финансовые обязательства;

- вследствие ликвидации должника, причем правопреемник отсутствует.

Необходимо, чтобы сотрудник ФССП подтвердил невозможность выполнить финансовые обязательства:

- выяснить, где на текущий момент находится должник, не удалось;

- не получилось узнать информацию о доходах должника, о наличии у него имущества;

- выяснилось, что у должника нет имущества и активов, которые можно было бы взыскать для погашения просрочек.

Актуальные данные об исполнительных производствах можно получить на сайте ФССП. Потребуется ввести ФИО, год рождения, регион проживания, после чего будут отображены сведения о невыплатах юридического или физического лица.

Какие задолженности не относятся к безнадежным?

Фискальная служба выделила условия, при которых долг нельзя считать безнадежным

ФНС РФ устанавливает перечень обязательств, которые нельзя причислить к невыполнимым.

- Наличие долгов не получило документального подтверждения. Договоров поставки недостаточно – требуются акты осуществленных работ, накладные, чеки, платежки. Необходимы любые документы, которые устанавливают факт наличия просрочек.

- Долги имеют отношение к выполнению услуг, работ, продаже товаров. Так, если просрочки возникли от переуступки прав или при работе с ценными бумагами, то зачесть их вряд ли удастся – необходимы письменные разъяснения ФНС.

- Долги требовались к взысканию. Если кредитор не совершал действий для возврата активов и денежных средств, по каким-либо причинам никак не реагировал на просрочки, то зачислить их в налоговом учете не получится.

- Невыполненные обязательства официально прощены в соответствии с договоренностью. Банковское учреждение вправе простить долг, потребовать что-то взамен, оформив с должником мировое соглашение. В этом случае признать задолженность безнадежной не получится.

- Финансовые обязательства оформлены с привлечением поручителей.

Такие невыплаты нельзя признать безнадежными: если у главного заемщика отсутствуют возможности рассчитаться с финансовыми обязательствами, то последние переходят поручителям.

Такие невыплаты нельзя признать безнадежными: если у главного заемщика отсутствуют возможности рассчитаться с финансовыми обязательствами, то последние переходят поручителям. - Ответственность солидарная, то есть несколько лиц в соответствии с условиями договора разделили финансовые обязательства. Главный должник отсутствует. Чтобы признать задолженность безнадежной, потребуется доказать, что ни у одного ответчика по договору нет возможности выплатить долг. Необходимо представить соответствующие документальные доказательства.

Когда безнадёжный долг подлежит списанию?

Главное условие для списание безнадежной задолженности – истечение срока исковой давности

Период исковой давности по отношению к невозвратным задолженностям составляет 3 года, однако его могут продлить. Максимальная продолжительность – до 10 лет. Отсчет давности начинается на 8 сутки с момента востребования. По истечении срока возможно списание безнадежной задолженности.

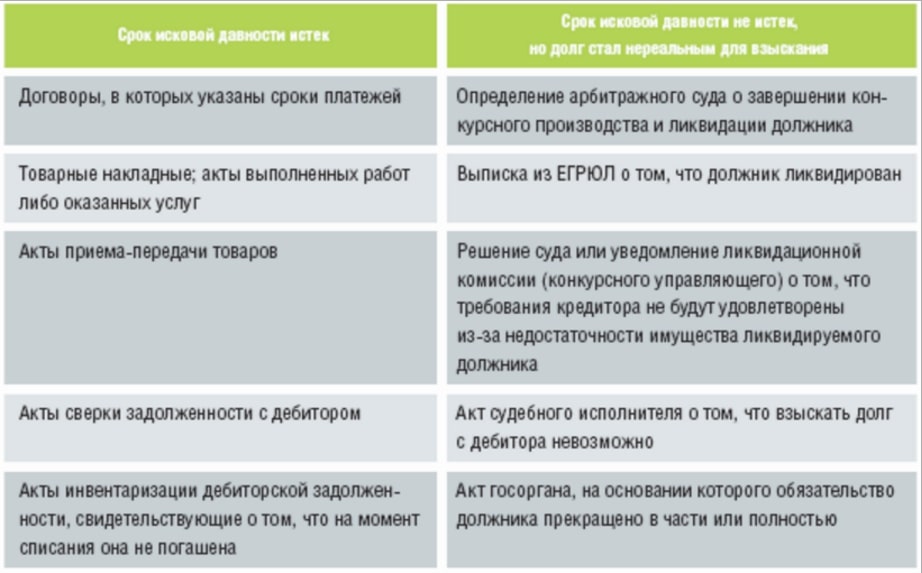

Прежде чем отразить процедуру в бухгалтерском балансе, финансовое учреждение должно получить справки и бумаги, которые подтверждают невозможность возврата.

Завершение срока давности подтверждается бумагами на отгрузку товаров лицу, который не выплатил счет, справками об уплате поставщику аванса. Если период еще действует, то основанием для списания долга выступают судебное постановление, выписка из ЕГРЮЛ, справка о признании долга безнадежным.

Сроки и порядок списания безнадёжной задолженности

Схема признания долга невозвратным и его списания выглядит так:

- с момента последнего платежа по кредиту прошло более 12 месяцев;

- банк инициирует судебное разбирательство для понудительного взыскания средств;

- суд направляет сотрудникам ФССП постановление;

- сотрудники ФССП устанавливают, что должник не в состоянии оплатить долг по объективным обстоятельствам;

- дело возвращается банку, который по истечении определенного времени продает его коллекторам, а ущерб списывается на собственные убытки.

Безнадежный долг перед кредитором появляется только после 12-месячной просрочки по платежам.

Процедура списания безнадежной задолженности проводится следующим образом.

- Должник оформляет документацию, которая подтверждает наличие задолженности. В качестве таких документов могут выступать договора подряда, поставки, акты об организации работ, накладные, счета-фактуры, выписки с банковских счетов.

- Далее должник составляет формуляры, которые подтверждают факт наличия обстоятельств для списания задолженности. В качестве таких формуляров можно использовать распоряжение о ликвидации должника, судебное постановление о признании должника банкротом, акты сверок, выписка сотрудника ФССП о том, что исполнительное производство прекращается.

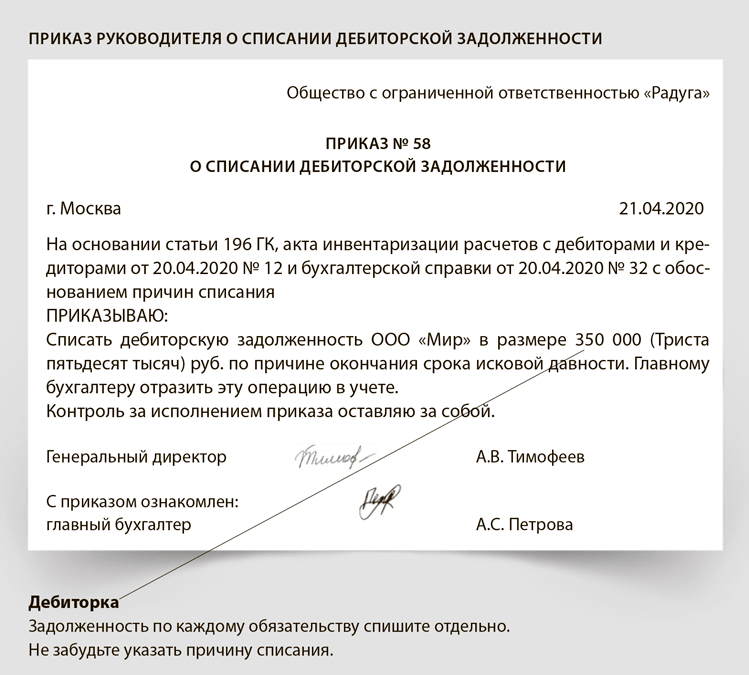

- Затем необходимо оформить приказ о списании невозвратного долга, после чего отразить операции в налоговом и бухучете.

Особенности списания долга

Некоторые ошибочно полагают, что если предприниматель оформил кредит, а затем снялся с регистрации, то он освобождается от финансовых обязательств. Но аннулирование деятельности не отменяет обязательства перед банком, не делает невыплаты невозвратными.

Но аннулирование деятельности не отменяет обязательства перед банком, не делает невыплаты невозвратными.

Если должник скончался, то его обязательства переходят его наследникам. Но в случае если наследники полностью отказались от имущества почившего, то долговые обязательства переходят федеральным или региональным органам власти.

В соответствии с российским законодательством, снятые обязательства – доход должника, на который начисляются налоги. Но если банкиры передадут обязательства коллекторам или должник оспорит кредитный договор, то новый долг не возникнет.

Отражение операции в бухгалтерском и налоговом учёте

Операцию о списании долга необходимо отразить в налоговом и бухучете. Следует оформить бухгалтерскую справку в соответствии с нормами учетной политики.

Безнадежные долги в бухучете – расходы предприятия. Компания должна оформлять резерв по таким долгам в отношении любых сомнительных финансовых обязательств. Списание сомнительной дебиторской задолженности происходит в соответствии с резервом.

Проводки при снятии непогашенной дебиторской задолженности следующие:

- Дебет 63 Кредит 62, 60, 76 – посредством сформированного резерва;

- Дебет 91.2 Кредит 62, 60, 76 – списание задолженности в иные расходы в сумме, которая не покрывается резервом;

- Дебет 007 – аннулированная задолженность переводится на забалансовый счет (необходимо отражение на данном счете в течение 5-летнего срока с даты списания).

В налоговом учете предприятие, использующее метод начисления, может формировать резервы по сомнительным долгам. К ним относятся долги, которые связаны с продажей товаров, оказанием работ и услуг. Снятие в налоговом учете зависит от того, имеется ли резерв по сомнительным обязательствам. При его наличии списание осуществляется посредством резерва, а при отсутствии достаточной суммы резерва остаток долга переводится в расходы.

В налоговом учете невозвратные дебиторские долги подлежат учету только в тех компаниях, которые применяют метод начисления.

Списание безнадежной дебиторской задолженности зависит от особенностей налогообложения, которые характерны для конкретной организации.

Если организация работает на УСН «Доходы минус расходы», то она не вправе учитывать в расходах невозвратную дебиторскую задолженность. Данное ограничение затрагивает все неисполнимые обязательства. При применении налогообложения «Доходы» при снятии невозвратной дебиторской задолженности в бухучете, в налоговом учете не корректируют доходы, которые учитываются при установлении налоговой базы.

Снятие невозвратных кредиторских обязательств – доход компании, подлежащий налогообложению одним налогом при УСН либо налогом на начисленную прибыль. Проводка следующая:

Дебет 62, 60, 76 Кредит 91.1 – обязательства сняты вместе с НДС.

Когда обязательства списываются по авансу, то начисленный с аванса НДС не примыкает к налоговым расходам. Его не получится принять к вычету. При снятии кредиторской задолженности входной НДС, в прошлом принятый к вычету, не устанавливается.

Если организация работает на УСН, то при установлении налоговой базы по налогу кредиторские обязательства перед поставщиком товаров при снятии причисляют к доходам.

Если задолженность списывается в связи с ликвидацией лица-поставщика или удалением его из ЕГРЮЛ по другим обстоятельствам, то списание организуется на дату его ликвидации/удаления.

Законодательные акты по теме

Сроки исковой давности для признания обязательств невыполнимыми устанавливаются ст. 266 НК РФ. Общий период исковой давности определяется ст. 196 ГК РФ, обстоятельства для сокращения или продления сроков описываются в ст. 197 ГК РФ.

Обстоятельства, при которых задолженность причисляется к безнадежной, описывают письма Минфина России от 10.04.2017 N 03-03-06/1/21019, от 09.02.2017 N 03-03-06/1/7131, от 27.07.2015 N 03-03-06/1/43049).

Пп. 2 п. 2 ст. 265 НК РФ определяет порядок учета невозвратных долгов во внереализационных расходах.

Федеральным законом от 02.10. 2007 N 229-ФЗ «Об исполнительном производстве» устанавливается признание долгов невозвратными.

2007 N 229-ФЗ «Об исполнительном производстве» устанавливается признание долгов невозвратными.

Списание кредиторской задолженности в налоговом учете

В деятельности любой компании не существует гарантированной защиты от возникновения непредвиденных ситуаций, например, вызванных непрофессионализмом партнеров, с которыми контактирует предприятие. Минимизируя риски возникновения долгов, стороны сделок включают в соглашения различные санкции за неисполнение условий договоров, но помогает это не всегда, а итогом может стать образование безнадежной дебиторской или просроченной кредиторской задолженностей.

Поскольку основным принципом учета компании является формирование правдивой картины об ее финансовом состоянии, то наличие подобных долгов искажает действительное представление об обязательствах и активах, задевая интересы различных категорий пользователей. Их следует списать, придерживаясь прописанным в законодательстве требованиям. Особенностям этой процедуры в налоговом учете посвящена наша статья.

Особенностям этой процедуры в налоговом учете посвящена наша статья.

Критерии списания дебиторской задолженности

Итак, компаниям необходимо списывать дебиторскую задолженность, ставшую нереальной к взысканию. В данном вопросе налоговое законодательство (п. 2 ст. 266 НК РФ) и отечественные бухгалтерские стандарты (п. 77 ПБУ № 34н) единодушны. К подобным долгам относится:

- Безнадежная задолженность с закончившимся сроком давности;

- Подтвержденная судебным приставом задолженность, как невозможная к взысканию;

- Долги ликвидированной фирмы или компании, признанной банкротом.

Списать нереальные долги дебиторов необходимо, поскольку они, отраженные в балансе, участвуют в исчислении чистой прибыли компании и, как актив, увеличивают этот показатель. Если же принять во внимание, что безнадежный долг является «дутой цифрой», то прибыль фирмы будет безосновательно завышенной, что, несомненно, затронет интересы собственников, увеличив налог на прибыль.

Убыток от списания безнадежной ДЗ признается как в бухгалтерском, так и в налоговом учете (пп. 2 п. 2 ст. 265 НК РФ). Списание дебиторской задолженности и налог на прибыль – понятия, вытекающие одно из другого: уменьшение налогооблагаемой прибыли при списании долга повлечет за собой снижение налоговой базы и, как следствие, уменьшит налог на прибыль.

Подробности списания долгов дебиторов в бухучете можно узнать из опубликованного материала, мы же сконцентрируем внимание читателя на особенностях этой процедуры в учете для целей налогообложения.

Списание дебиторской задолженности в налоговом учете

Определение задолженности дебиторов соответствующей критериям невозможного к взысканию долга, как и расчет облагаемой прибыли, идентичны в налоговом и бухучете.

Суммы безнадежных долгов включаются во внереализационные расходы компании, если по ним не был сформирован специальный резерв по сомнительным долгам (РСД) (пп. 2 п. 2 ст. 265 НК РФ) из прибыли компании. Если же он был образован, то задолженность, подлежащая списанию, перекрывается резервными суммами. Долги или их доли, не погашенные РСД, входят в структуру внереализационных расходов (п. 5 ст. 266 НК РФ).

Если же он был образован, то задолженность, подлежащая списанию, перекрывается резервными суммами. Долги или их доли, не погашенные РСД, входят в структуру внереализационных расходов (п. 5 ст. 266 НК РФ).

Алгоритм списания безнадежной ДЗ в налоговом учете абсолютно совпадает с порядком списания ее в бухучете. Для упрощения работы с подобной задолженностью и ее списанием, налоговики рекомендуют установить в учетной политике компании одинаковый регламент по созданию резервов сомнительных долгов, так как именно в вопросе образования РСД в разных учетах наблюдается основные расхождения. Ст. 266 НК РФ четко диктует основные критерии, которым должно соответствовать создание резерва:

- образование резерва – право компании;

- резервируют исключительно суммы задолженности покупателей;

- сумма РСД ограничивается фактором длительности просрочки и не может быть более 1/10 от выручки;

- актуально лишь для компаний, осуществляющих учет по методу начисления.

Оптимальным считается вариант следования формированию РСД в соответствии с принятым ст. 266 НК порядком. Поскольку жесткой регламентации создания резерва в бухучете не существует, то введение аналогичных правил синхронизирует оба учета, а сведения о списании долгов в них будут совпадать.

266 НК порядком. Поскольку жесткой регламентации создания резерва в бухучете не существует, то введение аналогичных правил синхронизирует оба учета, а сведения о списании долгов в них будут совпадать.

Списание дебиторской задолженности в налоговом учете начинается с инвентаризации обязательств, по результатам которой оформляется акт, а затем издается соответствующий приказ. Лишь после этого осуществляется списание долгов переносом суммы за баланс с последующим пятилетним отслеживанием деятельности дебитора на предмет его возможностей погашения задолженности. Важно помнить, что процедура списания должна проводиться в том отчетном периоде, когда закончился исковой срок. Это позволит избежать корректировок налоговых деклараций.

Списание кредиторской задолженности в налоговом учете

П. 18 ст. 250 НК РФ регламентирует правила списания кредиторской задолженности в налоговом учете: просроченный долг компания обязана включить в блок внереализационных доходов, облагаемых налогом на прибыль (ННП). Необходимо помнить, что эти требования не распространяются на задолженность по налогам. Подобные долги не могут входить в доходы, с которых взимается ННП (п/п. 21 п. 1 ст. 251 НК РФ).

Необходимо помнить, что эти требования не распространяются на задолженность по налогам. Подобные долги не могут входить в доходы, с которых взимается ННП (п/п. 21 п. 1 ст. 251 НК РФ).

Основанием для списания просроченной «кредиторки» является акт инвентаризации и соответствующие обоснования, а включить ее в состав доходов необходимо до конца периода, в котором оканчивается срок ее оплаты.

Как списать безнадежную кредиторскую задолженность?

Для того чтобы обеспечить достоверность бухгалтерской отчетности, необходимо пристально следить за безнадежными долгами предприятия, чтоб вовремя их списывать. В нашей статье разобрали, как и когда списать задолженность за счет созданного ранее резерва.

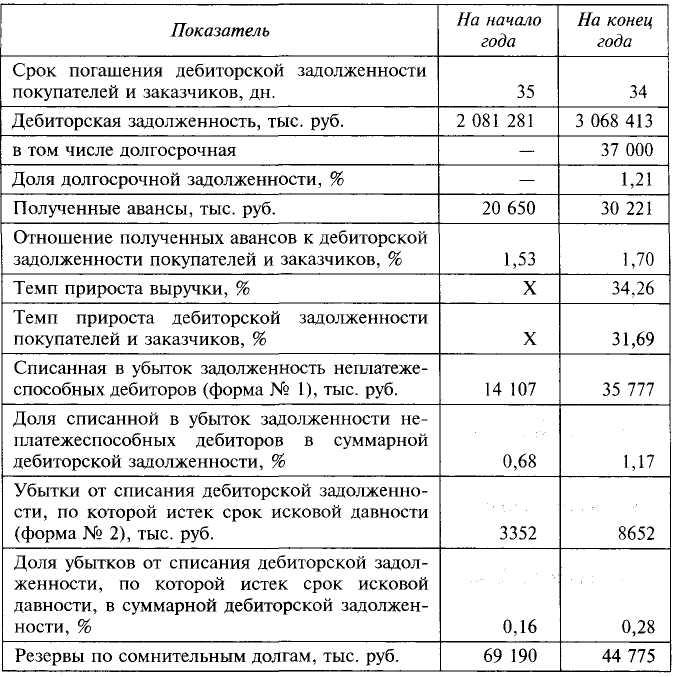

При возникновении задолженности от покупателей и заказчиков организации пытаются вернуть долги через суд, но на практике не всегда это приводит к положительным результатам. Такая задолженность признается безнадежной. Для того чтобы обеспечить достоверность бухгалтерской отчетности, необходимо пристально следить за безнадежными долгами предприятия, чтоб вовремя их списывать. Ведь от этого напрямую зависит показатель чистой прибыли. В противном случае этот показатель будет необоснованно завышен, что ведет к искажению предоставленных данных.

Для того чтобы обеспечить достоверность бухгалтерской отчетности, необходимо пристально следить за безнадежными долгами предприятия, чтоб вовремя их списывать. Ведь от этого напрямую зависит показатель чистой прибыли. В противном случае этот показатель будет необоснованно завышен, что ведет к искажению предоставленных данных.

Для того чтобы списать такую задолженность, необходимо иметь основания для проведения операции.

Этими основаниями выступают следующие обстоятельства:

-

Срок исковой давности, составляющий 3 года. Заметим, что данный срок будет прерывается, если контрагент подтвердит свой долг. Например, при подписании акта сверки или получении гарантийного письма от должника. После такого перерыва отсчет срока начинается заново.

-

Прочие случаи, при которых долг стал нереальным для взыскания. Например, ликвидация должника, пожар, наводнение и т.д.

Важно уделить особое внимание документальному оформлению.

Первое, что нужно сделать, это провести инвентаризацию расчетов. Такую проверку следует проводить ежеквартально, это позволит вовремя списывать образовавшиеся долги. Далее на основании данных инвентаризации формируется бухгалтерская справка, выполняющая роль письменного обоснования необходимости списания задолженности, и издается приказ руководителя.

Документы, подтверждающие возникновение долгов, акты инвентаризации, а также, если имели место, документы, свидетельствующие о прерывании срока исковой давности, нужно хранить 5 лет в целях бухгалтерского учета и 4 года – налогового учета. Ведь налогоплательщик обязан подтверждать возникновение задолженности при проверке ИФНС.

Задолженность будет списана за счет резерва в пределах зарезервированных ранее сумм. Долги, превышающие резерв, отражаются в прочих расходах.

Наряду с этим списанную задолженность необходимо отразить по Дт забалансового счета 007.

Таким образом, списанные долги учитываются пять лет. В этот срок необходимо мониторить платежеспособность должника, чтоб при возможности взыскать с него задолженность.

В налоговом учете списание задолженности производится 2 способами:

-

За счет резерва.

-

Отразить во внереализационных расходах.

Соответственно, если сумма долга выше, чем зарезервированные средства, то превышающую резерв сумму задолженности отражаем как внереализационные расходы.

В предыдущих статьях мы подробно рассмотрели создание резерва по сомнительным долгам, также восстановление резерва при поступлении оплаты от должника, сейчас же мы разберем списание безнадежной задолженности, продолжив пример.

Как списать безнадежную задолженность в программе 1С?

Смотрите в нашей инструкции.

Как списать безнадежный долг — AccountingTools

Безнадежный долг можно списать с использованием метода прямого списания или метода создания резервов. Первый подход имеет тенденцию задерживать признание расходов по безнадежным долгам. Списание безнадежной задолженности необходимо, если соответствующий счет клиента считается безнадежным. В противном случае бизнес будет иметь чрезмерно высокий остаток дебиторской задолженности, который завышает сумму неоплаченных счетов-фактур клиентов, которые в конечном итоге будут конвертированы в наличные.Существует два способа учета безнадежной задолженности:

Метод прямого списания . Продавец может списать сумму счета на счет расходов на безнадежную задолженность, если он уверен, что счет не будет оплачен. Запись в журнале — это дебет счета расходов по безнадежной задолженности и кредит счета дебиторской задолженности. Также может потребоваться отменить любой связанный налог с продаж, который был начислен в исходном счете-фактуре, что требует дебетования счета к оплате по налогам с продаж.

Метод предоставления . Продавец может списать сумму счета-фактуры на резерв по сомнительным счетам. Бухгалтерская проводка — это дебет резерва на сомнительные счета и кредит счета дебиторской задолженности. Опять же, может возникнуть необходимость в дебетовании счета к уплате по налогам с продаж, если налоги с продаж были начислены по исходному счету.

В любом случае, когда конкретный счет фактически списывается, это делается путем создания кредитового авизо в бухгалтерском программном обеспечении, которое специально компенсирует целевой счет.

Из двух представленных методов списания безнадежной задолженности предпочтительным является метод создания резервов. Причина заключается в сроках признания расходов. Если вы ждете несколько месяцев, чтобы списать безнадежный долг, как это обычно бывает с методом прямого списания, признание расходов по безнадежному долгу откладывается по истечении месяца, в котором была зарегистрирована первоначальная продажа. Таким образом, существует несоответствие между отражением выручки и соответствующими расходами по безнадежным долгам. Метод резервирования устраняет эту проблему выбора времени, требуя создания резерва при первоначальном учете продаж, чтобы сразу признавать некоторые расходы по безнадежным долгам, даже если нет уверенности в том, какие именно счета впоследствии станут безнадежными.

Таким образом, существует несоответствие между отражением выручки и соответствующими расходами по безнадежным долгам. Метод резервирования устраняет эту проблему выбора времени, требуя создания резерва при первоначальном учете продаж, чтобы сразу признавать некоторые расходы по безнадежным долгам, даже если нет уверенности в том, какие именно счета впоследствии станут безнадежными.

Сопутствующие курсы

Руководство по ведению бухгалтерского учета

Как проводить аудит дебиторской задолженности

Руководство по новому контроллеру

Почему банки списывают безнадежные долги?

Что такое списание?

Долг, который не может быть взыскан или взыскан с должника, является безнадежным долгом. В соответствии с методом резерва или резерва, предприятия кредитуют категорию «Дебиторская задолженность» в балансе на сумму непогашенной задолженности. Дебетовая запись на ту же сумму вводится в столбец «Резерв на сомнительные счета», чтобы сбалансировать баланс. Этот процесс называется списанием безнадежных долгов.

Этот процесс называется списанием безнадежных долгов.

По методу прямого списания безнадежная задолженность списывается на расходы. Компания кредитует счет дебиторской задолженности в балансе и дебетует счет расходов по безнадежной задолженности в отчете о прибылях и убытках. При этой форме бухгалтерского учета в балансе отсутствует раздел «Резерв на сомнительные счета».

Ключевые выводы

- Когда компания не ожидает взыскания долга, долг становится безнадежным и списывается.

- Чтобы занять более привлекательную позицию и снизить налоговые обязательства, банки часто списывают «токсичные» ссуды, что является наиболее распространенной формой безнадежных долгов для банка.

- Согласно GAAP, банки обычно обязаны хранить резервы на случай невозврата кредитов.

- При списании безнадежной задолженности часть долга взыскивается, а часть списывается, обычно в рамках урегулирования.

Как банки списывают безнадежные долги

Банки предпочитают никогда не списывать безнадежные долги, поскольку их ссудные портфели являются их основными активами и источником будущих доходов. Однако «токсичные» ссуды — ссуды, которые невозможно получить или которые необоснованно сложно получить — очень плохо отражаются на финансовой отчетности банка и могут отвлекать ресурсы от более производительной деятельности.

Однако «токсичные» ссуды — ссуды, которые невозможно получить или которые необоснованно сложно получить — очень плохо отражаются на финансовой отчетности банка и могут отвлекать ресурсы от более производительной деятельности.

Банки используют списание, которое иногда называют «списанием», чтобы удалить ссуды из своих балансов и уменьшить свои общие налоговые обязательства.

Пример списания банком безнадежной задолженности

Банки никогда не предполагают, что они заберут все предоставленные ссуды.Вот почему общепринятые принципы бухгалтерского учета (GAAP) требуют от кредитных организаций создания резерва на случай ожидаемых будущих безнадежных ссуд. Это также известно как скидка на безнадежные долги.

Например, фирма, которая дает ссуды на сумму 100 000 долларов, может иметь скидку на 5% или 5 000 долларов по безнадежным долгам. Как только ссуды предоставлены, эти 5000 долларов немедленно принимаются в качестве расходов, поскольку банк не дожидается фактического дефолта. Оставшиеся 95 000 долларов США отражаются в балансе как чистые активы.

Оставшиеся 95 000 долларов США отражаются в балансе как чистые активы.

Если окажется, что дефолтов заемщиков больше, чем ожидалось, банк списывает дебиторскую задолженность и берет на себя дополнительные расходы. Таким образом, если банк имеет невыплаченные ссуды на сумму 8000 долларов, он списывает всю сумму и берет дополнительные 3000 долларов в качестве расходов.

Списание и списание

Когда долги списываются, они удаляются как активы из баланса, поскольку компания не ожидает взыскания оплаты.

Напротив, когда безнадежный долг списывается, часть стоимости безнадежного долга остается в качестве актива, потому что компания рассчитывает вернуть его.Та часть, которую компания не рассчитывает получить, списывается.

Например, рассмотрим банк, предлагающий клиенту возможность погасить его долг в соответствии с мировым соглашением. Банк может предложить клиенту единовременное предложение о выплате 50% для выполнения своих долговых обязательств. В случае принятия, выплаченная 50% -ная часть переводится из Счета к получению в Наличные, а неоплаченная часть списывается с суммой, зачисляемой из Счета к получению и дебетованием резерва по сомнительным счетам или списанием расходов на счет расходов по безнадежным долгам.

В случае принятия, выплаченная 50% -ная часть переводится из Счета к получению в Наличные, а неоплаченная часть списывается с суммой, зачисляемой из Счета к получению и дебетованием резерва по сомнительным счетам или списанием расходов на счет расходов по безнадежным долгам.

Особые соображения

При списании проблемной ссуды кредитор получает налоговый вычет из суммы ссуды. Банки не только получают вычеты, но и могут взыскивать долги и получать от них доход. Другой распространенный вариант — это продажа банками безнадежных долгов сторонним коллекторским агентствам.

Определение расходов на безнадежный долг

Что такое безнадежный долг?

Расходы по сомнительной задолженности признаются, когда дебиторская задолженность больше не подлежит взысканию, поскольку покупатель не может выполнить свое обязательство по выплате непогашенной задолженности из-за банкротства или других финансовых проблем.Компании, которые предоставляют кредиты своим клиентам, сообщают о безнадежных долгах в качестве резерва на сомнительные счета в балансе, который также известен как резерв на потери по кредитам.

Ключевые выводы

- Расходы по безнадежным долгам — это неприятные издержки ведения бизнеса с клиентами в кредит, поскольку всегда существует риск невыполнения обязательств, связанный с предоставлением кредита.

- Метод прямого списания фиксирует точную сумму безнадежных счетов, поскольку они конкретно определены.

- Для соблюдения принципа сопоставления расходы по безнадежной задолженности должны оцениваться с использованием метода резерва в том же периоде, в котором происходит продажа.

- Существует два основных способа оценки резерва на безнадежные долги: метод процентных продаж и метод определения срока дебиторской задолженности.

Общие сведения о расходах по безнадежным долгам

Расходы по безнадежным долгам обычно классифицируются как коммерческие и общеадминистративные расходы и отражаются в отчете о прибылях и убытках.Признание безнадежных долгов приводит к компенсирующему сокращению дебиторской задолженности в балансе, хотя предприятия сохраняют за собой право взыскать средства в случае изменения обстоятельств.

Прямое списание в сравнении с методом резерва

Для признания расходов по безнадежным долгам используются два разных метода. При использовании метода прямого списания безнадежные счета списываются непосредственно на расходы по мере того, как они становятся безнадежными. Этот метод используется в США для уплаты подоходного налога.

Однако, хотя метод прямого списания учитывает точное количество безнадежных счетов, он не поддерживает принцип сопоставления, используемый в учете по методу начисления, и общепринятые принципы бухгалтерского учета (GAAP). Принцип сопоставления требует, чтобы расходы сопоставлялись с соответствующими доходами в том же отчетном периоде, в котором происходит операция с выручкой.

По этой причине расходы по безнадежным долгам рассчитываются с использованием метода резерва, который обеспечивает расчетную сумму безнадежных счетов в долларах за тот же период, в котором была получена выручка.

Учет расходов по безнадежной задолженности с использованием метода резерва

Метод создания резерва — это метод бухгалтерского учета, который позволяет компаниям учитывать ожидаемые убытки в своей финансовой отчетности, чтобы ограничить завышение потенциальной прибыли.

Поскольку с момента продажи не прошло значительного периода времени, компания не знает, какая именно дебиторская задолженность будет выплачена, а какая — дефолт.Таким образом, резерв по сомнительным счетам создается исходя из предполагаемой, расчетной суммы.

Компания будет списывать расходы по безнадежным долгам и кредитовать этот счет резерва. Резерв на сомнительную задолженность представляет собой счет противодействия активам, который зачитывается против дебиторской задолженности, что означает, что он уменьшает общую стоимость дебиторской задолженности, когда оба остатка указаны в балансе. Этот резерв может накапливаться по отчетным периодам и может корректироваться в зависимости от остатка на счете.

Методы оценки расходов по безнадежной задолженности

Существуют два основных метода оценки долларовой суммы дебиторской задолженности, взыскание которой не ожидается. Расходы по безнадежным долгам можно оценить с помощью статистического моделирования, такого как вероятность дефолта, чтобы определить ожидаемые убытки от просроченной и безнадежной задолженности. В статистических расчетах могут использоваться исторические данные как по бизнесу, так и по отрасли в целом. Конкретный процент обычно увеличивается с возрастом дебиторской задолженности, чтобы отразить увеличение риска дефолта и снижение собираемости.

Расходы по безнадежным долгам можно оценить с помощью статистического моделирования, такого как вероятность дефолта, чтобы определить ожидаемые убытки от просроченной и безнадежной задолженности. В статистических расчетах могут использоваться исторические данные как по бизнесу, так и по отрасли в целом. Конкретный процент обычно увеличивается с возрастом дебиторской задолженности, чтобы отразить увеличение риска дефолта и снижение собираемости.

В качестве альтернативы, расходы на безнадежные долги можно оценить, взяв процент от чистых продаж, основываясь на историческом опыте компании с безнадежными долгами. Компании регулярно вносят изменения в резерв на запись о кредитных убытках, чтобы они соответствовали текущим допускам статистического моделирования.

Метод старения дебиторской задолженности

Метод старения группирует всю непогашенную дебиторскую задолженность по возрасту, и к каждой группе применяются определенные проценты.Совокупность результатов всех групп — это расчетная безнадежная сумма. Например, у компании есть дебиторская задолженность на сумму 70 000 долларов США менее 30 дней и 30 000 долларов США на сумму более 30 дней. Исходя из предыдущего опыта, 1% дебиторской задолженности сроком менее 30 дней не подлежит взысканию, а 4% дебиторской задолженности сроком не менее 30 дней будет безнадежным. Таким образом, компания отчитается о расходах по резервам и безнадежным долгам в размере 1900 долларов ((70 000 долларов * 1%) + (30 000 долларов * 4%)).Если в следующем отчетном периоде расчетный резерв в размере 2500 долларов США на основе непогашенной дебиторской задолженности, только 600 долларов (2500 долларов США — 1 900 долларов США) будут расходами по безнадежной задолженности во втором периоде.

Например, у компании есть дебиторская задолженность на сумму 70 000 долларов США менее 30 дней и 30 000 долларов США на сумму более 30 дней. Исходя из предыдущего опыта, 1% дебиторской задолженности сроком менее 30 дней не подлежит взысканию, а 4% дебиторской задолженности сроком не менее 30 дней будет безнадежным. Таким образом, компания отчитается о расходах по резервам и безнадежным долгам в размере 1900 долларов ((70 000 долларов * 1%) + (30 000 долларов * 4%)).Если в следующем отчетном периоде расчетный резерв в размере 2500 долларов США на основе непогашенной дебиторской задолженности, только 600 долларов (2500 долларов США — 1 900 долларов США) будут расходами по безнадежной задолженности во втором периоде.

Метод продаж в процентах

Метод продаж применяет фиксированный процент к общей сумме продаж в долларах за период. Например, исходя из предыдущего опыта, компания может ожидать, что 3% чистых продаж не подлежат возврату. Если общий чистый объем продаж за период составляет 100 000 долларов, компания создает резерв на сомнительные счета на сумму 3 000 долларов, одновременно отчитываясь о расходах по безнадежным долгам в размере 3 000 долларов. Если в следующем отчетном периоде чистые продажи составят 80 000 долларов, дополнительные 2 400 долларов отражаются в резерве на сомнительные счета, а 2 400 долларов отражаются во втором периоде в составе расходов по безнадежным долгам. Совокупный остаток резерва по сомнительным счетам после этих двух периодов составляет 5 400 долларов США.

Если в следующем отчетном периоде чистые продажи составят 80 000 долларов, дополнительные 2 400 долларов отражаются в резерве на сомнительные счета, а 2 400 долларов отражаются во втором периоде в составе расходов по безнадежным долгам. Совокупный остаток резерва по сомнительным счетам после этих двух периодов составляет 5 400 долларов США.

Книги о том, как обращаться с безнадежными долгами

5 мин. Читать

- Концентратор

- Бухгалтерский учет

- Что такое метод прямого списания?

Метод прямого списания — это способ, при котором предприятия не могут взыскивать задолженность с клиентов, когда счет расходов по безнадежным долгам дебетуется, а дебиторская задолженность кредитуется.Например, графический дизайнер делает новый логотип для клиента и отправляет файлы со счетом на 500 долларов, но клиент никогда не платит, а дизайнер решает, что клиент никогда не будет платить, поэтому он списывает расходы по безнадежным долгам на 500 долларов и кредитует Дебиторская задолженность на сумму 500 долларов США.

В этой статье мы рассмотрим:

ПРИМЕЧАНИЕ. Члены группы поддержки FreshBooks не являются сертифицированными специалистами по подоходному налогу или бухгалтерскому учету и не могут давать советы в этих областях, кроме дополнительных вопросов о FreshBooks.Если вам нужна консультация по подоходному налогу, обратитесь к бухгалтеру в вашем районе .

Что такое метод прямого списания?

- Метод прямого списания — это один из двух методов учета безнадежных долгов в бухгалтерском учете. Другой метод — метод надбавки. Безнадежная задолженность — это сумма, которую клиент не будет платить. В методе прямого списания владелец малого бизнеса может дебетовать счет расходов по безнадежным долгам и кредитовать дебиторскую задолженность.

- Например, графический дизайнер делает новый логотип для клиента и отправляет файлы со счетом на 500 долларов.Клиент не отвечает на последующие звонки и электронные письма о неоплаченном счете. Дизайнер решает, что клиент никогда не будет платить. Она списывает расходы по безнадежным долгам на 500 долларов и кредитует дебиторскую задолженность на 500 долларов.

Неоплаченные счета-фактуры обычно отображаются как дебеты в дебиторской задолженности. Также важно: неоплаченные счета считаются активами (что-то имеющее денежную ценность для компании). Когда актив увеличивается, это дебет в бухгалтерском учете. По словам тренера по бухгалтерскому учету

, когда актив уменьшается, это кредит.Безнадежные долги могут быть списаны из общей налогооблагаемой прибыли в налоговой декларации компании.IRS требует, чтобы малые предприятия использовали метод прямого списания для расчета этих вычетов. Метод резервирования требует от предприятий оценки суммы безнадежных долгов, что не является достаточно точным способом расчета вычета для IRS.

Люди также спрашивают:

Метод прямого списания и GAAP

Согласно Houston Chronicle, метод прямого списания не соответствует общепринятым принципам бухгалтерского учета (GAAP).

GAAP требует, чтобы расходы соответствовали выручке в течение того же отчетного периода.Но при использовании метода прямого списания убыток может быть отражен в другом отчетном периоде, чем когда был проведен исходный счет.

Это означает, что когда убыток отражается в бухгалтерских книгах как расход, он накапливается в отчете о прибылях и убытках против доходов, не связанных с этим проектом. Теперь общий доход неверен ни в период, когда счет-фактура был зарегистрирован, ни в период списания безнадежной задолженности.

Это искажение противоречит принципам GAAP, поскольку в балансе будет отражаться больший доход, чем был получен.Вот почему GAAP не позволяет использовать метод прямого списания для финансовой отчетности. При составлении финансовой отчетности необходимо использовать метод резерва.

Метод прямого списания и метод резерва

Метод резерва требует, чтобы малый бизнес оценил в конце года размер безнадежной задолженности, а метод прямого списания позволяет владельцам списывать безнадежную задолженность всякий раз, когда они решают, что клиент не будет оплачивать счет.

Метод прямого списания проще, чем метод резерва, так как он учитывает безнадежные счета с единственной записью в журнале.Несомненно, это проще для владельцев малого бизнеса, не имеющих бухгалтерского опыта. Он также имеет дело с фактическими потерями, а не с первоначальными оценками, что может быть менее запутанным.

СПОСОБ ДОПУСКА

Согласно методу резерва, компании необходимо проверить свою дебиторскую задолженность (неоплаченные счета) и оценить, какую сумму они не смогут получить. Это происходит в конце года. Эта оценочная сумма затем списывается со счета «Расходы по безнадежным долгам» и зачисляется на контрольный счет, называемый «Резерв на сомнительные счета», согласно Houston Chronicle.

СПОСОБ ПРЯМОЙ ЗАПИСИ

Согласно методу прямого списания, когда малый бизнес определяет, что счет-фактура не подлежит взысканию, он может дебетовать счет расходов по безнадежным долгам и немедленно кредитовать дебиторскую задолженность. Это исключает зарегистрированную выручку, а также непогашенную задолженность перед бизнесом в бухгалтерских книгах.

Что не так с методом прямого списания?

Метод прямого списания нарушает общепринятые принципы бухгалтерского учета GAAP.GAAP гласит, что все зарегистрированные затраты на выручку должны относиться на расходы в одном и том же отчетном периоде. Согласно Учетным средствам, это называется принципом соответствия.

Но метод списания позволяет списывать выручку на расходы всякий раз, когда компания решает, что счет не будет оплачен. Это делает компанию более прибыльной, по крайней мере в краткосрочной перспективе, чем она есть на самом деле.

- Например, выручка может регистрироваться в одном квартале, а затем относиться к расходам в другом, что искусственно увеличивает выручку в первом квартале и занижает ее во втором.

СТАТЬИ ПО ТЕМЕ

Безнадежный долг — обзор, пример, расходы по безнадежному долгу и записи в журнале

Что такое безнадежный долг?

Во-первых, давайте определим, что означает термин «безнадежный долг». Иногда в конце финансового периода. Финансовые отчеты Три финансовых отчета Три финансовых отчета — это отчет о прибылях и убытках, баланс и отчет о движении денежных средств.Эти три основных заявления заключаются в том, что ему необходимо определить, какая часть его дебиторской задолженности подлежит взысканию. Часть, которую компания считает безнадежной, называется «расходами по безнадежным долгам». Существует два метода отражения безнадежной задолженности: 1) метод прямого списания и 2) метод создания резерва.

Метод прямого списания безнадежной задолженности

Метод включает прямое списание в дебиторскую задолженность.Компании разрешают учетную запись. При использовании метода прямого списания расходы по безнадежным долгам представляют собой прямые убытки от безнадежных долгов, что в конечном итоге идет вразрез с доходами, уменьшая ваш чистый доход. Чистый доход Чистый доход является ключевой статьей не только в отчете о прибылях и убытках, но и во всех трех основных финансовых показателях. заявления. Пока он добрался до конца. Например, за один отчетный период компания может значительно увеличить счет дебиторской задолженности. Затем в следующем отчетном периоде многие их клиенты могут не выполнить свои платежи (не заплатить им), что приведет к снижению чистой прибыли компании.Таким образом, метод прямого списания подходит только для небольших несущественных сумм. Мы продемонстрируем, как вести записи журнала о безнадежных долгах с помощью MS Excel.

Метод резерва по безнадежной задолженности

Когда дело доходит до больших материальных объемов, метод резерва предпочтительнее, чем метод прямого списания. Однако многие компании до сих пор используют прямое списание небольших сумм. Причина предпочтения заключается в том, что этот метод включает в себя счет контраактивов, который идет против дебиторской задолженности.Счет контраактивов — это в основном счет с балансом, противоположным дебиторской задолженности, и он отражается в балансе. Баланс. Баланс является одним из трех основных финансовых отчетов. Финансовая отчетность является ключом как к финансовому моделированию, так и к бухгалтерскому учету. как таковой:

Причина, по которой этот контрсчет важен, заключается в том, что он не влияет на счета отчета о прибылях и убытках. Это означает, что при использовании этого метода расходы по безнадежным долгам не обязательно являются прямым убытком, который идет вразрез с доходами.

Три основных компонента метода резерва следующие:

- Оценка безнадежной дебиторской задолженности.

- Сделайте запись в журнале, списав расходы по безнадежным долгам и начисляя резерв по сомнительным счетам.

- Когда вы решаете списать счет, резерв по дебету для сомнительных счетов Разрешение по сомнительным счетам Резерв по сомнительным счетам — это счет контраактивов, который связан с дебиторской задолженностью и служит для отражения истинной стоимости дебиторской задолженности.Сумма представляет собой стоимость дебиторской задолженности, по которой компания не ожидает получения оплаты. и кредитовать соответствующий счет дебиторской задолженности.

Иногда люди или предприятия возвращают сумму, но в более поздний срок, что означает, что вам необходимо отменить списание, которое вы сделали, и записать сбор дебиторской задолженности. Это будет включать следующую запись:

Как оценить дебиторскую задолженность

Как упоминалось ранее в нашей статье, обычно оценивается сумма безнадежной дебиторской задолженности.Почему? Это потому, что трудно, почти невозможно оценить конкретную стоимость расходов по безнадежным долгам. Компании не могут контролировать, как и когда люди платят. Иногда люди сталкиваются с трудностями и не могут выполнить свои платежные обязательства, и в этом случае они не выполняют своих обязательств. То же самое происходит и с компаниями. Следовательно, не существует гарантированного способа найти конкретную стоимость расходов по безнадежным долгам, поэтому мы оцениваем ее в разумных пределах.

Для оценки расходов по безнадежным долгам используются два метода: 1) процент продаж и 2) процент дебиторской задолженности.

1. Процент продаж

Процент продаж включает определение того, какой процент чистых продаж в кредит или общих продаж в кредит является безнадежным. Обычно это определяется прошлым опытом и предполагаемой кредитной политикой. После того, как руководство рассчитает процент, они умножают его на свои чистые продажи в кредит или общий объем продаж в кредит, чтобы определить расходы по безнадежному долгу. Вот пример:

31 марта 2017 года Институт корпоративных финансов сообщил о чистых кредитных продажах в размере 1 000 000 долларов.Используя метод процента продаж, они оценили, что 1% их продаж в кредит будет безнадежным.

Как видите, 10 000 долларов США (1 000 000 долларов США * 0,01) определяются как расходы по безнадежному долгу, которые руководство оценивает как понесенные.

2. Процент дебиторской задолженности

В соответствии с методом процентной доли дебиторской задолженности для оценки расходов по безнадежным долгам компании составляют график старения, как показано ниже:

Опять же, проценты определяются прошлым опытом и прошлые данные.Самая важная часть графика старения — это число, выделенное желтым цветом. Он представляет собой сумму, равную , требуемую для учета в резерве на сомнительные счета. Однако, если в резерве по сомнительным счетам уже имеется кредитовый остаток, нам нужно только его скорректировать. Например, предположим, что на счете резерва уже есть кредит в размере 100 долларов. Чтобы записать корректировку, мы просто берем 372 доллара и вычитаем 100 долларов, получая 272 доллара, и записываем его следующим образом:

Что если вместо кредитового баланса на счете резерва мы разместили дебетовый баланс до корректировки? Что ж, в этом случае мы бы просто добавили.Например, предположим, что на счете резерва имелась дебетовая сумма в 175 долларов. Чтобы записать корректировку, мы просто берем 372 доллара и добавляем 175 долларов, чтобы получить 547 долларов, и записываем это следующим образом:

Важность расходов по безнадежной задолженности

Каждый финансовый год или квартал компании готовят финансовые заявления. Финансовая отчетность просматривается инвесторами и потенциальными инвесторами, и они должны быть надежными и целостными. Инвесторы вкладывают свои кровно заработанные деньги в компанию, и если компании не предоставляют правдивую финансовую отчетность, это означает, что они обманывают инвесторов, вкладывая деньги в свою компанию на основе ложной информации.

Расходы по безнадежным долгам необходимо регистрировать и учитывать каждый раз, когда компания готовит свою финансовую отчетность. Когда компания решает не учитывать это, они завышают свои активы и могут даже завышать свой чистый доход.

Расходы по безнадежным долгам также помогают компаниям определять, какие клиенты чаще других не выполняют платежи. Если компания решит использовать систему лояльности или систему доверия, она может использовать информацию со счетов безнадежных долгов, чтобы определить, какие клиенты кредитоспособны, и предложить им скидки за своевременные платежи.

Подробнее

Если вы думаете, что справились с расходами по безнадежным долгам и как их регистрировать, обязательно ознакомьтесь с этими статьями по теме, чтобы лучше понять другие концепции бухгалтерского учета:

- График долга выплатить весь долг компании в соответствии с графиком, основанным на сроке погашения и процентной ставке. В финансовом моделировании потоки процентных расходов.

- Руководство по записям в журнале. Руководство по записям в журнале.Чистый долг — это показатель финансовой ликвидности, который измеряет способность компании выплатить все свои долги, если они должны были быть погашены сегодня. Сравнивает общий долг компании с ее ликвидными активами.

- Прогнозирование статей балансаПроектирование статей балансаПроектирование статей баланса включает анализ оборотного капитала, основных средств, долевого акционерного капитала и чистой прибыли. В этом руководстве рассказывается, как рассчитать

Что произойдет, если вы не сообщите в IRS о списании безнадежных долгов? | Small Business

Налоговая служба (IRS) позволяет владельцам бизнеса вычитать безнадежную задолженность по своим налогам, если они не могут взыскать с клиентов.Те, кто не сообщает IRS о расходах по безнадежным долгам, могут в конечном итоге заплатить больше, чем их справедливая доля налога. Однако они могут подать иск о возмещении в последующие годы, если не сообщат о безнадежной задолженности в том году, когда она стала бесполезной.

Списание

Если вы разрешаете клиентам совершать покупки в кредит, всегда есть шанс, что один или двое не выплатят остаток по счету. IRS называет это безнадежными долгами. К счастью, IRS позволяет налогоплательщикам списывать их в своих налоговых декларациях.В отличие от личных безнадежных долгов, бизнес может вычесть безнадежный долг, даже если он лишь частично бесполезен. Чтобы потребовать списания, вы должны сначала принять разумные меры для взыскания долга, прежде чем признать его бесполезным.

Правда и последствия

Владельцы бизнеса, которые не списывают безнадежные долги, могут в конечном итоге уплатить ненужный подоходный налог. Это связано с тем, что согласно методу учета по методу начисления компания регистрирует выручку при совершении продажи, а не при получении денежных средств. Это означает, что предприятие платит налог на прибыль на основе зарегистрированного дохода, а не собранных денежных средств.Резервирование бухгалтерской проводки по расходам по безнадежным долгам позволяет компании избежать уплаты налогов на неоплаченные заказы и сборы.

Старые безнадежные долги

IRS требует от налогоплательщиков списывать безнадежные долги в том налоговом году, когда долг становится бесполезным. Технически бизнес не должен регистрировать безнадежный долг по более старому долгу, который обесценился в предыдущем календарном году. Однако, если вам не удалось списать безнадежный долг, у вас все равно есть регресс. Вместо того, чтобы делать запись о расходах по безнадежной задолженности, компания может подать иск о возмещении или кредите.Владельцы бизнеса могут подать иск о безнадежных долгах, возникших за последние семь лет или в течение двух лет с даты уплаты первоначального налога.

Взысканные безнадежные долги

В том маловероятном случае, если непослушный покупатель все-таки заплатит, вам придется уладить дела с IRS. Налогоплательщики, которые в конечном итоге взыскивают безнадежную задолженность, которую они уже списали, должны включить эту сумму в свой валовой доход за год. Сообщите сумму, которую вы ранее удержали, и вы можете исключить ее, если она не уменьшила ваш налог.IRS предлагает предприятиям указывать эти поступления как «Прочие доходы» в соответствующей налоговой форме.

Ссылки

Писатель Биография

Мэдисон Гарсиа из Сан-Диего, Калифорния, писатель, специализирующийся на деловых темах. Гарсия получила степень магистра бухгалтерского учета в Государственном университете Сан-Диего.

Расходы по безнадежным долгам против списаний | Малый бизнес

Кэм Мерритт Обновлено 25 января 2019 г.

Общепринятые принципы бухгалтерского учета требуют, чтобы компании оценивали, какая сумма денег, которую им причитают их клиенты, никогда не будут выплачены, и учитывать эту сумму в своих финансовых отчетах.Они делают это, принимая расходы по безнадежным долгам и списывая их. Расходы на безнадежные долги предполагают будущие убытки, в то время как списание — это бухгалтерский маневр, который просто подтверждает, что убыток произошел.

Учет неоплаченных счетов

Опираясь на собственный опыт, менеджеры компании должны иметь общее представление о том, какая часть дебиторской задолженности компании — неоплаченных счетов клиентов — в конечном итоге останется неоплаченной. Стандарты бухгалтерского учета требуют, чтобы компании сохраняли «резерв» для оценки этих безнадежных счетов.

Например, если опыт вашей компании говорит вам, что 1,5 процента дебиторской задолженности будут безнадежными, а остаток вашей текущей дебиторской задолженности составляет 20 000 долларов, у вас должен быть резерв в 300 долларов. В вашем балансе будет 20 000 долларов дебиторской задолженности за вычетом резерва в 300 долларов для «чистой дебиторской задолженности» в размере 19 700 долларов.

Расходы по безнадежным долгам

Когда компании необходимо увеличить свой резерв, она делает это, регистрируя расходы по безнадежной задолженности на необходимую сумму.Например, вам нужно пособие в размере 300 долларов США, но в настоящее время у вас есть только 200 долларов США. Вы должны записать расходы по безнадежной задолженности в размере 100 долларов в своем отчете о прибылях и убытках и увеличить размер резерва на 100 долларов до новой суммы в 300 долларов. Обратите внимание, что вы регистрируете расходы по безнадежным долгам — и, следовательно, уменьшаете свою прибыль — только в ожидании того, что клиенты не оплатят свои счета.

Фактически долги еще не испортились. Это соответствует принципу консерватизма в бухгалтерском учете: компания никогда не должна завышать свои активы, а непризнание того, что определенные счета клиентов не будут оплачиваться, приведет к завышению стоимости дебиторской задолженности, которая является активом.

Фактическое списание долга

В какой-то момент долг действительно станет плохим — клиент не сможет оплатить счет достаточно долго, чтобы компания пришла к выводу, что счет не подлежит взысканию. Когда это происходит, компания списывает долг. Например, у вас есть 20 000 долларов дебиторской задолженности и 300 долларов резерва, то есть нетто 19 700 долларов. Вы определяете, что покупатель, который должен вам 180 долларов, никогда не заплатит.

Для списания долга уменьшить как дебиторскую задолженность, так и резерв на сумму безнадежной задолженности — 180 долларов.