Отличие облигаций от акций, депозита и векселя

Отличия облигаций от других финансовых инструментов

Облигации, позволяющие получить гарантированный стабильный доход, широко используются в качестве инвестиционного инструмента. Давайте разберемся, чем облигация отличается от других ценных бумаг и депозита.

Краткие определения простыми словами

Прежде чем говорить о различиях, необходимо определиться с терминологией:

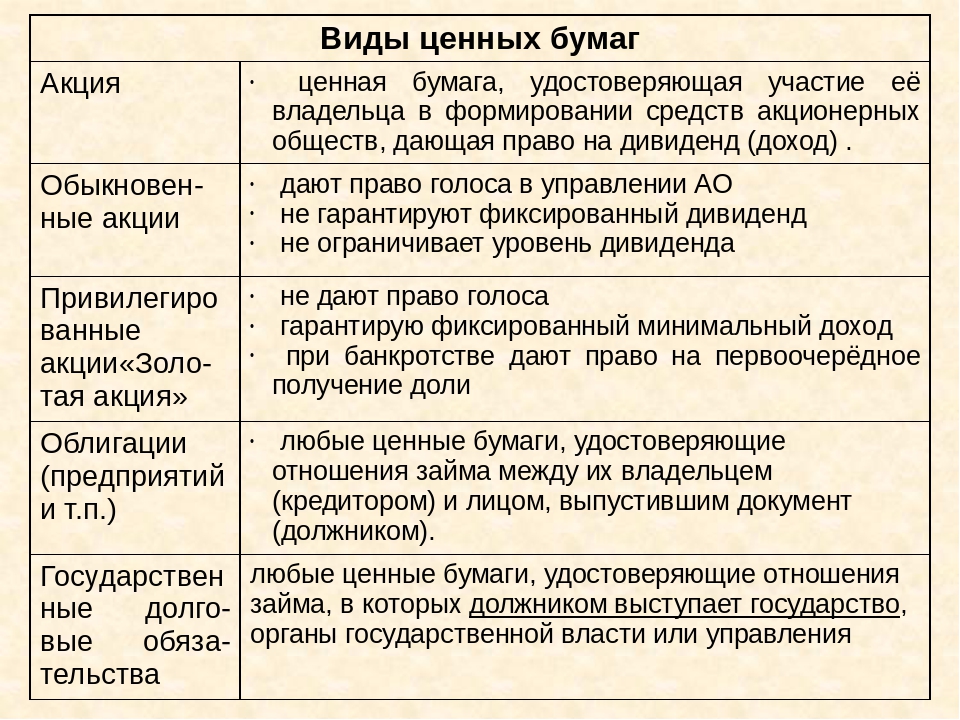

- Облигации — ценные бумаги, подтверждающие предоставление займа эмитенту.

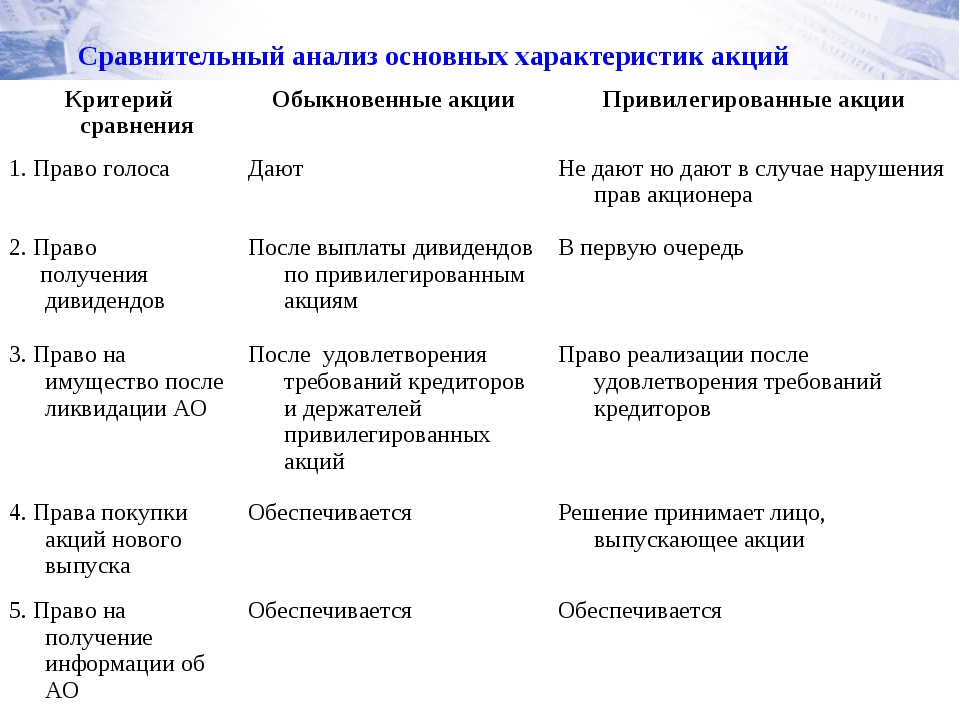

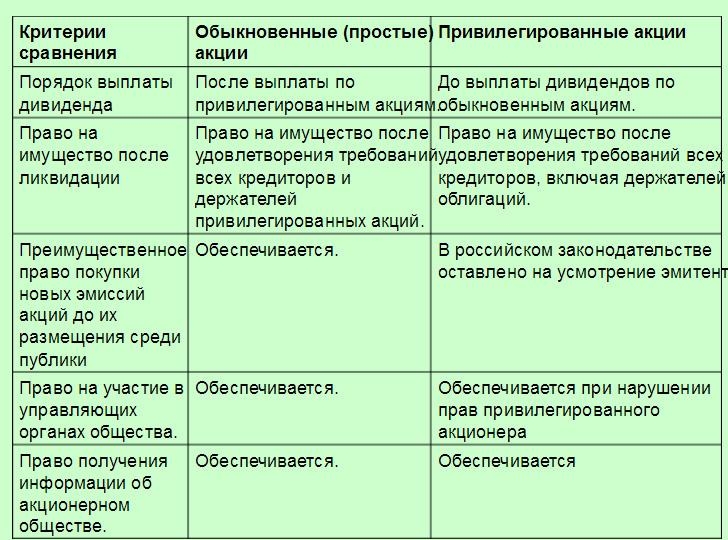

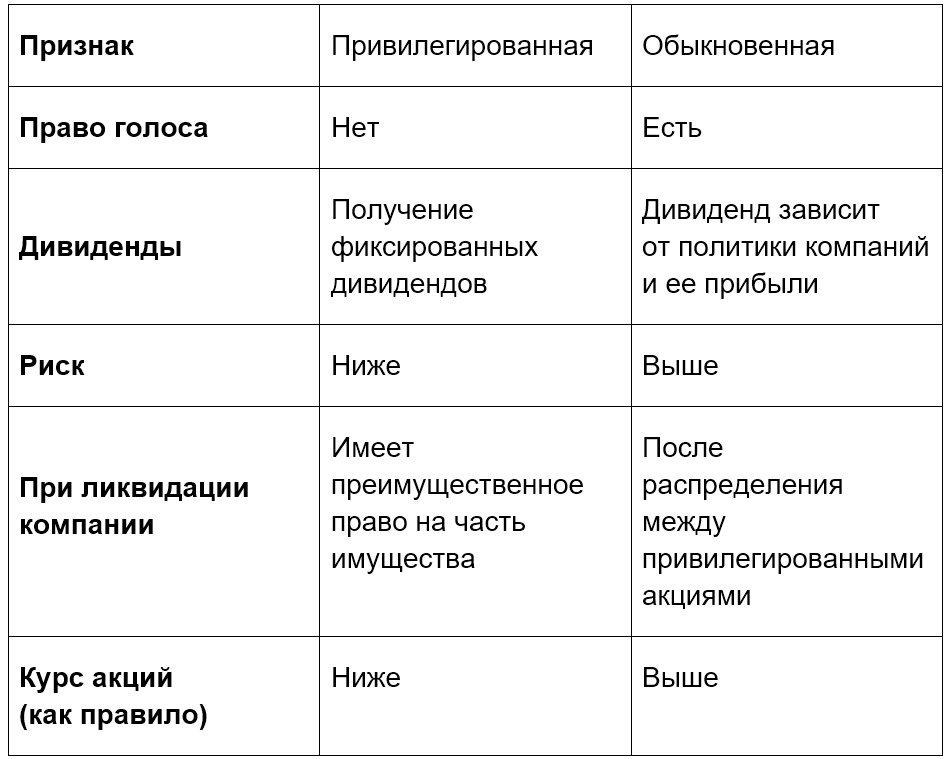

- Акции — ценные бумаги, подтверждающие право держателя на долю имущества компании (при ликвидации) и часть чистой прибыли. Привилегированные акции обеспечивают получение большей прибыли, но не позволяют принять участие в управлении акционерным обществом. С простыми акциями наоборот — они не обеспечивают гарантированной прибыли, зато дают право голоса на собрании акционеров.

- Вексель — ценная бумага, подтверждающая обязательства эмитента уплатить долг держателю.

- Депозит — это активы и ценности, размещенные в банке или другой специализированной организации. В русской языке различают термины «вклад» и «депозит». Вкладом называются лишь денежные средства, размещенные в банковской организации. Депозит имеет более широкое трактование. Это может быть вклад или, например, перевод денег на счет таможни для обеспечения обязательств. Когда речь идет об инвестициях, под словом «депозит» подразумевается банковский вклад под процент.

Сравнение облигаций и депозита

Оба инструмента имеют близкую экономическую природу. В обоих случаях инвестор занимает банку или эмитенту деньги под процент. На этом сходства заканчиваются.

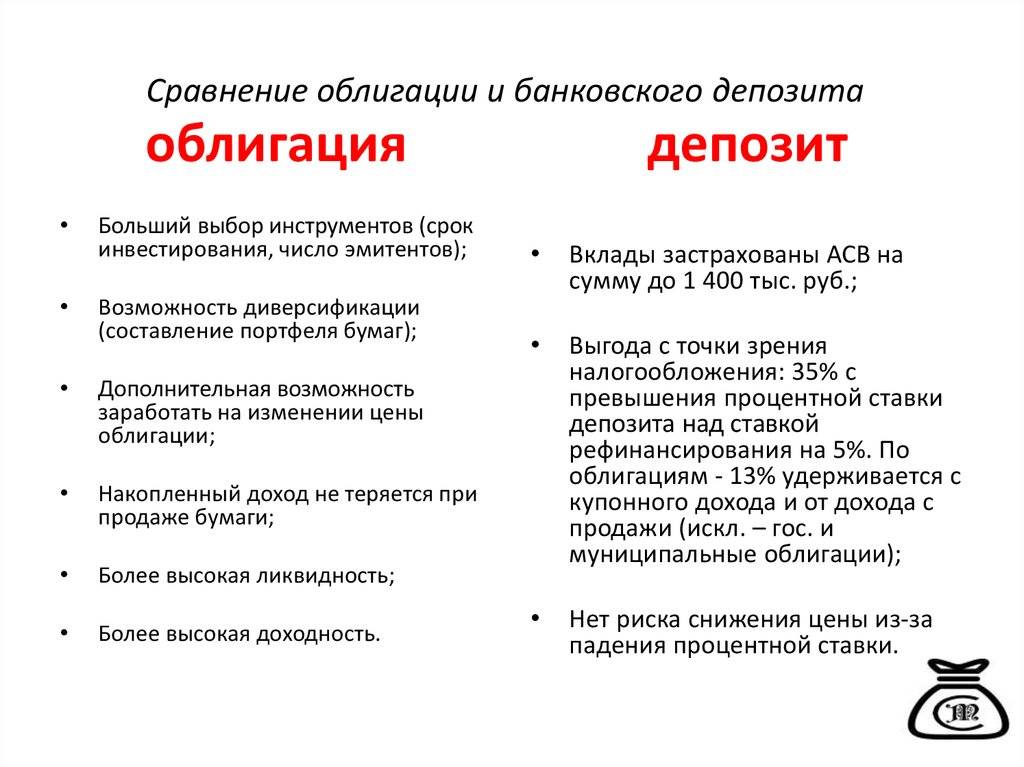

Принимая решение о вкладе в депозит или облигации, нужно учитывать их отличия:

- Возврат депозитов гарантирован государственным фондом страхования вкладов.

При банкротстве эмитента облигаций возврат денег никто не гарантирует. Поэтому так популярны государственные ЦБ, которые, однако, также могут подвергнуться дефолту.

При банкротстве эмитента облигаций возврат денег никто не гарантирует. Поэтому так популярны государственные ЦБ, которые, однако, также могут подвергнуться дефолту. - Вклады должны быть выданы по первому требованию, а обналичивание ценных бумаг зависит от их ликвидности. Ликвидные ценные бумаги легко продать по номиналу, а малоликвидные придется реализовывать с дисконтом.

- Досрочное расторжение депозита приводит к утрате накопившихся процентов, облигации же гарантируют выплату накопившегося купонного дохода.

- Налоговый кодекс по-разному относится к финансовым инструментам. 13% налога придется заплатить с купонного дохода и дохода от продажи облигаций. При снятии депозита налоги платить не надо, а налог с дохода по ставке 35% платится лишь со средств, полученных за счет того, что ставка депозита более чем на 5 процентных пунктов превышает ставку рефинансирования. На момент написания статьи банки не предлагают таких высоких ставок.

- Депозиты приносят заранее определенный фиксированный доход.

Держатели облигаций получают проценты и дополнительный доход от роста цены ценной бумаги. Последний показатель тяжело прогнозировать.

- Доходность от ценных бумаг выше, чем ставки по депозитам. Это главное отличие, которое влияет на выбор решения вложиться в облигации или депозит.

Досрочное расторжение депозита приводит к утрате накопившихся процентов, облигации же гарантируют выплату накопившегося купонного дохода.

Сравнение облигаций и векселей

Вексель и облигация подтверждают наличие задолженности эмитента и обязывают вернуть оговоренную сумму. Главное отличие облигации от векселя — разная экономическая суть. Облигации — это ценные бумаги, а векселя — форма долговой расписки. При выдаче векселя указывается точная сумма к возврату, а при эмиссии облигаций — номинальная стоимость и доходность.

Если рассматривать вексель и облигацию, разница в том, что последняя — эмиссионная ценная бумага, котирующаяся на фондовом рынке. При ее выпуске соблюдаются определенные правила, а количество облигаций может быть очень велико. Для подтверждения обязательства о возврате долга может быть выписан единственный вексель на конкретное лицо.

При ее выпуске соблюдаются определенные правила, а количество облигаций может быть очень велико. Для подтверждения обязательства о возврате долга может быть выписан единственный вексель на конкретное лицо.

Рассказывая о том, чем вексель отличается от облигации, необходимо упомянуть доходность. Вексель дает право на получение указанной суммы без получения дополнительного дохода. По его предъявлении векселедатель обязан выплатить долг и проценты по нему (вексель с дисконтом позволяет получить лишь сумму долга). Облигация приносит регулярный купонный доход в размере указанной ставки или дисконта.

Еще одно отличие векселя от облигации в том, что законодательство допускает выпуск последней в электронном виде. Векселя же должны быть оформлены на бумаге в соответствии с утвержденной формой.

Облигации являются более надежным и популярным финансовым инструментом, чем векселя.

Сравнение облигаций и акций

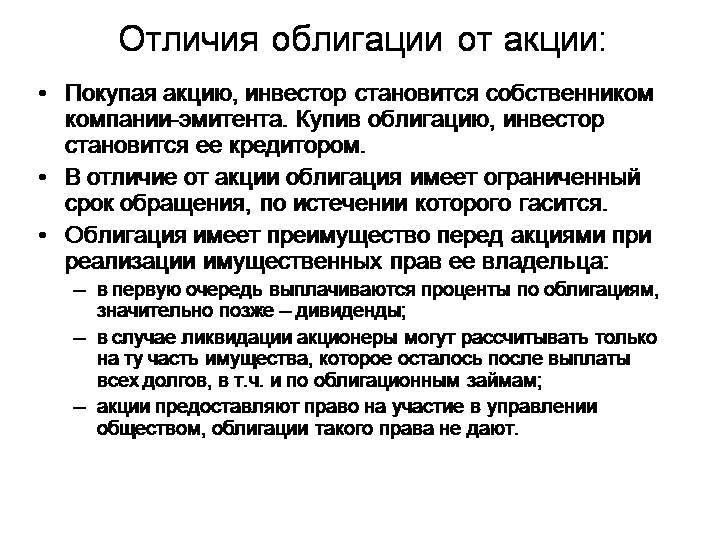

Главное, чем отличается акция и облигации — принципиально разная природа этих ценных бумаг. Покупка акции делает инвестора совладельцем предприятия, а приобретение облигаций — кредитором. Это главное отличие акции от облигации, выраженное простыми словами.

Покупка акции делает инвестора совладельцем предприятия, а приобретение облигаций — кредитором. Это главное отличие акции от облигации, выраженное простыми словами.

Из этого следуют другие различия между ценными бумагами. Разница между акциями и облигациями состоит в следующем:

- Возможности эмиссии. Акции выпускаются исключительно акционерными обществами, облигации — предприятиями, государством или муниципальными органами.

- Дивиденды. Отличие акции от облигации в наличии права на получение доли прибыли предприятия. Это позволяет хорошо заработать при удачной экономической ситуации, но не дает получить доход в кризисный период.

- Различная доходность акции и облигации. В первом случае держатель получает (или не получает) ежегодную сумму, зависящую от экономических показателей работы фирмы. Во втором — фиксированный доход, не связанный с показателями прибыльности предприятия.

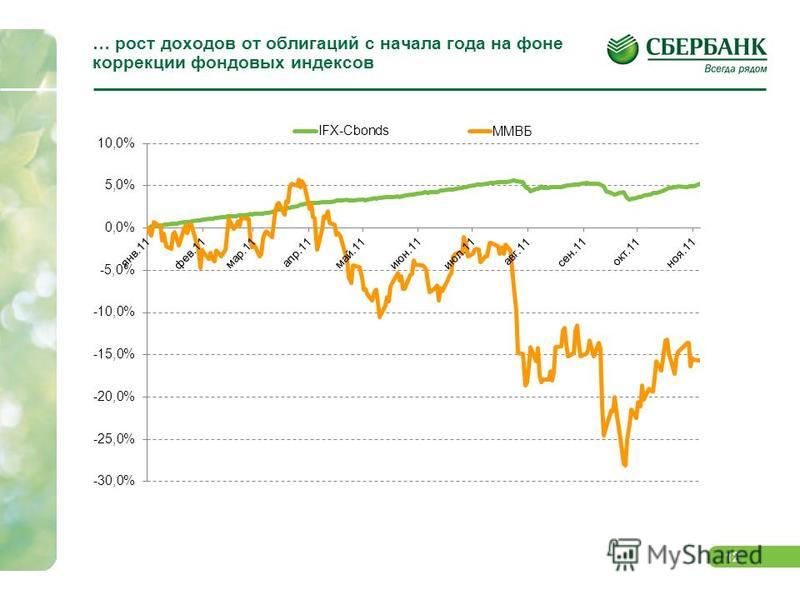

- Доходность на меняющемся рынке. Рассмотрим, как ведут себя в таких условиях акция и облигация.

Разница состоит в том, что на растущем рынке большую доходность принесут первые бумаги, на падающем — вторые. Поэтому нельзя однозначно говорить о том что выгоднее: акции или облигации.

Разница состоит в том, что на растущем рынке большую доходность принесут первые бумаги, на падающем — вторые. Поэтому нельзя однозначно говорить о том что выгоднее: акции или облигации. - Компенсация при банкротстве. Очередность получения средств — то, чем отличаются акции от облигации во время ликвидации фирмы. Закон предусматривает первоначальные выплаты держателям облигаций, а не акционерам.

- Управление компанией. Разница между акциями и облигациями состоит в праве голоса на собрании акционеров. Покупатели облигаций не могут даже присутствовать на нем.

- Сроки обращения. По времени хождения акции и облигации имеют серьезные различия: акции обращаются до момента ликвидации предприятия, облигации гасятся строго в оговоренный срок.

- Изменение цены. Сравнительная характеристика акций и облигаций будет неполной без показателей волатильности. Первые обладают высоким спекулятивным потенциалом, их цены быстро меняются вслед за положением дел в отрасли или на рынке.

Вторые почти не меняют стоимость с течением времени.

Вторые почти не меняют стоимость с течением времени.

Рассматривая акции и облигации, их свойства и различия, стоит отметить следующее: акции дают максимальный доход при высоких рисках. Они не являются инструментом, гарантирующим малую, но надежную прибыль.

Чем еще отличается акция от облигации? Кратко — они обладают противоположными рыночными свойствами. Поэтому они дополняют друг друга, обеспечивая стабильность инвестиционного портфеля.

Надеемся, полученная информация пригодится вам при формировании структуры собственных инвестиций.

Видео по теме статьи

Подробно, простыми словами и с юмором, в своем видео о разнице акций и облигаций, расскажет финансовый аналитик — Рами Зайцман

Верно/Неверно

Определите: верны (В) или неверны (Н) следующие утверждения

При прочих равных условиях получение займа посредством выпуска облигаций дешевле для эмитента, чем получение банковского кредита.

На развитых финансовых рынках совокупный объем выпусков акций превышает совокупный объем выпусков облигаций.

Облигации могут погашаться деньгами, товарами, имущественными и неимущественными правами.

В мировой практике встречаются случаи выпуска облигаций без указания номинала.

Бросовые, или «мусорные», облигации не могут рассматриваться как инструмент для инвестирования денежных средств из-за своего низкого инвестиционного качества.

Чем больше срок зеро-купона, тем глубже дисконт, с которым он размещается на первичном рынке (при прочих равных условиях).

В случае введения в российскую практику института доверенного лица по облигационному займу и заключения облигационного соглашения права инвесторов будут защищены в большей степени, чем в настоящее время.

Облигации – это эмиссионные ценные бумаги, поэтому они никогда не могут освобождаться от процедуры государственной регистрации.

В случае невыполнения эмитентом своих обязательств по облигациям кредиторы – владельцы облигаций получают право управлять предприятием-должником.

Выпуск облигаций всегда сопровождается регистрацией проспекта ценных бумаг.

Доходность дисконтных облигаций для инвестора, приобретающего их на аукционе по первичному размещению в целях погашения в установленный срок, равна ставке дисконта.

Акционерное общество не может одновременно выпускать акции и облигации.

В российской практике курсовая стоимость облигаций определяется как процент от номинала.

Все облигации, находящиеся в обращении и выпущенные акционерным обществом, должны иметь одинаковую номинальную стоимость.

По российскому законодательству облигации могут выпускаться только на определенный срок, который не может превышать 25 лет.

Упражнения и задачи

1. Дайте сравнительную характеристику инвестиционного качества акций и облигаций. Результаты анализа занесите в таблицу 11.

Таблица 11

Сравнительная характеристика инвестиционного качества акций и облигаций

Критерий сравнения | Обыкновенные акции | Привилегированные акции | Облигации частных эмитентов |

Риск | |||

Доходность | |||

Потенциал роста курсовой стоимости | |||

Колебания доходности и курсовой стоимости |

Приведите

примеры и дайте характеристику

инвестиционного качества акций и

облигаций на российском рынке ценных

бумаг.

2. Газета «Коммерсант» 11.02.97 г. поместила заметку под названием «Облигации под залог пауков с Марса». В ней идет речь о том, что певец и композитор Дэвид Боуи выпустил и успешно разместил облигации общей стоимостью 55 млн дол. со сроком обращения 10 лет и годовым купоном 7,9%, обеспеченные авторскими отчислениями за тиражирование старых дисков Боуи и гонорарами за выпуск новых записей. Покупателями этих облигаций стали крупнейшие страховые компании США.

К какому виду облигаций относятся рассматриваемые бумаги? Объясните такое странное название статьи, данное газетой. Какие виды рисков несет эмитент, оцените их. Дайте оценку всех видов рисков, которые несет на себе облигация Боуи. К какому типу инвесторов относятся лица, заинтересовавшиеся данными облигациями. Почему?

3. Охарактеризуйте режим выпуска и обращения облигаций в Российской Федерации. Заполните таблицу 12.

Таблица 12

Доходность паевых инвестиционных фондов, %

«Сбер Управление Активами» и «Сбер Инвестиции» — бренды, используемые АО «Сбер Управление Активами» для продвижения своих финансовых продуктов.

АО «Сбер Управление Активами» зарегистрировано Московской регистрационной палатой 01.04.1996. Лицензия ФКЦБ России на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами №21-000-1-00010 от 12.09.1996. Лицензия ФКЦБ России №045-06044-001000 от 07.06 2002 на осуществление деятельности по управлению ценными бумагами. Ознакомиться с условиями управления активами, получить сведения об АО «Сбер Управление Активами» и иную информацию, которая должна быть предоставлена в соответствии с действующим законодательством и иными нормативными правовыми актами РФ, а также получить подробную информацию о паевых инвестиционных фондах (далее – ПИФ) и ознакомиться с правилами доверительного управления ПИФ (далее – ПДУ ПИФ) и с иными документами, предусмотренными Федеральным законом от 29.11.2001 №156-ФЗ «Об инвестиционных фондах» и нормативными актами в сфере финансовых рынков, можно по адресу: 121170, г. Москва, ул. Поклонная, д. 3, корп. 1, этаж 20, на сайте https:/www.sber-am.ru, по телефону: (495) 258-05-34. Информация, подлежащая опубликованию в печатном издании, публикуется в «Приложении к Вестнику Федеральной службы по финансовым рынкам». Стоимость инвестиционных паев может увеличиваться и уменьшаться, результаты инвестирования в прошлом не определяют доходы в будущем, государство не гарантирует доходность инвестиций в ПИФ. Прежде чем приобрести инвестиционный пай, следует внимательно ознакомиться с ПДУ ПИФ. ПДУ ПИФ предусмотрены надбавки (скидки) к (с) расчетной стоимости инвестиционных паев при их выдаче (погашении). Взимание надбавок (скидок) уменьшит доходность инвестиций в инвестиционные паи ПИФ. Результаты деятельности управляющего по управлению ценными бумагами в прошлом не определяют доходы учредителя управления в будущем. В отношении ПИФ уровни Риска / Дохода указаны исходя из общепринятого понимания того, как располагаются указанные объекты для инвестирования на шкале риск-доходность.

Поклонная, д. 3, корп. 1, этаж 20, на сайте https:/www.sber-am.ru, по телефону: (495) 258-05-34. Информация, подлежащая опубликованию в печатном издании, публикуется в «Приложении к Вестнику Федеральной службы по финансовым рынкам». Стоимость инвестиционных паев может увеличиваться и уменьшаться, результаты инвестирования в прошлом не определяют доходы в будущем, государство не гарантирует доходность инвестиций в ПИФ. Прежде чем приобрести инвестиционный пай, следует внимательно ознакомиться с ПДУ ПИФ. ПДУ ПИФ предусмотрены надбавки (скидки) к (с) расчетной стоимости инвестиционных паев при их выдаче (погашении). Взимание надбавок (скидок) уменьшит доходность инвестиций в инвестиционные паи ПИФ. Результаты деятельности управляющего по управлению ценными бумагами в прошлом не определяют доходы учредителя управления в будущем. В отношении ПИФ уровни Риска / Дохода указаны исходя из общепринятого понимания того, как располагаются указанные объекты для инвестирования на шкале риск-доходность. Под «Риском» и «Доходом» в отношении ПИФ не подразумеваются допустимый риск и ожидаемая доходность, предусмотренные Положением Банка России от 03.08.2015 № 482-П. ОПИФ рыночных финансовых инструментов «Сбер – Фонд облигаций «Илья Муромец» – правила доверительного управления фондом зарегистрированы ФСФР России 18.12.1996 за № 0007-45141428. ОПИФ рыночных финансовых инструментов «Сбер – Фонд акций «Добрыня Никитич» – правила доверительного управления фондом зарегистрированы ФСФР России 14.04.1997 за № 0011-46360962. ОПИФ рыночных финансовых инструментов «Сбер – Фонд Сбалансированный» – правила доверительного управления фондом зарегистрированы ФСФР России 21.03.2001 за № 0051-56540197. ОПИФ рыночных финансовых инструментов «Сбер – Фонд перспективных облигаций» – правила доверительного управления фондом зарегистрированы ФСФР России 02.03.2005 за № 0327-76077399. ОПИФ рыночных финансовых инструментов «Сбер – Природные ресурсы» правила доверительного управления фондом зарегистрированы ФСФР России 31.

Под «Риском» и «Доходом» в отношении ПИФ не подразумеваются допустимый риск и ожидаемая доходность, предусмотренные Положением Банка России от 03.08.2015 № 482-П. ОПИФ рыночных финансовых инструментов «Сбер – Фонд облигаций «Илья Муромец» – правила доверительного управления фондом зарегистрированы ФСФР России 18.12.1996 за № 0007-45141428. ОПИФ рыночных финансовых инструментов «Сбер – Фонд акций «Добрыня Никитич» – правила доверительного управления фондом зарегистрированы ФСФР России 14.04.1997 за № 0011-46360962. ОПИФ рыночных финансовых инструментов «Сбер – Фонд Сбалансированный» – правила доверительного управления фондом зарегистрированы ФСФР России 21.03.2001 за № 0051-56540197. ОПИФ рыночных финансовых инструментов «Сбер – Фонд перспективных облигаций» – правила доверительного управления фондом зарегистрированы ФСФР России 02.03.2005 за № 0327-76077399. ОПИФ рыночных финансовых инструментов «Сбер – Природные ресурсы» правила доверительного управления фондом зарегистрированы ФСФР России 31. 08 2006 за № 0597-94120779. ОПИФ рыночных финансовых инструментов «Сбер – Электроэнергетика» – правила доверительного управления фондом зарегистрированы ФСФР России 31.08.2006 за № 0598-94120851. ЗПИФ недвижимости «Коммерческая недвижимость» – правила доверительного управления фондом зарегистрированы ФСФР России 25.08.2004 за № 0252-74113866. ОПИФ рыночных финансовых инструментов «Сбер – Глобальные акции» – правила доверительного управления фондом зарегистрированы ФСФР России 26.12.2006 за № 0716-94122086. ОПИФ рыночных финансовых инструментов «Сбер – Потребительский сектор» – правила доверительного управления фондом зарегистрированы ФСФР России 01.03.2007 за № 0757-94127221. ОПИФ рыночных финансовых инструментов «Сбер – Финансовый сектор» – правила доверительного управления фондом зарегистрированы ФСФР России 16.08.2007 за № 0913-94127681. ОПИФ рыночных финансовых инструментов «Сбер — Глобальный Интернет» – правила доверительного управления фондом зарегистрированы ФСФР России 28.06.2011 за № 2161-94175705.

08 2006 за № 0597-94120779. ОПИФ рыночных финансовых инструментов «Сбер – Электроэнергетика» – правила доверительного управления фондом зарегистрированы ФСФР России 31.08.2006 за № 0598-94120851. ЗПИФ недвижимости «Коммерческая недвижимость» – правила доверительного управления фондом зарегистрированы ФСФР России 25.08.2004 за № 0252-74113866. ОПИФ рыночных финансовых инструментов «Сбер – Глобальные акции» – правила доверительного управления фондом зарегистрированы ФСФР России 26.12.2006 за № 0716-94122086. ОПИФ рыночных финансовых инструментов «Сбер – Потребительский сектор» – правила доверительного управления фондом зарегистрированы ФСФР России 01.03.2007 за № 0757-94127221. ОПИФ рыночных финансовых инструментов «Сбер – Финансовый сектор» – правила доверительного управления фондом зарегистрированы ФСФР России 16.08.2007 за № 0913-94127681. ОПИФ рыночных финансовых инструментов «Сбер — Глобальный Интернет» – правила доверительного управления фондом зарегистрированы ФСФР России 28.06.2011 за № 2161-94175705. ОПИФ рыночных финансовых инструментов «Сбер — Золото» – правила доверительного управления фондом зарегистрированы ФСФР России 14.07.2011 за № 2168-94176260. ОПИФ рыночных финансовых инструментов «Сбер – Валютные облигации» (ранее – Еврооблигации) – правила доверительного управления фондом зарегистрированы ФСФР России 26.03.2013 за № 2569. ОПИФ рыночных финансовых инструментов «Сбер – Биотехнологии» — правила доверительного управления фондом зарегистрированы Банком России 23.04.2015 за № 2974. ЗПИФ недвижимости «Сбербанк – Арендный бизнес» — правила доверительного управления фондом зарегистрированы Банком России 25.02.2016 года за № 3120. ЗПИФ недвижимости «Сбербанк – Арендный бизнес 2» — правила доверительного управления фондом зарегистрированы Банком России 29.09.2016 за № 3219. ОПИФ рыночных финансовых инструментов «Сбер – Денежный» правила доверительного управления фондом зарегистрированы Банком России 23.11.2017 года за №3428. Комбинированный ЗПИФ «Сбер – Арендный бизнес 3» – правила доверительного управления фондом зарегистрированы Банком России 23.

ОПИФ рыночных финансовых инструментов «Сбер — Золото» – правила доверительного управления фондом зарегистрированы ФСФР России 14.07.2011 за № 2168-94176260. ОПИФ рыночных финансовых инструментов «Сбер – Валютные облигации» (ранее – Еврооблигации) – правила доверительного управления фондом зарегистрированы ФСФР России 26.03.2013 за № 2569. ОПИФ рыночных финансовых инструментов «Сбер – Биотехнологии» — правила доверительного управления фондом зарегистрированы Банком России 23.04.2015 за № 2974. ЗПИФ недвижимости «Сбербанк – Арендный бизнес» — правила доверительного управления фондом зарегистрированы Банком России 25.02.2016 года за № 3120. ЗПИФ недвижимости «Сбербанк – Арендный бизнес 2» — правила доверительного управления фондом зарегистрированы Банком России 29.09.2016 за № 3219. ОПИФ рыночных финансовых инструментов «Сбер – Денежный» правила доверительного управления фондом зарегистрированы Банком России 23.11.2017 года за №3428. Комбинированный ЗПИФ «Сбер – Арендный бизнес 3» – правила доверительного управления фондом зарегистрированы Банком России 23. 01.2018 года за №3445. БПИФ рыночных финансовых инструментов «Сбер – Индекс МосБиржи полной доходности «брутто»» (БПИФ рыночных финансовых инструментов «Сбер – MOEX Russia Total Return») – правила доверительного управления фондом зарегистрированы Банком России 15.08.2018 за № 3555. БПИФ рыночных финансовых инструментов «Сбер — Индекс МосБиржи государственных облигаций» – правила доверительного управления фондом зарегистрированы Банком России 24.12.2018 за № 3629. БПИФ рыночных финансовых инструментов «Сбер – Индекс МосБиржи российских ликвидных еврооблигаций» – правила доверительного управления фондом зарегистрированы Банком России 28.12.2018 за № 3636. БПИФ рыночных финансовых инструментов «Сбер – Эс энд Пи 500» – правила доверительного управления фондом зарегистрированы Банком России 19.03.2019 за № 3692. ОПИФ рыночных финансовых инструментов «Глобальные облигации» – правила доверительного управления фондом зарегистрированы Банком России 02.04.2019 за № 3705. ОПИФ рыночных финансовых инструментов «Сбер — Долларовые облигации» (прежнее название — ОПИФ рыночных финансовых инструментов «Российские долларовые облигации») – правила доверительного управления фондом зарегистрированы Банком России 02.

01.2018 года за №3445. БПИФ рыночных финансовых инструментов «Сбер – Индекс МосБиржи полной доходности «брутто»» (БПИФ рыночных финансовых инструментов «Сбер – MOEX Russia Total Return») – правила доверительного управления фондом зарегистрированы Банком России 15.08.2018 за № 3555. БПИФ рыночных финансовых инструментов «Сбер — Индекс МосБиржи государственных облигаций» – правила доверительного управления фондом зарегистрированы Банком России 24.12.2018 за № 3629. БПИФ рыночных финансовых инструментов «Сбер – Индекс МосБиржи российских ликвидных еврооблигаций» – правила доверительного управления фондом зарегистрированы Банком России 28.12.2018 за № 3636. БПИФ рыночных финансовых инструментов «Сбер – Эс энд Пи 500» – правила доверительного управления фондом зарегистрированы Банком России 19.03.2019 за № 3692. ОПИФ рыночных финансовых инструментов «Глобальные облигации» – правила доверительного управления фондом зарегистрированы Банком России 02.04.2019 за № 3705. ОПИФ рыночных финансовых инструментов «Сбер — Долларовые облигации» (прежнее название — ОПИФ рыночных финансовых инструментов «Российские долларовые облигации») – правила доверительного управления фондом зарегистрированы Банком России 02. 04.2019 за № 3706. БПИФ рыночных финансовых инструментов «Сбер — Индекс МосБиржи рублевых корпоративных облигаций» – правила доверительного управления фондом зарегистрированы Банком России 25.07.2019 за № 3785. ЗПИФ недвижимости «Сбер – Арендный бизнес 6» – правила доверительного управления фондом зарегистрированы Банком России 01.10.2020 года за №4171. БПИФ рыночных финансовых инструментов «Сбер – Ответственные инвестиции» — правила доверительного управления фондом зарегистрированы Банком России 14.09.2020 за № 4162.

БПИФ рыночных финансовых инструментов «Сбер – консервативный смарт фонд» — правила доверительного управления фондом зарегистрированы Банком России 24.05.2021 за № 4431. БПИФ рыночных финансовых инструментов «Сбер – осторожный смарт фонд» — правила доверительного управления фондом зарегистрированы Банком России 24.05.2021 за № 4426. БПИФ рыночных финансовых инструментов «Сбер – взвешенный смарт фонд» — правила доверительного управления фондом зарегистрированы Банком России 24.

04.2019 за № 3706. БПИФ рыночных финансовых инструментов «Сбер — Индекс МосБиржи рублевых корпоративных облигаций» – правила доверительного управления фондом зарегистрированы Банком России 25.07.2019 за № 3785. ЗПИФ недвижимости «Сбер – Арендный бизнес 6» – правила доверительного управления фондом зарегистрированы Банком России 01.10.2020 года за №4171. БПИФ рыночных финансовых инструментов «Сбер – Ответственные инвестиции» — правила доверительного управления фондом зарегистрированы Банком России 14.09.2020 за № 4162.

БПИФ рыночных финансовых инструментов «Сбер – консервативный смарт фонд» — правила доверительного управления фондом зарегистрированы Банком России 24.05.2021 за № 4431. БПИФ рыночных финансовых инструментов «Сбер – осторожный смарт фонд» — правила доверительного управления фондом зарегистрированы Банком России 24.05.2021 за № 4426. БПИФ рыночных финансовых инструментов «Сбер – взвешенный смарт фонд» — правила доверительного управления фондом зарегистрированы Банком России 24. 05.2021 за № 4429. БПИФ рыночных финансовых инструментов «Сбер – прогрессивный смарт фонд» — правила доверительного управления фондом зарегистрированы Банком России 24.05.2021 за № 4427. БПИФ рыночных финансовых инструментов «Сбер – динамичный смарт фонд» — правила доверительного управления фондом зарегистрированы Банком России 24.05.2021 за № 4428.

05.2021 за № 4429. БПИФ рыночных финансовых инструментов «Сбер – прогрессивный смарт фонд» — правила доверительного управления фондом зарегистрированы Банком России 24.05.2021 за № 4427. БПИФ рыночных финансовых инструментов «Сбер – динамичный смарт фонд» — правила доверительного управления фондом зарегистрированы Банком России 24.05.2021 за № 4428.

Параметры сравнения |

Кредит |

Облигационный займ |

||

Дисконтные (беспроцентные) облигации |

Купонные (процентные) облигации |

|||

1. Возможный срок привлечения

средств заемщиком

Возможный срок привлечения

средств заемщиком |

Срок ограничен требованиями кредитной политики кредитора (банка) и в настоящее время составляет от одного до шести месяцев. | В связи с наличием возможности регистрации в одном проспекте эмиссии нескольких траншей облигаций, сроки погашения облигаций в рамках одной эмиссии могут составлять любое количество дней (по усмотрению эмитента). | ||

| 2. Периодичность выплат по кредиту (займу) | Заемщик выплачивает проценты по кредиту не реже одного раза в месяц | Эмитент

облигаций выплачивает

средства их владельцам (своим

кредиторам) только при

погашении облигаций. |

Процентный доход выплачивается текущим владельцам облигаций по мере погашения купонов. Номинальная стоимость облигации (сумма заимствования) выплачивается только при погашении облигаций. | |

| 3. Стоимость привлечения ресурсов | Процентная ставка по кредиту диктуется банком и зависит от кредитной политики банка. Банк оставляет за собой право пересматривать ставку по любому действующему кредиту, что обычно закрепляется в кредитном договоре. | Ставка

цены заимствования

устанавливается один раз — при

первичном размещении

облигаций и зависит от цены

реализации облигаций. В

дальнейшем стоимость

привлечения может быть

скорректирована только путем

досрочного погашения

облигаций (по усмотрению

эмитента). При определении

абсолютной стоимости

заимствования необходимо

учитывать отсутствие

рефинансирования. В

дальнейшем стоимость

привлечения может быть

скорректирована только путем

досрочного погашения

облигаций (по усмотрению

эмитента). При определении

абсолютной стоимости

заимствования необходимо

учитывать отсутствие

рефинансирования. |

Первоначальная

ставка цены заимствования

устанавливается при первичном

размещении и зависит от двух

факторов: цены реализации

облигаций и утвержденной

эмитентом ставки по купону. В

этом случае возможна первичная

реализация облигаций по цене

выше номинала. Так, как купонов у

облигации обычно несколько

(оно зависит от длительности

купонного периода и срока

погашения) то суммарная

стоимость заимствования

вычисляется с учетом процентов

по всем купонам и цены

размещения облигаций. |

|

| 4. Периодичность в перечислении кредиторами средств заемщику (эмитенту) | Возможно поэтапное перечисление суммы кредита. Это зависит от договоренности сторон. | Первичное размещение облигаций происходит траншами, периодичность и длительность сроков погашения по которым устанавливается эмитентом самостоятельно в зависимости от его потребностей. | ||

| 5. Режим налогообложения для заемщика | Проценты по

кредиту заемщик включит в

себестоимость своей продукции

(услуг) в пределах, оговоренных

нормативными документами. В

настоящее время это ставка

рефинансирования, увеличенная

на три пункта. |

В соответствии с Постановлением Правительства России № 696 от 26 июля 1999 года, с 1 августа 1999 года проценты, уплачиваемые эмитентом по облигациям, включаются в состав внереализационных расходов и тем самым снижают налогооблагаемую базу эмитента. По облигациям, условиями выпуска которых не предусмотрена выплата процентов, к процентам приравниваются разница между номинальной стоимостью и ценой первичного размещения. Пределы по ограничению ставки те же, что и при кредите. | В

соответствии с указанным

постановлением правительства

к внереализационным затратам

относятся только проценты.

Таким образом при первичном

размещении процентных

облигаций ниже номинала,

разница будет снижать

налогооблагаемую прибыль. Более подробно о налогообложении операций с облигациями предприятий |

|

| 6. Наличие залога и прочих гарантий возврата средств заемщикам. | Используется весь спектр механизмов гарантированная возврата кредита и процентов по нему. | Для гарантирования возврата средств по облигациям могут использоваться все возможные формы залога. Особо хочется подчеркнуть, что при неплатежеспособности заемщика более приоритетными по отношению к другим кредиторам являются владельцы обязательств(в том числе облигаций) обеспеченных залогом. | ||

| 7. Возможность управления объемом дебиторской задолженности | Практика

кредитования предусматривает

возможность как поэтапного

использования суммы

выделенного кредитного лимита,

так и досрочное погашение

кредита. В случае досрочного

погашения кредита возможно

наличие штрафных санкций со

стороны кредитора. В случае досрочного

погашения кредита возможно

наличие штрафных санкций со

стороны кредитора. |

Возможна

поэтапная реализация

облигаций (даже выпуск может

реализовываться в несколько

этапов) и досрочное погашение

облигаций. Наиболее заманчивым и перспективным для эмитента является возможность доразмещения либо выкупа на вторичном рынке собственных облигаций. При умелом использовании этой возможности можно не только решать проблемы ликвидности, но и зарабатывать. |

||

| 8. Наличие посредников между заемщиком и владельцем денежных средств | Банк, как

посредник, аккумулирует

денежные средства на

финансовом рынке и затем

размещает их с большей

доходность получает прибыль. Следовательно, за редким

исключением, в стоимости

кредитных средств заложен и

доход кредитора.

Следовательно, за редким

исключением, в стоимости

кредитных средств заложен и

доход кредитора. |

Облигационный займ ориентирован на потенциальных покупателей в лице организаций и физических лиц, временно располагающих свободными денежными средствами. Отсутствие посредника между заемщиками кредиторами обеспечит меньшую стоимость заемных средств для эмитента облигаций. При организации ликвидного вторичного рынка действие указанного фактора усилится так, как с ростом ликвидности облигаций возрастет и спрос на них. Это позволит, при соблюдении определенных дополнительных условий, еще больше снизить стоимость заимствования. | ||

9. Наличие возможности частичной

потери самостоятельности за

счет кредитования заемщика у

одного крупного кредитора

Наличие возможности частичной

потери самостоятельности за

счет кредитования заемщика у

одного крупного кредитора |

Для получения кредита в банке, обычно необходимо перевести на его корреспондентский счет расчетный счет потенциального заемщика. В дальнейшем может возникнуть угроза концентрации на корр. счете банка-кредитора основной части оборотных средств заемщика, что чревато финансовой зависимостью. | Облигационный

займ исключает

возможность зависимости от кредиторов

(владельцев облигаций) так, как

отсутствуют рычаги давления на

заемщика. Облигация — всего лишь своего

рода публичная долговая

расписка без права досрочного

предъявления и изменения

процентной ставки. |

||

| 10. Наличие дополнительных затрат, связанных с получением займа (кредита). | При оформлении залога возможны затраты на оплату услуг нотариуса, но они не являются обязательными и зависят от требований кредитора (банка). | А). При регистрации

проспекта эмиссии эмитенту

необходимо уплатить, в

соответствии с действующим

законодательством, налог на операции

с ценными бумагами в

размере 0,8% от номинала

регистрируемой эмиссии.

Государственная дума, в настоящее время, рассматривает

ряд проектов (в том числе поправки к Налоговому

кодексу РФ), принятие которых позволит значительно снизить

затраты на регистрацию эмиссии. Б). Для выполнения условий, при которых расходы по облигациям будут включены во внереализационным расходы необходимо будет заключить ряд соглашений со структурами одного из организаторов торговли на рынке ценных бумаг, имеющего лицензию ФКЦБ. Стоимость этих услуг будет незначительной. |

||

| 11. Существующие ограничения на выпуск облигаций (получение кредита) | Подход к каждому заемщику в банке является персональным, поэтому выделение каких-то критериев затруднительно. | В законодательной

базе,

регулирующей операции на рынке

ценных бумаг, довольно четко

выделены ряд ограничений: до полной оплаты уставного капитала; до регистрации отчета об итогах зарегистрированного ранее выпуска облигаций эмитента той же серии; в случае, если количество объявленных акций акционерного общества определенных категорий и типов меньше количества акций этих категорий и типов, право на приобретение которых предоставляют конвертируемые облигации; в случае выпуска облигаций без обеспечения ранее третьего года существования общества или при отсутствии надлежащего утверждения двух годовых балансов акционерного общества; в случае, если

суммарная номинальная

стоимость всех обращающихся

(не погашенных) облигаций

превысит размер уставного

капитала акционерного

общества либо величину

обеспечения, предоставленного

этому акционерному обществу

третьими лицами для цели

выпуска облигаций. |

||

| Для потенциальных покупателей облигаций не менее важным является следующее: | ||||

| 12. Порядок отражения актива на балансе кредитора (банка) | Кредиты, выданные предприятиям | Инвестиции в ценные бумаги | ||

| 13. Сроки приходования на балансе кредитора (банка) доходов по активу | По факту поступления средств от заемщика | В любой необходимый момент путем переоценки ценных бумаг через сделку купли-продажи с обратным выкупом. | ||

| 14. Необходимость создание резервов под обесценение актива кредитора (банка) | В

соответствии с нормативными

документами Центрального

банка России банкам необходимо

создавать резервы. В случае

кредитования резерв создается

в зависимости от группы

заемщика, минимальная ставка -

2%. В случае

кредитования резерв создается

в зависимости от группы

заемщика, минимальная ставка -

2%. |

Резервирование

отсутствует,

при условии обращения облигаций на организованном

рынке ценных бумаг. У банков может возникнуть необходимость резервирования при снижении стоимости облигаций на вторичном рынке, что мало вероятно. |

||

| 15. Возможность факторинга (продажи дебиторской задолженности) | Реализация

дебиторской задолженности,

образовавшейся при выдаче

кредита, возможна только при

использовании факторинговой

схемы. Цену, сформировавшуюся в

этом случае нельзя назвать

оптимальной для продавца. |

Возможна как безвозвратная реализация облигаций на вторичном рынке, так и их «временная» реализация через сделку - “репо”. | ||

Инвестиционные и управленческие возможности ценных бумаг

Автор: Taтьянa Борисовна Бердникова, кандидат экономических наук, доцент Кузбасского государственного технического университета, главный специалист Министерства культуры РФ.

Ценные бумаги являются специфической экономической категорией. С одной стороны, ценная бумага — это особая фиктивная форма существования капитала (фондовая ценность), с другой — специфический товар с конкретным набором товарных характеристик, а с третьей — своеобразный финансовый инструмент, имеющий определенную денежную характеристику.

Ценная бумага как специфическая фиктивная форма существования капитала, отличная от его товарной, производительной и денежной форм, характеризуется тем, что может вноситься в уставный капитал акционерного общества и отдаваться в залог, обращаться на рынке как товар и приносить доход, а в отдельных случаях заменять деньги.

Суть фиктивного капитала состоит в том, что у владельца капитала сам капитал отсутствует, но имеются права на него, которые зафиксированы в форме ценной бумаги как специфического финансового актива.

Ценные бумаги являются необходимыми финансовыми инструментами рыночного хозяйства, с помощью которых решаются инвестиционные, платежные, расчетные, организационные и прочие вопросы.

Как финансовый инструмент ценные бумаги используются для привлечения инвестиций и вложения финансовых ресурсов, покрытия бюджетного дефицита, платежей, залога, кредита и его обеспечения, активизации товарного оборота, формирования и изменения уставного капитала, трансформации собственности, реструктуризации и других финансово-хозяйственных операций.

Многообразие ценных бумаг как финансовых инструментов связано с их местом и ролью в рыночной экономике, сферой и сроками их обращения, формой выпуска порядком владения, доходностью и уровнем риска, объемом предоставляемых прав, степенью защиты и др. Ценные бумаги как экономическая категория характеризуются такими экономическими свойствами, как стоимость, ликвидность, доходность, наличие самостоятельного оборота, скорость обращения, инвестиционный потенциал.

Ценные бумаги как экономическая категория характеризуются такими экономическими свойствами, как стоимость, ликвидность, доходность, наличие самостоятельного оборота, скорость обращения, инвестиционный потенциал.

Ценные бумаги можно передавать, покупать, продавать, обменивать, дарить, менять и т. д. Ценные бумаги могут использоваться и при оформлении целевых рыночных отношений между участниками рынка (фьючерс, опцион, варрант, коносамент). Таким образом, ценные бумаги одновременно выступают как носители прав и отражают права, которые осуществляются через использование ценных бумаг.

Ценная бумага — это не деньги и не материальный товар. Ее ценность состоит в тех правах, которые она, как специфический денежный документ, дает своему владельцу. Изменения соотношений различных имущественных прав по поводу владения и кредитования, распоряжения и управления ценными бумагами составляют основу фондового рынка.

Как юридическая категория ценные бумаги определяют следующие права: владение самой ценной бумагой, удостоверение имущественных и обязательственных прав, право управления, удостоверение передачи или получения собственности. Данные права закрепляются за владельцами ценных бумаг в нормах действующего законодательства.

Данные права закрепляются за владельцами ценных бумаг в нормах действующего законодательства.

| Ценная бумага | Права владельцев |

| Акция | Участие в управлении (право голоса), распределении прибыли и получении дивидендов, право требования выкупа акций, права на покупку новых акций, получение имущества после ликвидации общества и информации о его деятельности, контроль |

| Облигация | Получение дохода, конвертация и погашение |

| Вексель | Владение, передача, получение дохода и погашение |

| Чек | Выписка и погашение |

| Варрант | Получение, продажа, обмен, залог и хранение |

| Фьючерс | Оформление, покупка и продажа |

| Опцион | Покупка, продажа и передача |

| Коносамент | Получение, владение и предъявление |

| Сертификат | Оформление, получение, владение и погашение |

При оценке стоимости ценных бумаг учитываются такие инвестиционные качества, как надежность, безопасность, ликвидность, доходность, степень инвестиционного риска. Особое внимание уделяется деловым качествам, репутации эмитента, его специализации, инвестиционному климату и потенциалу его месторасположения, перспективности бизнеса, которым он занимается.

Управленческие возможности ценных бумаг характеризуются мерой контроля, набором определенных прав по владению, распоряжению, управлению активами, которые лежат в основе конкретной ценной бумаги. Чем больше управленческие возможности и выше инвестиционные качества, тем выше стоимость ценной бумаги.

Сравнительная характеристика инвестиционных качеств и управленческих возможностей является одной из основ оценки стоимости ценных бумаг. Общая характеристика управленческих возможностей и инвестиционных качеств отдельных ценных бумаг приведена в таблице.

| Ценные бумаги | Управленческие возможности | Инвестиционные качества |

| Государственные казначейские обязательства | Управление налоговой задолженностью | Налоговое освобождение на сумму обязательства, государственная гарантия вложений |

| Государственные краткосрочные облигации | Сохранение и приращение капитала | Низкий риск, устойчивая доходность, обеспечение надежности и безопасности вложений государством, высокая ликвидность |

| Субфедеральные облигации | Сохранение и приращение капитала | Средний риск, средняя доходность, обеспечение надежности и безопасности вложений субъектом Федерации, средняя ликвидность |

| Муниципальные облигации | Участие в инвестиционных проектах города (района, поселка, сельского округа), сохранение капитала, получение дохода | Гарантированная доходность и ликвидность, обеспечение надежности и безопасности вложений муниципалитетом |

| Обыкновенные акции | Участие в управлении обществом через процедуру голосования на общем собрании акционеров, право владельца на участие в распределении прибыли и на получение дивиденда, право на требование доли собственности предприятия в случае его ликвидации | Надежность, малый риск при экономической состоятельности, финансовой устойчивости, платежеспособности и ликвидности акционерного общества. Безопасность при хорошей деловой репутации эмитента, ликвидность при устойчивом спросе. Доходность при значительной величине собственных средств и устойчивом росте объема реализации товаров и услуг, высоких показателях эффективности использования материальных, трудовых и финансовых ресурсов. Конвертируемость при определенных условиях Безопасность при хорошей деловой репутации эмитента, ликвидность при устойчивом спросе. Доходность при значительной величине собственных средств и устойчивом росте объема реализации товаров и услуг, высоких показателях эффективности использования материальных, трудовых и финансовых ресурсов. Конвертируемость при определенных условиях |

| Привилегированные акции | Первоочередное право по сравнению с владельцами обыкновенных акций на получение дивиденда и части имущества при ликвидации общества. Право на участие в голосовании на общем собрании акционеров, если решаются вопросы, имеющие отношение к выплате дивидендов. Кумулятивность дает возможность накапливать начисляемые дивиденды при отсутствии прибыли с последующим их получением | |

| Корпоративные облигации | Предоставление займа в целях сохранения капитала, получения дохода для облигационера. Кредитование, привлечение инвестиций и управление задолженностью при досрочном погашении для эмитента | Средний риск, гарантированная доходность, высокая ликвидность, надежность и безопасность за счет формирования страхового и выкупного фондов при эмиссии облигаций. Срочность (исполнение обязательств по облигации предусматривается с определенный срок; в конце срока производится ее погашение) Срочность (исполнение обязательств по облигации предусматривается с определенный срок; в конце срока производится ее погашение) |

| Депозитные сертификаты | Размещение временно свободных финансовых ресурсов на основе специальных депозитных договоров, право требования по которым может передаваться от одного лица к другому | Строго определенные условия доходности, срочности, возвратности. Высокая ликвидность на основе свободного обращения. Устойчивая доходность, банковские гарантии безопасности вложений |

| Векселя | «Расшивка» неплатежей, возможность организации непрерывного товарного оборота, производственного процесса при отсутствии финансовых ресурсов. Свободный выпуск и погашение как неэмиссионных ценных бумаг, не требующих государственной регистрации | Высокая ликвидность (особенно у переводных и предъявительских векселей), малая доходность, ограниченный риск, степень надежности и безопасности прямо пропорциональны финансовой состоятельности эмитента. Корпоративные векселя кроме денежного имеют (подразумевают) товарное обеспечение. Банковские векселя гарантируют обязательство векселедателя выплатить векселедержателю указанную в векселе сумму. Высокий уровень конвертируемости в сделках по обмену векселей одних эмитентов на векселя других эмитентов или на иные ценные бумаги и имущество Корпоративные векселя кроме денежного имеют (подразумевают) товарное обеспечение. Банковские векселя гарантируют обязательство векселедателя выплатить векселедержателю указанную в векселе сумму. Высокий уровень конвертируемости в сделках по обмену векселей одних эмитентов на векселя других эмитентов или на иные ценные бумаги и имущество |

| Чеки | Повышение скорости денежного и товарного оборота на основе оплаты предъявителю указанной на чеке денежной суммы без личного участия чекодателя | Абсолютная ликвидность, нулевая доходность, гарантированное обеспечение средствами на банковском счете, ограниченность срока использования (обычно 10 суток) |

| Коносаменты | Право держателя распоряжаться указанным в коносаменте грузом и получить его после завершения перевозки | Товарное обеспечение, ограниченная ликвидность, зависимость доходности, безопасности, надежности от конкретных потребительских качеств груза |

| Варранты | Управление денежным и товарным оборотом и повышение их скорости | Высокая ликвидность, низкий риск, так как предусмотрено обязательное страхование товара Высокий уровень конвертируемости, безопасности и надежности, низкая доходность |

| Фьючерсные контракты | Управление товарным и валютным оборотом, фиксирование базисных цен и прогнозирование дохода | Высокие доходность и риск, средняя ликвидность, достаточная надежность и безопасность, слабый уровень конвертируемости |

| Опционы | Прогнозирование и управление фондовым, денежным и товарным оборотом | Право владельца опциона на покупку или продажу акций, облигаций и других ценных бумаг |

Инвестиционные качества и управленческие возможности различаются по видам ценных бумаг. Они зависят от конкретных характеристик ценных бумаг, основными из которых являются финансовое состояние эмитента, надежность и безопасность, ликвидность ценной бумаги, ее доходность и возможности конвертации.

Они зависят от конкретных характеристик ценных бумаг, основными из которых являются финансовое состояние эмитента, надежность и безопасность, ликвидность ценной бумаги, ее доходность и возможности конвертации.

Инвестиционные качества и управленческие возможности ценных бумаг тесно связаны с инвестиционным риском, который отражает вероятность получения доходов или убытков от фондовых операций.

На практике оценка инвестиционных качеств и управленческих возможностей осуществляется путем сравнительного анализа инвестиционного риска ценных бумаг, который, в свою очередь, проводится путем оценки надежности данных бумаг.

Надежность ценных бумаг определяется после анализа и диагностики финансово-хозяйственной деятельности эмитента, уровня его экономической состоятельности, платежеспособности, ликвидности баланса, рентабельности, финансовой устойчивости.

К положительным факторам при оценке инвестиционных качеств ценных бумаг относятся значительная величина собственных средств и сумма стоимости имущества. Показатели эффективности характеризуют способность предприятия извлекать максимум прибыли от произведенной и реализованной продукции.

Показатели эффективности характеризуют способность предприятия извлекать максимум прибыли от произведенной и реализованной продукции.

Структурный анализ изменения финансового положения предприятия позволяет оценить степень воздействия отдельных факторов (возрастания величины заемных средств) на финансовое положение. Важным методом оценки инвестиционного риска является комплексный анализ финансового состояния предприятия, диагностика его финансовой устойчивости и платежеспособности.

| Фактор | Удельный вес, % |

| Вид ценной бумаги | 20 |

| Срок действия ценной бумаги | 5 |

| Эмитент | 20 |

| Форма выпуска (документарная или бездокументарная) | 5 |

| Обеспеченность, гарантии выпуска | 10 |

| Конвертируемость | 5 |

| Размер учетной ставки Центрального банка РФ | 15 |

| Общая экономическая ситуация в стране | 10 |

| Инфляция | 10 |

В последнее время большое распространение получил экспресс-анализ финансового состояния предприятия. Его цель — оценить в целом финансовое благополучие и динамику, тенденции развития эмитента. В этом случае финансовое состояние предприятия оценивается на основе баланса предприятия (форма 1) и отчета о финансовых результатах и их использовании (форма 2).

Прежде всего обращается внимание на размещение и использование средств (активов), источники их формирования (собственный капитал и обязательства, т. е. пассивы). Однако бухгалтерская отчетность отражает финансовое состояние предприятия только на фактическую дату ее составления, представляет используемую учетную политику, но не позволяет представить полную картину условий, факторов, причин, обусловивших это состояние. Поэтому для уточнения реального состояния предприятия используется факторный анализ, исследуется финансовая устойчивость предприятия. Широко применяется моделирование.

Каждый специалист может выполнить экспертную оценку финансового риска предприятия и на основе общераспространенных показателей эффективности, таких, как рентабельность, оборачиваемость, фондоотдача, затраты на рубль произведенной продукции (услуг, работ). Далее необходимо выполнить комплексный анализ инвестиционных качеств и управленческих возможностей.

Изучите все лучшие инвестиционные приемы в практическом курсе «Инвестиции»:

Инвестиции: практический интерактивный мультимедийный дистанционный курсСравнительная таблица ценных бумаг (11кл Экономика) | Учебно-методический материал по обществознанию (11 класс) по теме:

Сравнительная характеристика (в табличной форме) 4 типов ценных бумаг: акция, облигация, вексель, ваучер. Сравнение осуществляется по следующим критериям: основная характеристика, права обладателя, обязанности обладателя, фиксация обладателя, виды, формы, доход, сроки, регулярные выплаты, гарантии.

Методический материал по обществознанию для 11 класса. Раздел Экономика.

Варианты использования:

1. Предложить ученикам самим сформулировать критерии сравнения ценных бумаг.

2. Записать структуру таблицы и предложить ученикам заполнить её дома, используя любые доступные источники информации (с указанием ссылки на источник)

3. Учебное лото. Переформатировать таблицу так, чтобы размер всех содержательных ячеек был одинаковым. Отпечатать и разрезать в 2-х или более экземплярах. Разделить класс на команды и предложить сложить на скорость.

4. Викторина «Своя игра». Как и в 3 варианте разрезать таблицу (только содержательные клетки) и с обратной стороны написать на каждой клетке количество баллов, которые получает участник за правильный ответ. Все карточки выкладываются на свои места содержательной стороной вниз, а обратной стороной с количеством баллов наверх. Участники викторины по очереди выбирают клетку и формулируют ответ. За правильный ответ участник зарабатывает указанное на карточке количество баллов.

5. Найди ошибки. Учитель составляет второй вариант таблицы с некоторым количеством ошибочных формулировок. Задача учеников найти все ошибки и исправить их. Возможен подобный (усложнённый) вариант 3 учебного лото, где вырезано карточек в 2 или 3 раза больше, чем необходимо. Для каждой клетки имеются 2 или 3 варианта формулировок, из которых нужно выбрать правильный и правильно расположить его в таблице.

6. Использовать таблицу для проведения опроса по пройденной теме и заполнения её в тетрадях во время урока.

7. Использовать таблицу как опорный конспект учителя для объяснения новой темы на уроке.

акций и облигаций — разница и сравнение

Что такое акции?

Акции или акции — это доли капитала или доли участия в компании. Стоимость компании — это общая стоимость всех выпущенных акций компании. Цена акции — это просто стоимость компании, также называемая рыночной капитализацией или рыночной капитализацией, деленная на количество акций в обращении.

Акции компании предлагаются во время IPO (первичного публичного предложения) или более поздних продаж акций.Акции обычно торгуются на таких биржах, как NASDAQ и Нью-Йоркская фондовая биржа (или BSE и NSE в Индии), которые предлагают большую ликвидность, то есть возможность конвертировать инвестиции в наличные, как только это необходимо.

Что такое облигации?

Облигации — это просто ссуды, предоставленные организации. Они представляют собой форму долга и отражаются в балансе организации как обязательства. Хотя акции обычно предлагаются только в коммерческих корпорациях, любая организация может выпускать облигации. Действительно, правительства США и Японии являются одними из крупнейших эмитентов облигаций.Облигации также торгуются на биржах, но часто имеют меньший объем сделок, чем акции.

Виды акций и облигаций

Существует множество различных видов акций и облигаций на выбор, некоторые из которых обеспечивают более надежные инвестиции, чем другие.

Виды акций

Акции подразделяются на две основные категории: обыкновенные акции и привилегированные акции, а привилегированные акции далее делятся на акции без участия и акции.Подавляющее большинство инвесторов покупают и продают только обыкновенные акции. Под ним проще всего рассматривать типы акций в соответствии с несколькими основными факторами. Хорошие диверсифицированные портфели включают в себя акции различных типов компаний.

- Акции по размеру: Есть малые, средние и крупные компании, в которые можно инвестировать. При обсуждении акций их обычно называют малой капитализацией (как рыночный капитал), средней и большой капитализацией. компании. Компании с малой капитализацией имеют рыночную капитализацию от 300 до 2 миллиардов долларов.Для компаний со средней капитализацией это от 2 до 10 миллиардов долларов. Компании с большой или большой капитализацией имеют рыночную капитализацию более 10 миллиардов долларов. Компании с большой капитализацией обычно наиболее стабильны; Компании с малой и средней капитализацией считаются сравнительно более рискованными для инвестирования, но могут предложить более высокую доходность из-за своего потенциала роста.

- Акции по секторам: Еще один способ думать об акциях — по секторам. Те, кто очень заботится об информационных технологиях или каком-либо другом секторе, могут захотеть выделить таким компаниям процент своего инвестиционного портфеля.Standard & Poor’s (то есть S & P500) распределяет акции по 10 основным секторам и даже большему количеству отраслей, что упрощает это (см. Глобальный стандарт отраслевой классификации или этот список компаний S&P 500). При инвестировании по секторам важно вкладывать средства в различные секторы и отрасли, чтобы снизить риски.

- Запасы по росту: Некоторые акции быстро выращивают и могут дать хорошую прибыль, но могут быть рискованными; это акции роста.Стоимостные акции — это акции, которые более стабильны на рынке и, вероятно, принесут некоторую прибыль в целом, но вряд ли будут иметь серьезные всплески или падения в стоимости.

- Акции по регионам: Есть возможность инвестировать в местные и зарубежные рынки. Инвестирование в международный фонд позволит вкладывать деньги в стабильные рынки (например, в Западной Европе), более рискованные развивающиеся рынки (например, в Латинскую Америку) или их комбинацию.

- Индексные фонды: Если выбор акций с учетом вышеперечисленных факторов кажется непосильным или слишком трудным, индексные фонды могут быть хорошей альтернативой для инвестиций.NASDAQ-100 — это пример фондового индекса; в данном случае он перечисляет 100 крупнейших компаний с большой капитализацией на NASDAQ. Когда инвестор вкладывает свои деньги в индексный фонд NASDAQ-100, деньги равномерно распределяются между всеми акциями фонда. Идея индексного фонда заключается в том, что в целом весь индекс будет расти и давать доход, хотя некоторые акции в фонде могут упасть в цене. По сравнению с некоторыми другими методами, особенно для неопытных инвесторов, индексные фонды могут быть относительно малорисковым способом инвестирования на фондовом рынке.

Виды облигаций

Рынок облигаций, который также иногда называют долговым или кредитным рынком, позволяет инвесторам выпускать новые долговые обязательства на так называемом первичном рынке, а также покупать и продавать долговые ценные бумаги на вторичном рынке.

- Государственные облигации: Держатели государственных облигаций ссужают деньги правительству. При условии, что государство, в которое инвестируют, не дефолт по этому типу ссуды (что маловероятно в традиционных странах), основная сумма облигации полностью выплачивается с течением времени с процентами.В США существует несколько типов государственных облигаций, известных как «казначейские ценные бумаги». Основные три — казначейские векселя, казначейские векселя и казначейские облигации — подлежат погашению по разным ставкам и по-разному выплачивают проценты; они требуют минимальных вложений в размере 100 долларов США. Другие типы государственных облигаций могут быть дешевле, но, как правило, дают более низкую доходность. Существуют также векселя с плавающей ставкой, которые предлагают переменную процентную ставку в зависимости от рынка. Наконец, можно инвестировать в рынки облигаций других стран.Инвестирование в развитые страны очень безопасно, но вряд ли принесет значительную прибыль, в то время как инвестирование в развивающиеся страны рискованно, но может оказаться прибыльным.

- Муниципальные облигации (также известные как «мунис»): Слово «муниципальный» относится к более мелким местным органам власти, например тем, которые управляют городами, округами, городами или штатами, то есть не национальным / федеральным правительством. Точно так же, как инвесторы могут ссужать деньги федеральному правительству, они также могут ссужать деньги местным органам власти, обычно для помощи в финансировании конкретных общественных проектов, таких как модернизация водоснабжения / канализации, больниц, школ и т. Д.Хотя многие местные органы власти по всему миру выпускают муниципальные облигации, рынок муниципальных облигаций США является крупнейшим и считается одним из самых безопасных.

- Корпоративные облигации: Как следует из названия, в корпоративных облигациях инвесторы ссужают деньги корпорациям. Они приносят более рискованные инвестиции, чем государственные и муниципальные облигации, но потенциальная доходность намного выше. Чтобы избежать инвестирования в корпоративные облигации с высоким риском, инвесторы используют рейтинги облигаций, предоставляемые такими организациями, как Standard & Poor’s и Fitch Ratings.Рейтинги облигаций — это то, на что они похожи: они оценивают кредитоспособность корпорации.

- Облигации с нулевым купоном (также известные как накопительные облигации): Эти облигации часто продаются с дисконтом и имеют фиксированную процентную ставку, которая выплачивается только по окончании срока погашения облигации. Другими словами, периодические выплаты процентов по этим облигациям отсутствуют; вместо этого проценты начисляются или накапливаются с течением времени. Хотя это может быть хорошей инвестицией, есть недостатки с точки зрения налогообложения.

Акции и облигации, которых следует избегать

- Акции в пенни / цент: Комиссия по ценным бумагам и биржам США (SEC) определяет акцию в пенни как обычно «ценную бумагу, выпущенную очень небольшой компанией, которая торгуется по цене менее 5 долларов за акцию». Эти акции не торгуются на крупных фондовых биржах, и их может быть очень сложно продать, когда они уже принадлежат. Относительно легко потерять все деньги, которые он или она вкладывает в копеечные акции.

- Мусорные облигации: Это название, данное высокорисковым облигациям от компаний (или правительств), которые получают более низкие рейтинги облигаций и имеют больше шансов на дефолт.Большинству инвесторов обычно следует избегать использования мусорных облигаций, так как существует очень высокая вероятность того, что они не увидят доходности или прибыли и, возможно, даже потеряют деньги. Однако некоторые более агрессивные инвесторы все же время от времени предпочитают вкладывать в них средства [1].

Как оцениваются акции и облигации?

Цена акции определяется тем, что покупатели и продавцы на бирже готовы платить / принимать в любой день. Как правило, стоимость компании определяется стоимостью ее активов (за вычетом обязательств), а также чистой приведенной стоимостью всех будущих доходов.Ключевым фактором при определении стоимости является ожидание роста. Если инвесторы ожидают, что компания будет расти очень быстро в будущем, они могут высоко оценить компанию, даже если в настоящее время она является убыточным предприятием. Такие компании, как Twitter и Amazon, являются примерами случаев, когда текущая прибыль может быть небольшой — или даже отрицательной, т.е. убытки, — но стоимость активов компании (таких как интеллектуальная собственность, ее клиентская база, бренд, репутация и другие нематериальные активы) и ожидания будущего роста настолько высоки, что компания оценивается в миллиарды долларов.

У каждого инвестора свое мнение о стоимости компании. Цена акций отражает своего рода консенсусное мнение рынка.

В случае облигаций цены определяются на основе того, как рейтинговые компании, такие как S&P и Fitch, оценивают кредитоспособность эмитента облигации. Например, корпоративная облигация, выпущенная Apple, имеет рейтинг AAA, что означает, что рейтинговое агентство очень уверено в способности Apple погасить свой заем, то есть долг по облигациям, которым владеют держатели облигаций. Вероятность того, что Apple не выполнит своих обязательств по кредитам, очень мала, поэтому компания может брать кредиты под очень низкие процентные ставки (скажем, 2%).

Доходность облигаций в сравнении с ценами

Облигации сбивают с толку то, что они имеют два типа оценки: дневную стоимость, цену на рынке облигаций, где облигации можно покупать и продавать, и долгосрочную доходность, доходность (или, что чаще, доходность). до погашения), где инвесторы возвращают основную стоимость облигации, плюс проценты, плюс / минус любые прибыли или убытки.

Цена облигаций имеет уникальную связь с доходностью облигаций. В частности, когда цена облигации на рынке облигаций повышается, доходность этой облигации уменьшается; или когда цена снижается, доходность увеличивается.Для более бдительных и активных инвесторов полезны обе концепции. Чтобы увидеть пример того, как цены и доходность связаны друг с другом, посмотрите видео ниже.

Внешние факторы

Факторы, внешние по отношению к организации, также влияют на цену ее акций и облигаций. Например, когда экономика слабая и находится в состоянии стагнации, все цены на акции имеют тенденцию падать, потому что ожидаемая величина будущих доходов ниже. И наоборот, когда экономика растет, а безработица низкая, инвесторы более уверены.

Другой фактор — это денежная масса. Когда процентные ставки снижаются, как это сделала Федеральная резервная система после финансового кризиса 2008 года, происходят две вещи, которые приводят к росту цен на акции:

- В финансовой системе больше денег. Увеличение количества денег в обращении увеличивает инфляцию и способствует росту цен на акции.

- «Более безопасные» варианты вложения денег в долговые обязательства (облигации) становятся менее прибыльными при снижении процентных ставок. Таким образом, инвесторы выбирают акции в погоне за более высокой доходностью.

Создание портфеля

Риск и производительность

В целом акции считаются более рискованными и более волатильными, чем облигации. Однако считается, что акции также предлагают более высокую доходность по сравнению с облигациями. На этой диаграмме сравнивается доходность акций и облигаций за 10-летний период, и она представляет собой традиционное представление о доходности акций и облигаций:

Рост на 10 000 долларов, инвестированных в индексные фонды Vanguard для общего фондового рынка (VTSMX) и всего рынка облигаций (VBMFX) за 10 лет.Большой нюанс в отношении такой диаграммы заключается в том, что она может выглядеть по-разному в зависимости от периода времени. Например, если 10-летний график должен был закончиться в сентябре 2018 года, он выглядел бы так:

Та же диаграмма, что и выше, сравнивающая общий фондовый рынок и общий объем ETF рынка облигаций от Vanguard, но для другого 10-летнего периода, который заканчивается в сентябре 2018 г.Важно понимать, что акции часто представляют собой очень долгосрочных инвестиций (более 10 лет), обычно для пенсионных целей.В любой год у акции могут быть крутые максимумы и глубокие минимумы, поскольку ее стоимость снова и снова переопределяется на рынке, что делает частые покупки и продажи чрезвычайно рискованными и в большинстве случаев нецелесообразными. Однако со временем акции имеют тенденцию приносить в среднем 6-7% годовых с поправкой на инфляцию и дивиденды. [2] [3]

Графики, показывающие фондовые индексы NASDAQ, Dow Jones и S&P 500 с течением времени. Обратите внимание на взлеты и падения, но общую тенденцию к росту. Облигациитакже используются для пенсионных сбережений, но краткосрочные облигации — те, срок погашения которых составляет не более 10 лет, — также легко можно использовать на протяжении всей жизни для получения небольших периодических доходов.Долгосрочные (например, 30-летние) казначейские облигации США обычно имеют доходность около 3-4%. [4]

Размещение

Начинающие инвесторы часто хотят знать, сколько денег им следует вложить в акции и сколько им следует вложить в облигации. Ответ: , это зависит от . Это зависит от толерантности к риску, которая меняется с возрастом; способности и ноу-хау, когда речь идет о стратегиях принятия риска; и сколько ликвидности необходимо. Есть множество стратегий, которые можно использовать для инвестирования:

- Простые подходы: Джон Богл, прославившийся Bogleheads и основатель Vanguard Group, рекомендует простой подход к инвестированию, при котором один инвестирует в два индексных фонда, один U.S. общий индексный фонд рынка и общий фонд рынка облигаций США. Также часто рекомендуется инвестировать в третью группу международных акций или облигаций. Это легко превращает вложение в акции почти в духе «установил и забыл». См. Также ETF vs Mutual Fund.

- Более сложные подходы: Молодые люди могут подвергаться большему риску, чем пожилые люди, потому что у них есть время, чтобы возместить любые значительные потери. Некоторые выступают за то, чтобы те, кто моложе, шли на больший риск и инвестировали гораздо больше в фондовый рынок, чем в облигации, в то время как те, кто старше, должны сокращать свои риски и вкладывать больше в облигации и акции, которые считаются более безопасными, хотя акции должны по-прежнему составлять большую часть портфеля.Некоторые также рекомендуют вкладывать небольшие суммы в недвижимость (REIT).

Диверсификация портфелей акций и облигаций

Диверсификация снижает риск. [5] Те, кто решил инвестировать в фондовый рынок вручную, а не использовать индексные фонды, должны сами научиться диверсифицировать свои портфели. Тот факт, что инвестор интересуется энергетической отраслью или много знает о ней, не означает, что он или она должны инвестировать только в нее. Человек, владеющий акциями только одной компании или отрасли, подвергается гораздо большему риску потерять деньги, чем человек, инвестирующий в несколько компаний и отраслей и в различные виды облигаций.Инвестору следует покупать самые разные акции и облигации, используя некоторые из перечисленных выше факторов.

Инвестиционные инструменты и сборы

Когда дело доходит до инвестирования, старая пословица в некоторой степени верна: нужно иметь деньги, чтобы зарабатывать деньги. Инвестировать небольшую сумму в одну компанию менее разумно, чем копить, а затем инвестировать большую сумму в индексные фонды или в несколько типов компаний и облигаций; для запуска большинства брокерских счетов требуется не менее 500 долларов.

Начинающим инвесторам также следует быть готовыми к оплате.Брокерские счета взимают комиссию за счет и / или торговые комиссии. У других разные бизнес-модели, которые взимают фиксированную процентную плату.

Некоторые общие инвестиционные инструменты и трекеры включают следующее:

Несколько других сравнений имеют отношение к покупке и продаже акций: цена Ask против цены Bid, опцион колл против опциона пут, фьючерсы против опционов, форвардный контракт против фьючерсного контракта, лимитный ордер против стоп-ордера и голые короткие продажи против коротких продаж .

Акционеры vs.Держатели облигаций

Акционеры имеют иные инвестиционные права, чем держатели облигаций. Как совладельцы компании, акционеры имеют право голоса в управлении компанией, в то время как держатели облигаций, как кредиторы, не имеют права голоса в том, как правительства или корпорации управляют собой или своим кредитом. Однако в случае ликвидации компании держатели облигаций выходят на первое место, а их инвестиции получают приоритет над инвестициями акционеров [6].

Право голоса

Преимущество владения акциями — это возможность участвовать в делах компании.Акционеры имеют право просматривать отчеты компании, посещать (или слушать) ежегодные собрания, посвященные результатам деятельности компании, получать часть всех объявленных дивидендов, участвовать в избрании директоров в совет и предъявлять иск корпорации за любое нарушение [7]. ] На самом деле не существует эквивалентного набора прав для держателей облигаций.

Те, у кого большая доля в компании, часто пользуются своими правами как акционеры, чтобы помочь компании (будем надеяться) на дальнейший рост. Например, право голоса особенно важно, поскольку совет директоров компании сильно влияет на то, насколько хорошо компания будет работать в будущем.

Ликвидация и банкротство

Иногда компании терпят неудачу и вынуждены закрыться или реорганизоваться. Когда это происходит, они могут начать процесс ликвидации, то есть продажи активов для погашения долгов, что является частью банкротства в США по главе 7. ликвидация. Акционеры получают любые деньги, оставшиеся от погашения долга, которых может и не быть. Это одна из основных причин, по которой вложения в облигации более безопасны, чем вложения в акции.

Различные типы банкротства, такие как Глава 11, влияют на держателей облигаций и акционеров по-разному, чем указанные выше, но обычно держатели облигаций оказываются выше акционеров. Однако вряд ли они вернут все свои вложения, что еще раз доказывает важность осторожного инвестирования.

Как облагаются налогом акции и облигации

Различные типы акций и облигаций облагаются налогом по-разному. В некоторых случаях даже один штат может облагать проценты налогом, а другой — нет.Иногда федеральные налоги применяются, а иногда нет.

Однако в целом для налогообложения облигаций справедливо следующее:

- Проценты, полученные от казначейских облигаций и сберегательных облигаций США, т. Е. Облигаций федерального правительства, облагаются налогом только на федеральном уровне. Государственные и местные органы власти не облагают налогом эти деньги.

- Прибыль по корпоративным облигациям облагается налогом на всех уровнях. Они облагаются налогом больше всех облигаций, потому что их доходность обычно самая высокая.

- Доходы от муниципальных облигаций облагаются сложным налогом. Иногда применяются федеральные, государственные и местные налоги; в других случаях — нет. Подробное объяснение того, как облагаются налогом муниципальные облигации, можно найти в этой статье Investopedia.

- Хотя по бескупонным облигациям проценты не выплачиваются с течением времени, а накапливаются до погашения облигаций, к этим процентам применяются федеральные, государственные и местные налоги, которые иногда называют «фантомными» [8].

И то, что здесь изложено, в целом справедливо для налогообложения акций:

- Акции, которые продаются в течение года с момента их покупки, облагаются краткосрочным налогом на прирост капитала, то есть независимо от обычной ставки налога на прибыль инвестора.

- Лучше продержать акции по крайней мере в течение года перед продажей, так как в этом случае прибыль зависит от долгосрочного прироста капитала. Для тех, чей доход облагается налогом в размере 10-15%, налог на долгосрочный прирост капитала составляет 0%. [9]

- Любая прибыль от дивидендов по акциям также подлежит налогообложению. Они облагаются налогом так же, как купленные и проданные акции. Другими словами, дивиденды, полученные от давно удерживаемых акций, облагаются более мягким налогом, чем дивиденды, полученные от недавно приобретенных акций.

Список литературы

облигаций и акций — обзор, характеристики, пример

Что такое облигации и акции?

Для потенциальных инвесторов и многих других важно различать облигации и акции. Двумя наиболее распространенными классами активов для инвестиций являются облигации, также известные как инструменты с фиксированным доходом, и акции, также известные как акции.

Оба типа инвестиций имеют глубокую историю на рынках капитала Рынки капитала Рынки капитала — это платформа системы обмена, которая переводит капитал от инвесторов, которые хотят использовать свой избыточный капитал для бизнеса.Чтобы понять, какие инвестиции больше подходят для отдельного инвестора, нужно понимать, что такое ценные бумаги, какую прибыль они приносят, и какой риск они несут.

Что такое облигации?

Облигации являются долговыми инструментами и могут рассматриваться как долговые расписки или займы. Основная идея, лежащая в основе облигации, заключается в том, что предприятию необходимо собрать деньги и, следовательно, может продать облигацию в обмен на необходимые средства. Взамен они обещают вернуть первоначальную сумму, которую они заняли, в дополнение к процентам.Процентная ставка представляет собой размер компенсации, которую требует инвестор, выступающий в роли кредитора в данной ситуации.

Их также называют инструментами с фиксированным доходом, поскольку они обеспечивают фиксированную сумму дохода, которая выражается в процентах.

Что такое акции?

Акции являются долевыми инструментами и могут рассматриваться как переходящие в собственность компании. В то время как облигации выпускаются всеми типами организаций, включая правительства, корпорации, некоммерческие организации и т. Д.- акции, с другой стороны, выпускаются индивидуальными предпринимателями.

Основная идея, лежащая в основе акций, заключается в том, что предприятию необходимо собрать деньги и можно продать акции или акции в обмен на необходимые средства. В свою очередь, компания предоставляет инвестору часть собственности в компании, давая ему право на получение сверхприбылей и позволяя им принимать решения о собственности, такие как голосование за руководство.

В отличие от инструментов с фиксированной доходностью, акции не обеспечивают фиксированный доход; фактически, доходность, которую они приносят, может очень сильно колебаться.

Практический пример — облигации против акций

Предположим, недавно открылся киоск с лимонадом. Основатель киоска с лимонадом пользуется гораздо большим спросом, чем ожидалось, и хочет воспользоваться ситуацией, открыв вторую стойку с лимонадом. Ввод в эксплуатацию второй стойки с лимонадом будет стоить около 1000 долларов.Однако у основателя нет денег для финансирования второй стойки с лимонадом, хотя он знает, что она будет успешной.

Основатель может обратиться к разным инвесторам и рассказать инвесторам об успехе своего бизнеса, чтобы собрать деньги для второго киоска с лимонадом.

Основатель может получить деньги через облигацию, заняв 1000 долларов у инвесторов и пообещав выплатить 1000 долларов через пять лет плюс дополнительные 5% годовых. Основатель надеется, что киоск с лимонадом будет успешным, и он сможет заработать более 1050 долларов, чтобы выплатить ссуду плюс проценты, а излишек оставить себе.

Основатель также может привлечь средства через акции, выпуская 40 акций себе и продав 10 акций другим людям за 1000 долларов. Каждая из акций представляет собой собственность компании. Таким образом, 10 проданных акций будут иметь право на получение 20% будущей прибыли (10 выпущенных акций / всего 50 акций).

Акционеры имеют право на 20% всех будущих доходов киоска с лимонадом, но основателю не нужно возвращать первоначальную сумму, полученную от инвесторов, в отличие от облигаций.

Если киоск с лимонадом обанкротится, учредитель сначала должен будет заплатить деньги держателям облигаций, а не получит что-либо сам. Это связано с тем, что держатели облигаций имеют старшинство и дополнительную защиту от риска банкротства.