Акцизный сбор

Одним из видов косвенных налогов является акциз. В современных налоговых системах он обычно занимает следующее место после налога на добавленную стоимость и по значению и по объему поступлений в бюджет. Акцизным сбором облагаются товары, которые, как правило, не относятся к предметам первой необходимости и уровень рентабельности которых достаточно высокий.

Акциз – это непрямой налог на высокорентабельные и монопольные товары, включаемый в виде надбавки в цену товара и оплачиваемый, в конечном счете, потребителем, а не производителем данного товара.

Механизм начисления и уплаты акцизного сбора очень похож на механизм начисления и уплаты налога на добавленную стоимость. Так, оба налога являются непрямыми и включаются в цену товара в виде надбавки и таким образом оказывают значительное влияние на процессы ценообразования, корректируют спрос и предложение путем увеличения цены товара. Однако акцизный сбор намного меньше влияет на общий уровень цен в стране, поскольку перечень подакцизных товаров является не очень широким, в отличие от НДС, которым облагаются практически все товары, работы и услуги. С другой стороны, унификация ставок НДС делает его нейтральным по отношению к рыночному механизму ценообразования, поскольку при взимании этого налога его тяжесть равномерно распределяется на все группы товаров, не изменяя структуры рыночных цен. Дифференциация же ставок акцизного сбора и их значительный размер обуславливают существенное влияние последнего на структуру рыночных цен и уровень потребления. Введение достаточно высоких ставок акцизного сбора даёт возможность ограничивать потребление некоторых товаров, в частности алкогольных и табачных изделий, то есть при помощи дифференцированных ставок налога государство оказывает влияние на структуру потребления.

Акцизный сбор и НДС тесно взаимосвязаны с таким финансовым инструментом, как пошлина, и при ввозе товаров на территорию государства используются в целях регулирования внешнеторговой деятельности.

Плательщиками акцизного сбора являются все субъекты предпринимательской деятельности, которые изготовляют или импортируют подакцизные товары. Плательщиков акцизного сбора законодательство Украины делит на две категории: субъектов предпринимательской деятельности и граждан.

Субъекты предпринимательской деятельности, к которым относятся предприятия и организации, включая предприятия с иностранными инвестициями, филиалы, отделения и другие обособленные подразделения, являются плательщиками акцизного сбора по производимым подакцизным товарам (продукции) отечественного производства и по импортируемым подакцизным товарам (продукции).

Граждане (граждане Украины, иностранные граждане и лица без гражданства), которые ввозят (пересылают) предметы (товары) на таможенную территорию Украины, также являются плательщиками акцизного сбора.

Объектом обложения акцизным сбором являются:

обороты от реализации произведенных на территории Украины подакцизных товаров путём их продажи, обмена на другие товары (продукцию, работы, услуги), бесплатной передачи товаров (продукции) или частичной их оплаты;

обороты от реализации (передачи) подакцизных товаров для собственного потребления и промышленной переработки, а также продукция для передачи своим работникам;

стоимость подакцизных товаров (продукции), изготовленных отечественными производителями на давальческих условиях;

таможенная стоимость подакцизных товаров, которые ввозятся на территорию Украины, включая изготовленные за пределами таможенной границы Украины из давальческого сырья, реимпортированных, а также товаров, которые возвращаются на таможенную территорию Украины из зоны таможенного контроля, пересчитанная в валюту Украины по валютному курсу Национального банка Украины, который действовал на дату таможенного оформления, с учётом фактически уплаченных сумм пошлины и таможенных сборов.

Акцизный сбор исчисляется по установленным ставкам к налогооблагаемому обороту. Сумма акцизного сбора определяется и уплачивается плательщиками самостоятельно, исходя из налогооблагаемого оборота реализованных товаров (продукции) и установленных ставок.

Сумма акцизного сбора уплачивается в бюджет в такие сроки:

— предприятиями-производителями, реализующими алкогольные напитки, пиво, – на третий рабочий день после осуществления оборота по реализации;

— предприятиями-производителями, реализующими табачные изделия, – ежемесячно, до 16-го числа месяца, следующего за отчетным месяцем, исходя из фактического объема реализации табачных изделий за прошедший месяц;

— собственниками (заказчиками) алкогольных напитков, пива и табачных изделий, изготовленных в пределах Украины с использованием давальческого сырья, – не позднее дня получения готовой продукции;

— предприятиями (кроме вышеуказанных), у которых среднемесячная сумма акцизного сбора за прошедший год составила более 25 тыс. грн. – подекадно 15-го, 25-го числа текущего месяца, 5-го числа месяца, следующего за отчётным месяцем, исходя из фактического налогооблагаемого оборота за соответствующую декаду;

— предприятиями (кроме вышеуказанных), у которых среднемесячная сумма акцизного сбора за прошедший год составила менее 25 тыс. грн. включительно, а также лицами, которые занимаются предпринимательской деятельностью без создания юридического лица и имеют постоянное место проживания в Украине, – ежемесячно не позднее 15-го числа месяца, следующего за отчётным месяцем, из фактического налогооблагаемого оборота за прошедший месяц. В такие же сроки уплачивается в бюджет разница между начисленными и фактическими суммами акцизного сбора.

Суммы акцизного сбора по ввезённым на территорию Украины товарам и по товарам, произведённым в Украине, зачисляются в государственный бюджет.

Акцизный сбор включается в цену подакцизных товаров. Перечень этих товаров устанавливается Верховной Радой. На Украине к ним относятся: красная и чёрная икра, водка, шоколад, табачные изделия, игристые и шампанские вина, дорогие меха, изделия из натуральной кожи, драгоценные ювелирные изделия и т.д.

Определение суммы и оплата акцизного сбора проводятся двумя методами:

для винно-водочных и табачных изделий – с помощью специальных акцизных марок, которые наклеиваются на тару продукции;

расчётным путём в соответствии со ставками и объектом реализации (за декаду, месяц, а за алкогольные напитки – ежедневно).

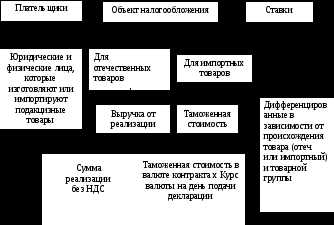

Схема определения акцизного сбора представлена на рисунке 15.

х

Рисунок 15 – Схема определения акцизного сбора

studfiles.net

Акцизный сбор — это что такое? Примеры акцизных сборов

Акцизный сбор — это налог, установленный государством на потребление подакцизной продукции. Этот вид налогов включен в цену продукции.

Виды налогов

Налог — это установленный обязательный платеж, который должен быть уплачен в бюджет физическими и юридическими лицами в установленных на законодательном уровне размерах и в определенные сроки.

Налоги делятся на непрямые и прямые. Налог на прибыль, на проценты, дивиденды, на землю, на недвижимость и подоходные налоги — это прямые налоги. Акцизный сбор, пошлины, налог на добавленную стоимость являются примерами непрямых доходов.

Непрямые налоги. Пошлина и налог на дополнительную стоимость

Пошлина — это налог, который должен быть уплачен при транспортировке товаров через национальную границу. Перечень продукции, которая подлежит налогообложению, предусмотрен таможенным тарифом.

Пошлина может делиться на три типа: импортная (ввозная), экспортная (вывозная) и транзитная. По методу расчета пошлина тоже делится на три типа. Во-первых, адвалорная пошлина, которая рассчитывается в процентах от таможенной стоимости продукции. Во-вторых, специфическая пошлина — установленная сумма денег. Также пошлина может быть комбинированной. К примеру, 10 % от таможенной стоимости, но не менее 100 долларов. В таком случае, если 10 % от таможенной стоимости будет 90 долларов, то размер пошлины будет составлять 100 долларов.

Налог на дополнительную стоимость является непрямым налогом, который включен в цену товаров. Его оплачивает покупатель продукции, однако за его учет и пересчет в бюджет отвечает продавец. При ввозе товаров на таможенную территорию страны пошлина, акцизный сбор и НДС рассчитываются на основе таможенной стоимости.

Акцизный сбор

Акцизный сбор — вид налога, который уплачивается налогоплательщиком в местные и государственный бюджеты. Устанавливаются акцизы в качестве надбавки к цене. Существует две классификации акцизов. По одной классификации акцизы делятся на специфические и универсальные. По другой — на фиксированные и пропорциональные.

Фиксированный акциз, как и пошлина, рассчитывается как определенная сумма денег, которая устанавливается на одну единицу товара. Пропорциональные акцизы рассчитываются как процент от общего объема реализации товаров.

Специфические акцизы

Такой тип акцизного сбора — это налоги, которыми облагаются лишь некоторые виды продукции. Помимо ограниченного списка товаров, подлежащих налогообложению, отличительной чертой специфических акцизов является еще и наличие дифференцированных ставок по отдельным группам товаров.

Универсальные акцизы

Как можно понять из названия, этот тип акцизного сбора — это вид налога, который предполагает применение одинаковых ставок для всех видов и групп товаров. Такой тип является более распространенным. Это обусловлено многими факторами. Широкая база налогообложения дает возможность обеспечить регулярные поступления в государственный и местный бюджеты.

Универсализм применяемых процентных ставок позволяет значительно упростить контроль со стороны налоговых органов над процессом уплаты данного типа налогов. Универсальный акцизный сбор — это вид налога, который отображает слабые стороны всех непрямых налогов. Особенно ярко показаны такие недостатки, как влияние на процессы инфляции и социальная регрессивность.

Формы универсальных акцизов

Принято выделять три вида универсальных акцизов. Первым из них является налог на покупки/продажи в области оптовой и розничной торговель. Второй тип — налог с оборота. Третий вид универсальных акцизов называется налогом на добавленную стоимость.

Объектом налогообложения в первых двух случаях является валовый доход. Но если в случае с налогом покупки/продажи налогообложению подлежит конечная валовая выручка на этапе производства или реализации, то налог с оборота взымается на каждом из этапов движения товара. Это является одним из главных недостатков этой группы налогов. Налог с оборота более 50 лет использовался в СССР. В наше время множество стран все еще продолжает использовать его.

Налог на добавленную стоимость также уплачивается на всех этапах движения товаров, однако в отличие от первых двух типов налогов в НДС объектом налогообложения является сама добавленная стоимость, а не валовый доход. Это дает возможность сохранить все преимущества, которыми обладает налог с оборота, но в то же время и устраняет главный недостаток этого вида акциза — кумулятивный метод.

Несмотря на это, у налога на добавленную стоимость тоже есть недостаток — сложность и злоупотребление в администрировании. Расчет и взыскание налога требуют определения объекта налогообложения, которым в этом случае выступает добавленная стоимость. Существует два способа начислить ее. Во-первых, это сумма заработной платы и прибыли. Во-вторых, доход от реализации за вычетом материальных издержек.

Этот налог пользуется большой популярностью во многих развитых европейских странах. Но из-за злоупотреблений в администрировании налог на добавленную стоимость не приносил никакой прибыли в бюджет, поскольку все поступления нивелировались возмещениями.

Примеры акцизных сборов в России

На территории Российской Федерации список подакцизных товаров состоит из одиннадцати пунктов. Подакцизными принято считать дефицитные товары, продукцию, обладающую высоким уровнем рентабельности. Также акцизом облагаются товары, способные нанести вред окружающей среде (бензин), здоровью (алкогольные, спиртосодержащие напитки), общественному порядку.

В России акциз введен на табачную продукцию, транспортные средства, горюче-смазочные материалы и на продукцию, которая содержит спирт. Не считаются подакцизными товарами лекарственные препараты, косметические товары, а также отходы, которые образуются при производстве спирта и подлежат дальнейшей переработке. Определяет объекты налогообложения статья 182 НК Российской Федерации.

Налоговой базой считается объем реализованных подакцизных товаров в натуральном выражении, а также их стоимость. Стоимость реализованной продукции рассчитывается на основе цен без учета НДС и акциза.

Продавец обязан осуществить уплату акциза не позже 25-го числа месяца, который следует за оконченным налоговым периодом. Налог уплачивается по месту производства подакцизных товаров.

Акцизные марки

Для оплаты акцизного сбора используются акцизные марки. Они дают возможность государству выявлять подакцизные товары, налог на которые не был уплачен. Марки в России были введены весной 1994 года правительством государства. Согласно постановлению, пищевой спирт, винно-водочные, табачные изделия и сам табак подлежат маркировке. С 1995 года было запрещено реализовывать данные товары без акцизных марок.

Марки — предмет коллекционирования. Многие коллекции со временем становятся очень популярным. Американец Роберт Канлифф занимался коллекционированием акцизных марок в течение всей своей жизни. Он умер, когда ему было 83 года, а спустя несколько месяцев после смерти его коллекция марок была продана почти за 2 миллиона долларов.

Компании, которые занимаются внешнеторговыми сделками, обязаны уплачивать акциз за перемещение товаров через границу РФ. Этот сбор является косвенным. Сумма налога, начисленная на границе, увеличивает конечную стоимость товара, в результате налогоплательщиком становится конечный потребитель.

Экономическая целесообразность акциза

Если говорить простым языком, то под акцизный налог попадает такая продукция, которая требует от государства определенного контроля. Налогом облагаются наиболее востребованные товары, спрос на которые не снижается даже в случае повышения цены. Акциз можно назвать штрафным налогом, который введен для снижения покупательной способности на вредные товары.

Другая роль акцизного налога заключается в том, что с его помощью государство перераспределяет сверхприбыль компаний в бюджет страны, а также защищает собственного производителя от засилья импортного товара.

Налог за вредность

Вводя акцизный налог на определенные виды товаров, государство пытается акцентировать внимание потребителя на том, что данная продукция нецелесообразна и вредна для населения. В случае негативных последствий государство будет вынуждено затрачивать определенные средства на решение проблемы, связанной с возникновением пагубной зависимости от такого товара.

К товарам, которые наносят косвенный и реальный вред здоровью и окружающей среде, можно отнести алкогольные напитки, табачные изделия, производство автомобилей и переработку нефтегазового сырья. Здоровье граждан — их ответственность, поэтому государственные структуры не имеют права вмешиваться в эту проблему напрямую. В связи с этим повышение цены на вредные товары снижает покупательную способность, акцизный налог на алкоголь борется с пьянством, акциз на нефтепродукты уменьшает вредные выбросы в окружающую среду, налог на табачные изделия заставляет население бросить курить. По крайней мере, такова задумка.

Ставка акцизного налога

Для каждого товара акцизный сбор имеет индивидуальные ставки, которые применяются на всей территории РФ. В зависимости от механизма начисления, ставку акцизного налога можно разделить на несколько групп:

- Специфическая — имеет фиксированную сумму на определенный вид товара.

- Авалорная — начисляется в процентном соотношении от общей стоимости. Такой вид применяется для налогообложения дорогих вещей (золото, автомобили, ювелирные изделия).

- Комбинированная — сочетает в себе два предыдущих вида. Используется для налогообложения определенных видов продукции с целью особого контроля над ввозом.

Акцизный налог по алкогольной продукции рассчитывается с одного литра этилового спирта, который содержится в продукте. Иными словами, чем меньше спирта в напитке, тем ниже акцизный сбор. Некоторые спиртосодержащие товары могут быть освобождены от налога. Например, лекарственные средства, содержащие спирт в небольших дозах, различные ветеринарные препараты и косметическая продукция.

В автомобильной промышленности расчетной единицей является мощность двигателя в одну лошадиную силу. При ввозе машин государством предусмотрено три вида ставок. В зависимости от качественных характеристик бензина применяется 2 уровня начислений.

Стоит заметить, что акцизный налог является ежемесячным, поэтому очень важно учитывать дату каждой облагаемой операции в отдельности. Порядок определения таких сроков прописан в Налоговом Кодексе РФ (статья 195).

Правила учета акцизного налога

Вопрос учета акцизного налога интересует только те компании, которые непосредственно занимаются производством каких товаров. Российским законодательством установлена специальная форма отчетности по таким начислениям. Декларация акцизного налога предоставляется по месту регистрации организации не позднее 25 числа месяца, который следует за истекшим периодом.

Уплата акцизного налога может осуществляться в два этапа. Первая часть суммы вносится не позднее 25 числа следующего месяца, а окончательный расчет производится до 15 числа второго месяца. В отношении нефтепродуктов и денатурированного спирта разрешена отсрочка платежа до 25 числа третьего месяца.

Налоговый вычет, применяемый при учете акцизных платежей

Многие компании приобретают подакцизные товары в переработку. При этом акцизный налог, который был оплачен во время приобретения продукции, не учитывается в бухгалтерском учете отдельной строкой. Такой дополнительный расход полностью присоединяется к учетной стоимости товара.

По принципу расчета НДС, акцизный налог является взаимовычитаемым. Иными словами, компания, занимающаяся производством подакцизных товаров и приобретающая такие товары для осуществления хозяйственных процессов, имеет право вычесть уплаченный акциз из суммы полученных налогов от конечного потребителя. При продаже подакцизного товара за границу у производителя возникает право на возврат акцизного налога, уплаченного своим поставщикам.

Бухгалтерский учет акцизов осуществляется компаниями по принципу НДС, начисленные суммы отражаются на субсчетах счета 68 «Расчеты по налогам и сборам». Все налоговые вычеты производятся на основании первичных документов и выставленных счетов-фактур, а также при наличии декларации, подтверждающей ввоз подакцизных товаров.

Для чего нужна акцизная марка

Подтверждением тому, что налог был оплачен, служит специальная акцизная марка, которая наклеивается на упаковку товара. Иными словами, перечисление налога является покупкой акцизной маркировки у государства.

Снижение акциза на б/у автомобили в Украине. Отмена акцизного сбора. #автоизевропы

С помощью специальной маркировки осуществляется дополнительный контроль над уплатой такого сбора, и снижается количество поступающей фальсифицированной продукции на внутренний рынок. Это особенно важно для такого товара, который проходит через множество посреднических компаний.Акциз является важной частью налоговой системы, так как с помощью таких платежей пополняется государственный бюджет и автоматически происходит контроль над вредным воздействием определенных товаров на население и окружающую среду. Такая система налогообложения принята в большинстве стран, которые заботятся о здоровье нации.

Акцизы по подакцизным товарам относятся к категории косвенных общегосударственных налогов. Они устанавливаются преимущественно в отношении продукции массового потребления внутри страны. Этим они отличаются от платежей, взимаемых с продажи предметов, доставляемых из-за рубежа и проходящих через таможенную границу.

Общая характеристика налога

Акциз включается в стоимость товара либо тариф на услугу. Так он фактически выплачивается потребителями. При продаже продукции в розницу сумма налога не выделяется. Акциз выступает в качестве одного из ключевых источников дохода госбюджета в современных странах. Величина налога по некоторым категориям продукции может достигать половины, а в ряде случаев и 2/3 от стоимости.

Виды подакцизных товаров

Они определяются на законодательном уровне. По нормам НК предусмотрены следующие подакцизные товары:

- Этиловый спирт, изготовленный из непищевого и пищевого сырья, в том числе денатурированный, «сырец», а также винный, коньячный, виноградный, кальвадосный, висковый дистилляты.

- Спиртосодержащая продукция. В эту категорию включены такие подакцизные товары, как суспензии, растворы, эмульсии и прочие продукты в жидком состоянии. Объемная доля спирта в них должна быть больше 9%.

- Алкогольная продукция. К ней относят ликеро-водочные изделия, водку, коньяки, вино (игристое, фруктовое, ликерное), винные напитки, пиво и товары, изготавливаемые на его основе, прочие жидкости, в которых объем доли спирта больше 0,5%. Исключением из этого списка являются пищевые продукты.

- Табачные изделия.

- Мотоциклы, мощность двигателей которых больше 150 л. с. (112,5 кВТ).

- Легковые автомобили.

- Автомобильный бензин.

- Моторные масла для инжекторных (карбюраторных), дизельных двигателей.

- Дизтопливо.

- Прямогонный бензин. К нему относят фракции, которые получены в результате переработки газового конденсата, нефти, нефтяного попутного и природного газа, угля, горючих сланцев и прочего сырья, продуктов их обработки, кроме нефтехимической продукции и автобензина.

- Бытовое печное топливо, которое вырабатывается из дизельных фракций прямогонного или вторичного происхождения, кипящих при температуре 280-360 градусов.

Данный перечень подакцизных товаров считается закрытым.

Исключения

Не признаются как подакцизные товары:

- Лекарственные препараты, которые прошли госрегистрацию и были внесены в соответствующий реестр медикаментов. К ним относят средства, гомеопатические в том числе, которые изготавливаются аптечными предприятиями по рецептам и требованиям медучреждений, расфасованные в емкости в соответствии с предписаниями нормативных документов, согласованных уполномоченным исполнительным федеральным органом.

- Ветеринарные препараты, внесенные в госреестр, разработанные для применения на территории России в животноводстве. Они должны быть разлиты в емкости объемом не больше 100 мл.

- Парфюмерно-косметическая продукция объемом не более 100 мл и содержанием спирта до 80% включительно, или до 90% при наличии пульверизатора на флаконе, или разлитая в емкости до 3 мл.

- Отходы, предназначенные для последующего использования в технических целях или подлежащие переработке, образующиеся при изготовлении этилового спирта из водок, пищевого сырья, ликеро-водочных изделий и соответствующие нормативным документам, утвержденным федеральным исполнительным органом.

- Пивное, фруктовое, виноградное сусло, виноматериалы.

Объекты обложения

В качестве них признаются следующие действия:

- Реализация подакцизного товара на территории страны лицами, их производящими. К ней также относят продажу предметов залога и передачу продукции по договору о предоставлении новации или отступного.

- Реализация субъектами переданных им в соответствии с судебными решениями и приговорами арбитражных и прочих уполномоченных инстанций бесхозяйных или конфискованных подакцизных изделий, а также товаров, от которых осуществлен отказ в пользу государства и которые должны быть обращены в муниципальную/государственную собственность.

- Передача на территории РФ продукции лицами, производящими ее из давальческого сырья, собственнику последнего или иным лицам. К этой операции также относится получение в собственность данных подакцизных товаров в счет оплаты услуги по их изготовлению.

- Передача в структуре предприятия продукции для последующего производства изделий, не попадающих под обложение. Исключением выступает получение прямогонного бензина для дальнейшего изготовления нефтехимической продукции в организации, имеющей свидетельство о регистрации субъекта, осуществляющего соответствующие операции.

- Передача лицами, производящими подакцизные товары, выпущенных изделий в уставной капитал компании, паевые фонды в качестве взноса по условиям договора простого товарищества.

- Ввоз продукции, попадающей под обложение, на таможенную территорию РФ.

- Передача организацией, выпускающей подакцизные товары, изготовленных изделий своему участнику при его выходе из компании, а также при выделении его доли из общего имущества (при простом товариществе).

- Получение денатурированного спирта предприятием, имеющим разрешение на выпуск неспиртосодержащей продукции.

- Передача произведенных изделий для переработки на давальческой основе.

- Получение бензина прямого перегона предприятием, имеющим свидетельство на его переработку.

Табачные изделия: определение расчетной стоимости

Для этой продукции предусмотрены специальные правила. Расчетная цена устанавливается произведением максимальной розничной стоимости, указанной на каждой пачке, и их количеством, проданным на протяжении налогового периода либо ввезенных на таможенную территорию России. Предельная стоимость — сумма, по которой изделие не может реализовываться предприятием розничной торговли, общепита или ИП.

Важный момент

Налогоплательщик устанавливает максимальную стоимость самостоятельно отдельно по каждой марке. Субъект обязан подать в контрольный орган по месту своего учета уведомление о предельных ценах не позже 10 дней с начала месяца, с которого они будут использоваться. Установленная максимальная стоимость, указанная в извещении, не может быть изменена на протяжении отчетного периода.

Дополнительно

При формировании налоговой базы прибыль плательщика, которая получена в иностранной валюте, должна быть пересчитана по курсу ЦБ. В расчет принимается то соотношение, которое действует на момент реализации подакцизного товара. В налоговую базу не включают средства, полученные плательщиком не от продажи указанной категории продукции.

Акциз представляет собой налог, который взимается с предпринимателей и организаций в процессе осуществления ими операций с определенными категориями товаров. Данный платеж вменяется в том числе и при перемещении продукции через границу РФ.

Ключевые признаки

Акцизы, плательщики, ставки, объекты налогообложения, сроки уплаты — все это определено в НК. Кодекс также устанавливает ключевые характеристики рассматриваемых платежей. В качестве критериев для определения их признаков выступают:

- Полнота прав по использованию.

- Принадлежность к субъектам уплаты.

- Характер использования.

- Способ изъятия.

- Принадлежность к уровню управления и власти.

- Метод обложения.

В соответствии с принадлежностью к уровню управления и власти акциз выступает как федеральный налог. По характеру использования он является отчислением нецелевого назначения. Это означает, что полученные суммы распределяются без привязки к тем или иным мероприятиям. Плательщики акцизов — юрлица и предприниматели. По способу изъятия отчисления относятся к категории косвенных, как и НДС. По методу обложения акциз считается неокладным налогом. Обязанность по осуществлению расчета и отчисления в бюджет возлагается на экономического субъекта. В соответствии с полнотой прав, акцизы — регулирующие налоги. Они могут направляться как в федеральный, так и в региональный бюджет.

Специфика

Механизм расчета и последующего отчисления в бюджет предполагает определение суммы при совершении операций с той или иной категорией продукции и включение ее в стоимость изделий. Это значит, что каждый хозяйствующий субъект, который участвует в обороте подакцизного товара, производит начисление и при реализации продукции передает эту обязанность следующему лицу до конечного потребителя. Последний, собственно, несет бремя отчисления. Акцизы, плательщики и объекты, выступая как нормативные категории, оказывают влияние на пополнение доходной части бюджета. Вместе с этим они обеспечивают регулирование потребления определенной категории продукции.

Рассмотрим далее, как определяются в НК плательщики акцизов, подакцизные товары, ставки для расчета.

Состав продукции

Участвуя в обороте определенных категорий продукции, экономические субъекты выступают как плательщики акцизов. Нефтепродукты (автомобильный и прямогонный бензин, моторное масло, дизтопливо), спирт, спиртосодержащие и табачные изделия, пиво, алкогольные напитки могут использоваться в торговом обороте только при отчислении предусмотренных сумм в бюджет. В НК установлено освобождение некоторых категорий продукции от этой обязанности при соблюдении ряда ограничений.

Субъекты

Плательщиками акциза признаются лица, осуществляющие перемещение изделий через границу РФ; индивидуальные предприниматели, организации, обеспечивающие оборот внутри страны. В ст. 179 НК установлено, что обязанность по начислению возникает с момента осуществления определенных операций. В этой связи плательщиками акцизов являются все лица, которые их совершают. К ним в том числе относят иностранных хозяйствующих субъектов. Плательщиками акцизов являются и обособленные подразделения компаний.

Особенности возникновения обязанности

Следует сказать, что плательщиками акцизов являются предприятия, которые осуществляют свою деятельность в форме простого товарищества. В НК установлена солидарная ответственность по отчислению обязательных сумм в бюджет в рамках соответствующего договора. При этом допускается исполнение этой обязанности как всеми товарищами совместно, так и отдельным субъектом. В последнем случае она возлагается на лицо всеми остальными участниками общества.

Указанный субъект обязан не позднее даты проведения соответствующей операции известить налоговую службу о выполнении им соответствующей обязанности в рамках условий соглашения простого товарищества. При этом он должен встать на учет повторно. В этом случае он будет выступать как налогоплательщик, который ведет дела общества. Эта обязанность возникает вне зависимости от того, стоит ли он на учете как субъект, осуществляющий самостоятельную деятельность, или нет. При своевременном и полном выполнении установленных правил субъектом, ведущим дела общества, от необходимости совершить отчисления в пользу бюджета будут освобождены остальные товарищи — плательщики акцизов.

Объект обложения

В качестве него выступают операции, предусмотренные в НК. Плательщиками акцизов являются предприятия, осуществляющие:

- Производство и реализацию продукции на территории РФ.

- Получение и оприходование изделий.

- Некоторые виды передачи, на давальческой основе в том числе.

- Перемещение изделий через границу РФ.

Плательщики акцизов и объекты налогообложения: характеристики

В качестве реализации выступает передача права собственности на соответствующие категории изделий одним субъектом другому на безвозмездной/возмездной основе, а также их использование при натуральных расчетах. Плательщики акцизов — хозяйствующие субъекты, осуществляющие некоторые операции по предоставлению продукции, произведенной ими. В частности, речь идет о передаче:

- изделий, выпущенных из давальческого сырья его собственнику либо иным лицам;

- в структуре компании произведенной продукции для последующего создания неподакцизных товаров;

- субъектами, выпустившими изделия, для собственных нужд;

- на переработку на давальческой основе;

- на территории РФ субъектами выпущенных ими изделий в складочный (уставной) капитал, паевые фонды, а также в форме взноса в соответствии с договором простого товарищества;

- компанией произведенной ею продукции своему участнику в рамках его выбытия (выхода) из общества;

- простым товариществом при выделении доли участника из имущества, которое находится в общей собственности, или при его разделе.

Плательщики акцизов — это и те компании, которые осуществляют реализацию бесхозяйных, конфискованных либо подлежащих передаче в муниципальную/государственную собственность изделий, перечень которых предусмотрен в НК. В качестве операции, при осуществлении которой возникает обязанность осуществлять рассматриваемое отчисление, выступает также импорт соответствующей продукции на территорию РФ.

Производство

Эта операция в рамках уплаты акцизов имеет ряд особенностей. Одна из них установлена в ст. 182, п. 3 НК. В норме указано, что производством считается любая форма смешения изделий в местах их реализации и хранения, когда создается подакцизный товар. Исключением выступают организации общепита. В ст. 193 НК приведен перечень изделий, к которым применяется повышенный тариф в сравнении с теми, которые используются в качестве сырья.

Получение

Операции по оприходованию относятся к особой группе процессов. Плательщики акцизов — компании, которые осуществляют получение прямогонного бензина и денатурированного этилового спирта. Оприходованием считается принятие к учету соответствующих категорий продукции в качестве готовых изделий. Они должны быть выпущены из собственного сырья. Плательщики акцизов при этом должны иметь соответствующее свидетельство. В нем указываются виды деятельности, которые запрещено или разрешено вести. Свидетельства выдаются на добровольной основе. Они заменяют лицензию на выпуск неспиртосодержащей продукции или денатурата. Соответственно, свидетельство выступает в качестве документа, непосредственно связанного только с начислением налога на денатурированный спирт.

Прямогонный бензин

Для совершения операций с ним компания также должна иметь свидетельство. Однако условия его предоставления имеют некоторые особенности. Разрешение дается компаниям, ведущим следующую деятельность:

- Производство бензина прямой перегонки, из давальческого сырья в том числе.

- Выпуск нефтехимической продукции. При этом в производстве должен использоваться прямогонный бензин.

Для получения соответствующего свидетельства заявитель должен иметь в распоряжении необходимые мощности для выпуска указанных изделий. Они могут находиться в его собственности, во владении, пользовании или принадлежать ему на иных законных основаниях. Еще одним условием является наличие договора о предоставлении хозяйствующим субъектом услуг по переработке давальческих материалов, при которой выпускается прямогонный бензин. На основании указанного соглашения разрешение предоставляется, если заявитель выступает в качестве собственника перерабатываемого сырья, и оно заключено с производителем нефтехимической продукции.

bizkompass.com

Акцизный сбор: понятие, ставки, примеры акцизного налога

Акцизный сбор является разновидностью выборочного однофазного косвенного налога. Налогообложение в данном случае ложится на производителя или продавца (товары или услуги), а также на потребителей в виде повышенных цен на продаваемые продукты. Акцизный сбор является неотъемлемой частью цены продукта, что означает, что необходимость данного налога обязательно приведет к повышению его стоимости.

Общая информация

Разбираясь в сути данного явления, нужно учитывать, что налог с продаж является общим, а акциз взимается только с некоторых товаров. Субъектами в данном случае являются производители и импортеры подакцизных товаров, независимо от организационно–правовой формы. Оплата данной категории не освобождает от взимания по общим правилам налога на товары и услуги.

Акциз в международном праве

Ставки акцизного сбора необходимы для налогов, принятых в России. Юридическим основанием является ст. 113 Договора о функционировании Европейского Союза. В нынешнем состоянии правовые основы вытекают из директивы Совета 2008/118/ЕС от 16 декабря 2008 года. Список представленных в этих документах товаров включает в себя:

- энергетические продукты и электроэнергию;

- алкоголь и алкогольные напитки;

- табачные изделия.

Цель акцизного налога

Основные цели заключаются в следующем:

- фискальные — повышение доходов бюджета;

- стремление к снижению уровня потребления определенных продуктов.

Итак, целью акцизов является снижение потребления некоторой категории благ. Мотивацией государства для таких действий может быть неудобная цена (на бензин, электроэнергию), а также вред для здоровья граждан (табачные изделия и алкогольные напитки). Доходы с акцизов во многих странах являются важным элементом пополнения бюджета на уровне государства или органов местного самоуправления.

Налогоплательщики

Налогоплательщиками акциза являются юридические и физические лица, являющиеся производителями или импортерами установленных законом товаров, а также организационные единицы, не имеющие статуса юридического лица, осуществляющие налогооблагаемые операции.

Министр финансов, имеющий надлежащие полномочия, указал случаи, когда обложению акцизным налогом облагаются юридические лица, отличные от импортера или производителя подакцизных товаров. Так, налогоплательщиками являются также:

- наемники — когда выполняют производство акцизных товаров на заказ;

- субъекты, которые совершают разлив винных изделий;

- субъекты, производящие моторное топливо путем смешивания и реклассификации изделий, нефтепродуктов;

- лица, осуществляющее облагораживание и очистку солей;

- лица, выполняющие действия, повышающие функциональное значение изделий, относящихся к декоративным средствам, парфюмерии и косметики;

- субъекты, использующие спирт собственного изготовления для производства других товаров;

- субъекты, занимающиеся заполнением жидким газом туристических баллонов весом до 5 кг.

Элементы акцизного сбора

Объектом обложения являются некоторые категории товаров. Этому виду налога (акцизному сбору) подвергаются:

- нефтепродукты и продукты синтетического жидкого топлива;

- огнестрельное оружие;

- электрическая энергия;

- легковые автомобили;

- электронное оборудование высокого класса и видеокамеры;

- средства для красоты и изделия парфюмерной отрасли;

- меховые шкурки благородных животных и изделия из них;

- изделия промышленности спиртовой и дрожжевой;

- изделия винные;

- табачные изделия;

- парусные лодки, лодки с мотором (деревянные, из пластика и других материалов), кроме рыбацких лодок, средств спасательных служб;

- газ, используемый для транспортных средств, а также баллоны туристические весом до 5 кг.

Основным критерием для попадания каждого из товаров под категорию подакцизных товаров является высокое накопление прибыли, т. е. большой избыток выручки над издержками производства. Этот излишек по большей части представляет собой важный источник доходов государственного бюджета.

Освобождение

Ставки налога устанавливаются по частям или в процентах. Законодатель определяет лишь верхние границы ставок для отдельных групп изделий.

Различают два вида освобождения от акцизных таможенных сборов:

- освобождение с характером обязательным;

- освобождение с характером факультативным.

Освобождение обязательное распространяется на:

- электроэнергию, полученную из возобновляемых источников энергии;

- подакцизные товары, предназначенные для определенных целей;

- снижение количества подакцизных товаров, возникающее при определенных обстоятельствах;

- в области транспорта: горюче-смазочные материалы, перевозимые в стандартных контейнерах, и небольшое количество табачных изделий, предназначенных для личного пользования, перемещаемых в личном багаже.

Освобождение факультативное учитывает специфику торговли изделиями определенного рода, личными автомобилями.

Свойства

Акцизные сборы относятся к косвенной разновидности. Косвенные налоги — это сумма, которая взимается через третьи лица. Плательщиком их является конечный потребитель, т. е. тот, кто покупает продукт, в цене которого есть косвенный налог. Акциз таким образом является однофазным налогом, полученным у производителя или импортера, но в конечном счете взимается с потребителя. Это означает, что включается акцизный сбор в обслуживание покупателя материальными ценностями, подлежащими всеобщему потреблению.

В РФ законодательно были определены верхние пределы ставок налога для отдельных групп изделий. Перечень подакцизных товаров определен в законе о подоходном налоге. В части данных товаров большую роль играют марки акцизного сбора. Часть подакцизных товаров маркируется специальными бандеролями.

Примеры акцизных сборов

Акцизы определяются как специальные налоги на потребление. По сравнению с налогом на добавленную стоимость, они накладываются на конкретные виды товаров. Сформировались они в результате длительной эволюции, начало которой пришлось на XVII век. Акцизы имеют несколько преимуществ, а именно: эффективность, легкость сбора и относительно равная нагрузка на отдельные социальные слои. Они не имеют единой структуры, так как часть из них затрагивает потребление (например, кофе, вино, пиво), а часть — производство (например, масла, электроэнергия).

Особенности

Важно дифференцировать данный момент. Налоги на недвижимость, подоходные относятся к прямым налогам. Акцизный сбор же относится к косвенным.

Его можно рассматривать как налог на роскошь, который нужно платить за блага более высокого порядка.

В той степени, в какой имеет место необходимость однородности сообщества, принимается решение о данном виде налогообложения. Акциз может появиться в результате группового процесса принятия решений. В этом процессе кто-то после проведения коллективной дискуссии может согласиться на небольшой перечень товаров (включаются в нее особые категории продуктов), на который и накладывается акциз. Каждый участник принятия коллективного решения, политический лидер, имеет свой собственный набор предпочтений не только для себя, но в идеале и для определенной группы населения. А поскольку результат выбора должен касаться всех в группе, нет никакого способа сделать так, чтобы участники принимали полностью взвешенные решения.

В ряде юрисдикций может высоко облагаться налогом алкоголь, потому что избиратели и политические лидеры считают, что необходимо подвести своих сограждан к воздержанию от употребления алкоголя. Налог на алкоголь или сигареты может быть установлен, поскольку потенциальный налогоплательщик будет понимать, что может уйти от налога, воздерживаясь от пьянства или от курения. В каком-то смысле косвенное налогообложение конкретных товаров влияет на гражданина страны более серьезно, чем прямая разновидность. Это происходит именно из-за его специфичности. Налогоплательщик подмечает, кроме того, возможность выбора. Он имеет доступ к более широкому спектру вариантов действий, чем в случае с прямым налогом. Как правило, люди меньше осведомлены касательно бремени, которое навязывает им косвенный налог.

Налогоплательщики во многих случаях даже не в состоянии различать товары и услуги, которые подлежат специфическому налогообложению, от тех, которые ему не подлежат. Чаще всего лишь единицы в курсе, что налоги составляют большую часть конечной цены предметов роскоши. Обоснованием для акцизов являются, как правило, фискальные соображения. К этой категории можно отнести соображения здоровья (табак, алкоголь), охраны окружающей среды или этическую мотивацию гражданина. С точки зрения количества налогооблагаемых товаров различают акцизы: ограниченные, косвенные и экстенсивные. Количество товаров, которые облагаются акцизным налогом, зависит в целом от уровня экономического развития страны. Как правило, считается, что чем оно ниже, тем шире диапазон акцизных сборов на продукты потребления. Во всех странах Европейского Союза взимаются также налоги с транспортных средств, лотерей и азартных игр, разрешений на охоту и рыбалку.

Ставки

Чтобы удобнее было рассчитывать данную категорию налогообложения, законодатели предусматривают несколько разновидностей ставок. Наиболее распространена ставка в твердой сумме. Высчитывают ее, учитывая количество проданной продукции. Бывает также адвалорный вид, что означает непосредственно процентную ставку. Комбинированный включает сочетание обеих этих видов. Размер ставки зависит от характера продукции, а специфика определяется положениями Налогового кодекса РФ. В нем и перечислены товары и услуги с разделением их на разные виды налогообложения. Для точного расчета необходимо брать текущие ставки, принятые на законодательном уровне.

Источник: Navolne

klevo.net

Акцизный сбор

Одним из видов косвенных налогов является акциз. В современных налоговых системах он обычно занимает следующее место после налога на добавленную стоимость и по значению и по объему поступлений в бюджет. Акцизным сбором облагаются товары, которые, как правило, не относятся к предметам первой необходимости и уровень рентабельности которых достаточно высокий.

Акциз – это непрямой налог на высокорентабельные и монопольные товары, включаемый в виде надбавки в цену товара и оплачиваемый, в конечном счете, потребителя, а не производителем данного товара.

Механизм начисления и уплаты акцизного сбора очень похож на механизм начисления и уплаты налога на добавленную стоимость. Так, оба налога являются непрямыми и включаются в цену товара в виде надбавки и таким образом оказывают значительное влияние на процессы ценообразования, корректируют спрос и предложение путем увеличения цены товара. Однако акцизный сбор намного меньше влияет на общий уровень цен в стране, поскольку перечень подакцизных товаров является не очень широким, в отличие от НДС, которым облагаются практически все товары, работы и услуги. С другой стороны, унификация ставок НДС делает его нейтральным по отношению к рыночному механизму ценообразования, поскольку при взимании этого налога его тяжесть равномерно распределяется на все группы товаров, не изменяя структуры рыночных цен. Дифференциация же ставок акцизного сбора и их значительный размер обуславливают существенное влияние последнего на структуру рыночных цен и уровень потребления. Введение достаточно высоких ставок акцизного сбора даёт возможность ограничивать потребление некоторых товаров, в частности алкогольных и табачных изделий, то есть при помощи дифференцированных ставок налога государство оказывает влияние на структуру потребления.

Акцизный сбор и НДС тесно взаимосвязаны с таким финансовым инструментом как пошлина и при ввозе товаров на территорию государства используются в целях регулирования внешнеторговой деятельности.

Плательщиками акцизного сбора являются все субъекты предпринимательской деятельности, которые изготовляют или импортируют подакцизные товары. Плательщиков акцизного сбора законодательство Украины делит на две категории: субъектов предпринимательской деятельности и граждан.

Субъекты предпринимательской деятельности, к которым относятся предприятия и организации, включая предприятия с иностранными инвестициями, филиалы, отделения и другие обособленные подразделения, являются плательщиками акцизного сбора по производимым подакцизным товарам (продукции) отечественного производства и по импортируемым подакцизным товарам (продукции).

Граждане (граждане Украины, иностранные граждане и лица без гражданства), которые ввозят (пересылают) предметы (товары) на таможенную территорию Украины, также являются плательщиками акцизного сбора.

Объектом обложения акцизным сбором являются:

обороты от реализации произведенных на территории Украины подакцизных товаров путём их продажи, обмена на другие товары (продукцию, работы, услуги), бесплатной передачи товаров (продукции) или частичной их оплатой;

обороты от реализации (передачи) подакцизных товаров для собственного потребления и промышленной переработки, а также продукция для передачи своим работникам;

стоимость подакцизных товаров (продукции), изготовленных отечественными производителями на давальческих условиях;

таможенная стоимость подакцизных товаров, которые ввозятся на территорию Украины, включая изготовленные за пределами таможенной границы Украины из давальческого сырья, реимпортированных, а также товаров, которые возвращаются на таможенную территорию Украины из зоны таможенного контроля, пересчитанная в валюту Украины по валютному курсу Национального банка Украины, который действовал на дату таможенного оформления, с учётом фактически уплаченных сумм пошлины и таможенных сборов.

Акцизный сбор исчисляется по установленным ставкам к налогооблагаемому обороту. Сумма акцизного сбора определяется и уплачивается плательщиками самостоятельно, исходя из налогооблагаемого оборота реализованных товаров (продукции) и установленных ставок.

Сумма акцизного сбора уплачивается в бюджет в такие сроки:

— предприятиями-производителями, реализующими алкогольные напитки, пиво, — на третий рабочий день после осуществления оборота по реализации;

— предприятиями-производителями, реализующими табачные изделия, — ежемесячно, до 16-го числа месяца, следующего за отчетным месяцем, исходя из фактического объема реализации табачных изделий за прошедший месяц;

— собственниками (заказчиками) алкогольных напитков, пива и табачных изделий, изготовленных в пределах Украины с использованием давальческого сырья, — не позднее дня получения готовой продукции;

— предприятиями (кроме вышеуказанных), у которых среднемесячная сумма акцизного сбора за прошедший год составила более 25 тыс. грн. – подекадно 15-го, 25-го числа текущего месяца, 5-го числа месяца, следующего за отчётным месяцем, исходя из фактического налогооблагаемого оборота за соответствующую декаду;

— предприятиями (кроме вышеуказанных), у которых среднемесячная сумма акцизного сбора за прошедший год составила менее 25 тыс. грн. включительно, а также лицами, которые занимаются предпринимательской деятельностью без создания юридического лица и имеют постоянное место проживания в Украине, — ежемесячно не позднее 15-го числа месяца, следующего за отчётным месяцем из фактического налогооблагаемого оборота за прошедший месяц. В такие же сроки уплачивается в бюджет разница между начисленными и фактическими суммами акцизного сбора.

Суммы акцизного сбора по ввезённым на территорию Украины товарам и по товарам, произведённым в Украине, зачисляются в государственный бюджет.

Акцизный сбор включается в цену подакцизных товаров. Перечень этих товаров устанавливается Верховной Радой. На Украине к ним относятся: красная и чёрная икра, водка, шоколад, табачные изделия, игристые и шампанские вина, дорогие меха, изделия из натуральной кожи, драгоценные ювелирные изделия и т.д.

Определение суммы и оплата акцизного сбора проводится двумя методами:

для винно-водочных и табачных изделий – с помощью специальных акцизных марок, которые наклеиваются на тару продукции;

расчётным путём в соответствии со ставками и объектом реализации (за декаду, месяц, а за алкогольные напитки – ежедневно).

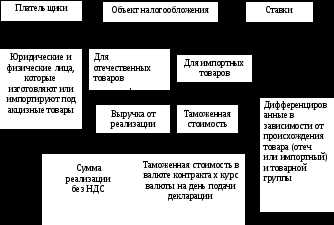

х

Рисунок 15 — Схема определения акцизного сбора

studfiles.net

определение, виды, сущность и ставки :: BusinessMan.ru

Компании, которые занимаются внешнеторговыми сделками, обязаны уплачивать акциз за перемещение товаров через границу РФ. Этот сбор является косвенным. Сумма налога, начисленная на границе, увеличивает конечную стоимость товара, в результате налогоплательщиком становится конечный потребитель.

Экономическая целесообразность акциза

Если говорить простым языком, то под акцизный налог попадает такая продукция, которая требует от государства определённого контроля. Налогом облагаются наиболее востребованные товары, спрос на которые не снижается даже в случае повышения цены. Акциз можно назвать штрафным налогом, который введён для снижения покупательной способности на вредные товары.

Другая роль акцизного налога заключается в том, что с его помощью государство перераспределяет сверхприбыль компаний в бюджет страны, а также защищает собственного производителя от засилья импортного товара.

Налог за вредность

Вводя акцизный налог на определённые виды товаров, государство пытается акцентировать внимание потребителя на том, что данная продукция нецелесообразна и вредна для населения. В случае негативных последствий государство будет вынуждено затрачивать определенные средства на решение проблемы, связанной с возникновением пагубной зависимости от такого товара.

К товарам, которые наносят косвенный и реальный вред здоровью и окружающей среде, можно отнести алкогольные напитки, табачные изделия, производство автомобилей и переработку нефтегазового сырья. Здоровье граждан — их ответственность, поэтому государственные структуры не имеют права вмешиваться в эту проблему напрямую. В связи с этим повышение цены на вредные товары снижает покупательную способность, акцизный налог на алкоголь борется с пьянством, акциз на нефтепродукты уменьшает вредные выбросы в окружающую среду, налог на табачные изделия заставляет население бросить курить. По крайней мере, такова задумка.

Ставка акцизного налога

Для каждого товара акцизный сбор имеет индивидуальные ставки, которые применяются на всей территории РФ. В зависимости от механизма начисления, ставку акцизного налога можно разделить на несколько групп:

- Специфическая – имеет фиксированную сумму на определённый вид товара.

- Авалорная – начисляется в процентном соотношении от общей стоимости. Такой вид применяется для налогообложения дорогих вещей (золото, автомобили, ювелирные изделия).

- Комбинированная – сочетает в себе два предыдущих вида. Используется для налогообложения определённых видов продукции с целью особого контроля над ввозом.

Акцизный налог по алкогольной продукции рассчитывается с одного литра этилового спирта, который содержится в продукте. Иными словами, чем меньше спирта в напитке, тем ниже акцизный сбор. Некоторые спиртосодержащие товары могут быть освобождены от налога. Например, лекарственные средства, содержащие спирт в небольших дозах, различные ветеринарные препараты и косметическая продукция.

В автомобильной промышленности расчетной единицей является мощность двигателя в одну лошадиную силу. При ввозе машин государством предусмотрено три вида ставок. В зависимости от качественных характеристик бензина применяется 2 уровня начислений.

Стоит заметить, что акцизный налог является ежемесячным, поэтому очень важно учитывать дату каждой облагаемой операции в отдельности. Порядок определения таких сроков прописан в Налоговом Кодексе РФ (статья 195).

Правила учёта акцизного налога

Вопрос учета акцизного налога интересует только те компании, которые непосредственно занимаются производством каких товаров. Российским законодательством установлена специальная форма отчётности по таким начислениям. Декларация акцизного налога предоставляется по месту регистрации организации не позднее 25 числа месяца, который следует за истекшим периодом.

Уплата акцизного налога может осуществляться в два этапа. Первая часть суммы вносится не позднее 25 числа следующего месяца, а окончательный расчет производится до 15 числа второго месяца. В отношении нефтепродуктов и денатурированного спирта разрешена отсрочка платежа до 25 числа третьего месяца.

Налоговый вычет, применяемый при учёте акцизных платежей

Многие компании приобретают подакцизные товары в переработку. При этом акцизный налог, который был оплачен во время приобретения продукции, не учитывается в бухгалтерском учете отдельной строкой. Такой дополнительный расход полностью присоединяется к учетной стоимости товара.

По принципу расчёта НДС, акцизный налог является взаимовычитаемым. Иными словами, компания, занимающаяся производством подакцизных товаров и приобретающая такие товары для осуществления хозяйственных процессов, имеет право вычесть уплаченный акциз из суммы полученных налогов от конечного потребителя. При продаже подакцизного товара за границу у производителя возникает право на возврат акцизного налога, уплаченного своим поставщикам.

Бухгалтерский учет акцизов осуществляется компаниями по принципу НДС, начисленные суммы отражаются на субсчетах счета 68 «Расчеты по налогам и сборам». Все налоговые вычеты производятся на основании первичных документов и выставленных счетов-фактур, а также при наличии декларации, подтверждающей ввоз подакцизных товаров.

Для чего нужна акцизная марка

Подтверждением тому, что налог был оплачен, служит специальная акцизная марка, которая наклеивается на упаковку товара. Иными словами, перечисление налога является покупкой акцизной маркировки у государства.

С помощью специальной маркировки осуществляется дополнительный контроль над уплатой такого сбора, и снижается количество поступающей фальсифицированной продукции на внутренний рынок. Это особенно важно для такого товара, который проходит через множество посреднических компаний.

Акциз является важной частью налоговой системы, так как с помощью таких платежей пополняется государственный бюджет и автоматически происходит контроль над вредным воздействием определённых товаров на население и окружающую среду. Такая система налогообложения принята в большинстве стран, которые заботятся о здоровье нации.

businessman.ru

Акцизный сбор — это налог…

Государственный бюджет формируется из налогов и сборов. Разницу между ними определяет ст. 8 НК РФ. Их общие черты – обязательность и направленность в пользу госбюджета. Акциз не учитывает себестоимость продукции и является надбавкой к ее реализационной стоимости. К какому виду налогов относятся акцизы? Это сборы или налоги?

Определение и признаки акцизного сбора

Налоги в целом делятся на два вида: те, которые рассчитываются от доходов, и те, которые изначально включены в стоимость реализуемых товаров и услуг. Первая группа называется прямыми налогами, вторая – косвенными. Акцизный сбор – это налог косвенного типа.

Плательщиком акцизов может быть любой хозяйствующий субъект независимо от его формы собственности. Акциз определяется не по видам деятельности или формам собственности, а исходя из видов продукции.

Акцизный сбор взимается со следующих видов продукции:

- Медицинского характера с содержанием спирта.

- Спиртосодержащие препараты ветеринарного назначения.

- Косметический и парфюмерный ассортимент.

- Алкоголь.

- Пищевой и иной этиловый спирт.

- Изделия из табака, включая электронные аналоги.

- Продукты из нефти, включая топливо.

- Природный газ.

- Драгоценные камни и украшения с ними.

- Образовавшиеся в процессе производства вышеперечисленных товаров отходы, подходящие для дальнейшей переработки.

При производстве, реализации и экспорте данных товаров налогоплательщик обязан включить акциз в цену товара с учетом установленной ставки. Последние описаны в ст. 193 НК РФ. Некоторые виды товаров из этого списка освобождены от акциза. Их полный список приведен в ст. 182-183 НК РФ.

Ставки акцизов на некоторые виды товаров постоянно повышается – последние обновления датированы 2017-м годом.

Типы и значения ставок

Ставки позволяют рассчитать сумму сборов за отчетный период. Они бывают нескольких видов:

- На аванс для покупки акцизных марок для подакцизных товаров;

- Адвалорная или процентная;

- Комбинированная;

- Твердая.

Их размер регулируется и определяется Правительством РФ.

По какому принципу применяются ставки?

Типичная тенденция – ежегодное увеличение, так как акцизные поступления составляют ощутимую долю госбюджета. Есть и исключения для некоторых видов подакцизной продукций. Например, с 2011-года акцизы на горючее для авто и дизельное топливо рассчитываются с ориентиром на качество продукта. Чем лучше топливо, тем более низкие ставки применяются.

Применение ставки привязано к целям государственной политики в отношении данного продукта. Например, учитывая наносимый здоровью населения вред, ставка на алкогольную и табачную продукцию имеет тенденцию к регулярному росту. Учитывается общая экономическая картина и прогнозы на текущий период. Например, в период роста инфляции целесообразно использовать ставки в процентах. Вместе с ростом цены на товар, такой метод приводит к большему объему поступлений от акцизных сборов.

И наоборот, когда инфляция имеет тенденцию к снижению, применяется ставка с ежегодной индексацией. Такой метод облегчает контроль над реализованными подакцизными продуктами, так как в расчет берется общий объем реализации без привязки к динамике цен. Также этот метод является отличным инструментом контроля над уровнем потребления продуктов не первой необходимости.

Место акцизов в налоговой системе РФ

Акцизы классифицируются по нескольким критериям.

- По типу принадлежности к системе регулирования и контроля со стороны властей акциз является федеральным налогом.

- По отношению к субъектам налогообложения акциз распространяется на индивидуальных предпринимателей и юридическим лицам.

- Акциз – это нецелевой сбор. Сумма поступлений в госбюджет в дальнейшем распределяется по общему принципу.

- Учитывая метод сбора, у многих возникает вопрос, акцизный сбор это прямой или косвенный налог? По данному параметру акциз – это косвенный налог, как и НДС. Сборы по акцизам занимают второе место после НДС.

- Акцизы относятся к неокладным налогам.

- Акцизные сборы с точки зрения прав распределения относятся к регулирующим налогам, так как средства могут быть распределены как в федеральных, так и в региональных интересах.

Сроки уплаты акцизов привязаны к дате реализации продукции. Они различаются по типам продукции и операций. Для всех товаров, кроме прямогонного бензина, акциз уплачивается по месту производства. Также по акцизам формируется отдельная декларация.

okbuh.ru

Акцизный сбор

Акциз — это налог на высокорентабельные и монопольные товары, который включается в виде надбавки в цену товара.

! | Перечень товаров, которые облагаются акцизным сбором, ставки акцизного сбора, утверждаются Верховной Радой Украины (спирт, алкогольные напитки, табачные изделия, транспортные средства и шины, ювелирные изделия, горюче-смазочные материалы). |

Плательщики акцизного сбора:

субъекты предпринимательской деятельности, изготовляющие, реализующие, импортирующие подакцизные товары;

граждане Украины, иностранные граждане и лица без гражданства, ввозящие подакцизные товары на территорию Украины;

субъекты предпринимательской деятельности, а также их филиалы, отделения — производители подакцизных товаров на таможенной территории Украины, в том числе из давальческого сырья по товарам (продукции), на которые установлены ставки акцизного сбора, а также заказчики, по доверенности которых изготовляется продукция на давальческих условиях по товарам, на которые установлены ставки акцизного сбора в процентах к обороту, которые платят акцизный сбор производителю;

нерезиденты, которые осуществляют изготовление подакцизных товаров (услуг) на таможенной территории Украины непосредственно или через их постоянные представительства или лица, приравненных к ним в соответствии с законодательством;

любые субъекты предпринимательской деятельности, другие юридические лица, их филиалы, отделения, другие отделенные подразделения, которые импортируют на таможенную территорию Украины подакцизные товары, независимо от наличия вложенных в них иностранных инвестиций;

физические лица — резиденты или нерезиденты, которые ввозят (пересылают) подакцизные предметы или предметы на таможенную территорию Украины в виде сопроводительного или не сопроводительного багажа;

юридические или физические лица, которые покупают (получают в другие формы владения, пользование или распоряжение) подакцизные товары у налоговых агентов.

Объекты налогообложения акцизным сбором |

обороты от реализации, произведенныхв Украине подакцизных товаров (продукции) путем их продажи, обмена на другие товары (продукцию, работы, услуги), с безвозмездной передачей или с частичной их оплатой;

обороты от реализации товаров (продукции) для собственного потребления, промышленной переработки (кроме оборотов от реализации для производства подакцизных товаров), а также для своих работников;

стоимость товаров (продукции), которые импортируются (ввозятся, пересылаются) на таможенную территорию Украины, в том числе в рамках бартерных (товарообменных) операций без оплаты их стоимости или с частичной оплатой.

Расчет ставки акцизного сбора

акцизного сбора в грн. | А=С*К | А — сумма акц. сбора; С — ставка; К — кол-во товара. |

акцизного сбора в евро. | А=С*Е*К | К – курс грн. к евро на 1-й день соответ-ствующего квартала. |

3. При применении ставки акцизного сбора в процентах: | ||

а) для отечественных товаров | А=С*Ст | Ст – стоимость. |

б) для импортных товаров | А=С*ТСт | ТСт – таможенная стоимость. |

в) для импортных товаров, по которым акцизный сбор начисляется на сумму таможенной стоимости с учетом фактически упла-ченной суммы пошлины | А=С*( ТСт +ВП) | ВП – ввозная пошлина. |

цены с плановой нормой прибыли | А=(Сб+П/100%*C)*C | Сб – себестоимость; П – прибыль. |

studfiles.net