Денежное таргетирование

Первым этапом проведения политики монетаризма Центральными Банками стало включение денежных агрегатов в свои эконометрические модели. Уже в 1966 году ФРС США начала изучать динамику денежных агрегатов. Распад Бреттон-Вудской системы способствовал распространению монетаристской концепции в денежно-кредитной сфере. Центральные Банки крупнейших стран переориентировались с таргетирования валютного курса на таргетирование денежных агрегатов. В 1970-х годах ФРС США в качестве промежуточной цели выбрала агрегат М1, а в качестве тактической цели — процентную ставку по федеральным фондам. После США Германия, Франция, Италия, Испания и Великобритания объявили об ориентирах прироста денежной массы. В 1979 году европейские страны пришли к соглашению о создании Европейской валютной системы, в рамках которой обязались удерживать курсы своих национальных валют в определённых пределах. Это привело к тому, что крупнейшие страны Европы проводили таргетирование и валютного курса, и денежного предложения. Небольшие страны с открытой экономикой, типа Бельгии, Люксембурга, Ирландии и Дании продолжали таргетировать только валютный курс. При этом в 1975 году большинство развивающихся стран продолжало поддерживать какую-либо разновидность фиксированного курса. Однако, начиная с конца 1980-х годов денежное таргетирование начало уступать свои позиции инфляционному таргетированию. А уже к середине 2000-х годов большинство развитых стран перешло к политике определения целевого ориентира инфляции, а не денежных агрегатов.

Заключение

Причину экономической нестабильности монетаристская теория усматривает в нарушениях функционирования денежного сектора, в чрезмерном росте денежной массы. Положения и выводы монетаристской школы опираются на количественную теорию денег, признание способности рыночной экономики к саморегулированию. Подчеркивается исключительная роль денег — особого товара, позволяющего максимизировать доходы от других видов активов.М. Фридмен и его последователи исходят из того, что между ростом денежной массы и динамикой национального дохода существует тесная корреляционная связь. Она наиболее рельефно проявляется в рамках долгосрочного периода. В пределах одного хозяйственного цикла изменения в темпах роста денежной массы и номинального дохода происходят с разрывом во времени в несколько месяцев. Наличие временных лагов говорит о неэффективности краткосрочных методов регулирования.

В отличие от кейнсианских взглядов монетаристская теория исходит из признания устойчивого спроса на деньги, являющегося главным условием устойчивости платежеспособного спроса и рыночной системы в целом.

Предпочтение отдается денежно-кредитной политике. Рецепт монетаристов заключается в том, что денежная масса должна постоянно расти с неизменной скоростью, соответствующей темпу роста производства (денежное правило Фридмена).

Как показала практика, бездумное использование монетаристских рецептов не способно обеспечить решение задач переходного периода. Теория монетаристов не должна рассматриваться как универсальная. Рекомендации монетаристов следует использовать с учетом реальных условий, в сочетании с другими мерами экономической политики.

studfiles.net

что это такое простыми словами

Термин «таргетирование» имеет несколько ключевых значений. В сфере экономики — это понятие применяется для обозначения государственной финансово-кредитной политики. Важно отметить, что данная политика может применяться банковскими организациями и отдельными компаниями. Также этот термин довольно часто используется маркетологами. В сфере маркетинга, «таргетирование» является одной из разновидностей рекламных приемов, нацеленных на достижение максимальной эффективности. Использование данного метода позволяет задействовать только целевую аудиторию, заинтересованную в приобретении рекламируемой продукции либо услуг. Ниже мы предлагаем поговорить о таком понятии, как таргетирование, и рассмотреть все его значения.

Таргетинг (от англ. target, цель, мишень) — комплекс методов, сегментирующий пользователей по ряду показателей

Таргетинг (от англ. target, цель, мишень) — комплекс методов, сегментирующий пользователей по ряду показателейЧто такое таргетинг

Рассматриваемый рекламный прием используются с целью максимального вовлечения целевой аудитории в рекламную кампанию. Нужно отметить, что применение данного инструмента позволяет значительно сократить статью расходов, поскольку реклама распространяется только среди людей, заинтересованных в предложении рекламодателя. Для того чтобы лучше понимать работу данного инструмента, следует рассмотреть практический пример.

Представим себе человека, который желает приобрести через интернет стиральную машину. Он посещает большое количество сайтов, посвященных данной теме, для того, чтобы узнать все особенности интересующего его продукта. Информация о посещаемых сайтах хранится в специальных файлах браузера. При посещении социальных сетей, поисковых систем и других ресурсов, которые считывают информацию из данных файлов, пользователь интернета может увидеть рекламную ссылку с предложением приобрести стиральную машину от конкретного производителя. Важно обратить внимание на то, что другие посетители этих сайтов будут видеть иные рекламные объявления, соответствующие истории их запросов.

Главное преимущество рассматриваемого метода рекламы является то, что объявления показываются только тем людям, которые заинтересованы в приобретении рекламируемого товара или услуги.

По словам специалистов, такой метод позволяет максимально результативно потратить деньги, предназначенные для продвижения товара. Использование таргетирования, позволяет увеличить конверсию ресурса за счет привлечения целевой аудитории. Эксперты говорят о том, что существует высокая вероятность того, что люди, переходящие по рекламным ссылкам, воспользуются услугой или приобретут товар.

Как уже было сказано выше, использование таргетинга позволяет значительно увеличить конверсию ресурса. Увеличение конверсии способствует продвижению сайта в рамках поисковой системы. На сегодняшний день рассматриваемый прием довольно часто используются во время проведения SEO-оптимизации.

Интернет — один из наиболее эффективных каналов коммуникации с потенциальными клиентами

Интернет — один из наиболее эффективных каналов коммуникации с потенциальными клиентамиРазбирая вопрос: таргетинг — что это такое, следует сказать о том, что данный рекламный метод позволяет уменьшить уровень нагрузки на работников компании. В качестве примера рассмотрим ситуацию с размещением не таргетированного рекламного объявления. Представим компанию, которая работает на территории Краснодара, однако подает объявление, что будет демонстрироваться жителям всей России. В тексте данного объявления указываются контактные данные для обратной связи. После размещения рекламного сообщения предпринимателю начинают поступать заявки от потребителей, однако большинство из них являются жителями других регионов, что становится значительным препятствием для реализации товара и оказания услуг.

Из всего вышесказанного можно сделать вывод, что не таргетированная реклама имеет низкую эффективность. Помимо этого, подача подобных объявлений увеличивает нагрузку на работников, вынужденных объяснять клиентам, что данная компания не может обработать поступивший заказ.

Разновидности таргетинга

Для того чтобы лучше понимать, как это работает, необходимо ознакомиться с основными разновидностями таргетинга. Каждый из нижеперечисленных методов имеет свои особенности. Для того чтобы достичь максимальной эффективности от таргетированной рекламы, специалисты рекомендуют использовать сочетания из нескольких приемов.

Гео-таргетинг

Данная разновидность считается самым распространенным методом таргетированной рекламы. В данном случае, из общей потребительской массы выбираются те пользователи, что соответствуют заданным географическим критериям. Основываясь на одном из вышеприведенных примеров, можно сделать вывод, что компании, действующей на территории Краснодара, нецелесообразно работать с потребителями из всей России.

Рекламу, таргетированную по географическому принципу, можно разделить на две отдельных категории: расширенный и локальный способ. Эти методы различаются лишь точностью определения данных. В случае с расширенным способом, рекламодатель взаимодействует с пользователями конкретного региона. Использование локального метода позволяет найти целевую аудиторию, проживающую в радиусе 500 метров от месторасположения рекламодателя.

Таргетинг — выборка из всех, и концентрация на группе, которая удовлетворяет заданным критериям

Таргетинг — выборка из всех, и концентрация на группе, которая удовлетворяет заданным критериямВременной

Данный метод более целесообразно использовать в сочетании с контекстной рекламой. Задачей рекламодателя является выбор определенного временного промежутка, в течение которого будет демонстрироваться объявление. Нужно отметить, что при использовании этого метода можно установить не только определенное время дня, но и сами дни. Как правило, рассматриваемая методика применяется теми компаниями, что обслуживают заявки, поступающие от клиентов только в рабочее время. В этом случае, круглосуточная демонстрация рекламных объявлений нецелесообразна, поскольку работники рекламодателя не смогут взаимодействовать со своей аудиторией в нерабочее время.

Для увеличения результативности этого метода, специалисты рекомендуют выявить «горячие часы». Данный термин обозначает высокий пик пользовательской аудитории, которая составляет потребительскую массу. Как правило, более семидесяти процентов пользователей интернета проявляют свою активность в вечерние часы. Для того чтобы определить время максимального уровня пользовательской активности, необходимо провести подробный анализ рекламной стратегии.

Тематический

Существуют отдельные приемы, использование которых позволяет выбрать те рекламные площадки, что имеют общее тематическое направление с объявлением рекламодателя. Как правило, такие объявления размещаются на тех ресурсах, что относятся к той же категории, что и сайт рекламодателя. Существует множество различных бирж по продаже баннерной рекламы, которые позволяют рекламодателям выбрать любую категорию для размещения своего объявления. Для получения максимального результата от размещения объявления, необходимо правильно выбрать те площадки, где будет размещена реклама.

Демографический

Этот маркетинговый инструмент довольно часто применяется при проведении рекламной кампании в социальных сетях. Использование данного метода позволяет выбрать аудиторию по следующим критериям:

- Половая принадлежность.

- Возраст.

Потребительская аудитория будет отбираться по данным параметрам на основе анализа базы данных социальной сети. При выборе этого метода таргетирования, очень важно задать географические параметры, иначе рекламная ссылка будет демонстрироваться всем людям, подходящим под вышеперечисленные критерии.

Таргетинг позволяет показать рекламу целевой аудитории, что ведет к повышению эффективности рекламного сообщения

Таргетинг позволяет показать рекламу целевой аудитории, что ведет к повышению эффективности рекламного сообщенияТаргетирование рекламы

Таргет реклама позволяет добиться максимальной результативности от подачи объявлений о продаже товарной продукции или оказания услуг. Этот метод используется большинством предпринимателей, занимающихся электронной коммерцией. Ниже мы предлагаем рассмотреть принцип действия данного инструмента маркетинга.

Принцип действия

Для того чтобы лучше понимать суть таргетирования, следует рассматривать практические примеры. Давайте представим компанию, предоставляющую услугу «Муж на час». Эта компания работает только на территории города Тверь. Предпринимателю, желающему раскрутить свой бизнес в интернете, следует выбрать одну из бирж, где будет приобретаться реклама.

При настройке таргетинга, в первую очередь задаются географические параметры. Если компания оказывает свои услуги только на территории Твери, то следует указать координаты этого города. В некоторых случаях, допускается указание соседних городов и поселений, расположенных в данном регионе. Однако для того, чтобы получить клиентов, заинтересованных в услуге, рекламодателю необходимо указать именно свое местоположение.

Далее следует перейти к настройке временных параметров. Если компания способна принимать заказы и обрабатывать поступающие звонки в любое время, указывается значение «круглосуточно». Как показывает практика, использовать подобные настройки могут только крупные организации, имеющие в своем штате call-центр, который работает двадцать четыре часа в сутки. Также использование данного метода допускается в тех ситуациях, когда на сайте рекламодателя установлена специальная система, взаимодействующая с клиентами в автоматическом режиме.

После этого устанавливаются демографические настройки. Перед использованием этого инструмента необходимо выявить целевую аудиторию, которая заинтересована в предложении предпринимателя. В нашем случае, пользователи подобных услуг – женщины в возрасте от двадцати лет и выше.

В заключении выставляются тематические настройки. Этот метод используется при размещении баннерных ссылок через специальные площадки. В нашем случае, необходимо выбирать такие тематики, как:

- ремонтные работы;

- услуги;

- электрика;

- сантехника и другие узкие направления.

После этого, система автоматически выберет сайты, подходящие под данные критерии.

Таргетинг в интернете позволяет показывать рекламные баннеры в соответствии с интересами посетителей информационной площадки

Таргетинг в интернете позволяет показывать рекламные баннеры в соответствии с интересами посетителей информационной площадкиОсновные задачи

Главной задачей таргетированной рекламы является донесение информации о предложении рекламодателя целевой аудитории. К такой информации можно отнести сведения как о самой компании, так и предлагаемой ею продукции. Некоторые рекламодатели указывают в своих объявлениях ключевые характеристики своего предложения. Использование этого метода маркетинга позволяет увеличить объем реализации товарной продукции либо спрос на предлагаемую услугу. Важно отметить, что данный метод рекламы используется не только субъектами коммерческой деятельности, но и обучающими учреждениями, кредитными организациями, а также развлекательными проектами.

Основной целью таргетирования является взаимодействие с узкой потребительской группой, нацеленной на использование услуг или товаров рекламодателя. Разбирая вопрос: таргет — что это такое простыми словами, можно сделать вывод, что данный инструмент позволяет заставить заинтересованного пользователя сделать целевое действие. К таким действиям причисляется обращение в компанию, приобретение товара, добавление продукции в корзину с целью последующего приобретения либо использование услуг. Рекламное объявление должно быть кратким и лаконичным, для того, чтобы заинтересовать пользователя перейти по ссылке.

Выводы (+ видео)

Развитие рассматриваемого инструмента маркетинга позволяет выделить из потребительской массы только тех пользователей, что заинтересованы в предложении рекламодателя. Использование таргетинга позволяет значительно увеличить конверсию ресурса. Нужно отметить, что используя данный инструмент, рекламодатель получает возможность наиболее результативно израсходовать бюджет, предназначенный для проведения рекламной кампании. Главным достоинством этого метода является привлечение только заинтересованных пользователей. Использование сочетаний из разных методов таргетинга позволяет получить максимальную результативность от рекламы и увеличить объем дохода, полученного за счет реализации продукции либо оказания услуг.

Вконтакте

Одноклассники

Google+

ktovbiznese.ru

ТАРГЕТИРОВАНИЕ — это… Что такое ТАРГЕТИРОВАНИЕ?

- ТАРГЕТИРОВАНИЕ

- ТАРГЕТИРОВАНИЕ

ТАРГЕТИРОВАНИЕ — способ реализации хозяйственной политики государстваили отдельного предприятия, выражающийся в выборе какой-либо экономической «мишени», на которую необходимо воздействовать, чтобы достичь опре деленных результатов, поставленной цели.

Словарь финансовых терминов.

- Таргетирование

- Таргетирование — экономическая, налоговая и денежно-кредитная политика государства по целевому управлению основными хозяйственными показателями на среднесрочную перспективу.

По-английски: Targeting

Финансовый словарь Финам.

.

- ТАРА

- ТВЕРДАЯ ПОЗИЦИЯ

Смотреть что такое «ТАРГЕТИРОВАНИЕ» в других словарях:

ТАРГЕТИРОВАНИЕ — (от англ. target цель) установление целевых ориентиров денежной системы, регулирование прироста денежной массы, которых придерживаются в своей политике центральные банки. Райзберг Б.А., Лозовский Л.Ш., Стародубцева Е.Б.. Современный экономический … Экономический словарь

таргетирование — сущ., кол во синонимов: 1 • таргетинг (3) Словарь синонимов ASIS. В.Н. Тришин. 2013 … Словарь синонимов

ТАРГЕТИРОВАНИЕ — Способ реализации хозяйственной политики государства или отдельного предприятия, выражающийся в выборе какой либо экономической мишени , на которую необходимо воздействовать, чтобы достичь определенных результатов, поставленной цели Словарь… … Словарь бизнес-терминов

Таргетирование — (Тargeting) Таргетирование это экономическая, налоговая и денежно кредитная политика государства по управлению основными хозяйственными показателями Таргетирование инфляции, денежное и валютное таргетирование, таргетирование рекламы, монетарное… … Энциклопедия инвестора

ТАРГЕТИРОВАНИЕ — (от англ. target. цель) установление целевых ориентиров в регулировании прироста денежной массы в обращении и кредита, которых придерживаются в своей политике центральные банки. Способы Т. различаются в зависимости оттого, ограничиваются ли темпы … Энциклопедический словарь экономики и права

ТАРГЕТИРОВАНИЕ — использование правительством денежно кредитной, налоговой и экономической политики в целом для установления пределов роста финансовых и экономических показателей на каждый год … Большой экономический словарь

Таргетирование — TARGETING Использование определенных инструментов государственной экономической политики для достижения конкретных целей, например, снижения уровня инфляции или эффективного распределения социальной помощи. Также установление целевых показателей … Словарь-справочник по экономике

таргетирование — нацеливание (рекламы) || переход к режиму таргетирования инфляции (ЦБ РБ) … Словарь иностранных слов под редакцией И. Мостицкого

таргетирование — нацеливание (рекламы) || переход к режиму таргетирования инфляции (ЦБ РБ) … Словарь иностранных слов под редакцией И. Мостицкого

таргетирование — (от англ. target цель) установление целевых ориентиров денежной системы, регулирование прироста денежной массы, которых придерживаются в своей политике центральные банки … Словарь экономических терминов

Книги

- Влияние выбора целей и инструментов политики денежных властей на уязвимость экономик, С. М. Дробышевский, Т. В. Евдокимова, П. В. Трунин, 204 стр. Книга посвящена сравнению режимов денежно-кредитной политики с точки зрения уязвимости экономик использующих их стран к кризисам. Работа состоит из двух частей. Первая часть — обзор… Категория: Экономика предприятия Серия: Экономическая политика. Между кризисом и модернизацией Издатель: ДЕЛО, Производитель: ДЕЛО, Подробнее Купить за 754 грн (только Украина)

- Влияние выбора целей и инструментов политики денежных властей на уязвимость экономик, Дробышевский Сергей Михайлович, Книга посвящена сравнению режимов денежно-кредитной политики с точки зрения уязвимости экономик использующих их стран к кризисам. Работа состоит из двух частей. Первая часть — обзор… Категория: Научные издания, теории, монографии, статьи, лекции Серия: Экономическая политика: между кризисом и модернизацией Издатель: Дело, Подробнее Купить за 583 руб

- Влияние выбора целей и инструментов политики денежных властей на уязвимость экономик, Т. В. Евдокимова, Книга посвящена сравнению режимов денежно-кредитной политики с точки зрения уязвимости экономик использующих их стран к кризисам. Работа состоит из двух частей. Первая часть – обзор… Категория: Учебная литература Серия: Экономическая политика: между кризисом и модернизацией Издатель: РАНХиГС, Подробнее Купить за 149 руб электронная книга (fb2, fb3, epub, mobi, pdf, html, pdb, lit, doc, rtf, txt)

4.4. Таргетирование денежных агрегатов

Таргетирование денежных агрегатов предполагает обеспечение стабильности цен путем контроля со стороны центрального банка за определенным денежным агрегатом. Иногда используется термин «монетарное таргетирование», что не совсем точно, так как этот термин имеет более широкое значение и характеризует процессы в монетарной сфере.

Диапазон способов реализации режима таргетирования денежных агрегатов определяются выбором денежного агрегата, типом целевого коридора и способами управления выбранным агрегатом.

Конкретное формулирование целей зависит от условий страны. В большинстве случаев это не точка, а интервал на конец года или коридор на год или на несколько лет.

Преимущества режима состоят в возможности проведения центральным банком независимой монетарной политики и его адекватном реагировании на специфические проблемы национальной экономки.

Достоинством режима таргетирования денежных агрегатов является оперативное информирование рынка о текущем состоянии в денежной сфере, так как соответствующие статистические данные публикуются с запаздыванием всего в несколько недель. Это способствует стабилизации инфляционных ожиданий и помогает избежать проблем, связанных с непоследовательностью монетарной политики.

В то же время данный режим не лишен недостатков. Для его эффективного использования необходима сильная и устойчивая связь между динамикой выбранного денежного агрегата и темпами инфляции. При этом центральный банк имеет возможности в большей мере контролировать узкие агрегаты (М0, денежная база), тогда как динамика изменения денежной массы (М2 или М3) зависит от деятельности ряда экономических агентов. Наряду с этим, между воздействием на избранный денежный агрегат и инфляцией существует значительный и неустойчивый временной лаг. Кроме того, в условиях финансовых инноваций, компьютеризации рынка и глобализации эти связи становятся более волатильными и трудно предсказуемыми.

4.5. Инфляционное таргетирование

Инфляционное таргетирование направлено на снижение и поддержание на низком уровне цен, отражаемых общим или специально сконструированным индексом инфляции при высокой степени транспарентности и отчетности в формулировании и осуществлении монетарной политики. Цели по инфляции могут устанавливаться определенной величиной или как интервал в форме наклонного или горизонтального коридора.

В зависимости от жесткости обязательств центрального банка по достижению ориентиров по инфляции и наличия дополнительных целевых ориентиров монетарной политики различают три основных режима инфляционного таргетирования: полноценное, смешанное или облегченный его вариант.

Полноценное инфляционное таргетирование (ПИТ) предполагает высокую степень доверия к центральному банку, жесткую ориентацию монетарной политики только на показатель по инфляции, полную прозрачность политики центрального банка и его подотчетность.

Смешанное инфляционное таргетирование (СИТ) позволяет центральному банку наряду с инфляцией принимать ориентиры по другим показателям (как правило, по росту ВВП, а в отдельных случаях по снижению безработицы). Наличие одновременно двух (и более) целей монетарной политики предполагает меньшую степень ее прозрачности.

Облегченный вариант инфляционного таргетирования (ОИТ) используется преимущественно странами, подверженными экономическим шокам, не обладающими финансовой и макроэкономической стабильностью, развитыми финансовыми рынками. Политика центрального банка в таких странах, как правило, не обладает высокой степенью доверия. В этих условиях ориентир по инфляции не может являться единственной целью политики центрального банка. Как правило, эта разновидность инфляционного таргетирования используется для подготовки к переходу на одну из вышеназванных разновидностей таргетирования инфляции. В ходе применения ОИТ проводятся структурные реформы, направленные на развитие финансового сектора страны, обеспечение макроэкономической и финансовой стабильности.

Страны, использующие ПИТ и СИТ, имеют значительно более высокий коэффициент монетизации (являющийся обобщающим показателем развития финансовой системы страны), более высокую капитализацию рынка ценных бумаг и более низкие процентные ставки, чем страны, применяющие ОИТ. Высокий уровень развития финансовых рынков помогает проводить монетарную политику посредством косвенных инструментов с использованием краткосрочных процентных ставок в качестве операционных ориентиров.

Введение и использование полноценного режима инфляционного таргетирования предполагает наличие или создание определенных макроэкономических и институциональных условий, в качестве которых обычно указываются:

— законодательно установленная и реально осуществляемая независимость центрального банка;

— соблюдение фискальной дисциплины;

— наличие развитых финансовых рынков и их инфраструктуры, чтобы обеспечить эффективную трансмиссию мер монетарной политики.

В экономической литературе выделяют ряд потенциальных преимуществ инфляционного таргетирования в части ответственности центрального банка за ценовую стабильность, повышения адекватности оценки и прогноза инфляционных процессов, гибкого реагирования центрального банка на изменение ситуации в экономике и финансовой сфере, более высокой транспарентности монетарной политики, сокращения инфляционных ожиданий.

В то же время введение и использование режима инфляционного таргетировния требует решения ряда проблем, включая:

оценку зрелости всего комплекса экономических, институциональных и правовых предпосылок для введения данного режима;

необходимость учета и анализа большего числа факторов инфляции – импортных цен, цен производителей, соотношения номинальных и реальных процентных ставок, динамики оплаты труда и доходов;

формирование более сложного механизма управления инфляционными процессами на основе углубления сотрудничества между центральным банком и другими органами государственного управления.

studfiles.net

Таргетирование денежного предложения — Энциклопедия по экономике

Не справляясь с таргетированием денежного предложения, в марте 1982 г. Банк Англии ввел дополнительные цели денежно-кредитной политики, что подорвало доверие общества к действиям центрального банка. В октябре 1985 г. Банк Англии публично отказался от дальнейшего таргетирования агрегата МЗ. [c.33]Таргетирование денежного предложения Россия (1994—1998), Казахстан (1994—1998), Украина (1994—1998) Латвия (1992), Литва (1993), Перу (1990), Болгария (1991—92), Румыния (1991 — 92), Словения (1992) [c.264]

Политика дешевых денег Политика дорогих денег Монетарное правило Таргетирование денежного предложения [c.465]

Требования по резервированию части привлеченных ресурсов на счетах в центральном банке часто накладываются на банки и другие финансовые институты, участвующие в создании денежного предложения. В настоящее время они не считаются эффективным средством таргетирования ни процентной ставки, ни денежной базы (см. таблицу). Тем не менее в определенных обстоятельствах резервные требования могут оказаться полезными для стабилизации колебаний обеих переменных. Кроме того, нередко резервные требования используют для разрешения проблем платежных систем, как это произошло на отечественном рынке в 1998 г. [c.115]

Неоклассики подчеркивают, что неопределенность продолжительности отклонений и лагов предопределяет неэффективность и даже дестабилизирующий характер дискреционной экономической политики. Поэтому неоклассическая теория считает, что автоматическая политика является более предпочтительной. Поскольку решающим фактором экономической активности и уровня цен, по мнению неоклассиков, является денежное предложение, постольку они отдают предпочтение автоматической кредитно-денежной политике, суть которой сводится к осуществлению политики денежного таргетирования (определению целевых показателей денежных агрегатов М1 или М2) на основе монетарного правила. [c.664]

Схематически политику таргетирования инфляции можно представить следующим образом. Центральный банк увеличивает предложение денег, предлагая банковской системе дополнительные резервы, если уровень цен опускается ниже запланированных параметров, и, наоборот, сокращает предложение денег, если инфляция превышает заданные границы. Шок предложения вызывается, как правило, существенным и неожиданным повышением цен на энергоресурсы, например на нефть, что приводит к общему повышению цен и сокращению объемов производства в краткосрочном периоде. Базовый показатель инфляции фактически означает игнорирование центральным банком подобного рода событий. Чтобы такой подход не привел к непониманию обществом целей, задач и сути политики центрального банка, он, воздерживаясь от реагирования на краткосрочные колебания, должен публично объяснить причины непопадания в установленные для инфляции рамки, используя при этом по возможности более полный индекс. Возможен и другой вариант. Центральный банк следует жестким установкам по обязательному достижению намеченных показателей. В этом случае он должен сократить совокупный спрос путем уменьшения денежного предложения, что вызовет падение производства и сокращение занятости. [c.530]

В таргетировании ставки процента и денежной массы существует недостаток, который мы опустили при рассмотрении. Для упрощения анализа мы принимали допущения, что совокупное предложение является неизменным, а цены фиксированными. Конечно, мы знаем, что такие допущения не являются реальными. В то время как таргетирование ставки процента или денежной массы может стабилизировать совокупный спрос, оно ничего не делает для автоматической нивелировки изменений реального дохода и уровня цен, которые могут возникнуть в результате колебаний совокупного предложения. [c.662]

Следовательно, потенциальная проблема изменчивости совокупного предложения является слабым местом обеих рассмотренных стратегий. Время от времени многие события могут приводить к смещению графика совокупного предложения. Примерами таких событий могут служить изменения мировых цен на нефть, войны, различные бедствия, широкомасштабные забастовки профсоюзов или другие события, которые могут повлиять на цены или степень доступности важных ресурсов, используемых фирмами при производстве товаров и услуг. Поэтому в то время как таргетирование ставки процента или денежной массы может позволить ФРС стабилизировать совокупный спрос, любая из этих стратегий сталкивается с трудностями, когда происходят изменения совокупного предложения. [c.663]

В случае когда при таргетировании номинального национального дохода какой-то внешний фактор приводит к смещению совокупного спроса или совокупного предложения, ФРС подстраивает инструменты своей политики так, чтобы изменить денежную массу и вернуть график совокупного спроса в точку равновесия совокупного спроса и совокупного предложения, которая лежит на графике Р X у = У. Давайте рассмотрим два примера того, как это происходит на практике. [c.665]

Во-вторых, чтобы знать, насколько следует сместить график совокупного спроса, чтобы изменить денежную массу для сохранения номинального дохода на заданном уровне, ФРС должна досконально изучать зависимость между денежной массой, совокупным спросом и номинальным доходом. Это означает, что для регулирования номинального дохода ФРС потребуется огромное количество информации. В числе необходимой информации будут сведения о форме графиков совокупного спроса и предложения и о величине смещения каждого из них. Два этих недостатка делают номинальный доход менее привлекательной промежуточной целью, нежели это может показаться в теории. Это не означает, что ФРС не использовала и не будет использовать стратегию таргетирования номинального дохода. Однако это означает, что ФРС придется приложить немало усилий, чтобы эта стратегия была успешной. [c.668]

Еще одной стратегией выдвижения промежуточных целей в последние годы явилось таргетирование товарных цен. Товарные цены — это цены в долларах на специфические товары, такие, как золото, серебро, медь и т. д. Большинство предложений по использованию товарных цен в качестве индикаторов или целей денежно-кредитной политики акцентирует внимание на индексе цен на товарную корзину. Однако некоторые предлагают выделить единственную товарную цену — цену золота н качестве потенциальной промежуточной цели. [c.669]

Объясните, почему таргетирование номинальной процентной ставки более эффективно нейтрализует отклонения совокупного предложения от равновесного состоянии, чем стратегии денежно-кредитной политики, которые просто стабилизируют совокупный спрос. Ответьте на этот вопрос как устно, так и с использованием графиков. [c.673]

Таргетирование процентной ставки по федеральным фондам для поддержания заданного уровня денежной массы. Если существует рост спроса на избыточные резервы, который приводит к росту совокупного спроса банков на резервы с Г/ до ТТ , то в отсутствие действий со стороны ФРС процентная ставка по федеральным фондам будет стремиться подняться до уровня г] (рис. А), что выше ставки, согласующейся с промежуточной целью денежно-кредитной политики А/ (рис. Б и В). Для предотвращения этого ФРС понадобится осуществить покупку ценных бумаг на открытом рынке, достаточную для увеличения незаимствованных резервов настолько, чтобы график совокупного предложения резервов сместился достаточно сильно вправо, чтобы сохранить процентную ставку по федеральным фондам на заданном ФРС уровне (рис. А). [c.697]

Главным стерилизатором денежной базы Центробанк называет бюджет, утверждая, что нет более эффективного способа инфляционного таргетирования, нежели ужесточение бюджетной политики. Сам Центробанк не хочет проводить активную антиинфляционную политику, поскольку это чревато неприятными последствиями. Привлекая больше средств посредством облигаций Центробанка, государственных ценных бумаг, операций БМР, депозитов и нормативов обязательного резервирования (в случае их повышения), Центробанк может поднять уровень процентных ставок по рублевым инструментам, что привлечет к их покупке иностранных инвесторов, и следовательно, вызовет краткосрочный прилив капитала. При этом, с одной стороны, будет наблюдаться повышение спроса на рубли из-за сужения денежной базы за счет активной стерилизации ликвидности, а с другой стороны, увеличение притока иностранного капитала повысит предложение валюты. Естественной реакцией на это будет укрепление рубля, что привлечет в страну еще больше иностранных средств. Тогда, поддерживая российских производителей, Центробанк будет вынужден покупать валюту и снова увеличивать денежную базу, а затем снова ее стерилизовать. Таким образом, кольца инфляционной спирали будут приобретать все больший размер. [c.40]

Таргетирование денежного предложения (июль 1976г. — апрель 1979 г.). [c.31]

С 1976 по 1985 г. Банк Англии проводил таргетирова-ние денежного предложения. В июле 1976 г. после валютного кризиса промежуточным целевым ориентиром денежно-кредитной политики был выбран широкой денежный агрегат МЗ. В то же время британские денежные власти опасались полностью отпустить валютный курс в свободное плавание и прибегнуть к таргетированию денежного предложения в чистом виде. Для ограничения темпов роста цен в Великобритании использовалась комбинация ме- [c.31]

М. Фридмена и Э. Фелпса, что в долгосрочном периоде не существует выбора между инфляцией и безработицей, как полагали кейнсианцы. Экспансионистская денежно-кредитная политика способствует краткосрочному реальному экономическому росту (и снижению безработицы), который затем съедается инфляцией. В-третьих, результаты сент-луисской контрреволюции, как ее назвали позднее, свидетельствовали о большей эффективности денежно-кредитной политики при стабилизации экономики по сравнению с налогово-бюджетной политикой. Фактически сент-луисская контрреволюция закрепила победу монетаризма над кейнсианством в борьбе за право определять политику центрального банка на двадцать лет вперед — монетаризм лег в основу таргетирования денежного предложения. [c.204]

Таргетирование денежной массы. Если ФРС определяет денежную массу на уровне М, то это не позволяет колебаниям денежной массы между А/, и М7, которые являются результатом изменения денежного мультипликатора, вызвать смещение графика предложения денег (рис. А). Вместо этого ФРС предпримет соответствующие шаги для поддержания денежной массы на уровне М. Как показано на рис. Б, в отсутствие таргетирования денежной массы положение графика LMбудет изменяться от В до С, являясь результатом изменчивости денежного мультипликатора. Однако при таргетиро-вании денежной массы ФРС устраняет последствия влияния изменчивости денежного мультипликатора на форму графика LM и пытается сохранить его в положении LM(M ). [c.658]

Что касается определения класса отечественной стабилизационной программы, то следует различать официально заявляемую и фактически проводимую политику. Формально Банк России на протяжении всего периода своего существования таргетирует денежное предложение. В период действия валютного коридора в 1995—1998 гг., хотя Центральный банк и продолжал использовать денежное тарге-тирование, де-факто он воспользовался программой стабилизации инфляции на базе валютного курса. После отказа от политики фиксированного валютного курса Банк России вернулся к таргетированию денежного агрегата М2. Однако систематическое несоблюдение Банком России поставленных промежуточных целей позволяет предположить, что денежное таргетирование ЦБ РФ носит исключительно формальный характер. В 1999—2000 гг. Банк Рос- [c.263]

В условиях недостаточной предсказуемости факторов, влияющих на результаты денежно-кредитного регулирования (и с учетом того, что эффективность контроля за расширением эндогенных денег зависит от степени развитости финансового рынка), попытки количественного определения оптимальной величины денежной массы в переходной экономике (таргетирование денежных агрегатов) могут не дать желаемого позитивного результата. Различия между деньгами и квазиденьгами настолько размыты, что реальное денежное предложение сегодня включает в себя разного рода денежные суррогаты, наличную иностранную валюту. Поскольку денежные суррогаты, по сути — это неконтролируемая стихийная денежная эмиссия, при значительном ее объеме непредсказуемость результатов денежно-кредитных мероприятий еще более возрастает. [c.95]

Однако в силу таргетирования номинальной процентной ставки ФРС не позволяет графику LM перемещаться в направлениях, показанных на рис. 24 -2Б. Вместо этого ФРС всегда реагирует на колебания спроса на деньги, увеличивая или уменьшая предложение денег, сохраняя его на уровне, необходимом для поддержания номинальной процентной ставки на заданном уровне, гп. Прослеживая, как ФРС проводит денежно-кредитную политику, можно подумать, что график LM параллелен оси абсцисс и пересекается с осью ординат в точке гп. На самом деле график LM фактически становится таким, только если ФРС постоянно корректирует денежную массу и сохраняет ее на уровне, необходимом для поддержания заданной ставки процента. Следовательно, горизонтальная прямая LM, обозначенная LM(rn) на рис. 24-2Б, является фактическим графиком LM (effe tive LM s hedule) при таргетировании ФРС ставки процента. [c.653]

Так как положение графика совокупного предложения на самом деле меняется время от времени, причем иногда довольно существенно, многие экономисты считают, что ФРС должна применять более широкий подход, нежели просто пытаться стабилизировать совокупный спрос. Стратегия, которую рекомендуют некоторые экономисты, заключается в таргетировании номинального дохода. Согласно этой предлагаемой стратегии денежно-кредитной политики, ФРС должна таргетировать номинальный национальный доход ( К = Р X у), принимая его за промежуточную цель. [c.663]

Однако с таргетированием разницы между долгосрочными и краткосрочными процентными ставками связано несколько заблуждений. Одним из них является недопонимание зависимости между мерами денежно-кредитной политики и кривой доходности. Как отмечалось в главе 21, использование жестких методов денежно-кредитной политики, воздействующих на ставку процента, может вызвать как эффект ликвидности, так и эффект реальных денежных остатков (эффект Пигу). Эффект ликвидности, порождаемый ужесточением политики, связан с увеличением номинальных процентных ставок. Напротив, если ужесточение политики вызывает снижение инфляционных ожиданий, то фактический уровень цен может упасть вследствие увеличения совокупного предложения, что, в свою очередь, приведет к эффекту реальных денежных остатков, который вызывает соответствующее уменьшение номинальных процентных ставок. Одновременное воздействие этих потенциально компенсирующих друг друга эффектов на краткосрочные и долгосрочные процентные ставки является сложной задачей по поводу решения этой задачи среди экономистов нет единства мнений. [c.669]

Чаргетирование процентных ставок и денежной массы преимущественно работает на стабилизацию графика совокупного спроса в экономике. Однако это наилучшая политика только в случае неизменности графика совокупного предложения. По сравнению с этими методами Таргетирование номинального дохода потенциально может снизить инфляцию и ее колебания, связанные с нестабильностью совокупного предложения. Трудности с таргетиро-ванием номинального дохода заключаются в том, что связь между инструментами денежно-кредитной политики и уровнем номинального дохода может быть достаточно сложной. Кроме того, данные о номинальном доходе поступают в ФРС довольно редко по сравнению с данными финансового рынка о процентных ставках и денежных агрегатах. [c.672]

economy-ru.info

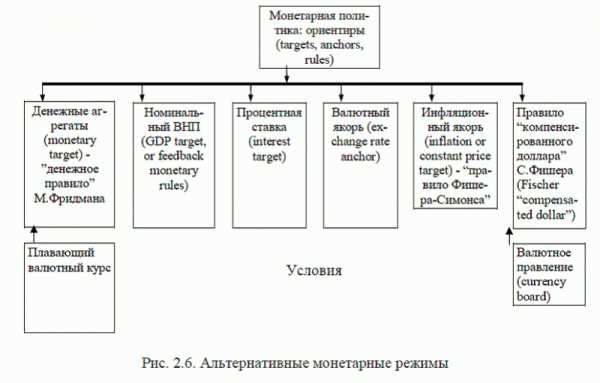

Альтернативные монетарные режимы: проблема выбора

Малкина М.Ю. Монетарная экономика: Учебное пособие. – Нижний Новгород: Нижегородский госуниверситет, 2010

1.Монетарное таргетирование: “денежный якорь” («денежное правило»)

Монетарное таргетирование означает использование в качестве целевых показателей денежно-кредитной политики абсолютных значений тех или иных денежных агрегатов, либо их относительных приростов.

Этот режим применялся в большинстве развитых странах после распада Бреттон-Вудской системы в 1973 году и был популярен там около 20 лет. Эталонными странами применения режима монетарного таргетирования являлись Германия и Швейцария. В Германии происходило не просто утверждение темпов роста для наличной денежной массы, но и таргетирование широких денежных агрегатов, и эта политика продолжалась вплоть до создания еврозоны в 1999 году. Однако страны с развитыми монетарными режимами (таргетированием агрегатов М2, М3 и М4) быстро столкнулись с их отрицательными побочными эффектами: влиянием на темпы экономического роста, валютный курс и состояние финансового рынка, что вынуждало их периодически корректировать ранее утвержденные ориентиры.

В силу негативных последствий режима монетарного таргетирования в 90-х годах многие развитые страны стали от него отказываться. Так, в Великобритании с 1982 года законодательно учреждаются только темпы роста агрегата М0. Япония отошла от жесткого монетарного таргетирования в 1992 году.

США отказались от установления ориентиров для агрегата М2 в 1993 году. В настоящее время от установления ориентиров для темпов роста широких агрегатов денежной массы отказались почти все развитые страны.

Между тем в 90-х годах режим монетарного таргетирования превратился в стандартную рекомендацию Международного валютного фонда и ряда независимых исследователей для стран с переходной экономикой и развивающимися рынками на первых этапах рыночной трансформации.

Поскольку страны с переходной экономикой обычно не имеют достаточных золотовалютных резервов, это затрудняет применение в них альтернативных режимов − установление “валютного якоря” или введение “валютного правления”. Кроме того, требуется время, когда равновесное значение валютного курса установится в результате действия стихийных рыночных сил. Поэтому большинство стран, осуществляющих движение к рыночной экономике, сначала придерживаются политики плавающего валютного курса и лишь спустя некоторое время, когда достигнуты определенные успехи в борьбе с инфляцией, вводят режимы, основанные на его управлении. Так было в России, Литве, Латвии. В России ориентиры роста наличной денежной массы принимались с 1992 года.

В то же время в странах с переходной экономикой позитивность денежного правила также оспаривается рядом экономистов. Г. Калво и Ф. Коричелли, П. Хилберс, П. Бофингер, Г. Флассбек и Л. Хоффман указывают на чрезвычайно важную проблему, с которой сталкиваются государства, выбравшие “монетарный якорь”. Эта проблема в определение спроса на деньги в переходной экономике, особенно на первых этапах трансформации.

Как известно, М. Фридман предлагал свое денежное правило для развитых стран со стабильной экономикой, в которых скорость денег неизменна, а динамика реального ВНП легко прогнозируема на основе экстраполяции прошлой тенденции. Кроме того, будучи сторонником денежного цикла, он не признавал реального происхождения цикла, а значит, естественные колебания реального ВНП выходили из его поля зрения. В странах с переходной экономикой прогнозирование динамики реального ВНП − достаточно сложная задача, потому что его падение происходит по естественным причинам, связано со структурными сдвигами в экономике и даже изменением статистики. Одновременно в этих странах существует естественный уровень инфляции, который также должен быть заложен в нормативную денежно-кредитную политику. Наконец, достаточно сложно определить изменение скорости обращения денег, структуры денежной массы и денежного мультипликатора, их зависимость от уровня инфляции, а также спрос на денежные агрегаты со стороны формирующихся финансовых рынков.

Следование в монетарной политике “денежному якорю”, то есть проведение недискретной монетарной политики, почти всегда приводит к существенным колебаниям реального выпуска.

В то же время встает вопрос, как должна меняться монетарная политика по мере достижения макроэкономической стабилизации? Существует две точки зрения по этому вопросу. Первая высказана Р. Дорнбушем и М. Симонсеном, взгляды которых тяготеют к новому кейнсианству. В своей книге39 они пишут о том, что стабилизация приводит к снижению скорости обращения денег, следовательно, спрос на деньги возрастает, а предложение денег вызывает гораздо меньший инфляционный эффект, чем это имело место до стабилизации. Из этого следует, что центральный банк должен увеличивать денежную массу темпами, превышающими рост ВВП. То есть увеличение монетизации ВВП в условиях стабилизации следует рассматривать как объективный процесс. Другая точка зрения высказана Я. Ростовски. Стабилизация приводит к увеличению денежного мультипликатора, то есть предложение широкой денежной массы растет более высокими темпами, чем денежная база. Если суммировать два описанных выше эффекта, нетрудно заметить, что они действуют в одном направлении: первый приводит к росту спроса на деньги, второй — к автоматическому росту предложения денег, а политика, проводимая центробанком, должна учитывать их равнодействующую.

2. Таргетирование валютного курса: “валютный якорь”

Возможны несколько вариантов проведения политики таргетирования валютного курса, то есть установления “валютного якоря”: фиксация, “crawling peg” (ползучая фиксация), “валютный коридор”, который иногда рассматривается как разновидность мягкой фиксации, а иногда как управляемое плавание.

Политику управления валютным курсом приняли многие страны с развивающимися рынками и переходными экономиками на втором, после “монетарного правления”, этапе реформ, в частности, Чили, Колумбия, Израиль, Мексика, Венгрия, Польша и Россия.

Введение “валютного якоря” в странах с переходными экономиками способствует кратковременной стабилизации цен. Особую роль играет “сигнальный эффект”. Фиксация валютного курса равнозначна неявному администрированию цен импортных товаров, по отношению к которым стихийно позиционируется вся система относительных цен. Курс иностранной валюты в таком случае играет роль масштаба цен внутри данной страны.

Однако такой монетарный режим может дать лишь временные результаты в борьбе с инфляцией. Инфляционный процесс при этом не прекращается, а переходит в свою скрытую форму — накопление инфляционного потенциала.

Выход этого потенциала на поверхность может стать причиной последующего финансового кризиса, включающего три составные части: валютный кризис, кризис платежного баланса и банковский кризис.

3. Таргетирование валютного курса: «валютное правление», «валютный комитет» (“currency board”)

Для упорядочивания денежного обращения в странах с высокой инфляцией и дестабилизацией экономики ряд авторов предлагает еще более радикальный вариант — введение особого режима, получившего название “валютное правление” (“currency board”). Сущность этого режима заключается в 100%-ном обеспечении денежной базы валютными резервами государства (Валовые валютные резервы (активы в иностранной валюте) могут балансироваться со следующими пассивами: “денежной базой”, “наличностью в обращении”, “денежной массой — агрегатом М2” или более широким денежным агрегатом, включающим в том числе государственные ценные бумаги. Выбор того или иного пассива зависит от того, какие обязательства намерено брать на себя правительство). Причем данная система рассматривается как современный аналог системы золотого стандарта. По своему содержанию «валютное правление» является своего рода симбиозным монетарным режимом, включающим элементы денежного и валютного “якоря”.

Возникновение данного режима исторически было связано с колониализмом. Впервые политика валютного правления была введена в британских доминионах: в Маврикии в 1849 году и др. Позднее аналогичные режимы практиковали Италия в Сомали и США в Филиппинах. Однако, получив независимость, колониальные страны отказались от валютного правления.

В 90-х годах XX века валютное правление вводилось в странах с “развивающимися рынками” и переходной экономикой: Аргентине (c 1991 года), Эстонии (1992), Литве (1994), Боснии (1997), Болгарии (1997). Схожие режимы были установлены в Тайване, Сингапуре, Латвии, отчасти — в Азербайджане. В Аргентине новая политика стала орудием борьбы с гиперинфляцией, в Литве — средством международной интеграции (там даже курс национальной валюты был фиксирован не к какой-то иностранной валюте, а к СДР), в Боснии являлась скорее вынужденным средством в условиях войны, а в азиатских странах подобные режимы имели целью смягчение последствий частых валютных кризисов. Особенно эффективна такая политика, как считают западные экономисты, для малых стран с открытой экономикой.

Ряд западных экономистов (С. Ханке, К. Шулер, Л. Джонанг) настоятельно рекомендовали такие режимы развивающимся и постсоциалистическим странам. Впервые данный режим предложен указанными авторами для Югославии еще в 1991 году, несколько позднее они рекомендовали его для России. C начала 1999 года Россия фактически перешла к денежно-кредитной политике валютного правления.

Теоретическое обоснование положительного влияния “валютного правления” на снижение темпов инфляции включает два эффекта.

Первый — “дисциплинирующий эффект”, который означает, что в условиях валютного правления центробанк уже не может проводить самостоятельную монетарную политику и увеличивать денежную массу исходя из каких-то собственных целей.

Второй — “эффект доверия”: считается, что такая политика формирует устойчивые неинфляционные ожидания публики благодаря высокой степени доверия к монетарным властям, потому что сам институт валютного правления обычно предполагает внешний надзор. Кроме того, в условиях долларизации экономики, которая обычно имеет место в странах с переходными экономическими системами, валютное обеспечение национальной денежной оказывает то же психологическое воздействие, которое в свое время оказывал золотой стандарт.

В то же время валютное правление накладывает на экономику ряд дополнительных ограничений.

Во-первых, происходит отказ от всех других целей монетарной политики.

Во-вторых, денежный и валютный порядки должны соответствовать друг другу, образовывать единство, а значит, ответственность за проведение денежно-кредитной и валютной политики должна быть сосредоточена в одном месте.

В-третьих, в классическом исполнении валютного правления предполагается фиксация курса национальной валюты по отношению к какой-либо международной или резервной валюте, допускаются лишь незначительные его колебания в строго объявленных границах по техническим причинам.

В-четвертых, при проведении строгого валютного правления гарантируется полная конвертируемость валют для резидентов и нерезидентов при соблюдении полного обеспечения валютными резервами в этой резервной валюте.

Предложенный режим вызывает и целый ряд негативных последствий.

Во-первых, он фактически узаконивает процессы долларизации национальной экономики, признавая их как должное и желаемое положение вещей.

Во-вторых, для достижения устойчивости национальной денежной единицы более правильно “привязывать” ее не к какой-то одной иностранной валюте, например, доллару, принимая на себя риск “долларовой инфляции”, а руководствоваться давно зарекомендовавшим себя правилом диверсификации, привязывая рубль к “корзине валют”. Неслучайно с 1 февраля 2005 года Центральный Банк РФ установил в качестве валютного ориентира бивалютную корзину, состоящую из 0,9 доллара и 0,1 евро. Банк России осуществлял интервенции только в случае, если бивалютный курс выходил за границы установленного коридора. Учитывая разнонаправленное изменение доллара и евро, новый валютный режим оказался более мягким, а валютная политика Банка России – более гибкой. Параллельно осуществлялась реструктуризация валютных резервов Банка России в пользу евро, и в 2007 году соотношение доллара и евро в бивалютной корзине было уже 55% к 45%. В идеале же при определении состава мультивалютной корзины должно приниматься во внимание содержание разных статей российского платежного баланса: счета текущих операций, счета движения капитала и услуг с расшифровкой по валютам стран-контрагентов.

В-третьих, фактически происходит отрыв денежно-кредитной политики государства как от движения номинального ВНП, так и от состояния фискального баланса государства, что чревато макроэкономическими диспропорциями, в частности необоснованным изменением уровня монетизации экономики.

В-четвертых, при проведении политики валютного правления в строгом виде, то есть с фиксацией валютного курса, более правильным является фиксация не номинального, а реального валютного курса, с целью предотвращения изменения условий внешней торговли, ухудшения состояния платежного баланса и уменьшения золотовалютных резервов государства. Также не понятен механизм сжатия национальной денежной массы в случае, если валютные резервы государства сокращаются, например, вследствие международных платежей. В таком случае балансирование резервов и национальной денежной массы возможно только за счет девальвации национальной валюты. Но тогда цели валютного правления не достигаются.

В-пятых, в странах с высокой степенью открытости экономики объем валютных резервов государства может быть подвержен значительным колебаниям, если статьи торгового баланса представлены товарами, мировые цены на которые отличаются высокой степенью неустойчивости. Это — как раз случай России, где одним из основных источников иностранной валюты является экспорт сырой нефти и газа. Колебания валютных резервов государства по причине изменения мировых цен должны, согласно концепции “currency board”, вызывать адекватные колебания национальной денежной массы, порождая при этом колебания ссудного процента. Для предотвращения этого любой избыточный приток иностранной валюты из-за границы должен компенсироваться его оттоком. Одной из мер противодействия притоку спекулятивных иностранных капиталов является также предложенное еще неокейнсианцем Дж. Тобином, позднее рекомендуемое российским экономистом В. Поповым, налогообложение процентных доходов от краткосрочных вложений нерезидентов.

Распространенным аргументом против валютного правления является то, что при этом страна превращается в нетто-кредитора той страны, в валюте которой накапливаются ее резервы. Происходит перемещение инфляционного налога в пользу государства-метрополии. При увлечении подобными режимами в самой стране-метрополии может быть утрачен контроль за денежной массой.

Неизвестно, как поведут себя государства с накопленными резервными валютами в случае значительного падения доллара или евро на валютном рынке. Если начнется массовый сброс резервных валют, то возможен колоссальный по своим размерам международный валютно-финансовый кризис, который затронет не только экономику США, но и экономику стран с развивающимися рынками. Для предотвращения обесценения накопленных международных резервов некоторые страны, в частности Китай, в последнее время стали расширять валютную диверсификацию, а также практиковать их частичное размещение в иностранные активы, приносящие доход.

ПРИМЕЧАНИЕ 1:

Распространенным аргументом против политики “валютного комитета” является то, что при этом якобы происходит перемещение инфляционного налога (сеньоража) в пользу государства-метрополии. Однако этот аргумент не совсем верен. Во-первых, иностранная денежная система через режим “комитета” фактически спасает экономику данной страны от негативного по своей сути инфляционного налога, разъедающего фискальный баланс государства. Во-вторых, Центробанк вполне может держать свои валютные резервы за границей и получать на них проценты.

(Сеньораж в данном случае является следствием превышения темпа роста денежной массы над темпом роста реального ВВП, что приводит к повышению среднего уровня цен. В результате все экономические агенты платят своеобразный инфляционный налог (сеньораж), и часть их доходов перераспределяется в пользу государства через возросшие цены.)

«Предлагаемая политика “ валютного комитета” не совсем адекватна логике экономических процессов (равно как и прежние политики монетарного и валютного таргетирования), а потому может дать реальные результаты только на ограниченном промежутке времени, только для достижения промежуточной цели и только при условии ее адаптации (насколько это возможно) к институциональным и структурным особенностям национальной экономики.

В очень краткосрочном периоде отрицательные эффекты такой политики объективно преобладают над положительными эффектами, так как она требует “сжатия поясов”. В среднесрочном периоде картина меняется на противоположную: политика “валютного комитета” позволяет достичь низких темпов инфляции, но и это утверждение справедливо при условии, что в ее проведение не вмешиваются вышеперечисленные факторы нарушения устойчивости. И, наконец, в долгосрочном плане политика “валютного комитета” приводит к накоплению внутренних диспропорций и может существенным образом препятствовать достижению целей устойчивого равновесия как в реальном, так и в номинальном секторе экономики. Адекватной монетарной политикой в долгосрочном периоде является только такая, которая пассивно приспосабливается к структурным и институциональным изменениям в экономике, то есть следует не инструментальной, а конечной цели общественного выбора.

Проведенный нами анализ положительных и отрицательных эффектов данного режима показывает, что он, позволяя достичь краткосрочных целей стабилизации, в долгосрочном аспекте приводит к углублению экономических диспропорций, накоплению инфляционного потенциала (как составляющей инфляционного процесса), усилению зависимости от внешнеэкономических условий и от иностранного государства, валюта которого выступает в качестве “якоря” нового режима. Будучи не адекватным структурным, институциональным изменениям в экономике и целям общественного выбора, режим “валютного комитета” навязывает стране экономическую политику тупикового характера.»

— Малкина М.Ю. «Особенности инфляции в открытой экономике и вопросы организации денежной системы России.»

ПРИМЕЧАНИЕ 2:

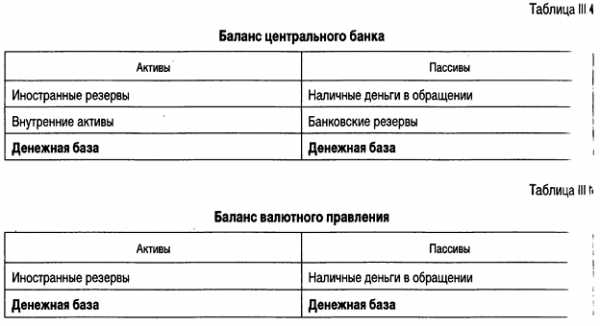

Отличия баланса типичного центрального банка от баланса валютного правления (по книге: Моисеев С.Р., «Денежно-кредитная политика: теория и практика», стр. 276):

Валютное правление имеет на пассивных счетах банкноты и монеты в обращении, но дел с банками оно обычно не ведет, в результате чего банковские резервы отсутствуют.

Валютное правление в качестве активов держит только иностранные резервы, которые служат обеспечением денежной эмиссии. Отсутствие внутренних активов говорит о том, что оно не может кредитовать ни правительство, ни банки.

Фактически валютное правление представляет собой некий автоматический механизм конвертации иностранной валюты в национальные денежные средства и обратно.

Режим валютного правления представляет для нас интерес потому, что в конце 1998 г., после девальвации российского рубля, среди отечественных политиков и экономистов стали раздаваться призывы к введению фиксированного валютного курса по «аргентинскому варианту», основанного на валютном правлении. Первым в поддержку идеи российского валютного правления накануне кризиса высказался известный финансист Джордж Сорос.

Летом 1998 г. по приглашению правительства Россию посетил экс-министр экономики Аргентины Доминго Кавалло, являющийся автором аргентинской валютной реформы. На заседании Совета Федерации 3 сентября 1998 г. был обнародован антикризисный проект, при подготовке которого были учтены некоторые рекомендации аргентинских консультантов. Но у идеи фиксированного валютного курса оказалось много противников. Аргентинский «рецепт» излечения экономики явно не подходил России. Директор нью-йоркского бюро Экономической комиссии ООН для Латинской Америки заявил, что Москве «не следует повторять то, что получилось в других исторических обстоятельствах». По его словам, Экономическая комиссия ООН по странам Латинской Америки, безусловно, признает успех аргентинской программы привязки песо к доллару, однако ее осуществление привело, в частности, к огромному росту безработицы. Кроме того, в Аргентине была проведена широкая приватизация электростанций, предприятий телекоммуникации и значительной части железных дорог. В России же долгое время сохранялось серьезное сопротивление процессу приватизации. Более того, паритет аргентинского песо и доллара, установленный в 1991 г., удавалось сохранять благодаря поддержке международных финансовых институтов и международных банков, но к 1998 г. для оказания ряда чрезвычайных программ помощи у МВФ не оказалось достаточно средств для осуществления аналогичной программы в России.

Идея российского валютного правления не была реализована.(Моисеев С.Р.)

4. Инфляционное таргетирование

В 90-х годах XX века некоторые достаточно развитые в экономическом отношении страны отказались от установления ориентиров роста денежной массы и перешли непосредственно к установлению ориентиров для темпов инфляции (inflation targets). Стабильность цен признается в качестве единственной цели монетарной политики. Все остальное, в том числе изменение предложения денег и воздействие на их стоимость, являются инструментами достижения этой конечной цели.

Такая замена целей произошла последовательно в Новой Зеландии (институциональные реформы 1984, 1990 годов), Канаде (1988, 1991), Великобритании (1992), Швеции (1993), Финляндии (1993), Австралии (1993), Испании (1994), Южной Корее (1998), Исландии (2001), Норвегии (2001). В Великобритании новая политика заменила политику таргетирования валютного курса, которая привела к валютному кризису в сентябре 1992 года48. В Швейцарии с 2000 года используется симбиозный монетарный режим: наряду с установлением пределов колебаний процентной ставки (трехмесячной ставки Libor) задается среднесрочный прогноз инфляции, выступающий в качестве второго ориентира монетарной политики. Инфляционное таргетирование стало также монетарным режимом Европейского центрального банка с момента его образования (1999).

С некоторым опозданием за развитыми странами последовали бывшие социалистические страны, осуществившие переход к рыночным системам хозяйствования. Чехия и Польша ввели новые режимы в период валютно-финансово-кризиса 1997-1998 годов: Чехия – во время атаки на крону в 1997 г., Польша — осенью 1998 года, после стабилизации инфляции на уровне 10% в год. Венгрия перешла к инфляционному таргетированию в 2001 году, заменив им политику управляемого курса форинта в форме наклонного коридора. Далее режим ввели: Словения (2001), позднее вступившая в Европейский монетарный союз и принявшая его правила игры, Румыния (2003), Словакия (2005).

Интерес развивающихся стран к инфляционному таргетированию был связан с относительными успехами прежних режимов, позволившими снизить уровень инфляции, повысить степень ее прогнозируемости при достижении макроэкономической устойчивости. Первой из этой категории стран реформу денежно-кредитной системы провела Чили (1990, 1999), за ней последовали Израиль (1997), Бразилия (1999), Колумбия (2000) и Мексика (2001). Из африканских стран к инфляционному таргетированию перешла только ЮАР (2000).

Из стран Юго-Восточной Азии: Индонезия (1999), Таиланд (2000), Филиппины (2002) — после преодоления последствий валютно-финансовых кризисов 1997- 1998 годов.

О намерениях ввести целевое значение инфляции в монетарной политике периодически заявляют страны СНГ. Однако к настоящему моменту их воплотил в жизнь только Казахстан (2004). Периодически провозглашаемая Россией и Украиной готовность перейти к инфляционному таргетированию пока не может быть реализована, в виду неспособности этих стран достичь умеренных темпов инфляции.В России прогнозные значения инфляции (индекса потребительских цен) правительство устанавливает с 2003 года, однако в течение прогнозного периода они постоянно корректируются. По своим характеристикам это пока еще далеко не инфляционное таргетирование. Кроме того, в период кризиса Центральный банк РФ вернулся к управлению валютным курсом в качестве некой инструментальной цели монетарной политики. Наконец, прогнозы базовой инфляции в России являются производными от прогнозов мировой цены на нефть, что делает их крайне ненадежными.

Политика инфляционного таргетирования практически во всех странах на первом этапе доказала свою эффективность. Произошло значительное снижение темпов инфляции, причем это падение оказалось существенно выше, чем в других развитых странах с аналогичными характеристиками экономической системы.

Политика прямого инфляционного таргетирования выявила и ряд существенных ограничений.

Во-первых, уровень инфляции зависит не только от денежно-кредитной центрального банка, но и от фискальной политики правительства, в целом от поведения хозяйствующих субъектов. Неслучайно в некоторых странах (Новой Зеландии, Канаде, Австралии) важным элементом функционирования данного режима является заключение временных соглашений центрального банка с правительством. Кроме того, необходимо дополнение его жесткой антимонопольной политикой государства.

Во-вторых, политика инфляционного таргетирования неизбежно вызывает колебания объемов производства. Некоторые авторы считают это большим недостатком новой политики и предлагают комбинировать ее с таргетированием объемов производства (“output targeting”), подразумевая под этим провозглашение потенциальных размеров производства и пределов, в которых реальное значение объема выпуска может отклоняться от своего максимального значения;

В-третьих, рассматриваемая политика связана с проблемой доверия частных лиц к объявленным ориентирам роста общего ценового индекса. Если это доверие существует, и оно подкреплено верными экономическими прогнозами, то есть объявленные ориентиры находят подтверждение в действительности,политика инфляционного таргетирования становится важным инструментом воздействия на инфляционные ожидания публики и формирует ее поведение в желаемом направлении. В свою очередь, правильно сориентированное поведение усиливает кредитоспособность данной политики. Если же прогнозы постоянно не подтверждаются, либо публика скептически относится к объявленным ориентирам, такого взаимодействия нет, и политика терпит фиаско.

Зависимость инфляции от внешней конъюнктуры, состояния фискального баланса и особенностей тарифного регулирования естественных монополий на разных этапах реформы выступает также в качестве некого ограничителя на ответственность центрального банка за уровень инфляции в стране в части ее так называемой «базовой» составляющей. Попытки противодействия инфляции немонетарного происхождения монетарными методами могут привести к печальным последствиям для реального сектора экономики (снижению производства, занятости, удорожанию кредита и пр.), который станет заложником политики инфляционного таргетирования.

Кроме того, политика инфляционного таргетирования возможна только в странах с устойчивой экономической системой, имеющих длительную рыночную историю, в странах, где не происходит существенных структурных и институциональных изменений и хорошо отлажены монетарные инструменты “тонкой настройки” (fine tuning) экономики.

5. Таргетирование ссудного процента

Режимы таргетирования ссудного процента используются в некоторых высокоразвитых странах, где главной целью центрального банка считается обеспечение стабильности финансовой системы.

В настоящее время режим таргетирования процентной ставки активно применяет Банк Кореи, а также Национальный банк Швейцарии и Федеральная Резервная Система США. Нередко он используется вкупе с другими монетарными режимами. Некоторые западные исследователи считают монетарную политику, направленную на сдерживание колебаний процента, оптимальной для развитых стран.

6. Таргетирование номинального ВВП.

Таргетирование номинального ВВП или ВНД как некую альтернативу инфляционному таргетированию предложили Дж. Тейлор, а также Р. Холл и Г. Мэнкью в совместном исследовании. В качестве преимущества такого режима обычно указывается возможность совместного управления номинальной переменной (инфляцией) и реальной переменной (реальным ВВП), а также их взаимокомпенсации в случае неточного прогнозирования. Достоинством этого режима является также его непосредственная связь с прогнозированием спроса на деньги, которое должно стать основой для формирования предложения денег со стороны центральных банков.

Между тем данный режим подвергается набольшей критике со стороны ученых и политиков.

Подведем итоги.

В смене монетарных режимов можно обнаружить свою внутреннюю логику, соответствующую принципиальной схеме макроэкономической стабилизации. Для подавления высокой инфляции вначале применяется монетарное таргетирование. Таким образом осуществляется подавление чисто монетарных факторов инфляции. После формирования механизма рыночного валютного курса в странах с открытой экономикой осуществляется переход к валютному таргетированию или к симбиозному с монетарным режиму «валютного правления». Это способствует регулированию внешних факторов инфляции. По мере достижения относительно невысоких темпов внутренней инфляции целесообразно вводить режимы, основанные на таргетировании непосредственно того или иного индекса цен, тем более, «естественный уровень инфляции» достаточно хорошо просчитывается, содержит все меньшую долю неопределенности. И в качестве некой отдаленной перспективы видится политика, основанная на мониторинге структурных изменений и темпов экономического роста, и соответствующий ей монетарный режим таргетирования номинального ВВП.

Адекватной монетарной политикой в долгосрочном периоде является только такая, которая пассивно приспосабливается к структурным и институциональным изменениям в экономике, то есть следует не инструментальной, а конечной цели общественного выбора.

ПРИМЕЧ

yury-st.livejournal.com

4.2. Сущность таргетирования и основные режимы монетарной политики

В настоящее время в теории и на практике выделяют несколько основных режимов монетарной политики: таргетирование обменного курса, таргетирование денежных агрегатов, инфляционное таргетирование и проведение денежно-кредитной политики без явного номинального якоря. При этом режим денежно-кредитной политики определяется как организационно-управленческий способ достижения центральным банком страны монетарных целей, используя различные каналы трансмиссионного механизма или определенным образом структурированный механизм разработки и реализации монетарной политики. Термин «таргетирование», используемый в названиях трех режимов, означает применение инструментов экономической политики для достижения определенных количественных целевых показателей.

Все режимы монетарной политики направлены на достижение стабильности цен, но отличаются средствами достижения данной цели. Общей чертой всех монетарных режимов является наличие макроэкономической переменной или номинального якоря, к которому привязаны инфляционные процессы. Различие между различными режимами состоит в направлении монетарной политики на конечную цель как в случае инфляционного таргетирования или промежуточные цели, например, обменный курс или предложение денег. При использовании промежуточных целей связи между промежуточными и конечной целью относительно стабильны или достаточно надежно предсказуемы.

Для монетарных режимов характерны две тенденции. Первая – стремление к установке явных целей монетарной политики (инфляции, денежной массы, обменного курса или их комбинации). Вторая тенденция – быстрый рост числа стран, в которых монетарная политика основана на инфляционном таргетировании, или где оно, по крайней мере, декларируется вместе с другими целями монетарной политики. Эти тенденции наблюдаются как в развитых странах, так и в странах с формирующимися рынками.

4.3. Таргетирование валютного курса

Таргетирование валютного курса означает привязку курса национальной валюты к валюте страны или группы стран с низким уровнем инфляции. Сущность данного режима состоит в ограничении величины и волатильности импорта инфляции. Средствами обеспечения стабильности номинального обменного курса являются изменения процентных ставок и прямые валютные интервенции.

Условиями успешного применения таргетирования на основе обменного курса являются проведение макроэкономической политики, обеспечивающих низкую разницу темпов инфляции относительно страны – якоря, достаточный уровень международных резервов, а в среднесрочном плане – поддержание конкурентоспособности и общей кредитоспособности страны.

Международный опыт применения режима таргетирования обменного курса позволил выявить ряд его преимуществ и недостатков.

К преимуществам данного режима можно отнести:

— привязка внутреннего уровня инфляции к темпам роста цен на торгуемые товары и таким образом сдерживание импорта инфляции;

— снижение инфляционных ожиданий в случае устойчивости валюты страны привязки и доверия к ее монетарной политике;

— понимание данного режима субъектами хозяйствования и населением;

— относительная простота осуществления монетарной политики.

Недостатки режима привязки к обменному курсу состоят в следующем:

— снижение эффективности инструментов монетарной политики из-за невозможности использования обменного курса для стабилизации внутриэкономической ситуации в случае возникновения и реализации рисков в экономическом развитии;

— возможность распространения на экономику страны шоков, происходящих в стране валюты-якоря;

— риск спекулятивной атаки на национальную валюту, который возрастает при продолжительном поддержании переоцененного фиксированного обменного курса. Растущая при этом вероятность нестабильности ведет к повышению процентных ставок.

Таргетирование на основе обменного курса реализуется в нескольких вариантах.

1. Основной вариант – фиксация курса национальной валюты к валюте одной или нескольких стран. Как правило, это крупная страна с низкой инфляцией и значительной долей во взаимной торговле.

2. Разновидностью режима курсового таргетирования являются установление диапазона номинального обменного курса, в пределах которого он свободно плавает. В этом случае потоки спекулятивного капитала уменьшаются вследствие роста неопределенности обменного курса и увеличения автономности монетарной политики.

3. Модификация «скользящей фиксации» предполагает контролируемую плавную девальвацию обменного курса, но обычно меньшую, чем разница темпов инфляции за соответствующий период. Данная модификация препятствует избыточному укреплению реального обменного курса, что могло бы привести к снижению ценовой конкурентоспособности продукции страны.

4. Крайним вариантом таргетирования на основе обменного курса является валютный комитет, при котором национальная валюта эмитируется только в соответствии с ростом международных резервов при фиксированном курсе.

Курсовое таргетирование в наибольшей степени подходит для малых открытых экономик, в которых обменный курс является существенным фактором формирования уровня цен. Обменный курс является относительно удобным якорем для регулирования потоков капитала, уменьшая риск спекуляции на валютном курсе.

studfiles.net