1.3. Функции центральных банков

Среди многообразных функций центральных банков следует выделить основные, без которых невозможно выполнение главной задачи центрального банка — сохранение стабильности национальной денежной единицы, — и дополнительные, соответствующие решению этой задачи.

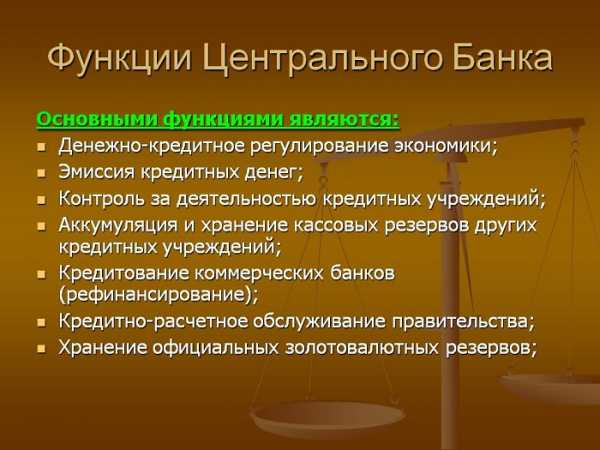

Основные функции, осуществляемые всеми без исключения центральными банками, разделяются на регулирующие, контрольные и обслуживающие.

К регулирующим функциям относятся:

управление совокупным денежным оборотом;

регулирование денежно-кредитной сферы;

регулирование спроса и предложения на кредит.

Контрольные функции включают в себя:

проведение валютного контроля.

Обслуживающие функции заключаются в:

организации платежно-расчетных отношений коммерческих банков;

кредитовании банковских учреждений и правительства;

выполнении центральным банком роли финансового агента правительства.

Важнейшей регулирующей функцией, присущей всем без исключения центральным банкам, является разработка и проведение денежно-кредитной политики.

Характер проводимой центральным банком денежно-кредитной политики во многом зависит от степени его независимости от правительства, которая может быть большей или меньшей, но никогда не является абсолютной. Например, целевые ориентиры изменения агрегатов денежной массы обычно определяются непосредственно центральными банками. В то же время ни один центральный банк не может самостоятельно, без участия государства, установить тот или иной валютный режим.

С другой стороны, отмечаемые в последние десятилетия тенденции в денежно-кредитной сфере способствовали усилению независимости центральных банков. Так, имевшие место процессы либерализации движения капиталов и дерегулирования привели к повышению значения рыночных инструментов и уменьшению роли административных методов регулирования. Это, в свою очередь, вызвало свертывание регламентирующих процедур и в определенной степени укрепило независимость центральных банков.

Разработка и проведение денежно-кредитной политики включают в себя:

определение направлений развития денежно-кредитной политики;

выбор основных инструментов денежно-кредитной политики;

создание и ведение статистической базы данных по денежной массе, кредитам и сбережениям;

проведение исследований по проблемам экономики и денежно-кредитной сферы данной страны и других государств, образующих основу денежно-кредитной политики;

составление денежных программ и контроль за их выполнением.

Не менее важной регулирующей функцией центрального банка является регулирование спроса и предложения на кредит и иностранную валюту, осуществляемое посредством проведения интервенционных операций на денежном и валютном рынках. В целях сдерживания кредитной экспансии центральные банки предпринимают меры по снижению уровня ликвидности кредитно-банковских институтов, а для расширения кредитной экспансии осуществляют противоположные действия. Аналогичный характер имеют интервенционные операции на валютном рынке (см. с. 118).

Контроль за функционированием кредитно-банковской системы — одна из контрольных функций центрального банка — обусловлен необходимостью поддержания стабильности этой системы, поскольку доверие к национальной денежной единице предполагает наличие устойчивых и эффективно работающих кредитно-банковских институтов.

Как правило, надзор за кредитно-банковской системой осуществляют непосредственно центральные банки, однако в Бельгии, Германии, Швейцарии и Японии органы надзора институционально отделены от центрального банка. Несмотря на это, центральный банк самым тесным образом связан с ними, принимая участие в их деятельности или оказывая консультационные услуги. В других странах центральный банк контролирует деятельность кредитно-банковских учреждений совместно с другими институтами. Так, ФРС США осуществляет надзорную деятельность совместно с Федеральной корпорацией страхования депозитов, Службой контролера денежного обращения, уполномоченными органами штатов.

Не менее важной контрольной функцией центрального банка является

Степень жесткости валютного контроля и валютного регулирования зависит прежде всего от общего валютно-экономического положения страны. Так, в развивающихся странах контролю обычно подлежит весьма широкий круг операций по внешним платежам и расчетам, что обусловлено необходимостью регламентации расходования иностранной валюты. Напротив, наиболее развитые в экономическом отношении страны в настоящее время идут по пути либерализации валютного контроля.

Обеспечение бесперебойного функционирования системы наличных и безналичных расчетов — одна из обслуживающих функций центрального банка.

Первоначально деятельность центрального банка в этой сфере ограничивалась выпуском в обращение бумажно-денежных знаков. (Денежная эмиссия и в настоящее время составляет основу деятельности всех центральных банков.) В дальнейшем по мере развития безналичных расчетов центральный банк стал выступать в роли организатора и участника платежно-расчетных отношений. Находясь в центре потоков денежных средств, центральные банки призваны обеспечивать быстрое и бесперебойное функционирование механизма безналичных расчетов и платежей. Вместе с тем непосредственное участие центральных банков в платежных системах не является обязательным — некоторые центральные банки ограничиваются контролем за деятельностью этих систем.

Другая обслуживающая функция центрального банка — кредитование кредитно-банковских институтов и правительства. Являясь кредитором последней инстанции, центральные банки предоставляют ссуды кредитно-банковским учреждениям, испытывающим временные недостатки в финансовых ресурсах.

Посредством кредитования правительства центральные банки осуществляют финансирование государственного долга и дефицита государственного бюджета. Это особенно широко используется в развивающихся странах, в которых ссуды центрального банка правительству составляют значительную часть их активов. Напротив, развитые государства избегают подобную практику. В связи с этим данная функция в настоящее время относится не к основным, а к дополнительным.

Еще одна обслуживающая функция центрального банка — выполнение им роли финансового агента правительства, то есть ведение правительственных счетов и управление активами различных правительственных ведомств. В некоторых странах, например в США, центральные банки выполняют эту функцию совместно с коммерческими банками. В других государствах, например в Италии, центральные банки являются практически бухгалтерами государственных учреждений.

Дополнительные функции центрального банка не связаны непосредственно с его главной задачей (сохранение стабильности национальной денежной единицы), но способствуют ее реализации. К числу этих функций относятся управление государственным долгом, проведение аналитических исследований и ведение статистической базы данных, изготовление банкнот и др.

Функции проведения аналитических и статистических исследований по своему характеру могут быть весьма неодинаковыми и неравнозначными в центральных банках различных стран. Исследования в области денежно-кредитной и валютной политики в основном базируются на данных платежных балансов. Это обусловило в некоторых странах (Бельгия, Германия, Франция, Нидерланды, Япония) делегирование центральному банку функции сбора и анализа такого рода данных.

Большинство центральных банков осуществляют исследования экономической конъюнктуры в реальном секторе экономики. Некоторые центральные банки публикуют подробные результаты проведенных исследований (федеральные резервные банки США, Банк Японии, Национальный банк Бельгии, Немецкий федеральный банк, Банк Франции, Банк Англии и др).

Многие центральные банки изучают финансовое положение предприятий и создают централизованные службы по банковским рискам (Национальный банк Бельгии, Немецкий федеральный банк, Банк Франции, Банк Италии, Банк Испании). Кроме того, в центральных банках Германии, Бельгии, Испании, Италии существуют централизованные базы данных балансов предприятий.

Задача всех центральных банков — выпуск в обращение банкнот и обеспечение их циркулировать на территории страны. При этом лишь немногие центральные банки (Италии, Великобритании, Бельгии, Испании и др.) имеют специальные структурные подразделения по производству банкнот.

Отдельные центральные банки осуществляют связи c нeбанковской клиентурой и предоставляют общественные услуги. Все центральные банки поддерживают корреспондентские отношения с финансовыми учреждениями своей страны, другими центральными банками и международными финансовыми организациями. Однако коммерческие отношения с небанковской клиентурой всегда являются второстепенными.

Центральные банки могут предоставлять определенный набор услуг коллективного пользования. В целях улучшения функционирования банковской системы и отношений между коммерческими банками и их клиентурой некоторые центральные банки, как уже было сказано, создают централизованные службы по банковским рискам, контролируют неоплаченные векселя и пр.

Денежно-кредитная политика центрального банка

2.1 Основные задачи, цели, методы и формы денежно-кредитного регулирования.

Денежно-кредитное регулирование, осуществляемое центральным банком, является одним из элементов экономической политики государства и представляет собой совокупность мероприятий, направленных на изменение денежной массы в обращении, объема кредитов, уровня процентных ставок и других показателей денежного обращения и рынка ссудных капиталов. Оно нацелено на достижение стабильного экономического роста, низкого уровня инфляции и безработицы, В законах о центральных банках особо подчеркивается их ответственность за стабильность денежного обращения и курса национальной валюты.

В зарубежной экономической литературе денежно-кредитная политика разделяется на «узкую», обеспечивающую стабильность национальной валюты посредством проведения валютных интервенций, изменений уровня учетной ставки, а также других инструментов, оказывающих влияние на состояние национальной денежной единицы, и «широкую», непосредственно воздействующую на объем денежной массы в обращении. Эти меры воздействия взаимосвязаны и взаимообусловлены.

Являясь посредником между государством и банковской системой страны, центральный банк призван регулировать денежные и кредитные потоки с помощью определенных инструментов. По мере развития кредитных систем и рынков ссудных капиталов возможности центрального банка непосредственно воздействовать на спрос и предложение денежной массы уменьшились, но вместе с тем расширился арсенал и повысилась эффективность рыночных инструментов денежно-кредитного регулирования.

Выбор инструментов денежно-кредитного регулирования, применяемых центральными банками зарубежных государств, довольно широк. Использование различных видов инструментов варьируется в зависимости от направленности экономической политики страны, степени открытости ее экономики, сложившихся традиций и конкретных обстоятельств.

Имеющиеся в распоряжении центрального банка инструменты денежно-кредитного регулирования различаются по непосредственным объектам воздействия (предложение денег и спрос на деньги), по своей форме (прямые и косвенные), по характеру параметров, устанавливаемых в ходе регулирования (количественные и качественные), по срокам воздействия (краткосрочные и долгосрочные). Все эти методы используются в единой системе.

Объекты воздействия. В зависимости от конкретных целей денежно-кредитная политика центрального банка направлена либо на стимулирование кредитной эмиссии (кредитная экспансия), либо на ее ограничение (кредитная рестрикция). Посредством проведения кредитной экспансии центральные банки преследуют цели подъема производства и оживления конъюнктуры; при помощи кредитной рестрикции они пытаются предотвратить «перегрев» конъюнктуры, наблюдаемый в периоды экономических подъемов.

По форме инструменты денежно-кредитного регулирования разделяются на административные (прямые) и рыночные (косвенные). Административными являются инструменты, имеющие форму директив, предписаний, инструкций, исходящих от центрального банка и направленные на ограничения сферы деятельности кредитного института. Они занимают определенное место в практике центральных банков развитых стран, а также получили широкое применение в развивающихся государствах.

Под инструментами рыночного характера подразумеваются способы воздействия центрального банка на денежно-кредитную сферу посредством формирования определенных условий на денежном рынке и рынке капиталов. Рыночные (косвенные) инструменты отличаются большей гибкостью по сравнению с административными, но результаты их применения не всегда адекватны намеченной цели. Тем не менее в настоящее время отмечается отход центральных банков развитых стран от прямых методов воздействия к рыночным.

По характеру параметров, устанавливаемых в процессе воздействия центрального банка на денежную сферу, инструменты денежно-кредитного регулирования разделяются на количественные я качественные.

Посредством использования количественных методов оказывается влияние на состояние кредитных возможностей банков, а следовательно, и на денежное обращение в целом.

Качественные инструменты представляют собой вариант прямого регулирования качественного параметра рынка, а именно — стоимости банковских кредитов.

По срокам воздействия инструменты денежно-кредитного регулирования разделяются на долгосрочные и краткосрочные в соответствии с задачами реализации ближайших и перспективных целей денежно-кредитной политики. Под долгосрочными (конечными) целями денежно-кредитной политики подразумеваются те задачи центрального банка, реализация которых может осуществляться от 1 года до нескольких десятилетий. К краткосрочным относятся инструменты воздействия, с помощью которых достигаются промежуточные цели денежно-кредитной политики.

Основными инструментами денежно-кредитного регулирования, наиболее часто используемыми центральными банками зарубежных стран, являются установление минимальных резервных требований, рефинансирование коммерческих банков, регулирование официальной учетной ставки и операции на открытом рынке. Однако этим не исчерпывается арсенал инструментов денежно-кредитного регулирования. В некоторых странах центральные банки прибегают к таким методам, как установление кредитных ограничений лимитирование уровня процентных ставок по депозитам и кредитам коммерческих банков, портфельные ограничения и др. Выбор и сочетание инструментов денежно-кредитного регулирования зависит прежде всего от задач, которые решает центральный банк на том или ином этапе экономического развития.

На начальных этапах перехода к рыночным отношениям наиболее результативными являются прямые методы вмешательства центрального банка в денежно-кредитную сферу: административное регулирование депозитных и кредитных ставок коммерческих банков, установление предельных объемов кредитования банком своих клиентов, изменение уровня минимальных резервов. По мере развития рыночных отношений наблюдается переход к рыночным (косвенным) методам регулирования денежной массы, и прежде всего к операциям на открытом рынке и изменению уровня процентных ставок.

studfiles.net

Что такое Центробанк России и какие функции он выполняет? | Вечные вопросы | Вопрос-Ответ

13 июля 1990 года после принятия декларации о независимости Российской Федерации на базе существовавшего ранее Российского республиканского банка СССР был основан Центральный банк Российской Федерации. АиФ.ru рассказывает, какие функции сегодня выполняет регулятор.

Что такое Центробанк?

Центральный банк — главный регулирующий орган кредитной системы страны. Центробанк России является главным банком страны, а также денежно-кредитным институтом Российской Федерации.

Центробанк — независимый от исполнительной власти орган, использующий инструменты денежно-кредитной политики без каких-либо ограничений. При этом регулятор играет роль обязательного резерва для коммерческих банков и других учреждений.

Какие функции выполняет ЦБ?

Основные функции Центробанка России:

- защита и обеспечение устойчивости рубля;

- развитие и укрепление банковской системы Российской Федерации;

- обеспечение стабильности и развитие национальной платёжной системы;

- обеспечение стабильности финансового рынка Российской Федерации;

- эмиссия банкнот и монет;

- рефинансирование кредитно-банковских институтов;

- проведение валютной политики;

- правление золотовалютными резервами.

Осуществляя свои функции, Центробанк России обязан:

- предоставлять различным коммерческим организациям ссуды;

- контролировать деятельность кредитных организаций;

- выдавать и отзывать лицензии на осуществление банковских операций.

История создания

Центральный Банк Российской Федерации был учреждён 13 июля 1990 года на базе Российского республиканского банка СССР.

2 декабря 1990 года Верховным Советом РСФСР был принят закон о Центробанке РСФСР, согласно которому ЦБ Российской Федерации являлся юридическим лицом, главным банком РСФСР и был подотчётен Верховному Совету РСФСР.

В ноябре 1991 года в связи с образованием Содружества Независимых государств (СНГ) и упразднением союзных структур Верховный Совет РСФСР объявил Центробанк РСФСР единственным на территории РСФСР органом государственного денежно-кредитного и валютного регулирования экономики республики. Центральному банку РСФСР предписывалось до 1 января 1992 г. принять в своё полное хозяйственное ведение и управление материально-техническую базу и иные ресурсы Госбанка СССР, сеть его учреждений, предприятий и организаций.

20 декабря 1991 года Государственный банк СССР был упразднён. Все его активы, а также имущество на территории РСФСР были переданы российскому ЦБ. Несколько месяцев спустя банк стал называться Банком России.

С 24 июня 2013 года президентом ЦБ является Эльвира Набиуллина.

Сегодняшняя деятельность ЦБ

11 декабря 2013 года Банк России утвердил графическое обозначение рубля (символ рубля) в виде прописной буквы «Р» кириллического алфавита, дополненной в нижней части горизонтальной чертой. Утверждение символа рубля является одной из функций Банка России, согласно статье 4 Федерального закона «О Центральном банке Российской Федерации (Банке России)».

Подробней о том, как теперь выглядит символ рубля, читайте >>

Центробанк продолжает отзывать лицензии у кредитных организаций. В начале 2014 года в чёрном списке на отзыв лицензии у Центробанка фигурировало 136 банковских учреждений. Во втором полугодии минувшего года закрытие банков коснулось более полумиллиона клиентов (и частных, и корпоративных). Кроме того, впервые была отозвана лицензия у банка, входящего в первую сотню страны.

Подробней о том, за что банк могут лишить лицензии, читайте >>

Ввиду введения санкций США против России из-за событий в Крыму и на Украине Visa и Mastercard блокировали операции по картам четырёх российских банков, в связи с чем ЦБ вернулся к идее создания национальной платёжной системы.

Подробней о национальной платёжной системе читайте >>

aif.ru

Функции центрального банка, подробно с примерами

Сущность и функции Центрального банка

Центральный Банк Российской Федерации является главным банком государства, который наделен особенными полномочиями, включая эмиссию национальных денег и регулирование коммерческих банковских организаций.

Центральный банк в любой стране является государственным учреждением, которое наделяется монопольным правом выпуска банкнот. Основные функции Центрального банка заключается в эмиссии денег, осуществлении национальной денежно-кредитной политики. Этот банк является банкиром правительства и банком банков.

Основные функции заключаются в хранении валютного и золотого запаса государства. Этот банк не работает с физическими лицами и предприятиями, звеном между ним и экономикой выступают коммерческие банки и специальные кредитные финансовые институты. Центральный банк руководит и контролирует всей кредитно-финансовой системой, устанавливая обязательные нормы резервов для коммерческих банков и выступая для них кредитором в последней инстанции.

Функция ЦБ — эмиссионный центр

Центральный банк является эмиссионным центром, то есть занимается выпуском денег. Центральный банк вправе выпускать банкноты. Банк регулирует объем эмиссии наличных денег, при учете общих затрат на денежную политику.

Осуществление выпуска наличных денег проводится через продажу банкнот и монет коммерческим банкам, обменивая их резервы в Центральном банке. В настоящее время значение функции эмиссии немного снижено, поскольку банкноты стали составлять малую часть денежной массы у промышленно развитых государств. При этом банкнотная эмиссия по настоящее время используется для платежей в розничной сфере. Чем выше доля обращения в государстве, тем больше значение банковской эмиссии.

Банк банков

В кредитной сфере роль Центрального банка заключается в функции «банка банков». Основными клиентами ЦБ являются не торговые и промышленные предприятия и граждане, а кредитные банки, в основном коммерческого характера.

Коммерческие банки могут выступать в качестве посредника между экономикой и Центральным банком. Коммерческие банки обслуживаются Центральным банком по пассивным операциям. Банки хранят в Центральном банке часть своих денежных средств в качестве кассового резерва.

Большинство государств налагает на коммерческие банки обязанность хранить долю своих кассовых резервов в Центральном банке. Эти резервы именуются обязательными банковскими резервами. Центробанк можно представить в виде кредитора последней инстанции для коммерческих банков. Он проводит кредитование в виде переучета векселей, ценных бумаг коммерческих банков.

Банк правительства

Центральный банк, вне зависимости от принадлежности капитала, имеет тесную связь с государством. Он выступает основным банкиром государства и советников правительства в сфере финансовых и монетарных проблем. Свободные средства казначейство хранит именно на текущих счетах Центрального банка, используя их из своих расходов.

Казначейство может расплачиваться с поставщиками чеками в Центральном банке. Центральный банк при этом пользуется беспроцентно и свободно денежными средствами казначейства, выполняя бесплатно операции по пополнению бюджета. По поручению казначейства Центральный банк может принять налоговые платежи на его текущий счет.

Когда происходит дефицит государственного бюджета, может усилиться функция кредитования государства и управления государственным долгом, которые осуществляются с помощью операций Центрального банка.

Другие функции Центрального банка

Банк выполняет функцию денежно-кредитного регулирования, является основным проводником денежного регулирования экономики. Основные цели этой политики заключаются в достижении стабильного роста экономики, уменьшении инфляции и безработицы, выравнивании платежного баланса.

Центральный банк играет в функцию валютного центра, регулируя резервы зарубежной валюты и золота. Традиционно Центральный Банк является хранителем золотовалютных резервов. Также банк выполняет функцию выпуска государственных ценных бумаг. Операции с ценными бумагами государства дают возможность обеспечивать рыночное финансирование бюджетного дефицита, составляя фундамент развития элементов рынка капитала, способствуя проведению эффективной денежной политики.

Примеры решения задач

ru.solverbook.com

Центральный банк: его сущность и функции

Основным ядром денежной системы является банковская система. Базовое звеном любой кредитно-денежной системы той или иной страны является — центральный банк. Фактически это самый главный банк внутри страны, который осуществляет ряд важнейших функций.

Одной из наиболее значимых функций ЦБ является обеспечение оптимального показателя инфляции внутри страны и эмиссия денежной массы. Центральный банк в различных странах может называться по-разному: государственный, национальный и др.

Осуществляя свою деятельность ЦБ под своим управлением держит большое количество различных активов. К подобным активам, как правило, относят — золото, иностранные валюты, государственные ценные бумаги и т.п.

ЦБ обычно не зависим от других государственных органов. Руководителя назначает либо парламент, либо глава страны. Конституция Российской Федерации описывает в себе принципы по которым должен работать и функционировать центральный банк.

В механизм главного банка России входят разные местные учреждения, расчётно-кассовые центры, учебные подразделения и другие организации, которые очень нужны для бесперебойной работы банка.

Банк имеет определённые цели, выполнение, которых и определяет саму деятельность. Одним из важнейших целей можно считать направления на обеспечение устойчивости российской валюты, развития банковской системы и контроль функционирования денежно-кредитных отношений.

Банк имеет определённые цели, выполнение, которых и определяет саму деятельность. Одним из важнейших целей можно считать направления на обеспечение устойчивости российской валюты, развития банковской системы и контроль функционирования денежно-кредитных отношений.

ЦБ России регулируется конституцией РФ, а именно — Федеральным законом от 10 июля 2002 года № 86-ФЗ «О Центральном банке Российской Федерации». Однако уже в 2016 году в федеральные законы на основе, которых и работает Банк России потерпят некоторые изменения и правки.

Центральный банк также способен представлять интересны своей страны на международной арене. Проще говоря, ЦБ участвует во взаимоотношениях Российской Федерации с банками других стран и также с иностранными финансовыми организациями.

Главный банк России от имени верховного правительства контролирует резервы золота и иностранной валюты в стране. Проводит финансовые операции с иностранными партнёрами, осуществляет тотальное регулирование всех платежей и т.п.

Правовой статус ЦБ РФ:

- ЦБ осуществляет свою деятельность на правах юридического лица

- ЦБ важный институт, который способен организовывать денежное обращение. Также обладает правом эмиссии денежной массы

- Практически всё имущество банка находиться под контролем федеральных органов

- Центральный банк совершенно независимо ведёт свою финансовую деятельность. Также не контролируется налоговыми органами, так как все расходы вытекают из собственных доходов

- Государство может не отвечать обязательствам ЦБ, а ЦБ в свою очередь может не отвечать по обязательствам государства

Центральный банк помимо многих задач, которые выполняет, может ещё и рефинансировать различные коммерческие банки, т.е. выдавать им определённые займы в те времена, когда они испытывают финансовые затруднения. Все эти меры, прежде всего, необходимы для нормализации всей банковской системы в стране.

Функции центрального банка

Функции центрального банка

- Осуществление выпуска денежной массы (эмиссия денег)

- Проведение национальной денежно-кредитной политики

- Обслуживание правительства

- Тотальный контроль над другими банками

- Хранение золотых и валютных запасов государства

- Регулирование экономики страны путём денежно-кредитно регулирования

Центральный банк способен заниматься эмиссией денег. Причём это право у него на монопольной основе, это значит, что только он может создавать определённое количество денег для общего увеличения всей денежной массы.

Посредством функции национальной денежно-кредитной политики ЦБ контролирует количество денег, которое находиться в обращение. Всё это делается для урегулирования цен и их удержания, для максимальной занятости населения и т.п. Денежно-кредитная политика ЦБ способна повлиять на многие макроэкономические показатели (инфляция, уровень безработицы и др.)

Под обслуживанием правительства понимается, что центральный банк занимается кассовым обслуживанием государство (хранит у себя на счетах средства государственного бюджета и займов).

Так как ЦБ не работает с частными лицами и с другими хозяйствующими субъектами, то в качестве клиентов для центрального банка выступают коммерческие банки и другие финансовые институты. Центральным банком контролируется деятельность большого количество как мелких, так и крупных коммерческих банков.

ЦБ оказывает услуги по хранению золотых и валютных запасов государства.

Денежно-кредитное регулирование помогает нормализовать всю экономику в целом, путём рефинансирования кредитной системы, операций с национальной валютой на рынках т.д.

Дата последней актуализации материала: Апрель, 2016

profininst.ru