Порядок сдачи отчетности и перечень отчетов для ИП в 2019 году

Для того, чтобы было удобнее разобраться в сложном перечне всех отчетов, мы представим информацию, которую условно разобьем на четыре группы:

1) Отчеты в зависимости от выбранной системы налогообложения;

2) Отчеты в зависимости от того, есть у ИП наемные работники или нет;

3) Отчеты по прочим налогам;

4) Отчеты в статистику.

Давайте рассмотрим, какие виды отчетов надо сдавать предпринимателю в зависимости от системы налогообложения.

|

Система налогообложения для ИП |

Вид отчетности |

Сроки подачи отчетности для ИП |

|

ОСНО – общепринятая система налогообложения |

Декларация по НДС |

По итогам каждого квартала до 25 числа месяца (включительно), следующего за отчетным кварталом. Декларация представления только в электронном виде. |

|

Форма 4-НДФЛ |

Сдается после фактического появления доходов от хозяйственной деятельности в течение 5 дней после окончания месяца, в котором появились доходы. Примечание: На основании декларации ФНС рассчитывает авансовые платежи по НДФЛ на текущий год. Если ИП работает не первый год и значительных колебаний дохода в текущем году не планируется – форма не сдается (авансы рассчитываются по данным формы 3-НДФЛ за предыдущий период). Если в течение текущего года произошел резкий скачок дохода (увеличение или падение более чем на 50%) – подается корректирующая декларация для перерасчета авансов по налогу |

|

|

Форма 3-НДФЛ |

По итогам календарного года до 30 апреля следующего года. За 2018 год подается не позднее 2 мая 2019 года. |

|

|

УСН – «упрощенка» |

Декларация УСН |

По итогам года до 30 апреля следующего года. За 2018 год подается не позднее 2 мая 2019 года. |

|

ЕНВД – «вмененка» |

Декларация по ЕНВД |

По итогам квартала не позже 20 числа месяца, идущего за отчетным кварталом |

|

ЕСХН |

Декларация по ЕСХН |

По итогам года до 31 марта следующего года включительно. За 2018 год подается не позднее 2 апреля 2019 года. |

|

Патент |

Отчеты сдавать не надо |

|

Далее, «разбивка» отчетов идет в зависимости от того, есть у ИП наемные работники или нет.

Если у предпринимателя нет наемных работников, тогда он не сдает отчеты, о которых мы будем говорить ниже.

Если у предпринимателя есть наемные работники, тогда он обязан сдавать отчеты в три инстанции:

– налоговую инспекцию,

– пенсионный фонд,

– фонд социального страхования.

Список отчетов в ИФНС:

1) Сведения о среднесписочной численности работников по итогам года. Сдавать следует по итогам года не позже 20 января, следующего за отчетным.

2) Расчет 6-НДФЛ – сдавать надо четыре раза в год, по итогам каждого квартала. Порядок представления отчета.

3) Сведения по форме 2-НДФЛ – сдавать следует по итогам года. Порядок и сроки представления.

4) Расчет по страховым взносам – сдавать надо четыре раза в год, по итогам каждого квартала. Порядок представления отчета.

Список отчетов в ПФР:

1) СЗВ-М – ежемесячная форма отчетности, которую надо представлять в срок не позднее 15 числа месяца, следующего за отчетным. Пример заполнения СЗВ-М.

2) СЗВ-СТАЖ, ОДВ-1 – по итогам года до 1 марта года, идущего за отчетным. При подаче работником заявления о выходе на пенсию – в течение 3 дней с момента обращения лица к работодателю.

Отчеты в ФСС:

1) Расчет 4-ФСС – сдавать надо четыре раза в год, по итогам каждого квартала. Порядок представления отчета.

2) Заявление о подтверждении основного вида деятельности по итогам года – представляется раз в год. Образцы, примеры заполнения.

Предприниматель вправе вести деятельность, которая попадает под обложение иными налогами и сборами и на этом основании придется сдавать следующую отчетность:

– Декларацию по водному налогу,

– Декларацию по акцизам,

– Декларацию по НДПИ,

– Сведения и выданных разрешениях на добычу животных,

– Сведения о количестве объектов, изъятых из среды обитания,

– Расчет платежей за пользование недрами.

Отчеты в статистику

Сдавать статистическую отчетность обязаны:

1) ИП, относящиеся к малому бизнесу, которые попали в выборку Росстата,

2) ИП, относящиеся к среднему или крупному бизнесу. Предпринимателям органы статистики рассылают соответствующие уведомления. Проверить, должен ли коммерсант сдавать статистические отчеты, можно самостоятельно на сайте: statreg.gks.ru

Для того, чтобы разобраться, какие отчеты надо представить, советуем почитать нашу статью «Отчеты в статистику: как не получить штраф?».

taxpravo.ru

квартальная отчетность ип 2019

Квартальная отчетность ИП перед налоговой службой и различными внебюджетными фондами зависит от особенностей его бизнеса. Она может как отсутствовать совсем, так и включать в себя значительное количество разных форм. Рассмотрим, какие отчеты сдают индивидуальные предприниматели в разных ситуациях.

Отчетность ИП без работников

Основная часть отчетов, предоставляемых ИП, связана именно с наемными работниками. Поэтому, если сотрудников нет, то количество отчетов сводится к минимуму.

Сдают ли ИП квартальную отчетность в этом случае – зависит от применяемого налогового режима.

Если предприниматель без работников использует общую систему налогообложения (ОСНО), то у него будет один обязательный квартальный отчет – декларация по налогу на добавленную стоимость (НДС). Ее нужно сдать в ИФНС до 25 числа месяца, следующего за отчетным кварталом (п. 5 ст. 174 НК РФ).

Читайте также: Переход на НДС 20 процентов в 2019 году: пошаговая инструкция

Декларация по НДФЛ сдается только по итогам года. По налогу на имущество, а также транспортному и земельному налогу сдача отчетности для физических лиц, к которым относятся ИП, законом не предусмотрена.

Если же индивидуальный предприниматель использует специальные налоговые режимы, то обязанности платить НДС в общем случае у него не будет. Перечень его квартальных отчетов зависит от применяемого спецрежима:

-

Для упрощенной системы (УСН) и единого сельхозналога (ЕСХН) предусмотрена только годовая отчетность.

-

При использовании патентной системы (ПСН) декларации не нужно сдавать вообще.

-

По единому налогу на вмененный доход (ЕНВД) необходимо сдавать ежеквартальную декларацию до 20 числа месяца, следующего за отчетным (п. 3 ст. 346.32 НК РФ).

Таким образом, ИП без работников в большинстве случаев или не формирует квартальную отчетность вообще или сдает одну форму в зависимости от налогового режима (декларацию по НДС либо по ЕНВД).

Однако возможна и ситуация, когда такой предприниматель должен предоставлять обе эти декларации одновременно. Она возникает, если ИП, использующий ЕНВД, закупает товары за рубежом, является налоговым агентом по НДС или ведет общий учет в рамках товарищества (п. 4 ст. 346.26 НК РФ).

Также предприниматель имеет право совмещать режимы ОСНО и ЕНВД, если занимается соответствующими видами деятельности (п.1 ст. 346.26 НК РФ). В этом случае он тоже будет обязан одновременно сдать декларации по НДС и «вмененке». Готовить и сдавать отчетность можно самостоятельно, изучив нормативную базу, либо отдав эту работу аусорсинговой компании либо бухгалтеру на удаленке. почему аутсорсинг — более выгодный вариант, читай здесь.

Подробнее о налоговых режимах для ИП читайте здесь.

Отчетность ИП с работниками в 2019 году

Как было сказано выше, «львиная доля» отчетности предпринимателя обусловлена наличием у него наемных работниками. Перечень этих отчетов не зависит от применяемого режима налогообложения. Квартальная отчетность ИП включает следующие формы, связанные с выплатами физическим лицам:

-

Отчет 6-НДФЛ. Как понятно из названия — эта форма «посвящена» подоходному налогу. В отчете содержатся сведения о выплаченных доходах, суммах исчисленного и удержанного НДФЛ, а также о сроках его уплаты. «Промежуточная» 6-НДФЛ сдается до последнего дня следующего месяца по истечении квартала, а годовая — до 1 апреля (п. 2 ст. 230 НК РФ).

-

Форма РСВ включает в себя сведения о страховых взносах, которые администрируют налоговики. Это все обязательные страховые платежи, кроме «несчастных», контролируемых ФСС. Отчет РСВ нужно сдавать не позднее 30 числа по окончании квартала (п. 7 ст. 431 НК РФ).

-

Отчет 4-ФСС по взносам на страхование от несчастных случаев, в отличие от всех предыдущих, нужно сдавать не в налоговую инспекцию, а в подразделение ФСС РФ. Срок сдачи отчета в этом случае зависит от его формата. А формат, в свою очередь – от количества получателей дохода. Если их больше 25 человек, то отчет предоставляется только в электронном виде и срок установлен до 25 числа следующего месяца по истечении квартала. Для небольшого бизнеса с численностью работников до 25 человек допускается сдача формы 4-ФСС и на бумаге. Но срок при этом отведен более короткий – до 20 числа (п. 1 ст. 24 закона от 24.07.98 № 125-ФЗ «Об обязательном социальном страховании»).

-

Форма СЗВ-М сдается в Пенсионный фонд ежемесячно, до 15 числа (п. 2.2 ст. 11 закона от 01.04.1996 № 27-ФЗ). Она содержит сведения о действующих договорах с физическими лицами, по которым предусмотрена выплата вознаграждений.

При большом количестве наемных работников оптимальный выход для ИП – нанять бухгалтера или отдать бухгалтерию на аутсорс. Сколько это стоит и почему удаленный бухгалтер выгоднее, читай здесь.

О том, как предпринимателю правильно оформить все документы при найме работников, читайте здесь.

График отчетности ИП за 4 квартал 2018 года

Перечислим, какие квартальные отчеты сдает ИП в зависимости от налогового режима и других факторов.

Отчетность ИП по итогам 4 квартала 2018 года

|

Форма отчетности |

Дата сдачи |

Налоговый режим |

||

|

ОСНО |

ЕНВД |

УСН, ПСН, ЕСХН |

||

|

СЗВ-М (ежемесячная) |

15.01.2019 |

при наличии действующих трудовых или гражданско-правовых договоров с физическими лицами |

||

|

Декларация по ЕНВД |

21.01.2019 |

нет |

да |

нет |

|

Декларация по НДС |

25.01.2019 |

да |

при ввозе импортных товаров, исполнении обязанностей налогового агента или управлении делами в рамках товарищества |

|

|

4-ФСС |

21.01.2019 «на бумаге» 25.01.2019 в электронном виде |

при наличии наемных работников |

||

|

РСВ |

30.01.2019 |

|||

|

6-НДФЛ |

01.04.2109 |

|||

Некоторые даты сдачи отчетности ИП за квартал в таблице не совпадают с теми, что указаны выше в тексте. Это не случайно: если отчетная дата приходится на выходной или праздничный день, то она подлежит переносу на ближайший рабочий день (п. 7 ст. 6.1 НК РФ).

Например, 20 января 2019 года – воскресенье, поэтому срок сдачи декларации по ЕНВД и отчета 4-ФСС в «бумажном» варианте переносится на понедельник, 21 января.

О преимуществах сдачи отчетности в электронном формате читайте здесь.

Три месяца бухгалтерского, кадрового учета и юридического сопровождения БЕСПЛАТНО. Торопитесь оставить заявку, предложение ограничено.

Годовые отчеты ИП

Четвертый квартал завершает год, поэтому те отчеты, которые сдаются ежегодно, тоже можно считать относящимися к нему.

Для ИП речь идет о следующих формах, предоставляемых в ИФНС за 2018 год:

-

Отчет о среднесписочной численности за год — до 21.01.2019 (п. 3 ст. 80 НК РФ).

-

Отчет 2-НДФЛ по выплатам в пользу физических лиц — до 01.04.2019 (п. 2 ст. 230 НК РФ). Если же по кому-то из получателей дохода не удалось удержать НДФЛ, то данный отчет по ним нужно сдать раньше – до 01.03.2019 (п. 5 ст. 226 НК РФ)

-

Декларация по ЕСХН – до 01.04.2019 (п. 1 ст. 346.10 НК РФ)

-

Декларация по УСН – до 30.04.2019 (п. 1 ст. 346.23 НК РФ)

-

Декларация по форме 3-НДФЛ — до 30.04.2019 (п. 1 ст. 229 НК РФ).

Сведения о численности и форму 2-НДФЛ должны сдавать все предприниматели, у которых есть наемные работники. Что же касается деклараций, то их следует предоставлять не все одновременно, а в зависимости от применяемого налогового режима.

Кроме того, ИП-работодатели должны еще сдать в Пенсионный фонд ежегодную форму СЗВ-стаж. Срок сдачи этого отчета за 2018 год установлен до 01.03.2019 года (п. 2 ст.11 закона № 27-ФЗ).

Бухгалтерская отчетность ИП

В перечне обязательных для сдачи форм не были упомянуты бухгалтерские отчеты. Дело в том, что предприниматели имеют право не вести бухучет (п. 2 ст. 6 закона от 06.12.11 № 402-ФЗ «О бухучете»).

Но на практике ИП нередко ведут учет и формируют бухгалтерскую отчетность. Это позволяет лучше управлять бизнесом и повышает репутацию предпринимателя в глазах контрагентов, инвесторов и других заинтересованных лиц.

Примером может служить ситуация с получением банковского кредита. Банки, как правило, требуют от заемщиков бухгалтерскую отчетность с отметкой ИФНС. Чаще всего речь идет о двух основных формах – балансе и отчете о финансовых результатах.

Формально срок сдачи бухгалтерской отчетности в добровольном порядке законом не установлен. Но обычно ее сдают в те же сроки, что и «обязательную» для юридических лиц. Для отчетности по итогам 2018 года это 01.04.2019 (пп. 5 п. 1 ст. 23 НК РФ).

Подробнее о бухучете для ИП читайте здесь.

Квартальная отчетность ИП зависит от налогового режима и наличия выплат в пользу физических лиц. В некоторых случаях предприниматель может вообще не иметь обязанности сдавать ежеквартальные формы (например, если он работает по патенту и не нанимает работников). Наибольшее количество квартальных отчетов предоставляют ИП с работниками, которые совмещают общую налоговую систему и ЕНВД.

Три месяца бухгалтерского, кадрового учета и юридического сопровождения БЕСПЛАТНО. Торопитесь оставить заявку, предложение ограничено.

Остались вопросы по теме статьи?

Задайте вопрос эксперту:

Задать вопрос

www.business.ru

Отчетность ИП на ЕНВД 2018-2019 — Контур.Экстерн

Какую отчетность сдают ИП на ЕНВД? Как часто необходимо отчитываться индивидуальным предпринимателям на спецрежиме? Мы постарались ответить на эти и другие вопросы.

Что сдаем в ФНС

Сдача отчетности в ФНС для ИП на ЕНВД — это в первую очередь сдача самой декларации по ЕНВД. Также в ФНС предприниматели сдают годовую отчетность по НДФЛ. А вот бухгалтерскую отчетность они не сдают.

Сроки сдачи декларации по ЕНВД

Налоговая отчетность ИП на ЕНВД сдается ежеквартально — не позднее 20-го числа месяца, следующего за кварталом (ст. 346.32 НК РФ).

Сроки сдачи (с учетом переноса из-за выходных дней):

21 января 2019 — за 4 квартал 2018;

22 апреля 2019 — за 1 квартал 2019;

22 июля 2019 — за 2 квартал 2019;

21 октября 2019 — за 3 квартал 2019.

Если указанные сроки приходятся на выходной или праздничный день, то последним днем сдачи отчетности считается следующий за ним ближайший рабочий день.

Как сдать декларацию по ЕНВД

ИП на ЕНВД могут сдать налоговую отчетность следующими способами:

- лично или через представителя в бумажном виде;

- по почте заказным письмом с описью вложения;

- через интернет (с помощью Контур.Экстерна для организаций на спецрежимах).

3 месяца бесплатно пользуйтесь всеми возможностями Контур.Экстерна

Попробовать

Нулевая декларация по ЕНВД для ИП

Нулевой декларации по ЕНВД быть не может. Даже если налогоплательщик временно не ведет деятельность, он должен платить налог исходя из физических показателей (площади, численности и пр.).

Какая еще отчетность сдается?

Отчетность ИП на ЕНВД зависит от наличия работников.

ИП с сотрудниками сдают в ИФНС форму 6-НДФЛ и 2-НДФЛ, расчет по страховым взносам (если есть работники). Отчеты в ПФР и ФСС сдают все ИП на ЕНВД, кроме тех, которые работают без сотрудников. В ФСС ИП на ЕНВД сдают форму расчета по начисленным и уплаченным страховым взносам (4-ФСС). Расчет сдается на бумажном носителе не позднее 20-го числа месяца, следующего за отчетным периодом. В электронном виде форму 4-ФСС можно сдать не позднее 25-го числа месяца, следующего за отчетным.

ИП с сотрудниками отчитываются в ПФР ежемесячно по форме СЗВ-М.

В отчетность ИП на ЕНВД без работников не входят формы 4-ФСС, СЗВ-М, расчет по страховым взносам и справки по НДФЛ.

Если предприниматель занимается несколькими видами деятельности и некоторые из них не подпадают под ЕНВД, то ИП необходимо сдавать отчетность сразу по двум режимам налогообложения и вести раздельный учет для правильной уплаты налогов.

Более подробно про отчеты ИП на ЕНВД читайте в статье «Декларация ЕНВД: порядок представления и правила заполнения».

Заполнение и отправка отчетности в ФНС на примере декларации ЕНВД

www.kontur-extern.ru

Отчетность ИП — 2019 | Современный предприниматель

Подачу в ИФНС определенного комплекта документов предусматривает сдача отчетности ИП за 2018 год. Набор отчетных форм зависит от применяемого субъектом хозяйствования налогового режима и от наличия у предпринимателя работников. Самый объемный список отчетности характерен для ИП на ОСНО, имеющих наемный персонал.

Отчетность ИП без работников

Использующие ОСНО ИП обязаны ежегодно отчитываться по своим доходам — делается это подачей декларации 3-НДФЛ. Также для расчета размера авансовых платежей вновь зарегистрированным коммерсантам (или перешедшим на ОСНО) надо представить форму 4-НДФЛ. Ее отличие в том, что в ней фиксируется объем не фактических, а прогнозных доходных поступлений. Срок подачи 4-НДФЛ не имеет единого для всех субъектов хозяйствования дня – он зависит от того, когда ИП получил свой первый доход на ОСНО: подать «прогнозную» декларацию следует в течение 5 дней через месяц после первой выручки.

Отчетность ИП 2019 будет содержать декларационные формы по НДС. Их предприниматели на ОСНО подают на общих основаниях с юридическими лицами. ИП-спецрежимники должны отчитываться по НДС, выставляя контрагентам счета-фактуры или исполняя обязанности налогового агента.

Если предприниматель владеет недвижимостью, транспортом, налог на имущество и ТС он платит как физлицо — на основании уведомлений из ИФНС, отчеты по этим обязательствам им не составляются.

Несколько иной комплект представляет собой отчетность ИП на УСН 2019. У упрощенцев отсутствует обязанность отчитываться по НДС (кроме вышеназванных случаев) или НДФЛ. Отчетность ИП на УСН будет состоять из декларации по УСН. Декларация ежегодная, в течение года вносятся авансовые платежи (ежеквартально).

Отчетность ИП на ЕНВД состоит из декларации по вмененному налогу. Условия ее сдачи аналогичны требованиям к юридическим лицам – ежеквартально.

Ежегодно, до 1 апреля, должны сдавать соответствующие декларацию и предприниматели на ЕСХН.

Нулевую отчетность ИП допустимо составлять в виде «Единой упрощенной налоговой декларации». Она подается ежеквартально. Право на ее представление появляется у налогоплательщика при условии, что в рассматриваемом периоде не просто отсутствует объект налогообложения, но и не было движения денег (по банку, в кассе).

К ИП без отчетности можно отнести предпринимателей без наемных работников, работающих по патенту. Они не сдают по производимым за патенты платежам никакой отчетности.

Налоговая отчетность ИП не предусмотрена и для предпринимателей, зарегистрировавшихся в ФНС в качестве самозанятых лиц. Эта система налогообложения начнет применяться в тестовом режиме с 2019 года в нескольких регионах. За них налоговые обязательства рассчитывает налоговая инспекция, сумма к уплате будет выставляться через мобильное приложение.

Какую отчетность сдает ИП-работодатель

Частные предприниматели, использующие наемный труд, помимо основных отчетных форм, характеризующих итоги хозяйственной деятельности, должны представлять в контролирующие органы ряд отчетов по доходам своих работников (независимо от режима налогообложения). Комплект отчетности работодателей, в т.ч. отчетность ИП-УСН (работники) 2018-2019 включает:

Какая подается отчетность ИП в 2019 году – таблица содержит сводные данные по всем основным формам:

Вид отчета | Условия сдачи, бланки отчетности для ИП |

3-НДФЛ (ИП на ОСНО) | Успеть надо до 30 апреля 2019 года (новая форма утв. ФНС приказом № ММВ-7-11/569@ от 03.10.2018 г.) |

4-НДФЛ (ИП на ОСНО) | Приказ ФНС от 27.10.2010 № ММВ-7-3/768@. На подготовку документа предпринимателю дается 5 дней спустя месяц после получения первых доходных поступлений в текущем году |

2-НДФЛ (ИП с работниками) | Форма претерпела изменения (приказ ФНС № ММВ-7-11/566@ от 02.10.2018 г.). Справка за 2018 г. с признаком «2» сдается не позже 01.03.2019, с признаком «1» — 01.04.2019 |

6-НДФЛ (ИП с работниками) | (Приказ ФНС № ММВ-7-11/450@ от 14.10.2015 (ред. от 17.01.2018) Сдается ежеквартально до окончания следующего за отчетным периодом месяца (за 2018 год – 01.04.2019) |

Декларация по НДПИ | Подается ежемесячно (до конца следующего месяца за отчетным) только при наличии оснований для уплаты налога (Приказ ФНС № ММВ-7-3/197@ от 14.05.2015 (ред. от 17.04.2017) |

Декларация по НДС (налогоплательщики, налоговые агенты, «спецрежимники», выставлявшие счета-фактуры) | До 25 числа месяца после квартала (Приказ ФНС РФ № ММВ-7-3/558@ от 29.10.2014, с 2019 ожидаются изменения в бланке) |

Декларация по УСН (ИП, применяющие «упрощенку») | Декларационная форма-2018 от ИП должна быть получена налоговиками не позже 30.04.2019 (приказ ФНС от 26.02.2016 № ММВ-7-3/99) |

Декларация по ЕСХН (ИП-сельхозпроизводители) | Срок подачи за 2018 истекает 01.04.2019 (бланк утв. 28.07.2014 приказом ФНС РФ № ММВ-7-3/384@)

|

Декларация ЕНВД (ИП-«вмененщики») | Подается поквартально до 20 числа следующего месяца, срок за 4 квартал 2018 – 21.01.2019 (приказ ФНС № ММВ-7-3/414@ от 26.06.2018) |

Сведения по средне-списочной численности (ИП с работниками) | Сдают только те предприниматели, которые в отчетном периоде состояли в трудовых отношениях с физлицами (крайний срок сдачи – 21.01.2019), сведения отражаются за истекший 2018 год |

СЗВ-М (ИП с работниками) | Ежемесячная отчетность работодателей, подается 15 числа следующего месяца (утв. постановлением ПФР от 01.02.2016 г. № 83п ) |

СЗВ-СТАЖ (ИП с работниками) | Сдается ежегодно – крайней датой за 2018г. станет 01.03.2019 (постановление ПФР от 11.01.2017 № 3п) |

Расчет по страховым взносам (ИП с работниками) | Ежеквартальная форма сдается не позже 30 числа месяца после отчетного периода. 30.01.2019 – отчет за 2018г. (приказ ФНС № ММВ-7-11/551@ от 10.10.2016) |

4-ФСС (ИП с работниками) | Отражает взносы на травматизм, подается в Фонд соцстраха ежеквартально в месяце после отчетного периода (20 числа – на бумаге, 25 числа – электронно). За 2018 год — 21 и 25 января 2019г. соответственно (приказ ФСС РФ № 381 от 26.09.2016 (ред. от 07.06.2017) |

spmag.ru

| Отчетность в ИФНС | ||

| 6-НДФЛ | За 2018 год | Не позднее 01.04.2019 |

| За I квартал 2019 г. | Не позднее 30.04.2019 | |

| За полугодие 2019 г. | Не позднее 31.07.2019 | |

| За 9 месяцев 2019 г. | Не позднее 31.10.2019 | |

| За 2019 год | Не позднее 01.04.2020 | |

| Расчет по страховым взносам | За 2018 год | Не позднее 30.01.2019 |

| За I квартал 2019 г. | Не позднее 30.04.2019 | |

| За полугодие 2019 г. | Не позднее 30.07.2019 | |

| За 9 месяцев 2019 г. | Не позднее 30.10.2019 | |

| За 2019 год | Не позднее 30.01.2020 | |

| 2-НДФЛ | За 2018 год (сообщение о невозможности удержать НДФЛ | Не позднее 01.03.2019 |

| За 2018 год (по всем выплаченным доходам) | Не позднее 01.04.2019 | |

| За 2019 год (сообщение о невозможности удержать НДФЛ) | Не позднее 02.03.2020 | |

| За 2019 год (по всем выплаченным доходам) | Не позднее 01.04.2020 | |

| Отчетность в ПФР | ||

| СЗВ-М | За декабрь 2018 г. | Не позднее 15.01.2019 |

| За январь 2019 г. | Не позднее 15.02.2019 | |

| За февраль 2019 г. | Не позднее 15.03.2019 | |

| За март 2019 г. | Не позднее 15.04.2019 | |

| За апрель 2019 г. | Не позднее 15.05.2019 | |

| За май 2019 г. | Не позднее 17.06.2019 | |

| За июнь 2019 г. | Не позднее 15.07.2019 | |

| За июль 2019 г. | Не позднее 15.08.2019 | |

| За август 2019 г. | Не позднее 16.09.2019 | |

| За сентябрь 2019 г. | Не позднее 15.10.2019 | |

| За октябрь 2019 г. | Не позднее 15.11.2019 | |

| За ноябрь 2019 г. | Не позднее 16.12.2019 | |

| За декабрь 2019 г. | Не позднее 15.01.2020 | |

| СЗВ-СТАЖ и ОДВ-1 | За 2018 год | Не позднее 01.03.2019 |

| За 2019 год | Не позднее 02.03.2020 | |

| Отчетность в ФСС | ||

| 4-ФСС (на бумаге) | За 2018 год | Не позднее 21.01.2019 |

| За I квартал 2019 г. | Не позднее 22.04.2019 | |

| За полугодие 2019 г. | Не позднее 22.07.2019 | |

| За 9 месяцев 2019 г. | Не позднее 21.10.2019 | |

| За 2019 год | Не позднее 20.01.2020 | |

| 4-ФСС (в электронном виде) | За 2018 год | Не позднее 25.01.2019 |

| За I квартал 2019 г. | Не позднее 25.04.2019 | |

| За полугодие 2019 г. | Не позднее 25.07.2019 | |

| За 9 месяцев 2019 г. | Не позднее 25.10.2019 | |

| За 2019 год | Не позднее 27.01.2020 | |

glavkniga.ru

ИП без сотрудников: налоги и отчетность-2019

Некоторые предприниматели, не использующие труд наемных работников, задаются вопросом: какую отчетность сдает ИП без работников? В нашем материале вы найдете ответ на этот вопрос.

ИП без работников: отчетность

Отчетность ИП без работников зависит от выбранного предпринимателем режима налогообложения.

Отчетность ИП на ОСН без работников

Предприниматель без сотрудников, применяющий общий режим налогообложения, должен:

| Период, за который представляется декларация по НДС | Срок представления (п. 5 ст. 174 НК РФ) |

|---|---|

| За IV квартал 2018 года | Не позднее 25.01.2019 |

| За I квартал 2019 года | Не позднее 25.04.2019 |

| За II квартал 2019 года | Не позднее 25.07.2019 |

| За III квартал 2019 года | Не позднее 25.10.2019 |

Декларацию по НДС за IV квартал 2019 года необходимо будет представить уже в 2020 году – не позднее 27.01.2020.

Отчетность ИП на УСН без работников-2017

ИП на УСН без сотрудников должны раз в год представлять декларации по налогу при УСН (утв. Приказом ФНС от 26.02.2016 N ММВ-7-3/99@). Сделать это нужно не позднее 30 апреля года, следующего за отчетным (пп. 2 п. 1 ст. 346.23 НК РФ). Соответственно, за 2018 год декларацию необходимо сдать не позднее 30.04.2019.

ИП на ЕНВД: отчетность без работников

Если ИП без работников уплачивает ЕНВД, то обязан представлять в ИФНС только декларацию по этому налогу (утв. Приказом ФНС от 26.06.2018 N ММВ-7-3/414@). Сдается она ежеквартально не позднее 20 числа месяца, следующего за отчетным кварталом (п. 3 ст. 346.32 НК РФ). Приведем сроки подачи декларации для ИП на ЕНВД без работников в 2019 году:

| Период, за который представляется декларация по ЕНВД | Срок представления (с учетом п. 7 ст. 6.1 НК РФ) |

| За IV квартал 2018 года | Не позднее 21.01.2019 |

| За I квартал 2019 года | Не позднее 22.04.2019 (20 апреля — суббота) |

| За II квартал 2019 года | Не позднее 22.07.2019 (20 июля — суббота) |

| За III квартал 2019 года | Не позднее 21.10.2019 (20 октября — воскресенье) |

По итогам IV квартала 2019 года отчитаться по ЕНВД надо не позднее 20.01.2020.

ИП на ПСН без работников: отчетность

Если ИП выбрал патентную систему налогообложения, то никакую отчетность ему сдавать вообще не нужно (ст. 346.52 НК РФ).

Отчетность ИП без работников: совмещение режимов

Если ИП без работников совмещает несколько режимов, то и отчетность он должен представлять в рамках каждого их этих режимов. Например, ИП без сотрудников, совмещающий УСН и ЕНВД, должен раз в год отчитываться по упрощенке и ежеквартально по ЕНВД.

Какая еще отчетность в ИФНС может потребоваться от ИП без работников

В некоторых ситуациях ИП без работников придется сдать отчетность за рамками применяемых ими режимов.

Например, ИП на УСН/ЕНВД по общему правилу освобождены от обязанность уплачивать НДС и сдавать декларацию по этому налогу, но если ИП на спецрежиме выступил в роли налогового агента по НДС или же по ошибке выставил счет-фактуру с выделенной суммой НДС, то такому ИП нужно будет представить декларацию по НДС (пп. 1 п. 5 ст. 173, п. 5 ст. 174, п. 3 ст. 346.11, п. 4 ст. 346.26 НК РФ).

Кроме того, ИП без сотрудников нужно подать в ИФНС «внережимную» декларацию, если он ввозит в РФ товары из стран ЕАЭС. В этом случае в ИФНС представляется декларация по импортному НДС. Срок ее представления: не позднее 20 числа месяца, следующего за месяцем принятия на учет импортных товаров/сроком платежа по договору (п. 1 Порядка, утв. Приказом Минфина РФ от 07.07.2010 N 69н).

ИП без работников: отчетность по страховым взносам

Если у предпринимателя нет сотрудников, то отчетность по страховым взносам такую, как РСВ (сдается в ИФНС), СЗВ-М/иная персотчетность (представляется в ПФР) и 4-ФСС (подается в ФСС), ему сдавать не придется.

glavkniga.ru

перечень отчетов, сроки и способы сдачи

Единый налог на вменённый доход (ЕНВД) — один из спецрежимов налогообложения, который государство предусмотрело для субъектов малого и среднего бизнеса, включая ИП, ведущих определённые виды деятельности. Он предполагает меньше платежей и бюрократической возни, но не означает полное освобождение предпринимателя от обязанности платить налоги и социальные отчисления за себя и работников и отчитываться по ним перед государством. А нарушителям порядка и сроков уплаты налогов и отчислений и сдачи отчётности грозят наказания. Поэтому разберёмся, когда, кому и сколько должен в 2018 году платить ИП на ЕНВД и перед кем и как отчитываться.

Какую отчётность и куда надо сдавать ИП на ЕНВД в 2018 году

Набор отчётов, которые должен в 2018 году подавать ИП на ЕНВД, зависит от того, есть ли у него работники. Если работников нет, от ИП на ЕНВД требуется подавать только декларацию ЕНВД (скачать бланк). По страховым взносам в Пенсионный фонд (ПФР) и на обязательное медицинское страхование (ОМС) ИП в 2018 году отчитываться не должны.

А вот если у ИП на ЕНВД есть работники, его обязательств по платежам и отчётам о них в несколько раз больше.

Если ИП совмещает разные режимы налогообложения по разным видам деятельности, например, ЕНВД и упрощёнку, отчитываться по каждому налоговому режиму он должен отдельно.

Квартальная отчётность ИП на ЕНВД в 2018 году (таблица)

Образец заполнения ФСС-4 (фотогалерея)

- Образец заполнения ФСС-4: титульный лист

- Образец заполнения ФСС-4: стр. 2

- Образец заполнения ФСС-4: стр. 3

- Образец заполнения ФСС-4: стр. 4

Ежемесячная отчётность в 2018 году (таблица)

Образец заполнения формы СЗВ-М

Образец заполнения формы СЗВ-МГодовая отчётность (таблица)

Должен ли ИП вести бухучёт и сдавать бухгалтерский баланс

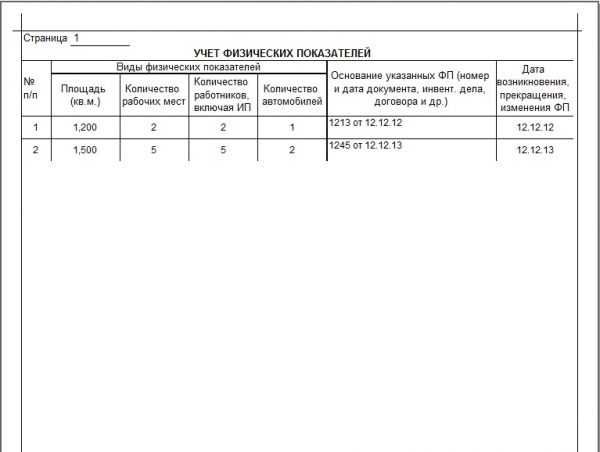

Обязанности вести бухгалтерский учёт и сдавать куда-либо баланс у ИП в 2018 году нет. Однако ИП на ЕНВД должны вести учёт физических показателей, влияющих на сумму налога. Это могут быть количество транспортных средств или пассажирских мест, площадь торгового помещения, число наёмных работников и другие.

Рекомендованной формы документа для этого нет, и никуда его регулярно подавать не надо. Можно использовать для этого, например, журнал учёта.

А вот книга учёта доходов и расходов, обязательная для ИП на большинстве других режимов налогообложения, плательщику ЕНВД не нужна. Причина тому проста. ЕНВД — единственный налоговой режим, при котором для государства неважны реальные доходы и расходы ИП. Сумма налога на «вменёнке» не зависит ни от этих показателей, ни от общего финансового результата деятельности ИП за период. Сколько бы он ни заработал, в ноль сработал или в минус, сумма налога будет одинаковой, пока не изменятся влияющие на неё физические показатели. А вот при изменении показателей меняется и сумма налога, и тут тоже неважно, прибыльный был для ИП очередной квартал, убыточный или нулевой.

Исключение — ситуация, когда ИП совмещает разные режимы налогообложения. Например, по одним видам деятельности использует ЕНВД, а по другим — упрощённую систему, единый сельхозналог или патентную систему. В этом случае книгу учёта он ведет по видам деятельности, по которым не применяет «вменёнку». А доходы и расходы по видам деятельности на ЕНВД в ней не отражает.  Образец журнала учёта физических показателей при ЕНВД

Образец журнала учёта физических показателей при ЕНВД

Как сдать отчётность

Отчётность ИП на ЕНВД может сдать такими способами:

- лично отнести в ИФНС, отделение ПФР или ФСС, для этого ему будет нужно сделать ксерокопию заполненных, подписанных и заверенных печатью отчётных документов или заполнить их в двух экземплярах и на втором экземпляре или копии поставить отметку работника ИФНС или отделения фонда о принятии с указанием даты сдачи отчёта. Если вы предпочли сделать ксерокопию, отметка о принятии делается на ней, в налоговую сдаётся только оригинал документа. Нередко налоговики просят наряду с бумажными документами предоставлять электронную копию на флешке. Этот момент лучше предварительно уточнить в своей налоговой;

- передать через представителя, в этом случае нужно оформить на представителя нотариальную доверенность, отметку о принятии получает представитель;

- по почте заказным письмом с описью вложений и уведомлением о вручении, датой сдачи будет считаться дата отправки документов, а подтверждением, что они получены адресатом — отметка на уведомлении;

- отправить через интернет с помощью специального сервиса, например, «Эльба-Контур» или «Моё дело» или специальную программу «Налогоплательщик ЮЛ». Но чтобы воспользоваться этой возможностью, придётся сперва обзавестись услиленной квалифицированной электронной подписью (УКЭП), которую также называют электронной визой ИП.

В 2018 году ИП на ЕНВД могут сдавать отчётность с помощью интернета

В 2018 году ИП на ЕНВД могут сдавать отчётность с помощью интернетаКак отчитываться, если ИП на ЕНВД не вёл деятельность

Когда предприниматель фактически не ведёт деятельность, это не освобождает его от обязанности подавать все предусмотренные законом отчёты, включая налоговую декларацию, и делать отчисления во внебюджетные фонды. А в случае с ЕНВД ситуация ещё зависит от того, сохраняются ли физические показатели, определяющие величину налога. Если ИП не ведёт деятельность, но не закрылся и не снялся с учёта как плательщик ЕНВД и у него сохраняются физические показатели, налог ему всё равно придётся платить. Сдавать нулевую декларацию ИП на ЕНВД запрещено.

Образец заполнения декларации ЕНВД (фотогалерея)

- Образец заполнения декларации по ЕНВД, титульный лист

- Образец заполнения декларации по ЕНВД, раздел 1

- Образец заполнения декларации по ЕНВД, раздел 2

- Образец заполнения декларации по ЕНВД, раздел 3

Какую отчётность должен сдавать ИП на ЕНВД при закрытии

При закрытии ИП на ЕНВД подаётся обычная декларация, той же формы, что ежеквартально. Но есть некоторые отличия в её содержании:

- в поле «Налоговый период» указывается значение 50;

- в поле «Форма реорганизации» проставляется ноль;

- если предприниматель перед закрытием распустил персонал, продал имущество и избавился от других физических показателей, влияющих на сумму его налога, в соответствующем поле декларации он также проставляет ноль.

Заполнить ликвидационную декларацию, которую также принято называл финальным отчётом по ЕНВД, поможет образец.

Если ИП закрывается, отработав полный квартал, финальный отчёт он должен подать, как обычно, до 20 числа первого месяца нового квартала. Если среди квартала — до 25 числа следующего месяца после закрытия. Вовремя подавая декларацию ИП, избавившийся от физических показателей, освобождает себя не только от штрафа за сдачу отчётности, но и от переплаты налога. Ведь пока налоговая не узнает, когда он обнулил физические показатели, налог за всё время будет начисляться сполна.

От других налоговых спецрежимов ЕНВД отличается тем, что выбравшие этот вариант ИП отчитываются перед налоговой чаще, чем при других системах налогообложения, за исключением общей системы. Приходится также следить за изменениями в законодательстве на федеральном и региональном уровне, в результате которых сумма налога может измениться. Но обязанность отчитываться перед государством нельзя назвать слишком обременительной, особенно если у ИП на ЕНВД нет работников.

Журналист и копирайтер с большим опытом. Оцените статью: Поделитесь с друзьями!biznes.guru