Кривая Лаффера

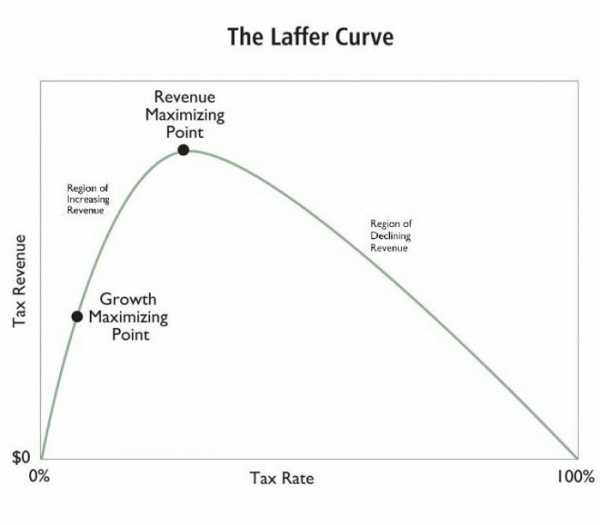

Кривая Лаффера — графическое отображение зависимости между налоговыми поступлениями и динамикой налоговых ставок. Концепция кривой подразумевает наличие оптимального уровня налогообложения, при котором налоговые поступления достигают максимума. Зависимость выведена американским экономистом Артуром Лаффером, хотя сам он признавал, что его идея присутствует уже у Кейнса и даже у средневекового арабского учёного Ибн Хальдуна.

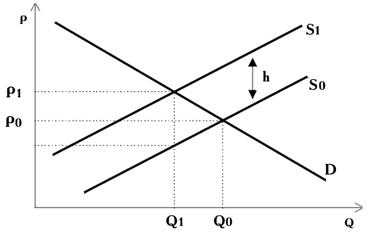

Сторонниками снижения налогов и стимулирования инвестирования являются представители школы предложения. Они считают, что нужно отказаться от системы прогрессивного налогообложения (именно получатели крупных доходов — лидеры в обновлении производства), снизить налоговые ставки на предпринимательство, на заработную плату идивиденды. Требуется стимулировать инвестиционный процесс, желание иметь дополнительную работу и дополнительный заработок. В своих рассуждениях теоретики опираются на кривую А. Лаффера. При сокращении ставок база налогообложения в конечном счете увеличивается (больше продукции — больше налогов). Высокие налоги снижают базу налогообложения и доходы государственного бюджета.

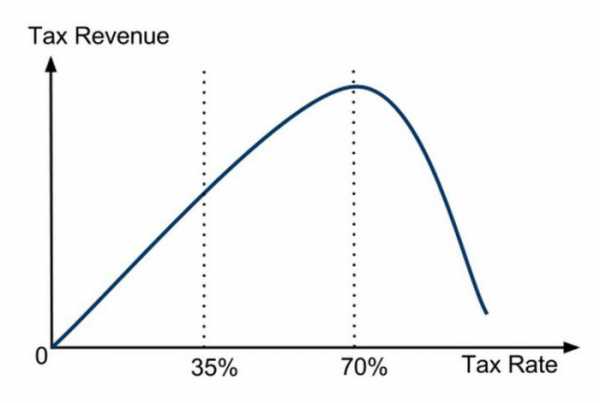

Изъятие у налогоплательщика значительной суммы доходов (порядка 40—50 %) является пределом, за которым ликвидируются стимулы к предпринимательской инициативе, расширению производства. Образуются целые группы налогоплательщиков, занятых поиском методов ухода от налогообложения и стремящихся концентрировать финансовые ресурсы в теневом секторе экономики. Однозначного ответа, какое значение эффективной ставки является критическим, не существует. Если исходить из концепции Лаффера, изъятие у производителей более 35—40 % добавленной стоимости провоцирует невыгодность инвестиций в целях расширенного воспроизводства, что равносильно попаданию в порочный круг — так называемую « налоговую ловушку».

Налоговая нагрузка и уровень жизни

Обычно считается, что отношение налогоплательщиков к системе налогообложения страны характеризует величину сосредоточенных в этом секторе средств по отношению к ВВП. Для налогоплательщиков привлекательной является низкая налоговая нагрузка (на уровне 15 %). Однако государство при данном уровне нагрузки располагает минимальными возможностями управления развитием экономики. Поэтому высокоразвитые государства стремятся поднять уровень налоговых поступлений, одновременно увеличивая возврат в экономику, социально-культурную сферу части средств, поступивших в бюджет. Это определяет и рост уровня жизни населения, что наглядно видно из данных таблицы. Из таблицы также ясно, что нет явной связи между уровнем жизни, развития экономики и уровнем налогов. Это объясняется наличием множества других факторов влияющих на уровень жизни, помимо налогов. Очевидно, что вне зависимости от налоговой политики уровень жизни населения сравнительно бедных стран, как Турция, не сможет быстро достигнуть высоких стандартов США и Европы.

Влияние налоговой нагрузки на эффективность развития экономики

Страна | Налоговая нагрузка (% ВВП) | Уровень жизни, долл. |

Швеция | 51,0 | 25.710 |

Финляндия | 47,3 | 23.240 |

Бельгия | 46,6 | 26.440 |

Франция | 44,1 | 26.270 |

Австрия | 42,8 | 28.110 |

| Германия | 39,3 | 28.870 |

Мексика | 39,3 | 3.600 |

Испания | 35,8 | 14.350 |

США | 31,8 | 28.020 |

Турция | 22,2 | 2.830 |

Канада | 16,0 | 19.020 |

Фискальная политика — целенаправленное манипулирование государственными расходами и налоговыми поступлениями для обеспечения полной занятости, стабильности цен и экономического роста.

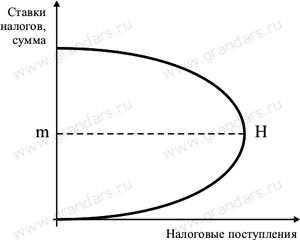

Повышение налоговых ставок до определенного момента будет вести к увеличению собранных налогов. Дальнейший рост налогов подрывает стимулы к производственной деятельности (так как большая часть дохода должна быть перечислена в государственный бюджет), тормозит рост научно-технического прогресса, замедляет экономический рост и ведет к уменьшению поступлений налогов в бюджет.

Данная зависимость выражается в Кривой Лаффера.

На уровне размер налоговых ставок оптимален и обеспечивает наибольшее поступление денежных средств в бюджет.

Налоговые поступления возрастают в периоды экономического подъема и сокращаются в периоды спада.

А трансфертные платежи, напротив, сокращаются в периоды экономического роста и увеличиваются в периоды спада.

Дискреционная бюджетная политика

Дискреционная бюджетно-налоговая политика — это целенаправленные мероприятия правительства по изменению государственных расходов, налогов и сальдо государственного бюджета в целях воздействия на объем национального производства, экономический рост, занятость и динамику цен.

Автоматическая фискальная политика

Автоматическая фискальная политика

— предполагает изменение государственных расходов и доходов в ходе циклических колебаний в экономике без принятия специальных решений.Главными встроенными стабилизаторами являются:

Ставки налогов и кривая Лаффера

Налоговой ставкой, или средней налоговой ставкой, называют долю собранного налога в стоимости налогооблагаемого объекта. Другими словами, налоговая ставка показывает какую часть стоимости налогоплательщик выплачивает в виде налога.

Если — это общая сумма собираемого налога, — доход индивида или прибыль предприятия, то ставку налога можно рассчитать по следующей формуле:

Возникает вопрос, какова же должна быть ставка налога? Во-первых, ставка налога должна обеспечить поступление в государственную казну определенной суммы денег, необходимой для выполнения государством своих функций. Во-вторых, следует учитывать, что высокие ставки снижают экономическую активность в стране.

Американский экономист Артур Лаффер предположил, что между ставкой налога и налоговыми поступлениями существует не линейная, а более сложная связь.

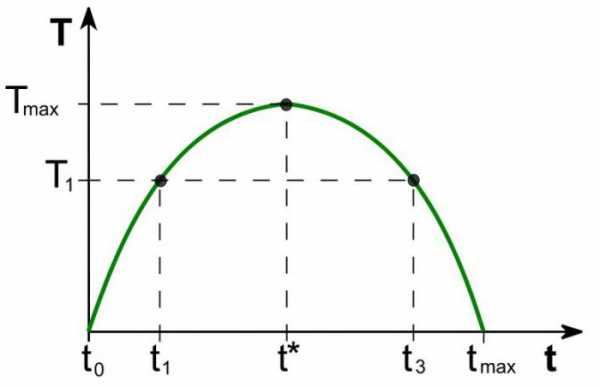

Кривая Лаффера

Нелинейная зависимость говорит о том, что после некоторого значения налоговой ставки tоптим. общие налоговые поступления начинают снижаться. При высоких налоговых ставках будут действовать причины, описанные ранее: экономические агенты либо вообще прекращают свою деятельность, либо уходят в теневой сектор. При ставке налога равной 100% вообще нет смысла прилагать какие-либо усилия, поскольку весь доход будет изъят.

Кривая Лаффера представляет собой красивую модель, однако на практике она почти не применима, так как вывести эту кривую применительно к реальной экономике практически невозможно. Не известна также и та критическая точка, после которой налоговые поступления начинают снижаться. Считается, на основании проводившихся эконометрических расчетов, что оптимальная ставка лежит в интервале 35-45%.

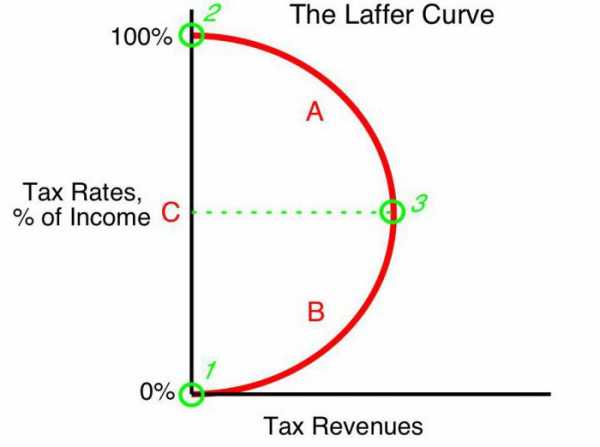

Данный график ясно свидетельствует, что при нулевой налоговой ставке государство не соберет ни цента, сколь бы велика ни была налоговая база, т.е. число налогоплательщиков. Точно такой же результат будет и в противоположном конце налоговой шкалы – при стопроцентной налоговой ставке, потому что никто не будет работать бесплатно, и экономическая активность полностью замрет (т.е. налоговая база сузится до нуля).

Между этими крайностями существуют два показателя налоговых ставок, которые при разных подходах дадут одинаковый уровень налоговых поступлений: повышенная налоговая ставка при узкой налоговой базе и пониженная налоговая ставка при обширной налоговой базе.

studfiles.net

Кривая Лаффера

Понятие кривой Лаффера

Определение 1

Кривая Лаффера представляет собой графическое отображение зависимости между объемом налоговых поступлений в бюджет и динамикой налоговых ставок.

Кривая названа именем ее создателя – американского экономиста Артура Лаффера. Кривая Лаффера необходима для определения оптимального уровня налогообложения, при котором налоговые поступления максимальны (Т_оптим).

Зависимость между объемом налоговых поступлений в бюджет и динамикой налоговых ставок можно описать следующим образом:

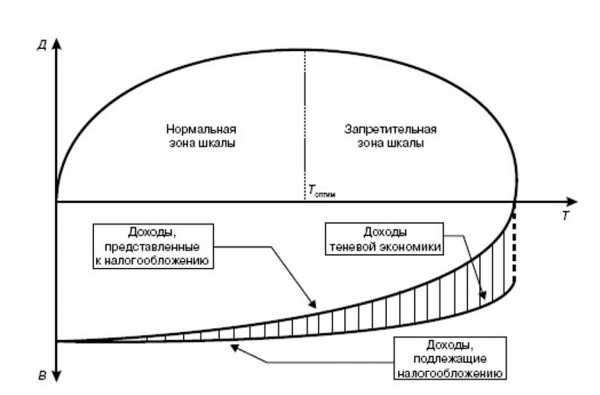

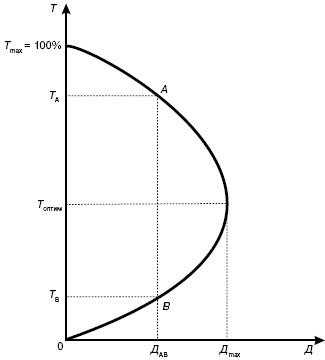

Рисунок 1. Кривая Лаффера. Автор24 — интернет-биржа студенческих работ

Повышение ставки налогообложения (ось Т) увеличивает до определенного момента сумму доходов в бюджет (ось Д). При этом увеличение налоговых доходов идет все медленнее. Заинтересованность хозяйствующих субъектов в легальном заработке все еще присутствует, общий объем производства сокращается более медленными темпами, чем возрастает ставка. Следовательно уменьшение базы налогообложения (ось В) происходит медленнее, чем увеличение ставки. Доходы бюджета, в целом, возрастают.

При достижении определенной величины налоговой ставки (Т) хозяйствующие субъекты вынуждены уплачивать настолько высокие налоги, что чистого дохода у них практически не остается. Как следствие, начинается спад экономической активности. При этом увеличиваются масштабы уклонения от уплаты налогов, то есть получает развитие сфера теневой экономики, что отрицательно сказывается на объемах налоговых поступлений в бюджет: несмотря на рост ставки налога, сокращается налогооблагаемая база.

Сущность эффекта Лаффера

Сущность рассмотренной на рисунке 1 взаимосвязи налоговых ставок и объемов налоговых поступлений в бюджет может быть выражена в виде следующих основных положений:

- снижение налоговых ставок стимулирует производство;

- уменьшение налоговых ставок приводит к сокращению объема налоговых поступлений лишь временно.

Таким образом, Кривая Лаффера наглядно демонстрирует стимулирующий эффект снижения налогового бремени. Его уменьшение ведет к увеличению объемов сбережений, а, следовательно, и к росту инвестиционных вложений в экономику и занятости. В итоге происходит рост производства и доходов производителей, которые увеличивают объем налоговых поступлений в бюджет.

Замечание 1

При этом следует отметить, что ожидаемый эффект может быть получен, прежде всего, за счет снижения налоговых ставок на прибыли корпораций.

На практике реакция различных групп хозяйствующих субъектов на снижение налоговых ставок различается. Наиболее активно реагируют на подобную налоговую политику высокооплачиваемые слои населения:

- крупные менеджеры,

- руководители организаций,

- квалифицированные работники и т. д.

В качестве примера применения подобной стимулирующей налоговой политики можно привести экономическую политику американской администрации, проводимой в 80-х гг. XX века – «рейганомику». Налоговая реформа президента Рейгана (1981 г.) оказала стимулирующий эффект на экономику, однако привела к значительному росту государственного долга.

На практике имеется и положительный опыт применения эффекта Лаффера. В начале Первой мировой войны, Америка нуждалась в больших финансовых ресурсах, и государство увеличило налоги. К 1918 году налоговая ставка выросла до 77%. Несколькими годами позднее (1925 г.) президент Кальвин Кулидж начал осуществлять серию сокращений налогов, в результате которых предельная ставка налога была снижена до 25%. Снижение налогов оказало сильнейший стимулирующий эффект на экономику: за четыре года объем производства удвоился, при этом резко упал уровень безработицы.

Говоря о дестимулирующем эффекте увеличения налоговых ставок, отметим, что изъятие у налогоплательщика свыше 40-50% доходов является пределом, за которым стимулы к предпринимательской инициативе ликвидируются, начинается спад производства. Таким образом формируются целые группы налогоплательщиков, осуществляющих поиск всевозможных незаконных методов ухода от налогообложения.

Однако однозначной величины эффективной ставки не существует. В подобной ситуации главная задача государства заключается в установлении на основе экономически обоснованных расчетов предложений по оптимальному режиму налогообложения, не подавляющему экономическую активность налогоплательщиков и обеспечивающему необходимый уровень налоговых доходов.

Артур Лаффер осуществлял попытки эмпирическим путем вывести оптимальную ставку налога, обеспечивающую максимальный рост деловой активности, однако он потерпел неудачу – график в начале 80-х годов не был признан экономистами, в частности, из-за отсутствия математического обоснования.

Основные проблемы теории Лаффера

Многие страны, проводя налоговую политику, отдают приоритет налоговым ставкам, считая их наиболее гибким инструментом налогового регулирования, чем налоговые льготы. Однако практический опыт многих стран говорит о том, что снижение налоговых ставок с целью стимулирования инвестиционной активности при отсутствии льгот (возможностей использования ускоренной амортизации, целевых инвестиционных кредитов, налоговых вычетов и т.д.) ведет, в большей степени, к обогащению за счет государственного бюджета наиболее состоятельных граждан страны, а не к усилению их инвестиционной активности. Кроме того, бездумное снижение налоговых ставок может привести к обратному эффекту – к снижению налоговых поступлений в бюджет.

Замечание 2

Таким образом, налоговые льготы являются более действенным и эффективным инструментом стимулирования инвестиционной деятельности в экономике страны.

Налоговые ставки являются лишь одним из многочисленных факторов, оказывающих влияние на налоговую нагрузку. Из этого следует, что выводы по оптимальности или недостаточности налоговой нагрузки на хозяйствующие субъекты на основании лишь данного фактора являются необоснованными. Кроме того, налоговая ставка в системе налогообложения не едина, а простое арифметическое сложение налоговых ставок осуществлять не имеет смысла.

Анализ налоговой нагрузки обязательно должен учитывать структуру поступления налогов по юридическим и физическим лицам. На практике встречались ситуации, когда высокая доля налогов в ВВП в целом вовсе не являлась доказательством высокой налоговой нагрузки на экономику. Это, скорее, свидетельствовало о высоком уровне среднедушевых доходов населения и, как следствие, большим объемам налоговых поступлений с физических лиц.

Напротив, при относительно низкой доле налогов в ВВП основная масса налогов собиралась с юридических лиц, и тяжесть налоговой нагрузки на экономику в этом случае была выше.

spravochnick.ru

Кривая Лаффера что показывает? :: BusinessMan.ru

Кривая Лаффера – теоретическое понятие, показывающее взаимосвязь между скоростью налоговых поступлений и бюджетного дохода государства за счет части налогов. Система разработана в 1974 году экономистом из США Артуром Лаффером. Иногда показатели кривой используют в качестве аргумента для сокращения налогов.

Концепция

Значение бюджетных доходов по ставке, равной налогу на доход, стремится к нулю (t0 = 0%). Согласно теории Лаффера, поступательное наращивание налоговых ставок приведет к меньшему увеличению налоговых поступлений в точке, где дальнейшее увеличение ставок способствует снижению общих налоговых поступлений. При показателях, когда ставка налога на прибыль составляет 100% (tmax = 100%), доходы опускаются до нулевой отметки.

Точка на кривой Лаффера, соответствующая скорости максимальных налоговых поступлений, называется точкой насыщения (Tmax). По форме кривая Лаффера показывает, что равный уровень доходов в бюджет налогов правительство может добиться для двух различных налоговых ставок (T1) – в первой четверти (t1) и третьей четверти кривой (t3).

Теория

Основывается кривая Лаффера на следующих допущениях:

- При налоговой ставке t0=0% налогоплательщики не платят никаких налогов, соответственно, государственный бюджет не фиксирует доход от налогов.

- Увеличение налоговой ставки вызывает два противоположных эффекта: увеличение доли государственных доходов бюджета трейдеров и снижение заявленного налогооблагаемого дохода хозяйствующих субъектов.

Второй эффект повышения ставки налога по Лафферу объясняется:

- Снижением стимулов к работе и экономической активности. То есть ограничение преимуществ, которые операторы имели в определенной сфере, побуждает их снижать экономическую активность и ограничивать свою деятельность в этой области.

- Увеличением скрытых доходов по причине ухода трейдеров в тень. При более высокой ставке налогообложения субъектам хозяйствования (несмотря на риски) выгодно не выплачивать полностью налоги. Кривая Лаффера это четко показывает.

- Ростом тенденций перемещения экономической деятельности, особенно крупных предприятий, за рубеж.

При неком максимальном уровне налогообложения tmax = 100% исчезают все стимулы к труду и смысл вести налогооблагаемый бизнес. Не имея мотивации работать, организации прекращают деятельность. Таким образом, они перестают существовать как объекты налогообложения, соответственно, доходы равны нулю.

Практика

Кривая Лаффера описывает связь между величиной государственных налогов и доходом казны, позволяя найти обоюдовыгодную для правительства и хозяйственников точку насыщения (Tmax). Концепция Лаффера является самой известной моделью экономики, авторы которой призвали снижать ставки налогов, дабы стимулировать инвестиции и уменьшить роль государства в экономике в угоду конкурентоспособности.

Основная предпосылка для государственной налогово-бюджетной политики, сформулированной на основе кривой Лаффера, является возможность (при определенных условиях) увеличить наполняемость бюджета при снижении ставок.

Применение теории в США

Поистине впечатляющего эффекта применения в хозяйственной практике уроков американского экономиста удавалось достичь в некоторых странах. Интересно, что помимо увеличения доходов бюджета и увеличения темпов экономики, наблюдалось значительное перераспределение доходов внутри общества.

В 1925 году США снизили высокий уровень НДФЛ с 73% до 25%. Бюджет доходов от этого налога увеличился с 719 млн долларов (1921) до 1 млрд (1929). При этом поступления от с богатых (годовой заработок свыше 100000 долларов) в общем налоговом объеме с 28% (1921) увеличились до 51% (1926). Напротив, налогоплательщики с наименьшими доходами (ниже 10 000) в 1921 году заплатили 23%, а в 1926 — только 5% от суммы всех налоговых поступлений.

Первое прямое применение в экономической политике концепции Лаффера связано со значительным снижением ставки на прибыль в США в 1981 году. Администрация президента Р. Рейгана сократила максимальную ставку налога сначала с 70% до 50%, а затем, в 1986 году, до 28%, и добилась положительного эффекта. Тогда практически было подтверждено, что налоговая ставка и кривая Лаффера взаимосвязаны, что голая теория работает.

Применение в Польше

В Польше опыт с кривой Лаффера связан с акцизами на спиртные напитки. Повышение акцизов на спирт в 1999-2001 годах способствовало снижению доходов (вопреки ожиданиям) государственного бюджета. Снижение акцизов в 2002 году, напротив, увеличило доходы. То есть кривая Лаффера отражает взаимосвязь с доходностью любых типов налогов, а не каких-то конкретных.

Еще один польский пример: увеличение ставок акцизов на табачные изделия спровоцировало снижение дохода, что обусловлено одновременным увеличением использования контрабандных сигарет. Повышение акцизов в Польше сопровождалось как снижением внутреннего производства, так и снижение легальных продаж табачных изделий, в то время как число курильщиков не изменилось. Одновременно статистика показывала параллельное увеличение теневой экономики и контрабанды подакцизных товаров. Последовавшее снижение акцизов с 27% до 19% вызвало значительное увеличение бюджетных поступлений от этого налога.

Аргументы и контраргументы

Хотя кривая Лаффера показывает положительную взаимосвязь доходности и более низких налогов, у концепции есть противники. Они отмечают, что снижение налогов в 80-х годах в Соединенных Штатах сопровождалось увеличением бюджетного дефицита. Это сильный аргумент в руках критиков, но сторонники парируют, что увеличение доходов все же произошло, а углубление бюджетного дефицита привело к увеличению бюджетных расходов.

Тем не менее, независимо от оценки воздействия существенных снижений налогов на уровень и структуру налоговых поступлений, кривая Лаффера оказала определенное положительное влияние на динамику экономического роста в США в 80-х.

Формы кривой

По мнению прогрессивных экономистов, кривая Лаффера описывает возможность снижения налоговой ставки ради наполнения бюджета. Часто концепция используется сторонниками экономического либерализма, чтобы оправдать снижение налогов. Следует подчеркнуть, что, хотя понятие кривой Лаффера в некоторых экономических условиях оправдывает снижение налогов в целях увеличения доходов бюджета, но четких доказательств этой связи не существует.

Единственный верный способ статистического анализа — это эмпирическое исследование реакции количества налоговых поступлений к изменениям в налоговой ставке. Некоторые исследования показывают, что фактическая кривая Лаффера значительно отличается от «канонической» и имеет асимметричную форму. Назначение ставки максимизации налоговых поступлений государства является чрезвычайно сложным процессом и включает в себя многочисленные трудности.

Волатильность

Замечено, что кривая Лаффера описывает связь «идеальных отношений» налогов и дохода, не учитывая веяния времени. Например, в условиях военной угрозы граждане готовы нести большую нагрузку ради государства. Дополнительное увеличение налогов для военных целей приводит к увеличению доходов от этого источника. Таким образом, точка насыщения на кривой Лаффера будет значительно сдвинута вправо. После войны страны обычно снижают ставки налогообложения. Ее сокращение может вновь увеличить доходы в бюджет, в результате ставка налогообложения (хотя в военное время она устанавливается часто ниже уровня насыщения) будет выше, чем при послевоенной скорости насыщения. С прекращением угроз изменяется и форма кривой, скорость насыщения значительно снижается.

Влияние местоположения

Также кривая Лаффера описывает связь между регионом и поступлениями налогов, то есть форма кривой зависит от местоположения. Неналоговые условия ведения бизнеса в разных местах одной страны могут отличаться. Например, в приграничных районах легче заменить облагающийся высокими акцизами отечественный алкоголь на дешевый импорт. У потребителей будет соблазн меньше покупать подакцизный продукт, а приобретать контрабандный. Налоговая база соответственно уменьшится. Точка насыщения на графике будет значительно сдвинута влево по сравнению с центральными областями, где доставка подпольной продукции осложнена и менее рентабельна для контрабандистов.

Краткосрочная перспектива

Одна из проблем, с которыми сталкиваются проводники экономической политики государства, является ограничение использования системы Лаффера, связанное с разницей показателей кривой в краткосрочной и долгосрочной перспективе. В краткосрочной операторы не могут быстро реагировать на изменения налоговой ставки, даже если она стремительно движется в направлении максимального налогообложения.

Теоретически можно утверждать, что в ультракороткий период при максимальной ставке tmax = 100%, доходность бюджета не упадет (вопреки теории) до нуля. Это объясняется замедленной реакцией трейдеров на форс-мажорное обстоятельство. Операторы будут постепенно снижать экономическую деятельность в надежде на благоразумие правительства, либо по инерции производства. Значит, до полного прекращения хозяйственной деятельности некоторое время будут платить налоги в размере 100% от дохода. Кроме того, часть (возможно большинство) организаций перейдут в теневой бизнес, «усердно» выплачивая 100% ставки из официального дохода, чтобы поддерживать видимость законной деятельности.

Долгосрочная перспектива

При разработке правительством долгосрочной перспективы налогообложения кривая Лаффера работает более точно, позволяя эффективнее планировать бизнес всем субъектам экономики. Однако оптимизация налоговой ставки на основе кривой Лаффера дается власти не просто и требует политического решения. Короткий избирательный цикл в развитых странах часто заставляет правительства работать в краткосрочной перспективе, являясь серьезным ограничением применимости идей Лаффера в деловой практике.

businessman.ru

Понятие и сущность кривой Лаффера

Основная идея кривой Лаффера заключается в том, что по мере увеличения налоговой ставки налоговые поступления будут увеличиваться до определенного максимального уровня, а затем будут понижаться, ибо высокие налоги сдерживают экономическую активность хозяйствующих субъектов, в результате чего сокращаются объем производства и доход. Сокращение налоговых ставок вызовет сокращение объема государственных доходов в краткосрочном периоде. В долгосрочном периоде снижение налоговых ставок обеспечит рост сбережений, инвестиций и занятости, в результате чего увеличатся производство и доходы, подлежащие налогообложению, что увеличит налоговые поступления в государственный бюджет. Такой подход выдвигали сторонники теории «экономики предложения».

Исследуя связь между величиной ставки налогов и поступлением в государственный бюджет, американский экономист Артур Лаффер показал, что не всегда повышение ставки налога ведет к росту налоговых доходов государства. Он попытался теоретически доказать, что при ставке подоходного налога выше 50% резко снижается деловая активность фирм и населения в целом.

Если налоговая ставка превышает объективную границу , то налоговые поступления начнут уменьшаться. А. Лаффер доказал, что один и тот же по величине доход в государственный бюджет может быть обеспечен и при высокой, и при низкой налоговых ставках. Однако на практике идеи Лаффера использовать трудно, так как сложно определить, на левой или на правой стороне кривой находится экономика страны в данный момент. Так, из-за ошибки в этом определении «эффект Лаффера» не сработал в период президентства Рейгана: хотя снижение налогов и привело к росту деловой активности в стране, но оно затруднило реализацию социальных программ.

Конечно, трудно рассчитывать, что на основе только теории можно построить идеальную шкалу налогообложения. Теория должна быть основательно откорректирована на практике. Немаловажное значение в оценке ее справедливости имеют национальные, культурные и психологический фактор.

Американцы, например, считают, что при такой ставке налога, как в Швеции (75%), в США никто не стал бы работать в легальной экономике. Вообще же считается, что высшая ставка подоходного налогообложения должна находиться в пределах 50-70%.

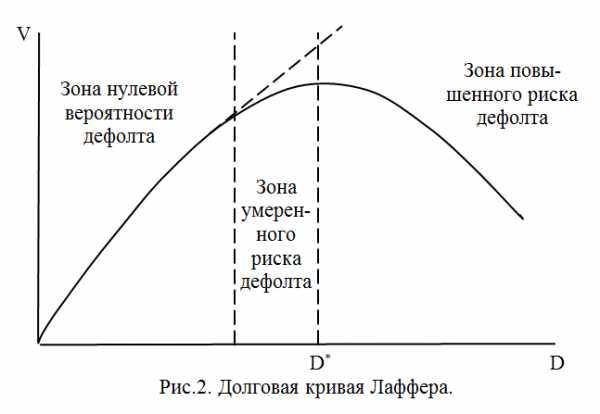

Данные тенденции видны на следующих рисунках (рис. 1 и рис.2).

Рис. 1. Кривая Лаффера. Форма I.

По мере роста ставки от нуля до 100% налоговые поступления растут от нуля до определенного максимального уровня (Дтяк), а затем вновь снижаются до нуля. Налоговые поступления падают после некоторого значения ставки, поскольку более высокие ставки налога сдерживают активность хозяйствующих субъектов, а потому налоговая база (на макроуровне – национальный продукт и доход) сокращается. Так, налоговые поступления при ставке 100% сокращаются до нуля, ибо такая ставка налога фактически имеет конфискационный характер и останавливает всякую производственную деятельность плательщиков. В свою очередь, 100%-ный налог, приложенный к налоговой базе, равной нулю, приносит нулевой налоговый доход.

Если экономика находится в точке А (рис. 1), снижение ставок налога совместимо с сохранением устойчивых налоговых поступлений. При переходе от точки А к точке В, т.е. при значительном снижении налоговой ставки, в бюджет будет поступать равный объем средств. Отсюда вывод: более низкие ставки налогов создают стимулы к работе, сбережениям и инвестициям, инновациям, принятию деловых рисков. В результате создаются предпосылки расширенного воспроизводства национального продукта и национального дохода. Расширившаяся налоговая база сможет поддержать налоговые поступления на прежнем уровне, даже если ставки налога снизятся.

Параметры кривой Лаффера носят эмпирический характер. Это означает, что на практике сложно ответить на вопрос, при какой конкретной ставке налога начинается снижение налоговых поступлений в бюджет.

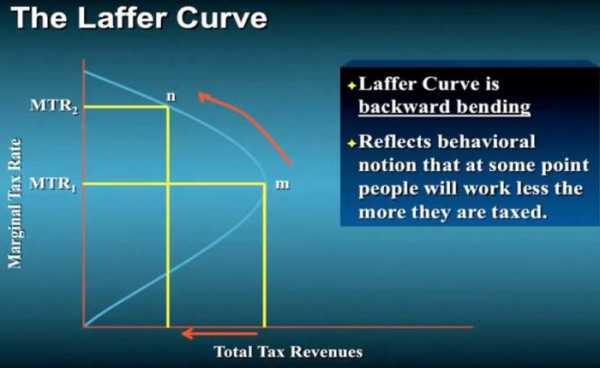

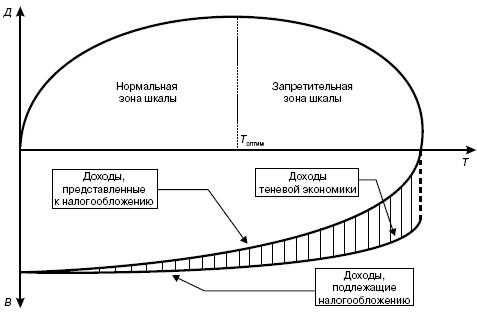

Кривая Лаффера может быть представлена и в иной форме, показывающей, куда перемещается предпринимательская деятельность при превышении определенного значения налоговых ставок, т.е. при нарушении принципа соразмерности налогообложения (рис. 2). При увеличении налоговых ставок (в начале кривой) побудительные мотивы хозяйствующих субъектов и населения серьезно не затрагиваются и заинтересованность в легальных доходах, а также общий объем производства сокращаются медленнее, чем возрастает ставка. Поскольку уменьшение налогооблагаемой базы происходит медленнее, чем увеличение ставки, доходы бюджета возрастают.

Рис. 2. Кривая Лаффера. Форма II.

Но как только ставка достигает некоторого уровня, дальнейшая уплата налога ведет к заметному сокращению чистого дохода плательщика. Начинается спад хозяйственной активности. Уклонение от налогов приобретает массовый характер. Предпринимательская деятельность перемещается из легальной сферы в теневую. Несмотря на рост налоговых ставок, бюджетные доходы сокращаются, поскольку сокращается реальная налогооблагаемая база.

Сама по себе кривая Лаффера не позволяет судить о том, к каким результатам приведет повышение или понижение налоговых ставок – увеличению или сокращению налоговых поступлений. Это зависит от совокупности целого ряда факторов: типа системы налогообложения, временного параметра, масштабов теневой экономики, исходного уровня налоговых ставок, обилия лазеек и льгот и т. п.

Но эта кривая отражает железную общую закономерность: если существующие налоговые ставки непомерно велики, при снижении налогов поступления в казну увеличатся. Стимул, получаемый экономикой от более низких налогов, будет настолько силен, что с лихвой скомпенсирует сокращение прямых налоговых поступлений вследствие снижения ставок. Иными словами, экономический эффект налоговой реформы перевесит ее арифметический эффект.

Следует также учитывать и благоприятное воздействие налоговой реформы на государственный бюджет. Снижение налогов создает стимул для увеличения объема производства и расширения занятости. Ускоренное экономическое развитие означает снижение безработицы и повышение доходов населения, что в свою очередь ведет к экономии расходов на пособия по безработице и другие программы социальной защиты.

studfiles.net

Кривая Лаффера | неэргодическая экономика

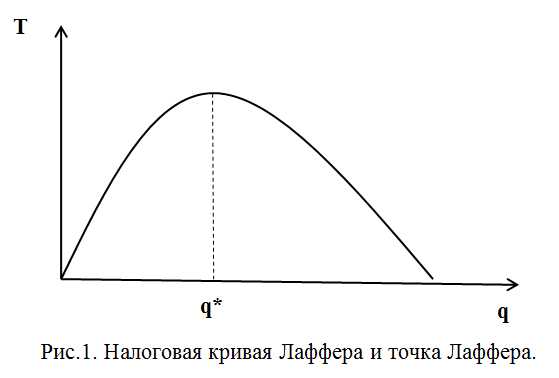

Кривая Лаффера налоговая (фискальная) (к.л.н.) (Tax Laffer curve) – это гипотетическая кривая параболической формы с характерной для нее точкой максимума, которая связывает объем налоговых поступлений в бюджет страны с величиной налогового бремени.

Данная теоретическая конструкция названа в честь американского экономиста Артура Лаффера (Arthur Laffer), который опубликовал в 1981 г. ряд работ по этой теме. Однако еще раньше этот термин ввел в оборот Джуд Ванниски (Jude Wanniski), написавший в 1978 г. статью с одноименным названием. В данной статье Дж.Ванниски утверждал, что в 1974 г. во время ужина с коллегами в ресторане А.Лаффер нарисовал эту кривую на салфетке, желая продемонстрировать компромисс между налоговыми ставками и доходами от налогов. Впоследствии, в 2004 году, сам А.Лаффер подтвердил этот исторический факт.

А.Лаффер прослеживал исторические корни к.л.н. еще с XIV века в работах мусульманских философов, однако наиболее близко к данной идее подошел французский экономист Жюль Дюпуи (Jules Dupuit), который в 1844 году обнаружил нелинейное изменение величины налоговых доходов по мере роста налоговых ставок. Таким образом, идея к.л.н. имеет богатую предысторию.

Для иллюстрации благотворного воздействия снижения налогового бремени А.Лаффер рассматривал результаты трех «великих программ» сокращения налогов в истории США: урезание налогов Хардинга–Кулиджа в 1920-х годах; снижение налогов администрацией Дж.Кеннеди в 1964 году; налоговые послабления администрации Р.Рейгана в 1981 году. Однако эти примеры впоследствии были подвергнуты сомнению и жесткой критике со стороны многих экономистов. Тем не менее, к.л.н. стала важным элементом экономики предложения (Supply-Side School of Economics) и использовалась в качестве идеологической основы налоговых реформ администрации Рональда Рейгана (Ronald Reagan). По мнению большинства авторитетных экономистов, налоговая политика Р.Рейгана потерпела крах и это подорвало доверие к лежащей в ее основе к.л.н. Несмотря на это, концепция к.л.н. сохранилась в качестве удобной модели взаимосвязи налогового бремени и экономического роста, порождая многочисленные плодотворные исследования.

Традиционно к.л.н. отображается графически в координатах «налоговое бремя – объем налоговых поступлений». В качестве налогового бремени, как правило, используется величина q=T/X, где X – объем валового внутреннего продукта (ВВП), T – величина собираемых налоговых платежей. Тогда к.л.н. может быть схематично представлена на рис.1. Точка максимума на к.л.н. называется точкой Лаффера и для нее характерны условия: ∂T/∂q=0 и ∂2T/∂q2<0. Точка Лаффера демонстрирует фискальный парадокс, когда чрезмерное усиление налогового бремени (при q>q*) приводит к обратному результату – не к увеличению, а к уменьшению собираемых налогов. Иногда используется модификация к.л.н., когда вместо объема налогов (Т) используются темпы экономического роста страны (λ=ΔX/X). В теоретических исследованиях рассматриваются разновидности к.л.н., когда вместо агрегированной величины налогового бремени выступают ставки конкретных налогов – налога на прибыль, на добавленную стоимость, налога с оборота и т.п.

Объяснение парадокса, описываемого к.л.н., имеет простую логику. Чрезмерный рост налогового бремени сильно снижает стимулы к производству у экономических агентов, их активность резко падает, следовательно, сокращается налоговая база, с которой начисляются налоги. При слишком большом налоговом бремени эффект от сокращения налоговой базы, который иногда называют экономическим эффектом, может перекрыть эффект от роста налоговых ставок, который называют арифметическим эффектом. В иных терминах можно говорить, что стимулирующая функция налоговой системы, под которой понимается ее влияние на активность производителя, перевешивает ее фискальную функцию, под которой подразумевается пополнение бюджета.

В последние десятилетия концепция к.л.н. получила дополнительное теоретическое и инструментальное развитие в работах экономистов из России, Украины и Грузии. В частности, в 2003 г. была предложена модифицированная концепция к.л.н., которая рассматривает две кривые Лаффера и соответственно две точки Лаффера, позволяющие определить зону фискальных противоречий. Практика идентификации к.л.н. привела к осознанию проблемы инвариантности точек Лаффера, которая выводит на первое место две вычислительные проблемы: во-первых, к.л.н. может с равным успехом аппроксимироваться разными функциональными зависимостями; во-вторых, большая часть налоговой статистики концентрируется в зоне левой дуги к.л.н., тогда как данных о поведении экономики в окрестности правой дуги чрезвычайно мало и их, как правило, не хватает для построения достоверных эконометрических моделей. Указанные обстоятельства приводят к «плаванию» точек Лаффера, когда разные модели дают неодинаковые оценки значений этих точек.

В 2010 г. грузинские экономисты Владимир Папава (Vladimer Papava) и Юрий Ананиашвили (Iuri Ananiashvili) выдвинули концепцию лафферо-кейнсианского синтеза, который направлен на совместное рассмотрение кейнсианской теории спроса и лафферовской теории предложения. При такой трактовке рыночных процессов достижение равновесия на рынке товаров достигается при равновесном уровне налогового бремени, когда кейнсианская функция товарного спроса совпадает с величиной товарного предложения, описываемого модифицированной к.л.н. В настоящее время данная концепция пока не нашла широкого признания в научных кругах, однако ее простота и логичность знаменуют важную веху в теоретическом осмыслении феномена к.л.н.

В 1989–2005 гг. рядом западных экономистов была выдвинута концепция долговой кривой Лаффера (Debt Laffer curve), которая считается логическим продолжением концепции к.л.н. Кривая Лаффера долговая (к.л.д.) – это гипотетическая кривая параболической формы с характерной для нее точкой максимума, которая связывает ожидаемый доход кредиторов от долговых инструментов с величиной суверенного долга. В 2000 г. экономист Пьер-Ришард Аженор (Pierre-Richard Agenor) предложил свою версию к.л.д., которая сегодня считается общепринятой (рис.2).

Согласно рис.2 к.л.д. иллюстрирует взаимосвязь между номинальной (договорной) стоимостью долга страны (D) с ожидаемыми выплатами по долговым обязательствам (V). Переменная V представляет собой ожидаемые трансферты капитала из страны-должника в пользу кредиторов; иногда в качестве зависимой переменной V используется рыночная стоимость долговых требований в обращении на открытом рынке. В соответствии с логикой к.л.д. имеет место следующий процесс: при небольшом объеме долга ожидаемые выплаты по нему растут пропорционально его объему, так как при малой величине D никаких проблем в его обслуживании не предвидится; начиная с некоторого уровня долга, вероятность возникновения дефолта начинает возрастать, что снижает котировки долговых инструментов страны-должника; при превышении критической величины D* риск невозврата кредита становится столь велик, что грозит убытками кредиторам. Таким образом, к.л.д. моделирует возникновение так называемого долгового навеса, который может быть выражен в виде разницы между номинальной стоимостью долговых обязательств страны и ожидаемых платежей по его обслуживанию. На рис.2 величина долгового навеса задается разницей между пунктирным продолжением к.л.д. и ее фактической величиной. Чем больше долговой навес, тем меньше надежность страны-заемщика и тем меньше возможный доход от его кредитования.

В основе феномена к.л.д. лежит самоподдерживающийся механизм ожиданий: доход от произведенных инвестиций принимает форму оттока капитала за границу, в связи с чем возникает нехватка инвестиций в следующем периоде, которую надо компенсировать за счет будущих заимствований. Тем самым долговые обязательства накапливаются и подрывают кредитоспособность страны-заемщика.

Концепция к.л.д. является частным случаем концепции к.л.н. в силу тезиса об эквивалентности долговых и налоговых инструментов. Считается, что взятый кредит (долг) впоследствии будет выплачен страной за счет более высокого налогового бремени на последующие поколения населения. В этом смысле рост долговой нагрузки означает отложенный рост налогового бремени, который подрывает деловую активность и уменьшает налоговые поступления в бюджет, а вместе с ними и возможности по обслуживанию долга.

Проводившаяся эмпирическая проверка к.л.д. свидетельствует о том, что данный эффект наблюдается в основном в бедных развивающихся странах; для передовых государств данная аналитическая конструкция, как правило, не действует.

До настоящего времени доктрина к.л.н. относится к разряду дискуссионных аналитических конструкций. Сегодня имеется большое число критических аргументов против к.л.н., среди которых наиболее важными являются следующие:

— к.л.н. органически связана с кривой Арми–Рана и законом Вагнера, которые имеют эволюционное звучание, т.е. в разные периоды времени величины экономических параметров, лежащие в их основе, могут различаться принципиально; тем самым точка Лаффера со временем «дрейфует» в сторону повышения. В ряде случаев прикладные расчеты дают нереалистичные значения точки Лаффера, а иногда данная точка вообще отсутствует, а сама к.л.н. становится возрастающей на всей области определения;

— величина среднего налогового бремени, лежащая в основе к.л.н., никак не учитывает структуру налогов и их фискальные особенности; не учитывает к.л.н. и особенности национальной модели налогообложения, особенно наличие прогрессивных и регрессивных налоговых шкал (например, подоходного налога и начислений на заработную плату). Данное обстоятельство позволило Дону Фёллертону (Don Fullerton) утверждать, что понятия усредненной налоговой ставки вообще не существует;

— применительно к конкретным налогам (налогу на прибыль, на добавленную стоимость, налогу с оборота и т.п.) к.л.н. превращается в чисто теоретическую конструкцию, которую проблематично верифицировать на реальных данных. При этом в моделях общего экономического равновесия, в которые встраивается к.л.н., принципиальным для значений точек Лаффера становятся показатели эластичности спроса и предложения на труд, которые априори определить нельзя;

— при определении величины налогового бремени его колебания во времени часто бывают связаны не столько с действиями фискальных органов власти, сколько с колебаниями объема производства; тем самым налоговое бремя выступает одновременно в качестве объясняющей и результирующей переменной. Кроме того, терпимость экономических агентов к налоговому бремени во многом зависит от эффективности государственных расходов, т.е. от того насколько разумно тратятся собранные налоги.

Наличие таких методических проблем ведет к тому, что применение на практике концепции к.л.н. довольно ограничено и требует предельной инструментальной корректности.

Литература

1. Ананиашвили Ю., Папава В. Налоги и макроэкономическое равновесие: лафферо-кейнсианский синтез. Стокгольм, Издательский дом CA&CC Press, 2010. – 142 с.

2. Балацкий Е.В. Анализ влияния налоговой нагрузки на экономический рост с помощью производственно-институциональных функций// «Проблемы прогнозирования», №2, 2003. С.88–107.

3. Балацкий Е.В. Инвариантность фискальных точек Лаффера// «Мировая экономика и международные отношения», №6, 2003. С.62–71.

4. Agénor P.-R. The economics of adjustment and growth. San Diego: Academic Press, 2000. 731 р.

5. Fullerton D. Laffer curve/ The New Palgrave Dictionary of Economics. Second Edition. Eds. S.N.Durlauf and L.E.Blume. Palgrave Macmillan, 2008.

6. Laffer A.B. Government Exactions and Revenue Deficiencies// «The Cato Journal», 1981. Vol.1. P.1–21.

7. Laffer A.B. (2004), The Laffer Curve – Past, Present, and Future// «Backgrounder», No.1765, June 1, 2004. Heritage Foundation. 16 p.

8. Puljic M. The application of the Laffer curve approach in the problem of indebtedness. Seminar Paper. Vienna, 2006. – 39 p.

9. Wanniski J. Taxes, Revenues, and the «Laffer Curve»// «Public Interest», No.50, 1978. P.3–16.

Официальная ссылка на статью:

Балацкий Е.В. Кривая Лаффера/ Энциклопедия теоретических основ налогообложения/ Под ред. И.А.Майбурова, Ю.Б.Иванова. М.: ЮНИТИ-ДАНА, 2016. С.111–114.

nonerg-econ.ru

45. Кривая лаффера. Фискальная политика государства.

КРИВАЯ ЛАФФЕРА — кривая, характеризующая в графическом виде зависимость объема государственных доходов от среднего уровня налоговых ставок в стране. Кривая иллюстрирует наличие оптимального уровня налогообложения, при котором государственные доходы достигают своего максимума.

Повышение налоговых ставок до определенного момента будет вести к увеличению собранных налогов. Дальнейший рост налогов подрывает стимулы к производственной деятельности (так как большая часть дохода должна быть перечислена в государственный бюджет), тормозит рост научно-технического прогресса, замедляет экономический рост и ведет к уменьшению поступлений налогов в бюджет.

Данная зависимость выражается в Кривой Лаффера.

На уровне размер налоговых ставок оптимален и обеспечивает наибольшее поступление денежных средств в бюджет.

Налоговые поступления возрастают в периоды экономического подъема и сокращаются в периоды спада.

А трансфертные платежи, напротив, сокращаются в периоды экономического роста и увеличиваются в периоды спада.

Фискальная (налогово-бюджетная) политика — правительственная политика, один из основных методов вмешательства государства в экономику с целью уменьшения колебаний бизнес- циклов и обеспечения стабильной экономической системы в краткосрочной перспективе[1]. Основными инструментами фискальной политики являются доходы и расходы государственного бюджета, то есть: налоги, трансферты и государственные закупки товаров и услуг. Фискальную политику в стране проводит правительство государства. |

46.Инфляция, ее сущность и причины.

Инфляция представляет собой обесценение денег, падение их покупательной способности, вызываемое повышением цен, товарным дефицитом и снижением качества товаров и услуг. Она ведет к перераспределению национального дохода между секторами экономики, коммерческими структурами, группами населения, государством и населением и субъектами хозяйствования.

Основной причиной инфляциипризнаются диспропорции между различными сферами народного хозяйства: накоплением и потреблением, спросом и предложением, доходами и расходами государственного бюджета, источниками ссудных капиталов и их использованием, денежной массой в обращении и потребностями хозяйства в деньгах. Эти диспропорции усиливаются под влиянием монополизации и структурных сдвигов в экономике, финансовой системе, а также экономической политики.

47. Кривая Филипса. Антиинфляционная политика.

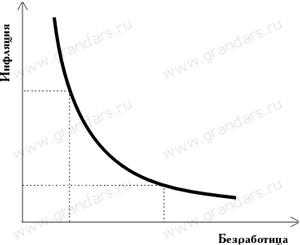

Кривая Филлипса — графическое отображение предполагаемой обратной зависимости между уровнем инфляции и уровнем безработицы.

Кривая филипса отражает взаимосвязь между темпами инфляции и безработицы.

Кейнсианская модель экономики показывает, что в экономике может возникнуть либо безработица (вызванная спадом производства, следовательно уменьшением спроса на рабочую силу), либо инфляция (если экономика функционирует в состоянии полной занятости).

Одновременно высокая инфляция и высокая безработица существовать не могут.

Кривая Филипса применяется для построения кривой совокупного предложения. Совокупное предложение выражает зависимость реального объема выпуска от уровня цен. А объем производства напрямую зависит от числа занятых в экономике. Чем больше количество занятых в экономике, тем больше объем производства и соответственно предложение. |

АНТИИНФЛЯЦИОННАЯ

ПОЛИТИКА- система мер по предупреждению

и преодолению инфляции. Принимаемые

государством меры зависят от характера

и уровня инфляции.

Для

предотвращения инфляции, вызванной

необоснованной эмиссией, государство

может прибегать к заимствованиям с

целью покрытия дефицита бюджета (за

счет кредитов, полученных правительством,

и за счет облигационных займов).

АНТИИНФЛЯЦИОННАЯ

ПОЛИТИКА- система мер по предупреждению

и преодолению инфляции. Принимаемые

государством меры зависят от характера

и уровня инфляции.

Для

предотвращения инфляции, вызванной

необоснованной эмиссией, государство

может прибегать к заимствованиям с

целью покрытия дефицита бюджета (за

счет кредитов, полученных правительством,

и за счет облигационных займов).

studfiles.net

сущность, классификация и функции. Налоговые ставки и кривая Лаффера.

Налоги – обязательные платежи физических и юридических лиц в государственный и местный бюджеты.

Сущность налогов заключается в отношениях безвозмездного присвоения. Таким правом обладает государство, которое оно осуществляет в форме обязательных сборов юридических и физических лиц. Экономическое содержание налогов выражается взаимоотношениями хозяйствующих субъектов, граждан, с одной стороны, и государства – с другой, по поводу формирования государственных финансов. Сущность налогов находит свое проявление в выполняемых ими функциях. Функции налогов – такие их свойства, которые позволяют использовать налоги в качестве инструментов формирования доходов государства, распределения, перераспределения доходов в обществе в интересах обеспечения жизнедеятельности государства, экономического развития и решения социальных проблем страны.

Функции налогов:

Фискальная (бюджетная) функция: формирование финансовых ресурсов государства, необходимых для осуществления им своих функций. Она направлена на изъятие части доходов предприятий и граждан для содержания государственного аппарата, обороны страны.

Распределительная (перераспределительная) функция: перераспределение доходов юридических и физических лиц в интересах реализации крупных социальных, научно-технических, хозяйственных, экономических программ.

Регулирующая функция: система мер в области налогообложения, направленных на вмешательство государства в рыночную экономику в соответствии с принятой правительством концепцией экономического развития. Эта функция осуществляется путем применения отлаженной системы налогообложения.

Стимулирующая подфункция: реализуется через систему льгот, исключений; проявляется в изменении объема налогообложения, снижении налоговой ставки, полном освобождении от налогов.

Подфункция воспроизводственного назначения: направлена на компенсацию и возмещение потребляемых ресурсов: плата за воду, пользование природными ресурсами, отчисления в дорожные фонды.

Контролирующая функция: позволяет установить соотношение между налоговыми поступлениями и потребностями государства в финансовых ресурсах, определить направления эффективного использования ресурсов, установить надзор за движением финансовых ресурсов в стране.

Классификация налогов:

По объектам налогообложения:

Налог на доходы (зарплату, ренту, прибыль, дивиденды, гонорары)

Налог на имущество (землю, леса, предприятия, дома)

Налог на расходы покупателей определенных товаров и услуг (например, при покупке вина, водки, сигарет)

По способам взимания:

Прямые – налоги, взимаемые непосредственно либо с получателей доходов (индивидуальный подоходный налог, налог на прибыль, ресурсные платежи), либо с владельцев имущества (налог на собственность). Такие налоги могут смягчать неравенство между людьми, имеющими разные доходы и собственность. Однако такие налоги угнетают трудовую активность: больше платит тот, кто лучше работает. А так же растущие налоги на собственность тормозят ее накопление.

Косвенные – налоги, которые включаются в цены определенных товаров и взимаются с потребителей этих товаров при их продаже. Здесь выделяют 2 позиции:

Акцизы – налоги на расходы, связанные с покупкой конкретных товаров и услуг на внутреннем рынке. Они бывают 2 вариантов: индивидуальные акцизы (фискальные монопольные налоги) – надбавки к цене на отдельные виды продукции (вино, табак). Производство и сбыт облагаемых этими налогами товаров часто является монополией государства. Универсальные акцизы – налоги на общую стоимость реализуемых товаров и услуг (НДС, налог с продаж).

Таможенные пошлины – налоги на импортируемые, экспортируемые и транзитные товары; взимаются при перевозке этих товаров через государственную границу.

С одной стороны косвенные налоги дают госбюджету большие доходы и могут сдерживать потребление вредных продуктов. С другой, — они означают рост цен, что может вызвать требования о повышении зарплат и подталкивать инфляцию.

Кроме того, по способу взимания налогов они подразделяются на кадастровые, декларируемые и изымаемые у источника.

Кадастровый способ взимания: характеризуется дифференциацией объекта налога на группы по определенному признаку. Перечень этих групп и их признаки заносятся в специальные справочники. Для каждой группы установлена индивидуальная ставка налога. Величина налога не зависит от доходности объекта (например, налог на транспортное средство без учета того, используется оно или простаивает).

Налог на основе декларации взимается в результате заполнения плательщиком декларации о полученных доходах и установления на них налога. Уплата налога производится после получения дохода. (налог на прибыль).

Способ изъятия налога у источника характеризуется получением дохода, уменьшенного на сумму налога после изъятия его для перечисления в бюджет (подоходный налог с физических лиц).

По способу определения размера налога:

Налоговая ставка – величина налога – взимаемая с единицы объекта налогообложения. Дифференциация ставки должна проводиться по экономическим, социальным, региональным категориям плательщиков. Выбор динамики процентной ставки определяет принцип построения налогообложения.

Пропорциональные – налоги с неизменной процентной ставкой, которая не зависит от суммы дохода, расхода или стоимости имущества.

Прогрессивные налоги – у таких налогов ставка по мере роста, например доходов растет.

Регрессивный налог – ставки которого с ростом облагаемых сумм снижаются. Такой налог стимулирует выход из «налоговой тени» высоких доходов и их дальнейший открытый рост, что увеличивает поступление денежных средств в казну.

По уровню бюджета:

По порядку использования:

Общие налоги поступают в единую кассу страны

Целевые (специальные), имеющие своё конкретное назначение (сборы с владельцев собак, платежи за парковку).

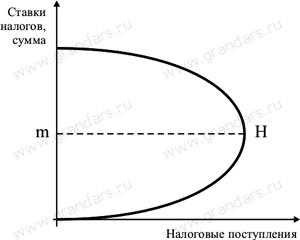

Уровень налоговых ставок значительно влияет и на доходную часть бюджета. Постепенное повышение налоговых ставок способствует налоговым поступлениям, но тех пор, пока налоговое бремя не станет избыточным. Зависимость налоговых поступлений от величины налоговой ставки была описана американским экономистом А. Лаффером. Согласно положению Лаффера чрезмерное повышение налоговых ставок на доходы предприятий существенно снижает у предприятий стимулы к капиталовложениям, снижает их доходы, тормозит НТП, замедляет экономический рост и тормозит рост ВВП и ВНП. Это, в конечном счете, отрицательно сказывается на поступлениях в государственный бюджет. Кривая Лаффера:

На оси абсцисс – поступления в госбюджет. По оси ординат – налоговые ставки. При увеличении ставки налога R доход государства в результате налогообложения увеличивается. Оптимальный размер налоговых ставок (R1) обеспечивает максимальные поступления Y1. При дальнейшем повышении налогов стимулы к труду и предпринимательству падают, и при 100% налогооболожения доход государства равен 0, потому что никто не захозет работать бесплатно.

studfiles.net