Налоговые извращения в России — как бедные платят за богатых

Россия отличается одними из самых высоких налогов в мире на бедных с одновременно наиболее щадящим налогообложением для богатых.

Выборы прошли, теперь можно повышать налоги и отодвигать пенсионный возраст. Есть выверенная и достоверная зависимость, что степень изврата и надругательства власть-держащих с самыми безумными и бесчеловечными инициативами прямо пропорциональны рейтингу доверия. Чем выше рейтинг на выборах (партии или президента) – тем наиболее зверские и наглые решения с расчетом на то, что слегка осатаневшая публика от бесконечных хитрых планов сожрет очередную порцию дерьма. Сожрет, не поморщится, завизжит от восторга и попросит еще. По телевизору, разумеется, доступным языком объяснят, что плохие бояре в очередной раз свирепствуют, царь то хороший, в кармане супер туз и вообще мы опять всех победили и опять всех переиграли. А кто не понял, тот агент Госдепа, предатель и дурак.

В России (раннее Российской империи) традиционно, так уж задалось и веками сложилось, за пиршества знати (за исключением разве что периода раннего СССР) платит покорная придворная челядь. Холопы и холуи все сожрут, а если будут сопротивляться, то нагайками их, нагайками. Так и сейчас. За обанкротившуюся финансово-экономическую политику властей, из-за которой страна все ниже скатывается в международных сопоставлениях (смотреть мои прошлые сравнения) и мало эффективные государственные расходы, платить, конечно же, будут наименее защищенные слои населения – пенсы и бедняки.

В 2018 году если годовой начисленный доход меньше 1021 тыс руб, то работодатель платит

- Взносы на обязательное пенсионное страхование: 22% (10% при доходе свыше 1021 тыс руб)

- Соц.взносы: 2.9% (1.8% при доходе свыше 815 тыс)

- Взносы на обязательное медицинское страхование: 5.1%

Таким образом, если начисленная заработная плата работника 50 тыс руб, то обязательны взносы составят:

- В пенсионное страхование: 11 тыс

- Соц.взносы: 1450 руб

- Мед.страхование: 2550 руб

Итого: 15 тыс. Но из начисленной ЗП вычитается НДФЛ, равный 13% — это 6500 руб, соответственно совокупные налоги 21.5 тыс или 33% от всех расходов работодателя на работника. Т.е. работник получил на руки 43.5 тыс, а заработал 65 тыс. Однако, в виду наличия НДС чистый доход нужно умножать примерно на 0.85 (1/1.18), или чуть менее 37 тыс руб (при условии, что он тратит деньги в России) из 65 тыс работник получает товаров и услуг в России (свыше 43% эффективная налоговая ставка, а не 13% как многие считают). Акцизные товары (табак, топливо и алкоголь) даже не беру в расчет.

Но сюда нужно еще включить налоги на землю, недвижимость, транспортные средства и многое другое. В целом на круг выходит, что средний россиянин платит минимум 50% от дохода государству. Бедные в России платят не менее 50% от заработанного, тогда как богатые около 35% и меньше. Налоги в России заметно выше, чем в Европе для бедного населения и ниже для богатого.

В целом в Европе бедные имеют отрицательную налоговую ставку, другими словами чистую субсидию, т.е. получают от государства больше в денежном выражении, чем платят. В России конечно же это не так. В Европе обычно (по каждой стране Западной Европы своя отсечка) бедным считается тот, кто имеет годовой доход ниже 9 тыс евро в 2018 (около 650 тыс руб). Эта категория вообще не платит налоги, а получает целый комплекс субсидий.

Если брать чистую эффективную налоговую ставку (полученные доходы минус всевозможные обязательные платежи и налоги скорректированную на возврат от государства в денежном выражении), то первые 3 децильные группы (наиболее низкообеспеченные) в России имеют самую высокую налоговую нагрузку в мире, по крайней мере, если брать крупные страны мира. При самых низких налогах для богатых!

Поэтому налоговый маневр для бедных производить попросту некуда, ставки и так высокие, а субсидий от государства никаких.

Что касается пенсионного возраста, то да, проблема объективно имеется. Из-за демографической ямы с одновременным ростом продолжительности жизни снижается количество трудоспособного населения с увеличением количества пенсионеров. Так же справедливо то, что текущий возраст выхода на пенсию в России самый низкий в мире. (обычно ближе к 65 годам, но подробно в другой раз).

В чем загвоздка? Продолжительность жизни (хоть и выросла за 15 лет) в России на 116 месте рядом с Ираком, Бутаном, КНДР и прочей веселой компанией. Эти идиоты хотят сделать возраст выхода на пенсию, как в Японии или Германии при продолжительности жизни, как в недоразвитых странах Африки! Дело в том, что обычно возраст выхода на пенсию балансируется с продолжительностью жизни, где пенсионный срок около 14-15 лет. Эти же хотят сделать отсечку в момент (плюс –минус год) отхода из жизни среднего россиянина. Получил пенсионный билет? И сразу на кладбище…

Для ворья пенсионеры, конечно обуза и проблема и лучше бы их вообще не существовало, но нельзя же так откровенно антигуманно?

Ну и еще момент. Качество работы государственных служб и институтов, особенно в регионах, как правило, ниже среднего. Поэтому возникает вопрос, а за что платятся деньги и такие налоги? Да, в Москве или Санкт Петербурге проблема стоит не так остро. Качество инфраструктуры очень высокое, коммунальные и социальные службы работают неплохо, но Россия — это не Москва и Питер. Можно приводить бесчисленное множество статистических данных, но лучше всего о проблемах говорят рассказы жителей провинций и малых-средних городов (меньше 1 млн жителей).

Но власти смачно прошлись по пенсам, забористо так… Держу пари, набегут кремлеботы, которые с пены у рота будут оправдывать любые преступления, извращения и бесчеловечные поступки власть-держащих с рассказами о том, насколько же гениальный и потрясающий налоговый маневр да так, что же мы раньше до этого не догадались?

Источник

www.infox.ruНалоговый лайфхак. Как законно не платить налоги и сборы в РФ.

Это просто — просто их не надо платить, в силу того, что они отменены. Налоги и сборы отменены одновременно с «принятием» налогового Кодекса РФ (НК РФ).

Ниже приведём статью 12 НК РФ целиком, но до её детального изучения, дадим подсказки, на что обратить внимание.

Подсказки

Статья 12 НК РФ состоит из 7 частей.

В части №1 говорится о видах налогов и сборов в РФ (федеральные, региональные, местные).

В частях 2-4 подробно расписывают, что из себя представляют федеральные, что региональные и что местные налоги и сборы.

Часть №5 статьи 12 НК РФ отменяет все виды налогов и сборов. Это на столько очевидно, что на этой статье «залипают» самые прожженные юристы, не понимая, как такое вообще может быть.

Для тех, кто туго соображает — читайте только части 1 и 5, вдумчиво читайте! Статья приведена с изъятиями, не имеющими для нас значения. Полный текст см. здесь.

Имейте ввиду, что так называемые «ВЗНОСЫ» или «ОБЯЗАТЕЛЬНЫЕ ПЛАТЕЖИ» в разные ФОНДЫ, НЕ ЯВЛЯЮТСЯ НАЛОГАМИ И СБОРАМИ.

«Налоговый кодекс Российской Федерации (часть первая)» от 31.07.1998 N 146-ФЗ (ред. от 03.08.2018)

Статья 12. Виды налогов и сборов в РФ. Полномочия законодательных (представительных) органов государственной власти субъектов РФ и представительных органов муниципальных образований по установлению налогов и сборов

«»1. В Российской Федерации устанавливаются следующие виды налогов и сборов: федеральные, региональные и местные.

«»2. Федеральными налогами и сборами признаются налоги и сборы, которые установлены настоящим Кодексом и обязательны к уплате на всей территории Российской Федерации, если иное не предусмотрено пунктом 7 настоящей статьи.

«»3. Региональными налогами признаются налоги, которые установлены настоящим Кодексом и законами субъектов Российской Федерации о налогах и обязательны к уплате на территориях соответствующих субъектов Российской Федерации, если иное не предусмотрено пунктом 7 настоящей статьи.

Региональные налоги вводятся в действие и прекращают действовать на территориях субъектов Российской Федерации в соответствии с настоящим Кодексом и законами субъектов Российской Федерации о налогах.

[вырезано]

«»4. Местными налогами и сборами признаются налоги и сборы, которые установлены настоящим Кодексом и нормативными правовыми актами представительных органов муниципальных образований о налогах и сборах и обязательны к уплате на территориях соответствующих муниципальных образований, если иное не предусмотрено настоящим пунктом и пунктом 7 настоящей статьи.

Местные налоги и сборы вводятся в действие и прекращают действовать на территориях муниципальных образований в соответствии с настоящим Кодексом и нормативными правовыми актами представительных органов муниципальных образований о налогах и сборах.

[вырезано]

5. Федеральные, региональные и местные налоги и сборы отменяются настоящим Кодексом.

«»6. Не могут устанавливаться федеральные, региональные или местные налоги и сборы, не предусмотренные настоящим Кодексом.

«»7. Настоящим Кодексом устанавливаются специальные налоговые режимы, которые могут предусматривать федеральные налоги, не указанные в статье 13 настоящего Кодекса, определяются порядок установления таких налогов, а также порядок введения в действие и применения указанных специальных налоговых режимов.

[вырезано]

Как с этим жить?

Нынешний лидер буржуйской антисоветской контр-революции В СССР, некто Заместитель президента РФ «В.Путин»*** который талантливо играет роль «своего парня» для облапошенных граждан СССР, официально освободил главное ворьё, мародеров народного добра, от уплаты налогов в РФ. Сделано это весьма изящно, под видом западных санкций. Но на деле, правда о сути пункта 5 статьи 12 НК РФ стала вылезать наружу, мародёры и так не платили ни каких налогов, им просто «узаконили» это право. Это сделано, для введения населения так называемой «РФ» в заблуждение.

Фактически, все налоги и сборы в РФ носят сугубо ДОБРОВОЛЬНЫЙ характер и платятся умственно отсталым населением от (генетически унаследованной) русской щедрости и из страха — «если не заплатить, то будут пени и штрафы, и ещё имущество отнимут приставы».

Умственная отсталость — повреждения мозга (вывих), при которых появляется устойчивое нежелание отдельных людишек напрягать мозги, читать документы, вникать в их суть и — ПРИНИМАТЬ ВОЛЕВЫЕ РЕШЕНИЯ. Умственно отсталого населения в РФ — более 99%.

В период 1991-1993 годы буржуи совершили ЮРИДИЧЕСКУЮ РЕВОЛЮЦИЮ. Юридическая революция — форма буржуазной контр-революции на территории СССР. Это такая форма незаконного издания мошенниками неких законов (нормативных правовых актов), незаконное наделение себя правами, присвоением имущества.

Детали. Учись читать письма из «налоговой»!

Если тебе ФНС РФ прислала письмо, ЧИТАЙ ЧТО В НЕМ НАПИСАНО!

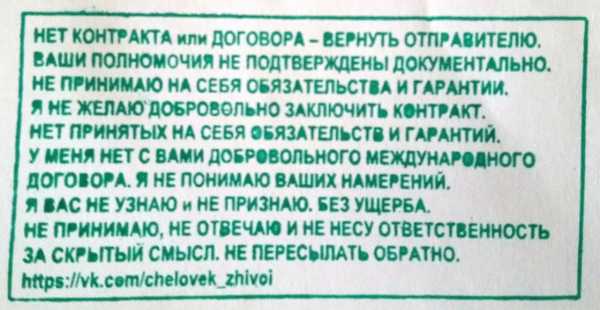

Слово «ТРЕБОВАНИЕ» предполагает обязательное упоминание ЗАКОНА, на чем это ТРЕБОВАНИЕ основано. Если вам пришло ТРЕБОВАНИЕ — то ваш Дух скорее всего дрогнет в силу слабости, у вас затрясутся поджилки, и как результат нежелания вступать в конфликт с «властями», вы подчинитесь чужой воле. Сильные Духом человеки из числа граждан СССР, отреагируют на это «требование» не существующего государства так: запечатают вскрытый конверт в новый, напишут на нем обратный адрес и поставят вот такой штамп (должен быть выполнен красными чернилами, можно надписи сделать рукой):

«Правительству РФ» предлогаем брать налоги с «олигархов» (олигархи (лат.) — власть немногих).

Если ФНС РФ прислала вам УВЕДОМЛЕНИЕ, то у вас два пути: выкинуть сразу или проделать трюк описанный выше (конверт, штамп).

В случае если мы сразу ВЫКИДЫВАЕМ УВЕДОМЛЕНИЕ, то позднее вам могут прислать СУДЕБНЫЙ ПРИКАЗ на оплату долга. Его надо будет отменить в срок 10 дней, направив судье, вынесшему судебный приказ заявление о своём несогласии с судебным приказом. Этот путь доставит вам некоторые хлопоты и переживания, но укрепит ваши умственные способности и веру в свои силы. Отмена судебного приказа — весьма простая процедура.

Отменив судебный приказ, мы заставляем оппонентов обращаться в суд ИСКОВЫМ ПОРЯДКОМ, а тут у нас открывается окно возможностей — накачать мозги, дать отлуп ворогам, истребовав кучу документов от них, которых у них нет.

Запомни:

УВЕДОМЛЕНИЕМ — УВЕДОМЛЯЮТ когда НЕТ ЗАКОННЫХ ПРАВ ТРЕБОВАТЬ. Уведомления о РАСЧЕТЕ НАЛОГОВ оплачивают трусливые людишки, строго на добровольных началах, предпочитая откупаться, чем получать неоправданные душевные волнения. Документы с грифом «уведомление» являются ПУБЛИЧНОЙ ОФЕРТОЙ (предложением совершить сделку). Оплата УВЕДОМЛЕНИЯ является АКЦЕПТОМ (принятием предложения), всё это в силу ряда статей из ГК РФ.

ТРЕБОВАНИЕМ — ТРЕБУЮТ, но как правило запугивают. Кишка тонкая — исполняй, подчиняйся. Витязь — борись за свои права, сопротивляйся! Требуй предъявить официальные подлинники федеральных законов, указов, доверенности и т.п. документы.

Прочие документы, отличные от ТРЕБОВАНИЙ имеют статус уведомлений, то есть личной просьбы чиновника об услуге и не подлежат добровольному исполнению.

О территории РФ (часть 2 статьи 12 НК РФ)

У РФ нет своей территории. У РФ вообще нет территории. Вообще РФ не существует иначе, чем в воспаленном воображении зомбированных (умственно отсталых) людей.

А значит, помимо части 5, правомерность отказа от добровольной уплаты налогов каким-то аферистам имеет законные основания. ЕСЛИ — вы гражданин СССР.

Для того, чтобы самому себе доказать, что у РФ нет своей территории, обратитесь в отделение Росреестра с запросом: «Прошу предоставить копию акта приема-передачи земельного участка с кадастровым номером (укажи номер присвоенный твоему региону) из государственной собственности РСФСР и/или СССР, в государственную собственность «Российской Федерации»«. Ответ вам дадут в течение 3 дней, безплатно.

Выводы

Хочешь что-либо надежно спрятать — положи на самое видное место. Знание законов избавляет от ответственности.

Законы у нас люди не читают. Если читают, то не понимают. Если понимают, то боятся применять.

cont.ws

5 причин, по которым в России не платят налоги

Принято считать, что люди не хотят платить налоги государству из-за своей жадности и безответственности. Однако, если разобраться, истинные причины лежат гораздо глубже. А для того, чтобы исправить ситуацию и увеличить собираемость налогов, чиновникам следует научиться понимать первопричины уклонения и грамотно работать с мотивацией людей. Ну и, разумеется, для достижения этой цели начать следует с работы над собой. Итак, вот пять ключевых причин, препятствующих собираемости налогов.

1. Неэффективное использование бюджета

Оплата налогов – это коллективный договор общества с правительством, на основании которого граждане делятся с чиновниками частью своих доходов в обмен на то, что чиновники оказывают коллективные услуги своим гражданам. Это юридическая защита гражданских прав и экономических интересов граждан, обеспечение всесторонней безопасности каждого гражданина, создание качественной инфраструктуры для комфортной жизни, соблюдение утвержденной на всенародном референдуме Конституции и других законов страны, оказание качественных медицинских и социальных услуг, а также независимое регулирование единых правил развития бизнеса. Простыми словами – это обеспечение достойной и качественной жизни каждого гражданина своей страны.

Но когда собираемые налоги тратятся чиновниками неразумно, без соблюдения истинных интересов реальных граждан, а иногда даже наоборот – с ущемлением их интересов и гражданских прав, то у каждого здравомыслящего человека возникает вопрос: почему я должен еще и платить за столь низкое качество госуслуг? И пока представители власти не научатся относиться к своей работе более ответственно, как к сервису, призванному служить гражданам своей страны, уровень качества которого должен соответствовать уровню собираемых налогов и акцизов, эта причина будет являться объективным препятствием собираемости налогов. Ведь это ненормально, когда чиновники и топ-менеджеры госкомпаний закупают кровати и унитазы с позолотой, в то время когда мы через SMS собираем деньги на лечение больных детей.

Таким образом, руководству страны важно понять, что главное не сумма собираемых налогов, а рациональность и эффективность их использования. И это действительно крайне важно.

2. Непрозрачность бюджетных расходов

Эта причина, в свою очередь, является следствием первой. Чем больше бюджетных расходов и расходов госкомпаний скрывается от контроля населения – тем ниже уровень доверия экономически грамотных людей к своему правительству. Правительство демотивирует общество, когда вместо того, чтобы увеличить прозрачность государственных расходов и повысить экономическую грамотность граждан, неаргументированно прикрывается требованиями мифической безопасности и еще больше скрывает расходы. А общество делает шаг к деградации, когда министр образования заявляет, что «стране больше не требуется так много людей с высшим образованием».

3. Сложность системы налогообложения

Многоступенчатая система налогообложения, предусматривающая сборы денег с граждан и бизнеса за каждое их действие, а иногда даже бездействие, особенно сильно демотивирует людей, обладающих предпринимательским мышлением. А ведь именно эти люди способствуют экономическому развитию страны. Сначала мы должны сами позаботиться о том, где и как заработать деньги себе на жизнь, потратив много своего времени и сил. Государство, к сожалению, давно не способно помочь в этом своим гражданам, кроме тех, кто входит в узкий круг близких чиновников. Когда же людям удалось найти работу и заработать деньги, они платят свой первый налог от суммы всего полученного дохода. Но это только начало…

Каждая наша покупка включает НДС или акциз, по сути, дублирующий налог с продаж, который продавец включает в стоимость товара и, разумеется, вынужден перекладывать на конечного потребителя. Далее следует налог на имущество. Покупая автомашину или недвижимость, мы не только платим налог на приобретаемое имущество в момент покупки, но и ежегодно выплачиваем налог в пользу государства, тем самым многократно увеличивая стоимость использования этого имущества. И это не считая оплаты услуг ЖКХ и ремонтов, которые тоже оплачиваются дополнительно.

Аналогичная система налогообложения у бизнеса. Ну а система «исключений» для избранных компаний и лиц, близких к членам правительства, вместо жесткого соблюдения единого подхода создает предпосылки развития коррупции «на ровном месте». Мы часто с самых высоких трибун кричим о недопустимости использования системы двойных стандартов, но вся наша экономика и даже право построены именно на этом.

Кроме того, наши чиновники уже несколько десятилетий продолжают с умными лицами обосновывать необходимость такой сложной системы налогообложения и бухгалтерского учета, вместо того, чтобы инициировать переход на современный и понятный тип налогообложения и учета, построенный на простом принципе «карманов». Это общее международное понимание входящего и исходящего денежных потоков. В этом случае вы платите налог или от оборота, или от разницы между суммами поступлений и расходов (того, что вы положили себе в карман, и того, что из него потратили).

4. Отсутствие стратегии развития страны

Все мы знаем, что рыба ищет, где глубже, а человек или бизнес – где лучше. Все страны, добившиеся успеха на мировом рынке, создавали условия особой привлекательности для бизнесов, способствующих развитию этих стран. У каждой страны должна быть своя уникальная стратегия развития. Целеполагание и фокусировка – это основа основ любого дела. Невозможно двигаться куда-либо, не имея единого согласованного вектора развития. Иначе все движутся в разных направлениях, буквально раздирая экономику на части.

По мере того как государство формирует свое видение будущего – прозрачную и понятную для каждого гражданина цель, показывающую перспективы развития страны, формируется стратегия. Стратегия – это путь достижения согласованной цели. Причем цели, принимаемой всеми гражданами, что очень важно. В рамках разработки стратегии развития формируется такая система налогообложения, которая будет наиболее привлекательной для представителей того сектора экономики, на который государство решило делать ставку. Именно это, в сочетании со стабильностью государственных гарантий, и позволяет привлечь в страну лучшие умы и инвестиции, способствующие успешной реализации разработанной стратегии, и как следствие – достижению глобальной цели развития государства.

5. Безнаказанность и коррупция

Здесь все очень кратко и просто. В свете последних политических заявлений давайте признаемся хотя бы сами себе, что многие из нас думают так: «Зачем платить налоги, если время от времени правительство проводит налоговые амнистии, тем самым давая понять гражданам, что своевременно налоги платят только глупцы и люди со слабыми нервами?». Своевременно платить налоги стараются те, кто мотивирован страхом наказания за несоблюдение закона. Именно для них (нас) и был придуман популистский лозунг: «Заплати налоги и спи спокойно». Таким образом, мелкие должники с крепкими нервами предпочитают просто скрываться от надзорных органов – от амнистии до амнистии. А крупные неплательщики знают, что всегда можно откупиться, заплатив часть задолженности.

Резюмируя, очень хочется верить, что эту статью прочтет хоть кто-то из федеральных чиновников или депутатов, еще не растерявших способность мыслить самостоятельно и понимающих простую истину: либо ты начинаешь менять систему, либо она начнет менять тебя. Причем система меняет боящихся ее людей далеко не в лучшую сторону…

Ведь системно исправив всего пять перечисленных выше препятствий, мы можем вместе построить более совершенное общество, жизнью в котором сможет гордиться каждый из нас. И если в нашей жизни есть два события, на которые мы не в силах повлиять – наше рождение и уход из этого мира, то в промежутке между этими двумя событиями было бы здорово создать что-то полезное для общества – то, чем мы будем гордиться, а не стыдиться своих поступков или бездействия.

Фото: freeimages.com

www.e-xecutive.ru

Как легально и законно не платить за все в РФ?

Прежде чем что то сделать — берите на себя полную ответственность! Узнай шокирующую правду, почему ты имеешь право не ПЛАТИТЬ налоги, штрафы, ЖКХ, кредиты банкам, и за всё остальное, что требуют с тебя такие же как и ты замороченные граждане СССР, считающие до сих пор, что являются гражданами РФ, живущими в виртуальном государстве под названием «Российская Федерация»!

Вы будете в шоке, от того, как вас дурят до сих пор. Смотрите специальную подборку видео — «Российская Федерация — самая масштабная афёра конца 20 века» — https://goo.gl/Tl4sqh

Если кто ещё так и не понял что НАС всех до сих пор Советских Граждан готовят на уничтожение, прочтите внимательно 182 ФЗ (и его изменения) о гражданстве: http://www.consultant.ru/document/con… Затем изучите по ссылке ниже законы, которые уже приняты в РФ и готовятся к принятию. Напоминаем, что оккупационные войска (войска НАТО) вполне «законно» уже находятся на территории СССР (Латвия, Эстония, Литва, Украина, Грузия, Азербайджан и другие, в т.ч и в эРэФии) финансируются из тех средств, что собираются с граждан СССР (но в силу невежества считающих себя гражданами РФ) (см. https://youtu.be/RD8OsN24Lik).

Схемы шантажа и вашего обмана в РФ:

Мифы о гражданстве РФ — https://goo.gl/EljVSq

Законы РФ о которых вы даже не догадывались — https://goo.gl/paOHD9

ЖКХ — https://goo.gl/YUi1S9

Банки — https://goo.gl/YUi1S9

Суды — https://goo.gl/w96RJO

Налоги — https://goo.gl/zA63BQ

Пенсионный фонд — https://goo.gl/ATxgxT

Приставы — https://goo.gl/HeGD54

Полиция и ГИБДД — https://goo.gl/1Bo4Up

Земля и территория — https://goo.gl/gy8rPu

Ссылка:

Рыбников Ю.С. — https://www.youtube.com/channel/UCsuP…

Автор видео: Сергей Ермолаев

Поблагодарить автора: https://vk.com/cj_fire

Оригинальное видео: https://youtu.be/oVsB5O5YYVY

* * *

Пришла пора сказать, что СССР никуда не пропадал — юридически его не смогли уничтожить, он восстановлен в 2010-м году. Президент выбран по законам войны: если Глава страны, он же Главнокомандующий, покинул свой пост и вся армия тоже, то по законам войны Президентом и Главнокомандующим может стать солдат. Это длится до наведения порядка в стране. Таким солдатом стал временно исполняющий обязанности Президента СССР, Верховного Главнокомандующего Вооруженными Силами СССР, Верховного Законодателя СССР, Верховного Судьи СССР — Тараскин Сергей Вячеславович. Изданы первые необходимые Указы.

А теперь СССР возрождается и фактически, и с каждым днём в него возвращается всё больше народа.

И вы можете возвратиться в СССР подав заявления по установленной форме и приложив необходимые подтверждающие документы. Что ожидает вас после возвращения?

— уведомление 4 ветви нелегитимной власти РФ о вашем переходе под юрисдикцию СССР;

— уведомление нижестоящих нелегитимных организаций о вашем отказе платить налоги, выплачивать кредиты с процентами, служить в армии РФ и т.д.

— выставление финансовых, ресурсных, территориальных, жилищных, правовых требований к РФ на основании международного аудита и законов СССР с нашей помощью и(или) индивидуально по вашему желанию.

Это ваше совершенно законное право и его не может оспорить ни ООН, ни Конституционный Суд РФ.

Рекомендации к действию для Граждан СССР (как выстроить юридический забор вокруг себя и своей семьи):

1) Самоидентификация своего подлинного гражданства и непризнание иных юрисдикций на территории СССР, кроме юрисдикции (конституции и законов) СССР. Подтверждение своего гражданства СССР.

2) Обучение правовым основам самозащиты на оккупированной нелегитимными структурами территории СССР. Посещение семинаров по правовой защите (см. «Алгоритм действий для гражданина СССР» — http://www.minystsssr.ru/dokumenty).

ПОДРОБНАЯ ИНСТРУКЦИЯ и документы для скачивания доступны на сайте Государственной Регистрационной Палаты СССР — https://grp-ussr.su/doc.html

СМИ РФ сообщают — СССР юридически СУЩЕСТВУЕТ!!! — https://youtu.be/eckOmlJ-K-Q

— Официальная Приёмная ВрИО Президента СССР С.В. Тараскина на фейсбуке (для изучения документов и обращения граждан по вопросам СССР): https://www.facebook.com/groups/prezi…

— Общественная Приёмная ВрИО Президента СССР на фейсбуке (для обсуждения различных вопросов): https://www.facebook.com/groups/priem…

— Сайт ГРП СССР: https://grp-ussr.su

— Сайт Министерства Юстиции СССР: http://www.minystsssr.ru

— Министерство Юстиции СССР. В Контакте:

https://vk.com/ussrkonstitutia

https://vk.com/grazhdaninsssr

— Министерство Юстиции СССР. Однокласcники: https://www.ok.ru/group/54332942712941

Вконтакте

Google+

LiveJournal

Одноклассники

Просмотров: 5 173

xn—-ptbpegfaa5a.xn--p1ai

Что делать с налогами, если долго живешь не в России?

У меня вопрос про статусы налогового резидента и налогового нерезидента.

Как быть, если ты больше 183 дней живешь не в России? И касается ли это граждан РФ, которые живут за границей, но работают в российских компаниях?

Стоит ли волноваться тем, у кого есть собственная недвижимость в России с подтвержденными документами покупки, даже если ты там не живешь?

Азат

Азат, давайте разбираться по порядку.

Кристина Фролова

юрист

Налоговые резиденты — это лица, которые фактически находятся в России не менее 183 календарных дней в течение 12 месяцев подряд. Те, кто находятся в стране менее 183 дней, — налоговые нерезиденты. Гражданство тут значения не имеет.

Налог нерезиденты платят только с доходов от источников в РФ, не освобожденных от налогообложения. То есть, отвечая на ваш вопрос, это как раз касается тех, кто живет за границей, но работает в российских компаниях. С алиментов, пособий и премий нерезиденты НДФЛ не платят.

Есть исключения. Иногда ставка НДФЛ для нерезидентов меньше 30%. Так, нерезиденты — участники российских компаний платят 15% с полученных дивидендов.

НДФЛ 13% со своих доходов платят:

- Нерезиденты-иностранцы, работающие по патенту или являющиеся высококвалифицированными специалистами — научными работниками, преподавателями, исследователями.

- Беженцы.

- Граждане стран ЕАЭС — Армении, Беларуси, Казахстана и Киргизии.

- Россияне, обратно переехавшие в РФ по госпрограмме переселения соотечественников.

- Члены экипажей российских судов.

Что касается недвижимости, то налоговые нерезиденты, как и резиденты, должны уплачивать налог на имущество. Тут не имеет значения наличие статуса резидента у собственника. Ставка имущественного налога не отличается.

Нерезидентам, как и резидентам, также придется платить налог на землю или машину в РФ, если они есть

Беспокоиться нерезидентам нужно, если они решат продать свою недвижимость в РФ. Налог с дохода от продажи имущества будет взиматься вне зависимости от срока владения им и составит 30%.

Письмо Минфина РФ от 24.08.2012 № 03-04-05/6-1003

Если у вас есть вопрос о личных финансах, дорогих покупках или семейном бюджете, пишите: [email protected]. На самые интересные вопросы ответим в журнале.

journal.tinkoff.ru

Кто и как обязан платить налоги по российским законам — Российская газета

Изменение с 1 января 2007 года порядка определения налогового резидентства физических лиц породило множество вопросов налогоплательщиков.Постараемся, обобщив письма Минфина России, разъяснить нюансы определения налогового резидентства в целях исчисления налога на доходы физических лиц.

Напомним, что налоговыми резидентами признаются физические лица, фактически находящиеся в Российской Федерации не менее 183 календарных дней в течение 12 следующих подряд месяцев. Период нахождения физического лица в Российской Федерации не прерывается на периоды его выезда за пределы Российской Федерации для краткосрочного (менее шести месяцев) лечения или обучения (п. 2 ст. 207 НК РФ). Независимо от фактического времени нахождения в Российской Федерации налоговыми резидентами Российской Федерации признаются российские военнослужащие, проходящие службу за границей, а также сотрудники органов государственной власти и органов местного самоуправления, командированные на работу за пределы Российской Федерации (п. 3 ст. 207 НК РФ).

Статус налогоплательщика (резидент или нерезидент) никаким образом не основывается на гражданстве физического лица или каких-либо иных условиях, таких, как место рождения, место постоянного жительства и т.п. Статус налогового резидента РФ может иметь иностранный гражданин или лицо без гражданства. И, наоборот, гражданин Российской Федерации может не иметь статуса налогового резидента РФ или утратить его в течение налогового периода. Так, гражданин РФ утрачивает статус налогового резидента РФ, если в течение последних 12 месяцев большую часть времени (более 183 календарных дней) он проводит за рубежом (в зарубежных командировках или в связи с переводом (постоянным или временным) на работу в представительствах организации за рубежом и т.д.).

Для получения статуса налогового резидента РФ физическое лицо должно фактически находиться на территории РФ не менее 183 календарных дней в течение 12 следующих подряд месяцев, независимо от того, к какому календарному году эти месяцы относятся. Отсчет дней не прерывается с окончанием очередного налогового периода (календарного года). Например, организация заключила трудовой договор с иностранным гражданином, который находится на территории РФ с 1 сентября 2006 г. При условии, что налогоплательщик с 1 сентября 2006 г. не покидал территорию РФ, 183 календарных дня истекают 2 марта 2007 года. Следовательно, со 2 марта он признается налоговым резидентом РФ.

Период пребывания в Российской Федерации исчисляется путем суммирования всех календарных дней, в которые физическое лицо находилось в Российской Федерации в течение 12 следующих подряд месяцев. Для определения налогового статуса физического лица не имеют значения общее количество и длительность каждого отдельного выезда из Российской Федерации. При этом прямо не указанные в ст. 207 НК РФ периоды нахождения физического лица за пределами Российской Федерации (т.е. за исключением случаев выезда за пределы Российской Федерации для краткосрочного (менее шести месяцев) лечения или обучения), независимо от цели выезда при определении статуса налогоплательщика не учитываются (письма Минфина России от 26.07.2007 N 03-04-06-01/268, от 23.07.2007 N 03-04-06-01/258, от 04.07.2007 N 03-04-06-01/210, от 15.06.2007 N 03-04-06-01/189).

Например, исключаются из периода нахождения на территории Российской Федерации дни служебных командировок за рубеж, выезды за границу по семейным обстоятельствам.

С 1 января 2007 г. не допускается досрочное (до истечения 183 календарных дней фактического нахождения на территории РФ) признание налогоплательщика налоговым резидентом РФ, в том числе и в случае наличия долгосрочного трудового договора с российской организацией, предусматривающего продолжительность работы в РФ в текущем налоговом периоде не менее 183 дней (письма Минфина России от 03.07.2007 N 03-04-06-01/207, от 25.06.2007 N 03-04-06-01/200, от 13.06.2007 N 03-04-06-01/185).

Организация — налоговый агент должна определять налоговый статус физического лица исходя из фактического, документально подтвержденного времени нахождения физического лица в Российской Федерации.

Автор не рекомендует пользоваться рекомендациями, данными в письме Минфина России от 29.03.2007 N 03-04-06-01/94, согласно которым если на 1 января 2007 г. у организации имеются трудовые договоры с гражданами Республики Беларусь, предусматривающие нахождение на территории Российской Федерации не менее 183 дней в календарном году, такие белорусские граждане признаются налоговыми резидентами.

Определение налогового статуса производится налоговым агентом ежемесячно исходя из 12-месячного периода, предшествующего дате получения физическим лицом дохода (в том числе начавшегося в одном налоговом периоде (календарном году) и продолжающегося в другом налоговом периоде (календарном году). При этом окончательный вывод о налоговом статусе физического лица в течение налогового периода может быть сделан только 31 декабря. Если уплату налога в соответствии со ст. 228 НК РФ осуществляет налогоплательщик самостоятельно, то его налоговый статус определяется один раз — по итогам налогового периода (письма Минфина России от 08.06.2007 N 03-04-06-01/179, от 07.06.2007 N 03-04-06-01/177, от 27.04.2007 N 03-04-06-01/132, от 16.04.2007

N 03-04-06-01/119, от 19.03.2007 N 03-04-06-01/75, от 16.03.2007 N 03-04-07-01/30).

Период пребывания иностранного гражданина на территории РФ может подтверждаться отметкой в паспорте о пересечении границы РФ, визой, миграционной картой (заполняется при въезде в РФ и сдается при выезде), отметками в паспорте о временной регистрации по месту пребывания. Если соответствующие отметки отсутствуют, в качестве доказательства нахождения на территории Российской Федерации могут приниматься любые документы, подтверждающие фактическое нахождение иностранных лиц на территории Российской Федерации и количество дней пребывания в Российской Федерации: табели учета рабочего времени (или выданные на основании сведений из табелей учета рабочего времени справки), ведомости на начисление и выдачу заработной платы, в которых указан фактически отработанный период, справки о проживании в гостиницах и любые другие документы, имеющиеся у налогоплательщика и у налогового агента (письмо Минфина России от 31.05.2007 N 03-04-06-01/170).

Существует мнение, что налоговый статус физических лиц определяется как в соответствии с НК РФ, так и в соответствии с межправительственными соглашениями об избежании двойного налогообложения, имеющими приоритет над национальным законодательством. В данных соглашениях налоговый статус физлица устанавливается не только на основании периода его пребывания на территории иностранного государства, но и на основании таких признаков, как гражданство, наличие постоянного жилья, места регистрации, и т.п.

Из вышесказанного делается вывод, что работники представительства российской организации за рубежом остаются налоговыми резидентами РФ, независимо от времени фактического пребывания за пределами РФ. Это неправильно.

При применении норм, установленных соглашениями об избежании двойного налогообложения, необходимо принять во внимание следующее.

Положения международных договоров (соглашений) Российской Федерации с иностранными государствами об избежании двойного налогообложения, устанавливающие критерии отнесения физических лиц к резидентам одного из договаривающихся государств, применяются только в тех случаях, когда какое-либо физическое лицо признается налоговым резидентом в соответствии с внутренним законодательством каждого из договаривающихся государств одновременно в обоих этих государствах, то есть в случаях так называемого двойного резидентства. Поскольку физические лица, находящиеся на территории Российской Федерации менее 183 дней в течение 12 следующих подряд календарных месяцев, в соответствии с п. 2 ст. 207 НК РФ не признаются налоговыми резидентами Российской Федерации, то проблема двойного резидентства физического лица не возникает и оснований для применения упомянутых положений соглашений об избежании двойного налогообложения не имеется (письмо Минфина России от 31.08.2006 N03-05-01-04/254).

www.palata-nk.ru

rg.ru

5 причин, по которым в России не платят налоги

Истинные причины налоговых нарушений лежат глубже, чем жадность компаний и безответственность граждан. Экономический обозреватель форума инвесторов WMForum высказывает свою точку зрения!

Принято считать, что люди не хотят платить налоги государству из-за своей жадности и безответственности. Однако, если разобраться, истинные причины лежат гораздо глубже. А для того, чтобы исправить ситуацию и увеличить собираемость налогов, чиновникам следует научиться понимать первопричины уклонения и грамотно работать с мотивацией людей. Ну и, разумеется, для достижения этой цели начать следует с работы над собой. Итак, вот пять ключевых причин, препятствующих собираемости налогов.

1. Неэффективное использование бюджетаОплата налогов – это коллективный договор общества с правительством, на основании которого граждане делятся с чиновниками частью своих доходов в обмен на то, что чиновники оказывают коллективные услуги своим гражданам. Это юридическая защита гражданских прав и экономических интересов граждан, обеспечение всесторонней безопасности каждого гражданина, создание качественной инфраструктуры для комфортной жизни, соблюдение утвержденной на всенародном референдуме Конституции и других законов страны, оказание качественных медицинских и социальных услуг, а также независимое регулирование единых правил развития бизнеса. Простыми словами – это обеспечение достойной и качественной жизни каждого гражданина своей страны.

Но когда собираемые налоги тратятся чиновниками неразумно, без соблюдения истинных интересов реальных граждан, а иногда даже наоборот – с ущемлением их интересов и гражданских прав, то у каждого здравомыслящего человека возникает вопрос: почему я должен еще и платить за столь низкое качество госуслуг? И пока представители власти не научатся относиться к своей работе более ответственно, как к сервису, призванному служить гражданам своей страны, уровень качества которого должен соответствовать уровню собираемых налогов и акцизов, эта причина будет являться объективным препятствием собираемости налогов. Ведь это ненормально, когда чиновники и топ-менеджеры госкомпаний закупают кровати и унитазы с позолотой, в то время когда мы через SMS собираем деньги на лечение больных детей.

Таким образом, руководству страны важно понять, что главное не сумма собираемых налогов, а рациональность и эффективность их использования. И это действительно крайне важно.

2. Непрозрачность бюджетных расходовЭта причина, в свою очередь, является следствием первой. Чем больше бюджетных расходов и расходов госкомпаний скрывается от контроля населения – тем ниже уровень доверия экономически грамотных людей к своему правительству. Правительство демотивирует общество, когда вместо того, чтобы увеличить прозрачность государственных расходов и повысить экономическую грамотность граждан, неаргументированно прикрывается требованиями мифической безопасности и еще больше скрывает расходы. А общество делает шаг к деградации, когда министр образования заявляет, что «стране больше не требуется так много людей с высшим образованием».

3. Сложность системы налогообложенияМногоступенчатая система налогообложения, предусматривающая сборы денег с граждан и бизнеса за каждое их действие, а иногда даже бездействие, особенно сильно демотивирует людей, обладающих предпринимательским мышлением. А ведь именно эти люди способствуют экономическому развитию страны. Сначала мы должны сами позаботиться о том, где и как заработать деньги себе на жизнь, потратив много своего времени и сил. Государство, к сожалению, давно не способно помочь в этом своим гражданам, кроме тех, кто входит в узкий круг близких чиновников. Когда же людям удалось найти работу и заработать деньги, они платят свой первый налог от суммы всего полученного дохода. Но это только начало…

Каждая наша покупка включает НДС или акциз, по сути, дублирующий налог с продаж, который продавец включает в стоимость товара и, разумеется, вынужден перекладывать на конечного потребителя. Далее следует налог на имущество. Покупая автомашину или недвижимость, мы не только платим налог на приобретаемое имущество в момент покупки, но и ежегодно выплачиваем налог в пользу государства, тем самым многократно увеличивая стоимость использования этого имущества. И это не считая оплаты услуг ЖКХ и ремонтов, которые тоже оплачиваются дополнительно.

Аналогичная система налогообложения у бизнеса. Ну а система «исключений» для избранных компаний и лиц, близких к членам правительства, вместо жесткого соблюдения единого подхода создает предпосылки развития коррупции «на ровном месте». Мы часто с самых высоких трибун кричим о недопустимости использования системы двойных стандартов, но вся наша экономика и даже право построены именно на этом.

Кроме того, наши чиновники уже несколько десятилетий продолжают с умными лицами обосновывать необходимость такой сложной системы налогообложения и бухгалтерского учета, вместо того, чтобы инициировать переход на современный и понятный тип налогообложения и учета, построенный на простом принципе «карманов». Это общее международное понимание входящего и исходящего денежных потоков. В этом случае вы платите налог или от оборота, или от разницы между суммами поступлений и расходов (того, что вы положили себе в карман, и того, что из него потратили).

4. Отсутствие стратегии развития страныВсе мы знаем, что рыба ищет, где глубже, а человек или бизнес – где лучше. Все страны, добившиеся успеха на мировом рынке, создавали условия особой привлекательности для бизнесов, способствующих развитию этих стран. У каждой страны должна быть своя уникальная стратегия развития. Целеполагание и фокусировка – это основа основ любого дела. Невозможно двигаться куда-либо, не имея единого согласованного вектора развития. Иначе все движутся в разных направлениях, буквально раздирая экономику на части.

По мере того как государство формирует свое видение будущего – прозрачную и понятную для каждого гражданина цель, показывающую перспективы развития страны, формируется стратегия. Стратегия – это путь достижения согласованной цели. Причем цели, принимаемой всеми гражданами, что очень важно. В рамках разработки стратегии развития формируется такая система налогообложения, которая будет наиболее привлекательной для представителей того сектора экономики, на который государство решило делать ставку. Именно это, в сочетании со стабильностью государственных гарантий, и позволяет привлечь в страну лучшие умы и инвестиции, способствующие успешной реализации разработанной стратегии, и как следствие – достижению глобальной цели развития государства.

5. Безнаказанность и коррупцияЗдесь все очень кратко и просто. В свете последних политических заявлений давайте признаемся хотя бы сами себе, что многие из нас думают так: «Зачем платить налоги, если время от времени парвительство проводит налоговые амнистии, тем самым давая понять гражданам, что своевременно налоги платят только глупцы и люди со слабыми нервами?». Своевременно платить налоги стараются те, кто мотивирован страхом наказания за несоблюдение закона. Именно для них (нас) и был придуман популистский лозунг: «Заплати налоги и спи спокойно». Таким образом, мелкие должники с крепкими нервами предпочитают просто скрываться от надзорных органов – от амнистии до амнистии. А крупные неплательщики знают, что всегда можно откупиться, заплатив часть задолженности.

Вступите в группу, и вы сможете просматривать изображения в полном размере

subscribe.ru