Облигации с переменным купоном

Наиболее часто инвесторы сталкиваются с облигациями с постоянным купоном, однако, это лишь только одна из разновидностей облигаций. Так же на рынке очень много торгуется и выпускается облигаций с переменным купоном. Для полноценной работы на рынке облигаций необходимо знать и понимать нюансы каждого класса облигаций.

В этой статье мы рассмотрим все основные моменты, которые касаются инвестирования в облигации с переменным купоном:

-

Какие в принципе существуют облигации по типу купона;

-

Особенности и специфика облигаций с переменным купоном;

-

Стратегии работы с облигациями с переменным купоном.

Виды облигаций по типу купона

Принято разделять все облигации на два больших блока – это облигации с переменным купоном и облигации с постоянным купоном, так же параллельно с ними существует еще один отдельный класс облигаций – это бескупонные облигации.

Выбирая бескупонные облигации (или по-другому такой тип облигаций называют еще дисконтные облигации), инвестор получает всю прибыль лишь только за счет ценовой разницы между стоимостью приобретения облигации и ценой её погашения. Бескупонные облигации не столь широко распространены на текущий момент и во многих планах менее привлекательны для инвесторов, так как они не создают постоянно накапливающегося денежного потока в виде купонных платежей, которые можно реинвестировать. Однако, такие облигации все равно иногда встречаются на рынке.

Основной и самый массовый класс облигаций на рынке – это облигации, по которым платятся купоны или купонные облигации.

В зависимости от типа выплаты по купонам все облигации в свою очередь можно разбить на 4 типа:

-

Облигации с постоянным купоном.

-

Облигации с фиксированным купоном.

-

Облигации с плавающим купоном.

-

Облигации с переменным купоном.

При этом первые два типа – это облигации, по которым купон прописан заранее и размер купона известен до конца срока его погашения. Третий и четвертый тип – это облигации, по которым купон не определен или определен только на ближайший купонный период.

Облигации с постоянным купоном

Облигации с постоянным купоном – это облигации, ставки по купонам которой имеют одинаковое значение и известны при первоначальном размещении до конца срока обращения бумаги.

В качестве примера облигации с постоянным купоном рассмотрим корпоративную облигацию «АтомэнпБО8». (Здесь и далее, все скриншоты и примеры берутся из сервиса Fin-plan Radar – данный сервис предоставляет максимально полную аналитическую информацию по всем активам московской биржи).

В данном случае по облигации компании Атомэнергопром мы видим отсутствие амортизации и постоянную ставку и размер купона по этой облигации.

Облигации с фиксированным купоном

Облигации с фиксированным купоном могут иметь разные купонные ставки, которые меняются во времени согласно графику купонных платежей и соответственно разный размер купона, но главное свойство такой облигации заключается в том, что купоны четко прописаны до конца срока погашения облигации.

Пример облигации с фиксированным купоном – муниципальная облигация «Волгогр 08» (подробнее класс муниципальных облигаций мы разбирали в статье «Облигации субъектов федерации»).

В данном случае мы видим, что размер купона по облигации изменяется, так как бумага имеет амортизацию долга, изменяется её номинал в следствии амортизационных платежей и пропорционально изменяется размер купона.

В итоге, основным моментом, касающимся работы с облигациями с постоянным и фиксированным купоном является то, что доходность по этим облигациям можно просчитать заранее, то есть после покупки таких облигаций, инвестор фиксирует для себя доходность по ним до срока погашения по данной бумаге.

Облигации, по которым купон не определен заранее – это облигации с плавающим и переменным купоном. Ставка купона по таким облигациям, как правило, определена лишь только на конкретный текущий купонный период либо на ограниченное количество купонных периодов вперед. На последующие периоды ставка купона будет определяться в будущем по мере наступления этих периодов.

Облигации с плавающим купоном

Облигации с плавающим купоном – по таким облигациям ставка купона определена всего на один текущий купонный период, либо на несколько купонных периодов вперед. Спецификой плавающего купона является то, что ставка купона прописывается специальной формулой, в которой есть одна или несколько заранее неизвестных величин. Как правило, это какой-либо рыночный макроэкономический показатель, либо же показатель долгового или денежного рынка. Поскольку данный показатель известен только лишь на текущий момент, а на будущее не известен, то и до конца на 100% точно просчитать ставку купона и соответственно итоговую доходность к погашению по такой облигации будет просто невозможно.

Для примера посмотрим на популярную федеральную облигацию ОФЗ-29006 с плавающим купоном (подробнее класс федеральных облигаций мы разбирали в статье «Облигации федерального займа»).

В данном случае мы видим, что ставка купона определяется по формуле, где берется среднее за последние полгода значение ставки RUONIA (ставка рыночного межбанковского кредитования). Значение ставки RUONIA меняется под влиянием различных внешних и внутренних факторов (см. график ниже). Мы можем только делать предположения о направлении движения ставки и тенденциях, но ее точное значение в будущем предсказать не получится.

Проведя анализ подобных облигаций, мы составили список экономических индикаторов, к которым чаще всего привязывают расчет плавающего купона по облигациям:

-

Ставка RUONIA.

-

Ключевая ставка ЦБ на окончание определенного купонного периода.

-

Индекс потребительских цен (ИПЦ).

-

Значение кривой бескупонной доходности по ОФЗ за определенный период.

-

Значение фиксинга за различные периоды по ставке OIS на базе RUONIA (ставка ROISfix).

-

Доходность к погашению по определенным выпускам ОФЗ.

-

Ставке прямого РЕПО, установленной на определенный день.

-

Доходность по Американским казначейским облигациям разных периодов погашения.

-

Курс доллара за определенный период.

-

Ставка MosPrime Rate.

-

Значение ставки EURIBOR за определенный период.

Например, ставка купона по облигациям «РЖД-32 обл» привязана к значению индекса потребительских цен.

Так же нередко на облигационном рынке встречаются случаи, когда определение ставки купона привязано не к одному значению индикатора, а к комбинации условий по различным рыночным и экономическим индикаторам.

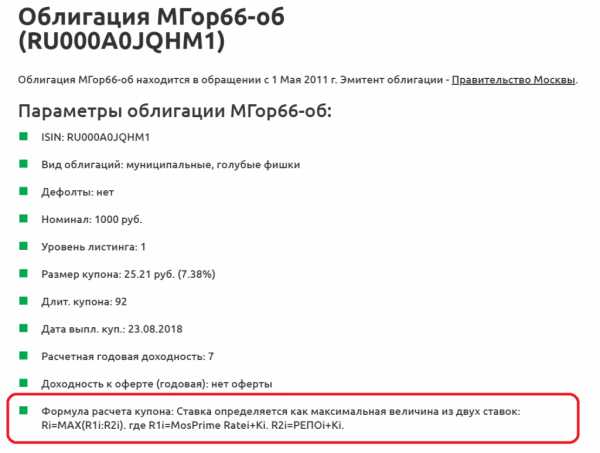

Например, ставка купона по муниципальным облигациям города Москвы серии 27066 привязана сразу к комбинации параметров сразу по двум ставкам, ставке MosPrime Rate и ставке РЕПО.

Итак, подведем ключевые выводы по облигациям с плавающим купоном. По началу неопытному инвестору может показаться, что подобные облигации совсем малопривлекательны, так как конкретную доходность к погашению по ним просчитать невозможно и высока неопределенность будущих доходов. Однако подобные облигации стоит воспринимать совсем по-другому, это один из основных инструментов для профессиональных инвесторов для регулирования рисков. Каждая такая облигация, отражает определенные условия на долговом и денежном рынке, а также и в экономике в целом. Зная потенциальные риски этих областей их можно легко компенсировать, включив подобные облигации в инвестиционный портфель. В конце статьи мы рассмотрим в каких ситуациях оправдано использование подобных облигаций.

Облигации с переменным купоном

Облигации с переменным купоном – это, пожалуй, самый массовый сегмент облигаций. Почти все корпоративные облигации российского рынка являются облигациями с переменным купоном. Практически по всем облигациям корпоративного сектора есть периоды досрочного погашения или так называемые даты оферты (подробнее про оферту по облигациям и нюансы работы связанные с офертой мы писали в статье «Оферта облигаций»). В момент оферты компания имеет право изменить ставку купона, которая будет действовать до следующей даты оферты, а в следующую дату оферты купон снова может быть изменен и так далее вплоть до срока погашения облигации.

Ключевой момент, важный для дальнейшей работы с такими облигациями, это то, что в отличии от большинства облигаций с плавающим купоном по облигациям с переменным купоном ставка купона определяется не просто на следующий купонный период, а до даты следующей оферты, до которой, как правило, проходит несколько купонных периодов. То есть, это более длительный срок, в течение которого, мы будем иметь постоянную, неизменную ставку купона по этой облигации. Это значит, что по таким облигациям мы можем провести точный и конкретный расчет доходности к дате ближайшей оферты, так как к этой дате мы имеем неизменный купон и до даты оферты данная облигация будет полностью идентична облигации с постоянным купоном.

Так, например, ставка купона по облигациям О’КЕЙ 6 серии, прописана только до даты ближайшей оферты.

На последующие купонные периоды после даты оферты ставка купона пока не определена. Однако, перед началом периода приема завок на погашение по оферте той или иной облигации, компания озвучивает ставку купона на последующие купонные периоды до даты следующей оферты и параллельно назначает дату следующей оферты. Инвесторы, которых не устоит размер купона и доходность по этой облигации, могут предъявить облигацию по текущей оферте, и компания будет обязана погасить её досрочно.

Установление ставки купона на последующие периоды предприятием зависит как от внешних факторов, так и от внутренних факторов компании, и от её финансовой политики на текущий момент. Из внешних факторов на ставку будут влиять общие тенденции на денежном рынке. Что касается внутренних факторов то здесь логика следующая: если компания хочет быстрее сократить свою долговую нагрузку и у неё есть средства сделать это досрочно, то ставка купона на последующие периоды может объявлена значительно ниже предшествующих значений, что автоматически вынудит инвесторов предъявлять бумаги к погашению по оферте. И наоборот, если компания заинтересована в привлечении дополнительного финансирования, то ставка купона на последующие периоды сохраняется либо растет относительно среднерыночной.

Стратегии работы с облигациями с плавающим и переменным купоном

Специфические особенноси облигаций с плавающим и облигаций с переменным купоном определяют и стратегии наиболее правильного применения подобных облигаций.

Так как облигации с плавающим купоном зависят от определенных рыночных или экономических индикаторов, то соответственно и основной задачей таких бумаг является управление и компенсация того или иного рыночного или экономического риска, который и отражает индикатор, лежащий в основе расчета купона по данной бумаге.

Так облигации с плавающим купоном могут хорошо справляться и регулировать следующие риски: инфляционные риски, риски негативного и резкого изменения учетной ставки ЦБ, риски резкого изменения процентных ставок на межбанковском рынке, валютные риски и риски курсовых разниц.

Например, чтобы составить облигационный портфель, который бы был полностью защищен от инфляции, необходимо включить в него облигации ставка купона которых привязана к индексу потребительских цен. Тогда в случае роста инфляции ставка доходности по портфелю будет автоматически расти. Однако, если мы не ждем роста инфляции то, наоборот, лучше работать с облигациями с постоянными или фиксированными купонами, доходность по которым будет сохраняться на одном и том же уровне даже при падении инфляции и снижении ставок по другим инструментам.

Что касается облигаций с переменным купоном, то для эффективной работы с ними их необходимо корректно оценивать. Для того, чтобы корректно оценить подобные облигации необходимо оценивать их до даты оферты, и ориентироваться на дату оферты как на дату погашения облигации. Тогда все расчеты и выводы будут корректны, поскольку до даты оферты все параметры такой облигации известны, и она по своим характеристикам будет похожа на облигацию с постоянным или фиксированным купоном.

В среднем, компании определяют оферты на промежутке времени от 1-го до 3-х лет. Поэтому мы в принципе без особого труда можем найти те облигации, даты ближайших оферт которых будут в интервале 1-го – 3-х лет. Это будут комфортные инвестиции в облигации с заранее известной и просчитанной доходностью к дате оферты.

Рассмотрим пример облигации с переменным купоном со сроком оферты через 2 с лишним года от текущей даты — это, например, корпоративные облигации Первой грузовой компании 3-ей серии.

Выводы

Как мы с Вами убедились, облигации с плавающим и переменным купоном больше служат для решения конкретных инвестиционных задач и в большей степени являются все же инструментом, который использую крупные институциональные инвесторы.

Однако, частные инвесторы в обязательном порядке, для повышения надежности и эффективности своих инвестиций, должны применять портфельный подход к инвестированию в облигации. В сбалансированном облигационном портфеле частного инвестора облигации с плавающим и переменным купоном должны присутствовать наряду со всеми остальными типами бумаг. Как составить грамотный и сбалансированный инвестиционный портфель из разных типов облигаций и акций мы учим в нашем курсе «Школа разумного инвестирования». Вы можете начать обучение бесплатно с наших вводных вебинаров – записаться на ближайший вебинар.

Прибыльных вам инвестиций!

fin-plan.org

Cbonds.Global

Виды облигаций по размеру купона

- Дисконтные облигации (облигации с нулевым купоном) — Доход владельца облигации состоит в том, что он приобретает облигацию по цене, ниже номинала, а в момент погашения получает номинальную стоимость. Других выплат (купонов) облигация не предусматривает. В бескупонной форме выпускаются обычно кратко- и среднесрочные облигации, однако в начале 80-х годов в США появились и долгосрочные облигации, не предусматривающие купонных выплат.

- Необеспеченные облигации — представляют собой общее право требования, не имеют специального обеспечения. При отказе производить выплаты по облигациям, никакое конкретное имущество не может быть арестовано, т.е. кредиторы не имеют какой-либо дополнительной защиты. Выпуск необеспеченных облигаций могут позволить себе крупнейшие корпорации (в США — IBM, AT&T, General Motors), платежеспособность которых в принципе не вызывает сомнений. Кроме того, в ряде отраслей (например, банковском бизнесе) практически не существует активов, которые могли бы обеспечивать погашение облигаций, соответственно, предприятия данных отраслей также практикуют выпуск необеспеченных облигаций.

- Купонные облигации — В отличие от дисконтной облигации держателю облигации выплачивается не только номинальная стоимость в момент погашения, но и периодический купонный процент. Купонные облигации являются наиболее распространенным видом облигаций, при этом наиболее часто применяемый срок купонного периода составляет 6 месяцев. В свою очередь, купонные облигации можно классифицировать на следующие виды:

- Облигации с постоянным купоном. Размер купона фиксируется на весь срок обращения облигации. Это наиболее часто применяющийся тип облигаций, купонные облигации с постоянным купоном можно считать «классическим» видом облигаций.

- Облигации с переменным купоном. Размер купона по таким облигациям не известен заранее. При этом эмитент облигации объявляет ставку купона на следующий купонный период. Облигации с переменным купоном не имели большого распространения до начала 80-х годов, однако по причине резких колебаний процентных ставок в этот период времени получили большое распространение. Облигации с переменным купоном широко применяются при осуществлении выпуска еврооблигаций. Среди облигаций с переменным купоном можно выделить ряд видов.

- Облигации с отсроченными купонными платежами. По данным облигациям выплата купонных платежей начинается не сразу после выпуска облигации, а спустя несколько лет. Это дает эмитенту определенную передышку с обслуживанием выпускаемых облигаций. Данный тип облигаций применяется, например, при осуществлении поглощения компании за счет выпуска облигаций.

- Облигации с увеличивающимися купонными платежами («step up»). Данные облигации похожи на облигации с отсроченными купонными платежами, с той разницей, что купон по ним платится и в первые годы, однако величина купона устанавливается на достаточно низком уровне, а в дальнейшем повышается.

- Облигации с плавающей процентной ставкой. Ставка купона по таким облигациям привязывается к некоторым макроэкономическим показателям, в качестве которых обычно выступает: доходность государственных ценных бумаг, ставка межбанковских кредитов (LIBOR). При этом размер купона устанавливается обычно как доходность базового инструмента плюс определенная надбавка — «спрэд». Например, компания выпускает облигации, ставка купона по которым привязана к ставке LIBOR. Купон выплачивается каждые полгода, в этом случае в качестве базовой ставки берется ставка LIBOR по 6-месячным кредитам. Одной из разновидностей облигаций с переменным купоном являются облигации, ставка купона по которым может колебаться в определенных границах, т.е. известна минимальная и максимальная возможная граница колебаний процентной ставки. Сравнительно экзотическим вариантом облигаций с переменным купоном являются облигации с «перевернутой» плавающей ставкой. Например, облигация может предусматривать выплату купона из расчета (13% годовых — LIBOR).

- Облигации с пересматриваемой процентной ставкой. Данный тип облигаций предполагает, что процентная ставка по облигациям периодически пересматривается таким образом, чтобы цена облигаций была равна определенной величине, обычно близкой к номиналу (в американской практике — обычно 101% номинала (Fabozzi)). Отличие таких облигаций от облигаций с плавающей процентной ставкой состоит в том, что если по первым купон отражает спрэд, фиксированный на момент выпуска облигации, то во втором случае купон будет отражать изменение текущих рыночных условий. Облигации с пересматриваемой процентной ставкой обычно применяются при выпуске сравнительно низко надежных, спекулятивных операций, с целью компенсировать инвестору возможное снижение кредитного рейтинга компании.

- Индексируемые облигации. Вариантом облигаций с переменным доходом являются индексируемые облигации. В этом случае номинал облигации постоянно пересчитывается с учетом роста какого-либо индекса, и доход начисляется с учетом изменения номинала. Чаще в качестве индекса используется индекс инфляции (индекс потребительских цен), и такие облигации позволяют инвестору чувствовать себя защищенным от изменения цен. Однако возможно и использование других индексов. Например, правительство Мексики выпускало облигации, номинал которых пересчитывался в соответствии с ростом цен на нефть. В России и ряде других стран осуществлялся выпуск так называемых золотых сертификатов, номинал которых был поставлен в соответствие стоимости определенного количества золота. Выпуск облигаций, платежи по которым были увязаны с золотым эквивалентом, широко применялись в США перед великой депрессией. В дальнейшем выпуск таких облигаций был запрещен. Существует практика выпуска облигаций, номинал которых поставлен в соответствие динамике курса акции, портфеля акций или какому-либо фондовому индексу, например, индексу S&P (они будут подробнее рассмотрены в разделе структурированные облигации).

- Инфляционно-индексируемые облигации. Наибольшее распространение облигации, имеющие привязку к темпам инфляции (инфляционно-индексируемые облигации), имеют в Великобритании (Рубцов) и Канаде, где в такой форме частично выпускаются государственные ценные бумаги, а также в странах с высокой и нестабильной инфляцией (Израиль, Мексика, Бразилия). В январе 1997 года был осуществлен первый выпуск инфляционно-индексируемых облигаций в США. Инфляционно-индексируемые облигации выпускаются также в Швеции, Австралии, Новой Зеландии.

Пример.

В 1991 году Канадское правительство выпустило 30-летние облигации с реальной доходностью 4,25%. По этим облигациям уплачивается 4,25% «реальных», т.е. с учетом пересчета номинала в соответствии с индексом потребительских цен. Например, в период с 1991 по 1995 года инфляция составила 8%, соответственно, принципал на 1995 год составил $108. Купонный платеж, который получат инвесторы за 1995 год, составит 4,25% от $108, т.е. $4,59, а не $4,25, как они получили бы по «обычной» облигации. В 2021 инвесторам будет возвращен принципал, увеличенный с учетом темпов инфляции. К тому времени он может превысить $200.

Схема выпуска индексируемых облигаций может быть достаточно сложной. Например, инфляционно-индексируемые облигации правительства Великобритании предполагают индексацию с учетом изменения цен за период сдвинутый на 8 месяцев относительно периода между выпуском облигации и предстоящей выплаты (Barr, Campbell). Если в «развитых» странах (США, Великобритания, Канада) к выпуску инфляционно-индексируемых облигаций прибегает только государство (нам неизвестны примеры выпуска корпоративных инфляционно-индексируемых облигаций в этих странах), то в странах с развивающимися рынками данный вид облигаций активно применяется корпорациями. В Бразилии практически все корпоративные облигации являются инфляционно-индексируемыми (Anderson, 1999). При этом при выпуске облигаций в Бразилии тщательно регламентируется, какой индекс инфляции используется, какой индекс будет использован, если основной индекс перестанет рассчитываться или будет неадекватно отражать динамику цен и.т.д. - Валютно-индексируемые облигации. Валютно-индексируемые облигации практически аналогичны облигациям, выпускаемым с номиналом в иностранной валюте. При этом в некоторых случаях государственное регулирование запрещает или затрудняет выпуск облигаций с номиналом в иностранной валюте, и эмитенты облигаций выпускают облигации с номиналом в национальной валюте и переменным купоном, рассчитывающимся таким образом, чтобы обеспечить инвестору постоянный доход в валюте. Валютно-индексируемые облигации широко применяются в странах, характеризующихся существенной макроэкономической нестабильностью — Латинской Америке, Израиле, Турции.

- «Структурированные» облигации.Структурированными называются все облигации, имеющие платежи, поставленные в зависимость от каких-либо других финансовых показателей, таким образом, к структурированным облигациям относятся и облигации с переменным купоном, и инфляционно-индексируемые облигации, и конвертируемые облигации. Однако термин «структурированные облигации» обычно применяется несколько уже, к разнообразным видам гибридного финансирования, появившегося в конце 80-90хх гг. «Структурированность» состоит в том, что такую облигацию можно считать как бы состоящей из обыкновенной облигации и производной ценной бумаги — опциона или фьючерса, за счет этого опциона платежи по облигации ставятся в зависимость от цены акции, портфеля акций, фондового индекса, цены товара или индекса цен товарной группы. Подробнее мы рассмотрим структурированные облигации в пункте специальные виды облигаций.

- Облигации с участием. По данным облигациям купонный процент так или иначе привязан к прибыли предприятия. Обычно купонный процент по таким облигациям состоит из фиксированной составляющей и надбавки, поставленной в зависимость от прибыли предприятия или дивиденда по акциям (например, 6% плюс ? от дивиденда по обыкновенным акциям). Облигации с участием применяются крайне редко. Применяться облигации с участием могут, например, при привлечении средств инвесторов кооперативами

- «Доходные» облигации. По данным облигациям проценты выплачиваются только в том случае, если в течении соответствующего купонного периода предприятие заработало прибыль. При этом, как и по привилегированным акциям процент может быть кумулятивным или некумулятивным. Данные облигации выпускались в США при реорганизации обанкротившихся железнодорожных компаний (поэтому их называют еще «облигациями урегулирования»). Позднее стали выпускаться и другими предприятиями, в основном, при изменении структуры капитала, выкупа контрольного пакета за счет кредита и.т.д.

- Облигации с глубоким дисконтом — Это как бы промежуточная форма между дисконтными и купонными облигациями. Данный вид облигаций предусматривает купонные выплаты, однако ставка купона устанавливается значительно ниже рыночных процентных ставок. Поэтому эти облигации также продаются по цене, значительно ниже номинала.

cbonds.ru

Купон, что такое купон облигации

- Куда вложить деньги

- Котировки

- Валюты

- Все валюты

- Свободно конвертируемые валюты

- Все валюты

- Российские акции

- Российские акции

- Американские акции

- Акции США, голубые фишки

- Котировки акций Nasdaq, индекс Nasdaq

- Индексы

- Нефть

- Драгметаллы

- Драгметаллы

- Цветные металлы

- Валюты

- Рейтинги, обзоры, отзывы

- Рейтинг банков России

- Рэнкинг банков по активам, капиталу, доходности

- Рейтинг брокеров Московской биржи (ММВБ-РТС)

- Рейтинг управляющих компаний

- Рейтинг брокеров форекс

- Рейтинг иностранных брокеров

- Рейтинг застройщиков и девелоперов

- Рейтинг банков России

- Финансовая грамотность

- Статьи об инвестициях

- Словарь инвестора

- Вопросы и ответы по инвестициям

- Календарь инвестиционных мероприятий

Поиск

- Банковские вклады

- Проценты по вкладам в рублях

- Проценты по вкладам в долларах США

- Проценты по вкладам в евро, депозиты в евро

- Рейтинг банков России

- Топ 10 банков России

- Черный список банков

- Банки, лишенные лицензии до 2016 года

- Российские брокеры

- Рейтинг ПИФов

- Форекс брокеры

- Forex

- Займы МФО

- Работа в банке

- Для соискателей

- Вакансии банков

- Размещение резюме

- Для работодателей

- Банк резюме специалистов

- Размещение вакансий

allinvestments.ru

Купон (облигация) — Википедия. Что такое Купон (облигация)

Материал из Википедии — свободной энциклопедииКупон — отрезная часть облигаций или других ценных бумаг (займов) определённого номинала или срока выплат. Купон отрезается или отрывается при выплате процентов или погашении облигации банком.

Купонная облигация — разновидность облигации с промежуточными (купонными) выплатами, не уменьшающими её номинальной стоимости. Эмитент облигаций выплачивает доход её владельцам.

Купонная ставка (процентная ставка по купону) облигации — ежегодные процентные к номинальной стоимости выплаты по облигации. Это ставка процента, выплачиваемая эмитентом облигационного займа владельцу облигации.

Кроме купонной ставки существуют другие способы формирования дохода по облигации. Так, облигации с нулевой купонной ставкой предусматривают выплату дохода в виде разницы между ценой размещения (выпуска) облигации и номинальной стоимостью (ценой погашения). Поскольку такие облигации размещаются с дисконтом по отношению к номинальной стоимости они называются дисконтными облигациями.

История

Облигация на предъявителя XIX векаНазвание «купонная» исторически восходит к традиции выпуска документарных облигаций, обязательство эмитента которых закреплялось в сертификате облигации. Владение сертификатом документарной облигации легитимировало управомоченное по облигации лицо. Если облигация предусматривала несколько периодов выплаты процентных доходов, купоны соответствующие каждой выплате печатались непосредственно на сертификате облигации. По наступлению срока выплаты очередного процентного дохода и предъявлению облигации, обязанное по облигации лицо отрезало от сертификата соответствующий купон (отсюда фраза «стричь купоны») и производило выплату дохода.

wiki.sc

Купон (облигация) Википедия

У этого термина существуют и другие значения, см. Купон.Купон — отрезная часть облигаций или других ценных бумаг (займов) определённого номинала или срока выплат. Купон отрезается или отрывается при выплате процентов или погашении облигации банком.

Купонная облигация — разновидность облигации с промежуточными (купонными) выплатами, не уменьшающими её номинальной стоимости. Эмитент облигаций выплачивает доход её владельцам.

Купонная ставка (процентная ставка по купону) облигации — ежегодные процентные к номинальной стоимости выплаты по облигации. Это ставка процента, выплачиваемая эмитентом облигационного займа владельцу облигации.

Кроме купонной ставки существуют другие способы формирования дохода по облигации. Так, облигации с нулевой купонной ставкой предусматривают выплату дохода в виде разницы между ценой размещения (выпуска) облигации и номинальной стоимостью (ценой погашения). Поскольку такие облигации размещаются с дисконтом по отношению к номинальной стоимости они называются дисконтными облигациями.

Облигация на предъявителя XIX векаНазвание «купонная» исторически восходит к традиции выпуска документарных облигаций, обязательство эмитента которых закреплялось в сертификате облигации. Владение сертификатом документарной облигации легитимировало управомоченное по облигации лицо. Если облигация предусматривала несколько периодов выплаты процентных доходов, купоны соответствующие каждой выплате печатались непосредственно на сертификате облигации. По наступлению срока выплаты очередного процентного дохода и предъявлению облигации, обязанное по облигации лицо отрезало от сертификата соответствующий купон (отсюда фраза «стричь купоны») и производило выплату дохода.

ruwikiorg.ru

Cbonds. Виды облигаций

Виды облигаций по размеру купона

- Дисконтные облигации (облигации с нулевым купоном) — Доход владельца облигации состоит в том, что он приобретает облигацию по цене, ниже номинала, а в момент погашения получает номинальную стоимость. Других выплат (купонов) облигация не предусматривает. В бескупонной форме выпускаются обычно кратко- и среднесрочные облигации, однако в начале 80-х годов в США появились и долгосрочные облигации, не предусматривающие купонных выплат.

- Необеспеченные облигации — представляют собой общее право требования, не имеют специального обеспечения. При отказе производить выплаты по облигациям, никакое конкретное имущество не может быть арестовано, т.е. кредиторы не имеют какой-либо дополнительной защиты. Выпуск необеспеченных облигаций могут позволить себе крупнейшие корпорации (в США — IBM, AT&T, General Motors), платежеспособность которых в принципе не вызывает сомнений. Кроме того, в ряде отраслей (например, банковском бизнесе) практически не существует активов, которые могли бы обеспечивать погашение облигаций, соответственно, предприятия данных отраслей также практикуют выпуск необеспеченных облигаций.

- Купонные облигации — В отличие от дисконтной облигации держателю облигации выплачивается не только номинальная стоимость в момент погашения, но и периодический купонный процент. Купонные облигации являются наиболее распространенным видом облигаций, при этом наиболее часто применяемый срок купонного периода составляет 6 месяцев. В свою очередь, купонные облигации можно классифицировать на следующие виды:

- Облигации с постоянным купоном. Размер купона фиксируется на весь срок обращения облигации. Это наиболее часто применяющийся тип облигаций, купонные облигации с постоянным купоном можно считать «классическим» видом облигаций.

- Облигации с переменным купоном. Размер купона по таким облигациям не известен заранее. При этом эмитент облигации объявляет ставку купона на следующий купонный период. Облигации с переменным купоном не имели большого распространения до начала 80-х годов, однако по причине резких колебаний процентных ставок в этот период времени получили большое распространение. Облигации с переменным купоном широко применяются при осуществлении выпуска еврооблигаций. Среди облигаций с переменным купоном можно выделить ряд видов.

- Облигации с отсроченными купонными платежами. По данным облигациям выплата купонных платежей начинается не сразу после выпуска облигации, а спустя несколько лет. Это дает эмитенту определенную передышку с обслуживанием выпускаемых облигаций. Данный тип облигаций применяется, например, при осуществлении поглощения компании за счет выпуска облигаций.

- Облигации с увеличивающимися купонными платежами («step up»). Данные облигации похожи на облигации с отсроченными купонными платежами, с той разницей, что купон по ним платится и в первые годы, однако величина купона устанавливается на достаточно низком уровне, а в дальнейшем повышается.

- Облигации с плавающей процентной ставкой. Ставка купона по таким облигациям привязывается к некоторым макроэкономическим показателям, в качестве которых обычно выступает: доходность государственных ценных бумаг, ставка межбанковских кредитов (LIBOR). При этом размер купона устанавливается обычно как доходность базового инструмента плюс определенная надбавка — «спрэд». Например, компания выпускает облигации, ставка купона по которым привязана к ставке LIBOR. Купон выплачивается каждые полгода, в этом случае в качестве базовой ставки берется ставка LIBOR по 6-месячным кредитам. Одной из разновидностей облигаций с переменным купоном являются облигации, ставка купона по которым может колебаться в определенных границах, т.е. известна минимальная и максимальная возможная граница колебаний процентной ставки. Сравнительно экзотическим вариантом облигаций с переменным купоном являются облигации с «перевернутой» плавающей ставкой. Например, облигация может предусматривать выплату купона из расчета (13% годовых — LIBOR).

- Облигации с пересматриваемой процентной ставкой. Данный тип облигаций предполагает, что процентная ставка по облигациям периодически пересматривается таким образом, чтобы цена облигаций была равна определенной величине, обычно близкой к номиналу (в американской практике — обычно 101% номинала (Fabozzi)). Отличие таких облигаций от облигаций с плавающей процентной ставкой состоит в том, что если по первым купон отражает спрэд, фиксированный на момент выпуска облигации, то во втором случае купон будет отражать изменение текущих рыночных условий. Облигации с пересматриваемой процентной ставкой обычно применяются при выпуске сравнительно низко надежных, спекулятивных операций, с целью компенсировать инвестору возможное снижение кредитного рейтинга компании.

- Индексируемые облигации. Вариантом облигаций с переменным доходом являются индексируемые облигации. В этом случае номинал облигации постоянно пересчитывается с учетом роста какого-либо индекса, и доход начисляется с учетом изменения номинала. Чаще в качестве индекса используется индекс инфляции (индекс потребительских цен), и такие облигации позволяют инвестору чувствовать себя защищенным от изменения цен. Однако возможно и использование других индексов. Например, правительство Мексики выпускало облигации, номинал которых пересчитывался в соответствии с ростом цен на нефть. В России и ряде других стран осуществлялся выпуск так называемых золотых сертификатов, номинал которых был поставлен в соответствие стоимости определенного количества золота. Выпуск облигаций, платежи по которым были увязаны с золотым эквивалентом, широко применялись в США перед великой депрессией. В дальнейшем выпуск таких облигаций был запрещен. Существует практика выпуска облигаций, номинал которых поставлен в соответствие динамике курса акции, портфеля акций или какому-либо фондовому индексу, например, индексу S&P (они будут подробнее рассмотрены в разделе структурированные облигации).

- Инфляционно-индексируемые облигации. Наибольшее распространение облигации, имеющие привязку к темпам инфляции (инфляционно-индексируемые облигации), имеют в Великобритании (Рубцов) и Канаде, где в такой форме частично выпускаются государственные ценные бумаги, а также в странах с высокой и нестабильной инфляцией (Израиль, Мексика, Бразилия). В январе 1997 года был осуществлен первый выпуск инфляционно-индексируемых облигаций в США. Инфляционно-индексируемые облигации выпускаются также в Швеции, Австралии, Новой Зеландии.

Пример.

В 1991 году Канадское правительство выпустило 30-летние облигации с реальной доходностью 4,25%. По этим облигациям уплачивается 4,25% «реальных», т.е. с учетом пересчета номинала в соответствии с индексом потребительских цен. Например, в период с 1991 по 1995 года инфляция составила 8%, соответственно, принципал на 1995 год составил $108. Купонный платеж, который получат инвесторы за 1995 год, составит 4,25% от $108, т.е. $4,59, а не $4,25, как они получили бы по «обычной» облигации. В 2021 инвесторам будет возвращен принципал, увеличенный с учетом темпов инфляции. К тому времени он может превысить $200.

Схема выпуска индексируемых облигаций может быть достаточно сложной. Например, инфляционно-индексируемые облигации правительства Великобритании предполагают индексацию с учетом изменения цен за период сдвинутый на 8 месяцев относительно периода между выпуском облигации и предстоящей выплаты (Barr, Campbell). Если в «развитых» странах (США, Великобритания, Канада) к выпуску инфляционно-индексируемых облигаций прибегает только государство (нам неизвестны примеры выпуска корпоративных инфляционно-индексируемых облигаций в этих странах), то в странах с развивающимися рынками данный вид облигаций активно применяется корпорациями. В Бразилии практически все корпоративные облигации являются инфляционно-индексируемыми (Anderson, 1999). При этом при выпуске облигаций в Бразилии тщательно регламентируется, какой индекс инфляции используется, какой индекс будет использован, если основной индекс перестанет рассчитываться или будет неадекватно отражать динамику цен и.т.д. - Валютно-индексируемые облигации. Валютно-индексируемые облигации практически аналогичны облигациям, выпускаемым с номиналом в иностранной валюте. При этом в некоторых случаях государственное регулирование запрещает или затрудняет выпуск облигаций с номиналом в иностранной валюте, и эмитенты облигаций выпускают облигации с номиналом в национальной валюте и переменным купоном, рассчитывающимся таким образом, чтобы обеспечить инвестору постоянный доход в валюте. Валютно-индексируемые облигации широко применяются в странах, характеризующихся существенной макроэкономической нестабильностью — Латинской Америке, Израиле, Турции.

- «Структурированные» облигации.Структурированными называются все облигации, имеющие платежи, поставленные в зависимость от каких-либо других финансовых показателей, таким образом, к структурированным облигациям относятся и облигации с переменным купоном, и инфляционно-индексируемые облигации, и конвертируемые облигации. Однако термин «структурированные облигации» обычно применяется несколько уже, к разнообразным видам гибридного финансирования, появившегося в конце 80-90хх гг. «Структурированность» состоит в том, что такую облигацию можно считать как бы состоящей из обыкновенной облигации и производной ценной бумаги — опциона или фьючерса, за счет этого опциона платежи по облигации ставятся в зависимость от цены акции, портфеля акций, фондового индекса, цены товара или индекса цен товарной группы. Подробнее мы рассмотрим структурированные облигации в пункте специальные виды облигаций.

- Облигации с участием. По данным облигациям купонный процент так или иначе привязан к прибыли предприятия. Обычно купонный процент по таким облигациям состоит из фиксированной составляющей и надбавки, поставленной в зависимость от прибыли предприятия или дивиденда по акциям (например, 6% плюс ? от дивиденда по обыкновенным акциям). Облигации с участием применяются крайне редко. Применяться облигации с участием могут, например, при привлечении средств инвесторов кооперативами

- «Доходные» облигации. По данным облигациям проценты выплачиваются только в том случае, если в течении соответствующего купонного периода предприятие заработало прибыль. При этом, как и по привилегированным акциям процент может быть кумулятивным или некумулятивным. Данные облигации выпускались в США при реорганизации обанкротившихся железнодорожных компаний (поэтому их называют еще «облигациями урегулирования»). Позднее стали выпускаться и другими предприятиями, в основном, при изменении структуры капитала, выкупа контрольного пакета за счет кредита и.т.д.

- Облигации с глубоким дисконтом — Это как бы промежуточная форма между дисконтными и купонными облигациями. Данный вид облигаций предусматривает купонные выплаты, однако ставка купона устанавливается значительно ниже рыночных процентных ставок. Поэтому эти облигации также продаются по цене, значительно ниже номинала.

ru.cbonds.info

Купон (облигация) Википедия

У этого термина существуют и другие значения, см. Купон.Купон — отрезная часть облигаций или других ценных бумаг (займов) определённого номинала или срока выплат. Купон отрезается или отрывается при выплате процентов или погашении облигации банком.

Купонная облигация — разновидность облигации с промежуточными (купонными) выплатами, не уменьшающими её номинальной стоимости. Эмитент облигаций выплачивает доход её владельцам.

Купонная ставка (процентная ставка по купону) облигации — ежегодные процентные к номинальной стоимости выплаты по облигации. Это ставка процента, выплачиваемая эмитентом облигационного займа владельцу облигации.

Кроме купонной ставки существуют другие способы формирования дохода по облигации. Так, облигации с нулевой купонной ставкой предусматривают выплату дохода в виде разницы между ценой размещения (выпуска) облигации и номинальной стоимостью (ценой погашения). Поскольку такие облигации размещаются с дисконтом по отношению к номинальной стоимости они называются дисконтными облигациями.

История[ | ]

Облигация на предъявителя XIX векаНазвание «купонная» исторически восходит к традиции выпуска документарных облигаций, обязательство эмитента которых закреплялось в сертификате облигации. Владение сертификатом документарной облигации легитимировало управомоченное по облигации лицо. Если облигация предусматривала несколько периодов выплаты процентных доходов, купоны соответствующие каждой выплате печатались непосредственно на сертификате облигации. По наступлению срока выплаты очередного процентного дохода и предъявлению облигации, обязанное по облигации лицо отрезало от сертификата соответствующий купон (отсюда фраза «стричь купоны») и производило выплату дохода.

ru-wiki.ru