Налог на дачный дом в 2018 году: особенности и нюансы

В 2018 году налог на дачный дом представляет собой тот тип сбора, который выплачивают владельцы земельных участков и упомянутых построек.

Поскольку это нововведение касается не только самой суммы сбора, но и порядка её расчета, необходимо знать многие особенности, которые являются актуальными для владельцев подобной недвижимости. Это касается и пенсионеров.

Нововведения и особенности налога на дачный дом

Налог на дачу основывается на изменениях, которые произошли в законодательстве в 2018 году. Это касается закона о дачах, который предусматривает формирование государственных сборов, относящихся к той категории, которая включает в себя владельцев земельных и садовых участков.

Несмотря на то, что изменения должны были упростить систему формирования сумм, эксперты утверждают, что в настоящее время существует достаточное количество проблем и нерассмотренных вопросов, которые требуют внимания.

На фоне того, что ранее установленные законодательные нормы утверждались около двух десятилетий назад, к моменту последних нововведений имели место значительные проблемы, относящиеся к изменению правовых норм, развивавшихся всё это время.

Так называемая «дачная амнистия» позволила узаконить постройки, которые возводились вне правовых норм. В особенности это коснулось Московской области, где их количество превысило все ожидаемые показатели. Всего по России отметили около 12 миллионов построек, которые были признаны законными на основании упомянутой «амнистии».

Чего коснулись нововведения:

- льготных категорий;

- срока непрерывного владения;

- процентных ставок;

- иных условий по владению дачной постройкой.

Новый закон призван уменьшить количество возникающих вопросов и упростить процесс администрирования данной сферы. Тем не менее, с учетом попыток облегчить жизнь владельцам земельных участков и собственникам дачных построек всё ещё остаются некоторые вопросы, касающиеся формирования суммы.

Начисление и оплата налога

Налоговый кодекс Российской Федерации постановляет, что любые сделки по недвижимости, являющейся дачной постройкой, производятся в установленном порядке, который касается обычных процедур по купле или продаже недвижимости обычного типа (квартиры и жилые дома).

Это означает, что налогоплательщик обязан уплатить государству не менее 13% от стоимости земельного участка или дачной постройки по соответствующему договору. Это правило распространяется на граждан России. В том случае, если продавец не является резидентом страны или же долгое время (более года) не жил в ней, к уплате необходимо предоставить 30% от заключаемой сделки.

Льготные категории

Нововведения коснулись и льготных категорий, которые включают в себя некоторые группы граждан, освобождающихся от налога при продаже дачных построек.

Следует помнить о том, что ранее срок непрерывного владения, позволяющего не платить государству, составлял три года. Теперь же владелец недвижимости получит финансовое послабление только в том случае, если будет непрерывным владельцем в течение пяти лет.

Следующие категории граждан освобождаются от уплаты налога без учета упомянутого пятилетнего срока:

- физические лица, которые получили дачную постройку или земельный участок в процессе дарения одним из родственников или официальным супругом;

- граждане страны, которые получили объект налогообложения посредством приватизации;

- физические лица, получившие дачную постройку или земельный участок в процессе выполнения договора по пожизненному содержанию с иждивением.

Упомянутые льготы вступают в силу после истечения конкретного срока – трех лет.

Все остальные случаи, при которых срок продолжительности владения недвижимостью не истекает, продавцы обязаны уплатить соответствующий процент при заключении договора о купле-продаже дачной постройки или земельного участка.

До 2018 года было возможно уменьшить сумму процента, пользуясь возможностями, которые давала формула расчета налога, необходимого к уплате. В настоящее время какие-либо финансовые послабления предоставляются только государством при условии соответствия требованиям льготных групп. Иные варианты не предусмотрены и считаются незаконными.

Условия для пенсионеров

Для пенсионеров существуют свои условия, которые предусмотрены действующим законодательством. Федеральный закон не предоставляет никаких финансовых послаблений пенсионерам.

По этой причине они, как и иные категории граждан, обязаны уплачивать налог на дачный дом, если иное не предусмотрено льготными категориями, в которые они могут входить.

Но так как подобный тип налога имеет региональные условия, в некоторых областях пенсионеры лишаются необходимости выплат исходя из норм, установленных органами местного самоуправления.

Заключение

Налог на дачу имеет свои особенности, которые необходимо учитывать. Формирование льготных категорий для данной государственной выплаты зависит от иных показателей, чем в случае с другими земельными сборами.

В данном случае имеет вес срок владения земельным участком или дачной постройкой. От него зависит, будет ли осуществляться финансовое послабление и сможет ли налогоплательщик не платить государству.

grazhdaninu.com

расчет оплаты за дом в СНТ и на другие постройки на участке

Имея дом на дачном участке, не стоит забывать о налоговом сборе на дачу. Все ли граждане должны оплачивать налог на дачное имущество, и до какого числа требуется погасить задолженность?

Как узнать налог на дачу

Если пролистать гражданский кодекс, формулировку «налогообложение за дачный дом» найти не удастся. На самом деле владельцы строений оплачивают другие категории налоговых сборов.

Какие налоговые платежи для физических лиц в 2018 году должен сделать собственник, чтобы не нарушать закон:

- за землю дачного участка;

- имущественный;

- на доходы физических лиц (НДФЛ) от продажи дома при совершении сделки купли-продажи.

Гражданин, если он является владельцем дачи, ежегодно уплачивает налоги по этому списку. Эти платежи в сумме и составляют налог на загородную недвижимость.

Земельный налог на дачные участки должны платить все граждане без исключения, если они имеют право собственности на участок земли или его долю.

Лица пенсионного возраста освобождаются от уплаты налога с декабря 2017г, если площадь их участка не превышает шесть соток или 600 м2 согласно Постановлению Государственной Думы.

Как рассчитать земельный налог

Трудно определить стоимость земельного участка. Она зависит от многих факторов, и определяющим будет близость его к черте города. Поэтому платёж 2018 рассчитывается по кадастровой стоимости. В формулу входит налоговая ставка, величину которой можно определить из таблицы.

| на садовые участки, огороды, животноводческие земли | военно-оборонного значения | участки ИЖС | сельскохозяйственные земли | иное |

| 0,3 | 0,3 | 0,3 | 03 | 1,5 |

В расчете участвует площадь земельного участка по документам. Для определения величины платежа используют калькуляторы, с их помощью можно рассчитать размер земельного сбора. Калькуляцию расчета налога на дачный дом в 2018 году можно выполнить на сайте ФМС.

Если участок арендуется, арендатор не платит земельный налог.

Новое в законодательстве 2018г.

Ст.391 НК РФ:

П.1 Налог вычисляется по кадастровой стоимости, которая устанавливается в момент регистрации участка в ЕГРН. Если кадастровая стоимость была определена ошибочно, налоговая пошлина пересчитывается, начиная с выявленного налогового периода, когда была обнаружена ошибка.

Новая редакция п.5 устанавливает список лиц, для кого снижается облагаемая налоговая база на 600 м2:

- участники ВОВ;

- Герои Советского Союза;

- инвалиды детства;

- пенсионеры;

- инвалиды 1 и 2 групп;

- ликвидаторы Чернобыльской катастрофы.

Налоговые сборы уплачиваются только по присланному документу из налоговой инспекции. В нём присутствует расчёт имущественного налогообложения и сумма к уплате. Платить не придётся собственникам дач, чья площадь меньше 50 м2, если больше – начисление производится с оставшейся площади. Квитанции будут доставлены только владельцам зарегистрированных участков.

Какой налог на дачу требуется оплатить в 2018г

Имущественные платежи на дачные постройки с 2018 года рассчитываются по кадастровой стоимости жилья в данном регионе. Имущественный налоговый сбор необходимо платить за дома, квартиры, гаражи, комнаты, место под стоянку транспорта, долю квартиры, дачный домик, загородный дом, хозяйственные строения. Получается, избежать уплаты имущественного налога не удастся ни одному собственнику недвижимости.

При расчёте учитывается оценка износа по инвентаризации строения. Применяется понижающий коэффициент, который в 2018г. равен 0,8.

Важно: если регион ещё не перешёл на расчёты имущественного платежа по кадастровой стоимости жилья, то за основу берётся инвентаризационная оценка.

Нельзя получить имущественный вычет к объекту налогообложения при строительстве дачи, так как, согласно письму Минфина за номером N03-04-07/7700, жилое строение не отождествляется с понятием жилой дом. Статья 220 НК РФ в пп3,4 не упоминает этот термин в своём контексте.

Кто освобождается от имущественного налога в 2018г

Список льготников не изменился:

- достигшие пенсионного возраста граждане;

- инвалиды 1 и 2 групп;

- пострадавшие в Чернобыльской катастрофе;

- инвалиды детства;

- семьи погибших в военных действиях;

- военные, имеющие отставку за выслугу лет;

- граждане, занимающиеся творческой деятельностью в данном строении.

Налог на дачную постройку в 2018 году пенсионерам платить не нужно.

Если в собственности несколько дачных домов, указанная льгота распространяется на один дачный домик и один участок в 2018 году. Если пенсионер даже федерального значения имеет несколько дачных участков, платить за них придётся. Льготнику самому предоставляется право выбора, на какой объект распространить льготу.

Все налоги должны быть уплачены до 1 декабря года, следующего за отчётным периодом. При продаже дачного строения необходимо заполнить декларацию о доходах по форме 3 НДФЛ.

Как получить льготу

Если гражданин входит в одну из выше перечисленных групп, ему необходимо обратиться в налоговую инспекцию со следующими документами:

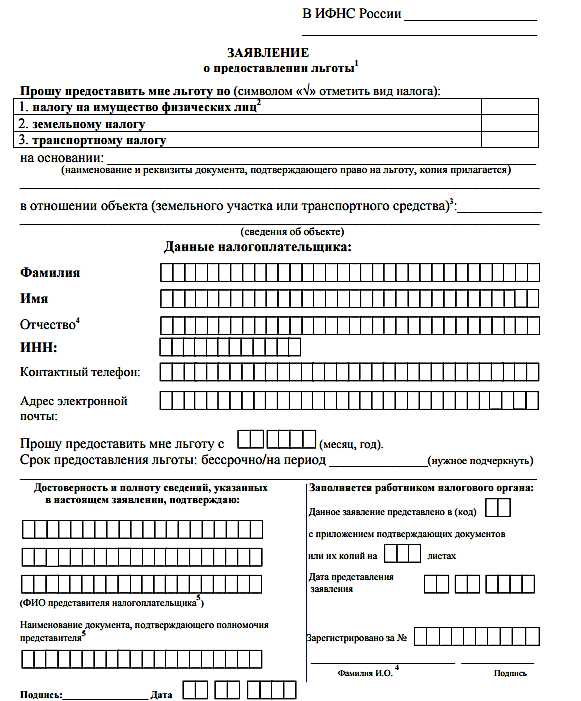

- заявление о предоставлении имущественного вычета;

- паспорт;

- документы, подтверждающие факт родства с погибшим военнообязанным;

- для мужчин обязательно предоставление военного билета;

- документ, подтверждающий право собственности;

- пенсионные удостоверения;

- кадастровый паспорт дачного строения;

- индивидуальный налоговый номер;

- выписку о технической инвентаризации БТИ.

Разъяснения Минфина

Какие строения на дачном участке облагаются налогом, ведь кроме дачного домика на садоводческом участке могут быть другие вспомогательные постройки для личного пользования, возведённые не с коммерческой целью? На них будет начисляться налог на имущество согласно ст. 406 НК РФ.

Налог на хозяйственные постройки площадью меньше 50 м2 будет рассчитываться от пониженной ставки, равной 0,1%.

Облагается ли налогом дачный домик для жителей крайнего Севера? Имущественный сбор насчитывается в установленных размерах. А вот за участок земли платить им не придётся. Садоводческое товарищество СНТ платит четыре вида налоговых сборов в 2018 с уплаченных членских взносов:

- имущественный;

- земельный, все члены СНТ сами оплачивают этот вид налогообложения, если не входят в группу льготников;

- на воду;

- на земли общего пользования.

Судебные решения в отношении СНТ

Если члены садоводческого товарищества по каким-либо причинам уклоняются от уплаты налоговых сборов, то за них платят более добросовестные садоводы. В таких случаях правление может обратиться с заявлением в суд и заставить платить членские взносы по решению суда.

metr.guru

Все про новый налог на дачные постройки

Содержание статьи

Нас продолжают «доить»! Кто говорил, что до выборов 2018 не педалировать тему повышения налогов, сборов, тарифов? Кто говорит уже не первый год, что налоговую нагрузку нужно снижать, а собираемость увеличить? Известно кто! Но ситуация с бюджетом настолько печальная, что исполнительные органы власти вынуждены не дожидаясь 18 марта (выборы президента) ввести новое бремя для российских граждан — налог на дачные постройки! С государственной логикой все понятно — в стране около 60 млн. дачников, которые имеют не только дом, подлежащий налогообложению, на участке, но и прочие строения, обложив такое количество народа новой податью получится отличная прибавка в бюджет. Давайте посмотрим, что нам придумали в очередной раз.

ВНИМАНИЕ! Минфин прокомментировал слух о введение налога на туалет – ничего этого вводиться в ближайшее время не будет и даже не планируется, никаких изменений в законодательство относительно правил взимания имущественных сборов не вносилось. Читайте об этом подробнее здесь.

Но на момент написания статьи общественность обладала ровно противоположной информацией, поэтому материал ниже изложен на этих данных и на лазейках существующих законов (ведь ввести подобный сбор могут легки и в любой момент, даже особо ничего не надо переписывать).

Речь пойдёт не о действующих налогах на земельный участок или дом, а о дополнительных дачных пристройках, с которых с 2018 года будет взиматься косвенный налог, а платить будут его все физические лица, собственники подобного имущества.

Что облагается

ВНИМАНИЕ! С 2018 года такие строения на вашем участке в собственности, как баня, туалет, сарай и даже теплица хозяйственными объектами могут быть признаны только по вашей воле и, конечно, в таком случае они будут облагаться налогом. Но государство пока вас к этому не принуждает.

За что платим? За все что есть на участке, кроме дома:

- баня

- сарай

- туалет

- парник

- и даже за летнюю кухню, пристроенную к дому

Полный их перечень представлен в статье 401 НК РФ, и если обратить внимание на пункт 6 (иные здания, строения, сооружения, помещения), то под ним как раз и понимается новая поправка в налоговом законодательстве, которая тем не менее не совсем точно указывает на то, с чего конкретно будут брать сбор.

В соответствие с новым положением, всё что построено на территории дачного участка, в виде подсобного хозяйства, огородничества, садоводства, индивидуальных строений, относится к жилым домам. Как правило, это может быть и летняя веранда или кухня, баня, дровница, отдельно стоящая кладовка и даже дачный туалет и т.п., и со всего этого теперь придётся платить налоги.

Объектами налогообложения будут признаны постройки, как в дачных товариществах, так и деревнях, а налоговые сборы с них будут поступать в региональные бюджеты по месту их нахождения, к примеру, если баня у вас располагается на даче в Рязанской области, то налоги поступят в казну города Рязани.

Правительство РФ не забыло и про летние кухни! Их можно как и прежде не регистрировать, но теперь дома, которые их имеют, будут облагаться налогом по повышенной ставке, не 0,3, а 0,5% от стоимости объекта.

Сколько придется заплатить

ВНИМАНИЕ! Теперь вы обязаны самолично зарегистрировать любое старое или новое строение в регистрационной палате, и выплачивать каждый год за них сбор по принципу, как налог на имущество.

Чтобы узнать, сколько придётся заплатить за ту или иную постройку, будут применяться налоговые ставки по нормативным правовым актам, которые делятся на три типа по видам объектов, а размер налога будет определён в зависимости от его стоимости. Соответственно чем дороже постройка, тем процентная ставка для исчисления будет выше.

Это всё некая усреднённая схема налогообложения и формула расчёта здесь далеко не единственная. Все мы прекрасно понимаем, что загнать всех под одну гребёнку невозможно и правительство РФ в лице Минфина делает это следующим образом. Тот самый коэффициент, который будет использован в дальнейшем при расчёте налога на дачные постройки будет взят из собранных данных по всему имуществу физлиц, поделённых на количество дачных участков.

Соответственно даже если назначение построек разное и стоимость их тоже, данные по ним будут складываться исходя из кадастровой стоимости, вида объекта налогообложения, места нахождения и вида территориальной зоны расположения объекта.

Льготные категории

ВНИМАНИЕ! Льготы по налогу на дачные постройки, конечно, будут. Под них попадут стандартные категории граждан (полный список читайте чуть ниже), даже пенсионеры. Но для них можно будет не платить только за одно строение, за все остальные нужно. Спасибо и на этом!

И будут они применяться по такой же логике, как к налогу на имущество, то есть, во-первых, разделение будет на федеральном и на региональном уровне. Подробную информацию о ставках и льготах по своей территории можно узнать в справочнике на официальном сайте ФНС.

Кто имеет право на льготы:

- герои СССР и РФ, орденоносцы Славы трёх степеней

- инвалиды 1 и 2 групп

- инвалиды с детства

- участники ВОВ и защитники при СССР других войн

- должностные лица при штабе от Советской армии и ВМФ

- лица по соцзащите в следствии принятия участия на АЭС в Чернобыле, Маяк, реки Теча и Семипалатинском полигоне

- военнослужащие отслужившие 20 или более лет

- участники ядерных и термоядерных испытаний и ликвидирующих последствия

- семьи потерявшие кормильца в лице военнослужащего

- пенсионеры

- участники афганской войны

- лица подвергшиеся облучению и инвалиды в следствии ядерных испытаний

- родители и супруги у которых погиб кормилец на военной или гос службе

- физлица, занимающиеся творческой деятельностью в определённых помещениях под выставки, галереи, библиотеки и т.п.

- физические лица, которые имеют на своём земельном участке строения под хоз.назначение менее 50 кв.м.

Если вы видите себя в списке, имеете на своём участке постройку не более 50 кв.м. под любые хозяйственные нужды, кроме предпринимательских, то вы вправе рассчитывать на налоговую льготу, а точнее вовсе освобождаетесь от уплаты, но только одной единицы строения. На наш выбор это может быть баня, сарай, крытая веранда и т.п.

Чтобы получить льготу по выбранному объекту налогообложения, необходимо до 1 ноября этого же налогового периода подать заявление на её предоставление и все документы, подтверждающие ваши права. Если вы уже предоставили заявление в налоговую инспекцию, и хотите внести изменения по выбранному объекту, после указанного срока подачи, то сделать этого уже не получится, придётся ждать следующего года.

Порядок уплаты

ВНИМАНИЕ! Правительство РФ знает любовь россиян к укрывательству от оплаты по своим обязательствам (хотя это нормальная реакция любого человека на подобные «странные» налоги), поэтому за вашей самосознательностью будут следить с квадракоптеров, беспилотников и из космоса. Скрыть постройки не удастся! Пора накрывать все маскировочной сеткой, как в войну!

Необходимо сказать, что налог на дачные постройки с каждой отдельно стоящего объекта на вашем земельном участке платить не придётся, если вы о нём не заявите в налоговую инспекцию, но мы все прекрасно знаем, чем грозят подобные деяния в случае, если государственные органы выявят факт наличия у вас объекта налогообложения. Санкциями!

Таким образом получается, что ответственность за регистрацию своих строений подсобного назначения,ложится на плечи самих налогоплательщиков. Сотрудники налоговых служб не будут лично ходить по дачным участкам и фиксировать все на камеру, а выявлять их, и все остальные незаконно построенные сооружения, будут при помощи дронов и прочих квадрокоптеров. Так будет формироваться доказательная база для того, чтобы направить вам уведомление о штрафе.

По уже имеющейся и собранной информации об объектах налогообложения, все физические лица будут получать уведомления, на основании которых и будет производится уплата налога на дачные постройки в бюджет. В уведомлении вы увидите сумму к уплате, объект за который платите, налоговую базу и крайние сроки, за нарушение которых будут начисляться пени.

Уведомление об уплате налога с физических лиц будет направляться не позже, чем за 30 дней до 1 декабря — это последний день уплаты налога за предыдущий отчётный период.

Если уведомление не было получено в указанные сроки, ФНС настоятельно рекомендует лично позаботиться об этом самому, придя в инспекцию. Записаться на приём можно также через сайт nalog.ru (о возможностях и как это сделать через личный кабинет ФНС, читайте тут).

Минфин вводит налог на туалет

5 (100%) 3 votesВместе с этим читают:

nalogtoday.ru

надо ли платить за землю и дом?

Конституция РФ содержит норму, обязывающую всех граждан платить налоги и сборы, которые устанавливаются законом. Какое-либо имущество есть практически у всех. Это обязывает платить имущественный налоговый сбор ежегодно. Дача попадает в эту категорию. И даже если у вас маленький простенький домик, все равно придется заплатить. Но не всем, или не в полном размере. Государство установило льготы для определенной категории налогоплательщиков – пенсионеров.

Дачное налогообложение

Нужно отметить, что дача является неким комплексом, куда входит земельный участок, дом и хозяйственные постройки. Поэтому и налог платится не один, а несколько. При этом он будет рассчитан не единой суммой, а отдельно за каждую часть комплекса.

Право собственности на любое имущество должно быть оформлено тем способом, который предписывает закон. В случае с дачным участком и непосредственно дачей – это Росреестр РФ.

К дачным домикам многие относятся легкомысленно и не оформляют права собственности. В том числе и для того, чтобы избежать уплаты налогов. С 2015 года государство ведет планомерную борьбу с такими собственниками.

Закон разрешает регистрацию в доме, построенном на участках, предназначенных для ведения садово-огороднической деятельности. В результате, на дачных участках построено множество огромных коттеджей, налоговики планируют их вывести из тени.

Стоит сказать, что регистрировать строение все-таки нужно. Многие люди пенсионного возраста боятся это делать, опасаясь, что придется платить неподъемные суммы. Однако, вреда от такого отказа от регистрации больше. Например, если будет происходить изъятие земель для государственных нужд. Никто не возместит стоимость незарегистрированного дома.

Как зарегистрировать дом, рассказывается в видео. Смотрите подробную инструкцию:

Если дача не оформлена, лучше сделать это быстрее. Иначе, придётся заплатить штраф и у ФНС может возникнуть право взыскать налоговые платежи за 3 года.

Налог на дачу состоит из:

- Земельный налог. Как только земельный участок будет зарегистрирован, возникает обязанность платить за него сборы. Даже если там нет никаких построек, и собственник не использует его никаким образом. Рассчитывается сумма налогового сбора на садовый участок, исходя из кадастровой стоимости участка;

- Имущественный. Загородный дом будет оценён специализированным органом и сумма будет рассчитана, исходя из его кадастровой стоимости;

- Налоговый сбор с продажи. Придется заплатить сбор с прибыли (НДФЛ). Для гражданина РФ – 13 %, для гражданина другого государства – 30 %. Расчёт производят исходя из суммы, указанной в договоре.

Нужно отметить, что с 2015 года идет программа по изменению порядка расчета налоговых платежей. До этого времени сумма сбора рассчитывалась, исходя из инвентаризационной стоимости дачи. С 2015 года расчет налогового сбора производится, исходя из кадастровой стоимости объекта, что привело к повышению налогов.

Расчет платежа: кадастровая стоимость х процентную ставку. Такая ставка устанавливается местными органами власти. Федеральный Закон только задает верхний потолок. Меняться она будет ежегодно. Оплата производится на основании извещения, но с некоторых пор ФНС не рассылает такие бумаги. Лучше самостоятельно посетить офис службы и взять распечатку.

На картинке можно посмотреть налоговые ставки на жилые помещения, действующие в России:

Важно: если кадастровая стоимость вашего дома кажется завышенной, ее можно обжаловать в суде. Придется заказать свою оценку, представить ее в суде. Если суд примет сторону истца, то ФНС РФ обязана будет рассчитывать налоговый платёж по-другому.

Как платить налоги на дачу в СНТ?

Доказательством принадлежности недвижимого имущества кому-либо являются документы. Чтобы их получить, необходимо это самое право зарегистрировать. После регистрации выдается документ. Несколько иначе такое право оформляется, если дом расположен в некоммерческом товариществе. Как быть в этом случае, должны ли пенсионеры платить налог на дачу?

Дома, находящиеся на территории СНТ, официально не регистрируются. Они просто являются частью большого дачного кооператива. О них нет данных в налоговой инспекции, требования об уплате налоговых сборов на них не приходят.

Все взносы собирает Правление дачного товарищества. Такие организации платят земельный налоговый сбор на весь кусок земли, на котором расположено СНТ. Поступившие от дачников платежи переводятся организациям, которым товарищество обязано отчислять определенные суммы.

Налог на хозпостройки

А что же с различными строениями, которых может быть несколько на участке, но как жилой дом они не зарегистрированы. Вернее, вообще никак не зарегистрированы. Закон вводит особые условия, при наличии которых налоговый сбор на строение хозяйственного назначения не придется платить ни одной категории налогоплательщиков:

А что же с различными строениями, которых может быть несколько на участке, но как жилой дом они не зарегистрированы. Вернее, вообще никак не зарегистрированы. Закон вводит особые условия, при наличии которых налоговый сбор на строение хозяйственного назначения не придется платить ни одной категории налогоплательщиков:

- Общая площадь такого объекта не более 50 квадратных метров;

- Для строительства постройки не нужно получать разрешение.

Если постройка будет более 50 квадратных метров по площади, то необходимо уплатить налоговый сбор – ставка максимум 0,3 %. Более детально она устанавливается на местах, но именно в этих пределах.

Должны ли пенсионеры платить налог на дачу?

В Налоговом Кодексе предусмотрена такая льготная категория – пенсионер. Для пенсионеров, как и для всех категорий налогоплательщиков, налог на дачу состоит из нескольких налогов. Установлен ли налог на дачу для пенсионеров или они освобождены от уплаты?

Налог на имущество

Что касается налога на садовый домик для пенсионеров, то и тут предусмотрена льгота:

- С 2018 года немного изменились условия предоставления льгот на дачу для пожилых граждан. Ранее льгота распространялась на все недвижимое имущество, которое принадлежало пенсионеру. В связи с изменениями в НК, под льготный режим попадает только один объект. Можно самостоятельно выбрать или налоговая предоставит льготу автоматически. Но, это будет объект наибольший по стоимости;

- Федеральный центр отдал в компетенцию местных органов власти решать вопрос о полном освобождении пенсионеров от уплаты налоговых сборов на недвижимость. Для этого должны быть приняты соответствующие акты органа власти.

Налог на доходы от продажи

Если пенсионер покупает дачу, то обязанности по уплате сбора у него не возникает, поскольку в результате такой сделки он не получает доход. Если между сторонами состоялась сделка по отчуждению дачи посредством договора дарения и стороны не являются близкими родственниками, то одаряемый должен будет заплатить налог в 13 %. Льготы для пенсионеров в таком случае не предусмотрены.

Должны ли пенсионеры платить налог с продажи дачи? Да, должны. Исключение составляют случаи:

- Дачный домик и надел из шести соток находятся в собственности пенсионера более пяти лет;

- Если дача была получена в наследство или посредством заключения договора дарения, то такой срок владения сокращается до трёх лет.

Важно: все эти условия действуют для имущества, которое получено в собственность после 1 января 2018 года.

Смотрите репортаж, где говорят об изменениях в 2018 году, касаемо налога на дачу для пенсионеров:

Земельный налог

Ставка земельного налога устанавливается на местах и НК РФ дает право самостоятельно решать вопрос о налоговых льготах. Решение о предоставлении льготы облекается в форму акта законодательства.

Если нет регионального акта об установлении налоговой льготы, участок земли облагается налогом и придется его заплатить. Информацию о таких актах, содержащих сведения о наличии льгот пенсионерам, можно получить непосредственно в местном органе власти или на его сайте. Ставку можно узнать в налоговой инспекции.

Расчет налога на землю для пенсионеров ничем не отличается от расчетов для других собственников земли.

Граждане, освобожденные от уплаты земельного налога, представлены на картинке:

Какие документы нужны для предоставления льготы

О поучении льготы нужно заявить. Не нужно ждать, что налоговая служба сама рассчитает и предоставит льготу. Кроме того, право на ее получение придется доказать с помощью документов, подтверждающих право на льготу.

Процедура:

- Заявление о предоставлении льготы на уплату налогового сбора на дачное строение;

- В заявлении указать объект недвижимости, к которому применить льготу;

- Срок подачи заявления – 1 ноября налогового года;

- Форма заявления является строго утверждённой ФНС, поэтому нужно скачать банк на сайте или обратиться напрямую за образцом.

На картинке – бланк заявления на предоставление налоговой льготы:

Документы:

- заявление в требуемой форме;

- паспорт гражданина РФ, с указанием адреса регистрации;

- пенсионная книжка;

- ИНН;

- СНИЛС;

- документы о праве собственности на дачу.

Таким образом, налоговый сбор на дачу состоит из обязанности уплатить несколько видов налога: имущественный, на землю и на доход. Налоговый кодекс устанавливает некоторые изъятия из этих правил. Пенсионерам предоставлено право не платить налоговый сбор на имущество в том случае, если он владеет им более 3 или 5 лет. Другие налоговые льготы для пенсионера могут быть предоставлены на местном уровне.

Новая система налогооблажения на дачные участки – смотрите рассказ в видео:

Загрузка…pensioved.ru

Советы риэлтора » Архив сайта » Налог на дачный дом

Здравствуйте, уважаемый читатель блога «Советы риэлтора»!

Продолжаем тему налогов и посмотрим, какой налог надо платить на дачный дом, расположенный на дачном участке (налог на участок мы уже рассмотрели).

По закону собственник обязан платить налог на квартиру, жилой дом, комнату, гараж, дачный дом, любое строение или помещение (сооружение), а также на долю в этом имуществе.

Сразу отмечу, что в законе прописаны категории граждан, которые освобождаются от уплаты такого налога, например:

— участники ВОВ;

— Герои СССР и РФ;

— награжденные орденами Славы 1-2-3 степени;

— инвалиды 1 и 2 группы;

— инвалиды с детства;

— некоторые другие категории.

Очень важный момент: налог на дачный дом платить не нужно, если он находится на участке в СНТ (Садовом Некоммерческом Товариществе) или другом некоммерческом объединении и имеет жилую площадь не более 50 квадратных метров!

Кроме того, вы не будете платить налог на любые другие дачные хозяйственные строения или сооружения общей площадью до 50 кв. м.

Напомню, что жилая площадь измеряется по внутреннему периметру жилых помещений дачного дома. То есть вы замеряете длину и ширину комнаты, умножаете и получаете её площадь. Если комнат несколько, то измеряете все и складываете их площади.

Обычно дачные дома имеют меньшую жилую площадь. Если ваш дачный дом имеет большую площадь, то с разницы вы налог заплатите. Полагаю, что для владельца огромного дачного коттеджа не будет проблемой оплата скромного налога на дачный дом))))

Общую площадь хозяйственных построек вы можете измерить по внешним периметрам.

Многие дачники оформляют свои дачи по упрощенной системе, так называемой, «дачной амнистии». Для того, чтобы оформить дачный дом, требуется от руки заполнить готовую форму декларации. В этой декларации вы сами указываете жилую площадь вашего садового дома. Эти данные и будут фигурировать потом в свидетельстве о собственности, значит по этим данным вы и будете платить налог на свой дачный дом. Надеюсь, вы понимаете, что я имею в виду?

Дополнения от 17.11.2016:

Уважаемые читатели! Статья писалась в 2013 году и на тот момент была актуальной, всё, что вас интересует на сегодняшний день, пожалуйста, переуточняйте в своей налоговой — с тех пор приняты новые законы и положения! Я в налоговой инспекции или юридической конторе не работаю и не вникаю в тонкости налогового законодательства. Уверена, что вы меня поняли) Удачи всем и добра!

www.sovetrielt.ru

Обязаны ли платить пенсионеры налог на дачу и землю с 2018 года?

Изменения в налогообложении земельных участков вызывают споры, удивления и возмущения граждан. Налоговая база, основанная на кадастровой стоимости намного выше, чем прошлая, которая рассчитывалась по инвентаризационной стоимости. Особенно остро изменения задели пенсионеров. Естественный вопрос – есть ли льготы для этой категории населения, беспокоит всех, кто достиг 55 – 60 лет. Но есть и изменения в НК РФ, которые порадуют пожилых собственников дач и другой недвижимости.

Изменения по налогообложению дачных участков пенсионеров

Налоги теперь рассчитывают по кадастровой стоимости, которая очень близка к рыночной, поэтому суммы значительно выше прошлогодних. Для пенсионеров, чьи дачные участки

С 2018 года пенсионеры, по ст. 391 НК РФ, внесены восьмым пунктом в список льготников:

- инвалиды 1, 2 группы;

- инвалиды детства;

- Герои России и СССР;

- участники и ветеранами боевых действий;

- подвергшиеся радиации в Чернобыле и на других авариях;

- испытатели и ликвидаторы ядерного, термоядерного оружия;

- ядерщики;

- пенсионеры – женщины с 55 лет, мужчины с 60 лет.

Закон разрешает местным администрациям добавлять льготы, устанавливать заниженные ставки. Но если у вас на даче находится мастерская, которой вы пользуетесь по роду своей деятельности, то она не будет облагаться налогом.

Для пенсионеров дачный участок в 6 соток не попадает под налогообложение. Если территория больше, то налог начисляется на излишек. Например, у вас участок в 12 соток. Налог будете платить только с 6 соток. Если у вас 2 участка, то льготный вычет можно получить только на один из них.

Когда пенсионер не пишет заявление в ФНС, перерасчет производится с самой дорогой недвижимости. Поэтому, лучше самому выбрать, с какого участка выгоднее получить льготу.

Как воспользоваться льготами

Подать заявление можно несколькими способами:

- обратитесь в любое отделение налоговой службы;

- отправьте документ через официальный сайт ФНС. Для этого зарегистрируйтесь на https://www.nalog.ru/ создайте личный кабинет;

- воспользуйтесь онлайн порталом Госуслуги.ру.

Кроме заявления никаких документов предоставлять не нужно. В бланке запишите номер пенсионного удостоверения и паспортные данные.

Чтобы вам пересчитали налог за 2017 год или вернули деньги за 6 соток, которые вы успели уплатить, подайте заявление до середины лета.

Вопросы и ответы

Я на пенсии с прошлого года, но плачу налоги без всяких льгот. Что сделать, чтобы мне пересчитали и вернули все лишнее, что я заплатил?

Вам нужно обратиться в налоговую по месту жительства и до 1 ноября предоставить документы:

- паспорт;

- СНИЛС;

- пенсионное удостоверение;

- свидетельство о праве собственности и выписку из ЕГРП по каждому объекту недвижимости;

- квитанции об оплате налогов на каждую недвижимость;

- заявление о предоставлении льгот на основании пенсионного возраста (составите на месте) по одному объекту на ваш выбор;

- заявление о перерасчете платежей и возврату излишков.

В течение 2018 года вам переведут деньги на банковскую карту или счет. Это будет перерасчет за 2017 год.

Льготный налог у пенсионеров только с дачного участка или по другим тоже?

Вы сами выбираете объект недвижимости, если являетесь собственником нескольких объектов. Например, если у вас есть дача, квартира и гараж, то выберите что-нибудь одно и напишите заявление в налоговую. Именно по этому объекту вам начислят льготный налог.

Я пенсионер. У меня на дачном участке стоит домик на добротном фундаменте, деревянный туалет и сборная теплица. Я должен по всему этому налог платить?

Нет. Налогом облагаются только те постройки, которые невозможно перенести без ущерба. В вашем случае, за теплицу вы не платите, если она небольшая и предназначена для собственных нужд. За туалет вы тоже не платите налог, если он не фундаменте из камня, кирпича или бетона и вы можете его переставить в другое место. Если дачный участок до 6 соток, то вы, как пенсионер, освобождаетесь от земельного налога на дачу, но платите налог на другие объекты, которые у вас в собственности, например, на квартиру.

Документы

- НК РФ ст. 361.1, 407;

- ФЗ № 66 «О садоводческих огороднических и дачных объединениях граждан». Этот закон действителен до 1 января 2019 года. После этого утратит силу и будет замещен ФЗ № 217 «О ведении гражданами садоводства и огородничества для собственных нужд».

Большинство пенсионеров на дачных участках выращивают овощи и фрукты. Это позволяет сократить траты на покупку продуктов. Нулевой налог на 6 соток значительно сэкономит траты и без того небольшой пенсии.

Ключевая ставка ЦБ 17.09.2018: 7,50 (+0,25)

Инфляция в августе: 3,1 (+0,9)

ipoteka.finance

Платить ли дачникам налог с теплиц и туалетов и почему загородную недвижимость лучше регистрировать

https://www.znak.com/2018-03-20/platit_li_dachnikam_nalog_s_teplic_saraev_i_tualetov_i_pochemu_zagorodnuyu_nedvizhimost_luchshe_regi2018.03.20

Яромир Романов / Znak.com

Яромир Романов / Znak.comРоссийские дачники в смятении: перед самым началом сезона многие из них узнали, что государство решило обложить налогами хозяйственные постройки на загородных участках — вплоть до теплиц и уличных уборных. Рассказываем, что из этого правда, а чему верить не стоит. И главное — что делать владельцу шести соток, чтобы однажды на пороге любимой дачи не встретить судебных приставов, пришедших за налоговой недоимкой.

О каком налоге идет речь?

О налоге на имущество физических лиц — том самом, который большинство из нас на самом деле уже платит не первый год, будучи владельцами городского жилья и зарегистрированной загородной недвижимости. Сейчас он начисляется в соответствии с главой 32, которая была введена в Налоговый кодекс РФ в октябре 2014 года. Это местный налог — то есть зачисляется в бюджет муниципального образования, на территории которого располагается налогооблагаемое имущество. Муниципальные бюджеты, как известно, не особенно богаты, так что городские или районные власти прилагают все больше усилий к тому, чтобы повысить собираемость местных налогов. Кроме того, к настоящему времени регионы поголовно перешли к начислению имущественных налогов исходя из кадастровой стоимости недвижимости, а она близка к рыночной. Это солидный потенциал налоговых сборов. В общем, вопрос времени, когда местные власти поинтересуются постройками и на вашей даче.

Что облагается налогом?

Согласно ст. 401 Налогового кодекса, налогом облагаются дома и жилые строения, расположенные на земельных участках для ведения личного подсобного, дачного хозяйства, огородничества, садоводства, а также индивидуального жилищного строительства. Иными словами, домик в деревне или дачный дом в бывшем коллективном саду — это уже объекты налогообложения.

Под фискальное бремя также попадает гараж. А если жилые и нежилые постройки на вашем участке объединены общими фундаментом и крышей, то это называется единым недвижимым комплексом. И, конечно, за него тоже придется платить налог.

Наконец, налог вам начислят за объекты незавершенного строительства и хозяйственные постройки на вашем участке. Как на днях разъяснила Федеральная налоговая служба, под этой формулировкой подразумеваются различные сараи, бани, теплицы, навесы, летние кухни, беседки и т. п.

Яромир Романов / Znak.com

Яромир Романов / Znak.comУжас! Значит, действительно придется платить даже за уличный туалет?

Нет, платить за уличный туалет вам не придется. И за большинство перечисленных выше построек на самом деле тоже. Дело в том, что налогом не могут облагаться временные и некапитальные строения и сооружения, ведь они не подлежат регистрации. Некапитальный — это значит лишенный прочной связи с землей и инженерными коммуникациями. Проще говоря, речь об объектах без основательного фундамента, которые вы в любой момент можете взять и куда-нибудь переместить. Строительный вагончик, небольшая беседка, легкая теплица, сарайчик для инструментов или тот же уличный туалет — это некапитальные строения. А вот баня или летняя кухня, поставленные на прочный фундамент, — это уже капитальные постройки (как, разумеется, и сам дом), которые потребуют регистрации и уплаты налога.

Какой еще регистрации? Где?

В Росреестре, конечно. Или, если полностью, в Федеральной службе государственной регистрации, кадастра и картографии. По закону, именно из регпалат сведения о нашей недвижимости поступают в налоговые органы. Сегодня, с появлением многофункциональных центров «Мои документы» в том числе в малых городах и райцентрах, регистрировать все стало намного проще. К тому же продлена так называемая «дачная амнистия», избавляющая от необходимости согласования строительства на загородных участках.

Для получения регистрации понадобятся заявление, декларация, технический план постройки и, при наличии на руках, документ на землю. Технический план за отдельную плату подготовят кадастровые инженеры. Обратите внимание, что в декларации регистрируемая постройка должна быть помечена как «хозяйственное строение». Так вы гарантируете себе начисление налога по более низкой ставке (максимум 0,3%), чем при регистрации «прочих строений», к которым ставка повыше (до 0,5%).

Никита Чаплинпредседатель Союза дачников ПодмосковьяНалог на недвижимость идет в местные бюджеты, откуда финансируется дорожное строительство, другое инфраструктурное развитие. Становясь донорами для местных бюджетов, дачники получают больше моральных оснований требовать от властей внимания к своим нуждам. При оформлении права собственности на жилой дом к нему легче подвести коммуникации — электричество, газ, канализацию — и в нем прописаться.

А если я не буду ничего регистрировать?

Хороший вопрос. Регистрация собственником объектов недвижимости — дело добровольное. А вот уплата налога с недвижимого имущества — уже обязанность. И государство стремительно наращивает арсенал средств, чтобы бороться с уклонением от этой обязанности, исходя из простой логики: раз есть недвижимость — значит, с нее должны уплачиваться налоги. Самый действенный на сегодня ход — аэрофотосъемка, которая применяется уже во многих российских регионах. В том числе, например, в Подмосковье, где кадастровая стоимость недвижимости высокая и стимулы собирать с нее налоги — тоже. Кроме того, сведения собираются бригадами оценщиков, которые стали обходить садовые товарищества.

Вообще, здесь придется повторить уже сказанное: у местных властей все больше интереса и возможностей устроить ревизию вашего недвижимого имущества. Так что лучше вам самим позаботиться о том, чтобы за вами не стала числиться лишняя налоговая база.

Яромир Романов / Znak.com

Яромир Романов / Znak.comА такое возможно?

Возможно, ведь камера коптера не покажет, есть или нет фундамент под вашим строением. Возникнет спорная ситуация, а для чиновников это лишний повод познакомиться с вами поближе. В той же Московской области уже существует Реестр земельных участков с неоформленными объектами недвижимого имущества. Очевидно, эта практика шагнет и в регионы. Попадание в такой реестр чревато тем, что вам начнут начислять налог, который вы вовсе не обязаны платить. И однажды вам самому станет выгоднее, как говорится, расставить точки над i.

Есть еще один стимул для регистрации загородной недвижимости: в случае изъятия земельного участка для государственных нужд компенсация вам будет полагаться не только за сам участок, но и за все строения на нем — но только за те, на которые оформлены права собственности. Соответственно, чем больше недвижимости зарегистрировано в дачном или садовом товариществе, тем менее привлекательной становится эта территория в глазах девелоперов, инвестирующих в многоэтажное строительство, или чиновников, которым приспичило протянуть по вашим соткам дорогу к будущим многоэтажкам.

Понятно. А хорошие новости есть?

Есть. Налоговый кодекс освобождает от уплаты налога с одной хозяйственной постройки площадью не более 50 кв. метров, если вы пенсионер или принадлежите к другой категории льготников. То есть если у вас на участке, скажем, два хозблока, один из которых меньше 50 кв. метров, то от уплаты налога с меньшей постройки вас освободят. Если же все ваши хозяйственные строения больше 50 квадратов, налог придется платить по полной программе.

В России принят новый закон для дачников и садоводов: что в нем важного?

Да, вне зависимости от размера жилого или садового дома (не путайте эти постройки с хозяйственными!), пенсионеры и другие льготники за него налог не платят. Остальным собственникам налог начисляется за вычетом 50 кв. метров. То есть, если у вас дом 70 квадратов, вы заплатите только за 20.

Ну, а раз налог на имущество — местный, то местные власти вправе расширить перечень льготников. Они могут увеличить предельную площадь хозпостроек, подпадающую под освобождение от уплаты налога —скажем, с 50 до 75 или даже 100 кв. метров. Наконец, в полномочиях местных властей расширить число «льготных» построек с одной до неограниченного числа.

В общем, вы поняли, что порядки в каждом муниципалитете могут быть свои. Поэтому мы рекомендовали бы сделать соответствующий запрос в территориальный налоговый орган или в местную администрацию, если те еще сами не выступили с необходимыми разъяснениями. В конце концов, обратитесь в региональный союз садоводов. В последнее время эти организации обзавелись сильными юристами и консультационными центрами.

www.znak.com