Перечень налоговых деклараций расчетов и бухгалтерской отчетности в 2019 году

Налоговая декларация — это ключевой вид отчетности в ИФНС, которую формируют практически все налогоплательщики. Для каждого вида фискального обязательства чиновники разработали индивидуальные формы отчетов. В статье расскажем, какие особенности предусмотрели законодатели для данной категории отчетности.

В России в настоящее время действуют несколько десятков фискальных обязательств, которые обязаны уплачивать граждане и организации в соответствующие бюджеты страны. Как группируются бюджетные платежи, мы рассказали в отдельном материале «Действующая классификация налогов с примерами».

Понятие налоговой декларации

Налоговая декларация (определение дано в 80 статье НК РФ) — это письменное заявление налогоплательщика, составленное в установленной форме, которое содержит сведения об объектах налогообложения, о праве применения льгот и вычетов, о применяемых ставках, о суммах исчисленного налога.

Декларация о налогах — это не просто отчетная форма, это основание для применения норм налогообложения к конкретному лицу или экономическому субъекту. Именно поэтому для каждого вида обязательств, платежей и сборов предусмотрен отдельный вид отчетных форм и бланков. Отчеты сдают не все налогоплательщики. Например, физические лица освобождены от сдачи большинства форм налоговых деклараций. Определим, какие виды отчетности должны сдавать плательщики налогов в 2019 году.

Виды налоговых деклараций

Всю отчетность в ИФНС можно разделить на несколько категорий. Рассмотрим каждую категорию, приведем актуальные примеры для наглядности.

- Подтверждение суммы полученного дохода. К примеру, налогоплательщик подает отчет в ФНС с целью подтвердить доходы, полученные в отчетном периоде, но не задекларированные в других отчетных формах. Например, гражданин продал или сдал квартиру, в таком случае доход от продажи (аренды) должен быть отражен в соответствующей форме налоговой отчетности (налоговая декларация 3-НДФЛ).

- Подтверждение суммы произведенных расходов. При исчислении размера некоторых бюджетных платежей к учету следует принимать все произведенные расходы. Например, при расчете налога на прибыль организаций компания вправе уменьшить налогооблагаемую базу (выручку) на сумму произведенных расходов.

- Заявление на получение вычета, льготы. Некоторые фискальные обязательства, уплаченные в бюджет, можно вернуть. Например, НДФЛ, уплаченный за отчетный период, можно возвратить, если гражданин в этом же периоде осуществил определенные виды расходов. Допустим, налогоплательщик купил жилье или оплатил лечение. В таком случае физлицо вправе требовать у государства возмещение НДФЛ в установленном порядке.

- Нулевые сведения. Если налогооблагаемая база в отчетном периоде равна нулю, то и платить в бюджет обязанности нет. Однако отсутствие фискальных обязательств перед ФНС не означает, что налогоплательщик освобожден от расчета налогов и составления налоговых деклараций. Сдать отчетность придется в любом случае, даже если деятельность была приостановлена и сведения для отражения в НД отсутствуют.

Иными словами, все налогоплательщики должны формировать налоговые декларации по налогу, уплачиваемому в связи с наличием объекта обложения. Причем вид данного объекта не имеет значения. Будь то доход, транспорт, земля, недвижимость и прочее имущество.

Подготовка налоговых деклараций

В зависимости от вида фискального обязательства определяется унифицированный бланк и порядок его заполнения. Налоговики определили, что сдать отчетность можно несколькими способами. Например, лично сдав НД в территориальное отделение ИФНС, отправив отчет по почте (заказным письмом), направив электронную форму по защищенным каналам связи, с использованием ЭЦП, или же сформировать сведения в личном кабинете налогоплательщика на официальном сайте инспекции.

Заполнение отчетности — довольно сложный процесс, который требует усидчивости и минимальных знаний. Разобраться в заполнении отчетной документации помогут наши пошаговые инструкции и актуальные примеры, рассмотренные в специальных статьях. Перейдя по ссылке, вы найдете действующий бланк, а также пример и образец заполнения.

Как составить налоговую декларацию, пошаговые инструкции по видам налогов:

Важно отметить, что для каждой формы отчета установлены не только свои бланки и правила заполнения, но и иные особенности.

Например, отчетный период. Для одного НО достаточно отчитаться один раз в год, то есть сдать годовую налоговую декларацию (к примеру, 3-НДФЛ). А для другого придется отчитываться ежеквартально или даже ежемесячно (НДС, прибыль, акцизы).

Государственный контроль

Так как фискальные обязательства и сборы являются ключевыми доходами государственного бюджета, от полноты и правильности их зачисления в казну зависит финансовое положение всего государства. Иными словами, налоговики обязаны постоянно контролировать правильность исчисления НО и полноту перечисления средств в бюджеты, иначе экономического кризиса не избежать.

ФНС не в силах проконтролировать каждого налогоплательщика. Именно поэтому была введена отчетность. Так, налоговая декларация и налоговый контроль неразрывно связаны между собой. НД является основным предметом контрольно-ревизионных мероприятий. Помимо этого, большинство сведений из отчетных форм пересекаются. Например, доходы налогоплательщика в конкретном отчетном периоде не могут различаться в разных видах отчетности. Например, в отчетах по НДС и прибыли.

При выявлении расхождений инспекторы инициируют выездные проверки. Такой подход позволяет минимизировать правонарушения и своевременно пресекать действия недобросовестных граждан и руководителей компаний.

За нарушение сроков или непредоставление НД в ИФНС предусмотрена административная ответственность. Чтобы избежать наказаний, используйте профессиональный календарь бухгалтера.

ppt.ru

бланк, образец заполнения, как правильно заполнить ИП и на обучение?

Налоговая декларация по форме 3-НДФЛ используется чаще всего индивидуальными предпринимателями, чтобы каждый год давать информацию относительно денежных перечислений в государственный бюджет.

Обязанность по заполнению документа возникает и у простых граждан, получающих дополнительные доходы.

В чём суть документа?

Действующее законодательство РФ определяет порядок, в котором этот документ заполняется. Российские службы разрабатывают подробные инструкции для всех граждан страны.

По своей сути, данный документ – главная отчётная форма для тех, кто получает дополнительный доход не на основном месте работы. В декларации обязательно присутствует информация, касающаяся налоговых скидок и льгот, полученных по отчётному периоду.

Совокупный годовой доход устанавливает для того, чтобы легче было определиться с налоговыми обязательствами.

Для чего нужна форма р14001? Правила заполнения и рекомендации по ссылке.

В данный период включаются доходы по:

- Недвижимости, передаваемой в аренду.

- Продаже транспортных средств.

- Выигрышу в конкурсах.

- Денежным средствам зарубежного происхождения.

- Имуществу, которое было продано.

- Продаже объектов недвижимого имущества.

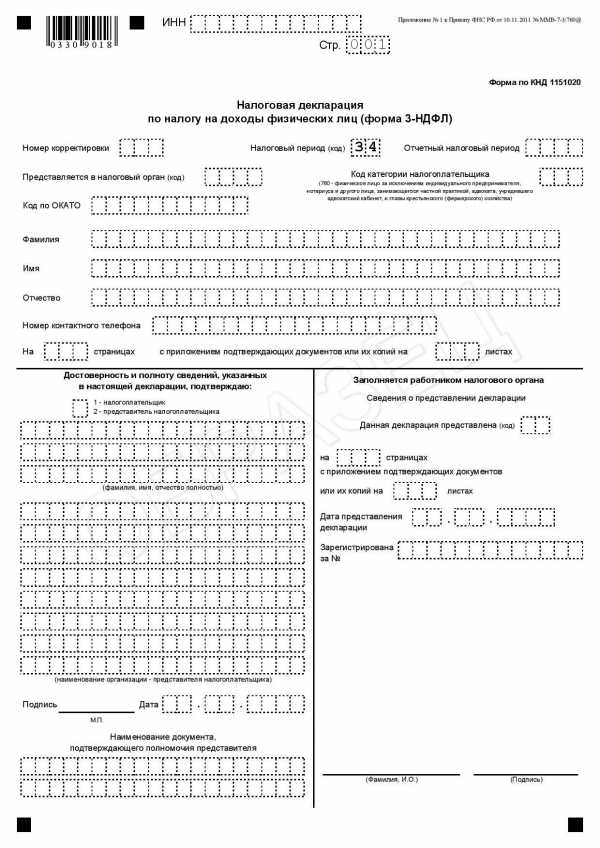

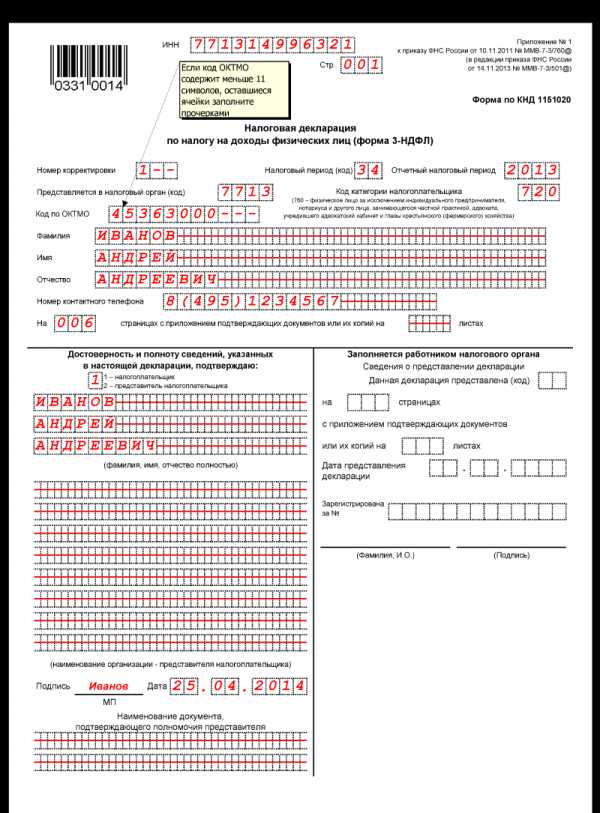

Заполненный образец декларации.

Заполненный образец декларации.В каких ситуациях требуется оформление декларации?

- Если человек платит налоги самостоятельно, без участия работодателя.

- Если статус плательщика сменился. Сначала он не был резидентом страны, но потом им стал. И необходимо вернуть налоги, переплаченные в бюджет, излишне удержанные суммы. Появление переплат связано с тем, что ставка НДФЛ становится меньше. Возвращение части трат возможно и в том случае, если работодатели не обеспечили получение стандартных льгот.

- При желании заявить о наличии социальных, налоговых вычетов. К примеру, при расходах по обучению или лечению.

Информация о бланке 3-НДФЛ

Налоговую декларацию обязательно заполняют по форме 3-НДФЛ за тот же период по отчётности, когда заявляют вычет, получают доходы.

В ряде случаев допускается использование в качестве приложений дополнительных доказательств.

Например, это нужно тем, кто из не резидента становится резидентом. Тогда необходимо подтвердить подобную смену.

Как правильно выставить счёт на оплату от ИП и в каких случаях это необходимо? Подробная информация в данной публикации.

На официальном сайте налоговой службы есть специальные шаблоны, позволяющие практически автоматом заполнить всю необходимую информацию.

С помощью программы бланк заполнит любой человек, даже без специальных навыков. Там же есть брошюра, разъясняющая вообще всё, что касается декларации.

В каком порядке лучше заполнить бланк: реквизиты и образец

Из обязательных элементов документа – два раздела, плюс титульный лист. Можно включить и другие разделы, но обычно это делают по желанию.

То есть, если присутствуют расходы с доходами, которые необходимо отразить именно в конкретном блоке информации.

- Лист А – для отображения доходов, полученных напрямую из российских источников. В этом листе не нужно писать о деньгах, полученных теми, кто занимается предпринимательской или адвокатской деятельностью. Для этой информации уже используют лист Б.

Заполняя лист А, каждый из источников средств рассматривают в отдельной графе. Отдельный учёт действует для каждой из налоговых ставок. Суммы из справки 2-НДФЛ берут, когда сообщают о доходах по трудовым, гражданско-правовым договорам. Допускается заполнение нескольких листов А, если данные не умещаются на одном.

- Лист Б – для переводов денежных средств из-за границы. Но этот лист заполняют только люди со статусом налоговых резидентов РФ.

Заполнение листа Б обязательно для глав крестьянских или фермерских хозяйств, арбитражных управляющих, нотариусов, адвокатов с предпринимателями. Отдельный лист Б составляют для каждого из видов деятельности. При заполнении сразу нескольких листов используют итоговый, чтобы рассчитать общие суммы.

Скачать образец формы можно по этой ссылке.

Ещё есть лист E1. Здесь указывают суммы по социальным, стандартным вычетам. Если их можно предоставить, действуя на основании 218, 219 статей НК РФ.

Бланк декларации.

Бланк декларации.О порядке подачи документа

Максимальный срок подачи – до 30 апреля, следующего за годом, по которому и отчитываются. Есть лишь некоторые ситуации, когда допускается более поздняя сдача.

К примеру, если иностранец прекращает свою деятельность, а потом выезжает на территорию другой страны.

При возврате налогов, составлении деклараций для вычетов, нет определения по конкретным срокам. Ведь в таких случаях заполнение документа не является обязанностью.

Это право, которым наделяется каждый гражданин. Подают декларации в любое время, даже если календарный год уже закончился.

Главное – максимум на протяжении трёх лет заявить о праве на получение вычета.

Как рассчитать алименты на ребёнка от зарплаты? Инструкция в этой статье.

Вне зависимости от причины оформления, бумаги отдают представителям налоговых служб по месту жительства. То есть, обращаться надо по адресу прописки. Ведь именно по таким объектам ведётся сам учёт.

Исключением из правил становятся только нерезиденты. Они сдают документы по месту проживания.

Как заполнять 3-НДФЛ на обучение?

Для получения вычета за учёбу заполнять необходимо титульный лист вместе с первым и вторым разделом, листами А и Е. Титульный лист включает данные по:

- ИНН налогоплательщика.

- Номеру страницы (001).

- Корректировочному номеру. Он равен 0 при подаче заявления в первый раз.

- Налоговому периоду – 34.

- Категории налогоплательщика. Здесь ставим цифру 760.

- ФИО прописью.

- Актуальному телефонному номеру.

- Достоверности сведений. Ставим 1, если за подачу отвечает сам налогоплательщик.

- Подписи и дате в нижней части.

Далее переходим к листу А. Он посвящён доходам, полученным за период отчётности. Раздел 6 обязателен для заполнения теми, кто трудится сразу на нескольких предприятий, чьи номера ОКТМО отличаются друг от друга.

Сумма вычета пишется для листа E1. Там же считается налог, вместе с вычетом.

Раздел 1 нужен для определения НДФЛ. Она подлежит возврату, либо уплате в бюджет. Налоговая база вычисляется при помощи второго Раздела. И для общего налога по всему доходу, полученному ранее.

Налоговые вычеты

Налоговыми вычетами называют суммы, уменьшающие размер дохода, с которого платятся налоги. Иногда налоговые вычеты обозначают часть подоходного налога, уплаченную ранее, но предполагающую возврат.

На получение налогового вычета вправе рассчитывать каждый гражданин РФ. Для этого и подаются декларации в контролирующие органы.

На что обращать внимание при заполнении?

Только сам налогоплательщик подтверждает, что в декларации указаны полные, достоверные данные. Либо этим правом наделяется законный представитель, на основании соответствующей доверенности.

Для несовершеннолетних законными представителями выступают родители, либо опекуны.

Доверенность требует подтверждения законности со стороны нотариуса.

При наличии законного представителя на первой странице декларации ставят дополнительные отметки:

- Цифру 2 в поле, специально отведённом для этого.

- ФИО лица, который выступает представителем. Данные берутся из документа для удостоверения личности.

Заполнение документа в электронной форме

Благодаря современным технологиям даже на заполнение деклараций уходит не так много времени, как раньше. В интернете легко найти формы, бланки данных документов.

Для заполнения допускается применять программы по автоматическому бухгалтерскому учёту.

Предприниматель сам выбирает способ заполнения с наиболее удобными характеристиками. Можно справиться с этим и самостоятельно при наличии соответствующих навыков со знаниями.

Уточнённые декларации подаются в случае допущения ошибок, необходимости исправить предоставленную информацию.

Пример заполнения декларации 3-НДФЛ.

Пример заполнения декларации 3-НДФЛ.Какие документы представляются дополнительно?

На руках у плательщика должны быть две копии декларации. И на каждой странице нужно поставить свою подпись. Можно взять ещё и документ в электронном виде для перестраховки.

Один из печатных вариантов отдаётся инспектору. Второй остаётся у заявителя. На нём ставят отметку о том, что бумаги были приняты в службе. Бумаги сохраняют свою юридическую силу на протяжении трёх лет.

Время экономится благодаря почтовой пересылке. Но такая процедура требует повышенного внимания со стороны граждан. Для этого пользуются конвертами в формате А4.

Обязательное приложение – опись с тем, что находится внутри конверта. Её составляют в количестве двух экземпляров – один для налогоплательщика, а другой – для сотрудника почтовой службы. Оформляются такие письма как ценные.

Главное – сохранить квитанцию, подтверждающую оплату.

Как быть с повторной подачей декларации?

При обнаружении ошибок после камеральной проверки велика вероятность того, что декларацию попросят сдать повторно.

Гарантийное письмо может стать единственным подтверждением оплаты долгов. О том, как его составить и где применять – читайте в этом материале.

Из-за этого увеличивается время, которое требуется для возврата налогов.

В каких ситуациях чаще всего появляются ошибки?

- Потеря документов работниками служб. Но такое случается редко. С любым вопросом надо обращаться только в налоговую службу по месту жительства.

- Неверные реквизиты банковского счёта, который предоставляется для зачисления суммы возврата.

- Отсутствие документов, подтверждающих появление расходов на протяжении года. Или отсутствие информации по целевому направлению расходов.

- Иногда неоднократно возвращают даже сами заявления, связанные с необходимостью вернуть налог.

- Наличие недочётов при заполнении декларации. Тогда из инспекции высылают запрос, в котором просят устранить ошибки.

- Прилагается не полный комплект документов. Обычно такая ошибка связана с индивидуальным характером самих деклараций. В каждой ситуации создаётся отдельный перечень документов.

О проверке и её сроках

Идеальный вариант – когда деньги за налог возвращаются максимум за четыре месяца. Но на практике данная процедура занимает от полугода до года-полутора лет.

Особенно, если декларацию возвращают неоднократно. Камеральные проверки должны длиться не более трёх месяцев, по отдельному конкретному документу.

После завершения проверок налогоплательщику приходит отчёт. В нём указывают, что оплата средств произведена, либо в ней отказано. При этом обязательно указываются причины отклонения просьбы, если это необходимо.

При согласии выплату производят максимум за месяц.

Выводы

Основной формой для отчёта граждан и индивидуальных предпринимателей становится именно бланк декларации 3-НДФЛ.

Указание паспортных данных, ФИО и ИНН обязательно.

То же самое касается прописки, кодов ОКАТО. Необходимо написать о категории, к которой относится сам налогоплательщик, налоговая служба. Наконец, даётся информация обо всех понесённых за год расходах в связи с налоговыми вычетами.

Подача декларации бывает как обязательной, так и добровольной. 3-НДФЛ не подаётся, если продают имущество, находящееся в собственности более трёх лет.

При самостоятельном заполнении документа налоговые инспекторы рекомендуют пользоваться карандашом. Когда проверка заканчивается, всю информацию обводят ручкой.

Ошибки допускают практически все, кто занимается этим вопросом самостоятельно. Но допускается и применение компьютеров для решения этого вопроса. А лучше пользоваться специализированными программами.

Чтобы научиться правильно и быстро заполнять декларацию посмотрите это видео:

fbm.ru

Что такое 3-НДФЛ простыми словами и когда она необходима: подробности

Данная аббревиатура достаточно часто упоминается, люди произносят ее, но не понятно, о чем вообще идет речь? Что это такое, а также зачем оно необходимо? В действительности все довольно просто, ведь речь идет о специальном документе, который заполняется гражданами РФ в конце каждого календарного года, но только в случаях, когда они получили какой-либо доход в период этого самого года. В этой статье рассказывается о том, что такое 3-НДФЛ простыми словами, для обычных людей.

Доход у простых рабочих

Каждый работник предприятия, как частного, так и государственного уплачивает подоходный налог, который определен государством и составляет 13 процентов от суммы дохода. Все расчеты в данном случае берет на себя бухгалтерия и автоматически забирает из заработанной суммы процент. Итак, если:

Доходы населения

- Вы являетесь работником обычной компании и не получаете никаких дополнительных доходов, кроме основной зарплаты, в таком случае беспокоиться смысла нет, потому как про налоговую декларацию в таком случае можно забыть.

- Вы получаете дополнительные доходы в течение года, тогда такую декларацию придется заполнить.

Еще бывают случаи с непостоянным дополнительным доходом, когда человек работает в организации, но при этом:

- Продает какую-то недвижимость или имущество, которое находится в его собственности, это может быть машина, квартира, дом, участок или любой другой вид собственности

- Выигрывает в лотерее, получает какие-либо ценные подарки и так далее, и при этом не выплачивает подоходный налог

- Реализует какие-либо ценные бумаги

- Сдает имущество в аренду

- Открывает собственное ИП, является нотариусом или адвокатом

Компенсации налогов, накладываемых на доход

Закон предусматривает не только возможность удержания налогов с граждан, но и возможность возвращения частично или даже полностью. Подоходный налог возможно возвратить как за один год, так и за несколько прошедших лет.

Компенсация расходов

Налоговая декларация 3-НДФЛ имеет огромные возможности по возврату различных налоговых оплат, в самых различных случаях. Вот список некоторых операций, за которые частично или полностью можно вернуть сумму налоговой выплаты:

- Покупка имущества (недвижимости)

- Платное обучение, также если оплата происходит за другого человека, родственника и так далее

- Оплата добровольных пенсионных взносов, отчисления на благотворительность

- Лечение за деньги

Этот список с каждым годом расширяется, поэтому не стоит упускать хороший шанс вернуть себе часть выплаченных денег назад. Но для начала нужно научится заполнять налоговую декларацию 3-НДФЛ.

Заполнение 3-НДФЛ

Для того чтобы понять, как оформить 3-НДФЛ, нужно сначала разобраться с тем, что из себя вообще представляет этот документ и что означает его странное название. НДФЛ расшифровывается как налог на доходы физических лиц, а 3 означает номер декларации, а точнее ее форма, потому как помимо этой справки существуют еще первая, вторая и четвертая форма.

Заполнить данный документ можно разными способами:

- От руки, при помощи ручки, при этом сам бланк должен быть напечатан

- При помощи готового бланка, который заполняется в Excel

- Заказ заполнения на каком-нибудь сайте или у юриста

- В каком-либо онлайн сервисе

- При помощи программы «Декларация» от Федеральной Налоговой Службы

Обычно редко кто с первого раза правильно заполняет налоговую декларацию самостоятельно, поэтому самым лучшим методом будет заполнить декларацию от руки, но при помощи карандаша, а после обвести вместе с инспектором и исправить вероятные ошибки. Но все же в таком случае расчеты приходится выполнять самостоятельно.

Лучшим способом в том случае, если есть возможность использовать программу, указанную в последнем способе, воспользоваться ей, потому как там листы декларации генерируются автоматически и не придется выполнять лишних расчетов.

Сроки заполнения 3-НДФЛ и оплаты

Если налоговая декларация заполняется с целью дальнейшей уплаты налогов, необходимо подать ее до 30 апреля. Если же с целью вернуть подоходный налог, то подать ее можно в любое время, главное, чтобы с момента оплаты прошло не более чем три года.

Все налоги необходимо погасить до 15 июля в тех случаях, когда налоговая декларация подается в этом же самом году. То есть в апреле ее нужно подать и до июля заплатить все налоги.

Правила подачи 3-НДФЛ

Отнести налоговую декларацию можно по месту жительства в налоговую инспекцию. Сделать это можно не только лично, но и поручив своим родственникам или знакомым, чтобы так сделать нужно оформить доверенность на это право и заверить ее в нотариальной конторе. Когда налоговую декларацию подают родители, доверенность не нужна, нужен лишь документ, который подтвердит родственную связь.

Также есть и вариант с отправкой данного документа по почте, по адресу местной налоговой инспекции (по месту прописки), главное ее просто вовремя отправить, и чтобы на конверте стояла дата до 30 апреля.

Один из самых действенных вариантов – отправка налоговой декларации при помощи личного кабинета в госуслугах, если есть интернет.

Исходя из этой статьи, можно разобраться с тем, что такое 3-НДФЛ и для чего она нужна. Главное, вовремя платить налоги и в случаях, когда появляются дополнительные доходы, не забывать о подаче этой самой налоговой декларации.

Заметили ошибку? Выделите ее и нажмите Ctrl+Enter, чтобы сообщить нам.

pravodeneg.net

Всё о налоговой декларации: как заполнять и что иметь в виду | Вопрос-Ответ

a[style] {position:fixed !important;} ]]]]]]]]]]>]]]]]]]]>]]]]]]>]]]]>]]>- ФЕДЕРАЛЬНЫЙ

- САНКТ-ПЕТЕРБУРГ

- Адыгея

- Архангельск

- Барнаул

- Беларусь

- Брянск

- Бурятия

- Владивосток

- Владимир

- Волгоград

- Вологда

- Дагестан

- Иваново

- Иркутск

- Казань

- Калининград

- Калуга

- Камчатка

- Карелия

- Киров

- Кострома

- Коми

- Краснодар

- Красноярск

- Крым

- Кузбасс

- Мурманск

- Нижний Новгород

- Новосибирск

- Омск

- Оренбург

- Пенза

- Пермь

- Псков

- Рязань

- Самара

- Саратов

- Смоленск

- Ставрополь

- Тверь

- Томск

- Тула

- Тюмень

- Удмуртия

- Украина

- Ульяновск

- Урал

- Уфа

- Хабаровск

- Чебоксары

- Челябинск

- Черноземье

- Чита

- Югра

- Ямал

- Ярославль

- Вопрос-Ответ

- Спецпроекты

- Издания АиФ

- Мой район

- Главная

- Свежий номер

- Общество

- Происшествия

- Политика

- Деньги

- Москва

- Культура

- Спорт

- Кухня

- Дача

- Здоровье

- Авто

- Наука

- Техника

- Реновация в Москве

- Мнения

- Живые истории

- Счастье — это…

- Недвижимость

- Время созидать

- 7 лет развития Москвы

- МЦК в вопросах и ответах

- Здоровье школьника

- Мой район

- Главная

- Свежий номер

- Общество

- Происшествия

- Политика

- Деньги

- Москва

- Культура

- Спорт

- Кухня

- Дача

- Здоровье

- Авто

- Наука

- Техника

- Реновация в Москве

- Мнения

- Живые истории

- Счастье — это…

- Недвижимость

- Время созидать

- 7 лет развития Москвы

- МЦК в вопросах и ответах

- Здоровье школьника

- Работа мечты

- МГУ — флагман образования

- 100 фактов о Казахстане

- Ремонт подъездов в Москве

- Panasonic: теплицы будущего

- Рейтинг лучших банковских продуктов

- Лечим кашель

- Югра удивляет

- Возвращение иваси

- Детская книга войны

- Как читать Пикассо

- Жизнь Исаака Левитана в картинах

- Учиться в интернете

- Пробная перепись населения–2018

- «Летящей» походкой

- Реновация в Москве

- «АиФ. Доброе сердце»

- АиФ. Космос

- Сделай занятия эффективнее

- Фотоконкурс «Эльдорадо»

- Яркие моменты футбола

- Вся правда о гомеопатии

- Леди выбирают

- Москва Высоцкого

- Пресс-центр

- Октябрь 1917-го. Буря над Россией

- Война на Украине

- Письма на фронт

- Алло, цивилизация

- Тестируй все от LG

- Ад Беслана. Взгляд изнутри

- Твои документы!

- Острый угол

- Все спецпроекты

Здравствуй, осень! В школе № 626 уже подготовились к урокам

В поиске себя. Как в ГБУ «Юго-Запад» помогают трудным подросткам?

Как в районе Котловка отметят День города?

От новых качелей до системы водоподготовки: что нового в Южном Бутово?

«Непостижимая глупость». Как Польша приближала Вторую Мировую войну

Как получить справку о составе семьи?

Историк: «Введение РККА в Польшу в 1939 г. — миротворческая операция»

Девочка, которая не умерла в Беслане. Монолог Фати и Ланы Дзгоевых

Робот FEDOR пожаловался в Twitter на космонавта с молотком

Космонавтам на МКС понадобилось несколько попыток, чтобы включить «Федора»

Можно ли «воскресить» умерших домашних животных?

Робот в космосе. Зачем Федор летит на МКС?

«Чувствую себя частью чуда». О чем мечтает продавец лотерейных билетов

Ищите выход. Как решить финансовые проблемы с помощью банка?

«Стиль времен моей бабушки». Онлайн-покупка помогла стать реставратором

Не было бы счастья. Страшный диагноз изменил жизнь самарца в лучшую сторону

Пять человек погибли во время стрельбы в Техасе

Французский пилот «Формулы-2» Юбер погиб во время гонки в Бельгии

Власти Южной Каролины ввели режим ЧС из-за урагана «Дориан»

Более 70 человек работают на месте крушения вертолета в Подмосковье

МИД Польши заявил, что Россия не соответствует «исторической правде»

Зеленский рассказал о попытках МИД Украины помешать переговорам с Путиным

Зеленский рассказал, почему не ездит на велосипеде на работу

aif.ru

Декларация 3-НДФЛ за 2019 год: правила и смысл заполнения

В этой статье мы обсудим, в каких случаях можно подать на рассмотрение 3-НДФЛ в 2019 году в налоговый орган и получить вычет, а также как правильно заполнить бланк декларации. Помимо этого, ниже указан ряд ссылок, осуществив переход по которым, налогоплательщики смогут бесплатно скачать пустой и оформленный бланки, а также программу для его заполнения.

- Ссылка на пустую форму 3-НДФЛ за 2017 год.

- Ссылка на образец декларации за 2017 год.

- Ссылка на заполнение бланка 3-НДФЛ в программе.

Декларация 3-НДФЛ за 2019 год

Налоговым законодательством России предусмотрена такая возможность, как уменьшение размера налогооблагаемой базы для физических лиц, совершивших определенный вид расходов. Для того чтобы получить компенсацию подобного рода, необходимо оформить бланк 3-НДФЛ, который был утвержден и последний раз отредактирован Федеральной налоговой службой 25. 10. 2017, а также дополнительно прикрепить к нему еще несколько документов.

Следует отметить, что для получения любого из типов налоговых вычетов налогоплательщику не потребуется пользоваться всеми страницами формы 3-НДФЛ. Как правило, заполняются несколько обязательных листов (титульный, первый раздел, второй раздел и лист А) и одна страница, посвященная возмещению налога за определенный тип растраты (листы бланка 3-НДФЛ, которые начинаются с обозначения Д1).

Когда целесообразно подавать на проверку

В некоторых ситуациях физические лица не отправляют на рассмотрение налоговую декларацию и упускают возможность возместить налог, а в некоторых, наоборот, делают это зря. В связи с этим ниже приведен список, вмещающий в себя ряд ситуаций, в которых возможно начисление вычета:

- При покупке недвижимости. Налогоплательщики, которые приобрели дом, земельный участок, квартиру либо комнату в ней, могут получить налоговую скидку за покупку подобного рода. Со сведениями, касающимися данной процедуры, связан лист Д1 формы 3-НДФЛ.

- При продаже имущественных объектов. Физические лица, которые продали недвижимость, также могут претендовать на возмещение подоходного налога. Для этого помимо основных страниц декларации им потребуется заполнить лист Д2.

- За обеспечение детей. Для всех родителей, воспитывающих и обеспечивающих хотя бы одного ребенка, предусмотрена налоговая компенсация в виде денежной надбавки к заработной плате, которую можно получить, вписав данные в первый пункт страницы Е1. Помимо этого, данный пункт также предназначен для физических лиц льготной категории (например, инвалидов или участников боевых действий), которые хотят воспользоваться стандартным налоговым вычетом.

- За социальные расходы. Все расходы, осуществленные налогоплательщиками и относящиеся к группе социальных (пожертвования, траты на медицинские процедуры и лекарства, выплаты за образование, страхование и некоторые пенсионные взносы), также могут быть частично компенсированы физическому лицу из государственного бюджета. Соответствующую информацию нужно вносить во вторую, третью и четвертую части страницы Е1.

- За НДФЛ, переплаченный от инвестиций и профессиональной прибыли. Существует целый ряд доходов, за которые предоставляется профессиональный вычет. Речь идет о материальных средствах, полученных в результате осуществления частной практики, а также создания различных объектов авторского права. Чтобы в подобной ситуации возместить налог, необходимо оформить лист Е2 (он также предназначен для инвестиционных вычетов).

- За доходы от ПФИ и от сделок с ценными бумагами. Такая аббревиатура, как ПФИ, расшифровывается следующим образом: “П” – производный, “Ф”- финансовый, “И” – инструмент, — и означает некий договор, регулирующий и фиксирующий права по управлению базовым активом. На прибыль, полученную от подобного договора, также начисляют вычет. Для указания данных о доходе от ПФИ в форму 3-НДФЛ включен лист З, также посвященный прибыли, источником которой послужили ценные бумаги.

- За прибыль, связанную с инвестиционными товариществами. Те физические лица, материальные средства и идеи которых были направленны на реализацию какого-либо масштабного проекта, принесшего им в результате доход, могут вернуть часть снятого с него НДФЛ после заполнения листа З налоговой декларации.

Внимание! В некоторых ситуациях физическим лицам для оформления профессиональной налоговой компенсации может понадобиться внести сведения не в лист Е2, а в лист Ж. Заполнять данную страницу необходимо, если налогоплательщик руководствуется второй или третьей частью 221 статьи либо частью 2.2. статьи 220 Налогового кодекса.

Дополнительные цели заполнения документа

Налоговую декларацию оформляют не только с целью возмещения НДФЛ. Иногда физические лица имеют определенные задолженности перед государством по причине того, что вовремя не отдавали обязательные налоговые взносы со своего заработка, а также дополнительных источников дохода. Поэтому для того чтобы погасить долг и быть чистыми перед законом, им необходимо выплатить определенную сумму и зафиксировать данный факт в форме 3-НДФЛ.

А в некоторых ситуациях у налоговых агентов могут иметься вопросы к физическим лицам, касающиеся размеров и операций, проведенных с их доходами. Для того чтобы налогоплательщик мог в письменной форме отчитаться о своей прибыли, тоже используется бланк декларации.

Как оформить документ

К процедуре по заполнению бланка 3-НДФЛ за 2019 год выдвинут целый ряд требований, основные из которых заключаются в следующем:

- Указанная информация. За все сведения, присутствующие в документе, физическое лицо несет ответственность. О данном факте свидетельствует его подпись, проставленная на каждой странице формы. В связи с этим все написанные сведения должны быть достоверными и взятыми из соответствующей документации.

- Правила написания данных. Каждое числовое значение, независимо от того, дата это, денежная сумма или код, должно быть помещено именно в то поле, которое требует его указания. В одной ячейке проставляется одна цифра, а для разделения числовой комбинации (например, при написании даты, чтобы было понятно, где день, месяц и год) ставится точка. Весь текст пишется печатным шрифтом, цвет чернил при этом должен быть синим или черным, а все буквы — заглавными.

- Общие моменты. Так как форма 3-НДФЛ состоит далеко не из одной страницы, то следует скрепить все ее листы. Данное действие нужно выполнять таким образом, чтобы скрепка была расположена в том месте, где нет никакой информации и не стоят штриховые коды. Помимо этого, каждый лист налоговой декларации с обратной стороны должен быть чистым (писать на ней какие-либо сведения или размещать еще какую-то страницу бланка запрещается).

- Процесс внесения денежных сумм. Во многих ячейках 3-НДФЛ за 2019 год требуется проставлять денежные суммы. В первую очередь, налогоплательщик должен понимать, что самостоятельно их вычислять не нужно. Все суммы должны быть взяты из платежных или других документов. Валюта, которая допускается в декларации, — только рубли. Если физическому лицу нужно указать копейки, то они вносятся в те ячейки поля, которые расположены после точки.

- Что делать, если не хватает места для данных. Например, лист налоговой декларации А, необходимый для написания информации об источниках прибыли, состоит из трех частей. То есть автоматически подразумевается, что у налогоплательщика имеется не более трех источников прибыли. Однако если это не так, то к данному листу нужно сделать продолжение на следующей странице, в котором будет отображена вся не вместившаяся информация.

- Что делать если место остается. Довольно часто в полях, предназначенных для написания сумм, после внесения цифр несколько ячеек остаются пустыми. Согласно действующим правилам в каждой пустой клетке должен стоять прочерк.

При возникновении дополнительных вопросов (например, как правильно перевести иностранную валюту в рубли или как подобрать нужный код) рекомендуем не торопиться с оформлением налоговой декларации, а обратиться за помощью к налоговому инспектору.

grazhdaninu.com

Налоговая декларация 2 НДФЛ — всё по полочкам!

Раз в год каждый работодатель, являясь налоговым агентом, обязан представить в ИФНС такой отчет, как налоговая декларация 2 НДФЛ. Последний день, когда сведения должны быть получены фискальными органами – 1 апреля. Сутки промедления будут стоить организации взыскания в виде штрафа за несвоевременное предоставление отчетности.

Как выглядит налоговая декларация 2 НДФЛ?

Форма, по которой необходимо отчитаться за доходы, полученные сотрудниками организации, представляет собой справку, с подробным указанием данных о самом работнике и его заработке.

Документ утвержден еще в ноябре 2010 года приказом ФНС № ММВ-7-3/611@, но так как налоговое законодательство непостоянно, в декабре 2011 года были внесены изменения, вступившие в силу на основания приказа № ММВ-7-3/909@. Данная редакция не теряет своей актуальности и по сей день.

Разные ставки – разные справки

По налоговому законодательству все доходы граждан разделены на несколько категорий. В зависимости от вида денежного поступления в личное пользование трудящегося, происходит обложение подоходным налогом по следующим ставкам:

Случаи, когда доходы облагаются каждой из этих ставок, подробно расписаны в статье 224 Налогового Кодекса.

Нередко бывает, что работник получает денежное вознаграждение, процент от которого должен быть удержан в пользу государства по разным ставкам. В такой ситуации налоговая декларация 2 ндфл составляется по каждому конкретному случаю. К примеру, сотрудник получал заработную плату и получал дивиденды. Тогда справку по форме 2-НДФЛ нужно составить для ставки 9% и отдельно для ставки 13%.

В самом документе, эта информация отражается в 3 разделе «Доходы, полученные по ставке…». Здесь же, помимо суммы дохода за каждый из 12 месяцев, необходимо указать код дохода из справочника, утвержденного ФНС в редакции приказа по номером ММВ-7-3/909@.

Налог можно уменьшить

НДФЛ – это налог, который удерживается из доходов сотрудника, иными словами, фирма не платит из своего кармана, а направляет часть зарплаты работника в федеральный бюджет, чтобы он выполнил свой долг налогоплательщика перед государством. Поэтому любой человек будет заинтересован в том, как бы уменьшить свои обязательства.

Гос ударство предоставляет такую возможность в виде стандартных налоговых вычетов. Для каждого из них существует код, который также необходимо указать до того, как будет полностью заполнена налоговая декларация 2 ндфл. Если предварительно не рассчитать сумму вычетов, на которую нужно будет уменьшить налог, итоговая цифра будет не в пользу работника.

ударство предоставляет такую возможность в виде стандартных налоговых вычетов. Для каждого из них существует код, который также необходимо указать до того, как будет полностью заполнена налоговая декларация 2 ндфл. Если предварительно не рассчитать сумму вычетов, на которую нужно будет уменьшить налог, итоговая цифра будет не в пользу работника.

Все условия предоставления вычетов, их виды, денежное выражение можно найти в Налоговом Кодексе. Для того, чтобы работодатель смог уменьшить налогооблагаемый доход, сотруднику необходимо написать заявление, в котором он просит реализовать свое право на получение вычета.

Итоговые суммы в справке 2-НДФЛ

Пятый раздел справки 2-НДФЛ обобщает всю информацию о сумме заработка и предоставленных вычетов сотрудника за весь год. Путем нехитрых арифметических вычислений поучают налог к уплате в бюджет. Но так как организация обязана удерживать и перечислять его в день выдачи зарплаты, то эта информация должна быть отражена в отчете. Для этого есть строка «Сумма налога перечисленная».

Только после введения всей достоверной информации в итоговых строках виден результат: есть ли за работником задолженность по уплате в бюджет в случае, если налоговый агент не удержал налог, либо с работника вычли больше, чем должно было быть. В идеале сумма удержанного налога должна быть равной? сумме перечисленной в бюджет.

Налоговая декларация 2 НДФЛ – автоматическое или ручное заполнение?

Если предприниматель работает без бухгалтера, то может на первый взгляд показаться, что можно и «так» заполнить, вбивая вручную в эксель данные и делая расчеты (декларация же сдается раз в год). Так сделать можно, когда сотрудников пару человек, но даже в этом случае заполнение займет много времени, а ошибки с легкостью могут попасть в налоговую декларацию. Чтобы избежать этих рисков, и предприниматели, и бухгалтера ведут учет зарплаты и различных отчислений за сотрудников в какой-нибудь программе. Как правило, такие программы умеют частично или полностью автоматически формировать декларацию 2 НДФЛ. При выборе программы для предпринимателя или для бухгалтера иногда играет роль цена, иногда удобство и комфорт.

Пример того, как налоговая декларация 2 НДФЛ заполняется полностью автоматически, можно посмотреть в коротком видео на примере онлайн-бухгалтерии для предпринимателей и бухгалтеров «Контур Бухгалтерия»:

Чтобы попробовать эти возможности, зарегистрируйтесь в онлайн-бухгалтерии, в течение тестового периода вы сможете с ней поработать (загрузив, например, свои данные из 1С или введя вручную). Если вы работаете на УСН, ЕНВД или патенте, то попробуйте веб-сервис «Контур Эльба» — в нём легко можно разобраться сходу, а если у вас много сотрудников, либо вам знаком бухучет, то стоит попробовать веб-сервис «Контур Бухгалтерия»).

www.elba-buhgalter.ru