как считать и платить налог

Здравствуйте! Сегодня поговорим про НДФЛ для ИП на ОСНО. Наконец-то, уважаемые читатели, мы добрались до темы уплаты налогов индивидуальным предпринимателем в случае, когда он не переходит на какой-нибудь спецрежим (упрощенку, вмененку или патент), а остается на ОСНО. Какие налоги ему нужно платить? На общем режиме основных налога два: первый – налог с доходов, второй – НДС.

Налог с доходов для ИП и юрлиц разный:

- ИП платят НДФЛ;

- Юрлица платят налог на прибыль.

Сегодня речь и пойдет об особенностях уплаты НДФЛ физлицами, зарегистрированными в качестве ИП. А особенностей здесь довольно много.

Все мы привыкли, что НДФЛ – налог, который работодатель удерживает у нас из зарплаты (это я сейчас об обычных работниках). Для ИП расчет и уплата этого налога с доходов, полученных от предпринимательской деятельности, выглядят по-другому.

Итак, обо всем по порядку!

Как рассчитывается НДФЛ для ИП

НДФЛ = (Полученный доход – Налоговые вычеты – Авансовые платежи) * Ставка

А теперь о каждой составляющей этой формулы по очереди.

Полученный доход

Для расчета налога ИП учитывает в доходах все поступления в денежной и натуральной форме, а также суммы материальной выгоды. Где получен этот доход – на территории РФ или за ее границами – неважно. Весь список доходов переписывать не будем, смотрите ст. 208 НК РФ.

Важно! Если в отношении разных видов доходов установлены разные ставки, то ИП должен обеспечить раздельный учет таких доходов и определять налогооблагаемую базу отдельно по каждой из ставок.

Налоговые вычеты

При расчете НДФЛ предприниматель имеет право использовать все полагающиеся ему виды налоговых вычетов: стандартные, имущественные, социальные, инвестиционные и т.д. Для того чтобы учесть такие вычеты при расчете налога, их придется подтвердить необходимыми документами.

Но важнейшее значение для обычного ИП на общем режиме имеет профессиональный вычет: он позволяет учесть при расчете налога все произведенные в процессе ведения бизнеса расходы. А вот здесь не все так просто:

- ИП может уменьшить полученный доход на все произведенные в процессе предпринимательской деятельности расходы при условии, что они экономически обоснованы и подтверждены документами – то есть стандартные требования подтверждения ра

kakzarabativat.ru

3-НДФЛ для ИП и другие особенности налогообложения

Платит ли ИП НДФЛ?

Что такое 3-НДФЛ для ИП и когда ее нужно заполнять на УСН?

Как заполняется нулевая 3-НДФЛ для ИП на ОСНО – образец

Когда нужна справка 2-НДФЛ для ИП?

Платит ли ИП НДФЛ?

ИП признается физлицом, которое осуществляет предпринимательскую деятельность. Как известно из норм гл. 23 НК РФ, плательщиками подоходного налога являются физические лица — получатели дохода. Таким образом, на первый взгляд, ИП должен производить оплату НДФЛ в бюджет. Однако в связи с тем, что осуществление физлицом предпринимательской деятельности имеет ряд нюансов, однозначно ответить на вопрос: «Платит ли предприниматель такого статуса НДФЛ или нет и нужна ли справка 3-НДФЛ для ИП?» — не получится.

Для того чтобы понять, когда ИП все-таки сталкивается с такой обязанностью, предлагаем для начала рассмотреть некоторые вопросы:

- ИП находится на упрощенке, вмененке и прочих спецрежимах, или он работает на ОСНО?

О том, как выбранный ИП режим ведения предпринимательской деятельности влияет на возникновение обязанности по оплате НДФЛ, а также о плюсах и минусах каждого из режимов читайте в статье «Режимы налогообложения для ИП — что применить?».

- Попадает ли полученный ИП доход под перечень доходов от его основной деятельности?

Ответ на указанный вопрос также влияет на факт уплаты НДФЛ. Например, если ИП на упрощенке получил доход от выполнения работ, не заявленных им в учредительных документах, это одна ситуация. И совсем другое дело, если ИП на упрощенке получил доход от своей предпринимательской деятельности.

- Есть ли у ИП наемные сотрудники?

Имея в своем подчинении штат наемных рабочих, ИП становится налоговым агентом по удержанию НДФЛ.

Ознакомиться с исчерпывающими ответами на перечисленные вопросы, а также узнать, какие еще доходы провоцируют уплату НДФЛ, можно в материале «Должен ли ИП платить НДФЛ (случаи и нюансы)?».

Что такое 3-НДФЛ для ИП и когда ее нужно заполнять на УСН?

Определившись с тем, что ИП в ряде случаев все-таки нужно платить налог, ему необходимо об уплаченных и рассчитанных суммах отчитаться в контролирующие органы. 3-НДФЛ для ИП является формой отчета для таких целей.

Форма упомянутой декларации для предпринимателей точно такая же, как и для остальных категорий физлиц. Однако сложность возникает с тем, какие доходы следует показать в 3-НДФЛ у ИП: полученные от предпринимательской деятельности и личные доходы физлица или только личные доходы?

3-НДФЛ ИП на УСН требуется только в тех обстоятельствах, когда коммерсант получил доход из источников, не связанных с предпринимательскими функциями, например при продаже частной недвижимости или автотранспортного средства.

Статья «Декларация 3-НДФЛ для ИП: особенности заполнения» расскажет вам, в каких случаях ИП следует заполнить отчет, а также обратит внимание на случаи, при которых заполняется нулевая декларация.

Вы узнаете о правилах ее оформления, а также о сроках представления и ответственности за несдачу отчета.

В декларации 3-НДФЛ у ИП, помимо отражения суммы полученного дохода, также можно показать налоговые вычеты при их наличии. Воспользоваться налоговым вычетом ИП может на тех же условиях, что и любое другое физлицо, но с некоторыми оговорками.

О том, на что следует обратить внимание ИП в случае, если он решит воспользоваться таким вычетом, идет речь в статье «Налоговый вычет при покупке квартиры для ИП (нюансы)».

Следует отметить, что с введением торгового сбора у ИП появилась возможность уменьшить на него налогооблагаемую базу по НДФЛ. При этом необходимо учитывать одну особенность, от которой зависит, когда это сделать возможно, а когда — нет.

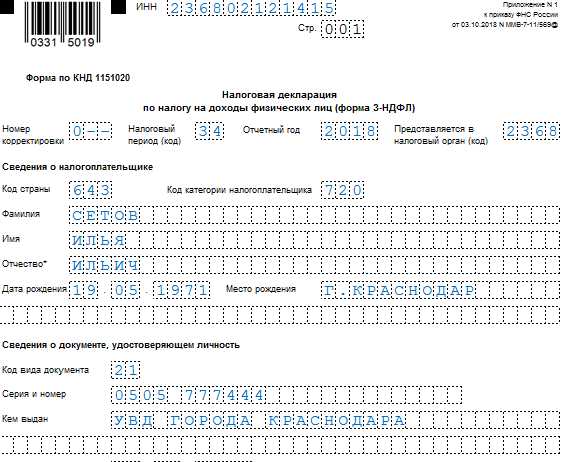

Как заполняется нулевая 3-НДФЛ для ИП на ОСНО – образец

При отсутствии доходов за отчетный год для заполнения декларации 3-НДФЛ потребуется всего три листа этого отчета: титульный, 1-й и 2-й разделы. Вносить надо лишь сведения. касающиеся идентификации налогоплательщика – личные данные, коды, реквизиты удостоверения личности, адрес проживания. В полях, где должна содержаться информация о величине доходов, ставятся прочерки.

На нашем сайте мы предоставляем возможность скачать образец заполнения нулевой декларации 3-НДФЛ.

Скачать образец

Сдавать в налоговую инспекцию, соответственно, надлежит только эти три заполненных и подписанных листа.

Когда нужна справка 2-НДФЛ для ИП?

Еще один из частных вопросов возникает по справке 2-НДФЛ, которая:

- используется как форма отчета перед налоговыми органами;

- является способом обоснования дохода физлица для различных учреждений.

При этом на практике не всегда бывает понятно, какие доходы попадают в справку 2-НДФЛ и нужно ли ИП представлять ее в налоговые органы, если он является работодателем.

Если же ИП является работодателем, то как ему отчитаться перед налоговыми органами о выплаченных сотрудникам доходах?

Ответ вы найдете в материале «Должен ли ИП платить НДФЛ (случаи и нюансы)?».

Отчитавшись и уплатив НДФЛ в бюджет, важно проконтролировать, что у ИП нет долгов перед государством. Проверить задолженность можно на сайте ФНС.

Форма 3-НДФЛ для ИП может требоваться довольно часто, однако это не единственный документ, который необходим предпринимателю для отчета по НДФЛ. Чтобы правильно определять, какие операции, осуществляемые ИП, следует показывать в налоговых отчетах, предлагаем вам знакомиться с постоянно обновляющимися материалами рубрики «ИП (НДФЛ)».

nalog-nalog.ru

Особенности справки 2-НДФЛ для ИП

2-НДФЛ для ИП — где и у кого ее получить? С таким вопросом могут столкнуться ведущие предпринимательскую деятельность граждане в случае осуществления тех или иных процедур, связанных с необходимостью подтверждения дохода. Правомерно ли требование такой справки у ИП, и если да, то как ее оформить?

Оформляется ли справка 2-НДФЛ для ИП?

Какие еще документы подтверждают доходы ИП?

Итоги

Оформляется ли справка 2-НДФЛ для ИП?

Для получения социальных льгот либо материальной помощи от федеральных или муниципальных органов физлицам обычно требуется предоставить справку о своих доходах, ведь сумма такой помощи напрямую зависит от размера дохода заявителя. С целью подтверждения своих доходов обычные граждане представляют справки, выданные и оформленные работодателями по утвержденной законом форме 2-НДФЛ.

Справки о доходах также требуются гражданам и для других целей, например для получения кредита. Говоря о справке 2-НДФЛ для ИП, нужно учитывать следующее.

Во-первых, данную справку они смогут получить от своего работодателя в случае, если совмещают предпринимательскую деятельность с работой по найму. Тогда ИП обращается к работодателю, который выдает ему справку 2-НДФЛ в обычном порядке. Но справку он получает только в отношении «зарплатных» доходов. Доходов от собственного бизнеса в ней не будет.

Во-вторых, на практике существуют и другие ситуации, когда ИП, занимающийся исключительно предпринимательством, может столкнуться с требованием справки 2-НДФЛ, например, когда он обращается в банк за кредитом, но не как ИП, а как обычное физлицо. В этом случае он, как и все граждане, получает от банка список необходимых к представлению документов, среди которых фигурирует справка 2-НДФЛ.

Однако следует понимать, что речь в данном случае может идти не о 2-НДФЛ, а об аналогичной справке о доходах, составленной предпринимателем в свободной форме (или по форме запрашивающей инстанции), поскольку 2-НДФЛ оформляют налоговые агенты, а ИП таковым является только по отношению к своим наемным работникам. А это значит, что 2-НДФЛ он может оформить на них, но не на себя.

См. также статью «Кто имеет право подписывать справку 2-НДФЛ?».

Также следует учитывать и нюансы применяемого ИП налогового режима. В большинстве ситуаций ИП, который находится на общей либо упрощенной системе налогообложения, вместо справки может предоставлять копии сданных в ИФНС деклараций 3-НДФЛ или по упрощенному налогу соответственно. При этом налоговая декларация с отметкой ИФНС (либо распечатанная квитанция о принятии отчета оператором налоговой службы) может полностью заменить справку о доходах.

Внимание! Форма 3-НДФЛ с 2019 года изменилась.

Однако не все инстанции могут согласиться с такой заменой, ведь законом подтверждающая доходы ИП форма однозначно не установлена, а бюрократические инструкции специально для ИП не будут переписываться. Поэтому, если учреждение настаивает именно на 2-НДФЛ по доходам от предпринимательской деятельности, стоит уточнить, подойдет ли справка о доходах в свободной форме. В противном случае представить ее не получится.

Какие еще документы подтверждают доходы ИП?

Дополнительным доказательством подтверждения доходов для предпринимателей (кроме тех, кто работает на ЕНВД), в случае требования 2-НДФЛ для ИП, является книга учета доходов и расходов. Необходимые страницы с указанием размера доходов можно скопировать и заверить. Также подтверждающими документами являются первичные документы: банковские выписки со счетов, приходные кассовые ордеры, договоры и прочее.

Для ИП, работающих на системе уплаты налога от вмененного дохода, сложнее подтвердить свои доходы, ведь в отчетах таких предпринимателей не указывается сумма реально полученных доходов, да и книгу доходов и расходов они не ведут. Подтвердить доходы таким лицам тоже возможно только в свободной форме, ведь ИП на ЕНВД освобождены от уплаты налога с доходов физлиц и не могут выдать справку 2-НДФЛ в отношении самих себя.

См. также статью «ИП-вмененщик может не вести книгу учета доходов и расходов».

Для подтверждения своих доходов такой предприниматель может предоставить имеющиеся первичные документы и кассовую книгу. Также выходом из положения для такого предпринимателя станет решение вести специальный регистр, в котором он будет фиксировать и систематизировать все полученные документы. При ведении подобного регистра следует брать за основу реквизиты, которые в соответствии с п. 4 ст. 10 закона о бухучете должны обязательно быть в документе.

Систематичное ведение такого регистра с отражением всех поступающих документов поможет ИП с легкостью подтвердить свои доходы как банкам, так и госорганам. Если же потребуется именно справка о доходах по «бюрократической прихоти» органов государственной или муниципальной власти, тогда следует оформить ее в произвольной форме.

Получить предпринимателю справку о доходах, составленную в ИФНС, обычно не представляется возможным, поскольку ни в Налоговом кодексе, ни в методических рекомендациях фискальной службы не содержится норм о подтверждении доходов ИП. До сих пор вопрос об официальном подтверждении доходов ИП на законодательном уровне не урегулирован.

Итоги

Индивидуальному предпринимателю для подтверждения своих доходов для госорганов, финансовых учреждений и таможенной службы может потребоваться справка, свидетельствующая о его доходах. Сложностей с оформлением справки по форме 2-НДФЛ не возникает только у ИП, совмещающих предпринимательство с наемной работой. Работающие на ОСНО и УСН физлица могут оформить себе справку сами в свободной форме (или на бланке установленной запрашивающей инстанцией формы).

А вот ИП на ЕНВД испытывают трудности с подтверждением своих реально полученных доходов. Проблема системная, ведь предприниматели на едином налоге платят его в установленном размере, независимо от величины своих доходов, поэтому и считать доходы они в принципе не обязаны. Выходом для таких предпринимателей станет оформление произвольной справки о доходах либо добровольное ведение учетных регистров, оформленных в соответствии с нормами бухучета. Аналогичные возможности подтверждения доходов существуют также и у ИП на ПСН.

В любом случае, учитывая изложенные в статье нюансы, мы рекомендуем при поступлении запроса на предъявление справки 2-НДФЛ уточнить у запрашивающей ее инстанции, какой именно документ подойдет для подтверждения доходов ИП.

См. дополнительно: «Порядок выдачи справки 2-НДФЛ работнику».

Подписывайтесь на наш бухгалтерский канал Яндекс.Дзен

Подписатьсяnalog-nalog.ru

Как рассчитывают НДФЛ ИП на ЕНВД?

Как рассчитывается НДФЛ ИП ЕНВД? Такой вопрос интересует многих индивидуальных предпринимателей. Если бизнесмен платит НДФЛ, то он имеет право на получение налоговых вычетов при покупке жилья, на ребенка, на средства, потраченные на лечение, обучение и прочие виды, перечисленные в соответствующей ст. Налогового кодекса (ст. 218).

НДФЛ для индивидуального предпринимателя

Платежи НДФЛ ИП на ЕНВД или на другой системе налогообложения, которая им применяется, заметно отличаются от подоходного налога для обычных наемных работников. За простых тружеников налог на доходы платит работодатель, они практически этого процесса не ощущают. Простые граждане, работающие в штатной структуре любой организации, сталкиваются с декларированием дохода только в предусмотренных законом случаях: при продаже имущества, которое является их собственностью менее установленного законом для освобождения от уплаты налога срока. Как правило, этот срок равняется 3 годам.

Оплата подоходного налога индивидуальными предпринимателями осуществляется на основании декларации по форме 4-НДФЛ, сдаваемой в течение 5 дней после окончания месяца, за который отчитывается бизнесмен.

Доходы, показанные в этой форме декларации, документально не подтверждаются. Специалисты фискальных органов на основании таких документов исчисляют подоходный налог и предъявляют его к оплате.

Платить налог на доходы индивидуальному предпринимателю необходимо 4 раза в год: 3 авансовых платежа — в июле, октябре и январе и финальный платеж — до 30 апреля года, следующего за налоговым периодом. Авансовые платежи индивидуальному предпринимателю необходимо заплатить до 15 числа месяца платежа, соответственно, июля, октября и января.

А выверка налога и последующий финальный платеж по итогам года оплачивается на основании декларации по форме 3-НДФЛ. Способ оформления и предоставления отчета выбирается предпринимателем самостоятельно из двух возможных: на бумажном носителе или через электронные каналы связи путем скачивания и установки разработанной ФНС программы «Декларация».

Расчет налога на свои доходы индивидуальный предприниматель производит с учетом ряда особенностей. Если в вопросе с доходами от деятельности все более-менее понятно, то расходы должны быть подтверждены документально и носят наименование профессиональных налоговых вычетов. Если нет документов для обоснования таких расходов, то применяется минимальная норма вычета, приравненная к 20% доходов. От разницы между этими двумя показателями и исчисляется подоходный налог предпринимателя, который должен быть оплачен после подачи итоговой декларации.

Вернуться к оглавлению

Когда ИП находится на ЕНВД

ИП на ЕНВД платят НДФЛ не только за себя в случае получения дохода от деятельности, не подпадающей под такой режим налогообложения. По допустимым нормам при нахождении на вмененном доходе количество наемных работников может достигать 100 человек. За всех этих людей ИП должен платить подоходный налог и взносы во внебюджетные фонды, именуясь почетным званием налогового агента.

Кроме оплаты подоходного налога и платежей предприниматель с наемным персоналом несет на себе обязанность по отчетности в адрес различных учреждений:

- В Фонд социального страхования ежеквартально предоставляется отчет об уплаченных взносах за сотрудников.

- В налоговые органы подается ежегодный отчет о среднесписочной численности наемного персонала.

- Обязанность по уплате НДФЛ порождает необходимость предоставлять в ФНС справки по форме 2-НДФЛ на всех сотрудников, которые работали у бизнесмена в отчетном году.

- Взносы в ПФР платятся каждый месяц, их периодически сопровождает ежеквартальный отчет о начисленных и уплаченных взносах в Пенсионный фонд.

- В случае использования в предпринимательской деятельности земельного участка подается декларация по земельному налогу.

Сам же предприниматель при нахождении на ЕНВД не должен отчитываться по подоходному налогу, но существует разъяснение Министерства финансов, в котором оговаривается обязательность отчета в случаях получения дохода от видов деятельности, не подпадающих под единый налог («вмененку»).

Также предприниматель оплачивает НДФЛ в случае продажи основных средств или имущества, принадлежащего ему как физическому лицу в оговоренных в Налоговом кодексе случаях. При смене специального режима налогообложения по формальным признакам (например, при превышении количества наемного персонала планки в 100 человек) и сопутствующей этому смене формы налогового учета обязанность подачи декларации для оплаты подоходного налога возникает вновь. Поэтому внимательность и планирование в деятельности частного предпринимателя всегда были и остаются полезными навыками и умениями.

Автор:

Иван Иванов

Поделись статьей:

Оцените статью:

Загрузка…moeip.ru

НДФЛ у ИП на ОСНО — «Моё дело».

Предприниматели, применяющие ОСНО, должны рассчитывать НДФЛ самостоятельно по итогам налогового периода (года) на основании:

– собственного налогового учета доходов от предпринимательской деятельности и связанных с ней расходов;

– данных от налоговых агентов, у которых индивидуальный предприниматель получал иные доходы;

– собственных данных о доходах, которые индивидуальный предприниматель получал вне рамок предпринимательской деятельности, но с которых налог должен уплачивать самостоятельно.

Предприниматели должны уплачивать НДФЛ в виде:

– авансовых платежей на основании декларации о предполагаемом доходе по форме 4-НДФЛ и уведомлений, полученных из налоговой инспекции;

– налога по завершении налогового периода на основании декларации по форме 3-НДФЛ, которая представляется в налоговую инспекцию по окончании года.

При определении налоговой базы учитываются все доходы индивидуального предпринимателя, полученные им как в денежной, так и в натуральной формах, или право на распоряжение которыми, у него возникло, а также доходы в виде материальной выгоды, в том числе:

– доходы от предпринимательской деятельности в рамках ОСНО;

– доходы, не связанные с предпринимательской деятельностью, налог с которых не удержан налоговыми агентами, включая доходы, налог с которых гражданин должен платить самостоятельно;

– доходы, налог с которых был удержан налоговыми агентами.

Налоговая база определяется отдельно по каждому виду доходов, в отношении которых установлены различные налоговые ставки. При этом в налоговой базе не учитываются доходы, не подлежащие налогообложению в полной сумме.

Для доходов от предпринимательской деятельности гражданина, зарегистрированного в качестве индивидуального предпринимателя, в рамках ОСНО предусмотрена налоговая ставка 13 процентов.

Для доходов индивидуального предпринимателя, в отношении которых предусмотрена ставка 13 процентов, налоговая база определяется как сумма доходов от предпринимательской деятельности и других доходов, облагаемых по ставке 13 процентов, уменьшенная на расходы предпринимателя, связанные с предпринимательской деятельностью, а также на сумму установленных законодательством стандартных, социальных и имущественных вычетов. Причем, если сумма налоговых вычетов в налоговом периоде окажется больше суммы доходов, в отношении которых предусмотрена налоговая ставка 13 процентов, то применительно к этому налоговому периоду налоговая база принимается равной нулю. На следующие налоговые периоды убыток не переносится.

Общая сумма НДФЛ, которую индивидуальный предприниматель должен уплатить в бюджет по итогам года (с учетом авансовых платежей), определяется как сумма налога, исчисленного по ставке 13 процентов и сумм налога, исчисленного с доходов, облагаемых по другим налоговым ставкам, установленным законодательством. Индивидуальные предприниматели, применяющие ОСНО, рассчитывают налоговую базу по НДФЛ для всех ставок налогообложения по итогам каждого налогового периода (календарного года) самостоятельно.

www.moedelo.org