Субординированные облигации простыми словами — плюсы и минусы

Считается, что инвестиции в облигации — это практически безрисковое вложение денег. Сам долговой рынок относится к классу консервативного инвестирования. И инвесторы, охотно покупают облигации, по причине более высокой доходности по сравнению с банковскими депозитами.

Логика в этом есть. Например, если сравнить процентные ставки по вкладам и доходность облигаций этого же банка, то «выгодность» вторых будет выше. Процентная ставка по купонам облигаций всегда находится на более высоком уровне.

Но есть класс активов, несущих в себе повышенные риски для инвесторов. Речь идет о субординированных облигациях.

Что такое субординированные облигации?

Субординированные облигации (суборды, младшие, второстепенные или подчиненные) класс облигаций, выпускаемых компаниями, чаще всего банками.

Главная особенность этих бумаг в повышенном доходе, по сравнению с аналогичными обычными бумагами. Но и высоком риске.

Простыми словами субординированные облигации являются более рискованным видом займа.

Почему?

При возникновении финансовых проблем у банка владельцы бумаг получают выплаты практически в последнюю очередь.

Например, при банкротстве банка, средства выплачиваются сначала вкладчикам, потом держателям обычных облигаций. Ну а потом дело доходит до субордов.

Проблема в том, что к этому времени, цена на них может упасть в несколько раз, вплоть до копеек. А количество выпущенных субородов может быть в разы выше всех других выпущенных бумаг банком.

Все деньги уйдут на первоочередные выплаты. Ну а все что останется, направят на субординированные облигации.

Получается, что шансов на их погашение у инвесторов практически нет.

Кстати, аннулирование субординированных облигаций возможно даже и при отсутствии банкротства эмитента. При возникновении определенного рода финансовых проблем у организации, например в случае снижения норматива достаточности собственных средств (капитала) кредитной организации ниже уровня, определенного нормативным актом Банка России, суборды могут быть просто списаны. И владельцы останутся ни с чем. Все эти действия закреплены законодательно.

Мнение эксперта

Евгений Беляев

Юрист-консультант, финансовый эксперт

СпроситьПо субординированным облигациям может не выплачиваться купон, если нормативы банка приближаются к критическим.

Для чего их выпускают

Основная цель — это привлечение новых денег в компанию для вливания в бизнес.

У банка есть несколько вариантов получить средства:

- Дополнительный выпуск акций и размещение его на бирже. Но здесь есть риск сильного размытия капитала у основных акционеров. И как следствие снижение доли пакета.

- Размещение обычных облигаций. А по простому, привлечение денег в долг. С уплатой процентов по купонному доходу. Но иногда выпустить облигации сложно из-за высокой перекредитованности компании.

К выпуску субордов ЦБ относится вполне лояльно и запустить продажу субординированных облигаций намного проще. И главное быстрее.

Мнение эксперта

Евгений Беляев

Юрист-консультант, финансовый эксперт

СпроситьСубординированные облигации выпускаются на срок не менее 5 лет. Чаще от 10 лет. Встречаются также бессрочные или вечные облигации, то есть без срока погашения.

Владельцы получают ежегодные фиксированные выплаты.

Чем интересны и опасны для инвесторов?

Покупать бумаги или нет, каждый инвестор должен решить для себя сам.

С одной стороны мы имеем повышенные риски.

Если дело дойдет до банкротства, то есть вероятность, что ни с чем могут остаться не только владельцы субордов, но обычных облигаций. Поэтому риски потерь, если не одинаковые, то находятся примерно на одном уровне. По крайней мере ниже, чем у владельцев акций, которые имеют право на выплаты в последнюю очередь.

Но, в тоже время суборды будут интересны своей повышенной доходностью. Процентная ставка по ним как правило на несколько процентов выше обычных бумаг.

Но бумаги бумагам рознь. В первую очередь конечно нужно обратить внимание на эмитента. А именно на его рейтинг надежности.

Крупнейшие банки, такие как Сбербанк, ВТБ имеет довольно низкую вероятность возникновения финансовых проблем. И в тоже время предлагают суборды с более высокой доходностью. По сравнению с обычными облигациями.

Мнение эксперта

Евгений Беляев

Юрист-консультант, финансовый эксперт

СпроситьПолучается, что покупка субординированных облигаций крупнейших банков страны (особенно с государственным участием) вознаграждает инвестора более высокой доходностью, при сохранении уровня риска на приемлемом уровне. Можно считать надежность субординированных облигаций Сбербанка чуть-чуть ниже надежности ОФЗ. Но в тоже время, выше, чем по обыкновенным корпоративным облигациям средних банков.

Для примера, субординированные облигации Тинькофф и Альфа-банк дают доходность более 9% годовых. В долларах. Это намного выше, чем может предложить любой российских банк по валютным вкладам.

Выпущенные несколько лет назад суборды ВТБ и Газпромбанка, являющиеся кстати бессрочными, благополучно пережили неспокойные кризисные годы 2014-2015. И продолжают выплачивать своим владельцам установленный купонный доход 9-9,5%. Доходность в долларах. И в данный момент торгуются выше номинала.

Другой пример. Санация банков «Открытие» и «Промсвязьбанка» привела к резкому падению рыночной стоимости обращающихся облигаций. И заставила «поседеть» многих инвесторов вложивших серьезные суммы.

Мнение эксперта

Евгений Беляев

Юрист-консультант, финансовый эксперт

СпроситьВажно. Какими бы надежными не выглядели бумаги эмитента, не стоит гнаться за повышенной прибылью и инвестировать весь капитал в субординированные облигации. По правилам диверсификации, выделите только определенную часть направляемых средств на покупку субордов. А остальное вложите в другие активы.

baikalinvestbank-24.ru

Субординированные облигации банка! Что это такое и чем отличаются!

К группе высокодоходных облигаций относятся суборды или так называемые «младшие» бонды, выпуск которых чаще всего инициируют банки. Но также считаются и самыми рискованными субординированные облигации, что это такое и как отличить их от «старших» следует знать, если вы собираетесь вложить в них деньги. Высокая степень риска означает, что если у эмитента появятся финансовые проблемы, то держатели субордов получать выплаты последними — то, что останется. Например, если были приобретены «младшие» облигации какого-то банка, а он «лопнул», то сначала компенсации получают вкладчики и только потом держатели ценных бумаг.

Что такое субординированные облигации

Высокая степень риска — это как раз то главное качество, чем отличаются субординированные облигации от обычных. В противовес ему преимуществом субордов является высокий уровень доходности. Антиподом «младших» облигаций выступают государственные облигации, которые имеют доходность чуть выше банковских депозитов, но зато по ним всегда гарантированы выплаты. Не может же государство стать банкротом. А вот финансовое учреждение — вполне. И если так произойдет, то держателям облигаций, во-первых, пришлось бы долго ждать своей очереди для получения выплат, а во-вторых, они не могли бы даже продать свои суборды на бирже, где их цена сразу падает вплоть до копеечных значений.

Еще рискованными суборды называют потому, что их могут аннулировать даже в том случае, если эмитент не считается банкротом в полном смысле. То есть если ему официально не был присвоен данный статус вышестоящими ведомствами.

Но когда у финансового учреждения начинаются проблемы с активами, то оно может просто списать все «младшие» облигации, а их владельцы никак не смогут этому помешать и просто потеряют свои деньги. Данное действие будет осуществляться в рамках существующих в нашей стране законов.

Цель выпуска облигаций

Основной целью выпуска субордов является привлечение дополнительных инвестиций в финансовую организацию. Банк может получить необходимые активы и другими способами, но они более сложные и не всегда доступны. Например, если будут выпущены дополнительные акции, которые затем разместят на биржах для продажи, то это может вызвать недовольство у крупным акционеров — потому что произойдет перераспределение долей.

- Можно выпустить обычные облигации — «старшие», но это невозможно, когда у банка уже наметились очень серьезные финансовые проблемы.

- А вот суборды Центробанк разрешает выпускать свободно, к ним нет таких строгих требований, как к стандартным ценным бумагам.

- Как и обычные, субординированные облигации банка выпускаются на срок до 5 лет и до 10 лет, иногда они бывают и бессрочными.

- По ним осуществляются ежегодные выплаты держателям. Доходность получается на несколько процентов выше, чем по обычным ценным бумагам.

Но следует помнить о высокой степени риска, поэтому приобретая суборды стоит обращать внимание на кредитный рейтинг эмитета и показатели ликвидности его активов. Как это узнать — просматривать финансовые новости и аналитику, знакомиться с мнениями экспертов.

Надежные облигации

Беспроигрышными вариантами являются суборды крупных и надежных банков, например, Россельхозбанка, Сбербанка, ВТБ, Газпромбанка и других. Например, ВТБ банк предлагает держателям своих субординированных облигаций 9-9,5% в год в долларовом эквиваленте. То же самое касается Газпромбанка. Их ценные бумаги торгуются на бирже выше, чем составляет стоимость по номиналу. Но есть и печальные исключения. К примеру, банк «Открытие», который относился к числу крупнейших, стал банкротом, что заставило сильно понервничать держателей субордов. В похожую ситуация попали также инвесторы «Бинбанка» и «Промсвязьбанка». Их облигации просто списали, так ничего и не выплатив.

Видео: Рисковые активы

cryptowikipedia.ru

Субординированные облигации

Инструменты рынка ценных бумаг

Финансовая система обслуживает процессы общественного воспроизводства. Фондовый рынок является частью этого механизма. Он складывается на основе отношений, возникающих относительно выпуска и оборота ценных бумаг. Фондовый рынок мира развивается более 400 лет. Изначально он возник, как инструмент страхования капитала от риска потерь. Сейчас рынок фондовых инструментов позволяет зарабатывать доход без существенных капиталовложений.

Ценная бумага, как объект отношений на рынке, представляет собой документ, подтверждающий имущественные права субъекта экономики. За долгую историю становления и развития мирового фондового рынка появились следующие основные виды ценных бумаг:

- Облигации или долговые обязательства, выражающие отношения займа между покупателем и эмитентом.

- Векселя являются более строгими по соблюдению условий долговыми обязательствами. По ним одна сторона сделки обязуется поставить товар или провести платёж в строго установленное время и по зафиксированной цене.

- Акции представляют собой фондовые инструменты, дающие право своему владельцу на участие в управлении предприятием, получение прибыли в виде дивидендов, получение денежной компенсации в случае ликвидации предприятия.

- Депозитные и сберегательные сертификаты подтверждают право своего владельца на получение денежных средств со счета в банке и небольшого процента за предоставление денег в пользование кредитной организации.

Современный рынок фондовых инструментов сместился в пользу торговли производными ценных бумаг. По сути, это торговля рисками, позволяющая снизить потери по базовому активу момент распределить риск между желающими его приобрести. Производные инструменты позволяют реализовывать стратегию хеджирования, а также проводить спекулятивные и арбитражные сделки.

Замечание 1

Фондовый рынок, как часть финансовой системы, позволяет накапливать денежные средства и капитал, распределять их между субъектами в зависимости от конъюнктуры рынка. Но самая важная его функция заключается в стимулировании инвестиционной деятельности субъектов.

Облигация, ее особенности

Облигация представляет собой вид долговых обязательств, который представляет отношения займа между покупателем и эмитентом. Покупатель, по сути, выступает кредитором, предоставляя свои свободные финансовые средства эмитенту облигации. За это он может рассчитывать на небольшой доход в будущем. Эмитент выпускает долговое обязательство с целью привлечения финансовых средств, как правило, под инвестиционный проект. Погашение задолженностей перед покупателями производится из дохода, получаемого от доходности будущего проекта.

Замечание 2

Облигация является самым надёжным способом размещения денежных средств, так как обе стороны сделки заранее знают о дате обратного выкупа бумаги, размере дохода и сумме погашения. То есть, эмитент может планировать деятельность проекта так, чтобы иметь возможность произвести выплаты. Держатель облигации рискует в пределах процентного дохода по облигации в зависимости от конъюнктуры рынка.

Доходность облигаций может формироваться за счет следующих параметров:

- Купона или процента, рассчитываемого от номинальной стоимости облигации.

- Дисконта, который складывается из разницы между ценой продажи облигации, установленной ниже номинала, и ценой обратного выкупа равной номиналу.

Расчёты между эмитентом и покупателем могут производиться небольшими платежами через определённые промежутки времени. Например, выплаты по облигации с амортизацией приводят к уменьшению конечной стоимости и процента на момент погашения. Платежи могут быть единоразовыми. До срока погашения облигация может перепродаваться между участниками фондового рынка.

Облигации являются одним из старейших видов ценных бумаг. Они появились еще во времена больших морских экспедиций и установления торговых отношений. По настоящее время они остаются востребованными средствами размещения активов.

Субординированные облигации

Выпуск субординированных облигаций доступен только банковским структурам. Такой вид облигаций подтверждает право покупателя на получение в определённый срок стоимости номинала долгового обязательства и процента по нему. Однако, субордирированная облигация имеет ряд особенностей, среди которых выделяют:

- Минимальный срок погашения 5 лет.

- Держатель облигации не может погасить ее ранее, чем пройдет пять лет с момента ее выпуска.

- Если банк-эмитент обанкротится, то выплата по субординированные облигации будет производиться в последнюю очередь.

Характеристики такого вида облигаций сводятся к тому, что облигация является бездокументарной, необеспеченной, купонной. Эмитент в праве самостоятельно определять срок ее обращения, способность к конвертации и другое.

Выпуск субординированных облигаций представляет для банка инструмент выравнивания своего добавочного капитала соответственно требованиям Центрального Банка. Кроме того, эти облигации позволяют привлекать земные и кредитные средства в будущем.

Как видно из описания, субординированные облигации обладают ощутимой степенью риска. Однако, они способны приносить своим владельцам более высокий доход, чем банковские депозиты. Очень часто для повышения инвестиционного интереса к этому виду облигаций им присваивают возможность в случае неисполнения банком своей части обязательств, быть обмененными на акции банка.

Замечание 3

Основной риск инвестора связан с банкротством банка, так как выплаты по субординированные облигациям осуществляются в последнюю очередь. В российской практике со стороны государства оказывается поддержка 11 значимым банкам, значит, субординированные облигации таких банков являются более надёжными. При этом банк имеет право в одностороннем порядке отказаться от выплаты процентов.

Таким образом, субординированные облигации являются инструментом привлечения финансов для решения задач в сфере банковского обращения.

spravochnick.ru

Субординированные облигации российских эмитентов | InvestFuture

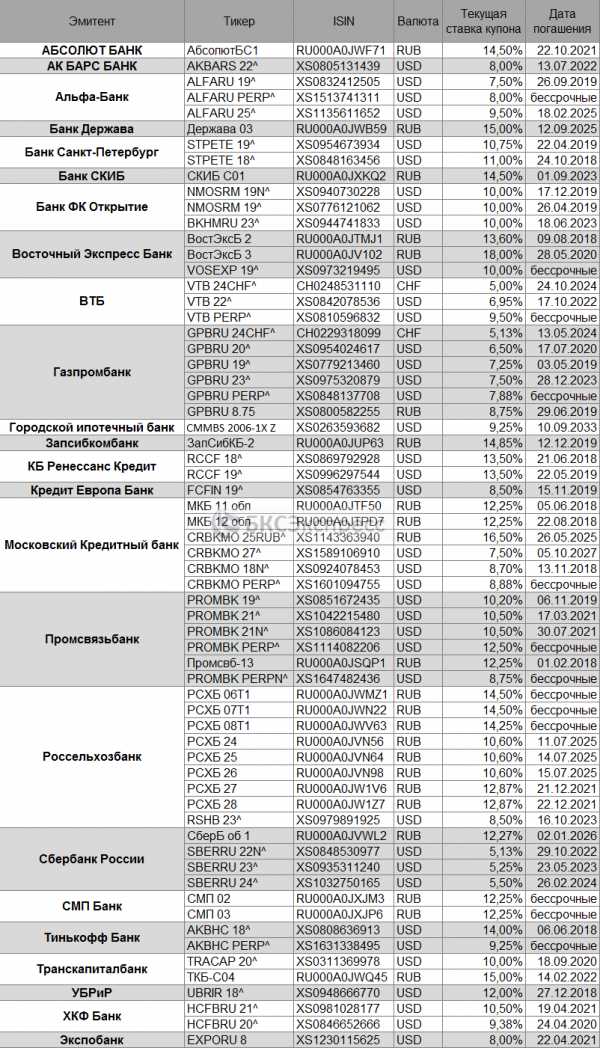

Список «субордов» российских эмитентов, которые в настоящее время торгуются на различных биржевых площадках.На портал БКС Экспресс поступает большое количество вопросов о том, как определить является ли та или иная облигация субординированной. Представляем вам список «субордов», которые в настоящий момент обращаются на различных биржевых площадках.

Все представленные в таблице субординированные выпуски размещены российскими банками. Этот факт нельзя назвать удивительным. Банки, привлекая «суборды», увеличивают размер собственного капитала, потребность в котором значительно возросла после перехода сектора на Базель III.

Подробнее о том, что такое субординированные облигации, и зачем они нужны компаниям, читайте в нашем обзоре: «Что такое субординированные облигации?»

Большинство выпусков представлено в виде еврооблигаций, география торговли которых достаточно широкая. Однако некоторые «суборды» размещены по российским правилам, их можно найти в секции торгов «МБ ФР: Облигации». Значительная часть субординированных еврооблигаций также торгуется на Московской бирже.

Средняя ставка купона по выпускам, которые размещены в российских рублях, составляет 13,26% годовых. Средняя ставка купона еврооблигаций в долларах – 9,23%. Эти значения включают в себя ощутимую премию к «старшему долгу» (не субординированным обязательствам) за повышенный риск.

Держатели «субордов» занимают последнее место в очереди кредиторов, в случае банкротства компании. А субординированные выпуски банков просто списываются при достижении определенных триггеров, которыми является снижение капитала организации ниже нормативного уровня. Об этом не раз предупреждали представители Центробанка.

Дополнительный риск может обеспечить держателям таких бумаг доходность, значительно превышающую средний уровень для рынка инструментов с фиксированной доходностью. В ряде случаев, когда высокое качество эмитента не вызывает сомнений, покупка таких бумаг может быть вполне оправданной.

БКС Экспресс

investfuture.ru

ЦБ запретит физлицам покупать субординированные банковские облигации

Москва, 27 июля — «Вести.Экономика». Банк России запретит продажу субординированных облигаций банков физическим лицам. «Сделки с субординированными облигациями, а также договоры, являющиеся производными финансовыми инструментами, базисным активом которых являются субординированные облигации, cмогут совершаться только квалифицированными инвесторами, являющимися или признанными таковыми в соответствии с законодательством Российской Федерации», — отмечено в проекте указания Банка России.

«Сделки с субординированными облигациями, а также договоры, являющиеся производными финансовыми инструментами, базисным активом которых являются субординированные облигации, cмогут совершаться только квалифицированными инвесторами, являющимися или признанными таковыми в соответствии с законодательством Российской Федерации», — отмечено в проекте указания Банка России.Решение ЦБ позволит ограничить риски для неквалифицированных инвесторов, которые не обладают достаточным опытом и знаниями, чтобы оценить последствия покупки таких инструментов.

Указание ЦБ определяет требования к порядку, форме и содержанию сведений, которые должен получить квалифицированный инвестор при совершении им операций с указанными финансовыми инструментами. В частности, до совершения сделки инвестор должен получить сведения о рисках, связанных с будущим вложением.

Действие указания ЦБ не распространятся на субординированные облигации, выпущенные до вступления в силу указания. Указание вступит в силу через десять дней после официального опубликования.

В свою очередь зампред ЦБ Владимир Чистюхин заявил ранее, что депозитарии станут проверять сделки на соответствие требованиям указания.

Субординированные облигации (суборды, младшие, второстепенные или подчиненные облигации) — вид облигаций, выпускаемых компаниями, чаще всего банками. Главная особенность этих бумаг состоит в повышенном доходе для инвестора по сравнению с облигациями.

Однако при возникновении финансовых проблем у банка владельцы субординированных облигаций получают выплаты в последнюю очередь. Так, при банкротстве банка средства выплачивают сначала вкладчикам, потом держателям обычных облигаций, затем держателям субордов.

К тому времени стоимость субордов может упасть в несколько раз, вплоть до копеек. А количество выпущенных субородов может оказаться в разы больше количества всех других выпущенных банком бумаг.

Между тем все оставшиеся на счетах деньги банка-банкрота уйдут на первоочередные выплаты. Таким образом, шансов на погашение субордов у инвесторов почти нет, что и говорит о высоком риске вложений в суборды.

www.vestifinance.ru

Субординированная облигация — это… Что такое Субординированная облигация?

- Субординированная облигация

- Субординированная облигация

- Субординированная облигация — облигация, обеспечивающая ее владельцу меньше прав, по сравнению с другими облигациями, на активы, которыми она обеспечена.

По-английски: Junior bond

Синонимы: Младшая облигация

Синонимы английские: Junior issue

См. также: Обеспеченные облигации

Финансовый словарь Финам.

.

- Субординированная облигация без специального обеспечения

- Субординированный долг

Смотреть что такое «Субординированная облигация» в других словарях:

Субординированная облигация без специального обеспечения — облигации, предусматривающие, что в случае банкротства эмитента держатели получат право требования только после того, как удовлетворены претензии держателей основной задолженности. По английски: Subordinated debenture bond Синонимы:… … Финансовый словарь

Субординированная облигация без специального обеспечения — Необеспеченная облигация, выплаты по которой осуществляются после выплат по обеспеченному долгу, по обычным облигациям без специального обеспечения и, зачастую, после обслуживания некоторых общих кредитов. См. также Debenture bond (облигация без… … Инвестиционный словарь

ОБЛИГАЦИЯ СУБОРДИНИРОВАННАЯ — Облигация, обеспечивающая ее владельцу меньше прав, по сравнению с другими облигациями, на активы, которыми она обеспечена Словарь бизнес терминов. Академик.ру. 2001 … Словарь бизнес-терминов

ОБЛИГАЦИЯ, МЛАДШАЯ — 1. облигация с невысоким рейтингом по сравнению с другими облигациями 2. субординированная облигация: облигация, имеющая меньше прав, чем другие облигации, на активы, которыми они обеспечены, на дивиденды и т.д … Большой экономический словарь

ОБЛИГАЦИЯ СУБОРДИНИРОВАННАЯ БЕЗ СПЕЦИАЛЬНОГО ОБЕСПЕЧЕНИЯ — Облигация, предусматривающая, что в случае банкротства эмитента держатели получат право требования только после того, как удовлетворены претензии держателей основной задолженности Словарь бизнес терминов. Академик.ру. 2001 … Словарь бизнес-терминов

dic.academic.ru

Субординированные облигации — это что такое? :: BusinessMan.ru

Есть мнение, что покупка облигаций – достойная альтернатива банковскому вкладу, которая предлагает повышенную доходность и не несет в себе практически никаких рисков. Однако опытные инвесторы знают, что все не так просто и далеко не все ответы лежат на поверхности. Например, субординированные облигации несут в себе повышенные риски. Это важно учитывать до приобретения долговых ценных бумаг.

Определение

Субординированные облигации выпускаются различными компаниями. Как правило, банками. Основная особенность состоит в повышенной доходности относительно других видов аналогичных ценных бумаг. Предшествует покупке субординированных облигаций открытие специального счета, на который заранее вносятся средства в соответствующей валюте. Организации, выпустившей ценные бумаги, это позволяет сэкономить собственные средства на последующей конвертации.

Риски

Однако заманчивая прибыль несет в себе определенные риски. В том случае, если компания, выпустившая субординированные облигации, сталкивается с финансовыми неурядицами, владельцы этого финансового инструмента оказываются в конце очереди на получение выплат.

Например, в случае банкротства сначала средства возвращают вкладчикам, потом владельцам обычных облигаций. Субординированные облигации банка претендуют на соответствующие выплаты только после расчетов с ранее названными объектами. Нужно понимать, что в этом случае потенциальные инвесторы рискуют потерять собственные сбережения и не получить компенсации.

Любопытно, что списание субординированных облигаций возможно даже без процедуры банкротства. Если организация испытывает финансовые проблемы, никто не запрещает провести соответствующую процедуру. При этом владельцы ценных бумаг потеряют собственные сбережения. Еще более интересен тот факт, что подобные действия законны, и привлечь компанию, списавшую субординированные облигации, не получится.

Купонные выплаты тоже остаются под большим вопросом в том случае, если нормативы кредитного учреждения опускаются до критического уровня.

Итак, нужно понимать, что владельцы субординированных облигаций несут огромные риски, которыми обоснована повышенная доходность. Вот почему приобретать их нужно с предельной осторожностью, тщательно проверяя репутацию компании. Это хотя бы немного снизит риски потери собственных вложений. Доверять нужно проверенным игрокам, а не тем, кто не оправдывает надежды и не исполняет взятые на себя обязательства.

Запрет на покупку

На текущий момент приобретать субординированные облигации могут абсолютно любые потенциальные инвесторы. И квалифицированные, и неквалифицированные.

Однако ЦБ планирует запретить подобные сделки. В этом случае неквалифицированные инвесторы не смогут приобретать субординированные облигации. Центробанк мотивирует это тем, что подобные игроки на фондовом рынке не обладают достаточным опытом и знаниями, чтобы критично оценить возможные последствия приобретения подобных ценных бумаг.

Цель

Выпуск субординированных облигаций производится для привлечения дополнительных финансовых средств, которые нужны для дальнейшего развития бизнеса. Несмотря на наличие других способов, этот вариант нередко становится для компании наиболее приемлемым.

Стоит обратить внимание потенциальных инвесторов на то, что сам факт выпуска субординированных облигаций способен рассказать о многом. Прежде всего, это красноречиво говорит о том, что банковская организация (ведь чаще всего именно они выпускают подобный вид ценных бумаг) испытывает некоторые финансовые затруднения.

Вот почему решение о приобретении субординированных облигаций нужно тщательно обдумывать.

Альтернативы

Помимо этого, банк имеет несколько других способов привлечения недостающих средств.

- Дополнительный выпуск акций с последующим размещением на фондовой бирже. Однако в этом случае компания рискует получить негативный эффект. Возможно, что у основных держателей ценных бумаг капитал сильно размоется и в результате вышеописанных действий снизится доля пакета.

- Выпуск обычных облигаций. Позволяет привлечь заемные средства, но при этом накладывает обязанности по своевременной выплате купонных доходов владельцам ценных бумаг. В некоторых случаях не удается произвести дополнительный выпуск облигаций по причине высокой закредитованности предприятия.

В подобных условиях субординированные долговые ценные бумаги кажутся наиболее приемлемым вариантом. Надо сказать, что их относительно просто выпустить и разместить для продажи на фондовой бирже. Кроме того, этот процесс происходит быстрее, чем в двух вышеназванных способах.

Особенности

Задаваясь вопросом о том, как отличить субординированные облигации, нужно обратить внимание на срок погашения. Обычно он составляет не менее 5 лет. В некоторых случаях даже более десяти. На рынке могут быть также бессрочные облигации, которые не имеют четкой даты погашения. Владельцам субординированных ценных бумаг предлагают ежегодную выплату прибыли, имеющей фиксированный размер.

Покупать или нет?

В случае с субординированными облигациями на этот вопрос не может быть четкого ответа.

Нужно понимать, что этот вид ценных бумаг обладает преимуществами и недостатками.

С одной стороны, потенциальных инвесторов пугает повышенный риск. Ведь если предприятие обанкротится, высока вероятность, что держатели субординированных облигаций останутся ни с чем. Но при этом их риски меньше, чем у владельцев акций, которые претендуют на выплаты в последнюю очередь.

Есть и другая сторона субординированных облигаций, которая предполагает более высокую доходность для потенциальных инвесторов. Ни один банковский депозит не способен предложить аналогичную процентную ставку. Особенно если речь идет о приобретении валютных облигаций.

На основе вышесказанного несложно сделать вывод, что главным критерием должна стать репутация предприятия, выпускающего долговые ценные бумаги. Чем надежнее корпорация, тем выше вероятность, что инвестор сможет не только своевременно вернуть номинальную стоимость ранее приобретенных субординированных облигаций, но и получать регулярные купонные выплаты.

Профессионалы, зарабатывающие на фондовом рынке, рекомендуют следовать правилу диверсификации. На практике это означает, что инвестору, особенно начинающему, не стоит вкладывать все свободные средства в покупку только субординированных облигаций. Нужно распределить риски по нескольким финансовым инструментам. Тогда в случае банкротства предприятия и невозможности вернуть ранее вложенные средства вы не потеряете все сбережения, а только некоторую часть из них.

businessman.ru