Просто о сложном: что такое фьючерсы и опционы

На финансовом рынке множество инструментов с помощью которых за короткое время можно заработать первый миллион. Фьючерсы и опционы — одни из них. В источниках по трейдингу и финансам в целом встретите разные названия этих инструментов — срочные, производные, контрактные, деривативы. Знайте, под этими словами подразумевают именно фьючерсный контракт и опцион. Разберемся, что общего у этих инструментов и чем они отличаются между собой. Максимум примеров и минимум теории.

Что такое производные финансовые инструменты

И фьючерс, и опцион, и их “прародитель” форвард возникли из-за потребности страховать будущую цену товара, будь-то зерно, нефть, золото, валюта или акции. Это финансовые контракты с правом или обязательством купить актив в будущем.

Первоначальным деривативом был форвард. Покупатель и производитель товара (часто сельхозпродукции — зерна, кукурузы, свеклы) договаривались между собой о покупке товара в будущем по цене равной среднерыночной на момент заключения договора. Когда приходил оговоренный день — в основном, сезон сбора урожая, — продавец продавал товар по оговоренной в контракте цене, независимо от рыночной стоимости. Таким способом покупатель страховался от возможного повышения цены, ведь ему нужно знать, сколько отложить денег на покупку продукции. А производитель — от возможных убытков из-за насыщенного предложения его товара на рынке. Для заключения таких договоров биржа была не нужна.

Увидев необходимость подобных контрактов, на товарных биржах систематизировали и усовершенствовали форварды — так и появились фьючерсы и опционы (не путайте с CFD и бинарами). После того, как эти производные финансовые инструменты появились на бирже, на них стали зарабатывать трейдеры. И сегодня идея фьючерса и опциона сводится преимущественно к спекулятивному заработку и не несет в себе физическую поставку товара. По статистике, лишь 1% контрактов заканчивается реальной передачей актива.

Фьючерсы и опционы: большая разница

Разница между фьючерсом и опционом существенна. По фьючерсному контракту владелец (покупатель актива) обязан купить оговоренный договором актив в указанный срок. По опционному контракту — у владельца просто есть такое право, но он сам решает, воспользоваться им или нет.

Таким образом, в указанное в контракте время наступает выполнение обязательств по фьючерсу (покупка/продажа акций, валюты, товара), поэтому важно за пару дней до окончания срока его действия купить/продать сам контракт. Относительно опционов, если трейдер не воспользовался правом покупки или продажи, то в оговоренный договором срок контракт считается расторгнутым.

Торговля фьючерсами, опционами возможна на любом рынке. Фьючерсы покупают на акции, валюту, нефть, индексы. Отследить котировки фьючерсов можно по графикам, посмотрите их на сайте брокеров.

Что такое фьючерсы и как на них зарабатывать

Рассмотрим на примерах, как заработать на рынке фьючерсов. На вашем счету у брокера есть 100 долларов. Ситуация на рынке близка к кризисному, поэтому трейдеры инвестируют в драгоценные металлы, а значит, — его цена постоянно идет вверх даже в краткосрочной перспективе.

На бирже есть фьючерсы с обязательством купить золото по 100 долларов за унцию. Биржа, как эмитент и гарант выполнения фьючерса, попросит у вас залог на этот актив. Как правило, “цена” фьючерса составляет 20% от стоимости актива. Таким образом, на свои 100 долларов вы купите 5 фьючерсных контрактов, по которым обязуетесь через три месяца купить 5 унций золота по 100 долларов за каждую. В это время 100 долларов на вашем счету никуда не деваются, они просто блокируются и воспользоваться ими вы пока не можете.

Через месяц цена золота, как вы и предполагали, увеличилась на 20% и составила 120 долларов за унцию. И хотя срок выполнения контракта еще не наступил, вы решаете продать фьючерс. Таким образом составляете новый договор, что вы обязуетесь продать 5 унций по 120 долларов каждая. Биржа тут же сводит ваши фьючерсы (не ждет три месяца до окончания срока договора). И так происходит взаимозачет: вы виртуально покупаете 5 унций по 100 долларов и тут же продаете их по 120. Так как вы исполнили фьючерсы, 100 долларов на вашем счету разблокируются (то есть вы можете ими пользоваться) и тут же вам зачисляется еще сотку от продажи 5 унций: (120 — 100) * 5 унций. Таким образом, вы получили 100% прибыль. Если же цена золота упадет и к моменту продажи составит 90 условных единиц, биржа снимет 50 долларов с вашего депозита ((90 — 100) * 5 унций = -50 убыток), а оставшиеся 50$ станут доступны к использованию.

Таким же способом можно зарабатывать на снижении цены. К примеру, вы прогнозируете, что курс евро к доллару упадет из-за нестабильной политической ситуации в ряде стран Европы. Поэтому покупаете форекс фьючерсы на продажу евро по текущей цене 100 долларов через 3 месяца. Допустим, используете тот же 100 долларовый депозит и покупаете 5 фьючерсных контрактов по 20 долларов, с теми же залоговыми условиями. Прогноз оправдался через неделю, евро подешевел на 10% до 90 долларов. Вы продаете по контракту 5 фьючерсов по цене 100 долларов, как и оговорено контрактом, хотя на рынке евро стоит дешевле. Таким образом, ваша прибыль составит 50 долларов ((100 — 90) * 5 фьючерсов = 50), а 100$ на депозите разблокируют. Таким образом, на счете будет уже 150 условных единиц.

Что такое опцион

Опционы на фондовом, и других финансовых рынках, бывают двух видов: call и put. Покупатель CALL-опциона имеет право КУПИТЬ актив по оговоренной цене (она называется страйк) в течение определенного времени. Продавец этого опциона напротив — обязан продать актив по требованию покупателя.

По PUT-опциону покупатель имеет право ПРОДАТЬ актив до оговоренного времени. А продавец обязан купить его по требованию покупателя.

Технически это выглядит так. К примеру, цена биржевого опциона составляет 5 долларов. В опционе прописана возможность купить нефть по страйк-цене в 100 долларов за баррель. С вашего счета сразу списывают 5 у.е. (не блокируют, как в случае с фьючерсами, а именно списывают). Предположим, вы потратили все 100 долларов на опционы, купив их 20 штук. Через две недели цена нефти выросла на 50% и составила 150 долларов. Рассчитаем ваш доход, если решите воспользоваться правом купить актив: -100$ (ваша инвестиция в 20 опционов) — 100$ (цена нефти по опциону) * 20 опционов (вы покупаете нефть) + 150$ (рыночная цена нефти) * 20 опционов (и тут же ее продаете) = 900$. Таким образом, при 50% увеличении цены и инвестициях в 100 долларов вы получаете 900 долларов прибыли. Если цена остается неизменной, — вы теряете свой депозит (нет надобности покупать и тут же продавать актив по той же цене, вы все равно останетесь в минусе). Если же цена уменьшилась, вы тоже теряете свои 100 долларов депозита. Чтобы получить хоть какую-то прибыль, цена актива в этом случае должна вырасти хотя бы до 106 долларов, то есть на 6%.

Как видите, опционы — рисковый инструмент, но и заработать на нем можно больше, чем на фьючерсе. Из-за неграмотного подхода к инвестированию, владельцы опционов потеряли свои депозиты, отсюда и разноплановые отзывы на специализированных сайтах и форумах.

P.S. Выбирайте, что ближе вам по темпераменту — жажда риска и возможность получить сверхприбыль или надежное низкорисковое инвестирование, но с меньшей прибылью. Покупать/продавать фьючерсы и опционы вы будете онлайн, поэтому зарабатывать можно с любого удобного вам места. Будьте хладнокровны, делая выбор. Изучите индикаторы опционов, графики, просчитайте ситуацию, обратитесь за помощью к финансовому консультанту. Только после этого — инвестируйте. Холодный расчет и минимум эмоций — вот залог успеха в трейдинге.

Пассивный доход с инвестиций в облигации

Облигации — самый быстрый и безопасный путь к доходным инвестициям!

УЗНАТЬ ПОДРОБНЕЕ

365-invest.com

понятие, отличия и другие деривативы

В настоящее время фьючерсы и опционы являются самыми важными и ликвидными финансовыми инструментами на рынке срочных сделок. Во многом они похожи, но вместе с тем имеют и принципиальные отличия.

Давайте более подробно поговорим про опционы и фьючерсы. При этом мы будем пользоваться простым языком, который будет понятен даже начинающим инвесторам.

Что понимают под фьючерсами

Фьючерсы являются договорами (соглашениями) по купле-продаже некоторого количества выбранного актива, которая должна состояться строго в определенную дату в будущем и произойти по оговоренной в момент их заключения цене.

Двумя сторонами в подобных сделках являются покупатели и продавцы. При этом у покупателя появляется обязанность приобрести определенное количество актива. В противовес этому у продавца возникает обязанность соответственно продать его в оговоренную дату. Таким образом, обе стороны фьючерсной сделки являются ограничены взаимными обязательствами.

Каждый фьючерс имеет заранее определенные сведения о виде актива, размере, сроки реализации соглашения и цене.

Этимология или происхождение самого рассматриваемого термина имеет очевидную отсылку к английскому языку. Future по-английски означает будущее.

При этом важно понимать важную особенность фьючерсного соглашения. До того момента пока не истек указанный срок сторона договора имеет право аннулировать принятые на себя обязательства. Произойти это может двумя путями. Во-первых, она может продать данный фьючерс в случае, когда до этого он был приобретен. Во-вторых, она может его купить в случае, когда изначально он был продан.

Торговля фьючерсами представляет собой разновидность инвестиционного процесса, при которой имеются реальные возможности спекулировать на постоянно изменяющейся динамике котировок или стоимости базового актива.

В качестве актива по фьючерсному контракту могут выступать различные виды товаров. Например, речь может идти:

- о древесине;

- золоте;

- нефти;

- хлопке;

- зерне;

- стали;

- валюте;

- и многом другом.

Каждый день трейдеры из разных стран заключают миллионы тысяч сделок купли-продажи всех перечисленных выше товаров. При этом подобная торговля в подавляющем большинстве случаев носит исключительно спекулятивный характер. Проще говоря, каждый трейдер старается купить товар по низкой цене, а продать по более высокой. Ситуация, при которой трейдеры, приобретая фьючерсы, собираются получать или предоставлять прописанный в нем актив крайне редка.

Что понимают под опционами

Опционы являются контрактами (соглашениями), согласно которым у их покупателей возникают права, позволяющие купить или продать определенный финансовый актив по оговоренной стоимости в конкретный день в будущем либо раньше наступления данного срока.

Опцион отличается от фьючерса тем, что первый порождает право распоряжаться базовым активом, а второй обязанность совершения сделки купли-продажи.

В качестве опционных активов могут выступать фьючерсы. Call опционы порождают права на их покупку, а Put соответственно на продажу. То есть фьючерсы и опционы являются взаимосвязанными инструментами.

Покупатели или как их еще называют держатели опционов по собственному усмотрению могут в любой момент воспользоваться правом на реализацию контракта. В такой ситуации происходит фиксация сделки по купле-продаже фьючерса по стоимости, которая равняется цене исполнения опциона. Другими словами, опцион подлежит обмену на фьючерсный контракт.

Когда исполняется Call опцион, то его держатель становится покупателем фьючерсного контракта, а продавец становится продавцом фьючерса. Когда исполняется Put опцион, то его держатель становится продавцом фьючерсного контракта, а продавец становится покупателем фьючерса.

Каждая из сторон опциона так же как и в случае с фьючерсным контрактом может закрывать собственную позицию посредством совершения обратной сделки.

Каждый опцион имеет две разные цены. Разница между ними не должна являться загадкой для инвестора. Мы ведем речь про страйк и премию.

Страйк – цена исполнения опционного договора. Это ценовое значение, по которому держатель опциона может приобрести или реализовать фьючерсный контракт. Такая цена реализации стандартна. Ее устанавливает биржа по каждому виду опционных контрактов.

Премия – это непосредственно стоимость опциона. Во время заключения опционного контракта премия обязательно выплачивается покупателем продавцу. Фактически она является денежным вознаграждением последнего. Подобные опционные цены становятся результатом торгов на бирже.

Другими словами, опционы подразумевают под собой осуществления выбора двух вышеуказанных цен. Биржевой игрок прежде всего выбирает опционы, которые подходят ему по величине страйка. Только после этого в ходе биржевых торгов будут определяться их премии.

Форварды, свопы и варранты

Фьючерсы и опционы, по сути, являются деривативами. Так в биржевом трейдинге принято называть производные финансовые инструменты. Однако только ими список деривативов не исчерпывается. Давайте кратко познакомимся с форвардами, свопами и варрантами.

Этимология термина форвард имеет очевидную отсылку к английскому языку. Forward по-английски означает вперед. Фьючерс и форвард очень близкие понятия. Вся разница между ними состоит в месте их обращения и некоторых параметрах. Если первые торгуются на бирже и имеют стандартизированные условия и сроки поставки, то вторые обращаются на межбанковском рынке и указанные параметры в их случае бывают произвольными.

Варрант представляет собой ценную бумагу, которая дает своему обладателю право на приобретение определенного количества акций в оговоренный день по установленной стоимости. Как правило, варранты используют при новой эмиссии акций. Торгуются они как ценные бумаги. Размер их стоимости определяется ценой тех акций, которые лежат в его основе.

Своп является деривативом, который позволяет обменивать одно финансовое обязательство на другое. Примером свопа может являться обмен настоящего финансового обязательства на будущее.

investoriq.ru

как заработать на производных ценных бумагах?

Рынок фьючерсов и опционов более разнообразен, чем валютный рынок, а значит, предоставляет больше возможностей. Он требует профессионализма, зато дает более глубокое понимание торговых стратегий и опыт, который вы сможете успешно применять впоследствии и на валютном рынке. Что же необходимо знать, чтобы приступить к торговле?

Фьючерсы и опционы — это разновидность деривативов, производных финансовых инструментов. Дериватив является письменным договором о неких действиях по отношению к базовым активам. Отличие дериватива от обычного договора состоит в том, что он сам может быть предметом купли-продажи и является таким образом ценной бумагой. При торговле деривативами реального перемещения базовых активов не происходит.

Рынок фьючерсов и опционов

Начало этому рынку дала торговля сельскохозяйственным сырьем для перерабатывающих производств. Отношения между фермерами и заводчиками налаживались на долгий срок, в течение которого цена на сырье могла колебаться в ту или иную сторону. Поскольку обеим сторонам сотрудничество было необходимо и они не имели большого выбора, им пришлось договариваться заранее о сроках закупки сырья по конкретной цене, заключая контракты, ставшие прототипами нынешних фьючерсов и опционов.

Когда рынок сельхозпродукции стал более развитым, потребовались механизмы пересмотра договоренностей. Они были разработаны соответственно спросу и предложению. Например, спрос на фермерскую продукцию достаточно высок, и заводчик хочет иметь право на ее покупку. За это право он платит, приобретая опцион. В случае если он не найдет других выгодных вариантов, он может это право осуществить. Если другие варианты нашлись, опцион может быть им продан, причем по более высокой цене, чем приобретался. Для фермера эта ситуация ничем не грозит, поскольку спрос высок. Если ситуация обратная, и фермеры борются за сбыт своей продукции, включается механизм фьючерсного контракта, обязывающий произвести покупку в установленный срок по заранее оговоренной цене. В случае когда у заводчика появляются более выгодные варианты, он должен успеть перепродать фьючерс — возможно, по меньшей цене, чем приобрел.

Разница в ценах при купле-продаже фьючерсов и опционов стала основой соответствующего рынка, причем с его развитием физическое наличие товара отошло на задний план. Сейчас базовыми активами фьючерсов и опционов могут быть не только сельхозтовары, но и нефть, черные и цветные металлы, валюта, ценные бумаги. Торги на бирже по фьючерсам и опционам приобрели абстрактный характер и проводятся, чтобы установить ориентировочные цены на товары. Благодаря им мы знаем, сколько стоит на мировом рынке баррель нефти или грамм золота. Основными финансовыми рынками для нефти являются Международная нефтяная биржа и Нью-Йоркская товарная биржа.

Базовым активом опциона в числе прочих ценных бумаг может быть и фьючерс. Владелец такого опциона имеет право на покупку или продажу фьючерсного контракта вместе с вытекающими из него правами и обязанностями.

Игроками рынка опционов и фьючерсов являются спекулянты и хеджеры. Спекулянты заинтересованы только в перепродаже ценных бумаг с получением прибыли от этого процесса, а хеджеры заинтересованы в поставке базовых активов. Таким образом, к концу срока действия фьючерса или опциона спекулянт всегда может продать его хеджеру.

Торговля опционами и фьючерсами

Выбрав этот вид торговли, вы можете освоить все особенности биржевой игры. При купле-продаже фьючерсов и опционов трейдеры стараются предугадать, как будут меняться цены на базовые активы, и за счет этого получить прибыль. Для этого используются разнообразные средства аналитики, статистика, биржевые слухи, инсайдерская информация, опыт, интуиция. Входя на рынок, необходимо иметь представление, где идет наиболее оживленная торговля. Например, цены на нефть могут быть стабильными, а цены на зерно — колебаться в ту или иную сторону. Выбрав, с какими базовыми активами вам интересно иметь дело в данный момент, можно выбирать стратегию торговли. Она может меняться в зависимости от ситуации на рынке.

Торговля на повышение

Если вы рассчитываете, что цены на фьючерсы или опционы вырастут, вам выгодно их покупать для дальнейшей перепродажи по новой цене. Дождавшись периода быстрого роста цен, от игры на повышение можно получить многократную прибыль. Риск здесь состоит в том, что опционы и фьючерсы имеют сроки действия, и в рамках этих сроков роста цен можно не дождаться.

Торговля на понижение

Предвидя падение цен, выгодно заняться продажей фьючерсов и опционов. Здесь также есть риски. Во-первых, вы могли ожидать роста цен, а они начинают падать, и продавать приходится по цене ниже, чем покупали. Во-вторых, вы можете все продать, а цены вырастут. Тогда вы недополучите возможную прибыль.

Доходность фьючерсов и опционов

Вопросы доходности любой биржевой торговли неизменно связаны с рисками. Чем больший вы хотите получить доход, тем большие риски приходится на себя брать. Это удел либо новичков, рассчитывающих на удачу, либо высоких профессионалов, которые берут на себя продуманные риски. Первые не застрахованы от успеха, а вторые — от провала. Для начала следует научиться торговать так, чтобы окупить издержки на сам этот процесс — комиссию биржи и биржевых брокеров. Следующий этап — выйти на доходность от 30% в год. Если вам никак не удается ее достичь, возможно, вы неверно выбрали базовые активы или торговую стратегию. Имейте в виду, что торговля фьючерсами и опционами идет в определенные часы, и вам придется подстраиваться под ее график, что тоже может сказаться на доходности.

Для торговли вам потребуется начальный капитал. Если вы новичок или игра на бирже для вас просто хобби, вам будет достаточно 5000–7000 долларов. При сумме начального капитала от 25 000 долларов вы сможете проявить больше гибкости в реализации своей торговой стратегии.

Предупреждение : предлагаемые к заключению договоры или финансовые инструменты являются высокорискованными и могут привести к потере внесенных денежных средств в полном объеме. До совершения сделок следует ознакомиться с рисками, с которыми они связаны.

www.kp.ru

Фьючерсный опцион: пут и колл

Фьючерсный опцион или опцион на фьючерс — это вид опциона, базисным активом или базисным инструментом которого является определённый фьючерсный контракт. Таким образом, это опцион, владелец которого имеет право (но не обязанность) купить или продать в оговорённый срок определённый фьючерсный контракт и получить вытекающие из него права и обязательства.

Основные принципы опциона на фьючерс

На многих биржах, торгующих срочными контрактами, такие опционы предлагаются на большую часть обращающихся на них фьючерсных контрактов. В США популярны опционы на фьючерсные контракты на казначейские облигации, зерно, сою, бобы, сырую нефть, живой скот, золото, некоторые валюты.

Фьючерсный опцион имеет все особенности обычных опционных контрактов за исключением того, что по нему активом является фьючерсный контракт. Продавец этого опциона берёт на себя обязательство продать или купить фьючерсный контракт. Дата исполнения фьючерса в этом случае должна наступать вскоре после даты поставки по данному опционному контракту (например, через две недели). По ним покупатель выплачивает продавцу премию, и гарантом выступает расчётная палата биржи. Опционы по фьючерсным контрактам являются опционами европейского типа, то есть они исполняются только на дату истечения, оговорённую в контракте.

В результате, если владелец такого опциона на покупку имеет возможность и желание реализовать свой опцион, то он получает разницу между ценой реализации опциона и текущей ценой фьючерсного контракта. Обычно премии по опциону на фьючерсный контракт и просто по опциону на актив, лежащий в основе фьючерсного контракта, одинаковые (если фьючерс и опцион имеют одну дату истечения).

Фьючерсные опционы пут и колл

На западных биржах на фьючерсные контракты существуют опционы пут и колл. Любой инвестор может быть как покупателем, так и продавцом (надписателем) опционов пут и колл на фьючерсные контракты.

Пример работы фьючерсного опциона колл

Если опцион колл (на покупку) фьючерса предъявляется к исполнению, то надписатель опциона должен поставить покупателю (держателю) соответствующее число фьючерсных контрактов, то есть после этого продавец автоматически занимает короткую позицию по фьючерсам, а покупатель получает длинную позицию по этим фьючерсам.

Например, покупается опцион колл на майский фьючерс на кукурузу с ценой исполнения 3 доллара за бушель. Объём контракта составляет 5000 бушелей. При этом общая цена исполнения 5000*3 = 15 000 долларов.

Покупатель выплачивает премию в установленном продавцом размере (предположим 9,5 цента или 0,095 доллара за бушель, что составит 475 долларов).

Если в последующем покупатель решает исполнить опцион, то надписатель фьючерсного опциона должен поставить покупателю майский фьючерсный контракт на кукурузу с оговорённой в опционе ценой поставки (3 доллара). Ясно, что покупатель не обязан исполнять этот опцион и это снижает его риск при неблагоприятном движении цен.

Если в момент исполнения опционов фьючерсные контракты на рынке продаются уже по 4 доллара за бушель, то может производиться клиринг — денежные расчёты. Продавец выплачивает разницу по 1 доллару за бушель или 5000 долларов.

Потери продавца = 5000 — 475 (премия) = 4525 долларов. Доход покупателя = 5000 — 475 = 4525 дол. (не считая комиссионных).

Пример работы фьючерсного опциона пут

Если опцион пут на фьючерс предъявлен к исполнению, то надписатель должен принять поставку соответствующих фьючерсных контрактов от держателя этого фьючерсного опциона, то есть продавец должен занять длинную позицию по фьючерсному контракту (купить фьючерс в обмен на короткую позицию по опциону). А держатель опциона занимает короткую позицию по фьючерсному контракту (продаёт фьючерс в обмен на длинную позицию по этому опциону). Таким образом, в случае исполнения фьючерсного опциона пут его надписатель становится держателем фьючерса, а владелец опциона становится надписателем фьючерса и они оба принимают на себя обязательства по данному фьючерсному контракту.

Например, покупается фьючерсный опцион пут на майскую кукурузу с ценой исполнения 3 доллара за бушель или всего с ценой 15 000 долларов. При этом выплачивается премия надписателю опциона 15,75 цента за бушель или всего 787,5 доллара.

Если в последующем держатель опциона решается исполнить опцион, то надписатель должен принять от держателя опциона поставку майского фьючерсного контракта с той же ценой исполнения. Если опцион не исполняется, то потери его владельца составят сумму, выплаченную надписателю в виде премии (787,5 доллара). В момент истечения фьючерса должен быть осуществлен клиринг между участниками этих позиций.

Большинство фьючерсных опционов не исполняется, чаще всего осуществляются обратные сделки до даты исполнения. Обе стороны в любой момент до даты исполнения опциона могут совершить обратную сделку. Даже после того как опцион исполнен и по нему открыта соответствующая фьючерсная позиция, можно совершить офсетную сделку на фьючерсном рынке.

Таким образом, на один и тот же базисный актив могут одновременно существовать опционы, фьючерсы и фьючерсные опционы.

Полезные статьи по теме

fortrader.org

Курс лекций «Фьючерсы и опционы». Содержание.

ВВЕДЕНИЕ

ФЬЮЧЕРСЫ. Определение. Стандартное количество. Оговоренный заранее актив. Зафиксированный срок фьючерса. Цена фьючерса, установленная сегодня. Другие условия. Использование фьючерсов. Спекулятор — покупка фьючерсов. Длинный фьючерс. Спекулятор — продажа фьючерсов. Короткий фьючерс. Хеджер — страховка против падения. Хеджер — страхование от роста цен.

ОПЦИОНЫ. Определение. Терминология. Простое использование опционов. Покупка опциона колл. Продажа опциона колл. Покупка опциона пут. Продажа опциона пут. Опционы на фьючерсы. Маржевой эффект. Риски и доходы. Товары внебиржевого рынка.

ОСНОВНЫЕ ПРИНЦИПЫ ТОРГОВЛИ. Открытие и закрытие транзакций Принятая кодировка на электронных торгах Ограничения на позиции Ограничения на цены Виды ордеров Кросс сделки Сроки и продажи

ДЕРИВАТИВЫ НА ТОВАРНЫЕ ПРОДУКТЫ. Фьючерсы.Различия фьючерсного и физического рынков. Базис. Базисный риск. Оптимальная цена. Арбитраж. Конвергенция. Опционы.Фьючерсы и опционы. Цена. Временная ценность. Волатильность. Другие влияния. Оптимальная цена опционов. Предполагаемая волатильность. Дельта. Теорема равенства опционов колл и пут. Использование равенства опционов пут и колл для арбитража.

ТОВАРНЫЕ ДЕРИВАТИВЫ. Металлы. Физический рынок. Фьючерсы и опционы на металлы. Система проведения торгов. Продукты LME. Котировки контрактов LME. Хеджирование при помощи фьючерсов на LME. Фиксирование цены на золото и серебро. COMEX.

ЭНЕРГЕТИЧЕСКИЕ ФЬЮЧЕРСЫ И ОПЦИОНЫ. Биржи. Физический рынок. Открытие/закрытие. Процедуры торгов. Продукты IPE. Котировки продуктов IPE. IPE/SYMEX. Использование фьючерсов на IPE. NYMEX. Энергетические деривативы.

ТОВАРНЫЕ ФЬЮЧЕРСЫ И ОПЦИОНЫ. Физический рынок. Грузовые перевозки. Условия. Товарные деривативы на LIFFE. Котировки товарных контрактов. Использование товарных деривативов. Открытая торговля. Длинное хеджирование. Кофе, сахар и какао (CSCE). Товарные продукты.

Введение.

В сознании рядового обывателя фьючерсы и опционы представляются чем-то чрезвычайно сложным и не имеющим отношения к реальной жизни. Телевидение формирует образ трейдеров как молодых людей в ярких пиджаках, кричащих друг на друга в диком бешенстве, хотя то, чем они занимаются, позволяет экономике функционировать более слажено.

В основе фьючерсов и опционов лежит принцип отсрочки поставки. И фьючерсы, и опционы позволяют сегодня (хотя с небольшими различиями) договориться о цене, по которой Вы будете производить покупку или продажу в будущем. Это не похоже на обычную сделку. Когда мы идем в магазин, мы платим деньги и сразу же получаем товар. За чем кому-либо понадобится договариваться сегодня о цене на поставку в будущем? Для стабильности и уверенности.

Представьте себе фермера, выращивающего пшеницу. Для хорошего урожая нужны семена, удобрения, труд и многое другое, а для этого необходимы деньги. Выращивая урожай, фермер не может быть уверен в том, что когда придет время сбора, цена, по которой он продаст его, покроет все затраты. Очевидно, что это очень рисково, и не каждый фермер отважится взять на себя такое бремя. Как же можно избежать риска?

С использованием фьючерсов и опционов фермер получает возможность договориться сегодня о цене, по которой урожай будет в последствии продан (это может быть срок шесть или девять месяцев). В связи с этим не существует колебаний в ценах, и фермер может планировать свой бизнес.

Из сельского хозяйства принцип фьючерсов и опционов был заимствован в другие отрасли экономики, такие как металлы и нефть, акции и облигации. Принцип, лежащий в основе фьючерсов и опционов, не прост для понимания, из-за большого количества терминологии и определений. В основе лежит возможность установить сегодня цену, по которой в будущем будет производиться купля или продажа.

В этой главе опционы и фьючерсы будут рассматриваться отдельно.

ФЬЮЧЕРСЫ.

Определение.

Фьючерс — это соглашение о купле или продаже некоторого актива в определенном количестве в зафиксированный срок в будущем по цене оговоренной сегодня.

Фьючерс представляют две стороны покупатель и продавец.

Покупатель берет на себя обязательство произвести покупку в оговоренный заранее срок.

Продавец берет на себя обязательство произвести продажу в оговоренный заранее срок.

Эти обязательства определяются наименованием актива, размером актива, сроком фьючерса и ценой, оговоренной сегодня.

Стандартное количество.

Фьючерсы обычно имеют определенный стандартный размер или количество, которое называется контрактом. Например, фьючерсный контракт на свинец составляет 25 тонн металла, а фьючерс на валюту равен 125.000 немецких марок. В связи с такой стандартизацией покупатель и продавец знают количество, которое будет доставлено. Если Вы продаете 1 фьючерс на свинец, то Вы знаете, что должны продать ровно 25 тонн.

В торгах может принимать участие только целое количество фьючерсов.

Оговоренный заранее актив.

Представьте, что Вы владелец фьючерсного контракта на машину. Допустим, Вы покупаете один контракт на машину, который дает Вам право приобрести машину по фиксированной цене 15.000 фунтов стерлингов с доставкой в декабре.

Очевидно, что в этом контракте не хватает чего-то важного — какую именно машину Вы приобретаете. Многие из нас были бы счастливы заплатить 15.000 фунтов стерлингов за «Porsche», но никак не за «Оку». Во всех фьючерсных контрактах должны быть предусмотрены размер каждого контракта, дата поставки и конкретный вид продукции. Недостаточно просто знать, что один фьючерсный контракт на свинец соответствует 25 тоннам. Потребитель должен располагать информацией о качестве, чистоте и форме поставляемого металла.

Зафиксированный срок фьючерса.

Поставка по фьючерсным контрактам производится в зафиксированные сроки — дата(ы) поставки. Дата поставки — это определенный срок, когда покупатели непосредственно приобретают товар, а продавцы получают за него деньги. Фьючерс имеет свою силу только в течение зафиксированных заранее сроков, по прошествии этого периода времени совершить сделку на ранее оговоренные сроки становится невозможным.

Поставки по фьючерсам заключается в оговоренные сроки, по истечении эти сроков назначается новая дата.

Цена фьючерса, установленная сегодня.

Основным достоинством фьючерсов, которым пользуются такое множество людей от фермера до фондового менеджера, является стабильность и определенность.

Представьте себе фермера, выращивающего пшеницу. При отсутствии фьючерсного рынка, у него нет уверенности в том, что урожай пшеницы принесет доход. К тому моменту, когда фермер соберет свой урожай, цены на пшеницу могут быть такими низкими, что он не сможет даже покрыть свои затраты. Однако с помощью фьючерсного контракта фермер может установить фиксированную стоимость своей продукции за много месяцев до сбора урожая. Если фермер продает фьючерсный контракт за шесть месяцев до сбора урожая, то он берет на себя обязанности продать пшену по установленной цене в определенный день поставки. Другими словами, теперь фермер знает, какую цену он получит за свой товар.

Вы можете подумать, что фьючерсы предоставляют прекрасные возможности. Но что если фермер не может выполнить свои обязательства по независящим от него обстоятельствам, например, засуха или заморозки?

Во избежание риска, обязательства по фьючерсному контракту могут быть компенсированыпри приобретении фьючерса на ту же сумму и противоположного по своему значению.

Допустим, что фермер продал фьючерсный контракт на пшеницу 1 сентября по цене 120 фунтов стерлингов за тонну. Если фермер в последствии решит не продавать пшеницу, а использовать ее как корм скоту, то он, чтобы обезопасить себя, должен купить 1 сентября фьючерс по цене на тот момент времени. Таким образом, его обязательства по фьючерсному контракту возмещаются новым контрактом.

Такие операции довольно типичны для фьючерсного рынка; результатом немногих фьючерсных контрактов являются поставки продукции.

Другие условия.

Тик— это минимальный шаг цены на фьючерсном рынке.

Например, для фьючерса на пшеницу тиксоставляет 5 центов за метрическую тонну. Если текущая стоимость пшеницы составляет 120 фунтов стерлингов, то эта сумма может измениться не меньше чем на 5 центов (120,05 или 119,95 фунтов стерлингов). Движения в размерах менее минимальноготикане осуществляются. Эта административная мера введена с целью ограничить разброс цен на торгах.

В связи с тем, что каждый фьючерсный контракт имеет зафиксированный размер (для пшеницы он составляет 100 тонн), то для каждого контракта вычисляется минимальная цена тика. В случае с пшеницей минимальный размер тика составляет 100*5 или 5 фунтов стерлингов.

Каждый тик, таким образом, составляет 5 фунтов стерлингов при покупке 100тонн пшеницы. Зная тик и цену тика, возможно, рассчитать конечные доходы или потери при работе на фьючерсном рынке.

Использование фьючерсов.

Фьючерсы могут использоваться в различных ситуациях: для избежания риска или для получения высоких доходов с высоким процентом риска. Фьючерсные рынки во многом являются рисковыми. На торгах фьючерсами принимают участие хеджеры, спекуляторы и арбитражеры.

Основной целью хеджера является снижение процента риска.

Спекулятор ищет высоких доходов за счет большого риска.

Целью арбитражера являются доходы без риска за счет рыночных несоответствий.

Спекулятор — покупка фьючерсов.

Допустим, спекулятор считает, что ситуация на Среднем Востоке становится более серьезной и война неминуема. В случае если разразится война, поставки нефти сократятся, и цены начнут расти.

Вследствие этого спекулятор покупает июльский фьючерсный контракт на нефть по цене $20,50 за баррель тогда, как розничная цена на нефть на тот момент времени составляет $19,00.

Размер контракта равен 1000 баррель, тик составляет 1 цент. Цена тика — $10 (1000*$0,01).

1 Мая. Действие: покупка фьючерса на нефть по цене $20,50 на 1 июля.

К сожалению, прогноз спекулятора подтвердился, и на Среднем Востоке началась война, вследствие чего поднялись цены на нефть. Розничная цена на нефть составляет $35.

21 мая. Действие: продажа фьючерса на нефть на 1 июля по цене $30.

Для того чтобы подсчитать доход от этой сделки, мы сначала должны выяснить, на сколько тиков произошло изменение, за тем умножить получившийся результат на цену тика и умножить на количество контрактов.

Количество тиков * Цена тика * Количество контрактов

* Количество тиков. Сстоимость контракта поднялась от $20,50 до $30. Разница в $9,50 или 950 тиков (тик составляет 1цент).

* Цена тика составляет $10.

* Количество контрактов -1.

Следовательно, доход составляет:

950 * $10 * 1 = $9,500

Причина, по которой спекулятор получил прибыль, состоит в том, что рынок фьючерсов отреагировал на рост розничных цен на нефть. Обычно, цены на фьючерсных рынках отражают движение цен на розничных рынках, но это не всегда так. В данном примере оба рынка фьючерсный и розничный отразили повышение цен. Цены на нефть на розничном рынке повысились от $19 до $35 ($16 за баррель), а на фьючерсном рынке от $20,50 до $30,00 ($9,50 за баррель).

Вопросы, почему движения цен не были одинаковыми на обоих рынках, будут рассматриваться позднее. На данный момент важно помнить, что, не смотря на то, что фьючерсные и розничные рынки имеют общие черты, они являются разными рынками со своим спросом и предложением.

В приведенном выше примере, спекулятор приобрел фьючерсные контракты с расчетом на повышение цен на нефть. Сделка, при которой фьючерс покупается для открытия позиции, называется длинной позицией. Соответственно, сделка, при которой фьючерс продается для открытия позиции, называется короткой.

Длинный фьючерс.

Риск: Риск практически неограничен. Максимальный убыток — при падении фьючерса до нулевой отметки. Прибыль: Размер прибыли неограничен, так как цены на фьючерсы могут подниматься до любой отметки.

Спекулятор — продажа фьючерсов.

Рассмотрим это на другом примере, когда спекулятор предполагает падение цен. В данном случае спекулятор должен продать фьючерс по высокой цене на тот момент времени и за тем купить его по низкой цене. Такая процедура не типична для розничной торговли и в связи с этим нуждается в объяснении.

Существует два способа получения прибыли, один из них — приобрести по низкой цене и за тем продать по высокой цене. Например, Вы можете купить дом по цене 80,000 фунтов стерлингов и в последствии продать его за 100,000 фунтов стерлингов, получив при этом прибыль в 20,000 фунтов стерлингов. На фьючерсном рынке проделывается такая же процедура. Если Вы считаете. Что цены на рынке недвижимости будут падать, то Вы можете продать дом по цене 100,000 фунтов стерлингов и купить его обратно за 80,000 фунтов стерлингов, получив прибыль в 20,000 фунтов стерлингов. По сравнению с рынком недвижимости, на фьючерсном рынке такие манипуляции производятся значительно проще.

Допустим, что спекулятор предполагает падение цен на рынке нефти.

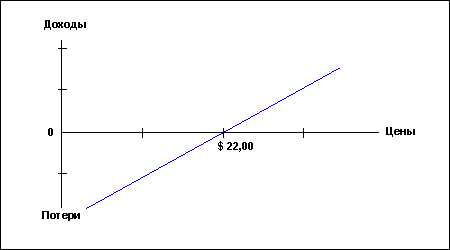

1 июля. Действие — продажа фьючерсного контракта на нефть на 1 сентября по цене $22.

14 июля.Действие — покупка фьючерса на нефть на 1 сентября по цене $20.

К 14 июля фьючерсы на нефть упали в цене и спекулятор «приобрел обратно» фьючерс короткой позиции, погашая этим свои обязательства на поставку. Прибыль вычисляется по следующей формуле:

Изменение тика= ($22 — $20) / 0,01 = 200

(Тик — 1цент или 1/100 доллара)

Количество тиков * Цена тика * Количество контрактов

200 * $10 * 1 = $2.000 — доход.

Короткий фьючерс.

Риск: Неограничен. Доход: Ограничен, но велик. Фьючерс может опуститься только до нулевой отметки.

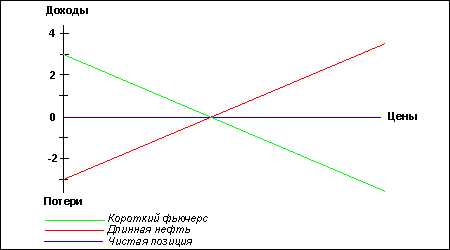

Хеджер — страховка против падения.

Хеджеры используют фьючерсы с целью уменьшить степень риска, существующего в розничной торговле.

Н апример,

доходы нефтепроизводителя зависят от

цены на нефть, которые могут как расти,

так и падать. Следующий график отражает

зависимость нефтепроизводителя от цен

на свою продукцию. При росте цен происходит

рост прибыли, и соответственно при

падении цен падает уровень дохода. Такая

позиция называется длинной.

апример,

доходы нефтепроизводителя зависят от

цены на нефть, которые могут как расти,

так и падать. Следующий график отражает

зависимость нефтепроизводителя от цен

на свою продукцию. При росте цен происходит

рост прибыли, и соответственно при

падении цен падает уровень дохода. Такая

позиция называется длинной.

Снизить степень риска в случае падения цен можно, осуществляя продажу фьючерсов и тем самым, взяв на себя обязательства доставить продукцию к какому-то сроку в будущем по цене установленной в момент продажи фьючерсов. Таким образом, нефтепроизводитель может установить цены на свою продукцию заранее. Если фьючерсные контракты продаются с целью избежания риска на розничном рынке, то такие фьючерсы носят название короткого хеджирования.

Теория фьючерсного хеджирования основана на компенсировании убытков на розничном рынке.

Например, нефтепроизводитель сможет поставить к июлю 100.000 баррель нефти, но ожидает падение цен на свою продукцию. 1 мая розничная цена составила $22 за баррель, а цена фьючерсного контракта на июль составляет $23.

1 мая Действие — продажа 100* фьючерсных контрактов на нефть по цене $23 на июль.

* 100 — так как каждый контракт представляет 1000 баррелей, а хеджируются 100.000 баррелей.

Теперь нефтепроизводитель находится на рынке в длинной позиции (100.000 баррелей на поставку в июле). Его короткая позиция составляет 100.000 баррелей.

К середине июля цены на нефть упали до $18 за баррель, а фьючерс на июль упал в своей стоимости до $19. Нефтепроизводитель смог продать свою продукцию по цене $18 и купил свои фьючерсные контракты по цене $19.

15 июня Действие — покупка 100 фьючерсных контрактов на нефть по цене $19 на июль

Доход от операций с фьючерсами должен, если он правильно продуман, компенсировать производителю падение цен на рынке. Проверим целесообразность действий с фьючерсами в нашем примере, подсчитав доход от фьючерсов и потери на нефтяном рынке.

Доход от фьючерсов.

Количество тиков * Цена тика * Количество контрактов

(23,00 — 19,00) / 0,01 * $10 * 100 = $400.000

Потери на розничном рынке.

18,00 — 22,00 * 100.000 = $400.000

К ак

мы видим, доходы и потери компенсируют

друг друга. Графически это может быть

изображено так:

ак

мы видим, доходы и потери компенсируют

друг друга. Графически это может быть

изображено так:

В приведенном выше примере приводятся немного нереалистичные данные. Обычно цены на фьючерсы и розничные цены не изменяются пропорционально друг другу, что будет рассмотрено позднее.

В данном примере мы рассматривали, как может быть использовано короткое хеджирование для страхования в случае снижения цен.

Хеджер — страхование от роста цен.

Рассмотрим на примере действия нефтепроизводителя в случае роста цен. Розничная цена на нефть составляет $18,00, а фьючерсный контракт на ноябрь — $18,50 за баррель.

Для того чтобы застраховать себя от роста цен, нефтепроизводитель должен, продав фьючерс, установить цену на свою продукцию в ноябре и занять длинную позицию, купив другой фьючерсный контракт.

20 Сентября Действие — покупка десяти* нефтяных фьючерсов на ноябрь по цене $18,50

*для страхования 10,000 баррелей

Как и ожидалось, цены на нефть выросли к середине октября до $24,00, а к ноябрю фьючерс поднялся в цене до $24,50.

10 октября Действие — продажа десяти фьючерсов на ноябрь по цене $24,50

Чтобы рассмотреть эффективность вложений, нужно проследить рост розничных цен на нефть:

Розничная цена 10 октября — $24,00 Розничная цена 20 сентября — $18,00 Разница — $6,00

Для объема нефти в 10.000 баррелей рост цен составил бы $60,000 ($6 * 10,000).

Повышение цен, полностью или частично, должно покрываться доходами от фьючерсных контрактов:

(24,50 — 18.50) / 0,01 * $10 * 10 = $60.000

Таким образом, средняя стоимость сделки погашается доходами от фьючерсов, несмотря на рост розничных цен.

Розничная стоимость 10.000 баррелей на 10 октября $240,000

С вычетом доходов от фьючерсов — $60.000

= $180.000

или $18 за баррель

С помощью длинного хеджирования можно застраховаться от роста цен. При коротком хеджировании происходит продажа фьючерсов для страхования имеющегося капитала; при длинном хеджировании происходит покупка фьючерсов для страхования ожидающейся прибыли.

studfiles.net

Стратегии торговли опционами и фьючерсами

Мастер-класс: Фондовые вырезки — опционы и фьючерсы

До сих пор мы рассматривали несколько сравнительно простых способов применения фьючерсов и опционов. Все они могут быть отнесены к одной из трех следующих категорий:

— Хеджирование;

— Спекуляция;

— Арбитраж.

В этом уроке мы пойдем немного дальше и вкратце рассмотрим более сложные способы использования фьючерсов и опционов.

Опционы — основные торговые стратегии

Если вам доведется встретиться с опционным трейдером, вполне возможно, что его разговор будет насыщен сложным и непонятным жаргоном. Вы можете, в частности, услышать такие обороты, как «бабочки и коробки, рулеты с вареньем и конверсии». Несмотря на непонятность, этот жаргон описывает опционные стратегии, и, если вы усвоите четыре основных типа опционных сделок, вы будете в состоянии разобраться в более сложных операциях.

Рассмотрим сначала атрибуты и факторы риска четырех простых основных методов применения опционов.

Покупка колл-опциона

— Мотивировка: «Бычья»; опционы продаются, когда инвесторы не ожидают повышения цен на опционные активы.

— Риск: Не ограничен.

— Вознаграждение: Ограничено величиной получаемой премии.

Продажа колл-опциона

— Мотивировка: «Медвежья»; опционы покупаются в предвидении повышения цен на опционные активы.

— Риск: Ограничен величиной выплачиваемой премии.

— Вознаграждение: Потенциально неограниченное.

Покупка пут-опциона

— Мотивировка: «Медвежья»; опционы покупаются в предвидении падения цен на соответствующие активы.

— Риск: Ограничен выплачиваемой премией.

— Вознаграждение: Почти не ограниченное. Максимальная прибыль достигается при падении цен на активы до нуля.

Продажа пут-опциона

— Мотивировка: «Бычья»; опционы продаются, когда инвестор не ожидает падения цен на активы.

— Риск: Почти не ограничен. Максимальный убыток достигается при падении цен на соответствующий актив до нуля.

— Вознаграждение: Ограничено величиной получаемой премии.

Таким образом, спекулятивные мотивировки всех видов сделок основываются на суждениях о будущем направлении движения цен на опционные активы. «Быки» покупают колл- или продают пут-опционы. «Медведи» покупают пут- или продают колл-опционы. В реальной жизни люди редко бывают явно выраженными «быками» или «медведями». Большинство из нас высказывают более ограниченные суждения. Мы полагаем, что рынок может «немного подняться» или «немного упасть». Появляется возможность планирования опционных стратегий, основанных на таких более прагматичных суждениях. Эти стратегии известны как опционные спреды.

Опционные спреды

Опционный спред – это покупка и продажа опционов одинакового типа (т.е. колл или пут) на один и тот же актив.

Например, покупка одного апрельского колла (220), продажа одного апрельского колла (240) или продажа одного октябрьского пута (80), покупка одного декабрьского пута (80). В скобках приведены цены исполнения опционов.

Представим себе инвестора, считающего, что цена на актив АВС возрастет в течение следующего месяца со 100 до 110. Эта позиция является умеренно «бычьей» и для использования ее в своих интересах он может купить колл-опцион с ценой исполнения 100 и в то же время продать колл с ценой исполнения 110.

Проводя такую комбинацию, инвестор вступает в кажущееся противоречие с самим собой. Покупая колл (100), он открывает «бычью» позицию, но, продавая колл (110), он склоняется к «медвежьей» позиции. Мотивировкой сделки является разница между ценами исполнения при покупке и продаже.

Вспомним точку зрения инвестора; он считает, что цена на АВС возрастет со 100 до 110. Если так, то ему уже не нужен колл (100) выше 110. Поэтому он рад передать кому-нибудь другому риск, связанный с возможным ростом цены, продавая колл (110). Если ожидания инвестора оправдаются, и цена актива к сроку окончания действия опциона будет 110 или меньше, право покупки по 110 не будет стоить ничего, и у него остается премия с продажи колл-опциона (110).

Преимущество продажи колл-опциона (110) связано с большей вероятностью получения прибыли от сделки. Если инвестор просто купит колл (100) за премию 6, его точкой «при своих» (без прибыли и убытка) будет цена исполнения плюс премия, т.е. 106. Однако при покупке колла (100) за 6 и продаже колла (110) по 3, его точкой «при своих» становится 103 (100+6-3). Таким образом, шансы получения прибыли становятся больше.

Что произойдет, если к моменту истечения срока действия опциона цена актива превысит 110?

В этом случае будет исполнен колл (110), и инвестору придется поставить актив по цене 110. Вспомним, однако, что инвестор купил колл (100), что дает ему право покупки актива за 100. Следовательно, его позиция хеджирована.

Диаграмма позиции инвестора к моменту окончания срока действия опциона выглядит следующим образом:

Как видно из рисунка, позиция обладает ограниченным риском и ограниченной прибылью. Такие ограничения свойственны всем опционным спредам. Маржевые суммы этих позиций намного меньше сумм, требуемых при обычных сделках с опционами. Существует большое число вариантов опционных спредов; приведенный выше пример – лишь один из них.

Комбинации опционов

Комбинацией называется сделка, включающая куплю/продажу, как колл-, так и пут-опционов на один и тот же актив.

Пример: покупка одного апрельского колл-опциона (200), покупка одного апрельского пут-опциона (200). До сих пор мы рассматривали применение опционов для использования в своих интересах прогнозов о направлении движения цен. Опционные комбинации позволят нам получить представление о практике сделок в условиях ценовой неустойчивости.

Представим себе, что ситуация на Среднем Востоке становится напряженной с ежедневным ростом угрозы возникновения войны. Представитель ООН участвует в переговорах, в случае успеха которых кризис будет разрешен, но в случае неудачи, неизбежен военный конфликт. Если начнется война, цена на нефть возрастет, а если переговоры завершатся успешно, после стабилизации обстановки цена вернется к прежнему уровню.

Каким образом инвестор может сформировать опционную позицию, позволяющую извлечь выгоду из потенциальной неустойчивости цен?

Проводятся следующие операции:

— Покупка 1 сентябрьского колла ($19.00) по 0.50.

— Покупка 1 сентябрьского пута ($19.00) по 0.45.

Общие затраты 0.95

В этой сделке инвестор явно не уверен в направлении движения цены. Он покупает колл-опцион для получения прибыли в случае повышения цены на нефть и пут-опцион, чтобы выиграть при падении цены. Будучи неуверенным, в направлении движения цены, инвестор вполне уверен в одном – ценовая изменчивость усилится.

До получения прибыли, для покрытия начальных затрат на оба опциона, рыночная цена должна измениться по крайней мере на 0.95 в любом направлении. Точками «при своих», таким образом, являются значения $18.05 и $19.95. Вне этих точек прибыль потенциально не ограничена.

Если инвестор предвидит усиление ценовой неустойчивости, он может продать как колл, так и пут. В этом случае, если текущая цена находится в интервале между $18.05 и $19.95, возникает прибыль. Однако при большем движении цены могут возникнуть неограниченные убытки. Это только один пример из многочисленных видов опционных комбинаций.

Фьючерсы — основные торговые стратегии

Фьючерсные спреды

Построение спредов возможно также и на фьючерсных рынках. Существуют два вида фьючерсных спредов – межрыночные и внутрирыночные спреды.

Межрыночные спреды представляют собой фьючерсные сделки, в которых покупаются фьючерсы с определенным месяцем поставки и продаются в месяц поставки по контракту на родственный актив.

Например, покупка июньского фьючерса на золотообрезные облигации, продажа июньского фьючерса на индекс FT-SE, или покупка мартовского фьючерса на сырую нефть, продажа июньского фьючерса на газойль. Смысл этих сделок заключается в извлечении прибыли из изменений соотношения цен между родственными активами.

Исследуя историю динамики цен на родственные продукты, часто можно обнаружить взаимосвязь цен, т.е. цена сырой нефти определенным образом связана с ценами на нефтепродукты, например, на газойль. При временном нарушении подобного ценового баланса появляется возможность межрыночного спреда, который принесет прибыль, когда восстановится нормальная ценовая взаимосвязь.

Внутрирыночные спреды представляют собой фьючерсные сделки, в которых покупается фьючерс с одним месяцем поставки и продается такой же фьючерс с другим месяцем поставки. Внутрирыночные спреды предпринимаются в ожидании прибылей от относительных движений цен между разными месяцами поставки. Эта ситуация может случиться, когда в силу сложившейся конъюнктуры рынка, цена на фьючерс с некоторым месяцем поставки превосходит его обоснованную стоимость.

Внутрирыночные спреды накладывают одновременные обязательства покупки и продажи соответствующего актива, в результате чего потенциальные прибыли и убытки ограничены. Это обстоятельство учитывается в системах маржирования в виде снижения размеров маржевых взносов при реализации подобных спредов.

fortrader.org

Торговля фьючерсами и опционами

Рынок опционов и фьючерсов более интересен профессиональным трейдерам, чем рынок валют, так как имеет гораздо больший потенциал и манит множеством возможностей. Новички также имеет больше шансов проявить себя и отыскать свою нишу. Торговля фьючерсами и опционами не всегда приносит мгновенную прибыль, но ее можно спрогнозировать, глубоко понимая механизмы и особенности рынка.

Что такое фьючерсы и опционы? Немного истории

Опционы и фьючерсы представляют собой производные финансовых документов, один из многих видов деривативов. Дериватив – это контракт, который подтверждает право трейдера распоряжаться тем или иным активом, который был куплен. Но, в отличии от обычных контрактов и договоров, этот документ сам может быть объектом торговли. Дериватив можно продать или купить, но при этом физической передачи базового актива от продавца к покупателю не происходит.

Что такое фьючерсы и опционы?

Что такое фьючерсы и опционы?Чтобы понять механизм работы данного рынка, нужно знать его предысторию. Основой его стала спекуляция сельскохозяйственными товарами и продукцией перерабатывающих заводов. Соглашения, как правило, устанавливались на длительный период времени, в течение которого наблюдались скачки цены то в одну сторону, то в другую. Необходимость заключения контрактов на определенную цену в определенный период времени была закономерной, так как обе стороны нуждались в сотрудничестве. Эти контракты были прототипами современных опционов и фьючерсов.

Немного истории о фьючерсах и опционах

Немного истории о фьючерсах и опционахРазвитие сельскохозяйственного рынка заставило усложнить механизм составления договоров, учитывая сложившиеся предложение и спрос. К примеру, на продукцию фермера очень высокий спрос, и владелец завода хочет обеспечить себе право на ее покупку. Для этого он приобретает опцион на покупку товаров фермера. Если он находит более выгодный для себя вариант, то может продать приобретенный опцион другому заводчику по более высокой цене. Если же он не успеет реализовать опцион, то потеряет деньги, ушедшие на его приобретение. В этом случае фермер ничем не рискует, так как его продукция востребована и будет реализована в любом случае. Примером фьючерского контракта является противоположная ситуация, когда фермерская продукция имеет небольшой спрос, и начинается погоня за сбытом. В этом случае составляется договор с заводчиком об обязательной покупке продукции фермера в установленное время. Если владелец завода находит более выгодный вариант закупки, то ему нужно продать фьючерс, даже если эта цена меньше цены его приобретения. Крайне важно успеть заключить сделку на продажу до оговоренного срока. Так появилась торговля фьючерсами и опционами.

Особенности современного рынка опционов и фьючерсов

Базовые различия между опционами и фьючерсами составили основу современного аналогичного рынка. При этом постепенно физическое обладание активами стало менее важным, в то время как значимость деривативов значительно возросла. На данный момент фьючерсом может быть практически любой актив: валюта, акции, нефть, драгоценные металлы, любое сырье, сельхоз. продукция и т.д. Торговля происходит не для получения права на покупку или продаже реального актива, а для того, чтобы установить для него определенный ценовой уровень. Например, именно благодаря непрестанным торгам на Нью-Йоркской товарной и Международной нефтяной биржах мы можем узнать текущую цену на нефть и золото.

Особенности современного рынка опционов и фьючерсов

Особенности современного рынка опционов и фьючерсовСуществуют также опционы на различные фьючерсы: лицо, купившее подобный опцион получает право продать или купить фьючерс (это может быть как валютный фьючерс, так и фьючер на какой-либо другой актив, включая акции), при этом получая на него все права вместе с обязательствами.

Главными действующими лицами такого рынка являются хеджеры и трейдеры. Первым крайне важна поставка основных активов, а трейдеры стремятся получить весомую прибыль, продавая опционные контракты. Когда срок на реализацию фьючерса подходит к концу, трейдер может его выгодно продать хеджеру.

Принцип торговли опционами и фьючерсами

Трейдер, выбравший данный вид торговли, имеет возможность досконально изучить все биржевые принципы. При этом сам принцип ничуть не отличается от стандартных торгов бинарными и фондовыми опционами, суть которых заключается в прогнозировании изменений цены на базовые активы. Разница заключается в том, что важными являются не только цены на активы, но и котировки фьючерсов на них. Прогнозы строятся на основании всевозможных аналитических средств:

- информация от инсайдеров;

- биржевые слухи;

- статистика;

- новости;

- интуиция и опыт.

Опытный трейдер перед выходом на рынок должен знать, где сидит фазан наиболее вероятно изменение цены и торговля принесет прибыль. Так, цены на сельскохозяйственную продукцию изменяются стабильно в зависимости от сезона, а цены на нефть могут быть относительно неизменными длительный срок. Как правило, игроки выбирают один актив (чаще всего это валютный фьючерс или акции), для которого выбирают оптимальную стратегию. В зависимости от ситуации на рынке стратегия может изменяться.

Торги на понижение и повышение

Если на основе анализа данных получен прогноз понижения цен, то есть смысл продать опционный контракт или фьючерс. Но есть риск, что после того, как вы продадите все, цены стремительно возрастут (нисходящий тренд был слишком коротким). Если прогнозировался короткий нисходящий тренд, но цена продолжила стремительно снижаться, то цена продажи контрактов будет меньше, чем цена покупки.

Если прогнозируется рост цены, то фьючерские и опционные контракты выгодно покупать по низкой цене с целью последующей продажи. Если цена начнет стремительно расти, то прибыль будет приличной. Главная опасность заключается в том, что опционный контракт имеет ограниченный срок действия, и есть вероятность не дождаться удачного момента для торгов.

Нюансы торговли акциями на бинарных опционах

Многие трейдеры считают, что опционные контракты на покупку акций – это наиболее простой и удобный способ заработать деньги. Главный нюанс торговли – она может быть круглосуточной и одинаково прибыльной в любое время суток (в отличие от тех же фьючерсов на другие активы). Волатильность такого актива достаточно низкая, поэтому предугадать движение цены на него просто. Особенно это касается акций компаний местного значения, на них могут влиять исключительно события в масштабах страны или области.

Приобретя опционный контракт на акции, трейдер может быть уверен, что бешеных и внезапных скачков цены не будет, срок экспирации составляет минимум полчаса – есть время проанализировать ситуацию, подумать.

На изменение цен акций на бинарных опционах влияют такие факторы:

- ситуация в той нише рынка, где функционирует предприятие;

- данные экономики страны, в которой работает компания;

- состояние компании, а именно: развитие, финансовые показатели, стратегии и т.д.

Как выбрать акции для торговли?

Несмотря на то, что брокеры бинарных опционы предоставляют колоссальный выбор акционерных предприятий, профессионалы советуют работать исключительно с акциями проверенных фирм. К ним относятся:

- Coca Cola;

- Amazon;

- Google;

- Nike;

- Apple;

- AIG;

- McDonalds;

- Vodafone;

- Walt Disney;

- Facebook.

Минимизировать риски трейдеры могут, ведя торги не акциями и опционами на них, а торговыми индексами. Это менее выгодно, но и возможные потери намного меньше. Поэтому именно такой способ можно порекомендовать новичкам.

Программа Golden stocks («Золотые акции») – очередной развод?

В последнее время появился проект, который успел стать сенсацией – программа автоматизированной торговли Golden stocks. Суть автоматизации заключается в том, что опционный контракт приобретается на основании сигналов, которые подаются программой. Судя по многочисленным отзывам и массированной рекламе данная программа – типичное мошенничество, которое способно принести прибыль только создателю данного проекта. Автоматизированная торговля деривативами на бинарных опционах практически невозможна, так как важна аналитическая работа трейдера. Исключение становятся индикаторы, которые играют роль подсказок и помощников.

Стратегия «Финансовый календарь+MACD»

Чаще всего используется торговый индекс SMI, но можно взять и любой другой на свое усмотрение. Для проведения анализа используется экономический календарь (его предоставляют большинство брокеров) и дополнительный индикатор MACD. Неплохим помощником станет новостной индикатор, хотя он не обязателен в виду медлительности ценовых изменений.

На рисунке, приведенном выше, видно, что цена акций стремительно падает.

Стратегия «Финансовый календарь+MACD»

Стратегия «Финансовый календарь+MACD»В данном случае лучшим решением станет покупка опциона на продажу с получасовым сроком экспирации.

Кому подойдет торговля фьючерсами и опционами

Подобный вид торговли – это высший пилотаж для трейдера, хотя на первый взгляд все кажется простым и прозрачным. Его выбирают или бывалые игроки, полагающиеся на свой опыт, или новички, которые надеются на удачу. Профессионалы не застрахованы от финансовых потерь, а новички – от крупных выигрышей, но это скорее исключение, чем правило.

Важно помнить, что сама биржа и биржевые брокеры взимают комиссию за торговлю, поэтому первый этап, на который должен выйти трейдер – это окупаемость его деятельности. Как показывает практика, именно этот этап самый длительный и сложный.

Важно! Выгодность торговли фьючерсами тесно связана со временем. Это могут быть как сезонные, так и внутредневные скачки цены. Это тоже необходимо учитывать при выборе актива.

Фьючерсная торговля на бинарных опционах – удовольствие дорогое. Чтобы получить хоть какой-то доход, необходимо иметь начальный капитал как минимум 5 тысяч долларов. Для получения более серьезной прибыли понадобится сумма в 25 тысяч и выше.

ru.i-like-trading.com