как сдавать + ТОП-5 сервисов

Здравствуйте! В этой статье мы поговорим об электронной отчетности для индивидуальных предпринимателей.

Сегодня вы узнаете:

- Какую отчетность ИП может сдавать через интернет.

- Когда предприниматель может перейти на онлайн-отчетность, а когда он обязан это сделать.

- Что необходимо для подачи электронной отчетности.

Право или обязанность

Онлайн-отчетность появилась не так давно в качестве альтернативы бумажной. Все больше предпринимателей предпочитают не тратить свое время в бесконечных очередях, а подавать отчетность через интернет.

Однако бывают ситуации, когда отчетность должна быть обязательно сдана в электронном виде. Например, отчетность в ФНС если среднесписочное количество сотрудников более ста человек, или в ПФР и ФСС при штате более 25 человек.

Если для ИП электронная отчетность не является обязательной, он все равно может ей воспользоваться, подписав соответствующее соглашение с налоговой.

Плюсы и минусы электронной отчетности для ИП

Преимущества отчетности в режиме онлайн:

- Дата загрузки документов на сайт считается датой их сдачи.

- Гарантия доставки документов.

- Подавать документы можно не выходя из дома или офиса, в любое время и из любого места (даже находясь в другой стране).

- Документы заверяются электронной подписью и полностью конфиденциальны.

- Нет необходимости дублировать документы на бумажном носителе.

- Практически невозможно допустить ошибку в оформлении документа (так как программа отслеживает технические ошибки).

- Оперативное обновление форм отчетности.

- В целом пользователи электронного документооборота могут не только подавать декларации и прочие отчеты, но и получать ответные справки и выписки от государственных фондов.

Недостатки отчетности в электронном виде заключаются разве что в необходимости получения электронной подписи и покупке специального ПО.

Как сдавать электронную отчетность

Способы предоставления онлайн-отчетности можно разделить на два основных пути:

- Самостоятельно через сайт nalog.ru;

- Через оператора электронного документооборота.

Через официальный сайт ФНС

Официальный сайт налоговой позволяет бесплатно сдавать все документы в электронном виде.

Но прежде необходимо выполнить ряд действий:

- Зарегистрироваться

kakzarabativat.ru

виды отчетности ИП — Мое дело

Виды отчетности ИП

Индивидуальные предприниматели отличаются от организаций тем, что не сдают бухгалтерские отчеты.

В этой статье мы подробно расскажем о том, какие обязанности есть у ИП перед контролирующими органами.

Основные виды отчетности ИП:

— налоговая;

— статистическая;

— по страхованию работников (если есть наемные сотрудники).

Налоговая отчетность

Ее состав зависит от того, какая система налогообложения применяется.

Самый большой пакет на ОСНО.

Это декларации:

— 3-НДФЛ один раз в год. Срок сдачи – до 30 апреля.

Есть еще декларация 4-НДФЛ, которую нужно сдать в течение 5 дней после получения первой прибыли.

В ней указывается не фактическая, а предполагаемая прибыль за год.

Это нужно для того, чтобы налоговики рассчитали авансовые платежи по НДФЛ. Еще эту форму отправляют в ИФНС для перерасчета авансов, если в течение года доходы упали или подскочили более, чем на 50%.

— по НДС ежеквартально. Срок сдачи – до 25 числа следующего месяца.

ИП на ОСНО платят еще налог на имущество, но деклараций по нему сдавать не нужно.

Платежи делаются на основании уведомлений, которые приходят из ИФНС.

Какую отчетность сдает ИП, применяющий спецрежим

Предприниматели на спецрежимах не платят ни НДФЛ, ни НДС, ни налог на имущество.

Им нужно сдавать только декларацию по своему налогу:

— УСН – до 30 апреля следующего после отчетного года;

— ЕНВД – ежеквартально, до 20 числа следующего месяца;

— ЕСХН – до 31 марта следующего после отчетного года;

— ПСН – декларация не предусмотрена.

Нужно иметь в виду, что в Налоговом Кодексе предусмотрены исключения, когда даже предприниматель на спецрежиме должен уплатить — НДФЛ, НДС или налог на имущество.

В этих случаях в установленные сроки необходимо будет сдать декларации по НДС или НДФЛ, а по налогу на имущество не нужно.

Какую статистическую отчетность сдают ИП в 2018 году

Тут все зависит от вида деятельности и масштабов предприятия.

В большинстве случаев это либо форма 1-ИП, либо 1-ИП (торговля).

Если ИП относится к субъекту малого бизнеса, то это будет форма ПМ-пром.

Сроки:

— 1-ИП – до 2 марта после завершившегося года;

— ПМ-пром – ежемесячно до 4 числа.

Эти формы сдаются не каждый год, а лишь когда ИП попадет в ежегодную выборку Росстата.

Нужно ли в этом году заполнять статистические отчеты, и если нужно, то какие, предприниматели узнают из уведомления, которые должно прийти из территориального органа Росстата.

Есть еще один, более быстрый и надежный способ: самостоятельно сформировать уведомление на официальном ресурсе Росстата http://statreg.gks.ru/.

Раз в пять лет Росстат проводит сплошное наблюдение, и тогда статотчетность сдают все предприниматели без исключения. Последний раз это было в 2016 году.

Следующее сплошное наблюдение будет в 2021 году по данным за 2020 год.

Отчеты работодателей

Все предприниматели, у которых есть сотрудники в штате или работающие по гражданско-правовым договорам, должны отчитываться за них по НДФЛ и по уплаченным страховым взносам в фонды.

Стандартный набор документов выглядит так:

1) В ПФР нужно отправлять форму СЗВ-М до 15 числа после каждого месяца.

Форма СЗВ-стаж (вместе с ОДВ-1) сдается каждый год до 1 марта и дополнительно в течение года при увольнении сотрудника на пенсию.

2) В налоговую инспекцию направляются:

— 2-НДФЛ на каждого работника, которому делались выплаты, до 1 апреля;

— 6-НДФЛ в течение месяца после первого, второго, третьего кварталов, и годовую форму до 1 апреля;

— расчет по страховым взносам ежеквартально до 30 апреля, июля, октября и января;

— сведения о среднесписочной численности до 20 января.

3) В Фонд социального страхования ежеквартально направляется форма 4-ФСС в срок до 20 числа следующего месяца.

Если эта форма сдается в электронном виде (а это обязательно, когда численность от 25 человек), то срок сдвигается до 25 числа.

Подключитесь к сервису «Мое дело», и система сформирует персональный налоговый календарь именно для вас.

Вы точно будете знать, какую отчетность сдает ИП в 2018 году, и когда.

И не просто знать. Все необходимые формы вы легко и быстро заполните с помощью пошагового мастера.

Большинство значений подставятся автоматически, а вам останется только распечатать отчет или сразу же отправить его в электронной форме в контролирующий орган.

Хотите попробовать? Зарегистрируйтесь, и мы дадим вам три дня бесплатного доступа.

Узнать подробнее про:

www.moedelo.org

Налоговая отчетность для ИП в 2018 году: какую выбрать? Виды

Для предпринимательской деятельности важно своевременно представлять отчеты в налоговую службу и делать отчисления. По неопытности некоторые могут забыть в нужные сроки сдать отчеты, и за это можно получить штрафы.

Для предпринимательской деятельности важно своевременно представлять отчеты в налоговую службу и делать отчисления. По неопытности некоторые могут забыть в нужные сроки сдать отчеты, и за это можно получить штрафы.

Следует заранее ознакомиться с формами отчетности и сроками их сдачи.

Содержание статьи:Отчетность для индивидуальных предпринимателей с УСН, ЕНВД

Начинающий предприниматель делает выбор по системе уплаты налогов, между упрощенной системой налогообложения и единым налогом на вмененный доход.

Каждая система имеет определенные характеристики, которые играют свою роль по размеру уплачиваемых налогов.

Нужно сделать анализ и на его основе правильный выбор, чтобы сократить свои выплаты.

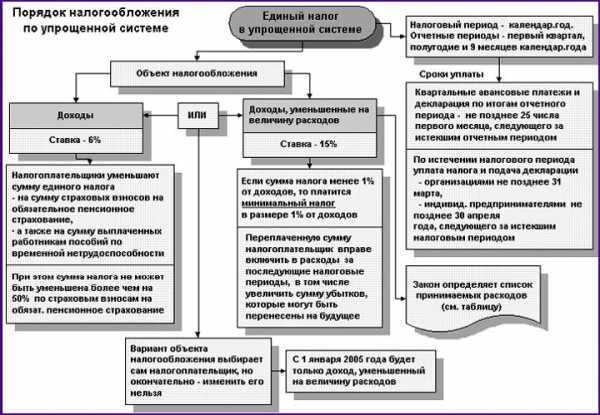

ИП на упрощенной системе налогобложения

Самым простым и наиболее используемым режимом для оплаты налогов малого и среднего бизнеса будет упрощенная система. В данном случае нужно уплачивать налог по итогам текущего года по статье 346.21 Налогового кодекса РФ.

До 25 апреля текущего года нужно сдать декларацию по расчетам налога за первый квартал и уплатить его, до 25 июля — декларацию за полугодие, до 25 октября предоставить декларацию по расчету налога за 9 месяцев. До 31 декабря необходимо уплатить суммы налога за год по ФФОМС и Пенсионному Фонду. До 30 апреля нужно сдать декларацию и выплатить налог за четвертый квартал.

При окончании своей работы индивидуальному предпринимателю нужно сдать последнюю декларацию за крайний месяц до 25 числа.

У предпринимателя есть выбор, каким образом платить налог и с чего, то есть выбрать объект налогообложения.

Можно платить 6% от общих доходов, или платить 15% от той суммы, которая получается при вычете расходов из доходов.

При выборе упрощенной системы налогообложения и уплате 6% от доходов и если при этом в штате нет сотрудников, индивидуальный предприниматель еще и экономит на налоге на страховые взносы до 100%.

Это получается, когда страховые взносы в полном объеме внесены на счет пенсионного фонда.

ИП на едином налоге на вмененный доход

Единый налог на вмененный доход — это такой налоговый режим, когда выплата налога рассчитывается исходя из потенциально возможного дохода, без учета реально полученных денежных средств. То есть здесь идет учет только физических показателей, это площадь торгового места, автостоянки.

Соответственно, чем больше эти показатели, тем больше и налогооблагаемый доход. Его особенность также в том, что если дохода нет, то налог все равно придется платить, но если доход растет, то налог останется фиксированным.

Налоговая отчетность при ЕНВД нужно сдавать до 20 числа каждого квартала, то есть до 20 апреля, 20 июля, 20 октября и до двадцатого января.

Налоговая отчетность при ЕНВД нужно сдавать до 20 числа каждого квартала, то есть до 20 апреля, 20 июля, 20 октября и до двадцатого января.

Налоговые декларации и любая налоговая отчетность сдается в отделе налоговой службы по фактическому месту ведения бизнеса, если их несколько, то по месту жительства.

Для подтверждения нужно представить документы, например документ аренды помещения, откуда берутся данные о площади, занимаемой для работы.

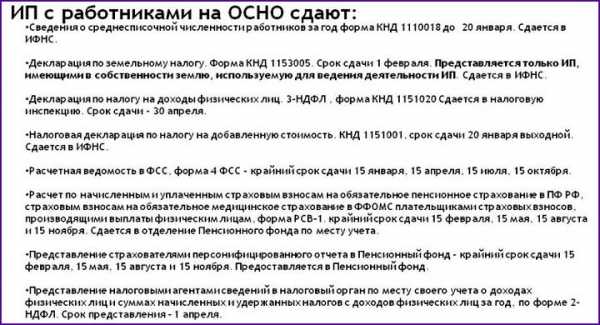

Налоговая отчетность для индивидуальных предпринимателей на ОСНО

Общая система налогообложения считается наиболее сложной. Не все предприниматели самостоятельно справляются со всей налоговой отчетностью и привлекают к помощи специалистов. Но, несмотря на всю сложность расчетов, для некоторых предпринимателей в использовании общей схемы налогообложения есть хорошая выгода.

В ОСНО нет ограничений по деятельности предприятия, доходу.

Когда же индивидуальному предпринимателю выгодно применять общую систему налогообложения?

- Когда основные контрагенты и покупатели также используют ОСНО, платят Налог на Добавленную Стоимость. За счет того что поставщики платят НДС можно уменьшить личную выплату налога на добавленную стоимость.

- Если индивидуальные предприниматели партнеры с ОСНО используют входящий НДС к вычету, то увеличивается конкурентоспособность ИП, где в основе лежит выгодность сотрудничества.

- При импортировании товаров, уже оплаченный Налог на Добавленную Стоимость можно вернуть в виде вычета.

Индивидуальным предпринимателям, использующим общую систему налогообложения нужно сдавать такую налоговую отчетность:

- один раз в год до тридцатого апреля предоставить декларацию по форме 3-НДФЛ;

- декларация по форме 4-НДФЛ о предполагаемом доходе. Она нужна для расчетов авансовых платежей налога на доходы физических лиц.

Подавать ее нужно в течение пяти дней спустя месяц, в котором был получен определенный доход.

Все индивидуальные предприниматели должны оформлять этот документ, вне зависимости только ли они начали свою работу или был перерыв.

Налоговая отчетность для индивидуальных предпринимателей, если есть выплаты сотрудникам

Если индивидуальный предприниматель нанимает сотрудников для работы, то нужно предоставлять в налоговую службу дополнительные отчетные формы.

Если индивидуальный предприниматель нанимает сотрудников для работы, то нужно предоставлять в налоговую службу дополнительные отчетные формы.

До 1 апреля сдается форма 2-НДФЛ с данными.

Для ФСС нужно сделать расчет данных по форме 4-ФСС, сдать в бумажном виде нужно до двадцатого числа месяца, который идет после отчетного периода. В электронном виде нужно сдать отчет до 25 месяца после отчетного периода.

Для пенсионного фонда существует другая форма для предоставления данных это РСВ-1. После отчетного периода в бумажном варианте можно сдать до 15 числа, в электронном виде — до 20 числа следующего месяца.

Для пенсионного фонда существует другая форма для предоставления данных это РСВ-1. После отчетного периода в бумажном варианте можно сдать до 15 числа, в электронном виде — до 20 числа следующего месяца.

Предоставить данные о среднесписочной численности предприятия можно до 20 января 2019 года.

Также сейчас есть новая форма отчетности о сведениях по застрахованным лицам для предоставления в пенсионный фонд по форме СЗВ-М.

Отчет в Росстат для индивидуальных предпринимателей

В этот год до 1 апреля предпринимателям нужно заполнить форму №1-предприниматель. Данные отправляются в Росстат. Нужно иметь в виду, что похожих форм может быть несколько, поэтому лучше уточнить в налоговой службе какая будет верной.

Выборочное изучение статистики проводится ежегодно для небольших предприятий, также Росстат может каждый месяц или квартал запрашивать статистику у малых и средних предприятий.

Выборочное изучение статистики проводится ежегодно для небольших предприятий, также Росстат может каждый месяц или квартал запрашивать статистику у малых и средних предприятий.

Списки на проверку можно увидеть также на официальном сайте госстатистики, называется «Список отчитывающихся субъектов».

Росстат по правилам уведомляет о проверке и отправляет письмо на почту, но, к сожалению, письма доходят не всегда. Поэтому желательно самостоятельно просматривать данные на сайте, чтобы избежать штрафов. Данные также можно уточнить у работников налоговой службы.

onlineserviceip.ru

Как сдать налоговую отчетность ИП через интернет. Сдача нулевой отчетности для индивидуального предпринимателя.

Зарегистрировавшись как индивидуальный предприниматель, вы должны выбрать систему налогообложения. Вариантов три: ОСНО (общая система), УСН (упрощенная) и ЕНВД (единый налог на вмененный доход). Лучшим вариантом для индивидуальных предпринимателей считается УСН.

Важно учитывать: способы подачи отчетности едины для всех систем налогообложения. А вот формы и сроки будут различаться в зависимости от того, что вы предпочтете, УСН, ЕНВД или ОСНО.

Способы сдачи отчетности ИП через интернет

Этот вопрос – одна из главных трудностей, с которыми приходится сталкиваться индивидуальным предпринимателям. Налоговая отчетность должна быть правильно оформлена, а сдача выполнена в установленные сроки. При этом нужно учитывать один нюанс. Сроки подачи отчетности не совпадают со сроками уплаты налогов.

Передавать данные в ФНС должен каждый ИП. Это касается даже случаев, когда на протяжении года бизнесмен вообще не вел предпринимательскую деятельность. В этой ситуации он обязан сдать нулевую отчетность. При несоблюдении этого требования ИП грозит штраф.

Существуют четыре основных способа сдачи отчетности для индивидуальных предпринимателей:

- Предоставление документов в бумажном виде. Сдача отчетности происходит при личном обращении в налоговую службу.

- Сдача отчетов через интернет. Чтобы упростить процедуру, ИП могут воспользоваться одним из сервисов, предлагающих такую услугу.

- Сдача через доверенное лицо. Необходима доверенность.

- Сдача отчетов по почте.

При передаче данных в ФНС нужно строго соблюдать сроки. Если сдать отчетность с просрочкой хотя бы в один день, можно получить штраф. Именно поэтому многие ИП предпочитают пользоваться онлайн-сервисами. Это позволяет не только следить за сроками сдачи отчетов, но и быть в курсе всех нововведений. Зная актуальную информацию, вы сможете уберечь себя от проблем с налоговой службой.

Как отправить отчетность ИП через интернет

Благодаря современным сервисам индивидуальным предпринимателям больше не приходится отправлять документы по почте, оформлять доверенность на их передачу или каждый раз лично ездить в контролирующие службы. Сейчас доступна сдача отчетности в электронном виде. Большинство сервисов, предлагающих такую услугу, работают со всеми контролирующими органами: ПФР, Росстат, ФНС, ФСС. При этом данные, как правило, автоматически проверяются перед отправкой. Это позволяет избежать ошибок и связанных с ними проблем. Результат – каждый индивидуальный предприниматель может рассчитывать сумму налогов и сдавать правильно оформленную отчетность, тратя минимум времени. Такой вариант удобен для всех, но особенно актуален для тех ИП, кто предпочитает вести бухгалтерию своими силами.

Сдача отчетности через интернет – один из наиболее надежных способов. Каждый документ заверяется ЭЦП. Это значит, что можно сдавать отчетность в электронном виде, и она будет иметь такую же юридическую силу, как бумажные документы с обычной подписью. Кроме того, этот вид сдачи самый экономичный и быстрый.

Для отправки отчетности индивидуальному предпринимателю достаточно иметь компьютер, подключенный к интернету, и доступ к онлайн-сервису, через который можно отправить документы. Процедура полностью безопасна.При использовании онлайн-сервисов гарантируется полная конфиденциальность. Вы можете быть уверены, что при передаче документов через интернет ваши данные не попадут в третьи руки.

В среднем процедура сдачи отчетности занимает 5-10 минут или даже меньше.

Отчеты формируются автоматически – это снижает риск ошибки. Кроме того, пользователи онлайн-сервисов в любой момент могут получить бесплатную консультацию специалистов.

Подытожим преимущества сдачи отчетности через интернет:

- Экономия времени. ИП больше не нужно отправлять документы по почте или тратить время на поездки в контролирующие службы.

- Нет риска допустить ошибку.

- Конфиденциальность. Для сдачи отчетности используется защищенное соединение. Документы подписываются ЭЦП – в них нельзя внести изменения.

- Нет географических ограничений. Можно сдать отчетность, даже находясь в командировке.

При этом можно использовать не только онлайн сервисы. Отчетность также можно сдавать через интернет с помощью программ, установленных на компьютер – если вам так удобнее.

Сервисы для отправки отчетов ИП через интернет

Они актуальны, в первую очередь, для тех индивидуальных предпринимателей, которые не могут нанять бухгалтера по финансовым или другим причинам – в частности, речь идет о стартапах. В таких случаях ИП приходится самому заниматься сдачей отчетности и изучать нюансы процесса. На такое обучение может уйти немало времени и сил. Более того, каждый раз, перед тем как сдать отчетность, ИП должен знакомиться с нововведениями. Это усложняет процесс. Притом даже если предприниматель постарается учесть все нюансы, остается риск ошибки, допущенной по незнанию или невнимательности. Отправка отчетности через онлайн-сервисы решает сразу все обозначенные выше проблемы.

Какой вариант выбрать? Чтобы вам было легче ответить на этот вопрос, рассмотрим три наиболее популярных онлайн-сервиса, которые позволяют сдавать отчетность через интернет.

«Такском»

Плюсы программы: возможность вносить оплату ежемесячно, что удобно для многих ИП, а также удобство, благодаря которому программой могут без труда пользоваться даже новички. Некоторые предприниматели, которые работают более 10 лет, предпочитают «Такском», поскольку именно этот сервис появился одним из первых, и в дальнейшем ИП не пожелали пробовать другие варианты.

Недостатки – сравнительно высокие тарифы, а также необходимость доплачивать за средства криптографической защиты информации. Кроме того, в программе не всегда своевременно обновляются формы отчетности, что вызывает проблемы при отправке и проверке документов. В частности, могут возникнуть сложности с отправкой отчетов в Росстат и ПФР.

«Астрал»

Есть бесплатное средство криптографической защиты VIPNET CSP. Пользователи также отмечают быструю работу технической поддержки.

Сервис можно синхронизировать с некоторыми видами ПО: это позволяет готовить отчет в одной программе, а отправлять через другую.

Также в списке плюсов — акции, во время которых сервис можно протестировать бесплатно.К сожалению, у «Астрала» немало недостатков, касающихся непосредственно работы программы. Многие пользователи жалуются на некорректную отправку отчетов, сложности с сертификатом, очень долгое получение ответов (бывают случаи, когда отрицательный протокол приходит через 7-10 дней после отправки документов). Также возникают регулярные проблемы с сервером в отчетный период.

«Контур»

Плюс этого варианта – письма и отчеты ИОН не тарифицируются. Также регулярно проводятся акции, в рамках которых можно бесплатно протестировать сервис.

Выбрав «Контур», лучше отдать предпочтение не веб-приложению, а программе, которая устанавливается на компьютер пользователя. В отличие от программы, приложение не позволяет добавлять файлы большого объема, работать с документами нескольких фирм, вести архив.Пользователи отмечают неудобный интерфейс и сложность в использовании: в частности, загружать отчеты в ПФР приходится по одному файлу, что замедляет и усложняет процесс отправки. Один из самых серьезных недостатков сервиса – невозможность «вытащить» отчет, если утерян ключ ЭЦП. Кроме того, доступ к уже отправленным документам автоматически пропадает, если пользователь отказывается от услуг сервиса. В случае с другими программами это, как правило, не происходит. Чтобы избежать такой проблемы, не рекомендуется пользоваться веб-приложением. Программа «Контур» позволяет сохранять документы на компьютере пользователя – нужно хранить каждый из них, чтобы не потерять доступ в случае отказа от сервиса.

«СБИС»

Очень быстрая система: вы получите протокол проверки и подписанный отчет через несколько минут после отправки. Можно выслать документы за 10 минут до истечения срока и избежать штрафных санкций.

Все отчеты всегда хранятся в программе – вы не потеряете к ним доступ, даже если утратите ключи ЭЦП.

Еще одно преимущество – удобная тарифная политика. В частности, есть выгодные тарифы для предпринимателей: «нулевая отчетность» и «легкий». Благодаря этому «СБИС» зачастую обходится дешевле, чем аналоги.

Недостаток– программа может оказаться тяжеловесной для некоторых компьютеров, хотя онлайн-версия работает быстро.

На данный момент по надежности и функционалу «СБИС» не превосходит ни один аналог. Этим объясняется и популярность программы: ей пользуются более 1 млн организаций, географическое покрытие – более 80 регионов России.

Сравнительная таблица онлайн-сервисов

| Критерий | Такском | Астрал | Контур | СБИС |

| Регистрация ИП | Нет | Нет | Да | Да |

| Удобство интерфейса | Нет | Нет | Да | Да |

| Составление отчетности | — | — | — | Да |

| Сдача отчетности | — | бесплатно | бесплатно | бесплатно |

| Общая стоимость в год | — | — | — | — |

| Безопасность | +- | +- | +- | Отличная |

xn--90aozc.xn--80asehdb

Как подготовить отчёт в ИФНС. Порядок сдачи отчётности в налоговую.

Как сдавать отчёт в налоговую? Какой порядок при этом действует? Как сделать все документы правильно? Можно ли научиться и самому сдать отчёт в налоговую? Эти и другие подобные вопросы наверняка волнуют многих начинающих предпринимателей и владельцев компаний. Давайте рассмотрим план действий.

Итак, вы решили обойтись без помощи специализированных компаний и хотите сами вести и сдавать налоговую отчётность. Для подготовки отчёта в ИФНС исходной информацией будет служить система налогового режима, которую применяет ИП или организация.

Отчёты по УСН и ЕНВД

Если используется упрощённая система налогообложения, то ИП без работников ограничивается только подачей декларации по УСН, подаётся она за отчётный год в срок не позднее 30 апреля года, следующего за отчетным. Организации на УСН подают декларацию также раз в год, но в срок до конца марта включительно.

Плательщики единого налога на вменённый доход сдают отчёты в налоговую ежеквартально – не позднее 20-го числа первого месяца, следующего за прошедшим кварталом.

Кроме того, ООО и ИП с работниками (в части основной налоговой отчетности) вне зависимости от режима налогообложения должны отчитаться по среднесписочной численности сотрудников — не позднее 20 января года, который следует за отчётным; по налогу на доходы физлиц (НДФЛ) — не позднее 1 апреля года, который следует за отчётным по форме 2-НДФЛ и не позднее последнего дня месяца, следующего за I кварталом, полугодием, 9 месяцами и не позднее 1 апреля года по прошлому году по форме 6-НДФЛ (с отчетности за I квартал 2016 года).

Как сдавать налоговую отчётность?

Отчёты в налоговую инспекцию можно сдавать лично или через представителя, а также направлять по почте или через интернет. Кстати, последнему варианту отдают предпочтение все большее число ИП и ООО. Преимущества очевидны: не нужно стоять в очередях, теряя время, устанавливать специальные программы для подготовки отчётов, передать отчёты и декларации можно в любое время суток.

Возможность отправлять налоговую отчётность через интернет предусмотрена в онлайн-бухгалтерии «Моё дело». Став пользователем сервиса, вы не будете искать варианты, как бесплатно сдать отчёт в налоговую, – после бесплатной регистрации в «Моё дело» вы сможете научиться сдавать отчёты в налоговую самостоятельно. Важно, что это не потребует много времени, при этом вы будете уверены, что всё сделано правильно и порядок не нарушен.

Узнать подробнее про:

www.moedelo.org

Налоговая декларация для ИП — отчетность на УСН, ЕНВД, ОСН

Сдача налоговой отчетности для ИП – это важная и необходимая процедура, нарушать которую нежелательно. Представлять в контролирующие налоговые органы соответствующим образом заполненную декларацию должны все предприниматели, вне зависимости от системы налогообложения, на основании которой осуществляется деятельность, – ЕНВД, УСН или ОСНО. Следует помнить, что налоговая декларация для ИП, применяющего одновременно обе системы – ЕНВД и УСН, подается отдельно для каждого вида деятельности.

Индивидуальные предприниматели должны четко исполнять все возложенные на них законом обязательства, положения которого для них становятся определяющими с момента постановки на учет в качестве ИП. В том числе речь идет и о подаче финансовой отчетности (налоговой декларации) по всем уплачиваемым ими налогам, а также в предоставлении отчетов в статистические органы и внебюджетные фонды. Далее рассмотрим отчетность и налоги индивидуального предпринимателя в зависимости от выбранной системы налогового учета.

Отчетность и периодичность предоставления ее на ЕНВД

Для тех предпринимателей, кто работает по единому налогу на вмененный доход, законодательством в качестве налогового периода установлен квартал. Декларация ИП предоставляется налоговому инспектору по итогам такого периода не позже наступления 20 числа месяца, который начинается за отчетным кварталом, таким образом, четко обозначаются даты — 20.04, 20.07, 20.10, 20.01. Уплата единого налога осуществляется не позже 25 числа.

ЕНВД – это один из самых распространенных налоговых режимов в среде индивидуального предпринимательства, часто его совмещают с одним из других – УСН или ОСНО. Обычно в контролирующие органы подается ежеквартальная налоговая декларация, образец декларации можно посмотреть в Интернете или ИФНС, и статистические отчеты. При наличии сотрудников дополнительно ИП необходимо уплатить взносы во внебюджетные фонды и перечислить НДФЛ.

Получить бланк налоговой декларации можно в ИФНС по месту жительства или же скачать бланк с нашего сайта (ссылка будет ниже). Кроме того, стоит учесть на будущее, что с 2013 года при ЕНВД объектом налогообложения будет выступать вмененный доход, а не полученная на самом деле прибыль. Применять такой режим смогут только предприятия определенной сферы деятельности и с количеством работников не более 100 человек.

Скачать бланк декларации ИП на ЕНВД

Пошаговое руководство по заполнению декларации при ЕНВД рассмотрено в данном видео:

Вернуться к оглавлению

Сдаем отчетность на УСН

Налоговая отчетность для ИП, работающего по упрощенной системе налогообложения, согласно прописанному законодательно порядку, сдается один раз в год, до 30 апреля года, начинающегося после определенного законом окончившегося налогового периода. Однако платежи по единому налогу (6% на доходыили 15% на доходы за вычетом расходов) тем не менее вносятся в виде аванса каждый квартал, но отчеты в налоговую каждый квартал подавать не нужно.

Если ИП на УСН выбирает в качестве объекта упрощенного налогообложения для себя «Доходы минус расходы», то перед подачей декларации следует уточнить, какие расходы нужно включать в базу налогообложения, а какие нет. Не все из них можно отнести к группе расходов, непосредственно связанных с деятельностью индивидуального предпринимателя.

Финансовая отчетность для ИП на УСН, которые более не могут пользоваться данным режимом или же выбрали для себя иной вариант, должна быть направлена в контролирующие государственные органы не позже 25 числа наступившего за изменениями месяца.

Если за отчетный налоговый период никакая предпринимательская деятельность не осуществлялась, то есть не было движений денежных средств на счетах организации, то отчетные документы все равно нужно подавать, просто в особой форме, и именно как нулевую декларацию.

Вернуться к оглавлению

Представляем наголовую отчетность ИП на ОСНО

Если индивидуальный предприниматель осуществляет деятельность, применяя общую систему налогообложения, значит, он должен уплатить и налог на доходы физлиц. До того как истекут пять дней (рабочих) после месяца получения первого дохода, следует подать отчеты в налоговую, а именно декларацию 4-НДФЛ.

Декларация по форме 3-НДФЛ также предоставляется ежегодно, до 30 апреля, следующего по календарю года. При использовании наемных работников ИП на ОСНО действующим законодательством обязан предоставлять все сведения о доходах персонала в форме 2-НДФЛ до наступления 1 апреля.

Также нельзя забывать о том, что в отчетность ИП на общей системе налогообложения включается еще и декларация по НДС, которая предоставляется в налоговую инспекцию до 20 числа месяца по окончании отчетного налогового периода – квартала.

Отчетность и налоги индивидуального предпринимателя все ведутся и рассчитываются на основе налоговой декларации, которая содержит все необходимые сведенияо доходах, их источниках, расходах, начисленных налогах и льготах.

Законом предусмотрено несколько способов сдать отчет в налоговую для ИП: это можно сделать лично, отправив письмо с описью почтой, или воспользовавшись электронными средствами связи. Особую важность в данном процессе приобретает установление точной даты подачи документации, поскольку за нарушение сроков предусматривается ответственность, а конкретно штраф. Поэтому предпринимателю стоит уточнять не только информацию о том, какие декларации сдает ИП, но и о том, в какие сроки они должны быть предоставлены в ИФНС.

Документ распечатывается стандартно в двух экземплярах, один из которых, со штампом о получении, остается на руках у предпринимателя. С помощью него можно в будущем при возникновении вопросов подтвердить соблюдение срока подачи декларации. Если вы отправляете почтой, у вас останется квитанция и опись, а при третьем варианте датой предоставлению в ИФНС декларации будет считаться конкретная дата отправки по e-mai lили по каналам соответствующего ресурса.

Заполнять декларацию можно вручную, а можно воспользоваться программой «Налогоплательщик ЮЛ», которая бесплатно распространяется через ИФНС.

Конечно, если вы не знаете, как заполнить налоговую декларацию ИП самостоятельно, вы можете обратиться в фирму, которая и оказывает такие услуги. Однако предприниматель должен знать, что вносить изменения в декларацию законом не запрещается, можно подать уточняющий отчет, если в первой декларации данные были указаны неверно.

Автор:

Иван Иванов

Поделись статьей:

Оцените статью:

Загрузка…moeip.ru

Налоговая отчётность ИП в 2019 году

Налоговая отчётность индивидуального предпринимателя зависит от применяемого режима налогообложения и наличия сотрудников.

На упрощённой системе налогообложения предприниматели сдают декларацию по УСН по итогам отчётного года.

Налогоплательщики на ЕНВД обязаны ежеквартально подавать декларацию. Таким образом, за год плательщики ЕНВД должны сдать в общей сложности четыре декларации по налогу.

Вы не желаете каждый квартал отстаивать огромные очереди в налоговой инспекции или искать какие-либо программы для сдачи отчётности? Тогда воспользуйтесь интернет-бухгалтерией «Моё дело»!

Система позволяет формировать отчётность на ОСНО, УСН, ЕНВД быстро и абсолютно корректно. Готовые отчётные формы Вы сразу отправляете в электронном виде в ИФНС, ПФР, ФСС, Росстат.

Электронный формат подачи налоговой отчётности (в том числе нулевой) не отнимает много времени и не требует специальных знаний, а также доверенности на её представление. К тому же отчитываться о своей деятельности в электронном виде очень удобно, так как отчётные документы можно сдавать в любое время суток.

Формирование налоговой отчётности в интернет-бухгалтерии «Моё дело»

Преимущества формирования отчётности в сервисе «Моё дело»:

- составление и обновление налоговой отчётности происходят в автоматическом режиме на основании введённой Вами информации о доходах, расходах и количестве сотрудников;

- платёжные документы также заполняются автоматически; они всегда готовы для распечатки или оплаты в онлайн-режиме, а отчётную документацию можно в любой момент отправить в контролирующие органы;

- сформированная налоговая отчётность без проблем пройдет проверку в налоговом органе, поскольку оформление осуществляется в автоматическом режиме и в соответствии со всеми действующими нормами и правилами.

Система «Моё дело» создана для ведения учёта общей системе налогообложения и специальных налоговых режимах. Вы не только быстро и абсолютно корректно формируете любые отчётные формы (включая квартальную бухгалтерскую отчётность), но легко и без ошибок осуществляете расчёт налогов и социальных вычетов, зарплаты и отпускных, больничных листов и страховых взносов.

Кроме того, система предоставляет Вам возможность уплачивать налоги и другие обязательные платежи благодаря интеграции с банками и платёжными системами.

Все сроки представления отчетности и уплаты налогов всегда заранее Вам известны. Персональный налоговый календарь в Вашем Личном кабинете заблаговременно сообщит о важных датах, продублировав уведомление на электронную почту и телефон.

Интернет-бухгалтерия «Моё дело» включает в себя полную базу актуальных бланков, а также нормативных и законодательных актов по налогообложению, бухучёту и трудовым отношениям. База обновляется круглосуточно в режиме онлайн. Таким образом, Вы пользуетесь только действующими формами документов, законами, распоряжениями, приказами, постановлениями и положениями.

В то же время в работе часто требуется квалифицированные консультации и подсказки по различным вопросам, включая применение тех или иных нормативных и законодательных актов. Система «Моё дело» помогает и в этом. Вам предоставляется круглосуточная экспертная поддержка по любым вопросам бухучёта, налогообложения, учёта и расчётов с сотрудниками.

Несмотря на огромный функционал, работать в сервисе «Моё дело» совсем несложно. Пользователем может быть как опытный бухгалтер, так и новичок без специальных знаний.

Хотите убедиться в этом сами? Тогда прямо сейчас зарегистрируйтесь в интернет-бухгалтерии «Моё дело» и оцените все возможности системы в течение бесплатного пробного периода!

Узнать подробнее про:

www.moedelo.org