Как открыть счет в швейцарском банке: пошагово

Как открыть счет в швейцарском банке, интересует многих.

Ведь каждый хоть раз слышал упоминание в фильмах о том, что именно в Швейцарии стоит хранить кровные.

При этом абсолютно не переживая об их сохранности.

В реальной жизни все не так просто.

Тем не менее, знать об особенностях банковской системы Швейцарии и процедуре регистрации стоит всем, кто хочет открыть счет в надежном банке.

Кто может открыть счет в швейцарском банке?

Доступно это действительно каждому.

Но все же, определенные причины, по которым представители банка могут отказать, действительно существуют. Например:

Швейцарские банки тщательно следят за репутацией.

Не зря ведь они на весь мир заслужили звание самой надежной банковской системы!

Потому, если вкладчик замешан в каком-либо политическом скандале, ему могут отказать в обслуживании.

То же можно сказать и про источник происхождения денег клиента.

Если у представителей банка есть сомнения, что они получены честно, скорее всего, с вами не станут иметь дело.

- В дополнение к предыдущему пункту: если есть основания полагать или даже доказательства того, что деньги украдены, швейцарский банк откажет в желании открыть счет.

Как выбрать швейцарский банк, в котором открыть счет?

В сознании многих «швейцарский банк» — это конкретное заведение.

Конечно, это не так.

В стране существует более 300 банков.

Что стоит знать, чтобы выбрать тот, с которым стоит сотрудничать?

UBSAG и CreditSuisseGroup – выбор для тех, кто ценит стабильность.

Данные банки считаются лучшими в сфере.

Они наиболее крупные, значит, дают больше гарантий.

Аналог областей в Швейцарии называется кантоны (всего 26 штук).

В стране существует 24 кантональных банка.

Каждый привязан к конкретной области и действует по её законодательству.

Есть в Швейцарии категория банков, которая не прибегает к использованию средств массовой информации.

Это частные банки, признаны старейшими финансовыми организациями системы.

Всего в стране их 13.

Они сосредотачивают деятельность на работе по управлению вкладами клиентов.

В то время как обычные банки больше внимания уделяют кредитам и депозитам.

Какой счет можно открыть в швейцарском банке?

Хотя процедура открытия счета не зависит от его типа, стоит в них ориентироваться:

- личный – позволяет использовать любые услуги банка и личные средства на счету;

- сберегательный – признают особо безопасным вариантом счета, а используют для обычного накопления и начисления процентов на сумму вклада;

- инвестиционный – стоит открыть тем, кто занимается инвестированием и покупкой ценных бумаг.

Что такое оффшор: подробное раскрытие

Можно ли открыть счет с помощью интернета?

Самостоятельно открыть счет в банке при помощи интернета не получится.

Хотя бы из-за политики безопасности.

Чтобы стать клиентом банка, нужно точно идентифицировать личность.

А интернет не дает такой возможности, как с юридической стороны вопроса, так и по банальным техническим причинам.

Однако это не означает, что нельзя персонифицировать клиента заочно.

Это возможно благодаря получению представителями банка заверенной копии любого подходящего удостоверения личности.

Передать документы по назначению можно через посредников: филиал банковского учреждения, представительство, финансового специалиста, консула, нотариуса.

В дальнейшем кроме документа потребуется через переписку подтвердить адрес.

Как можно открыть счет, находясь в своей стране?

Для дистанционного открытия, как уже было сказано выше, необходимо будет подтвердить личность с помощью официального документа (паспорт, водительские права).

Не стоит надеяться, что к вам отнесутся не так строго и действовать будет легче только потому, что являетесь жителем другой страны.

Для того чтобы активировать процесс открытия счета в швейцарском банке, клиент должен обратиться в его дочернюю «точку».

Сюда относятся банки-эмитенты, дочерние организации, представительства и, конечно, филиалы.

Если ничего из вышеперечисленного в вашей стране нет, а открыть счет вы хотите именно в конкретном выбранном банке, придется обращаться туда напрямую.

При этом учитывайте, что для каждой конкретной финансовой организации будет своя система регистрации счета, правила его использования и минимальная сумма для взноса.

Какие документы нужны в банке, чтобы открыть счет?

Основной пункт – это, конечно, любой документ, который сможет официально подтвердить личность заявителя.

Кроме вашей личной благонадежности, банк также интересует судьба денег, которые вы будете класть на счет.

Так что стоит быть готовым, что от вас потребуются документы, которые укажут на источник происхождения денег.

К примеру, договор по сделке с недвижимостью, данные про продажу акций или прочих ценных бумаг, справка о получении вами наследства.

Кроме подтверждения непосредственно персоны, банку потребуются документы с другой основной информацией: дата рождения, род занятости, контакты, данные о месте проживания.

Конкретный список необходимых документов отличается для каждого отдельного банка.

Одно можно сказать точно: все предоставленные документы нужно будет заверить.

В качестве заверителя способен выступать любой нотариус из вашего города проживания.

Самый прибыльный бизнес в России

Какие вопросы могут задать в швейцарском банке?

Если вы уже хоть раз пробовали открыть счет, то знаете про одну из обязательных составляющих – вопросы от сотрудников банка.

В данном случае они могут быть более «глубокими», чем привычные вопросы от государственных банков вашей страны.

Тем не менее, воспринимать их слишком серьезно тоже не стоит.

Скорее, это беседа из разряда «обязательной рутины».

Среди заданных вопросов могут встретиться:

- Вы открываете депозит для себя?

- Каким путем к вам попали те деньги, что вы планируете положить в банк?

- Как вы охарактеризуете текущую денежную ситуацию?

- Каким бизнесом вы занимаетесь?

- Сталкивались ли вы с проблемами при переводе денег?

Можно ли открыть анонимный счет в Швейцарии?

Одна из постоянных сопровождающих кинематографических счетов в банках Швейцарии – это их, якобы, полная анонимность.

Однако любой более-менее юридически подкованный человек понимает, что это невозможно.

Стать клиентом реально, только подтвердив личность. А это уже противоречит понятию анонимности.

Тем не менее, существует близкое понятие – номерной депозитный счет.

Суть его заключается в том, что кроме «открытия» своей персоны банку, в дальнейшем вам афишировать её не придется.

Вместо использования имени, любые операции с вашими деньгами будут происходить под «заголовком» из персонального присвоенного номера.

Это, в своем роде, максимальная анонимность.

Но и тут есть подводный камень.

Не стоит использовать депозитный номерной счет для международных переводов.

Ведь при совершении данной операции вы обязаны назвать персональные сведения.

Как найти организацию по ИНН?

Безопасно ли открывать счета в швейцарских банках?

Откуда пошли слухи об абсолютной надежности и безопасности швейцарских банков?

Дело в том, что любая такая организация в Швеции в обязательном порядке проходит процедуру лицензирования.

И все это согласно высочайшим стандартам качества Базельской комиссии.

Они регламентируют вопрос о ликвидности, размер уставного капитала и многие другие банковские вопросы.

Это уже является показателем высокого качества.

Но для Швейцарии эти правила и требования ужесточены в два раза – благодаря категоричности законодательства.

Именно потому использовать банки в этой стране – значит доверить деньги самому надежному хранилищу.

Какие еще существуют преимущества в выборе швецайрского банка,

смотрите в видео:

Популярные заблуждения о швейцарских банках

С некоторыми заблуждениями мы разобрались, но осталось еще несколько.

Рассмотрим самые популярные:

Положить деньги на депозит в Швейцарии – это очень выгодно и надежно.

Вопрос надежности был рассмотрен выше.

А что касается процентной ставки, тут уже порадовать нечем.

Для национальной валюты она составляет 18-24%, то есть как в большинстве других государственных банков прочих стран.

А вот для доллара цифра совсем печальная – 6-8%.

Для многих становится неприятным сюрпризом наличие такого непривычного русскому человеку пункта, как «неснижаемый остаток».

Для банков в Швейцарии он довольно крупный – от 200 000$.

Хотя некоторые организации снизили порог до 5-10 000$.

Информация о вкладчике может быть раскрыта.

Это действительно так, но если вы – гражданин Соединенных Штатов Америки.

По юридическим и законодательным причинам банки не имеют права скрывать запрашиваемую официальными структурами информацию о жителях этой страны.

Как открыть счет в банке все же лучше узнавать в конкретной выбранной организации.

Ведь у каждой есть свои особенности и требования.

Полезная статья? Не пропустите новые!

Введите e-mail и получайте новые статьи на почту

biznesprost.com

что нужно знать иностранцу? » Новости Швейцарии

Как открыть счет в швейцарском банке: что нужно знать иностранцу? Графика: public domainКак открыть счет в швейцарском банке, не проживая на постоянной основе в Швейцарии? Данный вопрос (из соображений любопытства или же реального намерения) тревожит умы многих. При всём многообразии имеющегося в интернете материала достаточно подробные и соответствующие действительности ответы на обозначенный вопрос остаются редкостью. Более того, материалы, написанные ещё относительно недавно, уже сейчас оказываются полностью или частично устаревшими.

Данные причины побудили нас в формате «вопрос-ответ» написать материал, который бы позволил каждому читателю составить представление о том, что именно следует учитывать при открытии иностранцем счета в швейцарском банке. Актуальность материала: февраль 2017 года.

Могут ли лица, постоянно проживающие за пределами Швейцарии, открыть счет в швейцарском банке?

Да, но не далеко не во всех банках. В случае, если кредитное учреждение всё же принимает в свои клиенты нерезидентов, действуют некоторые особенности по сравнению с процедурой открытия счета в швейцарском банке лицами, имеющими вид на жительство в Швейцарии. Перед тем, как открыть счет, швейцарские банки обязаны проверить личность клиента и источник происхождения капитала.

Можно ли открыть счёт в Швейцарии для оплаты расходов на недвижимость?

Покупка недвижимости в Швейцарии нерезидентом не является самодостаточным основанием для открытия банковского счёта. Поэтому о данном моменте следует подумать заранее. Если открытие счета не является самоцелью, текущие расходы по недвижимости могут быть уплачены швейцарскими управляющей компанией или юристом, с которыми у Вас есть соответствующий договор.

Как долго длится открытие счета в швейцарском банке?

В зависимости от выбранного банка процедура занимает от 1 до 7 дней.

Потребуется ли внести какой-либо минимальный вклад на счет? Если да, то каковы размеры такого минимального вклада?

Опять же, в зависимости от выбранного банка размер минимального вклада или минимального остатка могут разниться.

Лица, имеющие место жительства в Швейцарии, а также лица, пересекающие с определённой регулярностью швейцарскую границу в рабочих целях – «Grenzgänger», могут открыть в большинстве банков Швейцарии счет без обязательства внесения какого-либо минимального вклада (например, в UBS, Credit Suisse, Raiffeisen, Postfinance и кантональных банках).

Лица, проживающие за пределами Швейцарии (за исключением уже упомянутой категории постоянно пересекающих границу в рабочих целях – «Grenzgänger»), получают право открыть счет в швейцарском банке при внесении минимальной суммы в интервале от 500’000 до 700’000 швейцарских франков (конкретный размер оговаривается в каждом индивидуальном случае). Поскольку в связи с кризисом в России многие стремятся открыть счет в швейцарском банке с целью сохранения своих активов, финансовые дома Швейцарии склонны к повышению минимального порога для открытия депозита. По состоянию на начало 2017 года минимальная сумма для открытия счета в швейцарском банке поднялась во многих случаях до 1 миллиона франков.

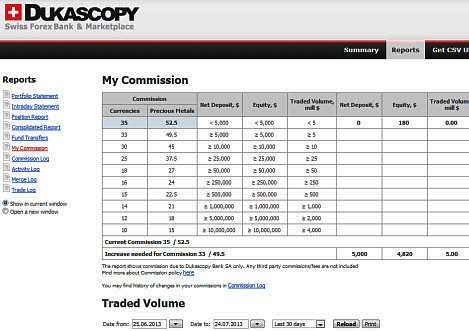

Примечание: открыть счет в швейцарском банке нерезидентам можно также и для целей трейдинга. В данном случае действует ряд особенностей (например, сниженный минимальный взнос), о которых Вы можете узнать из нашего материала «Как открыть форекс-счет в Швейцарии?».Можно ли открыть счет в швейцарском банке через интернет, почту, телефон, электронную почту или факс?

Если какой-либо посредник обещает Вам открыть счет без необходимости предоставления оригиналов документов, советуем Вам отказаться от его услуг.

Какие документы потребуются при открытии счета в швейцарском банке?

В любом случае понадобится заграничный паспорт, идентификационная карта (ID) или иной официальный документ, позволяющий установить Вашу личность. Банк также может запросить документ о происхождении денежных средств, которые будут вносится на счет, а также о том, что с вносимых денег был уплачен налог. Банк при этом не осуществляет полную проверку сведений в документе, а лишь подтверждает факт его подлинности.

Важно отметить, что год от года кредитные учреждение предъявляют всё более жесткие требования к конкретике документов и их составу.

Возможно ли открыть счет в швейцарском банке в евро или долларах США?

открыть счет в швейцарском банке можно как во франках, так и в евро и долларах США. До конца 2015 года планируется сделать доступным открытие счета в Швейцарии в юанях. Графика: www.business-swiss.ch

открыть счет в швейцарском банке можно как во франках, так и в евро и долларах США. До конца 2015 года планируется сделать доступным открытие счета в Швейцарии в юанях. Графика: www.business-swiss.chВсе банки Швейцарии предоставляют услуги по открытию счетов в швейцарских франках (CHF), а также наиболее часто используемых мировых валютах – евро (EUR), доллар США (USD) и британский фунт стерлингов (GBP). Счет в некоторых банках Швейцарии может быть открыт и в юанях.

Многие банкоматы (особенно, расположенные в аэропортах и ж/д вокзалах) выдают наличными как швейцарские франки, так и евро. Тем не менее, если счет открыт в швейцарских франках, за снятие евро подлежит взиманию комиссия, размер которой зависит от формулы, закреплённой в договоре на открытие банковского счета.

Насколько конфиденциальны сведения об открытии счета в банке Швейцарии?

В Швейцарии действует законодательно закреплённая банковская тайна. Так, статьи 3(2)(с) и 47 Федерального закона о банках и сберегательных кассах от 8.11.1934 (Bundesgesetz ueber die Banken und Sparkassen) возлагают на банки обязанность сохранять конфиденциальной информацию о своих клиентах. Действующие и бывшие сотрудники банковских учреждений, в случае нарушения данных требований, подлежат уголовной ответственности (ст. 47 Закона о банках и сберегательных кассах; ст. 305ter Уголовного кодекса Швейцарии).

В настоящее время каких-либо тенденций в отношении ослабления банковской тайны Швейцарии применительно к странам СНГ не наблюдается (подробнее читай здесь).

Насколько сохранны денежные средства на счету в швейцарском банке?

Швейцария отличается одним из самых строгих законодательств в отношении обеспечения стабильности банковской системы. Банки Швейцарии в сравнении со своими коллегами из США и ЕС хорошо выдержали международный финансовый кризис. Проведённая реформа по имплементации правил «too big to fail» вывела Швейцарию на первое место в мире по требованиям к уровню собственных резервов крупных банков.

Парадеплатц в Цюрихе. Графика: public domain

Парадеплатц в Цюрихе. Графика: public domainБанковской законодательство Швейцарии предусматривает также и иные гарантии сохранности средств на счете. В случае начала процедуры банкротства банка вклады до 100’000 (до 22 декабря 2008 года – до 30’000) швейцарских франков на одно лицо попадают в привилегированную 2ю группу. Это означает, что выплаты по данным требованиям предшествуют большинству других, соответственно, резко повышается вероятность, что средства владельцев счетов будут выплачены в полном объёме.

Ценности (драгоценные металлы, наличные денежные средства, произведения искусства и т.п.), хранящиеся в сейфах банка, при его банкротстве не попадают в конкурсную массу, остаются принадлежать своим собственникам и по их требованию возвращаются.

Существует ли возможность пользоваться кредитной карточкой, связанной с открытым счетом?

Во всех швейцарских банках предоставляется услуга по обслуживанию кредитных карт Mastercard, Visa и American Express, номинированных в швейцарских франках, евро или долларах США. Для лиц, постоянно проживающих за пределами Швейцарии, часто предусматривается обязанность сохранения на счете минимальной суммы (обычно равняется месячному лимиту снятия с карты). В качестве альтернативы кредитным картам клиенту может быть предложена дебетовая карта Maestro.

Сколько стоит обслуживание счета в швейцарском банке?

За открытие счета в швейцарском банке плата не взимается. За ведение счета, различные банковские операции (банковские переводы, обслуживание кредитных карт и т.д.), а также административные расходы (например, корреспонденция) подлежат уплате сборы, размер которых разнится от банка к банку и в конечном итоге определяется в договоре на индивидуальной основе. Сравнение размера трат на обслуживание счета лиц, проживающих в Швейцарии, смотрите здесь.

В зависимости от суммы вклада причитающиеся проценты (см. ниже) могут быть меньше размера трат на содержание банковского счета.

Подлежат ли выплате проценты на сумму вклада?

Теоретически* все швейцарские банки должны выплачивать проценты на сумму вклада. Проценты по сберегательному вкладу (Sparkonto) выше, чем по частному вкладу (Girokonto) – читайте подробнее о сравнении процентов по вкладам. Поскольку открыть счет в швейцарском банке иностранец имеет право также для целей инвестирования, процент доходности может быть выше обычного депозита. Одновременно, риск инвестиционного счета выше.

* важно подчеркнуть, что в настоящее время банки Швейцарии практически не выплачивают никаких процентов по счетам клиентов. Это связано с общей обстановкой на финансовых рынках, которая укрепляет швейцарский франк. Однако, поскольку такое укрепление не выгодно местным экспортёрам, Национальный банк Швейцарии ввёл негативные проценты на остатки по корреспондентским счетам, превышающим определённый порог. Соответственно, частные банки, будучи сами вынужденые уплачивать негативные проценты, не могут предложить клиентам значительных процентов (на данный момент даже +0,5% считается довольно высоким процентом по вкладам в Швейцарии).

Поскольку в Швейцарии действует банковская тайна (см. выше), на проценты (не на сумму счета, а именно только на проценты!) начисляется налог в размере 35%. Держатель вклада имеет право на возврат данной суммы при заполнении налоговой декларации в Швейцарии. В ситуации негативных процентов указанный налог не взимается, поскольку отсутствует объект налогообложения.

Можно ли закрыть счет в швейцарском банке в любой момент?

Частный вклад (Girokonto) может быть закрыт сразу после получения соответствующего заявления от владельца счета. В случае со сберегательным вкладом (Sparkonto) договором с банком может быть предусмотрен период ожидания в 3, 6 или 12 месяцев с момента получения заявления о закрытии счета. То, как можно закрыть инвестиционный счет в швейцарском банке, прописывается в договоре на индивидуальной основе.

Какие советы Портал «Швейцария Деловая» может дать по выбору швейцарского банка для открытия счета?

Поскольку многое зависит именно от индивидуальных потребностей клиента, выбор банка должен осуществляться в каждом отдельном случае. Тем не менее, есть несколько общих правил, которыми можно руководствоваться в любой ситуации.

Во-первых, так как в большинстве случаев открытие счета в швейцарском банке осуществляется при помощи специализированных компаний, следует очень тщательно подходить к выбору такой компании, чтобы избежать мошенников и непрофессионалов. Обобщённо можно посоветовать фирмы, зарегистрированные в Швейцарии, руководители которых имеют швейцарское образование и говорят на местных языках (немецкий, французский и/или итальянский).

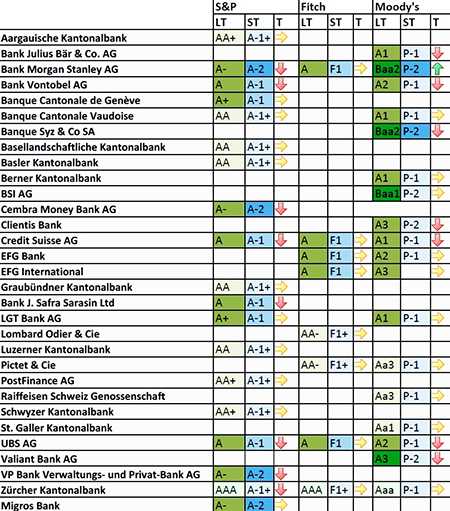

Во-вторых, выбирайте банк Швейцарии, имеющий хороший кредитный рейтинг у известных агентств (например, Standard & Poor’s, Moody’s). Теоретически любой банк, зарегистрированный в Швейцарии, обладает существенным запасом финансовой стабильности в силу требований банковского законодательства. Чтобы Вы не тратили лишнее время, Портал Швейцария Деловая ведёт список банков, которые не открывают счета нерезидентам.

В-третьих, в большинстве случаев из-за соображений экономии не рекомендуется разбивать сумму счета/вклада на более мелкие и помещать их в разные банки Швейцарии.

В-четвертых, подумайте, хотите ли Вы иметь доступ к абсолютно всем финансовым инструментам, которые есть в современном финансовом мире (например, возможность покупки акций на бирже), или же Вам будет достаточно стандартного набора (например, счет/вклад + кредитная/дебетовая карта). В первом случае Вам следует обратить взор на швейцарские банковские гиганты – UBS или Credit Suisse; во втором – на региональные или локальные банки, которые, тем не менее, предоставляют свои услуги иностранцам, не проживающим в Швейцарии. Чем меньше дополнительных услуг входит в предлагаемый пакет, тем ниже ожидаемые расходы на содержание счета.

В связи со случаями мошенничества и грубой некомпетентности при открытии счета в швейцарском банке просим Вас быть осторожными при выборе посредника и, по возможности, избегать компании, расположенные не в Швейцарии (а, например, в Москве, Киеве или Кипре). Если у Вас есть вопрос, просьба проверить какое-либо агентство через наши каналы или уже имеющийся опыт сотрудничества с какой-либо фирмой, присылайте нам свои письма: контактный формуляр.business-swiss.ch

как открыть счет для юридического или физического лица, какой банк выбрать в Швейцарии?

Швейцария — родина самого понятия «банковская тайна». В эту страну, олицетворяющую стабильность и являющуюся одной из самых безопасных финансовых зон, стекаются финансовые ресурсы частных лиц и компаний со всего мира. Надежный и конфиденциальный, счет в швейцарском банке уже давно стал символом высокого статуса и сохранности накоплений.

Швейцарские банки имеют свои особенности и традиции, касающиеся правил открытия счетов и выстраивания деловых отношений с клиентами. В обзоре мы рассмотрим некоторые нюансы работы швейцарских банков с россиянами.

Преимущества открытия счета в швейцарском банке

Когда в 1998 году в России произошел резкий обвал курса рубля, многие стали задумываться, как защитить себя в дальнейшем от подобных рисков. Всерьез инвестируя в иностранную валюту, рано или поздно приходится сталкиваться с проблемой ее сохранения. Российские банки в кризисные периоды (каковым является и нынешний этап становления экономики) ненадежны: даже если они работают, выплаты вкладчикам, желающим закрыть свои счета, могут растянуться надолго, и момент, когда можно было бы вложить деньги в недвижимость или акции, будет упущен. Остается обратиться в иностранный банк, причем в стране, которую меньше всего затрагивают общемировые проблемы. Такой финансово безопасной зоной общепризнана Швейцария. Особенность ее банковской системы состоит в том, что банки раскрывают конфиденциальную информацию властям иностранных государств только в случаях, когда речь идет об уголовных преследованиях клиентов. Налоговые нарушения здесь относят к административным, потому на запросы данных со стороны иностранных налоговых служб банки и правоохранительные органы этой страны не отвечают.

Как открыть вклад в швейцарском банке

Иностранцам, проживающим на территории Швейцарии или периодически в рабочих целях пересекающим ее границу, счет в местном банке может быть открыт без внесения на него минимальной суммы , но на практике ее обычно назначают (по аналогии с практикой российских банков). Тем иностранным гражданам, чья профессиональная деятельность не связана со Швейцарией, и тем, кто не имеет вида на жительство, счет открывается при условии минимального вклада, который в среднем составляет 200 000–500 000 швейцарских франков (примерно 180 000–450 000 евро). Открыть счет можно как в местной валюте, так и в евро, долларах, фунтах стерлингов. Процедура занимает от одной до пяти недель после подачи документов, идентификации личности и собеседования с представителем банка. Подать документы для открытия счета можно лично в швейцарском офисе банка или при встрече с представителем банка в нашей стране. Существуют технологии идентификации клиента по телефону или через специальные компьютерные программы (аналоги skype), но они пока не получили широкого распространения.

Для физических лиц с российским гражданством, желающих открыть счет в швейцарском банке, минимальный пакет документов включает:

- загранпаспорт;

- российский паспорт;

- подтверждение источника вносимой на счет суммы (договор о продаже дома, выписка о снятии этих денег в каком-либо другом банке, расписка в получении средств от продажи ценных бумаг и т.п.).

Юридическим лицам необходимо предъявить:

- учредительные документы организации;

- российский и заграничный паспорта руководителя организации;

- выписку из иностранного реестра с данными о вашем предприятии за 6 месяцев, если компания ведет деятельность более года.

Для швейцарских банков важно составить объективное впечатление о своем будущем клиенте, поэтому открыть счет и общаться с представителем банка должен директор компании.

Распространено мнение, будто швейцарские банки так заинтересованы в своих клиентах, хранящих на счетах огромные суммы, что не проверяют источники доходов, которые указываются при открытии счета. Однако это не так. Солидный банк обязательно будет проверять источники доходов нового клиента и ни один швейцарский банк без проверки благонадежности не откроет счет для вас или вашей компании. Будьте готовы к тому, что представитель банка задаст вам вопросы о вашей семье, работе, стиле жизни. Кроме того, каждый банк оставляет за собой право запросить те или иные документы дополнительно к общему списку — например, подтверждение оплаты коммунальных счетов. Если принято положительное решение, банк сообщает клиенту реквизиты счета. При переводе на счет суммы денег, превышающей размер минимального вклада, банк может дополнительно проверить происхождение денежных средств. Наличные в надежных швейцарских банках не принимаются.

Кстати!

Граждане России обязаны отчитываться перед налоговыми органами об операциях по всем личным счетам и вкладам за рубежом. Если у вас уже есть зарубежные счета, не забудьте до 1 июня текущего года отправить в налоговую инспекцию отчет с названием банка и страны, где открыт счет, его номер, сумму на счете на начало и конец года. Швейцарские банки в последние пять лет имеют ряд конфликтов по поводу счетов своих клиентов из США и Германии с правительствами этих стран. Теперь они занимаются тщательной проверкой источников доходов любых своих клиентов.

Как выбрать надежный банк

Прежде всего, удостоверьтесь, что финансово-кредитное учреждение работает с нерезидентами: не каждый банк Швейцарии будет готов вас принять. Кантональные и государственные швейцарские банки иностранцам счета не открывают. Российским гражданам, желающим хранить свои средства на швейцарских счетах, необходимо обращаться в частные банки. При этом следует иметь в виду, что стандартные представления о показателях надежности к швейцарским банкам не всегда применимы. Например, в кредитном рейтинге журнала Global Finance на первых трех местах уже несколько лет находятся немецкий, голландский и швейцарский банки, но последний — кантональный. Два крупнейших частных швейцарских банка — UBS и Credit Suisse — покинули рейтинг в 2009 и 2011 годах соответственно.

Проценты по вкладам редко составляют больше 1%. Ориентироваться необходимо на уровень защиты вашего капитала. Если банк успешно работал без убытков во время глобальных мировых кризисов, продолжает свою работу в обычном режиме и у него не было скандально известных российских вкладчиков, скорее всего, ему можно доверять.

Швейцарские банки, услуги которых востребованы россиянами

Небольшой обзор по самым известным частным банкам Швейцарии, куда могут обратиться российские граждане, поможет прояснить ряд деталей. Все эти банки располагают собственным капиталом более 500 000 000 швейцарских франков, активами более 2 000 000 000 швейцарских франков и безубыточны на протяжении последних 10-ти лет. Их солидная история позволяет считать, что в дальнейшем они своих позиций не сдадут. По версии русского Forbes, лучшими для размещения крупных частных российских капиталов (от 20 000 000 долларов) к настоящему моменту остаются UBS, Credut Suiss и Julius Bank. Ряд ранее топовых частных швейцарских банков в настоящее время переживает перемены, и о состоянии их дел в каждый конкретный момент наиболее осведомлены профессиональные консультанты. Следует отдавать себе отчет в том, что какой бы нейтральной и защищенной ни была Швейцария, ее банки участвуют в мировых финансовых процессах, и глобальные экономические кризисы, затрагивая клиентов, отражаются на деятельности банков.

UBS

Глобальная компания с офисами во всех крупных финансовых центрах мира (более 50-ти стран, включая Россию). Частным и корпоративным клиентам доступна возможность открытия расчетных, накопительных, фондовых и депозитных счетов. Минимальный неснижаемый остаток необходимо выяснять индивидуально, он может составлять от 100 000 евро до 1 000 000 000 долларов. Плата за ежеквартальное обслуживание счета составляет около 20-ти швейцарских франков, активация интернет-банка — 100 швейцарских франков. Срок открытия счета составляет 2–3 недели после личной встречи с представителем банка. Потребуется информация о доходах за последние 10 лет, недвижимости и других активах.

Credit Suisse

В 2016 году этому банку исполняется 160 лет. К настоящему моменту он имеет более 400 отделений по всему миру и занимает второе место в швейцарском банковском рейтинге. Здесь можно открыть личный или корпоративный счет. Сумма первоначального взноса и срок, в течение которого он должен быть положен на счет, оговариваются с каждым клиентом индивидуально. Минимальная сумма составляет 500 000 долларов, но должны быть предоставлены доказательства, что она может быть увеличена вдвое в течение двух последующих лет. В основном банк заинтересован в открытии сберегательных счетов, иногда открывает и расчетные счета. Тарифы на обслуживание низкие: срочный перевод стоит 30 долларов, обслуживание счета — 200 швейцарских франков в год. Счет для физического лица может быть открыт в течение двух дней, для юридического — в течение недели. Из документов обязателен загранпаспорт, остальной пакет оговаривается индивидуально. Выезд в банк не требуется, раз в месяц представитель банка приезжает в Москву, и в это время с ним можно встретиться для интервью.

Julius Baer

Банк основан в 1890 году, имеет российское представительство. Срок открытия счета — 2 недели, активационный платеж — от 500 000 долларов. Обязательна встреча с представителем банка в Москве или Европе. Все условия оговариваются индивидуально.

Ситуация с остальными известными швейцарскими банками в настоящий момент сложна для оценки в рамках нашего обзора. Например, в конце мая 2016 года на портале Swissbankinginfo была опубликована информация о скором закрытии ранее топового банка BSI. Банк AP Anlage & Privatbank AG функционирует в нормальном режиме, но на своем русскоязычном сайте не предоставляет никаких цифр, предлагая уточнять информацию в индивидуальном порядке. Конечно, времени у людей, располагающих крупными средствами, как правило, на подобные изыскания нет, и здесь требуется профессиональная консультация.

www.kp.ru

Как открыть счет в швейцарском банке физическому лицу

Любой человек имеет возможность обратиться в банки Швейцарии для открытия счета. В официальных организациях для этого даже не потребуется внести первоначальный взнос, чего не скажешь о частных банках. Как правило, в них просят положить на счет минимальную сумму, оговоренную с банкиром. В какой валюте будет произведена операция, значения не имеет. Чаще всего клиенты выбирают популярные денежные стандарты – франки, доллары, евро, реже – другую свободно конвертируемую валюту.

Бывали случаи, когда банки отказывали в открытии счета политически известным личностям, из опасения навредить своей репутации. У российских предпринимателей , ведущих бизнес на территории Швейцарии, случаются свои подводные камни. Подозрительные банки требуют от них такой обширный пакет документов, что проще обратиться за помощью швейцарского юриста из солидной конторы.

Усиленный контроль документов со стороны банков касается только нерезидентов страны и не имеет отношения к иностранцам с видом на жительство. Для того чтобы открыть счет в швейцарском банке необязательно личное присутствие иностранца. Крупные банки имеют свои филиалы в других странах. Достаточно обратиться в официальное подразделение и подать желаемую заявку.

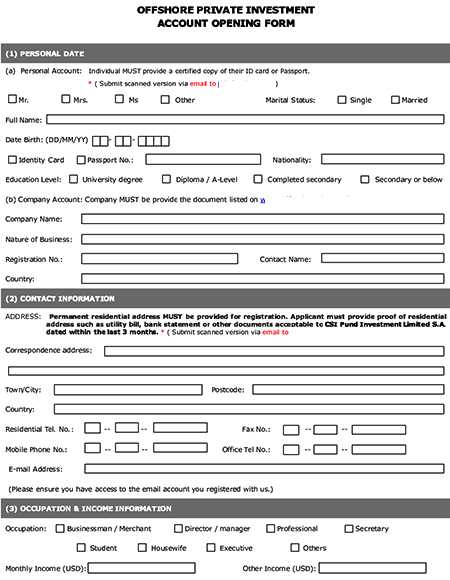

Бланк заявки для открытия счета в швейцарском банке

Если швейцарские филиалы в стране отсутствуют, то для открытия счета придется все же посетить Альпийскую Республику. В связи с распространением мошенничества, российским гражданам следует быть внимательными при открытии счета с помощью посредников.

Личное присутствие очень важное условие, так как по обязательствам крайней осторожности и тщательной проверки личности, заявитель должен предъявить свой паспорт (или документ заменяющий его).

Считываемая информация проходит проверку по внутренним информационным базам банка на предмет выяснения личности и кредитной истории заявителя. Как уже говорилось выше, чтобы открыть счет в швейцарском банке необходимо личное присутствие потенциального клиента. В ближайшее время FINMA (Швейцарский надзор за финансовыми рынками) планирует разрешить проведения операции через интернет.

А уже сейчас крупнейший швейцарский банк UBS объявил о возможности гражданам страны открывать счет с помощью смартфонов. Новость поступила 18 марта 2016 года и заставила другие банки задуматься о введении аналогичного приложения.

Теперь клиенты UBS смогут через специальное приложение «UBS Kontoeröffnung Online» идентифицировать свою личность, и подписать электронные документы после ознакомления. Подготовку цифрового открытия счета уже начали такие банки как: Valiant, Raiffeisen и Credit Suisse.

Обратившись в финансовую организацию потребуется следующий пакет документов:

- паспорт;

- идентификационная карта;

- документ о прохождении денежных средств;

- документ об уплате налога с видимых средств.

Последние два документа проверяются банком только на предмет подлинности.

Вернуться к оглавлению

Вернуться к оглавлениюВлияние Национального банка на политику Швейцарии

Швейцарский национальный банк SNB (Schweizerische National Bank) согласно федеральному закону является акционерным обществом с особым статусом. В его стенах, под надзором Конфедерации, выпускаются национальные банкноты швейцарских франков. Монеты выпускает Монетный двор.

Другими словами, SNB проводит кредитно –денежную политику в интересах страны. От деятельности швейцарского национального банка зависит не только экономика государства, но и мировые финансовые отношения в целом.

Здание швейцарского национального банка

Выступая финансовым агентом правительства, SNB также предоставляет ему банковские услуги. Однако взять кредит в центральном Швейцарском банке на нужды бюджета страны, правительство не имеет права.

Вернуться к оглавлениюПроцентные ставки на вклад

Каждый кто открывает счет в банке Швейцарии задается вопросом: сколько стоит обслуживание счета и какие проценты на сумму вклада? В основном взнос за открытие счета в швейцарском банке не взимается. А вот за его содержание, каждый учредитель устанавливает свою цену.

Например, плата за ведение счета в разных банках составляет от 100 до 500 франков в год.

На проведение других банковских операций (содержание выписок, транзакционные потери) устанавливается свой процент за услугу. С начала 2017 года вышла новость, что проценты по вкладам в Альпийской Республике приблизились к нулю (сберегательный счет – 0,15%, частный счет – 0,01%, счет пенсионного накопления – 1,125%).

Сравнение процентных ставок в основных швейцарских банках

Это значит, что вложенные деньги преумножаться не будут. Сказать честно, снижение доходности вклада довольно умеренная плата за высокий уровень надежности. К тому же в европейских странах проценты по сбережениям еще ниже.

Отрицательную ставку рефинансирования установил Центральный банк Швейцарии, которая вот уже три месяца подряд удерживается в пределах (-1,25) – (-0,25) %. Минусовой процент означает, что банки держащие корреспондентские счета в Швейцарии должны уплачивать 0,75% годовых на сумму что значится выше установленного лимита.

Новый закон не затронет депозитные счета ниже 10 млн. франков, и вложения коммерческих банков ниже 20-кратного размера от минимального резерва. «Нечего боятся и клиентам коммерческих банков…», -заверяет Национальный банк Швейцарии.

Иными словами, отрицательная ставка рефинансирования означает, что банки будут получать со своих счетов меньше чем положили. Своего рода, это штраф за удержание кредитными организациями ликвидности на счетах. Тогда как деньги должны не лежать «мертвым грузом», а работать на экономику страны.

Иными словами, отрицательная ставка рефинансирования означает, что банки будут получать со своих счетов меньше чем положили. Своего рода, это штраф за удержание кредитными организациями ликвидности на счетах. Тогда как деньги должны не лежать «мертвым грузом», а работать на экономику страны.С другой стороны, отрицательная ставка способна ослабить чрезмерно сильный франк за счет частичного оттока вложенного капитала из Швейцарских банков. Тогда Альпийская республика сможет наладить экспорт в страны ЕС и стабилизирует собственную дефляционную экономику.

Вернуться к оглавлениюОт чего зависит успех банковской системы Швейцарии

Все свое существование банки Швейцарии неуклонно следили за своей репутацией. В отношении надежности банковской системы, страна руководствуется дополнительными, более жесткими требованиями (чем положено по Базельскому договору). А Своей стабильностью Швейцария обязана текущей политике нейтральности, много известной «банковской тайне» и высоким стандартам обслуживания.

Сегодня Альпийская Республика насчитывает более 500 банковских организаций, в которых трудятся 4% всего населения страны. Финансовая система страны делиться на несколько категорий:

- Национальный банк Швейцарии;

- Крупные универсальные банки;

- Кантонные (региональные) банки;

- Частные банки.

Частные организации занимаются в основном обслуживанием клиентов с крупным капиталом.

Пример личного кабинета одного из швейцарских банков

Они не проводят кредитование. Их основная задача совершать управление деньгами клиентов.

Существует ряд особенностей, по которым работает любая финансовая организация.

- Независимость от налогового законодательства.

- Современные технологии защиты информации.

- Привязка вклада к номерному счету.

- Строгий контроль банковской деятельности со стороны правительства.

- Банковская тайна.

Налоговая политика Швейцарии разработана так, что не касается банковской сферы. Поэтому все доходы, появившиеся от процентов вклада (или при трастовых операциях), полностью принадлежат только его владельцу и налогом не облагаются. Тогда как другие страны устанавливают налог на прибыль 10-50% от банковских операций.

Модернизация финансовых организаций дает 100% гарантию на защиту информации от взломов. Потихоньку отходят в прошлое чековые книжки.

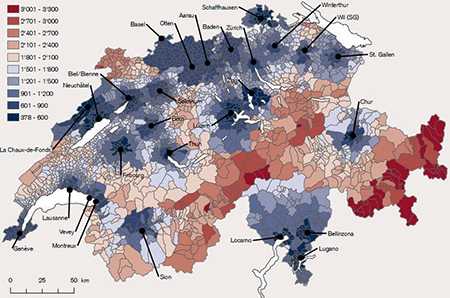

Размер налоговых выплат в различных швейцарских кантонах

Вместо них появляются новые программы интернет-банкинга, электронные переводы и подписи. Непробиваемая кодировка информации и безупречная репутация убеждают, что хранить деньги в швейцарском банке не только престижно, но и надежно.

Еще одна ступень дополнительной защиты от утечки информации – номерные счета. Своего рома это замена именного счета, только вместо личных данных указан числовой набор. Тем не менее личность владельца известна банку, однако доступ к данным имеется у ограниченного круга людей из руководства. По номерному счету клиент может рассчитываться или переводить деньги и оставаться инкогнито.

Долголетие финансовой пирамиды в Швейцарии в основном обусловлено чрезмерным контролем, проводимым:

- Федеральной банковской комиссией, контролирующей международную торговлю банкнотами.

- Швейцарской банковской ассоциацией, к которой относится Независимый банковский комитет и Служба по контролю и надзору за финансами рынка Швейцарии.

- Национальным банком Швейцарии, который обеспечивает стабильность цен в стране и проводит денежно-кредитную политику.

По Федеральному законодательству Альпийской республики действует положение о «банковской тайне», юрисдикция которой распространяется на каждого клиента банка. В случае разглашения конфиденциальной информации бывшие и текущие сотрудники банка несут Уголовную ответственность.

Недавно Швейцария внесла в положение о «банковской тайне» определенные уступки в отношении США и ЕС. Данное послабление «финансовой неразглашенности» напрямую связано с политическим и экономическим влиянием стран-партнеров на Швейцарию.

Эксперты Tax Justice Network отмечают: «Степень уступок банков в запросах ЕС и США все же останется малозначительной. Швейцария будет продолжать держать в тайне своих вкладчиков».

Что касается стран СНГ и России в частности -для них информация клиентуры Швейцарских банков останется «за семью печатями». Вернуться к оглавлению

Рейтинги Швейцарских банков

Международное рейтинговое агентство Moody’s обнародовало на май 2016 г свой список самых надежных банков Швейцарии. Присвоенные значения по шкале Moody’s отображают вероятность дефолта банка в случае экономического кризиса, а также риск невыполнения его обязательств перед клиентами.

Наивысший рейтинг по долговому обязательству высокого качества с минимальным кредитным риском получили 4 банка:

- Zürcher Kantonalbank;

- St.Galler Kantonalbank;

Офис швейцарского St.Galler Kantonalbank

- Raiffeisen Schweiz Genossenschaft;

- Pictet&Cie.

Американская корпорация Fitch, входящая в число крупнейших рейтинговых агентств провела собственное исследование по кредитному рынку Швейцарии. Оценивание банков проводилось на уровне их кредитоспособности по рейтинговой шкале от «ААА» до «D». Где ААА – наивысший уровень кредитоспособности, АА – очень высокий уровень, А – высокий уровень. Соответственно D – дефолт.

Рейтинговая таблица лучших кредитных обществ расположилась в следующем порядке:

- Zürcher Kantonalbank получил наивысшую оценку ААА.

- Lombard Odier & Cie и Pictet&Cie – АА.

- Bank Morgan Stanley AG, Credit Suisse AG, EFG Bank, EFG International, UBS AG – A.

Еще одна компания, входящая в большую тройку международных рейтинговых агентств – Standart & Poor’s, проанализировала финансовый рынок Швейцарии на предмет долгосрочности и надежности кредитования. Рейтинговая компания S & P осуществляет свою аналитическую деятельность на протяжении 150 лет и обеспечивает глубокое понимание мировой финансовой инфраструктуры.

Рейтинговая таблица швейцарских банков

В представленной таблице показаны рейтинг швейцарских банков, оцененных аналитиками S & P по аналогичной шкале агентства Fitch.

| № в рейтинге | Швейцарский банк | Долгосрочный рейтинг (более 1 года) | Краткосрочный рейтинг (менее 1 года) |

| 1 | Zürcher Kantonalbank | ААА+ | А-1+ |

| 2 | Schwyser Kantonalbank | ААА+ | А-1+ |

| 3 | Aargauische Kantonalbank | AAA+ | А-1+ |

| 4 | Postfinance AG | AA+ | А-1+ |

| 5 | Luzerner Kantonalbank | AA+ | А-1+ |

| 6 | Graubündner Kantonalbank | AA+ | А-1+ |

| 7 | Basellandschaftliche Kantonalbank | AA+ | А-1+ |

| 8 | Banque Cantonal Vaudoise | AA | А-1+ |

| 9 | Basler Kantonalbank | AA | А-1+ |

| 10 | LGT Bank AG | A+ | А-1 |

Приписка знака «+» означает более надежные обязательства из данной категории.

Шкала для краткосрочного рейтинга начинается от А-1 заканчивается D(дефолт). Где «А-1» — показатель эмитента исключительно высоких возможностей по погашению взятого долгового обязательства.

dengivsetakipahnyt.com

Открыть счет в банке в Швейцарии без посредников. Инструкция

Многие современные предприниматели, которые вначале обожглись в Кипре и теперь и в Прибалтике находятся в поиске решения для своих оффшорных компаний, чтобы продолжить заниматься операционной деятельностью используя счет в надежном иностранном банке.

Ответ вроде очевиден, хочешь надежный банк-открой счет в Швейцарии. Но не все так просто, Швейцарские банки не любят операционную деятельность, они хотят клиентов, которые инвестируют и торгуют на рынке ценных бумаг, ну и наконец, хотябы размещают средства на депозиты. Кроме того, аппетиты швейцарских банков, особенно велики, их не интересуют клиенты со 100-200 тысячами долларов, очень часто входной минимум составляет 1 млн долларов или даже выше. Другая проблема кроется в том, что не все клиенты постсоветского пространства в почете. Очень часто граждане Украины, Белоруссии, Кыргызстана, Молдовы просто не принимаются банком. И наконец третья проблема, банки не хотят открывать счета на оффшоры: Сейшелы и Белиз, самые излюбленные юрисдикции граждан СНГ, оказались никому не нужны. Многие клиенты Rieutumu Banka, ABLV не могут вывести свои деньги, потому что просто не могут открыть счета на свои Сейшельские компании.

Как быть и что делать тем, кому нужны операционные счета в Швейцарии

Решения по операционным банковским счетам в Швейцарии все еще существуют. Два небольших банка CIM Banque и AP Anlage & Privatbank. Официальные сайты банков очень просто найти через поисковые системы просто введя их название. Оба банка работают с классическими Европейскими оффшорами, Гонконгом и ОАЭ. Оба банка требуют очень маленькие остатки по счетам, всего 20-50 тысяч. С этими банками можно смело активно платить и принимать платежи, это их основной бизнес. Насколько долго банки смогут работать в таком режиме, не известно. Американские банки корреспонденты не предсказуемы. Если у вас небольшое количество операций, к примеру 3-4 транзакции в месяц. И вы также готовы сформировать инвестиционный портфель на сумму в 1 млн долларов, тогда почти любой банке Швейцарии будет готов с вами сотрудничать.

Другой более затратный но надежный вариант, это ре-домициль вашей компании в Швейцарию и открытие местного офиса. Да это затратное решение и требует уплаты местных налогов. Но это престижно и надежно, в лице ваших контрагентов вы будете выглядеть солидным и надежным партнером. Да и банки отнесутся к вам с «большой любовью».

Как открыть счет в банке, минуя посредников

Итак вы определили 2-3 банка, клиентом которых вы хотели бы стать. Если нет то почитайте наши статьи по выбору банка и обзоры рейтингов Швейцарских банков. Сейчас интернет пестрит объявлениями об оказании услуг по открытию счета в Швейцарских банках. Конечно, если вы совершенно ничего не понимаете в этом, то можно обратиться в одну из юридических компаний и переложить все бремя ответственности на плечи опытных юристов. Но за это нужно платить, кроме того, о вашем счете будет знать еще добрая дюжина сотрудников этой юридической компании. Но есть еще возможность действовать самостоятельно, просто выбрать банк, на основе отзывов и рекомендаций и позвонить в офис банка. Если вы говорите на английском языке, это просто и вас соединят с нужным сотрудником.

Но есть еще другой путь, это социальные сети, которые стерли границы между людьми и странами. И самая популярная это Linkedin. Практически все приват-банкиры там есть! Зарегистрируйтесь в Linkedin. Сделайте хороший профиль, можно немного приукрасить его. Пригласите пару друзей. Теперь в поиске ищем сотрудников нужных вам банков, просто введя название банка и выбрать поиск людей. Определить кто говорить по русский несложно, просто обратив внимание на имена и фамилии. Отправьте им приглашение на установление контакта, указав что вас интересуют услуги банка, в котором он работает. Настройки конфиденциальности Linkedin позволяют скрыть ваш профиль и контакты от «чужих глаз».

Как только ваше приглашение будет принято, напишите банкиру и договоритесь о телефонном разговоре (или Skype, WhatsApp,Telegramm,Viber).

Дальше все просто, если вы устраиваете банк, сотрудник прилетит к вам лично, и вы откроете счет без всяких посредников.

Какие документы потребуются для открытия счета в Швейцарском банке

Для личного счета

- Заграничный паспорт клиента и справка с налоговой с указанием ИНН (индивидуального налогового номера)

- Стандартное резюме, где указано ваше образование и опыт работы, кроме того, укажите информацию о составе семьи, а именно семейный статус и количество детей.

Любые документы, подтверждающие легальность депонируемых денежных средств. Это может быть выписка из местного банка в стране вашего проживания, договора купли продажи недвижимости, акций, доли в бизнесе и.т.д. Если вы сможете подтвердить ваш предыдущий доход копиями НДФЛ за последние несколько лет, то это просто идеальный вариант. Если вы владелец бизнеса, подготовьте выписку из торгового регистра или местного органа, заменяющего его. Самый главный критерий для успешного прохождения процедуры комплайнса при открытии счета в швейцарском банке, это простая арифметика ваших доходов и расходов, а именно, сумма вашего вклада не должна превышать ваш доход за последние 5 лет, за вычетом расходов на типичные семейные или личные ежегодные траты. Ну и, конечно, ваше имя не должно быть в списках “сомнительных личностей”. Все банки пользуются системами мониторинга информации в публичных источниках (World Check, Compliance Check), поэтому что-либо прятать или скрывать от банка, не стоит.

Для корпоративного счета на оффшорную компанию

- Сертификат инкорпорации компании-простая копия.

- Устав, меморандум образования компании-простая копия.

- Сертификат с указанием об активном статусе компании и именами текущих директоров выпущенный не позднее 9 месяцев от даты подачи заявки на открытие счета-оригинал с апостилем.

- Резолюция, подписанная директорами компании об открытии счет в данном Швейцарском банке (текс резолюции предоставляет сам банк)-оригинал с апостилем

- Копии паспортов директоров компании с апостилем.

- Все документы должны бать на английском языке.

Конечно, в зависимости от страны регистрации вашей компании могут быть небольшие нюансы. К примеру компании из ОАЭ, не могут получить апостиль на корпоративные документы, поэтому требуется легализация документов в консульстве Швейцарии в ОАЭ.

Несколько слов об автоматический обмене банковской информацией

Швейцария подписала договор об автоматическом обмене банковской информацией. Для нашей целевой аудитории скажем, что он работает уже с странами ЕС. Данные о Российских клиентам будут направлены в 2019 за 2018 год. Обмену подлежат счета физических лиц и юридических лиц согласно налоговому резидентству клиента. В случае компании-резидентству контролирующего лица: бенефициара, директора, подписанта. Будут переданы остатки на счетах на конец года и сумма реализации ценных бумаг. Если счет закрыт, то будет передано что счет закрыт на отчётную дату. Для оффшорных компаний введена классификация пассивных и активных компаний.

- Пассивные компании — это «компании-кошельки» которые аккумулируют дивиденды, роялти, доход от сдачи оборудования и недвижимости. Информация по пассивным компаниям передается в страну постоянного проживания контролирующих лиц.

- Активные компании-это компании, которые получают более 50% дохода от производственной или торговой деятельности. Имеют как минимум 3-х летний бухгалтерский баланс. Информация по счетам активных компаниях передаётся только в страну регистрации да

www.yourprivatebankers.com

Открыть счет в швейцарском банке: инструкция и советы

Добавлено в закладки: 0

Швейцария известна благодаря надежной банковской системе. По статистике в финансовых организациях страны хранится около трети мирового капитала частных лиц. Банковская система является эталоном. Она отличается строгой защитой информации о вкладах. Поводом для ее раскрытия может быть только уголовное подозрение клиента или проверка законного источника получения капитала.

Открытие счета в банке Швейцарии доступно для людей всех национальностей и рода деятельности. Однако большинство банков требуют первоначальный взнос для активации счета.

Открытие расчетного счета возможно и без первоначального депозита. Через определенный промежуток времени он будет проверен на наличие минимальной денежной суммы. Если необходимый минимум будет отсутствовать, представитель банка предложит клиенту пополнить счет для его достижения или закрыть счет.

Небольшие нюансы открытия счета

Анонимный в Швейцарии открыть невозможно. Это запрещено на законодательном уровне. Банковские организации обязаны знать личность каждого своего клиента.

Заявление на открытие счета можно подать через интернет или факс. Впоследствии сотрудник банка всё равно попросит предоставить оригиналы документов. При открытии счета через посредника оригиналы также понадобятся. Если сотрудник обещает открыть его без них, следует отказаться от услуг подобного рода. Швейцарские банки имеют филиалы в разных странах мира. Посетить отделение можно практически в любой стране. Услуги по открытию счетов предоставляются в швейцарских франках и популярных мировых валютах:

Выбор подходящей зависит от целей клиента.

Инструкция по открытию счета в банке Швейцарии

Чтобы открыть частный счет, необходимо выполнить ряд несложных действий:

- Необходимо найти и выбрать юридическую компанию, которая будет играть роль посредника между клиентом и банком. Стоимость ее услуги составляет 500-1000 долларов. Для выбора банковского учреждения понадобится ознакомиться с информацией о нем и его тарифами;

- Для открытия счета в швейцарском банке, нужно предоставить информацию о себе: образование, место работы и стаж, состав семьи и т.п. Также следует подтвердить легальность происхождения денежных средств. В этом помогут налоговые декларации, договора о купле-продаже недвижимости, выписки с расчетных счетов в банках, документы о владении долей какой-либо компании или организации. Желательно получить рекомендацию от знакомых, которые уже являются клиентами банков Швейцарии. Персональную информацию необходимо передавать только представителю банковского учреждения. Он несет уголовную ответственность за ее разглашение, поскольку личная информация является частью банковской тайны.

- Собрав требуемый пакет документов, можно договориться о встрече с банковским сотрудником. Лучше всего посещать отделение банка лично. Это поможет в открытии счета.

- Тарифы банка – это важный аспект в открытии счета. Если в них что-то непонятно, следует обратиться к консультанту. При вложении денежных средств в размере от 5 миллионов долларов, можно рассчитывать на предоставление скидки. В швейцарских банках есть тариф «Swiss Private Banking», позволяющий платить только фиксированную сумму от стоимости портфеля в год. Он подходит для активных инвесторов.

Необходимо дождаться письмо от банка Швейцарии, подтверждающее открытие счета. Обычно это занимает 2-4 недели. Получив его можно обращаться в местный банк для перевода средств. Следует удостовериться, что они поступили на расчетный счет швейцарского учреждения. Специалисты советуют делать инвестиционные вложения, а не хранить денежные средства.

Виды счетов в банках

В зависимости от суммы и возможностей управления сотрудники организации помогут выбрать вид счета. Существует несколько разновидностей банковских счетов:

- Расчетный счет. Получение прибыли не предполагается. Управлять им можно с помощью кредитной карты.

- Сберегательный счет предполагает получение прибыли. Чем выше денежная сумма и срок ее хранения, тем выше процент.

- Депозитарный счет делится на именной, номерной и счет для юридических лиц. В номерном счете имя клиента заменяется номером. Так, для совершения какой-либо операции необходимо прибегать к услугам личного банковского консультанта. Это влечет небольшие неудобства, но денежные средства будут надежно защищены. Счет для юридического лица может открыть любая организация. Специфика работы идентична номерному счету. Такой способ сбережения денежных средств влечет за собой дополнительные расходы.

Правильно выбрав разновидность счета, клиент сможет сохранить и приумножить денежные средства.

Альтернатива швейцарским банкам

Из-за налоговых устоев в стране банки Швейцарии теряют свою популярность. Альтернативой в такой ситуации будет Сингапур. В этой стране платить налоги европейцы не должны, что является главным преимуществом над Швейцарией. Банковские системы в обеих странах схожи. Швейцарские банки все чаще открывают филиалы в Сингапуре, чтобы расширить клиентскую базу.

Нужно обратить внимание на банковские учреждения Андорры. В этой стране, как и в Сингапуре, отсутствует налогообложение. Качество услуг находится на высоком уровне, на клиентскую поддержку можно рассчитывать на многих языках. Все швейцарские банки имеют ряд своих особенностей. К каждому клиенту у них индивидуальный подход. Банковский счет в банке Швейцарии – это признак высокого социального статуса.

Более подробно о валюте Швейцарии можно прочитать здесь.

Более подробно о посольстве Швейцарии можно прочитать здесь.

Более подробно об открытии бизнеса в Швейцарии можно прочитать здесь.

Более подробно об образовании в Швейцарии можно прочитать здесь.

biznes-prost.ru

Как совершенно бесплатно открыть счет в Швейцарском банке иностранному гражданину

Вопрос: “как открыть счет в швейцарском банке”, уже довольно освещался на просторах рунета, но тема все еще вызывает интерес у многих моих читателей. Поэтому было принято решение осветить вопрос открытия счета в швейцарском банке иностранному гражданину очень подробно, что однозначно позволит вам сэкономить деньги и время. Надеюсь и вы тоже оцените мои усилия поделитесь моей статьей в социальных сетях для привлечения новых читателей для моего блога. Итак, начнем, все клиенты нерезиденты Швейцарии, т.е. кто не имеет вида на жительства в стране обслуживаться в подразделениях банков, которые называться Private Banking, или по русский Частный банкинг. Это означает в первую очередь обслуживание состоятельных клиентов. Таким образом, чтобы стать клиентом швейцарского банка и открыть личный счет, нужно быть состоятельным и обладать определенной суммой денег.Сразу возникает вопрос минимального вклада необходимого для того, чтобы открыть счет в Швейцарском банке.

Он может быть достаточно демократичным, к примеру, от 20 000 долларов/франков/евро (к примеру, в CIM Banque) до 5 000 000 долларов /франков/евро (крупные частные банки Lombard Odier, Pictet и другие). Сразу скажу, что все частные вклады в Швейцарии имеют одинаковое покрытие в случае в случае банкротства банка, и оно равно 100 000 швейцарских франков. До 31 декабря 2016 года, кантональные банки имели до 100% гарантии по частным вкладам, но с 1 января 2017 закон о кантональных банках изменен, и теперь покрытие для всех одинаковое – 100 000 швейцарских франков. За исключением Цюрихского кантонального банка, он сохранил неограниченную гарантию со стороны кантона и Женевский кантональный банк имеет гарантию до 500 000 швейцарских франков. Таким образом, если у вас небольшой капитал, и соответственно небольшие требования к возможностям банка, можно смело пойти в небольшой банк. Здесь вы получите оптимальные тарифы, и не будете переплачивать. Конечно, лучше выбрать банк, где есть сотрудники, которые говорят на вашем родном языке. К примеру, практически все крупные швейцарские банки имеют отделы, которые работают с клиентами из стран СНГ.

И так главный вопрос, с чего начать чтобы открыть счет в Швейцарии?

Для начала нужно изучить вебсайт Швейцарского банка, и узнать контакты менеджеров, которые ответственны за ваши регион. Узнав контакты, нужно позвонить и узнать об условиях банка по обслуживанию. Не нужно стесняться, нужно смело узнавать все условия банка, причем это можно делать и на русском языке! Многие банки имеют отделы для работы с клиентами из стран СНГ, и в них работают русскоговорящие сотрудники. Конечно лучше и проще всего договориться о встрече с банкиром у вас в стране, сейчас многие банкиры ездят в Россию, Украину Казахстан, Азербайджан, Балтию. Так вы сэкономите деньги на поездке, и сможете узнать все о банке и его услугах в «домашней обстановке». Пусть простят меня юридические компании, которые берут деньги за помощь при открытии счёта в Швейцарии, но я думаю клиентов у них из-за моей статьи не убавиться. Итак, вы идёте на встречу с банкиром, вам нужно будет подготовиться, складно рассказать, как вы заработали ваши деньги, и какие документы у вас есть, чтобы подтвердит данный факт. Самый простой способ, это приготовить налоговые декларации за последние пять лет. Как правило, считаться приемлемым, если ваш первоначальный вклад не превышает ваш средний годовой доход, если вы живёте на зарплату. Если вы получили наследство, продали недвижимость/земельный участок, долю в бизнесе итд, то это может быть логичный объяснением крупного вклада. Конечно, нужно будет показать все подтверждающие документы. Кроме того, банкир попросит предоставить вас краткую биографию и состав семьи. Если вы и банкир устроили друг друга, то тогда можно смело подписывать договора на открытие счета и передать банкиру все ранее описанные документы. С этого момента, «мяч на стороне банка». Банк внимательно изучит всю публичную информацию о вас, проведет собственное исследование «правдивости» вашей информации и достоверность предоставленных документов. Если все ок, то через неделю или больше вы получите письмо об открытии счета в Швейцарском банке с вашими реквизитами. В зависимости от законодательства вашей страны у вас могут быт обязанности уведомить соответствующие местные органы об открытии счета в иностранном банке. Остаётесь теперь просто перевести деньги, и задуматься, как и куда их инвестировать. Если вы состоятельный человек и у вас нет времени вести переговоры с банком и заниматься поиском подходящего финансового учреждения, просто напишите, и я с удовольствием вам помогу, об условиях договоримся. Главное условие, первоначальный вклад не менее 300 000 долларов/франков, легальное происхождение денежных средств и уплата все налогов. Не забываем про автоматический обмен банковской информации, который вступил в 2018 году.

Пишите мне

www.swiss-heritage.com