Процент и предпринимательский доход — Энциклопедия по экономике

Поскольку кредитные отношения получают широкое распространение, то деление прибыли на процент и предпринимательский доход приобретает всеобщее значение. Каждый предприниматель мог бы отдавать свой капитал в ссуду. И поэтому данное деление применяется даже к доходу на собственный функционирующий капитал, а не только к доходу, полученному на заемный капитал. [c.445]Известно, что закон средней прибыли и цены производства играл огромную роль в эпоху домонополистического капитализма. С действием его К. Маркс связывал модификацию стоимостных категорий и ценообразования в период свободной конкуренции. Механизм формирования капиталистической промышленной и торговой прибыли, ссудного процента и предпринимательского дохода, земельной ренты базировался на действии этого закона. Закон средней прибыли выражал, таким образом, отношения производства и распределения прибавочной стоимости в капиталистическом обществе. [c.341]

По своему же экономическому содержанию ссудный про-цент — одна из превращенных форм прибавочной стоимости. Взятый в ссуду капитал функционирующие капиталисты используют в производстве или торговле и получают среднюю прибыль. Часть прибыли они должны отдать ссудным капиталистам в качестве платы за пользование их капиталом. Эта часть и есть ссудный процент. Другая часть прибыли, которая остается у функционирующих капиталистов, называется предпринимательским доходом. Таким образом, средняя прибыль, получаемая от использования ссудного капитала, делится на две части ссудный процент и предпринимательский доход. А это означает, что ссудные капиталисты вместе с функционирующими участвуют в [c.249]

Поскольку пользование ссудой в условиях развитого капитализма становится обычным явлением, деление прибыли на процент и предпринимательский доход принимает всеобщий характер. Всякая прибыль, независимо от того, получена ли она в результате использования собственного или заемного капитала, начинает делиться на указанные две части. Такое деление прибыли еще больше маскирует сущность капиталистической эксплуатации, фетишизирует производственные отношения буржуазного общества. Что касается процента, то в формуле Д — Ц он представляется не результатом эксплуатации наемного труда, а плодом капитала как такового, ибо ссудные капиталисты сами непосредственно ни в какие отношения с рабочими не вступают. Поэтому буржуазные экономисты стремятся свести все виды нетрудовых доходов к ссудному проценту, в котором проявляется якобы естественное свойство капитала создавать деньги. [c.250]

Вскрывая эксплуататорскую сущность процента и предпринимательского дохода, К. Маркс писал Из-за противоположных форм обеих частей, на которые распадается прибыль, т. е. прибавочная стоимость, забывают, что обе они являются просто частями прибавочной стоимости и что деление ее ничего не может изменить ни в ее природе, ни в ее происхождении и условиях ее существования V [c.250]

II.14.3. ПРОЦЕНТ и ПРЕДПРИНИМАТЕЛЬСКИЙ доход [c.260]

Экономические ресурсы включают естественные (земля, недра, водные и лесные) ресурсы, трудовые, инвестиционные (производственные сооружения, станки, оборудование, сырье, материалы и др.) ресурсы, предпринимательские способности. Платой за ресурсы или ценой ресурсов являются соответственно рента, заработная плата, процент и предпринимательский доход. [c.130]

Превращение денежного капитала в ссудный капитал обусловливает собою распадение прибыли на процент и предпринимательский доход. [c.78]

Таким образом, основными характеристиками ссудного капитала являются процент и предпринимательский доход. [c.78]

Норма процента зависит от прибыли, которая делится на процент и предпринимательский доход. Поэтому норма прибыли является максимальным пределом нормы процента. Что касается минимальной нормы процента, то её нельзя определить точно, процент не может стремиться к нулю, т.е. к своему полному уничтожению. Таким образом, норма процента находится в следующих пределах [c.82]

Ссудный процент есть та часть прибыли, которую функционирующие капиталисты вынуждены отдавать кредиторам, поэтому прибыль, получаемая от пользования ссудным капиталом, распадается на две части процент, уплачиваемый за пользование ссудой и предпринимательский доход. А так как кредитные отношения получают широкое развитие и каждый предприниматель может отдавать свой капитал в ссуду, то деление прибыли на процент и предпринимательский доход приобретает всеобщее значение и применяется даже к доходу на собственный капитал. Предпринимательский доход представляется в виде заработной платы, достающейся промышленным и торговым капиталистам за труд по управлению предприятиями. Что касается ссудного процента, то он представляется в виде справедливого вознаграждения капиталиста за отсрочку потребления, отданного в ссуду капитала. [c.127]

Единственным источником вознаграждения банка являются доходы, получаемые от реализации инвестиционного проекта. В обмен на принятие рисков коммерческий банк получает право на повышенный процент, премию. С точки зрения экономической теории банк рассчитывает на получение не только процента, но и предпринимательского дохода. Происходит определенное стирание грани между банковской и предпринимательской деятельностью. Естественно, что банк идет на более высокий риск только в том случае, если инвестиционный проект обещает очень высокую прибыль. Банк начинает действовать как предприниматель, активно вникая [c.108]

Прибавочный продукт — часть чистого продукта, которая превышает величину необходимого продукта и используется на общие цели предприятия, фирмы или централизуется государством в форме налогов и используется на социальные и экономические нужды общества. Внешним стоимостным выражением прибавочного продукта выступает чистый доход, который в последующем расщепляется на прибыль, процент, ренту, предпринимательский доход и налоговую часть. Соотношение между прибавочным и необходимым продуктом показывает, какую часть чистого продукта коллектив работников предприятия использует непосредственно на себя и какую часть — на социальные и экономические нужды фирмы и общества в целом. [c.29]

Для производства прибавочной стоимости безразлично, использует ли капиталист собственный или заемный капитал. Однако это не безразлично для присвоения прибавочной стоимости. Получив прибыль благодаря применению заемного капитала, функционирующий капиталист определенную ее часть передает собственнику денежного капитала в виде платы за ссуду. Эта часть прибыли принимает форму процента. Другая часть средней прибыли образует предпринимательский доход и присваивается функционирующим капиталистом. Таким образом, происходит дальнейшее превращение прибыли она выступает в своих наиболее поверхностных формах — процента на капитал и предпринимательского дохода. В этих формах происходит процесс дальнейшей фетишизации капиталистических производственных отношений. [c.253]

Но куда вкладывать капитал в качестве кредита под проценты, никто более эффективно не решит, чем сам его собственник, ориентирующийся по движению цен на капитал. Этот эффект, как определил его П. Самуэльсон, является чистой производительностью капитала , которая внешне выражается нормой ссудного процента. Таким образом, процент — это не только экономическая форма реализации собственности на капитал, но и особая форма предпринимательства по наиболее эффективному размещению капитала в обществе. В этом смысле ссудный процент, как и предпринимательский доход, является одной из экономических форм эффективной организации рыночного хозяйства. [c.262]

С общеэкономической точки зрения ссудный процент представляет собой часть прибавочной стоимости, величина которой зависит от себестоимости продукции, представляющей собой затраты живого и овеществленного труда. В связи с этим деление прибыли на предпринимательский доход и ссудный процент происходит на рынке кредитных ресурсов в условиях жесткой конкуренции. При этом объективно возникают противоречия между ссудными и функционирующими капиталистами по вопросам соотношения уровня процента и размера дохода. [c.189]

Национальный доход измеряет общий доход, получаемый отечественными собственниками факторов производства. Национальный доход в свою очередь может быть разделен по принципу принадлежности к различным факторам производства на трудовые, рентные и предпринимательские доходы, а также на прибыли корпораций и чистый процент. [c.448]

Валовой национальный доход равен сумме ВВП и доходов, полученных из остального мира , без соответствующих им потоков, выплаченных остальному миру в форме оплаты труда работников (ОТР), доходов от собственности (ДС) (проценты, дивиденды, рента и пр.) и предпринимательского дохода (ПД) [c.191]

Известно, что рыночные цены благ без остатка раскладываются на факторные доходы, т. е. заработную плату, процент, ренту и предпринимательский доход. Чтобы узнать величину дохода, созданного за определенный период, необходимо суммировать все факторные доходы. Сумма всех факторных доходов представляет собой чистый национальный продукт, измеренный в ценах реализации. Для определения реального ЧНП или НД необходимо из ЧНП, измеренного в ценах реализации, вычесть косвенные налоги и добавить субвенции. [c.15]

Развитие банков в качестве реакции против ростовщичества означает, что процент за кредит понижается, и валовая прибыль, получаемая предпринимателем, распадается на две части процент по кредиту и предпринимательский доход. В результате ростовщик и банкир выступают как антагонисты. В процессе функционирования банковский капитал, понижая процент по ссуде, сокращает поле для ростовщической деятельности и изживает ее. Образование банковского капитала — это форма коллективной защиты всех субъектов товарного хозяйства от ростовщичества. [c.477]

Значительное снижение доходности на финансовых рынках России, в первую очередь на рынке государственных ценных бумаг, и, соответственно, ставок по кредитам предприятий позволило в начале 1997 года выйти в положительную область предпринимательского дохода (сверх платежей за процент) лишь ограниченному кругу высокорентабельных отраслей. Норма чистого предпринимательского дохода на авансированный оборотный капитал колебалась в начале 1997 года в диапазоне от +19 % в электроэнергетике и +37 % — в газодобыче до -36 % в машиностроении и -51 % в легкой [c.102]

Ссудный процент (цена кредита) есть часть прибавочной стоимости, величина которого зависит от себестоимости продукции, представляющей затраты живого и овеществленного труда. Деление прибыли на предпринимательский доход и ссудный процент происходит на рынке в конкурентной борьбе. При делении прибыли возникают противоречия между ссудными и функционирующими капиталистами ссудные заинтересованы в высоком уровне процента и в низком предпринимательском доходе, а другие — в обратном. [c.366]

Маржа (курсовая разница) — банковский (биржевой, валютный) предпринимательский доход, который определяется как разница между процентами по предоставленным кредитам и процентам по используемым депозитам. [c.440]

Валовой национальный доход (ВНД), именуемый в СНС образца 1968 г. валовым национальным продуктом (ВНП), в рыночных ценах представляет собой сумму первичных доходов, полученных резидентами данной страны в связи с их прямым или косвенным участием в производстве ВВП своей страны и ВВП других стран. К первичным доходам относятся доходы, прямо или косвенно связанные с производством продуктов или услуг оплата труда, прибыль, налоги на производство, предпринимательский доход, доходы от собственности (проценты, дивиденды, рента и др.). [c.329]

Доходы от собственности и предпринимательской деятельности. 6 данную категорию входят все государственные доходы, поступление которых связано с тем, что государство владеет собственностью, предприятиями, финансовыми или нематериальными активами, а также кассовая (фактическая) прибыль вневедомственных предприятий, полученная ими в результате реализации товаров и услуг за пределами сектора государственного управления. Доходы данной категории могут иметь форму дивидендов, процентов, земельной ренты, лицензионных платежей, отчислений из предпринимательского дохода или кассовой прибыли вневедомственных предприятий. К этой категории не относятся доходы, поступающие от реализации капитальных активов, от продажи или выкупа акций, от погашения предоставленного кредита. [c.418]

Функционирующий капиталист, например, промышленник, платит процент банкиру за счет той прибыли, которую он получил в результате производства товара. Поэтому вся прибыль делится на две части 1) ссудный процент, присваиваемый денежным капиталистом, и 2) предпринимательский доход, присваиваемый функционирующим капиталистом. Приведем пример. Капиталист получил из банка ссуду в 100 тыс. долларов. При средней норме прибыли в 20% масса прибыли на этот капитал составляет 20 [c.200]

В экономически развитой стране заработная плата является частью личных доходов граждан, включающих также проценты на вложенный капитал и ценные бумаги, дополнительные выплаты и услуги, предоставляемые предприятием и государством, доходы от продажи личного имущества и предпринимательской деятельности. Сумма доходов отдельных граждан составляет фонд личных доходов страны. В сбалансированном хозяйственном механизме он должен равняться стоимости предоставляемых товаров и услуг. Избыток личных доходов ведет к инфляции денег, а избыток товара — к его потере. Достижение баланса усложняется при наличии экспорта и импорта товаров с различными удельными ценностями, при колебаниях цен, несоответствии обеспеченности и потребности состава товаров и услуг, наличии запасов денежных средств у граждан, запаздывании в потоках товара и денег. [c.322]

Соответствующим образом строится и система установления величин процентных ставок за кредит. В США, например, используются 11 показателей такого рода [8]. Проведенный нами анализ позволил установить следующие факторы, влияющие на величину процентной ставки в развитых рыночных странах. К ним относятся предпринимательский доход, прибыль от инвестиций. На мировом рынке капиталов ссудный капитал рассматривается как самовозрастающая стоимость. Вот почему процесс инвестирования определяется, в первую очередь, ожидаемой нормой прибыли от сделанных вложений. В свою очередь, ожидаемая прибыльность капиталовложений, в производственном секторе определяет размер инвестиционного спроса при каждом уровне ссудного процента. Как для кредитора, так и заемщика основной мотивацией служит получение максимального дохода в виде ссудного процента или предпринимательской прибыли. При [c.187]

Так, если средняя норма прибыли в капиталистическом мире составляет 7 — 10%, то ссудный процент достигает 12 — 20% [34]. За предпоследнее десятилетие норма прибыли в США упала до 7,6 — 6,3% [33], а ссудный процент по долгосрочным кредитам вырос до 15%, по краткосрочным — до 14% [34]. Может сложиться мнение, что кредит предпринимателям брать невыгодно. И тем не менее, они идут на новые капиталовложения. Одна из причин кажущегося противоречия состоит в том, что норма прибыли до недавнего времени у нас, по сути, отождествлялась с предпринимательским доходом. [c.190]

Ставки налога на доходы в настоящее время установлены по пропорциональному методу. Доходы основных видов (от работы по найму, от предпринимательской деятельности и др.) облагаются по ставке 13% независимо от общей суммы совокупного дохода. Ряд доходов облагается по ставке 35%. Это доходы от выигрышей в лотереи и от тотализаторов, сверхвысокие доходы по банковским вкладам, доходы в виде экономии на процентах по займам и некоторые другие. Дивиденды и любые доходы нерезидентов облагаются по ставке 30%. [c.281]

Точка безубыточности — это такой объем производства и реализации продукции предприятия, при котором выручка от продаж полностью покрывает все затраты, в том числе среднерыночный процент на собственный капитал фирмы и нормальный предпринимательский доход. [c.350]

СТАВКА ПРОЦЕНТА — величина платы за ссужаемые денежные или материальные средства, выплачиваемая ссудополучателем (заемщиком) ссудодателю (кредитору). Источником процента является прибавочная стоимость, создаваемая в процессе производственного использования ссужаемых средств, за вычетом предпринимательского дохода функционирующего капиталиста. На величину СТАВКИ ПРОЦЕНТА влияют как факторы общеэкономического порядка (состояние хозяйственной конъюнктуры, динамика нормы прибыли и др.), так и специфические (срок, объем, обеспеченность ссуды, величина кредитного риска, вид ссуды.). Система процентных ставок классифицируется в зависимости от экономического содержания ссудных операций, типа рынков на которых они совершаются, сроков совершения ссудных сделок. [c.209]

Общепринятой в XVIII-XIX вв. была трактовка прибыли на капитал как третьей составной части валового дохода наряду с заработной платой и рентой. Экономисты того времени не делали различия между явными и неявными затратами и считали прибылью излишек, получаемый капиталистом после возмещения расходов. Прибыль на капитал подразделялась обыкновенно, вслед за А. Смитом (1723-1790), на процент на вложенный капитал в трактовке Н. У. Сениора (1790-1864) и Дж. С. Милля (1806-1873) — вознаграждение за воздержание предпринимателя от расходования собственного капитала на текущее потребление — и на предпринимательский доход, принимающий форму платы за управление предприятием и несение определенного делового риска. Одни и те же факторы — воздержание, риск, напряженный труд — требуют соответствующего вознаграждения и должны получить его из валовой прибыли. Три части, на которые, можно считать, разделяется прибыль, могут быть представлены как процент на капитал, страховая премия и заработная плата за управление предприятием .1 О той же триаде прибыли писал и И. Г. фон Тюнен во 2-м томе своего Изолированного государства . Однако большинство авторов, даже если упоминали о том, что прибыль распадается на процент и предпринимательский доход, рассматривали их, как правило, вместе, не делая между ними принципиального различия, тем самым под названием теория прибыли обсуждая на самом деле теорию процента. Характерна цитата из популярного в дореволюционной России учебника политической экономии Предпринимательскую прибыль нельзя противопоставлять проценту на капитал обе эти формы дохода являются ветвями, идущими из одного корня — права собственности на капитал и права частного распоряжения капиталом, а потому и условия их определения в главных чертах однородны .2 [c.227]

Итак, процент и предпринимательский доход имеют один и тот же источник — прибавочную стоимость, созданную в нроцес-се производства. Но раздвоение капитала на капитал-собственность и капитал-функцию приводит к обособлению этих частей прибыли, возникновению таких ее поверхностных форм, которые выступают как чуждые друг другу, не имеющие между собой ничего общего процент выступает как порождение собственности на капитал, предпринимательский доход — как результат [c.253]

Обособление капитала, приносящего проценты, от пром. капитала и связанное с ним распадение прибыли па процент и предпринимательский доход существенно модифицируют формы капиталистич. присвоения. Ка-лмталист-нромышленник присваивает прибавочную стоимость и как собственник средств произ-ва, и как лицо, непосредственно осуществляющее эксплуатацию наёмных рабочих. В обособленной же форме движения [c.572]

Основными характеристиками ссудного капитала является процент и предпринимательский доход. Присвоение процента является результатом существования права собственности на капитал присвоение предпринимательского дохода является резуль-1АТОМ участия денежного капитала в промышленной или торговой деятельности. [c.83]

Ссудный процент — это особая форма прибавочной стоимости. Функционирующий в производстве или торговле собственник, получая ссуду, платит собственнику этих денежных средств определенную сум-r i му денег в виде процента. Ссудный процент есть часть прибавочной стоимости, которую функционирующие капиталисты вынуждены отда- , вать заемщикам. Прибыль, получаемая от ссудного капитала, распада- > ется на две части процент, присваиваемый ссудным капиталистом-кредитором в качестве собственника капитала, и предпринимательский доход, присваиваемый функционирующими капиталистами-заемщиками. [c.182]

Современная точка зрения на рассматриваемый вопрос состоит в том. что доходы владельцев капиталов выступают в двух формах — процента на капитал и предпринимательской прибыли. Под процентом на капитал понимают долю чистого дохода, получаемую лицами, которые не участвуют непосредственно и производстве, а предоставляют капитал предпринимателям или мелким самостоятельным производителям. Предпринимательская прибыль остается тем лицам, которые владеют предприятием, т. е. организуют производство и управляют им. Таким образом, предпринимательскую прибыль можно трактовать как часть прибыли, юторая поступает в распоряжение собственника предприятия и затем может быть направлена на расширение производства или личное потребление. Рантье совершенно не участвует в производстве, получая свой доход через посредника, пускающего с го капитал в дело. Предприниматель же принимает реальное участие в организации и деятельности принадлежащего ему предприятия. Не следует смешивать это участие с непосредственной организацией деятельности предприятия, так как последним занимаются в основном наемные работники, выполняя решения предпринимателя. Предпринимательская прибыль не может считаться заработной платой, а если предприниматель сам занимает управляющие должности на предприятии, то соответственно он получает заработную плату и предпринимательскую прибыль. [c.80]

Норма прибыли на производственно-промышленный капитал и процент за кредит не совпадают по своей численной величине из-за различной их сущности, масштабов. При распаде прибыли на предпринимательский доход и процент норма прибыли приходится на индивидуальный капитал, а норма процента — на весь используемый капитал. Следует учитывать и то обстоятельство, что норма доходности ссудного (фиктивного) капитала и норма предпринимательского дохода активного капитала, действующего в процессе производства, формируются на различных рынках. Это также является причиной того, что они не совпадают между собой количественно и, наконец, процент на вклады является, как правило, ниже величины ссудного процента. Поэтому для предпринимателя становится невыгодной рольрантье. Ибо пущенный в дело капитал может принести больше доходов, чем процент от вложенного в банк капитала. [c.192]

economy-ru.info

Глава 13. Предпринимательский доход и процент. Кредит и банки

Развитие производительных сил капитализма сопровождается бур-даи развитием кредитных отношений. Кредитные отношения пронизыва-Kjt весь механизм воспроизводства и накопления — сферы материального производства, обращения, финансов, международные экономические от-дашения. Материальное производство и кредитная сферы связаны между собой сложной системой прямых и обратных связей, где причина и следствие непрерывно меняются местами. Если рост производства сопровождается развитием кредитно — финансовой системы, то затем можно ожидать качественного роста в экономическом развитии общества.

Примером может служить Англия и Япония. Англия была лидером в развитии кредитно-финансовой инфраструктуры и оставалась экономическим лидером до первой трети XX века. Затем развитие финансовой сферы застопорилось. Наоборот, Япония находилась во второй десятке стран. В послевоенный период начинается процесс ускорения развития кредитной системы относительно других стран, что помогло трансформировать японскую экономику. Окрепла и сама финансовая система Японии. Это отразилось в таких показателях: 20 японских банков входят в число 50-ти крупнейших банков мира.

Современную рыночную экономику можно назвать кредитной. Поэтому изучение данной темы позволит лучше понять функционирование экономического механизма.

1. Ссудный капитал и ссудный процент. Понятие ссудного капитала н его отличие от ростовщического

Кредит (от лат. «credo» — верю) есть форма движения ссудного капитала. Его основное содержание заключается в том, что посредством кредита известная сумма денег потенциально способна быть использованной как капитал, порождающий прибыль, передаётся её собственником (денежным капиталистом) функционирующему капиталисту.

Историческим предшественником ссудного капитала был ростовщический капитал, прославившийся во все времена огромным стяжательским процентом. Так, в Древней Греции во II в. до н. э. по ссуде надо было платать 40% в месяц и 570% в год. Клиентами ростовщиков были либо знатные расточители, либо слабые и бедные мелкие производители. Ростовщики жестоко обращались с заёмщиками. Ссуда давалась либо под залог земли или даже личной свободы. Антиростовщические настроения восходят к периоду разложения первобытнообщинного строя, когда ссуда давалась натурой (зерном). Ростовщичество осуждалось церковью. В проповедях Иоанна Златоуста говорится, что ростовщик торгует несчастиями других, изживая барыши на их невзгодах.

Ростовщичество не потеряло своих позиций и сегодня. Например, в в первые послевоенные годы ростовщический кредит обслуживал 222

до 9/10 внутреннего товарооборота. В конце 40-х гг. платежи ростовщикам забирали от 40 до 90% валового дохода крестьян. В 70-х гг. на долю неорганизованного рынка ссудных капиталов приходилось примерно 57% сельскохозяйственного кредита в развивающихся странах, в том числе в Азии и Африке — 72%. Процент по ростовщическому кредиту достигал в 80-х гг. в странах Африки — 300-500% (Бурунди-Нигерия), Азии — 18-30%, Латинской Америки — 18-20%.’

В период первоначального накопления монопольные позиции ростовщиков были подорваны предпринимателями, которые стали создавать кредитные товарищества, где можно было получить кредит под умеренные проценты. Возникавшие банки также устанавливали невысокий процент (Английский банк в 1604 г. — 8%, в 1651 г. -5%). Законодательство также ограничивало максимальную норму процента.

Привлечение чужих денежных капиталов функционирующими капиталистами получило распространение тогда, когда в достаточной степени развились средства производства, когда появилась возможность применять эти капиталы в сравнительно крупном производстве на основе найма рабочей силы, когда производство стало выходить за рамки накопления индивидуального капитала. Интерес к чужому капиталу особенно возрос в XIX веке, когда начался бум железнодорожного строительства. Происходила колоссальная концентрация промышленности, возникли акционерные общества, монополии. Всё это требовало невиданного размаха аккумуляции денежного капитала и развития банковского дела. Кредит таким образом создаёт возможность не только объединения свободных капиталов, но и возможность превращать в капитал сбережения и не расходуемые немедленно доходы всех классов общества. Общественное накопление денежного капитала становится опорой для развития крупной промышленности.

Источники ссудного капитала. Ссудный капитал возникает объективно на основе кругооборота промышленного капитала. На разных стадиях кругооборота предпринимателю требуется неодинаковое количество денег: одно дело при создании предприятия, другое дело, когда оно налажено. Часть средств высвобождается, становится бездействующей, свободными деньгами. Источники ссудного капитала: во-первых, накапливаемые амортизационные отчисления, во-вторых, высвобождающаяся часть оборотного капитала от момента продажи товара до очередной закупки сырья и материалов, в-третьих, накапливаемая часть прибыли пока она не достигнет требуемой для инвестиции величины, в-четвёртых, временно свободная часть фонда заработной платы.

Итак, в процессе кругооборота у одних предпринимателей образуются свободные денежные средства, у других, наоборот, существует острая потребность в дополнительном капитале для приобретения нового оборудования поддержания непрерывности производства, преодоления заминок в сбыте, либо осуществления каких-либо выгодных сделок. Это противо-

223

речие разрешается с помощью взаимного кредита, ставшего давно повседневной практикой. Превращая временно бездействующий капитал в активно функционирующие средства, ссудный капитал стимулирует рост производства. В современных условиях проценты на ссужаемый капитал составляют значительную часть прибыли промышленных корпораций, особенно в Западной Европе и Японии. У крупнейших британских корпораций процентные доходы покрывают до 60% их платежей.

Временно свободные средства промышленных и торговых компаний являются важным, но не единственным источником ссудного капитала. Вторым из его источников являются доходы и сбережения разных слоев населения: высокопоставленных менеджеров и чиновников, лиц свободных профессий, других категорий трудящихся. После Второй мировой войны в развитых странах значительно повысились заработки трудящихся и изменилась структура потребления — увеличилась доля предметов длительного пользования, что требует предварительного накопления. Мощная широко разветвлённая кредитная система позволяет мобилизовать даже мельчайшие доходы и использовать их для дальнейшего расширения производства. В Великобритании и США выплату заработанной платы компании осуществляют через банки. В результате 85% населения имеют текущие счета в банках.

Третьим крупным источником ссудного капитала являются накопления государства. Современное государство перераспределяет через государственный бюджет от 30 до 50% национального дохода. Его масштабы и определяют абсолютные суммы государственного накопления. Источником ссудного капитала являются те средства госбюджета, которые выделяются прямо для кредитования, а также ресурсы, оседающие в банках в результате несовпадения сроков поступления доходов и расходов государственных предприятий.

Накопление ссудного капитала имеет большое значение для нормального осуществления процесса воспроизводства как индивидуального, так и общественного капитала. Его размеры в значительной степени определяют норму накопления, а следовательно, темпы и масштабы производства. Поэтому вопрос об источниках ссудного капитала очень важен. В современных условиях главным источником ссудного капитала становятся сбережения населения. Они составляют от трети до половины фонда накопления ссудного капитала, используемого для инвестиций. Существенную роль продолжает играть накопление ссудного капитала и в производственном секторе.

Рынок ссудных капиталов. Повседневное непрерывное столкновение предложения и спроса на ссудный капитал создает рынок ссудных капиталов — сферу, где формируются свободные денежные ресурсы. Объектом сделки здесь выступает единственный товар — ссудный капитал. Формирование рынков ссудных капиталов происходит в органической связи с развитием национальной экономики. Сильной экономике соответствует развитой рынок ссудных капиталов и наоборот. С развитием интернацио-224

нализации производства формируется мировой рынок ссудных капиталов. Рынок ссудных капиталов условно делится на два взаимосвязанных сектора.* денежный рынок /краткосрочные операции от 1 — 7 дней до года/, обслуживающий движение оборотного капитала, и рынок капиталов, где формируются спрос и предложение на среднесрочные и долгосрочные кредиты, обслуживающие в основном движение основного капитала. Составной частью рынка долгосрочных капталов является ипотечный рынок (кредиты под обеспечение недвижимостью) и финансовый рынок, на котором осуществляются операции с ценными бумагами.

Уровень ставок процента по ссудам широко дифференцирован. Он зависит от условий ссуды: суммы, сроков, видов кредита, платёжеспособности заёмщика. Для первоклассных заёмщиков устанавливается самая низкая ставка — прайм раит. В современных условиях рынок ссудных капиталов приобретает ряд особенностей: возрастает роль государства в качестве кредитора, заёмщика и гаранта, формируется механизм государственного регулирования рынка ссудных капиталов.

Особенности ссудного капитала. Ссудный капитал — самостоятельная форма капитала, обладающая рядом специфических особенностей, которые отличают его от промышленного и торгового капитала. Во-первых, это капитал — собственность, во-вторых, это капитал как товар, имеющий специфическую потребительную стоимость, в-третьих, он имеет особую форму движения, в-четвёртых, это наиболее фетишистская форма капитала, которая вызывает неоднозначное толкование у экономистов.

Для того чтобы понять сущность и особенности ссудного капитала как экономической категории, мы должны рассмотреть взаимоотношения собственника ссудного капитала и заёмщика. Они вступают между собой в деловой контакт, руководствуясь каждый своими интересами. Забота собственника свободных денег — найти им прибыльное применение. Чтобы деньги принесли прибыль, они должны быть превращены в капитал. Собственник денег согласен временно уступить их функционирующему капиталисту на условиях возвратности и платности. Таким образом, главной чертой ссудного капитала как экономической категории является передача стоимости во временное пользование с целью реализации её специфического качества — способности приносить прибыль в виде процента. Контрагентам владельца денег — фирмы или банка — является промышленный и торговый капиталист. Он знает, что за пользование чужими деньгами надо платить, и согласен на это. Потребительная стоимость ссуды в данном случае состоит в возможности использовать деньги как капитал.

Ссуда перемещается только односторонне — от кредитора к заёмщику и обратно. Здесь нет промежуточных, посредствующих звеньев, как при движении промышленного и торгового капитала. Фетишизм ссудного капитала состоит в форме его движения: Д-Д+Д, которая создаёт видимость, что деньги как таковые способны порождать большие деньги, как посеянные зёрна порождают колосья хлеба.

225

Деление прибыли на процент и предпринимательский доход.

Пользование ссудой при капитализме стало обычным делом. Каждый предприниматель мог бы отдать свои деньги в ссуду. Таким же обычным делом стало деление прибыли, полученной функционирующим капиталистом, на процент и предпринимательский доход. Процент присваивается ссудным капиталистом-кредитором, а предпринимательский доход -функционирующим капиталистом-заёмщиком. Однако при этом укрепляется представление, что процент не есть результат функционирования капитала, а результат исключительно собственности на капитал.

Теории процента. Процент — объективная экономическая категория. В процессе развития политэкономии сложились различные подходы к трактовке социально-экономической сущности процента. А. Смит и Д. Ри-кардо определяли процент как часть прибыли, произведённой ссудным капиталом. По их мнению, норма процента зависит от нормы прибыли и движение последних параллельно. Процент они считали естественной формой дохода. Ж. Б. Сэй считал, что процент служит показателем «чистой производительности» капитала. Н. Сениор трактовал процент как вознаграждение лицу, которое воздерживается от текущего потребления имеющихся благ с целью будущего их прироста. К. Маркс доказывал, что процент и предпринимательский доход является двумя сторонами прибыли. И. Шумпетер, австрийский экономист, утверждал, что источником процента является «сверхдоход», полученный за счёт новаторства, внедрения новой комбинации факторов производства, повышения производительности труда. Что касается владельцев денег, то процент достигается им без всяких усилий с их стороны. Получение процента побуждает их ссужать деньги, а не накапливать в виде сокровищ. Спрос на деньги предъявляют те предприниматели, которые надеются сегодняшние 100 денежных единиц превратить в 200 завтрашних. Заёмщики всегда получают больше, чем отдают.

Ряд видных экономистов трактуют процент с психологической точки зрения, обосновывая её особенностями капиталистической экономики. П.Самуэльсон определяет её как экономику прибылей и убытков, в которой предпринимателю приходится действовать в условиях неопределённости, конкуренции, неустойчивых рынков. Успех или неуспех дела зависит от способности предвидеть, предугадать конъюнктуру, будущий ход экономических процессов. Поэтому деятельность предпринимателя сопряжена с субъективными моментами и переживаниями. Психологическая трактовка процента имеет место у И.Фишера и Д.М.Кейнса.

И.Фишер, американский экономист, внёс в трактовку процента фактор риска и неопределённости перспектив. Риск, связанный с вложением капитала на длительные сроки, определяет, по И.Фишеру, размер процентного платежа. Будущие доходы в связи с их неопределённостью представляют меньшую ценность.

Д.М.Кейнс, английский экономист, рассматривает процент как плату за расставание с ликвидностью, то есть с денежной наличностью. По его226

мнению, собственник денег стремится удержать их у себя, не склонен без-возмездно расставаться с ними. А процент есть компенсация, уплачиваемая владельцу денег за временное расставание с денежной формой собственности, как премия за риск.

Норма процента и фактор её определяющий. В каждый данный момент на рынке ссудных капиталов встречаются две величины: с одной стороны, предложение свободных денежных средств, с другой, — спрос на них, который предъявляют функционирующие капиталисты, исходя из потребностей производства и обращения. Так, определяется заёмная величина или уровень процента. Норма процента представляет собой отношение суммы годового дохода, полученного на ссудный капитал, к сумме капитала, отданного в ссуду. Если, например, на капитал 100 000 $, отданный в ссуду, получают годовой доход в сумме 4000 $, то норма процента составляет 4%. Норма процента показывает степень реализации собственности на денежный капитал или меру полученного дохода от его применения. Она выполняет три функции: во-первых, перераспределение части прибыли промышленных и торговых предприятий, во-вторых, регулирование капиталистического производства путём распределения ссудного капитала между предприятиями и отраслями, в-третьих, в отдельных случаях страхование против риска обесценивания денег. Процент является движущим мотивом превращения временно свободных денежных капиталов и доходов в ссудный капитал.

Норма процента — величина весьма динамичная и находится под влиянием ряда факторов, характеризующих специфику экономического и финансового положения страны. Так, норма процента зависит от величины средней нормы прибыли. Как правило, она её не превышает, но в особых случаях, например, при угрозе надвигающегося банкротства, предприниматель берёт ссуду под процент, превышающий степень увеличения капитала. На норму процента влияет соотношение спроса и предложения на ссудный капитал. Если спрос на ссудный капитал в период экономического оживления и подъёма превышает его предложение, то норма процента возрастает. Когда же свободных денежных капиталов много, например, в период депрессии, и спрос на них относительно невысок, норма процента понижается. На повышательную тенденцию нормы ссудного процента могут влиять: НТР, структурная и технологическая перестройка экономики, требующие крупных инвестиций; инфляция; дефицитность государственного бюджета и превращение государства в крупнейшего заёмщика ссудного капитала. На норму процента также оказывает влияние государствен-ное регулирование процентных ставок, проводимое через центральный банк страны.

Общая тенденция такова: более богатые страны с устойчивой динамикой экономического роста и низкими темпами инфляции отличаются наименьшей величиной процентных ставок, причём в долговременном плане. Напротив, в странах, страдающих от затяжных экономических трудностей и подверженных высокой инфляции, стоимость кредита из года

227

в год растёт и процентные ставки достигают двухзначных и даже четырёхзначных величин. Среднегодовые процентные ставки по депозитам с 1980 П0 J994 год колебались в США от 13,07 до 4,63%; в Германии от 7,95 до 4 63%; в Японии от 5,5 до 1,7%; в Южной Корее от 19,5 до 8,5%. В Португалии за этот же период процентные ставки составляли 19,0 и 18,92%; в Греции 14,4 и 18,92%.’

studfiles.net

Тема 11. Отраслевые особенности производства и функционирования

18

Содержательный модуль 11

капитала. Формы прибыли, процента и ренты.

11.1 Ссудный капитал. Его источники. Процент и предпринимательский доход.

11.2 Кредит как форма ссудного капитала.

11.3 Банки, их функции, прибыль.

11.4 Кредитно-денежная политика государства.

11.5 Содержание и специфика аграрных отношений. Особенности земли как фактора производства.

11.6 Земельная рента, ее сущность, формы. Арендная плата и цена земли.

11.7 Агропромышленная интеграция и агропромышленный комплекс. Особенности рыночных отношений в сфере агробизнеса.

11.1 Ссудный капитал. Его источники Процент и предпринимательский доход.

В современном обществе все подчинено интересам капитала, интересам бизнеса. Капиталистические отношения, а значит, и конкуренция пронизывают все отрасли экономики. Они захватывают не только производство материальных благ, но и сферу услуг, проникают в науку и образование, в здравоохранение и культуру, и т.д.

По существу, для капитала безразлична сфера его применения. Здесь главной целью является получение наибольшей прибыли.

Вместе с тем в некоторых сферах капитал приобретает специфические черты, соответственно особые формы принимает и прибыль. Это относится в первую очередь к торговому и ссудному капиталам, действующему в сфере обращения.

В процесс кругооборота промышленный капитал постоянно существует в трех формах – денежной, производственной и товарной (каждая из которых выполняет свою специфическую функцию), при этом создается возможность их отпочкования. Обособляясь от промышленного капитала, товарный капитал дает начало самостоятельному движению торгового капитала.

Практически это означает, что производитель, вкладывающий свой капитал в производство товаров, сам не занимается их реализацией, а передает эту функцию специальным торговым предприятиям. Торговый капитал становится как бы агентом промышленного, осуществляет его торговое обслуживание. Вступление торгового капитала в процесс реализации товаров служит основанием для участия его в дележе общей массы прибавочной стоимости и получении торговой прибыли. Торговля становится самостоятельной отраслью экономики и участвует в межотраслевой конкуренции.

Наряду с торговым капиталом от промышленного обособляется и ссудный (заемный) капитал. Его источниками являются:

а) амортизационные средства. Часть средств основного капитала, который накапливается на определенном счету у предпринимателя до тех пор, пока не наступит время заменить износившиеся основные производственные фонды (машины, оборудование, здания, сооружение и т.д.). До этого момента амортизационный фонд временно свободен;

б) стоимость сырья. Если его производство и обработка носит сезонный характер (лен, хлопок), то оно закупается в массовом количестве в конце сельскохозяйственного года, а затем перерабатывается на прядильных и ткацких фабриках до нового урожая. Изготовляемая из этого сырья продукция продается непрерывно, следовательно, стоимость сырья в виде выручки поступает предпринимателю и накапливается у него, пока не наступит срок закупки новых его партий;

в) заработная плата. По закону Украины «Об оплате труда» ее положено выплачивать 2 раза в месяц. Причем между выплатами должно быть не более 16 дней. Но если производственные товары реализуются чаще (например, продукты питания), то в промежутках между сроками выдачи заработной платы ее фонд, формирующийся у предпринимателя, является также временно свободным капиталом;

г) прибавочная стоимость (m). В форме прибыли она может накапливаться постепенно до нужных размеров. Пока идет процесс формирования фонда накопления часть прибыли временно свободна;

д) денежные доходы и сбережения всех слоев населения, предназначенные для приобретения товаров длительного пользования;

е) фонд потребления предпринимателя, который до момента закупок товаров свободен.

В то же время у других предпринимателей возникает потребность в займах для обновления оборудования, покупки материалов, найма рабочей силы и т.д. Эта потребность удовлетворяется за счет временно высвобождающегося капитала, который аккумулируется в банках и предоставляется в ссуду предпринимателям за плату в виде процента.

Ссудный (заемный) капитал – это денежный капитал, который предоставляется во временное пользование за определенную плату – ссудный процент. Ссудный капитал как капитал, приносящий процент, является обособившейся частью промышленного капитала. Формула его движения

,

,

где .

Ссудный капитал отдается взаймы на определенный срок заемщику. Затем возвращается его собственнику с приращением (с %). Т.е. ссудный капитал раздваивается: в руках кредитора он выступает как капитал-собственность. В руках заемщика – в качестве капитала-функции. Чтобы вернуться к кредитору с процентом, он должен быть вложен в сферу производства или торговли и функционировать там, обеспечивая получение прибыли. Следовательно, ссудный капитал участвует в производстве прибавочной стоимости и присвоения прибыли.

Ссудный капитал – это своеобразный товар, потребительская стоимость которого состоит в способности приносить прибавочную стоимость.

Ссудные капиталисты передают заемщикам не просто деньги, а деньги в качестве стоимости, приносящей прибыльную стоимость. Эта передача совершается в форме продажи капитала как товара, ценой которого является процент.

Однако ссудный капитал – товар особого рода: через некоторое время он снова возвращается от заемщика к кредитору, т.е. обладает свойством возвратности.

Однако говорить о том, что процент – это цена ссудного капитала – не совсем верно (корректно). Капитал сам по себе представляет собой определенную сумму денег, совершенно отличную от процента. В проценте воплощено приращение, а не сама стоимость ссудного капитала. Поэтому процент есть иррациональная форма цены.

Мы уже с вами выяснили, что для того, чтобы выплачивать процент по ссудам, заемщики должны использовать их как капитал-функцию в промышленности и в торговле для получения прибыли. Из нее и выплачивается процент на взятый в ссуду капитал. Соотношение между процентом и средней прибылью зависит от конкретных условий прибыльности производства и спроса на ссудный капитал.

Максимальный уровень ссудного процента определяется всей прибылью, получаемой на вложенный капитал. Но брать такую ссуду невыгодно, т.к. всю прибыль нужно отдавать в качестве процента.

Минимальная ставка процента может быть равна 0, если ссуда беспроцентная.

Таким образом, величина процента колеблется в пределах средней нормы прибыли на вкладываемый капитал и, как правило, составляет определенную ее долю. В таком случае получаемая на ссудный капитал прибыль распадается на 2 части: процент, который заемщик выплачивает кредитору, и прибыль, которая достается заемщику и называется предпринимательским доходом. Легко заметить, что чем выше процент на ссудный капитал, тем ниже предпринимательский доход, и наоборот.

Каждый предприниматель делит капитал на две части: капитал-собственность, приносящий процент, и капитал функцию, обеспечивающий доход. Т.к. капиталисту приходится выплачивать проценты, то он включает их в издержки, придавая им вмененный характер. Встает вопрос – зачем капиталисту так поступать, если он сам является собственником капитала и использует его как функцию?

Начисляя проценты на свой капитал, и включая его в издержки, капиталист, таким образом, сверяет с рынком эффективность собственного предпринимательства. Если, включив проценты в издержки, он обнаружит, что от средней прибыли ничего не остается, то следует вообще закрыть производство и весь капитал положить в банк и получать от него проценты без лишних хлопот предпринимательства.

Предпринимательский доход капиталист тоже включает в издержки, как заработную плату за свой труд по функции производства.

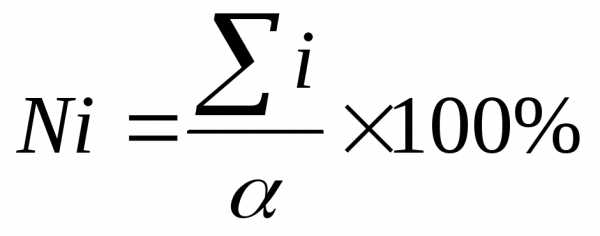

Эффективность использования ссудного капитала как собственности определяется посредством расчета нормы процента. Она выступает как отношение суммы годового дохода, получаемого в качестве процентов, к величине капитала, отданного в ссуду:

,

,

где  – сумма дохода, получаемого в виде

процента;

– сумма дохода, получаемого в виде

процента;

– величина ссудного капитала.

Норма процента находится в определенной зависимости от средней нормы прибыли.

Норма процента в каждый данный период непосредственно определяется соотношением между предложением ссудных капиталов и спросом на них. Если предложение ссудных капиталов увеличивается при неизменном или менее растущем спросе на них, то норма процента падает; если же спрос на ссудные капиталы растет при неизменном или медленнее увеличивающемся предложении их, то норма процента повышается.

Своего максимума норма процента достигает в разгар кризиса, когда норма прибыли падает до минимума. С переходом от кризиса к депрессии норма процента резко падает, норма же прибыли несколько повышается.

studfiles.net

Учебники по экономике |

3.1.6. Ссудный процент Ссудный процент по своей форме выступает в виде цены капитала как товара. Но цена по своей природе есть денежное выражение стоимости. В отличии от нее ссудный процент не является денежным выражением отданной в ссуду капитальной стоимости. Ссудный процент представляет собой плату за пользование ссудным капиталом, следовательно, является оплатой не стоимости, а потребительной стоимости капитала как товара. Контрольные вопросы 1) в чём проявляется специфичность кредита как экономической категории? |

eclib.net

6.3. Капитал как фактор производства. Ссудный процент

Капитал как особый фактор производства объединяет любые материальные и денежные ресурсы, находящиеся в распоряжении предприятия. Поэтому его буквальное обозначение («капитал», то есть «главный») соответствует его содержанию и функциям. Капитал — это станки, здания, сооружения, инструменты, сырье, которые соединяются между собой и встраиваются в определенную систему социально-экономических и организационно-технических отношений, целью развития которых является производство благ и получение прибыли.

Капитал предприятия и его структура

Капиталом предприятия называется стоимостная (денежная) оценка всего принадлежащего ему имущества.

Это означает, что в величину капитала фирмы помимо стоимости машин, оборудования, сооружений и т.д. включаются: стоимость принадлежащих предприятию других факторов производства (земля, патенты, торговая марка и т.п.). Величину капитала фирмы дополняют имеющиеся у нее денежные средства и их финансовые активы, которые могут быть в любой момент использованы для пополнения любого фактора производства.

Различные элементы капитала в процессе производства товаров и услуг ведут себя по-разному. Если взять, например, такую часть капитала, как сырье, материалы, то их участие в создании новых товаров скоротечно, то есть если они поступают в процесс переработки, они тут же меняют свою форму: из материала они превращаются в готовое изделие. В это же время машина, участвовавшая в превращении сырья, материалов в готовые изделия, остается прежней и в последующем повторяющемся цикле производства остается той же машиной, и так на протяжении длительного времени.

В этой связи капитал фирмы, предприятия делится на:

оборотный — первая часть капитала, в которую входят сырье, материалы и аналогичные им другие элементы капитала;

и основной — вторая часть капитала, в которую входят машины, оборудование, здания, сооружения.

К оборотному капиталу относятся все оборотные активы предприятия, а именно: сырье, материалы, топливо, электроэнергия, полуфабрикаты, денежные средства предприятия, используемые на оплату труда. Стоимость оборотного капитала, участвующего в создании товара, формирует будущую цену продукта и после его реализации вновь возвращается на предприятие, чтобы снова быть использованной.

Основной капитал, являясь главной составной частью имущества любой фирмы, всегда выступает в такой материальной форме, как здания, сооружения, постройки, машины, станки, оборудование, транспортные средства, всем тем, с помощью чего осуществляются многочисленные циклы производства. В нашей стране основной капитал принято также называть основными фондами. Когда речь идет об оборотном и основном капитале на передний план в характеристике особенностей указанных частей капитала фирмы выступает критерий времени.

Основной капитал в отличие от оборотного не только функционирует более продолжительное время, но и имеет высокую стоимость. Это создает в рамках предприятия соответствующие финансовые проблемы, связанные с обновлением и приобретением основных фондов. Поскольку стоимость основных фондов переносится на вновь создаваемый продукт по частям и длительное время в количествах, равных износу соответствующего оборудования в виде амортизационных отчислений, то проблема инвестиций в новое оборудование является особым и сложным вопросом развития производства. Эта сложность выражается в том, что разного рода новые капиталовложения могут осуществляться или за счет внутренних накоплений (экономии средств), или за счет внешних заимствований.

Важной особенностью оборотного капитала является то, что его элементы легко трансформируются в денежные средства, быстро и без особого труда меняют свою товарную форму на денежную — и обратно. На деньги закупаются сырье, материалы и другие компоненты оборотного капитала для последующей переработки и изготовления готовой продукции, после продажи которой на предприятие вновь возвращаются деньги.

Денежный эквивалент оборотного капитала называется оборотными средствами фирмы. Постоянное наличие достаточного объема оборотных средств является одним из важнейших показателей успешного ведения текущего бизнеса. Без оборотных средств невозможна дальнейшая закупка сырья, материалов, электроэнергии и других элементов оборотного капитала. С наличием достаточного объема оборотных средств связана и финансовая устойчивость предприятия. Стабильно работающие предприятия постоянно держат значительную часть денежных средств в банке. Это позволяет им осуществлять текущие закупки и платежи (собственные оборотные средства). Если же таковых недостает, то они, имея открытые кредитные линии в банках, приобретают необходимые средства путем получения кредита (заемные оборотные средства).

В нашей стране в период проведения экономической реформы значительное количество фирм испытывают острый недостаток собственных оборотных средств. Если в 1993 г. доля собственных оборотных средств во всех оборотных средствах составляла 11,5%, то в 1996 г. эта доля достигала отрицательной величины — 1,1%. Иными словами, собственных оборотных средств у предпринимателей не было. Нужно было занимать деньги в банке и приобретать соответствующий объем оборотного капитала. Происхождение такого опасного для денежного функционирования предприятия связано, с одной стороны, с недостатками в движении оборотных средств в плановой экономике, с другой, этот недостаток обусловлен кризисным состоянием всего народного хозяйства. В этот период цены на сырье и полуфабрикаты росли значительно быстрее, чем на готовую продукцию. Это приводило к тому, что, продав свою продукцию, российские предприятия получают меньше денежных средств, чем необходимо для закупки сырья. Постепенно все это вело к «проеданию» собственных денежных средств.

Нехватка оборотных денежных средств является, в свою очередь, одной из причин такого явления в российской экономике, как неплатежи.

Инвестиции. Ссудный процент

Как было сказано ранее, организация любого производства невозможна без соответствующих капиталовложений в сооружения, здания, оборудование, машины и т.д. Дальнейшая работа, функционирование этих частей капитала требует постоянного обновления, ремонта, восстановления действующего основного капитала. В дальнейшем предприятие должно заменять действующий основной капитал, а также расширять его, если растет спрос на производимую продукцию. Другими словами, предприятие должно осуществлять инвестиции в основной капитал.

Инвестиции — это затраты на производство и накопление средств производства и увеличение материальных запасов.

Чтобы принять разумное решение о покупке соответствующего оборудования или строительства новой очереди завода, фирме необходимо сравнить прошлые и настоящие затраты, а также планируемые затраты с возможной отдачей от вложенного капитала. Принципиальное значение имеет глубокий анализ соотношения будущих затрат и доходов, связанных с капиталовложениями в основной капитал.

Например, подсчитано, что инвестиции в научно-исследовательские опытные и конструкторские разработки (НИОКР) в размере 1 млрд. долл. окупают себя только в случае последующей продажи на рынке продукции, выпущенной благодаря этим научно-исследовательским разработкам, на сумму 14 млрд. долл. в течение 10 лет. Все это говорит о том, что первоначальные инвестиции являются долгосрочными и не приносят быстрой прибыли.

Разные предприятия, заводы, фирмы при одних и тех же капиталовложениях в производство имеют различную величину прибыли и различный уровень рентабельности, — норму прибыли на вложенный капитал, то есть одинаковые инвестиции в основной капитал могут дать различные результаты. В этой связи большое значение имеет экономическое обоснование инвестиционного проекта, то есть сопоставление расходов на инвестиции и возможной отдачи от инвестиций.

Инвестиции представляют собой важнейший хозяйственный акт. Без инвестиций нет ни хозяйственного процесса, ни движения капитала. Инвестиции сами по себе не являются самоцелью, они лишь средство в получении дохода на инвестиции. Инвестиции должны непременно окупаться с прибылью, причем, наибольшей прибылью — таков закон экономической хозяйственной деятельности, то есть инвестиции должны быть экономически эффективными. Инвестирование должно быть хорошо рассчитано, удачно спроектировано. И чтобы это стало реальностью, надо рассчитать сроки и степень окупаемости инвестиций. При расчете сроков и степени окупаемости инвестиций главным препятствием является рост цен на факторы производства, в том числе и на основной капитал. Для расчета конкретных инвестиций важно сделать оценку конкретного инвестиционного климата, учтя при этом многие обстоятельства, такие как инфляция, налогообложение, наличие конкурентов, монополистов, качество рынка труда, политическую обстановку.

Для финансирования инвестиций фирмы либо используют свою прибыль, либо обращаются на рынок денежного капитала за кредитами. Большинство предприятий для финансирования инвестиций берут взаймы деньги в банке. За пользование заемным денежным капиталом они платят ссудный процент.

Ссудный процент представляет собой плату за использование денежного капитала, другими словами, это цена денежного капитала.

Ставка (норма) процента рассчитывается как отношение величины заемного денежного капитала к величине ссудного процента, выраженное в процентах.

Процент как экономическая категория отражает отношения между кредитором денежных средств и получателем этих средств. Такие отношения предполагают не только передачу одним лицом другому денежных средств, но и условия их получения. Эти условия предполагают обязательность возвращения полученных в долг денег, возвращение в назначенное время и вознаграждение за используемый кредит, размер этого вознаграждения в долях процента от суммы кредита.

В более широком понимании, процент представляет собой доход, получаемый кредитором за предоставляемый клиенту денежный капитал. Процент — это плата за кредит. Процент как плата за кредит является частным случаем дохода от использования соответствующего фактора производства, такого фактора, как капитал в денежной форме.

Теоретически важным вопросом является вопрос об источнике процента. Каково происхождение этой формы дохода? На этот вопрос экономическая теория дает разные ответы. Существует несколько теоретических подходов, объясняющих источники образования процента.

К основным подходам можно отнести следующие:

марксистский подход, основой которого является теория прибавочной стоимости;

трактовка процента в рамках теории чистой производительности капитала;

психологический подход к понятию процента как составляющей части теории предельной полезности.

Марксистский подход. Согласно марксистскому пониманию сущности капитала, возрастание его стоимости происходит исключительно за счет эксплуатации рабочего капиталистом. Именно прирост стоимости капитала за счет прибавочной стоимости представляет собой неоплаченный труд наемных работников и составляет источник образования процента. Сам же процент не представляет собой всю величину прибавочной стоимости, а только часть ее.

Трактовка процента в рамках теории чистой производительности капитала. Практически предприниматель берет капитал в ссуду для осуществления производственной деятельности. Полученная им прибыль затем делится на две части. Одна часть этой прибыли присваивается предпринимателем и называется предпринимательским доходом. Вторая часть прибыли, полученной от заемного капитала, принимает форму процента, и должна быть отдана кредитору как плата за пользование предоставленным капиталом. Уровень процента определятся соотношением спроса на заемный капитал и его предложением.

В трактовке сущности процента иную точку зрения мы находим у американского экономиста И. Фишера. По его мнению, процент возникает в результате обмена суммы текущих благ на большую сумму будущих благ. В результате производительного использования капитала, роста эффективности его применения происходит расширение выпуска конечного продукта, а чаще всего и рост его качества. Все это в комплексе обеспечивает получение дополнительной прибыли, часть которой и составляет процент. Другими словами, затраты ресурсов, в том числе за счет заемных средств, компенсируются значительно большей отдачей от использования ресурсов в ходе производства, осуществляемого на более высокой технологической и организационной основе, с использованием последних достижений НТП. Эту разницу и называют, согласно данной концепции, чистой производительностью капитала и количественно измеряют уровнем процента.

Психологический подход. Концепция процента как платы за воздержание основывается на общей теории предельной полезности (австрийская школа). Смысл этой точки зрения сводится к тому, что процент возникает в результате психологического предпочтения времени. Человек оценивает текущие блага всегда выше, чем аналогичные блага в будущем. Это побуждает людей удовлетворять сиюминутные потребности или желания человека с помощью привлечения дополнительных ресурсов за счет их разумного распределения в использовании для удовлетворения своих потребностей. Это, в свою очередь, побуждает человека к поиску дополнительных доходов или брать деньги в долг и платить за это определенную цену в виде процента.

Отношение суммы денег, которая будет возвращена, в денежной сумме, полученной в заем, образует ставку процента.

studfiles.net

37 Рынок ссудного капитала и ссудный процент. Спрос и предложение заемных средств. Временные предпочтения.

37 Рынок ссудного капитала и ссудный процент. Спрос и предложение заемных средств. Временные предпочтения.

Объектом купли-продажи на рынке ссудного капитала явл. временно свободные деньги, кот. аккумулируются финансовыми посредниками и за плату на определенный срок в виде ссуды предоставляются физическим и юридическим лицам. Денежные средства, привлеченные финансовыми посредниками и используемые ими для предоставления ссуд наз. ссудным капиталом. Плата за временное использование ссуды наз. -процентом. Сущность процента экономисты различных школ определяют по разному. Так экономисты марксистского направления рассматривают процент как часть прибавочной стоимости созданной наемными работниками в сфере материального производства, кот. достается ссудному капиталисту в результате ее перераспределения. Маркс разграничил денежный капитал на капитал-собственность и капитал-функцию. Владелец денежного капитала-собственности использует его для предоставления во временное пользование другим и тогда он получает проценты. Тот же субъект хозяйственной деятельности, который получил ссуду и использует ее для создания благ, наз. функционирующим-капиталистом, и денежная ссуда здесь представляет капитал-функцию. Функционирующий капиталист получает прибыль и часть ее отдает капиталисту-собственнику в виде процента, а оставшаяся часть прибыли представляет предпринимательский доход функционирующего-капиталиста. Западные капиталисты рассматривают ссудный процент как плату за услуги капитала. Величина ссудного процента согласно теории предельной производительности ресурса определяется предельной доходностью ссудного капитала. Некоторые экономисты рассматривают процент как плату за отказ от текущего потребления капитала ради большего будущего потребления. Норма процента=(Годовая сумма уплачиваемая за ссуду)/(величина ссуды)*100%. Норма процента зависит от соотношения спроса и предложения ссудного капитала. Спрос на ссудный капитал-спрос фирм и предприятий на определенную сумму денег, на покупку капитала в определенной физической форме. А предложение ссудного капитала определяется предельными издержками упущенных текущих возможностей.

Модель рынка ссудного капитала

Кривая спроса на ссудный капитал показывает, что при прочих равных условиях по мере снижения нормы процента i, объем спроса предпринимателей на кредит К будет возрастать. В точке пересечения этих кривых устанавливается равновесная норма процента ie.

Рыночную ставку устанавливают банки. Она может изменяться в определенных пределах, имеет верхнюю и нижнюю границы. Верхняя граница определяется средней нормой прибыли в реальном секторе экономики. Нижняя граница должна быть выше нуля, чтобы ссуда не потеряла экономический смысл. Для аналитических целей используется средняя ставка процента. Следует различать номинальную и реальную ставки ссудного процента. Номинальная- это процентная ставка, выраженная в денежных единицах. Если экономика развивается стабильно и нет инфляции, номинальная и реальная ставки равны. Т.е. реальная ставка процента- это процентная номинальная ставка с поправкой на инфляцию.

Одним из основных принципов кредитных отношений выступает платность ссудного капитала. В роли цены, уплачиваемой заемщиком (должником) в пользу банка за использование денежных средств, выступает ссудный процент. Источником уплаты ссудного является прибыль, получаемая от используемая ссудного капитала. Заемщик, используя заемные ср-ва для инвестиций, получает прибыль. Часть прибыли поступает собственнику заемного капитала в виде ссудного %, вторая ее часть образует предпринимательский доход инвестора. Ссудный % обычно выражается через норму (ставку) ссудного % , которая определяется как отношение дохода на капитал, представленный в ссуду, к самому размеру ссужаемого капитала, выражается в %. Верхняя граница ставки ссудного процента не может превышать нормальную прибыль, т.к. это сделает инвестирование убыточным; нижняя должна быть выше нуля, т.к. в противном случае предоставление ссуды теряет смысл.

В качестве основных факторов, определяющих размер ссудного процента, выделим:

норму средней прибыли (доходности), сложившуюся в национальной экономики; норму процентной ставки, устанавливаемой центральным банком страны; соотношение спроса и предложения на рынке денежного капитала.

Высокие процентные ставки снижают заинтересованность фирм в осуществлении инвестиций. Наоборот, низкие процентные ставки (цена денег) увеличивает масштабы инвестирования, активизируют экономическую жизнь. Такую прямую зависимость между инвестициями и процентной ставкой отражает график инвестиционного спроса

График инвестиционного спроса (D) показывает, что чем меньше процентная ставка (r,%), тем больше инвестиционных проектов становятся экономически выгодными для инвестора. Что касается объема предложения ссудного капитала(S) со стороны банка, то здесь иная картина: рост процентной ставки стимулирует предложение денежного капитала.

Формально можно считать, что под воздействием спроса и предложения складывается равновесная ставка ссудного процента, при которой обьем предложения денежного капитала соответствует спросу на ссудный капитал

Процентная ставка в реальной сделке банка с заемщиками зависит от ряда конкретных обстоятельств: продолжительности или срочности кредитования; степени риска, надежности партнера; характера и размера предлагаемого обеспечения кредита; уровня и порядка налогообложения доходов банков; прогноза уровня инфляции на ближайшую перспективу.

Различают номинальную и реальную ставки ссудного процента. Чем выше уровень инфляции, тем актуальнее становится расчет номинальной и реальной % ставки.

Ном. % ставка есть % ставка в терминах увеличения стоимости одной единицы денежного капитала. Она показывает, насколько в % (годовых) возрастает к определенному сроку предоставляемый в ссуду денежный капитал.

Реальная % ставка измеряет денежный капитал в терминах увеличения количества товаров и услуг, которые можно действительно приобрести. Она отражает состояние и прирост покупательской способности денежного капитала. Чем выше уровень инфляции, тем больше разница между номинальной и реальной % ставкой

Реальная % ставка = номинальная ставка + уровень инфляции.

Инвестирование – процесс пополнения капитальных фондов или, другими словами, это процесс вложения средств в увеличение капитальных благ. Фирмы производят инвестирование с целью увеличения получаемой прибыли. Решая вопрос об инвестировании фирма сравнивает затраты на инвестирование с прибылью, полученной в результате инвестирования. В краткосрочном периоде для решения вопроса о выгодности инвестиций следует определять предельную норма чистой окупаемости инвестиций. Предельная норма чистой окупаемости инвестиций:

r-i , где r – предельная норма окупаемости инвестиций, а i – ставка ссудного процента.

Предельная норма окупаемости инвестиций (r) определяется как разница между предельным доходом и предельными издержками инвесторов, выраженными в % от всей массы инвестируемых средств.

До тех пор, пока норма окупаемости больше нормы ссудного процента фирма получает дополнительную прибыль в результате инвестирования. Если i>r, то такой проект убыточен. Фирма предъявляет спрос на рынке днежного капитала, если она может получить от инвестиций предельную норму окупаемости больше ставки процента

D(r) показывает количество заемных средств, на которые у фирмы есть инвестиционный спрос при любой возможной рыночной ставке процента. Чем выше ставка процента, тем ниже инвестиционный спрос на заёмные средства.

Долгосрочное инвестирование. Допустим фирма производит покупку какого-то оборудования. Срок использования этого проекта несколько лет. Для подсчёта выгодности фирма должна сопоставить стоимость покупки оборудования с ожидаемыми доходами, которые она получит за время службы этого оборудования. Фирма будет получать доходы ежегодно в течение рока службы используемого оборудования. Но ожидаемый доход фирмы, который она рассчитывает получить через год, не равен доходу через два года, три года и так далее. Доход (фиксированная величина) сегодня больше, чем та же сумма, полученная через несколько лет. Трак банки при начислении сложных процентов используют принцип начисления процентов на проценты. Суть этого принципа состоит в том, что денежная сумма, начисленная за год, в конце года добавляется к основной сумме и включается в ту сумму, на которую на следующий год будут начислены проценты. Для определения сегодняшней стоимости ожидаемых в будущем доходов определяют дисконтированную стоимость. Для этого используют принцип дисконтирования. Он противоположен принципу начисления процента на процент.

Vp=Vt\ (1+r)t, где Vp – дисконтированная стоимость ( сегодняшняя стоимость ожидаемого дохода), Vt – ожидаемый в будущем доход, t – временной интервал или срок полезного использования, r – ставка процента. Формула дисконтирования показывает, что чем выше ставка процента, и чем больше срок использования, тем больше разница между будущим доходом и его сегодняшней оценкой. Для принятия решения о долгосрочном инвестировании используют также критерий чистой дисконтированной стоимости

studfiles.net

Ссудный капитал и ссудный процент

Кроме промышленных и торговых капиталистов, в присвоении прибавочной стоимости участвуют и владельцы ссудного капитала (рис91)

Ссудный капитал — это денежный капитал, который передается предпринимателем-владельцем предпринимателю заемщику во временное пользование за соответствующую плату с целью получения прибыли

Основной функцией ссудного капитала денежное обслуживание субъектов рыночного хозяйствования, что обеспечивает стабильность их деятельности, ускоряет скорость обращения их капитала

Экономисты достаточно активно анализируют вопрос об источниках временно свободных денег, которые могут быть использованы как ссудный капитал. Важнейшими из них считают следующие:

1) амортизационные отчисления. Все время, пока амортизация накапливается для замены средств труда, которые еще функционируют, денежные средства являются свободными и могут быть превращены в ссудный капитал;

2) часть оборотного капитала, который высвобождается в результате не совпадения времени продажи изготовленной продукции и покупки сырья, топлива, материалов, необходимых для обеспечения непрерывности пр производственного процесса

3) временно свободный капитал в промежутках между поступлением денежных средств после реализации товаров и выплатой заработной платы;

4) средства фонда развития производства, которые являются частью прибыли предприятия и накапливается до определенного размера, перед тем как быть использованы для расширенного воспроизводства;

5) денежные доходы и сбережения населения;

6) денежные накопления государства и т.д.

Таким образом, благодаря образованию временного свободного денежного капитала возникает ссудный капитал, который может отдаваться как заем тем субъектам хозяйствования, которые испытывают недостаток денежных ресурсе и.

Ссудный капитал является самостоятельной формой капитала со своими особенностями, которые отличают его от промышленного и торгового капитала:

1. Особенность заемного капитала заключается в том, что он непосредственно авансируется в производственную сферу не его владельцем, а совсем другим лицом — предпринимателем-заемщиком. С момента перехода капитала рук в руки происходит и его раздвоение на капитал-собственность, который приносит своему владельцу доход в форме процента, и капитал-функцию, который приносит прибыль (предпринимательский доход) предпринимателю по зичальникку.

2. Ссудный капитал выступает как товар, и эта характеристика не присуща промышленном и торговом капитала. При этом следует понимать, что этот товар особый, поскольку: а) отчуждается от владельца не навсегда, а только на определенный срок, б) продается и покупается по специфической цене. Этой ценой является є ссудный (рис 92). Анализ схем, по которым осуществляется кругооборот промышленного, торгового и ссудного капиталов, также показывает определенные различия. Так, движение промышленного и торгового капиталов осуществляется я по схеме:. Д -. Т -. Д ‘, где. Д’ =. Г. Аг (Аг — прибыль, ради которого осуществлялся движение капитала). Чтобы получить прибыль, предприниматель обеспечивает движение своего денежного капитала через производительную и товарную фо. РМИ, тем самым организует производство товаров и услуг (для промышленного капитала), а затем их реализацию. Денежный капитал, полученный после продажи товаров, включать в себя доходы предпринимателей (Аг). Что касается заемного капитала, то его движение осуществляется по другой схеме:. Г -. Г, то есть он выступает только в одной, неизменной денежной форме и, несмотря на это, приносит своему владельцу ссуды ный процент. В этом случае процесс увеличения ссудного капитала более завуалированный, и объяснить изменения в ссудном капитале можно, только рассмотрев все этапы движения этого капитала (рис 92)рис. 9.2):

1. Владелец ссудного капитала (кредитор) отдает свой денежный капитал, чтобы через некоторое время он вернулся к нему с определенным приростом — ссудным процентом

2. Заемщик, поскольку у него есть необходимость в денежном капитале, берет на определенный срок заем, при этом обязательным условием является возвращение взятого взаймы денежного капитала с определенным приростом — по озичковим процентом (г%).

3. Заемщик, чтобы удовлетворить свои потребности в прибыли (а это, как известно, конечная цель любой деятельности) и рассчитаться с кредитором, должен применить заем продуктивно, то есть направить ее н на производственные нужды, на производство определенных товаров или услуг в результате взаимодействия рабочих со средствами производства будет произведена продукция, составной частью стоимости которой станет дополнительный о дуккт.

4. Заемщик, чтобы достичь вышеуказанной цели, должен осуществить последний этап своей деятельности — реализовать продукцию и получить прибыль. Последний состоять из двух частей: первая из них — его в собственную прибыль (предпринимательский доход), а вторая-ссудный процент (стоимость займа, которую он платит владельцу денегй).

Важно понимать, что поскольку предпринимательский доход и процент имеют одно и то же источник — дополнительный продукт, который после реализации превращается в прибыль, то между составными частями прибыли в есть определенные зависимости. Увеличение доли, например процента, уменьшать долю предпринимательского дохода. При определенных условиях это вызывать изменения в механизме функционирования рынка ссудных капиталов. Спрос на денежный капитал в форме ссудного будет уменьшаться, и, даже при постоянной предложения ссудного капитала, его цена (процент) уменьшатьсяься.

Размер увеличения или уменьшения ссудного процента измеряется нормой процента (НВ):

. На уровень ссудного процента влияют различные факторы, в частности: масштабы производства, размеры денежных накоплений и сбережений; конъюнктура рынка (спрос и предложение), степень риска; циклический ха арактер производства; инфляционные процесс.

С целью защиты ссудного процента от обесценения в условиях инфляции государствами устанавливаются процентные ставки (учетные, базовые, привилегированные, постоянные, переменные и т.д.) (рис. 93)

uchebnikirus.com