Дисконтный и процентный вексель

Виды фондовых инструментов

Одним из важнейших рынков экономической системы любой страны является рынок ценных бумаг. Он выполняет ряд функций, оказывающих прямое воздействие на стабильность экономики, а так же на ее потенциал к росту.

К наиболее важным функциям фондового рынка можно отнести:

- получение дохода по активам и свободным денежным средствам;

- формирование рыночных цен на фондовые инструменты, влияние на баланс спроса и предложения;

- создание единого информационного поля, доступного для всех участников;

- регулирование отношений внутри рынка между участниками сделок;

- распределение финансовых рисков;

- создание условий для движения денег и капитальных активов между отраслями экономики;

- привлечение граждан к инвесторской деятельности, путем перевода накоплений во вложения;

- дофинансирование бюджета без дополнительной эмиссии денежной массы.

Все отношения на рынке осуществляются с использованием ценных бумаг. Экономическая сущность фондового рынка сводится к производству и совершению операций с ними.

В России используется около пятнадцати видов ценных бумаг. Инвестор, желающий получить дополнительное финансирование или доходы по своим свободным денежным средствам, как правило, прибегает к формированию пакета фондовых документов. Такой подход называется инвестиционным портфелем. Он позволяет своему владельцу создавать гибкий инструмент по получению дохода по своим активам в различные сроки и с разной степенью риска. Использование бумаг с разной степенью ликвидности, сроками погашения и рискованностью, позволяет снизить потери по всему пакету документов, формирующих инвестиционный портфель.

В настоящее время все чаще используются электронные виды документов. Однако, существуют ценные бумаги, которые обязаны оформляться только в бумажном виде. Одним из таких является вексель.

Понятие векселя и его особенности

Первые ценные бумаги, выполнявшие функции современного векселя, появились еще в 14 веке в Европе. Его основой выступала долговая расписка. В настоящее время векселя используются, но не так широко, как другие виды ценных бумаг.

Определение 1

Вексель представляет собой документ строгого оформления, определяющий обязательства одного лица произвести выплату в пользу другого лица в определенный момент времени.

Замечание 1

По сути вексель – это перевод товарно – денежных отношений к ничем не обусловленному обязательству. При этом долг изначально считается доказанным и теряет свое юридическое значение.

Как и другие виды фондовых инструментов, вексель может находиться в свободном обращении. При этом он имеет ряд специфических признаков:

- Абстрактность обязательства заключается в том, что они выражаются только в денежной сумме к выплате и не учитывают причины их появления.

- Безусловность исполнения требований по документу.

- Солидарное участие всех субъектов, причастных к созданию и передаче прав по векселю.

- Всегда имеет документарную форму.

Вексель выполняет ряд функций, при его использовании в торговой практике:

- отвечает за право получения выплаты за поставленную партию товаров, либо за оказанные услуги;

- дает возможность совершить сделку без предварительной выплаты по ней;

- может использоваться как средство взаиморасчетов;

- выступает объектом сделок по купли – продаже, либо выступать в качестве залога.

Замечание 2

Вексель имеет строгие требования к его оформлению. Невыполнение «Положения о простых и переводных векселях» может привести к тому, что вексель будет сочтен недействительным. В тексте документа, либо в его заголовке, как минимум один раз, должно быть использовано слово вексель. Это называется «вексельной меткой».

Указываются данные первого плательщика по векселю, а так же реквизиты получателя платежа. Так как, обязательства по векселю принимаются без обоснования, то причины его выпуска в тексте не указываются.

Обязательно прописывается сумма к уплате, а так же дата и место совершения платежа. Как правило, сделка производится в банке.

Документ подписывается обеими сторонами с проставлением даты совершения сделки.

Если отсутствует хотя бы один из обязательных пунктов оформления, то документ признается недействительным. Однако, имеет ряд исключений. Если не указан срок оплаты, то считается, что выплата производится по предъявлению. Если не указывается адрес оплаты, то подразумевается адрес получателя платежа. Если не прописан адрес составления векселя, то автоматически признается адрес векселедателя. Если среди подписей лиц, несущих обязательства по векселю, есть те, кто не сможет по нему рассчитаться, обязательства сохраняются за любыми другими участниками передачи векселя.

Процентный и дисконтный вексель

На практике применяются два основных вида векселя. Прямой, представляющий собой долговое обязательство векселедателя перед векселедержателем. Переводной вексель выражает отношения трех сторон: получателя платежа, векселедателя и его должника. То есть, выпуская документ, должник векселедержателя передает свое обязательство по документу собственному должнику. Таким образом, он совершает расчет долговым обязательством, по которому проведет выплату лицо, задолжавшее ему деньги.

Существует два вида векселей, выпускаемых банками. К ним относят процентный и дисконтный вексели.

Дисконтный вид векселя может покупаться у третьих лиц, либо продаваться банком. Дисконт представляет собой разницу, на которую может быть уменьшена сумма векселя при его продаже или покупке.

При реализации дисконтного векселя сумма по нему выплачивается ниже номинальной. Однако, если вексель подлежит погашению, то выплачивается сумма равная, указанной в документе. Налог на прибыль при получении выплаты по векселю рассчитывается у векселедержателя.

Замечание 3

На дисконтный вексель не начисляются проценты. Прибыль по нему формируется за счет разницы между номинальной ценой и ценой с учетом дисконта.

Расчет этих цен производится по следующим формулам:

$Номинальная \ стоимость = Цена \ продажи · (1 + (срок \ векселя · дисконтная \ ставка \ банка / 365 · 100))$

$Цена \ продажи = Номинальная \ стоимость · (1 — (срок \ векселя · дисконтная \ ставка / 365 · 100))$

$Дисконт = (Цена · процентная \ ставка · срок \ векселя) / 365 · 100$

При использовании векселя в нем может быть указана сумма начисляемых процентов, за время отсрочки платежа. Тогда на момент проведения расчетов будет выплачиваться сумма векселя и сумма процентов, начисленных по нему. Как правило, выплаты процентов производятся по векселям с оплатой по предъявлению.

В случае, если срок выплат по предъявлению закончился, то день выплаты считается последним днем начисления процентов. Далее используют пени, которые вычисляются по ставке рефинансирования.

Для целей налогообложения выплаты по процентам не учитываются. Начисление процентов производится каждый месяц.

Сумма процентов по векселю может быть рассчитана по следующей формуле:

$I = N (C+ ts ) / 360$ , где $N$ – номинал, $C$ – процентная ставка, $ts$ — период начисления процентов.

spravochnick.ru

Беспроцентный вексель

Понятие векселя

Понятие векселя прочно входит в современную экономическую жизнь. Но с этим понятием уже встречались люди еще в прошлом и даже в позапрошлом веках. Упоминание о векселях мы можем найти ив мировой классической художественной литературе. Но немногие люди имеют четкое представление о том, что такое вексель и каковы его функции.

Определение 1

Вексель – это ценная бумага установленного образца, которая подтверждает ничем не обоснованные обязательства одного лица (векселедателя) выплатить другому лицу (векселедержателю) денежную сумму, указанную в этом векселе в установленный договором срок.

С одной стороны вексель – это долговое обязательство. С другой стороны – разновидность ценной бумаги. В качестве ценой бумаги вексель может быть представлен на соответствующем рынке ценных бумаг. Его можно продавать, покупать, менять, передавать третьему лицу, использовать при платежах.

Хождение векселей регулируется специальным вексельным законодательством. В основу вексельного законодательства любого государства положены принципы Международной Женевской Конвенции об обращении векселей. Но каждое государство вправе варьировать свои законы в известных пределах. Поэтому в каждой стране могут формироваться свои особенности использования векселей.

Виды векселей

В связи с разнообразием вариантов применения и обеспечения векселей различают их несколько разновидностей. Наиболее часто в литературе упоминаются простой и переводной векселя. В зависимости от места выдачи и оплаты различают внешний и внутренний векселя. В зависимости от того, как и чем обеспечена задолженность, выделяют торговый, финансовый и обеспечительский векселя. Кроме этого, выделяют депозитный вексель, заемный вексель и т.п.

Разновидности беспроцентных векселей

В зависимости от условий договора о займе векселя могут быть процентными и беспроцентными.

Определение 2

Процентный вексель – это вексель с фиксированной процентной ставкой.

Эти векселя могут выпускаться для накопления дохода, в качестве депозитного инструмента. Этими векселями можно рассчитываться с контрагентами, что является преимуществом процентного векселя.

Определение 3

Беспроцентный вексель – это такой вексель, в котором не содержится условия о процентной ставке или указана нулевая ставка и срок погашения «по предъявлению».

Если беспроцентный вексель размещен по цене ниже номинала, то его называют еще дисконтным. Его цена учитывает дисконт, поэтому она ниже номинальной.

Правила оформления векселей

Так как и сегодня многие юристы и экономисты не могут сойтись в едином мнении на правовую и экономическую природу векселя, то в операциях с векселями необходимо соблюдать осторожность. Оформляться документы должны специалистом, имеющим сертификат на право совершения подобных операций.

Замечание 1

Стоит помнить, что вексель – это формальный документ. Поэтому важно, чтобы при заполнении этого документа были выдержаны все требования. Ведь при отсутствии хотя бы оного из обязательных реквизитов вексель будет признан недействительным.

Вексель должен быть заполнен на государственном языке той страны, где он выдавался и где будет производиться выплата. Предметом вексельных обязательств могут быть лишь только деньги (не имущество). Обязательства выплаты по векселю не могут ничем ограничиваться. Ведь вексель содержит безусловное денежное обязательство. Если в векселе не указана процентная ставка, то он автоматически считается беспроцентным.

Согласно законодательству Российской Федерации векселя должны быть представлены только на бумажном носителе. Вексель должен быть подписан руководителем предприятия и главным бухгалтером.

Соблюдение этих нехитрых правил поможет избежать вероятности денежных потерь и финансового риска.

spravochnick.ru

Покупка векселя Сбербанка: цена, виды и доходность

Развитие фондового рынка в России и возникающие трудности в оплате между различными агентами и контрагентами малого бизнеса стали предпосылками для появления значительного интереса к покупке векселей. Это документ, содержащий долговое обязательство кредитной организации перед держателем о выплате денег. Как и многие банковские инструменты, эта ценная бумага является выгодным вариантом для предпринимателей с целью увеличения их доходов.

Сбербанк предлагает векселя юридическим лицам и на сегодня занимает первое место в РФ по их выпуску.

Содержание статьи:

Какие преимущества покупки векселя в Сбербанке для ИП

Долговое обязательство имеет ряд преимуществ. Они вытекают из самой «природы» этого документа. Ценную бумагу на предъявителя можно использовать в различных хозяйственных схемах:

- в качестве финансового инструмента для извлечения дополнительной прибыли;

- как вариант банковского залога при кредитовании;

- представление в качестве банковской гарантии;

- можно оформить кредит под вексель Сбербанка.

Главное их преимущество – расчет ими во время заключения различных сделок в качестве денежного эквивалента.

Чем объясняется лидерство банка на вексельном рынке РФ? На такую позицию влияют несколько факторов:

- налаженная система, позволяющая клиентам в любом регионе осуществлять все возможные операции с долговыми расписками;

- высокая репутация банковского учреждения;

- единая электронная база данных;

- высокий уровень защиты от подделок;

- проведение экспертизы;

- разрешается обмен долговыми расписками во время их обращения;

- разнообразие вариантов применения этих ценных бумаг;

- предприниматель может не только купить долговые бумаги по выгодной цене, но и получить услуги по депозитарному хранению и предоставлению оперативных консультаций;

- индивидуальный подбор финансовых схем по вексельному расчету для юрлиц и ИП.

Векселя Сбербанка для юридических лиц отличаются рядом преимуществ:

- высокой ликвидностью (они высоко котируются на рынке ценных бумаг),

- простотой в выпуске,

- не требуется открывать расчетный счет,

- получение гарантированной прибыли,

- позволяют избежать риска, связанного с падением курса рубля.

Виды выдаваемых векселей

Вексельные банковские программы в чем-то схожи с депозитами: клиент также пополняет средства, а в обмен получает от кредитной организации что-то подобии «долговой расписки». Согласно ему банк подтверждает, что деньги приняты, и обязуется отдать их в назначенный срок. Но в отличие от депозитов, долговые расписки являются ценной бумагой, хотя и являются инструментом дополнительного инвестирования и позволяют увеличить доходность.

Для корпоративных клиентов предлагаются простые векселя. В отличие от переводных, они не требуют процедуры акцепта, т.е. письменного подтверждения об оплате. Эта ценная бумага, выданная векселедателем, которым выступает Сбербанк и подтверждает его долговые денежные обязательства перед клиентом. Различают процентные и дисконтные простые векселя.

Процентный

В описании документа указываются проценты, начисляемые на вексельную сумму. Номиналом могут выступать как рубли, так и иностранная валюта. За его приобретение клиент вносит сумму, являющейся номинальной стоимостью долговой расписки. Владелец получает прибыль в качестве процентов, начисляемых на номинальную стоимость. Именно процентный вексель Сбербанка наиболее популярен, поскольку в этом проявляется его сходство с депозитом.

Дисконтный

В тексте дисконтного векселя (простого) не указываются условия начисления на номинал, которым могут выступать рубли РФ и иностранная валюта. Чтобы его приобрести, будущий векселедержатель вносит сумму, равной договорной цене будущей реализации ценной бумаги. Прибыль вычисляется как разница между ценой реализации и номинальной стоимостью.

Достоинства простых векселей

Достоинства простых векселейСроки платежей по обязательствам

При выдаче векселя Сбербанком обязательно указываются проценты и срок платежа, по которому обязательство предъявляется к оплате (происходит начисление процентов или причитающегося дохода).

При предъявлении простого долгового обязательства установлены такие формулировки срока платежа:

- «не раньше определенной даты», т.е. в течение года со дня, раньше которого не предусмотрена выплата – для процентного, и по дату наступления платежа – для дисконтного;

- «не раньше определенной даты и не позже определенной даты», т.е. в промежутке этих двух дат.

- «в определенный день», т.е. оплата производится в конкретный день (и в последующие 2 дня за ним).

Минимальный срок размещения – 14 дней. Срок вексельной давности, установленный банком, – 3 года.

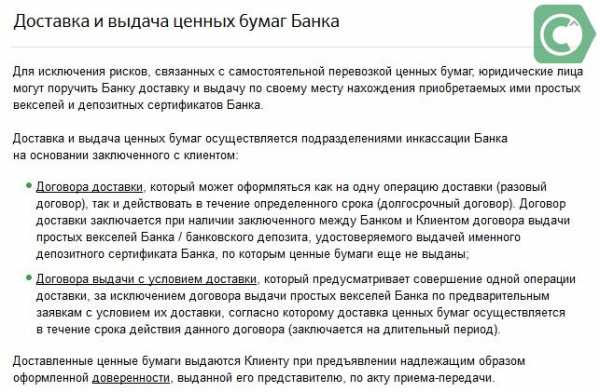

Порядок выдачи

Где можно купить векселя Сбербанка России? Они реализуются отделениями ИП юридическим лицам на основании долгосрочного и разового договора. К договору прикрепляется заявка, где записываются все параметры документа. Оформление документа и передача его векселеприобретателю происходит только после прихода денежных средств на банковский счет, причем сумма зачисляется в полном объеме, указанном в договоре и с учетом услуг учреждения по данной процедуре. Для ИП и юрлиц не допускается оплата наличными. Дата зачисления денег на счет является датой выдачи обязательства, но она должна быть не раньше заключения договора. По договору допускается выдача сразу нескольких документов одному владельцу. При этом действует то же правило оформления: номиналы всех приобретаемых процентных и сумма реализуемых цен дисконтных документов должна полностью соответствовать перечисленным на банковский счет денежным средствам.

Условия получения

Условия полученияПроцентные ставки

Доходность векселей Сбербанка в 2017 году определяется размером начисляемых процентов: они зависят от суммы и срока приобретенного документа.

При покупке невозможно сразу определить точную процентную ставку, по которой затем будет начислена прибыль. Это связано с тем, что при оформлении нет возможности заранее определить точную дату предъявления документа. Поэтому полный расчет доходности происходит на момент погашения. При этом учитывается как период, за который происходит подсчет процентов, так и сама процентная ставка, указанная на долговой бумаге.

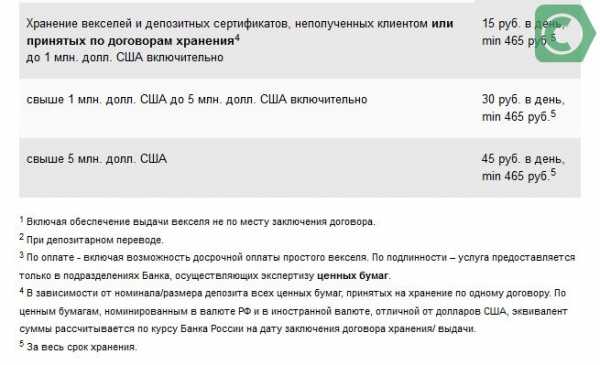

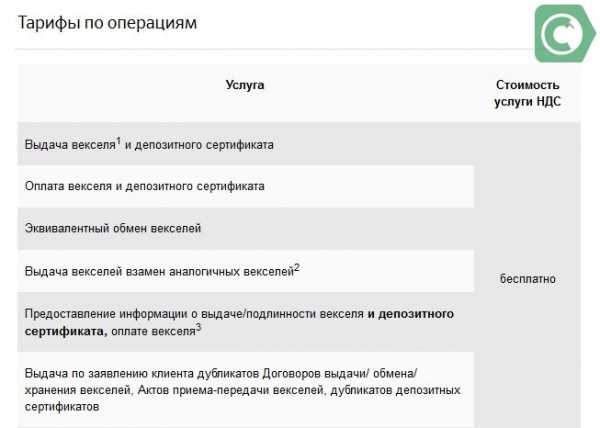

Стоимость услуг

Стоимость услуг Доход определяется размером дисконта, являющимся разницей между номиналом и ценой реализации ценной бумаги.

Доход определяется размером дисконта, являющимся разницей между номиналом и ценой реализации ценной бумаги.

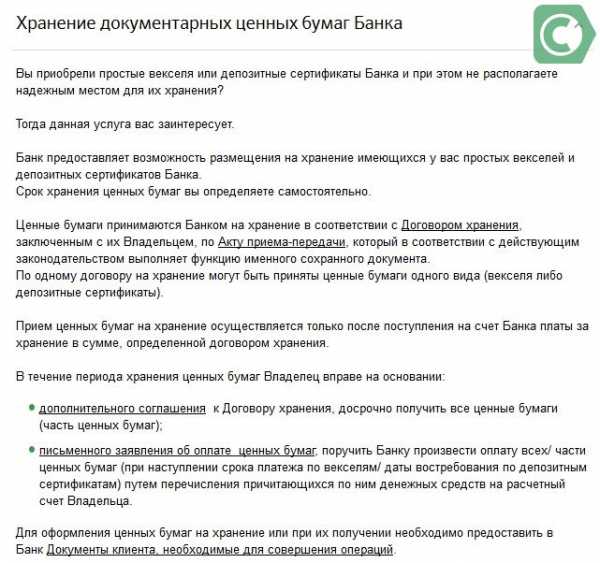

Услуга по хранению

Услуга по хранениюОплата происходит во всех структурных отделениях, имеющих право на проведение подобных операций.

Заключение

На сегодня покупка векселя Сбербанка юридическим лицом очень актуальна. При наличии денежных средств не всегда есть возможность открыть депозит, поэтому вексельная программа может оказаться самым оптимальным решением. Если использовать эту программу, то одновременно можно получить надежный инвестиционный инструмент, увеличив этим свой заработок.

05-11-2017

- Поделиться

- Нравится

- Твитнуть

- Класс!

- Нравится

sbankami.ru

Процентный вексель — Большая Энциклопедия Нефти и Газа, статья, страница 1

Процентный вексель

Cтраница 1

Процентный вексель банка гарантирует исчисление процентов исходя из 40 % годовых при сроке обращения 30 дней. [1]

Такой же порядок действует и при погашении обычного процентного векселя. [2]

Инвестиционная компания размещает денежные средства предприятий путем оформления процентных векселей. В случае досрочного расторжения договора проценты выплачиваются из расчета 10 % годовых. [3]

Проценты не выделяются, но очевидно, что дисконтный вексель на 1120 можно представить как процентный вексель на 1000 под 12 % годовых. [4]

Однако можно предположить, что данное указание Президиума Высшего Арбитражного Суда РФ не относится к процентам по процентным векселям. Ведь проценты по векселю образуют доход сверх суммы займа. [5]

Отметим, что сумма векселя и сумма, выплачиваемая по векселю, определяются таким образом в случае так называемого векселя с процентами или процентного векселя ( interest-bearing note), когда при выписке векселя на нем указываются проценты, под которые берется данный заем. Существуют также векселя без процентов или дисконтные векселя ( поп interest bearing note): на векселе не указываются проценты, а указывается лишь сумма, которая будет выплачена векселедержателю; соответственно сумма, которую получает на руки лицо, выписывающее вексель, меньше. В этом случае сумма, выплачиваемая по векселю, равна номинальной сумме векселя. [6]

Так как сумма начисленного дохода по векселям не увеличивает налогооблагаемую базу по налогу на прибыль до момента поступления оплаты и, более того, предполагает различное налогообложение дисконтных и процентных векселей, считаем возможным отражать начисленные доходы и проценты по счету 83 Доходы будущих периодов, субсчет Доходы по векселям. [7]

Когда сумма погашения заранее известна, то подсчеты очень просты, что иллюстрирует этот пример. В случае, когда процентный вексель покупателя учитывается банком и сумму погашения нужно рассчитывать, подсчеты становятся сложнее. В этой ситуации сначала должна быть подсчитана сумма погашения, затем — ссудный процент и, наконец, выплата по учтенному векселю. [8]

При предъявлении к оплате дисконтный вексель должен быть оплачен по номиналу, а процентный — вместе с процентами. Согласно пункту 6.2 ПБУ 9 / 99, разность между суммой, указанной в векселе, и суммой задолженности по оплате поставленных товарно-материальных ценностей увеличивает выручку. При этом вексель с дисконтом отражается в составе выручки по номинальной стоимости, так как в нем указана конкретная сумма дисконта и у векселедержателя имеется право на получение именно этой суммы. По процентному векселю проценты включаются в состав выручки при его погашении. [9]

Некоторые вопросы вызывает отнесение сумм НДС, принятых на учет по счету 19, на расчеты с бюджетом. Суммы НДС необходимо принять к зачету в момент передачи векселя поставщику. Некоторые авторы предлагают выделять НДС в акте взаимных расчетов, так как в векселе суммы НДС не выделяются. В подобном случае моментом списания НДС нужно считать дату подписания акта. Если в оплату задолженности передается процентный вексель: Д — т сч. [10]

Временных правил выпуска и обращения векселей, векселем признается ценная бумага, представляющая собой долговое письменное обязательство строго установленной формы, дающее его владельцу ( векселедержателю) бесспорное право по истечении срока обязательства требовать от должника или акцептанта ( лица, обязавшегося уплатить по векселю) уплаты обозначенной на векселе денежной суммы. Следует различать финансовый ( банковский) вексель и товарный вексель. Ценной бумагой признается финансовый вексель. Вексель, применяемый при расчетах между предприятиями за поставку товаров, работ, услуг, является средством расчетов и учитывается на счетах расчетов. Финансовые векселя бывают дисконтными и процентными. Процентный вексель приобретается за номинал с последующим начислением процентов по нему. Синтетический учет долговых ценных бумаг осуществляют на счетах 58 Краткосрочные финансовые вложения и 06 Долгосрочные финансовые вложения, используя соответствующие субсчета. [11]

Страницы: 1

www.ngpedia.ru

Процентный вексель

Процентный вексель можно получить от покупателя как оплату, за какой либо товар или услуги, а также его можно купить в качестве финансового вложения. В статье 815 законодательства России есть определение векселя – это тип ценной бумаги, которая удостоверяет обязательства векселедателя или прописанного в нем плательщика проплатить в указанный срок поученные в кредит деньги.

Процентный вексель можно получить от покупателя как оплату, за какой либо товар или услуги, а также его можно купить в качестве финансового вложения. В статье 815 законодательства России есть определение векселя – это тип ценной бумаги, которая удостоверяет обязательства векселедателя или прописанного в нем плательщика проплатить в указанный срок поученные в кредит деньги.

Существуют также и нормативные акты, которые помогают регулировать обращение векселей по всей территории РФ. Есть также статья, которая дает возможность составлять векселя разных типов, а том числе и процентный вексель только на бумаге. Таким образом, необходимо учитывать, что все нормы по вексельному праву нельзя применять к обязательствам, которые оформляются на магнитных или электронных носителях.

Вексель является документом, который относиться к типу формальных документов, так чтобы он получил свою силу, его следует оформлять по всем правилам с соблюдением всех нужных реквизитов. В первой статье приводится список необходимых реквизитов для векселей переводного типа, в 75-ой статье для векселя простого типа.

Простой процентный вексель

Простой процентный вексель

К данным реквизитам можно отнести:

- название вексель, которое должно быть включенным в документ и записано на языке, на котором составляется весь вексель. В этом случае текстом считается та часть векселя, где словами выражается содержание этой ценной бумаги, другими словами обязательство для всех типов векселей, в том числе и процентный вексель, и оплатить нужную сумму. Именно поэтому метка на векселе включается в обязательство оплаты некоторой суммы. Название документа, то есть вексель, которое включается в другую часть данного документа, к примеру, название нельзя считать меткой и не имеет вексельного и правового определения;

- обещание или предложение ничем не обуславливается по уплате некоторой суммы. Данное предложение по уплате денег должно формулироваться однозначно, а главное четко. В этом случае безусловность говорить о том, что выплата должна быть произведена, не зависимо от любых обстоятельств;

- реквизиты плательщика должны быть указаны только в векселе переводного типа;

- также должен быть указан срок выплаты. Он может иметь срок такого типа как во время предъявления, в определенное время после предъявления, на некоторый срок после того, как его составили, а также на определенные дни.

Опубликовано 31 Янв 2014. Автор: admin

Если Вам понравилась статья, то Вы можете получать свежие статьи на e-mail, чтобы не пропустить информацию о новых способах вложения капитала и просто выгодном инвестировании!

goldinvestor.ru

ВЕКСЕЛЬ ПРОЦЕНТНЫЙ — с русского на все языки

ВЕКСЕЛЬ ПРОЦЕНТНЫЙ — Вексель, на вексельную суму которого начисляются проценты Словарь бизнес терминов. Академик.ру. 2001 … Словарь бизнес-терминов

Процентный опцион — опцион, в основе которого лежит кредитный финансовый инструмент, по которому выплачивают проценты: вексель, облигация, депозит и т.п. По английски: Interest rate option См. также: Фондовые опционы Финансовый словарь Финам … Финансовый словарь

Вексель — (Bill) Вексель это ценная бумага с правом уплаты денежного обязательства История возникновения векселя, его разновидности, учет и расчеты векселями, индоссамент и акцепт векселя Содержание >>>>>>>>>>>>>>>> … Энциклопедия инвестора

Купон — (Coupon) Понятия купона, виды облигаций, рынок облигаций Информация о понятии купона, виды облигаций, рынок облигаций Содержание Содержание Виды облигаций облигаций Общая характеристика и классификация облигаций Корпоративные облигации… … Энциклопедия инвестора

Портфельные инвестиции — (Portfolio investment) Портфельные инвестиции это совокупность ценных бумаг, принадлежащих одному инвестору, вкладываемые в хозяйственную деятельность в целях получения дохода. Определение, класификация и виды портфельных инвестиций, риски,… … Энциклопедия инвестора

Долг — (Debt) Долг денежная сумма или материальные ценности, взятые взаймы на определенных условиях Понятие долг, внутренний и внешний долг государства и другие виды долгов, государственный долг США и России, долговые инструменты и погашение долгов… … Энциклопедия инвестора

ЗАКОН ОБ ОБРАЩАЮЩИХСЯ ДОКУМЕНТАХ — NEGOTIABLE INSTRUMENTS LAWЭто закон, относящийся к обращающимся документам, дважды подвергавшийся кодификации с целью достижения большего единообразия для различных штатов. Начиная с 1897 г. первоначальный Единый закон об обращающихся документах… … Энциклопедия банковского дела и финансов

П — Пааше индекс [Paasche price index] Пагамент (Payment in cash) Пай (share, stock, stake) Пакет акций (interest, stock ) Пакетный множитель (blockage factor) … Экономико-математический словарь

Дисконтная доходность — (Discount yield) Понятие дисконтной доходности, расчет дисконтной доходности Информация о понятии дисконтной доходности, расчет дисконтной доходности Содержание >>>>>> Дисконтная доходность (Discount yield) это, определение – это процентный … Энциклопедия инвестора

КРЕДИТ АКЦЕПТНЫЙ — ACCEPTANCE CREDITОдним из средств кредитования импорта и экспорта, а также операций на внутреннем кредитном рынке является соглашение с банком об А.к. Коммерческие банки, включая банки члены ФРС и ин. банковские корпорации, созданные по законам… … Энциклопедия банковского дела и финансов

Банк — (Bank) Банк это финансово кредитное учреждение, производящее операции с деньгами, ценными бумагами и драгоценными металлами Структура, деятельность и денежно кредитной политика банковской системы, сущность, функции и виды банков, активные и… … Энциклопедия инвестора

translate.academic.ru

Процентный вексель (США) — Википедия

Трёхгодичный процентный вексель номиналом $50, выпущенный в 1865 году. Предполагал выплату 7,3 % держателю раз в пол-года (с прикрепленными, необналиченными купонами).Процентный вексель (англ. Interest bearing note) — тип долгового обязательства, выпускавшегося казначейством США во время Гражданской войны и одновременно являвшийся законным платёжным средством, де-факто, бумажными деньгами. Их эмиссия была утверждена актом Конгресса от 3 марта 1863 года. Предполагалось наладить выпуск одно-, двух- и трёхгодичных процентных векселей с номинальной стоимостью в $10, $20, $50, $100, $500 и $1000 в качестве бумажных денег, предполагавших также возможность получить 5 % дохода в качестве ценной бумаги[1][2]. К этому типу ценных бумаг часто относят казначейские билеты времён начала Гражданской войны, гарантировавших доходность в 6 % со срок погашения либо 60 дней или 24 месяца, а также так называемые билеты «семь-тридцать» (англ. Seven-Thirties) с доходностью 7,30 % и сроком погашения 3 года. Впрочем, последние не обладали статусом законного платёжного средства. Некоторые коллекционеры к данному типу ценных бумаг относят казначейские билеты со сложными процентами и доходные сертификаты.

Ниже представлены изображения некоторых процентных векселей, принадлежащих Национальной нумизматической коллекции[en] Национального музея американской истории[en] (Смитсоновский институт).

Комментарии[править]

- ↑ В скобках указываются имена художников, изобразивших портреты или виньетки.

- ↑ Указывается количество экземпляров, сохранившихся до наших дней.

- ↑ Из них только 2 с купонами.

- ↑ Hessler, Gene and Chambliss, Carlson (2006). The Comprehensive Catalog of U.S. Paper Money, 7th edition, Port Clinton, Ohio: BNR Press ISBN 0-931960-66-5.

- ↑ Cuhaj, 2008, pp. 1181

- ↑ 3,03,1 Hessler, 2004, p. 65.

- ↑ 4,04,1 Friedberg & Friedberg, 2010, p. 63.

- ↑ Hessler, 1993, p. 286.

- ↑ Hessler, 1993, p. 145.

- ↑ Hessler, 1993, p. 180.

- ↑ 8,08,1 Hessler, 1993, p. 73.

- ↑ Heritage Auctions Archives. Heritage Auctions. Проверено 16 июня 2014.

- ↑ Heritage Auctions Archives. Heritage Auctions. Проверено 16 июня 2014.

- ↑ Heritage Auctions Archives. Heritage Auctions. Проверено 16 июня 2014.

- ↑ Friedberg & Friedberg, 2010, p. 71.

www.wikiznanie.ru