Доходы местных бюджетов

Возможный состав собственных источников доходов местного бюджета определяется законодательством Российской Федерации. Доходная часть местных бюджетов состоит из собственных доходов и поступлений от регулирующих доходов, она также может включать финансовую помощь в различных формах со стороны вышестоящих уровней власти, средства по взаимным расчетам, а также неизрасходованный остаток средств по бюджету за прошлый финансовый год.

Финансовая помощь от других бюджетов подлежит учету в местном бюджете, являющимся получателем средств, но не считается собственным доходом местных бюджетов. Оказание финансовой помощи из бюджета субъекта Российской Федерации местному бюджету может быть осуществлено в следующих формах:

— предоставление из фондов финансовой поддержки муниципальных образований субъектов Российской Федерации, создаваемых в бюджетах субъектов Российской Федерации, финансовой помощи на выравнивание уровня минимальной бюджетной обеспеченности муниципальных образований с целью обеспечения финансирования минимальных государственных социальных стандартов, ответственность за финансирование которых возложена на органы местного самоуправления;

— предоставление субвенций на финансирование отдельных целевых расходов.

Муниципальное образование — получатель финансовой помощи из бюджета субъекта Российской Федерации на выравнивание уровня минимальной бюджетной обеспеченности не имеет права:

— ставить муниципальных служащих, финансируемых за счет средств местного бюджета, в лучшие условия по сравнению с государственными служащими учреждений субъектов Российской Федерации;

— предоставлять бюджетные кредиты юридическим лицам в размере, превышающем 3% расходов местного бюджета;

— предоставлять муниципальные гарантии в размере, превышающем 5% расходов местного бюджета.К регулирующим доходам относятся федеральные и региональные налоги и иные платежи, по которым на определенный срок устанавливаются нормативы отчислений в местные бюджеты по разным видам таких доходов. Нормативы отчислений определяются законом о бюджете того уровня бюджетной системы Российской Федерации, который передает регулирующие доходы, либо законом о бюджете того уровня бюджетной системы Российской Федерации, который распределяет переданные ему регулирующие доходы из бюджета другого уровня.

Размер предоставленных налоговых кредитов, отсрочек и рассрочек по уплате налогов и иных обязательных платежей в бюджет полностью учитывается в доходах местного бюджета.

К собственным доходам относятся местные налоги и сборы, доли федеральных налогов и доли налогов субъектов Российской Федерации, закрепленные за местными бюджетами на постоянной основе, доходы от использования и продажи имущества, находящегося в муниципальной собственности, доходы от платных услуг, оказываемых органами местного самоуправления и бюджетными учреждениями, находящимися в ведении органов местного самоуправления, штрафы, конфискации, компенсации, а также средства, полученные в возмещение вреда, причиненного муниципальным образованиям, доходы от проведения муниципальных денежно-вещевых лотерей и т.п. В местный бюджет также поступают ассигнования на финансирование отдельных делегированных государственных полномочий, федеральных законов и законов субъектов Российской Федерации, а также иные неналоговые доходы, такие, как не менее 10% доходов от приватизации государственного имущества, находящегося на территории муниципального образования, платежи за пользование недрами и природными ресурсами, устанавливаемые в соответствии с федеральным законодательством и др.

С позиции муниципального управления целесообразно также использовать классификацию доходов на постоянные и непостоянные доходы. Постоянные средства складываются из налогов и сборов, регулярно взимаемых в пользу муниципального образования, значительной части поступлений от услуг муниципальных служб, арендной платы от использования имущества, рентных платежей за пользование недрами и природными ресурсами и др. К непостоянным средствам муниципального образования относятся заемные средства, полученные местными сообществами для финансирования инвестиционных расходов.

В бюджете средства местных сообществ классифицируются на функциональные и инвестиционные поступления. Поступления, внесенные в функциональную часть местного бюджета, направляются на покрытие соответствующих расходов функциональной части бюджета. Превышение функциональных поступлений над функциональными расходами представляет собой самостоятельный источник доходов для инвестиционной части местного бюджета. Собственно инвестиционные поступления местных бюджетов представляют собой доходы, предназначенные для финансирования капитальных вложений. Они включаются в доходы инвестиционной части местного бюджета. Инвестиционные поступления разделяются на три категории средств: отчисления с доходов функциональной части местного бюджета, займы и государственные субвенции. Как правило, налоговые поступления, относимые в доходные статьи инвестиционной части бюджета на практике не имеют большого значения, поскольку они представляют доходные статьи функциональной части местного бюджета. Однако некоторые виды налоговых поступлений часто имеют целевой инвестиционный характер. Так, средства от земельного налога могут направляться на оплату капитальных затрат по повышению плодородия муниципальных земель сельскохозяйственного назначения.

Представительные органы местного самоуправления могут вводить местные налоги и сборы, устанавливать размеры ставок по ним и предоставляют льготы по их уплате в пределах прав, предоставленных налоговым законодательством Российской Федерации. Внесение изменений и дополнений в правовые акты представительных органов местного самоуправления о местных налогах и сборах, предполагающих их вступление в силу в течение текущего финансового года, допускается только в случае внесения соответствующих изменений и дополнений в правовой акт представительного органа местного самоуправления о местном бюджете на текущий финансовый год. Принятые решения подлежат официальному опубликованию не менее чем за один месяц до вступления их в силу.

Правовые акты представительных органов местного самоуправления о внесении изменений и дополнений в налоговое законодательство в пределах компетенции органов местного самоуправления, вступающие в силу с начала очередного финансового года, должны приниматься до утверждения местного бюджета на очередной финансовый год.

В случае необходимости, население муниципального образования может непосредственно принимать решения о разовых добровольных сборах средств граждан в соответствии с уставом муниципального образования. Собранные средства могут использоваться исключительно по целевому назначению. Органы местного самоуправления обязаны информировать население муниципального образования об использовании собранных средств.

Несмотря на большое число местных доходов, их, однако, нельзя считать взаимозаменяемыми. Можно выделить следующие основные принципы их использования:

— по мере возможности, для финансирования текущих расходов следует использовать налоги, поступления от платежей и лишь в отдельных случаях для капитальных затрат;

— для капитальных затрат целесообразно использовать, субсидии, займы, налоги для финансирования капитальных затрат использовать нежелательно.

Данные принципы финансирования капитальных и текущих затрат проистекают из оценочного суждения, что граждане, проживающие на территории данной административной единицы, должны покрывать Затраты лишь на те функции местных органов власти, которые им необходимы, и не должны возмещать их в том случае, если эти функции им не нужны. Поэтому при решении вопроса о финансировании того или иного проекта особенно важно оценивать срок пользования этими активами.

Долгосрочные займы пригодны для целей капитальных затрат местных органов власти. Это происходит потому, что капитальные затраты будут удовлетворять запросы населения в течение длительного времени, а погашение займа и выплата процентов по нему будут осуществляться из средств налогообложения также в течение длительного времени.

Использование займов для целей погашения текущих затрат местных органов власти нежелательно, так как подобная политика приводит к перекладыванию здравствующими гражданами бремени выплат на будущие поколения, которые, в отличие от них, уже не смогут воспользоваться благами этих займов. Если займы используются для оплаты текущих расходов, размеры последних могут стать чрезмерными, поскольку население может поддаться соблазну и проголосовать за более высокий уровень расходов, за которые им при жизни расплачиваться не придется.

Текущие налоги и платежи малопригодны для капитальных затрат местных органов власти с той точки зрения, что граждане будут вынуждены полностью взять на себя бремя расходов по услугам, преимуществами которых смогут воспользоваться только будущие поколения. Если при осуществлении капитальных затрат используется статья налогов и платежей, то объем этих расходов может быть слишком мал, поскольку население может не захотеть полностью оплачивать проекты, непосредственные преимущества от которых будут невелики.

Однако существуют случаи, когда займы являются приемлемым источником финансирования текущих расходов.

Затраты местных органов власти обычно производятся по достаточно стабильному графику в течение всего года, в то же время поток поступлений в местный бюджет может быть менее регулярен и зависит от множества факторов. В целом в течение года следует или уравновешивать свои активы и пассивы на текущих счетах, или иметь небольшое положительное сальдо для того, чтобы покрывать капитальные затраты. Поэтому краткосрочные займы, практикуемые местными органами власти для компенсации нерегулярного поступления платежей, вполне оправданы.

Кроме того, время от времени местному органу власти приходится идти на непредвиденные расходы. Например, возмещение ущерба от эпидемии, крупного пожара, аварии и других бедствий. Серьезное чрезвычайное происшествие может потребовать значительных непредусмотренных расходов на поддержание порядка силами милиции.

Подобные чрезвычайные расходы могут финансироваться за счет использования чрезвычайных способов. Конечно, с финансовой точки зрения оптимальным было бы финансирование чрезвычайных расходов за счет специально накопленных фондов, но в условиях постоянного бюджетного дефицита большинства муниципалитетов и достаточно высокой инфляции на практике данный способ используется нечасто. Кроме того, создание таких фондов означает уменьшение средств, выделяемых на текущие социальные расходы, что далеко не всегда приемлемо. Более целесообразным представляется создание специальных фондов на уровне субъекта Федерации или на уровне объединения муниципалитетов при условии, что средства фондов, собранных за счет муниципалитетов, будут предоставляться последним в виде безвозвратных субвенций при возникновении необходимости в чрезвычайных расходах. К сожалению, в настоящее время на практике данный способ трудноосуществим в виду недостаточного объема доходов местного самоуправления при большом объеме чрезвычайных расходов.

Кроме того, при нехватке средств в фондах для финансирования всего необходимого объема чрезвычайных расходов порядок перераспределения ресурсов может вызвать множество конфликтов и споров. Возможно, выходом из положения могло бы быть заимствование необходимого объема финансовых ресурсов субъектом Федерации на рынке. Стоимость такого привлечения средств была бы ниже, чем если бы муниципалитеты осуществляли самостоятельные заимствования. Однако следует учитывать, что участие органов местного самоуправления в таких фондах может быть только добровольным.

Другим чрезвычайным источником может быть продажа муниципального имущества, но с точки зрения эффективной муниципальной политики, данный способ может быть рекомендован только в том случае, если отчуждается высоко ликвидное имущество или ценные бумаги, которые покупались специально с целью их дальнейшей перепродажи. Продажа же части необходимого муниципального имущества с целью приобретения другого муниципального имущества нерациональна в том числе и потому, что срочная продажа недостаточно ликвидного имущества практически всегда осуществляется по цене ниже рыночной.

Если местные органы власти не располагают полномочиями по немедленному увеличению ставок налогообложения, а вышестоящий уровень управления не оказал необходимой помощи, остается единственная возможность — привлечь займ для покрытия непредвиденных расходов.

При использовании займов на эти иные цели следует учитывать, что увеличение доли заемных средств в местном бюджете приводит к существенному увеличению рисков, связанных с изменением рыночной конъюнктуры. Кроме того, большинство займов и кредитов выдается на жестких условиях соблюдения схемы погашения основной долга и регулярной уплаты процентов. Такие ограничения уменьшают возможности оперативного управления финансовыми потоками муниципального образования, так как вынуждают в первую очередь направлять доходы на выполнение обязательств перед кредиторами, а не перед населением.

Эффективная финансовая политика в муниципальном образовании будет затруднена, если местные органы власти не имеют возможности самостоятельного гибкого использования местных налогов. Местные налоги позволяют регулировать количество и качество предоставляемых услуг в зависимости от пожеланий местного населения, путем изменения размера поступлений, регулируя ставки налогообложения. Если местные органы власти будут рассчитывать исключительно на получение субсидий, то средства могут расходоваться неэффективно, а ответственность за некачественные услуги будет перекладываться на вышестоящие уровни власти за, якобы, недостаточное финансирование. Местные политические деятели, чиновники и избиратели обычно гораздо более осмотрительно расходуют средства, собранные на местах, нежели средства, полученные со стороны.

Местные органы власти несут ответственность за развитие местной инфраструктуры. Очевидно, что такое обустройство благотворно влияет на деловую активность в обустраиваемых районах, и поэтому для целей обеспечения развития часто рациональнее вводить плату за обустройство территорий путем осуществления разовых платежей, например, путем установления сбора за благоустройство, чем использовать займы или налоговые доходы, сбор станет платежом за первоначальные капиталовложения. Может показаться, что введение такого сбора перекладывает все расходы на обустройство на те предприятия, которые изначально вели свою деятельность, но на самом деле расходы на обустройство будут возмещены собственникам через увеличение стоимости их имущества, в результате обустройства территорий.

При этом важно устанавливать сборы таким образом, чтобы использование разных сборов на обустройство для различных районов не сдерживало освоение новых площадей и не переориентировало деловую активность в те районы, где установлены более низкие сборы за обустройство. Одним из путей решения могло бы быть использование повышенных сборов на обустройство для вновь открываемых предприятий в уже освоенных районах.

расходы местных бюджетов

Бюджетные расходы в зависимости от их экономического содержания делятся на текущие расходы и капитальные расходы, согласно экономической классификации расходов бюджетов Российской Федерации.

Капитальные (инвестиционные) расходы бюджетов представляют собой часть расходов бюджетов, обеспечивающую инновационную и инвестиционную деятельность, в т.ч. инвестиции в действующие или вновь создаваемые юридические лица в соответствии с утвержденной инвестиционной программой, средства, предоставляемые в качестве бюджетных кредитов на инвестиционные цели юридическим лицам, расходы на проведение капитального ремонта и иные расходы, связанные с расширенным воспроизводством, расходы, при осуществлении которых создается или увеличивается имущество, находящееся в собственности муниципальных образований, другие расходы бюджета, включенные в капитальные расходы бюджета в соответствии с экономической классификацией расходов бюджетов. В составе капитальных расходов бюджетов может формироваться бюджет развития.

К текущим расходам бюджетов относятся расходы, обеспечивающие текущее функционирование органов местного самоуправления, бюджетных учреждений, оказание поддержки другим бюджетам и отдельным отраслям экономики в форме дотаций, субсидий и субвенций на текущее функционирование, а также другие расходы бюджетов, не включаемые в капитальные расходы в соответствии с бюджетной классификацией Российской Федерации.

Применяются также и иные классификации бюджетных расходов. Наибольший интерес представляет классификация расходов в зависимости от приоритетности тех или иных местных расходов. В соответствии с данным подходом расходы ранжируются на несколько групп, последовательность которых отражает степень первоочередности расходов. Это позволяет соответствующим образом распределить доходы местного бюджета. За наиболее важными расходами, обязательность которых законодательно установлена, закрепляются наиболее надежные источники доходов. За добровольными, необязательными расходами могут закрепляться наименее стабильные источники дохода. Применение подобной методики позволяет составить достаточно полную картину основных потребностей муниципального образования и использовать различный режим финансирования и контроля исполнения для различных направлений расходования средств.

В целом, расходная часть местных бюджетов включает:

— расходы, связанные с решением вопросов местного значения, установленные законодательством Российской Федерации и законодательством субъекта Российской Федерации;

— расходы, связанные с осуществлением отдельных государственных полномочий, переданных органам местного самоуправления;

— расходы, связанные с обслуживанием и погашением долга по муниципальным займам и ссудам;

— ассигнования на страхование муниципальных служащих, объектов муниципальной собственности, гражданской ответственности и предпринимательского риска, а также и иные расходы, предусмотренные уставом муниципального образования.

Порядок исполнения расходной части местного бюджета устанавливается уставом муниципального образования или иным правовым актом органа местного самоуправления.

В соответствии с законодательством России обязательными для муниципальных образований являются только такие расходы, которые в таком качестве определяет закон (но не подзаконные акты), а также расходы, необходимые для оплаты и обслуживания долгов и задолженности, появляющихся из договорных обязательств и судебных решений. Разнообразные расходы местных бюджетов отражают разделение компетенции между территориальными уровнями государственной власти.

Исключительно из местных бюджетов финансируются следующие функциональные виды расходов:

— содержание органов местного самоуправления;

— формирование муниципальной собственности и управление ею;

— организация, содержание и развитие учреждений образования, здравоохранения, культуры, физической культуры и спорта, средств массовой информации, других учреждений, находящихся в муниципальной собственности или в ведении органов местного самоуправления;

— содержание муниципальных органов охраны общественного порядка;

— организация, содержание и развитие муниципального жилищно-коммунального хозяйства;

— муниципальное дорожное строительство и содержание дорог местного значения;

— благоустройство и озеленение территорий муниципальных образований;

— организация утилизации и переработки бытовых отходов;

— содержание мест захоронения, находящихся в ведении муниципальных органов;

— организация транспортного обслуживания населения и учреждений, находящихся в муниципальной собственности или в ведении органов местного самоуправления;

— обеспечение противопожарной безопасности;

— охрана окружающей природной среды на территориях муниципальных образований;

— реализация целевых программ, принимаемых органами местного самоуправления;

— обслуживание и погашение муниципального долга;

— целевое дотирование населения;

— содержание муниципальных архивов;

— проведение муниципальных выборов и местных референдумов;

— финансирование реализации иных решений органов местного самоуправления и прочие расходы, отнесенные к вопросам местного значения, определяемые представительными органами местного самоуправления в соответствии с бюджетной классификацией Российской Федерации.

Помимо обязательных расходов, местные сообщества могут самостоятельно назначать расходы при условии, что они не входят в перечень запрещенных, а все обязательные расходы предварительно были покрыты необходимым объемом поступлений. К числу таких добровольных расходов можно отнести расходы, связанные с деятельностью местных органов в экономической сфере, дополнительной деятельностью в социальной сфере, расходы по строительству, приобретению зданий, не покрываемые обязательными услугами местных сообществ, обслуживанию финансовых гарантий по погашению займов, полученных частными хозяйствующими субъектами в кредитных организациях для использования в местных интересах. Требование сбалансированности местных бюджетов устанавливает пределы применения добровольных расходов.

Местным органам власти запрещается производить расходы, противоречащие действующим бюджетным принципам и бюджетным решениям. Так, запрещены субсидии религиозным организациям. Однако расходы по поддержанию храмов, находящихся в муниципальной собственности, могут быть профинансированы. Запрещены расходы в интересах частных лиц и организаций за исключением случаев поддержания служб, необходимых для удовлетворения жизненно важных потребностей населения, если частная инициатива в этой сфере недостаточна или отсутствует и если удовлетворение этих потребностей населения входит в компетенцию местного сообщества. Также из местных бюджетов запрещено осуществлять расходы по предметам ведения федеральных органов государственной власти, органов государственной власти субъектов Федерации. Если произведенный расход является запрещенным, он может быть аннулирован по решению суда на основании протеста прокурора или жалобы, поступившей от граждан.

Предоставление из местных бюджетов субсидий и субвенций юридическим лицам, не являющимися государственными или муниципальными унитарными предприятиями, бюджетными учреждениями, допускается только в случаях, предусмотренных законами, целевыми программами всех уровней государственной власти, решениями представительных органов местного самоуправления, на условиях и в порядке, которые особо определены правовыми актами органов местного самоуправления. В случаях нецелевого использования субсидий и субвенций, а также в случаях их неиспользования в сроки, устанавливаемые уполномоченными органами исполнительной власти, они подлежат возврату в бюджет.

По действующему законодательству, увеличение расходов органов местного самоуправления, возникшее в результате решений, принятых федеральными органами государственной власти и органами государственной власти субъектов Российской Федерации, должно компенсироваться принявшими их органами. При этом такие решения органов государственной власти могут реализовываться органами местного самоуправления только в пределах переданных им в качестве компенсации средств. Но, к сожалению, в действующем законодательстве отсутствует четко установленный механизм передачи средств федерального бюджета и бюджета субъекта Российской Федерации на финансирование делегирования государственных полномочий. В результате между органами государственной власти и органами местного самоуправления регулярно возникают споры о том, произведена или нет соответствующая компенсация по закону, затрагивающему интересы местных бюджетов. Однако согласно Конституции Российской Федерации, органы местного самоуправления обязаны соблюдать все федеральные законы, независимо от того, произведена необходимая компенсация или нет.

В расходной части муниципального бюджета предусматривается создание резервных фондов исполнительных органов местного самоуправления. Размер резервных фондов устанавливается представительными органами местного самоуправления при утверждении бюджета на очередной финансовый год. Средства резервных фондов расходуются на финансирование непредвиденных расходов, в том числе на проведение аварийно-восстановительных работ по ликвидации последствий стихийных бедствий и других чрезвычайных ситуаций, имевших место в текущем финансовом году. Порядок расходования средств резервных фондов устанавливается нормативными актами органов местного самоуправления. Исполнительный орган местного самоуправления обязан ежеквартально информировать представительный орган местного самоуправления о расходовании средств резервного фонда.

Текущие расходы местного бюджета не могут превышать объем доходов местного бюджета. Размер дефицита местного бюджета не может превышать 3% объема доходов местного бюджета без учета финансовой помощи из федерального бюджета и бюджета субъекта Российской Федерации. Поступления из источников финансирования дефицита местного бюджета могут направляться на финансирование исключительно инвестиционных расходов и не могут быть использованы для финансирования расходов на обслуживание и погашение муниципального долга. Источниками финансирования дефицита местного бюджета могут быть муниципальные займы, осуществляемые путем выпуска муниципальных ценных бумаг от имени муниципального образования, а также путем получения кредитов у кредитных организаций.

studfiles.net

Основные источники доходов местного бюджета

При развитии рыночных принципов хозяйствования, функции местных органов власти приобретают расширенный и всё более сложный характер, а проводимые реформы приходятся на нижний уровень бюджетной системы. Именно бюджетам муниципальных образований необходимо уделять особое внимание, ведь они представляют собой гарант финансового обеспечения развития регионов.

Ключевые слова: местный бюджет, межбюджетные отношения, бюджетная политика, дефицит бюджета, профицит бюджета

Доходы муниципального бюджета, как и всех других бюджетов, представляют собой экономические отношения, возникающие у муниципального образования с государством, юридическими и физическими лицами в процессе формирования фондов денежных средств.

Согласно Бюджетному кодексу РФ доходы местного бюджета включают в себя налоговые, неналоговые и безвозмездные поступления.

Собственные доходы муниципальных образований представляют собой средства, получаемые в результате принятия самостоятельных решений. Органы местного самоуправления могут распоряжаться ими по своему усмотрению. Средства, не являющиеся их собственными доходами, муниципальные бюджеты получают по решениям государственных органов, при этом повлиять на такие решения органы местного самоуправления зачастую не могут.

К налоговым доходам Бюджетный кодекс РФ относит поступления от федеральных, региональных и местных налогов, включая пени и штрафы по ним.

Большую роль в доходах муниципальных образований играют регулирующие налоги. Они включают в себя федеральные и региональные налоги, по которым ежегодно устанавливаются процентные нормативы отчислений в местные бюджеты. На федеральном уровне утверждаются единые нормативы отчислений по каждому виду регулирующих налогов для всех субъектов РФ. Для местных бюджетов могут устанавливаться как единые, так и дифференцированные нормативы [1, с. 85].

Весомую часть доходов муниципальных бюджетов составляют местные налоги и сборы.

Налоговый кодекс РФ предусматривает следующие местные налоги:

– земельный налог;

– налог на имущество физических лиц.

Органы местного самоуправления имеют право устанавливать по ним налоговые ставки, налоговые льготы, а также самостоятельно распоряжаться полученными от этих налогов доходами.

Кроме вышеперечисленного, в бюджет муниципального образования поступают неналоговые доходы:

– от использования имущества, находящегося в муниципальной собственности; от сдачи имущества в аренду;

– платных услуг, которые оказывают органы местного самоуправления (например, государственная пошлина).

Определенную часть неналоговых поступлений в местный бюджет составляют штрафы (за загрязнение окружающей среды, нарушение правил торговли и уличного движения и др.).

Большое значение для обеспечения финансовой самостоятельности местного самоуправления имеет признание ст. 8 Конституции РФ муниципальной собственности.

В соответствии с Федеральным законом «Об общих принципах организации местного самоуправления в Российской Федерации» органы местного самоуправления самостоятельно владеют, пользуются и распоряжаются муниципальным имуществом в соответствии с законодательством, вправе передавать муниципальное имущество во временное или в постоянное пользование, отчуждать, совершать иные сделки [2]. Это означает, что органы местного самоуправления обладают всеми необходимыми правами для получения доходов от использования муниципальной собственности.

Однако следует отметить, что управление муниципальной собственностью может быть как источником дохода для местного бюджета, так и статьей расхода, принося убытки. Это зависит от эффективности управления муниципальной собственностью органов местного самоуправления, их способностью, избегая излишних расходов, извлекать из нее прибыль. Большую роль при этом играет профессионализм и компетенция муниципальных служащих.

Источником доходов большинства муниципальных бюджетов является финансовая помощь, получаемая муниципалитетами от государственной власти вышестоящего уровня. Такая финансовая помощь оказывается за счет средств, аккумулированных в специальном фонде поддержки муниципальных образований. Фонд создается посредством накопления отчислений от федеральных налогов и налогов, поступающих в бюджеты субъектов Федерации. Распределение средств фонда осуществляется между муниципальными образованиями с учетом численности их населения, размеров территории, доли в населении детей различного возраста, пенсионеров, уровня жизни людей (дохода на душу населения) и других параметров. Финансовая помощь оказывается в виде дотаций, субвенций и субсидий [1, с. 87].

Бюджетный кодекс РФ определяет дотации как межбюджетные трансферты, предоставляемые на безвозмездной и безвозвратной основе без установления направлений и (или) условий их использования [3]. То есть дотации не имеют целевого назначения и могут расходоваться органами местного самоуправления по их усмотрению.

С дотациями связан такой важный для местного самоуправления институт, как выравнивание бюджетной обеспеченности.

Финансовая помощь в виде субсидий имеет целевой характер. Субсидии предоставляются в виде долевого финансирования мероприятий муниципальных программ, направленных на развитие муниципальных образований. Размер субсидий зависит от качества представленного на конкурс инвестиционного проекта, от величины показателей социально-экономического развития и пр.

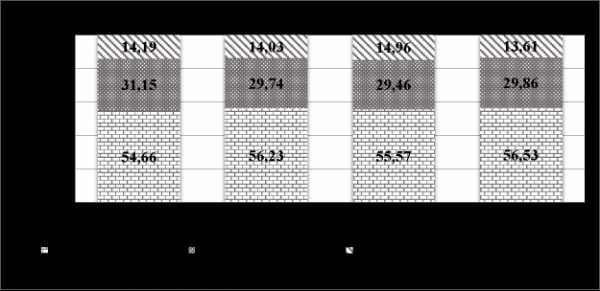

На сегодняшний день можно отметить стабильность в соотношении доходности федерального бюджета, региональных бюджетов и бюджетов муниципальных образований. Сложившуюся ситуацию хорошо иллюстрирует рисунок 1.

Рис. 1. Структура доходов консолидированного бюджета РФ за 2011-2014 годы [4-11]

Очевидно, что в течение четырех лет с 2011 по 2014 гг. сохраняется постоянное соотношение между доходами бюджетов разных уровней. Большая часть финансовых ресурсов (около 56 %) сосредоточена в федеральном бюджете. В региональные бюджеты поступает в среднем 30 % доходов консолидированного бюджета. На долю доходов местных бюджетов приходится всего 14 %.

При этом следует отметить, что на органы местного самоуправления возложено большое количество обязанностей по решению различных вопросов местного значения, предоставлению безвозмездных муниципальных услуг населению и т.п. Это требует значительных финансовых ресурсов.

Рис. 2. Структура расходов консолидированного бюджета РФ за 2011-2014 годы [4-11]

Диаграммы на рисунках 1 и 2 показывают, что разрыв между долями доходов и расходов местных бюджетов незначительный — в пределах 1 %, поскольку недостаточный для выполнения всех возложенных на муниципалитеты полномочий объем финансирования восполняется за счет дотаций, субсидий и прочих межбюджетных трансфертов. На рисунке 3 показан уровень безвозмездных поступлений в местные бюджеты.

Здесь отражена ситуация 2011-2014 гг., которая говорит о сохранении стабильно высокого (свыше 60 %) уровня дотационности местных бюджетов. Причинами сложившейся тенденции являются изменения бюджетного и налогового законодательства, и как следствие, отсутствие заинтересованности местного самоуправления в развитии экономики территории, а также искусственное недопущение органами местного самоуправления роста собственных доходов местного бюджета в надежде на увеличение финансовой помощи со стороны бюджетов более высокого уровня. Следствием всего вышеперечисленного становится существенная потеря самостоятельности муниципалитетов в решении вопросов, исходя из интересов населения.

Рис. 3. Соотношение между безвозмездными поступлениями и налоговыми и неналоговыми доходами бюджетов муниципальных образований за 2011-2014 годы [8-11]

Для исправления данной ситуации необходимо следующее:

– увеличение доли налоговых доходов местных бюджетов;

– эффективное управление муниципальной собственностью, приносящее доход в местный бюджет.

В заключении можно отметить, что местным бюджетам в бюджетной системе России отводится довольно значительная роль, несмотря на их низшее положение в её иерархии. Они являются неотъемлемым звеном в государственном устройстве страны, её бюджетном устройстве.

Построение и функционирование бюджетов всех уровней, несомненно, основывается на определенных принципах, которые закреплены в Бюджетном кодексе РФ. В нем же определены их полномочия и самостоятельность. Но как совокупность местных бюджетов, так и каждый из них находится во взаимосвязи с бюджетами вышестоящих уровней, что в свою очередь предопределяет возникновение такого понятия как межбюджетные отношения. Их значимость в бюджетном процессе также нельзя отрицать, несмотря на все трудности в их формировании и реформировании.

Литература:

- Говорушина, Т. К. Формирование доходов бюджетов муниципальных образований / Т. К. Говорушина // Царскосельские чтения. — 2014. — № XVIII / том III. — С. 84-87

- Об общих принципах организации местного самоуправления в Российской Федерации: Федеральный закон от 06.10.2003 года № 131-ФЗ (ред. от 03.07.2016) [Электронный ресурс] // Информационно-правовая система Консультант Плюс, 2016.

- Бюджетный кодекс Российской Федерации от 31.07.1998 № 145-ФЗ (ред. от 30.11.2016) [Электронный ресурс] // Информационно-правовая система Консультант Плюс, 2016.

- Отчет об исполнении федерального бюджета Российской Федерации за 2011 год // Официальный сайт Федерального казначейства Российской Федерации [Электронный ресурс] // URL: http:// roskazna.ru, 2016.

- Отчет об исполнении федерального бюджета Российской Федерации за 2012 год // Официальный сайт Федерального казначейства Российской Федерации [Электронный ресурс] // URL: http:// roskazna.ru, 2016.

- Отчет об исполнении федерального бюджета Российской Федерации за 2013 год // Официальный сайт Федерального казначейства Российской Федерации [Электронный ресурс] // URL: http:// roskazna.ru, 2016.

- Отчет об исполнении федерального бюджета Российской Федерации за 2014 год // Официальный сайт Федерального казначейства Российской Федерации [Электронный ресурс] // URL: http:// roskazna.ru, 2016.

- Отчет об исполнении консолидированного бюджета субъектов Российской Федерации за 2011 год // Официальный сайт Федерального казначейства Российской Федерации [Электронный ресурс] // URL: http:// roskazna.ru, 2016.

- Отчет об исполнении консолидированного бюджета субъектов Российской Федерации за 2012 год // Официальный сайт Федерального казначейства Российской Федерации [Электронный ресурс] // URL: http:// roskazna.ru, 2016.

- Отчет об исполнении консолидированного бюджета субъектов Российской Федерации за 2013 год // Официальный сайт Федерального казначейства Российской Федерации [Электронный ресурс] // URL: http:// roskazna.ru, 2016.

- Отчет об исполнении консолидированного бюджета субъектов Российской Федерации за 2014 год // Официальный сайт Федерального казначейства Российской Федерации [Электронный ресурс] // URL: http:// roskazna.ru, 2016.

Основные термины (генерируются автоматически): местное самоуправление, бюджет, местный бюджет, муниципальная собственность, финансовая помощь, доход, Бюджетный кодекс РФ, налог, образование, орган.

moluch.ru

Доходы местных бюджетов — Бюджетная система Российской Федерации. Конспект лекций

Поделись с друзьямиВ бюджеты поселений зачисляются налоговые доходы от следующих налогов:

1) от местных налогов:

а) земельного налога;

б) налога на имущество физических лиц;

2) от федеральных налогов и сборов:

а) налога на доходы физических лиц;

б) единого сельскохозяйственного налога;

3) от федеральных и региональных налогов и сборов по нормативам отчислений, установленным органами государственной власти субъектов РФ в соответствии с Бюджетным кодексом;

4) в бюджеты поселений зачисляются налоговые доходы от федеральных, региональных и местных налогов и сборов, налогов, предусмотренных специальными налоговыми режимами, по нормативам отчислений, установленным представительными органами муниципальных районов в соответствии с Бюджетным кодексом.

В бюджеты муниципальных районов подлежат зачислению налоговые доходы от:

1) местных налогов:

а) земельного налога, взимаемого на межселенных территориях;

б) налога на имущество физических лиц, взимаемого на межселенных территориях;

2) федеральных налогов и сборов:

а) налога на доходы физических лиц;

б) единого налога на вмененный доход для отдельных видов деятельности;

в) единого сельскохозяйственного налога;

г) государственной пошлины.

Неналоговые доходы местных бюджетов формируются за счет части прибыли муниципальных унитарных предприятий, остающейся после уплаты налогов и иных обязательных платежей, в размерах, устанавливаемых правовыми актами органов местного самоуправления.

В бюджеты муниципальных районов и бюджеты городских округов подлежит зачислению плата за негативное воздействие на окружающую среду.

В бюджеты городских округов и муниципальных районов подлежат зачислению сборы за выдачу лицензий на розничную продажу алкогольной продукции, выдаваемых органами местного самоуправления.

В бюджеты поселений, городских округов до разграничения государственной собственности на землю поступают доходы от продажи и передачи в аренду находящихся в государственной собственности земельных участков, расположенных в границах поселений, городских округов и предназначенных для целей жилищного строительства.

В бюджеты муниципальных районов до разграничения государственной собственности на землю поступают доходы от продажи и передачи в аренду находящихся в государственной собственности земельных участков, расположенных на межселенных территориях и предназначенных для целей жилищного строительства.

Нормативным правовым актом представительного органа муниципального района установлены единые для всех поселений муниципального района нормативы отчислений в бюджеты поселений от федеральных, региональных и местных налогов и сборов, налогов, предусмотренных специальными налоговыми режимами, подлежащих зачислению в соответствии с Бюджетным кодексом и законом субъекта РФ в бюджет муниципального района.

Представительные органы местного самоуправления вводят местные налоги и сборы, устанавливают размеры ставок и предоставляют льготы по уплате налогов и сборов в пределах прав, предоставленных им налоговым законодательством РФ.

А органы местного самоуправления определяют порядок предоставления отсрочек и рассрочек по уплате налогов и иных обязательных платежей в части сумм федеральных и региональных налогов или сборов, поступающих в местные бюджеты.

students-library.com