Оценка рентабельности

-

Рентабельность – это прибыльность

Наверное, излишне напоминать, сколь большое значение для инвесторов (кредиторов) имеет прибыльность предприятия – объекта их вложений. Поэтому данный раздел анализа, наряду с оценкой финансовой обеспеченности, есть необходимый аспект анализа, а иногда и достаточный для того, чтобы заверить кредиторов в том, что их инвестиционные доходы будут непременно высокими. Или наоборот. Но в любом случае, чтобы сделать те или иные выводы, бывает достаточно анализа финансовой обеспеченности и анализа рентабельности.

Показатели рентабельности дают представление о прибыли на вложенный капитал, отражая уровень прибыльности тех или иных вложений.

Можно выделить три группы показателей рентабельности (прибыльности):

- рентабельность инвестиций

- рентабельность активов

- рентабельность производства

- рентабельность продаж

Строго говоря, рентабельность активов – это тоже рентабельность инвестиций. Участники предприятия инвестируют свои средства в предприятие, предприятие инвестирует эти средства в активы, активы инвестируются в производство (оборот), каждый оборот приносит прибыль – инвестиционный доход. Другое дело, что внутренние инвестиции инвестициями называть не принято, так сложилась традиция. В ином случае

Основные критерии оценки рентабельности

Рентабельность инвестиций

Основная концепция: отношение суммы полученной прибыли к сумме средств, вложенных учредителями и/или участниками предприятия. Базовая формула: Прибыль/Инвестиция.

Ограничения: соотноситься должны величины, соответствующие друг другу; то есть, берется сумма определенного рода (происхождения) инвестиций, то и сумма прибыли берется та, которая получена благодаря именно этим инвестициям.

Рентабельность инвестиций. Показывает размер прибыли на вложенный капитал и, в зависимости от поставленных инвесторами задач, может представлять различные показатели. Например:

- Прибыль на суммарный капитал (капиталоотдача). Определяет продуктивность всего капитала (всех ресурсов) предприятия, независимо от источников его происхождения.

где:

Рск – рентабельность суммарного капитала

П – прибыль

Вб – валюта баланса (среднее арифметическое значение на начало и конец анализируемого периода).Этот критерий иногда относят к критериям оценки рентабельности активов (Прибыль/Активы). В этом нет ошибки. Как уже отмечалось, группу критериев рентабельности активов можно соединить с группой критериев рентабельности инвестиций.

- Прибыль на собственный капитал. Показывает рентабельность инвестиций, первоначально направленных и впоследствии реинвестированных в предприятие его собственниками. Другое название показателя – рентабельность чистых активов или рентабельность собственного капитала.

Рча = П/Ск х 100%

где:

Рча – Рентабельность чистых активов

П – прибыль

Ск – собственный капитал (исчисленный как среднее арифметическое между сальдо на начало и на конец отчетного периода). В приведенных формулах показатель прибыли намеренно не конкретизируется, оставляя читателям возможность варьирования: в одних случаях использовать прибыль от реализации продукции (товаров, работ, услуг), в других брать прибыль до налогообложения, в третьих – чистую прибыль (прибыль-нетто). Например:Рск = (ПН – Дпа)/Ск – ПАн

где:

Рск – рентабельность собственного капитала (рентабельность чистых активов)

ПН – прибыль-неттто (прибыль после налогообложения)

Дпа – дивиденды по привилегированным акциям

Ск – собственный капитал

ПАн – привилегированные акции по номиналу.

Рентабельность активов

Основная концепция: отношение прибыли (дохода от реализации, объема выпуска), полученной(ого) посредством вложения определенных активов (группы активов) в оборот, к стоимости именно этих активов (группы активов).

Базовая формула: Прибыль/Активы.

В отдельных случаях вместо показателя прибыли (числитель) берется показатель выручки от реализации или объема выпуска.

Ограничения: соотноситься должны величины, соответствующие друг другу. То есть, берется сумма активов, использованная в том же периоде, что и прибыль (доход от реализации, объем выпуска).

Рентабельность активов. Отражает объем прибыли (доходов от реализации, выпуска продукции) на каждый рубль вложенных средств.

- Рентабельность предприятия. Обобщающий показатель эффективности использования производственных фондов. Отражает объём выпуска продукции на 1 руб среднегодовой стоимости основных производственных фондов и оборотных активов, из которых эта продукция производится:

Рп = Вп/(ОПФ+Он) х 100%

где:

Рп – рентабельность предприятия (его производственных фондов)

Вп – объем выпуска проду

Он – стоимость нормируемых оборотных активов (среднегодовая).Среднегодовая стоимость основных производственных фондов рассчитывается как частное от деления на 12 полусуммы, полученной путем сложения (и деления на 2) первоначальной стоимости ОПФ, действующих на 1 января отчетного года и на 1 января года, следующего за отчетным, а также первоначальной стоимости этих фондов на каждое первое число остальных одиннадцати месяцев анализируемого года.

Определение средней стоимости ОПФ за промежуточный период (квартал, полугодие, 9 месяцев) осуществляется путем деления на число месяцев анализируемого периода половины величины стоимости ОПФ на 1-е число первого месяца, следующего после окончания периода, а также суммы ОПФ на каждое 1-е число остальных месяцев этого периода.

Среднегодовая (и средняя на любой промежуточный период) стоимость нормируемых оборотных активов рассчитывается аналогично.

К нормируемым оборотным активам относятся: производственные запасы, незавершенное производство, готовая продукция; при этом из запасов исключаются строительные материалы, приобретенные застройщиками с целью капитального строительства, если таковые среди запасов числятся.

К ненормируемым оборотным активам относятся денежные средства и все виды дебиторской задолженности.

- Рентабельность основных производственных фондов (фондоотдача). Отражает доходность использования основных средств, участвующих в производстве продукции:

Фо = Вп/ОПФ х 100%

где:

Фо – фондоотдача (рентабельность производственных фондов)

Вп – объем выпуска продукции за год

ОПФ – стоимость основных производственных фондов (среднегодовая).

Рентабельность производства

Основная концепция: отношение прибыли к сумме затрат, понесенных в связи с ее получением.

Базовая формула: Прибыль/Затраты.

Ограничения: соотноситься должны величины, соответствующие друг другу. То есть, берется сумма затрат, понесенных в связи с получением именно этого объема прибыли.

Рентабельность производства. Показывает размер прибыли на каждую вложенную в оборот гривну:

Рп = П/Зп х 100%

где:

Рп – рентабельность производстваП – прибыль, рассчитанная исходя из объема производства

Зп – затраты на производство.

Аналогичным образом определяется рентабельность производства реализованной продукции, если в расчет принимаются показатели прибыли от реализации и расходы, списанные в реализацию (на уменьшение дохода от реализации).

Показатель рентабельности производства, как и другие показатели рентабельности, может рассчитываться как от прибыли-брутто (до налогообложения), так и от прибыли-нетто (после вычета налогов). Можно рассчитать показатели рентабельности отдельных производств (по цехам, участкам или по видам выпускаемой продукции).

Рентабельность продаж

Основная концепция: отношение прибыли к сумме затрат, понесенных в связи с ее получением.

Базовая формула: Прибыль/Нетто-доходы.

Нетто-доходы – это выручка от реализации за вычетом косвенных налогов (НДС и акцизного сбора).

Ограничения: соотноситься должны величины, соответствующие друг другу. То есть, берется сумма доходов, принесших именно этот объем прибыли.

Рентабельность продаж. Характеризует прибыльность предприятия, показывая уровень прибыли на каждый рубль объема продаж:

Рп = П/НД х 100%

где:

Рп – рентабельность продажП – прибыль от продаж

НД – нетто-доходы от продаж.

Аналогичным образом определяется рентабельность продаж в разрезе видов операционной деятельности и даже в разрезе видов товарных групп.

С помощью этого показателя можно определить, насколько предприятие может себе позволить снижение цен, не рискуя понести убытки, а, возможно, и более того: увеличить прибыль, выиграв от увеличения объемов продаж за счет снижения цен.

Данный показатель, как и все последующие (приведенные ниже) показатели рентабельности, может определяться как по прибыли-брутто (прибыли до налогообложения), так и по прибыли-нетто (после налогообложения), а соотношение исчисленных таким образом показателей определяет уровень налогообложения предприятия:

Кн = Рн/Рб

где:

Кн – коэффициент налоговой нагрузки на прибыльРн – рентабельность-нетто (определенная исходя из чистой прибыли)

Рб – рентабельность-брутто (определенная исходя из прибыли до налогообложения)

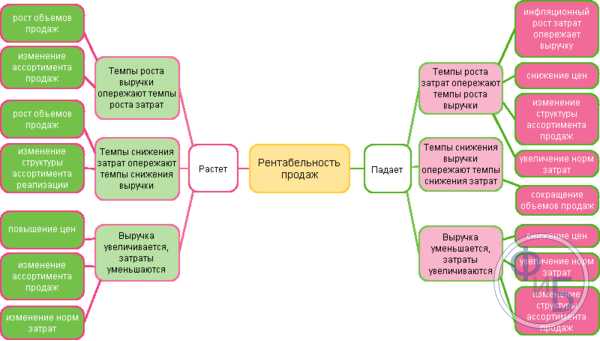

Если рентабельность снижается…

Оценка рентабельности – это один из тех аспектов анализа, в котором не задаются общепринятые для всех нормативы значений показателей. Иногда руководствуются отраслевыми нормативами. Но гораздо надежнее каждому отдельно взятому предприятию установить оптимальные нормы прибыли самостоятельно.

Существует такое понятие – минимальная рентабельность. Принято считать, что она должна равняться среднему проценту ставок по банковским депозитам, сложившемуся за отчетный период. То есть, данное утверждение основывается на допущении, что вокруг предприятия стадами бродят потенциальные инвесторы и всё решают: куда выгоднее вложить деньги – в это предприятие, или в банк на депозитный счет. Однако же, если и принимать упомянутую концепцию минимальной рентабельности всерьез, то только при расчете доходности акций, но никак не в анализе рентабельности. Существует много успешных предприятий с рентабельностью на грани 5%, уверенно себя чувствующих на фоне банковских ставок по депозитам 10%. Здесь играет роль масштаб предприятия. Понятно, что крупное и мелкое предприятия одной и той же отрасли будут иметь различные нормы прибыли. Достаточно сравнить крупный хлебокомбинат и сельскую мини-пекарню. Первому может оказаться достаточно и 3%, другой – и при 13% может обанкротиться. В данном случае все решают не относительные, а абсолютные показатели прибыльности.

Поэтому, говоря об анализе рентабельности в целом для всех предприятий, можно принять к сведению лишь простые критерии: повышение рентабельности (по сравнению с предыдущими периодами или с рентабельностью других предприятий данной отрасли) – хорошо, ее снижение – плохо.

Если при анализе рентабельности выявляется снижение уровня прибыли, то причину искать долго не нужно, они просты: либо предприятие прикладывает недостаточно усилий, чтобы больше зарабатывать, либо нерационально распоряжается заработанным. Притом, неважно, какую рентабельность мы анализируем: рентабельность продаж или рентабельность инвестиций (прибыль на суммарный капитал, прибыль на собственный капитал или прибыль на рубль затрат).

Иногда называют другие, казалось бы, очевидные (исходя из формулы расчета) причины снижения рентабельности: либо недостаточные объемы продаж, либо низкие цены. Последнее не совсем верно, и первое не всегда.

Хотя объемы действительно имеют существенное значение, ведь при огромных объемах производства и продаж можно и с минимальной рентабельностью (прибыльностью) иметь внушительную цифру абсолютного значения прибыли. Но падение объемов продаж чаще всего объясняют снижением спроса на продукцию. А может не в спросе дело, а в предложении? Возможно, отдел сбыта не занимается прямыми своими обязанностями – маркетингом, а только пассивно регистрирует текущие продажи. Хотя, при определенных изменениях на рынке, спрос действительно может упасть. Но, в таком случае, те же “маркетологи” должны были своевременно выявить, какие именно произошли изменения (что если переселение целого квартала в районе, до этого считавшемся самым благоприятным для сбыта?) и столь же своевременно доложить об этом руководству.

Но возможно и другое: причина низкой рентабельности кроется в повышении затрат на производство и реализацию продукции. Тогда надо проверить, насколько приемлемы цены поставщиков, с которыми отдел снабжения заключил договоры. А, возможно, и отдел снабжения ни при чем, а причина роста затрат в банальной их бесконтрольности со стороны работников или самого же руководства. Например, нерациональный расход электроэнергии, газа, воды, тепла, необоснованные командировочные расходы и расходы на оплату услуг связи. Конечно, простое решение о “закручивании гаек” здесь не всегда уместно. Сначала стоит выяснить, не настала ли пора заменить оборудование на новое, более рационально потребляющее электроэнергию, может в санитарных комнатах и лабораториях есть смысл поставить автоматические ограничители подачи воды, может теплосеть требует ремонта и т. д., ведь такие вложения очень быстро окупаются. Возможно, для повышения прибыльности надо расстаться с частью основных средств, которые по причине недостаточной загруженности стали обременительными для бюджета предприятия или, если есть возможность, сдать их в аренду. Хотя, надо заметить, этот источник повышения прибыльности не бесконечный.

Если анализируется рентабельность на суммарный капитал, то при ее снижении надо обратить внимание на состояние оборотных средств, возможно, произошло затоваривание готовой продукцией или образовались сверхнормативные запасы, а, может, дебиторская задолженность непомерно выросла. Так, или иначе, но в этом случае показатель рентабельности следует связать с показателем оборачиваемости.

Выводы. Рентабельность может снижаться вследствие:

- снижения объемов продаж

- увеличения затрат на производство и реализацию продукции

- неоправданного прироста активов в обороте.

В свою очередь, снижение объемов продаж может быть вызвано снижением спроса или неудовлетворительной работы по продвижению продукции на рынке, а увеличение затрат – повышением цен поставщиков, перебоями в поставках, вызывающих простои, отсутствием надлежащего контроля за расходами, несоответствием между производственной мощностью и объемами загрузки оборудования, непредвиденными штрафными санкциями. Если выявляется прирост активов в обороте, их низкая оборачиваемость, то причины, скорей всего, кроются в недостаточной деловой активности лиц, ответственных за состояние товарно-материальных запасов, незавершенки и состояние расчетов с покупателями (заказчиками). Здесь версий гораздо больше, и чтобы выявить причины и устранить последствия, надо основательно проверить каждую. В любом случае надо опять-таки подключать социальный фактор.

Следует также помнить, что в случае, если анализ склоняет к выводам о снижении объемов продаж или увеличении активов в обороте, способов исправления ситуации может оказаться достаточно, чтобы устранить причины, но если виной всему – увеличение затрат, тут надо отнестись к соответствующим мероприятиям с некоторой долей осторожности, ведь источник их снижения может оказаться не бесконечным. Возможно, лучшим выходом окажется решение о переориентации производства на другую продукцию.

Если же оказывается, что рентабельность в норме даже притом, что показатели других разделов анализа неблагоприятны (полная финансовая зависимость от кредиторов, низкая ликвидность), то такое состояние означает, что предприятие умудряется оперативно управлять своими финансовыми ресурсами. Это достигается путем максимально возможного затягивания с погашением срочных обязательств или путем привлечения все новых и новых кредитов, или путем постоянного “выбивания” авансов у покупателей (заказчиков), или, может, менеджеры сумели организовать работу “с колес”, т. е. без закупки запасов впрок. И в этом, в общем-то, нет ничего плохого. Важно лишь, как долго может предприятие выдержать такие темпы, поскольку всегда сохраняется опасность изменения ситуации, как на рынке закупок, так и на рынке продаж, а от этого в данном случае предприятие не защищено, ему нужны непрерывные закупки и так же непрерывные продажи. Первый же продолжительный простой на таком предприятии может оказаться фатальным.

Подытоживая все сказанное, можно дать для всех предприятий универсальный рецепт хорошего здоровья, который, впрочем, никого не удивит: вся стратегия планирования, прогнозирования и бюджетирования должна быть направлена на максимизацию финансовых результатов – прибыли. Возможности проводить мероприятия по рациональному использованию ресурсов рано или поздно исчерпаются. Менеджеры предприятия, как бы хорошо оно ни работало в данный момент времени, должны постоянно находиться в поиске новых источников прибыли и новых возможностей ее максимизации. Как видим, и здесь подключается социальный фактор. Что ж, “кадры решают все”.

1 В этом случае – именно первоначальной стоимости, а не остаточной (балансовой), как принято считать. Подробнее о расчете среднегодовой стоимости ОС см. в разделе «Оценка имущественного состояния».

2 Что равнозначно состоянию на конец дня 31 декабря отчетного года – момент, которым датируется годовой бухгалтерский баланс.

3 Предыдущий показатель (рентабельность предприятия) также может называться фондоотдачей, т. к. все производственные фонды предприятия составляют его основные средства и производственные запасы, посредством которых и из которых производится продукция.

buhlabaz.ru

Увеличение и снижение рентабельности активов

Увеличение рентабельности активов связано с положительной динамикой, это значит, что идет рост доходов фирмы, увеличивается количество продаж, оказывается больше услуг, снижаются расходы на предприятии и уменьшаются издержки. А вот снижение рентабельности активов – показатель скорее негативного характера: значит, снизилась получаемая прибыль. Когда рентабельность ухудшается, причинами могут быть как уменьшение объемов реализации, так и повышение себестоимости продукции.

Анализ снижения рентабельности активов

Для понимания ситуации надо проанализировать все статьи расходов. К примеру, посмотреть, за счет чего значительно увеличилась себестоимость и как можно понизить это увеличение. Надо внимательно проанализировать, какие это затраты – постоянные или временные, и посмотреть, когда наступает момент безубыточности. Немаловажно проанализировать прибыль по отдельным видам продукции, может быть, стоит изменить ассортименты выпускаемого товара.

Более подробно падение рентабельности поможет проанализировать специальная система финансового анализа, придуманная компанией Дюпон. Для этого нужно разложить рентабельность на несколько показателей.

По сложившейся модели коэффициент рентабельности активов вычисляется как рентабельность продаж, умноженная на оборачиваемость активов. При этом рентабельность продаж – это чистая прибыль, разделенная на выручку, а оборачиваемость – это выручка, деленная на активы.

Когда мы анализируем по данной модели Дюпона падение рентабельности активов, то мы видим причины с двух сторон – снижение продаж и уменьшение оборачиваемости. При плановом рассмотрении данных показателей в динамике можно в итоге четко определить, что привело к снижению активов. С этим методом легко вычисляются проблемные точки в предпринимательской деятельности и можно продумать, как изменить негативную тенденцию.

Как правило, основной причиной уменьшения рентабельности активов и снижения продаж является увеличение себестоимости производимого товара. И когда выявляется данное обстоятельство, то надо все силы пустить на устранение данного фактора. К примеру, найти новых поставщиков сырья с более дешевыми ценами, использовать энергоемкое оборудование, чтобы снизить затраты на электроэнергию, внедрить в нужных направлениях более современные технологии и прочее.

Другой существенной причиной ухудшения рентабельности является снижение реализации. Это может быть связано с тем, что выросла себестоимость продукции, увеличилась цена продажи. Надо обратить внимание на ценовую политику, привлечь маркетологов и провести исследования в области ассортимента производимой продукции, являются ли она конкурентоспособной на рынке.

С целью увеличения рентабельности можно уменьшить оборотные средства или постоянные активы, например, продать оборудование, которое работает плохо и малоэффективно, снизить запасы сырья и незавершенного производства, разобраться с дебиторской задолженностью и так далее. Способов увеличения рентабельности много, необходимо правильно ими воспользоваться.

spmag.ru

Причины снижения рентабельности активов | Управление бизнесом на IDdeiforbiz.ru

Рентабельность активов отражает эффективность оперативной деятельности предприятия и использования инвестированного капитала. Поэтому падение данного показателя является тревожным сигналом для собственников бизнеса.

Понятие рентабельности активов и причины ее снижения

Рентабельность активов — показатель, позволяющий оценить результаты основной деятельности компании. Он показывает отдачу, которая приходится на каждый рубль активов, независимо от источников их формирования. Рассчитывается он как отношение чистой прибыли к активам предприятия.

Более глубокую картину формирования данного показателя позволяет получить интегральный финансовый анализ. Применительно к эффективности использования активов компанией чаще всего применяется система финансового анализа, разработанная фирмой «Дюпон». Она предполагает разложение формулы рентабельности активов на несколько показателей.

Согласно модели, коэффициент рентабельности активов рассчитывается как рентабельность продаж, умноженная на оборачиваемость активов. В данной формуле рентабельность продаж равна отношению чистой прибыли к выручке, а оборачиваемость — отношению выручке к активам.

Использование модели Дюпона делает очевидным две причины падения рентабельности активов — снижение рентабельности продаж и уменьшение оборачиваемости. Рассматривая данные показатели в динамике, можно определить какой из них привел в конечном итоге к падению рентабельности активов.

Анализ показателей рентабельности активов позволяет выявить проблемные точки в бизнесе и разработать пути по их разрешению.

Пути повышения рентабельности активов

Основной причиной падения рентабельности продаж (и, соответственно, рентабельности активов) является увеличение себестоимости производимой (продаваемой) продукции. В данной ситуации компании необходимо акцентировать собственные усилия на повышении эффективности управления затратами. В частности, определить наиболее весомые составляющие себестоимости продукции и выявить возможные пути их сокращения. Это, например, поиск новых поставщиков сырья, сокращение энергетических затрат путем внедрения энергоэффективных технологий и пр.

Также стоит разделить затраты в структуре себестоимости на постоянные и переменные и рассчитать точку безубыточности. Возможно, необходимо провести детальный анализ ассортиментной матрицы и изменить номенклатуру выпускаемой продукции.

Другой причиной падения рентабельности активов может являться падение объема продаж. Это сказывается на росте себестоимости продукции вследствие увеличения в ней доли накладных расходов. Если было выявлено, что основным негативным факторов стало именно падение объема продаж, компания должна акцентировать свое внимание на маркетинговой, ценовой и ассортиментной политике. В частности, необходимо оценить собственные конкурентные позиции на рынке по указанным направлениям.

Увеличить рентабельность активов можно и путем уменьшения оборотных средств или постоянных активов. Достигнуть данной цели возможно путем продажи неэффективного оборудования или уменьшения непроизводственных активов; снижения сырьевых запасов и незавершенного производства; а также уменьшения дебиторской задолженности. Конечно, при этом стоит учитывать ликвидность активов, чтобы не нарушить баланс между оборотными средствами и возможностью расплатиться с кредиторами.

В связи со сложившейся ситуацией на мировом рынке и нестабильностью экономики в целом собственники уделяют все большее время анализу деятельности своих предприятий. С помощью такого анализа можно объективно оценить платежеспособность компании, эффективность и доходность ее деятельности, а также перспективы развития. Для сокращения издержек и управления фирмой наиболее эффективными являются показатели рентабельности.

Наиболее существенным показателем, который вы можете рассчитать при оценке рентабельности бизнеса, является рентабельность собственного капитала. Собственники предприятия получают рентабельность своих инвестиций в виде вкладов в уставный капитал. В обмен на это они имеют права на соответствующую долю прибыли. Поэтому, с точки зрения собственников, рентабельность капитала является наиболее важным показателем деятельности компании, поскольку она характеризует размер прибыли, которую получит владелец с каждого рубля вложенных средств.

Еще одним показателем, характеризующим эффективность деятельности предприятия, является оборачиваемость активов. Он отражает, сколько раз за период оборачивается капитал, вложенный в активы компании. Данный показатель характеризует интенсивность использования всех активов, независимо от источников их образования. Кроме того, оборачиваемость активов показывает, какую часть выручки предприятие получает с каждого рубля средств, вложенных в активы. Увеличение этого показателя говорит о более эффективном их использовании.

В качестве главного индикатора эффективности деятельности предприятий, имеющих относительно небольшие объемы основных средств и собственного капитала, используйте рентабельность продаж. Она определяется как отношение прибыли от реализации продукции (операционной прибыли) к объему продаж (выручке) за определенный период. Рентабельность продаж показывает, какую сумму чистой прибыли получает фирма с каждого рубля проданной продукции, или сколько средств остается в ее распоряжении после покрытия себестоимости, уплаты налогов и процентов по кредитам.

Для оценки эффективности оперативной деятельности вы можете применять показатель рентабельности активов. Он является основным производственным показателем, отражающим эффективность использования вложенных средств. Рентабельность активов определяется как отношение величины чистой прибыли и средней стоимости активов за определенный период. Она зависит от двух факторов: прибыльности продаж и оборачиваемости активов.

Видео по теме

Рентабельностью называется показатель, определяющий уровень доходности бизнеса. Рентабельность отражает конечные результаты финансово-хозяйственной деятельности, поскольку величина этого коэффициента характеризует соотношение эффекта с наличными или использованными ресурсами.

Определите прибыль от реализации продукции за анализируемый период. Обычно он рассчитывается по итогам работы за каждый квартал и за год.

Подсчитайте сумму затрат на производство и реализацию продукции. Эти данные отражаются в «Отчете о прибылях и убытках» организации.

Вычислите показатель рентабельности производства по формуле – Р=П/(Зп +Зр), где:

— П — прибыль от реализации продукции,

— Зп — затраты на производство продукции,

— Зр — затраты на реализацию продукции.

Полученный коэффициент показывает, сколько предприятие имеет прибыли с каждого рубля, затраченного на производство и реализацию.

Рассчитайте по этой формуле рентабельность по каждому подразделению предприятия и по видам продукции. Исходные цифры для расчета берутся по данным аналитических счетов бухгалтерского учета.

Подсчитайте рентабельность производства по плановым данным за год и поквартально. Вычислите рентабельность производства за предыдущий период. Приведите показатели за предыдущий период к сопоставимому виду, умножив их на индекс роста цен.

Сравните полученные коэффициенты рентабельности. Чем больше будет прибыль реализованной продукции, тем выше рентабельность производства и выше экономическая эффективность производственной деятельности предприятия.

Изучите, какие факторы оказали влияние на показатели рентабельности предприятия в целом и отдельно взятых подразделений. Определите, за счет каких резервов можно повысить рентабельность производства предприятия и подразделений: за счет повышения темпа роста прибыли, или за счет снижения темпов роста расходов на производство и реализацию продукции.

Проанализируйте также факторы, оказавшие влияние уровень рентабельности по каждому виду продукции. Данный анализ позволит выявить неэффективность работы некоторых подразделений или неэффективность производства некоторых видов продукции.

Видео по теме

Обратите внимание

Считается, что нормальный уровень рентабельности промышленного производства должен находиться в пределах 20-25%.

Статьи такими же метками:

ideiforbiz.ru

Анализ рентабельности

Таблица 5.5

Показатели рентабельности, %

Показатели | 2011 г. | 2012 г. | Отклонение | |

+, — | % | |||

Рентабельность продаж | 64,664 | 67,532 | 2,869 | 104,436 |

Рентабельность затрат | 182,995 | 207,998 | 25,003 | 113,663 |

Рентабельность средств производства | 457,358 | 630,395 | 173,037 | 137,834 |

Рентабельность имущества | 31,159 | 23,705 | -7,455 | 76,076 |

Рентабельность собственного капитала | 22,260 | 11,681 | -10,580 | 52,473 |

Рентабельность финансовых вложений | 8705,804 | 129,389 | -8576,415 | 1,486 |

По данным таблицы видно, что рентабельность продаж, показывающая, сколько прибыли приходится на 1 р. выручки, повысилась на 2,87 % пунктов, что говорит о повышении финансовой эффективности предприятия. Повысилась и рентабельность затрат на 25 % пунктов, что говорит о повышении эффективности вложений в основное производство и управление предприятием. Значительно увеличилась и рентабельность средств производства, говорящая о повышении эффективности вложений в средства производства. Однако при этом снизились показатели рентабельности имущества, собственного капитала и финансовых вложений, что говорит о снижении отдачи от вложений в имущество, финансовых вложений и собственного капитала.

Факторный анализ рентабельности продаж

Изменение рентабельности продаж рассчитывается по формуле:

Изменение рентабельности продаж под влиянием изменения выручки:

Изменение рентабельности продаж под влиянием изменения себестоимости:

Изменение рентабельности продаж за счет изменения коммерческих расходов:

Изменение рентабельности продаж за счет изменения управленческих расходов:

Где R – рентабельность продаж

Изменение рентабельности продаж под влиянием изменения выручки:

Таким образом, увеличение выручки на 757528 тыс.р. привело к увеличению рентабельности продаж на 5,369%.

Изменение рентабельности продаж под влиянием изменения себестоимости:

Таким образом, увеличение себестоимости на 148781 тыс.р. привело к уменьшению рентабельности продаж на 2,984%.

Изменение рентабельности продаж за счет изменения коммерческих расходов:

Таким образом, увеличение коммерческих расходов на 7639 тыс.р. привело к уменьшению рентабельности продаж на 0,153%.

Изменение рентабельности продаж за счет изменения управленческих расходов:

Таким образом, уменьшение управленческих расходов на 31760 тыс.р. привело к увеличению рентабельности продаж на 0,637%

По данным расчетов видно, что в большей степени на увеличение рентабельности на 2,869% повлияло увеличение выручки от продажи продукции и уменьшение себестоимости продукции.

Вывод по разделу 5

В целом, наблюдается повышение уровня эффективности деятельности предприятия. Об этом говорит тот факт, что финансовый результат от основной деятельности предприятия вырос в 2012 г., по сравнению с 2011 г. Однако стоит отметить снижение чистой прибыли предприятия, связанной со значительным увеличением расходов от прочей деятельности предприятия. Но эти показатели можно привести в норму.

studfiles.net

формулы и их расчет, особенности вычисления, пути повышения рентабельности

Рентабельность продаж является ключевым показателем оценки эффективности деятельности организации. Его часто применяют для премирования работников. К примеру, рекомендовано использовать рентабельность продаж для поощрения, чтобы повлиять на окончательный результат финансово-хозяйственной и производственной деятельности. Перевыполнение плана должно быть основанием для выплаты премий в размере 1/3 оклада руководителя.

Достижение установленного уровня рентабельности продаж применяется в показателях, которые используют при анализе финансовых результатов, формирования прогнозов бизнес-планов.

Экономический смысл ROS

Начинать изучение коэффициента следует с экономического смысла. Зачем рассчитывают рентабельность продаж? Он показывает деловую активность компании и эффективность. Рентабельность продаж определяет количество денежных средств от реализации товара, ставшее прибылью предприятия. Объем реализации не имеет значение, так как при анализе используют значение чистой прибыли.

Рентабельность продаж помогает оценить эффективность продажи основного продукта или группы товаров. Она позволяет определить в продажах долю себестоимости.

Расчет производят за желаемый промежуток времени. Это позволяет скорректировать ценовую стратегию, затраты по осуществлению хозяйственной деятельности. Показатель уменьшается или увеличивается в различные промежутки времени. Рост происходит за счет понижения объемов продаж и повышения прибыли (уменьшение издержек, увеличение стоимости). Стоит помнить, что при росте стоимости спрос начнет уменьшаться, что негативно повлияет на объемы.

Расчет

Рентабельность продаж является маркером продуктивности работы компании. Это индекс экономической состоятельности, показывающий результативность использования финансово-трудовых, производственно-материальных и остальных ресурсов компании.

Расчет производят со следующими целями:

- эффективный контроль над прибылью;

- мониторинг развития активности;

- определение прибыльных или убыточных реализаций;

- определение части себестоимости в общереализационных процессах;

- контроль над ценовой политикой.

Правильное определение важно для анализа деятельности организации. Классической формулой определения рентабельности продаж считают отношение прибыли к полученной выручке. Однако часто чистую прибыль заменяют другими видами прибыли для упрощения анализ экономических показателей. По этой причине существует несколько формул для определения коэффициента. Но все они основаны на отношении полученной прибыли к выручке.

Формула

На практике для определения рентабельности продаж применяют простой расчет:

ROS = Net Income/Net Sales

ROS return on sales – рентабельность продаж;

Net Income (NI) – чистая прибыль в рассчитываемом периоде;

Net Sales (NS) – выручка без косвенных налогов (акцизы, НДС).

В российской системе бухгалтерии используется аналогичная формула.

Для статистики допустимо определять рентабельность как отношение рассчитанной прибыли к выручке. При оценке финансовой деятельности часто необходимо рассчитать по EBITDA (прибыль до отчисления налогов и процентов) и EBIT (прибыль до вычета налогов), операционной или чистой прибыли, валовой марже. Тогда появляются специальные показатели:

- по валовой прибыли – берется отношение полученной валовой прибыли к рассчитанной выручке;

Валовая прибыль получается вычитанием из выручки себестоимости реализаций. Получить его можно в форме 2 бухотчета по прибыли и убыкам.

- операционная – отношение прибыли до отчисления налогов и процентов к выручке;

Размер прибыли до налогообложения берут из формы 2. Коэффициент показывает, какая доля прибыли находится в полученной выручке за минусов процентов и налоговых отчислений.

- по прибыли до налогов – отношение прибыли до налоговых вычетов к выручке.

Чтобы избежать путаницы по умолчанию для расчетов берут чистую прибыль. В зарубежных источниках применяют EBIT, который по российской отчетности будет определен некорректен.

На расчет влияет налоговая нагрузка, наличие данных и целей анализа. Иногда рентабельность считают только для основной продукции или группе из нескольких товаров.

Пример расчета

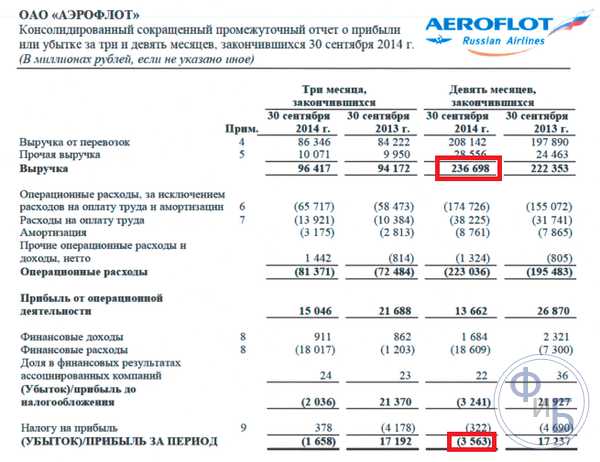

Рассмотрим пример расчета ROS для ОАО «Аэрофлот». В InvestFunds получим квартальную финансовую отчетность компании. Ниже представлена таблица с данными.

Рассчитаем рентабельность за 4 периода:

- ROS 2013-4 = 11096946/206277137*100% = 5%;

- ROS 2014-1 = 3029468/46110337*100% = 6%;

- ROS 2014-2 = 3390710/105675771*100% = 3%.

Рентабельность во всех периодах больше нуля. К первому кварталу 2014 года она поднялась до 6%, но во втором уже упала на 3%.

Рассчитаем по МСФО. Расчетные данные можно получить из финансовой отчетности на официальном сайте.

За 9 месяцев 2014 года ROS = 3563/236698*100% = 1%, а за такой же период 2013 года ROS = 17237/222353*100% = 7%. Рентабельность продаж упала на 6%.

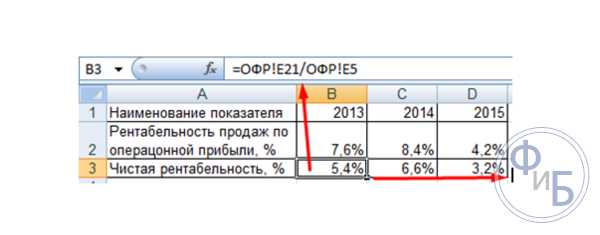

ROS в Excel

Международное обозначение рентабельности продаж – ROS. Классическая формула:

ROS = 100% *прибыль/выручку

В определенных ситуациях требуется расчет доли балансовой, валовой или другой прибыли в выручке.

Валовая рентабельность продаж:

100% * валовая прибыль/выручку

Этот показатель указывает на долю «грязных» денег до вычетов налогов. Элементы должны быть в денежном выражении. Выручку и валовую прибыль берет из финансового отчета.

В ячейке валовой прибыли устанавливают процентный формат и вписывают формулу. На примере коэффициент в динамике стабилен, что свидетельствует о правильном контроле ценообразования и ассортиментом продукции компании.

Рентабельность по EBIT равна:

100% * операционная прибыль/выручку

Для сбора данных используют форму 2:

Формула имеет вид:

(строка 2300+строка 2330)/строка 2110*100%

В формулу подставляют нужные ячейки:

Рентабельность продаж по чистой прибыли определяется:

100% * чистая прибыль/выручку

Чистая рентабельность указывает процентную часть чистой прибыли в рубле выручки. Показатели так же берут из финансового отчета:

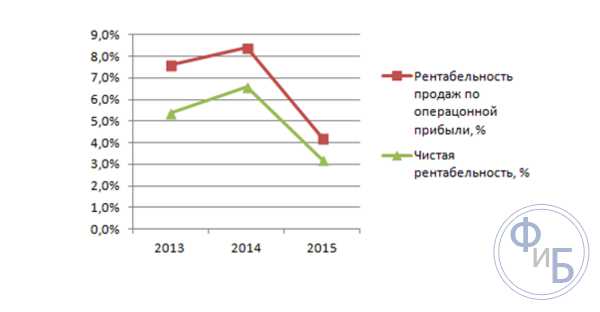

Для сравнения перенесем данные на график:

С 2014 года показатель начинает значительно уменьшаться, что является неблагоприятным фактором. Требуется провести анализ ассортиментного ряда, системы контроля и ценообразования.

Анализ результатов

Рентабельность продаж указывает на прибыль, приносимую каждой единицей выручки, то помогает оценивать эффективность. Общепринятые нормативы в этом плане отсутствуют. Для сравнения используют показатели аналогичных предприятий или среднеотраслевые значения.

Как правило, в частных компаниях руководство самостоятельно устанавливает нормы и допустимые отклонения. Уровень рентабельности продаж помогает проанализировать в динамике эффективность работы и сравнить с ближайшими конкурентами по каналам сбыта или продукции.

Рассматривая рентабельность продаж в общем, то чем меньше частей прибыли в выручке, тем больше в выручке расходов и хуже конкурентная позиция. Низкое значение ROS говорит о неправильной ценовой политике. Однако в некоторых случаях используют специальную конкурентную стратегию, чтобы занять большую часть рынка и вытеснить конкурентов при помощи демпинга. Если показатель уменьшается с каждым отчетным периодом, то требуется понижать затраты или пересматривать ассортимент, ликвидируя низкомаржинальные продукты.

Низкая рентабельность продаж при высоком объеме реализованной продукции говорит о содержании большого процента в затратах непроизводственных расходов. Тогда рекомендуют заняться оптимизацией затрат и повышать стоимость товара.

При анализе рентабельности в целом по организации проблематично определить, какие меры требуется принять. Внести ясность в причины неэффективности поможет анализ в разрезе видов деятельности, направлений, продуктов и товарных групп. Ранжирование по рентабельности позволит определить проблемные продукты. Стоит учитывать объемы и стратегическую роль каждого товара в продуктовом портфеле. Например, снижает рентабельность продукт «дойная корова» — продукт с устойчивым спросом и дающий большую долю продаж. Прекращение выпуска подобного товара будет стратегической ошибкой.

Скорректировать стоимость поможет анализ коэффициента рентабельности продаж по основным продуктам. Важно учитывать масштаб: когда растут продажи, накладные расходы распределены на множество единиц продукции, что повышает ROS в разрезе товарных групп и товаров. Процентная составляющая накладных расходов уменьшается – они сохраняются с увеличением продаж, но выручка и рентабельность по ней растут.

К примеру, в отрасли работают два гиганта с диверсифицированным ассортиментом и высокими накладными расходами, а так же несколько малых предприятий. Для первых низкий ROS является нормой, но вторые имеют высокое значение показателя. Крупные компании получают большую прибыль, мелкие – достаточно скромную в абсолютном выражении. Основная цель коммерческих организаций – максимизация прибыли, что стоит учитывать стратегия развития. Необходимо реально подойти к оценке доступности ресурсов, состояния рынка. Главную цель согласовывают с ограничениями при выработке стратегии. Стремление к прибыли при ограниченном спросе и ресурсов воплощается через стремление к увеличению ROS. Рост значения достигается ростом прибыли или уменьшением расходов. Идеально, когда два этих параметра будут оптимальными одновременно. Однако знаменатель в формуле расчета (размер выручки) ограничен емкостью рынка.

Ранее упоминалось, что снижение рентабельности продаж иногда предусматривают в стратегии. В период захвата рынка прибыль и рентабельность будут снижаться, а для поддержания уровня продаж необходимы дополнительные затраты на продвижение. Это дополнительно снижает значение ROS. Так же предыдущие капитальные вложения в реализацию стратегии повышают амортизационные отчисления и снижают рентабельность продаж.

Факторный анализ должен учитывать специфику влияния на рентабельность изменение стоимости. Высокую эффективность показывает анализ за несколько лет или месяцев. Это помогает проследить общую тенденцию развития и определить слабые стороны.

Критерии анализа:

- Рост рнтабельности – позитивный момент.

- Падение рентабельности – негативный момент.

Для определения тенденции требуется установить отчетный и базовый периоды. Для последнего лучше использовать прошлый год или период с максимальным доходом. Учет базисного периода необходим для сравнения коэффициентов рентабельности, посчитанных для каждого перечисленного периода.

Отраслевые нормативы

Нормой считают положительное значение. Если рентабельность имеет отрицательное значение, то следует работать над повышением эффективности управления организацией.

В РФ существуют отраслевые значения рентабельности по продажам:

- строительство – 7%;

- сельское хозяйство – 11%;

- добыча ископаемых – 26%;

- торговля опт и розница – 8%.

В общем, значение 1-5% считается низким, 5-20% — средним, 20-30% — высоким, более 30% — сверхвысоким.

При низком значении необходимо повышать эффективность управления методом расширения клиентской базы, снижением стоимость товаров субподрядчиков, роста оборачиваемости товара.

Факторы снижения

Рентабельность продаж характерезует деловую активность и отражает эффективность работы организации. Оценка помогает определить, какое количество денег от продажи товара будет прибылью. Существенное значение имеет ни сколько продано продукции, а сколько заработано чистой прибыли. Коэффициент так же помогает определить в продажах долю себестоимости. Его лучше анализировать динамике. Изменение говорят об экономических явлениях. Рост происходит, когда:

- повешение выручки идет быстрее затрат – поменялся ассортимент, выросли объемы;

- снижение затрат происходит быстрее уменьшения выручки – поднялись стоимость продукции, поменялась структура ассортимента;

- растет выручка, а затраты снизились – поднятие себестоимости, изменение нормы затрат или ассортимента.

Благоприятными для компании будут первый и третий случаи. Необходимо провести расширенный анализ для определения устойчивости положения. Второй случай нельзя называть благоприятным, так как улучшения только формальные – выручка снижается. Необходимо проанализировать ассортимент и ценообразование.

Если рентабельность уменьшается:

- затраты увеличиваются быстрее выручки – инфляция, уменьшения стоимости, повышение норм затрат или изменение структуры ассортимента;

- выручка падает быстрее затрат – снижаются продажи;

- выручка уменьшается, а затраты становятся больше – повышение норм затрат, снижения цены, изменение ассортимента.

Первый случай однозначно неблагоприятный и требует дополнительных исследований для определения пути корректировки работы. Второй случай говорит о желании организации снизить сферу влияния в рыночной нише. Для третьего варианта необходимо проанализировать ассортимент, ценообразование, систему контроля затрат.

Снижение рентабельности может происходить по различным причинам. Например, рост расходов опережает увеличение прибыли. Это может происходить из-за снижения стоимости, изменения ассортимента, повышения нормозатрат и др. Для улучшения значения необходимо проанализировать ценообразование, систему контроля затрат и ассортимент.

Ускоренное уменьшение выручки в сравнении со снижением затрат возникает при падении объемов продаж. Требуется провести анализ маркетинговой стратегии. Рост затрат связан ростом цены, нормазатрат и изменением структуры ассортимента. Руководство должно проанализировать ассортиментную политику и ценообразование.

Обязательно учитывают, что снижение ROS говорит о снижении конкурентоспособности организации и падении спроса на продукцию. Компании потребуется ряд процедур, которые помогут активно стимулировать спрос, повысить качество товара и интенсивно освоить новые рыночные ниши.

Если при анализе будет принято решение о снижении объемов или увеличении оборотных активов, этого будет достаточно для ликвидации негативных факторов. Но если причиной является повышение затрат, то корректирующие мероприятия проводят с особой осторожностью, так как источник снижения затрат может иссякнуть. Экономисты в подобных случаях рекомендуют переориентировать производство на выпуск иной продукции.

Повышение рентабельности продаж

Закономерность снижения рентабельности не должна считаться приемлемой и требует принятие определенных мер для повышения показателей. При создании стратегии обязательно учитывают важные факторы:

- изменения на рынке;

- колебания рыночного спроса;

- анализ работы конкурентов;

- экономия внутренних резервов.

Только после рассмотрения этих факторов, сделанных выводов во время анализа требуется перейти к применению выработанной стратегии на практике, которая поможет скорректировать ситуацию. Среди основных действий для повышения рентабельности называют:

- Модернизация и повышение производственных мощностей.

- Создание оптимальной маркетинговой стратегии.

- Всесторонний контроль качества продукции.

- Снижение себестоимости.

- Мотивация личного состава.

Советы экономистов для повышения рентабельности продаж:

- Ознакомится с предложениями конкурентов, которые занимают одну нишу на рынке с организацией. Следует отслеживать их ценовую политику.

- Отслеживать нововведения и изменения, их следует внедрять в производство. Хороший товар всегда должен соответствовать стандартам. Если игнорировать модернизацию, то товар начнет устаревать, а спрос – падать. Следует отдавать предпочтение гибкой ассортиментной политики.

- Определить расходы, которые возможно сократить без урона производству.

- Рассмотреть возможность снижения себестоимости, сохранив доходы от реализации.

Увеличения стоимости товара не всегда оправданный шаг. Покупатели могут отказаться от приобретения товара и найти более доступный аналог.

- Каждый месяц и год анализировать экономические результаты с учетом сезонности. Всегда следует иметь минимально, максимально допустимые значения показателей.

- Объединить в пары менеджеров по продажам. Один должен заниматься активными продажами, а второй – сопровождать контракты и контролировать их исполнение.

Коэффициент рентабельности продаж будет основополагающим критерием для анализа финансово-хозяйственной деятельности. Для повышения его значения требуется проанализировать достижения и определить факторы, препятствующие дальнейшему развития. После выявления проблем и причин их появления требуется тщательно проработать меры исправления негативных тенденций.

www.finanbi.ru