Что такое политика таргетирования инфляции?

«Таргетирование инфляции — что это?» — данный вопрос могут задать себе люди, которые впервые услышали о таком понятии. О таргетировании инфляции: что это такое, как работает и что может сделать полезного для экономики страны — и расскажет наша статья.

Политика таргетирования инфляции — что это такое?

Что необходимо для проведения таргетирования инфляции?

Как реализуется политика таргетирования инфляции и что это мероприятие включает?

Читайте нас в Яндекс.Дзен

Яндекс.ДзенПолитика таргетирования инфляции — что это такое?

Политика таргетирования инфляции — это меры, которые принимает государство, чтобы предотвратить сильную инфляцию и удержать контроль над уровнем цен в стране.

Политика таргетирования инфляции — это меры, которые принимает государство, чтобы предотвратить сильную инфляцию и удержать контроль над уровнем цен в стране.

Многолетний опыт показал, что в развитых странах уберечься от инфляции только постоянным развитием производства и обеспечением занятости населения не получается. При отсутствии же инфляции производители не имеют стимулов для развития и повышения качества своей продукции, а население начинает накапливать деньги — и оба эти факта не позволяют развиваться экономике. В результате все равно начинается рост уровня цен, который не ожидается населением. Чтобы этого избежать, государством принимается решение использовать политику таргетирования инфляции.

Разрабатывая данную политику, специалисты устанавливают необходимый уровень инфляции, которого нужно достичь за год. Они также подготавливают план (разрабатывают комплекс мероприятий), по которому будут достигаться установленные показатели. Помогло это мероприятие или нет, становится понятно только по истечении отчетного периода, когда появляется возможность сравнить фактические показатели инфляции и прогнозируемые.

Получается, что политика таргетирования инфляции — это создание инфляции плановой, которая лишь стимулирует производство и помогает развиваться экономике страны. Какой именно уровень роста цен необходим и как его достичь — решают специалисты.

Что необходимо для проведения таргетирования инфляции?

Для того чтобы можно было проводить таргетирование инфляции в России, требуется выполнение двух условий.

Во-первых, необходима независимость Центробанка. Он должен иметь возможность самостоятельно определять инструменты для достижения планируемого уровня инфляции.

Во-вторых, необходим отказ от таргетирования любых других экономических показателей. Правительство не должно устанавливать на данный период целей по повышению заработной платы или снижению безработицы, так как использование нескольких инструментов, преследующих разные цели, может помешать достижению установленных показателей. Поэтому, прежде чем принимать решение об использовании

Если эти условия выполнены, то таргетирование инфляции можно начинать.

Как реализуется политика таргетирования инфляции и что это мероприятие включает?

Для того чтобы задействовать политику таргетирования инфляции, необходимо провести ряд подготовительных и сопутствующих мероприятий:

- Спрогнозировать инфляцию, предположить ее тип и причины возникновения. Этим занимается Центробанк. Именно по этим данным в последующем будет проводиться анализ того, насколько помогла политика таргетирования инфляции и что это мероприятие смогло сделать для экономики страны.

- Установить, какого уровня инфляции необходимо достичь.

- Разработать комплекс мероприятий, с помощью которых будет осуществляться контроль роста уровня цен.

- Публично объявить о планируемой инфляции и убедить участников рынка, что данные цели являются самыми эффективными.

- В течение всего периода применять инструменты, которые будут необходимы в сложившейся ситуации.

- Провести сравнение планового уровня инфляции с фактическим и провести анализ эффективности разработанной политики.

Если результаты от проведения политики таргетирования инфляции оправдывают ожидания, то ее следует проводить и в последующие периоды. Если же необходимого эффекта достичь не удалось, следует пересмотреть все используемые инструменты и разработать иные мероприятия.

nsovetnik.ru

Инфляционное таргетирование — это что такое? Политика инфляционного таргетирования

Инфляция представляет собой общее увеличение цен. Для измерения ее уровня используется показатель изменения стоимостного индекса относительно базисного периода.

Классификация

Инфляция бывает двух типов. Первый обусловлен повышением спроса на товары. Соответственно, именуется он инфляцией спроса. В этом случае за конкретную продукцию потребитель готов заплатить больше. При этом экономическая система может стремиться к определенной точке, которая находится вне производственных возможностей. Предприятия, таким образом, в зависимости от обстоятельств или повышают цены на товар, или увеличивают его выпуск. Инфляция предложения имеет место при относительно постоянном спросе. Цены на продукцию увеличиваются в этом случае за счет роста издержек (повышается себестоимость изделий). Поскольку предприятия не могут реализовывать продукцию в убыток себе, они вынуждены увеличивать ее цену. В соответствии с законом спроса-предложения, в случае увеличения стоимости число реализованных единиц товара уменьшается. Если правительство страны не предпримет никаких адекватных мер, то в экономике начинается спад.

Переход к инфляционному таргетированию

Во многих развитых странах общий рост цен является актуальной социально-экономической проблемой. Инфляция — это не только рост стоимости продукции. Она приводит к обесценению сбережений, утечке капиталов в недвижимость, драгметаллы и зарубежные активы, снижению инвестиционной привлекательности. Это, в свою очередь, замедляет экономический рост, осложняет долгосрочное планирование, усиливает напряженность в обществе. В настоящее время многие государства используют валютные курсы и денежные агрегаты как промежуточные цели финансово-кредитной программы. Но в девяностые годы многие страны отошли от этой традиции. Некоторые специалисты полагают, что финансово-кредитную программу некоторых государств можно в определенной степени характеризовать как инфляционное таргетирование. Так, к примеру, известный экономист Дж. Тэйлор считает, что в США она опирается на эмпирическое положение этого подхода. В соответствии с этим правилом, резервная федеральная система периодически осуществляет корректировку процентной ставки по фондам. Так она реагирует на отклонения внутреннего выпуска от потенциального объема производства, а инфляции — от прогнозного показателя. Некоторые страны специально выбирают такой подход. Несомненно, существуют плюсы и минусы инфляционного таргетирования. Но для таких государств достижение стабильного уровня цен выступает как важнейший фактор, обеспечивающий рост экономики.

Политика инфляционного таргетирования

Как показывает практика, все попытки достичь иных целей экономической устойчивости (производственного роста и высокой занятости населения) противоречат принципам стабильности цен. В ситуации, когда развитой стране угрожает инфляция, центробанки, как правило, начинают повышать процентную ставку, используя инфляционное таргетирование. Это, безусловно, вызывает массу недовольства, в особенности от субъектов, задействованных в реальном секторе экономики. Такой подход, однако, позволяет предотвратить конфликт интересов. Это обусловлено тем, что в качестве основной цели финансово-кредитной программы выступает не стимулирование высокого показателя занятости либо производственного роста, а плановое «формирование» инфляции. Кроме этого, на основании этого подхода можно предпринять адекватные меры реагирования еще до наступления кризиса.

Суть метода

Как действует инфляционное таргетирование? Центробанк прогнозирует предполагаемую динамику роста цен и сравнивает ее с целевыми показателями, которых желательно достичь. Полученная разница указывает на необходимые масштабы корректировки финансово-кредитной программы. В результате устанавливается плановый инфляционный уровень. Власти при этом используют все средства, чтобы достичь этого показателя. Государства, в которых используется этот подход, считают, что он способствует повышению эффективности кредитно-денежной политики в сравнении со стандартными приемами.

Исходные требования

Существует два условия, выполнение которых необходимо, чтобы осуществить инфляционное таргетирование. Это:

- Достаточная степень независимости Центробанка от правительства. Финансовый институт должен быть свободен в выборе инструментов, с использованием которых предполагается достичь целевого уровня.

- Отказ властей от таргетирования прочих экономических показателей. К ним, в частности, относятся зарплата, валютный курс или уровень занятости.

Разъяснения

Чтобы выполнить первое условие, следует отказаться от «фискального доминирования». Это значит, что бюджетно-налоговая система не должна оказывать никакого влияния на финансово-кредитную. При отказе от фискального доминирования предполагается крайне низкий либо нулевой уровень государственных заимствований у Центробанка, а также достаточную развитость внутреннего денежного рынка. Последнее необходимо для поглощения дополнительных эмиссий правительственных обязательств. Кроме этого, государство должно иметь большую доходную базу. При сохранении фискального доминирования налоговая система будет стимулировать давление инфляции. Это, в свою очередь, снизит эффективность финансово-кредитной программы. Что касается второго условия, то если страна будет проводить политику фиксированного курса валют, при высокой мобильности международного капитала у нее не будет возможности одновременно применять инфляционное таргетирование. Это сказывается на участниках рынка, которые не будут знать, какой из нескольких целей правительство отдаст предпочтение в случае ухудшения ситуации. Например, если возникнет вероятность стабильности курса валют, Центробанк должен будет выбрать: продолжать удерживать фиксированный показатель и отказаться, таким образом, от инфляционной цели, или сохранять плановый уровень, но пожертвовать курсом.

Схема действий

Основные мероприятия, которые необходимы, чтобы провести эффективное инфляционное таргетирование, это:

- Разработка методологии или модели прогнозирования.

- Установление количественных инфляционных показателей на предстоящий период.

- Заверение участников рынка в том, что поставленные цели более актуальны, чем остальные.

- Подбор подходящего монетарного инструментария. С его помощью будет снижаться инфляция до целевого уровня.

- Создание институциональных и технических предпосылок прогнозирования и моделирования внутреннего роста цен.

- Определение лага между момента внедрения монетарного инструментария и временем его воздействия на уровень инфляции.

- Исследование степени эффективности отдельных инструментов.

Определение целевого показателя предполагает также:

- Выбор типа ценового индекса.

- Формирование задач с точки зрения инфляционной ставки или уровня цен.

- Расчет динамики предстоящего повышения.

- Формулировку цели как диапазона колебаний или точечного значения.

- Оговорку вероятных отклонений от целевых показателей или отказ от ориентира при возникновении особых обстоятельств.

Ситуация в РФ

На сегодняшний день специалисты считают, что Центробанк придерживается «догоняющей стратегии», в рамках которой планируется переход России на инфляционное таргетирование. Так, в частности, в проекте Основных направлений финансово-кредитной программы на 2013-2015 гг. было указано, что в трехлетний период будет сохраняться преемственность применяемых принципов. К 2015 году планировалось установить режим инфляционного таргетирования в стране. В проекте также указывалось, что, благодаря комплексу мер, направленных на усовершенствование системы инструментов, повышение гибкости курса рубля, была достигнута управляемость действующими процентными ставками. Однако механизмов, которые использует Центробанк, недостаточно для обеспечения стабильности в экономике.

Проблемы

Инфляционное таргетирование в России затрудняется рядом существенных обстоятельств. В качестве обычных мер при таком подходе выступают мероприятия по сокращению бюджетных расходов, ужесточение финансовой дисциплины, уменьшение объема кредитов для коммерческих банков. Вследствие этого возникают негативные явления. В частности, снижается кредитование банками промышленного сектора, падает ликвидность, потребительский и инвестиционный спрос, прекращается рост доходов граждан. Инфляционный уровень определяется показателями, динамику которых предсказать практически невозможно. К таким монетарным переменным можно отнести монополизацию внутренних рынков, дисбаланс на мировых торговых площадках, в особенности, на рынке энергоносителей. Замедление инфляционного темпа за счет снижения денежного предложения может способствовать дальнейшему падению ликвидности. Это, в свою очередь, вызовет существенные проблемы в банковском секторе. Поскольку инфляция в РФ преимущественно импортирована, повышение процентных ставок не сможет оказать значительного влияния на стоимость углеводородного сырья. Пока в стране не предпринимаются меры, ориентированные на ограничение воздействия мировых цен на внутренние, последние будут повышаться вслед за первыми. Традиционным подходом для таргетирования считается увеличение процентных ставок ЦБ. Эта мера может способствовать уменьшению совокупного спроса. Он, в свою очередь, затормозит экономику и ограничит повышение стоимости ряда услуг и товаров, в особенности, неторгуемых. Однако данные действия сами по себе не в состоянии снизить инфляцию до запланированных показателей.

Возможные решения

При отсутствии целенаправленной структурной и инвестиционной программы технологические преобразования в отечественной экономике оцениваются специалистами как регрессивные. Они выражаются, по мнению экспертов, в достаточно быстрой деградации структуры хозяйственной системы. Наиболее серьезный регресс коснулся современных производств, которые совершили «откат» на 15-20 лет назад. Это означает, что таргетирование в первую очередь должно быть направлено не на инфляцию, а на экономический рост. В реальном секторе отмечается сильный износ основных фондов. Для ускоренного их обновления потребуются огромные вложения. Изыскать капитал в собственных средствах предприятий невозможно. В сегодняшней ситуации производства не могут обходиться без заимствований.

fb.ru

Политика таргетирования инфляции — в чем ее суть?

Политика таргетирования инфляции – это совокупность мер, направленных на остановку роста цен, т.е. фактически она призвана остановить уровень инфляции в стране. Данная политика уравновешивает экономические показатели, необходимые для развития производства и одновременно предотвращающие незапланированный рост цен. Она была разработана для применения в развитых странах, где постоянное развитие производства и обеспечение занятости населения не могут в полной мере остановить инфляцию.

На данном этапе политика таргетирования инфляции в России дает хорошие результаты в свете сегодняшних событий и с учетом экономического кризиса, поэтому она будет применяться и в будущем для уравновешивания уровня инфляции и роста цен.

Суть политики таргетирования инфляции

С одной стороны, низкая инфляция ведет к увеличению доходов страны и всего населения, повышает возможности инвестирования для бизнеса. Экономисты со всех сил пытаются снизить ее уровень хотя бы на несколько десятых процента. Однако, оборотная сторона такого решения – это спад экономики страны. Как показала практика в России и более развитых странах, простое снижение инфляции вместо решения экономических проблем приводит к их усугублению.

Но в чем причина данной ситуации? Дело в том, что отсутствие инфляции или ее недостаточные показатели ведут к тому, что у предпринимателей и производителей пропадает стимул к конкуренции. То есть, они перестают развиваться и повышать качество продукции. Население перестает тратить деньги на качественный и дорогой товар, свободные деньги остаются невостребованными и начинают накапливаться. Останавливается финансовый оборот внутри страны.

Не удивительно, что многие начинают покупать товары и пользоваться услугами за рубежом, а значит – деньги просто уходят за границу. Чтобы как-то восполнить утечку и недостаток финансов, цены на низкокачественный товар все равно продолжают расти, что противоречит ожиданиям населения.

Именно для устранения либо предотвращения этого явления используется политика таргетирования инфляции. Ее суть заключается в том, чтобы определить необходимый показатель инфляции, которого необходимо достичь за год. При этом специалисты разрабатывают план, согласно которому в минимальные сроки будут достижимы все нужные показатели, в соответствии с которыми инфляция в стране не превысит необходимой нормы, но и не будет ниже указанной отметки.

Только реальная практика показывает, дает ли политика свои результаты, так как они могут быть видны только по истечении отчетного периода. Анализ результатов проводится посредством сравнения планируемых и фактических показателей.

В результате таргетирования создается плановая и контролируемая инфляция, стимулирующая развитие экономики страны. Специалисты определяют, каким именно должен быть показатель инфляции, и какими будут цели для его достижения.

Политика таргетирования инфляции в России и ее применение

На сегодняшний день данная политика в РФ определяет не только цели по инфляции, но также – способы достижения необходимых показателей. Основной причиной для перехода к данному типу планирования экономической ситуации в стране является плавающий курс рубля. Практика показывает, что постепенное внедрения политики таргетирования значительно улучшило инвестиционный климат в России и помогло решить ряд следующих проблем:

- ослабленный трансмиссионный механизм, что проявляется в высоких спрэдах банков и низких показателях кредитования населения и бизнеса;

- серьезное замедление роста экономических показателей в стране, начиная с 2012-го года;

- образование естественных монополий;

- прямая зависимость экономики страны от экспорта газа и нефти.

Практика показывает, что на данном этапе наблюдается эффективное решение только первой из этих проблем. Остальные задачи требуют серьезного вмешательства со стороны правительства и наличия ряда множества факторов, влияющих на снижение индекса потребительских цен в стране.

Тем не менее, стратегия таргетирования внедряется уже сейчас, так как реализуются многие меры по успешному выполнению программы Центрального Банка России.

Политика таргетирования инфляции предусматривает ряд следующих действий

- Прогноз инфляции, определение ее типа и причины;

- Установление необходимого достижимого уровня;

- Разработка различных мероприятий по контролю уровня цен;

- Публичное объявление со стороны ЦБ и его взаимодействие с остальными участниками рынка;

- Применение необходимых инструментов для реализации целей политики таргетирования;

- Проведение сравнения планового уровня и реальной ситуации после отчетного периода.

Если все предпринятые меры дали должные результаты, они будут применяться и в дальнейшем.

stock-list.ru

6.2. Таргетирование инфляции

Термин «таргетирование» заимствован из английского языка (1аг§е1т§) и означает установление целевых ориентиров или количественных параметров.

Режим таргетирования инфляции можно представить в виде такой цепочки:

Таргетирование инфляции является сравнительно новым режимом монетарной политики. Считается, что впервые его применил Центральный банк Новой Зеландии в 1990 году. За прошедшее время число стран, перешедших к проведению монетарной политики с использованием инфляционного таргетирования, быстро росло: Канада (1991), Великобритания (1992), Швеция, Финляндия и Австралия (1993) и другие.

Первой страной с переходной экономикой, применившей инфляционное таргетирование на практике, была Чехия, первой из развивающихся стран — стала Бразилия.

Инфляционное таргетирование можно охарактеризовать как режим монетарной политики, основанный на | использовании прогноза инфляции в качестве I промежуточного целевого ориентира.

Осуществляет таргетирование Центральный банк, который прогнозирует предстоящую динамику инфляции и на основе этого прогноза задает количественно целевой ориентир по инфляции на планируемый период, не принимая на себя обязательств по достижению каких-либо других целевых ориентиров.

Государство, субъекты хозяйственной деятельности и население, не могут оперативно отслеживать состояние монетарной политики, что увеличивает ответственность Центрального банка за результаты его деятельности. В связи с этим, одним из важных аспектов политики таргетирования инфляции является возможность общественности оценивать успешность политики, проводимой Центральным банком, что требует определенной наглядности результатов. Устанавливая плановые показатели инфляции, Центральный банк тем самым определяет критерии оценки своей деятельности. Всякое отклонение от намеченных целей будет требовать от него объяснений о причинах происходящего.

Рекомендуемые Центральным банком меры и принятые целевые ориентиры должны выполняться. Чтобы проводить политику с использованием инфляционного таргетирования, Центральный банк:

— во-первых, должен обладать большим кредитом доверия со стороны общества;

— во-вторых, его действия должны быть

Условия, минимально необходимые для использования таргетирования инфляции:

1. Инфляционное таргетирование возможно только в тех государствах., где низкая инфляция существует фактически, а не формально.

2. Таргетирование фактически является основополагающей целью монетарной политики.

3. Обеспечение должной степени автономности Центрального банка и использование им таргетирования только для прогноза инфляции.

4. Центральный банк должен обладать полной свободой в принятии решений относительно применения инструментов монетарной политики

При наличии рассмотренных условий для использования инфляционного таргетирования, Центральный банк должен определить контролируемый показатель, характеризующий темпы роста цен в экономике страны.

Преимущественно в качестве контролируемого показателя инфляции Центральными банками используется индекс потребительских цен. В обычный индекс потребительских цен входят группы товаров и услуг, цены на которые подвержены воздействию факторов, неподконтрольных Центральному банку: административное регулирование цен, повышение косвенных налогов, рост цен на импортируемые товары и др.

При таргетировании возникает необходимость в

определении индекса потребительских цен,

очищенных от указанных факторов

В качестве контролируемого Центральным банком показателя используется скорректированный, «очищенный» индекс, когда из обычного индекса потребительских цен исключается отдельные группы товаров и услуг, цены на которые регулируются правительством либо подвержены существенным колебаниям, независящим от действия Центрального банка.

Таблица 1′

Цены, исключаемые из индекса потребительских цен при таргетировании

В табл. 1 содержатся примеры групп цен на товары и услуги, наиболее часто исключаемые из индекса потребительских цен в странах, применяющих инфляционное таргетирование.

Известно, что любые прогнозы связаны с наличием неопределенности относительно будущего и редко полностью совпадают с фактическим развитием событий. При прогнозировании инфляции определяющую роль играет знание работы передаточного механизма монетарной политики. Однако это знание всегда несовершенно даже в промышленно развитых странах с устойчивой экономикой, поскольку временные лаги и каналы передаточного механизма подвержены постоянным изменениям, что, безусловно, влияет на качество прогнозирования.

Точность прогнозов затрудняется и наличием факторов, которые сложно прогнозировать, но оказывающих существенное влияние на уровень цен в экономике.

Центральный банк при определении режима таргетирования имеет свободу действий в выборе моделей, инструментов и даже целей с единственной оговоркой, что его политика в обязательном порядке должна в своих итогах отображать показатели инфляции, находящиеся на заранее определенном уровне.

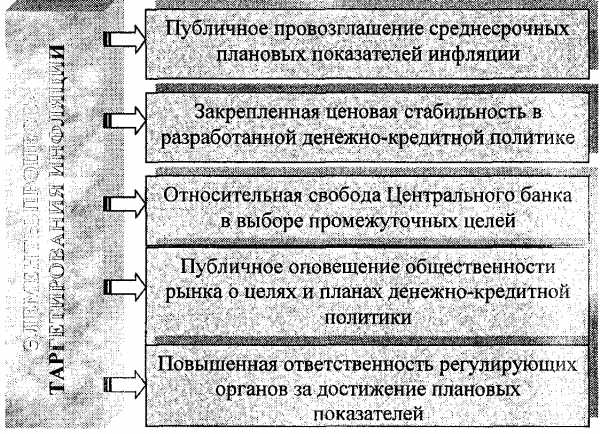

Таргетирование инфляции включает в себя ряд элементов.

Рассматривая подходы к определению инфляции как количественно определенной цели денежно-кредитной политики (таргета), можно выделить несколько важных аспектов:

— период, на который устанавливается цель, или в течение которого эту цель планируется достичь;

— мера инфляции или ценовой индекс, численное значение которого собственно и является целью;

— способы задания цели.

В Украине осуществляется постепенный переход к использованию элементов таргетирования инфляции. Однако, как показывает практика проведения Национальным банком Украины монетарной политики, одновременное достижение нескольких целевых ориентиров, зафиксированных в «Основных направлениях денежно-кредитной политики», как правило, не обеспечивается.

Частично это объясняется недостаточной согласованностью основных денежно-кредитных и макроэкономических показателей, включаемых в расчеты основных ориентиров денежно-кредитной политики.

Устранению этих недостатков будет способствовать более широкое применение методов финансового программирования, то есть разработка и внедрение экономических моделей и соответствующего программного обеспечения в практику макроэкономического анализа и прогнозирования в Национальном банке и Правительстве Украины в целях обеспечения большей сбалансированности важнейших макроэкономических и денежно-кредитных показателей.

studfiles.net

Таргетирование инфляции в России :: BusinessMan.ru

Таргетирование инфляции – это единственный показатель, на который в долгосрочном периоде может оказывать влияние Центробанк. К тому же для устранения лишних движений, регулятор обязан вести предсказуемую и прозрачную политику, у которой должна быть чётко прописанная цель. Ему должно доверять население. Для проведения политики таргетирования также важен порядок в государственной сфере, особенно финансовой. Это необходимо для устранения рисков покрытия государственных затрат за счёт выпуска денег. Другими словами – власти должны быть независимы, им в первую очередь не следует занимать напрямую у Центробанка. Важен и оптимальный подход при формировании бюджета государства.

Понятие

Под изучаемым определением кроется свод правил, используемых руководством страны, когда инфляция растёт быстрыми темпами, а основная задача страны – это уменьшение скорости её роста.

В первую очередь монетарная политика государства формирует уровень инфляции, который необходимо достичь в среднесрочном периоде. Также обозначается набор методик и инструментов для реализации монетарной политики. После запуска таргетирования регулярно проводится мониторинг целесообразности применяемых мер, в случае необходимости осуществляется корректировка.

Характерные черты таргетирования

Рассмотрим, что из себя представляет таргетирование инфляции. Особенности её следующие:

- Политика в основном направлена на удержание цен в державе на необходимом уровне. У государств, где проводится таргетирование инфляции, основной задачей выступает снижение инфляции и поддержание низкого уровня в долгосрочной перспективе.

- Показатели, которые хотят достичь власти, фиксируются. И они могут разниться в сравнении с другими странами. К примеру, в Израиле инфляцию стараются держать в ценовом диапазоне, а не добиваться достижения одного целевого показателя. В Швеции и Канаде, наоборот, есть показатель, который необходимо достичь. Однако он находится в границах ценового диапазона. Общая характеристика для всех стран, кто применяет подобную политику – это поддержание инфляции в определённых рамках.

- Центральный банк имеет право самостоятельно установить показатель ключевой ставки или какого-нибудь другого инструмента. Важно, чтобы регулятор имел все инструменты для проведения это политики.

- Политика Центральных банков должна быть абсолютно прозрачной. Это важно для того, чтобы таргетирование инфляции ЦБ было предсказуемым. Политика подразумевает понятные и простые шаги для выработки решений при её осуществлении.

- Все Центробанки, которые проводят эту политику, обязаны отчитываться за её итоги.

Смысл политики

В итоге таргетирование инфляции – это абсолютно прозрачная деятельность властей, которые проводят денежную политику. Этот показатель имеет больший вес и важность в сравнении с непосредственно целью, которая касается инфляции. Она выступает неким маяком, который посылает сигналы об определённых шагах власти.

Что означает таргетирование инфляции? Всё предельно просто. Экономика в результате проведения политики становится более защищённой и подготовленной к каким-либо поступкам со стороны Центрального банка. Кроме того, устраняется неопределённость. Это, в свою очередь, благоприятно воздействует на сбалансированное и оптимальное развитие.

Независимость банка

Часто некоторые банки вызывают опасения, что они не смогут справиться с инфляцией и потерять контроль над ней. Для того чтобы этого избежать, важно выполнить ряд условий. В первую очередь банк должен быть независимым. Здесь важны не только грамотные законодательные акты, но и реальная возможность проводить какие-либо действия для осуществления денежной политики либо использовать какие-либо её инструменты. Главное, чтобы не было фискального преимущества – денежная политика не должна подчиняться и ограничиваться бюджетной политикой.

Это предусматривает следующие шаги:

- создание обширной базы доходов;

- отсутствие или сведение к минимуму займов властей у Центробанка или коммерческих банковских учреждений;

- оптимальная глубина финансовых рынков.

Денежной политики также не должен мешать государственный долг и его динамика.

Таргетирование инфляции ЦБ РФ

Политика денежных властей не должна задевать другие показатели, такие как заработная плата и валютные показатели. Это должно учитывать государство, которое поддерживает регулярный курс обмена.

Если выбран плавающий управляемый курс, то таргетирование инфляции призвано максимально улучшить инвестиционную ситуацию в стране. Появятся новые возможности для извлечения прибыли. Выполнение этих условий достаточно для проведения денежной политики, которая соответствует принципам таргетирования. В этом случае в её состав должны быть включены такие компоненты:

- формирование целей инфляции на определённое время вперёд;

- достижение этой цели должно выступать приоритетом;

- формирование оптимальной модели экономического развития;

- применение ясных принципов при реакции на появляющуюся инфляцию.

Это подразумевает, что у властей есть технические и институциональные возможности создавать и прогнозировать инфляцию, оценивать влияние своих шагов на неё в будущем и прочие главные показатели макроэкономики.

Действия Центробанка РФ

Политика таргетирования инфляции в России происходит путём оказания влияния на стоимость денег, т. е. ключевую ставку. Банк РФ прямым образом воздействует на наиболее краткосрочные ставки монетарного рынка, приближая их к уровню рефинансирования. При этом руководство ЦБ предполагает, что этого влияния должно хватить, чтобы изменения по ключевой ставке повлияли на депозитные ставки банков, оказывающие влияние на решения населения о сбережении, потреблении, вкладывании свободных ресурсов.

И как результат, на уровень инфляции и основные показатели экономической жизни. ЦБ РФ устанавливает показатель ключевой ставки так, чтобы достичь поставленные цели по уровню инфляции в среднесрочном периоде. Это объясняется тем, что проводимая монетарная политика воздействует на экономику постепенно, на протяжении определённого периода.

Протекание инфляционных процессов

Таргетирование инфляции в России выделяется своей спецификой. В первую очередь тем, что немонетарные факторы, вызывающие инфляцию, имеют большое значение. Сюда относят высокую стоимость услуг и продукции естественных монополий. Вследствие этого инфляция в РФ трансформируется в инфляцию затрат. То есть, рост стоимости товаров и услуг предприятий, относящихся к естественным монополиям, вызывает повышение её уровня. Как следствие, рост инфляции ведёт к повышению издержек в компаниях, что также вынуждает повышать тарифы. Налицо некая инфляционная спираль. Наряду с этим, «замораживание» тарифов либо перенесение сроков их повышения вызывает уменьшение инфляционных процессов. Вопрос повышения ценовых показателей необходимо решать не их замораживанием, а за счёт уменьшения издержек в этих организациях, оптимального регулирования формирования стоимости их продукции и услуг.

Напрашивается вывод, что в условиях значимости для формирования инфляции немонетарных факторов применение её таргетирования не даст нужного ожидаемого эффекта. Важно при этом отметить, что повышение цен на потребительские товары, который вызван неэффективной немонетарной политикой, не принимается во внимание как инфляция, которую должен регулировать Центральный банк.

Вместо заключения

Таргетирование инфляции и её гибкие принципы поддерживают независимость от внешних воздействий на экономику, создавая при этом возможность достичь выбранных целей проводимой денежной политики. Её реализация даёт позитивный эффект, который выражается в замедлении роста цен потребительского рынка, в падении его волатильности. Принципы этих действий дают возможность сопоставить выбранный режим денежной политики с особенностями проводимой национальной и глобальной экономик, предоставляя возможность достичь основную цель – стабильность цен.

businessman.ru

ИНФЛЯЦИОННОЕ ТАРГЕТИРОВАНИЕ: ПРЕИМУЩЕСТВА И ОГРАНИЧЕНИЯ ИСПОЛЬЗОВАНИЯ | Опубликовать статью РИНЦ

Толстолесова Л.А.

доктор экономических наук, доцент

Тюменский государственный университет

ИНФЛЯЦИОННОЕ ТАРГЕТИРОВАНИЕ: ПРЕИМУЩЕСТВА И ОГРАНИЧЕНИЯ ИСПОЛЬЗОВАНИЯ

Аннотация

В статье рассмотрены содержание и специфика политики инфляционного таргетирования. Выделены основные режимы таргетирования инфляции. Выявлены преимущества и недостатки режима, ограничения при его реализации.

Ключевые слова: инфляционное таргетирование, режимы таргетирования инфляции, преимущества и ограничения режима.

Tolstolesova L.A.

PhD in Economics, assosiate professor

Tyumen State University

INFLATION TARGETING: ADVANTAGES AND LIMITATIONS OF USING

Abstract

The article considers the content and specificity of the inflation targeting policy. The main modes of inflation targeting highlighted. The advantages and disadvantages of mode, restrictions in the implementation are defined.

Keywords: inflation targeting, inflation-targeting regimes, the advantages and limitations of mode.

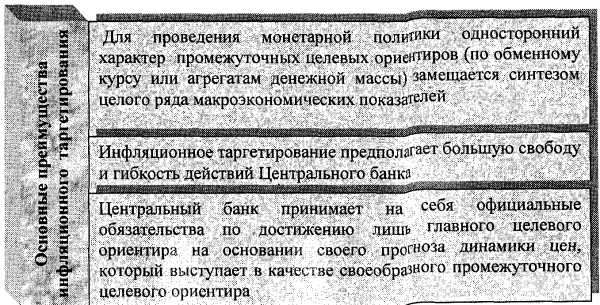

В современных условиях широкое распространение приобретает денежно-кредитная политика в виде режима инфляционного таргетирования, сторонников которой становится все больше, причем как в развитых, так и в развивающихся странах. Выявление сущности и особенностей использования режима инфляционного таргетирования стран с разным уровнем экономического развития определило цель исследования. Актуальность рассмотрения этих вопросов обусловлена, прежде всего, тем, что Банк России объявил в конце 2014г. о завершении многолетнего перехода к режиму таргетирования инфляции, а, следовательно, целесообразно выявить преимущества, недостатки и проблемы, связанные с его реализацией.

Инфляционное таргетирование можно трактовать как установление целевых ориентиров инфляции, достижение которых в среднесрочном периоде обязательно для монетарных органов регулирования. Высказывается мнение, что данный режим представляет собой довольно простую процедуру, которая заключается в следующих действиях. Центральный эмиссионный банк страны осуществляет прогнозирование предполагаемого уровня инфляции, после чего эти прогнозные значения сопоставляются с целевыми ориентирами инфляции, которые нужно достичь, а полученная разность между прогнозируемыми параметрами и целевым ориентиром показывает, каким образом требуется скорректировать монетарную политику.

Режим характеризуется открытостью процесса реализации денежно-кредитной политики за счет информированности общества об основных принимаемых решениях, что повышает уровень подотчетности центральных банков. Кроме того использование режима предполагает правильное выстраивание отношений между финансовыми институтами внутри государства и наделение их ответственностью за поддержание ценовой стабильности.

Режим инфляционного таргетирования на сегодня признан одним из наиболее эффективных в борьбе с инфляцией. Его основными характеристиками являются:

- четкая формулировка цели центрального банка, которая позволяет достичь заданного показателя уровня инфляции либо в виде одного значения, либо в виде диапазона значений;

- отсутствие других первичных целей реализации монетарной политики;

- отсутствие приоритета налогово – бюджетной политики;

- независимость Центрального банка в выборе инструментов монетарного регулирования;

- прозрачность и отчетность центрального банка перед обществом.

Режим инфляционного таргетирования характеризуется двойственной природой: с одной стороны центральный банк имеет полную свободу выбора инструментов денежно-кредитного регулирования и механизмов их осуществления, а с другой стороны, он ограничен жесткой процедурой определения целей и ответственностью перед обществом.

Процедура инфляционного таргетирования включает ряд этапов [2,с. 389-392]:

- Объявление инфляционной цели.

Подход к объявлению инфляционной цели может иметь отличия, в зависимости от страны применения. Так, в Австралии, Швеции, Финляндии центральные банки объявляли целевые параметры инфляции самостоятельно, без согласования с правительством. В других странах изначально предусматривалось согласование целевых ориентиров центрального банка с министерством финансов (Канада, Новая Зеландия). Позднее получила распространение практика, когда инфляционная цель утверждалась правительством.

- Определение целевых ориентиров инфляции.

Центральный банк должен составить инфляционный прогноз, который представляет собой промежуточную цель монетарной политики, касающуюся трех основных параметров: временного горизонта таргетирования, уровня цен и гибкости ориентира инфляции.

- Горизонт таргетирования – тот период времени, в течение которого запланировано достижение и удержание поставленной цели.

Сегодня оптимальным считается от восьми до девятнадцати кварталов, тогда как в классическом варианте – 1 год. Определение горизонта таргетирования зависит от уровня инфляции на момент принятия таргета (целевого ориентира).

- Уровень цен, измеряемый с помощью различных индексов цен.

На практике часто предпочтение отдается индексу потребительских цен, т.к. он хорошо знаком обществу, регулярно рассчитывается и публикуется. Однако центральные банки могут использовать и другие аналогичные индексы, так называемые скорректированные индексы. Такие скорректированные индексы используются для анализа текущей и прогнозируемой инфляции, из них устраняются те факторы, на которые центральные банки оказать влияния не могут.

- Ширина диапазона.

Так, в Австралии и Финляндии чаще устанавливается точечное значение показателя, в то время как в Великобритании, Канаде, Швеции устанавливается целевая зона, а в Испании фиксируется только верхний уровень инфляции. Органы монетарного регулирования должны найти оптимальное для себя решение, выбирая из двух крайностей: узкий диапазон, который сложно удерживать или широкий диапазон, который может быть расценен обществом как слабость Центрального банка.

Вместе с тем нередки случаи, когда большинство стран в своих прогнозах и стратегиях о денежно-кредитной политике объявляют целевые показатели инфляции, хотя далеко не все из них действительно используют режим таргетирования инфляции.

Достоинствами режима таргетирования инфляции выступает то, что центральный банк посредством регулирования денежного предложения может непосредственно воздействовать на спрос, и тем самым противостоять резким изменениям спроса и предложения денег. В случае возникновения роста денежного спроса режим инфляционного таргетирования его компенсирует, а уровень цен и денежное предложение вернутся в состояние равновесия.

Для перехода той или иной страны к таргетированию инфляции необходимо, чтобы выполнялись три основополагающих условия:

- установление определенного баланса на внутреннем валютном рынке, т.к. возникновение дисбаланса может привести к серьезным изменениям курсов валют, что может потребовать введения плавающего курса валюты;

- развитие трансмиссионного механизма и финансовых рынков, позволяющих использовать механизм процентных ставок как реальный ограничитель денежно-кредитной активности банковской сферы;

- определение набора механизмов и инструментов самого таргетирования.

Трансмиссионный механизм представляет собой совокупность элементов реального, финансового и денежно-кредитного секторов экономики, которые определяют скорость и характер воздействия инструментов монетарной политики на состояние реального сектора экономики. При этом изменения параметров денежного сектора влияют на изменения реального сектора экономики, а они в свою очередь воздействуют на изменение показателей финансового сектора.

Трансмиссионный механизм оказывает воздействие на инфляцию посредством агрегатов денежной массы, объемов кредитования, изменения валютного курса, изменения процентных ставок на денежном рынке, т.е. факторов монетарного характера. Используя определенные инструменты монетарной политики, денежные власти могут влиять на ликвидность банковского сектора и рыночные процентные ставки, что позволяет контролировать цены на финансовые активы, а через них влиять на экономическую конъюнктуру. Следовательно, инструменты трансмиссионного механизма воздействуют на экономику через три канала: процентный, кредитный, ценовой.

Исходя из материалов, публикуемых Международным валютным фондом, можно выделить три основных режима таргетирования инфляции. Разграничение режимов таргетирования инфляции основано на следующих критериях: степени доверия к национальной банковской системе; прозрачности монетарной политики; устойчивости макроэкономических параметров; развитости финансовых и устойчивости политических институтов; гибкости реагирования финансовой и денежно-кредитной системы на изменение инструментов монетарной политики. Существующие режимы включают в себя [2, с.380-381]:

- Полное (полноценное) таргетирование инфляции.

Этот режим применяют обычно высокоразвитые страны, в которых установлены четкие целевые ориентиры инфляции, с этими целевыми ориентирами знакомо общество, наблюдается среднее либо высокое доверие к органам денежно-кредитного регулирования, и в первую очередь, к Центральному банку, другие монетарные цели характеризуются гибкостью.

- Эклективное или замаскированное (выборочное) таргетирование инфляции.

Как правило, этот режим применяют высокоразвитые страны, которые поддерживая низкий уровень инфляции, обеспечивают стабильность и рост экономики, высокое доверие к денежным властям. Вместе с тем инфляционные цели не всегда четко и ясно определены, другие монетарные цели довольно гибкие.

- Экспериментальное (упрощенное) таргетирование инфляции.

Этот режим используют страны, которые еще не выработали четких целевых ориентиров инфляции, а устанавливаемые ориентиры ясно не обозначены. Наблюдается низкое доверие к денежным властям, хотя можно отметить высокую гибкость других монетарных целей.

Группа стран с высшим режимом инфляционного таргетирования включает Японию, США, Швейцарию, Сингапур и другие.

К странам с классическим режимом инфляционного таргетирования относятся многие страны Центральной Европы, южно-африканские страны и другие. Для режимов, применяемых в этих странах характерно высокое доверие к монетарной политике, проводимой денежными властями и высокий уровень доверия к банковской системе; высокая или средняя гибкость экономической системы на изменение воздействия инструментов; высокая или средняя прозрачность монетарной политики, а также устойчивость денежных и политических институтов.

К странам с начальным (низшим) режимом инфляционного таргетирования относятся страны Восточной Европы, Россия и другие страны постсоветского пространства. Соответствие указанным критериям в этих странах находятся на низком уровне, высока вероятность экономических потрясений и колебаний. Вместе с тем в документах центральных банков определены положения, которые в качестве главной цели монетарной политики называют поддержание низкой и устойчивой инфляции и стабильного уровня цен.

К примеру, монетарные власти стран – участниц Евразийского экономического союза (Россия, Белоруссия, Армения, Казахстан, Кыргызия), лишь недавно принявшие решение о переходе к режиму таргетирования инфляции, в стратегиях о денежно-кредитной политике на период 2015-2017гг. обозначили политику инфляционного таргетирования в качестве главной цели [3] . В принятых документах отмечается, что эта политика заключается в стабильности цен и предполагает «достижение и удержание инфляции на низком уровне» (Казахстан),[1] снижение инфляции и дальнейшее ее удержание около запланированного уровня» (Россия),[2] «сдерживание инфляционных ожиданий общественности и обеспечение минимальной волатильности цен вокруг целевого уровня инфляции»(Армения)[3], «содействие устойчивому и сбалансированному развитию экономики через поддержание ценовой стабильности»(Белоруссия)[4], «достижение и поддержку стабильности цен в среднесрочном периоде посредством проведения соответствующей денежно-кредитной политики» (Кыргызстан).[5]

Разработка и принятие монетарных стратегий этими странами обусловлено тем, что снижение уровня инфляции способствует сокращению макроэкономических рисков и обеспечению экономического роста, расширению инвестиций и наращиванию кредитных вложений не только в текущем, но и в долгосрочном периоде.

Полное внедрение режима инфляционного таргетирования требует в среднем 2-3 года и зачастую сталкивается с определенными сложностями:

- вмешательство государства в процесс ценообразования, высокая доля ВВП, перераспределяемого через бюджет, высокое бремя косвенных налогов;

- высокий уровень государственной монополизации банковской сферы;

- невысокая самостоятельность центральных банков, недостаточная развитость финансовых рынков, низкая капитализация предприятий и банков и др.

Если обобщить накопленный разными странами опыт применения режима инфляционного таргетирования, то следует отметить как его положительные эффекты, так и ограничения в использовании.

Значимым положительным эффектом является то, что практически во всех странах на первом этапе произошло значительное снижение темпов инфляции. Причем это сокращение было больше, чем в других странах с примерным уровнем экономического развития, но не применявшим режим инфляционного таргетирования. К преимуществам также можно отнести:

- четкое соответствие целей и приоритетов денежно-кредитной политики;

- режим таргетирования инфляции помогает довольно быстро снизить темп роста инфляции и поддерживать ее низкие темпы, создавая условия и предпосылки для устойчивого и сбалансированного роста экономики;

- инфляционное таргетирование способствует росту независимости центрального банка, ориентируя его на достижение одной цели – в виде снижения инфляции и ее последующей стабилизации на низком уровне;

- внедрение режима инфляционного таргетирования предъявляет более высокие требования к уровню профессиональной подготовленности работников органов денежно-кредитного регулирования, нового уровня проведения макроэкономического анализа.

Наряду с положительными моментами режим инфляционного таргетирования имеет определенные ограничения применения [1, с.298].

- Уровень инфляции обычно зависит не только от проводимой монетарной политики, но и от бюджетно-налоговой политики государства и поведения субъектов экономики, а значит, в дополнение к режиму инфляционного таргетирования государству приходится использовать жесткую антимонопольную политику.

- Режим инфляционного таргетирования неизбежно влияет на изменение объемов производства, и потому предлагается использовать и таргетирование объемов производства, т.е. установить предельные размеры производства, в рамках которых реальный объем выпуска продукции может отклоняться от максимальной величины.

- Режим инфляционного таргетирования зависит от доверия субъектов экономики к объявленным целевым ориентирам и ориентирам роста ценового индекса. Если такое доверие есть и оно подкрепляется обоснованными экономическими прогнозами, то инфляционное таргетирование может стать реальным инструментом воздействия на инфляционные ожидания общества и его поведение.

- Режим инфляционного таргетирования показывает хорошие результаты в странах с устойчивой экономикой, не проводящих значительных структурных и институциональных изменений, где уже отлажена работа монетарных инструментов воздействия на экономику.

Мировой опыт свидетельствует, что режим инфляционного таргетирования благодаря созданию соответствующих условий позволил странам с рыночной и переходной экономикой добиться определенных успехов в управлении инфляцией и создании стимулов для экономического роста. Однако следует наряду с методами монетарного регулирования использовать и другие методы макроэкономического воздействия, показавшие свою эффективность в различных странах. К таким методам можно отнести: возрастание спроса на деньги, и повышение сберегательной активности граждан, развитие финансового рынка и используемых финансовых инструментов, разработка сбалансированной бюджетно-налоговой политики и др. Эти вопросы следует учитывать странам Евразийского экономического союза, осуществляющим переход к режиму таргетирования инфляции.

Литература

- Малкина М.Ю. Инфляционные процессы и денежно-кредитное регулирование в России и за рубежом: Уч. пособ.- М.: Инфра- М., 2012.-310с.

- Моисеев С.Р. Денежно-кредитная политика: теория и практика: Уч. пособ. – М.: Московская финансово-промышленная академия, 2011.- 784 с.

- Официальный сайт Евразийского экономического союза. Денежно-кредитная политика стран-участников Евразийского экономического союза: Казахстана, Белоруссии, России, Армении, Кыргызстана. – [Электронный ресурс] URL: http://eec.eaeunion.org/ru/act/finpol/dofp/valuta/Pages/monetary_policy.aspx (дата обращения 28.10.2015г.)

References

- Malkina M.Ju. Infljacionnye processy i denezhno-kreditnoe regulirovanie v Rossii i za rubezhom: Uch. posob.- M.: Infra- M., 2012.-310s.

- Moiseev S.R. Denezhno-kreditnaja politika: teorija i praktika: Uch. posob. – M.: Moskovskaja finansovo-promyshlennaja akademija, 2011.- 784 s.

- Oficial’nyj sajt Evrazijskogo jekonomicheskogo sojuza. Denezhno-kreditnaja politika stran-uchastnikov Evrazijskogo jekonomicheskogo sojuza: Kazahstana, Belorussii, Rossii, Armenii, Kyrgyzstana. – [Electronic resource] URL: http://eec.eaeunion.org/ru/act/finpol/dofp/valuta/Pages/monetary_policy.aspx ( accessed 28.10.2015g.)

[1]Денежно-кредитная политика Республики Казахстан до 2020г. Постановление Правления Национального Банка Республики Казахстан от 24.04.2015 г. № 67 с дополнениями от 17.06. 2015 г. № 122. URL: http://eec.eaeunion.org/ru/act/finpol/dofp/valuta/Documents/НБ%20РК%20Ден.кред.пол.%20до%202020.pdf.-С.1 (дата обращения 26.10.2015г.)

[2] Основные направления единой государственной денежно-кредитной политики на 2015г. и период 2016- 2017 гг. Банк России. URL: http://eec.eaeunion.org/ru/act/finpol/dofp/valuta/Documents/ЦБ%20РФ%20Ден.кред.пол.2015%20и%202016-2017.pdf – С.3;.6 (дата обращения 26.10.2015)

[3]Стратегия Центрального Банка Республики Армения на 2015-2017гг. URL: http://eec.eaeunion.org/ru/act/finpol/dofp/valuta/Documents/ЦБ%20РА%20Стратегия%202015-2017.pdf, С.11 (дата обращения 26.10.2015г.)

[4] Об утверждении Основных направлений денежно-кредитной политики Республики Беларусь на 2015 год. Указ Президента Республики Беларусь от 1 декабря 2014 г. № 551 г. Минск. URL: http://eec.eaeunion.org/ru/act/finpol/dofp/valuta/Documents/НБ%20РБ%20Ден.кред.пол.%202015.pdf .-С.2 (дата обращения 26.10.2015г.)

[5] Совместное заявление Правительства Кыргызской Республики и Национального банка Кыргызской Республики об основных направлениях экономической политики на 2015г. URL: http://eec.eaeunion.org/ru/act/finpol/dofp/valuta/Documents/Заявление%20Правительства%20КР%20и%20НБ%20КР%202015.pdf (дата обращения 26.10.2015г.)

research-journal.org

Таргетирование инфляции

Таргетирование инфляции (Inflation Targeting) — монетарный режим, предусматривающий ответственность центрального банка за соблюдение провозглашенного значения официального показателя инфляции (таргета) в течение определенного периода времени. Ответственность центрального банка обусловлена возможностью использования всего перечня инструментов монетарной политики, в случае угрозы несоблюдения определенного значения таргета.

Таргетирование инфляции характеризуется публичным провозглашением официальной количественной цели по уровню инфляции (или его интервала) на среднесрочную перспективу и действиями центрального банка, направленными на приведение существующей инфляции до ее целевого показателя с помощью процентной ставки и других инструментов монетарной политики.

Основными элементами монетарного режима таргетирования инфляции являются:

- определение центральным банком стабильности цен главной задачей монетарной политики и установление четких количественных показателей уровня инфляции;

- использование центральным банком всех инструментов монетарной политики для достижения поставленной цели;

- высокий уровень операционной независимости центрального банка;

- ответственность центрального банка за достижение установленного целевого показателя инфляции;

- проведение монетарной политики на основе оценки инфляционного давления и инфляционных ожиданий.

Таргетирование инфляции считают эффективным монетарным устройством, использование которого способствует обеспечению ценовой стабильности. Впервые таргетирование инфляции было введено в Новой Зеландии в 1989 г. и в классическом виде его используют 26 центральных банков. Отдельные центральные банки, в частности, ЕЦБ, ФРС, Банк Японии, Швейцарский национальный банк еще не перешли полностью на использование таргетирования инфляции, а используют лишь отдельные его элементы. Исследования МВФ свидетельствуют, что в развитых странах уровень инфляции поддерживается на целевом уровне или в пределах установленного диапазона на уровне 1-3%, а в странах с развивающимися рынками — на уровне 3-6%. Ни одна из стран, которая внедрила указанное монетарное устройство, в дальнейшем не отказалась от него.

Таргетирование инфляции рассматривают преимущественно как составляющую монетарной политики центрального банка или как режим монетарного устройства. Основными техническими параметрами таргетирования инфляции являются:

- горизонт таргета, под которым понимают временной лаг, в течение которого центральный банк с помощью инструментов монетарной политики должен удерживать значение таргета. Как правило, горизонт таргетирования является комбинацией средне- и краткосрочного периода, который состоит из целевого ориентира на среднесрочный период (около 3 лет) в сочетании с ежегодным провозглашением значения таргета;

- вид таргета — выбранный для таргетирования один из показателей инфляции —индекс потребительских цен или показатель «базовой» инфляции;

- числовая интерпретация таргета — выбор точного числового значения или диапазона, в пределах которого допускаются колебания таргета. Жесткая числовая идентификация таргета выражается в объявлении конкретного значения инфляции и характерна для развитых стран (Великобритания, Норвегия, ЕС). Например, в Обзоре монетарного режима Великобритании указано, что «инфляция выше 2% так же недопустима как и значения, находящихся ниже этого уровня»;

- система подотчетности и ответственности центрального банка.

Начиная с 2000-х годов, страны с развивающимися рынками, постепенно переходят к использованию режима таргетирования инфляции или его гибкого варианта, который предполагает достижение целевого показателя инфляции в среднесрочной перспективе — 2-3 года. Это позволяет сочетать реализацию главной цели монетарной политики с решением других задач, в частности, с обеспечением макроэкономической и финансовой стабильности.

(См. Денежно-кредитная политика, Процентная политика).

discovered.com.ua