Универсальный передаточный документ: когда можно применять

Обновление: 29 июня 2017 г.

В 2013 году ФНС России ввела в гражданский оборот новую форму первичного документа – УПД (универсальный передаточный документ). Когда можно применять УПД? Для чего нужна эта форма? Кто может ее использовать и что для этого сделать? Расскажем в этой статье.

Назначение УПД

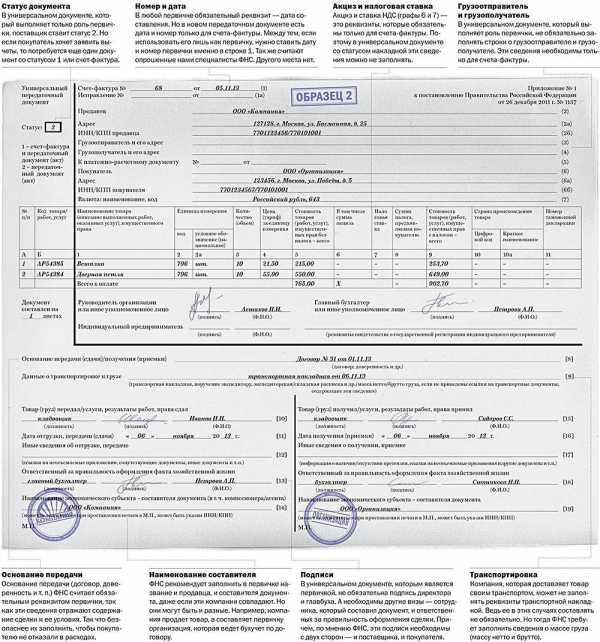

21.10.2013 налоговики написали Письмо от 21.10.2013 № ММВ-20-3/96@, которым была доведена форма нового учетного документа, а также даны разъяснения по поводу того, для чего она вводится, как ее применять и заполнять.

Налоговики акцентировали, что новая форма является рекомендуемой. Ее основная цель — упростить оформление хозяйственных операций, когда вместо нескольких документов, используемых для оформления и содержащих дублирующие реквизиты, можно составить один универсальный. Форма УПД объединяет в себе реквизиты счета-фактуры и документа, оформляющего передачу материальных ценностей (ТОРГ-12, ОС-1, ТТН, М-15).

Кто применяет УПД?

Данную форму могут применять любые компании и предприниматели. Делать это они могут независимо от режима налогообложения. То есть компании и ИП на специальных налоговых режимах также могут ее использовать. Ею могут пользоваться и налогоплательщики, освобожденные от уплаты НДС. В этих случаях они используют УПД в качестве первичного документа.

УПД могут использоваться:

- при поставках, подрядных работах, оказании услуг;

- по сделкам по передаче имущественных прав;

- при осуществлении посреднических операций и т.д.

Отдельные виды сделок и лиц, участвующих в их совершении, приведены во втором приложении к указанному выше письму ФНС.

При этом УПД является рекомендуемой формой. Налогоплательщики сами решают, использовать ли ее для оформления хозяйственных операций, отражая это решение в учетной политике. Причем ничто не мешает принять решение об использовании этих форм, например, по одним видам сделок или операций, с применением обычных счетов-фактур – по другим. Когда можно применять универсальный передаточный документ, следует указать в учетной политике. Например, компания может перейти на работу с УПД по договорам подряда, а по иным видам договоров продолжать использовать счета-фактуры и стандартные первичные документы. Впрочем по разъяснениям ФНС допускается смешанное применение УПД в рамках одного и того же договора. Например, когда при периодических поставках на одну партию оформлен УПД, а на другую — товарная накладная. Такой вывод обоснован в Письме от 27.05.2015 № ГД-4-3/8963.

Виды УПД

УПД может использоваться в 2-х вариантах:

- либо одновременно как счет-фактура и передаточный документ;

- либо только как документ, подтверждающий передачу материальных ценностей.

В первом случае в УПД указывается статус документа 1, во втором – 2. В зависимости от варианта использования предусмотрены разные правила заполнения этих документов.

В УПД со статусом 1 должны быть заполнены все реквизиты и для счета-фактуры, и для документа о передаче. Только в этом случае такой документ можно будет применять для получения вычетов по НДС и учета затрат по налогу на прибыль.

В УПД со статусом 2 заполнение реквизитов для счета-фактуры не требуется. В этом случае данный документ используется только как передаточный и подтверждает лишь факт хозяйственной операции. Счет-фактура при этом оформляется при необходимости отдельно.

Как счет-фактура УПД должен содержать все обязательные для счетов-фактур реквизиты, предусмотренные ст. 169 НК РФ и Постановлением Правительства от 26.12.2011 № 1137. Как первичный документ УПД должен содержать все обязательные реквизиты в соответствии с Федеральным законом о бухгалтерском учете от 06.12.2011 N 402-ФЗ.

Также читайте:

glavkniga.ru

что это такое в бухгалтерии, расшифровка

УПД – универсальный передаточный документ – рекомендованная «первичка», которая сокращает документооборот. Но оформлять этот документ можно не всегда. Рассмотрим особые случаи.

Читайте в статье:

Гость, для Вас открыт бесплатный доступ к чату с бухгалтером-экспертом

Закажите обратный звонок на подключение или позвоните:8 (800) 222-18-27 (бесплатно по РФ).

Универсальный передаточный документ (УПД) появился не так давно – в 2013 году. На тот момент фирмам и предпринимателям уже было разрешено разрабатывать бланки «первички» самостоятельно и утверждать их для дальнейшего использования приказом руководителя. С этой точки зрения появление универсального передаточного бланка стало логичным продолжением принятого решения о необязательности типовой «первички». Данный документ, как и любой другой бланк «первички», было разрешено дополнять необходимыми реквизитами самостоятельно.

Программа БухСофт автоматически заполняет Книгу покупок или Книгу продаж, формирует файл с документом и проверяет его. Вам остается лишь скачать и распечатать Книгу. Попробуйте бесплатно:

Сформировать Книгу покупок

Другие документы по налогам

Ознакомившись с заполнением УПД 2019 г., не забудьте посмотреть следующие документы, они помогут в работе:

Форма УПД 2019 г.: что это такое

Универсальный передаточный документ уникален тем, что подтверждает и отгрузку для получения вычетов по НДС, и расходы для целей бухучета и налогообложения. Такая возможность обусловлена тем, что форма УПД 2019 г. объединяет в себе счет-фактуру и передаточный документ.

Преимущества УПД 2019 г.

Форма УПД 2019 г. не обязательна для фирм и предпринимателей, они могут оформлять одновременно разные бланки.

- Традиционный счет-фактуру – в подтверждение отгрузки для целей НДС.

- Передаточную «первичку» – в подтверждение отгрузки продукции, товаров, передачи имущественных прав, результатов работ или услуг.

Если же организация или ИП захотят сократить документооборот, то заполнение УПД 2019 г. позволит им:

- Подтвердить обоснованность вычета НДС;

- Обосновать отражение операции в бухучете;

- Подтвердить факт несения расходов для целей налогообложения, в том числе по налогу на прибыль, УСН и ЕСХН.

Какие документы заменяет заполнение УПД

Форма УПД 2019 г. – это своего рода универсальный передаточный акт. Он заменяет одновременно счет-фактуру и передаточную «первичку», а именно:

- акт передачи основных средств, в том числе унифицированный — по форме № ОС-1;

- накладную на товары, в том числе типовую – по форме № ТОРГ-12;

- товарный раздел ТТН, в том числе унифицированной – по форме № 1-Т;

- накладную на отпуск материалов на сторону, в том числе типовую – по форме № М-15.

Использовать универсальный передаточный документ можно:

- или как комплексный бланк по НДС и расходам – со статусом 1;

- или как передаточную «первичку» — со статусом 2.

В зависимости от способа применения заполнение УПД осуществляется по-разному.

УПД образца 2019 г. или счет фактура

Ответ на вопрос «заполнение УПД или счета фактуры» подтверждает преимущества любого решения фирмы или предпринимателя. Ведь применение формы УПД 2019 г. не препятствует организации или ИП составлять счета-фактуры. Подробнее об этом читайте в таблице 1.

Таблица 1. Заполнение УПД или счета фактуры

| Ситуация | Варианты документооборота |

| Разные договоры |

|

| Одни договор |

|

Заменив счета-фактуры и передаточную «первичку» на УПД образца 2019 г., фирма или предприниматель получают сразу несколько преимуществ.

- Уменьшается число бумаг по сделкам с контрагентами.

- Сокращается количество документов, интересующих налоговиков.

- Снижаются финансовые и трудовые затраты на ведение документооборота, включая оформление, хранение, учет и уничтожение бумаг.

- Отсутствуют проблемы с подтверждением расходов и НДС-вычета.

Универсальный передаточный документ: когда можно применять

Чтобы перейти на заполнение УПД, фирме или предпринимателю придется выполнить четыре основных действия.

Шаг 1. Закрепить применение формы УПД в рамках учетной политики, закрепив в ней:

- решение применять УПД с отказом от использования счетов-фактур;

- утвержденный руководителем бланк УПД;

- ситуации и случаи, когда составляется УПД.

Шаг 2. Изменить шаблоны договоров с контрагентами.

В тексте договора желательно согласовать, как стороны заполняют УПД образца 2019 г. – как передаточную «первичку» или как комплексный бланк, сочетающий в себе «первичку» и счет-фактуру. Текст соглашения может быть таким:

«Исполнитель выставляет Заказчику универсальный передаточный документ по форме из письма ФНС России от 21.10.2013 № ММВ-20-3/96 – как первичный документ в подтверждение отгрузки и как счет-фактуру для подтверждения права на вычет НДС».

Шаг 3. Контролировать актуальность универсального передаточного документа.

Форму УПД приходится менять по мере корректировки бланка стандартного счета-фактуры. Так как УПД разрешено дополнять любыми реквизитами, в случае внесения изменений в бланк счета-фактуры передаточный документ нужно привести в соответствие с новшествами. Подробнее о последних изменениях, которые необходимо учесть при формировании бланка, читайте в таблице 2.

Таблица 2. Недавние изменения при заполнении передаточного документа

|

Дата изменения счета-фактуры |

Новый реквизит счета-фактуры |

Что добавить в форму УПД |

|

1-е июля 2017 г. |

Строка 8 обычного счета-фактуры |

Новый реквизит «Идентификатор государственного контракта, договора, соглашения», заполняемый в случае предоставления из федбюджета:

|

|

Строка 5 корректировочного счета-фактуры |

||

|

1-е октября 2017 г. |

Графа 1а в табличной части обычного счета-фактуры |

Новый реквизит «Код вида товара», заполняемый в соответствии с ЕТН ВЭД ЕАЭС при экспорте товаров из России в страну-участницу ЕАЭС |

|

Графа 1б в табличной части корректировочного счета-фактуры |

Шаг 4. Не применять документ при авансах для:

- вычета НДС при уплате аванса;

- начисления НДС при получении аванса;

- вычета НДС, начисленного при получении аванса;

- восстановления НДС, заявленного к вычету при уплате аванса.

Заполнение УПД со статусом 1

Указав статус «1», можно использовать универсальный передаточный документ как комплексный бланк, заменяющий одновременно:

- счет-фактуру в обоснование вычета НДС;

- передаточную «первичку» в обоснование бухгалтерских и налоговых расходов.

В этом случае придется заполнить все поля бланка.

Заполнение УПД со статусом 2

Указав статус «2», использовать универсальный передаточный документ можно только как передаточную «первичку». В нем не нужно заполнять поля для счета-фактуры – строку 7 и графы 6, 7, 10, 10а и 11.

Такой бланк подойдет:

- неплательщикам НДС, в том числе фирмам и предпринимателям, работающим на спецрежимах;

- плательщикам НДС при отгрузках и реализации вне территории России.

Бланк заявления о возврате излишне уплаченного налога смотрите по ссылке.

www.buhsoft.ru

УПД (универсальный передаточный документ)

Обновление: 29 июня 2017 г.

С 2013 года в оформлении хозяйственных операций применяется универсальный передаточный документ (УПД). Его официальная форма доведена Письмом ФНС от 21.10.2013 № ММВ-20-3/96. Она разработана налоговиками для того, чтобы уменьшить количество документов, используемых хозяйствующими субъектами при исполнении сделок и совершении других операций с имуществом. В этой статье мы расскажем, для чего он нужен и что такое УПД в бухгалтерии.

Что такое УПД?

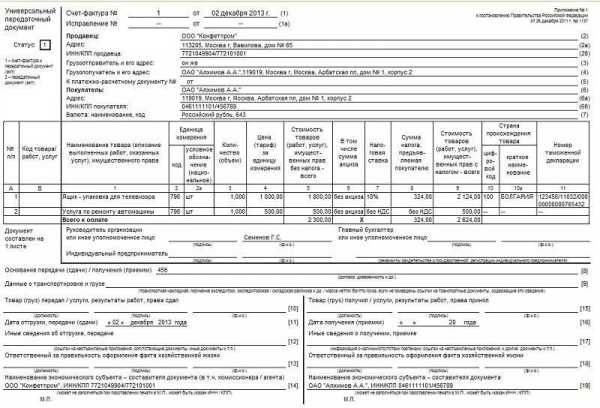

Официальная форма УПД состоит из 2-х частей и включает:

- Форму счета-фактуры;

- Сведения, необходимые для первичного документа.

Разрабатывая передаточный документ, налоговики хотели упростить документооборот путем слияния в одной форме первичных документов и счетов-фактур. Такое объединение стало возможным после вступления в силу Закона от 06.12.2011 № 402-ФЗ о бухгалтерском учете, согласно положениям которого компании и предприниматели получили право оформлять первичные документы по собственным формам при условии включения в них всех обязательных для первичных документов реквизитов. Перечень таких реквизитов и сведений содержится в ст. 9 Закона № 402-ФЗ.

Таким образом, получился гибрид первичных документов (накладных, актов выполнения работ, услуг и т.д.) и счета-фактуры, который может выполнять функции и тех, и других. На основании передаточных документов могут предоставляться вычеты по НДС (так же как по счету-фактуре), при этом УПД – это первичный документ, на основании которого учитываются расходы для целей налогообложения.

Вместе с тем УПД не всегда заменяет счет-фактуру. Дело в том, что компании и предприниматели могут использовать его в двух вариантах:

- Только как первичный документ (документ со статусом 2).

- Как первичный документ и счет-фактуру (документ со статусом 1).

В каком именно статусе применяется передаточный документ, решает сама компания. При этом в зависимости от этого решения по-разному заполняются показатели универсального передаточного документа.

В первом случае должны заполняться только реквизиты, обязательные для первичных документов, в том числе и некоторые строки и графы раздела УПД, включающего счет-фактуру. Счет-фактура при этом выставляется отдельно в дополнение к передаточному документу.

Во втором случае в передаточном документе должны быть заполнены также и все обязательные сведения для счета-фактуры, предусмотренные ст. 169 НК РФ. Только в этом случае он может заменить собой счет-фактуру и будет принят налоговиками для предоставления вычета.

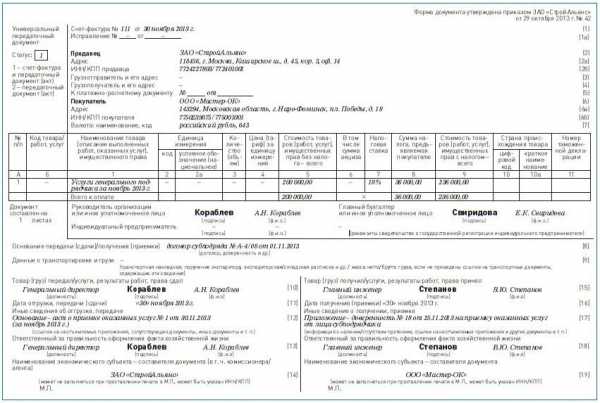

Следует отметить, что для того, чтобы начать использовать универсальный передаточный документ в своей деятельности, компания должна утвердить его форму. Для этого можно издать приказ и утвердить форму УПД, разработанную налоговиками. Впрочем компании необязательно работать именно по официальной форме. Она носит лишь рекомендованный характер. При необходимости официальную форму можно доработать, дополнив новыми строками, графами, либо откорректировать имеющиеся.

При этом необходимо учесть, что в передаточном документе должны быть все обязательные для первичного документа реквизиты. Кроме того, форма счета-фактуры в УПД должна остаться без изменения.

Также следует обратить внимание на то, что переход на использование передаточных документов в оформлении хозяйственных операций не препятствует компаниям и предпринимателям применять обычные формы первичных документов и счета-фактуры. Даже в рамках одной сделки по одним операциям могут применяться УПД, а по другим — счета-фактуры и обычные первичные документы. Чтобы у контролеров не возникало никаких вопросов по этому поводу, такие решения нужно прописать в учетной политике.

Также читайте:

glavkniga.ru

Универсальный передаточный документ (УПД): что это такое

ФНС ввела в оборот универсальный передаточный документ (УПД), чтобы сократить количество документов, используемых компаниями. Однако недавно налоговики запретили использовать его как счет-фактуру. Узнайте подробности и скачайте образец.

Так что такое УПД со статусом 1, когда его можно использовать и можно ли счет-фактуру заменить на универсальный передаточный документ. На эти вопросы ответим в статье

Что такое УПД

При продаже (отгрузке) товаров, работ, услуг или имущественных прав компания имеет право не предъявлять покупателю пакет документов, включающих в себя счет-фактуру, товарную накладную, передаточный документ и пр., а собрать их все в одном универсальном передаточном документе. Это и будет — УПД.

По сути, это унифицированный документ, который включает в себя счет-фактуру, дополненный реквизитами первичного документа об отгрузке и приемке товара. Универсальный передаточный документ можно отправлять и контрагентам, и в налоговую инспекцию.

Внимание! Если организация переходит на оформление универсальных передаточных документов вместо обычных счетов-фактур, внесите изменения в учетную политику. Изменения в учетную политику следует вносить до начала очередного налогового периода по НДС.

Счет-фактура или универсальный передаточный документ

С появлением УПД у российских компаний, возник вопрос, что удобнее: счет-фактура или этот документ?

Сразу оговоримся, что в отличие от счета-фактуры УПД – это не обязательная, а рекомендованная форма. При этом она позволяет компаниям:

- Использовать в бухгалтерском учете;

- Принимать к вычету НДС, так включает в себя полностью все реквизиты счета-фактуры, являясь, в какой-то степени, его копией;

- Использовать в качестве доказательства о понесенных затратах при определении налоговой базы.

Обратите внимание! Универсальный передаточный документ нельзя использовать только как счет-фактуру. Такой вывод ФНС сделала в письме № АС-4-15/16298@.

УПД можно использовать в двух рекомендованных службой вариантах:

- он заменяет счет-фактуру и первичку (в поле «Статус» значение 1)

- он заменяет только передаточный документ (в поле «Статус» значение 2).

Заявить вычет можно по УПД со статусом 1. Но использовать универсальный передаточный документ только в качестве счет-фактуры нельзя. Налоговики напомнили, что для этого не предусмотрено отдельного статуса. Поэтому ФНС рекомендует всегда составлять счет-фактуру по форме, утвержденной Постановлением Правительства от 26.12.2011 № 1137.

Основная часть универсального передаточного документа – это счет-фактура, который можно дополнить реквизитами. Если решите дополнить форму, размещайте новые реквизиты за пределами черной рамки. В ней находится счет-фактурная часть, ее изменять нельзя. Показатели за рамкой относятся к «первичке», и компании вправе дополнить их данными в любой последовательности (ст. 9 Федерального закона от 06.12.11 № 402‑ФЗ). К примеру, можно добавить столбец «В» с дополнительной информацией о товаре.

При каких обстоятельствах можно использовать универсальный передаточный документ (УПД)

Универсальный передаточный документ позволяет использовать его сразу в качестве нескольких документов:

- счет-фактура,

- накладная или иной передаточный документ,

- либо все вместе.

Его можно применять:

- при сдаче сделанной работы или услуги заказчику;

- при различных видах отгрузки товаров;

- при проведении сделок посредством комиссионеров, принципалов;

- при передаче своих имущественных прав другому лицу.

Как оформить универсальный передаточный документ

Так как универсальный передаточный документ – это унифицированная форма единого бланка, включающего в себя счет-фактуру и первичные передаточные документы. То и оформление будет зависеть от того, как вы собираетесь его использовать.

УПД состоит из двух условных частей

Часть 1. Одна часть, расположенная в верхней части – это реквизиты, находящиеся в пределах толстой черной рамки (смотрите образец ниже). Все они относятся к счету-фактуре и соответствуют форме, утверждена постановлением Правительства РФ от 26.12.11 № 1137. Их нельзя изменять, а оформлять следует как обычный счет-фактуру.

Часть 2. Другая часть – это реквизиты, находящиеся за пределами черной рамки. В эту часть уже можно вносить свои изменения, при этом, не забывая, указывать обязательные для передаточного документа данные.

Обязательные реквизиты документа

- название и дата составления первичного документа;

- выходные данные компании или ИП;

- наименование хозяйственной операции, которую вы подтверждаете данным документом;

- денежный или натуральный эквивалент, совершенной операции;

- данные лица, ответственного за совершение операции;

- подпись руководителя и ответственного лица с расшифровкой.

Стоит отметить, что особое внимание нужно уделить реквизиту «Статус», расположенному в верхней правой части УПД. Именно от него зависит, как вы будете использовать УПД.

Как оформить реквизит «Статус» в универсальном передаточном документе

Реквизиту «Статус» нужно уделить самое пристальное внимание, так как именно он определяет, какой документ вы составляете.

Статус 1 в УПД

Когда вы ставите Статус 1 – это означает, что вы выписываете счет-фактуру и одновременно накладную (или иной передаточный документ).

Статус 2 в УПД

Когда вы ставите Статус 2 – это значит, что вы оформляете просто первичный (передаточный) документ.

Важно! УПД со статусом 1 можно использовать для обозначения НДС и, соответственно, принимать к налог к вычету. УПД со статусом 2 для вычета НДС принимать нельзя.

Как заполнить универсальный передаточный документ

Заполнение УПД зависит от его статуса. Если вы заполняете документ со статусом 1, то вы должны заполнить все поля в пределах черной толстой рамки, так они относятся к утвержденной форме счета-фактуры.

Если вы заполняете УПД со статусом 2, то строки, относящиеся строго к счету-фактуре можно опустить. К таким строкам относятся:

- номер счета-фактуры;

- сумма акциза;

- налоговая ставка;

- наименование и цифровой код страны происхождения товара;

- номер таможенной декларации.

Как заполнить верхнюю часть (строки) универсального передаточного документа

|

Какая строка |

Что указываем |

|---|---|

|

Строка 1 |

Укажем номер и дату составления документа:

Порядок нумерации счетов-фактур пропишите в учетной политике. Помните, что нумерация должна быть сквозной и возрастающей |

|

Строки 2, 2а, 2б |

Название, адрес, ИНН и КПП |

|

Строка 3 |

Сведения о грузоотправителе* |

|

Строка 4 |

Сведения о грузополучателе |

|

Строка 5 |

Необходимо заполнить сведения о номере платежного поручения. Данный пункт заполняйте, если была предоплата, т.е. в счете-фактуре на аванс. Если предоплаты не было или ее перечислили в день отгрузки, то поставьте прочерк. |

|

Строки 6, 6а, 6б |

Название, адрес, ИНН и КПП покупателя |

|

Строка 7 |

Укажем наименование валюты и код валюты. Выставляйте счет-фактуру в иностранной валюте, только если цены и расчеты по договору выражены в ней (п. 7 ст.169 НК РФ). Коды валют: 643 – российский рубль; 840 – доллар США; 978 — евро |

|

Строка 8 |

Укажем реквизит — идентификатор государственного контракта (заполняется только теми, кто заключил подобный контракт). В новых реквизитах впишите идентификатор: — госконтракта на поставку товаров, выполнение работ или оказание услуг; — договора или соглашения о предоставлении компании из федерального бюджета субсидий, бюджетных инвестиций, взносов в уставный капитал. Когда у контракта нет идентификатора, то в этой строке ставьте прочерк |

* Данную строку заполняйте только при продаже товаров. Если организация одновременно и продавец, и грузоотправитель, то в строке 3 напишите «он же».

Как заполнить нижнюю, табличную часть (графы) универсального передаточного документа

|

Номер графы табличной части УПД |

Что указываем |

|---|---|

|

Графы 1 и 2 |

Укажем наименование товаров или описание выполненных работ, оказанных услуг и переданных имущественных прав, единицы их измерения |

|

Графа 3 |

Пишем количественные показатели товаров, работ, услуг. Ставить их необходимо, когда можно определить, в ином случае ставьте прочерк. |

|

Графы 4 и 5 |

Ставим цену за единицу измерения, при возможности ее указания, без учета налога и стоимость товаров, выполненных работ, оказанных услуг, переданных имущественных прав без налога |

|

Графа 6 |

Укажем сумму акциза Эту графу заполняйте только при реализации подакцизных товаров. При отсутствии показателя в графе указывайте слова «Без акциза» |

|

Графы 7 и 8 |

Ставим налоговую ставку и сумму налога в рублях и копейках без округления |

|

Графа 9 |

Указываем стоимость всего товара количества (выполненных работ, оказанных услуг), переданных имущественных прав с учетом суммы налога |

|

Графы 10, 10а и 11 |

Заполняются по импортным товарам: страна происхождения и номер таможенной декларации |

Как заполнить строки, находящиеся за черной толстой рамкой в универсальном передаточном документе

Строки, не вошедшие в рамку, ограниченную толстой линией, относятся к передаточному документу. Здесь вы ставите дополнительные даты и прописываете информацию об ответственных за операцию лицах.

Строка 8 Основание передачи (сдачи) или получения (приемки) товара — предназначена для расшифровки сделки, ее условий, а также частично об ее участниках и их отношениях. Эта строка не обязательна для заполнения.

Строка 9 Данные о транспортировке и грузе – по сути, заменяет данные из транспортной накладной или путевого листа, с указанием номеров указанных документов, информации о грузе и экспедиторе. Эта строка также не обязательна к заполнению.

Строка 10, 13, 15, 18 – предназначены для указания информации об ответственных лицах, участвующих в сделке, как со стороны покупателя, так и со стороны продавца.

При этом обращаем ваше внимание, что если один и тот же человек и отгружает товары, и отвечает за правильность оформления сделки, то достаточно только одной его подписи, а в остальных строках пишите просто должность.

Это относится и к покупателю.

Строка 11, 16 – здесь нужно поставить даты. Если все операции: составление документа, отгрузка и получение товара произошли в один день, то дата во всех строках будет совпадать. Если нет, то ставьте даты, соответствующие проведению операции.

Важно! Если УПД служит одновременно и счетом-фактурой, и передаточным документом, то датой принятия НДС к вычету будет дата счета-фактуры, записанная в верхней, рамочной части документа.

Строка 12 Иные сведения об отгрузке, передаче – укажите номера дополнительных документов, участвующих в сделке, если таковые имеются.

Строка не обязательна для заполнения.

Строка 17 Иные сведения о получении, приемке – сведения о взаимных претензиях, ссылки на неотъемлемые приложения, и другие документы и т.п. – к заполнению не обязательна.

www.rnk.ru

УПД – с какого числа действует

Универсальный передаточный документ – когда можно применять

В документооборот хозяйствующих субъектов бланк введен ФНС в Письме № ММВ-20-3/96@ от 21.10.13 г. Новая форма, созданная налоговиками, объединила в себе функции счет-фактуры и первичного документа бухучета. Составляя этот документ, организации могут подтвердить свои расходы, начислить или взять к вычету НДС. Применение УПД возможно в следующих ситуациях:

- При реализации продукции.

- При оказании услуг или же выполнении работ.

- При транспортировке груза.

- Во время осуществления посреднических операций.

- При проведении сделок, связанных с имущественными правами и т.д.

Таким образом, сфера действия УПД является достаточно широкой. Утвержденный налоговой службой бланк содержит все реквизиты, необходимые для учета НДС и предусмотренные законодательством для первички. Однако многие компании, а также ИП не спешат вводить форму в свой документооборот. Поскольку опасаются возможных налоговых рисков и проблем с контрольными органами в случае проверок. Разберемся, кому безопасно использовать УПД.

Что такое УПД в бухгалтерии

Кто применяет УПД

Чтобы понять, кто может использовать форму и в каких случаях ее применение будет безопасным, следует ознакомиться с разделами бланка. Сам документ разработан ФНС и носит рекомендательный характер. УПД совмещает в себе два важных для любой организации бланка. Это счет-фактура и первичный документ бухучета.

В основу положен именно счет-фактура. Его реквизиты соответствуют требованиям п. 5 стат. 169 НК, нормам Постановления Правительства РФ № 1137 от 26.12.11 г. Эта часть в УПД выделена от остальных строк жирной чертой и не может быть изменена налогоплательщиком. В то же время оставшиеся графы предназначены для внесения данных первичного учета. Эти строки могут быть изменены организацией при условии, что сведения содержат обязательные реквизиты по п. 2 стат. 9 Закона № 402-ФЗ.

Использование УПД позволяет фирме учесть хозоперацию в учете, воспользоваться вычетом по НДС, подтвердить затраты в части налога с прибыли или другого применяемого налога. Так как бланк носит рекомендательный, а не обязательный характер, налогоплательщик может продолжать составлять разные документы или, наоборот, формировать один УПД.

В то же время такая удобная возможность сократить документооборот продолжает оставаться невостребованной со стороны предприятий и предпринимателей по одной простой причине. Организации опасаются оформлять УПД из-за возможных претензий со стороны налоговых органов. Данное мнение является ошибочным. Универсальный документ органично вписывается в требования налогового учета, а также бухгалтерского. Но только при одном условии – если в нем корректно заполнены все необходимые сведения.

Вывод – налогоплательщики вправе использовать УПД как счет-фактуру для заявления вычетов. Кроме того, эта форма служит подтверждением отгрузки и приемки товаров, работ или услуг. А значит, может рассматриваться как первичный бланк. Для того, чтобы оформление УПД было правомерным, требуется утвердить этот документ в учетной политике предприятия. Дополнительно приводятся лица, ответственные за составление формы.

УПД – с какого числа действует

Рекомендательное Письмо ФНС выпущено 21.10.13 г. Здесь же чиновники перечислили ситуации, в которых допускается использование документа. Перечень является открытым, то есть подразумевает возможность и других случаев применения. С какой даты действует УПД?

Логично предположить, что форму можно составлять с даты ее принятия. Поскольку Письмо ФНС № ММВ-20-3/96@ согласовано с Минфином (Письмо № 03-07-15/41644 от 07.10.13 г.) и доведено до нижестоящих налоговых инспекций, организации вправе оформлять УПД в любой момент с 21.10.13 г. Отдельно нужно помнить о том, что реквизиты счет-фактуры должны соответствовать требованиям Постановления Правительства РФ № 1137. А значит, если обновления бухгалтерских программ в компании не осуществляется, следует самостоятельно изменить сведения в бланке УПД.

Обратите внимание! На настоящий момент действует редакция Постановления № 1137 от 01.02.2018 г. Здесь, в приложении 1, приведена актуальная форма счета-фактуры.

Применение УПД с середины года – возможно или нет?

Формы используемых в организации первичных документов утверждает руководитель (п. 4 стат. 9 Закона № 402-ФЗ). Как известно, учетная политика на будущий год принимается в конце года предыдущего (не позже 31-го декабря). Что же делать в случае с УПД? Можно ли начать оформлять такой бланк в середине года и как прописать соответствующие требования к документообороту в учетной политике?

Основную учетную политику изменять просто так нельзя. Такие действия допускаются только при существенных нововведениях в условиях хоздеятельности. При этом принятой учетной политике предприятие обязано следовать из года в год (п. 5 ПБУ 1/2008, п. 5 стат. 8 Закона № 402-ФЗ). Если требуется внести корректировки, изменения в учетную политику добавляются, как правило, с отчетного года (п. 12 ПБУ 1/2008, п. 7 стат. 8 Закона № 402-ФЗ). Значит, рекомендуется предусмотреть использование УПД с начала следующего года, а не с середины текущего.

В то же время, когда у организации существенным образом меняются условия деятельности, к примеру, по причине реорганизации, допускается корректировка учетной политики и в середине года. При этом подобные изменения должны вызывать объективную необходимость уточнения действующего порядка документооборота в организации.

Предположим, фирма оказывала услуги, а начала заниматься дополнительно оптовой торговлей. Тогда для оформления реализации продукции потребуется разработать и утвердить учетную форму. В данном случае, согласно рекомендациям ФНС, разрешается применять не товарную накладную и счет-фактуру, а единый УПД.ф

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

raszp.ru

Когда можно применять универсальный передаточный документ (УПД)?

УПД – новая форма первичного документа, которая была создана налоговиками. Его особенность состоит в том, что этот документ можно использовать не только взамен накладных, актов услуг или работ, но и вместо счетов-фактур. Отсюда и название универсальный передаточный документ. Когда можно применять УПД, при оформлении каких операций его используют, расскажем в этой статье.

С какого числа действует УПД?

Форму этого документа подготовили налоговики в целях оптимизации документооборота. Оформление нескольких документов по одной операции не совсем оптимально. Реквизиты, заполняемые в счете-фактуре и первичных документах, отчасти дублируют друг друга. Дополнительные затруднения возникают, когда при заполнении данных документов допускаются ошибки. Внедрение формы УПД позволяет упростить документооборот.

Новая форма первичного бухгалтерского документа появилась в конце 2013 года. Ее с разъяснениями по заполнению налоговики довели письмом от 21.10.13. В этом же письме приведен примерный перечень случае, когда возможно применение УПД. При этом перечень не закрытый. Универсальный документ можно применять и в других ситуациях.

Эти документы можно использовать как первичные для оформления операций:

- С товарами, услугами или работами;

- Посреднических операций;

- С результатами интеллектуальной деятельности.

Применение УПД – дело добровольное

Кто применяет УПД? Любые компании и предприниматели. Правильно оформленный универсальный документ является подтверждением факта хозяйственной операции и учитывается в расходах, а также принимается для целей НДС.

При этом компании и ИП не обязаны переходить на новые формы документов. Вопрос о внедрении новых форм в свою практику решается ими самостоятельно. О том, как это сделать, читайте в специальной статье.

Причем компания может принять решение о частичном применении УПД, когда, например, по одним сделкам оформляется универсальный документ, а по другим – обычные первичные документы.

По разъяснениям ФНС применение УПД наряду с другими первичными документами допускается и в рамках одного договора.

Также компании самостоятельно решают вопрос о том, как именно они будут использовать УПД. Универсальный документ может полностью заменить как первичку, так и счет-фактуру. Но может использоваться и по-другому. Когда УПД выполняет только роль первичного документа, а счет-фактура выставляется отдельно. При таком использовании все поля и строки универсального документа заполнять не требуется.

С рекомендациями по заполнению универсальных документов вы можете ознакомиться в указанном письме ФНС.

russia-in-law.ru

Универсальный передаточный документ (УПД) | Компания АСВ

Универсальный передаточный документ (УПД) заменяет счет-фактуру и передаточный документ: товарную накладную, акт. Порядок заполнения и образцы – ниже.

УПД приравнивается одновременно и к первичке, и к счету-фактуре. УПД содержит в себе элементы:

- счета-фактуры

- товарной накладной;

- товарного раздела товарно-транспортной накладной;

- накладной на отпуск материалов на сторону;

- акта о приеме-передаче объекта основных средств.

Содержание материала:

когда можно применять УПД; правила заполнения; статус УПД; образец заполнения; сколько хранить;

электронный универсальный передаточный документ

Когда можно применять универсальный передаточный документ (УПД)

УПД могут использовать все организации и предприниматели. Даже те, что применяют спецрежим и не платят НДС. Таким компаниям не нужно заполнять графу 7 со ставкой налога и 8 с суммой НДС.

При помощи УПД можно оформлять отгрузку товаров, услуг. Бланк можно использоватьд ля посреднических операций и при отгрузке товаров на экспорт – экспортеры обязаны выставлять счета-фактуры, а УПД со статусом 1 является ее полноценной заменой.

Компания вправе составить УПД одновременно на товары и услуги. Такой вывод есть в письме ФНС от 23 сентября 2016 г. № ЕД-4-15/17910. Сложностей не будет, если за товары и услуги отвечает один человек. Но часто за отгрузку товаров и оказание услуг отвечают разные работники. Например, если кладовщик подписывает первичку на отгрузку, а за услуги отвечает менеджер или технический специалист.

Единый УПД лучше составлять, только если за товары и услуги отвечает один сотрудник, товары отгружены и услуги оказаны. В других случаях лучше не объединять в УПД товары и услуги. Безопаснее оформить на услуги отдельный УПД или акт и счет-фактуру.

При получении аванса составлять УПД нельзя. Для вычета НДС с аванса выставляйте и просите у поставщиков счета-фактуры. Применять универсальный передаточный документ в этой ситуации нельзя. Случаи, в которых можно оформлять вместо счета-фактуры УПД перечислены в приложении 2 к письму ФНС от 21 октября 2013 г. № ММВ-20-3-96.

По одному договору можно вперемешку оформлять и УПД, и накладные

На отгрузку одной партии продукции можно оформить товарную накладную, а на другую в рамках того же договора — универсальный передаточный документ. Это не повлияет на учет НДС и расходов. Такой вывод сделали специалисты ФНС в письме от 27 мая 2015 г. № ГД-4-3/8963.

Форма УПД — рекомендательная. Поэтому можно выдавать и его, и накладные, в том числе в рамках одного договора.

Но чтобы исключить хаос в документообороте, закрепите такой способ оформления отгрузок в учетной политике по НДС и в договоре с контрагентом. Это также заранее исключит вопрос налоговиков: почему по одному договору у вас разные формы первички? Но даже если у вас не будет оговорки о смешанном способе оформления отгрузок, инспекторы не вправе снять вычеты и расходы.

Правила заполнения УПД

Ниже – образец заполнения УПД, который поможет проверить документ. Красным цветом мы выделили реквизиты, ошибки в которых опасны. Из-за них инспекторы могут снять расходы и вычеты. Желтым цветом показали реквизиты, ошибки в которых не обязательно, но желательно исправить. Все остальное- зеленый. На правку этих данных можно не тратить время.

Карта рисков универсального передаточного документа (УПД)

Строки 1–7 и графы 1–11 заполняйте по тем же правилам, что и счет-фактуру. Нумеровать УПД лучше наряду с обычными счетами-фактурами. Например, если компания выписала счет-фактуру с номером 55, то следующему УПД на отгрузку можно присвоить номер 56.

В строке 8 укажите реквизиты договора с покупателем. Там же можно вписать данные о доверенности, по которой поставщик передал товары представителю покупателя (см. образец заполнения УПД ниже)

В строке 9 зафиксируйте данные о перевозке товаров: реквизиты транспортной накладной, путевых листов или других документов. Можно также указать массу груза. Но это не обязательно.

В строке 11 укажите дату отгрузки, оказания услуг, передачи заказчику результатов работ. Возможно, поставщик не заполнит этот реквизит. Тогда будет считаться, что он отгрузил товары или оказал услуги на дату, указанную в строке 1 документа.

В строке 12 поставщик приводит сведения об отгрузке, дает ссылки на сертификаты соответствия или другие документы, которые являются приложениями к документу.

В строке 16 покупатель ставит дату, когда получил товары, принял услуги или работы. Строку 17 заполняет также покупатель. Здесь он может указать, например, что компания выявила некачественные товары.

В строке 10 документа ставит свою подпись работник поставщика, который отгрузил товары. Также документ заверяет ответственный за оформление этой хозяйственной операции в строке 13. Если это тот же работник, то можно указать его Ф.И.О. и должность, а подпись не ставить. Строки 15 и 18 предназначены для покупателя. В строке 15 ставит подпись сотрудник, который получил товар, в строке 18 – ответственный за оформление операции. Если ответственным за оформление документа является работник, который получил товары, в строке 18 опять же можно указать только его Ф.И.О. и должность.

В строке 14 укажите название компании, которая отгружает товары, оказывает услуги или выполняет работы. В строке 19 нужно привести наименование покупателя или заказчика.

Подтвердит ли УПД без печати расходы и вычеты? Ответ зависит от того, требует ли ваш договор с поставщиком наличия печати в первичке.

Допустим, по договору печать в УПД необязательна. Тогда ваша компания имеет право учесть расходы и принять к вычету НДС. Ведь печать не является обязательным реквизитом первички и счета-фактуры (ст. 9 Федерального закона от 6 декабря 2011 г. № 402-ФЗ, подп. 5, 5.1 ст. 169 НК РФ). Это подтверждают в ФНС России (приложение № 3 к письму от 21 октября 2013 г. № ММВ-20-3/96, письмо от 13 января 2016 г. № СД-4-3/105).

Теперь предположим, что по договору поставщик должен заверять первичку печатью. Тогда списывать расходы по УПД без печати опасно. Чтобы снизить риски, возьмите у поставщика письмо, что он отказался от печати. Или уберите из контракта оговорку о печати, заключив дополнительное соглашение.

Статус УПД

Отдельно остановимся на статусе УПД. Документ может иметь два статуса, один из которых проставляется в верхнем левом углу формы:

«1» – документ используется как гибрид счета-фактуры и передаточного документа;

«2» – документ используется только в качестве передаточного документа.

Можно не переделывать УПД, если поставщик заполнил обе его части, но вместо статуса 1 поставил 2. Ошибка в этом реквизите не мешает покупателю учесть расходы и заявить вычет.

Дополнительные реквизиты

В универсальный передаточный документ реквизиты можно добавлять так же, как в счет-фактуру. Ведь УПД — это тот же счет-фактура, но совмещенный с первичкой.

ФНС когда-то разъясняла в ответе на частный запрос, что дополнительные реквизиты надо приводить за пределами рамки, которая отделяет счет-фактуру от первички (письмо ФНС России от 23 декабря 2015 г. № ЕД-4-15/22619). Но как мы выяснили, сейчас специалисты ФНС не запрещают приводить данные и внутри рамки. Такой вывод следует из письма ФНС от 17 августа 2016 г. № СД-4-3/15094.

УПД образец заполнения скачать >>

Образец заполнения УПД на услуги

Образец заполнения универсального передаточного документа на товары

Электронный УПД

УПД можно оформлять не только на бумаге, но и в электронном виде. Электронный формат УПД утвержден приказом ФНС России от 24 марта 2016 г. № ММВ-7-15/155.

Налоговики и раньше, в письме от 6 февраля 2014 г. № ГД-4-3/1984 разрешали оформлять документ в электронном виде.

При этом они сделали оговорку, что документ обязательно должен соответствовать требованиям Федерального закона от 6 апреля 2011 г. № 63-ФЗ.

При передаче УПД в электронном виде следует использовать усиленную квалифицированную электронную подпись.

Сколько хранить УПД

Универсальный передаточный документ представляет собой гибрид счета-фактуры и передаточного документа, он также может использоваться в качестве первичного учетного документа. При этом сроки хранения для счетов-фактур и первички различаются.

Так, данные бухгалтерского и налогового учета и других документов, необходимых для исчисления и уплаты налогов, нужно хранить в течение четырех лет (подп. 8 п. 1 ст. 23 НК РФ).

При этом в некоторых случаях этот срок может увеличиваться. Например, пунктом 6 статьи 171 Налогового кодекса предусмотрено восстановление «входного» НДС, ранее принятого к вычету по недвижимости, в случае если данные объекты в дальнейшем используются фирмой для ведения операций, освобожденных от налогообложения.

Налог восстанавливается равными долями в течение 10 лет с года, в котором наступил момент, указанный в пункте 4 статьи 259 Налогового кодекса РФ (начало начисления амортизации). Сумма налога, подлежащая восстановлению, учитывается в составе прочих расходов.

По общему правилу при восстановлении налога на добавленную стоимость в книге продаж бухгалтеру следует зарегистрировать тот счет-фактуру, на основании которого налог ранее был принят к вычету. Он регистрируется на сумму восстановленного налога на добавленную стоимость (п. 14 Правил ведения книги продаж, утвержденных постановлением Правительства РФ от 26 декабря 2011 г. № 1137).

Получается, что в данном случае хранить счета-фактуры нужно довольно долго.

Напомним, что первичные учетные документы следует хранить как минимум пять лет после отчетного года (п. 1 ст. 29 Закона № 402-ФЗ).

Однако в целях налогового учета главой 25 Налогового кодекса РФ предусмотрен механизм переноса убытка на будущее. Согласно статье 283 Налогового кодекса РФ, перенос убытка на будущее допускается в течение 10 лет, следующих за тем налоговым периодом, в котором получен убыток.

При этом организация обязана хранить документы, подтверждающие объем полученного убытка, в течение всего срока, когда она уменьшает налоговую базу на суммы такого убытка.

Подробнее: http://www.glavbukh.ru/art/21239-universalnyy-peredatochnyy-dokument-upd#ixzz4QL7PBBvF

www.asvsoft.ru