Уведомление об открытии расчетного счета 2019: образец и порядок подачи

Здравствуйте! Сегодня мы расскажем вам про уведомление об открытии расчетного счета. Из статьи вы узнаете, куда подается уведомление, кто должен это делать в 2019 году, в какой форме и зачем это нужно.

Уведомление в налоговую об открытии расчетного счета

Уведомлением об открытии счета называют документ, который подтверждает наличие учетной записи в банковской организации. Недавно для ИП было обязательным извещать налоговый орган об открытии РС. Но в 2014 году произошли изменения в законодательстве, на основе которых эта ответственность была возложена на бухгалтерский отдел банковской организации.

Говоря проще, в 2019 году именно банковское учреждение извещает ИФНС об открытии РС. На это сотрудникам банка отводится 5 рабочих дней.

Кроме того, с 2014 года отменена ответственность ООО и ИП за непредоставление сведений об открытии либо закрытии счетов. До этого времени размеры штрафов были серьезными, особенно если нарушение было со стороны юридического лица.

Уведомление ПФР об открытии счета

В настоящее время у ИП и юр. лиц нет обязанности извещать Пенсионный фонд об открытии или закрытии РС.

Данные поправки в законодательной базе были зарегистрированы ФЗ № 50 от 02.04.2014. Принятие этого закона значительно облегчило жизнь предпринимателям и избавило их от лишней бумажной волокиты.

Ранее у предпринимателей была обязанность в течение 1 рабочей недели с даты открытия счета извещать об этом ПФР. Сегодня также не обязаны уведомлять фонд и те организации, которые не имеют работников.

Уведомление ФСС об открытии Р/сч

Начиная с весны 2014 года, от предпринимателя более не требуется уведомлять ФСС об открытии расчетного счета.

Никаких штрафных санкций это за собой не влечет. Нововведение распространяется также на счета, оформленные в зарубежных банках.

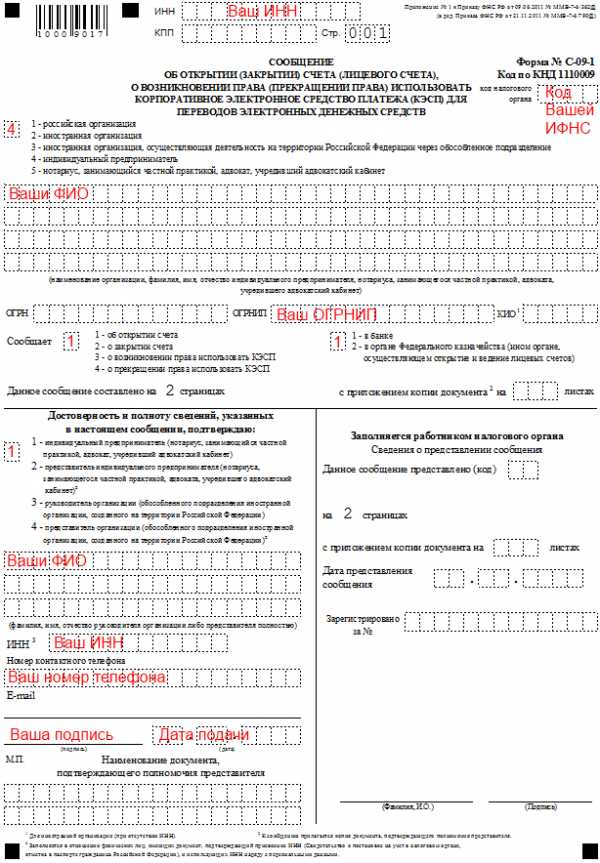

Образец бланка уведомления об открытии расчетного счета

Лист 1.

Лист 2.

Порядок до 2014 года

Ранее все предприниматели после активации РС в банке должны были поставить об этом в известность контролирующие органы. Для уведомления ФНС применялась специальная форма С-09-1. Ее составляли в двух экземплярах, и каждый из них состоял из 2 листов.

На одном листе указывали сведения об ИП или ООО, на втором — реквизиты банковской организации. Госпошлина за уведомление не взималась, нотариальное заверение бланка не требовалось.

Самым важным моментом являлся срок уведомления — неделя (7 рабочих дней). Его нарушение было чревато штрафными санкциями. Из-за того, что расчетные счета можно открывать в нескольких банковских организациях, сумма штрафа могла получиться внушительной. То есть, уведомление нужно было составлять отдельно по каждому счету.

Бланк уведомления заполнялся двумя способами:

- с использованием ПК;

- вручную.

При заполнении вручную нужно было:

- использовать только шариковую ручку с чернилами синего цвета;

- писать печатными буквами, причем каждую букву размещать в отдельной клетке.

На бланке уведомления свои подписи ставил руководитель компании и гл. бухгалтер, также ставилась печать фирмы. Обязательным приложением к уведомлению была справка из банка об открытии РС. При этом срок подготовки и выдачи данной справки никакими нормативами не закреплялся.

Справку получали, либо обратившись в банковскую организацию, либо в налоговые органы. Первый вариант был более распространен.

Уведомление можно было направить по почте письмом с объявленной ценностью и описью вложения. При этом штемпель подтверждал дату отправки документа. В обязательном порядке нужно было уведомлять ФСС и ПФР, иначе штраф был неминуем.

Счета за пределами РФ

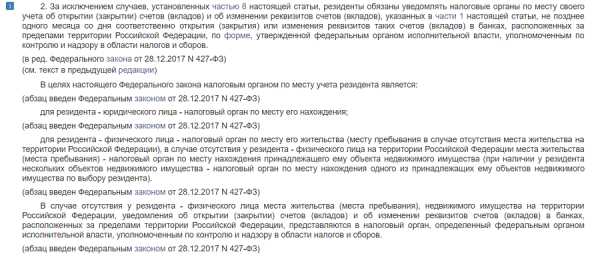

Что касается процесса валютного регулирования, законодательство обязывает учредителей компании предоставлять ФНС информацию, связанную с открытием, закрытием счетов и вкладов, размещенных в банковских учреждениях, расположенных за пределами России.

Помимо этого, извещать нужно и об изменениях в реквизитах. А также учитывайте, что денежные переводы на ваши счета, открытые в зарубежных банках, контролируются налоговой. Когда компания осуществляет деятельность вне границ РФ, уведомлять контролирующие органы приходится самому предпринимателю.

Советуем прочитать: Где выгодно открыть расчетный счет для ИП и ООО

rko-bank.ru

Уведомление об открытии расчетного счета

Первое, что делает любой предприниматель, зарегистрировав в налоговой инспекции свою организацию – открывает расчетный счет в удобном ему банке. В принципе, юридическое лицо может существовать и без этого финансового инструмента. Но вот работать без него вряд ли получится, а платить налоги и вовсе не выйдет. Поэтому заведение р/с – совершенно необходимый этап. А далее возникает вопрос – кому и в какой форме отправить уведомление об открытии счета, чтобы соблюсти действующее законодательство и не навлечь на себя штрафы? Постараемся в нем разобраться.

Законодательная база

Порядок уведомления предпринимателями о своей деятельности налоговых органов подробно описан в первой части Налогового кодекса РФ. Однако, в вопросе подачи уведомлений следует ориентироваться либо на самые свежие редакции этого документа либо на ФЗ №59, принятый 2 апреля 2014 года. Именно указанный федеральный закон оговаривает изменения Налогового кодекса, касающиеся сроков предоставления информации в контролирующие органы.

Важно! О порядке подачи данных в пенсионный и страховой фонды можно узнать из ФЗ №212 от 24 июля 2009 года.

Кому необходимо подавать информацию

Согласно закону, сообщение об открытии счета предпринимателем должно быть направлено в следующие инстанции:

- Федеральная налоговая служба;

- Пенсионный фонд РФ;

- Фонд социального страхования.

Это касается как индивидуальных предпринимателей, так и владельцев ООО, вне зависимости от их масштаба. Кроме того, в случае закрытия счетов или смены их реквизитов, эти организации также должны получить от предпринимателя соответствующую информацию.

Кто и в какой форме подает уведомления

До мая 2014 года уведомления о заведении р/с или прекращении договора на обслуживание с банком заполнялись главным бухгалтером организации на специально разработанном бланке. Документ визировался подписью бухгалтера и директора организации, а также печатью юридического лица. К этой бумаге прикладывалась справка из банка о проведенной операции, и пакет документов отправлялся в ФНС и прочие контролирующие инстанции. Допускалась как личная доставка представителем организации, так и отправка бумаг заказным письмом с уведомлением.

После принятия ФЗ-59, ситуация изменилась для предпринимателей, работающих на территории РФ, в лучшую сторону. С момента вступления в силу закона и до сих пор (весна 2018 года) подавать уведомление налоговой об открытии расчетного счета, равно как и о прекращении его действия, представители юридических лиц больше не обязаны. Сегодня предоставлением информации занимается банк, в котором действует расчетный счет. От предпринимателей хождение по инстанциям больше не требуется.

Важно! Рекомендуем все же, спустя несколько дней с момента заведения р/с обратиться в налоговую службу и прочие организации и уточнить, поступили ли к ним сведения от банка.

Для тех, кто работает с зарубежными банками

Все сказанное выше относится к компаниям, ведущим свою деятельность на территории РФ и работающим с российскими банками. Это логично, ведь федеральные законы, принятые российским правительством, не могут обязать зарубежные банковские организации предоставлять какие-либо сведения в контролирующие органы.

Нужно ли подавать сведения в налоговую об открытии расчетного счета, если он открыт за пределами страны? Да, это следует делать в обязательном порядке, не позднее, чем в месячный срок с момента заведения р/с. Кроме того, обладателям таких счетов необходимо извещать ФНС и прочие указанные выше инстанции в следующих случаях:

- закрытие счета;

- открытие вклада;

- закрытие вклада;

- изменение реквизитов.

Также следует учитывать, что все переводы компании, вне зависимости от ее формы собственности, на счета, открытые в зарубежных банках, контролируются ФНС. Это означает, что инспектор налоговой службы вправе в любой момент запросить у предпринимателя документацию по этим операциям.

Важно! При первом переводе денежных средств на собственный счет, открытый в зарубежном банке, предприниматель обязан предоставить в банк уведомление об открытии счета, визированное ФНС.

Порядок предоставления информации в контролирующие органы владельцами компаний, осуществляющих международную деятельность, регламентируется ФЗ №173 от 10 декабря 2003 года. Более подробную информацию можно найти в части 2 статьи 12 и части 10 статьи 28 этого нормативного документа.

Статья 12

Статья 12Важные нюансы

Даже после того, как в 2014 году в законодательство были внесены изменения, у предпринимателей, работающих на территории РФ, остались некоторые обязанности перед контролирующими органами. В частности, об изменении реквизитов расчетного счета они все-таки должны уведомлять ФНС и фонды самостоятельно. Делать это следует также в течение месяца с момента обновления информации.

Форма документа и порядок его предоставления утверждены приказами ФНС России:

- № ММВ-7-6/457@ от 29 сентября 2010 года;

- № ММВ-7-14/502@, выпущенным 14 ноября 2013 года.

Подавать информацию можно как в онлайн-режиме, так и на бумажных носителях – лично или по почте. При заполнении бумажной формы документа, данные в него можно вносить на компьютере (и затем распечатать) либо вписывать от руки синей ручкой. Затем заполненный бланк визируется подписями директора компании и ее главного бухгалтера, а также заверяется печатью организации.

Важно! К уведомлению обязательно должна быть приложена справка из банка, подтверждающая проведенную операцию.

Документ в бумажной форме заполняется в двух экземплярах. Один из них впоследствии остается в отделении контролирующей инстанции. Второй экземпляр визируется сотрудником, принявшим уведомление, и возвращается предпринимателю. Таким образом, у представителя юрлица остается на руках доказательство того, что сроки подачи информации были им соблюдены.

Важно! При отправке уведомления в онлайн-режиме, ФНС обязана выслать предпринимателю расписку о приеме документов.

znaemdengi.ru

Уведомление об открытии или закрытии расчетного счета в 2019 г.

Уведомление об открытии или закрытии расчетного счета (расчетных счетов) по форме С-09-1 до 1 мая 2014 года было обязательно подавать всем ИП и юридическим лицам.

Скачайте бланк уведомления об открытии / закрытии расчетного счета в 2019 году

Бланк

Бланк

Бланк

Посмотреть сообщение об открытии / закрытии расчетного счета в ФНС бланк: стр. 1, стр. 2, стр. 3, стр. 4

Посмотреть сообщение об открытии / закрытии расчетного счета в ПФР бланк

Посмотреть сообщение об открытии / закрытии расчетного счета в ФСС бланк

Скачать бланк об открытии или закрытии расчетного счета ФНС в формате XLS

Скачать бланк об открытии или закрытии расчетного счета ФНС в формате PDF

Скачать бланк об открытии или закрытии расчетного счета ПФР в формате DOC

Скачать бланк об открытии или закрытии расчетного счета ПФР в формате PDF

Скачать бланк об открытии или закрытии расчетного счета ФСС в формате DOC

Скачать бланк об открытии или закрытии расчетного счета ФСС в формате PDF

Унифицированные бланки и печатные формы документов на 2018 г.

- ✓ Платежные документы

- ✓ Кассовые документы

- ✓ Типовые формы договоров

- ✓ Документы на транспортрировку товаров

- ✓ Документы по учету товаров

- ✓ Документы ККМ и ККТ

- ✓ Должностные инструкции

- ✓ Деловые письма

- ✓ Документы по учету материалов

- ✓ Бланки и формы доверенностей

Полный список бланков бесплатно >>

Документ подавался в три надзорных органа: ФНС, ПФР и Фонд социального страхования, составлялся для каждого в двух экземплярах. Его можно было отправить по почте ценным письмом с описью, подать лично или поручить это сделать по доверенности, а также электронным способом.

Бланк формы С-09-1 для ФНС состоит из трёх (а для уточненной формы с правом использовать электронное средство КЭСП для электронных денежных переводов — четырёх) страниц. Первый лист содержит сведения о юридическом лице или ИП согласно учредительным документам, второй — реквизиты счёта в банке, третий заполняли бюджетные организации для предоставления в Федеральное казначейство, четвёртый — сведения о праве использовать КЭСП.

Предприниматели были обязаны сообщать обо всех счетах, которые связаны с их предпринимательской деятельностью, в семидневный срок.

С 1 мая 2014 года уведомлять налоговую об открытии / закрытии расчетного счета не требуется и никакие штрафы предпринимателям за это не грозят. Теперь это обязанность банков, в которых юр.лица и ИП открывают или закрывают свои счета.

Читайте также: Госпошлина за открытие ИП в 2019 году: кого освободят от оплаты?

www.business.ruОтмена уведомления ИФНС об открытии или закрытии счетов.

Федеральный закон от 2 апреля 2014 г. N 52-ФЗ «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации и отдельные законодательные акты Российской Федерации» вступает в силу с 02.05.2014г. (за исключением отдельных положений).

Поправки направлены на совершенствование налогового администрирования. Выделим наиболее важные из них.

Отменяется обязанность налогоплательщиков сообщать в налоговый орган об открытии (закрытии) банковских счетов и о возникновении (прекращении) права использовать корпоративные электронные средства платежа. Эти требования дублировали обязанность банков представлять указанные сведения в отношении налогоплательщиков-клиентов банка.

Одновременно налоговые органы наделяются правом контролировать исполнение банками обязанностей, установленных НК РФ. Причем с 1 июля 2014 г. вводится ответственность за непредставление банками сведений об открытии, закрытии (изменении реквизитов) счета, вклада (депозита) физлица, не являющегося ИП.

С 1 января 2015 г. вводится новая обязанность налогоплательщиков-физлиц сообщать в налоговый орган о наличии у них неучтенных недвижимости и транспортных средств. Это надо сделать в случае неполучения налоговых уведомлений и неуплаты налогов в отношении данных объектов за период владения ими. Сообщение должно быть направлено до 31 декабря года, следующего за истекшим налоговым периодом. С 1 января 2017 г. неисполнение указанной обязанности будет грозить штрафом в размере 20% от неуплаченной суммы налога. До 2017 г. налог исчисляется с года представления сообщения, после — не более чем за 3 налоговых периода, предшествующих календарному году направления налогового уведомления.

Закрепляется, что в случае перерасчета налоговым органом ранее исчисленного налога он уплачивается по налоговому уведомлению в указанный в нем срок. Уведомление должно быть направлено не позднее 30 дней до наступления данного срока.

Более эффективным должно стать взаимодействие налоговых органов с органами ЗАГСа, миграционного учета, опеки и попечительства. Так, органы ЗАГСа должны представлять налоговикам сведения о государственной регистрации заключения и расторжения брака, установления отцовства.

Расширяется перечень сделок, которые не признаются контролируемыми. Уточняется порядок подачи уведомления о контролируемых сделках.

Изменения касаются и организаций-плательщиков ЕНВД и УСН. Они должны уплачивать налог на имущество в отношении недвижимости, облагаемой налогом исходя из кадастровой стоимости (например, офисные и торговые центры). Напомним, что ранее они были освобождены от уплаты налога на имущество организаций.

Религиозные организации освобождаются от необходимости представлять в налоговые органы бухгалтерскую (финансовую) отчетность, если у них за отчетные (налоговые) периоды календарного года не возникло обязанности по уплате налогов и сборов.

Федеральный закон вступает в силу через 1 месяц со дня его официального опубликования, кроме отдельных положений, для которых предусмотрены иные сроки введения в действие.

Система ГАРАНТ

zakon.ru