условия получения, использования, преимущества, лимит и недостатки

Что значит овердрафтная карта Сбербанка? Относительно счетов данного банка всегда возникает множество вопросов. Следует внимательно разобраться во всех особенностях, чтобы предоставить объективный ответ.

Что значит овердрафтная карта

Существует две основных схемы использования карт:

- Чаще всего клиент может использовать только собственные средства, которые хранятся непосредственно на его счете.

- По ряду продуктов ему предоставляется лимит для получения займа. Кредитные средства начинают расходоваться после окончания собственных, когда баланс уходит в отрицательные значения.

Вторая категория делится еще на два типа:

- Полноценная кредитная карта. Она может иметь различный лимит, а возврат средств происходит в течение продолжительного времени.

- Овердрафтная, что это такое вы подробно узнаете далее. Данный тип карты предусматривает быструю выплату.

Что означает овердрафтная карта Сбербанка

На деле, овердрафт является совмещением кредитной и дебетовой карты. По ней нельзя взять долг на продолжительное время, она подходит только для получения небольшого займа на короткий период.

Изучая овердрафтную карту Сбербанка, что это такое ответить несложно – это обычный счет, по которому можно взять займ на короткий срок. Но тут есть и несколько условий, на них следует обратить внимание в дальнейшем:

- Займ предоставляется максимум на месяц, до следующего поступления средств.

- Карта должна быть зарплатной, то есть, клиент постоянно получает на нее доходы.

- Предварительно нужно заключить соглашение с банком, чтобы он предоставил овердрафт.

- Определяется максимальный лимит, который вам готова предоставить финансовая организация.

- При поступлении средств на счет они автоматически покрывают имеющийся долг.

Овердрафт может предоставляться исключительно на зарплатную карту. Такая услуга недоступна для других счетов, вы ни при каких обстоятельствах не сможете договориться об открытии лимита для них. Можно создать обычную кредитную карту, если вам нужно пользоваться заемными средствами.

Между клиентом и банком заключается дополнительное соглашение. Он уведомляется о необходимости своевременно проводить пополнение счета, контролировать начисление выплат с места работы.

Лимит всегда определяется индивидуально для каждого клиента. Он не может превышать размер среднемесячной заработной платы. Это условие является одним из определяющих, чтобы весь долг был покрыт сразу.

Но часто лимит ниже размера заработной платы. Банк таким образом страхуется на случай, если клиенту уменьшат зарплату в этом месяце. Дополнительно организация не дает уйти в долг на весь размер доходов, чтобы на счету появился положительный баланс.

У большинства банков размер лимита составляет ½ зарплаты. Это оптимальное решение на данный момент. Но параметр всегда определяется индивидуально и может несколько отличаться.

Условия по лимиту

Получая карту с лимитом овердрафта, клиент может пользоваться кредитными средствами. Естественно, банк желает извлечь определенную выгоду, проценты за предоставление денег.

До планового начисления нового заработка действует льготная ставка – около 18 процентов. Если деньги не поступили в обозначенный срок, то этот параметр может увеличиться в два раза. Поэтому так важно своевременно покрыть долг.

При переводе работодателем доходов, из них автоматически вычисляется займ и все накопленные проценты. Счет из отрицательных значений выходит в положительные. Поэтому следует учесть данный факт и точно рассчитывать собственные расходы.

Как оформить овердрафт?

Когда вы знаете что это, можно изучить особенности оформления. Чтобы запросить лимит, вам потребуется:

- Иметь на последнем месте стаж не менее полугода.

- Важна положительная кредитная история. Если у вас есть задолженности и просрочки по займам, то банк может отказать в обращении.

- Важно регулярное поступление средств на зарплатную карту.

- Наличие прописки в конкретном городе не является обязательным требованием. Сбербанк имеет огромную сеть офисов и присутствует по всей России.

- При наличии кредитной нагрузки есть вероятность получить отказ от специалистов. Решение принимается в индивидуальном порядке с учетом текущей ситуации и уровня платежеспособности.

Что выполнить оформление?

- Если вы зарплатный клиент Сбербанка, то можно сразу прийти в отделение.

- Возьмите билет в электронной очереди, указав причину обращения.

- Дождитесь, пока система вызовет вас в соответствующее окно.

- Предоставьте документы.

- Сотрудник проверит данные.

- Зарплатным клиентам необязательно предоставлять справку о зарплате. Специалисты могут самостоятельно просмотреть размер поступлений, после принять решение о доступном лимите. Но лучше связаться с контактным центром, чтобы уточнить условия заранее.

- В случае одобрения, вам будет открыт овердрафт и названа максимальная сумма для займа.

Как взять в долг по овердрафтной карте?

Получить займ невероятно легко, процесс не отличается от кредитной карточки. Вам достаточно платить за покупки и расходовать средства. Когда деньги на счете закончатся, начнет автоматически использоваться лимит.

После достижения максимального размера овердрафта, вы больше не сможете платить картой, операции не будут проходить. При приходе заработка из него вычитается задолженность и баланс становится положительным.

Расходовать средства необходимо с умом, учитывая, что вы занимаете у себя деньги в следующем месяце и ваш баланс при поступлении зарплаты будет ниже, чем обычно. Поэтому проявите ответственность при использовании карточки.

Стоит ли оформлять овердрафт?

Для начала перечислим преимущества подобного варианта в 2019 году:

- Можно быстро получить в долг у банка небольшую сумму.

- Вам не придется каждый раз обращаться в отделение за потребительским кредитом, когда у вас в руках простой инструмент для этой цели.

- Процесс получения денег в долг очень прост, достаточно оплатить покупку или снять наличные в банкомате.

- Задолженность будет погашена автоматически при поступлении зарплаты.

- Лимит всегда остается прежним, вы сможете пользоваться им постоянно.

- Не нужно иметь целевое назначение по займу.

- Вся процедура первичного оформления занимает минимальное количество времени.

Недостатком является не такая маленькая процентная ставка, которая составляет минимум 18 годовых. Учитывая, что вы получаете займ на короткий срок, реальные потери будут минимальными. В целом, овердрафтная карта является простым и удобным инструментом, который пригодится вам.

kakperevesti.online

Сбербанк объяснил изменение статуса дебетовых карт банка на овердрафтный :: Финансы :: РБК

Финансы , 11 сен 2017, 12:590

Сбербанк объяснил изменение статуса дебетовых карт банка на овердрафтный

Дебетовые карты Сбербанка отображаются в мобильном приложении как овердрафтные. Изменение их статуса — «техническая необходимость», то есть нельзя потратить по таким картам больше денег, чем на них есть, заявили в банке

Фото: Сергей Савостьянов / ТАСС

Сообщение о том, что дебетовые карты Сбербанка не стали овердрафтными, Сбербанк распространил после многочисленных запросов клиентов. «Мы получаем много вопросов про то, что мы изменили условия обслуживания дебетовых карт и все карты стали овердрафтными», — говорится в сообщении Сбербанка в мобильном приложении. Как уточнили в Сбербанке, овердрафт по карте может установить только сам клиент, а не банк.

При этом, отмечено в сообщении, в мобильном приложении «Сбербанк Онлайн&ra

www.rbc.ru

Что значит овердрафтная карта Сбербанка и условия обслуживания

Многие клиенты банка стали сталкиваться с таким понятием, как овердрафт. Вновь разработал новый продукт — овердрафтная карта. Но для того чтобы понять зачем она нужна и как используется, нужно расшифровать сам термин.

Что означает новый продукт от Сбербанка

Услуга овердрафт дает своим клиентам возможность тратить больше той суммы, которая есть на карте. Говоря иначе — это нечто вроде микрозайма, который банк предоставляет своим клиентам на определенный срок и под некий процент.

На сегодняшний день существует два вида — кредитная и дебетовая. Для того чтобы дать овердрафтной карте свое определение, нужно понять к какому виду она относится. При оформлении договора в банке, каждый пользователь подписывает бумаги, ему открывают личный счет, на котором будут храниться, и использоваться денежные средства.

Овердрафтная карта — это возможность использовать средства в случае возникновения минуса. Происходит это за счет банковских средств, но под процентной ставкой. Исходя из этого, ее можно отнести к дебетовому виду.

Откуда пришло понятие овердрафт?

После выпуска продукта, пользоваться им могли только юридические лица или организации. Ведь именно по их счетам постоянно проходят денежные средства. Действовала услуга так: когда на расчетном счету образовывалась задолженность перед кем-либо, банк разрешал пользоваться некой суммой в течение определенного срока. После того как на счет поступали деньги, банк списывал предоставленный долг вместе с процентами.

Услуга стала пользоваться популярностью, поэтому ее решили сделать доступной для частных лиц. Держатели, вправе тратить средства, превышающие баланс карты, но возвращать их с процентами и в короткое время.

Условия предоставления карты

Овердрафт, точно так же как и другой кредит, основан на возвратной основе. Но прежде чем оформить ее, нужно ознакомиться с условиями ее предоставления.

Сбербанк выпускает карту для клиента на основе 3 важных пунктов:

- Лимит. Устанавливается максимальная денежная сумма, которая будет предоставлена клиенту в долг. Она зависит от суммы дохода клиента, а также от частоты поступлений средств на счет. Сбербанк установил максимальный лимит — 30 тысяч, и минимальный — 1 тыс. Если клиент в ходе пользования соблюдает все условия, то Сбербанк вправе увеличить лимит.

- Оплата процентов. Данное условие обязательное, в независимости от того, сколько дней с момента пользования картой прошло. Начисление процентов начинается с первого дня, и составляет 18% годовых. Если клиент произвел оплату позднее срока, придется выплатить 36%.

- Своевременное погашение долга. Срок погашения небольшой, максимум 2 месяца. Для того чтобы выплатить меньший процент, лучше пополнять кату заранее.

Можно ли пользоваться овердрафтом при наличии дебетовой карты

У многих уже выпущена карточка для зарплаты, и им совсем не хочется посещать банк для того чтобы завести новую. Но для того чтобы подключить функцию овердрафта на свою карту, все-таки нужно посетить Сбербанк. Вам нужно будет заполнить определенные документы. После одобрения заявки банком вам сообщат об том, а также о сумме одобренного лимита. Если все условия договора полностью устраивают, то нужно подписать договор соглашения.

Преимущества

Нужно знать не только о том, что значит для клиента овердрафтная карта сбербанк, но и об основных преимуществах.

Овердрафтная карта удобна тем, что на зарплатной карте всегда будет некая сумма на крайний случай. Не нужно идти в Сбербанк для получения кредита.

По сравнению с другими займами, процент предоставления услуги невысокий.

Недостатки

Нередко возникают ситуации, когда клиенты оказываются в минусе не по своей вине. Это ошибка называется «технический овердрафт». Это связано с техническими сбоями. К минусам относится то, что денежные средства нужно вернуть в короткие сроки. Не все имеют такую возможность.

Как подать заявку на карту с индивидуальным дизайном на сайте Сбербанк

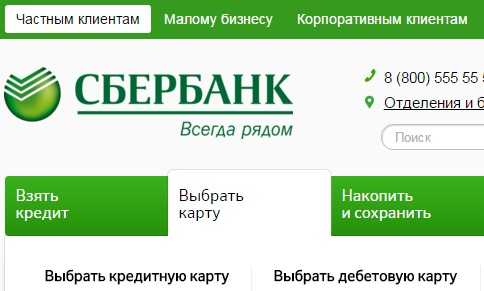

Зайдите на официальный сайт Сбербанка и авторизуйтесь. Выберите раздел «Выбрать карту» после чего «Выбрать дебетовую карту».

Нужно обратить внимание на карточку в порядке возрастания. Статус карты влияет на стоимость обслуживания в год и функциональность продукта.

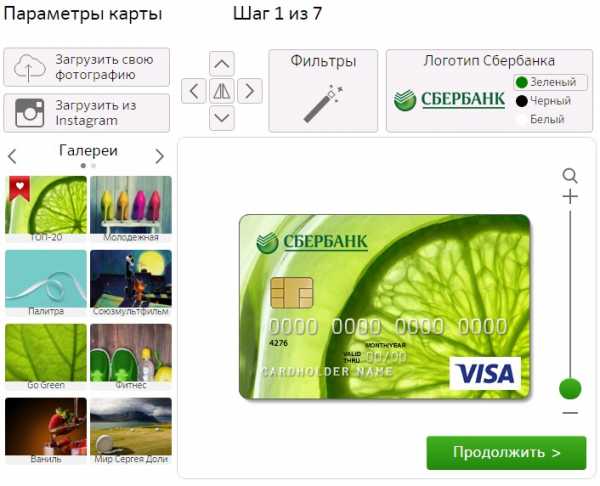

Затем перейдите в пункт «Индивидуальный дизайн».

Обязательно прочитайте, почему стоит выбрать пластиковую карту именно с индивидуальным дизайном, нажмите на кнопку «Оформить заявку».

Система предложит выбрать тип платежной системы.

Следующий этап будет самым интересным, нужно придумать и создать дизайн. В последующем ваша овердрафтная карта будет такой, какой вы ее создадите. Изображение можно выбрать тремя способами:

- загрузить фотографию с компьютера;

- загрузить фото из страницы в социальной сети;

- просмотреть галерею и выбрать уже готовый дизайн.

После того как будет выбран нужный вариант, нажмите продолжить.

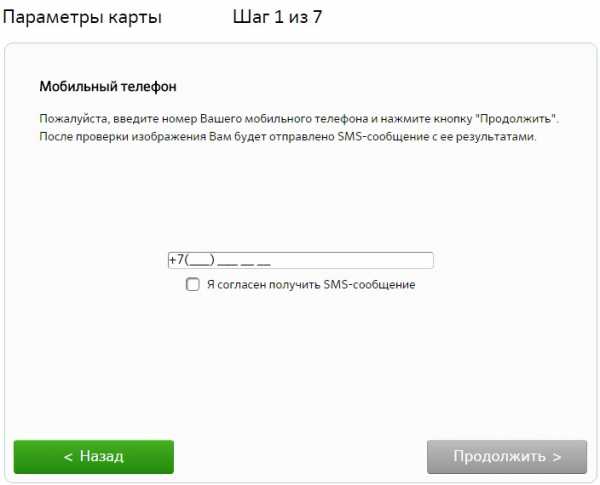

Следующим шагом будет указание своего номера телефона. После рассмотрения заявки, Сбербанк оповестит вас о своем решении посредством смс.

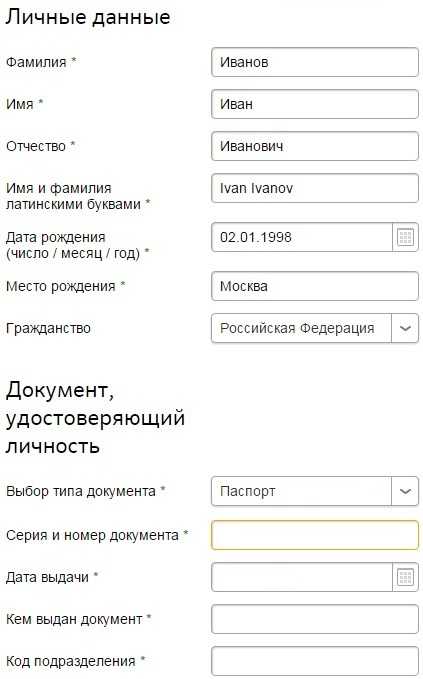

Продолжить заполнять персональные данные можно только после одобрительного ответа от банка. Шаг 2-5 будет включать предоставление личной информации. Каждое поле обязательно для заполнения.

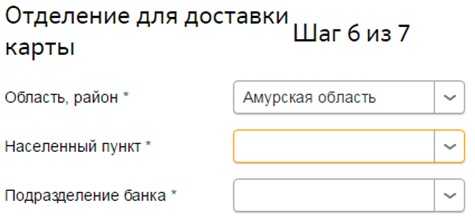

Пункту 6 нужно уделить особое внимание. Укажите адрес, где забрать карту будет удобно. Сбербанк отправит вашу карту в любую точку.

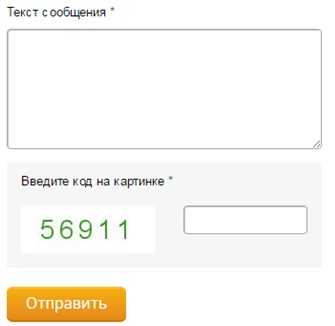

Последнее действие, впишите текст сообщения и код указанный на картинке. Это нужно для того, чтобы подтвердить заявку.

Овердрафтная карта успешно заказана.

В течение двух недель на ваш телефон позвонит сотрудник банка, сообщив о том, что она готова и находится в выбранном отделении.

1sberbank.ru

«Сбербанк» ответил на сообщения о массовом переводе дебетовых карт на овердрафтный режим

Утром 11 сентября 2017 года клиенты «Сбербанка» стали жаловаться в соцсетях на то, что банк без предупреждения изменил параметры обслуживания и сделал их дебетовые карты овердрафтными. Банк отверг эти обвинения.

Часть пользователей обнаружила, что в информации об их дебетовых картах в приложении «Сбербанк онлайн» указан тип «овердрафтная». TJ отмечает, что особо популярным в соцсетях стало сообщение предпринимателя Валерия Лунева, который получил информацию об изменениях «от дружественной группы».

По словам Лунева, владелец овердрафтной карты может «уйти в минус» при балансе, на котором не хватит средств для технических операций. В таком случае клиент будет пользоваться деньгами банка, а потом выплачивать ему процент.

В «Сбербанке» сообщили РБК, что часть дебетовых карт всегда отображалась в приложении как овердрафтные, чтобы сервис корректно работал с платежами и переводами. В банке признали, что на картах может образовываться техническая задолженность, но проценты по ней не начисляются.

Мы получаем от вас много вопросов про то, что мы изменили условия обслуживания дебетовых карт и все карты стали овердрафтными. Это неправда — нельзя потратить по дебетовой карте больше денег, чем у вас есть. Исключение составляет техническая задолженность, по которой «Сбербанк» не начисляет проценты. Оведрафт по карте можете разрешить только вы сами, а не банк.

В мобильном приложении «Сбербанк онлайн» часть дебетовых карт всегда отображались как овердрафтные. Это техническая необходимость для корректной работы с платежами и переводами. Вероятно, некоторые пользователи только сейчас обратили на это внимание.

пресс-служба «Сбербанка»

Редактор vc.ru тоже обнаружил, что в приложении «Сбербанк онлайн» его карта отображается как «овердрафтная», однако в интернет-банке у неё указан тип «дебетовая». Какой был тип у этой карты до 11 сентября 2017 года, неизвестно, так как раздел с информацией о карте используется редко.

О том, что дебетовые карты «Сбербанка» могут на самом деле быть овердрафтными, пользователи форума Bankir.ru писали ещё в 2012 году. Тогда сотрудник колл-центра сообщил пользователю, что с его карты действительно можно снимать средства даже при нулевом балансе.

Согласно опубликованным на сайте «Сравни.ру» условиям, овердрафт (микрокредит, который выдаётся клиенту, когда он тратит больше средств, чем есть у него на карте) подключается в «Сбербанке» только после подписания договора на оказание таких услуг. Ставка по такому долгу может составлять до 36% годовых.

#новость #сбербанк

vc.ru

Сбербанк переводит дебетовые карты в овердрафт новости

3 октября 2017

285

Автор:

Алексей Борисов

Сенсации не получилось. По той простой причине, что на ровном месте сенсации не рождаются.

Как дебетовые карты Сбербанка превратились в овердрафт?

В принципе, такого отдельного вида карт, как «овердрафтные», не существует. Любая дебетовая карта может стать овердрафтной. Нужна лишь добрая воля владельца карты и согласие банка, обслуживающего эту карту.

Ведь что такое овердрафт?

Овердрафт — это перерасход средств по карте. Скажем, было у гражданина на дебетовой карте 1000 руб. А он совершил покупку на 1200 руб. И расплатился картой. И банк пошел навстречу клиенту — прокредитовал его на те 200 руб., которых ему не хватало на покупку.

Вот эти 200 руб. и стали овердрафтом.

Ничего хорошего в этом нет: на овердрафт банк начисляет процент как на кредиторскую задолженность. Это неприятно. Но вести речь о поголовном закабалении российского населения посредством овердрафта, по меньшей мере, преждевременно.

На Западе нормой овердрафта считается два месячных дохода клиента. Если гражданин пытается превысить этот показатель, то банк ставит стопор. Отработанная практика. И никакого закабаления не происходит.

Дебетовые карты удобны. Но надо контролировать остаток средств на собственных счетах

Почему Сбербанк опроверг перевод дебетовых карт в овердрафт?

Пресс-служба главного коммерческого банка РФ, уловив в медийной среде мутные флуктуации, поспешила выступить с успокоительными заявлениями:

Сбербанк переводом дебетовых карт на овердрафт не занимался. Стопор установлен на отметке «0». Взять с дебетовой карты больше, чем на ней лежит, невозможно. Граждане могут быть спокойны: долговая кабала им не грозит.

Вообще говоря, шум-гам начался после того, что некоторые пользователи приложения «Сбербанк-онлайн» обратили внимание на то, что их дебетовые карты значатся в приложении как овердрафтные.

Сбербанковские «связисты с общественностью» по этому поводу дали вполне внятное разъяснение: дебетовые карты отражаются в онлайновом приложении как овердрафтные только потому, что это необходимо для исправной работы банковского софта (повторяем, всякая дебетовая карта потенциально является овердрафтной и в программном обеспечении это должно быть учтено).

Банк действительно допускает овердрафт, но только технический. Такой возникает, например, при некоторых видах зарубежных переводов. Так как вины собственника карты в таком овердрафте нет, то проценты на него не начисляются.

Таким образом, шумиха с «переводом карт в овердрафт» яйца выеденного не стоит. Но после того, как «новость» проникла в соцсети, сразу появились эксперты, аналитики и владельцы инсайдерской информации, которые погнали СМИшную волну и принялись раздувать конспирологический психоз.

Овердрафт — это деньги. Но под проценты

Резюме

Рядовому пользователю банковских услуг надо знать одно: любая дебетовая карта является овердрафтной. Банк имеет право ввести в реестр услуг такой сервис, как «предоставление овердрафта по дебетовой карте», и не заморачиваться при этом широковещательными заявлениями.

Поэтому, если не хотите оказаться в должниках, надо следить за остатком средств на дебетовой карте и не снимать больше, чем имеется на счету или отключить овердрафт на карте сбербанка, через личный кабинет.

И тогда вам сугубо фиолетово, является ли ваша карта просто дебетовой, или еще и «овердрафтной».

Алексей Борисов

3 октября 2017

bankinrussia.ru

Сбербанк перевел дебетовые карты барнаульцев в овердрафтные?

Массовые сообщения жителей Алтайского края о том, что Сбербанк самовольно перевел дебетовые карты в овердрафтные, появились в социальных сетях. В понедельник вечером в отделениях банка образовались очереди, клиенты требовали объяснить, что случилось.

— В личном кабинете в разделе «тип карты» моя дебетовая карта почему-то стала отображаться как овердрафтная. В банке успокоили, сказали, что это техническая ошибка, — рассказывает Ирина Потапова.

Банк опубликовал официальное обращение, где заявил, что статус карты никому не меняли, а неправильное отображение в мобильном приложении это техническая ошибка.

— Мы получаем от вас много вопросов про то, что мы изменили условия обслуживания дебетовых карт и все карты стали овердрафтными. Это неправда, нельзя потратить по дебетовой карте больше денег, чем у вас есть. Исключение составляет техническая задолженность, по которой Сбербанк не начисляет проценты. Оведрафт по карте можете разрешить только вы сами, а не банк, — сказано в сообщении.

Скорее всего, возникшая шумиха вокруг Сбербанка, вызвана недоразумением, так как банк заявил, что часть дебетовых карт всегда отображалась в мобильном приложении, как овердрафтные.

— Это техническая необходимость для корректной работы с платежами и переводами. Вероятно, некоторые пользователи только сейчас обратили на это внимание, — отметили в банке.

В мобильном приложении часть дебетовых карт действительно отображаются как овердрафтные. Сбербанк поясняет, что это осталось с тех пор, когда овердрафт можно было подключать только к картам определенного класса. Другие же карты обозначались как дебетовые. В банке пообещали, что до конца сентября описание карт изменится, и все дебетовые карты будут отображаться, как дебетовые.

Кстати

Может это пиар-ход?

Некоторые эксперты не исключают, что переполох с картами – это пиар-ход. Ведь обеспокоенные пользователи, позвонившие на «горячую линию», рассказывают, что консультанты «между делом» советовали оформить кредитную карту, якобы это очень «удобно до зарплаты».

Заведующий кафедрой связей с общественностью и рекламы ФМКФиП АлтГУ Михаил Гундарин уверен, что сообщение об изменении статуса карт Сбербанка имеет вирусный характер, но выяснить, кто запустил его — невозможно.

— Это мог сделать как сам Сбербанк, в рекламных целях, но не слишком удачно — реакция в основном негативная. Могли сделать конкуренты, желающие посеять панику среди клиентов банка, а банк просто вынужденно среагировал на это и попытался направить в свое русло. Не исключена и случайность — кто-то из простых пользователей написал, другие увидели… Это не черный пиар, сообщение не нарушает законодательство или этические нормы, а информационный вброс, который привел к широкому обсуждению в обществе, — считает Гундарин.

Подсказка КП

Что такое дебетовая карта?

Это карты, используемые для оплаты товаров и услуг, получения наличных денег в банкоматах. Именно такие карты используются для перечисления зарплаты, стипендии или пенсии. По дебетовым картам невозможно кредитование деньгами банка, выход в минус. Однако, как показывает практика, порой случается несанкционированный (технический) овердрафт.

Что такое овердрафтная карта?

Это кредитная карта, с помощью которой можно брать у банка деньги в долг. Для некоторых уйти в небольшой «минус» до зарплаты – удобно, этот долг банк облагает кредитной ставкой. На сегодняшний день у Сбербанка она составляет от 23,9% до 27,9% в год. Неустойка за несвоевременное погашение суммы обязательного платежа составляет 36% годовых.

Может ли банк изменить статус карты?

По закону, без ведома клиента банк не может изменить статус карты. Для того чтоб это сделать, держатель дебетовой карты должен оформить соответствующую заявку в офисе банка. Там анализируют данные и принимают решение о возможности выдачи кредитных средств. Однако с декабря 2016 года Сбербанк отказался от этой услуги, изменить дебетовую карту на овердрафтную невозможно. Теперь в продуктах банка только два вида карты – дебетовая и кредитная.

www.alt.kp.ru