Распространённые мифы о кредитной истории

Кредитная история – это информация, которая характеризует заёмщика. Из неё можно узнать, какие кредиты, на какую сумму и где человек получал, допускал ли просрочки, какие займы до сих пор не выплачены и т.д. Существует масса убеждений о кредитных историях. В статье рассмотрим распространённые и разберёмся, что из этого миф, а что – правда.

Займы в МФО портят КИ

В КИ фиксируются не только банковские кредиты, но и займы в МФО. Банки реагируют на наличие микрозаймов в КИ по-разному. Для некоторых банков это негативный фактор. Но только из-за этого отказать в новом кредите не могут. Если по остальным параметрам заёмщик отвечает требованиям банка, кредит выдадут.

С МФО связан ещё один миф: если КИ уже испорчена, спасти ситуацию сможет выплаченный без просрочек микрозайм. Действительно, если из-за негативной КИ кредит в банке уже не дают, можно попробовать взять микрозайм и отдать по графику. В этом случае КИ немного улучшится. Но перед тем, как брать новый заём, рекомендуем отдать долги по старым. Это повлияет на улучшение КИ гораздо сильнее.

Но перед тем, как брать новый заём, рекомендуем отдать долги по старым. Это повлияет на улучшение КИ гораздо сильнее.

С чистой КИ кредит не дадут

КИ считается чистой, если заёмщик не подавал заявки на кредиты и, соответственно, их не получал. Некоторые банки расценивают отсутствие кредитной истории как повышенный риск. Неясно, добросовестный перед ними заёмщик или нет. Но для многих кредиторов отсутствие записей в КИ – не препятствие к выдаче кредита.

Если банк отказывает по непонятным причинам, можно «наработать» свою КИ. Для этого возьмите небольшой заём и выплатите в срок.

Банк вправе отказать в кредите, даже если кредитная история не пустая, но давно обновлялась. Скажем, последний раз 6-8 лет назад. В этом случае платёжеспособность заёмщика оценить сложно.

Досрочная выплата займа портит КИ

Кредит в банке можно погасить досрочно. С одной стороны, досрочное погашение характеризует заёмщика положительно, ведь материальное положение позволило выплатить долг быстрее, чем того требовал график. Но некоторые банки расценивают это в негативном ключе. Дело в том, что при выдаче займа кредитор рассчитывает заработать на клиенте определённую сумму – проценты. Если кредит выплачивается досрочно, банк не получает желаемый доход с такого заёмщика. Поэтому при наличии в КИ нескольких отметок о досрочном погашении некоторые банки могут отказать в новом займе. Но каждый случай индивидуален.

Но некоторые банки расценивают это в негативном ключе. Дело в том, что при выдаче займа кредитор рассчитывает заработать на клиенте определённую сумму – проценты. Если кредит выплачивается досрочно, банк не получает желаемый доход с такого заёмщика. Поэтому при наличии в КИ нескольких отметок о досрочном погашении некоторые банки могут отказать в новом займе. Но каждый случай индивидуален.

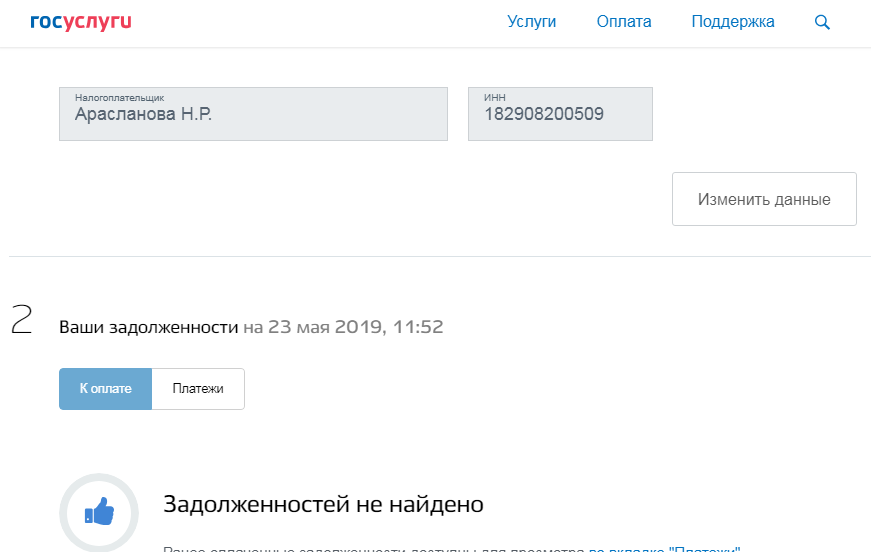

Задолженность по услугам ЖКХ сказывается на КИ

Если долг по коммунальным платежам достиг внушительного размера и уже передан судебным приставам, это скажется на КИ. Но управляющие компании не обязаны передавать в БКИ такую информацию. Поэтому далеко не каждый долг по услугам ЖКХ попадает в кредитную историю.

Большое число заявок на кредиты подозрительно для банков

В КИ фиксируются не только полученные кредиты, но и заявки. Каждый раз, когда заёмщик обращается в банк с просьбой предоставить заём, сведения попадают в КИ. Если запросы идут друг за другом, банк расценит это так: у клиента нет денег, он в тяжёлой финансовой ситуации и отчаянно пытается получить деньги. Связываться с таким заёмщиком захочет не каждая кредитная организация. Особенно плохо, если на запросы получен отказ.

Связываться с таким заёмщиком захочет не каждая кредитная организация. Особенно плохо, если на запросы получен отказ.

Однако каждый банк решает сам, обращать внимание на большое количество запросов или нет. Как таковой этот фактор на выдачу кредита не влияет. Главное, чтобы у заёмщика не было просрочек.

Частая смена данных влияет на возможность получить кредит

Помимо информации о займах, в КИ вносится информация о заёмщике: адрес, телефон, данные паспорта. Когда эти сведения часто меняются, для банков это подозрительно. Заёмщика, который постоянно меняет номер или место проживания, будет тяжело найти. Кроме того, таким образом действуют мошенники: оформляют новые сим-карты для каждого займа, а потом выбрасывают, чтобы не названивали коллекторы. Для кредитора это риск, поэтому частая смена данных может повлиять на одобрение заявки.

Поручитель по кредиту с просрочками портит КИ

Если выступаете поручителем по кредиту, рекомендуем следить за тем, как заёмщик его погашает. Если будут просрочки, информация о них появится в вашей кредитной истории и негативно скажется на отношениях с банками в будущем. Даже если поручитель сам исправно платит кредиты, КИ может быть испорчена.

Если будут просрочки, информация о них появится в вашей кредитной истории и негативно скажется на отношениях с банками в будущем. Даже если поручитель сам исправно платит кредиты, КИ может быть испорчена.

Небольшая просрочка не отражается в КИ

Самый простой способ испортить кредитную историю – взять кредит и не отдать. Банки сообщают информацию о просрочках в БКИ. Негативную роль играют даже небольшие просрочки, если их много. Кредитная организация видит, что заёмщик недисциплинированный, забывает вносить платежи вовремя, относится легкомысленно к обязательствам. Скорее всего, кредитор не захочет иметь с ним дело.

Иногда для банка критичны даже просрочки в 1-3 дня – кредитор просто не одобрит заявку заёмщика, в чьей КИ такие просрочки есть. Поэтому рекомендуем поставить напоминание об очередном платеже и вносить ежемесячные платежи за 2-3 дня до крайнего срока.

Негативная КИ влияет на другие сферы жизни

Плохая кредитная история влияет не только на вероятность одобрения заявки в банке, но и на другие сферы жизни заёмщика. Например, могут возникнуть сложности с трудоустройством. Некоторые работодатели проверяют КИ соискателей. Правда, для этого наниматель обязан спросить согласие. Часто это практикуется при приёме на материально ответственные и руководящие должности.

Например, могут возникнуть сложности с трудоустройством. Некоторые работодатели проверяют КИ соискателей. Правда, для этого наниматель обязан спросить согласие. Часто это практикуется при приёме на материально ответственные и руководящие должности.

Страховщики также просматривают КИ. Недобросовестным заёмщикам порой отказывают в страховании или продают полис по завышенной цене.

КИ заёмщика доступна только тем банкам, где он числится клиентом

Информация в БКИ доступна тем банкам, которым заёмщик дал такое согласие. Обычно согласие запрашивают при любом обращении в кредитную организацию – даже при открытии дебетовых продуктов. При этом необязательно, чтобы человек был действующим клиентом банка.

Не стоит забывать, что получение информации из БКИ доступно и самому заёмщику.

У кредитной истории есть срок давности

Банки обращают внимание на займы последних лет, но это не означает, что старые просрочки никому не интересны. Информация о них хранится в БКИ. Даже просрочка пятилетней давности влияет на вероятность выдачи займа.

Даже просрочка пятилетней давности влияет на вероятность выдачи займа.

БКИ может удалить кредитную историю, но только если в КИ ничего (в том числе сведения о заёмщике) не менялось на протяжении 10 лет. Такое случается редко.

Новые кредиты улучшают КИ, даже при наличии просрочек по старым

Существует заблуждение, что погашать просрочки по старым кредитам необязательно: достаточно взять новый заём, чтобы КИ улучшилась. Это неверно. Для банка первоочередное значение имеет не число выданных займов, а количество просрочек. Поэтому стоит погасить ранее взятые кредиты, прежде чем оформлять новый.

Закрытые просрочки не отражаются в КИ

Информация о просрочках и кредитах никуда не исчезает. Нарушения графика платежей отражаются в КИ. Когда заёмщик погашает просроченную задолженность, это также вносится в историю. Закрытая просрочка лучше незакрытой, поэтому расплатиться по долгу лучше как можно раньше.

Не каждый заём попадает в кредитную историю

Это миф. Официально работающие банки и МФО обязаны передавать данные о поступивших запросах, выданных кредитах и допущенных просрочках в БКИ. Если кредит не попал в историю заёмщика, скорее всего допущена техническая ошибка.

Официально работающие банки и МФО обязаны передавать данные о поступивших запросах, выданных кредитах и допущенных просрочках в БКИ. Если кредит не попал в историю заёмщика, скорее всего допущена техническая ошибка.

Ведутся списки хороших и плохих заёмщиков

Официально подобные списки не ведутся, поскольку заёмщик в любой момент может исправиться и улучшить КИ. Кроме того, банки тоже меняют критерии отбора клиентов. Но у кредитных организаций есть чёрные списки, в которые попадают недобросовестные заёмщики. Таким людям в кредитах отказывают.

Чтобы очистить КИ, заплатите

Можно ли исправить КИ, обратившись напрямую в бюро кредитных историй? Да, но только если в записях сделана ошибка. Договориться об исправлении достоверной информации не получится.

Обратите внимание: во время пандемии увеличилось число мошенников, предлагающих в том числе очистить КИ заёмщика.

Кредитный регистр | Национальный банк Республики Беларусь

Кредитный регистр – автоматизированная информационная система Национального банка, обеспечивающая формирование кредитных историй, их хранение и предоставление кредитных отчетов.

Что такое кредитная история?

Кредитная история – это сведения, которые характеризуют субъекта кредитной истории и исполнение принятых им на себя обязательств по кредитным сделкам. Отношения, связанные с кредитными историями, регулируются Законом Республики Беларусь «О кредитных историях», который направлен на укрепление платежной дисциплины и повышение заинтересованности физических и юридических лиц в исполнении своих обязательств по кредитным сделкам. Кредитная история есть у всех физических и юридических лиц, которые заключили кредитную сделку с банком, микрофинансовой организацией или лизинговой организацией. Сведения, входящие в состав кредитной истории, предоставляются в виде кредитных отчетов.

Что является кредитной сделкой?

Кредитная сделка — это кредитный договор, договор овердрафтного кредитования, лизинга, факторинга, а также договоры займа, залога, гарантии и поручительства, которые физические и юридические лица заключают с банками, микрофинансовыми организациями (МФО) и лизинговыми организациями. Результатом такой сделки является то, что клиент выступает как кредитополучатель, заемщик, лизингополучатель, кредитор, должник по открытому факторингу, залогодатель, гарант либо поручитель. В любом из этих качеств физические и юридические лица заключают с банком, микрофинансовой или лизинговой организацией договор, тем самым вступают с ними в правоотношения либо его денежные обязательтва были уступлены банку по договору открытого факторинга и являются субъектом кредитной истории, а банк, микрофинансовая или лизинговая организация — источником формирования кредитной истории.

Результатом такой сделки является то, что клиент выступает как кредитополучатель, заемщик, лизингополучатель, кредитор, должник по открытому факторингу, залогодатель, гарант либо поручитель. В любом из этих качеств физические и юридические лица заключают с банком, микрофинансовой или лизинговой организацией договор, тем самым вступают с ними в правоотношения либо его денежные обязательтва были уступлены банку по договору открытого факторинга и являются субъектом кредитной истории, а банк, микрофинансовая или лизинговая организация — источником формирования кредитной истории.

Кто «пишет» кредитную историю?

Кредитные истории формируются в Национальном банке Республики Беларусь. Сведения для кредитной истории о заключенных кредитных сделках и об исполнении обязательств по ним направляют в Национальный банк банки, некредитные финансовые организации, ОАО «Банк развития Республики Беларусь», микрофинансовые и лизинговые организации Республики Беларусь не позднее 3 банковских дней со дня, следующего за днем совершения действия (наступления события), сведения о котором входят в состав кредитной истории. Информация обновляется в режиме онлайн, сведения, отправленные источником формирования кредитной истории в Национальный банк, сразу отражаются в кредитной истории. Национальный банк обрабатывает поступающие сведения о кредитных сделках, формирует и хранит кредитные истории в Кредитном регистре.

Информация обновляется в режиме онлайн, сведения, отправленные источником формирования кредитной истории в Национальный банк, сразу отражаются в кредитной истории. Национальный банк обрабатывает поступающие сведения о кредитных сделках, формирует и хранит кредитные истории в Кредитном регистре.

Что содержится в кредитной истории?

В кредитной истории содержатся следующие сведения:

- общие сведения о физическом или юридическом лице: ФИО, идентификационный номер, дата рождения, гражданство, место регистрации – для физического лица; наименование, ЕГР, УНП, место нахождения, основной вид деятельности – для юридического лица;

- условия заключенных договоров – банк, микрофинансовая или лизинговая организация, с которыми заключены договоры, номера и даты договоров, суммы и валюты договоров, срок действия договоров;

- сведения об исполнении клиентами перед банком, микрофинансовой или лизинговой организацией своих обязательств по данному договору — история погашения полученных заемных средств, допущение просрочки по кредитам, овердрафтам, лизингам и займам, погашение допущенной просрочки, сведения об исполнении договоров факторинга, поручительства, гарантий и залога;

- сведения о прекращении договора.

Что такое кредитный отчет?

Национальный банк по запросам предоставляет информацию в виде кредитных отчетов, сформированных на основании сведений, входящих в кредитную историю. В кредитный отчет физических лиц также включается скоринговая оценка кредитной истории. Это система присвоения баллов субъекту кредитной истории, характеризующих способность клиента погасить вновь предоставленный ему кредит. Баллы рассчитываются на основании имеющейся кредитной информации о поведении всех кредитополучателей в прошлых периодах с использованием статистической модели и математического алгоритма.

Что влияет на скоринговую оценку кредитной истории?

В кредитном отчете скоринговая оценка представлена тремя позициями:

- класс рейтинга (от A до F). Классы легче сравнивать, они более понятны как для пользователей кредитных историй, так и для субъектов;

- скорбалл — итоговая оценка в баллах, принимает значения от 0 до 400 и округляется до целого числа, рассчитывается на основе математической формулы, выведенной в результате статистической обработки исторических сведений базы данных Кредитного регистра;

- PPD – прогнозируемая вероятность допущения просроченной задолженности длительностью более 90 дней в течение последующих 12 месяцев на сумму более двух базовых величин (от 0% до 100%).

Классы рейтингов могут принимать следующие значения:

| Класс рейтинга | >Скорбалл | <=Скорбалл | PPD мин | PPD макс |

|---|---|---|---|---|

| A1 | 375 | 0,00% | 0,21% | |

| A2 | 350 | 375 | 0,21% | 0,33% |

| A3 | 325 | 350 | 0,33% | 0,50% |

| B1 | 300 | 325 | 0,50% | 0,78% |

| B2 | 275 | 300 | 0,78% | 1,19% |

| B3 | 250 | 275 | 1,19% | 1,82% |

| C1 | 225 | 250 | 1,82% | 2,79% |

| C2 | 200 | 225 | 2,79% | 4,23% |

| C3 | 175 | 200 | 4,23% | 6,38% |

| D1 | 150 | 175 | 6,38% | 9,51% |

| D2 | 125 | 150 | 9,51% | 13,95% |

| D3 | 100 | 125 | 13,95% | 20,00% |

| E1 | 75 | 100 | 20,00% | 27,83% |

| E2 | 50 | 75 | 27,83% | 37,29% |

| E3 | 50 | 37,29% | ||

| F | Текущая просроченная задолженность длительностью более 90 дней на сумму более 1 базовой величины | |||

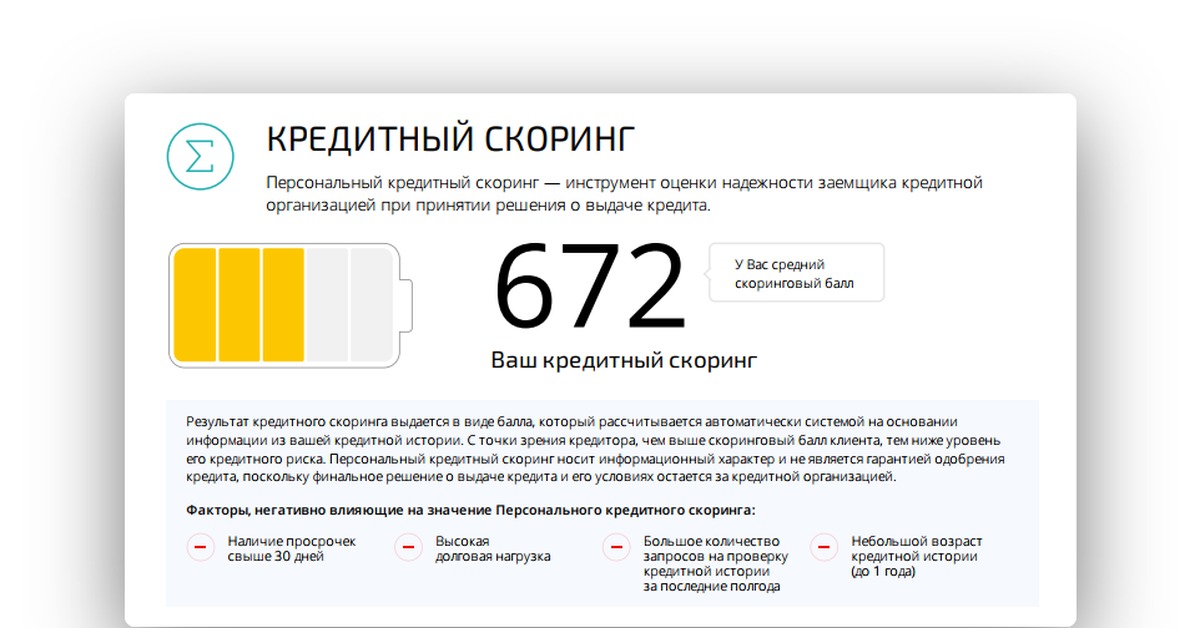

Скоринговая модель построена на основе статистических данных Кредитного регистра Национального банка за прошлые годы, в модели отсутствуют экспертные заключения или другие какие-либо субъективные мнения. На расчет скорбалла влияет информация о просроченной задолженности (количество дней просроченной задолженности, время с момента погашения последней просроченной задолженности и др.), запросах пользователей кредитной истории, количестве и типе договоров, относительной доли неоплаченной суммы заемных средств, демографическая информация и др. Соответственно, скоринговая оценка со временем может улучшаться.

Что снижает скорбалл?

- «Короткая“ кредитная история по кредитным сделкам, заключенным с банками, микрофинансовыми и лизинговыми организациями. Оценивается суммарная длительность действия договоров о предоставлении заемных средств. Чем короче история, тем ниже скорбалл.

- Количество запросов пользователей. Чем больше пользователей запрашивает кредитный отчет и чем меньше времени прошло с момента запросов, тем ниже скорбалл.

-

Недавно заключенные договоры о предоставлении заемных средств.

Чем меньше времени прошло с момента заключения договора, тем ниже скорбалл.

Чем меньше времени прошло с момента заключения договора, тем ниже скорбалл.

- Степень использования овердрафтных и возобновляемых кредитных линий. Чем больше выбран лимит, тем ниже скорбалл.

- Сведения о просрочках: их продолжительности и периодичности их возникновения. Чем чаще возникают просрочки исполнения обязательств и чем они длительнее, тем ниже скорбалл.

Скорбалл не рассчитывается в следующих случаях:

- отсутствует кредитная история;

- устаревшая история — за последние 5 лет не было ни одного действующего договора;

- в течение последних 2 лет были договоры, прекращенные по решению суда.

При расчете скорбалла используются сведения за последние 5 лет по заключенным кредитным сделкам с банками, микрофинансовыми и лизинговыми организациями.

Кто имеет доступ к кредитной истории?

Национальный банк предоставляет данные из Кредитного регистра в виде кредитных отчетов тому, кто имеет право на получение такой информации. По Закону одним из основных принципов формирования кредитных историй и предоставления кредитных отчетов является обеспечение банковской тайны. Без согласия субъекта кредитной истории запросить кредитный отчет вправе только суды, правоохранительные органы и иные лица в отдельных случаях, предусмотренных законодательством. Пользователи кредитной истории (банки, МФО, лизинговые организации , операторы сотовой связи, торговые предприятия и др.) получают доступ к этим сведениям только после письменного согласия заемщика. Кредитная история является инструментом для оценки пользователями кредитной истории платежной дисциплины клиента.

По Закону одним из основных принципов формирования кредитных историй и предоставления кредитных отчетов является обеспечение банковской тайны. Без согласия субъекта кредитной истории запросить кредитный отчет вправе только суды, правоохранительные органы и иные лица в отдельных случаях, предусмотренных законодательством. Пользователи кредитной истории (банки, МФО, лизинговые организации , операторы сотовой связи, торговые предприятия и др.) получают доступ к этим сведениям только после письменного согласия заемщика. Кредитная история является инструментом для оценки пользователями кредитной истории платежной дисциплины клиента.

Как кредитная история влияет на получение кредита?

Банки по своему усмотрению используют сведения кредитного отчета и самостоятельно принимают решение о выдаче кредита на основе собственных критериев оценки кредитной истории. Запрет на кредитование нигде в кредитном отчете не проставляется – ни прямо, ни косвенно. «Черных списков» в Кредитном регистре не существует. Как правило, банки отказывают в дальнейшем кредитовании тому, у кого уже есть длительные и крупные по суммам просрочки по кредитам.

Как правило, банки отказывают в дальнейшем кредитовании тому, у кого уже есть длительные и крупные по суммам просрочки по кредитам.

Сведения о просроченных платежах не включаются в кредитный отчет, предоставляемый банкам и иным пользователям кредитной истории, через 5 лет после погашения задолженности, а непогашенные суммы отражаются в кредитном отчете в течение 15 лет.

Почему банк отказал в выдаче кредита?

В соответствии с пунктом 13 Инструкции о порядке предоставления денежных средств в форме кредита и их возврата (погашения), утвержденной постановлением Правления Национального банка Республики Беларусь от 29 марта 2018 г. № 149, перед заключением кредитного договора банк обязан оценить кредитоспособность заявителя, после чего уполномоченным органом банка или работником банка принимается решение о предоставлении кредита.

Согласно статье 141 Банковского кодекса Республики Беларусь кредитодатель вправе отказаться от заключения кредитного договора при наличии сведений о том, что предоставленная кредитополучателю сумма кредита не будет возвращена (погашена) в срок, а также при наличии иных оснований, способных повлиять на выполнение кредитополучателем обязательств по кредитному договору или предусмотренных законодательством Республики Беларусь.

Таким образом, решение вопроса о предоставлении кредита относится к компетенции непосредственно кредитующего банка с учетом требований локальных нормативных правовых актов, разрабатываемых банками самостоятельно в соответствии с законодательством.

Оценка кредитоспособности кредитополучателя осуществляется банком на основании многофакторного анализа и может предусматривать использование и анализ банками сведений, содержащихся в кредитных историях.

Таким образом, кредитная история является информационным источником, используемым банками при принятии решения по предоставлению кредита, и не обладает запретительной или разрешительной функцией, равно как и не содержит рекомендаций. Национальный банк не обладает информацией о причинах, повлекших отказ банков в предоставлении кредитных средств. Для выяснения причины отказа в предоставлении кредита необходимо обращаться непосредственно в банк, рассматривающий заявку на кредит.

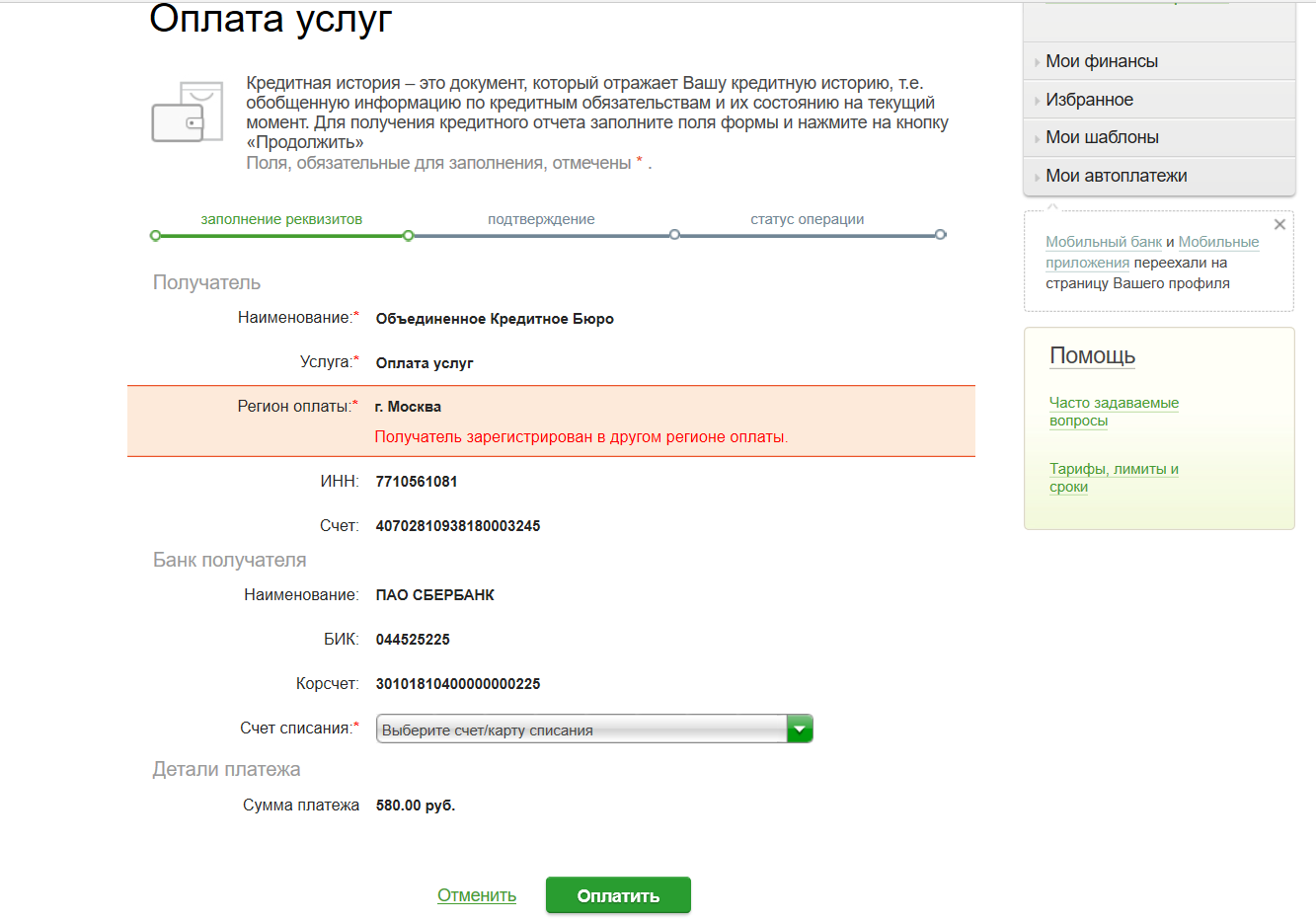

Можно ли узнать собственную кредитную историю?

Получить кредитный отчет можно в электронном виде через Веб-портал Кредитного регистра www. creditregister.by. Для этого необходимо пройти идентификацию в Межбанковской системе идентификации, (предварительно зарегистрировавшись по адресу https://ipersonal.raschet.by/) или в системе дистанционного банковского обслуживания ОАО «Белгазпромбанк».

creditregister.by. Для этого необходимо пройти идентификацию в Межбанковской системе идентификации, (предварительно зарегистрировавшись по адресу https://ipersonal.raschet.by/) или в системе дистанционного банковского обслуживания ОАО «Белгазпромбанк».

Для получения кредитного отчета на бумажном носителе нужно обратиться в Национальный банк по указанным адресам.

Количество обращений за кредитным отчетом не ограничено. Один раз в течение календарного года кредитный отчет предоставляется бесплатно, все следующие обращения — платные.

Пользователь кредитной истории, получивший вашу кредитную историю на основании предоставленного вами согласия, обязан по вашему требованию безвозмездно предоставить вам возможность ознакомиться с содержанием вашего кредитного отчета.

Можно ли получить кредитную историю близкого родственника?

Получить кредитную историю может либо сам субъект кредитной истории, либо его доверенное лицо на основании нотариально заверенной доверенности. При этом никакие сведения из кредитной истории не предоставляются по телефону.

При этом никакие сведения из кредитной истории не предоставляются по телефону.

Как изменить свою кредитную историю?

Закон Республики Беларусь от 10 ноября 2008 года ”О кредитных историях“ процедур исправления достоверных сведений, входящих в состав кредитной истории, не предусматривает.

Внести изменения в кредитную историю можно только при условии, если в нее включены ошибочные сведения. В этом случае необходимо обратиться в банк (микрофинансовую, лизинговую организацию), с которым заключен договор, или заполнить заявление о внесении изменений в кредитную историю в Национальном банке или посредством Веб-портала Кредитного регистра www.creditregister.by. Срок рассмотрения заявления составляет 30 дней.

Например, если в кредитной истории не зафиксированы дата прекращения договора или погашение кредита по фактически исполненному клиентом договору, необходимо, чтобы банк предоставил данные сведения для внесения их в кредитную историю, а не просто выдал клиенту справку об отсутствии задолженности по кредиту.

Кредитный отчет, который клиент запрашивает после изменения недостоверных сведений на основании его заявления, поданного в Национальный банк, предоставляется бесплатно.

Как изменить персональные данные (сведения о номере телефона, об адресе места жительства и адресе места регистрации) на веб-портале Кредитного регистра?

В соответствии с Законом Республики Беларусь от 10 ноября 2008 г. ”О кредитных историях“ в состав кредитной истории не включаются сведения о номере телефона, об адресе места жительства и адресе места регистрации.

По вопросам, связанным с Вашими персональными данными, хранящимися в Межбанковской системе идентификации (далее — МСИ), Вы можете обратиться к владельцу МСИ — ОАО ”Небанковская кредитно-финансовая организация ”ЕРИП“ посредством адресации вопроса на электронный адрес [email protected] либо по телефону 141.

Кредитная история – не инструмент ограничения

В Национальный банк часто обращаются с вопросом, можно ли поставить в кредитной истории пометку о том, чтобы родственнику не предоставляли кредиты, если он злоупотребляет алкоголем, не возвращает ранее полученные кредиты, психически не здоров или по каким-то другим причинам. Национальный банк не ставит никаких пометок в кредитной истории о запрете кредитования данного физического лица, в том числе не делает отметок о недееспособности, психическом здоровье и тому подобных отметок.

Национальный банк не ставит никаких пометок в кредитной истории о запрете кредитования данного физического лица, в том числе не делает отметок о недееспособности, психическом здоровье и тому подобных отметок.

В соответствии со статьями 29, 30 Гражданского кодекса Республики Беларусь лицо признается недееспособным или ограниченно дееспособным в случаях, предусмотренных законодательством, с момента вступления в законную силу решения суда. Таким образом, Национальный банк не вправе ограничить кого-либо в его правах, предусмотренных законодательством Республики Беларусь.

Контактная информация:

По вопросам формирования формы 2501 и получения кредитных отчётов:

По вопросам формирования и обработки заявок на внесение изменений в кредитные истории по форме 20001:

По вопросам предоставления прав доступа к Кредитному регистру:

По вопросам функционирования программного обеспечения Кредитного регистра:

- т.

259-15-56, 259-15-57, почтовый ящик: [email protected]

259-15-56, 259-15-57, почтовый ящик: [email protected]

По вопросам управления ключами СКЗИ:

- т. 374-73-48, 259-14-71, 259-14-80, почтовый ящик: [email protected]

По вопросам регистрации и/или синхронизации каналов связи с серверами приложений Кредитного регистра, и проверки сетевого доступа к сервисам Кредитного регистра:

- т. 374-73-48, 259-14-71, 259-14-80, почтовый ящик: [email protected]

Управление «Кредитный регистр» располагается по адресу ул. Толстого, д. 6, 220007, г. Минск.

Почтовый адрес: пр-т Независимости, 20, 220008

Предоставление кредитных отчетов субъектам кредитных историй в виде документа на бумажном носителе Управлением «Кредитный регистр» осуществляется:

понедельник – четверг

с 8-30 до 12-20, с 13-15 до 17-20

пятница

с 8-30 до 12-20, с 13-15 до 16-00

Поддержка пользователей Кредитного регистра осуществляется:

понедельник – четверг

с 8-30 до 17-30,

пятница

с 8-30 до 16-15,

обед

с 12-30 по 13-15.

Дадут ли мне кредит с плохой кредитной историей?

Кредитная история (КИ) есть у каждого из нас — если вы хотя бы раз имели дело с кредитами, займами и поручительством, досье на вас хранится в Бюро кредитных историй. Там указаны все ваши долговые обязательства и то, как вы их выполняли.

Если вы задерживали выплаты, брали несколько кредитов, уклонялись от уплаты или вам отказывал банк, все это отразится в вашей кредитной истории. И если ваш банк или микрофинансовая организация (МФО) сочтет ее плохой — вам откажут в кредите или займе.

Кто определяет, что кредитная история плохая?

Общих требований нет — каждый кредитор сам решает, давать вам деньги или нет. У банков требования жестче, чем у МФО, а то, что хорошо для одного банка, для другого — повод отказать вам в кредите.

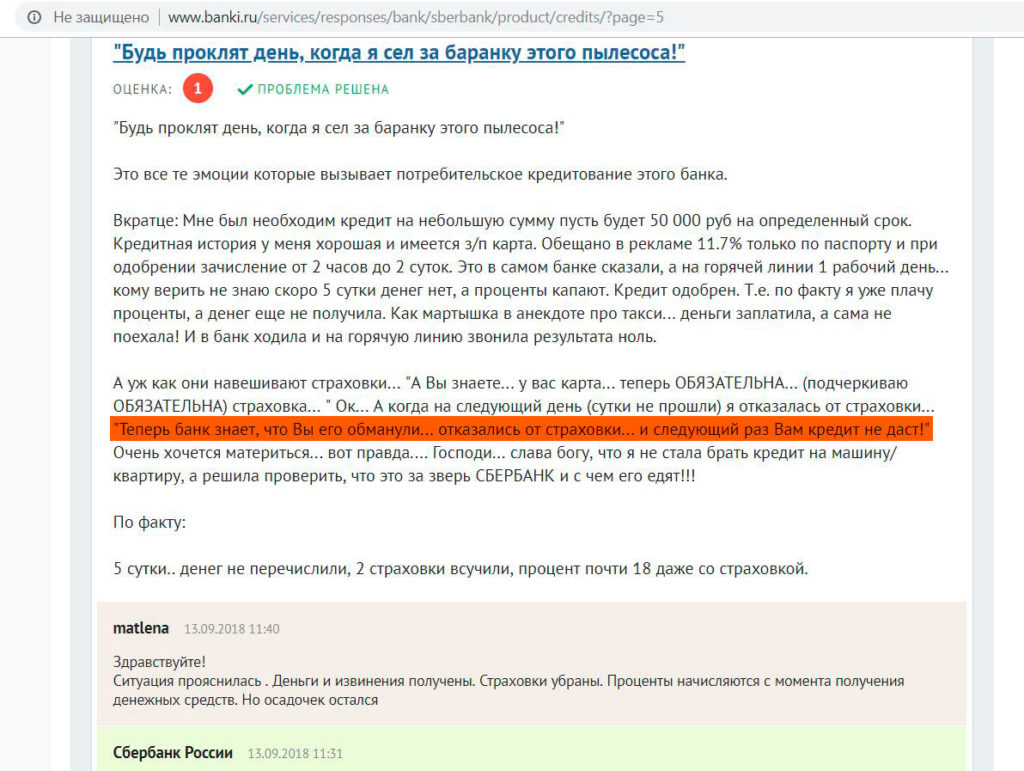

Даже самая безупречная кредитная история может легко пойти под откос: задержка с оплатой одного кредита может привести к тому, что банк откажет вам в выдаче другого, следующий банк увидит, что вы получили отказ и решит, что вам не стоит доверять, и так далее, как снежный ком.

Как улучшить свою кредитную историю?

Сведения о вашей КИ хранятся в Бюро кредитных историй 10 лет. Банки и МФО чаще всего обращают внимание на последние годы в вашей КИ — за 10 лет в жизни человека может многое измениться. Что можно сделать, чтобы кредитная история вызывала доверие?

- Следите, чтобы данные о вашей КИ были актуальными. Паузы в несколько лет вызовут у банков подозрения. Если у вас есть кредитка, время от времени проводите по ней операции, чтобы в КИ появлялась актуальная информация

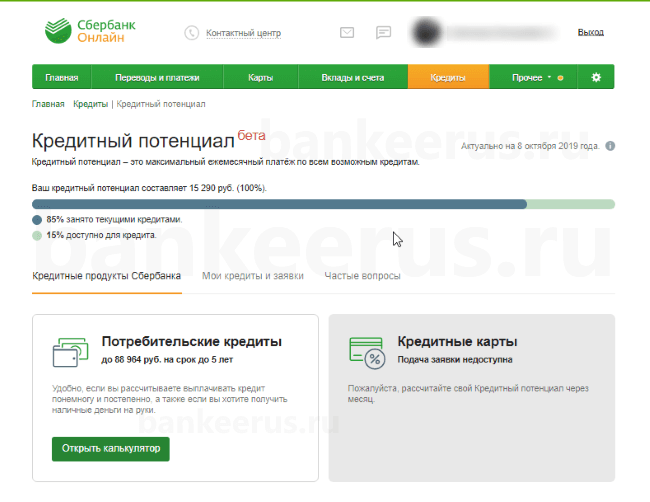

- Снизьте свой показатель долговой нагрузки (ПДН). Он используется кредиторами, чтобы выяснить вашу платежеспособность. Вы можете посчитать его сами, разделив ежемесячные платежи по кредитам на свой ежемесячный доход

ПДН = ПЛАТЕЖИ ПО КРЕДИТАМ/ДОХОД

Каждый банк или МФО самостоятельно решает, какой уровень ПДН для них приемлемый. Обычны ПДН более 0,5 считается высоким и часто становится поводом для отказа в кредите. Чтобы снизить свой ПДН, вы можете предоставить банку документы о дополнительных доходах: договоры оказания услуг или аренды, справки по форме 2-НДФЛ, выписки с банковского счета.

Чтобы снизить свой ПДН, вы можете предоставить банку документы о дополнительных доходах: договоры оказания услуг или аренды, справки по форме 2-НДФЛ, выписки с банковского счета.

- Не берите микрокредиты слишком часто. Многие банки могут посчитать вас ненадежным заемщиком. Даже если вы исправно выплачиваете свой долг в МФО, это может стать препятствием для получения кредита в банке

- Следите за всеми документами: сохраняйте чеки, берите справки о закрытии долга. Нельзя исключать человеческий фактор: оператор может ошибиться в сумме, отправить деньги не на тот счет или закрыть ваш долг в другую дату. Если такое произойдет, лучше, чтобы нужные документы были у вас под рукой.

- Внимательнее относитесь к поручительству. Если человек, за которого вы поручились, нарушит свои кредитные обязательства, это испортит не только его кредитную историю, но и вашу тоже

- Убедитесь, что у вас нет долгов по алиментам, услугам связи, коммунальным услугам и платежам за жилое помещение, которые постановил выполнить суд.

Если такой долг по решению суда не был выплачен в течение 10 дней, информация об этом окажется в вашей кредитной истории.

Если такой долг по решению суда не был выплачен в течение 10 дней, информация об этом окажется в вашей кредитной истории.

Что делать, если у меня плохая кредитная история?

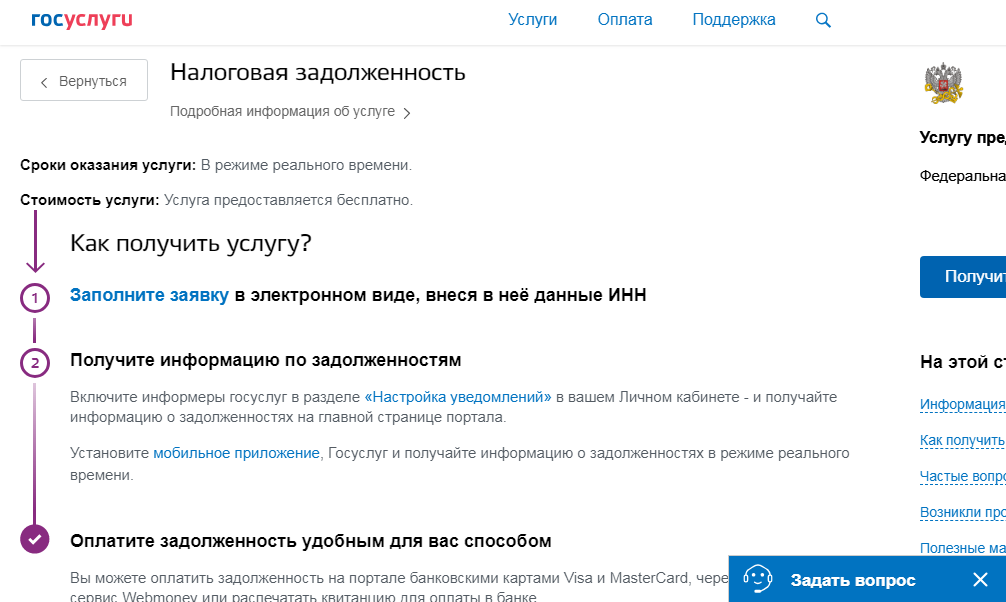

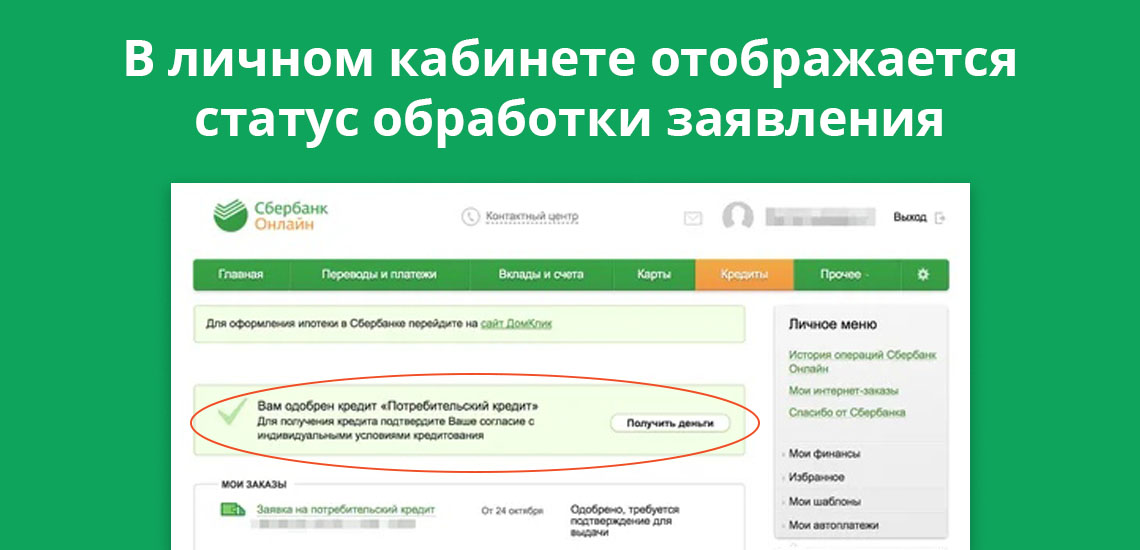

- Во-первых, убедитесь в этом сами. В нашей стране существует около десяти Бюро кредитных услуг, в которых хранятся ваши данные. Часто бывает, что КИ одного человека разбита на части и хранится в нескольких Бюро. Чтобы узнать, как обстоят ваши дела, воспользуйтесь сервисом Сведения о бюро кредитных историй. Вы можете сделать бесплатный запрос два раза в год.

- Проверьте, не стали ли жертвой мошенников. Бывает, что человек уверен в своей безупречной КИ, но банки продолжают отказывать ему в кредитах. Возможно, вы теряли паспорт, или почта, где хранились сканы вашего паспорта, была взломана — все это увеличивает вероятность того, что вы стали жертвой мошенников.

- Не паникуйте и не начинайте отправлять заявки во все банки подряд. Если вы получили несколько отказов один за другим, возьмите паузу в несколько месяцев, чтобы не потопить свою кредитную историю окончательно.

- Заведите себе кредитную карту. Даже если она вам не очень нужна. Регулярные операции по карте и своевременные платежи будут отражаться на вашей кредитной истории и постепенно улучшать ее. Выбрать и заказать карту с наиболее выгодными для вас условиями можно здесь. Помните: банки обращают внимание на актуальные данные в вашей КИ. И если они будут положительными, вероятность одобрения кредита будет расти.

- Попробуйте рефинансирование. Так называется взятие нового кредита для того, чтобы закрыть старый.Необязательно выбирать для рефинансирования банк, в котором у вас уже есть кредит — лучше ориентируйтесь на тот, где вам больше подходят условия. Рефинансирование улучшает вашу кредитную историю: на ней оно отражается как своевременное закрытие старого кредита и быстрое одобрение нового. Кроме того, если в результате рефинансирования снижаются ваши ежемесячные платежи, это снижает ваш ПДН и облегчает получение кредитов в будущем.

- Еще один выход — реструктуризация.

Воспользоваться этой возможностью лучше еще до начала просрочек. Договорившись со своим кредитором о реструктуризации, вы можете изменить даты выплат, уменьшить ежемесячную сумму или отправиться на платежные каникулы. Каждый случай здесь индивидуален, а чтобы запустить процесс, нужно будет написать письменное заявление кредитору.

Воспользоваться этой возможностью лучше еще до начала просрочек. Договорившись со своим кредитором о реструктуризации, вы можете изменить даты выплат, уменьшить ежемесячную сумму или отправиться на платежные каникулы. Каждый случай здесь индивидуален, а чтобы запустить процесс, нужно будет написать письменное заявление кредитору.

Времени на исправление КИ нет, деньги нужны сейчас, что делать?

- Предложите банку дать вам кредит под залог автомобиля или недвижимости. Если у вас есть дополнительные источники дохода — предоставьте о них справки. Все это увеличит уровень доверия к вам как плательщику.

Воспользуйтесь услугами микрозаймов. МФО гораздо лояльнее относятся к кредитной истории, чем банки. Да, ставки могут быть выше, но и шансы одобрения вашего займа тоже увеличиваются. Ознакомьтесь с предложениями и выберите то, которое сейчас подходит вам больше всего.

В Узбекистане появилась возможность посмотреть свою кредитную историю онлайн. Это нужно, чтобы понимать, дадут ли вам кредит или нет

Узбекистан, Ташкент – АН Podrobno. uz. В Узбекистане появилась возможность посмотреть свою кредитную историю онлайн. Это нужно, чтобы понимать, дадут ли вам кредит или нет, сообщает корреспондент Podrobno.uz.

uz. В Узбекистане появилась возможность посмотреть свою кредитную историю онлайн. Это нужно, чтобы понимать, дадут ли вам кредит или нет, сообщает корреспондент Podrobno.uz.

Кредитная история есть у любого человека, который хотя бы раз в жизни пользовался кредитными услугами банков, микрокредитных организаций, ломбардов, лизинговых компаний и магазинов бытовой техники, мебели и так далее. Это подробная информация о том, где, сколько и у какой кредитной организации вы брали в долг, и как впоследствии его выплачивали, то есть отражение вашей финансовой дисциплины как заёмщика.

Зачем это нужно?

На основании кредитной истории оценивается финансовое состояние заемщиков, их способность погашать задолженность, а также формируется рейтинговая система (скоринг) заемщиков.

Кредитный скоринг – это система оценки вашей способности погасить кредит, характеризующаяся присвоением баллов. Баллы, которые вам присваиваются, зависят от наличия или отсутствия просроченной задолженности, а также от таких факторов как доходы, вид деятельности, возраст и семейное положение, и других.

Для увеличения скорингового балла вам необходимо следить за своей кредитной историей, не перегружать свою долговую нагрузку и своевременно исполнять обязательства.

Чем выше балл, тем выше шанс получить кредит и кредитные продукты.

Где посмотреть, куда нажать

Знаете ли вы, что кредитную историю можно получить через Единый портал (my.gov.uz)?

Для этого достаточно зарегистрироваться на Едином портале и перейти в раздел «Получение кредитной истории». После нескольких кликов вам будет предоставлена подробная информация о полученных вами кредитах.

Важно – вы имеете право получать информацию о своей кредитной истории бесплатно один раз в год и на платной основе – неограниченное число раз без указания каких-либо причин.

почему банки отказывают в займе в 2021 году

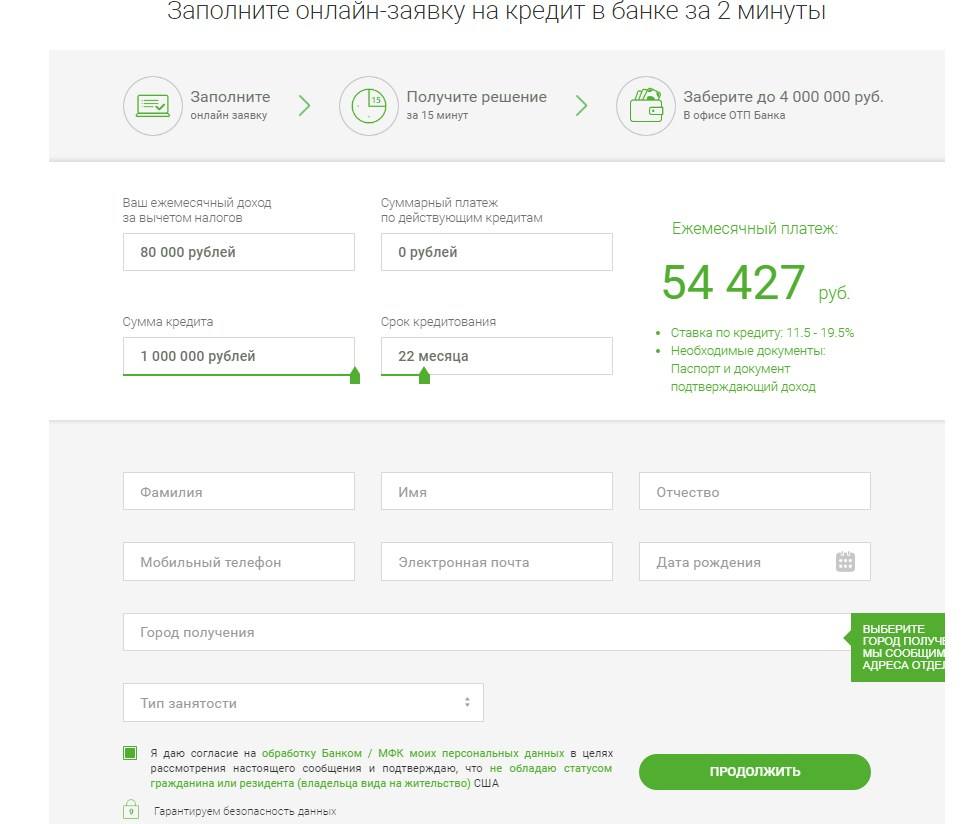

Прежде всего, чтобы ваша заявка на получение кредита наличными была успешной, нужно соответствовать портрету заемщика, который «рисует» для себя банк. Речь идет о соответствии требованиям банка вашего возраста, трудоустройства, официального дохода, наличии справки о доходах или поручителей, залога.

Если вы только собираетесь подавать заявку на кредит, или уже получили отказ из банка и хотите узнать причину, то учтите, что в некоторых случаях даже полное соответствие заявленному «портрету» не гарантирует получение займа. Стоп-сигналами для банка при выдаче кредита могут послужить следующие обстоятельства.

Сигнал первый: претендент на кредит предоставил неправдивую информациюВы предоставили в банк справку о том, что работаете в крупной компании, а на самом деле перебиваетесь временными подработками? Будьте готовы к тому, что кредит вам не дадут. Конечно, если банк узнает об обмане. Однако вероятность этого достаточно высокая, ведь банки чаще всего проводят тщательную проверку кандидата на кредит, в том числе – звонки работодателю и вашим знакомым.

Потому, если вы решили получить заем «любой ценой» — еще раз подумайте. Конечно, можно просто отнести фальшивые документы в другой банк в надежде, что его сотрудники будут менее скурупулезны. Но отказ в кредите в данном случае – наименьшая неприятность, которая вас может ожидать. Даже если вам удастся обмануть банк, выплачивать кредит, имея нестабильную работу или маленький заработок, вам будет не просто.

Но отказ в кредите в данном случае – наименьшая неприятность, которая вас может ожидать. Даже если вам удастся обмануть банк, выплачивать кредит, имея нестабильную работу или маленький заработок, вам будет не просто.

Юридические статьи о кредитовании:

Что делать?

Если вы работаете неофициально, или ваш официальный доход недостаточен для выплаты кредита, но вы располагаете большими неофициальными поступлениями, то чтобы получить кредит лучше поискать поручителя или предоставить банку залог. Кроме этого, можно попытаться показать банку свои неофициальные доходы. В качестве их подтверждения банки могут принимать:

- документы о покупке движимого и недвижимого имущества, других крупных расходах и регулярных крупных тратах;

- выписки из других банков о наличии депозита или текущего счета и суммах на них;

- хорошая кредитная история, наличие ранее своевременно выплаченных крупных кредитов.

Если за вами числятся непогашенные вовремя кредиты, или займы, выплаченные с большой просрочкой, то получить новый кредит будет весьма сложно. Даже если просрочку вы допустили много лет назад. Допустив значительную просрочку по кредиту или кредитной карте, клиент может испортить свою кредитную историю и навсегда лишиться возможности получить кредит в любом из банков.

Даже если просрочку вы допустили много лет назад. Допустив значительную просрочку по кредиту или кредитной карте, клиент может испортить свою кредитную историю и навсегда лишиться возможности получить кредит в любом из банков.

Что делать?

Выход из такой ситуации найти не просто, но возможно. Во-первых, уточните свою кредитную историю в различных кредитных бюро. Во-вторых, проверьте корректность ее отображения: если обнаружите ошибки, свяжитесь с кредитным бюро для их устранения.

Далее посмотрите, какие банки выступают участниками того бюро, в котором вы числитесь злостным неплательщиком – и обращайтесь в другие учреждения. Впрочем, и в этом случае будьте готовы к отказу – многие банки отправляют запросы в несколько, а то и сразу во все кредитные бюро.

Если же таких не оказалось, и ваша репутация оказалась подпорченной во всех базах данных – придется браться за ее исправление.

В некоторых случаях, обычно при недлительных просрочках, все же можно получить кредит в банке, предоставив подтверждение уважительной причины просрочки. Также можно попытаться оформить кредит на небольшую сумму и короткий срок.

Также можно попытаться оформить кредит на небольшую сумму и короткий срок.

Если претендент на кредит уже выплачивает один или несколько займов, ему могут отказать в очередном кредите. Такого не произойдет, если сумма платежей по всем кредитам будет небольшой. Но если расчеты по займам превысят половину вашего подтвержденного дохода – банк скорее всего воздержится от сотрудничества с вами.

Конечно, можно попытаться скрыть наличие других займов от банка. Но скорее всего попытка обмана быстро вскроется – ведь большинство финучреждений сотрудничают с бюро кредитных историй. Кроме того, банк может получить информацию о предоставленных вами залогах в Реестре отягощений движимого имущества.

Что делать?

Здесь у потенциального заемщика не так много вариантов быстрого решения проблемы. Нужно погашать старые кредиты, временно отказавшись от нового. Подумайте: что не так с вашими личными финансами, почему приходится так много занимать у банков? Еще один вариант решения – увеличить свой доход. Правда, это тоже может занять не одну неделю или месяц.

Правда, это тоже может занять не одну неделю или месяц.

Если кредит нужен позарез и срочно, попробуйте оформить его на кого-то из членов вашей семьи. Если конечно они согласятся, а также, если будут соответствовать «портрету» потенциального заемщика банка.

Если же вы получаете достаточный доход для погашения еще одного кредита, но не официально, то подумайте, как показать банку дополнительные источники дохода, или ищите поручителя.

Сигнал четвертый: претендент на кредит не прошел скоринг банкаМногие банки имеют собственные системы оценки кандидата на получение займа. У каждого банка есть своя кредитная политика, в которой определяются требования банка к заемщику, есть свои скоринговые системы. Поэтому несоответствие каким-либо требованиям кредитной политики либо отрицательный результат при прохождении скоринга может являться причиной отказа клиенту в выдаче кредита.

Расстроит потенциального заемщика разве что тот факт, что параметры скоринга того или иного банка обычно – тайна за семью печатями. Потому определить параметры, по которым вас будут оценивать, довольно сложно.

Потому определить параметры, по которым вас будут оценивать, довольно сложно.

Что делать?

Не стоит слишком расстраиваться по этому поводу: если вы соответствуете профилю потенциального заемщика, и для вас не актуальны вышеописанные ситуации, то и скоринг вы, скорее всего, пройдете.

Если же вам отказали по данной причине, то возможно банк с подозрением отнесся к вашей профессии и роду деятельности. Безусловно, сфера деятельности клиента влияет на вероятность получения положительного решения о выдаче кредита, поскольку является одним из показателей, участвующих в скоринге по клиенту.

Или же вы по набору характеристик оказались похожи на тех заемщиков учреждения, кто часто допускал просрочки в погашении. В таком случае претенденту на кредит ничего не остается, как обратиться с заявкой в другой банк.

Какие существуют причины отказа в кредите?

Первая, наиболее распространённая – это низкий уровень получаемой зарплаты и невозможность подтвердить дополнительные доходы.

Вторая – это предоставление ложной информации или сокрытие информации, которая была запрошена банком. Чаще всего это – сокрытие информации о наличии действующих кредитов в других банках и предоставление поддельных документов (в т.ч., справок о заработной плате). На сегодняшний день в Украине существуют различные бюро кредитных историй. Бюро кредитных историй может предоставить в банк информацию о клиенте (в порядке и в соответствии с действующими нормативными актами), такую как: паспортные данные, место регистрации клиента, сумма кредита, качества погашения, размеры ежемесячных платежей и т.д. Также среди причин еще можно отметить ложную информацию о приобретаемой недвижимости, т.е. сокрытие реальной цели кредита.

Третья – это негативная кредитная история клиента. Банки не предоставляют кредиты клиентам, которые не могут погашать действующий кредит в установленные кредитным договором сроки. Такие кредиты заведомо будут приносить банкам убытки.

Четвёртая причина – недостаточная ликвидность обеспечения или если его цена не соответствует реальной рыночной стоимости. Банки не берут в обеспечение имущество, которое не может быть продано или может быть продано спустя достаточно длительный срок. Цена приобретаемой квартиры или имущества, которое предоставляется в обеспечение, должна соответствовать рыночной стоимости. Для определения рыночной стоимости банки производят оценку самостоятельно или принимают оценку независимой оценочной компании.

Пятая причина: кредиты на приобретение квартиры предоставляются на длительный срок — 15, 20 и даже 30 лет, при этом возраст клиента, как правило, на момент погашения кредита не должен превышать 60 лет для мужчин и 55 лет для женщин. Таким образом, для получения кредита на 30 лет возраст на дату оформления кредита не должен быть больше 30 лет. В качестве выхода из сложившейся ситуации может помочь поручитель, возраст которого соответствует требованиям банка, или оформление кредита на более короткий срок.

Шестая причина: несоответствие предоставленных документов нормам действующего законодательства Украины. К данному фактору можно отнести правомерность и законность заключаемой сделки по приобретению квартиры или квартиры, которая будет выступать обеспечением по кредиту, т.е. документы на предлагаемую в обеспечение недвижимость должны соответствовать требованиям действующего законодательства Украины. Также банки могут проверить законность проведения операций по предыдущей покупке, дарению или мены квартиры.

Также на положительное или отрицательное решение влияют субъективные факторы, совокупность которых могут склонить чашу весов в одну или другую сторону. К таким факторам можно отнести: наличие зарплатной карты банка, в котором клиент оформляет кредит, положительная кредитная история, наличие в собственности имущества, образование, семейный статус, занимаемая должность, активный стаж работы и т.д.

Не следует забывать о том, что все банки используют различные критерии оценки клиента и подходы в принятии решений, и нет единой формулы, которая с полной уверенностью даст возможность Вам оформить кредит. Соблюдение вышеуказанных правил, принципов и факторов позволит Вам с наибольшей вероятностью оформить кредит на приобретение квартиры.

Соблюдение вышеуказанных правил, принципов и факторов позволит Вам с наибольшей вероятностью оформить кредит на приобретение квартиры.

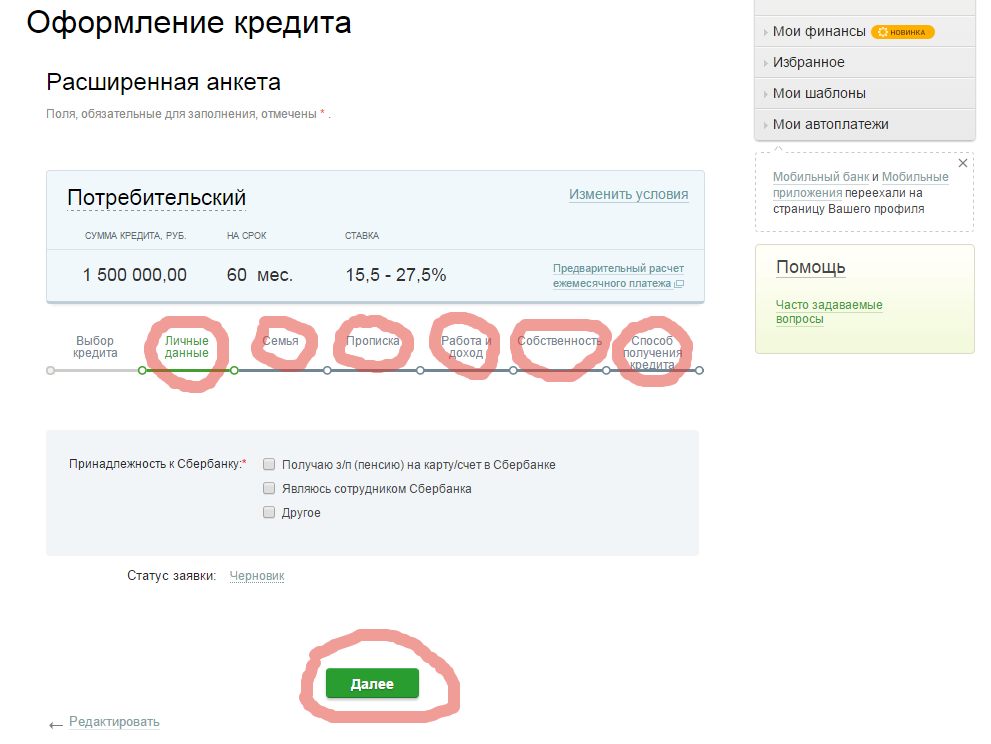

Потребительский кредит

При оформлении потребительского кредита вы берете на себя дополнительные финансовые обязательства.

Важно быть уверенным в том, что эти обязательства будут исполнены при любых обстоятельствах.

Банк предлагает своим клиентам программу страхования от несчастных случаев и болезней1, которая позволит получить страховую выплату для погашения кредитной задолженности в случае установления Застрахованному 1-ой или 2-ой группы инвалидности или ухода из жизни.

Преимущества- финансовая поддержка для вас и ваших близких;

- страховое покрытие действует 24 часа в сутки на территории всего мира;

- простые условия подключения: вы можете подписать заявление, в момент оформления анкеты на кредит;

- мгновенная защита — программа начинает действовать сразу после оформления кредита;

- Ваша защита всегда равна сумме полученного кредита.

Оставшиеся после погашения задолженности по кредиту средства будут перечислены застрахованному лицу или его наследникам.

Оставшиеся после погашения задолженности по кредиту средства будут перечислены застрахованному лицу или его наследникам.

- Уход из жизни застрахованного лица (заемщика) в результате несчастного случая или заболевания.

- Утрата застрахованным лицом (заемщиком) трудоспособности и установление ему инвалидности I или II группы в результате несчастного случая или заболевания.

Страховая сумма равна первоначальной сумме кредита.

Стоимость страховой программы — 2 % в год от страховой суммы.

Плата за подключение к страховой программе рассчитывается индивидуально, исходя из сроков, страховой суммы.

Подробную информацию о программе страхования вы можете получить по телефону:

8 800 700-03-49 или в ближайшем отделении Банка.

1Страхование в рамках данной программы осуществляется в партнерстве с АО «СОГАЗ» (лицензия ФСФР С № 1208 77 от 16. 08.2011). Участие в программе является добровольным и не служит обязательным условием выдачи потребительского кредита в Банк «ВБРР» (АО). Неучастие заемщика в указанной программе добровольного страхования не является основанием для отказа Банк «ВБРР» (АО) в кредитовании. По собственному желанию и усмотрению заемщик может застраховаться в любых страховых организациях с предоставлением в Банк соответствующих документов.

08.2011). Участие в программе является добровольным и не служит обязательным условием выдачи потребительского кредита в Банк «ВБРР» (АО). Неучастие заемщика в указанной программе добровольного страхования не является основанием для отказа Банк «ВБРР» (АО) в кредитовании. По собственному желанию и усмотрению заемщик может застраховаться в любых страховых организациях с предоставлением в Банк соответствующих документов.

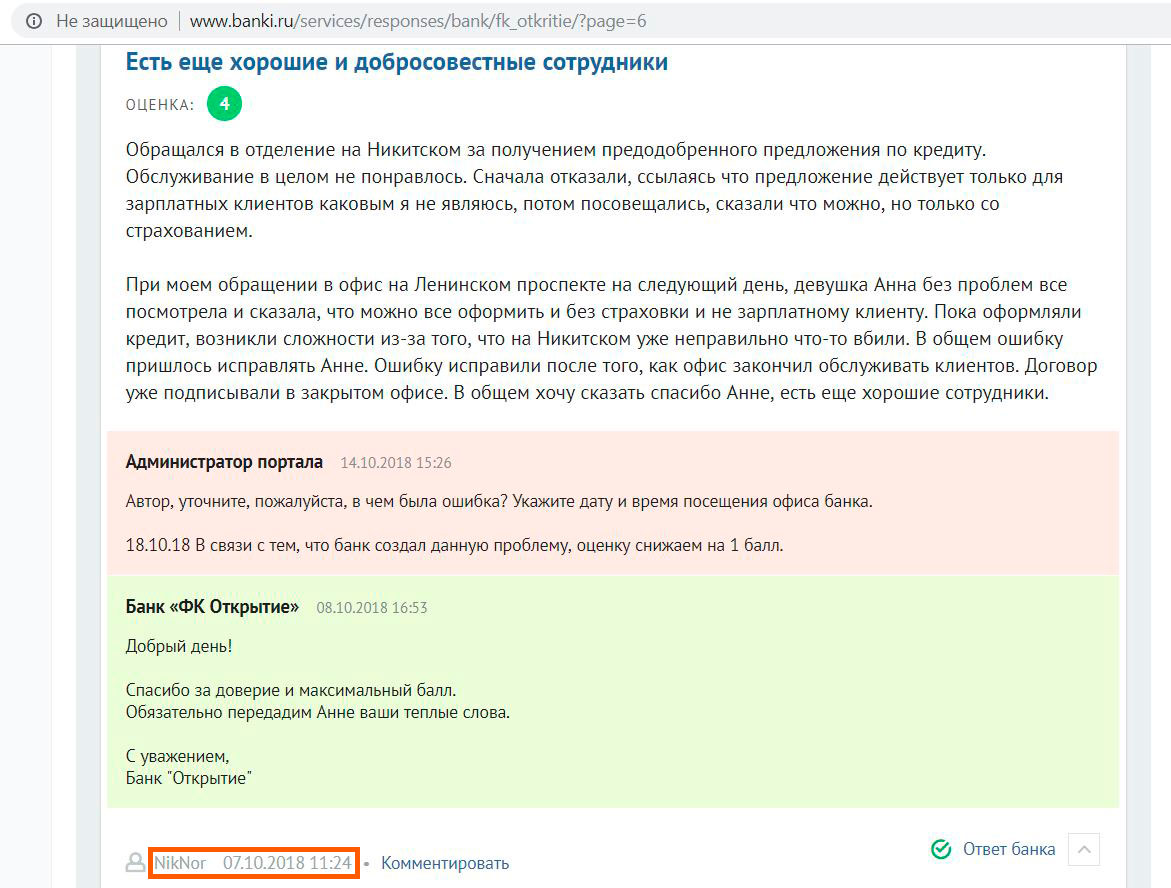

Всё о кредите | Банк Открытие

Средство для достижения целей, шанс на осуществление мечты или серьезное испытание обязательствами перед банком — чем на самом деле является кредит? Как его получить и грамотно использовать? Обсуждаем эти и многие другие вопросы в нашей статье.

Кредит — это деньги, которые банк в разной форме одалживает клиентам на определенный срок и под процент:

- Кредит наличными — банк выдает вам деньги, а вы расходуете их по своему усмотрению. Вы можете сделать ремонт, купить новый холодильник или даже машину — все в ваших руках.

- Кредитная карта — банк открывает вам лимит, в пределах которого вы можете делать покупки. Основной плюс — лимит возобновляемый, в его пределах можно тратить деньги, потом возвращать и снова тратить.

- Целевой кредит — в шутку его называют «кредит на чайник». Суть та же, что и у кредита наличными, разница лишь в форме выдачи — вы не увидите «живых» денег, потому что банк непосредственно в магазине уже оплатил вашу покупку.

- Залоговый кредит — обычно берут на крупные покупки: автомобиль (автокредит) или жилье (ипотека). От всех остальных его отличает наличие залога — имущества, которым клиент гарантирует выплаты по своим обязательствам.

Кредитка — удобный инструмент, и в умелых руках он хорошо помогает семейному бюджету. Подробнее обо всех возможностях использования карты мы расскажем отдельно.

Правила жизни кредитов

- Платность.

Чтобы выдать кредит, банку нужно нанять сотрудников, арендовать офис, найти деньги и заплатить за их оборот. Все эти расходы закладываются в процентную ставку по кредиту.

Чтобы выдать кредит, банку нужно нанять сотрудников, арендовать офис, найти деньги и заплатить за их оборот. Все эти расходы закладываются в процентную ставку по кредиту. - Возвратность. Банк предоставляет деньги с условием, что их нужно вернуть в течение определенного срока. Для удобства в 99% случаев устанавливается график платежей с ежемесячными равными платежами (аннуитетами).

Я сравнила кредиты банка и микрозаймы. Стоит только прочитать условия под звездочкой мелким шрифтом и становится понятно, почему в МФО нужен только паспорт. Да у них же большие проценты. До 2 500% годовых, такое даже представить сложно! После этого я внимательнее стала читать условия договора и больше доверяю банкам.

Инесса, клиент

Что нужно, чтобы получить кредит?

Прежде чем отдать вам деньги, банку нужно узнать многое об обстоятельствах вашей жизни — как вас зовут, откуда вы, кем работаете, хватает ли вам зарплаты на жизнь, насколько вы ответственный и платежеспособный человек. Перечень документов, из которых банк может получить эту информацию, может отличаться в зависимости от вида кредита и регламентов, установленных банком для работы с клиентами.

Перечень документов, из которых банк может получить эту информацию, может отличаться в зависимости от вида кредита и регламентов, установленных банком для работы с клиентами.

Как правило, список документов выглядит так:

- паспорт

- свидетельство о регистрации по месту пребывания, если адрес фактического проживания отличается от прописки

- справка 2-НДФЛ, подтверждающая сведения о доходах

- СНИЛС

В некоторых случаях потребуются не только паспорт и справки, но и единомышленник — поручитель. В основном это касается кредитов на крупные суммы. Поручитель разделит с вами ответственность за погашение кредита.

Что написано в кредитном договоре?

Итак, банк одобрил кредит. Дело за малым — подписать кредитный договор.

В нем обозначены: сумма, которую банк готов вам выдать, размер начисляемых процентов и способ их начисления, полная стоимость кредита, сроки погашения, график платежей и ответственность сторон за нарушение договора.

Важный пункт — контактная информация. Телефонный звонок позволит быстро передать информацию о состоянии вашего кредита или предупредить вас об изменениях в работе банка.

Если у вас изменился номер телефона, адрес проживания или паспортные данные — обязательно сообщите об этом банку!

Ксения, специалист по работе с клиентами банка

Сколько на самом деле придется платить по кредиту?

По решению Центробанка все кредитные организации обязаны указывать полную стоимость кредита. Ее еще называют эффективной процентной ставкой. Это информация не только о начисляемых процентах, но и обо всех дополнительных сборах и комиссиях за обслуживание.

Она указывается в правом верхнем углу кредитного договора, заключена в рамку, чтобы привлечь внимание, и написана легко читаемым шрифтом — вы точно ее не пропустите.

Что входит в ежемесячный платеж?

- основной долг («тело кредита», в том числе страховка, если это предусмотрено договором)

- проценты за использование кредита

- начисленные штрафы и пени (если был нарушен график платежей)

Почему банк одним клиентам выдает деньги, а другим — нет?

В банковской сфере применение машинных технологий обработки больших массивов данных не ноу-хау, а требование времени. Поэтому при оценке потенциала клиента используется скоринг — анализ данных о поведении клиента и его кредитной истории.

Поэтому при оценке потенциала клиента используется скоринг — анализ данных о поведении клиента и его кредитной истории.

Так, один клиент, который регулярно берет небольшие кредиты и вовремя их погашает, может оказаться более надежным по результатам скоринга, чем другой, впервые подавший заявку на получение большой суммы.

Почему люди берут кредиты?

Все-таки за деньгами до зарплаты чаще всего обращаются в микрофинансовые организации. Тогда как основная причина, по которой люди берут займы у банков, это не стремление удовлетворить сиюминутные потребности, а желание сделать вклад в будущее: недвижимость, автомобиль, ремонт жилья. И такие «кредитные отношения» длятся дольше — больше года как минимум.

А за это время может случиться всякое. Сегодня вы примерный плательщик, а завтра начались финансовые трудности. Продавать долгожданную квартиру или машину? Не спешите. Можно найти выход из любой ситуации.

Мы взяли ипотеку.

В планах, конечно, было рождение детишек. И какое счастье — родились трое. Но тут мы поняли, что просто не в состоянии платить банку как раньше, когда 80 тысяч нам двоим хватало на все. Но теперь нас пятеро! Банк пошел нам навстречу и позволил уменьшить размер ежемесячного платежа, увеличив срок кредита.

Мария, клиент

Если вы планируете взять кредит

Учтите важную информацию:

- нагрузка по всем кредитным выплатам не должна превышать 30% от вашего ежемесячного дохода

- всегда следуйте графику платежей — он указан в таблице в вашем кредитном договоре. Рекомендуем вносить деньги заранее — это позволит избежать задолженности по техническим причинам

- когда вы задерживаете оплату, каждый день начисляются пени, ведь вы нарушаете условия договора

Если вы клиент банка «Открытие» и у вас возникли трудности с погашением кредита, как можно скорее обратитесь по телефону 8 800 500-70-44 или в чат, чтобы сообщить о своей финансовой ситуации.

Пользуйтесь кредитом с удовольствием. Позвольте себе то, о чем давно мечтали, ведь именно для этого кредиты и существуют. Но не забывайте вовремя вносить деньги на кредитный счет.

7 факторов, на которые обращают внимание кредиторы при рассмотрении заявки на ссуду

Вы хотите приложить максимум усилий при подаче заявления на ипотечный, автокредит или личный заем, но это может быть сложно сделать, если вы не знаете, какой кредитор ищет. Возможно, вы знаете, что они обычно смотрят на ваш кредитный рейтинг, но это не единственный фактор, который банки и другие финансовые учреждения учитывают при принятии решения о сотрудничестве с вами. Вот семь, о которых вам следует знать.

Одно электронное письмо в день может помочь вам сэкономить тысячи

Советы и рекомендации экспертов, доставленные прямо на ваш почтовый ящик, помогут вам сэкономить тысячи долларов.Зарегистрируйтесь сейчас, чтобы получить бесплатный доступ к нашему учебному курсу по личным финансам.

Отправляя свой адрес электронной почты, вы соглашаетесь с тем, что мы будем присылать вам денежные подсказки вместе с продуктами и услугами, которые, по нашему мнению, могут вас заинтересовать. Вы можете отписаться в любое время. Пожалуйста, прочтите наше Заявление о конфиденциальности и Положения и условия.

1. Ваш кредит

Почти все кредиторы смотрят на ваш кредитный рейтинг и составляют отчеты, потому что это дает им представление о том, как вы распоряжаетесь заемными деньгами.Плохая кредитная история указывает на повышенный риск дефолта. Это отпугивает многих кредиторов, потому что есть шанс, что они не вернут то, что вам ссудили.

Баллы варьируются от 300 до 850 с двумя наиболее популярными моделями кредитного скоринга:

Чем выше ваш балл, тем лучше. Кредиторы обычно не раскрывают минимальный кредитный рейтинг, отчасти потому, что они учитывают ваш рейтинг в сочетании с факторами, перечисленными ниже. Но если вы хотите максимальных шансов на успех, стремитесь набрать 700 или 800 баллов.

Но если вы хотите максимальных шансов на успех, стремитесь набрать 700 или 800 баллов.

2. Ваш доход и история занятости

Кредиторы хотят знать, что вы сможете выплатить взятые взаймы, и поэтому они должны убедиться, что у вас достаточный и стабильный доход. Требования к доходу различаются в зависимости от суммы, которую вы занимаете, но обычно, если вы занимаетесь больше денег, кредиторам потребуется более высокий доход, чтобы быть уверенными в том, что вы сможете не отставать от выплат.

Вам также необходимо иметь возможность продемонстрировать стабильную занятость. Тем, кто работает только часть года, или индивидуальным предпринимателям, которые только начинают свою карьеру, может быть труднее получить ссуду, чем тем, кто работает круглый год в уже существующей компании.

3. Отношение вашего долга к доходу

Тесно связано с вашим доходом отношение вашего долга к доходу. При этом ваши ежемесячные долговые обязательства рассматриваются как процент от вашего ежемесячного дохода. Кредиторы хотят видеть низкое соотношение долга к доходу, и если ваше соотношение превышает 43%, то есть выплаты по долгу занимают не более 43% вашего дохода, большинство ипотечных кредиторов вас не примут.

При этом ваши ежемесячные долговые обязательства рассматриваются как процент от вашего ежемесячного дохода. Кредиторы хотят видеть низкое соотношение долга к доходу, и если ваше соотношение превышает 43%, то есть выплаты по долгу занимают не более 43% вашего дохода, большинство ипотечных кредиторов вас не примут.

Вы все еще можете получить ссуду с соотношением долга к доходу, превышающим эту сумму, если ваш доход достаточно высок и ваш кредит хороший, но некоторые кредиторы откажут вам, вместо того чтобы рискнуть.Прежде чем подавать заявку на ипотеку, постарайтесь погасить существующий долг, если он у вас есть, и снизить отношение долга к доходу до менее 43%.

4. Стоимость вашего залога

Залог — это то, что вы соглашаетесь предоставить банку, если вы не в состоянии справиться с выплатами по кредиту. Ссуды, включающие обеспечение, называются обеспеченными ссудами, а ссуды без обеспечения считаются необеспеченными ссудами. Обеспеченные кредиты обычно имеют более низкие процентные ставки, чем необеспеченные кредиты, потому что у банка есть способ вернуть свои деньги, если вы не платите.

Обеспеченные кредиты обычно имеют более низкие процентные ставки, чем необеспеченные кредиты, потому что у банка есть способ вернуть свои деньги, если вы не платите.

Стоимость залога также частично определяет размер займа. Например, когда вы покупаете дом, вы не можете брать взаймы больше, чем текущая стоимость дома. Это потому, что банку нужна гарантия того, что он сможет вернуть все свои деньги, если вы не сможете справиться со своими платежами.

5. Размер первоначального взноса

Некоторые ссуды требуют внесения первоначального взноса, и размер вашего первоначального взноса определяет, сколько денег вам необходимо взять в долг. Если, например, вы покупаете автомобиль, то внесение большей суммы вперед означает, что вам не нужно будет брать такую сумму в долг в банке.В некоторых случаях вы можете получить ссуду без первоначального взноса или с небольшим первоначальным взносом, но помните, что вы будете платить больше процентов в течение срока ссуды, если пойдете по этому пути.

6. Ликвидные активы

Кредиторам нравится видеть, что у вас есть немного наличных на сберегательном счете или счете денежного рынка, или активы, которые вы можете легко превратить в наличные, помимо тех денег, которые вы используете для своего первоначального взноса. Это убеждает их в том, что даже если вы испытаете временную неудачу, например, потерю работы, вы все равно сможете рассчитывать свои платежи, пока не встанете на ноги.Если у вас не так много денег, возможно, вам придется заплатить более высокую процентную ставку.

7. Срок кредита

Ваше финансовое положение может не сильно измениться в течение года или двух, но в течение 10 или более лет ваша ситуация может сильно измениться. Иногда эти изменения к лучшему, но если они ухудшаются, они могут повлиять на вашу способность выплатить ссуду. Кредиторы, как правило, будут чувствовать себя более комфортно, если одолжите вам деньги на более короткий период времени, потому что у вас больше шансов выплатить ссуду в ближайшем будущем.

Более короткий срок кредита также сэкономит вам больше денег, потому что вы будете платить проценты в течение меньшего количества лет. Но у вас будет более высокий ежемесячный платеж, поэтому вы должны взвесить это, решая, какой срок кредита вам подходит.

Понимание факторов, которые кредиторы учитывают при оценке кредитных заявок, может помочь вам увеличить ваши шансы на успех. Если вы считаете, что какой-либо из вышеперечисленных факторов может снизить ваши шансы на одобрение, примите меры для их улучшения, прежде чем подавать заявку.

10 вопросов, которые следует задать перед подачей заявки на получение личной ссуды

Редакционная группа Select работает независимо над обзором финансовых продуктов и написанием статей, которые, по нашему мнению, будут полезны нашим читателям.Мы можем получать комиссию, когда вы переходите по ссылкам на продукты наших аффилированных партнеров.

Персональные ссуды могут стать доступной альтернативой кредитным картам и помочь вам профинансировать крупные покупки, сэкономив при этом на процентах.

Все больше и больше растет популярность индивидуальных займов: по данным рынка онлайн-кредитования Lending Tree, в США насчитывается около 20,2 миллиона заемщиков.

Очень важно, чтобы у вас был четкий план погашения, независимо от того, хотите ли вы взять личную ссуду для консолидации долга, профинансировать ремонт дома, профинансировать следующую большую поездку или оплатить переезд через страну.

Ниже Select предлагает 10 вопросов, которые вы должны задать себе, чтобы убедиться, что вы хорошо подготовлены к новому личному займу.

1. Сколько мне нужно?

Первый шаг при выборе личного кредита — это знать, сколько вам нужно. Наименьшие размеры личного кредита начинаются примерно с 500 долларов, но большинство кредиторов предлагают минимум от 1000 до 2000 долларов. Если вам нужно меньше 500 долларов, возможно, будет проще накопить дополнительные деньги заранее или занять деньги у друга или члена семьи, если вы в затруднительном положении.

2. Хочу ли я платить своим кредиторам напрямую или деньги будут отправлены на мой банковский счет?

Когда вы берете личную ссуду, деньги обычно доставляются прямо на ваш текущий счет. Но если вы используете ссуду для консолидации долга, некоторые кредиторы предлагают возможность отправить средства напрямую другим вашим кредиторам и вообще пропустить ваш банковский счет.

Если вы предпочитаете практический подход или используете деньги для чего-то другого, кроме выплаты существующей задолженности, переводите средства на ваш текущий счет.

3. Как долго мне нужно будет вернуть деньги?

Вы должны будете начать возвращать кредитную компанию ежемесячными платежами в течение 30 дней. Большинство кредиторов предоставляют сроки погашения от шести месяцев до семи лет. И ваша процентная ставка, и ежемесячный платеж будут зависеть от продолжительности выбранного вами кредита.

4. Сколько я буду платить в виде процентов?

Ваша процентная ставка зависит от ряда факторов, включая ваш кредитный рейтинг, сумму кредита и ваш срок (продолжительность возврата кредита).Процентные ставки могут составлять от 3,49% до 29,99% и более. Как правило, вы получаете самую низкую процентную ставку, когда у вас хороший или отличный кредитный рейтинг и вы выбираете максимально короткий срок погашения.

Согласно последним данным ФРС, средняя годовая процентная ставка по 24-месячным личным кредитам составляет 9,63%. Это часто намного ниже средней годовой процентной ставки по кредитной карте, поэтому многие потребители используют ссуды для рефинансирования долга по кредитной карте.

Годовая процентная ставка по ссуде для физических лиц чаще всего является фиксированной, что означает, что она остается неизменной на протяжении всего срока действия ссуды.

5. Могу ли я позволить себе ежемесячный платеж?

Когда вы подаете заявку на получение ссуды для физических лиц, у вас есть возможность выбрать, какой план погашения лучше всего подходит для вашего уровня дохода и денежного потока. Кредиторы иногда предоставляют стимул для использования автоплатежей, снижая вашу годовую процентную ставку на 0,25% или 0,50%.

Некоторые люди предпочитают делать свои ежемесячные платежи как можно более низкими, поэтому они предпочитают выплачивать ссуду в течение нескольких месяцев или лет. Другие предпочитают погашать ссуду как можно быстрее, поэтому выбирают самый высокий ежемесячный платеж.

Выбор низкого ежемесячного платежа и длительного срока погашения часто сопровождается самыми высокими процентными ставками. Может показаться, что это не так, потому что ваши ежемесячные платежи намного меньше, но на самом деле вы в конечном итоге платите больше за ссуду в течение ее срока службы.

Как правило, заемщики должны стремиться тратить не более 35–43% на долг, включая ипотечные кредиты, автокредиты и платежи по личным займам. Так, если ваша ежемесячная заработная плата составляет, например, 4000 долларов, в идеале вы должны держать все общие долговые обязательства на уровне или ниже 1720 долларов в месяц.

Ипотечные кредиторы, в частности, известны тем, что отказывают в выдаче кредитов людям с соотношением долга к доходу выше 43%, но кредиторы, предоставляющие личные ссуды, как правило, немного снисходительнее, особенно если у вас хороший кредитный рейтинг и подтверждение дохода. Если вы думаете, что можете временно обрабатывать более высокие платежи, чтобы значительно сэкономить на процентах, вы можете немного увеличить это соотношение, чтобы получить более высокий ежемесячный платеж.

Труднее получить одобрение при соотношении долга к доходу выше 40%, а слишком худое решение может привести к проблемам с денежными потоками.Вы должны делать это только в качестве временной меры и если у вас есть какая-то подстраховка, например, доход партнера или чрезвычайный фонд.

6. Есть ли комиссия по индивидуальному займу?

Личные ссуды могут взимать комиссию за регистрацию или выдачу кредита, но большинство из них не взимает никаких комиссий, кроме процентов.

Комиссия за оформление кредита — это единовременный авансовый платеж, который ваш кредитор вычитает из вашей ссуды для оплаты административных расходов и затрат на обработку. Обычно это от 1% до 5%, но иногда взимается фиксированная ставка.Например, если вы взяли ссуду на сумму 10 000 долларов, а комиссия за оформление составила 5%, вы получите только 9 500 долларов, а 500 долларов вернутся вашему кредитору. По возможности лучше избегать комиссии за оформление.

См. Наш лучший выбор для личных займов:

Список из лучших 5 личных займов

7. Достаточно ли у меня хороший кредитный рейтинг?

Прежде чем вы начнете подавать заявку на получение личного кредита, важно знать свой кредитный рейтинг, чтобы убедиться, что вы соответствуете требованиям.Большинство кредиторов, предоставляющих личные ссуды, ищут соискателей с хорошим кредитным рейтингом, особенно в онлайн-банках. Однако, если у вас есть существующие отношения с банком, вы можете получить одобрение на выгодную сделку, если у вас есть хорошая история своевременной оплаты счетов и соблюдения условий ваших прошлых кредитов и счетов.

Иногда кредитные союзы предлагают более низкие процентные ставки по личным займам и работают с заемщиками, имеющими справедливый или средний кредитный рейтинг. Но часто вам нужно стать участником, а иногда вам нужно открыть сберегательный счет, прежде чем вы сможете претендовать на ссуду.

8. Какие еще у меня варианты выбора?

Если вы хотите погасить долг, другой вариант — карты перевода баланса.

С ограниченным сроком действия промоакции 0% годовых, карта перевода баланса позволяет вам платить нулевые проценты на срок до 21 месяца, что позволяет легко сэкономить сотни.

И, в зависимости от вашей ситуации, вы также можете иметь возможность перевести баланс нескольких кредитных карт на новую карту (при условии, что общая сумма не превышает ваш кредитный лимит).

Некоторые из лучших беспроцентных кредитных карт, которые предлагают перевод остатка, — это Citi Simplicity® Card и U.Платиновая карта Visa® S. Bank.

Тем не менее, карты для перевода баланса становятся все труднее квалифицированными, поскольку кредиторы ужесточают свои требования к новым кредитам. У них также есть другие недостатки, в том числе лимиты на перевод баланса (которые часто ниже, чем фактический лимит вашей карты) и комиссии за перевод баланса (обычно 3%), если вы не можете получить альтернативу без комиссии, такую как карта Wings Visa Platinum.

В дополнение к переводам баланса, кредитные карты с нулевой годовой процентной ставкой также отлично подходят для финансирования крупных покупок, за которые вы хотите платить с течением времени.Вот наши лучшие варианты кредитных карт с беспроцентным переводом остатка:

Лучшее на 21 месяц

Лучшее на 20 месяцев

Лучшее на 18 месяцев

Лучшее на 15 месяцев

9. Как скоро мне понадобятся средства?

Некоторые кредиторы, предоставляющие частные ссуды, доставляют средства в электронном виде в тот же день, когда вы получаете одобрение. Другим кредиторам требуется до 10 рабочих дней. Если для вашей ситуации важен быстрый доступ к деньгам, обязательно выбирайте кредиторов с быстрой доставкой.

10. Как личный заем повлияет на мой кредитный рейтинг?

Персональные ссуды — это форма рассрочки, тогда как кредитные карты считаются возобновляемыми кредитами. Наличие обоих типов кредитов в вашем профиле усилит ваш кредитный баланс.

Наличие разнообразного кредитного портфеля полезно, но это еще не все. Некоторые говорят, что добавление новой ссуды в рассрочку, такой как автокредит или ипотека, может повысить ваш рейтинг, но нет смысла брать долг (плюс проценты), если он вам действительно не нужен.

Чтобы поддерживать хороший кредитный рейтинг, сосредоточьтесь в первую очередь на двух наиболее важных факторах: своевременные платежи и использование кредита.

Хотя получение ссуды в рассрочку само по себе не сильно повысит ваш рейтинг, использование личной ссуды для погашения возобновляемой задолженности вызовет наиболее заметное увеличение вашего кредитного рейтинга. После того, как ваши карты будут оплачены, сохраните свои расходы на уровне менее 10% от доступного кредита и заметьте, какое это имеет значение.

Select теперь имеет виджет, в котором вы можете ввести свою личную информацию и получать предложения по личным займам без ущерба для вашего кредитного рейтинга.

Итог

Персональные ссуды — отличная альтернатива кредитным картам с нулевой годовой процентной ставкой, но, как и любой другой финансовый продукт, они наиболее выгодны, когда у вас есть план. Когда вы ответите на вышеуказанные вопросы, сделайте мягкий запрос на веб-сайте кредитора или на стороннем рынке кредитования, чтобы вы могли увидеть свои варианты, не повредив свой кредитный рейтинг. Только после того, как вы увидите, на что вы прошли предварительный квалификационный отбор, вам следует выполнить серьезное расследование.

Чтобы узнать о тарифах и комиссионных сборах по кредитной карте Amex EveryDay®, нажмите здесь

Информация о карте Wings Visa Platinum, кредитной карте Amex EveryDay® и картах Capital One была собрана компанией Select независимо и была не были рассмотрены и не предоставлены эмитентом карты до публикации.

Найдите лучшие личные займы

Примечание редакции: Мнения, анализы, обзоры или рекомендации, выраженные в этой статье, принадлежат только редакции Select, и не были рассмотрены, одобрены или одобрены иным образом третьими лицами. вечеринка.

Мне по почте пришло неожиданное предварительно одобренное предложение или ссуда с живым чеком. Что произойдет, если я получу наличные или внесу депозит?

Вы когда-нибудь открывали почту и находили неожиданный чек? Некоторые чеки являются возмещением и платежами, причитающимися вам, другие — образцами рекламы, некоторые — мошенничеством с поддельными чеками, а некоторые чеки представляют собой предварительно утвержденную ссуду или предложения о ссуде в режиме реального времени.

Просмотрите образец почтового сообщения о ссуде в режиме реального времени.

Что такое ссуда с живым чеком?

Текущий чек — это предварительно одобренное или «предварительно проверенное» кредитное предложение, на которое вы не подавали заявку. Это может быть у кредитора, у которого вы брали взаймы в прошлом, или у нового кредитора. Суммы кредита обычно составляют от нескольких сотен до нескольких тысяч долларов. В чеке должна быть следующая информация:

- Раскрытие комиссии за ссуду

- Годовая процентная ставка (APR), которая представляет собой годовую стоимость ссуды

- График платежей

- Кредитный договор

- Уведомление о конфиденциальности о передаче вашей личной информации

- Ваше право исключить свое имя из будущих предложений — так называемое уведомление об отказе

- Контактная информация отправителя

Ссуды с живой проверкой могут иметь более высокие процентные ставки, чем другие типы личных ссуд или кредитных карт, поэтому перед принятием чека по ссуде рекомендуется поискать и сравнить условия.

Является ли это предложение предварительно одобренной ссуды мошенничеством?

Мошенники иногда рассылают поддельные предложения о ссуде по почте, электронной почте или с помощью текстовых сообщений. Они могут выглядеть очень похожими на реальные предложения ссуд с чеком, но они используются для получения вашей личной или финансовой информации с целью совершения кражи личных данных или мошенничества. Узнайте больше о мошенничестве с проверками от FTC.

Должен ли я принимать ссуду с живым чеком?

Ссуды с живыми чеками могут быть удобными, поскольку вам не нужно заполнять заявку на ссуду или оформлять документы.Однако ссуды с живыми чеками могут иметь гораздо более высокие процентные ставки, чем другие ссуды или кредитные карты. Если вы заинтересованы в ссуде или кредитной линии, вам следует поискать информацию о преимуществах и затратах всех вариантов. Также рекомендуется изучить кредиторов с живыми чеками, чтобы убедиться, что они законные, а не мошенники. Имейте в виду, что лучший способ сохранить высокий кредитный рейтинг и не тратить деньги на проценты и сборы — это создать бюджет и сэкономить на том, что вам нужно, вместо использования кредита или ссуды.

Как работает живой чек?

Если вы хотите принять ссуду с живым чеком, вы должны подтвердить чек, подписав обратную сторону чека и обналичивая или депонируя средства на свой банковский счет. Это создает ссуду, которую необходимо погасить в сроки, указанные в кредитном соглашении. Если вы платите поздно или не платите, с вас могут взиматься сборы вместе с процентами, и кредитор может сообщить о вашей задолженности агентству кредитной информации, что может повлиять на ваш кредитный рейтинг.Чтобы отклонить предложение о ссуде, вы должны надежно уничтожить — измельчив и выбросив — живой чек, чтобы избежать потенциального мошенничества со стороны других лиц.

Как остановить нежелательные предложения ссуд