Средневзвешенная процентная ставка по кредитам ЦБ РФ

]]>Подборка наиболее важных документов по запросу Средневзвешенная процентная ставка по кредитам ЦБ РФ (нормативно–правовые акты, формы, статьи, консультации экспертов и многое другое).

Судебная практика: Средневзвешенная процентная ставка по кредитам ЦБ РФ Открыть документ в вашей системе КонсультантПлюс:Подборка судебных решений за 2020 год: Статья 12 «Ограничения деятельности микрофинансовой организации» Федерального закона «О микрофинансовой деятельности и микрофинансовых организациях»»Исследовав условия договора, заключенного между сторонами, учитывая положения статей 10, 807 ГК РФ, статей 1, 2, 8, 12 Федерального закона от 02 июля 2010 года N 151-ФЗ «О микрофинансовой деятельности и микрофинансовых организациях», статей 1 и 6 Федерального закона от 21 декабря 2013 года N 353-ФЗ «О потребительском кредите (займе)», суд апелляционной инстанции верно указал, что поскольку договор займа между сторонами заключен 27 июня 2017 года, то есть после установления Банком России ограничений деятельности микрофинансовых организаций в части начисления процентов за пользование займом, то оснований для исчисления процентов исходя из средневзвешенной процентной ставки по потребительским кредитам, установленным Банком России, не имелось.

Путеводитель по судебной практике. ЗаемПримечание: Верховный Суд РФ разъяснил порядок исчисления процентов по договорам микрозайма (Определение от 22.08.2017 N 7-КГ17-4, п. 9 Обзора судебной практики по делам, связанным с защитой прав потребителей финансовых услуг (утв. Президиумом Верховного Суда РФ 27.09.2017)). Согласно данному разъяснению начисление процентов в размере, который был установлен лишь на срок действия договора, по истечении такого срока неправомерно. Если договор микрозайма заключен до установления ограничений деятельности микрофинансовых организаций в части начисления процентов за пользование займом, то эти проценты подлежат исчислению исходя из средневзвешенной процентной ставки по потребительским кредитам, установленной Банком России на момент заключения договора.

Открыть документ в вашей системе КонсультантПлюс:

Открыть документ в вашей системе КонсультантПлюс:Статья: Правовое регулирование потребительского кредитования в государствах ЕАЭС

(Баишев Р.Ж.)

(«Право. Журнал Высшей школы экономики», 2021, N 1)Судебная коллегия по гражданским делам Верховного Суда России не согласилась с вынесенным Апелляционным определением и посчитала, что размер взыскиваемых процентов за пользование займом подлежал исчислению исходя из рассчитанной Банком России средневзвешенной процентной ставки по кредитам, выделяемым кредитными организациями физическим лицам в рублях на срок свыше года, по состоянию на день заключения договора микрозайма . Верховный Суд России полагал возможным начисление вознаграждения по средневзвешенной процентной ставке с учетом фактического срока пользования займом. Однако практически срок пользования и начисление процентов устанавливались в каждом договоре микрозайма исходя из срока фактического пользования, который не соответствовал размеру процента, установленного в самом договоре; налицо было фактическое изменение условий кредитования без согласия сторон.

Указание Банка России от 02.04.2019 N 5114-У

(ред. от 29.09.2020)

«Об установлении экономических нормативов для микрокредитной компании, привлекающей денежные средства физических лиц, в том числе индивидуальных предпринимателей, являющихся учредителями (участниками, акционерами), и (или) юридических лиц в виде займов»

(Зарегистрировано в Минюсте России 26.06.2019 N 55050)В случае если по календарному месяцу, в котором был заключен договор кредита (займа) в целях, не связанных с осуществлением заемщиком предпринимательской деятельности, обязательства заемщика по которому обеспечены ипотекой, отсутствует опубликованное Банком России значение средневзвешенной ставки по кредитам (займам), обязательства заемщика по которым обеспечены ипотекой, выданным в течение месяца, используется среднеарифметическое значение полной стоимости потребительского кредита (займа) или процентной ставки по кредитам (займам), обязательства заемщика по которым обеспечены ипотекой, рассчитанное в соответствии с абзацем четвертым пункта 2.

6 настоящего приложения.

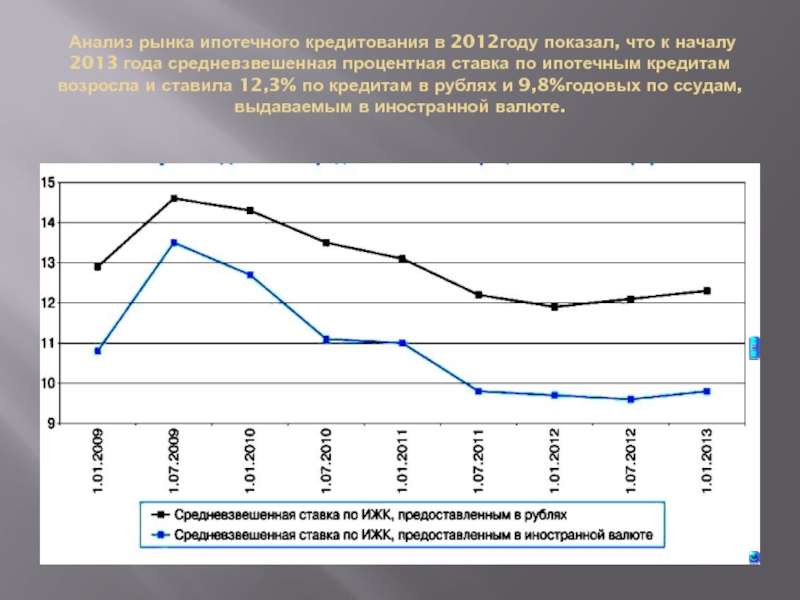

6 настоящего приложения.ЦБ выявил повышение средневзвешенных процентных ставок по кредитам физлицам

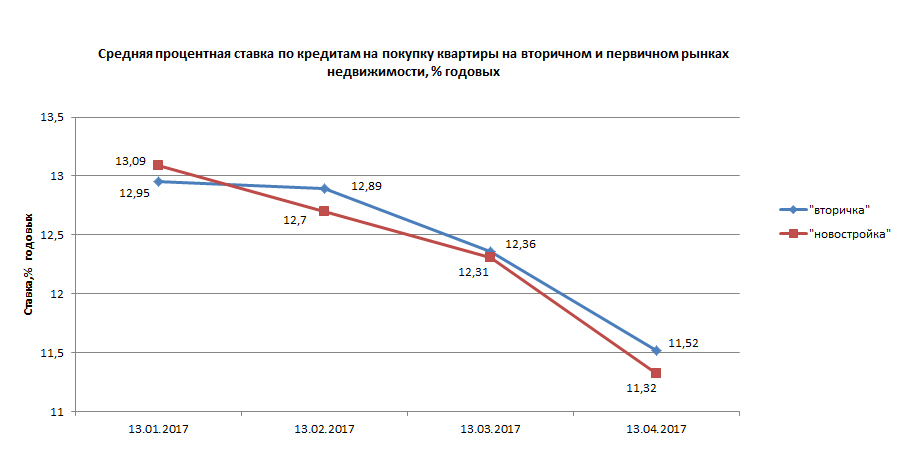

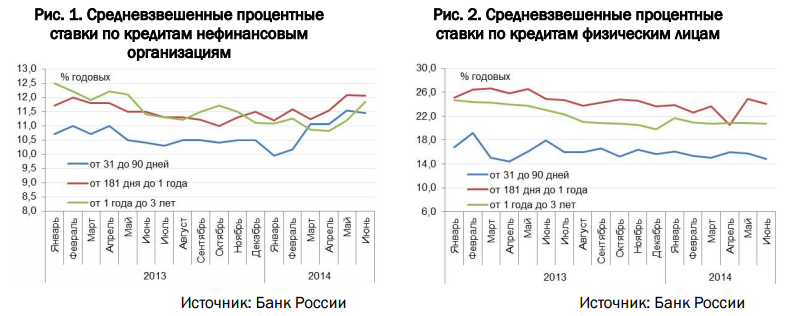

Так, по краткосрочным кредитам средневзвешенная процентная ставка выросла более чем на 1 процентный пункт, превысив уровень 12% годовых. Рост ставки по кредитам от года до трех лет менее существенный, хотя до августа текущего года данный показатель непрерывно снижался на протяжении семи месяцев.

Как сообщает «Коммерсантъ», неофициально банкиры предположили, что при сохранении тенденции на общее снижение ставок по кредитам оживление на рынке потребительского кредитования, особенно в сегменте необеспеченных кредитов наличными, привело к тому, что в кредитные организации пошли клиенты с более высоким уровнем риска.

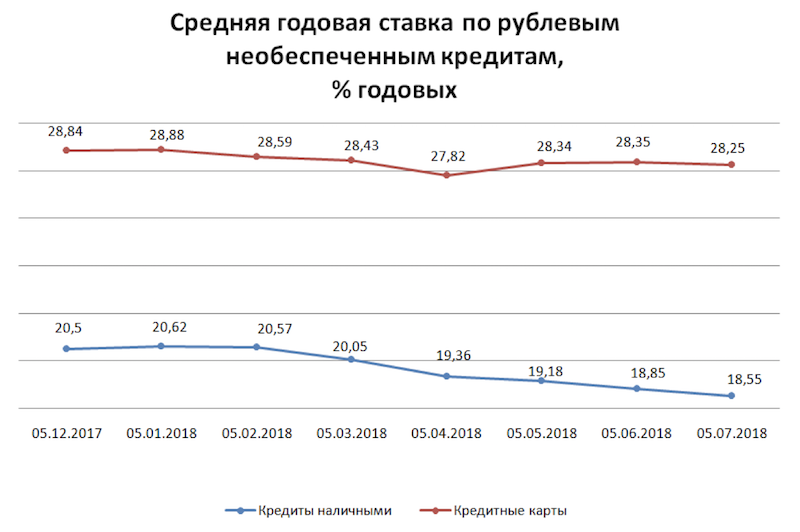

При этом ставки по кредитам наличными и кредитным картам до августа этого года снижались достаточно быстрыми темпами.

«В августе это снижение практически прекратилось либо было незначительным, поскольку банки заняли выжидательную позицию. В сентябре появились новые факторы, которые препятствовали дальнейшему снижению стоимости кредитов, — это пауза ЦБ в снижении ключевой ставки, усилившиеся риски второй волны коронавируса и ослабление курса рубля», — уточнил генеральный директор «Объединенного кредитного бюро» (ОКБ) Артур Александрович.

Также эксперты отметили, что в июне банки «закрутили гайки» в своих кредитных продуктах и оставили только самых качественных заемщиков с более низкими ставками, чем в среднем по рынку. В дальнейшем — к концу лета 2020 года — большинство кредитно-финансовых организаций провели корректировку своих кредитных политик в сторону ограниченного смягчения.

Однако, по мнению управляющего директора рейтингового агентства НКР Станислава Волкова, говорить о развороте ставок к росту пока рано — скорее, началась стабилизация.

«Пока мы видим разнонаправленную динамику на разных сроках, что может говорить о том, что банки уже нащупывают дно с точки зрения снижения ставок — в некоторых сегментах маркетинговые акции отдельных крупных банков еще двигают ставки вниз, но в целом этот тренд выдыхается», — считает эксперт.

сколько будут стоить кредиты в 2020 году

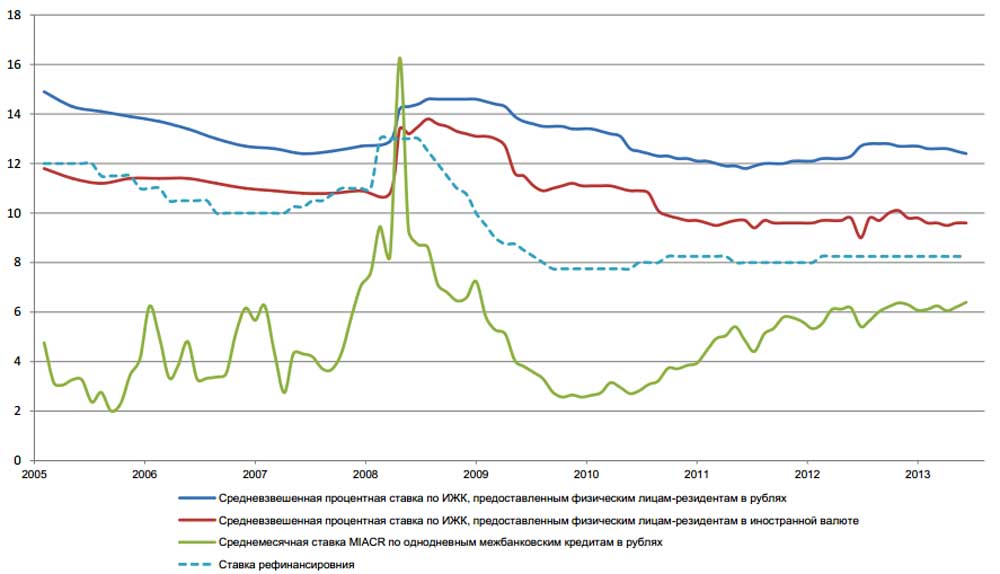

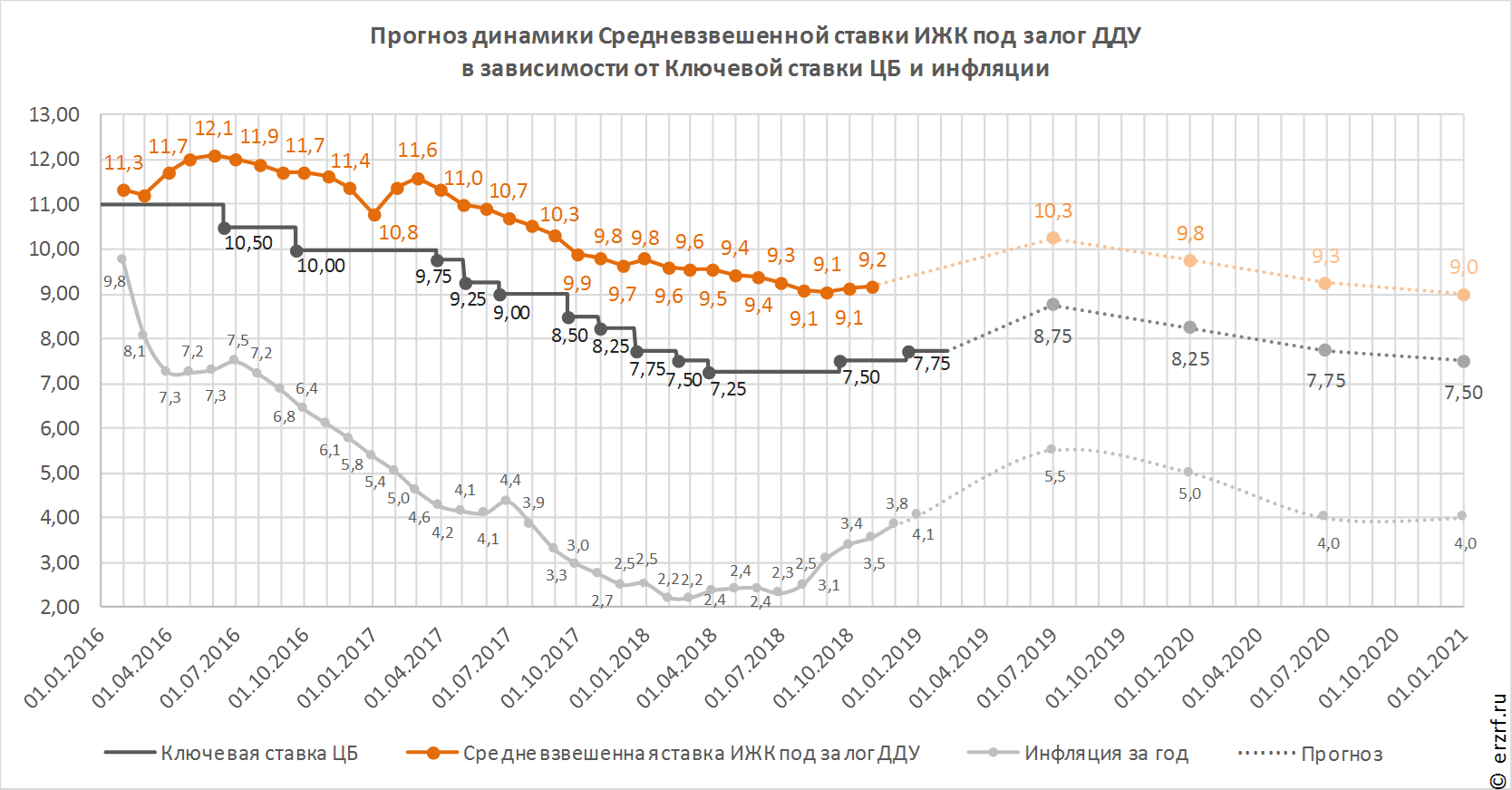

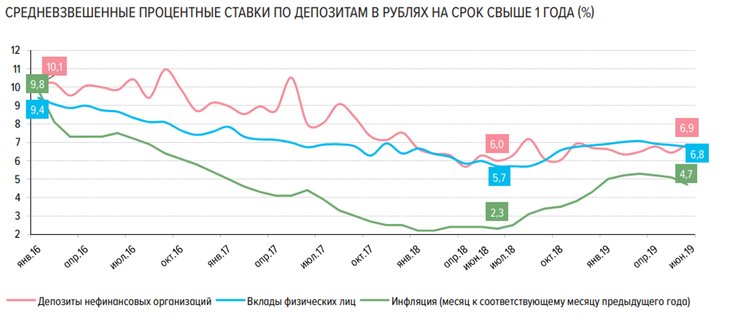

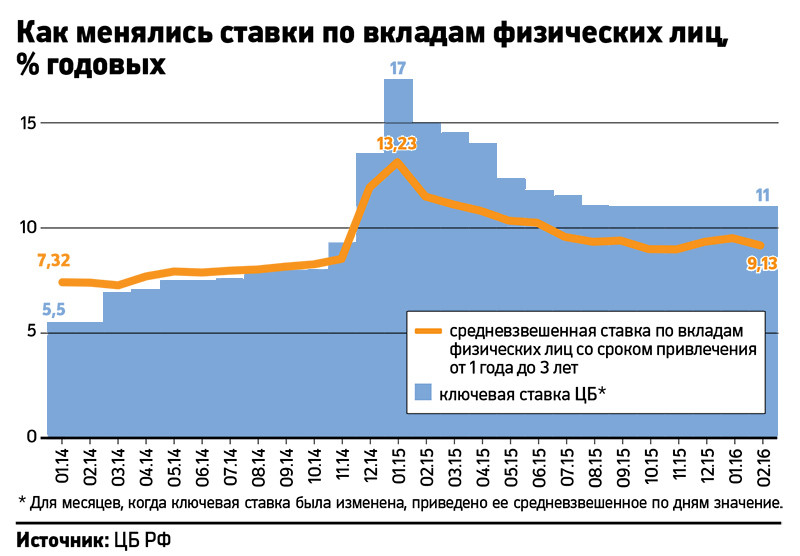

Банк России активно снижал ключевую ставку во втором полугодии 2019 года и довел ее до исторического минимума в 6,25% годовых. Вслед за ключевой снижались и ставки по кредитам физлицам и бизнесу.

Аналитики полагают, что в первом полугодии 2020 года ЦБ пойдет еще на одно снижение ключевой ставки, а стоимость займов достигнет дна в середине года.

Банк России в этом году снова начал снижать ключевую ставку, хотя прошлый год закончился ее повышением на 25 базисных пункта до 7,75% годовых. Регулятор прогнозировал ускорение инфляции из-за повышения НДС с 18 до 20 процентов с 1 января 2019 года. На этом уровне ставка сохранялась до июня, когда стало понятно, что темпы роста цен оказались менее драматичными. С тех пор ставка была снижена четыре раза. 25 октября совет директоров ЦБ снизил ее сразу на 50 процентных пунктов до 6,5% годовых.

С тех пор ставка была снижена четыре раза. 25 октября совет директоров ЦБ снизил ее сразу на 50 процентных пунктов до 6,5% годовых.

На последнем в 2019 году заседании, которое прошло 13 декабря, ключевая ставка была снижена до 6,25% годовых. Замедление инфляции происходит быстрее, чем прогнозировалось, а инфляционные ожидания населения продолжают снижаться, констатировал регулятор. «На краткосрочном горизонте дезинфляционные риски по-прежнему преобладают над проинфляционными. С учетом проводимой денежно-кредитной политики годовая инфляция составит 3,5-4,0% по итогам 2020 года и останется вблизи 4% в дальнейшем», — говорится в сообщении ЦБ.

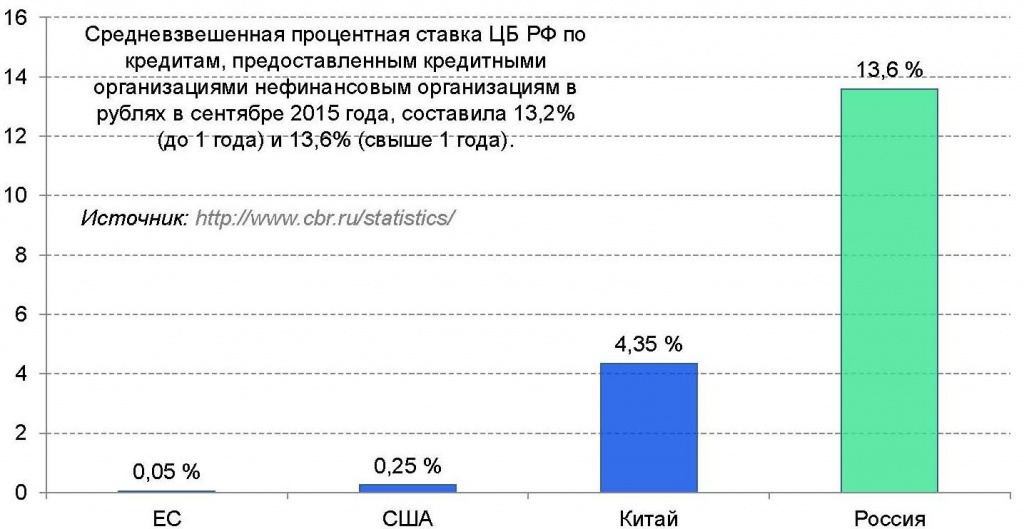

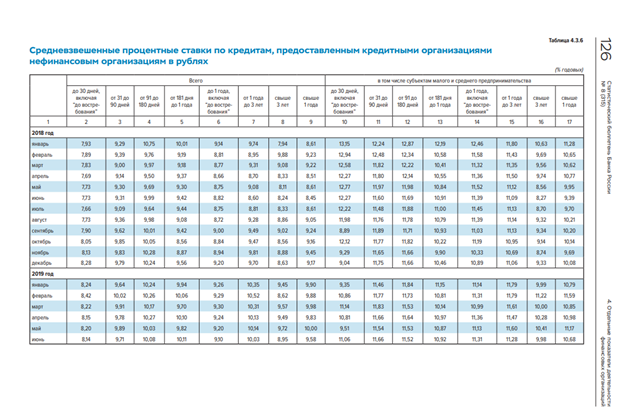

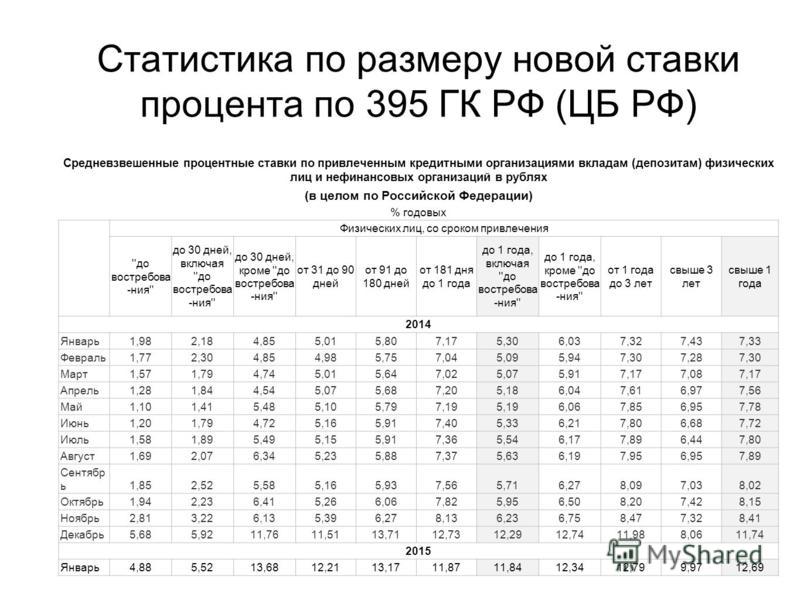

Снижение ключевой ставки задает новые ориентиры для всех ставок в банковском секторе. По данным ЦБ, средневзвешенные процентные ставки по кредитам физическим лицам непрерывно снижаются с мая этого года. В октябре средневзвешенная ставка по кредитам сроком до года, включая вклады до востребования, опустились до 13,17% годовых (без учета ставок Сбербанка). Ставки для нефинансовых организаций по коротким кредитам составили 8,17%, по кредитам на срок выше года — 9,27% годовых (без учета ставок Сбербанка). По-прежнему, кредиты обходятся дороже субъектам малого и среднего предпринимательства. Так, займы до года выдаются им под 10,79%, свыше года — под 10,31%.

Ставки для нефинансовых организаций по коротким кредитам составили 8,17%, по кредитам на срок выше года — 9,27% годовых (без учета ставок Сбербанка). По-прежнему, кредиты обходятся дороже субъектам малого и среднего предпринимательства. Так, займы до года выдаются им под 10,79%, свыше года — под 10,31%.

Будет ли Банк России продолжать понижение ключевой ставки — вопрос открытый. Сам регулятор не дает четкого ответа, сообщая, что будет принимать решения «с учетом фактической и ожидаемой динамики инфляции относительно цели, развития экономики на прогнозном горизонте, а также оценивая риски со стороны внутренних и внешних условий и реакции на них финансовых рынков».

Председатель ЦБ Эльвира Набиуллина отмечала, что «мы по‑прежнему видим пространство для некоторого снижения ключевой ставки, но и в феврале, и на последующих заседаниях мы в очередной раз будем всесторонне оценивать оправданность и своевременность такого шага исходя из всего комплекса новых данных, которые к тому времени получим».

«Наш сигнал не предполагает неизбежности снижения ставки ни в феврале, ни даже в первом полугодии. Дальнейшее снижение ставки станет возможным лишь в том случае, если наш анализ подтвердит, что это не‑обходимо для возвращения инфляции к цели Банка России вблизи 4%», — подчеркивала она.

Аналитики полагают, что ЦБ снизит ставку в следующем году еще один раз, в первом полугодии, поскольку инфляция в это время может упасть ниже трех процентов. «В начале 2020 года индекс потребительских цен в годовом выражении может опуститься ниже 3%. Хотя это будет временным явлением из-за эффекта базы прошлого года, у ЦБ РФ в I-II квартале все равно будут основания для снижения ключевой ставки еще на 25 базисных пунктов. Таким образом она может опуститься до 6%, где и останется до конца года», — считает Василий Карпунин, начальник отдела экспертов по фондовому рынку «БКС Брокер».

Он напоминает, что ЦБ придерживается тактики нейтрального диапазона ключевой ставки, который предполагает уровень инфляции, увеличенный на 2-3%. Учитывая базовый прогноз по возврату инфляции ближе к 4% по итогам 2020 года, получается, что ключевая ставка в 6% будет как раз отражать нижнюю границу «нейтрального» диапазона (6-7%). «Фаза снижения инфляции во II квартале завершится, так что и рыночные ставки начнут стабилизироваться. То есть ставки как по вкладам, так и по кредитным продуктам могут достигнуть локального дна к середине следующего года», — полагает Василий Карпунин.

Учитывая базовый прогноз по возврату инфляции ближе к 4% по итогам 2020 года, получается, что ключевая ставка в 6% будет как раз отражать нижнюю границу «нейтрального» диапазона (6-7%). «Фаза снижения инфляции во II квартале завершится, так что и рыночные ставки начнут стабилизироваться. То есть ставки как по вкладам, так и по кредитным продуктам могут достигнуть локального дна к середине следующего года», — полагает Василий Карпунин.

В свою очередь, Георгий Ващенко, начальник управления операций на российском фондовом рынке ИК «Фридом Финанс», добавляет, что у ЦБ может появиться окно возможностей для снижения ставки до 5,5-6,0%. При отсутствии форс-мажора, снижение ставки возможно в конце первого — начале второго квартала. «Доводы «за»: снижение инфляции, спокойная конъюнктура финансовых и сырьевых рынков и необходимость борьбы со спекулятивным притоком капитала в ОФЗ», — считает — Ващенко.

На его взгляд, помешать снижению ставки могут всплески волатильности на рынках и ослабление рубля. Ослабление рубля — маловероятный сценарий на январь-март 2020 года, рассуждает Ващенко, но многое будет зависеть от цен на нефть и движения международного капитала. В последнем обзоре ЦБ поставил дефляционные риски выше инфляционных, а это один из сигналов того, что регулятор будет стремиться искать возможность для дальнейшего снижения ставки.

Ослабление рубля — маловероятный сценарий на январь-март 2020 года, рассуждает Ващенко, но многое будет зависеть от цен на нефть и движения международного капитала. В последнем обзоре ЦБ поставил дефляционные риски выше инфляционных, а это один из сигналов того, что регулятор будет стремиться искать возможность для дальнейшего снижения ставки.

«Я полагаю, что намек на это может прозвучать уже в релизе ближайшего заседания, а само снижение вероятно в период с марта по май. Во втором полугодии, напротив, инфляционные риски могут вернуться. Инфляция в России сейчас ниже, чем в Индии и Китае, а замедление роста их экономик будет сдерживать и темпы роста в нашей стране. Поэтому, если не удастся снизить ставку в 1 полугодии, шансы сделать это во втором сильно уменьшаются», — резюмирует он.

Аналитик «Алор броер» Алексей Антонов полагает, что у регулятора осталось в запасе буквально одно снижение ставки, максимум — два, потому цель по инфляции уже достигнута, и ниже 3-4% она уже не опустится, соответственно, ключевая ставка не может быть ниже 5,75 — 6% годовых.

«Неспешный экономический рост в 1-1,5% в год устраивает правительство и регуляторов, они рады профицитному бюджету, низкому уровню госдолга и наполненности ФНБ, который даже предлагают начать тратить, что, впрочем, тоже чревато ростом инфляции», — считает он и добавляет, что больше всего правительство и регулятор боятся дефляции, «которая уже начинает показываться из-за горизонта». Из дефляции выбраться гораздо сложнее, чем победить инфляцию, в Японии дефляция привела даже к появлению термина «потерянное десятилетие». Если она состоится, то правительству придется действовать по аналогии с «количественными смягчениями», которые проводили развитые страны, и которые привели, хотя и к росту, но с осложнениями в виде необоснованно выросших цен на все виды активов. Таким образом, эффективного средства против дефляции еще не придумано, и не стоит даже пытаться ее провоцировать, говорит Алексей Антонов, поэтому в 2020 году есть вероятность начала цикла подъема ставок.

Кредиты подорожали после отмены политики «приемлемых ставок» – Газета.

uz

uzСредневзвешенная процентная ставка по всем кредитам в национальной валюте выросла до 20,8% по итогам января 2021 года. Это на 2 процентных пункта больше, чем месяцем ранее (в декабре было 18,8%), следует из статистических данных Центрального банка.

Средневзвешенная процентная ставка высчитывается на основе данных всех банков без учета льготных кредитов и микрозаймов в годовом исчислении.

Средняя ставка по краткосрочным кредитам (до 1 года) за месяц выросла с 18,4% до 21,3%, долгосрочным кредитам (с 1 до 10 лет и больше) — с 19,1% до 20,6%.

Cредневзвешенная ставка по депозитам в сумах сроком до 1 года в среднем увеличилась с 14,6% до 16%, свыше 1 года — с 15% до 15,9%.

Cредневзвешенная ставка по кредитам в иностранной валюте (без учета процентных ставок по кредитам, выданным за счет средств Фонда реконструкции и развития и иностранных кредитных линий под гарантию правительства) увеличилась с 6,4% в декабре до 7,1% в январе.

Кроме того, снизились средневзвешенные процентные ставки по всем срочным депозитам сроком в иностранной валюте до 1 года снизились — с 3,3% до

При этом средние ставки по валютным вкладам сроком свыше 1 года увеличились с 4,4% до 4,6%.

Согласно статистике ЦБ, если средняя процентная ставка по кредитам в сумах в июне составляла 23,7%, то в июле она снизилась до 20,6%, а к концу 2020 года — до 18,8%. Ставка по депозитам с июня по декабрь сократилась с 17,7% до 14,6% (до 1 года) и 18,7% до 15% (более 1 года). Ставка по кредитам в иностранной валюте уменьшилась — с 6,8% в июне до 6,1% в ноябре.

Снижение процентных ставок началось после политики «приемлемых процентных ставок» по кредитам, которая была внедрена регулятором с 1 июля и действовала до 1 января 2021 года. Приемлемыми ставками считались ставки по депозитам в национальной валюте — 18%, по кредитам в национальной валюте — до 24%, по кредитам в иностранной валюте для субъектов предпринимательства — до 8%.

На пресс-конференции 21 января заместитель председателя ЦБ Бехзод Хамраев заявил, что регулятор «временно принимал меры упорядочения процентных ставок в связи с пандемией коронавируса и кризиса», но с 2021 года эта практика уже не действует. Он подчеркнул, что регулятор не желает вмешиваться в процентную политику банков.

Ранее сообщалось о росте ставок по кредитам на покупку автомобилей с началом 2021 года.

Процентные ставки по кредитам в национальной валюте

| Банковские процентные ставки по кредитам в национальной валюте* | ||||||||||||||

| (средневзвешенные процентные ставки в годовом исчислении) | ||||||||||||||

| Тип и срок кредиты | 2019 | 2020** | ||||||||||||

| Январь | Февраль | Март | Апрель | Май | Июнь | Июль | Август | Сентябрь | Октябрь | Ноябрь | Декабрь | Январь | Февраль | |

| По всем кредитам | 22,6 | 24,2 | 24,3 | 23,8 | 24,1 | 24,2 | 24,8 | 24,2 | 24,3 | 24,2 | 24,5 | 24,8 | 25,8 | 25,6 |

| в том числе: | ||||||||||||||

| Краткосрочные кредиты | 22,5 | 23,4 | 23,8 | 22,5 | 23,3 | 23,3 | 23,2 | 23,9 | 24,3 | 24,2 | 24,2 | 24,7 | 25,7 | 25,0 |

| — до 60 дней | 25,0 | 27,8 | 25,9 | 27,0 | 26,4 | 25,6 | 24,7 | 24,8 | 25,2 | 25,7 | 24,3 | 24,3 | 23,9 | 24,6 |

| — от 61 до 90 дней | 23,5 | 22,4 | 22,9 | 23,4 | 23,6 | 23,7 | 23,8 | 26,0 | 23,5 | 24,4 | 24,8 | 25,8 | 25,9 | 25,8 |

| — от 91 до 180 дней | 22,8 | 23,0 | 23,3 | 21,0 | 24,1 | 23,8 | 24,2 | 24,8 | 26,0 | 24,1 | 25,7 | 25,5 | 24,8 | 23,7 |

| — от 181 до 365 дней | 22,4 | 23,3 | 23,6 | 22,4 | 23,3 | 23,2 | 23,1 | 23,8 | 24,3 | 24,2 | 24,2 | 24,3 | 25,8 | 25,1 |

| Долгосрочные кредиты | 22,6 | 24,6 | 24,6 | 24,5 | 24,5 | 24,5 | 25,5 | 24,3 | 24,3 | 24,1 | 24,7 | 25,1 | 25,8 | 25,9 |

| — от 1 года до 2 лет | 22,0 | 24,1 | 23,9 | 23,6 | 23,0 | 23,0 | 24,4 | 23,4 | 23,6 | 23,3 | 24,5 | 24,8 | 25,2 | 25,7 |

| — от 2 до 3 лет | 24,0 | 25,5 | 25,1 | 26,4 | 26,9 | 26,6 | 27,2 | 25,6 | 26,7 | 26,8 | 26,9 | 27,6 | 27,8 | 27,4 |

| — от 3 до 4 лет | 25,1 | 27,6 | 28,2 | 24,1 | 23,2 | 23,2 | 24,7 | 23,3 | 23,3 | 23,5 | 23,8 | 24,4 | 24,3 | 24,9 |

| — от 4 до 5 лет | 19,7 | 20,7 | 21,2 | 21,7 | 21,6 | 21,7 | 21,4 | 22,0 | 21,8 | 21,7 | 20,6 | 21,0 | 21,6 | 22,6 |

| — от 5 до 10 лет | 21,5 | 19,0 | 19,7 | 19,7 | 19,6 | 21,2 | 20,9 | 20,4 | 19,9 | 20,4 | 20,4 | 20,0 | 19,5 | 20,4 |

| — свыше 10 лет | 18,3 | 18,4 | 18,8 | 18,9 | 18,8 | 18,5 | 18,1 | 18,0 | 18,0 | 18,4 | 18,5 | 18,5 | 17,9 | 17,8 |

** — увеличение средневзвешенной процентной ставки по всем кредитам в январе 2020 года на 1,0 процентный пункт и в феврале 2020 года на 0,8 процентных пункта по сравнению с декабрем 2019 года объясняется увеличением доли более дорогих автокредитов в общем объеме кредитов, выданных в январе и феврале. В январе и феврале текущего года средневзвешенная процентная ставка по всем кредитам за исключением автокредитов, составила 25,1 процентов.

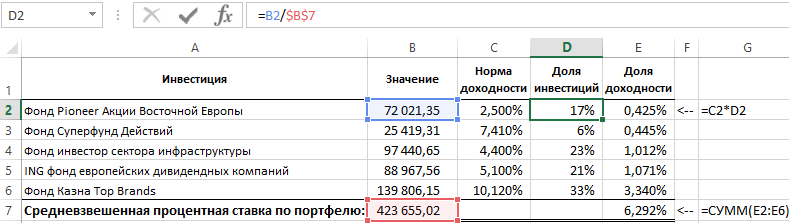

Средневзвешенное значение формула в Excel — Что такое средневзвешенная ставка по кредиту и как она рассчитывается?

Кредитный портфель практически любой компании обычно состоит из некоторого количества различных кредитов, которые могут быть как долгосрочными, так и краткосрочными, как оборотными, так и инвестиционными. Ставки разных кредитов, как правило, различаются между собой. Для того, чтобы иметь точную информацию об общей стоимости всех кредитов, было придумано специальное понятие — СПС (средневзвешенная процентная ставка), которая является отражением средней процентной ставки по всем кредитам, взятым компанией.

Расчет средневзвешенной кредитной ставки

Допустим, компания взяла три кредита с процентными ставками: 14, 12 и 16 процентов, если рассчитать обычную среднюю величину всех ставок по кредитам, то получается (14%+16%+12%)/3=14%. Согласно этому расчету среднее значение всех процентных ставок по кредитам составит 14%, но эта цифра не является характеристикой кредитного портфеля компании. Необходимо помнить, что стоимость использования кредита напрямую зависит от его суммы, поэтому у компании, в кредитном портфеле которой находятся кредиты на большую сумму с меньшим процентом, цена кредитов будет значительно меньше. Согласно этому принципу при определении общей стоимости кредитов используется не средняя процентная ставка, а средневзвешенная. Расчет средневзвешенной ставки ведется по остатку задолженности отдельно по каждому кредиту. При этом от суммы кредита при стабильной процентной ставке напрямую зависит ее вес при проведении расчета средневзвешенной процентной ставки. Для проведения расчета используется следующая формула:

Для проведения расчета используется следующая формула:

- iср.вз. — средневзвешенная ставка;

- Sост — ссудная задолженность или остаток по кредиту;

- iтек — процентная ставка кредита.

Обычно для расчета средневзвешенной ставки подсчеты выполняют в Excel при помощи функции «СУММПРОИЗВ». Если провести расчет ставки по формуле для приведенного выше примера, то средняя ставка будет не 14%, а 14,38%. Это объясняется тем, что большая часть суммы кредитов обладала ставкой, превышающей среднюю.

СПС может периодически меняться, в случаях, если происходят следующие события:

- Изменилась процентная ставка по какому-нибудь кредиту.

- Был погашен основной долг.

- Компания взяла очередной кредит.

Необходимо тщательно отслеживать любое изменение СПС, для того, чтобы обладать информацией о стоимости общего кредитного портфеля компании. Не стоит заблуждаться, что чем меньше средневзвешенная процентная ставка, тем меньше стоимость кредитных ресурсов, тем самым меньше будет процентов, и у организации увеличится прибыль. Анализ всех факторов, которые влияют на ставку, приводит к нескольким правилам, придерживаясь которых, стоимость кредитов любой компании будет приближена к минимуму:

Анализ всех факторов, которые влияют на ставку, приводит к нескольким правилам, придерживаясь которых, стоимость кредитов любой компании будет приближена к минимуму:

- Кредиты стоит получать по минимально ставке.

- При возможности, сначала нужно гасить кредиты с самыми высокими процентами.

- При возможности избавиться от всех кредитов с большими процентами, или заменить их на другие, с более низкой процентной ставкой.

- Планировать график погашения всех кредитов так, чтобы в конце остались только кредиты с низкой процентной ставкой.

- Сокращать процентные ставки по уже имеющимся кредитам. Можно переговорить с банками и попытаться снизить проценты.

Средневзвешенная процентная ставка отражает стоимость всех кредитных ресурсов. Обычно он используется как главный показатель эффективности всех работников финансовой службы, так как они способны и обязаны снижать стоимость средств, взятых в кредит. После ознакомления с этим материалом, вы сможете ответить, какая процентная ставка по всем кредитам вашей компании.

Ответчик доказал несоразмерность неустойки. Как истцу обосновать истребуемую сумму | Новости

СтатьяКонтакты для прессы: [email protected]Какая ставка поможет обосновать неустойку по обязательствам в иностранной валюте

Как подтвердить размер средней ставки по краткосрочным кредитам

Почему иногда выгоднее представить суду информацию о ставках Банка России, чем справку из банка

Снижению неустойки посвящено множество разъяснений. Однако при разрешении споров о снижении неустойки постоянно возникают новые вопросы. Анализ судебной практики показывает, что на ряд, казалось бы, очевидных вопросов нельзя ответить однозначно. Например, какой размер неустойки предложить суду в качестве соразмерного? Чем можно заменить учетную ставку Банка России, если она не применяется к конкретному правоотношению? Чем подтвердить средний размер платы по краткосрочным кредитам на пополнение оборотных средств? Рассмотрим, какие позиции выработали суды по данным вопросам.

Для определения неустойки по обязательствам в иностранной валюте учетная ставка Банка России не применяется.

Высшие суды уже не раз разъясняли спорные моменты касательно снижения неустойки. Так, данному вопросу посвящено информационное письмо Президиума ВАС РФ от 14.07.1997 № 17 «Обзор практики применения арбитражными судами статьи 333 Гражданского кодекса Российской Федерации» (далее — Информационное письмо № 17), более новое, но уже значительно редуцированное постановление Пленума ВАС РФ от 22.12.2011 № 81 «О некоторых вопросах применения статьи 333 Гражданского кодекса Российской Федерации» (далее — Постановление Пленума ВАС № 81) и часть нового постановления Пленума Верховного суда РФ от 24.03.2016 № 7 «О применении судами некоторых положений Гражданского кодекса Российской Федерации об ответственности за нарушение обязательств» (далее — Постановление Пленума ВС № 7).

Снижение размера неустойки для лиц, осуществляющих предпринимательскую деятельность, допускается в исключительных случаях, если она явно несоразмерна последствиям нарушения обязательства и может повлечь необоснованную выгоду кредитора (п. 77 Постановления Пленума ВС № 7). Существует мнение, что выявление несоразмерности неустойки как раз и позволяет установить возможность получения кредитором необоснованной выгоды[1]. Для установления несоразмерности неустойки используется множество критериев, которые подробно освещались в литературе.

77 Постановления Пленума ВС № 7). Существует мнение, что выявление несоразмерности неустойки как раз и позволяет установить возможность получения кредитором необоснованной выгоды[1]. Для установления несоразмерности неустойки используется множество критериев, которые подробно освещались в литературе.

В связи с этим допустим, что несоразмерность неустойки доказана, и теперь решается вопрос, какой размер неустойки будет соразмерен последствиям нарушения обязательства. Суду необходимо предоставить какой-либо ориентир для определения размера неустойки.

Всем знакомы знаменитые рубежи для снижения неустойки, изложенные в п. 2 Постановления Пленума ВАС № 81. Самый первый рубеж, пройти который в большинстве случаев не представляет большого труда, — двукратная учетная ставка Банка России. В случае если несоразмерность истребуемой неустойки доказана, ответчику необходимо лишь предоставить данные об учетной ставке Банка России, опубликованные на его официальном сайте.

Вторым рубежом является средний размер платы по краткосрочным кредитам на пополнение оборотных средств, выдаваемым субъектам предпринимательской деятельности в месте нахождения должника в период нарушения обязательства. В данном случае зачастую возникают сложности с доказыванием среднего размера такой платы.

В данном случае зачастую возникают сложности с доказыванием среднего размера такой платы.

И, наконец, третьим рубежом, своеобразным «донжоном», является однократный размер учетной ставки Банка России.

Таким образом, в Постановлении Пленума ВАС № 81 суд заложил два ключевых показателя, которые необходимо использовать при определении соразмерности неустойки последствиям нарушения обязательств: учетная ставка Банка России и средний размер платы по краткосрочным кредитам на пополнение оборотных средств.

Казалось бы, ВАС РФ недвусмысленно сказал, чем нужно руководствоваться судам при определении соразмерности неустойки. Но несколько вопросов все же остались открытыми.

Первые трудности могут возникнуть при взятии самого первого рубежа для снижения неустойки — двукратной учетной ставки Банка России. Ярким примером здесь служит взыскание неустойки за нарушение денежного обязательства, выраженного в иностранной валюте.

Как справедливо отметил Арбитражный суд Московского округа, поскольку Центробанк не устанавливает ставки рефинансирования в отношении иностранных валют, к обязательствам в иностранной валюте правило об учетной ставке Банка России не применяется (постановление от 25. 03.2015 по делу № А40-55361/14).

03.2015 по делу № А40-55361/14).

В таком случае, что можно использовать в качестве аналога учетной ставки при взыскании неустойки за нарушение денежного обязательства в иностранной валюте?

Ответ на данный вопрос содержится в п. 8 информационного письма Президиума ВАС РФ от 04.11.2002 № 70 «О применении арбитражными судами статей 140 и 317 Гражданского кодекса Российской Федерации» (далее — Информационное письмо № 70). В нем разъясняется, что в подобных случаях вместо учетной ставки Банка России применяются средние ставки банковского процента по краткосрочным валютным кредитам, предоставляемым в месте нахождения кредитора. Эти сведения публикуются в «Вестнике Банка России».

Отметим, что Пленум ВС РФ Постановлением № 7 признал не подлежащим применению п. 52 постановления Пленумов ВС РФ и ВАС РФ от 01.07.1996 № 6/8 «О некоторых вопросах, связанных с применением части первой Гражданского кодекса Российской Федерации». Тем не менее в тексте самого п. 8 Информационного письма № 70 содержится указание на применимый показатель — средние ставки банковского процента по краткосрочным валютным кредитам.

Иногда суды продолжают ссылаться на неподлежащий применению пункт и воспроизводят его в судебных актах (решения АС Санкт-Петербурга и Ленинградской области от 30.05.2016 по делу № А56-11436/2016, АС Краснодарского края от 22.09.2016 по делу № А32-22924/15).

На первый взгляд данная норма не применима к случаям взыскания неустойки, ведь в ней прямо упоминаются только проценты по ст. 395 ГК РФ. Подобная позиция действительно находит отражение в судебных актах. Так, в одном из дел суд отклонил ссылку истца на п. 8 Информационного письма № 70, мотивировав это тем, что данный пункт регулирует порядок начисления процентов по ст. 395 ГК РФ, которые к данному спору не относятся, поскольку с ответчика взыскивается сумма неустойки в порядке ст. 394 ГК РФ (постановление ФАС Московского округа от 18.02.2010 по делу № А40-86846/09-17-603).

Подобные позиции — исключение из общего правила. Более типична позиция, согласно которой п. 8 Информационного письма № 70 распространяет свое действие на неустойку (постановление ФАС Московского округа от 10. 04.2014 по делу № А40-38112/13-85-374).

04.2014 по делу № А40-38112/13-85-374).

Например, кассация в одном из дел указала следующее. Поскольку денежные обязательства по контракту выражены в долларах США, при расчете неустойки должна была учитываться процентная ставка Банка России по краткосрочным кредитам в иностранной валюте, являющаяся аналогом ставки рефинансирования Банка России в случаях, когда обязательство выражено в иностранной валюте (постановление ФАС Московского округа от 21.04.2014 по делу № А40-164722/12).

Стоит согласиться с подобной позицией, ведь в п. 8 Информационного письма № 70 указано, что данное правило распространяется не только на проценты за пользование чужими денежными средствами, но и на иные проценты.

Таким образом, средние ставки по краткосрочным кредитам в соответствующей валюте, выдаваемым в месте нахождения кредитора, являются аналогом учетной ставки Банка России.

Под краткосрочным кредитом для целей снижения неустойки Банк России понимает кредит сроком до одного года

На практике часто возникает вопрос — как подтвердить размер средней ставки по краткосрочным кредитам? На первый взгляд он кажется надуманным. Выше уже указывалось, что эти сведения публикуются в «Вестнике Банка России».

Выше уже указывалось, что эти сведения публикуются в «Вестнике Банка России».

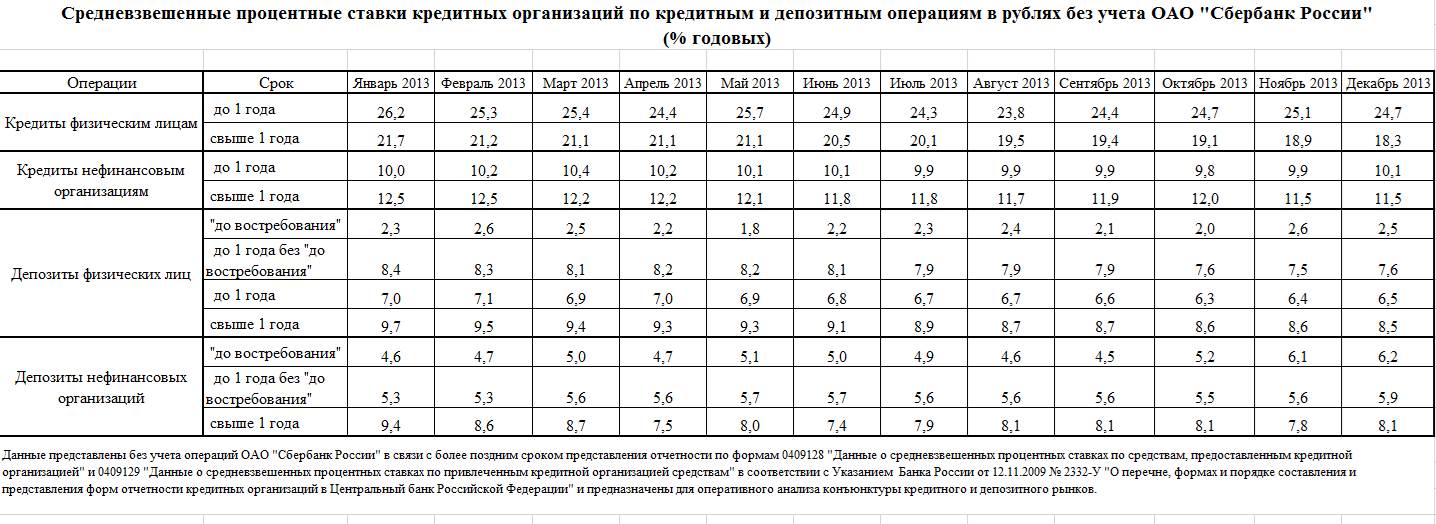

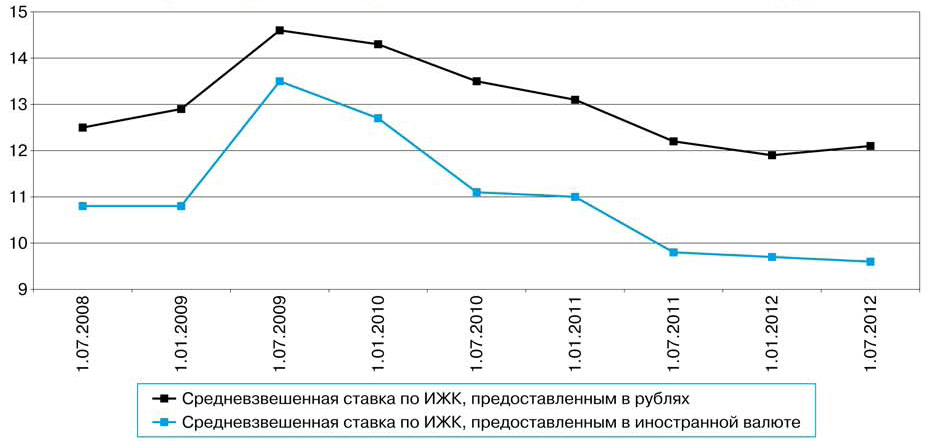

Между тем анализ сайта Банка России показал, что информация о средних процентных ставках кредитных организаций России именно по краткосрочным кредитам в иностранной валюте, о которой идет речь в п. 8 Информационного письма № 70, опубликована только до марта 2013 года[2].

К счастью, Банк России также ведет статистику по средневзвешенным процентным ставкам по кредитам, которую кредитные организации предоставляют нефинансовым организациям[3]. Данная статистика ведется также и по кредитам, выдаваемым в долларах США и евро.

В пункте 8 Информационного письма № 70 указано, что информация о средних процентных ставках по краткосрочным кредитам, опубликованная в «Вестнике Банка России», является лишь одним из возможных источников сведений о данных процентных ставках.

В таком случае можно использовать информацию о средневзвешенных процентных ставках по кредитам, предоставленным кредитными организациями нефинансовым организациям, в качестве субститута информации о среднем размере ставок по краткосрочным кредитам, выданным в иностранной валюте.

Однако между данными таблицами имеется существенная разница. Так, в таблице по средневзвешенным процентным ставкам, предоставленным кредитными организациями нефинансовым организациям, кредиты разбиты на несколько групп в зависимости от их срока. Данное обстоятельство создает неопределенность относительно того, какой кредит является краткосрочным. В случае с информацией о средних процентных ставках кредитных организаций по краткосрочным кредитам в иностранной валюте данной проблемы не возникало, поскольку деление на какие-либо группы не производилось, а вся информация уже предоставлялась только по краткосрочным кредитам. Должнику в данном случае нужно было лишь выбрать необходимый период просрочки и открыть данную таблицу за соответствующий период.

Так какой же кредит будет являться краткосрочным и какой столбец является релевантным для иллюстрации пресловутых «средних ставок по краткосрочным кредитам в иностранной валюте»?

Разобраться в этом вопросе опять поможет судебная практика. Так, один из вариантов предложен в постановлении Арбитражного суда Поволжского округа от 15.06.2016 по делу № А12-38279/2015. Здесь суд указал, что законные или договорные проценты на сумму денежного обязательства, выраженного в соответствии с п. 2 ст. 317 ГК РФ, начисляются на сумму в иностранной валюте, выражаются в этой валюте и взыскиваются в рублях по правилам п. 2 ст. 317 ГК РФ. По информации, размещенной на официальном сайте Банка России в разделе «Средневзвешенные процентные ставки по кредитам, предоставленным кредитными организациями нефинансовым организациям в евро», средняя процентная ставка по кредитам в евро на срок до одного года, включая «до востребования» для субъектов малого и среднего предпринимательства по состоянию на ноябрь 2014 года составила 10 евро 80 центов.

Так, один из вариантов предложен в постановлении Арбитражного суда Поволжского округа от 15.06.2016 по делу № А12-38279/2015. Здесь суд указал, что законные или договорные проценты на сумму денежного обязательства, выраженного в соответствии с п. 2 ст. 317 ГК РФ, начисляются на сумму в иностранной валюте, выражаются в этой валюте и взыскиваются в рублях по правилам п. 2 ст. 317 ГК РФ. По информации, размещенной на официальном сайте Банка России в разделе «Средневзвешенные процентные ставки по кредитам, предоставленным кредитными организациями нефинансовым организациям в евро», средняя процентная ставка по кредитам в евро на срок до одного года, включая «до востребования» для субъектов малого и среднего предпринимательства по состоянию на ноябрь 2014 года составила 10 евро 80 центов.

Представляется, что предложенный вариант является максимально приближенным к значениям средних процентных ставок кредитных организаций в иностранной валюте, о которых идет речь в п. 8 Информационного письма № 70.

Для иллюстрации данного тезиса стоит сравнить показатели, приведенные в таблице «Средние процентные ставки кредитных организаций России по краткосрочным кредитам в иностранной валюте», с показателями в таблице «Средневзвешенные процентные ставки по кредитам, предоставленным кредитными организациями нефинансовым организациям в евро» за аналогичный период (обе таблицы размещены в открытом доступе на официальном сайте Банка России). Для примера в качестве валюты будем рассматривать евро, временной период — 2013 год.

Так, средние ставки по краткосрочным кредитам в евро составляли в январе 2013 года 7,3%, феврале — 7,7%, марте — 6,7%. Аналогичные показатели можно наблюдать в таблице по средневзвешенным процентным ставкам по кредитам в евро в столбце «до года, включая до востребования».

Таким образом, под краткосрочным кредитом для целей снижения неустойки Банк России понимает кредит, выданный сроком до одного года, включая «до востребования».

Вместе с тем зачастую при определении того, какой кредит является краткосрочным, суды стараются максимально учесть все фактические обстоятельства и рассчитывают краткосрочность исходя из периода просрочки.

В конечном итоге определение краткосрочности не является самоцелью. Подобное понимание свидетельствовало бы лишь о правовом пуризме. Определяя период кредита для целей снижения неустойки, целесообразно исходить из максимы, закрепленной в абз. 1 п. 2 Постановления Пленума ВАС № 81, согласно которой условия неправомерного пользования денежными средствами вследствие неисполнения обязательства не могут быть более выгодными, чем условия правомерного пользования.

В связи с этим суды иногда моделируют гипотетическую ситуацию, в которой определяют, сколько бы заплатил должник, если бы вместо пользования денежными средствами вследствие просрочки он перекредитовался в банке. И в таком случае при определении срока гипотетического кредита используется период просрочки.

Так, в одном из дел просрочка составил 79 дней. В связи с этим при определении краткосрочности суд пришел к выводу, что в данном случае краткосрочным будет кредит, выданный на срок от 31 до 90 дней (постановление АС Московского округа от 21. 06.2016 по делу № А40-182961/2015).

06.2016 по делу № А40-182961/2015).

Представляется, что данный подход, согласно которому при определении краткосрочности нужно исходить из периода просрочки, в целом является справедливым и оправданным. Между тем, если период просрочки составляет более года, подобный подход войдет в противоречие с п. 8 Информационного письма № 70, в соответствии с которым для денежных обязательств в иностранной валюте эквивалентом учетной ставки Банка России являются средние ставки именно по краткосрочным кредитам. Едва ли кредит сроком на 2,5 года можно признать краткосрочным. На основании этого можно прийти к выводу, что даже если период просрочки превышает год, все равно необходимо ориентироваться на ставки по кредитам, выданным на срок до года. Данная позиция находит подтверждение в судебной практике. Так, при просрочке в 1100 дней, суд, снижая неустойку, тем не менее исходил из ставок по краткосрочным кредитам (постановление ФАС Московского округа от 20.03.2003 по делу № А40-24209/02-48-257).

Справка из кредитной организации поможет подтвердить размер платы по краткосрочным кредитам

Не меньшие трудности возникают и при прохождении второго рубежа. Так, для обоснования иного размера неустойки, нежели двукратная учетная ставка Банка России, стороны спора вправе представлять доказательства того, что средний размер платы по краткосрочным кредитам на пополнение оборотных средств в период нарушения обязательства был выше или ниже двукратной учетной ставки Банка России. Данная проблема актуальна вне зависимости от валюты денежного обязательства.

Приступая к рассмотрению второго рубежа, нужно отметить расхождение позиций ВАС РФ и ВС РФ по вопросу определения места действия среднего размера платы по краткосрочным кредитам.

Так, ВАС РФ указывал, что необходимо приводить ставки по краткосрочным кредитам на пополнение оборотных средств, выдаваемым в месте нахождения должника (п. 2 Постановления Пленума ВАС № 81). Верховный суд, напротив, утверждал, что необходимо использовать средний размер платы по краткосрочным кредитам на пополнение оборотных средств, выдаваемым в месте нахождения кредитора (п. 75 Постановления Пленума ВС № 7).

75 Постановления Пленума ВС № 7).

Примечательно, что Пленум ВС РФ признал неприменимыми ряд положений Постановления Пленума ВАС № 81 (п. 84 Постановления № 7). В то же время Пленум ВС не посчитал нужным прекратить действие п. 2 Постановления Пленума ВАС № 81.

В контексте данного противоречия представляются интересными рассуждения С. В. Сарбаша. Говоря об очередности удовлетворения требований по денежному обязательству, он рассуждает так. Интересы сторон обязательства в данной части не совпадают. Чьим интересам стоит отдать предпочтение? В связи с тем что нарушены права кредитора, именно его интересы нуждаются в защите, а должника, в свою очередь, необходимо стимулировать к своевременному исполнению обязательств[4].

Подобную логику можно применить и при разрешении описанной выше коллизии, касающейся места действия ставки по краткосрочным кредитам, и использовать средний размер платы по краткосрочным кредитам на пополнение оборотных средств в месте нахождения кредитора.

Кроме того, при разрешении указанного противоречия необходимо принимать во внимание ст. 3 Федерального конституционного закона от 04.06.2014 № 8-ФКЗ «О внесении изменений в Федеральный конституционный закон „Об арбитражных судах в Российской Федерации“ и статью 2 Федерального конституционного закона „О Верховном Суде Российской Федерации“». В ней прописано, что разъяснения Пленума ВАС РФ по вопросам судебной практики применения законов сохраняют свою силу до принятия соответствующих решений Пленумом ВС РФ.

Достаточно сложным моментом является подтверждение размера платы по краткосрочным кредитам на пополнение оборотных средств, выдаваемым субъектам предпринимательской деятельности. Рассмотрим, какие доказательства в этом случае стороны представляют суду.

Наиболее очевидным способом подтверждения подобной информации является справка из кредитной организации, в которой указано, под какой процент она выдавала краткосрочные кредиты на пополнение оборотных средств в определенный период. В одном из дел суд прямо указал, что ответчик вправе представлять такие справки для определения величины неустойки, соразмерной последствиям нарушения обязательств (постановление АС Центрального округа от 23.12.2015 по делу № А23-2746/2015).

В одном из дел суд прямо указал, что ответчик вправе представлять такие справки для определения величины неустойки, соразмерной последствиям нарушения обязательств (постановление АС Центрального округа от 23.12.2015 по делу № А23-2746/2015).

Между тем на практике кредитные организации редко предоставляют ответы на подобные запросы. По результатам направления запросов в 9 кредитных организаций можно получить, как правило, не более двух-трех ответов по существу. Особо стоит отметить, что между вручением запроса и получением ответа обычно проходит достаточно большой срок — от месяца до трех.

Несмотря на то, что практика предоставления справок из кредитных организаций для подтверждения среднего размера платы по краткосрочным кредитам широко распространена (постановления ФАС Дальневосточного округа от 25.12.2007 по делу № А51-8625/06-17-139, от 01.10.2013 по делу № А04-3197/2011, АС Северо-Кавказского округа от 09.12.2014 по делу № А53-11323/2014, Уральского округа от 05.04. 2016 по делу № А07-1736/2013), имеются случаи, когда суды считают подобные справки ненадлежащим доказательством (постановление 16ААС от 01.06.2015 по делу № А04-8140/2014).

2016 по делу № А07-1736/2013), имеются случаи, когда суды считают подобные справки ненадлежащим доказательством (постановление 16ААС от 01.06.2015 по делу № А04-8140/2014).

ЦИТАТА: «Ссылка заявителя на то, что средний размер платы по краткосрочным кредитам на пополнение оборотных средств, выдаваемым кредитными организациями субъектам предпринимательской деятельности, в месте нахождения должника в период нарушения обязательства ниже двукратной учетной ставки Банка России, существовавшей в тот же период, несостоятельна, поскольку суды не приняли в качестве надлежащих доказательств, подтверждающих средний размер платы по краткосрочным кредитам на пополнение оборотных средств, выдаваемым кредитными организациями, представленные ответчиком справки кредитных организаций» (постановление АС Дальневосточного округа от 24.08.2015 по делу № А04-8140/2014).

Иногда суды устанавливают дополнительные требования к стандарту доказывания среднего размера платы по краткосрочным кредитам на пополнение оборотных средств, которые значительно осложняют процесс доказывания. В качестве примера можно привести постановление Арбитражного суда Северо-Кавказского округа от 22.10.2014 по делу № А32-40064/2013. Кассация не приняла в качестве доказательства письмо из банка, поскольку ответчик не доказал возможность получения такого кредита.

В качестве примера можно привести постановление Арбитражного суда Северо-Кавказского округа от 22.10.2014 по делу № А32-40064/2013. Кассация не приняла в качестве доказательства письмо из банка, поскольку ответчик не доказал возможность получения такого кредита.

С подобным подходом сложно согласиться, поскольку требование о необходимости доказать возможность получения такого кредита практически невыполнимо.

Таким образом, помимо трудностей с получением подобной справки из кредитной организации, у ответчика нет полной уверенности, что суд примет ее в качестве надлежащего доказательства.

Иногда в качестве доказательств среднего размера платы по краткосрочным кредитам на пополнение оборотных средств должники представляют копии реально заключенных кредитных договоров (постановление ФАС Московского округа от 21.04.2014 по делу № А40-164722/12). Однако необходимо помнить, что в этом случае кредит должен быть выдан на срок до года, на что указывали суды (постановление 7ААС от 28. 01.2013 по делу № А03-14246/2012).

01.2013 по делу № А03-14246/2012).

Кроме того, в качестве доказательства среднего размера платы по краткосрочным кредитам на пополнение оборотных средств суды принимают распечатки с сайтов банков, на которых опубликованы ставки (постановление 2ААС от 16.06.2015 по делу № А82-16090/2014). В таких случаях ответчики иногда предоставляют протоколы осмотра сайтов банков (решение АС Нижегородской области от 19.12.2012 по делу № А43-22750/2012).

Между тем ни один из указанных способов подтверждения среднего размера платы по краткосрочным кредитам не является бесспорным. Так, к примеру, в ответ на предоставленные распечатки суд может указать, что эти сведения не являются офертой и не содержат полной информации о процентной ставке (постановление 7ААС от 17.08.2012 по делу № А45-12072/2012).

Не во всех случаях в качестве надлежащего доказательства среднего размера платы по краткосрочным кредитам на пополнение оборотных средств суды принимают конкретные кредитные договоры (постановление 18ААС от 04. 03.2013 по делу № А07-15748/2012).

03.2013 по делу № А07-15748/2012).

Справедливости ради стоит отметить, что вопрос о подтверждении размера платы по краткосрочным кредитам на пополнение оборотных средств справкой из кредитных организаций все-таки вызывает наименьшие сомнения у судов. Тем не менее и данный способ, как было указано выше, имеет определенные недостатки, связанные, в первую очередь, с процессом получения данной справки.

Средние процентные ставки кредитных организаций России по краткосрочным кредитам в иностранной валюте в 2013 году (% годовых).

Средневзвешенная ставка по рублевым кредитам может служить ориентиром для оценки соразмерности неустойки

Можно предположить, что при отсутствии иной информации, подтверждающей средний размер платы по краткосрочным кредитам на пополнение оборотных средств, можно использовать публикуемые Банком России сведения о средневзвешенных процентных ставках по кредитам, предоставленным кредитными организациями нефинансовым организациям.

Данная позиция поддерживается судебной практикой.

Так, определяя величину неустойки, соразмерную последствиям нарушения обязательства, суд сравнивал двукратный размер учетной ставки Банка России и средний размер платы по краткосрочным кредитам на пополнение оборотных средств. При этом в качестве доказательства среднего размера платы по краткосрочным кредитам на пополнение оборотных средств суд использовал именно сведения о средневзвешенных процентных ставках по кредитам, предоставленным кредитными организациями нефинансовым организациям, опубликованные Банком России (постановление 9ААС от 10.12.2014 по делу № А40-85034/2014).

В одном из дел суд прямо указал, что средневзвешенная ставка по рублевым кредитам может служить ориентиром в рамках оценки соразмерности заявленной истцом к взысканию неустойки (постановление 13ААС от 16.03.2015 по делу № А56-59221/2014).

Средневзвешенные ставки по кредитам, предоставленным кредитными организациями нефинансовым организациям, опубликованные Банком России, имеют два значительных отличия от того показателя, который указан в п. 75 Постановления Пленума ВС РФ № 7 в качестве второго рубежа снижения неустойки.

75 Постановления Пленума ВС РФ № 7 в качестве второго рубежа снижения неустойки.

Во-первых, опубликованная Банком России информация о средневзвешенных ставках по кредитам содержит обобщенную информацию о ставках по кредитам, выдаваемым по России в целом. Между тем согласно разъяснениям высших судебных инстанций по вопросам снижения неустойки, необходимо доказать средний размер платы по краткосрочным кредитам, актуальный для определенного места либо места нахождения должника (п. 2 Постановления Пленума ВАС № 81), либо места нахождения кредитора (п. 75 Постановления Пленума ВС № 7).

Говоря про данное отличие, стоит обратить внимание на следующее обстоятельство. Как указывалось выше со ссылкой на п. 8 Информационного письма № 70, если денежное обязательство выражено в иностранной валюте, аналогом учетной ставки Банка России являются средние ставки банковского процента по краткосрочным валютным кредитам. При этом так же, как и в п. 75 Постановления Пленума ВС № 7, необходимы ставки по кредитам, выданным именно в месте нахождения кредитора. Вместе с тем Президиум ВАС РФ в п. 8 Информационного письма № 70 рекомендует использовать в качестве одного из возможных доказательств размера данного показателя ставки по краткосрочным кредитам, опубликованные в «Вестнике Банка России» и являющиеся средними по России.

Вместе с тем Президиум ВАС РФ в п. 8 Информационного письма № 70 рекомендует использовать в качестве одного из возможных доказательств размера данного показателя ставки по краткосрочным кредитам, опубликованные в «Вестнике Банка России» и являющиеся средними по России.

Иными словами, Президиум ВАС РФ, указывая, что при снижении неустойки за нарушение денежного обязательства, выраженного в иностранной валюте, аналогом учетной ставки Банка России являются средние ставки по краткосрочным кредитам, действующие в месте нахождения кредитора, тем не менее рекомендует судам использовать общие ставки по России.

Во-вторых, опубликованная Банком России информация не содержит указания на цель предоставления кредита — пополнение оборотных средств.

Тем не менее, как было показано выше, несмотря на указанные расхождения, при прохождении второго рубежа суды принимают во внимание средневзвешенные ставки по кредитам, предоставленным кредитными организациями нефинансовым организациям, официально опубликованные Банком России.

В силу ст. 333 ГК РФ суд вправе снизить размер неустойки до размера, который, по мнению суда, является соразмерным последствиям нарушения обязательства.

В постановлении от 14.02.2012 № 12035/11 Президиум ВАС РФ разъяснил, что с учетом компенсационного характера гражданско-правовой ответственности под соразмерностью суммы неустойки последствиям нарушения обязательства ГК РФ предполагает выплату кредитору такой компенсации его потерь, которая будет адекватна и соизмерима с нарушенным интересом.

Чтобы снизить неустойку, арбитражный суд должен располагать данными, позволяющими установить ее явную несоразмерность последствиям нарушения обязательства, в том числе и о возможном размере убытков (п. 3 Информационного письма № 17). Логично, что для установления несоразмерности требования нужно для начала определить, какой же размер является соразмерным.

Предоставление ответчиком информации о действующих в период просрочки средних ставках по краткосрочным кредитам, опубликованных Банком России (без указания места и цели выдачи кредита), стоит расценивать как одно из доказательств размера возможного априорного убытка кредитора.

В силу ст. 71 АПК РФ суд вправе оценить данное доказательство, равно как и возможный размер убытков, исходя из своего внутреннего убеждения и обстоятельств конкретного дела.

В связи с этим любопытный вывод сделал Первый арбитражный апелляционный суд в постановлении от 08.06.2015 по делу № А79-8834/2014: из положений ст. 333 ГК РФ и Постановления Пленума ВАС № 81 следует, что суды не ограничены определением показателя, принимаемого за основу снижения неустойки. Поэтому таким показателем может выступать не только учетная ставка Банка России, но и ориентировочные ставки по кредитным договорам, иные показатели.

Приведем другую интересную позицию, изложенную в постановлении ФАС Дальневосточного округа от 25.12.2007 по делу № А51-8625/06-17-139. Суду необходимо было решить, чем руководствоваться при определении размера неустойки. Стороны представили суду два вида доказательств, обосновывающих размер неустойки: средние ставки по краткосрочным кредитам, опубликованные Банком России, и справки из кредитных организаций.

Несложно догадаться, что по информации, поступившей из кредитных организаций, ставки по краткосрочным кредитам были выше, чем по информации Банка России. Суд пришел к выводу, что нужно руководствоваться информацией, опубликованной Банком России, так как ставки других банков завышены по сравнению со средними ставками по России. Аналогичная позиция выражена в постановлении Седьмого арбитражного апелляционного суда от 20.04.2009 по делу № А27-16682/2008–1.

Таким образом, при отсутствии иных доказательств можно использовать в качестве доказательства среднего размера платы по краткосрочным кредитам на пополнение оборотных средств средневзвешенные процентные ставки по кредитам, предоставленным кредитными организациями нефинансовым организациям.

В заключение стоит отметить, что, учитывая неопределенность в подходах судов к основаниям снижения неустойки, целесообразно задействовать все имеющиеся способы подтверждения данного показателя.

Средневзвешенные процентные ставки по кредитам, представленным кредитными организациями нефинансовым организациям в евро в 2013 году (% годовых)

[1] См. об этом: Слесарев С. В. Кредитор требует оплатить неустойку. Когда есть реальный шанс снизить ее в суде? // Арбитражная практика для юристов. 2016. № 5. С. 100.

об этом: Слесарев С. В. Кредитор требует оплатить неустойку. Когда есть реальный шанс снизить ее в суде? // Арбитражная практика для юристов. 2016. № 5. С. 100.

[2] http://www.cbr.ru/statistics/print.aspx?file=credit_statistics/average_rates_13.htm.

[3] https://www.cbr.ru/statistics/?PrtId=int_rat.

[4] См.: Сарбаш С. В. Элементарная догматика обязательств. М.: Статут, 2016. С. 82.

Как рассчитать средневзвешенную процентную ставку

Знание средневзвешенного значения ваших займов может помочь вам решить, является ли консолидированный заем хорошей идеей.

Кредит изображения: Bet_Noire / iStock / Getty Images

Чтобы рассчитать средневзвешенные процентные ставки для набора ссуд, разделите общую сумму процентов, выплачиваемых за год, на общий остаток по ссудам. Это может дать вам хорошее представление о том, сколько вы платите в целом с точки зрения процентов по кредиту, и даст вам представление об общей ставке. Они также используются в определенных процедурах корпоративного учета и могут использоваться для определения ставки по консолидированной ссуде. Вы можете рассчитать средневзвешенную или смешанную процентную ставку вручную или использовать инструмент калькулятора средневзвешенной процентной ставки.

Они также используются в определенных процедурах корпоративного учета и могут использоваться для определения ставки по консолидированной ссуде. Вы можете рассчитать средневзвешенную или смешанную процентную ставку вручную или использовать инструмент калькулятора средневзвешенной процентной ставки.

Понимание метода средней процентной ставки

Если у вас есть несколько ссуд и вы хотите понять общую процентную ставку по ним, вы рассчитаете средневзвешенных или смешанных процентных ставок по ссудам.Это дает вам представление о том, что вы в целом платите с точки зрения процентной ставки по всему вашему долгу. Вы можете использовать этот метод для вычисления общей эффективной процентной ставки для первой и второй ипотечных кредитов, для нескольких кредитных карт или для нескольких студенческих ссуд. Компании также иногда используют средневзвешенные процентные ставки для отчета об общей общей эффективной процентной ставке, которую они выплачивают, так как обычно есть компании с множеством непогашенных ссуд различного размера.

Вы также можете использовать этот метод для определения средневзвешенной нормы прибыли, которую вы получаете по нескольким инвестициям с выплатой процентов , таким как облигации или банковские счета.Это также полезно, если вы рассматриваете консолидированные ссуды. Как правило, вы сэкономите деньги, если сможете объединить несколько ссуд в одну с более низкой процентной ставкой, чем средневзвешенное значение первоначальных ссуд.

Вычисление средневзвешенного процента

Для расчета средневзвешенного значения двух ссуд, суммируют общую сумму процентов, уплаченных по ним за год, и делят ее на общую сумму непогашенного остатка по ссудам. Вы можете найти общую сумму выплаченных процентов, используя непогашенный остаток и процентную ставку.

Например, представьте, что у вас есть ссуда на 50 000 долларов под 2% годовых и ссуда на 100 000 долларов с уплатой 4% годовых. Сначала рассчитайте общую сумму процентов, которые вы платите по двум займам каждый год. Это (50 000 долларов * 0,02) + (100 000 долларов * 0,04) = 5 000 долларов. Затем вы разделите это число на общий баланс, который составляет 50 000 долларов США + 100 000 долларов США = 150 000 долларов США, чтобы получить 5 000 долларов США / 150 000 долларов США = 0,0333 = 3,33 процента процентной ставки.

Это (50 000 долларов * 0,02) + (100 000 долларов * 0,04) = 5 000 долларов. Затем вы разделите это число на общий баланс, который составляет 50 000 долларов США + 100 000 долларов США = 150 000 долларов США, чтобы получить 5 000 долларов США / 150 000 долларов США = 0,0333 = 3,33 процента процентной ставки.

Обратите внимание, что если у вас есть две ссуды с одинаковой процентной ставкой , средневзвешенная процентная ставка всегда будет этой процентной ставкой, поэтому нет необходимости вычислять ее отдельно.

Работа с дополнительными займами

Если у вас есть дополнительные ссуды, применяется та же логика. Например, предположим, что в дополнение к этим двум ссудам у вас есть ссуда на 200 000 долларов под 5 процентов. Суммируйте общую сумму процентов, выплачиваемых за год, что эквивалентно (50 000 долларов США * 0,02) + (100 000 долларов США * 0,04) + (200 000 долларов США * 0,05) = 1 000 долларов США + 4 000 долларов США + 10 000 долларов США = 15 000 долларов США.

Затем суммируйте общий баланс, который составляет 50 000 долларов США + 100 000 долларов США + 200 000 долларов США = 350 000 долларов США. Разделите, чтобы получить 15000/350000 долларов, или примерно 4.29 процентов. Неудивительно, что добавление дополнительной ссуды с более высокой ставкой искажало средневзвешенное значение выше.

Изменение ставок и остатков

Если вы вычисляете средневзвешенные процентные ставки, включая ссуды с переменной процентной ставкой , такие как кредитные карты или ипотечные ссуды с переменной процентной ставкой, вы можете захотеть пересчитать средневзвешенное значение после изменения ставки.

Аналогичным образом, когда вы выплачиваете ссуду или занимаете новые деньги, вы можете пересчитать средневзвешенные процентные ставки, чтобы они отражали ваше текущее финансовое положение.Просто повторно примените формулу с вашей текущей ставкой и информацией о балансе, чтобы получить новую средневзвешенную процентную ставку.

Таблица средневзвешенных процентных ставок

Условные обозначения:

- Средневзвешенная процентная ставка = Средневзвешенное значение

- Допустимый диапазон = от xx до xxx%

- 30-летняя ставка казначейских ценных бумаг = 30-летняя TSR

- 30-летняя постоянная ставка погашения = 30-летние TCM

Примечание: 120% -ные средневзвешенные цифры из 2001 PDF могут быть использованы для целей IRC раздела 412 (m) на 2002 плановый год.

| Месяц / год | Wtd Avg | от 90 до 105% | от 90 до 110% | 30-летний TSR |

|---|---|---|---|---|

| 21 сентября | 2,19 | от 1,97 до 2,30 | – | – |

| 21 августа | 2,20 | от 1,98 до 2,31 | – | 1,92 |

| 21 июля | 2,22 | 1. 99 до 2,33 99 до 2,33 | – | 1,94 |

| 21 июня | 2,23 | от 2,00 до 2,34 | – | 2,16 |

| 21 мая | 2,24 | от 2,01 до 2,35 | – | 2,32 |

| 21 апреля | 2,24 | от 2,02 до 2,36 | – | 2.30 |

| 21 марта | 2,25 | 2.03 по 2.37 | – | 2,34 |

| 21 февраля | 2,28 | от 2,05 до 2,39 | – | 2,04 |

| 21 января | 2,31 | 2,08 до 2,43 | – | 1.82 |

| Месяц / год | Wtd Avg | от 90 до 105% | от 90 до 110% | 30-летний TSR |

| 20 декабря | 2.35 | 2,11 до 2,47 | – | 1,67 |

| Ноябрь-20 | 2,39 | от 21,5 до 2,51 | – | 1,62 |

| 20 октября | 2. 43 43 | от 2,19 до 2,55 | – | 1,57 |

| Сен-20 | 2,47 | от 2,22 до 2,59 | – | 1,42 |

| 20 августа | 2.51 | от 2,26 до 2,63 | – | 1,36 |

| июл-20 | 2,55 | от 2,30 до 2,68 | – | 1,31 |

| 20 июня | 2,59 | от 2,33 до 2,72 | – | 1,49 |

| Май-20 | 2,64 | от 2,38 до 2,78 | – | 1,38 |

| 20 апреля | 2.70 | от 2,43 до 2,83 | – | 1,27 |

| 20 марта | 2,75 | от 2,47 до 2,89 | – | 1,46 |

| 20 февраля | 2,78 | от 2,50 до 2,92 | – | 1,97 |

| Янв-20 | 2,81 | от 2,52 до 2,95 | – | 2,22 |

| Месяц / Год | Wtd Avg | от 90 до 105% | от 90 до 110% | 30-летний TSR |

| дек-19 | 2. 83 83 | от 2,55 до 2,97 | – | 2.30 |

| ноя-19 | 2,85 | от 2,57 до 3,00 | – | 2,28 |

| Октябрь 19 | 2,88 | от 2,59 до 3,02 | – | 2,19 |

| Сен-19 | 2,90 | от 2,61 до 3,04 | – | 2,16 |

| авг.19 | 2.92 | от 2,63 до 3,06 | – | 2,12 |

| июл-19 | 2,93 | от 2,63 до 3,07 | – | 2,57 |

| июн.19 | 2,94 | от 2,64 до 3,08 | – | 2,57 |

| Май-19 | 2,94 | от 2,65 до 3,09 | – | 2,82 |

| апр-19 | 2.93 | от 2,64 до 3,08 | – | 2,94 |

| мар-19 | 2,93 | от 2,64 до 3,08 | – | 2,98 |

| Февраль 19 | 2,92 | от 2,63 до 3,07 | – | 3,02 |

| Янв-19 | 2,92 | от 2,63 до 3,06 | – | 3,04 |

| Месяц / год | Wtd Avg | от 90 до 105% | от 90 до 110% | 30-летний TSR |

| Дек-18 | 2. 91 91 | от 2,62 до 3,06 | – | 3,10 |

| Ноябрь-18 | 2,90 | от 2,61 до 3,04 | – | 3,36 |

| 18 октября | 2,88 | от 2,59 до 3,02 | – | 3,34 |

| Сен-18 | 2,87 | от 2,58 до 3,01 | – | 3,15 |

| 18 августа | 2.86 | от 2,57 до 3,00 | – | 3,04 |

| 18 июля | 2,86 | от 2,57 до 3,00 | – | 3,01 |

| 18 июня | 2,85 | от 2,57 до 3,00 | – | 3,05 |

| Мая-18 | 2,85 | от 2,56 до 2,99 | – | 3,13 |

| 18 апреля | 2.84 | от 2,56 до 2,98 | – | 3,07 |

| 18 марта | 2,84 | от 2,56 до 2,98 | – | 3,09 |

| 18 февраля | 2,83 | от 2,55 до 2,96 | – | 3,13 |

| 18 января | 2,84 | от 2,56 до 2,98 | – | 2,88 |

| Месяц / год | Wtd Avg | от 90 до 105% | от 90 до 110% | 30-летний TSR |

| 17 декабря | 2. 85 85 | от 2,57 до 3,00 | – | 2,77 |

| 17 ноября | 2,87 | от 2,58 до 3,01 | – | 2,80 |

| 17 октября | 2,87 | от 2,58 до 3,01 | – | 2,88 |

| Сен-17 | 2,88 | от 2,59 до 3,03 | – | 2,78 |

| 17 августа | 2.89 | от 2,60 до 3,03 | – | 2,80 |

| июл-17 | 2,90 | от 2,61 до 3,04 | – | 2,88 |

| 17 июня | 2,90 | 2,61 до 3,05 | – | 2,80 |

| 17 мая | 2,91 | от 2,62 до 3,05 | – | 2,96 |

| 17 апреля | 2.91 | от 2,62 до 3,05 | – | 2,94 |

| 17 марта | 2,90 | 2,61 до 3,05 | – | 3,08 |

| 17 февраля | 2,90 | 2,61 до 3,05 | – | 3,03 |

| 17 января | 2,90 | 2,61 до 3,05 | – | 3,02 |

| Месяц / год | Wtd Avg | от 90 до 105% | от 90 до 110% | 30-летний TSR |

| 16 декабря | 2. 91 91 | 2,61 до 3,05 | – | 3,11 |

| 16 ноября | 2,92 | от 2,62 до 3,06 | – | 2,86 |

| 16 октября | 2,94 | от 2,64 до 3,08 | – | 2,50 |

| 16 сентября | 2,97 | от 2,67 до 3,11 | – | 2,35 |

| 16 августа | 2.99 | от 2,70 до 3,14 | – | 2,26 |

| 16 июля | 3,03 | от 2,72 до 3,18 | – | 2,23 |

| 16 июня | 3,05 | от 2,74 до 3,20 | – | 2,45 |

| 16 мая | 3,06 | от 2,76 до 3,22 | – | 2,63 |

| 16 апреля | 3.08 | от 2,77 до 3,23 | – | 2,62 |

| 16 марта | 3,10 | от 2,79 до 3,25 | – | 2,68 |

| 16 февраля | 3,11 | от 2,80 до 3,27 | – | 2,62 |

| 16 января | 3,12 | от 2,81 до 3,28 | – | 2,86 |

| Месяц / год | Wtd Avg | от 90 до 105% | от 90 до 110% | 30-летний TSR |

| Дек-15 | 3. 13 13 | от 2,81 до 3,28 | – | 2,97 |

| Ноябрь-15 | 3,13 | от 2,82 до 3,29 | – | 3,03 |

| 15 октября | 3,14 | от 2,83 до 3,30 | – | 2,89 |

| Сен-15 | 3,15 | от 2,84 до 3,31 | – | 2,95 |

| 15 августа | 3.17 | от 2,85 до 3,33 | – | 2,86 |

| июл-15 | 3,18 | от 2,86 до 3,34 | – | 3,07 |

| 15 июня | 3,19 | от 2,87 до 3,35 | – | 3,11 |

| 15 мая | 3,21 | от 2,89 до 3,37 | – | 2,96 |

| 15 апреля | 3.24 | от 2,91 до 3,40 | – | 2,59 |

| 15 марта | 3,27 | от 2,94 до 3,44 | – | 2,63 |

| 15 февраля | 3,31 | от 2,98 до 3,47 | – | 2,57 |

| Янв-15 | 3,35 | от 3,01 до 3,51 | – | 2,46 |

| Месяц / год | Wtd Avg | от 90 до 105% | от 90 до 110% | 30-летний TSR |

| Декабрь-14 | 3. 37 37 | от 3,03 до 3,54 | – | 2,83 |

| Ноябрь-14 | 3,38 | от 3,04 до 3,55 | – | 3,04 |

| 14 октября | 3,40 | от 3,06 до 3,56 | – | 3,04 |

| 14 сентября | 3,40 | от 3,06 до 3,57 | – | 3,26 |

| 14 августа | 3.41 | от 3,07 до 3,58 | – | 3,20 |

| июл-14 | 3,42 | от 3,08 до 3,59 | – | 3,33 |

| 14 июня | 3,43 | от 3,08 до 3,60 | – | 3,42 |

| 14 мая | 3,43 | от 3,09 до 3,61 | – | 3,39 |

| 14 апреля | 3.44 | от 3,10 до 3,62 | – | 3,52 |

| 14 марта | 3,45 | от 3,11 до 3,63 | – | 3,62 |

| 14 февраля | 3,46 | от 3,12 до 3,63 | – | 3,66 |

| 14 января | 3,46 | от 3,12 до 3,64 | – | 3,77 |

| Месяц / год | Wtd Avg | от 90 до 105% | от 90 до 110% | 30-летний TSR |

| декабрь 13 | 3. 46 46 | от 3,11 до 3,63 | – | 3,89 |

| Ноябрь-13 | 3,45 | от 3,10 до 3,62 | – | 3,80 |

| 13 октября | 3,44 | от 3,10 до 3,62 | – | 3,68 |

| Сен-13 | 3,43 | от 3,09 до 3,61 | – | 3,79 |

| 13 августа | 3.43 | от 3,09 до 3,60 | – | 3,76 |

| июл-13 | 3,44 | от 3,09 до 3,61 | – | 3,61 |

| 13 июня | 3,45 | от 3,11 до 3,63 | – | 3,40 |

| Май-13 | 3,48 | от 3,13 до 3,66 | – | 3,11 |

| Апрель-13 | 3.52 | от 3,17 до 3,69 | – | 2,93 |

| 13 марта | 3,55 | от 3,19 до 3,72 | – | 3,16 |

| 13 февраля | 3,57 | от 3,22 до 3,75 | – | 3,17 |

| Янв-13 | 3,60 | от 3,24 до 3,78 | – | 3,08 |

| Месяц / год | Wtd Avg | от 90 до 105% | от 90 до 110% | 30-летний TSR |

| Дек-12 | 3. 63 63 | от 3,26 до 3,81 | – | 2,88 |

| Ноябрь-12 | 3,66 | от 3,30 до 3,84 | – | 2,80 |

| 12 октября | 3,69 | от 3,32 до 3,88 | – | 2,90 |

| Сен-12 | 3,73 | от 3,35 до 3,91 | – | 2,88 |

| 12 августа | 3.77 | от 3,39 до 3,96 | – | 2,77 |

| июл-12 | 3,83 | от 3,44 до 4,02 | – | 2,59 |

| 12 июня | 3,88 | от 3,49 до 4,08 | – | 2,70 |

| Май-12 | 3,93 | от 3,54 до 4,13 | – | 2,93 |

| Апрель-12 | 3.97 | от 3,57 до 4,17 | – | 3,18 |

| 12 марта | 4,00 | от 3,60 до 4,20 | – | 3,28 |

| 12 февраля | 4,04 | от 3,64 до 4,25 | – | 3,11 |

| Янв-12 | 4,08 | от 3,67 до 4,29 | – | 3,03 |

| Месяц / год | Wtd Avg | от 90 до 105% | от 90 до 110% | 30-летний TSR |

| Дек-11 | 4. 12 12 | от 3,71 до 4,32 | – | 2,98 |

| ноябрь-11 | 4,16 | от 3,74 до 4,37 | – | 3,02 |

| 11 октября | 4,20 | от 3,78 до 4,41 | – | 3,13 |

| сен-11 | 4,23 | от 3,81 до 4,44 | – | 3,18 |

| 11 августа | 4.26 | от 3,83 до 4,47 | – | 3,65 |

| июл-11 | 4,27 | от 3,84 до 4,48 | – | 4,27 |

| 11 июня | 4,28 | от 3,85 до 4,49 | – | 4,23 |

| Май-11 | 4,29 | от 3,86 до 4,50 | – | 4,29 |

| Апрель-11 | 4.28 | от 3,86 до 4,50 | – | 4,50 |

| 11 марта | 4,28 | от 3,85 до 4,49 | – | 4,51 |

| 11 февраля | 4,27 | от 3,84 до 4,48 | – | 4,65 |

| Янв-11 | 4,26 | от 3,83 до 4,47 | – | 4,52 |

| Месяц / год | Wtd Avg | от 90 до 105% | от 90 до 110% | 30-летний TSR |

| Дек-10 | 4. 25 25 | от 3,83 до 4,46 | – | 4,42 |

| Ноябрь-10 | 4,26 | от 3,83 до 4,47 | – | 4,19 |

| 10 октября | 4,28 | от 3,85 до 4,49 | – | 3,87 |

| Сен-10 | 4,30 | от 3,87 до 4,52 | – | 3,77 |

| 10 августа | 4.33 | от 3,90 до 4,55 | – | 3,80 |

| июл-10 | 4,36 | от 3,92 до 4,58 | – | 3,99 |

| 10 июня | 4,39 | от 3,95 до 4,61 | – | 4,13 |

| Май-10 | 4,40 | от 3,96 до 4,62 | – | 4,29 |

| Апрель-10 | 4.40 | от 3,96 до 4,62 | – | 4,69 |

| мар-10 | 4,39 | от 3,95 до 4,61 | – | 4,65 |

| фев-10 | 4,38 | от 3,94 до 4,60 | – | 4,62 |

| Янв-10 | 4,37 | от 3,93 до 4,58 | – | 4,60 |

| Месяц / год | Wtd Avg | от 90 до 105% | от 90 до 110% | 30-летний TSR |

| Дек-09 | 4. 36 36 | от 3,92 до 4,57 | – | 4,49 |

| ноя 09 | 4,36 | от 3,93 до 4,58 | – | 4,31 |

| окт.09 | 4,38 | от 3,94 до 4,59 | – | 4,19 |

| Сентябрь 09 | 4,39 | от 3,95 до 4,61 | – | 4,19 |

| августа 09 | 4.40 | от 3,96 до 4,62 | – | 4,37 |

| июл-09 | 4,41 | от 3,97 до 4,63 | – | 4,41 |

| 09 июн. | 4,42 | от 3,98 до 4,65 | – | 4,52 |

| мая 09 | 4,44 | 4,00 до 4,67 | – | 4,23 |

| Апр-09 | 4.48 | от 4,03 до 4,70 | – | 3,76 |

| 09 мар. | 4,51 | от 4,06 до 4,74 | – | 3,64 |

| 09 фев | 4,54 | от 4,09 до 4,77 | – | 3,59 |

| Янв-09 | 4,59 | от 4,14 до 4,82 | – | 3,13 |

| Месяц / год | Wtd Avg | от 90 до 105% | от 90 до 110% | 30-летний TSR |

| Дек-08 | 4. 66 66 | от 4,19 до 4,89 | – | 2,87 |

| Ноябрь-08 | 4,68 | с 4,21 по 4,91 | – | 4,00 |

| 08 окт. | 4,70 | от 4,23 до 4,93 | – | 4,17 |

| Сентябрь 08 | 4,72 | от 4,24 до 4,95 | – | 4,27 |

| августа 08 | 4.73 | от 4,25 до 4,96 | – | 4,50 |

| июл-08 | 4,74 | от 4,27 до 4,98 | – | 4,57 |

| 08 июн. | 4,75 | от 4,28 до 4,99 | – | 4,69 |

| 08 мая | 4,76 | от 4,29 до 5,00 | – | 4,60 |

| апр-08 | 4.78 | от 4,30 до 5,02 | – | 4,44 |

| 08 мар. | 4,79 | от 4,31 до 5,03 | – | 4,39 |

| 08 фев. | 4,80 | от 4,32 до 5,04 | – | 4,52 |

| Янв-08 | 4,81 | 4,33 до 5,06 | – | 4,33 |

| Месяц / год | Wtd Avg | от 90 до 105% | от 90 до 110% | 30-летний TSR |

| Дек-07 | 4. 82 82 | 4,34 до 5,07 | – | 4,53 |

| ноя-07 | 4,84 | от 4,35 до 5,08 | – | 4,52 |

| 07 октября | 4,84 | от 4,36 до 5,08 | – | 4,77 |

| Сентябрь-07 | 4,84 | от 4,36 до 5,08 | – | 4,79 |

| Авг-07 | 4.84 | от 4,36 до 5,08 | – | 4,93 |

| июл-07 | 4,84 | от 4,35 до 5,08 | – | 5,11 |

| 07 июн. | 4,82 | от 4,34 до 5,06 | – | 5,20 |

| Май-07 | 4,82 | от 4,34 до 5,06 | – | 4,90 |

| апр-07 | 4.83 | 4,34 до 5,07 | – | 4,87 |

| 07 марта | 4,83 | 4,34 до 5,07 | – | 4,72 |

| фев-07 | 4,82 | от 4,34 до 5,06 | – | 4,82 |

| Янв-07 | 4,82 | от 4,34 до 5,06 | – | 4,85 |

| Месяц / год | Wtd Avg | от 90 до 105% | от 90 до 110% | 30-летний TSR |

| 06 декабря | 4. 83 83 | от 4,35 до 5,07 | – | 4,68 |

| Ноябрь-06 | 4,84 | от 4,35 до 5,08 | – | 4,69 |

| 06 окт. | 4,84 | от 4,35 до 5,08 | – | 4,85 |

| Сентябрь 06 | 4,84 | от 4,35 до 5,08 | – | 4,85 |

| 06 августа | 4.84 | от 4,35 до 5,08 | от 4,35 до 5,32 | 5,00 |

| 06 июл. | 4,83 | от 4,35 до 5,07 | от 4,35 до 5,31 | 5,13 |

| 06 июня | 4,82 | от 4,34 до 5,06 | от 4,34 до 5,31 | 5,16 |

| Май-06 | 4,82 | от 4,34 до 5,06 | от 4,34 до 5,30 | 5.20 |

| Апрель-06 | 4,82 | от 4,34 до 5,06 | от 4,34 до 5,30 | 5,06 |

| 06 мар. | 4,83 | 4,34 до 5,07 | от 4,34 до 5,31 | 4,73 |

06 фев. | 4,84 | от 4,35 до 5,08 | от 4,35 до 5,32 | 4,58 |

| 06 янв. | 4,85 | 4.37 к 5,10 | от 4,37 до 5,34 | 4,59 |

| Месяц / год | Wtd Avg | от 90 до 105% | от 90 до 110% | 30-летний TSR |

| 05 декабря | 4,87 | от 4,38 до 5,11 | от 4,38 до 5,35 | 4,65 |

| ноя-05 | 4,88 | от 4,39 до 5,12 | от 4,39 до 5,37 | 4,73 |

| окт-05 | 4.89 | от 4,40 до 5,13 | от 4,40 до 5,38 | 4,68 |

| сен-05 | 4,91 | с 4,42 до 5,16 | с 4,42 до 5,40 | 4,47 |

| Август 05 | 4,94 | от 4,44 до 5,18 | с 4,44 до 5,43 | 4,46 |

| июл-05 | 4,97 | с 4,47 до 5,21 | с 4,47 до 5,46 | 4. 41 41 |

| 05 июн. | 5,00 | от 4,50 до 5,25 | от 4,50 до 5,50 | 4,29 |

| 05 мая | 5,03 | от 4,52 до 5,28 | от 4,52 до 5,53 | 4,49 |

| апр-05 | 5,05 | от 4,54 до 5,30 | от 4,54 до 5,55 | 4,65 |

| 05 марта | 5,06 | 4.55 к 5,31 | от 4,55 до 5,57 | 4,78 |

| фев-05 (* исправленные номера) | 5,08 * | от 4,57 до 5,33 * | от 4,57 до 5,59 * | 4,55 |

| янв-05 | 5,10 | от 4,59 до 5,35 | от 4,59 до 5,61 | 4,73 * (* исправленное число) |

| Месяц / год | Wtd Avg | от 90 до 105% | от 90 до 110% | 30-летний TSR |

| Дек-04 | 5.11 | от 4,60 до 5,37 | от 4,60 до 5,62 | 4,86 |

| Ноябрь-04 | 5,12 | от 4,61 до 5,38 | от 4,61 до 5,63 | 4,89 |

| Октябрь-04 | 5,14 | от 4,62 до 5,39 | от 4,62 до 5,65 | 4,86 |

| Сентябрь-04 | 5,15 | от 4,64 до 5,41 | от 4,64 до 5,67 | 4. 90 90 |

| Авг-04 | 5,16 | от 4,65 до 5,42 | от 4,65 до 5,68 | 5,06 |

| июл-04 | 5,17 | от 4,65 до 5,43 | от 4,65 до 5,69 | 5,22 |

| 04 июн. | 5,17 | от 4,65 до 5,43 | от 4,65 до 5,68 | 5,41 |

| Май-04 | 5,17 | 4.65 к 5,43 | от 4,65 до 5,69 | 5,42 |

| апр-04 | 5,18 | от 4,67 до 5,44 | от 4,67 до 5,70 | 5,14 |

| 04 мар. | 5,21 | от 4,69 до 5,47 | от 4,69 до 5,73 | 4,74 |

| 04 фев. | 5,23 | от 4,70 до 5,49 | от 4,70 до 5,75 | 4,93 |

| Янв-04 | 5.25 | от 4,72 до 5,51 | от 4,72 до 5,77 | 4,98 |

| Месяц / год | Wtd Avg | от 90 до 110% | от 90 до 120% | 30-летний TSR |

| Дек-03 | 5,26 | от 4,74 до 5,79 | от 4,74 до 6,32 | 5,07 |

| ноя-03 | 5,28 | от 4,75 до 5,81 | от 4,75 до 6,33 | 5. 12 12 |

| 03 октября | 5,29 | от 4,76 до 5,82 | от 4,76 до 6,35 | 5,16 |

| Сентябрь-03 | 5,30 | от 4,77 до 5,84 | от 4,77 до 6,37 | 5,14 |

| 03 августа | 5,31 | от 4,78 до 5,85 | от 4,78 до 6,38 | 5,31 |

| 03 июл. | 5,34 | 4.81 к 5,87 | с 4,81 до 6,41 | 4,93 |

| 03 июн. | 5,39 | от 4,85 до 5,93 | от 4,85 до 6,46 | 4,37 |

| Май-03 | 5,43 | от 4,89 до 5,97 | от 4,89 до 6,52 | 4,53 |

| Апрель-03 | 5,46 | с 4,91 до 6,00 | от 4,91 до 6,55 | 4,90 |

| 03 марта | 5.49 | с 4,94 до 6,03 | от 4,94 до 6,58 | 4,80 |

| 03 фев. | 5,51 | 4,96 до 6,06 | от 4,96 до 6,62 | 4,81 |

03 янв. | 5,54 | с 4,98 до 6,09 | от 4,98 до 6,65 | 4,94 |

| Дек 02 | 5,56 | 5,00 до 6,12 | 5,00 до 6,67 | 4.92 |

| Ноябрь 02 | 5,58 | 5,02 — 6,14 | от 5,02 до 6,70 | 4,96 |

| 02 октября | 5,60 | от 5,04 до 6,16 | от 5,04 до 6,72 | 4,93 |

| Сентябрь 02 | 5,63 | от 5,07 до 6,20 | от 5,07 до 6,76 | 4,76 |

| августа 02 | 5,65 | 5.09 по 6.22 | от 5,09 до 6,78 | 5,08 |

| июл-02 | 5,67 | от 5,10 до 6,23 | от 5,10 до 6,80 | 5,39 |

| 02 июн. | 5,68 | от 5,11 до 6,24 | от 5,11 до 6,81 | 5,52 |

| Май-02 | 5,69 | от 5,12 до 6,25 | от 5,12 до 6,82 | 5,65 |

| Апрель 02 | 5. 69 69 | от 5,12 до 6,26 | от 5,12 до 6,83 | 5,68 |

| 02 марта | 5,69 | от 5,12 до 6,26 | от 5,12 до 6,83 | 5,71 |

| 02 февраля | 5,70 | от 5,13 до 6,27 | от 5,13 до 6,84 | 5,40 |

| Янв-02 | 5,71 | от 5,14 до 6,28 | от 5,14 до 6,85 | 5.45 |

| Месяц / год | Wtd Avg | от 90 до 110% | от 90 до 105% | 30-летний TCM |

| 01 декабря | 5,72 | от 5,15 до 6,29 | 5,15 до 6,01 | 5,48 |

| Ноябрь-01 | 5,74 | от 5,17 до 6,32 | от 5,17 до 6,03 | 5,12 |

| 01 октября | 5,76 | 5.18 к 6.34 | от 5,18 до 6,05 | 5,32 |

| Сентябрь 01 | 5,77 | от 5,20 до 6,35 | 5,20 — 6,06 | 5,48 |

| 01 августа | 5,79 | от 5,21 до 6,37 | 5,21 — 6,08 | 5,48 |

| 01 июл. | 5,80 | от 5,22 до 6,38 | 5,22 до 6,09 | 5,61 |

| 01 июн. | 5.82 | 5,24 до 6,40 | 5,24 — 6,11 | 5,67 |

| 01 мая | 5,83 | от 5,25 до 6,42 | от 5,25 до 6,12 | 5,78 |

| 01 апр. | 5,85 | от 5,26 до 6,43 | от 5,26 до 6,14 | 5,65 |

| 01 марта | 5,87 | от 5,29 до 6,46 | от 5,29 до 6,17 | 5.34 |

| 01 фев | 5,89 | от 5,30 до 6,48 | от 5,30 до 6,19 | 5,45 |

| 01 янв. | 5,91 | от 5,32 до 6,50 | от 5,32 до 6,21 | 5,54 |

| Месяц / год | Wtd Avg | от 90 до 110% | от 90 до 105% | 30-летний TCM |

| Дек-00 | 5,93 | 5.34 по 6,52 | от 5,34 до 6,23 | 5,49 |

| ноя 00 | 5,94 | от 5,34 до 6,53 | от 5,34 до 6,23 | 5,78 |

| Октябрь 00 | 5,95 | от 5,35 до 6,54 | от 5,35 до 6,24 | 5,80 |

| Сен-00 | 5,96 | от 5,36 до 6,56 | от 5,36 до 6,26 | 5,83 |

| Авг-00 | 5.98 | от 5,38 до 6,57 | от 5,38 до 6,28 | 5,72 |

| июл-00 | 5,99 | от 5,39 до 6,59 | от 5,39 до 6,29 | 5,85 |

| Июн-00 | 6,01 | от 5,41 до 6,61 | от 5,41 до 6,31 | 5,93 |

| Май-00 | 6,02 | от 5,41 до 6,62 | от 5,41 до 6,32 | 6.15 |

| Апр-00 | 6,03 | от 5,43 до 6,64 | от 5,43 до 6,33 | 5,85 |

| Мар-00 | 6,04 | от 5,44 до 6,64 | от 5,44 до 6,34 | 6,05 |

| Февраль 00 | 6,03 | от 5,43 до 6,64 | от 5,43 до 6,34 | 6,23 |

| Янв-00 | 6,01 | 5.41 к 6,61 | от 5,41 до 6,31 | 6,63 |

| Месяц / год | Wtd Avg | от 90 до 110% | от 90 до 105% | 30-летний TCM |

| декабрь 99 | 6,00 | от 5,40 до 6,60 | 5,40 до 6,30 | 6,35 |

| ноя-99 | 5,99 | от 5,39 до 6,59 | от 5,39 до 6,29 | 6,15 |

| Октябрь 99 | 5.99 | от 5,39 до 6,59 | от 5,39 до 6,29 | 6,26 |

| Сен-99 | 6,00 | от 5,40 до 6,60 | 5,40 до 6,30 | 6,07 |

| Август 99 | 6,01 | от 5,41 до 6,61 | от 5,41 до 6,31 | 6,07 |

| июл-99 | 6,03 | от 5,42 до 6,63 | от 5,42 до 6,33 | 5.98 |

| июн-99 | 6,04 | от 5,44 до 6,65 | от 5,44 до 6,34 | 6,04 |

| Май-99 | 6,07 | от 5,46 до 6,68 | от 5,46 до 6,38 | 5,81 |

| апр-99 | 6,11 | от 5,50 до 6,72 | от 5,50 до 6,42 | 5,55 |

| мар-99 | 6,15 | 5.54 к 6,77 | от 5,54 до 6,46 | 5,58 |

| фев 99 | 6,19 | от 5,57 до 6,81 | от 5,57 до 6,50 | 5,37 |

| янв-99 | 6,24 | от 5,62 до 6,87 | от 5,62 до 6,55 | 5,16 |

| Месяц / год | Wtd Avg | от 90 до 110% | от 90 до 106% | 30-летний TCM |

| декабрь 98 | 6.29 | от 5,66 до 6,92 | от 5,66 до 6,67 | 5,06 |

| ноя-98 | 6,34 | от 5,71 до 6,98 | от 5,71 до 6,72 | 5,25 |

| окт-98 | 6,40 | от 5,76 до 7,05 | от 5,76 до 6,79 | 5,01 |

| Сен-98 | 6,46 | 5,82 — 7,11 | от 5,82 до 6,85 | 5.20 |

| Авг-98 | 6,51 | от 5,86 до 7,16 | от 5,86 до 6,90 | 5,54 |

| июл-98 | 6,55 | от 5,90 до 7,21 | от 5,90 до 6,95 | 5,68 |

| июн-98 | 6,59 | от 5,93 до 7,25 | от 5,93 до 6,99 | 5,70 |