Три главные функции денег – портал Вашифинансы.рф

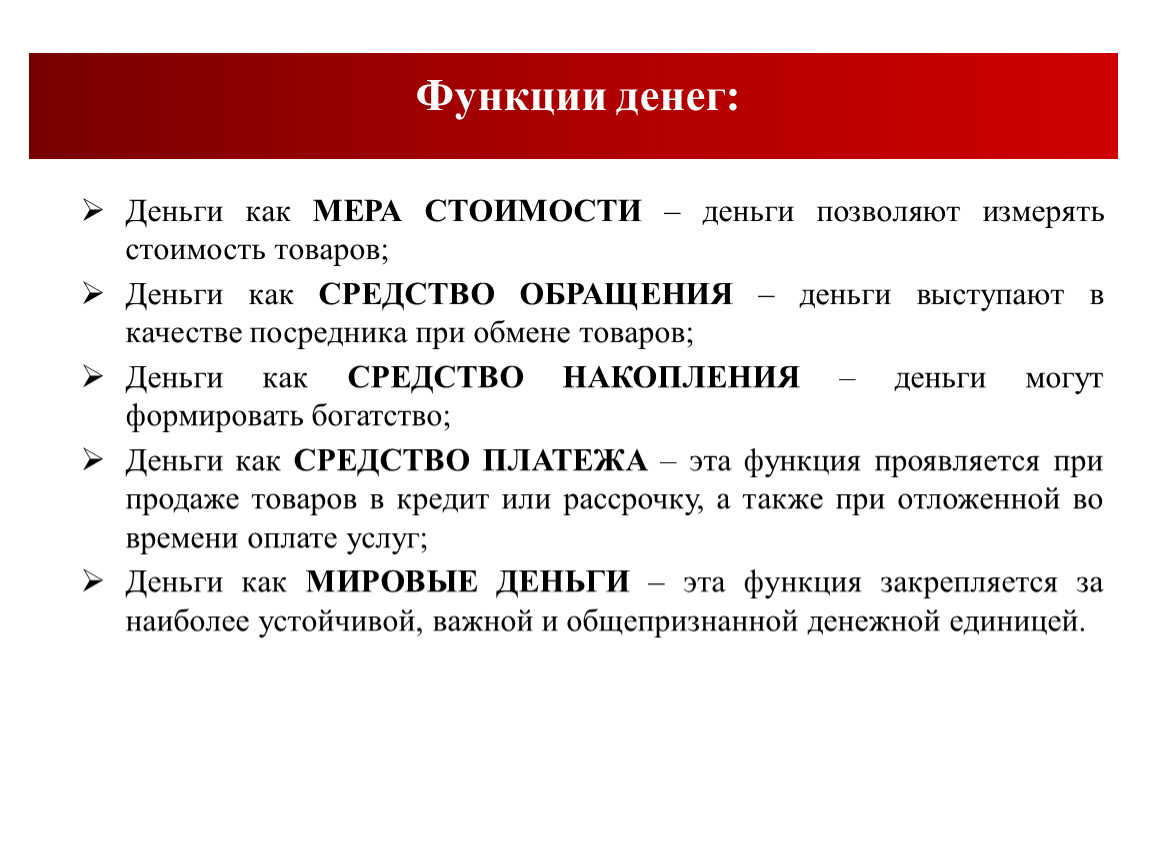

Что такое деньги? Казалось бы, все знают ответ. Однако, можете ли вы дать однозначное и короткое определение этого явления? Самый верный способ понять, что человечество на самом деле вкладывает в понятие «деньги», – это описать их функции: деньги определяют меру стоимости вещей, являются средством платежа и одним из средств накопления.

Согласно Гражданскому кодексу, «рубль является законным платежным средством, обязательным к приему по нарицательной стоимости на всей территории Российской Федерации». Какие же функции выполняют деньги и что это значит?

Мера стоимости

Цены, выраженные в деньгах, позволяют нам сравнить: насколько одни товары дороже других, сколько мы можем позволить себе на те деньги, которые зарабатываем и накопили.

Если бы одни цены были обозначены, скажем, в баночках зеленого горошка, другие – в соболиных шкурках, а третьи – в яблоках, как бы мы вообще могли бы что-то оценивать?

Средство платежа

Рубль – универсальная денежная единица. Куда бы мы ни пришли в России, везде с его помощью можно расплатиться. При этом в современном мире деньги могут быть не только наличными, но и безналичными. Простейший пример последних – банковская карта. С ее помощью можно заплатить за нужный товар или услугу не только в России, но и по всему миру – рубль уже давно свободно-конвертируемая валюта.

Куда бы мы ни пришли в России, везде с его помощью можно расплатиться. При этом в современном мире деньги могут быть не только наличными, но и безналичными. Простейший пример последних – банковская карта. С ее помощью можно заплатить за нужный товар или услугу не только в России, но и по всему миру – рубль уже давно свободно-конвертируемая валюта.

Средство накопления

Есть крупные покупки, которые невозможно сделать на одну зарплату – например, автомобиль или жилье. Есть ситуации, когда зарабатываешь сейчас, а тратить придется потом. Один из смыслов денег – чтобы они не теряли со временем своей покупательной способности. Или хотя бы теряли не слишком быстро. С последней функцией сложнее всего. Мы живем в мире необеспеченных денег, их создает банковская система, и почти всегда это сопровождается инфляцией. Цены постепенно растут, а деньги, соответственно, обесцениваются. Впрочем, эта же система позволяет вкладывать деньги под проценты и, как минимум, защищать их от инфляции.

Деньги и их функции

Деньги – это общепризнанное средство платежа. Товар, который любой продавец согласен принять в качестве платы за свой товар, является деньгами.

Самой ранней формой обмена был бартер, то есть, прямой обмен одних товаров на другие. Постепенно один из товаров получал преимущество перед другими благодаря своим свойствам. В результате деньгами стали драгоценные металлы (золото, серебро). Деньги должны удовлетворять таким требованиям, как длительный срок службы, стабильная ценность и др. Основные виды современных денег – банковские депозиты, банкноты, монеты и т.д.

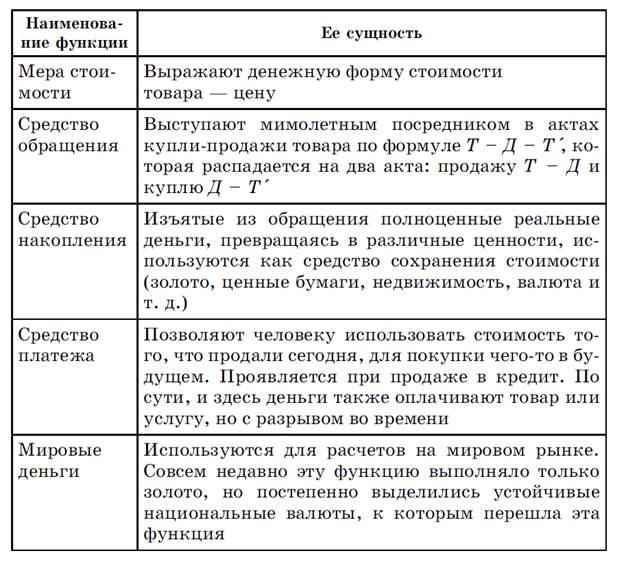

Функции денег: мера стоимости; средство платежа; средство накопления; средство отсрочки платежей.

Деньги как всеобщий эквивалент измеряют стоимость всех товаров. Однако не деньги делают товары соизмеримыми, а общественно необходимый труд, затраченный на производство товаров, создает условия их уравнивая. Все товары выступают продуктами общественно необходимого труда, поэтому действительные деньги (серебро и золото), обладающие стоимостью, могут стать мерой их стоимости.

Стоимость товара, выраженная в деньгах, называется ценой. Она определяется общественно необходимыми затратами труда на его производство и реализацию. В основе цен и их движения лежит закон стоимости. Цена товара формируется на рынке, и при равенстве спроса и предложения на товары она зависит от стоимости товара и стоимости денег.

Количественная оценка стоимости товара в деньгах, т.е. цена товара, обеспечивает возможность соизмерения не только продуктов общественного труда, но и части одного и того же денежного товара – серебра и золота. Для сравнения цен разных по стоимости товаров необходимо свести их к одному масштабу, т. е. выразить их в одинаковых денежных единицах. Масштаб цен устанавливается государством и означает выбор денежной единицы для соизмерения стоимости товаров посредством цены.

е. выразить их в одинаковых денежных единицах. Масштаб цен устанавливается государством и означает выбор денежной единицы для соизмерения стоимости товаров посредством цены.

В отличие от функции денег как меры стоимости, где товары идеально оцениваются в деньгах до начала их обращения, деньги при обращении товаров должны присутствовать реально. Товарное обращение включает: продажу товара, т. е. превращение его в деньги, и куплю товара, т.е. превращение денег в товары (Т-Д-Т). В этом процессе деньги играют роль посредника в процессе обмена. Функционирование денег в качестве средства обращения создает условия для товаропроизводителя преодолеть индивидуальные, временные и пространственные границы, которые характерны при прямом обмене товара на товар. Деньги остаются постоянно в обмене и непрерывно его обслуживают. Это значит, что деньги способствуют развитию товарного обмена.

Деньги, являясь всеобщим эквивалентом, т.е. обеспечивая его владельцу получение любого товара, становятся всеобщим воплощением общественного богатства. Поэтому у людей возникает стремление к их накоплению и сбережению. Для образования сокровищ деньги извлекаются из обращения, т.е. акт продажа — покупка прерывается. Однако простое накопление и сбережение денег владельцу дополнительного дохода не приносят.

Поэтому у людей возникает стремление к их накоплению и сбережению. Для образования сокровищ деньги извлекаются из обращения, т.е. акт продажа — покупка прерывается. Однако простое накопление и сбережение денег владельцу дополнительного дохода не приносят.

Деньги как средство накопления и сбережения должны обладать способностью сохранять стоимость хотя бы на определенный период и обязательно быть реальными.

При металлическом обращении эта функция выполняла экономическую роль стихийного регулятора денежного оборота: лишние деньги уходили в сокровище, недостаток денег пополнялся за счет сокровища.

По мере развития товарного производства значение функции денег как средства накопления и сбережения возрастало. Без накопления и сбережений становилось невозможным осуществлять воспроизводство. В отличие от простого товарного производства, когда деньги накапливать в виде «мертвого сокровища», при капитализме предпринимателю невыгодно хранить деньги, их пускают в оборот для получения прибыли. Кроме того, аккумуляция временно свободных средств – необходимое условие кругооборота капитала. Именно создание денежных резервов на предприятиях обеспечивает сглаживание возникающих нарушений у отдельного хозяйствующего субъекта, а резервы в масштабах страны – диспропорций в экономике государства.

Кроме того, аккумуляция временно свободных средств – необходимое условие кругооборота капитала. Именно создание денежных резервов на предприятиях обеспечивает сглаживание возникающих нарушений у отдельного хозяйствующего субъекта, а резервы в масштабах страны – диспропорций в экономике государства.

В силу определенных обстоятельств товары не всегда продаются в кредит. Причинами этого являются: неодинаковая продолжительность периодов производства и обращения различных товаров, а также сезонный характер производства и сбыта ряда товаров, что создает дефицит дополнительных средств у хозяйствующего субъекта. В результате возникает необходимость купли-продажи товаров с рассрочкой платежа, т.е. в кредит. Деньги в качестве средства платежа имеют специфическую форму движения:

Т-О,

а через заранее установленный срок:

О-Д,

где О – долговое обязательство.

При таком обмене нет встречного движения товара и денег, погашение долгового обязательства является завершающим звеном в процессе купли-продажи. Разрыв между товаром и деньгами во времени создает опасность неплатежа должника кредитору.

Разрыв между товаром и деньгами во времени создает опасность неплатежа должника кредитору.

Внешнеторговые связи, международные займы, оказание услуг внешнему партнеру вызвали появление мировых денег. Они функционируют как всеобщее платежное средство, всеобщее покупательное средство и всеобщая материализация общественного богатства. Мировые деньги в качестве международного средства выступают при расчетах по международным балансам: если платежи данной страны за определенный период превышают ее денежные поступления от других стран, то деньги представляют собой средство платежа.

Международным покупательным средством мировые деньги служат при нарушении равновесия обмена товарами и услугами между странами, тогда их оплата производится наличными деньгами. Как всеобщее воплощение общественного богатства мировые деньги используются при предоставлении займа или субсидий одной страной другой либо при выплате репараций победившей стране с побежденной. В этом случае происходит перемещение части богатства одного государства в другое посредством денег.

Три основных свойства денег, раскрывающих их сущность, можно сформулировать следующим образом:

- деньги обеспечивают всеобщую непосредственную обмениваемость; на них покупается любой товар;

- деньги выражают меновую стоимость товаров; через них определяется цена товара, а это дает количественное сравнение разных по потребительским стоимостям товаров;

- деньги выступают материализацией всеобщего рабочего времени, заключенного в товаре.

Перечень свойств денег помогает понять, почему именно золото и серебро стали широко использоваться в качестве денег. Эти металлы химически устойчивы, легко делятся на части, их можно легко носить с собой, а предложение на рынке весьма ограничено. Из металлов производят монеты.

Бумажные деньги сначала появились в виде расписок, которые давали золотых дел мастера в подтверждение того, что они приняли на хранение драгоценные металлы. Эти расписки стали заменителями золота, и их научились использовать в качестве средства погашения своих долгов.

Следующий этап развития бумажных денег наступил тогда, когда банкиры стали выдавать их больше, чем стоимость имеющегося золота. Это оправдывалось тем, что золотом пользовались все меньше, а бумажными деньгами – больше. В результате деньги стали товаром, который можно производить.

Сегодняшние деньги нельзя обменять на золото, как это указано на банкнотах. Это всего лишь символы или заменители денег. Основная часть денег – безналичные в виде текущих и срочных депозитов в банке. На наличные (банкноты и монеты) приходится всего лишь около 8 % всей денежной массы.

Урок по обществознанию 7 класс «Деньги и их функции»

Предмет: Обществознание

Класс: 7 класс.

Программно-методическое обеспечение: УМК под редакцией Боголюбова Л. Н. «Обществоведение», 7 класс

Цели урока:

— познакомить учащихся с историей денег и их ролью в современном обществе,

— продолжить формирование умений делать выводы, работать с текстом учебника,

— воспитывать у учащихся стремление реализовать свои способности, стремление к получению новых знаний.

Тип урока: комбинированный

Методы: объяснительно-иллюстративный, репродуктивный, поисковый, проблемный

Оборудование: оборудование для презентаций.

Список используемой литературы:

1. Деньги мира. Мир энциклопедий Аванта +. 2006 г.

2. Прошлое в монетах. Памятные монеты. 1832-1991 гг./

Т.А. Аглинцева, Е.Н. Кукушкина, Г.М. Сухонос и др./

под редакцией А.В. Юрова. — М.: Финансы и статистика, 1994 — 288 с.

Ресурсы Интернет:

1. http://www.o-dengah.ru/1

2. http://numizmat.ru/unique

3. http://numizmat.ru/mainnum/2007/06/26/mainnum_3810.html

Ход урока

Эпиграф к уроку: «Богатства существуют, чтобы их тратить, а траты — чтобы делать добро и этим снискать честь». (Фрэнсис Бэкон) (слайд 2)

1. Организационный момент

Вступительное слово

Здравствуйте, ребята! Сегодня мы переходим к изучению темы: «Деньги и их функции». Обратите внимание на план работы на уроке (слайд 3). Сегодня мы поговорим об истории денег и об их основных функциях.

2. Переход к изучению новой темы

Учитель: Откройте ваши учебники на странице 105 (§ 13). Пожалуй, сложно найти человека, который бы не сталкивался с необходимостью решать денежные вопросы, будь то недостаток средств или необходимость приобрести что-то необходимое. А что значат деньги для вас? (слайд 4)

3. Изучение новой темы

Рассказ учителя с элементами беседы о товарах — посредниках

В ходе обсуждения поставленной проблемы с учителем учащиеся понимают, что деньги играют весьма важную роль в современном мире. Без них сложно осуществлять сделки (купли-продажи и т. д.)

Учитель: На прошлых уроках вы узнали об обмене. Мы говорили о том, что еще в древнейшие времена существовал бартер. Расскажите об этом виде обмена, опираясь на иллюстрации, размещенные на слайде. (слайд 5)

Ожидаемый ответ: Бартер – это обмен товара на товар. Предположим, что у одного человека был гончарный сосуд у другого – нож. Владельцу сосуда понадобился нож, а владельцу ножа – сосуд. Если оба человека были согласны на сделку, они меняли одну вещь на другую.

Учитель: Бартер обладал недостатками. Не всегда участники сделки были заинтересованы в товарах друг друга. И решение было найдено. Тот же нож можно было сначала обменять на товар — посредник, а потом уже этот товар – на нужную вещь. Этот товар – посредник выступал в роли эквивалента.

Запись в тетрадь: Эквивалент – нечто равноценное, равнозначащее, равновесное, равносильное другому, полностью заменяющее его. (слайд 6)

Учитель: В роли эквивалента в разное время и у разных народов выступали разные предметы: кусочки кожи, раковины, скот, рисовые зерна и т.д. Но постепенно роль денег перешла к металлам. Выясним, почему же это произошло? Выдана таблица (слайд 7). В первой колонке перечислены предметы, выступавшие в роли денег. Сравните их по критериям, указанным в таблице.

| Предметы, выступающие в роли денег | Компактность | Делимость | Долговечность | Однородность | Приемлемость |

| Соль | — | — | + | + | — |

| Каменные колеса | — | + | + | + | — |

| Рыба | — | — | — | — | — |

| Золото | — | + | + | + | + |

| Медные монеты | + | + | + | + | + |

В ходе анализа таблицы учащиеся должны сделать вывод, что люди стали использовать металлы в качестве товара-посредника благодаря их долговечности и возможности делить слитки металла на равные части.

Рассказ учителя об истории денег с опорой на иллюстративный ряд

Учитель: Считается, что первые монеты появились в Китае и в Лидии в 7 в. до н. э.(слайд 8) Около 500 г. до н. э. персидский царь Дарий ввел монеты вместо бартера. Бумажные деньги появились в Китае в 8 в. н. э. Вначале это были расписки, которые выдавались под ценности, сдаваемые на хранение, либо свидетельства об уплаченных налогах (слайд 9). Марко Поло писал, что бумажные деньги – способ достичь той цели, к которой стремились алхимики. В 13 в. правительство Чингисхана обменивало бумажные деньги на золото, и их стали подделывать. В 1500 г. в Китае прекратили выпуск бумажных денег из-за финансовых трудностей, но некоторые частные банки все равно продолжали эмиссию. В разное время в разных странах деньгами были слитки металлов, раковины, перья, бобы какао, скот и т. д.

Дополнительно учитель может привести ряд интересных фактов из истории денег с опорой на иллюстративный материал

• Жители острова Яп использовали в качестве денег огромные каменные диски диаметром до 4-х метров. (слайд 10)

(слайд 10)

• Когда испанские конкистадоры завоевали Мексику, индейцы использовали для платежей какао-бобы и маленькие медные топоры — их мягкий металл не годился для хозяйственных нужд.(слайд 11)

• Самому раннему свидетельству об использовании раковин каури в качестве денег в Китае около 3500 лет. Раковины каури служили деньгами в 9-18 вв. в Индии, в 17 веке в Таиланде и в 19 веке в Африке. (слайд 12)

• 1993 год. Изобретены «цифровые деньги» — DigiCash. На основе этой технологии чуть позже были созданы смарт-карты — карточки с компьютерным чипом, на который записывается информация о количестве денег на счете. (слайд 13)

Самостоятельная работа учащихся с текстом учебника

Учитель: Кажется, что в наше время от денег зависит очень много. Но каковы же на самом деле функции денег? Самостоятельно заполните схему «функции денег» и будьте готовы объяснить каждую из функций(объяснения учащихся).

Результатом работы учащихся должна стать заполненная схема «Функции денег» (слайд 14)

После заполнение схемы и обсуждения функции денег, учащиеся получают таблицу и задание.

Учитель: Рассмотрите таблицу «Функции денег». Определите функции денег в каждой ситуации.

Практическая работа учащихся

Учитель: Кто-то накапливает сбережения в банке, кто-то у себя дома, в некоторых людей монета – объект изучения. Изучает монеты наука нумизматика (от лат. «nomisma» — монета)

Запись в тетрадь: Нумизматика (от лат. «nomisma» — монета) — вспомогательная историческая дисциплина, изучающая историю монетной чеканки и денежного обращения по монетам. (слайд 15)

Одному из учащихся предоставляется монета. Задачи практической работы: выяснить, что изображено на монете, какие надписи есть на монете, где и когда она выпущена.

В ходе практической работы учащиеся понимают, что монета может нести важную для исследователя информацию: кто правил страной в той или иной период, какими были официальные символы государства и т. д.

Учитель: Обратите внимание на слайд. Перед вами основные понятия, которые используются при изучении монет. (слайд 16)

Запись в тетрадь: Аверс – лицевая сторона монеты, на которой указывают номинал

Реверс – оборотная сторона монеты, на которой помещают герб государства.

Номинал – нарицательная стоимость монеты

Легенда – надписи на монете

Гурт – боковая поверхность монеты

4. Закрепление изученного материала

Ответьте на следующие вопросы: (слайд 17)

— Почему у человека появилась потребность в деньгах?

— В чем преимущества и недостатки бартера?

— Почему появились металлические деньги?

— Каковы основные функции денег?

— Какую информацию может дать изучение монеты?

5. Подведение итогов

Учитель: Деньги – универсальный посредник при обмене. Они могут служить средством измерения стоимости любых товаров и услуг. С их помощью можно накапливать состояние, осуществлять платежи внутри страны и между странами (слайд 18)

5. Домашнее задание (слайд 19)

Учитель: Дома вы изучите § 13. Желающие могут подготовить небольшие сообщения на темы: «Деньги на Руси», «Денежная реформа С. Ю. Витте»

6. Выставление учащимся оценок за работу на уроке

Деньги и их функции в экономике.

Рыночные отношения часто называются товарно-денежными. Действительно само товарное обращение есть обмен товарами при помощи денег. Если деньги исчезают из товарообмена, то он превращается в малоэффективный бартер, т.е. непосредственный обмен одного товара на другой. Бартерные сделки могут нормально осуществляться при ограниченном наборе предлагаемых к обмену товаров и незначительном количестве участников. При вовлечении в торговлю большого круга хозяйственных субъектов бартер наталкивается на серьезные затруднения, т.к. требуется множество промежуточных торговых сделок, чтобы получить необходимый товар.

Действительно само товарное обращение есть обмен товарами при помощи денег. Если деньги исчезают из товарообмена, то он превращается в малоэффективный бартер, т.е. непосредственный обмен одного товара на другой. Бартерные сделки могут нормально осуществляться при ограниченном наборе предлагаемых к обмену товаров и незначительном количестве участников. При вовлечении в торговлю большого круга хозяйственных субъектов бартер наталкивается на серьезные затруднения, т.к. требуется множество промежуточных торговых сделок, чтобы получить необходимый товар.

Деньги являются одним из важнейших компонентов в экономической жизни общества. Они появились на определенном этапе развития хозяйственной жизни общества как закономерный результат экономических отношений. Первоначально товаропроизводители находили такой товар, который отличался большей способностью к сбыту (ликвидностью), чем их собственный, и который мог быть обменен на тот товар, в котором они нуждались. У разных народов как средства для обмена использовались скот, меха, зерно, ракушки. Затем на многие годы роль денег закрепилась за золотом, имеющим ряд преимуществ перед другими товарами (сохраняемость, экономическая делимость, портативность — высокая стоимость в небольшом объеме, относительная редкость золота в природе). Но в современных условиях положение изменилось: золото уже не деньги, а обычный товар. А в роли денег действуют долговые обязательства либо государства и центральных банков (монеты и бумажные деньги), либо коммерческих банков (чековые и другие вклады).

Затем на многие годы роль денег закрепилась за золотом, имеющим ряд преимуществ перед другими товарами (сохраняемость, экономическая делимость, портативность — высокая стоимость в небольшом объеме, относительная редкость золота в природе). Но в современных условиях положение изменилось: золото уже не деньги, а обычный товар. А в роли денег действуют долговые обязательства либо государства и центральных банков (монеты и бумажные деньги), либо коммерческих банков (чековые и другие вклады).

В современной экономической науке преобладает подход — выводить сущность денег из их функций. В связи с этим можно сформулировать следующее определение: деньги — это то, что выполняет функции денег.

Деньгами выполняются четыре важнейшие функции:

1. Мера стоимости товаров, т.е. функция измерения и приравнивания стоимости всех товаров к определенному количеству денег. Данная функция позволяет определять цены на все товары и услуги, подсчитывать доходы и расходы, издержки и прибыль. Эту функцию они выполняют идеально, т.е. для определения цены не обязательно иметь деньги в наличии.

Эту функцию они выполняют идеально, т.е. для определения цены не обязательно иметь деньги в наличии.

2. Средство обращения, т.е. деньги являются посредником в обмене товаров. Эту функцию они выполняют реально. Первоначально при обмене товаров деньги выступали в форме слитков серебра или золота. Это вызывало ряд трудностей: необходимость взвешивания, дробления слитка на мелкие части, установление пробы и т.п. Постепенно слитки заменялись монетами — это слиток металла определенной формы, массы и достоинства, который служит средством обмена. Затем золотые монеты стали заменяться бумажными деньгами, выпуск которых был порожден проблемой обращения стершихся и обесцененных монет.

3. Средство сбережения, т.е. деньги позволяют хранить и накапливать богатства в самой ликвидной форме — в такой, в какой его всегда можно истратить, обратить в любые товары, услуги или ресурсы. Но вместе с тем бумажные деньги данную функцию плохо выполняют в период высокой инфляции, т.к. они обесцениваются и не дают возможности через некоторое время приобрести такое же количество товаров, как и в настоящий момент.

4. Средства платежа, т.е. продажа товара с отсрочкой их оплаты наличными деньгами или в кредит. В результате возникает несовпадение во времени покупок и продаж. В итоге кредитной сделки возникает разновидность бумажных денег — вексель или долговое обязательство. В момент погашения долга деньги и выступают как средство платежа.

Денежную массу составляют следующие элементы:

— наличные деньги, т.е. находящиеся в обращении металлические и бумажные деньги;

— безналичные деньги, т.е. деньги в финансово-кредитных учреждениях (банках) в виде аккредитивов, платежных поручений и требований, чековых вкладов и кредитных карточек.

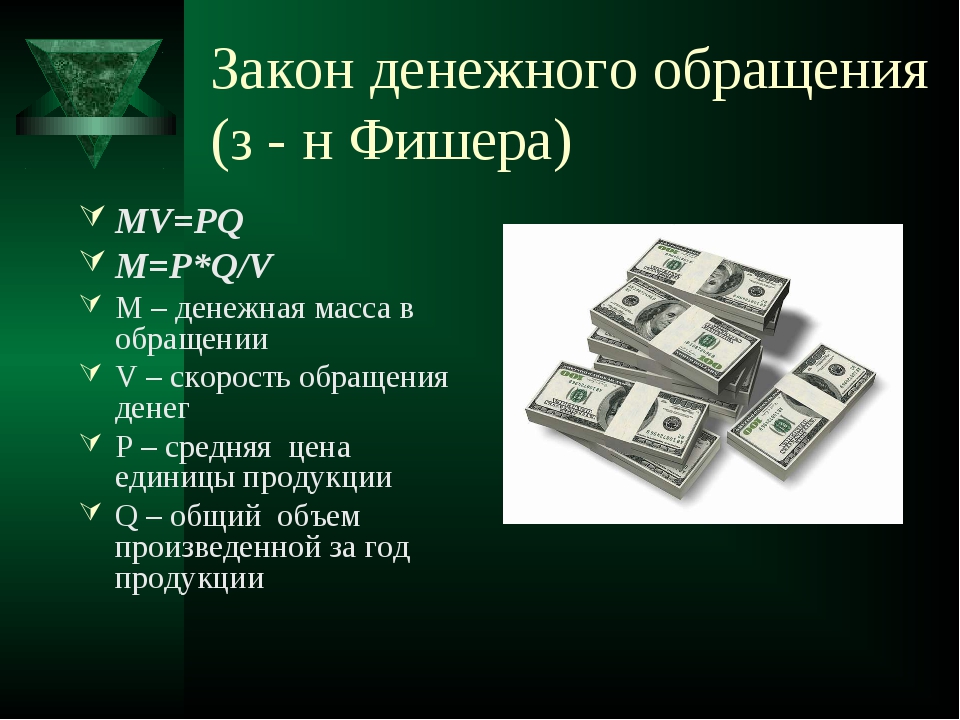

Закон денежного обращения выражает взаимосвязи количества денег в обращении (денежной массы), скорости их обращения, товарной массы (количество товаров и услуг, предлагаемых к продаже на рынке) и уровня цен на них. Эти связи выражаются уравнением обмена И. Фишера:

MV=PQ, где М — денежная масса; V — скорость обращения денег; Р — уровень товарных цен; Q — количество обращающихся товаров. Отсюда объем денежной массы:

Отсюда объем денежной массы:

М = PQ/V

При М > PQ/V возникает превышение предложения массы денег над спросом на них, в результате покупательная способность денег снижается (деньги обесцениваются), что сопровождается ростом цен на товары (инфляция).

При М < PQ/V спрос на деньги превышает их предложение и будет ощущаться недостаток платежных средств.

2. Деньги и их функции. Экономика предприятия: конспект лекций

Читайте также

Рациональные деньги и эмоциональные деньги

Рациональные деньги и эмоциональные деньги Неудивительно, что иногда сложная структура нашего мозга оказывает значительное влияние на то, как мы управляемся с нашими финансами.На первый взгляд, вся наша деятельность, связанная с деньгами, может казаться исключительно

Деньги должны приносить деньги

Деньги должны приносить деньги

Секрет богатейших людей планеты состоит в том, что они научились заставлять работать на себя свои деньги. Богатые не работают за деньги. Богатые заставляют деньги работать на себя.Вы, возможно, думаете, что Билл Гейтс стал самым богатым

Богатые не работают за деньги. Богатые заставляют деньги работать на себя.Вы, возможно, думаете, что Билл Гейтс стал самым богатым

Научитесь считать деньги, ведь «деньги счет любят»

Научитесь считать деньги, ведь «деньги счет любят» Знаете ли вы, что слово «НИЩЕТА» происходит от глагола «НЕ СЧИТАТЬ». Если вы не считаете свои деньги, сколько бы их сегодня у вас ни было, то их у вас никогда и не будет. А зачем они вам? Вы же не умеете их считать! Вы же не

Как копить деньги и сделать так, чтобы деньги работали на вас

Как копить деньги и сделать так, чтобы деньги работали на вас

Где хранить деньги для кратко– и среднесрочных потребностей, мы с вами разобрались. Но если речь идет о накоплениях на долгосрочные цели (от пяти лет), то банк – далеко не самый лучший вариант. Здесь мы вплотную

Здесь мы вплотную

Чтобы делать деньги, деньги не нужны

Чтобы делать деньги, деньги не нужны Я начал эту главу с рассказа о том, как в 1985 году мы были бездомными и не имели ни гроша за душой. Я сделал это потому, что часто слышу, как люди говорят: «Чтобы делать деньги, нужны деньги».Я с этим не согласен. Для того чтобы

Глава 1 Деньги делают деньги

Глава 1 Деньги делают деньги Все тайное становится явным. Оглянитесь по сторонам. Ваш коллега получает ту же зарплату, что и вы, но, в отличие от вас, не занимает «до получки», а уже построил дом? Ваши соседи зарабатывают меньше, чем вы, но, в отличие от вас, оплачивают детям

3.

Карл Маркс о товаре и его свойствах. Деньги и их функции

Карл Маркс о товаре и его свойствах. Деньги и их функции

3. Карл Маркс о товаре и его свойствах. Деньги и их функции По мнению Маркса, в капиталистическом обществе главенствует производство различных товаров. Опираясь на это, он начинает свои исследования в области анализа товаров. По его словам, товар обладает двумя функциями:1)

5.3. Деньги как категория товарного производства: происхождение, сущность и функции

5.3. Деньги как категория товарного производства: происхождение, сущность и функции Деньги – предмет постоянного интереса ученых. У разных народов в качестве денег применялись особо популярные обменные предметы, ценность которых считалась постоянной. Ими были топоры,

1. Деньги и их функции, денежное обращение

1. Деньги и их функции, денежное обращение

Деньги – это особый тип товара, всеобщий эквивалент, поскольку они являются прямым выразителем стоимости всех других рыночный благ, товаров, услуг и т. д. С точки зрения макроэкономики деньги можно определить как вид финансового

Деньги и их функции, денежное обращение

Деньги – это особый тип товара, всеобщий эквивалент, поскольку они являются прямым выразителем стоимости всех других рыночный благ, товаров, услуг и т. д. С точки зрения макроэкономики деньги можно определить как вид финансового

29. Деньги и их функции

29. Деньги и их функции Деньги – это средство оплаты товаров, произведенных работ и оказанных услуг, средство измерения и сохранения стоимости и богатства. Деньги играют роль всеобщего эквивалента: любое материальное благо или ценность можно выразить определенным

Деньги и их функции в социалистическом хозяйстве.

Деньги и их функции в социалистическом хозяйстве.

Поскольку в социалистическом обществе существует товарное производство и товарное обращение, постольку необходимы деньги. «Еще до социалистической революции социалисты писали, что деньги отменить сразу нельзя… Нужно

«Еще до социалистической революции социалисты писали, что деньги отменить сразу нельзя… Нужно

Глава 2 ДЕНЬГИ, ПОЧТИ ДЕНЬГИ, СОВСЕМ НЕ ДЕНЬГИ

Глава 2 ДЕНЬГИ, ПОЧТИ ДЕНЬГИ, СОВСЕМ НЕ ДЕНЬГИ В дальнейшем под деньгами будем понимать то, что выполняет все перечисленные выше функции денег. Если же выполняются не все функции денег, то будем использовать термин «денежное средство» — более широкую категорию, включающую

Глава 1 Сначала ты работаешь за деньги, затем деньги работают за тебя

Глава 1 Сначала ты работаешь за деньги, затем деньги работают за тебя Бедные и средний класс работают ради денег. Богатые заставляют деньги работать на себя. Роберт

Глава 13.

ЧТОБЫ СДЕЛАТЬ ДЕНЬГИ, НУЖНЫ ДЕНЬГИ»

ЧТОБЫ СДЕЛАТЬ ДЕНЬГИ, НУЖНЫ ДЕНЬГИ»

Глава 13. ЧТОБЫ СДЕЛАТЬ ДЕНЬГИ, НУЖНЫ ДЕНЬГИ» Я был самой большой двойной угрозой: без денег и без опыта. Хью Хефнер — о создании журнала «Playboy» Подозреваю, что люди чаще отказываются от своих предпринимательских идей и планов из-за отсутствия денег, чем по какой-либо

Деньги и их функции Текст научной статьи по специальности «Экономика и бизнес»

_МЕЖДУНАРОДНЫЙ НАУЧНЫЙ ЖУРНАЛ «ИННОВАЦИОННАЯ НАУКА» №02-1/2017 ISSN 2410-6070_

том I, 2015. — С.109-113.

18. Терзиев, В., Е. Стоянов. Управление на ефективното социално програмиране или контролираното начало на доброто бъдеще // Международна научна конференция „Посткризисно управление в бизнеса», София: УНСС, том I, 2015. — С.114-120.

— С.114-120.

19. Терзиев, В., Е. Стоянов. Контролираното целеполагане или влиянето на контрола върху процеса на целеполагането // Дванадесетата международна научна конференция „Членството на България в Европейския съюз: осем години по-късно», София: УНСС, 2015.

20. Терзиев, В., Е. Стоянов. Контролът в социалното програмиране // 70 години Аграрен университет, Юбилейна научна конференция „Традиции и предизвикателства пред аграрното образование, наука и бизнес», Пловдив: Университетско издателство на Аграрен университет, 2015.

21. Терзиев, В., Е. Стоянов. Социалното програмиране- алтернатива на малкия бизнес // 70 години Аграрен университет, Юбилейна научна конференция „Традиции и предизвикателства пред аграрното образование, наука и бизнес», Пловдив: Университетско издателство на Аграрен университет, 2015.

22. Терзиев, В., Е. Стоянов. Социалната програма като стратегическа рамка в общественото развитие // 70 години Аграрен университет, Юбилейна научна конференция „Традиции и предизвикателства пред аграрното образование, наука и бизнес», Пловдив: Университетско издателство на Аграрен университет, 2015.

Терзиев, В., Е. Стоянов. Социалната програма като стратегическа рамка в общественото развитие // 70 години Аграрен университет, Юбилейна научна конференция „Традиции и предизвикателства пред аграрното образование, наука и бизнес», Пловдив: Университетско издателство на Аграрен университет, 2015.

23. Терзиев, В., Е. Стоянов. Контрол на отговорността в социалната сфера // Научна конференция „70 години традиции и иновации», Русе: Русенски университет „Ангел Кънчев», Съюз на учените — Русе, Научни трудове на Русенския университет — 2015, том 54, серия 9, Качество на висшето образование, 2015. — С.59-66.

24. Терзиев, В., Е. Стоянов, Е. Арабска. Активната социална програма — иновационен модел в общественото развитие // Младежки форум „Наука, технологии, иновации, бизнес — 2015″, Пловдив: СУБ, 2015. — С.125-130.

© Терзиев В.К., Стоянов Е. Н., Георгиев М. П., 2017

Н., Георгиев М. П., 2017

УДК 336.7

Г.М. Халиуллина

Студент кафедры «Инженерной экологии и рационального природопользования» Казанский государственный энергетический университет

г. Казань, Российская Федерация Н.С. Шарафиева

Студент кафедры «Инженерной экологии и рационального природопользования» Казанский государственный энергетический университет

г. Казань, Российская Федерация

ДЕНЬГИ И ИХ ФУНКЦИИ Аннотация

В данной статье рассматриваются функции, свойства и понятие денег. А также представлены три основополагающих свойства денег, раскрывающих их сущность.

Ключевые слова

Деньги, ликвидность, золото, стоимость, функции денег, сущность денег.

На пути своего развития деньги прошли этапы товарных и кредитных денег. Изначально полноценные деньги представляли собой особый товар, игравший роль всеобщего эквивалента при обмене других товаров, продукт стихийного развития обмена и конфигураций цен. Деньги представляют одну из древних реалий в

_МЕЖДУНАРОДНЫЙ НАУЧНЫЙ ЖУРНАЛ «ИННОВАЦИОННАЯ НАУКА» №02-1/2017 ISSN 2410-6070_

жизни общества, которые выделились из всей массы товаров в результате обмена [1]. Значимость денег у разных народов и в различные периоды осуществляли отличные друг от друга товары. Вследствие развития товарного производства благородные металлы (серебро, золото) стали выполнять роль денег.

В ином представлении деньги — это ликвидное средство обмена, обладающее двумя свойствами: обменивается на любой другой товар; измеряет стоимость другого товара.

На наш взгляд, в истории денег можно отметить две разные эпохи. Первая — время поиска, открытия и применение подлинных денег, обладающих стоимостью, в качестве равноценных товаров выступали случайные предметы, потом выделялись наиболее ходовые товары. Вторая — эпоха современных денег.

Экономическая сущность и роль денег проявляются в выполняемых ими функциях. При золотых деньгах и золотом стандарте деньги выполняли такие функции, как:

Мера стоимости. Деньги — измеритель стоимости всех товаров и общественный учёт расходов на их изготовление. Цена товара выполняет ровно такую же измерительную роль, как в геометрии — длина, в физике — вес.

Средство обращения. Деньги применяются в сделках при обмене товаров, преодолевая временные и пространственные ограничения при обмене [2-3].

Существование денег как средства платежа определяется когда оплата товара происходит через определенный период после его получения при продаже товаров в кредит, уплате налогов, внесении арендной платы за землю.

Средство сбережения либо образование сокровищ. Накопленные деньги, однако никак не примененные, дают возможность переносить покупательную способность из настоящего времени в будущее. Деньги, временно не участвующие в обороте, выполняют функцию средства накопления.

Функцию мировых денег осуществляли золотыми деньгами в международной торговле, когда золото использовалось как средство обмена. В настоящее время эту функцию выполняют резервные валюты, например доллары и евро. Они функционируют как всеобщее покупательное, платежное средство и материализация общественного богатства [4].

Инфляция практически не наблюдалась в эпоху золотого стандарта. Однако после разрушительного мирового экономического кризиса 1929-1933 гг. золотой стандарт прекратил существовать в большинстве стран. С аннуляцией золотого стандарта отпали такие функции денег, как средства образования сокровищ и мировых денег. Современные денежные средства — бумажные деньги и прочие средства платежа без внутренней стоимости.

Однако после разрушительного мирового экономического кризиса 1929-1933 гг. золотой стандарт прекратил существовать в большинстве стран. С аннуляцией золотого стандарта отпали такие функции денег, как средства образования сокровищ и мировых денег. Современные денежные средства — бумажные деньги и прочие средства платежа без внутренней стоимости.

Использование электронной техники при осуществлении безналичных расчетов обусловило появление электронных денег, что представляет собой электронную замену наличных денег, находящихся на электронном носителе и благодаря которым появилась возможность производить безналичные расчеты разных размеров посредством мобильной связи и сети интернет напрямую в период осуществления сделок в специализированных пунктах продаж.

Существуют различия денег согласно степени ликвидности:

Наличные деньги (монеты, бумажные деньги, находящиеся в обращении) абсолютно ликвидны, собственно за которые можно незамедлительно приобретать любые блага.

Безналичные деньги обладают различной ликвидностью. Денежные средства на счетах до востребования обладают очень высокой ликвидностью. Менее ликвидными считаются срочные вклады в сберегательном банке и ценные бумаги. Это отличие лежит в основе деления денежной массы на связанные между собой агрегаты. Денежный агрегат — это часть денежной массы, которая представляется определенной совокупностью денежных активов, сгруппированных по убыванию степени ликвидности, при этом любой последующий агрегат включает в себя предшествующий. В свою очередь денежная масса — это комплекс наличных и безналичных покупательских и платежных средств, обеспечивающих обращение товаров и услуг в экономике [5].

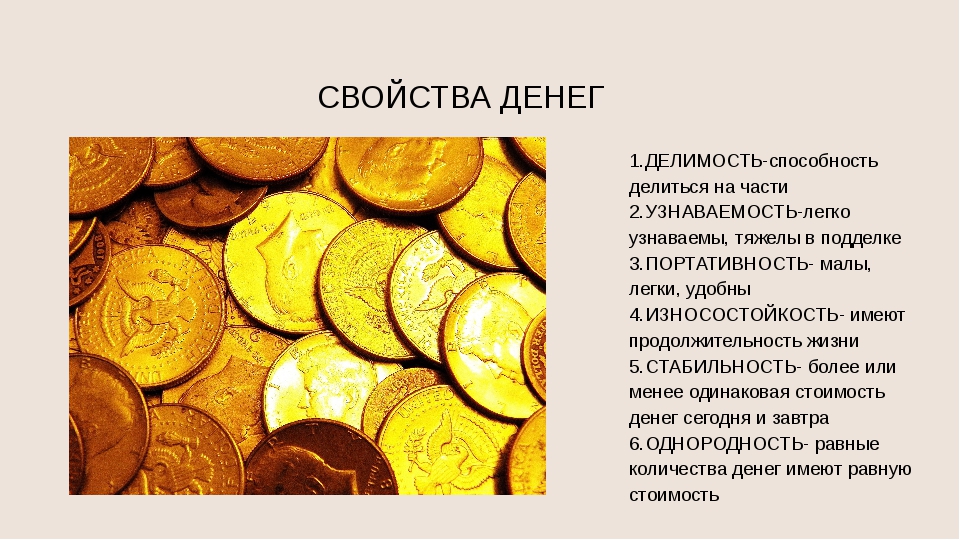

Три основополагающих свойства денег, раскрывающих их сущность, мы бы сформулировали следующим образом:

• обеспечивают всеобщую непосредственную обмениваемость, т. е. на деньги покупается любой

е. на деньги покупается любой

МЕЖДУНАРОДНЫЙ НАУЧНЫЙ ЖУРНАЛ «ИННОВАЦИОННАЯ НАУКА» №02-1/2017 ISSN 2410-6070

товар;

• выражают меновую стоимость товаров, что определяется способностью товара обмениваться на другие товары в определенных порциях, через них определяется цена товара;

• выступают материализацией всеобщего рабочего времени, заключенного в товаре.

Широкое использование золота и серебра в качестве денег стало понятным благодаря перечню свойств денег. Также данные металлы химически устойчивы, легко делятся на части, их можно легко носить с собой.

Повышение значимости денег связано с тем, что меняются условия хозяйственной деятельности, изменяются формы собственности на орудия и предметы труда, появляются новейшие требования к управлению процессами производства и реализации продукции. Именно с помощью денег дается оценка платежеспособного спроса, с учетом которого формируется объем и ассортимент продукции.

Именно с помощью денег дается оценка платежеспособного спроса, с учетом которого формируется объем и ассортимент продукции.

В наше время много людей тратят всё своё время на зарабатывание денег, жертвуя всем: временем, здоровьем, отношениями и т.д. Люди придумывают наиболее искусные способы получить их и наиболее искусные способы потратить их. Деньги — единственный товар, который нельзя использовать иначе, кроме как освободиться от него, без денег не может нормально работать экономика. Список использованной литературы:

1. Батайкин П.А. Теоретические основы исследования факторов потребительского спроса в постиндустриальной экономике // Вестник экономики, права и социологии. 2012. № 3. С. 19-21.

2. Шлычков В.В., Нестулаева Д.Р. Эволюция мировой экономической мысли как фактор формирования ожиданий экономических агентов // Актуальные проблемы экономики и права. 2015. № 3. С. 5-16.

2015. № 3. С. 5-16.

3. Батайкин П.А. Влияние асимметричной информации на развитии рынков в современной экономике // Вестник экономики, права и социологии. 2012. № 3. С. 16-18.

4. Тимофеев Р.А., Кулиш С.М. Методика расчета экономической надежности предприятия // Вестник экономики, права и социологии. 2009. № 2. С. 39-46.

5. Тумашев А.Р. Экономическая теория. В 2-х ч. Ч. 1. / С.Н. Котенкова, М.В. Тумашева. — Казань: Казан. гос. ун-тет, 2011. — 42 с.

© Халийллина Г.М., Шарафиева Н.С., 2017

УДК 658.14

Харламова Е. С.

студентка 4 курса факультета Финансы и кредит Кубанского государственного аграрного университета имени И. Т. Трубилина

Т. Трубилина

Научный руководитель: Герасименко О.А. к.э.н., доцент ВАК, доцент кафедры финансы Кубанского государственного аграрного университета имени И.Т. Трубилина

г. Краснодар, Российская Федерация

ОЦЕНКА СТОИМОСТИ БИЗНЕСА КАК ЭЛЕМЕНТ РАЗРАБОТКИ ФИНАНСОВЫХ И ИНВЕСТИЦИОННЫХ РЕШЕНИЙ ПО СТАБИЛИЗАЦИИ ФИНАНСОВОГО СОСТОЯНИЯ

Аннотация

Рассмотрены практические аспекты оценки стоимости компании различными методами в целях анализа финансового состояния и разработки эффективных управленческих решений.

Ключевые слова

Оценка стоимости, затратный метод, имущественный подход, метод прямой капитализации, ликвидность. В процессе развития рыночных отношений во всем мире, потребность в оценке бизнеса становится все

Современные деньги в экономике: роль, виды и функции

Деньги являются единственным товаром, накапливаемым для того, чтобы спускать с рук. Современные деньги – средство, предоставляющее товары, услуги, приводящее в действие механизм кругооборота ресурсов.

Содержание

Скрыть- Современные деньги – двигатель экономики

- Деньги в современной экономике: хроника передвижений

- Современная роль денег в условиях рынка

- Современные виды денег: форма платежа

- Современные деньги России – рубль

- Современные функции денег: перечень

Современные деньги – двигатель экономики

Современные деньги – действенный экономический инструмент, важнейшая деталь финансовой деятельности, связующий элемент между сторонами рынка.

Незаменимое свойство денег – «обмениваемость» на материальные блага, недвижимость, драгоценности и прочие ценности. Предназначение купюр, выпускаемых государством для покрытия дефицита госбюджета, состоит в том, что они представляют собой эквивалент стоимости товаров. Деньги – инструмент финансового воздействия, влияющий на развитие, формирование мировой экономики.

Роль бумажных денег – средство платежа, обращения.

Деньги в современной экономике: хроника передвижений

Количество денег напрямую связано с показателем цен. Деньги в современной экономике движутся двумя направлениями.

- Товаропроизводители оплачивают поставки расходных материалов, нужных для выпуска продукта. Платежи включают зарплату сотрудников, стоимость аренды, амортизацию механизмов, дивиденды учредителей.

- Поступления производителям за отпущенные товары, услуги, доход, который является источником платежей за используемые технологии производства.

Данный круговорот составляет общий поток финансовых вливаний.

Современная роль денег в условиях рынка

Впервые неоспоримые достоинства денежных операций проявились при смене бартерных отношений денежными. Бартер предлагает напрямую менять услугу, товар на аналогичный продукт. Для совершения бартерной операции необходимо решить проблемы:

- вычисление равнозначности товаров, определение цены;

- накопление, сохранение стоимости для последующих операций;

- розыск клиента со встречными интересами.

Современная роль денег – облегчение процесса обмена, стимулирование бизнесменов к выпуску наиболее актуального продукта, увеличение ассортимента товаров, быстрая переориентация потребностей рынка.

Современные виды денег: форма платежа

Независимо от вида, формы деньги необходимы для развития сообщества. Можно выделить пять форм платежных средств:

- товарные деньги;

- банкноты;

- электронные деньги;

- монеты;

- бумажные деньги.

Современные виды денег прошли процесс эволюции, связанный с переменой форм собственности. При натуральном хозяйстве основным видом оплаты были товарные деньги. Затем их сменили металлические монеты эпохи феодализма. Банкноты правили бал капитализма, постепенно уступая место бумажным деньгам.

Развитая рыночная экономика XXI века оперирует электронными платежами.

Современные деньги России – рубль

Официальным средством платежа на территории РФ является российский рубль, содержащий сто копеек. Современные деньги России представляют собой монеты, бумажные купюры, которые подкреплены обязательствами Государственного Банка, гарантированы активами. В 1998 г. произошла деноминация денежных знаков, для минимизации затрат выпуска банкнот, уменьшения неудобства обращения ценников с большими нулями.

Процесс был постепенно осуществлен посредством обмена старых купюр через государственные органы денежного обращения (банки, магазины, финансовые учреждения).

Современные функции денег: перечень

Смысл обращения денежных средств состоит в главных функциях.

- Средство выражения оценочной стоимости товара с целью реализации на рынке услуг.

- Платежное средство покупок, осуществляемых мгновенно и с отсрочкой платежа.

- Средство аккумуляции сбережений, накопления, использования в качестве резерва.

- Мировые деньги для международных расчетов, роль которых сегодня играет свободно конвертируемая валюта.

- Средство обращения товарооборота.

Вывод: современные функции денег позволяют определить эквивалент стоимости товарообмена.

Представляем деньги | Безграничная экономика

Определение денег

Деньги — это любой предмет, который обычно принимается в качестве оплаты товаров и услуг и погашения долга.

Цели обучения

Различают три основные функции денег: средство обмена, расчетную единицу и средство сбережения

Основные выводы

Ключевые моменты

- Деньги бывают трех видов: товарные деньги, бумажные деньги и фидуциарные деньги.Большинство современных денежных систем основаны на бумажных деньгах.

- Товарные деньги получают свою стоимость от товара, из которого они сделаны, в то время как бумажные деньги имеют ценность только по приказу правительства.

- Деньги функционируют как средство обмена, расчетная единица и средство сбережения.

Ключевые термины

- Fiat money : Деньги, которым придается ценность, потому что те, кто их использует, считают, что они имеют ценность; значение не является производным от какой-либо внутренней характеристики.

Деньги — это любой предмет, который обычно используется в качестве оплаты товаров и услуг и погашения долгов в данном социально-экономическом контексте или стране. Деньги бывают трех видов: товарные деньги, бумажные деньги и фидуциарные деньги.

Многие предметы исторически использовались в качестве товарных денег, в том числе редкие в природе драгоценные металлы, раковины, ячменные бусы и другие предметы, которые считались ценными. Стоимость товарных денег определяется товаром, из которого они сделаны.Сам товар составляет деньги, а деньги — товар.

Товарные деньги : Раковины ракушек использовались в качестве товарных денег в прошлом. Стоимость товарных денег определяется товаром, из которого они сделаны.

Фиатные деньги — это деньги, стоимость которых не зависит от внутренней стоимости или гарантии того, что они могут быть конвертированы в ценный товар (например, золото). Вместо этого он имеет ценность только по государственному приказу (указу). Обычно правительство объявляет фиатную валюту законным платежным средством, что делает незаконным отказ от фиатной валюты в качестве средства погашения всех долгов.Бумажные деньги — это пример бумажных денег.

Фидуциарные деньги включают депозиты до востребования (например, текущие счета) банков. Фидуциарные деньги принимаются на основании доверительного управления их эмитентом (банком).

Большинство современных денежных систем основаны на бумажных деньгах. Однако на протяжении большей части истории почти все деньги были товарными деньгами, такими как золотые и серебряные монеты.

Функции денег

Деньги выполняют три основные функции. Это средство обмена, расчетная единица и средство сбережения:

- Средство обмена: Когда деньги используются для посредничества при обмене товарами и услугами, они выполняют функцию средства обмена.

- Расчетная единица: это стандартная числовая единица измерения рыночной стоимости товаров, услуг и других операций. Это стандарт относительной стоимости и отсрочки платежа, и как таковой является необходимым предварительным условием для заключения коммерческих соглашений, связанных с задолженностью. Чтобы функционировать как расчетная единица, деньги должны делиться на более мелкие единицы без потери стоимости, взаимозаменяемыми (одна единица или единица должна восприниматься как эквивалент любой другой) и иметь определенный вес или размер, чтобы их можно было проверяемо исчислить.

- Средство сбережения: чтобы действовать как средство сбережения, деньги должны надежно сохраняться, храниться и извлекаться. При извлечении он должен быть предсказуемо пригодным для использования в качестве средства обмена. Кроме того, стоимость денег должна оставаться стабильной с течением времени.

Экономисты иногда отмечают дополнительные функции денег, такие как стандарт отсрочки платежа и функция меры стоимости. «Стандарт отсрочки платежа» — приемлемый способ урегулирования долга — единица, в которой выражены долги.Статус денег как законного платежного средства означает, что деньги можно использовать для погашения долгов. Деньги также могут выступать в качестве стандартной меры и общего наименования торговли. Таким образом, это основа для котировок и заключения сделок. Его наиболее важное использование — это метод сравнения значений разнородных объектов.

Функции денег

Денежная экономика является значительным усовершенствованием по сравнению с бартерной системой, при которой товары обменивались напрямую на другие товары.

Цели обучения

Проанализировать, как характеристики денег делают их эффективным средством обмена

Основные выводы

Ключевые моменты

- Бартерная система имеет ряд ограничений, включая двойное совпадение желаний, отсутствие единой меры стоимости, неделимость определенных товаров, сложность отсроченных платежей и сложность хранения богатства.

- Несмотря на многочисленные ограничения, бартерная система работает хорошо, когда валюта нестабильна или недоступна для ведения торговли.

- Деньги долговечные, делимые, портативные, жидкие и устойчивые к подделкам.

- Деньги служат средством обмена, расчетной единицей, средством сбережения и стандартом отсрочки платежа.

Ключевые термины

- бартер : Обмен товаров или услуг без привлечения денег.

Бартер — это система обмена, при которой товары или услуги напрямую обмениваются на другие товары или услуги без использования средства обмена, например денег.Взаимный обмен происходит мгновенно и не откладывается по времени. Обычно он двусторонний, хотя может быть многосторонним и обычно существует параллельно с валютными системами в большинстве развитых стран, хотя и в очень ограниченной степени. Бартерная система имеет ряд ограничений, которые делают транзакции очень неэффективными, в том числе:

Бартер : В бартерной системе люди, обладающие чем-то ценным, могли обменять это на что-то аналогичное или более ценное.

- Двойное совпадение желаний: потребности продавца товара должны соответствовать потребностям покупателя.В противном случае транзакция не состоится.

- Отсутствие общей меры стоимости. В денежной экономике деньги играют роль меры стоимости всех товаров, позволяя сравнивать их стоимость друг с другом. Это невозможно в бартерной экономике.

- Неделимость определенных товаров: если человек хочет купить определенное количество товаров другого лица, но имеет платеж только за один неделимый товар, стоимость которого превышает то, что человек хочет получить, бартерная сделка невозможна.

- Сложность отсрочки платежа: невозможно производить платежи в рассрочку и сложно производить платежи в более поздний момент времени.

- Сложность хранения богатства: если общество полагается исключительно на скоропортящиеся товары, хранить богатство на будущее может быть непрактично.

Несмотря на длинный список ограничений, бартерная система имеет ряд преимуществ. Он может заменить деньги в качестве метода обмена во время денежного кризиса, например, когда валюта нестабильна (например,г. гиперинфляция или дефляционная спираль) или просто недоступны для ведения торговли. Это также может быть полезно, когда имеется мало информации о кредитоспособности торговых партнеров или когда отсутствует доверие.

Денежная система является значительным улучшением по сравнению с бартерной системой. Он позволяет количественно оценить стоимость товаров и сообщить об этом другим. Деньги имеют несколько определяющих характеристик. Это:

- Долговечный.

- Делимый.

- Портативный.

- Жидкость.

- Учетная единица.

- Законное платежное средство.

- Устойчив к подделкам.

Деньги служат четырем основным целям. Это:

- Средство обмена: объект, который обычно принимается в качестве формы платежа.

- Учетная единица: средство отслеживания того, сколько что-то стоит.

- Средство сбережения: его можно сохранить и впоследствии обменять на товары и услуги по приблизительной стоимости.

- Стандарт отсроченных платежей (не все экономисты считают это определяющим назначением денег).

Использование денег в качестве средства обмена устранило основную трудность двойного совпадения желаний в бартерной системе. Он разделяет акт купли-продажи товаров и услуг и помогает обеим сторонам независимо друг от друга получить максимальное удовлетворение и прибыль.

Измерение денежной массы: M1

M1 охватывает наиболее ликвидные компоненты денежной массы, включая валюту, находящуюся у населения, и чековые депозиты в банках.

Цели обучения

Определить M1

Основные выводы

Ключевые моменты

- Федеральная резервная система измеряет денежную массу с помощью трех денежных агрегатов: M1, M2 и M3.

- M1 — это самая узкая мера денежной массы, включающая только деньги, которые можно потратить напрямую.

- M2 — более широкая мера, охватывающая M1 и почти деньги.

- M3 включает M2 плюс относительно менее ликвидные деньги. Однако на практике эта мера больше не используется.

Ключевые термины

- M1 : Сумма наличных денег в обращении плюс сумма на текущих банковских счетах.

Федеральная резервная система измеряет денежную массу с помощью трех основных денежных агрегатов: M1, M2 и M3.

M1 — это самая узкая мера денежной массы, включающая только деньги, которые можно потратить напрямую. В частности, M1 включает валюту и все чековые депозиты. Под валютой понимаются монеты и бумажные деньги, находящиеся в руках населения. Чековые депозиты относятся ко всем расходуемым депозитам в коммерческих банках и сберегательных кассах.

M1 : Мера M1 включает денежные средства в руках населения и чековые депозиты в коммерческих банках.

Более широкий показатель денег, чем M1, включает не только все расходуемые остатки в M1, но и некоторые дополнительные активы, называемые «почти денежными средствами».Почти деньги не могут быть потрачены так же легко, как валюта или деньги на текущих счетах, но их можно превратить в потраченные остатки с очень небольшими усилиями или затратами. Ближайшие деньги включают то, что находится на сберегательных счетах и паевых инвестиционных фондах денежного рынка. Более широкая категория денег, охватывающая все эти активы, называется M2. M3 включал M2 плюс относительно менее ликвидный, близкий к деньгам. На практике мера M3 больше не используется Федеральной резервной системой.

Представьте, что Лаура кладет 900 долларов на свой текущий счет в мире, в котором нет других денег (M1 = 900 долларов).Банк выделяет 10% суммы на обязательные резервы, а оставшиеся 810 долларов могут быть предоставлены банком в качестве кредита. Денежная масса M1 увеличивается на 810 долларов при выдаче ссуды (M1 = 1710 долларов). Тем временем Лаура выписывает чек на 400 долларов. Общая денежная масса M1 не изменилась; он включает чек на 400 долларов и 500 долларов, оставшихся на текущем счете (M1 = 1710 долларов). Чек Лауры случайно испорчен в прачечной. M1 и ее текущий счет не меняются, потому что чек никогда не обналичивается (M1 = 1710 долларов).Тем временем банк ссужает Мэнди созданный им кредит в размере 810 долларов. Мэнди кладет деньги на текущий счет в другом банке. Банк должен держать 10% в качестве резервов и иметь 729 долларов для ссуд. Это создает деньги с обещанием заплатить из предыдущего обещания заплатить, увеличивая денежную массу M1 (M1 = 2439 долларов). Теперь банк Мэнди ссужает деньги кому-то другому, который кладет их на текущий счет в другом банке, и процесс повторяется.

Измерение денежной массы: M2

M2 — это более широкий показатель денежной массы, чем M1, включая все деньги M1 и те, которые могут быть быстро преобразованы в жидкие формы.

Цели обучения

Определить M2

Основные выводы

Ключевые моменты

- M2 состоит из всех компонентов M1 плюс почти деньги.

- Почти деньги — это относительно ликвидные финансовые активы, которые можно быстро конвертировать в деньги М1.

- Ближайшие деньги включают сберегательные вклады, небольшие срочные вклады и паевые инвестиционные фонды денежного рынка.

Ключевые термины

- M2 : Сумма наличных денег в обращении плюс банковские счета, сберегательные счета и мелкие депозиты.

Не существует единого «правильного» показателя денежной массы. Вместо этого существует несколько показателей, классифицированных по континууму между узкими и широкими денежными агрегатами. К узким критериям относятся только наиболее ликвидные активы, наиболее легко используемые для расходования (например, валюта и чековые депозиты). Более широкие меры добавляют менее ликвидные виды активов (депозитные сертификаты и т. Д.). Континуум соответствует тому, как различные типы денег более или менее контролируются денежно-кредитной политикой.Узкие меры включают меры, более непосредственно затрагиваемые и контролируемые денежно-кредитной политикой, тогда как более широкие меры менее тесно связаны с действиями денежно-кредитной политики.

Различные типы денег обычно классифицируются как «M». Во всем мире они варьируются от M0 (самый узкий) до M3 (самый широкий), но какие из мер фактически являются основным направлением разработки политики, зависит от центрального банка страны.

M2 — это один из агрегатов, по которым Федеральная резервная система измеряет денежную массу.Это более широкая классификация денег, чем M1, и ключевой экономический индикатор, используемый для прогнозирования инфляции. M2 состоит из всех жидких компонентов M1 плюс почти деньги. Почти деньги — это относительно ликвидные финансовые активы, которые можно легко конвертировать в деньги М1. В частности, к почти денежным средствам относятся сберегательные вклады, небольшие срочные вклады (менее 100 000 долларов США), которые становятся доступными при наступлении срока погашения, и паевые инвестиционные фонды денежного рынка.

Федеральная резервная система : Исторически Федеральная резервная система измеряла денежную массу, используя агрегаты M1, M2 и M3.Совокупность M2 включает M1 плюс почти деньги.

Представьте, что Лаура выписывает чек на 1000 долларов и приносит его в банк, чтобы открыть счет на денежном рынке. Это приведет к уменьшению M1 на 1000 долларов, но M2 останется прежним. Это связано с тем, что M2 включает счет денежного рынка в дополнение ко всем деньгам, учитываемым в M1.

Другие измерения денежной массы

В дополнение к обычно используемым агрегатам M1 и M2 также используется несколько других показателей денежной массы.

Цели обучения

Объясните, как измеряется денежная масса

Основные выводы

Ключевые моменты

- M0 — это мера всех физических денег и монет, находящихся в обращении в экономике.

- МБ — это мера, которая охватывает всю физическую валюту, монеты и депозиты Федеральной резервной системы (специальные депозиты, которые могут иметь только банки в ФРС).

- Различные формы денег в статистике денежной массы правительства возникают в результате практики банковского обслуживания с частичным резервированием.Каждый раз, когда банк выдает ссуду в банковской системе с частичным резервированием, создается новая сумма денег, которая составляет компоненты, не относящиеся к M0, в статистике M1 -M3.

Ключевые термины

- M0 : количество монет и банкнот в обращении.

- MB : Часть резервов коммерческих банков, которая хранится на счетах в их центральном банке, плюс общая валюта, находящаяся в обращении среди населения.

В дополнение к обычно используемым агрегатам M1 и M2, также используется несколько других измерений денежной массы.Более конкретно:

Денежная масса в евро : Все показатели денежной массы взаимосвязаны, но использование разных показателей может привести экономистов к разным выводам.

- M0: Общая сумма всей физической валюты, включая монеты. M0 = Банкноты Федерального Резерва + Банкноты США + Монеты.

- МБ: означает «денежная база», относящаяся к базе, на которой создаются все другие формы денег. МБ — это сумма всей физической валюты плюс депозиты Федерального резерва (специальные депозиты, которые могут иметь только банки в ФРС).MB = Монеты + Банкноты США + Банкноты Федерального Резерва + Депозиты Федерального Резерва.

- M1: Общая сумма M0 (наличные / монеты) вне системы частного банковского обслуживания плюс сумма депозитов до востребования, дорожных чеков и других проверяемых депозитов.

- M2: M1 + большинство сберегательных счетов, счетов денежного рынка, паевые инвестиционные фонды розничного денежного рынка и срочные вклады небольшого номинала (депозитные сертификаты на сумму менее 100 000 долларов США).

- M3: M2 + все другие депозитные сертификаты (крупные срочные вклады, остатки паевых инвестиционных фондов институционального денежного рынка), депозиты в евродолларах и соглашения РЕПО.

- M4-: М3 + коммерческая бумага.

- M4: M4- + казначейские векселя (или M3 + коммерческие бумаги + казначейские векселя)

- MZM: «Деньги с нулевым сроком погашения» — один из самых популярных агрегатов, используемых ФРС, поскольку его скорость исторически является наиболее точным предсказателем инфляции. Это М2 — срочные вклады + фонды денежного рынка.

- L: Самый широкий показатель ликвидности, который Федеральная резервная система больше не отслеживает. M4 + Банковское согласие.

Различные формы денег в статистике денежной массы правительства возникают в результате практики банковского обслуживания с частичным резервированием.Банковское обслуживание с частичным резервированием — это практика, при которой банк сохраняет только часть депозитов своих клиентов в качестве доступных резервов для удовлетворения требований о снятии средств. Каждый раз, когда банк выдает ссуду в банковской системе с частичным резервированием, создается новая сумма денег. Этот новый тип денег составляет компоненты, не относящиеся к M0, в статистике M1-M3.

Определение денег

Что такое деньги?

Деньги — это экономическая единица, которая функционирует как общепризнанное средство обмена в транзакционных целях в экономике.Деньги предоставляют услугу по снижению транзакционных издержек, а именно двойное совпадение желаний. Деньги происходят в виде товара, имеющего физическую собственность, которую участники рынка используют в качестве средства обмена. Деньги могут быть: определяемыми рынком, официально выпущенными законным платежным средством или фиатными деньгами, заменителями денег и фидуциарными средствами, а также электронными криптовалютами.

Понимание денег

Деньги обычно называют валютой. В экономическом плане у каждого правительства своя денежная система.Криптовалюты также разрабатываются для финансирования и международного обмена по всему миру.

Деньги — это ликвидный актив, используемый при расчетах по сделкам. Он функционирует на основе всеобщего признания его ценности в рамках государственной экономики и на международном уровне посредством иностранной валюты. Текущая стоимость денежной валюты не обязательно зависит от материалов, используемых для изготовления банкноты или монеты. Вместо этого ценность выводится из готовности согласиться с отображаемой стоимостью и полагаться на нее для использования в будущих транзакциях.Это основная функция денег: общепризнанное средство обмена, которое люди и мировая экономика намерены использовать и готовы принять в качестве оплаты за текущие или будущие транзакции.

Экономические денежные системы начали разрабатываться для функции обмена. Использование денег в качестве валюты обеспечивает централизованную среду для покупки и продажи на рынке. Впервые это было установлено для замены бартера. Денежная валюта помогает создать систему для преодоления двойного совпадения желаний.Двойное совпадение желаний является повсеместной проблемой в бартерной экономике, где для торговли каждая сторона должна иметь то, что хочет другая сторона. Когда все стороны используют и добровольно принимают согласованную денежную валюту, они могут избежать этой проблемы.

Чтобы быть наиболее полезной в качестве денег, валюта должна быть: 1) взаимозаменяемой, 2) прочной, 3) портативной, 4) узнаваемой и 5) стабильной. Эти свойства гарантируют, что выгода от уменьшения или устранения транзакционных издержек двойного совпадения желаний не перевешивается другими типами транзакционных издержек, связанных с этим конкретным товаром.

взаимозаменяемые

Единицы товара должны быть относительно однородного качества, чтобы они могли быть взаимозаменяемыми. Если разные единицы товара имеют разное качество, то их ценность для использования в будущих операциях может быть ненадежной или непротиворечивой. Попытка использовать невзаимозаменяемый товар в качестве денег приводит к трансакционным издержкам, связанным с индивидуальной оценкой каждой единицы товара до того, как обмен может состояться.

прочный

Физический характер товара должен быть достаточно прочным, чтобы сохранять свою полезность при будущих обменах и многократно использоваться повторно.Скоропортящийся товар или товар, который быстро деградирует при использовании на биржах, не будет так полезен для будущих транзакций. Попытка использовать товар недлительного пользования в качестве денег вступает в противоречие с по существу ориентированной на будущее потребительной стоимостью денег.

Портативный

Он должен быть разделен на небольшие количества, чтобы люди оценили его первоначальную потребительскую ценность — достаточно высоко, чтобы можно было удобно переносить или транспортировать стоящее количество товара. Неделимый товар, недвижимый товар или товар с низкой первоначальной потребительной стоимостью могут создавать проблемы.Попытка использовать непереносимый товар в качестве денег может повлечь за собой транзакционные издержки, связанные либо с физической транспортировкой больших количеств малоценного товара, либо с установлением практического передаваемого права собственности на неделимый или неподвижный объект.

Узнаваемый

Подлинность и количество товара должны быть легко доступны пользователям, чтобы они могли легко согласиться с условиями обмена. Попытка использовать нераспознаваемый товар в качестве денег приводит к транзакционным издержкам, связанным с согласованием подлинности и количества товаров всеми сторонами обмена.

Конюшня

Ценность, которую люди придают товару с точки зрения других товаров, которыми они готовы торговать, должна быть относительно постоянной или увеличиваться с течением времени. Товар, стоимость которого со временем меняется в большую и меньшую сторону или постоянно теряет в цене, менее подходит. Попытка использовать нестабильный товар в качестве денег влечет за собой транзакционные издержки, связанные с многократной переоценкой товара в каждой последующей транзакции, и риск того, что меновая стоимость товара может упасть ниже его другой прямой потребительной стоимости или быть бесполезной вообще, в чем в случае, если они больше не будут циркулировать в виде денег.

Ключевые выводы

- Деньги — это общепринятое, признанное и централизованное средство обмена в экономике, которое используется для облегчения транзакционной торговли товарами и услугами.

- Использование денег устраняет проблемы из-за двойного совпадения желаний, которое может возникнуть при бартере.

- С экономической точки зрения, каждое правительство имеет свою собственную денежную систему, определяемую и контролируемую центральным органом власти.

- Криптовалюты представляют собой новую форму денег с возможностью международного обмена.

Функции денег

Как указывалось выше, деньги в первую очередь функционируют как средство обмена. Однако он также развил вторичные функции, которые проистекают из его использования в качестве средства обмена. Эти другие функции включают: 1) расчетную единицу, 2) средство сбережения и 3) стандарт отсрочки платежа.

Учетная единица

Поскольку деньги используются в качестве средства обмена как для покупки, так и для продажи, а также для назначения цен на все виды других товаров и услуг, деньги можно использовать для отслеживания денег, полученных или потерянных в ходе нескольких транзакций, а также для сравнения денег. математические значения различных комбинаций различных количеств различных товаров и услуг.Это делает возможными такие вещи, как учет прибылей и убытков компании, балансирование бюджета или оценка общих активов компании.

Хранение ценностей

Поскольку полезность денег как средства обмена в транзакциях по своей природе ориентирована на будущее, они предоставляют средства для хранения стоимости, полученной в результате текущего производства или торговли, для использования в будущем в форме других товаров и услуг. В частности, продавая свои невзаимозаменяемые, непродолжительные, непортативные, непознаваемые или нестабильные товары или услуги за деньги здесь и сейчас, люди могут хранить стоимость этих товаров для обмена на товары в другое время и в других местах. .Это облегчает экономию на будущее и возможность совершать транзакции на больших расстояниях.

Стандарт отсрочки платежа

В той степени, в которой деньги принимаются в качестве общего средства обмена и служат полезным средством сбережения, они могут использоваться для передачи стоимости для обмена между людьми в разное время с помощью инструментов кредита и долга. Один человек может одолжить определенное количество денег другому на период времени, чтобы использовать его, и выплатить другое согласованное количество денег в будущем.Сохраненная стоимость, представленная ссудными деньгами, передается от кредитора заемщику в обмен на согласованное количество сохраненной стоимости в будущем. Затем заемщик может использовать и пользоваться стоимостью других товаров и услуг, которые он теперь может приобрести в обмен на оплату в более поздний срок. Фактически кредитор может предоставить заемщику ссуду для текущего использования реальных товаров и услуг (которыми он сам изначально не владеет). Продавцы товаров могут получить оплату за свои товары сейчас, вместо того, чтобы ссужать товары непосредственно заемщику в надежде на возврат или погашение в будущем.

Виды денег

Есть несколько видов денег.

Деньги, определяемые рынком

Деньги возникают как особенность спонтанного порядка на рынках через практику бартера (или прямого обмена), когда люди обменивают один товар или услугу напрямую на другой товар или услугу. Для того, чтобы торговля происходила по бартеру, стороны обмена должны захотеть получить товар или услугу, которые могут предложить их контрагенты. Это известно как двойное совпадение желаний, и оно резко ограничивает объем сделок, которые могут происходить в бартерной экономике.

Однако определенные товары в бартерной экономике обычно будут востребованы большим количеством людей в торговле за все, что они могут предложить по бартеру. Как правило, это товары, в которых наилучшим образом сочетаются пять перечисленных выше свойств денег. Со временем эти особые виды товаров могут стать востребованными в торговле отчасти из-за их широкого признания в качестве средства решения проблемы, создаваемой двойным совпадением желаний в будущих сделках с другими. В конце концов, люди могут захотеть получить товар в основном или исключительно из-за его потребительной стоимости для снижения транзакционных издержек при будущих обменах.

В таком случае такой товар можно назвать деньгами, поскольку участники экономики обычно признают его ценным для использования в качестве средства косвенного обмена другими товарами и услугами между несколькими сторонами. Физический товар по-прежнему будет иметь некоторую другую потребительную стоимость, но основное использование любого источника стоимости на рынке — это его использование в качестве денег. Исторически драгоценные металлы, такие как золото и серебро, использовались в качестве такого рода денег, определяемых рынком.

Legal Tender и Fiat Money

Иногда деньги, определяемые рынком, официально признаются правительством законными деньгами.При некоторых обстоятельствах товары, которые не обязательно соответствуют пяти свойствам оптимальных рыночных денег, описанным выше, могут использоваться для выполнения функций денег в экономике. Обычно это включает в себя юридический мандат на использование определенного товара в качестве денег (известный как закон о законном платежном средстве) или какой-либо запрет на использование денег (например, использование сигарет в качестве средства обмена между заключенными). Законы о законных платежных средствах определяют определенный товар как законные деньги, которые суды признают в качестве окончательного средства платежа в контрактах и законного средства урегулирования налоговых счетов.По умолчанию законное платежное средство обычно используется в качестве средства обмена участниками рынка в пределах политической юрисдикции органа, объявляющего его деньгами.

Термин «бумажные деньги» или «бумажная валюта» обычно ассоциируется с классификацией денег, разрешенной к использованию правительством страны.

Законы о законном платежном средстве не всегда принимают определяемые рынком деньги в качестве законного платежного средства. Новое средство обмена, которое не служит никакому первоначальному неденежному использованию в качестве экономического блага, может быть навязано для замены определяемых рынком денег путем юридического декларирования.Этот тип законного платежного средства также можно назвать фиатными деньгами. Фиатные деньги становятся средством обмена через законное навязывание на рынке, а не через процесс принятия рынком для облегчения транзакций. Фиатные деньги часто не соответствуют общим характеристикам денег и денег, определяемых рынком, которые они заменяют. Поскольку бумажные деньги, как правило, менее подходят для использования в качестве денег, участники рынка могут неохотно принимать их в качестве денег. Запреты (или даже конфискация) рыночных денег иногда вводятся в действие как часть законов о законных платежных средствах, которые навязывают экономике бумажные деньги.

Фиатные деньги могут привести к увеличению экономических транзакционных издержек, рыночным искажениям и непредвиденным последствиям в той степени, в которой они не соответствуют характеристикам, которые делают конкретный товар пригодным в качестве денег. Например, в наше время денежные средства в большинстве стран, являющиеся законными платежными средствами, со временем постоянно теряют ценность, иногда быстро, что приводит к социальным издержкам, связанным с инфляцией.

Государственные валюты относятся к категории бумажных денег. На международном уровне Международный валютный фонд и Всемирный банк служат глобальными наблюдателями за обменом валют между странами.Правительства создают свою собственную денежную систему, которая контролируется в первую очередь центральным банком и казначейством. Государственная валюта будет иметь внутреннюю и международную стоимость. Официальные государственные валюты торгуют 24 часа в сутки семь дней в неделю на валютном рынке, который является крупнейшим финансовым торговым рынком в мире. Правительства могут установить формальные и неформальные торговые отношения, чтобы привязать стоимость валюты друг к другу для снижения волатильности. Государственные валюты также могут быть в свободном обращении.

Заменители денег и фидуциарные средства массовой информации

Физические денежные единицы (наличные) могут переходить из рук в руки в ходе экономических операций или передаваться от одного человека к другому для целей бухгалтерского учета при хранении на депозите в банке или аналогичном учреждении. Во втором случае жетоны или бумажные банкноты, которые заменяют и представляют внесенные деньги, передаются от человека к человеку в ежедневных транзакциях, а затем расчеты производятся финансовыми учреждениями.Бумажные банкноты и чеки являются примерами таких заменителей денег. Использование заменителей денег может повысить портативность и долговечность денег, а также снизить другие риски. Заменители денег улучшают функцию денег, позволяя людям одновременно пользоваться своими деньгами в повседневных транзакциях, а также защищать деньги от кражи или физического повреждения.

Однако обычно банки выпускают большее (часто намного большее) количество заменителей денег, чем количество физической валюты, вверенное им вкладчиками.Путем одновременной выдачи заменителей денег, соответствующих одним и тем же единицам физических денег, как вкладчикам, так и заемщикам, которым банк предоставляет ссуды, в процессе, известном как банковское обслуживание с частичным резервированием, банки могут значительно расширить предложение денег, доступных для транзакций, за пределы доступного предложения. физических денег. Новые заменители денег, которые не соответствуют новым единицам физических денег, называются фидуциарными средствами обмена, поскольку они существуют исключительно как записи в бухгалтерской и финансовой системе банков.Хотя сегодня использование фидуциарных средств массовой информации широко распространено, оно вызывает споры. Некоторые экономисты считают, что (чрезмерная) эмиссия доверительного управления является причиной бизнес-циклов и экономических спадов, в то время как другие приветствуют его как средство, позволяющее расширить денежную массу для удовлетворения потребностей экономики.

В США Федеральная резервная система и министерство финансов контролируют несколько типов денежных поступлений с целью регулирования и смягчения денежно-кредитных проблем.

Криптовалюты

Криптовалюты — это одноранговые деньги, такие как биткойны.Этот тип денег в электронном виде основан на электронных бухгалтерских записях, которые могут использоваться в качестве средства обмена. Криптовалюты имеют много общих характеристик как денег, определяемых рынком, так и бумажных денег.

Криптовалюты — это тип денег, которые можно использовать для облегчения международных транзакций.