Можно ли прописать в ипотечной квартире жену, детей или родственников

Оглавление

- Нормативные акты по ипотеке и права заемщика

- Прописка ребенка в ипотечной квартире

- Прописка родственников в ипотечном жилье

- Оформление прописки без уведомления ипотечного банка

- Как уведомить банк о намерении прописать человека в залоговой квартире

- Вопросы и ответы по прописке в ипотечной квартире

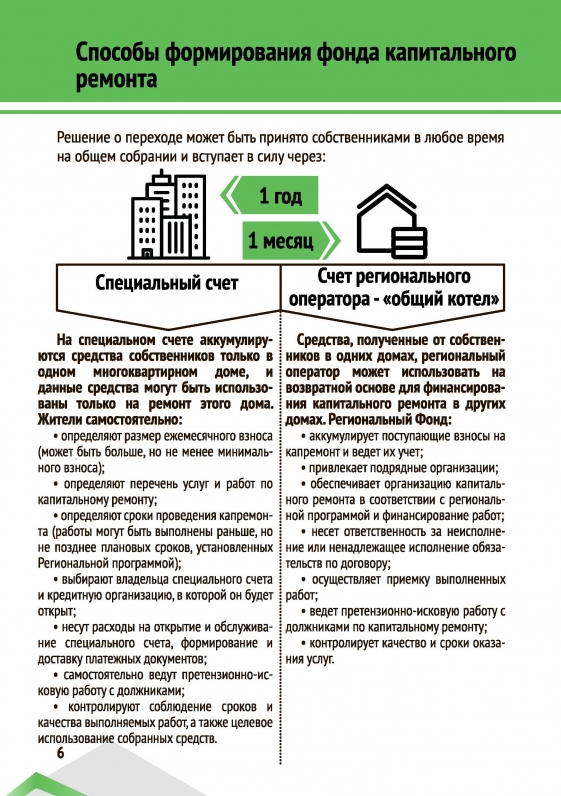

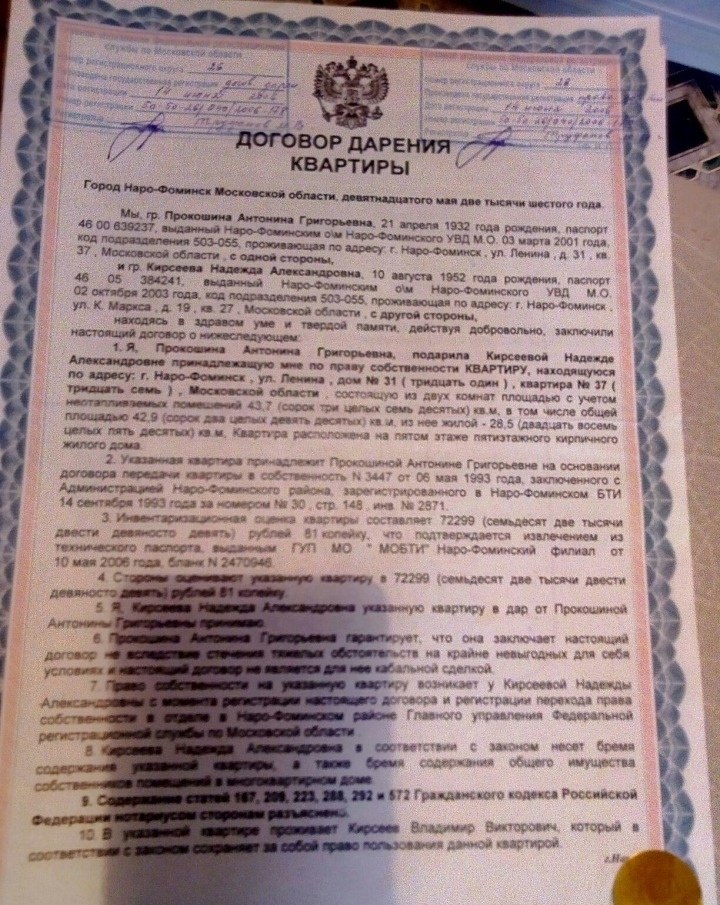

В отношении собственника квартиры, состоящей в ипотечном залоге банка, действуют нормы статьи 346 Гражданского кодекса. По условиям ее первого пункта (также п.1 ст.1 закона «Об ипотеке») владельцем предмета залога – ипотечного жилья – является заемщик ипотеки. Т.е. право собственности на ипотечную недвижимость принадлежит заемщику, как стороне договора купли-продажи на данную квартиру.

Однако ипотечная недвижимость состоит под обременением, не позволяющим ее отчуждать без ведома и разрешения банка-кредитора, являющегося залогодержателем (п.

Согласно вышеприведенных нормативных актов заемщик, являясь собственником купленного в ипотеку жилья, имеет право как самолично прописаться в ней, так и оформить прописку на близких родственников. Но в отношении залоговой квартиры также действуют правила, отраженные в кредитном договоре. И банки, кредитующие ипотеку, обычно вводят в его текст два пункта:

- условие совместного проживания и регистрации в недвижимости заемщика;

- условие обязательного одобрения залогодержателя (банка) на регистрацию (прописку) в квартире по данному адресу.

Поскольку договор ипотечного кредитования является юридически оформленным соглашением залогодержателя и заемщика, то нарушение отраженных нем условий признаются судебными органами, как основание для прекращения договора.

Прописка ребенка в ипотечной квартире

Если ребенок (дети) заемщика, купившего ипотечную квартиру, были рождены до вступления договора купли-продажи в силу, то одобрение банка-кредитора обязательно. В идеале допустимость прописки детей в залоговой недвижимости должна быть внесена в текст договора ипотеки.

Как правило, банк соглашается на регистрацию в ипотечном жилье несовершеннолетнего при условии предоставления заемщиком письменной гарантии на добровольную выписку ребенка, если своевременное внесение выплат собственником квартиры будет прекращено. Это обязательство заемщика позволит банку избежать сложных процедур выселения несовершеннолетнего при запуске процесса ареста и продажи квартиры.

Если ребенок рождается у собственника после приобретения ипотечного жилья, он имеет полное право регистрации в этой квартире без одобрения банка, поскольку данная недвижимость является местом жительства его родителя.

Прописка родственников в ипотечном жилье

Проживание в одной квартире родственников вызывают различные жизненные обстоятельства. И по условиям статьи 3 федерального закона за №5242-1, граждане РФ обязаны пройти регистрацию в месте жительства и в месте пребывания. Для жилой недвижимости, состоящей в частной собственности, ограничениями возможности регистрации граждан является лишь желание собственника и вместимость жилплощади.

Однако в жилье с непогашенной ипотекой допустимость регистрации родственников и иных граждан РФ ограничена условиями договора ипотечного кредитования. Поэтому крайне важно изучить шаблонный вариант договора ипотеки до его подписания заемщиком. Причем перед непосредственным подписанием следует убедиться в точной идентичности текстов ранее полученного шаблона и предложенного к подписи документа.

Круг родственников, для которых теоретически возможна регистрация в ипотечной жилой собственности, ограничен определением «члены семьи» (по ст. 31 ЖК РФ). На практике препятствий со стороны банка, кредитующего ипотечный заем, обычно не возникает.

31 ЖК РФ). На практике препятствий со стороны банка, кредитующего ипотечный заем, обычно не возникает.

Однако нередко при потребности прописки супруга банковская организация настаивает на оформления дополнительного соглашения к договору с переводом его/ее в созаемщики ипотеки. При отсутствии в договоре займа такого условия, заемщик вправе отказаться и законно оспорить это требование. Если же пункт о обязательном включении прописываемого супруга в созаемщики имеется в договоре и заемщик откажется его выполнять, то банк вправе прекратить действие ипотечного договора и потребовать немедленного погашения заемной суммы с процентами.

Прописка в ипотечной квартире родственников, не являющихся членами семьи, практически невозможна. Одобрение банка для прохождения регистрации дальних родственников обязательно, но он откажет. Можно оспорить отказ, обратиться в суд и выиграть.

Но в договор ипотеки банковская организация обычно включает пункт, позволяющий ей немедленно требовать погашение заемных сумм от собственника ипотечного жилья, если тот является инициатором судебного процесса против банка. В данной ситуации требование полной выплаты ипотечного долга будет признано судом полностью законным, поскольку заемщик согласился на это условие, подписав договор ипотеки.

В данной ситуации требование полной выплаты ипотечного долга будет признано судом полностью законным, поскольку заемщик согласился на это условие, подписав договор ипотеки.

Прописка в приобретенном по ипотеке жилье граждан, не состоящих с собственником (заемщиком) квартиры в супружеских или родственных связях абсолютно невозможна. Банк не согласится одобрить их регистрацию в залоговой недвижимости, какую бы причину не назвал заемщик.

Оформление прописки без уведомления ипотечного банка

Не желая спрашивать разрешения у банковской организации или по забывчивости некоторые собственники ипотечного жилья предпринимают попытки прописать в нем других граждан. Прежде всего, регистрационным органам известно о состоянии квартиры в банковском залоге. И при получении документов на прописку в ипотечной недвижимости, они будут искать в них справку от банка, подтверждающую одобрение на регистрацию.

Не обнаружив такого документа, регистрационные органы будут действовать по внутреннему регламенту своей организации и если прописка без банковского одобрения в жилье под ипотечным обременением не запрещена правилами регистрации, то родственники будут прописаны.

Но следом заемщика ждут проблемы, это случится неизбежно. Самостоятельная прописка кого-либо без сообщения кредитору означает, что банк получает полное право расторгнуть договор и применить штрафные санкции – потребовать полного погашения ипотечной задолженности, либо ареста и продажи квартиры.

Иного выхода заемщику предоставлено не будет, судебные органы встанут полностью на сторону банка, т.к. собственник залоговой квартиры грубо нарушил условия ипотечного договора, не уведомив банк о выполнении регистрации родственника. Ситуация сложится даже хуже – ни один ипотечный банк более не даст займа нарушителю условий ипотечного договора из-за испорченной кредитной истории.

Как уведомить банк о намерении прописать человека в залоговой квартире

Чтобы избежать многих и очень многих затруднений, следует обязательно согласовывать вопросы прописки с банковской организацией, причем еще до фактического подписания договора ипотеки.

Можно ли оформить регистрацию по месту жительства в ипотечной квартире?

https://realty.ria.ru/20190912/1558624456.html

Можно ли оформить регистрацию по месту жительства в ипотечной квартире?

Можно ли оформить регистрацию по месту жительства в ипотечной квартире? — Недвижимость РИА Новости, 12. 09.2019

09.2019

Можно ли оформить регистрацию по месту жительства в ипотечной квартире?

Вопрос о том, может ли собственник квартиры, приобретенной в ипотеку, постоянно зарегистрировать в этой квартире родственников и других граждан, является на… Недвижимость РИА Новости, 12.09.2019

2019-09-12T16:44

2019-09-12T16:44

2019-09-12T16:44

вопрос-ответ – риа недвижимость

законодательство

жилье

ипотека

/html/head/meta[@name=’og:title’]/@content

/html/head/meta[@name=’og:description’]/@content

https://cdn22.img.ria.ru/images/sharing/article/1558624456.jpg?1568295854

Вопрос о том, может ли собственник квартиры, приобретенной в ипотеку, постоянно зарегистрировать в этой квартире родственников и других граждан, является на сегодняшний день достаточно спорным.Связано это с тем, что напрямую он законом не урегулирован, и, следовательно, в этом случае важно знать, что написано в самом договоре ипотеки.Если в договоре содержится запрет на регистрацию третьих лиц до момента полного погашения долга перед банком, то в этом случае прописать кого-либо в ипотечной квартире без согласия банка не получится. Если прямого запрета в договоре на регистрацию в квартире третьих лиц нет, то собственник сможет прописать в квартире родственников.Ребенка, не являющегося родственником собственника, прописать в ипотечной квартире не удастся, так как по общему правилу согласно статье 20 ГК РФ место жительства несовершеннолетнего ребенка определяется местом жительства его родителей.

Если прямого запрета в договоре на регистрацию в квартире третьих лиц нет, то собственник сможет прописать в квартире родственников.Ребенка, не являющегося родственником собственника, прописать в ипотечной квартире не удастся, так как по общему правилу согласно статье 20 ГК РФ место жительства несовершеннолетнего ребенка определяется местом жительства его родителей.

Недвижимость РИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

2019

Недвижимость РИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

Новости

ru-RU

https://realty.ria.ru/docs/about/copyright.html

https://xn--c1acbl2abdlkab1og.xn--p1ai/

Недвижимость РИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og. xn--p1ai/awards/

xn--p1ai/awards/

Недвижимость РИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

Недвижимость РИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

законодательство, жилье, ипотека, задать вопрос

Вопрос:

Можно ли зарегистрировать по месту проживания (постоянная регистрация) в ипотечной квартире четырех человек, один из которых несовершеннолетний (ребенок не собственник, то есть у него нет доли в квартире, не родственник владельца этой квартиры)?

Ответ:

Ольга Власова

Председатель коллегии адвокатов «Власова и партнеры

Вопрос о том, может ли собственник квартиры, приобретенной в ипотеку, постоянно зарегистрировать в этой квартире родственников и других граждан, является на сегодняшний день достаточно спорным.

Связано это с тем, что напрямую он законом не урегулирован, и, следовательно, в этом случае важно знать, что написано в самом договоре ипотеки.

Если в договоре содержится запрет на регистрацию третьих лиц до момента полного погашения долга перед банком, то в этом случае прописать кого-либо в ипотечной квартире без согласия банка не получится.

Если прямого запрета в договоре на регистрацию в квартире третьих лиц нет, то собственник сможет прописать в квартире родственников.

Ребенка, не являющегося родственником собственника, прописать в ипотечной квартире не удастся, так как по общему правилу согласно статье 20 ГК РФ место жительства несовершеннолетнего ребенка определяется местом жительства его родителей.

Задать вопросВозможна прописка родственников в квартире по ипотеке?

Ипотечное кредитование сегодня пользуется популярностью у всех слоев населения, ведь именно благодаря данному кредитному предложению становится возможным приобрести собственную недвижимость прямо сейчас, а платить за нее потом. Огромную роль в этом вопросе играет прописка в ипотечной квартире. До сих пор бытует мнение, что прописка в квартире, приобретенной в ипотеку, не возможна до полного погашения займа. Попытаемся разобраться, стоит ли верить такой информации или данная проблема является кем-то надуманной.

До сих пор бытует мнение, что прописка в квартире, приобретенной в ипотеку, не возможна до полного погашения займа. Попытаемся разобраться, стоит ли верить такой информации или данная проблема является кем-то надуманной.

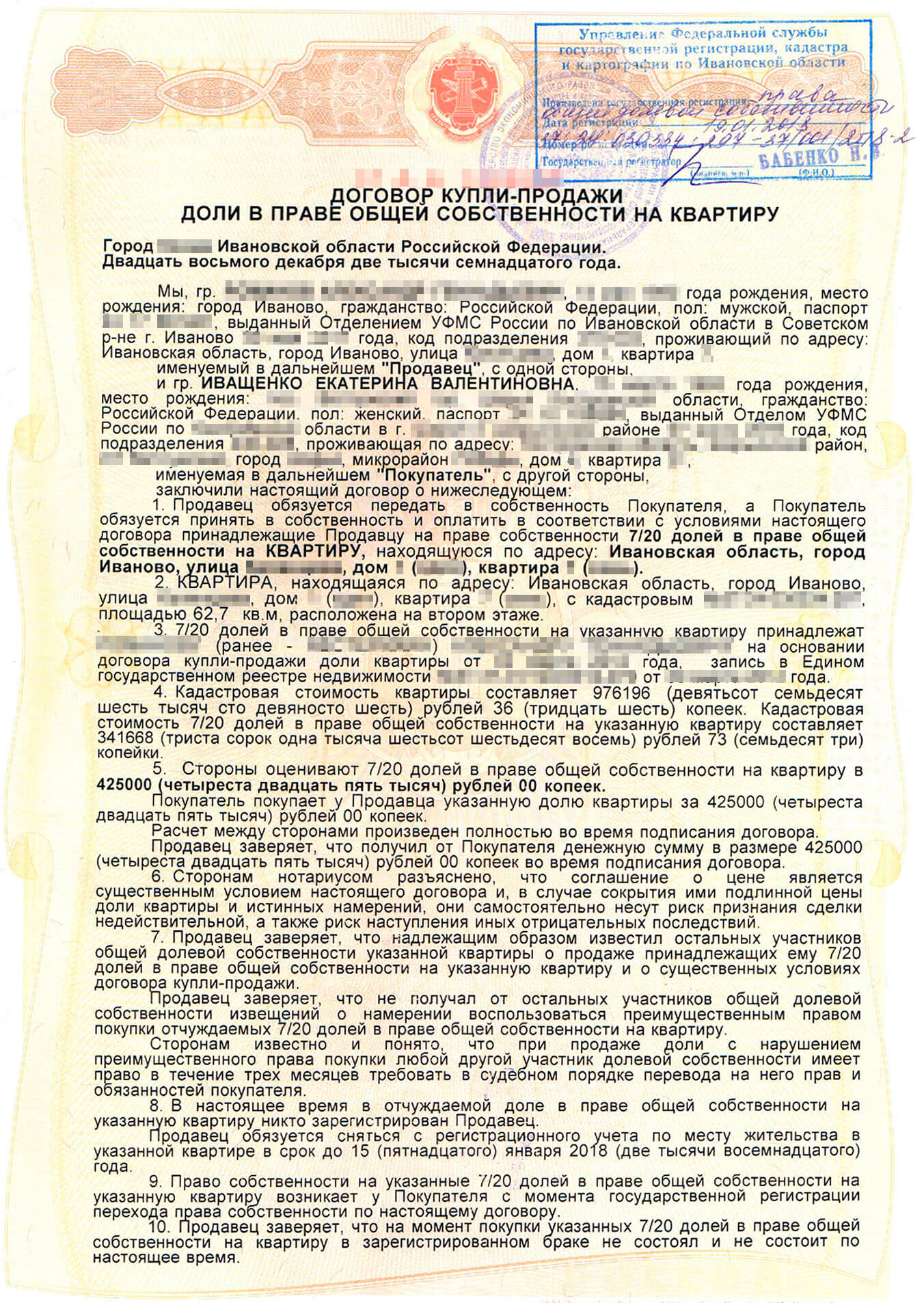

Ипотека делает физическое лицо полноправным собственником жилья, однако стоит принимать во внимание, что на квартиру налагается обременение до момента полной выплаты ссуды и процентов. То есть заемщик не может продать недвижимость, обменять, подарить или сдать жилье в аренду. Но заемщик имеет полное право прописаться в ипотечной квартире, а также прописать туда членов своей семьи, поскольку квартира переходит в собственность заемщика с момента регистрации договора купли-продажи.

А вот третьи лица могут получить прописку в недвижимости по ипотеке только с согласия банка, выдавшего ипотечный кредит. В большинстве случаев финансовые учреждения не препятствуют данному процессу, однако заемщик должен сообщить кредитору о своем намерении прописать родственников. Таким образом, прописка в ипотечной квартире вполне возможна, однако при этом стоит учитывать ряд важных нюансов, о которых мы расскажем вам в данной статье.

В большинстве случаев финансовые учреждения не препятствуют данному процессу, однако заемщик должен сообщить кредитору о своем намерении прописать родственников. Таким образом, прописка в ипотечной квартире вполне возможна, однако при этом стоит учитывать ряд важных нюансов, о которых мы расскажем вам в данной статье.

Как прописаться в ипотечном жилье?

Как правило, при заключении ипотечного договора с банком в нем прописываются правила прописки в недвижимости, приобретенной по ипотеке. Формулировка данного пункта договора может быть различна, но сводится она, чаще всего, к тому, что прописка третьих лиц в залоговой квартире может быть осуществлена лишь после получения согласия кредитной организации. То есть заемщик должен сначала известить банк о своем намерении, получить у кредитора письменный разрешение, а только потом обращаться в регистрационный орган.

Данная процедура реализовывается довольно быстро и просто: заемщик обращается в отделение своего банка, в свободной форме составляет заявление, в котором указывает информацию о лице, которое он намерен прописать в квартире и ждет решения финансового учреждения. Эта процедура занимает не больше 7 дней, при этом наиболее современные и модернизированные кредитные организации банки позволяют заполнить такую заявку прямо на их сайте, тем самым экономя время заемщика и свои ресурсы.

Многие кредиторы включают в договор об ипотеке требование о том, чтобы при регистрации детей в ипотечной жилье заемщик дал письменное обязательство снять их с учета, если он не сможет исполнять свои обязательства по уплате долга и в случае обращения взыскания на ипотеку банком. Еще одним распространенным требованием в ипотечном договоре является ограничение на прописку в зависимости от степени родства с заемщиком.

Вводя подобные условия, кредитные организации, выдающие ипотечные займы, снижают свои риски в случае, если должник не сможет исполнять свои долговые обязательства. Неисполнение названных ограничительных требований может повлечь расторжение договора ипотеки банком в одностороннем порядке, после чего заемщик обязан будет вернуть долг досрочно и в полном объеме. Однако правомерность таких условий кредитора является спорным вопросом, так как противоречит нормам законодательства РФ.

А что, если не уведомить банк?

Если заемщик забыл или по каким-либо другим причинам решил не уведомлять банк о прописке в ипотечной квартире третьих лиц, то в этом случае результат обращения в паспортный стол без согласия финансового учреждения будет определяться постановлениями, описанными в регламенте регистрационного органа. Если в данном документе указано обязательное предоставление справки-согласия из банка, то поход заемщика в паспортный стол закончится неудачей. Если же такие условия в регламенте отсутствуют, то никаких проблем с пропиской не возникнет.

Если в данном документе указано обязательное предоставление справки-согласия из банка, то поход заемщика в паспортный стол закончится неудачей. Если же такие условия в регламенте отсутствуют, то никаких проблем с пропиской не возникнет.

Однако стоит отметить, что указанный способ регистрации — это прямое нарушение условий договора с банком, что является весомым поводом попросить заемщика вернуть весь долг или забрать жилье за долги. Поэтому не стоит рисковать, и лучше согласовывать все свои действия, касаемо ипотечной квартиры, с кредитной организацией. Следует внимательно изучить договор ипотеки еще на стадии его заключения, чтобы в последствие избежать проблем с банком, и судебных разбирательств.

Подводя итоги, можно сделать вывод, что прописка в ипотечной квартире таких близких родственников, как супруга/супруг, родители или дети, практически на 100% гарантирует одобрение банка. В этом случае общение заемщика с финансовым учреждением носит формальных характер. Однако если заемщик задумает прописать в залоговой квартире дальнего родственника, или человека, вовсе не имеющего с ним кровнородственных связей, то здесь все зависит исключительно от степени лояльного отношения банка.

В этом случае общение заемщика с финансовым учреждением носит формальных характер. Однако если заемщик задумает прописать в залоговой квартире дальнего родственника, или человека, вовсе не имеющего с ним кровнородственных связей, то здесь все зависит исключительно от степени лояльного отношения банка.

Россиянам разъяснили правила прописки родственников в ипотечных квартирах: Дом: Среда обитания: Lenta.ru

Российские банки порой пытаются ограничить заемщикам возможность регистрации родственников в ипотечных квартирах. Такие условия договора об ипотеке ничтожны, заявила «Аргументам и фактам» юрист Мария Железнова.

Материалы по теме

00:01 — 17 марта

00:02 — 3 марта

По словам эксперта, бывают ситуации, когда банки препятствуют регистрации в залоговой квартире людей, не являющихся заемщиками. Но по закону физическое лицо (залогодатель, то есть заемщик) вправе использовать квартиру по своему усмотрению. Ограничение только одно — он не может продать, подарить или другим способом отчуждать жилье без получения согласия кредитора, то есть банка.

Таким образом, в ипотечном жилье может прописаться как сам собственник, так и его дети и близкие родственники, пояснила юрист. Уведомлять банк при этом необязательно. «Однако в договор об ипотеке кредитные организации часто включают условие о необходимости получения согласия на регистрацию какого-либо лица в объекте недвижимости, который находится под обременением. Обращайте внимание на это условие в договоре, поскольку оно является ограничением права собственника на использование жилья», — посоветовала эксперт. Железняк рекомендовала не подписывать такое договор, либо добиваться смягчения условий.

Ранее в мае премьер-министр Михаил Мишустин подписал постановление об упрощении процедуры регистрации по месту жительства и месту временного пребывания. По новым правилам, гражданин может подать заявление о получении прописки онлайн через портал госуслуг. После одобрения заявки человеку необходимо явиться лично в регистрирующий орган и поставить отметку в паспорт. Временную регистрацию теперь возможно оформить полностью дистанционно через госуслуги, а свидетельство получить по почте.

Быстрая доставка новостей — в «Ленте дня» в Telegram

Можно ли прописаться в ипотечной квартире в 2020 году? Как оформить прописку?

Ипотечное кредитование востребовано практически всеми слоями населения. Ведь именно оно позволяет стать владельцем жилья сейчас, а платить за него потом. Несмотря на большую популярность ипотеки, у рядовых граждан возникает множество вопросов, касающихся ее оформления и возможных последствий. Один из них — можно ли прописаться в ипотечной квартире?

До сих пор весьма распространено мнение, что прописаться в залоговой недвижимости можно только после полного погашения ссуды. Однако в действительности выдвигание столь жестких ограничений по отношению к ипотечной квартире является нарушением прав заемщика. О том, как зарегистрироваться в залоговой собственности и какие для этого понадобятся документы, и пойдет речь далее.

Правовая составляющая вопроса прописки в ипотечной квартире

Заблуждения относительно приобретения жилья в ипотеку нередко связывают с мнением, что фактическим владельцем недвижимости при ипотеке до момента погашения кредита является финансовая организация, выдавшая ипотеку.

На самом деле владельцем, который имеет право распоряжаться квартирой, даже если она была куплена за кредитные средства, является сам заемщик. Учреждение выступает лишь держателем залогового имущества. Данные нормы предусматриваются Законом «Об ипотеке» и Гражданским кодексом.

В законодательстве нет и не может существовать прямых запретов на регистрацию при ипотеке. Однако этот вопрос плохо освещен нормативными актами на федеральном уровне, что позволяет банкам и сотрудникам паспортной службы ставить завышенные требования к прописке в случае ипотеки. К примеру, согласно постановлению Правительства Москвы №859-ПП, для прописки в жилплощади в залоге, кроме стандартного пакета документов прописки, необходимо согласие залогодержателя.

Но данное постановление идет в противоречие с Административным регламентом ФМС. Указанный регламент содержит список необходимых для прописки документов. Среди них не значится согласие залогодержателя.

Таким образом, следует признать незаконными любые дополнительные требования сотрудников паспортного стола. Одновременно с этим обязательному исполнению подлежит требование о необходимости согласия займодателя на прописку, внесенное в договор ипотеки, который подписывается заемщиком.

Прописка в залоговой квартире. Особенности

Гражданское законодательство предусматривает право на свободное распоряжение недвижимостью, приобретенной за заемные средства, в части прописки в месте проживания. То есть, в вопросе прописки самого заемщика не может быть сложностей. Однако поскольку кредитные организации всегда перестраховываются от связанных с непогашением задолженности рисков, они выставляют требования, которые касаются процедуры регистрации в залоговом имуществе третьих лиц.

Например, типовой договор ипотеки Сбербанка включает запрет на обременение квартиры при ипотеке правами третьих лиц без письменного согласия кредитора.

Кто является собственником?

Согласно части первой статьи 209 ГК РФ, владельцу принадлежат права владения, использования и распоряжения ипотечной квартирой.

В кредитном договоре прописывают, что заемщик вправе владеть и пользоваться жильем, но не вправе распоряжаться им: отчуждать, продавать, дарить.

Владельцем ипотечного жилья является заемщик. Кредитная организация является залогодержателем квартиры, а не ее владельцем. О кредиторе в договоре купли-продажи не говорится. Кредитная организация упоминается только в ипотечном договоре, по которому недвижимость передается в залог.

Договор купли с привлечением кредитных средств влечет возникновение у покупателя таких же прав, как и при оплате недвижимости собственными деньгами. Обременение не превращает банк в собственника квартиры. Собственник может использовать жилье, заложенное по кредитному договору, по своему усмотрению.

Это прописано в ГК РФ статье 346 часть 1 и в ФЗ «Об ипотеке» статье 29.

Банк ограничивает собственника жилья только в некоторых действиях.

Это касается возможности регистрации в квартире родственников.

Эти ограничения должны быть согласованы с законодательством РФ.

Прописка в залоговой квартире. Кого можно зарегистрировать?

Каждая кредитная организация разрабатывает свои собственные положения, касающиеся вопросов прописки. Но чаще всего в условия договора ипотеки включается получение согласия банка на регистрацию родственников или третьих лиц в залоговой квартире. Как правило, очень просто добывается разрешение на прописку мужа/жены, детей или родителей (ближайших родственников). Единственное, кредиторы часто дополнительно вносят в соглашение пункт, обязывающий заемщика при неисполнении кредитных обязательств и наложения взыскания на квартиру выписать оттуда несовершеннолетних детей.

Еще одно распространенное условие кредиторов — ограничение на регистрацию в залоговой квартире граждан, связанное со степенью родства. Данный вопрос более запутан, чем в ситуации с регистрацией близких родственников. Кредитная организация может долго принимать решение о прописке третьих лиц и ответить отказом. В таком случае банк руководствуется желанием снизить свои риски при прекращении исполнения заемщиком кредитных обязательств. Но правомерность этих требований остается довольно спорной.

Несоблюдение ограничений, указанных в договоре ипотеки, может послужить для кредитной организации поводом к прекращению отношений и выдвижение заемщику требования досрочного погашения ипотеки. Так что прежде чем пойти на конфликт с банком, лучше всего постараться решить все вопросы не прибегая к судебным разбирательствам.

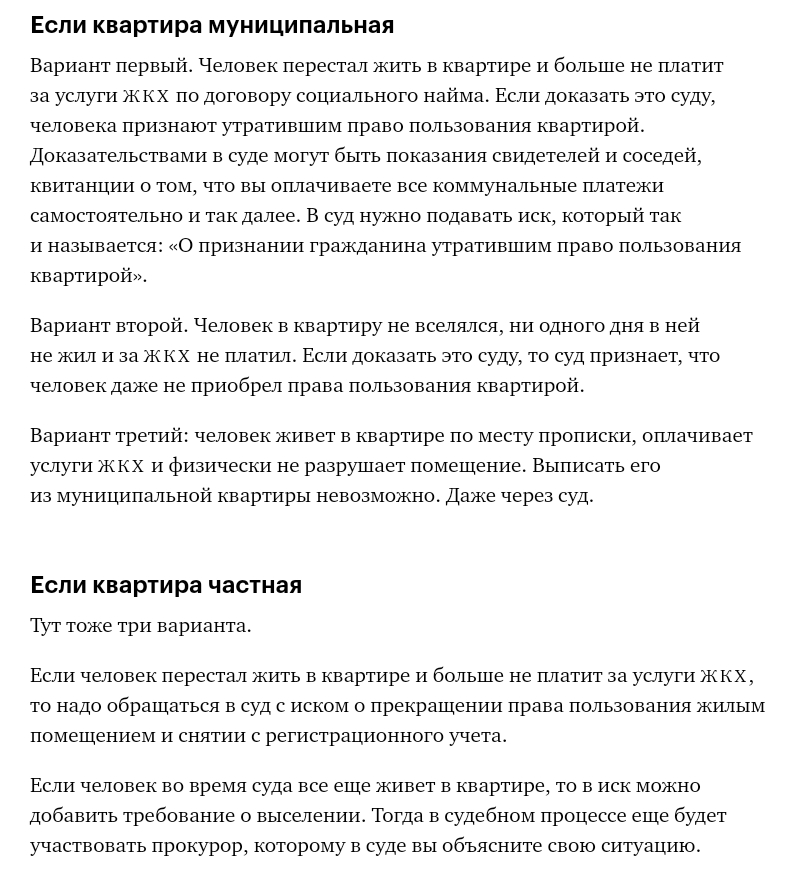

Регистрация детей

Согласно Статья 20 ГК, местом постоянного проживания ребенка является место жительства родителей:

- Ребенок должен быть зарегистрирован по месту прописки родителей;

- Прописка ребенка при ипотеке не зависит от одобрения собственника квартиры либо других заинтересованных лиц.

В такой ситуации согласие банка также является несущественным фактом.

Законодательство РФ запрещает осуществлять выписку и выселение несовершеннолетних лиц, если у них отсутствует другое жилье, и без положительного решения органов опеки.

Купить квартиру с прописанным человеком

В принудительном порядке есть возможность выписки лишь ребенка, который потерял свое право на проживание в жилье. Доказывается это через суд. В подобных судебных спорах обязательно присутствие прокурора, который контролирует соблюдение прав несовершеннолетнего лица. Третьим лицом в споре могут стать органы опеки и попечительства.

Во время составления искового заявления, должны быть учтены требования, предусмотренные статьями 131 и 132 ГПК РФ. Даже малейшее их не соблюдение может повлечь за собой отказ принятия направляемого заявления. Чтобы избежать подобных трудностей, следует довериться профессиональному подходу юриста.

Предотвращение конфликтов

Самый лучший способ избежать возникновения конфликтных ситуаций с банком — тщательно изучить предлагаемые регистрационные положения. Если вас какой-то из пунктов, можно попробовать найти другого кредитора, предлагающего лояльный подход к регистрации.

После подписания документов заемщику остается соблюдать свои обязательства. Если среди них указана необходимость согласования вопроса прописки с кредитором, гораздо лучше уведомить банк и надеяться на вынесение положительного решения, чем провоцировать затратные и сложные судебные тяжбы.

Если не получится убедить кредитную организацию в том, что регистрация третьих лиц в квартире при ипотеке никак не отразится на исполнении обязательств, можно воспользоваться другим вариантом — полностью погасить оставшуюся задолженность и снять с квартиры обременение.

Также кредитные организации вполне положительно относятся к желанию кредитополучателя включить прописываемое лицо в созаемщики по договору ипотеки. Однако данная возможность предусмотрена лишь в отношении супругов.

Какие особенности при покупке квартиры с прописанным человеком

Каким образом вы можете узнать о прописанных в квартире лицах? В выписке из домовой книги есть все сведения о лицах, которые были зарегистрированы в данной квартире. Выписку лучше брать расширенную, так как в ней есть сведения и о гражданах, которые временно выписаны (например, в связи с отбыванием наказания).

Однако бывают такие ситуации, когда гражданин не проживает в квартире, но и не выписывается. Вроде это вам и не мешает, вроде уже и забыли… Правда, есть один нюанс: вы-то, может быть, и забыли, а вот коммунальные службы — нет, и потому по квитанциям за ЖКУ приходится платить больше, чем нужно. Связано это с тем, что за некоторые услуги мы платим не с кв. м, а с количества прописанных в квартире людей. Таким образом, получается, что при невыписке прежних жильцов вы можете платить за людей, которых даже не знаете.

Порядок действий и список документов для регистрации в залоговой квартире

Не зависимо от того, где была оформлена ипотека, прописка третьих лиц проходит в следующей очередности:

- Заемщик обращается к кредитору с письменным заявлением, составленным в свободной форме, о желании прописать в ипотечной квартире конкретного человека (необходимо указать степень родства с заемщиком и его данные). В наиболее прогрессивных кредитных учреждениях есть возможность оформить подобную заявку в режиме онлайн на сайте организации.

- Как правило, банк рассматривает обращение не дольше недели.

- При вынесении положительного решения заемщик должен обратиться в паспортный стол.

Необходимые документы

Для получения постоянной регистрации, если квартира в залоге, следует обратиться в паспортный стол.

Нужно предоставить:

- Паспорт гражданина;

- Военнообязанным необходимо предоставить военный билет;

- Листок убытия с места прописки, если в паспорте отсутствует прописка;

- Если прописывается семья, то нужно предоставить свидетельство о браке;

- Дети в возрасте от 14 лет должны лично присутствовать и иметь при себе паспорт;

- На несовершеннолетнего ребенка – свидетельство о рождении;

- Копия свидетельства о праве собственности.

В паспортном столе нужно заполнить заявление по форме № 6. Его следует предоставить паспортисту вместе с паспортом и ксерокопией свидетельства о праве собственности.

Если гражданин России все еще зарегистрирован на прежнем месте регистрации и намерен снять прописку при новой регистрации, то ему нужно заполнить заявление о снятии с регистрации – отрывной талон.

Если человек уже не имеет прописки, то для оформления регистрации он также имеет право представить Форму № 7 – адресный листок убытия, полученный ранее по прежнему месту прописки.

Одним из документов, являющихся основанием для регистрации, является Заявление о прописке по форме №6.

Когда заявитель не является собственником квартиры, в качестве такого документа может выступать заявление собственника. При этом личное присутствие собственника жилого помещения обязательно.

Процедура регистрации длится более 3 рабочих дней.

Ипотека с временной регистрацией

Финансовые организации гораздо охотнее выдадут целевой кредит на недвижимость пользователям, зарегистрированным в Москве временно, но имеющим постоянную прописку в одном из регионов, где располагаются филиалы банков. Поэтому во многих из банков, в том числе, Сбербанке, возможно взять ипотечные займы в отсутствие постоянной регистрации жителям регионов, входящих в сеть охвата банковской организации. Стоит отметить, что Банк Москвы не предоставляет своим клиентам возможностей подобных сделок, но некоторые другие организации, со своими особенностями, дают ипотеку на таких условиях.

Дают ли кредит без постоянной регистрации охотнее, при привлечении поручителя или созаёмщика? Это происходит в том случае, когда вторые лица, которых собираются взять в созаёмщики имеют документы о прописке. Соблюдая все эти правила, велика возможность взять ипотеку с временной регистрацией.

Итоги

Ответом на вопрос, возможно ли прописаться в залоговой квартире, является – да, можно. Любым образом мотивированный отказ прописать заемщика в залоговой собственности можно рассматривать как прямое нарушение его прав, гарантированных законодательством РФ.

Если рассматривать ситуацию с ближайшими членами семьи, обычно кредитная организация без особых колебаний соглашается на их регистрацию. Однако нередко банки выставляют дополнительное требование касательно несовершеннолетних детей — согласиться выписать их при нарушении условий ипотеки.

Проблемы могут возникнуть при желании зарегистрировать в залоговую квартиру дальних родственников или третьих лиц. В такой ситуации не стоит идти на конфликт с кредитной организацией, вступая в длительные судебные разбирательства (вероятнее всего, решение суда окажется в пользу банка), а попытаться достигнуть согласия мирным путем. Если не получается это сделать, то остается единственный вариант — полностью погасить ипотеку, избавившись от ограничений.

Варианты развития событий

В некоторых ситуациях новые владельцы квартиры могут без труда смириться с тем, что на их территории прописаны «лишние» люди. Это возможно, если фактически прописанный человек не проживает на одной территории с владельцем, а только числится там. К таким категориям граждан можно отнести:

- получателей ренты при заключении договора пожизненного содержания с иждивенцем;

- нанимателей данного жилого помещения;

- получателей ссуды по договору безвозмездного пользования конкретной недвижимостью.

Выселить граждан, относящихся к вышеуказанным категориям, не получится ни при каких обстоятельствах. Их право на квартиру считается неприкосновенным. Ситуацию облегчает лишь их фактическое отсутствие на приобретенной жилплощади.

Но существуют и варианты, когда будущий владелец квартиры знает о проживании в ней другого человека и не имеет никаких возражений. Это возможно при соблюдении следующих условий:

- за приобретение недвижимости с прописанными людьми или одним человеком покупателю полагалась большая скидка;

- несовершеннолетние и недееспособные граждане в квартире не прописаны;

- человек, проживающий в квартире, не является родственником владельца;

- прописанный гражданин постоянно не находится в квартире, имея иное место жительства.

В иных ситуациях следует незамедлительно обратиться в суд, чтобы выписать нежелательных «гостей». Если у владельца квартиры просят дополнительное время для выезда и снятия с себя регистрационных прав, не следует попадаться на такие уловки. Иначе процесс выселения людей затянется на неопределенные сроки.

Прописка в ипотечной квартире: нужно ли разрешение Сбербанка

Нередко у граждан есть только одна возможность обзавестись собственным жильем – получить заемные средства в банковском учреждении. Чаще всего для таких целей используется ипотечное кредитование, позволяющее сразу приобрести жилплощадь и заселиться. На внесение платежей заемщику отводится определенный период, но жилье остается в залоге у банка. Достаточно выгодные условия по таким ссудам предоставляет Сбербанк, поэтому данный продукт пользуется высокой популярностью. Но в этом случае возникает вопрос с пропиской в ипотечной квартире Сбербанка.

Содержимое страницы

Можно ли прописаться в ипотечном жилье Сбербанка

Бытует заблуждение, что прописываться в ипотечном жилье разрешается лишь после полного погашения ссуды. На самом деле это заблуждение, таких строгих ограничений не существует. До выплаты средств по кредиту владельцем жилья является финансовое учреждение. Однако собственником, имеющим право распоряжаться недвижимостью по своему усмотрению, является исключительно заемщик. Кредитная организация фактически выступает держателем залогового имущества.

В российском законодательстве нет однозначного запрета на прописку в ипотечном жилье. Но банки и паспортные службы нередко пытаются выставить ужесточенные требования в этом отношении.

Важно! Перечень документов, необходимых для регистрации по месту жительства, указан в Административном регламенте ФМС.

Когда требуется разрешение банка

Нередко для оформления прописки в жилье, являющемся залоговым имуществом и находящимся под обременением, требуется согласие держателя залога, т.е. банка. Если такие требования предъявляются сотрудниками паспортной службы, они являются незаконными. Такие требования можно обжаловать через суд. Но если в ипотечный договор внесен пункт о необходимости письменного согласия кредитора на прописку граждан, выполнять это требование обязательно.

Кто может прописаться в ипотечной квартире

Собственник жилья по своему усмотрению в рамках установленного законодательства имеет право прописаться сам на своей жилплощади, а также оформить временную или постоянную регистрацию тем, кому сочтет нужным. Но в каждом случае есть свои нюансы.

Прописка собственника жилья

Согласно Гражданскому кодексу, права на жилплощадь, приобретенную с использованием кредита, передаются покупателю. Договор дает те же права, что и выкуп недвижимости за счет собственных средств, за исключением продажи.

Собственник имеет полное право на оформление прописки в ипотечной квартире Сбербанка. В процедуре регистрации не должно быть никаких дополнительных нюансов и сложностей. Алгоритм регистрации будет точно таким же, что и во всех остальных случаях.

Регистрация третьих лиц

А вот с пропиской третьих лиц могут возникнуть проблемы. Кредитная организация обычно прописывает в договоре соответствующие ограничения. Главное требование заключается в получении разрешения кредитора. Таким способом банк пытается подстраховаться от рисков и опасных ситуаций.

Если в кредитном соглашении присутствует пункт о запрете на прописку третьих лиц без согласия банковской структуры, противоречить этой норме бесполезно. Не получится обжаловать и решение кредитного учреждения, если оно окажется отрицательным.

Без согласия банка владелец жилплощади может прописать близких родственников:

- Мать и отца.

- Детей.

- Мужа или жену.

Порядок прописки в этом случае такой же, как и при стандартном оформлении.

Мнение эксперта

Анастасия Яковлева

Банковский кредитный эксперт

Подать заявкуПрямо сейчас вы можете бесплатно подать заявку на займ, кредит или карту сразу в несколько банков. Предварительно узнать условия и рассчитать переплату на калькуляторе. Хотите попробовать?

Для регистрации остальных граждан в залоговом жилье следует уведомить о своем намерении банковское учреждение и дождаться его ответа. Решения принимаются индивидуально, с учетом различных факторов. Один из них – оценка ипотечной недвижимости.

Для начала необходимо обратиться в финансовое учреждение с заявлением в свободной форме. В бумаге указывается причина, по которой собственник хочет прописать определенного человека в своей квартире. Такие заявления рассматриваются за семь дней.

Если банк разрешил прописывать третье лицо в квартире, необходимо собрать и представить в паспортный стол пакет документов, состоящий из:

- Заполненного бланка формы 6.

- Паспортов собственника жилья и граждан, претендующих на прописку.

- Военных билетов (для военнообязанных).

- Брачного свидетельства (если прописывается семья).

- Детских свидетельств о рождении.

- Подтверждения права собственности на недвижимость.

- Копии договора на ипотеку в Сбербанке.

- Согласие банка в письменном виде.

Для прохождения процедуры необходимо личное присутствие самого собственника, прописываемых граждан и детей старше 14 лет, у которых уже есть паспорта.

Важно! При наличии всей необходимой документации прописка оформляется в трехдневный срок.

Особенности прописки детей

Особенно сложно бывает прописать несовершеннолетних детей в ипотечной квартире. Для начала следует знать, что российские законы предусматривают обязанность родителей прописывать каждое свое чадо по месту собственной регистрации. Если мама и папа живут в разных местах, ребенка можно зарегистрировать лишь с письменного согласия каждого из родителей.

Важно! Прописать ребенка в ипотечной квартире возможно без специальной документации и разрешений. Дети, родившиеся за время действия ипотечного соглашения, регистрируются автоматически.

Однако банковское учреждение вправе потребовать у заемщика согласие на снятие ребенка с регистрационного учета в ипотечном жилье, если займ не будет выплачен в соответствии с кредитным договором. Предоставить такое согласие нужно в письменной форме.

Подписывая эту бумагу, кредитополучатель ничего не теряет. Даже при отсутствии согласия на выписку несовершеннолетнего банк принудительно выпишет всех жильцов, если долги по ипотеке не будут погашены в установленном порядке. Сама недвижимость в подобных случаях выставляется на торги через судебные органы.

Важно! При наличии задолженности по ипотеке прописать в квартиру ребенка будет крайне проблематично.

Если банковская структура запрещает регистрировать детей на ипотечной жилплощади, необходимо предпринять следующие действия:

- Собрать пакет документов, на основании которого осуществляется регистрация ребенка по месту жительства его родителей в обычных обстоятельствах.

- Обратиться с этими бумагами в ГУВМ МВД или многофункциональный центр.

- Заполнить форму заявления.

- Если работники учреждения потребуют представить согласие банка на регистрацию ребенка в письменном виде, напомнить о положениях ст. 20 ГК и ст. 3 закона РФ № 5242-I.

- В случае отказа написать жалобу в вышестоящую инстанцию.

Такую жалобу проще всего отправить в виде заказной корреспонденции с уведомлением. Если ответ все равно окажется отрицательным, придется обратиться в судебные органы с исковым заявлением. К иску надо приложить копию отказа.

Важно! Иногда при таком развитии событий банковское учреждение пытается ввести штрафные санкции в отношении заемщика. Эти действия также оспариваются в суде.

Временная прописка на жилплощади в ипотеке

Помимо стандартной постоянной прописки в РФ существует институт временной регистрации. Между этими понятиями есть достаточно существенные различия:

- Временный вариант дается на конкретный срок, постоянный – бессрочно.

- При временной прописке человека коммунальные платежи не перерассчитываются, при постоянной – увеличиваются.

- Действие временной регистрации прекращается с истечением периода ее действия, постоянной – в добровольном порядке либо по решению судебных органов.

- Временную прописку подтверждает специальное свидетельство, постоянную –штамп в паспорте.

Временную регистрацию необходимо продлевать, для постоянной подобной процедуры не предусмотрены. Статус постоянно зарегистрированного предоставляет гражданину право прописывать по данному адресу своих родственников, возражать либо соглашаться с пропиской третьих лиц, участвовать в приватизационном процессе, если жилье муниципальное. Постоянная регистрация нужна для постановки на очередь в детсад, получение пособий от государства.

Обладатель регистрации временного типа имеет лишь одно право – на проживание по данному адресу. При ее оформлении человек не снимается с учета по месту своего постоянного проживания. Соответственно, можно иметь одновременно регистрацию обоих типов.

Закон определяет временную регистрацию как право россиянина либо иностранца находиться в месте, не являющемся его постоянным местом жительства, на территории страны на протяжении 90 дней и больше. Такой вариант актуален при:

- Продаже своей квартиры, пока еще не куплена новая жилплощадь.

- Пребывании на длительном санаторном либо медицинском лечении.

- Командировках.

- Желании начать работу в новом регионе.

- Переезде на время по любым причинам.

Прописка такого типа может быть оформлена в общежитиях, отелях, жилье приватизированного формата и муниципальном. Получить данную прописку имеет смысл для сокращения расходов на оплату ЖКУ по месту постоянного жительства либо устройства на новое рабочее место. Существует также правовой акт, предусматривающий штрафные санкции за нарушение законодательства об обязательной регистрации.

Для квартир в ипотеке оформление регистрации на время возможно исключительно при наличии согласия банковского учреждения, выступающего кредитором. Алгоритм действий будет следующим:

- Владельцу жилья нужно обратиться в финансовое учреждение и выяснить, может ли он регистрировать кого-то в данном жилье на временной основе.

- Если ответ положительный, достаточно подготовить необходимую документацию, включая форму 6.

- Бумаги подаются в уполномоченные органы.

- Сотрудники специальных служб проверяют документацию, изучают положения договора об ипотеке на предмет пунктов о запрете регистрации.

Прописываемого гражданина уведомляют о готовности документации. Со дня их получения гражданин является зарегистрированным по месту пребывания на ипотечной жилплощади.

Для временной прописки необходимы:

- Паспорта собственника жилплощади и прописываемого гражданина.

- Листок убытия с прошлого места регистрации.

- Документальное подтверждение права собственности на недвижимость (кредитное соглашение).

- Свидетельство о рождении, когда прописывается несовершеннолетний.

Если владелец ипотечной квартиры пытается временно прописать туда человека, не входящего в число его родственников, надо пояснить сотрудникам госорганов причину таких действий.

Прописаться в ипотечной квартире Сбербанка на время возможно без особых проблем. В кредитных соглашениях это финансовое учреждение не вводит ограничений на прописку временного или постоянного типа. Однако о выполняемой процедуре необходимо сообщить банковским работникам.

Заемщикам, не выполняющим свои финансовые обязательства, предъявляется требование о снятии с учета всех граждан, зарегистрированных в ипотечном жилье. В таких обстоятельствах принудительное снятие с учета сопряжено с серьезными сложностями в плане последующей реализации предмета залога.

Процедура оформления регистрации

У каждого человека с российским гражданством должна быть регистрация, обозначенная особым штампом в его паспорте. Для смены адреса прописки надо выписаться с предыдущего места проживания.

На оформление новой регистрации гражданину отводится неделя с момента переезда. Сделать это можно несколькими способами:

- В паспортном столе.

- В подразделении УФМС.

- В местном многофункциональном центре.

- На ресурсе Госуслуги в онлайн-режиме.

Важно! Регистрационный штамп в паспорт могут ставить исключительно сотрудники миграционной службы.

Прописка через МФЦ

Наиболее простыми и удобными являются третий и четвертый варианты. Для оформления прописки через МФЦ нужно собрать документы и передать их сотруднику центра. Последний обязан выдать расписку с перечислением принятых бумаг. Здесь же можно получить регистрацию на время, но для этого потребуется документальное подтверждение нахождения по указанному адресу.

Для прописки потребуется согласие всех собственников помещения. Если человек намерен зарегистрироваться в муниципальном жилье, нужно разрешение местных властей.

Важно! Иностранцам необходимо предоставить миграционную карту, вид на жительство либо разрешение на работу.

Опрос: довольны ли Вы качеством услуг предоставляемых Сбербанком в целом?

ДаНет

Возможности портала Госуслуг

Прохождение процедуры регистрации возможно прямо из дома посредством ресурса Госуслуг. Но здесь требуется полная регистрация на портале с заполнением профиля и подтверждением учетной записи. Заявка на получение прописки отправляется из персонального кабинета.

Процедура предусматривает заполнение формы 6. Потребуется приложить стандартный пакет документации. Заявитель указывает способ связи, при помощи которого ФМС присылает ему приглашение на определенный день и время для завершения процедуры. Соответствующая запись появляется и в кабинете пользователя.

Важно! Прописка по месту жительства в формате онлайн доступна только российским гражданам.

Выводы

Получатель банковского кредита вправе прописаться в ипотечном жилье, а также регистрировать на такой жилплощади близких родственников. В законе нет запрета на выполнение таких действий, но подобные ограничения могут содержаться в кредитном соглашении. Если соответствующих пунктов в договоре нет, прописывайтесь в ипотечную квартиру без проблем.

На ипотечную жилплощадь можно прописывать третьих лиц и малолетних детей, если это не запрещено договором на ипотеку. Регистрация временного типа в залоговом жилье производится по письменному согласию банка. Сама процедура оформления прописки не отличается от стандартного порядка.

Можно ли прописаться в ипотечной квартире, и каким образом это сделать

Ипотечное кредитование востребовано практически всеми слоями населениями. Несмотря на свою «популярность», оно все еще вызывает ряд спорных вопросов. И на главный из них — можно ли прописаться в ипотечной квартире – мы сегодня дадим ответ.

Прописка в ипотечной квартире: миф или реальность?

Данный вопрос не освящается сотрудниками банка в полной мере во время совершения сделок, поэтому покупателям недвижимости ничего не остается, как заниматься самостоятельным поиском ответов в интернет. Из-за большого количества противоречащих друг другу статей бывает сложно сориентироваться в том, что из прочитанного — правда, а что ложь. Например, задав в поисковике вопрос «обязательно ли прописываться в квартире, купленной в ипотеку?», на одном сайте будет написано, что обязательно, на другом — на усмотрение собственника. Попробуем разобраться во всем подробно.

Главное заблуждение, с которым сталкиваются покупатели, гласит, что в приобретенном объекте недвижимости прописаться можно только после полного погашения долга. Это неправда. И если в регистрации вам отказано только по причине наличия ипотечного долга, это является грубым нарушением прав собственника жилья.

Вопреки распространенному мнению, что до выплаты всей суммы кредита собственником жилья является банк, распоряжаться квартирой по своему усмотрению имеет право сам заемщик. При этом банк является лишь держателем залога. Таким образом, ответ на главный вопрос «можно ли зарегистрироваться в ипотечной квартире» будет положительным.

Так как информация по данному процессу практически не отражается в нормативных документах федерального уровня, сотрудники паспортного стола и банки-залогодержатели нередко выдвигают повышенные требования к пакету необходимых для регистрации документов. Помимо стандартного «набора», может потребоваться и согласие самого банка. Данные мероприятия (если они не оговорены договором) противоречат Административному регламенту ФМС, а значит, могут быть обжалованы в судебном порядке.

Если в ипотечный договор включен пункт о необходимости согласования права на прописку с залогодержателем, требование лучше выполнить.

Ипотечная квартира: особенности кредитных условий

Условия кредитных договоров у каждого коммерческого банка различны. Поэтому перед тем как брать на себя обязательства, рекомендуется все же посетить несколько банковских отделений и ознакомиться с особенностями их сделок.

В большинстве случаев в договор ипотечного кредитования включено требование согласовывать регистрацию родственников и третьих лиц с держателем залоговой собственности. Как правило, процедура разрешения на прописку супругов или родителей проходит без трудностей.

Ипотечный договор может оговаривать штрафные санкции в случае неисполнения покупателем любого из условий обязательства.

Прописка третьих лиц в ипотечной квартире

Коммерческие банки стремятся минимизировать риски на тот случай, если вы вдруг перестанете оплачивать кредитный долг. Поэтому с регистрацией третьих лиц могут возникнуть проблемы. Результат банковского решения напрямую зависит от степени вашего родства. При этом кредитор может рассматривать заявление на прописку в течение продолжительного периода (от двух недель до месяца) и в итоге ответить отказом. В ряде случаев, банки просят предоставить письменное обоснование о причинах необходимости регистрации данных лиц.

Если собственнику жилья не удалось убедить банк в том, что прописка третьих лиц никак не ухудшает положение залогодержателя, то возникает единственный возможный выход из ситуации: досрочное погашение ипотеки. После снятия всех денежных обременений бывший должник сможет распоряжаться личным имуществом без каких-либо ограничений.

Почему не стоит конфликтовать с залогодержателем?

Несмотря на то что фактически вы являетесь собственником залогового имущества, вы должны четко исполнять условия подписанного договора. Если в документе имеются требования по согласованию вопросов регистрации с банком, то нарушать их не следует.

До сегодняшнего дня случаев расторжения ипотечного договора по инициативе кредитора из-за несоблюдения заемщиком установленных обязательств по прописке третьих лиц еще не встречалось.

Тем не менее, чтобы спорная ситуация не возникла, внимательно читайте текст документов перед их подписанием. Если какие-то условия кредитования вас категорически не устраивают, можно попробовать найти другого кредитора. Поскольку ипотечные договоры заключаются на длительный срок (от 2 до 30 лет), подбирайте условия, выгодные именно для вас.

Отвечаем на спорные вопросы

Нужно ли прописываться в квартире, купленной в ипотеку?

На этот вопрос ответ можете дать только вы, ибо никаких установленных требований на этот счет нет. Если вы только что приобрели объект недвижимости, решайте сами – нужна вам регистрация или нет.

В случаях, когда регистрация вам все же требуется, приступать к оформлению можно сразу после совершения сделки.

Можно ли прописать несовершеннолетнего ребенка в ипотечную квартиру?

При смене адреса регистрации несовершеннолетних детей в ситуацию могут вмешаться органы опеки. Иногда они выдвигают требование о включении в кредитный договор условия о прописке ребенка. Тем не менее, если этот пункт не был предусмотрен, вписать ребенка в залоговую квартиру не запрещается. Для этого нужно:

- подать заявление в банк на получение согласия регистрации,

- в случае положительного ответа, обратиться в паспортный стол.

Единственное требование, которое выдвигают банки, — это дать письменное обязательство выписать ребенка из залоговой собственности в случае неисполнения вами кредитных обязательств.

Можно ли прописать родственника в ипотечную квартиру?

Как говорилось ранее, большинство коммерческих банков разрешают регистрацию в залоговой квартире близких родственников. Главное — доказать родственную связь.

Однако, на вопрос «можно ли прописать человека в квартиру в ипотеке, если он является дальним родственником или другом» однозначно ответить нельзя. Согласно правовым документам, собственник может распоряжаться имуществом по своему усмотрению. Но банки стремятся обезопасить себя и снизить риски, поэтому находят причины отказать в вашей просьбе.

Как прописаться в квартире после покупки в ипотеку?

Независимо от того, в каком банке вы оформили кредитование, процедура регистрации в квартире собственника, несовершеннолетних детей и третьих лиц проводится в несколько шагов:

Шаг 1. В банк-залогодержатель подается заявление на согласование прописки конкретного человека в залоговой квартире (если данное условие оговорено в договоре). Само заявление составляется в свободной форме. В нем указывается причина, по которой необходимо предоставить право регистрации определенному человеку, и степень родства. Многие коммерческие банки принимают такие заявления в электронном виде; оформить их можно в личном кабинете официального сайта кредитора.

Шаг 2. В течение установленного времени кредитор рассматривает обращение и присылает письменный ответ на ваш запрос.

Шаг 3. Если решение положительное, необходимо собрать пакет документов и отнести его в паспортный стол.

Стандартный пакет документов включает:

- паспорта всех регистрируемых лиц, достигших возраста 14 лет. Если прописываются дети, то необходимо предоставить свидетельства об их рождении;

- заявление о регистрации по месту пребывания по установленной форме;

- документ, являющийся основанием для временного проживания регистрируемого лица по указанному адресу.

Дополнительно могут потребоваться следующие документы:

- военный билет,

- справка о снятии с учета с предыдущего места жительства,

- свидетельство о регистрации брака,

- нотариально заверенная копия свидетельства о праве собственности на приобретенный объект недвижимости,

- копия кредитного договора, в котором описана процедура регистрации третьих лиц в залоговой квартире,

- ответ кредитора на разрешение регистрации.

Согласно Административному регламенту, упоминаемому выше, для прописки требуется только стандартный пакет. Запрос на предоставление дополнительных документов противоречит Российскому законодательству. Если вы готовы на долгие и затратные судебные разбирательства, то смело направляйте жалобу. Однако иногда собрать все требуемые документы гораздо проще, чем тратить время на юридические споры.

Обратите внимание, что согласно Российскому законодательству, процедура регистрации в недвижимости не должна превышать трех рабочих дней.

Подводим итоги

Говоря о том, как прописаться в ипотечной квартире собственнику, детям или родственникам, нельзя не подчеркнуть, что вступать в судебные разбирательства с банком не рекомендуется: слишком много времени и сил вы потратите зря.

Несмотря на множество спорных вопросов, возникающих при покупке ипотечного жилья, проблем с регистрацией близких членов семьи практически не возникает.

Внимательно читайте документы перед их подписанием, консультируйтесь со специалистами и перед тем, как заключать многолетний договор с определенным банком, разберитесь во всех спорных вопросах, в том числе главном из них — можно ли прописаться в квартире, взятой в ипотеку – чтобы избежать в дальнейшем спорных ситуаций.

Следует ли добавить созаемщика к ипотеке?

Элизабет Рут, лицензированный эксперт по ипотеке в Better Mortgage, объясняет, как решить, следует ли включать другое лицо в ваше заявление на ипотеку.

Многие из наших клиентов Better Mortgage покупают дома вместе со значимым другом, членом семьи или даже близким другом. Если вы находитесь в одной лодке, вам может быть интересно, следует ли вам включить этого человека в свое заявление на ипотеку в качестве созаемщика.Давайте обсудим, подходит ли это вам.

Что такое созаемщик?

Давайте начнем с обсуждения, что именно значит быть созаемщиком. Хотя вы часто слышите, что термин «созаемщик» используется для обозначения любого, кто пользуется ипотекой, кредиторы делают еще несколько различий в рамках этого термина. Для начала созаемщиком является любой дополнительный заемщик, указанный в ипотеке, чей доход, активы и кредитная история используются для получения ссуды. Оба созаемщика по ипотеке в равной степени несут ответственность за выплаты по ипотеке и, как правило, владеют домом (т.е. они оба указаны в праве собственности). Наличие созаемщика не является обязательным требованием для получения ипотеки, но это может быть полезно в том плане, что вместе вам и вашему созаемщику будет легче получить ипотеку (или более крупную), чем вам по отдельности.

Созаемщиками обычно являются супруги или партнеры, но вы можете быть «созаемщиками» с кем-то, с кем вы не состоите в браке, например, с родственником или другом. В этом случае вы будете называться соискателей . Отношения и процесс по существу идентичны отношениям созаемщиков, но ваш кредитор будет учитывать ваши отдельные финансы, выдавая вам и вашему созаявителю индивидуальные заявки на получение кредита на одну и ту же ипотеку.Также возможно наличие созаемщика, который не живет в доме, на который выдана ссуда — его называют созаемщиком , не являющимся жильцом, .

У вас также может быть «созаемщик», который не указан в праве собственности и, следовательно, не имеет права собственности на дом — совладельцев в равной степени несут ответственность за ипотеку, как и фактический заемщик, а поручителей несут ответственность. несет ответственность за ссуду только в том случае, если основной заемщик не может ее погасить. Распространенный сценарий для этого — родитель, который подписывает или дает гарантии для своего ребенка, чье ипотечное заявление получает выгоду от дополнительного дохода, активов и кредитной истории их родителей.

Виды «созаемщиков»

Когда имеет смысл добавлять кого-то в ссуду?

Добавление созаемщика (или созаявителя, совладельца или гаранта) может быть выгодным, поскольку это может принести дополнительный доход и активы. Совокупный доход между вами двумя может позволить вам претендовать на более крупную сумму кредита, поскольку вы вместе можете позволить себе более высокие ежемесячные платежи по ипотеке.

Наличие созаемщика также может помочь вам получить одобрение на получение ипотеки, в первую очередь за счет улучшения отношения долга к доходу (DTI).Ваш DTI — это все ваши ежемесячные платежи по долгу, разделенные на ваш ежемесячный валовой доход. Узнайте больше о DTI здесь.

Высокий DTI — причина №1 отклонения ипотечных заявок. 1 Объединив долг и доход вашего со-заемщика, вы можете достичь достаточно низкого DTI, чтобы соответствовать критериям заимствования кредиторов. (В Better Mortgage мы можем предложить кредиты с DTI до 50% для кредитоспособных заемщиков.) Таким образом, если ваш созаемщик имеет более высокую зарплату и / или меньше долга, это может значительно снизить ваш «смешанный» коэффициент DTI. (и более выгодно для кредиторов).Вот пример:

Как кредиторы рассматривают кредит созаемщика?

С точки зрения кредита, обычные кредиторы должны использовать более низкий кредитный рейтинг между вами двумя для квалификации ссуды и андеррайтинга. Это означает, что если один из ваших кредитных баллов ниже требуемого минимального балла кредитора, вы все равно не будете иметь права на получение ссуды, независимо от того, насколько высок балл другого созаемщика. Это также означает, что при определении того, насколько низки доступные вам ставки, будет использоваться меньшая из двух оценок.Поэтому, если кредитный рейтинг вашего потенциального созаемщика значительно ниже, чем ваш, и вам не нужен их дополнительный доход для получения необходимой ссуды, возможно, лучше не добавлять их в ипотеку.

Кредитная история созаемщика может быть полезна, если у другого заемщика мало или нет кредитной истории. Это часто случается с молодыми людьми, впервые покупающими жилье. Когда кредиторы решают, одобрять ли их ссуду, может оказаться полезным добавление полной кредитной истории от созаемщика.

Альтернативы созаемщикам

Если не имеет финансового смысла добавлять кого-либо в вашу ипотеку всеми способами, которые мы только что обсудили, вы всегда можете просто добавить этого человека в титул собственности, а не в закладную. Это позволяет тем, кто не несет ответственности за выплаты по ипотеке, по-прежнему остается право собственности на недвижимость. Так, например, если у вашего супруга (а) есть значительная сумма долга или низкий кредитный рейтинг, что может повредить заявке на ипотеку (или если они просто не хотят нести финансовую ответственность по ссуде), они все равно могут иметь долю владения в домой, если их имя указано в заголовке.

Так какой вердикт?

Принятие решения о добавлении кого-либо еще в вашу заявку на ипотеку — важное решение. Вам необходимо не только определить, укрепит ли это ваше заявление на ипотеку, но вы также должны убедиться, что оба готовы разделить риск невыполнения обязательств по ипотеке и общие риски, связанные с домовладением. Имейте в виду, что вы всегда можете рефинансировать свой дом в будущем и добавить или удалить созаемщиков или совладельцев по ипотеке и / или праву собственности.

Запустите заявку, чтобы узнать, на какую сумму вы и ваш созаемщик имеете право.

Ипотека на первичное жилье, второй дом или инвестиционную недвижимость

При подаче заявления на ипотеку вас спросят, как ваша собственность будет использоваться — в качестве основного места жительства, второго дома или инвестиционной собственности. То, как вы классифицируете дом, повлияет на доступные ставки по ипотеке и требования, необходимые для утверждения жилищного кредита.

Как владение недвижимостью может повлиять на ипотеку

Предполагаемое использование вашей собственности повлияет на доступные процентные ставки и требования, необходимые для получения ипотеки на дом.Это связано с тем, что кредиторы должны оценивать уровень риска при предоставлении вам ипотеки, то есть они определяют, насколько вероятно, что вы выплатите свой кредит. Чем рискованнее кредитная ситуация, тем выше будут ставки и более строгие требования для утверждения. Несмотря на то, что вам нужно будет уточнить у своего кредитора особенности каждого типа ипотеки, вот некоторые вещи, о которых следует помнить.

Как кредиторы определяют основное место жительства

Основное место жительства — это место, где вы, скорее всего, будете жить и проводить большую часть своего времени.На ипотеку на первичное жилье легче претендовать, чем на другие типы проживания, и она может предлагать самые низкие ставки по ипотеке.

Кредиторы рассматривают их как недвижимость, потому что домовладельцы с большей вероятностью будут оплачивать крыши над своими головами.

Для того, чтобы недвижимость считалась основным местом проживания, должны быть выполнены следующие критерии:

- Вы должны жить в доме большую часть года.

- Дом должен находиться на разумном расстоянии от вашего места работы.

- Вы должны начать жить в доме в течение 60 дней после закрытия.

- Если вы рефинансируете ипотеку для своего основного дома, вы должны иметь возможность подтвердить свое место жительства с помощью документации (например, налоговых деклараций или государственного удостоверения личности).

Получение ипотеки на первичное проживание

Кредиторы обычно предлагают самые низкие процентные ставки для основного жилья, потому что они считают, что вы, скорее всего, погасите ссуду за дом, в котором вы фактически живете.Если вы не выплатите ипотечный кредит на основное жилье, последствия невыплаты будут наиболее серьезными, поскольку вы можете по сути стать бездомным. Первичные дома также имеют самые низкие требования к первоначальному взносу, при этом некоторые обычные ссуды предлагают минимальный первоначальный взнос всего в 3%.

СОВЕТ: Если вы хотите получать доход от аренды своего дома, подумайте о покупке многоквартирного дома. Пока вы живете в одной из квартир, кредиторы могут классифицировать недвижимость как основное место жительства, что может помочь вам получить более низкие процентные ставки и требования к первоначальному взносу.

Как кредиторы определяют второй дом

Если вы хотите купить загородный дом, то ваша собственность, скорее всего, будет классифицирована как второй дом. Классификация второго дома зависит от того, как вы планируете занимать недвижимость, а не от того, является ли это вторым домом, который вы когда-либо покупали или владеете в настоящее время.

Ваша собственность будет считаться вторым домом, если она соответствует следующим условиям:

- Вы должны жить в доме какое-то время года.

- Дом не может быть предметом договора аренды, таймшера или управления недвижимостью.

- Заемщик должен иметь исключительный контроль над собственностью.

- Дом должен быть одноквартирным и пригодным для круглогодичного проживания.

СОВЕТ: Если вы не планируете проживать в этой собственности постоянно, имейте в виду, что местоположение дома может повлиять на то, будет ли он считаться вторым домом. Если вы выберете место слишком близко к вашему основному месту жительства, оно может быть классифицировано как инвестиционная недвижимость, что может означать более высокие ставки по ипотеке и более строгие квалификационные требования.

Получение ипотеки на второй дом

Ссуды на вторичное жилье могут иметь более высокие процентные ставки, чем ссуды на первичное жилье, поскольку они представляют более высокий уровень риска. Поскольку ваше жилье не зависит от вашего второго дома, кредиторы предполагают, что вы с большей вероятностью прекратите платить по кредиту, если попадете в тяжелые времена.

Чтобы претендовать на ипотеку второго дома, вам также может потребоваться соответствовать более высоким стандартам кредитного рейтинга, иметь первоначальный взнос в размере не менее 20% и соответствовать определенным требованиям к наличным резервам.Резервные требования означают, что у вас должно быть достаточно денег в виде ликвидных сбережений, чтобы покрыть ипотеку на несколько месяцев, если потребуется.

Как кредиторы определяют инвестиционную недвижимость

Если вы думаете о покупке дополнительной собственности с единственной целью сдавать ее в аренду или получать от нее доход, то это будет считаться инвестиционной собственностью. Инвестиционная недвижимость, как правило, имеет самые высокие процентные ставки и требования к первоначальному взносу среди всех типов недвижимости. Это связано с тем, что кредиторы считают, что дома, не занимаемые владельцами, имеют дополнительный уровень риска, поскольку арендаторы вряд ли будут уделять обслуживанию и содержанию такое же внимание, как владельцы, проживающие в собственности.

Ваша недвижимость будет считаться инвестиционной, если:

- Дом находится в пределах 50 миль от вашего основного места жительства.

- Вы не будете проживать в этой собственности, и вы планируете получать с нее арендную плату или арендные платежи.

- Вы намереваетесь получить прибыль, перевернув собственность.

Если вы хотите сдавать дом в аренду, возможно, вам потребуется предоставить договор аренды, подтверждающий, что недвижимость занята арендатором.

Получение ипотеки на инвестиционную недвижимость

Ипотека инвестиционной недвижимости имеет самые строгие квалификационные критерии, потому что она, как правило, имеет более высокий уровень просрочек, чем другие типы размещения.Люди более склонны отдавать предпочтение выплате ссуды за дом, который они используют, а не за дом, который просто используется для получения дополнительного дохода.

Ипотечный кредит на инвестиционную недвижимость обычно предусматривает самые высокие процентные ставки, требования к кредитному баллу и требования к ликвидным активам из трех типов владения недвижимостью. Вам также, вероятно, потребуется минимум 20% для первоначального взноса.

СОВЕТ: Имейте в виду, что вы не сможете включить свой будущий потенциальный доход от дома как часть своего дохода при подаче заявления на ипотеку для инвестиционной собственности.

Почему не следует лгать о типе жилья в заявлении на ипотеку

Не рекомендуется искажать информацию о том, как вы планируете жить или сдавать в аренду свой дом в заявке на получение кредита. Вы не будете первым, кто придумал способы ввести кредиторов в заблуждение, и кредиторы будут проверять занятость вашей собственности во время и после процесса андеррайтинга.

В прошлом кредиторы нанимали людей, чтобы они стучались в двери, чтобы проверить, действительно ли заемщики живут в доме.Но в наши дни у кредиторов есть более сложные и высокотехнологичные инструменты для проверки занятости. Кредиторы могут использовать анализ данных и алгоритмы для выявления заемщиков, которые, возможно, солгали в своих ипотечных заявках. Данные из файлов кредитного бюро, счетов за коммунальные услуги и налоговая информация могут помочь определить, отличаются ли ваши адреса от адресов, используемых в заявках на получение кредита.

Мошенничество с ипотекой влечет за собой штрафы

Если в заявлении на ипотеку будет установлено, что вы неверно изложили свои намерения относительно проживания, вы можете оказаться в затруднительном положении.

Искажение информации в заявках на ипотеку считается банковским мошенничеством и в случае признания виновным подлежит штрафам, судебному преследованию и даже тюремному заключению. Если выяснится, ваш кредитор может потребовать выплаты ссуды, а это значит, что вы должны будете немедленно выплатить ссуду в полном объеме. Если вы не можете позволить себе погашение кредита, кредитор может изъять имущество. В крайних или вопиющих случаях кредиторы также могут уведомить Федеральное бюро расследований (ФБР).

Конечно, бывают ситуации, не связанные с мошенничеством, когда ваш основной дом может превратиться в будущий второй дом или инвестиционную недвижимость.Кроме того, вы можете оказаться в ситуации, например, при переводе на работу, когда вы должны будете купить новый основной дом в другом районе, городе или штате, в то время как вы все еще владеете и живете в своем основном доме.

Если вы не знаете, как будет классифицироваться ваша недвижимость или как это может повлиять на вашу ипотеку, запишитесь на бесплатную консультацию с одним из наших экспертов по ипотеке.

3 варианта покупки дома для родителей

Покупка дома для родителей — это, по сути, покупка второго дома с добавлением еще одной ипотечной ссуды к вашим ежемесячным счетам.Это может быть сложно сделать, хотя есть два других варианта, если невозможно добавить еще один ипотечный счет к вашим финансам.

Вы можете совместно подписать ипотечный кредит, на который обращаются ваши родители, или купить дом в качестве инвестиционной собственности и сдать его им обратно.

Все они имеют различные плюсы и минусы, на которые детям следует обратить внимание, прежде чем покупать дом для своих родителей. Причины такого переезда различны, начиная с идеи, что дети хотят, чтобы их пожилые родители жили ближе к ним.

«Это становится очень распространенным явлением», особенно в таких регионах, как Калифорния, где стоимость жилья высока, а родители живут на Среднем Западе или в других недорогих районах, — говорит Кейси Флеминг, консультант по ипотеке в Кремниевой долине и автор книги «The Loan Guide: How to Получите лучшую возможную ипотеку ». По словам Флеминга, покупка дома для родителей из Огайо может быть единственным способом, которым высокооплачиваемый инженер из Калифорнии может убедить их переехать поближе.

«Нет ни единого шанса, что мама и папа купят дом здесь, в Калифорнии», — говорит он.

Другие причины заключаются в том, что бабушки и дедушки могут захотеть жить поближе со своими внуками или что их нынешний дом больше не отвечает их потребностям, и они хотят переехать, но не могут себе это позволить с фиксированным доходом.

Какой бы ни была причина, существует три основных сценария при покупке дома для проживания родителей:

1 — Самостоятельная покупка второго дома

Если вы можете позволить себе ипотеку на второй дом, то покупка второго дома и предоставление родителям жить в нем — лучший вариант.

Но сначала вы должны знать, как работает ипотека второго дома и как вы хотите включить недвижимость в ипотечный кредит. Это второй дом или инвестиционная недвижимость? Есть различия, и они могут повлиять на ставку по кредиту и ваши налоги.

«Если вы соответствуете требованиям — если у вас есть доход, активы и кредит», то покупка дома для ваших родителей — разумный вариант, — говорит Флеминг.

При уплате налогов на второй дом вы все равно можете вычесть проценты по ипотеке и налоги на недвижимость на второй дом и ваш основной дом.Однако, если у вас уже есть второй дом и есть ипотечный кредит на него и ваш основной дом, вы можете потребовать вычет процентов по ипотеке только на два из трех объектов недвижимости, если вы покупаете второй дом для своих родителей. В варианте № 3 мы коснемся налогов на инвестиционную недвижимость.

Ипотечные кредиты на второй дом обычно имеют более высокие первоначальные затраты и процентные ставки, говорит Флеминг. По его словам, для второго дома обычно требуется более крупный первоначальный взнос, а требования к доходу могут быть в два раза выше, чтобы компенсировать повышенный риск кредитора.

Возможно, вы сможете получить первую ипотеку с очень низким кредитным рейтингом, например 580, но для получения ипотеки на второй дом потребуется более высокий кредитный рейтинг, говорит он.

Другой вариант покупки второго дома — использовать ссуду под залог собственного капитала для основного дома для рефинансирования с выплатой наличных, который, вероятно, даст вам более низкую процентную ставку, чем при другой ипотеке.

Если вы оформляете ипотечный кредит на покупку второго дома, вам придется зарегистрировать его в банке как второй дом или инвестиционную недвижимость, если вы не планируете использовать его в качестве основного места жительства.Кредит на второй дом, также называемый домом для отдыха, имеет правила кредитора в соответствующей ипотеке, согласно которой он должен находиться на расстоянии не менее 50 миль от вашего основного дома.

Но есть возможность обойти это: ипотечный кредит, выданный Fannie Mae и Freddie Mac. Этот вариант ссуды отменяет правило 50 миль и предназначен для детей, покупающих дом для родителей, которые не могут работать или иметь право на ипотеку самостоятельно.

Кредит имеет те же квалификационные условия, что и ипотека на основное жилье, с более низкой процентной ставкой и первоначальным взносом.

2 — Помощь родителям в покупке дома

Предоставление вашим родителям некоторой финансовой помощи для покупки дома вместо того, чтобы покупать его напрямую, может помочь вашим финансам и сделать их собственниками дома вместо вас.

Дети могут подарить своим родителям первоначальный взнос за дом, и их не обязательно указывать в ссуде, говорит Флеминг.

Для детей, у которых нет дохода, чтобы позволить себе второй дом, есть еще один вариант — быть совладельцем, не являющимся жильцом (также называемым созаемщиком), по жилищному кредиту на приобретение основного дома для своих родителей.Дети возьмут на себя ответственность за внесение ипотечных платежей, как и их родители, а дети будут покрывать любые просроченные платежи по ипотеке.

«Обратной стороной для детей является то, что они сейчас на крючке из-за этого долга», — говорит Флеминг.

Кредитные программы различаются для созаемщиков. Некоторые позволяют рассчитывать доходы родителей и детей вместе для получения ссуды, а другие могут требовать, чтобы каждый из них соответствовал определенным стандартам дохода.

Первоначальный взнос не должен быть выше, а процентная ставка не должна быть выше, чем при ипотеке любого другого основного дома, говорит Флеминг, в основном потому, что кредиторы ищут бизнес.

«Кредиторы сейчас настолько голодны, что сокращают финансирование», — говорит он.

Для налоговых вычетов в качестве созаемщика либо ребенок, либо родитель могут брать вычеты из дома родителей, или оба могут, при условии, что вычеты разделены и не составляют в сумме более 100 процентов разрешенного, — говорит Флеминг.

3- Стать домовладельцем родителей

Последний основной способ помочь родителям жить рядом с вами — это купить дом и сдать его им в аренду.Этот вариант может иметь все преимущества владения инвестиционной недвижимостью — например, вычет расходов на аренду из ваших налогов — и все его недостатки.

Если ваши родители не могут претендовать на получение ипотеки самостоятельно или не могут себе ее позволить, даже если вы помогаете вносить платежи, то лучше сдать ее им в аренду по цене, которую они могут себе позволить.